执行版本 ZAR周转信贷事实协议增编 GFI合资控股有限公司 及Gold Fields Operations Limited(作为原始借款人) GOLD FILEDs LIMITED(作为母公司) 附表1所列股东之附属公司(作为原始担保人) 第一银行有限公司(通过其兰德商业银行分部行事)(作为授权的首席执行人) 第一银行有限公司(透过其兰德商业银行分部行事)(作为原始银行) 和 第一银行有限公司(通过其兰德商业银行分部行事)(作为贷款代理人)附件4.9 - — 内容1.定义及释义....................................................................................................... 32.导言............................................................................................................................................. 3.对循环信贷传真协议的修订................................................................. 4.4.连续性及进一步保证.................................................................................................... 65.其他陈述及保证................................................................................ 66. 债务人确认.................................................................................................................... 67.将军................................................................................................................................................................. 7附表1原讼各方......................................................................................................................... 19附表2符合规定的转信用证传真协议副本.......................20-2-金田--人民币区域合作框架协议附录-执行二(1998)缔约方:(1)金田有限公司,一家根据南非法律注册的上市公司,注册号为1968/004880/06(母公司);(2)GFI合资控股有限公司,一家根据南非法律注册的私营公司,注册号为14662205.7/1998/07,作为借款人(GFI合资公司);(3)根据南非法律注册成立的公众公司,注册号为1959/003209/06的黄金矿场业务有限公司,作为借款人(金矿场业务,连同GFI合营公司,原始借款人);。(4)附表1所列作为担保人的母公司(原始当事人)的附属公司(连同母公司,原始担保人);。(5)FirstRand Bank Limited(通过其兰德商业银行部门行事),这是一家根据南非法律注册成立的注册银行和上市公司,注册号为1929/001225/06,为受托牵头安排人(受托牵头安排人);。(6)FirstRand bank Limited(通过其兰德商业银行部门行事),这是一家根据南非法律注册成立的注册银行和上市公司,注册编号为1929/001225/06,作为贷款人(原始贷款人);及(7)FirstRand bank Limited(通过其兰德商业银行部门行事),这是一家根据南非法律注册的注册银行和上市公司,注册编号为1929/001225/06,作为融资代理(融资代理)。鉴于双方已同意按本附录(定义见下文)所载条款及条件修订循环信贷融资协议(定义如下)。-3-人民币RCF协议附录(14662205.7)同意如下:1.本附录中的定义和解释定义(定义如下)在循环信贷安排协议中定义的词语和短语,除非本附录中另有定义(定义如下),否则应具有相同的含义。此外,除文意另有所指外,下列词语应具有以下含义,同源词语应具有相应含义:增编指循环信贷融资协议的本附录;缔约方指本附录的当事人,甲方根据上下文的需要指其中任何一方;循环信贷融资协议是指双方在2023年4月18日左右签订的题为《ZAR循环信贷融资协议》的书面协议;签字日期是指一方最后签署本附录的日期,其他各方已签署;意外之财是指金田意外之财控股公司(也称为盖斯金田意外之财),是母公司的全资子公司,根据加拿大法律成立,安大略省公司编号为1000516306。循环信贷融资协议第1.2条(建造)、第1条的规定。 本附录以及双方的权利和义务应在所有方面受循环信贷融资协议的条款和条件的约束,如果本附录的条款(包括但不限于本附录定义的条款)与循环信贷融资协议的条款之间存在任何冲突,应以本附录的条款为准。 2.引言双方希望根据本附录中规定的条款和条件修改“允许金融债务”的定义,以允许意外之财产生的金融债务。

- 4—金矿_人民币RCF协议附录_执行二(14662205.7)3.对《循环信贷传真协议》的修订 自签署日期起,双方同意按照本第3条:循环信贷融资协议条款所述的方式修订循环信贷融资协议 第1.1.61A条修正案在第1.1.61条之后立即插入新条款,作为第1.1.61A条:"1.1.61A集团贷款协议指1,200,000,000美元的贷款 于2023年5月25日签署的协议,其中包括 “父母”和“财富”,不时修改。 第1.1.98条全部删除现有的第1.1.98条,代之以以下新的第1.1.98条:98允许财务负债是指任何财务负债:1.1.98.1产生于财务文件项下;1.1.98.2产生于任何适用法律要求本集团任何成员公司发行的任何环境债券项下;1.1.98.3产生于Cerro Corona业务,但所有此类财务负债总额在任何时候不得超过200,000,000美元(2亿美元)(或其等值);1.1.98.4就保障任何利率或价格的波动或从中获益而订立的任何衍生交易所产生的,但非为投机目的;1.1.98.5本集团于签署日期已存在及可供使用的债务(或不时成为本集团成员的任何人士的财务负债,惟该等财务负债在该人士成为本集团成员时已存在,且并非在预期中产生);1.1.98.6根据金田加纳控股(BVI)有限公司就现有造山带债券提供的担保而产生;1.1.98.7因任何担保产生:1.1.98.7.1本集团任何成员公司的任何财务债务; 或 - 5—Gold Fields_人民币RCF协议附录_执行II(14662205.7)1.1.98.7.2关于净额结算或抵销安排 根据条款www.example.com的定义允许 允许的保留;或1.1.98.7.3构成金融债务的任何担保, 第21条不禁止。11(金融债务);www.example.com由Gruyere Holdings Pty Ltd承担, 所有该等金融负债的总额并不 任何时间超过600,000,000澳元(六亿澳元 美元); 1.1.98.9 集团公司之间; 1.1.98.10 任何时间,其中:1.1.98.10.1,根据公认会计原则,将被视为余额处理。 表负债;和1.1.98.10.2将不会立即生效的GAAP 在采纳IFRS 16之前,已被视为 资产负债表负债; 1.1.98.11银行或金融机构为Tshiamiso信托公司签发的任何担保、赔偿、债券、备用或跟单信用证或任何其他票据,因任何反赔偿义务而产生,但所有此类金融债务的总额在任何时候不得超过357,500,000瑞士法郎(3亿5750万兰特);1.1.98.12不属于前述条款1.1.98.1至1.1.98.11的范围,但所有财务债务的总额(为免生疑问,不包括根据本条款1.1.98允许的担保人或项目融资子公司发生的任何财务债务,在任何时候都不超过5亿美元(5亿美元)(或其等价物));或“1.1.98.13集团融资协议项下未偿还本金总额在任何时候不超过800,000,000加元的集团融资协议下的意外之财”;第1.1.148条紧接第1.1条之后加入一条新条文。147第1.1.148条:“1.1.148意外之财是指母公司的全资子公司金田意外之财控股有限公司(也称为盖斯金田意外之财),-6-根据加拿大法律根据安大略省公司编号1000516306成立的人民币RCF协议_执行II(14662205.7)的黄金领域_附录”循环信贷安排协议的合格本,包括3.1条所述的变更,作为附表2(循环信贷融资协议的合格本)附于本附录,双方同意,自签署之日起,循环信贷融资协议应按照该合格本阅读和解释。4.连续性及进一步保证循环信贷安排协议及其他财务文件的规定,除经本增编修订外,应继续完全有效。5.在签署之日,债务人特此向双方保证:它具有法律行为能力,并已采取一切必要的公司行动,以授权和授权它订立和履行本附录所规定的义务;本附录构成对其有效和具有约束力的协议,并可根据其条款对其强制执行;本附录的执行及其项下义务的履行不会也不应:5.1.3.1违反该方所受的任何法律或法规;5.1.3.2违反其宪法文件的任何规定;或5.1.3.3与对其具有约束力的任何其他协议、义务、限制或承诺的任何规定相冲突或构成违反。各债务人根据本协议签署之日的事实和情况,重复《循环信贷融资协议》第18条中所作的各项陈述和保证。6.债务人确认各债务人在此同意并确认,尽管本附录已订立,其仍须继续受财务文件(经本附录修订)及循环信贷融资协议第17条(有关担保人的担保及弥偿)项下的所有义务所约束,而该等义务将继续完全有效及有效。根据本附录对循环信贷安排协议的修订不构成对循环信贷安排协议的更新。-7-金田-人民币RCF协议附录-执行II(14662205.7)7.一般双方同意将本附录指定为财务文件。本附录自签署之日起立即生效。除经本附录修订外,循环信贷融资协议的所有条文将继续具有十足效力及作用,而循环信贷融资协议中对“本协议”的提述应解释为对经本附录根据其条款修订的循环信贷融资协议的参考。-签名页后跟随-

10月25日/S/马丁·普里斯10月25日/S/马丁·普里斯

10月25日/S/马丁·普里斯10月25日/S/约翰·保利

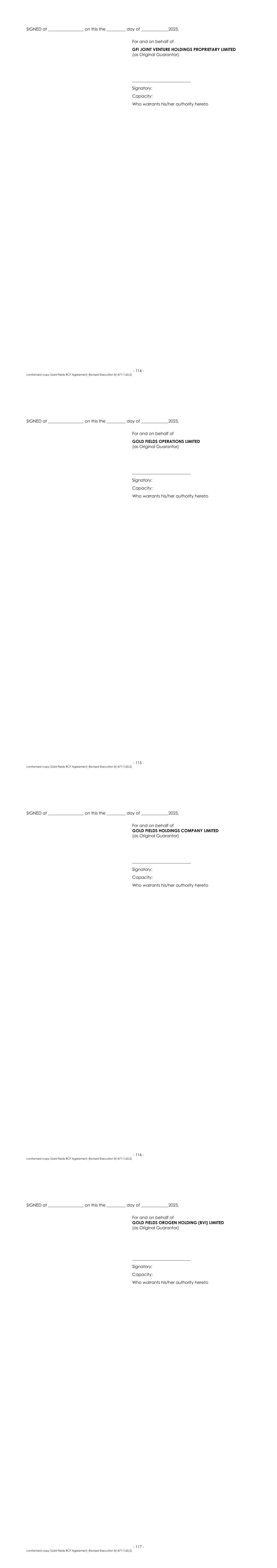

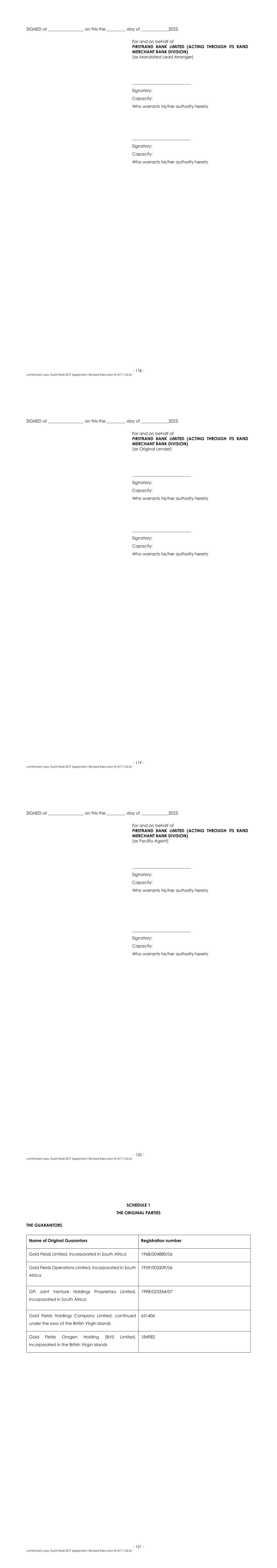

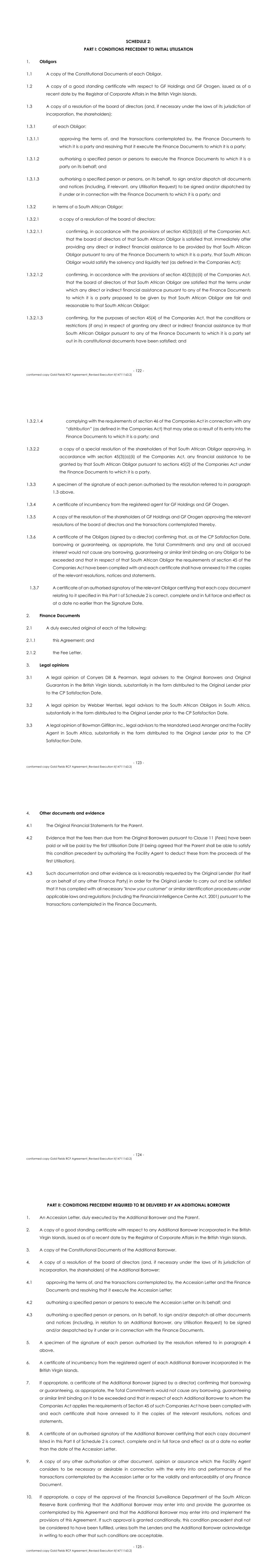

-16-金田-人民币RCF协议附录-执行II(14662205.7),于2023年_签署。代表FirstRand Bank Limited(通过其兰德商业银行部门行事)(受权牵头安排人)_2008年10月24日桑顿授权签署人Werner Joubert授权签署人Paul Arran Ronquest/S/Paul Arran Ronest/S/Werner Joubert-17-人民币RCF协议执行II(14662205.7)的金矿附录于2023年_日签署。FirstRand Bank Limited(通过其兰德商业银行部门行事)(作为原始贷款人)代表_2023年10月24日保罗·阿伦·隆奎特授权签字人授权签字人沃纳·朱伯特/S/保罗·阿伦·隆奎特/S/沃纳·朱伯特-18-人民币RCF协议执行II(14662205.7)的金矿附录于2023年_代表FirstRand Bank Limited(通过其兰德商业银行部门行事)(作为融资代理)_34+02:00原因:我批准本文件签署人:Werner Joubert签署时间:2023-10-24 09:06:50+02:00原因:我批准本文件Sandton授权签署人授权签署人/S/Paul Arran Ronest/S/Werner Joubert Werner Joubert Paul Arran Ronest-19-Gold Fields_附录人民币RCF协议_执行II(14662205.7)附表1原保证人名称原担保人登记编号金域有限公司,1968/004880/06在南非注册成立的金田经营有限公司,1959/003209/06在南非注册成立的GFI合资控股有限公司,1998年/023354/07在南非注册成立的金田控股有限公司,继续根据英属维尔京群岛651406金矿控股(BVI)有限公司的法律,在英属维尔京群岛184982注册成立

- 20—Gold Fields_人民币RCF协议附录_执行II(14662205.7)附表2符合性的信用证传真协议副本 执行版本 ZAR Revolving信用证协议 GFI合资控股有限公司 及Gold Fields Operations Limited(作为原始借款人) GOLD FILEDs LIMITED(作为母公司) 附表1所列股东之附属公司(作为原始担保人) 第一银行有限公司(通过其兰德商业银行分部行事)(作为授权的首席执行人) 第一银行有限公司(透过其兰德商业银行分部行事)(作为原始银行) 和 第一银行有限公司(通过其兰德商业银行分部行事)(作为贷款代理人) - i—符合副本Gold Fields RCF协议_修订执行II(14711163.2) 内容1.定义及释义........................................................................................................... 22.事实上................................................................................................................................................... 273.目的............................................................................................................................................................... 294.使用条件................................................................................................................ 295.使用........................................................................................................................................................ 306. 偿还费用............................................................................................................................................... 317.预付及取消............................................................................................................. 328.利息........................................................................................................................................................ 369.利息期................................................................................................................................................. 37 10.利息计算的更改.............................................................................................. 37 11.费用........................................................................................................................................................................ 38 12.税务总额及赔偿........................................................................................................................ 13.成本增加................................................................................................................................... 45 14.其他赔偿.............................................................................................................................................. 47 15.贷款人的缓解.................................................................................................................. 49 16.费用和开支。......................................................................................................................................... 49 17.保证及弥偿.................................................................................................................. 50 18.陈述。............................................................................................................................................... 53 19.资讯承诺...................................................................................................................... 20.财务契约........................................................................................................................... 21.一般承诺........................................................................................................................ 22.违约事件..................................................................................................................................... 23.贷款人的变更................................................................................................................................... 24.义务的变更.............................................................................................................................. 25.传真代理、授权牵头机构及参考银行的作用................. 26.财务各方的业务处理................................................................................... 27.各金融方之间的分担.................................................................................................... 88 28.支付机制............................................................................................................................ 29.设置......................................................................................................................................................... 9330.通知。............................................................................................................................................................... 93 31.计算及证明书............................................................................................................... 32.部分失效......................................................................................................................................... 33.补救及豁免........................................................................................................................... 34.修订及豁免..................................................................................................................... 35.机密信息........................................................................................................................... 102 36.供资率及参考银行报价的保密性....................................... 106 37.福利的解除。............................................................................................................................. 107 38.对应部分.................................................................................................................................................. 107 39.豁免权的放弃................................................................................................................................ 108 40.独家协议.............................................................................................................................................. 108 41.无默示条款..................................................................................................................................... 108 42.延期及豁免................................................................................................................................ 108 43.独立建议................................................................................................................................. 108 44.适用法律............................................................................................................................................... 108 45.司法管辖权................................................................................................................................................ 108附表1原讼各方.................................................................................................................. 121附表2:第一部分:首次使用前的条件.............................................................. 122第II部:要求其他借款人提供的现有条件................. 125第三部分:要求额外担保人提供的先决条件..................... 127附表3使用请求.................................................................................................................. 129附表4转让证书的格式............................................................................................................. 130附表5加入函的格式............................................................................................................. 132附表6辞职信格式........................................................................................................... 133附表7遵守证明书的格式............................................................................................ 134附表8时间表..................................................................................................................................................135附表9 LMA保密承诺表...................................................................................附表10加薪确认表格...................................................................................................第141-1-符合《金田区域合作框架协议-修订执行二》(14711163.2)缔约方:(1)金田有限公司,一家根据南非法律注册成立的上市公司,注册号为1968/023354/06(母公司);(2)GFI合资控股有限公司,一家根据南非法律注册的私营公司,注册号为1998/023354/07,作为借款人(GFI合资公司);(3)根据南非法律注册成立的公众公司,注册号为1959/003209/06的黄金矿场业务有限公司,作为借款人(金矿场业务,连同GFI合营公司,原始借款人);。(4)附表1所列作为担保人的母公司(原始当事人)的附属公司(连同母公司,原始担保人);。(5)FirstRand Bank Limited(通过其兰德商业银行部门行事),这是一家根据南非法律注册成立的注册银行和上市公司,注册号为1929/001225/06,为受托牵头安排人(受托牵头安排人);。(6)FirstRand bank Limited(通过其兰德商业银行部门行事),这是一家根据南非法律注册成立的注册银行和上市公司,注册编号为1929/001225/06,作为贷款人(原始贷款人);及(7)FirstRand bank Limited(通过其兰德商业银行部门行事),这是一家根据南非法律注册的注册银行和上市公司,注册编号为1929/001225/06,作为融资代理(融资代理)。

1.本协议中的定义和解释定义:加入函是指基本上按照附表5所列格式的文件(加入函的格式);额外借款人是指根据第24条(债务人变更)成为额外借款人的公司;额外担保人是指根据第24条(债务人变更)成为额外担保人的公司;额外担保人是指根据第24条(债务人变更)成为额外担保人的公司;额外义务人是指额外借款人或额外担保人;关联公司,就任何人而言,是指该人的子公司或该人的控股公司或该控股公司的任何其他子公司;协议是指本协议及其附件;反腐败法指:1.1.7.1《经合组织关于在国际商业交易中打击贿赂外国公职人员的公约》(《经合组织公约》);1.1.7.2美国1977年《反海外腐败法》(经1988年和1998年《反海外腐败法》修正案修订,并可不时进一步修订和补充)或其下的规则和条例(《反海外腐败法》);1.1.7.3《2010年反贿赂法》;1.1.7.4下列南非法律:1.1.7.4.1《2004年南非预防和打击腐败活动法》;1.1.7.4.2《1998年南非预防有组织犯罪法》;和1.1.7.4.3南非2004年《保护宪政民主免受恐怖主义相关活动法》;以及1.1.7.5任何其他适用于任何适用司法管辖区的法律(包括任何(I)法规、条例、规则或条例;(Ii)任何法院、法庭或任何其他司法机构的命令;以及(Iii)任何公共机构的规则、条例、指导方针或命令,或任何其他行政要求),其中:1.1.7.5.1禁止向任何人或该人的任何官员、雇员、代理人或顾问授予任何礼物、付款或其他利益;和/或-3-符合《黄金领域RCF协议-修订执行II》(14711163.2)1.1.7.5.2大致等同于《反海外腐败法》和/或《2010年反贿赂法》,或旨在制定《经合组织公约》的条款,或以防止腐败为目标;联营公司具有本协议第20.1条(财务定义)中赋予此类术语的含义;审计师是指,在任何时候,母公司当时的审计师,即签署日期时的普华永道会计师事务所,以及母公司指定的审计师的任何替代者;可用期是指从CP偿还日开始到终止日期前1(1)个月结束的期间;可用承诺额是指贷款人的承诺额减去:1.1.11.1其参与任何未偿还贷款的金额;1.1.11.2就任何拟议的使用而言,其参与应在建议的使用日期或之前发放的任何贷款的金额,但该贷款人参与在建议的使用日期或之前应偿还或预付的任何贷款的金额除外;可用贷款是指每个贷款人当时可用承诺的总和;基本利率是指:1.1.13.1对于贷款的每个利息期(非中断利息期),JIBAR;1.1.13.2对于贷款的每个中断利息期,按照以下公式确定的基本利率:R=r1+[T-T1] * [R2-R1] / [T2-T1]式中:R=就该中断利息期厘定的基本利率;R1=最接近但少于该中断利息期的期间的JIBAR加上,如这会导致R1等于JIBAR隔夜存款利率,则为0.10%;R2=最接近但大于该中断利息期的期间的JIBAR;T=该中断利息期的总天数;T1=在该中断利息期的第一天为R1报价的期间的天数;和T2=R2在该中断利息期的第一天报价的天数;-4-符合的副本黄金区域RCF协议-修订的执行II(14711163.2)《巴塞尔协议III》具有第13.1条(增加的成本)第13.1.2.1条中的含义;借款人是指原始借款人或额外的借款人,除非它已根据第24条(债务人的变更)不再是借款人;违约成本是指:1.1.16.1贷款人在收到全部或部分参与贷款或未付金额之日起至当前利息期间最后一天的利息(不包括保证金)的金额(如有),而本金或未付金额是在该利息期限的最后一天收到的;超过:1.1.16。A.; Code是指1986年美国国内税收法典; 承诺是指:www.example.com,与原始协议、ZAR1,000,000(十亿兰特)以及根据本协议转让给它的任何其他承诺的金额或根据第2.2条(增加)承担的金额;和1.1.22.2就任何其他贷款人而言,指根据本协议向其转让或根据第2.2条(增加)由其承担的任何承诺额,但不得由其根据本协议取消、减少或转让;《公司法》是指《2008年公司法》和根据该法案颁布的所有法规;合规证书是指基本上符合附表7所列格式的证书(合规证书的形式);机密信息是指与母公司、任何债务人、集团、财务文件或设施有关的所有信息,其中财务方以财务方身份或出于成为财务方的目的而知晓这些信息,或财务方从财务文件或设施项下从1.25.1集团任何成员或其任何顾问收到的关于符合-5\f25 Gold Fields RCF协议_修订的执行II(14711163.2)的信息,或为根据财务文件或设施成为财务方的目的而收到的所有信息;1.1.25.2如该财务方以任何形式直接或间接从本集团任何成员公司或其任何顾问处取得该等资料,并包括口头提供的资料及任何包含或衍生或复制该等资料的文件、电子档案或任何其他表示或记录资料的方式,则不包括:1.1.25.3以下资料:1.1.25.3.1属于或成为公开资料,但因该财务人违反第35条(保密资料)而直接或间接引致者除外;或1.1.25.3.2在交付时,母公司以书面形式确定为非机密;或1.1.25.3.3在按照上文第1.1.25.3.1和1.1.25.3.2条向其披露信息的日期之前,或该财务方在该日期之后从一个据该财务方所知与集团无关的来源合法获取的信息,且在这两种情况下,该财务方均未违反任何保密义务,且不受任何保密义务的约束;和1.1.25.4任何资金利率或参考银行报价;保密承诺是指基本上以附表9所列的LMA推荐形式(LMA保密承诺形式)或母公司与贷款机构商定的任何其他形式作出的保密承诺;综合EBITDA具有第20.1条(财务定义)中给出的含义;综合有形净值是指在任何时候,母公司根据本协议提交给贷款机构的最后一套年度综合财务报表中的财务状况报表中报告的总股本;宪法文件是指任何人在任何时间的当时和最新的宪法文件(包括但不限于此人的公司章程大纲和组织章程、公司章程、公司章程或商业登记证书);CP满足日期是指设施代理根据第4条发出通知的日期。1.原借款人(初始先决条件); 违约是指违约事件或第22条(违约事件)中规定的任何事件或情况,该事件或情况(在宽限期届满后,发出通知,作出任何其他通知),

- 6—符合Gold Fields RCF协议_修订的执行II(14711163.2)根据财务文件或前述任何组合的确定)的副本为违约事件; 违约违约金是指以下任何违约金:www.example.com,其未能按照第5.4.1条(贷方的参与)规定在贷款的使用日之前参与贷款,或通知贷款代理人,其已撤销或拒绝任何融资文件;或www.example.com,其破产事件已经发生且仍在继续,除非在上述条款中:www.example.com,其未能支付的原因是:1。1.32.4.1 或1.1.32.4.2中断事件;和1.1.32.4.3付款应在到期日后的五(五)个工作日内支付;或www.example.com,经销商真诚地就其是否有合同义务支付有关付款进行争议; 中断事件是指以下任一项或两项:www.example.com对支付或通信系统或金融市场的重大中断,这些系统在每种情况下都需要运作,以便支付与贷款相关的款项(或进行融资文件中所设想的交易),且中断不是由任何一方造成的,也超出了任何一方的控制范围;或1.1.33.2发生任何其他事件,导致一方或任何其他方的金库或支付业务中断(技术性或与系统有关的性质):1.1.33.2.1履行财务文件规定的付款义务;或1.1.33.2.2根据财务文件的条款与其他各方沟通,并且(在任何一种情况下)不是由业务中断的一方造成的,也不是受其控制的;合格机构是指母公司选择的任何贷款人或其他银行、金融机构、信托、基金或其他实体(集团成员除外);产权负担是指任何抵押、质押、留置权、转让或转让,授予担保、质押、担保、担保权益、优先权或信托安排或其他产权负担,以保证任何人的任何义务;环境是指人类、动物、植物和所有其他生物体,包括它们构成的生态系统和下列媒介:1.1.36.1空气(包括但不限于天然或人造建筑物内的空气,无论是地上还是地下);1.1.36.2水(包括但不限于领海、沿海和内陆水域、陆地或陆地内的水以及排水沟和下水道中的水);以及1.1.36。3土地(包括但不限于水下土地);环境索赔是指任何人就任何环境法提出的任何索赔、诉讼或调查;环境法是指适用于材料集团公司在有关时间在该材料集团公司开展业务的任何司法管辖区内开展的涉及污染、退化或保护环境或损害或保护人类健康或动植物健康的业务的任何法律;环境许可证是指任何环境法所要求的任何许可证、许可证、同意、批准和其他授权,以及提交任何通知、报告或评估,以经营任何材料集团公司在其拥有或使用的物业上或从该材料集团公司拥有或使用的物业进行的业务;违约事件指第22条(违约事件)中规定的任何事件或情况;现有Ogen票据指:1.1.41.1 2024年到期的500,000,000美元5.125%担保票据;及1.1.41.2于2029年到期的500,000,000美元6.125%担保票据,分别由Gold Fields Ogen Holding(BVI)Limited于2019年5月9日发行;现有贷款人具有第23条赋予该等票据的涵义。2) FATCA是指:www.example.com《守则》第1471至1474节以及任何相关法规;www.example.com任何其他司法管辖区的条约、法律或法规,或与美国和任何其他司法管辖区之间的政府间协议有关的,这些(无论哪种情况)促进第1.1.46条所指的任何法律或法规的实施。1.1.46.3根据上文第1.1.46.1或1.1.46.2条所述的任何条约、法律或法规的实施与美国国税局、美国政府或任何其他司法管辖区的任何政府或税务当局达成的任何协议;FATCA申请日期是指:1.1.47.1关于守则第1473(1)(A)(I)节所述的“可扣留付款”(涉及利息支付和来自美国境内来源的某些其他付款),2014年7月1日;或1.1.47.2就《守则》第1471(D)(7)节所述的不属于上文第1.1.47.1条范围的“通过付款”而言,指此类付款可被FATCA要求扣除或扣留的第一个日期;FATCA扣减是指根据FATCA要求的金融单据从付款中扣除或扣留的款项;FATCA豁免方是指有权获得不受任何FATCA扣减的付款的一方;费用函是指在受托牵头安排人或贷款机构代理人与原始借款人之间签署日期当日或前后列出第11条(费用)所述任何费用的一封或多封信件;财务文件指:1.1.51.1本协议; 1.1.51.2 1.1.51.5 融资方是指贷款代理人、授权牵头人或代理人; 金融债务是指(不重复计算)任何关于以下方面的债务:www.example.com借款; - 9—符合副本Gold Fields RCF协议_修订执行II(14711163.2)1.1.53.2根据任何承兑信贷融资或非物质等价物通过承兑而筹集的任何金额;www.example.com根据任何票据购买融资或发行债券、票据、债权证、贷款股票或任何类似工具筹集的任何金额;www.example.com根据公认会计原则被视为资产负债表负债的任何租赁或租购合同的任何负债金额;www.example.com出售或贴现的应收款项(不包括在无追索权基础上出售的任何应收款项);www.example.com与任何资产或服务的购买价格相关的负债金额,而该价格的延迟是:1.53.6.1主要用作筹集信贷的方法;或1.1.53.6.2不是在正常业务过程中作出的;1.1.53.7任何重新收购资产的协议或期权,如果订立该协议或期权的主要原因之一是筹集资金;1.1.53.8根据任何其他交易(包括任何远期买卖协议)筹集的任何款项,而按照公认会计原则,该等交易将被视为借款;1.1.53.9仅就第22.5条(交叉失责)而言,就任何利率或价格波动提供保障或从中受惠而订立的任何衍生交易(在计算任何衍生交易的价值时,只应计入按市值计价);1.1.53.10银行或金融机构就非本集团成员实体的负债而发出的担保、弥偿、债券、备用或跟单信用证或任何其他票据的任何反弥偿责任,否则会构成财务负债;1.1.53.11发行可赎回股份所筹集的任何金额,只要该等股份在终止日期前是可赎回的;以及1.1.53.12与上文第1.1.53.1至1.1.53.11条所述的任何项目的任何担保或赔偿有关的任何负债的金额;财政年度在任何时候指本集团在每个历年截至12月31日的财政年度;资金利率指贷款人根据第10.2条(市场混乱)通知融资机构的任何个别利率;公认会计原则是指“国际财务报告准则”中规定的公认会计原则;

-10-符合副本的金矿RCF协议-修订执行II(14711163.2)GF控股指金田控股有限公司,一家根据英属维尔京群岛法律成立的有限责任公司,公司编号651406;GF Ogen指金田造山带控股有限公司,一家根据英属维尔京群岛法律注册成立的有限责任公司,公司编号184982;加纳公司,指金田加纳有限公司和Abosso Goldfield Limited;集团指不时的母公司及其每一家子公司;集团公司指集团的成员;1.1.61a集团融资协议是指母公司与不时修订的意外之财之间于2023年5月25日签订的价值1,200,000,000美元的融资协议;担保人是指原始担保人或额外的担保人,除非在新增担保人的情况下,根据第24条(债务人的变更)它已不再是担保人;控股公司是指就公司或公司而言,它是子公司的任何其他公司或公司;国际财务报告准则“系指”国际会计准则“、”国际财务报告准则“和相关解释,以及国际会计准则理事会颁布或通过的任何未来准则和相关解释,每次经修订并适用于相关财务报表;减值设施代理人是指在下列情况下的任何时间:1.1.65.1未能(或已通知一方,其不会付款)财务文件规定其在到期日之前付款;1.1.65.2设施代理人以其他方式撤销或拒绝财务文件;1.1.65。1.32.1和www.example.com关于违约金的定义;或1.1.65.4贷款代理已经发生并仍在继续的破产事件;除非,在上述条款www.example.com中:www.example.com中,贷款代理未能付款的原因是:1.1.65.5.1行政或技术错误;或1.1.65.5.2中断事件;以及1.1.65。5.3付款应在到期日后的5(五)个工作日内支付;或www.example.com,贷款代理人真诚地质疑其是否有合同义务支付有关付款; - 11—符合副本Gold Fields RCF协议_修订执行II(14711163.2) 增加确认书是指实质上按照附件10(增加确认书表格)所列格式的确认书; 增加的成本具有第13.1条www.example.com(增加的成本)中给出的含义; “增加”具有第2.2条(增加)赋予该术语的含义; 借款债务是指金融债务,但金融债务定义中的条款www.example.com和www.example.com的任何债务除外; 信息具有第18条第18.11.1条中对该术语给出的含义。11(没有误导性信息);与一个实体有关的破产事件,是指该实体:1.1.71.1解散(合并、合并或合并除外);1.1.71.2破产或无力偿还债务,或无法或书面承认其一般无力偿还到期债务;1.1.71.3与债权人或为债权人的利益进行一般转让、安排或重整;1.1.71.4根据任何影响债权人权利的破产法或破产法或其他类似法律,由对其具有主要无力偿债、恢复或监管管辖权的监管机构、监事或任何类似官员对其提起诉讼,寻求破产或破产判决或任何其他济助,或由其或该监管机构、监事或类似官员提出清盘或清盘申请;1.1.71.5已对其提起诉讼,寻求根据任何影响债权人权利的破产法或破产法或其他类似法律进行企业救助、破产或破产判决或任何其他济助,或提出清盘或清盘请愿书,而就针对其提起或提交的任何该等法律程序或请愿书而言,该等法律程序或请愿书是由上文第1.1.71.4条中未描述的个人或实体提起或提出的:1.1.71.5.1导致作出破产或破产判决,或发出救济令或作出清盘或清算令;或1.1.71.5.2在提出或提交后30(30)天内均未被撤销、解除、暂停或限制;1.1.71.6根据《1990年银行法》第五章寻求或受制于指定管理人,和/或已根据该法案对其提起银行破产程序;1.1.71.7是否已通过拯救、清盘、正式管理或清盘的决议(合并、合并或合并除外);-12-符合标准的副本黄金字段RCF协议-修订执行II(14711163.2)1.1.71.8寻求或受制于为其或其全部或几乎所有资产(法律或法规要求不得公开披露)任命管理人、临时清盘人、财产保管人、接管人、受托人、托管人、企业救援从业者或其他类似官员(除非法律或法规要求不得公开披露第1.1条所述的个人或实体作出的任何此类任命)。1.1.71.9有担保的一方占有其全部或基本上所有资产,或对其全部或基本上所有资产征收、强制执行或起诉的扣押、执行、扣押或其他法律程序,且该有担保的一方在此后30(30)天内保持占有,或不撤销、解除、搁置或限制任何此类程序;1.1.71.10根据任何法域的适用法律,与其有关的任何事件具有类似于上述任何事件的效果;或1.1.71.11采取任何行动,以促进或表明同意批准或默许上述任何行为;对于贷款,利息期限是指根据第9条(利息期限)确定的每个期限,对于未付金额,是指根据第8.3条(默认利息)确定的每个期限;JIBAR是指,对于任何贷款或未支付金额的相关利息期限:1.1.73.1适用的屏幕利率;或1.1.73.2如果没有该贷款或未付款项的利息期间的筛选利率,则为参考银行向约翰内斯堡银行间市场主要银行提供的利率的算术平均值(向上舍入到小数点后四位),应贷款代理的要求提供给贷款代理。M.在提供与该利息期间相当的期间的兰特存款的报价日;JIBAR隔夜存款利率是指,对于任何贷款或未付金额的分段利息期:适用的筛选利率1.1.74.1;或1.74.2(如果贷款或未支付金额的分段利息期间没有筛选利率)利率的算术平均值(向上舍入到小数点后四位),应贷款人的要求提供给贷款人,由约翰内斯堡银行间市场主要银行的参考银行报价,截至上午11点。在兰特提供隔夜存款的报价日;约翰内斯堡银行间市场是指南非银行间市场;法律意见是指根据第4.1条(初始条件先决条件)或第24条(债务人变更)向贷款机构提交的任何法律意见;-13-符合的副本金田RCF协议-修订执行II(14711163.2)法律保留意味着:1.1.77.1法院可以酌情给予或拒绝公平补救的原则,以及与破产、重组和其他一般影响债权人权利的法律有关的法律对执行的限制;1.1.77.2 1969年《处方法》;1.1.77.3债务人注册成立的任何司法管辖区法律规定的类似原则、权利和抗辩;以及1.1.77.4法律意见中作为一般适用法律事项的限制或保留列出的任何其他事项;出借人意味着:1.1.78.1原始出借人;和1.1.78.2根据第2.2条(增加)或第23条(贷款人的变更)成为贷款人的任何银行或金融机构,在任何情况下都没有根据本协议的条款停止作为贷款人;LMA是指贷款市场协会;贷款是指根据贷款安排已发放或将发放的贷款,或该贷款当时未偿还的本金;多数贷款人是指:1.1.81.1在任何时候,只有三个贷款人,即一个或多个贷款人,其承诺总额为总承诺额的66⅔%或以上(或者,如果总承诺额已减少到零,则在紧接削减之前的总承诺额的66⅔%或以上);1.1.81.2在任何其他时间,一个或多个贷款人的承诺总额超过总承诺额的66⅔%(或,如果总承诺额已减少到零,则在紧接削减之前的总承诺额的66⅔%以上);边距意味着1。每年90%; 市值是指将(A)乘以(B)所得的产品,其中(A)是母公司已发行股份在约翰内斯堡证券交易所的平均收盘价,在相关债务人或重大集团公司订立具有法律约束力的承诺,进行相关收购或投资或相关出售之日之前的30(三十)天内,租赁、转让或其他处置(如适用),以及(B)是母公司发行的股份总数(包括美国存托凭证所代表的股份);

- 14—符合副本Gold Fields RCF协议_修订执行II(14711163.2) 重大不利影响是指对以下方面造成的重大不利影响:www.example.com:集团整体业务或财务状况;或www.example.com:债务人履行其作为一方的任何融资文件项下的付款义务或财务契约义务的能力;或www.example.com:融资文件或其中任何一项的有效性或可撤销性; 重大集团公司是指:www.example.com,债务人;www.example.com,不属于非重大集团公司的本集团任何成员;重大集团公司是指(根据上下文需要)所有这些成员; 《采矿章程》的含义见第22.8条(债权人程序); 月是指从日历月的某一天开始到下一个日历月的数字对应的一天结束的期间,但:1.1。87.1(受以下条款www.example.com的约束)如果数字对应日不是工作日,则该期间应在该期间结束的日历月中的下一个工作日结束,如果没有,则在紧接的前一个工作日结束;www.example.com如果该期间结束的日历月中没有数字对应日,1.1.87.3上述3项仅适用于任何期间的最后一个月;穆迪指穆迪投资者服务公司,或其评级机构职能的任何继承者;MPRDA具有第22.8条(债权人程序)赋予它的含义;新贷款人具有23.1条(贷款人的割让和转授)赋予它的含义;新货架指根据南非法律注册成立的公司New搁架899所有权有限公司;非实质性集团公司指本集团成员公司(债务人除外)于任何时间拥有EBITDA(按综合EBITDA相同基准厘定)及于其最近终止财政年度(仅考虑其及其附属公司)的总资产少于综合EBITDA(但仅包括任何项目融资附属公司的净收益)及本集团总资产(根据根据第19.1条(财务报表)呈交的最新经审核综合财务报表计算)的10%。符合上述条件的,应参照该集团成员最新的经审计财务报表(如果集团成员本身有子公司,则合并)来确定符合-15-15-《副本黄金区域RCF协议-修订执行II(14711163.2)》,但条件是:1.1.92.1如果集团任何成员本身有子公司,没有编制和审计合并财务报表,则其合并EBITDA和总资产应根据集团相关成员及其子公司的预计合并财务报表确定。母公司为此目的准备的;1.1.92。1.92.3本集团及本集团任何相关成员公司的经审核财务报表须于本集团经审核财务报表编制日期或日期后,按核数师认为公平及适当的方式调整,以顾及本集团任何成员公司的收购或出售或本集团任何成员公司的任何业务;如就本集团任何成员公司是否为非重大集团公司存在任何争议,则应设施代理人的要求将该争议提交核数师,而核数师就本集团任何成员是否为非重大集团公司的报告,在没有明显错误的情况下,应为定论,并对各方均具约束力。核数师取得报告的费用将由争议的败诉方承担;债务人指借款人或担保人;原始财务报表指母公司截至2022年12月31日的财政年度经审计的综合财务报表;一方指本协议的一方;允许处置指任何出售、租赁、转让或其他处置:1.1.96。1债务人或集团任何成员出售该债务人或集团任何成员的业务不再需要的陈旧或多余资产;1.1.96.2债务人或集团任何成员在日常业务过程中出售、租赁、转让或以其他方式处置不再受任何财务文件条款限制的资产;1.1.96.3债务人向另一债务人(额外债务人除外)出售;1.1.96.4债务人向另一债务人或非债务人的集团成员出售、租赁、转让或其他处置,如果此类出售、租赁、转让或其他处置是在一定范围内完成的,或以对有关债务人更有利的条款完成;1.1.96.5由非债务人的集团成员向集团另一成员出售;1.1.96.6贷款机构事先给予其书面同意(按照多数贷款人的指示行事);或-16-符合副本黄金字段RCF协议-修订执行II(14711163.2)1.1.96。7本集团任何成员公司向任何其他人士出售的任何其他出售、租赁、转让或其他处置(出售、租赁、转让或其他处置除外)的应收市价或代价(以较高者为准)合计不超过(在有关出售时)任何财政年度的市值的30%,且(在有关出售时)自签署日期至终止日期期间合计不超过市值的40%;允许的产权负担是指:1.1.97.1在签署日期之前产生的任何产权负担,该产权负担(I)在原始财务报表中披露,(Ii)在所有情况下,只担保未偿还的债务或在签署日期可用的贷款,但所担保的本金或原始贷款在签署日期后不会增加;1.1.97.2集团任何成员在其正常交易活动过程中签订的任何所有权转让或保留安排,其条款对集团该成员并不比相关供应商的标准条款差多少;1.1.97.3本集团任何成员公司在其银行安排的正常过程中订立的任何净额结算或抵销安排(为免生疑问,该等安排应包括根据有关黄金、白银、铜及其他商品价格、外汇汇率及利率的对冲安排订立的安排,而订立该等安排的目的是防止该等利率或价格在日常业务过程中出现波动);1.1.97.1.97.5对本集团成员公司在签署日期后收购的任何资产的任何负担或影响(或第21.3条第21.3.2条所述交易(负质押)(准负担)影响),如果:1.1.97.5.1 以及1.1.97.5.3该保留或准保留是(根据条款www.example.com、www.example.com和1.1另行允许的保留或准保留除外)。97.4以上或www.example.com、www.example.com、www.example.com或www.example.com或www.example.com以下)在收购该资产之日起六(六)个月内被移除或解除;1.1.97。6对签署日期后成为集团成员的任何公司的任何资产的任何保留或准保留或影响,其中保留或准保留— - 17—符合副本Gold Fields RCF协议_修订执行II(14711163.2)保留在该公司成为本集团成员之日之前产生,如果:1.1.97.6.1保留或准保留不是在考虑收购该公司时产生的;1.1.97.6.2担保的本金额在预期或自收购该公司以来没有增加;1.1.97.6.3担保或准担保是(根据条款www.example.com,1.1.97另行允许的担保或准担保除外)。3、www.example.com或www.example.com或www.example.com或www.example.com或www.example.com)在该公司成为本集团成员公司后六(6)个月内被移除或解除;www.example.com就项目融资子公司(Cerro Corona子公司除外)的资产或股份的借贷而授予的任何产权或准产权;1.1.97.8因任何结算系统或证券交易所的规则和法规而产生的对该结算系统或证券交易所持有的股份和/或其他证券的任何保留或准保留;www.example.com关于对或影响任何重大集团公司任何资产的保留或准保留1.1.97.9任何担保金融债务的负担或准负担,其本金额(当与任何其他债务的本金额合计,该债务享有任何负担或准负担,但上述条款www.example.com至www.example.com以及下文www.example.com和www.example.com允许的任何债务除外),在任何时候都不超过合并TMF净值的15%(或其等值货币)(但经调整以包括自本集团最新一套综合年度财务报表最后日期起收购的新资产净值); 1.1.97.10融资代理(按照多数贷款人的指示行事)书面同意的任何其他产权负担或准产权负担;或1.1.97.11就Cerro Corona运营对Cerro Corona子公司的业务或资产或Cerro Corona子公司的所有权权益产生的财务债务授予的任何产权负担或准产权负担,条件是本条款1.97.11允许的所有该等产权负担或准产权负担担保的未偿债务总额在任何时候均不超过200,000,000美元(2亿美元)(或其同等价值)。在本条款1.1.97.11中,所有权权益是指(I)Cerro Corona子公司发行的股份,(Ii)在秘鲁法律要求的范围内向Cerro Corona子公司发放的任何股东贷款,(Iii)直接拥有Cerro Corona子公司发行的股份的控股公司的股份,只要该控股公司的唯一资产是Cerro Corona子公司及其姊妹公司Minera Gold Fields S.A.发行的股份和任何贷款;

-18-符合标准的副本金矿RCF协议-经修订的执行II(14711163.2)允许的金融债务是指任何金融债务:1.1.98.1根据财务文件产生;1.1.98.2产生于任何适用法律要求集团任何成员发行的任何环境债券;1.1.98.3产生于Cerro Corona业务,但所有此类金融债务的总额在任何时候都不超过200,000,000美元(2亿美元)(或其等价物);1.1.98.4就保障任何利率或价格的波动或从中获益而订立的任何衍生交易所产生的,但非为投机目的;1.1.98.5本集团于签署日期已存续及可供使用的债务(或不时成为本集团成员的任何人士的财务负债,惟该等财务负债在该人士成为本集团成员时已存在,且并非预期中产生);1.1.98。Gold Fields Ghana Holdings(BVI)Limited就现有Orogen票据提供担保所产生的6项; 1.1.98.7 1.1.98.7.1本集团任何成员公司的任何金融债务;或1.1.98.7.2根据允许承担的定义条款www.example.com允许的净额结算或抵销安排;或1.1.98.7.3构成第21条不禁止的金融债务的任何担保。11(金融债务);www.example.com由Gruyere Holdings Pty Ltd承担,但所有此类金融债务总额在任何时候都不超过600,000,000澳元(六亿澳元);www.example.com集团公司之间; 1.1.98.10 98.11银行或金融机构为Tshiamiso信托公司签发的任何担保、赔偿、债券、备用或跟单信用证或任何其他票据,因任何反赔偿义务而产生,但所有此类金融债务的总额在任何时候不得超过357,500,000瑞士法郎(3亿5750万兰特);-19-符合的副本黄金领域RCF协议-修订执行II(14711163.2)1.1.98.12不属于前面第1.1.98.1至1.1.98.11条的范围,前提是所有金融债务的总额(为免生疑问,不包括根据第1.1.98条允许的担保人或项目融资子公司发生的任何金融债务,在任何时候都不超过5亿美元(5亿美元)(或其等价物));或1.1.98.13根据集团融资协议产生的意外之财,惟所有该等财务债务的未偿还本金总额在任何时候不得超过800,000,000加元;项目融资借款指:1.1.99。1.任何融资债务(或再融资)由项目融资子公司在与该项目有关的资产的所有权、开发、建设、翻新、调试和/或运营组成的项目,并且提供任何该等融资的人对其追索权(或再融资)可供该项目融资子公司支付,该等债务的偿还和预付仅限于(i)项目融资子公司及其资产和/或或于该项目融资附属公司的股份及╱或(ii)于成功完成适用于该项目担保的相关竣工测试之前的期间内,来自本集团任何一个或多个成员公司;或1.1.99。2.1第12.7条(增值税); 已偿付金额具有第27.1条(向融资方付款)中给出的含义; 收回融资方具有第27.1条(对融资方的付款)所赋予的含义; 再分配金额具有第27.4条(再分配的返还)中给出的含义; - 20—符合Gold Fields RCF协议副本_修订执行II(14711163.2) 参考银行报价指参考银行向贷款代理提供的任何报价; 参考银行利率是指参考银行应贷款代理的要求提供给贷款代理的利率的算术平均数(向上舍入至小数点后四位),如:www.example.com,如果:1.1.108.1.1参考银行是屏幕利率的贡献者;和1.1。108.1.2它由一个单一数字组成,即要求筛选汇率的贡献者向有关管理人提交的利率(适用于相关参考银行和相关货币和期间);或1.1.108.2在任何其他情况下,有关参考银行在有关期间参照无担保批发融资市场在ZAR为自己提供资金的利率;参考银行是指信贷机构在有关时间与母公司协商后指定的银行在约翰内斯堡的主要办事处,条件是这些银行已接受这种指定;就基金而言,指由与第一基金相同的投资经理或投资顾问管理或提供意见的基金,或如由不同的投资经理或投资顾问管理,则指其投资经理或投资顾问是第一基金的投资经理或投资顾问的联营公司的基金;重复申述是指第18.1条(地位)至第18.20条(制裁)所列的每一项申述,但第18.3条(具有约束力的义务)、第18.6条(管理法律和执法)、第18.7条(扣税)、第18.8条(不交税或印花税)、第18.11条(无误导性资料)、第18.12条(财务报表)、第18.14条(无法律程序待决或威胁)、第18.15条(保险)、第18.18条(材料集团公司的所有权)除外。第18.19条(无重大不良影响)及第18.20条。-21-符合副本的黄金领域区域合作框架协议-修订执行II(14711163.2)展期贷款是指一笔或多笔贷款:1.1.116.1在到期贷款到期偿还的同一天发放或将发放;1.1.116.2总金额等于或少于到期贷款的金额;以及1.1.116.3为对即将到期的贷款进行再融资而向同一借款人发放或将发放的贷款;受制裁国家指作为制裁目标的国家、地区或地区;制裁是指由:1.1.118.1美国政府(包括但不限于美国外国资产控制办公室)实施、颁布或执行的任何经济、金融或贸易制裁法律、法规、禁运或限制性措施。1.1.118.2联合国安理会;1.1.118.3欧洲联盟;1.1.118.4澳大利亚政府;1.1.118.5加拿大政府;1.1.118.6日本政府;1.1.118.7联合王国政府(包括但不限于陛下的财政部);1.1.118.8法兰西共和国政府;1.1.118.9南非政府及其任何政府当局,或取代或取代上述任何规定的任何其他相关制裁当局;屏幕利率是指相关期间ZAR存款的中间市场利率,该利率出现在路透社屏幕安全页面上,并在适用时间与标题收益率一起显示(或显示该利率的任何替代路透社页面,或在不时发布该利率的其他信息服务的适当页面上,以取代路透社)。如果此类页面或服务不再可用,设施代理可指定另一页面或服务,在与家长协商后显示适当的费率;共享融资方具有第27.2条(付款的重新分配)赋予它的含义;共享付款具有第27.1条(向融资方付款)赋予的含义;签名日期是指缔约方最后一次签署本协议的日期,前提是所有各方都已签署本协议;南非指南非共和国;

- 22—符合Gold Fields RCF协议副本_修订执行II(14711163.2) 南非债务人是指:www.example.com母公司;www.example.com原始借款人;或 1.1.124.3 指定时间是指根据附表8(时间表)确定的时间; 标准普尔是指标准普尔,麦格劳—希尔公司的一个部门,或其评级机构职能的任何继任者; 标的方具有第12.7条第12.2.2条(增值税)所赋予的含义; 子公司是指,就任何公司或法人团体而言,一家公司或法人团体:www.example.com,直接或间接地由上述公司或法人团体控制;1.1.128.2其中超过半数的已发行股本直接或间接由第一个提及的公司或法团实益拥有;或1.1.128.3第一个提及的公司或法团的另一附属公司的附属公司,为此目的,如该另一公司或法团能够指挥其事务及/或控制其董事会或同等机构的组成,则该公司或法团应被视为由该另一公司或法团控制;供应商具有第12.7条(增值税)第12.2.2条所赋予的涵义;税收是指任何类似性质的税收、征税、征收、关税或其他费用或扣缴(包括但不限于因任何未能支付或任何延迟支付而应支付的任何罚款或利息);税收抵免具有第12条(税收总额和赔偿)赋予它的含义;税收申报具有第12条(税收总额和赔偿)赋予它的含义;税收扣除是指因或由于税收而从财务文件下的付款中扣除或扣留税款,但FATCA扣除除外;纳税是指债务人根据第12.2条(税收总额)或根据第12.3条(税收赔偿)向融资方支付的款项的增加;终止日期是CP结清日期的五(五)周年;第三方法案是指1999年的合同(第三方权利)法;总承诺额是指承诺的总和,在签署日期为1,000,000,000兹拉尔(10亿兰特);-23-符合的副本黄金字段RCF协议修订执行II(14711163)。1.139.1相关转让证书中指定的建议转让日期;或1.1.139.2如果相关转让证书中未指定转让日期,则为设施代理人签署相关转让证书的日期;条约贷款人具有第12条(税收总额和赔偿)赋予它的含义;条约国具有第12条(税收总额和赔偿)赋予它的含义;未付金额是指债务人或财务文件规定的任何到期和应付但未支付的款项;美国指美利坚合众国;使用意味着对该设施的使用;使用日期指使用日期,即发放相关贷款的日期;使用请求指基本上采用附表3所列格式的通知(使用请求);增值税指1991年南非增值税法案规定的任何增值税和任何其他类似性质的税;意外之财指Gold Fields Windash Holdings Inc.(也称为Gery Gold Fields Windcome Inc.),母公司的全资子公司,根据加拿大法律成立,安大略省公司编号1000516306。除非本协议中出现任何相反的指示,否则应解释为包括其所有权继承人、其在财务文件下的权利和/或义务的经许可的受让人和经许可的受让人;1.2.1.2公平原则是指对一项交易的交易对手是公平合理的,并且不会对相关交易的另一方有多大或更少的有利条件,而这些条件是在与一名并非该交易对手的最终控股公司或该交易对手或其最终控股公司直接或间接控制的实体,或直接或间接拥有超过20%的股本或类似所有权的实体的可比公平距离交易中可合理预期获得的;-24-符合标准的副本黄金领域RCF协议-修订执行II(14711163.2)1.2.1.3修订包括修订、修改、补充、更新、重新制定、替换、重述或变更,修订将相应地解释;1.2.1.4资产包括现在和未来的财产、收入和各种权利;1.2.1.5对于任何财务报表,经审计的是指经审计师审计的那些财务报表;1.2.1。6授权是指由任何机构、与任何机构或从任何机构(包括但不限于南非储备银行就任何财务文件或根据任何财务文件计划进行的任何交易要求的任何批准)进行的任何授权、同意、登记、备案协议、公证、证书、许可证、批准、决议、许可和/或授权或任何上述豁免;1.2.1.7除非有相反的说明,否则条款或附表应解释为对本协定条款或附表的引用;1.2.1.8财务文件或任何其他协议或文书是指经修订、更新、补充、扩展、替换或重述的财务文件或其他协议或票据;1.2.1.9一组贷款人包括所有贷款人;1.2.1.10担保是指(第17条(担保和弥偿)除外)、任何担保、信用证、债券、弥偿或类似的损失担保,或任何直接或间接、实际或或有的购买或承担任何人的债务、向任何人进行任何投资或贷款或购买任何人的资产的义务,而在每种情况下,该等义务是为了维持或协助该人偿还其债务的能力而承担的;1.2.1.11债务应被解释为包括支付或偿还金钱的任何义务(无论是作为本金还是作为担保人发生的),无论是现在的还是将来的、实际的还是或有的;1.2.1.12使用包括一词后加具体例子,不应解释为限制其前面的一般性措辞的含义,并且不得在解释此类一般性措辞或此类具体例子时适用类属规则;1.2.1.13法律应解释为任何政府、超国家机构、地方政府、法定或自律机构或法院的任何法律(包括成文法、习惯法或习惯法)、成文法、宪法、法令、判决、条约、条例、指令、附例、命令、其他立法措施、指令、要求、请求或指导方针(不论是否具有法律效力,但如不具有法律效力,则由其所针对或适用的人普遍遵守),以及经修订、取代、重新制定的普通法,不时重述或重新解释;1.2.1.14在有可能进行更广泛解释的情况下,其他和其他词语不得与任何前述词语一起解释;-25-符合《金色区域合作框架协议-修订执行II》(14711163.2)1.2.1.15个人包括国家的任何个人、公司、政府、州或机构或任何协会、信托、合资企业、财团、合伙企业或其他实体(无论是否具有单独的法人资格);1.2.1.16条例包括任何政府、政府间或超国家机构、机构、部门或监管、自律或其他当局或组织的任何条例、规则、官方指示、要求或指引(不论是否具有法律效力,但大致上已获遵从);1.2.1.17法律条文是指经修订或重新制定的该条文;而1.2.1.18一天中的时间是指约翰内斯堡时间。在确定利率在长度上等于利息期间的程度时,应不考虑从根据本协议的条款确定的该利息期间的最后一天起产生的任何不一致。章节、条款和附表标题仅供参考。除非另有相反指示,否则在任何其他财务文件或在任何财务文件下或与任何财务文件相关的任何通知中使用的术语在该财务文件或通知中的含义与本协议中的相同。除非在本协定中出现与上下文不一致或相反的指示:1.2.5.1如果定义中的任何规定是向本协定任何缔约方授予权利或施加义务的实质性规定,尽管它只出现在定义中,应视为本协定的实质性规定;1.2.5.2当本协议中规定了任何天数时,除非最后一天不是营业日,在这种情况下,最后一天应是下一个营业日,否则应仅从最后一天开始计算;1.2.5.3如果本协议的任何一方需要提供任何同意或批准或同意本协议的任何其他一方的行动,则该同意或批准或协议的请求应以书面形式提出,并且该同意、批准或协议应为本协议的有效同意、批准或协议的书面形式;和1.2.5。 如果违约未得到补救或放弃,则该违约将继续存在。 本协议条款和附件的标题仅供参考,不得以任何方式影响或支配本协议条款或附件的解释、修改或扩大本协议条款或附件。

-26-符合副本黄金字段RCF协议-修订执行II(14711163.2)本协议的附表是其不可分割的一部分,除文意另有所指外,本协议中定义的词语在该等附表中应具有相同的含义。如果本协定的附表与本协定的规定有任何冲突,应以本协定的规定为准。如果在本协定任何特定条款的范围内对任何术语进行了定义,则如此定义的术语应具有与本协定中赋予该术语的所有目的相同的含义,尽管该术语未在本第1条(定义和解释)中定义,但有关条款明确指出,如此定义的术语对相关条款的适用范围有限。在解释财务文件时,不应适用解释规则,即在合同含糊的情况下,合同应针对起草合同的一方进行解释。本协议的到期或终止不应影响本协议中明确规定在到期或终止后继续生效的条款,或在到期或终止后必然必须继续有效的条款,即使条款本身没有明确规定。如果本协定的任何一方当事人受任何其他司法管辖区的法律管辖,则本协定中涉及南非法律规定的程序(如清盘)的任何表述的使用应被解释为包括根据该其他司法管辖区的法律进行的任何同等或类似的诉讼。货币符号和定义美元、美元和美元表示美利坚合众国的合法货币。扎尔和兰特代表南非的合法货币。A$表示澳大利亚目前的合法身份。第三方权利除本协议明确规定外,本协议的任何规定均不构成对非本协议缔约方的任何人的利益的规定。除第34.2条第34.2.2条(例外情况)另有规定外,任何财务文件的任何条款均不要求任何非缔约方的任何人在任何时候撤销或更改本协议。-27-符合副本黄金字段RCF协议-修订后的执行II(14711163.2)2.贷款在符合本协议条款的情况下,贷款人向借款人提供ZAR循环贷款贷款,总额等于总承诺额。根据2.2.1.1第7.1条(违法性),在贷款人承诺取消的生效日期后,提前通知贷款机构,以增加母公司的额度;或第7.5条第7.5.1条(与单一贷款人有关的更换或偿还及取消的权利);要求增加承诺额(且承诺额应如此增加),其总额最高可达已取消承诺额的总额,具体如下:2.2.1.3增加的承诺额将由一个或多个合格机构(每个机构均为增加贷款方)承担,每个机构都以书面形式确认(无论是在相关的增加确认或其他方面)其愿意承担并确实承担与其将承担的增加的承诺额部分相对应的贷款方的所有义务,如同它是这些承诺的原始贷款方一样;2.2.1.4每一债务人和任何增额贷款人应对彼此承担义务和/或取得彼此的权利,与债务人和增额贷款人假若增额贷款人是其将承担的增加承诺部分的原始贷款人时所承担和/或取得的权利一样;2.2.1。5每一增加贷款方应成为一方贷款人,任何增加贷款方和其他融资方中的每一方应相互承担义务并获得彼此的权利,如同该增加贷款方和这些融资方假若增加贷款方是其将承担的增加的承诺的原始贷款方的情况下本应承担和/或获得的那样;2.2.1.6其他贷款方的承诺应继续充分有效;和2.2.1.7承诺的任何增加应于母公司在上述通知中指定的日期生效,或融资机构签署由相关增加贷款人提交的以其他方式完成的增加确认的任何较后日期生效。除下文第2.2.3条另有规定外,设施代理人应在收到符合本协议条款并按照本协议条款交付的正式填写的增资确认书后,在合理可行的情况下尽快签署该增资确认书。-28-符合副本黄金字段RCF协议-修订执行II(14711163.2)融资代理只有在确信已遵守所有适用法律和法规下与增额贷款人承担增额承诺相关的所有必要的“了解您的客户”或其他类似检查后,才有义务执行增额贷款人向其提交的增额确认。 母公司应根据要求迅速向贷款代理支付其因本第2.2条规定的任何承诺增加而合理产生的所有成本和开支(包括法律费用)。 在增加生效之日,增加贷款人应向贷款代理人(为其自己支付)支付一笔费用,金额等于如果增加贷款是根据第23.6条(转让程序)进行的转让,并且如果增加贷款人是新贷款人,则根据第23.4条(转让费)应支付的费用。 第一百零八条当事人可以按照双方当事人约定的金额和时间向当事人支付费用。本协议中提及的收费信函应包括第2.2.7条中提及的任何信函。融资代理或任何贷款人均无义务寻找增额贷款人,在任何情况下,任何承诺被增额贷款人取代的贷款人均无义务支付或退还该贷款人根据财务文件收到的任何费用。第23.5条(现有贷款人的责任限制)经必要的变通后,在第2.2条中适用于增资贷款人,犹如该条款中所指的:2.2.9.1现有贷款人是指紧接相关增资前的所有贷款人;2.2.9.2新贷款人是指该增资贷款人;2.2.9.3再转让是指转让。财务各方的权利和义务财务文件规定的财务各方的义务有几个。任何一方未能履行财务文件项下的义务,不影响任何其他方在财务文件项下的义务。任何财方均不对财务文件规定的任何其他财方的义务负责。每一财务方在财务文件项下或与财务文件相关的权利均为独立的权利,根据财务文件向财务方产生的任何债务-29-符合《黄金油田RCF协议-修订执行II》(14711163.2)的债务人的债务是一项单独和独立的债务,财务方有权根据下文第2.3.3条执行其权利。每一融资方的权利包括根据财务文件欠该融资方的任何债务,为免生疑问,与融资方参与融资或其在融资文件下的角色有关的贷款的任何部分或债务人所欠的任何其他金额(包括代表其向融资代理支付的任何此类金额)是该债务人欠该融资方的债务。除财务文件特别规定外,财务方可单独执行其在财务文件项下或与财务文件相关的权利。3.1.1.1首先,偿还现有RCF协议下所有未偿还的款项;及3.1.1.2其后,本集团的一般企业及营运资金用途。每个额外的借款方应将其在该融资机制下借入的所有金额用于其作为额外借款方加入的加入书中规定的目的。监督任何融资方都没有义务监督或核实根据本协议借款的任何金额的使用情况。4. 贷款代理人在满意后应立即通知母公司和贷款人。 在贷款代理人发出上述第4.1.1条所述通知之前,多数贷款人以书面形式通知贷款代理人,贷款人授权(但不要求)贷款代理人发出该通知。贷款代理人不对因发出任何该等通知而造成的任何损害、费用或损失负责。 其他先决条件在第4.1条(先决条件)的约束下,只有在借款申请日期和拟议借款日期:

-30-符合副本黄金字段RCF协议-修订的执行II(14711163.2)在展期贷款的情况下,没有违约事件持续发生,也不会因拟议的展期贷款而导致违约,对于任何其他贷款,提议的贷款不会持续违约,也不会导致违约;每个债务人将重复作出的陈述在所有重要方面都是真实的。如果在2023年4月19日17:00之前(或设施代理人以书面同意的较晚日期),CP还未成交,设施代理人有权(但没有义务)取消承诺并立即将其减少到零。此项取消不影响借款人根据第1条(定义和解释)、第16条(费用和开支)支付当时到期应付的任何费用、费用、开支或税款的义务,而第28条(付款机制)和第30条(通知)至第45条(司法管辖权)的规定将继续有效。5.使用请求的交付借款人可在不迟于指定时间向设施代理交付已填妥的使用请求,从而使用该设施。完成使用请求每个使用请求是不可撤销的,将不会被视为已正式完成,除非:建议使用日期是可用期间内的营业日;使用的货币和金额符合第5.4条(货币和金额);建议的利息期间符合第9条(利息期);就原始借款人而言,它是由原始借款人在一个使用请求中提出的联合请求,并且每个原始借款人在同一使用请求中请求一笔贷款。借款人在一个月内提交的使用请求不得超过两次。货币和金额使用率请求中指定的货币必须以ZAR表示。拟议贷款的金额必须不超过可用的贷款额度,并且至少为10,000,000瑞典雷亚尔(1,000万兰特),如果低于可用贷款额度,则至少为可用的贷款额度。-31-符合副本黄金字段RCF协议-修订的执行II(14711163.2)贷款人的参与如果本协议中规定的条件已经满足,并且符合第6条(偿还)的规定,每个贷款人应在使用日期前通过其贷款办公室参与每笔贷款。每个贷款人参与每笔贷款的金额将等于其在发放贷款之前对可用贷款的可用承诺所承担的比例。贷款代理人应根据第28.1条(向贷款代理人付款)通知每一贷款人每笔贷款的金额及其参与贷款的金额,如果不同,还应根据第28.1条(支付给贷款代理的款项),在每种情况下在规定的时间内通知每一贷款人。取消承诺当时未使用的承诺应在可用期结束时立即取消。6.凡已提取贷款的借款人应当在其利息期限的最后一天偿还该贷款。在不影响每个借款人在上述6.1条下的义务的情况下,在下列情况下:向借款人提供融资机制下的一笔或多笔贷款:6.2.1.1在该借款人应偿还到期贷款的同一天;以及6.2.1.2全部或部分用于对到期贷款进行再融资;而每家贷款人参与到期贷款占到期贷款金额的比例与该贷款人参与新贷款占这些新贷款总额的比例相同,则除非母公司在相关的使用请求中通知融资机构相反,否则新贷款的总额应被视为用于或用于偿还到期贷款,因此:6.2.2.1如果到期贷款的金额超过新贷款的总金额:6.2.2.1.1有关借款人只需根据第28.1条(向贷款机构付款)以相关货币支付的金额等于超出的金额;和6.2.2。1.2每个贷款人参与新贷款(如有)应视为借款人已提供并用于偿还贷款人参与到期贷款(如有),且贷款人无需根据第28.1条(向贷款代理人付款)就其参与新贷款进行付款;以及 - 32—符合副本Gold Fields RCF协议_修订执行II(14711163.2)6.2.2.1.3如果到期贷款的金额等于或小于新贷款的总额:6.2.2.1.3.1相关借款人将无需根据第28.1条支付款项(向贷款代理人付款);和6.2.2.1.3.2每个贷款人将被要求根据第28条付款。1(对贷款机构的付款)仅在其参与新贷款时超过贷款人对到期贷款的参与,而该贷款人参与新贷款的剩余部分应被视为借款人已提供并用于偿还该贷款人对即将到期贷款的参与。7.如果在任何适用的司法管辖区,贷款人履行本协议所规定的任何义务或为其参与任何贷款提供资金或维持其参与都是违法的(或如果贷款人的任何关联机构这样做变得非法),则提前还款和取消贷款是非法的:贷款人应在意识到该事件后立即通知贷款机构;一旦贷款机构通知母公司,该贷款人的可用承诺将立即取消;每一借款人应在利息期间的最后一天偿还贷款人对借款人的贷款,该贷款发生在贷款代理通知母公司之后,或者,如果早于贷款人在提交给贷款代理的通知中指定的日期(不早于法律允许的任何适用宽限期的最后一天),贷款人的相应承诺应在偿还的参与金额中取消。如果任何一致行动的人或团体获得母公司的控制权,控制权的变更:7.2.1.1母公司应在意识到该事件后立即通知融资机构;7.2.1.2贷款人没有义务为使用提供资金(展期贷款除外),融资机构和母公司应就控制权的变更进行协商;7.2.1。上述2.1.1(前提是,为免生疑问,母公司未能提供该通知不得妨碍贷方采取以下行动),贷款代理应通过通知母公司(该通知应在收到上述www.example.com条款中提及的通知后60(六十)天内送达)取消总承诺并宣布所有未偿贷款,7.2.1.1 - 33—符合副本Gold Fields RCF协议_修订执行II(14711163.2)总承诺额将被取消,所有这些未偿还的款项将立即到期并支付;和7.2.1.4如果多数贷款人不根据上文第7.2.1.3条要求取消和预付款,贷款人可向贷款机构代理人发出通知,通知不得早于收到上文第7.2.1.1条所述通知之日起45(45)天,也不得迟于收到上文第7.2.1.1条所述通知之日起60(60)天,因此,贷款机构应向母公司发出通知(该通知应在收到贷款人通知后立即送达),取消该贷款人的承诺,并宣布该贷款人参与所有未偿还贷款,连同其应计利息和根据财务文件应立即到期和应支付给该贷款人的所有其他款项,因此该贷款人的承诺将被取消,所有该等未付款项将立即到期和应支付。就上文第7.2.1条而言,控制指的是:7.2.2.1以股份、委托书、合同、代理或其他方式拥有的权力:7.2.2.1。1投票或控制在母公司股东大会上可投的最高票数的一半以上;7.2.2.1.2任命或罢免母公司的所有或多数董事或其他同等高级人员;或7.2.2.1.3就母公司董事或其他同等高级人员有义务遵守的母公司的经营和财务政策发出指示;或7.2.2.2持有母公司超过一半的已发行股本(不包括该已发行股本中没有权利参与超过指定数额的利润或资本分配的任何部分)。7.2.2.3就上文第7.2.1条而言,一致行动指根据协议或谅解(不论是正式或非正式的),透过任何人士直接或间接收购母公司的股份,积极合作以取得或巩固对母公司的控制权的一群人士。在可用期间,如果母公司向贷款机构发出不少于五(五)个工作日(或多数贷款人可能同意的较短期限)的事先通知,可取消可用贷款的全部或部分(最低金额为10,000,000兹罗尔(1000万兰特))。第7.3条下的任何取消应按比例减少贷款人在该贷款下的承诺。自愿提前偿还贷款已获得贷款的借款人,如果给予贷款机构不少于五(五)个工作日(或多数贷款人可能同意的较短期限)的事先通知,可提前偿还

-34-符合复制黄金字段RCF协议-修订的执行II(14711163.2)全部或任何部分贷款(但如果是部分,则减少贷款金额的最低金额10,000,000兹罗尔(1,000万兰特)。如果:7.5.1.1债务人应向任何贷款人支付的任何款项根据第12.2条(税收总额)第12.2.3条要求增加,则就单个贷款人而言,有权更换或偿还和注销;或7.5.1.2任何贷款人根据第12.3条(税务赔偿)或第13.1条(增加的费用)向母公司索偿时,母公司可在导致要求增加或赔偿的情况持续期间,通知贷款机构取消该贷款人的承诺及其促使该贷款人偿还参与贷款的意向,或根据下文第7.5.4条的规定,通知贷款机构其有意更换该贷款人。在收到上文第7.5.1条所述的取消通知后,贷款人的承诺额应立即减少到零,同时总承诺额也应减少相同的金额。在母公司根据上文第7.5.1条发出取消通知后的每个利息期的最后一天(如果较早,则为母公司在通知中指定的日期),每一未偿还贷款的借款人应偿还该贷款人对该贷款的参与。如果上文第7.5.1条规定的情况适用于贷款人,或者如果债务人有义务按照第7.1条(违法性)向任何贷款人支付任何金额,则父母可以在向贷款机构和贷款人发出5(5)个工作日的事先通知后,要求该贷款人(并在法律允许的范围内,该贷款人应)根据第23条(贷款人的变更)将其在本协议项下的全部(非部分)权利和义务转让给符合条件的机构,该机构确认愿意承担并确实按照第23条(贷款人的变更)承担转让贷款人的所有义务,支付的购买价格为现金或在转让时应支付的其他现金,其金额等于该贷款人参与未偿还贷款的未偿还本金和所有应计利息(如果贷款代理人没有根据第23.9条(按比例利息结算)发出通知),分手费和财务文件项下与此相关的其他应付金额。根据上文第7.5.4条更换贷款人应满足以下条件:7.5.5.1母公司无权更换贷款机构代理;7.5.5.2贷款机构或任何贷款机构均无义务寻找替代贷款机构;-35-符合《金字塔协议》的副本-修订的执行II(14711163.2)7.5。5.3在任何情况下,根据上文第7.5.4条被替换的贷款人均不需要支付或退还该贷款人根据财务文件收到的任何费用;和7.5.5.4贷款人只有在信纳其已遵守所有适用法律和法规下与该项转让有关的所有必要的了解您的客户或其他类似检查后,才有义务根据上文第7.5.4条的规定转移其权利和义务,并且贷款人应在递送上文第7.5.4条所述的通知后,在合理可行的范围内尽快进行了解您的客户或其他类似检查,并应在其信纳已遵守该等检查时通知贷款代理和母公司。限制任何一方根据本条第7条发出的任何取消或预付款通知均不可撤销,除非本协议中有相反指示,否则应具体说明作出相关取消或预付款的日期以及取消或预付款的金额。本协议项下的任何预付款应与预付金额的应计利息一起支付,并且在不收取任何分手费的情况下,不收取溢价或罚款。除非本协议另有规定,否则本贷款中任何已预付或已偿还的部分均可根据本协议的条款重新借款。除非在本协议中明确规定的时间和方式,否则借款人不得偿还或预付全部或任何部分贷款或取消全部或任何部分承诺。除第2.2条(增加)另有规定外,根据本协议取消的总承诺额随后不得恢复。 如果贷款人参与贷款的全部或部分已偿还或预付,且无法重新提取(第4条除外),2(其他先决条件)),贷款人就该贷款承诺的金额(等于已偿还或预付的参与金额)将被视为在偿还或预付款之日被取消。根据第7.2.1.3条或第7.4条对贷款的任何提前付款应按比例适用于每一贷款人参与该贷款。-36-符合标准的副本黄金字段RCF协议-修订后的执行II(14711163.2)在上文第7.8.1条中提到的通知生效时,违约贷款人的每一项可用承诺应立即减少到零。贷款代理人在收到上文第7.8.1条所述的通知后,应尽快通知所有贷款人。8.利息计算每期每笔贷款的利率为年利率,即适用利率的总和:保证金和基本利率。3.如果逾期金额在未付款期间构成了连续利息期间逾期金额的货币贷款,每一期限由信贷机构(合理行事)选择,则应支付的利率每年高出1%。根据第8.3条应计的任何利息,应应贷款代理人的要求立即由该债务人支付。如果任何逾期金额包括在与该贷款有关的利息期限的最后一天以外的日期到期的全部或部分贷款:8.3.2.1该逾期金额的第一个利息期限应等于与该贷款有关的当前利息期限的未到期部分;以及8.3.2.2在该第一个利息期限内适用于该逾期金额的利率应比该逾期金额未到期时适用的利率高出1%。逾期款项产生的拖欠利息(如未支付)将在适用于该逾期款项的每个利息期间结束时与逾期款项相加,但仍将立即到期并应支付。-37-符合复印件的黄金区域RCF协议修订执行II(14711163.2)利率通知贷款机构应迅速通知贷款人和相关借款人本协议项下利率的确定。9.利息期限选择利息期限借款人(或代表借款人的父母)可在贷款的使用请求中为该贷款选择一个利息期。贷款的利息期限不得超过终止日期。一笔贷款只有一个利息期。合并贷款如果借款人的两个或多个利息期在同一日期结束,则这些贷款将在该借款人的利息期的最后一天合并为一笔贷款,并被视为一笔贷款。非营业日如利息期间本应于非营业日结束,则该利息期间将于该历月的下一个营业日(如有)或前一个营业日(如无)结束。10.除第10.2条(市场混乱)另有规定外,如基本利率以参考参考银行的方式厘定,但参考银行在报价日的指定时间内并未提供参考银行报价,则适用的基本利率应以其余参考银行的参考银行报价为基础。市场扰乱如果在任何利息期内与贷款有关的市场扰乱事件发生,则每一贷款人在该利息期内所占贷款份额的利率应为年利率的百分比,其总和为:10.2.1.1保证金;10.2.1.2贷款人在该利息期到期支付利息之前尽快通知融资机构的资金利率为

-38-符合标准的副本黄金字段RCF协议-修订执行II(14711163.2)以年利率表示贷款人从其合理选择的任何来源为其参与该贷款提供资金的成本。在本协议中,市场中断事件是指:10.2.2.1在相关利率期间的报价日中午左右,屏幕利率不可用,且没有或仅有一家参考银行向融资机构提供利率,以确定相关利率期间的JIBAR;或10.2.2.2在约翰内斯堡相关利息期的报价日营业结束前,信贷代理收到一名或多名贷款人(其贷款参与度超过该贷款的35%)的通知,通知:10.2.2.2.1其或他们从约翰内斯堡银行间市场为其贷款提供资金的成本将超过JIBAR;10.2.2.2.2其或他们在约翰内斯堡银行间市场获得等额存款的成本将超过相关利息期间的JIBAR;或10.2.2。2.3在正常业务过程中,他们将不能在约翰内斯堡银行间市场获得等额存款,为他们在相关利息期间参与这笔贷款提供资金。通知母公司如果第10.2条(市场混乱)适用,设施代理商应尽快通知母公司。违约成本每个借款人应在融资方提出要求后3(3)个工作日内,向该融资方支付借款人在利息期限最后一天以外的某一天支付的全部或部分贷款或未付金额的违约成本。每一贷款人应在贷款代理提出要求后,在合理的切实可行范围内尽快提供一份证书,确认其在任何利息期间产生的违约成本的数额。11.费用承诺费原借款人应共同及个别向贷款机构(由每名贷款人的账户)支付一笔费用(以ZAR为单位),该费用按贷款人每年可用承诺额的0.53%计算,该承诺额自可用承诺费结清之日起计。与该基金有关的应计承诺费应于以下日期支付:11.1.2.1自CP结算日开始的每个连续三(三)个月期间的最后一天;-39-相关可用期最后一天的符合格式的黄金区域区域合作框架协议-修订执行II(14711163.2)11.1.2.2;以及11.1.2。3如果全部取消,则按照取消生效时有关贷款人承诺的取消金额计算。对于贷款人为违约贷款人的任何一天的任何可用承诺,无需向贷款机构代理支付任何承诺费(由贷款人的账户承担)。不可退还的交易构造费原始借款人应共同和分别向融资机构代理(受托牵头安排人的账户)支付一笔不可退还的交易构造费,金额和时间在费用函中商定的金额和时间。12.本条款第12款中的税收总额和赔偿定义:12.1.1.1《所得税法》是指1962年第58号《所得税法》(经南非修订);12.1.1.2符合资格的贷款人是指受益地有权根据财务文件就预付款向该贷款人支付利息(如《所得税法》第24J(1)节所界定)的贷款人,并且:12.1.1.2.1是在南非纳税的贷款人;12.1.1.2.2非南非纳税居民的贷款人如果:12。1.1.2.2.1支付利息的预付款实际上与该纳税人在南非的一个常设机构有关或可归因于该纳税人;12.1.1.2.2.2纳税人根据2011年南非《税务管理法》第3章登记为纳税人;及12.1.1.2.2.3该借款人已于该利息支付到期日前向借款人提交税务申报;或12.1.1.2.3该借款人已于该利息支付到期日前向相关借款人提交税务申报;12.1.1.3税收抵免是指任何税款的抵免、减免或偿还;www.example.com税收申报是指,就符合条件的债权人以及南非债务人向该符合条件的债权人支付的利息而言:12.1.1.4根据《所得税法》第50E(2)条,以南非税务局局长可能规定的形式发表声明, - 40—符合的副本Gold Fields RCF协议_修订的执行II(14711163.2),根据所得税法第50 D(3)条的规定,预付款免除与该付款有关的利息预扣税;以及12.1.1.4.2条中提到的合格预付款。1.1.2.3 a附件:12.1.1.5及12.1.1.5.3根据条约的条款有资格完全免除南非对利息征收的税款;12.1.1.6条约国是指与南非订有避免双重课税及防止逃税的协议的司法管辖区(条约),该条约规定可完全豁免南非就利息征收的税款。除非本条款明确规定相反,否则所指的确定或被确定指的是作出决定的人的绝对自由裁量权作出的决定。除法律规定的减税外,各义务人应当支付应由其支付的所有款项,不得减税。债务人一旦意识到其必须进行减税(或减税幅度或减税基础有任何变化),应立即通知融资机构。同样地,贷款人在知悉应付给贷款人的款项时,应通知贷款机构。如果贷款代理收到贷款人的通知,它应通知母公司,并在适用的情况下通知该债务人。法律规定由债务人扣除税款的,应增加该债务人的应缴款额,使其数额(扣除税款后)与不要求扣除税款而应缴的款额相等。根据第12.2条,付款不得增加。2)任何有关税务机关的任何法律或条约或任何已公布的惯例或已公布的特许权的协议(或协议的解释、管理或适用)。债务人需要减税的,应当在法律规定的期限内,按照法律规定的最低数额,减除税款和支付与减税有关的款项。在作出税项扣除或与该税项扣除相关的任何付款后三十(三十)天内,作出该税项扣除的义务人应向有权获得该财务方合理信纳的付款证据的融资机构代理人提交该税项扣除已作出或(视情况而定)向相关税务机关支付的任何适当款项。符合资格的贷款人(或如果没有提交纳税申报单就会成为符合资格的贷款人)和支付符合资格的贷款人(或如果没有提交纳税申报单就会是符合资格的贷款人)有权获得付款的每个义务人,应合作完成该义务人获得授权支付这笔款项所需的任何程序手续,而无需减税(包括向相关借款人提交任何要求从免提利息预扣税中受益的纳税申报单)。税务赔偿债务人应(在融资机构提出要求的3(3)个工作日内)向融资方支付一笔金额,相当于该融资方确定将会或已经(直接或间接)因该融资方的税务而遭受的财务单据的损失、负债或成本。第12.3条。以上1不适用于:www.example.com关于对某个融资方进行的任何征税:12.3.2.1.1根据该融资方注册成立的司法管辖区的法律,或者(如果不同的话)司法管辖区的法律。12.3.2.1或12.3.2.1.2根据该融资方贷款办事处所在司法管辖区的法律,就该司法管辖区的已收或应收款项,如果该税是针对该融资方已收或应收的净收入(但不是视为已收或应收的任何金额)征收或计算的;或 就损失、责任或成本而言:www.example.com可根据第12.2条(税金总额)获得增加的付款予以补偿;www.example.com本可根据第12.2条(税金总额)获得增加的付款予以补偿,但其未获得如此补偿的原因仅仅是第12.2条(税金总额)中的第12.2.5条中的排除条款适用;或者

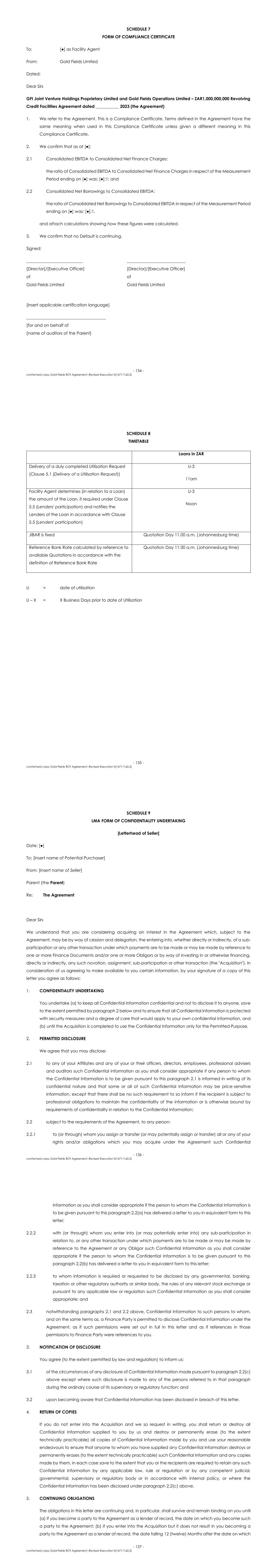

附表2:第一部分:初始使用的先决条件1.债务人1.1每个债务人的宪法文件副本一份。1.2截至最近,由英属维尔京群岛公司事务注册处处长签发的关于广发控股和广发Ogen的良好信誉证书副本。1.3董事会决议复印件(如有必要,还包括股东):1.3.1各债务人:1.3.1.1批准其作为一方的财务文件的条款和拟进行的交易,并决议其签署其作为一方的财务文件;1.3.1.2授权指定的一个或多个人代表其签署其作为一方的财务文件;及1.3.1.3授权一名或多名指定人士代表其签署及/或发出所有文件及通知(如有关,包括任何使用要求),以便由其签署及/或发出其根据或与其所属的财务文件相关的文件及通知;及3.2就南非债务人而言:1.3.2.1董事会决议的副本:1.3.2.1.1确认,根据《公司法》第45(3)(B)(I)节的规定,该南非债务人的董事会在根据其所属的任何金融文件提供该债务人将提供的任何直接或间接财政援助后,立即信纳南非债务人将满足(如《公司法》所界定的)偿付能力和流动性测试;1.3.2.1.2根据《公司法》第45(3)(B)(2)条的规定,确认该南非债务人的董事会信纳,根据该南非债务人提议提供的任何金融文件所规定的任何直接或间接财政援助的条款,对该南非债务人是公平合理的;1.3.2.1.3就《公司法》第45(4)条而言,确认关于该南非义务人根据其章程文件所列任何金融文件给予任何直接或间接财政援助的条件或限制(如有)已得到满足;和-123-符合副本黄金区域区域合作框架协议-经修订的执行II(14711163.2)1.3。2.1.4遵守《公司法》第46条有关其作为一方的财务文件中可能产生的任何“分销”(定义见《公司法》)的规定;以及1.3.2.2该南非义务人的股东根据公司法第45(3)(A)(Ii)条批准该债务人根据其参与的财务文件根据公司法第45(2)条给予的任何财务援助的特别决议案的副本。1.3.3上文第1.3段所述决议授权的每个人的签名样本一份。1.3.4由广发控股及广发奥兰根的注册代理发出的任职证书。1.3.5广发控股及广发Ogen股东批准董事会相关决议案及拟进行的交易的决议案副本。1.3.6债务人的证明书(由董事签署),确认于CP清偿日,借款或担保(视情况而定)总承诺额及任何及所有应计利息不会导致超过对任何债务人具有约束力的任何借款、担保或类似限额,就该债务人而言,南非公司法第45条的规定已获遵守,每份证明书须附有相关决议案、通知及声明的副本。1.3.7由有关义务人的获授权签署人发出的证明书,证明附表2本部第I部所指明的每份与该文件有关的副本文件均属正确、完整及在不早于签署日期的日期具有十足效力。2.财务文件2.1一份正式签署的下列文件的原件:2.1.1本协议;2.1.2费用函。3.法律意见3.1英属维尔京群岛原始借款人和原始担保人的法律顾问Conyers Dill&Pearman的法律意见,基本上采用在CP偿还日之前分发给原始贷款人的形式。3.2南非债务人在南非的法律顾问Webber Wentzel的法律意见书,主要采用在CP偿还日之前分发给原始贷款人的形式。3.3鲍曼·吉尔菲兰公司、受托的首席安排人和南非机构代理的法律顾问的法律意见,基本上是在CP偿还日之前分发给原始贷款人的形式。-符合格式的副本黄金字段区域合作框架协议-修订的执行II(14711163.2)4.其他文件和证据4.1母公司的财务报表原件。4.2根据第11条(费用),原借款人当时应支付的费用已经或将在第一次使用日之前支付的证据(双方同意,母公司应能够通过授权设施代理从第一次使用的收益中扣除这些费用,从而满足这一先决条件)。4.3原始贷款人(为其自身或代表任何其他融资方)合理要求的文件和其他证据,以便原始贷款人根据财务文件中预期的交易,执行并确信其已遵守适用法律和法规(包括2001年金融情报中心法)下的所有必要的“了解您的客户”或类似的身份识别程序。第二部分:额外借款人必须提交的先决条件1.由额外借款人和家长正式签署的入会通知书。2.由英属维尔京群岛公司事务注册处处长于最近日期发出的关于在英属维尔京群岛成立为法团的任何额外借款人的良好信誉证明书副本。3.新增借款人的宪法文件副本一份。4.额外借款人的董事会(如有必要,根据其公司的司法管辖权法律,还包括股东)的决议副本:4.1批准加入函和财务文件的条款和拟进行的交易,并决议由其签署加入书;4.2授权指定的一人或多人代表其签署加入书;以及4.5.上文第4段所述决议授权的每个人的签名样本一份。6.在英属维尔京群岛注册成立的每一个额外借款人的注册代理人的任职证书。7.如果适用,额外借款人的证书(由董事签署),确认借款或酌情担保总承诺不会导致超过对其具有约束力的任何借款、担保或类似限制,对于公司法适用的每个额外借款人,已遵守此类公司法第45节的要求,每份证书应附有相关决议、通知和声明的副本。10.如适用,南非储备银行金融监管部的批准复印件,确认新增借款人可按本协定的规定订立和提供担保,以及新增借款人可订立和执行本协定的规定。

--符合《金色区域合作框架协议-修订执行II》的副本(14711163.2)11.如有,新增借款人的最新经审计财务报表。12.南非机构代理人的法律顾问的法律意见。13.如果新增借款人是在南非以外的司法管辖区注册成立的,则须提交在该新增借款人注册成立的管辖区内受委托的首席安排人和贷款机构代理人的法律顾问的法律意见。第二部分:要求额外担保人提交的先决条件1.由额外担保人和家长正式签署的加入书。2.追加担保人的宪法文件副本。3.由英属维尔京群岛公司事务注册处处长于最近日期发出的关于在英属维尔京群岛成立为法团的任何额外担保人的良好信誉证明书副本。4.额外担保人的董事会(如有必要,还包括股东)决议的副本:4.1批准入会通知书和财务文件的条款和拟进行的交易,并决议由其签立入会通知书;4.2授权指定的一人或多人代表其签署入会通知书;4.3授权指定的一人或多人代表其签署和/或发送所有其他文件和通知,由其签署和/或发送与财务文件有关的文件和通知。5.上文第4段所述决议授权的每个人的签名样本一份。6.在英属维尔京群岛成立为法团的每一名额外担保人的注册代理人的任职证书。7.由该额外担保人的已发行股份的所有持有人签署的决议副本,该决议批准该额外担保人是其中一方的财务文件的条款及拟进行的交易。8.额外担保人的证明(由董事签署),确认对总承诺的担保不会导致超过对其具有约束力的任何借款、担保或类似限制,对于《公司法》适用的每一额外担保人,已遵守此类公司法第45节的要求,每份证明应附有相关决议、通知和声明的副本。11.如有的话,补充担保人的最新经审计财务报表。12.南非机构代理人的法律顾问的法律意见。如果这种批准是有条件的,除非贷款人和额外的担保人都以书面形式向对方承认这种条件是可以接受的,否则不应认为已经满足了这一条件。

借款人

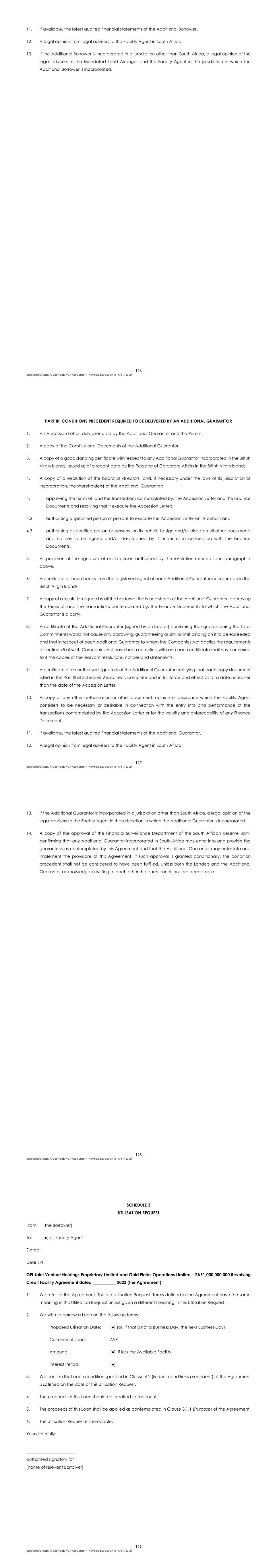

致:

作为融资代理,日期:亲爱的SIRS GFI合资控股有限公司和Gold Fields Operations Limited-日期为_这是一个利用请求。本协议中定义的术语在本使用请求中的含义相同,除非在本使用请求中被赋予不同的含义。2.我们希望以下列条件借入一笔贷款:建议使用日期:

(或,如果不是营业日,则为下一个营业日)贷款币种:ZAR金额:

,如果减去可用贷款利息期:

3.我们确认,本协议第4.2条(其他先决条件)中规定的各项条件在本使用请求之日得到满足。4.这笔贷款的收益应记入贷方

帐户

。5.这笔贷款的收益应按本协议第3.1.1条(目的)的规定使用。6.这一使用请求是不可撤销的。你方_授权签署人

有关借款人姓名或名称

-符合《金色区域合作框架协议-修订执行II(14711163.2)》附表4的转让证书格式:

作为工厂代理发件人:

现有的贷款方

(现有贷款人)及

新贷款人

(the新版本)日期:GFI Joint Venture Holdings Proprietary Limited和Gold Fields Operations Limited—1,000,000,000 ZAR 2023年_我们参照协议。这是一个转让证书。本协议中定义的术语在本转让证书中具有相同的含义,除非在本转让证书中给出了不同的含义。 2.我们参考本协议第23.6条(转让程序)。 2.1现有受让人和新受让人同意,现有受让人按照本协议第23.6条(转让程序)的规定,通过转让和授权,将附件中提及的现有受让人的全部或部分承诺、权利和义务转让给新受让人。 2.2建议的转让日期为

。2.3就协议第30.2条(地址)而言,贷款机构办公室及新贷款人通知的地址、电邮地址及注意事项载于附表。3.新贷款人明确承认本协议第23.5条(限制现有贷款人的责任)第23.5条规定的对现有贷款人义务的限制。4.新贷款人同意,它应根据财务文件承担对彼此金融方的相同义务,如同它是原始贷款人一样。5.新贷款人确认,为了贷款代理的利益,不对任何债务人负责:5.1

不是合格的贷款人;

有资格的贷款人(条约贷款人除外);

一家条约贷款方。

6.本转让证书可以在任何数量的副本中执行,这具有与副本上的签名在本转让证书的单一副本上相同的效果。7.本转让证书以及由此产生或与之相关的任何非合同义务由南非管辖。-符合格式的副本黄金区区域合作框架协议-修订执行II(14711163.2)要转让的时间表承诺/权利和义务[插入相关详细信息]设施办公室地址、电子邮件地址和通知的注意细节以及付款的账户细节,[●]现有贷款人[●]新贷款人[●]受让人:受让人:本转让证书由设施代理接受,转让日期确认为[●]设施代理[按:-132-符合的副本金矿区域合作框架协议-修订后的执行II(14711163.2)附表5加入信的格式:]作为工厂代理发件人:[子公司]

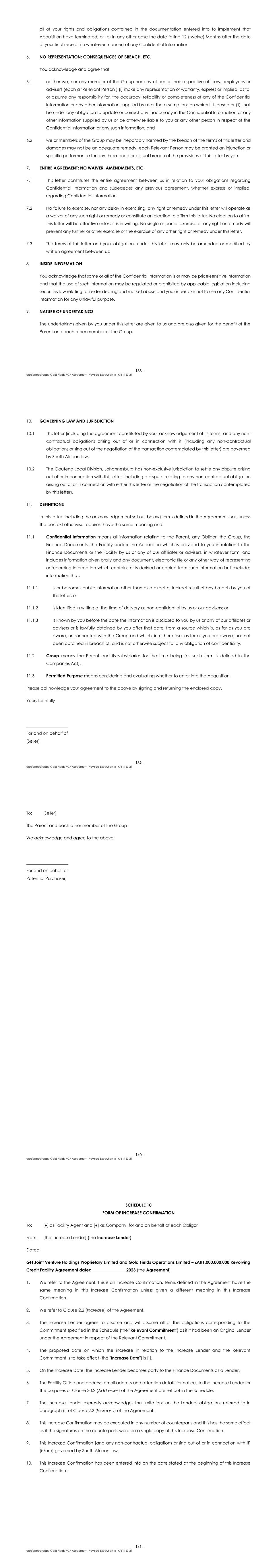

及金场有限公司日期:亲爱的SIRS GFI合资控股有限公司及金场营运有限公司-日期为_这是一封入职信。本协议中定义的术语在本加入函中的含义相同,除非在本加入函中有不同的含义。2.[●]子公司[同意成为一个附加 ]借款人[担保人]并受协议条款的约束,作为附加条款[●]借款人[担保人] 5.2 [根据第24.2条] 5.3 [(其他借款人)]24.4(额外担保人)[第二节合同的效力 ][子公司][是母公司根据法律正式注册成立的全资附属公司][有关司法管辖区的名称]指定贷款的目的[●]. [子公司的]行政细节如下:地址:电子邮件地址:注意:5.本加入函以及由此产生或与之相关的任何非合同义务,受南非法律管辖。[●]这份入会通知书已作为契据由[子公司]并在上述日期交付。[金田有限公司]子公司[作者:_ 作者:__ - 133—符合副本Gold Fields RCF协议_修订执行II(14711163.2)方案6辞职信格式: ]/[作为工厂代理发件人:]辞任义务人[及Gold Fields Limited日期: 尊敬的先生GFI Joint Venture Holdings Proprietary Limited和Gold Fields Operations Limited—日期为2023年_我们参照协议。这是一封回信。本协议中定义的术语在本退回函中具有相同的含义,除非在本加入函中给出了不同的含义。 2.根据 ]/[第24.3条(额外借款人的辞职)]第24.6条(额外担保人的辞职)[根据《协定》,我们请求]/[辞任义务人]被解除其作为[借款人]担保人[根据协议。3.我们确认,接受这一请求不会导致违约,也不会继续违约。4.本辞职信及由此产生或与之相关的任何非合同义务受南非法律管辖。金田有限公司]. 3. [子公司]. 4. [作者:_ 作者:__ ]- 134—符合副本Gold Fields RCF协议_修订的执行II(14711163.2)附表7合规证书格式收件人: [来自:Gold Fields Limited日期: 尊敬的先生GFI Joint Venture Holdings Proprietary Limited和Gold Fields Operations Limited—日期为2023年_我们参照协议。这是一份合规证书。本协议中定义的术语在本合规性证书中使用时具有相同的含义,除非本合规性证书中给出了不同的含义。 2.我们确认,截至2009年10月30日, [:2.1综合EBITDA与综合财务费用净额:截至以下日期的测算期的综合EBITDA与综合财务费用净额的比率]是:]:1;及2.2综合净借款与综合EBITDA的比率:截至以下日期的计算法期间的综合净借款与综合EBITDA的比率[是:]:1,并附上显示如何计算这些数字的计算结果。3.我们确认没有违约在继续。签署:_[●]董事[执行主任]董事[执行主任]/[Of Gold Fields Limited Gold Fields Limited]插入适用的认证语言[为并代表]母公司的核数师姓名[- 135—符合副本Gold Fields RCF协议_修订执行II(14711163.2) 附表8时间表 提交一份正式填写的贷款申请(第5.1条(交付使用请求))U—3设施代理人确定(关于贷款)贷款的数额。如第5.5条要求(贷款人参与)并根据第5.5条通知贷款人(贷款人参与)U—3中午JIBAR固定报价日上午11:00(约翰内斯堡时间) 根据参考银行利率报价的定义,参考可用报价计算的参考银行利率上午11:30(约翰内斯堡时间) U =使用日期U—X =使用日期前X个工作日 - 136—符合的副本Gold Fields RCF协议_修订的执行II(14711163.2)方案9 LMA保密承诺书 ]/[卖家信头]日期:[致:]插入潜在买家的姓名

出发地:[●]插入卖家姓名[●]2.2.在符合本协议要求的情况下,向您转让或转让(或可能转让或转让)您根据本协议可能获得的您的所有或任何权利和/或义务的任何人:2.2.1如果根据第2.2(A)段将机密信息提供给您的人已以与本信函相同的形式向您递交了一封信,则您将获得您认为适当的保密-137COPY GOLD FIELD RCF协议_修订执行II(14711163.2)信息;2.2.2如果根据第2.2(B)款获得保密信息的人已以与本函件相同的形式向您递交了一封信函,则您与(或可能通过)您与其订立(或可能订立)的与本协议或任何其他交易有关的任何子参与或任何其他交易将根据本协议或任何义务人提供您认为适当的保密信息;2.2.3任何政府、银行、税务或其他监管当局或类似机构、任何相关证券交易所的规则或根据任何适用法律或法规您认为适当的保密信息被要求或要求披露的人;以及2.3尽管上文第2.1和2.2段另有规定,财务方可根据本协议以相同的条款向其披露保密信息,犹如该等许可已在本函件中详细列出,以及在该等许可中对融资方的提及即为对您的提及。3.披露通知您同意(在法律和法规允许的范围内)告知我们:3.1根据上文第2.2(C)段披露保密信息的情况,除非该披露是在其监督或监管职能的正常过程中向该段所指的任何人披露的;3.2在意识到机密信息已被违反本信函的情况下披露。4.退还副本如果您没有参与收购,并且我们以书面形式提出要求,您应退还或销毁我们向您提供的所有机密信息,并销毁或永久擦除(在技术上可行的范围内)您制作的所有机密信息副本,并尽您的合理努力确保您向其提供机密信息的任何人销毁或永久擦除(在技术上可行的范围内)此类机密信息及其制作的任何副本,在每种情况下,除非任何适用的法律、规则或法规或任何主管的司法、政府、根据监管机构或内部政策,或机密信息已根据上文第2.2(C)段披露。5.持续义务本函件中的义务仍在继续,尤其是将继续存在并对您保持约束力,直至(A)如果您作为记录贷款人成为协议的一方,则您成为协议的这样一方的日期;(B)如果您签订了收购协议,但这并未导致您作为记录的贷款人成为协议的一方,则该日期在日期后十二(12)个月[●](14711163.2)您在为实施收购而输入的文件中包含的所有权利和义务已终止;或(C)在任何其他情况下,您最终收到(以任何方式)任何保密信息的日期后十二(十二)个月。6.无申述:违反规定等的后果阁下承认并同意:6.1吾等、本集团任何成员或吾等或彼等各自的任何高级人员、雇员或顾问(各自为“相关人士”)(I)对该等准确性作出任何明示或默示的陈述或保证,或对该等准确性承担任何责任,任何保密信息或我方提供的任何其他信息或其所基于的假设的可靠性或完整性,或(Ii)有义务更新或纠正保密信息或我方提供的任何其他信息中的任何不准确之处,或就保密信息或任何此类信息对您或任何其他人负有其他责任;6.2吾等或本集团成员可能因违反本函件的条款而受到不可挽回的损害,而损害赔偿可能不是足够的补救办法,但如阁下威胁或实际违反本函件的规定,则每名相关人士可能会被授予禁制令或强制履行令。7.完整协议:没有放弃、修改等7.1本函件构成了我们之间关于您关于保密信息的义务的完整协议,并取代了之前任何关于保密信息的明示或默示协议。7.2未能行使或延迟行使本函件所规定的任何权利或补救办法,均不构成放弃任何此等权利或补救办法,或构成对本函件予以确认的选择。除非这封信是书面的,否则任何确认这封信的选举都不会生效。任何单独或部分行使任何权利或补救措施都不会阻止进一步或以其他方式行使或行使本信函项下的任何其他权利或补救措施。7.3本函件的条款及阁下在本函件项下的义务,只有经我们双方书面同意方可修订或修改。8.内幕信息您承认部分或全部机密信息是或可能是价格敏感信息,并且此类信息的使用可能受到适用法律(包括与内幕交易和市场滥用有关的证券法)的监管或禁止,并且您承诺不会将任何机密信息用于任何非法目的。9.承诺的性质贵公司根据本函件作出的承诺是为本集团的母公司及其他成员的利益而作出的。管辖法律和管辖权10.1本函件(包括您对其条款的确认所构成的协议)以及由此产生或与之相关的任何非合同义务(包括本函件所述交易谈判中产生的任何非合同义务)均受南非法律管辖。10.2约翰内斯堡豪腾地方分部拥有非专属司法管辖权,可解决因本函件所引起或与本函件有关的任何争议(包括因本函件或本函件拟进行的交易谈判而产生或与之相关的任何非合约义务的争议)。11.除文意另有所指外,本函件中定义的定义(包括下文所述的确认)中的术语应具有相同的含义,并且:11.1保密信息是指由吾等或吾等的任何关联公司或顾问以任何形式向阁下提供的与母公司、任何债务人、本集团、财务文件、融资和/或收购有关的所有信息,包括口头提供的信息和任何文件,电子文件或以任何其他方式表示或记录包含此类信息或从此类信息派生或复制的信息,但不包括11.1.1属于或成为公共信息的信息,除非是由于您违反本函件的任何直接或间接结果;或11.1.2在交付时被吾等或吾等的顾问以书面确认为非机密;或11.1.3阁下在吾等或吾等的任何联属公司或顾问向阁下披露该等资料之日前知悉,或阁下于该日之后从阁下所知的与本集团无关的消息来源取得,且在任何情况下,阁下所知悉的该等资料并非违反任何保密义务,亦不受任何保密责任的约束。11.2集团指当时的母公司及其附属公司(该词在公司法中有定义)。11.3许可目的是指考虑和评估是否进行收购。请签署并退回所附副本,以确认您对上述协议的同意。谨代表_[●]卖方[●]-符合复制黄金字段RCF协议-修订的执行II(14711163.2),以:[●]卖方[本集团的母公司及其他成员我们确认并同意上述事项:_]/[-第141-符合副本黄金区域RCF协议_修订执行II(14711163.2)附表10增加确认表:][作为设施代理和]/[作为公司,代表每一位债务人:]增加贷款方[(增额贷款人)日期:GFI合资控股有限公司及金田营运有限公司-日期为_这是一份加薪确认。本协议中定义的术语在本增加确认书中具有相同的含义,除非在本增加确认书中有不同的含义。2.我们指的是《协定》第2.2条(增加)。3.增加贷款人同意承担并将承担与附表所指明的承诺(“有关承诺”)相对应的所有义务,犹如它是协议中关于有关承诺的原始贷款人一样。4.与增资贷款人有关的加价及有关承诺的建议生效日期(“加价日期”)为] ______________________________________ [。5.在增加日期,增加贷款人作为贷款人成为财务文件的一方。6.就本协议第30.2条(地址)而言,贷款机构及通知增加贷款人的地址、电邮地址及注意事项载于附表。7.增额贷款人明确承认本协议第2.2条(增额)第(1)款所指的对贷款人义务的限制。8.该增加确认可以在任何数量的副本中执行,并且这具有与在该增加确认的单个副本上的副本上的签名相同的效果。9.本次加薪确认[以及由此产生的或与之相关的任何非合同义务]是/是[受南非法律管辖。10.这份加薪确认书是在加薪确认书开头所述的日期签署的。]-第142-符合副本黄金字段RCF协议-修订后的执行II(14711163.2)时间表[●]增加贷款人应承担的相关承诺/权利和义务[插入相关详细信息]设施办公室地址、电子邮件地址和通知的注意细节以及付款的帐户细节[增加贷款人]由:此增加确认由设施代理接受,并且增加日期确认为

。设施代理人员:[Seller] - 140 - conformed copy Gold Fields RCF Agreement_Revised Execution II(14711163.2) To: [Seller] The Parent and each other member of the Group We acknowledge and agree to the above: ____________________ For and on behalf of Potential Purchaser] - 141 - conformed copy Gold Fields RCF Agreement_Revised Execution II(14711163.2) SCHEDULE 10 FORM OF INCREASE CONFIRMATION To: [●] as Facility Agent and [●] as Company, for and on behalf of each Obligor From: [the Increase Lender] (the Increase Lender) Dated: GFI Joint Venture Holdings Proprietary Limited and Gold Fields Operations Limited – ZAR1.000,000,000 Revolving Credit Facility Agreement dated ________________2023 (the Agreement) 1. We refer to the Agreement. This is an Increase Confirmation. Terms defined in the Agreement have the same meaning in this Increase Confirmation unless given a different meaning in this Increase Confirmation. 2. We refer to Clause 2.2 (Increase) of the Agreement. 3. The Increase Lender agrees to assume and will assume all of the obligations corresponding to the Commitment specified in the Schedule (the "Relevant Commitment") as if it had been an Original Lender under the Agreement in respect of the Relevant Commitment. 4. The proposed date on which the increase in relation to the Increase Lender and the Relevant Commitment is to take effect (the "Increase Date") is []. 5. On the Increase Date, the Increase Lender becomes party to the Finance Documents as a Lender. 6. The Facility Office and address, email address and attention details for notices to the Increase Lender for the purposes of Clause 30.2 (Addresses) of the Agreement are set out in the Schedule. 7. The Increase Lender expressly acknowledges the limitations on the Lenders' obligations referred to in paragraph (i) of Clause 2.2 (Increase) of the Agreement. 8. This Increase Confirmation may be executed in any number of counterparts and this has the same effect as if the signatures on the counterparts were on a single copy of this Increase Confirmation. 9. This Increase Confirmation [and any non-contractual obligations arising out of or in connection with it][is/are] governed by South African law. 10. This Increase Confirmation has been entered into on the date stated at the beginning of this Increase Confirmation.

- 142 - conformed copy Gold Fields RCF Agreement_Revised Execution II(14711163.2) THE SCHEDULE [Relevant Commitment/rights and obligations to be assumed by the Increase Lender [insert relevant details][Facility Office address, email address and attention details for notices and account details for payments][Increase Lender] By: This Increase Confirmation is accepted by the Facility Agent and the Increase Date is confirmed as [●]. Facility Agent By: