第二季度投资者演示文稿 FY2024

3 本演示文稿包括1995年《私人证券诉讼改革法》所指的前瞻性陈述。除历史事实陈述外,本演示文稿中包含的所有陈述均为前瞻性陈述。“相信”、“估计”、“期望”、“可能”、“将” 等词语以及类似的表述旨在识别前瞻性陈述。此类前瞻性陈述包括但不限于有关我们的业务战略和未来运营计划和目标、我们的潜在市场和未来五年的预期增长、我们对行业趋势、潜在技术颠覆的假设以及客户对我们服务的需求的陈述。前瞻性陈述涉及已知和未知的风险、不确定性和其他因素,这些因素可能导致实际业绩与这些前瞻性陈述的预期结果存在重大差异,包括但不限于:我们的业务、经营业绩和财务状况可能受到俄罗斯-乌克兰军事冲突及相关制裁、中东冲突或欧洲、美国或全球经济总体经济状况恶化(包括通货膨胀加剧以及近期和潜在的)的负面影响未来的银行倒闭;以及宏观经济状况对Endava及其客户的预期影响和影响,包括2023年3月的银行业倒闭;我们留住现有客户和吸引新客户的能力,包括我们增加现有客户收入和实现收入集中多样化的能力;我们以具有成本效益的价格吸引和留住高技能IT专业人员的能力;我们渗透新的垂直行业和地区并在当前垂直行业和地区增加收入的能力;我们的能力保持有利的定价和利用率;我们成功确定收购目标、完善收购并成功整合收购的业务和人员的能力;竞争加剧以及市场上新老竞争对手创新的影响;我们适应技术变革和为客户创新解决方案的能力;我们向客户收取已计费和未开票应收账款的能力;我们有效管理国际业务,包括外币敞口的能力汇率波动;我们纠正已发现的重大缺陷并维持对财务报告和未来财务业绩的有效披露控制和内部控制的能力,包括收入、销售成本、毛利、销售、一般和管理费用、财务收入和支出及税收的趋势,以及我们向美国证券交易委员会(“SEC”)提交的20-F表年度报告的 “风险因素” 部分中讨论的其他风险和不确定性 2023 年 9 月 19 日。除非法律要求,否则我们没有义务在本演示文稿发布之日之后更新任何前瞻性陈述,以使这些陈述符合实际业绩或修订后的预期。因此,您不应依赖这些前瞻性陈述来代表我们在本演讲之日之后的任何日期的观点。此外,除非法律要求,否则我们和任何其他人均不对本演示文稿中包含的前瞻性陈述的准确性和完整性承担责任。本演示文稿还包含独立方和我们提供的与市场规模和增长相关的估计和其他统计数据,以及有关我们行业的其他数据。这些数据涉及许多假设和局限性,提醒您不要过分重视此类估计。在本演示之日之后,我们和任何其他人均未对此类数据的准确性或完整性作出任何陈述,也没有义务更新此类数据。此外,对我们未来表现的预测、假设和估计以及我们经营的市场的未来表现必然受到高度的不确定性和风险的影响。通过参加或接受本次演讲,您承认您将对自己对市场和我们的市场地位的评估承担全部责任,并且您将进行自己的分析,并全权负责对我们业务的未来潜在表现形成自己的看法。本演示包括具有某些局限性的非国际财务报告准则财务指标,不应孤立地考虑,也不应作为根据国际财务报告准则确定的财务指标的替代品或替代品。我们定义的非国际财务报告准则指标可能无法与其他公司提出的类似的非国际财务报告准则指标相提并论。我们提出的此类衡量标准,可能包括为排除异常或非经常性项目而进行的调整,不应被解释为推断我们未来的业绩将不受这些或其他异常或非经常性项目的影响。有关这些非国际财务报告准则财务指标与最直接可比的国际财务报告准则财务指标的对账情况,请参阅国际财务报告准则与非国际财务报告准则对账部分。免责声明

技术是我们的方式。而人是我们的原因。二十多年来,我们一直在利用技术推动有意义的变革。通过将世界一流的工程设计、行业专业知识和以人为本的思维方式相结合,我们与客户进行咨询和合作,以创建推动创新和业务转型的技术解决方案。

机遇与方法 01

投资者关系 6 我们通过技术改变生活。无论行业、地区或规模如何,我们与领先品牌并肩合作,制定针对独特需求量身定制的战略、产品和解决方案。通过将世界一流的工程设计、行业专业知识和以人为本的思维方式相结合,我们与客户进行咨询和合作,以创建推动创新和业务转型的技术解决方案。从构思到制作,我们为客户提供涵盖各个行业的定制解决方案,包括支付、保险、金融和银行、科技、媒体和娱乐、电信、零售和消费品、交通、医疗保健和生命科学以及能源和资源。机会与方法

投资者关系机会与方法 7 大型且快速增长的市场机会通过将创新技术与深厚的行业专业知识相结合进行转型由创始人领导、经验丰富的管理团队和强大的文化强劲的增长和财务业绩构思到生产能力、大规模的分布式敏捷性、领域专业知识和近岸地点

投资者关系 8 我们在这些支柱的基础上再接再厉,创造积极的影响我们以个人的身份关心客户,并赋予我们的员工尽其所能做到最好。以人为本我们利用最新技术来满足不同的客户需求,无论行业或规模如何。技术掌握市场趋势和动态,我们通过量身定制的解决方案应对特定的挑战。我们与客户建立牢固、值得信赖的合作伙伴关系,为他们提供全程支持。行业专业知识值得信赖的合作伙伴机会与方法

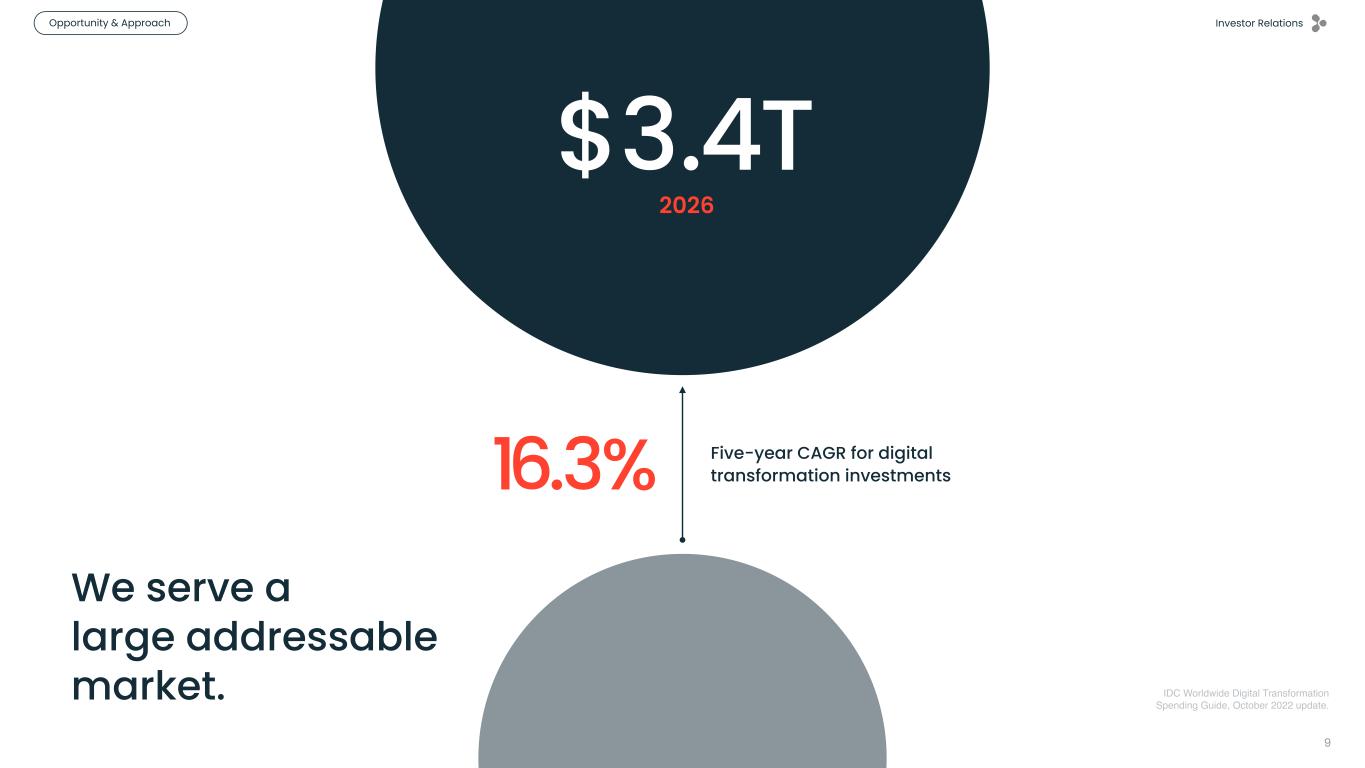

投资者关系我们为庞大的潜在市场提供服务。IDC 全球数字化转型支出指南,2022年10月更新。2026年3.4万亿美元数字化转型投资的五年复合年复合增长率为 16.3% 机会与方法 9

投资者关系 10 9% 14% 3% 22% 52% 西欧和欧盟欧洲非欧盟北美拉丁美洲亚太地区和中东 Q2FY24 Endavans 按地区划分的 Endavans 按地理划分的 Endavans 2021 财年 23 财年 Q2FY23 Q2FY24 西欧 448 493 602 659 659 607 中欧-欧盟国家 3,368 4,469 6,093 5,93 693 6,94 5,816 4,962 6,816 4,962 695 6,352 4,962 6,352 6,828 5,972 中欧——非欧盟国家 1,810 2,361 2,842 2,689 2,873 2,551 拉丁美洲 895 1,244 1,661 1,882 1,589 北美 103 311 348 324 375 368 亚太地区 5 38 1,032 221 1,052 中东 3 5 4 7 6,624 8,883 11,853 12,063 12,183 11,539 (5.3)% 截至 2023 年 12 月 31 日,员工总数减少 Q2FY23 至 Q2FY24 11,539 名全球员工 37% 截至 2023 年 12 月 31 日,员工总数为 37% 我们的员工是我们的核心,推动我们企业取得成功。我们通过积极的工作经验,让 Endavans 尽其所能,确保每个人都感到受到尊重、包容并与我们的文化息息相关。Endavan 的机会与方法

投资者关系 11 Endava 遍布全球 67 个城市、28 个国家欧盟奥地利、保加利亚、克罗地亚、丹麦、德国、爱尔兰、荷兰、波兰、罗马尼亚、斯洛文尼亚和瑞典欧洲-非欧盟波斯尼亚和黑塞哥维那、摩尔多瓦、北马其顿、塞尔维亚、瑞士和英国北美加拿大和美国拉丁美洲阿根廷、哥伦比亚、墨西哥和乌拉圭亚太地区澳大利亚、马来西亚、新加坡和越南中东阿拉伯联合酋长国机会与方法

投资者关系 12 成立于 2000 年扩展到 CE Concise UK,IT 咨询公司扩展到美国扩展到拉丁美洲首次公开募股,纽约证券交易所 2018 年 7 月 Compudava,德国Alpheus,咨询公司 Nickelfish,美国数字、用户体验和战略公司 Velocity Partners 美国和拉丁美洲,塞尔维亚 PS Tech,荷兰敏捷交付 ISDC 和首席执行官,英国敏捷交付 Intuitus,德国信息技术咨询公司私募股权 Exozet,数字机构 Comtrade数字服务亚得里亚海地区,软件引擎。服务 FIVE 美国、克罗地亚、美国数字机构 Level、澳大利亚技术战略咨询与工程词典、澳大利亚技术咨询、设计与工程 Mudbath Australia、澳大利亚科技战略、设计与工程、瑞典、越南、软件解决方案 DEK TLM 美国、2024 年 Endava 的历史 11,539 成立于 2000 年 60 240 1,000 名员工 2024 财年第二季度员工 5,000 名机会与方法

投资者关系 • 现代应用程序管理 • 托管云 • 服务交付 • 智能办公桌 • 架构 • 云应用工程 • 平台工程 • 软件安全 • 测试工程 • AR、VR、XR • 人工智能 • 数据工程和平台数据和 AI 咨询与数字战略 • 技术战略 • 企业架构 • 数据战略 13 由我们的能力提供支持 • 产品战略 • 体验设计 • 增长营销 • 分析数字产品加速 • 敏捷转型 • 分布式敏捷交付• 加速 DevOps 交付 • 交付管理领先的交付运营和优化数字工程机会与方法

投资者关系 14 今日支付时间零售/CPG 健康科技保险资本市场流动性技术颠覆浪潮与融合 TMT 机会与方法

投资者关系 15 2012 2017 现在 2030 2040+20352025 开放银行实时支付加密钱包即时/数字发行跨境支付闭环支付生态系统 ISO 20022 采用垂直整合支付汽车支付微支付元界所有支付即时无现金社会零欺诈支付免费支付 PAAS 免费收购请求支付可变直接借记跨境支付 BNPL 嵌入式金融 SOFTPOS 生物识别支付 CBDC 没有实体终端支付行业趋势机会和方法

投资者关系 16 2012 2017 现在 2030 2040+20352025 汽车行业趋势燃油经济性个人汽车租赁 Apple CarPlay 安卓自动半自动驾驶辅助系统汽车订阅智能路线停车、交通拥堵 5G 全新(感应式)充电基础设施车内电费支付、停车费与手机经销商相关的支付体验中心汽车共享叫车(Uber)插电式混合动力电动汽车的采用率越来越高 “放手,放心” 电池电动汽车的采用率越来越高城市中仅限驾驶区车辆通信 P2P汽车共享自动交通管理 robotaxis 零排放零事故专有汽车操作系统使用 AR 和 VR 使用特定用途保险的数字销售流程车内娱乐媒体车内商务零售与智能城市关联的机会与方法

投资者关系 17 我们的员工 /我们通过创造一个积极的工作环境,让每个人都感到受到尊重、包容并与我们的文化息息相关,从而使员工尽其所能做到最好。社会影响力 /我们的目标是通过与非政府组织(NGO)建立牢固的战略伙伴关系,为我们生活和工作的社区创造积极的变化。负责任地运营/我们承诺以最高的诚信行事,这使我们能够保持员工、客户和投资者的信任和信心,为未来建立强大而可持续的业务。创新与数据完整性/我们开发智能解决方案,通过技术改变生活。通过这样做,我们努力通过与最佳实践行业标准保持一致,保护客户隐私并保护他们的资产。环境影响/作为一家企业,我们非常关心我们对世界的影响,并遵循良好的环境实践以帮助减少我们的环境足迹。将我们的可持续发展使命变为现实机会与方法

财务02

投资者关系财务状况19财年20财年21财年22财年_23财年24财年183.6205.2 188.4196.2794.7654.8446.3351.0287.9 FY19-FY23 复合年增长28.9%在过去五个财年中,平均每个财年收入的90.1%来自上一财年向我们购买服务的客户。6月30日12月31日23财年600万财年24财年600万美元(10.6)%第二季度同比收入(百万英镑)第一季度第二季度 372.0 401.4 收入

投资者关系财务状况 20 盈利能力2019财年21财年22财年23财年_23财年24财年10.6 20.3 17.338.6114.2102.454.4229.1 F 1 F1 23财年12月31日600万财年600万财年24财年F F 1 税前利润(百万英镑)F 1 财年第二季度 27.9 58.8 利润率 10.1% 12.2% 15.4% 季度 29.9% 5.8% 9.2% 第一季度600万 14.7% 7.5% 2019财年2021财年22财年_23财年24财年22.7 43.0 29.839.5164.2138.392.166.751.0 FY19-FY23 复合年增长率 34% F 1 财年12月31日600万财年24财年600万财年F 1 调整后税前利润 F F 第一季度第二季度 52.5 82.5 利润率 17.0% 20.1% 20.7% 季度 220.9% 12.4% 20.1% 15.8% 第一季度600万 20.5% 14.1% * 参见第 26 页国际财务报告准则与非国际财务报告准则指标的对账

投资者关系金融 21 财年客户关系 2019 财年第 23 财年 6 个财年 Q2FY24 34% 34% 34% 33% 34% 35% 38% 38% F 1 23 财年第二季度二零一财年第二季度二零一财年 F 21 财年前十大客户收入百分比22财年600万财年24财年600万财年20财年2021财年22财年_ Q2FY23 Q2FY24 150156146134856563 F 1 6月30日 12 月 31 日 23 财年第 2 季度 24 财年第 2 季度 F 1 客户数量/收入 > 100 万英镑* F 2 F 3 * 按 12 个月滚动计算。

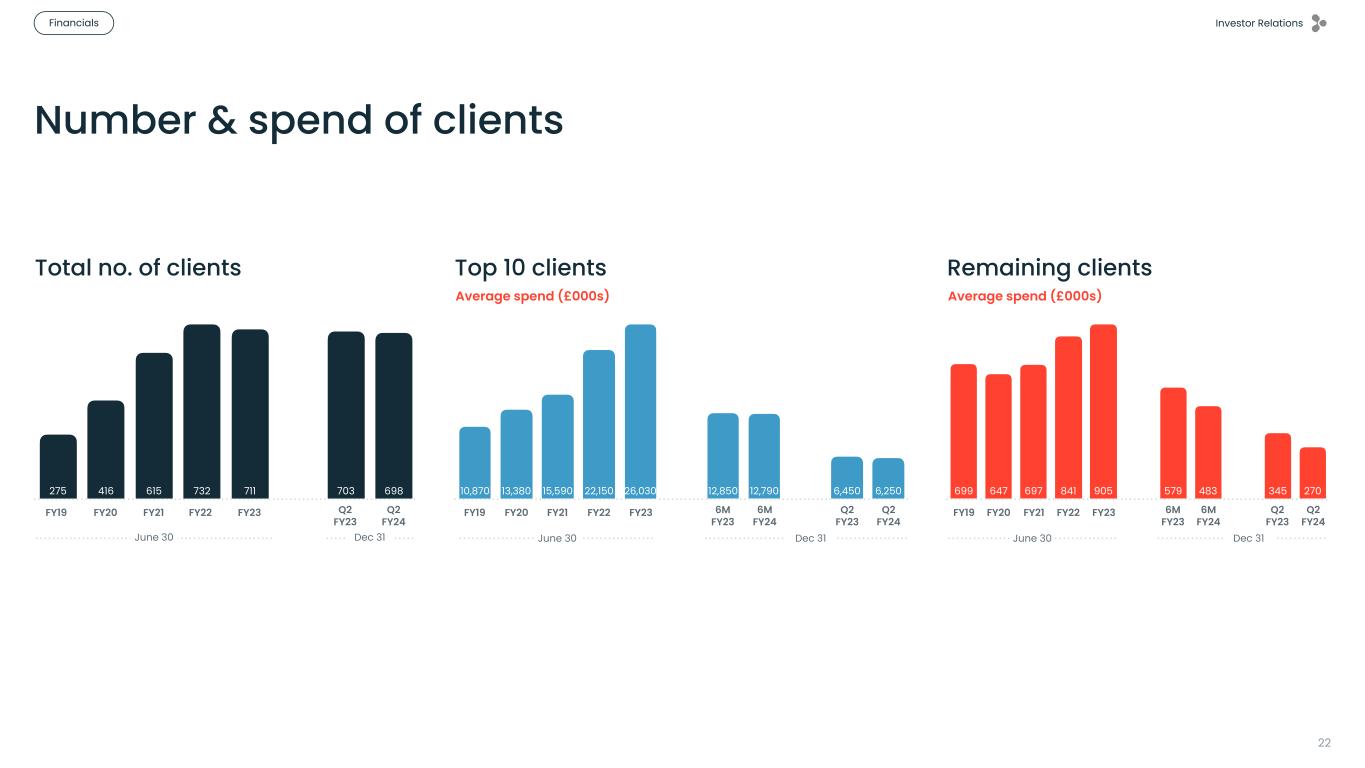

投资者关系财务 22 2019财年20财年客户数量和支出 Q2FY23 698703711732615416275 6月30日12月31日第二财年第二季度2021财年第二季度 FY23FY19 2019财年客户总数 23财年600财年客户总数 Q2FY24 6,2506,45012,89012,85026,03022,15015,59013,38010,870 6月31日第二季度 23财年第二季度24财年第二季度2021财年第二季度 FY23FY19 平均支出(000英镑)前十名客户 600万财年23财年600万财年2019财年600万财年23财年600万财年23财年600万财年23财年600万财年23财年600万英镑23财年第二季度剩余客户 600万财年600万财年24财年600万英镑24财年剩余客户 Q2FY24 FY23FY19

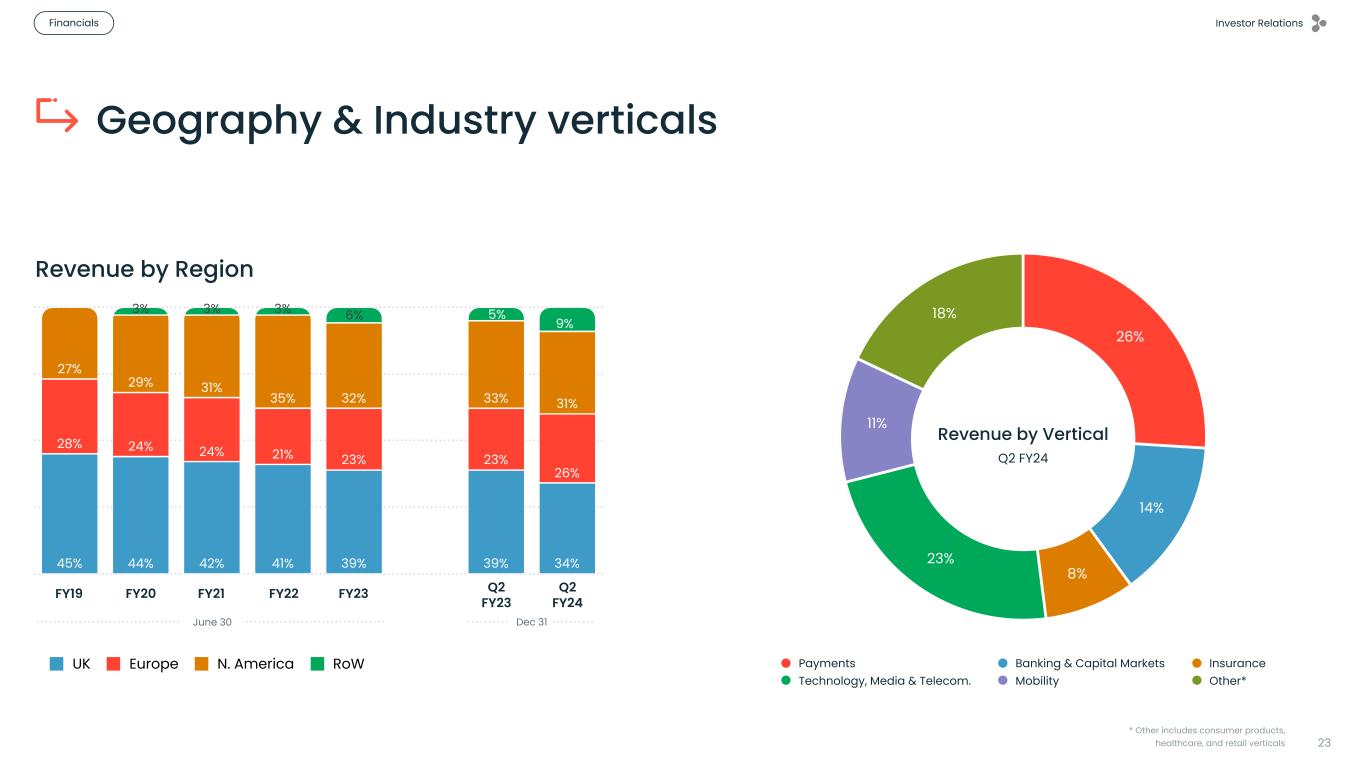

投资者关系财务状况23财年2020财年21财年22财年财年_ Q2FY23 Q2FY24 31% 32% 35% 31% 29% 26% 23% 23% 24% 24% 34% 34% 39% 41% 41% 42% 44% 45% 42% 44% 45% 英国欧洲北美 RoW 23财年第二季度24财年第二季度按地区划分的收入垂直市场 3% 3% 6% 9% * 其他包括消费品、医疗保健、以及零售垂直行业 18% 11% 23% 8% 14% 26% 支付银行和资本市场保险科技、媒体和电信。出行其他*按垂直行业划分的24财年第二季度收入 5%

投资者关系财务 24 2019财年资本支出和调整后金融资本支出20财年21财年22财年_24财年1.4 4.2 0.83.413.513.75.27.36.1 F 1 6月30日12月31日 600万财年24财年600万财年F F 1 资本支出(百万英镑)F 1 2.2 7.6% 收入 2.1% 2.1% 1.7% 第一季度 22.0% 0.7% 0.4% 600万 1.9% 0.6% 2019财年2021财年22财年_23财年24财年33.6 37.0 16.021.8111.5107.282.731.529.8 F 1 6月30日12月31日 600万财年24财年600万 F F 1 调整后自由现金流(百万英镑)* F 1 第二季度第二季度49.6 58.8% 10.4% 16.4% 第二季度218.0% 18.3% 11.1% 8.5% 第一季度600万 14.6% 13.3% * 对账见第26页从国际财务报告准则到非国际财务报告准则指标

附录03

投资者关系附录 26 国际财务报告准则对非国际财务报告准则对账2019 2021 2023 2023 2023 2023 2023 国际财务报告准则下按固定货币计算的收入增长与根据国际财务报告准则报告的收入增长对账 32.3% 21.9% 27.2% 46.7% 21.4% 31.6% (7.3)% 30.2% (10.6)% 30.2% (10.6)% 外汇汇率影响 (1.2)% (0.9)% 2.4% 0.9% (4.8)% (6.9)%)% 2.8% (6.8)% 2.5% 包括Worldpay自保在内的固定货币收入增长 31.1% 21.0% 29.6% 47.6% 16.6% 24.6% 24.6% (4.5)% 23.4% (8.1)% 23.4% (8.1)% Worldpay自保的影响 — 3.2% 0.8% — — — — —— 按固定货币计算的预计收入增长率 31.1% 24.2% 30.4% 47.6% 16.6% 24.6% (4.5)% 23.4% (8.1)% 收入 287,930 350,950 446,298 654,757 794,733 401,410 371,973 205,241 183,552 期间调整后税前利润和调整后利润对账(单位:000英镑)s 税前利润 30,100 23,364 54,368 102,379 114,163 58,839 27,918 20,271 10,605 调整:基于股份的薪酬支出 12,022 15,663 24,463 35,005 31,058 31,058 15,909 23,556 6,365 13,617 全权息税前利润奖金 — 27,874 — — — — — — — — — — — — — — 摊销收购的无形资产 3,472 4,075 6,725 10,823 12,270 6,207 7,085 3,188 3,684 外币兑换(收益)/亏损,净额(2,945)6,546(9,944)10,729 7,533 7,533 2,685 14,947 4,764 首次公开募股费用 1,0055 — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — 9 — — — — — — — — — 股票转让的印花税 10 — — — — — — — — — — — — — — 萨班斯-奥克斯利法案合规准备费用为1,440 — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — —) (8,706) (2,894) (9,942) 出售子公司的净收益— (2,215) — — — — — — — —调整总额 21,868 43,343 37,698 35,884 50,032 23,619 24,719 22,719 12,123 调整后的税前利润 51,968 66,707 92,066 138,263 164,195 8452,263 164,195 8452,263 8 52,538 42,990 22,728 调整后的税前利润占收入的百分比 18.0% 19.0% 20.6% 21.1% 20.7% 20.5% 14.9% 12.4% 12.4% 期内利润 24,007 19,991 43,450 83,093 94,163 46,747 20,713 15,019 8,347 调整:税前利润调整 21,868 43,343 37,698 35,884 50,032 23,619 24,620 22,719 12,123调整的税收影响 (3,969) (8,787) (7,241) (6,933) (11,829) (4,734) (4,916) (3,404) (2,977) 本期调整后利润 41,906 54,547 73,907 112,044 132,366 65,632 40,417 34,334 17,493 经营活动净现金对账调整后的自由现金流经营活动产生的净现金 35,348 37,877 87,668 120,719 124,518 66,131 51,623 40,895 35,036 调整:收到的补助金1,784 888 228 139 494 220 230 220 23 非流动资产(有形和无形资产)的净购买量(7,326)(5,236) (13,487) (13,487) (13,487) (13,487) (13,487) (13,487) (13,487) (13,487) (13,487) (13,487) (13,487) (13,487) (13,487) (13,487) (7,575) (2,227) (4,151) (1,423) 调整后的自由现金流 29,806 31,446 82,660 107,163 111,525 58,776 49,626 36,964 33,636 调整后的自由现金流占收入的百分比 10.4% 9.0% 18.5% 16.4% 14.6% 13.3% 18.3% 截至6月30日的十二个月截至12月31日的六个月截至12月31日的三个月