附录 99.1

1 生命科学融资合作方法股东演讲 2024 年 3 月

2 前瞻性陈述和警示性陈述本演示文稿中不严格意义上的历史陈述,以及任何有关我们认为将来或可能发生的事件或事态发展的陈述,均为联邦证券法所指的 “前瞻性” 陈述。有许多重要因素可能导致实际结果、发展和商业决策与此类前瞻性陈述所建议或表明的因素存在重大差异,您不应过分依赖任何此类前瞻性陈述。有关可能导致实际业绩与这些前瞻性陈述存在重大差异的因素的更多信息,请参阅我们在美国证券交易委员会提交的文件,包括我们最近一个财年的10-K表年度报告和随后各期的10-Q表季度报告。公司不承担任何义务更新或修改任何前瞻性声明,无论是由于新信息、未来事件和发展还是其他原因。我们的专业融资和资产管理业务通过独立的子公司开展,公司开展业务的方式不属于投资公司的定义,也不受1940年《投资公司法》的注册和监管。本演示既不是出售要约,也不是征求购买任何证券、投资产品或投资咨询服务(包括SWK Advisors LLC提供的此类服务)的任何要约。本演示文稿不包含做出投资决策所需的所有信息,包括但不限于投资生命科学投资的风险、费用和投资策略。任何发行都只能根据相关信息备忘录、相关的订阅协议或投资管理协议以及SWK Advisors LLC的ADV表格进行,所有这些都必须完整阅读。所有投资者必须是证券法中定义的 “合格投资者” 和/或 “合格购买者”,然后才能向SWK Advisors LLC进行投资。生命科学证券可能依赖于标的药物、设备或产品的里程碑付款和/或特许权使用费来源,这些基础药物、设备或产品可能已获得美国食品药品监督管理局(“FDA”)的批准。如果标的药物、设备或产品未获得 FDA 的批准,可能会对证券产生负面影响,包括本金和/或利息的支付。此外,向市场推出新药物、设备或产品可能会对证券产生负面影响,因为这可能会降低标的药物、设备或产品的销售和/或价格。医疗保险报销或第三方付款人定价的变化可能会对证券产生负面影响,因为它们可能会对基础药物、设备或产品的价格和/或销售产生负面影响。还存在管理特许权使用费支付的许可协议可能终止的风险,这可能会对证券产生负面影响。还存在涉及标的药物、设备或产品的诉讼可能对证券产生负面影响的风险,包括支付pr inc ipal和/或任何证券的利息。

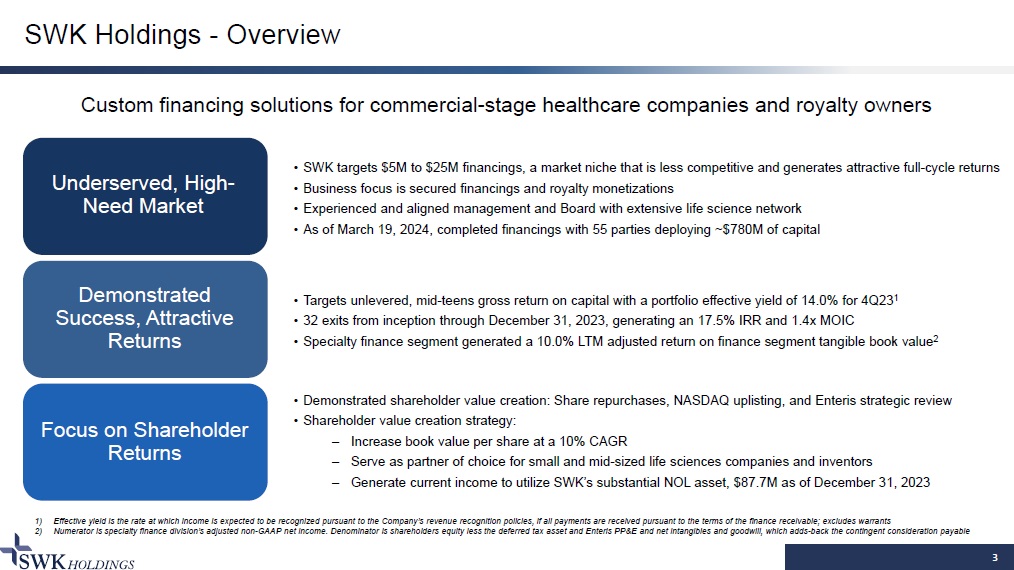

SWK Holdings——概述 3 服务不足、需求量大、市场表现出色、回报诱人专注于股东回报为商业阶段医疗保健公司和特许权使用费所有者提供定制融资解决方案 • SWK的目标是500万至2500万美元的融资,这一市场利基市场竞争力较弱,可带来诱人的全周期回报 • 业务重点是担保融资和特许权使用费货币化 • 经验丰富、协调一致的管理层和董事会拥有广泛的生命科学网络 • 截至2024年3月19日,完成了融资,55个各方部署了约7.8亿美元资本 • 目标未释放、中年青少年的总资本回报率,23年第四季度的投资组合有效收益率为14.0% • 从成立到2023年12月31日共有32次退出,产生17.5%的内部收益率和1.4倍的MOIC • 专业金融板块调整后的LTM有形账面价值回报率为10.0% 2 • 股东价值创造:股票回购、纳斯达克上市和Enteris战略审查 • 股东价值创造策略:—以10%的复合年增长率提高每股账面价值—成为中小型人寿的首选合作伙伴科学公司和发明家——创造当期收入以利用SWK的大量NOL资产,截至2023年12月31日为8,770万美元 1) 有效收益率是指如果所有款项都根据应收融资条款收到,则根据公司的收入确认政策预计确认收入的利率;不包括认股权证 2) 分子是专业金融部门调整后的非公认会计准则净收益。分母是股东权益减去递延所得税资产,Enteris PP&E 以及净无形资产和商誉,这加回了应付或有对价 JT0

4 个运营领域生命科学专业融资 ENTERIS BIOPHARMA • 高级担保定期贷款 • 特许权使用费 • 混合结构 • CDMO 和 CMO 服务 • Peptelligence® 剂量技术 • 505b2 药品许可胜过 SWK 通过两个部门运营:生命科学专业融资和Enteris BioPharma 以 SWK 的核心重点为收入来源和知识产权货币化

5 为什么选择生命科学金融?挖掘无处不在、不断增长且与经济周期关系最低的潜在需求 • 医疗保健支出庞大且不断增加,占美国GDP的20%,预计到2030年将以5%的复合年增长率增长 1 • 该行业表现出了持久性,因为标普500指数的销售额在2009年下降了9%,而医疗保健子行业的销售额增长了10% 2利用FDA——经批准的具有保护和 “便携性” 价值的资产 • C临床试验和FDA的批准需要大量的时间和金钱投资并限制竞争 • 资产是有吸引力的收购候选人策略,可避免内部开发和批准风险;拥有现有销售基础设施的收购方可立即获得高毛利率投资竞争有限且风险——调整后的回报率优越 • 低于2500万美元的融资的非稀释性资本来源很少,股权是我们的主要竞争对手 • 实现卓越的风险——通过更好的定价、更低的杠杆率、更严格的契约和下行保护来获得回报 1) 医疗保险和医疗补助服务中心 2) 彭博社

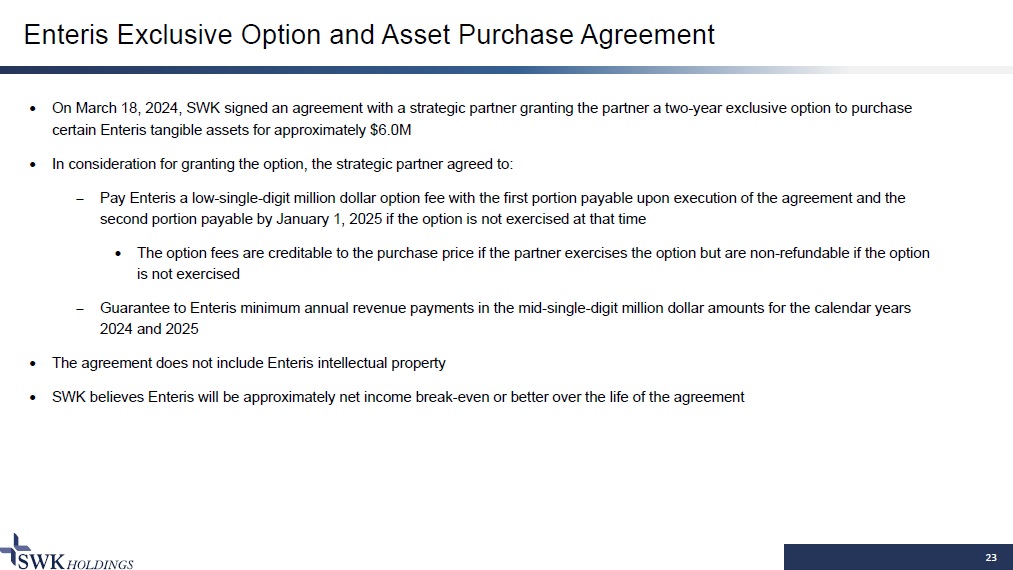

6 Value Creation Strategy SWK认为,该战略将继续实现每股账面价值超过10%的复合年增长率将资产负债表资本部署到担保融资组合中 • SWK已向我们细分市场的资本提供者树立了声誉 • 大多数以认股权证或其他股权为结构的融资——例如提高回报率的上行特征优化Enteris的价值 • Enteris拥有多种宝贵资产,包括CDMO业务、Cara许可证和Peptelligence平台和其他知识产权 • 独家期权和资产购买协议使CDMO的业务接近盈亏平衡或更好,以换取合作伙伴拥有两年独家选择权,以约600万美元的价格购买某些有形资产 • SWK与管理层合作优化资本结构以提高投资回报率 • SWK的目标投资回报率超过10% • SWK的杠杆率最低,而规模相似的BDC通常具有50%至75%的债务/股权杠杆率 • 机会性股票回购 • 资产负债表外资本将增加投资回报率

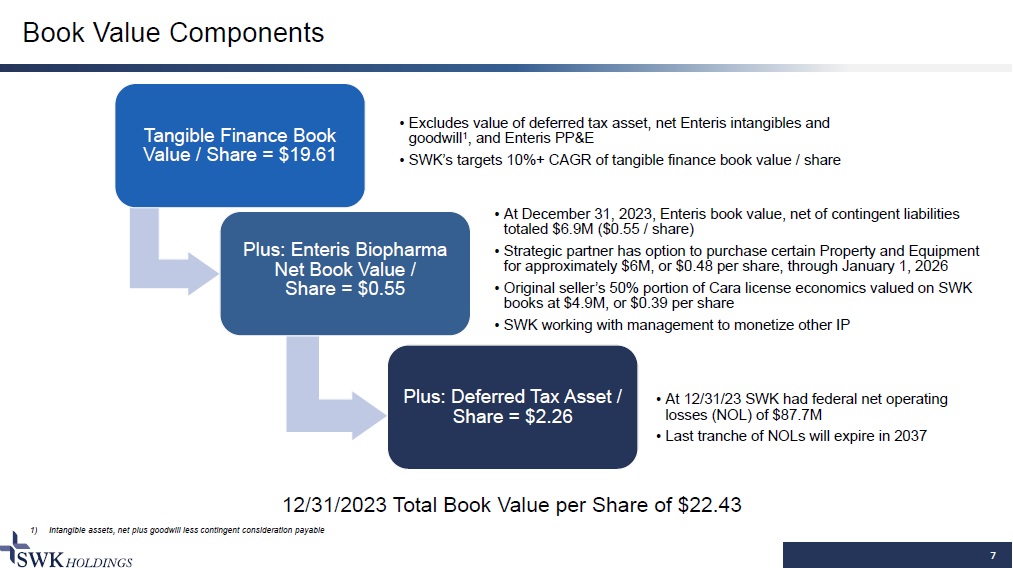

7个账面价值组成部分有形金融账面价值/股份 = 19.61美元 • 不包括递延所得税资产、Enteris无形资产和商誉净值1以及Enteris PP&E • SWK的目标10%以上有形融资账面价值/股的复合年增长率加上:Enteris Biopharma账面净值/股价=0.55美元 • 截至2023年12月31日,扣除或有负债后的Enteris账面价值共计690万美元(0.5万美元)55美元/股)• 战略合作伙伴可以选择在2026年1月1日之前以约600万美元或每股0.48美元的价格购买某些财产和设备 • 原始卖方的50%部分卡拉牌照经济学在SWK账面上的估值为490万美元,合每股0.39美元 • SWK与管理层合作通过其他知识产权获利 Plus:递延所得税资产/股份 = 2.26美元 • 截至23年12月31日,SWK的联邦净营业亏损(NOL)为8,770万美元 • 最后一批NOL将于2037年12月31日到期 2023年12月31日每股总账面价值为22.43美元 1) 无形资产,净额+ 商誉减去应付的或有对价 JT0 JT1

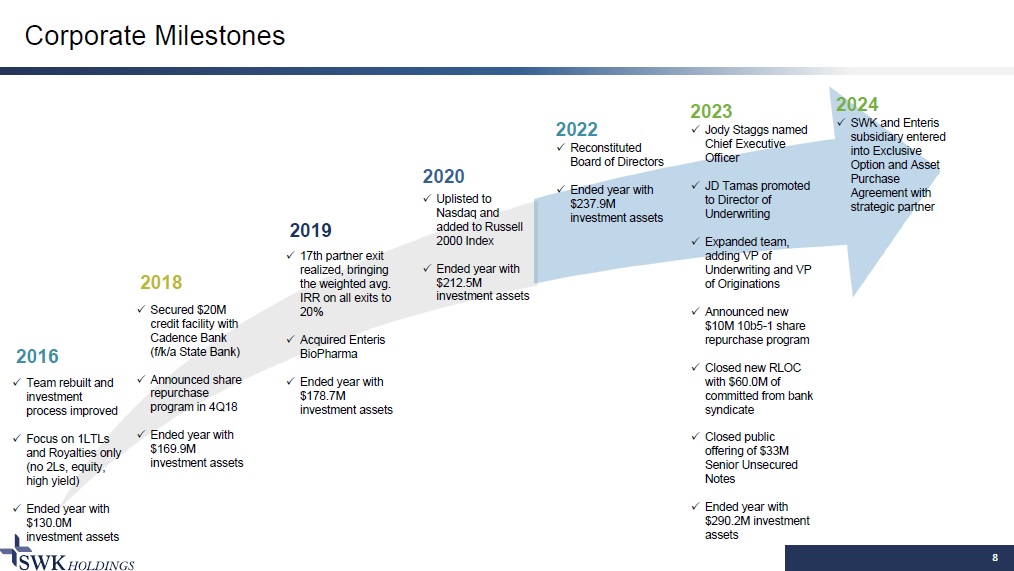

2016年8个企业里程碑x团队重组和投资流程改善x仅关注1LTL和特许权使用费(不包括2L、股权、高收益)x 2018年年底拥有1.30亿美元投资资产x向Cadence银行(f/k/a州立银行)提供2,000万美元信贷额度x2018年第四季度宣布的股票回购计划x截至年底实现了1.699亿美元的投资资产x加权平均值。所有退出的内部收益率为20% x收购的Enteris BioPharma x截至年底有1.787亿美元的投资资产 2020年x在纳斯达克上市并加入罗素2000指数 x 年底拥有2.125亿美元的投资资产 2022x重组的董事会 x 2023年结束年底拥有2.379亿美元的投资资产 x 乔迪·斯塔格斯被任命为首席执行官 x 京东塔马斯晋升为承保总监 x 扩大团队,增加副总裁承保兼发起副总裁 x 宣布新的1,000万美元1000万美元1000万美元股票回购计划 x 完成新的RLOC,银行辛迪加承诺6,00万美元 x封闭式公开发行3300万美元优先无抵押票据 x 截至年底年度,投资资产为2.902亿美元 2024 x SWK和Enteris子公司与战略合作伙伴JT0签订了独家期权和资产购买协议

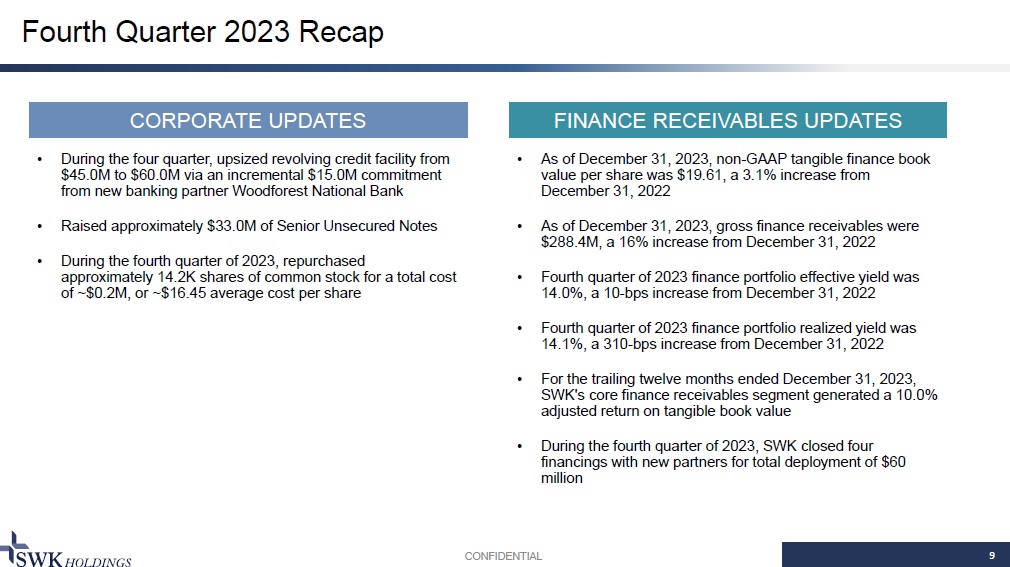

2023年第四季度回顾 9 份机密企业最新动态财务应收账款最新动态 • 在第四季度中,通过新的银行合作伙伴伍德福里斯特国家银行增量承诺将循环信贷额度从4,500万美元扩大至6,00万美元 • 筹集了约3,300万美元的优先无抵押票据 • 在2023年第四季度,回购了约14.2万股普通股,总成本约为0.2万美元,平均每笔成本约为16.45美元股票 • 截至2023年12月31日,每股非公认会计准则有形融资账面价值为19.61美元,增长3.1%自2022年12月31日起 • 截至2023年12月31日,应收账款总额为2.884亿美元,较2022年12月31日增长16% • 2023年第四季度金融投资组合有效收益率为14.0%,较2022年12月31日增长10个基点 • 2023年第四季度金融投资组合已实现收益率为14.1%,较2022年12月31日增长310个基点 • 在截至2023年12月31日的过去十二个月中,SWK's 核心融资应收账款板块调整后的有形账面价值回报率为10.0% • 在2023年第四季度,SWK收盘了四个向新合作伙伴融资,共部署6000万美元

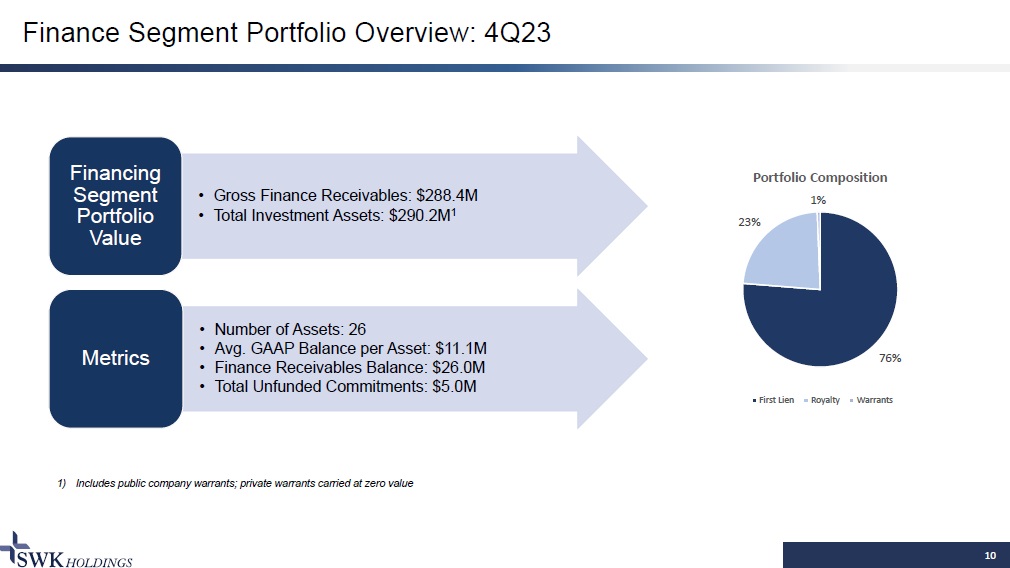

10 金融板块投资组合概述:23 年第四季度 1) 包括上市公司认股权证;以零价值计值的私人认股权证 • 应收账款总额:2.884亿美元 • 总投资资产:2.902亿美元 1 个融资板块的投资组合价值 • 资产数量:26 • 平均每项资产的GAAP余额:1110万美元•融资应收账款余额:2600万美元•无资金承付款总额:500万美元指标 76% 23% 1% 投资组合构成第一留置权使用费认股权证

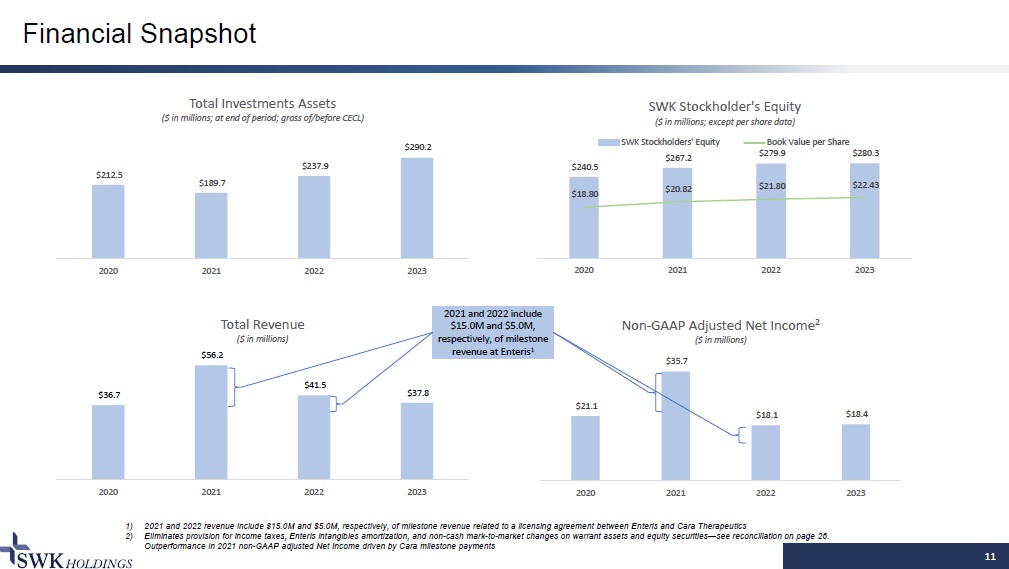

$21.1 $35.7 $18.1 $18.4 2020 2021 2023 非公认会计准则调整后净收益 2(以百万美元计)212.5 美元 189.7 $237.9 290.2 2020 2021 2023 年投资总资产(百万美元;期末;CECL 前/总额)36.7 56.2 41.5 美元 37.8 2021 2023 年总收入(百万美元)11 财务快照 1)2021 年和 2022 年收入包括与E nte ris和Cara Therapeutics之间的许可协议相关的里程碑收入分别为1,500万美元和500万美元 2) 取消了所得税、Enteris无形资产摊销和非现金准备金认股权证资产和股票证券的市场变化——参见第26页的对账表。2021年非公认会计准则调整后的净收益在2021年和2022年Cara里程碑付款的推动下跑赢大盘,分别包括Enteris 1的里程碑收入1,500万美元和500万美元 240.5 美元 267.2 美元 279.9 美元 280.3 美元 18.80 美元20.82 21.80 22.43 2020 2023 SWK股东权益(百万美元;每股数据除外)SWK股东每股权益账面价值

12 有吸引力的投资组合收益率SWK的目标是低至青少年的有效收益率 1 4Q23 金融板块的有效收益率为 14.0% 1) 有效收益率是指如果所有款项都根据应收融资条款收到,则根据公司的收入确认政策预计确认收入的利率;不包括认股权证 180.9 美元 182.3 美元 187.0 美元 212.0 美元 212.0 美元 206.2 美元 6 $195.8 $181.4 $222.2 $237.9 $249.6 $235.6 $236.3 $290.2 13.4% 13.5% 13.3% 13.8% 13.9% 13.9% 13.8% 13.9% 13.9% 13.9% 14.9% 14.9% 14.9% 14.0% 第一季度20 二零年第二季度第三季度二季度二季度二季度第二季度第二季度二季度二季度第二季度第二季度第二季度二季度二季度二季度二季度二季度二季度二季度二季度二季度二季度二季度二季度二季度二季度二季度二季度二季度二季度二季度第二季度第二季度第二季度第二季度二季度二季度二季度二季度总投资资产和加权有效收益率(百万美元)总投资资产组合有效收益率

13.4% 13.5% 13.6% 13.3% 13.9% 13.9% 14.2% 14.3% 13.9% 14.5% 14.0% 14.0% 16.2% 17.7% 16.8% 18.8% 20.1% 22.5% 15.0% 15.0% 15.3% 14.7% 14.7% 14.1% 14.1% 14.1% 14.1% 20.4% 14.1% 14.1% 14.1% 20.4% 14.7% 14.1% 14.1% 20.4% 14.1% 14.1% 14.1% 20.4% 14.7% 14.1% 14.1% 20.4% 14.1% 14.1% 14.1% 14.122 年第 4 季度第 1 季度第 23 季度第 2 季度第 23 季度已实现收益率与有效收益率(期末)有效收益率* 13 诱人的投资组合收益率 SWK 的投资组合已实现收益率 1 由于实际收入超过内部预测,收益率通常超过预计收益率 1) 投资组合已实现收益率包含所有费用和是根据2019年至2023年第一期期末应收融资的简单平均值计算得出的。平均已实现收益率 = 17.2%

当前结构性信贷投资组合 Moleculight 01.04.2022 1,000万美元结构性信贷三人组医疗保健 07.01.2021 年950万美元结构性信贷 Biotricity 12.27.2021 1,200 万美元结构性信贷 Epica International 07.25.2018 1,400 万美元结构性信贷 NeoLight 02.17.2023 $500 万美元结构性信贷 14 4WEB Medical 07.01.2021 2,000万美元结构性信贷伊顿制药2019年14.14.1亿美元结构性信贷尼科亚 10.1 万美元结构性信贷 3 .2023 60万美元结构性信贷高级氧气疗法2022年3月21日1,200万美元结构性信贷 Exeevo 07。2022年1月750万美元结构性信贷Shield Therapeu ti cs 10. 02 .2023 2,000万美元结构性信贷 BIOLASE 11.09.2018 1,500 万美元结构性信贷 MedMinder Systems 08.18.2022 2,500 万美元结构性信贷 CDMO 09.13.2023 500万美元赞助商-支持的 CDMO 私人交易 Sincerus Pharmicals 03.19.2021 90 万美元结构性信贷 Elutia 08.10.2022 $2,500 万美元结构性信贷之旅医疗之旅 12.27.2023 2,000万美元结构性信贷

15 当前的特许权使用费投资组合 Veru Healthcare 03.05.2018 年 1,200 万美元综合特许权使用费融资 Iluvien 12.18.2020 年 1650 万美元特许权使用费收购 Fivo (IntelGenX) 08.05.2016 600万美元特许权使用费收购 Ideal Implant 04.27.2021 年 500 万美元重组合成特许权使用费融资最佳 ABT 11.12.2018 580万美元Reorg Royalty Coflex & Kybella 08.31.2020 $41.44 百万美元特许权使用费投资组合收购 Cambia 07.31.2014 950 万美元特许权使用费收购项目 Duo 11.30.2022 1,650 万美元特许权使用费收购私下交易 Flowonix Medical 12.23.2020 $10.0百万 Reorg 特许权使用费融资 IVIG 投资组合 12.27.2023 年 1500 万美元特许权使用费收购私人交易

16 个投资组合实现退出历史记录 10 年以上退出交易 32 次退出现金已部署约 3.6 亿美元现金返还约 5.1 亿美元 MOIC 1.4x 17.5% 反映了 SWKH 资产负债表(即不包括管理/合作伙伴交易)(以彩信计)(以彩信计)日期现金投资 # 证券投资已付清已收到 MOIC IRR Nautilus 1 贷款 13 年 12 月 12 日 6.4 美元 8.5x 34% Parnell I 2 14 年 1 月 14 日贷款 10.0 11.0 1.1x 24% 回应 3 贷款 15 年 7 月 14 日 12.3 5.8 0.5x (47%) PDI 4 贷款 15 年 10 月 14 日 20.0 25.0 1.3x 23% Tribute 5 贷款 2016 年 2 月 13 日 13.8 18.1 1.3x 18% Galil 6 贷款十月十四日六月 12.5 16.6 1.3x 21% Nanosphere 7 贷款2016 年 5 月 15 日 10.0 14.4 1.4x 48% Syncardia 8 Multi 12 月 13 日 6 月 16 日 20.0 11.8 0.6x (37%) Holmdel 9 股票 12 年 2 月 12 日 6.0 21.1 3.5x 63% Hooper I 10 贷款 4 月 15 日 5.0 6.8 1.4x 20% Narcan 11 特许权使用费 12 月 18 日 17.5 4x 84% OrametRiX 12 贷款 12 月 16 日 5 月 18 日 8.5 10.6 1.2x 19% Parnell II 13 贷款 18 年 11 月 16 日 13.5 19.3 1.4x 26% Hooper II 14 贷款 2018 年 5 月 17 日 21.3 19.2 0.9x (16%) EyePoint 15 贷款 3月18日 2月19日 19.7 25.7 1.3x 35% Thermedx 16 贷款 2019 年 5 月 16 日 3.5 5.8 1.6x 21% (16%) EyePoint 15 贷款 3月18日 19.7 1.3x 35% Thermedx 16 贷款 3.5 5.8 1.6x 21% (16%) $s(以彩信为单位)现金投资日期 # 证券投资已还清已收回投资款项MOIC IRR Cheetah 17 贷款 1 月 19 日 9 月 19 日 10 月 19 日 10.0 12.5 1.2x 32% Aimmune 18 贷款 2 月 19 日 3.7 4.4 1.2x 20% Tenex 19 年 7 月 21 日 8.3 13.1 1.6x 16% 哈罗 20 年 7 月 21 日贷款 10.3 18.7 1.8x 20% Veru FC2 21 特许权使用费 3 月 18 日 8 月 21 日 10.0 19.6 2.0x 37% 错过 Onix 22 贷款 Jun-15 10-21 27.6 43.8 1.6x 14% Besivance 23 特许权使用费 4月 13 日 11 月 21 日 6.0 7.5 1.3x 7% Dxterity 24 贷款 Apr-15 11 月 21 日 9.5 19.9 2.1x 19% Celonova 25 贷款 7月 17 日 12 月 21 日 7.5 10.6 1.4x 15% Acerus 26 贷款 10.18 年 2 月 22 日 9.0 13.3 1.5x 16% B&D Dental 27 贷款 12 月 13 日 3 月 22 日 8.5 11.5 1.4x 4% Keystone 28 贷款 5月16日6 月 22 日 20.0 33.5 1.7x 14% Beleodaq 29 Royalty 6月 18 日 22 年 7 月 18 日 7.5 13.7 1.8x 27% Trio Royalty 30 Royalty 30 Royalty 22 年 10 月 20 日 4.3 6.9 1.6x 35% TRT 31 特许权使用费 6月 13 日 12 月 13 日 3.3 0.6x (21%) 宏碁 32 贷款 3月22 日 13.4 15.3 1.1x 18% 已实现总额 32 358.8美元 508.8美元 1.5$ 1.4x 17.5%(以毫秒为单位)(以毫秒为单位为美元)

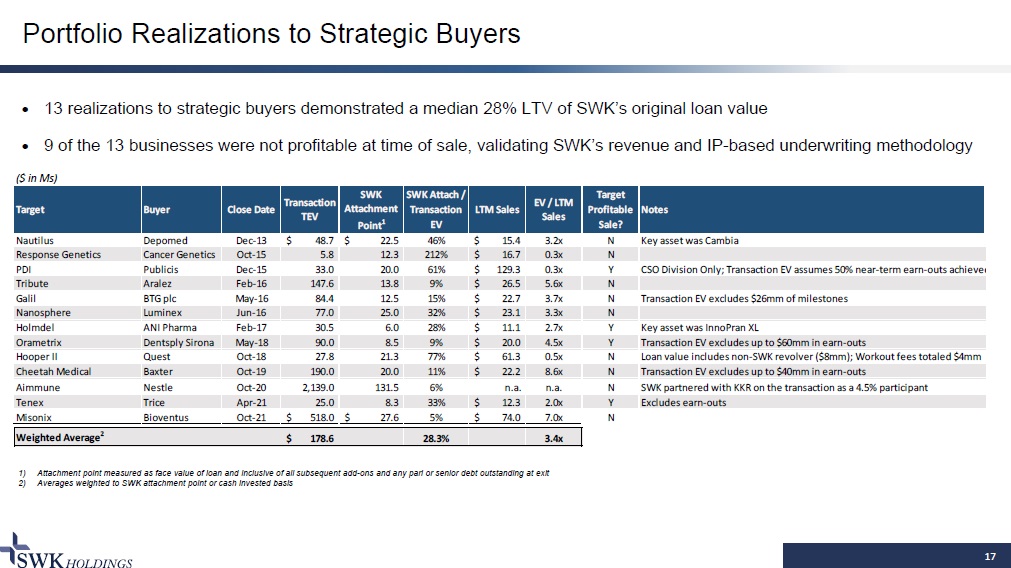

17. 向战略买家实现的投资组合13次向战略买家实现的投资组合显示,SWK原始贷款价值的LTV中位数为28%,13家企业中有9家在出售时未盈利,这证实了SWK的收入和基于知识产权的承保方法 1) 以贷款面值衡量的附着点,包括所有后续附加资产和出口时未偿还的同等债券或优先债务 2) 平均值加权至SWK扣押点或现金投资基准美元单位 mm 目标买家截止日期交易 TEV SWK 附属点 1 SWK 附属/交易EV LTM 销售 EV/LTM 销售目标是盈利销售?备注 Nautilus Depomed 13 年 12 月 48.7 美元 22.5 美元 46% 15.4 美元 3.2 倍 N 关键资产为 Cambia 反应遗传学癌症遗传学 10 月 15 日 5.8 12.3 212% 16.7美元 0.3x N PDI Publicis 12 月 15 日 33.0 20.0 61% 129.3 美元 0.3 倍,仅限 Y CSO 部门;交易 EV 假设短期收益达到 50% Tribute Aralez Feb-16 147.6 13.8 9% 26.5 美元 5.6 倍 N Galil BTG plc 5 月 16 日 84.4 12.5 15% 22.7 美元 3.7 倍 N 笔交易 EV 不包括 2,600 万美元的里程碑 Nanosphere Luminex Jun-16 77.0 25.0 32% 23.1 美元 3.3 倍 N Holmdel ANI Pharma 2017 年 2 月 30.5 6.0 28% 11.1 美元 2.7 倍 Y 关键资产是 InnoPRAN XL Orametrix Dentsply Sirona5 月 18 日 90.0 8.5 9% 20.0美元 4.5x Y 交易 EV 不包括高达 6,000 万美元的收益 Hooper II Quest Oct-18 27.8 21.3 77% 61.3美元 0.5x N 贷款价值包括非 SWK 左轮手枪(800 万美元);锻炼费总计 400 万美元 Cheetah Medical Baxt-19 19年10月 190.0 20.0 11% 22.2美元 8.6x N交易电动汽车不包括最多 4000万美元的收益 Aimmune 雀巢 10 月 20 日 2,139.0 131.5 6% n.a. na. na. n.a. n SWK 作为 4.5% 的参与者与 KKR 合作进行此次交易 Tenex Trice 4月21日 25.0 8.3 33% 12.3 美元 2.0x 2.0x Y 不包括收益分配 Misonix Bioventus 10月21日 518.0美元 27.6美元 5% 74.0美元 7.0x N 加权平均值 2 178.6 美元 28.3% 3.4 倍(美元以毫秒为单位)

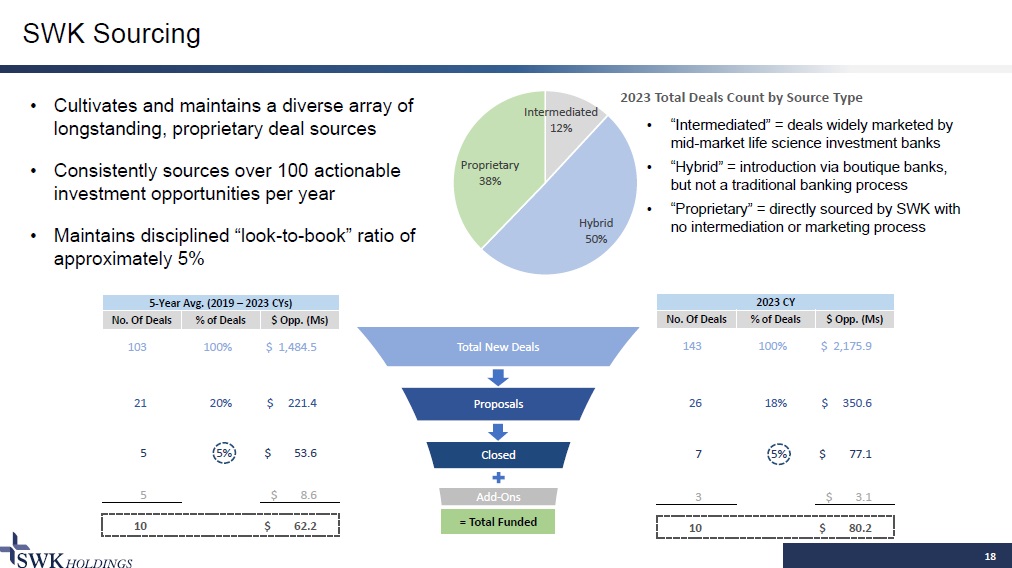

18 SWK Sourcing • 培育和维护各种长期专有交易来源 • 每年持续寻找 100 多个可操作的投资机会 • 保持严格的 “看账比率”,约为 5%-年平均值(2019 — 2023 年)$ Opp。(女士)占交易编号的百分比优惠价 1,484.5 美元 100% 103 美元 221.4 20% 21 美元 53.6 5% 5 美元 8.6 5 美元 62.2 10 2023 CY $ Opp。(女士)占交易编号的百分比交易中 2,175.9 美元 100% 143 美元 350.6 18% 26 美元 77.1 5% 7 美元 3.1 3 美元 80.2 10 封闭式增发 = 中介新交易提案总额 12% 混合型 50% 专有 38% 2023 年按来源类型划分的交易总数 • “中介” = 由中端市场生命科学投资银行广泛销售的交易 • “混合” = 通过精品银行引进,但不是传统的银行流程 • “专有” = 直接来源于中端市场生命科学投资银行的交易 • “混合” = 通过精品银行引进,但不是传统的银行流程 • “专有” = 直接来源由 SWK 提供,没有中介或营销流程 JT0

融资结构 19 产品收购 • 主要是第一留置权、优先担保、浮动利率贷款 • 通常包括契约、预付罚款、发放和退出费用以及认股权证保障 • 提供营运资金以支持产品商业化和并购混合融资合成特许权使用费结构性债务 • 公司:为管道开发提供资金,利用较低的资本成本来提高投资回报率的项目 • 机构:运营预算的资本规划、为研发计划提供资金和金融资产多元化 • 发明者:金融资产多元化、基金创业公司 • 营销人员通过出售未来收入流中的权益来换取预付款和潜在的未来付款,创造 “特许权使用费” • 能够构建分级收入、反向等级、最低还款额、上限、下调和买出期权,类似于创新者和营销者之间的许可协议 • 特许权使用费和基于收入的融资相结合 • 可以采取多种形式,包括结构性债务或股权 • 瞄准具有既定收入趋势的传统产品,最低限度营销和基础设施需求 • 利用成功的 Homdel 结构

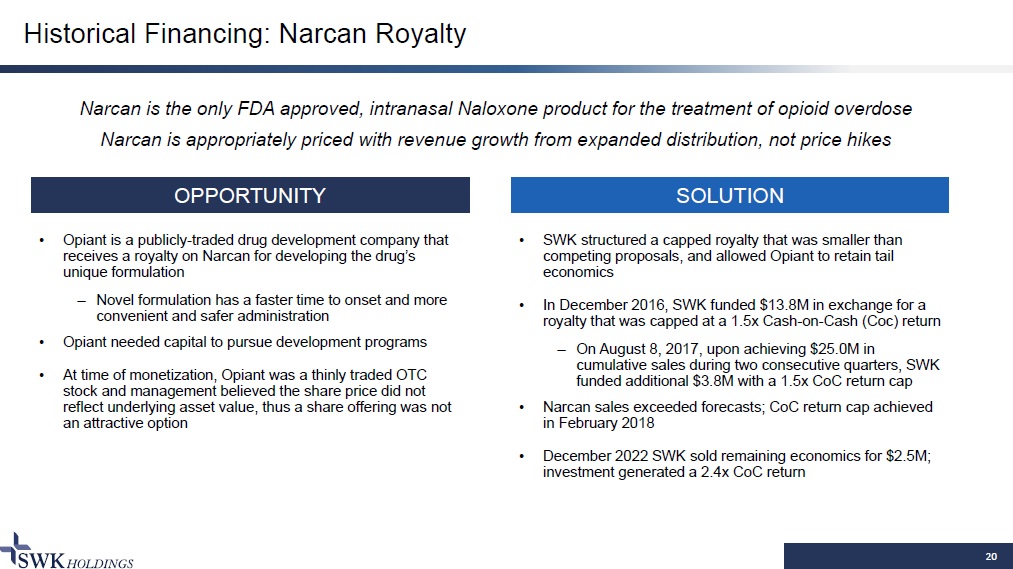

历史融资:Narcan Royalty 20 机会解决方案 • Opiant是一家上市药物开发公司,因开发该药物的独特配方而获得Narcan的特许权使用费——新配方上市时间更快,管理更方便、更安全 • Opiant需要资金来开展开发计划 • 在货币化时,Opiant是一只交易量较小的场外交易股票,管理层认为股价并不能反映标的资产价值,因此股票发行是不是一个有吸引力的选择 • SWK 结构有上限特许权使用费低于竞争提案,使Opiant得以保持尾部经济效益 • 2016年12月,SWK出资1380万美元,换取了上限为1.5倍现金(Coc)回报率的特许权使用费——2017年8月8日,在连续两个季度实现2500万美元累计销售额后,SWK额外融资了380万美元,CoC回报上限为1.5倍 • Narcan销售额超过1.5倍预测;2018年2月达到的CoC回报上限 • 2022年12月,SWK以250万美元的价格出售了剩余的经济效益;投资产生了2.4倍的CoC回报率Narcan是唯一获得美国食品药品管理局批准的公司,用于治疗阿片类药物过量的鼻内纳洛酮产品Narcan的定价合理,其收入增长来自扩大分销而不是价格上涨

历史融资:Galil Medical 21机会解决方案 • 2014年,Galil正处于收入加速增长的风口浪尖,但现金流尚未为正值,无法利用传统融资渠道 • Galil需要额外资金来开展临床试验和扩大销售队伍 • 2014年12月,SWK提供了1,25万美元的优先担保定期贷款,旨在将本金还款推迟到增长计划到期 • 2015年底,SWK承诺提供额外融资以支持加利尔提议收购竞争对手——该交易尚未完善,但SWK的支持允许机会主义出价 • 到2016年初,增长计划取得了成果。2016年6月,BTG plc以840万美元的价格收购了Galil,外加高达2600万美元的收益 • SWK融资为Galil提供了发展业务和获得更高的收购价格,同时允许股权所有者获得最大的上行空间 • SWK融资占LTV的15% 外卖价格 • SWK创造了1.3倍的现金回报率和20%的IRR Galil是一家提供创新产品的私营医疗器械公司肿瘤消融的冷冻疗法解决方案

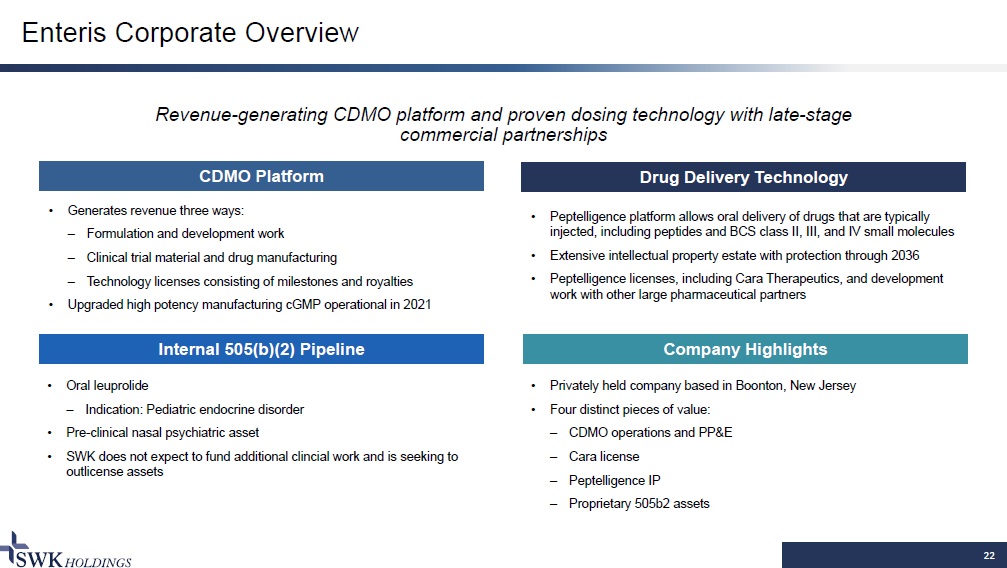

22 Enteris 企业概述 CDMO 平台收入——与后期商业合作伙伴关系创造 CDMO 平台和成熟的给药技术 Drug Delivery Technology Internal 505 (b) (2) 管道公司亮点 • Peptelligence 平台允许口服通常注射的药物,包括肽和 BCS II、III 和 IV 类小分子 • 广泛的知识产权,保护期至 2036 年 • Peptelligence 许可证,包括 Cara Therapeutics 和开发与其他大型制药合作伙伴合作 • 生成收入三种方式:— 配方和开发工作 — 临床试验材料和药物制造 — 由里程碑和特许权使用费组成的技术许可 • 升级的高效制造 cGMP 于 2021 年投入运营 • 口服亮丙胺 — 适应症:儿科内分泌失调 • 临床前鼻腔精神科资产 • SWK 预计不会为额外的临床工作提供资金,并正在寻求资产许可外包 • 总部位于新泽西州布恩顿的私人控股公司 • 四种不同的价值:— CDMO 运营和 PP&E — Cara 许可证 — Peptelligence IP —505b2 专有资产

23 Enteris独家期权和资产购买协议2024年3月18日,SWK与战略合作伙伴签署了一项协议,授予该合作伙伴为期两年的独家期权,以约600万美元的价格购买Enteris的某些有形资产。作为授予期权的对价,战略合作伙伴同意:— 向Enteris支付低额的个位数百万美元期权费,第一部分应在协议执行时支付,第二部分应在2025年1月1日之前支付当时未行使期权期权费用可计入贷方如果合作伙伴行使期权,则为收购价格,但如果未行使期权,则不可退还——保证在2024年和2025年日历年中等个位数的百万美元年收入支付额。该协议不包括Enteris的知识产权 SWK认为,在协议有效期内,Enteris的净收入将大致达到均衡甚至更好

24 领导团队乔迪·斯塔格斯总裁兼首席执行官 • 于 2015 年加入 • 共同创立了 PBS 资本管理公司,即 SWK 的前身 • 在加入 PBS 之前,曾在高地资本管理公司担任高级投资组合分析师 • 在多个资产类别的投资经验 • 于 2013 年加入,曾任首席运营官 • 曾在 Unigene 担任过各种职位,包括工厂运营总监和制造运营副总裁 • 生物化学博士 John David(“JD”) Tamas 承保总监 • 于 2022 年初加入 • 提供 15 年以上向中低市场公司提供信贷和股权资本 • 之前的公司包括NXT Capital、ORIX、Wachovia • 十多年来医疗保健及相关行业的报道

为何投资SWKH——诱人的风险回报情景25最低杠杆资产负债表和回购 • SWK的故事并不广为人知,他在没有受益于传统IPO的情况下在纳斯达克上市 • 分析师的报道和积极的投资者关系努力帮助提高了SWK的知名度 • 截至2024年3月20日,每股账面价值约为22.43美元,股价约为17.96美元,股票的交易价格比账面价值折扣约20%/经过验证的流程长期稳定收益——长期上行潜力较低的风险生物——篮子 “出土钻石” • 多样化,非相关生命科学产品,下行风险有限 • 截至2023年12月31日,该投资组合由26笔贷款和特许权使用费以及一系列医疗保健子行业的权证和股权证组成 • 23年第四季度投资组合有效收益率为14.0%;已实现收益率历来超过有效(模拟)收益率 • 特许权使用费、提前贷款还款和认股权证的潜在上行空间 • 私人认股权证按零计息在资产负债表上 • 知识产权货币化给Enteris的GAAP价值带来潜在的上行空间 •管理层在生命科学金融方面拥有丰富的专业知识 • 寻找和调查机会的严格流程,重点是最大限度地降低风险和实现回报最大化 • 最低杠杆资产负债表是收益增长的潜在来源 • 在2023年第四季度,回购了约14.2万股普通股,总成本约为0.2万美元,合每股约16.45美元。2024年迄今为止,SWK已以约90万美元的价格回购了约516万股股票,合每股约16.93美元

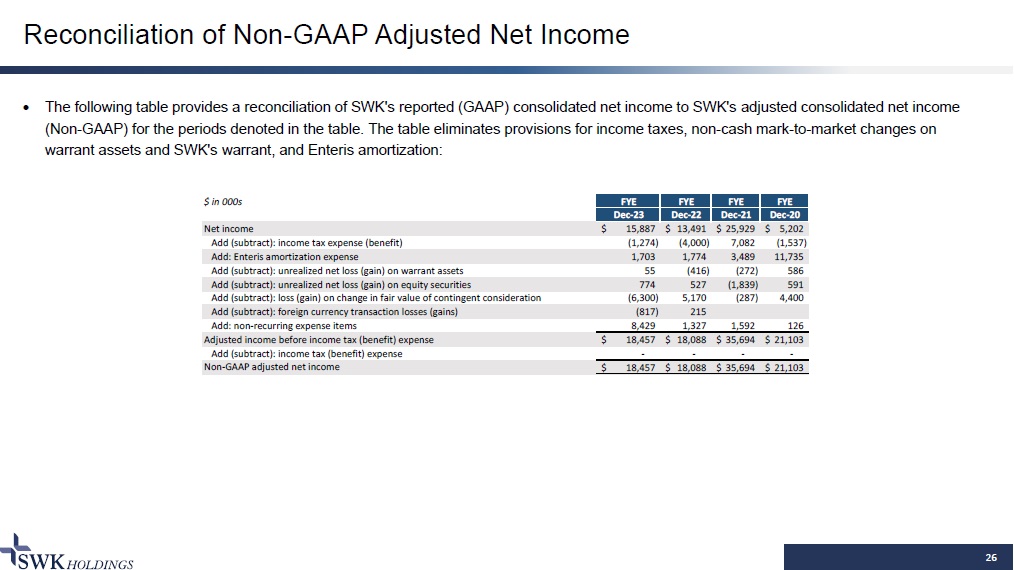

26 非公认会计准则调整后净收益对账下表所示期间SWK报告的合并净收益与SWK调整后的合并净收益(非公认会计原则)的对账情况。该表取消了所得税、权证资产和SWK认股权证的非现金马克至市场变动以及Enteris摊销的规定:千美元FYE FYE FYE FYE FYE 12月23日12月22日12月22日12月22日12月21日12月21日净收入15,887美元 25,929美元 5,202美元加(减去):所得税支出(收益)(1,274)(4,000)7,082(1,537)添加:Enteris 摊销费用 1,703 1,774 3,489 11,735 添加(减去):权证资产的未实现净亏损(收益)55(416)(272)586 增加(减去):股本证券未实现净亏损(收益)774 527(1,839)591 增加(减去):亏损(减去):亏损(减去)或有对价公允价值变动后的收益(6,300)5,170(287)4,400 增加(减去):外币交易亏损(收益)(817)215 添加:非经常性支出项目 8,429 1,327 1,592 126 所得税(福利)支出前的调整后收入 18,457美元 35,694美元 21,103美元增加(减去):所得税(福利)) 费用----非公认会计准则调整后净收益 18,457 美元 18,088 美元 35,694 美元 21,103 美元

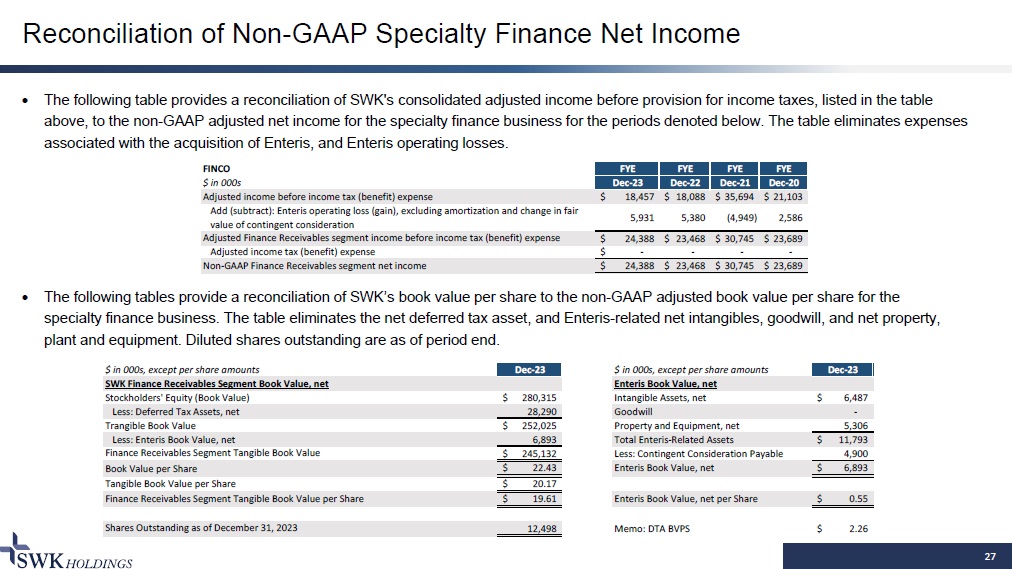

27 非公认会计准则专业金融净收益对账下表列出了SWK在所得税准备金前的合并调整后收入与下文所述期间专业金融业务的非公认会计准则调整后净收入的对账。该表扣除了与收购Enteris相关的支出和Enteris的营业亏损。下表提供了SWK的每股账面价值与电子专业金融业务非公认会计准则调整后的每股账面价值的对账情况。该表删除了递延所得税净资产以及与Enteris相关的净无形资产、商誉以及净财产、厂房和设备。摊薄后的已发行股票截至期末。以千美元计,每股金额除外,12月23日每股金额为000美元,但12月23日SWK金融应收账款分部账面价值、净输入账面价值、净股东权益(账面价值)280,315美元无形资产,净减6,487美元:递延所得税资产,净28,290商誉——可变账面价值252,025美元房地产和设备,净额减去5,306美元:Enteris账面价值,净额6,893美元Enteris相关资产总额11,793美元金融应收账款分部有形账面价值减去245,132美元:应付或有对价4,900美元每股账面价值 22.43 美元输入账面价值,每股净有形账面价值 6,893 美元 20.17 美元金融应收账款分部每股有形账面价值 19.61 美元输入账面价值,每股净值 0.55 美元截至 2023 年 12 月 31 日已发行股份 12,498 备忘录:DTA BVPS 2.26美元 FINCO FYE FYE FYE FYE 1000 年 12 月 23 日 12 月 22 日 12 月 21 日 20 所得税(福利)支出前的调整后收入 18,457美元 18,088美元 35,694美元 21,103美元加法(减去):Enteris营业亏损(收益),不包括摊销和或有对价公允价值的变动 5,931 5,380(4,949)2,586调整后财务应收账款分部所得税(福利)支出前收入 24,388美元 23,468美元 30,745美元 23,689美元 23,689美元调整后所得税(福利)支出-美元---非公认会计准则财务应收账款分部净收益 24,388美元 23,468美元 30,745美元 23,689美元

28 联系信息机密 SWK 高级管理层投资者与媒体关系:Tiberend 战略顾问 • Jody Staggs:电话:972.687.7252 电子邮件:jstaggs@swkhold.com • 办公地址:5956 Sherry Lane,套房650,德克萨斯州达拉斯 75225 • 网站:www.swkhold.com • 杰森·兰多:电子邮件:jrando@tiberend.com

29 生命科学融资的合作方法