正如 于2024年1月19日提交给美国证券交易委员会的文件

注册编号333-

美国 美国

证券交易委员会

华盛顿特区,20549

表格 S-1

注册 语句

在……下面

1933年《证券法》

AZITRA, Inc.

(注册人在其章程中指定的确切名称)

| 特拉华州 | 2834 | 46-4478536 | ||

(州或其他司法管辖区 公司(br}或组织) |

(主要 标准行业 分类 代码号) |

(I.R.S.雇主 标识 编号) | ||

商务园大道21号 布兰福德,CT 06405 (203) 646-6446 | ||||

(地址,包括邮政编码和电话号码,包括注册人主要执行办公室的区号)

弗朗西斯科·D·萨尔瓦

商务园大道21号

布兰福德,CT 06405

(203) 646-6446

(服务代理商的名称、地址(包括邮政编码)和电话号码(包括区号)

将 拷贝到:

Daniel K.Donahue,Esq. 格林伯格 Traurig,LLP Jamboree路18565号,500号套房 加利福尼亚州欧文,邮编:92612 (949) 732-6557 |

威廉·哈达德,Esq. 阿里夫 索托,Esq. VEnable 有限责任公司 西42街151号,49楼 纽约,邮编:10036 (212) 307-5598 |

建议向公众出售的大约 开始日期:在本注册声明生效后,在切实可行的范围内尽快开始。

如果根据《1933年证券法》第415条规定,本表格中登记的任何证券将以延迟或连续方式发售,请勾选下面的方框。

如果根据证券法下的规则462(B),本表格是为了注册发行的额外证券而提交的,请选中 下面的框,并列出相同产品的较早生效注册声明的证券法注册声明编号 。☐

如果此表格是根据证券法下的规则462(C)提交的生效后修订,请选中以下框并列出同一产品的较早有效注册声明的证券法注册声明编号。☐

如果此表格是根据证券法下的规则462(D)提交的生效后修订,请选中以下框并列出同一产品的较早有效注册声明的证券法注册声明编号。☐

用复选标记表示注册人是大型加速申报公司、加速申报公司、非加速申报公司、较小的报告公司、 还是新兴成长型公司。请参阅《交易法》第12b-2条规则中的“大型加速申报公司”、“加速申报公司”、“小型报告公司”和“新兴成长型公司”的定义:

| 大型 加速文件服务器☐ | 已加速 文件服务器☐ | 非加速 文件服务器 | 较小的报告公司 |

| 新兴的 成长型公司 | |||

如果 是一家新兴成长型公司,请用复选标记表示注册人是否已选择不使用延长的过渡期来遵守证券法第7(A)(2)(B)节规定的任何新的或修订的财务会计准则。☐

注册人在此修改本注册声明所需的一个或多个日期,以将其生效日期延后至注册人应提交进一步修订,明确声明本注册声明此后将根据修订后的1933年证券法第8(A)条生效,或直至注册声明于委员会根据上述第8(A)条决定的日期生效。

此初步招股说明书中包含的 信息不完整,可能会更改。在向美国证券交易委员会提交的注册声明宣布生效之前,这些证券不得出售。本初步招股说明书不是出售这些证券的要约,也不是在任何不允许要约或出售的州征集购买这些证券的要约。

| 初步招股说明书 | 有待完成 | 日期:2024年1月19日 |

最多可持有300万股普通股 股

最多 300,000,000份预筹资金认股权证,购买最多3,000,000股普通股

Azitra, Inc.

本次 为阿齐特拉公司3,000,000股普通股的正式公开发行,每股票面价值0.0001美元。最终的公开发行价格将由我们与此次发行的主承销商协商确定,本招股说明书中使用的最近市场价格可能不代表最终发行价格。

我们 还提供预资金权证或预资资权证,以购买3,000,000股我们的普通股给那些在此次发售中购买普通股的购买者 ,否则将导致购买者及其关联公司和某些关联方在本次发售完成后立即实益拥有我们普通股流通股的4.99%以上(或在购买者选择时,为9.99%),以取代普通股,否则将导致该购买者的实益所有权超过4.99%(或,在购买者的选择下,9.99%)我们已发行的普通股。每份预出资认股权证的收购价将等于本次发行中出售的普通股每股公开发行价减去每股预出资认股权证普通股的行使价0.001美元。预先出资的权证可立即行使,并可随时行使,直至所有预先出资的认股权证全部行使为止。 对于我们出售的每一只预先出资的认股权证,我们提供的普通股数量将一对一地减少 。

我们的普通股在纽约证券交易所美国交易所挂牌上市,代码为“AZTR”。2024年1月18日,我们普通股的收盘价为2.05美元。目前,发行的预融资权证还没有成熟的交易市场,我们预计不会有一个成熟的交易市场。 如果没有活跃的交易市场,预融资权证的流动性将受到限制。

根据美国联邦证券法,我们 是一家“新兴成长型公司”,并已选择遵守某些降低的上市公司报告要求。

投资我们的普通股涉及很高的风险。见标题为“”的部分风险因素从第 11页开始。美国证券交易委员会、美国证券交易委员会和任何国家证券委员会都没有批准或不批准这些证券,也没有确定本招股说明书是否属实或完整。任何相反的陈述都是刑事犯罪。

| 每股 | 每一份预先出资的认股权证 | 总计 | ||||||||||

| 公开发行价 | $ | $ | $ | |||||||||

| 承保折扣和佣金(1) | $ | $ | $ | |||||||||

| 扣除费用前的收益给我们 | $ | $ | $ | |||||||||

| (1) | 承销折扣和佣金不包括相当于向承销商支付的公开发行价的1% 的非负责任费用津贴。有关承销商赔偿的其他信息,请参阅第107页开始的“承保” 。 |

我们 已授予承销商代表45天的选择权,以购买最多450,000股额外普通股 普通股(和/或预先出资的认股权证,购买最多450,000股普通股作为替代),仅用于支付 超额配售(如果有)。

承销商预计在2024年左右将股票交付给买家。

ThinkEquity

本招股说明书的 日期为 ,2024年。

目录表

| 页 | |

| 行业和市场数据 | i |

| 招股说明书 摘要 | 1 |

| 产品 | 7 |

| 风险因素摘要 | 9 |

| 汇总 财务数据 | 10 |

| 风险因素 | 11 |

| 有关前瞻性陈述的警示性说明 | 36 |

| 商标、服务标志和商号 | 37 |

| 使用收益的 | 38 |

| 分红政策 | 39 |

| 大写 | 40 |

| 稀释 | 41 |

| 管理层对财务状况和经营结果的讨论和分析 | 42 |

| 生意场 | 51 |

| 管理 | 89 |

| 主要股东 | 96 |

| 证券说明 | 97 |

| 有资格在未来出售的股票 | 102 |

| 材料:美国联邦所得税对非美国持有者的影响 | 103 |

| 承销 | 107 |

| 法律事务 | 115 |

| 专家 | 115 |

| 此处 您可以找到详细信息 | 115 |

| 财务报表索引 | 116 |

您 应仅依赖此招股说明书中包含的信息。我们没有授权任何其他人向您提供与本招股说明书中包含的信息不同或不同于本招股说明书中包含的信息,我们对其他人可能 向您提供的任何其他信息不承担任何责任。如果有人向你提供了不同或不一致的信息,你不应该依赖它。我们不会在任何不允许要约或销售的司法管辖区 出售这些证券。您应假定本招股说明书中显示的信息仅在本招股说明书封面上的日期是准确的。自该日期以来,我们的业务、财务状况、 运营结果和前景可能发生了变化。

美国以外的任何司法管辖区均未 采取任何行动,允许公开发行我们的普通股或财产,或 在该司法管辖区分发本招股说明书。在美国以外的司法管辖区拥有本招股说明书的人必须告知自己,并遵守适用于该司法管辖区的有关此次发行和分发本招股说明书的任何限制。

如本招股说明书中所用,除非上下文表明或另有要求,否则“本公司”、“本公司”和“本公司”是指特拉华州的Azitra,Inc.。

行业和市场数据

本招股说明书,特别是“业务”部分,包含基于独立行业、政府和非政府组织出版物或其他公开信息的观察、统计数据、估计和预测,以及基于我们内部来源的其他信息。尽管我们相信本招股说明书中提及的第三方消息来源是可靠的,但与预测相关的估计涉及许多假设,受风险和不确定性的影响,并可能因各种因素而发生变化,包括在标题为“风险因素以及本招股说明书中的其他 。这些因素和其他因素可能会导致结果与独立各方和我们在估计中所表达的结果大不相同。

| i |

本招股说明书正文中的某些信息包含在独立行业的政府和非政府组织出版物中。 这些出版物的来源如下:

| ● | Stacy 和Belkaid研究阿波罗·斯泰西和亚斯明贝尔凯德,皮肤健康的微生物卫士。科学,2019年1月18日;第363(6424):227-228。 DOI:10.1126/cience.aat4326。PMID:30655428 | |

| ● | 哦 研究,周伟,Spoto M,Hardy R,Guan C,Fleming E,Larson PJ,Brown JS,oh J.宿主特有的进化和传播动力学 塑造了人体皮肤表皮葡萄球菌的功能多样性。牢房。2020年2月6日;180(3):454-470.e18。DOI:10.1016/j.cell。2020.01.006.epub 2020 1月30日。PMID:32004459;PMCID | |

| ● | 研究,Satoh TK,Mellett M,Meier-Schiesser B,Fenini G,Otsuka A,Beer HD,Rordorf T,Maul JT,Hafner J,Navarini AA,Contassot E,France LE。IL-36γ可通过抑制表皮生长因子受体/酪氨酸氨基转移酶抑制和痤疮皮肤杆菌的共生而引起皮肤毒性。J Clin Invest。 2020年3月2日;130(3):1417-1430。DOI:10.1172/JCI128678。PMID:31805013;PMC7269569 | |

| ● | Barbati研究,Netherton综合征在儿童中的管理和未来前景,Federica Barbati,Mattia Giovannini Teresa Orange,Lorenzo Lodi,Simona Barni,Elio Novembre,Ermanno Baldo,Mario Cristofolini,Stefano Stagi,Silvia Ricci,Francesca Mori,Cesare Filippeschi,Chiara Azzari和Giuseppe Indol,2021年5月儿科前沿 | |

| ● | 研究,Netherton综合征:病例报告和文献回顾,Joannie D.Sun,医学博士和Kenneth G.Linden,博士,医学博士,国际皮肤病杂志2006 | |

| ● | 孤儿网,Netherton综合征,孤岛:Netherton综合征 |

| II |

招股说明书 摘要

此 摘要重点介绍了本招股说明书中其他地方出现的某些信息。投资我们的普通股涉及高度的风险。由于它只是一个摘要,并不包含您在投资我们的普通股之前应考虑的所有信息 ,因此它的全部内容符合且应与本招股说明书中其他地方的更详细信息一起阅读 。在您决定投资我们的普通股之前,您应该仔细阅读整个招股说明书,包括从第11页开始的“风险 因素”以及本招股说明书中包含的财务报表和相关说明。

2023年5月17日,我们以7.1比1的比率进行了远期股票拆分。本招股说明书中的所有股份和股价信息已进行调整 ,以实施远期股票拆分。

我们 公司

我们 是一家早期临床生物制药公司,专注于使用工程 蛋白质和局部活性生物治疗产品开发精准皮肤病的创新疗法。我们已经建立了一个专利平台,其中包括一个微生物文库,该文库由大约1,500个独特的细菌菌株组成,可以筛选出独特的治疗特征。该平台得到了 人工智能和机器学习技术的增强,该技术可以分析、预测和帮助筛选我们的菌株库中类似药物的 分子。该平台还利用了一项获得许可的基因工程技术,可以转化以前在基因上难以处理的菌株。我们最初的重点是开发基因工程菌株。表皮葡萄球菌,或称表皮葡萄球菌,我们认为它是皮肤病治疗工程的最佳治疗候选物种。这种特殊的 物种在皮肤中展示了许多被很好描述的特性。截至本招股说明书发布之日,我们已在我们的 微生物库中确定了60多种不同的细菌,我们相信它们能够被改造成具有显著治疗效果的活生物体或工程蛋白质。

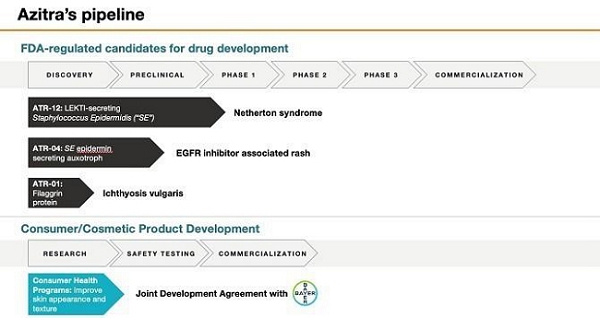

我们是基因工程细菌用于皮肤病治疗的先驱。我们的目标是利用我们的平台和内部微生物库细菌菌株来创造新的疗法,这些疗法要么是工程生物,要么是工程蛋白质或多肽,用于治疗皮肤病。我们最初的重点是开发我们目前的候选产品,包括:

| ● | ATR-12, 一个转基因菌株表皮葡萄球菌对于治疗孤儿疾病Netherton综合征,这是一种慢性、有时是致命的皮肤疾病,估计每100,000人中约有1至9人受到影响,但由于与其他皮肤病相似而导致误诊,其发病率可能被低估了 。我们在2019年获得了美国食品和药物管理局(FDA)对ATR-12的儿科罕见疾病称号。2022年12月,我们提交了ATR-12在Netherton综合征患者中进行1b期临床试验的研究新药申请 或IND,2023年1月27日,我们收到FDA的通知 ,关于拟议的1b期临床试验,该研究可能会继续进行。我们于2023年12月开始了1b期临床试验,预计将在2024年下半年报告初步安全性结果。 | |

| ● | ATR-04, 一株转基因菌株表皮葡萄球菌用于治疗接受表皮生长因子受体抑制剂或EGFRi靶向治疗的癌症患者出现的丘疹丘疹。我们打算在2024年上半年之前将IND提交给正在接受EGFRi靶向治疗的某些癌症患者进行1b期临床试验。根据FDA对我们IND的批准,我们预计 将于2024年下半年开始我们的1b期临床试验。 | |

| ● | ATR-01, 一种用于治疗寻常型鱼鳞病的工程重组人微丝蛋白,这是一种慢性、干燥性(异常干燥)、鳞状皮肤 疾病,估计发病率和患病率为1/250,这表明美国的总患者人数为130万。我们计划在2024年完成销售线索优化和IND支持研究,以支持在2025年年中实现IND申报目标。 |

| 1 |

| ● | 我们和拜耳股份公司(Bayer AG)的消费品部门拜耳消费者关怀股份公司(Bayer Consumer Care AG)或国际生命科学公司拜耳(Bayer)根据联合开发协议(JDA)于2019年12月签订了 协议,目前正在研究和开发两种不同的细菌微生物菌株。根据JDA的条款,我们负责测试我们的细菌库 及其天然产品的关键临床前特性。在对数百个菌株进行筛选后,我们和拜耳选择了两个特定的菌株进行进一步开发。拜耳拥有授予这些菌株专利权的独家选择权。2020年12月,拜耳购买了800万美元的B系列优先股,这些优先股转换为我们普通股的1,449,743股 ,约占我们普通股流通股的12.0%。 |

我们 还与卡内基梅隆大学和弗雷德·哈钦森癌症中心或弗雷德·哈奇的团队建立了合作伙伴关系,这两个中心是美国两个主要的学术中心。我们与卡内基梅隆大学团队的合作利用了全基因组测序的力量。这一合作伙伴关系正在挖掘我们专有的细菌菌株库,以寻找新的类似药物的多肽和蛋白质。该团队开发的人工智能/机器学习技术根据微生物的基因序列预测微生物制造的分子。然后,该系统将预测结果与通过串联质谱学和/或核磁共振成像实际做出的产品进行比较,以完善未来的预测。这些预测可以与公开可用的2D和3D蛋白质数据库进行比较,以选择类似药物的结构。

我们 持有Fred Hutch的全球独家许可,允许其将其获得专利的SyngenicDNA微型环质粒或SyMPL技术用于基因工程的所有领域,包括发现、开发和商业化用于皮肤病的工程化微生物疗法和微生物衍生的多肽和蛋白质。我们正在利用我们许可的专利权来构建质粒,以进行以前从未实现过的基因转化 。我们与Fred Hutch的合作由微生物工程专家Christopher Johnston博士领导,他也是SyMPL技术的创新者。

拜耳 合作伙伴

2019年12月,我们与拜耳签订了联合开发协议(JDA),根据该协议,我们同意联合开发从我们的专有微生物文库中挑选出来的某些菌株。我们和拜耳已经同意在身份识别和在试管中和离体用于局部制剂的微生物菌株的表征,我们打算将其开发为潜在的非处方化妆品。拜耳在执行JDA时向我们支付了一次性付款,并同意偿还我们的 开发成本。2021年10月,拜耳扩大了期权协议,并向我们支付了额外表征工作的第二笔费用。 我们已授予拜耳一项选择权,可为JDA项下的开发活动 中的最多六种菌株获得独家使用费许可,包括任何相关专利权的独家使用费许可。拜耳有权选择在我们向拜耳交付JDA开发活动成果后的六个月内获得独家 许可权。在筛选 数百种菌株后,我们和拜耳选择了两种特定菌株进行体外和离体表征。

| 2 |

2020年9月,拜耳的风险投资集团Leaps by Bayer购买了800万美元的B系列优先股,将 转换为1,449,743股我们的普通股,约占我们普通股流通股的12.0%。

我们的 战略

除了我们的三个主要候选产品和与拜耳的合作之外,我们的目标是开发广泛的候选产品组合, 专注于扩展我们的精确皮肤病平台的应用。我们相信,我们已经在推动精准皮肤病生物制剂的开发方面确立了独特的地位。

我们 打算通过开发从我们的专利微生物库中挑选的约1,500种独特细菌菌株中挑选出来的基因工程 蛋白质,为精密皮肤病创造广泛的候选产品组合。我们的策略如下:

| ● | 打造可持续发展的精准皮肤科公司。我们的目标是打造一家领先的精准皮肤病公司,拥有可持续的候选产品流水线。为此,我们专注于快速推进我们目前的生物治疗候选活体管道,同时积极开发更多的候选产品。我们目前的每一款候选产品都是专有产品,都需要申请专利。我们预计,我们开发的大多数候选基因工程产品将有资格获得专利保护。 | |

| ● | 使我们的主要候选产品ATR-12和ATR-04通过临床试验。我们预计将在2024年下半年报告我们的ATR-12在Netherton综合征患者中的1b期临床试验的初步安全性结果,目前 计划在2024年下半年开始我们的ATR-04在某些接受EGFRi治疗的癌症患者中的1b期试验。 我们已经批准了ATR-12的IND,预计将在2024年上半年提交ATR-04的IND。 | |

| ● | 通过有选择地探索战略合作伙伴关系,最大限度地发挥我们精准皮肤病项目的潜力,从而拓宽我们的平台。 我们打算保留对我们所有核心技术和候选产品的重要权利。但是,我们将继续评估 战略合作伙伴可以帮助我们加快技术和候选产品开发的合作机会, 提供协同组合的途径,或提供专业知识,使我们能够扩展到不同类型皮肤病的治疗 。我们还可以通过有选择地授权技术或候选产品来扩大我们平台的覆盖范围。此外,我们还将考虑将我们的某些专有技术授权给那些我们没有追求的适应症和行业。我们相信,我们的基因工程技术和技术在医学领域之外具有适用性,包括化妆品以及清洁燃料和生物修复的产生。 | |

| ● | 利用我们的学术合作伙伴关系。我们目前与弗雷德·哈钦森癌症中心、耶鲁大学、杰克逊基因组医学实验室和卡内基梅隆大学的研究人员建立了合作伙伴关系。我们希望利用这些合作伙伴关系,并可能 扩大它们或形成其他学术合作伙伴关系,以支持我们的工程平台并扩大我们的研发渠道。 | |

| ● | 扩展 我们的其他潜在候选产品。除了我们的三个主要候选产品外,我们的目标是开发广泛的候选产品组合 ,专注于扩大我们的平台在精确皮肤病方面的应用。我们拥有专有平台 ,用于发现和开发精准皮肤病治疗产品。我们的平台围绕由大约1,500个独特细菌菌株组成的微生物文库构建,以筛选独特的治疗特征,并利用微生物 基因技术分析、预测和设计皮肤微生物产生的蛋白质、多肽和分子。我们对难处理的微生物物种进行基因工程的能力通过我们对SyMPL技术的独家许可得到了独特的利用。 |

| 3 |

我们的 知识产权

截至本招股说明书发布之日,我们拥有或独家许可了3项已颁发的美国专利、12项待决的美国专利申请、3项待决的PCT申请以及59项对我们的业务发展至关重要的其他外国专利和专利申请。

我们的 领导团队

我们 由我们的首席执行官Francisco D.Salva和我们的联合创始人兼首席运营官Travis Whitill领导,他们在生物技术公司的管理和医疗保健投资方面拥有超过35年的经验。萨尔瓦之前是Acerta Pharma的联合创始人,该公司在2016年的一次阶段性收购中以约63亿美元的价格出售给了阿斯利康。他还致力于Pharmacclics的扭亏为盈,随后在2015年以约210亿美元的价格出售给Abbvie。在此之前,萨尔瓦先生在生命科学风险投资领域工作了近十年。惠特菲尔先生是耶鲁大学的副教授兼兼职教授,在儿科和急诊医学系任职。作为一家专注于生物技术的风险投资基金Bios Partners的合伙人,他在风险投资领域度过了近十年的时间。他领导了许多赠款资助的项目,拥有近12项专利,并与人合著了60多份出版物。我们的董事会由生物技术行业的高级管理人员、科学家和投资者组成。

我们的竞争优势

我们是基因工程细菌用于皮肤病临床试验的先驱。我们已经建立了一个专有平台 ,其中包括一个微生物文库,该文库由大约1,500个独特的细菌菌株组成,这些菌株被筛选出治疗特性 以及候选主药。此外,我们还独家授权了一项新技术,该技术可能会使以前难以处理的细菌微生物进行遗传转化。生物技术中重组蛋白质工程的历史传统上被限制在20个物种以下。我们获得许可的技术使我们有可能对数千种微生物进行基因工程 来制造以前从未制造过的蛋白质和多肽。我们的管理团队在发现、开发、制造和商业化治疗药物方面拥有丰富的经验。我们领导团队的成员拥有由多家公司开发的专业知识,包括Pharmacclics、Acerta Pharma、Castle Creek Biosciences、Vyne Treateutics(FKA Menlo Treateutics)、Revance Treateutics、Biogen、Novartis和Connetics Corp.。

我们的 市场机会

我们 相信,在我们的每个潜在市场中都有大量的市场机会需要抓住。皮肤科市场本身在过去十年中显示出相当大的增长,预计还将继续增长。根据Vision Research的报告,皮肤科药物市场在2021年超过170亿美元,预计到2030年将以8.8%的复合年增长率增长。我们从我们的平台上推出的第一个候选产品 专注于Netherton综合征的孤儿适应症。根据Barbati和Sun的研究,我们 相信,到2030年年中,这款候选产品代表着2.5亿美元的潜在全球销售机会。我们的第二个候选产品 专注于由EGFR抑制剂引起的丘疹。我们相信,这款候选产品代表着到2030年全球销售额达10亿美元的潜在商机。我们打算针对的疾病有很好的特点,通常是单基因基因突变。此外,基因组测序时代在基因检测方面迎来了前所未有的进步。现在已经定义了100多种罕见皮肤病的分子病理生理学。

我们的 公司信息

我们 于2014年1月2日根据特拉华州法律注册成立。我们的主要执行办公室位于康涅狄格州布兰福德公园大道21 Business,邮编:06405,我们的电话号码是(203)646-6446。我们的网站地址是www.azitrainc.com。本招股说明书中包含或可通过本招股说明书访问的信息 未通过引用并入本招股说明书,您不应将本招股说明书中包含或可通过本网站访问的任何 信息作为本招股说明书的一部分或在决定是否购买 我们的普通股或预先出资的认股权证时考虑。

| 4 |

我们拥有美国和外国的注册商标,包括我们的公司名称。本招股说明书中提及的所有其他商标或商品名称 均为其各自所有者的财产。仅为方便起见,本招股说明书中的商标和商品名称均不使用符号®和™,但此类引用不应被解释为它们各自的所有者不会根据适用法律在最大程度上主张其权利的任何迹象。

我们可转换证券的私募

在我们2023年6月首次公开发行(IPO)之前,我们通过一系列私募我们的可转换优先股和可转换本票 将我们的业务资本化,总收益为3,900万美元,所有这些都在IPO完成后转换为我们的普通股总数8,951,526股。

首次公开募股

2023年6月,该公司完成首次公开募股,以每股5.00美元的价格向公众发行和出售1,500,000股普通股。该股于2023年6月16日在纽约证券交易所美国交易所开始交易,代码为“AZTR”。扣除承销折扣、佣金和其他发售费用后,本公司从是次发售中收到的净收益为650万美元。

更改我们的大写字母

2023年5月17日,我们修改并重述了我们的公司注册证书,以(I)将我们的法定普通股从1,950,000股 增加到100,000,000股,(Ii)我们的股本面值从0.10美元更改为0.0001美元,(Iii)我们的公司名称从“Azitra Inc.”更改为“Azitra,Inc.”。以及(Iv)对我们的已发行普通股进行7.1比1的远期股票拆分,或股票 拆分。

除本招股说明书另有注明外,本招股说明书内的所有股份及股价资料均已作出调整,以实施股票分拆。

作为一家新兴成长型公司的影响

JumpStart Our Business Startups Act(JumpStart Our Business Startups Act)或JOBS法案于2012年4月颁布,目的是鼓励在美国形成资本,并减轻符合“新兴成长型公司”资格的新上市公司的监管负担。 我们是JOBS法案所指的新兴成长型公司。作为一家新兴成长型公司,我们可能会利用某些豁免,使其不受各种公开报告要求的限制,包括:

| ● | 根据2002年《萨班斯-奥克斯利法案》第404条,要求我们对财务报告的内部控制由我们的独立注册会计师事务所 证明; | |

| ● | 与本招股说明书以及我们的定期报告和委托书中的高管薪酬披露有关的某些要求; | |

| ● | 要求我们对高管薪酬和任何金降落伞薪酬进行不具约束力的咨询投票;以及 | |

| ● | 能够推迟遵守新的或修订的财务会计准则,直到要求私营公司遵守新的或修订的财务会计准则。 |

我们 可以利用上面讨论的《就业法案》下的豁免,直到我们不再是一家新兴成长型公司。我们将保持 一家新兴成长型公司,直至(1)本财年的最后一天,我们的年收入为12.35亿美元或更多;(2)我们符合“大型加速申报公司”资格的日期,非关联公司持有至少7亿美元的股权证券;(3)在任何三年期间,我们发行了超过10亿美元的不可转换债券 ;或(4)在IPO五周年之后结束的财年的最后一天。

| 5 |

我们 可以选择利用《就业法案》下的部分(但不是全部)福利。我们已选择利用 上面讨论的所有其他豁免。因此,本文以及我们随后提交给美国证券交易委员会的文件中包含的信息可能与您从您持有股票的其他上市公司收到的信息不同。

有关与我们作为一家新兴成长型公司的地位相关的某些风险,请参阅本招股说明书中“风险 因素-与此次发行和持有我们普通股相关的风险--根据《就业法案》,我们是一家‘新兴成长型公司’,我们不能确定,降低适用于新兴成长型公司的披露要求是否会降低我们的普通股对投资者的吸引力。.”

作为一家较小的报告公司的影响

此外, 我们是S-K法规第10(F)(1)条所界定的“较小的报告公司”。较小的报告公司可能会利用某些减少的披露义务,其中包括仅提供两年的经审计财务报表。 我们仍将是一家较小的报告公司,直到本财年的最后一天:(1)截至该财年第二财季末,非关联公司持有的我们普通股的市值等于或超过2.5亿美元,或(2)在该已完成的财政年度内,我们的年收入 等于或超过1亿美元,且截至该财年第二财季结束时,非附属公司持有的我们普通股的市值等于或超过7亿美元。

| 6 |

产品

| 发行人 | Azitra, Inc. |

| 提供普通股 | 300万股 |

| 已发行预筹资权证 | 我们 还向某些购买者提供预先出资的 认股权证,以代替我们普通股的股份,购买我们普通股的3,000,000股,否则将导致该购买者的实益所有权超过4.99%(或者,在购买者选择时,我们普通股流通股的9.99%)。每一份预付资金认股权证将可行使 一股我们的普通股。本次发行还涉及在行使本次发行中出售的任何预先出资的认股权证后可发行的普通股。对于我们出售的每个预先出资的认股权证,我们提供的普通股数量将在一对一的基础上减少 。

每份预资金权证的收购价将等于本次发行中向公众出售的普通股每股价格减去0.001美元,而每份预资金权证的行使价将为每股0.001美元。

预付资金认股权证将可立即行使,并可随时行使,直至所有预付资金认股权证全部行使为止。若要更好地了解预融资认股权证的条款, 您应仔细阅读本招股说明书的“证券-预融资认股权证说明”部分。您还应 阅读预先出资认股权证表格,该表格作为注册说明书的证物存档,本招股说明书是其中的一部分。 |

| 本次发行后将发行普通股 | 15,097,643股(或15,547,643股,如果承销商购买额外股份的选择权已全部行使)普通股, 在每种情况下,假设我们提供的预资金权证不会出售,在出售预资金权证的程度上,将减少我们以一对一的基础提供的普通股数量。 |

| 超额配售 选项 | 我们 已授予承销商从本招股说明书发布之日起45天的选择权,可全部或部分行使一次或多次, 可额外购买最多450,000股普通股和/或额外450,000股预资金权证(占我们将在发售中提供的普通股和/或预资金权证总数的15%),仅用于超额配售, 如果有超额配售的话。 |

| 使用收益的 | 我们 估计,我们在此次发行中出售普通股将获得约510万美元的净收益,或 如果承销商全面行使其超额配售选择权,将获得约600万美元的净收益,假设公开发行 价格为每股2.05美元,这是我们普通股在纽约证券交易所于2024年1月18日最后公布的销售价格。 我们打算将此次发行的净收益与我们现有的现金和现金等价物一起用于临床试验和 产品开发、研发。临床制造以及营运资金和其他一般企业用途 。见标题为“”的部分收益的使用“在本招股说明书中,了解有关此产品中加工的预期用途的更完整说明。 |

| 交易 市场和代码 | 我们的

普通股在纽约证券交易所美国证券交易所挂牌上市,代码为“AZTR”。

我们不打算在纽约证券交易所美国证券交易所或任何其他国家证券交易所或国家认可的交易系统上上市预融资权证。如果没有活跃的交易市场,预融资权证的流动性将受到限制。 |

| 风险因素 | 投资我们的普通股涉及很高的风险。见标题为“”的部分风险因素从第11页和本招股说明书中的其他信息开始,讨论您在决定投资我们的普通股之前应仔细考虑的因素。 |

| 锁定 | 除某些例外情况外,我们 同意在本招股说明书发布之日起九十(90)天内,在未经代表事先书面同意的情况下,不得出售、要约、同意出售、合同出售、质押、质押、授予任何选择权,以直接或间接购买、卖空或以其他方式处置或对冲我们股本的任何股份,或 可转换为、可行使或可交换为股本股份的任何证券。关于我们的首次公开募股,我们的高级管理人员和董事同意,在未经代表事先书面同意的情况下,在2024年6月15日之前,不出售、要约、同意出售、合同出售、抵押、质押、授予任何购买选择权、进行任何卖空、或以其他方式处置或对冲我们股本的任何股份或任何可转换为、可行使或可交换的证券,直至2024年6月15日。见本招股说明书第 节,标题为承销“以获取更多信息。 |

| 7 |

本次发行后的已发行普通股数量以截至2024年1月12日的已发行普通股12,097,643股为基础 ,不包括:

| ● | 根据我们的2016股票激励计划或2016计划以及我们的2023股票激励计划或2023计划授予的1,288,255股我们的普通股可在行使已发行期权时发行,加权平均行权价为每股1.36美元; | |

| ● | 约323,736股我们的普通股可在行使已发行认股权证时发行,加权平均行权价为每股4.75美元; | |

| ● | 根据承销商的超额配售选择权,最多可发行450,000股我们的普通股(和/或购买最多450,000股我们的普通股的预筹资金认股权证 ); | |

| ● | 12,000股可在行使认股权证时发行,作为与此次发行相关的补偿的一部分 (如果全部行使超额配售选择权,最多138,000股),行使价为每股2.56美元(本次发行中出售的普通股每股假定公开发行价的125% );以及 | |

| ● | 242,345股我们的普通股为2016年计划下的未来赠款预留,1,960,000股我们的普通股为我们2023年计划下的未来 赠款预留。 |

除非我们另有说明或上下文另有要求,否则本招股说明书中的所有信息均假定如下:

| ● | 未行使上述未清偿认股权证或期权; | |

| ● | 不行使预付资金认股权证;以及 | |

| ● | 不行使承销商的超额配售选择权。 |

| 8 |

总结 风险因素

我们的业务面临许多风险,包括可能阻碍我们实现业务目标或对我们的业务、运营结果、现金流和前景产生不利影响的风险。您应仔细考虑下面讨论的风险,并在本节中进一步讨论 “风险因素“紧随本招股说明书摘要之后,再投资于我们的普通股或预筹资权证。

| ● | 我们 是一家早期临床生物制药公司,运营历史有限; | |

| ● | 我们 有重大运营亏损的历史,预计在可预见的未来将继续出现运营亏损; | |

| ● | 我们 预计我们将需要额外的资金来执行我们的业务计划和为运营提供资金,而这些额外的资金可能无法以合理的条款获得,或者根本无法获得; | |

| ● | 我们的微生物文库和基因工程平台的临床和商业用途是不确定的,而且可能永远不会实现; | |

| ● | 我们的候选产品处于早期开发阶段,因此将需要广泛的临床前和临床 测试; | |

| ● | 我们 将需要扩大我们组织的规模,我们在管理这种增长时可能会遇到困难; | |

| ● | 我们 目前没有销售和营销组织; | |

| ● | 我们 在可预见的未来将完全依赖第三方生产我们的候选产品用于商业销售; | |

| ● | 我们的业务模式包括可能将我们专有微生物文库或我们的候选产品的菌株外包给其他制药公司;然而,制药行业的技术许可是一个漫长的过程,并受到 我们无法控制的几个风险和因素的影响; | |

| ● | 我们的业务可能会受到关键人员流失的影响; | |

| ● | 如果对我们提起产品责任诉讼,我们可能会承担重大责任,并可能被要求限制我们候选产品的商业化 ; | |

| ● | 如果信息技术系统出现故障或安全漏洞,我们的业务运营可能会受到影响; | |

| ● | 我们面临着来自其他生物技术和制药公司针对医用皮肤病适应症的激烈竞争; | |

| ● | 我们的成功完全取决于我们是否有能力获得FDA和外国司法管辖区监管机构对我们候选产品的上市批准,我们打算在这些司法管辖区销售我们的候选产品,这一点无法得到保证; | |

| ● | 我们的 临床试验可能无法证明我们的候选产品或任何未来候选产品的安全性和有效性的实质性证据。 | |

| ● | 我们候选产品的临床前研究的结果可能无法预测未来的临床前研究或临床试验的结果; | |

| ● | 即使 如果我们的任何候选产品获得监管部门的批准,我们也可能无法成功地将该产品商业化 ,我们从其销售中获得的收入(如果有的话)可能是有限的; | |

| ● | 当前和未来的立法可能会增加我们获得候选产品上市批准并将其商业化的难度和成本 并影响我们可能获得的价格; | |

| ● | 保护我们的知识产权难度大,成本高,我们无法确保这些权利的保护; | |

| ● | 我们的 候选产品可能会侵犯他人的知识产权,这可能会增加我们的成本,延迟或阻碍我们的 开发和商业化努力; | |

| ● | 活跃、流动、有序的股票交易市场可能无法发展; | |

| ● | 未来增资可能会稀释您的所有权,并对我们的运营产生其他不利影响; | |

| ● | 我们股票的市场价格可能会受到波动和波动的影响; | |

| ● | 如果我们未能保持有效的财务报告内部控制制度,我们可能无法准确报告我们的财务业绩或防止舞弊; | |

| ● | 没有预先融资的权证市场,而且有一只权证预计不会发展; | |

| ● | 在本次发行中购买的预融资权证的持有者在行使认股权证并收购我们的普通股之前,将不享有普通股股东的权利; | |

| ● | 我们 根据《特拉华州一般公司法》(DGCL)第204条批准了某些公司行为;但是,不能保证不会对批准或相关公司行为的有效性提出质疑;以及 | |

| ● | 我们的章程文件和特拉华州法律可能会阻止股东认为有利的收购。 |

| 9 |

汇总 财务数据

以下表格汇总了我们的财务数据。您应该阅读此摘要财务数据以及标题为“管理层对财务状况和经营结果的讨论和分析以及我们的财务报表和相关说明, 包含在本招股说明书的其他部分。截至2022年和2021年12月31日的财政年度和截至2021年12月31日的财政年度的财务信息来自本招股说明书中其他部分包括的经审计的财务报表。截至2023年9月30日和2022年9月30日的9个月的财务信息来自本招股说明书中其他部分包含的未经审计的财务报表。未经审计的财务报表是按照与已审计财务报表相同的基础编制的。我们的管理层认为, 未经审计的财务报表反映了公平列报该等期间的财务状况和经营业绩所需的所有调整。我们的历史结果并不一定预示着未来可能取得的结果。

截至9个月 个月 9月30日 | 截至12月31日的年度 , | |||||||||||||||

| (单位为 千,不包括份额) | 2023 | 2022 | 2022 | 2021 | ||||||||||||

| 运营报表数据 | (未经审计) | (未经审计) | ||||||||||||||

| 收入 | $ | 596 | $ | 254 | $ | 284 | $ | 110 | ||||||||

| 净亏损 | $ | (8,830 | ) | $ | (6,634 | ) | $ | (10,680 | ) | $ | (8,940 | ) | ||||

| 每股基本和稀释后净亏损 | $ | (1.97 | ) | (8.25 | ) | $ | (12.74 | ) | $ | (11.20 | ) | |||||

| 2023年9月30日 | ||||||||

| (单位:千) | 实际 | 已调整为 (1) | ||||||

| 资产负债表数据: | (未经审计) | (未经审计) | ||||||

| 现金和现金等价物 | $ | 4,400 | $ | 9,527 | ||||

| 营运资本 | $ | 3,410 | $ | 8,537 | ||||

| 总资产 | $ | 7,490 | $ | 12,617 | ||||

| 额外实收资本 | $ | 51,475 | $ | 56,601 | ||||

| 股东权益总额 | $ | 5,332 | $ | 10,459 | ||||

| (1) | 调整后的 栏使本招股说明书提供的3,000,000股普通股 (和/或预先出资的认股权证,以购买最多3,000,000股我们的普通股作为替代)生效假设公开发行价为每股2.05美元,我们普通股在纽约证券交易所的最后一次报告销售价格是2024年1月18日,扣除承销折扣和佣金以及我们应支付的估计发行成本后的价格。 |

| 10 |

风险因素

对我们普通股的任何投资都有很高的风险。在您决定投资我们的普通股之前,您应仔细考虑下面描述的风险,我们认为 这些风险代表了我们业务的某些重大风险,以及本招股说明书中其他地方包含的信息。请注意,此处强调的风险并不是我们可能面临的唯一风险。 例如,我们目前未知的、我们目前认为不重要或不太可能发生的其他风险也可能影响我们的运营 。如果发生以下任何事件或实际发生我们目前未知的任何其他风险,我们的业务、财务状况和经营业绩可能会受到重大不利影响。在这种情况下,我们普通股的交易价格可能会下跌 ,您可能会损失全部或部分投资。

与我们的业务相关的风险

我们是一家处于早期阶段的临床生物制药公司,运营历史有限.

我们 是一家成立于2014年1月2日的早期临床生物制药公司,运营历史有限。除了有限的赠款和服务收入外,我们尚未 开始创收业务。到目前为止,我们的业务包括开发我们的专有微生物文库,鉴定、表征、基因工程和某些细菌种类的测试 以提供治疗效果,以及我们最初的候选产品的开发。我们有限的运营历史使潜在投资者很难评估我们的技术或未来的运营。作为一家早期临床生物制药公司,我们 面临与新业务相关的组织、融资、支出、并发症和延误所固有的所有风险。因此,您应该根据 公司在发展早期经常遇到的成本、不确定性、延误和困难来考虑我们的前景,特别是像我们这样的早期临床生物制药公司。潜在投资者应仔细考虑一家经营历史有限的公司将面临的风险和不确定性。尤其是, 潜在投资者应考虑到我们可能无法:

| ● | 成功 实施或执行我们的业务计划,或我们的业务计划是健全的; | |

| ● | 成功 完成临床前和临床试验,并获得监管部门对我们候选产品的营销批准; | |

| ● | 成功地 展示了我们的精准皮肤病候选产品与市场上现有产品之间的良好差异化; | |

| ● | 成功签约生产我们的临床药物产品,并建立商业药品供应; | |

| ● | 确保我们的候选产品获得市场排他性或足够的知识产权保护; | |

| ● | 吸引并保留一支经验丰富的管理和咨询团队;以及 | |

| ● | 在资本市场筹集足够的资金,以实现我们的业务计划,包括产品和临床开发、监管批准 和我们的候选产品商业化。 |

投资者 应根据发展中公司在竞争环境中遇到的不确定性来评估对我们的投资。 不能保证我们的努力会成功,也不能保证我们最终能够实现盈利。如果我们不能成功 执行上述任何一项,我们的业务可能不会成功,您的投资将受到不利影响。您必须准备好 失去所有投资。

我们 有重大运营亏损的历史,并预计在可预见的未来将继续运营亏损.

在截至2022年和2021年12月31日的财年中,我们分别净亏损1070万美元和890万美元,在截至2023年9月30日和2022年9月30日的9个月中,我们分别净亏损880万美元和660万美元。截至2023年9月30日,我们的累计赤字为4610万美元。此次上市完成后,我们预计将继续产生巨额费用而没有任何有意义的 收入,除非我们能够获得监管部门的批准并成功地将我们的至少一种候选产品商业化。 我们还认为,假设我们能够获得监管部门的批准,我们至少需要四到六年的时间才能从此次发售结束起获得第一批候选药物的监管部门批准。即使我们能够将我们的候选产品 商业化,也不能保证我们会产生可观的收入或实现盈利。

| 11 |

在我们将候选产品推向商业化的过程中,我们 预计会有大量的研究、监管和开发费用。因此,在可预见的未来,我们预计会遭受重大损失,而且这些损失还会增加。我们不确定 何时或是否能够实现或保持盈利。如果我们在未来实现盈利,我们可能无法在后续时期保持 盈利。未能实现并保持盈利可能会削弱我们维持运营的能力,并对我们的业务和筹集资金的能力产生不利影响。如果我们无法在合理的时间内产生正现金流, 我们可能无法进一步执行我们的业务计划或继续运营,在这种情况下,您可能会损失全部投资。

我们独立注册会计师事务所截至2022年12月31日的年度报告 指出,由于我们累积的赤字, 运营产生的经常性现金流和负现金流,我们是否有能力继续作为一家持续经营的企业存在很大的疑问。

我们 预计我们将需要额外的资金来执行我们的业务计划和为运营提供资金,而这些额外的资金可能无法以合理的条款或根本无法获得。

截至2023年9月30日,我们的总资产为750万美元,营运资本为340万美元。我们相信,此次发行的净收益,加上截至本招股说明书之日我们手头的现金,可能不足以支付我们至少在未来12个月内拟议的运营计划 。我们打算 通过各种融资来源寻求额外资金,包括出售我们的股权、我们技术的许可费以及与行业合作伙伴的合资企业。此外,我们将考虑当前业务计划的替代方案,使我们能够以较少的资本实现创收业务和有意义的商业成功。然而,不能保证这些资金将以商业上合理的条款获得,如果有的话。如果无法以令人满意的条款获得此类融资, 我们可能无法进一步执行我们的业务计划,并且可能无法继续运营,在这种情况下,您可能会失去全部投资。

我们的微生物文库和基因工程平台的临床和商业用途是不确定的,而且可能永远不会实现。

我们 构建了一个专有平台,其中包括一个微生物文库,该文库由大约1,500个独特的细菌菌株组成,可以 筛选独特的治疗特征。该平台通过人工智能、机器学习和遗传工程技术进行了扩展。到目前为止,我们的重点是开发基因工程菌株表皮葡萄球菌,我们认为它是皮肤病治疗工程的最佳治疗候选物种。然而,我们认为,基因工程表皮葡萄球菌是一种新颖且未经证实的治疗模式。我们最近启动了ATR-12的1b期临床试验,预计将在2024年第一季度招募第一名患者,并预计在2024年上半年提交ATR-04 1b期临床试验的IND申请。然而,截至招股说明书发布之日,我们已经测试和评估了我们的专有菌株表皮葡萄球菌此外,早期临床试验的成功并不能确保大规模临床试验的成功,也不能预测最终结果。即使在我们建议的1b期临床试验完成后,我们最初的候选产品也只会在一小部分患者身上进行测试。随着我们扩展到更大的临床试验,这些临床试验的结果可能不一定表明我们的候选产品或我们的产品的安全性和耐受性或有效性。在此之前,如果我们能够向FDA提供足够的临床证据来支持安全性、有效性、纯度和效力足以使FDA批准我们的专利产品的任何适应症的声明,我们的专有微生物文库和基因工程平台将 仍未得到证实。

| 12 |

我们的候选产品处于早期临床试验或临床前开发的早期阶段,因此它们将需要广泛的临床前和临床测试。临床前研究或早期临床试验的成功可能不代表未来临床试验的结果 ,我们不能向您保证任何正在进行的、计划中的或未来的临床试验将导致足够的结果 以获得必要的监管批准。

由于我们的候选产品处于早期临床试验或临床前开发阶段,因此需要广泛的临床前和临床测试。我们最近启动了ATR-12的1b期临床试验,预计将在2024年第一季度招募第一名患者,并预计在2024年上半年提交ATR-04 1b期临床试验的IND申请。然而,我们尚未对任何其他候选产品进行 有意义的临床前研究。临床前测试和早期临床试验的成功 不能确保以后的临床试验将产生相同的结果或提供足够的数据来证明候选产品的有效性和安全性。临床前研究和1b期临床试验主要是为了测试安全性,研究药代动力学和药效学,并了解不同剂量和时间表的候选产品的副作用。1b期临床试验也测试某种疾病对新疗法的反应如何。临床前研究和早期临床试验的成功并不确保以后的疗效试验将会成功,也不能预测最终结果。我们的候选产品可能无法在临床开发中显示出所需的安全性和有效性,尽管在临床前研究中取得了积极的结果,或者即使它们成功地通过了早期的临床试验。

此外,临床试验的设计可以确定其结果是否支持产品的批准,而临床试验设计中的缺陷可能在临床试验进展良好之前不会变得明显。作为一个组织,我们在设计临床试验方面的经验有限,可能无法设计和执行临床试验来支持监管部门的批准。制药和生物技术行业的许多公司都遭遇了重大挫折,包括在临床前测试和早期临床试验取得了令人振奋的结果后,仍未能在后期临床试验中取得成功。从临床前和临床活动中获得的数据可能会受到不同的解释,这可能会推迟、限制或阻止监管部门的批准。

此外, 我们无法确定是否或何时可能为我们的任何候选产品提交生物制品许可证申请或BLA以供监管部门批准,或任何此类BLA是否会被FDA接受审查,或任何BLA是否会在 审查后获得批准。即使我们的临床试验按计划完成,我们也不能确定他们的结果是否支持我们建议的适应症。 临床前试验和早期临床试验的成功并不能确保以后的临床试验也会成功,我们也不能 确保以后的临床试验的结果将复制以前的临床试验和临床前试验的结果。临床 试验过程可能无法证明我们的候选产品对于其建议的用途是安全有效的。此失败可能会 导致我们放弃某个候选产品,并可能延迟其他候选产品的开发。我们临床试验的任何延迟或终止都将延迟并可能阻止向FDA提交任何BLAS,并最终影响我们将候选产品商业化并创造产品收入的能力。

我们 将需要扩大我们组织的规模,我们在管理这种增长时可能会遇到困难.

随着我们的开发和商业化计划和战略的发展,我们将需要扩大员工和顾问/承包商的规模 。未来的增长将使管理层成员承担更多的责任,包括需要确定、招聘、维持、激励和整合更多的员工。此外,我们的管理层可能不得不将不成比例的 注意力从我们的日常活动中转移出来,并投入大量时间来管理这些增长活动。我们未来的财务业绩、我们将我们的候选产品和任何其他候选产品商业化的能力以及我们有效竞争的能力 在一定程度上将取决于我们有效管理未来增长的能力。

| 13 |

如果我们不能成功地吸引和留住高素质的人才,我们就可能无法成功地实施我们的业务 战略。此外,失去高级管理层的服务将对我们的业务前景造成不利影响.

我们的管理团队在药物开发和商业化的许多不同方面拥有专业知识。然而,我们在竞争激烈的制药行业中的竞争能力在很大程度上取决于我们能否吸引和留住高素质的管理、科学和医疗人员。当我们进一步开发我们的候选产品时,我们将需要招聘更多的人员。我们市场对技术人员的竞争非常激烈,而对经验丰富的科学家的竞争可能会限制我们以可接受的条件聘用和留住高素质人员的能力。尽管我们努力留住有价值的员工,但我们的管理、科学和医疗团队的成员可能会在短时间内终止与我们的雇佣关系。失去任何首席执行官或其他关键员工的服务,或我们无法聘用目标高管,可能会潜在地损害我们的业务、经营业绩或财务状况。 我们尤其认为,失去首席执行官的服务将对我们的业务产生实质性的不利影响。

与我们竞争人才的其他生物制药公司比我们拥有更多的财务和其他资源,不同的风险 概况,以及更长的行业历史。它们还可以提供更多样化的机会和更好的职业晋升机会 。这些特点中的一些可能比我们所提供的更吸引高素质的应聘者。如果我们不能 继续吸引和留住高素质的人才,我们开发和商业化候选产品的速度和成功将受到限制。

我们 目前没有销售和营销组织。如果我们无法建立令人满意的销售和营销能力,或无法获得第三方销售和营销关系,我们可能无法成功地将我们的任何候选产品商业化.

目前,我们没有销售或营销人员。在我们的一个或多个药物产品初步获得必要的监管批准后,我们计划在美国建立专注于将我们的开发计划商业化的能力, 我们的开发计划侧重于用于治疗皮肤病的活性生物治疗产品和重组蛋白,我们相信,在那里,我们目标适应症的患者群体 和医学专家足够集中,使我们能够通过有针对性的销售团队有效地推广我们的产品 。在商业化可能对我们来说资本效率较低的其他市场,我们可能会有选择地寻求与第三方的战略合作,以最大限度地发挥我们候选产品的商业潜力。在某些情况下,我们 可能会寻求我们的微生物文库或专利权的许可,或者达成联合开发安排。如果我们在招聘销售和营销人员、建立销售和营销基础设施或与第三方达成适当的合作安排方面不成功 ,我们将很难成功地将我们的候选产品商业化,这将对我们的业务、运营业绩和财务状况产生不利影响。

即使我们签订了第三方营销和分销安排,我们对这些第三方的销售、营销和分销活动的控制也可能是有限的,甚至没有控制权。我们未来的收入可能在很大程度上取决于这些第三方努力的成功。 在建立销售和营销基础设施方面,我们将不得不与资金雄厚的老牌制药公司和生物技术公司竞争,以招聘、聘用、培训和留住销售和营销人员。可能阻碍我们 建立内部销售组织或与第三方达成协作安排的因素包括:

| ● | 我们无法招聘和留住足够数量的有效销售和营销人员; | |

| ● | 销售人员无法接触或说服足够数量的医生为我们的任何候选产品开具处方; | |

| ● | 销售人员缺乏配套产品,这可能使我们相对于产品线更广的公司 处于竞争劣势;以及 | |

| ● | 与创建内部销售和营销组织相关的不可预见的成本和费用。 |

| 14 |

在可预见的将来,我们 将完全依赖第三方生产我们的候选产品用于商业销售, 如果这些第三方无法获得FDA或类似的外国监管机构的生产批准、无法向我们提供足够数量的候选产品或无法以可接受的质量水平或价格进行商业化,我们候选产品的商业化可能会被暂停、推迟或利润下降.

我们 不拥有或运营用于商业生产当前候选产品的制造设施。我们目前依赖 第三方合同制造商提供我们临床前研究和临床试验所需的所有原材料、制造设备和活性药物成分 。尽管我们能够在我们的康涅狄格州格罗顿工厂为我们的临床试验 生产成品,但我们将依赖第三方生产我们用于商业销售的成品。我们没有与这些第三方中的任何一方签订长期协议。我们目前也没有任何商业用品的合同关系。 我们打算与第三方合同制造商和一个或多个备份制造商达成协议,以供未来生产。 我们正在分析为我们开发的任何产品的未来开发和商业批量建立制造能力的可行性 。此类产品将需要在符合FDA和我们正在寻求批准的其他司法管辖区监管机构的要求的设施和工艺中生产。同时,如果我们的任何候选产品被批准商业化,我们将有义务依赖合同制造商进行临床前研究、临床试验和商业生产。

我们或任何合同制造商用于生产我们的原材料、制造设备、活性药物成分和成品的设施必须获得FDA或类似的外国监管机构的批准。此类批准将接受检查 ,检查将在我们向FDA或其他相关监管机构提交BLA后进行。在此之前, 如果我们建立了自己的制造工厂,我们将不会控制我们候选产品的制造过程,并且我们的原材料、制造设备、活性药物成分和成品的制造将完全依赖我们的合同制造合作伙伴遵守当前的良好制造规范或cGMP 。这些cGMP法规 涵盖与我们的候选产品相关的制造、测试、质量控制、储存、分销和记录保存的方方面面。 如果我们的合同制造商不能成功地生产出符合我们的规格和FDA或其他机构严格的监管要求的材料,我们将无法确保或保持对其制造设施生产的产品的监管批准 。如果FDA或类似的外国监管机构不批准这些设施来生产我们的候选产品,或者如果它在未来撤回任何此类批准,我们可能需要寻找替代制造设施,这可能会显著推迟我们的临床试验,并影响我们开发、制造、获得监管机构批准或营销我们的 候选产品的能力。同样,如果我们的任何合同制造商选择终止与我们的业务关系,我们也可能受到负面影响。

我们的合同制造商将接受FDA以及相应的州和外国机构的持续定期突击检查,以了解是否符合cGMP和类似的法规要求。我们无法控制我们的合同制造商遵守这些法规和标准的情况。如果我们的任何合同制造商未能遵守适用的法规,可能会导致对我们实施制裁,包括罚款、禁令、民事处罚、未能批准我们的任何产品上市 候选产品、延迟、暂停或撤回批准、无法提供产品、运营限制和刑事起诉, 任何这些都可能对我们的业务产生重大不利影响。此外,我们将无法控制我们的合同制造商保持足够的质量控制、质量保证和合格人员的能力。如果我们的合同制造商未能遵守或保持这些标准中的任何一项,可能会对我们开发、制造、获得监管机构批准或营销我们的任何候选产品的能力产生不利影响。

如果, 由于任何原因,这些第三方不能或不愿意履行我们的职责,我们可能无法找到替代制造商或配方商,也无法与他们达成有利的协议,我们不能确定任何此类第三方是否具有满足未来要求的制造能力 。如果这些制造商或任何成品药品替代制造商在各自的生产流程中遇到我们所需的原材料、制造设备、活性药物成分或成品的任何重大 困难,或者因任何原因而停止与我们的业务往来,我们的临床试验可能会出现重大延误 ,我们的任何候选产品的供应可能会出现重大中断,或者可能根本无法提供我们的候选产品 。

任何制造问题或失去一家代工制造商都可能对我们的运营造成中断,并导致开发和临床试验延迟和销售损失。此外,我们将依赖第三方提供生产我们的产品所需的原材料 候选产品。任何这种对供应商的依赖都可能涉及几个风险,包括可能无法获得关键材料,以及对生产成本、交付时间表、可靠性和质量的控制减少。供应商问题对我们的合同制造商之一的运营造成的任何意外中断都可能延迟我们的任何候选产品的发货,增加我们销售商品的成本,并导致临床试验延迟或销售损失。

| 15 |

我们的 业务模式包括可能将我们专有微生物文库或我们的候选产品的菌株授予其他 生物制药公司,然而生物制药行业的技术许可是一个漫长的过程,并受到几个我们无法控制的 风险和因素的影响,我们无法预测我们能否成功地超越我们的技术许可或建立新的许可关系所需的时间 。

我们的商业模式包括将我们的专有微生物文库或我们的候选产品 中的菌株潜在地外包或联合开发给其他生物制药公司。任何此类安排通常都会从我们的潜在合作伙伴或被许可方进行初步可行性测试和评估开始。假设可行性测试成功,我们将成功的测试转换为商业许可或联合开发协议的能力取决于许多风险和因素,其中许多风险和因素不在我们的控制范围之内,包括:

| ● | 制药行业成员普遍采用和采用新技术的速度; | |

| ● | 我们的潜在被许可方对营销皮肤科产品的经济效益进行的内部评估,该产品可能与我们的潜在合作伙伴或被许可方目前正在开发或商业销售的其他产品具有竞争力 ,而不考虑我们的技术或产品的感知 好处或优势; | |

| ● | 我们潜在合作伙伴/被许可方的内部预算和产品开发问题,包括他们将资本和人力资源投入我们的技术或产品的开发和商业化的能力;以及 | |

| ● | 我们的潜在合作伙伴/被许可方是否愿意接受我们对预付费用和持续版税的要求。 |

此外,我们认为,在许多情况下,我们的潜在合作伙伴或被许可方可能会与我们一起进行早期可行性测试,作为他们评估多种药物和药物输送方案的一部分,并在做出任何决定或承诺开发新药产品之前 。因此,即使我们的平台在早期可行性研究中成功,我们的潜在合作伙伴/被许可人 可能会出于与我们的技术性能无关的原因而决定不与我们签订许可协议。因此,我们 无法预测我们提议的许可模式将在多大程度上成功。

如果对我们提起产品责任诉讼,我们可能会承担大量责任,并可能被要求限制我们候选产品的商业化 .

由于我们候选产品的临床测试,我们 将面临潜在的产品责任风险,如果我们将任何候选产品商业化,我们还将面临更大的此类责任风险。例如,如果我们开发的任何产品(包括我们的任何候选产品)或我们在候选产品中使用的任何材料涉嫌造成伤害或在产品测试、制造、营销或销售过程中被发现 不适合,我们可能会被起诉。任何此类产品责任索赔可能包括对制造缺陷、设计缺陷、未能就产品固有危险发出警告、疏忽、严格责任和违反保修的指控。在美国,根据州消费者保护法,也可以对我们提出索赔。如果我们不能成功地针对产品责任索赔进行辩护,我们可能会承担巨额责任或被要求限制我们的候选产品的商业化 。即使成功地对这些索赔进行辩护,也需要我们使用大量的财务和管理资源。 无论案情如何或最终结果如何,责任索赔可能会导致:

| ● | 减少了对我们的任何候选产品或我们可能开发的任何未来产品的需求; | |

| ● | 损害我们的声誉。 | |

| ● | 未能获得监管部门对我们的候选产品的批准; | |

| ● | 退出我们临床试验的参与者 ; | |

| ● | 与我方相关诉讼辩护相关的费用 ; | |

| ● | 转移我们管理层的时间和资源; | |

| ● | 向试验参与者或患者发放巨额 金钱奖励; | |

| ● | 产品 召回、撤回或贴标签、营销或促销限制; | |

| ● | 无法将我们的部分或全部候选产品商业化;以及 | |

| ● | 我们股票的价值下跌了。 |

| 16 |

截至本招股说明书发布之日,我们投保的产品责任保险足以满足我们目前的临床测试和开发水平 。但是,在我们开始商业销售我们的初始产品时,我们将需要额外的产品责任保险。 我们无法以可接受的成本获得并保留足够的产品责任保险,以防范潜在的产品责任索赔。 我们开发的产品可能会阻止或阻碍其商业化。尽管我们将努力获得并维持我们认为足够的此类保险金额,但任何针对我们提出的索赔都可能导致法院判决或和解的金额不在我们的保险范围内,或者超出我们的保险范围。 我们的保险单也将有各种排除,我们可能会受到我们没有保险范围的产品责任索赔的影响。 因此,我们可能需要支付超出我们的承保范围限制或 不在我们的保险范围内的任何由法院裁决或在和解协议中协商的任何金额,并且我们可能没有或能够获得足够的资本来支付这些金额。

如果信息技术系统出现故障或安全漏洞,我们的业务运营可能会受到影响.

虽然我们认为我们已在内部信息技术和网络系统中实施了足够的安全措施,但我们的信息技术系统可能会受到安全漏洞、计算机病毒、自然灾害、恐怖主义和通信故障的影响。除了丢失专有信息和商业机密的可能性外,任何系统故障或安全漏洞都可能导致我们的运营中断。如果任何中断或安全漏洞导致不适当地披露我们的机密信息,我们的竞争地位可能会受到不利影响,并且我们可能会产生责任或额外成本来补救这些中断或安全漏洞造成的损害。

我们 面临其他生物技术和制药公司针对医用皮肤病适应症的激烈竞争,如果我们不能有效竞争,我们的经营业绩将受到影响。

皮肤病治疗市场竞争激烈,并受到重大技术发展的引领。我们预计,如果我们 成功获得监管部门对我们的候选药物的批准,我们将面临来自我们行业将推出的其他批准疗法或 药物的激烈竞争。即使其他品牌、仿制药或非处方药的效果较差,但基于成本或便利性,它可能会比我们的产品更快地被医生和患者采用。

与产品监管相关的风险

我们的成功完全取决于我们能否获得FDA和外国司法管辖区监管机构对我们候选产品的上市批准,我们打算在这些司法管辖区营销我们的候选产品,这一点无法得到保证。

我们 不被允许将我们的候选产品作为处方药产品在美国销售,直到我们获得FDA的BLA批准 ,或者在我们获得这些国家/地区的必要批准之前,我们不允许在任何外国销售我们的候选产品。在美国,FDA通常要求完成每种生物的临床试验以确定其安全性和有效性,并进行广泛的药物开发以确保其质量,然后才能批准BLA。在大量正在开发的生物制品中,只有一小部分 向FDA提交了BLA,最终获准商业化的就更少了。截至本招股说明书发布之日, 我们尚未向FDA提交BLA,也未向其他监管机构提交任何候选产品的类似申请。

我们的 成功取决于我们是否获得上述监管批准,而此类监管批准的发放是不确定的 ,并受到许多风险的影响,包括:

| ● | 此类 权威机构可能不同意我们的临床试验或我们的任何合作者的临床试验的数量、设计、规模、进行或实施; |

| 17 |

| ● | 此类 当局可能不同意我们对临床前研究或临床试验数据的解释,或使用作为我们当前或未来候选产品的前体的研究结果 ; | |

| ● | 毒理学研究的 结果可能不支持为我们的产品提交研究新药申请或IND或BLA 候选; | |

| ● | FDA或类似的外国监管机构或机构审查委员会可能不同意我们临床试验的设计或实施 ; | |

| ● | 我们 可能无法为我们的候选产品的安全性和有效性提供可接受的证据; | |

| ● | 我们临床试验的 结果可能不令人满意,或者可能不符合FDA、欧洲药品管理局或EMA或其他监管机构为我们的任何候选产品获得上市批准所要求的统计或临床意义水平 ; | |

| ● | 我们的候选产品在特定临床试验中的剂量可能不是最佳水平; | |

| ● | 我们临床试验中的患者可能会出现不良反应,原因可能与我们的候选产品有关,也可能不相关; | |

| ● | 从临床试验收集的数据可能不足以支持提交BLA或其他提交,或在美国或其他地方获得监管部门的批准; | |

| ● | FDA可能要求制定风险评估和缓解策略,或REMS,作为批准的条件; | |

| ● | FDA或类似的外国监管机构可能无法批准与我们签订临床和商业用品合同的第三方制造商的制造工艺或设施。 | |

| ● | FDA或类似的外国监管机构的审批政策或法规可能会发生重大变化,导致 我们的临床数据不足以批准我们的候选产品。 |

获得监管部门批准的过程非常昂贵,通常需要多年时间(如果最终获得批准的话),而且可能会根据涉及的候选产品的类型、复杂性和新颖性、寻求监管部门批准的司法管辖区以及监管机构的重大自由裁量权等因素而有很大差异。开发期间监管审批政策的变化、附加法规或法规的变更或提交的产品申请的监管审查的变更 可能会导致申请审批或拒绝的延迟。在一个司法管辖区获得监管批准并不一定意味着候选产品将在我们可能寻求批准的所有司法管辖区获得监管批准,但在一个司法管辖区未能获得批准可能会对我们在不同司法管辖区寻求批准的能力产生负面影响。由于上述原因或任何其他原因,如果我们的候选产品未能获得监管部门的批准,我们将无法将我们的候选产品 商业化,我们的创收能力将受到严重影响。

此外,FDA、EMA或其他监管机构还可能批准的候选产品的适应症少于或超过我们的要求,可能会对某些年龄段的使用限制、警告、预防措施或禁忌症施加重大限制,或者可能会根据昂贵的上市后临床试验或风险缓解要求的表现而批准。FDA、EMA或其他监管机构也可能不接受我们认为对于我们的候选产品成功商业化是必要或可取的标签声明。

2022年12月,美国国会颁布了一项新法律,即《2022年化妆品现代化监管法案》,简称MOCRA。MOCRA将要求化妆品制造商或进口商:确保其手头有其产品和成分的安全性证明;满足 增加的注册、记录保存和报告要求;在其标签上包括香料和过敏原信息;并准备满足FDA将颁布的良好制造规范要求。这些额外要求可能会影响预算 和时间表。

| 18 |

我们的临床试验可能无法证明我们的候选产品或任何未来候选产品的安全性和有效性的实质性证据 ,这将阻止、推迟或限制监管批准和商业化的范围.

我们的商业模式完全依赖于我们候选产品的成功开发、监管批准和商业化,而这可能永远不会发生。我们最近启动了ATR-12的1b期临床试验,预计将在2024年第一季度招募第一名患者,并预计在2024年上半年提交ATR-04 1b期临床试验的IND申请。然而,我们所有其他候选产品 都处于早期开发阶段,截至本招股说明书发布之日,除ATR-12和ATR-04之外,我们尚未对任何候选产品进行性能表征和动物试验。我们可能无法成功获得FDA或类似的外国监管机构的批准,开始ATR-04或我们的任何其他候选产品的临床试验。如果我们 没有获得目前计划的批准,我们预计开始任何候选产品的临床计划的时间将被延长,这种延长将增加我们的费用,推迟我们可能收到的任何收入,并增加我们对 额外资本的需求。此外,不能保证我们将获得开始人体临床试验的批准,或者,如果我们确实获得了批准,我们的临床试验将会成功,或者我们将继续临床开发,以支持任何适应症的批准 FDA或类似的外国监管机构。我们注意到,大多数候选产品从未达到临床开发阶段,即使是那些已经开始临床开发的产品,成功完成临床开发并获得监管部门批准的机会也很小。临床前和临床试验早期阶段的成功并不能确保以后的临床试验也会成功,临床试验的中期结果也不一定能预测最终结果。我们的一个或多个临床试验的失败可能发生在测试的任何阶段。在临床试验过程中或临床试验过程中,我们可能会遇到许多不可预见的事件,这些事件可能会推迟或阻止我们获得监管部门的批准或使我们的候选产品商业化。因此,我们的业务目前完全依赖于我们候选产品的成功开发、监管批准和商业化,而这可能永远不会发生。

我们候选产品的临床前研究的结果可能不能预测未来的临床前研究或临床试验的结果。

要获得上市和销售我们的任何候选产品所需的监管批准,我们必须通过广泛的临床前研究和临床试验证明我们的候选产品在人体内是安全、纯净和有效的。IND必须经过广泛的临床前研究(包括临床前实验室测试、动物实验和符合良好实验室规范的配方研究)才能提交FDA 并生效,这是在美国进行人体临床试验的先决条件。临床前研究的成功并不能确保以后的临床前研究或临床试验也会成功。生物技术和制药行业的一些公司在临床试验中遭遇了重大挫折,即使在早期的临床前研究中取得了积极的结果。这些挫折是由临床试验进行期间的临床前发现以及在临床试验中进行的安全性或有效性观察(包括以前未报告的不良事件)等原因造成的。临床试验的设计可以决定其结果是否支持产品的批准, 在临床试验进展良好之前,临床试验设计中的缺陷可能不会变得明显。此外,我们或我们的研究人员可能无法控制受试者是否遵守临床试验方案的重要方面。此外,临床前和临床数据往往容易受到不同解释和分析的影响。尽管在早期的研究中有任何潜在的有希望的结果,但我们不能确定我们不会面临类似的挫折。此外,我们的临床前动物研究结果可能不能预测后续人体临床试验的结果。临床试验中的候选产品可能无法显示出所需的药理特性或安全性和有效性特性,尽管已通过临床前研究取得进展。

如果我们在候选产品的临床前研究或临床试验中未能收到积极的结果,我们最先进的候选产品的开发时间表和监管批准以及商业化前景将相应地受到负面影响,我们的业务和 财务前景将受到负面影响。

| 19 |

对我们的任何候选产品进行任何针对任何适应症的必要研究的任何 终止或暂停,或开始或完成的任何延误都可能导致我们的成本增加,延迟或限制我们的创收能力,并对我们的商业前景产生不利影响 .

临床研究的开始和完成可能会因多种原因而推迟,包括与以下方面有关的延迟:

| ● | 该 FDA或类似的外国监管机构未能授予继续进行临床研究的许可并暂停临床研究; | |

| ● | 科目 临床试验未能以我们预期的速度入组或继续入组我们的试验; | |

| ● | a 制造我们的任何候选产品的设施,这些产品被FDA或其他政府或监管机构暂时订购 或因违反cGMP要求或其他适用要求或产品交叉污染而永久关闭 制造过程中的候选人; | |

| ● | 可能需要或希望对我们的制造流程进行的任何 更改; | |

| ● | 科目 为我们正在开发候选产品的适应症选择替代治疗,或参与竞争 临床研究; | |

| ● | 科目 发生重度或非预期药物相关不良反应; | |

| ● | 报告 对类似技术和产品进行的临床试验引起了安全性和/或有效性问题; | |

| ● | 第三方 临床研究者失去了进行我们的临床试验所需的执照或许可证,无法进行我们的临床试验 按照我们预期的时间表或采用与临床试验方案、cGMP要求或其他第三方一致的方法 未及时或准确地进行数据收集和分析; | |

| ● | 检查 FDA、类似的外国监管机构或IRB发现的违反监管规定的临床研究中心, 我们采取纠正措施,导致暂停或终止一个或多个研究中心或强制临床暂停 在整个研究中,或禁止我们使用部分或全部数据来支持我们的营销申请; | |

| ● | 第三方 承包商因违规而被FDA或其他政府或监管机构取消资格或暂停资格或处以其他处罚 法规要求,在这种情况下,我们可能需要寻找替代承包商,我们可能无法使用某些或任何 该等承办商为支持我们的市场推广申请而提供的资料; | |

| ● | 一个 一个或多个IRB拒绝批准、暂停或终止临床试验机构的研究,排除了额外的 受试者,或撤回其对试验的批准;与潜在的合同研究组织就可接受的条款达成协议, 或CRO和临床试验中心,其条款可能需要进行广泛的谈判,并且可能在不同的 CRO和试验中心; | |

| ● | 偏差 临床研究中心的试验方案或退出试验; | |

| ● | 添加 新的临床试验地点; | |

| ● | 该 CRO因任何原因无法执行任何临床试验;以及 | |

| ● | 政府 或监管延迟或需要暂停或终止试验的“临床暂停”。 |

产品 如果我们在测试或审批方面有延误,或者如果我们需要执行比计划更多的 或更大的临床研究,我们任何候选产品的开发成本都将增加。此外,法规要求和政策可能会发生变化,我们可能需要修改 研究方案以反映这些变化。修正案可能要求我们向FDA、类似的外国监管机构和IRBs重新提交我们的研究方案进行重新审查,这可能会影响该研究的成本、时间或成功完成。如果我们遇到 延迟完成,或者如果我们、FDA或其他监管机构、IRB或其他审查实体,或我们的任何临床研究站点暂停或终止我们对任何候选产品的任何临床研究,其商业前景可能会受到实质性的 损害,我们创造产品收入的能力将被推迟。完成临床试验的任何延误都将增加我们的成本, 减慢我们的开发和审批流程,并危及我们开始产品销售和创造收入的能力。任何此类 事件都可能严重损害我们的业务、财务状况和前景。此外,许多导致或导致临床研究终止或暂停,或临床研究开始或完成延迟的因素,最终也可能导致我们的候选产品被监管部门拒绝批准。此外,如果一项或多项临床研究被推迟,我们的竞争对手可能会 先于我们将竞争产品推向市场,而我们任何受影响的候选产品的商业可行性可能会显著 降低。

| 20 |

即使 如果我们的任何候选产品获得监管部门的批准,我们也可能无法成功地将该产品商业化。 我们从其销售中获得的收入(如果有)可能是有限的。

如果 被批准上市,我们候选产品的商业成功将取决于医疗 社区(包括医生、患者和医疗保健付款人)对每种产品的接受程度。市场对我们的任何候选产品的接受程度将 取决于许多因素,包括:

| ● | 演示 临床安全性和有效性; | |

| ● | 相对 方便性、给药负担和易于给药; | |

| ● | 任何不良影响的流行率和严重程度; | |

| ● | 医生为我们的候选产品开处方的意愿,以及目标患者群体尝试新疗法的意愿; | |

| ● | 我们的候选产品与竞争产品相比的功效 ; | |

| ● | 针对我们的候选产品可能获得批准的适应症,推出未来可能出现的任何新产品; | |

| ● | 新的 程序或疗法,可以减少我们的候选产品可能显示出效用的任何适应症的发生率; | |

| ● | 定价 和成本效益; | |

| ● | 在适用的治疗和疫苗指南中包括或省略我们的候选产品; | |

| ● | 我们自己或任何未来合作伙伴的销售和营销策略的有效性; | |

| ● | 监管部门批准的标签中包含的限制或警告; | |

| ● | 我们 有能力从政府医疗保健计划(包括Medicare和Medicaid、私人健康保险公司和其他第三方付款人)获得并保持足够的第三方保险或报销,或者获得政府 管理治疗药物定价和使用的机构的必要定价批准;以及 | |

| ● | 患者在没有第三方保险或报销或政府定价批准的情况下自付费用的意愿。 |

如果我们的任何候选产品获得批准,但没有获得医生、医疗保健付款人和患者的足够程度的接受,我们可能无法产生足够的收入,我们可能无法实现或维持盈利。我们努力让医疗界和第三方付款人了解我们的候选产品的好处,这可能需要大量资源,而且可能永远不会成功。

此外,即使我们获得了监管部门的批准,任何批准的时间或范围也可能会禁止或降低我们将候选产品成功商业化的能力。 例如,如果审批过程太长,我们可能会错过预期的市场机会,并使其他 公司有能力开发竞争产品或建立市场主导地位。我们最终获得的任何监管批准都可能是有限的,或者受到限制或审批后承诺的限制,从而使我们的候选产品在商业上不可行。例如, 监管机构可能会批准我们的任何候选产品的适应症少于或超过我们要求的范围,可能不会批准我们打算对任何候选产品收取的价格,可能会批准取决于昂贵的上市后临床试验的表现,或者可能批准我们的任何候选产品的标签不包括该适应症成功商业化所必需或需要的标签声明 。此外,FDA或类似的外国监管机构可以在批准上附加条件,或要求风险管理计划或风险评估和缓解战略(REMS),以确保药物的安全使用。 此外,如果产品不符合监管标准或在产品首次上市后出现问题,可能会撤回产品批准。上述任何一种情况都可能对我们的候选产品的商业成功造成实质性损害。

| 21 |

即使 如果我们的任何候选产品获得了市场批准,我们也将受到持续的义务和持续的监管 审查,这可能会导致大量的额外费用。此外,我们的候选产品可能受到标签和其他 限制并退出市场,如果我们未能遵守监管要求或 我们的候选产品遇到意想不到的问题,我们可能会受到处罚。

即使 如果我们的任何候选产品获得了监管部门的批准,FDA或外国同等机构仍可能对其指示用途或营销或批准条件施加 重大限制,或对可能 昂贵且耗时的审批后研究(包括4期临床试验)和上市后监测以监测安全性和 疗效施加持续要求。我们的候选产品还将遵守有关制造、标签、包装、存储、分销、安全监控、广告、促销、记录和报告不良事件及其他上市后信息的持续法规要求 。这些要求包括向FDA注册,以及对于我们在批准后进行的任何临床试验,继续遵守当前的良好临床实践法规或CCP。此外,药品制造商及其设施 要接受FDA和其他监管机构的持续审查和定期检查,以确保符合当前的cGMP、与质量控制、质量保证和相应的记录和文件维护相关的要求。

FDA有权要求将REMS作为BLA的一部分或在批准后进行,这可能会对批准的药物的分发或使用施加进一步的要求或限制,例如将处方限制在经过 专门培训的特定医生或医疗中心,将治疗限制为满足某些安全使用标准的患者,或要求患者测试、监测和/或在登记中登记。

对于与我们的候选产品相关的销售和营销活动,广告和促销材料除了遵守美国其他适用的联邦、州和地方法律以及其他国家/地区的类似法律要求外,还必须符合FDA的 规则。 在美国,向医生分发产品样本必须符合美国处方药 营销法的要求。根据更改的性质,申请持有人必须获得FDA批准才能更改产品和制造。 我们还可能通过我们的客户和合作伙伴直接或间接地受到各种欺诈和滥用法律的约束,包括但不限于美国反回扣法规、美国虚假索赔法案和类似的州法律,这些法律除其他外,还会影响我们拟议的销售、营销和科学/教育资助计划。如果我们参加了美国医疗补助药品回扣计划、美国退伍军人事务部的联邦供应时间表或其他政府药品计划,我们将受到有关报告和付款义务的复杂法律和 法规的约束。所有这些活动还可能受到美国联邦和州 消费者保护和不正当竞争法律的约束。在其他国家的许多这样的领域也存在类似的要求。

此外,如果我们的任何候选产品被批准用于特定用途,我们的产品标签、广告和促销 将受到监管要求和持续的监管审查。FDA严格监管关于处方药的促销声明。特别是,产品不得用于未经FDA批准的用途,如产品批准的标签中所反映的那样。如果我们的候选产品获得了市场批准,医生仍然可以合法地 以与批准的标签不一致的方式向他们的患者开出我们的产品。如果我们被发现推广此类 标签外使用,我们可能会面临重大责任和政府罚款。FDA和其他机构积极执行禁止推广标签外使用的法律和法规,被发现不当推广标签外使用的公司可能会受到重大制裁。联邦政府已对涉嫌不当促销的公司处以巨额民事和刑事罚款,并禁止几家公司从事标签外促销。FDA还要求公司 签订永久禁令的同意法令,根据这些法令,特定的促销行为将被改变或减少。

如果我们或监管机构发现候选产品存在以前未知的问题,例如未预料到的严重程度或频率的不良事件、生产产品的设施存在问题,或者我们或我们的制造商未能遵守适用的 监管要求,我们可能会受到以下行政或司法制裁:

| ● | 限制产品的销售或制造、从市场上召回产品或自愿或强制召回产品; | |

| ● | 发出警告信或无标题信; | |

| ● | 临床 坚持; | |

| ● | 禁制令或施加民事或刑事处罚或罚款; | |

| ● | 暂停或撤回监管审批; | |

| ● | 暂停任何正在进行的临床试验; | |

| ● | 拒绝批准我们提交的待决申请或已批准申请的补充申请,或暂停或吊销产品许可证批准 ; | |

| ● | 暂停或对运营施加限制,包括代价高昂的新制造要求;或 | |

| ● | 产品 扣押、扣押或拒绝允许进口或出口产品。 |

| 22 |

发生上述任何事件或处罚可能会抑制我们将候选产品商业化并创造收入的能力。 无论是在审批前还是审批后,不利的监管行动也可能导致产品责任索赔并增加我们的产品责任风险。

我们 也无法预测美国或国外未来的立法或行政 行动可能产生的政府监管的可能性、性质或程度,遵守此类监管可能代价高昂,并消耗大量财务 和管理资源。如果我们或任何未来的营销协作者或合同制造商缓慢或无法适应现有要求的变化或新要求或政策的采用,或者无法保持合规性,则可能会 延迟或阻止我们产品的推广、营销或销售,这将对我们的业务和运营结果产生不利影响。

在一个司法管辖区获得并保持对我们候选产品的监管批准并不意味着我们将在其他司法管辖区成功获得 我们候选产品的监管批准。

在一个司法管辖区获得并保持对我们的候选产品的监管批准并不能保证我们能够在任何其他司法管辖区获得或 维持监管批准,但在一个司法管辖区未能或延迟获得监管批准可能会对其他司法管辖区的监管审批流程产生负面影响。例如,即使FDA批准了候选产品的上市 ,外国司法管辖区的可比监管机构也必须批准该候选产品在这些国家/地区的制造、营销和推广。审批程序因司法管辖区而异,可能涉及与美国不同的要求和行政审查期限,包括额外的临床前研究或临床试验,因为在一个司法管辖区进行的临床研究 可能不会被其他司法管辖区的监管机构接受。在美国以外的许多司法管辖区,候选产品必须先获得报销批准,然后才能在该司法管辖区批准销售。在某些情况下,我们打算对产品收取的价格也需要审批。

获得外国监管批准并遵守外国监管要求可能会给我们带来重大延误、困难和 成本,并可能推迟或阻止我们的候选产品在某些国家/地区推出。如果我们未能遵守国际市场的监管要求和/或获得相应的营销批准,我们的目标市场将会减少 ,我们充分发挥候选产品市场潜力的能力将受到损害。

即使 虽然我们可以为候选产品申请孤儿药物指定,但我们可能无法获得孤儿药物营销排他性。

我们 认为,在某些情况下,我们的候选产品可能有资格获得FDA的孤立药物地位。不能保证FDA将批准我们的任何候选产品未来的任何孤儿药物指定申请,这将使我们没有资格获得 孤儿药物指定的额外排他性和其他好处。

根据《孤儿药品法》,FDA可以将用于治疗罕见疾病或疾病的药物授予孤儿药物称号,这种疾病或疾病通常是指在美国影响不到200,000人的疾病或疾病,因此没有合理的预期 在美国开发和提供治疗此类疾病或疾病的药物的成本将从产品的销售中收回 。在提交BLA之前,必须申请指定孤儿药物。在FDA批准孤儿药物指定后, FDA将公开披露治疗剂的身份及其潜在的孤儿用途。孤立产品命名不会 在监管审批过程中传达任何优势或缩短持续时间。除了可能的独占期 外,孤儿指定还使公司有资格在四年内每年获得高达650,000美元的赠款资金,以支付临床试验费用、临床研究费用的税收抵免,以及可能免除FDA申请用户费用。

| 23 |

如果具有孤儿称号的产品随后获得FDA对其具有孤儿称号的疾病或病症的第一次批准,则该产品有权获得孤儿药品排他性,这意味着FDA在七年内不得批准同一药物在同一适应症下销售的任何其他申请,除非在有限情况下,例如:(I)该药物的孤儿称号被撤销;(Ii)其上市批准被撤回;(Iii)孤儿排他性持有者同意批准另一申请人的 产品;(Iv)孤儿排他性持有者不能保证获得足够数量的药物;或(V)竞争对手的产品显示出相对于具有孤儿排他性的产品的临床优势。如果被指定为孤儿产品的药物获得了 比指定范围更广的适应症的上市批准,则该药物可能没有资格获得孤儿药物独家经营权。如果我们选择寻求此类申请,不能保证我们的任何候选产品在我们认为 可能符合条件的适应症中将获得孤儿药物指定。

当前的 和未来的立法可能会增加我们获得候选产品的上市批准并将其商业化的难度和成本 ,并影响我们可能获得的价格。

在 美国和一些外国司法管辖区,有关医疗保健系统的立法和法规更改以及拟议的更改 可能会阻止或推迟我们候选产品的上市审批,限制或规范审批后活动 ,并影响我们销售候选产品的盈利能力。已经提出了立法和监管建议,以扩大批准后的要求,并限制药品的销售和促销活动。我们不知道是否会颁布额外的立法变更,或FDA的法规、指南或解释是否会更改,或此类变更对我们候选产品的上市审批(如果有)可能产生什么影响。此外,美国国会对FDA审批过程的更严格审查可能会显著推迟或阻止上市审批,并使我们受到更严格的产品标签和上市后测试及其他要求的约束。

在美国,《联邦医疗保险现代化法案》(Medicare Modinization Act,简称MMA)改变了联邦医疗保险覆盖和支付药品的方式。立法扩大了老年人购买药品的医疗保险覆盖范围,并引入了基于药品平均销售价格的新报销方法。此外,这项立法授权Medicare Part D处方药计划使用处方,在这些处方中, 可以限制任何治疗类别涵盖的药物数量。由于这项立法和联邦药品覆盖范围的扩大,我们预计将会有更多的压力来控制和降低成本。这些降低成本的举措 以及该立法的其他条款可能会降低我们为候选产品提供的覆盖范围和价格,并可能严重 损害我们的业务。虽然MMA仅适用于Medicare受益人的药品福利,但私人付款人在设置自己的报销费率时通常遵循Medicare承保政策和支付限制,而MMA导致的任何报销减少 可能会导致私人付款人的付款减少类似的情况。

《患者保护和平价医疗法案》经2010年《医疗保健和教育负担能力协调法案》(或统称为ACA)修订,是一部全面的法律,旨在扩大医疗保险的可及性,减少或限制医疗支出的增长,加强针对欺诈和滥用的补救措施,为医疗保健和医疗保险行业增加新的透明度要求, 对医疗行业征收新的税费,并实施额外的医疗政策改革。出于报告目的,ACA修改了“制造商平均价格”的定义,这可能会增加对各州的医疗补助药品退税金额。该法律还对生产或进口品牌处方药产品的公司征收了一笔可观的年费。此外,2022年8月16日,总裁·拜登签署了2022年通胀削减法案,将个人在ACA市场购买医疗保险的增强补贴延长至2025年。从2025年开始,IRA还通过显著降低受益人的最大自付成本和创建新的制造商折扣计划来消除Medicare Part D计划下的“甜甜圈洞” 。目前尚不清楚这些挑战以及拜登政府的医疗改革措施将如何影响ACA和我们的业务。

| 24 |

此外,自ACA颁布以来,美国还提出并通过了其他立法修改。2011年,美国 国会颁布了《2011年预算控制法》或《预算控制法》,其中包括旨在减少联邦赤字的条款。预算控制法案导致从2013年开始对医疗保险提供者的支付减少2%, 由于随后对该法规的立法修订,该法案将在没有国会额外行动的情况下一直有效到2027年。然而, 根据CARE法案和后续立法,由于新冠肺炎大流行,这些削减将从2020年5月1日至2022年3月31日暂停。2013年1月,2012年《美国纳税人救济法》签署成为法律,其中包括减少向多家医疗服务提供者支付的医疗保险费用,并将政府向服务提供者追回多付款项的诉讼时效期限从三年延长至五年。这些新法律可能会导致联邦医疗保险和其他医疗保健资金的进一步减少,如果获得批准,这可能会对我们药品的客户以及我们的财务运营产生实质性的不利影响。如果政府支出进一步削减,预计的预算缺口也可能影响FDA等相关机构继续以当前水平运作的能力,这可能会影响相关机构及时审查和批准研发、制造和营销活动的能力,这可能会推迟我们开发、营销和销售任何候选产品的能力。 此外,任何影响Medicare、Medicaid或其他可能实施的公共资助或补贴医疗计划的重大支出削减,或可能对我们征收的任何重大税收或费用,作为任何更广泛的赤字削减努力的一部分 或对《预算控制法案》的立法替代,可能会对我们预期的产品收入产生不利影响。

此外, 最近,政府加强了对制造商为其商业产品定价的方式的审查。 美国国会最近进行了几次调查,提出并颁布了联邦和州立法,旨在提高药品定价的透明度,审查定价与制造商患者计划之间的关系,降低医疗保险下的药品成本,并改革政府计划的药品报销方法。2020年9月24日,FDA 发布了一项最终规则,为各州制定和提交来自加拿大的药物进口计划提供指导。此外,2020年11月20日,美国卫生与公众服务部(HHS)敲定了一项法规,取消了药品制造商对D部分下计划赞助商降价的安全港保护 直接或通过药房福利经理,除非 法律要求降价。该规则还为反映在销售点的降价创造了新的安全港, 也为药房福利经理和制造商之间的某些固定费用安排创造了安全港。2022年8月16日, 国会颁布了《2022年通胀削减法案》,其中包含多项与处方药成本有关的条款,包括对联邦政府价格谈判的要求、返点要求,以及对Medicare Part D投保人的自付支出上限。 在州一级,立法机构越来越多地通过立法并实施旨在控制药品和生物制品定价的法规,包括价格或患者报销限制、折扣、对某些产品准入的限制 以及营销成本披露和透明度措施,在某些情况下,旨在鼓励从其他国家进口和 批量购买。

2020年11月20日,卫生和公众服务部监察长办公室敲定了对联邦反回扣法规的进一步修改。根据《最终规则》,卫生与公众服务部监察长办公室根据《反回扣法规》为临床医生、提供者和其他人之间的某些协调护理和基于价值的安排增加了安全港保护,但取消了 制药商直接或通过药房福利经理对D部分下的计划赞助商降价的安全港保护,除非法律要求降价 。该规则还为反映在销售点的降价创造了新的安全港,以及为药房福利经理和制造商之间的某些固定费用安排创造了安全港。此规则(有例外情况)于2021年1月19日生效。我们将继续评估这些规则将对我们的业务产生什么影响(如果有的话)。CMS于2019年7月9日发布了最终规则, 要求处方药和生物制品的直接面向消费者的广告(可通过或根据Medicare或Medicaid付款)在广告中包括该药物或生物制品的批发采购成本或标价,如果该药品或生物制品的每月供应或通常疗程的批发价等于或大于35美元。违反这些要求的处方药和生物制品将被列入公共名单。任何采用的医疗改革措施 如果获得批准,可能会降低对我们产品的最终需求,或者给我们的产品定价带来压力。美国各个州也越来越积极地通过立法和实施法规来控制药品定价,包括价格或患者报销限制、折扣、对某些产品准入和营销成本披露的限制 以及透明度措施,在某些情况下,旨在鼓励从其他国家进口和批量采购。此外,地区医疗当局和个别医院越来越多地使用招标程序来确定哪些药品 以及哪些供应商将包括在其处方药和其他医疗保健计划中。我们预计未来将采取更多的州和联邦医疗改革措施。

| 25 |

在欧洲联盟或欧盟提供医疗保健,包括医疗服务的建立和运营以及药品的定价和报销,几乎完全是国家法律和政策的问题,而不是欧盟的法律和政策。各国政府和卫生服务提供者在提供卫生保健以及产品定价和报销方面有不同的优先事项和方法 。然而,总的来说,大多数欧盟成员国的医疗预算限制导致相关医疗服务提供商对药品的定价和报销进行了限制。再加上希望开发和营销产品的欧盟和国家监管机构的负担不断增加,这可能会阻止或推迟我们的候选产品的上市审批,限制 或监管审批后的活动,并影响我们将任何获得上市审批的产品商业化的能力。在美国和欧盟,都提出了立法和监管建议,以扩大审批后的要求,并限制 药品的销售和促销活动。我们不知道是否会颁布额外的法律变更, 或法规、指南或解释是否会更改,或此类更改对我们的候选产品的上市审批 可能会产生什么影响。

第三方保险和报销、医疗成本控制计划和治疗指导方针可能会限制我们未来的收入。

我们 能否成功营销我们的候选产品,部分取决于政府卫生行政部门、私人健康保险公司和其他组织为我们候选产品和相关治疗提供的报销水平。 我们的任何候选产品经常通过国家医疗保险计划下的报销计划销售的国家/地区 要求药品制造商和销售商在初始价格和任何后续价格上涨时获得政府批准。在某些国家,包括美国,政府资助和私人医疗保健计划可能会对价格施加巨大的间接压力。如果未批准足够的价格或覆盖范围 且无法获得报销或报销范围有限,我们可能无法销售我们的候选产品以盈利。越来越多的第三方付款人试图通过 可能影响我们产品开发的方式来控制医疗成本,包括:

| ● | 未能批准或者对保健品价格提出异议的; | |

| ● | 从价格较低的司法管辖区引入 再进口计划; | |

| ● | 限制新治疗产品的覆盖范围和报销金额; | |

| ● | 拒绝 或限制经监管机构批准但被第三方付款人视为试验性或调查性的产品的承保范围 ;以及 | |

| ● | 当批准的产品以未获得监管市场批准的方式使用时,拒绝提供保险。 |

我们与客户和付款人的关系受到适用的反回扣、欺诈和滥用以及其他医疗法律法规的约束, 如果违反这些法律法规,我们可能面临刑事制裁、民事处罚、被排除在政府医疗保健计划之外、合同损害、声誉损害以及利润和未来收入减少。

医疗保健 提供者、医生和其他人将在推荐和处方我们获得市场批准的任何产品时发挥主要作用。我们未来与第三方付款人和客户的协议可能使我们面临广泛适用的欺诈和滥用 和其他医疗法律法规,主要是在美国,这可能会限制我们营销、销售和分销我们获得营销批准的产品的业务或财务安排 和关系。根据 适用的医疗法律法规的限制,包括:

| ● | 联邦反回扣条例禁止在知情的情况下故意提供、支付、征求或接收任何形式的报酬,以换取或诱使(I)推荐某人,(Ii)提供或安排提供根据Medicare、Medicaid或其他政府计划可报销的物品或服务,或(Iii)购买、租赁或订购 或安排或建议购买、租赁或订购根据Medicare、Medicaid或其他政府计划可报销的任何物品或服务。个人或实体不需要实际了解法规或违反法规的具体意图 即可实施违规。此外,政府可断言,违反联邦《反回扣法规》而产生的包括物品或服务的索赔,就《虚假索赔法》而言,构成虚假或欺诈性索赔; |

| 26 |

| ● | 联邦虚假索赔法案对故意向联邦政府提出或导致向联邦政府提出虚假或欺诈性付款索赔或通过虚假陈述逃避、减少或隐瞒向联邦政府支付款项的义务的个人或实体实施民事处罚,并规定对举报人或准实体提起民事诉讼; | |

| ● | HIPAA 对执行诈骗任何医疗福利计划的计划或作出与医疗保健事项有关的虚假陈述 施加刑事和民事责任。与联邦反回扣法规类似,个人或实体不需要实际了解法规或违反法规的具体意图即可实施违规; | |

| ● | 联邦虚假陈述法禁止故意伪造、隐瞒或掩盖重大事实,或作出与提供或支付医疗保健福利、项目或服务有关的任何重大虚假陈述; | |

| ● | 根据ACA创建的《医生支付阳光法案》及其实施条例,要求药品、设备、生物制品和医疗用品的指定制造商 在Medicare、Medicaid或儿童健康保险计划下可获得付款的 除特定例外情况外,每年向CMS报告与向医生进行的付款或其他“价值转移 ”相关的信息。所有这类报告的信息都是公开的; | |

| ● | 类似的州和非美国法律法规,例如某些州的反回扣和虚假索赔法律,可能适用于任何第三方付款人(包括商业保险公司)报销的项目或服务;州法律,要求制药公司遵守 行业自愿合规指南和联邦政府颁布的适用合规指南,或以其他方式限制可能向医疗保健提供者和其他潜在转介来源支付的款项;州法律,要求药品制造商报告与向医生和其他医疗保健提供者支付和以其他方式转移价值或营销支出有关的信息;以及管理某些情况下健康信息隐私和安全的州法律,其中许多法律在很大程度上彼此不同,可能不具有相同的效果,从而使合规努力复杂化;以及 | |

| ● | 由CMS监管和HHS监察长办公室或美国司法部执行。 |

由于这些法律的广度以及法定例外和可用避风港的狭隘,我们 未来的一些商业活动可能会受到一项或多项此类法律的挑战。

确保我们与第三方的业务安排符合适用的医疗法律法规的努力将涉及 巨额成本。政府当局可能会得出结论,我们的业务实践可能不符合当前或未来涉及适用欺诈和滥用或其他医疗保健法律和法规的法规、法规或判例法。如果我们的业务 被发现违反了任何这些法律或任何其他可能适用于我们的政府法规,我们可能会受到重大的民事、刑事和行政处罚、损害赔偿、罚款、被排除在美国政府资助的医疗保健计划之外,如Medicare 和Medicaid,以及削减或重组我们的业务。如果我们希望与之开展业务的任何医生或其他提供者或实体被发现不符合适用法律,他们可能会受到刑事、民事或行政 制裁,包括排除在政府资助的医疗保健计划之外。

与我们知识产权有关的风险

保护我们的知识产权是困难和昂贵的,我们无法确保这些权利的保护。

我们的商业成功将在一定程度上取决于我们是否有能力在必要时针对第三方 挑战起诉和捍卫我们的专利权,并成功地针对第三方竞争对手实施这些专利权。生物技术公司的专利地位可能高度不确定,涉及复杂的法律、科学和事实问题,其中重要的法律原则仍未解决。 专利法或专利法解释的变化可能会降低我们知识产权的价值。因此, 我们无法预测在我们或我们的专利权许可人提交的任何专利申请中可能允许或可强制执行的索赔的广度 。我们持有或许可的与我们的微生物平台和相关技术相关的专利和专利申请 可能会受到第三方的挑战、无效或规避,并且可能无法保护我们免受具有类似产品或技术的竞争对手的影响。

| 27 |

由我们持有或授权给我们的专利权提供的未来保护程度是不确定的,因为法律手段只能提供有限的 保护,而可能无法充分保护我们的权利,使我们能够获得或保持我们的竞争优势,或为我们提供任何竞争优势。我们不能确定第三方拥有的任何专利申请不会优先于我们提交或我们持有许可权的专利申请,也不能确定我们不会卷入美国或外国专利局的干扰、反对或无效诉讼 。

此外, 如果我们对第三方提起法律诉讼,以强制执行涵盖我们任何候选产品的专利,被告 可以反诉该专利无效和/或不可强制执行。在美国的专利诉讼中,被告声称无效和/或不可执行的反诉是司空见惯的。质疑有效性的理由包括据称未能满足 几项法定要求中的任何一项,包括缺乏新颖性、明显或无法实施。不可执行性断言的理由包括 与专利起诉有关的人在起诉期间向美国专利商标局或USPTO隐瞒相关信息或做出误导性陈述的指控。第三方也可以向美国或国外的行政机构提出类似的索赔,即使在诉讼范围之外也是如此。这类机制包括复审、赠款后审查和外国司法管辖区的同等程序,例如反对程序。此类诉讼可能导致撤销或修改由我们持有或授权给我们的专利,使其不再涵盖我们的候选产品或竞争产品。在法律上断言无效和不可执行之后的结果 是不可预测的。例如,关于有效性,我们不能确定 没有无效的先前技术,而我们、我们专利权的任何许可人或专利审查员在起诉期间并不知道这一点。 如果被告胜诉,无效和/或不可强制执行的法律主张成立,我们将失去对我们任何候选产品的至少部分,甚至全部 专利保护。这种专利保护的丧失将对我们的业务产生实质性的不利影响。

我们 依靠专有技术和商业秘密来保护技术,特别是在我们认为专利保护不合适或 可以获得的情况下。然而,专有技术和商业秘密很难保护。虽然我们要求员工、学术合作者、顾问和其他承包商签订保密协议,但我们可能无法充分保护我们的商业秘密或其他专有或许可信息。通常,研究合作者和科学顾问有权发布数据和信息,而我们可能有权发布这些数据和信息。强制执行第三方非法获取和使用我们的任何商业秘密的声明是昂贵和耗时的 ,结果不可预测。此外,与专利相比,法院有时更不愿意保护商业秘密。此外,我们的竞争对手可以自主开发同等的知识、方法和诀窍。

如果 我们无法为我们的候选产品或我们的技术获得或维护专利保护或商业秘密保护,第三方 可能会使用我们的专有信息,这可能会削弱我们在市场上的竞争能力,并对我们创造 收入和实现盈利的能力产生不利影响。

我们的 候选产品可能会侵犯他人的知识产权,这可能会增加我们的成本,延迟或阻碍我们的开发和商业化努力。

我们的成功在一定程度上取决于避免侵犯他人的专有技术。制药业的特点是涉及专利和其他知识产权的诉讼频繁。识别可能与我们的专有技术相关的第三方专利权是困难的,因为专利搜索由于 专利之间的术语差异、数据库不完整以及难以评估专利权利要求的含义而不完善。此外,由于专利申请 在申请发布之前一直保密,我们可能不知道我们的任何候选产品或任何未来候选产品的商业化 可能会侵犯第三方专利。可能会有某些已颁发的专利和专利申请声称 我们可能需要获得许可才能对我们的任何候选产品进行研究、开发或商业化,而我们 不知道这些专利和专利申请是否可以按商业合理的条款获得许可,或者根本不知道。第三方提出的任何专利侵权索赔都将非常耗时,并且可能:

| ● | 结果 诉讼费用高昂; |

| 28 |

| ● | 转移我们技术人员和管理人员的时间和注意力; | |

| ● | 阻止我们将产品商业化,直到声称的专利到期或在法庭上最终被裁定无效或未被侵犯; | |

| ● | 要求我们停止或修改我们对该技术的使用和/或开发非侵权技术;或 | |

| ● | 要求 我们签订版税或许可协议。 |

第三方 可能拥有可能阻止我们的任何候选产品上市的专有权利。任何针对我们要求损害赔偿并试图禁止与我们的任何候选产品或我们的工艺有关的商业活动的专利相关法律诉讼都可能 使我们承担潜在的损害赔偿责任,并要求我们获得许可证才能继续制造或销售我们的任何候选产品或任何未来的候选产品。我们无法预测我们是否会在任何此类诉讼中获胜,也无法预测这些专利所需的任何许可证是否会以商业上可接受的条款提供(如果有的话)。此外,如果有必要,我们不能确定我们 是否可以重新设计我们的候选产品或任何未来的候选产品或流程,以避免侵权。因此, 司法或行政诉讼中的不利裁决,或未能获得必要的许可证,可能会阻止我们 开发和商业化我们的任何候选产品或未来的候选产品,这可能会损害我们的业务、财务状况和经营业绩。

我们 预计还有其他公司,包括主要的生物制药公司,在与我们推荐的候选产品竞争的领域开展工作,这些领域已经或可能导致提交可能被认为与我们的活动相关的专利申请。 如果我们要在法庭上挑战这些或任何已发布的美国专利的有效性,我们将需要克服适用于每一项已发布的美国专利的法定有效性推定 。这意味着,为了胜诉,我们必须就专利权利要求的无效性提出明确而令人信服的证据。如果我们要在USPTO的专利审判和上诉委员会的行政审判中质疑这些或任何已颁发的美国专利的有效性,我们将必须证明 权利要求是不可专利的,因为证据占优势。不能保证陪审团和/或法院会在侵权、有效性或可执行性问题上做出有利于我们的裁决。即使我们成功了,诉讼也可能导致巨额成本,并 分散管理层的注意力。

我们 可能会受到以下指控:我们错误地从竞争对手那里雇佣了一名员工,或者我们或我们的员工错误地使用了 ,或者泄露了他们前雇主的所谓机密信息或商业秘密。

由于 在我们的行业中很常见,我们将聘用以前在其他生物制药公司工作过的人员,包括我们的竞争对手或潜在竞争对手。虽然目前没有针对我们的索赔待决,但我们未来可能会受到索赔 ,即我们的员工或潜在员工对其前雇主负有持续义务(例如竞业禁止义务或非征集义务),或者我们的员工或我们无意或以其他方式使用或泄露其前雇主的商业秘密或 其他专有信息。可能有必要提起诉讼来抗辩这些指控。即使我们成功地对这些索赔进行了辩护,诉讼也可能导致巨额成本,并分散管理层的注意力。

与本次发行以及持有我们的普通股和/或预先出资的认股权证有关的风险

我们股票的市场价格可能会受到波动和波动的影响。你可能会失去全部或部分投资.

我们普通股的市场价格会随着各种因素的变化而大幅波动,其中一些因素是我们无法控制的。 自2023年6月我们的普通股在首次公开募股(IPO)中以每股5.00美元的价格出售以来,截至2024年1月12日,我们普通股的报道价格从5.18美元到0.92美元不等。我们在纽约证券交易所美国证券交易所的股票市场价格可能会因多种因素而波动,其中一些因素是我们无法控制的,包括, 但不限于:

| ● | 我们和我们的竞争对手的经营业绩和财务状况的实际变化或预期变化; |

| 29 |

| ● | 如果我们的股票由分析师跟踪,则更改 证券分析师的收益预期或推荐; | |

| ● | 市场对我们候选产品的接受度; | |

| ● | 他人开发技术创新或有竞争力的新产品; | |

| ● | 我们发布的技术创新或新产品公告 ; | |

| ● | 发布我们的候选产品的临床前或临床试验结果; | |

| ● | 我们未能实现公开宣布的里程碑; | |

| ● | 我们开发和营销新的或增强的产品的支出与这些产品的销售收入之间的延迟 ; | |

| ● | 与知识产权有关的发展,包括我们参与由我们提起或针对我们提起的诉讼; | |

| ● | 监管动态和监管当局关于批准或拒绝新产品或改装产品的决定; | |

| ● | 更改我们用于开发、获取或许可新产品、技术或业务的金额; | |

| ● | 更改我们用于推广候选产品的支出 ; | |

| ● | 我们出售或建议出售,或我们的大股东在未来出售我们的股票或其他证券; | |

| ● | 关键人员变动 ; | |

| ● | 我们或竞争对手的研发项目的成功或失败; | |

| ● | 我们股票的交易量;以及 | |

| ● | 一般经济和市场状况以及其他因素,包括与我们的经营业绩无关的因素。 |

这些 因素和任何相应的价格波动可能会对我们股票的市场价格产生重大不利影响,并导致我们的投资者遭受重大损失。在过去,在市场波动之后,上市公司股东经常提起证券集体诉讼。如果我们卷入证券诉讼,可能会给我们带来巨额成本,并将我们管理层的资源和注意力从我们的业务上转移出去。

本次发行中发行的预融资权证没有公开市场。

本次发行中发行的预融资权证没有成熟的公开交易市场,我们预计市场不会发展。此外,我们不打算申请在任何证券交易所或国家认可的交易系统(包括纽约证券交易所美国证券交易所)上市预融资权证。如果没有活跃的市场,预融资权证的流动性将受到限制。

在行使预付资权证后,我们 将不会收到任何有意义的额外资金。

每份预付资金认股权证将可予行使,直至其全部行使为止,并于行使时以支付名义现金购买价格的方式行使。 因此,我们将不会在行使预付资金认股权证时获得任何有意义的额外资金。

在本次发行中购买的预融资权证的持有人 将不享有普通股股东的权利,直到该等持有人行使该等认股权证并获得我们普通股的股份。

在预筹资权证的持有人在其行使时获得我们普通股的股份之前,该等预资资权证的持有人将不享有与该等预资金权证相关的本公司普通股股份的权利。在行使预先出资的认股权证后,该等持有人将只有权就记录日期在行使日期之后的事项行使普通股股东的权利。

我们普通股的重要持有者或实益持有者可能不被允许行使他们持有的预先出资的认股权证。

预先出资认股权证的持有人将无权行使任何预先出资认股权证的任何部分,而在行使该等权利后,将导致:(I)该持有人(连同其关联公司)实益拥有的普通股股份总数超过该持有人在行使权利后立即发行的普通股股份总数的4.99%(或在选择持有人时,超过9.99%) ;或(Ii)该持有人(连同其关联公司)实益拥有的我们证券的综合投票权在紧接行使后超过我们所有已发行证券的总投票权的4.99%(或在持有人获选时,超过9.99%) ,因为该百分比所有权是根据预先出资的认股权证的条款而厘定的。因此,您可能无法在您为我们的普通股股份行使预付资金权证的同时, 这样做对您的财务有利。在这种情况下,您可以寻求出售您的预融资权证以实现价值, 但在没有成熟的交易市场和适用的转让限制的情况下,您可能无法这样做。

我们的 未能满足纽约证券交易所美国人的持续上市要求可能会导致我们的普通股退市。

如果 我们未能满足NYSE American的持续上市要求,例如公司治理要求或最低收盘价要求,NYSE American可能会采取措施将我们的普通股退市。这样的退市可能会对我们的普通股价格产生负面的 影响,并会削弱您在您愿意的时候出售或购买我们的普通股的能力。如果发生退市事件,我们不能保证我们为恢复遵守上市要求而采取的任何行动将 允许我们的普通股重新上市,稳定市场价格或提高我们普通股的流动性,防止我们的普通股 跌破NYSE American的最低出价要求,或防止未来不遵守NYSE American的 上市要求。

未来的增资可能会稀释您的所有权和/或对我们的运营产生其他不利影响.

如果 我们通过发行股权证券筹集额外资本,我们现有股东的所有权百分比将会减少,这些 股东可能会经历大幅稀释。如果我们通过发行债务证券筹集更多资金,这些债务证券将 拥有优先于我们普通股的权利,而发行的债务证券的条款可能会对我们的业务施加重大限制,包括对我们资产的留置权。如果我们通过协作和许可安排筹集更多资金,我们可能会被要求 放弃对我们的知识产权或候选产品的某些权利,或按对我们不利的条款授予许可。

| 30 |

有资格未来出售的股票 可能会对我们普通股的市场产生不利影响.

截至本招股说明书日期,本公司已发行及已发行普通股共12,097,643股,所有普通股均符合根据证券法第144条(受第144条的若干限制限制)在公开市场进行普通经纪交易的资格 ,但我们的高级职员及董事持有的约588,745股普通股除外,该等普通股 须受2024年6月到期的IPO禁售期限制。我们已向我们的可转换优先股和可转换本票的前持有人授予需求和搭载登记权,据此,他们可以申请登记转售最多9,542,519股普通股。根据规则144或根据任何转售招股说明书进行的任何重大出售我们的普通股(包括投资者出售与本次发行相关的证券)可能会对我们的普通股的市场价格产生重大不利影响 。

根据《就业法案》,我们 是一家“新兴成长型公司”,我们不能确定适用于新兴成长型公司的披露要求的降低是否会降低我们的普通股对投资者的吸引力.

根据《就业法案》的定义,我们 是“新兴成长型公司”,我们可以利用适用于非“新兴成长型公司”的其他上市公司的各种 报告要求的某些豁免,包括但不限于:

| ● | 未被要求遵守《萨班斯-奥克斯利法案》第404节的审计师认证要求; | |

| ● | 减少了我们定期报告和委托书中有关高管薪酬的披露义务; | |

| ● | 豁免 从对高管薪酬进行不具约束力的咨询投票和股东批准任何金降落伞的要求 付款;以及 | |

| ● | 扩展 为遵守新的或修订的会计准则提供过渡期。 |

我们 已选择利用《就业法案》提供的所有福利,包括上文讨论的豁免。我们无法预测投资者是否会因为我们可能依赖这些豁免而发现我们的普通股吸引力下降。如果一些投资者因此发现我们的普通股吸引力下降,我们的普通股可能会出现不那么活跃的交易市场,我们的股价可能会更加波动。

我们 将在五年内保持“新兴成长型公司”的地位,但如果我们的收入超过 12.35亿美元,如果我们在三年期内发行超过10亿美元的不可转换债券,或者如果非关联公司持有的普通股 市值在未来任何一年的6月30日超过7亿美元,我们将很快失去这一地位。

根据《就业法案》,我们作为“新兴成长型公司”的身份可能会使我们在需要时筹集资金变得更加困难 .

由于我们作为一家“新兴成长型公司”获得了各种报告要求的豁免,因此我们对投资者的吸引力可能会降低 ,因此我们可能很难在需要时筹集更多资本。如果投资者认为我们的报告不如行业中的其他公司透明,他们可能无法将我们的业务与行业内的其他公司进行比较。 如果我们无法在需要时筹集额外资本,我们的财务状况和运营结果可能会受到实质性的 和不利影响。

我们 过去没有为我们的普通股支付股息,目前也没有支付此类股息的计划.

我们 计划将我们所有的收益进行再投资,以弥补运营成本,并以其他方式保持竞争力。 在可预见的将来,我们不打算就我们的普通股支付任何现金股息。我们无法向您保证, 我们将在任何时候产生足够的盈余现金,可用于分配给我们的普通股持有人作为股息。 因此,您不应期望从我们提供的普通股中获得现金股息。

| 31 |

如果股票研究分析师不发表关于我们业务的研究或报告,或者如果他们发表不利评论或下调我们的股票评级,我们的股票价格可能会下跌.

我们股票的交易市场将部分依赖股票研究分析师发布的关于我们和我们业务的研究和报告。 如果有的话。我们对这些分析师没有控制权,他们也没有承诺要写关于我们的研究报告。如果没有发布关于我们或我们业务的研究报告,或者如果一个或多个股票研究分析师 下调了我们的股票评级,或者如果这些分析师发布了其他不利的评论或停止发布关于我们或我们业务的报告,则我们的股票价格可能会下跌。

您 将立即经历您购买的普通股或预融资权证的每股账面价值的稀释。

由于 我们提供的普通股和预先注资认股权证的每股价格远高于我们普通股的每股 账面价值,因此您在本次发行中购买的普通股和/或预先注资 认股权证的有形账面净值将大幅稀释。根据每股$的公开发行价格,如果您在本次发行中购买普通股和/或预配资金认股权证,您将在2023年9月30日的普通股有形账面净值中立即大幅稀释每股$1.36。

我们 可能面临更高的证券集体诉讼风险。

从历史上看, 证券集体诉讼通常是在证券市场价格下跌后针对公司提起的。 这种风险对我们尤其重要,因为生物技术和制药公司近年来经历了重大的股价波动 。如果我们被起诉,可能会导致大量成本,并转移管理层的注意力和资源, 这可能会损害我们的业务。我们为董事和高级管理人员购买了保险,我们认为该保险足以保护我们免受潜在的 索赔;但是,我们有责任满足保单规定的某些免赔额,并且在任何情况下,我们无法向您保证 保险范围将充分保护我们免受索赔。此外,保险成本可能会增加, 承保范围可能会减少。因此,我们可能无法以合理的成本维持目前的保险水平,或根本无法维持。

我们 在如何使用此次发行的收益方面拥有广泛的自由裁量权,可能无法有效地使用这些收益,这可能会影响我们的 运营结果,并导致我们的股价下跌.

我们 可能会以您不同意的方式以及可能不会为您的投资带来回报的方式投资或使用这些收益。我们的 管理层将有相当大的自由裁量权来运用本次发行的净收益,包括用于本招股说明书题为“收益的使用”。然而,随着我们业务和行业的发展,我们的需求可能会发生变化,因此,我们从此次发行中获得的收益可能会以与我们目前的 预期有很大不同的方式使用。我们可以将净收益用于不会为我们的股东带来显著回报或任何回报的目的。 此外,在使用之前,我们可能会以不产生收入或失去 价值的方式投资此次发行的净收益。如果我们的管理层未能有效地使用这些资金,可能会导致财务损失,从而损害我们的业务, 导致我们的普通股价格下跌,并推迟我们候选产品的开发。您将没有机会 作为您的投资决策的一部分来评估净收益是否得到了适当的使用,因此,您将依赖我们管理层的判断。

我们的章程文件和特拉华州法律可能会阻止股东认为有利的收购。

本公司经修订和重述的公司注册证书、经修订和重述的公司章程以及特拉华州法律的适用条款 可能会 延迟或阻碍涉及实际或潜在的控制权变更或管理层变更的交易,包括 股东可能会因其股份获得溢价的交易,或本公司股东可能会认为 符合其最佳利益的交易。我们修订和重述的公司注册证书和修订和重述的章程中的规定:

| ● | 限制可以召开股东大会的人; | |

| ● | 如果没有遵循适当的程序,限制我们的股东向我们的年度股东大会提出事项,或在我们的 年度股东大会上提名董事; | |

| ● | 是否没有规定股东通过书面同意采取行动; | |

| ● | 是否没有规定累积投票权;以及 | |

| ● | 规定所有董事会空缺可由当时在任的大多数董事投赞成票填补,即使不足法定人数。 |

| 32 |

DGCL第 203条可能会限制我们与实益拥有我们已发行 有表决权股票15%或更多的人进行任何业务合并的能力,除非满足某些条件。这一限制在股份收购后持续三年。 这些规定可能会加强我们的管理团队,并可能剥夺您以高于当前价格的溢价将您的股份出售给 潜在收购者的机会。这种可能无法获得控制权溢价的情况可能会降低我们普通股的价格 。

一般风险因素

会计准则的变化以及管理层与复杂会计事项相关的主观假设、估计和判断可能会对我们的财务状况和经营结果的报告产生重大影响。

会计 美国普遍接受的会计原则以及相关的会计声明、实施指南和解释 我们适用于与我们的业务相关的广泛事项,如长期资产减值会计和基于股份的薪酬,这些都是复杂的,涉及我们管理层的主观假设、估计和判断。这些规则或其解释的变化,或我们管理层对基本假设、估计或判断的变化,可能会显著改变我们的报告或预期财务业绩,或使其大幅波动。

如果未能根据《萨班斯-奥克斯利法案》第404条对财务报告进行有效的内部控制,可能会对我们的业务、财务状况和经营结果产生重大不利影响。

我们的管理层负责建立和维护对财务报告的充分内部控制。财务报告内部控制是一个旨在根据美国公认会计原则(GAAP)对财务报告的可靠性和财务报表的编制提供合理保证的过程。根据上市公司会计监督委员会(PCAOB)制定的标准,当控制的设计或操作不允许管理人员或人员在正常履行其指定职能的过程中防止或及时发现错误陈述时,财务报告的内部控制存在缺陷。PCAOB将重大缺陷定义为财务报告内部控制的缺陷或缺陷的组合,因此有合理的可能性年度或中期财务报表的重大错报将不会得到及时防止或发现和纠正。

根据萨班斯-奥克斯利法案第404条,我们 必须为我们向美国证券交易委员会提交的第二份10-K表格年度报告以及此后每年提交一份关于我们财务报告内部控制有效性的报告,其中包括管理层的报告。 我们的审计师还需要在我们是加速申报公司或大型加速申报公司而不再是新兴成长型公司或较小的报告公司时证明我们财务报告内部控制的有效性。如果我们无法 断言我们对财务报告的内部控制是有效的,或者在未来需要时,如果我们的独立注册会计师事务所无法对我们的财务报告内部控制的有效性发表无保留意见, 投资者可能会对我们财务报告的准确性和完整性失去信心,我们普通股的市场价格可能会受到不利影响,我们可能会成为我们普通股上市交易所、美国证券交易委员会或其他监管机构的诉讼或调查对象。这可能需要额外的财务和管理资源,并可能对我们的业务、财务状况和运营结果产生重大不利影响。

| 33 |

我们管理团队有限的上市公司经验可能会对我们遵守美国证券法的报告要求的能力产生不利影响 ,这可能会对我们的业务产生实质性的不利影响。

我们的 官员的上市公司经验有限,这可能会削弱我们遵守法律和监管要求的能力,例如 萨班斯-奥克斯利法案规定的要求。此类责任包括遵守联邦证券法并及时披露所需信息。 任何此类缺陷、弱点或不合规性都可能对我们遵守1934年《证券交易法》或《交易法》的报告要求的能力产生重大不利影响,《交易法》是维持我们的上市公司地位所必需的。如果我们未能履行这些义务,我们继续作为美国上市公司的能力将处于危险之中 ,在这种情况下,您可能会失去对我们公司的全部投资。

我们 发现了我们在财务报告内部控制方面的重大弱点,我们可能会在未来发现其他重大弱点,这些弱点可能会导致我们无法履行报告义务或导致我们的财务报表出现重大错报。 如果我们未能纠正任何重大弱点,或者如果我们未能建立和保持对财务报告的有效控制, 我们准确及时报告财务业绩的能力可能会受到不利影响。

有效的财务报告内部控制对于我们提供可靠的财务报告是必要的,再加上充分的披露 控制和程序旨在防止欺诈。任何未能实施所需的新的或改进的控制措施,或在实施过程中遇到困难,都可能导致我们无法履行我们的报告义务。此外,我们根据《萨班斯-奥克斯利法案》第404条进行的任何测试,或在需要时由我们的独立注册会计师事务所进行的后续测试, 可能会揭示我们在财务报告内部控制方面的缺陷,这些缺陷被认为是重大弱点,或可能需要对我们的财务报表进行 前瞻性或追溯性更改,或确定需要进一步关注或改进的其他领域。劣质的内部控制还可能导致投资者对我们报告的财务信息失去信心,这可能对我们普通股的交易价格产生负面影响 。还有一个风险是,我们和我们的独立注册公共会计师事务所(如果将来适用)都不能在规定的时间范围内得出结论,即财务报告的内部控制 按照第404条的要求有效。因此,投资者可能会对我们的财务和其他公开报告失去信心,这 将损害我们的业务和我们普通股的交易价格。

在编制本招股说明书中包含的财务报表的过程中,我们和我们的独立注册会计师事务所发现了一个重大弱点,因为它与会计职能缺乏充分的分离有关。我们正在实施旨在改善财务报告内部控制并弥补这一重大弱点的措施 。我们打算在我们的会计基础设施内增加人员 ,以促进会计职能的适当分离。

我们 可能在财务报告的内部控制中发现未来的重大弱点,或无法满足上市公司对我们提出的要求,包括萨班斯-奥克斯利法案的要求,我们可能无法准确报告我们的财务 结果,或在法律或证券交易所法规要求的时间范围内报告这些结果。我们不能保证我们现有的材料缺陷将得到补救,或者不会存在或以其他方式发现其他材料缺陷,任何可能对我们的声誉、财务状况和运营结果产生不利影响的情况 。

作为一家向美国证券交易委员会报告的上市公司,我们 已经并将继续大幅增加成本,我们的管理层将被要求投入大量时间来履行合规义务.

作为上市后向美国证券交易委员会报告的上市公司,我们将继续产生重大的法律、会计和其他费用,这是我们作为私人公司没有产生的。我们受《交易所法案》的报告要求、《萨班斯-奥克斯利法案》和《多德-弗兰克华尔街改革与保护法》的报告和治理条款以及美国证券交易委员会随后实施的规则的约束,这些规则对上市公司提出了重大要求,包括要求建立和维持有效的 披露和财务控制,以及改变公司治理做法。这些法律中有重要的公司治理和报告 条款,这将增加我们的法律和财务合规成本,使一些活动更加困难、耗时 或成本高昂,还可能给我们的人员、系统和资源带来不必要的压力。我们的管理层和其他人员将需要投入大量时间来制定这些规定。此外,我们预计这些规章制度将使我们获得董事和高级职员责任保险变得更加困难和更加昂贵,我们可能被要求接受降低的保单限额和承保范围 或产生更高的费用才能获得相同或类似的承保范围。因此,我们可能更难吸引和留住合格的人员加入我们的董事会我们的董事会委员会或担任高管。

| 34 |

不利的 地缘政治和宏观经济发展可能对我们的业务、财务状况或经营业绩产生不利影响。

我们的 业务可能受到美国和全球经济状况、美国和全球金融市场以及 不利的地缘政治和宏观经济发展的不利影响,包括通胀率上升、持续的COVID-19疫情、乌克兰/俄罗斯 和以色列/巴勒斯坦冲突及相关制裁、银行倒闭以及与这些状况相关的经济不确定性。

例如,通货膨胀率(尤其是美国的通货膨胀率)最近已上升至多年未见的水平,通货膨胀的上升 可能导致我们的运营成本(包括劳动力成本)增加、流动性减少,并限制我们获得信贷的能力 或以可接受的条件筹集资本(如果有的话)。为了应对不断上升的通货膨胀,美国联邦储备委员会已经提高了利率, 并可能再次提高利率,再加上政府支出的减少和金融市场的波动,可能会进一步增加经济的不确定性并加剧这些风险。2023年3月Silvergate银行、硅谷银行和Signature 银行以及2023年5月第一共和银行的倒闭,以及对其他银行倒闭的担忧,可能会加剧这些风险。 经济疲软或下滑也可能给我们的供应商和制造商带来压力,可能导致供应中断。上述任何情况都可能损害我们的 业务。

此外,在2022年2月俄罗斯入侵乌克兰和2023年10月以色列/巴勒斯坦冲突爆发后,全球金融市场经历了波动,包括对俄罗斯的经济制裁和出口管制以及俄罗斯采取的反措施。这些制裁和反措施的全面经济和社会影响,加上乌克兰和加沙正在发生的 军事冲突,可以想象,这种冲突可能会扩大,仍然不确定;然而,冲突和相关制裁 已经并可能继续导致欧洲和全球贸易、商业、价格稳定性、信贷可用性和/或供应链 连续性中断,并给全球市场带来了巨大的不确定性。虽然我们目前 不在俄罗斯、乌克兰或中东开展业务,但由于这些冲突的不利影响将继续影响我们的业务, 经营业绩可能会受到不利影响。

| 35 |

有关前瞻性陈述的警示性说明

本招股说明书,包括标题为“招股说明书摘要,” “风险因素,” “使用 的收益,” “管理层对财务状况和经营成果的探讨与分析,“ 和”业务,“包含前瞻性陈述。“相信”、“可能”、“将会”、“可能”、“估计”、“继续”、“预期”、“打算”、“可能”、“将会”、“项目”、“计划”、“预期”以及表达未来事件或结果不确定性的类似表述旨在识别前瞻性表述。这些前瞻性陈述包括但不限于关于以下方面的陈述:

| ● | 我们的 未来的财务和经营业绩; | |

| ● | 我们的 关于我们业务的预期增长、市场渗透和趋势的意图、期望和信念; | |

| ● | 该 我们商业化计划的时机和成功; | |

| ● | 我们的 成功开发和临床测试我们的候选产品的能力; | |

| ● | 我们的 能够获得FDA对我们任何候选产品的批准; | |

| ● | 我们的 能够遵守有关我们候选产品的开发、制造和销售的所有美国和外国法规; | |

| ● | 我们的 依赖第三方生产我们的候选产品; | |

| ● | 本次发行的净收益是否充足; | |

| ● | 市场状况对我们股票价格和经营业绩的影响; | |

| ● | 我们 维护、保护和提高知识产权的能力; | |

| ● | 我们市场竞争加剧的影响和我们有效竞争的能力; | |

| ● | 我们的 计划使用此次发行所得资金; | |

| ● | 与发起和辩护知识产权侵权和其他索赔有关的费用; | |

| ● | 吸引和留住合格的员工和关键人员; | |

| ● | 未来对互补公司或技术的收购或投资;以及 | |

| ● | 我们 遵守不断变化的法律标准和法规的能力,特别是有关上市公司的要求。 |

这些 前瞻性陈述受许多风险、不确定因素和假设的影响,包括“风险因素 “以及在本招股说明书的其他地方。此外,我们的运营环境竞争激烈且瞬息万变, 新的风险不时出现。我们无法预测所有风险,也无法评估所有因素对我们业务的影响,或任何因素或因素组合可能导致实际结果与我们可能做出的任何前瞻性陈述中包含的结果大不相同的程度。鉴于这些风险、不确定性和假设,本招股说明书中讨论的前瞻性事件和 情况可能不会发生,实际结果可能与我们的前瞻性陈述中预期的或暗示的大不相同。

您不应依赖前瞻性陈述作为对未来事件的预测。尽管我们认为前瞻性陈述中反映的预期是合理的,但我们不能保证前瞻性陈述中描述的未来结果、活动水平、业绩或事件 和情况将会实现或发生。此外,我们或任何其他人士均不对前瞻性陈述的准确性和完整性承担责任。除法律要求外,我们没有义务在本招股说明书发布之日后,以任何理由公开更新任何 前瞻性陈述,以使这些陈述符合实际结果或符合我们预期的变化。

您 应阅读本招股说明书以及我们在招股说明书中引用并已向美国证券交易委员会提交的作为注册说明书一部分的文档 ,并了解我们未来的实际业绩、活动水平、业绩以及 事件和情况可能与我们预期的大不相同。

| 36 |

商标、服务标志和商号

我们在美国和/或某些外国司法管辖区拥有或有权使用与我们的业务相关的多个注册商标和普通法商标、服务标记和/或商品名称。

仅为方便起见,本招股说明书中提及的商标、服务标记、徽标和商品名称没有®和™符号,但此类引用并不以任何方式表明,我们不会根据适用的法律在最大程度上主张我们的权利或适用许可人对这些商标、服务标记和商品名称的权利。本招股说明书包含 其他公司的其他商标、服务标志和商号,这些都是其各自所有者的财产。据我们所知,本招股说明书中出现的所有商标、服务标志和商品名称均为其各自所有者的财产。我们不打算 使用或展示其他公司的商标、服务标记、版权或商号来暗示我们与任何其他公司的关系,或由任何其他公司为我们背书或赞助。

| 37 |

使用收益的

我们 估计,在此次发行中,我们发行和出售3,000,000股普通股(和/或预资金权证,以购买最多3,000,000股普通股作为替代)的净收益,按假定的公开发行价 每股2.05美元计算,我们普通股在纽约证券交易所美国交易所于2024年1月18日最后报告的销售价格将为 约5,127,250美元(或5,971,338美元,如果承销商全面行使购买额外股票和/或预资金权证的选择权),扣除预计承销折扣和佣金以及预计应支付的发行费用 。

我们 打算使用本次发行的净收益以及我们现有的现金和现金等价物,如下所示:

| ● | 大约120万美元用于临床试验和产品开发,包括用于ATR-12 Netherton综合征计划的90万美元和用于ATR-04 EGFR抑制剂相关皮疹计划的30万美元; | |

| ● | 约50万美元用于研究和开发,重点是新产品开发; | |

| ● | 约60万美元用于临床制造;以及 | |

| ● | 余额用于其他一般公司用途,包括许可内和合作活动、实验室设施改进、一般和行政费用以及营运资本。 |

根据我们目前的计划和业务状况,我们的 本次发行净收益的预期用途代表了我们目前的意图。 截至本招股说明书日期,我们无法完全肯定地预测本次发行完成后将收到的净收益的所有特定用途 我们将用于上述用途的实际金额。我们相信,可能会不时有机会通过收购或许可补充候选产品来扩展我们当前的业务。虽然 我们目前没有任何特定收购或许可证内的协议或计划,但我们可能会将部分净收益 用于这些目的。

我们实际支出的金额和时间将取决于许多因素,包括我们的临床试验和我们最初候选产品的其他 开发和商业化努力的进展,以及我们运营中使用的现金数量。然而, 我们无法确定地估计将用于上述目的的净收益数额。我们可能会发现将净收益用于其他目的是必要的或 明智的,我们将在净收益的应用方面拥有广泛的自由裁量权。在完成上述用途之前,我们计划将本次发行的净收益投资于短期和中期有息债务、投资级票据、存单或政府的直接或担保债务。

| 38 |

分红政策

我们 从未就我们的普通股宣布或支付任何现金股息,我们预计在可预见的未来不会对我们的普通股 支付任何现金股息。投资者不应期望获得现金股利而购买我们的普通股。本公司未来是否派发普通股股息(如有)由本公司董事会酌情决定,并将视乎本公司的盈利、资本要求及财务状况及其他相关事实而定。我们目前打算保留未来的所有收益(如果有的话),为我们业务的发展和增长提供资金。

| 39 |

大写

下表列出了我们截至2023年9月30日的现金和资本:

| ● | 以实际为基础;以及 | |

| ● | 在扣除承销折扣和佣金以及预计我们应支付的发售费用后,按调整后的基准反映我们在本次发售中以每股2.05美元的假定公开发行价格出售了3,000,000股普通股 ,这是我们在纽约证券交易所美国交易所最后一次报告的普通股销售价格, 没有出售预融资权证。 |

您 应将此表中的信息与我们的财务报表和相关注释一起阅读,并“管理层对财务状况和经营成果的讨论和分析“出现在本招股说明书的其他地方。

| 2023年9月30日 | ||||||||

| (单位:千) | 实际 | 已调整为 | ||||||

| 现金和现金等价物 | $ | 4,400 | $ | 9,527 | ||||

| 普通股,0.0001美元 面值,100,000,000股法定股份,12,097,643股已发行及已发行股份,实际; 15,097,643股已发行股份 和未偿债务, | 1,210 | 1,510 | ||||||

| 额外实收资本 | $ | 51,475 | $ | 56,601 | ||||

| 累计赤字 | $ | (46,144 | ) | $ | (46,144 | ) | ||

| 股东权益总额 | $ | 5,332 | $ | 10,459 | ||||

| 总市值 | $ | 5,332 | $ | 10,459 | ||||

| 40 |

稀释

如果 您在本次发行中投资于我们的普通股,您的权益将被稀释到本次发行中普通股购买者支付的每股金额与本次发行完成后立即调整的每股普通股有形账面净值之间的差额。

截至2023年9月30日,我们的有形账面净值约为530万美元,或每股普通股0.44美元。我们的每股净有形 账面价值是指我们的有形资产总额减去我们的负债总额,再除以 截至2023年9月30日我们已发行普通股的股份总数。

在本次普通股发行中,我们以每股2.05美元的假设公开发行价格(2024年1月18日在纽约证券交易所美国证券交易所最后报告的普通股销售价格,扣除承销 折扣和佣金以及我们应支付的估计发行费用后,并假设没有出售预先融资认股权证,截至2023年9月30日,我们调整后的 净有形账面价值约为1040万美元,或每股 普通股0.69美元。这意味着我们现有 股东的调整后有形账面净值立即增加每股0.25美元,购买本次发行股票的投资者立即稀释每股1.36美元。

下表说明了这种稀释:

| 假定为公共 每股发售价 | $ | 2.05 | ||||||

| 有形账面净值 截至2023年9月30日,在本次发行生效之前, | $ | 0.44 | ||||||

| 增加 每股净有形账面价值归属于新投资者购买本次发行的股票 | $ | 0.25 | ||||||

| 作为 调整后的每股有形账面净值,在本次发行生效后 | $ | 0.69 | ||||||

| 每股摊薄至 购买本次发行股票的新投资者 | $ | 1.36 |

上述表格和计算基于截至2024年1月12日我们已发行的12,097,643股普通股,不包括:

| ● | 1,288,255 行使时可发行的普通股股份 根据我们的2016年计划授予的未行使期权,加权平均行使价为每股1.36美元, 2023年计划; | |

| ● | 约323,736股我们的普通股可在行使已发行认股权证时发行,加权平均行权价为每股4.75美元; | |

| ● | 根据承销商的超额配售选择权,最多可发行450,000股我们的普通股(和/或购买最多450,000股我们的普通股的预筹资金认股权证 ); | |

| ● | 12,000股可在行使认股权证时发行,作为与此次发行相关的补偿的一部分 (如果全部行使超额配售选择权,最多138,000股),行使价为每股2.56美元(本次发行中出售的普通股每股假定公开发行价的125% );以及 | |

| ● | 242,345股我们的普通股为2016年计划下的未来赠款预留,1,960,000股我们的普通股为我们2023年计划下的未来 赠款预留。 |

| 41 |

管理层的讨论和分析

的财务状况和经营结果

您 应阅读以下讨论以及本招股说明书中其他地方包含的财务报表和相关说明。 本讨论包含基于我们当前对业务和运营的预期、估计和预测的前瞻性陈述。 由于许多因素,包括我们在“风险因素”和本招股说明书其他部分讨论的因素,我们的实际结果可能与此类前瞻性陈述中目前预期和表达的结果大不相同。 请参阅标题为“有关前瞻性陈述的告诫说明”一节。

概述

我们 成立于2014年1月,是一家生物制药公司,专注于使用 工程蛋白和活生物素产品开发精密皮肤病的创新疗法。我们已经建立了一个专有平台,其中包括一个微生物库,该微生物库由 约1,500种独特的细菌菌株组成,可以筛选这些菌株的独特治疗特性。该平台通过人工智能和机器学习技术进行了增强 ,该技术可以分析、预测并帮助筛选我们的菌株库中的药物样 分子。该平台还利用了许可的基因工程技术,该技术能够转化以前遗传上难以 处理的菌株。我们是一家早期临床生物制药公司,尚未开始商业运营。

迄今为止,我们主要通过一系列可转换优先股和可转换 承兑票据的私募以及我们于2023年6月21日结束的普通股首次公开募股(IPO)来资本化我们的业务。在我们的首次公开募股中, 我们以每股5美元的公开发行价发行了150万股普通股。在我们IPO结束的同时,我们所有 可转换优先股和可转换承兑票据的流通股转换为总计8,951,526股 普通股。截至2023年11月14日,我们有12,097,643股已发行和流通的普通股。除 另有说明外,本招股说明书中的所有股份及股价均适用于2023年5月17日生效的远期股份拆细,拆细比例为 7.1比1。

运营结果

我们 是一家早期临床生物制药公司,成立于2014年1月,运营历史有限。除了通过与拜耳的JDA获得的有限服务收入外,我们尚未开始 创收业务。根据JDA的条款,我们 负责测试我们的微生物菌株库及其天然产物的关键临床前特性,拜耳将 补偿我们的开发成本。迄今为止,我们的业务包括开发我们的专有微生物库,从我们的微生物库中鉴定、 表征和测试我们认为能够被改造 以提供显著治疗效果的某些细菌物种,以及开发我们的初始候选产品。

| 42 |

截至二零二三年九月三十日止九个月与截至二零二二年九月三十日止九个月比较

| 截至9月30日的9个月, | ||||||||||||||||

| 2023 | 2022 | $ 更改 | % 更改 | |||||||||||||

| 服务 收入相关方 | $ | 596,000 | $ | 253,500 | $ | 342,500 | 135 | % | ||||||||

| 总收入 | 596,000 | 253,500 | 342,500 | 135 | % | |||||||||||

| 运营费用: | ||||||||||||||||

| 一般和行政 | 3,443,559 | 2,583,818 | 859,741 | 33 | % | |||||||||||

| 研发 | 2,188,795 | 4,425,195 | (2,236,400 | ) | (51 | )% | ||||||||||

| 总运营费用 | 5,632,354 | 7,009,013 | (1,376,659 | ) | (20 | )% | ||||||||||

| 运营亏损 | (5,036,354 | ) | (6,755,513 | ) | 1,719,159 | (25 | )% | |||||||||

| 其他收入(支出): | ||||||||||||||||

| 利息收入 | 1,184 | 4,056 | (2,872 | ) | (71 | )% | ||||||||||

| 利息支出 | (166,729 | ) | (66,781 | ) | (99,948 | ) | 150 | % | ||||||||

| 员工留任积分 | - | 229,813 | (229,813 | ) | (100 | )% | ||||||||||

| 宽免应付帐款 | 56,285 | - | 56,285 | 100 | % | |||||||||||

| 可转换票据公允价值变动 | (3,630,100 | ) | - | (3,630,100 | ) | 100 | % | |||||||||

| 其他 费用 | (54,282 | ) | (45,365 | ) | (8,917 | ) | 20 | % | ||||||||

| 其他收入(费用)合计 | (3,793,642 | ) | 121,723 | (3,915,365 | ) | (3,217 | )% | |||||||||

| 净亏损 | (8,829,996 | ) | (6,633,790 | ) | (2,196,206 | ) | 33 | % | ||||||||

| 优先股股息 | (1,355,347 | ) | (2,076,737 | ) | 721,390 | (35 | )% | |||||||||

| 普通股股东应占净亏损 | $ | (10,185,343 | ) | $ | (8,710,527 | ) | $ | (1,474,816 | ) | 17 | % | |||||

服务 收入相关方

在2023财年前9个月,我们在拜耳联合发展协议下产生了596,000美元的服务收入,而在2022财年同期,联合发展协议下的服务收入为253,500美元。服务收入增加342 500美元是由于2023年可报销的开发费用增加。

常规 和管理

2023财年前9个月的一般和行政成本较上一财年增加859,741美元,或33%,达到3,443,559美元 。增加的主要原因是会计、融资、法律和保险成本增加1,167,000美元,但被工资及相关成本和债务发行成本减少381,000美元以及其他间接费用净增加73,741美元所抵销。

研究和开发

研究和开发费用包括所有研究人员的工资和福利、支付给合同研究机构的费用、支付给研究顾问的费用和购买实验室用品的费用。这些支出被政府拨款支付的收入所抵消。 我们通过与各种联邦机构和非营利研究机构签订合同,为我们进行的一般研究创造拨款收入 。这些赠款安排也不符合收入确认的标准,根据这些赠款合同赚取的金额 被记录为负研究和开发费用。

在2023财年的前9个月,研发费用比上一财年减少了2,236,400美元,降幅为51%,降至2,188,795美元。减少的主要原因是,由于我们努力推进Netherton计划,研发相关成本减少了1,547,000美元,工资和相关成本净减少了702,000美元,这是由于裁员 ,以及其他成本净减少12,600美元。在2023财年或2022财年的前九个月,我们没有收到任何政府和非营利性拨款收入。

| 43 |

我们 预计我们的研究和开发费用在未来将大幅增加,这主要是由于我们计划的临床试验活动 和继续开发候选产品。

其他 收入(费用)

我们的 其他收入(费用)包括可退还的研发信用、认股权证估值、债务发行摊销成本、应付账款减免、设备处置损失、外币折算损失、员工留任信用、可转换票据公允价值变动和利息支出。与2022财年同期相比,2023财年前9个月的其他收入(支出) 增加了3,915,365美元,增幅为3217%。这一增长主要是由于可转换票据的公允价值变化导致增加了3,630,100美元,利息支出增加了99,948美元,员工留任信贷增加了229,813美元,应收账款的宽免导致减少了56,285美元,其他收入和支出净增加了11,789美元。

截至2022年12月31日的年度与截至2021年12月31日的年度比较

| 截至12月31日的年度 , | ||||||||||||||||

| 2022 | 2021 | $ 更改 | % 更改 | |||||||||||||

| 与服务收入相关的 方 | $ | 284,000 | $ | 110,000 | $ | 174,000 | 158 | % | ||||||||

| 总收入 | 284,000 | 110,000 | 174,000 | 158 | % | |||||||||||

| 运营费用: | ||||||||||||||||

| 一般和行政 | 3,639,666 | 3,951,352 | (311,686 | ) | (8 | )% | ||||||||||

| 研发 | 6,097,938 | 5,380,102 | 717,836 | 13 | % | |||||||||||

| 总运营费用 | 9,737,604 | 9,331,454 | 406,150 | 5 | % | |||||||||||

| 运营亏损 | (9,453,604 | ) | (9,221,454 | ) | (232,150 | ) | 3 | % | ||||||||

| 其他收入(支出): | ||||||||||||||||

| 利息收入 | 4,818 | 8,759 | (3,941 | ) | (45 | )% | ||||||||||

| 利息支出 | (251,891 | ) | (66,968 | ) | (184,923 | ) | 276 | % | ||||||||

| 其他收入 | 65,849 | 112,141 | (46,292 | ) | (41 | )% | ||||||||||

| 员工留任积分 | 229,813 | – | 229,813 | 100 | % | |||||||||||

| 免除工资单 保障计划贷款 | – | 232,506 | (232,506 | ) | (100 | )% | ||||||||||

| 可转换票据公允价值变动 | (1,250,000 | ) | – | (1,250,000 | ) | 100 | % | |||||||||

| 其他费用 | (25,351 | ) | (4,659 | ) | (20,692 | ) | 444 | % | ||||||||

| 其他收入(费用)合计 | (1,226,762 | ) | 281,779 | (1,508,541 | ) | 734 | % | |||||||||

| 所得税前净亏损 | (10,680,366 | ) | (8,939,675 | ) | (1,740,691 | ) | 19 | % | ||||||||

| 所得税优惠(费用) | – | – | ||||||||||||||

| 净亏损 | $ | (10,680,366 | ) | $ | (8,939,675 | ) | (1,740,691 | ) | 19 | % | ||||||

服务 收入相关方

我们 在2022财年根据拜耳JDA产生了28.4万美元的服务收入,而在 财年根据JDA产生的服务收入为110,000美元。服务收入增加174,000美元是由于2022年可报销的开发成本增加。

| 44 |

常规 和管理

与上一年同期相比,2022财年的一般和行政成本减少了311,686美元,降幅为8%,降至3,639,666美元。减少主要是由于停止支付给前行政总裁及营运总监的离职福利而导致的薪金及相关成本减少961,000美元,以及新行政总裁招聘开支减少,但会计及法律费用增加607,000美元及其他间接费用净增加43,000美元所抵销。

研究和开发

研究和开发费用包括所有研究人员的工资和福利、支付给合同研究机构的费用、支付给研究顾问的费用和购买实验室用品的费用。这些支出被政府拨款支付的收入所抵消。 我们通过与各种联邦机构和非营利研究机构签订合同,为我们进行的一般研究创造拨款收入 。这些赠款安排也不符合收入确认的标准,根据这些赠款合同赚取的金额 被记录为负研究和开发费用。

在2022财年,研发费用比上一财年增加了717,836美元,增幅为13%,达到6,097,938美元。增加的主要原因是研发相关成本增加了808,000美元,这是由于我们努力推进Netherton计划,但由于裁员导致工资和相关成本净减少85,738美元。2022财年和2021财年的研究和开发费用分别由我们收到的4,426美元和202,509美元的政府和非营利性赠款 收入抵消。

我们 预计我们的研究和开发费用在未来将大幅增加,这主要是由于我们计划的临床试验活动 和继续开发候选产品。

其他 收入(费用)

我们的 其他收入(支出)包括可退还的研发信用、员工留任信用、工资保护贷款的免除、认股权证的估值、债务发行成本的摊销、可转换票据的公允价值变化以及2021年1月配售100万美元无担保本票的利息 支出。在2022财年,与2021财年相比,其他收入(支出)增加了1,508,541美元,增幅为734%。这一增长主要是由于可转换票据的公允价值变化增加了1,250,000美元,员工保留信贷增加了229,813美元,利息支出增加了184,923美元,但其他收入和支出净减少156,195美元。

流动性 和财务状况

概述

截至2023年9月30日,我们的总资产为750万美元,营运资本为340万美元。截至2023年9月30日,我们的流动资金包括约440万美元的现金和现金等价物。截至本招股说明书日期,我们预计的营运资金需求 包括用于进一步临床试验和产品开发、研发、临床制造以及其他一般公司用途的资金 ,包括一般和行政费用。见标题为“”的部分收益的使用。”

资金需求

我们 认为,此次发行的净收益,连同我们截至招股说明书日期的手头现金,可能不足以 支付我们至少在此次发行后12个月内的拟议运营计划。我们打算通过各种融资来源寻求更多资金,包括出售我们的股权和债务证券、我们技术的许可费以及与行业合作伙伴的合资企业。此外, 我们将考虑当前业务计划的替代方案,使我们能够以较少的资本实现创收业务和有意义的商业成功。然而,不能保证此类资金将按商业上的合理条款(如果有的话)可用。如果不能以令人满意的条款获得此类融资,我们可能无法继续执行我们的业务计划,也可能无法继续运营。

| 45 |

对于我们通过出售股权或可转换债务证券筹集额外资本的程度,我们普通股股东的所有权权益将被稀释,这些证券的条款可能包括清算或其他优惠,对您作为普通股股东的权利产生不利影响。债务融资和优先股权融资(如果可用)可能涉及的协议包括: 限制或限制我们采取特定行动的能力的契约,例如产生额外债务、进行收购或资本支出或宣布股息。如果我们通过合作、战略联盟或营销、分销或与第三方的许可安排来筹集更多资金,我们可能不得不放弃对我们的技术、未来收入流、研究计划或候选产品的宝贵权利,或者以可能对我们不利的条款授予许可证。如果我们无法在需要时通过股权或债务融资或其他安排筹集更多资金,我们可能需要推迟、限制、减少或终止我们的 研究、产品开发或未来的商业化努力,或者授予我们 本来更愿意自己开发和营销的候选产品的开发和营销权利。

我们的独立注册会计师事务所在截至2023年9月30日的9个月的报告中指出,由于我们累积的运营赤字、经常性现金流和负现金流,我们作为一家持续经营的企业的能力受到极大的怀疑。 我们的财务报表在附注1中包括关于我们是否有能力继续作为一家持续经营的企业的重大怀疑的披露 我们的独立审计师的报告中包括一段关于这一重大怀疑的解释性段落。

合同义务

材料 在正常业务过程中产生的合同义务主要包括经营租赁。有关未来五年内初始或剩余期限超过一年的不可撤销经营租赁的未来最低付款,请参阅我们经审计的财务报表附注15。

现金流

下表显示了我们在所示时期的现金流摘要:

| 截至9月30日的9个月, | ||||||||

| 2023 | 2022 | |||||||

| 用于经营活动的现金净额 | $ | (4,778,962 | ) | $ | (6,176,777 | ) | ||

| 用于投资活动的现金净额 | $ | (258,274 | ) | $ | (239,970 | ) | ||

| 融资活动提供的现金净额 | $ | 5,944,907 | $ | 4,310,807 | ||||

| 现金净增(减) | $ | 907,671 | $ | (2,105,940 | ) | |||

操作 活动。在2023财年的前九个月,运营活动使用了480万美元的现金,这主要是由我们的净亏损880万美元由400万美元的非现金项目抵消的。在2022财年的可比期间,运营活动使用了620万美元的现金,主要是由我们660万美元的净亏损由400,000美元的非现金项目抵消。

投资 活动。在2023财政年度的前9个月,投资活动使用了258,274美元的现金,主要是由23.5万美元的商标和专利费用以及23,000美元的家具和设备采购费用推动的。在2022财年的可比期间,投资活动使用了240,000美元的现金,主要是由221,000美元的商标和专利成本以及19,000美元的家具和设备购买成本推动的。

| 46 |

为 活动提供资金。在2023财年的前九个月,融资活动提供了590万美元的现金,这得益于我们的IPO收益。在2022财年的可比期间,融资活动提供了430万美元的现金,主要由可转换票据的收益 推动。

截至2022年12月31日的年度与截至2021年12月31日的年度比较

| 截至12月31日的年度 , | ||||||||

| 2022 | 2021 | |||||||

| 用于经营活动的现金 | $ | (8,349,469 | ) | $ | (8,067,359 | ) | ||

| 用于投资活动的现金 | $ | (336,761 | ) | $ | (652,275 | ) | ||

| 融资活动提供的现金 | $ | 4,134,624 | $ | 992,862 | ||||

| 现金及现金等价物净减少 | $ | (4,551,606 | ) | $ | (7,726,772 | ) | ||

操作 活动。在截至2022年12月31日的一年中,经营活动使用了830万美元的现金,主要由我们1070万美元的净亏损 被240万美元的非现金项目抵消。在截至2021年12月31日的一年中,经营活动使用了810万美元的现金 ,主要由我们890万美元的净亏损由80万美元的非现金项目抵消。

投资 活动。在截至2022年12月31日的一年中,投资活动使用了33.6万美元的现金,主要是由30.8万美元的商标和专利成本以及0.28亿美元的家具和设备采购费用推动的。在截至2021年12月31日的一年中,投资活动使用了65.2万美元的现金,主要是由20.6万美元的商标和专利成本以及44.6万美元的家具和设备采购成本推动的。

为 活动提供资金。在截至2022年12月31日的年度内,融资活动提供了410万美元的现金,主要是由于发行了440万美元的可转换本票,被30万美元的递延发行成本抵消。在截至2021年12月31日的年度内,融资活动提供了99.3万美元现金,主要由发行100万美元可转换本票推动。

关键会计政策

管理层对我们的财务状况和经营结果的讨论和分析基于我们的财务报表, 这些报表是根据美国公认会计准则编制的。编制这些财务报表需要我们作出估计和判断,以影响我们财务报表中报告的资产、负债和费用金额以及或有资产和负债的披露 。我们持续评估我们的估计和判断,包括与预付/应计研发费用、基于股份的薪酬和可转换本票公允价值有关的估计和判断。我们的估计基于 历史经验、已知趋势和事件以及在当时情况下被认为合理的各种其他因素,这些因素的结果构成了对从其他来源难以看出的资产和负债的账面价值作出判断的基础 。在不同的假设或条件下,实际结果可能与这些估计值不同。

虽然我们的主要会计政策在本招股说明书其他地方的经审核财务报表附注2中有更详细的描述,但我们认为以下会计政策对我们编制财务报表所使用的判断和估计最为关键。

财务报告内部控制

财务报告内部控制是一个旨在为财务报告的可靠性和根据美国公认会计准则编制财务报表提供合理保证的过程。根据上市公司会计监督委员会(PCAOB)建立的标准,当控制的设计或操作 不允许管理层或人员在履行其指定职能的正常过程中及时防止或发现错误陈述 时,财务报告的内部控制存在缺陷。PCAOB将重大缺陷定义为财务报告内部控制的缺陷或缺陷的组合,使得年度或中期财务报表的重大错报有可能无法得到及时防止或发现和纠正。

| 47 |

在编制截至2022年12月31日和2021年12月31日的年度财务报表期间,我们和我们的独立注册会计师事务所 发现了一个重大弱点,因为它与会计职能缺乏足够的分离以及对2021年发行的某些权证缺乏适当的会计处理有关,这些权证是与我们以前发行的但不再未偿还的债务工具相关的。 我们正在实施旨在改善财务报告内部控制和补救这一重大弱点的措施 。我们打算在我们的会计基础设施内增加足够的人员,以促进会计职能的适当分离,并使我们能够适当审查我们内部编制的财务报表。

收入 确认

正如本注册表其他部分所载经审计财务报表附注2所述,根据会计准则 编纂或ASC,606,与客户签订合同的收入,当其客户获得对承诺的 商品或服务的控制权时,实体确认收入,其金额反映该实体预期以该等商品或服务换取的对价。

为了确定确定在ASC606范围内的安排应确认的适当收入金额,我们执行以下五个步骤:(I)确定与客户的合同(S),(Ii)确定合同中承诺的货物或服务,并确定承诺的货物或服务是否为履约义务,(Iii)计量交易价格,(Iv)将交易价格分配给履约义务,以及(V)当(或作为)我们满足每项履约义务时确认收入。我们仅在实体可能收取其有权获得的对价以换取其转让给客户的商品或服务时,才将五步模型应用于合同。

当提供可选商品或服务时,我们评估选项以确定选项是否授予客户物质权利。此 确定包括选项的定价是否为客户在没有签订 合同的情况下不会收到的金额。如果我们得出结论,期权传达了一项实质性权利,它将作为一项单独的履行义务入账。在确定合同中的 履约义务时,我们确定了那些不同的承诺。当客户可以单独或与现成的资源一起从货物或服务中受益,并且货物或服务可与合同中的其他承诺分开识别时,承诺的货物或服务被视为不同的 。如果承诺不明确,则将其与合同中的其他承诺合并,直到合并后的承诺组能够区分。

我们 根据转让合同中承诺的货物或服务预期收到的对价金额来估计交易价格 。对价可以包括固定对价和变动对价。在每个包含可变对价的安排开始时,我们评估潜在付款的金额和收到付款的可能性。 如果很可能不会发生重大收入逆转,则可变对价包括在交易价格中。 对于包括基于许可化合物的基于销售的版税的合同,我们在相关销售发生的日期确认收入。 最后,我们通过分析相对于承诺商品和服务的独立销售价格的承诺对价,以及相对于承诺商品和服务转让的付款时间,来确定合同是否包含重要的融资部分。在每个报告日期,我们重新评估交易价格和履约义务实现的可能性以及对交易价格的相关限制。如有必要,我们会调整交易价格,根据之前受限制的金额的进度记录累计追赶进度。

收入 在(或作为)履行义务控制权转移到客户时确认。当综合履约义务 包含承诺的许可证和相关服务或其他承诺时,需要管理层判断以确定收入确认的适当时间 。为此,我们必须确定合同中的一个或多个主要承诺,以确定收入是在某个时间点确认还是在某个时间确认。如果随着时间的推移,我们必须确定适当的进展衡量标准。如果许可证被认为是履行义务中的主要承诺,我们必须确定许可证的性质,无论是功能性的还是象征性的 知识产权,以得出时间点或长期收入确认最合适的结论。确定功能性 或象征性知识产权需要评估客户是否能够在其当前状态下利用许可证并从中受益,或者许可证的效用是否依赖于我们正在进行的活动或受我们的影响或与我们相关联。

| 48 |

在每个报告日期,我们都会计算一段时间内转移的履约义务的进度。计算一般采用基于迄今发生的费用与估计总费用之比的投入计量,以完成履约义务的转移。

研究和开发费用

研究和开发费用主要包括与我们的候选产品开发相关的成本。我们会按实际发生的费用来支付研发费用。

我们 根据对已完成工作的比例的估计,为我们的供应商执行的临床前研究和临床试验活动计提费用。我们通过审查合同、供应商协议和采购订单,并通过与我们的内部临床人员和外部服务提供商讨论试验或服务的进度或完成阶段以及为此类服务支付的商定费用来确定估计数。然而,临床试验的实际成本和时间是高度不确定的,受到风险的影响,可能会根据包括我们的临床开发计划在内的许多因素而变化。

我们 根据当时已知的事实和情况,在财务报表中对截至每个资产负债表日期的预付/应计费用进行估计。如果服务执行的实际时间或工作水平与估计值不同,我们将相应地调整应计项目。不可退还的商品和服务预付款,包括将在未来研发活动中使用的临床试验费用、工艺开发费用或临床用品的制造和分销费用,将延期 并在相关商品或服务被消费或提供服务期间确认为费用。

基于股份的薪酬

我们 根据授予日基于股票的奖励的估计公允价值来衡量所有基于股票的奖励的薪酬支出。 我们使用Black-Scholes期权定价模型对基于股票的奖励进行估值。我们以直线方式确认所需服务期内的补偿费用 ,这通常是奖励的授权期。我们尚未根据市场或业绩条件颁发奖励,其归属取决于市场或业绩条件。

布莱克-斯科尔斯期权定价模型要求使用包括预期股价波动率和授予日标的普通股公允价值在内的主观假设。有关我们在应用布莱克-斯科尔斯期权定价模型以确定我们授予的奖励的估计公允价值时使用的某些特定假设的信息,请参阅本招股说明书中其他部分包括的我们经审计的财务报表的附注10。

估计普通股的公允价值

在使用布莱克-斯科尔斯期权定价模型进行公允价值计算时,我们 需要估计作为股票奖励基础的普通股的公允价值。由于我们的普通股目前没有公开交易,我们的股票期权相关普通股的公允价值在每个授予日都得到了董事会的批准,管理层也提供了意见。

我们普通股的第三方估值是使用与美国注册会计师协会、审计和会计实务援助系列:作为补偿发布的私人持股公司股权证券估值 一致的方法、方法和假设进行的。此外,我们的董事会考虑了各种客观和主观因素来估计我们普通股的估计公允价值,包括:

| ● | 在公平交易中出售给外部投资者的我们优先股的价格,以及我们优先股相对于我们普通股的权利、优先和特权,包括我们优先股的清算优先; | |

| ● | 每种未偿还证券和预期证券的估计价值; |

| 49 |

| ● | 预期的资本结构,这将直接影响当前已发行证券的价值; | |

| ● | 我们的经营业绩和财务状况; | |

| ● | 我们研究和开发工作的状况; | |

| ● | 我们的管理团队和董事会的组成和变动; | |

| ● | 作为一家私人公司,我们的普通股缺乏流动性; | |

| ● | 我们的发展阶段和业务战略以及与我们的业务和行业相关的重大风险; | |

| ● | 影响生命科学和生物技术行业的外部市场状况; | |

| ● | 美国和全球经济状况; | |

| ● | 该 在当前 市场状况;以及 | |

| ● | 可比公司的市值和波动性。 |

在确定我们普通股的估计公允价值时,我们的董事会考虑了上述主观因素,并结合 由独立第三方编制的我们普通股的最新估值。我们的董事会在确定2017年10月至 2021年12月授予的奖励的普通股的估计公允价值时使用了独立估值专家 。我们的董事会根据这些第三方估值,批准了截至2017年10月的普通股估值为每股3.39美元,截至2019年4月为每股6.58美元,截至2020年9月为每股12.09美元,截至2021年12月为每股11.05美元。

评估权证的公允价值

我们 采用布莱克-斯科尔斯方法在每个报告期对我们的未偿还认股权证进行估值,公允价值的变化在 经营报表中确认。认股权证负债的估计公允价值是使用第3级投入确定的。布莱克-斯科尔斯模型中固有的假设与预期股价波动、预期寿命、无风险利率和股息收益率有关。我们根据市场参与者的假设估计我们普通股的波动率,并与用于评估我们股票期权的波动率相匹配。 无风险利率基于授予日的美国财政部零息收益率曲线,到期日与认股权证的预期剩余期限相似。我们的未清偿认股权证的预期寿命假设与其剩余的合同期限相等。股息率基于历史利率,公司预计历史利率将保持在零。

最近 会计声明

有关适用于我们财务报表的近期会计公告的描述,请参阅本招股章程其他部分的经审核财务报表附注2。

| 50 |

生意场

概述

我们 是一家早期临床生物制药公司,专注于使用工程 蛋白质和局部活性生物治疗产品开发精准皮肤病的创新疗法。我们已经建立了一个专利平台,其中包括一个微生物文库,该文库由大约1,500个独特的细菌菌株组成,可以筛选出独特的治疗特征。该平台得到了 人工智能和机器学习技术的增强,该技术可以分析、预测和帮助筛选我们的菌株库中类似药物的 分子。该平台还利用了一项获得许可的基因工程技术,可以转化以前在基因上难以处理的菌株。我们最初的重点是开发基因工程菌株。表皮葡萄球菌, 或 表皮葡萄球菌,我们认为其是皮肤病学治疗工程的最佳治疗候选物种。 特定种属在皮肤中展示了许多描述良好的特性。截至本招股说明书的日期,我们已经在我们的微生物库中鉴定了 超过60种不同的细菌物种,我们认为这些细菌物种能够被工程化以产生具有显著治疗效果的活生物体 或工程化蛋白质。

我们是基因工程细菌用于皮肤病治疗的先驱。我们的目标是利用我们的平台和内部微生物库细菌菌株来创造新的疗法,这些疗法要么是工程生物,要么是工程蛋白质或多肽,用于治疗皮肤病。我们最初的重点是开发我们目前的候选产品,包括:

| ● | ATR-12, 一个转基因菌株表皮葡萄球菌用于治疗孤儿病,内瑟顿综合征,一种慢性,有时 一种致命的皮肤病,估计每100,000人中约有1 - 9人患病,但其患病率可能被低估 由于与其他皮肤病相似而造成误诊。我们收到了 美国食品和药物管理局,或FDA,在2019年。2022年12月,我们提交了一份研究性新药申请, 或IND,用于在Netherton综合征患者中进行ATR-12的IIb期临床试验,并于2023年1月27日收到通知 FDA表示,关于拟议的1b期临床试验,“研究可能继续进行”。我们已经开始 101 b期临床试验,预计将在2024年第一季度招募第一例患者,并报告初步安全性结果 2024年下半年。 | |

| ● | ATR-04, 一株转基因菌株表皮葡萄球菌用于治疗接受表皮生长因子受体抑制剂或EGFRi靶向治疗的癌症患者出现的丘疹丘疹。我们打算在2024年上半年之前将IND提交给正在接受EGFRi靶向治疗的某些癌症患者进行1b期临床试验。根据FDA对我们IND的批准,我们预计 将于2024年下半年开始我们的1b期临床试验。 | |

| ● | ATR-01, 一种用于治疗寻常型鱼鳞病的工程重组人微丝蛋白,这是一种慢性、干燥性(异常干燥)、鳞状皮肤 疾病,估计发病率和患病率为1/250,这表明美国的总患者人数为130万。我们计划在2024年完成线索优化和IND支持研究,以支持2025年年中的IND申报目标。 | |

| ● | 我们和拜耳消费者护理股份公司(拜耳股份公司的消费品部门)或国际生命科学公司拜耳正在研究和开发两种不同的细菌微生物菌株。我们于2019年12月与拜耳签订了联合开发协议(JDA)。根据JDA的条款,我们负责测试我们的细菌库及其天然 产品的关键临床前特性。在对数百个菌株进行筛选后,我们和拜耳选择了两个特定的菌株 进行进一步开发。拜耳拥有授予这些菌株专利权的独家选择权。 2020年12月,拜耳购买了800万美元的B系列优先股,这些优先股转换为1,449,743股我们的普通股,约占我们普通股流通股的12.0%。 |

| 51 |

我们 还与卡内基梅隆大学和弗雷德·哈钦森癌症中心或弗雷德·哈奇的团队建立了合作伙伴关系,这两个中心是美国两个主要的学术中心。我们与卡内基梅隆大学团队的合作利用了全基因组测序的力量。这一合作伙伴关系正在挖掘我们专有的细菌菌株库,以寻找新的、类似药物的多肽和蛋白质。该团队开发的人工智能/机器学习技术根据微生物的基因序列预测微生物制造的分子。然后,该系统将预测结果与通过串联质谱学和/或核磁共振成像实际做出的产品进行比较,以完善未来的预测。这些预测可以与公开可用的2D和3D蛋白质数据库进行比较,以选择类似药物的结构。

我们 持有Fred Hutch的全球独家许可,允许将其获得专利的SyMPL技术用于基因工程的所有领域,包括发现、开发和商业化皮肤疾病的工程微生物疗法和微生物衍生的多肽和蛋白质 。我们正在利用我们许可的专利权来构建质粒,以便进行以前从未实现过的基因转化。我们与Fred Hutch的合作是由微生物工程专家Christopher Johnston博士领导的,他也是SyMPL技术的创新者。

除了我们的三个主要候选产品和与拜耳的合作之外,我们的目标是开发广泛的候选产品组合, 专注于扩展我们的精确皮肤病平台的应用。我们相信,我们已经在推动精准皮肤病生物制剂的开发方面确立了独特的地位。

我们的 业务战略

我们 打算通过开发从我们的专利微生物库中挑选的约1,500种独特细菌菌株中挑选出来的基因工程 蛋白质,为精密皮肤病创造广泛的候选产品组合。我们的策略如下:

| ● | 打造一家可持续发展的精准皮肤病公司。我们的目标是打造一家领先的精准皮肤病公司,拥有可持续的候选产品流水线。为此,我们专注于快速推进我们目前的生物治疗候选活体管道,同时积极开发更多的候选产品。我们目前的每一款候选产品都是专有产品,都需要申请专利。我们预计,我们开发的大多数(如果不是全部)基因工程产品候选产品将有资格获得专利 保护。 | |

| ● | 推动我们的主要候选产品ATR-12和ATR-04通过临床试验。我们预计将在2024年下半年报告我们的ATR-12在Netherton综合征患者中的1b期临床试验的初步安全性结果,目前 计划在2024年下半年开始我们的ATR-04在接受Ri治疗的某些癌症患者中的1b期试验 。我们已经批准了ATR-12的IND,预计将在2024年上半年提交ATR-04的IND。 |

| 52 |

| ● | 通过有选择地探索战略合作伙伴关系,最大限度地发挥我们精准皮肤病项目的潜力, 拓宽我们的平台。 我们打算保留对我们所有核心技术和候选产品的重要权利。但是,我们将继续评估 战略合作伙伴可以帮助我们加快技术和候选产品开发的合作机会, 提供协同组合的途径,或提供专业知识,使我们能够扩展到不同类型皮肤病的治疗 。我们还可以通过有选择地授权技术或候选产品来扩大我们平台的覆盖范围。此外,我们还将考虑将我们的某些专有技术授权给那些我们自己并不追求的适应症和行业。我们相信,我们的基因工程技术和技术不仅适用于医药领域,包括化妆品,还适用于清洁燃料的产生和生物修复。 | |

| ● | 利用我们的学术合作伙伴关系。我们目前与弗雷德·哈钦森癌症中心、耶鲁大学、杰克逊基因组医学实验室和卡内基梅隆大学的研究人员建立了合作伙伴关系。我们从弗雷德·哈钦森癌症中心获得了DNA技术的独家许可证,这些技术可以对以前在遗传上难以处理的菌株进行基因转化。 我们与卡内基梅隆大学的研究人员合作建立在人工智能和机器学习技术的基础上, 预测由我们图书馆中的微生物制造的类似分子的药物。我们与杰克逊实验室的朱莉娅·吴博士签订了持续的科学顾问委员会合同,并通过赞助小鼠实验的研究协议与杰克逊实验室进行了历史上的合作。我们希望利用这些合作伙伴关系,并有可能扩大它们或形成其他学术合作伙伴关系,以 支持我们的工程平台并扩大我们的研发渠道。 | |

| ● | 经验丰富的管理团队和董事会。我们由我们的首席执行官Francisco D.Salva和我们的联合创始人兼首席运营官Travis Whitill领导,他们在生物技术公司管理和医疗保健投资方面拥有超过35年的经验。萨尔瓦之前是Acerta Pharma的联合创始人,该公司于2016年开始分阶段收购,以约63亿美元的价格出售给阿斯利康。他还致力于Pharmacclics的扭亏为盈,该公司随后在2015年以约210亿美元的价格将 出售给Abbvie。在此之前,萨尔瓦在生命科学风险投资领域工作了近十年。惠特菲尔先生曾担任副研究科学家,目前在耶鲁大学担任助理教授兼职教授,在儿科和急诊医学系任职。作为专注于生物技术的风险投资基金Bios Partners的合伙人,他在风险投资领域工作了近十年。他领导了许多赠款资助的项目,拥有近12项专利,并与人合著了60多份出版物。我们的董事会由生物技术行业的知名高管、科学家和投资者组成。. |

我们的微生物文库和微生物药物传递平台

共生微生物存在于人体表面或粘膜中,不会损害人类健康。它们作用于宿主的免疫系统,以诱导保护性反应,防止感染病原体的侵袭和侵袭,从而在维持人类许多器官系统的健康方面发挥关键作用,特别是在皮肤中。皮肤上分布着各种各样的微生物群落,一平方厘米可以容纳多达十亿个微生物。这些不同的细菌、真菌、螨虫和病毒群落可以提供对疾病的保护,并在皮肤上形成动态而独特的生态位。它们共同构成了皮肤微生物群。

| 53 |

许多由基因驱动的人类疾病在系统上或部分上与特定蛋白质的功能障碍有关,这些蛋白质因突变而缺失或功能惰性。自大约1982年以来,生物制药行业一直在对细菌微生物中的重组蛋白进行基因工程 ,目的是提供模仿或支持人体正常功能的蛋白质和多肽的疗法。几十年来,绝大多数基因工程一直局限于初级大肠杆菌以及少数其他细菌 物种,其中许多可以致病,导致感染。相比之下,我们选择将重点放在表皮葡萄球菌因为它作为一种在皮肤上自然存在的共生微生物具有有益的作用。我们的目标是利用我们的平台和60多种细菌的内部微生物库来设计并通过皮肤角质层将共生皮肤细菌直接输送到目标皮肤。在皮肤的这些更深层次,工程微生物可以产生缺失或惰性的蛋白质,从而解决潜在的疾病原因。

S.和我们的专有微生物文库

表皮葡萄球菌是一种强有力的治疗候选物种,因为皮肤中有许多描述良好的特性。表皮葡萄球菌 是一种革兰氏阳性细菌,普遍存在于人类皮肤和粘膜菌群中。作为最早的皮肤殖民者之一, 表皮葡萄球菌在皮肤免疫和维持微生物群落动态平衡方面起着重要作用。表皮葡萄球菌 已知与宿主有一种有益的皮肤共生关系。该物种对致病菌株 显示出抑制作用,金黄色葡萄球菌,或金黄色葡萄球菌,以及压力痤疮丙酸杆菌,或痤疮假单胞菌. 表皮葡萄球菌 诱导角质形成细胞产生抗菌肽,并通过免疫细胞信号产生CD4+和CD8+T细胞的非炎性T细胞积聚。T细胞反应诱导损伤后皮肤重新上皮化,加速修复和伤口闭合。基于这些原因,我们认为表皮葡萄球菌作为局部递送治疗性蛋白质的载体提供了几个优点。

在他们2019年的研究中,世界领先的皮肤微生物组专家Stacy和Belkaid描述了表皮葡萄球菌作为“皮肤微生物区系的‘海报孩子’,它展示了微生物对皮肤生理和健康所能起到的不同功能。”表皮葡萄球菌具有巨大的菌株多样性,可用于治疗目的。在2020年的ONG研究中,朱莉娅·吴的实验室报告称,1,482株独特的表皮葡萄球菌只出现在五个个体身上。这些菌株不仅具有显著的遗传多样性,而且具有较大的表型多样性。我们相信这种巨大的菌株间差异表皮葡萄球菌可以被利用。为此,我们收集了健康志愿者的样本,以开发和鉴定我们自己的菌株 库表皮葡萄球菌其中包括900多个独特的表皮葡萄球菌具有治疗用途潜力的菌株。我们已经使用这个微生物文库对选定的特性进行了筛选,包括抗菌肽分泌,金黄色葡萄球菌杀伤力、抗生素敏感性和其他与治疗相关的特征。我们还收集了图书馆中的其他物种,其中包括大约60种不同的皮肤共生物种,也可以出于治疗目的进行筛选。

图1.Azitra微生物文库中的代表性物种

| 54 |

我们的微生物文库的预测性分析

生物制药行业在鉴定和分离数千种细菌方面取得了成功。然而,只有相对较少的几个这样的物种,据信不到20个,已经被改造成生产具有治疗潜力的蛋白质或多肽。我们已经与卡内基梅隆大学的研究和开发集团Chia Biosciences,Inc.建立了合作伙伴关系。通过我们与中国生物科学公司的合作,我们能够使用他们专有的基因组和多肽人工智能和机器学习系统NRPMiner, 来开发和确认我们专有的 菌库产生的蛋白质、多肽和小分子的天然产物预测。这些预测通过串联质谱学或核磁共振得到证实。然后将信息反馈给机器学习算法以改进预测。它还可以与现有的2D和3D蛋白质数据库进行比较 ,以查找我们的产品与现有蛋白质和多肽药物的结构同源性。我们相信,我们与卡内基 梅隆大学团队的合作为我们提供了一种可扩展和容忍修改的方法,以加速我们微生物 库中的治疗发现。

我们微生物生产的药物的交付

将基因工程蛋白运送到皮下靶点的过程受到天然屏障和角质层防御的阻碍。这是皮肤最外面的一层,它起到了屏障的作用,防止不需要的物质进入身体。为了应对这一挑战,我们开发了一种专利工艺,能够以一种绕过通常无法穿透的角质层的方式促进蛋白质的输送。该策略利用特定微生物渗透到皮肤更深层的能力。在那里,转基因微生物充当微型工厂,在需要的地方生产治疗性蛋白质或分子。

我们治疗皮肤病的蛋白质输送能力是基于工程技术表皮葡萄球菌和其他微生物分泌蛋白质,将药物输送到皮肤。我们相信,任何数量的蛋白质都可以由我们的细菌进行工程和编码,产生 并输送到皮肤上,以治疗各种皮肤疾病。我们还在其平台中添加了关键的专有功能,以促进蛋白质的交付。该系统的一个关键特征是它绕过了通常无法穿透的皮肤屏障,这是一个局部蛋白质输送的问题。皮肤屏障由角质层组成,由去核的角质形成细胞封闭,并由许多结构、物理和生化特性形成。其他经皮给药挑战是由于蛋白质对酶消化的敏感性,以及疏水表面和组成角质层的相连角质细胞层造成的溶解和扩散障碍。我们通过利用自然归位的表皮葡萄球菌角质层以下的层。 在临床前研究中,我们表明表皮葡萄球菌栖息在角质层下面的几层,将蛋白质输送到更深的表皮。

为了扩展我们的重组蛋白质构建能力,我们获得了专有技术的独家许可,该技术可以伪装我们的基因工程DNA序列,使其能够在以前难以处理的细菌物种中生产蛋白质。弗雷德·哈钦森癌症中心或弗雷德·哈奇的这项技术扩大了可以转基因的细菌物种的范围。它 基于限制修改系统-静默SyMPL工具集。SyMPL技术平台使人造DNA对细菌的防御系统不可见。从理论上讲,这种方法可以应用于任何类型的细菌。我们当前的候选产品未采用SyMPL技术平台,但我们预计未来的部分或全部候选产品将采用此技术平台。

事实上,所有自然产生的细菌菌株都有称为限制修饰系统的防御机制。四种类型的限制修饰系统识别和防御用于编码重组蛋白质的外来DNA的插入。S的功能基因工程。表皮炎(以及金黄色葡萄球菌)以前受到限制,因为在这些细菌物种的几乎所有菌株中都存在I型和IV型限制系统 。这些限制系统识别来自标准克隆扩增系统(例如(E.Coli)并阻碍外来DNA在微生物中的结合。表皮葡萄球菌由于其遗传上的顽固性,曾被认为是一种“不可转化”的菌株。然而,我们已经能够克服S. 表皮‘防御。

目前的基因工程流程添加了特定的修饰来伪装人造DNA,以欺骗细菌认为入侵者 是其自身DNA的一部分。此方法通常需要花费相当多的时间和资源来尝试将正确的伪装与每个特定的识别主题相匹配。相比之下,Fred Hutch的SyMPL技术平台是一种系统化的“工程隐身”方法 ,以克服限制修改防御系统。这些限制修饰防御系统保护微生物免受外来DNA的影响,并阻碍绝大多数基因工程方法。SyMPL技术平台基于构建微环DNA质粒的能力,这些DNA质粒缺乏任何目标识别基序,供微生物的防御系统识别。该技术使用目标细菌基因组序列中的基因组和甲基组来识别限制酶修饰的目标基序。然后将它们从遗传工具的核苷酸序列中消除硅片。生成的序列用于构建限制 修改、SyMPL工具。这些基因被繁殖,然后用于基因转化。“通过工程进行隐形” 方法不仅能够在遗传上难以处理的细菌菌株中进行转化,而且它还被证明能够显著提高转化效率。原则性实验证明,转基因菌落的产量提高了10,000倍以上。

| 55 |

2022年1月,Fred Hutch向我们授予了SyMPL技术平台在所有使用领域的全球独家专利权和非独家全球专利权使用费许可。有关根据弗雷德·哈奇许可协议获得的知识产权的更多信息,请参阅标题为“营业执照和知识产权.”

我们的 候选产品

ATR-12治疗Netherton综合征

ATR-12是我们的专利和正在申请专利的候选药物,它包含一种新的菌株表皮葡萄球菌该基因经过基因修饰,可以表达和分泌全长蛋白质的活性片段,称为淋巴上皮型Kazal相关抑制物,或Lekti。它还被设计成营养缺陷型,这意味着它需要配方中的D-丙氨酸营养才能存活和繁殖。这提供了额外的安全级别,防止潜在的系统性感染。ATR-12是一种局部应用,旨在通过用人重组lekti的活性片段 或rhLEKTI-D6替换缺陷的lekti来解决Netherton综合征的根本原因,以对抗在Netherton综合征患者中观察到的皮肤丝氨酸蛋白酶活性失调。丝氨酸蛋白酶活性失控导致严重的皮肤屏障缺陷,并导致角质形成细胞和免疫细胞释放促炎和促过敏介质。截至本招股说明书发布之日,还没有治愈或有效治疗Netherton综合征的已知疗法。 我们相信ATR-12有可能成为第一种有效治疗这种皮肤病的疗法。根据Barbati和Sun的研究,我们认为ATR-12代表着到2030年年中潜在的2.5亿美元的全球销售机会。

Netherton 综合征概述

Netherton综合征是一种罕见的常染色体隐性遗传病,估计每200,000人中就有一人患病,但由于误诊,其患病率可能被低估了。这是一种慢性皮肤疾病,以严重的炎症、瘙痒、鳞屑、红肿和脱水为特征。出生时患有Netherton综合征的婴儿可能会遭受发育不良的痛苦,据报道,大约十分之一的Netherton综合征婴儿在出生后的第一年死亡。那些幸存下来的人一生都面临着皮肤病的挑战,包括红色、鳞片状皮肤、头发缺陷以及持续高于正常水平的感染和过敏风险。