附件1

YPF SOCIEEDAD ANNOIMA

合并财务报表

截至 2023年、2022年和2021年12月31日

附件1

YPF SOCIEEDAD ANNOIMA

合并财务报表

截至 2023年、2022年和2021年12月31日

|

YPF社会性无名氏 截至二零二三年、二零二二年及二零二一年十二月三十一日的综合财务报表 |

|

内容

| 注意 |

描述 |

f—页 | ||

| 术语表 |

F - 1 | |||

| 法律信息 |

F - 2 | |||

| 合并财务状况表 |

F - 3 | |||

| 综合全面收益表 |

F - 4 | |||

| 合并股东权益变动表 |

F - 5 | |||

| 合并现金流量表 |

F - 8 | |||

| 综合财务报表附注: |

||||

| 1 |

本集团业务之一般资料、架构及组织’ |

F - 9 | ||

| 2 |

编制合并财务报表的依据 |

F - 10 | ||

| 3 |

收购和处置 |

F - 26 | ||

| 4 |

金融风险管理 |

F - 26 | ||

| 5 |

业务细分信息 |

F - 30 | ||

| 6 |

按类别分列的金融工具 |

F - 34 | ||

| 7 |

无形资产 |

F - 38 | ||

| 8 |

财产、厂房和设备 |

F - 39 | ||

| 9 |

使用权资产 |

F - 45 | ||

| 10 |

对联营公司和合资企业的投资 |

F - 47 | ||

| 11 |

盘存 |

F - 49 | ||

| 12 |

其他应收账款 |

F - 49 | ||

| 13 |

应收贸易账款 |

F - 49 | ||

| 14 |

对金融资产的投资 |

F - 50 | ||

| 15 |

现金和现金等价物 |

F - 50 | ||

| 16 |

条文 |

F - 50 | ||

| 17 |

所得税 |

F - 56 | ||

| 18 |

应缴税金 |

F - 57 | ||

| 19 |

工资和社会保障 |

F - 57 | ||

| 20 |

租赁负债 |

F - 58 | ||

| 21 |

贷款 |

F - 59 | ||

| 22 |

其他负债 |

F - 62 | ||

| 23 |

应付帐款 |

F - 62 | ||

| 24 |

收入 |

F - 62 | ||

| 25 |

费用 |

F - 66 | ||

| 26 |

本质上的费用 |

F - 66 | ||

| 27 |

其他净经营业绩 |

F - 68 | ||

| 28 |

净财务业绩 |

F - 68 | ||

| 29 |

共同协议中的投资 |

F - 68 | ||

| 30 |

股东权益 |

F - 70 | ||

| 31 |

每股收益 |

F - 71 | ||

| 32 |

与MAXUS实体相关的问题 |

F - 71 | ||

| 33 |

或有资产和负债 |

F - 77 | ||

| 34 |

合同承诺 |

F - 81 | ||

| 35 |

主要规定 |

F - 84 | ||

| 36 |

与关联方的余额和交易 |

F - 105 | ||

| 37 |

员工福利计划和类似义务 |

F - 109 | ||

| 38 |

后续事件 |

F - 112 |

| F - 1 |

| |||

| YPF社会性无名氏 | ||||

| 截至二零二三年、二零二二年及二零二一年十二月三十一日的综合财务报表 | ||||

术语表

| 术语 |

定义 | |

| adr | 美国存托凭证 | |

| 广告 | 美国存托股份 | |

| AESA | 子公司A—Evangelista S.A. | |

| AFIP | 阿根廷税务局 | |

| anses | 国家社会保障管理局 | |

| ASC | 会计准则编撰 | |

| 联想 | 根据国际会计准则第28号,YPF对其具有重大影响力的公司 | |

| B2B | 企业对企业 | |

| B2C | 企业对消费者 | |

| BCRA | 阿根廷共和国中央银行(Banco Central de la República Argentina) | |

| BNA | 阿根廷国家银行(阿根廷纳西翁银行) | |

| 博 | 阿根廷共和国政府公报(阿根廷共和国政府公报) | |

| CAMMESA | 马约里斯塔管理公司。 | |

| 能 | 阿根廷北部盆地(昆卡阿根廷北部) | |

| 光盘 | 协理中央码头南S.A. | |

| CGU | 现金产生单位 | |

| CNDC | 阿根廷反托拉斯局(Comisión National de Defensa de la Competencia) | |

| CNV | 阿根廷证券委员会(全国瓦洛雷委员会) | |

| CPI | INDEC公布消费物价指数 | |

| CSJN | 阿根廷最高法院(Corte Suprema de Justisa de la Nación阿根廷) | |

| 巴拉甘CT | 合资企业CT Barragán S.A. | |

| 埃勒什 | 2011年S.A.U. | |

| Enargas | 阿根廷天然气监管机构(Ente Nacional Regulador del Gas) | |

| enarsa | Energía Argentina S.A.(前阿根廷能源公司“(日本)” | |

| FASB | 财务会计准则委员会 | |

| 离岸价 | 船上交货 | |

| 澳大利亚天然气公司 | 澳大利亚天然气有限公司 | |

| GPA | Gasoducto del Pacífico(阿根廷)S.A. | |

| 集团化 | YPF及其子公司 | |

| 国际会计准则 | 国际会计准则 | |

| 国际会计准则委员会 | 国际会计准则理事会 | |

| ID | 联合Inversora Dock Sud S.A. | |

| IFRIC | 国际财务报告解释委员会 | |

| 国际财务报告准则 | 国际财务报告准则 | |

| indec | 国家统计和普查研究所(国家统计和普查研究所) | |

| 是 | 联合协定(尤尼翁过境) | |

| 合资企业 | 国际财务报告准则第11号规定由基金共同拥有的公司 | |

| LGS | 一般公司法(Ley General De Social)第19,550号 | |

| 液化天然气 | 液化天然气 | |

| 液化石油气 | 液化石油气 | |

| MBtu | 百万英热单位 | |

| 巨型 | 合资企业Compañía Mega S.A. | |

| 大都会 | 子公司Metroenergía S.A. | |

| Metrogas | 子公司Metrogas S.A. | |

| MINEM | 前能源和矿业部(Energía y Minería) | |

| MLO | 西马尔维纳斯盆地(昆卡·马尔维纳斯·奥斯特) | |

| MTN | 中期票据 | |

| 不是的 | 可转让债务 | |

| 油罐化 | 联营油罐公司Ebytem S.A. | |

| OLCLP | 合资企业Oleoducto Loma Campana-Lago Pellegrini S.A. | |

| 奥尔德瓦尔 | Loooductos del Valle S.A. | |

| OPESA | 附属运营公司 | |

| 太田 | OleoductoTrasandino(阿根廷)S.A. | |

| 场外交易 | 合资企业OleoductoTrasandino(智利)S.A. | |

| 钢笔 | 国家行政部门 | |

| 比索 | 阿根廷比索 | |

| 皮斯特 | 运输系统入口点(Punto de ingreso al sistema de transporte) | |

| Profertil | 合资企业Profertil S.A. | |

| refinor | 合资企业Refinería del Norte S.A. | |

| 棒材 | 决策记录 | |

| RTI | 综合关税审查(修订塔里法里亚综合) | |

| RTT | 过渡性关税制度(Régimen Tarifario de Transición) | |

| 硒 | 能源秘书处(能源秘书) | |

| 美国证券交易委员会 | 美国证券交易委员会 | |

| 看见 | 电能秘书处(Energía Eléctrica秘书) | |

| SGE | 政府能源秘书处(秘书戈比耶诺·德埃尔吉亚) | |

| SRH | 碳氢资源秘书处(秘书希德罗卡布里斯) | |

| SSHyC | 碳氢化合物和燃料部副秘书处(Hidrocarburos和可燃物小组秘书) | |

| 子公司 | 国际财务报告准则第10号规定由YPF控制的公司。 | |

| 后盾 | 合资企业Sustentator S.A. | |

| Termap | Marítimas PatagóNicas S.A. | |

| 流转税 | 对洛杉矶人的抱怨 | |

| 美元 | 美元 | |

| 昂格 | 下落不明天然气 | |

| 美元 | 美元 | |

| 美元/桶 | 美元/桶 | |

| UVA | 购买力单位 | |

| 增值税 | 增值税 | |

| WEM | 电力批发市场 | |

| YPF巴西 | 子公司巴西石油衍生品有限公司。 | |

| YPF智利 | 子公司YPF Chile S.A. | |

| YPF EE | 合资企业YPF Energía Eléctrica S.A. | |

| YPF气体 | YPF Gas S.A. | |

| YPF控股 | 子公司YPF Holdings,Inc. | |

| YPF国际 | YPF International S.A. | |

| YPF或公司 | YPF S.A. | |

| 秘鲁YPF | YPF E & P Perú S.A.C. | |

| YPF Ventures | YPF Ventures S.A.U. | |

| YTEC | 子公司YPF Tecnología S.A. | |

| Y—LUZ | 子公司Y—LUZ Inversora S.A.U.由YPF EE控制 |

| F - 2 |

| |||

| YPF社会性无名氏 |

截至二零二三年、二零二二年及二零二一年十二月三十一日的综合财务报表

法律信息

法定地址

Macacha Güemes 515—Ciudad Autónoma de Buenos Aires,阿根廷。

财政年度

第47号,2023年1月1日开始。

焊接设备有限公司的主营业务

公司的目的是通过第三方或与第三方联合进行原油、天然气和其他矿物的研究、勘探、 开发和生产,以及原油和石油产品以及直接和间接石油衍生物的精炼、商业化和分销,包括石化产品、化学品( 包括烃衍生物)和非化石燃料,’生物燃料及其组件,以及用碳氢化合物生产电力,通过这些能源生产、使用、购买、销售、交换、进口或出口生物燃料及其组件。 公司的目的还在于,在申请监管框架要求的相关 许可证后,通过子公司或与第三方联合,以现行法律授权的所有形式和方式提供电信服务,以及粮食和粮食制品的生产、工业化、加工、商业化、调节、运输和储存,’以及与其工商业业务相辅相成的任何其他活动,或为实现其目标可能需要的任何活动。为了实现这些目标,公司可以在章程规定的限制范围内,在阿根廷或国外设立、与任何公共或私人 实体建立联系或拥有利益。

向公共商业登记处备案

1991年2月5日根据第404号第108卷A号法律,Sociedades Anónimas提交给负责阿根廷公司注册处的布宜诺斯艾利斯市公共商业登记处(总检察长);和章程取代以前的章程,1993年6月15日,根据第5,109号,Book 113,A卷,Sociedades Anónimas, 提交给上述公共登记处。

公司期限

2093年6月15日

《章程》的最后修正案

2021年4月30日在布宜诺斯艾利斯市公共商业登记处注册,负责阿根廷公司注册处 (Inspección General de Justicia)于2021年8月5日注册,注册编号为12,049,Book 103公司。此外,股东大会于2024年1月26日批准的一项修正案正在向上述公共登记处登记。’

资本结构

393312793股普通股,面值10美元,每股1票。

认购、缴款和授权证券交易所上市(单位:比索)

3,933,127,930.

霍拉西奥·丹尼尔·马林

总统

| F - 3 |

| |||

| YPF社会性无名氏 |

合并财务状况表

截至2023年、2022年和2021年12月31日

(数额以百万美元 美元计)

| 注意到 | 2023 | 2022 | 2021 | |||||||||||

| 资产 |

||||||||||||||

| 非流动资产 |

||||||||||||||

| 无形资产 |

7 | 367 | 384 | 419 | ||||||||||

| 财产、厂房和设备 |

8 | 17,712 | 17,510 | 16,003 | ||||||||||

| 使用权资产 |

9 | 631 | 541 | 519 | ||||||||||

| 对联营公司和合资企业的投资 |

10 | 1,676 | 1,905 | 1,529 | ||||||||||

| 递延所得税资产,净额 |

17 | 18 | 17 | 19 | ||||||||||

| 其他应收账款 |

12 | 158 | 205 | 190 | ||||||||||

| 应收贸易账款 |

13 | 31 | 6 | 43 | ||||||||||

| 对金融资产的投资 |

14 | 8 | 201 | 25 | ||||||||||

|

|

|

|

|

|

|

|

|

| ||||||

| 非流动资产总额 |

20,601 | 20,769 | 18,747 | |||||||||||

|

|

|

|

|

|

|

|

|

| ||||||

| 流动资产 |

||||||||||||||

| 待处置资产 |

- | - | 1 | |||||||||||

| 盘存 |

11 | 1,683 | 1,738 | 1,500 | ||||||||||

| 合同资产 |

24 | 10 | 1 | 13 | ||||||||||

| 其他应收账款 |

12 | 381 | 808 | 616 | ||||||||||

| 应收贸易账款 |

13 | 973 | 1,504 | 1,305 | ||||||||||

| 对金融资产的投资 |

14 | 264 | 319 | 497 | ||||||||||

| 现金和现金等价物 |

15 | 1,123 | 773 | 611 | ||||||||||

|

|

|

|

|

|

|

|

|

| ||||||

| 流动资产总额 |

4,434 | 5,143 | 4,543 | |||||||||||

|

|

|

|

|

|

|

|

|

| ||||||

| 总资产 |

25,035 | 25,912 | 23,290 | |||||||||||

|

|

|

|

|

|

|

|

|

| ||||||

| 股东权益 |

||||||||||||||

| 股东缴费 |

4,504 | 4,507 | 4,535 | |||||||||||

| 留存收益 |

4,445 | 5,947 | 3,649 | |||||||||||

|

|

|

|

|

|

|

|

|

| ||||||

| 股东应占母公司股东权益’ |

8,949 | 10,454 | 8,184 | |||||||||||

|

|

|

|

|

|

|

|

|

| ||||||

| 非控制性权益 |

102 | 98 | 80 | |||||||||||

|

|

|

|

|

|

|

|

|

| ||||||

| 股东权益总额 |

9,051 | 10,552 | 8,264 | |||||||||||

|

|

|

|

|

|

|

|

|

| ||||||

| 负债 |

||||||||||||||

| 非流动负债 |

||||||||||||||

| 条文 |

16 | 2,660 | 2,571 | 2,519 | ||||||||||

| 合同责任 |

24 | 34 | - | - | ||||||||||

| 递延所得税负债,净额 |

17 | 1,242 | 1,733 | 1,805 | ||||||||||

| 所得税纳税义务 |

17 | 4 | 26 | 29 | ||||||||||

| 应缴税金 |

18 | - | 1 | 2 | ||||||||||

| 工资和社会保障 |

19 | - | 1 | 32 | ||||||||||

| 租赁负债 |

20 | 325 | 272 | 276 | ||||||||||

| 贷款 |

21 | 6,682 | 5,948 | 6,534 | ||||||||||

| 其他负债 |

22 | 112 | 19 | 9 | ||||||||||

| 应付帐款 |

23 | 5 | 6 | 9 | ||||||||||

|

|

|

|

|

|

|

|

|

| ||||||

| 非流动负债总额 |

11,064 | 10,577 | 11,215 | |||||||||||

|

|

|

|

|

|

|

|

|

| ||||||

| 流动负债 |

||||||||||||||

| 条文 |

16 | 181 | 199 | 188 | ||||||||||

| 合同责任 |

24 | 69 | 77 | 130 | ||||||||||

| 所得税纳税义务 |

17 | 31 | 27 | 13 | ||||||||||

| 应缴税金 |

18 | 139 | 173 | 143 | ||||||||||

| 工资和社会保障 |

19 | 210 | 297 | 229 | ||||||||||

| 租赁负债 |

20 | 341 | 294 | 266 | ||||||||||

| 贷款 |

21 | 1,508 | 1,140 | 845 | ||||||||||

| 其他负债 |

22 | 122 | 12 | 34 | ||||||||||

| 应付帐款 |

23 | 2,319 | 2,564 | 1,963 | ||||||||||

|

|

|

|

|

|

|

|

|

| ||||||

| 流动负债总额 |

4,920 | 4,783 | 3,811 | |||||||||||

|

|

|

|

|

|

|

|

|

| ||||||

| 总负债 |

15,984 | 15,360 | 15,026 | |||||||||||

|

|

|

|

|

|

|

|

|

| ||||||

| 总负债和股东权益 |

25,035 | 25,912 | 23,290 | |||||||||||

|

|

|

|

|

|

|

|

|

| ||||||

附注是这些合并财务报表的组成部分。

霍拉西奥·丹尼尔·马林

总裁

| F - 4 |

| |||

| YPF社会性无名氏 |

综合全面收益表

截至2023年12月31日、2022年及2021年12月31日止年度

(除每股信息以美元表示外,以百万美元表示的金额除外)

| 净收入 |

注意到 | 2023 | 2022 | 2021 | ||||||||||||

| 收入 |

24 | 17,311 | 18,757 | 13,682 | ||||||||||||

| 费用 |

25 | (13,853) | (13,684) | (10,629) | ||||||||||||

|

|

|

|

|

|

|

|

|

| ||||||||

| 毛利 |

3,458 | 5,073 | 3,053 | |||||||||||||

|

|

|

|

|

|

|

|

|

| ||||||||

| 销售费用 |

26 | (1,804) | (1,896) | (1,507) | ||||||||||||

| 行政费用 |

26 | (705) | (657) | (470) | ||||||||||||

| 勘探费 |

26 | (61) | (65) | (30) | ||||||||||||

| 财产、厂房和设备及无形资产减值 |

7-8 | (2,288) | (123) | (115) | ||||||||||||

| 其他净经营业绩 |

27 | 152 | 150 | (232) | ||||||||||||

|

|

|

|

|

|

|

|

|

| ||||||||

| 营业利润或亏损 |

(1,248) | 2,482 | 699 | |||||||||||||

|

|

|

|

|

|

|

|

|

| ||||||||

| 联营公司和合资企业的股权收益 |

10 | 94 | 446 | 287 | ||||||||||||

| 财政收入 |

28 | 4,489 | 2,188 | 904 | ||||||||||||

| 财务成本 |

28 | (3,979) | (2,315) | (1,408) | ||||||||||||

| 其他财务业绩 |

28 | 387 | 255 | 233 | ||||||||||||

|

|

|

|

|

|

|

|

|

| ||||||||

| 净财务业绩 |

28 | 897 | 128 | (271) | ||||||||||||

|

|

|

|

|

|

|

|

|

| ||||||||

|

|

|

|

|

|

|

|

|

| ||||||||

| 所得税前净损益 |

(257) | 3,056 | 715 | |||||||||||||

|

|

|

|

|

|

|

|

|

| ||||||||

| 所得税 |

17 | (1,020) | (822) | (699) | ||||||||||||

|

|

|

|

|

|

|

|

|

| ||||||||

| 本年度净损益 |

(1,277) | 2,234 | 16 | |||||||||||||

|

|

|

|

|

|

|

|

|

| ||||||||

| 其他综合收益 |

||||||||||||||||

| 可随后重新分类为损益的项目: |

||||||||||||||||

| 附属公司、联营公司及合营企业之换算影响 |

(442) | (194) | (62) | |||||||||||||

| 附属公司、联营公司及合营企业之净货币状况 (1) | 221 | 276 | 177 | |||||||||||||

|

|

|

|

|

|

|

|

|

| ||||||||

| 本年度其他全面收入 |

(221) | 82 | 115 | |||||||||||||

|

|

|

|

|

|

|

|

|

| ||||||||

|

|

|

|

|

|

|

|

|

| ||||||||

| 本年度综合收益总额 |

(1,498) | 2,316 | 131 | |||||||||||||

|

|

|

|

|

|

|

|

|

| ||||||||

| 下列人士应占本年度损益净额: |

||||||||||||||||

| 母公司股东 |

(1,312) | 2,228 | 26 | |||||||||||||

| 非控制性权益 |

35 | 6 | (10) | |||||||||||||

| 应占年内其他全面收益: |

||||||||||||||||

| 母公司股东 |

(190) | 70 | 98 | |||||||||||||

| 非控制性权益 |

(31) | 12 | 17 | |||||||||||||

| 本年度可归因于以下各项的全面收入总额: |

||||||||||||||||

| 母公司股东 |

(1,502) | 2,298 | 124 | |||||||||||||

| 非控制性权益 |

4 | 18 | 7 | |||||||||||||

| 归属于母公司股东的每股盈利: |

||||||||||||||||

| 基本的和稀释的 |

31 | (3.35) | 5.67 | 0.07 | ||||||||||||

| (1) | 与以比索为功能货币的附属公司、联营公司及合营企业有关的业绩,见附注2. b. 1)。 |

附注是这些合并财务报表的组成部分。

霍拉西奥·丹尼尔·马林

总裁

| F - 5 |

| |||

| YPF社会性无名氏 |

合并股东权益变动表

截至2023年12月31日、2022年及2021年12月31日止年度

(以百万美元计)

| 2023 |

||||||||||||||||||||

| 股东缴费 | ||||||||||||||||||||

| 资本 |

财务处 股票 |

基于 共享的 平面图 |

采集 成本 财政部 股票(2) |

股票交易 保费 |

发行 |

总计 | ||||||||||||||

| 财政年度开始时的余额 |

3,915 | 18 | 2 | (30) | (38) | 640 | 4,507 | |||||||||||||

| 股份福利计划的应计 (3) |

- | - | 3 | - | - | - | 3 | |||||||||||||

| 库藏股回购 |

- | - | - | - | - | - | - | |||||||||||||

| 股份福利计划的结算 |

4 | (4) | (4) | - | (2) | - | (6) | |||||||||||||

| 储备的构成 (5) |

- | - | - | - | - | - | - | |||||||||||||

| 其他综合收益 |

- | - | - | - | - | - | - | |||||||||||||

| 净损益 |

- | - | - | - | - | - | - | |||||||||||||

|

|

|

|

|

|

|

| ||||||||||||||

| 财政年度结束时的余额 |

3,919 | 14 | 1 | (30) | (40) | 640 | 4,504 | |||||||||||||

|

|

|

|

|

|

|

| ||||||||||||||

| 留存收益(4) |

可归属于 |

|||||||||||||||||||

| 法律 储备 |

储备 面向未来 红利 |

预留给 Investments |

预留给 购买 国库的 股票 |

其他 全面 收入 |

未被挪用 保留 收益和 损失 |

股东 |

非- 控管 |

总计 | ||||||||||||

| 财政年度开始时的余额 |

787 | - | - | - | (494) | 5,654 | 10,454 | 98 | 10,552 | |||||||||||

| 股份福利计划的应计 (3) |

- | - | - | - | - | - | 3 | - | 3 | |||||||||||

| 库藏股回购 |

- | - | - | - | - | - | - | - | - | |||||||||||

| 股份福利计划的结算 |

- | - | - | - | - | - | (6) | - | (6) | |||||||||||

| 储备的构成 (5) |

- | 226 | 5,325 | 35 | - | (5,586) | - | - | - | |||||||||||

| 其他综合收益 |

- | - | - | - | (190) | - | (190) | (31) | (221) | |||||||||||

| 净损益 |

- | - | - | - | - | (1,312) | (1,312) | 35 | (1,277) | |||||||||||

|

|

|

|

|

|

|

|

|

| ||||||||||||

| 财政年度结束时的余额 |

787 | 226 | 5,325 | 35 | (684) | (1) | (1,244) | 8,949 | 102 | 9,051 | ||||||||||

|

|

|

|

|

|

|

|

|

| ||||||||||||

| (1) | 包括(1,873)与以美元以外的本位币对子公司、联营公司和合资企业的投资进行财务报表折算所产生的影响,以及1,189对以比索为 本位币的子公司、联营公司和合资企业的净货币头寸的确认结果。见注2.b.1)。 |

| (2) | 扣除与基于股份的福利计划相关的员工所得税预扣。 |

| (3) | 见附注37。 |

| (4) | 包括仅限于分配留存收益的70项。见附注30。 |

| (5) | 根据2023年4月28日股东大会的决定。 |

霍拉西奥·丹尼尔·马林

总统

| F - 6 |

| |||

| YPF社会性无名氏 |

合并股东权益变动表

截至2023年12月31日、2022年和2021年12月31日的年度(续)

(数额以百万美元计)

| 2022 |

||||||||||||||||||||

| 股东缴费 | ||||||||||||||||||||

| 资本 |

财务处 股票 |

基于 共享的 效益 平面图 |

采集 成本 财政部 股票(2) |

股票交易 保费 |

发行 保费 |

总计 | ||||||||||||||

| 财政年度开始时的余额 |

3,931 | 2 | 5 | (5) | (38) | 640 | 4,535 | |||||||||||||

| 股份福利计划的应计 (3) |

- | - | 2 | - | - | - | 2 | |||||||||||||

| 库藏股回购 |

(19) | 19 | - | (28) | - | - | (28) | |||||||||||||

| 股份福利计划的结算 |

3 | (3) | (5) | 3 | - | - | (2) | |||||||||||||

| 累计损失的匀支 (5) |

- | - | - | - | - | - | - | |||||||||||||

| 其他综合收益 |

- | - | - | - | - | - | - | |||||||||||||

| 净利润 |

- | - | - | - | - | - | - | |||||||||||||

|

|

|

|

|

|

|

| ||||||||||||||

| 财政年度结束时的余额 |

3,915 | 18 | 2 | (30) | (38) | 640 | 4,507 | |||||||||||||

|

|

|

|

|

|

|

| ||||||||||||||

| 留存收益(4) |

可归属于 |

|||||||||||||||||||

| 法律 保留 |

储备 面向未来 分红 |

预留给 投资 |

预留给 购买 国库的 股票 |

其他 全面 收入 |

未被挪用 保留 收益和 损失 |

股东 父代的 公司 |

非- 控管 利息 |

总计 股东认知度 股权 | ||||||||||||

| 财政年度开始时的余额 |

787 | - | - | - | (564) | 3,426 | 8,184 | 80 | 8,264 | |||||||||||

| 股份福利计划的应计 (3) |

- | - | - | - | - | - | 2 | - | 2 | |||||||||||

| 库藏股回购 |

- | - | - | - | - | - | (28) | - | (28) | |||||||||||

| 股份福利计划的结算 |

- | - | - | - | - | - | (2) | - | (2) | |||||||||||

| 累计损失的匀支 (5) |

- | - | - | - | - | - | - | - | - | |||||||||||

| 其他综合收益 |

- | - | - | - | 70 |

|

- | 70 | 12 | 82 | ||||||||||

| 净利润 |

- | - | - | - | - | 2,228 | 2,228 | 6 | 2,234 | |||||||||||

|

|

|

|

|

|

|

|

|

| ||||||||||||

| 财政年度结束时的余额 |

787 | - | - | - | (494) | (1) | 5,654 | 10,454 | 98 | 10,552 | ||||||||||

|

|

|

|

|

|

|

|

|

| ||||||||||||

| (1) | 包括(1,431)对应于以美元以外的功能货币换算于 子公司、联营公司和合营企业的投资的财务报表的影响,以及937对应于以比索为 功能货币的子公司、联营公司和合营企业净货币状况的确认结果。见附注2.b.1)。 |

| (2) | 扣除与基于股份的福利计划相关的员工所得税预扣。 |

| (3) | 见附注37。 |

| (4) | 包括68项仅限于分派保留收益。 |

| (5) | 于2022年4月29日召开的股东大会上决定。’ |

霍拉西奥·丹尼尔·马林

总裁

| F - 7 |

| |||

| YPF社会性无名氏 |

合并股东权益变动表

截至2023年12月31日、2022年和2021年12月31日的年度(续)

(数额以百万美元计)

| 2021 |

||||||||||||||||||||

| 股东缴费 | ||||||||||||||||||||

| 资本 |

财务处 股票 |

基于 共享的 |

采集 成本 财政部 股票(2) |

股票交易 保费 |

发行 保费 |

总计 | ||||||||||||||

| 财政年度开始时的余额 |

3,926 | 7 | (4) | 7 | (44) | 640 | 4,532 | |||||||||||||

| 股份福利计划的应计 (3) |

- | - | 6 | - | - | - | 6 | |||||||||||||

| 库藏股回购 |

- | - | - | - | - | - | - | |||||||||||||

| 股份福利计划的结算 |

5 | (5) | 3 | (12) | 6 | - | (3) | |||||||||||||

| 冲销准备金和吸收累计亏损 (4) |

- | - | - | - | - | - | - | |||||||||||||

| 其他综合收益 |

- | - | - | - | - | - | - | |||||||||||||

| 净损益 |

- | - | - | - | - | - | - | |||||||||||||

|

|

|

|

|

|

|

| ||||||||||||||

| 财政年度结束时的余额 |

3,931 | 2 | 5 | (5) | (38) | 640 | 4,535 | |||||||||||||

|

|

|

|

|

|

|

| ||||||||||||||

| 留存收益 |

可归属于 |

|||||||||||||||||||

| 法律 储备 |

储备 面向未来 红利 |

预留给 Investments |

预留给 |

其他 |

未被挪用 |

股东 |

非- 控管 |

总计 | ||||||||||||

| 财政年度开始时的余额 |

787 | 114 | 1,630 | 37 | (662) | 1,619 | 8,057 | 73 | 8,130 | |||||||||||

| 股份福利计划的应计 (3) |

- | - | - | - | - | - | 6 | - | 6 | |||||||||||

| 库藏股回购 |

- | - | - | - | - | - | - | - | - | |||||||||||

| 股份福利计划的结算 |

- | - | - | - | - | - | (3) | - | (3) | |||||||||||

| 冲销准备金和吸收累计亏损 (4) |

- | (114) | (1,630) | (37) | - | 1,781 | - | - | - | |||||||||||

| 其他综合收益 |

- | - | - | - | 98 | - | 98 | 17 | 115 | |||||||||||

| 净损益 |

- | - | - | - | - | 26 | 26 | (10) | 16 | |||||||||||

|

|

|

|

|

|

|

|

|

| ||||||||||||

| 财政年度结束时的余额 |

787 | - | - | - | (564) | (1) | 3,426 | 8,184 | 80 | 8,264 | ||||||||||

|

|

|

|

|

|

|

|

|

| ||||||||||||

| (1) | 包括(1,237)对应于以美元以外的功能货币换算于 子公司、联营公司和合营企业的投资的财务报表的影响,以及673对应于以比索为 功能货币的子公司、联营公司和合营企业净货币状况的确认结果。见附注2.b.1)。 |

| (2) | 扣除与基于股份的福利计划相关的员工所得税预扣。 |

| (3) | 见附注37。 |

| (4) | 于二零二一年四月三十日股东周年大会上决定。’ |

附注是这些合并财务报表的组成部分。

霍拉西奥·丹尼尔·马林

总裁

| F - 8 |

| |||

| YPF社会性无名氏 |

合并现金流量表

截至2023年12月31日、2022年及2021年12月31日止年度

(以百万美元计)

| 2023 | 2022 | 2021 | ||||||||||||||

| 经营活动的现金流 |

||||||||||||||||

| 净损益 |

(1,277) | 2,234 | 16 | |||||||||||||

| 对净利润或亏损与经营活动提供的现金流量进行调整: |

||||||||||||||||

| 联营公司和合资企业的股权收益 |

(94) | (446) | (287) | |||||||||||||

| 财产、厂房和设备折旧 |

3,016 | 2,551 | 2,816 | |||||||||||||

| 无形资产摊销 |

37 | 43 | 51 | |||||||||||||

| 使用权资产折旧 |

220 | 214 | 201 | |||||||||||||

| 财产、厂房和设备以及无形资产的报废和材料消耗 |

383 | 375 | 342 | |||||||||||||

| 征收所得税 |

1,020 | 822 | 699 | |||||||||||||

| 拨备净增加 |

426 | 139 | 510 | |||||||||||||

| 财产、厂房和设备及无形资产减值 |

2,288 | 123 | 115 | |||||||||||||

| 汇率、利率和其他方面变化的影响 |

(692) | (73) | 440 | |||||||||||||

| 基于股份的福利计划 |

3 | 8 | 6 | |||||||||||||

| 其他保险收入 |

- | - | (15) | |||||||||||||

| 债务交换的结果 |

- | - | (21) | |||||||||||||

| 分配区域所产生的结果 |

- | - | (21) | |||||||||||||

| 出售资产的结果 |

- | - | (57) | |||||||||||||

| 资产和负债的变动: |

||||||||||||||||

| 应收贸易账款 |

(178) | (397) | 117 | |||||||||||||

| 其他应收账款 |

(178) | (94) | (241) | |||||||||||||

| 盘存 |

44 | (232) | (303) | |||||||||||||

| 应付帐款 |

736 | 600 | (91) | |||||||||||||

| 应纳税金 |

74 | 112 | (33) | |||||||||||||

| 工资和社会保障 |

231 | 80 | 10 | |||||||||||||

| 其他负债 |

66 | (14) | (92) | |||||||||||||

| 因付款/使用而减少的拨备 |

(491) | (159) | (81) | |||||||||||||

| 合同资产 |

(12) | 7 | (6) | |||||||||||||

| 合同责任 |

25 | (29) | 56 | |||||||||||||

| 收到的股息 |

276 | 94 | 56 | |||||||||||||

| 收取损益保险所得款项 |

- | 1 | 19 | |||||||||||||

| 缴纳所得税 |

(10) | (266) | (5) | |||||||||||||

|

|

|

|

|

|

|

|

|

| ||||||||

| 经营活动净现金流 (1) (2) |

5,913 | 5,693 | 4,201 | |||||||||||||

|

|

|

|

|

|

|

|

|

| ||||||||

| 投资活动:(3) |

||||||||||||||||

| 购置不动产、厂房和设备及无形资产 |

(5,673) | (4,006) | (2,448) | |||||||||||||

| 出资及取得联营公司及合营企业的权益 |

(5) | (2) | - | |||||||||||||

| 与关联方的贷款,净额 |

- | (18) | - | |||||||||||||

| 出售金融资产所得收益 |

583 | 643 | 406 | |||||||||||||

| 购买金融资产所产生的付款 |

(337) | (740) | (594) | |||||||||||||

| 从金融资产收到的利息 |

85 | 99 | 41 | |||||||||||||

| 转让土地和出售资产所得收益 |

15 | 8 | 48 | |||||||||||||

|

|

|

|

|

|

|

|

|

| ||||||||

| 用于投资活动的现金流量净额 |

(5,332) | (4,016) | (2,547) | |||||||||||||

|

|

|

|

|

|

|

|

|

| ||||||||

| 融资活动:(3) |

||||||||||||||||

| 偿还贷款 |

(1,396) | (780) | (1,653) | |||||||||||||

| 利息的支付 |

(623) | (543) | (615) | |||||||||||||

| 贷款收益 |

2,667 | 402 | 963 | |||||||||||||

| 帐户透支,净额 |

(3) | 71 | 8 | |||||||||||||

| 库藏股回购 |

- | (28) | - | |||||||||||||

| 租赁付款 |

(359) | (341) | (302) | |||||||||||||

| 支付与所得税有关的利息 |

(8) | (8) | (1) | |||||||||||||

|

|

|

|

|

|

|

|

|

| ||||||||

| 来自/(用于)筹资活动的现金流量净额 |

278 | (1,227) | (1,600) | |||||||||||||

|

|

|

|

|

|

|

|

|

| ||||||||

|

|

|

|

|

|

|

|

|

| ||||||||

| 汇率变动对现金及现金等价物的影响 |

(509) | (288) | (93) | |||||||||||||

|

|

|

|

|

|

|

|

|

| ||||||||

|

|

|

|

|

|

|

|

|

| ||||||||

| 现金及现金等价物净增(减) |

350 | 162 | (39) | |||||||||||||

|

|

|

|

|

|

|

|

|

| ||||||||

| 财政年度开始时的现金和现金等价物 |

773 | 611 | 650 | |||||||||||||

| 财政年度结束时的现金和现金等价物 |

1,123 | 773 | 611 | |||||||||||||

|

|

|

|

|

|

|

|

|

| ||||||||

| 现金及现金等价物净增(减) |

350 | 162 | (39) | |||||||||||||

|

|

|

|

|

|

|

|

|

| ||||||||

| (1) | 不包括现金和现金等价物产生的汇率变化的影响,这一点在本报表中单独披露。 |

| (2) | 包括截至2023年、2022年和2021年12月31日止财政年度的193、175和119,分别用于支付 短期租赁以及支付与基础资产性能和/或使用相关的租赁可变费用。 |

| (3) | 不影响现金和现金等价物的主要投资和融资交易对应于: |

| 2023 | 2022 | 2021 | ||||||||||

| 不动产、厂场和设备以及无形资产的未付款项购置 |

434 | 488 | 357 | |||||||||

| 油气井废弃成本 |

507 | 268 | 32 | |||||||||

| 增加使用权资产 |

404 | 306 | 284 | |||||||||

| 使用权资产折旧资本化 |

68 | 57 | 44 | |||||||||

| 租赁负债财务增记资本化 |

13 | 14 | 11 | |||||||||

| 联营公司及合营企业资本化 |

- | 1 | - | |||||||||

附注是这些合并财务报表的组成部分。

霍拉西奥·丹尼尔·马林

总统

| F - 9 |

| |||

| YPF社会性无名氏 | ||||

| 合并财务报表附注 截至2023年、2022年和2021年12月31日 | ||||

(以百万美元表示的金额,但以美元表示的股份和每股金额除外,另有说明)

| 1. | 本集团业务之一般资料、架构及组织’ |

一般信息

YPF S.A.(ACYPF 或ACYPF Company)是一家根据阿根廷法律注册成立的股份公司(sociedad anónima),注册办事处位于布宜诺斯艾利斯市Macacha Güemes 515。“”“”

YPF及其子公司(简称"NPF集团")构成阿根廷领先的能源集团,经营着一个完全整合的石油和天然气链, 在国内上游、下游和天然气和电力业务中占据领先的市场地位。“”

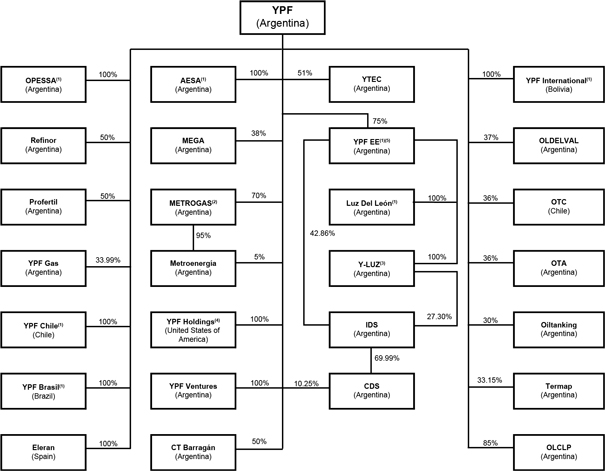

经济集团的结构和组织

下图显示截至2023年12月31日的组织架构,包括本集团主要公司:

| (1) | 直接和间接持有。 |

| (2) | 见附注35.c.3),ENARGAS有关YPF在Metrogas项目中的权益的附注。“’” |

| (3) | 2023年4月13日,YPF EE通过其子公司Y—LUZ完成了对Enel Américas S.A.的收购。持有IDS 57.14%普通股,截至上述日期控制IDS及其子公司CDS。与此同时,通过与泛美Sur S.A.签署的联合采购协议,(ESTA),Y—LUZ将占IDS股本29.84%的股份转让给PAS。“” |

| (4) | 请参阅注释3。 |

| (5) | 截至2023年1月1日,YPF EE与Y—GEN Eléctrica S.A.U.合并。和Y—GEN Eléctrica II S.A.U. |

| F - 10 |

| |||

| YPF社会性无名氏 | ||||

| 合并财务报表附注 截至2023年、2022年和2021年12月31日 | ||||

| 1. | 本集团业务之一般资料、架构及组织(续)’ |

业务安排

截至2023年12月31日,本集团按以下架构进行业务:

| - | 上游 |

| - | 下游 |

| - | 天然气和电力 |

| - | 中央行政及其他 |

各业务分部涵盖的活动详情载于附注5。

本集团之业务、物业及客户主要位于阿根廷。然而,集团还持有玻利维亚勘探领域的参与权益,并在智利销售喷气燃料、天然气、润滑油和衍生品,在巴西销售润滑油和衍生品。

| 2. | 综合财务报表之编制基准 |

2.a)适用的会计框架

本公司截至2023年12月31日的财政年度的综合财务报表根据国际会计准则委员会发布的国际财务报告准则列报。公司的会计年度从每年1月1日开始,至12月31日结束。

2.b)材料会计政策

2.b.1)准备和介绍的依据

功能货币

YPF的S功能货币是美元,它是根据国际会计准则第21条中规定的指导方针确定的, 外汇汇率变化的影响。

以本公司本位币以外的货币进行的交易被视为外币交易,并在交易发生之日以本位币进行初步确认(出于实际原因,如果汇率没有明显变化,则按每月的平均汇率进行确认)。 在每个报告期结束时,或在结算日:(1)外币货币项目按该日的汇率折算,折算产生的汇兑差额在产生汇兑差额的期间的全面收益表的财务净额项目中予以确认;(Ii)以历史成本和结果计量的外币和非货币项目,按交易当日的汇率以本位币计值。

以美元以外的本位币换算子公司、联营公司和合资企业的业绩和财务状况的影响,记录在产生这些影响的期间的全面收益表的其他全面收益项目中。

如果对功能货币不是美元的子公司、联营公司或合资企业进行全部或部分出售(导致失去控制权),股东权益变动表中其他全面收益账户中累积的汇兑差额将重新分类为当期损益。如果部分出售子公司而没有导致失去控制权,累计换算差额的比例份额将在股东权益变动表中重新归类到非控股权益账户。

| F - 11 |

| |||

| YPF社会性无名氏 | ||||

| 合并财务报表附注 截至2023年、2022年和2021年12月31日 | ||||

| 2. | 编制合并财务报表的依据(续) |

列报货币

这些合并财务报表中包含的信息是以美元列报的,这是公司的S本位币。

YPF在阿根廷用于法定、法律和监管目的的合并财务报表是以比索表示的,并提交给CNV和董事会批准并授权于2024年3月6日发布的财务报表。

具有高度通货膨胀经济体功能货币的子公司、联营公司和合资企业的财务信息

根据《国际会计准则第29号》《高度通货膨胀经济体的财务报告》, 职能货币为恶性通货膨胀经济体货币的实体的财务报表必须在报告期结束时以当前计量单位(通货膨胀调整货币)重新列报。

《国际会计准则》第29号描述了在确定一个经济体是否处于恶性通货膨胀时需要考虑的某些数量和质量因素。根据这种评价,得出的结论是,必须恢复适用通货膨胀调整数。此外,2018年12月4日发布在《BO》中的第27,468号法律规定,截至2018年12月31日或之后的中期和特殊期间的年度财务报表应以通货膨胀调整后的货币向CNV提交,如IAS 29所述。

具有高度通货膨胀经济体功能货币的子公司的财务报表在其母公司的合并财务报表中计入其母公司的合并财务报表之前,将根据国际会计准则第29条进行重述,母公司的合并财务报表的功能货币属于非恶性通货膨胀经济体(在YPF的情况下为美元),但没有重复比较数字。

随后,这些子公司的业绩和财务状况将按其财务报表的收盘价换算为美元。重述比较数字的影响在上一财政年度的财务报表中以通货膨胀调整后的货币金额列示,并且没有进行调整以反映随后的价格或汇率总水平的变化,在全面收益表中其他全面收益?项下的子公司、联营公司和合资企业的净货币头寸项目中确认。

该等准则亦适用于本集团于联营公司及合资企业的投资。

当一个经济体不再具有恶性通货膨胀,因此该实体不再根据国际会计准则第29号重报其财务报表时,它将使用该实体停止重报其财务报表之日按经通货膨胀调整的货币重报的金额作为历史成本。

现行和非现行分类

财务状况表中的列报根据活动的经营周期对流动资产和非流动资产及负债进行了区分。

流动资产和负债包括在 期间结束之日后12个月内变现或结算的资产和负债。所有其他资产和负债均归类为非流动资产。

会计准则

这些合并财务报表是根据历史成本法编制的,考虑了从过渡到国际财务报告准则之日(2011年1月1日)起对财产、厂房和设备及无形资产项目采用的归属成本法,但按公允价值通过损益计量的金融资产除外(见附注2.b.7)。

| F - 12 |

| |||

| YPF社会性无名氏 | ||||

| 合并财务报表附注 截至2023年、2022年和2021年12月31日 | ||||

| 2. | 编制合并财务报表的依据(续) |

以比索为功能货币的子公司的非货币性资产和负债按期末货币重列 。

合并政策

本集团于财务报表内合并其控制的所有附属公司,并撇除合并实体之间的集团内结余及交易 。当一个实体面临或有权获得因其在该实体中的权益而产生的可变回报时,本集团控制该实体,并有能力通过其对 实体的权力影响该等回报,定义见IFRS 10合并财务报表。

就合并而言,考虑到重大后续事件和交易及/或现有管理资料,以及YPF与子公司之间的交易将会导致子公司的 股本发生变化,采用了子公司截至每个期间末的最新财务报表。由于行政原因,本集团若干公司的最新财务报表的公布日期可能与YPF的财务报表的公布日期不同。此外,这些公司使用的会计原则和准则已酌情与YPF使用的会计原则和准则趋同,目的是根据统一的计量和列报标准列报综合财务报表。

除持有Metrogas(70%)和YTEC(51%)的股份外,本公司持有合并后公司100%的资本。本公司的结论是,不存在需要披露额外信息的重大非控制性权益,如《国际财务报告准则》第12条所述,披露其他实体的权益。主要附属公司的情况载于附注10。

联合作战

JA和其他类似合同中的权益被定义为当当事各方对与联合安排有关的负债的资产和债务拥有权利时,根据IFRS 11联合安排,根据与每项联合安排有关的资产、负债、收入和费用的份额确认的联合经营的权益,并根据其具体性质在财务状况表和全面收益表中列报。主要的JA在注释29中进行了说明。

2.B.2)无形资产

无形资产是按照国际会计准则第38号无形资产的成本模式计量的,在该模式中,资产在初步确认后按其成本减去摊销和任何减值损失入账。

每类资产的估计使用年限及摊销方法于每个财政年度结束时按年修订,并于适当时作出预期调整。该等资产的可收回程度已修订,详见附注2.b.5)。

截至2023年12月31日、2022年12月31日及2021年12月31日,集团并无使用年限不确定的无形资产。

本集团主要无形资产如下:

服务优惠

专家组将碳氢化合物运输特许权--根据《碳氢化合物法》授予,并符合《国际石油学会服务特许权安排》规定的条件--归类为无形资产(见附注35.a.1)。这些资产在上述特许权有效期内使用 直线法摊销。

自第115/2019号法令颁布以来,在该法令公布后给予的碳氢化合物运输特许权 在财务状况表的财产、厂房和设备项下分类(见附注35.a.1)。

| F - 13 |

| |||

| YPF社会性无名氏 | ||||

| 合并财务报表附注 截至2023年、2022年和2021年12月31日 | ||||

| 2. | 编制合并财务报表的依据(续) |

探矿权

探矿权是指根据勘探目的(常规或非常规),在执行当局在每份招标文件中规定的条款期间,在勘探许可证所界定的区域内开展搜索碳氢化合物所需的所有活动的专有权。见附注35.a.1)。

根据《国际财务报告准则》第6号《矿产资源勘探和评估》,本集团将探矿权归类为无形资产。 这些资产不摊销,因为它们与评估阶段的油田投资有关。

勘探费用(地质和地球物理费用、维护费用和与勘探活动有关的其他费用),不包括勘探钻探费用,在财务状况表中财产、厂房和设备的勘探钻井进行中账户中资本化(见附注2.b.3),在全面收益表中记入净收益。

当油气田开采的技术可靠性和商业可行性得到证明时,这些资产被重新分类到财务状况表中财产、厂房和设备项下的采矿财产、油井和相关设备账户。

其他无形资产

本集团主要将所有软件许可的购置成本和计算机应用程序的开发成本归类为无形资产。这些资产按每类资产的估计使用年限按直线法摊销,平均使用年限为5年 。

2.B.3)财产、厂房和设备

关于财产、厂房和设备, 按照“国际会计准则”第16号“财产、厂房和设备”项下的成本模式计量,在初步确认后,资产按其成本减去任何累计折旧和任何减值损失入账。该资产的初始成本包括其购置、建造成本和任何其他直接归因于将该资产运至其能够运营所需的地点和条件的成本,如适用,还包括估计的碳氢化合物井废弃成本。

对于需要长期建设以达到使用条件的资产,与第三方融资相关的借款成本将按照集团S平均负债率进行资本化,直到资产准备好使用。

允许恢复服务能力以实现持续经营、延长使用寿命和/或增加 资产的生产能力的后续成本计入资产的账面值,或确认为独立资产。主要大修按直线法资本化并折旧,直至下一次主要大修。

维修、养护及一般保养开支于产生期间 在全面收益表中扣除。

该等资产之可收回性已修订,详情载于附注2. b. 5)。

出售资产产生的任何收益或亏损在终止确认该资产的期间内计入全面收益表的净收益 。

石油和天然气生产活动

本集团采用成功努力法确认石油及天然气勘探及生产活动。在已探明储量和未探明储量的地区,收购 开采特许权所产生的成本在财务状况表中的"采矿财产、油井和相关设备明细表"项目的"采矿财产、油井和相关设备明细表"中资本化 。“”“”与勘探许可证有关的成本分类为无形资产。

| F - 14 |

| |||

| YPF社会性无名氏 | ||||

| 合并财务报表附注 截至2023年、2022年和2021年12月31日 | ||||

| 2. | 编制合并财务报表的依据(续) |

勘探成本(不包括与勘探井相关的成本)在 全面收益表中的净收益中扣除。钻探勘探井(包括地层测试井)的成本在 财务状况表中的“不动产、厂房和设备”项目的“正在进行勘探钻探”账户中资本化,直至确定存在证明储量以证明其商业开发的合理性。“”“”倘未发现该等储量,则该等钻探成本于全面收益表之净收益中扣除。 有时,钻井完成后,可能会确定一口探井的储量尚不能归类为探明储量。在这种情况下,如果勘探井的钻探成本保持资本化,如果勘探井的储量量足以证明其开发为生产井,并且如果在评估储量以及项目的经济和运营可行性方面取得了足够的进展。如果不符合上述任何条件, 勘探井成本将计入全面收益表的净收益。除上述内容外,勘探活动在许多情况下还涉及在数年内钻探多口井,以便 对项目进行全面评估。因此,某些勘探井可能会长期接受评价,直到得出关于这些井以及评估和量化与每个项目相关的 储量所需的任何额外勘探活动的结论。评价阶段的勘探井成本详见附注8。

开发 井和干开发井的钻探成本,以及与石油和天然气储量开发相关的安装成本,在财务状况表中的"采矿物业、井和相关设备明细表"项目"中的"采矿物业、井和相关设备明细表"中资本化。“”“”

折旧方法及可使用年期

每类资产的估计使用年限和折旧方法每年在每个财政年度结束时进行修订,并在适当时进行 前瞻性调整。

与石油及天然气生产活动有关的资产折旧如下:

| - | 与生产活动有关的资本化成本按油田折旧, 将产出石油和天然气与已探明和已开发石油和天然气储量的比率应用生产单位法。 |

| - | 与收购采矿财产和扩大已探明储量的特许权有关的资本化成本 采用生产单位法,通过应用已开采石油和天然气与已探明石油和天然气总储量的比率,按油田折旧。 |

折旧乃根据已探明石油及天然气储量估计于披露有关变动日期后的变动作出调整。 本集团每年至少修订一次石油和天然气储量的估计。该等估计由独立第三方按三年轮换周期审核。

所有其他不直接影响石油和天然气生产的资产,均采用直线法折旧,计算方法是根据各类资产的估计 使用年限计算的,如下所述:

| 几年来估计可使用生活 | ||

| 建筑物和其他建筑 |

50 | |

| 炼油设备和石油化工厂 |

20-25 | |

| 天然气分配基础设施 |

20-50 | |

| 运输设备 |

5-25 | |

| 家具、固定装置和装置 |

10 | |

| 卖设备 |

10 | |

| 其他财产 |

10 |

土地与可能位于其上的建筑物或设施分开分类,并且由于其被视为具有无限的使用寿命,因此不需要折旧。

| F - 15 |

| |||

| YPF社会性无名氏 | ||||

| 合并财务报表附注 截至2023年、2022年和2021年12月31日 | ||||

| 2. | 编制合并财务报表的依据(续) |

与油气井放弃义务有关的费用

与油气井废弃责任相关的成本连同其相关资产按贴现值资本化,并使用 产量单位法折旧。作为补偿,按贴现应付款项的相同估计值确认为该概念的负债。贴现应付金额估计数的变更是根据可用的最佳内部和外部信息考虑当前成本 。该等变动乃根据国际财务报告诠释委员会第1号“现有停用、修复及类似负债之变动”所载指引确认,该指引表明, 负债变动将计入当期对应资产成本或从资产成本中扣除,考虑到如果负债减少超过资产账面值,则该超出部分将于全面收益表的 净收益中确认。“”

2.b.4)租赁

作为承租人,本集团根据国际财务报告准则第16号“租赁”确认、计量及披露租赁负债及使用权资产。“” 租赁的定义主要与控制权的概念有关。国际财务报告准则第16号区分租赁合约与服务合约,根据已识别资产是否处于客户控制之下,倘客户有权 :(i)从使用资产中获得绝大部分经济利益,及ii)直接使用资产,则存在此控制。’

租赁 负债按承租人于初始确认各合约当日的增量借款利率(增量贴现率)贴现的未来租赁付款总额计量。’“”其后,本集团 重新计算租赁负债,以反映任何租赁修订或修改或所谓的租赁物固定付款的任何修订,并应用(如适用)经修订的贴现率。“”

使用权资产使用国际会计准则第16号(见附注2.b.3)下的成本模型计量,并初始确认为等于租赁负债初始 计量的总和,其中考虑预付款项扣除租赁优惠、初始直接成本以及估计拆除和修复成本。使用权资产根据每份合同中确立的租赁期限采用直线法折旧,除非相关资产的使用年期较短或有其他更具代表性的基准。

使用权资产的可收回性已按附注2.b.5所载修订。

本集团继续根据国际财务报告准则第16号所指明的选择,将短期租赁及 低价值相关资产租赁确认为全面收益表中的净收益中的开支,惟资本化者除外。与相关资产 性能及╱或使用有关的可变租赁付款在全面收益表的净收益中确认。

2.b.5)不动产、厂场和设备、无形 资产和使用权资产减值

于各期间之结算日,本集团会检讨是否有任何迹象显示该等资产可能已 出现减值亏损或已收回于过往期间确认之减值亏损。倘存在有关迹象,则会估计资产之可收回金额。为此,本集团将其账面值与 可收回金额进行比较。

这些资产被分组为现金产生单位,即产生现金流入或现金流的最小可识别资产组, 独立于其他资产或资产组产生的现金流入或现金流,并考虑到监管、经济、运营和商业条件。

本集团主要现金产生单位的 资产分为:(i)按盆地划分的现金产生单位,如果其对应于储量主要为天然气的油田的资产;(ii)单个现金产生单位,如果其对应于储量主要为石油的油田的资产;和 (iii)单个现金产生单位,如果其对应于炼油、石化产品生产及其商业化影响的资产。’监管、经济、运营和商业条件的变化可能会改变资产到 现金产生单位的分组。不同资产组别可能导致该等资产之可收回金额之不同估计,因此产生亏损或收回额外减值亏损。

| F - 16 |

| |||

| YPF社会性无名氏 | ||||

| 合并财务报表附注 截至2023年、2022年和2021年12月31日 | ||||

| 2. | 编制合并财务报表的依据(续) |

倘账面值超过现金产生单位的可收回金额,则 该超出的价值在全面收益表的经营损益中确认减值亏损。减值亏损按账面值的比例分配给现金产生单位的资产,并在计算折旧或 摊销时予以考虑。’

减值亏损拨回于全面收益表之经营损益确认。为此, 现金产生单位的账面值增加至其可收回金额的经修订估计,使该新金额在不考虑过往期间确认的减值亏损的情况下不会超过账面值。

根据国际财务报告准则第6号,倘任何情况事件显示该等资产的账面值可能超过其可收回金额,及╱或在其重新分类至财务状况表中的“采矿物业、油井及相关 设备”项目前,倘其技术可靠性及商业可行性可证明,则在财务状况表中“无形资产”项目中确认的勘探权的可收回性会单独评估。“”“”

计量可收回金额

每个现金产生单位的 可收回金额按以下两者中的较高者确定:(i)其公允价值减出售成本,即市场参与者之间出售资产的有序交易中将收到的价格,减该等资产的出售成本 ,如果该价值可用、合理可靠且基于与潜在买家的近期谈判或类似交易,及(ii)其使用价值,即利用 资产开采所产生的现金流量预测,其依据是与资产剩余使用寿命内的经济状况有关的可得收入和支出的最佳估计,使用过去的结果以及业务发展和市场发展的预测, ,按反映所用资本加权平均成本的比率贴现。

在计算使用价值时, 碳氢化合物、精炼产品和石化产品的买卖价格、现行法规和资本支出估计是主要现金产生单位现金流量预测中最敏感的方面。现金流量预测中使用的特定和可变情况的评估 需要使用估计(见附注2.c))。

2.b.6)联营企业和 合资企业的投资

联营公司及合营企业采用权益法入账(见附注10)。

根据此方法,投资最初按成本于 财务状况表中的“于联营公司及合营企业投资”项目中确认,其账面值增加或减少以确认投资者于收购日期后于联营公司或合营企业损益中的权益,并反映于 全面收益表中的“于联营公司及合营企业股权收益”项目中。“”’“”此外,其账面值会增加或减少以确认已影响 联营公司或合营企业权益的供款和股息。该投资包括(如适用)收购中识别的商誉。

本集团根据合约同意与另一方行使共同控制权的合营安排,当各方对合营安排的净资产拥有权利时,分类为合营企业;或当各方对与合营安排有关的资产拥有权利时,分类为合营业务(见附注2.b.1) 综合政策第二节)。“”

投资者可能对其施加重大影响力(但并非控制或共同控制)的实体投资分类为联营公司。

于联营公司及合营企业之投资乃根据各期末可得之最后财务报表进行估值,并考虑 重大其后事件及交易及╱或可得管理资料及本集团与该等关联公司之间可能导致后者权益变动之交易。请参见附注2.b.1)“删除合并” “策略删除”部分。“”

负资产公司的权益于财务状况表的“其他负债”项下呈列。“”

| F - 17 |

| |||

| YPF社会性无名氏 | ||||

| 合并财务报表附注 截至2023年、2022年和2021年12月31日 | ||||

| 2. | 编制合并财务报表的依据(续) |

于各期间的结算日,本集团会检讨是否有任何迹象显示该等投资 可能已出现价值减值或已收回过往期间确认的减值亏损。倘存在有关迹象,则会估计投资之可收回金额。如果在以往期间确认价值减值或减值 亏损的收回,则在全面收益表中的“联营公司及合营企业股权收入”中确认。“”

2.b.7)金融工具

本集团对 金融资产的分类乃根据管理该等资产的业务模式及合约现金流量的特征而厘定。’

倘符合下列条件,则金融资产 按摊销成本计量:(i)本集团业务模式的目标是持有资产以收取合约现金流量;及(2)合约条款规定于 特定日期仅支付本金及利息。’该等金融资产初步按公平值加所发生交易成本确认,其后采用实际利率法按摊销成本减任何减值亏损计量。终止确认、修改、按公平值计入损益的重新分类、价值减值或应用实际利率所产生的收益(亏损)于全面收益表的“财务净额” 业绩明细项目中确认。“”

金融资产不符合上述以摊余成本计量的条件的,按公允价值计量且其变动计入当期损益。该等金融资产初步按公允价值确认,而发生的交易成本则在全面 收益表中确认为净收益中的支出。出售该等资产之公平值变动及结果乃于全面收益表内之“财务业绩净额”项目确认。“”

金融资产之买卖于本集团承诺购买或出售该等资产当日确认。本集团 仅当管理该等资产所用的业务模式发生变化时,方会重新分类该等资产。

金融负债初步按公允价值减去所发生交易成本确认,其后采用实际利率法按摊销成本计量。债务工具的利息在 全面收益表的“净财务业绩”项目中确认,但资本化的利息除外。“”

一般而言,本集团于初始确认时使用交易价格厘定 金融工具之公平值。

金融资产减值准备

本集团使用预期信贷亏损模式评估其按摊销成本计量的金融资产的减值,在本期损益中确认金融资产存续期内预期信贷亏损的变动金额,作为全面收益表中的“销售费用”项目中的减值收益或亏损,并就应收贸易账款应用国际财务报告准则第9号“金融工具”允许的 简化方法。“”“”

根据国际财务报告准则第9号,预期信贷亏损的估计 是根据到期期编制矩阵,按客户类型对金融资产进行分组:i)关联方;ii)公共部门及iii)私营部门。随后,根据表明偿还能力的特殊 特征,如i)拖欠付款;ii)存在担保;iii)存在已启动或正在启动的法律程序,以收取款项等。定义了每个 组后,将指定预期信贷损失率,该预期信贷损失率是根据根据当前经济状况和未来经济状况预测调整的历史付款绩效计算的。

终止确认和抵销

金融资产 当从该等投资收取现金流量的权利以及与其所有权相关的风险和利益已经到期或已经转让时,将终止确认。

| F - 18 |

| |||

| YPF社会性无名氏 | ||||

| 合并财务报表附注 截至2023年、2022年和2021年12月31日 | ||||

| 2. | 编制合并财务报表的依据(续) |

当金融负债已终止时,即当债务已 支付或取消或到期时,终止确认。此外,本集团将以重大不同条款的金融工具交换入账,作为原有金融负债的注销,确认新金融负债。 同样,本集团将金融负债现行条款的重大修改入账为金融负债的取消及新金融负债的确认。

金融资产和负债在有法定可执行权利抵销该等资产和负债,且 有意按净额基准结算,或同时变现资产和结算负债时相互抵销。

2.b.8)库存

存货按成本与可变现净值两者中较低者估值。成本包括采购成本(减去贸易折扣、回扣及其他类似 项目)、转换成本及其他成本,这些成本是根据资产性质将存货运至其目前位置及销售条件而产生的。可变现净值是 正常业务过程中的估计售价减去销售成本。

在精炼产品的情况下,由于很难在单个基础上确认每种产品的生产成本,因此成本按照此类产品的销售价格按比例分配(异麦芽苷法)。

本集团于各期末评估存货的 可变现净值,当存货超过其可变现净值时,将相应的价值调整计入全面收益表的净收益,并在 导致存货变动的情况下,将有关调整拨回。

2.b.9)现金和现金等价物

在现金流量表中,现金及现金等价物包括库存现金、银行活期存款和其他原到期日最长为3个月的短期高流动性投资 。该等款项不包括银行透支,该等款项呈列为贷款。

2.b.10)股东权益’

资本账户和库藏股账户由面值持有的普通股股份组成。“”“” 增资的认购额与已发行股份面值之间的差额列报于公司发行溢价表账户。“”

当 公司购买自己的股份以符合以股权工具结算的股份基础福利计划时,所产生的成本在库存股收购成本明细表中呈列。“”有关成本与 以股份为基础的福利计划累计金额之间的差额,于以股份为基础的福利计划累计金额呈列,于以股份为基础的福利计划累计金额呈列于以股份为基础的交易溢价账(见附注30及37)。“”“”

| F - 19 |

| |||

| YPF社会性无名氏 | ||||

| 合并财务报表附注 截至2023年、2022年和2021年12月31日 | ||||

| 2. | 编制合并财务报表的依据(续) |

2.b.11)以股份为基础的福利计划

本集团维持具有附注37所述特点的以股份为本的福利计划。此类计划是按照《国际财务报告准则》第2号《股份支付法》规定的准则进行记录的。

| - | 股权结算股份支付交易确认为服务期间的直线支出, 基于S集团对最终将授予的股权工具数量的估计,考虑到其在授予日的公允价值,并在股东权益变动报表 中抵销了基于股份的福利计划账户中的贷方条目。在每个期间结束时,本集团根据其预期将根据各自福利计划规定的授予条件授予的股权工具数量审查其估计。 |

| - | 以现金结算的股份支付交易确认为服务期间的直线支出 基于集团对S集团分配的股权工具数量的估计,并在 财务状况表中的工资和社会保障项目中的奖金和激励准备金账户中分配了抵销条目,按公允价值计量。负债的公允价值变动在全面收益表的净收益中确认。 |

2.B.12)收入

与客户签订合同的收入

在《国际财务报告准则》第15条中,根据与客户的合同收入,专家组确定了与客户签订的主要合同(见附注24),并对其中涉及的货物和服务进行评估,以确定履约义务及其归类为在某一时间点和随时间履行的债务。

在与货物销售有关的合同中,收入是在货物控制权转移给最终客户时确认的,这发生在根据协议的合同条款在交货点转移货物的实际占有权时。于指定时间履行履约责任时,本集团确认交易价格为收入,即根据每件货品的销售价格,预期有权以该等货品换取的对价金额。

服务合同和施工合同确立了随着时间推移而得到履行的履约义务。就服务合同而言,收入在有效提供此类服务时确认,并根据各自的合同条款确认。就建筑合同而言,收入是通过衡量达到完全满意的进展程度来确认的,在这种情况下,可以根据协议的合同条款,使用作为最适当的 方法的输入法可靠地衡量这种满意程度,并考虑到每项工程的最终估计差额及其在期末的进展程度。

此外,根据国际财务报告准则第15号的要求,收入按所报告的业务细分为以下类别:(I)商品或服务的类型;(Ii)销售渠道;(Iii)目标市场(见附注5和24)。

政府奖励计划的收入

根据《国际会计准则第20号》《政府赠款会计和政府援助披露》,国家政府发放的赠款在有合理保证将收到赠款且赠款附带条件得到遵守的情况下,按公允价值确认。

国家政府赠款的收入在全面收益表中收入项下的国家政府奖励项下披露。

根据《国际会计准则》第20条的要求,附注35和36说明了国家政府赠款的性质和特点。

| F - 20 |

| |||

| YPF社会性无名氏 | ||||

| 合并财务报表附注 截至2023年、2022年和2021年12月31日 | ||||

| 2. | 编制合并财务报表的依据(续) |

2.B.13)持有待售的非流动资产

被分类为持有待售的非流动资产(或出售组)按账面值和公允价值减去出售成本中的较低者计量。 紧接将非流动资产(或出售组)归类为待售之前,非流动资产(或出售组)的账面价值根据适用的国际财务报告准则计量,包括国际会计准则第36号资产减值 。

如果非流动资产(或出售集团)的账面价值将通过出售或处置交易而不是通过继续使用而收回,则被归类为持有以待出售。为了得出这一结论,公司分析了交易的实质,考虑到是否转移了所有风险和回报(包括关于碳氢气井放弃义务的拨备)。只有当出售或处置交易的可能性很高,并且非流动资产(或处置组)在其当前条件下可以立即出售时,才认为满足该条件。

根据国际财务报告准则第5号“持作出售的非流动资产和已终止经营业务”的规定,为使出售交易 极有可能发生,公司管理层的适当级别必须致力于制定一项处置资产(或处置集团)的计划,并且必须启动一项主动计划,以确定买方并完成该计划。“”此外,资产(或 处置组)必须以相对于其当前公允价值合理的价格积极营销出售。此外,除IFRS 5允许的情况外,销售交易应预期在分类日期起1年内有资格确认为已完成出售,并且完成计划所需的行动应表明不太可能对计划作出重大变更或撤回计划。

本集团认为,当非流动资产(或出售集团)在批准发布财务报表前符合国际财务报告准则第5号中被 分类为持作出售的所有要求(但不是在与该等财务报表对应的期间结束时),且该非流动资产(或处置组)的账面值超过其公允价值减处置成本。在此情况下,本集团须独立于其现金产生单位对该非流动资产(或出售组别)进行减值审阅,如有必要,则根据国际会计准则第36号确认减值亏损。

2.b.14)颁布新标准

根据国际会计准则第8号会计政策、会计估计变更和错误的要求,以下是国际会计准则理事会颁布的准则和诠释的摘要:“”

| • | 准则和诠释,自2023年1月1日起强制应用,且 已被本集团采纳(如适用) |

国际会计准则第1号财务报表的列报和国际财务报告准则第2号实务声明—会计政策的披露“”

2021年2月,国际会计准则理事会颁布了以下适用于2023年1月1日或之后开始的财政年度的《国际会计准则第1号》修订本:

| - | 重大会计政策一词由重大会计政策取代。 |

| - | 增加了指导和解释性指导,以帮助实体确定需要 披露的重大会计政策。 |

| - | 会计政策可能是重大的,无论涉及的金额大小,因此, 此类政策的性质以及某些条件,例如它们是否与充分理解另一项被视为重大的会计政策有关,都应加以分析。 |

| - | 如果实体披露被认为不重要的会计政策,这种披露不应导致混淆。 |

本集团已于实施上述 修订后对重大会计政策的披露进行分析,因此,已重新调整若干披露,使本集团综合财务报表的使用者有更好的了解。’

| F - 21 |

| |||

| YPF社会性无名氏 | ||||

| 合并财务报表附注 截至2023年、2022年和2021年12月31日 | ||||

| 2. | 编制合并财务报表的依据(续) |

国际会计准则第8号—会计估计的定义

2021年2月,国际会计准则理事会发布了与会计估计定义有关的国际会计准则第8号修订,于 2023年1月1日或之后开始的财政年度生效。

该等修订包括会计估计概念的定义,以帮助实体区分 会计政策和会计估计—因为先前的定义与会计政策的定义相互关联,并可能导致错误—将会计估计定义为财务报表中 受计量不确定性影响的非货币金额。“”

国际会计准则理事会澄清,会计估计的变更应按前瞻性方式进行会计处理,如果该等变更是基于先前计量时无法获得的新信息,以及影响该等估计中所使用变量的变更,则不应视为错误的更正。

上述修订的实施并未对本集团S合并财务报表产生任何重大影响。

《国际会计准则》第12号修正案--与单一交易产生的资产和负债有关的递延税款

2021年5月,国际会计准则理事会发布了关于在同时确认资产和负债的交易中初始确认递延税的国际会计准则第12号所得税修正案,适用于从2023年1月1日或之后开始的会计年度。

修正案对初始确认豁免提出了例外规定,具体说明了在资产和负债的初始确认同时产生等额应税和可抵扣临时差额的交易中,实体应如何核算所得税和递延税项。因此,在确认资产和负债的交易中,例如与租赁和放弃或退役债务有关的交易,应确认此类交易产生的递延税金。

在实施上述修订后,本集团已对使用权资产和租赁负债产生的递延税项资产和负债进行了细分。此外,2022年和2021年12月31日终了的财政年度的比较信息已根据《国际会计准则》第12号修正案重新列报(见附注17)。然而,这对初始留存收益没有影响。

《国际会计准则第12号--国际税制改革--支柱二示范规则》修正案

2023年5月,国际会计准则理事会发布了与经济合作与发展组织(经合组织)制定的国际税收改革支柱两示范规则(改革)有关的国际会计准则第12号修正案,适用于2023年1月1日或之后开始的财政年度。

该等修订为国际会计准则第12号的要求引入临时例外情况,容许实体不确认或披露因实施改革而产生的所得税效应所产生的递延 税项的资料。此外,它还要求在年度财务报表中进行某些额外披露。

于该等综合财务报表日期,由于本集团所在司法管辖区并无与该等改革有关的税务监管架构,上述修订的实施并无影响。然而,该集团正在监测未来可能出现的税务法规方面的变化。

| • | 标准和解释,截至这些 合并财务报表结算日不强制适用,且本集团尚未采纳 |

2023年8月15日,CNV一般决议(br}第972/2023号)在《BO》中公布,其中规定,除非得到发行人的特别许可,否则不允许发行人较早地适用IFRS和/或其修正案。从这个意义上说,专家组没有事先采用这些国际财务报告准则和/或其修改。

| F - 22 |

| |||

| YPF社会性无名氏 | ||||

| 合并财务报表附注 截至2023年、2022年和2021年12月31日 | ||||

| 2. | 编制合并财务报表的依据(续) |

国际财务报告准则第10号和国际会计准则第28号修正案--投资者与其伙伴或合资企业之间的资产出售或出资

2014年9月,国际会计准则委员会修订了国际会计准则第10号和国际会计准则第28号对联营公司和合资企业的投资,以澄清在涉及受控实体的交易中,在财务报表中确认的利润或亏损的程度取决于被出售或出资的受控公司是否被视为符合国际财务报告准则3的业务组合。2015年12月,国际会计准则理事会无限期推迟了此类修改的实施。

《国际会计准则》第1号修正案-- 负债分类

2020年1月,国际会计准则理事会发布了《国际会计准则》第1号修正案,将负债分类为流动负债和非流动负债,适用于2024年1月1日或之后开始的财政年度。

修正案明确了负债在流动和非流动方面的分类:

| - | 必须基于报告期末的现有权利,将结算推迟至少十二个月,并且 明确只有在报告期末的现有权利才能影响负债的分类。“” |

| - | 不受有关实体是否行使其权利延迟清偿负债之预期影响。 |

| - | 该结算指向交易对手方转让现金、权益工具、其他资产或服务。 |

截至该等综合财务报表刊发日期,本集团预计,实施该等 修订将不会对其财务报表造成重大影响。

国际财务报告准则第16号的修订—租赁

2022年9月,国际会计准则理事会颁布了国际财务报告准则第16号(修订本)与售后租回交易中的租赁计量有关,原因是该准则未能指明 在初始确认后如何计量该等租赁,该等租赁适用于2024年1月1日或之后开始的财政年度。

根据 国际财务报告准则第16号的本修订,卖方—承租人须计量售后租回交易产生的租赁负债,而不确认其保留的使用权的收益或亏损,且不妨碍确认租赁全部或部分终止的收益或 亏损。

于该等综合财务报表刊发日期,本集团预期 应用上述修订将不会对其财务报表造成重大影响。

国际会计准则第1号的修订—非流动 负债有契约

2022年10月,国际会计准则理事会颁布了国际会计准则第1号的修订,有关非流动负债的分类,并追溯适用于2024年1月1日或之后开始的财政年度。

该等修订澄清,当实体须于报告期日期或之前遵守有关契诺, 将附有契诺的贷款协议分类为非流动负债可能会受到影响,即使契诺于稍后评估。

此外,还纳入了与附注中信息披露有关的某些额外要求,因为这将使财务报表 用户了解非流动负债可能在报告期后12个月内到期的风险。

截至该等综合财务报表发布日期 ,本集团预计,实施上述修订将不会对其财务报表造成重大影响,惟补充 所报告资料的额外披露除外。

| F - 23 |

| |||

| YPF社会性无名氏 | ||||

| 合并财务报表附注 截至2023年、2022年和2021年12月31日 | ||||

| 2. | 编制合并财务报表的依据(续) |

国际会计准则第7号和国际财务报告准则第7号的修订—供应商融资安排

2023年5月,国际会计准则理事会发布了与供应商融资安排有关的国际会计准则第7号现金流量表第1条和国际财务报告准则第7号金融工具:披露准则第2条的修订,适用于2024年1月1日或之后开始的财政年度。“”“”

该等修订引入新的 披露年度财务报表中与上述供应商融资安排有关的定性和定量信息的要求,例如合同条款、金融负债的账面值、结算 及╱或到期日等。该等修订并无要求披露比较资料。

截至该等 综合财务报表发布日期,本集团预计,实施该等修订将不会对其财务报表造成重大影响,惟补充当前呈列资料的附注中的若干额外披露除外。

国际会计准则第21号修正案—缺乏交换性

2023年8月,国际会计准则理事会发布了对国际会计准则第21号(IAS 21)的修订,该修订适用于2025年1月1日或之后开始的报告期。

这些修订消除了IAS 21中描述的两种货币之间暂时缺乏兑换的适用 方法,并引入了货币之间兑换的定义和一种分析方法,该方法要求每个实体确定一种 货币是否可以兑换成另一种货币,用于每个特定目的,根据一系列参数获得该货币,例如对货币是否在正常管理期间内获得的评估, 获得所述货币的能力等等。一旦确定两种货币之间没有交换,汇率应被估计为代表在 市场参与者之间有序交易中将获得的并反映经济状况的汇率。该等修订并无指明估计将使用之汇率之方法,有关方法须由各实体制定。

此外,该等修订纳入了披露要求,例如对导致不存在汇率的限制的描述、所涉及交易的定性和定量描述、所使用的汇率类型及其估计方法、对实体因不存在汇率而面临的风险的描述等。

截至该等综合财务报表刊发日期,本集团正在评估实施该等修订的影响。

2.c)重大估计和估计不确定性的主要来源

在编制某个日期的财务报表时,本集团须作出估计和评估,影响于该日期记录的资产和负债金额、披露的或然资产和负债,以及会计年度或期间确认的收入和支出。实际未来溢利(亏损)可能与编制该等综合财务报表当日作出的估计及评估有所不同。

有关未来的假设及有关编制该等综合财务报表所作估计的其他不确定性来源如下:

石油和天然气储量

估计石油及天然气储量是本集团决策过程的一个组成部分。’石油及天然气储量使用地质及工程数据进行估计,这意味着一定程度的不确定性,并取决于该估计中使用的若干因素、假设及变数,其中部分因素超出本集团控制范围。’与项目、投资和业务计划直接相关的石油和天然气储量 用于计算折旧以及评估上游资产的可回收性。

本集团根据美国证券交易委员会关于石油和天然气行业的 法规S—X第4—10(a)条所载规则和法规,作出与石油和天然气储量相关的估计和假设。

| F - 24 |

| |||

| YPF社会性无名氏 | ||||

| 合并财务报表附注 截至2023年、2022年和2021年12月31日 | ||||

| 2. | 编制合并财务报表的依据(续) |

条文

本集团的法定或承担责任按照国际会计准则第37号“拨备、或然负债 及或然资产”确认、计量及披露。’“”拨备包括发生不取决于未来事件的责任(如环境责任拨备和油气井放弃责任拨备),以及履行取决于发生超出本集团控制范围的未来事件的责任(如诉讼和或然事项拨备)。’

除油气井废弃义务准备金和环境责任准备金(其支付日期是 根据工作计划估计的)外,诉讼和意外开支的非流动准备金,鉴于所包括项目的性质,无法合理估计相应支付日期的具体时间表。

就诉讼及或然事项拨备而言,投诉、申索及诉讼的最终结果以及 本集团为特定事项指定的类别可能有所不同,原因是估计乃基于规则的诠释、合约、意见及损害赔偿金额的评估。因此,与此类或有事项相关的情况以及每种情况下定义的 策略的任何变化可能会对诉讼和或有事项确认的拨备或本集团指定的类别产生重大影响。

就环境责任拨备而言,本集团须遵守多项环境保护法律及法规,对污染清理成本及营运造成的环境损害施加惩罚。本公司认为,本集团的业务基本上符合现行与环境保护有关的法律法规 ,因为这些法规在历史上一直被解释和应用。’然而,本公司定期进行研究,以更深入地了解集团经营的某些地理区域的环境损害,以确定其状况和任何必要的补救措施。在该等研究完成及评估前,本集团无法估计将需要产生的额外成本(如有)。

关于油气井放弃义务的准备,考虑到尚未放弃的油井数量以及油井所在的几个地理区域的复杂性 ,油气井放弃产生的当前成本用于估计未来成本,这构成油气井放弃义务准备的最佳估计 。与油气井废弃有关的法律或法规、成本、油气井使用寿命、贴现率和/或应用技术的变化会对 这些估计的重新评估产生影响。应用于油气井废弃责任拨备的会计政策概述于附注2. b. 3)。

本集团无法预测未来将颁布的法律或法规,或未来的法规将如何管理,这些法规与正在进行的研究一样,可能会对长期的经营业绩产生重大影响。

关于某些拨备、或有负债及或有资产,本集团已根据国际会计准则第37号下预期的豁免, 已决定不披露某些可能对本集团造成严重不利影响的关键信息。

所得税和 递延税

本财政年度的所得税费用包括当期和递延所得税费用,这些费用根据国际会计准则第12号确定和披露。本集团定期评估纳税申报表中有关税务法规须受诠释影响的情况的状况,并根据预期 向税务机关支付的金额(如适用)作出拨备。

| F - 25 |

| |||

| YPF社会性无名氏 | ||||

| 合并财务报表附注 截至2023年、2022年和2021年12月31日 | ||||

| 2. | 编制合并财务报表的依据(续) |

所得税开支乃根据本集团经营业务及产生应课税收入所在国家 各期末已颁布或实质颁布之税法计算。此外,还将考虑其他因素,如对此类法律及其法规确立的选择权的评估、现行税法未明确规定的交易和/或事件的税务处理相关的诠释 、分析税务机关是否可能接受不确定的税务处理,以及与递延税项的时间和实现有关的估计 ,如该日的预期实际税率。

递延税项资产确认结转的税务亏损,以其 可能通过未来应课税收入抵销 为限。于评估递延税项资产之确认时,本集团考虑递延税项负债之预期拨回、未来应课税收入之预测及税务规划策略。有关产生未来应课税收入的假设 取决于本集团对未来现金流量的估计。’如果未来现金流量和应课税收入与估计有重大差异,则本集团实现 已记录递延税项资产净额的能力可能会受到影响。’

此外,税务法规及╱或其诠释之变动亦可能影响该等估计。参见注释 17。

物业、厂房及设备、无形资产及使用权资产减值拨备

估计物业、厂房及设备、无形资产及使用权资产之可收回金额所采用之主要指引载于 附注2. b. 5)。

计量资产的可收回金额涉及本集团对不确定问题的估计,例如通货膨胀和通货紧缩 对成本的影响、贴现率、储量量、与该等储量相关的生产水平随时间的分布以及产品的未来价格,包括对本地和 石油、天然气和精炼产品市场供求状况的展望,这些情况会影响现金流量预测中考虑的售价。’本集团之估计可能会因新资料而变动。’

关于将石油和天然气储量油田的资产分组的现金产生单位的计量,现金流量预测用于涵盖油田的经济生产寿命,受开采特许权、协议或投资合同终止的限制。现金流量预测使用本集团对石油和天然气未来售价、 储量、与该等储量相关的生产水平随时间的分布、未来投资、生产成本、油田耗竭率、本地和国际市场的供求、现行法规和 合同条件等因素的最佳估计确定。’同样,未探明储量的现金流量预测也按风险因素加权。

除上段所述者外,集团资产的现金产生单位的现金流量预测 是根据(其中包括)销售额的预期演变、单位贡献利润率、固定成本、可变成本和投资水平,根据 业务计划中预期的展望并考虑各组资产的当前状况进行估计的。同样地,直至资产使用年限结束的现金流量预测是通过使用适当的贴现率根据预算或预测推断现金流量预测来估计的。’

现金流量预测中考虑的价格是基于本集团经营所在市场的 预测的组合,并考虑到可能影响本集团商业化的不同产品的特定情况。一般而言,本集团不将暂时低(或高) 价格或利润率视为减值迹象(或减值亏损的拨回)。减值评估主要反映与市场上观察到的最大和最小范围之间的中间点一致的长期价格,以及 在石油和天然气行业和政府机构的第三方专家发布的价格预测范围内。天然气价格对应于每个流域和销售渠道的平均加权价格,根据 当前合同和法规以及市场供求预测确定。

| F - 26 |

| |||

| YPF社会性无名氏 | ||||

| 合并财务报表附注 截至2023年、2022年和2021年12月31日 | ||||

| 2. | 编制合并财务报表的依据(续) |

2.d)比较信息

于本财务报表中呈列用于比较目的的截至二零二二年及二零二一年十二月三十一日止财政年度的金额及其他资料来自截至二零二二年十二月三十一日止综合财务报表。同样,附注2.b.14)和5所述的比较数字的变动以及非重大信息的若干额外披露 已经作出。

| 3. | 收购及出售 |

解散公司YPF Holdings,Inc.,YCLH控股公司YPF Services USA Corp.

2024年1月5日,特拉华州国务卿批准解散YPF Holdings, Inc.,自2023年12月28日起生效,YCLH控股公司(由YPF Holdings,Inc. 100%控制的子公司)YPF Services USA Corp.

| 4. | 金融风险管理 |

本集团的活动使其面临各种财务风险:市场风险(包括汇率风险、利率风险和价格风险)、 流动性风险和信贷风险。’于本集团内,风险管理职能乃就本集团于某段期间或特定日期所承受之金融工具相关之财务风险而进行。

以下描述了可能对集团在每个运营中心的战略、业绩、经营业绩和财务状况造成重大不利影响的主要风险。’下文所载业务所面对之风险并无按潜在重大性或发生概率之任何特定次序显示。

下文所载之市场风险敏感度分析乃基于一项因素变动而所有其他因素不变。实际上, 这不太可能发生,某些因素的变化可能是相关的,例如,利率的变化和外币汇率的变化。

这种敏感性分析仅提供了有限的时间点视图。对本集团金融工具的实际影响可能 与敏感度分析中显示的影响有显著差异。’

| • | 市场风险管理 |

本集团所面对的市场风险为本集团金融资产及金融负债的估值以及 若干预期现金流量可能受汇率、利率或若干其他价格变量变动影响的可能性。’

以下为 该等风险的描述,以及本集团所面临的风险程度的详细信息,以及各相关市场变量可能变动的敏感度分析。

汇率风险

以不同于本公司功能货币的货币计值的金融资产和负债的价值受汇率波动影响。’由于YPF的功能货币是美元, 产生最大风险的货币是比索(阿根廷法定货币)。’

同样,根据BCRA下令的 外汇市场准入限制,集团在流动性管理方面保持积极策略(见附注35.g))。

| F - 27 |

| |||

| YPF社会性无名氏 | ||||

| 合并财务报表附注 截至2023年、2022年和2021年12月31日 | ||||

| 4. | 金融风险管理(美国) |

下表载列现行汇率变动10%对本集团净收入的影响明细,主要计及于二零二三年十二月三十一日以比索计值的金融资产及负债的风险:’

| 增值(+)/折旧 |

利润(亏损) | |||

| 对金融资产和 负债对应的除所得税前损益的影响 |

+10% | 31 | ||

| -10% | (31) |

然而,在截至2023年12月31日的财年,比索兑换美元的汇率出现了356%的变化。

利率风险

本集团面临与贷款及金融资产投资利率波动有关的风险。利率变动可能会影响与浮动利率挂钩的金融资产和负债产生的利息收入和损失 。

本集团对冲利率风险的策略是以浮动 利率维持相对较低百分比的债务,并使用衍生金融工具对冲与利率相关的风险。’

下表提供了 截至2023年12月31日,考虑适用利率应计利息的金融资产和负债的信息:

| 金融资产 (1) |

金融负债 (2) | |||||

|

|

固定利率 | 985 | 7,497 | |||

| 浮动利率 |

- | 693 | ||||

|

|

| |||||

| 总计(3) |

985 | 8,190 | ||||

|

|

|

| (1) | 包括短期投资、按摊余成本计量的金融资产投资、与关联方的贷款以及有计息付款协议的贸易应收款 。其不包括其余大部分不计息的应收贸易账款。 |

| (2) | 仅包括金融贷款。不包括应付账款(大多数不计利息),也不包括租赁 负债。 |

| (3) | 包括本金和利息。 |

浮动利率金融贷款占截至2023年12月31日贷款总额的8%,包括NO、出口预融资以及与本地和国际实体的金融贷款。浮动利率贷款主要受BADLAR、SOFR、LIBOR、CDI和SELIC波动的影响,其中44个BADLAR加息0.10%—5.00%之间,607个SOFR加息0.25%—8.50%之间,4个LIBOR加息1.50%之间,7个CDI的应计利息加上0.34%和6.00%之间的利差,2个SELIC的应计利息加上2.75%和4.90%之间的利差。

截至二零二三年十二月三十一日止财政年度,本集团订立利率掉期。

金融资产除与关联方的贷款和贸易应收款(其利率风险较低)外,主要包括 固定利率存款、BCRA票据、公共证券和私人证券。

下表显示了截至2023年12月31日,浮动利率增加或减少100个基点(

|

增加(+)/减少(—) |

利润(亏损) | |||

| 对本年度损益的影响 |

+100 b.p. | (3) | ||

| —100次 | 3 |

| F - 28 |

| |||

| YPF社会性无名氏 | ||||

| 合并财务报表附注 截至2023年、2022年和2021年12月31日 | ||||

| 4. | 金融风险管理(美国) |

价格风险

本集团就分类为按公平值计入损益之金融工具(公共证券 及互惠基金)之投资承受自身价格风险。本集团持续监察该等投资之变动,以确定重大变动。

本集团不使用衍生 金融工具对冲与商品价格波动有关的风险以及投资于公共证券和互惠基金所固有的价格风险。

于2023年12月31日,本集团并无受到共同基金及公共证券估值变动的重大影响(见附注6中的 公允价值计量第一节)。“”于2023年12月31日,按公平值计入损益的金融资产总值为210。

下表显示金融工具投资价格变动10%将对截至2023年12月31日的除所得税前损益 的影响:

|

增加(+)/减少(—) 价格 |

利润(亏损) | |||

| 对所得税前损益的影响 |

+10% | 21 | ||

| -10% | (21) |

本集团关于燃料销售的定价政策考虑了多个因素,例如国际和本地 油价、精炼产品的国际价格、加工和分销成本、生物燃料价格、汇率波动、本地供求、竞争、库存、出口关税、本地税收、 产品的国内利润率等。’

集团的期望是随着时间的推移,使当地价格与国际市场价格保持一致,寻求 原油和燃料当地价格之间保持合理的关系,而不考虑短期波动;但是,价格风险将取决于集团定价政策中也考虑的其他关键因素 ’(包括但不限于汇率或国际价格的突然变化,或潜在的法律或监管限制,或影响市场面对突然价格变化能力的其他限制),’而这可能导致集团无法维持这种关系。2023年,石油交付由生产商和炼油商或销售商进行谈判。

| • | 流动性风险管理 |

流动性风险与短期、中期或长期债务所需资金之间可能不匹配有关。本集团 打算调整其金融债务的到期情况,使其与其产生足够现金以资助每年的预计支出的能力相关。截至2023年12月31日,流动性可用性达到1,123项,考虑到现金230项和其他流动性金融资产893项。此外,本集团有217项可自由使用的其他投资包括在财务状况表中的“金融资产投资”项目中(见 附注14)。“”未承诺的银行信贷额度与资本市场一起构成了重要的资金来源。同样,YPF有能力根据频繁发行人制度发行债券。

根据BCRA就离岸债务本金到期日进入交易市场以及以外币计值的债务证券发行 (定于2023年12月31日之前)制定的限制,本集团已履行所有已发行的规定。见附注21和35.g)。

| F - 29 |

| |||

| YPF社会性无名氏 | ||||

| 合并财务报表附注 截至2023年、2022年和2021年12月31日 | ||||

| 4. | 金融风险管理(美国) |

下表载列本集团于 二零二三年十二月三十一日之金融负债到期日:’

| 2023 | ||||||||||||||||||||||||||||

| 到期日 | ||||||||||||||||||||||||||||

| 0—1年 | 1—2年 | 2—3年 | 3—4年 | 4—5年 | 超过 5年 | 总 | ||||||||||||||||||||||

| 金融负债 |

||||||||||||||||||||||||||||

| 租赁负债 |

341 | 174 | 81 | 38 | 15 | 17 | 666 | |||||||||||||||||||||

| 贷款 |

1,508 | 1,746 | 1,099 | 1,226 | 785 | 1,826 | 8,190 | |||||||||||||||||||||

| 其他负债(1) |

120 | 40 | 35 | 36 | - | 1 | 232 | |||||||||||||||||||||

| 应付帐款(1) |

2,313 | - | - | - | - | 4 | 2,317 | |||||||||||||||||||||

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

| ||||||||

| 4,282 | 1,960 | 1,215 | 1,300 | 800 | 1,848 | 11,405 | ||||||||||||||||||||||

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

| ||||||||

| (1) | 包括与金融负债相关的合同未贴现现金流量,前提是它们与其面值没有显著差异 。 |

本集团的大部分贷款都包含市场标准的此类合同契约,其中包括与本集团的杠杆率和偿债覆盖率有关的财务契约,以及由重大不利司法判决引发的违约事件等。’’见注16、32和33。

根据贷款协议及否的条款,倘本集团违反契诺或未能在规定期限内作出补救,则其将违约,这种情况将限制其流动性,且鉴于其大部分贷款包含交叉违约条文,可能导致其债务提前到期。

本集团每季度监察契约的遵守情况。于二零二三年十二月三十一日,本集团遵守其契诺。

值得注意的是,根据我们的子公司Metrogas所取得的贷款的条款和条件, 将不符合利息覆盖率,这可能会加快该等金融负债的到期日。然而,金融债权人于二零二三年十二月三十一日正式同意豁免Metrogas遵守与该财务比率有关的合约责任。

| • | 信用风险管理 |

信贷风险定义为第三方不遵守其合同义务的可能性,从而对 集团的经营业绩产生负面影响。

本集团之信贷风险乃按个别客户基准计量及控制。本集团拥有自己的系统, 根据用于此类最终内部客户记录和外部数据源的最佳实践,对所有客户和第三方的信贷表现进行永久评估,并确定风险限额。

可能使本集团面临信贷集中风险的金融工具主要包括现金及现金等价物、 金融资产投资、应收贸易账款及其他应收款项。本集团主要将超额现金投资于阿根廷及海外信贷评级良好之金融机构之高流动性投资。在正常业务过程中, 根据对客户的持续信贷评估,本集团向客户及若干关联方提供信贷。

同样地,呆账贸易亏损的支出 根据有关其客户的具体信息在全面收益表中的净收益中扣除。

可疑账款准备金按附注2.b.7所述标准计量。

本集团于2023年12月31日的最大信贷风险,基于其金融工具类型(不排除若干类型担保涵盖的金额)如下:

| 最大暴露 | ||||

| 现金及现金等价物 |

1,123 | |||

| 金融资产投资 |

272 | |||

| 其他金融资产 |

1,295 | |||

| F - 30 |

| |||

| YPF社会性无名氏 | ||||

| 合并财务报表附注 截至2023年、2022年和2021年12月31日 | ||||

| 4. | 金融风险管理(美国) |

考虑到基于交易对手的集中度的最大信贷风险, 信贷和对中央政府、直接机构和政府参与的公司的投资约占1,015,占38%,而本集团的其余债务人则分散。’

以下为截至2023年12月31日的逾期金融资产明细:

| 当前贸易 应收账款 | 其他流动 应收账款 | |||||||

| 逾期不到三个月 |

41 | 3 | ||||||

| 逾期三至六个月 |

13 | 1 | ||||||

| 逾期六个月以上 |

90 | 3 | ||||||

|

|

|

|

|

|||||

| 144 | 7 | |||||||

|

|

|

|

|

|||||

截至2023年12月31日,应收账款呆账拨备为59.该等拨备是 本集团对与应收账款有关的信贷损失的最佳估计。’

担保政策

作为授予客户的信贷限额的抵押品,本集团从其客户获得若干类型的担保。在加油站和 分销商市场,通常与客户建立了长期关系,抵押贷款占主导地位。外国客户以母公司的联名债券为准。在工业和运输市场,银行担保占主导地位。在较小程度上,本集团亦取得其他担保,如信贷保险、保证债券及担保客户—供应商等。

于二零二三年、二零二二年及二零二一年十二月三十一日,本集团由第三方授出的有效担保金额分别为945、873及737。

截至二零二三年、二零二二年及二零二一年十二月三十一日止财政年度,本集团并无执行担保。

| 5. | 业务分部资料 |

集团组织结构的不同业务部门考虑了集团可从中获得 收入和产生费用的不同活动。’该组织结构基于主要决策者分析主要经营和财务规模的方式,以作出资源分配和绩效评估的决策,同时考虑集团的业务策略。

业务分部资料的呈列方式与主要决策者用以分配资源及评估业务分部表现的资料的报告方式一致。

业务部门结构如下:

| • | 上游 |

上游分部从事与原油、天然气和压裂砂的勘探、开采和生产有关的所有活动。

其收入主要来自:(i)向下游分部出售所生产的原油; 及(ii)向天然气及电力分部出售所生产的天然气,以及向天然气及电力分部出售工厂保留的天然气。

此分部产生与上述活动有关的所有成本。

于2023年1月1日,与钻探用压裂砂勘探、开采和生产相关的若干资产( 以前列入中央管理及其他)被分配至上游分部。此外,截至二零二二年及二零二一年十二月三十一日止财政年度的比较资料已重列。

| F - 31 |

| |||

| YPF社会性无名氏 | ||||

| 合并财务报表附注 截至2023年、2022年和2021年12月31日 | ||||

| 5. | 业务分部信息(续) |

| • | 下游 |

下游部门从事与以下活动有关的活动:(i)原油精炼和石化生产;(ii)与原油到炼油厂的运输以及在不同销售渠道销售的精炼和石化产品的运输和分销有关的物流;(iii)原油和从这些过程中获得的精炼和石化产品的商业化;(四)农业综合企业业的特产和谷物及其副产品的商业化。

其收入主要来自原油、精炼和石化产品、农业综合企业的特种产品和谷物及其副产品的销售。这些业务是通过B2C(零售)、B2B(工业、运输、航空、农业、润滑油和特种产品)、液化石油气、化学品、国际贸易和运输 以及向公司销售业务进行的。

该分部产生与上述活动相关的所有成本,包括从上游分部和第三方采购原油 ,以及从天然气和电力分部采购汽油、丙烷和丁烷以及炼油厂和石化工业联合体消耗的天然气。

| • | 天然气和电力 |

天然气和电力部门从事与以下相关的活动:(i)天然气运输至第三方和下游部门, 及其商业化;(ii)通过租用再气化船,在埃斯科瓦尔和布兰卡省进行液化天然气再气化终端的商业和技术运营;(iii)储存在汽油、丙烷及丁烷分离及分馏装置内的天然气的运输、调节及加工;(iv)透过我们的附属公司Metrogas分销天然气;及(v)储存所生产的天然气。此外,通过我们对 联营公司和合资企业的投资,该公司从事与以下相关的活动:(i)天然气液体分离及其分馏、储存和运输,用于生产乙烷、丙烷、丁烷和汽油;(ii)生产 常规热电和可再生能源;(iii)化肥的生产、储存、分销和销售。

其收入主要来自天然气作为第三方和下游业务的生产商的商业化、 通过我们的子公司Metrogas分销天然气、向下游业务销售汽油、丙烷和丁烷以及提供LNG再气化服务。

该分部产生与上述活动相关的所有成本,包括从上游分部购买天然气和 工厂保留的天然气。

于2023年1月1日,与通过Profertil合资企业生产、储存、分销和销售化肥相关的若干资产(先前包括在下游分部)被分配至天然气和电力分部。此外,截至2022年及2021年12月31日止财政年度的比较资料已重列。

| • | 中央行政及其他 |

此分部涵盖本集团所进行的不属于上述业务分部且不 呈报业务分部的其他活动,主要包括企业行政开支及资产及建筑活动。

业务 分部之间的销售按本集团制定的内部转让价格进行,一般寻求接近国内市场价格。

各业务分部的营业利润 或亏损及资产均经合并调整后确定。

| F - 32 |

| |||

| YPF社会性无名氏 | ||||

| 合并财务报表附注 截至2023年、2022年和2021年12月31日 | ||||

| 5. | 业务分部信息(续) |

| 上游 | 下游 | 天然气和电力 | 中环 行政和 其他 | 整固 调整 (1) | 总 | |||||||||||||||||||||||||||||||||||||||

| 截至2023年12月31日止的年度 |

||||||||||||||||||||||||||||||||||||||||||||

| 收入 |

171 | 14,888 | 2,017 | 235 | - | 17,311 | ||||||||||||||||||||||||||||||||||||||

| 分部间销售收入 |

7,211 | 100 | 357 | 781 | (8,449) | - | ||||||||||||||||||||||||||||||||||||||

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

| |||||||||||||||||||||||||||

| 收入 |

7,382 | 14,988 | 2,374 | 1,016 | (8,449) | 17,311 | ||||||||||||||||||||||||||||||||||||||

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

| |||||||||||||||||||||||||||

| 营业利润或亏损 |

(1,927) | (4) | 896 | (3) | (270) | 56 | (1,248) | |||||||||||||||||||||||||||||||||||||

| 联营公司和合资企业的股权收益 |

- | 10 | 84 | - | - | 94 | ||||||||||||||||||||||||||||||||||||||

| 净财务业绩 |

897 | |||||||||||||||||||||||||||||||||||||||||||

| 所得税前净亏损 |

(257) | |||||||||||||||||||||||||||||||||||||||||||

| 所得税 |

(1,020) | |||||||||||||||||||||||||||||||||||||||||||

| 净亏损 |

(1,277) | |||||||||||||||||||||||||||||||||||||||||||

| 购置不动产、厂房和设备 |

4,773 | 1,140 | 178 | 100 | - | 6,191 | ||||||||||||||||||||||||||||||||||||||

| 购置使用权资产 |

363 | 19 | 22 | - | - | 404 | ||||||||||||||||||||||||||||||||||||||

| 资产 |

11,129 | 9,916 | 2,282 | 1,826 | (118) | 25,035 | ||||||||||||||||||||||||||||||||||||||

| 其他损益表项目 |

||||||||||||||||||||||||||||||||||||||||||||

| 不动产、厂房和设备折旧 (3) |

2,452 | 464 | 44 | 56 | - | 3,016 | ||||||||||||||||||||||||||||||||||||||

| 无形资产摊销 |

- | 30 | 7 | - | - | 37 | ||||||||||||||||||||||||||||||||||||||

| 使用权资产折旧 |

131 | 71 | 19 | - | (1) | 220 | ||||||||||||||||||||||||||||||||||||||

| 财产、厂房和设备的减值(2) |

2,288 | - | - | - | - | 2,288 | ||||||||||||||||||||||||||||||||||||||

| 截至2022年12月31日止的年度 |

||||||||||||||||||||||||||||||||||||||||||||

| 收入 |

174 | 16,016 | 2,304 | 263 | - | 18,757 | ||||||||||||||||||||||||||||||||||||||

| 分部间销售收入 |

7,134 | 109 | 391 | 779 | (8,413) | - | ||||||||||||||||||||||||||||||||||||||

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

| |||||||||||||||||||||||||||

| 收入 |

7,308 | 16,125 | 2,695 | 1,042 | (8,413) | 18,757 | ||||||||||||||||||||||||||||||||||||||

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

| |||||||||||||||||||||||||||

| 营业利润或亏损 |

1,310 | (4) | 1,523 | 90 | (405) | (36) | 2,482 | |||||||||||||||||||||||||||||||||||||

| 联营公司和合资企业的股权收益 |

- | 23 | 428 | (5) | - | 446 | ||||||||||||||||||||||||||||||||||||||

| 净财务业绩 |

128 | |||||||||||||||||||||||||||||||||||||||||||

| 所得税前净利润 |

3,056 | |||||||||||||||||||||||||||||||||||||||||||

| 所得税 |

(822) | |||||||||||||||||||||||||||||||||||||||||||

| 净利润 |

2,234 | |||||||||||||||||||||||||||||||||||||||||||

| 购置不动产、厂房和设备 |

3,417 | 837 | 78 | 127 | - | 4,459 | ||||||||||||||||||||||||||||||||||||||

| 购置使用权资产 |

204 | 102 | - | - | - | 306 | ||||||||||||||||||||||||||||||||||||||

| 资产 |

11,528 | 9,530 | 3,215 | 1,807 | (168) | 25,912 | ||||||||||||||||||||||||||||||||||||||

| 其他损益表项目 |

||||||||||||||||||||||||||||||||||||||||||||

| 不动产、厂房和设备折旧 (3) |

1,947 | 477 | 48 | 79 | - | 2,551 | ||||||||||||||||||||||||||||||||||||||

| 无形资产摊销 |

- | 29 | 12 | 2 | - | 43 | ||||||||||||||||||||||||||||||||||||||

| 使用权资产折旧 |

140 | 59 | 20 | - | (5) | 214 | ||||||||||||||||||||||||||||||||||||||

| 财产、厂房和设备的减值(2) |

123 | - | - | - | - | 123 | ||||||||||||||||||||||||||||||||||||||

| F - 33 |

| |||

| YPF社会性无名氏 | ||||

| 合并财务报表附注 截至2023年、2022年和2021年12月31日 | ||||

| 5. | 业务分部信息(续) |

| 上游 | 下游 | 天然气和电力 | 中环 行政和 其他 | 整固 调整 (1) | 总 | |||||||||||||||||||||||||||||||||||||||

| 截至2021年12月31日止的年度 |

||||||||||||||||||||||||||||||||||||||||||||

| 收入 |

147 | 11,220 | 2,069 | 246 | - | 13,682 | ||||||||||||||||||||||||||||||||||||||

| 分部间销售收入 |

5,820 | 64 | 161 | 484 | (6,529) | - | ||||||||||||||||||||||||||||||||||||||

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

| |||||||||||||||||||||||||||

| 收入 |

5,967 | 11,284 | 2,230 | 730 | (6,529) | 13,682 | ||||||||||||||||||||||||||||||||||||||

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

| |||||||||||||||||||||||||||

| 营业利润或亏损 |

80 | (4) | 945 | 10 | (198) | (138) | 699 | |||||||||||||||||||||||||||||||||||||

| 联营公司和合资企业的股权收益 |

- | 48 | 239 | - | - | 287 | ||||||||||||||||||||||||||||||||||||||

| 净财务业绩 |

(271) | |||||||||||||||||||||||||||||||||||||||||||

| 所得税前净利润 |

715 | |||||||||||||||||||||||||||||||||||||||||||

| 所得税 |

(699) | |||||||||||||||||||||||||||||||||||||||||||

| 净利润 |

16 | |||||||||||||||||||||||||||||||||||||||||||

| 购置不动产、厂房和设备 |

2,168 | 406 | 27 | 65 | - | 2,666 | ||||||||||||||||||||||||||||||||||||||

| 购置使用权资产 |

172 | 105 | 7 | - | - | 284 | ||||||||||||||||||||||||||||||||||||||

| 资产 |

10,681 | 8,321 | 2,846 | 1,575 | (133) | 23,290 | ||||||||||||||||||||||||||||||||||||||

| 其他损益表项目 |

||||||||||||||||||||||||||||||||||||||||||||

| 不动产、厂房和设备折旧 (3) |

2,259 | 456 | 28 | 73 | - | 2,816 | ||||||||||||||||||||||||||||||||||||||

| 无形资产摊销 |

- | 39 | 8 | 4 | - | 51 | ||||||||||||||||||||||||||||||||||||||

| 使用权资产折旧 |

129 | 61 | 17 | - | (6) | 201 | ||||||||||||||||||||||||||||||||||||||

| 财产、厂房和设备及无形资产减值(2) |

115 | - | - | - | - | 115 | ||||||||||||||||||||||||||||||||||||||

| (1) | 与本集团业务分部之间的抵销相对应。 |

| (2) | 见附注2.c)、7和8。 |

| (3) | 包括物业、厂房及设备减值费用的折旧。 |

| (4) | 分别包括截至2023年、2022年和2021年12月31日的(21)、(26)和(10)非生产性勘探钻井 。 |

| F - 34 |

| |||

| YPF社会性无名氏 | ||||

| 合并财务报表附注 截至2023年、2022年和2021年12月31日 | ||||

| 5. | 业务分部信息(续) |

按地区划分的收入及非流动资产的分布详情载于附注7、8、9及24。

| 6. | 按类别分列的金融工具 |

下表按金融工具类别显示金融资产和负债,以及与 财务状况表中相应项目的对账(如适用)。由于财务状况表中的项目其他应收款、其他负债及应付款同时包含金融工具及 非金融资产及负债(例如应收税项、应收款项及应付实物款项等),因此对账于标题为“非金融资产”及“非金融负债”的栏呈列。“”“”“”“”“”

金融资产

| 2023 | ||||||||||||||||||||||||||||

|

|

|

| ||||||||||||||||||||||||||

| 金融 资产位于 摊余成本 |

金融按公平值计入 损益 | 小计金融 资产 | 非金融 资产 | 总 | ||||||||||||||||||||||||

| 其他应收账款(1) |

232 | - | 232 | 308 | 540 | |||||||||||||||||||||||

| 应收贸易账款(2) |

1,063 | - | 1,063 | - | 1,063 | |||||||||||||||||||||||

| 对金融资产的投资 |

158 | 114 | 272 | - | 272 | |||||||||||||||||||||||

| 现金和现金等价物 |

1,027 | 96 | 1,123 | - | 1,123 | |||||||||||||||||||||||

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

| ||||||||||||||

| 2,480 | 210 | 2,690 | 308 | 2,998 | ||||||||||||||||||||||||

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

| ||||||||||||||

| 2022 | ||||||||||||||||||||||||||||

|

|

|

| ||||||||||||||||||||||||||

| 金融 资产位于 摊余成本 |

金融按公平值计入 损益 | 小计金融 资产 | 非金融 资产 | 总 | ||||||||||||||||||||||||

| 其他应收账款(1) |

246 | - | 246 | 783 | 1,029 | |||||||||||||||||||||||

| 应收贸易账款(2) |

1,641 | - | 1,641 | - | 1,641 | |||||||||||||||||||||||

| 对金融资产的投资 |

446 | 74 | 520 | - | 520 | |||||||||||||||||||||||

| 现金和现金等价物 |

437 | 336 | 773 | - | 773 | |||||||||||||||||||||||

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

| ||||||||||||||

| 2,770 | 410 | 3,180 | 783 | 3,963 | ||||||||||||||||||||||||

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

| ||||||||||||||

| 2021 | ||||||||||||||||||||||||||||

|

|

|

| ||||||||||||||||||||||||||

| 金融 资产位于 摊余成本 |

金融按公平值计入 损益 | 小计金融 资产 | 非金融 资产 | 总 | ||||||||||||||||||||||||

| 其他应收账款(1) |

221 | - | 221 | 601 | 822 | |||||||||||||||||||||||

| 应收贸易账款(2) |

1,545 | - | 1,545 | - | 1,545 | |||||||||||||||||||||||

| 对金融资产的投资 |

424 | 98 | 522 | - | 522 | |||||||||||||||||||||||

| 现金和现金等价物 |

317 | 294 | 611 | - | 611 | |||||||||||||||||||||||

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

| ||||||||||||||

| 2,507 | 392 | 2,899 | 601 | 3,500 | ||||||||||||||||||||||||

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

| ||||||||||||||

| (1) | 不包括其他可疑应收款项拨备。 |

| (2) | 并不包括应收账款之拨备。 |

| F - 35 |

| |||

| YPF社会性无名氏 | ||||

| 合并财务报表附注 截至2023年、2022年和2021年12月31日 | ||||

| 6. | 按类别分列的金融工具(1999年) |

金融负债

| 2023 | ||||||||||||||||||||||||||||

|

|

|

| ||||||||||||||||||||||||||

| 金融 负债在 摊余成本 |

金融按公平值计入 损益 | 小计金融 负债 | 非金融 负债 | 总 | ||||||||||||||||||||||||

| 租赁负债 |

666 | - | 666 | - | 666 | |||||||||||||||||||||||

| 贷款 |

8,190 | - | 8,190 | - | 8,190 | |||||||||||||||||||||||

| 其他负债 |

232 | - | 232 | 2 | 234 | |||||||||||||||||||||||

| 应付帐款 |

2,317 | - | 2,317 | 7 | 2,324 | |||||||||||||||||||||||

|

|

|

|

|

|

|

|

|

|

|

|

|

|

| |||||||||||||||

| 11,405 | - | 11,405 | 9 | 11,414 | ||||||||||||||||||||||||

|

|

|

|

|

|

|

|

|

|

|

|

|

|

| |||||||||||||||

| 2022 | ||||||||||||||||||||||||||||

| 金融 负债在 摊余成本 |

金融按公平值计入 损益 | 小计金融 负债 | 非金融 负债 | 总 | ||||||||||||||||||||||||

| 租赁负债 |

566 | - | 566 | - | 566 | |||||||||||||||||||||||

| 贷款 |

7,088 | - | 7,088 | - | 7,088 | |||||||||||||||||||||||

| 其他负债 |

31 | - | 31 | - | 31 | |||||||||||||||||||||||

| 应付帐款 |

2,513 | - | 2,513 | 57 | 2,570 | |||||||||||||||||||||||

|

|

|

|

|

|

|

|

|

|

|

|

|

|

| |||||||||||||||

| 10,198 | - | 10,198 | 57 | 10,255 | ||||||||||||||||||||||||

|

|

|

|

|

|

|

|

|

|

|

|

|

|

| |||||||||||||||

| 2021 | ||||||||||||||||||||||||||||

| 金融 负债在 摊余成本 |

金融按公平值计入 损益 | 小计金融 负债 | 非金融 负债 | 总 | ||||||||||||||||||||||||

| 租赁负债 |

542 | - | 542 | - | 542 | |||||||||||||||||||||||

| 贷款 |

7,379 | - | 7,379 | - | 7,379 | |||||||||||||||||||||||

| 其他负债 |

43 | - | 43 | - | 43 | |||||||||||||||||||||||

| 应付帐款 |

1,904 | - | 1,904 | 68 | 1,972 | |||||||||||||||||||||||

|

|

|

|

|

|

|

|

|

|

|

|

|

|

| |||||||||||||||

| 9,868 | - | 9,868 | 68 | 9,936 | ||||||||||||||||||||||||

|

|

|

|

|

|

|

|

|

|

|

|

|

|

| |||||||||||||||

金融及非金融工具之收益及亏损分配至以下类别:

| 2023 | ||||||||||||||||||||

| 财务和非金融资产/负债 摊余成本 |

|

金融资产/按公平 值计入 或 损失 |

|

总 | ||||||||||||||||

| 利息收入 |

325 | - | 325 | |||||||||||||||||

| 利息损失 |

(776) | - | (776) | |||||||||||||||||

| 净财务增长 |

(364) | - | (364) | |||||||||||||||||

| 净汇兑差额 |

1,561 | (236) | 1,325 | |||||||||||||||||

| 按公允价值计量且损益变动之金融资产之业绩 |

- | 289 | 289 | |||||||||||||||||

| 衍生金融工具 |

- | 7 | 7 | |||||||||||||||||

| 出口增长方案 (1) |

- | 22 | 22 | |||||||||||||||||

| 金融资产交易的结果 (2) |

- | 32 | 32 | |||||||||||||||||

| 债务交换的结果 |

- | - | - | |||||||||||||||||

| 净货币头寸的结果 |

37 | - | 37 | |||||||||||||||||

|

|

|

|

|

|

|

|

|

| ||||||||||||

| 783 | 114 | 897 | ||||||||||||||||||

|

|

|

|

|

|

|

|

|

| ||||||||||||

| F - 36 |

| |||

| YPF社会性无名氏 | ||||

| 合并财务报表附注 截至2023年、2022年和2021年12月31日 | ||||

| 6. | 按类别分列的金融工具(1999年) |

| 2022 | ||||||||||||

| 财务和非金融资产/负债 摊余成本 | 金融资产/按公平 值计入 或 损失 | 总 | ||||||||||

| 利息收入 |

319 | - | 319 | |||||||||

| 利息损失 |

(712) | - | (712) | |||||||||

| 净财务增长 |

(275) | - | (275) | |||||||||

| 净汇兑差额 |

638 | (97) | 541 | |||||||||

| 按公允价值计量且损益变动之金融资产之业绩 |

- | 118 | 118 | |||||||||

| 衍生金融工具 |

- | (9) | (9) | |||||||||

| 出口增长方案 |

- | - | - | |||||||||

| 金融资产交易的结果 |

- | - | - | |||||||||

| 债务交换的结果 |

- | - | - | |||||||||

| 净货币头寸的结果 |

146 | - | 146 | |||||||||

|

|

|

|

|

|

|

|

|

| ||||

| 116 | 12 | 128 | ||||||||||

|

|

|

|

|

|

|

|

|

| ||||

| 2021 | ||||||||||||

| 财务和非金融资产/负债 摊余成本 | 金融资产/按公平 值计入 或 损失 | 总 | ||||||||||

| 利息收入 |

164 | - | 164 | |||||||||

| 利息损失 |

(749) | - | (749) | |||||||||

| 净财务增长 |

(167) | - | (167) | |||||||||

| 净汇兑差额 |

294 | (46) | 248 | |||||||||

| 按公允价值计量且损益变动之金融资产之业绩 |

- | 105 | 105 | |||||||||

| 衍生金融工具 |

- | (10) | (10) | |||||||||

| 出口增长方案 |

- | - | - | |||||||||

| 金融资产交易的结果 |

- | - | - | |||||||||

| 债务交换的结果(3) |

21 | - | 21 | |||||||||

| 净货币头寸的结果 |

117 | - | 117 | |||||||||

|

|

|

|

|

|

|

|

|

| ||||

| (320) | 49 | (271) | ||||||||||

|

|

|

|

|

|

|

|

|

| ||||

| (1) | 见附注35.g)。 |

| (2) | 见附注28。 |

| (3) | 见附注21。 |

公允价值计量

国际财务报告准则第13号公允价值计量将金融工具的公允价值定义为在S公平交易中知情的独立各方之间可以交换资产或结算金融负债的金额。所有按公允价值计量的金融工具均被分配到国际财务报告准则第13号规定的其中一个估值层次(以及按摊余成本计量的贷款,其公允价值在金融资产的公允价值和按摊余成本部分计量的金融负债中披露)。这一估值层次结构包括3个层次。

| (i) | 第1级:估值基于活跃市场上相同金融资产或负债的未经调整报价,本集团可于期末参考。如果交易以足够的频率和足够的数量发生,使价格信息能够持续获得,市场就被认为是活跃的。由于活跃市场中的报价 是公允价值最可靠的指标,因此应始终使用该指标(如果可用)。本集团分配给这一级别的金融工具包括对上市共同基金和公共证券的投资。 |

| (Ii) | 第2级:公允价值是根据直接或间接在市场上可观察到的投入使用估值方法确定的。如果有关金融工具有固定的合同期,则用于估值的投入必须在整个合同期内可观察到。本集团并未对金融工具的估值低于这一水平。 |

| (Iii) | 第三级:本集团使用并非基于市场可观察输入数据的估值技术。只有在没有可用的市场数据的情况下才允许这样做 。输入数据反映本集团就市场参与者定价时会考虑的因素所作的假设。’集团为此使用最佳可用信息,包括内部公司 数据。本集团并无在此级别下对金融工具进行估值。 |

| F - 37 |

| |||

| YPF社会性无名氏 | ||||

| 合并财务报表附注 截至2023年、2022年和2021年12月31日 | ||||

| 6. | 按类别分列的金融工具(1999年) |

下表列示本集团于二零二三年、二零二二年及二零二一年十二月三十一日按公平值计入损益计量的金融资产及其公平值水平的分配。’

| 2023 | ||||||||||||||||

| 金融资产 | 1级 | 2级 | 3级 | 总 | ||||||||||||

| 金融资产投资: (1) |

||||||||||||||||

| - 大众证券 |

114 | - | - | 114 | ||||||||||||

|

|

|

|

|

|

|

|

|

|

| |||||||

| 114 | - | - | 114 | |||||||||||||

|

|

|

|

|

|

|

|

|

|

| |||||||

| 现金和现金等价物: |

||||||||||||||||

| - 共同基金 |

96 | - | - | 96 | ||||||||||||

|

|

|

|

|

|

|

|

|

|

| |||||||

| 96 | - | - | 96 | |||||||||||||

|

|

|

|

|

|

|

|

|

|

| |||||||

| 210 | - | - | 210 | |||||||||||||

|

|

|

|

|

|

|

|

|

|

| |||||||

| 2022 | ||||||||||||||||

| 金融资产 | 1级 | 2级 | 3级 | 总 | ||||||||||||

| 金融资产投资: (1) |

||||||||||||||||

| - 大众证券 |

74 | - | - | 74 | ||||||||||||

|

|

|

|

|

|

|

|

|

|

| |||||||

| 74 | - | - | 74 | |||||||||||||

|

|

|

|

|

|

|

|

|

|

| |||||||

| 现金和现金等价物: |

||||||||||||||||

| - 共同基金 |

336 | - | - | 336 | ||||||||||||

|

|

|

|

|

|

|

|

|

|

| |||||||

| 336 | - | - | 336 | |||||||||||||

|

|

|

|

|

|

|

|

|

|

| |||||||

| 410 | - | - | 410 | |||||||||||||

|

|

|

|

|

|

|

|

|

|

| |||||||

| 2021 | ||||||||||||||||

| 金融资产 | 1级 | 2级 | 3级 | 总 | ||||||||||||

| 金融资产投资: (1) |

||||||||||||||||

| - 大众证券 |

98 | - | - | 98 | ||||||||||||

|

|

|

|

|

|

|

|

|

|

| |||||||

| 98 | - | - | 98 | |||||||||||||

|

|

|

|

|

|

|

|

|

|

| |||||||

| 现金和现金等价物: |

||||||||||||||||

| - 共同基金 |

294 | - | - | 294 | ||||||||||||

|

|

|

|

|

|

|

|

|

|

| |||||||

| 294 | - | - | 294 | |||||||||||||

|

|

|

|

|

|

|

|

|

|

| |||||||

| 392 | - | - | 392 | |||||||||||||

|

|

|

|

|

|

|

|

|

|

| |||||||

| (1) | 见附注14。 |

本集团并无按公平值计入损益之金融负债。

公允价值估计

截至2023年12月31日止年度,宏观经济环境并无任何变动对本集团按公平值计量的金融工具造成重大影响。’

本集团的政策是在发生或 当前情况发生变化时确认若干估值层级之间的转移。’截至二零二三年、二零二二年及二零二一年十二月三十一日止年度,用于厘定本集团金融工具公平值的不同层级之间并无转移。’

以摊余成本计量的金融资产和金融负债的公允价值

于2023年、2022年及2021年12月31日,贷款的估计公平值(经考虑未调整上市价格(第1级)及 剩余金融贷款提供给本集团的利率(第3级))分别为7,547、5,812及5,483。

其他应收账款、应收贸易账款、金融资产投资、现金和现金等价物、其他负债和按摊销成本支付的账款的公允价值与其账面价值没有显著差异。

| F - 38 |

| |||

| YPF社会性无名氏 | ||||

| 合并财务报表附注 截至2023年、2022年和2021年12月31日 | ||||

| 7. | 无形资产 |

| 2023 |

2022 |

2021 | ||||

| 无形资产账面净值 |

407 | 424 | 462 | |||

| 无形资产减值准备 |

(40) | (40) | (43) | |||

|

|

|

| ||||

| 367 | 384 | 419 | ||||

|

|

|

|

截至2023年、2022年和2021年12月31日止年度,S集团无形资产的演变情况如下:

| 服务会议 | 探索 权利 |

其他 无形资产 |

总计 | |||||||||||||||||||

| 成本 |

883 | 160 | 420 | 1,463 | ||||||||||||||||||

| 累计摊销 |

611 | - | 362 | 973 | ||||||||||||||||||

|

|

|

|

|

|

|

|

|

|

|

|

| |||||||||||

| 2020年12月31日的余额 |

272 | 160 | 58 | 490 | ||||||||||||||||||

|

|

|

|

|

|

|

|

|

|

|

|

| |||||||||||

| 成本 |

||||||||||||||||||||||

| 增加 |

25 | - | 7 | 32 | ||||||||||||||||||

| 翻译效果 |

- | - | (3) | (3) | ||||||||||||||||||

| 的通胀率作了调整 (1) |

- | - | 19 | 19 | ||||||||||||||||||

| 减少、改叙和其他变动 |

- | (24) | 3 | (21) | ||||||||||||||||||

| 累计摊销 |

||||||||||||||||||||||

| 增加 |

37 | - | 14 | 51 | ||||||||||||||||||

| 翻译效果 |

- | - | (1) | (1) | ||||||||||||||||||

| 的通胀率作了调整 (1) |

- | - | 5 | 5 | ||||||||||||||||||

| 减少、改叙和其他变动 |

- | - | - | - | ||||||||||||||||||

| 成本 |

908 | 136 | 446 | 1,490 | ||||||||||||||||||

| 累计摊销 |

648 | - | 380 | 1,028 | ||||||||||||||||||

|

|

|

|

|

|

|

|

|

|

|

|

| |||||||||||

| 截至2021年12月31日的余额 |

260 | 136 | 66 | 462 | ||||||||||||||||||

|

|

|

|

|

|

|

|

|

|

|

|

| |||||||||||

| 成本 |

||||||||||||||||||||||

| 增加 |

25 | - | 4 | 29 | ||||||||||||||||||

| 翻译效果 |

- | - | (32) | (32) | ||||||||||||||||||

| 的通胀率作了调整 (1) |

- | - | 35 | 35 | ||||||||||||||||||

| 减少、改叙和其他变动 |

- | (26) | - | (26) | ||||||||||||||||||

| 累计摊销 |

||||||||||||||||||||||

| 增加 |

27 | - | 16 | 43 | ||||||||||||||||||

| 翻译效果 |

- | - | (10) | (10) | ||||||||||||||||||

| 的通胀率作了调整 (1) |

- | - | 11 | 11 | ||||||||||||||||||

| 减少、改叙和其他变动 |

- | - | - | - | ||||||||||||||||||

| 成本 |

933 | 110 | 453 | 1,496 | ||||||||||||||||||

| 累计摊销 |

675 | - | 397 | 1,072 | ||||||||||||||||||

|

|

|

|

|

|

|

|

|

|

|

|

| |||||||||||