PLAYTIKA 控股公司2023 年第四季度和 2023 年全年业绩 2024 年 2 月 26 日

法律免责声明前瞻性陈述本演示文稿包含《1995年美国私人证券诉讼改革法》和《交易法》第21E条所指的 “前瞻性陈述”。除本演讲中包含的历史事实陈述以外的所有陈述,包括有关我们的业务战略、计划和未来运营目标的陈述,均为前瞻性陈述。此外,包含 “预期”、“相信”、“继续”、“可能”、“估计”、“期望”、“未来”、“打算”、“意图”、“可能”、“可能”、“潜在”、“当下”、“保留”、“项目”、“追求”、“应该”、“将” 或 “将” 等词语的陈述,或这些词语或其他词语的否定性含义相似的词语或表达方式可以识别前瞻性陈述。我们的这些前瞻性陈述主要基于我们当前对未来事件和趋势的预期和预测,我们认为这些事件和趋势可能会影响我们的财务状况、经营业绩、业务战略、短期和长期业务运营和目标以及财务需求。此类前瞻性陈述所涵盖事项的实现或成功涉及重大的风险、不确定性和假设,包括但不限于我们在向美国证券交易委员会提交的文件中提到的风险和不确定性。此外,我们在竞争激烈且瞬息万变的环境和行业中运营。因此,我们的管理层无法评估所有因素对我们业务的影响,也无法评估任何因素或因素组合在多大程度上可能导致实际业绩与我们可能做出的任何前瞻性陈述中包含的业绩存在重大差异。鉴于这些风险、不确定性和假设,本新闻稿中讨论的前瞻性陈述可能不会出现,实际结果可能与前瞻性陈述中的预期、预测或暗示存在重大和不利的差异。可能导致实际业绩与前瞻性陈述中包含的估计或预测存在重大差异的重要因素包括但不限于:• 我们的大股东或其他影响我们的第三方的行为;• 我们依赖第三方平台,例如iOS App Store、Facebook和Google Play商店,来分发我们的游戏和收取收入,以及此类平台可能对其政策产生不利影响的风险;• 我们依赖有限数量的游戏来产生大部分收入我们的收入;• 我们的依赖依赖一小部分用户来创造我们大部分的收入;• 我们的免费游戏商业模式以及游戏中出售的虚拟物品的价值在很大程度上取决于我们如何管理游戏收入和定价模式;• 我们无法确定符合我们战略的收购目标,也无法成功完成收购和整合任何收购的业务,也无法实现此类收购的预期收益,可能会限制我们的增长、扰乱我们的计划和运营或影响金额分配给兼并和收购的资本;•我们有能力在竞争激烈、准入门槛低的行业中竞争;• 我们有能力留住现有参与者、吸引新参与者和增加玩家群的货币化;• 我们负有巨额债务,受债务工具下的义务和限制性契约的约束;• COVID-19 疫情或其他健康流行病对我们的业务和整个经济的影响;• 我们的受控公司地位;• 法律或监管限制或诉讼可能产生不利影响影响我们的业务并限制我们的增长我们的业务;• 与我们的国际业务和所有权相关的风险,包括我们在以色列、乌克兰和白俄罗斯的重大业务以及控股股东是中资公司的事实;• 地缘政治事件,例如以色列和乌克兰战争;• 我们对关键人员的依赖;• 市场状况或其他影响股息支付的因素,包括是否支付股息的决定;• 董事会是否批准股票回购计划以及有关金额和时间的任何不确定性根据此类股票回购计划进行重新购买;• 安全漏洞或其他中断可能会泄露我们的信息或参与者的信息,并使我们承担责任;以及 • 我们无法保护我们的知识产权和专有信息可能会对我们的业务产生不利影响。此外,关于以色列和乌克兰战争影响的言论有可能延迟和扩大,实际影响可能与目前的预期存在重大差异。可能导致未来事件和实际业绩(财务或其他方面)与前瞻性陈述中讨论或暗示的结果存在重大差异的其他因素包括我们在向美国证券交易委员会提交的文件中讨论的风险和不确定性。尽管我们认为前瞻性陈述中反映的预期是合理的,但我们不能保证前瞻性陈述中反映的未来业绩、活动水平、业绩或事件和情况能够实现或发生,报告的业绩不应被视为未来业绩的指标。鉴于这些风险和不确定性,提醒读者不要过分依赖此类前瞻性陈述。前瞻性陈述仅代表其发表之日。除非法律要求,否则我们没有义务以任何理由更新任何前瞻性陈述,以使这些陈述符合实际业绩或我们的预期变化。非公认会计准则财务指标本演示文稿包含我们的某些非公认会计准则财务指标,包括信贷调整后息税折旧摊销前利润。“非公认会计准则财务指标” 定义为衡量公司财务业绩的数字指标,其中不包括或包括金额,因此不同于根据公认会计原则在公司内部报表、资产负债表或现金流报表中根据公认会计原则计算和列报的最直接可比指标。您不应孤立地考虑这些非公认会计准则财务指标,也不应将其作为根据公认会计原则报告的业绩分析的替代品。有关我们使用的非公认会计准则财务指标的信息,以及这些非公认会计准则财务指标与最直接可比的GAAP指标的对账,请参阅本演示文稿的附录。2

FY2023 财务业绩摘要 3 初步指引最新指引实际收入25.70亿美元至26.2亿美元至25.65亿美元 25.67亿美元净收入——2.35亿美元净收入利润率%-9.2% 信贷调整后息税折旧摊销前利润率8.25亿美元至8.32亿美元信贷调整后息税折旧摊销前利润率% 31.3% 32.4% 1.15亿美元资本支出1.15亿美元至1.2亿美元 9,500万美元 7,920万美元(1)自由现金流4.364亿美元注:以百万美元计。有关信贷调整后息税折旧摊销前利润和自由现金流的定义,请参阅附录。信贷调整后的息税折旧摊销前利润是一项非公认会计准则指标,参见幻灯片15和16的对账表。(1)不包括自2023年第四季度以来应计购买的1700万美元不动产和设备。

FY2023 精选亮点23财年收入为25.670亿美元,净收入为2.35亿美元,信贷调整后息税折旧摊销前利润为8.322亿美元,自由现金流4.364亿美元收入同比下降(1.9)%净收入同比下降(14.6)%信贷调整后息税折旧摊销前利润同比增长3.4%,同比自由现金流同比增长13.7%,直接面向消费者的平台收入增长5.4% FY2023 休闲主题游戏组合中百万或以上的收入占总收入的56.7%,而 FY2022 31万平均每日付费用户的收入为53.8%,同比下降1.3%成功收购了两家新工作室,InnPlay和Youda Games 4 注:百万美元。有关信用调整后息税折旧摊销前利润、平均每日付款用户、平均每日活跃用户、ARPDAU和自由现金流的定义,请参阅附录。信用调整后的息税折旧摊销前利润是一项非公认会计准则指标,参见幻灯片15和16中的对账表。

FY2023 财务摘要 5 收入自由现金流 (1.9)% +13.7% 注意:以百万美元计。有关信贷调整后息税折旧摊销前利润和自由现金流的定义,请参阅附录。信贷调整后息税折旧摊销前利润是非公认会计准则指标,参见幻灯片15和16中的对账表。净收益 (14.6)% 信贷调整后息税折旧摊销前利润 +3.4%

第四季度财务摘要收入为6.379亿美元,净收入为3,730万美元,信贷调整后息税折旧摊销前利润为1.889亿美元。收入连续增长1.2%,同比增长1.1%。净收入连续下降(1.6)%,同比下降(57.4)%。信贷调整后的息税折旧摊销前利润连续下降(8.1)%,同比下降(6.8)%。直接面向消费者的平台收入连续增长0.4%,同比增长7.6%。净收入利润率为5.8%,而2023年第三季度为6.0%,2023年第四季度为13.9%。信贷调整后的息税折旧摊销前利润率为29.6%,而2023年第三季度为32.6%,2022年第四季度为32.1%。截至2023年12月31日,现金及现金等价物总额为10.297亿美元。6 注:百万美元。信贷调整后息税折旧摊销前利润的定义见附录。信用调整后的息税折旧摊销前利润是一项非公认会计准则指标,参见幻灯片15和16中的对账表。

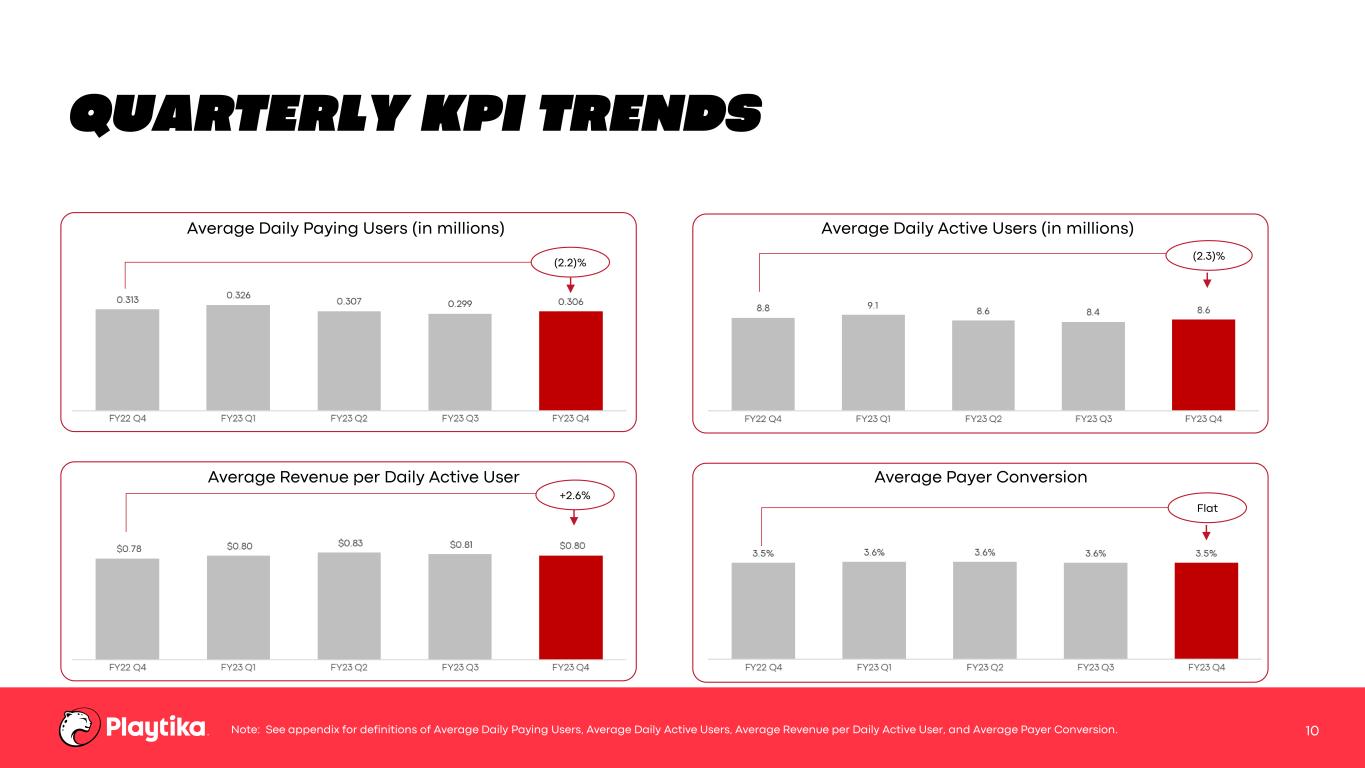

第四季度业务亮点平均每日付费用户为30.6万,环比增长2.3%,同比下降(2.2%)。平均付款人转化率为3.5%,比上一季度略有下降,与去年同期持平。宾果闪电战收入为1.503亿美元,环比增长0.4%,同比下降(3.1%)。在连续两个季度下降之后,财务业绩发生了积极转变。6月的Journey收入为7,760万美元,环比增长1.8%,同比增长33.3%。现在是我们收入排名第三的游戏收入最近突破了10亿美元的终身收入大关 Slotomania收入为1.369亿美元,环比下降(3.6%),同比下降(8.3%)%。平均每日付费用户连续增长和逐年增长 7注意:有关平均每日付费用户和平均付款人转化率的定义,请参阅附录。

按平台8划分的季度收入直接面向消费者的平台收入第三方平台收入总收入 +1.1% +7.6% (1.0)% 注:以百万美元计。有关直接面向消费者平台的定义,请参阅附录。

精选季度财务报告 9 注:百万美元。信贷调整后息税折旧摊销前利润的定义见附录。信用调整后的息税折旧摊销前利润是一项非公认会计准则指标,参见幻灯片15和16中的对账表。净收益 (57.4)% 信贷调整后息税折旧摊销前利润和利润 (6.8)%

季度关键绩效指标趋势 10 平均每日付费用户(以百万计)平均每日活跃用户(以百万计)每位每日活跃用户的平均收入平均付款人转化率 (2.2)% (2.3)% 持平注:有关平均每日付费用户、平均每日活跃用户、每位每日活跃用户平均收入和平均付款人转化率的定义,请参阅附录。+2.6%

收入贡献 11注:有关休闲主题游戏、社交赌场主题游戏和直接面向消费者的平台的定义,请参阅附录。收入组合(休闲和社交赌场)收入组合(DTC 和第三方平台)

资本结构概述 12 可用流动性(截至 23 年 12 月 31 日)债务期限概况(截至 23 年 12 月 31 日)随着自由现金流的产生,预计约 16.3 亿美元的可用流动性流动性将持续改善无短期债务到期净长期杠杆率约为 1.7 倍资本结构和资本配置注:百万美元。

2024财年指导13财年23财年实际指导收入25.67亿美元至26.2亿美元信贷调整后息税折旧摊销前利润8.322亿美元至7.7亿美元信贷调整后息税折旧摊销前利润率32.4% 29.0%至29.4%资本支出7,920万美元(1)1.1亿美元至1.15亿美元(2)注:百万美元。信贷调整后息税折旧摊销前利润的定义见附录。信贷调整后的息税折旧摊销前利润是一项非公认会计准则衡量标准,参见幻灯片15和16中的历史数据对账。(1)不包括自2023年第四季度起的1700万美元应计不动产和设备购买额。(2)包括自2023年第四季度以来应计购买的1700万美元不动产和设备。

附录信贷调整后息税折旧摊销前利润:我们的信贷协议将调整后的息税折旧摊销前利润(我们称之为 “信贷调整后息税折旧摊销前利润”)定义为扣除(i)利息支出、(iii)利息收入、(iii)所得税准备金、(iv)无形资产减值、(vii)或有对价、(viii)收购和相关费用前的净收益,(iii)收购和相关费用,以及(ix)) 某些其他物品。我们通过信贷调整后息税折旧摊销前利润率除以收入来计算信用调整后息税折旧摊销前利润。我们补充列报了信用调整后的息税折旧摊销前利润,因为这是我们管理层用来评估我们财务业绩的关键运营指标。信用调整后息税折旧摊销前利润根据我们认为不能反映我们业务持续经营业绩的项目进行调整,例如某些非现金项目、不寻常或不经常出现的项目或与我们的经营业绩没有任何实质性关系的不同时期发生变化的项目。管理层认为,信用调整后的息税折旧摊销前利润有助于投资者和分析师突出我们的经营业绩趋势,而其他衡量标准可能会有很大差异,具体取决于有关资本结构、我们运营所在的税收管辖区和资本投资的长期战略决策。管理层使用信用调整后的息税折旧摊销前利润来补充公认会计准则的绩效指标,以评估我们的业务战略的有效性,做出预算决策,并使用类似的衡量标准将我们的业绩与其他同行公司进行比较。我们根据公认会计原则将信用调整后的息税折旧摊销前利润与业绩结合起来进行评估,因为我们认为,与单独的公认会计原则衡量标准相比,它可以让投资者和分析师更全面地了解影响我们业务的因素和趋势。不应将信贷调整后的息税折旧摊销前利润视为衡量财务业绩的净收益(亏损)或根据公认会计原则得出的任何其他业绩衡量标准的替代方案。非公认会计准则财务指标 14

附录公认会计原则与非公认会计准则指标的对账15注:百万美元。(1)反映了截至2023年12月31日和2022年12月31日的三个月中与向某些员工发放股权奖励相关的股票薪酬支出。(2)截至2023年12月31日和2022年12月31日的三个月的金额主要涉及公司与评估公司战略选择相关的费用。(3)三个月的金额截至2023年12月31日,包括公司产生的30万美元遣散费。截至2022年12月31日的三个月,金额包括公司产生的100万美元遣散费、公司因乌克兰战争而产生的10万美元搬迁和向员工提供支持以及与宣布的重组活动相关的1,030万美元。截至2022年12月31日的三个月 2023年3月31日2023年6月30日2023年9月30日2023年12月31日信贷调整后息税折旧摊销前利润对账净收益87.5美元 84.1美元 75.7美元 37.9美元37.3美元所得税准备金 4.4 39.7 40.4 26.9 50.1 利息支出和其他,净额 36.4 28.6 23.1 25.2 32.6 折旧和摊销 40.3 39.1 38.5 48.4 2.0 息税折旧摊销前利润 168.6美元 191.5美元 177.7美元 128.4美元 162.0美元无形资产减值--9.7 41.6-股票薪酬 (1) 16.7 29.2 25.3 28.0 27.5 或有对价 (0.2)--1.4 收购及相关费用 (2) 5.01.2 1.9 5.6 (2.2) 其他项目 (3) 12.5 0.8 0.4 2.0 0.2 贷方调整后息税折旧摊销前利润 202.6美元 222.7美元 215.0美元 205.6美元 205.6美元 188.9美元

附录公认会计原则与非公认会计准则措施16的对账注:百万美元。(1)反映了截至2023年12月31日和2022年12月31日的年度与向某些员工发放股权奖励相关的股票薪酬支出。(2)截至2023年12月31日和2022年12月31日止年度的金额主要与公司战略选择评估相关的费用有关。(3)截至12月31日的年度的金额,2023 年主要包括公司产生的180万美元遣散费和100万美元用于在抗议时缴纳的纳税摊款。截至2022年12月31日的年度金额包括公司产生的1,320万美元遣散费,该公司因乌克兰战争而为搬迁和向员工提供支持而产生的410万美元以及与宣布的重组活动相关的1,640万美元。截至2022年12月31日的十二个月2023年12月31日信贷调整后息税折旧摊销前利润对账净收益275.3美元 235.0美元所得税准备金 85.5 157.1 利息支出和其他,净额 110.6 109.5 折旧和摊销 162.0 158.0 息税折旧摊销前利润 633.4美元 659.6美元无形资产减值-51.3 股票薪酬 (1) 123.5 110.0 或有对价 (14.3) 1.4 和收购相关费用 (2) 24.7 6.5 其他项目 (3) 37.8 3.4 信贷调整后息税折旧摊销前利润 805.1美元 832.2美元

附录自由现金流的计算17注:以百万美元计。截至2022年12月31日的十二个月 2023年12月31日自由现金流调节来自经营活动的现金流 493.7美元 515.6美元购买不动产和设备 (68.3) (32.6) 内部使用软件成本的资本 (30.1) (37.4) 购买内部使用软件 (11.6) (9.2) 自由现金流 383.7美元 436.4美元

附录每位每日活跃用户的平均收入:或 “ARPDAU” 是指(i)给定时期内的总收入,(ii)除以该期间的天数,(iii)除以该期间的平均每日活跃用户数。每日活跃用户:或 “DAU” 是指在特定日期内在特定平台上玩我们的某款游戏的人数。根据该指标,在同一天玩两场不同游戏的个人被算作两个 DAU。同样,在两个不同的平台(例如网络和手机)上或同一天在两个不同的社交网络上玩同一游戏的个人将被视为两名每日活跃用户。特定时段的平均每日活跃用户数是该时期内每天的平均每日活跃用户数。每日付费用户:或 “DPU” 是指在特定日期使用真实世界的货币、虚拟货币或我们的任何游戏中购买物品的个人数量。根据该指标,在同一天在两个不同游戏中购买虚拟货币或物品的个人被视为两个 DPU。同样,在两个不同的平台(例如网络和移动设备)或两个不同的社交网络上在我们的任何游戏中购买虚拟货币或物品的个人可以算作两名每日付费用户。特定时期的平均每日付费用户是该时期内每天的 DPU 的平均值。每日付款人转化率:指(i)每日付费用户总数,(ii)除以特定日期的每日活跃用户数。特定时段的平均每日付款人转化率是该时期内每天的每日付款人转化率的平均值。休闲主题游戏:游戏组合,包括:宾果闪电战、纸牌大丰收、六月之旅、Best Fiends、Best Fiends、Best Kings、海盗之王、Pearl's Peril、Best Fiends Stars、Redecor、Animals & Coins 等。社交赌场主题游戏:游戏组合包括-Slotomania、House of Fun、Caesars Slots、世界扑克大赛、Governor of Poker 3 等。直接面向消费者的平台:Playtika自己的内部专有平台,应用内购买的支付手续费和其他相关费用通常为3%至4%,而第三方平台的平台费用为30%。信贷调整后息税折旧摊销前利润:我们的信贷协议将调整后息税折旧摊销前利润(我们称之为 “信贷调整后息税折旧摊销前利润”)定义为扣除(i)利息支出、(ii)利息收入、(iii)所得税准备金、(iv)股票薪酬、(vii)收购和相关费用以及(viii)某些其他项目的净收益。自由现金流:我们将自由现金流定义为经营活动提供的净现金减去资本支出。我们的资本支出包括购买财产和设备、内部使用软件成本的资本化以及购买供内部使用的软件。关键术语表 18