如2024年3月19日向美国证券交易委员会提交的

注册号:333—276859

美国

证券交易委员会

华盛顿特区20549

第1号修正案

表格S-1

注册声明

下

1933年证券法

Zoomcar

控股公司

(注册人的确切名称见其章程)

| 特拉华州 | 7510 | 99-0431609 | ||

| (公司或组织的州或其他司法管辖区) | (主要标准工业 分类代码号) |

(税务局雇主 识别码) |

Anjaneya Techno Park,No.147,1楼

印度班加罗尔Kodihalli

560008

+91 99454-8382

(注册人主要执行办公室的地址,包括邮政编码和电话号码, 包括区号)

公司信托公司

企业信托中心

橘子街1209号

特拉华州威尔明顿,邮编:19801

(服务代理的名称、地址,包括邮政编码和电话号码,包括区号)

将副本复制到:

道格拉斯·埃伦诺夫,Esq.

马修·伯恩斯坦,Esq.

Ellenoff Grossman&Schole LLP

美洲大道1345号,11号这是地板

纽约,纽约10105

电话:(212)370-1300

传真:(212)370-7889

建议向公众出售的大约开始日期 :在本注册声明生效后不时生效。

如果根据1933年《证券法》第415条的规定,在本表格上登记的任何证券将以延迟或连续方式发售,请勾选 以下方框。

如果提交本表格是为了根据《证券法》第462(b)条为发行登记 额外证券,请勾选以下方框,并列出同一发行的较早有效登记声明的《证券法》登记声明编号。☐

如果此表格是根据证券法下的规则462(C)提交的生效后的 修正案,请选中以下复选框并列出同一产品的较早生效注册表的证券法注册表 编号。☐

如果此表格是根据证券法下的规则462(D)提交的生效后的修订,请选中以下复选框并列出同一产品的较早生效的注册声明的证券法注册声明 编号。☐

用复选标记表示注册人是大型加速申请者、加速申请者、非加速申请者、较小的报告公司还是新兴的 成长型公司。见《交易法》第12b-2条中“大型加速申报公司”、“加速申报公司”、“较小申报公司”和“新兴成长型公司”的定义。

| 大型加速文件服务器 | ☐ | 加速文件管理器 | ☐ | ||

| 非加速文件服务器 | 规模较小的报告公司 | ||||

| 新兴成长型公司 |

如果是一家新兴成长型公司, 用复选标记表示注册人是否已选择不使用延长的过渡期来遵守根据证券法第7(A)(2)(B)节提供的任何新的或修订的财务会计准则。☐

注册人特此修改本注册声明,修改日期为必要的一个或多个日期,以推迟其生效日期,直至注册人提交另一项修订,明确规定本注册声明此后将根据1933年证券法第8(A)条 生效,或直至注册声明将于证券交易委员会根据上述第8(A)条决定的日期生效。

此招股说明书中的信息不完整,可能会更改。在提交给证券交易委员会的注册声明生效之前,我们不能出售这些证券。本招股说明书不是出售这些证券的要约,也不是在任何不允许此类要约或出售的州 征求购买这些证券的要约。

待完成,日期为2024年3月19日

初步招股说明书

Zoomcar Holdings, Inc.

18,603,584股普通股

本招股说明书涉及本招股说明书中确定的出售证券持有人(该等出售证券持有人及其许可受让人,“出售持有人”)不时提出及出售合共18,603,584股中车控股有限公司普通股、每股面值0.0001美元(以下简称“普通股”)、特拉华州一家公司(“本公司”、“本公司”及“本公司”)的股份。包括:(I)根据该特定费用修订协议(“费用修订协议”),由本公司、Cantor Fitzgerald&Co.(“Cantor”)和J.V.B.Financial Group,LLC(“J.V.B.”)发行最多1,200,000股普通股,以代替支付递延承销佣金,总金额为12,100,000美元,或有效价格为每股10.08美元。关于企业合并的结束(如本文所定义),(Ii)根据截至2023年12月28日由McDermott Will&Emery LLP(“MWE”)和本公司之间以每股3.00美元的价格发行的1,666,666,666股普通股(“MWE费用协议”),与支付企业合并交易费用有关,(Iii)根据截至2023年12月27日由Zoomcar,Inc.、本公司和Ellenoff Grossman&Schole LLP(“EGS”)签订的与支付业务合并交易费用有关的特定费用修改协议(“EGS 费用协议”),公司根据合同约束将以每股3.00美元的价格发行最多466,666股普通股。(Iv)根据截至2023年9月28日本公司附属公司与Box Capital Inc.(“OTBC”)之间的某项营销服务协议(“OTB 协议”),以每股3.00美元的价格发行最多20,000股普通股, 与企业合并结束有关的 最多1,071,506股普通股,(V)向保荐人的关联公司Ananda Small 商业信托(“Ananda Trust”)发行最多1,071,506股普通股,根据日期为2022年10月13日的认购协议,总收购价为10,000,000美元,约合每股9.33美元,(Vi)在企业合并结束时,(Vi)以每股3.00美元的价格向Ananda Trust发行最多1,666,666股普通股,以及(Vii)可向ACM Zoomcar 转换有限责任公司(“ACM”)或其登记受让人发行最多12,512,080股普通股。该等票据可按(X)换股价格每股10.00美元可兑换,但须受本公司酌情决定的每股0.25美元底价(“换股价格”)的规限 及(Y)摊销换股价,金额最高相等于适用换股日期前20个交易日内每日普通股最高交易日价值的25%,或在取得本公司的 事先书面同意后获得更大金额。就本附注而言,“摊销换股价”指(I)换股价及(Ii)于紧接适用付款日期或其他确定日期前20个交易日的最低VWAP折让7.5%,两者中以较低者为准,惟须受票据条款规限。

本招股说明书为您 提供了此类证券的一般描述以及出售持有人可能提供或出售证券的一般方式。出售持有人可能要约或出售的任何证券的更多具体条款可在招股说明书副刊中提供,其中包括所要约证券的具体金额和价格以及要约条款。招股说明书副刊 还可以添加、更新或更改本招股说明书中包含的信息。

我们将不会因转换票据或转售出售持有人在此登记出售的任何普通股股份而获得任何 收益。欲了解更多有关我们财务状况的信息,包括我们有限的现金状况,请参阅“管理层对财务状况和经营结果的讨论和分析--流动资金和资本资源.”

在注册说明书(招股说明书是其一部分)中登记供出售持有人转售的证券约占我们已发行股份总数的29.59% (假设票据以每股0.25美元的底价全部转换,并根据EGS费用协议发行 股票),因此将占我们公众流通股的相当大比例,可在注册说明书生效后 立即转售,且只要注册说明书仍然有效, 在禁售期(定义如下)到期后,视乎情况而定。鉴于根据本招股说明书,有大量股票登记供出售持有人潜在转售,无论是由于出售持有人大量出售我们的普通股,还是由于市场认为持有大量股票的人打算出售他们的股票,我们普通股的市场价格 可能会大幅下降,我们普通股市场价格的波动性可能会显著增加 。出售持有者在公开市场上出售我们的大量普通股可能在 任何时候发生,但受一定的锁定限制。出售持有者出售我们的普通股,或认为可能发生此类出售,也可能导致我们普通股的市场价格大幅下跌,即使我们的业务做得很好。请参阅“风险因素”。

我们注册了本招股说明书所涵盖的证券,并不意味着出售持有人将提供或出售任何证券。销售持有人可能会以多种不同的方式和不同的价格提供和出售本招股说明书涵盖的证券。我们在标题为“”的部分中提供了有关 出售持有人如何出售股票的详细信息配送计划“此外,在此登记的某些证券受到转让限制,可能会阻止出售持有人在本招股说明书生效后发售或出售此类证券。请参阅“证券描述: 了解更多信息。

在投资我们的证券之前,您应仔细阅读本 招股说明书和任何招股说明书补充或修订。我们的普通股在纳斯达克 全球市场交易代码为"ZCAR",我们的某些权证("公开权证")在纳斯达克资本市场交易代码为"ZCAW"。2024年3月8日,纳斯达克股票市场有限责任公司报告的普通股收盘价为每股1. 31美元,纳斯达克报告的公开认股权证收盘价为0. 0356美元。我们的每一份 公开认股权证可行使一股普通股,行使价为每股5.71美元(见"证券说明"有关近期对 公开认股权证行使价的调整)。

根据联邦证券法,我们是一家新兴成长型公司 ,也是一家较小的报告公司,因此,我们受到某些降低的上市公司报告 要求的约束。请参阅“招股说明书摘要-作为一家新兴成长型公司和一家较小的报告公司的影响“ 在本招股说明书第2页。

投资我们的普通股和认股权证涉及高度风险。见标题为“”的部分风险因素"从第7页开始。

美国证券交易委员会(“美国证券交易委员会”)或任何其他州证券委员会均未批准或不批准这些证券,也未就本招股说明书的充分性或准确性作出任何决定。任何相反的陈述都是刑事犯罪。

这份招股书的日期是,2024年。

目录

| 页面 | |

| 关于这份招股说明书 | II |

| 常用术语 | 三、 |

| 市场和行业数据 | v |

| 有关前瞻性陈述的警示说明 | VI |

| 招股说明书摘要 | 1 |

| 供品 | 4 |

| 市场价格、股票代码和股利信息 | 6 |

| 风险因素 | 7 |

| 收益的使用 | 44 |

| 管理层对财务状况和经营成果的讨论与分析 | 45 |

| 生意场 | 64 |

| 管理 | 95 |

| 高管薪酬 | 103 |

| 董事薪酬 | 113 |

| 某些关系和关联方交易 | 116 |

| 证券的实益所有权 | 125 |

| 卖家持有者 | 126 |

| 证券说明 | 127 |

| 证券法对证券转售的限制 | 136 |

| 美国联邦 所得税后果 | 138 |

| 配送计划 | 142 |

| 法律事务 | 146 |

| 专家 | 146 |

| 在那里您可以找到更多信息 | 146 |

| 财务报表索引 | F-1 |

i

关于这份招股说明书

本招股说明书是 表格S—1登记声明的一部分,根据该声明,出售持有人可不时通过标题为“”的章节中所述的任何方式出售总计18,603,584股普通股股票 配送计划“出售持有人提供和出售的任何证券的更多具体条款可在招股说明书附录中提供,其中包括描述所发售普通股的具体金额和价格以及发售条款。我们不会从此类出售持有人出售本招股说明书中所述证券的销售中获得任何 收益。

招股说明书附录还可以 添加、更新或更改本招股说明书中包含的信息。本招股说明书中包含的任何陈述将被视为为本招股说明书的目的而修改或取代 ,只要该招股说明书附录中包含的陈述修改或取代了该陈述。任何如此修改的陈述将被视为仅经如此修改的本招股说明书的一部分,而任何被如此取代的陈述将被视为不构成本招股说明书的一部分。您应仅依赖本招股说明书、 任何适用的招股说明书附录或任何相关免费撰写的招股说明书中包含的信息。请参阅“在那里您可以找到更多信息.”

除本招股说明书、任何随附的招股说明书附录 或我们准备的任何免费撰写的招股说明书中包含的信息外,我们没有授权任何人 提供任何信息或作出任何陈述。我们不对他人向您提供的任何其他信息的可靠性承担任何责任,也不能保证这些信息的可靠性。本招股说明书是一项仅出售在此发售的普通股股票的要约, 仅在合法的情况下和在司法管辖区内出售。经销商、销售人员或其他人员无权提供 本招股说明书、任何适用的招股说明书附录或任何相关的免费撰写招股说明书中未包含的任何信息或陈述任何内容。本招股说明书不是出售我们证券的要约,也不是在任何不允许要约或出售的司法管辖区征求购买我们证券的要约。 您应假定本招股说明书或任何招股说明书附录中的信息仅在这些文件正面的日期之前是准确的,而与本招股说明书或任何适用的招股说明书附录的交付时间无关。自那以后,我们的业务、财务状况、运营结果和前景可能发生了变化。

本招股说明书包含本文所述部分文件中包含的某些条款的摘要,但参考实际文件以获取完整的 信息。所有的摘要都被实际文件完整地限定了。本招股说明书 所指的某些文件的副本已存档、将存档或将通过引用合并为注册说明书的证物,您可以获得这些文件的副本,如下所述:在那里您可以找到更多信息.”

于2023年12月28日(“完成日期”),吾等完成由Innovative International Acquisition Corp.、开曼群岛豁免公司(“IOAC”)、Innovative International Merge Sub Inc.、特拉华州一家公司及IOAC的全资附属公司(“合并子公司”)、Zoomcar,Inc.、特拉华州一家公司(“Zoomcar,Inc.”)、 及Greg Moran,仅以Zoomcar股东代表(“卖方代表”)的身份 (统称为“业务组合”)。完成业务合并(“结束”) 涉及(I)结束前,IOAC继续进入特拉华州以成为特拉华州的一家公司(“本地化”) 及(Ii)合并Sub与Zoomcar,Inc.合并,Zoomcar,Inc.继续作为尚存的公司(“合并”),以及合并协议中预期的其他交易。作为合并的结果,公司拥有Zoomcar,Inc.已发行普通股的100%。随着业务合并的结束,公司更名为“Innovative International Acquisition Corp.”。致“Zoomcar Holdings,Inc.”

除非上下文另有说明,否则所提及的“公司”、“我们”、“我们”和“我们”指的是位于特拉华州的Zoomcar Holdings,Inc.及其在业务合并结束后的合并子公司, 提及的“Zoomcar”是指在业务合并结束前的Zoomcar,Inc.和位于特拉华州的Zoomcar Holdings,Inc.及其在业务合并结束后的合并子公司 。

II

常用术语

除非 本招股说明书或上下文另有规定,否则引用:

在本文档中:

“ACM”指 ACM Zoomcar Convert LLC。

“董事会”指本公司的董事会。本文中提及的公司将在合理适用的范围内包括其子公司。

“业务合并” 指IOAC和Zoomcar根据合并协议的条款进行的业务合并,以及合并协议预期的其他交易。

“章程” 指在本招股说明书日期生效的经修订及重新修订的公司章程。

“章程”是指在本招股说明书发布之日有效的、经修订和重订的公司注册证书。

“A类普通股”是指IOAC在企业合并结束前发行的A类普通股,每股票面价值0.0001美元。

“B类普通股”是指IOAC在企业合并结束前发行的B类普通股,每股票面价值0.0001美元。

“结束” 是指企业合并的结束。

“截止日期” 指2023年12月28日。

“普通股”指本公司的普通股,每股面值0.0001美元。

“公司” 指收盘后在特拉华州的Zoomcar Holdings,Inc.

“税法”系指修订后的《1986年国内税法》。

“方正股份” 是指保荐人在首次公开募股前以定向增发方式首次购买的B类普通股,以及在收盘时转换发行的普通股。

“DGCL”指修订后的特拉华州公司法。

“生效时间” 是指根据合并协议合并的生效时间。

“激励计划” 指Zoomcar Holdings,Inc.2023年股权激励计划。

“证券交易法”指经修订的1934年证券交易法。

“公认会计原则”是指 美国公认的会计原则。

“内幕信函” 指IOAC、其高级管理人员和董事以及发起人之间于2021年10月26日签署的信函协议。

“IOAC”指收盘前的公司。

“IPO”是指IOAC旗下单位于2021年10月29日完成的首次公开募股,发行价为每单位10.00美元。

“合并” 指根据合并协议的条款,合并Sub与Zoomcar并并入Zoomcar,Zoomcar继续作为尚存的公司和公司的全资子公司 。

“合并协议” 指IOAC、Zoomcar、Merge Sub和卖方代表之间的合并和重组协议和计划,日期为2022年10月13日,经《成交后修正案》修订,经 修订。

“纳斯达克” 指纳斯达克股票市场有限责任公司。

三、

“票据” 指本公司和Zoomcar,Inc.向ACM发行的本金为8,434,605美元、日期为2023年12月28日的无担保可转换本票,与业务合并相关的某些交易费用有关。

“普通股”指A类普通股和B类普通股。

“成交后修正案” 指日期为2023年12月29日的合并协议修正案。

“私募股份”是指IOAC在IPO结束后同时以私募方式向保荐人、Cantor和CCM发行的A类普通股 。

“公开认股权证” 或“认股权证”指作为每个单位的一部分包含的一(1)份完整可赎回认股权证,使其持有人有权在企业合并后以每股5.71美元的购买价格购买一(1)股普通股。

“修订和重新签署的登记权协议”是指公司、保荐人、IOAC的某些股东和Zoomcar的某些股东之间于2023年12月28日 签署的修订和重新签署的登记权协议。

“美国证券交易委员会”指 美国证券交易委员会。

“证券法”指经修订的1933年证券法。

“证券购买协议”是指本公司、Zoomcar,Inc.和ACM之间于2023年12月28日签署的证券购买协议。

“出售持有人” 是指本招股说明书中确定的出售证券持有人及其许可受让人。

“赞助商” 指创新国际赞助商I LLC,一家特拉华州的有限责任公司。

“信托帐户” 是指IOAC在IPO时设立的信托帐户,其中包含在IPO中出售单位的净收益,包括IOAC承销商出售的超额配售证券的净收益,以及在IPO结束后出售私募股票的净收益。

“单位” 指在首次公开招股中发行的单位,包括一(1)股A类普通股和一份认股权证的二分之一(1/2)。

“认股权证代理人”指Equiniti Trust Company,LLC(f/k/a American Stock Transfer&Trust Company,LLC)。

“认股权证协议” 指IOAC与认股权证代理人之间于2021年10月26日签订的某些认股权证协议。

“Zoomcar普通股” 统称为企业合并前Zoomcar,Inc.的普通股,每股票面价值0.0001美元。

“Zoomcar,Inc.” 指的是特拉华州的Zoomcar,Inc.。本文中提到的Zoomcar将在合理适用的范围内包括其子公司。

“Zoomcar India” 指Zoomcar India Private Limited,一家印度有限责任公司,Zoomcar的子公司。

“Zoomcar股东” 指在交易结束前持有Zoomcar的证券持有人,包括Zoomcar India的流通股持有人。

四.

市场和行业数据

本招股说明书包括从公司内部报告、独立第三方出版物 和其他行业数据获得或派生的行业状况和行业数据和预测。有些数据还基于善意估计,这些估计来自公司内部分析或对公司内部报告的审查,以及上文提到的独立来源。尽管我们认为我们 对行业状况和行业数据的这些估计所依据的信息总体上是可靠的,但不能保证该信息的准确性和完整性 ,我们没有独立核实来自第三方来源的任何数据,也没有确定其中所依赖的潜在的 经济假设。我们的内部报告没有得到任何独立消息来源的核实。有关行业 立场的陈述基于当前可用的市场数据。虽然我们不知道关于本文所列行业数据的任何错误陈述 ,但这些估计涉及风险和不确定因素,并可能会根据各种因素而发生变化,包括标题下讨论的那些 风险因素“在这份招股说明书中。

v

有关前瞻性陈述的警示说明

本招股说明书中包含的某些陈述可能构成1995年美国私人证券诉讼改革法中“安全港”条款所指的“前瞻性陈述”。这包括但不限于关于我们的期望、希望、信念、意图、计划、前景、财务结果或战略以及我们业务的产品和市场、未来财务状况、预期未来业绩和市场机会的陈述。这些 陈述构成预测、预测和前瞻性陈述,并不是业绩的保证。这样的陈述可以通过它们与历史或当前事实没有严格联系这一事实来识别。在本招股说明书中使用前瞻性的 陈述时,可通过使用以下词语来标识前瞻性陈述:“估计”、“继续”、“可能”、“预测”、“应该”、“将会”、“计划”、“项目”、“预测”、“打算”、“将会”、“预期”、“预期”、“相信,“ ”“寻求”、“目标”、“旨在”或预测或指示未来事件或趋势的其他类似表达,或不是历史事实的陈述。此外,任何提及未来事件或情况的预测、预测或其他描述,包括任何基本假设的陈述,均为前瞻性陈述。

我们提醒 招股说明书的读者,这些前瞻性陈述会受到风险和不确定因素的影响,其中大部分风险和不确定因素很难预测,也有许多是我们无法控制的,这可能会导致实际结果与预期结果大相径庭。以下因素和其他因素可能导致实际结果和事件的时间与本招股说明书中的前瞻性陈述中表达的预期结果或其他预期大不相同 :

| ● | 我们的能力 执行我们预期的业务计划和战略,特别是考虑到我们当前的 流动资金和资本资源; |

| ● | 由于业务合并的完成而导致业务合并扰乱我们的计划和运营的风险。 |

| ● | 认识到业务组合的预期收益的能力,这可能会受到竞争的影响,其中包括公司实现盈利增长和管理增长的能力, 维护其声誉,增加我们平台上的房东、客人和注册车辆的数量,维护与房东和客人的关系,并留住我们的管理层和关键员工; |

| ● | 新冠肺炎疫情对我们业务的影响; |

| ● | 我们目前业务模式下有限的运营历史 和净亏损历史; |

| ● | 我们的能力 获取继续我们业务和运营所需的额外资金; |

| ● | 我们对关键技术提供商和支付处理商的依赖 为我们的客户付款提供便利; |

| ● | 对法律或法规的不利解释或适用法律或法规的更改 ; |

| ● | 我们可能受到其他经济、商业、监管和/或竞争因素的不利影响; |

| ● | 我们对未来预订量、收入和资本需求的估计; |

| ● | 我们参与竞争的市场的演变; |

| ● | 与我们已经进入或以后可能进入的当前和未来新兴市场运营相关的政治不稳定; |

VI

| ● | 相关风险 我们有能力获得并维持足够的保险,以涵盖与 现在或将来的业务; |

| ● | 我们有能力实施其战略举措并继续 创新我们的平台技术和功能; |

| ● | 我们有能力遵守有关个人数据保护和隐私法的法律要求; |

| ● | 网络安全风险、数据丢失和其他对我们网络安全的破坏,以及未经授权的第三方泄露个人信息或侵犯我们的知识产权; |

| ● | 与我们所依赖的基础设施的性能或可靠性相关的风险,包括但不限于互联网和移动电话服务; |

| ● | 与我们的平台或我们推动的点对点汽车共享有关的监管或其他诉讼或诉讼的风险; |

| ● | 同时在多个外国司法管辖区运营增加了合规风险,包括监管和会计合规问题;以及 |

| ● | 本招股说明书中描述的其他风险和不确定性,包括标题为“风险因素.” |

如果这些风险中的任何一项成为现实,或者我们的任何假设被证明是不正确的,实际结果可能与这些前瞻性陈述中暗示的结果大不相同。 可能存在我们目前不知道或我们目前认为不重要的其他风险,这些风险也可能导致实际结果与前瞻性陈述中包含的结果大不相同。此外,前瞻性陈述反映了我们对未来事件的预期、计划或预测,以及截至招股说明书发布之日的看法。我们预计后续事件和事态发展可能会导致我们的评估发生变化。但是,虽然我们可能会选择在未来某个时候更新这些前瞻性声明,但我们明确表示不承担任何义务。这些前瞻性陈述不应被视为代表我们在本招股说明书日期之后的任何日期的评估。因此,不应过度依赖前瞻性陈述。 实际结果、业绩或成就可能且很可能与任何预测和前瞻性陈述以及这些前瞻性陈述所依据的假设存在实质性差异,甚至有可能产生不利影响。不能保证 本文中包含的数据在任何程度上反映了未来的表现。告诫您不要过度依赖前瞻性陈述作为对未来业绩的预测,因为预计的财务信息和其他信息是基于估计和假设的 ,这些估计和假设本身就会受到各种重大风险、不确定性和其他因素的影响,其中许多因素是我们无法控制的。前瞻性的 声明不能保证业绩。所有可归因于我们或代表我们行事的人的前瞻性陈述均明确 完全符合前述警示声明的规定。

第七章

招股说明书摘要

本摘要突出显示 本招股说明书其他地方包含的信息。此摘要不包含您在 投资我们的普通股或认股权证之前应考虑的所有信息。在作出投资决定之前,阁下应仔细阅读本招股说明书全文,包括 标题为"风险因素"、"管理层对财务状况和经营业绩的讨论和分析"、 "业务"的章节中讨论的事项,以及本招股说明书其他地方包含的综合财务报表和相关附注。

公司概述

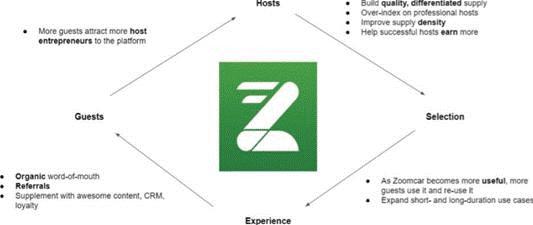

Zoomcar总部位于印度班加罗尔,是一家领先的专注于新兴市场的在线汽车共享市场,基于我们平台上的当前车辆数量和活跃用户数量。我们的平台使主人和客人能够连接并共享主人的汽车,客人可以在相互方便的位置使用这辆车。

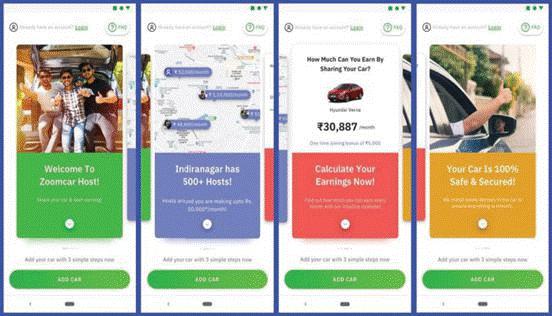

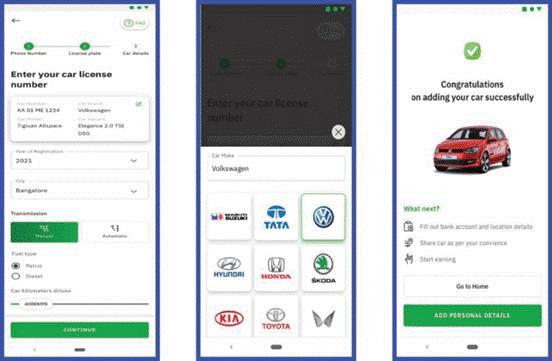

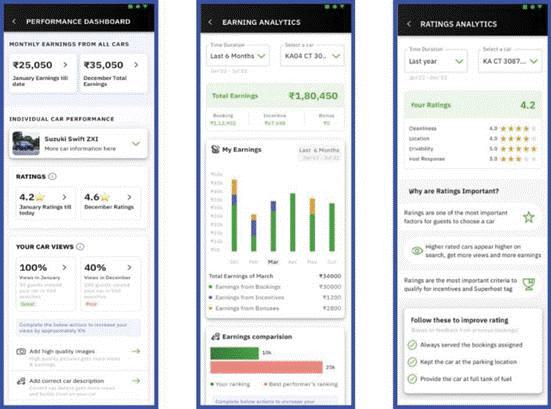

我们不断增长的在线平台成立于2012年,在新兴市场促进了移动性,在新兴市场,便捷、经济实惠的交通选择有限。我们平台上的客人 浏览并从一系列可用的汽车型号、制造商、尺寸和价位中进行选择,以预订房东在我们平台上列出的车辆 。反过来,房东可以通过与需要汽车来满足休闲、工作或其他中短期交通需求的个人共享他们的汽车,将未得到充分利用的车辆转化为创收机会。

我们认为,我们的商业模式 特别适合新兴市场,因为这些地区的城市居民面临着交通挑战。在Zoomcar服务的市场中,与平均个人收入水平相比,拥有汽车的成本可能高得令人望而却步,这些市场中拥有汽车的人不到10%。同时,这些人通常无法获得足够方便或负担得起的替代交通方式 。这些市场还拥有不断壮大的中产阶级、快速城市化的大都市地区,以及大量年轻、精通科技的市民。总体而言,这些主要的人口趋势都有助于管理层在2025年前实现900亿美元的总目标市场(“TAM”),这一点在题为“业务 -市场机会.”

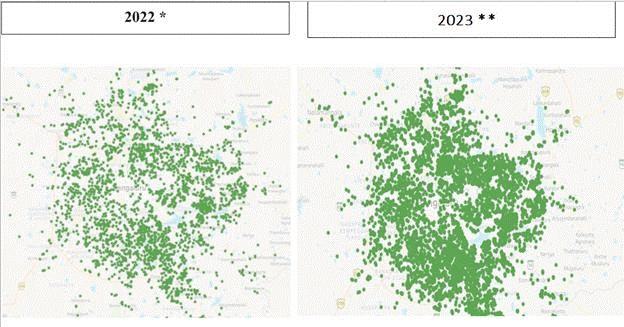

我们已经在三个国家的50多个城市开展了业务,我们计划继续发展我们的平台产品,以方便、现代和经济高效的方式满足客人的移动性需求,在我们运营的社区内提供交通解决方案和创业机会 。我们的商业模式自成立以来一直在发展,因为我们的平台最初提供短期租赁车辆 直接由Zoomcar拥有或租赁。2018至2020年间,我们开始将技术和产品开发工作的重点 转移到与我们当前以点对点汽车共享数字平台为重点的“轻资产”业务模式相关的功能上。我们在2021年下半年完成了商业模式的转变。在2021年10月之前,我们只在印度运营,但后来扩展到埃及(2021年10月)和印度尼西亚(2022年3月)。随着时间的推移,我们扩展了我们平台的功能, 并且随着消费者偏好的变化,我们继续发展我们的产品。

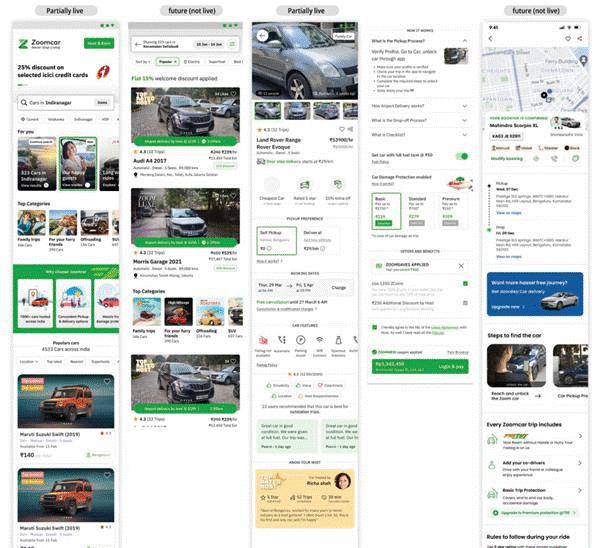

我们的平台

Zoomcar的市场 是100%轻资产的;通过该平台提供的所有车辆都是由第三方“房东”提供的,这些房东能够通过共享他们的车辆来赚取 钱,供在该平台上预订租赁的“客人”使用。自Zoomcar成立以来,其平台上已完成约700万次预订。这种基于平台的点对点商业模式,通过这种模式在Zoomcar和车主之间分配收入,与酒店、房地产和其他行业采用的颠覆性商业模式大体相似,以促进具有成本效益、高效和用户友好的方式联系人员和资源来解决问题。

1

行业和消费者偏好

我们的平台是围绕消费者偏好而设计的,旨在为新兴市场国家的城市社区提供智能交通解决方案。移动性 目前在我们所服务的市场中选择有限,目前可用的交通选择通常过时、昂贵,而且在许多情况下缺乏灵活性,不能满足短期需求。我们的业务模式和平台产品继续 随着不断变化的消费者预期和新兴市场人口向按需提供的个性化、数字化商品和服务的明显转变而发展。我们相信,我们在目前开展业务的三个国家的大多数主要城市的定位,加上我们的可扩展技术和平台功能,使Zoomcar处于有利地位,能够继续从规模和规模上几乎没有相似之处的可寻址市场吸引客户。在更远的地方,“业务根据联合国、惠誉和其他来源公布的公开人口和经济数据,加上Zoomcar管理层通过专业经验做出的估计,我们估计,到2025年,我们的平台将拥有约200亿美元的可服务可寻址市场(SAM) ,假设潜在客户的渗透率低于25%,预计将属于某些人口 参数范围内的潜在客户,TAM为900亿美元,假设潜在客户群(包括我们确定为核心目标市场的25个国家/地区的房东和客人)更广泛地采用该市场。

企业信息

Zoomcar Holdings,Inc.是特拉华州的一家公司。我们的主要执行办公室位于Zoomcar的主要执行办公室,位于印度班加罗尔科迪哈里560008科迪哈里1楼147号技术公园,我们的电话号码是+91 99454-8382。我们的主要网站 地址是Www.zoomcar.com。本招股说明书中包含或可通过本网站访问的信息不是本招股说明书的一部分,也不包含在本招股说明书中。

成为一家新兴成长型公司和一家规模较小的报告公司的意义

我们符合2012年JumpStart Our Business Startups Act所定义的“新兴成长型公司”(“EGC”)的资格。在IPO完成五周年后的本财年的最后一天,我们可能一直是EGC ,但如果在此之前的任何6月30日,非关联公司持有的我们普通股的市值超过7亿美元,或者如果我们在任何财年的毛收入 达到或超过12.35亿美元,我们将从适用年度的12月31日起停止成为EGC。如果我们在三年内发行超过10亿美元的不可转换债券,我们也将停止 成为EGC。只要我们仍然是EGC,我们就被允许并打算依赖于适用于 非EGC的其他上市公司的某些披露要求的豁免。因此,此处包含的信息可能与您从您持有股票的其他上市公司收到的信息不同。

我们也是根据《交易法》颁布的第12b-2条规定的“较小的报告公司”。如果(1)我们的非关联公司持有的股票市值低于2.5亿美元,或(2)在最近结束的财年中,我们的年收入低于1亿美元,并且由非关联公司持有的股票的市值低于7亿美元,我们可能会继续成为较小的报告公司。 如果我们在不再是新兴成长型公司时是一家较小的报告公司,我们可能会继续依赖对较小报告公司的某些披露要求的豁免 。只要我们仍然是一家较小的报告公司,我们就被允许并打算依赖适用于其他非较小报告公司的上市公司的某些披露和其他要求的豁免。

2

风险因素摘要

我们的业务受到许多风险和不确定因素的影响,包括标题为“风险因素紧接着 这份招股说明书摘要,这代表了我们在成功实施我们的战略和我们的业务增长方面面临的挑战。特别是,以下考虑因素可能会抵消我们的竞争优势或对我们的业务战略产生负面影响,这可能会导致我们普通股或认股权证的股票价格下跌,并导致您的全部或部分投资损失 :

| ● | 我们最近过渡到目前的点对点汽车共享业务模式,因此很难预测我们未来的运营业绩,也很难将我们的业绩 与历史业绩进行比较; |

| ● | 我们有一段历史 我们将需要筹集额外资金, 金融业务; |

| ● | 我们的运营和财务预测受到各种已知和未知的意外事件和非我们控制因素的影响,可能会被证明不准确,我们可能无法实现与管理层预期一致的结果。 |

| ● | 各种因素,其中一些是我们无法控制的, 可能对我们的业务运营、我们的竞争地位和我们普通股的市场价格产生不利影响; |

| ● | P2P汽车共享的在线平台市场相对较新、竞争激烈且发展迅速; |

| ● | 我们将要求 额外资本,以支持我们当前的运营和业务增长, 可能无法以我们可接受的条款提供,或根本无法提供; |

| ● | 虽然我们已经采取了重大步骤来建立和改善我们的品牌和声誉,但如果不能维护或提升我们的品牌和声誉,我们的业务将受到影响; |

| ● | 网络安全漏洞或侵犯我们的知识产权 可能对我们的业务产生负面影响; |

| ● | 我们的业务有赖于吸引和留住有能力的管理、技术开发和运营人员; |

| ● | 如果我们不能加强、维护和遵守我们的内部控制和程序,我们可能会面临风险; |

| ● | 我们正在补救内部控制中已发现的重大弱点 ,如果我们未能补救这些弱点或未能根据《萨班斯-奥克斯利法案》第404条保持有效的内部控制,我们可能无法准确或及时地报告我们的财务状况或经营结果, 或遵守适用于上市公司的会计和报告要求; |

| ● | Zoomcar运营和计划未来运营的地理区域一直并可能继续受到政治和经济不稳定的影响,Zoomcar运营所在司法管辖区的某些法律法规目前正在演变; |

| ● | 我们可能会为东道主或客人的活动承担责任; |

| ● | 我们的管理团队管理上市公司的经验有限。 |

| ● | 作为一家上市公司,我们将招致显著增加的费用和行政负担; |

| ● | 如果 我们未能遵守纳斯达克的上市要求(包括维护 多数独立董事会,我们已收到缺陷通知), 我们可能会被摘牌,令我们的证券在公开市场上的市场有限; |

| ● | 我们是证券法所指的“新兴成长型公司” ,如果我们利用新兴成长型公司可获得的某些披露要求豁免, 这可能会降低我们的证券对投资者的吸引力; |

| ● | 我们全部流通股的一部分被限制立即转售,但可能在不久的将来出售给市场; |

| ● | 不确定的全球宏观经济和政治状况可能会对我们的经营业绩和财务状况产生重大不利影响;以及 |

| ● | 自然灾害,包括但不限于异常天气条件、疫情爆发、恐怖主义行为和政治事件,都可能打乱我们的业务日程。 |

3

供品

我们正在登记 出售持有者不时发出的要约和出售:(I)根据费用修订协议,为支付递延承销佣金而发行的最多1,200,000股普通股,总金额为12,100,000美元,或每股有效价格为10.08美元;(Ii)根据MWE费用协议发行的最多1,666,666股普通股,价格为每股3.00美元,与支付业务合并交易费用有关, (Iii)根据EGS费用协议,本公司就支付业务合并交易费用须按每股3.00美元的价格发行最多466,666股普通股;(Iv)根据OTB协议就企业合并的完成按每股3.00美元的价格发行最多20,000股普通股;(V)根据日期为10月13日的认购协议,向Ananda Trust发行最多1,071,506股普通股,总收购价为10,000,000美元,或每股约9.33美元,2022在业务合并完成时完成,(Vi)在业务合并完成时以每股3.00美元的价格向Ananda Trust发行最多1,666,666股普通股,以及(Vii)在票据转换时向ACM或其登记受让人发行最多12,512,080股普通股,转换价格为(X)ACM 酌情决定的任何金额的转换价格,以及(Y)摊销转换价格,金额不超过适用转换日期前20个交易日内每日普通股最高交易日价值的25%,或在获得本公司 事先书面同意后获得更大金额。

如果每个出售持有者出售他们在此登记转售的普通股股票,根据我们的普通股截至2024年3月6日的收盘价1.39美元,出售持有者将获得以下回报:Cantor和J.V.B预计将获得每股8.69美元的实际亏损,MWE、EGS和OTBC预计将获得每股1.61美元的实际亏损。Ananda 信托预计将因2022年10月认购协议而发行的每股亏损7.94美元,以及因业务合并的结束而发行的每股亏损1.61美元,而按初始转换价格计算,ACM预计将获得每股8.61美元的实际亏损(但如果转换价格调整为底价,则可赚取每股1.14美元的实际收益)。即使我们普通股的交易价格明显低于出售持有人购买或以其他方式获得其股票的有效价格,出售持有人仍有动力出售其股票,尤其是在由于出售持有人在业务合并结束时以现金费用形式发行股票的情况下 。此外,由于ACM可能会以低于当时市场价格的折扣价将其票据转换为底价,因此在招股说明书 构成一部分的注册声明生效后,我们普通股的股价可能会受到重大压力。公众投资者应该意识到,由于购买价格和当前交易价格的差异,他们购买的证券可能不会经历类似的回报率 。请参阅“风险因素了解更多信息。

以下信息 是截至2024年3月1日的数据,并不适用于在该日期后发行我们的普通股、认股权证或期权以购买我们普通股的 股票,或在该日期之后的任何认股权证或期权的行使。

|

发行人 |

Zoomcar控股公司 | |

截至本公告日期的已发行普通股股份 |

65,088,271 | |

|

出售持股人发行的普通股 |

18,603,584 | |

|

收益的使用 |

我们不会从出售普通股中获得任何收益 ,由出售持有者提供。此外,我们亦不会因转换债券而获得任何收益。 |

4

| 锁定 | 除某些惯例例外情况外,向Cantor和J.V.B.发行的1,200,000股普通股。根据费用修改协议(“经修订收费股份”)须遵守若干转让限制,详情如下:(i)对于每名持有人的前三分之一的修改收费股份,在收市后六(6)个月;(ii)对于该持有人的修改收费股份的后三分之一的修改收费股份,在收市后九(9)个月;及(iii)对于所有剩余的修改收费股份,十二个月后,尽管有上述规定,适用的禁售期应于本公司完成清算、重组后终止。(无论是在法庭内还是在法庭外)、合并、反向合并、资本证券交易所要约、要约收购或供股要约、重组,资本重组或其他类似交易,导致公司所有股东有权将其股份兑换为现金,证券或其他财产。 除某些惯例例外情况外,根据MWE费用协议向MWE发行的1,666,666股普通股(“MWE股份”)受若干转让限制所规限,详情如下:(i)就前三分之一的MWE股份而言,于收市后六(6)个月;(ii)就后三分之一的MWE股份而言,于收市后九(9)个月;及(iii)就所有剩余MWE股份而言,于收市后十二(12)个月。尽管有上述规定,适用的禁售期应于本公司完成清算、重组后终止。(无论在法庭或庭外)、合并、反向合并、股本交换要约、要约收购或供股要约、重组、资本重组或其他导致本公司所有股东有权将其股份兑换为现金的类似交易,证券或其他财产。 根据OTB协议向OTBC发行的20,000股普通股(“OTBC股份”)受禁售期限制,自截止日期起计六个月结束。 向Ananda Trust发行的2,738,172股普通股(“Ananda信托股份”,连同经修订收费股份、MWE股份及OTBC股份,“禁售股份”及该等禁售期,与完成业务合并有关的“禁售期”)须受禁售期于(i)(以较早者为准)终止。截止日期后十二个月或(ii)企业合并后,公司完成清算、合并、资本股票交换、重组或其他类似交易,导致公司所有股东有权交换其股份的现金、证券或其他财产。 见"证券法对转售证券的限制-锁定协议以供进一步讨论。 | |

| 纳斯达克自动收报机符号 | 普通股:“Zcar”认股权证:“ZCARW” | |

| 尚未行使之认股权证 | 除了公司的普通股和票据,公司还拥有认股权证,以 购买49,456,226股普通股。这些认股权证包括11,500,000份公开认股权证,其行使 每股5.71美元的价格和以每股3.00美元的行使价购买37,956,226股普通股的认股权证。 本公司所有的认股权证目前都没有钱,无法保证认股权证将在钱里。 与行使认股权证有关的任何现金收益取决于本公司的股价。请参见"风险 因素”在这里。 |

5

市场价格、股票代码和股利信息

市场价格和自动收款机符号

我们的普通股在纳斯达克全球市场交易,代码为ZCAR,我们的权证在纳斯达克资本市场交易,代码为ZCARW。

根据纳斯达克2024年3月8日公布的 我们的普通股和认股权证的收盘价分别为1.31美元和0.0356美元。

持有者

截至2024年3月1日, 有583名普通股记录持有人和一名权证记录持有人。 大量 持有人是"街道名称"或受益持有人,其记录份额由银行、经纪人和其他金融机构持有。

股利政策

到目前为止,我们的普通股还没有支付任何现金股息 。本公司董事会目前的意图是保留所有收益(如有)用于我们的业务运营 ,因此,本公司董事会预计在可预见的未来不会宣布任何股息。未来现金股息的支付将取决于我们的收入和收益(如果有的话)、资本要求和总体财务状况。支付任何现金股息 由本公司董事会酌情决定。此外,我们宣布分红的能力可能会受到我们或我们的子公司不时签订的融资或其他协议条款的限制。

6

风险因素

投资我们的普通股和认股权证涉及高度风险。在做出投资决策之前,您应仔细考虑以下风险。 我们的业务、前景、财务状况或经营业绩可能会受到上述任何风险以及我们目前未知或我们目前认为无关紧要的其他风险的损害。由于上述任何风险,我们普通股和权证的交易价格可能会下跌,因此,您可能会损失全部或部分投资。

在进行业务运营的过程中,我们面临着各种风险。我们下面描述的任何风险因素已经影响或可能对我们的业务、财务状况和运营结果产生重大不利影响。如果发生其中一个或多个风险和不确定性,我们证券的市场价格可能会大幅或永久下跌。“风险因素”中的某些陈述是前瞻性陈述。请参阅“关于前瞻性陈述的告诫”。

与我们的业务和运营相关的风险

我们目前的业务模式有限 运营历史和财务业绩使得我们未来的业绩、前景和可能遇到的风险很难预测。

虽然Zoomcar于2013年开始运营,但我们最近已从以前的业务模式过渡到我们当前的业务模式,包括我们的轻资产 P2P汽车共享在线平台。作为这一过渡的结果,我们财务报表的某些组成部分经历了 变化,我们的运营历史可能不能指示我们未来的增长或财务业绩。我们当前业务模式的有限历史使我们很难预测未来的运营和其他结果,如果不是不可能的话,也不能保证我们 将能够在未来增加我们的收入。我们的经营结果受到许多因素的影响,其中一些因素是我们无法控制的,我们可能会因为客户需求减少、竞争加剧、汽车共享行业整体增长放缓、我们 平台上的车辆供应不足,或者政府政策或总体经济状况的变化等情况而对我们的进一步发展产生不利影响。我们将继续开发和改进我们平台上的特性、功能、 技术和其他产品,以增加我们平台上的访客和主机基础以及预订量。但是, 我们业务计划的执行受到不确定性的影响,预订量可能不会以我们预期的速度增长。如果我们的增长率下降, 投资者对我们业务和前景的看法可能会受到不利影响,我们普通股的市场价格可能会下降。

潜在投资者还应考虑像我们这样历史有限的公司在不断发展的个人移动性解决方案市场中将面临的风险和不确定性。 特别是,我们不能保证我们会:

| ● | 成功 执行我们的业务计划,特别是考虑到我们当前的流动资金和资本 资源; |

| ● | 促进足够的预订在短期内实现盈利(如果有的话); |

| ● | 在我们目前的市场和未来潜在的额外市场中吸引越来越多的东道主和客人; |

| ● | 通过持续改进车辆密度、平台功能和战略营销努力,提高在我们当前市场的渗透率; |

| ● | 使我们能够成功地执行我们的业务计划; |

| ● | 提升我们的品牌认知度和知名度; |

| ● | 通过增加我们的市场渗透率来获得新的主人和客人 以更深的市场覆盖率和更广泛的地理覆盖范围; |

| ● | 开发新的平台功能和特性,以增强我们留住客人和东道主的能力; |

| ● | 开发、改进或创新我们的专有技术,以实现可持续的竞争优势; |

| ● | 吸引、留住和管理足够的管理人员和技术人员;或 |

| ● | 有效应对竞争压力。 |

7

我们有经营亏损 和负现金流的历史,我们将迫切需要筹集额外资金来资助运营。

我们有 经营亏损的历史,预计在可预见的将来,随着我们继续发展当前的业务模式 并增强我们的平台产品,我们将继续产生经营亏损。此外,截至2024年3月1日,我们的现金和现金等价物仅足以支持我们未来30天的业务和运营,我们的违约债务超过了我们的现有资本资源(见"管理层对财务状况和经营结果的讨论和分析—流动性 和资本资源")。因此,我们将迫切需要额外的资金来支持当前的运营,以及 的长期业务增长。我们的运营消耗了大量现金,自2013年开始运营以来,我们已经产生了运营亏损 。虽然我们的现金消耗在业务从Zoomcar拥有或租赁车辆的短期租赁 过渡到点对点汽车共享的在线平台后有所减少,但我们在技术和平台创新方面已经消耗了大量现金,而且我们的现金消耗随时间而变化。 我们的现金需求将取决于许多因素,包括我们的收入、点对点汽车共享平台的升级和创新、 客户和市场对我们平台的接受度和使用程度,以及我们降低和控制成本的能力。我们预计将投入大量 资本资源,除其他事项外,资金运营,继续改进、升级或创新我们的平台,并扩大 我们的国际范围。如果我们无法获得此类额外融资,将对我们的业务产生重大不利影响, 我们可能不得不以与我们发展不一致的方式限制运营。

我们的运营和财务预测 受各种已知和未知的意外情况以及我们无法控制的因素的影响,可能不准确,我们可能无法实现与管理层预期一致的 结果。

我们的季度和年度运营 过去业绩起伏不定,未来也可能出现波动。在任何特定时期,我们的运营和财务结果可能会受到许多因素的影响,其中许多因素是不可预测的或不在我们的控制范围之内。此外,我们目前的点对点汽车共享业务模式的有限运营 历史使我们很难预测未来的结果,并使我们 受到许多不确定性的影响,包括我们规划和预测未来增长的能力。因此,您不应依赖我们过去的季度和年度运营业绩作为未来业绩的指标。我们已经并将继续遇到成长中的公司在快速发展的市场中经常遇到的风险和不确定因素,例如本文所述的风险和不确定因素。

P2P汽车共享在线平台市场相对较新且发展迅速。如果我们不能成功适应我们市场的发展,或者如果P2P汽车共享在线平台没有得到普遍接受,可能会对我们的业务、财务状况和运营业绩产生不利影响 。

在线P2P汽车共享平台市场相对较新且未经验证,有关该市场或行业的数据和研究可能有限 且不可靠。目前尚不确定P2P汽车共享市场是否会继续发展,或者我们的平台是否会实现并保持足够的需求和市场接受度,足以产生有意义的收入、净收入和现金流。我们的成功 将在很大程度上取决于房东和客人是否愿意使用我们的平台来寻找汽车共享机会。 一些房东可能不愿或不愿让他们的车辆在我们的平台上使用,这可能包括但不限于,如果他们的车辆在我们的平台上上市,其车辆价值可能会下降, 平台使用的经济效益不确定,是否有能力追回与丢失或损坏财产相关的损失,遵守我们平台的使用条款, 数据隐私和安全问题,或其他原因。

此外,我们的成功还 需要客人利用我们的平台预订车辆。除其他因素外,客人是否愿意使用我们的平台可能取决于客人对我们平台和房东列出的预订车辆的易用性、完整性、质量、可用性、安全性、成本效益、便利性和可靠性的信心。 在我们运营的市场中,客户偏好的任何变化都可能对我们的业务产生实质性的不利影响。此外,客人可能不愿或不愿意使用要求客人提供个人身份信息、支付信息和驾照详细信息的平台,或者在预订期间监控他们的驾驶行为 。此外,客人可能不愿预订包含Zoomcar可访问的启用GPS的跟踪或监控设备的车辆,或者根本不愿使用我们的平台,因为这类设备的使用被感知到了。

8

如果我们不保留现有的东道主,或者不吸引 并保持新的东道主,或者如果东道主无法提供足够的高质量车辆供应,我们的业务、财务状况和 运营结果可能会受到负面影响。

我们在特定地域市场的成功取决于我们是否有能力通过吸引房东和客人到我们的平台来在该市场建立和扩大我们平台的规模。 我们依赖于房东在我们的平台上注册高质量的车辆,维护他们的车辆的安全性和清洁度,并确保他们在我们平台上的车辆描述和可用性是准确和最新的。这些做法超出了我们的直接控制范围,东道主共享的车辆数量以及由此产生的客户在我们平台上的预订选项可能会下降 ,原因包括但不限于公共卫生和安全问题,包括流行病/流行病;经济、社会和政治因素;国家关于汽车共享的法律法规或缺乏此类法律法规;获得、保险、融资和维修车辆在我们平台上市的挑战 ,其中一些可能会因我们业务所在新兴市场的基础设施挑战而加剧 。如果房东在我们的平台上注册并向客人提供更少的高质量车辆, 我们的预订量和收入可能会下降,我们的运营结果可能会受到实质性的不利影响。此外,如果拥有可用车辆的房东选择不通过我们的平台提供他们的车辆,因为出现了竞争激烈的拼车平台,房东觉得 比我们的平台更具吸引力,则房东可能不愿继续注册车辆或通过 平台提供车辆预订。例如,东道主可能出于各种原因停止或缩短车辆登记或车辆可供预订的时间段,例如竞争对手平台有更多的客户进行预订、宿主可能无法从Zoomcar赔偿车辆损坏的风险、或犹豫安装我们要求主机在平台注册时安装在车辆上的启用物联网GPS的跟踪设备 由于任何其他原因,我们可能缺乏足够的车辆供应来吸引客户使用我们的平台。 如果东道主没有共享足够数量的车辆,或者,如果他们在我们平台上注册的车辆对客人的吸引力不如竞争对手提供的车辆,我们的收入可能会下降,我们的业务、财务状况和运营结果可能会受到实质性的不利影响。

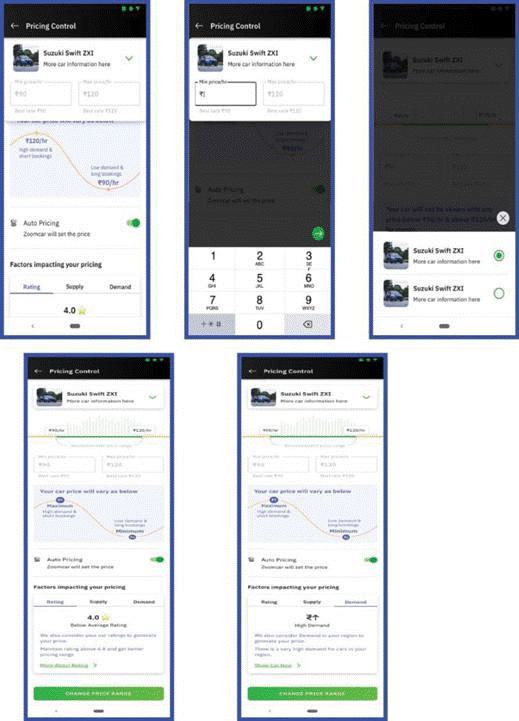

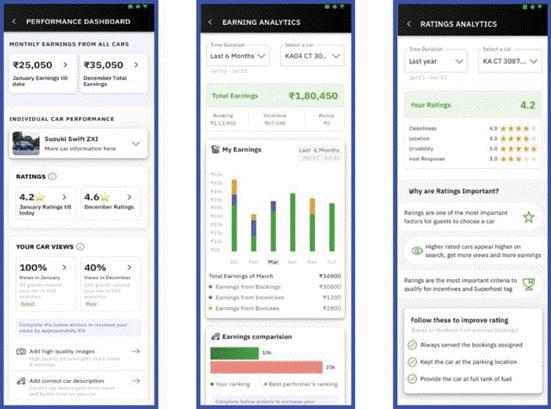

如果我们无法产生足够的车辆需求,或者如果通过我们的平台预订的车辆对承办方的吸引力不够大,则承办方可以选择完全不在我们的平台上共享其车辆 。虽然我们继续投资于支持主机的工具和资源,但我们平台的定价功能和其他功能可能不像我们的竞争对手开发的那样对主机具有吸引力,因此主机可能无法在我们的平台上共享他们的车辆。如果东道主认为在我们平台上挂牌车辆可能不足以 抵消在平台上注册的车辆的任何租赁、融资、停车、登记、维护和维修成本,我们可能会失去或无法吸引东道主,并可能无法提供足够数量的车辆供 我们的客人使用。

如果我们不能留住现有客户,或者 吸引和保持新客户,我们的业务、财务状况和运营结果可能会受到负面影响。

我们的业务模式取决于我们留住和吸引客人在我们平台上预订的能力。宾客偏好有许多趋势和方面 对我们和整个汽车共享行业都有影响。其中包括对车辆类型的偏好、在线预订的便利性,以及与其他可能的交通解决方案相比,与汽车共享和平台预订相关的资金节省。 在我们运营的市场中,客户偏好的任何变化都可能对我们的业务产生实质性的不利影响 。例如,如果在我们平台注册的车辆不受欢迎或质量不够高,或者在方便客人的地点无法使用 ,客人可能会失去使用我们平台的兴趣。此外,如果客人发现我们的平台对用户不友好,或者缺少客人期望从拼车或其他在线平台获得的功能,则客人可能会减少或停止使用我们的平台。因此,我们的竞争力取决于我们预测和快速适应客户趋势的能力,利用有利可图的机会进行平台开发、创新和升级,而不会疏远我们现有的客户基础,也不会将过多的资源集中在无利可图或短暂的趋势上。如果我们不能对需求或客人偏好的变化做出及时和适当的响应,我们的业务可能会受到不利影响。

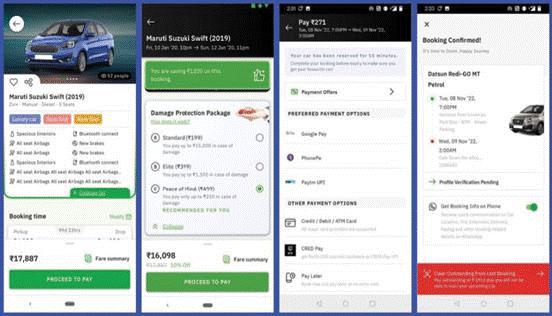

9

此外,如果我们无法 在我们运营的市场上与其他汽车共享平台和其他移动解决方案竞争,我们的预订量将会减少, 我们的财务业绩将受到不利影响。希望通过我们的平台预订车辆的客人必须支付预订费,除其他费用外,还包括“预订费”,减去任何适用的折扣和积分,以及预订时应支付的“附加值”或旅行保护费;预订后,客人还可能产生其他费用,如取消行程费用、汽油费、滞留费和其他费用。其中许多费用是通过我们的平台功能产生的,其中一些费用 是由客人在预订时从提供给他们的一系列选项中选择的。如果我们的预订和旅行相关费用没有竞争力,或者我们的平台功能不具吸引力或过时,或者与我们的平台相关的负面评论或出版物发布 ,客人可能会停止或减少他们对我们平台的使用,我们的业务、运营结果、声誉和财务状况可能会受到不利影响 。

如果我们无法推出主人或客人认为有价值的新的或升级的 平台功能,我们可能无法留住和吸引这些用户使用我们的平台,我们的运营 结果将受到不利影响。

为了继续留住和吸引主机和客人使用我们的平台,我们需要继续推出新的或升级的特性、功能和技术,为主机和客人增加 价值,使我们有别于竞争对手。开发和交付这些新的或升级的特性、功能和技术是昂贵的,而这些特性、功能和技术的成功取决于几个因素,包括这些特性、功能和技术的及时完成、推出和市场接受度。此外,任何此类新的或升级的特性、 功能和技术可能无法按预期工作,或可能无法为主人和客人提供预期的价值。如果我们无法继续 开发新的或升级的特性、功能和技术,或者如果东道主和客人没有从这些新的或升级的 特性、功能和技术中感受到价值,则主人和客人可能会选择不使用我们的平台,这将对我们的运营 业绩产生不利影响。

我们已进行大量投资 来开发新的或升级的特性、功能和技术,我们打算继续投入大量资源开发新技术、工具、功能、服务和其他平台产品。如果我们无法吸引/留住和支付继续我们的平台功能开发工作所需的合格技术人员,我们可能无法实现我们的开发的预期好处。

不能保证 新开发项目是否会存在或保持在我们预期的水平,也不能保证这些新开发项目是否会获得足够的吸引力或市场接受度,从而产生足够的收入来抵消与这些新投资相关的任何新支出或负债。 我们在平台上开发新特性、功能和技术的努力可能会分散管理层对当前 运营的注意力,并会将资本和其他资源从我们更成熟的功能和技术中分流出来。即使我们成功地 开发了新的特性、功能或技术,或者以其他方式更新或升级了我们的平台,监管机构也可能会因我们的创新而使我们受到新的规则或限制,这些创新可能会增加我们的费用或阻止我们成功地将我们的平台的新特性、功能、技术、更新或升级商业化 。如果由于技术、法律、财务或其他原因,我们无法以经济高效和及时的方式适应不断变化的市场条件或平台用户的偏好 ,我们的业务、财务状况和运营结果可能会受到实质性的不利影响。

我们需要额外的资金来支持当前的运营,并将需要额外的资金来支持我们的业务增长,而这些资金可能无法以我们可以接受的条款 提供,或者根本无法提供。

要继续目前的业务, 我们需要立即筹集资金。此外,为了在之后继续有效地竞争,我们将需要额外的资金来支持我们的业务增长。自2013年开始运营以来,我们的运营消耗了大量现金,并出现了运营亏损。虽然我们的业务从自有或租赁给Zoomcar的车辆的短期租赁 过渡到P2P汽车共享的在线平台后,我们的现金消耗有所减少,但我们在实现这种过渡的技术和平台创新方面消耗了大量现金,我们的现金消耗随着时间的推移而变化。

10

此外,由于业务合并的完成,我们预计我们的费用将继续大幅增加,这与我们在准备上市公司和作为上市公司运营方面需要采取的行动和努力有关。此外,我们预计我们与持续活动相关的费用将大幅增加 ,包括物联网、机器学习和人工智能方面的技术能力持续增强,特别是我们未来可能决定将我们的业务扩展到我们目前运营的三个国家/地区以外的 司法管辖区。我们目前没有足够的现金资源来运营超过30天的业务,因此,我们需要立即筹集资金以继续运营并全面执行我们的业务计划。此外,情况可能会导致我们消耗资本的速度比我们目前预期的更快,如果我们的现金 资源不足以满足我们的现金需求,我们可能会寻求发行额外的股本或债务证券,或获得新的 或扩大的信贷安排,或寻找和确保额外的资本来源。我们未来获得外部融资的能力受到各种不确定性的影响,包括我们未来的财务状况、经营结果、现金流、股价表现、国际资本和贷款市场的流动性,以及我们目前经营业务的不同司法管辖区的政府法规。此外,负债将使我们承担更多的偿债义务,并可能导致 限制我们运营的运营和融资契约。不能保证融资将以我们可以接受的方式、金额或条款 及时提供,或者根本不能。任何未能以对我们有利的条款或全部条款筹集所需资金,都将严重限制我们的流动性,并对我们的业务、财务状况和经营业绩产生重大不利影响 。此外,任何股权或股权挂钩证券的发行都可能导致对我们现有股东的严重稀释。 此外,筹资活动可能会分散我们管理层对日常职责和活动的注意力,这可能会影响我们执行业务计划的能力。如果我们不立即筹集额外资本以在短期内继续运营,或在需要时或在充足的金额和可接受的条款下 ,我们可能需要:

| ● | 显著推迟、缩减或中断某些业务 计划,例如我们的国际扩张; |

| ● | 显著推迟物联网、高级计算机视觉、机器学习和相关人工智能技术的关键投资;或 |

| ● | 大大推迟了我们的消费者品牌建设计划, 从而推迟了我们更广泛的扩张。 |

我们未来的资金需求,包括短期和长期,取决于许多因素,包括但不限于:

| ● | 我们能够在我们目前运营的 市场内成功扩展我们的业务,包括通过增加主机车辆的数量和质量,以及吸引和留住更多的 客户使用我们的平台来满足更广泛的移动性需求; |

| ● | 我们有能力成功地将我们的业务扩展和扩展到更多的新兴市场,因为我们有机会扩大我们的业务; |

| ● | 物联网、计算机视觉、机器学习和人工智能等核心重点领域的技术发展速度; |

| ● | 建立、维护、扩大和捍卫我们的知识产权组合范围的成本,包括我们在准备、提交、起诉、辩护和执行任何知识产权时可能需要支付的任何款项的金额和时间; |

| ● | 技术和市场竞争发展的影响; 和 |

| ● | 市场接受我们的平台及其为促进点对点汽车共享而提供的功能。 |

如果缺乏可用资金 阻止我们继续执行业务计划,我们盈利的能力将受到影响,我们的业务也将受到损害 。

未来出售我们的证券可能会影响普通股的市场价格并导致重大稀释,包括触发我们的可转换债券的最惠国特征 以及ACM持有的债券中的反稀释保护。

我们将通过股票发行、债务融资或其他第三方融资、营销和分销安排以及其他合作、战略联盟和许可安排,为我们当前的现金需求提供资金(并预计在我们实现盈利之前为未来的现金需求提供资金)。我们将需要大量资金来资助我们的业务。Zoomcar 2023私人融资的投资者(“融资投资者”)获得了有关其可转换票据(“可转换票据”)的最惠国交换权利条款(“最惠国交换权利条款”),而该等条款 可能在交易结束后仍然有效。此外,关于业务合并,我们向ACM发出了票据,以满足与业务合并相关的某些交易费用。债券包含基于价格的反稀释保护,该等债券的转换价格降至每股0.25美元的底价。如果我们通过出售股权或可转换债务证券来筹集额外资本,您的所有权权益将被稀释,最惠国票据持有人权利和反稀释条款可能会被触发,新发行证券的条款可能包括清算或其他对您的权利产生不利影响的优惠 。

未来对票据转换价格的任何调整(或为使融资投资者完整而进行的额外发行)可能会对我们普通股的交易价格产生负面影响。此外,由于最惠国权利和反稀释保护,向新投资者筹集额外资本可能很困难。在公开市场上出售大量普通股,或认为此类出售可能发生的看法,可能会对普通股的市场价格产生重大不利影响,并可能使您更难在您认为合适的时间和价格出售您的证券。

11

我们的某些债务融资安排 目前处于违约状态,我们推迟了对贷款人的某些其他付款,这可能会限制我们当前和未来的业务 和运营。

自2023年11月以来,我们违反了与Leaseplan印度私人有限公司(“Leaseplan”)的租赁责任每月216,877美元的预定每月分期付款义务。Leaseplan于2024年2月7日通知我们,我们拖欠2023年11月的付款,并且我们尚未收到Leaseplan对此违约的豁免。如果我们无法继续从Leaseplan获得这笔贷款的承付款,并且自违约之日起60天后逾期金额仍未支付,则在随后的30天内额外征收每月1.5%的简单利息。如果违约持续超过这一延长期限,则 将被视为违反协议,可能导致(A)全部未偿债务到期并支付总计5,860,199美元(不含税),(B)租赁计划从Zoomcar收回所有由Leaseplan提供资金的车辆,以及(C)撤回在先前重组期间给予的120万美元的有条件豁免,并将立即到期并支付每月1.5%的利息。截至本文日期,我们的欠款超过了2023年11月付款的30天延长治疗期 ,这可能会导致针对我们的任何前述行动。此类结果可能会对我们的业务、运营或财务状况产生重大不利影响。

此外,我们违反了与水星汽车租赁私人有限公司(“安飞士”)达成的和解协议规定的241,255美元的最终付款义务。 截至本协议日期,安飞士已发出通知通知我们这一违约行为,我们尚未收到安飞士对此违约的豁免 。在逾期款项仍未支付期间,安飞士将按年利率24%收取利息,并可提起仲裁程序以解决争议。这样的结果可能会对我们的业务、运营或财务状况产生实质性的不利影响。

我们还违反了我们与黑土资本私人有限公司(“黑土”)的贷款的325,085美元的最终付款义务。截至本协议日期,黑土公司尚未正式延长或豁免此类逾期付款。如果我们无法从黑土获得持续违约的容忍 ,这将被视为违反协议,可能会导致除其他外(A)对适用的未偿还金额征收违约息票,(B)强制执行或援引可用的证券和担保,(C)债券的到期和赎回正在加速。此类结果可能会对我们的业务、运营或财务状况产生重大不利影响。

我们还违反了我们与Mahindra&Mahindra金融服务有限公司(“Mahindra”)的贷款的480,331美元的最终付款义务。 截至本协议之日,Mahindra尚未正式延长或免除此类逾期付款。对于逾期未付的款项 ,Mahindra将收取每月3%的利息,他们可能除其他外收回由Mahindra提供资金的所有车辆和/或启动仲裁程序以解决争端。此类结果可能会对我们的业务、运营或财务状况产生重大不利影响。

此外,我们与其他贷款人就2023年11月、2023年12月、2024年1月和2024年2月的计划贷款付款处于不同阶段。然而,我们尚未收到其他放款人的任何正式违约通知,但这些放款人尚未正式 延长或提供此类逾期付款的豁免。Zoomcar董事会和Zoomcar管理层正在评估改善流动性 和解决Zoomcar长期资本结构的选项,但是,无法保证任何此类选项或计划 将以优惠的条件提供,或根本无法获得。

我们已经发行了大量 期权和认股权证,大量普通股股票在票据转换后可能发行。 这些证券的行使或转换以及出售可根据其发行的普通股股份(以及 未来任何类似证券的发行)可能会稀释您的所有权百分比,也可能导致我们普通股价格 的下行压力。

截至2024年3月1日, 我们已发行并尚未行使的期权,以购买20,434股普通股,加权平均行使价为4.83美元,并以购买49,456,226股普通股,加权平均行使价为3.63美元。此外,票据 可转换为最多12,512,080股普通股,可变利率转换价降至每股0.25美元。 由于我们普通股的市场交易量很小,销售和/或可能发生销售的看法可能会对我们普通股的市场价格产生不利影响 。此外,即使期权和认股权证都已用完,仅 在行使或转换这些证券时存在大量可发行的普通股股票,就可能被市场视为具有潜在的稀释效应,这可能导致我们普通股的价格下跌。

新冠肺炎全球卫生大流行(“新冠肺炎”) 和为缓解新冠肺炎而采取的行动的影响已经并将继续对我们的业务、财务状况和运营结果产生负面影响。

为了应对新冠肺炎疫情,世界各地,包括我们东南亚市场的许多国家的政府已经并将继续实施各种措施来减少新冠肺炎的传播,包括隔离、就地避难令、旅行限制和禁令、以及指示居民实行社会距离、强制关闭非必要企业以及对企业施加额外限制,这些都导致了经济低迷和市场波动增加。这些政府命令也扰乱了像我们这样依赖旅行和机动性的企业的正常运营。鉴于新冠肺炎不断变化的性质及其在世界各地带来的不确定性,我们认为无法准确预测新冠肺炎S对我们未来的业务运营、流动性、财务状况或财务业绩的累积和最终影响。新冠肺炎的S对我们业务和财务业绩的影响程度将在很大程度上取决于未来的发展,包括新冠肺炎在全球以及我们目前和未来可能运营的市场内传播的程度和持续时间,新冠肺炎疫苗的效力以及这些疫苗开发和分发的速度,新冠肺炎新的和可能更具传染性的变体的出现,当地、全国和国际旅行限制的普遍程度,对资本和金融市场的影响,外汇兑换,影响我们业务的政府或监管命令,以及影响是否会导致我们平台用户的行为发生永久性变化 。如果新冠肺炎继续对我们的业务、财务状况和运营结果造成负面影响 ,它还可能放大这些“风险因素”中描述的许多其他风险,或导致 目前无法预见的其他不良影响。

12

作为对新冠肺炎的回应,我们 实施了并可能在未来继续实施降成本措施。例如,在2020年,我们宣布合同 员工和某些其他员工休假6至8个月。此外,我们还将高级员工的延期工资定为 类似时期。由于我们已修改运营以适应完全远程的工作环境,因此此类安排 可能会对我们的业务计划和运营产生实质性的负面影响,同时可能导致开展业务所需的关键人员和其他员工的工作效率和可用性降低 ,或者因新冠肺炎要求对我们的日常业务运营进行更改以及相关政府行动而导致运营失败 。此外,提供对我们业务至关重要的服务的第三方 供应商也可能感受到类似的影响。广泛的远程工作安排可能还会导致我们的客户支持中心在提供帮助时出现潜在的 延迟或响应速度变慢,这可能会对我们的业务运营产生负面影响 。远程工作安排还可能导致隐私、网络安全和欺诈风险,以及我们对适用法律 和法规要求的了解,以及监管机构关于新冠肺炎的最新指导,以及我们当前或未来运营所在司法管辖区的法律或法规变化 或挑战。

自2020年以来,东南亚各地区出现了多波 新冠肺炎感染。作为回应,某些政府实施了防疫措施和 协议,很难预测这些本地疫情以及相关的补救措施和封锁政策可能会如何影响我们的业务运营或我们实现业务计划的能力。

由于新冠肺炎大流行的严重性、规模、 和持续时间、由此产生的公共卫生应对措施及其经济后果仍然不确定和难以预测 ,大流行对我们的业务、财务状况和经营业绩的影响,以及它对我们成功执行业务战略和计划的能力的影响,也仍然是不确定和难以预测的。随着我们运营的国家重新开放,经济和我们业务的复苏因地理位置的不同而波动和变化。此外,新冠肺炎大流行对宾客和东道主以及我们的员工、业务、财务状况和经营业绩的最终影响 取决于许多我们无法控制的因素,包括但不限于:政府、企业和个人针对大流行已经并将继续采取的行动(包括对旅行和运输的限制以及修改后的工作场所活动);大流行及其采取的行动对当地或地区经济、旅行和经济活动的影响 ;疫苗分发的速度和效率;政府资助计划的可用性;有关新冠肺炎的不断演变的法律法规,包括与披露和通知相关的法律法规 ;关键市场的总体经济不确定性和金融市场波动;全球经济状况和经济增长水平的波动;疫情的持续时间;新冠肺炎病毒突变或新变种的范围;以及新冠肺炎大流行消退后的恢复速度。

我们的成功取决于我们能否保持良好的客户评价和评级,如果我们的声誉受损,我们的业务、财务状况和经营业绩可能会受到不利影响 。

我们有一个定制的评分和评论系统,连接到我们的搜索和排名库算法,以便为客人提供更全面、更相关的整体搜索 体验。通过将房东评级和评论合并到整体排序算法中,我们的平台能够突出显示更有可能收到预订的特定 房东。房主和客人的可靠和值得信赖的评级和评论对我们的业务至关重要 ,这将在很大程度上影响我们的房东和客人是否利用该平台预订汽车的决定 。

持续监控评级和审查制度,以执行质量标准并在社区成员之间建立信任。我们有打击欺诈或滥用我们的评级和审查系统的程序,但不能保证这些程序是有效的或将是有效的,或完全有效。此外,主持人和嘉宾可能会在第三方平台或网站上留下评论或评分,这是我们无法控制的, 平台评论和评分或其他关于平台的声明,或者业务或品牌可能会对我们的业务运营产生不利影响。 如果任何主持人和嘉宾留下负面评分和评论,不仅可能导致现有主持人和嘉宾数量的减少, 还可能会对新主持人和嘉宾的获取产生负面影响,这可能会对我们的业务、财务状况和 运营结果产生不利影响。不可靠的评级和审查也可能使我们更难执行质量标准,这可能会 损害我们的声誉并降低我们社区的信任。

此外,我们吸引和留住房东和客人的能力在一定程度上取决于我们提供高质量客户支持服务的能力。房东和客人 在旅行期间和旅行结束后,依靠我们的客户支持中心来解决与我们的平台相关的任何问题。随着我们继续 发展业务和改进平台,我们将面临大规模提供高质量支持服务的挑战。此外,随着我们的国际业务和我们平台上的国际用户数量的持续增长,我们的客户支持组织将面临更多挑战,包括以其他语言和地点提供支持的相关挑战。 任何未能保持高质量支持或市场认为我们没有保持高质量支持的情况都可能损害我们的声誉 ,并对我们扩展平台和业务的能力、我们的财务状况和运营结果产生不利影响。

13

Zoomcar的一名前顾问已对Zoomcar提起诉讼,声称他有权获得与Zoomcar之前的交易和业务合并有关的赔偿 。

自2020年5月1日起,Zoomcar 与顾问(“前顾问”)签署了一份聘书,根据该聘书,前顾问 同意提供各种业务发展服务,包括安排和谈判潜在的合并或类似的重组 ,Zoomcar打算在签署聘书后不久对其进行评估或达成协议。在聘书的 期限内未发生此类交易,Zoomcar于2022年1月终止了聘书(“聘书终止”)。 聘书终止后,Zoomcar从事其他交易并与IOAC签订了合并协议。 2023年8月4日,前顾问向美国纽约南区地区法院提起了对Zoomcar的申诉 。投诉包括因前顾问的聘书而引起的违约和预期违约索赔,该前顾问声称,这封信使他有权获得与Zoomcar之前参与的交易有关的赔偿 ,并在业务合并完成后获得进一步赔偿。起诉书寻求声明性救济,确认前顾问根据终止聘书所声称的继续获得付款的权利,以及律师费、费用和利息 以及惩罚性赔偿。Zoomcar驳斥了这些指控,正在探索自己的法律选择,并打算积极为自己辩护; 此案仍悬而未决。如果合规中陈述的声明性救济的索赔和请求未被迅速和完全驳回 或未能成功解决(包括通过具有约束力和可强制执行的和解或最终司法裁决,但在适用的范围内没有上诉能力),前顾问的行为、索赔和损害赔偿请求可能会对Zoomcar造成重大的 负面后果。此外,不能保证Zoomcar针对与诉状中描述的事项相关的前顾问的法律诉讼而采取的任何努力或行动都会成功;此外,Zoomcar的任何此类 努力或行动可能耗时、成本高昂,分散Zoomcar管理层的注意力,并对Zoomcar的业务产生声誉和其他负面影响。

Zoomcar India的一名前员工提起了非法解雇诉讼,并声称某些Zoomcar期权已被授予。

2023年2月,Zoomcar India的一名前雇员在班加罗尔Mayo Hall向市民事和开庭法官提起诉讼, 针对Zoomcar India、Zoomcar和IOAC对他的解雇提出质疑, 索赔损害赔偿,并声称购买Zoomcar股份的100,000份选择权已归属。2023年3月3日,班加罗尔梅奥大厅的市民事和会议 法官发布了一项临时禁令,限制Zoomcar和IOAC在诉讼未决期间"转让或交易" 前雇员声称的10万股Zoomcar股票。Zoomcar认为这种说法是毫无根据的 ,并试图撤销临时订单。此外,Zoomcar India在前雇员的诉讼中提出申请, 寻求将IOAC从诉讼中的当事方中删除,其中包括:(i)IOAC既不是诉讼的必要当事方 ;(ii)前雇员未向IOAC寻求救济;(iii)没有针对IOAC的诉讼理由。 目前正在就删除问题进行听证。无法保证Zoomcar印度公司和Zoomcar将成功 从当事人中撤出该事项或删除IOAC,此类努力可能耗时、成本高昂,并可能对Zoomcar公司的声誉和其他负面影响。

我们收到了一份仲裁声明 索赔从我们的某些权证持有人有关声称的无现金行使他们的权证。

On January 30, 2024, we received a statement of arbitration claim (the “Claim”) before Judicial Arbitration and Mediation Services, Inc. (“JAMS”), with Aegis Capital Corp. (“Aegis”), Adam Stern, and the Robert J. Eide Pension Plan being the claimants therein. The Claim alleges breaches of certain agreements between (a) the Company and Aegis, and (b) Adam Stern and the Robert J. Eide Pension Plan as warrant holders, on the one hand, and the Company on the other; it seeks damages “preliminarily believed to be” at least $10,000,000 purportedly arising from the alleged breaches. The Claim also seeks amounts for attorneys’ fees and costs, as well as an order of rescission with respect to the issuance of certain allegedly wrongfully dilutive shares of Common Stock issued in connection with the Business Combination or, alternatively, an order mandating a purportedly anti-dilutive issuance of additional shares of Common Stock to the claimants. The Company is examining its legal options with respect to the Claim. On January 31, 2024., the claimants filed an action in the New York State Supreme Court in aid of the arbitration, including seeking by order to show cause substantially the same relief as the Claim on a declaratory basis along with temporary injunctive relief. The Court denied the application for a mandatory injunction on the record. Claimants have filed a separate order to show cause seeking attachment of the Company’s attests. A hearing on that is currently scheduled for March 21, 2024. The Company is examining its legal options with respect to the Claim and the Court action. While the Company believes that the claims are not supported by the facts or law and there was no breach of agreements as alleged, there can be no assurance that the Company will be successful in their efforts to have the matter vacated, and such efforts may be time-consuming, costly and may have reputational and other negative effects on the Company.

如果预编程物联网设备 分发给我们的主机以粘贴到注册汽车上,哪些物联网设备启用Zoomcar的GPS跟踪和数据收集,以及客人对预订车辆的无钥匙、数字访问 ,则我们的业务、财务状况和运营结果可能会受到不利影响 。

作为我们车辆登记 流程的一部分,所有主机都配有定制的启用软件的物联网设备,这些设备必须安装在我们的 平台上登记的所有车辆上,服务地点由Zoomcar预先批准。这些设备是Zoomcar从几家供应商那里获得的,然后在分发给主机之前进行编程 这些设备具有多种功能,包括使客人能够通过数字化的无钥匙访问访问主机车辆,以及 使用Zoomcar的移动应用程序开始和结束预订,物联网设备还有助于Zoomcar对旅途中的车辆进行GPS监控, 它提供对Zoomcar非常重要的数据收集功能,还使我们能够在通过我们的平台预订行程期间根据需要为客人安排路边协助服务 。

14

我们无法控制分发给主机的物联网设备的 质量或功能,此类设备可能无法按预期运行或在预订过程中或客人尝试访问预订的车辆时停止服务 。未能提供无缝钥匙功能 可能会拒绝或延误客人对车辆的快速访问,从而降低客人使用我们平台的兴趣。如果GPS跟踪和数据收集功能无法正常工作,客人可能会访问我们的路边连接帮助服务,这反过来可能会导致客人的客户体验不佳,特别是在发生预订紧急情况的情况下。反过来,如果发生车辆事故或其他可能导致寄宿车辆损坏的事故或其他情况,主办方可以依靠Zoomcar的客户支持功能来帮助客户联系紧急服务。如果Zoomcar无法帮助在预订过程中遇到问题的客人连接到路边协助,则可能会导致寄宿车辆损坏或行程取消导致房东和客人的投诉和负面评价,以及房东向Zoomcar索赔的事件增加,从而对我们的声誉、品牌、业务、前景和经营结果造成不利后果 。

我们与分发给我们主机的物联网设备的第三方供应商没有签订长期合同,这些供应商可以随时减少或终止向我们销售物联网设备。此类供应的任何不利变化或此类产品或服务的成本可能会对我们的运营产生不利影响。

我们与第三方供应商合作,这些供应商定期向我们提供产品和服务,包括但不限于物联网设备和软件集成。我们没有 与我们规划的物联网设备的当前供应商签订长期采购协议,并要求我们的主机在他们注册到我们平台的车辆上 贴上,我们的供应商可以减少或停止提供适合我们需求的物联网设备 。虽然我们目前预计,如果物联网设备出现短缺,确定替代供应商时不会遇到实质性的挑战,但我们依赖第三方提供此类设备,如果我们的现有供应商不再愿意或不能以Zoomcar可接受的条款和成本提供物联网设备,则可能会出现意外短缺或无法确定新的 供应商。物联网设备供应安排中的任何此类短缺、减少或终止都可能对我们的收入、利润和财务状况产生重大不利影响。此外,如果适合我们需求的物联网设备的市场价格上涨,我们可能需要以相对较高的价格购买设备,这可能会对我们的业务、财务状况和运营结果产生实质性的不利影响。

我们对供应商和其他业务合作伙伴的运营控制有限,他们运营的任何重大中断都可能对我们的运营产生不利影响 。例如,供应商生产设施的运营发生重大中断可能会导致向我们发运物联网设备的 延迟或终止,这反过来可能会降低或延迟我们对此类设备进行预编程并将其分发给主机的能力。如果承办方无法获得启用GPS的物联网设备并将其安装到其车辆上,他们可能会终止车辆登记流程 ,并且其车辆将无法在我们的平台上预订。如果我们不能解决供应商运营中断的影响,我们的业务运营和财务业绩可能会受到实质性的不利影响。

随着我们的业务继续扩大和增长,我们预计需要更多的物联网设备,我们对此的需求可能会超出我们现有供应商的能力。如果我们的供应商停止向我们供应足够数量的物联网设备,或者如果我们出于任何其他原因需要替代供应来源 ,我们可能无法立即获得这些设备。如果无法立即获得替代供应商,我们 将不得不确定替代供应商并对其进行资格鉴定,而主机希望添加到我们 平台上的车辆上安装此类设备的工作可能会推迟。我们可能无法在合理的时间内或以商业上可接受的条款(如果有的话)找到足够的替代供应商或其他供应商。无法获得足够的物联网设备(我们可以针对平台使用进行编程) 可能会推迟在车辆上安装此类设备,否则这些设备将注册或更迅速地注册到我们的平台, 损害我们与主机的关系,或者迫使我们缩减或停止运营,这可能会对我们的业务、财务状况和运营结果产生不利影响。

15

维护和提升我们的品牌和声誉对我们的业务前景至关重要。虽然我们已经采取了重大步骤来建立和改善我们的品牌和声誉,但如果不能维护或提升我们的品牌和声誉,我们的业务将受到影响。

随着我们的平台继续扩大规模,并变得越来越互联,从而增加了媒体对我们品牌的报道和公众知名度,我们的品牌和声誉未来的损害 可能会对我们的平台产品产生放大的影响。我们的品牌和声誉也可能受到我们无法控制的事件的损害,包括对我们的业务或平台的看法,这些都是主观的。例如,如果东道主 在平台列表中歪曲其车辆的功能或安全,或者以其他方式提供降低的车辆质量,则客人 可能对预订没有积极的体验,并且可能不会返回平台以满足未来的交通需求。反过来,如果客人不小心对待寄宿车辆,在预订行程中鲁莽驾驶或其他违法行为,或违反平台条款和 条件,或使用寄宿车辆实施犯罪或非法行为,他们的行为可能会导致寄宿车辆从我们的平台上撤回,或向Zoomcar索赔。从涉及Zoomcar的意想不到的诉讼到客人取消旅行的事件 可能会影响个别房东和客人或更多人或团体对我们业务的看法 通过我们的平台预订汽车的预期收益或风险。由于我们的评级和审核系统鼓励 并促进房东和客人在预订和我们平台上的体验的公开分享,平台用户有一个 论坛来表达他们对主机车辆、预订和我们业务的任何其他方面的个人主观体验, 这可能并不总是有利的。尽管我们监控我们的平台审查和评级系统的使用情况,但我们无法控制客户的行为,而且不时地,旨在鼓励生产性信息共享的平台功能可能会导致 误导性、误导性、虚假的信息传播,并可能损害我们的声誉。除其他事实和情况外,上述任何一项都可能导致媒体对Zoomcar和我们的声誉进行不利的报道,从而可能损害我们的业务 。

我们品牌的认可度将在一定程度上取决于维持良好声誉、最大限度地减少安全事故、继续改善文化和工作场所做法、改进现有功能、特性和技术、开发我们 平台的新功能、特性和技术、保持高质量的客户服务和道德行为,以及继续我们的营销和公关努力。 我们的品牌推广、声誉建设和媒体战略涉及并将继续涉及巨额成本,但可能不会成功。我们预计,其他竞争对手和潜在竞争对手将扩大和扩大他们的业务,这将使维护和提升我们的声誉和品牌变得越来越困难和昂贵。如果我们未能在当前或未来的竞争环境中成功维护我们的品牌,或者如果未来发生对公众对我们公司的认知产生负面影响的事件,我们的品牌和声誉将进一步受损,我们的业务可能会受到影响。

不利或不断变化的经济状况的影响,包括由此对消费者支出或流动模式的影响,可能会对我们的业务、财务状况、 和运营结果产生不利影响。

我们的业务取决于 车辆预订的总体需求。我们运营辖区或全球经济的任何重大疲软, 包括当前宏观经济低迷、更有限的信贷可获得性、经济不确定性、通货膨胀、影响银行系统或金融市场的金融动荡 、失业率上升、国内或国际旅行限制和减少、汽油价格或可获得性波动,以及其他不利的经济或市场状况,都可能对我们的业务和经营业绩产生不利影响。全球经济和政治事件或不确定性可能会导致我们当前或潜在的一些东道主和 客人减少使用我们的平台。此外,旅游已经不成比例地受到新冠肺炎的影响,并可能进一步受到宏观经济低迷的不成比例的影响。为了应对这种低迷,即使在新冠肺炎的经济影响消退后,房东和客人也可能不会以我们 预期的价格使用或消费我们的平台,从而进一步减少车辆预订需求。这些不利条件,包括新冠肺炎导致的宏观经济低迷,在过去和未来都会导致消费者支出减少,新技术采用速度放缓,竞争加剧。我们无法预测任何经济放缓的时间、强度或持续时间,包括当前的宏观经济低迷,或随后的任何一般复苏。此外,通货膨胀的增加可能会 导致客人减少旅行或选择其他或更低成本的交通方式,而不是使用我们的平台。如果整体经济状况大幅偏离目前水平,并因新冠肺炎或其他原因而继续恶化,我们的业务、财务状况和经营业绩可能会受到不利影响。

16

劳动力、能源和其他成本的增加 可能会对我们的运营业绩产生不利影响。

通货膨胀、 劳动力和员工福利成本增加、技术升级和更新成本增加以及其他通胀压力等因素可能会增加我们的运营成本。影响此类成本的许多因素都是我们无法控制的,因为这些增加的成本可能会导致我们通过增加房东和客人向我们支付的某些费用来将成本转嫁给他们,这可能会导致预订量下降, 将损害我们的业务和经营业绩。

自我们成立以来,我们的员工和运营已经大幅增长,我们预计他们将继续这样做。如果我们无法有效地管理这种增长, 我们的财务业绩和未来前景将受到不利影响。

自成立以来,我们的业务规模显著增长,员工数量也大幅增加。这种扩张增加了我们业务的复杂性,并给我们的管理、人员、运营、系统、技术性能、财务资源以及内部财务控制和报告功能带来了巨大的压力。我们可能无法有效地管理增长,这可能会损害我们的声誉,限制我们的增长,增加我们的成本,并对我们的运营结果产生负面影响。此外,随着我们业务的扩展,我们的员工人数随着时间的推移而显著增加,我们越来越依赖物联网设备的第三方供应商和其他提供商,这带来了额外的复杂性,包括日益复杂和不断扩大的报告结构。我们的业务正变得越来越复杂,这种复杂性和我们的快速增长已经并将继续要求我们的管理层投入大量资源和关注。

随着业务的发展,我们预计未来将继续增加员工人数并招聘更多专业人员。我们将需要继续招聘、培训、整合和管理更多合格的网站开发人员、软件工程师、客户服务人员、政府关系、法律和合规人员以及销售和营销人员,并改进和维护我们的技术以正确管理我们的增长。如果我们的新员工没有像预期的那样表现,或者比预期的时间更长,如果我们在招聘、培训、整合和管理这些新员工方面不成功,或者如果我们不能成功留住现有员工,我们的业务可能会受到损害。

此外,为了适应我们的预期增长,我们必须改进和维护我们的平台、技术、系统和网络基础设施。未能有效升级我们的技术或网络基础设施以支持我们平台上预期增加的流量,可能会导致意外的系统中断、响应时间变慢或主机和来宾的体验不佳。为了管理我们业务和人员的预期增长并支持财务报告要求,我们需要改进我们的交易处理和报告、运营和财务 系统以及报告、程序和控制。如果我们使用不同的系统获取新的业务,或者如果我们继续依赖手动财务报告实践,这些改进将特别具有挑战性。我们目前和计划的人员、系统、程序和控制可能不足以支持我们未来的运营。如果我们无法有效地扩展业务、改进财务报告流程并聘用更多合格人员,可能会对我们的业务、客户和投资者的满意度、法规和法律的合规性造成不利影响,并导致我们的支出相对于我们的收入不成比例地增长,我们的财务业绩和未来前景也将受到不利影响。

17

我们的网络或系统或我们的第三方服务提供商的网络或系统的漏洞和其他类型的安全事件 可能会对我们的业务、我们的品牌和声誉产生负面影响, 我们留住现有房东和客人以及吸引新房东和客人的能力可能会导致我们承担重大责任,并对我们的业务、运营结果、财务状况和未来前景产生不利影响。

In the regular course of our business, we collect, use, store, transmit, and process data and information about Hosts, Guests, employees, and others, some of which may be sensitive, personal, or confidential and make us an attractive target and potentially vulnerable to cyberattacks, computer viruses, electronic break-ins or similar disruptions. Any actual or perceived unauthorized access to or use of such data and information, or breach of our security measures or those of our third-party service providers, could adversely affect our business, operations, and future prospects. While we have taken steps to mitigate our cyberattack risks and protect the confidential information that we have access to, including but not limited to installation and periodical updates of antivirus software and backup of information on our computer systems, our security measures could be breached. Because techniques used to sabotage or obtain unauthorized access to systems change frequently and generally are not recognized until they are launched against a target, we may be unable to anticipate these techniques or to implement adequate preventative measures. Any cybersecurity incident, accidental or willful security breaches or other unauthorized access to our systems could cause confidential information to be stolen and used for criminal purposes. Cybersecurity incidents, security breaches or unauthorized access to confidential information could also expose us to liability related to the loss of the information, time-consuming and expensive litigation and negative publicity. If security measures are breached because of third-party action, employee error, malfeasance or otherwise, or if design flaws in our technology infrastructure are exposed and exploited, our relationships with our Hosts and Guests could be severely damaged, we could incur significant liability, and our business and operations could be adversely affected. Additionally, if we fail to protect confidential information, we may be susceptible to potential claims such as breach of contract, negligence or other claims. Such claims will require significant time and resources to defend and there can be no assurances that favorable final outcomes will be obtained.

An increasing number of organizations, including large online and offline merchants and businesses, other large Internet companies, financial institutions, and government institutions have disclosed breaches of their information security systems and other information security incidents, some of which have involved sophisticated and highly targeted attacks. In addition, users on our platform could have vulnerabilities on their own mobile devices that are entirely unrelated to our systems and platform, but which could mistakenly be attributed to us and our system and platform. Further, breaches experienced by other companies may also be leveraged against us. For example, credential stuffing and ransomware attacks are becoming increasingly common, and sophisticated actors can mask their attacks, making them increasingly difficult to identify and prevent. Certain efforts may be state-sponsored or supported by significant financial and technological resources, making them even more difficult to detect. If a third party or employee circumvents any of our security measures or those of our third-party service providers, they may access, misappropriate, delete, alter, publish, or modify this information, which could cause interruptions in our business and operations, fraud or loss to third parties, regulatory enforcement actions, litigation, indemnity obligations, competitive harm, and other possible liabilities, as well as negative publicity. Widespread negative publicity may also result from real, threatened, or perceived security compromises (or lack of adequate security measures) of our industry, competitors, Hosts, and Guests. Concerns regarding privacy and data security could cause some Hosts and Guests to stop using our services, and for employees to be less satisfied with their employment with us and potentially leave the company or institute claims against us. This discontinuance in use and the potential failure to acquire new Hosts and Guests, and similar personnel issues, could substantially harm our business, results of operations, financial condition, and future prospects.

我们的信息技术系统、内部计算机系统、基于云的计算服务以及我们当前和任何未来第三方服务提供商的系统都容易受到中断和入侵。 网络攻击和其他基于互联网的恶意活动,如内部威胁、计算机恶意软件、黑客攻击和网络钓鱼尝试继续增加 。任何网络安全事件或我们系统的重大中断或速度减慢都可能导致我们的服务中断或延迟, 这可能会损害我们的品牌,并对我们的运营业绩产生不利影响。如果我们没有实施足够的网络安全保护,我们可能会因任何安全漏洞而受到索赔,特别是如果这会导致与我们的房东或客人相关的信息泄露。 如果技术的变化导致我们的系统过时,或者如果我们的系统不足以促进我们的增长,我们可能会失去 房东或客人,我们的业务和运营结果可能会受到不利影响。我们不时会遇到安全事件或攻击未遂,最近一次是在2018年,在某些情况下,个人信息被泄露。 当我们了解到此类事件和/或未遂攻击时,我们会进行调查(尽管我们的调查可能无法确定攻击方法),并可能会在必要时通知受影响的人。除了使用恶意代码(如病毒、蠕虫和勒索软件)来入侵我们的系统和平台的传统计算机“黑客” 之外,我们还容易受到社会工程、网络勒索和人员盗窃或滥用的影响和监视。

18

我们还可能成为拒绝服务攻击、服务器故障、软件或硬件故障、数据或其他计算机资产丢失、广告软件或其他类似问题的对象 。威胁行为者、民族国家和民族国家支持的行为者参与网络攻击,包括地缘政治原因、持续的机会主义金钱原因以及与军事冲突和行动有关的攻击。在战争和其他重大冲突期间,我们和我们的第三方服务提供商可能容易受到这些攻击,包括可能严重扰乱我们的系统、平台和运营的网络攻击。虽然我们有保护客户信息和防止数据丢失、服务中断和其他安全漏洞的安全措施,但我们不能保证我们的安全措施或我们的第三方服务提供商的 安全措施足以防止对个人信息、机密 信息或专有信息的未经授权的访问或其他危害,或对我们的系统的中断或损坏。用于破坏或获得对我们存储数据或通过其传输数据的平台、系统、网络和/或物理设施的未经授权访问的技术经常发生变化 ,我们可能无法预见此类技术或实施足够的预防措施或阻止此类技术可能导致的安全漏洞。因此,我们的保障措施和预防措施可能不足以防止当前或未来的网络攻击 和安全事件,包括可能在很长一段时间内未被检测到的安全漏洞,这可能会大大增加该漏洞造成重大和不利影响的可能性 。

我们必须遵守 法律、规则、行业标准和法规,这些法律、规则、行业标准和法规要求我们维护我们运营所在司法管辖区的个人信息安全 。我们还可能有合同和其他法律义务,向相关利益攸关方通报违反安全规定的情况。未能预防或缓解网络攻击可能导致并在过去导致未经授权访问此类数据,包括个人信息 。我们运营的司法管辖区已颁布法律,要求公司在涉及某些类型数据的安全漏洞时通知个人、监管机构和其他人。此外,我们与某些合作伙伴达成的协议可能要求我们在发生安全漏洞时通知他们。此类披露成本高昂,可能会导致负面宣传,可能会导致东道主和 客人对我们安全措施的有效性失去信心并不使用我们的服务,并且可能需要我们花费大量的 资本和其他资源来应对和/或缓解实际或预期的安全漏洞所造成的问题。此外,应对网络安全事件或缓解任何已识别的安全漏洞的成本可能会很高,包括补救此类事件的影响、支付赎金、从备份中恢复数据以及执行数据分析以确定哪些数据可能受到攻击的成本。此外,我们遏制或补救安全漏洞或任何系统漏洞的努力可能不会成功,我们遏制或补救任何漏洞或漏洞的努力和任何相关失败都可能导致中断、 延迟、失去客户信任、损害我们的声誉以及增加我们的保险费。

我们目前不承保安全事件或违规行为的保险 ,包括罚款、判决、和解、罚款、费用、律师费以及因事件或违规行为而产生的其他影响 。虽然我们未来可能会获得网络责任保险,但我们不能向您保证此类保险 覆盖范围是否足以覆盖实际发生的责任,或者我们是否会继续以经济合理的条款 获得保险,或者根本不能。对我们提出的一项或多项超出可用保险范围的大额索赔的成功索赔,或导致保险单更改(包括保费增加或强制实施大额免赔额或共同保险要求)的结果 可能会对我们的业务产生不利影响。随着我们继续扩展、扩大我们的主机和来宾基础,以及处理、存储和传输越来越多的机密、专有和敏感数据,我们的风险可能会增加。

我们面临竞争,可能会将市场份额 拱手让给竞争对手,这可能对我们的业务、财务状况和经营业绩产生不利影响。

我们面临并预计将继续面临来自拼车公司、汽车租赁公司和出租车公司的竞争。汽车共享市场竞争尤其激烈 ,其特点是技术日新月异,客户需求和偏好不断变化,新服务和产品的推出也很频繁。我们预计,在我们运营或计划运营的市场中,来自现有竞争对手和新进入者的竞争将会加剧,这些竞争对手可能是老牌的,享有更大的资源或其他战略优势。如果Zoomcar 无法及时预见或成功应对这些竞争挑战,Zoomcar的竞争地位可能会 减弱或无法改善,Zoomcar可能会经历收入下降或增长停滞,这可能会对Zoomcar的业务、财务状况和经营业绩产生不利影响。

19

我们现有的和潜在的某些竞争对手可能比我们拥有更多的财务、技术、营销、研发技能和其他资源,更高的知名度 ,更长的运营历史或更大的全球用户基础。此类竞争对手可能会投入更多资源 用于产品的开发、推广和销售,并且他们可能会在某些市场上提供比我们更低的价格,这可能会对我们的业务、财务状况和经营业绩产生不利影响。这些因素和其他因素可能会让我们的竞争对手从其现有用户群中获得更大的收入和利润,以更低的成本吸引和留住房东和客人,或者更快地对新的新兴技术和趋势做出反应 。现有和潜在的竞争对手也可能在他们之间或与第三方之间建立合作或战略关系,或进行整合,这可能会进一步增强他们相对于我们的资源和产品。

我们相信,我们有效竞争的能力 取决于我们控制之内和之外的许多因素,包括但不限于:

| ● | 接受汽车共享,并利用我们的平台解决我们运营的新兴市场的交通需求; |

| ● | 我们有能力吸引和留住客人和东道主使用我们的平台。 |

| ● | 我们平台的受欢迎程度和感知的实用性、易用性、性能和可靠性; |

| ● | 我们的品牌实力和认知度; |

| ● | 我们的定价模型和我们产品的价格; |

| ● | 我们在持续的新冠肺炎疫情和相关旅行限制期间管理业务和运营的能力; |

| ● | 我们有能力继续开发平台功能,以吸引不断变化的客户偏好; |

| ● | 我们能够继续利用和增强我们的数据收集和分析能力 ; |

| ● | 我们有能力与战略合作伙伴和第三方供应商或供应商建立和维护关系; |

| ● | 立法、监管当局或诉讼要求的变更,包括和解、判决、禁令和同意法令,以及我们可能选择在面临潜在诉讼、立法或监管审查时做出的变更 ; |

| ● | 我们吸引、留住和激励优秀员工的能力; 和 |

| ● | 我们有能力在需要时筹集额外资本。 |

如果我们无法 成功竞争,我们的业务、财务状况和经营业绩可能会受到不利影响。

我们依赖移动操作系统和应用程序市场使其平台可供主机和客户使用,如果不能在此类应用程序市场中有效地运营或获得有利的 位置,可能会对Zoomcar的业务、财务状况和运营业绩造成不利影响。

我们在一定程度上依赖于移动操作系统,如Android和iOS,以及它们各自的应用程序市场,以使我们的应用程序可供主机和来宾使用。此类系统和应用程序市场中的任何 更改降低了我们应用程序的功能或受欢迎程度,都可能对我们的平台在移动设备上的使用产生不利影响,并可能对我们在应用程序市场的用户评级和评论产生不利影响。如果此类移动操作系统或应用程序市场限制或禁止我们将我们的应用程序提供给主机和来宾,或者如果此类系统或市场进行了更改,从而降低了我们应用程序的功能,减缓了我们应用程序在其他应用程序市场上的推出速度,增加了使用我们应用程序的成本, 强加了我们不满意的使用条款,要求用户选择启用营销或广告功能,或者以对我们不利的方式修改了他们的 搜索或评级算法,则我们的来宾增长可能会受到负面影响。上述任何风险 都可能对我们的业务、财务状况和运营结果产生不利影响。

20

我们的业务有赖于吸引和留住 有能力的管理、技术开发和运营人员。

我们的成功在很大程度上取决于我们吸引和留住高素质管理、技术开发和运营人员的能力。在我们行业中,对合格员工的竞争非常激烈。不能保证我们的管理团队成员将继续为Zoomcar工作,也不能保证我们将能够继续吸引或留住专注于技术开发或我们业务和运营的其他重要方面的员工。我们的员工,包括我们的管理团队成员,可以在很少或没有事先通知的情况下离开公司 ,并可以自由地为竞争对手工作。即使是几名合格员工的流失,或者无法吸引、留住和激励执行我们的业务计划所需的更多高技能员工,所有这些都可能在新冠肺炎疫情期间变得更加困难, 可能会损害我们的经营业绩,并削弱我们的增长能力。如果我们失去管理或技术团队的关键成员,我们将需要及时用合格的人员替换他们,否则我们的业务、运营结果和财务状况可能会受到不利影响 。此外,我们的某些高管和董事可能会将他们的时间分配给其他 业务,从而导致潜在的利益冲突,可能对我们的业务运营产生负面影响。

我们也不为我们的任何员工提供“关键人”人寿保险。我们的一名或多名高级管理团队成员或其他关键员工的离职可能会对我们的业务造成破坏,直到我们能够招聘到合格的继任者。

为了吸引和留住关键人员,我们采取了各种措施,包括针对主要高管和其他员工的股权激励计划。这些措施可能不足以吸引和留住我们有效运营和发展业务所需的人员。如果我们未来不能发现、聘用、培训和留住合格的管理或技术人员,可能会对我们的业务、财务状况、运营结果和前景产生实质性的不利影响。

我们面临着与支付相关的风险。

我们接受各种支付方式,包括信用卡或借记卡,或数字支付替代方案,如UPI(在印度)或其他国家/地区的数字钱包平台。由于我们的支付政策可能会根据不断变化的法律要求和市场 在我们运营的不同司法管辖区的移动支付系统和其他支付系统的可用性而不时发生变化,因此我们会不时向房东和 客人提供新的支付选择,但要遵守其他法规、合规要求和欺诈风险。对于某些支付方式,包括信用卡和借记卡,我们支付交换费和其他费用,这些费用可能会随着时间的推移而增加,从而增加我们的运营成本并降低盈利能力。

我们依赖第三方支付处理商来处理付款、退款和报销。根据我们与这些第三方的商业协议,他们有权在任何时候自行决定终止与我们的关系。如果其中一方终止了与我们的关系,包括 因新冠肺炎对其业务和运营的影响或竞争原因而终止的关系,或者拒绝以合理的商业条款续签与我们的协议,我们可能会在寻找和集成替代支付 服务提供商以处理房东和客人的付款时产生重大延迟和费用,并且任何此类替代支付服务提供商的质量和可靠性可能是不可比的 。此外,这些第三方提供的软件和服务可能达不到我们的预期,可能包含错误或漏洞,并可能受到影响或发生中断。此外,支付处理软件非常复杂,涉及我们和我们接洽的第三方实施的自动化流程。因此,支付处理软件可能会被误解 并且可能容易出错。这些风险可能会导致我们失去接受和核算在线支付或其他支付交易的能力,向房东及时付款,或导致向房东支付过多或过少,其中任何一种都可能在较长一段时间内扰乱我们的业务,降低我们的平台对用户的便利性和吸引力,使用户信息暴露在未经授权的披露 和滥用中,并对我们吸引和留住房东和客人的能力造成不利影响,或对我们的业务、财务状况、准确预测能力和运营结果产生实质性不利影响。

21

如果我们无法将按存储容量使用计费或退款费率维持在信用卡或借记卡发行商或支付处理商认为可以接受的水平,这些实体可能会 提高按存储容量使用计费交易或许多或所有交易类别的费用;它们还可能增加拒绝交易的费率或终止与我们的关系。费用的任何增加都可能对我们的经营业绩产生不利影响,特别是如果我们选择不提高我们平台上的交易价格来抵消增加的费用。终止我们在任何主要信用卡或借记卡上或通过某些在线支付服务提供商或支付处理商处理支付的能力可能会严重 损害我们运营业务的能力。

我们还可能遵守或可能自愿遵守与洗钱、货币传输、国际转账、隐私和信息安全以及电子资金转账有关的许多其他法律和法规。如果我们被发现违反了此类适用的法律或法规,我们可能会受到民事和刑事处罚,或被迫停止我们的支付处理服务,或以其他方式改变我们的业务做法。

我们的信息技术系统的任何重大中断或故障,或我们未能成功有效地实施新技术,都可能对我们的业务和运营结果或财务报告内部控制的有效性产生不利影响。

我们依靠我们和第三方拥有的各种信息技术系统来管理我们的运营。在过去几年中,我们一直并将继续对我们的系统进行修改和升级,包括对旧系统进行更改,用具有新功能的后续系统替换旧系统,以及购买具有新功能的新系统。这些活动使我们面临与更换和升级这些系统相关的固有成本和风险 ,包括我们完成旅行预订、维护账簿和记录的能力受损、我们内部控制结构的潜在中断、巨额资本支出、额外的管理和运营费用、保留足够熟练的人员来实施和操作新系统、对管理时间的要求,以及在过渡到新的或升级的系统或将新的或升级的系统集成到我们的 当前系统时延迟或困难的其他 风险和成本。我们的系统实施可能不会带来超过实施成本的生产率提高, 或者根本不会。此外,实施新的或升级的技术系统的困难可能会导致我们的业务运营中断 ,如果没有预料到并适当缓解,可能会对我们的业务和运营产生不利影响。

我们业务的成功运营 取决于互联网、移动和其他不受我们控制的基础设施的性能和可靠性。

我们的业务依赖于不受我们控制的互联网、移动和其他基础设施的高效、不间断和可靠的运行。我们可能会 在互联网连接有限的司法管辖区运营,尤其是在我们向国际扩张的时候。互联网接入和对移动设备的访问通常由具有巨大市场影响力的公司提供,这可能会导致企业采取行动,降低、 中断或增加用户访问我们平台的能力。未能有效升级我们的技术或互联网基础设施以支持更多主机和来宾对我们平台的预期利用率增加,可能会导致意外的系统中断、响应时间变慢或主机和来宾的体验不佳。此外,我们和我们平台的用户在任何特定地理区域所依赖的互联网基础设施可能无法支持对其施加的需求。互联网或移动设备或计算机可访问性中的任何此类故障 ,即使是很短的一段时间,都可能干扰我们平台的速度和可用性 。此外,我们无法控制国家电信运营商提供服务的成本。如果移动互联网接入费或对互联网用户的其他费用增加,消费者流量可能会减少,这可能会导致我们的收入 大幅减少。如果我们的平台在用户尝试访问时不可用,或者如果我们的平台没有像用户预期的那样快速加载 ,则房东和客人未来可能不会经常或根本不会返回我们的平台,而可能会更频繁地使用我们竞争对手的 产品、服务或产品。虽然我们已尝试通过冗余措施和灾难恢复计划为意外情况做好准备,但这种准备可能还不够充分,而且我们不投保业务中断保险。尽管我们 可能采取任何预防措施,但在我们运营的司法管辖区发生自然灾害(如地震、洪水或火灾)或其他意想不到的问题,包括停电、电信延迟或故障、我们的系统被入侵或计算机病毒,可能会 导致我们的平台、我们的应用程序和网站延迟或中断,以及我们和我们的主机和客户的数据丢失和业务中断。任何此类事件都可能损害我们的声誉,严重扰乱我们的运营,并使我们承担责任,这可能会对我们的业务、财务状况和运营结果产生重大不利影响。

22

我们的业务运营可能会导致我们不投保的损失 。

我们目前的商业模式 由一个点对点的汽车共享平台组成,该平台促进了房东和客人之间的车辆共享。在这种情况下,我们是车辆预订的服务商,但对房东拥有的汽车以及房东和客人在我们的 平台上和预订期间的行为不承担任何法律责任。我们的平台条款和条件适用于我们目前运营的所有司法管辖区,我们通知 房东和客人,通过该平台预订、共享和使用汽车的风险自负;在印度发生的每一次预订之前,房东和客人之间签订的租赁协议也不承担我们对房东和客人财产 以及与预订相关的其他损失的责任。我们还在我们的平台条款和条件中包括对我们的总体责任的限制,等于每次旅行的预订价值和150.00美元中较大者。然而,我们不能确定此类免责声明和限制在多大程度上会在每个司法管辖区或每种情况下得到法律强制执行。我们定期收到 东道主(有时还有客人)的通信,声称我们对车辆损坏、财产损失和其他损失负有责任,并要求赔偿。作为预订的一部分,我们所有的客人都会支付一笔“增值”旅行保护费,我们会根据自己的判断,将这笔费用用于赔偿因预订期间发生的事故或其他事件而造成的车辆损坏或维修费用。然而,我们从旅客行程保护费中获得的金额不足以抵消所要求的金额,以支付所有损害索赔的费用,我们也不会试图抵消所有此类要求,以支付车辆损害。因此,我们经常面临在没有第三方保险的情况下可能不得不承担的剩余索赔风险。有关此行保护费和相关事宜的更多信息,请查看本招股说明书标题下的信息:Business - 其他事项 .”

此外,我们目前不投保任何与死亡、人身伤害、寄宿车辆损坏、客人或寄宿车辆盗窃或其他损失或第三方财产损失相关的第三方损害索赔。尽管承运方可能在不同程度上为自己的车辆投保,并且法律要求 这样做,但我们不会对承保方保险范围进行独立验证,也不会在承保方车辆承保范围内使我们完全或部分免受与损害赔偿相关的所有类型的损害索赔或第三方赔偿索赔。因此,我们可能会因上述任何情况或基于预订过程中发生的其他事件或情况或与我们的平台或业务相关的其他方式而提出重大责任索赔。我们不维持资产负债表准备金,以支付针对我们提出的任何此类索赔的辩护、争议、裁决、满足或和解费用,如果这些索赔成为事实并决心对我们承担责任,我们可能无法在任何此类诉讼中胜诉。虽然我们打算在未来扩大我们的保险范围,但不能保证我们将来能够获得更多保险 ,即使我们能够获得更多保险,我们也可能无法提供足够的保险范围来满足 潜在的索赔要求。随着我们业务的持续增长,此类索赔的事件也可能增加,除非我们为此类事项购买保险 ,否则我们可能会选择或被要求吸收此类未投保索赔的更大部分,以避免受到可能针对我们解决的法律程序的影响,这可能会导致业务损失,并对我们的业务、财务状况和运营结果产生不利影响 。如果发生未投保的损失,可能会对我们的业务、经营结果和财务状况产生不利影响。 此外,如果我们受到责任索赔,我们可能会受到负面宣传并产生额外费用,这可能会损害我们的业务、财务状况和经营业绩。

23

我们正在补救已发现的内部控制中的重大弱点,如果我们未能补救这些弱点,或如果我们在未来遇到更多重大弱点,或未能根据萨班斯-奥克斯利法案第404条保持有效的内部控制,我们 可能无法准确或及时报告我们的财务状况或经营结果,或无法遵守适用于上市公司的会计和报告 要求,这可能会对投资者对公司的信心和我们 股票的市场价格产生不利影响。

Zoomcar已发现Zoomcar在财务报告的内部控制方面存在某些重大缺陷。这些重大弱点主要与以下与编制合并财务报表相关的问题有关:(A)缺乏足够的资源和适当的 技术会计水平和美国证券交易委员会报告经验,(B)缺乏与美国公认会计原则和美国证券交易委员会报告要求相适应的足够的财务报告政策和程序,(C)缺乏对财务报表结束流程的控制证据, (D)与编制合并财务报表相关的信息系统的IT一般控制缺乏设计和操作有效性。Zoomcar正在设计和采用计划和程序,以弥补这些弱点,该公司已开始实施这些计划和程序,预计将在短期内继续发展和完善。

我们必须遵守 实施萨班斯-奥克斯利法案第302和404节的《美国证券交易委员会》规则,这些规则要求管理层在我们的季度和年度报告中认证财务和其他信息,并提供关于财务报告控制有效性的年度管理报告 。尽管我们被要求按季度披露其内部控制程序的变更,但我们不会被要求 根据第404条对其财务报告的内部控制进行首次年度评估,直到我们被要求向美国证券交易委员会提交第一份年度报告后的第二年 。

为了符合上市公司的要求,我们已经采取了各种行动,还需要采取其他行动,例如实施大量的内部控制程序,以及聘请更多的会计或内部审计人员或顾问。测试和维护内部控制可以将Zoomcar管理层的注意力从对Zoomcar业务运营至关重要的其他事务上转移开。此外,在评估Zoomcar对财务报告的内部控制时,我们可能会发现我们可能无法及时补救的重大弱点 ,以满足要求我们遵守第 404节要求的适用截止日期。如果发生下列情况之一,投资者可能会对我们财务报告的准确性和完整性失去信心,我们普通股的市场价格可能会受到负面影响:(I)我们发现其对财务报告的内部控制存在任何重大弱点;(Ii)我们无法及时遵守第404条的要求;(Iii)我们声称我们对财务报告的内部控制 无效;或(Iv)一旦我们不再是一家新兴成长型公司,我们的独立注册会计师事务所无法就我们对财务报告的内部控制的有效性发表意见。我们还可能 成为美国证券交易委员会、其证券上市所在的证券交易所或其他监管机构的调查对象,这 可能需要额外的财务和管理资源。此外,如果我们不能弥补任何重大弱点,我们的财务报表可能会不准确,我们可能面临进入资本市场的限制。

如果我们不充分保护我们的知识产权和数据,我们的业务、运营结果和财务状况可能会受到重大不利影响。

我们依靠商标、版权、域名、商号和商业保密法、国际条约、我们的服务条款、其他合同条款、用户政策、披露限制以及与我们的员工和顾问签订的保密协议来保护我们的知识产权不受侵犯和挪用。我们目前在印度有20个注册商标,4个正在申请的商标申请,4个正在申请的专利申请和7个域名。

不能保证我们的待定或未来的商标、专利和版权申请将获得批准。此外,并非在我们运营或打算运营业务的每个国家/地区都提供有效的知识产权保护,对我们运营非常重要的软件的某些平台功能和其他 定制不受注册知识产权的保护。可以 不保证其他公司不会提供与我们的技术、功能、特性或概念大体相似并与我们的业务竞争的技术、功能、特性或概念,或者未经授权复制或以其他方式获取、披露和/或使用我们的品牌、平台功能、设计元素、我们的搜索和排名算法以及机器学习和人工智能增强的工具和功能或其他我们认为是专有的信息 。我们可能无法阻止第三方试图注册、获取或以其他方式获取与我们的商标、版权和其他专有权类似、侵犯或削弱我们的商标、版权和其他专有权的商标、版权或域名。 第三方可能通过网站抓取、机器人或其他方式获取或盗用我们的某些数据,以启动仿冒网站, 聚合我们的数据供其内部使用,或通过各自的网站展示或提供我们的数据,和/或启动业务 将这些数据货币化。虽然我们经常使用技术和法律措施来尝试转移、停止或缓解此类操作,但随着用于完成这些操作的技术继续快速发展,我们可能并不总是能够检测或停止潜在的活动 。

24

如果对我们专有权利和数据的保护不足以防止第三方未经授权使用或挪用,我们品牌和其他无形资产的价值可能会降低,我们的竞争对手可能会更有效地模仿我们的技术、产品或功能或运营方法 。即使我们确实发现了违规或挪用行为并决定强制执行我们的权利,我们也可能不会提起强制执行我们的权利所必需的诉讼,因为这可能既耗时又昂贵,并转移了我们管理层的注意力。 此外,有管辖权的法院可能会裁定我们的某些知识产权不可执行。如果 我们未能以经济高效且有意义的方式保护我们的知识产权和数据,我们的竞争地位可能会受到损害;我们的东道主、客人、其他消费者以及企业和社区合作伙伴可能会使我们平台的内容贬值;我们的品牌、声誉、业务、运营结果和财务状况可能会受到实质性的不利影响。

我们一直、将来也可能受到指控,称我们或其他人侵犯了某些第三方知识产权,即使在没有法律依据的情况下,这些指控的辩护成本也可能是高昂的 ,并可能对我们的业务、运营结果和财务状况产生重大不利影响。

互联网和科技行业的特点是大量创造和保护知识产权,并经常因侵犯、挪用或其他侵犯此类知识产权的指控而提起诉讼。其他人可能持有知识产权 ,包括已注册或待处理的专利、商标和版权,以及前述内容的应用,他们 声称这些权利涵盖了我们的平台、技术、内容、品牌或业务方法的重要方面。此外,互联网 和技术行业的公司经常成为执业和非执业实体寻求通过授予许可证从与 相关的版税中获利的目标。

我们在过去收到了指控未经授权使用第三方商标的通信 ,未来可能会收到来自第三方的通信,包括执业实体和非执业实体,声称我们侵犯、滥用或以其他方式挪用了他们的知识产权 。此外,我们已经并可能在未来参与索赔、诉讼、监管程序和其他诉讼,涉及涉嫌侵犯、滥用或挪用第三方知识产权或与我们的知识产权和权利有关的诉讼。针对我们的知识产权索赔,无论胜诉与否,提起诉讼或达成和解都可能既耗时又昂贵,并可能分散我们管理层的注意力和其他资源。

涉及知识产权的索赔可能使我们承担重大损害赔偿责任,并可能导致我们不得不停止使用被发现侵犯另一方权利的某些技术、内容、品牌或商业方法。我们可能被要求或可能选择为其他人持有的知识产权权利寻求许可 ,这些权利可能无法以商业合理的条款获得,或者根本不能获得。即使有许可证可用,我们也可能需要支付巨额版税,这将增加我们的运营费用。我们还可能被要求 开发替代的非侵权技术、内容、品牌或业务方法,这可能需要大量的工作和费用,从而降低我们的竞争力。这些结果中的任何一个都可能对我们的业务、运营结果和财务状况产生实质性的不利影响。

我们可能会引入新的平台产品或对现有平台产品进行更改,或进行其他业务更改,包括在我们目前未参与竞争的领域,这可能会增加我们在竞争对手、其他 执业实体和非执业实体提出的专利、版权、商标和其他知识产权索赔中的风险。未能维护、保护或执行我们的知识产权 可能会对我们的业务、财务状况和运营结果产生重大不利影响。

25

乌克兰战争可能会对我们的业务和运营结果产生实质性和不利的影响。

乌克兰最近爆发的战争已经影响了全球经济市场,包括石油和天然气价格的大幅上涨,这场冲突不确定的解决方案可能会对全球经济造成长期和/或严重的损害。俄罗斯最近对乌克兰的军事干预已经导致,并可能继续导致美国、欧盟和其他国家对俄罗斯实施额外的制裁。俄罗斯的军事入侵和随之而来的制裁可能会对全球能源和金融市场造成不利影响,从而可能影响全球市场,甚至可能影响我们的业务。

随着我们于2013年开始经营业务,并已将业务扩展到三个国家的50多个城市,预计将进一步扩大国际业务, 我们的业绩受到全球经济状况以及地缘政治问题和其他具有国际影响力的条件的影响。 宏观经济疲软和不确定性使我们更难管理我们的业务并准确预测财务业绩。 由于最近俄罗斯军队进入乌克兰各省,美国、欧盟、英国和其他司法管辖区已对某些俄罗斯和乌克兰个人和实体实施了制裁,包括某些俄罗斯银行、能源公司和国防公司,并限制向俄罗斯和乌克兰某些地区(包括自称的顿涅茨克人民共和国、卢甘斯克人民共和国和克里米亚)出口各种物品。此外,2022年2月22日,美国外国资产管制办公室发布了旨在限制俄罗斯通过主权债务筹集资金的能力的制裁。这些地缘政治问题导致全球紧张局势加剧,并给全球商业带来不确定性。任何或所有这些因素都可能对我们的平台需求、我们的业务、财务状况和 运营结果产生负面影响。此外,新的要求或限制可能会生效,这可能会增加对我们业务的审查 或导致我们的一项或多项业务活动被视为违反了制裁。如果美国、欧盟、联合国或其他司法管辖区的当局认定我们的任何活动违反了他们实施的制裁或为我们的制裁指定提供了依据,我们的业务和声誉可能会受到不利的 影响。

然而,截至 本招股章程日期,我们在俄罗斯或乌克兰并无任何业务、营运或资产,亦无与任何俄罗斯或乌克兰实体(作为供应商或东道主或访客)有任何直接或间接业务 或合约。此外,我们不知道 我们的客户或客人是否在俄罗斯或乌克兰有任何业务、运营或资产,或与任何俄罗斯或乌克兰实体有任何直接或间接业务或合同。因此,我们预计俄罗斯入侵乌克兰不会对我们的业务运营产生任何重大影响,包括但不限于我们的平台和消费者需求。此外,我们认为网络安全 风险对我们的业务并不重要,自俄罗斯入侵乌克兰以来,国家行为者 或其他人对公司进行潜在网络攻击的风险没有增加或加剧。

军事行动、制裁和由此造成的市场混乱的程度和持续时间无法预测,但可能是巨大的。由俄罗斯军事行动或由此产生的制裁造成的任何此类中断 可能会放大本节所述其他风险的影响。我们无法预测乌克兰局势的进展或结果,因为冲突和政府的反应正在迅速发展,超出了他们的控制。影响该地区的长期动荡、军事活动加剧或更广泛的制裁可能会对全球经济产生重大不利影响,而这些影响反过来可能会对我们的业务、财务状况、经营业绩和前景产生重大不利影响。

与国际、监管 和法律事务相关的风险

我们的业务受其运营所在司法管辖区的某些法律和法规的约束 ,其中许多目前正在演变,而不利解释或不遵守此类法律和法规的风险可能会损害Zoomcar的业务、财务状况和运营结果。

我们的平台目前在三个国家的50个城市运营。我们在经营业务的各个司法管辖区受到不同、有时甚至相互冲突的法律和法规的约束,这些法律和法规正在发展,可能会不时发生变化,这可能会导致适用于我们业务的当地、地区或国家法律或法规之间的解释不一致或不明确。遵守实施不同标准和要求的不同司法管辖区的法律法规 对我们这样的企业来说是沉重的负担,增加了成本,增加了我们业务的潜在责任,并使实现业务效率和规模经济变得困难。

26

相对于印度,印度是我们的总部所在地,也是我们目前预订量最大的市场,我们基于对当前法律和监管要求的解读,作为一家轻资产的点对点拼车业务运营。我们业务的运营由监管框架提供信息,该框架包括但不限于1988年《印度机动车辆法》(“MVA”),该法案向 我们如何运营以及我们促进业务的方式提供信息。但是,不能保证我们对包括MVA在内的相关印度法律和法规的解释是完整的或正确的,也不能保证印度的运输当局会以与我们相同的方式解释MVA或其他适用的法规。如果MVA或其他适用法律法规被以对我们不利的方式解释,我们可能会成为调查对象,并可能面临罚款、关税、判决或其他 负面后果,这可能会对我们的业务和运营结果产生重大不利影响。此外,随着我们的业务继续增长和发展,法律和法规将进行修订,以应对我们业务的发展,从而在新兴市场产生新的不可预测的法律和监管义务。我们可能很难遵守将为应对行业和业务变化而制定的新法律和法规,并且我们不能保证能够遵守这些新法律和法规 。如果我们当前或未来的业务模式被确定为不符合国家、地区和地方法律法规 ,我们可能会被要求对我们的业务模式进行代价高昂的调整,这可能会导致负面后果,其中许多 可能不在我们的控制范围内,无法预测。

在印度尼西亚,相关交通部门强制要求网约车业务的车主必须向“现有的合作社”登记或建立“新合作社”。这些合作社的职能类似于出租车工会/协会 ,通常迎合叫车出租车服务提供商的关切。地方当局可能会采取保守的观点,强制要求我们或我们的东道主进行这样的注册要求,这可能会导致东道主的不满,并对我们平台上的车辆供应产生不利影响。如果不遵守此类登记,Zoomcar和东道主都可能受到负面司法/行政 行动的影响,包括但不限于罚款、处罚、暂停车辆登记、吊销我们的营业执照、限制我们的业务活动或完全撤销我们的业务活动,这可能会对我们的业务、财务状况和经营结果产生不利影响。

除了直接适用于P2P汽车共享业务的法律法规 外,我们还必须遵守管理我们业务实践的其他方面的法律法规,包括与使用互联网、电子商务和电子设备有关的法律法规,以及与税收、在线支付、汽车相关责任、消费者隐私和数据保护、定价、内容、广告、 歧视、消费者保护、知识产权保护、分销、消息传递、移动通信、环境事务、劳工和雇佣事务、索赔管理、电子合同、通信、互联网接入、证券和公开披露、腐败和反贿赂以及不公平的商业行为。此外,气候变化和对可持续性的更大重视可能会导致监管部门努力应对交通和机动性的碳影响,这可能会对我们的业务产生负面影响 。

此外,我们开展业务运营的司法管辖区 未来可能会颁布有关排放和其他与点对点汽车共享运营、点对点汽车共享行业以及我们业务运营相关的其他环境问题的新法律法规。 此类法律的解释和执行可能涉及重大不确定性。影响我们现有业务和拟议未来业务的新法律法规也可能以我们无法确定的方式追溯应用。

我们无法预测对现有或新法律或法规的解释可能对我们的业务产生的影响。任何上述或类似事件或 事态发展都可能严重扰乱我们的业务运营,并限制我们在这些司法管辖区开展大部分业务 ,这可能会对我们的业务、财务状况或经营业绩产生不利影响。

27

任何未能或被认为未能遵守现有或新的法律和法规,包括这些风险因素中描述的法律和法规,或任何政府当局的命令,包括对其解释的更改或扩展,都可能使我们在一个或多个司法管辖区面临巨额罚款、处罚、刑事和民事诉讼、没收重要资产或执法行动。此故障或感觉到的故障还可能导致对我们施加额外的合规性和许可要求,以及对我们的业务进行更严格的监管审查。此外,我们可能被迫限制或更改我们的运营或业务实践,对我们的平台进行更新或升级, 或推迟新特性、功能和技术的计划发布或改进。上述任何一项都可能对我们的品牌、声誉、业务、财务状况和经营结果产生重大不利影响。

Zoomcar运营的地理区域和未来运营计划一直并可能继续受到政治和经济不稳定的影响。

我们过去一直在印度开展所有业务,最近才将我们的平台扩展到埃及和印度尼西亚。我们的增长战略是以我们的平台向新兴市场快速扩张为前提的。我们开展业务或计划开展业务的几个国家/地区 我们的业务过去和未来可能会受到政治不稳定、内乱、敌对行动、恐怖活动和经济动荡的影响。任何此类事件都可能导致主机和来宾对我们平台的需求下降,其中包括: 出于安全考虑、消费者信心下降、经济状况普遍恶化、汇率波动、政治和监管环境的不利变化或其他原因。我们市场的任何此类事态发展和任何其他形式的政治或经济不稳定 都可能损害我们的业务、财务状况和经营业绩。

我们面临着与在快速发展的新兴市场运营相关的风险。

为了继续发展我们的业务, 我们计划在未来加强我们在现有新兴市场的运营和存在,并向其他新兴市场扩张。 其中可能包括但不限于东南亚、中东/北非和拉丁美洲市场。我们在印度以外的司法管辖区开展业务的经验有限,并计划继续努力扩展到其他司法管辖区。在多个司法管辖区和市场开展业务运营困难、耗时且成本高昂,我们可能进行的任何国际扩张努力都可能不会成功 。此外,开展国际业务使我们面临与在新兴市场运营相关的风险,包括但不限于以下风险:

| ● | 距离、语言和文化差异造成的运营和合规挑战,包括但不限于将我们的服务本地化所需的额外成本和资源,将我们的移动应用程序、网站和平台翻译成外语,使我们的运营适应当地文化和做法,以及此类文化和做法的任何变化; |

| ● | 意外和更具限制性的法律法规,经不时修订,包括有关互联网活动、个人对个人汽车共享平台、汽车租赁或租赁、保险要求、车辆许可和使用、就业、税务、许可和许可、身份验证和筛选、电子邮件和短信、收集和使用个人信息、隐私和数据保护、支付处理、货币监管、汽车保险分数或用于信托和安全审查目的的其他第三方数据来源的法律和法规,以及其他对我们的在线商业实践非常重要的活动; |

| ● | 与我们平台的技术兼容性以及对我们品牌和平台的社会接受度的不同程度,以及与比我们更了解当地市场或与这些市场的潜在房东和客人有预先存在关系的公司的竞争; |

| ● | 关于我们对房东和客人行为的责任的法律不确定性,包括因独特的当地法律或缺乏明确的适用法律先例而产生的不确定性; |

| ● | 依赖第三方供应商提供基本业务产品/服务,包括但不限于不同司法管辖区的物联网设备和软件集成。 |

| ● | 管理和配置国际业务的困难,包括与我们的外籍员工加入工会和工会理事会有关的不确定性和困难,以及与外籍员工签订集体谈判协议相关的复杂性,这些协议需要Zoomcar进行较少的监督和培训; |

28

| ● | 货币汇率的波动; |

| ● | 信用风险和支付欺诈水平较高; |

| ● | 潜在的不利税收后果,包括外国增值税制度的复杂性和对将收入汇回国内的限制; |

| ● | 财务会计和报告负担增加,以及与实施和维持适当的内部控制有关的复杂性和困难; |

| ● | 在实施和维护财务系统和流程方面遇到困难,这些财务系统和流程需要跨多个产品和管辖区实现合规; |

| ● | 公共卫生问题或紧急情况,如新冠肺炎大流行和其他高度传染性的疾病或病毒,这些疾病或病毒不时在我们开展业务的世界各地爆发; |

| ● | 在现金交易比信用卡或借记卡更受青睐的市场中管理业务; |

| ● | 国外的政治、社会和经济不稳定; |

| ● | 恐怖袭击,包括数据泄露和安全问题; |

| ● | 基础设施、公用事业和其他服务的细分; |

| ● | 暴露于可能普遍存在不正当商业行为的商业文化中; |

| ● | 遵守各项反贿赂法律;以及 |

| ● | 一些国家减少或改变了对知识产权的保护。 |

虽然我们认为我们目标市场目前的监管环境总体上是有利的,但随着时间的推移,这种情况可能会发生变化。如果我们目标市场的监管环境 变得更加不利于汽车共享业务,这可能会对我们在这些市场的运营产生负面影响,并可能对我们在这些市场实现可持续盈利的能力产生不利影响。

印度政府的政治变化 可能会推迟或影响印度经济的进一步自由化,并对印度的经济状况产生实质性的不利影响。

我们的业务可能会受到印度政府采取的经济政策的重大影响。自1991年以来,历届政府一直奉行经济自由化和金融部门改革的政策。印度政府曾在不同时期宣布,其总体意图是继续印度目前的经济和金融自由化和放松管制政策。然而,过去曾发生过反对此类政策的抗议活动,这可能会减缓自由化和放松管制的步伐。经济自由化的速度可能会改变,影响外国投资、货币汇率和其他影响印度投资的具体法律和政策也可能改变。 尽管我们预计任何新政府都会继续开放印度的经济和金融部门并放松管制政策,但 不能保证这些政策会继续下去。

印度政府传统上一直在对经济的许多方面施加影响,并将继续发挥影响。我们的业务可能会受到利率、政策变化、税收、社会和内乱以及印度国内或影响到的其他政治、经济或其他事态发展的影响。

政府经济自由化和放松管制政策的改变可能会扰乱印度的总体商业和经济状况,尤其是我们的业务和运营,因为我们几乎所有的业务和运营都位于印度。这可能会对我们的业务、前景、财务状况和运营结果产生实质性的不利影响。

29

我们可能会为房东或客人的活动承担责任,这可能会损害我们的声誉,增加我们的运营成本,并对我们的业务、财务状况和经营业绩产生不利影响。

我们可能会被发现对我们平台上的主人和客人的活动承担责任。例如,我们过去已收到并预计将继续 收到东道主关于其车辆损坏或丢失、被盗或扣留的投诉和损害补偿请求, 以及客人关于车辆质量或适用性、其他安全和安保问题、与东道主拒绝行程和要求退还旅费有关的实际或感觉上的歧视 ,以及如果未进行补偿或认为未完成补偿,将对我们采取实际或威胁的法律行动。此外,我们的一些房东可能会在我们的平台上列出或已经列出车辆,违反其租赁或融资协议或个人汽车保险单,或违反适用的转租法律限制 。除了在主机上车和 登记过程中检查车辆登记证书外,我们不会检查车辆是否符合安全标准,也不会努力确定它们是否合法地 登记在公共道路上驾驶,并且可能某些车辆登记证书是伪造的,或者我们的一些 主机可能在我们的平台上列出或已经列出了不符合车辆基本安全或法律要求的车辆。我们的信任以及 安全检查和资格认证程序可能无法识别所有质量和安全问题,包括安全召回。 而且我们的系统不能识别初始注册后可能发生的法律、质量和安全问题。因此,我们 可能并一直受到当地或州监管机构和法院的责任,这些责任涉及东道主和 访客在我们平台上的活动或相关的法律、安全和安保问题。

如果我们被发现承担与房东或客人的行为有关的责任或索赔,或因未能支付他们所欠的费用、罚款或税款, 我们可能会受到负面宣传或其他声誉损害,即使我们没有被发现受到此类责任的影响,这 可能会导致我们产生额外的费用,这可能会损害我们的业务、运营结果和财务状况。

主人、客人或第三方的行为是犯罪、暴力、不适当、危险或欺诈的,可能会破坏我们市场的信任和安全或对信任和安全的看法,以及我们吸引和留住主人和客人的能力,这可能会对我们的声誉、业务、 运营结果和财务状况产生实质性的不利影响。

我们无法控制或 预测我们的东道主、客人和其他第三方的行为,例如在我们平台上预订的车辆的额外乘客或司机 ,并且我们不能保证我们的主人、客人和此类第三方的安全。我们可能会不时 受到法律诉讼,包括人身伤害诉讼、索赔、仲裁、行政诉讼、政府调查或在正常业务过程中的执法行动。东道主、客人和其他第三方的行为可能导致死亡、 伤害、其他人身伤害、攻击、欺诈、侵犯隐私、财产损坏、非法侵入、盗窃,包括我们无法追回车辆的情况、歧视、骚扰和诽谤,以及其他负面影响,这可能会给我们、主人或客人带来潜在的法律或其他 重大责任。例如,房东可能因客人或客人允许的其他第三方在车辆内的违法行为而招致责任,如交通违规或其他违法行为,而客人可能因房东的违法行为而招致或已经承担责任,如车辆或登记违规。此外,由于客人所驾驶的车辆被车主报告为被盗, 客人被警方拦下或拘留的情况很少见。根据情况,房东或客人也可能试图要求Zoomcar 承担因使用我们平台上提供的车辆而产生的非法行为的责任。此类负债可能会对我们的声誉、业务、运营结果和财务状况产生重大负面影响。

此外,我们不承诺,未来也不会承诺独立核实东道主车辆的安全性、适宜性、质量和是否符合我们的政策或标准 。我们已经制定了政策和标准来回应与列表相关的某些问题,但某些预订可能会给个人用户带来更高的安全风险,因为根本问题从未报告给我们。我们至少在一定程度上依赖房东和客人来调查和执行我们的许多政策和标准,并向 我们报告任何有关房源的问题,我们不能保证他们会迅速或准确地做到这一点。

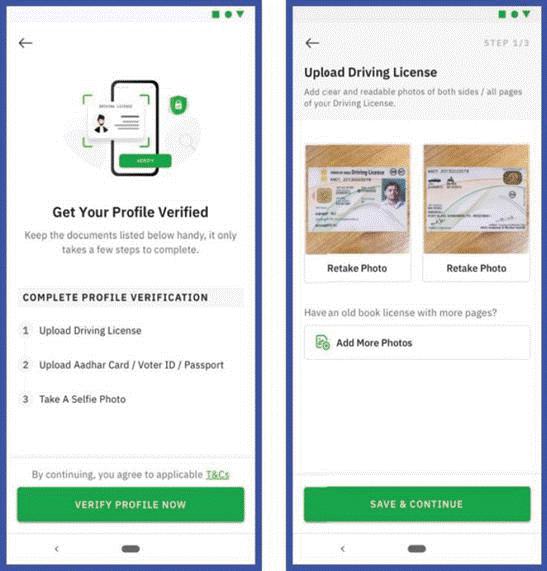

30

此外,我们不能最终 核实所有客人的身份,也不会核实或筛选可能在旅行期间使用通过我们的平台预订的车辆的第三方。虽然我们对房东进行有限的筛选,但我们的信任和安全流程主要集中在客人身上,以降低车辆被盗和机动车事故的风险。我们的身份验证流程依赖于 用户在入职和预订时提供的信息,以及我们验证该信息的能力,我们不要求用户在成功完成初始验证流程后重新验证其身份 或要求客人提供有关其驾驶记录或执照状态的任何更新的文档或通知。我们可能不会识别旅客出于犯罪或其他非法目的以他人身份预订车辆的身份欺诈情况。此外,我们不会对通过我们平台预订的车辆中的客人及其受邀者进行犯罪背景调查或任何其他筛选程序。考虑到这种模棱两可或潜在的变化,我们现在或将来可能不遵守这些法律。此外,在我们的市场中使用犯罪背景调查或信用检查可能会使我们面临歧视的指控。因此,我们可能会受到负面宣传的影响 并产生额外费用,这可能会损害我们的业务、运营结果和财务状况。

我们对汇率波动的风险敞口 以及将当地货币结果换算成美元可能会对我们的运营结果产生负面影响。

我们的所有业务都是以外币交易和/或以外币计价的,货币汇率的波动可能会对我们的运营业绩、财务状况和现金流产生重大影响。货币波动加剧,特别是印度卢比,也可能对我们以外币计价的成本、资产和负债产生积极影响或消极影响。此外,卢比相对其他外币的任何贬值都可能增加我们的运营费用,对我们的运营业绩产生不利影响。这些因素 中的任何一个都可能对我们未来的财务状况和经营结果产生不利影响。

管理印度汽车租赁和汽车认购的有效税率可能会发生变化。

印度的税收环境继续 在常规基础上发展,与其他更成熟的市场相比,税收环境仍然相对不稳定。自2017年开始征收商品和服务税以来,与商品和服务税(GST)相关的间接税税率已多次发生变化。这些间接税率的任何进一步提高都可能导致公司运营现金流的减少,这可能会损害我们未来的盈利能力。

印度政府可能会减少对骇维金属加工的基础设施投资,从而大幅降低驾车出行的吸引力。

印度政府目前正在 大力投资,以扩大该国欠发达的州际公路和高速公路网络。与 更成熟的市场相比,印度28个邦和8个联邦直辖区的民用基础设施投资不足。新的 公路和高速公路的发展使得个人汽车运输变得更加可取,因为新的公路基础设施可以潜在地 减少旅行时间和总体交通拥堵。这些新的高速公路和高速公路也有可能减少高速公路上的低速车辆 入侵,这可能会提高整体道路安全。如果印度政府出于宏观经济考虑 放缓这一投资,我们的业务可能会对整体客户需求产生负面影响,这可能会降低我们未来的 盈利能力。

我们可能面临比预期更大的 税务负债。

The tax laws applicable to our business activities are subject to uncertainty and can be varied in the jurisdictions where we operate. Like many other multinational companies, we are subject to tax in diverse jurisdictions and have structured our operations to reduce our effective tax rate. The taxing authorities of the jurisdictions in which we operate have in the past, and may in the future, examine or challenge our methodologies for valuing developed technology, which could increase our worldwide effective tax rate and harm our financial position and operating results. Furthermore, our future income taxes could be adversely affected by earnings being lower than anticipated in jurisdictions that have lower statutory tax rates and higher than anticipated in jurisdictions that have higher statutory tax rates, changes in the valuation of our deferred tax assets and liabilities, or changes in tax laws, regulations, or accounting principles. We are subject to regular review and audit by the tax authorities in the jurisdictions where we operate, and currently face numerous income and other tax claims pending appeals before higher authorities in India. Any adverse outcome of such appeals could have an adverse effect on our financial position and operating results. In addition, the determination of our worldwide provision for income taxes and other tax liabilities requires significant judgment by our management, and we have engaged in many transactions for which the ultimate tax determination remains uncertain. The ultimate tax outcome may differ from the amounts recorded in our financial statements and may materially affect our financial results in the period or periods for which such determination is made. Our tax positions or tax returns are subject to change, and therefore we cannot accurately predict whether we may incur material additional tax liabilities in the future, which could impact our financial position.

31

我们的业务受到与提供支付和金融服务相关的广泛政府 监管和监督。

我们运营所在的司法管辖区和我们可能进入的司法管辖区可能有管理支付和金融服务活动的法律。除其他事项外,这些法律还管理汇款、预付接入工具、电子资金转账、反洗钱、反恐融资、 银行业务、系统完整性风险评估以及支付流程的网络安全。我们的业务运营,包括我们向客户和客人的付款,可能并不总是遵守这些金融法律和法规。某些司法管辖区的监管机构可能会确定 我们业务的某些方面受这些法律的约束,并可能要求我们获得许可证,以便继续在此类 司法管辖区运营。我们已经评估并将继续严格评估我们在 我们运营所在的司法管辖区寻求适用许可和批准的选项,以优化我们的支付解决方案并支持我们业务的未来增长。与资金 传输和在线支付相关的法律正在不断发展,此类法律的变化可能会影响我们在 平台上以与我们历史上相同的形式和条款提供支付处理的能力,或者根本无法提供支付处理。

过去或未来不遵守 这些法律或法规可能导致重大刑事和民事诉讼、处罚、没收重大资产或 其他强制措施。与罚款和执法行动相关的成本,以及声誉损害、合规要求的变化, 或对我们扩展产品范围的能力的限制,可能会损害我们的业务。

此外,我们的支付系统 可能容易受到非法和不当使用的影响,包括洗钱、恐怖主义融资、欺诈性交易以及向受制裁方付款 。我们已经投入并将继续投入大量资源,以遵守适用的反洗钱 和制裁法律,并进行适当的风险评估和实施适当的控制措施。如果我们的支付系统被用于不正当或非法目的,或者我们的企业风险管理或控制措施 未得到充分评估、更新或适当实施,政府当局可能会寻求对我们采取 法律行动,并且任何此类行动都可能对我们的业务造成财务或声誉损害 。

我们报告的财务结果可能会受到会计原则变化的不利影响 。

我们业务的会计核算很复杂,尤其是在收入确认领域,可能会根据我们业务模式的演变、相关会计原则的解释、现有或新法规的执行以及美国证券交易委员会或其他机构政策、规则、法规和会计法规的解释而发生变化。对我们业务模式和会计方法的更改可能会导致 我们的财务报表发生变化,包括任何期间的收入和费用的变化,或者某些类别的收入和费用移至不同的期间,可能会导致截然不同的财务结果,并可能要求我们改变处理、分析和报告财务信息的方式以及我们的财务报告控制。

32

我们受隐私法律和法规的约束, 遵守这些法律和法规可能会带来巨大的合规负担。

全球隐私问题的监管框架目前正在变化,并可能在可预见的未来保持不变。最近,在互联网上运营的公司收集、使用、存储、传输和保护个人信息的做法受到了越来越多的 公众关注。欧盟的隐私和数据安全法规,即2018年5月生效的一般数据保护法规(GDPR), 要求公司执行并保持遵守有关处理个人数据的法规,包括其使用、保护和数据存储人员更正或删除有关自身的此类数据的能力。亚洲、欧洲和拉丁美洲的其他 国家已经通过或正在考虑类似的隐私法规,这导致了额外的合规负担和如何解释其中一些法律的不确定性。

我们通过在我们的平台上处理汽车共享交易来接收、收集和存储大量的个人身份数据。这些数据越来越多地受到世界各地许多司法管辖区的立法和法规的制约。

例如,修订后的《2000年印度信息技术法》将使我们承担民事责任,赔偿因我们在实施和维护有关我们的计算机系统、网络、数据库和软件中拥有的敏感个人数据或信息的合理安全做法和程序时的任何疏忽而产生的不当损失或收益。印度还实施了隐私法,包括2011年的《信息技术(合理的安全做法和程序以及敏感的个人数据或信息)规则》,对收集、使用和披露个人信息施加限制。数字个人数据保护法案于2022年11月18日提出,该法案可能会对当前有关合法使用个人数据、跨境数据传输以及收集和/或处理个人数据的组织可能援引的其他合规方面的监管环境产生影响。这项法案目前正在公开征求公众意见,如果这项或类似的立法获得通过,它可能会以我们目前无法预测的方式影响我们。

在埃及,根据2020年第151号决议颁布的题为《个人数据保护法》(以下简称《埃及数据保护法》)的法律于2020年7月13日生效。这项新法律仍处于初级阶段,正在等待行政法规的发布,以履行实体的数据隐私义务,并即将按照法律的设想建立数据隐私管理局。如果在不久的将来建立这些行政法规和数据保护中心(如埃及数据保护法中所设想的),可能会 增加我们的合规负担。

印度尼西亚还见证了《个人数据保护法》的批准,于2022年9月颁布了关于个人数据保护法的2022年第27号法律(“印度尼西亚个人数据保护法”) ,要求处理个人数据的实体(无论是公共的还是私人的)在某些情况下确保其系统中的数据在印度尼西亚共和国境内和境外得到保护。印尼PDP法还通过对个人甚至公司实体(包括但不限于其管理层、控制人、推动者、受益者)实施行政和刑事制裁,对监管机构(尚未建立)对个人数据的不当处理进行制裁。 它还对跨境转移数据的实体进行了额外的检查和措施。

我们可能因违反此类法律法规而招致的任何责任以及相关的合规成本和其他负担都可能对我们的业务和盈利能力产生不利影响。 如果扩大法律或法规以要求改变我们的业务做法,或者如果管辖 司法管辖区以对我们的业务、运营结果或财务状况产生负面影响的方式解释或实施其法律或法规,我们可能会受到不利影响。

不遵守劳动法律法规 可能会导致我们产生额外成本,这可能会影响我们的业务、财务状况和运营结果。

我们的业务运营 受多个司法管辖区的各种劳动法律、法规和政府政策管辖。在每个司法管辖区,遵守劳动法的要求 可能会不时发生变化。我们可能无法及时或根本不符合所有这些要求,或者我们可能需要 产生大量成本才能遵守,这可能会对我们的业务运营和财务状况产生不利影响。

33

例如,在埃及,雇主 被要求从其雇员的工资中扣除相关税款,并将其汇给税务机关。我们的埃及子公司 目前正在将这些已扣除的税款汇给当地税务机关。任何延迟汇款都可能使我们受到税务机关的处罚、通知和行政处分。我们的埃及子公司也被要求向当地政府登记社会保险,目前正在登记过程中。如有任何延误或未能注册,我们将受到相关地方当局的处罚、 通知和行政处分。

在印度,在2019年至2021年期间发布了关于公积金、员工国家保险和雇主为某些员工缴纳专业税的规定 。任何延误或未能做出此类贡献都可能导致印度相关地方当局的处罚、利息、通知或其他行政行为。截至2023年2月1日,Zoomcar India因未能按照相关地方当局的指示及时汇款并支付相关利息,已产生不到40,000美元的罚款(基于2023年2月1日的汇率)。除非全额支付,否则这笔尚未支付的罚款和利息将继续计入 ,这可能会对我们的业务、财务状况和运营业绩产生不利影响。

我们可能负责与向某些Zoomcar India股东发行股票作为合并对价相关的预扣税款,这一义务可能 很大。

我们已经确定,并且 正在继续评估,IOAC向持有Zoomcar India权益的某些Zoomcar股东发行证券作为代价可能导致预扣税义务的可能性,除非另行满足,否则可能导致公司承担重大 负债。相关预扣税金额目前由我们和相关 Zoomcar股东的代表进行评估。合并协议规定,在交易结束时存入Zoomcar India代管账户的股份应在满足协议中规定的相关条件(包括履行预扣税义务)后 支付给适用的Zoomcar India持有人。然而,无法保证受影响的股东将及时支付预扣税款(如有) ,或者他们不会对向该等股东发行股东合并对价所需支付的预扣税款金额提出异议,在这种情况下,我们可能会对部分或全部此类预扣税款承担责任, 可能是重大的,如果不满意,可能会对Zoomcar的声誉、财务状况 和运营结果造成重大不利后果。

不确定的全球宏观经济和政治状况可能会对我们的经营业绩和财务状况产生实质性的不利影响。

我们的运营结果可能会受到美国和国际经济和政治状况的实质性影响,包括通货膨胀、通货紧缩、利率、资本可获得性、战争、恐怖主义、老化的基础设施、流行病、能源和大宗商品价格、贸易法、选举周期以及政府管理经济状况的举措的效果。现有或潜在的企业和消费者成员可能会 推迟或减少在通过我们平台销售的产品和服务上的支出,因为他们的业务和/或预算受到经济状况的影响 。现有和潜在的企业和消费者会员无法向我们支付通过我们的 平台销售的产品和服务,可能会对我们的收益和现金流产生不利影响。

34

自然灾害,包括但不限于异常天气条件、疫情爆发、恐怖主义行为和政治事件,可能会打乱我们的业务日程。

发生一个或多个自然灾害,包括但不限于龙卷风、飓风、火灾、洪水和地震、异常天气条件、流行病、地方性疫情、恐怖袭击或破坏性政治事件在我们设施所在的某些地区或我们的第三方承包商和供应商的设施所在地区,可能会对我们的业务造成不利影响。包括龙卷风、飓风、洪水和地震在内的自然灾害 可能会损坏我们的设施或我们供应商的设施,这可能会对我们的业务、财务状况和运营结果产生实质性的不利影响。恐怖袭击、实际或威胁的战争行为或 当前敌对行动的升级,或影响我们产品组件的国内外供应商的任何其他军事或贸易中断,可能会影响我们的运营,其中包括导致供应链中断和商品价格上涨, 这可能对我们的原材料或运输成本产生不利影响。这些事件还可能导致或导致美国或其他国家的经济衰退延长。此外,我们目前实施的灾难恢复和业务连续性计划有限 ,不太可能在发生严重灾难或类似事件时证明是足够的。由于我们的灾难恢复和业务连续性计划的性质有限,我们可能会产生大量费用,更广泛地说,这些事件中的任何一项都可能导致消费者 成员信心和支出下降,这可能会对我们的运营产生不利影响。

我们未来可能会进行收购, 此类收购可能会扰乱我们的运营,并可能对我们的运营业绩产生不利影响。

为了扩大业务,我们已经进行了收购,并预计将继续进行收购,作为我们增长战略的一部分。我们未来增长战略的成功将 取决于我们识别、谈判、完成和整合收购的能力,以及在必要时获得令人满意的债务或股权融资为这些收购提供资金的能力。收购本身就有风险,我们完成的任何收购都可能不会成功。我们未来可能进行的任何收购都涉及许多风险,包括但不限于:

| ● | 整合和管理我们收购的公司的运营、人员、系统、技术和产品的困难 ; |

| ● | 将管理层的注意力从正常的日常业务上转移开; |

| ● | 我们无法维持关键的商业关系和我们收购的企业的声誉; |

| ● | 进入我们之前经验有限或没有经验,而竞争对手拥有更强市场地位的市场的不确定性; |

| ● | 我们无法从收购中增加收入; |

| ● | 与收购业务以及持续支持和开发收购产品有关的成本增加; |

| ● | 我们对我们收购的企业的责任; |

| ● | 与被收购企业相关的潜在商誉和无形资产减值费用及摊销; |

| ● | 与收购相关的不利税收后果; |

| ● | 根据美国公认会计原则(“GAAP”)要求我们对收购进行会计核算的方式发生变化,包括我们从收购中承担的安排; |

| ● | 消费者和企业成员、金融市场或投资者对我们收购的潜在负面看法; |

| ● | 未能根据竞争法和反垄断法及时获得政府当局所需的批准 ,这可能会延误或阻止我们完成交易,或以其他方式限制我们实现收购的预期财务或战略目标的能力; |

| ● | 我们无法将内部标准、控制程序和政策应用于并维护被收购的企业 ; |

| ● | 被收购公司关键员工的潜在流失; |

| ● | 收购产品中的潜在安全漏洞,使我们面临额外的安全风险或 延迟我们将产品集成到我们的服务产品中的能力; |

35

| ● | 难以提高或保持所获得技术的安全标准与我们的 其他服务一致,以及相关成本; |

| ● | 被收购公司的控制、程序和政策无效或不充分; |

| ● | 对已获得的知识产权保护不足;以及 |

| ● | 可能不能及时或根本不能实现预期的效益。 |

收购涉及许多复杂性, 包括但不限于与被收购企业过去活动相关的风险,整合人员和人力资源计划的困难,整合我们控制下的技术系统和其他基础设施的困难,意外的费用和负债,以及对我们内部控制和遵守2002年萨班斯-奥克斯利法案(“Sarbanes-Oxley Act”)监管要求的影响。不能保证我们的收购将增加我们的盈利能力或现金流,我们的努力可能会导致 不可预见的复杂性和额外的现金外流,包括财务损失。因此,预期协同效应的实现或收购带来的收益可能会推迟或大幅减少。

此外,完全或部分以现金进行的收购或资产购买可能会减少我们的现金储备,或要求我们根据信贷协议或其他方式产生债务 。我们可能寻求通过出售股权或债务证券来获得额外的现金,为任何收购提供资金。我们可能无法 获得必要的股权或债务资金,以便按照我们可以接受的条款为未来的收购提供资金。如果我们通过发行股权、可转换债券或其他与股权挂钩的证券来为收购融资,我们现有的股东将经历所有权稀释。债务的产生可能会使我们受到财务或其他契约的约束,或对我们业务的其他限制。任何与收购相关的上述风险的发生都可能对我们的业务、运营结果、财务状况或现金流产生重大不利影响,尤其是在较大规模收购或基本上同时进行的收购的情况下。

我们进行的任何收购、合作或合资 都可能扰乱我们的运营,并对我们的业务、财务状况和运营结果产生重大不利影响 。

我们可能会不时评估业务的潜在战略收购,包括与第三方的合作伙伴关系或合资企业。我们可能无法成功 确定收购、合作伙伴和合资企业候选人。此外,我们可能无法继续保持此类业务的运营成功 ,或无法成功地为我们收购的或与我们组建合作或合资企业的任何业务融资或整合。 我们可能会对收购的资产进行潜在的注销和/或因收购而记录的任何商誉减值。此外, 任何收购的整合都可能从我们的核心业务中分流管理层的时间和资源,并扰乱我们的运营 或可能导致与我们的业务发生冲突。任何收购、合作或合资企业都可能不会成功,可能会减少我们的现金储备,可能会对我们的收益和财务业绩产生负面影响,在一定程度上,如果用债务收益融资,可能会增加我们的负债 。我们不能确保我们进行的任何收购、合作或合资企业不会对我们的业务、财务状况和运营结果产生重大不利影响。

如果我们不能有效地与其他公司竞争来吸引和留住我们的高管以及其他关键管理和技术人员,我们可能无法成功地发展我们的业务 。

我们相信,我们未来的成功取决于我们吸引和留住高素质人才的能力。我们的员工是自愿的,不受雇佣合同的约束。 由于各种因素,包括但不限于死亡、丧失工作能力、服兵役、个人问题、退休、辞职或竞争雇主,我们随时可能失去我们任何高级管理人员的服务。我们执行当前计划的能力 可能会受到此类损失的不利影响。我们可能无法吸引和留住继续成功运营我们业务所需的合格技术、销售、营销和管理人员。拥有我们业务所需专业知识的人员稀缺,对具有适当技能的人员的竞争非常激烈。

此外,新员工通常需要经过大量培训才能达到所需的工作效率水平。此外,人员流失可能源于与收购、退休和残疾相关的变化等。我们可能无法留住现有的关键技术、销售、营销和管理员工,也无法成功吸引、培养或留住其他高素质的技术、销售、营销和管理人员,特别是在未来我们可能需要填补关键职位的时候。如果我们无法继续 培养和留住现有高管或其他关键员工,或者无法成功吸引新的高素质员工, 我们的财务状况、现金流和运营结果可能会受到实质性的不利影响。

36

与我们作为新上市公司的运营相关的风险

作为上市公司的要求 可能会使我们的资源紧张,分散管理层的注意力,并影响我们吸引和留住合格独立董事会成员的能力 。

作为一家上市公司,我们 必须遵守《交易所法案》的报告和公司治理要求、纳斯达克的上市要求以及其他适用的证券规则和法规,包括《萨班斯-奥克斯利法案》和《2010年多德-弗兰克华尔街改革和消费者保护法案》(以下简称《多德-弗兰克法案》)。遵守这些规则和法规将增加我们的法律和财务合规成本 ,使某些活动更加困难、耗时或成本更高,并增加对我们系统和资源的需求,尤其是在我们不再是《就业法案》所定义的“新兴成长型公司”之后。除其他事项外,《交易法》要求我们提交关于我们的业务和经营结果的年度、季度和当前报告,并保持有效的披露 财务报告控制程序和内部控制。为了改进我们的信息披露控制和程序以及财务报告的内部控制以达到这一标准,可能需要大量的资源和管理监督。因此,管理层的注意力可能会从其他业务上转移,这可能会损害我们的业务、财务状况、 运营结果和前景。虽然我们已经聘请了更多人员来帮助遵守这些要求,但我们可能需要 在未来进一步扩大我们的法律和财务部门,这将增加我们的成本和支出。

此外,与公司治理和公开披露相关的不断变化的法律、法规和标准 正在给上市公司带来不确定性,增加了法律和财务合规成本,并使一些活动更加耗时。这些法律、条例和标准在许多情况下由于缺乏特殊性而受到不同的解释,因此,随着监管机构和理事机构提供新的指导意见,它们在实践中的适用可能会随着时间的推移而演变。这可能导致关于合规问题的持续不确定性,以及持续修订披露和治理做法所需的更高成本。我们打算投入资源以符合不断变化的法律、法规和标准,这项投资可能会导致一般和行政费用增加,并将管理层的时间和注意力从创收活动转移到合规活动上。如果我们遵守新法律、法规和标准的努力与监管机构的预期活动不同,监管机构可能会对我们提起法律诉讼,我们的业务和前景可能会受到损害。由于在上市公司要求的备案文件和本招股说明书中披露信息,我们的业务和财务状况将变得更加明显,这可能导致受到威胁的 或实际的诉讼,包括竞争对手和其他第三方。如果此类索赔成功,我们的业务、财务状况、运营结果和前景可能会受到实质性损害,即使索赔不会导致诉讼或以有利于我们的方式解决,这些索赔以及解决这些索赔所需的时间和资源可能会转移我们管理层的资源,并对我们的业务、财务状况、运营结果和前景造成实质性损害。

我们在吸引和留住合格的外部独立董事会成员方面可能会遇到越来越多的困难。

2024年1月30日,David Ishag辞去本公司董事会独立成员的职务,由于辞职,本公司不再遵守上市规则5605中规定的纳斯达克独立董事要求,本公司将需要任命一名新的合格外部独立董事会成员。然而,上市公司的董事和管理层 越来越关注他们个人面临的诉讼和股东索赔的程度,以及政府和 债权人可能因其在上市公司的职位而对他们提出的索赔。外部董事 越来越关注能否获得董事和高级管理人员责任保险,以及时 支付为股东索赔辩护所产生的费用。董事和高级管理人员责任保险费用高昂且难以 获得。SEC和纳斯达克还对上市公司的董事实施了更高的独立性标准和某些特殊要求。因此,吸引及挽留合资格的外部董事加入董事会可能会变得越来越困难。

股票交易波动可能会影响我们 招聘和留住员工的能力。

股价波动或缺乏升值 也可能影响我们吸引和留住关键员工的能力。如果员工拥有的 股票或其既得权益的基础股票相对于股票的原始购买价格或期权的行使价格没有显著升值,或者相反,如果他们持有的期权的行使价格显著 高于我们普通股的市场价格,员工可能更有可能离开我们。如果我们无法留住员工,或者如果我们需要增加薪酬支出 来留住员工,我们的业务、经营业绩和财务状况可能会受到不利影响。

37

我们的管理团队成员以前管理上市公司的经验有限 或根本没有。

我们 高级管理团队的大多数成员都没有管理上市公司、与上市公司投资者互动以及遵守 与上市公司相关的日益复杂的法律的经验。我们的管理团队可能无法成功或有效地管理我们向上市公司的 过渡,这将使我们受到联邦 证券法规定的重大监管监督和报告义务,以及证券分析师、投资者和监管机构的持续审查。这些新的义务和组成部分将 需要我们的高级管理层给予极大的关注,并可能分散他们对我们业务日常管理的注意力, 这可能会损害我们的业务、运营业绩和财务状况。

我们是一家新兴成长型公司, 很难或不可能与非新兴成长型公司进行比较。

We are an Emerging Growth Company (“EGC”) as defined in Section 2(a) of the Securities Act, as modified by the Jumpstart Our Business Startups Act of 2012 (the “JOBS Act”), and we have taken and expect to continue to take advantage of certain exemptions from various reporting requirements that are applicable to other public companies that are not EGCs including, but not limited to, not being required to comply with the auditor attestation requirements of Section 404 of the Sarbanes-Oxley Act, reduced disclosure obligations regarding executive compensation in our periodic reports, registrations statements and proxy statements, and exemptions from the requirements of holding a nonbinding advisory vote on executive compensation and stockholder approval of any golden parachute payments not previously approved. Further, Section 102(b)(1) of the JOBS Act exempts EGCs from being required to comply with new or revised financial accounting standards until private companies (that is, those that have not had a Securities Act registration statement declared effective or do not have a class of securities registered under the Exchange Act) are required to comply with the new or revised financial accounting standards. This exemption may make comparison of our financial statements with other public companies that are neither EGCs nor EGCs that have opted out of using the extended transition period difficult or impossible because of the potential differences in accounting standards used.

如果我们不能加强、 维护和遵守我们的内部控制和程序,我们可能会面临风险。

作为一家在纳斯达克上市的上市公司,我们对增强财务报告和内部控制有着重要的要求。设计和实施 有效的内部控制的过程是一项持续的工作,需要我们预测业务会计、 审计和监管要求的变化并做出反应,并花费大量资源来维持足以 满足我们作为上市公司的报告义务的内部控制系统,而且,我们仍处于生成内部 控制和跨业务系统集成的成熟系统的早期阶段。如果我们无法建立或维持适当的内部财务报告控制 和程序,可能会导致我们无法及时履行报告义务,导致我们的 财务报表出现重大错误陈述,并损害我们的经营业绩。

影响我们内部控制的事项可能导致我们无法准确或及时地报告我们的财务信息,从而使我们 面临不利的监管后果,包括美国证券交易委员会的制裁或违反纳斯达克规则。由于投资者对我们失去信心和我们财务报表的可靠性,金融市场也可能出现负面反应 。如果我们或我们的独立注册会计师事务所继续报告我们在财务报告的内部控制方面存在重大缺陷,对我们财务报表可靠性的信心也可能受到影响。这可能会对我们造成实质性的不利影响,并导致我们普通股的市场价格下跌。

38

作为一家上市公司,我们已经产生并预计将继续产生与上市公司成本相关的更多费用。

作为一家上市公司,我们已经并预计将继续 面临保险、法律、审计、会计、行政和其他成本和费用的大幅增长 我们目前作为私营公司没有发生过这些成本和支出。萨班斯-奥克斯利法案,包括该法案第404节的要求,以及后来由美国证券交易委员会、多德-弗兰克法案和颁布的规则和条例实施的规则和条例,上市公司会计监督委员会(“PCAOB”)、美国证券交易委员会和纳斯达克规定上市公司额外的报告和其他义务。遵守上市公司要求已经并将继续增加我们的成本,并使某些活动更加耗时。其中许多要求要求我们执行以前未完成的活动 。例如,我们最近成立了新的董事会委员会,并采用了新的内部控制和披露控制以及 程序。此外,已经并将继续产生与美国证券交易委员会报告要求相关的额外费用。此外, 如果在遵守这些要求方面发现任何问题(例如,如果我们的独立注册会计师事务所发现财务报告的内部控制存在重大缺陷或重大缺陷),我们可能会产生额外的成本来补救 这些问题,而这些问题的存在可能会对我们的声誉或投资者对其的看法产生不利影响。作为一家上市公司 已经并可能在未来使我们更难或更昂贵地获得某些类型的保险,包括董事和高级管理人员责任保险 。我们最终可能被迫接受降低的保单限额和承保范围,同时增加自我保留风险,或者在未来获得相同或类似的承保范围时产生更高的成本。此外,如果我们无法履行作为上市公司的义务 ,我们可能会面临普通股退市、罚款、制裁和其他监管行动,并可能 提起民事诉讼。

适用于上市公司的各种规则和法规施加的额外报告和其他义务已经并预计将继续增加法律和财务合规成本以及相关法律、审计、会计和行政活动的成本。这些增加的 成本将要求我们转移大量资金,这些资金本来可以用于扩大业务和实现战略 目标。股东和第三方的倡导努力还可能促使治理和报告要求发生更多变化, 这可能会进一步增加成本。

如果我们在未来产生债务,这种债务可能会对我们的财务状况、我们筹集额外资本为我们的运营提供资金的能力、我们的业务运营能力、我们对经济或行业变化的反应能力以及我们偿还债务的能力产生不利影响,并且 可能会将我们的现金流从运营中分流出来,用于偿还债务。

未来,我们可能会有大量的债务和杠杆。我们的负债水平增加了我们可能无法产生足够的现金来支付债务本金、利息或其他到期金额的可能性。我们的杠杆和偿债义务可能会对我们的业务产生不利影响,包括:

| ● | 损害我们产生足够支付利息或本金的现金的能力,包括定期本金支付 ; |

| ● | 增加我们在一般不利经济和行业条件下的脆弱性; |

| ● | 要求我们将一部分运营现金流用于偿还债务,从而减少了可用于其他目的的现金流,包括资本支出、向股东分红或寻求未来的商业机会。 |

| ● | 要求我们出售债务或股权证券,或出售我们的一些核心资产,可能是以不利的条款 ,以履行付款义务; |

| ● | 限制我们在规划或应对我们的业务和我们竞争的行业的变化方面的灵活性;以及 |

| ● | 与杠杆率较低的竞争对手和 可能更好地获得资本资源的竞争对手相比,我们可能处于竞争劣势。 |

上述任何因素 都可能对我们的财务状况和经营结果产生负面影响。

39

Zoomcar没有上市公司的运营历史,其历史财务信息不一定代表我们作为上市公司所取得的业绩,也可能不是其未来业绩的可靠指标。

本招股说明书中包含的中联重科在业务合并前作为一家私人公司运营的历史财务信息不一定 反映我们作为一家上市公司在本文所述期间或未来将实现的运营结果和财务状况。这主要是由以下因素造成的:

| ● | 在企业合并之前,我们是作为一家私人公司运营的。我们的历史财务信息 反映了作为私人公司的公司费用分配情况。这些分配可能不会反映我们未来作为上市公司将为类似服务 产生的成本。 |

| ● | 我们的历史财务信息并不反映我们在成为上市公司后预计将在未来经历的变化,包括我们业务的融资、保险、现金管理、运营、成本结构和人员需求方面的变化。作为一家上市实体,我们可能无法以对我们有利的条款购买产品、服务和技术,如保险和医疗福利以及计算机软件许可证,也无法进入资本市场,这与我们在合并前作为私人公司获得的条款一样有利,我们的运营结果可能会受到不利影响。 |

我们还面临与作为一家上市公司相关的额外 成本和对管理层时间的要求,包括与 公司治理、投资者和公共关系以及公共报告相关的成本和要求。股东积极主义、当前的政治和社会环境 以及当前高度的政府干预和监管改革可能会导致大量的新法规和披露义务, 这可能会导致额外的合规成本,并可能以我们 目前无法预料的方式影响Zoomcar运营业务的方式。有关我们过往财务表现的更多信息,请参阅“管理层对财务状况和经营成果的讨论和分析"以及我们的历史合并财务报表和 本招股说明书其他地方的附注。

本公司可能会受到证券诉讼的影响,诉讼费用高昂,可能会转移管理层的注意力。

在业务合并后,普通股的每股价格一直并可能继续波动,在过去,经历过股票市场价格波动的公司一直受到证券诉讼的影响,包括集体诉讼。此类诉讼 可能导致巨额成本和转移管理层的注意力和资源,这可能对我们的业务、财务状况和运营结果产生实质性的不利影响 。诉讼中的任何不利裁决也可能使公司 承担重大责任。

与我们普通股所有权相关的风险

未来我们普通股的销售可能会导致我们普通股的市场价格下跌。

我们无法预测( 如果有的话),我们普通股股票的市场销售或我们普通股股票的可供出售将对我们普通股股票的市场价格 不时盛行。在公开市场上出售大量我们普通股股票, 或认为这些出售将发生,包括根据本招股说明书出售,可能导致我们普通股的市场价格下跌或被压低。

如本文其他地方所述 ,我们预计将立即发行额外的证券,以筹集资金以继续我们的运营。此外,如果我们需要筹集与资本支出、营运资金要求或收购有关的资本,我们可能会发行 证券。与资本支出、营运资金要求或收购有关的我们普通股的股票数量 可能构成 我们当时已发行普通股股票的重要部分。市场上我们股票供应的任何感觉过剩都可能 对我们的股价产生负面影响,而与投资或收购有关的任何额外证券的发行可能导致 对您造成额外的稀释。

40

我们证券的活跃市场可能无法发展,这将对我们证券的流动性和价格产生不利影响。

由于特定于我们的因素以及一般市场或经济状况,我们证券的价格可能会有很大差异。此外,我们证券的活跃交易市场可能永远不会发展,如果发展起来,也可能无法持续。您可能无法出售您的证券,除非 市场能够建立和持续。

我们在融资、收购、投资、激励计划或其他方面增发股本 将稀释所有其他股东的权益。

我们预计未来将发行额外的 股本,这将导致对所有其他股东的稀释。我们预计将根据激励计划向员工、董事和顾问授予股权奖励。我们未来还可能通过股权融资筹集资金。作为我们业务战略的一部分,我们可以收购或投资互补的公司、产品或技术,并发行股权证券来支付任何此类收购或投资。任何此类额外股本的发行都可能导致股东的所有权权益显著稀释,以及我们普通股的每股价值下降。

不能保证我们将继续 能够遵守纳斯达克的持续上市标准。

我们是否有资格 继续保持我们的普通股和公开认股权证在纳斯达克上市取决于多个因素,包括我们的 普通股和公开认股权证的价格、持有我们的普通股和公开认股权证的人数以及我们维持由大多数独立董事组成的董事会的能力。2024年3月12日,本公司收到纳斯达克员工的一封信,表明由于Ishag先生辞职,本公司不再遵守上市规则5605中规定的纳斯达克独立董事要求。如果纳斯达克因未达到上市标准而将我们的证券从其交易所的交易中除名,而我们又无法在另一家国家证券交易所上市,那么我们的普通股 可以在场外交易市场上报价。如果发生这种情况,我们和我们的股东可能面临重大的不利后果 ,包括:

| ● | 我们证券的市场报价有限; |

| ● | 我们证券的流动性减少; |

| ● | 确定普通股为“细价股”,这将要求交易普通股的经纪商遵守更严格的规则,这可能会导致普通股在二级市场的交易活动减少。 |

| ● | 有限的新闻和分析师报道;以及 |

| ● | 我们未来发行更多证券或获得更多融资的能力下降。 |

如果证券或行业分析师不 发布或停止发布有关我们、我们的业务或我们的市场的研究或报告,或者如果他们对我们的证券做出不利的建议,我们的证券的价格和交易量可能会下降。

我们证券的交易市场将受到行业或证券分析师可能发布的关于我们、我们的业务、市场、 收入来源和竞争对手的研究和报告的影响。证券和行业分析师目前没有,也可能永远不会发表对我们的研究。如果没有证券或行业分析师开始对我们进行报道,我们的股价和交易量可能会受到负面影响。如果任何可能跟踪我们的分析师 对我们的普通股股票做出不利的建议,或对竞争对手提供相对更有利的建议 ,我们的普通股价格可能会下跌。如果任何可能报道我们的分析师停止对我们的报道或未能定期发布有关我们的报告,我们可能会失去在金融市场的可见度,进而可能导致 我们的股价或交易量下降。

我们不打算在可预见的未来 支付现金股息。

我们目前打算保留我们未来的收益(如果有),为我们业务的进一步发展和扩张提供资金,在可预见的未来不打算支付现金股息 。未来是否派发股息将由本公司董事会酌情决定,并将取决于本公司的财务状况、经营业绩、资本要求、未来协议及融资工具、业务前景及本公司董事会认为相关的其他 因素。

41

由于目前没有计划在可预见的将来为我们的普通股支付 现金股息,除非您以高于您购买价格的价格出售您的普通股,否则您可能不会获得任何投资回报。

我们打算保留未来的 收益(如果有的话),用于未来的运营、扩张和债务偿还,目前没有计划在 可预见的未来支付任何现金股息。我们普通股股份的任何未来股息的宣布、金额和支付将由董事会全权决定 。董事会可考虑一般及经济状况、我们的财务状况及经营业绩、我们的 可用现金及当前及预期现金需求、资本要求、合约、法律、税务及监管限制、我们向股东或我们的附属公司向我们支付股息的影响 以及董事会可能认为相关的其他因素。 因此,除非您以高于 购买价格的价格出售您的普通股,否则您可能无法从普通股投资中获得任何回报。

我们的股东将来可能会经历稀释 。

现有股东拥有的 普通股的股份比例可能会在未来因收购、资本市场 交易或其他原因而发行的股票而被稀释,包括但不限于我们可能授予董事、管理人员和员工的股权奖励,或 认股权证的行使。此类发行可能会对我们的每股收益产生摊薄影响,从而对普通股的市场 价格产生不利影响。

我们的认股权证可能会对我们普通股的市场价格产生不利影响 。

关于 业务合并,我们假设从IOAC购买11,500,000股普通股的认股权证,每份认股权证可行使以每股5.71美元的价格购买 一股普通股。此外,由于业务合并,我们向 Legacy Zoomcar认股权证持有人发行了38,675,393份认股权证,每份认股权证可行使以每股3美元购买一股普通股,其中37,956,226份认股权证 尚未行使。截至本招股说明书之日,所有此类认股权证均为资金不足,但此类认股权证在行使时 将增加普通股已发行和流通股的数量,并可能降低普通股的价值。

我们的普通股 的大量股份将可供出售持有人公开转售,并且在锁定期的限制下, 可在本招股说明书构成其一部分的登记声明生效后在未来向市场出售。出售持有人 出售我们的普通股,或认为可能发生此类出售,可能会导致我们的普通股 的市场价格下降,甚至可能大幅下降,即使我们的业务表现良好。