奥斯汀黄金公司

管理层的讨论和分析

截至2023 年 12 月 31 日、2022 年和 2021 年 12 月 31 日的年度

|

管理层的讨论和分析

本管理层对奥斯汀黄金公司(“Austin Gold”、“我们”、“我们的” 或 “公司”)的讨论与分析(“MD&A”)提供了有关我们的业绩、财务状况和未来前景的信息。

本管理层和分析报告应与加拿大在电子文件分析和检索系统(“SEDAR”)网站www.sedar.com上公开提交的截至2023年、2022年和2021年12月31日止年度的经审计的合并财务报表一起阅读,美利坚合众国(“美国”)在美国证券交易委员会(“SEC”)网站www.sec.gov的埃德加分部公开申报。

合并财务报表是根据国际会计准则理事会(“IASB”)发布的《国际财务报告准则》(“IFRS”)编制的。

公司及其子公司的本位币是美元(“美元” 或 “美元”)。合并财务报表的列报货币为美元。除非另有说明或上下文另有规定,否则本 MD&A 中的所有美元金额均以美元表示。任何提及加元的内容均以 “C$” 或 “CAD” 表示。

本MD&A于2024年3月1日起编制,包括某些可能被视为 “前瞻性信息”、“前瞻性陈述” 和 “财务展望” 的陈述。我们将读者引导至”关于前瞻性陈述的注意事项“本章节包含在此 MD&A 中。

与公司有关的更多信息,包括我们2023年3月29日的20-F表格(“20-F表格”)年度报告,可在加拿大的SEDAR网站www.sedar.com上查阅,在美国证券交易委员会网站www.sedar.com上查阅,也可以在美国证券交易委员会网站www.sec.gov的EDGAR栏目上查阅。

业务概述

Austin Gold及其子公司奥斯汀美国公司(“Austin American Corporation”)专注于勘探美国西南大盆地地区的矿产权益。

2020年4月21日,公司在加拿大不列颠哥伦比亚省(“BC”)注册成立。全资子公司奥斯汀内华达州于2020年6月在美国内华达州注册成立。

该公司的普通股在纽约证券交易所美国有限责任公司上市,股票代码为 “AUST”,该公司是加拿大不列颠哥伦比亚省的申报发行人。公司的主要营业地点是 9第四加拿大不列颠哥伦比亚省温哥华市西黑斯廷斯街 1021 号楼层,V6E 0C3。

有关公司董事和管理团队的更多信息,请访问公司网站www.austin.gold。

|

第四季度亮点和重大事件

矿业项目

该公司主要专注于收购、勘探和评估美国西部的矿产资源财产。该公司可以选择合资经营位于内华达州洪堡县的凯利溪项目,并对内华达州的孤山项目和俄勒冈州的斯托克德山项目有矿产租约。

公司根据国家仪器43-101聘请了位于内华达州里诺市Bitterbrush Road80号的Volcanic Gold & Silver LLC的罗伯特·哈奇(中小企业注册会员)担任该公司的勘探副总裁兼合格人员(“QP”)- 矿产项目披露标准(“NI 43-101”)以及经修订的1934年《美国证券交易法》第S-K号法规(“SK 1300”)第1300 小节,旨在监督公司所有矿产项目的运营和披露。

以下是这些属性的简要描述。有关协议财务条款的更多信息,请参阅我们截至2023年12月31日、2022年和2021年12月31日止年度的年度合并财务报表附注10。

|

美国内华达州凯利溪项目

该公司通过其子公司内华达州奥斯汀与内华达勘探公司(“NGE”)的子公司Pediment Gold LLC(“Pediment”)签订了有关凯利溪项目的勘探和选择权,根据该协议,内华达州奥斯汀可能获得凯利溪项目高达70%的权益。该项目位于内华达州洪堡县,位于BLM管理的公共土地和租赁的私人土地上。凯利溪项目包括99项未获专利的矿脉采矿索赔,覆盖约2.77英里2(7.16 千米2) 和大约 5.49 英里2(14.2 千米2) Pediment 租赁的私人土地。C.P.G. 的芭芭拉·卡罗尔作为独立顾问兼合伙人完成了凯利克里克技术报告,该报告可在SEDAR上查阅,网址为 www.sedar.com。

凯利溪盆地位于巴特尔山-尤里卡黄金趋势沿线,北部(双溪、盖切尔、绿松石岭和平森)和南部(孤树、万寿菊、特伦顿峡谷、匡威、布法罗谷、铜盆地和凤凰城)以数百万盎司的金矿床为界,共占盆地外围超过7000万盎司的黄金。尽管凯利溪盆地邻近重要的矿化区,但迄今为止,其内部的系统勘探活动有限,因为其基岩主要由后矿物火山单元和后矿物冲积层覆盖。

凯利溪项目的很大一部分位于洪堡河及其洪泛区的内部和下方,其中大部分是美国鱼类和野生动物管理局管理的国家湿地清单的一部分。这一湿地名称对凯利溪项目的这一部分的全面影响尚不清楚。对该地区许可问题的初步审查表明,在洪堡河及其相关洪泛区附近的开发许可方面可能还存在一些其他挑战。

该公司已聘请专业人员审查地球物理数据、环境采矿许可证问题,并为凯利溪项目提供目标评估。该公司的勘探工作包括审查技术数据,在地理信息系统(“GIS”)和三维(“3D”)计划中汇编勘探数据,审查影响项目的环境问题,撰写NI 43-101报告,评估目标,制定钻探计划的后勤规划,以及BLM允许钻探地点。

2022年第三季度,该公司在Kelly Creek项目进行了一项有限的钻探计划,在第四纪冲积层薄薄的区域,在历史浅层钻孔中遇到的异常金值下进行钻探。该计划包括在四个孔中进行总计 3,485 英尺(1,062 米)的旋转反循环(“RC”)钻探。艰难的钻探条件,包括大量地下水流入,使钻孔无法达到 1,500 英尺(457 米)的目标深度。所有洞都与岩石相交,这些岩石可能具有金矿化作用,类似于附近万寿菊和孤树矿的矿床。返回的最高金值为每吨0.087克(“g/t”)和0.056克/吨。

2023年5月3日,公司和Pediment同意修改签订合资协议的期权条款。有关修订条款的更多详情,请参阅我们截至2023年12月31日、2022年和2021年12月31日止年度的年度合并财务报表附注10。

|

2023年6月1日,该公司向Pediment发出通知,在签订经修订的合资协议的期权允许下,该公司将放弃凯利溪项目的某些租约并申领持有的股份。被撤销的索赔约占原始土地总持有量的60%,其中包括创世纪协议下的索赔。托梅拉牧场的全部私有财产均被保留。由于终止某些租赁和索赔资产,公司注销了353,456美元的电子电气资产,该资产记录在亏损和综合损失表中。

该公司将继续决定其在凯利溪的下一步行动。

孤山项目,内华达州,美国

该公司与怀俄明州普通合伙企业NAMMCO签订了矿产租赁协议,涉及构成内华达州埃尔科县孤山地产的454份未获专利的矿脉采矿权的勘探和采矿权。2023年11月,该公司在孤山又找到了348份不受NAMMCO矿产租赁协议约束的未获专利的矿脉开采索赔。该物业的总面积约为 22.2 英里2(57.6 千米)2).

该项目位于内华达州埃尔科西北约 25 英里(40 千米)处,位于独立山脉的南端。该物业位于内华达州的主要金矿开采中心之一,位于卡林金矿群东北22英里(35千米)处,杰里特峡谷矿床以南19英里(30千米)处。从大型区域采矿中心埃尔科出发,可通过 31 英里(50 千米)的高速公路和 3 英里(5 千米)的碎石路到达孤山。

现代金矿勘探始于 1965 年,当时纽蒙特在孤山北侧的含金碧玉(取代二氧化硅的石灰石)上钻了几个浅孔,钻出了几个浅洞。从1960年代开始,孤山地产由柯克伍德和胡伯(NAMMCO的负责人)组建,然后多年来租给了几家矿业公司。

孤山项目由一系列广泛的古生代岩性组成,这些岩性受到第三纪时代(36-42 Ma)多相侵入性复合体的侵入。志留纪至泥盆纪陆架的碳酸盐形成下层板块,奥陶纪现成的硅碎屑岩形成低角度罗伯茨山脉推力断层的上部板块。

侵蚀加上盆地和山脉区块断层形成了 “孤山之窗”,它现在是一个宽阔的向西倾斜的反形体,具有东西向的趋势轴。这个窗户类似于内华达州的其他金矿化窗户,例如卡林之窗- 黄金采石场; Lynn Window- 卡林矿; 引导窗口- 黄金行权存款;还有 Cortez Window- 科尔特斯山。正是暴露在窗户中的下层板块碳酸盐岩在这些地区具有显著的 “卡林型” 矿化。最激烈、可能最具经济意义的变化发生在碧玉中。Skarn 和 gossan 的蚀变和矿化发生在侵入物附近,通常岩石和土壤中含有金、银和贱金属。大范围的碧玉的发育是侵入性的,通常与金和岩石和土壤中卡林型沉积物承载金矿床(Sb、As、Zn)的典型元素有关。这种地区规模的变更分区是内华达州卡林型地区的典型特征。

|

在过去的六十年中,11家勘探公司和NAMMCO收集的大量数据表明了重大发现的潜力,并为未来的勘探提供了指导。该公司与顾问合作,开展了多项活动,为孤山项目设计了初步勘探计划。这些活动包括审查历史技术报告、汇编勘探数据、起草地质图和整理地理信息系统数据,以及为即将到来的勘探计划进行战略规划。在这些审查之后,该公司启动了一项包括岩石采样、地质测绘和重力地球物理学在内的勘探计划。

美国俄勒冈州斯托克德山项目

该公司与BMR签订了矿产租赁协议,涉及261项未获专利的矿脉采矿权的勘探和采矿权,这些矿脉开采权包括位于俄勒冈州马勒尔县的Stockade Mountain项目。该物业的总面积约为 8.29 英里2(21.46 千米)2).

该物业位于俄勒冈州伯恩斯东南约 50 英里(80 千米)和爱达荷州博伊西西南 90 英里(145 千米)处,位于一个广泛用于牧场和农业的农村地区。高品位金/银格拉西山金矿项目位于Stockade Mountain东北约40英里(64千米)处的马勒尔县,目前正在接受地下矿山和邻近铣削作业的许可。附近的俄勒冈州伯恩斯社区是牧场和农业的商业中心,可以为勘探和开发提供必要的住宿、食物、燃料、物资以及一些承包商和劳动力。

该项目内生成的历史数据表明,在可能适合地下开采的浅层深度发现大量高品位金/银矿化的潜力。Stockade Mountain展出了一个典型的大型含金和银的低硫化 “温泉” 热液系统,该热液系统与流纹岩侵入和穹顶有关,该系统沿着一条通向西北州的主要结构走廊形成。Stockade的金/银和高汞矿化与近地表古温泉环境中广泛的硅化和泥化有关。这种热液蚀变和矿化形成于流纹岩穹顶及其周围,这些穹顶侵入了缓缓浸泡的长英质凝灰岩。对热液系统的侵蚀微乎其微,导致可能的热液火山口和喷口暴露在局部暴露在温泉活动时,这些火山口和喷口表明了古表面。金和银以及相关的元素砷、锑和汞在地表都存在强烈的异常,但是,历史钻探表明,随着古地表以下的深度,金和银的价值及其范围会显著增加。这是类似地质环境中高品位金/银矿床的共同特征,包括前面提到的俄勒冈州附近的格拉西山矿床、内华达州的迈达斯矿、Sleeper、Hollister、National矿和Fire Creek矿床,以及世界其他地方的许多类似矿床。瞄准Stockade Mountain的金/银矿脉将在热液体剧烈沸腾的垂直区域内形成,据解释,这种情况发生在地表以下约600至1,200英尺(183至366米)处。

|

必和必拓、菲尔普斯·道奇和Placer Dome在20世纪80年代和90年代开展的勘探计划包括浅层勘探孔,这些钻孔是为了大宗吨位和露天矿床而钻出的,没有努力瞄准更深的高品位金/银矿脉矿床。这些短钻孔中有许多返回了相当长时间的强烈异常金矿化,包括大于0.2 g/t的黄金的长截距。四个洞钻出了更高等级的截距:

该物业自1990年代中期以来一直处于休眠状态,并在俄勒冈州东部的侦察勘探计划中被BMR重新发现。过去曾在该物业上进行了大量工作,BMR已经为Stockade Mountain汇编了大量数据,包括:

该项目是一个勘探阶段的项目,该项目目前没有已知的矿产资源或储量。该公司已启动了一项系统的勘探计划,包括在已知的高含金/银矿床矿化区下方进行钻探,目标是沿着馈线管道在热液沸腾区深处形成的高品位矿床。与公司的其他项目类似,罗伯特·哈奇进行了与斯托克德山项目勘探相关的数据汇编、实地审查、许可和其他活动。

在2022年第四季度,该公司获得了BLM的批准,可以修建通道和钻探孔,以测试上述目标。俄勒冈州造成干扰的勘探活动还需要俄勒冈州地质和矿产工业部(“DOGAMI”)批准勘探许可证,该许可证于2023年第三季度获得批准。因此,修建通道和开始钻探所需的所有许可证都已准备就绪。

该公司的钻探计划旨在测试在已知的高含金/银矿床矿化层下测试在热液系统深处形成的高品位矿脉矿床。2023 年 11 月 2 日,该公司宣布了 Stockade Mountain 项目的钻石钻探计划。这是在该地产上首次使用金刚石钻探,这将使公司能够更好地了解主岩和矿化情况。

|

该公司于2024年1月30日公布了其Stockade Mountain项目前两个钻孔的黄金化验结果。这些钻孔证实了Stockade Mountain的矿化系统非常稳健且含有大量的金品位,在4英尺(1.2米)以上的最强截距为8.19克/吨,还有其他几处值得关注的金截距。

下表列出了重要间隔:

| 洞 ID | 来自 | 到 | 间隔 | 来自 | 到 | 间隔 | 黄金 |

| (英尺) | (英尺) | (英尺) | (m) | (m) | (m) | g/t | |

| SM-23-01 | |||||||

| 155 | 293 | 137.9 | 47.2 | 89.3 | 42.1 | 0.636 | |

| 包括。 | 161.4 | 166.4 | 5 | 49.2 | 50.7 | 1.5 | 1.713 |

| 包括。 | 279 | 283 | 4 | 85.0 | 86.3 | 1.2 | 8.19 |

| 308.8 | 337.2 | 28.4 | 94.1 | 102.8 | 8.7 | 0.326 | |

| 包括。 | 308.8 | 312.1 | 3.3 | 94.1 | 95.1 | 1.0 | 2.809 |

| 382.5 | 386.2 | 3.7 | 116.6 | 117.7 | 1.1 | 2.472 | |

| SM-23-02 | |||||||

| 47 | 63 | 16 | 14.3 | 19.2 | 4.9 | 0.368 | |

| 包括。 | 60.3 | 63 | 2.7 | 18.4 | 19.2 | 0.8 | 0.762 |

| 254 | 273.7 | 19.7 | 79.3 | 83.4 | 4.1 | 0.417 | |

| 包括。 | 254 | 260.3 | 6.3 | 77.4 | 79.3 | 1.9 | 0.752 |

| 296.8 | 304.5 | 7.7 | 90.5 | 92.8 | 2.3 | 0.513 | |

| 698.5 | 706.6 | 8.1 | 212.9 | 215.4 | 2.5 | 0.752 | |

| 包括。 | 698.5 | 701.4 | 2.9 | 212.9 | 213.8 | 0.9 | 1.276 |

| 769 | 771.5 | 2.5 | 234.4 | 235.2 | 0.8 | 1.718 |

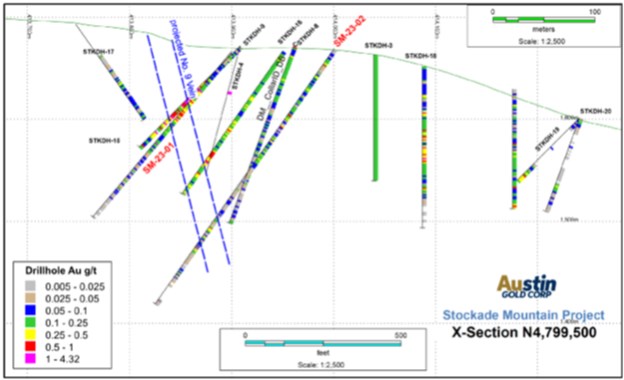

以下横截面显示了公司的前两个钻孔以及该部分的历史钻孔。

|

SM-23-01 钻孔旨在确认分析结果并了解历史旋转反循环钻孔 STKD-9 中的地质情况。那个洞从150英尺到410英尺(45.7-125米)处与260英尺(79.2米)的库存矿脉相交,平均金量为0.937克/吨。在同一区域,该公司的 SM-23-01 钻孔穿透了 137.9 英尺(42.1 米),加权平均值为 0.636 克/吨黄金,基本上证实了历史钻孔结果。最高等级间隔为 4 英尺(1.2 米),平均值为 8.19 g/t。STKD-9 中品位较高和总间隔较长可归因于通过旋转反循环钻探方法冲走样品中的粘土,从而使样品偏向于具有金值的脉状和硅化角砾岩,从而对样品进行偏差。

SM-23-02 钻孔旨在瞄准 SM-23-01 和 STKD-9 中原料矿化区下方约 330 英尺(100 米)处的更高品位矿化。尽管大量的储量矿化被渗透,但很明显,要么露出的 9 号矿脉不是广泛储量矿化的主要 “馈线”,要么其倾角和/或走向与预期不同。

该公司目前正在钻探历史上被称为 “9号矿脉” 的区域,该区域位于公司一揽子土地的中心部分。矿脉地表露头的黄金价值较弱,高达0.013克/吨。但是,历史钻探表明,大量厚度的储量矿化始于地表以下,从裸露的矿脉带向东延伸至少1,250英尺(380米),沿走向延伸2300英尺(700米)。假设的Stockade Mountain的高品位金/银矿脉将在堆场底部和下方的热液体剧烈沸腾的垂直区域内形成。

|

美国内华达州米勒项目

该公司与谢伊·克拉克·史密斯(受托人)和格雷戈里·梅纳德(受托人)签订了矿产租赁和期权协议,涉及包括位于内华达州埃尔科县的米勒项目的未专利矿脉采矿权的勘探和采矿权。

该公司获得BLM批准,为其初始钻探计划发出 “进行矿产勘探活动的通知”。该计划于 2023 年 7 月下旬开始。

2023年9月20日,该公司收到了其米勒项目钻探计划的金化验结果。钻了四个总长 6,565 英尺(2,001 米)的孔,目标是假设发生在第四纪砾石和第三纪火山岩之下的古生代沉积岩中的卡林型金矿化。该钻探计划的主要目的是确定在存在金和多元素生物地球化学异常的区域是否在合理的深度下出现了合适的卡林型主岩。其中两个洞分别遇到深度为985英尺(300米)和940英尺(286.5米)的古生代沉积岩部分,其中可能包括合适的主岩,而其中两个洞则以第三纪火山岩结束,深度分别为1,800英尺(548.6米)和1,545英尺(470.9米)。古生代岩石中的一些采样间隔中含有高达0.027 g/t的可探测金,而在被解释为始新世年龄的火山岩中返回了0.116 g/t的高值金。

2023年12月18日,公司终止了米勒项目的矿产租赁和期权协议。由于矿产租赁和期权协议的终止,公司注销了1,015,468美元的电子电气资产,该资产记录在亏损和综合亏损表中。

美国内华达州四英里盆地产

2023年4月13日,公司终止了四英里盆地物业的矿产租赁和期权协议。由于矿产租赁和期权协议的终止,公司注销了883,862美元的电子电气资产,该资产记录在亏损和综合亏损表中。

财务状况

总资产

截至2023年12月31日,总资产为12,005,240美元,与2022年12月31日相比减少了2,872,435美元。下降的主要原因是电子电气支出和企业管理费用导致的整体流动性(即现金和现金等价物以及短期投资)减少,以及注销与四英里盆地、米勒和凯利溪项目相关的电气和电气资产,金额为2,252,786美元。这被其矿产项目支出和收到的利息和财务收入增加的2,164,242美元的电气资产所部分抵消。

电气资产的巨额支出包括Fourmile Basin、Miller和Stockade Mountain项目的钻探计划,以及所有活跃矿产项目的年度BLM和县级维护费。

|

负债总额

截至2023年12月31日,总负债为676,605美元,与2022年12月31日相比增加了578,780美元。负债的增加主要是由于公司矿产项目电气和电气活动的时机以及公司管理费用增加,应付贸易账款增加。

股东权益总额

股东权益总额为11,328,635美元,与2022年12月31日相比减少了3,451,215美元。股东权益减少是由于该年度的净亏损4,000,671美元被该期间归属的股票期权和认股权证的分配价值549,456美元部分抵消。

2023 年与 2022 年相比的经营财务业绩

行政开支

在截至2023年12月31日的三个月和年度中,管理费用总额分别为803,371美元和2,2372美元,与2022年同期相比分别增加了215,468美元和519,778美元。在截至2023年12月31日的三个月中,这一增长是由于股票薪酬的增加以及投资者关系和营销的增加被较低的上市和申请费所部分抵消。在截至2023年12月31日的年度中,这一增长是由于公司在2023年整个财年中作为上市实体运营的结果,与2022年同期相比,该公司于2022年5月完成了首次公开募股(“IPO”)。

基于股份的薪酬

在截至2023年12月31日的三个月和年度中,基于股份的薪酬支出分别为301,632美元和481,394美元,与2022年同期相比分别增加了139,004美元和318,766美元。基于股份的薪酬支出的变动是该期间授予的股票期权和认股权证的时间和数量以及这些期权和认股权证的归属条件和公允价值的结果。

保险

在截至2023年12月31日的三个月中,保险费用为86,796美元,与2022年同期相比减少了9,783美元。保险成本的下降是由于2023年第二季度公司保单续保后,董事和高级管理人员保险的保费降低。

截至2023年12月31日的财年,保险费用为360,050美元,与2022年同期相比增加了97,735美元。增长是由于董事和高级管理人员保险的保费是在2022年第二季度完成首次公开募股时启动的。

|

投资者关系和营销

在截至2023年12月31日的三个月和年度中,投资者关系和市场营销分别为129,255美元和233,355美元,与2022年同期相比分别增加了108,871美元和88,110美元。增长是由于自公司股票在美国纽约证券交易所上市以来,公司的促销、社交媒体活动和营销活动有所增加。

专业费用

在截至2023年12月31日的三个月和年度中,专业费用分别为104,934美元和327,712美元,与2022年同期相比增加了8,767美元和31,467美元。增长主要与年度审计费的增加有关。

管理人员工资和咨询费

在截至2023年12月31日的三个月中,管理层的工资和咨询费用为163,464美元,与2022年同期相比增加了44,158美元。增长的主要原因是管理层薪水和高级管理人员的咨询费用增加。

截至2023年12月31日的财年,管理层薪水和咨询费为590,696美元,与2022年同期相比减少了25,457美元。下降的主要原因是2022年完成首次公开募股后获得的绩效奖金被2022年第二季度开始支付给高级管理人员和董事的管理层薪水和咨询费部分抵消。请参阅”关联方交易和余额“这个 MD&A 的部分。

上市和申请费

在截至2023年12月31日的三个月和年度中,上市费和申请费分别为2,804美元和156,758美元,与2022年同期相比下降了60,479美元和8,079美元。费用减少的主要原因是与2022年首次公开募股相关的成本被纽约证券交易所美国证券交易所股票激励计划产生的5万美元费用部分抵消。

注销电子电气资产

在截至2023年12月31日的三个月和年度中,公司确认注销的电子电气资产分别为1,027,657美元和2,252,786美元。这与金额为1,899,330美元的Fourmile Basin和Miller项目矿产租赁和期权协议的终止,以及向Pediment发出的通知,该公司将放弃凯利溪项目中的某些租约并声称持有金额为353,456美元的股份。

|

有价证券未实现的公允价值损失

在截至2023年12月31日的三个月和年度中,有价证券的未实现公允价值亏损分别为1,489美元和9,051美元,与2022年同期相比分别减少了13,384美元和165,583美元。下跌是由于NGE的股价变动较小,该公司持有89,240股普通股(2023年2月15日完成25:1 股票整合后)。

外汇收益

截至2023年12月31日的财年,外汇收益为4,650美元,与2022年同期相比减少了635,674美元。外汇收益的减少主要与公司截至2022年12月31日的本位货币从加元变为美元有关。随着加元兑美元贬值,2022年的外汇收益主要与以美元计价的定期存款的折算有关。

利息和财务收入

在截至2023年12月31日的三个月和年度中,利息和财务收入分别为127,043美元和493,743美元,与2022年同期相比分别增加了60,651美元和310,530美元。增长主要是由于短期投资再投资的利率上升。利息和财务收入是使用公司首次公开募股产生的收益从固定利率的短期投资中获得的。

净亏损

在截至2023年12月31日的三个月和年度中,净亏损分别为1,702,954美元和4,000,671美元,与2022年同期相比分别增加了997,417美元和2,932,280美元。增长主要是由电子和电子资产的注销、外汇收益的减少以及公司管理费用的增加被有价证券未实现公允价值损失以及利息和财务收入的减少部分抵消的。

2022年与2021年相比的经营财务业绩

行政开支

截至2022年12月31日的财年,管理费用总额为1,717,294美元,与2021年同期相比增加了1,428,026美元。

管理人员工资和咨询费

截至2022年12月31日的财年,管理层薪水和咨询费为616,153美元,与2021年同期相比增加了611,366美元。增长的主要原因是公司首次公开募股完成后支付的绩效奖金以及从2022年第二季度开始的高级管理人员管理费。请参阅”关联方交易和余额“这个 MD&A 的部分。

|

保险

截至2022年12月31日的财年,保险费用为262,315美元,与2021年同期相比增加了254,918美元。增长是由于董事和高级管理人员的保险费。

基于股份的薪酬

截至2022年12月31日的财年,基于股份的薪酬支出为162,628美元,与2021年同期相比增加了162,628美元。基于股份的薪酬支出的变动是该期间授予股票期权的时间和数量以及这些期权的归属条件和公允价值的结果。

上市和申请费

截至2022年12月31日的财年,上市和申请费为164,837美元,与2021年同期相比增加了155,776美元。上涨是由于与公司首次公开募股和纽约证券交易所美国上市相关的费用。

投资者关系和营销

截至2022年12月31日的财年,投资者关系和营销成本为145,245美元,与2021年同期相比增加了140,099美元。增长是由于公司的宣传和营销增加以及投资者会议的出席率。

有价证券的未实现亏损

截至2022年12月31日的财年,有价证券的未实现亏损为174,634美元,与2021年同期相比增加了65,981美元。上涨是由于NGE的股价持续下跌,该公司持有89,240股普通股(股票合并于2023年2月15日完成 25:1 后)。

利息和财务收入

截至2022年12月31日的财年,利息和财务收入为183,213美元,而2021年同期为零。增长主要来自使用公司首次公开募股产生的收益对固定利率的短期投资进行投资。

外汇收益

截至2022年12月31日的财年,外汇收益为640,324美元,与2021年同期相比增加了649,951美元。随着加元兑美元贬值,外汇收益的增加主要与以美国计价的短期投资的折算有关。短期投资是用公司首次公开募股的收益购买的。随着公司自2022年12月31日起更改其功能和列报货币,管理层预计,由于公司将大部分资金以美元维持,外汇波动将降至最低。

|

净亏损和综合亏损

截至2022年12月31日的财年,净亏损为1,068,391美元,与2021年同期相比增加了667,286美元。增长的主要原因是管理费用的增加以及有价证券的未实现亏损被短期投资折算的外汇收益部分抵消。

净综合亏损受到的影响与上述净亏损的原因相同,以及将公司母公司财务业绩折算成列报货币的货币折算调整。由于加元兑美元疲软,折算调整在截至2022年12月31日的年度中受到影响。

流动性、资本资源和持续经营

2023 年与 2022 年相比的现金流量

截至2023年12月31日的财年,用于经营活动的现金流为1,686,043美元,与2022年同期相比减少了105,769美元。下降的主要原因是非现金营运资金项目的变化被较高的企业管理成本部分抵消。

在截至2023年12月31日的三个月中,用于投资活动的现金流为1,831,952美元,与2022年同期相比增加了2,491,449美元。增长的主要原因是该期间(2022年至250万美元)没有赎回短期投资,以及电子和电气资产支出增加了52,733美元。所收到的利息增加额为75,972美元,部分抵消了这一点。

截至2023年12月31日的财年,投资活动产生的现金流为1,961,008美元,与2022年同期相比增加了14,478,283美元。增加的原因是赎回了1400万美元的短期投资,购买的短期投资减少了50万美元,收到的利息增加了475,280美元。这被电子电气资产支出增加496,997美元所部分抵消。

在截至2023年12月31日的年度中,融资活动产生的现金流为零,与2022年同期相比减少了13,853,420美元。该公司于2022年完成了首次公开募股,总收益为15,019,000美元,被1,165,580美元的现金股票发行成本所抵消。

2022年与2021年相比的现金流量

截至2022年12月31日的财年,用于经营活动的现金流为1,791,812美元,与2021年同期相比增加了1,515,113美元。增长的主要原因是与完成首次公开募股相关的公司管理成本增加。

截至2022年12月31日的财年,用于投资活动的现金流为12,517,275美元,与2021年同期相比增加了11,968,984美元。这一增长是由于购买了1400万美元的短期投资和1,066,431美元的电子电气支出被赎回250万美元的短期投资部分抵消。

|

在截至2022年12月31日的年度中,融资活动产生的现金流为13,853,420美元,而2021年同期为零。这一增长与首次公开募股的收益有关,金额为15,019,000美元,被1,165,580美元的现金股票发行成本所抵消。

流动性、资本资源和持续经营

迄今为止,该公司尚未从其运营中产生收入或现金流。截至2023年12月31日,公司自成立以来的累计赤字为7,020,522美元,营运资金(流动资产减去流动负债)盈余为9,039,896美元(2022年12月31日为12,393,162美元)。该公司的运营主要由普通股的发行提供资金。

公司的持续经营取决于获得必要的融资,以兑现公司到期的承诺,为未来矿产权益的勘探、评估和开发、保障和维护财产所有权以及未来的盈利生产提供资金。

管理层定期审查当前的公司资本结构,并在必要时更新其支出预算和预测,以确定是否需要获得新的融资,以及鉴于不断变化的市场状况,哪种类型的融资是合适的。

管理层估计,其目前的营运资金将足以为其目前的活动水平提供至少未来十二个月的资金。

承诺

公司必须为每个项目支付预生产、租赁和/或预付特许权使用费,并承担电气支出(即工作承诺),以保持协议的良好信誉。有关这些承诺的详情,请参阅截至2023年12月31日、2022年和2021年12月31日止年度的合并财务报表附注10。

介绍性代理协议

该公司与BMR签订了介绍性代理协议(“BMR协议”)。根据BMR协议,如果公司收购BMR推荐的矿产,公司应按以下方式支付介绍代理费:

|

收购后 15 天内 |

$5,000 |

|

收购后 6 个月 |

$5,000 |

|

收购后 12 个月 |

$5,000 |

|

收购后 18 个月 |

$5,000 |

|

收购后 24 个月 |

$7,500 |

|

收购后 30 个月 |

$7,500 |

|

收购后 36 个月 |

$10,000 |

|

收购后 42 个月 |

$10,000 |

|

收购后 48 个月 此后每六个月一次 |

$15,000 |

|

如果在BMR推荐的物业上实现商业生产,则公司应为在该矿产影响范围内收购的所有矿产权益支付0.5%的冶炼厂净回报特许权使用费。公司支付的介绍代理费和净冶炼厂回报特许权使用费总额为1,000,000美元,将使冶炼厂净回报特许权使用费减少50%至0.25%。

BMR协议自2021年2月1日起对米勒项目有效,直到矿产租赁协议于2023年12月18日终止。在此期间,该公司向BMR共支付了35,000美元的介绍代理费。

资金来源

公司首次公开募股的净收益加上公司的营运资金余额是履行这些资本支出承诺的预期资金来源。

资产负债表外的安排

该公司没有任何资产负债表外安排。

出色的股票数据

截至2024年3月1日,该公司的未偿证券数量如下:

| 的数量 | 运动 | 加权平均值 | |||||||

| 证券 | 价格 ($) | 剩余寿命(年) | |||||||

| 普通股 | 13,271,750 | - | - | ||||||

| 分享选项 | 3,396,666 | $0.77 - $2.21 | 4.86 | ||||||

| 认股证 | 100,000 | 0.81 | 1.67 | ||||||

| 16,768,416 |

年度业绩摘要

下表包含根据国际财务报告准则报告的经审计的合并财务报表得出的部分年度财务信息。

| 截至该年度 | |||||||||

| 十二月三十一日 | 十二月三十一日 | 十二月三十一日 | |||||||

| 2023 | 2022 | 2021 | |||||||

| 收入 | $ | - | $ | - | $ | - | |||

| 净亏损 | (4,000,671 | ) | (1,068,391 | ) | (401,105 | ) | |||

| 净综合亏损 | (4,000,671 | ) | (1,787,312 | ) | (379,644 | ) | |||

| 每股亏损——基本亏损和摊薄后亏损 | (0.30 | ) | (0.09 | ) | (0.04 | ) | |||

| 现金和现金等价物 | 907,551 | 630,623 | 1,094,550 | ||||||

| 电子电气资产 | 2,280,490 | 2,369,034 | 1,286,156 | ||||||

| 总资产 | 12,005,240 | 14,877,675 | 2,592,093 | ||||||

| 负债总额 | 676,605 | 97,825 | 60,773 | ||||||

| 现金分红 | $ | - | $ | - | $ | - | |||

|

与2021年同期相比,2022年的总资产增加是公司首次公开募股及其矿产项目电气支出增加的结果。

部分季度财务信息

下表包含部分季度财务信息,这些信息源自我们未经审计的季度简明合并中期财务报表,这些财务报表是根据适用于中期财务报告的国际财务报告准则报告的。

| Q4 2023 | Q3 2023 | Q2 2023 | Q1 2023 | Q4 2022 | Q3 2022 | Q2 2022 | Q1 2022 | |||||||||||||||||

| 收入 | $ | - | $ | - | $ | - | $ | - | $ | - | $ | - | $ | - | $ | - | ||||||||

| 净收益(亏损) | (1,702,954 | ) | (292,112 | ) | (1,519,968) | (485,637 | ) | (705,537 | ) | 455,014 | (667,236 | ) | (150,632 | ) | ||||||||||

| 净综合亏损 | (1,702,954 | ) | (292,112 | ) | (1,519,968) | (485,637 | ) | (518,779 | ) | (436,844 | ) | (703,431 | ) | (128,258 | ) | |||||||||

| 每股收益(亏损)——基本收益和摊薄后收益 | (0.13 | ) | (0.02 | ) | (0.11 | ) | (0.04 | ) | (0.05 | ) | 0.03 | (0.06 | ) | (0.02 | ) | |||||||||

| 现金和现金等价物 | 907,551 | 3,164,187 | 1,644,336 | 3,877,896 | 630,623 | 418,540 | 1,457,364 | 983,611 | ||||||||||||||||

| 电子电气资产 | 2,280,490 | 2,321,334 | 1,449,230 | 2,592,426 | 2,369,034 | 2,102,270 | 1,358,811 | 1,329,480 | ||||||||||||||||

| 总资产 | 12,005,240 | 12,827,223 | 13,046,516 | 14,607,969 | 14,877,675 | 15,418,592 | 15,788,439 | 2,449,423 | ||||||||||||||||

| 负债总额 | 676,605 | 135,432 | 109,134 | 213,429 | 97,825 | 302,387 | 235,389 | 46,362 | ||||||||||||||||

| 现金分红 | $ | - | $ | - | $ | - | $ | - | $ | - | $ | - | $ | - | $ | - | ||||||||

2022年第二季度总资产的增长是公司完成首次公开募股的结果,该公司以每股4.00美元的价格发行了3,754,750股股票,总收益为15,019,000美元。

报告日期之后发生的事件

除了在本MD&A的其他地方披露外,在报告日期之后,公司没有任何重大事件需要披露。

关联方交易和余额

主要管理层包括公司的董事和高级职员,包括其总裁、勘探副总裁、业务发展副总裁(前公司秘书)和首席财务官(“CFO”)。

董事和主要管理人员的薪酬如下:

| 截至该年度 | |||||||||

| 十二月三十一日 | 十二月三十一日 | 十二月三十一日 | |||||||

| 2023 | 2022 | 2021 | |||||||

| 管理人员工资和咨询费 | $ | 544,352 | $ | 559,591 | $ | 12,206 | |||

| 基于股份的薪酬 | 472,236 | 136,148 | - | ||||||

| 董事费 | 72,863 | 44,380 | - | ||||||

| $ | 1,089,451 | $ | 740,119 | $ | 12,206 | ||||

在截至2023年12月31日的年度中,公司高管在正常业务过程中代表公司承担了57,102美元(2022年-50,359美元;2021年-11,266美元)的费用。

|

在截至2023年12月31日的财年中,根据首席财务官共享服务协议,公司与公司关联方P2 Gold Inc.共产生了69,806美元(2022年-21,149美元;2021年-零美元)。这些支出在损失和综合损失表中列为管理人员工资和咨询费。

截至2023年12月31日,应付账款和应计负债包括因正常业务过程中发生的交易而欠公司关联方的29,855美元(2022年至7,568美元)。

该公司与NGE的子公司Pediment签订了凯利溪项目的合资协议,并拥有NGE的89,240股普通股。截至2023年12月31日,业务发展副总裁担任NGE的临时首席执行官兼董事。此外,该公司的一名董事担任NGE的董事。公司总裁在2022年10月1日之前一直担任NGE的非执行董事长兼董事。

与高管和董事有关的其他披露

新的会计政策

在截至2023年12月31日的年度中,没有通过任何新的会计政策。

会计政策的变化

我们的重要会计政策信息在截至2023年12月31日、2022年和2021年12月31日止年度的经审计的合并财务报表附注3中列报。

在截至2022年12月31日的年度中,会计政策的变化包括公司外币折算方法的变化。

功能货币

每个合并实体财务报表中包含的项目是使用该实体运营的主要经济环境的货币(“本位货币”)来衡量的。

|

对于母公司而言,随着纽约证券交易所美国证券交易所的首次公开募股的完成,未来的股权融资预计将产生以美元计价的收益。此外,开展业务活动产生的电气和电气支出和管理费用主要以美元计价。由于基础交易、事件和情况的这些变化,对母实体的本位货币进行了重新评估。自2022年12月31日起,母实体的本位币从加元变为美元。本位币的变化是在预期的基础上考虑的,这一变化对上一年度的比较信息没有影响。公司子公司的本位币仍然是美元。

演示货币

2022年12月31日,公司选择将其列报货币从加元更改为美元。列报货币的变化是为了更好地反映公司的业务活动,并提高投资者将公司的财务业绩与采矿业其他美国上市企业进行比较的能力。公司回顾性地将变更应用于美元列报货币,并重报了比较财务信息,就好像新的列报货币一直是公司的列报货币一样。

从2022年12月31日起,美元列报货币与公司的本位币一致。对于2022年12月31日之前的时期,每个期间的财务状况表均按各自财务状况日的现行汇率从加元本位币折算为美元列报货币,但股票项目除外,这些项目自2020年公司成立之日起按累计历史汇率折算。损失表和综合损失表按报告期的平均汇率或交易之日的通行汇率折算。在本位币变为美元之前,因从加元本位币折算成美元列报货币而产生的汇兑差额已计入其他综合收益(亏损),并作为权益的单独组成部分累计。

新的会计准则和最近的声明

以下标准、修正案和解释已经发布,但尚未生效:

|

没有其他尚未生效或未及早采用的《国际财务报告准则》准则或国际财务报告解释委员会的解释预计会对公司产生重大影响。

重要的会计估计和判断

财务报表的编制需要使用会计估计。它还要求管理层在适用其会计政策的过程中作出判断。定期评估估算和政策判断,其依据是管理层的经验和其他因素,包括对未来事件的预期,这些预期在当时情况下被认为是合理的。实际结果可能与这些估计值有所不同。会计估计数的修订在修订估计数的时期和任何受影响的未来时期内予以确认。

重要的会计政策判断包括:

材料估算不确定性的重要来源包括:

金融工具风险

公司的金融工具包括现金和现金等价物、短期投资、有价证券以及应付账款和应计负债。

公司面临各种金融风险:市场风险(包括货币风险和利率风险)、信用风险和使用金融工具产生的流动性风险。

|

(a) 市场风险

市场风险是指市场价格的变化,例如外汇汇率和利率,将影响公司的现金流或其金融工具的价值的风险。

(i) 货币风险

对于以与持有这些工具的实体的功能货币不同的货币计价的金融工具,公司承受货币风险的影响。汇兑损益将影响亏损表和综合亏损表。公司不使用任何套期保值工具来减少外币汇率波动的风险。

公司通过现金和现金等价物、应收账款和其他有价证券以及母实体持有的以加元计价的应付账款和应计负债面临货币风险。

(ii) 利率风险

公司在现金和现金等价物投资以及短期投资方面面临利率风险。公司目前的政策是以可变和固定利率投资现金,现金储备以现金和现金等价物形式保持,以维持流动性。现金和现金等价物以及短期投资到期时利率的波动会影响利息和财务收入。

(b) 信用风险

信用风险是指如果金融工具的交易对手未能履行其合同义务,公司可能遭受损失的风险。该公司的信用风险主要归因于其金融资产,包括现金和现金等价物以及短期投资。

金融资产的账面金额代表最大信用敞口:

| 十二月三十一日 | 十二月三十一日 | |||||

| 2023 | 2022 | |||||

| 现金和现金等价物 | $ | 907,551 | $ | 630,623 | ||

| 短期投资 | 8,618,386 | 11,649,079 | ||||

| $ | 9,525,937 | $ | 12,279,702 |

该公司通过向加拿大一级特许金融机构投资现金和现金等价物以及短期投资,减轻其金融资产的信用风险敞口。管理层认为,其金融资产存在名义预期信贷损失。

|

(c) 流动性风险

流动性风险是指公司在财务义务到期时无法履行其财务义务的风险。公司通过监控实际和预计的现金流并匹配金融资产和负债的到期日状况来管理流动性风险。

该公司已发行担保债券,以支持未来的退役和恢复条款。

截至2023年12月31日,合同义务的合同未贴现现金流要求如下:

| 携带 | 合同的 | 期限内到期 | 期限内到期 | 期限内到期 | |||||||||||

| 金额 | 现金流 | 1 年 | 2 年 | 3 年 | |||||||||||

| 应付账款和应计负债 | $ | 676,605 | $ | 676,605 | $ | 676,605 | $ | - | $ | - | |||||

| $ | 676,605 | $ | 676,605 | $ | 676,605 | $ | - | $ | - | ||||||

(d) 公允价值估计

公司的金融资产和负债最初是根据公允价值层次结构来衡量和确认的,该层次结构优先考虑用于衡量公允价值的估值技术的投入。该等级制度将活跃市场中相同资产和负债的未经调整的报价列为最高优先级,对不可观察的投入给予最低优先级。

公允价值层次结构的三个级别如下:

|

第 1 级: |

公司在计量之日能够获得的相同资产或负债在活跃市场上的报价。 |

|

第 2 级: |

除报价外,第1级中包含的资产或负债可观测的投入,可以是直接(即价格),也可以间接(即从价格中得出)。 |

|

第 3 级: |

不基于可观察市场数据的资产或负债输入。 |

由于这些金融工具的短期到期,公司由现金和现金等价物、短期投资以及应付账款和应计负债组成的金融工具接近其公允价值。

有价证券在每个报告期均使用NGE在多伦多证券交易所风险交易所的股价进行公允估值。

下表按公允价值层次结构中的级别显示了公司的金融资产和负债。如果账面金额是公允价值的合理近似值,则不包括未按公允价值计量的金融资产和金融负债的公允价值信息。

|

| 截至2023年12月31日 | 账面价值 | 公允价值 | |||||||||||||

| 摊销 | |||||||||||||||

| FVTPL | 成本 | 第 1 级 | 第 2 级 | 第 3 级 | |||||||||||

| 金融资产 | |||||||||||||||

| 现金和现金等价物 | $ | - | $ | 907,551 | $ | - | $ | - | $ | - | |||||

| 短期投资 | - | 8,618,386 | - | - | - | ||||||||||

| 有价证券 | 7,422 | - | 7,422 | - | - | ||||||||||

| $ | 7,422 | $ | 9,525,937 | $ | 7,422 | $ | - | $ | - | ||||||

| 截至2022年12月31日 | 账面价值 | 公允价值 | |||||||||||||

| 摊销 | |||||||||||||||

| FVTPL | 成本 | 第 1 级 | 第 2 级 | 第 3 级 | |||||||||||

| 金融资产 | |||||||||||||||

| 现金和现金等价物 | $ | - | $ | 630,623 | $ | - | $ | - | $ | - | |||||

| 短期投资 | - | 11,649,079 | - | - | - | ||||||||||

| 有价证券 | 16,473 | - | 16,472 | - | 1 | ||||||||||

| $ | 16,473 | $ | 12,279,702 | $ | 16,472 | $ | - | $ | 1 |

对财务报告和披露控制和程序的内部控制

管理层在总裁和首席财务官的参与下,负责建立和维持对财务报告的适当内部控制,正如国家仪器52-109中定义的那样- 对发行人年度和中期文件披露的认证(“ICFR”)。公司的ICFR流程旨在为财务报告的可靠性以及根据国际财务报告准则编制用于外部目的的财务报表提供合理的保证。任何ICFR系统,无论设计多么精良,都有固有的局限性。因此,即使那些被确定有效的制度也只能为财务报表的编制和列报提供合理而非绝对的保障。

管理层在总裁和首席财务官的参与下,评估了截至2023年12月31日的公司ICFR的有效性。在进行评估时,管理层使用了特雷德韦委员会赞助组织委员会在《内部控制——综合框架》(COSO 2013)中规定的标准。根据截至2023年12月31日的评估结果,管理层得出结论,该公司的ICFR是有效的,在ICFR的设计和运营方面没有实质性弱点。

在截至2023年12月31日的年度中,我们的内部控制没有发生重大影响或合理可能对我们的财务报告内部控制产生重大影响的重大变化。

|

披露控制和程序

管理层在总裁和首席财务官的参与下,负责建立和维护国家仪器52-109中定义的公司披露控制和程序- 对发行人年度和中期文件披露的认证(“DC&P”),并已评估了截至2023年12月31日此类DC&P的有效性。根据评估结果,总裁和首席财务官得出结论:(a)公司的DC&P是有效的:(i)为公司根据证券立法提交或提交的年度申报、临时申报或其他报告中要求披露的信息在证券立法规定的时限内记录、处理、汇总和报告提供了合理的保证;(ii)确保披露所需的信息公司在其年度申报、临时申报或其他文件中根据证券立法提交或提交的报告将酌情累积并传达给管理层,以便及时就所需的披露做出决定;以及(iii)不存在与DC&P的设计和运营相关的重大缺陷。

风险因素

除了此处描述的风险外,还提到了SEDAR网站上根据公司在加拿大的概况提交的20-F表格中题为 “风险因素” 的部分中列出的风险和不确定性,网址为 www.sedar.com和美国,在美国证券交易委员会网站www.sec.gov的EDGAR栏目上,风险和不确定性以引用方式纳入此处。其中和此处描述的风险并不是公司和公司证券持有人面临的唯一风险。公司目前不知道或公司目前认为不重要的其他风险和不确定性也可能对其业务产生重大不利影响。公司的业务和财务状况可能会受到本MD&A、20-F表格中规定的任何风险或其他风险的重大不利影响。由于任何这些风险,公司普通股的交易价格可能会下跌,投资者可能会损失全部或部分投资。本 MD&A 包含涉及风险和不确定性的前瞻性陈述。由于某些因素,包括本MD&A中描述的公司面临的风险,公司的实际业绩可能与这些前瞻性陈述中的预期存在重大差异。与20-F表格中包含的风险因素相比,不应推断,投资者也不应过分重视本管理报告和分析中包含的风险因素,因为所有风险因素都很重要,应由潜在投资者仔细考虑。

谨慎对待前瞻性陈述

本MD&A中的某些陈述是前瞻性陈述或信息(统称为 “前瞻性陈述”)。前瞻性陈述可能包括但不限于以下方面的陈述:公司及其子公司及其矿产项目的未来财务或经营业绩、金属的未来价格、测试工作和迄今所做工作的确认结果、矿产资源和矿产储量的估计、矿产资源和矿产储量估算的实现、未来资本估算的时间和金额、运营和勘探支出、开发新矿床的成本和时机、成本以及未来勘探的时机、对额外资本的要求、政府对采矿业务的监管、环境风险、开垦费用、所有权争议或索赔以及保险范围的限制。公司特此提供警示性陈述,确定可能导致公司实际业绩与前瞻性陈述中预测的业绩存在重大差异的重要因素。任何表达或涉及讨论期望、信念、计划、目标、假设或未来事件或绩效的陈述(通常,但并非总是如此,使用诸如 “可能”、“预期”、“预期”、“估计”、“打算”、“打算”、“计划”、“预测”、“可能”、“愿景”、“目标”、“目标” 和 “展望”)的陈述都不是历史事实而且可能是前瞻性的, 可能涉及估计, 假设和不确定性, 这可能导致实际结果或结果与前瞻性结果或结果有重大差异外观陈述。

|

就其性质而言,前瞻性陈述涉及许多假设、固有风险和不确定性,包括一般和具体的不确定性,这增加了预期结果可能不会发生或可能延迟。可能影响实际业绩的风险、不确定性和其他因素,其中许多是公司无法控制的,包括但不限于:

|

此类前瞻性信息必然基于许多因素和假设,尽管截至此类声明发表之日,公司认为这些因素和假设是合理的,但本质上会受到重大的业务、经济和竞争不确定性和突发事件的影响。本MD&A中前瞻性信息所依据的假设包括但不限于与以下内容相关的假设,这些假设可能被证明是不正确的:

|

如果一个或多个基本假设被证明不正确,或者风险和不确定性得以实现,则实际结果可能与前瞻性陈述中描述的结果存在重大差异。

此外,任何前瞻性陈述仅代表截至发表此类陈述之日,除非适用法律要求,否则公司没有义务更新任何前瞻性陈述以反映此类陈述发表之日之后的事件或情况,也没有义务反映意外事件的发生。新的因素不时出现,管理层不可能预测所有这些因素,也无法事先评估每个因素对公司业务的影响,也无法评估任何因素或因素组合在多大程度上可能导致实际业绩与任何前瞻性陈述中包含的结果存在重大差异。