2023 年 2 月 21 日 2023 年第四季度业绩电话会议

2 关于前瞻性信息的警示性陈述本演示文稿包含联邦证券法所指的某些前瞻性陈述,这些陈述受风险和不确定性影响。诸如 “可能”、“可能”、“期望”、“预期”、“将”、“目标”、“项目”、“打算”、“计划”、“相信”、“寻求”、“估计”、“预测”、“应该” 等词语以及这些词语的变体,以及反映我们当前对未来事件和运营、经济和财务业绩的看法的类似表达识别此类前瞻性陈述。任何在一年或一段时间之后提及 “E” 的内容都表示该年或该时间段的信息是估计值。任何提及预期平均已发行股票的内容均不包括任何股票发行。可能导致实际业绩与埃克塞隆公司、联邦爱迪生公司、PECO能源公司、巴尔的摩天然气和电力公司、Pepco Holdings LLC、波托马克电力公司、德尔玛瓦电力和照明公司以及大西洋城电气公司(注册人)的前瞻性陈述存在重大差异的因素包括此处讨论的因素,以及注册人2022年10-K表年度报告(1)中讨论的项目 (a) 第一部分,第1A项。风险因素,(b)第二部分,第7项。管理层对财务状况和经营业绩的讨论和分析,以及(c)第二部分,第8项。财务报表和补充数据:附注18,承付款和意外开支;(2)注册人在(a)第二部分第1A项中提交的2023年第三季度10-Q表季度报告(于2023年11月2日提交)。风险因素,(b)第一部分,项目2。管理层对财务状况和经营业绩的讨论和分析,以及(c)第一部分,第1项。财务报表:附注12,承诺和意外开支;以及(3)注册人在向美国证券交易委员会提交的文件中讨论的其他因素。提醒投资者不要过分依赖这些前瞻性陈述,无论是书面还是口头陈述,这些陈述仅适用于本演示之日。任何注册人都没有义务公开发布其前瞻性陈述的任何修订以反映本演示之日之后的事件或情况。

3 非公认会计准则财务指标Exelon根据美国普遍接受的会计原则(GAAP)报告其财务业绩。历史结果对先前报告的金额进行了修改,仅反映了Exelon的持续业务。Exelon以某些非公认会计准则财务指标补充了根据公认会计原则确定的财务信息报告,包括:• 调整后的营业收益不包括附录中描述的管理层认为与业务持续运营没有直接关系的某些项目。• 调整后的运营和维护(O&M)费用不包括公用事业业务的监管运营和维护成本以及某些例外项目。• 营业净收益率是使用营业净收入除以平均值计算的该期间的净值。营业收入反映了公用事业业务的所有业务领域(天然气配送、输电和配电)。• 调整后的运营现金主要包括经普通股股息调整后的经营活动现金流和手头现金的变化。由于某些预测的非公认会计准则指标具有前瞻性,因此目前可能无法提供将预测的调整后(非公认会计准则)指标与最直接可比的GAAP指标进行对账的信息,因为管理层无法预测未来时期的所有这些项目。这些信息旨在增强投资者对同期财务业绩的总体理解,并通过排除管理层认为与业务持续运营没有直接关系的项目来表明Exelon的基准经营业绩。此外,这些信息是管理层用作评估绩效、分配资源、设定激励性薪酬目标以及规划和预测未来时期的主要指标之一。这些非公认会计准则财务指标不是公认会计准则定义的列报方式,可能无法与其他公司的列报表进行比较。除了根据公认会计原则计算和列报的财务指标外,Exelon还提供了这些非公认会计准则财务指标作为补充信息。不应将这些非公认会计准则指标视为比所提交材料中提供的最具可比性的公认会计原则指标的替代品或替代方案更有用。非公认会计准则财务指标由 “非公认会计准则” 一词或星号 (*) 标识。本演示文稿的附录和附件中提供了这些非公认会计准则指标与最具可比性的GAAP指标的对账情况。

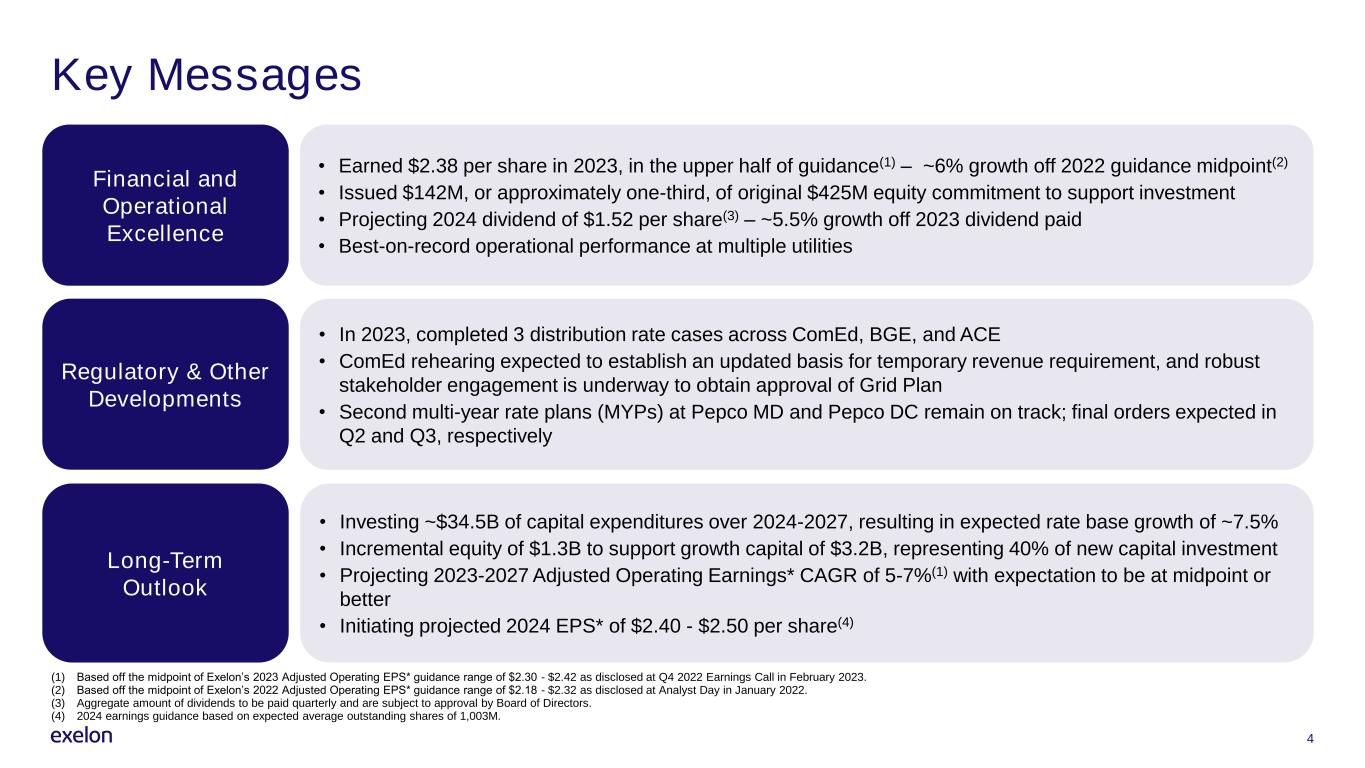

4 个关键信息财务和运营卓越监管及其他发展长期展望 • 2023年每股盈利2.38美元,位于预期值的上半部分(1)——较2022年指导中点增长约6%(2)• 发行了最初4.25亿美元股权承诺的1.42亿美元,约占三分之一,以支持投资 • 预计2024年股息为每股1.52美元(3)——比2023年支付的股息增长约5.5% • 多家公用事业公司创纪录的运营业绩(1) 根据Exelon的2023年调整后运营每股收益*指导区间的中点为2.30美元至2.42美元在2023年2月的2022年第四季度财报电话会议上披露。(2) 基于2022年1月分析师日披露的Exelon2022年调整后运营每股收益*指导区间的中点为2.18美元至2.32美元。(3) 将按季度支付的股息总额有待董事会批准。(4) 2024 年收益指引基于预期平均流通股数为10.03亿美元。• 2023年,Com各完成了3起分配利率案例 ED、BGE和ACE • ComEd重审预计将为临时收入需求奠定更新的基础,而且非常强劲利益相关者正在参与以获得电网计划的批准 • Pepco MD 和 Pepco DC 的第二个多年期利率计划(MYP)仍在按计划进行;最终订单预计分别在第二季度和第三季度完成 • 2024-2027年投资约345亿美元的资本支出,预计利率基准增长约7.5% • 13亿美元的增量权益,以支持32亿美元的增长资本,占2022年新资本投资的40% • 预计2022年 3-2027年调整后的营业收益*复合年增长率为5-7%(1),预计将达到中点或更高•预计2024年每股收益*为2.40美元-每股 2.50 美元 (4)

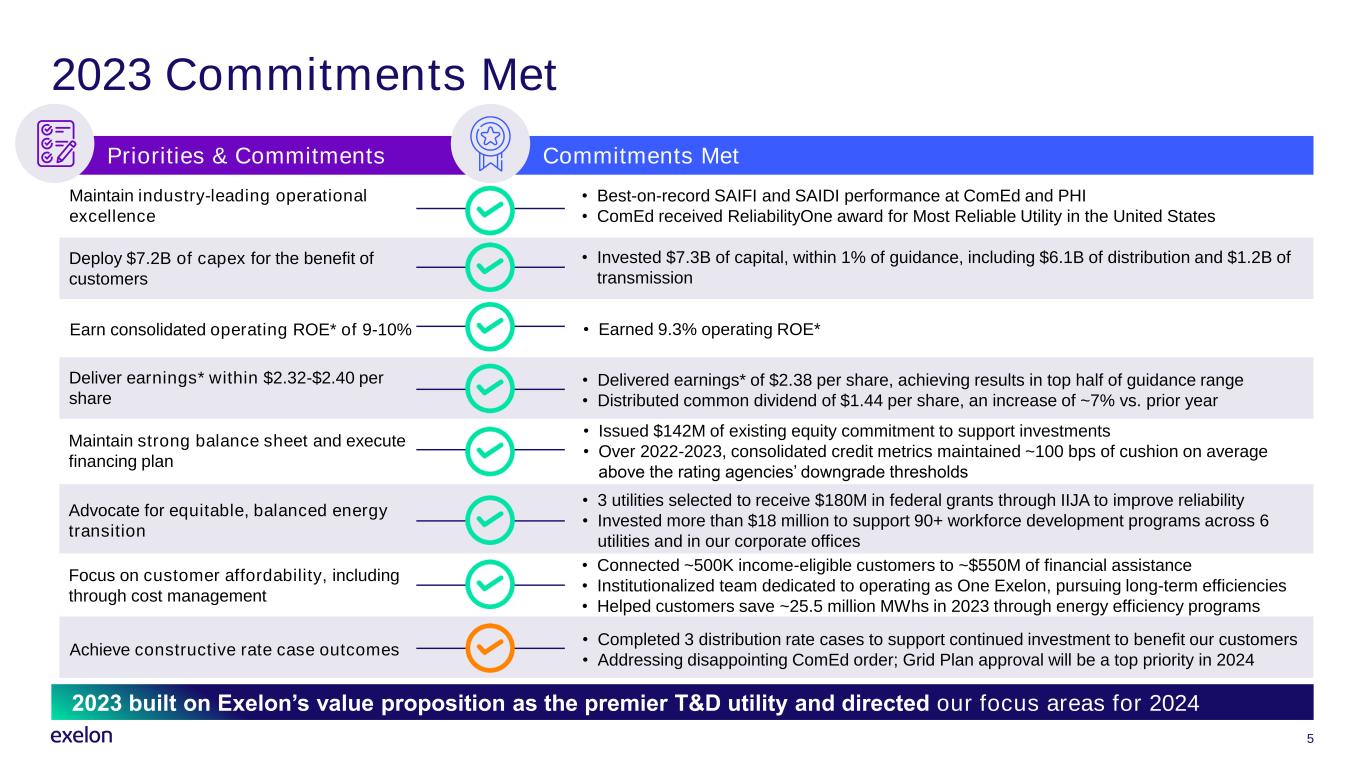

2023 年 5 项承诺已兑现优先事项和承诺重点关注客户的负担能力,包括通过成本管理 • 实现了 9.3% 的运营投资回报率* • 投资了73亿美元的资本,在预期的1%以内,包括61亿美元的配电和12亿美元的输电 • SAIFI和SAIDI在ComEd和PHI的业绩创历史新高 • ComEd获得美国最可靠公用事业奖ReliabilyOne奖 • 收益*为2.38美元每股,在指导区间的上半部分取得业绩 • 分配的普通股股息为每股1.44美元,有所增加与去年相比增长了约7% • 3家公用事业公司被选中通过IIJA获得1.8亿美元的联邦补助金以提高可靠性 • 投资超过1800万美元,支持6家公用事业公司和公司办公室的90多项劳动力发展计划 • 为约50万符合收入条件的客户提供了约5.5亿美元的财政援助 • 机构化团队致力于以One Exelon的身份运营,追求长期效率 • 通过能源效率计划帮助客户在2023年节省了约2550万兆瓦时 • 发行了1.42亿美元的现有股权承诺以支持投资• 在2022-2023年期间,合并信贷指标平均维持约100个基点的缓冲期,高于评级机构的降级门槛赚取9-10%的合并运营投资回报率*部署72亿美元的资本支出以造福客户保持行业领先的卓越运营交付每股收益*保持强劲的资产负债表并执行融资计划倡导公平、平衡的能源转型实现建设性的利率案例成果 • 完成了3个分配利率案例,以支持持续投资让我们的客户受益 •解决令人失望的ComEd订单;电网计划的批准将是2024至2023年的重中之重,其基础是Exelon作为主要输电公用事业公司的价值主张,并指导了我们2024年的重点领域

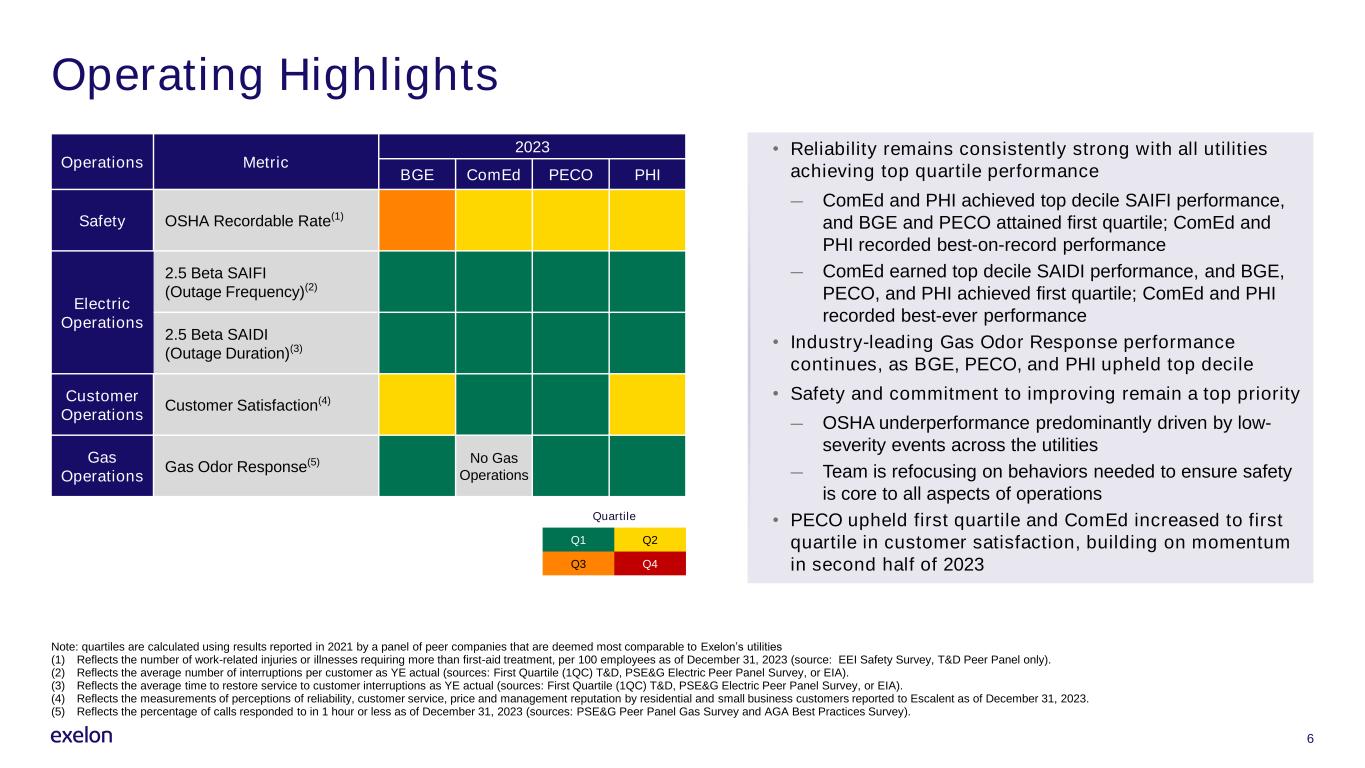

6 个运营亮点第四季度第二季度第三季度运营指标 2023 年 BGE ComED PECO PHI 安全职业安全与健康管理局可记录率 (1) 电力运营 2.5 Beta SAIFI(停电频率)(2) 2.5 Beta SAIDI(停电时间)(3) 客户运营客户满意度 (4) 天然气运营气体气味响应 (5) 无天然气运营 • 可靠性一直保持强劲,所有公用事业均实现了前四分位业绩 ― ComED 和 PHI SAIFI 表现位居前十分之一,BGE 和 PECO 达到了第一个四分位数;ComEd 和 PHI 创下了创纪录的最佳表现——ComEd 名列前茅十分之一的SAIDI业绩,BGE、PECO和PHI实现了第一个四分位数;ComEd和PHI创下了有史以来最好的表现 • BGE、PECO和PHI保持了前十位的业绩 • 安全和改善承诺仍然是重中之重——职业安全与健康管理局表现不佳主要是由公用事业公司的低严重程度事件所致 — 团队正在重新关注确保安全是运营各个方面的核心所需要的行为 • PHI 在此基础上,ECO保持了第一四分位数,ComEd在客户满意度方面提高到了第一四分位数2023年下半年的势头注:四分位数是根据被认为与Exelon的公用事业最具可比性的同行公司在2021年报告的结果计算得出的(1)反映了截至2023年12月31日每100名员工中需要超过急救治疗的工伤或疾病的数量(来源:EEI安全调查,仅限T&D同行小组)。(2)反映了每位客户的平均中断次数(YE 实际来源): 第一四分位数 (1QC) T&D、PSE&G Electric 同行小组调查(简称 EIA)。(3)反映平均恢复时间按实际年计算的客户服务中断情况(来源:First Quartile (1QC) T&D、PSE&G Electric Peer Panel Survey或EIA)。(4)反映了截至2023年12月31日住宅和小型企业客户对可靠性、客户服务、价格和管理声誉的看法的衡量标准。(5)反映了截至2023年12月31日在1小时或更短时间内回复的电话百分比(来源:来源:: PSE&G 同行小组天然气调查和 AGA 最佳实践调查)。

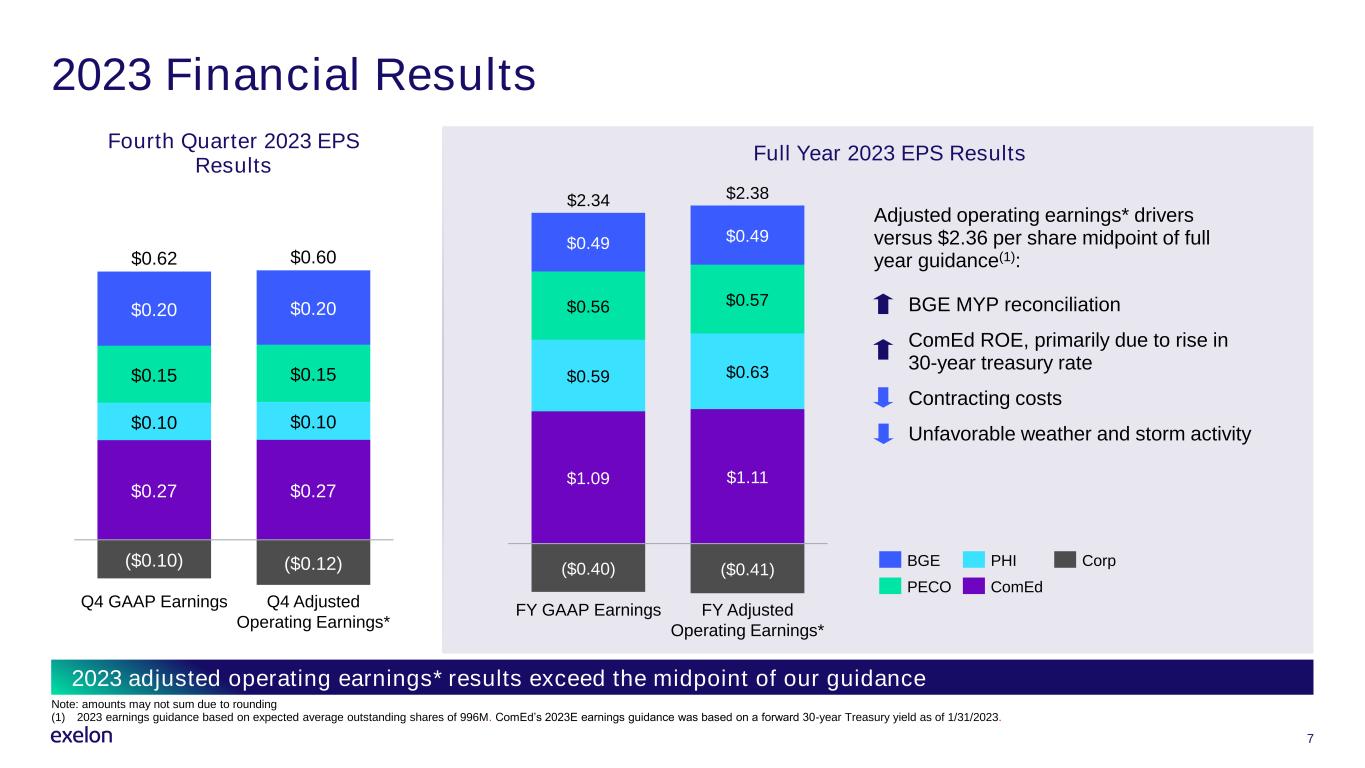

7 2023年财务业绩2023年第四季度每股收益0.27美元 0.27美元0.10美元0.10美元0.15美元0.15美元20美元(0.10美元)(0.12美元)第四季度GAAP收益*0.62美元注意:根据9.96亿股的预期平均已发行股份,四舍五入(1)2023年收益指引,金额可能不相和。ComEd的2023E收益指引基于截至2023年1月31日的30年期美国国债远期收益率。调整后的营业收益*驱动因素对比全年预期中点为2.36美元(1):BGE MYP对账ComED ROE,主要是由于30年期国债利率的上升合同成本不利的天气和风暴活动2023年全年每股收益1.09美元1.11美元0.59美元0.57美元0.49美元(0.40美元)(0.41美元)财年收益0.63美元*2.34 BGE PECO PHI PHI ComEd Corp 2023 年调整后的营业收益*业绩超过了我们指导的中点

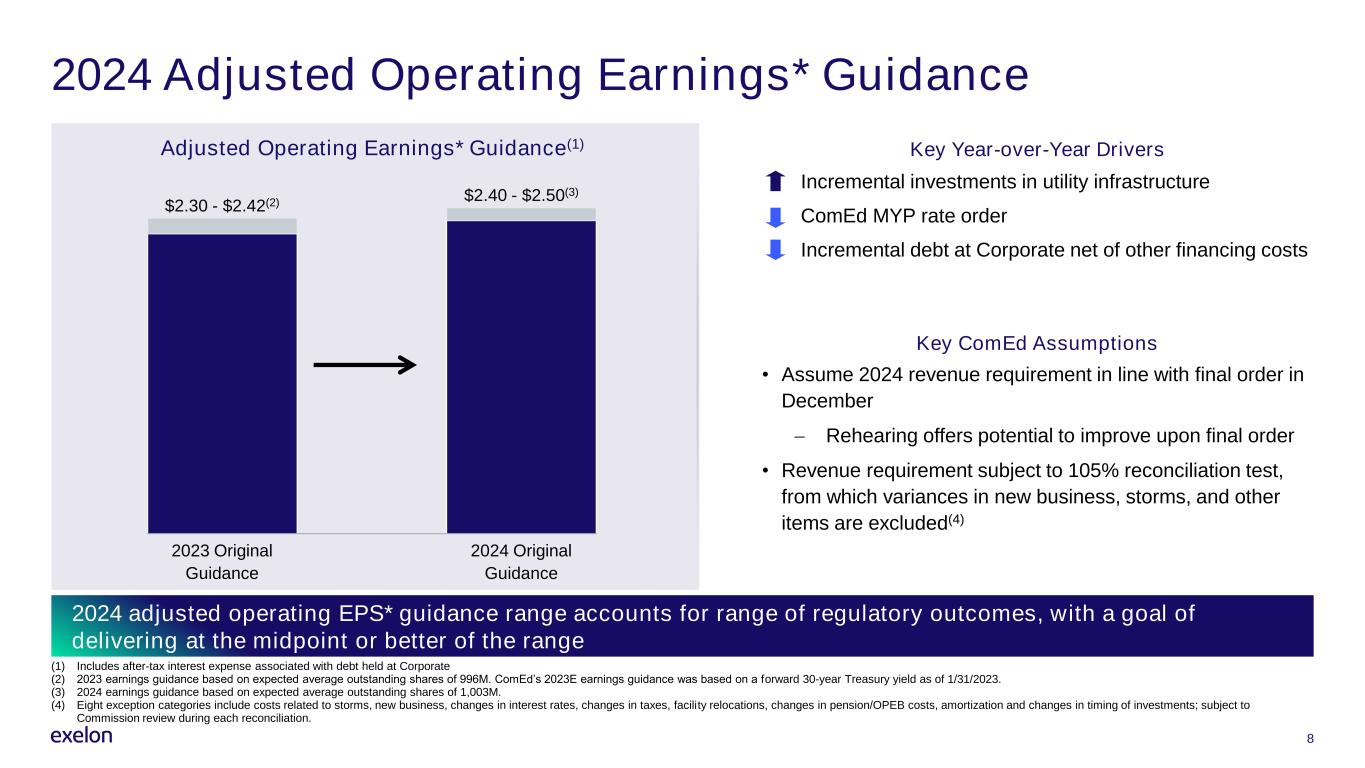

ComEd 关键假设 8 2024 年调整后营业收益*指导主要同比驱动因素调整后的营业收益*指导 (1) 公用事业基础设施增量投资 ComEd MYP 利率顺序扣除其他融资成本后的企业增量债务 2023 年初始指南 2.30-2.42 美元 (2) 2.40 美元-2.50 美元 (3) (1) 包括基于预期平均流通股的2023年收益指引的与公司持有的债务相关的税后利息支出 (2) 2023年盈利指引为 9.96 亿。ComEd的2023年E收益指引基于截至2023年1月31日的30年期美国国债收益率。(3)2024年收益指引基于预期的平均已发行股数为10.03亿股。(4)八个例外类别包括与风暴、新业务、利率变化、税收变化、设施搬迁、养老金/OPEB成本变化、摊销和投资时间变动相关的成本;视委员会在2024年每次对账期间的审查而定。调整后的运营每股收益*指导区间涵盖了监管结果的范围,目标是交货处于区间中点或更高水平 • 假设 2024 年的收入要求与 12 月的最终订单一致 − 重审提供在最终订单基础上改善的潜力 • 收入要求需经过 105% 的对账测试,其中不包括新业务、风暴和其他项目的差异 (4)

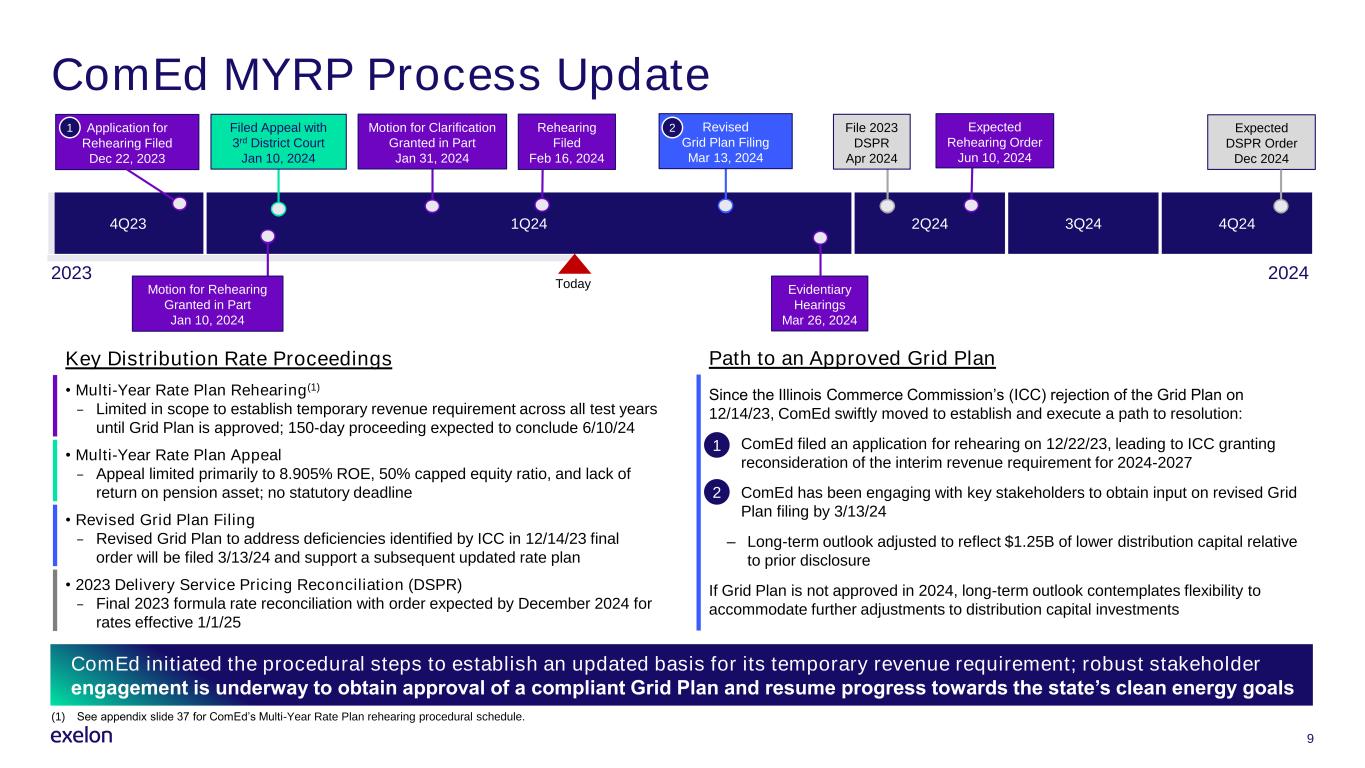

9 ComEd MYRP 流程更新 ComEd 启动了程序性步骤,为其临时收入要求奠定了更新的基础;利益相关者正在积极参与,以获得合规电网计划的批准并恢复实现该州清洁能源目标的进展 (1) 参见附录幻灯片37,了解ComEd的多年利率计划重审程序时间表。4Q23 1Q24 2Q24 3Q24 4Q24 今天 20242023 年12月22日提交复审申请,修订版 2024 年 3 月 13 日提交的电网计划向第三地方法院提起上诉 2024 年 1 月 10 日 1 2 预计 12 月 DSPR 命令2024 年关键分配费率程序 • 多年利率计划重审 (1) — 范围有限,仅限于在电网计划获得批准之前确定所有测试年度的临时收入要求;150 天诉讼预计将于 24 年 6 月 10 日结束 • 多年利率计划上诉 — 上诉主要限于 8.905% 的投资回报率、50% 的权益比率上限以及养老金资产回报率不足;没有法定截止日期 • 修订后的网格计划申报——修订后的网格计划以解决ICC在23年12月14日最终确定的缺陷订单将于 24 年 3 月 13 日提交,支持后续更新的费率计划• 2023 年配送服务定价对账 (DSPR) — 2023 年最终公式费率对账计划预计在 2024 年 12 月之前下达订单,费率于 25 年 1 月 1 日生效。电网计划获得批准的途径自伊利诺伊州商务委员会 (ICC) 于 23 年 12 月 14 日拒绝电网计划以来,ComEd 迅速着手制定和执行解决途径:• ComEd 于 23 年 12 月 22 日提交了重审申请,导致国际商会批准对 2024 年临时收入要求的重审 2027 • ComEd 一直在与主要利益相关者接触,以征求对修订后的电网的意见在 24 年 3 月 13 日之前提交计划——对长期前景进行了调整,以反映与先前披露相比分配资本减少了 12.5 亿美元如果电网计划在 2024 年未获批准,长期展望将考虑灵活地适应分销资本投资的进一步调整 1 2 2024 年 1 月 31 日批准复审动议 2024 年 1 月 10 日批准复审动议 2024 年 2 月 16 日预计复审令 2024 年 3 月 26 日证据 2024 年 3 月 26 日档案 R 2024 年 4 月

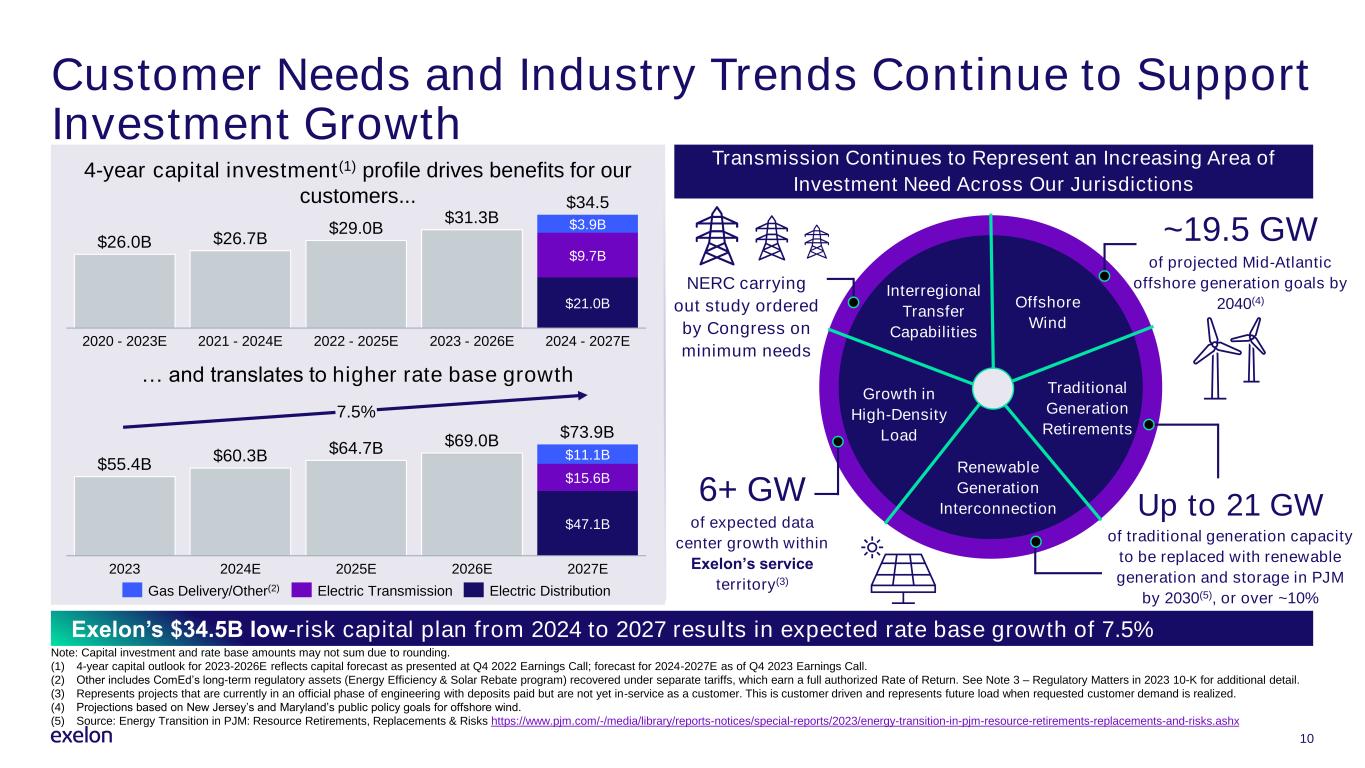

10 个客户需求和行业趋势继续支持投资增长 260 亿美元 267亿美元 290 亿美元 310 亿美元 210 亿美元 39 亿美元 2020-2023E 2021-2024E 2022-2025E 2023-2026E 2024-2027E 34.5 美元... 转化为更高的基准增长 4 年期资本投资 (1) 概况为我们的客户带来收益...注意:由于四舍五入,资本投资和基准利率金额可能不相和。(1)2023-2026E的4年资本展望反映了2022年第四季度财报电话会议上公布的资本预测;截至2023年第四季度财报电话会议对2024-2027E的预测。(2)其他包括ComEd在单独资费下回收的长期监管资产(能源效率和太阳能回扣计划),这些资产可获得全额授权回报率。有关更多详细信息,请参阅注释 3 — 2023 年监管事项 10-K。(3) 代表目前处于正式工程阶段、已支付押金但尚未作为客户投入使用的项目。这是以客户为导向的,代表客户需求实现时的未来负荷。(4)基于新泽西州和马里兰州海上风电公共政策目标的预测。(5)来源:PJM的能源转型:资源报废、替代和风险 https://www.pjm.com/-/media/library/reports-notices/special-reports/2023/energy-transition-in-pjm-resource-retirements-replacements-and-risks.ashx Exelon从2024年到2027年的345亿美元低风险资本计划预计基准利率增长7.5%,554亿美元,603亿美元,64亿美元,64亿美元,649亿美元 71B $156B $111B 20232024E 2025E 2026E 2026E 2027E 739亿美元 7.5% 天然气输送/其他 (2) 输电输电继续代表着我们辖区内日益增长的投资需求区域间传输能力增长高密度负荷可再生发电互连传统发电退役海上风电到2040年预计将达到约19.5吉瓦的中大西洋海上发电目标 (4) NERC正在进行国会下令就预期的最低需求6GW以上的研究 Exelon 服务区域内的数据中心增长 (3) 高达 21 GW到2030年,PJM的传统发电能力将被可再生发电和储能所取代(5),或超过约10%

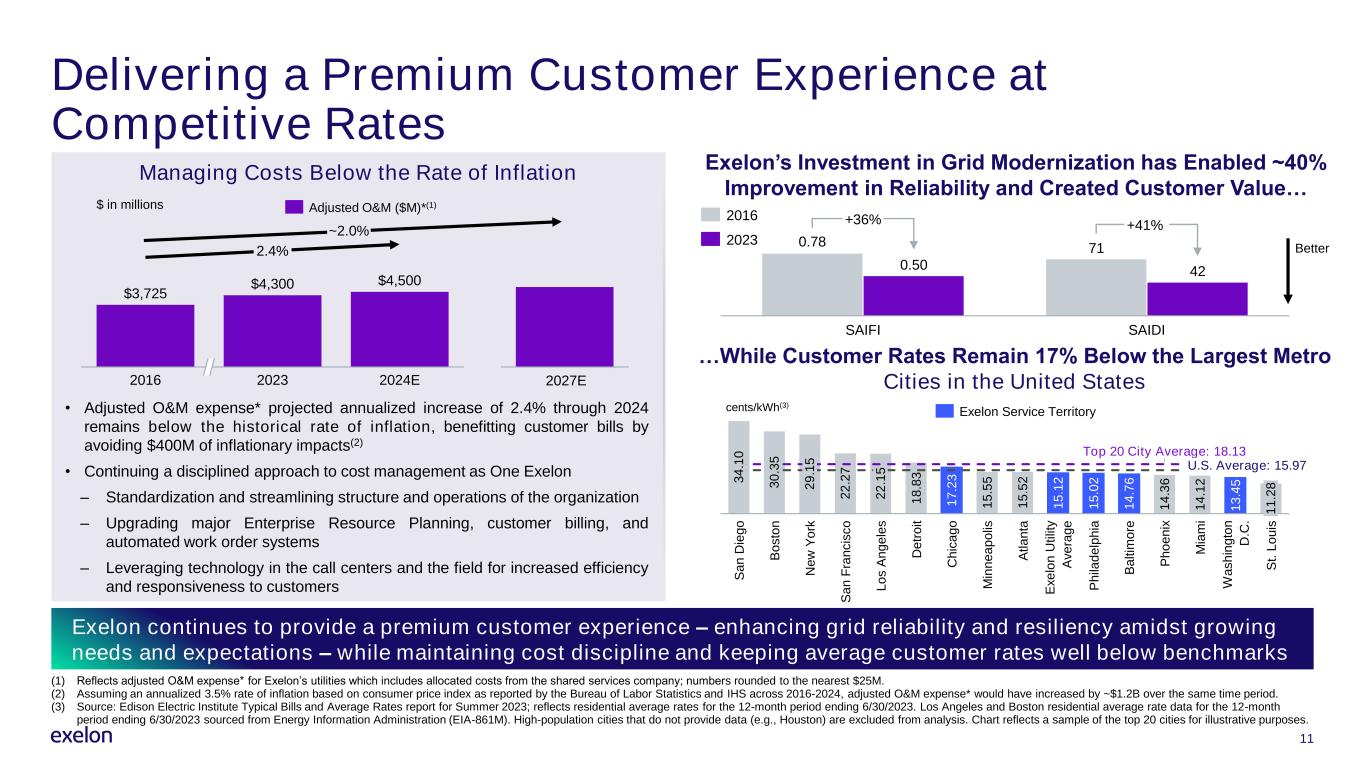

11 管理成本低于通货膨胀率百万美元Exelon对电网现代化的投资使可靠性提高了约40%,创造了约40%的客户价值...(1)反映了Exelon公用事业调整后的运维支出*,其中包括共享服务公司的分配成本;数字四舍五入至最接近的2500万美元。(2)根据劳工统计局和IHS在2016-2024年期间公布的消费者价格指数,假设年化通货膨胀率为3.5%,调整后的运维费用*将在同期增加约12亿美元。(3)来源:爱迪生电气研究所2023年夏季典型账单和平均利率报告;反映了截至2023年6月30日的12个月期间的住宅平均利率。截至2023年6月30日的12个月期间,洛杉矶和波士顿的住宅平均利率数据来自能源信息管理局(EIA-861M)。不提供数据的人口密集城市(例如休斯顿)不包括在分析范围内。图表显示了排名前20位城市的样本,仅供参考。3,725美元 4,300 美元 2016 2023 2024E 2.4% 1 8 .8 3 1 7 .2 3 1 5 5 1 5 .5 2 1 5 5 1 1 5 .5 2 1 1 1 5 .0 2 1 1 5 5 .0 1 1 1 1 3 3 B o s to s n 2 9 .1 5 N e w w y y o rk 2 2 2 .2 7 S a n f ra n c is c o 2 2 2 .1 5 L o s a n g e le s d e le s de tro ch ica g o M 在 n e a p o liss a tl a n ta e x e lon U ti lit y a a e lo o ra a a n e lo o ra a a a e lt o lit a a a e lo o lit a a n e lo o lit a a e lo o lit a a n e lo o lit a a n e lo o lit a a e lo o lit a a a e lo o lit a a a e lo o ra a e lt: 18.13 P h o e n ix 美国平均值:15.97 M ia m i W a s h 在 g 到 n D .C. 1 1 1 .2 8 S t. L o u 是Exelon 服务区域美分/千瓦时 (3) 调整后的运维(百万美元)* (1) 以具有竞争力的价格提供优质的客户体验 Exelon 继续提供优质的客户体验——在不断增长的需求和期望中增强电网可靠性和弹性——同时保持成本纪律并保持平均客户率远低于基准 2027 ~ 2.0% 0.78 SAIFI SAIDI 0.50 71 42 +36% +41% 2016 2023... 而客户费率仍保持在 171% 比美国最大的大都市城市低8% •调整后的运维费用*预计年化增长2.4%2024 年仍低于历史通货膨胀率,通过避免4亿美元的通货膨胀影响,使客户账单受益 (2) • 以 One Exelon 的身份继续采用严格的成本管理方法 − 标准化和简化组织的结构和运营 − 升级主要的企业资源规划、客户计费和自动化工单系统 − 利用呼叫中心和该领域的技术提高效率和对客户的响应能力 2027E Better

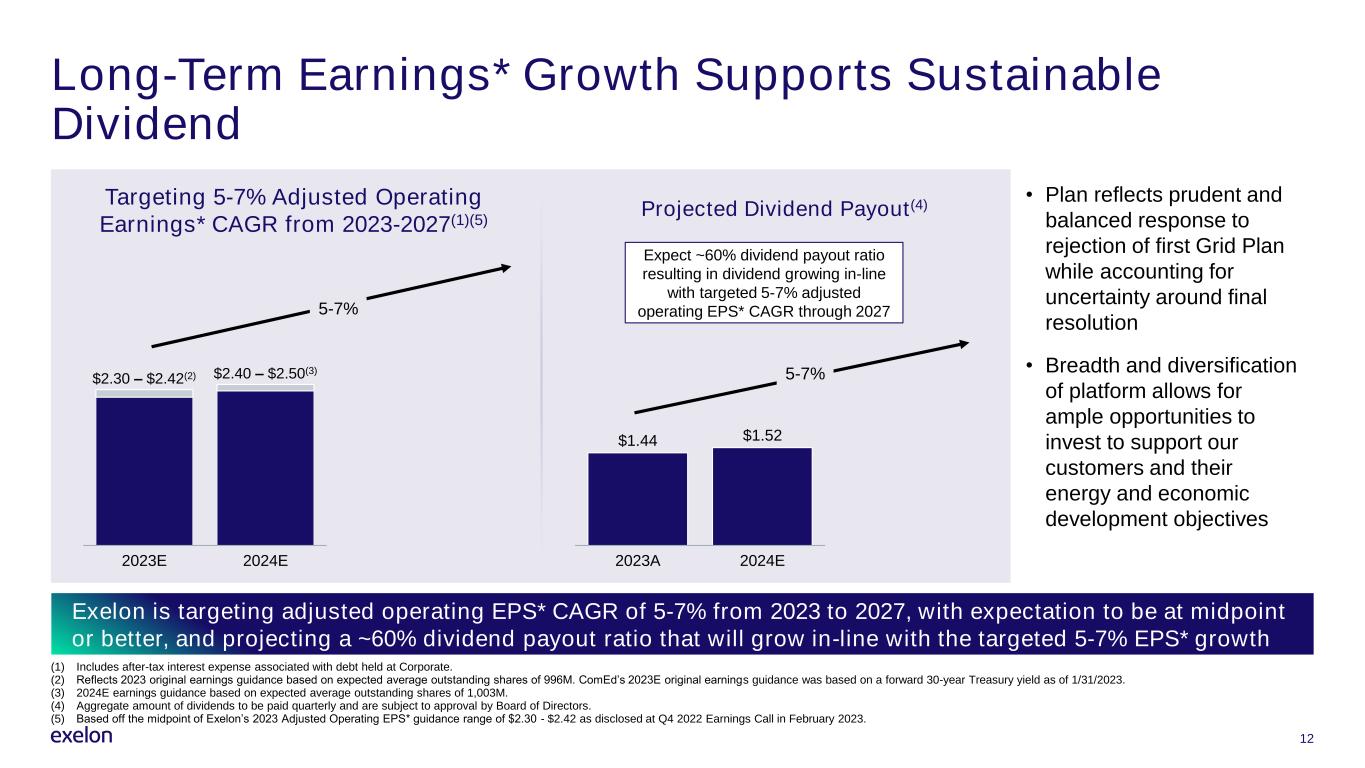

长期收益*增长支持可持续股息12,目标是2023-2027年的调整后营业收益为5-7%*复合年增长率(1)(5)(1)(1)包括与公司持有债务相关的税后利息支出。(2)反映了基于9.96亿股预期平均已发行股票的2023年最初收益指导。ComEd最初的2023E收益指引基于截至2023年1月31日的30年期美国国债收益率。(3)2024E收益指引基于预期的平均已发行股数为10.03亿美元。(4)将按季度支付的股息总额有待董事会批准。(5)基于Exelon截至第四季度披露的2023年调整后运营每股收益*指导区间的中点,为2.30美元至2.42美元 4 2023年2月举行的2022年财报电话会议。Exelon的目标是从2023年到2027年调整后的运营每股收益*复合年增长率为5-7%,预计将达到中点或更高,并预计约60%的股息支付率将与2023E 5-7%的目标每股收益*增长同步增长 2023E 2.30美元至2.42美元(2)2.40美元至2.50美元(3)• 该计划反映了对第一个电网计划被拒绝的谨慎而平衡的回应,同时考虑了最终解决方案的不确定性 • 平台的广度和多样化为我们提供了充足的投资机会,以支持我们的客户及其能源和经济发展目标预计股息支付率约为60%,股息将与2027年的目标调整后运营每股收益率保持同比增长 5-7% 的预期股息支出 (4) 5-7% 1.44美元 1.52 美元 2023A 2024A 2024E 5-7%

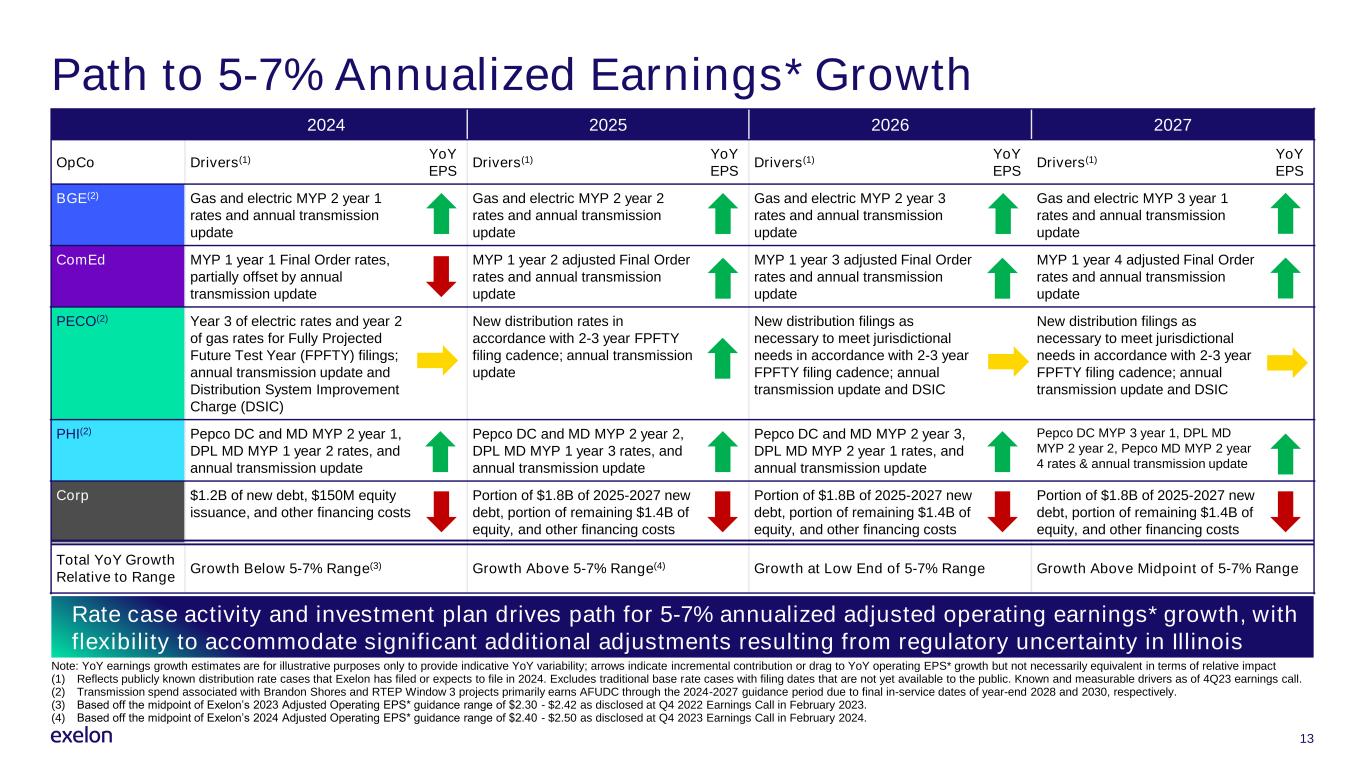

通往5-7%的年化收益之路*增长2024 2026 2027 OPCo驱动因素(1)同比每股收益驱动因素(1)同比每股收益驱动因素(1)同比每股收益驱动因素(1)同比每股收益BGE(2)天然气和电力 MYP 2 年第 1 年费率和年度传输更新天然气和电力 MYP 2 年第 3 年利率和年度传输更新燃气和电力 MYP 2 年第 3 年利率和年度传输更新燃气和电力 MYP 3 年利率以及年度传输更新 ComED MYP 第 1 年最终订单费率,部分抵消了年度传输更新 MYP 1 年 2 调整后的最终订单费率和年度传输率更新 MYP 1 年第 3 年调整后的最终订单费率和年度输电更新 MYP 1 年 4 调整后的最终订单费率和年度传输更新 PECO (2) 未来测试年 (FPFTY) 申报的第 3 年电费率和第 2 年的汽油费率;年度输电更新和配电系统改进费 (DSIC) 根据 2-3 年 FPFTY 申报周期计算的新配电费率;年度输电更新根据司法管辖区要求提交新的配电申请需求符合 2-3 年的 FPFTY 申报周期;每年传输更新和 DSIC 根据2-3年的 FPFTY 申报周期,根据司法管辖区需求提供新的配电申报;年度传输更新和 DSIC PHI (2) Pepco DC 和 MD MYP 2 年 1、DPL MD 第 2 年费率和年度传输更新 Pepco DC 和 MD MYP 2 年 2、DPL MYP 1 年第 3 年费率以及年度传输更新 Pepco DC 和 MD MYP 2 第 3 年,DPL MD MYP 2 年第 1 年费率,以及年度传输更新 Pepco DC MYP 3 年第 1 年,DPL MD MYP 2 年 2,Pepco MD MYP 2 年第 4 年费率和年度传输更新公司 12 亿美元新债务、1.5亿美元股票发行和其他融资成本2025-2027年新债18亿美元的一部分、剩余14亿美元股权的一部分和其他融资成本2025-2027年新债18亿美元的一部分、剩余的14亿美元股权部分和其他融资成本2025-2027年新债18亿美元的一部分、剩余14亿美元股权的一部分以及其他融资成本同比增长总额至区间增长低于5-7%区间(3)增长超过5-7%区间(4)低端增长5-7%区间增长超过5-7%区间中点注意:同比收益增长预期为仅用于说明目的,提供指示性的同比变动性;箭头表示增量贡献或拖累同比营业每股收益*增长,但相对影响不一定相同(1)反映了Exelon已提交或预计将在2024年提起的已知分配率案例。不包括提交日期尚未向公众公布的传统基准利率案件。截至23年第四季度财报电话会议上的已知和可衡量的驱动因素。(2)与布兰登海岸和RTEP窗口3项目相关的输电支出主要在2024-2027年指导期内获得AFUDC的收入。(3)基于2023年2月2022年第四季度财报电话会议上披露的Exelon2023年调整后运营每股收益*指导区间的中点为2.30美元至2.42美元。(4) 根据Exelon在2023年第四季度财报电话会议上披露的2024年调整后运营每股收益*指导区间的中点为2.40美元至2.50美元2024 年 2 月。利率案例活动和投资计划推动了5%至7%的年化调整后营业收益*的增长,可以灵活地适应伊利诺伊州13年监管不确定性导致的重大额外调整

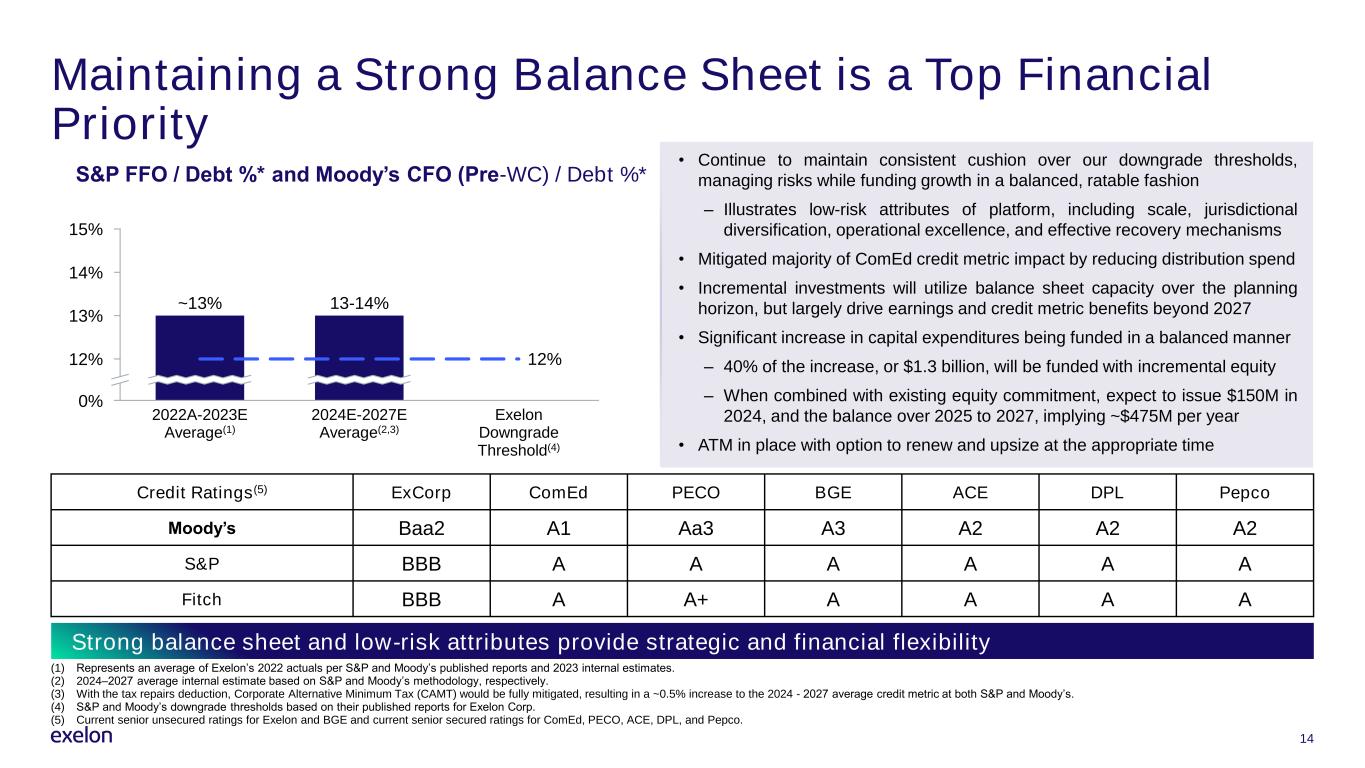

14 保持强劲的资产负债表是首要财务优先事项标普FFO/债务%*和穆迪首席财务官(WC前)/债务%*信用评级(5)exCorp comed PECO BGE ACE DPL Pepco 穆迪 BAA2 A1 Aa3 A2 A2 A2 A2 A2 A2 A2 A2 A2 A2 A2 A2 A2 A2 S&P BBB A A A A A A A A A Fitch BBB A A+ A A A 0% 13% 15% 15% 15% 2022A-20232023A-A2 A2 A2 A2 A2 S&P BBB A A A A A A A A A A 0% 13% 15% 15% 15% 15% E 平均值 (1) 2024E-2027E 平均值 (2,3) 12% Exelon 降级门槛 (4) ~ 13% 13% 13% 13-14% 强劲的资产负债表和低风险属性提供了战略和财务灵活性 (1) 根据标准普尔和穆迪发布的报告以及2023年内部估计,代表埃克塞隆2022年实际资产的平均值。(2)) 分别根据标准普尔和穆迪的方法得出2024—2027年的平均内部估计。(3)通过税收修复扣除,企业替代性最低税(CAMT)将得到全面缓解,使标准普尔和穆迪的2024-2027年的平均信贷指标均增长约0.5%。(4)标准普尔和穆迪根据其发布的Exelon Corp.(5)当前高级无抵押评级报告下调门槛 Exelon 和 BGE 以及目前对 ComEd、PECO、ACE、DPL 和 Pepco 的高级担保评级。• 继续为我们的降级保持稳定的缓冲门槛,在以均衡、可评级的方式为增长提供资金的同时管理风险 — 说明平台的低风险属性,包括规模、司法管辖区多元化、卓越运营和有效的恢复机制 • 通过减少分配支出缓解了ComEd信贷指标的大部分影响 • 增量投资将在规划期内利用资产负债表容量,但在很大程度上推动2027年以后的收益和信贷指标收益 • 资本支出大幅增加——40%增持(13亿美元)将由增量权益提供资金——与现有股权承诺相结合,预计将在2024年发行1.5亿美元,余额将在2025年至2027年间发行,这意味着每年约4.75亿美元 • 自动柜员机已经到位,可以选择在适当的时候续订和扩大规模

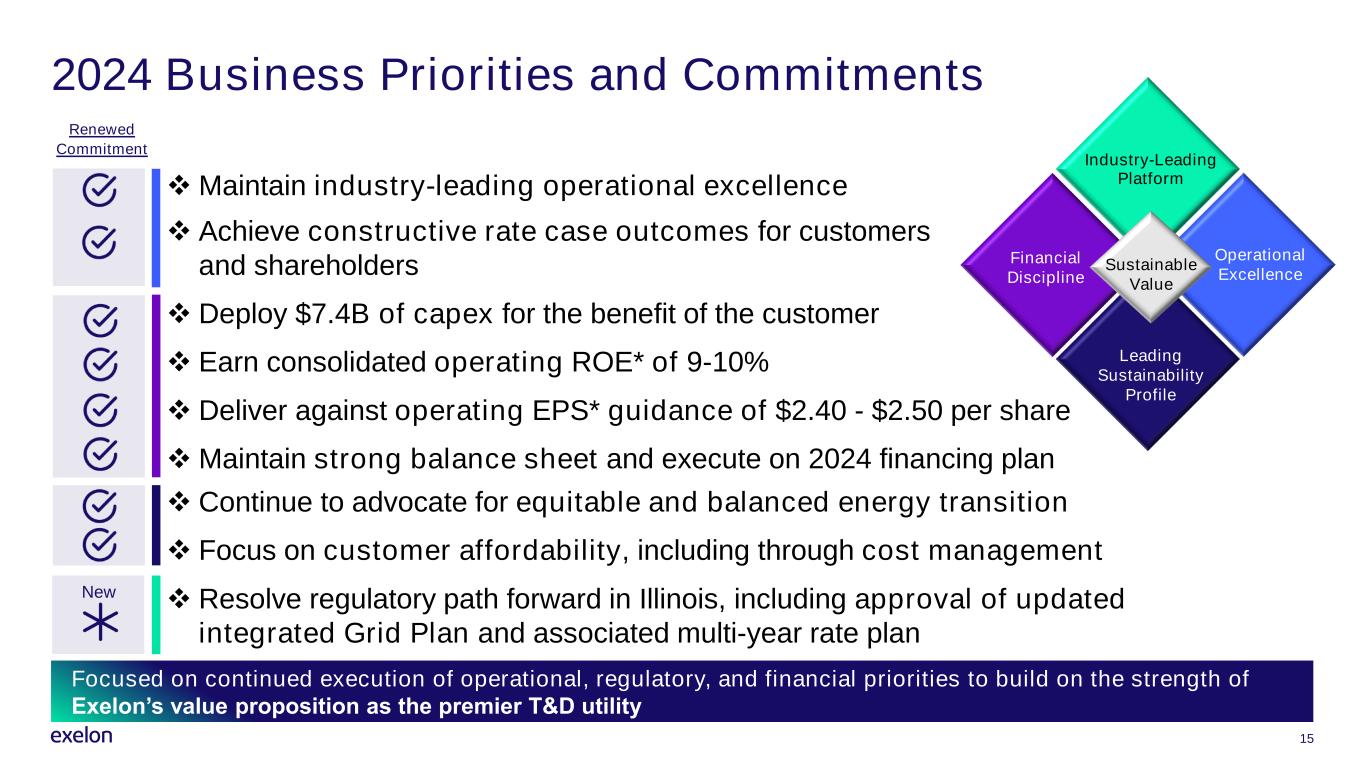

15 2024 年业务优先事项和承诺侧重于继续执行运营、监管和财务优先事项,以巩固 Exelon 作为主要研发公用事业公司的价值主张 ❖ 保持行业领先的卓越运营 ❖ 为客户和股东实现建设性的利率案例成果 ❖ 为客户利益部署74亿美元的资本支出 ❖ 赚取 9-10% 的合并运营投资回报率* ❖ 兑现每股2.40美元至2.50美元的预期收益 ❖ 保持强劲平衡制定并执行 2024 年融资计划行业领先的平台领先的可持续发展概况卓越运营财务纪律可持续价值 ❖ 继续倡导公平和平衡的能源转型 ❖ 关注客户的负担能力,包括通过成本管理 ❖ 确定伊利诺伊州的监管前进道路,包括批准更新的综合电网计划和相关的多年费率计划续订承诺新

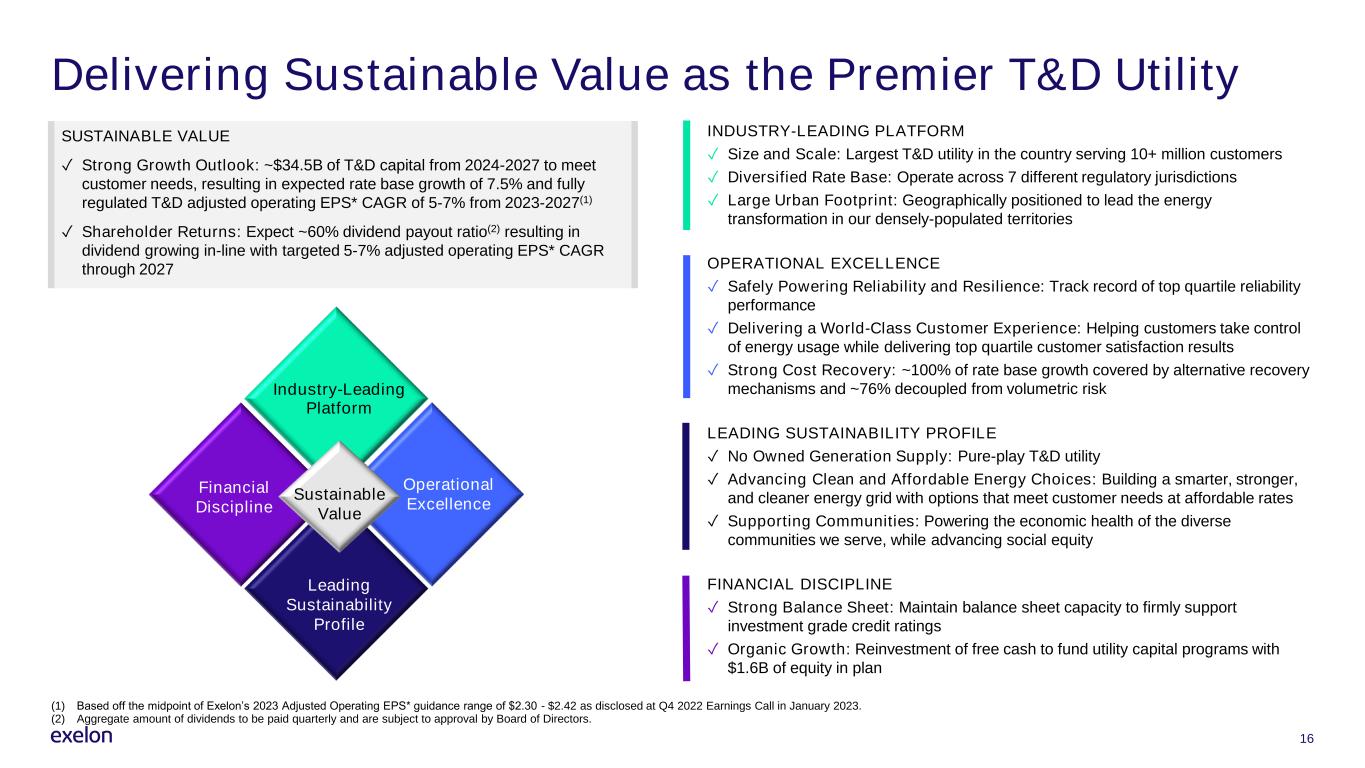

16 作为首屈一指的输配电公用事业可持续价值创造可持续价值 ✓ 强劲的增长前景:2024-2027年将有约345亿美元的T&D资本用于满足客户需求,预计基准利率将增长7.5%,受全面监管的T&D调整后的运营每股收益* 2023-2027年复合年增长率为5-7%(1)✓ 股东回报:预计股息支付率约为60%(2),股息增长与调整后的目标5-7%一致运营每股收益*到2027年的复合年增长率行业领先平台 ✓ 规模和规模:该国最大的研发公用事业公司,为超过1000万客户提供服务 ✓多元化的费率基础:在7个不同的监管司法管辖区开展业务 ✓ 大型城市占地面积:地理位置优越,可引领人口稠密地区的能源转型 ✓ 安全推动可靠性和弹性:保持最高四分位数的可靠性业绩 ✓ 提供世界一流的客户体验:帮助客户控制能源使用,同时提供最高四分位数的客户满意度结果 ✓ 强劲的成本回收:约 100% 的利率基础增长由替代回收机制覆盖,以及约 76% 已脱离容量风险领先的可持续发展概况 ✓ 无自有发电供应:纯粹的输配电公用事业 ✓ 推进清洁和负担得起的能源选择:通过以可承受的价格满足客户需求的选项,建设更智能、更强大、更清洁的能源网 ✓ 支持社区:推动我们所服务的多元化社区的经济健康,同时推进社会股权财务纪律 ✓ 强劲的资产负债表:保持资产负债表能力,坚定支持投资级信用评级 ✓ 有机增长免费投资现金为公用事业资本计划提供16亿美元股权的资金(1)基于2023年1月2023年第四季度财报电话会议上披露的Exelon2023年调整后运营每股收益*指导区间2.30美元至2.42美元的中点。(2)每季度支付的股息总金额有待董事会批准。行业领先的平台领先的可持续发展概况卓越运营财务纪律可持续价值

17 项其他披露

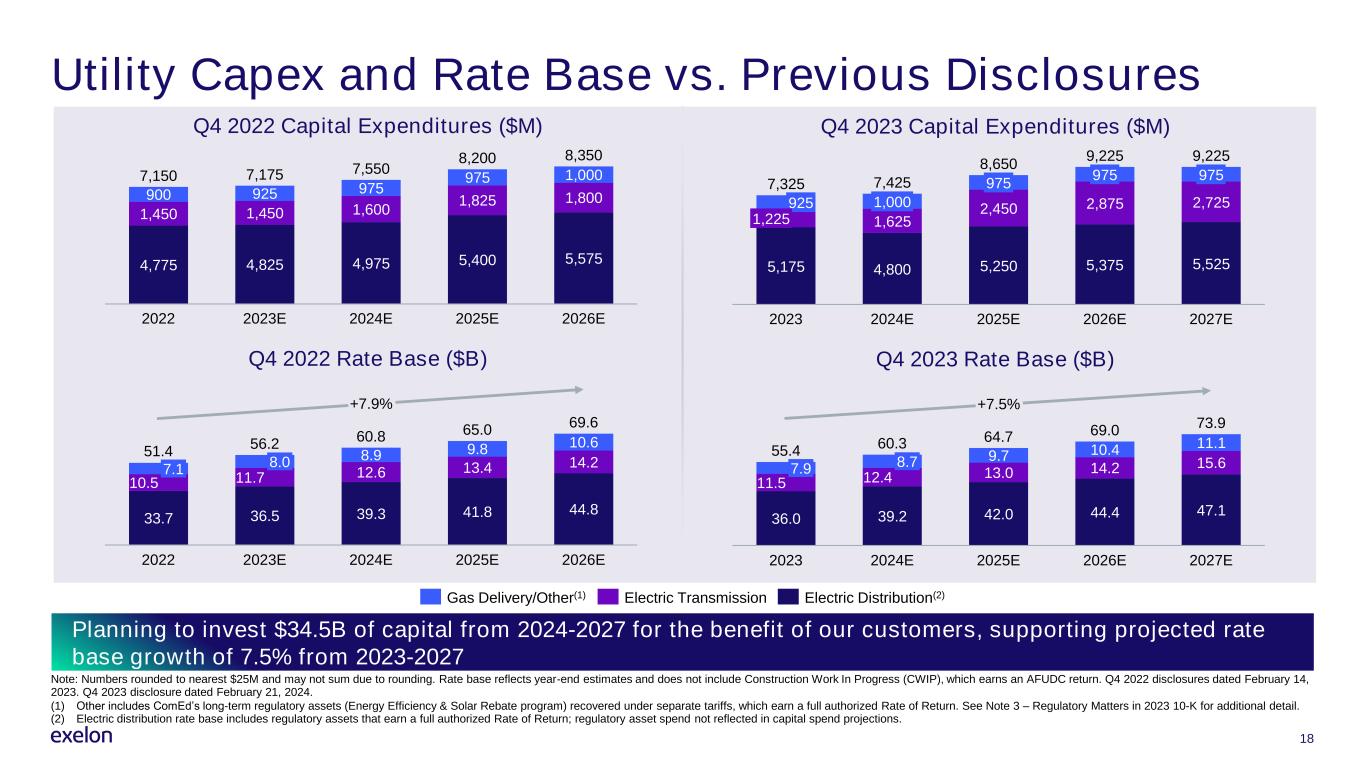

18 公用事业资本支出和基准利率对比 2023 年第四季度资本支出(百万美元)2023 年第四季度基准利率(B 美元)5,175 5,250 5,525 1,625 2,450 2,875 2,875 2,725925 1,225 2,225 2,225 39.2 42.0 2023 1,000 4800 2024E 975 39.2 42.0 4.4 47.1 11.5 12.4 13.0 14.2 15.6 9.7 10.4 11.1 7.9 2023 8.7 2024E 2025E 2026E 2027E 55.4 64.7 69.0 73.9 +7.5% 天然气输送/其他 (1) 输电配电 (2) 注意:数字四舍五入至最接近的2500万美元,由于四舍五入可能无法求和。基准费率反映了年终估计,不包括在建工程(CWIP),后者可获得AFUDC的回报。2023 年 2 月 14 日发布的 2022 年第四季度披露。2024年2月21日的2023年第四季度披露。(1)其他包括根据单独费率收回的ComEd的长期监管资产(能源效率和太阳能回扣计划),这些资产可获得全额授权回报率。有关更多详细信息,请参阅附注3 — 2023年的监管事项 10-K。(2)电力配送费率基础包括获得完全授权回报率的监管资产;资本支出预测中未反映的监管资产支出。计划从2024-2027年投资345亿美元的资本以造福我们的客户,支持2023-2027年第四季度资本支出(百万美元)2022年第四季度预计的基准利率增长(百万美元)4,775 4,825 4,825 4,975 5,400 5,575 1,450 1,450 1,450 1,600 1,825 1,800900 975 975 1,000 2023E 2024E 2025E 2025E 4,975 5,400 1,450 1,450 1,600 1,825 1,800900 925 975 975 1,000 2023E 2025E 2025E 6E 7,150 7,175 7,550 8,200 8,350 33.7 36.5 39.3 41.8 44.8 10.5 11.7 12.6 13.4 14.2 8.9 10.6 7.1 2023E 2023E 2024E 2025E 2025E 2026E 51.4 56.2 60.8 65.0 69.6 +7.9%

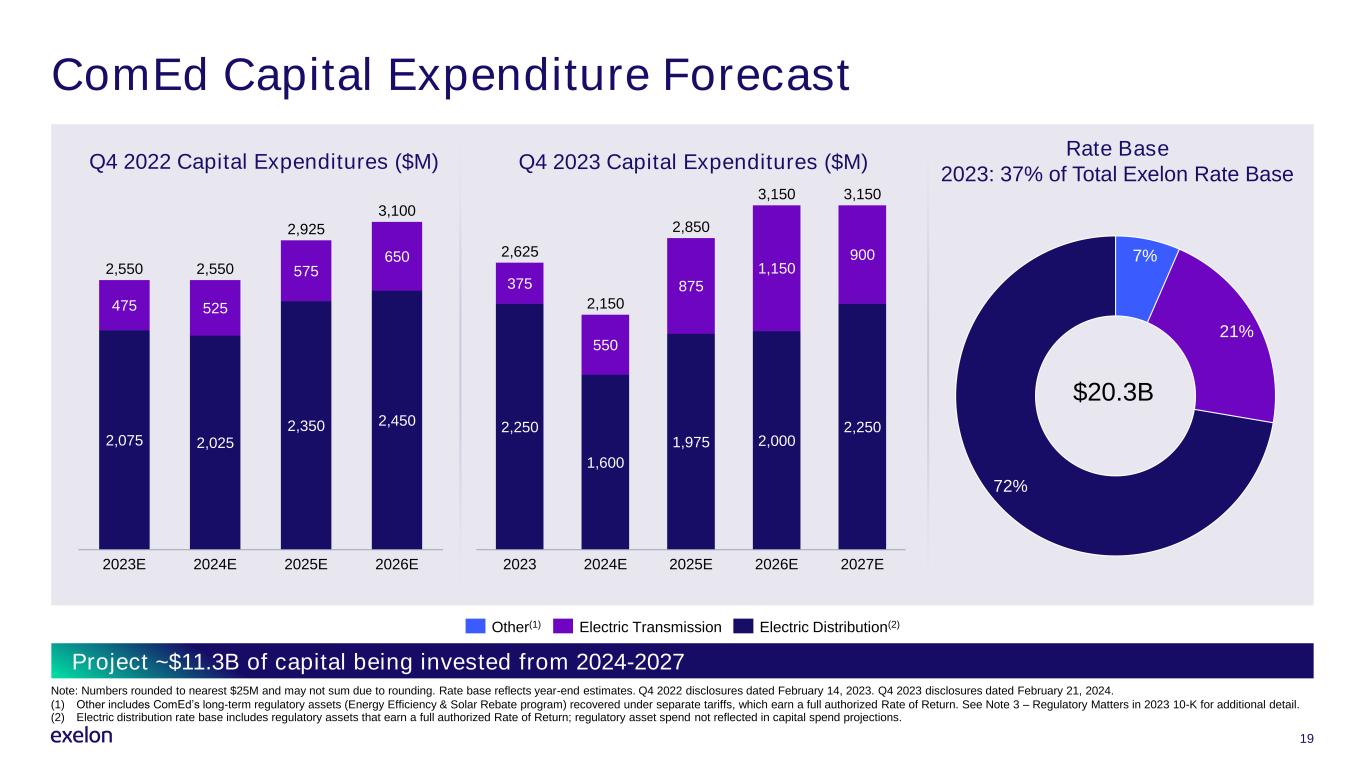

ComEd 资本支出预测 2023 年第四季度资本支出(百万美元)项目在 2024-2027 年投资的资本约为 113 亿美元 2,250 1,600 1,975 2,250 375 550 1,150 900 2024E 2025E 2026E 2026E 2026E 2,150 2,150 3,150 3,150 2,075 2,350 2,450 475 525 575 2023E 2023E 2025E 2026E 2,150 2,150 3,150 2,350 2,450 475 525 575 2023E 575 575 650 2023E 4E 2025E 2026E 2,550 2,550 2,925 3,100 注意:数字四舍五入至最接近的2500万美元,由于四舍五入,总和可能不一致。基准利率反映了年底的估计。2023 年 2 月 14 日发布的 2022 年第四季度披露。2023年4月21日的2023年第四季度披露。(1)其他包括根据单独费率收回的ComEd的长期监管资产(能源效率和太阳能回扣计划),这些资产可获得全额授权回报率。有关更多详细信息,请参阅附注3 — 2023年的监管事项 10-K。(2)电力配送费率基础包括获得完全授权回报率的监管资产;资本支出预测中未反映的监管资产支出。2023年基准费率:占Exelon基准费率总额的37% 7% 21% 72%其他(1)输电配电(2)2022年第四季度203亿美元资本支出(百万美元)19

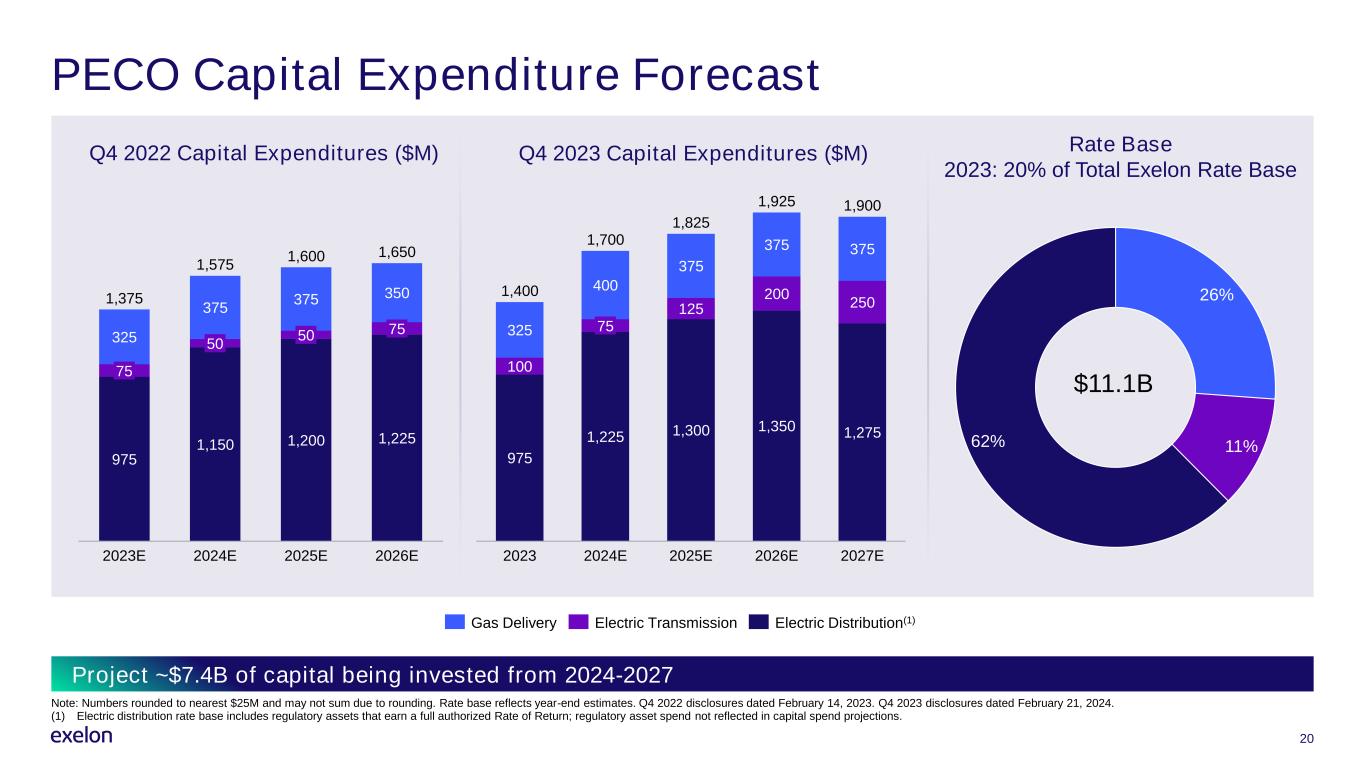

项目 2024-2027 年投资约74亿美元的资本 20 PECO 资本支出预测 975 1,225 1,300 1,350 1,275 100 125 200 250 375 375 2023 75 75 2024E 2025E 2026E 2027E 1,400 1,700 1,700 1,825 1,900 975 1,150 1,225 325 375 350 75 2023E 50 2023E 50 2025E 2025E 1,700 1,925 1,900 1,150 1,225 325 375 350 75 2023E 50 2023E 50 2025E 75 2026E 1,375 1,575 1,600 1,650 注意:数字四舍五入到最接近的2500万美元,由于四舍五入,总和可能不一致。基准利率反映了年底的估计。2023 年 2 月 14 日发布的 2022 年第四季度披露。2024年2月21日的2023年第四季度披露。(1)配电利率基础包括获得全额授权回报率的监管资产;资本支出预测中未反映的监管资产支出。2023 年基准费率:Exelon 费率基础总额的 20% 26% 11% 62% 天然气输送电力输送配电 (1) 2023 年第四季度资本支出 111 亿美元(百万美元)2022 年第四季度资本支出(百万美元)

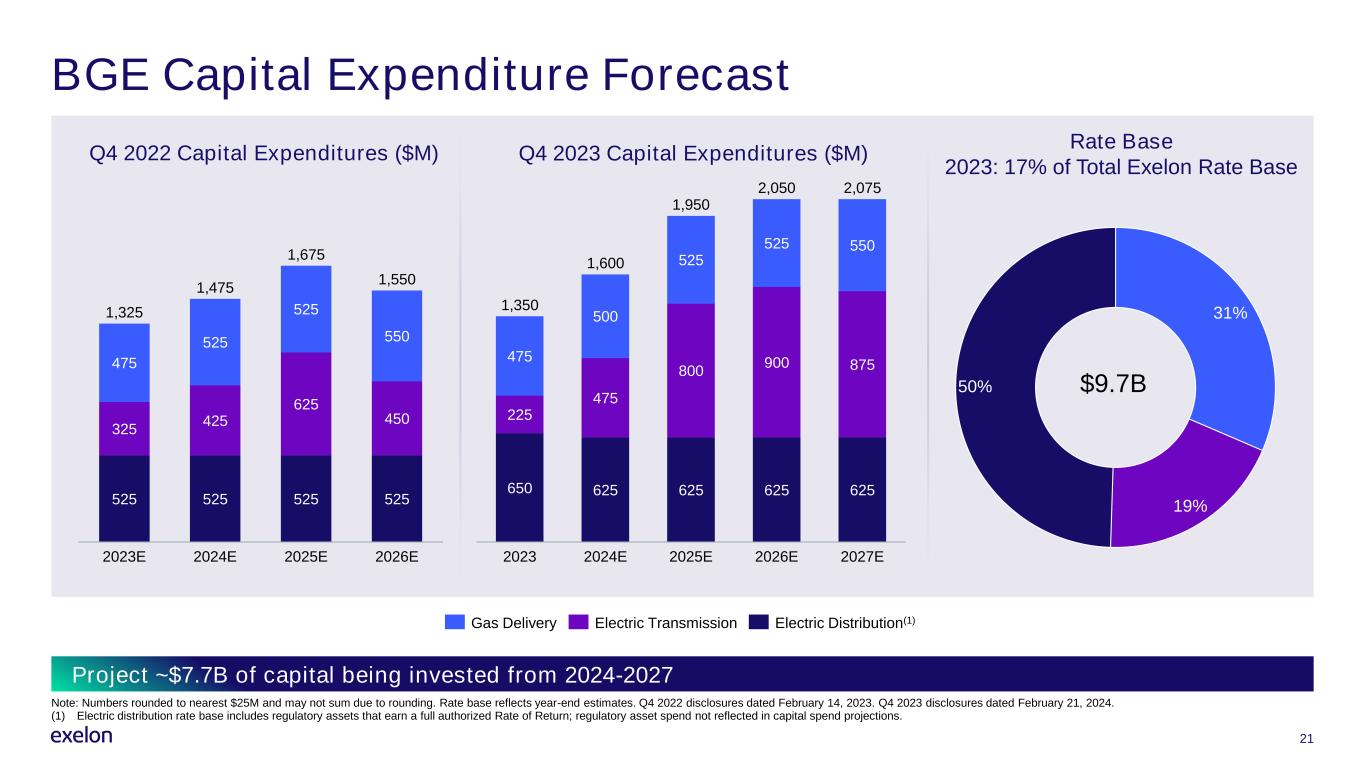

项目 2024-2027 年将投资约 77 亿美元的资本 21 BGE 资本支出预测 650 625 625 625 625 625 225 800 900 875 475 500 525 550 2023 2024E 2025E 2026E 2026E 2027E 1,350 1,600 1,950 2,050 2,075 525 525 525 325 425 425 425 425 425 425 425 525 425 425 425 525 425 425 425 525 425 425 425 525 425 425 425 525 425 425 525 425 425 525 425 425 525 425 425 525 425 425 525 425 525 425 425 525 525 425 425 525 42024E 2025E 2026E 1,325 1,475 1,675 1,550 注意:数字四舍五入到最接近的 2,500 万美元,由于四舍五入,可能无法求和。基准利率反映了年底的估计。2023 年 2 月 14 日发布的 2022 年第四季度披露。2024年2月21日的2023年第四季度披露。(1)配电利率基础包括获得全额授权回报率的监管资产;资本支出预测中未反映的监管资产支出。2023 年基准费率:占Exelon 基准费率总额的 17% 31% 19% 50% 天然气输送电力输送配电 (1) 2023 年第四季度资本支出 97 亿美元资本支出 (百万美元) 2022 年第四季度资本支出 (百万美元)

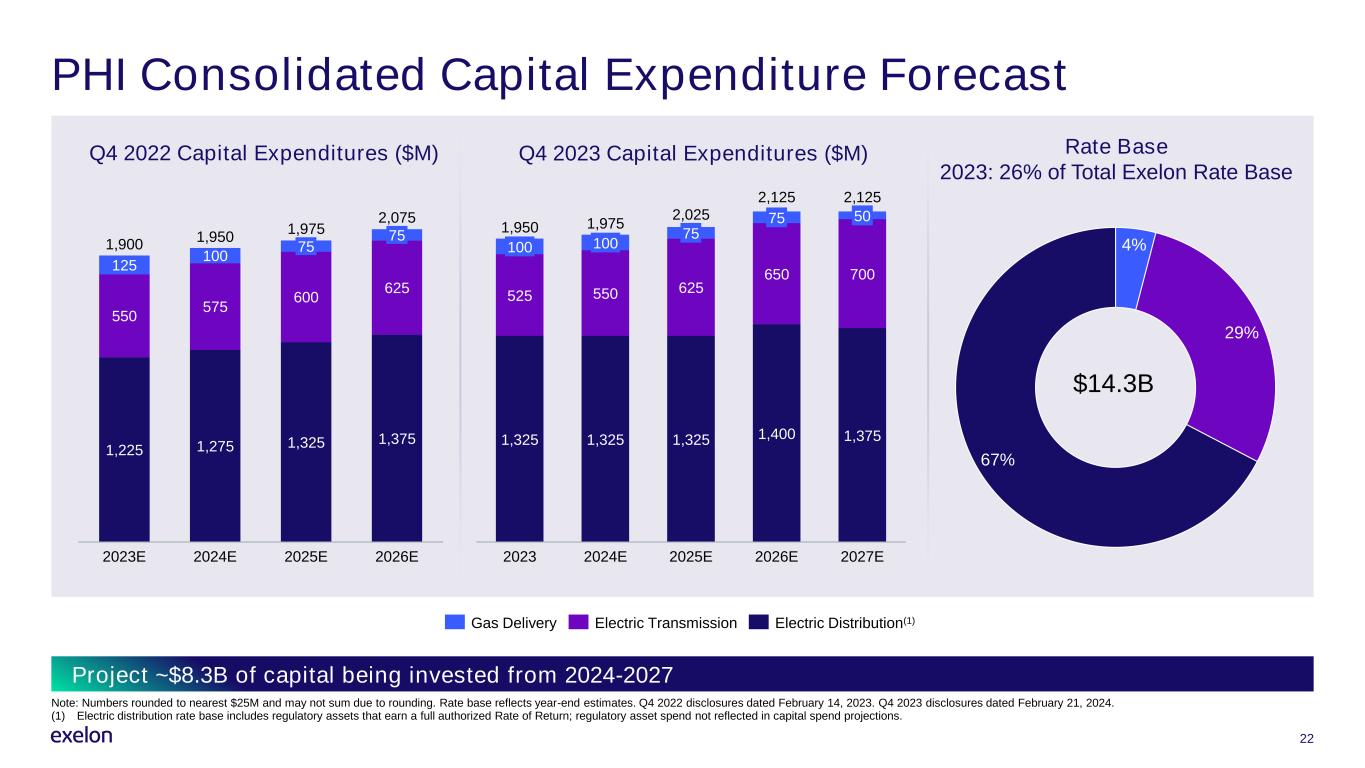

22 PHI 合并资本支出预测 1,325 1,325 1,400 1,375 525 550 625 650 700 2024E 2024E 2026E 2027E 100 75 75 1,950 1,950 1,950 2,025 2,125 2,125 1,275 1,275 1,275 1,275 1,375 550 625 600 625 100 2024E 75 2025E 75 1,900 2024E 75 2025E 1,950 1,900 2024E 75 1,950 1,900 1,975 2,075 项目从 2024-2027 年投资了约 83 亿美元的资本 2023 年基准利率:占Exelon 基准费率总额的 26% 4% 29% 67% 天然气输送输电配电 (1) 2023 年第四季度资本支出 (百万美元) 2023 年第四季度资本支出 (百万美元) 注意:数字四舍五入至最接近的 2,500 万美元,可能是由于四舍五入,所以不是总和。基准利率反映了年底的估计。2023 年 2 月 14 日发布的 2022 年第四季度披露。2024年2月21日的2023年第四季度披露。(1)配电利率基础包括获得全额授权回报率的监管资产;资本支出预测中未反映的监管资产支出。

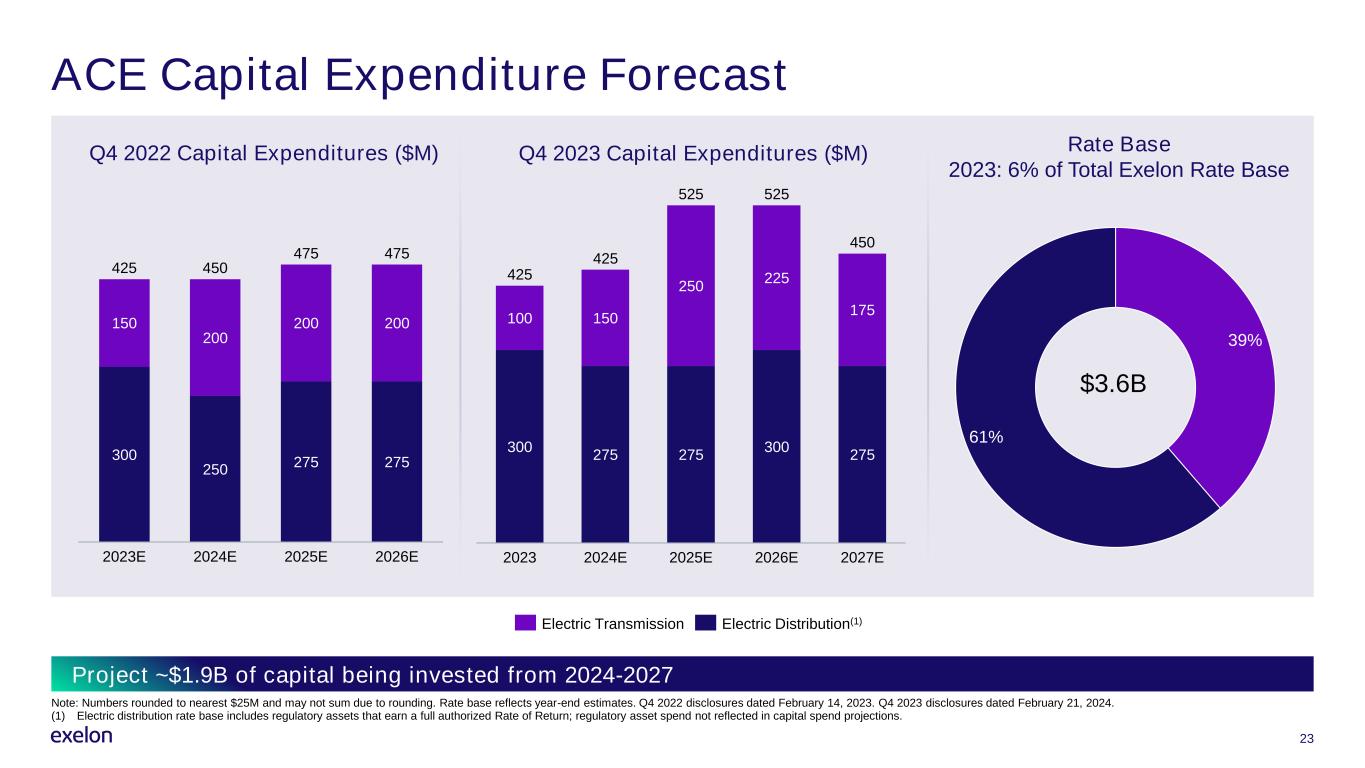

项目 2024-2027 年将投入约 19 亿美元的资本 23 ACE 资本支出预测 300 275 275 100 150 250 225 175 2023 2024E 2025E 2027E 2027E 425 525 525 525 450 250 250 250 275 150 200 200 200 200 2023E 2024E 2025E 2026E 425 450 475 475 输电配电 (1) 费率基准 2023:占总Exelon 费率的 6% 基准 39% 61% 2023年第四季度36亿美元资本支出(百万美元)2022年第四季度资本支出(百万美元)注:数字四舍五入至最接近的2500万美元,由于四舍五入可能不相和。基准利率反映了年底的估计。2023 年 2 月 14 日发布的 2022 年第四季度披露。2024年2月21日的2023年第四季度披露。(1)配电利率基础包括获得全额授权回报率的监管资产;资本支出预测中未反映的监管资产支出。

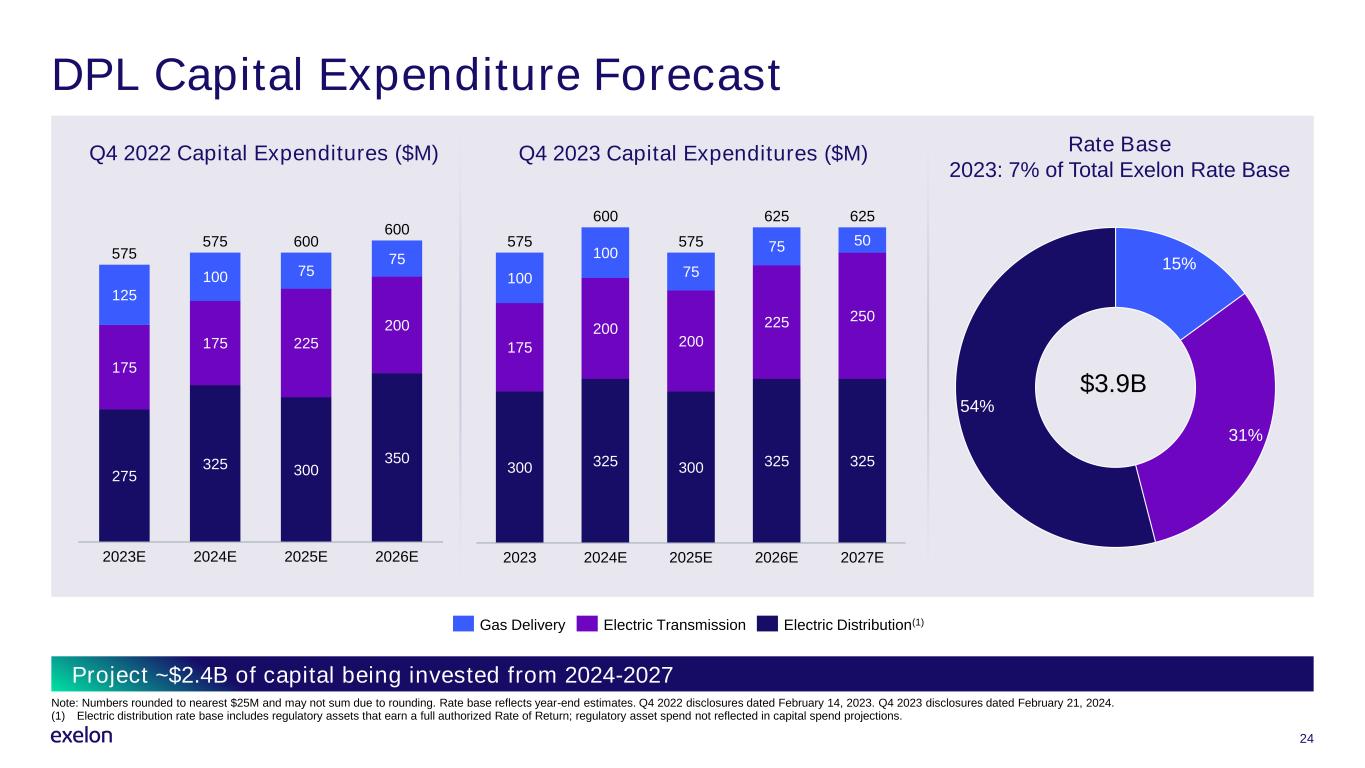

项目 2024-2027 年投资约24亿美元 24 DPL 资本支出预测 300 325 300 325 325 200 225 250 225 250 100 100 75 50 2023 2024E 2026E 2027E 2027E 575 600 575 600 575 625 625 75 300 350 175 225 200 125 75 2023E 2026E 575 600 600 天然气输送电气输送电力配送(1)2023年基准费率:占Exelon基准费率总额的7% 15% 31% 54% 2023年第四季度资本支出(百万美元)2022年第四季度资本支出(百万美元)注意:数字四舍五入至最接近的2500万美元,由于四舍五入可能不相和。基准利率反映了年底的估计。2023 年 2 月 14 日发布的 2022 年第四季度披露。2024年2月21日的2023年第四季度披露。(1)配电利率基础包括获得全额授权回报率的监管资产;资本支出预测中未反映的监管资产支出。

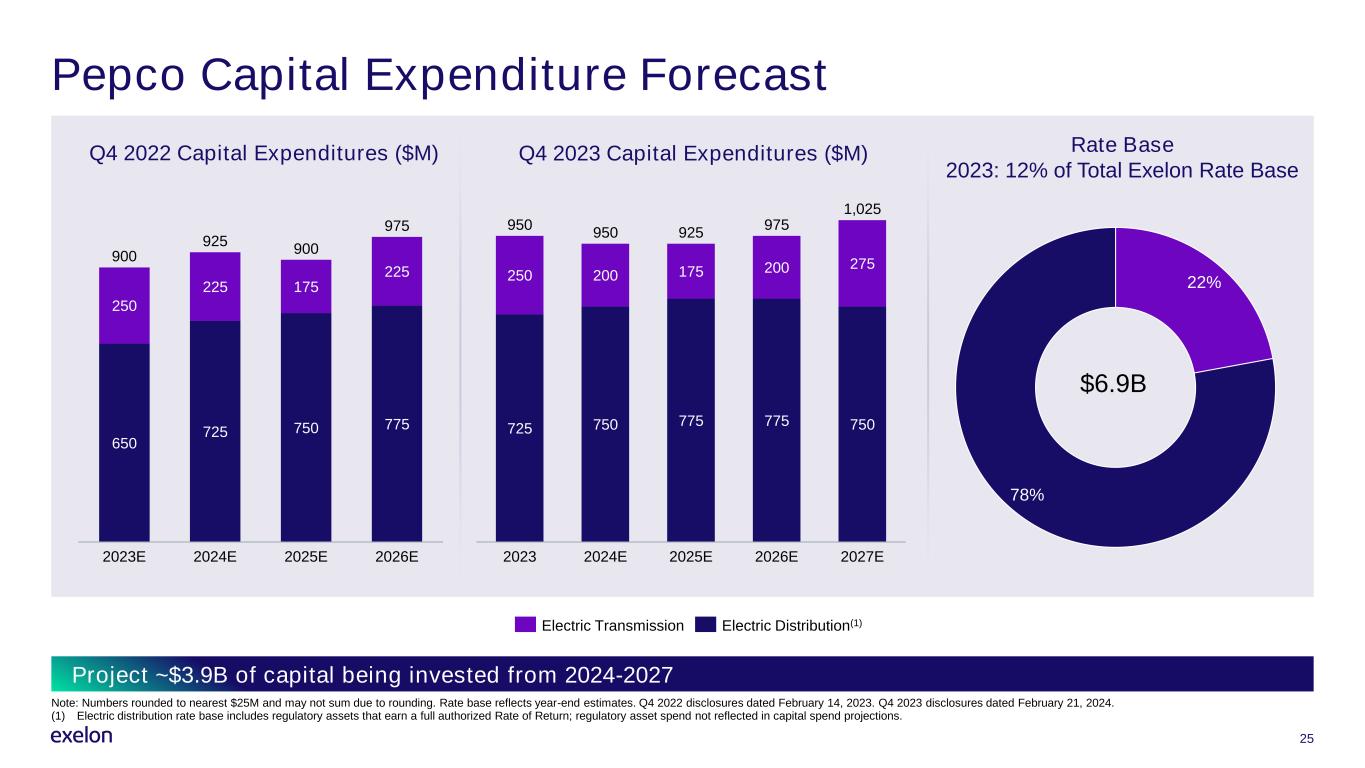

25 Pepco 资本支出预测 725 750 775 750 250 175 200 275 2024E 2025E 2026E 2027E 950 950 925 975 1,025 650 750 750 250 225 225 175 225 2023E 2024E 2025E 2025E 900 925 975 输电配电 (1) 从 2024-2027 年开始投资约 39 亿美元的资本:占总额的 12% Exelon 基准利率 22% 78% 2023年第四季度69亿美元资本支出(百万美元)2022年第四季度资本支出(百万美元)注意:数字四舍五入至最接近的2500万美元,由于四舍五入可能不相和。基准利率反映了年底的估计。2023 年 2 月 14 日发布的 2022 年第四季度披露。2024年2月21日的2023年第四季度披露。(1)配电利率基础包括获得全额授权回报率的监管资产;资本支出预测中未反映的监管资产支出。

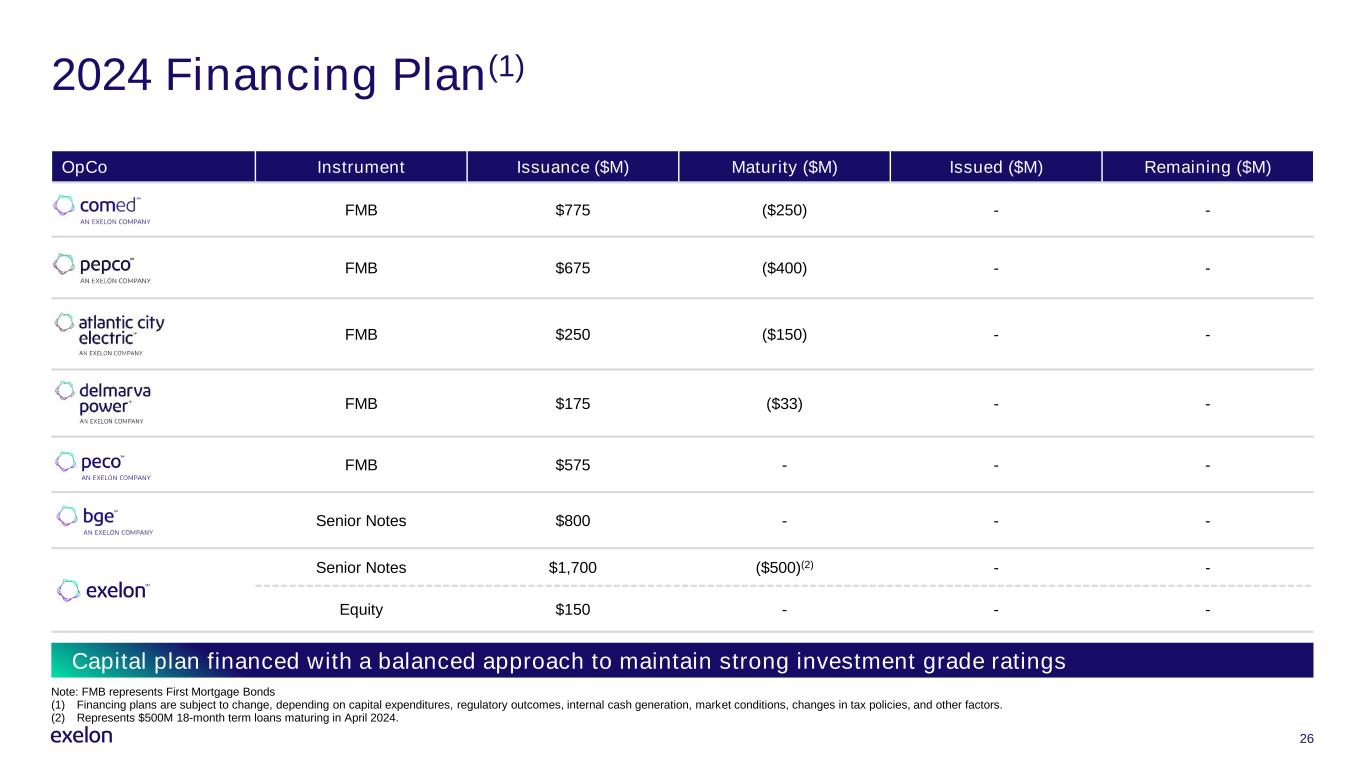

2024年融资计划 (1) 资本计划采用平衡方式进行融资,以保持强劲的投资等级评级 OPCo仪器发行(百万美元)已发行到期(百万美元)剩余(百万美元)775元人民币(250美元)--675元人民币(400美元)--250美元(150美元)--FMB 175美元(33美元)--FMB 575美元--优先票据800美元---优先票据1,700美元(500美元)(2)--股权150美元--注意:FMB代表首次抵押贷款债券(1)融资计划可能会发生变化,具体取决于资本支出、监管结果、内部现金产生、市场状况、税收政策的变化以及其他因素。(2) 代表将于2024年4月到期的5亿美元18个月定期贷款。26

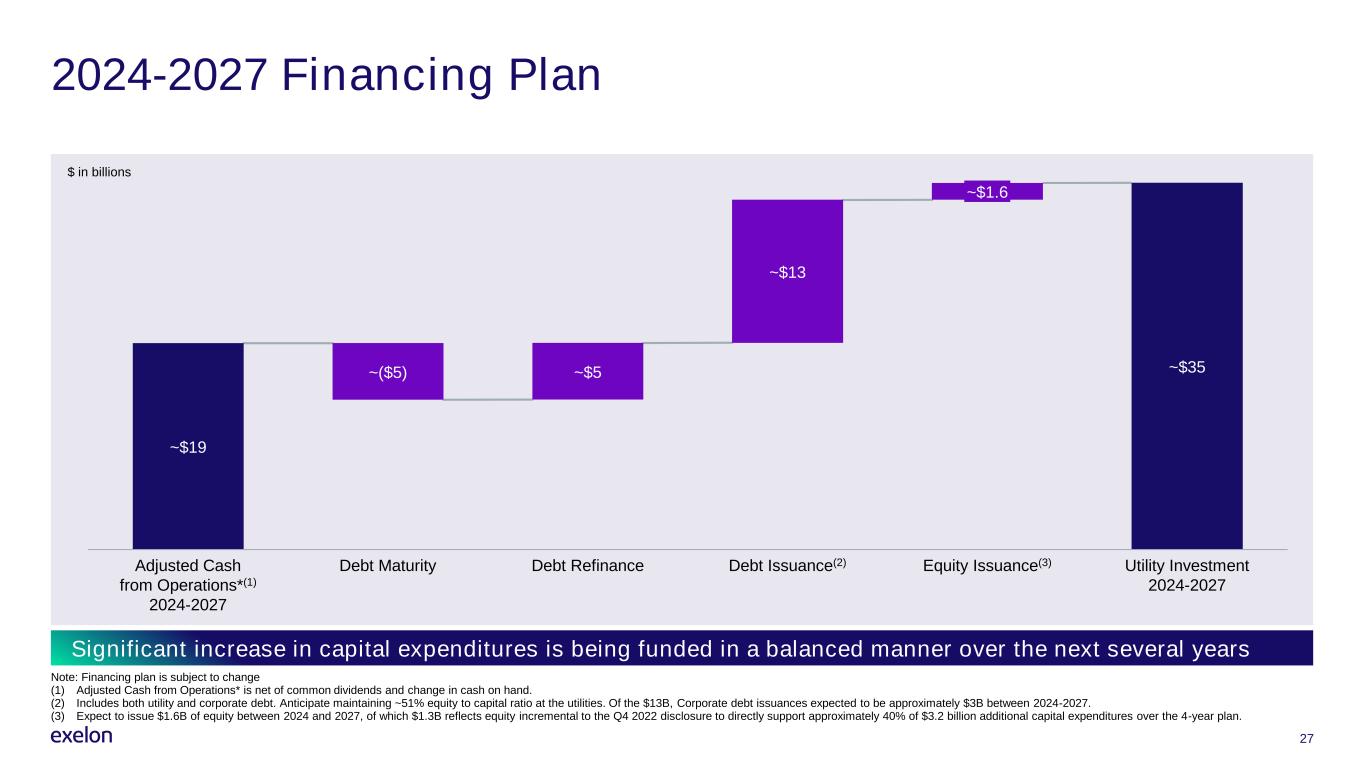

27 2024-2027融资计划~19美元~35美元(5美元)~5美元~13美元调整后的运营现金*(1)2024-2027年债务到期债务再融资债务发行(2)约1.6美元的股票发行(3)2024-2027年的公用事业投资10亿美元注意:融资计划可能会发生变化(1)调整后的运营现金*扣除普通股股息和手头现金变动。(2)包括两项公用事业和公司债务。预计公用事业公司的股本比率将保持约51%。在130亿美元中,公司债券的发行量预计在2024-2027年间约为30亿美元。(3)预计将在2024年至2027年之间发行16亿美元的股权,其中13亿美元反映了2022年第四季度披露的股权增量,将直接支持4年计划中32亿美元额外资本支出中的约40%。未来几年,资本支出的大幅增长将以平衡的方式提供资金

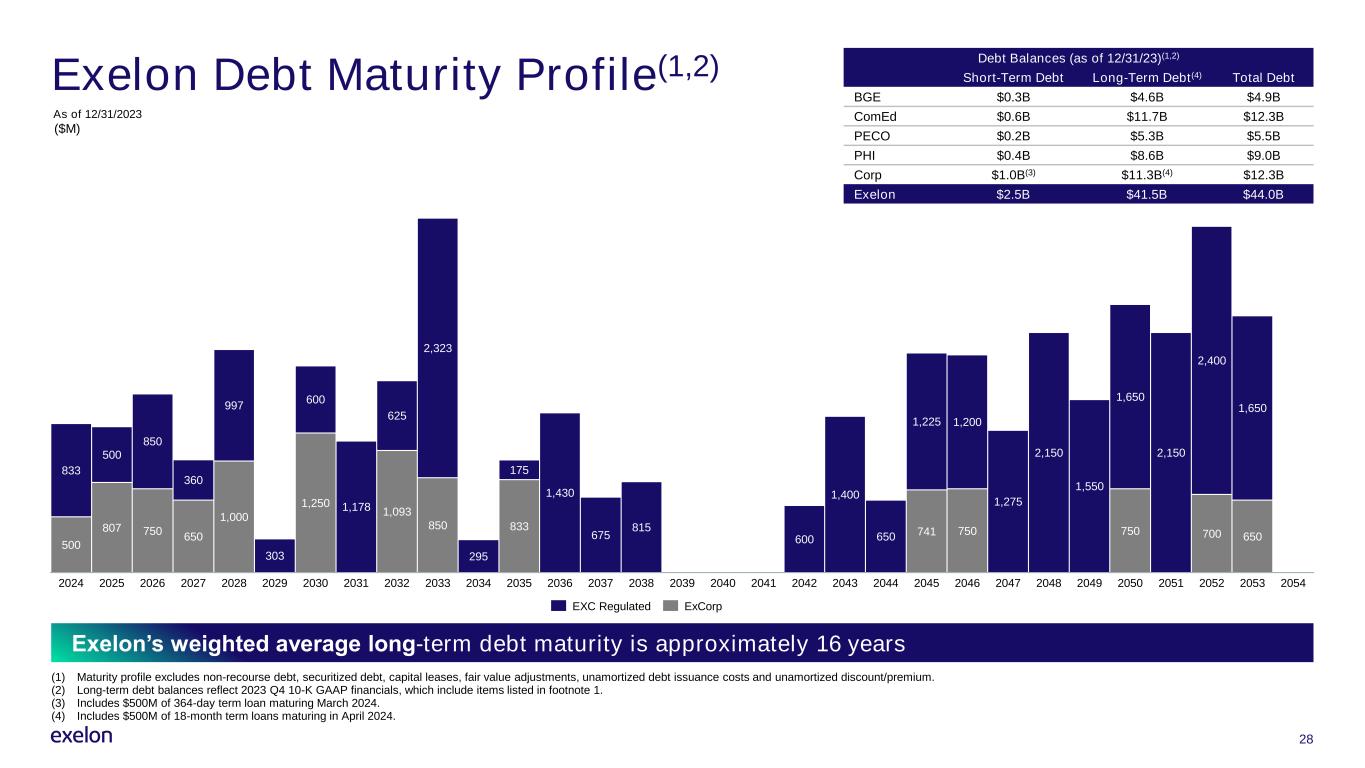

Exelon 债务到期日概况 (1,2) 债务余额(截至 23 年 12 月 31 日)(1,2) 短期债务长期债务 (4) 债务总额 BGE $3B $46B $49 B COMED $117B $123B PECO $2B $53B $5B PHI $86B $90 B Corp 10.3B $113 B (3) $113B PECO $53B $5B PHI $4B $90 B Corp 10.3B (3) $113B 4) 123亿美元 Exelon 25亿美元 415亿美元 415亿美元 415亿美元 500 807 750 650 1,000 303 1,250 1,178 1,093 850 295 833 1,430 675 815 600 1,400 650 650 750 1,275 2,150 2,150 750 750 650 850 360 650 650 2,323 175 1,225 1,650 2025 2027 2027 2028 2029 2030 2031 2032 2033 2034 2035 2036 2037 2038 2038 2039 2040 2041 2041 2042 2042 2043 20442045 2046 2047 2048 2049 2050 2051 2052 2053 2054 (1) 到期概况不包括无追索权债务、证券化债务、资本租赁、公允价值调整、未摊销债务发行成本和未摊销的折扣/溢价。(2) 长期债务余额反映了2023年第四季度10-K GAAP财务状况,其中包括脚注1中列出的项目。(3) 包括5亿美元的364天期限 2024年3月到期的贷款。(4)包括将于2024年4月到期的5亿美元18个月定期贷款。截至2023年12月31日,Exelon的加权平均长期债务到期日约为16年(百万美元)EXC受监管的ExCorp 28

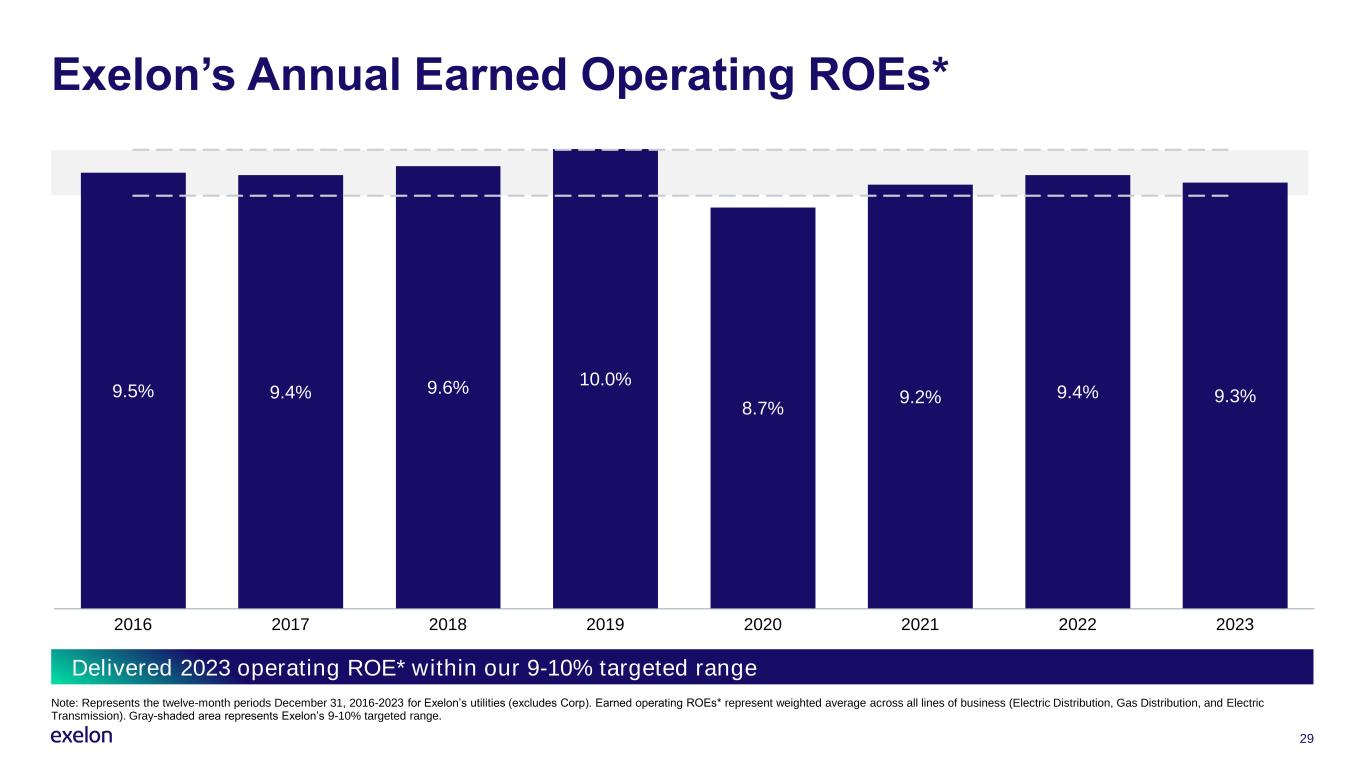

29 Exelon的年收入营业收益率* 9.5% 9.4% 9.6% 10.0% 8.7% 9.4% 9.3% 9.3% 2016 2017 2018 2019 2021 2022 2023 2023 年注:代表埃克森公用事业公司(不包括公司)在2016-2023年12月31日的十二个月期间。赚取的运营投资回报率*代表所有业务领域(配电、天然气配送和电力输送)的加权平均值。灰色阴影区域代表 Exelon 9-10% 的目标射程。在 9-10% 的目标区间内实现了 2023 年的运营投资回报率*

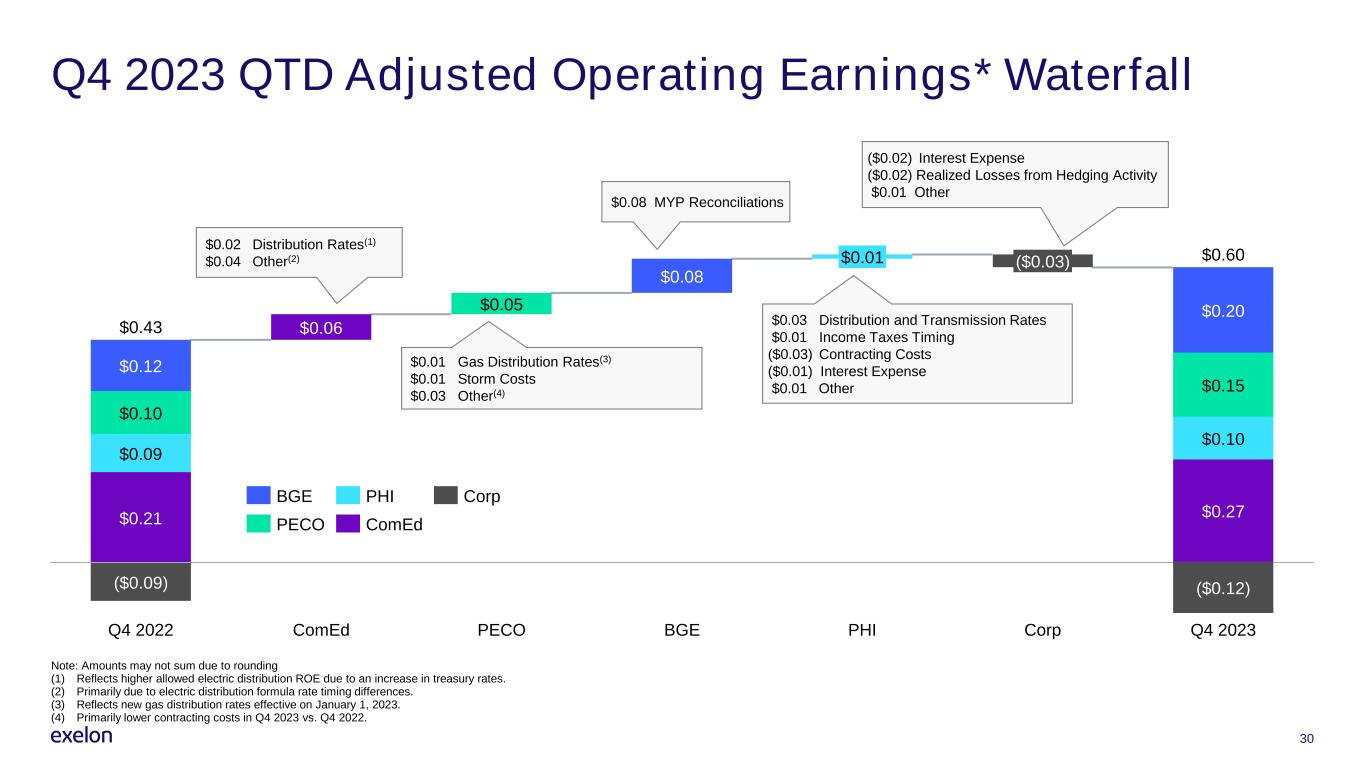

2023 年第四季度季度调整后营业收益* 瀑布注:由于四舍五入,金额之和可能不一致 (1) 反映了国库利率提高导致的更高的允许配电投资回报率。(2) 主要是由于配电公式费率的时机差异。(3) 反映了2023年1月1日生效的新天然气配送费率。(4) 主要是2023年第四季度与2022年第四季度相比的合同成本降低。0.21 0.09 0.06 0.08 0.08 美元 0.08 美元 0.12 美元 0.15 美元 (0.09 美元) 0.20 美元 2022 年第四季度 ComED PECO BGE 0.01 PHI (0.03 美元) Corp 2023 年第四季度 0.43 美元 0.60 美元 (0.12 美元) 0.27 美元 0.02 美元分销率 (1) 美元0.04 其他 (2) 0.01 美元天然气配送费率 (3) 0.01 美元风暴成本 0.03 美元其他 (4) 0.08 美元 MYP 对账 0.03 美元配送和输电费率 0.01 美元所得税时间 (0.03 美元) 合同成本 (0.01 美元) 利息支出 0.01 美元其他 30 美元 BGE PECO PHI Corp (0.02 美元) 利息支出 (0.02 美元) 套期保值活动的已实现亏损 0.01 美元其他

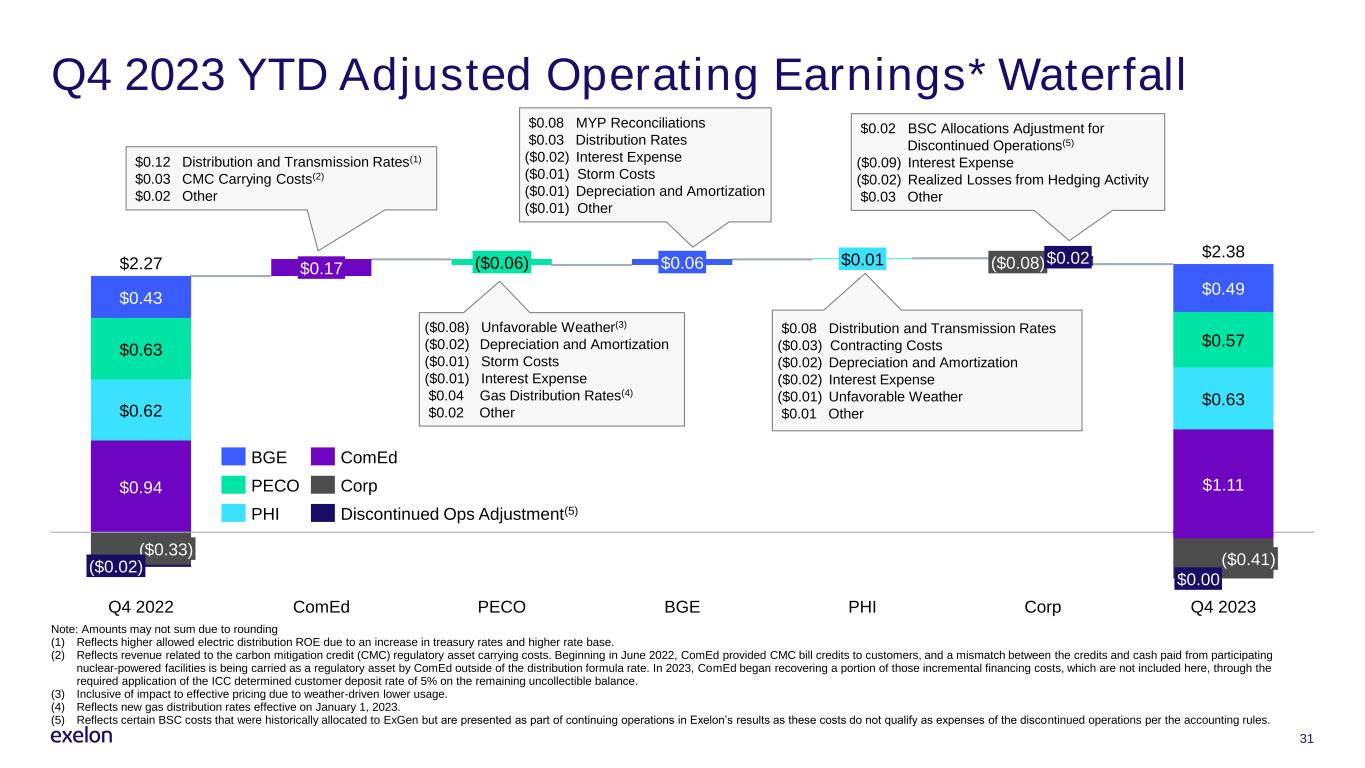

2023 年第四季度年初至今调整后的营业收益* 瀑布注:由于四舍五入,金额可能不相和 (1) 反映了由于国库利率提高和基准利率提高而允许的配电投资回报率提高。(2) 反映了与碳减缓信贷 (CMC) 监管资产账面成本相关的收入。从2022年6月开始,ComEd向客户提供CMC账单抵免,ComEd在分配公式利率之外将信贷与参与核动力设施支付的现金之间的不匹配作为监管资产进行转移。2023年,ComEd开始通过要求对剩余的无法收回的余额适用国际商会确定的5%的客户存款利率,收回部分增量融资成本(此处未包括在内)。(3)包括天气导致的使用量减少对有效定价的影响。(4)反映了2023年1月1日生效的新天然气配送费率。(5)反映了过去分配给ExGen但作为一部分列报的某些BSC成本继续经营Exelon的业绩,因为这些成本不符合支出的条件根据会计规则,已停止的业务。0.94 美元 0.62 美元 0.63 美元 0.63 美元 0.57 美元 0.43 美元(0.33 美元)(0.02 美元)2022年第四季度 0.17 美元 ComED(0.06 美元)PECO 0.06 美元 BGE 0.01 PHI(0.08 美元)0.02 美元 2023 年第四季度 2.27 美元 2.38 美元配电和传输费率 (1) 0.03 美元 CMC 持有成本 (2) 0.02 美元其他 (08) 不利天气 (3) (0.02 美元) 折旧和摊销 (0.01 美元) 风暴成本 (0.01 美元) 利息支出 0.04 美元天然气配送费率 (4) 0.02 美元其他 0.08 美元 MYP 对账 0.03 美元分配利率 (0.02 美元) 利息支出 (0.01 美元) 风暴成本 (0.01 美元)折旧和摊销(0.01美元)其他0.08美元的配电和输电费率(0.03美元)合同成本(0.02美元)折旧和摊销(0.02美元)利息支出(0.01美元)不利天气 0.01 美元其他 31 0.02 美元 BSC 已停止运营的分配调整(5)(0.09 美元)利息支出(0.02 美元)套期保值活动的已实现亏损 0.03 美元其他 BGE PECO PHI Corp 已停止运营调整(5)

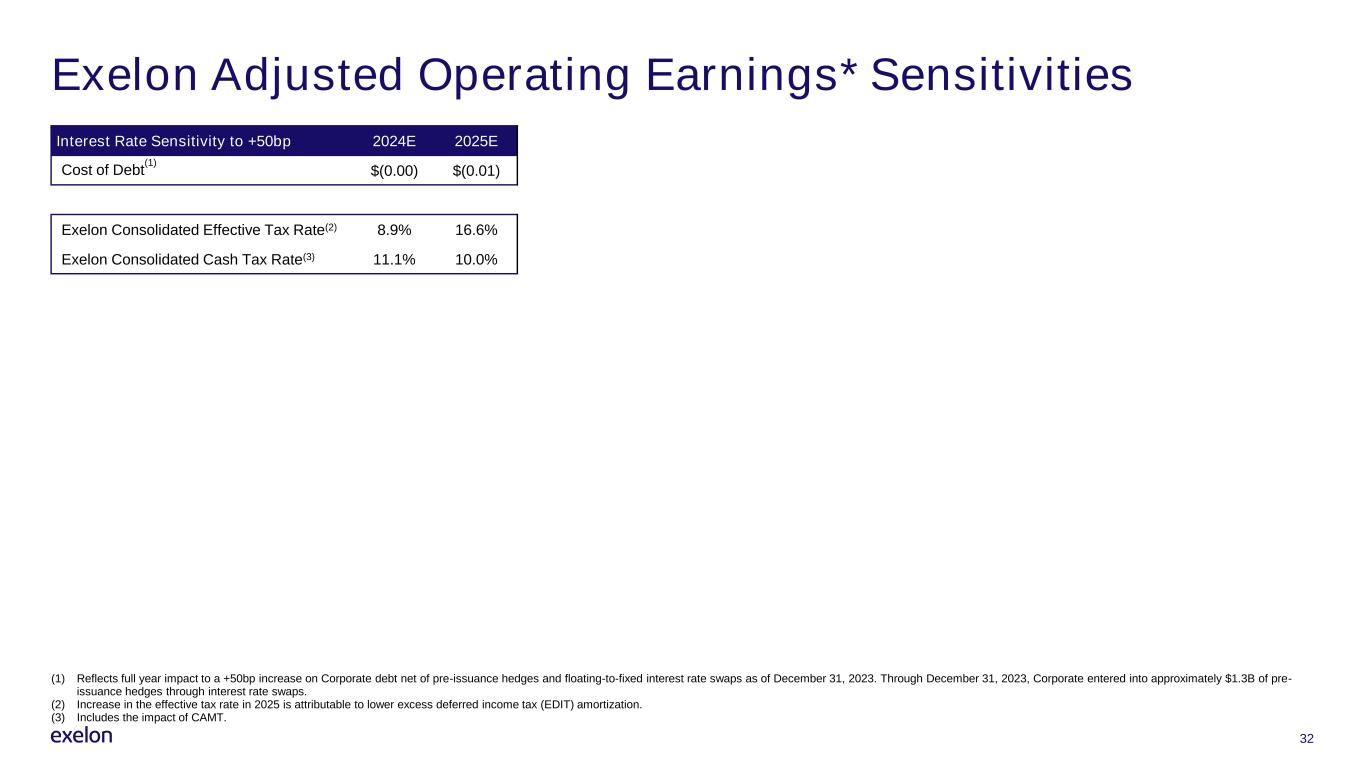

32 Exelon 调整后的营业收益*敏感度利率对+50bp 2024E 2025E 债务成本 (1) $ (0.00) $ (0.00) $ (0.01) Exelon 合并有效税率 (2) 8.9% 16.6% 埃克森综合现金税率 (3) 11.1% 10.0% (1) 反映了扣除发行前套期保值和浮动至固定利率后公司债务增长50个基点的全年影响截至 2023 年 12 月 31 日的互换。截至2023年12月31日,公司通过利率互换进行了约13亿美元的发行前套期保值。(2)2025年有效税率的提高归因于超额递延所得税(EDIT)摊销的降低。(3)包括CAMT的影响。

33 Rate 案例详情

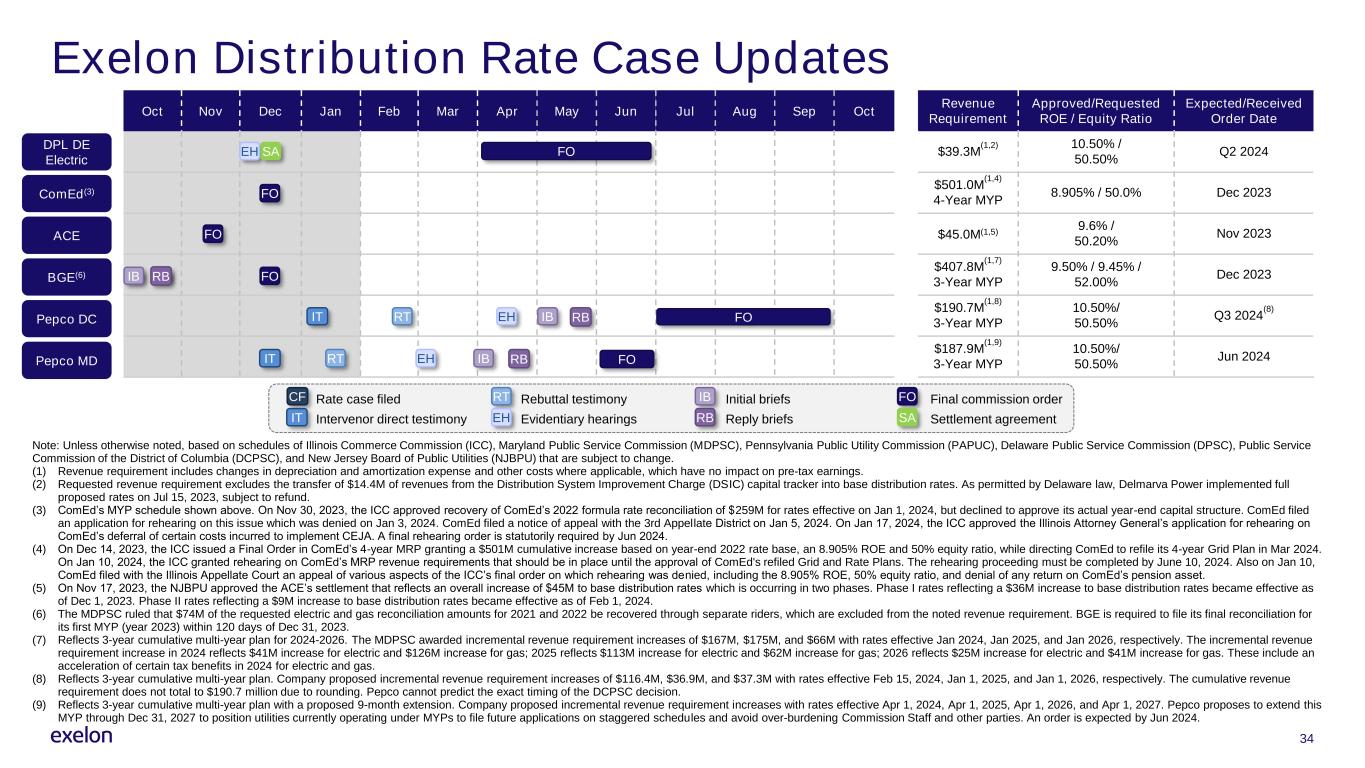

34 Exelon 分配率案例更新 10 月 12 月 1 月 2 月 3 月 4 月 4 月 6 月 7 月 8 月 9 月 10 月收入要求批准/要求的投资回报率/权益比率预期/收到的订单日期 3,930 万美元 (1,2) 10.50%/50.50% 2024 年第二季度 5.01 亿美元 (1,4) 4 年 MYP 8.905%/50.0% 2023 年 12 月 45.0% (1,5) 9.6%/50.20% 2023 年 11 月 4.078 亿美元 (1,5) 9.6%/50.20% 1,7) 3 年期 MYP 9.50%/9.45%/52.00% 2023 年 12 月 1.907 亿美元 (1,8) 3 年 MYP 10.50%/50.50% 2024 年第三季度 (8) 1.879 亿美元 (1,9) 3 年 MYP 10.50%/50.50% 2024 年 6 月利率案件提交反驳证词初步摘要最终委员会命令干预者直接证词证据听证会答复简报和解协议 CF IT RT EH IB RB FO SA DPL DE Electric ComEd (3) ACE 注:除非另有说明,否则根据伊利诺伊州商务委员会 (ICC)、马里兰州公共服务委员会 (MDPSC)、宾夕法尼亚州公用事业委员会 (PAPUC)、特拉华州公共服务委员会 (DPSC)、哥伦比亚特区公共服务委员会 (DCPS) 和新泽西州公用事业委员会的时间表 (NJBPU) 可能会发生变化。(1) 收入要求包括折旧和摊销费用以及其他成本的变动如果适用,这对税前收益没有影响。(2) 所要求的收入要求不包括将1440万美元的收入从分销系统改善费(DSIC)资本追踪系统转入基本分配费率。在特拉华州法律允许的情况下,德尔玛瓦电力公司于2023年7月15日实施了完整的拟议费率,但须退款。(3) ComEd的MYP时间表如上所示。2023年11月30日,ICC批准收回ComEd2022年公式利率对账2.59亿美元,适用于2024年1月1日生效的利率,但拒绝批准其实际年终资本结构。ComEd就此问题提交了复审申请,但于2024年1月3日被拒绝。ComEd于2024年1月5日向第三上诉区提交了上诉通知书。2024年1月17日,国际刑事法院批准了伊利诺伊州总检察长关于ComEd延期支付实施CEJA所产生的某些费用的复审申请。法定要求在2024年6月之前下达最终的复审令。(4)2023年12月14日,国际刑事法院发布了ComEd的4年期MRP的最终命令,根据2022年底的基准利率、8.905%的投资回报率和50%的股权比率,累计增加5.01亿美元,同时指示ComEd在2024年3月重新提交其四年期电网计划。2024年1月10日,ICC批准了对ComEd的MRP收入要求的重审,该要求应在ComEd重新提交的电网和费率计划获得批准之前一直有效。重审程序必须在2024年6月10日之前完成。同样在1月10日,ComEd就国际刑事法院最终命令的各个方面向伊利诺伊州上诉法院提起上诉,该命令的重审被驳回,包括8.905%的投资回报率,50%的股权比率以及拒绝向ComEd的养老金资产提供任何回报。(5)2023年11月17日,NJBPU批准了ACE的和解协议,该和解协议反映了基础分配利率的总体上涨4500万美元,分两个阶段进行。反映基本分配费率增加3,600万美元的第一阶段费率自2023年12月1日起生效。反映基本分配费率提高900万美元的第二阶段费率自2024年2月1日起生效。(6)MDPSC裁定,2021年和2022年所需的电力和天然气对账金额中的7400万美元将通过单独的附加费收回,这不包括在上述收入要求中。BGE必须在自2023年12月31日起的120天内提交其第一个MYP(2023年)的最终对账单。(7)反映了2024-2026年的3年累计多年期计划。MDPSC批准了1.67亿美元、1.75亿美元和6600万美元的增量收入要求上调,费率分别于2024年1月、2025年1月和2026年1月生效。2024年的增量收入需求增长反映了电力收入增长了4100万美元,天然气增长了1.26亿美元;2025年反映了电力增长了1.13亿美元,天然气增长了6200万美元;2026年反映了电力增长了2500万美元,天然气增长了4100万美元。其中包括在2024年加快提供电力和天然气的某些税收优惠。(8)反映了3年累计多年计划。公司提议将增量收入要求增加1.164亿美元、3,690万美元和3,730万美元,税率分别于2024年2月15日、2025年1月1日和2026年1月1日生效。由于四舍五入,累计收入要求总额未达到1.907亿美元。Pepco无法预测DCPSC决定的确切时间。(9)反映了3年累计多年期计划,并提议延期9个月。公司提议提高增量收入要求,税率自2024年4月1日、2025年4月1日、2026年4月1日和2027年4月1日起生效。Pepco提议将该MYP延长至2027年12月31日,以使目前在myPS下运营的公用事业公司能够按错开的时间表提交未来的申请,避免给委员会工作人员和其他各方带来过重的负担。预计在 2024 年 6 月之前下达订单。BGE (6) IB RB FO FO FO Pepco DC EH Pepco MD FO IT RT EH IB RB FO IT RT EH IB RB FO IT RT EH IB RB FO O IT RT

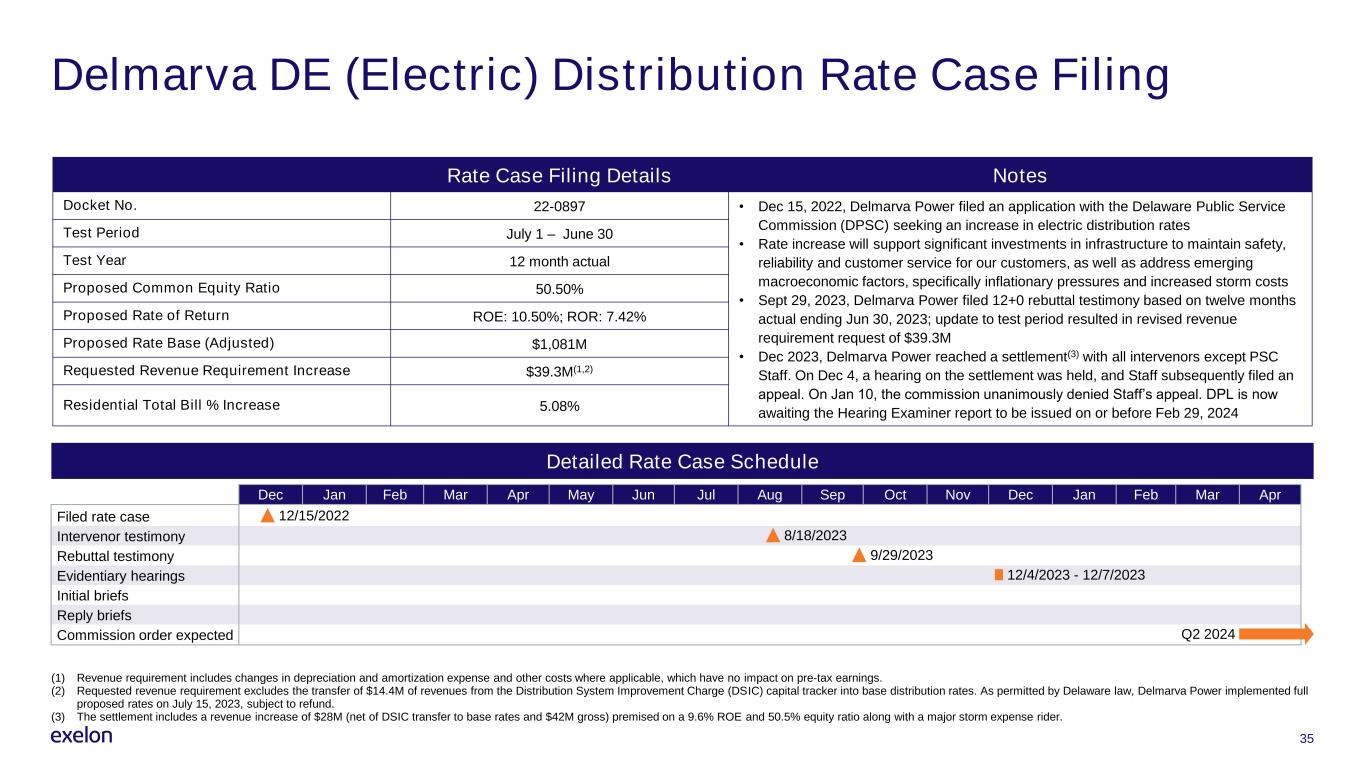

35 Delmarva DE(电气)分配费率案例备案(1)收入要求包括折旧和摊销费用以及其他适用的成本的变化,这些变动对税前收益没有影响。(2)要求的收入要求不包括将1440万美元的收入从配电系统改善费(DSIC)资本追踪系统转移到基本分配费率。根据特拉华州法律的允许,Delmarva Power于2023年7月15日实施了完整的拟议利率,但须退款。(3)该和解协议包括2,800万美元的收入增长(扣除DSIC转入基准利率和4200万美元的总收入),前提是净资产收益率为9.6%,权益比率为50.5%,以及一项重大风暴费用附加条款。费率案件备案详情备注编号22-0897 • 2022年12月15日,德尔玛瓦电力向特拉华州公共服务委员会(DPSC)提交申请,要求提高配电费率 • 提高费率将支持对基础设施的重大投资,以维护客户的安全性、可靠性和客户服务,并应对新兴的宏观经济因素,特别是通货膨胀压力和风暴成本上涨 • 2023年9月29日,德尔玛瓦电力公司提交了12+0的复议基于截至6月30日的实际十二个月的反驳证词2023 年;测试期的更新导致收入要求要求修订为3,930万美元 • 2023年12月,德尔玛瓦电力与除PSC工作人员以外的所有干预者达成和解(3)。12月4日,就和解举行了听证会,工作人员随后提起上诉。1月10日,委员会一致驳回了工作人员的上诉。DPL目前正在等待听证审查员报告,该报告将于2024年2月29日测试期7月1日至6月30日测试年度12个月实际拟议普通股比率 50.50% 拟议回报率 ROE:10.50%;ROR:7.42% 拟议基准利率(调整后)10.81亿美元申请收入要求增加3,930万美元(1,2)住宅总账单百分比增长5.08%详细利率案例时间表1月12月3月2月4月5月7月九月十月十一月十二月一月二月三月 2022年4月12日/15日反驳证词立案率案件证据听证会初步摘要干预者的证词答复摘要第二季度2024委员会预计下达命令 2023 年 9 月 29 日 12/4/2023-12/7/2023 8/18/2023

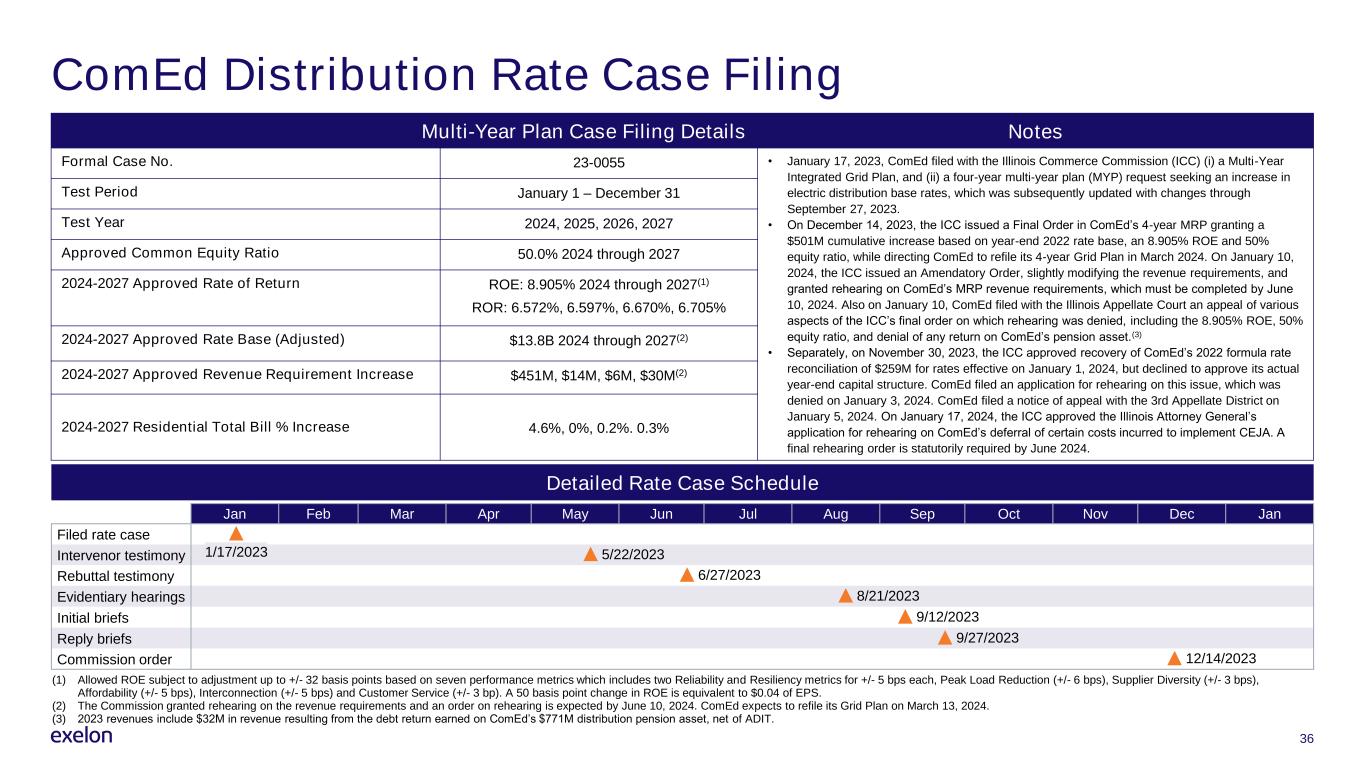

36 ComED 分销率案例备案 (1) 根据七个绩效指标,允许投资回报率最多调整至+/-32 个基点,其中包括两个可靠性和灵活性指标,分别为 +/-5 个基点、峰值负载减少量(+/-6 个基点)、供应商多元化(+/-3 个基点)、可负担性(+/-5 个基点)、互联(+/-5 个基点)和客户服务(+/-5 个基点)和客户服务(+/-5 个基点)/-3 bp)。投资回报率变动50个基点相当于每股收益的0.04美元。(2)委员会批准了对收入要求的重审,预计将在2024年6月10日发布重审令。ComEd预计将于2024年3月13日重新提交其电网计划。(3)2023年的收入包括扣除ADIT后的ComEd7.71亿美元分配养老金资产的债务回报所产生的3200万美元收入。一月二月三月四月五月六月七月九月十月十一月十二月九月十二月九日回复简报 2023 年 12 月 14 日 8/21/2023 委员会命令反驳证词干预者证词 2023 年 5 月 22 日证据听证会初步摘要 2023 年 6 月 27 日 2023 年 9 月 27 日多年计划案件归档细节说明正式案例编号 23-0055 • 2023 年 1 月 17 日,ComED 向伊利诺伊州商务委员会 (ICC) 提交了多年综合电网计划 (i),以及(ii)一项旨在提高配电基本费率的四年期多年计划(MYP)请求,该请求随后更新为变更至2023年9月27日。• 2023年12月14日,ICC发布了ComEd的4年期MRP的最终命令,根据2022年底的基准利率、8.905%的投资回报率和50%的权益比率,累计增长5.01亿美元,同时指示ComEd在2024年3月重新提交其四年期电网计划。2024年1月10日,国际刑事法院发布了一项修正令,略微修改了收入要求,并批准了对ComEd的MRP收入要求的重审,该要求必须在2024年6月10日之前完成。同样在1月10日,ComEd就国际刑事法院最终命令的各个方面向伊利诺伊州上诉法院提起上诉,该命令的重审被驳回,包括8.905%的投资回报率、50%的股权比率以及拒绝对ComEd的养老金资产的任何回报。(3)• 另外,国际刑事法院于2023年11月30日批准收回2024年1月1日生效的ComEd2022年公式利率对账2.59亿美元,但拒绝了批准其实际年终资本结构。ComEd就此问题提出了复审申请,但于2024年1月3日被拒绝。ComEd于2024年1月5日向第三上诉区提交了上诉通知书。2024年1月17日,国际刑事法院批准了伊利诺伊州总检察长关于ComEd延期支付实施CEJA所产生的某些费用的复审申请。法定要求在2024年6月之前下达最终的复审令。测试期 2024 年 1 月 1 日至 12 月 31 日测试年度 2024 年、2025 年、2026 年 2027 年批准的普通股比率 50.0% 2024-2027 年批准的收益率 ROE:8.905% 2024 年至 2027 年 (1) ROR:6.572%、6.597%、6.670%、6.70% 2024-2027 批准的基准利率(调整后)2024 年至 2027 年 138 亿美元(2)2024-2027 年批准的收入要求增加 4.51亿美元、1400万美元、600万美元、3000万美元(2)2024-2027年住宅账单总额百分比增长4.6%、0%、0.2%。0.3%详细利率案例时间表

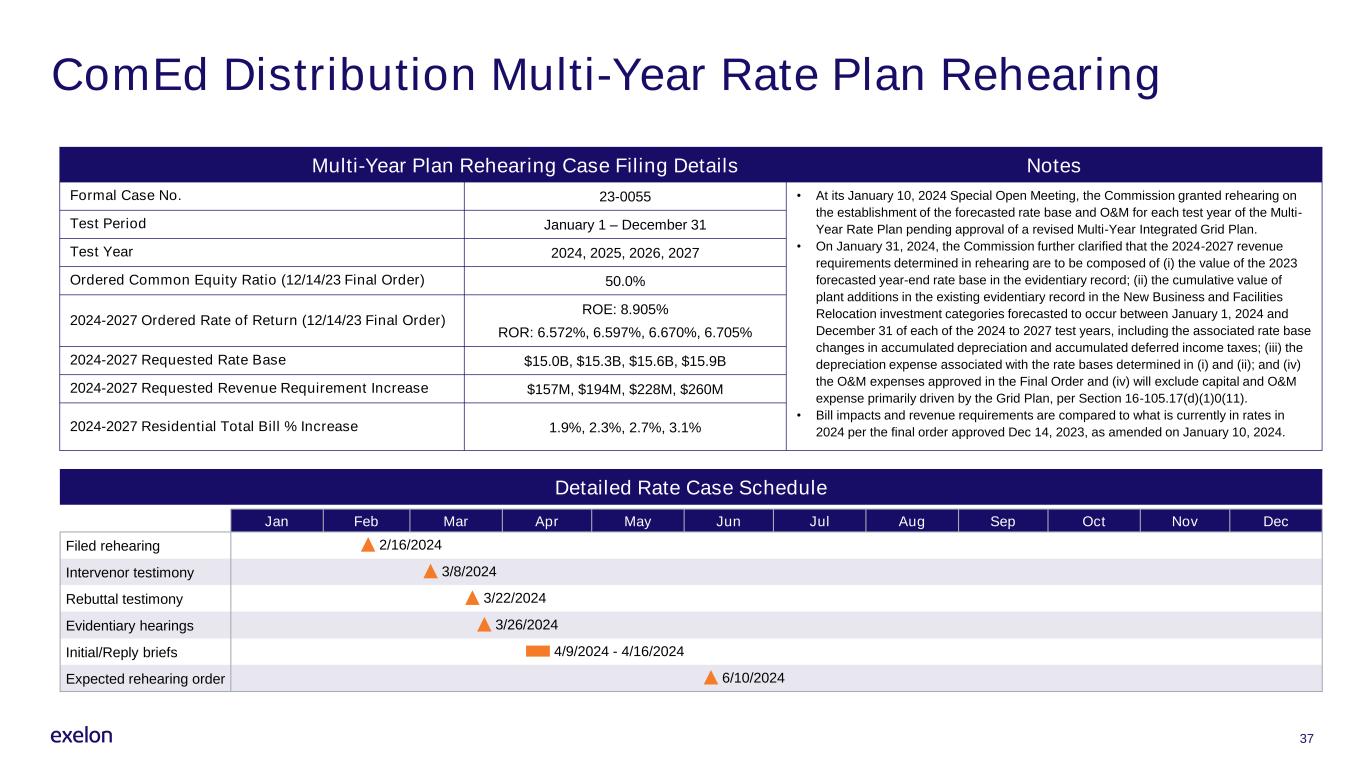

1 月 2 月 3 月 4 月 5 月 6 月 7 月 8 月 10 月 11 月 2 日至 2024 年 12 月 16 日提交的重审会 3/8/2024干预者证词 3/26/2024证据听证会 4/9/2024-4/16/2024初次/答复简报 6/10/2024预期重审令反驳证词 2024 年 3 月 22 日 ComED 分配多年利率计划重审案件备案详情备注正式案件编号 23-0055 • 在 2024 年 1 月 10 日特别公开会议上,委员会批准了关于多年费率计划每个测试年度的预测费率基准和运维的重新听证会,等待该计划的批准修订后的多年综合电网计划。• 2024年1月31日,委员会进一步澄清,在重审中确定的2024-2027年收入要求将包括:(i)证据记录中2023年预测的年终基准利率的价值;(ii)预计在2024年1月1日至12月31日期间新业务和设施搬迁投资类别现有证据记录中增建工厂的累计价值 2024 年至 2027 年考试年度,包括相关的基准费率变化累计折旧和累计递延所得税;(iii)与(i)和(ii)中确定的税率基础相关的折旧费用;以及(iv)最终订单中批准的运维费用,以及(iv)将不包括主要由电网计划驱动的资本和运维费用,根据第16-105.17(d)(1)0(11)条。• 账单影响和收入要求与2024年当前的费率进行了比较最终订单于 2023 年 12 月 14 日获得批准,并于 2024 年 1 月 10 日修订。测试期 2024 年 1 月 1 日至 12 月 31 日测试年度 2024、2025、2026、2027 年订购普通股权比率(23 年 12 月 14 日最终订单)50.0% 2024-2027 年订购回报率(12 月 14 日最终订单)ROE:8.905% ROR:6.572%、6.597%、6.670%、6.70% 2024-2027 年申请利率基准利率 15.0亿美元、156亿美元、159亿美元 2024-2027 年申请的收入要求增加 1.57 亿美元、1.94 亿美元、2.28 亿美元、2.6 亿美元 2024-2027 年住宅总账单百分比增长 1.9%、2.3%、2.7%、3.1% 详细利率案例附表 37

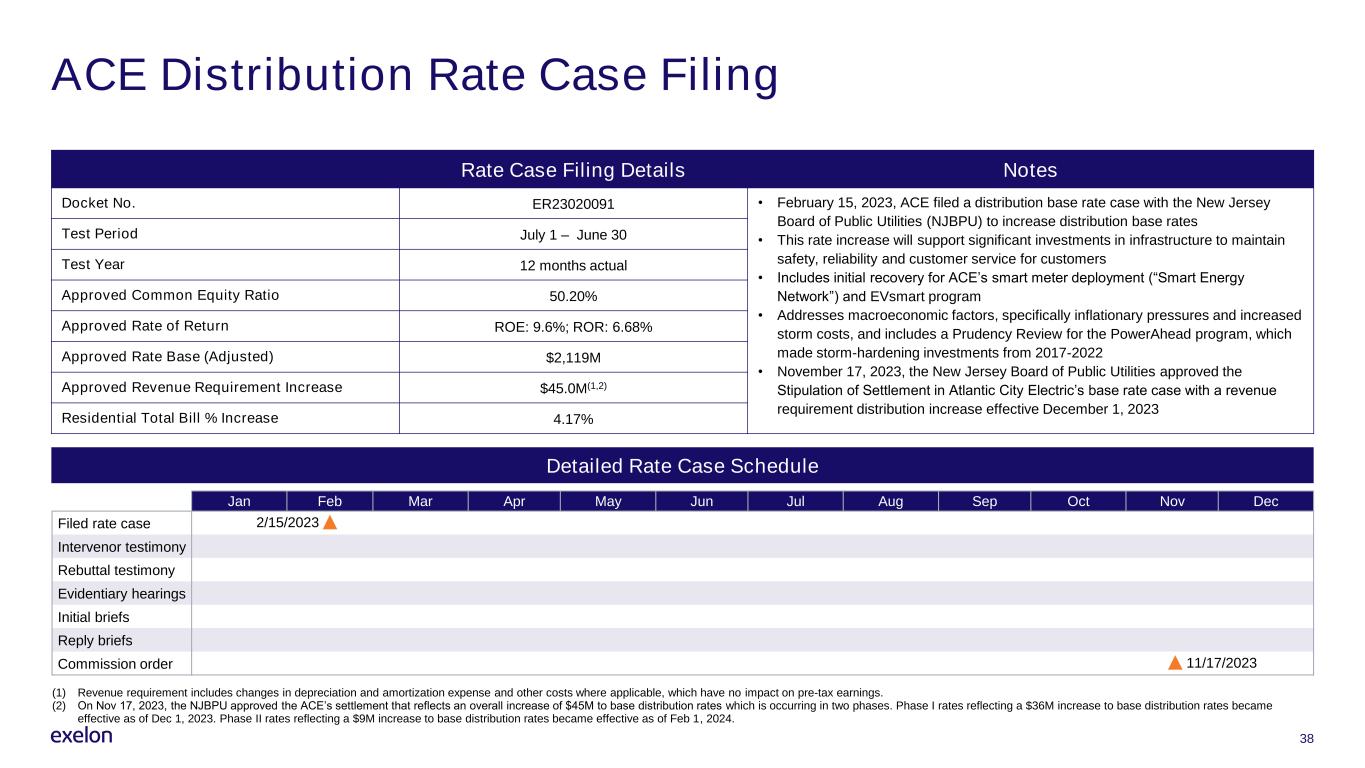

38 ACE分配率案例备案(1)收入要求包括折旧和摊销费用以及其他成本的变化(如果适用),这些变动对税前收益没有影响。(2)2023年11月17日,NJBPU批准了ACE的和解协议,该和解协议反映了基础分配费率总体增长4500万美元,分两个阶段进行。反映基本分配费率增加3,600万美元的第一阶段费率自2023年12月1日起生效。反映基本分配费率增加900万美元的第二阶段费率自2024年2月1日起生效。详细利率案件时间表一月二月三月四月五月六月七月八月九月十月十二月二日/15日提起的利率案件干预者证词反驳证词证据听证会初步摘要答复摘要委员会2023年11月17日命令利率案件备案详情备注备案号ER23020091 • 2023年2月15日,ACE向新泽西州公用事业委员会(NJBPU)提起分配基准利率诉讼,以提高分配基准利率 • 此次提高利率将支持对基础设施的大量投资,以维护客户的安全性、可靠性和客户服务 • 包括初步恢复 ACE 的智能电表部署(“智能能源网络”)和 EVSmart 计划 • 解决宏观经济因素,特别是通货膨胀压力和风暴成本增加,包括审慎审查对于 PowerAhead 计划,该公司在2017-2022年期间进行了艰难的投资 • 2023年11月17日,新泽西州公用事业委员会批准了大西洋城电气基准利率案的和解条款,收入要求分配自2023年12月1日起上调测试期7月1日至6月30日测试年度的12个月实际批准普通股比率 50.20% 批准收益率:9.6%;ROR:6.68% 批准的基准利率(调整后)21.19亿美元的收入要求增加 4500万美元(1,2)住宅账单总额增长百分比 4.17%

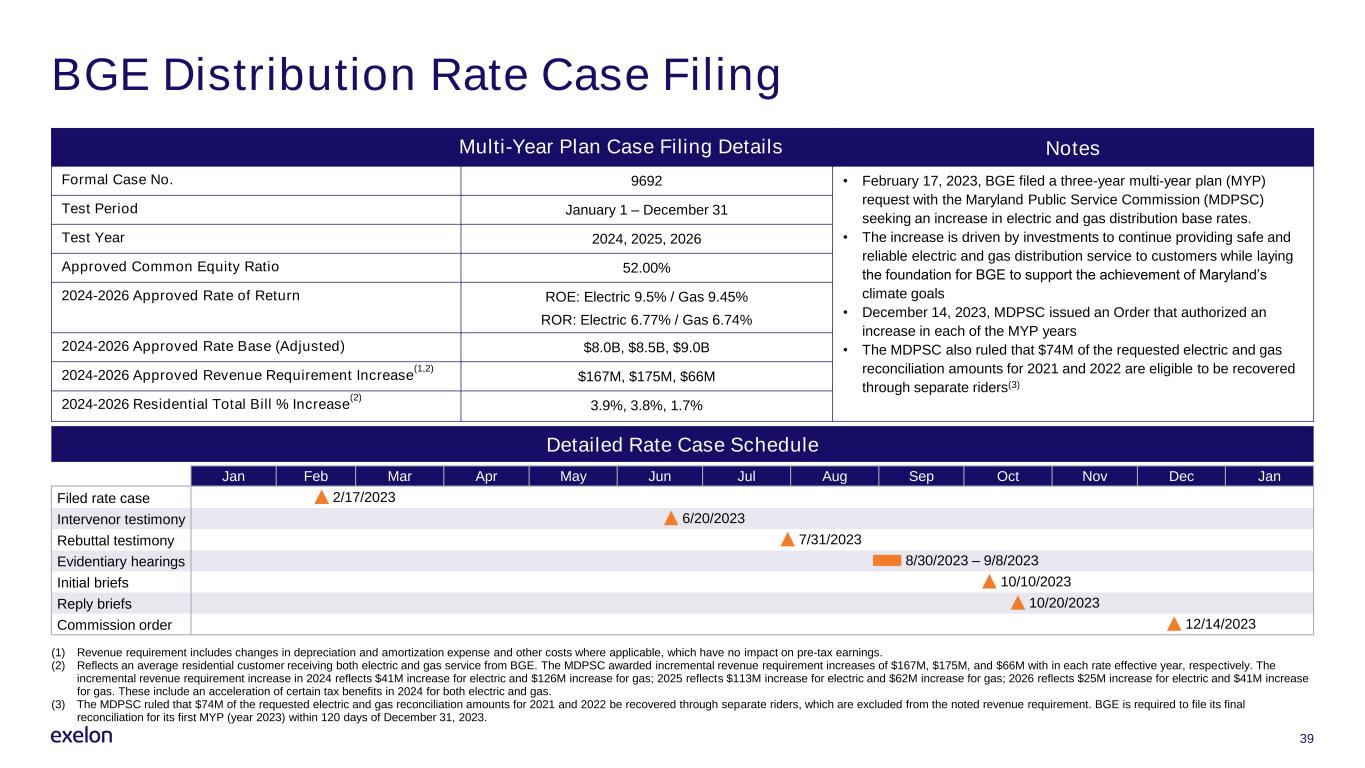

39 BGE 分配率案件提交 1 月 2 月 3 月 4 月 5 月 6 月 7 月 8 月 10 月 11 月 12 月 6 日至 2023 年 12 月 6 日 2023 年 2 月 17 日反驳证词答复摘要 2023 年 12 月 14 日 7/31/2023 年 10/20/2023 年 8 月 30 日 — 9 月 8 日委员会命令多年计划备案详情备注正式案件编号 9692 • 2023 年 2 月 17 日,BGE 提交了三年期计划 (MY30/2023) P) 要求马里兰州公共服务委员会(MDPSC)提高电力和天然气配送基准费率。• 上调幅度是在投资的推动下,继续向客户提供安全可靠的电力和天然气配送服务,同时为BGE支持实现马里兰州的气候目标奠定基础 • 2023年12月14日,MDPSC发布了一项命令,授权在MYP的每一年增加一次 • MDPSC还裁定,要求的2021年和2022年电力和天然气对账金额中的7400万美元有资格通过单独的附加条款(3)1月1日至12月的测试期收回 31 测试年度 2024、2025、2026 年批准的普通股比率 52.00% 2024-2026 年批准的回报率 ROE:电力 9.5% /天然气 9.45% ROR:电力 6.77% /天然气 6.74% 2024-2026 年批准的基准利率(调整后)80亿美元、85亿美元、90亿美元 2024-2026 年批准收入要求增加 (1,2) 1.67亿美元、1.75亿美元、6600万美元 2024-2026 年住宅账单总额增长百分比 (2) 3.9%、3.8%、详细 1.7% 税率案例附表(1)收入要求包括折旧和摊销费用以及其他适用的成本的变化,这些变动对税前收益没有影响。(2)反映了普通住宅客户从BGE获得电力和天然气服务。MDPSC授予的增量收入要求分别增加1.67亿美元、1.75亿美元和6600万美元,生效年度的每个税率分别为6,600万美元。2024年的增量收入需求增长反映了电力收入增长了4100万美元,天然气增长了1.26亿美元;2025年反映了电力增长了1.13亿美元,天然气增长了6200万美元;2026年反映了电力增长了2500万美元,天然气增长了4100万美元。其中包括在2024年加快提供电力和天然气的某些税收优惠。(3)MDPSC裁定,通过单独的附加条件收回2021年和2022年所需的电力和天然气对账金额中的7400万美元,这不包括在上述收入要求中。BGE必须在自2023年12月31日起的120天内提交其首个MYP(2023年)的最终对账单。

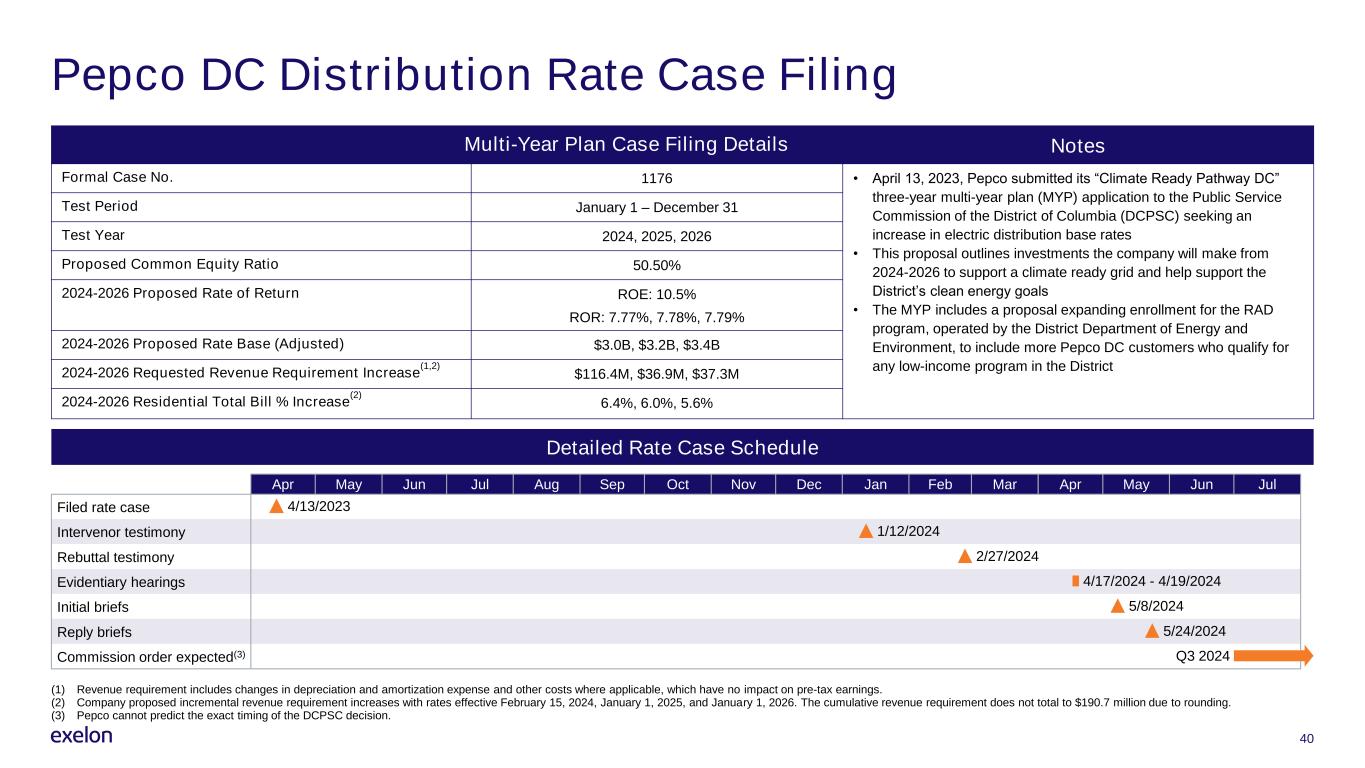

40 Pepco DC 分配利率案件提交 4 月 5 月 6 月 7 月 8 月 10 月 11 月 12 月 3 月 4 月 5 月 6 日 2023 年 7 月 4 日至 2024 年 4 月 17 日至 4 月 19 日 2/27/2024 证据听证会 5/8/2024 初步摘要 2024 年 5 月 24 日 1/12/2024 答复摘要 2024 年第三季度委员会预计下令 (3) 提交利率案件反驳证词多年计划案件备案详情注释正式案件编号 1176 • 2023 年 4 月 13 日 Pepco向哥伦比亚特区公共服务委员会(DCPSC)提交了 “气候就绪途径DC” 三年期计划(MYP)申请,寻求提高配电基准费率 • 该提案概述了该公司在2024-2026年期间将进行的投资,以支持气候就绪型电网并帮助支持该地区的清洁能源目标 • MYP包括一项提案,扩大了由地区能源和环境部运营的RAD计划的注册人数,以包括更多在2024、2025和2026测试年1月1日至12月31日地区测试期间有资格参加任何低收入计划的Pepco DC客户 0.50% 2024-2026 年拟议回报率 ROE:10.5%净利率:7.77%、7.78%、7.79% 2024-2026年拟议基准利率(调整后)30亿美元、32亿美元、34亿美元 2024-2026年要求增加收入(1,2)1.164亿美元、3690万美元、3,730万美元 2024-2026年住宅账单总额增长百分比(2)6.4%、6.0%、5.6%详细利率案例表(1)收入要求包括变动折旧和摊销费用以及其他成本(如适用),对税前收益没有影响。(2)公司提议提高增量收入要求,税率自2024年2月15日、2025年1月1日和2026年1月1日起生效。由于四舍五入,累计收入要求总额未达到1.907亿美元。(3)Pepco无法预测DCPSC决定的确切时间。

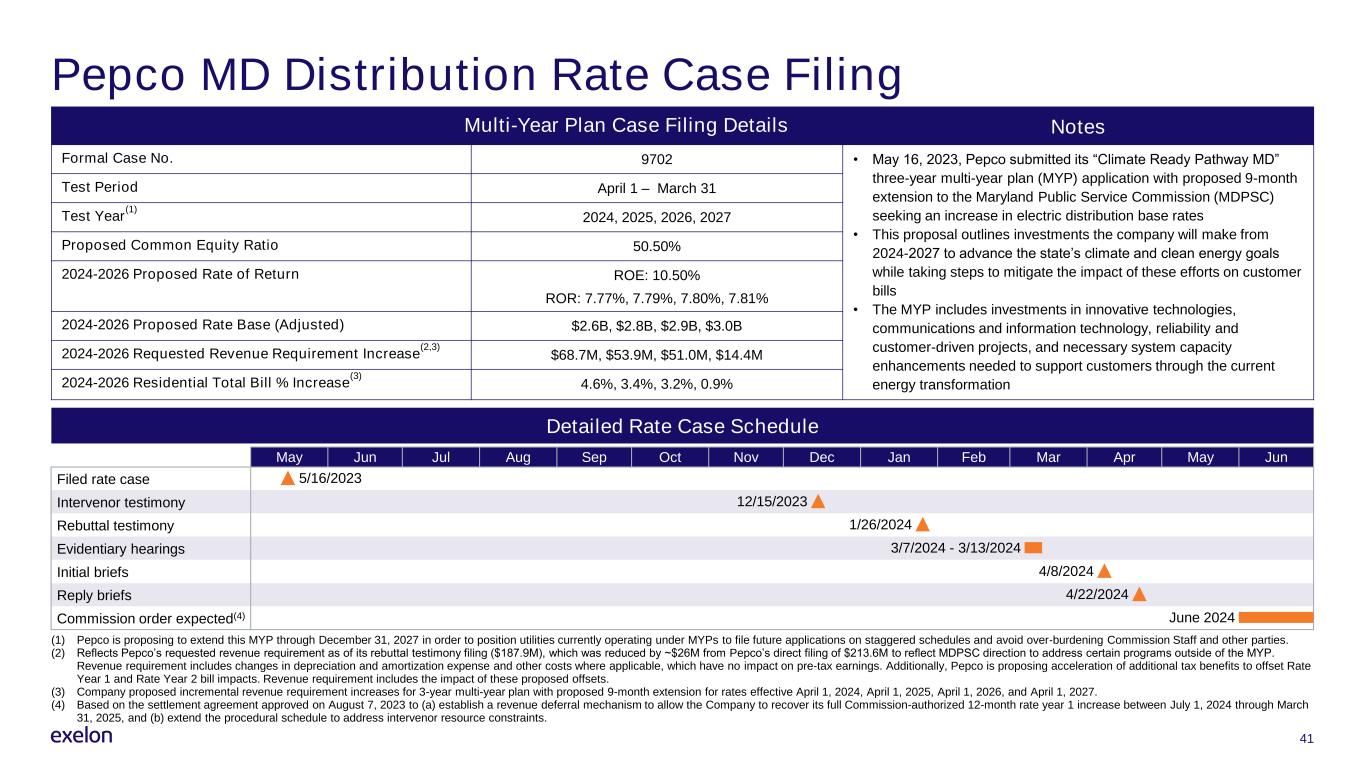

41 Pepco MD 分配率案件提交 5 月 6 月 7 月 8 月 9 月 10 月 12 月 1 月 2 月 3 月 5 月 6 日委员会预计下令 (4) 介入者证词 2023 年 5 月 16 日初步简报反驳证词答复摘要 2024 年 6 月 4/8/2024 证据听证会 4/22/2024 年 3 月 13日-2024 年 3 月 13 日多年计划案件备案详情说明 2023 年 5 月 16 日 Pepco 提交其 “Climate Ready Pathway MD” 的三年期多年计划(MYP)申请,并提议将马里兰州公共服务委员会(MDPSC)延期9个月寻求提高配电基准费率 • 该提案概述了公司在2024-2027年期间将进行的投资,以推进该州的气候和清洁能源目标,同时采取措施减轻这些努力对客户账单的影响 • MYP包括对创新技术、通信和信息技术、可靠性和客户驱动项目的投资,以及在当前的能源转型测试期(2024年4月1日至3月31日)测试年(1)期间为客户提供支持所需的系统容量增强,2025、2026、2027 年拟议普通股比率 50.50% 2024-2026 年拟议回报率 ROE:10.50% ROR:7.77%、7.79%、7.80%、7.81% 2024-2026 年拟议基准利率(调整后)26亿美元、28亿美元、29亿美元、30亿美元 2024-2026年要求增加收入需求(2,3)6,870万美元、5,390万美元、5,10万美元 144M 2024-2026年住宅账单总额增长百分比 (3) 4.6%、3.4%、3.2%、0.9% 详细利率案例表 (1) Pepco提议将该MYP延长至2027年12月31日,以便使目前在myPS下运营的公用事业公司能够按错时提交未来的申请,以及避免给委员会工作人员和其他各方带来过重的负担。(2)反映了Pepco在提交反驳证词时要求的收入要求(1.879亿美元),该要求比Pepco直接提交的2.136亿美元减少了约2600万美元,以反映MDPSC在MYP之外处理某些计划的指示。收入要求包括折旧和摊销费用以及其他成本的变化(如果适用),这些变动对税前收益没有影响。此外,Pepco提议加快额外的税收优惠,以抵消税率第一年和税率第二年法案的影响。收入要求包括这些拟议抵消措施的影响。(3) 公司提议增加3年多年期计划的增量收入要求,并提议将利率延长9个月,自2024年4月1日、2025年4月1日、2026年4月1日和2027年4月1日起生效。(4) 根据2023年8月7日批准的和解协议,以 (a) 建立收入延期机制,使公司能够收回委员会批准的12个月的全部利率在 2024 年 7 月 1 日至 2025 年 3 月 31 日之间延长第 1 年,以及 (b) 将程序时间表延长至解决干预者资源限制问题。

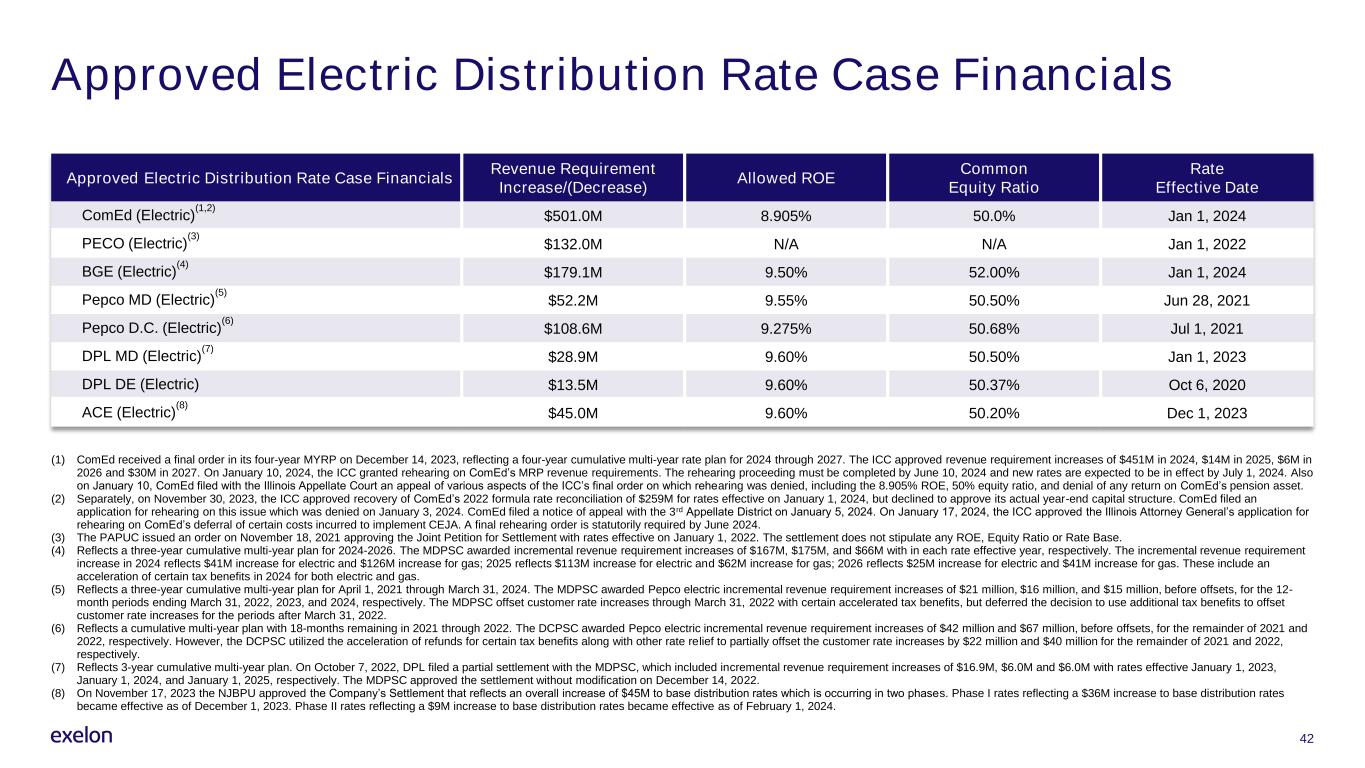

42 个批准的配电费率案例财务部门批准的配电费率案例财务收入要求增加/(减少)允许的收益率普通股权比率生效日期 comED(电气)(1,2)5.01亿美元 8.905% 50.0% 2024 年 1 月 1 日 PECO(电气)(3) 1.320 亿美元 N/A N/A 2022 年 1 月 1 日 BGE(电气)(4) 1.791 亿美元 9.50% 52.00% 2024 年 1 月 1 日 PECO(电气)(3) 1.372 亿美元不适用 BGE(电气)(4) 1.791 亿美元 9.50% 52.00% Pepco MD(电气)(5)5,220万美元 9.55% 50.50% 2021 年 6 月 28 日 Pepco D.C.(电气)(6)1.086亿美元 9.275% 50.68% 2021 年 7 月 1 日 DPL MD(电气)(7) 2890 万美元 9.60% 50.60% 2023 年 1 月 1 日 50.50% DPL DE(电气)1,350 万美元 9.60% 50.37% 10 月 6 日2020年ACE(电气)(8)4,500万美元 9.60% 50.20% 2023年12月1日(1)ComEd于2023年12月14日收到了其四年期MYRP的最终订单,反映了2024年至2027年的四年累计多年期利率计划。ICC批准了收入要求在2024年增加4.51亿美元,在2025年增加1400万美元,在2026年增加600万美元,在2027年增加3000万美元。2024年1月10日,国际刑事法院批准了对ComEd的MRP收入要求的重审。重审程序必须在2024年6月10日之前完成,新税率预计将于2024年7月1日生效。同样在1月10日,ComEd就国际刑事法院最终命令的各个方面向伊利诺伊州上诉法院提起上诉,该命令的重审被驳回,包括8.905%的投资回报率、50%的股权比率以及拒绝向ComEd的养老金资产的任何回报。(2)另外,国际刑事法院于2023年11月30日批准收回ComEd2022年2.59亿美元的公式利率对账表,该利率自2024年1月1日起生效,但拒绝批准其实际年终资本结构。ComEd就此问题提交了复审申请,但于2024年1月3日被拒绝。ComEd于2024年1月5日向第三上诉区提交了上诉通知书。2024年1月17日,国际刑事法院批准了伊利诺伊州总检察长关于ComEd延期支付实施CEJA所产生的某些费用的复审申请。法定要求在2024年6月之前下达最终的复审令。(3)菲律宾人民大会于2021年11月18日发布命令,批准了联合和解申请,其利率自2022年1月1日起生效。该和解协议没有规定任何投资回报率、权益比率或基准利率。(4)反映了2024-2026年的三年累计多年期计划。MDPSC授予的增量收入要求分别增加1.67亿美元、1.75亿美元和6600万美元,生效年度的每个税率分别为6,600万美元。2024年的增量收入需求增长反映了电力收入增长了4100万美元,天然气增长了1.26亿美元;2025年反映了电力增长了1.13亿美元,天然气增长了6200万美元;2026年反映了电力增长了2500万美元,天然气增长了4100万美元。其中包括在2024年加快提供电力和天然气的某些税收优惠。(5)反映了2021年4月1日至2024年3月31日的三年累计多年期计划。MDPSC授予Pepco Electric在截至2022年3月31日、2023年和2024年3月31日的12个月期间在抵消前分别增加2,100万美元、1,600万美元和1,500万美元的增量收入要求。MDPSC通过某些加速税收优惠抵消了2022年3月31日之前的客户税率上涨,但推迟了2022年3月31日之后使用额外税收优惠来抵消客户税率上涨的决定。(6)反映了累积的多年期计划,2021年至2022年还剩18个月。DCPSC授予Pepco Electric在2021年剩余时间和2022年剩余时间内在抵消前分别增加4200万美元和6700万美元的增量收入要求。但是,DCPSC利用加速某些税收优惠的退款以及其他税率减免,在2021年剩余时间和2022年剩余时间内分别部分抵消了2200万美元和4000万澳元的客户税率增长。(7)反映了3年累计多年计划。2022年10月7日,DPL向MDPSC提交了部分和解协议,其中包括增加1,690万美元、600万美元和600万美元的增量收入要求,费率分别于2023年1月1日、2024年1月1日和2025年1月1日生效。MDPSC于2022年12月14日批准了该和解协议,未经修改。(8)2023年11月17日,NJBPU批准了公司的和解协议,该和解协议反映了基本分配费率总体上涨4500万美元,该协议分两个阶段进行。反映基本分配费率增加3,600万美元的第一阶段费率自2023年12月1日起生效。反映基本分配费率增加900万美元的第二阶段费率自2024年2月1日起生效。

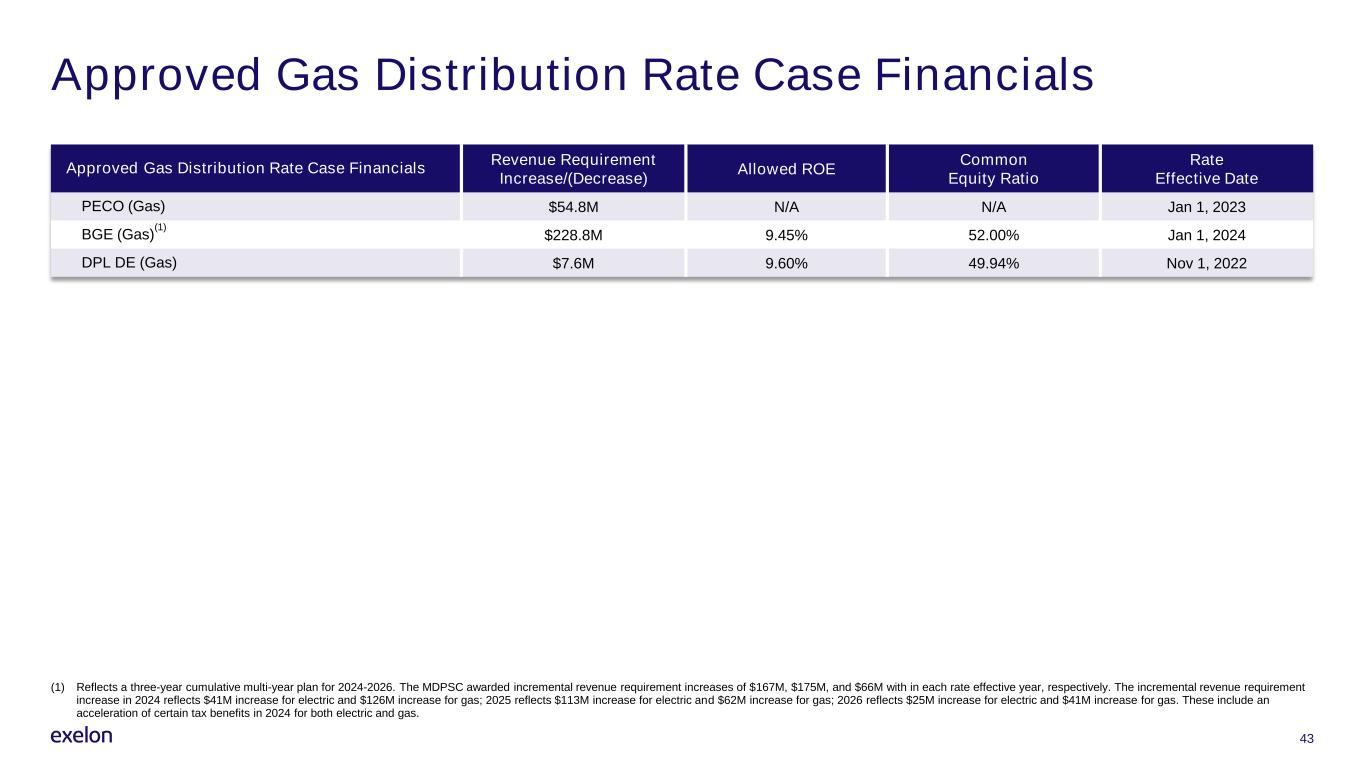

43 批准的天然气分销率案例财务批准的天然气分销费率案例财务收入要求增加/(减少)允许的ROE普通股权比率生效日期 PECO(天然气)5,480万美元不适用 2023年1月1日 BGE(天然气)(1)2.288亿美元 9.45% 52.00% 2024年1月1日 DPL DE(天然气)760万美元 9.60% 49.94% 2022年11月1日(1)反映了三年期累计计划适用于 2024-2026 年。MDPSC授予的增量收入要求分别增加1.67亿美元、1.75亿美元和6600万美元,生效年度的每个税率分别为6,600万美元。2024年的增量收入需求增长反映了电力收入增长了4100万美元,天然气增长了1.26亿美元;2025年反映了电力增长了1.13亿美元,天然气增长了6200万美元;2026年反映了电力增长了2500万美元,天然气增长了4100万美元。其中包括在2024年加快对电力和天然气的某些税收优惠。

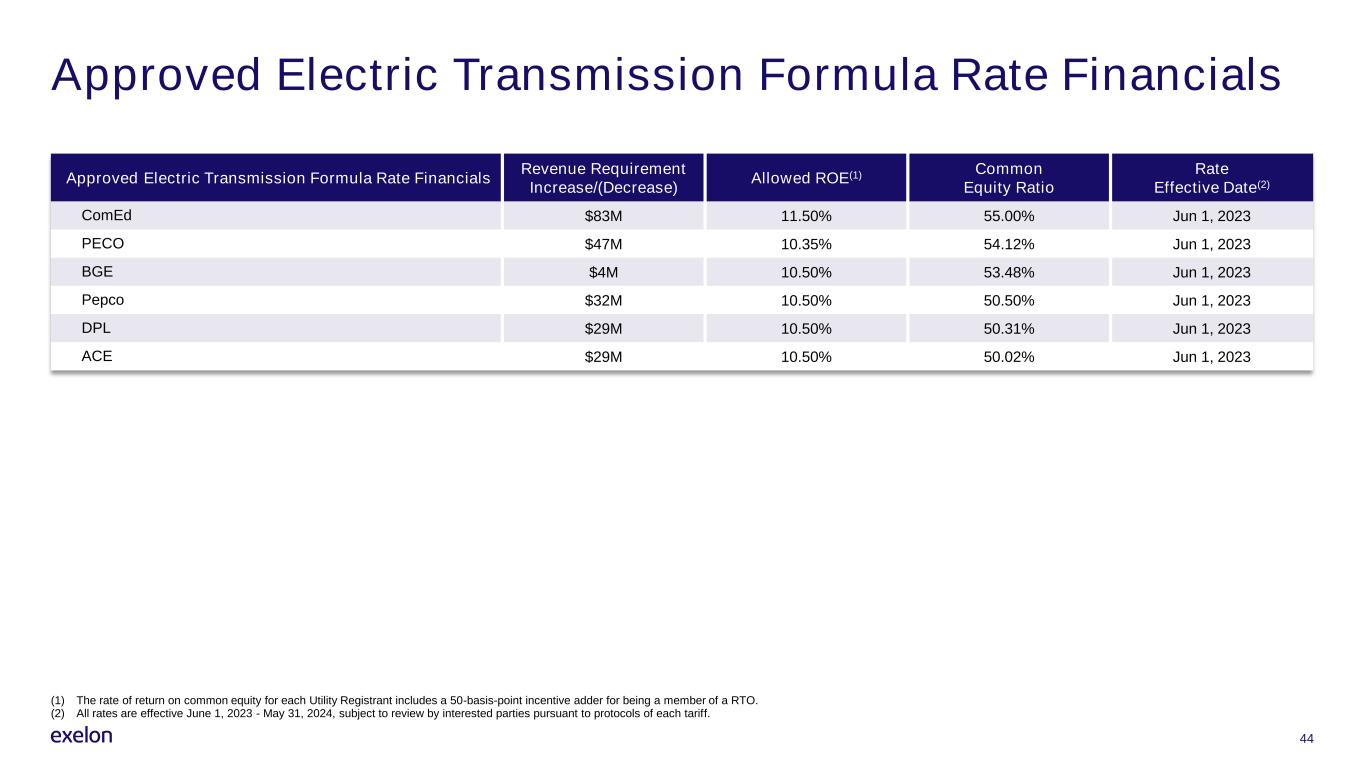

44 经批准的输电公式利率财务部门批准的电力传输公式利率财务收入要求增加/(减少)允许的投资回报率(1)普通股权比率生效日期(2)来了 8300 万美元 11.50% 55.00% 2023 年 6 月 1 日 PECO 4700万美元 10.35% 54.12% BGE 400 万美元 2023 年 6 月 1 日 53.48% Pepco 3200 万美元 50.50% 2023 年 6 月 1 日 50.50% DPL 2900万 10.50% 50.31% 2023 年 6 月 1 日 ACE 2,900 万美元 10.50% 50.02% 2023 年 6 月 1 日 (1) 每位公用事业注册人的普通股收益率包括成为 RTO 成员的 50 个基点激励加成。(2)所有费率均在 2023 年 6 月 1 日至 2024 年 5 月 31 日生效,但将由有关各方根据每项费率的协议进行审查。

45 非公认会计准则指标的对账

46 预计的GAAP与运营调整的关系 • 目前在2024年预计的GAAP收益和调整后(非GAAP)营业收益之间没有调整。

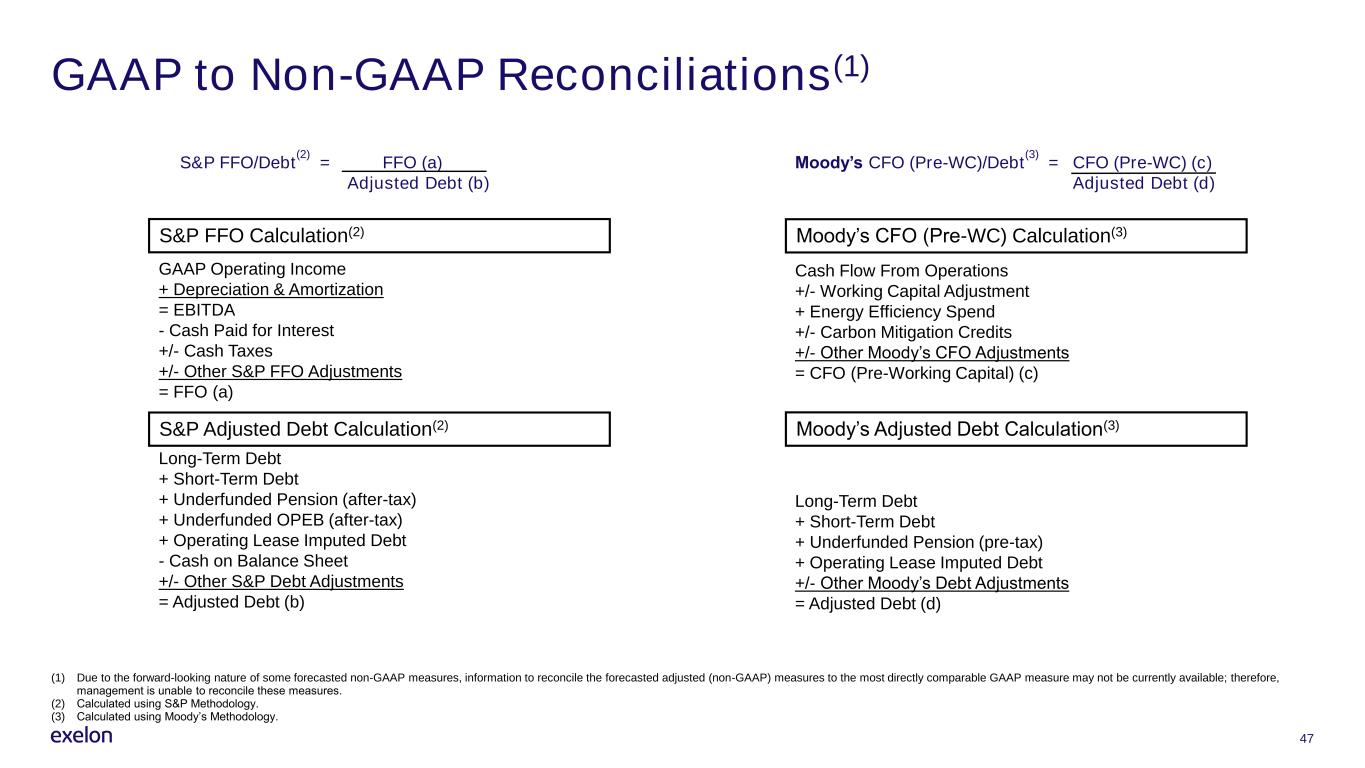

47 GAAP 与非 GAAP 的对账 (1) GAAP 营业收入 + 折旧和摊销 = 息税折旧摊销前利润-支付的利息现金 +/-现金税 +/-其他标准普尔 FFO 调整 = FFO (a) 长期债务 + 短期债务 + 资金不足的养老金(税后)+ 资金不足 OPEB(税后)+ 经营租赁估算债务-资产负债表上的现金 +/-其他标准普尔债务调整 = 调整后债务 (b) 标普FFO计算 (2) 标普调整后债务计算 (2) 穆迪首席财务官(WC 前)/债务(3)= 首席财务官(WC 前)(c)调整后债务(d)穆迪首席财务官(WC 前)计算(3)运营现金流 +/-营运资本调整 + 能源效率支出 +/-碳减排信贷 +/-其他穆迪首席财务官调整 = 首席财务官(预营运资金)(c) 长期债务 + 短期债务 + 资金不足的养老金(税前)+ 经营租赁估算债务 +/-其他穆迪债务调整 = 调整后债务 (d) S&P FFO/债务 (2) = FFO (a) 调整后债务 (b) 穆迪调整后债务计算 (3) (1) 由于某些预测的非公认会计准则指标具有前瞻性,因此将预测的调整后(非公认会计准则)指标与最直接可比的GAAP进行对账的信息衡量标准目前可能不可用;因此,管理层无法协调这些衡量标准。(2) 使用标准普尔方法计算。(3) 使用穆迪方法计算。

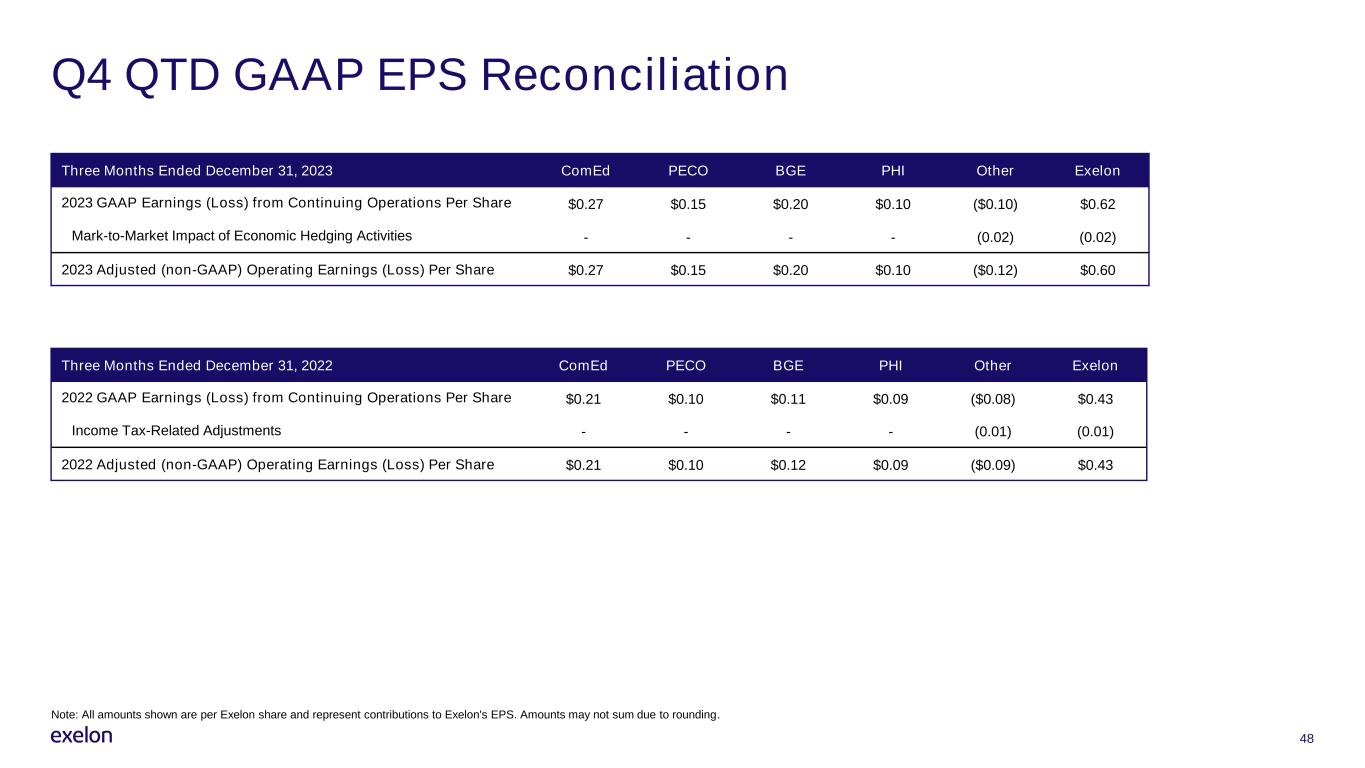

48 第四季度第四季度通用会计准则每股收益对账截至2023年12月31日的三个月 comED PECO BGE PHI 其他 Exelon 2023 GAAP 每股持续经营收益(亏损)0.27 0.15 0.20 0.10 美元(0.10 美元)0.62 美元经济套期保值活动的按市值计价影响--(0.02) (0.02) 2023 年调整后(非公认会计准则)每股收益(亏损)0.27 0.15 0.10 美元(0.12美元)0.60美元注意:显示的所有金额均为每股Exelon股票,代表对Exelon每股收益的贡献。由于四舍五入,金额的总和可能不一致。截至2022年12月31日的三个月 ComED PECO BGE PHI 其他 Exelon 2022 年 GAAP 持续经营每股收益(亏损)0.21 0.10 0.11 0.09 美元(0.08 美元)0.43 美元所得税相关调整---(0.01) (0.01) 2022年调整后(非公认会计准则)每股收益(亏损)0.21 0.10 0.12 美元 0.09 美元(0.09 美元)0.43 美元

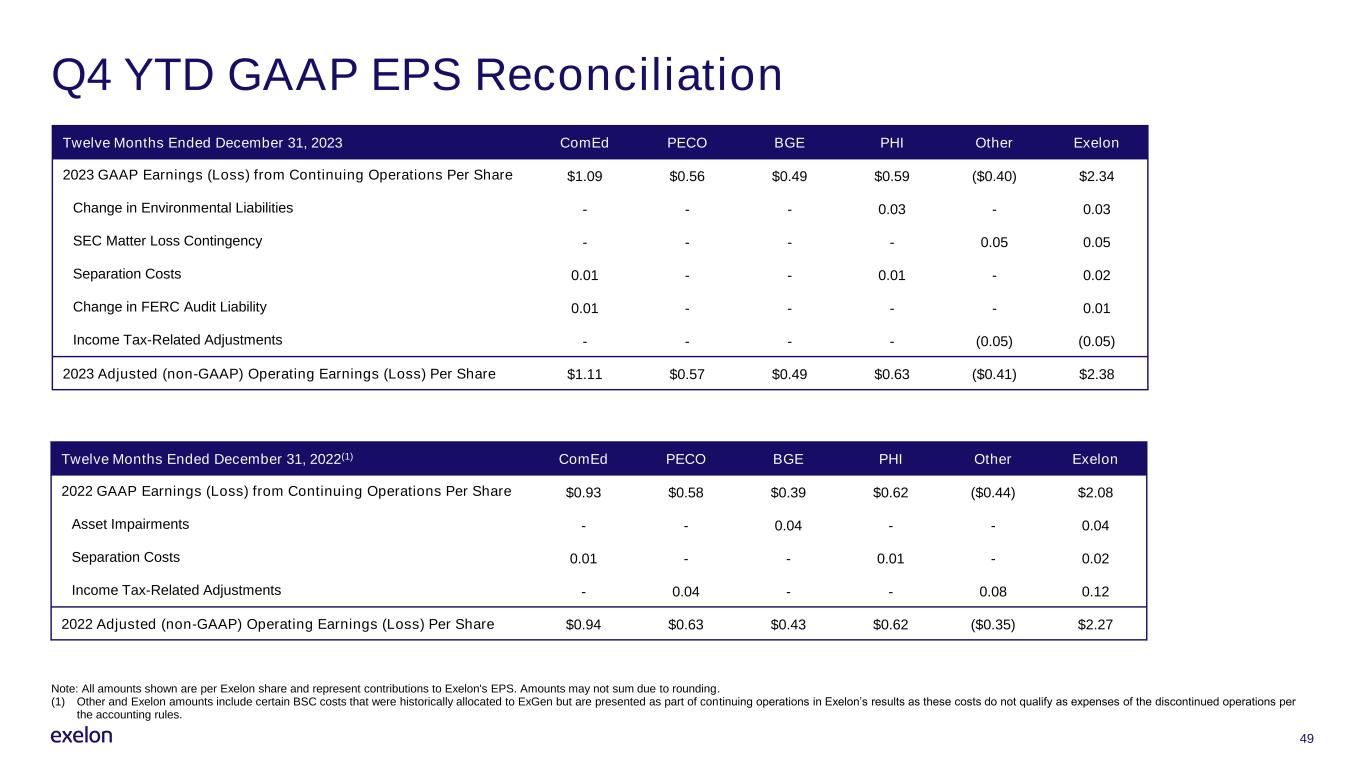

49 年第四季度年初至今 GAAP 每股收益对账截至2023年12月31日的十二个月 comED PECO BGE PHI 其他 Exelon 2023 GAAP 每股持续经营收益(亏损)1.09 美元 0.56 美元 0.49 美元(0.40 美元)2.34 环境负债变动---0.03-0.03 SEC 事项损失应急资金----0.05 0.05 离职成本 0.01-0.02 FERC审计负债变动 0.01-0.01-0.02---0.01 所得税相关调整----(0.05) (0.05) 2023 年调整后(非公认会计准则)每股营业收益(亏损)1.11 0.57 美元 0.57 美元 0.49 美元 0.63 美元(0.41 美元)2.38 美元注意:显示的所有金额按每股Exelon计算,代表对Exelon每股收益的贡献。由于四舍五入,金额可能不相和。(1) 其他金额和Exelon金额包括某些BSC成本,这些成本历来分配给ExGen,但在Exelon的业绩中作为持续经营的一部分列报,因为根据会计规则,这些成本不符合已终止业务的支出资格。截至2022年12月31日的十二个月 (1) ComED PECO BGE PHI 其他 Exelon 2022 年 GAAP 持续经营每股收益(亏损)0.93 美元 0.58 美元 0.39 美元(0.44 美元)2.08 美元资产减值--0.04--0.04 离职成本 0.01-0.02 与所得税相关的调整-0.04--0.08 0.12 2022年调整后(非公认会计准则)每股营业收益(亏损)0.94 美元 0.63 美元 0.43 美元 0.62 美元(0.35 美元)2.27 美元

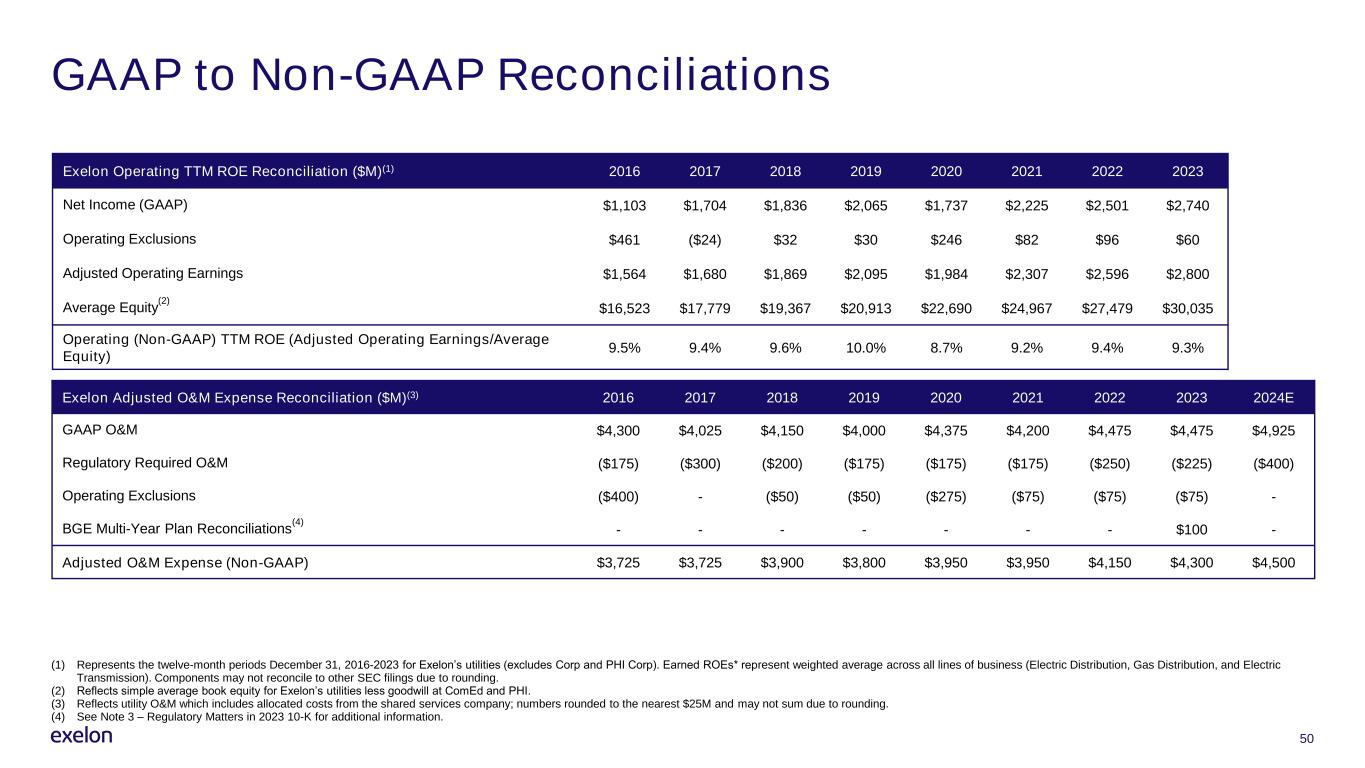

50份公认会计准则与非公认会计准则的对账(1)代表Exelon公用事业公司(不包括公司和PHI Corp)在2016-2023年12月31日的十二个月期间。赚取的 ROEs* 代表所有业务领域(配电、天然气配送和电力输送)的加权平均值。由于四舍五入,组成部分可能与美国证券交易委员会的其他文件不一致。(2)反映了Exelon公用事业公司的简单平均账面净值减去ComEd和PHI的商誉。(3)反映了公用事业运维,其中包括共享服务公司的分配成本;数字四舍五入到最接近的2500万美元,由于四舍五入可能不相和。(4)有关更多信息,请参阅注释3——2023年监管事项10-K。Exelon Operating TTM ROE 对账(百万美元)(1)2016 2017 2018 2019 2020 2021 2023 年净收益(GAAP)1,103 美元 1,704 1,836 2,065 美元 1,737 2,225 2,501 2,740 美元营业排除项 461 美元 3,740 美元 32 美元 30 美元 82 美元 60 美元调整后营业收益 1,564 美元 1,869 美元 2,095 美元 2,095 美元 2,096 美元 2,096 美元 2,984 美元 2,096 美元 2,096 美元 2,984 美元 2,096 美元 2,984 美元 2,096 美元 2,096 美元 2,984 2,800 美元平均股权 (2) 16,523 美元 17,779 美元 19,367 美元 20,913 美元 22,690 美元 24,967 美元 27,479 美元 30,035 美元营运(非公认会计准则)TTM ROE(调整后营业收益/平均权益)9.5% 9.6% 9.0% 9.2% 9.3% Exelon 调整后运维费用对账(百万美元)(3) 2016 2017 20182019 2020 2021 2023 2024E GAAP O&M 4,300 美元 4,150 美元 4,150 美元 4,375 美元 4,200 美元 4,475 美元 4,475 美元 4,925 美元监管要求运维 (175 美元) (200 美元) (175 美元) (175 美元) (250 美元) (400 美元) (400 美元)-(50 美元) (50 美元)(275美元)(75美元)(75美元)(75美元)-BGE多年计划对账(4)-------100美元-调整后的运维费用(非公认会计准则)3,725美元 3,725美元 3,900美元 3,800美元 3,950美元 4,150美元 4,150美元 4,300美元 4,500美元

谢谢请将所有问题转交给 Exelon 投资者关系团队:InvestorRelations@ExelonCorp.com 312-394-2345