根据424(B)(4)提交

注册 第333-275361号声明

4,806,226股

FibroBiologics, 公司

普通股 股票

本招股说明书涉及 与我们在纳斯达克全球市场或纳斯达克直接上市相关的登记,由本招股说明书中确定的股东或登记股东转售最多4,806,226股我们的普通股。 与首次公开募股不同,登记股东的转售不会由 任何投资银行以确定承诺的基础上承销。登记股东可以选择,也可以不选择出售本招股说明书涵盖的普通股, 取决于他们决定的范围。登记股东可按现行市价或协议价格,公开或以私下交易方式发售、出售或分配本公司登记的全部或部分普通股。如果登记股东选择出售其普通股股份,我们将不会从登记股东出售普通股股份中获得任何收益。

我们的董事会和我们的股东已于2023年10月6日各自批准了我们所有类别的已发行 和已发行股本的1/4反向股票拆分,或反向股票拆分。2023年10月31日,我们向特拉华州提交了修订和重述的公司注册证书,以 立即实施反向股票拆分。 本招股说明书中的所有股票和每股信息已进行调整,以反映反向股票拆分,除非另有说明。

我们的普通股目前不存在公开市场,我们的普通股在私下交易中的交易历史有限。 2022年12月,我们以私募方式向投资者发行了总计相当于381,658股B系列优先股,价格相当于每股6.76美元,相当于318,049股,其余相当于63,609股 为红股。从2023年2月至2023年4月,我们以监管众筹方式向投资者发行了总计相当于890,310股B系列优先股 ,价格相当于每股6.76美元,相当于724,937股,其余相当于143,225股和相当于22,148股分别为红股和佣金支付股, 。2023年3月和4月,我们以非公开配售的方式向投资者发行了相当于1,680,084股B系列优先股,价格相当于每股6.76美元,相当于1,527,349股,其余相当于152,735股为红股。2023年4月至2023年9月,我们以私募方式向投资者发行了相当于74,922股B-1系列优先股 ,价格从相当于每股18.00美元到相当于64,070股 相当于20.00美元,其余相当于10,852股为红股。对于此类B-1系列优先股的非公开配售的一部分,我们还同意发行认股权证,从我们的 直接上市起可行使三年,以相当于每股20.00美元的行使价 购买总计相当于8,890股我们的普通股。2023年11月,本公司向认购B-1系列优先股的投资者增发了14,859股B-1优先股和1,431股额外认股权证,认购普通股的每股价格超过直接上市预期的每股参考价。

直接上市后,我们当时发行的所有B系列优先股和B-1系列优先股将自动转换为我们的普通股,而不需要由其持有人或向其持有人支付额外的代价 。

我们普通股最近在私下交易中的购买价格可能与我们普通股在纳斯达克上的开盘公开价格或我们普通股在纳斯达克上的后续交易价格几乎没有 关系。有关详细信息,请参阅“我们股本的销售价格历史。此外,我们的普通股在纳斯达克上市,没有确定承销发行,是开始公开交易我们普通股股票的一种新方法 ,因此,我们普通股的股票交易量和价格可能比我们普通股的 股票最初上市时在确定承诺承销的首次公开募股 基础上上市时更不稳定。

自我们的普通股在纳斯达克首次上市之日起,纳斯达克将开始接受但不执行开盘前的买入和卖出订单,并将开始在此类 接受的订单的基础上持续生成当前指示性参考价(定义如下)。当前参考价格每秒计算一次,在10分钟的“仅供展示”期间,纳斯达克通过其noii和图书查看器工具将其与其他指示性失衡信息一起传播给市场参与者。 在“仅供展示”期限之后,将开始一个“上市前”期限,在此期间,Maxim Group LLC或顾问必须以我们财务顾问的身份通知纳斯达克,我们的股票已“可以交易”。一旦顾问通知纳斯达克我们的普通股可以交易,纳斯达克将根据纳斯达克规则确认我们普通股的当前参考价格。如果顾问随后批准以当前参考价格继续进行,则已输入的适用订单将以该价格执行,我们的普通股将开始在纳斯达克上的常规交易,但纳斯达克 将根据纳斯达克规则进行验证检查。根据纳斯达克规则,“当前参考价”是指:(I) 最大买入或卖出指令可匹配的单一价格;(Ii)如果有多个价格可匹配 最大买入或卖出指令数,则是将买卖指令之间的不平衡降至最低的价格 (即将在该价格下无法匹配的股票数量降至最低);(Iii)如果(Ii)项下存在多个价格,则 它是输入的价格(即客户在买入或卖出订单中输入的指定价格),在此价格下,我们的普通股将保持不匹配(即不会被买卖);及(Iv)如果(Iii)项下存在多个价格,则是纳斯达克 以我们财务顾问的身份与顾问协商后确定的价格。如果第(Iii)项下存在多个价格,则顾问将仅在符合联邦证券法的反操纵条款 (包括法规M)或根据其授予的适用救济的范围内行使任何咨询权。注册股东不会 参与纳斯达克的定价机制,包括决定推迟或继续交易,也不会控制或影响顾问履行其财务顾问的角色。顾问将主要根据成交量、时机和价格的考虑,确定我们的普通股股票何时准备好以当前参考价进行交易和审批。 具体而言,顾问将主要根据开盘前的买入和卖出订单,确定何时将有合理数量的成交量 在开盘交易中 ,以充分的价格发现以当前参考价开盘交易。有关更多 信息,请参阅“配送计划“从本招股说明书第126页开始。

我们 已申请将我们的普通股在纳斯达克全球市场上市,代码为“FBLG.我们预计我们的普通股 将于2024年1月31日左右在纳斯达克开始交易。

如果我们的纳斯达克申请未获批准,或者我们以其他方式确定我们将无法确保我们的普通股在纳斯达克上市,我们将不会完成此次直接上市 。此次上市是此次上市的一个条件。不能保证我们的纳斯达克申请会获得批准,也不能保证我们的普通股永远会在纳斯达克上市。如果我们的上市申请没有得到纳斯达克的批准,我们将无法完成此次发行,我们将终止此次直接上市。

本次发行完成后,我们的创始人兼首席执行官皮特·奥希隆将共同实益拥有我们已发行的有投票权证券约59%的投票权,我们将成为纳斯达克上市规则所指的“控股公司”。我们不打算依赖受控公司可以获得的任何公司治理要求的豁免。

我们 是联邦证券法所定义的“新兴成长型公司”和“较小的报告公司” ,因此,我们已选择遵守本招股说明书中某些降低的上市公司报告要求,并可能选择在未来的备案文件中这样做。请参阅“招股说明书摘要-成为新兴成长型公司和小型报告公司的意义 .”

投资 我们的普通股涉及高度风险。见“风险因素“ 本招股说明书第9页开始的部分,了解您在投资我们的普通股之前应考虑的风险和不确定性。

美国证券交易委员会或任何州证券委员会都没有批准或不批准这些证券,也没有确定本招股说明书是否真实或完整。任何相反的陈述都是刑事犯罪。

招股说明书 日期为2024年1月23日

目录表

| 关于本招股说明书 | 1 |

| 招股说明书摘要 | 2 |

| 财务和其他数据摘要 | 8 |

| 风险因素 | 9 |

| 有关前瞻性陈述的警示说明 | 62 |

| 市场和行业数据 | 63 |

| 商标、服务标记和商标名 | 64 |

| 收益的使用 | 65 |

| 股利政策 | 65 |

| 大写 | 65 |

| 管理层对财务状况和经营成果的讨论与分析 | 66 |

| 生意场 | 77 |

| 管理 | 101 |

| 高管和董事薪酬 | 108 |

| 某些关系和关联人交易 | 113 |

| 主要股东和注册股东 | 114 |

| 股本说明 | 116 |

| 有资格在未来出售的股份 | 120 |

| 我国股本销售价格历史 | 121 |

| 美国联邦所得税对非美国持有者的重大影响 | 121 |

| 配送计划 | 126 |

| 法律事务 | 129 |

| 专家 | 129 |

| 在那里您可以找到更多信息 | 129 |

| 财务报表索引 | F-1 |

您 应仅依赖本招股说明书中包含的信息或提交给证券和交易委员会的任何免费撰写的招股说明书中包含的信息。吾等或任何注册股东均未授权任何人提供与本招股章程及本招股章程及任何免费撰写招股章程所载资料不同的 任何资料,或提供不同于该等资料的任何资料 。我们或任何注册股东均不对 负责,也不能保证其他人可能向您提供的任何其他信息的可靠性。登记股东仅在其 合法出售或购买其普通股的情况下,才提出出售或寻求购买其普通股的要约。本招股说明书中包含的信息仅为截止日期的最新信息,无论本招股说明书的交付时间或我们普通股的任何出售时间。自该日期以来,我们的业务、财务状况、运营结果和前景可能已发生变化 。

对于美国以外的投资者:我们或任何注册股东都没有做任何事情,允许在美国以外的任何司法管辖区使用或拥有或分发本招股说明书或任何相关的免费写作招股说明书 。持有本招股说明书的美国境外人士必须告知 注册股东发行本公司普通股的情况,并遵守与此相关的任何限制。 本招股说明书在美国境外的分销。

| i |

关于 本招股说明书

本招股说明书是我们向美国证券交易委员会或美国证券交易委员会提交的S-1表格注册声明的一部分,该注册声明使用 “搁置”注册或持续发售流程。在这一过程中,登记股东可不时地以标题为“配送计划。 此外,我们还可能提供招股说明书补充资料,以添加、更新或更改本招股说明书中包含的信息, 包括标题为配送计划“。”您可以免费获取此信息,方法是按照“在那里您可以找到更多信息”部分。在决定投资我们的普通股之前,您应该阅读本 招股说明书和任何招股说明书补充文件。

本 招股说明书包含本文所述部分文件中包含的某些条款的摘要,但完整信息请参考 实际文件。所有的摘要都是由实际文件完整地限定的。本招股章程所述的部分 文件的副本已作为或将作为本招股章程 所属的注册声明的附件存档,阁下可按“在那里您可以找到更多信息.”

| 1 |

招股说明书 摘要

本 摘要重点介绍了本招股说明书其他地方包含的部分信息,但不包含您在做出投资决定之前 应考虑的所有信息。在 做出投资决定之前,您应仔细阅读整份招股说明书,包括标题为“风险因素"、 “关于前瞻性陈述的警示性说明”、 “管理层对财务状况和经营业绩的讨论与分析”的章节以及本招股说明书其他地方包含的我们的财务报表和随附注释。除非另有说明或文义另有所指,否则本招股章程中所有提述“我们"、 “我们”、“我们的”、”本公司”、“FibroBiologics”及类似词语均指FibroBiologics, Inc.

概述

我们 是一家临床阶段的细胞治疗公司,专注于开发和商业化基于成纤维细胞的治疗方法,用于 患有慢性疾病且医疗需求严重未得到满足的患者,包括退行性椎间盘疾病、多发性硬化症、伤口愈合 和某些癌症,并用于潜在的生命延长应用,包括胸腺和脾脏退化逆转。

我们 于2021年4月以Fibrobiologics,LLC的名称成立为德克萨斯州有限责任公司,并于2021年12月以Fibrobiologics,Inc的名称转换为特拉华州公司 。2023年4月12日,我们更名为FibroBiologics,Inc.。在 我们成立时,我们向当时的母公司SpinalCyte LLC (以FibroGenesis的名义开展业务)或FibroGenesis发行了A系列优先股,以换取通过专利转让协议和知识产权交叉许可协议获得的某些知识产权的权利。开发从FibroGenesis获得的知识产权是我们成立的基础。在我们成立之前,与转让的知识产权相关的临床前研究和开发 在FibroGenesis下进行。

成纤维细胞

技术平台

成纤维细胞 和干细胞是人体中仅有的两种可以再生组织和器官的细胞类型。研究表明,间充质干细胞和成纤维细胞具有许多共同的表面标志物,并且可以分化成许多细胞,包括脂肪细胞、软骨细胞、成骨细胞、肝细胞和心肌细胞,并且可以调节免疫系统。然而,转录组学和表观遗传学研究表明两种细胞类型之间存在明显差异。

成纤维细胞 包括结缔组织的主要细胞类型,具有纺锤形形态,其经典功能在历史上被 认为是产生负责维持组织结构完整性的细胞外基质。成纤维细胞还在维持器官中的干细胞小生境中发挥 重要作用,并且参与伤口愈合的每个阶段。

成纤维细胞 有利于干细胞作为细胞疗法治疗平台,因为成纤维细胞:

| ● | 可以 可以从来自外科手术的各种皮肤供体非侵入性地获取, 腹部折叠皮瓣或简单的活检穿孔; |

| ● | 有 培养中的倍增时间比干细胞快; |

| ● | 拥有 与干细胞相比,具有更好的免疫调节活性; |

| ● | 展品 与干细胞相比,产生再生细胞因子和生长因子的能力增强 细胞;以及 |

| ● | 是 与干细胞相比,分离、培养和扩增更经济,因为成纤维细胞 不需要使用昂贵的组织培养基和添加剂。 |

研究 表明,同种异体成纤维细胞与间充质干细胞非常相似,具有免疫豁免性,不会引发免疫应答 体外培养和体内.如果需要自体成纤维细胞,这意味着必须从每个患者身上收集细胞,进行处理和培养,然后给予同一患者,这将更加昂贵和低效。由于 同种异体成纤维细胞不会引起免疫应答,因此我们计划建立我们自己的现行药品生产质量管理规范(cGMP) 生产设施,以获取同种异体成纤维细胞,用于我们候选产品的临床试验和商业销售 (如果我们的候选产品获得上市批准)。

然而,迄今为止,还没有成纤维细胞治疗产品 获得批准,并且只有少数涉及成纤维细胞的临床试验。利用我们的成纤维细胞技术平台开发、制造和商业化 候选产品的成本可能超出我们的估计。此外,生物技术和制药 行业的特点是技术发展迅速、竞争激烈,并高度重视专有和新型产品 和候选产品,因此我们成功开发和商业化的任何候选产品都将与现有疗法 和未来可能出现的新疗法竞争。有关与我们的候选产品 技术和业务相关的风险和不确定性的其他信息,请参见标题为“-风险因素摘要“和”风险因素 “在这份招股说明书中。

| 2 |

我们的 管理团队和监督

我们 组建了一个执行领导团队,由我们的创始人、首席执行官和董事会主席、 我们的首席科学官和首席财务官组成,他们在初创企业和 生命科学行业拥有成功的业绩记录。我们的执行领导团队在董事会的监督下工作,董事会成员都是具有实际行业经验的公认领导者 。我们的科学顾问 委员会还拥有一支由世界知名科学家组成的团队,他们拥有相关的专业知识,可帮助指导我们的研发工作。

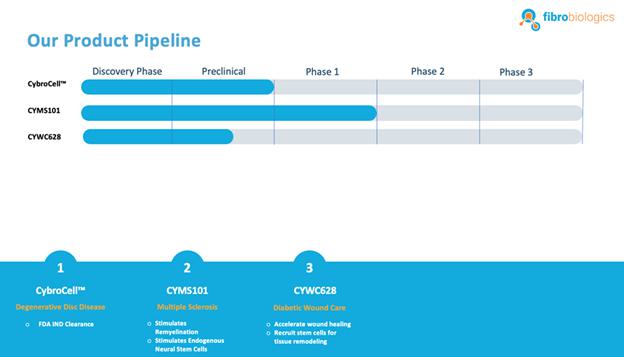

我们的 当前渠道

我们 拥有一系列处于不同开发阶段的候选产品,包括:

CybroCell™治疗椎间盘退行性疾病: CybroCell™是一种基于同种异体成纤维细胞的治疗退行性椎间盘疾病的方法。这项新技术被设计 作为修复椎间盘软骨(或任何其他关节软骨)的替代方法。该方法是基于 使用人皮肤成纤维细胞或HDF,其被迫分化为软骨细胞样细胞 体内使用脊柱中发现的机械力和间歇静水压力,用于成纤维细胞的软骨形成分化。我们相信我们的解决方案 将优于现有的治疗方法,因为我们预计它的侵入性更小,并且可以再生椎间盘,恢复功能 并减轻疼痛,而不会造成长期影响。我们已经完成了两轮动物实验。这些研究的结果 是积极的,并导致我们的研究性新药(IND)在向 美国食品药品监督管理局(FDA)提交的申请中获得了“首次人体”试验批准。我们已收到FDA的IND批准,条件是我们的主细胞库获得批准,对患有退行性椎间盘疾病的患者进行1/2期临床试验。我们将在 美国境内进行此试验。将通过与FDA讨论确定时间轴。

| 3 |

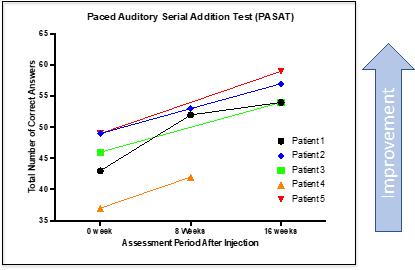

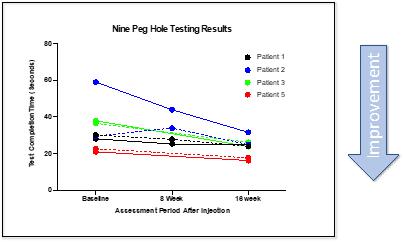

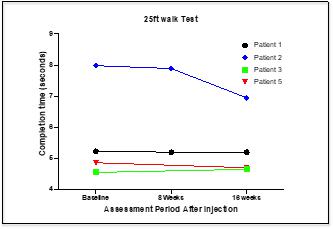

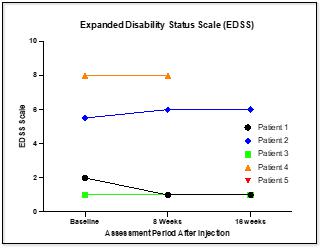

CYMS 101治疗多发性硬化症:We are developing CYMS101 as an allogeneic fibroblast cell-based therapy to treat multiple sclerosis, or MS. After completing animal studies using CYMS101 (allogeneic fibroblast cells), we received approval from Mexico to conduct clinical investigations using the fibroblast cell composition for patients with MS and have completed a Phase 1 clinical trial called “Feasibility Study of Tolerogenic Fibroblasts in Patients with Refractory Multiple Sclerosis.” The study was conducted in five participants. The primary objective of the study was to assess safety, and the secondary objective was to assess efficacy. The results of the study for safety were no adverse effects during intravenous injection of the tolerogenic fibroblasts, no short or long-impact in complete blood count test during the 16-week monitoring period, and no short or long impact in electrocardiogram results during the 16-week monitoring period. In addition, the results of the study for efficacy included general improvement of Paced Auditory Serial Addition Test, or PASAT, score for all patients during the 16-week monitoring period, general improvement of 9-hole Peg test completion time for all patients during the 16-week testing period, no general improvement or deterioration noted with the Timed 25-Foot walk test, no general improvement or deterioration noted with Expanded Disability Status Scale, or EDSS, test, and no patient exhibited further deterioration during the trial. We are currently conducting further research to determine the mode of action of fibroblasts in oligodendrocyte expansion and expect to file an IND application for a Phase 2 clinical trial in MS. We will likely seek a strategic partner to collaborate with us on the development of CYMS101 either before initiating the Phase 2 clinical trial, or after its completion, if successful, and prior to commencing with a Phase 3 clinical trial.

CYWC 628用于伤口愈合:我们正处于开发CYWC628作为一种基于同种异体成纤维细胞的伤口愈合疗法的临床前后期阶段。我们的研究目前集中在利用成纤维细胞和成纤维细胞来源的细胞治疗糖尿病小鼠的伤口。到目前为止,我们的数据是从四个独立的动物模型研究(手稿正在出版中)汇编而成的。每项研究都使用了16只野生型以及瘦素突变的NONcNZO10LTJ 小鼠,这些小鼠在喂食高脂肪食物时会患上2型糖尿病。我们所有实验的伤口大小和面积都是使用eKare Insight™设备测量的,该设备是FDA批准的,用于测量和监测伤口大小、面积和深度。我们的临床前研究的第一阶段 研究了皮下和局部给药的单细胞小鼠真皮成纤维细胞(两种处理每两天给药一次), 以及小鼠真皮成纤维细胞来源的外体。这项研究的结果表明在伤口愈合方面有显著的改善 (p

我们的竞争优势

我们的优势在于我们以成纤维细胞的力量为核心的技术平台,以及我们经验丰富的领导团队。成纤维细胞是人体中发现的最常见的细胞,我们相信它们比干细胞更健壮和强大。我们的知识产权组合包括48项已颁发专利 和108项在不同治疗领域使用成纤维细胞的未决专利。我们还拥有一支经验丰富的领导团队,在创业型初创公司和生命科学行业拥有成功的记录,拥有具有生命科学运营领导经验的董事会,以及具有相关专业知识的世界知名科学顾问委员会。

我们的 战略

我们 正在利用成纤维细胞作为技术平台,研究和开发针对治疗需求未得到满足的慢性疾病的创新疗法。我们的愿景是通过严格的科学流程和承诺满足患者的需求,成为再生医学领域的世界领先者。为实现我们的愿景,我们将重点抓好以下战略:

| ● | 将我们最初的临床开发工作与重要的未满足的治疗需求、较低的风险和较高的市场潜力相结合,优先考虑候选产品。 |

| 4 |

| ● | 与具有相关专业知识和经验的合同研究组织或CRO合作,成功并及时地执行临床试验,以生成可靠的关键数据, 可用于寻求批准。 | |

| ● | 吸引并留住具备开展临床前研究和确定临床试验最佳途径所需技能的科学家。 |

| ● | 投资 生产和供应成纤维细胞用于临床试验和初步商业化所需的关键能力。 |

| ● | 保护、扩大和捍卫我们围绕成纤维细胞的知识产权组合。 |

| ● | 在资金允许的情况下,在开发时间更长、风险更大且有重大未满足治疗需求的候选产品中,扩大 开发力度。 |

风险因素摘要

我们的业务受到许多风险和不确定性的影响,您在做出投资决定之前应该意识到这些风险和不确定性,包括标题为“风险因素“在这份招股说明书中。这些风险包括但不限于以下 :

| ● | 生物制药产品的成功开发具有很高的不确定性。 |

| ● | 我们 的运营历史有限,目前的候选产品均未获得商业销售的批准 。 |

| ● | 自成立以来,我们 已发生重大净亏损,预计在可预见的未来将继续出现重大净亏损,并且可能永远无法实现或保持盈利。 |

| ● | 我们 将需要大量额外资本来为我们的运营提供资金。如果我们无法在需要时或在可接受的条件下筹集此类资金,我们可能会被迫推迟、减少 和/或取消我们的一个或多个研究和药物开发计划或未来的商业化工作 。 |

| ● | FDA、欧洲药品管理局或欧洲药品管理局以及其他类似的外国监管机构的监管审批流程 既冗长又耗时,而且本质上是不可预测的。 |

| ● | 我们 在完成我们的候选产品的开发和商业化方面可能会遇到很大的延迟,或者最终无法完成。 |

| ● | 临床前研究或早期临床试验的结果可能不能预测后续临床试验的成功,我们的临床试验结果可能不符合FDA、EMA或其他类似外国监管机构的要求 。 |

| ● | 随着更多的患者数据可用,我们不时公布或公布的临床试验的临时、 基本和初步数据可能会发生变化,并受到审计和验证程序的影响,这些程序可能会导致最终数据发生重大变化。 |

| ● | 我们当前或未来的候选产品在单独使用或与其他批准的产品或研究中的新药联合使用时,可能会导致不良事件、毒性或其他不良副作用 可能会导致可能会阻碍监管部门批准的安全状况,妨碍 市场接受,限制其商业潜力或造成重大负面后果。 |

| ● | 即使获得批准,我们的候选产品也可能无法获得足够的市场接受度。 |

| ● | 我们的 候选冷藏产品需要在 临床站点进行特定的存储、处理和管理。 |

| ● | 我们 打算识别和开发新的候选细胞疗法产品,这使得 很难预测候选产品开发的时间、成本和潜在成功。 |

| 5 |

| ● | 由于 细胞疗法是新颖的,而且我们可能开发的任何候选细胞疗法产品的监管环境都是严格、复杂、不确定和可能发生变化的,因此我们无法预测获得监管批准的时间和成本,如果我们真的获得了批准,对于 我们可能开发的任何候选产品。 |

| ● | 我们 可能无法获得美国或外国监管部门的批准,因此可能无法 将我们的候选产品商业化。 |

| ● | 我们打算寻求批准作为生物制品的任何 候选产品可能比预期更早面临竞争 。 |

| ● | 我们在设计临床试验方面的经验有限。 |

| ● | 我们的长期前景在一定程度上取决于发现、开发和商业化其他 候选产品,这些候选产品可能会在开发中失败或出现延迟,从而对其商业可行性产生不利影响。 |

| ● | 我们 以前从未将基于成纤维细胞的候选治疗产品商业化,可能 缺乏必要的专业知识、人员和资源,无法单独或与合适的合作伙伴一起成功将任何候选产品商业化。 |

| ● | 我们面临着激烈的竞争。 |

| ● | 如果 我们无法建立销售或营销能力,或无法与 第三方达成协议来销售或营销我们的候选产品,则我们可能无法成功 销售或营销获得监管部门批准的候选产品。 |

| ● | 为了成功实施我们的计划和战略,我们需要扩大我们组织的规模,我们在管理这种增长时可能会遇到困难。 |

| ● | 我们 依赖第三方(I)进行临床前研究和临床试验的某些方面,以及(Ii)制造过程的某些部分受到风险的影响。 |

| ● | 我们 高度依赖我们在德克萨斯州休斯敦的设施,任何未能维持该设施的使用都将对我们的业务产生重大和不利的影响。 |

| ● | 我们 受到广泛的政府法规的约束。 |

| ● | 我们的业务存在重大的产品责任风险。 |

| ● | FDA、EMA和其他类似的外国监管机构可能不接受在其管辖范围外进行的 试验数据。 |

| ● | 即使我们的候选产品获得监管部门的批准,他们也将受到重大的上市后监管要求和监督。 |

| ● | 我们的成功取决于我们保护我们的知识产权和专有技术的能力, 我们面临与我们的知识产权相关的各种风险。 |

| ● | 我们的上市与公司承销的首次公开募股(IPO)有很大不同。 | |

| ● | 作为上市公司的 要求 可能会使我们的资源紧张,分散管理层的注意力,并 影响我们吸引和留住执行管理层和合格董事会成员的能力。 | |

| ● | 我们 将成为纳斯达克直接上市规则所指的“受控公司”,因为我们的内部人士将实益拥有我们已发行有投票权证券的50%以上的投票权。 | |

| ● | 直接上市后,我们将拥有2,500股具有超级投票权的C系列优先股 。 | |

| ● | 我们 发现,由于缺乏职责分工,我们对财务报告的内部控制存在重大缺陷。 |

| ● | 我们的 普通股目前没有公开市场。活跃的交易市场可能不会发展或继续保持流动性,我们普通股的市场价格可能会 波动。 |

反向 股票拆分

2023年10月6日,我们的董事会和我们的股东各自批准了4取1的反向股票拆分,2023年10月31日,我们向特拉华州提交了修订和重述的公司注册证书,以立即生效反向股票拆分。除非另有说明,本招股说明书中的所有股票和每股信息均已调整,以反映反向股票拆分。

| 6 |

对法定股本的调整

关于反向股票拆分,我们的董事会和股东还批准减少股本数量 ,以及我们授权发行的各自构成我们股本的证券。

紧接在反向股票拆分之前,我们被授权发行的所有类别股本的总股数为600,000,000股,包括(I)400,000,000股有表决权的普通股(在本招股说明书中我们有时将其称为“普通股”),(Ii)120,000,000股无表决权的普通股和(Iii)80,000,000股优先股, 其中35,000,000股被指定为A系列优先股,20,000,000股被指定为B系列优先股, 20,000,000,000被指定为B-1系列优先股,10,000,000被指定为C系列优先股。

根据我们对法定股本的调整,紧接反向股票拆分后,我们被授权发行的所有类别股本的股份总数为150,000,000股,包括(I)100,000,000股有表决权的普通股(在本招股说明书中有时称为我们的“普通股”),(Ii)30,000,000股无表决权的普通股和(Iii)20,000,000股优先股,其中8,750,000股被指定为A系列优先股, 5,000,000股被指定为B系列优先股,5,000,000股被指定为B-1系列优先股 ,2,500股被指定为C系列优先股。在本招股说明书中,我们有时将我们股本的上述调整称为“授权股本调整”。

于完成直接上市后,我们将获授权发行110,000,000股普通股,其中包括:(I)100,000,000股普通股,每股面值0.00001美元及(Ii)10,000,000股优先股,每股面值0.00001美元,其中2,500股被指定为C系列优先股。有关更多细节,请参阅“股本说明”。

作为受控公司的含义

直接上市完成后,我们的创始人兼首席执行官皮特·奥希隆将共同实益拥有我们已发行有表决权证券约59%的投票权,我们将成为 纳斯达克股票市场有限责任公司上市规则所指的“受控公司”。

只要我们的主要股东拥有我们公司至少50%的投票权,我们就是纳斯达克上市规则所定义的“控股公司” 。作为一家受控公司,我们被允许依赖纳斯达克公司治理规则的某些豁免,包括:

| ● | 免除我们董事会的大多数成员必须是独立董事的规定; |

| ● | 豁免我们首席执行官的薪酬必须完全由独立董事确定或推荐的规则;以及 |

| ● | 我们的董事提名人选必须完全由独立董事挑选或推荐,这一规定获得豁免。 |

虽然我们目前不打算依靠纳斯达克上市规则下的“受控公司”豁免,但我们可以选择在未来 依靠这一豁免。因此,您未来可能无法获得受这些公司治理要求约束的公司的股东所享有的同等保护 。

作为一家新兴成长型公司和较小的报告公司的影响

我们 是根据1933年《证券法》或《证券法》的定义,经《2012年创业法案》或《JOBS法案》修订的《新兴成长型公司》。因此,只要我们继续作为一家新兴成长型公司,我们就有资格并打算利用适用于其他非新兴成长型公司的上市公司的各种报告要求的某些豁免,包括:(I)根据2002年萨班斯-奥克斯利法案或萨班斯-奥克斯利法案第404(B)条关于财务报告的内部控制 豁免审计师认证要求,(Ii)豁免 说明性薪酬,在我们的定期报告和委托书中减少了关于高管薪酬的披露义务。

我们 将一直是一家新兴成长型公司,直到(I)2028年12月31日,(Ii)本财年的最后一天,我们的年总收入至少达到12.35亿美元,(Iii)本财年的最后一天,我们被视为《1934年证券交易法》(经修订)或《交易法》下的第12b-2条规则所定义的“大型加速申请者”,如果截至本年度第二个财政季度的最后一个营业日,非关联公司持有的我们普通股的市值为7.00亿美元或更多,或者(Iv)我们在前三年期间发行了超过10亿美元的不可转换债务证券,就会发生这种情况。

此外,《就业法案》还规定,新兴成长型公司可以利用延长的过渡期来遵守新的或修订后的会计准则。这允许新兴成长型公司推迟采用某些会计准则,直到 这些准则适用于私营公司。我们选择利用这一延长的过渡期,因此,我们可能会在非上市公司需要采用新的或修订的会计准则的相关日期采用此类准则,而不是其他上市公司要求采用的日期。

我们 也是《交易法》中定义的“小型报告公司”。即使我们不再是一家新兴成长型公司,我们也可能继续成为一家规模较小的报告公司。我们可能会利用某些适用于较小 报告公司的按比例披露,直到确定非关联公司持有的有表决权和无表决权普通股 在我们第二财政季度的最后一个工作日达到2.5亿美元或更多之后的财政年度,或者在最近完成的财政年度中,我们的年收入低于1亿美元 ,并且非关联公司持有的有表决权和无表决权普通股为7亿美元或更多 在我们第二财政季度的最后一个工作日测量。

企业信息

我们 成立于2021年4月,是一家得克萨斯州有限责任公司,名称为FibroBiologics,LLC,并于2021年12月以Fibrobiologics,Inc.的名称转换为特拉华州公司 。2023年4月12日,我们更名为FibroBiologics,Inc.。我们的主要高管 办公室位于德克萨斯州休斯敦,Suite300,455 E,Suite 300,Texas 77598。我们的电话号码是(281)671-5150,我们的网站地址是www.fifibiologics.com。我们网站上包含的或可以通过我们网站访问的信息既不是本招股说明书的一部分,也不是通过引用并入本招股说明书的,您不应将我们网站上的信息视为本招股说明书的一部分。我们的网站地址 仅作为非活动文本参考包含在本招股说明书中。

| 7 |

摘要 财务和其他数据

下面列出的汇总财务和其他数据应与我们的财务报表和这些报表的相关附注以及“管理层对财务状况和经营结果的讨论和分析“本招股说明书的一节。截至2022年12月31日和2021年12月31日的年度经营报表数据,以及截至2022年12月31日和2021年12月31日的年度现金流量表数据,均来自本招股说明书其他部分包括的经审计财务报表。截至2023年9月30日和2022年9月30日的9个月的运营报表数据 、截至2023年9月30日和2022年9月30日的9个月的现金流量表数据以及截至2023年9月30日的资产负债表数据均来自本招股说明书中其他部分包含的未经审计的中期财务报表。未经审核的中期财务报表是在与我们经审核的财务报表一致的基础上编制的,并在管理层的意见中包括我们认为为公平列报该等报表所载财务信息所必需的所有调整,包括正常经常性调整 。我们的历史业绩 不一定代表未来任何时期的预期结果,我们的中期业绩也不一定代表我们对截至2023年12月31日的年度的预期业绩。

下表中的所有股票编号和每股金额 均已调整,以反映反向股票拆分。

对于 止九个月 9月30日 |

截至 年度 12月31日, |

|||||||||||||||

| 2023 | 2022 | 2022 | 2021 | |||||||||||||

| (未经审计,以千为单位,不包括股票和每股数据) | (单位为 千,不包括股份和每股数据) | |||||||||||||||

| 运营数据报表 : | ||||||||||||||||

| 运营费用 : | ||||||||||||||||

| 研发 | $ | 1,595 | $ | 802 | $ | 1,147 | $ | 521 | ||||||||

| 常规、 管理和其他 | 4,814 | 2,361 | 3,320 | 1,057 | ||||||||||||

| 运营费用总额 | 6,409 | 3,163 | 4,467 | 1,578 | ||||||||||||

| 运营亏损 | (6,409 | ) | (3,163 | ) | (4,467 | ) | (1,578 | ) | ||||||||

| 其他 收入/(亏损) | (213 | ) | — | — | — | |||||||||||

| 利息 费用 | (146 | ) | (434 | ) | (654 | ) | (4 | ) | ||||||||

| 净亏损 | $ | (6,768 | ) | $ | (3,597 | ) | $ | (5,121 | ) | $ | (1,582 | ) | ||||

| 视为 股息 | (2,573 | ) | — | — | — | |||||||||||

| 普通股股东应占净亏损 | $ | (9,341 | ) | $ | (3,597 | ) | $ | (5,121 | ) | $ | (1,582 | ) | ||||

| 每股基本和稀释后净亏损 | $ | (.33 | ) | $ | (.13 | ) | $ | (.18 | ) | $ | 不适用 | |||||

| 加权平均 已发行、基本和稀释后的股票 | 28,230,842 | 28,230,842 | 28,230,842 | 不适用 | ||||||||||||

| 现金流量数据报表 : | ||||||||||||||||

| 净额 经营活动中使用的现金 | $ | (4,800 | ) | $ | (2,893 | ) | $ | (4,066 | ) | $ | (1,410 | ) | ||||

| 用于投资活动的现金净额 | $ | (493 | ) | $ | — | $ | — | $ | — | |||||||

| 净额 融资活动提供的现金 | $ | 13,793 | $ | 3,775 | $ | 5,925 | $ | 1,817 | ||||||||

自.起 9月30日, 2023 |

||||

| (未经审计,以千为单位) | ||||

| 资产负债表数据: | ||||

| 现金 和现金等价物 | $ | 10,766 | ||

| 流动资金 资金? | $ | 9,600 | ||

| 总资产 | $ | 13,299 | ||

| 总负债 | $ | 2,761 | ||

| 股东权益总额 | $ | 10,538 | ||

?我们将营运资本定义为流动资产减去流动负债。

| 8 |

风险因素

投资我们的普通股涉及很高的风险。在决定是否投资我们的普通股之前,您应仔细考虑以下风险和不确定性,以及本招股说明书中包含的所有其他信息,包括本招股说明书中其他部分的财务报表和相关附注 。发生这些风险因素中描述的一个或多个事件或情况 单独或与其他事件或情况一起发生,可能会对我们的业务、声誉、收入、财务状况、运营结果和未来前景产生重大不利影响,在这种情况下,您可能会损失全部或 部分投资。以下描述的风险和不确定因素并非详尽无遗,也不是我们面临的唯一风险和不确定因素。 我们目前不知道或认为不重要的其他风险和不确定因素也可能影响我们的业务运营。 本招股说明书还包含涉及风险和不确定因素的前瞻性陈述。请参阅“有关前瞻性 声明的警告说明”。由于某些因素,包括下文描述的因素,我们的实际结果可能与这些前瞻性陈述中预期的结果大不相同。

与我们的财务状况和资本要求有关的风险

生物制药产品的成功开发具有很高的不确定性。

生物制药产品的成功开发具有很高的不确定性,并取决于许多因素,其中许多因素是我们无法控制的。 在开发早期阶段看起来很有希望的候选产品可能无法投放市场,原因包括:

| ● | 临床 试验结果显示候选产品的有效性低于预期(例如,临床试验可能无法满足其主要或关键的次要终点(S))或具有 不可接受的安全性或耐受性概况; |

| ● | 未能获得必要的监管批准或延迟获得此类批准,这可能是由于患者未能通过试验筛查过程、临床试验登记缓慢、患者退出试验、患者失去后续行动、 达到试验终点的时间长度,数据分析或NDA准备的额外时间要求,与FDA的讨论,FDA要求额外的临床前或临床数据,或意外的安全或制造问题; |

| ● | 临床前 研究结果显示,候选产品不如预期效果或具有有害副作用; |

| ● | 上市后 审批要求;或 |

| ● | 其他人及其竞争产品和技术的专有权利,可能会阻止我们的候选产品 商业化。 |

完成临床试验并提交上市批准申请以供监管机构做出最终决定所需的时间长度 因候选产品的不同以及不同国家或司法管辖区的不同而有很大差异,可能很难预测。

即使我们成功地获得了市场批准,已批准产品的商业成功也可能在很大程度上取决于第三方付款人的承保范围和足够的报销。第三方付款人包括政府付款人,如Medicare和Medicaid计划 和美国的管理式医疗保健组织或外国特定国家的政府组织,这些组织可能会 受到旨在降低医疗成本的现有和未来医疗改革措施的影响。第三方付款人可能要求 我们进行其他研究,包括与批准产品的成本效益相关的上市后研究,以使 有资格获得报销,这可能代价高昂,并会转移我们的资源。如果政府和其他医疗保健付款人在获得批准后不为我们的产品提供保险和足够的补偿,市场认可度和商业成功可能会降低。

| 9 |

此外,如果我们的任何候选产品获得上市批准,我们将受到有关提交安全和其他上市后信息、报告和注册的重大监管义务的约束,并且对于我们在批准后进行的任何临床试验,我们将需要继续遵守(或确保任何第三方提供商遵守)cGMP和良好临床实践或GCP。 此外,我们、监管机构或第三方始终存在这样的风险,即我们、监管机构或第三方可能会发现 产品审批后存在以前未知的问题,例如意外严重或频率的不良事件。遵守这些要求的成本很高, 如果我们的候选产品在审批后未能遵守或出现其他问题,可能会对我们的业务、财务状况和运营结果产生不利影响。

我们 的运营历史有限,我们当前的候选产品都没有获得商业销售的批准,这可能会使您很难评估我们当前的业务并预测我们未来的成功和生存能力。

生物制药 产品开发是一项投机性很强的工作,涉及很大程度的风险。我们是一家临床阶段的细胞治疗公司,运营历史有限,您可以据此评估我们的业务和前景。我们目前的候选产品 均未被批准用于商业销售,我们也未从此类候选产品中获得任何收入。到目前为止,我们已经投入了大量的 所有资源和努力来组织和配备我们的公司、业务规划、执行合作伙伴关系、筹集资金、发现、确定和开发潜在的候选产品、保护相关的知识产权以及对我们的候选产品进行和 规划临床前研究和临床试验。对于我们目前的候选产品,我们 尚未证明我们有能力成功完成任何第三阶段临床试验、获得市场批准、制造商业规模的产品或安排第三方代表我们这样做,或进行成功的产品商业化所需的销售和营销活动。因此,与我们拥有更长的运营历史或成功开发和商业化生物制药产品的历史相比,您可能更难准确预测我们未来的成功或生存能力 。

此外,我们还可能遇到临床阶段的生物制药公司在快速发展的领域中经常遇到的不可预见的费用、困难、并发症、延误和其他已知和未知的因素和风险。我们还可能需要从一家专注于研究的公司转型为一家能够支持商业活动的公司。如果我们不能充分应对这些风险和困难 或成功实现这样的过渡,我们的业务将受到影响。

我们 自成立以来发生了重大净亏损,预计在可预见的未来将继续出现重大净亏损, 可能永远不会实现或保持盈利。

自我们 成立以来,我们发生了巨大的净亏损,到目前为止,我们没有从产品销售中产生任何收入,我们的运营主要通过私人融资。 截至2022年12月31日和2021年12月31日的年度以及截至2023年9月30日的9个月,我们分别发生了510万美元、160万美元和680万美元的净亏损。截至2022年12月31日和2023年9月30日,我们的累计赤字分别为790万美元和1460万美元。我们的亏损主要源于研究和开发我们的候选产品所产生的费用,以及我们在构建业务基础设施时发生的管理和行政成本以及其他费用。我们预计需要数年时间(如果有的话)才能拥有商业化的产品并从产品销售中获得收入。即使我们成功获得了一个或多个候选产品的营销批准并将其商业化, 我们预计,随着我们发现、开发和营销其他潜在的候选产品,我们将继续产生大量的研发和其他费用。

我们 预计在可预见的未来将继续蒙受重大损失,我们预计这些损失将大幅增加,如果和 我们:

| ● | 通过临床开发推进我们的主要候选产品的开发,如果FDA批准,则将其商业化; |

| ● | 将我们的临床前开发计划推进到临床开发; |

| ● | 为供应我们的候选产品而产生的电池生产制造成本; |

| 10 |

| ● | 为我们成功完成临床试验的任何候选产品寻求监管批准 ; |

| ● | 增加我们的研究和开发活动,以确定和开发新的候选产品; |

| ● | 雇用 名额外人员; |

| ● | 扩展我们的运营、财务和管理系统; |

| ● | 满足上市公司的要求和要求; |

| ● | 投资 进一步发展,保护和扩大我们的知识产权; |

| ● | 建立 销售、营销、医疗事务和分销基础设施,将我们可能获得营销批准并打算商业化的任何候选产品 商业化; |

| ● | 扩大我们的制造并发展我们的商业化努力。 |

我们产生的净亏损可能会在不同时期之间波动很大,因此我们运营结果的期间间比较 可能不是我们未来业绩的良好指示。我们未来净亏损的规模将在一定程度上取决于我们未来支出的增长率和我们创造收入的能力。我们之前的亏损和预期的未来亏损已经并将继续 对我们的营运资本以及我们实现和维持盈利的能力产生不利影响。

我们实现盈利并保持盈利的能力取决于我们创造收入或执行其他业务发展安排的能力。 除非我们能够获得监管部门的批准,并成功地将我们正在开发或可能开发的一个或多个候选产品 商业化,否则我们预计不会产生可观的收入。成功的商业化将需要实现许多关键里程碑,包括在临床试验中证明安全性和有效性,获得这些候选产品的监管批准,制造、营销和销售我们可能获得监管批准的产品,满足任何上市后要求,以及从私人保险或政府付款人那里获得我们产品的报销。由于与这些活动相关的不确定性和风险,我们无法准确和准确地预测收入的时间和金额、任何进一步亏损的程度或我们是否或何时可能实现盈利。

我们 在这些活动中可能永远不会成功,即使我们成功了,我们也可能永远不会产生足以让我们实现 盈利的收入。即使我们确实实现了盈利,我们也可能无法维持或提高季度或年度盈利能力 。我们未能实现并保持盈利,可能会削弱我们筹集资金、扩大业务、使产品多样化或继续运营的能力。如果我们继续像我们成立以来那样蒙受损失,投资者可能无法从他们的投资中获得任何回报 ,并可能失去他们的全部投资。

我们 将需要大量额外资本来为我们的运营提供资金。如果我们无法在需要时或在可接受的条件下筹集此类资金,我们可能会被迫推迟、减少和/或取消我们的一个或多个研究和药物开发计划或未来的商业化努力 。

开发生物制药产品,包括进行临床前研究和临床试验,是一个非常耗时、昂贵和不确定的过程,需要数年时间才能完成。自成立以来,我们的运营消耗了大量现金,我们预计我们与持续活动相关的费用 将会增加,特别是当我们启动和进行临床试验,并为我们当前的候选产品和任何未来的候选产品寻求营销 批准。即使我们 开发的一个或多个候选产品获准用于商业销售,我们预计也会产生与任何批准的候选产品 商业化相关的巨额成本。如果FDA、EMA或其他类似的监管机构要求我们在目前预期的基础上进行临床试验或临床前研究,我们的费用可能会超出预期。还可能产生其他意想不到的成本。此外,如果我们的任何候选产品获得市场批准,我们预计将产生与药品销售、营销、制造和分销相关的巨额商业化费用。由于我们预期的临床试验的设计和结果高度不确定,我们无法合理估计成功完成我们开发的任何候选产品的开发和商业化所需的实际金额。因此,我们将需要获得大量额外资金以维持我们的持续运营。

| 11 |

截至2023年9月30日,我们拥有约1,080万美元的现金和现金等价物。根据我们目前的业务计划, 我们相信,我们的现有资本将使我们能够为我们的运营提供资金,至少持续到2024年9月30日。我们预计我们的现有资本能够在多长时间内继续为我们的运营提供资金,这是基于可能被证明是错误的假设, 我们可以比目前预期的更快地使用可用的资本资源。不断变化的情况,其中一些可能超出我们的控制,可能会导致我们消耗资本的速度大大快于我们目前的预期,我们可能需要比计划更早地寻求额外的 资金。

我们未来的资金需求将取决于许多因素,包括但不限于:

| ● | 我们候选产品的临床试验的启动、进度、时间表、成本和结果; |

| ● | 其他研究和临床前研究的启动、进度、时间表、成本和结果 与流水线开发和我们未来启动的其他研究计划相关的 ; |

| ● | 制造活动的 成本和时间安排,包括我们计划的与我们的候选产品和其他计划相关的生产扩展活动,以及我们通过商业化推进它们的临床前和临床开发 ; |

| ● | 我们当前发展计划的潜在扩展,以寻求新的适应症; |

| ● | 满足FDA和其他可比外国监管机构制定的监管要求的结果、时间和成本; |

| ● | 提交、起诉、辩护和执行专利权利要求和其他知识产权的费用,无论是许可内的还是其他方面的; |

| ● | 竞争的技术和市场发展的影响; |

| ● | 支付许可费、可能的特许权使用费和可能的里程碑付款; |

| ● | 一般业务费用的成本; |

| ● | 为我们可能获得监管批准的任何候选产品建立销售、营销和分销能力的成本 在我们选择自行将产品商业化的地区 ;以及 |

| ● | 作为一家上市公司的运营成本。 |

推进我们候选产品的开发将需要大量资金。为了为完成我们的候选产品开发所必需的所有活动提供资金,我们将被要求通过股权发行、债务融资、合作和许可安排或其他来源获得更多资金,这可能会稀释我们的股东或限制我们的运营活动 。在可接受的条件下,我们可能无法获得足够的额外资金,或者根本没有。

我们 未能在需要时或在可接受的条件下筹集资金,将对我们的财务状况和我们执行业务战略的能力产生负面影响,我们可能不得不推迟、缩小、暂停或取消我们的一个或多个研究阶段计划、临床试验或未来的商业化努力,授予开发和营销我们原本 更愿意开发和营销的候选产品的权利,通过与合作者的安排以对我们不利的条款获得资金,或者寻求合并 或收购战略,所有这些都可能对我们的持股或股东的权利产生不利影响。

| 12 |

筹集额外资本可能会稀释我们的现有股东,限制我们的运营,或者要求我们以对我们不利的条款放弃对我们的 产品候选产品的权利。

我们 可以通过各种方式寻求更多资金,包括股权、债务融资或其他来源,包括预付款和战略合作的里程碑付款。由于有利的市场条件或战略考虑,我们可能会寻求额外的资本,即使我们认为我们目前或未来的运营计划有足够的资金。如果我们通过出售股权或可转换债务证券来筹集额外的 资本,您的所有权权益将被稀释,条款可能包括清算或其他优惠和反稀释保护,对您作为股东的权利产生不利影响。

此类 融资还可能导致强制实施债务契约、增加固定付款义务或其他限制,从而可能对我们开展业务的能力产生不利影响。如果我们通过合作、战略联盟或营销、分销或与第三方的许可安排来筹集更多资金,我们可能不得不放弃对我们的技术、未来收入流、研究计划或候选产品的宝贵权利,或者以对我们不利的条款授予许可证。

我们 与某些投资者签订了日期为2021年11月12日的股份购买协议或股份购买协议,根据该协议,我们可以选择向该等投资者发行和出售股票,如果我们被选中,该等投资者将有义务购买 自我们的普通股在美国主要证券交易所交易的第一天起至自该日起60个月止的时间, 价值不超过100,000,000美元的普通股,或总限额。股份购买协议取决于我们实现我们普通股的公开上市。根据协议,我们需要向投资者支付相当于总限额的2%的承诺费,以现金或普通股的形式支付。即使我们不使用任何提款,承诺费也是要支付的。

此外,协议还要求我们在公开上市之日向投资者发行认股权证,购买最多为我们普通股的 股,相当于我们公开上市后紧随其后已发行的总股权的4%。每股价格相等于(I)每股公开招股价(如属首次公开招股) 或每股于公开上市日的收市价(如属首次公开招股以外的公开上市) 或(Ii)700,000,000元除以股权总数所得的商数。

我们选择根据股份购买协议向投资者发行和出售我们普通股的股份,或行使我们将有义务在本次直接上市完成时发行的认股权证,将导致我们的现有股东 和在此次发行中购买我们普通股股份的投资者进一步稀释。

涉及开发、监管审批和商业化的风险

FDA、EMA和其他类似的外国监管机构的监管审批过程冗长、耗时,而且 本质上是不可预测的。如果我们最终无法获得监管机构对我们的候选产品的批准,我们将无法 产生产品收入,我们的业务将受到严重损害。

未经FDA批准,我们 不得在美国商业化、营销、推广或销售任何候选产品。外国监管机构,如EMA,也实施了类似的要求。获得FDA、EMA和其他类似外国监管机构的批准所需的时间是不可预测的,通常在临床试验开始 后需要数年时间,并取决于许多因素,包括所涉及的候选产品的类型、复杂性和新颖性。 此外,批准政策、法规或获得批准所需的临床数据的类型和数量可能会在候选产品的临床开发过程中发生变化,并可能因司法管辖区而异,这可能会导致批准延迟或 决定不批准申请。监管机构在审批过程中拥有相当大的自由裁量权,可以拒绝接受任何申请,也可以决定我们的数据不足以获得批准,需要额外的临床前、临床或其他 数据。即使我们最终完成了临床测试,并获得了对我们候选产品的任何监管申请的批准,FDA、EMA和其他类似的外国监管机构可能会批准我们的候选产品,因为这些候选产品的适应症或患者人数可能比我们最初要求的更有限。我们尚未为任何候选产品提交或获得监管批准, 我们现有的候选产品或我们未来可能寻求开发的任何产品都可能永远不会 获得监管批准。

此外, 我们候选产品的开发和/或监管审批可能会因我们无法控制的原因而延迟。

我们候选产品的申请 可能会因多种原因而无法获得监管部门的批准,包括以下原因:

| ● | FDA、EMA或其他类似的外国监管机构可能不同意我们临床试验的设计、实施或结果; |

| ● | 该 FDA、EMA或其他类似的外国监管机构可能会确定我们的产品 候选人不安全和有效,只有中等有效性,或具有不受欢迎或非预期的 副作用、毒性或妨碍我们获得上市许可的其他特征 防止或限制商业用途; |

| 13 |

| ● | 该 临床试验中研究的人群可能不够广泛或具有代表性 确保我们寻求批准的全部人群的有效性和安全性; |

| ● | 该 FDA、EMA或其他类似的外国监管机构可能不同意我们的解释 来自临床前研究或临床试验的数据; |

| ● | 该 从我们候选产品的临床试验中收集的数据可能不足以支持 提交生物制品许可申请或BLA或其他提交材料,或获得 美国或其他地方的监管批准; |

| ● | 我们 可能无法向FDA、EMA或其他类似的外国监管机构证明 候选产品针对其拟定适应症的风险受益比是可接受的; |

| ● | 该 FDA、EMA或其他类似的外国监管机构可能无法批准我们的生产 流程、测试程序和规范或设施或第三方制造商的流程、测试程序和规范或设施 我们与之签订临床和商业供应合同;以及 |

| ● | 该 FDA、EMA或其他类似外国监管机构的批准政策或法规 当局可能会以使我们的临床数据不足的方式发生重大变化 等待批准 |

这种 漫长且不确定的审批过程,以及临床试验结果的不可预测性,可能会导致我们无法 获得监管机构批准以销售我们的任何候选产品,这将严重损害我们的业务、经营业绩 和前景。此外,FDA、EMA或类似的外国监管机构可能会改变其政策、采用额外的 法规或修订现有法规或采取其他行动,这可能会阻止或延迟我们未来正在开发的候选产品的及时批准。此类政策或法规变更可能会对我们提出额外要求,从而可能会延迟 我们获得批准的能力、增加合规成本或限制我们 维持可能已获得的任何营销授权的能力。

我们 可能会在完成或最终无法完成候选产品 的开发和商业化过程中遇到重大延误。

在 从FDA、EMA或其他类似的外国监管机构获得销售我们的候选产品的上市批准之前,我们必须完成临床前开发和广泛的临床试验,以证明我们候选产品的安全性和有效性。 临床测试昂贵、难以设计和实施,可能需要多年才能完成,其最终结果也不确定。 在该过程的任何阶段都可能发生一项或多项临床试验失败。临床前研究和早期临床试验的结果可能不能预测后续临床试验的成功。

我们 不知道我们未来的临床试验是否会按时开始或按时招募患者,也不知道我们正在进行的和/或未来的临床试验是否会如期完成,或者根本不知道。临床试验可能会因各种原因而延迟,包括与以下方面有关的延迟:

| ● | FDA、EMA或其他类似的外国监管机构对我们临床试验的设计或实施持不同意见; |

| ● | 获得开始试验的监管授权或与监管机构就试验设计达成共识的 ; |

| ● | 与CRO和临床试验站点达成协议的任何 失败或延迟, 的条款可以进行广泛的谈判,并且可能在不同的CRO和试验站点之间存在显著差异; |

| ● | 获得一个或多个独立机构审查委员会或IRBs的批准; |

| ● | IRBs 拒绝批准、暂停或终止调查地点的试验,禁止 招募更多受试者,或撤回对试验的批准; |

| 14 |

| ● | 因旅行或检疫政策、或其他与流行病有关的因素或 其他我们无法控制的事件而延迟注册; |

| ● | 将 更改为临床试验方案; |

| ● | 临床 站点偏离试验方案或退出试验; |

| ● | 生产足够数量的候选产品或获得足够数量的组合疗法以用于临床试验; |

| ● | 受试者 未能以我们预期的速度登记或留在我们的试验中,或未能返回进行 治疗后跟进; |

| ● | 受试者 为我们正在开发产品的适应症选择替代疗法 候选者,或参与竞争性临床试验; |

| ● | 缺乏足够的资金来继续临床试验; |

| ● | 出现严重或意想不到的药物不良反应的受试者; |

| ● | 在其他公司进行的同类药物试验中发生严重不良事件的; |

| ● | 选择需要长时间临床观察或对结果数据进行分析的临床终点。 |

| ● | 因违反cGMP法规或其他适用要求,FDA、EMA或类似的外国监管机构责令生产我们的候选产品或其任何组件的工厂暂时或永久关闭。或制造过程中候选产品的感染或交叉污染; |

| ● | 可能需要或希望对我们的制造流程进行的任何 更改; |

| ● | 第三方临床研究人员 失去进行临床试验所需的许可证或许可, 未按预期时间表或与临床试验方案、GCP或其他法规要求一致的情况下进行临床试验; |

| ● | 第三方承包商未及时或准确地进行数据收集或分析;或 |

| ● | 第三方承包商因违反监管要求而被FDA、EMA或其他政府或监管机构禁止或暂停或以其他方式处罚,在这种情况下,我们可能需要寻找替代承包商,我们可能无法使用此类承包商提供的部分或全部数据来支持我们的营销应用程序。 |

在国外进行临床试验,就像我们可能为我们的候选产品所做的那样,会带来额外的风险,可能会推迟我们的临床试验的完成 。这些风险包括在外国登记的患者由于医疗服务或文化习俗的差异而未能遵守临床方案,管理与外国监管计划相关的额外行政负担,以及与此类外国相关的政治和经济风险。

| 15 |

此外, 如果我们的临床试验结果不确定,或者如果我们的候选产品存在安全问题或严重不良事件,我们可以:

| ● | 在获得上市批准方面被推迟(如果有的话); |

| ● | 获得 批准的适应症或患者群体不像预期或期望的那样广泛; |

| ● | 获得包括重大使用或分发限制或安全警告的标签的批准 ; |

| ● | 被要求进行额外的临床试验以支持批准或接受额外的上市后测试要求; |

| ● | 添加诸如警告或禁忌症等标签说明; |

| ● | 被起诉;或 |

| ● | 经历 对我们声誉的损害。 |

如果我们在测试或获得市场批准方面遇到延误,我们的开发成本也会增加。我们不知道我们的任何临床前研究或临床试验是否将按计划开始、需要重组或按计划完成(如果有的话)。 我们临床试验的任何延迟或终止都将推迟向FDA或具有类似外国监管机构的类似申请提交BLA,并最终影响我们将候选产品商业化的能力(如果获得批准),并产生产品 收入。即使我们的临床试验按计划完成,我们也不能确定他们的结果是否支持我们的差异化声明或我们候选产品的有效性或安全性。FDA在审查和批准过程中拥有很大的自由裁量权,可能会 不同意我们的数据支持我们提出的主张。

此外,我们临床试验的首席研究员可能会不时担任我们的科学顾问或顾问,并获得与此类服务相关的报酬 。在某些情况下,我们可能被要求向FDA、EMA或其他类似的外国监管机构报告其中一些关系。FDA、EMA或其他类似的外国监管机构可能会得出结论 我们与主要调查员之间的财务关系造成了利益冲突或以其他方式影响了对研究的解释 。因此,FDA、EMA或其他类似的外国监管机构可能会质疑在适用的临床试验地点产生的数据的完整性 ,临床试验本身的效用可能会受到威胁。这可能会导致FDA、EMA或其他类似的外国监管机构延迟批准或拒绝我们的营销申请,具体视情况而定,并可能最终导致我们的一个或多个候选产品被拒绝上市批准。

如果 我们的候选产品临床试验延迟完成或终止,我们候选产品的商业前景将受到损害,我们从这些候选产品中获得产品收入的能力将被推迟。 此外,完成临床试验的任何延迟都将增加我们的成本,减慢我们候选产品的开发和审批流程 ,并危及我们开始产品销售和创造收入的能力。

此外,许多导致或导致临床试验终止或暂停、或延迟开始或完成的因素也可能最终导致候选产品的监管审批被拒绝。我们的临床试验因此出现的任何延迟都可能缩短我们可能拥有独家商业化候选产品权利的任何期限 ,而我们的竞争对手可能会在我们之前将产品推向市场,并且我们候选产品的商业可行性可能会显著降低。任何这些情况都可能对我们的业务、财务状况和前景造成重大损害。

| 16 |

临床前研究或早期临床试验的结果可能不能预测后续临床试验的成功,我们临床试验的结果可能不符合FDA、EMA或其他类似外国监管机构的要求。

临床前研究和早期临床试验的阳性结果并不意味着未来的临床试验将会成功。在临床试验过程中,任何时候都可能出现失败。我们不知道我们的候选产品是否会像在临床前研究和早期临床试验中那样在当前或未来的临床试验中表现。后期临床试验的候选产品 可能无法证明足够的安全性和有效性,使FDA、EMA和其他类似的外国监管机构满意,尽管已通过临床前研究和早期临床试验取得进展。

在 某些情况下,由于多种因素,同一候选产品的不同临床试验的安全性和有效性结果可能存在显著差异,这些因素包括试验方案的变化、患者群体的大小和类型的差异、给药方案和其他试验方案的差异和遵守情况以及临床试验参与者之间的退学率。使用我们的候选产品治疗的患者 还可能正在接受手术、放射和化疗,并且可能正在使用其他经批准的 产品或研究新药,这些药物可能会导致与我们的候选产品无关的副作用或不良事件。因此,对特定患者以及临床试验中不同患者和不同地点的疗效评估可能会有很大差异。 这种主观性会增加我们临床试验结果的不确定性,并对其产生不利影响。我们不知道我们可能进行的任何临床试验是否会证明一致或足够的有效性和安全性,足以获得市场批准以销售我们的候选产品。大多数开始临床试验的候选产品从未获得监管机构的商业化批准。

此外, 我们计划的一些临床试验可能会使用“开放标签”试验设计。“开放标签”临床试验是指患者和研究人员都知道患者是否正在接受研究候选产品或现有批准的药物或安慰剂。最典型的情况是,开放标签临床试验只测试候选研究产品,有时可能会以不同的剂量水平进行测试。开放标签临床试验受到各种限制,这些限制可能会夸大任何治疗效果,因为开放标签临床试验中的患者在接受治疗时是知道的。开放标签临床试验 可能会受到“患者偏见”的影响,即患者认为他们的症状改善仅仅是因为他们知道接受实验性治疗 。此外,开放标签临床试验可能会受到“调查者偏见”的影响 在这种情况下,评估和审查临床试验的生理结果的人知道哪些患者接受了治疗 ,并可能在了解这一知识的情况下更有利地解释治疗组的信息。开放标签试验的结果可能无法 预测我们的任何候选产品的未来临床试验结果,当在受控环境中使用安慰剂或主动对照进行研究时,我们包括开放标签临床试验 。

此外,临床前和临床数据往往容易受到不同解释和分析的影响,许多公司认为他们的产品 候选产品在临床前研究或临床试验中表现令人满意,但仍未能获得FDA、EMA或类似的外国监管机构的批准。我们不能保证FDA、EMA或类似的外国监管机构会像我们一样解释试验结果,在我们能够提交寻求批准我们的候选产品的申请之前,可能需要进行更多的试验。 罕见疾病的临床试验尤其如此,患者人数非常少,因此很难进行 两项传统、充分和受控的研究,因此FDA、EMA或类似的外国监管机构经常被要求在批准此类疾病的治疗方案时具有灵活性。如果试验结果不能满足FDA、EMA或类似的外国监管机构对营销申请的支持,我们可能需要 花费我们可能无法获得的大量资源来进行额外的试验,以支持我们的 候选产品的潜在批准。即使我们的任何候选产品获得了监管部门的批准,此类批准的条款也可能会限制我们候选产品的范围和用途,这也可能限制其商业潜力。此外,FDA、EMA或类似的外国监管机构的审批政策或法规可能会发生重大变化,导致我们的临床数据不足以获得批准 ,这可能会导致FDA、EMA或类似的外国监管机构推迟、限制或拒绝批准我们的候选产品 。

| 17 |

随着更多的患者数据可用,我们不时宣布或公布的临床试验的临时、 基本和初步数据可能会发生变化,并受到审计和验证程序的影响,这可能会导致最终数据发生重大变化。

我们可能会不时地公开披露我们的临床前研究或临床试验的中期、初步或主要数据,这些数据是基于对当时可用数据的初步分析而得出的,在对与特定研究或试验相关的数据进行更全面的审查后,结果及相关发现和结论可能会发生变化。作为数据分析的一部分,我们还会进行假设、估计、计算和结论,我们可能没有收到或没有机会全面仔细地评估 所有数据。因此,一旦收到更多数据并进行充分评估,我们报告的中期、最新或初步结果可能与相同研究的未来结果不同, 或不同的结论或考虑因素可能会使这些结果合格。临时数据、初步数据和背线数据也将继续接受审核和验证程序,这可能会导致最终数据与我们之前发布的初步数据大不相同。因此,在最终数据可用之前,应谨慎查看中期数据、背线数据和初步数据。初步、背线或中期数据与最终数据之间的不利差异可能会显著 损害我们的业务前景。

此外, 其他人,包括监管机构,可能不接受或同意我们的假设、估计、计算、结论或分析 ,或者可能以不同的方式解释或权衡数据的重要性,这可能会影响特定计划的价值、特定候选产品和我们公司的总体商业化。此外,我们选择公开披露的有关特定研究或临床试验的信息是基于通常广泛的信息,您或其他人可能不会 同意我们确定的重要信息或其他适当信息包含在我们的披露中。如果我们报告的中期、背线或 初步数据与实际结果不同,或者如果包括监管机构在内的其他人不同意得出的结论,我们获得我们候选产品的批准并将其商业化的能力可能会受到损害,这可能会损害我们的业务, 经营结果、前景或财务状况。

我们当前或未来的候选产品在单独使用或与其他批准的产品或正在研究的新药一起使用时,可能会导致不良事件、毒性或其他不良副作用 ,这可能会导致安全状况,可能会阻碍监管部门的批准, 阻止市场接受,限制其商业潜力或导致严重的负面后果。

由于生物制药一般都是这种情况,因此很可能会出现与我们的候选产品 使用相关的副作用和不良事件。我们的临床试验结果可能会揭示出严重且不可接受的副作用或意外特征的严重程度和流行程度。我们的候选产品引起的不良副作用可能会导致我们或监管机构中断、推迟或暂停临床试验,并可能导致更严格的标签,或者FDA、EMA或类似的外国监管机构推迟或拒绝监管批准。与药物相关的副作用可能会影响患者招募或 注册患者完成试验的能力或导致潜在的产品责任索赔。这些情况中的任何一种都可能严重损害我们的业务、财务状况和前景。

如果我们的候选产品单独使用或与其他批准的产品或正在研究的新药联合使用时,在临床前研究或临床试验中出现不良副作用或意外特征,我们可能需要中断、推迟或 放弃它们的开发,或将开发限制在更狭窄的用途或子群中,在这些用途或子群中,不良副作用或其他特征 不太普遍、不太严重或从风险效益的角度来看更容易接受。与治疗相关的副作用也可能影响患者招募或受试者完成试验的能力,或导致潜在的产品责任索赔。 任何此类事件都可能阻止我们实现或保持市场对受影响候选产品的接受程度,并可能严重损害我们的业务、财务状况和前景。

我们正在进行和计划在未来进行的临床试验中的患者 可能会出现严重的不良事件或其他副作用,这在我们的临床前研究或之前的临床试验中没有观察到。我们的一些候选产品可能用于慢性疗法或用于儿科人群,监管机构可能会特别审查这些人群的安全性问题。此外,如果我们的候选产品 与其他疗法联合使用,我们的候选产品可能会加剧与该疗法相关的不良事件。接受我们候选产品治疗的患者 也可能正在接受手术、放疗或化疗,这可能会导致副作用或不良事件,这些副作用与我们的候选产品无关,但仍可能影响我们临床试验的成功。将危重患者纳入我们的临床试验可能会由于此类患者可能正在使用的其他疗法或药物,或由于此类患者病情的严重性而导致死亡或其他不良医疗事件 。

如果在我们当前或未来的任何临床试验中观察到重大不良事件或其他副作用,我们可能难以招募患者参加临床试验,患者可能会退出我们的试验,或者我们可能被要求完全放弃试验或我们对该候选产品的开发 努力。我们、FDA、EMA、其他类似的监管机构或IRB可随时出于各种原因暂停候选产品的临床试验,包括认为此类试验的受试者面临不可接受的健康风险或不良副作用。

| 18 |

此外, 如果我们的任何候选产品获得监管部门的批准并成为产品,而我们或其他人后来发现该产品造成的不良副作用 ,可能会导致许多潜在的重大负面后果。例如,FDA可以要求我们采用风险评估和缓解策略,或REMS,以确保使用此类产品治疗的好处大于每个潜在患者的风险,其中可能包括与医疗从业者的沟通计划、患者教育、 高度受控、严格限制且成本高于行业典型水平的广泛患者监测或分配系统和流程。如果我们或我们的合作者后来发现我们或我们的合作者开发的任何产品造成的不良副作用 ,我们或我们的合作者也可能被要求采用REMS或参与类似的操作,例如患者 教育、医疗保健专业人员认证或特定监测。其他潜在的重大负面后果包括:

| ● | 我们 可能被迫暂停该产品的营销,或决定将该产品从市场中移除 ; |

| ● | 监管机构可以撤回或更改对该产品的批准; |

| ● | 监管当局可能要求在标签上附加警告,或限制该产品进入有附加安全报告的选择性专科中心,并要求 患者在地理上靠近这些中心进行全部或部分治疗; |

| ● | 我们 可能需要创建一份药物指南,概述该产品对患者的风险,或者进行上市后研究; |

| ● | 我们 可能被要求更改产品的管理方式; |

| ● | 我们 可能受到罚款、禁令或施加刑事或民事处罚, 或被起诉并对对受试者或患者造成的伤害承担责任;以及 |

| ● | 产品的竞争力可能会降低,我们的声誉可能会受到影响。 |

这些事件中的任何一项都可能减少我们候选产品的使用或以其他方式限制其商业成功,并阻止我们实现 或保持市场对受影响候选产品的接受程度(如果获得适用监管机构的批准)。

即使 获得批准,我们的候选产品也可能无法在医生、患者、医疗保健付款人和医学界取得商业成功所必需的其他 人中获得足够的市场接受度。

即使我们的候选产品获得监管部门的批准并成为一种产品,它们也可能无法在医生、患者、医疗保健付款人和医疗界其他人中获得足够的市场接受度。市场对我们批准的任何候选产品的接受度 将取决于许多因素,包括:

| ● | 临床试验中证明的与替代疗法相比的有效性和安全性; |

| ● | 产品和竞争产品投放市场的时间; |

| ● | 该产品获批的临床适应症; |

| ● | 对我们产品的使用限制,如标签中的方框警告或禁忌症,或替代疗法和竞争产品可能不要求的REMS(如果有); |

| ● | 产品相对于替代疗法的潜在和公认的优势; |

| ● | 与替代治疗相关的治疗费用; |

| 19 |

| ● | 包括政府当局在内的第三方付款人提供保险和适当的补偿,以及定价。 |

| ● | 相对 管理的便利性和易用性; |

| ● | 目标患者群体尝试新疗法的意愿和医生开出这些疗法的意愿; |

| ● | 销售和营销工作的有效性; |

| ● | 与我们的产品或类似的经批准的产品或第三方开发的候选产品有关的不利宣传 ;以及 |

| ● | 批准用于相同适应症的其他新疗法。 |

如果 我们的任何候选产品获得批准,但没有获得医生、医院、医疗保健付款人和患者的足够程度的接受,我们可能无法从该候选产品产生或获得足够的收入,我们的财务业绩可能会受到负面影响 。

我们的候选冷藏产品需要在临床现场进行特定的存储、处理和管理。

我们的 候选冷藏药品必须低温储存在专门的冷藏容器中,直到立即使用 。在给药时,药品容器必须小心地从存储中取出,加热到室温,倒置细胞悬浮液,然后将产品拉入注射器。细胞疗法产品的处理、升温和给药必须按照特定说明进行。未能正确处理产品、遵循升温说明,以及在升温后未在指定时间内给药和/或未能给药,可能会对产品的功效和/或安全性产生负面影响。

由于 细胞疗法是新颖的,管理我们可能开发的任何候选细胞疗法产品的监管环境是严格、复杂、不确定和可能发生变化的,因此我们无法预测我们可能开发的任何候选产品获得监管批准的时间和成本(如果我们获得批准的话)。目前,只有一小部分细胞治疗产品在美国和欧盟获得批准。

我们开发的任何新的细胞疗法候选产品的监管要求并不完全明确,可能会发生变化。在更广泛的遗传医学领域,很少有治疗产品获得FDA或EMA的营销授权。即使是符合基因疗法或细胞疗法类别的更成熟的产品,监管格局仍在发展中。细胞治疗产品的监管要求经常发生变化,未来可能会继续变化。此外,负责监管现有细胞治疗产品的人员有很大的重叠。 例如,在美国,FDA在其生物评估和研究中心内设立了组织和高级治疗办公室 以整合对细胞治疗和相关产品的审查。尽管FDA已经批准了其他基于细胞的疗法,但不能保证这些先前的批准会影响FDA对我们候选产品的审查。

我们的候选细胞治疗产品将需要满足FDA管理的监管框架下适用于任何新生物的安全性和有效性标准。除了FDA的监督和IRBs的监督外,根据美国国立卫生研究院涉及重组或合成核酸分子的研究指南或NIH指南,细胞治疗临床试验也要接受机构生物安全委员会(IBC)的审查和监督,IBC是一个地方机构委员会,负责审查和监督该机构使用重组或合成核酸分子的研究。IBC评估研究的安全性,并确定对公共卫生或环境的任何潜在风险。虽然NIH指南不是强制性的,除非相关研究是在接受美国国立卫生研究院(NIH)重组或合成核酸分子研究资金的机构进行的或由其赞助的,但许多公司和其他不受NIH指南约束的机构自愿遵循这些指南。尽管FDA决定是否可以继续进行个别细胞治疗方案,但其他审查机构的审查过程和决定可能会阻碍或推迟临床试验的启动,即使FDA已经审查了试验并批准了其启动。

| 20 |

欧盟的情况也是如此。EMA的高级治疗委员会(CAT)负责评估高级治疗药物产品的质量、安全性和有效性。先进治疗药物包括细胞治疗药物、体细胞治疗药物和组织工程药物。CAT的作用是为提交给EMA的细胞疗法候选药物的营销申请准备一份意见草案。在欧盟,细胞治疗产品的开发和评估必须在相关欧盟指南的背景下进行考虑。EMA可能会发布有关细胞治疗产品的开发和营销授权的新指南,并要求我们遵守这些新指南。因此,应用于细胞治疗产品的程序和标准可能适用于我们可能开发的任何候选细胞治疗产品,但 目前仍不确定。

细胞治疗和细胞调节产品领域中其他人进行的临床前研究或临床试验的不利发展 可能会导致FDA、EMA和其他监管机构修改对我们可能开发的任何候选产品的审批要求 或限制使用细胞治疗技术的产品,这两种情况中的任何一种都可能损害我们的业务。此外,FDA、EMA和其他监管机构的临床试验要求以及这些监管机构用来确定候选产品安全性和有效性的标准因潜在产品的类型、复杂性、新颖性以及预期用途和市场而有很大不同。像我们这样的候选产品的监管审批流程可能比 其他更知名或更广泛研究的候选药品或其他产品更昂贵,花费的时间也更长。此外,由于我们正在为疾病开发潜在的新疗法,在某些情况下,几乎没有潜在的新终点和方法的临床经验, FDA、EMA或其他监管机构可能不会认为临床试验终点提供临床有意义的结果的风险增加,由此产生的临床数据和结果可能更难分析。此外,我们可能无法 识别或开发适当的动物疾病模型来支持或支持计划中的临床开发。我们在临床开发中可能进行或依赖的任何自然历史研究 可能不会被FDA、EMA或其他监管机构接受。 管理现有或未来法规或立法的监管机构可能不允许及时或在技术或商业可行的条件下利用 细胞治疗技术生产和销售产品。此外,监管行动或 私人诉讼可能会对我们的研究计划或最终产品的商业化造成费用、延迟或其他障碍 。此外,一个监管机构的批准可能不代表其他监管机构可能需要批准什么。

上述监管审查委员会和顾问组及其发布的新指南可能会延长监管审查流程,要求我们进行额外的临床前研究或临床试验,增加我们的开发成本,导致 监管立场和解释的变化,推迟或阻止这些候选产品的批准和商业化,或者导致重大的批准后限制或限制。随着我们推进研究计划和开发未来的候选产品,我们将被要求 与这些监管和咨询小组进行磋商,并遵守适用的指导方针。如果我们未能做到这一点,我们可能会被要求 推迟或停止我们确定和开发的任何候选产品的开发。这些额外的流程可能会导致审核 和审批流程比我们预期的更长。由于监管审批流程增加或延长或对我们候选产品开发的进一步限制而导致的延迟可能代价高昂,并可能对我们及时完成临床试验和将我们当前和未来的候选产品商业化的能力 产生负面影响。

我们 可能无法获得美国或外国监管部门的批准,因此可能无法将我们的候选产品商业化。

我们的候选产品必须遵守广泛的政府法规,其中包括研究、测试、开发、 制造、安全性、有效性、审批、记录保存、报告、标签、储存、包装、广告和促销、定价、 药品营销和分销。严格的临床前研究和临床试验以及广泛的监管审批程序必须在美国和许多外国司法管辖区成功完成,然后新药才能上市。满足这些 和其他法规要求是昂贵、耗时、不确定的,并且会受到意外延迟的影响。我们不能保证 我们可能开发的任何候选产品都将通过所需的临床测试,并获得我们开始销售它们所需的监管批准 。

| 21 |

我们 没有进行、管理或完成大规模或关键的临床试验,也没有管理FDA、EMA或任何其他监管机构对我们当前候选产品的监管审批过程。从FDA和其他监管机构获得批准所需的时间是不可预测的,需要成功完成广泛的临床试验,这通常需要数年时间,具体取决于候选产品的类型、复杂性和新颖性。FDA及其外国同行在评估临床试验数据时使用的标准在药物开发过程中可能且经常发生变化,这使得 很难确定地预测这些标准将如何应用。由于新的政府法规,包括未来的立法或行政行动,或在药物开发、临床试验和FDA监管审查期间FDA政策的变化,我们还可能遇到意想不到的延迟或成本增加。

在寻求或获得所需批准方面的任何延误或失败都将对我们从我们正在开发和寻求批准的特定候选产品获得收入的能力产生重大和不利的影响 。此外,任何监管部门对候选产品的上市批准都可能受到我们销售候选产品的批准用途或适应症的重大限制 或标签或其他限制。此外,FDA有权要求REMS作为批准NDA或BLA的一部分,或在批准后要求REMS,这可能会对批准的候选产品的分发或使用施加进一步的要求或限制。 这些要求或限制可能包括限制某些医生或经过专门培训的医疗中心开出处方,将治疗限制为满足某些安全使用标准的患者,并要求接受治疗的患者登记注册。这些 限制和限制可能会显著限制候选产品的市场规模,并影响第三方付款方的报销。

我们 还受制于许多外国监管要求,其中包括临床试验的进行、生产和营销授权、定价和第三方报销。外国监管审批流程因国家/地区而异, 通常包括与上述FDA审批相关的所有风险,以及可归因于满足外国司法管辖区当地法规的风险。此外,获得批准所需的时间可能与获得FDA批准所需的时间不同。

我们 可能会结合其他疗法开发我们当前和未来的候选产品,这会使我们面临额外的风险,并且我们的某些候选产品被监管为组合产品。

我们 可能会结合一种或多种其他已批准或未批准的疗法来开发我们当前和未来的候选产品,以治疗 皮肤和结缔组织疾病或其他疾病。我们还可能开发某些候选产品作为生物/药物组合产品。 我们的候选产品可能需要额外的时间才能获得监管部门的批准,因为它们是组合产品。我们的候选产品 是生物/药物组合产品,需要在FDA和类似的外国监管机构内进行协调,以 审查其生物和药物成分。尽管FDA和类似的外国监管机构已经建立了对像我们这样的组合产品进行 审查和批准的系统,但由于监管时间限制以及产品开发和批准过程中的不确定性,我们可能会在候选产品的开发和商业化方面遇到延误。

此外,即使我们开发的任何候选产品获得上市批准或商业化,以便与其他现有疗法结合使用,我们也将继续面临FDA、EMA或类似的外国监管机构 可能撤销与我们产品结合使用的疗法的批准,或者这些现有疗法中的任何一种可能出现安全性、有效性、制造或供应问题的风险。如果我们与候选产品结合使用的疗法被替换为我们为任何候选产品选择的适应症的标准护理 ,FDA、EMA或类似的外国监管机构 可能会要求我们进行额外的临床试验。任何这些风险的发生都可能导致我们自己的候选产品,如果获得批准,将被从市场上移除或在商业上不太成功。

我们 还可以选择结合FDA、EMA或类似的外国监管机构批准上市的一种或多种疗法来评估我们当前的候选产品或任何未来的候选产品 。如果未经批准的 疗法最终不能单独或与我们的候选产品组合获得市场批准,我们将无法 营销和销售我们与未经批准的疗法组合开发的候选产品。此外,未经批准的 疗法面临与我们目前正在开发和临床试验的候选产品相同的风险,包括可能出现严重不良反应、临床试验延迟以及未获得FDA批准。

如果FDA、EMA或类似的外国监管机构不批准这些其他产品或撤销其批准,或者如果我们选择结合我们开发的候选产品进行评估的产品出现安全、疗效、质量、制造或供应问题 ,我们可能无法获得批准或无法销售此类联合疗法。

| 22 |

任何我们打算寻求批准作为生物制品的候选产品都可能比预期的更早面临竞争。

《患者保护和平价医疗法案》经《医疗保健和教育协调法案》修订,或统称为《ACA》,其中包括一个副标题《2009年生物制品价格竞争与创新法案》或《BPCIA》,该法案为与FDA许可的参考生物制品生物相似或可互换的生物制品创建了一条简化的批准途径。 根据《BPCIA》,生物相似产品的申请必须在参考产品首次获得FDA许可之日起四年后才能提交给FDA。此外,自参考产品首次获得许可之日起12年后,FDA才能批准生物相似产品 。在这12年的独占期内,如果FDA批准竞争产品的完整BLA,则另一家公司 仍可销售该参考产品的竞争版本,该竞争产品包含发起人自己的临床前数据和充分且受控良好的临床试验数据,以证明其产品的安全性、纯度和 效力。这项法律很复杂,FDA仍在解释和实施。因此,其最终影响、实施和意义都存在不确定性。虽然目前还不确定FDA何时可以完全采用这些旨在实施BPCIA的工艺,但任何此类工艺都可能对我们生物制品未来的商业前景产生不利影响。

存在这样的风险:根据BLA被批准为生物制品的我们的任何候选产品都没有资格获得12年的独占期,或者由于国会的行动或其他原因,这种独占性可能会缩短,或者FDA不会将我们的 候选产品视为竞争产品的参考产品,这可能会比预期更早地创造仿制药竞争的机会 。BPCIA的其他方面,其中一些可能会影响BPCIA的排他性条款,也一直是诉讼的主题。此外,一旦获得批准,生物相似物将在多大程度上以类似于非生物制品的传统仿制药替代的方式取代我们的任何一种参考产品,目前尚不清楚,这将取决于许多仍在发展中的市场和监管因素。如果竞争对手能够参照我们的候选产品获得营销批准,如果获得批准,我们的产品可能会受到此类生物仿制药的竞争,随之而来的是竞争压力 和潜在的不利后果。

我们 可能会花费有限的资源来追求特定的候选产品或指示,而无法利用可能更有利可图或成功可能性更大的候选产品或指示 。

由于 我们的财务和管理资源有限,我们专注于我们为特定适应症确定的研究计划、治疗平台和候选产品。因此,我们可能会放弃或推迟寻求其他治疗平台或候选产品,或后来被证明具有更大商业潜力或更大成功可能性的其他适应症。 我们的资源分配决策可能会导致我们无法利用可行的商业产品或有利可图的市场机会。 我们在当前和未来研发计划、治疗平台和特定适应症候选产品上的支出可能无法产生任何商业上可行的产品。如果我们没有准确评估特定候选产品的商业潜力或目标市场,我们可能会通过协作、许可或其他版税安排向该候选产品放弃宝贵的权利 如果我们保留独家开发权和商业化权利会更有利。

与我们的业务相关的风险

我们的 公司在设计临床试验方面经验有限,在为我们当前和未来的候选产品获得监管 批准时可能会遇到延迟或意想不到的困难。

我们 在设计临床试验方面经验有限,可能无法设计和执行临床试验以支持市场审批。 我们无法确定我们计划的临床试验或任何未来的临床试验是否会成功。FDA可能会 拒绝接受我们计划的任何或全部BLA进行实质性审查,或者可能在审查我们的数据后得出结论,认为我们的申请 不足以获得监管部门对任何候选产品的批准。如果FDA不批准我们计划中的任何BLAS,它可能会 要求我们进行额外昂贵的临床试验、临床前研究或生产验证研究,然后才会重新考虑我们的申请 。根据这些或任何其他FDA要求的研究的范围,我们 提交的任何BLA或其他申请的批准可能会大幅推迟,可能会推迟几年,或者可能需要我们花费比可用的资源更多的资源。任何未能或延迟获得监管部门批准的情况都将妨碍我们将候选产品商业化、产生收入 以及实现和维持盈利。如果进行并完成其他研究,FDA也可能认为 不足以批准我们提交的任何BLA或其他申请。如果出现上述任何结果,我们可能会被迫放弃开发我们的候选产品,这将对我们的业务产生重大不利影响,并可能导致我们停止运营 。我们在外国司法管辖区的申请也面临类似的风险。

| 23 |

我们 打算确定和开发新的候选细胞治疗产品,这使得我们很难预测候选产品开发的时间、成本和潜在的成功。

我们的 战略是使用我们专有的成纤维细胞技术来识别、开发和商业化候选细胞治疗产品, 该技术包括从捐赠者患者身上收集皮肤活检组织,分离细胞并在培养中扩大它们。我们未来的成功取决于这些新的治疗方法的成功开发。到目前为止,还没有成纤维细胞治疗产品获得批准。此外,与其他更传统的治疗方式相比,已经有一些涉及成纤维细胞的临床试验。

我们候选产品的市场规模是预估的,这些市场可能比预估的要小。

本招股说明书中对我们候选产品的年度潜在市场的估计是基于多个第三方估计。 虽然我们认为这些估计所依据的假设和数据是合理的,但这些假设和估计可能不正确 并且支持这些假设或估计的条件可能随时发生变化,从而降低这些 潜在因素的预测准确性。因此,对我们候选产品的年度潜在市场的估计可能被证明是不正确的。

我们的长期前景在一定程度上取决于发现、开发和商业化其他候选产品,这些候选产品可能会在 开发中失败或出现延迟,从而对其商业可行性产生不利影响。

我们未来的经营业绩取决于我们能否成功发现、开发、获得监管部门对候选产品的批准并将其商业化 我们目前正在进行临床开发的产品。候选产品在临床前或临床开发的任何阶段都可能意外失败。由于与安全性、有效性、临床执行、不断变化的医疗护理标准和其他不可预测的变量有关的风险,候选产品的历史失败率很高。候选产品的临床前研究或早期临床试验的结果可能无法预测候选产品的后期临床试验将获得的结果。

我们可能开发的其他候选产品的成功取决于许多因素,包括:

| ● | 生成足够的数据来支持临床试验的启动或继续; |

| ● | 获得启动临床试验的监管许可; |

| ● | 与必要的各方签订进行临床试验的合同; |

| ● | 成功地 招募患者并及时完成临床试验; |

| ● | 及时生产临床试验所需的足够数量的候选产品和其他关键材料;以及 |

| ● | 临床试验中的不良事件。 |

即使我们成功地将任何其他候选产品推进到临床开发中,它们的成功也将受制于本文中其他部分描述的所有临床、监管和商业风险。风险因素“部分。因此,我们无法向您保证 我们将能够发现、开发、获得监管部门的批准、将我们的候选产品商业化或产生可观的收入。

| 24 |

我们 之前从未将基于成纤维细胞的候选治疗产品商业化,并且可能缺乏必要的专业知识、人员和 资源来成功将任何候选产品商业化,如果获得批准,我们将独自或与合适的合作伙伴合作。

我们 从未将基于成纤维细胞的治疗产品候选产品商业化,目前我们没有销售队伍、营销或分销能力 。为了使我们当前的候选产品取得商业成功,我们可能会授权给其他人,我们将依靠这些合作者的帮助和指导。对于我们保留商业化权利的任何已批准的候选产品,我们必须 建立自己的销售、营销和供应组织,或将这些活动外包给第三方。

可能影响我们将候选产品自行商业化的因素 包括招聘和保留足够数量的有效销售和营销人员、接触或说服足够数量的医生为我们的候选产品开处方,以及与创建独立的销售和营销组织相关的其他不可预见的成本。开发销售和营销组织将是昂贵和耗时的,如果获得批准,可能会推迟我们候选产品的发布。我们可能无法建立一个 有效的销售和营销组织。如果我们无法建立自己的分销和营销能力,或无法找到合适的合作伙伴将我们的候选产品商业化,我们可能无法从他们那里获得收入,也可能无法达到或保持盈利。

我们 面临着激烈的竞争,如果我们的竞争对手比我们更快地开发和营销技术或产品,或者比我们开发的候选产品更有效、更安全或更便宜,我们的商业机会将受到负面影响。

生物技术和制药行业的特点是技术快速进步、竞争激烈,并且非常重视专利和创新产品以及候选产品。我们的竞争对手已经开发、正在开发或可能开发与我们的候选产品竞争的产品、候选产品和工艺。我们成功开发和商业化的任何候选产品都将与现有疗法和未来可能推出的新疗法展开竞争。我们认为,有相当数量的 产品目前正在开发中,并可能在未来投入商业使用,用于治疗我们可能尝试开发的候选产品的条件。请参阅“商业-竞争“以了解更多详情。此外, 我们的产品可能需要与医生用于治疗我们寻求批准的适应症的标签外药物竞争。这可能 使我们难以用我们的产品替代现有疗法。

Many current and potential competitors have significantly greater financial, manufacturing, marketing, drug development, technical and human resources and commercial expertise than we do. Large pharmaceutical and biotechnology companies, in particular, have extensive experience in clinical testing, obtaining regulatory approvals, recruiting patients and manufacturing biotechnology products. These companies also have significantly greater research and marketing capabilities than we do and may also have products that have been approved or are in late stages of development, and collaborative arrangements in our target markets with leading companies and research institutions. Established pharmaceutical and biotechnology companies may also invest heavily to accelerate discovery and development of novel compounds or to in-license novel compounds that could make the product candidates that we develop obsolete. Smaller or early-stage companies may also prove to be significant competitors, particularly through collaborative arrangements with large and established companies, as well as in acquiring technologies complementary to, or necessary for, our programs. As a result, our competitors may succeed in obtaining approval from the FDA, the EMA or other comparable foreign regulatory authorities or in discovering, developing and commercializing products in our field before we do.

如果我们的竞争对手开发和商业化的产品更安全、更有效、 影响更少或更不严重、更方便、标签更广泛、营销更有效、可报销或比我们可能开发的任何候选产品 更便宜,我们的 商业机会可能会减少或消除。我们的竞争对手也可能比我们更快地从FDA、EMA或 其他类似的外国监管机构获得其产品的上市批准,这可能导致 我们的竞争对手在我们进入市场之前就建立了强大的市场地位。即使我们开发的候选产品 获得了市场批准,如果届时已经有任何产品获得批准,它们的定价可能会比竞争产品高出很多, 从而降低竞争力。我们的竞争对手开发的技术进步或产品可能会使我们的技术或 候选产品过时、竞争力下降或不经济。如果我们无法有效竞争,我们通过销售我们可能开发的任何产品(如果获得批准)产生收入的机会 可能会受到不利影响。

| 25 |

在本次发行后,我们将成为纳斯达克股票市场规则意义上的“受控 公司”,因为我们的内部人士将实益拥有我们已发行投票证券的投票权的 50%以上。

本次发行完成后, 我们的创始人兼首席执行官Pete O 'Heeron将共同实益拥有我们已发行有投票权证券的约59%的投票权 ,我们将成为纳斯达克股票市场有限责任公司上市规则 意义上的“受控公司”。我们可以依赖公司治理规则的某些豁免,包括豁免 董事会多数成员必须是独立董事的规则。虽然我们目前不打算依赖纳斯达克上市规则下的 “受控公司”豁免,但我们可以选择在未来依赖此豁免。 如果我们选择依赖“受控公司”豁免, 董事会的大多数成员可能不是独立董事,我们的提名和公司治理及薪酬委员会可能 不完全由独立董事组成。我们作为受控公司的地位可能会导致我们的普通股对某些投资者的吸引力降低 ,或以其他方式损害我们的交易价格。因此,您将无法获得向受这些公司治理要求约束的公司的 股东提供的相同保护。

我们 将因作为上市公司运营而增加成本,我们的管理层将需要投入大量时间 执行新的合规计划。我们将遵守财务报告和其他要求,我们的会计和其他管理 系统和资源可能无法充分准备。

作为 一家上市公司,特别是在我们不再是一家新兴成长型公司之后,我们将产生大量的法律、会计和 其他费用,而这些费用是我们作为一家私人公司不会产生的。此外,联邦证券法,包括《萨班斯-奥克斯利法案》、 2010年《多德-弗兰克华尔街改革和消费者保护法案》以及随后由SEC 和纳斯达克实施的规则和法规,对上市公司施加了各种要求,包括要求提交关于其业务和财务状况的年度、季度和事件驱动 报告,并建立和保持有效的披露和财务控制 以及公司治理实践。这些规则和法规将增加我们的法律和财务合规成本,使某些 活动更加耗时且成本更高,并要求我们的管理层和其他人员将大量时间投入到合规 计划中。

尽管我们尽了最大努力,但我们可能无法编制可靠的财务报表,或将此类财务报表作为定期报告的一部分及时提交给美国证券交易委员会或遵守纳斯达克的上市要求。我们还预计,这些规章制度可能会 使我们获得董事和高级管理人员责任保险变得更加困难和昂贵。

根据《萨班斯-奥克斯利法案》第404条,我们将被要求提交一份管理层关于我们财务报告的内部控制的报告,包括由我们的独立注册会计师事务所出具的关于财务报告的内部控制的证明报告,从我们成为上市公司后的第一个全年开始。然而,尽管我们仍是一家新兴的成长型公司, 我们将不会被要求包括由我们的独立注册会计师事务所出具的财务报告内部控制的证明报告。为了符合《萨班斯-奥克斯利法案》第404条的规定,我们将参与记录和评估我们对财务报告的内部控制的过程,这既成本高昂,又具有挑战性。我们将需要继续投入 内部资源,可能聘请外部顾问,采用详细的工作计划来评估和记录财务报告内部控制的充分性,继续适当地改进控制流程,通过测试验证控制 是否按照文档所述发挥作用,并实施财务报告内部控制的持续报告和改进过程。 尽管我们做出了努力,但我们和我们的独立注册会计师事务所都有可能无法在规定的时间框架内得出结论,即我们对财务报告的内部控制是有效的,如萨班斯-奥克斯利法案第404条所要求的那样。这可能会导致金融市场因对我们的财务报表的可靠性失去信心而产生不良反应。我们还可能成为美国证券交易委员会或其他监管机构的调查对象,这可能需要额外的 财务和管理资源。

作为一家上市公司,我们还将被要求保持披露控制和程序。披露控制和程序是指我们的 控制和其他程序,旨在确保我们提交或根据交易法提交的报告中要求我们披露的信息在美国证券交易委员会规则和 表格中指定的时间段内得到记录、处理、汇总和报告。我们不期望我们的披露控制和程序或我们对财务报告的内部控制将 防止或检测所有错误和所有欺诈。我们相信,无论控制系统的设计和操作有多好,都只能提供合理的、而不是绝对的保证,确保控制系统的目标能够实现。由于所有控制系统的固有限制, 任何控制评估都不能绝对保证不会发生因错误或舞弊而导致的错误陈述,或已检测到所有控制问题和舞弊实例(如果有)。任何控制系统的设计在一定程度上都是基于对未来事件可能性的某些假设 ,任何设计都可能在所有潜在的未来条件下都不能成功实现其规定的目标。 随着时间的推移,控制可能会因为条件的变化或遵守政策或程序的程度的恶化而变得不充分。因此,由于我们控制系统的固有限制,可能会发生因错误或舞弊而导致的错误陈述 并且无法检测到。

我们 发现,由于缺乏职责分工,我们对财务报告的内部控制存在重大弱点。未能 对财务报告保持有效的内部控制可能会导致我们的投资者对我们失去信心,并对我们普通股的市场价格产生不利影响。如果我们对财务报告的内部控制不有效,我们可能无法准确地 报告我们的财务结果或防止欺诈。

在编制截至2022年12月31日的财年的财务报表期间,我们的管理层发现,由于缺乏职责分工,财务报告的内部控制存在重大缺陷。重大缺陷被定义为财务报告内部控制的缺陷或缺陷的组合,使得我们的年度或中期财务报表的重大错报有合理的可能性无法及时防止或发现。

具体地说, 我们的管理层发现财务报告职能内的内部控制存在缺陷,这是由于在我们的首席财务官于2022年6月加入我们之前,我们在财务报表所涵盖的时间段缺乏职责分工,当时所有财务职能都由一个人处理。

随着我们首席财务官的加入,以及我们在2022财年下半年对会计和财务报告流程以及内部控制做出的改变,我们加强了内部控制,并将继续评估职责分离 ,并随着我们的发展主动改善我们对财务报告的内部控制。然而,这些 计划的实施可能无法完全解决我们在财务报告方面的内部控制的重大弱点,我们不能向您保证 我们不会发现其他重大弱点或缺陷,这些弱点或缺陷可能会对我们未来的运营业绩产生负面影响。

| 26 |

与我们依赖第三方有关的风险

我们依赖,并预计将继续依赖第三方,包括独立的临床研究人员和CRO,进行我们临床前研究和临床试验的某些方面 。如果这些第三方不能成功履行其合同职责、遵守适用的法规要求或在预期的最后期限前完成,我们可能无法获得监管部门对我们的候选产品的批准或将其商业化 我们的业务可能会受到不利影响。

我们 一直依赖并计划继续依赖第三方,包括独立的临床研究人员和第三方CRO, 进行我们临床前研究和临床试验的某些方面,并为我们正在进行的临床前研究和临床计划监测和管理数据。我们依赖这些方来执行我们的临床前研究和临床试验,并且只控制他们活动的某些方面。然而,我们有责任确保我们的每一项研究和试验都是按照适用的协议、法律、法规和科学标准进行的,我们对这些第三方的依赖不会免除我们的监管责任。我们、我们的第三方承包商和CRO必须遵守GCP要求,这是FDA和类似的外国监管机构对我们临床开发中的所有候选产品执行的 法规和指导方针。监管机构通过定期检查试验赞助商、主要调查人员和试验场地来执行这些GCP。如果我们或我们的任何第三方或我们的CRO未能遵守适用的GCP,在我们的临床试验中产生的临床数据可能被认为是不可靠的,FDA、EMA或类似的外国监管机构可能会要求我们在批准我们的营销申请之前进行额外的 临床试验。我们不能向您保证,在特定监管机构进行检查后,该监管机构将确定我们的任何临床试验是否符合GCP规定。此外,我们的临床试验必须使用根据cGMP规定生产的产品进行。如果我们不遵守这些规定,我们可能需要重复 临床试验,这将推迟监管审批过程。此外,如果这些 第三方中的任何一方违反联邦或州欺诈和滥用或虚假索赔法律法规或医疗保健隐私和安全法律,我们的业务可能会受到不利影响。

此外, 不能保证我们所依赖的任何此类CRO、调查人员或其他第三方将投入足够的时间和资源 用于我们的开发活动或按照合同要求执行任务。这些第三方还可能与包括我们的竞争对手在内的其他商业实体有关系,他们可能还在为这些实体进行临床试验或其他产品开发活动,这 可能会影响我们的表现。如果独立研究人员或CRO未能投入足够的资源来开发我们的候选产品 ,或者CRO未能成功履行其合同职责或义务或在预期的截止日期前完成, 如果他们需要更换,或者如果他们获得的临床数据的质量或准确性因未能遵守我们的临床方案、法规要求或其他原因而受到影响,我们的临床试验可能会被延长、推迟或终止,并且我们可能无法获得监管部门的批准,也无法成功地将我们的候选产品商业化。因此,我们的运营结果和候选产品的商业前景将受到损害,我们的成本可能会增加,我们创造 收入的能力可能会被推迟或完全停止。

如果发生未治愈的重大违规行为,我们的CRO有权终止与我们的协议。此外,如果能够合理地证明参与我们临床试验的受试者的安全性,如果我们为了债权人的利益进行一般转让,或者如果我们被清算,我们的一些CRO 有能力终止与我们各自的协议。

如果我们与这些第三方CRO的任何关系终止,我们可能无法与替代CRO或 以商业合理的条款达成协议。更换或添加额外的CRO涉及额外成本,并且需要管理时间 和重点。此外,当新的CRO开始工作时,有一个自然的过渡期。因此,会出现延迟,这可能会对我们满足所需临床开发时间表的能力产生重大影响。此外,CRO可能缺乏能力来吸收更高的工作负载 或承担额外的容量来支持我们的需求。尽管我们谨慎地管理与CRO的关系,但不能保证我们在未来不会遇到类似的挑战或延误,也不能保证这些延误或挑战不会对我们的业务、财务状况和前景产生实质性的不利影响。

| 27 |

如果 我们决定建立更多合作,但无法以合理的商业条款建立这些合作, 我们可能不得不更改我们的开发和商业化计划。

我们的候选产品开发计划和候选产品的潜在商业化将需要大量额外的 现金来支付费用。我们可能会继续寻求有选择地形成合作,以扩展我们的能力,潜在地加速 研发活动,并为第三方的商业化活动提供支持。这些关系中的任何一项都可能要求我们产生非经常性费用和其他费用,增加我们的近期和长期支出,发行稀释我们现有股东的证券,或扰乱我们的管理和业务。

我们 在寻找合适的合作伙伴方面将面临激烈的竞争,谈判过程既耗时又复杂。 我们是否就协作达成最终协议将取决于我们对协作者的资源和专业知识的评估、拟议协作的条款和条件以及提议的协作者对 多个因素的评估。这些因素可能包括临床试验的设计或结果,FDA、EMA或类似的外国监管机构批准的可能性,候选研究产品的潜在市场,制造和向患者交付候选产品的成本和复杂性,竞争产品的潜力,与我们知识产权所有权和行业及市场状况有关的不确定性的存在。潜在的协作者还可以考虑替代 候选产品或技术,以获得类似的可供协作的指示,以及此类协作是否会 比我们与我们的候选产品更具吸引力。此外,我们为未来的候选产品建立协作或其他替代安排的努力可能不会成功,因为它们可能被认为处于协作努力的开发阶段 太早,第三方可能认为它们没有展示安全性和有效性所需的潜力。

此外,大型生物制药公司之间的合并可能会导致未来潜在合作伙伴的数量减少。即使我们 成功达成协作,该协作的条款和条件也可能会限制我们未来与潜在协作者签订特定条款的 协议。

如果 并且当我们寻求进行协作时,我们可能无法以可接受的条款及时协商协作, 或根本无法进行协商。如果我们无法做到这一点,我们可能不得不减少候选产品的开发,减少或推迟其开发计划或我们的一个或多个其他开发计划,推迟其潜在的商业化或缩小任何销售或营销活动的范围,或者增加我们的支出,并自费进行开发或商业化活动。如果我们选择增加支出以资助我们自己的开发或商业化活动,我们可能需要获得额外的资金,而这些资金可能无法以可接受的条款提供给我们或根本无法获得。如果我们没有足够的资金,我们可能无法进一步开发我们的 候选产品或将它们推向市场并产生产品收入。

在 未来,我们可能会与第三方合作开发候选产品并将其商业化。如果这些 协作不成功,我们可能无法利用这些候选产品的市场潜力。

我们 未来可能会为我们的一个或多个候选产品的开发和商业化寻找第三方合作伙伴。 我们未来任何合作安排的可能合作伙伴包括大中型生物制药公司、地区性和 全国性生物制药公司和生物技术公司。我们已经并可能有限地控制我们的合作者用于我们候选产品的开发或商业化的资源数量和时间 。我们从这些安排中获得收入的能力将取决于我们的合作者成功履行这些安排中分配给他们的职能的能力和努力。涉及我们候选产品的协作可能会给我们带来许多风险,包括 :

| ● | 协作者 在确定他们将应用于这些协作的工作和资源方面有很大的自由裁量权,并且可能无法按预期履行其义务; |

| 28 |

| ● | 合作者可以根据临床试验结果、合作者战略重点的变化、包括 出售或处置业务部门或开发职能的结果,或可用的 资金或外部因素,如转移资源或产生相互竞争的 优先事项的收购; |

| ● | 合作者 可以推迟临床试验,为临床试验计划提供资金不足,停止临床试验或放弃候选产品,重复或进行新的临床试验,或者 要求临床试验候选产品的新配方; |

| ● | 合作者 可以独立开发,也可以与第三方开发,直接或间接与我们的候选产品竞争的产品,如果合作者认为有竞争力的产品 更有可能被成功开发或能够以比我们的产品更具经济吸引力的条款进行商业化; |

| ● | 拥有多个产品营销和分销权限的 协作者可能不会投入足够的 资源来相对于其他产品营销和分销我们的候选产品; |

| ● | 协作者 可能无法正确获取、维护捍卫或强制执行我们的知识产权,或者 可能以某种方式使用我们的专有信息和知识产权,导致 诉讼或其他与知识产权相关的诉讼,从而危及或使我们的专有信息和知识产权无效或暴露我们可能的诉讼或其他与知识产权有关的诉讼; |

| ● | 合作者和我们之间可能发生纠纷,导致我们候选产品的研究、开发或商业化的延迟或终止,或者导致成本高昂的诉讼或仲裁,从而分散管理层的注意力和资源; |

| ● | 协作 可能会终止,如果终止,可能需要额外的资金来进一步开发适用的候选产品或将其商业化。 |

| ● | 合作协议可能不会以最有效的方式或根本不会导致候选产品的开发或商业化;以及 |

| ● | 如果 我们的合作伙伴参与业务合并,我们对候选产品开发或商业化计划的持续追求和重视可能会被推迟、减少或终止。 |

我们的 员工、独立承包商、顾问、商业合作者、主要调查人员、CRO、供应商和供应商可能从事不当行为或其他不当活动,包括不遵守监管标准和要求,这可能会对我们的运营结果产生不利的 影响。

我们 面临员工、独立承包商、顾问、商业合作者、主要调查人员、CRO、供应商和供应商可能从事不当行为或其他不当活动的风险。这些当事人的不当行为可能包括未能 遵守FDA法规,向FDA提供准确信息,遵守联邦和州医疗欺诈和滥用法律和法规 ,准确报告财务信息或数据,或向我们披露未经授权的活动。特别是,医疗保健行业的销售、营销和商业安排受到旨在防止欺诈、不当行为、回扣、自我交易和其他滥用行为的广泛法律法规的约束。这些法律法规可能会限制或禁止各种定价、折扣、营销和促销、销售佣金、客户激励计划和其他业务安排。这些各方的不当行为还可能涉及对临床试验过程中获得的信息的不当使用,这可能会导致监管制裁和 严重损害我们的声誉。并非总是能够识别和阻止这些各方的不当行为,我们为检测和防止此类活动而采取的预防措施可能无法有效控制未知或未管理的风险或损失,或保护我们免受因未能遵守这些法律或法规而引起的政府调查或其他行动或诉讼。如果对我们提起任何此类 诉讼,而我们未能成功为自己辩护或维护自己的权利,这些诉讼可能会对我们的业务产生重大影响,包括施加重大处罚,包括民事、刑事和行政处罚、损害赔偿、罚款、交还、个人监禁、被排除在政府资助的医疗保健计划之外、 联邦医疗保险和医疗补助、诚信监督和报告义务、合同损害、声誉损害、利润减少和未来收益以及我们业务的削减或重组。

| 29 |

与制造相关的风险

细胞治疗产品的制造是复杂的,并受到人体和系统风险的影响。我们的第三方制造商或我们可能在生产和采购方面遇到困难,并可能受到关键组件的变化和供应限制的影响。如果我们或我们的任何第三方制造商遇到此类困难,我们为临床试验提供候选产品或为患者提供产品的能力可能会被推迟或阻止。 如果获得批准。

生物细胞疗法候选产品和产品的制造(如果获得批准)是复杂的,需要大量的专业知识和资本投资,包括开发先进的制造技术和工艺控制。生物产品制造商经常在生产和采购方面遇到困难,特别是在扩大或缩小规模、验证生产过程以及确保制造过程的高可靠性(包括没有污染)方面,考虑到关键组件的变化和供应限制 。这些问题包括物流和运输、生产成本和产量方面的困难、质量控制、 产品的一致性、稳定性、纯度和功效、产品测试、操作员错误和合格人员的可用性,以及是否遵守严格执行的联邦、州和外国法规。此外,如果在我们的候选产品供应或制造设施中发现污染物 ,此类制造设施可能需要关闭 一段较长的时间以调查和补救污染。我们不能向您保证未来不会发生任何稳定性、纯度和功效故障、 缺陷或其他与生产我们的候选产品相关的问题。

此外, 我们的候选产品来自从人类收集的细胞。由于捐赠者的年龄、病史和许多其他因素不同,这种细胞的类型和质量可能会有所不同。我们对供体细胞材料和我们的候选产品有严格的规格。供体细胞材料的可变性可能超出我们的制造工艺能力或偏离指定的范围,导致细胞治疗产品的生产失败、批量质量下降,甚至需要调整权威机构批准的规格。 供体细胞材料的因素也可能是可变的,我们目前使用的分析方法可能无法检测到这些因素,或者可能不知道如何测量。我们也可能在生产后发现材料有故障。因此,我们可能无法提供我们需要或可能需要重新收集的细胞材料所需的细胞治疗产品的质量和一致性,这可能会增加 成本和/或导致延迟,对患者结果产生不利影响,并以其他方式损害我们的临床试验、声誉、业务和前景。

我们 可能无法管理收集患者材料并将其运送到制造现场、将候选产品运回相关方的物流,以及遇到某些临床或商业级供应和组件的延迟或短缺。物流 和发货延迟以及由我们、我们的供应商或我们无法控制的其他因素引起的问题,包括业务中断、全球供应链问题和天气,可能会阻止或延迟向患者交付候选产品。此外,在捐献材料运往制造设施、通过制造流程并最终到达患者的过程中,我们必须维护与捐献材料相关的复杂身份链和保管链。未能维护身份链和监护链可能导致患者 死亡、产品丢失或监管行动。

将我们的细胞库 转移或生产到合同开发制造组织可能会失败,并导致延误、额外成本或技术故障。

我们目前从合同开发和制造组织或CDMO购买我们的细胞疗法候选产品。我们正在与CDMO签订合同,以转让我们的实验细胞库,以生产我们的主细胞库、工作细胞库和基于成纤维细胞的产品 候选产品,以便进行临床试验。如果将我们的实验细胞库转移到CDMO不成功,我们可能会遇到延迟、 额外成本或我们的一个或多个候选产品的技术故障。同样,如果CDMO无法从实验细胞库中生产我们的主细胞库、工作细胞库和我们的基于成纤维细胞的候选产品以进行临床试验, 我们可能会遇到一个或多个候选产品的延迟、额外成本或技术故障。

更改候选产品制造或配方的方法 可能会导致额外成本或延迟。

随着候选产品通过临床前研究到后期临床试验,以获得潜在的上市批准和商业化,开发计划的各个方面,如制造方法、配方、材料和工艺,在此过程中进行更改是很常见的 ,以努力优化工艺和产品特性。此类更改也可能因制造商的更改而发生。这样的变化存在无法实现预期目标的风险。任何此类更改都可能导致我们的 候选产品表现不同,并影响使用改进的制造方法、材料和流程生产的候选产品进行的计划临床试验或其他未来临床试验的结果。此类变更还可能需要额外的 测试、FDA通知或FDA批准。这可能会推迟临床试验的完成,需要进行过渡临床试验或重复一项或多项超出我们目前预期的临床试验,增加临床试验成本,推迟我们候选产品的批准 ,并危及我们将候选产品商业化的能力。此外,我们可能需要 对我们整个管道的上下游流程进行重大更改,这可能会推迟未来候选产品的开发 。

| 30 |

如果我们或我们的第三方制造商以造成伤害或违反适用法律的方式使用危险和生物材料,我们可能要承担损害赔偿责任。

研究和开发活动涉及我们和我们的第三方制造商对潜在危险物质的控制使用,包括化学和生物材料。我们目前将所有制造业务外包给第三方。尽管如此,我们和我们的制造商仍受美国联邦、州和地方法律法规的约束,管理医疗和危险材料的使用、制造、储存、搬运和处置 。尽管我们相信制造商使用、处理、储存和处置这些材料的程序符合法律规定的标准,但我们不能完全消除医疗或危险材料造成污染或伤害的风险。由于任何此类污染或伤害,我们可能会承担责任,或者地方、城市、州或联邦当局可能会限制这些材料的使用并中断我们的业务运营。如果发生事故,我们可能 被追究损害赔偿责任或被罚款,责任可能超出我们的资源范围。我们目前没有为医疗或危险材料引起的责任 投保。遵守适用的环境法律法规代价高昂, 当前或未来的环境法规可能会损害我们的研发和生产努力,这可能会损害我们的业务、前景、财务状况或运营结果。

我们的制造流程依赖第三方,未来我们的候选产品可能依赖第三方制造商,这增加了与我们的候选产品及时和充足生产相关的风险。

我们 不能完全控制我们的合同制造合作伙伴的制造过程的所有方面,并且依赖我们的合同制造合作伙伴 遵守cGMP法规来生产我们的候选细胞治疗产品。第三方制造商可能无法 遵守cGMP法规或美国以外的类似法规要求。如果我们的合同制造商不能成功地 生产出符合我们的规格和FDA、EMA或其他机构严格监管要求的材料,他们将无法 确保和/或保持其制造设施的上市批准。此外,我们无法控制我们的合同制造商保持足够的质量控制、质量保证和合格人员的能力。如果FDA、EMA或类似的外国监管机构不批准这些设施来生产我们的候选产品 或如果它在未来撤回任何此类批准,我们可能需要寻找替代制造设施,这将显著 影响我们开发、获得营销批准或营销我们的候选产品的能力。我们或我们的第三方制造商未能遵守适用的法规可能会导致对我们实施制裁,包括罚款、禁令、民事处罚、延迟、暂停或撤回审批、吊销许可证、扣押或召回候选产品、 运营限制和刑事起诉,其中任何一项都可能对我们候选产品的供应造成重大不利影响 并损害我们的业务和运营结果。此外,我们候选产品的原材料可能来自单一供应商,在某些情况下, 。如果我们的任何候选产品或任何未来候选产品因任何原因(无论是制造、供应或存储问题或其他原因)意外失去供应,我们可能会遇到 任何未决或正在进行的临床试验的延迟、中断、暂停或终止,或者需要重新启动或重复。

我们 目前依赖第三方 制造商在我们组织成员的指导下生产我们的候选产品,用于开发和商业化。 如果我们或我们的任何第三方制造商未能遵守此类要求或执行与质量、时间或其他方面有关的 某些要求,或者如果我们的组件或其他材料的供应受到限制 或由于其他原因中断,我们可能被迫与另一方达成协议,而我们可能无法以商业上合理的条款 执行 。特别是,我们第三方制造商的任何更换都可能需要大量的工作和专业知识,因为合格的更换数量可能是有限的。在某些情况下,制造我们的候选产品所需的技术技能或技术可能是我们或第三方制造商独有的或专有的。 我们可能难以将此类技能或技术转让给其他第三方,并且可能不存在可行的替代方案。此外,我们的某些候选产品和我们自己的专有方法从未在我们公司以外生产或实施过。因此, 如果我们尝试为这些候选产品或方法建立新的第三方制造安排,我们的开发计划可能会出现延迟。这些因素将增加我们对这些制造商的依赖,或者要求我们获得 这些制造商的许可证,以便让其他第三方生产我们的候选产品。如果我们因任何原因被要求或自愿停止生产我们的候选产品,我们将被要求验证新制造商是否拥有符合质量标准和所有适用法规和指南的设施和程序,以及所生产的产品是否与我们工厂生产的产品等同。与新制造商和同等产品的验证相关的延迟可能会对我们及时或在预算范围内开发候选产品的能力产生负面影响。

| 31 |

如果我们的 或第三方未能执行我们的制造要求,按照商业上合理的条款和时间表执行,并且 遵守cGMP要求,可能会在多个方面对我们的业务产生不利影响,包括:

| ● | 无法始终如一地满足我们的产品规格和质量要求; |

| ● | 无法启动或继续我们正在开发的候选产品的临床试验; |

| ● | 延迟提交法规申请或收到我们候选产品的上市批准,如果有的话, ; |

| ● | 无法将任何及时获得上市批准的候选产品商业化; |

| ● | 失去未来合作者的合作; |

| ● | 让第三方制造设施或我们的制造设施接受监管机构的额外检查 ; |

| ● | 要求 停止开发或召回我们的候选产品批次;以及 |

| ● | 在 如果我们的候选产品获准上市和商业化,无法 满足我们候选产品或任何未来候选产品的商业需求。 |

我们的制造过程中的任何 污染或中断、原材料短缺或供应商未能交付必要的 组件都可能导致我们的临床开发或营销计划延迟。

鉴于 细胞疗法生产的性质,存在污染风险。任何污染都可能对我们按时生产 候选产品的能力产生不利影响,因此可能损害我们的运营结果并造成声誉损害。此外,虽然 我们的细胞疗法在放行前进行了污染测试,但如果将受污染的候选产品给予患者,则 可能会对患者造成伤害。我们生产过程中所需的一些原材料来自生物来源。 这些原材料很难采购,可能会受到污染或被召回。材料短缺、污染、召回、 或在候选产品生产中限制使用生物衍生物质可能会对 商业生产或临床材料生产产生不利影响或中断,从而可能对我们的开发时间表和业务、 财务状况、经营业绩和前景产生不利影响。

与法律和监管合规事项相关的风险

我们与医疗保健专业人士、临床研究者、CRO和第三方付款人之间的 关系与我们当前和未来的 业务活动有关,可能会受到联邦和州医疗保健欺诈和滥用法律、虚假索赔法律、透明度法律、政府 价格报告以及健康信息隐私和安全法律的约束,这可能会使我们面临刑事制裁、 民事处罚、合同损害、被排除在政府医疗保健计划之外、名誉损害、行政负担以及 利润和未来收入减少。

医疗保健 提供者和第三方付款人在我们获得 营销批准的任何候选产品的推荐和处方中发挥主要作用。我们目前和未来与医疗保健专业人士、临床研究者、CRO、第三方付款人 和客户的安排可能会使我们面临广泛适用的欺诈和滥用以及其他医疗保健法律法规,这些法律法规可能会限制我们营销、销售和分销我们获得营销 批准的候选产品的业务 或财务安排和关系。适用的联邦和州医疗保健法律和法规的限制包括以下内容:

| ● | the federal Anti-Kickback Statute, which prohibits, among other things, persons or entities from knowingly and willfully soliciting, offering, receiving or paying any remuneration (including any kickback, bribe or rebate), directly or indirectly, overtly or covertly, in cash or in kind, to induce, or in return for the purchase, lease, order, arrangement, or recommendation of any good, facility, item or service for which payment may be made, in whole or in part, under a federal healthcare program, such as the Medicare and Medicaid programs. A person or entity does not need to have actual knowledge of the federal Anti-Kickback Statute or specific intent to violate it to have committed a violation. Violations are subject to civil fines and criminal penalties for each violation, plus up to three times the remuneration involved, imprisonment, and exclusion from government healthcare programs. In addition, the government may assert that a claim including items or services resulting from a violation of the federal Anti-Kickback Statute constitutes a false or fraudulent claim for purposes of the federal False Claims Act or federal civil money penalties; |

| 32 |

| ● | 联邦民事和刑事虚假申报法和民事金钱惩罚法,如联邦虚假申报法,对个人或实体施加刑事和民事处罚,并授权对其提起民事举报人或刑事诉讼,除其他事项外: 或导致向联邦政府提交虚假或欺诈性的付款要求;故意作出、使用或导致作出或使用记录材料的虚假陈述,以虚假或欺诈性的索赔或义务向联邦政府支付或传输金钱或财产,或故意隐瞒或故意不正当地逃避或减少向联邦政府支付金钱的义务。根据联邦虚假索赔法案,制造商可能被追究责任,即使他们没有直接 向政府付款人提交索赔,如果他们被认为“导致”提交虚假或欺诈性索赔 。联邦虚假申报法还允许作为“告密者”行事的个人代表联邦政府提起诉讼,指控 违反联邦虚假申报法,并参与任何金钱追回; |

| ● | 1996年的《健康保险可转移性和责任法案》,或称HIPAA,除其他事项外,禁止任何人在知情的情况下故意执行或试图执行诈骗任何医疗福利计划或获得的计划,通过虚假或欺诈性的 借口、陈述或承诺,任何医疗福利计划拥有或托管或控制的任何金钱或财产,而无论付款人(例如公共或私人),并故意伪造,以任何诡计或手段隐瞒或掩盖重大事实,或作出任何重大虚假、虚构或欺诈性陈述或陈述,与提供或支付医疗福利、与医疗事宜有关的物品或服务有关。与联邦反回扣法规类似, 个人或实体不需要实际了解法规或违反该法规的具体意图 即可实施违规; |

| ● | HIPAA,经2009年《卫生信息技术促进经济和临床卫生法案》(HITECH)及其各自实施条例的进一步修订,包括2013年1月发布的最终综合规则,它们对某些承保医疗服务提供者、健康计划和医疗信息交换中心及其各自的商业伙伴、独立承包商或承保实体的代理施加了某些要求,这些服务涉及使用、创建、维护、接收或披露、 个人可识别的健康信息,与个人可识别的健康信息的隐私、安全和传输有关。HITECH还创建了新的民事罚款等级,修改了HIPAA,使民事和刑事处罚直接适用于企业 合伙人,并赋予州总检察长新的权力,可以向联邦法院提起损害赔偿民事诉讼或禁制令,以执行联邦HIPAA法律,并寻求律师与提起联邦民事诉讼相关的费用和费用。此外,还有其他联邦、州和非美国法律对健康和其他个人信息在某些情况下的隐私和安全进行管理,我们可能会受到这些情况的影响,其中许多法律在重大方面彼此不同,可能不会产生相同的效果。从而使合规工作复杂化; |

| ● | 联邦政府价格报告法,要求制造商准确、及时地计算和报告复杂的定价指标给政府项目; |

| 33 |

| ● | 联邦消费者保护法和不正当竞争法,广泛监管市场活动和可能损害消费者的活动; |

| ● | ACA,包括通常被称为医生支付阳光法案及其实施条例的条款,该条款要求适用的药品、器械、生物制品和医疗用品制造商可以在联邦医疗保险下获得付款,Medicaid或儿童健康保险计划每年向美国卫生与人类服务部内的美国医疗保险和医疗补助服务中心(CMS)报告与向医生支付款项或其他价值转移有关的信息, 执业护士、注册护士麻醉师、医师助理、临床护士专科医生、注册助产士以及教学医院,并披露医生及其直系亲属持有的所有权和投资权益;和 |

| ● | 许多州的法律在特定情况下管理个人信息的隐私。例如,在加利福尼亚州,2020年1月1日生效的《加州消费者隐私法》(California Consumer Privacy Act,简称CCPA)通过 创建个人信息的扩展定义,为覆盖的企业建立了一个新的隐私框架,为加利福尼亚州的消费者建立新的数据隐私权,对个人信息的销售实施特殊规则 ,并为违反《反海外腐败法》以及未能实施合理安全程序和 做法以防止数据泄露的企业创建一个新的、可能严重的法定损害赔偿框架。虽然受HIPAA管辖的临床试验数据和信息目前不受CCPA的约束,但其他个人信息收集做法 可能会受到CCPA的约束,可能对CCPA进行的更改可能会扩大其范围。 |

此外, 我们受制于上述每个医疗保健法律法规的州和国外等价物,其中包括一些可能范围更广且可能适用于任何付款人的 。美国许多州已经通过了类似于联邦《反回扣法令和虚假索赔法案》的法律,可能适用于我们的商业实践,包括但不限于研究、分销、销售或营销安排以及涉及由非政府付款人(包括私人保险公司)报销的医疗项目或服务的索赔。 此外,一些州还通过了法律,要求生物制药公司遵守2003年4月的《制药制造商检查员办公室一般合规计划指南》和/或《美国制药研究和制造商与医疗保健专业人员互动准则》。几个州还实施了其他营销限制或要求生物制药公司向该州进行营销或价格披露,并要求生物制药销售代表注册。 美国以外的隐私和数据保护法,包括欧盟一般数据保护 法规和英国2018年数据保护法,或统称为GDPR,也管理个人信息的隐私和安全, 在某些情况下包括健康信息,并且这些法律中的许多在重大方面相互不同,从而使合规工作复杂化。此外,在美国,有许多州已经制定了管理个人信息隐私和安全的法律,其中许多法律在很大程度上彼此不同,而且往往不会被HIPAA抢先,因此 使合规工作复杂化。对于遵守这些州的要求需要什么是模棱两可的,如果我们未能遵守适用的州法律要求,我们可能会受到惩罚。

这些法律的范围和执行都是不确定的,在当前的医疗改革环境中受到快速变化的影响。 特别是考虑到缺乏适用的先例和法规。联邦和州执法机构最近加强了对医疗保健公司和医疗保健提供者之间互动的审查,这导致了医疗保健行业的一系列调查、起诉、定罪和和解。确保业务安排符合适用的医疗保健和隐私法律,以及对政府当局可能进行的调查做出回应,可能会耗费时间和资源,并可能分散 公司对业务的注意力。

| 34 |

确保 我们的内部运营和未来与第三方的业务安排符合适用的医疗法律法规 将涉及大量成本。政府当局可能会得出结论,我们的业务实践不符合当前或未来涉及适用欺诈和滥用或其他医疗保健法律和法规的现行或未来法律、法规、机构指导或判例法 。如果我们的业务被发现违反了上述任何法律或可能适用于我们的任何其他政府法律和法规,我们可能会受到重大处罚,包括行政、民事和刑事处罚、损害赔偿、罚款、交还、被排除在联邦和州医疗保健计划之外、个人监禁、声誉损害和削减或重组我们的业务,以及如果我们受到公司诚信协议或其他协议的约束,以解决有关不遵守这些法律的指控,则我们可能会受到额外的报告义务和监督。此外,防御 任何此类操作都可能既昂贵又耗时,并可能需要大量的财力和人力资源。因此,即使我们成功抵御了可能对我们提起的任何此类诉讼,我们的业务也可能会受到损害。如果发现与我们有业务往来或预期与我们有业务往来的任何医生或其他提供者或实体违反适用法律,他们 可能会受到刑事、民事或行政制裁,包括被排除在政府资助的医疗保健计划之外和监禁。 如果发生上述任何情况,我们的业务运营能力和运营结果可能会受到不利影响。

我们 可能或将受到不断变化的全球数据保护法律和法规的约束,这可能要求我们产生大量合规成本 ,如果我们未能或被认为未能遵守此类法律和法规,可能会损害我们的业务和运营。

全球数据保护格局正在迅速发展,我们可能会受到众多联邦、州和外国 法律法规以及监管指南的制约或影响,这些法律法规和法规对个人数据的收集、使用、披露、传输、安全和处理进行管理,例如我们收集的与临床试验相关的参与者和医疗保健提供者的信息。实施 标准和执法实践在可预见的未来可能仍然不确定,这可能会给我们的业务带来不确定性, 影响我们在某些司法管辖区运营或收集、存储、转移、使用和共享个人数据的能力,导致责任 或将额外的合规或其他成本强加给我们。如果我们未能或被认为未能遵守联邦、州或国外的法律或自律标准,可能会导致负面宣传、转移管理时间和精力,以及政府实体或其他人对我们提起诉讼。例如,加利福尼亚州、弗吉尼亚州、科罗拉多州、犹他州和康涅狄格州等州最近颁布了消费者隐私法,授予数据主体权利,并将隐私和安全义务强加给处理消费者或家庭个人数据的实体。一些观察人士指出,CCPA和类似立法可能标志着美国 更严格隐私立法趋势的开始,这可能会增加我们的潜在责任并对我们的业务产生不利影响。

除了我们在美国的业务可能受到医疗保健和其他与健康信息和其他个人信息的隐私和安全相关的法律的约束 之外,我们还可能寻求在英国或欧洲经济区或欧洲经济区进行临床试验,并可能受到其他欧洲数据隐私法律、法规和指南的约束。对于我们从这些地区收集的个人数据,我们将受 欧盟和英国的数据保护法约束。这些 法律对我们的业务施加了额外的义务和风险,包括需要 遵守这些法律的巨额费用和业务运营变更。英国退出欧盟或英国退欧,以及随后这些地区的数据保护制度分离 意味着我们必须遵守欧洲联盟和英国的单独数据保护法律,这可能会导致额外的合规成本,并可能增加我们的总体风险。

GDPR涉及个人数据的处理和此类数据的自由流动,规定了广泛的严格要求,包括有关拥有处理个人数据和将此类信息转移到欧洲经济区/英国以外的合法基础的要求,包括向美国提供有关个人数据处理的细节,确保个人数据安全,与处理个人数据的第三方有数据处理协议,回应个人对其个人数据行使权利的请求 ,向主管的国家数据保护机构和受影响的个人报告涉及个人数据的安全漏洞,任命数据保护官员,进行数据保护影响评估 并保存记录。

| 35 |

GDPR对将个人数据从欧洲经济区/英国转移到欧盟委员会和英国政府认为没有提供足够保护的国家或第三国(包括美国)实施了严格的规则。除非实施了数据保护法规定的适当保障措施,如欧盟委员会批准的标准合同条款或SCC,否则禁止此类转让,或适用减损。英国已经发布了自己的转移机制,即国际数据转移协议和国际数据转移附录,允许从英国转移,并实施了类似的转移 等价性测试。欧盟和英国数据保护制度下的国际转移义务需要付出努力和成本,并可能 导致我们需要就EEA/英国个人数据的位置以及我们利用哪些服务提供商处理EEA/英国个人数据做出战略考虑,特别是在围绕GDPR国际转移合规义务的执行情况 目前尚不清楚的情况下。英国政府现已将《数据保护和数字信息法案》或《英国法案》引入英国立法程序,意在改革英国的数据保护制度。如果获得通过,英国法案的最终版本可能会进一步改变英国和欧盟数据保护制度之间的相似之处。这可能导致 额外的合规成本,并可能增加我们的总体风险。

我们 不能向您保证,任何遵守欧洲隐私法规定的义务的努力都是足够的。如果我们受到欧洲数据保护机构的调查,我们可能会面临罚款和其他处罚。欧洲数据保护机构的任何此类调查或指控都可能对我们的声誉产生负面影响,并对我们的业务造成实质性损害。

我们的 业务存在重大的产品责任风险,如果我们无法获得足够的保险范围,这种无法承保的情况 可能会对我们的业务和财务状况产生不利影响。

我们的 业务使我们面临治疗性 治疗的开发、测试、制造和营销过程中固有的重大产品责任风险。产品责任索赔可能会推迟或阻止我们开发计划的完成。如果我们成功营销候选产品 ,此类声明可能导致FDA、EMA或其他监管机构对我们的 候选产品、我们的制造工艺和设施或营销计划的安全性和有效性进行调查。FDA、EMA或其他监管机构的调查 可能会导致召回我们的候选产品或采取更严重的执法行动,限制其可用于的批准适应症 或暂停或撤回批准。无论是非曲直或最终结果如何,责任索赔可能 还会导致对我们候选产品的需求减少(如果获得批准)、对我们声誉的损害、相关诉讼的辩护成本、 管理层的时间和资源的分流以及对试验参与者或患者的巨额金钱奖励。我们目前 有产品责任保险,我们认为该保险适合我们的开发阶段,如果获得批准,可能需要在 营销我们的任何候选产品之前获得更高的级别。我们拥有或可能获得的任何保险可能无法为潜在责任提供足够的承保范围。此外,临床试验和产品责任保险正变得越来越昂贵。因此,我们 可能无法以合理的成本获得足够的保险,以保护我们免受产品责任索赔造成的损失,而产品责任索赔 可能对我们的业务和财务状况产生不利影响。

我们开发的任何候选产品都可能会受到不利的第三方覆盖和报销做法以及定价规定的约束。

第三方付款人(包括政府卫生行政部门、私人健康保险公司、管理式医疗组织和其他第三方付款人)的可获得性和承保范围以及足够的报销对大多数患者能够 支付昂贵的治疗费用至关重要。我们的任何候选产品获得营销批准的销售将在很大程度上取决于我们候选产品的成本将在多大程度上由第三方付款方支付和报销,无论是在美国还是在国际上都是如此。如果无法获得报销或仅限于有限级别,我们可能无法成功将我们的 候选产品商业化。即使提供了保险,批准的报销金额也可能不足以让我们建立或 保持足够的定价来实现足够的投资回报。承保范围和报销可能会影响我们获得市场批准的任何候选产品的需求或价格。如果无法获得承保和报销,或者报销仅限于有限的水平,我们可能无法成功地将我们获得营销批准的任何候选产品商业化。 对于在医生监督下管理的产品,获得承保和足够的报销可能特别困难 ,因为此类药物通常价格较高。

| 36 |

与新批准产品的第三方付款人覆盖范围和报销相关的重大不确定性。在美国, 第三方付款人之间没有统一的产品承保范围和报销政策, 产品的承保范围和报销级别可能因付款人而异。联邦医疗保险和医疗补助计划越来越多地被用作私人付款人和其他政府付款人如何为药品和生物制剂制定保险和报销政策的典范。但是,第三方付款人决定为候选产品提供保险并不能保证其他付款人也会为该候选产品提供保险 。因此,确定覆盖范围的过程往往既耗时又昂贵。此流程将要求 我们单独向每个第三方付款人提供有关使用我们的候选产品的科学和临床支持,但不能保证将始终如一地应用承保范围和适当的报销范围或首先获得足够的报销。付款人在确定报销金额时考虑的因素基于产品是否:(I)其健康计划下的承保福利;(Ii)安全、有效且具有医疗必要性; (Iii)适用于特定患者;(Iv)成本效益;以及(V)既不是试验性的也不是研究性的。

越来越多的第三方付款人要求制药公司在标价的基础上向他们提供预定的折扣,并对医疗产品的定价提出挑战。此外,这些付款人越来越多地挑战价格,审查医疗必要性,并审查候选医疗产品的成本效益。对于新批准的药品,在获得保险和报销方面可能会出现特别严重的延误。第三方付款人可以将承保范围限制到已批准清单(称为处方集)上的特定候选产品,该清单可能不包括FDA批准的特定适应症的所有药物。我们可能需要进行昂贵的药物经济学研究,以证明我们的候选产品的医疗必要性和成本效益。尽管如此,我们的候选产品可能 不被认为是医学上必要的或具有成本效益的。我们不能确保我们商业化的任何候选产品都可以获得保险和报销,如果可以报销,报销级别是多少。

在美国以外,国际运营通常受到广泛的政府价格控制和其他市场监管,我们认为,欧洲、加拿大和其他国家对成本控制举措的日益重视已经并将继续 给我们的候选产品等治疗药物的定价和使用带来压力。在许多国家,特别是欧盟国家,作为国家卫生系统的一部分,医疗产品价格受到不同的价格控制机制的制约。在这些国家/地区,在产品获得上市批准后,与政府当局进行定价谈判可能需要相当长的时间。 要在某些国家/地区获得报销或定价批准,我们可能需要进行临床试验,将我们候选产品的成本效益 与其他可用的疗法进行比较。一般来说,这种制度下的产品价格比美国的价格低很多。其他国家允许公司为产品定价,但监控公司利润。额外的 外国价格控制或定价法规的其他变化可能会限制我们能够向候选产品收取的费用。 因此,在美国以外的市场,我们候选产品的报销可能会比美国减少 ,可能不足以产生商业上合理的收入和利润。

如果 我们无法为第三方付款人提供的任何未来候选产品建立或维持承保范围并获得足够的报销, 这些候选产品的采用和销售收入将受到不利影响,这反过来又可能对 营销或销售这些候选产品的能力产生不利影响(如果获得批准)。承保政策和第三方付款人报销费率可能随时更改 。即使我们获得监管部门 批准的一个或多个候选产品获得了有利的承保范围和报销状态,未来也可能会实施不太有利的承保政策和报销费率。

我们 面临与我们从我们赞助的临床试验中获得的健康信息的隐私相关的潜在责任。

大多数医疗保健提供者,包括我们从其获取患者健康信息的研究机构,都受HIPAA颁布并经HITECH修订的隐私和安全 法规的约束。我们目前未被归类为HIPAA下的承保实体或业务伙伴 ,因此不会直接受到其要求或处罚。然而,任何人都可以根据HIPAA的刑事条款直接或根据协助教唆或共谋原则被起诉。因此,根据事实和情况, 如果我们在知情的情况下从HIPAA覆盖的医疗保健提供者或研究机构收到个人可识别的健康信息,而该医疗保健提供者或研究机构未满足HIPAA关于披露个人可识别的健康信息的要求,则我们可能面临重大刑事处罚。此外,我们可能会保留敏感的个人身份信息,包括健康信息,这些信息是我们在整个临床试验过程中、在我们的研究协作过程中以及直接从注册了我们的患者援助计划的个人(或他们的医疗保健提供者)那里获得的。因此,我们可能需要遵守州法律,要求在个人信息被泄露的情况下通知受影响的个人和州监管机构,这是比HIPAA保护的健康信息更广泛的信息类别 。

| 37 |

此外, 某些健康隐私法、数据泄露通知法、消费者保护法和基因测试法可能直接适用于我们和/或我们的合作者的运营,并可能对我们收集、使用和传播个人健康信息 施加限制。我们或我们的合作者获取健康信息的患者以及与我们共享此信息的提供者可能拥有法定或合同权利,从而限制我们使用和披露信息的能力。我们可能需要花费大量资本和其他资源,以确保持续遵守适用的隐私和数据安全法律。声称我们侵犯了个人隐私权或违反了我们的合同义务,即使我们没有被发现负有责任,辩护也可能是昂贵的 和耗时的,并可能导致负面宣传,可能会损害我们的业务。

如果我们或第三方合同制造组织、CRO或其他承包商或顾问未能遵守适用的联邦、州或地方监管要求,我们可能会受到一系列监管行动的影响,这些监管行动可能会影响我们或我们的承包商开发和商业化我们的候选产品的能力,并可能损害或阻止我们 能够商业化的任何受影响的候选产品的销售,或者可能大幅增加开发、商业化和营销我们的候选产品的成本和费用。任何威胁或实际的政府执法行动也可能产生负面宣传,并要求我们投入大量资源,否则这些资源可能会用于我们业务的其他方面。越来越多地使用社交媒体可能会导致责任、 违反数据安全或声誉受损。

如果 我们未能遵守环境、健康和安全法律法规,我们可能会受到罚款或处罚,或产生可能对我们的业务产生重大不利影响的费用。

我们 受众多环境、健康和安全法律法规的约束,包括管理实验室程序以及危险材料和废物的处理、使用、储存、处理和处置的法律法规。我们的业务涉及使用危险和易燃材料,包括化学品和生物材料。我们的业务还会产生危险废物产品。我们通常与第三方签订处理这些材料和废物的合同。我们无法消除这些材料造成污染或伤害的风险。如果我们使用危险材料造成污染或伤害,我们可能要对由此产生的任何损害承担责任,任何责任都可能超出我们的资源范围。我们还可能产生与民事或刑事罚款相关的巨额成本 和处罚。

虽然 我们维持工人补偿保险,以支付因使用危险材料而对员工造成的伤害而产生的成本和开支,但该保险可能不足以承担潜在的责任。我们不为因我们储存或处置危险和易燃材料(包括化学品和生物材料)而对我们提出的环境责任或有毒侵权索赔维护 保险。

此外,为了遵守当前或未来的环境、健康和安全法律法规,我们可能会产生巨额成本。 这些当前或未来的法律法规可能会损害我们的研究、开发或商业化努力。不遵守这些法律法规还可能导致巨额罚款、处罚或其他制裁。

FDA、EMA和其他类似的外国监管机构可能不接受在其管辖范围以外的地点进行的试验数据。

我们 未来可能会选择进行国际临床试验。FDA、EMA或其他类似的外国监管机构接受在其各自管辖范围外进行的临床试验的研究数据可能会受到某些条件的限制。 如果外国临床试验的数据打算作为在美国上市批准的基础,FDA通常不会仅根据外国数据批准申请,除非(I)该数据适用于美国 人群和美国的医疗实践;(Ii)试验由具有公认能力并符合当前GCP要求的临床研究人员进行;以及(Iii)FDA能够通过现场检查或其他适当手段验证数据。此外,还必须满足FDA的临床试验要求,包括研究的患者群体的充分性和统计能力。 此外,此类外国审判将受进行审判的外国司法管辖区适用的当地法律管辖。不能保证FDA、EMA或任何适用的外国监管机构会接受在其适用管辖权范围外进行的试验数据。如果FDA、EMA或任何适用的外国监管机构不接受此类数据,将导致需要额外的试验,这将是昂贵和耗时的,并延误我们业务计划的各个方面,这可能导致我们的候选产品无法在适用司法管辖区获得商业化批准。

| 38 |

在一个司法管辖区获得并保持对我们候选产品的监管批准并不意味着我们将在其他司法管辖区成功获得 我们候选产品的监管批准。

在一个司法管辖区获得并保持对我们的候选产品的监管批准并不保证我们能够在任何其他司法管辖区获得或 保持监管批准。例如,即使FDA或EMA批准了候选产品的上市 ,外国司法管辖区的可比监管机构也必须批准候选产品在这些国家/地区的制造、营销和推广以及 报销。但是,在一个司法管辖区未能或延迟获得监管审批 可能会对其他司法管辖区的监管审批流程产生负面影响。审批程序因司法管辖区而异,可能涉及与美国不同的 要求和行政审查期限,包括额外的临床前研究或临床试验,因为在一个司法管辖区进行的临床试验可能不会被其他司法管辖区的监管机构接受。 在美国以外的许多司法管辖区,候选产品必须先获得报销批准,然后才能在该司法管辖区 销售。在某些情况下,我们打算对我们的候选产品收取的价格也需要批准。

获得外国监管批准以及建立和维护对外国监管要求的合规可能会导致我们的重大延误、困难和成本,并可能推迟或阻止我们的候选产品在某些国家/地区推出。如果我们或任何未来的合作伙伴未能遵守国际市场的法规要求或未能获得适用的 营销批准,我们的目标市场将会减少,我们充分发挥我们候选产品的市场潜力的能力将受到损害。

即使我们的候选产品获得监管部门的批准并成为产品,它们也将受到重大的上市后监管要求和监督。

我们可能获得的任何候选产品的监管批准都将要求向监管机构提交报告 并进行监督以监控产品的安全性和有效性,可能包含与特定年龄段的使用限制、警告、预防措施或禁忌症相关的重大限制,并可能包括繁重的批准后研究或风险管理 要求。例如,FDA可能需要REMS才能批准我们的候选产品,这可能需要 药物指南、医生培训和沟通计划或确保安全使用的其他要素,例如限制分发 方法、患者登记和其他风险最小化工具。此外,如果FDA、EMA或外国监管机构批准了我们的候选产品,我们候选产品的制造流程、标签、包装、分销、不良事件报告、储存、广告、促销、进口、出口和记录保存将受到广泛和持续的监管要求。 这些要求包括提交安全性和其他上市后信息和报告、注册,以及我们在批准后进行的任何临床试验的持续 遵守cGMP和GCP。此外,药品制造商及其设施将接受FDA和其他监管机构的持续审查和定期突击检查,以确保 遵守cGMP法规和标准。如果我们或监管机构发现某一产品存在以前未知的问题,如意外严重性或频率的不良事件,或该产品的制造设施存在问题,监管机构可对该产品、该制造设施或我们施加限制,包括要求从市场上召回或撤回该产品 或暂停生产。此外,如果不遵守FDA、EMA或其他类似的外国监管要求,我们公司可能会受到行政或司法制裁,包括:

| ● | 推迟或拒绝产品审批; |

| ● | 对我们进行临床试验的能力的限制,包括正在进行的或计划中的试验的全部或部分临床搁置 ; |

| 39 |

| ● | 对产品、制造商或制造工艺的限制; |

| ● | 警告 或无标题信件; |

| ● | 民事和刑事处罚; |

| ● | 禁制令; |

| ● | 暂停或撤回监管审批; |

| ● | 产品:扣押、拘留或禁止进口; |

| ● | 自愿或强制性的产品召回和宣传要求; |

| ● | 全部或部分停产;以及 |

| ● | 对运营实施限制,包括成本高昂的新制造要求。 |

发生上述任何事件或处罚可能会抑制我们将候选产品商业化并创造收入的能力 ,可能需要我们花费大量时间和资源来应对,并可能产生负面宣传。

FDA和其他监管机构的政策可能会发生变化,可能会颁布额外的政府法规,以阻止、限制或推迟监管部门对我们候选产品的审批。如果我们缓慢或无法适应现有要求的变化或新要求或政策的采用,或者如果我们无法保持合规性,我们可能会失去我们可能获得的任何营销批准 ,并且我们可能无法实现或保持盈利。

我们 也无法预测美国或国外未来的立法或行政 或行政行动可能产生的政府监管的可能性、性质或程度。例如,本届美国政府的某些政策可能会影响我们的商业和行业。也就是说,上届美国政府采取了几项行政行动,包括发布多项行政命令,这些行政命令可能会对FDA参与常规监管和监督活动的能力造成重大负担,或以其他方式严重拖延,例如通过制定规则、发布指导意见以及审查和批准营销申请来实施法规。很难预测这些行政行动,包括行政命令,是否或如何执行, 或者它们是否会在美国新政府的领导下被撤销或取代。如果这些行政行动限制了FDA在正常过程中从事监督和执行活动的能力,我们的业务可能会受到负面影响。

FDA和其他监管机构积极执行禁止推广非标签用途的法律法规。

如果 我们的任何候选产品获得批准,并且我们被发现不正当地推广这些产品的标签外用途,我们可能会承担重大责任。FDA和其他监管机构严格监管有关处方产品的促销声明。特别是,产品不得用于未经FDA、EMA或其他监管机构批准的用途,如该产品批准的标签所反映的那样。如果我们获得了候选产品的营销批准, 医生可能会以与批准的标签不一致的方式给他们的患者开这种药。如果我们被发现推广此类标签外使用,我们可能会承担重大责任。美国联邦政府已对涉嫌不当推广标签外使用的公司处以巨额民事和刑事罚款,并禁止几家公司从事标签外推广。政府还要求公司签订同意法令或实施永久禁令,以改变或限制特定的促销行为。如果我们不能成功管理我们候选产品的促销, 如果获得批准,我们可能会承担重大责任,这将对我们的业务和财务状况产生重大不利影响。

| 40 |

我们 可能会面临当前法规和未来立法的变化带来的困难。

现有的 监管政策可能会发生变化,可能会颁布额外的政府法规,以阻止、限制或推迟对我们候选产品的监管审批 。我们无法预测美国或国外未来立法或行政行动可能产生的政府监管的可能性、性质或程度。如果我们缓慢或无法适应现有要求的变化或新要求或政策的采用,或者如果我们无法保持合规性,我们可能会失去我们可能获得的任何营销批准 ,我们可能无法实现或保持盈利。

例如,ACA极大地改变了政府和私营保险公司为医疗保健融资的方式,并对美国生物制药行业产生了重大影响。自ACA颁布以来,美国还提出并通过了其他立法修改。这些变化包括联邦医疗保险支付总额的减少,并可能导致联邦医疗保险和其他医疗保健资金的进一步减少,如果获得批准,所有这些都可能对我们候选产品的客户以及我们的财务运营产生实质性的不利影响。

340B药品定价计划也有几个变化和挑战,该计划对药品制造商 可以向某些医疗保健机构销售的药品设定最高价格。目前尚不清楚这些发展如何影响承保医院 谁可能购买我们未来的候选产品,以及影响我们未来可能向我们批准的候选产品收取此类设施的费率 。

此外, 近年来,政府对药品制造商为其市场上销售的产品定价的方式进行了更严格的审查,导致美国国会进行了几次调查,并提出并颁布了联邦和州立法,旨在提高产品定价的透明度,审查定价与制造商患者 计划之间的关系,以及改革政府计划对药品的补偿方法。美国国会表示,将继续寻求新的立法措施来控制药品成本。

此外,2018年5月30日,《审判权法案》签署成为法律。除其他事项外,该法律还为某些患者 提供了一个联邦框架,以访问已完成第一阶段临床试验并正在接受调查 以获得FDA批准的某些研究用新产品。在某些情况下,符合条件的患者可以在不参加临床试验和根据FDA扩大准入计划获得FDA许可的情况下寻求治疗。根据《试用权利法案》,药品制造商没有义务 向符合条件的患者提供其产品。

我们 预计ACA以及未来可能采取的其他医疗改革措施可能会导致更严格的覆盖范围 标准,并对我们收到的任何经批准的候选产品的价格造成额外的下行压力。联邦医疗保险或其他政府计划的任何报销减少 都可能导致私人支付者支付的类似减少。实施成本控制措施或其他医疗改革可能会阻止我们创造收入、实现盈利或将我们的候选产品商业化 。

已经提出了立法和监管建议,以扩大批准后的要求,并限制生物技术产品的销售和促销活动 。我们无法确定是否会颁布额外的法律变更,或FDA的法规、指南或解释是否会更改 ,或者此类更改可能会对我们的候选产品的上市审批产生什么影响(如果有)。此外, 国会对FDA审批过程的更严格审查可能会显著推迟或阻止上市审批,以及 使我们受到更严格的产品标签和上市后测试和其他要求的影响。

与我们知识产权相关的风险

我们的成功取决于我们保护知识产权和专有技术的能力。

我们的商业成功在一定程度上取决于我们是否有能力为我们的候选产品、专有技术及其用途获得并维护专利保护和商业秘密保护,从而在不侵犯他人专有权利的情况下运营。如果我们或我们的许可方 无法保护我们的知识产权,或者如果我们的知识产权不适用于我们的技术或我们的 候选产品,我们的竞争地位可能会受到损害。我们和我们的许可方通常通过在美国和海外提交与我们的候选产品、专有技术及其用途相关的专利申请来保护我们的专有地位 这些对我们的业务非常重要。我们授权内的专利申请不能针对应用此类申请中所声称的技术的第三方强制执行,除非且直到此类申请颁发专利,且仅限于所发布的权利要求涵盖该技术的范围内。不能保证我们的许可内专利申请将导致专利被颁发,或已颁发的专利将针对具有类似技术的竞争对手提供足够的保护,也不能保证专利 在颁发后不会被第三方侵犯、设计、失效或无法强制执行。即使已颁发的专利也可能在以后被认定为无效或不可强制执行,或者可能在第三方向各专利局或法院提起的诉讼中被修改或撤销。未来对我们和我们的许可人的所有权的保护程度是不确定的。可能只提供有限的保护 ,可能无法充分保护我们或我们的许可人的权利,或不允许我们或我们的许可人获得或保持任何 竞争优势。我们和我们的许可方在适当保护与我们的候选产品相关的知识产权方面的这些不确定性和/或限制 可能会对我们的财务状况和运营结果产生重大不利影响。

| 41 |

虽然 我们可以在美国和其他国家/地区授权已颁发的专利,但我们不能确定我们在其他未授权的 美国未决专利申请、相应的国际专利申请和在某些国家/地区的专利申请中的权利要求将被美国专利商标局或美国专利商标局或外国的专利机构和法院视为可申请专利,也不能确定我们在授权内已颁发的专利中的权利要求不会在受到挑战时被认定为无效或不可强制执行。

专利申请过程存在许多风险和不确定性,不能保证我们或我们的许可方或我们未来的任何潜在合作伙伴都能成功地通过获得和保护专利来保护我们的候选产品。 这些风险和不确定性包括:

| ● | 美国专利商标局和各种外国政府专利机构要求在专利过程中遵守一些程序、文件、费用支付和其他规定,不遵守这些规定可能导致专利或专利申请被放弃或失效,在有关司法管辖区内部分或全部丧失专利权; |

| ● | 专利申请不得导致任何专利被授予; |

| ● | 专利 可能被质疑、宣布无效、修改、撤销、规避、被发现不可执行 或以其他方式可能不提供任何竞争优势; |

| ● | 任何颁发的专利将为我们提供针对竞争对手的保护程度和范围,包括 第三方是否会找到方法使我们的专利无效或以其他方式规避我们的专利; |

| ● | 其他人是否会申请或获得与我们的专利和专利申请所涵盖的方面类似的专利; |

| ● | 我们拥有的或许可中的专利申请是否会导致已颁发的专利,其权利要求 涵盖我们的候选产品或其在美国或其他外国的使用 ; |

| ● | 我们的 竞争对手,其中许多拥有比我们或我们的许可方更多的资源,并且许多在竞争技术上进行了重大投资,他们可能寻求或 可能已经获得了将限制、干扰或阻止我们制作、使用和销售我们的候选产品的能力; |

| ● | 美国政府和国际政府机构可能面临巨大压力,要求限制被证明成功的疾病治疗方法在美国国内外的专利保护范围。作为涉及全球卫生问题的公共政策问题 ;和 |

| ● | 美国以外的其他国家的专利法对专利权人的优惠程度可能不如美国法院所支持的专利法,从而使外国竞争者有更好的机会创造、开发和营销竞争产品。 |

| 42 |

专利起诉过程也既昂贵又耗时,我们或我们的许可人可能无法以合理的成本或及时提交并起诉所有必要的或理想的专利申请,或者在保护可能在商业上有利的所有司法管辖区 。我们或我们的许可方也有可能在获得专利保护为时已晚之前,无法识别我们研发成果的可专利方面 。此外,在某些情况下,我们无权控制针对我们许可的技术的专利申请的准备、提交和起诉,或维护专利,包括来自我们许可方和第三方的专利。我们还可能需要许可方的合作以强制执行许可的专利权,但可能不会提供此类合作。因此,这些专利和申请可能不会以符合我们业务最佳利益的方式进行起诉和强制执行。我们不能确定许可人的专利起诉和维护活动已经或将会遵守适用的法律法规,这可能会影响此类专利或此类申请可能颁发的任何专利的有效性和可执行性。如果他们不这样做,这可能会导致我们失去我们许可的任何适用知识产权的权利,因此我们开发和商业化产品或候选产品的能力可能会受到不利影响,我们可能无法阻止竞争对手制造、使用和销售竞争产品。

生物和医药产品(如细胞疗法候选产品)的物质专利构成通常为这些类型的产品提供强有力的知识产权保护,因为这种专利提供的保护与任何使用方法无关。然而,我们不能 确定我们未决的专利申请中涉及我们候选产品的物质组成的权利要求将被美国专利商标局或外国专利局 视为可申请专利,或者我们已颁发的任何专利中的权利要求将被美国或外国法院视为有效和可强制执行。使用方法专利保护指定方法的产品的使用。此类专利不会阻止竞争对手制造和销售与我们的产品完全相同的产品,以获得超出专利方法范围的指示。此外,即使竞争对手没有针对我们的目标适应症积极推广他们的产品,医生也可能会为我们的使用方法专利 涵盖的那些用途开出这些产品的标签外处方。尽管标签外的处方可能会侵犯或助长对使用方法专利的侵犯,但这种做法很常见,这种侵权行为很难防止或起诉。

此外,尽管我们与可以访问我们研发成果的可专利方面的各方签订了保密和保密协议,例如我们的员工、外部科学合作者、CRO、第三方制造商、顾问、 顾问、许可人和其他第三方,但这些各方中的任何一方都可能违反此类协议,并在提交专利 申请之前披露此类成果,从而危及我们寻求专利保护的能力。

如果我们的许可方获得的任何专利保护的范围不够广泛,或者如果我们的许可方失去了我们许可的任何专利保护,我们阻止竞争对手将类似或相同的候选产品商业化的能力将受到不利影响。

生物制药公司的专利地位通常高度不确定,涉及复杂的法律和事实问题,近年来一直是许多诉讼的主题。因此,我们授权的专利权的存在、颁发、范围、有效性、可执行性和商业价值都具有高度的不确定性。我们的未决专利申请和未来的授权专利申请可能不会导致 保护我们的候选产品或有效阻止他人将竞争产品商业化的专利 候选产品。

此外,专利申请中权利要求的范围可以在专利权利要求发布之前大幅缩小,权利要求范围在专利发布后可以 重新解释。即使我们当前或未来许可的专利申请作为专利发布,它们也不会以能够为我们提供任何有意义的保护、阻止竞争对手或其他第三方与我们竞争或以其他方式为我们提供任何竞争优势的形式发布 。我们许可的任何专利可能会受到第三方的挑战或规避,或者 可能会因第三方的挑战而缩小范围或使其失效。因此,我们不知道我们的候选产品 是否会受到有效和可强制执行的专利的保护。我们的竞争对手或其他第三方可能能够通过以非侵权方式开发类似或替代技术或产品来规避我们的专利,这可能会对我们的业务、财务状况、运营结果和前景产生重大不利影响 。

| 43 |

专利的颁发对于其发明性、范围、有效性或可执行性并不是决定性的,我们的许可专利可能不包括我们的候选产品,或者可能会在美国和国外的法院或专利局受到挑战。我们可能会 接受第三方向美国专利商标局提交的现有技术的发行前提交,或参与反对、派生、撤销、复审、授予后审查或PGR,以及各方间在USPTO或外国专利局挑战我们专利权的审查、知识产权或其他类似程序 。在法律上断言无效和不可执行之后的结果是不可预测的。例如,关于我们授权的专利的有效性,我们不能确定没有无效的先前技术,我们或我们的许可人和专利审查员在起诉期间并不知道这些技术。不能保证已找到与我们的许可内专利和专利申请或我们许可方的专利相关的所有潜在相关的先前技术。也不能保证存在我们或许可方知晓但我们不认为会影响我们的专利和专利申请或许可方的专利和专利申请中的权利要求的有效性或可执行性的 现有技术,但最终可能会被发现影响权利要求的有效性或可执行性 。任何此类提交、诉讼或诉讼中的不利裁决可能会缩小我们许可内的专利权的范围,或使其无效或使其不可执行,允许第三方将我们的候选产品商业化并直接与我们竞争,而无需向我们付款。此类许可专利权的丧失、排他性的丧失或专利主张的缩小、无效或无法强制执行,可能会限制我们阻止他人使用类似或相同的技术和产品或将其商业化的能力,或者限制我们候选产品的专利保护期限。即使最终结果对我们有利,这样的程序也可能导致大量成本,并需要我们的科学家和管理层花费大量时间。此外,如果我们的专利和专利申请提供的保护的广度或强度受到威胁,无论结果如何,都可能阻止公司 与我们合作,授权、开发或商业化当前或未来的候选产品。

我们 可能无法识别相关的第三方专利,或可能错误地解释第三方专利的相关性、范围或到期时间,这可能会对我们开发和营销我们的候选产品的能力产生不利影响。

我们 不能保证我们的任何专利搜索或分析,包括相关专利的识别、专利权利要求的范围或相关专利的到期,都是完整或彻底的,我们也不能确保我们已经识别了与我们产品商业化相关或对我们的产品在任何司法管辖区的商业化所必需的每一个第三方 专利和在美国和国外的待处理申请。专利权利要求的范围由法律解释、专利中的书面披露和专利的起诉历史确定。我们对专利或待处理申请的相关性或范围的解释可能不正确 ,这可能会对我们的产品营销能力产生负面影响。我们可能会错误地确定我们的产品不受第三方专利的保护,或者可能会错误地预测第三方的待决申请是否会提出相关范围的权利要求 。我们对美国或国外任何我们认为相关的专利的到期日期的确定可能是不正确的 ,这可能会对我们开发和营销我们的候选产品的能力产生负面影响。我们未能识别并正确解释相关专利,可能会对我们开发和营销我们的候选产品的能力产生负面影响。

确定我们的发明的可专利性的一个方面取决于“现有技术”的范围和内容,即在要求保护的发明的优先权日期之前,相关领域的技术人员可以获得或被认为可获得的信息。可能存在我们不知道的现有技术,这些技术可能会影响我们的专利权利要求的可专利性,或者如果发布,可能会影响专利权利要求的有效性或可执行性 。此外,我们可能不知道与我们的候选产品或其预期用途有关的所有第三方知识产权,因此,这些第三方知识产权对我们自己的专利和专利申请的可专利性的影响,以及这些第三方知识产权对我们运营自由的影响,是非常不确定的 。由于美国和大多数其他国家/地区的专利申请通常在申请后18个月内保密,或者可能根本不会公布,因此我们不能确定我们是第一个提交与我们的候选产品相关的专利申请的公司。因此,我们专利权的颁发、范围、有效性、可执行性和商业价值都非常不确定。 此外,对于所有权利要求都享有2013年3月16日之前的优先日期的美国申请,第三方可以提起干扰诉讼程序,或者由美国专利商标局提起诉讼,以确定谁最先发明了我们申请的专利权利要求所涵盖的任何标的 。对于在2013年3月16日之前包含无权享有优先权的权利要求的美国申请, 由于《美国发明法》的通过,专利法中存在更大的不确定性,该法案使美国专利法发生了重大的 变化,包括挑战未决专利申请和已颁发专利的新程序。

| 44 |

我们的专利或悬而未决的专利申请可能会在美国和国外的法院或专利局受到挑战。例如, 我们可能在美国或其他地方被第三方向USPTO提交先前技术的发行前提交,或参与PGR程序、异议、派生、重新审查或知识产权诉讼,挑战我们的专利权或其他人的专利权 。在任何此类挑战中做出不利裁决可能会导致排他性丧失或专利主张全部或部分缩小、无效、 或无法执行,从而限制我们阻止他人使用类似或相同的技术和产品或将其商业化的能力,或者限制我们的技术和产品的专利保护期限。此外,考虑到新产品候选产品的开发、测试和监管审查所需的时间,保护这些候选产品的专利可能会在这些候选产品商业化之前或之后不久 到期。任何未能获得或保持与我们的候选产品相关的专利保护的情况都可能对我们的业务、财务状况、运营结果和前景产生重大不利影响。

在 未来,我们的一些知识产权可能会通过政府资助的计划被发现,因此可能会受到联邦 法规的约束,例如“游行”权利、某些报告要求以及对美国公司的偏好。遵守此类法规可能会限制我们的独家权利,并限制我们与非美国制造商签订合同的能力。

我们未来可能获得或许可的一些知识产权可能是通过使用美国政府资金而产生的 ,因此可能受到某些联邦法规的约束。美国政府的这些权利可能包括知识产权中保留的权利,包括将发明用于任何政府目的的非独家、不可转让、不可撤销的全球许可。 此外,在某些有限的情况下,如果美国政府确定:(I)没有采取足够的步骤将发明商业化;(Ii)为满足公共卫生或安全需要,政府有权要求我们向第三方授予这些发明的独家、部分独家或非独家许可;或(Iii)政府 必须采取行动以满足联邦法规对公众使用的要求(也称为“进行权”)。 如果授权者未能向政府披露发明或未能在规定的时限内提交知识产权登记申请,美国政府也有权取得这些发明的所有权。根据政府资助的计划产生的知识产权 也受某些报告要求的约束,遵守这些要求可能需要我们 花费大量资源。此外,美国政府要求任何包含任何这些发明的产品或通过使用任何这些发明而生产的产品必须基本上在美国制造。如果知识产权所有者或受让人能够证明以类似条款向可能在美国大量生产的潜在被许可人授予许可,或者在这种情况下,国内制造在商业上是不可行的,则提供资金的联邦机构可以 放弃对美国行业的这种偏爱。这种对美国行业的偏爱 可能会限制我们与非美国产品制造商签订此类知识产权所涵盖产品的合同的能力。 如果我们未来的任何知识产权也是通过使用美国政府资金产生的,那么《贝赫-多尔法案》的条款也可能同样适用。

知识产权不一定能解决我们竞争优势面临的所有潜在威胁。

我们的知识产权所提供的未来保护 程度不确定,因为知识产权具有局限性, 可能无法充分保护我们的业务或使我们保持竞争优势。例如:

| ● | 其他 可能能够开发与我们的候选产品相似但不在我们拥有或许可的专利权利要求范围内的产品; |

| ● | 我们 或我们的许可人或未来的合作者可能不是第一个使我们拥有或许可的已发布专利或未决专利申请涵盖的发明 ; |

| ● | 我们 或我们的许可人或未来的合作者可能不是第一个提交专利申请的人 ,涉及我们的某些发明; |

| 45 |

| ● | 其他 可以独立开发类似或替代技术或复制我们的任何技术 而不侵犯我们的知识产权; |

| ● | 我们许可方的未决专利申请有可能不会导致已颁发的专利 ; |

| ● | 由于竞争对手的法律挑战,我们拥有或许可的已颁发的 专利可能被认定为无效或不可执行; |

| ● | 我们的竞争对手可能会在我们没有专利权的国家开展研发活动,然后利用从这些活动中学到的信息来开发有竞争力的 产品,在我们的主要商业市场销售; |

| ● | 我们 不得开发其他可申请专利的专有技术; |

| ● | 我们 无法根据我们的专利申请来预测任何专利发布的保护范围, 包括我们拥有或许可的专利申请是否将导致已颁发的 项专利,其权利要求涵盖我们的候选产品或其在美国或其他国家/地区的使用 ; |

| ● | 基于我们的专利申请而进行的任何专利申请的权利要求可能无法提供针对竞争对手或任何竞争优势的保护,或可能受到第三方的挑战; |

| ● | 如果强制执行,法院可能不会认为我们的专利是有效的、可执行的和被侵犯的; |

| ● | 我们 可能需要启动诉讼或行政诉讼来执行和/或捍卫我们的 专利权,这将是代价高昂的,无论我们是赢是输; |

| ● | 我们 可以选择不提交专利申请以保护某些商业秘密或专有技术,第三方随后可以提交专利申请并获得涵盖此类知识产权的已颁发 专利; |

| ● | 我们 可能无法充分保护和监管我们的商标和商业机密;以及 |

| ● | 其他人的专利可能会对我们的业务产生不利影响,包括如果其他人获得了 项要求与我们的专利和专利申请所涵盖的主题相似或更好的专利。 |

如果发生其中任何事件,可能会严重损害我们的业务、运营结果和前景。

我们的商业成功在很大程度上取决于我们在不侵犯第三方专利和其他专有权利的情况下运营的能力 。第三方声称我们侵犯了他们的专有权,可能会导致损害赔偿责任,或者阻碍或推迟我们的开发和商业化努力。

我们的商业成功在一定程度上取决于避免侵犯第三方的专利和所有权。但是,我们的研究、开发和商业化活动可能会受到侵犯或以其他方式侵犯第三方拥有或控制的专利或其他知识产权的指控。其他实体可能拥有或获得专利或专有权利,这可能会限制我们制造、使用、销售、提供销售或进口我们的候选产品和将来可能获得批准的产品的能力,或者损害我们的竞争地位。在美国国内外,生物制药行业有大量涉及专利和其他知识产权的诉讼,包括专利侵权诉讼、异议、复审、知识产权诉讼和向美国专利商标局和/或外国专利局提起的PGR诉讼。在我们正在开发候选产品的领域中,存在着大量的第三方美国和外国颁发的专利 和未决的专利申请。可能存在与使用或制造我们的候选产品相关的第三方专利或 专利申请,这些专利要求材料、配方、制造方法或处理方法。

| 46 |

As the biopharmaceutical industry expands and more patents are issued, the risk increases that our product candidates may be subject to claims of infringement of the patent rights of third parties. We cannot provide any assurances that third-party patents do not exist which might be enforced against our current product candidates or future products, resulting in either an injunction prohibiting our sales, or, with respect to our sales, an obligation on our part to pay royalties and/or other forms of compensation to third parties. Because patent applications are maintained as confidential for a certain period of time, until the relevant application is published, we may be unaware of third-party patents that may be infringed by commercialization of any of our product candidates, and we cannot be certain that we were the first to file a patent application related to a product candidate or technology. Moreover, because patent applications can take many years to issue, there may be currently pending patent applications that may later result in issued patents that our product candidates may infringe. In addition, identification of third-party patent rights that may be relevant to our technology is difficult because patent searching is imperfect due to differences in terminology among patents, incomplete databases and the difficulty in assessing the meaning of patent claims. It is also possible that patents owned by third parties of which we are aware, but which we do not believe are relevant to our product candidates and other proprietary technologies we may develop, could be found to be infringed by our product candidate. In addition, third parties may obtain patents in the future and claim that use of our technologies infringes upon these patents. Any claims of patent infringement asserted by third parties would be time consuming and could:

| ● | 结果 诉讼费用高昂,可能造成负面宣传; |

| ● | 转移我们技术人员和管理人员的时间和注意力; |

| ● | 造成 开发延迟; |

| ● | 防止 我们不得将我们的任何候选产品商业化,直到所主张的专利到期或 在法庭上被最终认定为无效或不可强制执行或未被侵犯; |

| ● | 要求我们开发非侵权技术,这在成本效益的基础上可能是不可能的; |

| ● | 主题 我们对第三方承担重大责任;或 |

| ● | 要求 我们签订版税或许可协议,这些协议可能无法按商业上的 合理条款获得,或者根本无法获得,或者可能是非独家的,这可能会导致我们的竞争对手 获得相同的技术。 |

Although, to our knowledge, no third party has asserted a claim of patent infringement against us as of the date of this prospectus, others may hold proprietary rights that could prevent our product candidates from being marketed. Any patent-related legal action against us claiming damages and seeking to enjoin activities relating to our product candidates or processes could subject us to potential liability for damages, including treble damages if we were determined to willfully infringe, and require us to obtain a license to manufacture or develop our product candidates. Defense of these claims, regardless of their merit, would involve substantial litigation expense and would be a substantial diversion of management and employee resources from our business. We cannot predict whether we would prevail in any such actions or that any license required under any of these patents would be made available on commercially acceptable terms, if at all. Moreover, even if we or our future strategic partners were able to obtain a license, the rights may be nonexclusive, which could result in our competitors gaining access to the same intellectual property. In addition, we cannot be certain that we could redesign our product candidates or processes to avoid infringement, if necessary. Accordingly, an adverse determination in a judicial or administrative proceeding, or the failure to obtain necessary licenses, could prevent us from developing and commercializing our product candidates, which could harm our business, financial condition and operating results.

对我们提出索赔的当事人 可能比我们更有效地承受复杂专利诉讼的成本,因为他们拥有 更多的资源或更成熟和发达的知识产权组合,或两者兼而有之。此外,由于在知识产权诉讼或行政诉讼中需要大量 发现,因此存在 我们的某些机密信息可能因披露而受到损害的风险。此外,任何诉讼的发起和继续导致的任何不确定性可能对我们筹集额外资金的能力产生重大不利影响,或对我们的业务、我们在市场上的竞争能力、经营业绩、财务状况和前景产生重大不利影响。

| 47 |

我们 可能会卷入诉讼以保护或执行我们的专利或我们的许可方的专利,这可能是昂贵、耗时 且不成功的。此外,倘在法庭上受到质疑,我们的授权专利可能会被视为无效或不可执行。

竞争对手 可能会侵犯我们的专利或其他知识产权或我们许可方的知识产权。要停止此类侵权或未经授权的使用,我们和/或我们的许可方可能被要求提出侵权索赔,这可能既昂贵又耗时。 此外,我们的许可方可能需要提交侵权索赔,而我们的许可方可能选择不提交此类索赔。我们的未决专利 申请不能针对实践此类申请中所要求的技术的第三方强制执行,除非且直到专利 从此类申请中颁发。此外,在专利侵权诉讼中,法院可以裁定我们拥有或许可的专利 无效、不可强制执行和/或未被侵犯。如果我们或我们的任何许可人或未来的潜在合作者对第三方提起法律诉讼,以强制执行针对我们的候选产品之一的专利,被告可以反诉 我们的专利全部或部分无效和/或不可强制执行。在专利诉讼中,被告声称无效和/或不可执行的反诉很常见。质疑有效性的理由包括据称未能满足几项法定要求中的任何一项,包括缺乏新颖性或书面描述、明显、书面描述或未实施。不可强制执行的理由 可能包括与专利诉讼有关的人故意向美国专利商标局隐瞒重要信息或在起诉期间做出误导性陈述的指控。

如果被告在无效和/或不可强制执行的法律主张上获胜,我们将失去对该候选产品的至少部分甚至全部专利保护。还有一种风险是,即使此类专利的有效性得到维持,法院也会狭隘地解释专利权利要求,或以我们的专利权利要求不包括发明为理由,裁定我们无权阻止另一方使用所涉发明,或根据《美国法典》第35篇第271(E)(1)条,裁定对方使用我们的专利技术属于专利侵权的安全港。此外,如果我们的专利和专利申请或我们的许可方提供的保护的广度或强度 受到威胁,可能会阻止公司 与我们合作许可、开发或商业化当前或未来的候选产品。这种专利保护的丧失将对我们的业务产生实质性的不利影响。同样,如果我们主张商标侵权索赔,法院可能会裁定我们主张的商标无效或不可强制执行,或者我们主张商标侵权的一方对相关商标拥有更高的 权利。在这种情况下,我们最终可能会被迫停止使用此类商标。

即使 如果解决方案对我们有利,与我们知识产权相关的诉讼或其他法律程序也可能导致我们产生巨额 费用,并可能分散我们的技术和管理人员的正常责任。此类诉讼或诉讼 可能大幅增加我们的运营亏损,并减少可用于开发活动或任何未来销售、营销或分销活动的资源。我们可能没有足够的财政或其他资源来充分开展此类诉讼或诉讼程序 。我们的一些竞争对手可能比我们更有效地承担此类诉讼或诉讼的费用,因为他们拥有更大的财力。专利诉讼或其他诉讼的发起和继续所产生的不确定性 可能会影响我们在市场上的竞争能力。

即使我们认定侵权行为成立,法院也可能决定不对进一步的侵权活动颁发禁令,而只判给 金钱损害赔偿,这可能是也可能不是足够的补救措施。此外,由于知识产权诉讼或与我们的知识产权相关的其他法律程序需要进行大量的披露,因此存在在此类诉讼或其他程序中披露我们的某些机密信息的风险。

知识产权诉讼可能会导致负面宣传,损害我们的声誉,并导致我们普通股的市场价格下跌。

在任何知识产权诉讼的过程中,可能会有关于诉讼启动的公告以及 诉讼中的听证结果、动议裁决和其他临时程序。如果证券分析师或投资者认为 这些公告是负面的,我们现有候选产品、计划或知识产权的感知价值可能会降低。 此类公告还可能损害我们未来候选产品的声誉或市场,这可能会对我们的业务产生实质性的不利影响 。

| 48 |

可能需要派生 或干预程序来确定发明的优先权,而不利的结果可能要求我们停止使用相关技术或尝试许可胜利方的权利。

派生 或由第三方引发或由我们或我们的许可人提起的干扰程序,或由美国专利商标局或外国专利局的类似程序 宣布的程序,可能对于确定与我们的 或我们的许可人的专利或专利申请有关的发明的优先权或更正发明是必要的。不利的结果可能会导致我们失去当前的专利权,并且 要求我们停止使用相关技术或尝试从胜利方那里获得许可权。如果胜利方不以商业上合理的条款向我们提供许可,我们的业务可能会受到损害。我们或我们的许可人对此类诉讼的辩护可能会失败,即使成功,也可能导致巨额成本,并分散我们的管理层和其他员工的注意力。此外,与此类程序相关的不确定性可能会对我们筹集必要资金的能力产生重大不利影响,以继续我们的临床试验、继续我们的研究计划、从第三方获得必要的技术许可或建立开发或制造合作伙伴关系,以帮助我们将候选产品推向市场。