2024 财年,第三季度 2024 年 1 月 26 日财报电话会议演示

2 霍拉西奥·罗赞斯基总裁兼首席执行官马特·卡尔德隆首席财务官内森·拉特利奇董事兼投资者关系主管电话会议参与者

3 免责声明前瞻性安全港声明本演示文稿和我们管理层的相关评论中包含的某些陈述包括1995年《私人证券诉讼改革法》所指的 “前瞻性陈述”。前瞻性陈述的示例包括有关Booz Allen初步财务业绩、财务前景和指导的信息,包括预测收入、调整后的息税折旧摊销前利润、摊薄后每股收益、调整后的摊薄每股收益、未来季度分红和未来营业利润率的改善,以及与任何历史或当前事实无直接关系的任何其他陈述。在某些情况下,您可以通过诸如 “可能”、“将”、“可能”、“应该”、“预测”、“预期”、“打算”、“计划”、“预期”、“项目”、“展望”、“相信”、“估计”、“预测”、“潜在”、“继续”、“初步” 或这些术语或其他类似术语的否定词语来识别前瞻性陈述。尽管我们认为前瞻性陈述中反映的预期是合理的,但我们无法保证这些预期会被证明是正确的。这些前瞻性陈述涉及未来事件或我们未来的财务业绩,涉及已知和未知的风险、不确定性和其他因素,这些因素可能导致我们的实际业绩、活动水平、业绩或成就与这些前瞻性陈述所表达或暗示的任何未来业绩、活动水平、业绩或成就存在重大差异。许多重要因素可能导致实际业绩与这些前瞻性陈述中包含或暗示的业绩存在重大差异,包括我们在向美国证券交易委员会(SEC)提交的文件中讨论的因素,包括我们截至2023年3月31日财年的10-K表年度报告,该报告可在美国证券交易委员会的网站www.sec.gov上找到。所有归因于我们或代表我们行事的人的前瞻性陈述均受上述警示性陈述的全部明确限制。所有此类声明仅代表截至发表之日,除非法律要求,否则我们没有义务公开更新或修改任何前瞻性陈述,无论是由于新信息、未来事件还是其他原因。关于非公认会计准则财务数据信息的说明 Booz Allen 披露了收入,不包括计费支出、调整后营业收入、调整后息税折旧摊销前利润、调整后息税折旧摊销前利润率,不包括计费支出、调整后净收益、调整后摊薄后每股收益、自由现金流、自由现金流转换和净杠杆比率,根据美国普遍接受的会计原则(GAAP)和分析时,这些指标不包括计费支出、调整后摊薄后每股收益、自由现金流、自由现金流转换和净杠杆比率,这些都不是美国普遍接受的会计原则(GAAP)认可的衡量标准 Booz Allen的表现或流动性(视情况而定),投资者应(i) 评估收入对账中的每项调整,不包括计费支出、营业收入与调整后营业收入之比、普通股股东归属于调整后息税折旧摊销前利润的净收益、调整后的息税折旧摊销前利润率(不包括计费费用)、调整后的净收益和调整后的摊薄每股收益、经营活动为自由现金流和自由现金流转换提供的净现金以及净负债与净杠杆比率和解释性负债与净杠杆比率和解释性比率关于这些调整的脚注,每项调整均按定义进行根据公认会计原则,(ii) 使用收入(不包括计费支出)、调整后营业收入、调整后息税折旧摊销前利润、调整后息税折旧摊销前利润率、调整后息税折旧摊销前利润率(不包括计费费用、调整后净收益和调整后的摊薄每股收益)以及收入、营业收入、归属于普通股股东的净收益或摊薄后每股收益作为经营业绩的衡量标准,均根据公认会计原则,(iii) 除了使用自由现金流、自由现金流转换和净杠杆比率之外,而不是作为替代方案经营活动提供的净现金作为流动性的衡量标准,均按公认会计原则定义,并且(iv)除净负债外,使用净杠杆比率作为衡量博兹·艾伦债务杠杆率的标准,但不能用作净负债的替代品。附录包括收入(不包括计费支出)、调整后的营业收入、调整后的息税折旧摊销前利润、调整后的息税折旧摊销前利润率、调整后的息税折旧摊销前利润率(不包括计费支出)、调整后净收益、调整后的摊薄后每股收益、自由现金流、自由现金流转换和净杠杆率与根据公认会计原则计算和列报的最直接可比财务指标的对账。博兹·艾伦之所以提出这些补充绩效指标,是因为它认为这些指标为投资者和证券分析师提供了重要的补充信息,可用来评估博兹·艾伦的业绩、长期收益潜力或流动性(如适用),并使他们能够在与管理层相同的基础上评估博兹·艾伦的业绩。这些补充业绩和流动性衡量标准可能与博兹·艾伦行业中其他公司的类似标题的指标有所不同,可能无法进行比较。关于我们在 “财务展望” 下的预期,由于我们无法预测调整后摊薄后每股收益的股票价格、股票补助和股息折旧摊销前利润申报以及调整后息税折旧摊销前利润率与调整后息税折旧摊销前利润和调整后息税折旧摊销前利润相关的净收益、净利息和其他支出,如果不在前瞻性基础上做出不合理的努力,就无法将调整后的摊薄后每股收益指引、调整后息税折旧摊销前利润和调整后息税折旧摊销前利润率和其他支出进行对账 2024财年的收入利润率。关于调整后的摊薄后每股收益指引,由于计算每股收益时使用的两类方法和相关可能的稀释的影响,准确计算调整后的摊薄后每股收益与GAAP每股收益之间的差额,有必要预测未来的股票价格、股票补助和分红。因此,任何披露此类对账的企图都意味着一定程度的精确性,可能会使投资者感到困惑或误导。我们预计,上述费用的可变性将对我们未来的GAAP财务业绩产生不可预测的、可能的重大影响。出于同样的原因,如果不在前瞻性基础上做出不合理的努力,就无法将2024和2025财年的调整后息税折旧摊销前利润率和调整后的息税折旧摊销前利润率指引以及2025财年之前的调整后息税折旧摊销前利润指导与最接近的相应GAAP指标进行对账,因为我们无法预测调整此类指标所需金额的具体量化。因此,博兹·艾伦依据S-K法规第10(e)(1)(i)(B)项规定的例外情况来排除这些对账。

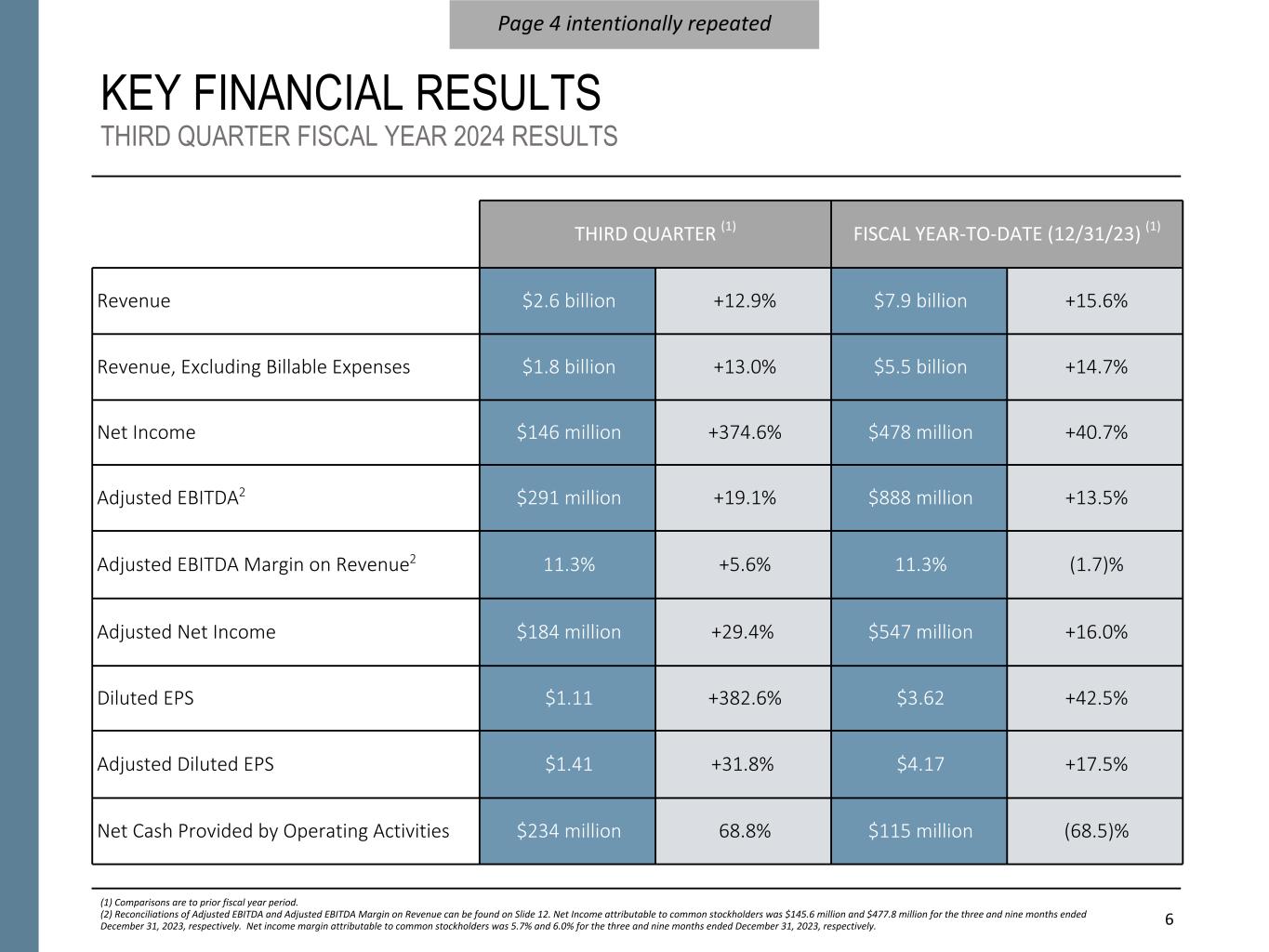

4项关键财务业绩2024财年第三季度业绩(1)与上一财年度的比较。(2)调整后息税折旧摊销前利润和调整后息税折旧摊销前利润率的对账可在幻灯片12中找到。截至2023年12月31日的三个月和九个月中,归属于普通股股东的净收益分别为1.456亿美元和4.778亿美元。截至2023年12月31日的三个月和九个月中,归属于普通股股东的净利润率分别为5.7%和6.0%。第三季度 (1) 财年迄今为止(23/31/23)(1)收入26亿美元 +12.9% 79亿美元 +15.6% 收入,不包括计费支出18亿美元 +13.0% 55亿美元 +14.7% 净收入1.46亿美元 +374.6% 4.7% 经调整后 EBITDA2 2.91亿美元 +19.1% 8.8亿美元 +13.5% 调整后息税折旧摊销前利润率2 11.3% +5.5% 11.3% (1.7)% 调整后净收益1.84亿美元 +29.4% 5.47亿美元 +16.0% 摊薄后每股收益 1.11 美元 +382.6% 3.62 +42.5% 调整后摊薄后每股收益 1.41 美元 +31.8% 4.17 美元 +17.5% 经营活动提供的净现金2.34亿美元 68.8% 1.15亿美元 (68).5)%

投资论文卓越的股东价值创造2023-2025财年目标使命-创新交叉点的竞争优势将息税折旧摊销前利润增长调整为12亿至13亿美元严格资本部署 20—35亿美元有机收入 5—8% 战略收购和投资强劲中期 10% 调整后息税折旧摊销前利润率 + +

6项主要财务业绩2024财年第三季度业绩第三季度(1)财年迄今(12/31/23)(1)收入26亿美元 +12.9% 79亿美元 +15.6% 收入,不包括计费支出18亿美元 +13.0% 55亿美元 +14.7% 净收入1.46亿美元 +374.6% 4.7% 调整后 EBITDA2 2.91亿美元 +19.1% 8.88亿美元 +13.5% 调整后息税折旧摊销前利润 +13.5% DA 收入利润率2 11.3% +5.6% 11.3% (1.7)% 调整后净收益1.84亿美元 +29.4% 5.47亿美元 +16.0% 摊薄后每股收益 1.11 美元 +382.6% 3.62 美元 +42.5% 调整后摊薄后每股收益 1.41 美元 +31.8% 4.17 美元 +17.5% 净现金运营活动提供2.34亿美元 68.8% 1.15亿美元 (68.5%)% 第4页故意重复 (1) 与上一财年度的比较。(2) 调整后息税折旧摊销前利润和调整后息税折旧摊销前利润率的对账可在幻灯片12中找到。截至2023年12月31日的三个月和九个月中,归属于普通股股东的净收益分别为1.456亿美元和4.778亿美元。截至2023年12月31日的三个月和九个月中,归属于普通股股东的净利润率分别为5.7%和6.0%。

7 22.0 美元历史待办事项和从账到账单 (1) 有关积压组成部分以及积压和剩余履约义务之间差异的更多信息,请参阅公司截至2023年3月31日财年的10-K表格;由于四舍五入,总额可能不相和。待办事项(以十亿美元计)(1)从账到账的趋势 24.0 美元 26.8 美元 29.0 美元 27.8 美元 29.2 $28.6 31.8 30.0 31.2 35.0 34.3 $3.5 $4.9 3.5 $4.9 4.0 3.7 $4.0 4.0 4.5 4.5 4.5 4.6 4.9 6.1 9.0 $9.9 $10.0 $9.0 $10.1 $9.0 $9.0 $10.1 $9.0 $9.0 $10.1 $9.0 $9.0 $10.1 $9.0 $9.0 $10.1 $9.0 $9.0 $10.1 $9.0 $9.0 $10.1 $9.0 $9.0 $10.1 $9.0 $9.0 $10.1 $9.0 $9.0 10.1 $9.2 $14.4 $14.3 $14.6 $14.6 $14.6 $14.6 $16.0 $17.1 $17.6 $19.9 资金无资金定价期权 4Q22年第二季度3Q22第二季度4Q22年第四季度2Q23 4Q23 4Q24 3Q24 1.38x 2.03x 0.39x 1.66x 2.03x 0.39x 1.66x x 0.72x 2.40x 0.09x 1.47x 1.03x 2.41x 2.41x 0.72x 1.42x 1.20x 1.28x 1.28x 1.36x 1.21x 1.21x 1.32x 1.22x 1.22x 1.18x 1.24x 1.29x 1.41x 1.41x 季度预定Bill LTM 4Q21年第一季度1Q22 2Q22 3Q22 4Q22 1Q23 2Q23 3Q23 4Q23 4Q23 4Q23 1Q24 2Q24 2Q24 3Q24 3Q24 3Q24 3Q24 3Q24 3Q24 0.0x 1.0x 2.0x 3.0x

8 资本配置通过高效的资本部署策略提供强劲的资本回报——我们的多年资本部署计划遵循严谨和机会主义的方法,视市场情况而定 — 在2024财年第三季度,我们部署了约1.642亿美元:— 6170万美元通过季度分红;— 9,450万美元通过股票回购;以及——810万美元通过战略投资和收购——董事会批准于2024年3月1日向股东派发每股0.51美元的股息 2024 年 2 月 12 日的记录 — 分享截至2023年12月31日,可用的回购授权能力为5.832亿美元——我们的资本配置优先事项仍然是:运营需求、季度分红、战略并购、股票回购和债务偿还历史资本部署(百万美元)(1)季度资本部署(百万美元)(1)510.2 美元 191.5 美元 179.5 美元 147.9 美元 164.2 美元 62.1 美元 611.7 美元 10.8 美元 125.7 美元 12.4 80.8 美元 94.5 美元 442.1 美元 3.2 美元 4.0 美元 5.0 美元 8.1 美元季度股息股票回购并购第 23 季度第四季度第 24 季度第二季度第 24 季度第三季度24 美元333.2 美元571.3 美元 1,493.9 美元 905.0 美元 683.0 美元 146.6 美元 181.1 美元 209.1 美元 235 美元。7 249.3 美元 186.6 美元 318.1 美元 419.3 美元 224.0 美元 413.4 美元— 72.2 美元 865.5 美元 445.3 美元20.3 美元季度股息股票回购并购2021财年22财年 LTM (3) 由于四舍五入,总额可能不相和。(2) 包括已交易但未结算和支付的股票回购。(3) 代表战略投资的付款,扣除收购的现金。(3) 2) (3) (2)

9《财务展望》2024财年全年业绩指引 (1) 2024财年前更新后的2024财年指引收入增长 14.0% — 15.0% — 14.0% 调整后息税折旧摊销前利润11.55美元 — 11.75亿美元 11.15亿美元 — 11.45亿美元调整后息税折旧摊薄后每股收益5.25美元—5.40美元4.95美元—经营活动提供的5.10美元最新净现金净额(2)2亿美元至2.75亿美元1.6亿至2.6亿美元(1)根据S-K法规第10(e)(1)(i)(B)项省略了对账。见 “免责声明”。(2)反映了与司法部和解的估计净影响。2024财年更新的关键假设假设2024财年前假设无机收入贡献约1.0%~1.0%有效税率22% — 23% 23%—25%平均摊薄后流通股129 — 1.31亿美元129 — 1.31亿美元利息支出1.70亿美元—1.8亿美元折旧和摊销约1.65亿美元约1.65亿美元与第174节相关的现金税约1.25亿美元~1亿美元资本支出75 — 9500万美元 — 950万美元

10 附录

11 非公认会计准则财务信息 • “收入,不包括计费费用” 是指收入减去应计费支出。Booz Allen之所以使用收入,不包括应计账单费用,是因为它排除了无法表示客户员工人数和整体直接劳动生产率水平的成本的影响,向管理层提供了有关公司经营业绩的有用信息,管理层认为这些成本为投资者提供了有关其核心业务的有用信息。• “调整后营业收入” 是指索赔的间接成本、收购和剥离成本、融资交易成本准备金变更前的营业收入,重大收购摊销,以及公司截至2023年12月31日的季度10-Q表简明合并财务报表附注15中披露的与美国司法部调查相关的准备金。Booz Allen编制调整后营业收入,以消除其认为不代表持续经营业绩的项目的影响,这些项目由于其固有的异常、特殊或非经常性质或由类似性质的事件造成。• “调整后息税折旧摊销前利润” 是指在所得税、净利息和其他支出以及折旧和摊销前以及扣除某些其他项目之前归属于普通股股东的净收益(亏损),包括申报的间接成本、收购准备金的变化资产剥离成本,融资交易成本、公司截至2023年12月31日的季度10-Q表简明合并财务报表附注15中披露的与美国司法部调查相关的储备金以及重组成本。“调整后息税折旧摊销前利润率的计算方法是调整后的息税折旧摊销前利润除以收入。“调整后的息税折旧摊销前利润率,不包括计费费用” 的计算方法是调整后的息税折旧摊销前利润除以收入,不包括计费费用。Booz Allen编制调整后的息税折旧摊销前利润、调整后的息税折旧摊销前利润率和调整后的息税折旧摊销前利润率(不包括计费支出),以消除其认为不代表持续经营业绩的项目的影响,这些项目由于其固有的异常、特殊或非经常性性质或源于类似性质的事件所致。• “调整后净收益” 是指在以下情况下归属于普通股股东的净收益:(i) 间接索赔费用准备金变动之前,(ii)收购和资产剥离成本,(iii)融资交易成本,(iv)重大收购摊销,(v)公司截至2023年12月31日的季度10-Q表简明合并财务报表附注15中披露的与美国司法部调查相关的储备金,(vi)与资产剥离或解散相关的收益,以及(vii)债务发行成本和债务折扣的摊销和注销,每种情况均扣除税收影响,其中使用假设的有效税率进行适当计算。Booz Allen准备调整后净收益以消除扣除税项的影响,由于其固有的异常、特殊或非经常性质,也不认为这些项目是持续经营业绩的指标,也不是因为它们是由类似性质的事件引起的。博兹·艾伦将调整后净收益视为衡量业绩的重要指标,这与管理层衡量和预测公司业绩的方式以及激励管理层的业绩方式一致。• “调整后的摊薄后每股收益” 是使用调整后净收益而不是净收益计算的摊薄后每股收益。此外,调整后的摊薄后每股收益不考虑按照公司截至2023年3月31日财年的10-K表合并财务报表脚注中披露的两类方法的要求对净收益进行任何调整。• “自由现金流” 是指经营活动产生的净现金减去购买不动产、设备和软件的影响。“自由现金流转换” 的计算方法是自由现金流除以调整后的净收益。• “净杠杆比率” 的计算方法是过去十二个月的净负债(总负债减去现金)除以调整后的息税折旧摊销前利润。

12 非公认会计准则财务信息(未经审计)截至12月31日的三个月,截至12月31日的九个月,(以千计,股票和每股数据除外)2023 年 2023 年收入,不包括计费支出收入 2,569,801 美元 2,277,074 美元 7,890,569 美元 6,825,650 美元减去:计费费用 799,896 710,526 2,436,988 收入,不包括应计账费用* 1,769,905美元 1,566,548 美元 5,453,581 美元 4,755,917 美元调整后营业收入营业收入 247,558 美元 58,640 美元 748,965 美元 489,756 美元索赔间接费用准备金变动 (a) — — (18,345) —收购和剥离成本 (b) 1,952 19,096 5,480 40,121 融资交易成本 (c) — — 820 6,888 重大收购摊销 (d) 13,597 14,101 40,301 36,275 36,275 法律事务准备金 (e) — 124,000 27,453 124,000美元调整后营业收入215,837美元 804,674美元 697,040美元息税折旧摊销前利润,调整后的息税折旧摊销前利润、调整后的息税折旧摊销前利润率和调整后的息税折旧摊销前利润率,不包括计费支出归属于普通股股东的净收益145,644美元 30,997美元 477,750 美元 340,213 所得税支出 61,740 1053,291 103,286 利息和其他,净额 (f) 40,174 17,412 114,924 46,907 折旧和摊销 41,113 42,046 123,867 121,200 息税折旧摊销前利润 288,671 100,994 872,832 611,606 申报的间接费用准备金变动 (a) — — (18,345) — 收购和剥离成本 (b) 1,952 19,096 5,480 40,121 融资交易成本 (c) — — 820 6,888 法律事务准备金 (e) — 124,000 27,453 124,000 调整后息税折旧摊销前利润 290,623 美元 244,090 美元 888,240 美元 782,615 美元归属于普通股股东的净利润率 5.7% 1.4% 6.1% 5.0% 调整后息税折旧摊销前利润率 11.3% 10.7% 11.3% 11.5%调整后的息税折旧摊销前利润率,不包括计费支出 16.4% 15.6% 16.3% 16.5% 12 * 收入,不包括计费支出包括幻灯片14中指出的1,830万美元收入,这是由于我们减少了申报的间接成本准备金而产生的。

13 非公认会计准则财务信息(未经审计)截至12月31日的三个月,截至12月31日的九个月,调整后的净收益归属于普通股股东的净收益145,644美元 30,997美元 477,750 美元 340,213 美元申报的间接成本准备金变动 (a) — — (18,345) — 收购和剥离成本 (b) 1,952 19,096 5,480 40,121 融资成本 (c) — — 820 6,888 重大收购摊销 (d) 13,597 14,101 40,301 36,275 36,275 法律事务储备金 (e) — 124,000 27,453 124,000 与资产剥离或解合并相关的收益 (g) —(13,472) — (44,632) 债务发行成本和债务折扣的摊销或注销 1,062 780 2,950 5,780 税收影响调整 (h) 22,048 (33,020) 10,094 (37,518) 调整后净收益 184,303 美元 142,482 美元 546,503 美元 471,127 美元调整后摊薄后每股收益加权平均数摊薄后的已发行股份 130,489,050 美元 132,759,877 美元 131,058,754 美元 132,831,569 美元摊薄后每股收益 1.11 美元 0.23 美元 3.62 美元 2.54 调整后摊薄后每股收益 (i) 1.41 美元 1.07 美元 4.17 美元 3.55 经营活动提供的净现金流 233,985138,582 115,068 365,674 减:购买财产、设备和软件 (23,096) (21,664) (50,532) (51,398) 自由现金流 210,889 美元 116,918 美元 64,536 美元 314,276 美元运营现金流转换 161% 447% 24% 107% 自由现金流转换 114% 82% 12% 67% 13

14 非公认会计准则财务信息(未经审计)(a) 代表我们在2024财年第二季度记录的索赔间接成本准备金的减少,这导致收入相应增加,这是由于国防合同审计局对2022财年我们申报的间接成本的审计结果。有关更多信息,请参阅公司截至2023年12月31日的季度10-Q表简明合并财务报表附注15 “承付款和意外开支”。(b) 代表与公司签订收购目标实体控股权益意向书的交易相关的收购成本,以及剥离部分业务所产生的剥离成本。收购和剥离成本主要包括与(i)买方和卖方尽职调查活动相关的成本,(ii)与员工留用相关的薪酬支出,以及(iii)法律和咨询费,主要与2022财年收购Liberty IT Solutions, LLC(“Liberty”)和Tracepoint Holdings, LLC(“Tracepoint”)以及收购EverWatch Corp.(“EverWatch”)和剥离资产有关我们为中东和北非(“MENA”)提供服务的管理咨询业务以及我们的管理威胁服务2023财年的业务(“MTS”)。有关更多信息,请参阅公司截至2023年12月31日的季度10-Q表简明合并财务报表附注5 “收购、商誉和无形资产”。(c) 反映了2024财年和2023财年第二季度产生的与债务融资活动相关的费用。(d) 与通过重大收购获得的无形资产相关的摊销费用。重大收购包括公司认为超出我们正常业务范围的收购。重大收购摊销包括与2022财年第二季度收购Liberty和2023财年第三季度收购EverWatch相关的摊销费用。(e) 与美国司法部对公司的调查相关的储备金。有关更多信息,请参阅公司截至2023年12月31日的季度10-Q表简明合并财务报表附注15 “承付款和意外开支”。(f) 反映了利息支出和其他收入的总和,减去了简明合并运营报表中的净额。(g) 代表2023财年第二季度剥离公司中东和北非业务所确认的收益、2023财年第三季度剥离其MTS业务的确认收益以及2023财年第三季度剥离人工智能软件平台业务的收益。(h) 反映了假设有效税率为26%的调整所产生的税收影响,该税率近似于联邦和州的混合税率,并且始终不包括其他税收抵免和已实现的激励措施的影响。某些离散项目的税收影响是专门计算的,可能与一般的26%税率有所不同。税收影响还包括围绕2017年《减税和就业法》第174条(截至2023年12月31日的三个月和九个月分别为2,600万美元和2,200万美元)适用不确定性的间接影响。有关更多信息,请参阅公司截至2023年12月31日的季度10-Q表中简明合并财务报表附注10 “所得税”。(i) 不包括截至2023年12月31日的三个月和九个月中分别对约120万美元和390万美元净收益的调整,以及截至2022年12月31日的三个月和九个月中与应用两类方法计算摊薄后每股收益相关的分别约50万美元和260万美元的净收益的调整。14

15 非公认会计准则财务信息(未经审计)(以千计,股票和每股数据除外)截至2023年12月31日的三个月,截至2023年9月30日的三个月,截至2023年6月30日的三个月,截至2023年3月31日的三个月,归属于普通股股东的净收益(亏损)145,644美元 170,718美元 161,388美元(68,422)所得税(福利)费用61,740 55,071 39,480 (6,552) 利息和其他,净额 (a) 40,174 41,200 33,550 31,992 折旧和摊销 41,113 40,907 41,847 44,284 息税折旧摊销前利润 288,671 美元 307,896 美元 276,265 美元 1,302 准备金变动索赔的间接成本 (b) — (18,345) — — 收购和剥离成本 (c) 1,952 260 3,268 4,148 融资交易成本 (d) — 820 — — 法律事务准备金 (e) — — 27,453 226,000 调整后息税折旧摊销前利润 290,631 美元 306,986 美元 231,450 美元过去 12 个月调整后息税折旧摊销前利润 1,119,650 美元 90 债务总额3,421,106美元减去:现金 601,813净负债2,819,293美元净杠杆率 (g) 2.5 截至2022年12月31日的三个月截至2022年9月30日的三个月截至2022年6月30日的三个月截至2022年3月31日的三个月截至2022年3月31日的三个月归属于普通股股东的净收益30,997 美元 170,932 美元 138,284 美元 90,873 美元所得税支出 10,539 51,258 41,489 33,897 利息和其他,净额 (a) 17,412 1,882 27,613 23,653 折旧和摊销 42,046 39,052 40,824 息税折旧摊销前利润 100,994 美元 263,124 美元 247,488 美元 9,247 收购和剥离成本 (c) 19,096 15,932 5,093 11,670 融资交易成本 (d) — 6,888 — — 法律事务储备 (e) 124,000 — — — 重组成本 (f) — — — 4,164 调整后息税折旧摊销前利润 244,090 美元 285,944 美元 252,581 美元 205,081 美元过去 12 个月调整后息税折旧摊销前利润总计 987,696 美元债务2,821,711美元减去:现金 370,939净负债2,450,772美元净杠杆比率(g)2.5 15(a)反映了扣除简明合并运营报表中的利息支出和其他收入的组合。(b) 代表我们在2024财年第二季度记录的索赔间接费用准备金的减少,这导致收入相应增加,这是由于国防合同审计署对我们申报的2022财年间接成本的审计结果。有关更多信息,请参阅公司截至2023年12月31日的季度10-Q表简明合并财务报表附注15 “承付款和意外开支”。(c) 代表与公司签订收购目标实体控股权益意向书的交易相关的收购成本,以及剥离部分业务所产生的剥离成本。收购和剥离成本主要包括与(i)买方和卖方尽职调查活动相关的成本,(ii)与员工留用相关的薪酬支出,以及(iii)主要与2022财年收购Liberty和Tracepoint相关的法律和咨询费用,以及2023财年收购EverWatch以及剥离我们的中东和北非业务和MTS业务相关的法律和咨询费用。有关更多信息,请参阅公司截至2023年12月31日的季度10-Q表简明合并财务报表附注5 “收购、商誉和无形资产”。(d) 反映了2024财年和2023财年第二季度发生的与债务融资活动相关的支出。(e) 与美国司法部对公司的调查相关的储备金。有关更多信息,请参阅公司截至2023年12月31日的季度10-Q表简明合并财务报表附注15 “承付款和意外开支”。(f) 代表2022财年第四季度产生的830万美元重组费用,扣除约420万美元的可收回费用确认收入,这些收入与旨在减少某些行政管理人员成本的重组计划的遣散费用有关。(g) “净杠杆比率” 的计算方法是过去十二个月的净负债(总负债减去现金)除以调整后的息税折旧摊销前利润。

16项财务业绩——关键驱动因素2024财年第三季度——以下是推动截至2023年12月31日的2024财年第三季度与上年同期相比业绩的关键因素摘要:• 收入增长了12.9%,达到26亿美元,不包括计费支出在内的收入增长了13.0%,达到18亿美元。收入增长主要是由对我们服务和解决方案的强劲需求以及持续的员工人数增长推动的。• 营业收入增长了322.2%,至2.476亿美元,调整后的营业收入增长了21.9%,至2.631亿美元。增长主要是由有利于收入增长的相同驱动因素以及强劲的合同业绩以及持续的成本管理工作所推动的。此外,与美国司法部第三季度对公司的调查相关的1.24亿美元储备金对2023财年的营业收入产生了负面影响。调整后营业收入的增长是由影响营业收入的相同因素推动的,但上述法律事务准备金除外,该准备金并未影响调整后的营业收入。•净收益增长了374.6%,至1.456亿美元,归属于普通股股东的净收益增长了369.9%,至1.456亿美元。这些变化主要是由与营业收入相同的因素推动的,但部分被去年因分拆人工智能软件平台业务而产生的890万美元净收益以及与剥离公司托管威胁服务业务相关的460万美元税前收益所抵消。此外,与扭转与2017年《减税和就业法》第174条相关的不确定税收状况相关的所得税准备金的增加,对净收入产生了负面影响。调整后的净收入增长了29.4%,至1.843亿美元。调整后净收益的变化主要是由与调整后营业收入相同的因素以及利息支出的增加所致。• 息税折旧摊销前利润增长185.8%,至2.887亿美元,调整后息税折旧摊销前利润增长19.1%,至2.906亿美元。这些变化分别是由于与营业收入和调整后营业收入相同的因素。• 摊薄后每股收益从0.23美元增至1.11美元,调整后的摊薄每股收益从1.07美元增至1.41美元。这些变化主要是由分别与净收入和调整后净收益相同的因素推动的,但部分被2024财年第三季度的股票数量减少所抵消。• 截至2023年12月31日的季度,用于经营活动的净现金为2.34亿美元,而去年同期为1.386亿美元。截至2023年12月31日的季度,自由现金流为2.109亿美元,而去年同期为1.169亿美元。强劲的收款业绩和整体收入增长为运营现金提供了支持。