| 摩根大通医疗 会议 2024 年 1 月 9 日 Jeff Simmons 总裁兼首席执行官 |

| © 2024 Elanco或其关联公司 本演示文稿包含1933年《证券法》第27A条和1934年 《证券交易法》(《交易法》)第21E条所指的前瞻性陈述,包括但不限于我们的长期收入和收益增长预期、债务和杠杆率的降低、对产品发布和相关监管程序的预期,以及我们的行业和运营、业绩和财务状况。前瞻性陈述基于我们当前的预期和 对我们的业务、经济和其他未来状况的假设。由于前瞻性陈述与未来有关,因此就其性质而言,它们受固有的 不确定性、风险和难以预测的情况变化的影响。因此,我们的实际业绩可能与前瞻性 陈述所设想的结果存在重大差异。 可能导致实际结果与前瞻性陈述存在重大差异的重要因素包括区域、国家或全球政治、经济、商业、 竞争、市场和监管条件,包括但不限于以下因素:竞争加剧,包括来自仿制药的竞争;颠覆性创新和 兽医实践、动物健康技术和动物衍生蛋白替代品进展的影响;对抗生素使用监管限制的变化在农场里 的动物;我们实施业务战略或实现有针对性的成本效率和毛利率提高的能力;整合我们的客户和分销商; 农场动物传播的传染病疫情;COVID-19 全球健康 疫情对我们的运营、供应链、客户需求和流动性的影响;涉及俄罗斯和乌克兰的冲突对我们的业务和全球经济状况的潜在影响;我们的研发和许可工作的成功; 滥用、标签外或假冒使用我们的产品;意想不到的安全性、质量或功效问题以及已确定的与我们的产品相关的问题的影响;季节性和其他因素导致的业务业绩波动 ;天气状况和自然资源可用性的影响;与修改外贸政策 相关的风险;与汇率波动相关的风险;我们对顶级产品成功的依赖;客户承受成本上涨和客户减少的影响收入; 缺乏原材料的供应或成本的显著增加;替代分销渠道的使用以及对我们的渠道 分销商的销售增加或减少导致我们收入波动的影响;与商誉或可识别无形资产减记相关的风险;与动物评估相关的风险;制造 问题和产能失衡;诉讼、监管调查和其他法律事务的影响,包括我们的声誉风险和我们的风险保险单 可能是不足以保护我们免受此类事项的影响;监管机构采取的行动,包括因其对产品安全研究的解释而采取的行动;与税收 支出或风险敞口相关的风险;与环境、健康和安全法律法规相关的风险;与我们在国外市场的存在相关的风险;对我们的知识产权 权利的挑战或我们涉嫌侵犯他人权利的行为;我们对尖端信息技术和基础设施的依赖以及信息泄露的影响技术 系统;与农场动物相关的监管加强或财务支持减少的影响;劳资纠纷、罢工、停工以及关键 人员或高技能员工流失的不利影响;与资金不足的养老金计划负债相关的风险;我们完成收购和成功整合所收购业务的能力; 我们巨额债务对我们业务的影响,包括限制我们运营灵活性的债务协议限制;以及与之相关的风险中的某些治理 条款我们的组成文件。 有关可能导致实际业绩与前瞻性陈述存在重大差异的因素的更多信息,请参阅我们向美国证券交易委员会提交的最新10-K表格和随后提交的 10-Q表格。我们没有义务更新前瞻性陈述。 前瞻性陈述 2 |

| 今天的 关键 信息 全球独立动物 健康领导者 具有吸引力的行业背景 我们的创新、投资组合、生产力 (IPP) 战略旨在为所有利益相关者创造价值 以对客户的深度关注 2023年第三季度在加速创新 贡献、稳定核心销量和价格增长的推动下重返收入增长 进入2024年,预计固定货币 收入增长将由现有投资组合 Elanco在下一个创新和增长时代做好准备推动 有意义的长期价值创造 动物健康行业的领导者 3 摩根大通医疗保健会议 | 2024 年 1 月处于创造有意义的长期价值的有利地位 |

| 4 Farm Animal $23B Global Industry1 全球蛋白质需求增长 受国内生产总值增长、 扩大蛋白质饮食以及 高效贸易 生产商专注于 食品安全、疾病 预防和生产力 畜牧业可持续发展 预计将创造下一个 行业机会 动物健康: 具有吸引力、不断增长的市场,长期利好因素 } 1 行业数据代表埃兰科对2023年市场数据的分析以及动物健康药物和疫苗的内部估计。 行业成功因素:广泛的投资组合、创新、全球影响力、增值能力 150 亿美元全球行业1 宠物所有权和 宠物 “人性化” 全球持续走向 合规性 提高合规性 和便利性 有望推动增长 创新和差异化 在整个价值链中创造价值 摩根大通医疗保健会议 | 2024 年 1 月 |

| 5 Elanco:独立的全球动物健康领导者 1非公认会计准则财务指标。有关更多信息,包括GAAP与非GAAP的对账,请参阅本演示文稿的附录。 2 预计在2024年推出的潜在大片是Bovaer、Credelio Quattro和Zenrelia 注意:收入明细基于2023年全年指引的中点,如公司于2023年11月8日发布的2023年第三季度财报中所述。 438亿美元 收入 调整后 0.91 美元 EPS1 9.83 亿美元 调整后。EBITDA1 关键财务指标 2023 年指导中点(截至 2023 年 11 月 8 日) 已完成的独立公司成立 有意将投资组合转向高利润宠物健康 采取多项决定性行动和重组,以执行 协同作用捕获和生产力 br} 拜耳系统整合于 2023 年完成预计到 2025 年将有 6 款潜在大片上市,其中 3 款正在 2024 年上半年获得批准的道路2 多样化、全球投资组合 各方面均衡地理和物种 收入类别 按地理 19% 35% 17% 29% 宠物健康 国际 美国 摩根大通医疗保健会议 | 2024 年 1 月按物种划分的收入 48% 22% 17% 9% 9% 4% 4% 4% 宠物健康 牛 家禽 猪 百分比可能因四舍五入而无法相加。 Aqua |

| © 2024 Elanco 或其关联公司 n I 创新 投资组合 客户 兽医 宠物主人 宠物主人 IPP: 创新, 投资组合, 投资组合, 为所有利益相关者创造价值的战略 , 植根于深处 专注于 客户 提供持续、高影响力的创新 • 预计到 2025 年,创新每年新收入将达到 6 亿至 7 亿美元 • 瞄准同类首创、差异化和大市场空间 • 专注于最大限度地提高生命周期管理和补充早期产品线 br} 优化我们的多元化投资组合以增加市场份额 • 利用深厚的客户关系、扩大产品组合和改善组合 • 投资战略商业能力——销售队伍、数字、定价、数据- 为历史性的创新发布窗口做准备 • 推动地域和渠道扩张以覆盖全球更多动物 提高生产力和现金流 • 自首次公开募股以来推动利润扩张的全公司生产力议程 • 改善现金转化率,为再投资和债务偿还提供资金 • 重要的 ERP转型、提高效率和 实现未来业务可选性 1预期的创新收入来自2021年至2025年推出的产品, 不包括蚕食对基础投资组合的预期影响。 摩根大通医疗保健会议 | 2024 年 1 月 6 日 |

| 7 专注于提供一致、高影响力的创新 研发组织有三个明确的并行优先事项 生命周期 管理 通过有针对性的生命周期管理 (LCM) 延长现有 品牌的寿命和价值是 Elanco 向 客户提出的价值主张的核心,也有助于建立稳定的基础。 LCM 机会示例 标签申请延期 地理扩张 物种扩展 展示和交付 包装和安全 监管注册续期 使用下一波浪潮补充管道 为了随着时间的推移提供持续的高影响力创新 ,我们正在用下一波创新浪潮补充我们的早期阶段 管道 — 抓住一流和一流的机会。 目标关注领域 集中精力于下一代: 宠物寄生虫杀虫剂 宠物皮肤科 宠物疼痛 牲畜可持续性 利用现有平台(例如 maB) 和新兴需求未得到满足的空间 后期需求领域 后期潜在大片 专注于高价值宠物健康市场中首创或差异化的 后期潜在大片并在畜牧业可持续发展方面开拓新的 前沿市场。 ni novation 投资组合 投资组合 客户 预计到 2025 年 将在美国市场推出 6 种潜在的重磅产品 摩根大通医疗保健会议 | 2024 年 1 月 |

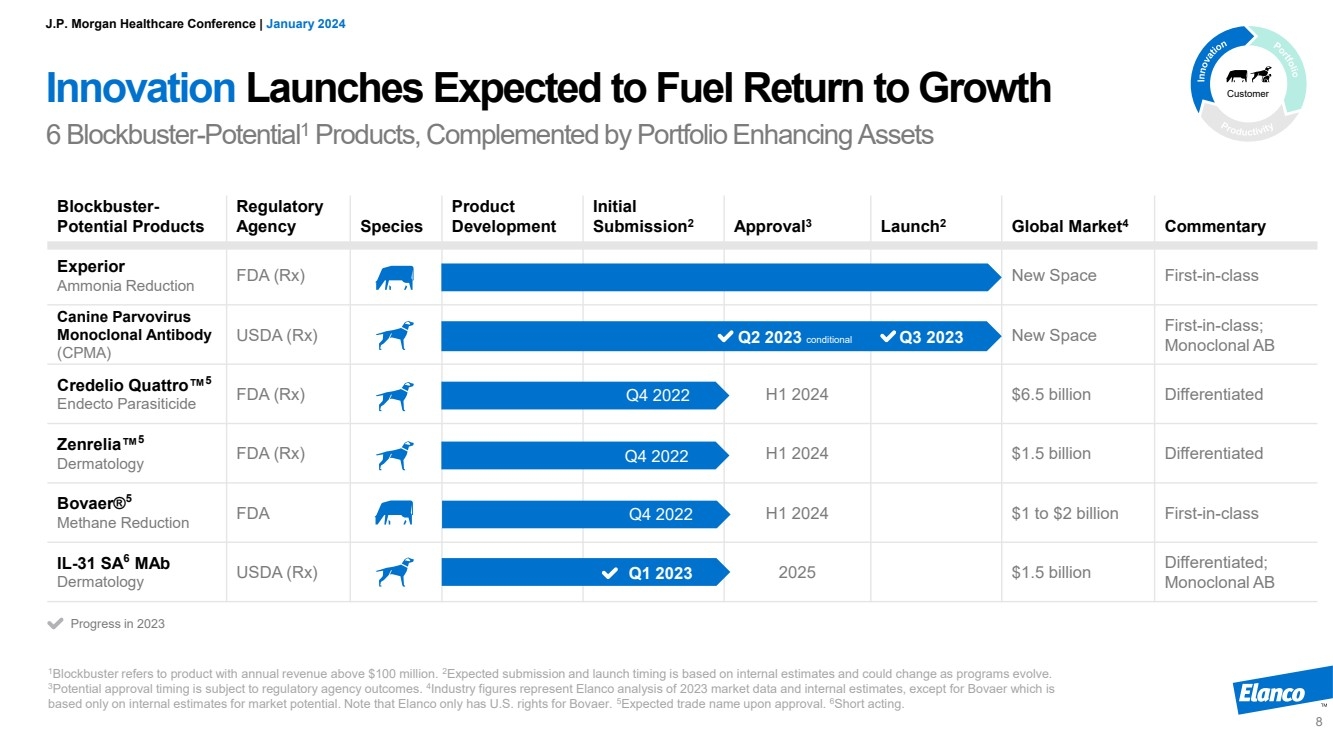

| 8 ni novation 投资组合 生产力 客户 1Blockbuster 是指年收入超过1亿美元的产品。2预期的提交和发布时间基于内部估计,可能会随着计划的发展而变化。 3潜在的批准时间取决于监管机构的结果。4个行业数据代表Elanco对2023年市场数据的分析和内部估计,但Bovaer除外,其中 仅基于对市场潜力的内部估计。请注意,Elanco 只有 Bovaer 的美国版权。5获得批准后的预期商品名称。6Short acting。 Blockbuster 潜在产品 监管 机构物种 产品 开发 初始 提交2 批准2 全球市场4 评论 Experior 氨减量 FDA (Rx) 新太空同类首创 犬细小病毒 单克隆抗体 (CPMA) USDA (Rx) 新太空同类首创; 单克隆 AB Credelio Quattro™ 5 Endecto 寄生虫杀虫剂 FDA (Rx) 2024 年上半年 65 亿美元差异化 5 皮肤科 FDA (Rx) 2024 年上半年 15 亿美元差异化 Bovaer® 5 甲烷减排 FDA 2024 年上半年 10 亿美元至 20 亿美元先进™-class IL-31 SA6 mAb 皮肤科美国农业部(Rx)2025 年 15 亿美元差异化; 单克隆 AB 2022年第四季度第四季度2023年的进展创新发布预计将推动恢复增长 2023年第一季度6款重磅潜力1产品,辅以投资组合增强资产 2023年第二季度有条件的2023年第三季度摩根大通医疗保健会议 | 2024 年 1 月 |

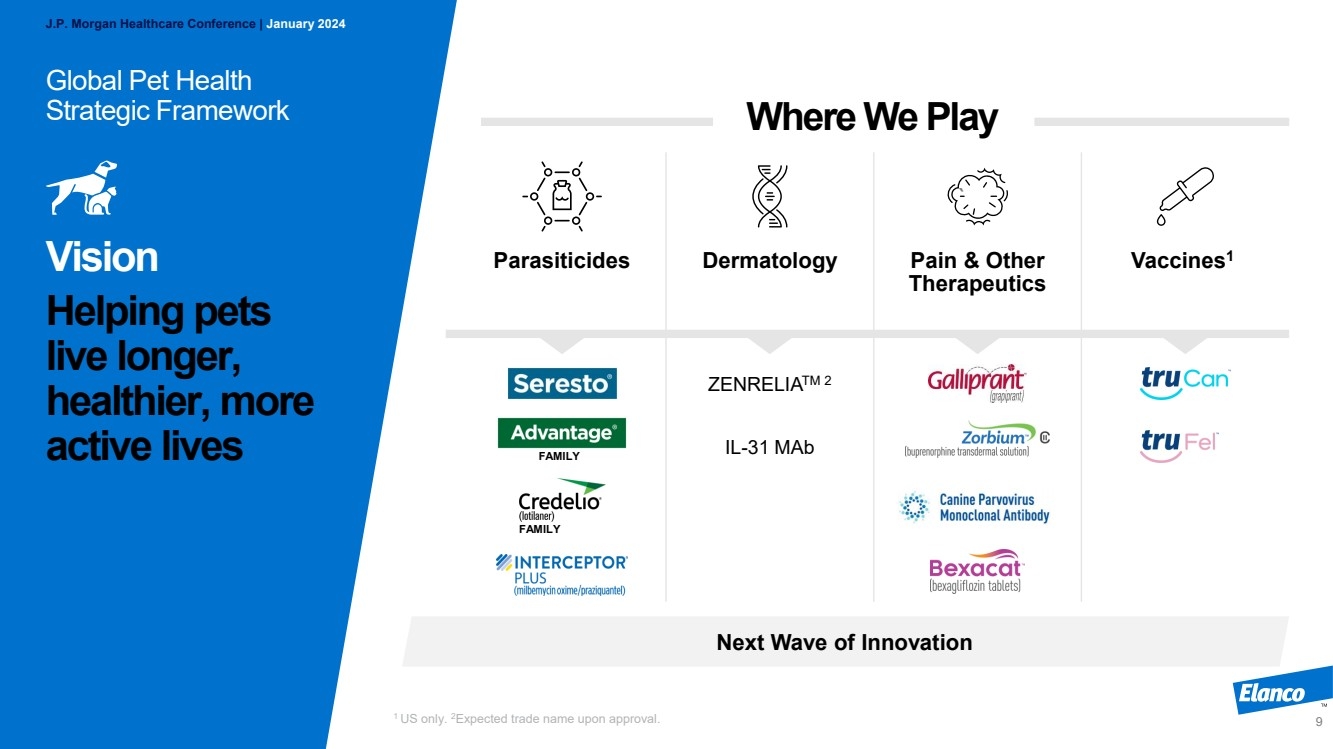

| © 2024 Elanco 或其附属公司 Vision 帮助宠物 活得更长久、 更健康、更活跃 我们在哪里玩 摩根大通医疗保健会议 | 2024 年 1 月 1 日仅限美国。2批准后的预期商品名称。 全球宠物健康 战略框架 FAMILY FAMILY ZENRELIATM 2 IL-31 mAb 寄生虫药皮肤科疼痛和其他 疗法 疫苗1 ` 下一波创新 9 |

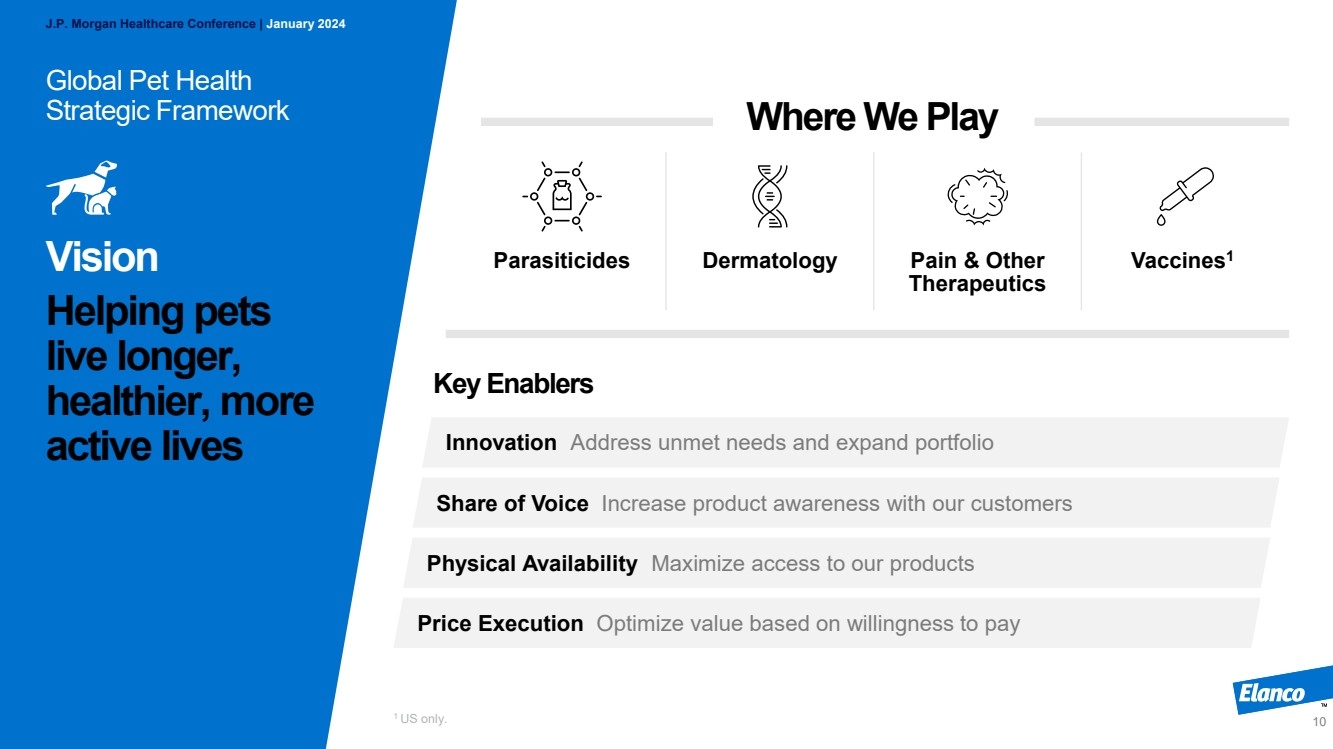

| © 2024 Elanco 或其附属公司 关键推动者 创新解决未满足的需求并扩大产品组合 话语权份额提高产品在客户中的知名度 实际可用性最大限度地获得我们的产品 价格执行根据支付意愿优化价值 1 美元。 摩根大通医疗保健会议 | 2024 年 1 月全球宠物健康 战略框架 愿景 帮助宠物 寿命更长, 更健康、更活跃 我们在哪里玩 寄生虫药皮肤科疼痛和其他 疗法 疫苗1 10 |

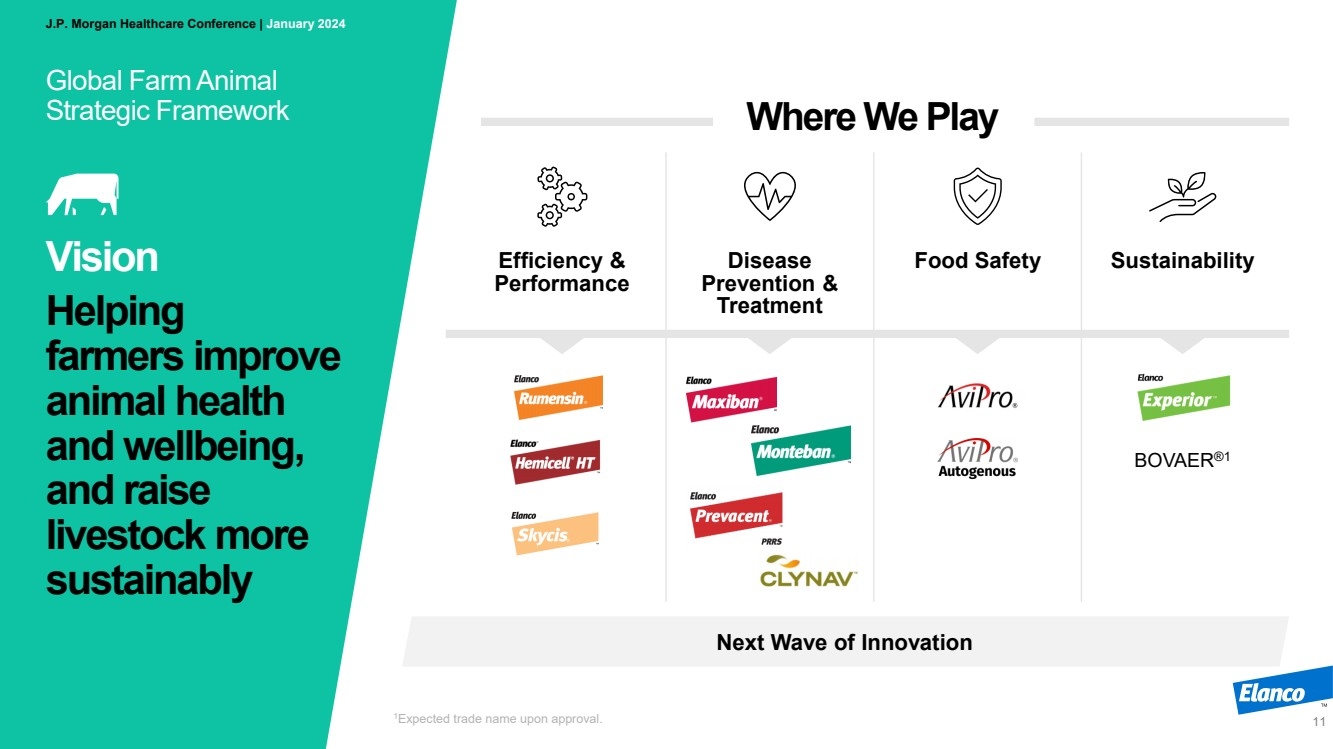

| © 2024 Elanco 或其附属公司 全球农场动物 战略框架 愿景 帮助 农民改善 动物健康 和福祉, 并以更可持续的方式饲养 牲畜 1批准后的预期商品名称。 摩根大通医疗保健会议 | 2024 年 1 月我们在哪里发挥作用 效率和 绩效 疾病 预防和 治疗 食品安全可持续发展 BOVAER® 1 下一波创新浪潮 11 |

| © 2024 Elanco 或其附属公司 全球农场动物 战略框架 愿景 帮助 农民改善 动物健康 和福祉, 以更可持续的方式饲养 牲畜 摩根大通医疗保健会议 | 2024 年 1 月我们在哪里 效率和 绩效 疾病 预防和 治疗 br} 食品安全可持续性 产品组合全面、互补的产品组合 价值超越产品数据和分析以推动改善成果 应对生产者最大挑战的创新解决方案 价格执行根据支付意愿优化价值 关键推动因素 12 |

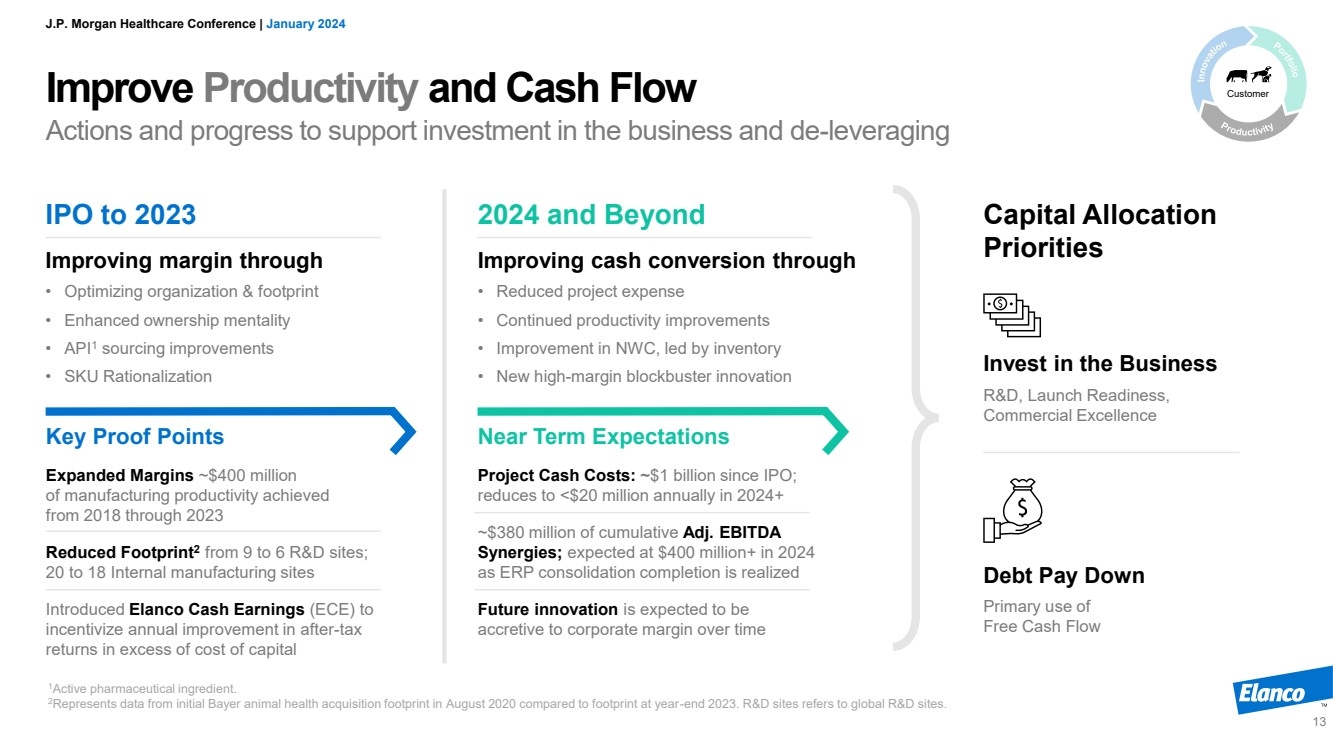

| 13 提高生产率和现金流 到 2023 年通过 提高现金转化率 • 减少项目支出 • 持续提高生产率 • 库存带动的 NWC 改善 • 新的高利润重磅创新 关键证据 从 2018 年到 2023 年提高了约 4 亿美元 的制造生产率 将占地面积从 9 个减少到 6 个研发基地; 20 到 18 个内部制造基地 引入了 Elanco 现金收益 (ECE),以 激励税后回报率的年度改善,超过资本成本 资本分配 优先事项 支持业务投资和去杠杆化的行动和进展 通过 提高利润 • 优化组织和足迹 • 增强所有权心态 • API1 采购改进 • SKU 合理化 2024 年及以后 短期预期 项目现金成本:自首次公开募股以来约10亿美元; 降至 |

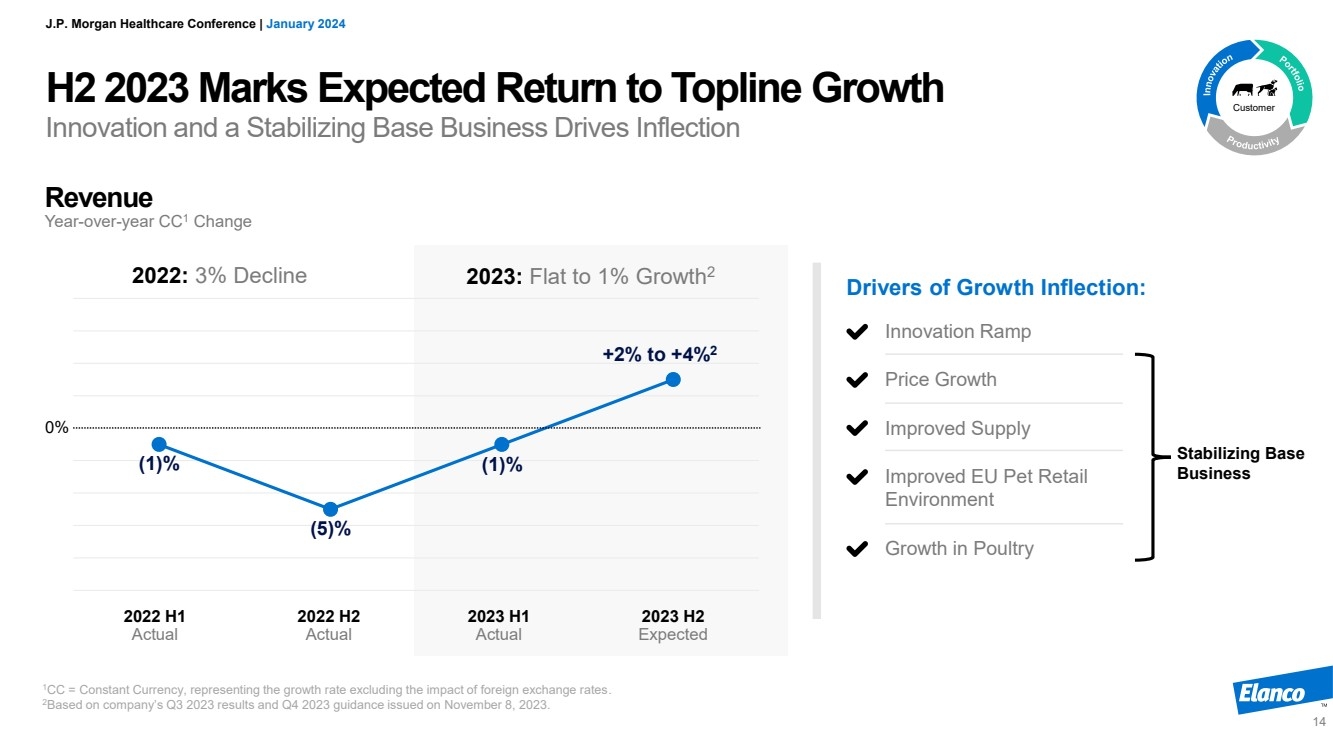

| 2023年下半年有望恢复营收增长 收入 CC1 同比变化 创新步伐 价格增长 供应改善 欧盟宠物零售 环境 家禽增长 1CC = 固定货币,表示不包括外汇汇率影响的增长率。 2基于公司2023年第三季度业绩和2023年11月8日发布的2023年第四季度指引。 增长的驱动因素: 2022年上半年实际 2022年下半年实际 2023年上半年实际 2023年下半年预计 0% 2023 年:3% 下降 2 (1)% (5)% (1)% +2% 至 +4% 稳定基础 业务 创新和稳定业务 基础业务推动变革 ni novation 投资组合 生产率 客户 摩根大通医疗保健会议 | 2024 年 1 月 14 日 |

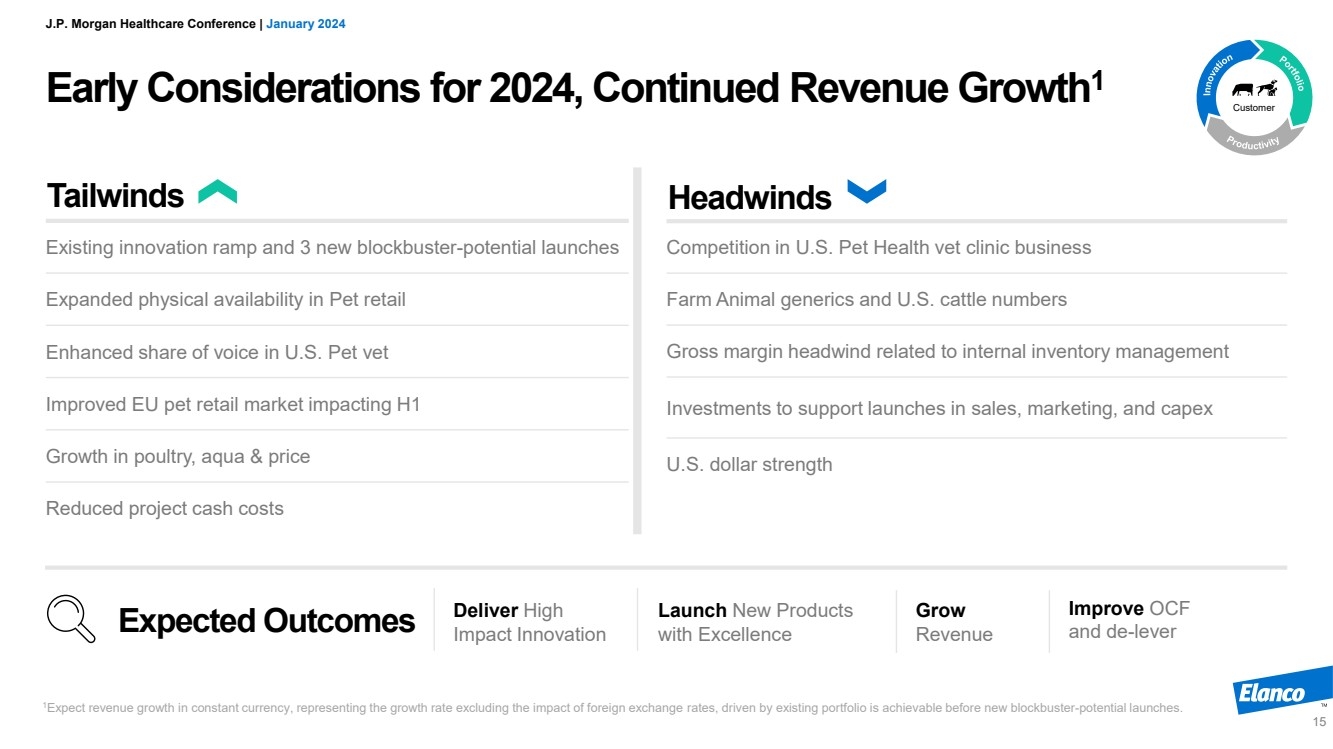

| 1预计在具有巨大潜力的新产品推出之前,在现有投资组合的推动下,以固定货币计算的收入增长是可以实现的,即不包括外汇汇率影响的增长率。 Tailwinds 现有创新加速和三款具有重磅潜力的新上市 扩大宠物零售业的实体供应量 美国宠物兽医 欧盟宠物零售市场的改善影响了家禽、水产和价格的上半年增长 降低项目现金成本 预期成果实现高 影响力创新 推出卓越的新产品 改进 OCF 和去杠杆 增长 收入 不利因素 美国宠物健康兽医诊所业务的竞争 农场动物仿制药和美国牛群数量 毛利率不利因素与内部库存管理有关 投资以支持销售、营销和资本支出 美元走强 2024 年的早期考虑,持续收入增长1 Ni nivation 投资组合 投资组合 客户 摩根大通医疗保健会议 | 2024 年 1 月 15 日 |

| 有吸引力、不断增长的市场 正在推进宝贵的 后期管道 严格交付, 基础设施优化 财务状况改善 宠物健康(150 亿美元)和《农场动物》(230 亿美元)的全球知名市场领导者 在耐久趋势的推动下,稳定的中等个位数增长 一家拥有6个核心物种多样性的顶级全球参与者以及 在非处方宠物寄生虫剂、家禽和农场动物可持续发展领域的领导地位 在主要市场推出 6 种潜在重磅产品的途径 到2025年,实现6亿至7亿美元的增量收入在宏观挑战中降低成本和扩大利润率, 通过基础设施优化来支持创新增长 突破创立和整合现金成本, 侧重于业务再投资和债务偿还 Elanco: 引人注目的长期价值主张 摩根大通医疗保健会议 | 2024 年 1 月 16 日 |

| 向 非公认会计准则调整后的对账报告了指导和公认会计原则 附录 17 |

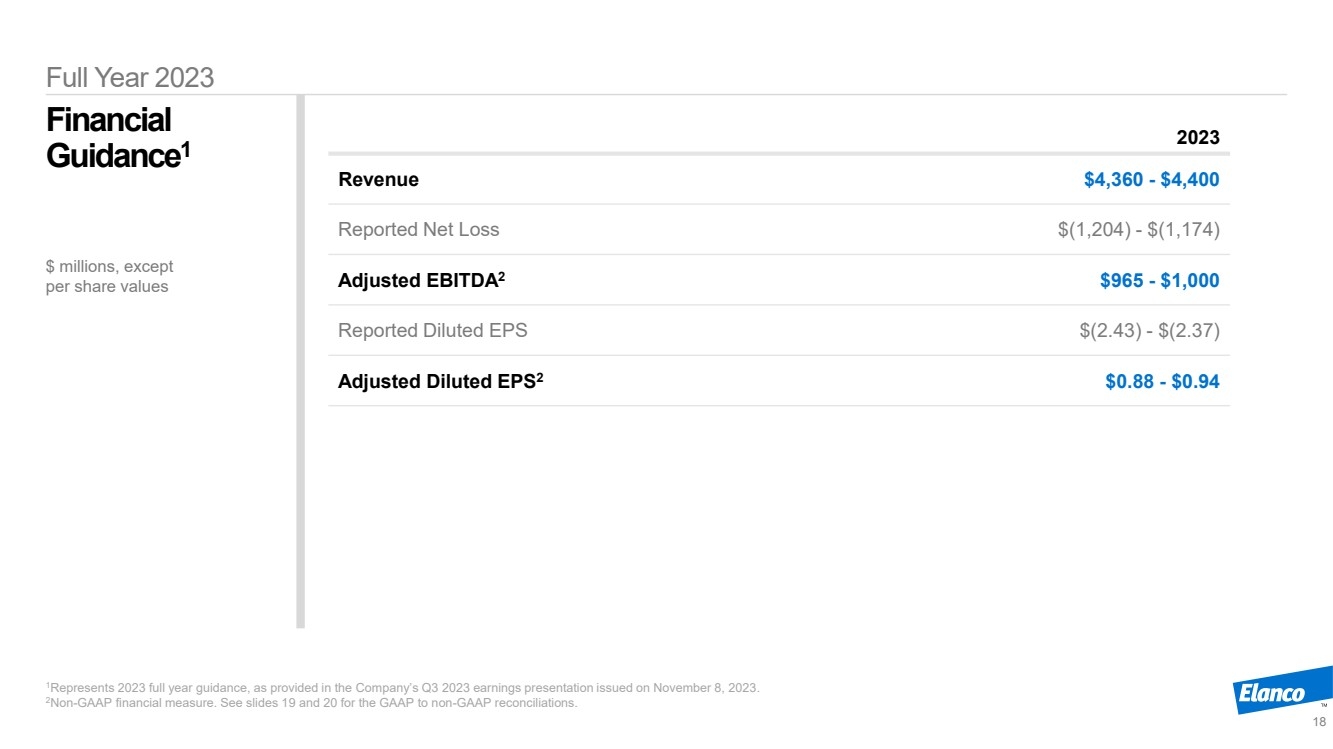

| 2023 年全年财务 指引1 百万美元,不包括 每股价值 2023 年收入 4,360 美元至 4,400 美元报告的净亏损 $ (1,204)-$ (1,174) 调整后 EBITDA2 965-1,000 美元报告的摊薄每股收益 (2.43)-$ (2.37) 调整后摊薄后每股收益2 0.88-0.94 美元 1表示 2023 年全年指引,如所示在公司于2023年11月8日发布的2023年第三季度收益报告中。 2非公认会计准则财务指标。有关公认会计原则与非公认会计准则的对账,请参见幻灯片19和20。 18 |

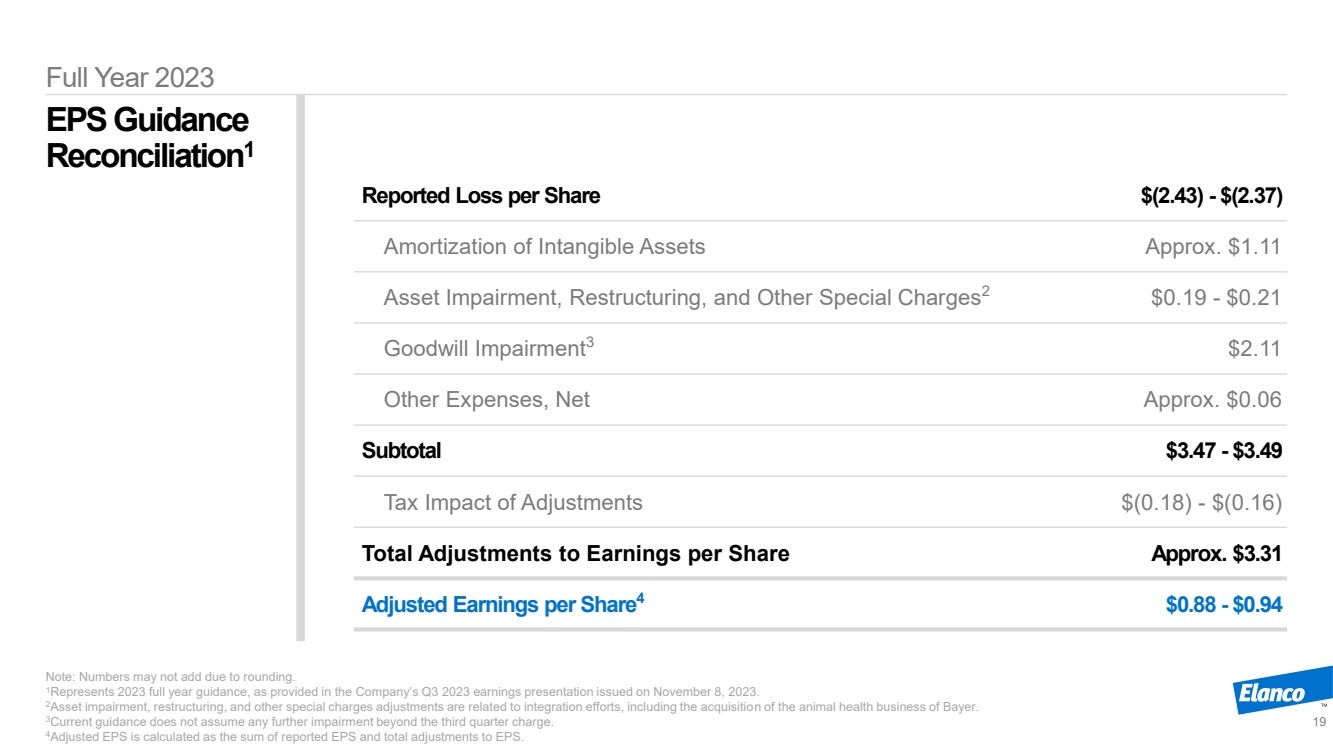

| Full Year 2023 Reported Loss per Share $(2.43) - $(2.37) Amortization of Intangible Assets Approx. $1.11 Asset Impairment, Restructuring, and Other Special Charges2 $0.19 - $0.21 Goodwill Impairment3 $2.11 Other Expenses, Net Approx. $0.06 Subtotal $3.47 - $3.49 Tax Impact of Adjustments $(0.18) - $(0.16) Total Adjustments to Earnings per Share Approx. $3.31 Adjusted Earnings per Share4 $0.88 - $0.94 EPS Guidance Reconciliation1 Note: Numbers may not add due to rounding. 1Represents 2023 full year guidance, as provided in the Company’s Q3 2023 earnings presentation issued on November 8, 2023. 2Asset impairment, restructuring, and other special charges adjustments are related to integration efforts, including the acquisition of the animal health business of Bayer. 3Current guidance does not assume any further impairment beyond the third quarter charge. 4Adjusted EPS is calculated as the sum of reported EPS and total adjustments to EPS. 19 |

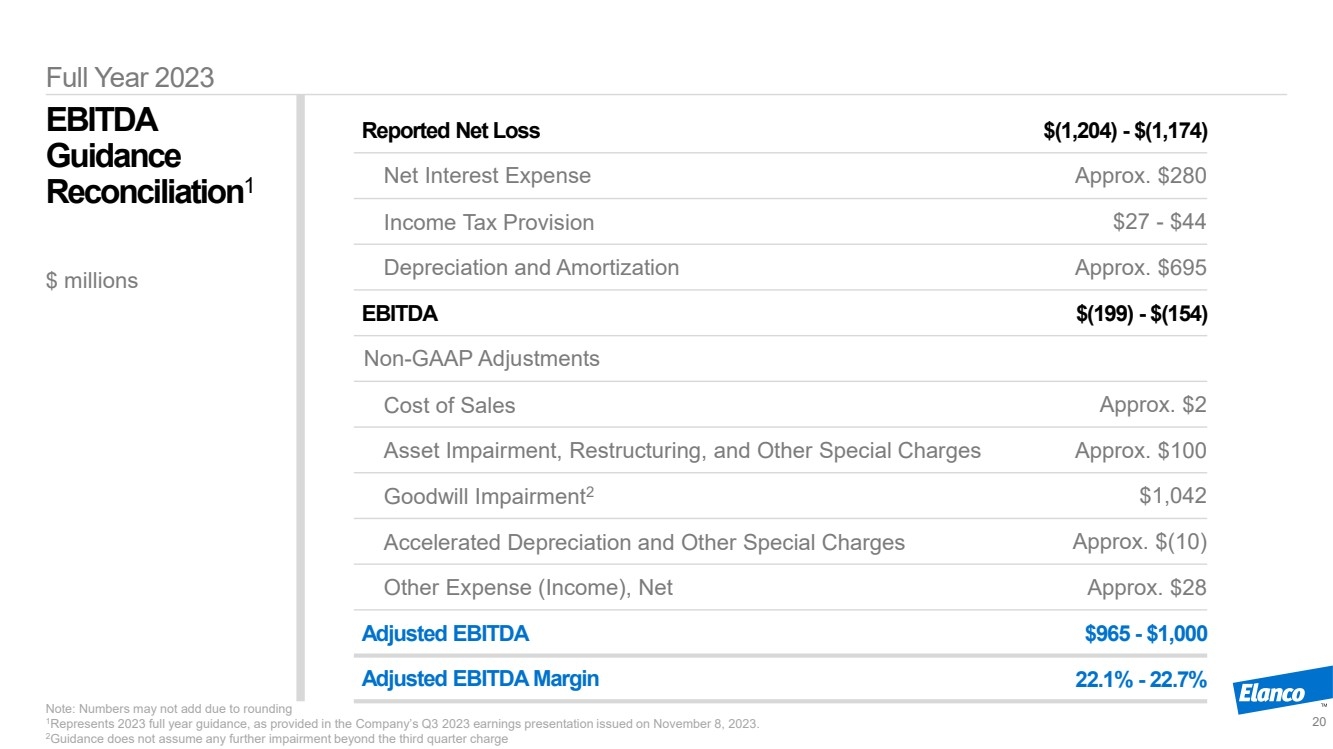

| Full Year 2023 $ millions Reported Net Loss $(1,204) - $(1,174) Net Interest Expense Approx. $280 Income Tax Provision $27 - $44 Depreciation and Amortization Approx. $695 EBITDA $(199) - $(154) Non-GAAP Adjustments Cost of Sales Approx. $2 Asset Impairment, Restructuring, and Other Special Charges Approx. $100 Goodwill Impairment2 $1,042 Accelerated Depreciation and Other Special Charges Approx. $(10) Other Expense (Income), Net Approx. $28 Adjusted EBITDA $965 - $1,000 Adjusted EBITDA Margin 22.1% - 22.7% EBITDA Guidance Reconciliation1 Note: Numbers may not add due to rounding 1Represents 2023 full year guidance, as provided in the Company’s Q3 2023 earnings presentation issued on November 8, 2023. 2Guidance does not assume any further impairment beyond the third quarter charge 20 |