附录 99.2

2024 年 1 月

1 © 20 24 同意房地产公司。版权所有。机密。Agree Realty 概览(纽约证券交易所代码:ADC)我们公司的净租赁房地产投资信托基金专注于收购和开发高品质零售物业由执行董事长理查德于1971年创立,自1994年起在纽约证券交易所公开89亿美元的零售净租赁房地产投资信托基金,总部位于密歇根州皇家橡树的2,135处零售物业总面积超过4,400万平方英尺,穆迪的投资级发行人Baa1评级发行人评级为Baa1,标普再创THINK Capitalize的BBB 零售净租赁领域的独特市场定位专注于行业领先的零售商通过我们三个独特的外部增长平台,利用我们的房地产洞察力和人际关系来识别风险调整后的巨大机会保持保守而灵活的资本结构,以实现我们的增长轨迹,除非另有说明,否则截至2023年12月31日,提供持续、高质量的收益增长和覆盖范围广泛、不断增长的股息。

2 © 20 24 同意房地产公司。版权所有。机密。重新考虑零售

3 © 20 24 同意房地产公司。版权所有。机密。一致性名词坚定不移地坚持相同的原则、路线或形式 [kuh n-sis-tuh n-see ]

4 © 20 24 同意房地产公司。版权所有。机密。除非另有说明,否则截至2023年12月31日。(1)包括在截至2023年12月31日的十二个月内承诺用于收购、开发和开发Fu ndi ng Platform项目的资本。(2)公司对投资等级的定义请参阅幻灯片7的脚注1。(3)截至2023年12月31日公司未偿还远期权益的结算表。(4)公司于12月宣布 2023 年 12 月 12 日。(5) 何女士自2024年1月1日起加入公司董事会。近期亮点截至12月31日,地面租赁投资组合占年化基本租金的11.7%宣布12月份的月度现金分红为每股普通股0.247美元,同比增长2.9%(4)截至12月31日已完成或在建的37个开发或DFP项目,创纪录的约1.5亿美元2023年第四季度收购了超过1.87亿美元的高质量零售净租赁资产,加权平均上限为7.7% 2% 2023年第四季度收购的基本租金中约有70.5%来自投资等级零售商 (2) 宣布2023年投资活动涉及13.4亿美元的高质量零售净租赁资产 (1) 强化资产负债表,在2023年第四季度筹集了约2.36亿美元的远期股权 Fortress——类似资产负债表,截至12月31日总流动资金超过10亿美元 (3) 宣布任命何玲龙为公司董事会成员 (5)

全国领先的零售投资组合

6 © 20 24 同意房地产公司。版权所有。机密。租户/概念年化基本租金占总租金的百分比 33.9 6.2% 26.6 4.9% 25.9 4.8% 19.5 3.6% 17.2 3.2% 16.8 3.1% 16.5 3.0% 16.3 3.0% 15.9 2.9% 14.6 2.7% 13.2 2.4% 13.1 2.4% 12.1 2.2% 11.2 2.1% 10.2 1.9% 8.6 8.7 1.6% 其他 238.9 2.4% 12.1 2.2% 11.2 2.1% 10.2 1.9% 8.6% 其他 238.9 4% 44.0% 543.2 100.0% 同意房地产快照租户行业年化基本租金占杂货店总数的百分比 52.8 9.7% 家居装修 46.5 8.6% 轮胎和汽车服务 46.2 8.5%便利店 45.7 8.4% 美元门店 41.2 7.6% 折扣-零售价 33.2 6.1% 日用商品 32.3 6.0% 汽车零部件 31.4 5.8% 农场和农村供应 28.4 5.2% 药房 23.7 4.4% 其他 161.8 29.7% 总价 543.2 100.0% 股价 (1) 63 亿美元房地产数量 (1) 2,135 处房产净负债占息税折旧摊销前利润 4.5x 投资等级% (1) (3) 69.1% 公司概述除非另有说明,否则截至2023年9月30日,顶级租户(百万美元)顶级零售行业(百万美元)。任何差异均为四舍五入的结果。(1) 截至2023年12月31日。(2) 参考参考了截至2023年12月31日的已发行普通股和OP单位乘以收盘价。(3) 有关公司投资等级的定义,请参阅幻灯片7的脚注1。

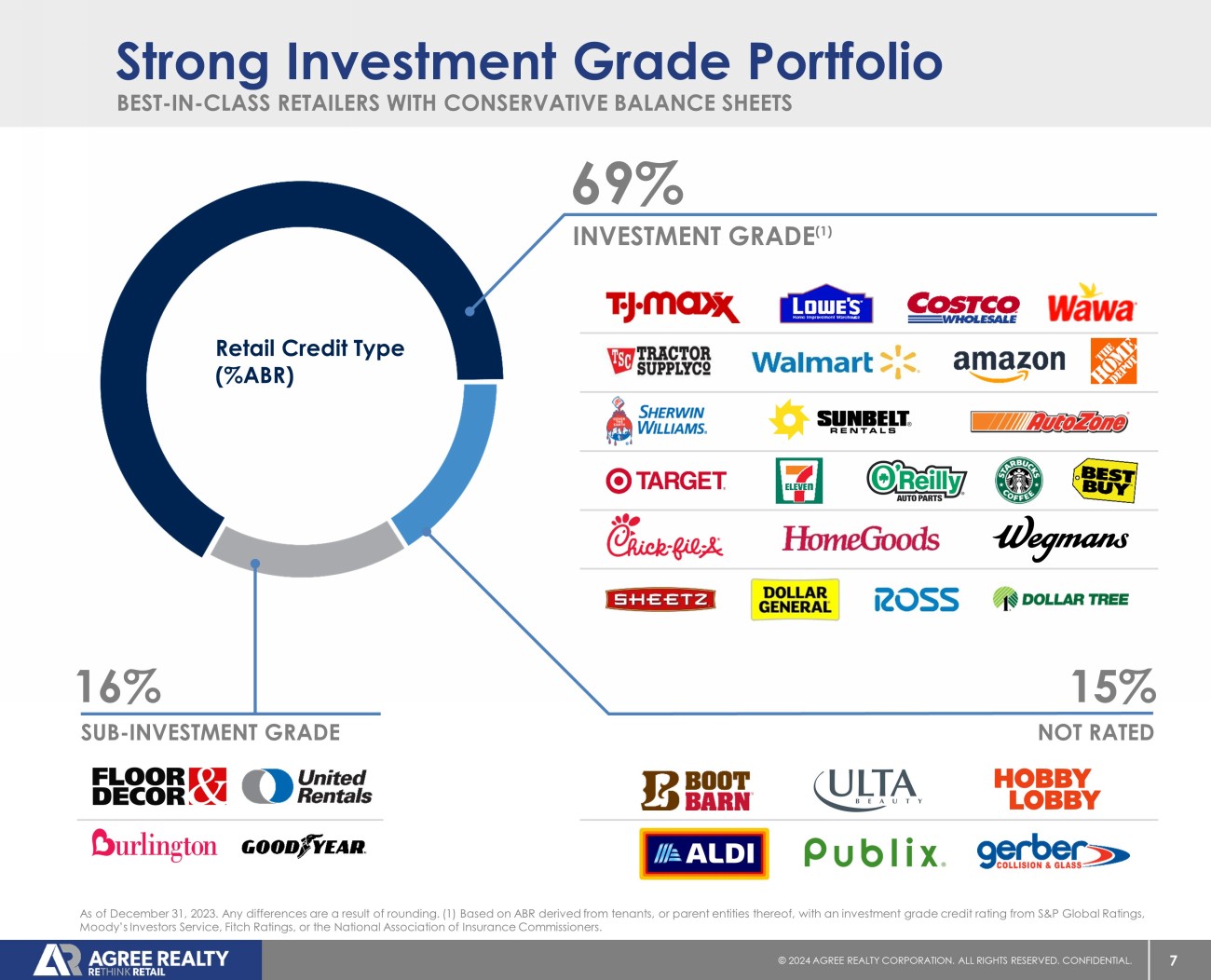

7 © 20 24 同意房地产公司。版权所有。机密。截至2023年12月31日,资产负债表保守的同类最佳零售商投资组合强劲的投资级别投资组合16%次级投资等级为15%,未评为69%的投资等级(1)。任何差异均为四舍五入的结果。(1)基于租户或母实体(reof)得出的ABR,投资级信用评级来自标普全球评级、穆迪投资者服务、惠誉评级或全国保险专员协会。零售信贷类型 (%ABR)

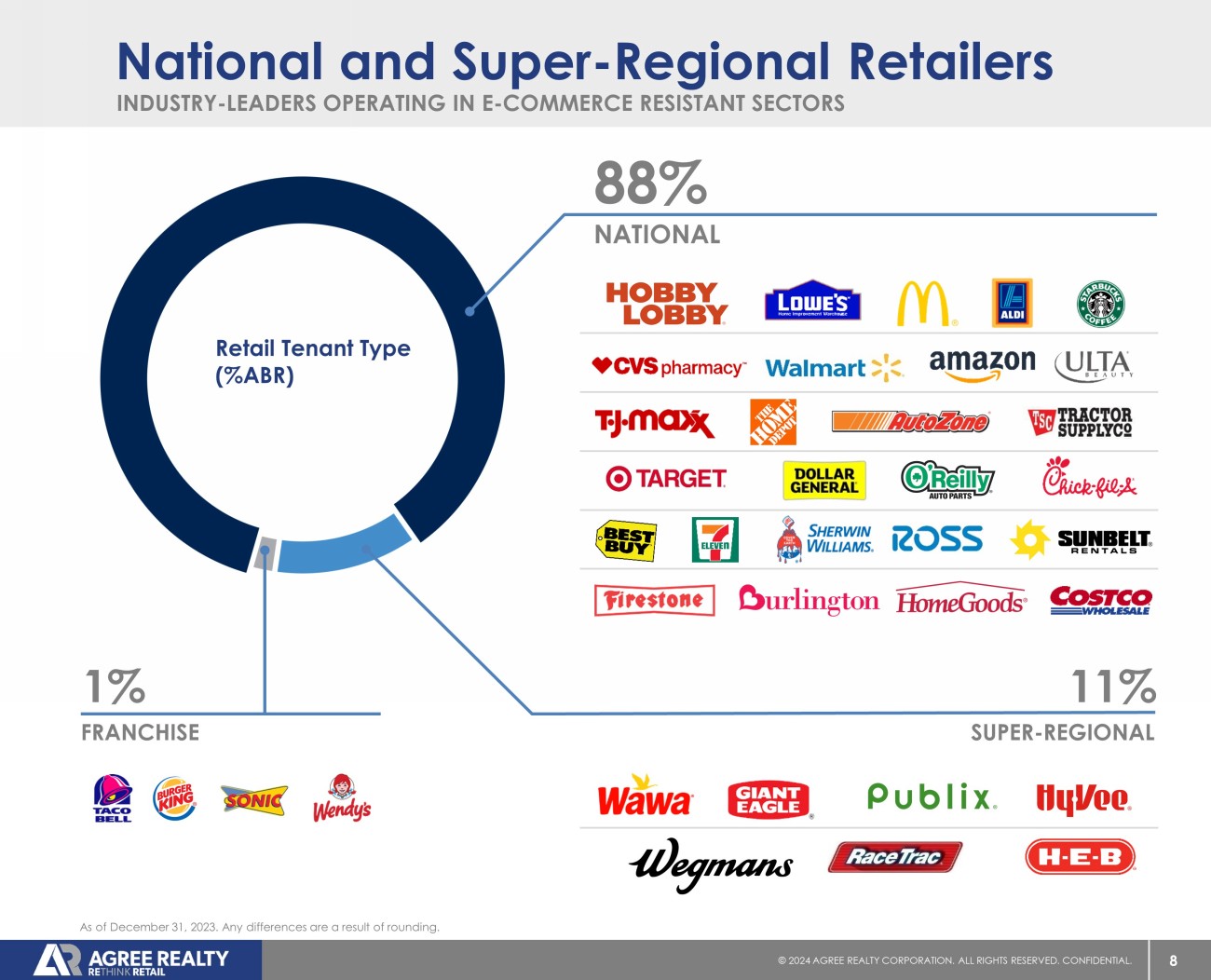

8 © 20 24 同意房地产公司。版权所有。机密。行业——截至2023年12月31日,在抗电子商务领域经营的领导者全国和超级区域零售商的全国特许经营权为11%,超级特许经营权为11%,区域为88%。任何差异都是四舍五入的结果。零售租户类型 (%ABR)

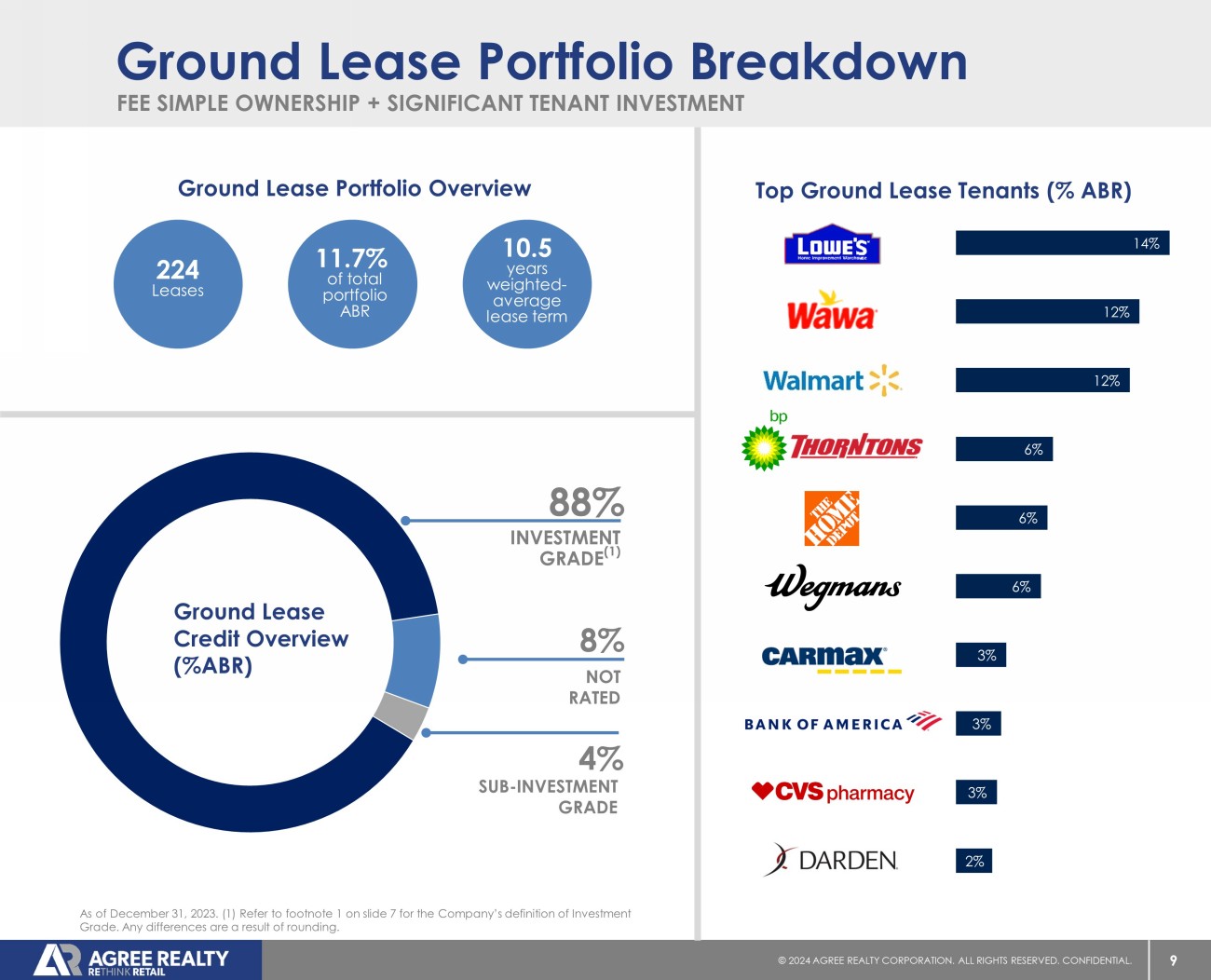

9 © 20 24 同意房地产公司。版权所有。机密。截至2023年12月31日,14%12%12%6%6%6%3%3%2%。(1)有关公司对投资等级的定义,请参阅幻灯片7的脚注1。任何差异都是四舍五入的结果。费用简单所有权 + 重大租户投资地租投资组合明细地面租赁信贷概览 (%ABR) 88% 投资等级 (1) 8% 未评级 4% 次级投资级别地面租赁投资组合概述 224 份租赁占总投资组合的 11.7% ABR 加权 10.5 年-平均租赁期限顶级地面租赁租户 (% ABR)

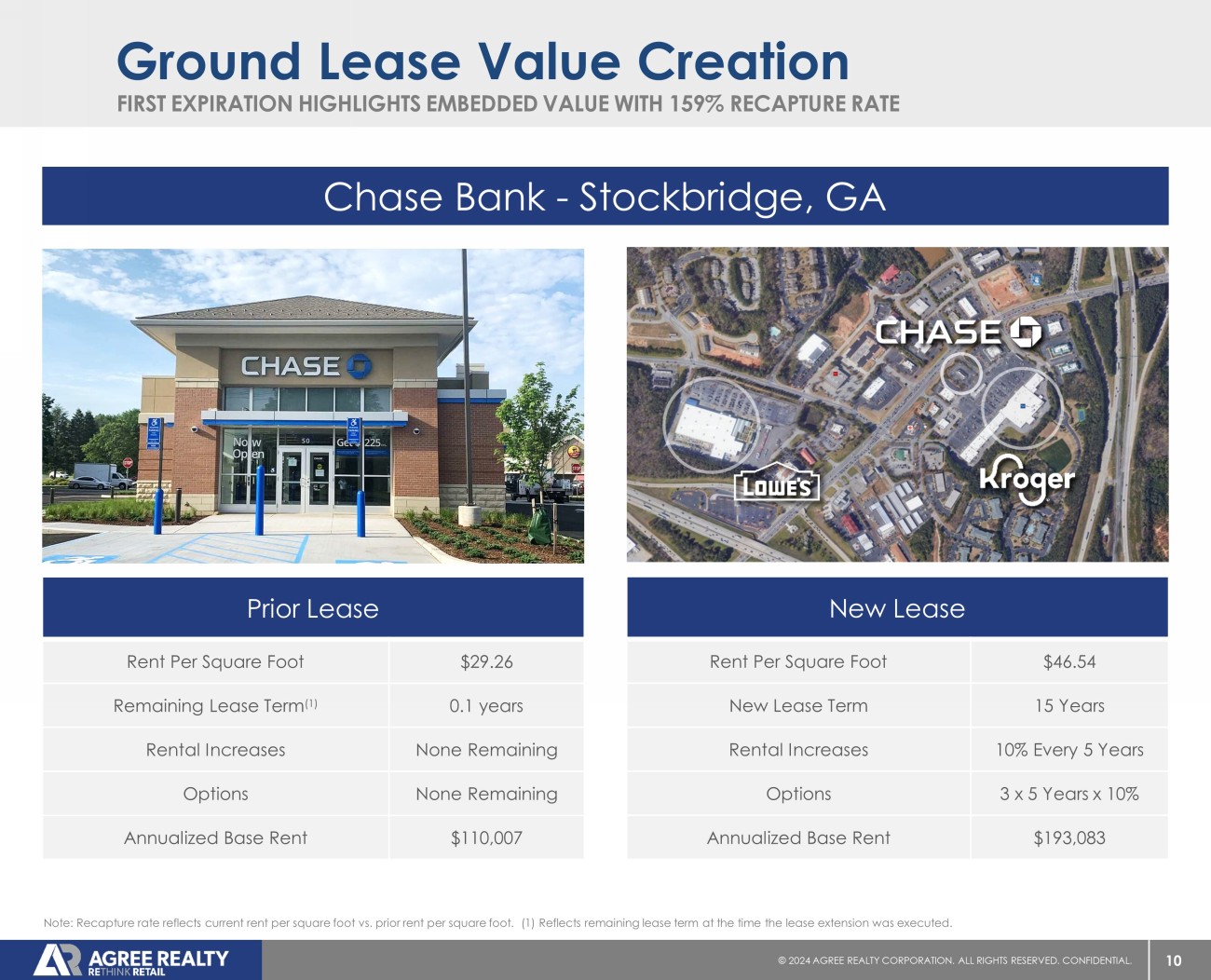

10 © 20 24 同意房地产公司。版权所有。机密。首次到期凸显了嵌入式价值,回收率为159%的地面租赁价值创造了大通银行——乔治亚州斯托克布里奇新租约每平方英尺46.54美元新租期15年租金每5年增长10%期权 3 x 5年 x 10% 年化基本租金193,083美元先前租赁租金每平方英尺29.26美元剩余租金上涨0.1年没有剩余期权没有剩余年化基本租金110,007美元注:收回租金率反映了当前每平方英尺的租金与之前的每平方英尺租金的对比。(1) 反映了当前每平方英尺的剩余租期执行租约延期的时间。

严格的投资策略和积极的投资组合管理

12 © 20 24 同意房地产公司。版权所有。机密。进行持续的对话以了解门店业绩和租户可持续性利用关系确定最佳风险调整后的机会我们的投资策略Agree利用其三个不同的投资平台来瞄准行业——电子商务和抗衰退领域的领先零售商三管齐下的增长战略为领先零售商提供全面的房地产解决方案收购开发商融资平台零售商关系

13 © 20 24 同意房地产公司。版权所有。机密。ADC 投资了什么?随着市场力量造成干扰和变化,零售格局继续动态演变。为了在持续混乱时期降低风险,公司坚持多项投资标准,重点关注四项核心原则:关注在全渠道结构中成熟的领先运营商或抵御电子商务的行业的领先运营商 OMNI-CHANNEL CRITICAL(电子商务抵抗力)强调平衡的投资组合,投资于反周期板块和信用状况良好的零售商抵御衰退;高度重视资产负债表强劲且避开私募股权的领先运营商赞助零售商避免私募股权赞助可防止我们自上而下的投资理念发生不可预见的变化:强大的房地产基础和可替代的建筑

14 © 20 24 同意房地产公司。版权所有。机密。自上而下关注美国领先零售商,同时关注自下而上的房地产分析庞大而分散的机会集房地产基本面•租金≤市场•建筑市场租金的可替代性•竞争有限•激烈的市场占有率竞争•准入•知名度•人口统计•主要零售走廊•强劲的流量驱动因素RETAIL SYNERGY ADC回顾了自2018年以来收购的超过820亿美元的机会。截至2023年12月31日,收购的68亿美元。

15 © 20 24 同意房地产公司。版权所有。机密。截至 2023 年 12 月 31 日。门店数量包括租赁和自有场所,是从公司文件和包括CS新闻、CSP每日新闻、CSP每日新闻、CT Insider和Progressive Grocer在内的第三方来源获得的。该表具有代表性,不包括所有零售商。超过164,000个净租赁机会,并与一流零售商一起成长 Sandbox 为增长提供跑道汽车零件商店 23,400 多家农场和农村用品商店 2,300 多家手工艺品和新奇物品商店 1,000+ 家快捷服务餐厅 32,700 多家设备租赁商店 1,100+ 家仓库俱乐部 1,400 多家家家居装修商店 8,600 多家消费电子商店 1,200 多家杂货店 10,700 多家经销商 + 便利店 23,900 多家折扣-价格零售店 6,300 多家轮胎和汽车服务商店 7,100+ 美元门店 36,300 多家百货商店 7,000 多家

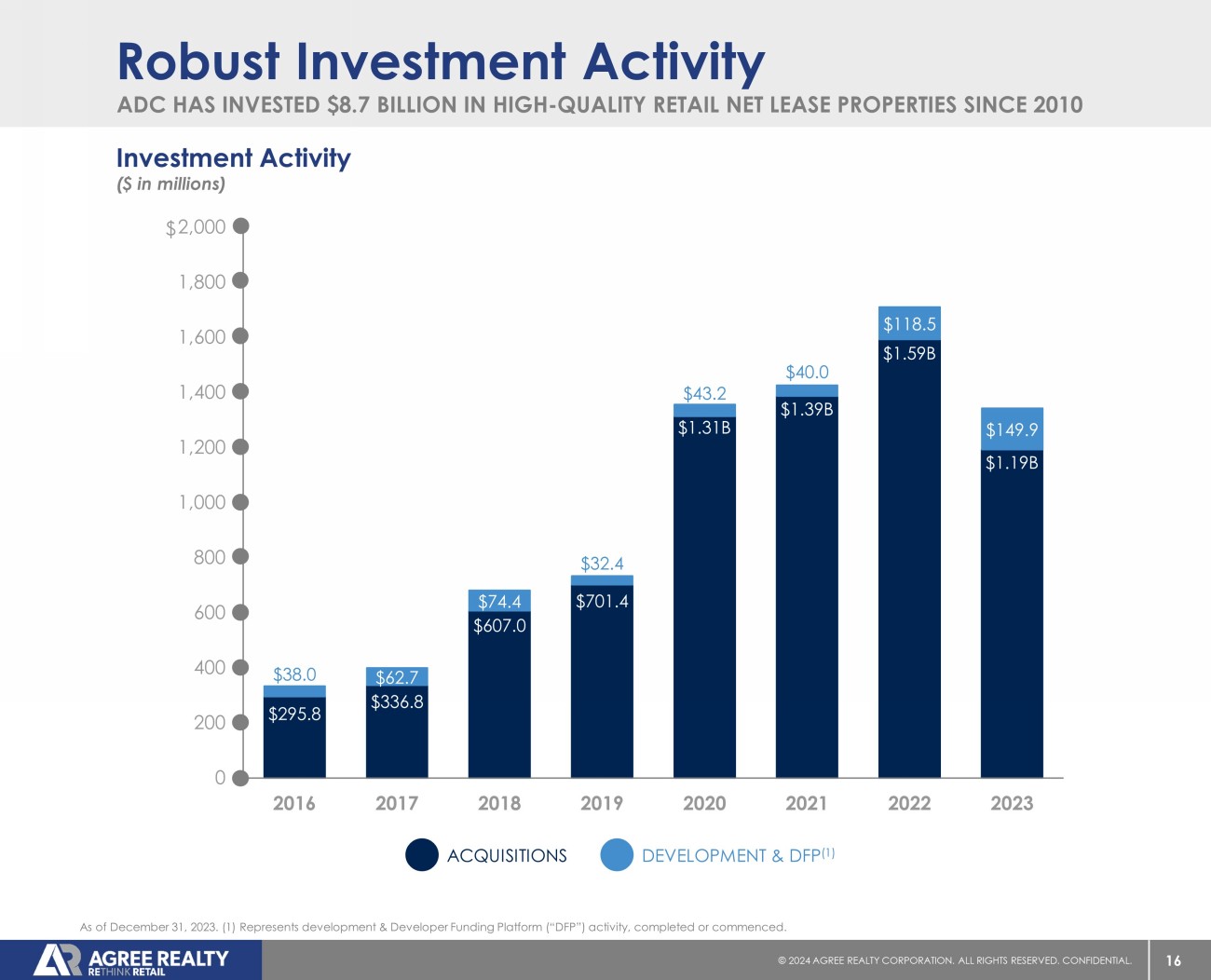

16 © 20 24 同意房地产公司。版权所有。机密。自2010年以来,ADC已向高质量的零售净租赁物业投资了87亿美元截至2023年12月31日强劲的投资活动开发和DFP(1)收购投资活动(以百万美元计)。(1)代表已完成或已开始的开发和开发者融资平台(“DFP”)活动。2958美元 336.8美元 607.0 美元 701.4 美元 13.9亿美元 13.9亿美元 31.9亿美元 38.0美元 62.7亿美元 74.4 32.4 32.4 43.2 43.2 40.0 $118.5 $149.9 0 200 400 600 800 1,000 1,200 1,400 1,600 1,600 1,800 2,000 2016 2017 2018 2018 2019 2021 2021 2022 2023

17 © 20 24 同意房地产公司。版权所有。机密。2970万美元4,580万美元6,760万美元6,720万美元4,940万美元4,580万美元330万美元 2016 2017 2018 2019 2021 2023 2023 柏林,德克萨斯州波蒂奇,密歇根州坎顿,截至2023年9月30日,专注于非核心资产销售和资本回收主动投资组合管理。Graph 具有代表性,并不包括所有处置。2010-2023年出售总额:4.53亿美元密歇根州北卡罗来纳州斯托林斯(3)密歇根州奥斯科达(2)北达科他州(3)明尼苏达州(3)佛罗里达州大西洋海滩(1)和弗吉尼亚州(1)德克萨斯州斯普林菲尔德(1)佛罗里达州阿波普卡(1)和北达科他州(2)密歇根州(3)俄亥俄州沃思堡(2)和宾夕法尼亚州(2)弗洛伍德女士,明尼苏达州梅普尔伍德女士,德克萨斯州泰勒,密歇根州贝尔顿(2),纽约州和佛罗里达州(3)犹他州米德兰(2),西弗吉尼亚州印第安纳波利斯州托皮卡(1),北达科他州(1)和俄亥俄州(1)密歇根州(1)2) 圣彼得堡犹他州乔治南卡罗来纳州(2)和德克萨斯州(1)德克萨斯州奥斯汀,佛罗里达州杰克逊维尔(1)和明尼苏达州(1)奥罗拉,科罗拉多州圣彼得堡约翰佛罗里达州兰乔科尔多瓦加利福尼亚州密歇根州马科姆镇奥卡拉佛罗里达州奥卡拉

强化资产负债表

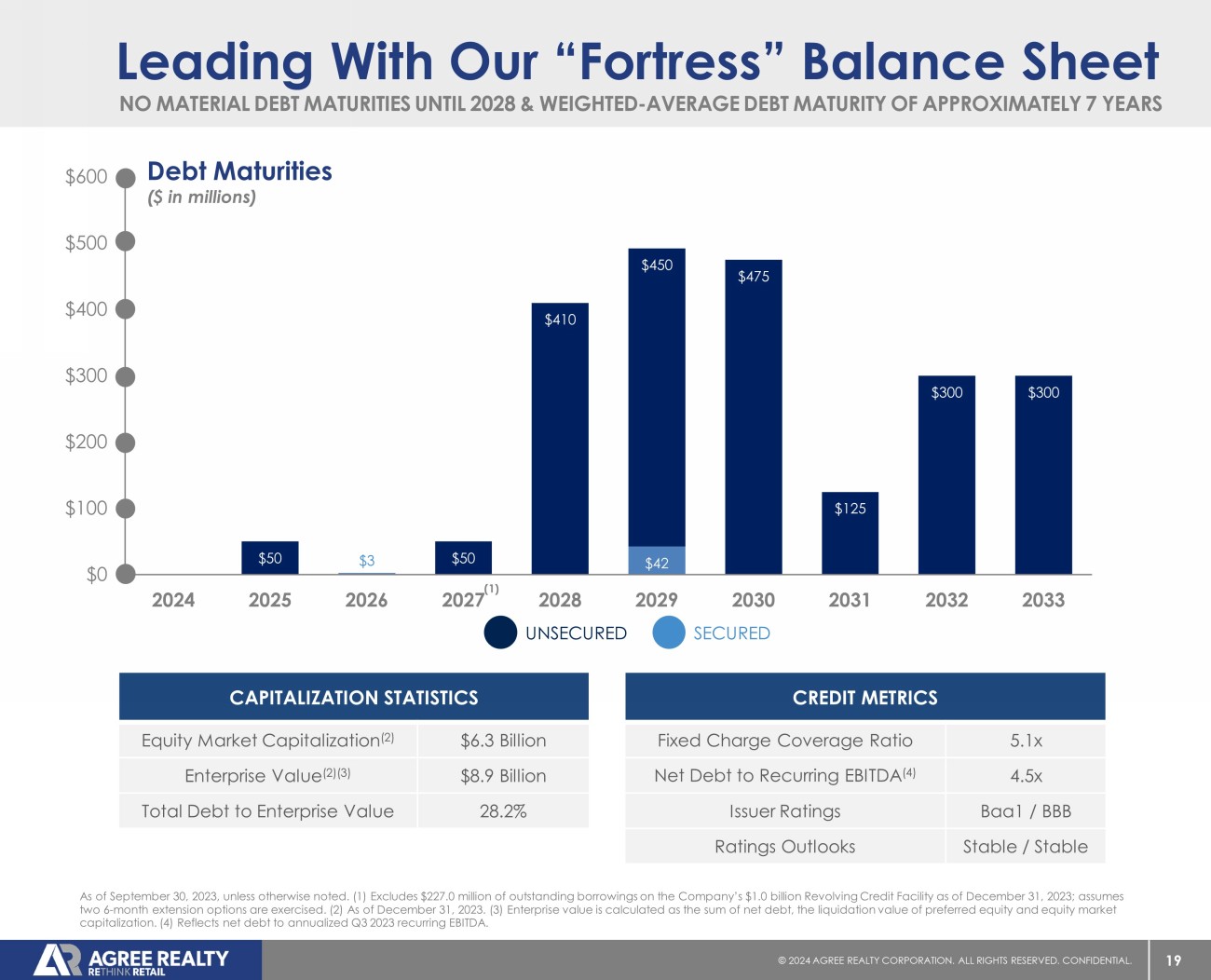

19 © 20 24 同意房地产公司。版权所有。机密。以我们的 “堡垒” 资产负债表资本统计数据为首股票市值(2)63亿美元的企业价值(2)(3)89亿美元的总债务占企业价值的28.2%信贷指标固定费用覆盖率5.1倍净负债与经常性息税折旧摊销前利润(4)4.5倍发行人评级 Baa1/ BBB评级展望截至2023年9月30日稳定/稳定。(1)不包括2.27亿美元的未偿借款截至2023年12月31日,公司10亿美元循环信贷额度的分配;假设两个6个月的延期选项是行使。(2) 截至2023年12月31日。(3) 企业价值按净债务、优先股清算价值和股票市值的总和计算。(4) 反映净负债占2023年第三季度年化经常性息税折旧摊销前利润。债务到期日(百万美元)有担保无抵押债务 1 c 在 2028 年之前没有实质性债务到期日和加权债务-平均债务到期日约为 7 年 (1) $42 $50 $50 $50 $50 $410 450 475 $125 $300 $300 $300 $400 500 $600 2026 2027 2029 2030 2031 2032 2033

20 © 20 24 同意房地产公司。版权所有。机密。100 美元 100 美元 225 美元 125 美元 350 美元 300 美元 350 美元 237 229 531 433 988 1,095 1,322 371 美元 42 美元 175 美元 250 美元 750 美元 750 美元 1,250 1,500 1,750 2,000 2,000 美元 2016 2017 2018 2019 2021 2022 2023 年强劲的资本市场执行提供了充足的流动性;自2010年以来的82亿美元活动反映了股权和长期债务筹集的总收益直到 2023 年 12 月 31 日。远期股票发行以筹资年份显示,而不是结算。资本市场活动(百万美元)普通股无抵押债务有担保债务优先股

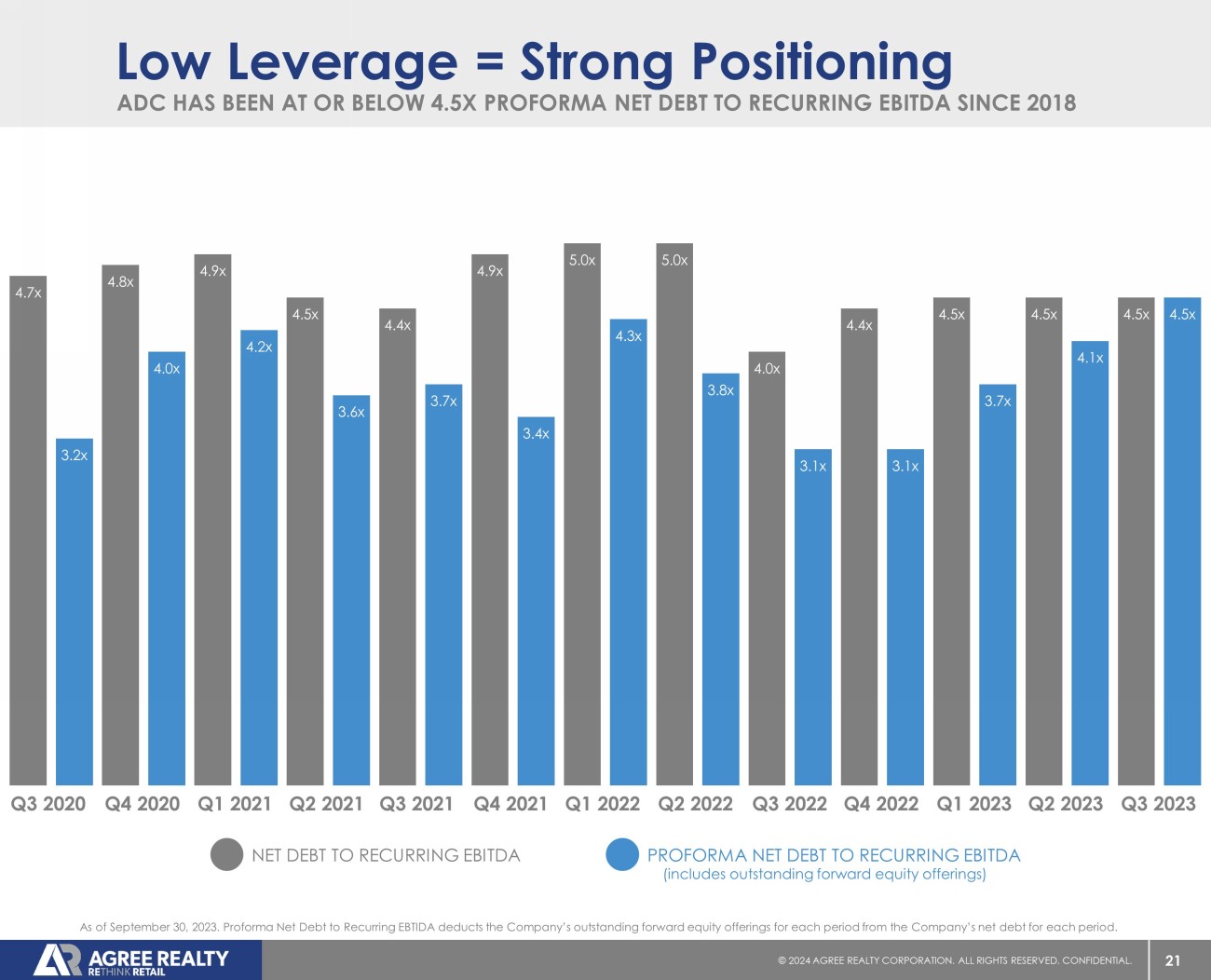

21 © 20 24 同意房地产公司。版权所有。机密。(包括未偿还的远期股票发行)自2018年以来,ADC的预计净负债占经常性息税折旧摊销前利润的4.5倍或以下。截至2023年9月30日,低杠杆率=强劲的定位。预计净负债占经常性息税折旧摊销前利润从公司每个时期的净负债中扣除公司每个时期未偿还的远期股权发行。PROFORMA 净负债占经常性息税折旧摊销前利润净负债占经常性息税折旧摊销前利润 2023 年第一季度 2021 年第一季度 2021 年第一季度 2021 年第一季度 2022 年第三季度第三季度 2022 年第三季度 2022 年第四季度 2020 年第四季度 2020 年第三季度 4.7x 4.8x 4.9x 4.5x 3.7x 4.9x 3.4x 5.0x 4.3x 3.7x 4.9x 3.4x 5.0x 4.3x 3.7x 4.9x 3.4x 4.9x 3.4x 5.0x 4.3x 3.4x 4.9x 3.4x 5.0x 4.3x 3.4x 4.9x 3.4x 4.9x 3.4x 5.0x 4.3x x 5.0x 3.8x 4.0x 3.1x 3.1x 4.4x 3.1x 4.5x 3.7x 4.5x 4.5x 4.1x 4.5x 4.5x 4.5x 4.5x 4.5x 4.5x

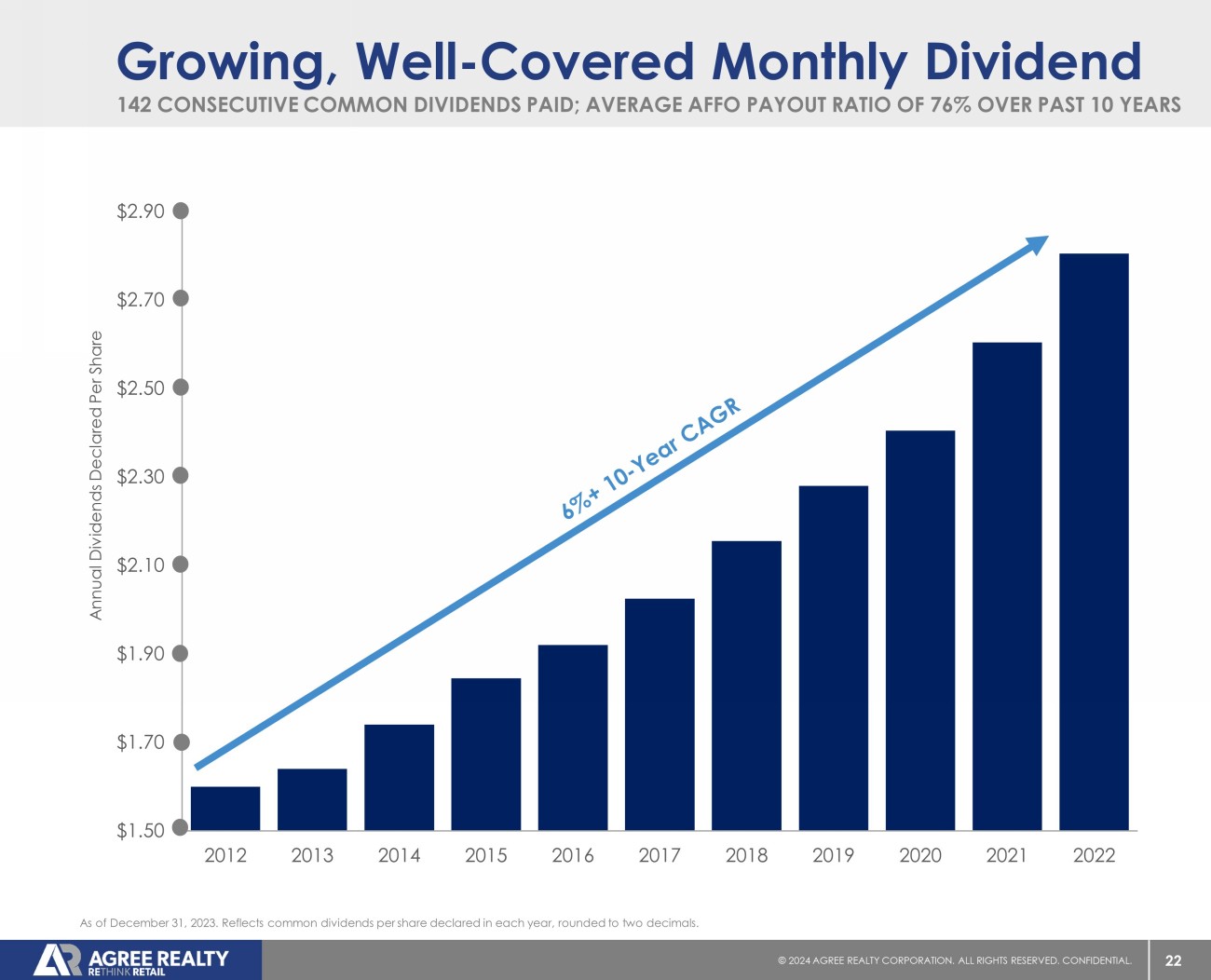

22 © 20 24 同意房地产公司。版权所有。机密。1.50美元1.70美元1.90美元2.10美元2.30美元2.70美元2.90美元 2012 2013 2014 2016 2017 2018 2019 2021 2022年宣布的每股年度股息连续支付142笔普通股股息;在过去10年中,平均AFFO派息率为76%,截至2023年12月31日,月度股息已覆盖完毕。反映每年申报的每股普通股股息,四舍五入到小数点后两位。

23 © 20 24 同意房地产公司。版权所有。机密。Agree Wellness计划侧重于健康、保健和财务健康,以提高员工的福祉——持续的专业发展旨在帮助所有团队成员发展自己的职业生涯。该公司最近赞助了包括奥克兰县CARE House、密歇根州退伍军人基金会和Leader Dogs for the Blind ADC在内的慈善机构,获得了环球街、底特律商业和最佳健康奖项,以表彰其杰出的企业文化和健康举措、致力于可持续发展的社会责任和良好的企业公民意识同意 Realty 的 ESG 实践专注于行业领先的全国性和超级区域零售商,这为与世界上一些最具环保意识的零售商建立了合作关系。该公司预计,其新总部将获得 LEED 认证,其功能包括电动汽车充电站、运动激活照明和高品质建筑材料与租户签订了多份绿色租约,从而获得绿色租赁领袖组织环境的金级认可实践 ADC 董事会有 10 名董事,其中 8 名是独立董事;自 2018 年以来新增了六名独立董事。董事会最近增加了第三位女性董事,任命了玲龙。提名与治理委员会正式负责公司的 ESG 计划。截至一月,公司采用了可持续发展会计准则委员会和气候相关财务披露工作组,以使我们的披露与利益相关者最相关的问题保持一致。公司治理 1,2024。

24 © 20 24 同意房地产公司。版权所有。机密。投资摘要亮点强化资产负债表最高质量零售房地产投资等级发行人评级强劲的增长轨迹多年的执行记录覆盖范围良好且股息稳定

25 © 20 24 同意房地产公司。版权所有。机密。附录

26 © 20 24 同意房地产公司。版权所有。机密。前瞻性陈述本演示文稿包含经修订的 1933 年《证券法》(“证券法”)第 27A 条和经修订的 1934 年《证券交易法》(“交易法”)第 21E 条所指的前瞻性陈述。公司打算将此类前瞻性陈述纳入1995年《私人证券诉讼改革法》中包含的前瞻性陈述的安全港条款,并包括本声明,以遵守这些安全港条款。前瞻性陈述通常可以通过使用前瞻性术语来识别,例如 “可能”、“将”、“应该”、“潜在”、“打算”、“期望”、“寻找”、“预期”、“估计”、“大约”、“相信”、“可能”、“预测”、“继续”、“假设”、“计划”、“前景” 或其他相似的词语或表情。前瞻性陈述基于某些假设,可能包括未来预期、未来计划和战略、财务和运营预测和预测以及其他前瞻性信息和估计。这些前瞻性陈述受到各种风险和不确定性的影响,其中许多风险和不确定性是公司无法控制的,这可能导致实际业绩与此类陈述存在重大差异。可能出现的某些因素可能会导致实际业绩发生变化,包括持续的全球经济不确定性、银行系统和金融市场的混乱以及通货膨胀率上升对公司及其租户的财务状况、经营业绩、现金流和业绩、房地产市场以及全球经济和金融市场的潜在不利影响、国民经济状况的普遍恶化、房地产市场疲软、信贷供应减少、利息增加利率、零售行业的不利变化、公司持续获得房地产投资信托基金资格的能力以及其他风险和不确定性,详见公司向美国证券交易委员会(“SEC”)提交的文件,包括但不限于公司的10-K表年度报告和随后的季度报告。除非法律要求,否则本公司不承担任何更新任何前瞻性陈述的义务,无论是由于新信息、未来事件还是其他原因。有关公司业务和财务业绩的更多信息,请参阅公司向美国证券交易委员会提交的文件中的 “管理层对财务状况和经营业绩的讨论和分析” 和 “风险因素” 部分,包括但不限于其10-K表年度报告和10-Q表季度报告,其副本可在公司网站www.agreerealty.com的投资者部分获得。除非另有说明,否则本演示文稿中的所有信息均截至2023年12月31日。公司没有义务更新本演示文稿中的陈述,以使这些陈述符合实际业绩或公司预期的变化。

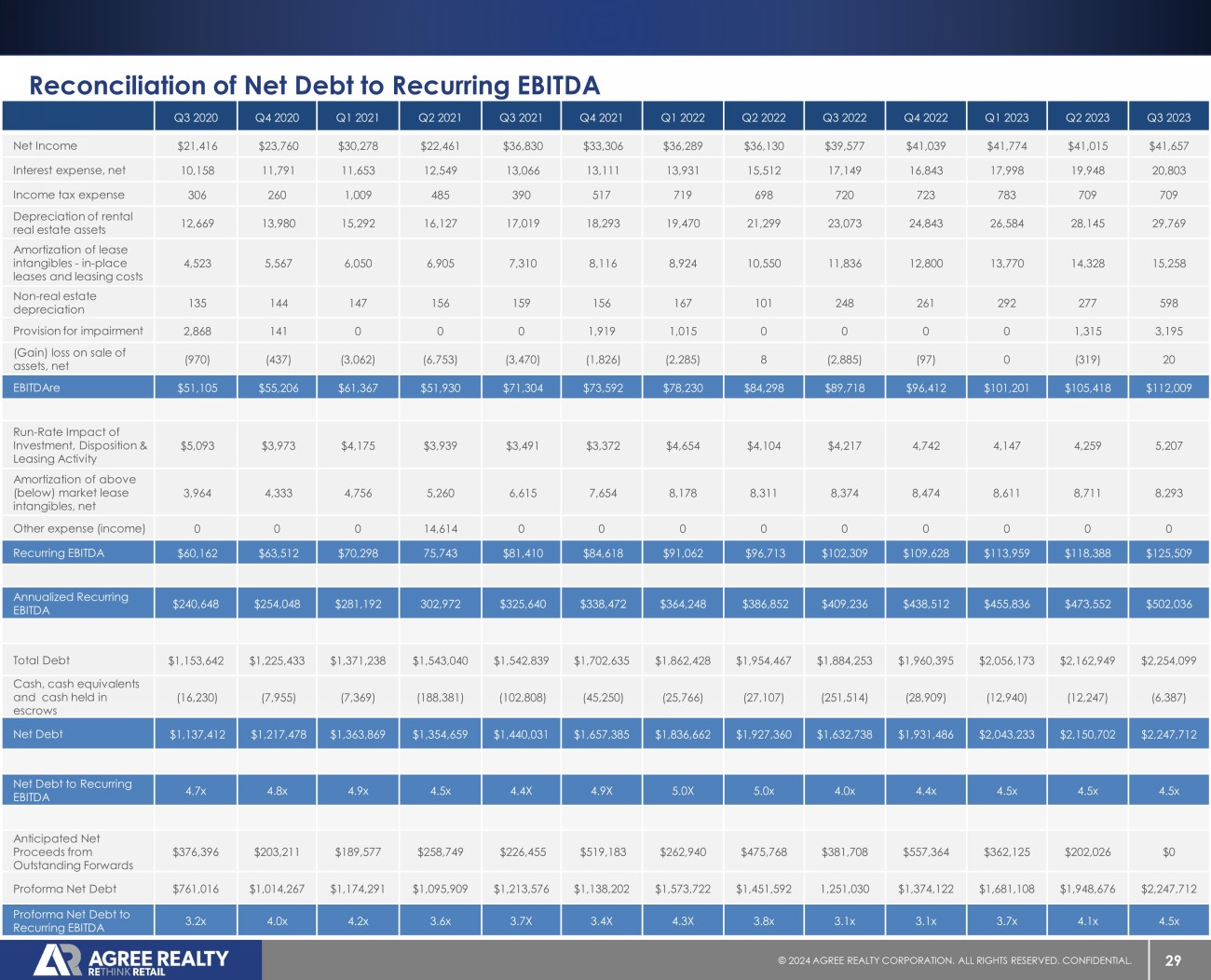

27 © 20 24 同意房地产公司。版权所有。机密。非公认会计准则财务指标本演示文稿包括一项非公认会计准则财务指标,即净负债与经常性息税折旧摊销前利润,该指标以实际和实际利润率为基础列报。该非公认会计准则财务指标与最直接可比的GAAP指标的对账载于以下页面。下节将进一步描述该比率的组成部分及其对管理的用途和效用。Nareit将净负债占经常性息税折旧摊销前利润的组成部分定义为根据公认会计原则计算的净收益,加上利息支出、所得税支出、折旧和摊销、出售房地产资产和/或控制权变更所得的任何收益(或亏损)、折旧房地产资产的任何减值未计费用,以及未合并合伙企业和合资企业调整后的任何收益(或损失)。公司认为,息税折旧摊销前利润的非公认会计准则指标是衡量公司业绩的关键补充指标,应与衡量公司经营业绩的净收益或亏损一起考虑,但不能作为其替代方案。该公司将息税折旧摊销前利率视为衡量公司经营业绩的关键补充指标,因为它为公司业绩和运营现金流提供了另一项补充指标,业内分析师、贷款机构和投资者对此广为人知。该公司对息税折旧摊销前利润的计算可能无法与其他房地产投资信托基金报告的息税折旧摊销前利润相提并论,这些房地产投资信托基金对纳雷特定义的解释与公司的解释不同。经常性息税折旧摊销前利润将经常性息税折旧摊销前利润定义为息税折旧摊销前利润,加上高于和低于市场租赁的无形资产的非现金摊销,调整了报告期内公司投资和处置活动的运行利率影响,以及对非经常性收益或支出的调整。公司认为,经常性息税折旧摊销前利润的非公认会计准则指标是衡量公司业绩的关键补充指标,应与衡量公司经营业绩的净收益或亏损一起考虑,但不能作为净收益或亏损的变体来考虑。该公司将经常性息税折旧摊销前利润视为衡量公司经营业绩的关键补充指标,因为它代表了公司按所列每股收益计算的收益率,也因为它受到行业分析师、贷款机构和投资者的广泛关注。我们的经常性息税折旧摊销前利润可能无法与对经常性息税折旧摊销前利润定义有不同解释的其他公司报告的经常性息税折旧摊销前利润相提并论。管理层使用我们的净负债占经常性息税折旧摊销前利润的比率作为衡量杠杆率的标准,可能有助于投资者了解公司的偿还债务能力以及评估公司的借贷能力。我们的净负债与Rec urring EBITDA的比率是通过采用年化经常性息税折旧摊销前利润除以合并资产负债表中的净负债计算得出的。净负债公司将净负债定义为总负债减去现金、现金等价物和托管现金。公司认为,净负债的非公认会计准则指标是衡量公司整体流动性、资本结构和杠杆率的关键补充指标。该公司将净负债视为一项关键的补充衡量标准,因为它为行业分析师、贷款人和投资者提供了了解我们的财务状况的有用信息信息。公司对净负债的计算可能无法与其房地产投资信托基金报告的净负债进行比较,后者对定义的解释与公司的不同。假设未偿远期的预期净收益用于偿还债务,公司按实际和形式列报净负债。该公司认为,该预计措施可能有助于投资者了解未偿还战争的预期净收益对公司资本结构、未来借贷能力和偿还债务能力的潜在影响。未偿远期的预期净收益自2018年第一季度以来,公司一直利用远期销售协议出售普通股。通过远期销售协议出售普通股使公司能够在定价发行时设定此类股票的价格(需进行某些调整),同时推迟此类股票的发行和公司收到净收益。鉴于公司经常使用远期销售协议,公司认为未偿远期预期净收益的非公认会计准则指标是衡量公司整体流动性、资本结构和杠杆率的关键补充指标。公司将未偿远期的预期净收益定义为每个季度末远期销售协议中未计入的股票数量乘以每份协议的适用远期销售价格。

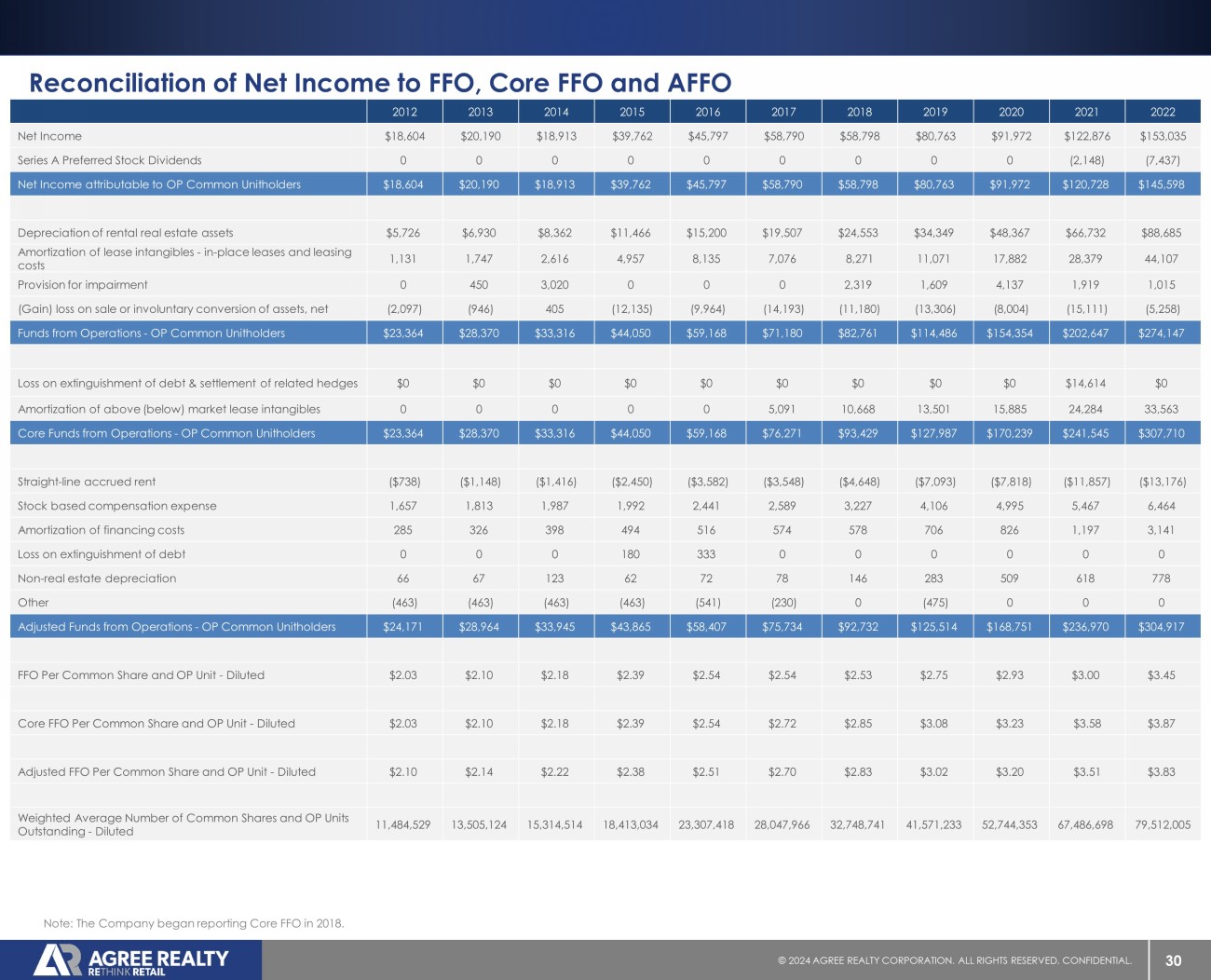

28 © 20 24 同意房地产公司。版权所有。机密。非公认会计准则财务指标本演示文稿还包括年化基本租金(“ABR”)、运营资金(“FFO” 或 “Nareit FFO”)、运营核心资金(“核心FFO”)和调整后运营资金(“AFFO”)等非公认会计准则指标。ABR代表租户租赁协议要求的合同最低租金的年化金额,按直线计算。ABR不是,也无意成为符合公认会计原则的演示文稿。该公司认为,年化合同最低租金有助于管理层、投资者和其他利益相关方分析集中度和租赁活动。FFO、Core FFO和AFFO与以下页面中最直接可比的GAAP指标进行了对账,下文将进一步详细介绍。全国房地产投资信托基金协会(“Nareit”)将运营资金、运营核心资金和调整后运营资金(“FFO” 或 “Nareit FFO”)的组成部分定义为根据公认会计原则计算的净收益,不包括房地产资产销售和/或控制权变更的收益(或亏损),加上与房地产相关的折旧和摊销以及任何减值费用折旧不动产资产,未合并的合伙企业和合资企业调整后的d。根据公认会计原则对房地产资产进行历史成本核算,隐含地假设房地产资产的价值会随着时间的推移而出现可预见的下降。由于房地产价值历来是随着市场状况而上升或下降的,因此大多数房地产行业投资者认为FFO有助于评估公司的真实运营情况。不应将FFO视为公司业绩表现的主要指标净收入的替代方案,也不应将其视为衡量流动性的现金流的替代方案。此外,尽管公司遵守纳雷特对FFO的定义,但其FFO的列报方式不一定与其他房地产投资信托基金的类似标题的衡量标准相似,因为所有房地产投资信托基金可能不使用相同的定义。来自运营的核心资金(“核心FFO”)公司将核心FFO定义为Nareit FFO,并附加(i)与高于和低于市场租赁的无形资产相关的收购购买价格的非现金摊销和假定债务折扣,以及(ii)某些不常出现的根据公认会计原则减少或增加净收益的项目。管理层认为,其对Core FFO的衡量有助于将业绩与主要以售后回租交易进行交易的同行进行有益的比较,因此GAAP不要求为租赁无形资产分配收购价格。与许多同行不同,该公司通过向第三方收购房产或通过电子收购第三方的地面租赁来收购其绝大多数净租赁房产。不应将核心FFO视为公司经营业绩的主要指标的净收入的替代方案,也不应将其视为衡量流动性的现金流的替代方案。此外,由于并非所有房地产投资信托基金都使用相同的定义,因此该公司目前的核心FFO不一定可以与其他房地产投资信托基金的类似标题的指标相提并论。调整后运营资金(“AFFO”)是房地产投资信托基金行业许多公司使用的非公认会计准则的经营业绩财务指标。AFFO进一步调整了某些非现金项目的FFO和核心FFO,这些项目减少或增加了根据公认会计原则计算的净收益。管理层认为AFFO是衡量公司业绩的有用补充指标,但是,不应将AFFO视为衡量其业绩的净收益的替代方案,也不应将AFFO视为衡量流动性的现金流的替代方案,也不应将AFFO视为分配的替代方案。该公司对AFFO的计算可能与其他股票可再生能源信托基金使用的计算AFFO的方法不同,因此可能无法与其他此类房地产投资信托基金相提并论。

29 © 20 24 同意房地产公司。版权所有。机密。2020年第三季度净负债与经常性息税折旧摊销前利润的对账 2021年第四季度2021年第一季度2021年第一季度2022年第二季度2022年第四季度2023年第二季度2023年第二季度净收益 21,416 美元 23,760 美元 30,278 $22,461 $36,289 $36,289 $36,289 $36,577 $41,039 $41,039 $41,039 $41,039 $41,039 $41,039 $41,039 74 41,015 41,657 美元利息支出,净额 10,158 11,791 11,653 12,549 13,066 13,111 13,931 15,512 17,149 16,843 17,998 19,948 19,948 20,803 所得税支出 306 260 1,009 485 390 517 719 698 720 723 783 709 709 709 租赁房地产资产折旧 12,669 13,99 80 15,292 16,127 17,019 18,293 19,470 21,299 23,073 24,843 26,584 26,58428,145 29,769 租赁无形资产摊销——在地租赁和租赁成本 4,523 5,567 6,050 6,905 7,310 8,116 8,924 10,550 11,836 12,800 13,770 14,328 15,258 非房地产折旧 135 144 147 156 156 167 167 248 261 292 277 598 减值准备金 2,868 141 0 0 1,988 19 1,015 0 0 0 1,315 3,195(收益)资产出售亏损,净额(970)(437)(3,062)(6,753)(3,470)(1,826)(2,285)(2,285)8(2,885)(97)0(319)20 EbitDare 51,105 美元 51,304 美元 71,304 美元 71,304 美元 78,230 美元 84,298 美元 89,718 美元 96,412 美元 101,201 美元 105,418 美元 112,009 美元跑步-费率投资、处置和租赁活动的影响 $5,093 $3,973 $4,175 $3,939 $3,491 $3,372 $4,654 4,104 4,217 4,147 4,147 4,147 4,259 5,207 以上(下)市场租赁无形资产的摊销,净额 3,964 4,333 4,756 5,260 6,654 8,178 8,374 8,374 4 8,611 8,711 8,293 其他支出(收入)0 0 0 0 0 0 0 0 0 0 0 0 0 0 0 经常性息税折旧摊销前利润 $60,162 $63,512 $70,298 75,743 81,410 84,410 84,618 91,062 9613 $109,628 $113,399 $118,388 $81,410 84,618 91,062 9613 $109,628 $113,388 $125,509 年化经常性息税折旧摊销前利润 240,648 美元 254,048 美元 281,192 302,972 325,640 美元 338,472 美元 364,248 美元 386,852 美元 409,236 438 美元,512 $455,836 $473,552 $502,036 总债务$1,153,642 $1,225,433 1,371,238 1,543,040 1,542,839 $1,702,635 1,862,428 1,954,467 1,884,253 1,960,395 2,162,949 2,2549 2,254,099 美元现金、现金等价物和持有的现金托管 (16,230) (7,955) (7,369) (188,381) (102,808) (45,250) (25,766) (27,107) (251,514) (28,909) (12,940) (12,247) (6,387) 净负债 1,137,412 美元 1,217,478 美元 1,363,869 美元 4,659 $1,440,031 1,657,385 1,836,662 1,927,360 1,632,738 1,932,486 $2,043,233 2,150,702 2,247,712 美元净负债占经常性息税折旧摊销前利润 4.7 倍 4.9 倍 4.9 倍 4.9 X 5.0X 5.0x4.0x 4.4x 4.5x 4.5x 4.5x 4.5x 未偿远期预期净收益 376,396 美元 203,211 美元 189,577 美元 258,455 $258,455 519,183 $262,940 $475,768 $381,708 $557,364 $362,125 $202,026 $0 Proforma 净负债 $761,016 $1,016美元 $475,768 $381,708 $362,125 $202,026 $0 Proforma 净负债 $761,016 1,016 $1,016美元 $475,768 $381,708 7 1,174,291 美元 1,095,909 美元 1,213,576 美元 1,138,202 美元 1,573,722 1,451,592 1,251,030 $1,374,122 1,681,08 1,948,676 2,24712 美元至经常性息税折旧摊销前利润 3.2x 4.2x 3.7x 3.4x 3.1x 3.1x 3.7x 3.1x 3.7x 3.7x 3.7x 3.7x 3.7x 3.7x 3.7x 3.7x 3.7x 3.7x 3.7x 3.7x 3.7x 3.7x 3.7x 3.7x 3.7x 3.7x 3.7x 3.7x 3.7x 3.7x 3.7x 3.7x 3.7x 3.7x 3.7x 4.1x 4.5x

30 © 20 24 同意房地产公司。版权所有。机密。2012 2013 2014 2015 2016 2017 2018 2019 2021 2021 2022 年净收入 18,604 美元 20,190 美元 18,913 美元 39,762 美元 45,797 美元 58,798 美元 80,763 美元 91,972 美元 122,876 美元 153,035 美元 A 系列优先股股息 0 0 0 0 (2,148) (7,437) 归属于OP Common Unithol的净收益 18,604 美元 20,190 美元 18,913 美元 39,762 美元 45,797 美元 58,798 美元 58,798 美元 80,763 美元 91,972 美元 120,728 美元 145,598 美元租赁房地产资产折旧 5,726 美元 6,930 美元 8,362 美元 11,466 美元 15,507 美元 19,557 美元 34,349 美元 48,367 美元 732 $88,685 租赁无形资产摊销——就地租赁和租赁成本 1,131 1,747 2,616 4,957 8,135 7,076 8,271 11,071 17,882 28,379 44,107 减值准备金 0 450 3,020 0 0 2,319 1,609 4,137 1,919 1,919 1,915(收益)出售或非自愿转换资产亏损,净额(2,097)(946)405(12,135)(9,964)) (14,193) (11,180) (13,306) (8,004) (15,111) (5,258) 运营资金——OP 普通单位持有人 23,364 美元 28,370 33,316 44,050 美元 59,168 71,180 美元 82,761 美元 114,486 美元 154,354 美元 202,647 美元债务清偿损失 274,147 美元及相关套期保值的结算 $0 $0 $0 $0 $0 $0 $0 $14,614 $0 $0 上述摊销(见下图)市场租赁无形资产 0 0 0 0 0 5,091 10,668 13,501 15,885 24,284 33,563 美元运营核心资金-OP 普通单位持有人 23,364 美元 28,370 美元 33,316 $44,050 $59,168 76,271 93,429 $127,987 $170,239 $241,545 $307,710 线路应计租金(738美元)(1,148美元)(1,416美元)(2,450美元)(3,582美元)(3,548美元)(4,648美元)(7,093美元)(7,818美元)(11,857美元)(13,176美元)股票薪酬支出1,657 1,987 1,992 2,441 3,227 4,106 5,995 467 6,464 融资成本摊销 285 326 398 494 516 574 578 706 826 1,197 3,141 债务清偿损失 0 0 0 180 3330 0 0 0 0 0 非房地产折旧 66 67 123 62 72 78 146 283 509 618 778 其他 (463) (463) (463) (463) (541) (230) 0 (475) 0 0 0 0 0 调整后的运营资金——OP 普通单位持有人 24,171 美元 28,964 美元 33,945 美元 43,865 美元 58,407 美元 75,734 美元 2,732 美元 125,514 美元 168,751 美元 236,970 美元 304,917 美元 FFO-摊薄 2.03 美元 2.10 美元 2.18 美元 2.39 美元 2.54 2.53 2.53 2.75 2.93 美元 3.93 美元每股普通股和运营单位核心 FFO 3.45 美元-摊薄 2.03 2.10 2.18 2.54 2.85 美元 3.08 美元 3.23 美元 3.58 美元 3.58 美元 87 调整后的每股普通股和运营单位的FFO-摊薄后2.10美元2美元。14 2.22 2.38 2.38 2.51 2.70 2.70 美元 2.83 美元 3.02 美元 3.51 美元 3.83 美元加权平均已发行普通股和业务股数——摊薄后 11,484,529 13,505,124 15,314,514 18,413,034 23,307,418 28,747,966 32,748,353 42,744,353 52,744,353 52,714,514 18,413,034 23,307,418 28,047,966 32,748,353 52,744,353 52,744,353 698 79,512,005 净收益与FFO、核心FFO和AFFO的对账注:该公司于2018年开始报告核心FFO。

31 © 20 24 同意房地产公司。版权所有。机密。联系 PETER COUGHENOUR 首席财务官 (248) 737-4190 investors@agreerealty.com