附录 99.2

2023年第三季度收益补充资料 www.globalmedicalreit.com 纽约证券交易所:GMRE Atrium Health — 温斯顿-北卡罗来纳州塞勒姆

前瞻性陈述根据1995年《私人证券诉讼改革法》的定义,此处包含的某些陈述可能被视为 “前瞻性陈述”,公司的意图是任何此类陈述都受到由此建立的安全港的保护。这些前瞻性陈述是通过使用诸如 “预测”、“相信”、“可以”、“估计”、“期望”、“打算”、“可能”、“应该”、“计划”、“预测”、“项目”、“将”、“继续” 等术语和短语来识别的,包括对未来结果的假设和预测。除历史信息外,此处列出的陈述包括但不限于有关我们的收益、流动性、租户向我们支付租金的能力、预期财务业绩(包括与新租户或现有物业扩建相关的未来现金流)、未来分红或其他财务项目的任何陈述;有关我们未来运营计划、战略、目标和未来投资组合占用率、收购机会渠道和预期的任何其他声明收购活动,包括任何收购的时间和/或成功完成以及这些房产的预期租金收入,我们的预期处置活动,包括任何处置的时间和/或成功完成以及由此产生的收益的预期用途,以及任何有关未来经济状况或业绩的陈述均为前瞻性陈述。这些前瞻性陈述基于我们当前的预期、估计和假设,并受某些风险和不确定性的影响。尽管公司认为其前瞻性陈述中反映的预期、估计和假设是合理的,但实际业绩可能与公司任何前瞻性陈述中的预测或假设存在重大差异。有关我们和我们业务的其他信息,包括可能对我们的财务业绩产生重大不利影响的其他因素,包括但不限于第一部分第1A项——风险因素、10-K表年度报告、10-Q表季度报告以及我们向美国证券交易委员会提交的其他文件中描述的风险。提醒你不要过分依赖前瞻性陈述。公司不打算更新任何前瞻性声明,也没有义务更新任何前瞻性声明。目录公司概述 3 精选季度财务数据 6 业务摘要 7 投资组合摘要 8 主要租户/投资组合租赁到期时间表 11 债务和套期保值摘要 12 总资本和权益摘要 14 ESG 摘要 15 简明合并运营报表 16 简明合并资产负债表 17 简明合并现金流量表 18 非公认会计准则对账 19 报告定义和其他披露 20 莱根特特殊外科医院——德克萨斯州普莱诺市第三季度收益 | 补编 2

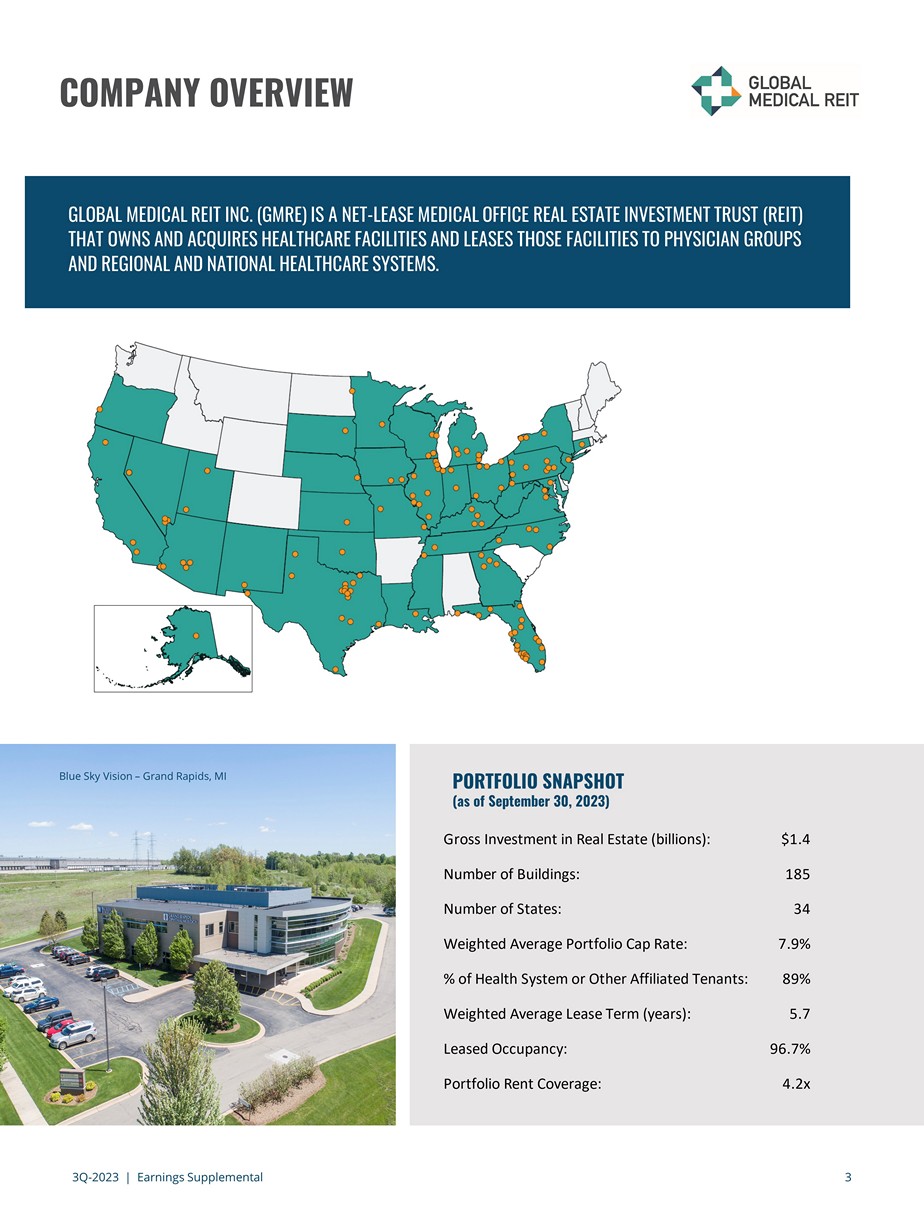

2023年第三季度第三季度 | 收益补充公司概述全球医疗房地产投资信托基金公司(GMRE) 是一家净租赁医疗办公室房地产投资信托基金(REIT),它拥有和收购医疗机构,并将这些设施租赁给医生团体以及地区和国家医疗保健系统。投资组合快照(截至2023年9月30日)蓝天愿景——密歇根州大急流城房地产总投资(十亿美元):1.4美元建筑物数量:185个州数:34加权平均投资组合上限率:7.9%卫生系统或其他附属租户的百分比:89%加权平均租赁期限(年):5.7%租赁入住率:96.7%投资组合租金覆盖率:4.2x

2023年第三季度 | 收益补充4 杰弗里·布希董事长、首席执行官兼总裁罗伯特·基尔南首席财务官兼财务主管阿方佐·莱昂首席投资官丹妮卡·霍利首席运营官杰米·巴伯总法律顾问兼公司秘书杰弗里·布希董事会主席、首席执行官兼总裁亨利·科尔首席独立董事、薪酬委员会主席、审计委员会成员宝拉·克劳利审计委员会成员、ESG委员会成员、薪酬委员会成员成员 Matthew Cypher,ESG 博士委员会主席、提名和公司治理委员会成员 Ronald Marston 提名和公司治理委员会主席、薪酬委员会成员 Lori Wittman 审计委员会主席、提名和公司治理委员会成员、ESG 委员会成员张惠奇董事独立董事 71% 董事会女性比例和历史上代表性不足的少数族裔公司概述 43% 执行官

2023年第三季度 | 收益补充报告5公司概述公司总部威斯康星大道7373号,套房800号马里兰州贝塞斯达 20814 电话:202.524.6851 www.globalmedicalreit.com 纽约证券交易所股票代码:GMRE 投资者关系 Stephen Swett 电话:203.682.8377 电子邮件:stephen.swett@icrinc.com 独立注册会计师事务所德勤会计师事务所弗吉尼亚州麦克莱恩公司和房地产投资信托基金公司税务顾问 Vinson & Elkins LLP Daniel LeBey、企业合伙人克里斯托弗·曼金、房地产投资信托基金税务合伙人过户代理美国股票转让与信托公司电话:800.937.5449 钴康复医院 — 惊喜,亚利桑那州公司名称贝尔德·韦斯·戈拉迪 BMO 胡安·萨纳布里亚 B. 莱利证券布莱恩·马赫高力证券巴里牛津康帕斯波因特美林罗斯证券亚伦·赫希特·詹尼罗伯特·史蒂文森 KeyBanc 奥斯汀·沃施密特斯蒂芬·马纳克尔——侧面分析师报道

2023年第三季度 | 收益补充资料 *非公认会计准则对账见第19页 6(未经审计,以千计,每股和单位金额除外)精选季度财务数据 9月30日、6月30日、3月31日、12月31日、9月30日,截至期末(除非另有说明)2023 2023 2022 2022年市值(普通股和OP)$608,247 619,096 612,165 636,914 美元 572,416 每股市价 — 普通股 8.97 美元 9.13 美元 9.11 美元 9.48 美元 8.52 美元已发行普通股和 OP 单位 67,809 67,809 67,197 67,185 67,185 67,185 67,185 美元优先股权 74,959 美元 74,959 美元74,959 74,959 美元普通股权益 536,488 美元 544,599 美元 537,795 美元 558,025 美元 573,707 美元非控股权益 22,201 21,834 美元 15,721 美元 16,081 美元 15,918 美元总股权 633,648 美元 641,392 美元 649,065 美元 664,584 美元房地产投资,总额为1,425,00美元 6 1,431,369 1,481,273 1,484,177 1,482,492 美元借款:信贷额度——循环贷款,总额 68,400 美元 76,143 美元 143,500 美元 145,700 美元 144,700 美元信贷额度 A,总额 350,000 美元 350,000 美元 350,000 美元信贷额度-定期贷款 B,总额 150,000 美元 150,000 美元 150,000 美元应付票据,总额 57,160 美元 57 美元,496 $57,780 $58,124 $58,409 加权平均利率(本季度)3.98% 4.09% 4.27% 4.07% 3.65% 债务契约:杠杆率(定义见信贷额度)44.2% 44.5% 47.4% 47.6% 47.6% 47.6% 本季度固定费用覆盖率(最低1.50倍)2.76 2.80 2.88 3.15 3.41 9月30日,6月30日 31,12 月 31 日,9 月 30 日,截至 2023 2023 年 2022 年的三个月,租金收入 35,487 美元 36,317 美元 36,199 美元 36,290 美元 35,347 美元利息支出 7,170 美元 8,468 美元 8,271 美元 8,064 美元 6,963 美元并购费用 4,462 美元 3,804 美元 4,051 美元 3,961 美元折旧和摊销支出 14,195 美元 14,805 美元 14,889 美元 15,093 美元 14,415 美元运营费用 7,231 美元 7,223 美元 7,536 美元 7,138 美元 6,679 美元总支出32,963 34,960 34,542 34,542 美元 34,458 美元 32,130 美元投资物业出售收益 2,289 美元 12,786 美元485-6,753 美元归属于普通股股东的净收益 3,138 美元 11,820 美元 673 美元 369 美元 8,057 美元每股净收益 0.05 美元 0.01 0.01 美元 0.12 美元 Wtd. 平均基本和摊薄后普通股 (GAAP) 65,544 65,544 65,518 65,518 65,518 FFO* 15,250 美元 14,710 美元 15,094 美元每股 15,457 美元 16,208 美元 FFO 以及单位* 0.22 0.21 0.21 0.22 0.22 0.23 美元 AFFO* 16,541 美元 15,868 美元 15,953 美元 16 美元,522 每股和每单位 17,133 美元 AFFO * 0.23 美元 0.23 美元 0.23 美元 0.24 美元 0.25 Wtd. 平均普通股、OP 和 LTIP 单位 70,566 70,434 69,830 69,725 69,725 69,725

2023年第三季度 | 收益补充第7季度2023年第三季度运营摘要 • 归属于普通股股东的净收益为310万美元,摊薄每股收益为0.05美元,而去年同期为810万美元,摊薄每股收益0.12美元。• 运营资金(“FFO”)为1,530万美元,合每股收益0.22美元,而运营资金(“FFO”)为1,620万美元,合每股收益0.23美元单位,与去年同期相比。• 调整后的运营资金(“AFFO”)为1,650万美元,合每股每股0.23美元,而调整后的运营资金(“AFFO”)为1,710万美元,合每股0.25美元去年同期的份额和单位。•总收入略有增长至3550万美元,而去年同期为3540万美元。普通股和优先股股息 • 2023年9月8日,董事会(“董事会”)宣布:• 截至2023年9月22日向普通股股东和登记在册的单位持有人派发每股0.21美元的现金股息,已于2023年10月10日支付;• 向截至2023年10月15日的公司A系列优先股的登记持有人每股现金股息0.46875美元,该股于10月31日支付,2023。投资活动 • 2023年8月,出售了位于南卡罗来纳州北查尔斯顿的一家暴徒,总收益为1,010万美元,收益为230万美元。资本市场和债务活动 • 截至2023年9月30日,杠杆率为44.2%。• 截至2023年11月6日,我们在3.18亿美元的信贷额度下未使用的借贷能力。• 在2023年第三季度或2023年10月1日至2023年11月6日期间,我们没有根据自动柜员机计划发行任何普通股。业务摘要

2023年第三季度 | 收益补充版8投资组合摘要(截至2023年9月30日)投资组合统计租户构成 *有关公司租金承保范围计算的披露见第21页德州消化疾病顾问—Ft.德克萨斯州沃思印第安纳州眼科诊所——印第安纳州格林伍德房地产投资总额(十亿美元)建筑物总投资185平方英尺(百万美元)4.7%的租户总租金268人年化基本租金(ABR)96.7%(百万美元)111.4美元投资组合租金覆盖范围* 4.2倍加权平均租金上涨期限(年)5.7%加权平均租金上涨非ABR的2.1% 营利性医疗保健系统 33% 营利性医疗保健系统 29% 其他附属医疗保健团体 27% 总计 89%

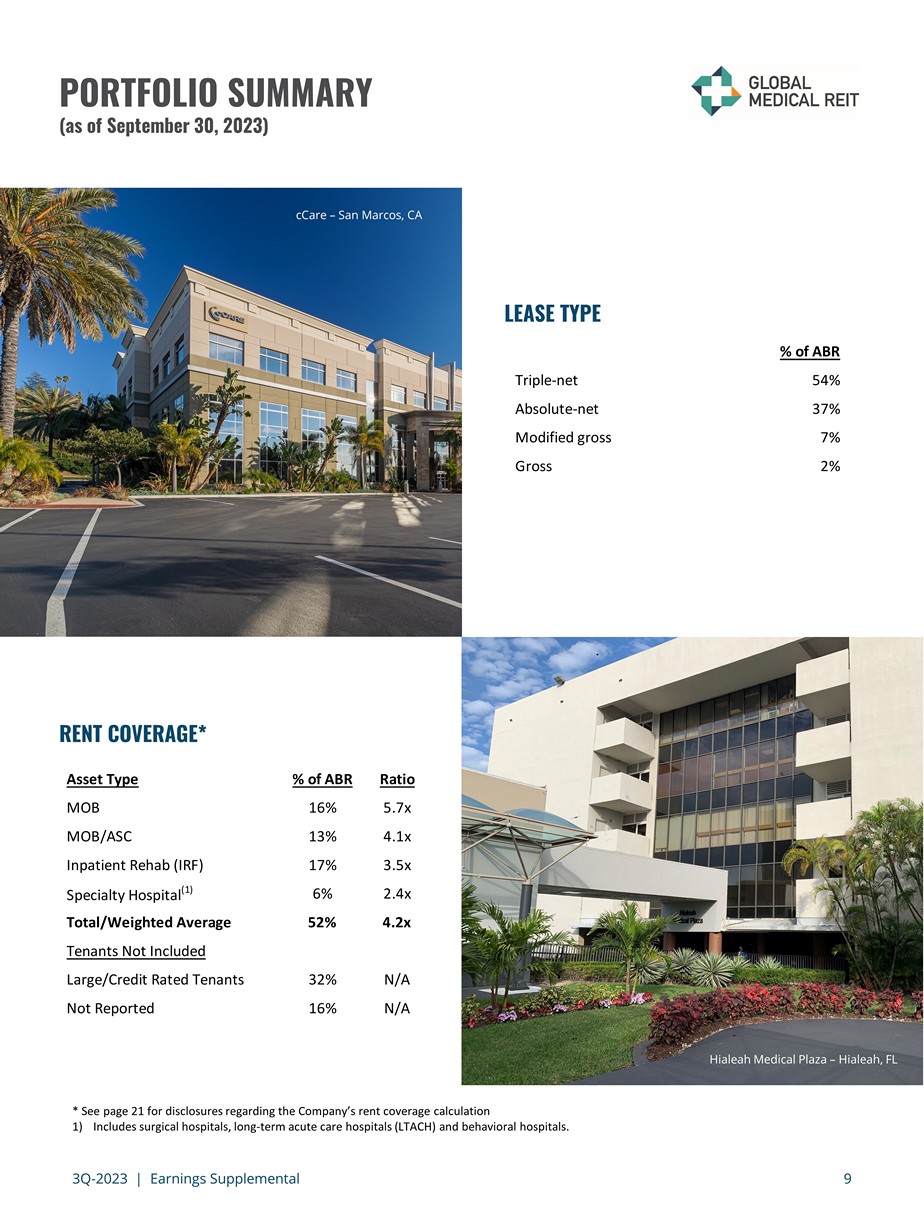

2023年第三季度 | 收益补充9投资组合摘要(截至2023年9月30日)租赁类型租金保障范围* *有关公司租金承保范围计算的披露见第21页 1) 包括外科医院、长期急诊医院(LTACH)和行为医院。cCare —加利福尼亚州圣马科斯海里亚医疗广场—佛罗里达州海厄利亚占ABR三重净额的百分比 54% 绝对净值 37% 修改后的总收入 7% 总计 2% 资产类型占ABR比率的百分比 MOB 16% 5.7x MOB/ASC 13% 4.1x 住院康复 (IRF) 17% 3.5x 专科医院 (1) 6% 2.4x 总数/加权平均值 52% 4.2x 租户不包括大型/信用评级租户 32% N/A 未报告 16% N/A

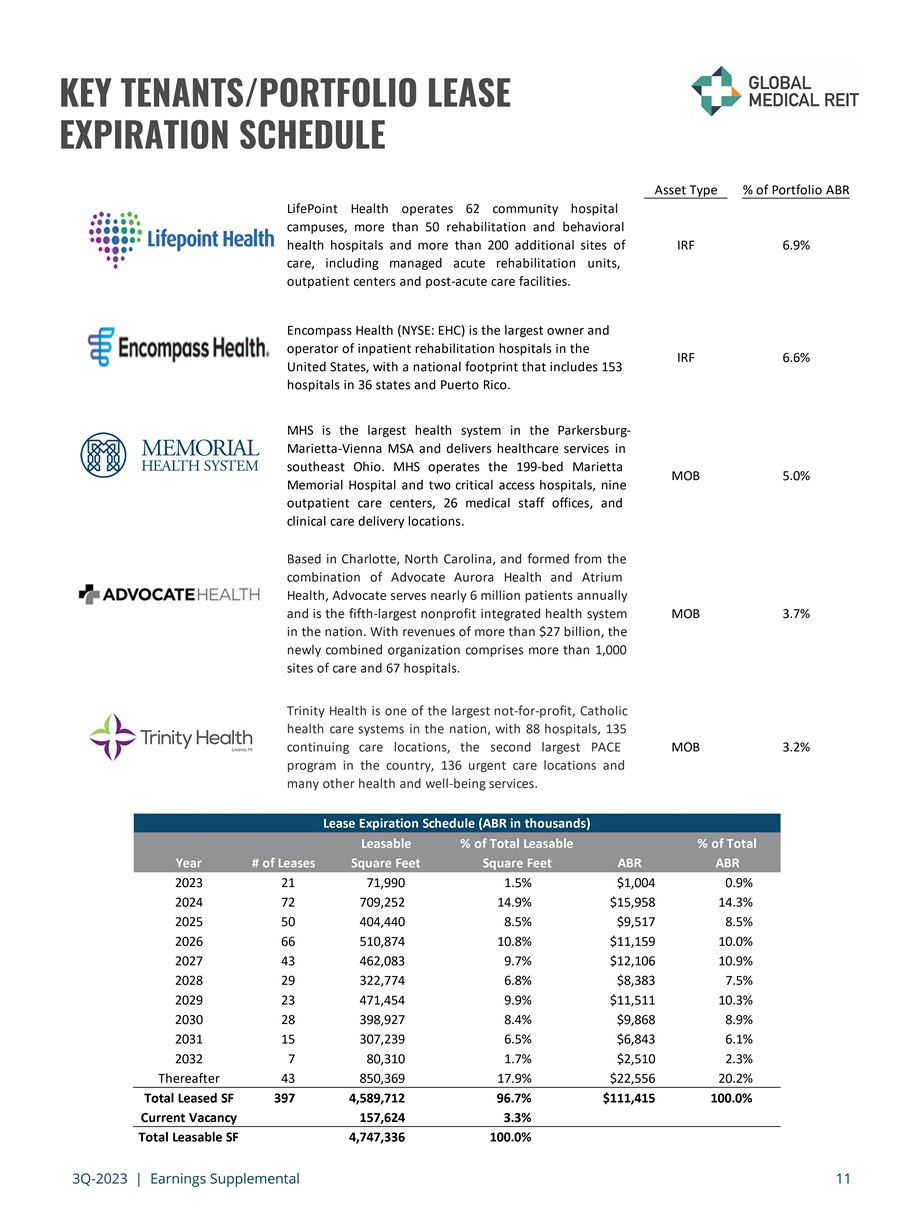

2023年第三季度 | 收益补充10个投资组合摘要(截至2023年9月30日)俄克拉荷马州俄克拉荷马城默西康复医院 70% IRF 18% 外科医院 4% 其他 8% 建筑类型 ABR TX 18% FL 10% OH 8% PA 7% AZ 6% IL 6% 其他 45% 位置按 ABR Multi-Speciality-Speciality 37% IRF 18% 肿瘤学 4% Gastro 4% 其他 30% 专业由 ABR Health System 提供 35% 医生诊所 32% 急症后护理 21% 外科医生 7% 所有其他 5% 按ABR划分的提供者类型

2023年第三季度 | 收益补充11家主要租户/投资组合租赁到期时间表资产类型投资组合的百分比 ABR LifePoint Health经营62个社区医院园区、50多家康复和行为健康医院以及另外200多个医疗场所,包括托管急性康复单位、门诊中心和急性后护理机构。IRF 6.9% Encompass Health(纽约证券交易所代码:EHC)是美国最大的住院康复医院的所有者和运营商,业务遍及全国,包括36个州和波多黎各的153家医院。IRF 6.6% MHS是帕克斯堡-玛丽埃塔-维也纳最大的卫生系统,在俄亥俄州东南部提供医疗服务。MHS经营拥有199张床位的玛丽埃塔纪念医院和两家CriticalAccess医院、九个门诊护理中心、26个医务人员办公室和临床护理提供地点。MOB 5.0%总部设在北卡罗来纳州夏洛特,由Advocate Aurora Health和Atrium Health合并而成,Advocate每年为近600万患者提供服务,是全美第五大非营利性综合医疗系统。这个新合并的组织收入超过270亿美元,包括1,000多个医疗场所和67家医院。MOB 3.7% Trinity Health是美国最大的非营利性天主教医疗保健系统之一,拥有88家医院、135个持续护理点、该国第二大PACE计划、136个紧急护理点以及许多其他健康和福利服务。MOB 3.2% 可租赁百分比占总可出租年份的百分比租赁数量平方英尺 ABR ABR 2023 21 71,990 1.5% 1,004 0.9% 2024 72 709,252 14.9% 15,958 14.3% 2025 50 404,440 8.5% $9,517 8.5% 2026 66 510,874 10.8% $11,159 10.0% 2027 43 462,083 9.7% 12,106 10.9% 2028 29 322,774 6.8% $8,383 7.5% 2029 23 471,454 9.9% $11,511 10.3% 2030 28 398,927 8.4% $9,868 8.9% 2031 15 307,239 6.5% $6,843 6.1% 2032 7 80,310 1.7% 2,510 2.3% 其后 43 850,369 17.9% $22,556 20.2% SF 397 4,589,712 96.7% 111,415 美元 100.0% 当前空缺率 157,624 总计 3.3%SF 4,747,336 100.0% 租赁到期时间安排(以千计 ABR)

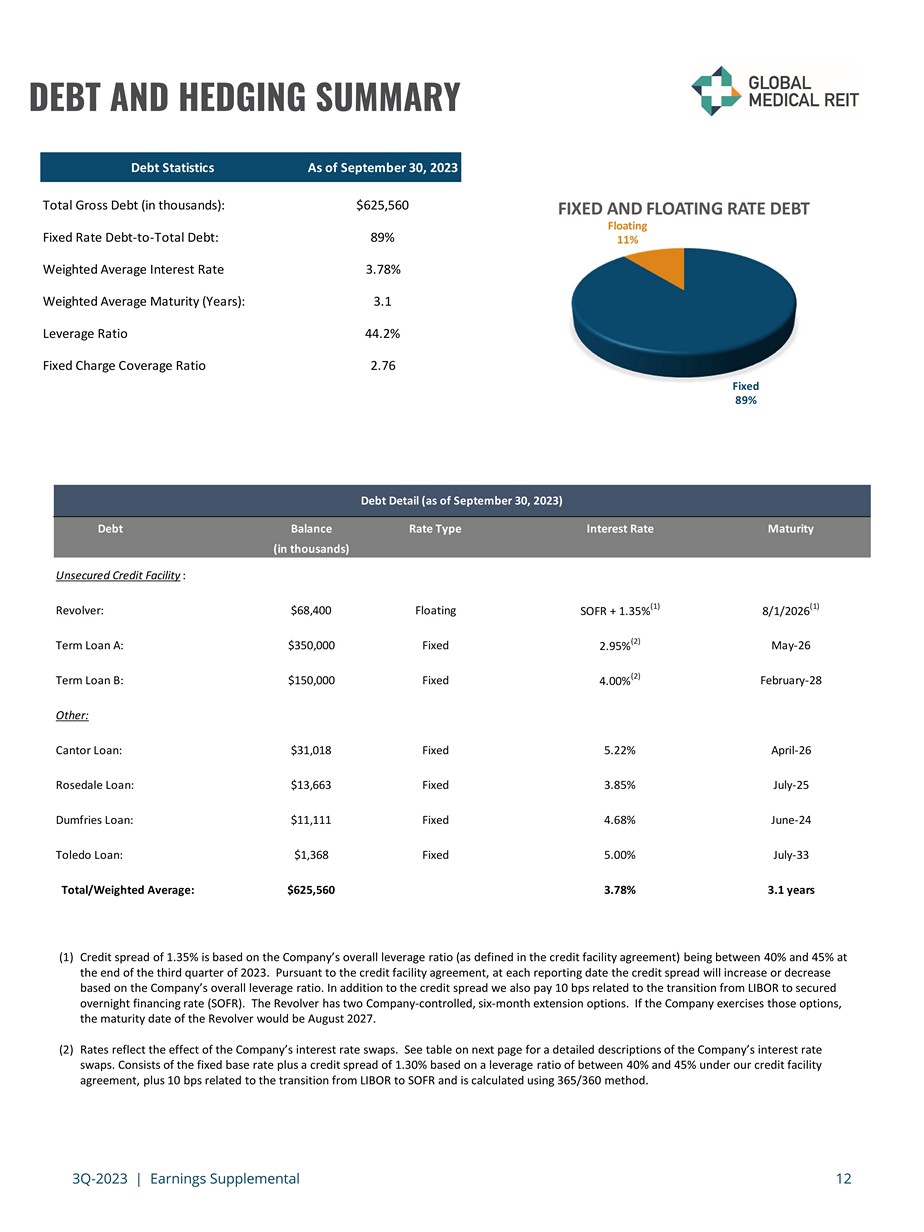

2023年第三季度 | 收益补充12债务和套期保值摘要(1)1.35%的信贷利差是基于公司的整体杠杆率(定义见信贷额度协议)在2023年第三季度末分别为40%和45%。根据信贷额度协议,在每个报告日,信贷利差将根据公司的总体杠杆率增加或减少。除了信贷利差,我们还支付与从伦敦银行同业拆借利率过渡到有担保隔夜融资利率(SOFR)相关的10个基点。左轮手枪有两个公司控制的、六个月的延期选项。如果公司行使这些期权,则Revolver的到期日为2027年8月。(2)利率反映了公司利率互换的影响。有关Com pan y利率互换的详细描述,请参阅下一页的表格。包括固定基准利率加上根据我们的信贷额度协议杠杆率在40%至45%之间的1.30%的信贷利差,外加与从伦敦银行同业拆借利率过渡到SOFR相关的10个基点,使用365/360方法计算。债务余额利率类型利率到期日(千美元)无抵押信贷额度:循环贷款:68,400美元浮动SOFR + 1.35%(1)8/1/2026(1)定期贷款 A:35万美元固定 2.95%(2)5月26日定期贷款 B:15万美元固定 4.00%(2)2月28日其他:坎托贷款:31,018美元固定 5.22% 4月26日罗斯代尔贷款:13,68美元 63 美元固定贷款 3.85% 7月25日邓弗里斯贷款:11,111美元固定 4.68% 6月24日托莱多贷款:1,368美元固定 5.00% 7月23日总额/加权平均值:625,560美元 3.78% 3.78% 3.1年债务详情(截至2023年9月30日)固定 89% 浮动 11% 固定和浮动利率债务债务统计截至2023年9月30日,债务总额(千美元):625,560美元固定利率债务占总负债:89%加权平均利率3.78%加权平均到期日(年份):3.1杠杆率44.2%固定费用覆盖率2.76

2023年第三季度 | 收益补充13债务和套期保值摘要(1)包括总共十次当前利率互换和三次远期起始利率互换,通过这些互换,我们支付(或将支付)上表中列出的固定基准利率,并获得一个月的SOFR,这是我们信贷基金中未偿贷款的参考利率。(2)由固定基准利率加上1.0的信贷利差组成。根据我们的信贷信息技术融资协议,杠杆率在40%至45%之间,加上与从伦敦银行同业拆借利率过渡到SOFR相关的10个基点并使用 365/360 方法计算。Citrus Valley Medical Associates — 加利福尼亚州科罗纳名义定期贷款 A——35万美元当前— 8/2024 固定基准利率:1.50% 实际利率:2.95%(2)8/2024 — 4/2026 固定基准利率:1.36% 实际利率:1.36%(2)定期贷款B——15万美元当前 — 2/2028 固定基准利率:2.54% 有效利率:4.00% (2) 利率互换详情(截至9月30日), 2023) (1) 加权平均利率

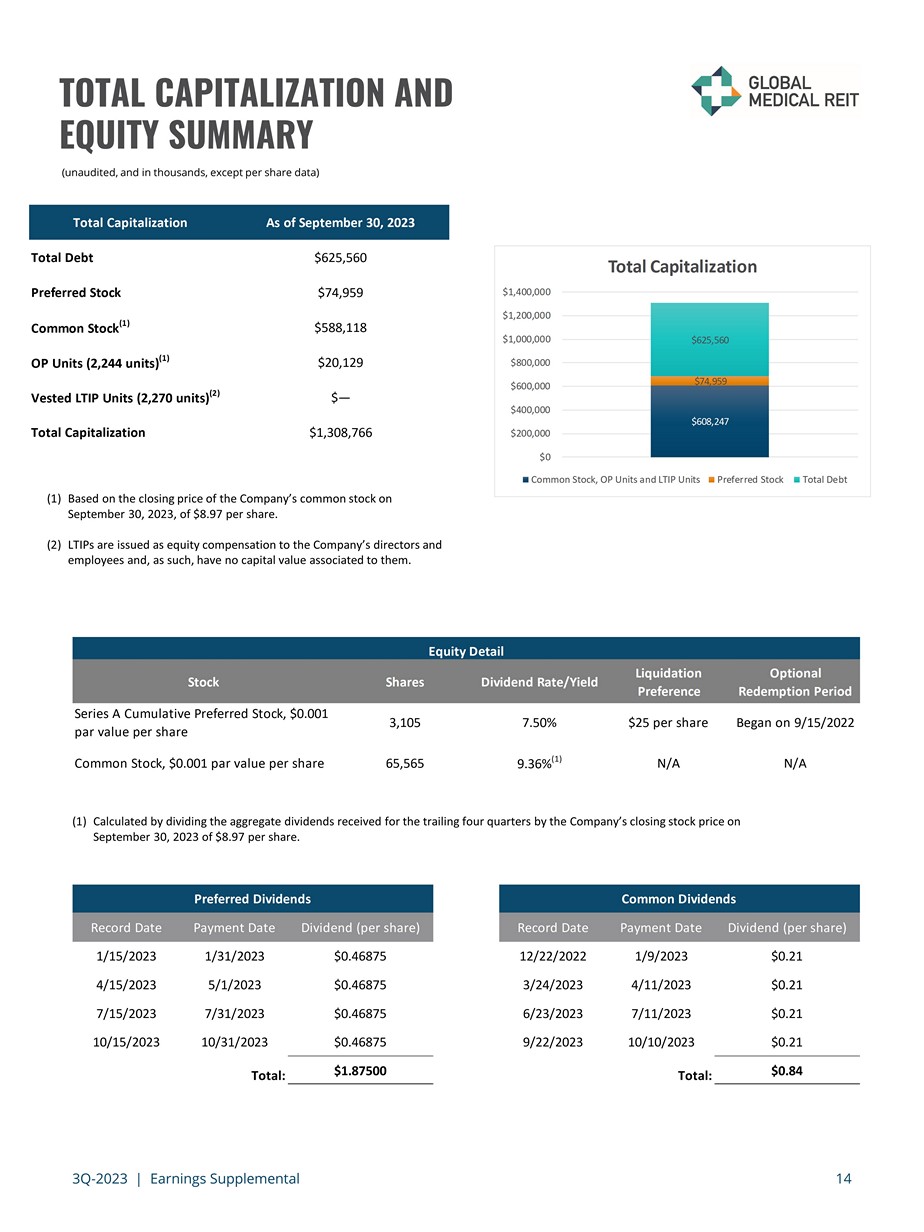

2023年第三季度 | 收益补充14总资本和权益摘要(未经审计,以千计,每股数据除外)(1) 基于公司普通股2023年9月30日的收盘价,为每股8.97美元。(2) LTIP作为股权薪酬发放给公司董事和员工,因此没有与之相关的资本价值。(1) 通过除以获得的股息总额来计算在过去的四个季度中,公司截至2023年9月30日的收盘股价为每股8.97美元。截至2023年9月30日的总资本总额为625,560美元优先股74,959美元普通股 (1) 588,118美元OP单位(2,244个单位)(1)20,129美元既得LTIP单位(2,270个单位)(2)$— 总市值1,308,766 美元 608,247 美元 74,959 美元 $0 $200,000 $400,000 $600,000 $1,000,000 $1,000,000 1,000,000 $1,00,000 $1,00,000 $1,00,000 $1,00,000 $1,00,000 $1,00,000 $1,00,000 $1,00,000 $1,00,000 $1,00,000 $1,00,000 $1,00,000 $1,00,000 $1,总市值为1,400,000美元普通股、OP单位和LTIP单位优先股总债务股票股息率/收益率清算优先权可选赎回期A系列累计优先股,每股面值0.001美元 3,105 7.50% 25美元每股起始于2022年9月15日普通股,每股面值0.001美元 65,565 9.36%(1)不适用 N/A 股权详情记录日期支付日期股息(每股)2023 年 1 月 15 日 0.46875 4/15/2023 5/1/2023 0.46875 美元 2023 年 7/15/2023 年 7 月 31/2023 美元 0.46875 美元总计:1.87500 美元优先股息记录日期股息支付日期每股) 12/22/2022 1/9/2023 $0.21 3/24/2023 4/11/2023 0.21 6/23/2023 7/11/2023 0.21 9/22/2023 10/10/2023 0.21 10/10/2023 0.21 合计:0.84 美元普通股股息

2023年第三季度 | 收益补充文件15 ESG摘要我们认真对待气候变化和与气候变化相关的风险——包括物理风险和过渡风险。我们利用穆迪的427风险管理平台来帮助我们识别和衡量我们物业的潜在气候风险敞口。该分析总结了与气候变化相关的风险,按初发潜力对其进行了分组,并确定了风险缓解的机会。我们利用能源之星平台收集和跟踪我们的能耗数据,并确定了能源之星认证计划的有力候选资产。2022年,我们在内布拉斯加州奥马哈的精选医疗机构获得了能源之星认证,得分为99分,位于南达科他州沃特敦的布朗诊所获得了84分。我们在评估投资机会时优先考虑能源效率和可持续性。在收购的尽职调查阶段,我们利用由第三方工程顾问进行的公用事业和能源审计。我们收集的能耗数据用于评估我们设施的碳排放水平。我们将GRESB的总体得分从2022年的46分提高到2023年的54分。分数反映了前一年的活动。自从我们在2021年开始获得GRESB评估分数以来,我们的分数提高了12分。在2023年的GRESB公开披露评估中,GMRE在同行组中排名第10位。保持弹性态势对我们的业务至关重要,我们将继续探索评估气候相关风险和减轻影响的方法。例如,根据2023年GRESB风险管理领域的评估报告,GMRE的分数为4. 25/5,而基准分数为3. 97/5。在风险评估的绩效方面,GMRE的得分为6. 46/9,而基准平均分为5. 66/9。在第二季度,我们发布了2022年企业可持续发展报告,该报告可在https: //www. globalmedicalreit.com/about/corporate-responbility/上找到。环境社会我们的董事会继续领导我们的社会和治理工作。凭借其多元化的构成,我们的董事会是包容性领导力的有力典范,其中 43% 的女性以及来自代表性不足群体的个人。• 我们的董事会获得了 “董事会中的女性” 的认可,我们的执行团队反映了我们不同人口结构的员工。• 我们对员工敬业度的承诺仍然是重中之重,因为我们将继续为健康、安全和工作与生活的平衡提供便利。考虑到这一承诺,我们与董事会领导层的薪酬委员会一起进行了一项员工调查,涵盖了与员工对我们的工作文化、薪酬组成部分以及人口统计和身份数据的态度相关的全面主题。治理 • 董事会成立了一个常设的ESG委员会,负责监督公司的环境、社会、治理和弹性工作。• GMRE是全国公司董事协会的成员。

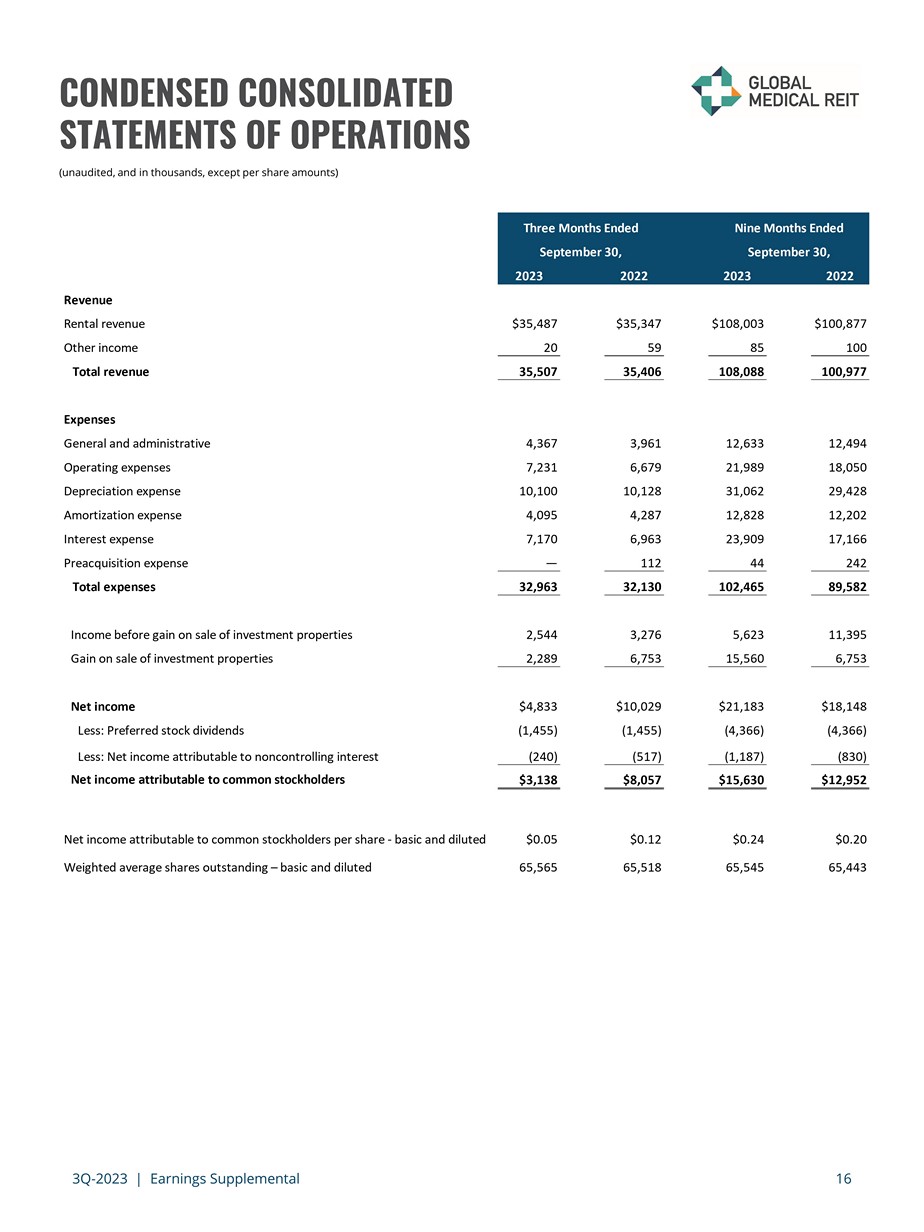

2023年第三季度 | 收益补充 16 份简明合并运营报表(未经审计,以千计,每股金额除外)2023 年 2023 年收入租金收入 35,487 美元 35,347 美元 108,003 美元100,877 美元其他收入 20 59 85 100 总收入 35,507 108,088 100,977 一般和管理费用 4,367 3,961 12,633 12,494 费用 7,231 6,679 21,989 18,050 折旧费用 10,100 10,128 31,062 29,428 摊销费用 4,095 4,287 12,828 12,202 利息支出 7,170 6,963 23,909 17,166 收购前费用 — 112 44 242总支出 32,963 32,130 102,465 89,582 出售投资物业收益前的收益 2,544 3,276 5,623 11,395 出售投资物业的收益 2,289 6,753 15,560 15,753 净收入 4,833 美元 10,029 美元 21,183 美元 18,148 美元减去:优先股股息 (1,455) (1,455) (4,366) (4,366) (4,366) 减去:归属于非控股权益的净收益 (240) (517) (1,187) (830) 归属于普通股股东的净收益 3,138 美元 8,057 美元 15,630 美元 12,952 美元归属于普通股股东的每股净收益——基本和摊薄后0.05美元 0.12 0.24 0.20 加权平均值已发行股票——基本和摊薄后的65,518 65,545 65,443 65,443 截至9月30日的三个月,截至9月30日的九个月,

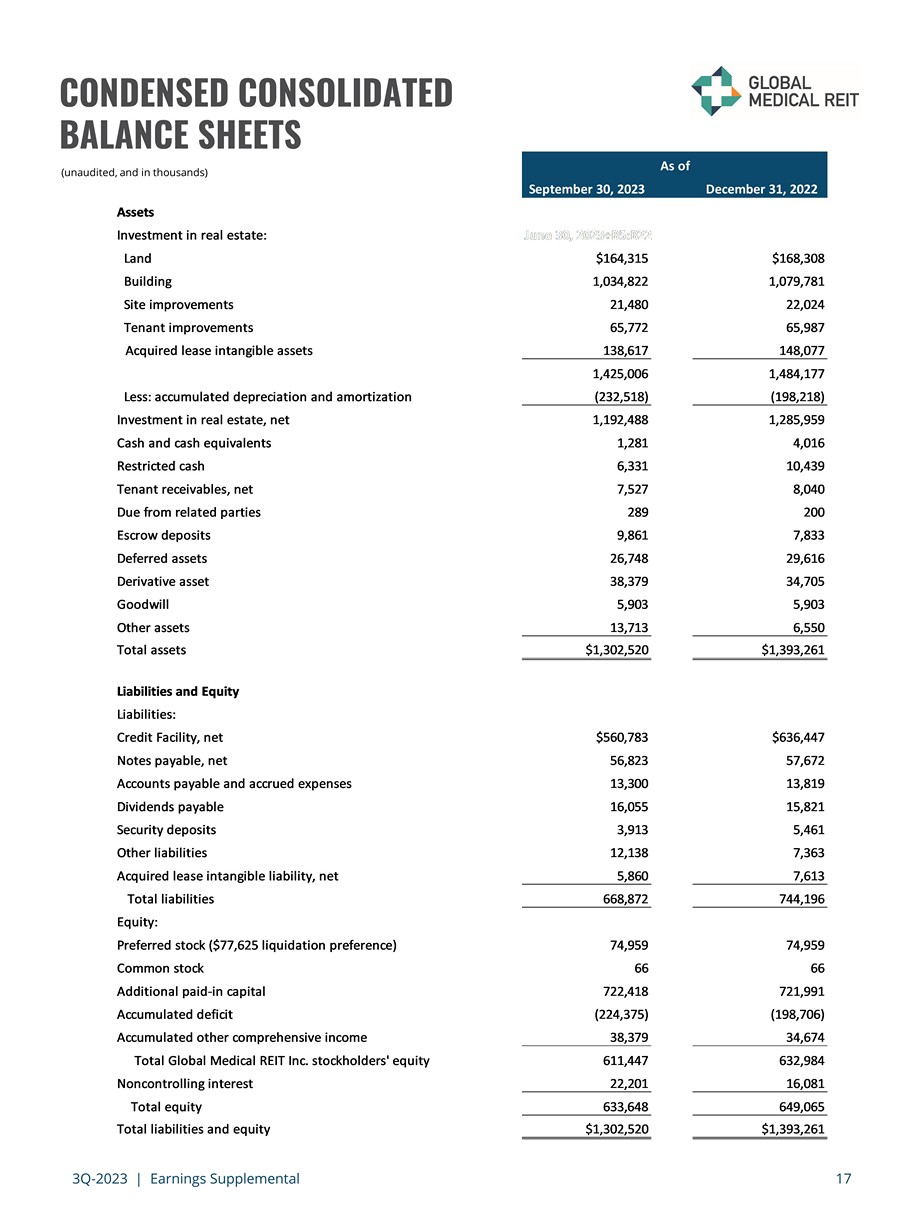

2023年第三季度 | 收益补充17份简明合并资产负债表(未经审计,以千计)2023年9月30日2022年12月31日资产投资房地产:2023年6月30日+B5: B22 土地 164,315 美元 168,308 美元建筑物 1,034,822 1,079,781 场地改善 21,480 22,024 租户改善 65,772 65,987 收购的租赁无形资产 138,617 148,987 077 1,425,006 1,484,177 减去:累计折旧和摊销 (232,518) (198,218) 房地产投资,净额 1,192,488 1,285,959 现金及现金等价物 1,281 4,016 限制性现金 6,331 10,439租户应收账款,净额 7,527 8,040 应付关联方 289 200 美元托管存款 9,861 7,833 递延资产 26,748 29,616 衍生资产 38,379 34,705 商誉 5,903 5,903 其他资产 13,713 6,550 美元总资产 1,302,520 美元负债和权益负债:信贷额度,净额 560,783 636,447 美元应付票据,净额 56,847 美元 23 57,672 应付账款和应计费用 13,300 13,819 应付股息 16,055 15,821 保证金 3,913 5,461 其他负债 12,138 7,363 购置的租赁无形负债,净额 5,860 7,613 总负债 668,872 744,196 股权:优先股(77,625美元清算优先权)74,959 74,959 普通股 66 66 额外实收资本 722,418 721,991 累计赤字 (224,375) (198,706) 累计其他综合收益 38,379 34,674 全球医疗房地产投资信托基金公司股东权益 611,447 632,984 非控股权益 22,201 1684 ,081 总权益 633,648 649,065 截至目前,负债和权益总额为 1,302,520 美元 1,393,261 美元

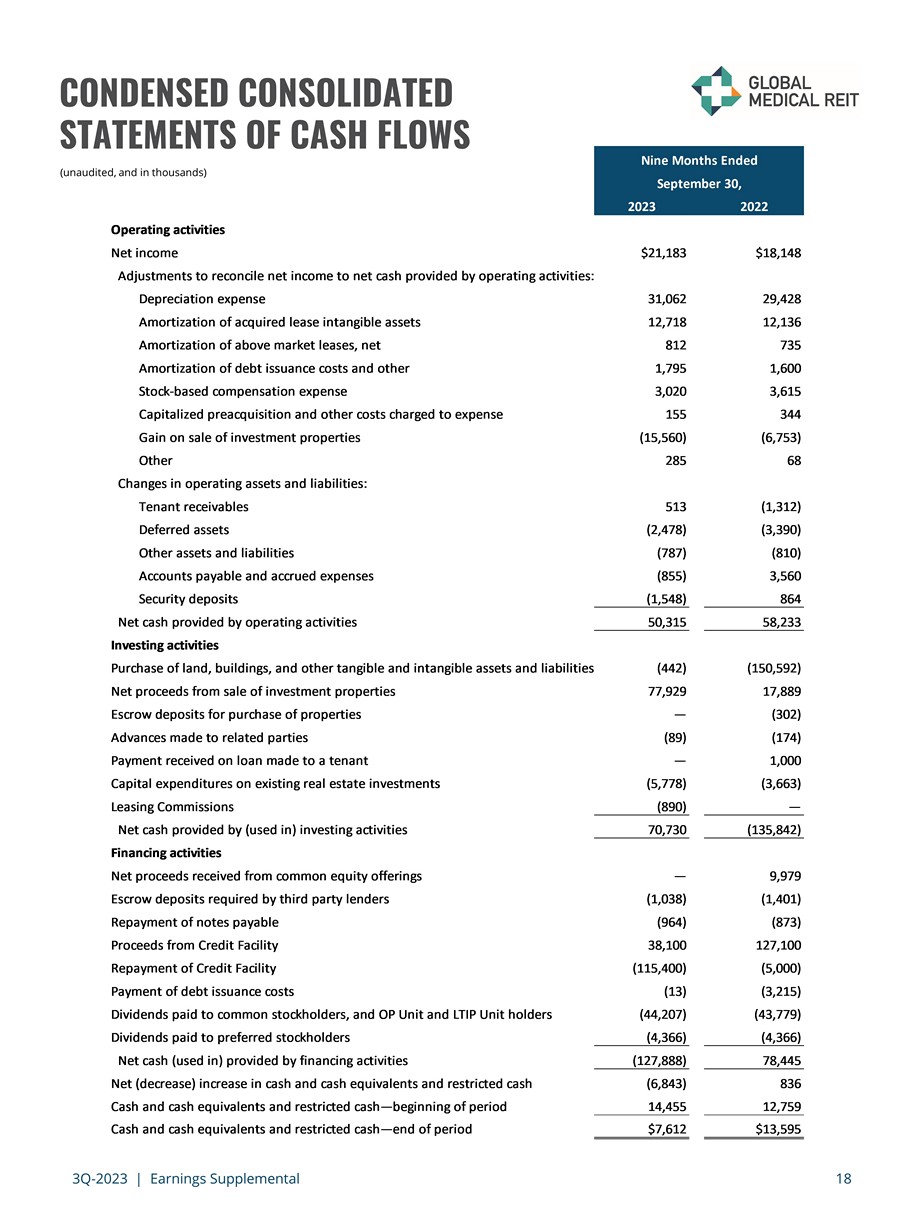

2023年第三季度 | 收益补充18份简明合并现金流量表(未经审计,以千计)2023 年运营活动净收益 21,183 美元 18,148 美元调整净收入与经营活动提供的净现金:折旧费用 31,062 29,428 收购的租赁无形资产摊销 12,718 12,136 上述市场租赁的摊销,净额 812 735 债务发行成本摊销和其他费用 1,795 1,600 股票薪酬支出 3,020 3,615 资本化收购前和其他费用计入支出 155344 出售投资物业的收益 (15,560) (6,753) 其他 285 68 运营资产和负债的变化:租户应收账款 513 (1,312) 递延资产 (2,478) (3,390) 其他资产和负债 (787) (810) 应付账款和应计费用 (855) 3,560 保证金 (1,548) 864 经营活动提供的净现金 50,315 58,233 投资活动购买土地、建筑物和其他有形和无形资产及负债 (442) (150,592) 出售投资物业的净收益 77,929 17,889 笔用于购买的托管存款财产—(302)向关联方提供的预付款(89)(174)向租户提供的贷款所得款项— 1,000 现有房地产投资的资本支出(5,778)(3,663)租赁佣金(890)—(用于)投资活动提供的净现金 70,730(135,842)融资活动普通股发行的净收益——第三方贷款机构要求的9,979笔托管存款(1,038)(1,401) 偿还应付票据 (964) (873) 信贷额度收益 38,100 127,100 偿还信贷额度 (115,400) (5,000) 付款的债务发行成本(13)(3,215)支付给普通股股东以及OP单位和LTIP单位持有人(44,207)(43,779)的股息(4,366)(4,366)融资活动提供的净现金(用于)78,445 现金和现金等价物以及限制性现金的净增长(6,843)836 以及现金等价物和限制性现金——期初14,455 12,759现金和现金等价物以及限制性现金——期末7,612美元 13,595美元截至9月30日的九个月,

2023年第三季度 | 收益补充19份非公认会计准则对账(未经审计,以千计,每股和单位金额除外)*有关FFO、AFFO、息税折旧摊销前利润和调整后息税折旧摊销前利润的定义,见第20和21页 9月30日,6月30日,12月31日,9月30日,FFO和AFFO 2023 2023 2022 2022净收益4,833美元 14,1773美元 1,848美元 10,029美元减:优先股股息(1,455)(1,455)(1,455)(1,455)(1,455)(1,455)折旧和摊销费用 14,161 14,774 14,861 15,064 15,064 14,387 投资物业出售收益(2,289)(12,786)(485)—(6,753)FFO 15,250 美元 14,387710 美元 15,094 美元 15,457 美元 16,208 美元上述市场租约的摊销,净额 234 287 291 292 221 直线递延租金收入 (721) (879) (763) (1,006) (1,006) (1,018) 股票薪酬支出 1,185 1,147 688 1,066 1,039 债券发行成本摊销及其他 593 601 601 601 601 601 571 收购前费用 — 2 42 112 112 AFFO $16,541 $15,868 $15,953 $16,522 $17,133 $归属于普通股股东的每股净收益——基本及摊薄后0.05美元0.18美元0.01美元0.01美元FFO每股0.12美元和单位0.22美元0.22美元AFFO每股0.23美元0.23美元23 $0.24 0.25 Wtd 平均已发行普通股、OP 和 LTIP 单位:普通股 65,565 65,544 65,525 65,518 65,518 个 OP 单位 2,244 2,134 1,667 1,668 1,668 1,668 LTIP 单位 2,757 2,638 2,539 Wtd 平均已发行普通股、OP 和 LTIP 单位——基本和摊薄后 70,566 70,434 69,830 69,725 69,725 9月30日、6月30日、3月31日、9月30日,息税折旧摊销前利润和调整后息税折旧摊销前利润 2023 2023 2022 2022 年净收益 4,833 美元 14,173 2,173 1,848 $10,029 利息支出 7,170 8,468 8,271 8,064 6,963 折旧和摊销费用 14,195 14,805 14,889 15,889 ,09314,415 出售投资物业的收益 (2,289) (12,786) (485) — (6,753) 息税折旧摊销前利润 23,909 美元 24,664 美元 24,848 美元 25,005 美元 24,654 美元股票薪酬支出 1,185 1,147 688 1,066 1,039 上述市场租赁的摊销,净额 234 287 291 292 221 收购前费用 — 2 42 112 调整后的息税折旧摊销前利润为25,328美元 26,100美元 25,869美元 26,475美元 26,026美元 26,026美元(截至三个月的三个月)

2023年第三季度 | 收益补充20份报告定义和其他披露年化基本租金年化基本租金表示2023年9月的月基本租金乘以12(或扣除租赁总额房产的年化开支后的基本租金)。因此,该方法得出截至某个时间点的年化金额,但没有考虑到未来 (i) 合同租金的上涨,(ii) 租赁活动或 (iii) 租赁到期。此外,按现金收取的租赁不包括在年化基本租金中。资本化率收购的资本化率(“资本利率”)的计算方法是将当前的年化基本租金除以合同购买价格。对于投资组合资本化率,对合同购买价格进行了某些调整,包括对后续资本投资的调整。房地产扣除利息、税项、折旧和摊销前的收益(“息税折旧摊销前利润”)我们根据NAREIT制定的标准计算息税折旧摊销前利润,并将息税折旧摊销前利润定义为根据公认会计原则计算的净收益或亏损加上折旧和摊销、利息支出、投资物业销售损益和减值损失(如适用)。我们将调整后的息税折旧摊销前利润定义为息税折旧摊销前加上非现金股票薪酬支出、与高于和低于市场租赁相关的非现金无形摊销、收购前支出和其他正常化项目。管理层认为息税折旧摊销前利润率和调整后息税折旧摊销前利润率是重要的衡量标准,因为它们提供了更多信息,使管理层、投资者以及我们当前和潜在的债权人能够评估和比较我们的核心经营业绩和偿债能力。根据美国证券交易委员会规则,运营资金和调整后运营资金(“FFO”)和调整后的运营资金(“AFFO”)是非公认会计准则财务指标。该公司认为FFO和AFFO是衡量其经营业绩的重要补充指标,并认为证券分析师、投资者和其他利益相关方经常使用FFO来评估房地产投资信托基金,其中许多房地产投资信托基金在报告业绩时会提供FFO。根据全国房地产投资信托协会(“NAREIT”)的定义,FFO是指根据公认会计原则计算的OP单位和LTIP单位持有人的非控股权益前的净收益或亏损,不包括房地产和特殊项目销售的收益(或亏损),减去优先股股息,加上与房地产相关的折旧和摊销(不包括债务发行成本的摊销和高于和低于市场租赁的摊销)),以及对未合并的合伙企业和联营企业进行调整后企业。由于FFO不包括与房地产相关的折旧和摊销(债务发行成本的摊销以及高于和低于市场租赁摊销的费用),因此该公司认为,FFO提供的业绩衡量标准在同期比较时,反映了入住率、租金率、运营成本、开发活动和利息成本趋势对运营的影响,从最接近的GAAP衡量标准、净收益或亏损中无法立即看到的视角。AFFO是许多投资者和分析师使用的一项非公认会计准则衡量标准,通过消除不反映持续房地产运营的项目的影响,来衡量房地产公司的经营业绩。管理层通过修改NAREIT对FFO的计算方式来计算AFFO,对某些现金和非现金项目以及某些经常性和非经常性项目进行调整。对于公司而言,这些项目包括经常性收购和处置成本、债务清偿损失、经常性直线递延租金收入、基于股票的经常性薪酬支出、高于和低于市场租赁的经常性摊销、债务发行成本的定期摊销、经常性租赁佣金和其他项目。管理层认为,除FFO之外还报告AFFO是投资界在比较基础上评估公司经营业绩时可以使用的有用补充衡量标准。

2023年第三季度 | 收益补充21报告定义和其他披露租金覆盖率为了计算我们的投资组合加权平均息税折旧摊销前利润覆盖率(“租金覆盖率”),我们排除了财务报表未提供或不够详细的信贷评级租户或其子公司。这些比率仅基于最新的可用信息。大多数租户财务报表均未经审计,我们尚未独立验证任何租户财务信息(已审计或未经审计),因此,我们无法向您保证此类信息的准确或完整。由于(i)缺乏可用的财务信息或(ii)租户规模小,某些其他租户(约占我们投资组合的16%)不包括在计算范围内。此外,在未申报的租户中,有16%以内的是Pipeline Healthcare, LLC,该公司于2023年10月出售给了Heights Healthcare,并在新的管理层领导下运营。此外,我们的租金覆盖率增加了医生的分配和薪酬。管理层认为所有调整都是合理和必要的。其他披露非公认会计准则财务指标管理层认为,某些非公认会计准则财务指标是衡量公司经营业绩的有用补充指标。就公司而言,非公认会计准则指标包括息税折旧摊销前利润、调整后的息税折旧摊销前利润、FFO和AFFO。非公认会计准则财务指标通常被定义为旨在衡量财务业绩、财务状况或现金流的指标,但不包括或包括根据公认会计原则确定的最具可比性的衡量标准中不会进行调整的金额。该公司之所以报告非公认会计准则财务指标,是因为管理层认为这些指标也是房地产投资信托基金行业和行业分析师评估房地产投资信托基金时使用的最主要指标之一。出于这些原因,管理层认为披露和讨论这些非公认会计准则财务指标是适当的。此处提出的非公认会计准则财务指标不一定与其他房地产公司提出的相同,因为并非所有房地产公司都使用相同的定义。不应将这些衡量标准视为净收入的替代方案、公司财务业绩的指标,或作为衡量公司流动性的经营活动现金流的替代方案,也不一定表明有足够的现金流来满足公司的所有需求。管理层认为,为了便于清晰地了解公司的历史合并经营业绩,应将这些指标与本文其他地方列出的净收入和运营现金流一起审查。其他信息本文档中的信息应与公司10-K表年度报告、10-Q表季度报告、8-K表最新报告以及向美国证券交易委员会提交或提供给美国证券交易委员会的其他信息一起阅读。在向美国证券交易委员会提交或提供报告后,您可以在公司网站(www.globalmedicalreit.com)“美国证券交易委员会文件” 下的 “投资者关系” 部分中,在合理可行的情况下尽快访问公司报告以及对根据《交易法》第13(a)或15(d)条向美国证券交易委员会提交或提供的报告的修正案。公司网站上或与公司网站相关的信息不是,也不得被视为本收益补充文件的一部分或并入本财报中。你还可以通过访问美国证券交易委员会的网站 http://www.sec.gov 来查看这些美国证券交易委员会的文件和其他信息。此套餐中包含的某些信息,包括但不限于我们的十大租户概况中包含的信息,均来自公开的第三方来源。公司尚未独立核实这些信息,也无法保证此类信息的准确或完整。

投资者关系 globalmedicalreit.com 纽约证券交易所:GMRE Stephen Swett 203.682.8377 stephen.swett@icrinc.com