| 初步草案 Project Seashore 特别委员会材料 2023 年 9 月 13 日 1 |

| 初稿 免责声明 随附材料由罗斯柴尔德公司(“Rothschild & Co”)在保密基础上编制,仅供联合通信控股公司(“公司” 或 “Condor”)董事会特别委员会(“特别 委员会”)使用和受益,仅与其对所提交易的评估有关在此。 Rothschild & Co. 及其任何关联公司,或其各自的任何高级职员、董事、员工、顾问、代理人或代表,均不代表或保证本文所述任何材料的准确性 或完整性。随附材料中包含的任何内容都不是,也不得作为对过去、现在 或未来的承诺或陈述。 应该理解,这些材料,包括随附材料中包含的任何估值和/或估计或预测,是在没有经过罗斯柴尔德公司任何独立核实的情况下编写或衍生自公司提供的信息 或来自公共来源的信息。这些信息,包括任何估值、估计或预测, 涉及公司管理层和其他来源的大量重要假设和主观决定,这些假设和主观决定可能是正确的,也可能不正确,尽管公司 表示这些材料是合理的。Rothschild & Co对此类信息的独立验证不承担任何责任,并一直依赖此类信息 在所有重要方面都是完整和准确的。因此,Rothschild & Co不能就任何此类信息的准确性或 完整性或任何此类估值和/或估计或预测的可实现性做出任何明示或暗示的陈述或保证。如果此类信息包括对 未来财务业绩的任何估计或预测,则罗斯柴尔德公司假设此类估计或预测是在反映公司管理层目前可用的最佳估计和 判断的基础上合理编制的(或者,就从公共来源获得的估计和预测而言,是合理的估计)。 附带的材料并不代表对实际收购或出售公司或其任何权益的价格的看法。 除非另有说明,否则本演示文稿以本文发布之日为准,并且必须基于罗斯柴尔德公司获得的信息以及截至本文发布之日向罗斯柴尔德公司存在和披露的财务、股票市场和 其他条件和情况。罗斯柴尔德公司没有任何义务更新、审查或重申这些 材料。如果未提及 Rothschild & Co. 提供的口头简报,则该演示文稿是不完整的,只能与之一起观看。在任何情况下, 本演示文稿的发表都不应意味着本演示文稿中包含的任何信息或分析在任何其他日期都不会相同。 这些材料无意为评估提供唯一依据,也不应被视为与任何交易或其他事项有关的建议。此处包含的任何一个 分析都不能被视为比任何其他分析更重要或更不重要,必须通过 Rothschild & Co. 提供的口头简报全面考虑这些分析。在进行任何交易之前,特别委员会应在不依赖罗斯柴尔德公司或其关联公司的情况下确定任何此类交易的经济风险和案情 以及法律、税务和会计特征及后果。在这方面,通过接受这些材料,特别委员会承认 Rothschild & Co不提供法律、税务或会计建议(特别委员会也不依赖罗斯柴尔德公司提供)法律、税务或会计建议,特别委员会应 接收(并依赖)单独和合格的法律、税务和会计建议。这些材料不构成出售或购买任何证券的要约或邀请。 Rothschild & Co. 不以特别委员会、董事会或公司的受托人或代理人身份行事。 在资产管理、商业银行业务和其他业务活动的正常过程中,Rothschild & Co的关联公司可以随时持有多头或空头头寸,并可能为自己的账户或客户的账户进行 公司或其任何关联公司或可能参与的任何其他公司的股权、债务或其他证券(或相关衍生证券)或金融工具的交易 或以其他方式进行交易交易。 本演示文稿是保密的,并非出于公开披露或根据州或联邦证券 法律或其他规定将其提交而编写的。未经 Rothschild & Co. 事先书面批准 ,任何人不得复制、披露或提供本演示文稿。 本演示文稿无意供特别 委员会以外的任何人使用或依赖,也不应被任何人使用或依赖,未经罗斯柴尔德公司事先书面批准,任何其他人不得使用。 2 |

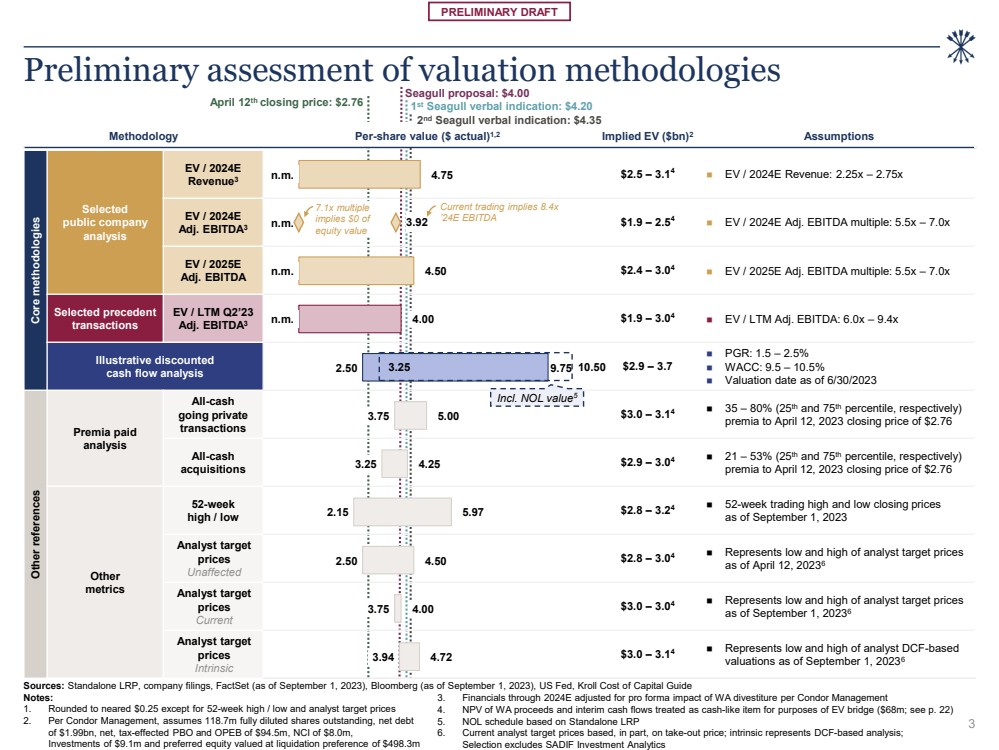

| 初步草案 估值方法的初步评估 3 3.根据Condor Management 4,根据西澳剥离对2024E年的财务状况进行了调整。就电动汽车桥梁而言,西澳收益和中期现金流的净现值被视为现金类项目(6800万美元;见第22页) 5。NOL 时间表基于独立版 LRP 6.当前分析师的目标价格部分基于外卖价格;内在代表基于差异化系数的分析; Selection 不包括SADIF Investment Analytics 备注: 1。四舍五入至接近0.25美元,但52周高点/低点和分析师目标价格 2 除外。根据Condor Management的数据,假设全面摊薄后的已发行股票为1.187亿美元,净负债 为19.9亿美元,受税收影响的PBO和OPEB为9450万美元,NCI为800万美元, 投资为910万美元,清算优先权为4.983亿美元 来源:独立LRP,公司文件,FactSet(截至2023年9月1日,)、彭博社(截至 2023 年 9 月 1 日)、美联储、克罗尔资本成本指南 方法论每股价值(实际美元)1,2 隐含电动汽车(亿美元)2 假设 核心方法 精选 上市公司 分析 EV/ 2024E 收入3 2.5 美元 — 3.14◼ EV/2024E 收入:2.25 倍 — 2.75 倍 EV/2024E 调整数。EBITDA3 1.9 美元 — 2.54 ◼ EV/2024E 调整后的息税折旧摊销前利润倍数:5.5 倍 — 7.0 倍 调整息税折旧摊销前利润倍数:5.5 倍 — 7.0 倍 精选先例 交易 EV/LTM 23年第二季度调整数 EBITDA3 1.9 美元 — 3.04 ◼ EV/LTM 调整后的息税折旧摊销前利润:6.0 倍 — 9.4 倍 说明性折扣 现金流分析 2.9 — 3.7 ◼ PGR:1.5 — 2.5% ◼ WACC:9.5 — 10.5% ◼ 估值日期截至 2023 年 6 月 30 日 Premia paid 分析 全现金 私有化 交易 $3.0 — 3。◼14 ◼ 35 — 80%(分别为第 25 和第 75 个百分位) 截至 2023 年 4 月 12 日收盘价为 2.76 美元全现金 收购 2.9 美元 — 3.04 ◼ 21 — 53%(分别为第 25 和第 75 个百分位) 溢价截至 2023 年 4 月 12 日收盘价为 2.76 美元其他 指标 高点/低点 2.8 美元 — 3.24 截至2023年9月1日,2周交易最高价和最低收盘价 分析师目标 价格 未受影响 2.8 — 3.04 ◼ 代表截至2023年4月12日的分析师目标价 的低点和最高点 价格 当前 3.0 美元 — 3.04 ◼ 代表低点 ◼以及截至2023年9月1日分析师目标价 的最高点 分析师目标价格 内在 3.0 美元 — 3.14 ◼ 代表截至2023年9月1日分析师基于DCF的 估值的低点和最高点。 n.m. n.m. 2.50 3.25 2.50 3.50 3.75 3.94 4.75 4.50 4.00 9.75 5.00 4.25 5.97 4.50 4.00 4.72 海鸥提案:4 月 12 日收盘价:4.00 美元 4 月 12 日收盘价:2.76 美元 3.25 美元包括不良资产净值5 3.92 当前交易意味着 8.4 倍 '24E 息税折旧摊销前利润 10.50 第一海鸥口头表示:4.20 美元 7.1 倍 股权 value 2 nd Seagull Vernal说明:4.35 美元 |

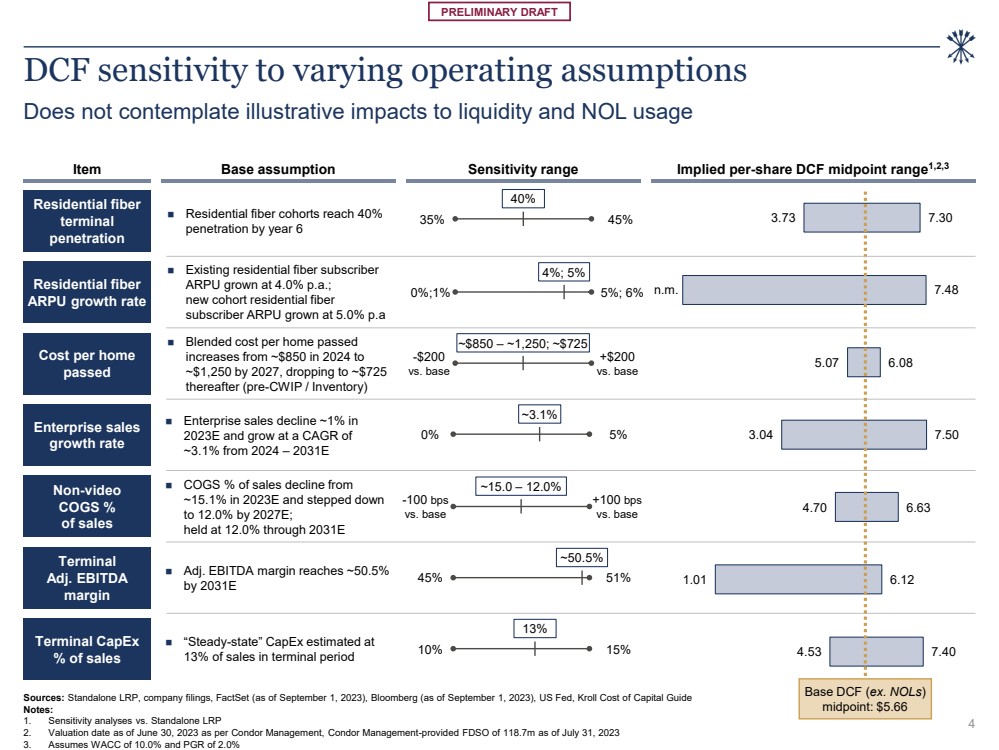

| 初步草案 DCF 对不同运营假设的敏感度 未考虑对流动性和净资产使用情况的说明性影响 4 3.73 n.m. 5.07 3.04 4.70 1.01 7.30 7.48 6.08 7.50 6.63 6.12 7.40 隐含的每股 DCF 中点区间基准假设 1,2,3 项目 来源:独立LRP、公司文件、FactSet (截至2023年9月1日)、彭博社(截至2023年9月1日)、美联储、克罗尔资本成本指南 注释: 1.灵敏度分析与独立 LRP 2.根据神鹰管理公司的数据,截至2023年6月30日,神鹰管理提供的FDSO截至2023年7月31日的估值为1.187亿英镑 3。假设WACC为10.0%,PGR为2.0% 企业销售额 增长率 ◼ 2023E 企业销售额下降约1%,从2024年至2031年以复合年增长率增长 ~ 3.1% 0% ~ 50.5% 45% 51% ◼ 调整后的息税折旧摊销前利润率达到约 50.5% 到 2031E Terminal 调整。息税折旧摊销前利润 利润 终端 渗透率 ◼ 住宅纤维群体的渗透率到第 6 年达到了 40% 已通过 ◼ 每套住房的混合成本从 2024 年的约 850 美元增加到 2027 年的 ~1,250 美元,降至约 7250 美元此后为 25(在 CWIP 之前/库存) 灵敏度范围 35% 40% -200 美元对比基本 +200 美元对比 ~850 美元 — ~1,250 美元;~725 美元非视频 COGS 销售额的百分比 % ◼ COGS 销售额从 2023 年 降至 15.1%,到 2027 年 E 降至 12.0%; 截至2031E 终端资本支出 占销售额的百分比 ◼ “稳态” 资本支出估计为 占终端期销售额的13% 10% 13% 15% Base DCF(例如noLs) 中点:5.66 美元住宅光纤 ARPU 增长率 ◼ 现有住宅光纤用户 ARPU 每年增长 4.0%; 新群组住宅光纤 用户 ARPU 每年增长 5.0% ~15.0 — 12.0% 与基本 +100 个基点 0%;1% 5%;6% 4%;5% |

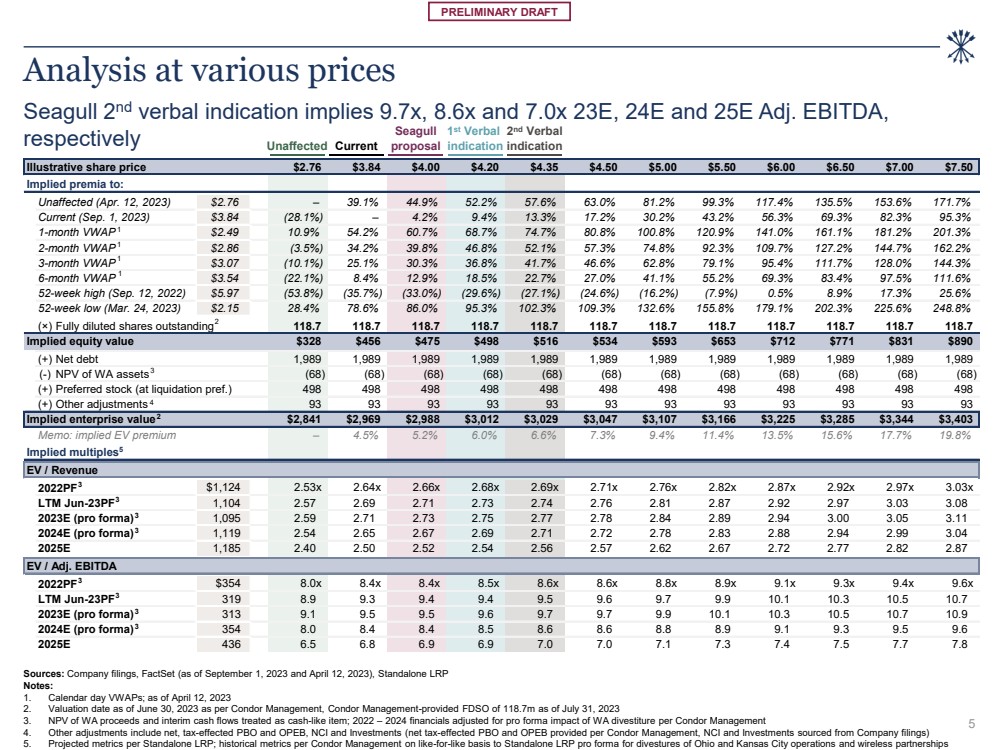

| PRELIMINARY DRAFT Illustrative share price $2.76 $3.84 $4.00 $4.20 $4.35 $4.50 $5.00 $5.50 $6.00 $6.50 $7.00 $7.50 Implied premia to: Unaffected (Apr. 12, 2023) $2.76 – 39.1% 44.9% 52.2% 57.6% 63.0% 81.2% 99.3% 117.4% 135.5% 153.6% 171.7% Current (Sep. 1, 2023) $3.84 (28.1%) – 4.2% 9.4% 13.3% 17.2% 30.2% 43.2% 56.3% 69.3% 82.3% 95.3% 1-month VWAP $2.49 10.9% 54.2% 60.7% 68.7% 74.7% 80.8% 100.8% 120.9% 141.0% 161.1% 181.2% 201.3% 2-month VWAP $2.86 (3.5%) 34.2% 39.8% 46.8% 52.1% 57.3% 74.8% 92.3% 109.7% 127.2% 144.7% 162.2% 3-month VWAP $3.07 (10.1%) 25.1% 30.3% 36.8% 41.7% 46.6% 62.8% 79.1% 95.4% 111.7% 128.0% 144.3% 6-month VWAP $3.54 (22.1%) 8.4% 12.9% 18.5% 22.7% 27.0% 41.1% 55.2% 69.3% 83.4% 97.5% 111.6% 52-week high (Sep. 12, 2022) $5.97 (53.8%) (35.7%) (33.0%) (29.6%) (27.1%) (24.6%) (16.2%) (7.9%) 0.5% 8.9% 17.3% 25.6% 52-week low (Mar. 24, 2023) $2.15 28.4% 78.6% 86.0% 95.3% 102.3% 109.3% 132.6% 155.8% 179.1% 202.3% 225.6% 248.8% (×) Fully diluted shares outstanding 118.7 118.7 118.7 118.7 118.7 118.7 118.7 118.7 118.7 118.7 118.7 118.7 Implied equity value $328 $456 $475 $498 $516 $534 $593 $653 $712 $771 $831 $890 (+) Net debt 1,989 1,989 1,989 1,989 1,989 1,989 1,989 1,989 1,989 1,989 1,989 1,989 (-) NPV of WA assets (68) (68) (68) (68) (68) (68) (68) (68) (68) (68) (68) (68) (+) Preferred stock (at liquidation pref.) 498 498 498 498 498 498 498 498 498 498 498 498 (+) Other adjustments 93 93 93 93 93 93 93 93 93 93 93 93 Implied enterprise value $2,841 $2,969 $2,988 $3,012 $3,029 $3,047 $3,107 $3,166 $3,225 $3,285 $3,344 $3,403 Memo: implied EV premium – 4.5% 5.2% 6.0% 6.6% 7.3% 9.4% 11.4% 13.5% 15.6% 17.7% 19.8% Implied multiples EV / Revenue 2022PF $1,124 2.53x 2.64x 2.66x 2.68x 2.69x 2.71x 2.76x 2.82x 2.87x 2.92x 2.97x 3.03x LTM Jun-23PF 1,104 2.57 2.69 2.71 2.73 2.74 2.76 2.81 2.87 2.92 2.97 3.03 3.08 2023E (pro forma) 1,095 2.59 2.71 2.73 2.75 2.77 2.78 2.84 2.89 2.94 3.00 3.05 3.11 2024E (pro forma) 1,119 2.54 2.65 2.67 2.69 2.71 2.72 2.78 2.83 2.88 2.94 2.99 3.04 2025E 1,185 2.40 2.50 2.52 2.54 2.56 2.57 2.62 2.67 2.72 2.77 2.82 2.87 EV / Adj. EBITDA 2022PF $354 8.0x 8.4x 8.4x 8.5x 8.6x 8.6x 8.8x 8.9x 9.1x 9.3x 9.4x 9.6x LTM Jun-23PF 319 8.9 9.3 9.4 9.4 9.5 9.6 9.7 9.9 10.1 10.3 10.5 10.7 2023E (pro forma) 313 9.1 9.5 9.5 9.6 9.7 9.7 9.9 10.1 10.3 10.5 10.7 10.9 2024E (pro forma) 354 8.0 8.4 8.4 8.5 8.6 8.6 8.8 8.9 9.1 9.3 9.5 9.6 2025E 436 6.5 6.8 6.9 6.9 7.0 7.0 7.1 7.3 7.4 7.5 7.7 7.8 Analysis at various prices Seagull 2nd verbal indication implies 9.7x, 8.6x and 7.0x 23E, 24E and 25E Adj. EBITDA, respectively 5 Sources: Company filings, FactSet (as of September 1, 2023 and April 12, 2023), Standalone LRP Notes: 1. Calendar day VWAPs; as of April 12, 2023 2. Valuation date as of June 30, 2023 as per Condor Management, Condor Management-provided FDSO of 118.7m as of July 31, 2023 3. NPV of WA proceeds and interim cash flows treated as cash-like item; 2022 – 2024 financials adjusted for pro forma impact of WA divestiture per Condor Management 4. Other adjustments include net, tax-effected PBO and OPEB, NCI and Investments (net tax-effected PBO and OPEB provided per Condor Management, NCI and Investments sourced from Company filings) 5. Projected metrics per Standalone LRP; historical metrics per Condor Management on like-for-like basis to Standalone LRP pro forma for divestures of Ohio and Kansas City operations and wireless partnerships Unaffected Seagull Current proposal 2 3 5 2 1 1 1 1 4 3 3 3 3 3 3 3 3 1 st Verbal indication 2 nd Verbal indication |