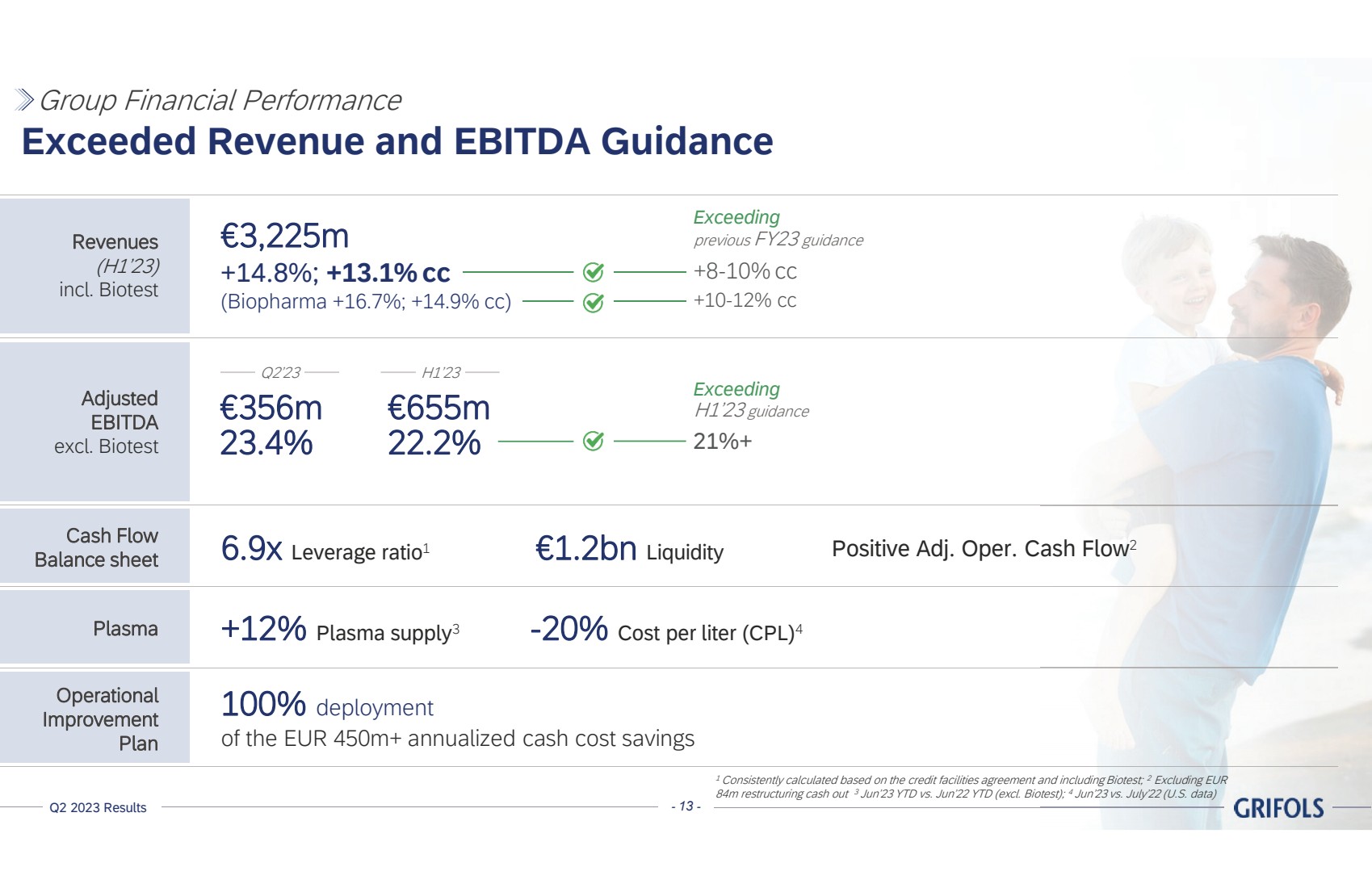

| 第 1 页,共 5 页 2023 年半年业绩 Grifols 实现了 15% 的收入增长,在第二季度加速 利润增长,并提高了 2023 财年的预期 1234 西班牙巴塞罗那,2023 年 7 月 27 日——全球 医疗保健公司、领先的血浆衍生药物制造商Grifols(MCE: GRF,MCE: F.P,纳斯达克股票代码:GRFS)报告表现强劲 } 2023年上半年的财务业绩。该公司加快了其战略 目标的进展,以实现卓越运营,同时为所有 利益相关者去杠杆化和创造价值。 Grifols执行董事长兼首席执行官Thomas Glanzmann评论说:“我们在第二季度表现强劲,超过了预期。收入和利润的增长反映了 Grifols稳健的基本面,因为成功履行我们的 承诺后势头继续增强。我们的运营改进计划的部署已经取得成果,推动了 的盈利能力和进一步的利润增长。 我们在实现关键优先事项方面正在取得重大进展,这使我们能够在继续加快公司的转型战略的同时,今年第二次提高指导方针 。Grifols 完全有能力持续取得成功,这得益于我们健全的商业模式、强大的财务 纪律和商业执行力,以及我们的创新渠道和强化的 绩效文化。” 1 运营货币或固定货币 (cc) 不包括该期间报告的变化率变动 2 与2022年全年数字相比,通货膨胀影响之前 3日年初至今 3日与6月22日年初至今(不包括Biotest) 23 年 6 月 4 日与 22 年 7 月(美国数据) 5 杠杆率始终根据信贷额度协议计算,包括 Biotest • 在 Biopharma 的推动下,今年前六个月的总收入增至 32.25 亿欧元(+14.8%;+13.1% cc1)• 调整后的息税折旧摊销前利润率超出预期 22.2%,达到6欧元第二季度带动了5500万人 ,利润率为23.4%(不包括Biotest) • 实现了 100% 部署4.5亿欧元2 年化现金成本节约计划 • 血浆供应增长加速至 +12% 3,而每升成本 (CPL) 下降了 20% 4,支持利润进一步扩大 • 受1.4亿欧元一次性重组的影响,净收入回报率在 23 年第二季度达到 5200 万欧元,在 2013 年上半年为 欧元 (5600) 万欧元成本 (均包括生物测试)。调整后的净收入为1.14亿欧元(23年第二季度为8900万欧元)。 • 杠杆率为6.9x5,承诺到2024年底降至4.0倍 • 完成了为上半年设定的7个创新里程碑,并有望在下半年实现 剩余的5个创新里程碑 • 2023年收入指引提高到10-12%(包括Biotest)。调整后的息税折旧摊销前利润率 全年预期进一步提高至24%(不包括Biotest),调整后的 息税折旧摊销前利润为14亿至14.5亿欧元(包括Biotest) |

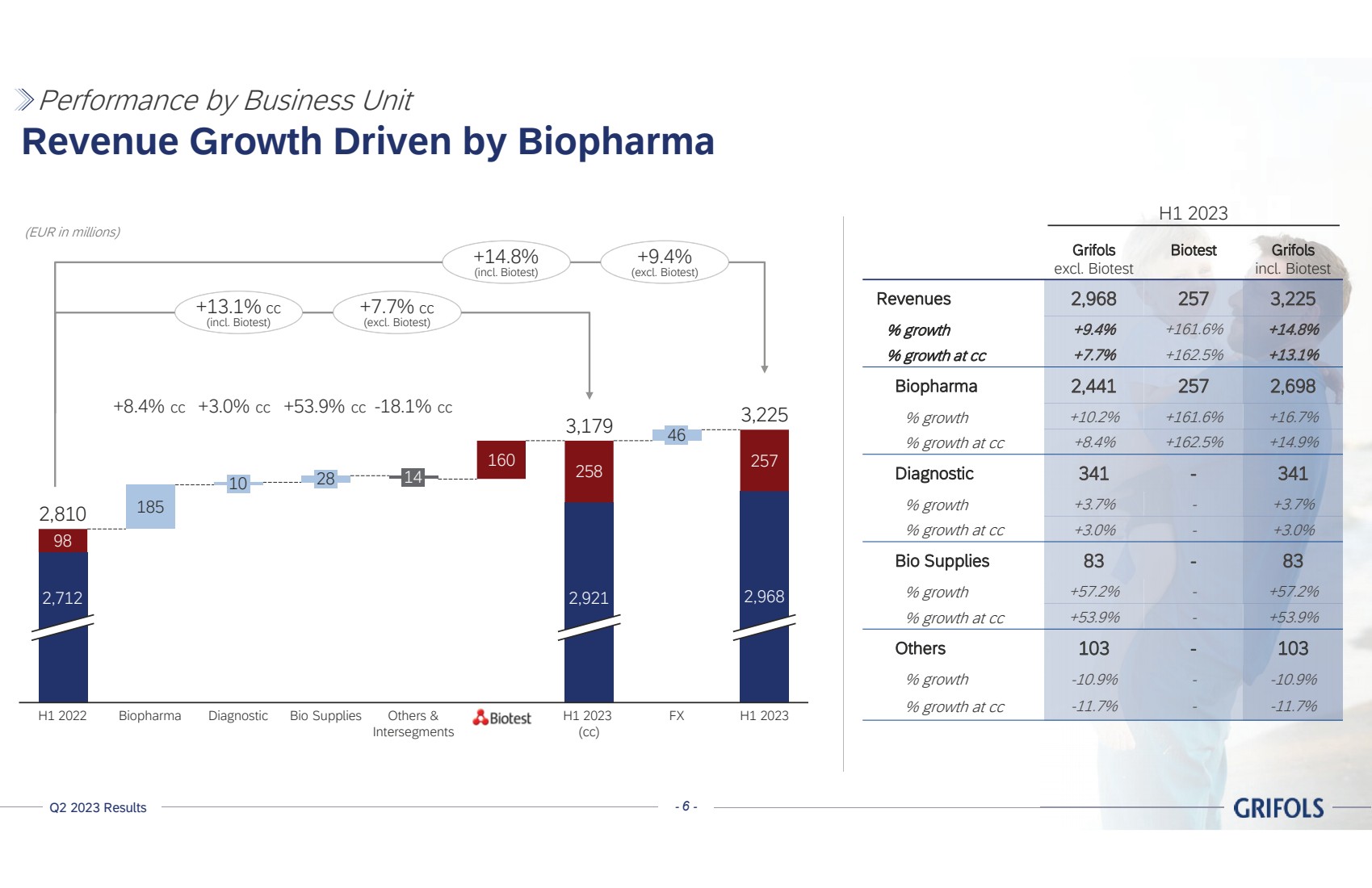

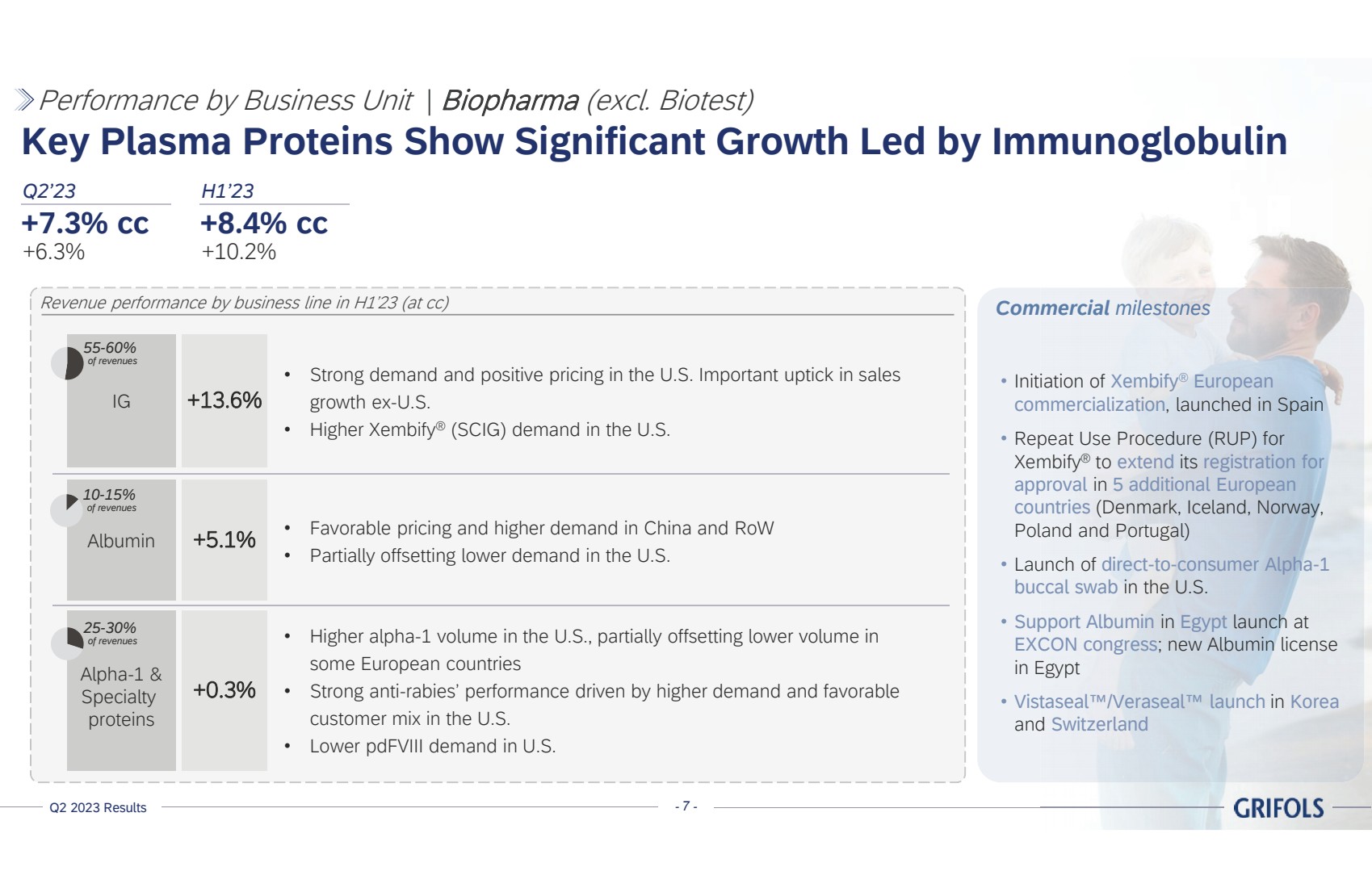

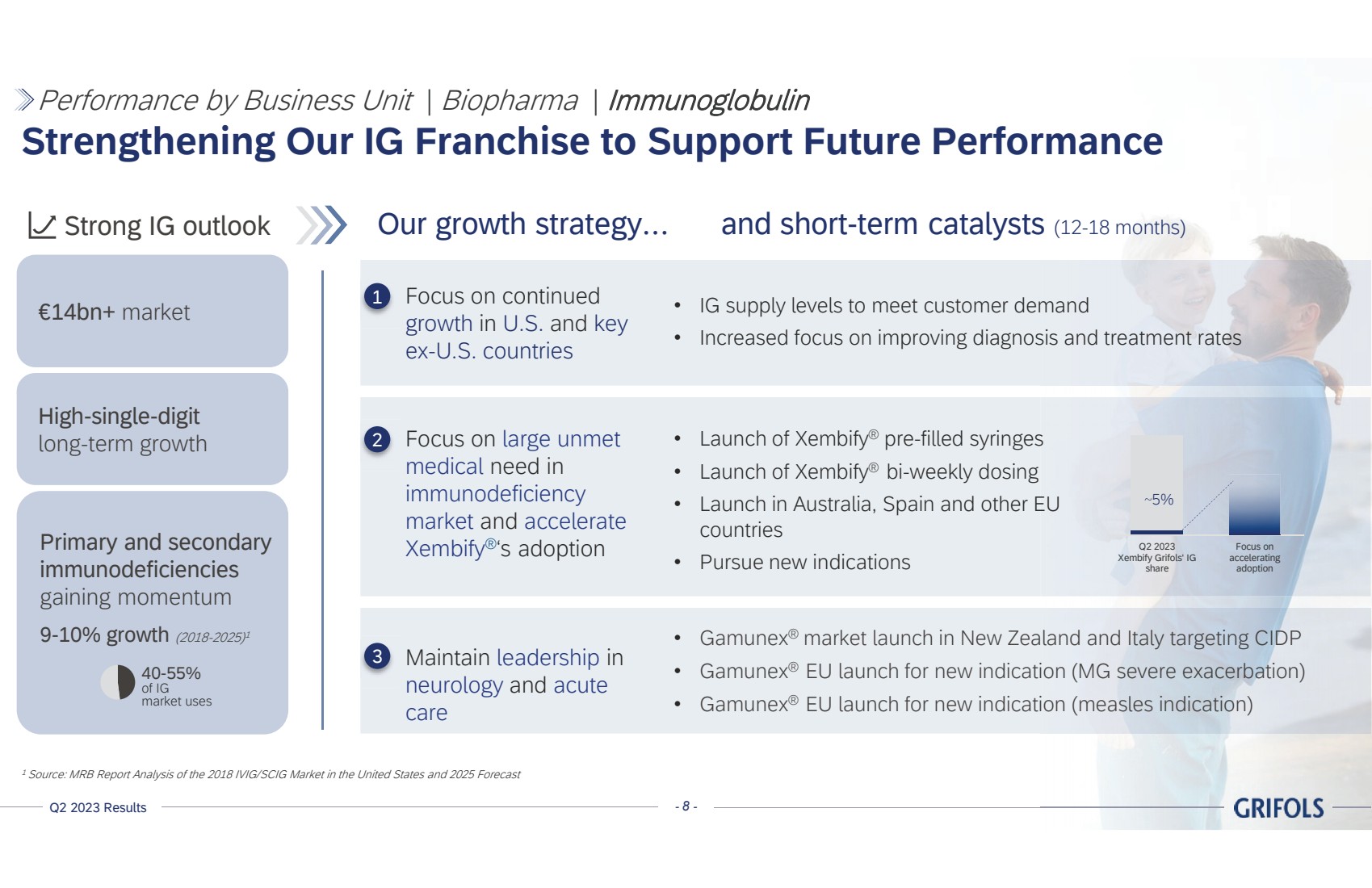

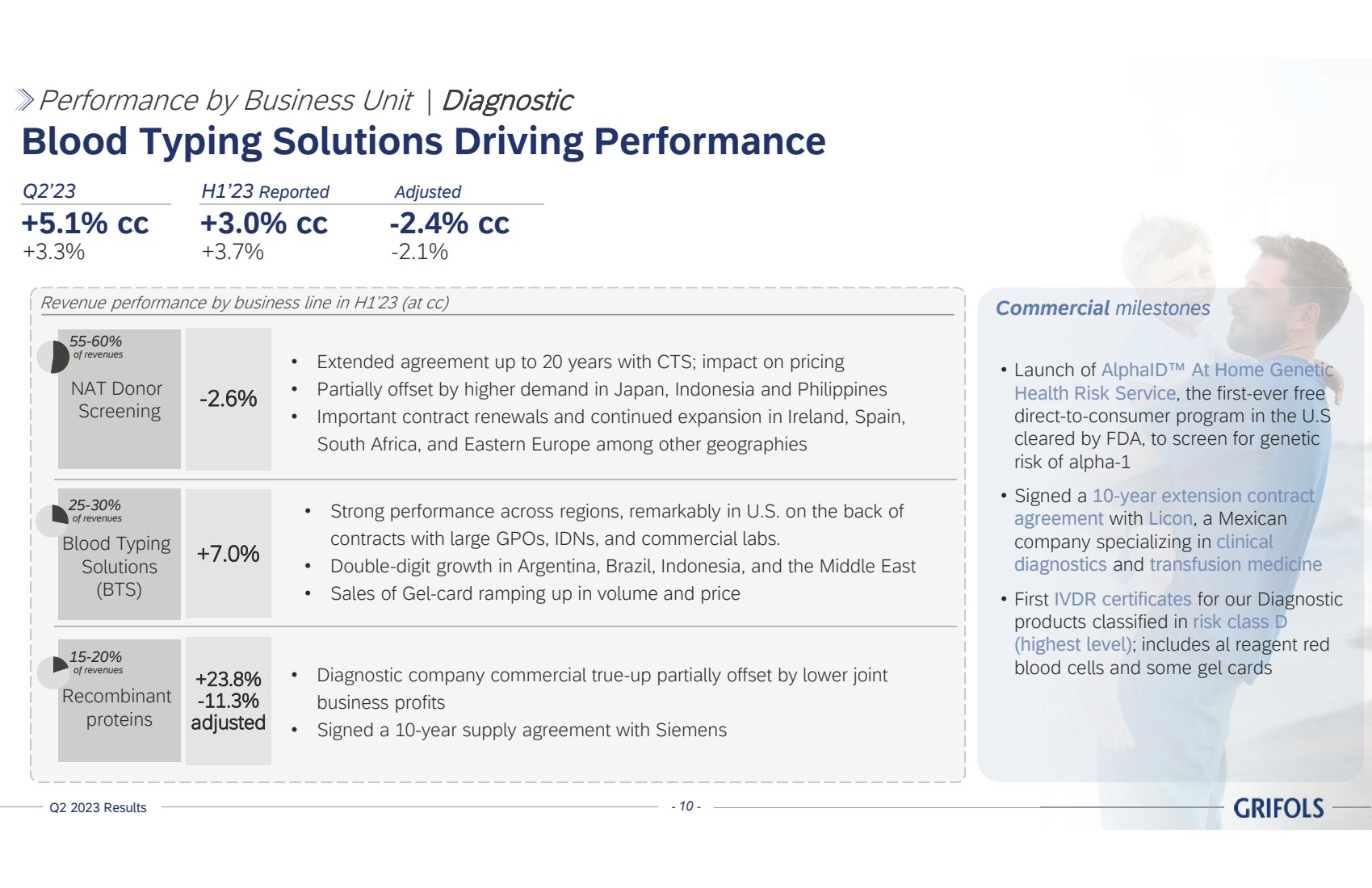

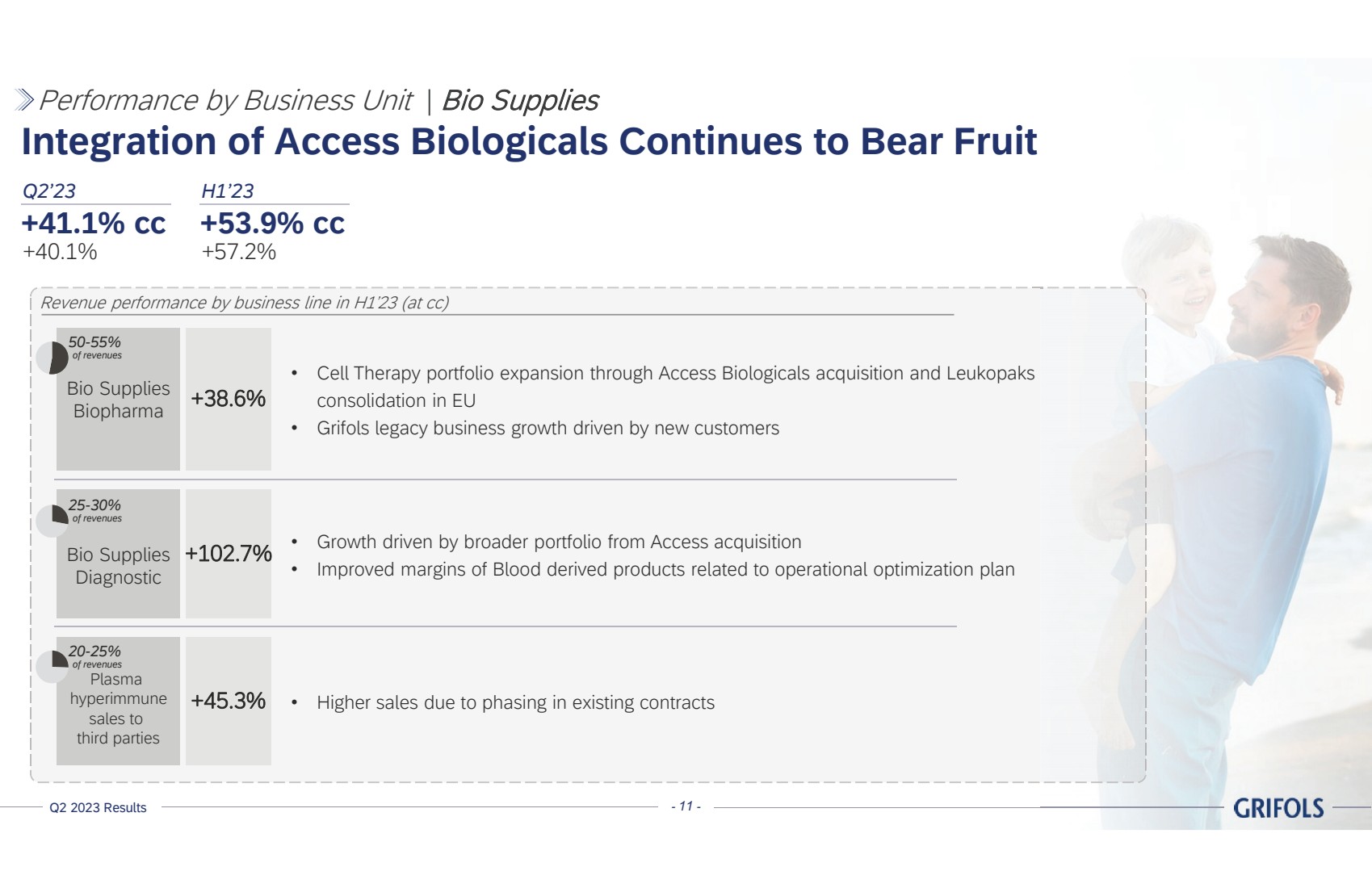

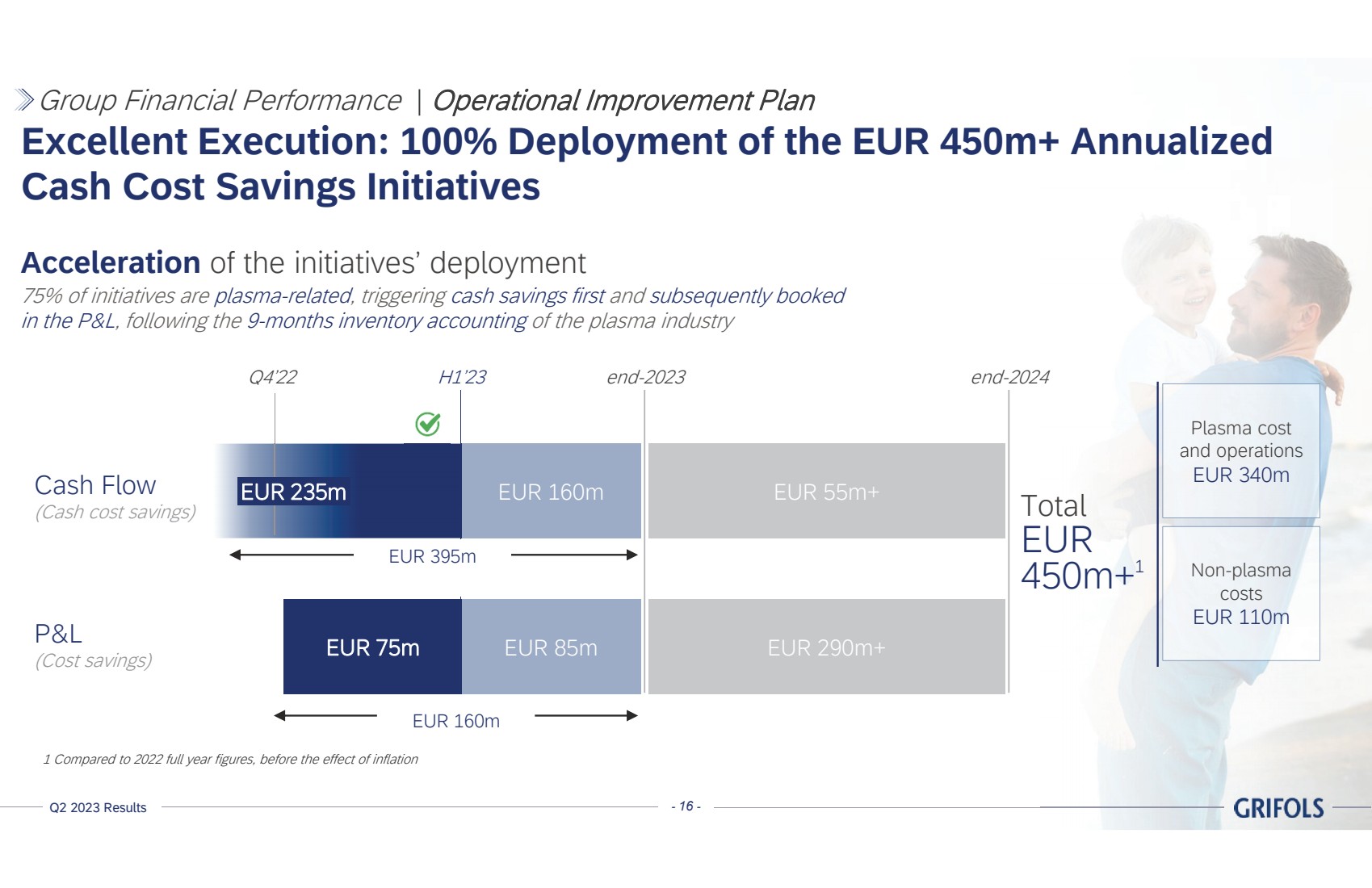

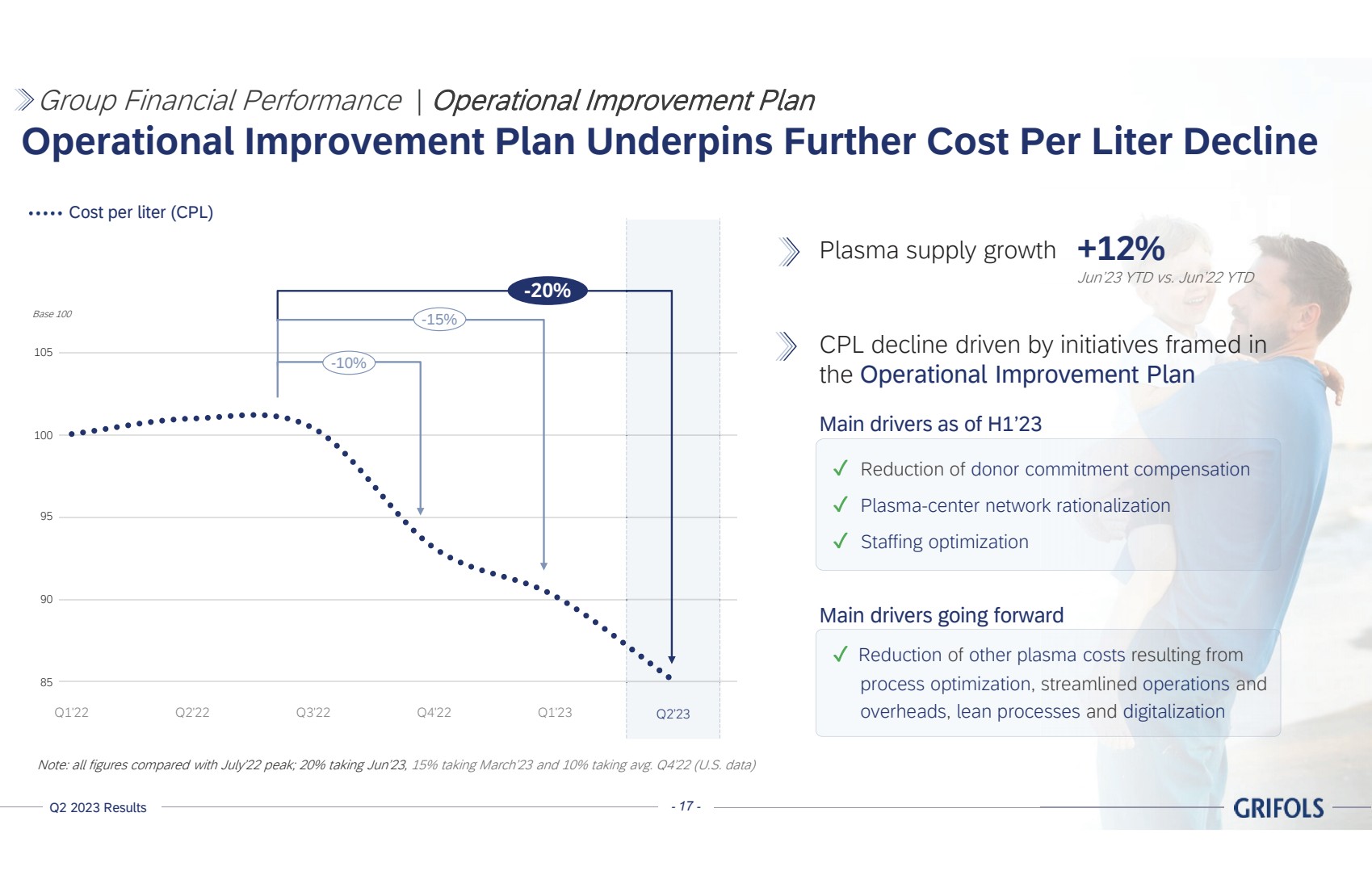

| 第 2 页,共 5 页业务业绩 与 2022 年上半年相比,总收入增长了 13.1% cc(按报告计算 +14.8%), 达到32.25亿欧元。第二季度生物制药、诊断和 Bio Supplies 实现了增长,总增长了8.8% cc(+7.8%),达到16.64亿欧元。不包括Biotest, 年初至今的总收入为29.68亿欧元;+7.7% cc;+9.4%。 上半年 Biopharma的收入增长了14.9% cc(按报告为增长16.7%),达到26.98亿欧元,第二季度增长了10.0% cc(+9.1%),达到14.08亿欧元。主要 驱动因素是对关键蛋白质的强劲潜在需求、固体血浆供应以及有利的 定价和产品组合。Grifols的旗舰产品免疫球蛋白的销售额增长了13.6% cc, ,这得益于皮下免疫球蛋白(SCIG)Xembify® 的+25.9%cc增长。Grifols Biopharma 的收入,不包括Biotest,增长了8.4% cc(+10.2%),年初至今达到24.41亿欧元。 Grifols通过一项专注于 免疫缺陷市场(包括增长最高的一级(PI)和继发性(SID) 适应症的战略,进一步加强其免疫球蛋白特许经营权,同时保持神经病学和急性护理领域的领导地位。该公司的目标是 继续发展其在美国的特许经营权,优先考虑其他特定国家,同时加快 采用 Xembify® 。该公司于6月在欧洲开始商业化。 诊断在2023年上半年的收入为3.41亿欧元,同比增长 3.0% cc(按报告为增长3.7%),第二季度录得1.65亿欧元,增长 5.1% cc(+3.3%)。血型解决方案在关键地区的积极表现(年初至今为+ 7.0% cc)值得注意 。不包括1900万欧元的重组蛋白商业调整, 年初至今调整后的收入下降了2.4% cc(报告为-2.1%)。 利用Access Biologicals 整合的好处,生物供应增长了53.9% cc(报告为+57.2%),达到8300万欧元,在第二季度增长了41.1% cc (+40.1%),达到4000万欧元。 等离子供应和每升成本 Grifols 继续增加血浆供应,同时有效降低其每升成本 (CPL), 支持利润率的进一步扩大。与22年7月的峰值相比,6月份的血浆供应量增加了12%,每升成本下降了20%,与 3月份报告的15%相比连续改善。主要杠杆是捐赠者承诺补偿的减少, 在第二季度稳定下来,以及等离子体中心网络的优化。展望未来, 其他等离子成本的降低、运营和管理费用的简化、精益流程以及 数字化,有望进一步改善CPL。 等离子体成本的降低是成功执行运营 改进计划的结果,该计划现已经 100% 部署。Grifols有望实现每年4.5亿欧元的现金成本节约,其中大部分与加强plasma 运营的举措有关。 |

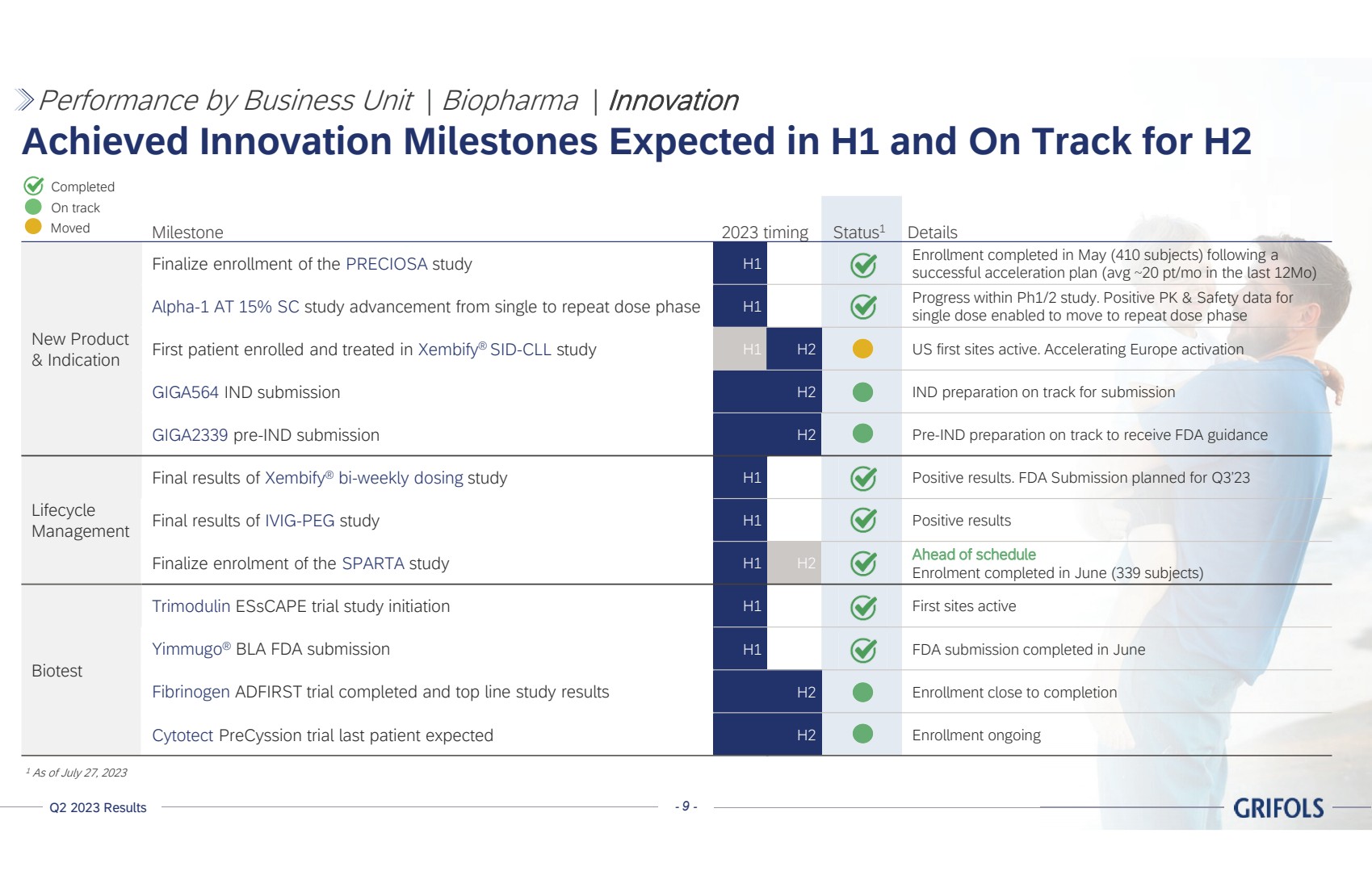

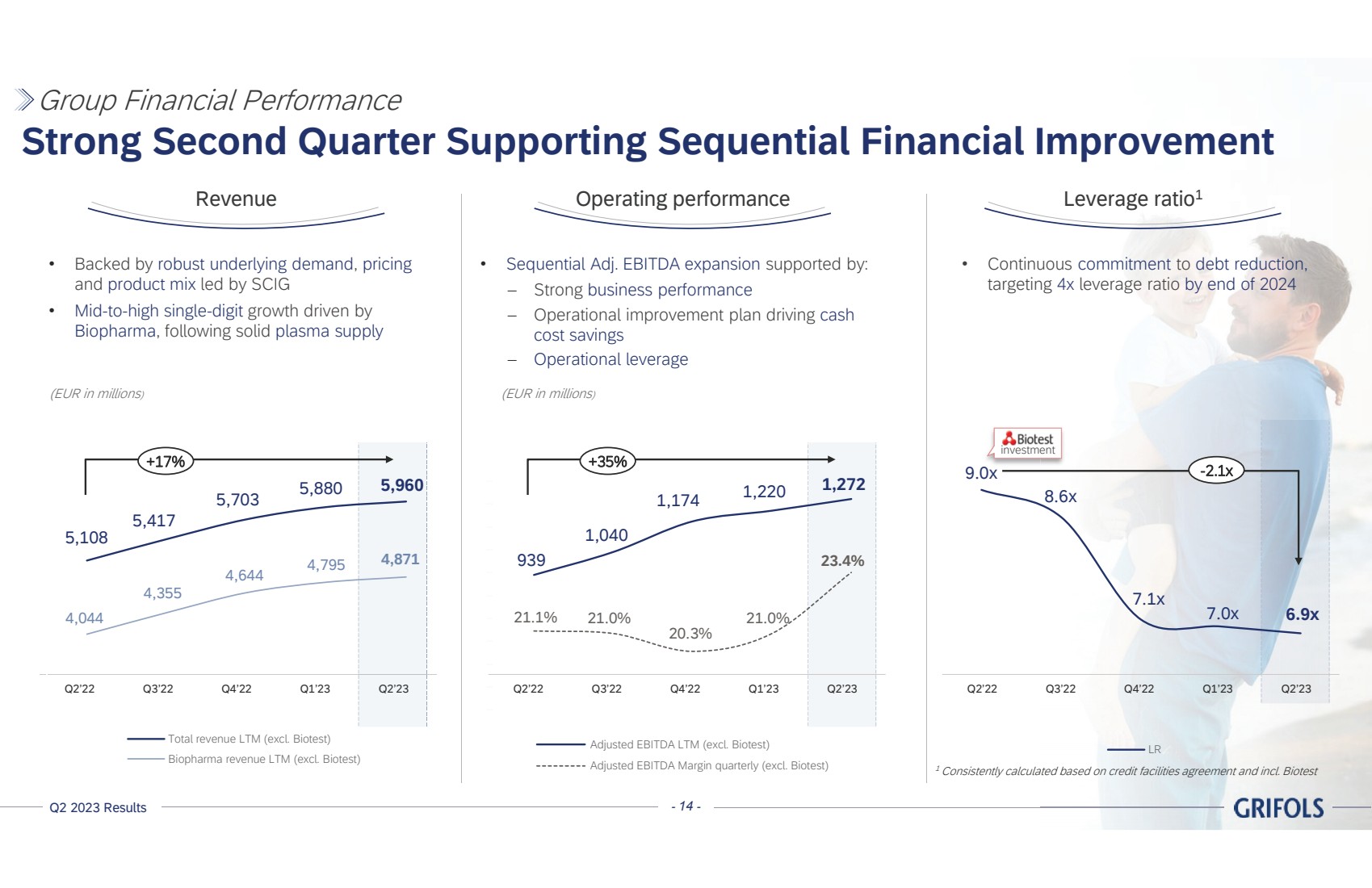

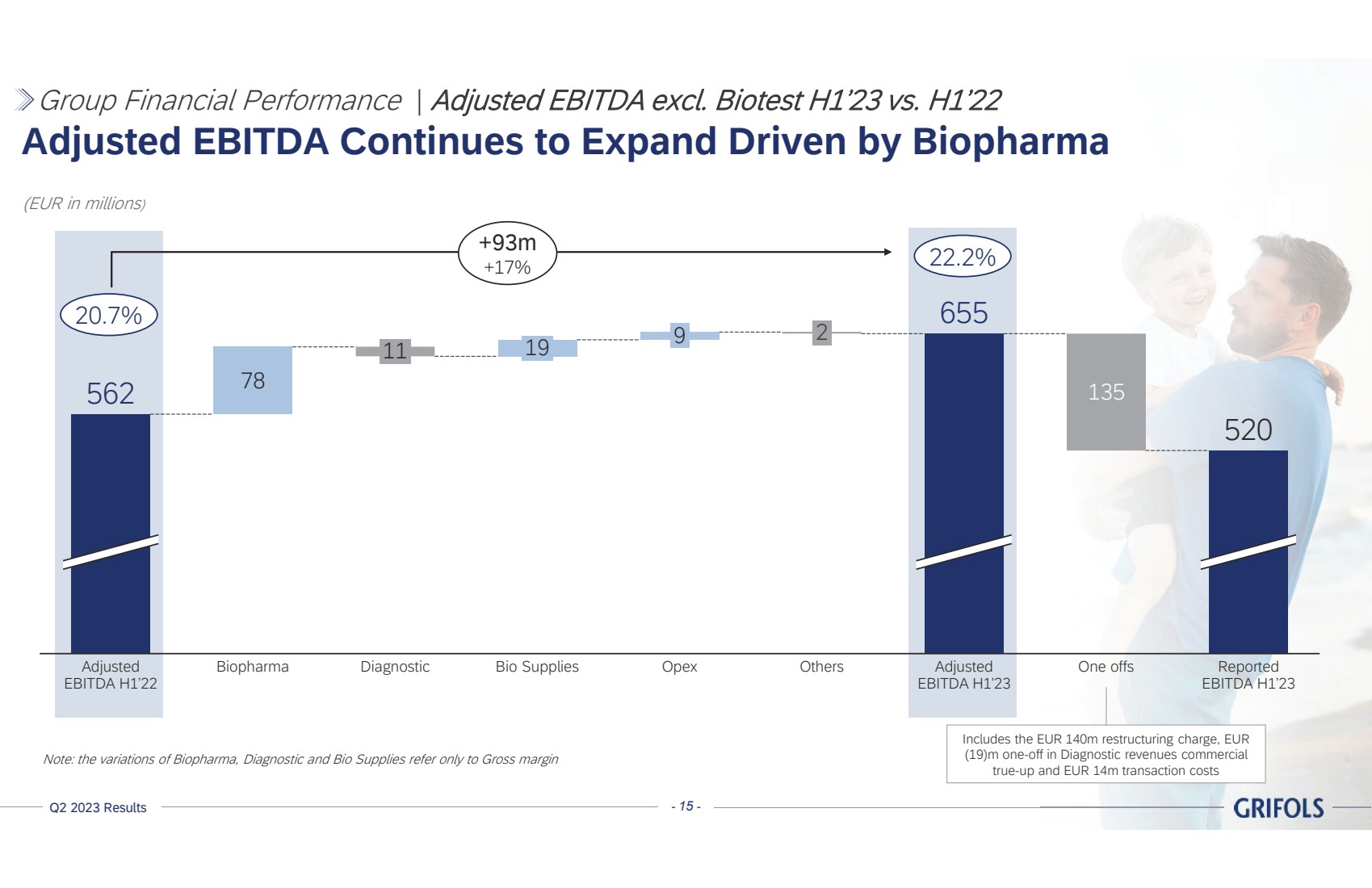

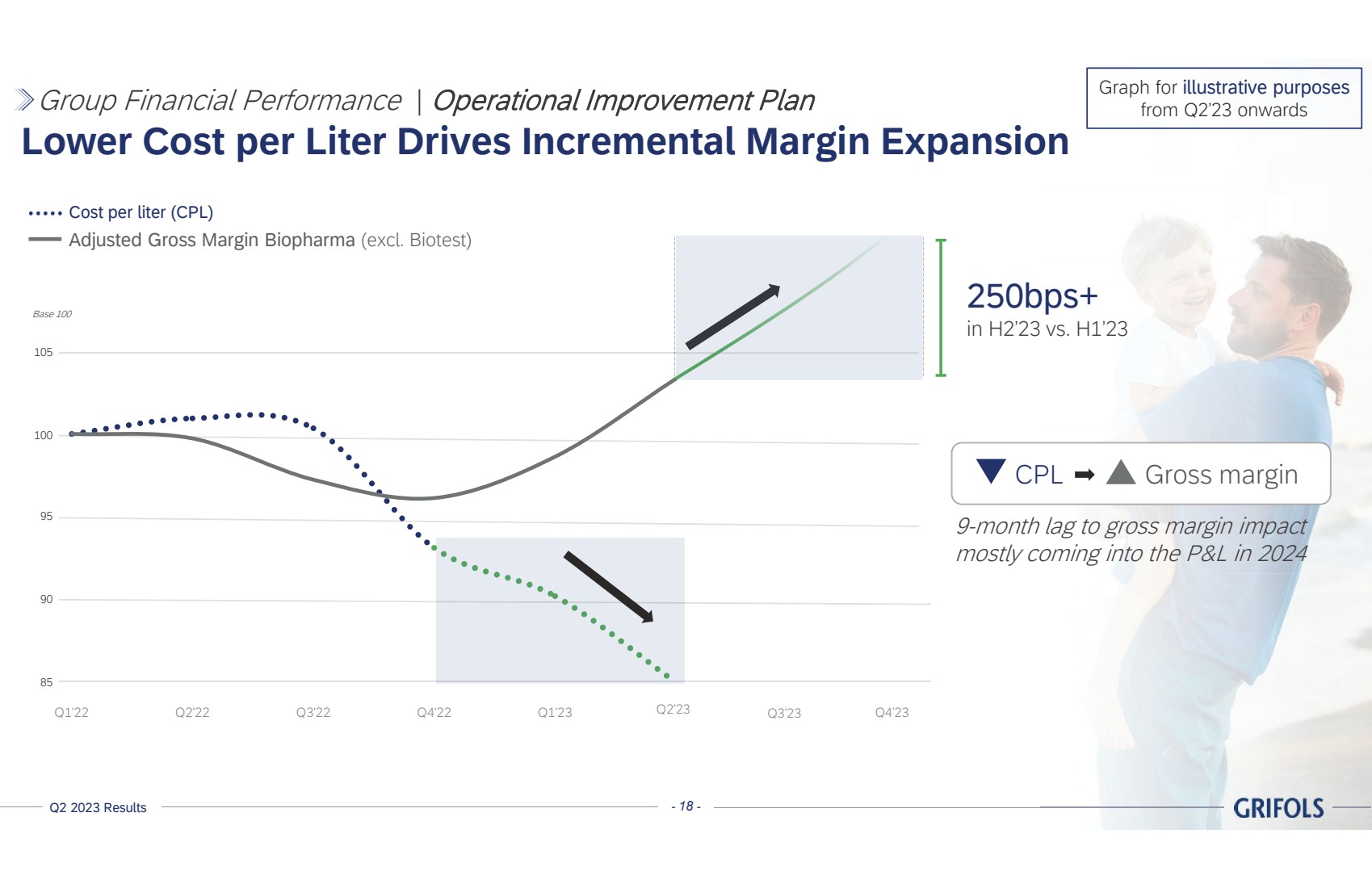

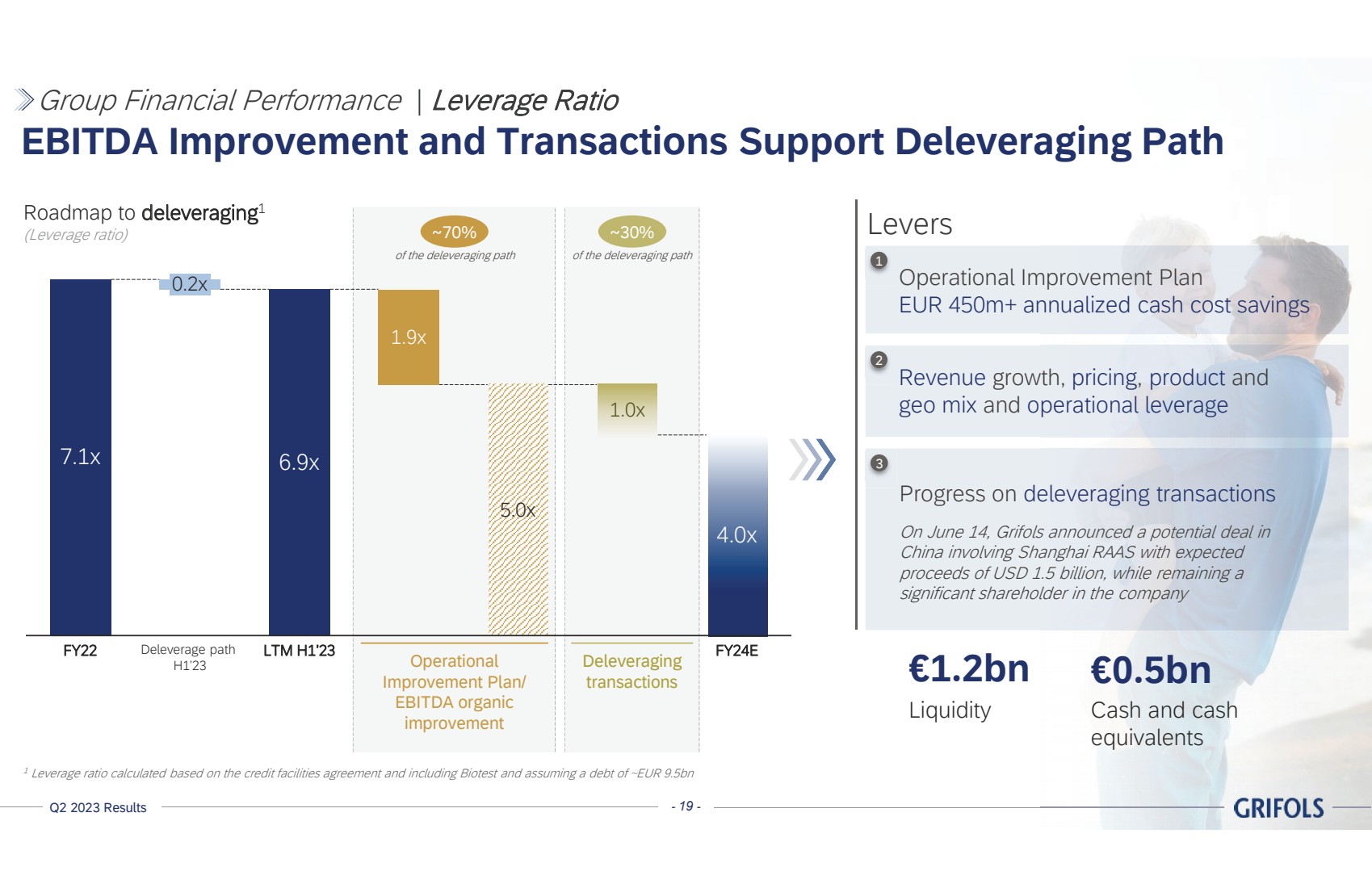

| 第 3 页,共 5 页 年初至今,财务业绩和杠杆 毛利率增至37.6%(包括Biotest 在内为 36.4%)。这是由2023年第二季度的 38.5%(包括Biotest在内的37.2%)推动的,高于上一季度的36.7%。该公司开始在损益表中认识到 从2022年第三季度开始的CPL下降所带来的好处。基于该行业库存 会计滞后九个月,CPL的改善将导致2023年下半年和24财年的利润率进一步连续增长。 今年前六个月 调整后的息税折旧摊销前利润达到6.55亿欧元(包括Biotest),利润率为22.2%,这得益于第二季度利润率为23.4% (包括Biotest分别为20.6%和21.7%),这反映了与第一季度的21.0%相比大幅增长 。这一反弹得益于Biopharma领导的所有业务部门的增长、运营改善计划带来的现金成本节省以及运营杠杆作用。 调整后的息税折旧摊销前利润不包括1.35亿欧元的一次性费用,主要包括今年第一季度确认的1.4亿欧元 一次性重组成本。 调整后的净收入总额为1.14亿欧元(第二季度为8900万欧元),其中包括Biotest。 年初至今公布的息税折旧摊销前利润为5.2亿欧元,第二季度为3.46亿欧元 (分别为5.24亿欧元和3.51亿欧元,包括Biotest)。第二季度公布的净利润总额为 7,000万欧元,上半年贡献为 (11) 百万欧元(分别为5200万欧元和5,600万欧元,包括Biotest)。 Grifols重申其对资产负债表去杠杆化的承诺,其杠杆率在2023年上半年为6.9倍,并有望在2024年底之前达到4.0倍的目标。 息税折旧摊销前利润的有机增长预计将是主要杠杆,而该公司正在与 合作,打算在年底之前完成一项去杠杆化交易。 不包括国际财务报告准则第1665号的影响,净金融债务总额为94.215亿欧元。 截至2023年6月30日,Grifols的流动性头寸为11.62亿欧元,现金状况为5.23亿欧元。 Innovation Grifols的创新渠道继续稳步发展,该公司在2023年上半年实现了7个里程碑,这突显了今年第二季度完成了 宝仕奥莎和斯巴达研究的报名。此外,Biotest 的试验仍在继续 取得显著进展。取得的值得注意的里程碑包括启动Trimodulin essCape试验研究,第一批研究点处于活跃状态,以及Yimmugo® BLA FDA的申请。 同时,预计下半年的所有里程碑都在按预期进行。 6 截至2023年6月,国际财务报告准则第16号对债务总额的影响为9.91亿欧元 |

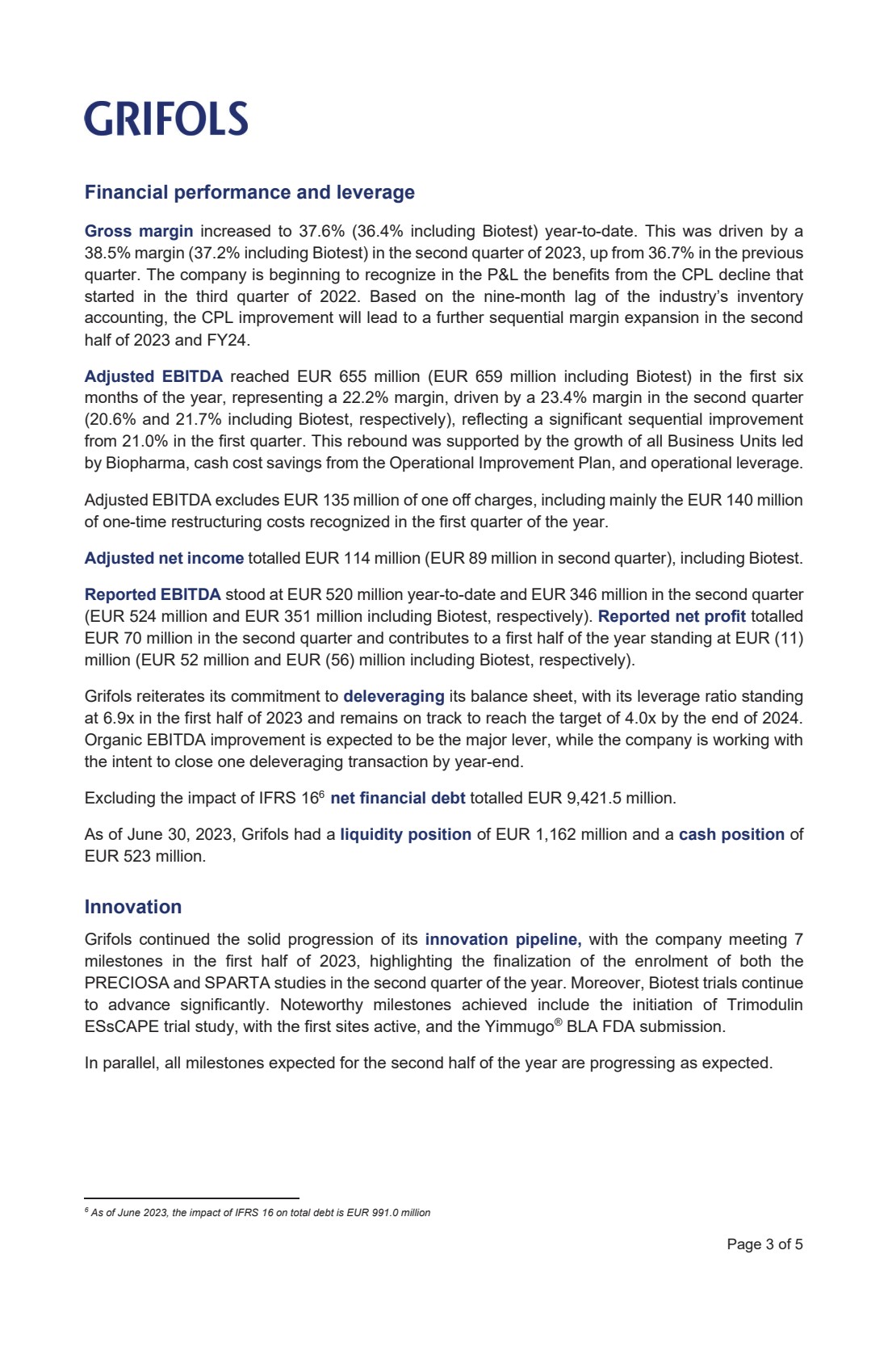

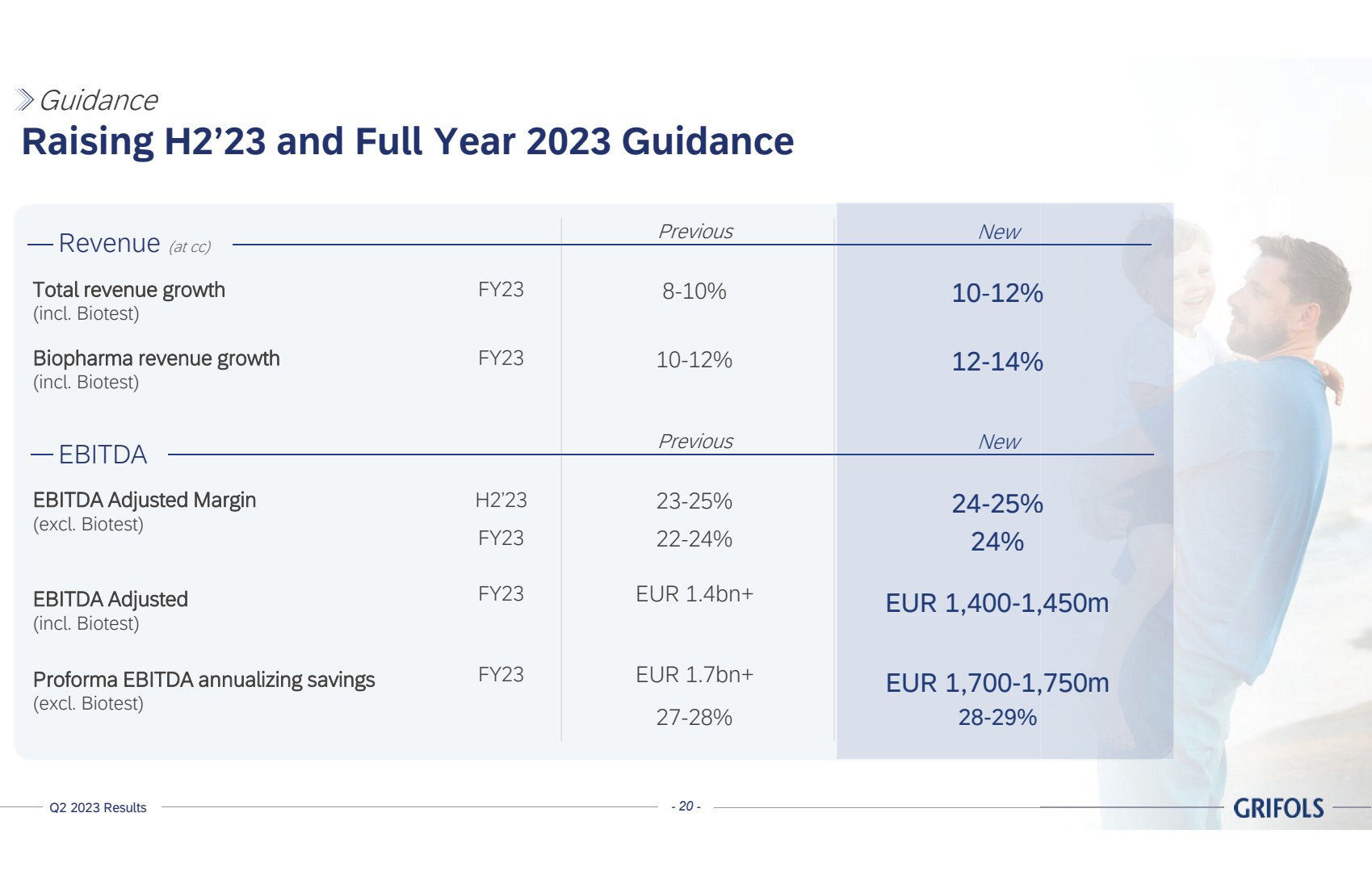

| 第 4 页,共 5 页上调了 2023 财年之前的新 收入(at cc) 总收入增长(包括 Biotest)23 财年 8-10% 10-12% Biopharma 收入增长(包括 Biotest)2013 财年 10-12% 12-14% 息税折旧摊销前利润 调整后的利润率(不包括Biotest) H1'23 21% + 22.2% + H2'23 23-25% 24-25% 23 财年 22-24% 24% 调整(包括 Biotest)23 财年 14 亿欧元+ 1400-1450 亿欧元 Proforma 年化储蓄(不包括Biotest) 23财年17亿欧元+ 27-28% 约17.5亿欧元 28-29% 电话会议 Grifols将于2023年7月27日星期四欧洲中部时间下午2点30分/美国东部标准时间上午8点30分举行电话会议,讨论 其23季度财务业绩,如公司23年第二季度业绩简报所示。 要收听网络直播并观看 23 年第二季度业绩简报,请单击 2023 年第二季度业绩 建议参与者在电话会议之前注册。 电话会议记录和网络直播重播将在电话会议结束后的24小时内在我们的网站 www.grifols.com/en/investors 上公布。 投资者: Grifols 投资者关系与可持续发展 inversores@grifols.com-investors@grifols.com sostenibilidad@grifols.com- 电话 +34 93 571 02 21 媒体联系人: Grifols 新闻办公室 02 西班牙 Duomo Comunicacion 电话:+34 91 311 92 89 — +34 91 311 92 90 Rai quel Lumbreras (M. +34 659 572 185) br Borja Gómez (M. +34 650 402 225) 国际 FGS Global 电子邮件:sustainability@grifols.com media@grifols.com Raquel_lumbreras@duomocomunicacion.com Borja_gomez@duomocomunicacion.com Grifols@fgsglobal.com 电话:+44 20 7251 3801 Charles.Obrien@fgsglobal.com James.Gray@fgsglobal.com |

| 第 5 页,共 5 页关于 Grifols Grifols 是一家全球医疗保健公司,于 1909 年在巴塞罗那成立,致力于改善全球 人的健康和福祉。作为血浆衍生基本药物和输血药物领域的领导者,该公司在110多个国家开发、生产和提供创新的医疗保健服务和解决方案。 患者的需求以及Grifols对许多慢性、罕见和流行病的了解不断增长,这些疾病有时会危及生命, 推动了公司在血浆和其他生物制药方面的创新,以提高生活质量。Grifols 专注于治疗各种治疗领域的疾病:免疫学、肝病学和重症监护、 肺病学、血液学、神经病学和传染病。 作为等离子体行业的先驱,Grifols继续发展其捐赠中心网络,这是世界上最大的捐赠中心网络,在北美、欧洲、非洲和中东以及中国拥有超过 390 个。 作为输血医学领域公认的领导者,Grifols除了临床诊断技术外,还提供全面的解决方案组合,旨在提高 从捐赠到输血的安全性。它为生命科学研究、临床试验以及药品和诊断产品的制造提供高质量的生物用品 。该公司还提供工具、信息和服务,使医院、药房和医疗保健专业人员能够高效地提供 专家医疗服务。 Grifols 在 30 多个国家和地区拥有 24,000 多名员工,致力于可持续的业务 模式,为持续创新、质量、安全和道德领导力设定标准。 2022年,Grifols在其核心运营国家的经济影响为96亿欧元。该公司还创造了 19.3万个工作岗位,包括间接工作岗位和诱导工作岗位。 该公司的A类股票在西班牙证券交易所上市,是Ibex-35(MCE: GRF)的一部分。 Grifols无表决权的B类股票通过 ADR(纳斯达克股票代码:GRFS)在Mercado Continuo(MCE: GRFP)和美国纳斯达克上市。 有关 Grifols 的更多信息,请访问 www.grifols.com |

| 2023 年第二季度业绩 2023 年 7 月 27 日成功执行 并兑现 承诺 |

| 2023年第二季度业绩-2- 重要信息 根据西班牙证券市场和 投资服务法(3月17日第6/2023号法律,不时修订和重述)、11月4日第1310/2005号皇家法令及其实施条例的规定,本演示文稿不构成购买或认购股票的要约或邀请。此外,本文件不构成购买、出售或交换要约,也不构成购买、出售或交换证券要约的请求, 也不构成在任何其他司法管辖区进行任何投票或批准的请求。 前瞻性陈述 本演示文稿包含基于GRIFOLS管理层当前假设和预测的有关GRIFOLS的前瞻性信息和陈述, 包括预估数字、估计值及其基本假设、有关资本支出、 协同效应、产品和服务的计划、目标和预期的陈述,以及有关未来业绩的陈述。前瞻性陈述是指非历史事实的陈述, 通常用 “预期”、“潜在”、“估计” 和类似表达方式来识别。 尽管Grifols认为此类前瞻性陈述中反映的预期是合理的,但各种已知和未知的风险、不确定性以及其他 因素可能会导致公司的实际未来业绩、财务状况、发展或业绩与此处 给出的估计值之间存在重大差异。这些因素包括我们在向国家市场委员会和证券交易委员会 委员会提交的公开报告中讨论的因素,这些报告可供公众查阅。公司对更新这些前瞻性陈述或使其与未来的 事件或发展保持一致不承担任何责任。前瞻性陈述并不能保证未来的表现。它们尚未经过Grifols审计师的审查。 NON-GAAP 财务指标 本演示文稿指的是某些非公认会计准则财务指标。这些财务指标的列报不应孤立考虑,也不能作为根据公认会计原则编制和列报的财务信息的替代品或优于这些信息。提醒投资者,使用非公认会计准则财务指标作为分析工具存在重大限制 。此外,这些指标可能与其他公司使用的非公认会计准则财务指标不同 ,这限制了它们在比较目的上的用处。我们通过提供有关这些非公认会计准则财务指标中排除的GAAP 金额的具体信息来弥补这些限制。这些非公认会计准则财务指标与最直接可比的GAAP财务 指标的对账可以在我们的Grifols财务报表中找到。 法律免责声明 |

| 2023 年第二季度业绩-3- 1。我们的转型策略 2.按业务部门划分的业绩 3.集团财务业绩 目录 4.最后的讲话 5.附件 |

| 2023 年第二季度业绩——4- Turnaround Strategy 成功执行并兑现承诺 2023 年上半年表现强劲,这得益于出色的执行、财务纪律 和增强的绩效文化 • Biopharma 推动的两位数收入增长 • 调整后的息税折旧摊销前利润率为 22.2%(23 年第二季度为 23.4%) • 运营改善计划 100% 已部署,从而节省了超过4.5亿欧元的现金成本 • 等离子供应和每升成本继续保持势头 Guide • 收入和调整后的息税折旧摊销前利润率超过 2013 年下半年的预期 • 上调了 2013 年下半年和 23 财年的收入预期,调整后息税折旧摊销前利润 • 随着息税折旧摊销前利润的提高,杠杆率继续下降 • 承诺到2024年底杠杆率提高4倍 • 几个工作流程正在进行中 可持续增长 利润扩张 优化资本配置 |

| 2023 年第二季度业绩-5- 1.我们的转型策略 2.按业务部门划分的业绩 3.集团财务业绩 目录 4.最后的讲话 5.附件 |

| 2023 年第二季度业绩——6- 业务部门的业绩 收入增长由 Biopharma 98 185 160 258 257 2022 下半年 Biopharma 10 诊断 28 生物用品 14 其他和 2023 上半年 2,921 (cc) 46 2,810 3,179 3,225 2,712 Grifols exclBiotest Biotest Grifols 包括 Biotest 收入 2,968 257 3,225% 增长 +9.4% +161.6% +14.8% % cc +162.5% +13.1% % 增长 +10.2% +161.6% % cc +8.4% 162.5% +14.9% 诊断 341-341% 增长 +3.7%-+3.7% % cc 增长 +3.0%-+3.0% Bio Supplies 83-83% 增长 +57.2% % 增长 cc +53.9% 其他 103-103% 增长 -10.9% % cc -11.7%--11.7% 2023 年上半年(百万欧元) +8.4% cc +3.0% cc +53.9% cc +13.1% cc (包括Biotest) +7.7% cc (不包括Biotest) +14.8% (包括 Biotest) +9.4% (不包括Biotest) -18.1% cc |

| 2023 年第二季度业绩——按业务部门划分的7- 业绩 | Biopharma(不包括生物测试) 关键血浆蛋白在免疫球蛋白 Alpha-1 & Speciality 蛋白 IG 55-60% 收入的带动下显著增长 25-30% +7.3% cc Q2'23 +10.2% +8.4% cc H1'23 • 美国需求强劲,定价乐观。除美国以外的销售额大幅增长 • 美国 Xembify® (SCIG) 需求增加 +13.6% +5.1% • 中国和 RoW 的优惠定价和更高的需求 • 部分抵消了美国需求的下降 +0.3% • 美国的 alpha-1 销量增加,部分抵消了 一些欧洲国家销量的下降 • 强劲的抗狂犬病表现受美国需求增加和有利的 客户组合的推动 • 美国对PDFViii的需求下降 23年下半年按业务线划分的收入表现(at cc) • 启动在西班牙推出的Xembify® European 商业化 •重复使用 Xembify® 的使用程序 (RUP),在另外 5 个欧洲 国家(丹麦、冰岛、挪威、 波兰和葡萄牙) • 在美国推出直接面向消费者 Alpha-1 口腔拭子 • 支持埃及白蛋白在 EXCON 大会上发布;新的白蛋白许可证 在埃及推出 } • Vistaseal™ /Veraseal™ 在韩国 和瑞士推出 商业里程碑 |

| 2023 年第二季度业绩——8- 按业务部门划分的业绩 | Biopharma | Immunoglobulin 加强我们的 IG 特许经营权以支持未来的业绩 强劲的 IG 前景 1 1 来源:MRB 报告对美国 2018 年 IVIG/SCIG 市场和 2025 年预测的分析 我们的增长战略... 和短期催化剂(12-18 个月) 关注美国和关键 除美国以外国家的持续增长 40-55% of IG 市场用途 2 专注于 免疫缺陷 市场中大量未得到满足的 医疗需求,加快 Xembify® 的采用 3 保持 神经病学和急性 的领导地位 • Gamunex® 欧盟推出新适应症(MG 严重)恶化) • Gamunex® 欧盟推出新适应症(麻疹适应症) • 推出 Xembify® 预装注射器 • 推出每两周一次 Xembify® 给药 • 在澳大利亚、西班牙和其他欧盟 国家推出 • 追求新的适应症 • 满足客户需求的 IG 供应水平 • 更加关注提高诊断和治疗率 2023 年第二季度 Xembify Grifols 的 IG 份额 加快 的采用 ~ 5% |

| 2023 年第二季度业绩——9- 按业务部门划分的业绩 | Biopharma | 创新 在上半年实现了预期的创新里程碑,下半年已按计划完成 1 截至 2023 年 7 月 27 日已移动 2023 年里程碑时间 Status1 详情 新产品 完成报名 后于 5 月完成 PRECIOSA 研究 H1 招生(410 个受试者)成功的加速计划(过去 12 个月平均约 20 pt/mo) Alpha-1 AT 15% SC 研究在 Ph1/2 研究中从单剂量阶段进展到重复剂量阶段 H1 进展。 单剂量的阳性 PK 和 Safety 数据能够进入重复剂量阶段 首位在 Xembify® SID-CLL 研究 H1 H2 美国第一个活跃部位中注册并接受治疗的患者。加快欧洲激活 GIGA564 IND 提交的 H2 IND 准备工作步入正轨 GIGA2339 IND 前提交 H2 pre-inD 准备工作有望获得 FDA 指导 Lifecycle 管理 Xembify® 每两周一次给药研究的最终结果 H1 阳性结果。美国食品药品管理局计划于 23 年第 3 季度提交 IVIG-PEG 研究的最终结果 H1 积极结果 提前完成斯巴达研究 H1 H2 的注册 注册已于 6 月完成(339 名受试者) Biotest Trimodulin essCape 试验研究启动 H1 Fibrin 第一批活跃地点 BLA FIDA 提交的 H1 Fibrin Ogen ADFIRST 试验已完成,顶线研究结果 H2 注册已接近完成 Cytotect precyssion 试验预计最后一位患者 H2 入组正在进行中 |

| 2023 年第二季度业绩——10- 按业务部门划分的业绩 | 诊断 血液分型解决方案推动绩效 +3.3% +5.1% cc 23 Q2'23 +3.7% cc +3.0% cc • 与 CTS 的协议延长至 20 年;对定价的影响 • 部分被日本、印度尼西亚和菲律宾的需求增加所抵消 • 爱尔兰、西班牙、 南非和东欧等地的重要合同续订和持续扩张 -2.6% +7.0% • 各地区表现强劲,在美国表现显著在与大型 GPO、IDN 和商业实验室签订的 合同的背面。 • 阿根廷、巴西、印度尼西亚和中东的两位数增长 • Gel-card 的销量和价格均有所增加 • 诊断公司的商业调整部分被联合业务利润的下降所抵消 • 与西门子 +23.8% -11.3% 调整后 蛋白质 NAT 筛查 55-60% 收入 血型分析 Solutions (BT) 15-20% 收入 2013 年下半年按业务线划分的收入表现(at cc) • 推出 AlphaID™ At Home Genetic Health RiskService 是美国有史以来第一个经美国食品药品管理局批准的免费 直接面向消费者的计划,旨在筛查 alpha-1 的遗传 风险 • 与专门从事临床 诊断和输血医学的墨西哥 公司Licon签署了为期10年的延期合同 协议 • 我们的诊断 产品(最高等级)的第一份IVDR证书;包括 al 试剂红色 血细胞和一些凝胶卡 商业里程碑 收入的 25-30% |

| 2023 年第二季度业绩——11- 按业务部门划分的业绩 | 生物供应品 Access Biologicals 的整合继续取得成果 Plasma hypimmane 向 第三方 的销售 占收入 的 25-30% 25% 的收入 • 通过收购 Access Biologicals 和 Leukopaks 在欧盟的整合,扩大了细胞疗法产品组合 • Grifols 传统业务增长由新客户推动 +38.6% +102.7% • 增长得益于 Access 更广泛的产品组合收购 • 与运营优化计划相关的血液衍生产品的利润率提高 +45.3% • 由于分阶段签订现有合同,销售额增加 2013 年下半年(at cc) +40.1% +41.1% cc Q2'23 +53.9% cc +53.9% cc H1'23 |

| 2023 年第二季度业绩-12- 目录 1.我们的转型策略 3.集团财务业绩 4.最后的讲话 5.附件 2。按业务部门划分的业绩 |

| 2023 年第二季度业绩——13- 集团财务业绩 超过收入和息税折旧摊销前利润预期 收入 (H1'23) 包括 Biotest 6.9x 杠杆率1 12亿欧元流动性 +12% Plasma supply3 -20% 每升成本 (CPL) 4 32.25 亿欧元 +14.8%;+13.1% cc (Biopharma +16.7%;+14.9% cc) 1 始终根据信贷额度协议计算,包括 Biotest; 2 不包括 8400 万欧元 年初至今 6 月 3 日与 22 年初至今(不包括Biotest); 23 年 6 月 4 日与 22 年 7 月 4 日(美国数据) 调整后 息税折旧摊销前利润 不包括Biotest 现金流 资产负债表 Plasma 运营 改进 计划 +8-10% cc +10-12% cc 超过 之前的 2013 财年指导方针 3.56 亿欧元 4.5 亿欧元以上 100% 部署 节省成本 Positive Adj. OperCash Flow2 21% + 超过 H1'23 指引 Q2'23 H1'23 |

| 2023 年第二季度业绩——14- Q2'22 Q4'22 Q4'23 Q1'23 Q2 集团财务业绩 强劲的第二季度支持连续财务改善 • 受SCIG 带动的强劲潜在需求、定价 和产品组合的支持,继固体血浆供应 收入杠杆率之后 Biopharma 推动的中高个位数增长1 939 1,040 1,174 1,220 1,272 21.1% 21.0% 20.3% 21.0% 23.4% 18.0% 19.0% 21.0% 22.0% 23.0% 350.00 450.00 450.00 750.00 850.00 950.00 950.001150.00 1250.00 1350.00 调整后的息税折旧摊销前利润 LTM(不包括Biotest) 调整后的季度息税折旧摊销前利润率(不包括Biotest) Q2'22 Q3'22 Q4'23 Q2'2 • 连续调整息税折旧摊销前利润扩张得益于: — 强劲的业务业绩 — 运营改善计划推动现金 — 运营杠杆 • 持续承诺减债, 目标是 2024 年底杠杆率 (欧元)millions) Q2'22 Q3'22 Q4'22 Q1'23 Q2'23 1 持续根据信贷额度协议计算,包括生物测试 投资 5,108 5,417 5,803 5,880 5,960 4,044 4,644 4,644 4,795 4,871 3000.0 3500.0 4500.05000.0 5500.0 6000.0 6500.0 总收入 LTM(不包括Biotest) Biopharma 收入 LTM(不包括Biotest) 9.0x 8.6x 7.1x 7.0x 6.9x LR (百万欧元) +17% +35% -2.1x |

| 2023年第二季度业绩——15- 调整后的息税折旧摊销前利润继续扩大,这得益于Biopharma 集团财务业绩 | 调整后的息税折旧摊销前利润(不含税)Biotest H1'23 与 H1'22(百万欧元) 注意:生物制药、诊断和生物用品的变化仅指毛利率 78 135 Biopharma 11 诊断 9 运营支出 EBITDA H1'23 其他 EBITDA 62 655 520 调整后 息税折旧摊销前利润 H1'22 20.7% 包括1.4亿欧元的重组费用、一次性 (19) 万欧元的诊断收入商业 调整和 1400 万欧元的交易成本 22.2% +93m +17% |

| 2023年第二季度业绩——16- 集团财务业绩 | 运营改善计划 执行力出色:100% 部署了超过4.5亿欧元的年化 现金成本节约计划 75% 的计划与等离子体有关,在等离子体行业 9 个月的库存核算之后 现金流 (现金成本节省) &L (节省成本) Total EUR 450m+1 1.6 亿欧元 7500 万欧元 7500 万欧元 2.90 亿欧元+ 5500万欧元+ 2023 年底 2024 年底 8500 万欧元 加速这些举措'部署 Plasma 成本 和运营 3.4 亿欧元 non-Plasma 成本 1.1 亿欧元 1 与通货膨胀影响之前的 2022 年全年数字相比 2.35亿欧元 1.6 亿欧元 |

| 2023 年第二季度业绩-17- 84 89 99 104 Q1'22 Q2'22 Q3'22 Q4'22 Q4'23 Q2'23 Q2'10% -15% Base 100 运营改善计划支撑了每升成本的进一步下降 集团财务业绩 | 运营改善计划 每升成本 (CPL) 注意:所有数字与 7 月 22 日达到峰值;20% 采用 6 月 23 日,15% 采用 3 月 23 日,10% 取平均值。22 年第四季度(美国数据) CPL 下降是由于 运营改善计划 ✓ 减少捐赠者承诺补偿 ✓ Plasma-Center 网络合理化 ✓ 人员配置优化 年初至今 +12% 年初至今 Q2'23 105 90 100 95 85 ✓ 流程导致的其他等离子体成本降低优化、简化运营和 管理费用、精益流程和数字化 截至 H1'23 的主要驱动因素 |

| 2023 年第二季度业绩——18- 84 89 99 104 Q1'22 Q2'22 Q3'22 Q4'22 Q4'23 Q1'23 Q2'23 Q2'Base 100 每升成本的降低推动了集团财务业绩 每升成本 (CPL) 调整后的毛利率 Biopharma (不包括Biotest) 用于说明目的的图表 从 23 年第 2 季度起 毛利率影响滞后 9 个月 主要出现在2024年的损益 105 90 100 95 85 Q2'23 Q2'23 Q4'23 Q4'23 年第二季度 250bps+ vs H2'23 CPL 毛利率 |

| 2023 年第二季度业绩——19- 息税折旧摊销前利润改善和交易支持去杠杆化路径 集团财务业绩 | 杠杆率 FY22 LTM H1'23 FY24E 0.2x 去杠杆路径 7.1x 6.9x 1.9x 去杠杆化路线图 aging1(杠杆比率) 现金和现金 等价物 5 亿欧元 1 杠杆比率根据信贷额度协议计算,包括Biotest,假设债务约为95亿欧元 1 运营改进计划 年化现金成本节约 4.5 亿欧元 2 收入增长、定价,产品和 地域组合和运营杠杆 3 去杠杆化交易的进展 6月14日,Grifols宣布了一项可能在中国 的交易,涉及上海 RAAS,预计 收益为15亿美元,同时仍然是该公司的重要股东 流动性 12亿欧元运营改善计划/ 息税折旧摊销前利润有机 br} 去杠杆化 交易 ~ 70% ~ 30% 去杠杆路径的去杠杆化路径 |

| 2023 年第二季度业绩——20- 上调 2013 年下半年和 2023 年全年指引 指引 收入(at cc) 息税折旧摊销前利润 总收入增长 (包括 Biotest) 调整后利润率 (不包括Biotest) 调整后的息税折旧摊销前利润 (包括 Biotest) Biopharma 收入增长 (包括 Biotest) 23-25% 22-24% 140-14% 24% 1400-140 万欧元 8-10% Previous new H2'23 FY23 FY23 FY23 FY23 FY23 FYFORMA EBITDA 按年计储蓄 (不包括Biotest) 17 亿欧元+ 23 财年 1700-1750 亿欧元 27-28% 28% 上一篇新内容 |

| 2023 年第二季度业绩-21- 目录 1.我们的转型策略 4.最后的讲话 5.附件 2。按业务部门划分的业绩 3.集团财务业绩 |

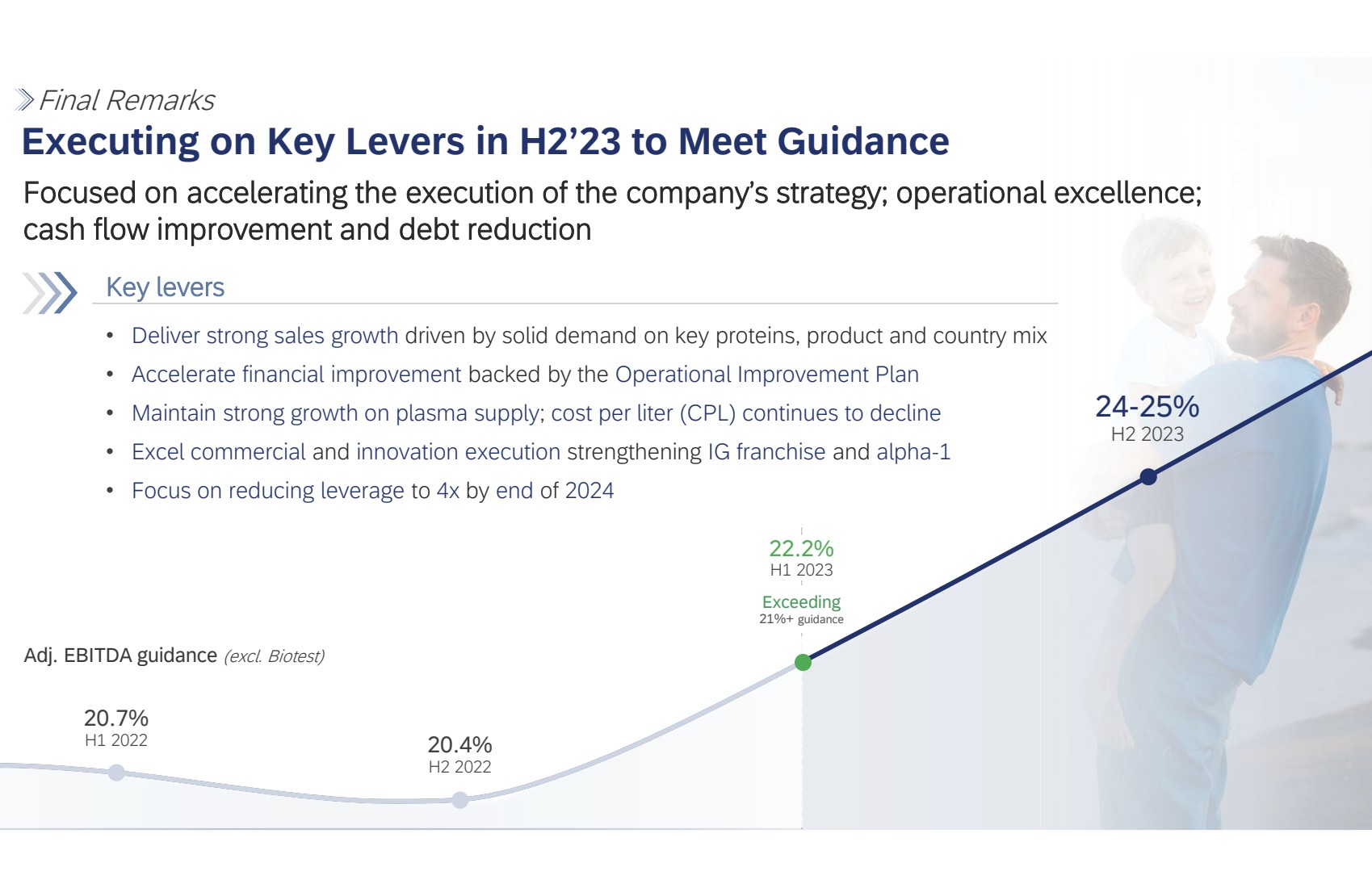

| • 在对关键蛋白质、产品和国家组合的强劲需求的推动下,实现强劲的销售增长 • 在运营改善计划的支持下加快财务改善 • 维持血浆供应的强劲增长;每升成本(CPL)继续下降 • Excel 商业和创新执行力加强 IG 特许经营权和 alpha-1 • 专注于在 2024 年底之前将杠杆率降至 4 倍总结 在 23 年下半年执行关键杠杆满足指导方针 22.2% 2023 下半年 24-25% 2023 下半年超过 21% + 指引 20.7% 2022 下半年 20.4% 下半年调整后的息税折旧摊销前利润指引(不包括Biotest) 专注于加快公司战略的执行;卓越运营; 改善现金流和减少债务 关键杠杆 |

| 2023 年第二季度业绩-23- 目录 1.我们的转型策略 2.按业务部门划分的业绩 3.集团财务业绩 4.最后的讲话 5.附件 5.1。可持续发展 5.2。金融 |

| 可持续发展 | 我们的可持续发展计划 雄心壮志为可持续发展目标设定我们的可持续发展路线图和承诺 通过在整个供应链中整合最高的道德 标准,将人权置于我们 实践的核心 通过推进 社会进步、支持组织和 积极与当地社区互动 持续努力推动多元化、持续 发展、机会均等、性别 平等和员工整体福祉 遍布我们的全球人才库 Solid社区,所有捐赠者都了解 他们的影响,并因其 承诺而受到重视,而且 所有患者都接受治疗,他们需要 通过营造 人们可以 生活、工作和娱乐的健康环境,提高 对保护地球必要性的认识 科学进步在我们的开拓精神的指导下, 保护患者的权利、 临床试验参与者的安全和福祉 我们的 people 对捐赠者的承诺 和 患者 环境 责任 对 社会的影响 道德 承诺 创新 |

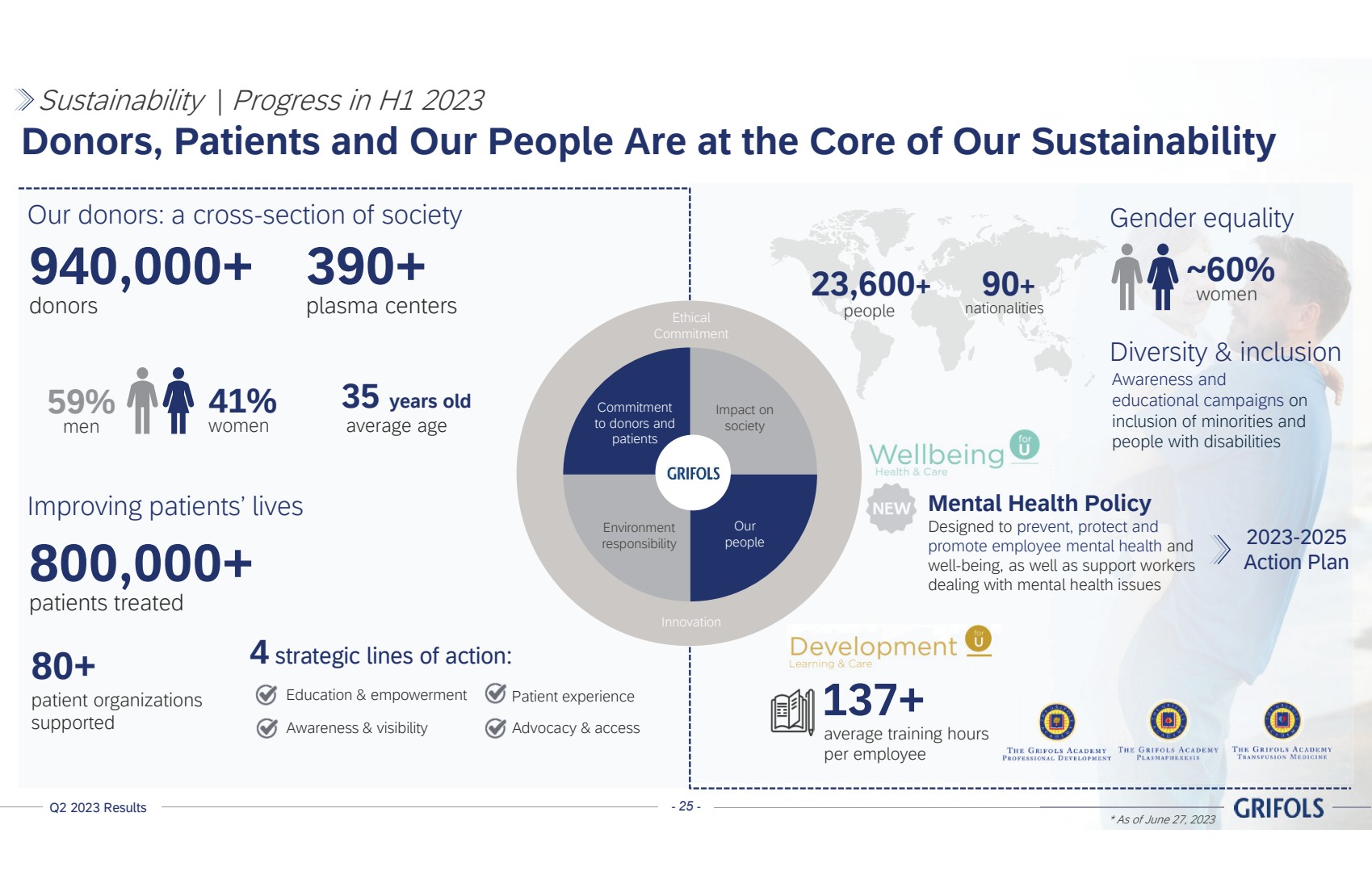

| 2023 年第二季度业绩——25- 可持续性 | 2023 年上半年的进展捐赠者、患者和我们的员工是我们可持续发展的核心 * 截至 2023 年 6 月 27 日 ~ 60% 女性 性别平等 90 + 国籍 心理健康政策 旨在预防、保护和 促进员工心理健康和 br} 福祉,以及支持人员 处理心理健康问题 2023-2025 行动计划 137+ 每位员工的平均培训时间 多元化与包容性 940,000+ 捐赠者 接受治疗 80 多个 患者组织 支持 关于 包容少数群体和 残疾人的宣传和 教育活动 4 个战略行动方针: 教育和赋权 意识和知名度 患者体验 宣传和获取 我们的捐助者:社会各阶层 41% 女性 59% 男性 35 岁 平均年龄 改善患者的生活 我们的 员工 环境 责任 对 社会的影响 道德 承诺 对捐赠者和 患者的承诺 390+ 等离子体中心 |

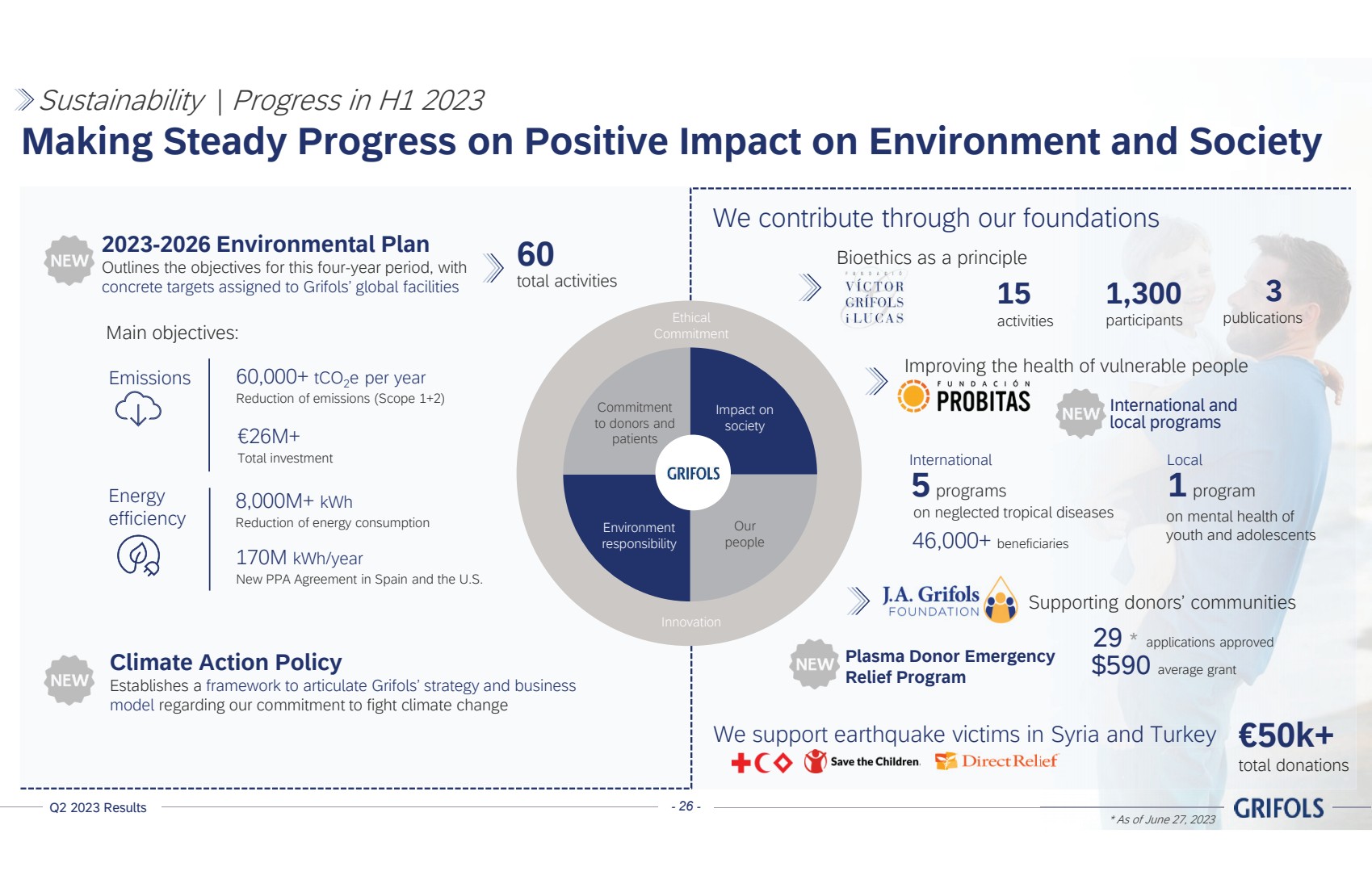

| 2023 年第二季度业绩——26- 可持续发展 | 2023 年上半年在对环境和社会的积极影响方面取得稳步进展 2023-2026 环境计划 概述了这四年的目标,其中 具体目标分配给 Grifols 的全球设施 主要目标: 排放 能源 效率 我们通过基金会做出贡献 生物伦理学作为原则 } 15 项活动 1,300 名参与者 3 出版物 改善弱势群体的健康状况 5 个项目 国际和 本地项目 被忽视的热带病 46,000 多名受益者 青年和青少年的心理健康 支持捐赠者社区 血浆捐赠者紧急 救济计划 29* 申请获得批准 平均拨款 590 美元 国际本地 每年共有 60 项活动 减少排放(范围 1e)+2) 2600万欧元+ 总投资 8,000M+ kWh 减少能源消耗 1.7亿千瓦时/年 西班牙和美国的新PPA协议 气候行动政策 建立了阐明框架来阐明这一点Grifols 关于我们应对气候变化的承诺的战略和业务模式 我们为叙利亚和土耳其的地震受害者提供支持 5 万欧元+ 捐款总额 我们的 人 环境 责任 对 社会的影响 承诺 创新 对捐赠者和 患者的承诺 1 计划 |

| 2023 年第二季度业绩-27- 可持续发展 | 2023 年上半年的进步道德领导力已融入我们的基因 Grifols 被 ecoVadis ESG 评级授予 金奖 将 ESG 因素整合到 采购决策中 供应商选择和 入职资格 包括 ESG 绩效 供应链:缓解供应商 关键风险和影响 激励计划包括 ESG 标准 针对 全体员工的新短期激励计划 新的长期激励计划 全球采购政策 我们的 员工 环境 责任 对 社会的影响 道德 承诺 承诺 创新 对捐赠者和 患者的承诺 |

| 2023 年第二季度业绩-28- 目录 1.我们的转型策略 2.按业务部门划分的业绩 3.集团财务业绩 4.最后的讲话 5.附件 5.1。可持续发展 5.2。金融 |

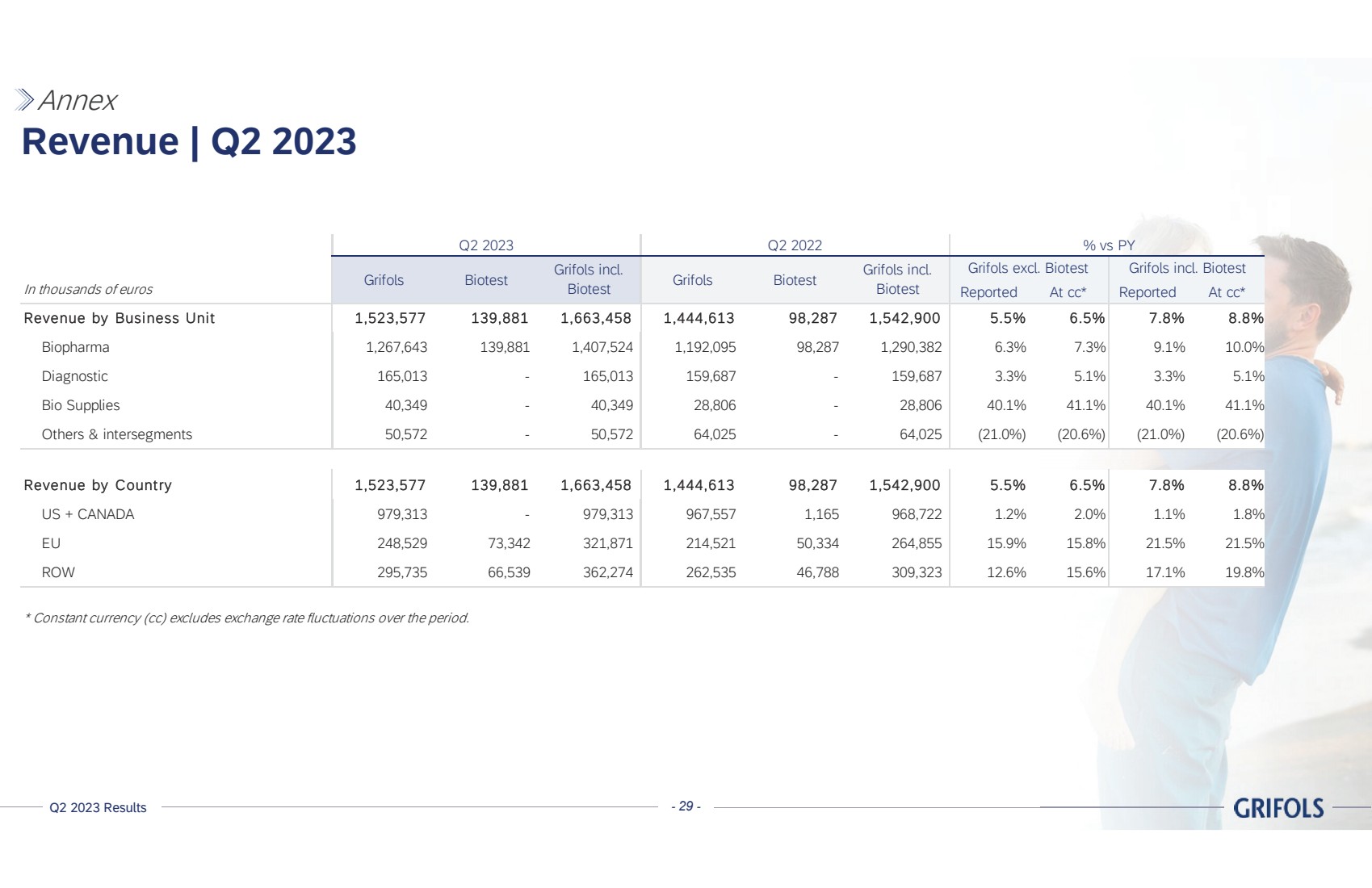

| 2023 年第二季度业绩 — 29- 收入 | 2023 年第二季度附件 在 cc* 公布的千欧元 cc* 按业务部门划分的收入 1,523,577 139,881 1,663,458 1,444,613 98,287 1,542,900 5.5% 6.5% 7.8% Biopharma 1,267,881 1,197,524 2,095 98,287 1,290,382 6.3% 7.3% 9.1% 10.0% 诊断 165,013-165,013 159,687-159,687 3.3% 5.1% 生物用品 40,349-40,349 28,806 40.1% 41.1% 其他和细分市场 50,51% 其他和细分市场 50,51% 72-50,572 64,025-64,025 (21.0%) (20.6%) (21.0%) (20.6%) 按国家划分的收入 1,523,577 139,8811,663,458 1,444,613 98,287 1,542,900 5.5% 6.5% 7.8% 8.8% 美国 + 加拿大 979,313-979,313 967,557 1,165 968,722 1.2% 2.0% 1.8% E U 248,529 73,342 3218 50,334 264,855 15.9% 21.5% ROW 295,735 66,539 362,274 262,535 46,788 309,323 12.6% 15.6% 17.1% 19.8% * 固定货币 (cc) 不包括该期间的汇率波动。 注意:2022年第二季度的生物供应数据与2023年6月中期财务报表附注5不同,因为董事报告披露了管理信息 Grifols 包括 Biotest Biotest 2023 年第二季度与 PY Grifols Biotest Grifols biotest Grifols 不包括。Biotest Grifols 包括 Biotest |

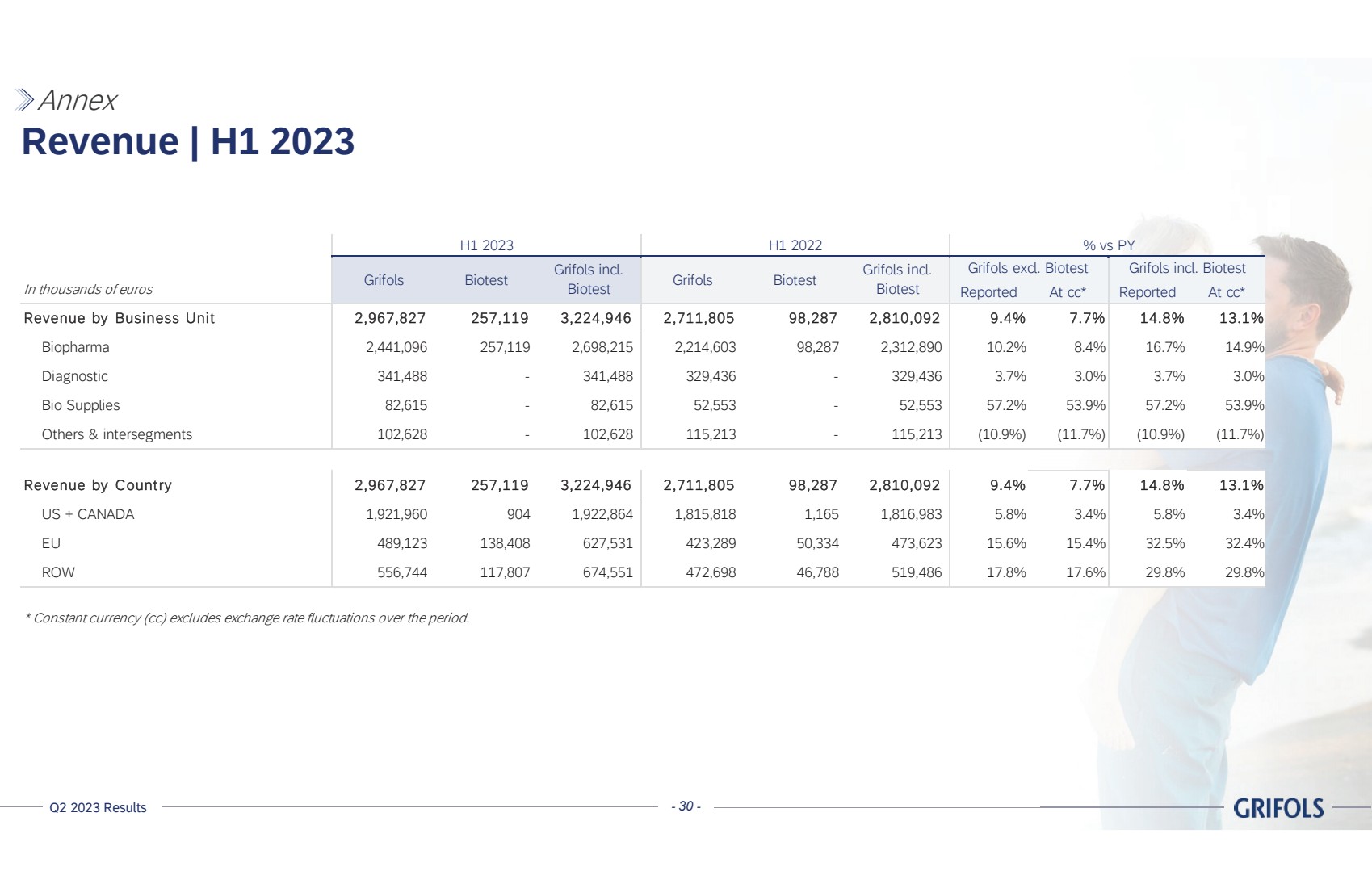

| 2023 年第二季度业绩——30- 收入 | 2023 年上半年附件 在 cc* 上公布的千欧元收入在 cc* 按业务部门划分的收入 2,967,827 257,119 3,224,946 98,805 98,287 98,092 9.4% 7.7% 14.1% Biopharma 2,441,096 2,698,215 214,603 98,287 2,312,890 10.2% 8.4% 16.7% 14.9% 诊断 341,488-341,488 329,436 3.7% 3.0% 3.7% 3.0% 生物用品 82,615-82,553 57.2% 53.9% 其他和细分市场 102,615 628-102,628 115,213-115,213 (10.9%) (11.7%) (10.9%) (11.7%) 按国家划分的收入 2,967,827257,119 3,224,946 2,711,805 98,287 2,810,092 9.4% 7.7% 14.8% 13.1% 美国 + 加拿大 1,921,960 904 1,922,864 1,815,818 1,165 1,816,983 5.8% 3.4% E U 489,123 138,408 627,289 50,334 473,623 15.6% 15.4% 32.5% 32.4% ROW 556,744 117,807 674,551 472,698 46,788 519,486 17.8% 29.8% * 固定货币 (cc) 不包括该期间的汇率波动。 H1 2022% vs PY Grifols 包括。 Biotest Grifols 不包括Biotest Grifols 包括 Biotest Grifols Biotest Grifols incl. Biotest Grifols biotest H1 2023 |

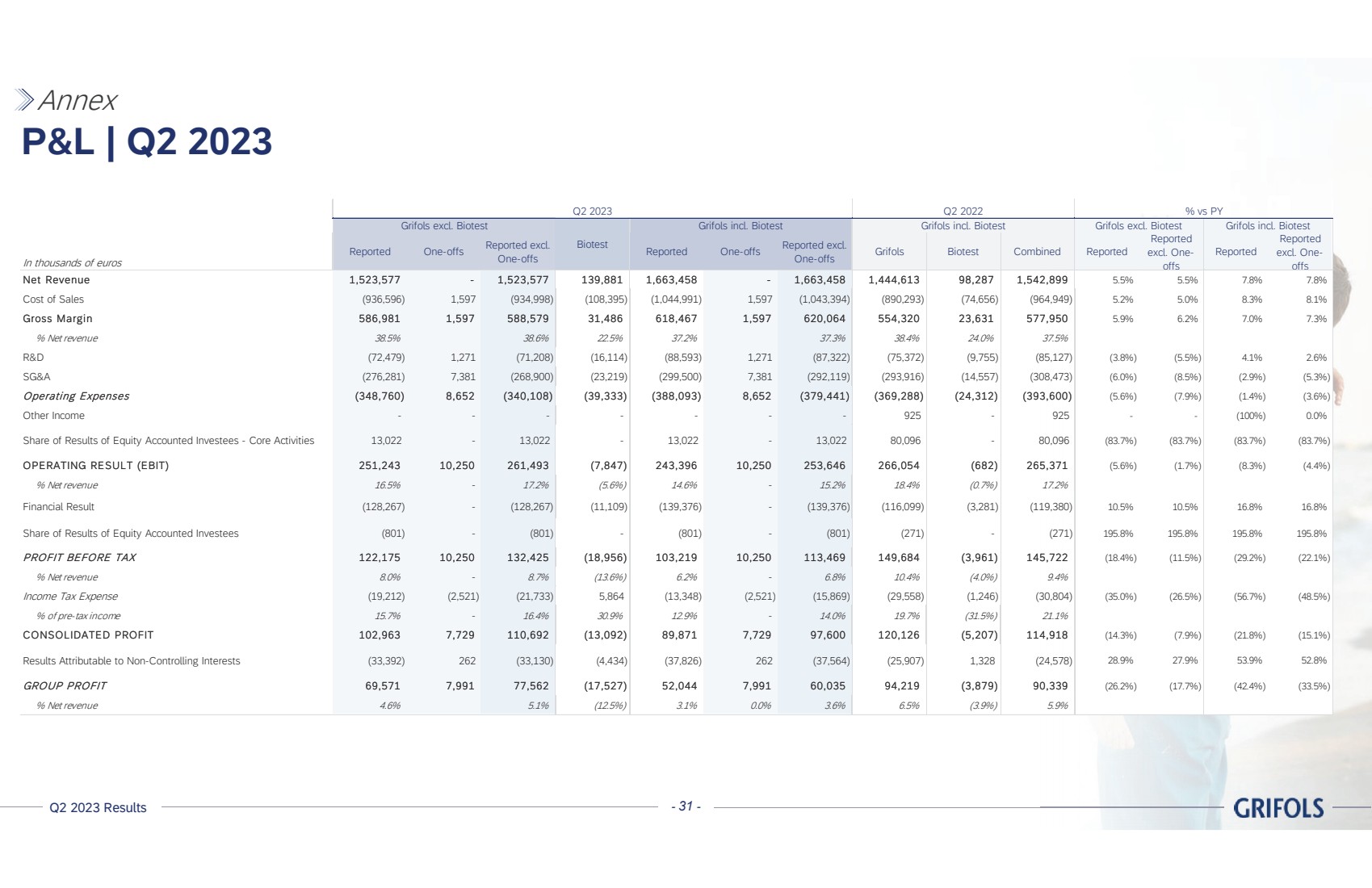

| 2023 年第二季度业绩——31- P&L | 2023 年第二季度附件 以千欧元计 报告的一次性报告不包括 一次性报告的一次性报告不包括 一次性 Grifols Biotest 合并报告 已报告 不包括一次性 已报告 已报告 不包括一次性收入 净收入 1,523,577-1,523,577 139,881 1,663,458-1,663,458 1,444,613 98,287 1,542,899 5.5% 7.8% 销售成本 (936,596) 1,597 (934,998) (108,395) (1,044,991) 1,597 (1,044,991) (1,044,991) (1,044,991) (1,044,991) (1,044,997) (1,044,991) (1,044,997) (1,044,991) (1,044,997) (1,044,991) 3,394) (890,293) (74,656) (964,949) 5.2% 5.0% 8.3% 8.1% 毛利率 586,981 1,597 5486 618,467 1,597 697 620,0320 23,631 577,950 5.9% 6.2% 7.3% % 净收入 38.5% 38.6% 32.5% 7.2% 37.3% 38.4% 24.0% 37.5% 研发 (72,479) 1,271 (71,208) (16,114) (88,593) 1,271 (87,322) (75,372) (9,755) (85,127) (3.8%) (5.5%) 4.1% 2.6% SG&A (276,281) 7,381 (268,900) (23,219) (299,500) 7,381 (292,119) (293,916) (14,557) (308,473) (6.0%) (8.5%) (2.9%) (5.3%) 运营费用 (348,760) 8,652 (340,108) (39,333) (388,093) 8,652 (379,493) 41) (369,288) (24,312) (393,600) (5.6%) (7.9%) (1.4%) (3.6%) 其他收入----925-925-(100%) 0.0% 13,022-13,022-13,022 80,096 (83.7%) (83.7%) (83.7%) (83.7%) (83.7%) (83.7%) (83.7%) (83.7%) (83.7%) (83.7%) (83.7%) (83.7%) (83.7%) (83.7%) (83.7%) (83.7%) (83.7%) 3.7%) (83.7%) 经营业绩 (EBIT) 251,243 10,250 261,493 (7,847) 243,396 10,250 253,646 266,054 (682) 265,371 (5.6%) (5.6%) (5.3%) (4.4%) % 净收入 16.5%-17.2% (5.6%) 18.4% (0.7%) 17.2% 财务业绩 (128,267)-(128,267) (11,109) (139,376)-(139,376) (116,099) (3,281) (119,380) 10.5% 16.8% (801)-(801)-(801)-(801) (271)-(271) 195.8% 195.8% 195.8% 195.8% 税前利润 122,175 10,250 132,425 (18,956) 103,219 10,250 113,469 149,684 (3,961) 145,722 (18.4%) (11.5%) (29.2%) (22.1%) % 净收入 8.0%-8.7% (13.6%)-6.8% 10.4% (4.0%) 9.4% 所得税支出 (19,212) (2,521) (21,733) 5,864 (13,348) (2,521) (15,869) (29,558) (1,246) (30,804) (35.0%) (26.5%) (56.7%) (48.5%) %收入 15.7% -16.4% 30.9% 12.9% -14.0% 19.7% (31.5%) 21.1% 合并利润 102,963 7,729 110,692 (13,092) 89,871 7,729 97,600 120,126 (5,207) 114,918 (14.3%) (7.9%) (21.8%) (15.1%) 业绩归属于非控股权益 (33,392) 262 (33,130) (4,434) (37,826) 262 (37,564) (25,907) 1,328 (24,578) 28.9% 27.9% 53.9% 52.8% 集团利润 69,571 7,991 77,562 (17,527) 52,044 7,991 60,035 944 (3,879) 90,339 (26.2%) (17.7%) (42.4%) (33.5%) % 净收入 4.6% 5.1% (12.5%) 3.1% 0.0% 3.6% 6.5% (3.9%) 5.9% 权益业绩份额入账被投资者 股权记账的被投资者的业绩份额——核心活动 Grifols exclBiotest Grifols 不包括Biotest Grifols 包括 Biotest % vs PY Grifols 包括 Biotest 2023 年第二季度 Biotest Grifols 包括 Biotest 2022 年第二季度 |

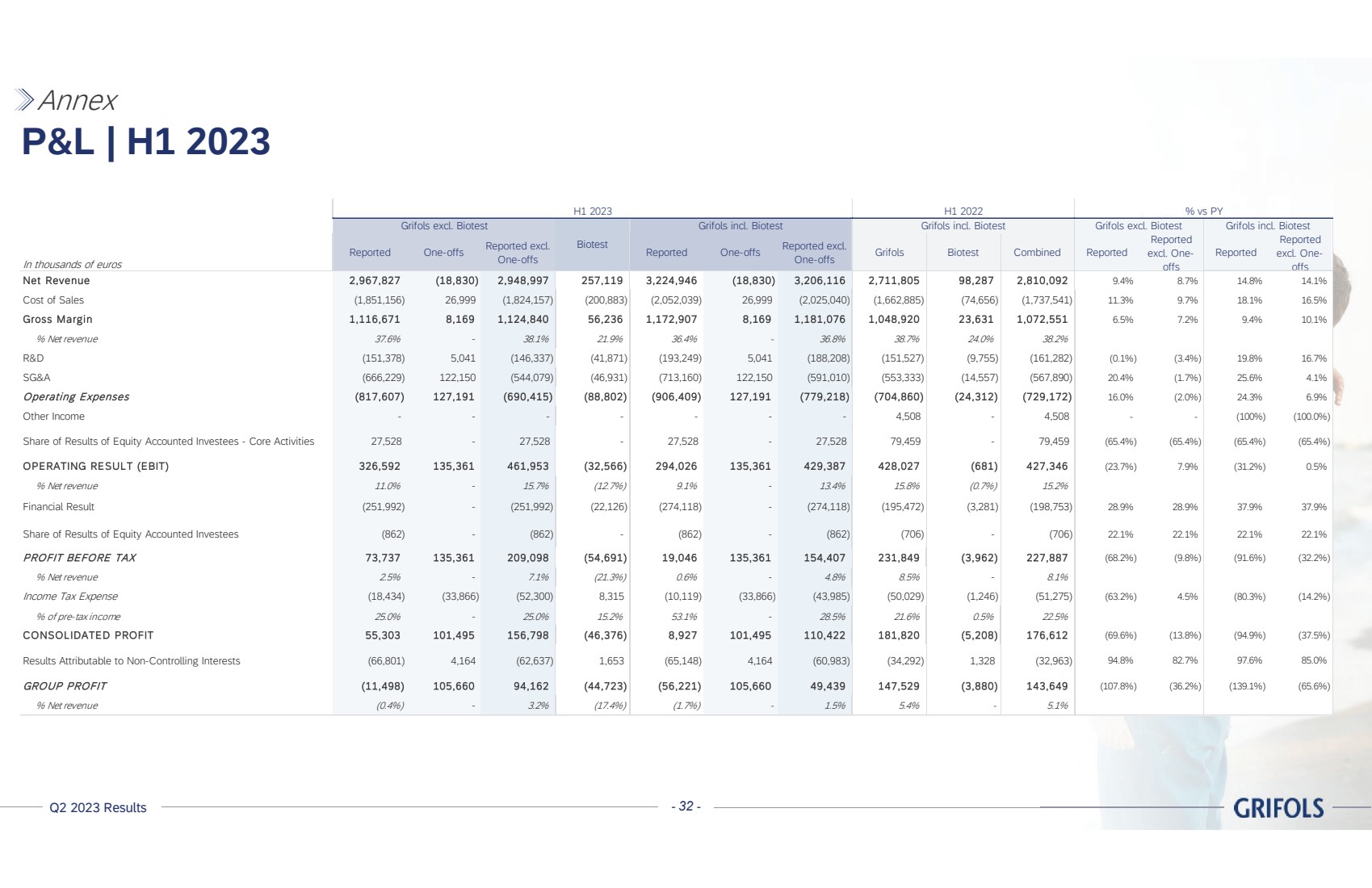

| 2023 年第二季度业绩——32- P&L | 2023 年上半年附件 以千欧元计 报告的一次性报告不包括 一次性报告的一次性报告不包括 一次性 Grifols Biotest 合并报告 已报告 不包括一次性 已报告 已报告 不包括一次性收入 净收入 2,967,827 (18,830) 2,948,997 257,119 3,224,946 (18,830) 3,206,116 2,7116 987 2,810,092 9.4% 8.7% 14.1% 销售成本 (1,851,156) 26,999 (1,824,157) (200,883) (2,052,039) 26,999 (2,025,040) (1,662,885) (74,656) (1,737,541) 11.3% 9.7% 18.1% 16.5% 毛利率 1,116,67 8169 1,172,907 8,169 1,078,920 23,631 1,072 651 6.5% 7.2% 9.4% 10.1% % 净收入 37.6% -38.1% 21.9% 36.4% -36.8% 38.7% 24.0% 38.2% 研发 (151,378) 5,041 (146,337) (193,249) 5,041 (188,208) (151,527) (9,755) (161,282)) (0.1%) (3.4%) 19.8% 16.7% SG&A (666,229) 122,150 (544,079) (46,931) (713,160) 122,150 (591,010) (553,333) (14,557) (567,890) 20.4% (1.7%) 25.6% 4.1% 运营费用 (817,607) 127% 7,191 (690,415) (88,802) (906,409) 127,191 (779,218) (704,860) (24,312) (729,172) 16.0% (2.0%) 24.3% 6.9% 其他收入----4,508-4,508-(100%) 27,528-278--,528-27,528-27,528 79,459-79,459 (65.4%) (65.4%) (65.4%) (65.4%) 经营业绩 (EBIT) 326,592 135,361 461 429,387 (681) 427,027 346 (23.7%) 7.9% (31.2%)0.5% % 净收入 11.0%-15.7% (12.7%) 9.1% -13.4% 15.8% (0.7%) 15.2% 财务业绩 (251,992)-(251,992) (274,118)-(274,118) (195,472) (3,281) (198753) 28.9% 37.9% 862)-(862)-(862)-(862) (706)-(706) 22.1% 22.1% 22.1% 22.1% 税前利润 73,737 135,361 2098 (54,691) 19,046 135,407 231,849 (3,962) 227,887 (68.2%) (98%) (98%) (98%) 1.6%) (32.2%) % 净收入 2.5%-7.1% (21.3%) 0.6%-4.8% 8.5%-8.1% 所得税支出 (18,434) (33,866) (52,300) (10,119) (33,866) (43,985) (50,029) (51,275) (63.2%) 4.5% (80.3%) (14.2%) % 税前收入 25.0% -25.0% 15.2% 53.1% -28.5% 21.6% 22.5% 合并利润 55,303 101,495 156,798 (46,376) 8,927 101,495 110,422 (5,208) 176,612 (69.6%) (13.8%)) (94.9%) (37.5%) 归属于非控股权益的业绩 (66,801) 4,164 (62,637) 1,653 (65,148) 4,164 (60,983) (34,292) 1,328 (32,963) 94.8% 82.7% 95.0% 集团利润 (11,498) 105,660 94,162 (44,723) (56,221) 105,660 49,439 147,529 (3,880) 143,649 (107.8%) (36.2%) (139.1%) (65.6%) % 净收入 (0.4%) -3.2% (17.4%) (1.7%)-1.5% 5.4%-5.1% 股权记账被投资者的业绩份额——核心活动 股权记账被投资者的业绩份额 Grifols 包括Biotest 2023年上半年% vs PY Grifols 不包括Biotest Biotest Grifols 包括 Biotest Grifols 不包括Biotest Grifols 包括 Biotest |

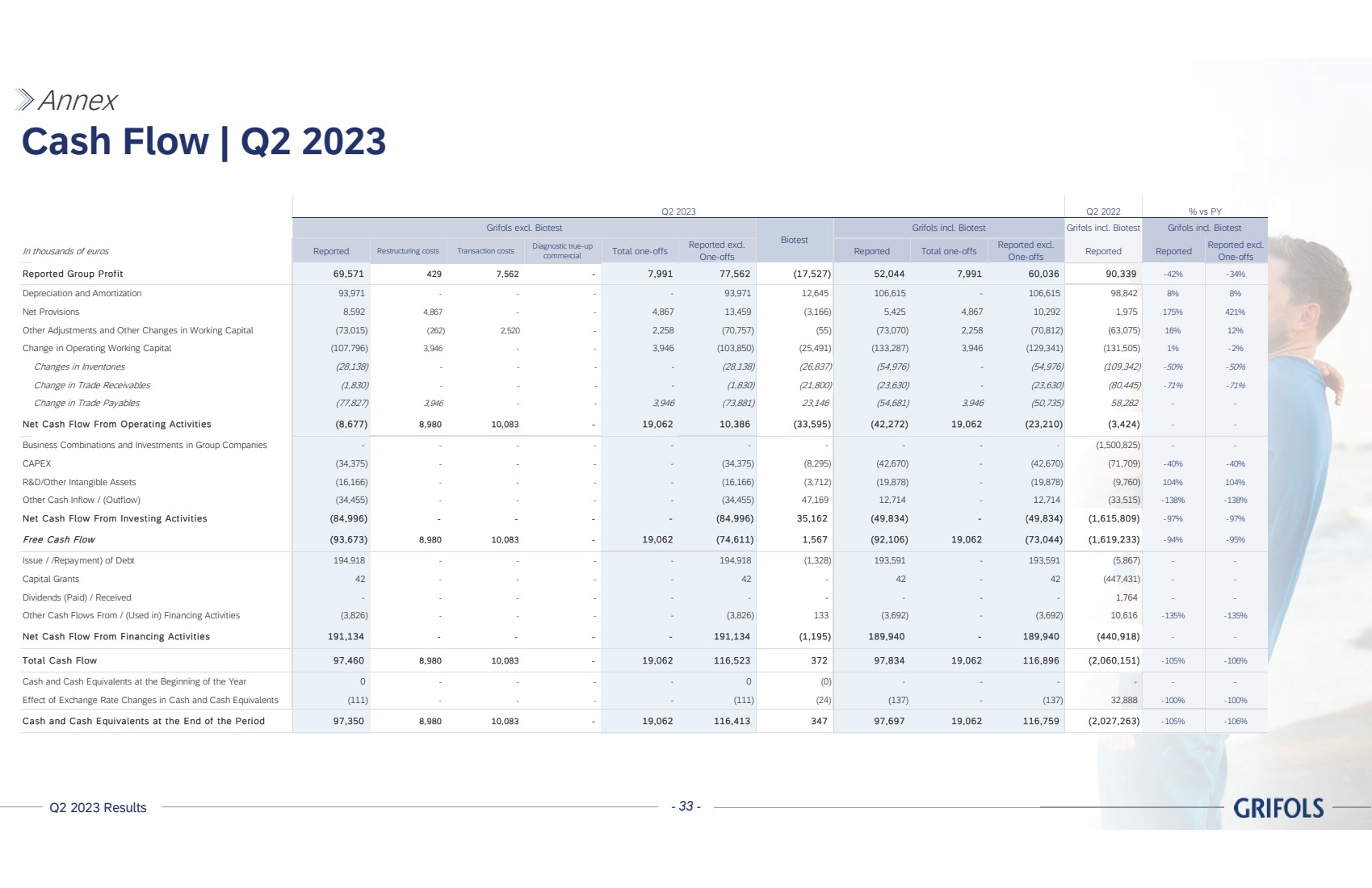

| 2023 年第二季度业绩——33- 现金流 | 2023 年第二季度附件 2022 年第二季度 Grifols 包括 Biotest 以千欧元计报告的重组成本交易成本诊断调整 商业报告的一次性总额不包括 一次性报告的一次性报告总数不包括 报告的一次性报告报告不包括 一次性 报告的集团利润 69,571 429 7,562-7,991 77,562 (17,527) 52,044 7,991 60,036 90,339 -42% -34% 折旧和摊销 93,971--93,945 106,615 9842 8% 准备金净额 8,592 4,867-4,867 13,459 (3,166) 5,425 4,867 10,292 1,975 175% 421% 其他调整和其他营运资金变动 (73,015) (262) 2,520-2,258 (70,757) (73,070) 2,258 (70,812) (63,075) 16% 运营营运资金变动 (107,796) 3,946-3,946 (103,850) (25,491) (133,287) 3,946 (129,341) (131,505) 1% -2% 库存变化 (28,138)---(28,138) (26,837) (54,976)-(54,976)-(54,976) (109,342) -50% 贸易应收账款变动 (1,830)---(21,800) (23,630)-(23,445) -71% -71% 1% 应付贸易账款变动 (77,827) 3,946-3,946 (73,881) 23,146 (54,681) 3,946 (50,735) 58,282-- 来自经营活动的净现金流 (8,677) 8,980 10,083-19,062 10,386 (33,595) 19,02 62 (23,210) (3,424)-- 集团公司的业务合并和投资--------(1,500,825)- 资本支出 (34,375)---(34,375) (8,295) (42,670)-(42,670) (71,709) -40% 研发/其他无形资产 (16,166)---(16,166) (3,712) (19,878)-(19,878) (9,760) 104% 其他现金流入/ (流出) (34,455)---(34,455) 47,169 12,714-12,714 (33,515) -138% -138% 投资活动产生的净现金流 (84,996)---(84,996) 35,162 (49,834)-(49,834) (1,615,809) -97% 自由现金流 (93,673) 8,87 980 10,083-19,062 (74,611) 1,567 (92,106) 19,062 (73,044) (1,619,233) -94% -95% 发行//还款) 194,918--194,918 (1,328) 193,591-193,591 (5,867)-- Capital Grants 42---42-42 (447,431)- 股息(已付)/已收到-------1,764-- 其他现金流来自/(用于)融资活动 (3,826)---(3,826) 133 (3,692) 10,616 -135% -135% 5% 融资活动产生的净现金流 191,134----191 (1,195) 189,940-189,940 (440,918)- 总现金流 97,460 8,980 10,083-19,062 116,834 19,062 116,896 (2,060,151) -105% 6% 年初现金及现金等价物 0----0 (0)------ 汇率的影响现金及现金等价物的变化 (111)---(111) (24) (137)-(137) 32,888 -100% -100% 期末现金及现金等价物 97,350 8,980 10,083-19,062 116,413 347 97,062 19,062 116,759 (2,027,263) -105% 106% 2023 年第二季度% vs PY Grifols 不包括Biotest Biotest Grifols 包括 Biotest Grifols 包括 Biotest |

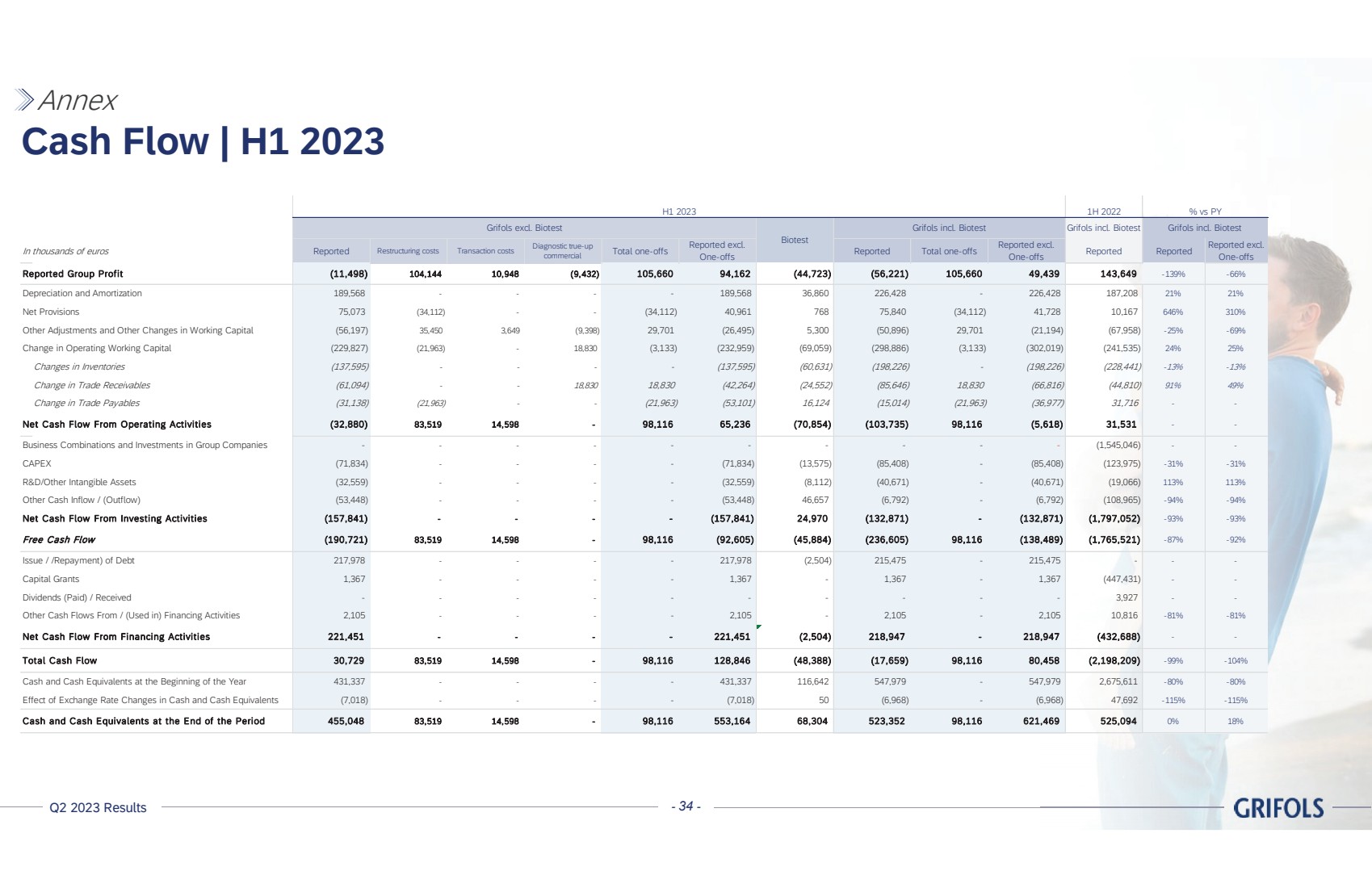

| 2023 年第二季度业绩——34- 现金流 | 2023 年上半年附件 2022 年上半年 Grifols 包括 Biotest 以千欧元为单位报告的重组成本交易成本诊断调整 商业报告的一次性总额不包括 一次性报告的一次性报告总数不包括 报告的一次性报告报告不包括 一次性 报告的集团利润 (11,498) 104,144 10,948 (9,432) 105,660 94,162 (44,723) (56,221) 105,660 49,439 -139% -66% 折旧和摊销 189,568--189,568 36,860 226,428-2268 428 187,208 21% 21% 净准备金 75,073 (34,112)-(34,112) 40,961 768 75,840 (34,112) 41,728 10,167 646% 310% 其他调整和其他营运资金变动 (56,197) 35,450 3,649 (9,398) 29,701 (26,495) 5,300 (50,896) 29,701 (21,194) (67,958) -25% -69% 运营营运资金变动 (229,827) (21,963) -18,830 (3,133) (232,959)) (69,059) (298,886) (3,133) (302,019) (241,535) 24% 25% 库存变化 (137,595)--(137,595) (60,631) (198,226)-(198,226) (228,441) -13% 贸易应收账款变动 (61,094)-18,830 18,830 (42,264) (24,552) (85,646) 18,830 (66,816) (44,810) 91% 49% 贸易应付账款变动 (31,138) (21,963)-(21,963) (53,101) 16,124 (15,014) (21,963) (36,963) 77) 31,716-- 来自经营活动的净现金流 (32,880) 83,519 14,598-98116 65,236 (70,854) (103,735) 98,116 (5,618) 31,531-- 企业合并和投资集团公司--------(1,545,046)- 资本支出 (71,834)---(71,834) (13,575) (85,408)-(85,408) (123,975) -31% R&D/其他无形资产 (32,559)---(32,559) (8,112) (40,671)-(40,671) (19,066) 113% 113% 其他现金流入/ (流出) (53,448)---(53,448) 46,657 (6,792) (108,965) -94% -94% 投资活动产生的净现金流 (157,841))---(157,841) 24,970 (132,871)-(132,871) (1,797,052) -93% -93% 自由现金流 (190,721) 83,519 14,598-98116 (92,605) (45,884) (236,605) 98,116 (138,489) (1,765,521) -87% -92% 发行//还款) 债务 217,978----217,978 (2,504) 215,475-215,475--- 资本补助 1,367-1,367-1,367 (447,431)- 股息(已付)/已收到-------3,927-- 来自/(用于)融资活动的其他现金流 2,105----2,105-2,105-2105 10,816 -81% -81% 来自融资活动的净现金流 221,451---221,451 (2,504) 218,947 (432,688)-{br Total Cash} 流量 30,729 83,519 14,598-98116 128,846 (48,388) (17,659) 98,116 80,458 (2,198,209) -99% -104% Cash以及年初的现金等价物 431,337----437 116,642 547,979-547,979 2,675,611 -80% 汇率变动对现金及现金等价物的影响 (7,018)---(7,018) 50 (6,968)-(6,968) 47,692 -115% 115% 期末的现金及现金等价物 455,048 83,519 14,598-98,116 553,164 68,304 523,352 98,116 6214 525,094 0% 18% 2023 H1 Grifols 不包括Biotest Biotest Grifols 包括 Biotest % vs PY Grifols 包括 Biotest |

| 2023 年第二季度业绩——35- 资产负债表 | 2023 年下半年附件 千欧元 2023 年 12 月 16,627,972 16,880,390 10,858,608 3,225,684 3,270,937 1,955,177 630,468 620,923 4,804,772 4,653,587-4,969 3,317,448 3,201,357 44,146 35,154 821,562 738,651 33,883 43,663 64,381 814 523,352 5479 21,432,744 21,533,977 现金及现金等价物 商誉和其他无形资产 Plant & 设备 资产 非流动资产 总资产 流动资产 库存 当前合约资产 其他流动金融资产 待售的非流动合约资产 贸易和其他应收账款 投资于权益记账的被投资者 非流动金融资产 其他流动资产 2023 年 12 月 8,223,565 8,457,544 119,604 910,728 910,728 4,5237 4,326,436 美国国债 (158,692) (162,220) (56,221) 208,279 517,162 727,111 2,361,747 2,327,606 11,332,195 11,120,587 960,587 1,960,024 1,876,947 1,9547 733,268 9 795,686 1,143,715 1,160,161 21,432,744 21,533,977 其他流动负债 权益和负债总额 其他综合收益 非控制性权益 无流动负债 非流动负债 其他非流动负债 股票溢价 储备 流动负债 流动负债 资本 权益 负债 |

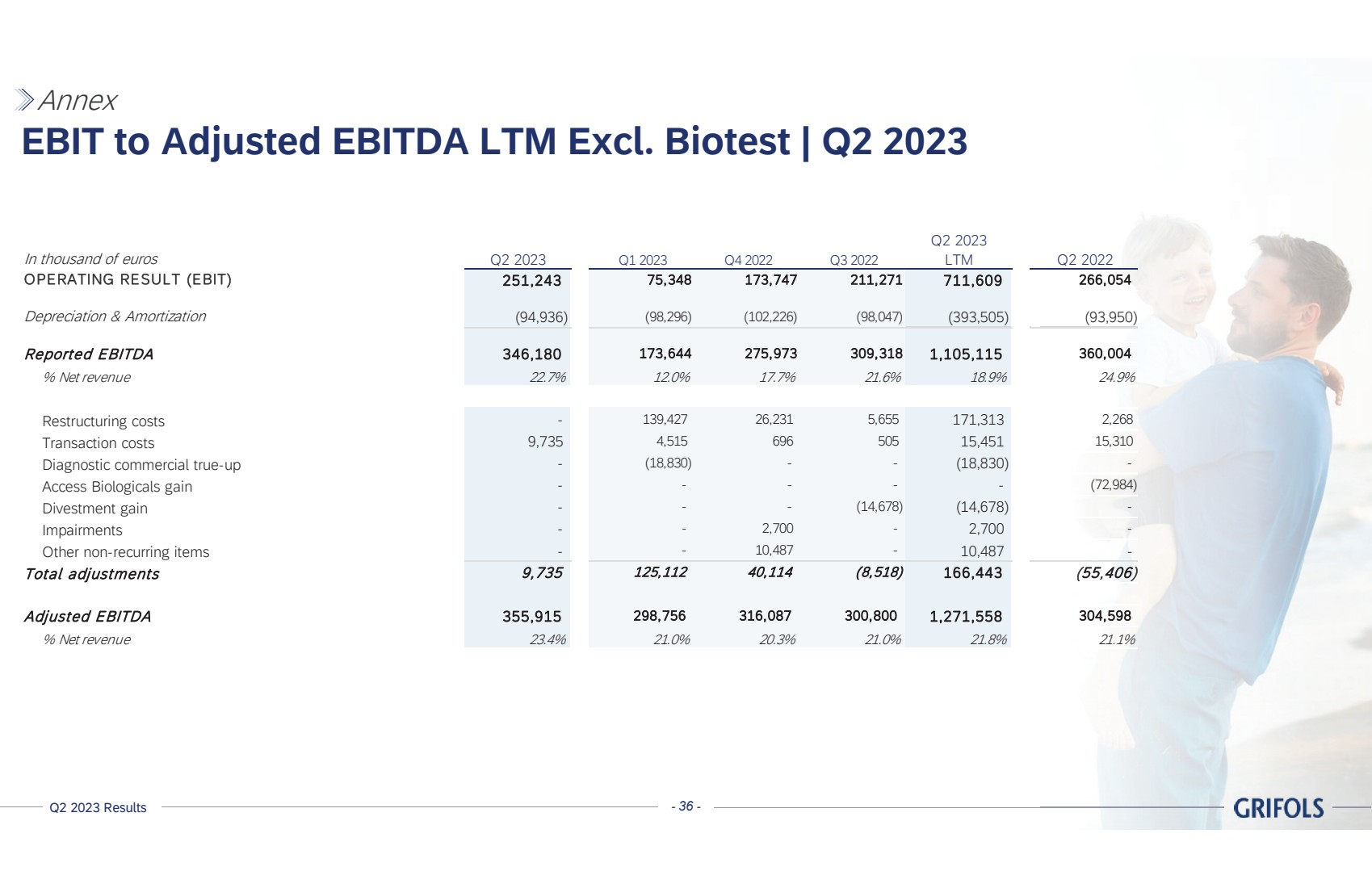

| 2023 年第二季度业绩——36- 息税前利润与调整后息税折旧摊销前利润 LTM 不含税Biotest | 2023 年第二季度附件 千欧元 251,243 75,348 173,747 211,271 711,609 266,054 (94,936) (92,226) (98,047) (393,505) (93,950) 公布的息税折旧摊销前利润 346,180 173,973 9,318 1,105,115 360,004% 净收入 22.7% 12.0% 17.7% 21.6% 18.9% 重组成本-139,427 26,231 5,655 171,313 2,268 交易成本 9,735 4,515 696 505 15,310 诊断商业调整-(18,830)- Access Biologicals 增益----(72,984) 撤资收益--(14,678) (14,678)- 减值--2,700-2,700- 其他非经常性项目--10,487-10,487- 调整总额 9,735 125,112 40,114 (8,518) 166,443 (55,406) 调整后的息税折旧摊销前利润 355,915 298,756 316,087 300,800 1,271,598% 净收入 21.4% 21.0% 21.8% & 摊销 2023 年第二季度第二季度经营业绩 (EBIT) 2023 年第一季度 2022 年第三季度 2023 年第二季度 LTM |

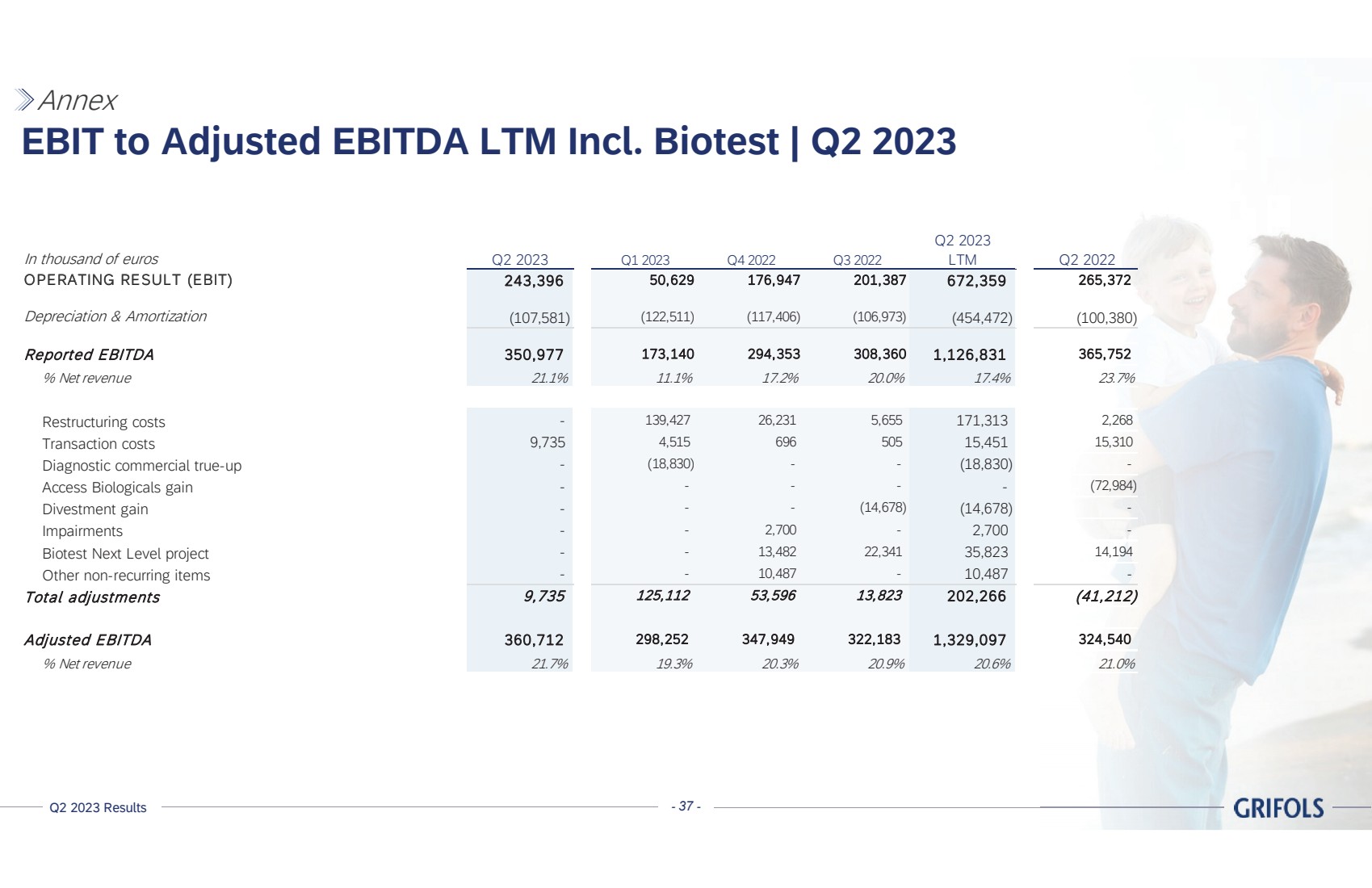

| 2023 年第二季度业绩——37- 息税前利润与调整后息税折旧摊销前利润 LTM 含生物测试 | 2023 年第二季度附件 千欧元 243,396 50,629 176,947 201,387 672,359 (107,581) (122,511) (117,406) (106,973) (454,472) (100,380) 公布的息税折旧摊销前利润 350,977 173,140 294,353 308,360 1,126,831 365,752% 净收入 21.1% 17.2% 20.0% 17.4% 23.7% 重组成本——139,427 265 171,313 2,268 交易成本 9,735 4,515 696 505 15,451 15,310 诊断商业调整-(18,830)-(18,830)- Access Biologicals 增益----(72,984) 撤资收益--(14,678) (14,678)- 减值--2,700-2,700- Biotest Next Level 项目--13,482 22,341 35,823 14,194 其他非经常性项目--10,487-10,487- 调整总数 9,735 125 126 53,823 2026 (41,212) 息税折旧摊销前利润 360,712 298,252 347,949 322,183 1,329,097 324,540% 净收入 21.7% 19.3% 20.9% 20.6% 2023 年第二季度第二季度 2022 年第二季度折旧和摊销 经营业绩 (EBIT) |

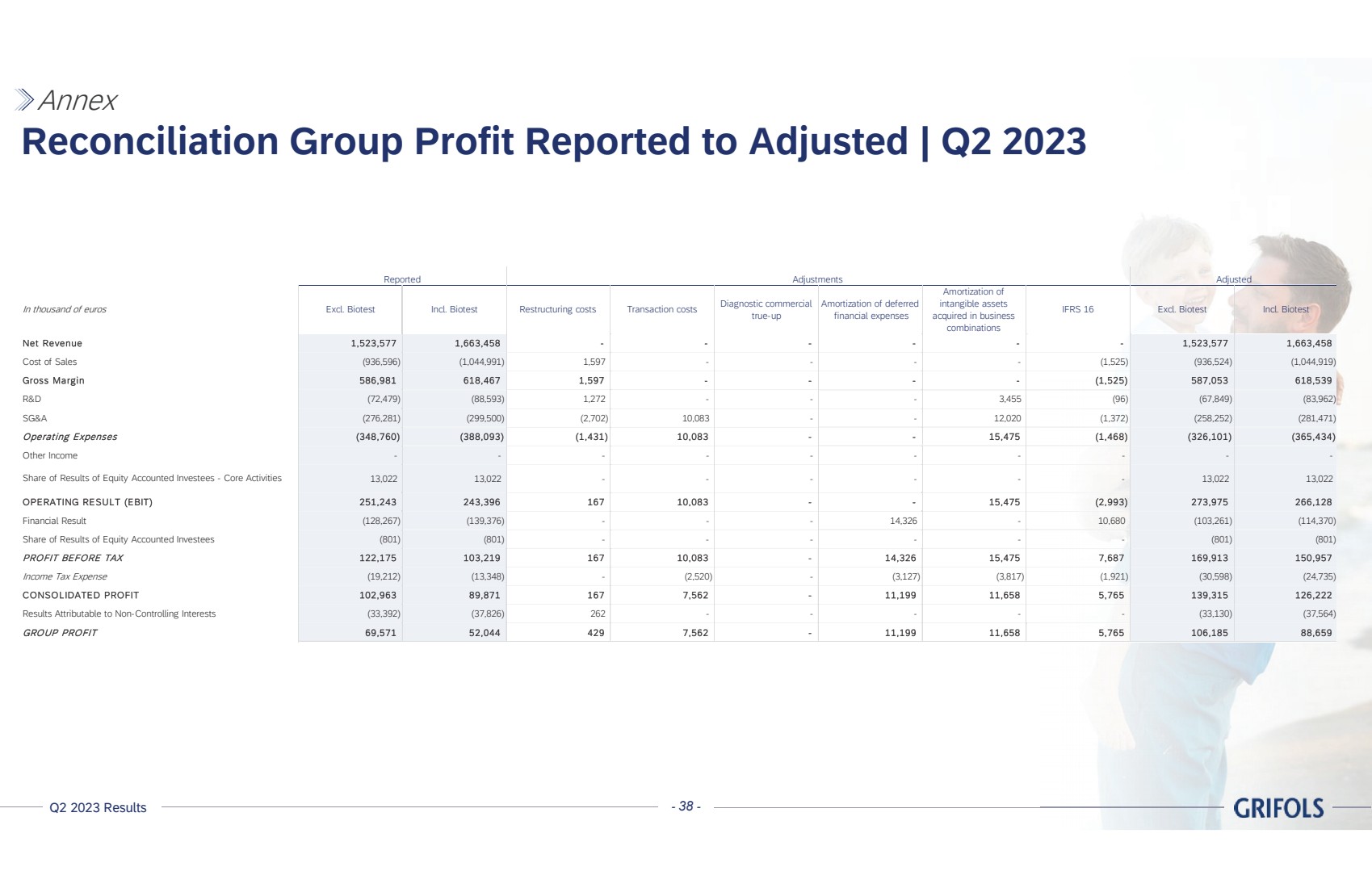

| 2023 年第二季度业绩——38- 对账组调整后的利润 | 2023 年第二季度附件 以千欧元计,不包括Biotest Incl. Biotest 重组成本交易成本诊断商业 trueup 延期 财务支出的摊销 在企业 组合中收购的 无形资产 IFRS 16 ExclBiotest Incl. Biotest 1,523,577 1,663,458------1,523,577 1,663,458 (936,596) (1,044,991) 1,597---(936,524) (1,044,919) 586,981 618,467 1,597---(1,525)) 587,053 618,539 (72,479) (88,593) 1,272---3,455 (96) (67,849) (83,962) (276,281) (299,500) (2,702) 10,083--12,020 (1,372) (258,252) (281,471) (3488) 760) (388,093) (1,431) 10,083--15,475 (1,468) (326,101) (365,434) --------------13,022 13,022 251,243 243 167 10,083--15,475 (2,993) 273,983 75 266,128 (128,267) (139,376)---14,326-10,680 (103,261) (114,370) (801) (801)---(801) (801) 122,175 103,219 167 103,083-14,326 15,475 7,687 16913 150,957 (19,212) (13,348)-(3,1520)-(3,1520)-(3,1520)) (3,817) (1,921) (30,598) (24,735) 102,963 89,871 167 7,562-11,199 11,658 5,765 139,315 126,222 (33,392) (37,826) 262-----(33,130) (37,564) 集团利润 69,571 52,52 044 429 7,562-11,199 11,658 5,765 106,185 88,659 财务业绩 权益入账的被投资者的业绩份额 税前利润 所得税支出 合并利润 应占业绩对非控股权益 经营业绩 (EBIT) 报告调整调整 净收入 销售成本 毛利率 R&D SG&A 运营费用 其他收入 股权入账被投资者的业绩份额——核心活动 |

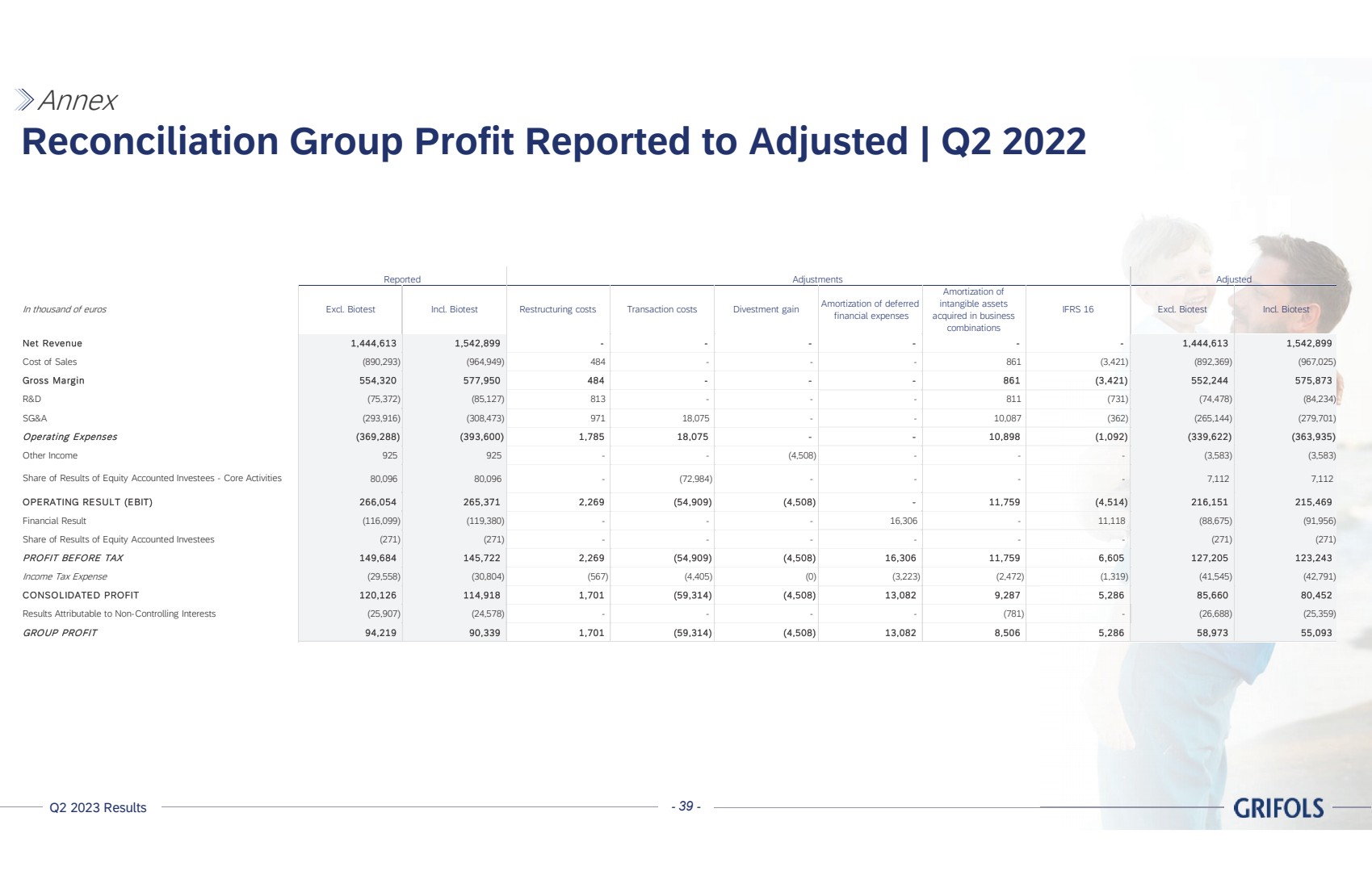

| 2023 年第二季度业绩——39- 对账组公布至调整后的利润 | 2022 年第二季度附件 以千欧元计,不包括Biotest Incl. Biotest 重组成本交易成本撤资收益摊销递延的 财务费用 在企业 组合中收购的 无形资产 IFRS 16 ExclBiotest Incl. biotest 1,444,613 1,442,899-------1,444,613 1,542,899 (890,293) (964,949) 484--861 (3,421) (892,369) (967,025) 554,320 577,950 484---861 (3,421) 554,320 2,244 575,873 (75,372) (85,127) 813---811 (731) (74,478) (84,234) (293,916) (308,473) 971 18,075-10,087 (362) (265,144) (279,701) (369,288) (393,600) 85 18,075--10,898 (1,092) (339,622) (363,935) 925--(4,508)--(3,583) 80,096 8096-(72,984)--7,112 7,112 266,054 265,371 2,269 (54,909)) (4,508)-11,759 (4,514) 216,151 215,469 (116,099) (119,380)--16,306-118 (88,675) (91,956) (271)----(271) (271) (271) 149,684 145,722 2,269 (54,909) (4,508) 16,306 11,759 6,605 127,205 123,243 (29,558) (30,804) (567) (4,405) (0) (3,223) (2,472) (1,319) (41,545) (42,791) 120,126 114,918 1,701 (59,314) (4,508) 13,082 9,287 5,660 84 52 (25,907) (24,578)--(781)-(26,688) (25,359) 集团利润 94,219 90,339 1,701 (59,314) (4,508) 13,082 8,506 586 58,973 55,093 归属于非控股权益的业绩 R&D 运营费用 其他收入 股权记账的被投资者的业绩份额——核心活动 经营业绩 (EBIT) 财务业绩 股权记账的被投资者的业绩份额 税前利润 所得税支出 合并利润 调整后的净收入 销售成本 毛利率 |

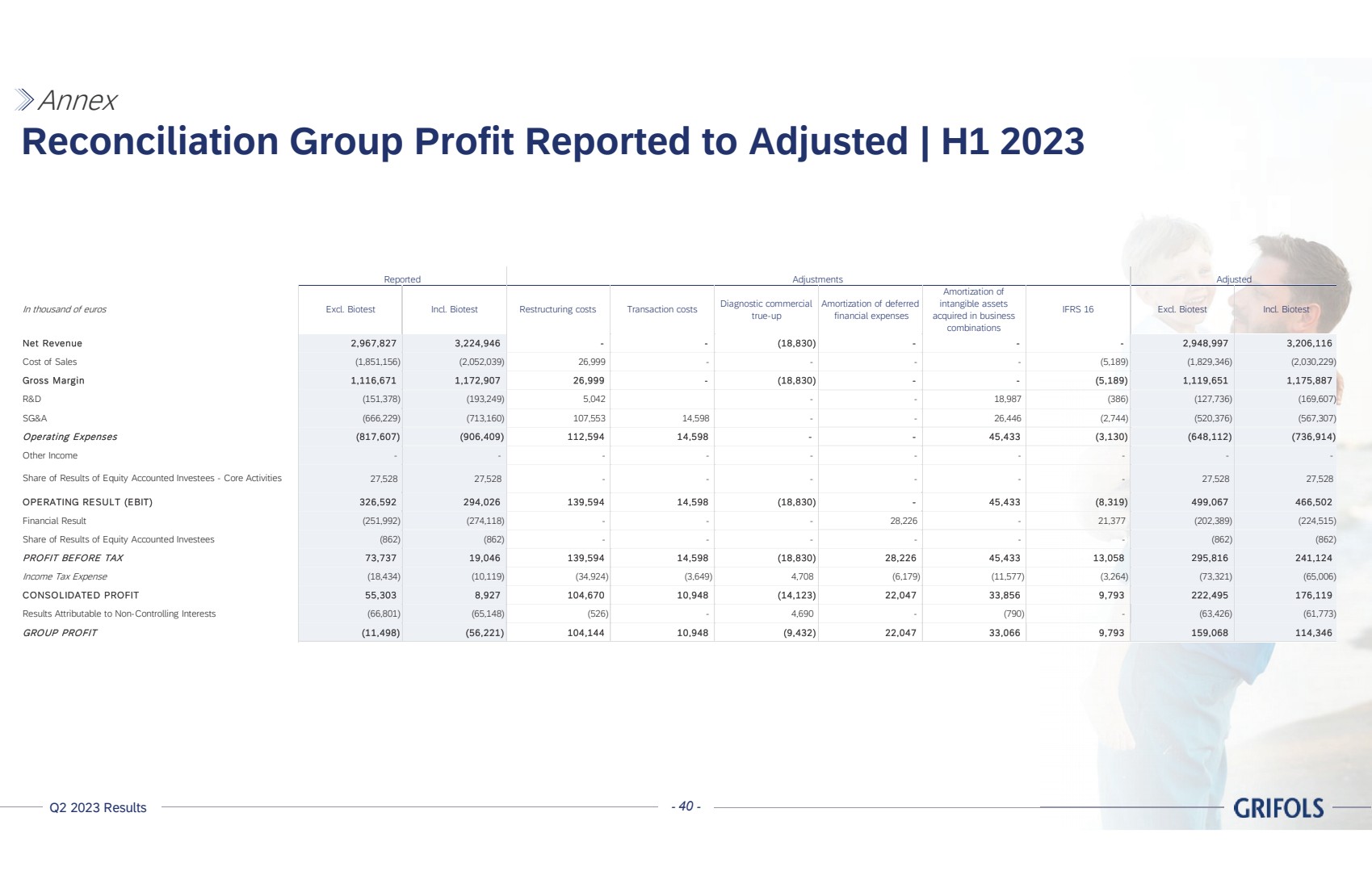

| 2023 年第二季度业绩——40- 对账组调整后的利润 | 2023 年上半年附件 以千欧元计,不包括Biotest Incl. Biotest 重组成本交易成本诊断商业 trueup 延期 财务支出的摊销 在企业 组合中收购的 无形资产 IFRS 16 ExclBiotest Incl. biotest 2,967,827 3,224,946-(18,830)---2,948,997 3,206,116 (1,851,156) (2,052,039) 26,999---(5,189) (1,829,346) (2,030,229) 1,116,671 1,172,901 7 26,999-(18,830)-(5,189) 1,119,651 1,175,887 (151,378) (193,249) 5,042--18,987 (386) (127,736) (169,607) (666,229) (713,160) 107,553 14,598-26,446 (2,776) 44) (520,376) (567,307) (817,607) (906,409) 112,594 14,598--45,433 (3,130) (648,112) (736,914) 27,528 27,528--------------------28 27,528 326,592 294,026 139,594 14,598 (18,830) -45,433 (8,319) 499,067 466,502 (251,992) (274,118)---28,226-21,377 (202,389) (224,515) (862) (862) (862) (862) (862) 73,737 19,046 139,598 (18,898) 30) 28,226 45,433 13,058 295,816 241,24 (18,434) (10,119) (34,924) (3,649) 4,708 (6,179) (11,577) (3,264) (73,321) (65,006) 55,303 8,927 104,648 (14,123) 22,048 47 33,856 9,793 222,495 176,119 (66,801) (65,148) (526) -4,690-(790)-(63,426) (61,773) 集团利润 (11,498) (56,221) 104,144 10,948 (9,432) 22,047 33,066 9,793 118 14,346 报告调整调整后 合并利润 归属于非控股权益的业绩 股权入账投资者的业绩份额——核心活动 净收入 销售成本 毛利率 研发 SG&A 运营费用 其他收入 经营业绩 股权入账被投资者的业绩份额 所得税支出前利润 |

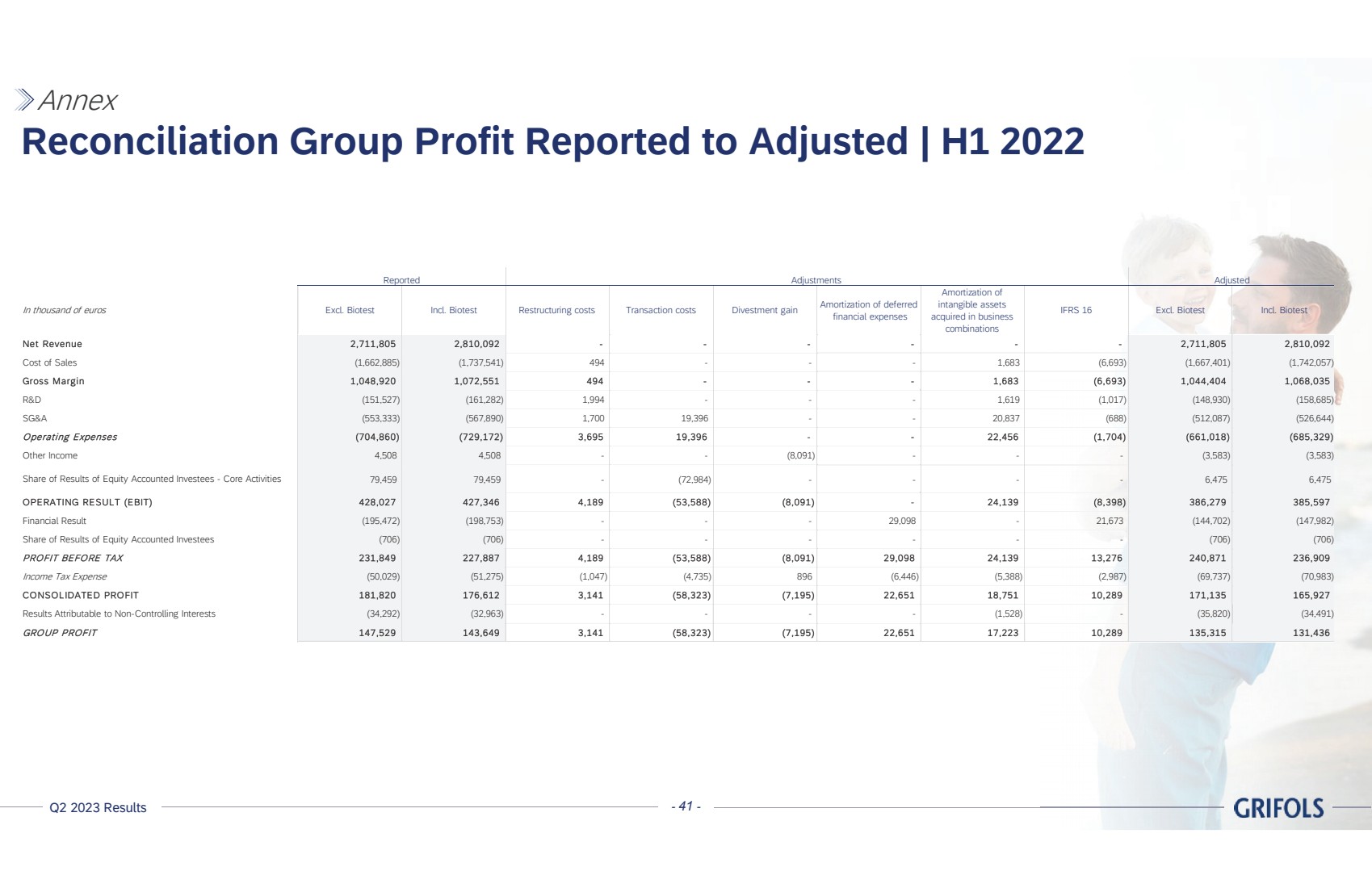

| 2023 年第二季度业绩——41- 对账组调整后的利润 | 2022 年上半年附件 以千欧元计,不包括Biotest Incl. Biotest 重组成本交易成本撤资收益摊销递延的 财务费用 在企业 组合中收购的 无形资产 IFRS 16 ExclBiotest Incl. biotest 2,711,805 2,810,092----2,711,805 2,810,092 (1,662,885) (1,737,541) 494---1,683 (667,401) (1,742,057) 1,048,551 494--1,683 (6,693) 1,044,404 1,068,035 (151,527) (161,282) 1,994---1,619 (1,017) (148,930) (158,685) (553,333) (567,890) 1,700 19,396--20,837 (688) (526,087) (526,687) 44) (704,860) (729,172) 3,695 19,396-22,456 (1,704) (661,018) (685,329) 4,508--(8,091)-(3,583) 79,459-(72,984)---6,475 6,475 428,027 427,346 4,189 (53,588) (8,091))-24,139 (8,398) 386,279 385,597 (195,472) (198,753)---29,098-21,673 (144,702) (147,982) (706) (706) 231,849 (53,589)) (8,091) 29,098 24,139 13,276 240,871 236,909 (50,029) (51,275) (1,047) (4,735) 896 (6,446) (5,388) (2,987) (69,737) (70,983) 181,820 176,612 3,141 (58,323) (7,323) (7,323) (7,737) 195) 22,651 18751 10,289 171,135 165,927 (34,292) (32,963)---(1,528)-(35,820) (34,491) 集团利润 147,529 143,649 3,141 (58,323) (7,195) 22,651 17,289 135,436 其他收益 股本业绩份额入账的被投资人——核心活动 经营业绩 (EBIT) 财务业绩 税前利润 所得税支出 合并利润 归属于非控股权益的业绩 股权入账被投资者的业绩份额 净收入 销售成本 毛利率 研发 SG&A 运营费用 |

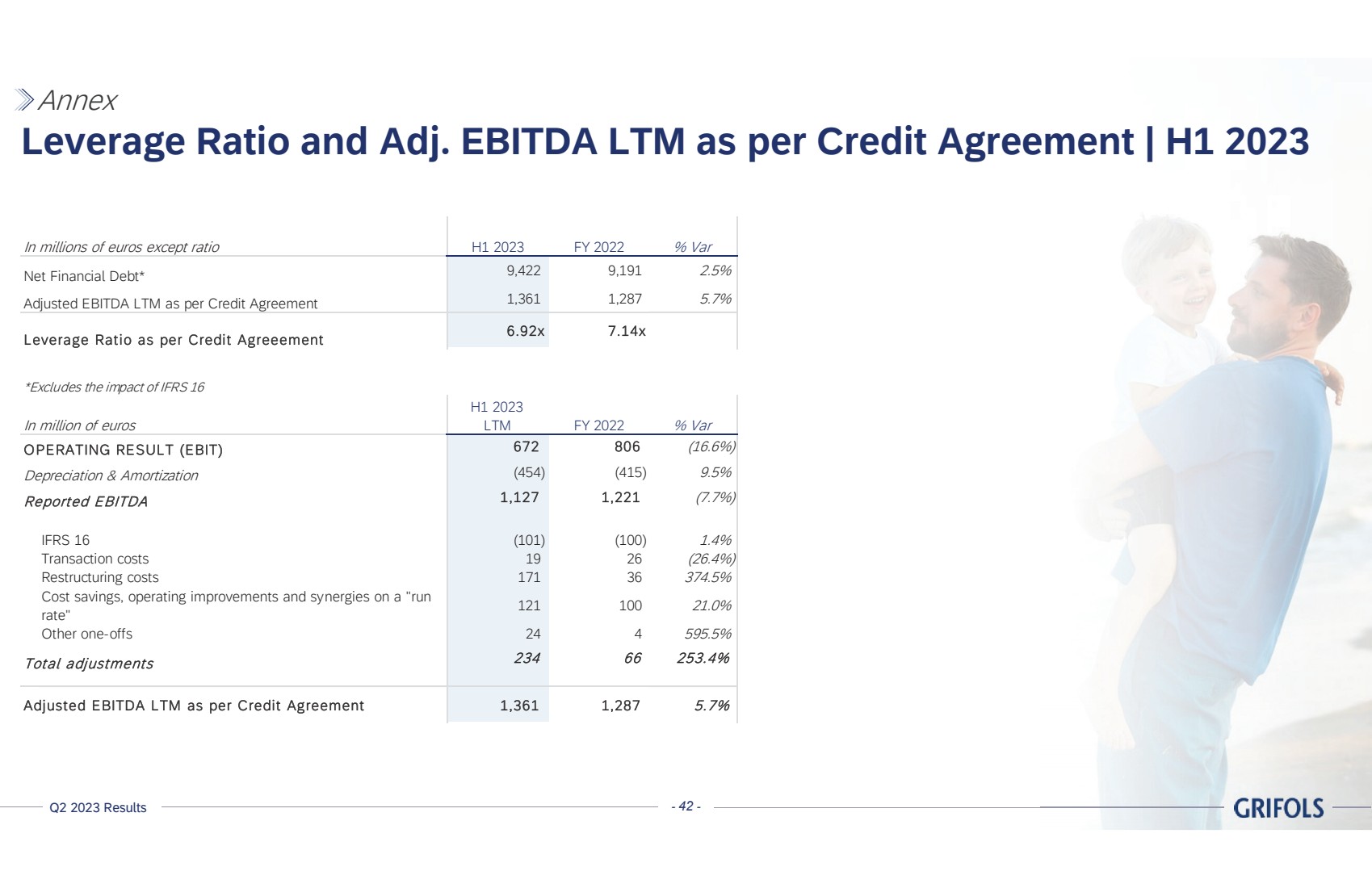

| 2023年第二季度业绩——42- 杠杆率和根据信贷协议调整息税折旧摊销前利润LTM | 2023年上半年附件 以百万欧元计,2023财年上半年除外% Var 净金融负债* 9,422 9,191 2.5% 根据信贷协议调整后的息税折旧摊销前利润LTM 1,361 1,287 5.7% 杠杆率 6.92x 7.144 x *不包括国际财务报告准则第16号的影响(百万欧元) 2023财年上半年 LTM% Var 经营业绩 (EBIT) 672 806 (16.6%) 折旧和摊销 (454) (415) 9.5% 公布的息税折旧摊销前利润 1,127 1,221 (7.7%) 国际财务报告准则16 (101) (100) 1.4% 交易成本 19 26 (26.4%) 重组成本 171 36 374.5% 按照 “运行 利率” 节省成本、改善运营和协同效应 121 100 21.0% 其他一次性 24 4 595.5% 调整后的息税折旧摊销前利润根据信贷协议 1,361 1,287 5.7% |

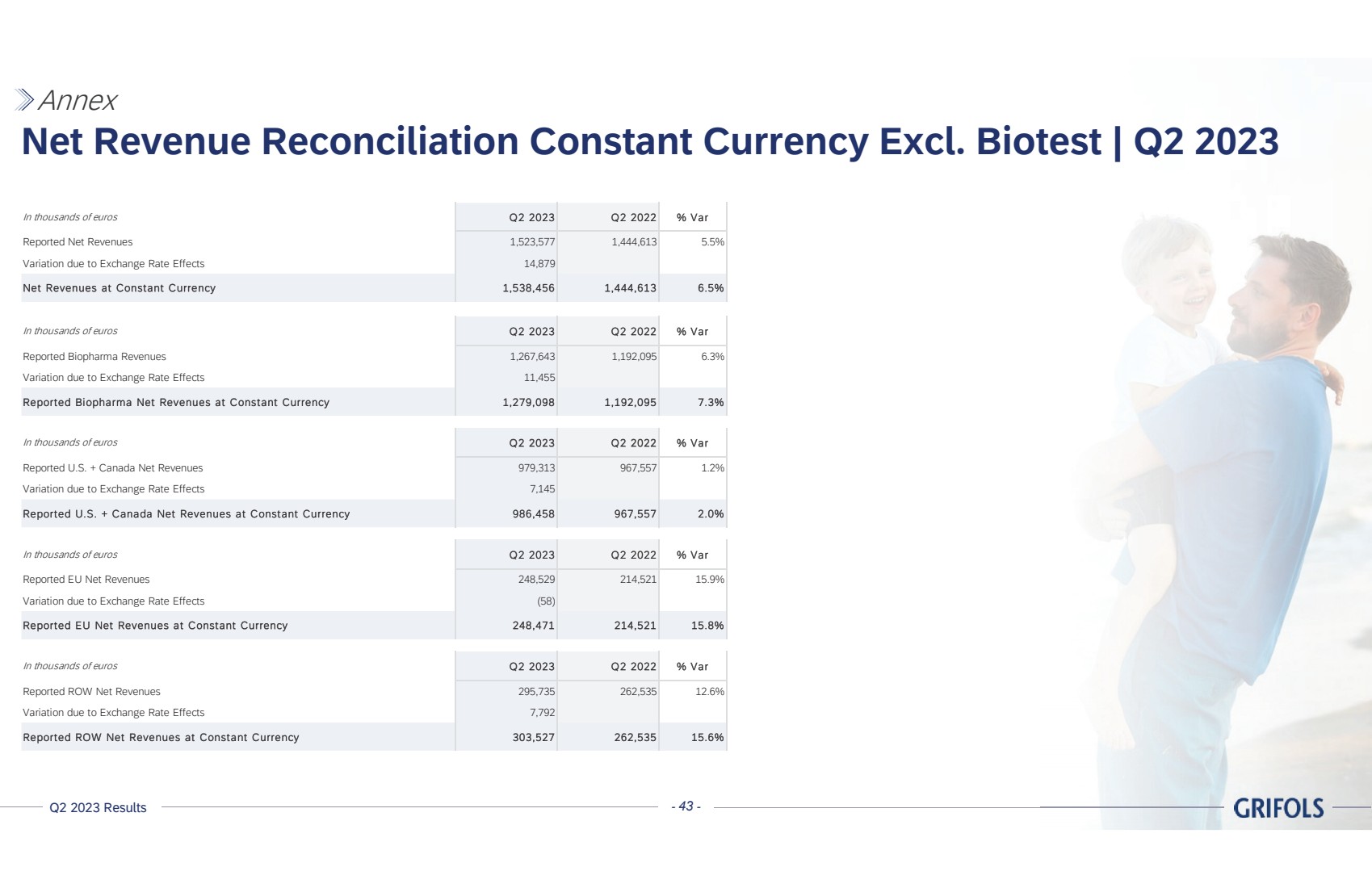

| 2023 年第二季度业绩——43- 净收入对账固定货币不包括Biotest | 2023 年第二季度附件 以千欧元计 2023 年第二季度% Var 公布的净收入 1,523,577 1,444,613 5.5% 汇率影响导致的变动 14,879 按固定货币计算的净收入 1,538,456 1,444,613 6.5% 以千欧元计 2023 年第二季度% Var 报告的 Biopharma 收入为 1,267,643 1,192,095 6.3% 汇率影响导致的变动 11,455 Biopharma 公布的按固定货币计算的净收入 1,279,098 1,192,095 7.3% 2023 年第二季度以千欧元计% Var 报告的美国 + 加拿大净收入 979,313 967,557 1.2% 汇率影响导致的变动 7,145 按固定货币计算的美国+加拿大净收入 986,458 967,557 2.0% 2023 年第二季度以千欧元计% Var 公布的欧盟净收入 248,529 214,521 15.9% 因汇率影响而变动 (58) 按固定货币计算的欧盟净收入 248,471 214,521 15.8% } 2023 年第二季度以千欧元计 2022 年第二季度% Var 报告的 ROW 净收入 295,735 262,535 12.6% 因汇率影响而变动 7,792 按固定货币计算 ROW 净收入 303,527 262,535 15.6% |

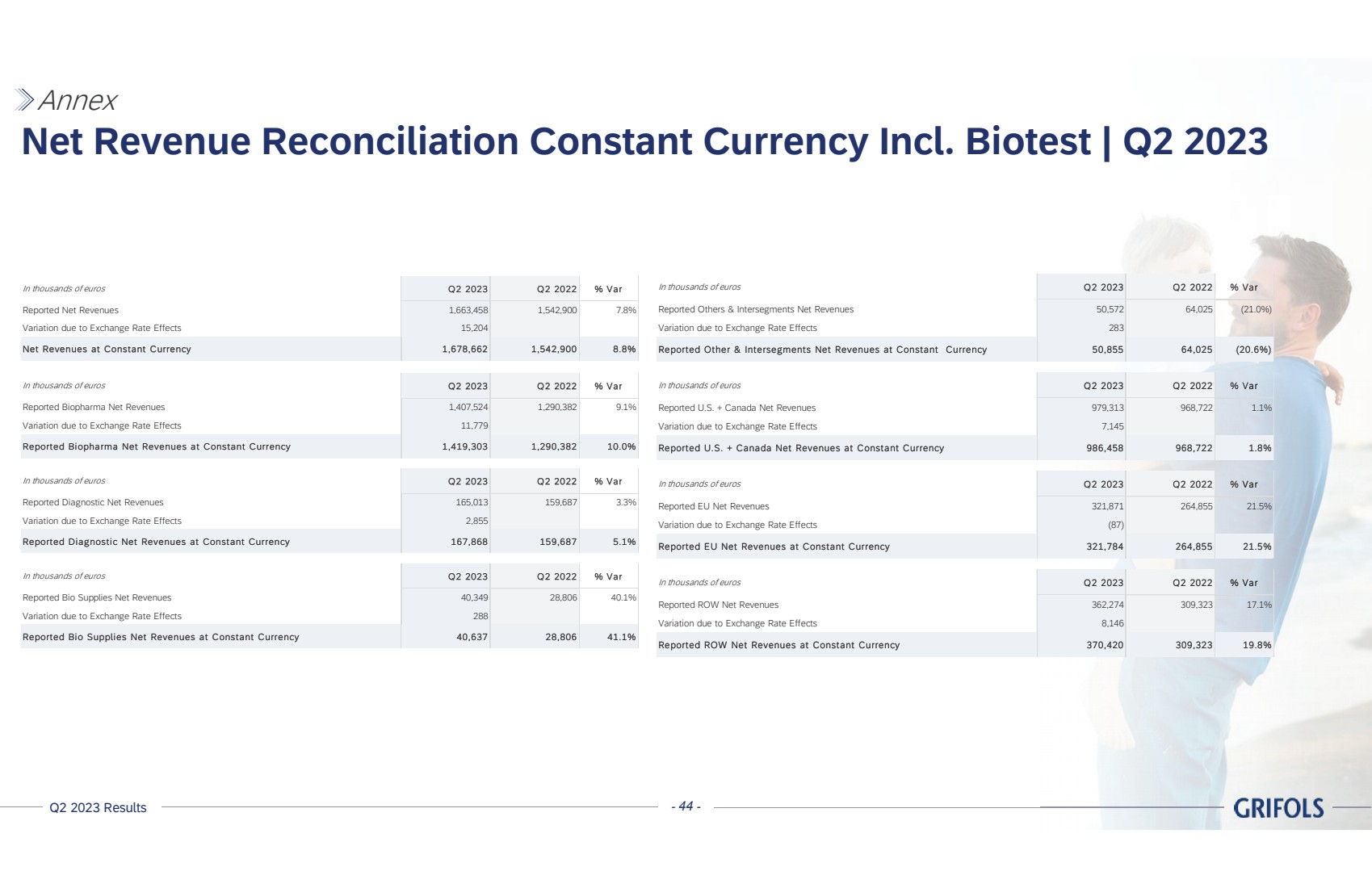

| 2023 年第二季度业绩——44- 净收入对账固定货币包括 Biotest | 2023 年第二季度附件 2023 年第二季度——净收入对账固定货币 以千欧元计 2023 年第二季度% Var 因汇率影响而出现的净收入 1,663,458 1,542,900 7.8% 变动 15,204 按固定货币计算 1,678,662 1,542,900 8.900 8% 2023 年第二季度以千欧元计% var Biopharma 报告的净收入 1,407,524 1,290,382 9.1% 汇率影响导致的变动 11,779 Biopharma 公布的净收入保持不变货币 1,419,303 1,290,382 10.0% 2023 年第二季度以千欧元计% var 报告的诊断净收入 165,013 159,687 3.3% 汇率影响导致的变动 2,855 报告的按固定货币计算的诊断净收入 167,868 159,687 5.1% 2023年第二季度以千欧元计% Var 报告生物供应量净收入 40,349 28,806 40.1% 汇率影响导致的变动 288 报告的生物供应按固定货币计算的净收入 40,637 28,806 41.1% 2023 年第二季度以千欧元计 2022 年第二季度% Var 报告的其他和细分市场净收入 50,572 64,025 (21.0%) 汇率影响导致的变动 283 报告了按固定货币计算的其他和细分市场间净收入 50,855 64,025 (20.6%) 2023年第二季度以千欧元计% Var 报告的美国+加拿大净收入 979,313 968,722 1.1% 因汇率影响而变动 7,145 美国+加拿大按固定货币计算的净收入 986,458 968,722 1.8% 2023 年第二季度以千欧元计% Var 公布的欧盟净收入 321,871 264,855 21.5% 因汇率影响而变动 (87) 公布的欧盟净收入按固定货币计算的收入 321,784 264,855 21.5% 2023 年第二季度以千欧元计% Var 报告的 ROW 净收入 362,274 309,323 17.1% 汇率影响导致的变动 8,146 报告了按固定货币计算的 ROW 净收入 370,420 309,323 19.8% 第二季度净收入对账固定货币 以千欧元计 2023 年 2 年第二季度% var 公布的净收入 1,663,458 1,542,900 7.8% 汇率影响导致的变动 15,204 按固定货币计算的净收入 1,678,662 1,542,900 8.8% 2023 年第二季度以千欧元计% Var 公布的 Biopharma 净收入 1,407,524 1,290,382 9.1% 因汇率影响而变动 11,779 公布的生物制药按固定货币计算的净收入 1,419,303 1,290,382 10.0% 2023年第二季度千欧元% Var 因交易所而变动 165,013 159,687 3.3% Rate Effects 2,855 按固定货币计算报告的诊断净收入 167,868 159,687 5.1% 2023 年第二季度以千欧元计% Var 报告的生物供应净收入 40,349 28,806 40.1% 因汇率影响而变动288 按固定货币计算的生物供应净收入 40,637 28,806 41.1% 2023 年第二季度以千欧元计% Var 报告的其他和细分市场间净收入 50,572 64,025 (21.0%) 因汇率影响而变动 283 按固定货币计算的其他和细分市场间净收入 50,855 64,025 (20.6%) 2023 年第二季度欧元 2022 年第二季度% Var 报告的美国 + 加拿大净收入 979,313 968,722 1.1% 因汇率影响而变动 7,145 美国+加拿大按固定货币计算的净收入 986,458 968,722 1.8% In2023 年第二季度千欧元 2023 年第二季度% Var 公布的欧盟净收入 321,871 264,855 21.5% 汇率影响导致的变动 (87) 按固定货币计算的欧盟净收入 321,784 264,855 21.5% 以千欧元计 2023 年第二季度% var 报告的 ROW 净收入 362,274 309,323 17.1% {br variation} to 汇率效应 8,146 报告的 ROW 按固定货币计算的净收入 370,420 309,323 19.8% |

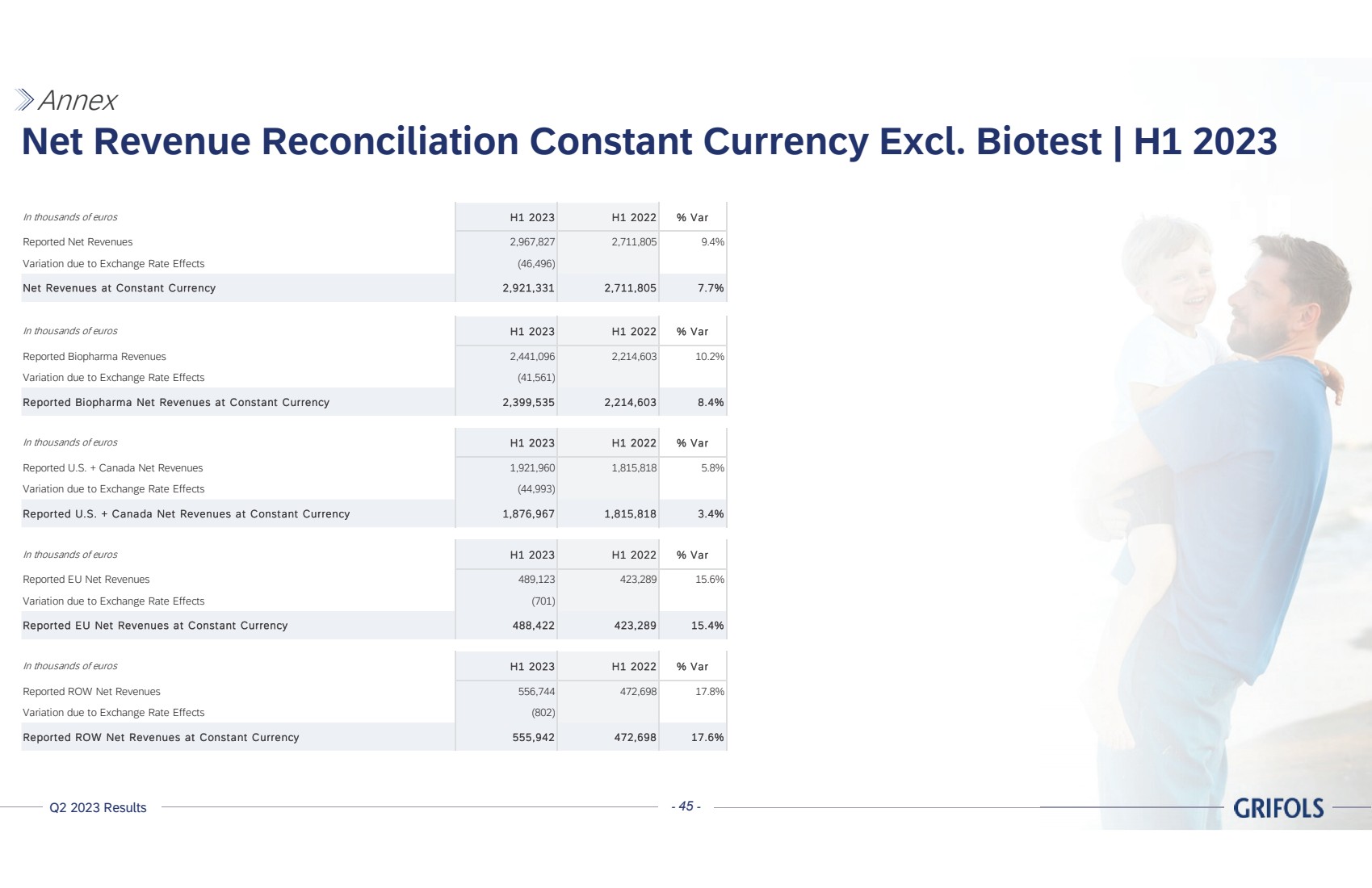

| 2023 年第二季度业绩-45- 净收入对账固定货币不包括Biotest | 2023 年上半年附件 以千欧元计 2023 年上半年% Var 公布的净收入 2,967,827 2,711,805 9.4% 汇率影响导致的变动 (46,496) 按固定货币计算的净收入 2,921,331 2,711,805 7.7% 以千欧元计 2023 上半年% var 以千欧元计} 生物制药报告的收入 2,441,096 214,603 10.2% 汇率影响导致的变动 (41,561) Biopharma 按固定货币计算的净收入 2,399,535 214,603 8.4% 以千欧元计 2023 上半年% Var 报告的美国 + 加拿大净收入 1,921,960,815,818 5.8% 汇率影响导致的变动 (44,993) 按固定货币计算的美国 + 加拿大净收入 1,876,967 1,815,818 3.4% 以千欧元计 2023 年上半年% Var 公布的欧盟净收入 489,123 423,289 15.6% 因汇率效应而变动 (701) 按固定货币计算的欧盟净收入 488,422 423,289 15.4% 以千欧元计 2023 年上半年% Var 报告的 ROW 净收入 556,744 472,698 17.8% 因汇率影响而变动 (802) 按固定货币计算的 ROW 净收入 555,942472,698 17.6% |

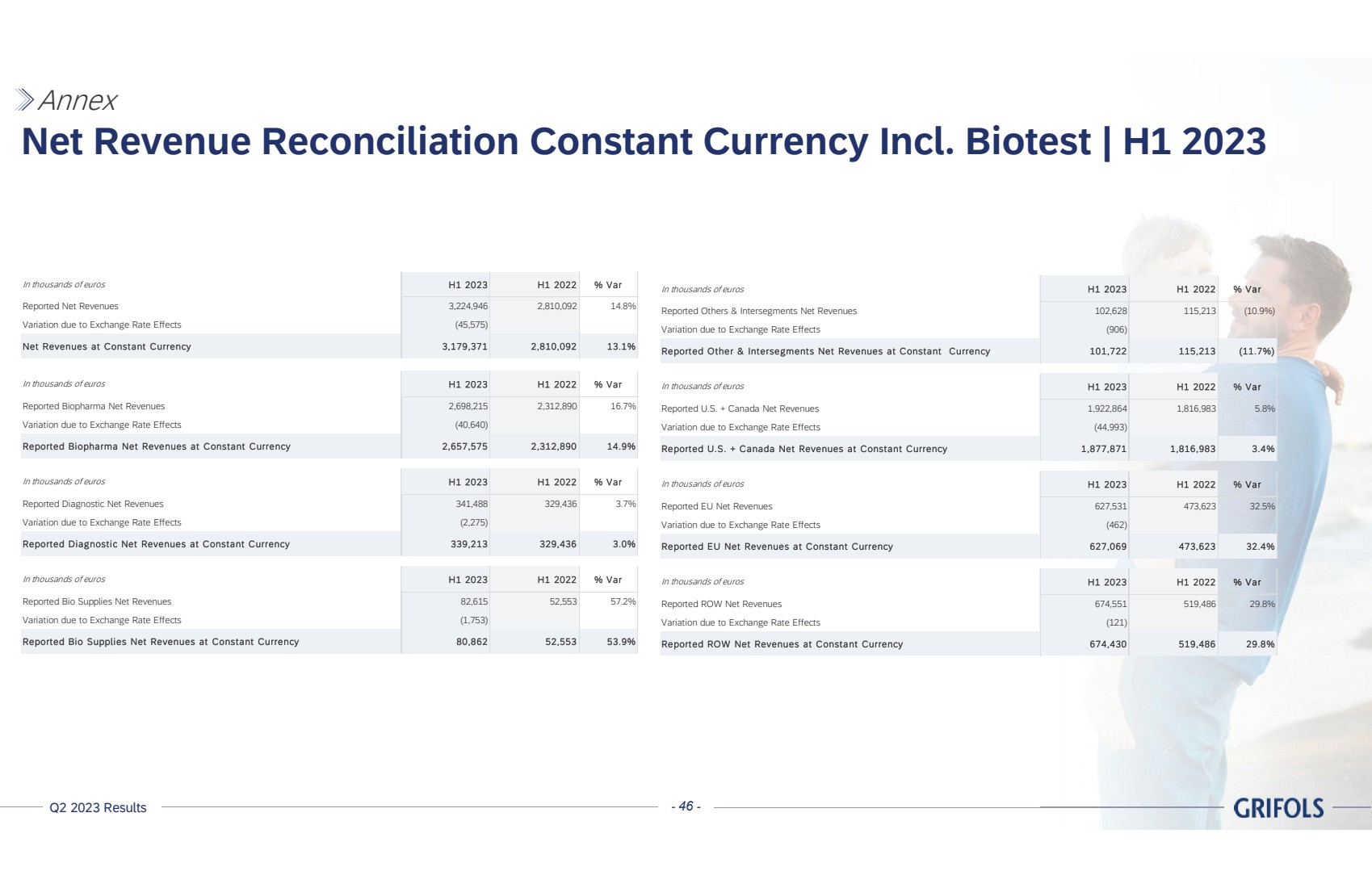

| 2023 年第二季度业绩——46- 净收入对账固定货币包括 Biotest | 2023 年上半年附件 以千欧元计 2023 年上半年% Var 公布的净收入 3,224,946 2,810,092 14.8% 汇率影响导致的变动 (45,575) 按固定货币计算的净收入 3,179,371 2,810,092 13.1% 以千欧元计 2023 年上半年 2022 年上半年% var Biopharma 报告的净收入 2,698,215 215 2,312,890 16.7% 汇率影响导致的变动 (40,640) 按固定货币计算的生物制药净收入 2,657,575 2,312,890 14.9% 以千计2023 年上半年 2022 年上半年% var 报告的诊断净收入 341,488 329,436 3.7% 汇率影响导致的变动 (2,275) 按固定货币计算的诊断净收入 339,213 329,436 3.0% 以千欧元计 2023 上半年% Var 报告的生物供应净收入 82,615 52,553 57.2% 汇率影响导致的变化 (1,753) 按固定货币计算的生物供应净收入 80,862 52,553 53.9% 以千欧元计 2023 年上半年% Var 报告的其他和细分市场间净收入 102,628 115,213 (10.9%) 汇率影响导致的变动 (906) 按固定货币计算的其他和细分市场间净收入 101,722 115,213 (11.7%) 以千欧元计 2023 年上半年% Var 报告的美国 + 加拿大净收入 1,922,864 1,816,983 5.8% 因汇率效应而变动 (44,993) 美国 + 加拿大按固定货币计算的净收入 1,877,871 1,816,983 3.4% 以千欧元计 2023 年上半年% Var 公布的欧盟净收入 627,531 473,623 32.5% 因汇率影响而变动 (462) 公布的欧盟净收入为固定货币 627,069 473,623 32.4% 以千欧元计 2023 上半年 2022 年上半年% Var 报告的 ROW 净收入 674,551 519,486 29.8% 汇率影响导致的变动 (121) 按固定货币计算的 ROW 净收入 674,430 519,486 29.8% 以千欧元计 2023 年上半年% Var 公布的净收入 3,224,946 2,810,092 14.8% 汇率影响导致的变动 (45,575) 按固定货币计算的净收入 3,179,371 2,810,092 13.1% 以千欧元计 2023 上半年% Var 公布的 Biopharma 净收入 2,698,215 215 212,890 16.7% 汇率影响导致的变动 (40,640) Biopharma 按固定货币计算的净收入 2,657,575 2,312,890 14.9% 以千欧元计 2023 年上半年% Var 报告诊断净收入 341,488 329,436 3.7% 报告诊断净收入 (2,275) 按固定货币计算 339,213 329,436 3.0% 以千欧元计 2023 上半年 2022 年上半年% Var 报告的生物供应净收入 82,615 52,553 57.2% 因汇率影响而变动 (1,753) 报告的生物供应净收入为固定货币 80,862 52,553 53.9% 以千欧元计 2023 年上半年 2022 年上半年% Var 报告的其他和细分市场间净收入 102,628 115,213 (10.9%) 汇率影响导致的其他和细分市场间净收入 101,722 115,213 (11.7%) 2023年上半年以千欧元计 2022 年上半年% Var 公布的美国 + 加拿大净收入 1,922,864 1,816,983 5.8% 汇率影响导致的变动 (44,993) 按固定货币计算的美国 + 加拿大净收入 1,877,871 1,816,983 3.4% 以千欧元计 H1 2023 2023 上半年% var 公布的欧盟净收入 627,531 473,623 32.5% 汇率影响导致的变动 (462) 按固定货币计算的欧盟净收入 627,069 473,623 32.4% 以千欧元计 2023 上半年% Var 报告净收入 674,551 519,486 29.8% 汇率影响导致的变动 (121) 按固定货币计算的 ROW 净收入 674,430 519,486 29.8% |

| Q2 2023 Results - 47 - Definition of Non-GAAP Measures and Constant Currency Annex • EBITDA is defined as operating result (EBIT), excluding depreciation of property, plant and equipment, depreciation of right-of-use assets, amortization of intangible assets, and impairments of property, plant and equipment, right-of-use assets and of intangible assets. It is used to evaluate the company's results over time, allowing it to be compared with other companies in the sector. • Adjusted EBITDA is defined as EBITDA, excluding one-offs and items not indicative of our ongoing operating performance, including restructuring and transaction costs. It provides a useful measure for period-to-period comparisons of our business, as it removes the effect of non-recurring items. • EBITDA LTM is defined as EBITDA related to the last 12 months. • Adjusted EBITDA LTM is defined as Adjusted EBITDA related to the last 12 months. • Adjusted EBITDA LTM as per Credit Agreement is defined as net income on a consolidated basis for the Group, plus (i) all financial results, (ii) any losses on ordinary course hedging obligations, (iii) any foreign currency translation, transaction or exchange losses, (iv) any loss of any equity-accounted investee, (v) tax expense, (vi) depreciation, (vii) amortization, write-offs, write-downs, and other non-cash charges, losses and expenses, (viii) impairment of intangibles, (ix) non-recurring losses, (x) transactions costs, (xi) extraordinary, unusual, or non-recurring charges and expenses including transition, restructuring and “carveout” expenses, (xii) any costs and expenses relating to the Issuer’s potential or actual issuance of Equity Interests and (xiii) the amount of cost savings, adjustments, operating expense reductions, operating improvements and synergies, in each case on a “run rate” basis and in connection with acquisitions, investments, restructurings, business optimization projects and other operational changes and initiatives; less (i) interest income, (ii) non-recurring gains, (iii) any income or gains on ordinary course hedging obligations (iv) foreign currency translation, transaction or exchange gains and (v) any income of any equity-accounted investee, in each case, for the last 12 months. • Adjusted Group Profit is defined as group profit, excluding the effect of non-cash expenses and non-recurring items not indicative of our ongoing operating performance, including restructuring and transaction costs. • Constant currency (cc) excludes exchange rate fluctuations over the period. |

| Investor Relations & Sustainability +34 93 571 02 21 investors@grifols.com sustainability@grifols.com inversores@grifols.com sostenibilidad@grifols.com |