合并提案:您的投票非常重要

尊敬的Surface Oncology,Inc.股东:

2023年6月15日,Surface Oncology,Inc.(Surface Oncology,Inc.)与Coherus BioSciences,Inc.、Coherus的直接全资子公司Crimson Merge Sub I,Inc.以及Coherus的直接全资子公司Crimson Merge Sub II,LLC签订了合并协议和合并计划(合并协议),其中规定由Coherus收购Surface。根据合并协议的条款及条件,Merge Sub I将与Surface合并并并入Surface,Surface将作为Coherus的直接全资子公司继续合并(第一次合并),作为同一整体交易的一部分,第一次合并后幸存的公司将与合并Sub II合并并并入合并Sub II,合并Sub II将继续合并(第二次合并,并与第一次合并一起合并)。

在第一次合并生效时(生效时间),在紧接生效时间之前发行和发行的每股Surface普通股(不包括(I)Surface以国库形式持有或由Coherus、合并附属公司I或合并附属公司直接持有的股份,这些股份将被注销,或(Ii)任何根据并符合特拉华州公司法第262条有权要求和适当要求评估此类Surface普通股股份的持有人持有的股份)将自动转换为收受权利,不计利息,(A)相当于交换比率的科赫鲁普通股数量,除以 (X)商除以(1)40,000,000美元加表面净现金(定义见本委托书/招股说明书的合并协议/招股说明书),并根据合并 协议确定和计算,(2)$5.2831(截至2023年6月15日(包括2023年6月15日)的五个交易日科赫鲁普通股的成交量加权平均交易价格),(Y)Surface普通股在紧接生效时间前已发行及已发行的股份总数,按合并协议厘定的完全摊薄及已兑换基准计算(交换比率),如适用,以现金代替零碎股份(不含利息及减去任何适用的预扣税),及(B)一份CVR,代表有权收取CVR付款金额。

交换比率取决于第一次合并完成时的Surface净现金(合并结束),在Coherus普通股或Surface普通股价格发生任何变化的情况下,不会进行调整。因此,合并对价的价值将取决于Coherus普通股在生效时间的市场价格以及根据CVR协议支付的CVR付款金额(如有)。Coherus普通股的市场价格在合并协议宣布之日前后一直在波动,并将从本委托书/招股说明书发布之日起继续波动,直至Surface特别会议之日,直至第一次合并完成之日。鉴于计算交换比率时使用的Coherus普通股每股价格是在合并协议签署时确定的,因此在合并完成之前Coherus或Surface普通股的市场价格的变化不会调整交换比率。因此,在决定如何对本委托书声明/招股说明书中描述的任何提议进行投票之前,您应获得Coherus和Surface普通股的当前市场报价。Coherus普通股在纳斯达克全球市场(纳斯达克GM?)交易,代码为CHRS;Surface普通股在纳斯达克资本市场(纳斯达克CM?)交易,代码为SURF。

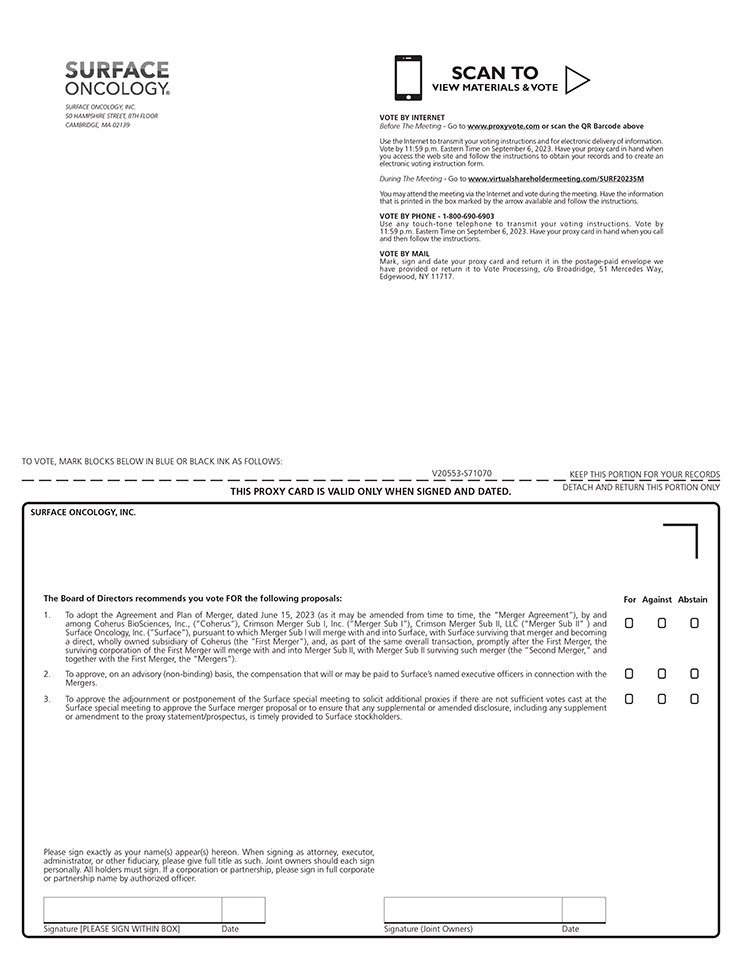

Surface将召开股东特别会议 ,审议并表决Surface合并提案(定义见下文)及相关事项(Surface特别会议)。在Surface特别会议上,Surface股东将被要求 考虑并表决(I)通过合并协议的提案(Surface合并提案),(Ii)在非约束性咨询基础上批准可能向Surface指定的高管支付或支付的薪酬的提案,该薪酬基于合并协议预期的交易或以其他方式与合并协议预期的交易有关,以及(Iii)休会Surface特别会议以征集额外委托书的提案, 如有必要或适当,如果没有足够的票数批准Surface合并提议或确保对本委托书/招股说明书的任何补充或修订及时提供给Surface股东。Surface董事会建议Surface股东投票支持Surface特别会议审议的每一项提议。

除非Surface的合并提议得到Surface股东的批准,否则我们无法完成合并。无论您持有多少股份,您对这些事项的投票都非常重要。无论您是否计划虚拟出席Surface特别会议,请使用随附的代理卡中包含的说明通过互联网或电话通过代理投票,或者 立即填写您的代理卡并将其装在已付邮资的信封中寄回,以便授权您的代理卡上指定的个人在适用的特别会议上投票您的股票。

本委托书/招股说明书为您提供有关特别会议、合并和每项提案的重要信息。我们 鼓励您仔细阅读整个文档,特别是第30页开始的风险因素下的信息,以讨论与合并相关的风险。

我们期待着合并的成功完成。

真诚地

罗伯特·罗斯

总裁与首席执行官

表面肿瘤学公司

* * * * *

美国证券交易委员会或任何州证券委员会均未批准或不批准合并、采用合并协议、Coherus普通股和将在合并中发行的CVR或本委托书/招股说明书中描述的任何其他 交易,也未确定本委托书/招股说明书是否准确或完整。任何相反的陈述都是刑事犯罪。

本委托书/招股说明书的日期为2023年7月26日左右,并首次邮寄给Surface股东。