目录表

根据2023年6月29日提交给美国证券交易委员会的文件

注册说明书第333-272572号

美国

证券交易委员会

华盛顿特区,20549

第2号修订

至

表格

注册声明

下

1933年证券法

(注册人的确切姓名载于其章程)

| 7373 | ||

| (注册成立或组织的州或其他司法管辖区) | (主要标准工业 分类代码号) |

(税务局雇主 识别码) |

(注册人主要执行办公室的地址和电话)

迪恩·L·朱莉娅

首席执行官

Mobiquity Technologies, 公司

托林顿街35号

纽约州肖勒姆11786

(516) 246-9422

(提供服务的代理商的名称、地址,包括邮政编码和电话号码,包括区号)

复制到:

|

加文·C·格拉斯德,Esq. David·F·杜尔索,Esq. Ruskin Moscou Faltischek P.C. RXR广场1425号 东塔,15这是地板 纽约尤宁代尔,邮编:11556 电话:(516)663-6514 |

托马斯·J·波莱蒂,Esq. 加利福尼亚州科斯塔梅萨,邮编:92626 电话:(714)312-7500 |

建议向公众销售的大概开始日期:

在本注册声明的生效日期 之后,在切实可行的范围内尽快生效。

如果本表格中登记的任何证券 将根据1933年证券法第415条规则以延迟或连续方式提供,请选中以下框:☒

如果根据证券法下的第462(B)条规则,提交此表格是为了 注册发行的其他证券,请选中以下框,并 列出同一发行的较早生效注册声明的证券法注册声明编号。☐

如果此表格是根据证券法下的第462(C)条规则提交的生效后的 修订,请选中以下框并列出同一产品的较早生效的注册声明的证券法注册 声明编号。☐

如果此表格是根据证券法下的第462(D)条规则提交的生效后的 修正案,请选中以下复选框并列出同一发售的较早生效的注册声明的证券法注册 声明编号。☐

用复选标记表示注册人是大型加速申请者、加速申请者、非加速申请者、较小的报告公司还是新兴的 成长型公司。请参阅《交易法》第12b-2条规则中的“大型加速申报公司”、“加速申报公司”、“较小报告公司”和“新兴成长型公司”的定义。

| ☐大型加速文件服务器 | ☐加速文件管理器 | ☒ |

||

如果是一家新兴成长型公司, 用复选标记表示注册人是否已选择不使用延长的过渡期来遵守证券法第7(A)(2)(B)节规定的任何新的或修订的财务会计准则。☐

根据《证券法》第429条的规定,本注册表也是对注册表档案号的生效后的修正333-260364封面2,807,937 行使已发行的公开持有的五年认股权证后可发行的普通股可按每股4.98美元行使,于2021年12月发行认股权证。

此招股说明书中的 信息不完整,可能会更改。在提交给美国证券交易委员会的注册声明 生效之前,不得出售这些证券。本招股说明书不是出售这些证券的要约,也不是在任何不允许要约或出售的州 征求购买这些证券的要约。

| 初步招股说明书 | 完成日期为2023年6月29日 |

$3,000,000

最多30,000,000股普通股

购买最多3,000,000股普通股的最多3,000,000,000股预资金权证

配售 代理认股权证购买最多600,000股普通股

根据本招股说明书,Mobiquity Technologies,Inc.(“我们”,“我们”或“本公司”)将通过出售最多30,000,000股我们的普通股,每股票面价值0.0001美元,以每股0.1美元的价格,以“最大努力”筹集至多3,000,000美元。我们还向在本次发售中购买普通股的某些购买者提出要约,否则将导致购买者连同其关联公司和某些关联方在本次发售完成后立即实益拥有我们已发行普通股超过4.99% (或在购买者选择时,9.99%), 如果任何此类购买者选择,则有机会购买预先出资的认股权证,以取代普通股,否则 将导致该购买者的实益所有权超过4.99%(或,在购买者的选择下,我们已发行的普通股的9.99%)。每份预筹资权证的收购价将等于本次发行中向公众出售普通股的价格减去0.0001美元,每份预融资权证的行使价为每股0.0001美元。预资权证 将可立即行使,并可随时行使,直至所有预资权证全部行使为止。

我们 也在寻求登记发行配售代理权证,以购买相当于本次发行中出售的普通股和预筹资权证股份总数的最多数量的普通股和预筹资权证,行使价为每股0.125美元(公开发行价的125%)。

我们已聘请斯巴达资本证券有限责任公司作为我们的独家配售代理,在七天的发售期间内,尽其合理的“最大努力”征集购买我们证券的要约 ,但最多可延长七天(“发售期限”)。 配售代理不会购买或出售我们正在发售的任何证券,也不需要安排购买或 出售任何特定数量或金额的证券。由于本次招股不设最低招股金额作为完成发行的条件,因此目前无法确定实际公开募集金额、配售代理费和我们获得的收益(如果有) ,并且可能大大低于整个招股说明书中的总最高招股金额。我们已同意向安置代理支付下表所列的某些费用,并向安置代理提供某些其他补偿。请参阅“分销计划 了解更多有关这些安排的信息。我们已聘请纽约州纽约的Continental Stock Transfer&Trust 公司作为本次发行的托管代理(“托管代理”),以在发售期间收取此次发行的总收益 并将资金存入摩根大通银行。资金结清后,本公司和配售代理可进行一次或多次结算。如果公司出于任何原因不接受任何订阅,则托管代理将直接将此类资金退还给订阅者,不收取利息或扣除任何费用。

以下确认的预融资权证和配售代理认股权证 尚无既定的公开交易市场,我们预计市场不会发展。如果没有活跃的交易市场,这些权证的流动性将受到限制。此外,我们不打算将预融资权证或配售代理权证在纳斯达克市场、任何其他国家证券交易所或任何其他交易系统 上市。2023年6月27日,纳斯达克市场上报道的我们普通股的最后报价为每股0.154美元。从历史上看,在过去的一些时候,我们的普通股一直只有一个有限的公开交易市场。

最终的每股公开发行价 将通过我们与配售代理之间的谈判确定,并将考虑我们普通股最近的市场价格、发行时证券市场的一般状况、我们竞争的行业的历史和 前景、我们过去和现在的业务以及我们未来收入的前景。证券的最终发行价可能低于我们普通股在NasdaqCM的交易价格。此价格将根据对我们普通股的需求而波动。本招股说明书中使用的假设公开发行价可能不代表实际的最终发行价。本招股说明书所发售的股份、预筹资权证、配售代理权证及该等认股权证相关股份的最终数目将根据最终发行价厘定。

本招股说明书亦涉及本公司于2021年12月公开发售的认股权证(“2021年认股权证”)连同其他证券,于行使可按每股4.98美元行使的五年期认股权证后可能发行的2,807,937股股份。注册说明书是本招股说明书的一部分,是对登记2021年认股权证和相关股票的注册说明书 第333-260364号的事后修订。我们的普通股 和2021年权证分别在纳斯达克证券交易所上市,代码分别为“MOBQ”和“MOBQW”, 。

我们已经为定于2023年7月21日召开的股东特别会议提交了最终的 委托书,其中包括寻求股东批准 按照公司董事会确定的2股1股和15股1股之间的交换比例对公司已发行普通股进行反向拆分。反向拆分的目的将是实现我们普通股的市场价格必要的上涨 ,以符合纳斯达克的最低投标价格。请参阅“风险因素 -与本次发行和我们证券所有权相关的风险-我们正在寻求股东批准反向股票拆分,即使反向股票拆分实现了我们普通股的市场价格必要的上涨,我们也无法向您保证,我们将获得继续在纳斯达克上市的批准,或能够遵守纳斯达克股票交易所的其他持续上市标准。“

投资我们的普通股涉及很高的风险。见本招股说明书第6页开始的“风险因素”。

美国证券交易委员会和任何州证券委员会都没有批准或不批准这些证券,也没有确定本招股说明书 是否真实或完整。任何相反的陈述都是刑事犯罪。

| 每股 | 每笔预付资金 保证书 |

总计(1) | |||

| 公开发行价 | $0.10 | $0.0999 | $3,000,000 | ||

| 配售代理佣金(2) | $0.008 | $0.008 | $ 240,000 | ||

| 扣除费用前的收益给我们(3) | $0.092 | $0.919 | $2,760,000 |

(1)假设所有30,000,000股或预筹资金的权证均已售出。

(2)我们已同意向配售代理支付相当于本次发行所得总收益8%的总现金费用。我们还同意 向配售代理偿还与发行相关的某些费用,最高可达125,000美元,外加本次发行总收益的1%。 此外,我们还同意发行配售代理权证,以相当于本次发行中出售的普通股和预筹资权证股份总数的2% ,以相当于普通股公开发行价的125%的行使价购买最多数量的普通股。有关其他信息和支付给安置代理的补偿说明,请参阅“分配计划” 。

(3)我们估计,假设充分行使预先出资的认股权证,我们应支付的此次发行的总费用(不包括配售代理佣金)约为375,000美元。

招股说明书日期:2023年6月29日

除本招股说明书 或由吾等或代表吾等编制的任何免费撰写的招股说明书或我们已向阁下推荐的招股说明书所载资料或陈述外,吾等及配售代理并无授权任何人提供任何资料或作出任何陈述。我们对他人可能向您提供的任何其他信息的可靠性不承担任何责任, 也不能提供任何保证。本招股说明书是仅出售在此发售的股票的要约,但仅限于在合法的情况下和司法管辖区内出售。中包含的信息仅以其日期为准确,无论本招股说明书的交付时间或任何普通股的出售时间。

我们和配售代理均未在除美国以外的任何司法管辖区内允许本招股说明书的发售、持有或分发,而该司法管辖区需要为此采取行动。在美国以外的司法管辖区拥有本招股说明书和任何免费撰写的招股说明书的人,必须告知自己并遵守适用于该司法管辖区的有关本招股说明书、本招股说明书和任何免费撰写的招股说明书的发行和分发的任何限制。

本招股说明书包含基于独立行业出版物和其他公开信息的市场数据、行业统计数据和预测。 尽管我们相信这些来源是可靠的,但我们不保证这些信息的准确性或完整性,我们也没有对此信息进行独立验证。虽然我们不知道有任何关于市场和行业数据的错误陈述,但这些估计涉及风险和不确定因素,并可能会根据各种因素而发生变化,包括 “风险因素”标题下讨论的那些因素和任何相关的免费书面招股说明书。因此,投资者不应过度依赖此信息。

目录

| 招股说明书摘要 | 1 |

| 供品 | 4 |

| 风险因素 | 6 |

| 关于前瞻性陈述的警告性声明 | 26 |

| 收益的使用 | 27 |

| 市场信息 | 27 |

| 股利政策 | 28 |

| 管理层的讨论 | 29 |

| 业务 | 40 |

| 管理 | 48 |

| 高管薪酬 | 51 |

| 董事薪酬 | 55 |

| 某些实益拥有人的担保所有权以及管理层和相关股东的事项 | 59 |

| 某些关系和相关交易 | 60 |

| 发售中出售的证券说明 | 62 |

| 股本说明 | 64 |

| 配送计划 | 70 |

| 法律事务 | 78 |

| 专家 | 78 |

| 附加信息 | 78 |

| 财务报表索引 | 79 |

| i |

可用信息

本招股说明书是吾等根据经修订的1933年证券法(“证券法”)向美国证券交易委员会(“美国证券交易委员会”)提交的《S-1表格注册说明书》(连同其所有修正案和证物)的一部分。 经美国证券交易委员会规则和法规允许,本招股说明书略去注册说明书中包含的某些信息, 请参阅注册说明书和相关证物,以了解有关Mobiquity Technologies、 Inc.和此处提供的证券的更多信息。对于本文中包含的关于作为注册声明的证物或以其他方式提交给美国证券交易委员会的任何文件的规定的任何声明,在每种情况下均指如此提交的此类文件的副本 。每个这样的陈述都通过这样的引用来限定其整体。

您应仅依赖本招股说明书或我们授权交付或提供给您的任何免费编写的招股说明书中包含的信息。我们未授权任何人向您提供其他信息或与本招股说明书或任何免费撰写的招股说明书中包含的信息不同的信息。本招股说明书的交付或我们证券的出售均不意味着本招股说明书或任何自由撰写的招股说明书中包含的信息在本招股说明书或该等自由撰写的招股说明书发布日期后是正确的。在要约或要约不合法的任何情况下,或在要约不被允许的任何州或其他司法管辖区,本招股说明书 都不是要约出售或要约购买我们证券的邀约。

本招股说明书中的信息仅在本招股说明书封面上的日期是准确的,而我们可能向您提供的任何免费撰写的招股说明书中的信息仅在该免费撰写的招股说明书的日期才是准确的。自这些日期以来,我们的业务、财务状况、运营结果和前景可能发生了变化。

除本招股说明书中所包含的信息和陈述外,任何人不得就本招股说明书中包含的信息或陈述提供任何关于我们、在此提供的证券或本招股说明书中讨论的任何 事项的信息或陈述。如果提供或作出任何其他信息或陈述,则该信息或陈述不得被认为是经我们授权的。

我们和 配售代理均未在除美国以外的任何司法管辖区 允许此招股说明书的发售、持有或分发 。您需要告知您自己,并遵守与此次发行和分发本招股说明书相关的任何 限制。

| II |

招股说明书摘要

本摘要重点介绍了此 招股说明书中其他部分包含的信息。因为这只是一个摘要,所以它不包含可能对您很重要的所有信息。在作出投资决定之前,您应阅读本招股说明书全文,并应特别考虑“风险因素”、“管理层讨论”及本招股说明书其他部分所载的综合财务报表及相关附注中所述事项。本招股说明书包含前瞻性陈述和与Mobiquity Technologies,Inc.有关的信息。 请参阅第26页“有关前瞻性陈述的告诫说明”。

我公司

我们是一家下一代广告技术、数据合规和智能公司,通过我们在程序化广告行业的三个专有软件平台运营。

节目化广告业

程序化广告是指数字广告空间的自动买卖。与依赖于出版商和营销者之间的人工互动和谈判的人工广告不同,程序性广告购买利用技术来购买数字展示空间。这种软件和算法的使用有助于简化广告购买流程,这就是为什么程序化已成为全球最不可或缺的数字营销工具之一。根据Statista的数据,2021年,全球节目广告支出估计达到4184亿 美国。美元,到2022年支出将超过4930亿美元. 美国 仍然是全球领先的节目广告市场.

我们的使命

我们的使命是帮助节目行业的企业 在广告、受众细分和数据合规性的盈利方面变得更加高效和有效。为此,我们提供了三种专有解决方案:面向品牌和代理商的Atos平台、面向受众细分和目标定位的数据情报平台 ,以及面向隐私合规和出版商货币化的出版商平台。

我们的机会

由于GDPR和CCPA等隐私法最近的变化,以及Apple和Google删除标识,我们认为出版商 正面临两个重大问题:由于隐私合规法规而增加的成本,以及由于缺乏受众目标而导致的收入减少。 我们认为市场正在发生重大的范式转变,用户数据和使用它的目标情报必须 从中间商直接转移到内容出版商。出版商必须拥有他们的第一方数据,并在内部管理他们的受众部分 。我们认为,无论出版商是否选择与我们合作,他们都需要找到一种解决方案,允许广告商直接从他们那里购买产品。

我们的解决方案

程序化广告平台

我们的广告技术 操作系统(或ATOS)平台是一个单一供应商端到端解决方案,融合了人工智能(或AI)和基于机器学习 (或ML)的优化技术,可自动服务于广告并管理数字广告活动。我们的Atos平台 每天约有100亿个广告机会。

| 1 |

作为自动化编程生态系统,ATOS通过提供可实时扩展的动态技术来提高速度和性能。正是这种基于云的专有架构降低了成本,并使我们能够将节省的成本传递给我们的客户。此外,通过提供数字广告活动中固有的更多功能,并消除对这些功能的第三方集成的需要,我们相信我们的ATOS平台 可以比其他需求侧平台(或DSP)更省时、更具成本效益。与将这些功能外包给分散生态系统中的一个或多个提供商的成本相比,我们的ATOS平台还通过免费集成所有必要的功能,为用户降低了 有效成本基础。我们的ATOS平台包括数字信号处理和竞价技术、ADCOP™欺诈防护、富媒体和广告服务、归属、报告仪表板和DMP。

数据智能平台

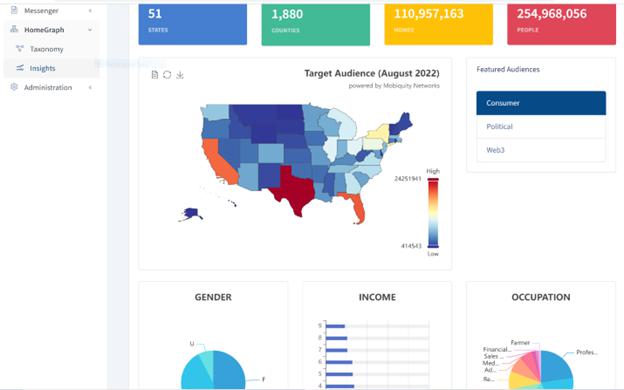

我们的数据智能平台 提供关于消费者真实行为和趋势的精确数据和洞察,用于市场营销和研究。我们的管理层 相信,根据我们在行业中的经验,我们利用多种内部开发的专有技术,为数据收集和分析提供最准确和最具规模的解决方案之一。

我们以托管服务为基础向客户提供数据智能平台,并通过我们的MobiExchange产品提供自助服务替代方案,该产品是一种软件即服务(或SaaS)收费模式。MobiExchange是一种以数据为中心的技术解决方案,使用户能够快速构建可操作的数据和洞察,供自己使用。MobiExchange易于使用的自助服务工具使任何人都可以减少将离线数据和其他业务数据转换为可操作的数字产品和服务时通常会遇到的复杂的技术和财务障碍。MobiExchange提供开箱即用的私有标签、灵活的服务品牌、内容管理、用户信息管理、用户通信、订阅、支付、发票、报告、第三方平台网关和帮助台等功能。

实现盈利和合规性的出版商平台

我们的内容发布平台 是一个单一供应商的广告技术操作系统,允许发布商更好地利用其选择加入的用户数据和广告库存。 该平台包括用于以下方面的工具:同意管理、受众建设、直接广告界面和库存增强。我们的 出版商平台为内容出版商提供了这样的功能:使用其用户标识数据创建配置文件数据 细分市场的库存,并以数据隐私合规的方式使用该数据向受众投放广告。

我们的收入来源

我们将出版商、品牌、广告代理和其他广告技术公司作为我们三个平台产品的受众。我们的销售和营销战略 专注于提供一个碎片整理的操作系统,为广告商和出版商之间的交易提供更高效、更有效的方式。我们的目标是成为中小型广告商的程序性展示广告行业标准。我们通过两个垂直市场从我们的平台获得收入:

| · | 首先是授权我们的一个或多个平台作为白标产品,供广告代理、需求侧平台(或DSP)、品牌和出版商使用。在白标方案下,用户向我们许可一个平台,并负责运营自己的业务运营,并向通过该平台运行的广告支出的一定比例收费。 | |

| · | 第二个收入流是托管服务模式,在这种模式下,通过平台向用户收取更高比例的收入,但所有服务都由我们管理。 |

| 2 |

风险因素

我们已聘请配售代理在七天的发售期限内,尽其合理的“最大努力 ”在本次发售中征集购买我们证券的要约,但最多可延长 七天(“发售期限”)。配售代理不会购买或出售我们发售的任何证券 ,也不需要安排购买或出售任何特定数量或金额的证券。由于本次招股没有规定最低发售金额作为完成发售的条件,因此目前无法确定实际的公开发售金额、配售代理费和我们获得的收益(如果有),可能会大大低于总的最高发售金额以及整个招股说明书。我们已委托本次发售的托管代理在发售期间收取本次发售的总收益,并将资金存入摩根大通银行。在资金清算后,公司和配售代理可以进行一次或多次交易。如果公司出于任何原因不接受任何订阅,托管代理将直接将此类资金退还给订阅者,而不收取利息或扣除任何费用。除上述情况外,我投资我们的证券还涉及风险。在决定投资我们的证券之前,您应该仔细考虑从第6页开始的“风险因素”部分所描述的风险。如果这些风险中的任何一项实际发生,我们的业务、财务状况和/或运营结果可能会受到重大不利影响。在每个 案例中,我们证券的交易价格可能会下跌,您可能会损失全部或部分投资。我们将承担与此次产品相关的所有费用 。以下是我们面临的一些额外主要风险的摘要:

| · | 我们有经营亏损的历史,我们的管理层认为,各种因素对我们作为持续经营企业的持续经营能力产生了重大怀疑,我们的审计师在过去几个财年的审计报告中加入了一段关于我们作为持续经营企业继续经营的能力的说明段落。 | |

| · | 我们无法预测未来的资本需求,也可能无法获得额外的融资。 | |

| · | 我们产品解决方案的可靠性取决于来自第三方的数据以及该数据的完整性和质量。 | |

| · | 我们在数据和消费者保护方面的业务做法可能会因与消费者隐私、数据保护和消费者保护相关的政府法规、法律要求或行业标准而导致责任或声誉损害。 | |

| · | 我们面临着激烈和日益激烈的竞争,这可能会导致销售额和运营利润率下降,并限制我们的市场份额。 | |

| · | 程序性广告活动的市场相对较新,也在不断发展。如果这个市场的发展速度慢于我们的预期或与我们预期的不同,我们的业务、增长前景和财务状况将受到不利影响。 | |

| · | 如果我们不能在我们的产品和平台上创新并做出正确的投资决策,我们可能无法吸引和留住广告商和出版商,我们的收入和运营结果可能会下降。 | |

| · | 我们需要保护我们的知识产权,否则我们的经营业绩可能会受到影响。 | |

| · | 我们在数据和消费者保护方面的业务做法可能会因与消费者隐私、数据保护和消费者保护相关的政府法规、法律要求或行业标准而导致责任或声誉损害。 | |

| · | 我们未能招聘或失去管理人员和训练有素的合格人员,可能会对我们的业务产生不利影响。 | |

| · | 我们1,437,500美元的担保债务可能会对我们的现金流和我们经营业务的能力产生不利影响,并偿还我们的债务。 | |

| · | 我们目前发现我们的财务报告内部控制存在重大缺陷,我们正在纠正这些缺陷,如果纠正不当,可能会导致我们财务报表的重大错报。 | |

| · | 从历史上看,我们的普通股和2021年权证的公开交易市场一直是有限的;因此,我们的投资者可能无法出售他们的股票,我们普通股的价格可能会大幅波动。此外,不能保证一个成熟的交易市场会发展起来。 | |

| · | 即使在此次发行之后,我们也可能需要寻求额外的股权或债务融资,以提供维持或扩大我们的业务所需的资本,并偿还债务。如果我们不能以足够的金额或我们可以接受的条款筹集额外的资本,我们可能会受到实质性的损害,并可能导致我们的业务终止。 |

企业信息

我们总部设在纽约,于1998年3月16日在纽约注册成立。我们的主要执行办事处位于纽约肖勒姆托林顿巷35号,邮编:11786。我们的电话号码是(516)246-9422,我们的网站是www.mobiquiyTechnologies.com。我们的网站及其包含的信息或与之相关的信息, 不打算纳入本S-1表格的注册声明中。

| 3 |

供品

| 我们提供的证券 | 根据本招股说明书,我们将“尽最大努力” 通过出售3000万股我们的普通股,每股票面价值0.0001美元,筹集至多300万美元。我们还向在本次发售中购买普通股的某些购买者提供 ,否则购买者及其关联公司和某些关联方将在本次发售完成后立即实益拥有我们已发行普通股的4.99%以上(或在购买者选择时,9.99%),如果任何此类购买者选择,我们将有机会购买预融资 认股权证,以取代普通股,否则将导致该购买者的实益所有权超过4.99% (或,在购买者的选举中,我们的已发行普通股的9.99%)。每份预筹资权证的收购价将等于本次发行中向公众出售普通股的价格减去0.0001美元,而每份预筹资助权证的行使价为每股0.0001美元。预出资认股权证将可立即行使,并可随时行使,直至所有 预出资认股权证全部行使为止。普通股和预筹资权证的股份只能在此次发行中一起购买,但将单独发行,发行后将立即分开。 | |

| 合理的尽力而为基础 |

我们已聘请斯巴达资本证券有限责任公司作为我们的独家配售代理(“配售代理”),在为期七天的发售期间,尽其合理的“最大努力”征求在本次发售中购买我们的证券的要约,受最多七天(发行期“)延长的限制。配售代理不会购买或出售我们 正在发行的任何证券,也不需要安排购买或出售任何特定数量或金额的证券。 由于本次发行没有最低发行额作为结束发行的条件,因此实际公开发行金额、配售 代理费和向我们提供的收益(如果有),目前无法确定,可能大大低于招股说明书和整个招股说明书的最高发售总额 。我们已同意向安置代理支付下表 中规定的某些费用,并向安置代理提供某些其他补偿。请参阅“ 配送计划了解更多有关这些安排的信息。我们已聘请纽约州纽约的Continental Stock Transfer& 信托公司作为本次发行的托管代理(“托管代理”),在发售期间收取此次发行的总收益,并将资金存入摩根大通银行。在清算资金时,公司和配售代理可以进行一次或多次结算。如果公司因任何原因 不接受任何订阅,托管代理将直接将这些资金退还给订阅者,不计利息或扣除 。 | |

| 紧接本招股说明书日期前未发行的普通股 | 25,811,261股我们的普通股。 | |

| 本次发售登记的普通股、预融资权证及配售代理权证 | 30,000,000股普通股和30,000,000股预融资权证和配售代理权证,可购买最多600,000股普通股。 |

| 4 |

未偿还衍生品证券 |

在此次发行之前,我们已发行了 以下衍生证券: | ||

| · | 不包括我们董事会成员和第三方在2023年6月6日以每股15.20美元的加权平均行权价行使已发行股票期权时可发行的1,176,847股普通股 ; | ||

| · | 不包括2,613,636股我们的普通股,可在行使 以每股0.44美元的行使价向我们的有担保贷款人发行的认股权证时发行; | ||

| · | 不包括2,807,937股我们的普通股,在2023年6月6日,投资者以每股4.98美元的行使价持有的2021年已发行认股权证行使时可发行的普通股; | ||

| · | 不包括74,458股可在认股权证全面行使时发行的普通股,行使价为每股5.1875美元,我们 授予斯巴达作为我们2021年公开募股的承销商; | ||

| · | 不包括认股权证全部行使后可发行的403,226股普通股,行使价为每股0.5115美元,斯巴达作为我们2023年2月公开发行的承销商,随后于2023年6月22日注销; | ||

| · | 不包括2,203,382股我们的普通股,该普通股在 行使其他认股权证时可发行,这些认股权证截至本招股说明书日期可按每股5.14美元的平均行使价格行使;以及 | ||

| · | 不包括在转换已发行优先股时可发行的162,074股 股票。 | ||

| 收益的使用 | 我们 估计本次发行普通股和预融资权证的最大净收益,假设通过本招股说明书提供的所有普通股和预融资权证都已售出,对此 不能给予任何保证,将约为2,385,000美元,扣除估计的配售代理费和佣金以及我们应支付的估计发售费用 。我们打算从净收益中拨出至多1,437,500美元用于偿还担保债务,其余部分拨付给 营运资金。见“收益的使用”。 | |

| 风险因素 | 请参阅“风险因素“ 从本招股说明书的第6页开始,以及本招股说明书中包含的其他信息,有关您在投资我们的证券之前应 仔细阅读和考虑的因素的讨论。 | |

| 纳斯达克CMS符号 | 我们的普通股和2021年认股权证分别在纳斯达克证券交易所上市,代码分别为“MOBQ”和“MOBQW”。预融资认股权证没有成熟的交易市场,我们预计不会发展交易市场。我们不打算在任何证券交易所或其他交易市场上市预融资权证。如果没有交易市场,预融资权证的流动性将极其有限。 |

| 5 |

风险因素

投资我们的证券具有高度的投机性、高风险性,只有能够承受全部损失的投资者才能进行投资。如果实际发生以下任何风险,我们的业务、财务状况或经营结果可能会受到重大不利影响,我们普通股的交易量可能会下降,您可能会损失您在其中的全部或部分投资。除了下面概述的风险 外,我们目前不知道或我们目前认为不重要的风险和不确定性也可能影响我们的业务运营。 可能影响我们的经营业绩和财务状况的潜在风险和不确定性包括但不限于以下内容:

与我们的业务运营相关的风险

我们有运营亏损的历史,我们的管理层得出的结论是,各种因素对我们作为持续经营企业的持续经营能力提出了实质性的怀疑,我们的审计师已经包括了一段关于我们作为持续经营企业继续经营的能力的说明性段落。过去几个财政年度的审计报告。

到目前为止,我们一直没有盈利,并出现了重大亏损和现金流赤字。在截至2023年3月31日的季度和截至2022年和2021年12月31日的财政年度,我们报告的净亏损分别为1,716,804美元、8,062,328美元和18,333,383美元(重述),运营活动中使用的净现金 分别为1,606,449美元、6,187,383美元和6,717,324美元(重述)。截至2023年3月31日,我们的累计赤字为212,224,026美元。我们过去几年的运营亏损主要归因于我们公司转型为广告技术公司。我们不能保证我们的业务将产生一致或可预测的收入,或在可预见的未来实现盈利。我们的管理层得出的结论是,我们历史上的经常性运营亏损和运营现金流为负,以及我们对私募股权和其他融资的依赖,令人对我们作为持续经营企业的能力产生了严重的 怀疑,我们的审计师在过去几个财年的审计报告中包含了一个关于我们作为持续经营企业继续经营的能力的说明段落。我们的合并财务报表不包括 这种不确定性可能导致的任何调整。这些调整可能包括我们资产账面金额的重大减值,以及如果我们无法履行各种运营承诺可能产生的潜在或有负债 。此外,我们证券的价值,包括在此次发行中发行的普通股,将严重受损。我们 能否继续经营下去取决于运营产生足够的现金流,并获得额外的资本和融资,包括在此次发行中筹集的资金。如果我们从运营中产生现金流的能力被推迟或降低 并且我们无法从其他来源筹集额外资金,即使此次发行成功,我们也可能无法继续经营。 有关我们作为持续经营企业的能力以及我们对未来流动性的计划的进一步讨论。

我们无法预测未来的资本需求,也可能无法获得额外的融资。

从2013年1月到2023年3月,我们通过私募股权和债务融资共筹集了超过6000万美元,以支持我们从一家综合性营销公司向一家技术公司的转型。由于我们可能无法产生经常性或可预测的收入或现金流来为我们的运营提供资金,因此即使在此次发行之后,我们也可能需要寻求额外的(可能是大量)股权或债务融资,以 提供维持或扩大我们的运营所需的资本。我们预计,我们还将需要额外的资金来开发产品和服务,增强我们的销售和营销能力,并收购互补的公司、技术和资产 (截至本招股说明书之日,我们尚未确定或正在进行此类收购),以及运营资本要求和其他运营和一般公司目的。我们无法准确预测未来的资本需求, 我们可能无法以令我们满意的条款获得更多融资,这可能会导致我们的业务终止。 如果我们选择筹集更多资金或需要更多资金,我们可能会不时通过公开发行或 私募股权发行、债务融资或其他融资方式筹集资金。在可接受的条款下,可能无法获得额外的股权或债务融资(如果有的话)。如果我们无法以我们可以接受的金额或条款筹集额外资本,我们将被阻止进行运营开发和商业化努力,我们创造收入和实现或维持盈利能力的能力将受到严重损害。

| 6 |

如果我们通过发行股权证券来筹集额外资金 ,我们的股东将受到稀释。债务融资如果可行,将导致固定支付义务增加 ,并可能涉及一些协议,其中包括限制或限制我们采取特定行动的能力的契约,如招致额外债务、进行资本支出或宣布股息。我们筹集的任何债务融资或额外股本 可能包含对我们或我们的股东不利的条款,如清算和其他优惠。如果我们通过与第三方的协作和许可安排筹集额外的 资金,可能需要放弃对我们的技术、未来收入流或候选产品的宝贵权利,或者以可能对我们不利的条款授予许可。如果我们为满足营运资金需求所需的资金在我们需要时无法获得或成本高得令人望而却步,我们的业务、经营业绩、财务状况和前景可能会受到重大不利影响,我们可能无法继续运营。如果不能以优惠条款获得额外融资,可能会给我们带来严重的不利后果。

我们之前发布的2021年12月31日的合并财务报表和在Form 10-K/A中提交的合并财务报表和相关披露以及在Form 10-Q中提交的2021和2020财年的季度期间已于2022年12月重述。

2022年12月1日,我们提交了截至2021年12月31日的财年Form 10-K的第2号修正案,我们决定重述我们之前于2021年12月31日发布的合并财务报表和相关披露,如Form 10-K/A中提交的,以及在2021财年和2020财年内的季度期间在Form 10-Q中提交的。重述主要涉及以下内容:

| · | 在股权融资中发行的普通股和认股权证的费用记录。认股权证是直接发行成本,本应作为额外实收资本的减少入账; | |

| · | 将本应增加实收资本而不作为其他收入列报的权证出售换取现金的记录; | |

| · | 对出售给第三方的股票按市价进行调整的记录。该公司将收益确认为其他收入的一部分,并减少了额外实收资本。其他收入的确认不应被记录,因为该公司不是其股票投资的持有人;以及 | |

| · | 在我们的资产负债表、运营报表、股东权益和现金流中进行了各种重新分类,以更好地反映每笔交易的性质或分类。 |

重述 合并财务报表不影响本公司之前报告的总资产、总负债或 收入。此外,由于重述,不存在与任何贷款人或其他第三方的合规问题。此外,管理层得出结论认为,截至2021年12月31日,公司的披露控制和程序没有生效,公司对财务报告的内部控制在2021年12月31日没有生效,这完全是由于与上述规定相关的控制存在重大缺陷。因此,我们产生了与重述相关或与重述相关的 会计和法律费用的意外成本,并可能受到与重述相关的额外风险和 不确定性的影响,例如对投资者对我们财务披露准确性的负面影响,并可能给我们的业务带来声誉风险。由于在《2021年Form 10-K/A》第2号修正案中披露的重述,截至2022年3月31日和2022年6月30日的季度财务报表在公司截至2022年9月30日的Form 10-Q中重述。根据2019年4月授予的三项股票期权奖励,公司在截至2022年6月30日的季度内错误地记录了总计500,500美元的基于股票的薪酬支出。 根据期权奖励所需的服务期,与这些奖励相关的支出本应在截至2021年12月31日的年度内完全确认。这一调整反映在截至2021年12月31日的年度重述账目中,以及2020财年和2021年财政年度内所有受影响和重述的季度期间,披露于2022年12月1日提交给美国证券交易委员会的截至2021年12月31日和2020年12月31日的年度10-K/A年度报告(修正案第2号)中披露的信息。对额外实收资本和累计赤字的所有其他调整共计3 089 809美元,涉及在表格10-K/A(第2号修正案)中讨论的在 之前至2022年1月1日记录的调整。

| 7 |

由于财务报告的重述和内部控制的重大缺陷,我们可能成为 股东诉讼和其他风险的对象。

如果股东声称我们普通股的交易价格受到重述的不利影响,我们可能会因重述而受到股东诉讼 。此外,作为重述的一部分,我们发现我们对财务报告的内部控制存在重大弱点。 由于重述和此类重大弱点,我们可能面临诉讼或其他纠纷,其中可能包括援引联邦和州证券法的索赔、合同索赔或因重述而产生的其他索赔,以及我们对财务报告和财务报表编制的内部控制存在重大弱点。截至 本招股说明书发布之日,我们不了解任何此类诉讼或纠纷。但是,我们不能保证将来不会发生此类诉讼或纠纷。任何此类诉讼或纠纷,无论胜诉与否,都可能对我们的业务、运营结果和财务状况产生重大不利影响。此外,与经验丰富的发行者相比,我们证券市场的特点可能是显著的 价格波动,我们预计我们的股价在未来可能会继续比经验丰富的发行者更具波动性。在过去,原告经常在证券市场价格波动之后对公司提起证券集体诉讼 。我们可能会成为类似诉讼的目标。证券诉讼 将导致巨额成本和负债,并将分散管理层的注意力和资源。

公司的财务状况和经营业绩受到新冠肺炎疫情的不利影响。

从2020年3月到2023年3月,新冠肺炎对整体经济和我们的业务运营造成了实质性的不利影响。在此期间,它导致我们的销售额大幅下降,采购订单取消,并导致应收账款未能按预期及时支付。此外,这导致我们担心我们是否有能力在债务到期和 应付时履行债务。在这方面,我们的业务直接依赖于我们现有客户的营销水平和持续的业务活动,并与之密切相关。我们失去了一份与美国一家主要体育组织的100多万美元的采购订单。我们 观察到其他公司采取预防和先发制人的措施来解决新冠肺炎问题,从而改变了他们的正常业务运营。 尚不清楚任何此类改变或修改可能对我们的业务产生什么潜在影响,包括对我们的 客户和潜在客户的影响,但我们预计2023财年我们的财务业绩将受到残余的负面影响。

很难预测我们的收入 .

在购买我们的产品和服务时,我们的客户和潜在客户经常面临巨额资金承诺、需要集成新的软件和/或硬件平台以及全公司运营程序的其他变化,所有这些都导致潜在客户仔细考虑和评估 ,销售周期较长,交易完成延迟。额外的延迟是由于我们的客户实施我们的解决方案所需的巨额前期费用以及大量的时间、精力和其他资源造成的。例如,根据潜在客户的业务规模和需求,销售周期从两周到12个月不等。由于这些较长的销售周期,不同时期的收入和经营结果可能会有很大差异。因此,通常很难 准确预测任何会计期间的收入,因为我们并不总是能够预测实际完成销售的会计期间 。这一难以预测的收入,再加上我们可能会在不同时期经历的收入波动,可能会对我们的股价产生不利影响并导致大幅波动。

我们产品解决方案的可靠性取决于来自第三方的数据以及该数据的完整性和质量.

我们使用的许多数据 都是从第三方数据供应商那里获得许可的,我们依赖于我们能否以商业上合理的条款获得必要的数据许可 。如果我们的数据供应商向我们隐瞒他们的数据,我们可能会遭受实质性的不利后果。例如,如果有竞争理由;如果我们违反与供应商的合同;如果数据供应商被我们的竞争对手获得;如果通过了限制其提供的数据的使用或传播的法律;或者如果发布了限制使用此类数据的司法解释 ,则数据提供商 可以向我们隐瞒他们的数据。此外,如果数据供应商未能遵守我们的数据质量标准,我们可以终止与他们的关系。如果大量数据供应商向我们撤回或扣留他们的数据,或者如果我们因数据供应商无法满足我们的数据标准而切断与他们的关系,我们向 客户提供产品和服务的能力可能会受到实质性的不利影响,这可能会导致收入下降。

| 8 |

我们解决方案的可靠性 取决于我们数据库中数据的完整性和质量。我们的数据完整性失败或质量下降 可能会导致客户对我们的解决方案失去信心,从而损害我们的品牌、损失收入并面临法律索赔。 我们可能会遇到数据库完整性和数据质量的风险增加,因为我们正在通过我们的产品转向实时、不可识别的 消费者支持的数据。如果我们要保持我们的竞争地位,我们必须继续投资于我们的数据库,以改进和保持数据的质量、及时性、 和覆盖范围。如果做不到这一点,可能会对我们的业务、增长和收入前景造成重大不利影响。

由于与消费者隐私、数据保护和消费者保护相关的政府法规、法律要求或行业标准,我们在数据和消费者保护方面的业务实践 可能会导致责任或声誉损害。

联邦、州和国际法律法规管理我们收集的数据的收集、使用、保留、共享和安全。我们努力遵守与隐私、数据保护和消费者保护相关的所有适用法律、法规、自律要求和法律义务,包括与将数据用于营销目的有关的法律、法规和法律义务。但是,这些要求的解释和应用可能会因司法管辖区的不同而不一致,并可能与其他规则或我们的做法相冲突。我们不能 向您保证我们的做法已遵守、遵守或将完全遵守所有此类法律、法规、要求和义务。 我们未能或认为未能遵守联邦、州或国际法律或法规,包括规范隐私、数据安全、营销通信或消费者保护的法律和法规,或其他政策、自律要求或法律义务,都可能导致我们的声誉受损、业务损失,以及政府实体、 消费者、零售商或其他人对我们提起的诉讼或诉讼。我们还可能在合同上承担赔偿和保护绩效营销网络或其他第三方不受违反任何法律、法规、自律要求或其他与隐私、数据保护和消费者保护有关的 法律义务的成本或后果的责任,或对我们作为业务运营一部分存储或处理的数据的任何无意或未经授权的使用或披露的成本或后果。任何此类诉讼或行动,以及任何相关的赔偿义务, 都可能损害我们的声誉,迫使我们为这些诉讼承担巨额费用,分散我们管理层的注意力,增加我们的业务成本,并导致消费者和零售商减少对我们市场的使用,并可能导致 金钱责任。此外,遵守适用于我们客户业务的数据和隐私法律、法规、标准和政策的成本和其他负担可能会限制我们产品的使用和采用,并减少对我们产品的总体需求。

严重违反我们持有的信息的机密性或我们或我们的客户、供应商或其他合作伙伴的计算机系统的安全,可能会损害我们的业务、声誉和运营结果。我们的业务需要数据的存储、传输、 和利用。尽管我们有安全和相关程序,但我们的数据库可能会受到第三方的未经授权的访问 。这类第三方可能试图进入我们的系统,目的是窃取数据或扰乱系统。我们 相信我们已采取适当措施保护我们的系统免受入侵,但我们不能确定犯罪能力的进步、我们系统中新漏洞的发现以及利用这些漏洞的尝试、物理系统或设施入侵以及 数据盗窃或其他发展不会危及或破坏保护我们的系统和我们拥有的信息的技术。 此外,随着我们从新的来源接收和收集数据,以及随着我们和我们的客户继续 在基于云的信息技术环境中开发和运营,我们面临着越来越大的网络安全风险。如果我们的保护工作不成功, 我们遇到未经授权泄露机密信息或此类信息的安全或我们的系统受到损害的情况, 我们可能会遭受重大损害。任何违规行为都可能导致一个或多个第三方未经授权访问我们客户的数据或我们的数据,包括个人身份信息、知识产权和其他机密业务信息。此类 安全漏洞可能会导致运营中断,从而削弱我们满足客户要求的能力,从而 导致收入下降。此外,无论我们的安全是否受到实际或感知的破坏,我们的声誉都可能遭受无法弥补的 损害,导致我们当前和潜在客户在未来拒绝我们的产品和服务,并阻止数据提供商 向我们提供数据。此外,我们可能被迫花费大量资源来应对安全漏洞,包括修复系统损坏,通过部署更多人员和保护技术来增加网络安全保护成本,以及提起诉讼和解决 法律索赔,所有这些都可能分散我们管理层和关键人员的注意力,使他们不再关注我们的业务运营。在任何情况下, 重大安全漏洞都可能对我们的业务、财务状况和经营业绩造成实质性损害。

| 9 |

严重的系统中断、数据中心容量损失或电信链路中断可能会对我们的业务和运营结果产生不利影响。

我们的产品平台 在Amazon Web Service(AWS)上托管和管理,并充分利用处理、存储、安全和大数据技术的开放标准 。具体地说,我们的数据智能平台使用以下AWS服务:EC2、Lambda、Kafka、Kinesis、S3、Storm、Spark、 机器学习、RDS、RedShift、弹性地图缩减、CloudWatch、数据库和内置Kibana集成的弹性搜索服务。 重大系统中断、数据中心容量损失或电信链路中断可能对我们的业务、运营结果和财务状况产生不利影响。我们的业务严重依赖高度复杂的数据处理能力。我们的平台主机和管理员 能够保护这些数据中心免受火灾、洪水、龙卷风、断电、电信或设备故障或其他灾难的破坏或中断,这超出了我们的控制范围,对我们的成功至关重要。

我们依赖信息技术来运营我们的业务并保持竞争力,任何未能适应技术发展或行业趋势的行为都可能损害我们的业务。

我们依赖于信息技术和系统的使用。随着我们业务的规模和范围不断扩大,我们将被要求不断改进和升级我们的系统和基础设施,同时保持或提高我们基础设施的可靠性和完整性。我们未来的成功还取决于我们是否有能力调整我们的系统和基础设施,以满足快速发展的消费者趋势和需求,同时继续提高我们解决方案的性能、功能和可靠性,以应对竞争激烈的服务和产品。替代平台的出现将需要在技术上进行新的投资。云计算等其他领域的新发展也可能使竞争对手更容易进入我们的市场,因为前期技术成本更低。此外,我们可能无法以我们希望的速度或以经济高效的方式维护我们的现有系统或更换或引入新技术和系统。

我们的技术和相关业务流程可能包含未检测到的错误,这可能会限制我们提供服务的能力,并降低我们产品的吸引力 。

我们的技术可能包含 未检测到的错误、缺陷或错误。因此,我们的客户或最终用户可能会发现我们技术中的错误或缺陷,或者采用我们技术的系统可能无法按预期运行。我们可能会在未来发现我们可能无法修复的重大错误或缺陷。我们无法修复这些错误可能会限制我们提供解决方案的能力,损害我们 品牌的声誉,并降低我们提供的产品对客户的吸引力。此外,我们可能会在产品中使用第三方技术 或组件,我们依赖这些第三方为我们提供支持服务。如果这些第三方未能 提供必要的支持服务,可能会对我们的业务产生重大不利影响。

我们需要保护我们的知识产权,否则我们的经营业绩可能会受到影响.

第三方可能会侵犯我们的知识产权,我们可能会遭受竞争损害或花费大量资源来执行我们的权利。由于我们的业务 专注于数据驱动的结果和分析,我们严重依赖专有信息技术。我们的专有产品组合包括各种知识产权,包括源代码、商业秘密和专有技术。此类权利可得到保护的程度 基本上取决于联邦、州和普通法权利以及合同限制。我们为保护自己的知识产权而采取的措施可能无法阻止他人盗用我们的专有信息,也无法阻止他人自主开发类似的技术。如果我们不积极和成功地执行我们的知识产权,我们的竞争地位可能会受到影响,这可能会损害我们的经营业绩。

| 10 |

我们可能会因任何侵犯另一方知识产权的索赔而招致巨大的 成本和业务中断,这可能会损害我们的业务和运营结果。

第三方 可能会不时声称我们的一个或多个产品或服务侵犯了他们的知识产权。我们将根据具体情况分析此类索赔并采取相应行动。由于我们技术的复杂性和知识产权诉讼的不确定性,任何有关专利或其他知识产权的纠纷或诉讼都可能代价高昂且耗时,这可能会分散我们管理层和关键人员对我们业务运营的 注意力。知识产权侵权索赔可能迫使 我们签订昂贵或限制性的许可协议,该协议可能无法以可接受的条款或根本无法获得,或者可能使我们遭受重大损害或受到禁止开发和销售我们的某些产品或服务的禁令。

我们面临着激烈且日益激烈的竞争,这可能会导致销售额和运营利润率下降,并限制我们的市场份额。

我们在数据、营销、 和研究业务以及我们业务的所有其他方面与全美的小型、中型和大型公司竞争。 一些公司包括LiveRamp、TradeDesk和OneTrust。如果我们无法成功竞争新业务 我们的收入增长和运营利润率可能会下降。我们的广告和营销技术操作系统平台的市场竞争激烈。我们认为,我们的竞争对手提供的产品无法提供我们的产品解决方案 所提供的端到端解决方案,而且他们的最低费用比我们的同类解决方案要高得多。然而,我们 市场的进入门槛相对较低。随着新技术和市场进入者的引入,我们预计未来竞争将更加激烈。 其中一些竞争对手可能处于更有利的地位,可以开发新产品和战略,更快、更有效地响应我们市场客户需求的变化 。我们的竞争对手引入具有竞争力的产品、定价策略或其他技术,这些产品、定价策略或其他技术优于我们的产品和服务或获得比我们的产品和服务更高的市场接受度,可能会对我们的业务产生不利影响 。我们未能在任何类型的合同中满足客户的期望可能会导致无利可图的合约,这可能会对我们的经营业绩产生不利影响,并导致现有和潜在客户未来拒绝我们的产品和服务。 我们的一些主要竞争对手以较低的价格提供产品,这可能会导致定价压力。这些定价压力和日益激烈的竞争通常可能导致销售额下降、利润率下降或我们的产品和服务无法获得或维持更广泛的市场接受度。

我们的许多竞争对手比我们的规模大得多,拥有更多的财务、技术和营销资源,并建立了直接和间接的分销渠道。因此,他们能够投入比我们更多的资源来开发、推广和销售他们的产品。

我们无法保证 我们的业务在未来将能够保持竞争技术优势。

我们创造收入的能力 在很大程度上是基于我们拥有的专有知识产权,并通过与我们的 员工达成协议来维护对我们知识产权任何改进的所有权,并通过这些知识产权来保护我们的专有知识产权。我们现在和未来创造收入的能力是建立在保持相对于竞争对手的竞争技术优势的基础上的。我们不能保证我们未来将能够 保持相对于我们的竞争对手的竞争技术优势,他们中的许多人比我们拥有更多的经验、更广泛的基础设施和更好的资本。

鉴于我们将能够跟上快速变化的商业信息市场,我们无法 保证。

消费者需求和商业 信息产业作为一个整体处于不断变化的状态。我们能够不断改进现有流程和产品以应对这些变化,并开发新产品和服务以满足这些需求,这对于保持我们的竞争地位和满足客户日益复杂的要求至关重要。如果我们未能提升现有产品和服务 或未能根据新兴的行业标准和信息要求开发新产品,我们的客户可能会流失到当前的 或未来的竞争对手,这可能会导致我们的增长前景和收入受损。

| 11 |

程序性广告活动市场相对较新且不断发展。如果这个市场的发展速度慢于我们的预期或与我们的预期不同,我们的业务、增长前景和财务状况将受到不利影响。

我们很大一部分收入来自通过我们的平台以编程方式购买和销售广告库存的客户。我们预计,在可预见的未来,程序性广告购买和销售支出将继续成为重要的收入来源,我们的收入增长将在很大程度上取决于通过我们平台增加的支出。程序性广告购买市场是一个新兴市场,我们的现有和潜在客户可能不会足够快地从其他购买方式转向程序性广告购买,从而降低了我们的增长潜力。由于我们的行业相对较新,我们将遇到类似快速发展行业中处于早期阶段的公司经常遇到的风险和困难,包括需要:

| · | 维护我们的声誉,并与广告商和数字媒体所有者建立信任; | |

| · | 向出版商、广告商和数字媒体代理商提供具有竞争力的价格; | |

| · | 保持我们广告库存的质量和数量; | |

| · | 继续开发、推出和升级使我们能够提供解决方案的技术; | |

| · | 响应与互联网、电信、移动、隐私、营销和广告业务相关的不断变化的政府法规; | |

| · | 确定、吸引、留住和激励合格的人员;以及 | |

| · | 经济高效地管理我们的运营,包括我们的国际运营。 |

如果程序性广告购买市场恶化或发展速度慢于我们的预期,可能会减少对我们平台的需求,我们的业务、增长前景和财务状况将受到不利影响。

我们未能在我们的平台上维护和扩大客户群,可能会对我们的收入和业务产生负面影响。

为了维持或增加我们的收入,我们必须定期增加新的广告商客户和出版商,同时保持现有客户保持 或增加通过我们的平台购买的广告库存数量,并采用我们为我们的平台添加的新特性和功能。如果我们的竞争对手推出与我们竞争或被认为与我们竞争的低成本或差异化产品,我们向新客户或现有客户销售我们平台访问权限的能力可能会受到影响。我们与客户签订的协议允许他们更改在我们平台上的支出金额或在有限通知的情况下终止我们的服务。我们的客户通常与不同的供应商有关系 ,将预算转移给我们的竞争对手的成本有限。因此,我们对未来广告收入流的可见性可能会受到限制。我们不能向您保证我们的客户将继续使用我们的平台,也不能向您保证我们将能够以及时或有效的方式用产生类似收入的新客户取代离开的客户。如果代表我们业务很大一部分的主要 客户决定大幅减少使用我们的平台或完全停止使用我们的 平台,我们的收入可能会大幅减少。

| 12 |

我们相当大比例的销售额基本上依赖于有限数量的客户。

在截至 2022年和2021年12月31日的一年中,我们向两个客户销售的产品总额分别约占我们收入的48%和31%。 我们与客户签订的合同一般不要求他们有特定的期限,他们通常可以在最短时间内通知我们就终止与我们的关系 。如果我们失去任何客户,或者他们中的任何人决定缩减对我们产品的购买 ,这将对我们的财务状况和前景产生重大不利影响。因此,我们必须持续进行销售工作以维持收入、维持客户关系并扩大客户基础,否则我们的经营业绩将受到影响。 如果一个重要客户未能续签合同,或者续签合同的条款对我们不那么有利,如果不能获得更多业务来取代或补充损失的业务,我们的业务可能会受到负面影响。我们可能需要额外的 财务资源来扩展我们的内部和外部销售能力,尽管我们计划将此 产品的部分净收益用于此目的。我们不能保证我们将能够维持我们的客户关系并扩大我们的客户基础。如果我们失去任何现有客户或无法扩大客户基础,将对我们的业务计划和前景产生重大不利影响。

如果我们不能在我们的产品和平台上进行创新并做出正确的投资决策,我们可能无法吸引和留住广告商和出版商,我们的收入和运营结果可能会下降。

我们的行业受到技术快速而频繁的变化、不断变化的客户需求以及我们的竞争对手频繁推出新的和增强型产品的影响。我们必须不断就我们的产品和技术做出投资决策,以满足客户需求和不断发展的行业标准。我们可能会对这些投资做出错误的决定。如果新的或现有的竞争对手拥有更具吸引力的产品或功能, 我们可能会失去客户,或者客户可能会减少对我们平台的使用。新的客户需求、卓越的竞争产品或新的 行业标准可能要求我们对我们的平台或业务模式进行意外且代价高昂的更改。如果我们不能适应我们快速变化的行业或不断变化的客户需求,对我们平台的需求可能会减少,我们的业务、财务状况和经营业绩可能会受到不利影响。

我们可能无法 集成、维护和增强我们的广告解决方案,以跟上技术和市场发展的步伐。

数字视频广告解决方案市场的特点是快速的技术变革、不断发展的行业标准以及频繁推出新产品和服务 。为了跟上技术发展的步伐,满足出版商和广告商日益增长的要求,保持我们广告解决方案的吸引力和竞争力,并确保与不断发展的行业标准和协议兼容,我们将需要 预测并响应不断变化的产品生命周期,定期改进我们现有的广告解决方案,并及时开发和推出 新的解决方案和功能。这需要投入大量的财政和其他资源。例如, 我们将需要投入大量资源来扩展和开发我们的平台,以维护全面的解决方案。 广告交换和其他技术发展可能会取代我们,或者在我们和我们的客户之间引入额外的中间层 以及可能损害我们与这些客户关系的数字媒体属性。

如果我们未能发现 广告欺诈,我们可能会损害我们的声誉并损害我们执行业务计划的能力。

由于我们从事的业务是为出版商、广告商和代理商提供服务,因此我们必须提供有效的数字广告活动。尽管我们努力在我们的平台上实施防欺诈技术,但我们的一些广告和代理活动可能会遇到欺诈性和 其他广告商可能认为不受欢迎的无效印象、点击或转换,例如 旨在模拟人类用户并人为增加网站上的用户流量的计算机生成的非人类流量。这些活动可能会夸大任何特定数字广告活动的表现,并可能损害我们的声誉。我们可能很难检测到欺诈性或恶意活动 因为我们不拥有内容并部分依赖于我们的数字媒体资产 来控制这样的活动。行业自律机构、美国联邦贸易委员会和某些有影响力的国会议员加强了对广告欺诈和其他恶意活动的审查和认识,并在最近采取了行动。如果我们未能发现或阻止 欺诈性或其他恶意活动,受影响的广告商可能会体验到或感觉到他们的投资回报减少,我们的 声誉可能会受到损害。高水平的欺诈或恶意活动可能会导致对我们的解决方案不满、拒绝付款、退款或未来的信用要求或撤回未来的业务。

| 13 |

失去广告商和出版商作为客户可能会严重损害我们的业务、经营业绩和财务状况。

我们的客户群主要由广告商和出版商组成。我们与广告公司、广告商公司或出版商没有排他性关系,因此我们在很大程度上依赖于代理商在为广告商开展广告活动时与我们合作。失去作为客户和推荐来源的代理可能会严重损害我们的业务、经营业绩和财务状况。如果我们 未能与广告代理商保持令人满意的关系,我们可能会失去该广告代理商所代表的广告商的业务。

此外,广告商和 出版商可以更换广告代理商。如果广告商从使用我们平台的代理商切换到不使用我们平台的代理商, 我们将失去该广告商的收入。此外,一些广告代理与出版商之间的关系与我们的关系 不同,因此它们可能会直接将广告商与此类出版商联系起来。我们的业务可能会受到影响, 广告代理和库存供应商直接从彼此或通过我们以外的中介购买和销售广告库存。

我们与广告商和出版商的销售工作需要大量的时间和费用。

吸引新的广告商和出版商需要大量的时间和费用,我们可能无法成功地建立新的关系、维护 或推进我们现有的关系。我们的解决方案,包括我们的程序性解决方案和我们的业务模式,通常需要我们 花费大量时间和精力对我们自己的销售队伍和潜在的广告商、广告代理、供应方平台和数字媒体资产进行有关我们产品的培训,包括提供演示并与其他可用的解决方案进行比较。 此过程成本高昂且耗时。如果我们不能成功地定位、支持和简化我们的销售流程,我们发展业务的能力可能会受到不利影响。

消费者情绪或有关跟踪技术和其他隐私问题的法律、规则或法规的变化可能会对我们产生净收入的能力产生重大不利影响 并可能对我们收集消费者购物行为数据的能力产生不利影响。

收集和使用有关用户的电子信息是我们数据智能技术和解决方案的重要组成部分。但是,消费者可能会越来越抵制收集、使用和共享信息,包括用于投放广告和在绩效营销计划中将信用归于出版商的信息,并采取措施防止此类信息的收集、使用和共享。例如,消费者对广告或其他跟踪技术的投诉和/或诉讼,特别是我们的做法,可能会对我们的业务产生不利影响。除了消费者偏好的这种变化外,如果零售商或品牌感觉到消费者对定向广告或跟踪消费者活动的显著负面反应,他们可能会确定此类广告或跟踪可能会对其品牌产生负面影响。在这种情况下,广告商可能会限制或停止使用我们的解决方案, 我们的经营业绩和财务状况将受到不利影响。

政府对互联网、电子商务和移动商务的监管正在演变,我们的不利变化或未能遵守这些法律法规 可能会对我们的业务和运营结果造成实质性损害。

我们受制于全球多个司法管辖区的一般商业法规和法律,以及专门管理互联网、电子商务和移动商务的法规和法律。现有和未来的法规和法律可能会阻碍互联网、电子商务、移动商务或其他在线服务的发展。这些法规和法律可能涉及税收、关税、隐私和数据安全、反垃圾邮件、数据保护、内容、版权、分销、电子合同、电子通信和消费者保护。目前尚不清楚管理财产所有权、销售税和其他税收、诽谤和个人隐私等问题的现有法律法规如何适用于互联网 ,因为这些法律法规中的绝大多数是在互联网出现之前采用的,没有考虑或解决互联网、电子商务或移动商务提出的独特问题。一般商业法规和法律,或那些专门管理互联网、电子商务或移动商务的法规和法律,可能会在不同司法管辖区 之间以不一致的方式解释和应用,并可能与其他规则或我们的做法冲突。我们不能向您保证我们的做法已遵守、遵守或将完全遵守所有此类法律和法规。如果我们未能或被认为未能遵守这些法律或法规中的任何一项,都可能导致我们的声誉受损、业务损失以及政府实体或其他机构对我们提起诉讼或采取行动。任何此类诉讼或行动都可能损害我们的声誉,迫使我们花费大量资源为这些诉讼辩护, 分散我们管理层的注意力,增加我们的业务成本,并导致消费者和零售商减少对我们市场的使用, 并可能导致施加金钱责任。我们还可能在合同上承担赔偿第三方的责任,并使其免受不遵守任何此类法律或法规的成本或后果的伤害。此外,一个或多个国家/地区的政府可能会试图审查我们网站和移动应用程序上提供的内容,甚至可能试图完全阻止 访问我们的市场。不利的法律或监管发展可能会对我们的业务造成实质性损害。特别是,如果我们被限制在一个或多个国家或地区开展业务,我们保留或增加客户群的能力可能会受到不利影响 ,我们可能无法保持或增长预期的净收入。

| 14 |

我们可能被要求在资本密集型项目(S)前期投入大量资金,但我们可能无法收回.

如果未能收回某些客户合同所要求的重大前期资本投资,可能会损害公司的财务状况和经营业绩 。我们的某些客户合同需要在早期阶段进行大量投资,我们希望在合同有效期内通过账单 恢复投资。这些合同可能涉及建造新的计算机系统和通信网络或开发和部署新技术。具有这些特征的每个合同都存在相当大的履约风险,这些合同下的部分或全部服务交付要素取决于开发、施工和部署阶段的成功完成。在这些合同的有效期内未能成功满足我们的合同要求会增加我们无法收回在这些合同中的资本投资的可能性。如果不能收回我们的资本投资,可能会对特定项目和我们的经营业绩造成不利影响。

我们受到与付款相关的风险的影响,如果我们的客户不付款或对发票产生争议,我们的业务、财务状况和经营业绩可能会受到不利的 影响。

我们可能与代理商及其广告商就我们平台的运营、我们协议的条款或我们通过我们平台进行的购买 的账单发生纠纷。如果我们无法收取或调整支付给客户的账单,我们可能会产生坏账注销,这可能会对我们在发生注销期间的运营结果产生重大不利影响。未来,坏账可能会超过此类意外情况的准备金,我们的坏账敞口可能会随着时间的推移而增加。坏账核销的任何增加都可能对我们的业务、财务状况和经营业绩产生实质性的负面影响。即使我们的客户没有按时或根本没有向我们付款,我们仍然有义务为我们为广告活动购买的广告库存支付费用,因此,我们的运营结果和财务状况将受到不利影响。

如果我们拖欠信用义务 ,我们的运营可能会中断,我们的业务和财务业绩可能会受到不利影响。

出版商为购买广告库存延长了美国信用 条款。我们目前对现有出版商有未付款项。如果我们无法及时向我们的出版商付款,他们可能会选择不再向我们出售库存,以提供给广告商。此外,我们可能有必要承担额外的债务以维持公司的运营。如果我们在信用义务上违约,我们的贷款人和债务融资持有人可能会:

| · | 要求偿还从我们的信用贷款中提取的任何未偿债务或金额; | |

| · | 终止我们的信用; | |

| · | 停止交付订购的设备; | |

| · | 停止我们获得出售给广告商的库存的能力; | |

| · | 要求我们以更高的利率计息;或 | |

| · | 要求我们支付巨额损害赔偿金。 |

如果发生部分或全部这些事件,我们的运营可能会中断,我们为运营或义务提供资金的能力以及我们的业务、财务 结果和财务状况可能会受到不利影响。

| 15 |

我们将依靠此次发行或后续发行的资金(如果我们在此次发行中没有筹集足够的资金)向投资者支付1,437,500美元的本票,如果我们无法在票据到期时付款,我们将依赖于此次发行或后续发行或现金流的资金。

2022年12月30日,Walleye Opportunities Master Fund Ltd.同意向该公司投资1,437,500美元,以换取一张20%的9个月期优先担保票据及其他证券。本票据经修订后于2023年9月30日或之前到期,并须于2023年9月30日或之前到期,并规定投资者 可在2023年3月31日之后及到期日之前要求预付款,前提是在提出预付款要求时持有所购公司证券的2023年2月公开发售证券的购买者一致同意预付款。 如果我们筹集足够的资金,使我们能够偿还票据、未来资金或运营现金流,以在到期日或更早偿还票据,我们预计将依靠此次发行所得资金。或者如果投资者要求提前还款, 同意。如果我们无法在本次发行中筹集足够的资金,或无法在后续发行中筹集额外资金,或者我们 没有产生足够的现金流来在到期时偿还票据,如果我们不支付票据,我们将在票据下违约。如果发生违约,投资者可以选择以违约时公司在纳斯达克上的普通股收盘价为基础的转换价格转换全部或部分票据,但有下限。无法偿还票据可能会对我们的财务状况产生重大不利影响 。

我们未能招聘 或失去管理人员和训练有素且合格的人员,可能会对我们的运营产生不利影响。

我们未来的成功在很大程度上取决于我们目前的高级管理团队,以及我们吸引和留住更多高素质管理和运营人员的能力。我们的高级管理团队对我们行业参与者的深入了解和深厚关系对我们非常有价值。我们的业务还需要熟练的技术和营销人员,他们的需求量很大,经常受到 竞争性报价的影响。我们未能招聘和留住合格的人员可能会阻碍我们成功发展和运营业务的能力,这可能会对我们的财务状况和经营业绩产生实质性的不利影响。我们数据产品、处理功能、软件系统和服务的复杂性需要训练有素的专业人员来操作、维护、改进和维修 。虽然我们目前拥有一支成熟、敬业和经验丰富的员工团队,他们对我们的业务有深刻的了解,其中一些人已经在Mobiquity工作多年,但由于具备必要的技术技能和理解、薪酬战略、 一般经济状况和各种其他因素的人员有限,这些人的劳动力市场历来竞争激烈,目前也是如此。随着商业信息和营销行业在技术上继续变得更加先进,我们预计对合格人才的竞争将会加剧。失去像公司现有员工团队这样训练有素的人员的服务,或者无法招聘和留住更多的合格员工,可能会对我们的业务、财务状况或经营业绩产生重大不利影响。

我们的巨额债务 可能会对我们的现金流和我们的业务运营能力产生不利影响,使我们继续遵守债务契约并 偿还我们的债务。

我们庞大的负债水平 增加了我们可能无法产生足够的现金来支付到期时的本金、利息或与我们的债务相关的其他金额的可能性。我们的负债可能会对作为股东的您产生其他重要后果。例如,它 可以:

| · | 使我们更难履行与我们的债务有关的义务,任何未能履行我们任何债务工具的义务都可能导致根据我们的债务融资协议发生违约事件; | |

| · | 使我们更容易受到总体经济、行业和竞争条件的不利变化以及政府监管的不利变化的影响; | |

| · | 要求我们将运营现金流的很大一部分用于偿还债务,从而减少了我们现金流用于营运资本、资本支出、收购和其他一般公司用途的可获得性; | |

| · | 限制我们在规划或应对业务和我们所在行业的变化方面的灵活性; | |

| · | 与负债较少的竞争对手相比,我们处于竞争劣势;以及 | |

| · | 限制我们为营运资本、资本支出、收购、偿债要求、执行我们的业务战略或其他目的而借入额外金额的能力。 |

上述任何因素 都可能对我们的业务、财务状况和经营结果产生重大不利影响。

| 16 |

与本次发行和我们证券所有权相关的风险

如果我们无法 遵守纳斯达克资本市场(“纳斯达克资本市场”)适用的持续上市要求或标准,纳斯达克资本市场可以 将我们的普通股和2021年权证退市。

我们的普通股和2021年权证在纳斯达克证券交易所上市。为了保持上市,我们必须满足最低财务和其他持续上市的要求和标准,包括有关董事独立性和独立委员会的要求,最低股东权益 ,最低股价和某些公司治理要求。不能保证我们将能够遵守适用的上市标准。

2023年1月13日,我们收到了纳斯达克证券市场的一封信,指出本公司没有遵守纳斯达克上市规则第5550(A)(2)条,因为本公司普通股的收盘价连续30个工作日低于每股1.00美元。根据纳斯达克的上市规则 ,公司有180天的宽限期,至2023年7月12日,在此期间,如果其普通股的出价在连续十个工作日内收于每股1.00美元或更高,公司可以重新获得合规。

如果我们未能重新遵守出价要求,我们可能有资格获得额外的180个历日合规期,只要我们满足在纳斯达克CM首次上市的标准 和公开持有的股票市值继续上市的要求,并且我们向纳斯达克提供书面 通知,表明其打算在第二合规期内通过实施反向股票拆分来弥补这一不足。 反向股票拆分需要得到我们股东的批准,我们不能保证我们将获得必要的股东投票 以允许我们实现股票拆分。如果我们没有资格获得第二个宽限期,纳斯达克的工作人员将提供书面通知 我们的普通股将被摘牌;但是,我们可以要求纳斯达克听证会小组举行听证会,如果我们及时做出要求,纳斯达克将暂停任何进一步的暂停或退市行动,直到听证会过程结束和听证会小组可能批准的任何延期到期。

于2023年1月4日,我们收到纳斯达克上市资格部发出的欠缺通知,通知本公司未遵守纳斯达克上市规则5620(A),于本公司 财政年度结束后一年内召开股东周年大会。根据NasdaqCM规则,该公司现在有45个日历日来提交恢复合规的计划,并可以从财政年度结束起最多给予180个日历日,或直到2023年6月29日,以恢复合规。2023年5月15日,我们召开了所需的年度会议 ,2023年5月17日,NasdaqCM发布了一份通知,表示这一不足已被弥补。

于2022年第四季度,我们收到纳斯达克上市资格部发出的缺陷信,通知本公司其不遵守纳斯达克上市规则第5550(B)(1)条的规定,该规则要求上市公司的股东权益至少为250万美元。根据NasdaqCM规则,本公司自发出通知之日起计有45个历日提交计划,以恢复遵守NasdaqCM上市规则第5550(B)(1)条。2023年1月6日左右,该公司提交了合规计划 以重新获得合规。公司的合规计划被接受,公司获准在2023年5月30日之前证明合规。 2023年6月1日,公司收到了退市通知书和退市通知,公司正在对此提出上诉, 听证会日期预计在2023年7月。

为了维持其普通股在纳斯达克CM上市,公司必须遵守上市规则第5550(B)(1)条,该规则要求公司 保持:(1)股东权益至少为250万美元;或(2)上市证券的市值至少为3500万美元。公司的合规计划概述了一项遵守股东权益标准要求的计划 ,完成了此次发行,并表示可能还需要随后的公共或私人融资。

本公司的目标是在听证小组决定所载的合规期结束前,重新 遵守纳斯达克证券交易所的各项适用的持续上市要求。然而,在纳斯达克最终确定公司已重新遵守所有适用的持续上市要求之前,无法保证公司的普通股和2021年认股权证将继续在纳斯达克上市。如果我们的普通股和2021年权证停止在纳斯达克市场挂牌交易,我们 预计我们的普通股和2021年权证将在场外市场集团的三级市场之一进行交易。如果纳斯达克 将我们的普通股和2021年权证退市,我们的股东将更难处置我们的普通股或2021年权证,也更难获得我们普通股或2021年权证的准确报价。本公司普通股及2021年认股权证自纳斯达克退市将对本公司进入资本市场产生重大不利影响,而 退市对市场流动性的任何限制或其普通股价格的下跌将对本公司按本公司可接受的条款筹集资金的能力产生不利影响(如果有的话)。

| 17 |

发行的预融资权证没有公开市场。

我们不打算 申请将预融资认股权证在纳斯达克或任何其他国家证券交易所上市。因此,根据是次发售发售的预融资权证并无既定的公开交易市场,我们亦不预期会有这样的市场发展。如果没有活跃的市场,此类预融资权证的流动性将受到限制。

预先出资认股权证的持有人 在行使认股权证和预先出资认股权证之前,将没有作为股东的权利。

本次发行中购买的预融资认股权证的持有人仅在行使认股权证时获得我们的普通股,这意味着持有人将没有 与该等预融资认股权证相关的我们普通股的权利。在行使所购买的任何预筹资金的 认股权证后,该等持有人将只有权就记录日期在行使日期之后的事项行使股东的权利。预先出资的权证具有投机性。如果我们的普通股价格不超过该等认股权证可行使期间的每股行使价格,则该等预先出资认股权证将不会 具有任何价值。

我们正在寻求股东 批准反向股票拆分,即使反向股票拆分实现了我们普通股市场价格的必要上涨,我们也不能向您保证,我们将获得在纳斯达克市场上市的批准,或能够遵守纳斯达克市场的其他持续上市标准 。

公司已经为定于2023年7月21日召开的股东特别会议提交了一份最终的委托书,其中包括寻求股东批准公司按公司董事会确定的1比2和 1比15之间的交换比例对公司已发行普通股进行反向股票拆分。反向拆分的目的将是实现我们普通股的市场价格必要的 上涨,以符合纳斯达克的最低投标价格。股东批准反向股票拆分需要获得我们有权对批准反向拆分的提案进行投票的大多数股本的批准。公司董事会已授权发行一(1)股F系列优先股,投票权为7000万 ,这将要求F系列股票与我们的普通股一起,在即将到来的 会议上就反向股票拆分提议进行投票,投票比例与我们普通股投票赞成或反对反向股票提议的比例相同( 表示经纪人没有投票权或弃权)。批准该提议所需的投票是 我们已发行普通股的大部分和F系列优先股加在一起的赞成票。本公司首席执行官朱莉娅院长、财务主管总裁和财务主管以及董事已认购F系列优先股,该优先股将于公司重新公布的公司注册证书修正案提交后生效,从而设立F系列优先股。我们 不能保证我们将在会议上获得必要的投票,或根本不能批准反向股票拆分。

即使反向股票拆分(如果得到我们股东的批准)实现了我们普通股市场价格的必要提高,以符合纳斯达克的 最低投标价格,也不能保证反向股票拆分后我们普通股的市场价格 将保持在继续遵守该要求所需的水平。在股票反向拆分后的一段时间内,公司普通股的市场价格下跌并不少见。如果我们普通股的市场价格在实施反向股票拆分后下跌,百分比跌幅可能比没有反向股票拆分时的跌幅更大 。无论如何,与我们已发行普通股数量无关的其他因素,例如负面的财务或运营 结果,可能会对我们普通股的市场价格产生不利影响,并危及我们满足或维持纳斯达克最低投标价格要求的能力。

纳斯达克市场要求其上市股票的交易价格保持在1美元以上,股票才能继续上市。如果上市股票连续30个交易日低于 1美元,则被纳斯达克退市。此外,要保持在纳斯达克上市,我们必须满足最低财务和其他持续上市要求和标准,包括董事的独立性和独立委员会要求、最低股东权益和某些公司治理要求。 如果我们无法满足这些要求或标准,我们可能会被摘牌,这将对我们普通股的价格产生负面影响,并将削弱您在愿意时出售或购买我们普通股的能力。虽然我们正在采取 某些行动以恢复遵守纳斯达克上市标准,包括潜在的反向股票拆分和此次发行,但我们 不能保证我们采取的任何此类行动将使我们能够恢复或保持合规、稳定市场价格或 提高我们普通股的流动性,防止我们的普通股跌破最低出价要求,或防止 未来不遵守上市要求。

| 18 |

反向股票拆分 可能会降低我们普通股的流动性。

我们普通股的流动性 可能会受到反向股票拆分的不利影响,因为反向股票拆分后流通股数量会减少,特别是如果我们的普通股的市场价格不会因为反向股票拆分而增加。 此外,反向股票拆分可能会增加持有我们普通股的奇数批(少于100股)的股东数量, 这类股东可能会经历出售其股票的成本增加和更大的困难 。

股票反向拆分后,我们普通股的市场价格可能无法吸引包括机构投资者在内的新投资者,也可能 无法满足这些投资者的投资要求。因此,我们普通股的交易流动性可能不会改善。

尽管我们相信,我们普通股的更高市场价格可能有助于激发更大或更广泛的投资者兴趣,但不能保证反向股票拆分会导致股价吸引新的投资者,包括机构投资者。此外,不能保证我们普通股的市场价格将满足这些投资者的投资要求。因此,我们普通股的交易流动性不一定会改善。

由于几个因素,包括有限的公众流通股,我们普通股的市场价格可能会保持高度波动。

我们普通股的市场价格在过去一直不稳定,我们的普通股和认股权证的市场价格在未来可能会非常不稳定。 由于市场对波动的不利反应,您可能无法在波动期后转售我们普通股的股票。

可能导致此类波动的其他因素可能包括:

| · | 经营业绩的实际或预期波动; | |

| · | 没有报道我们的证券分析师,也没有发布关于我们的研究和建议; | |

| · | 我们的交易量可能很低,原因有很多,包括我们很大一部分股票是少数人持有的; | |

| · | 股市整体波动; | |

| · | 关于我们或我们竞争对手业务的公告; | |

| · | 我们在需要时筹集资金并以有利条件筹集资金的能力受到实际或预期的限制; | |

| · | 该行业的状况或趋势; | |

| · | 诉讼; | |

| · | 其他同类公司的市场估值变动; | |

| · | 未来普通股的销售; | |

| · | 关键人员离职或未聘用关键人员的; | |

| · | 一般的市场状况。 |

| 19 |

这些因素中的任何一个都可能对我们普通股和/或认股权证的市场价格产生重大不利影响。此外,股票市场总体上有时会经历极端的波动和迅速的下跌,这往往与特定公司的经营业绩无关或不成比例 。这些广泛的市场波动可能会对我们普通股和/或认股权证的交易价格产生不利影响,无论我们的实际经营业绩如何。

我们未来管理层和其他股东出售普通股可能会对我们普通股当时的市场价格产生不利影响。

销售额 根据1933年证券法第144条的规定,我们普通股的持有者可以由我们的公众流通股持有人或受限制证券的持有者 进行发行。一般而言,根据第144条规定,根据1934年《证券交易法》,非关联公司在一家全面报告公司的持有期达到六个月后,只要发行人及时掌握交易法规定的所有报告,以便 有足够的公共公共信息,就可以出售其 受限普通股,而不受数量限制。关联人也可以出售其持有的普通股至少六个月,但 关联人将被要求满足某些其他要求,包括出售方式、通知要求和数量限制。 持有普通股至少一年的非关联人将能够出售其普通股,而无需 公众掌握最新的公开信息。未来出售我们公开发行的股票或按照第144条进行的受限制普通股 可能会对我们普通股当时的现行市场价格(如果有)产生不利影响。

我们总流通股中有很大一部分 有资格在不久的将来向市场出售,这可能会导致我们的 普通股的市场价格大幅下跌,即使我们的业务表现良好。

截至2023年6月1日,我们拥有约21,225,000股由非关联人士作为自由交易或根据规则144有资格出售的普通股 在总计约25,811,261股已发行普通股中。自由交易股票的任何增加,或认为此类证券将或可能进入市场的看法,都可能对证券的交易价格产生不利影响。无法预测这些证券的出售或此类证券的可供出售对市场价格的影响(如果有的话) 。然而,大量普通股和认股权证可能会在公开市场上出售 可能会对我们普通股的现行市场价格产生不利影响,并可能削弱我们通过出售股权证券筹集资金的能力,或削弱我们股东在公开市场上出售的能力。此外,我们 有资格在不久的将来上市的股票的任何大幅增加都可能导致我们普通股的市场价格大幅下降, 即使我们的业务表现良好。

我们不得不重述我们之前发布的合并财务报表,作为这一过程的一部分,我们发现截至2021年12月31日我们对财务报告的内部 控制存在重大弱点。如果我们不能建立和维护有效的财务报告内部控制制度,我们可能无法及时准确地报告我们的财务结果,这可能会对投资者对我们的信心造成不利影响,并对我们的业务和经营业绩产生实质性和不利的影响。

2022年5月和2022年11月,我们的审计委员会在与公司管理层和独立注册公共会计公司BF Borgers,CPA PC讨论后得出结论,由于 原因,不应再依赖以前发布的受影响期间的财务报表:

| · | 对股权融资中发行的权证的补偿费用的记录。认股权证是一项直接发行成本,本应记录为额外实收资本的减少。 | |

| · | 出售认股权证换取现金的记录本应增加额外的实收资本,而不是其他收入, | |

| · | 对出售给第三方的股票进行按市值计价调整的记录。本公司将一项收益确认为其他收入的一部分,并减少额外实收资本,但由于本公司不是其股票投资的持有者,所以这一分录是错误的。 | |

| · | 减少我们的净营业亏损结转和相关递延税项资产;以及 | |

| · | 在我们的资产负债表、经营报表、股东权益和现金流中进行了各种重新分类,以更好地反映每笔交易的性质或分类。 |

| 20 |

作为重述流程的一部分,我们发现财务报告的内部控制存在重大缺陷。

重大缺陷是财务报告内部控制的缺陷或缺陷的组合,使得我们的年度或中期财务报表的重大错报很有可能无法得到及时预防或发现和纠正。有效的内部控制对于我们提供可靠的财务报告和防止欺诈是必要的。我们将继续评估补救材料缺陷的措施 。这些补救措施可能既耗时又昂贵,而且不能保证这些计划最终会产生预期效果。

任何未能保持有效的内部控制 都可能对我们及时准确地报告财务状况和运营结果的能力造成不利影响 。如果我们的财务报表不准确,投资者可能对我们的运营没有完全了解。同样,如果我们的财务报表没有及时提交,我们可能会受到普通股和其他证券上市的证券交易所、美国证券交易委员会或其他监管机构的制裁或调查。无论是哪种情况,都可能对我们的业务造成实质性的不利影响。无效的内部控制还可能导致投资者对我们报告的财务信息失去信心 ,这可能会对我们的股票交易价格产生负面影响。

我们不能保证 我们已经采取和计划采取的措施将弥补已发现的重大弱点,或者不能保证未来不会因未能实施和保持对财务报告的充分内部 控制或规避这些控制而出现任何额外的重大弱点或财务业绩重述。此外,即使我们成功地加强了控制和程序,未来这些控制和程序可能不足以防止或识别违规或错误,或 促进我们的合并财务报表的公平列报。

我们过去发现我们的财务报告内部控制存在重大缺陷,如果不加以纠正,可能会导致我们的财务报表出现重大错报 。

我们得出的结论是,在截至2022年12月31日的过去三年中,我们 没有对财务报告保持有效的内部控制。本公司 认定其在将收入和费用记录为 并适当分类账户方面的财务报表记录方面存在缺陷。我们内部控制中的重大缺陷和重大弱点可能会对我们产生重大不利影响。由于这些缺陷,本公司年度或中期财务报表的重大错报有可能无法及时防止或发现。我们正在努力弥补这些不足之处和实质性的弱点。我们正在采取措施改善我们的内部控制环境,以建立和保持有效的披露 和财务控制程序、财务报告的内部控制以及公司治理的变化。

内部控制补救工作

在2022财年,我们致力于弥补我们内部控制中的不足和重大弱点。我们已采取措施加强内部控制环境,以改善 并保持对财务报告和公司治理变化的有效内部控制。在这方面,公司正在 采纳几项公司治理政策,并将扩大其2021年设立的董事会审计委员会和其他委员会 。审计委员会作为优先事项启动了分离任务和流程的进程,以确保对财务报告进行适当的内部控制。关于这一过程,本公司:

| · | 在财务部门聘请了更多的内部和外部员工,具有足够的公认会计准则和上市公司财务报告经验。这些员工于2022年第三季度开始工作。 | ||

| · | 聘请了Refidential One顾问,协助内部控制审查、风险评估、流程记录、差距补救、控制测试和监测。从2022年2月开始,Refidential One与公司一致,取得了以下成果: | ||

| o | 确定流程演练和内部控制测试带来的内部控制问题。 | ||

| o | 在2022年成功实施补救措施,以解决此类内部控制问题。 | ||

| o | 实施了监测活动以确保这些控制措施有效,并在2022年下半年纳入了这些控制措施的测试,并将在2023年及以后继续测试和监测这些控制措施。 | ||

| 21 |

我们对财务报告的内部控制存在重大缺陷,可能会对我们提供及时准确的财务信息以及及时或准确报告我们的财务状况、运营结果或现金流或保持有效的披露控制和程序的能力产生不利影响。如果我们无法及时准确地报告财务信息,或无法保持有效的披露控制和程序,我们可能会受到美国证券交易委员会的监管或执法行动等影响,其中任何一项行动都可能对我们的业务前景产生不利 影响。

我们的普通股(和 我们的2021认股权证)未来可能会受到“细价股”规则的约束。转售被归类为“细价股”的证券可能会更加困难。

我们的普通股和2021年认股权证未来可能需要遵守“细价股”规则(通常定义为每股价格低于5.00美元的非交易所交易股票)。虽然我们的普通股和2021年认股权证目前不被视为“细价股”,因为它们在纳斯达克市场上市 ,但如果我们无法维持上市,我们的普通股和认股权证不再在纳斯达克市场上市,除非我们将每股价格维持在5.00美元以上,否则我们的普通股和认股权证将成为“细价股”。这些规则对经纪自营商提出了额外的 销售操作要求,这些经纪自营商向符合 资格的人以外的其他人推荐购买或出售细价股。例如,经纪自营商必须确定投资于细价股的不符合资格的人的适当性。经纪自营商还必须在交易不受规则约束的细价股之前提供标准化的风险披露文件,提供有关细价股和细价股市场风险的信息。经纪-交易商还必须向客户提供细价股票的当前出价和报价,披露经纪-交易商及其销售人员在交易中的薪酬,提供每月账目报表,显示客户账户中持有的每一细价股票的市场价值,提供一份特别的书面确定,确定该细价股票是适合购买者的投资 ,并收到购买者对交易的书面同意。

“细价股”投资者可获得的法律补救措施包括:

| · | 如果“细价股”被出售给投资者,违反了上面列出的要求,或者违反了其他联邦或州证券法,投资者可以取消购买并获得投资退款。 | |

| · | 如果“细价股”以欺诈的方式出售给投资者,投资者可能能够起诉实施欺诈的个人和公司,要求赔偿损失。 |

这些要求可能起到降低二级市场交易活动水平(如果有的话)的效果,该证券将受到便士股票规则的约束。此类要求对经纪自营商造成的额外负担可能会阻碍经纪自营商进行我们证券的交易 ,这可能会严重限制我们证券的市场价格和流动性。这些要求可能会限制经纪自营商出售我们的普通股或我们的2021年认股权证的能力,并可能影响您转售我们的普通股和我们的2021年认股权证的能力。

许多经纪公司会 不鼓励或不推荐投资于细价股。大多数机构投资者不会投资于细价股。此外,许多个人投资者不会投资于细价股,原因之一是这些投资通常会增加财务风险。

由于这些原因,细价股 的市场可能有限,因此流动性也有限。我们不能保证我们的普通股或我们的2021年认股权证将来不会被归类为“细价股”。

我们不打算在可预见的未来支付股息,因此您的投资必须依靠股票升值来获得任何回报。

我们预计在可预见的未来不会为我们的普通股支付现金股息。我们可能没有足够的资金来合法支付股息。即使资金 合法可用于支付股息,我们仍可自行决定不支付股息。未来任何股息的宣布、支付和金额将由我们的董事会酌情决定,并将取决于我们的运营结果、现金流和财务状况、运营和资本要求以及我们的董事会认为相关的其他因素。不能保证我们将来会支付任何股息,而且,如果支付股息,也不能保证任何此类股息的金额。因此,您必须依靠股票升值和流动性强的交易市场才能获得投资回报。如果不发展活跃和流动性强的交易市场,您可能无法在您想要出售的时间以本次发行中的价格或高于此次发行的价格出售您的普通股 。

| 22 |

我们的主要股东、 董事和高管对我们拥有实质性的控制权,这可能会推迟或阻止我们的公司控制权发生其他股东青睐的变更。

目前,我们的主要股东、董事和高管总共实益拥有我们已发行普通股的24.5%。我们现任董事和高管的利益可能与其他股东的利益不同。因此,这些现任董事和管理人员可以对需要股东批准的所有公司行动施加实质性影响,而不管我们的其他股东可能如何投票,包括以下行动:

| · | 批准某些合并和其他重大公司交易,包括出售我们几乎所有的资产和重大融资交易; | |

| · | 选举董事; | |

| · | 采纳或修订股票期权计划;或 | |

| · | 修改租船文件。 |

我们的公司注册证书 授权我们的董事会发行一系列新的优先股,而无需我们的股东进一步批准,这 可能会对我们普通股持有人的权利产生不利影响。

我们的董事会有权确定和确定优先股的相对权利和优先股。根据适用的上市法规,我们的董事会还有权发行 优先股,而无需股东进一步批准。因此,我们的董事会可以 授权发行新系列优先股,授予其持有人某些权利,而不是我们普通股股东的权利 :

| · | 我们清算时的资产; | |

| · | 优先于普通股持有人获得股息; | |

| · | 在赎回普通股之前赎回股份连同溢价; | |

| · | 投票批准作为单独类别的事项,或相对于普通股拥有更多的每股投票权。 |

此外,我们的董事会可以授权发行可转换为我们普通股的新系列优先股,或者也可以授权 出售额外的授权普通股,这可能会降低我们普通股的相对投票权或导致 稀释我们现有股东的股份。

作为一家上市公司,我们受到复杂的法律和会计要求的约束,这将要求我们产生巨额费用,并将使我们面临违规的风险 。

作为一家上市公司,我们 要遵守许多不适用于民营公司的法律和会计要求,以及纳斯达克的上市要求。 遵守其中许多要求的成本是巨大的,不仅从绝对成本来看,更重要的是,与一家小公司的整体业务范围 相关。我们的管理团队在遵守这些要求方面相对缺乏经验, 而且我们的管理资源有限,这可能会导致我们的会计和财务报表出错,并可能影响我们的 运营。这种缺乏经验和资源的情况还可能增加合规成本,还可能增加我们 无法合规的风险。未能遵守这些要求可能会产生许多不利后果,包括但不限于我们无法及时提交所需的定期报告或无法遵守NasdaqCM的上市要求,导致市场信心丧失 和/或政府或私人对我们采取行动,或从NasdaqCM退市。我们不能向您保证我们将能够遵守所有这些要求,也不能保证与我们的私人持股和规模更大的公共竞争对手相比,此类合规的成本不会成为实质性的竞争劣势。

| 23 |

我们的发售是合理的最大努力发售,不能保证本公司在本次发售中将筹集的总收益(如果有的话)的金额

我们已委托配售代理在七天的发售 期限内,尽其合理的“最大努力”,在本次发售中征求购买我们证券的要约,但最多可延长七天(发售期限“)。配售代理不会购买或出售我们提供的任何证券,也不需要安排购买或出售任何特定数量或金额的证券。由于本次发售没有最低发售金额的要求作为完成发售的条件,因此我们目前无法确定实际的公开发售金额、配售代理费和收益(如果有),并且可能大大低于总的最高发售金额和整个招股说明书。我们已委托大陆股票转让和信托公司作为此次发行的托管代理,在发售期间收取此次发行的总收益,并将资金 存入摩根大通银行。在资金结算后,公司和配售代理可以进行一次或多次交易。如果 公司出于任何原因不接受任何订阅,托管代理将直接将此类资金退还给订阅者,而不收取利息或扣除任何费用。

一般风险因素

我们的公司证书、章程和纽约州法律的某些条款使第三方更难收购我们,并使收购更难完成 ,即使这样的交易符合股东的利益。

我们重述的经修订的 公司注册证书以及章程和纽约州法律包含的条款旨在阻止强制收购行为和 不充分的收购要约,使此类行为或出价对袭击者来说代价高得无法接受,并鼓励潜在收购者 与我们的董事会谈判,而不是试图进行敌意收购。此外,我们重述的公司注册证书 经修订的附例和纽约州法律的条款规定了各种程序和其他要求,这可能会使股东更难 采取某些公司行动。这些规定包括:

| · | 我们的股东无法召开特别会议; | |

| · | 关于股东如何在股东大会上提出建议或提名董事参加选举的规则; | |

| · | 董事会有权在未经股东批准的情况下发行优先股;以及 | |

| · | 董事,而不是股东,填补董事会空缺的能力。 |

我们相信,这些条款通过要求潜在收购者与我们的董事会进行谈判,并为我们的董事会提供更多时间来评估任何收购提议, 可能有助于保护我们的股东免受强制性或其他不公平收购策略的影响。这些规定不是为了使我们的 公司免受收购。此外,尽管我们认为这些条款通过要求潜在收购者与我们的董事会进行谈判,共同提供了获得更高出价的机会,但即使收购要约可能被 一些股东认为是有益的,这些条款仍将适用。这些规定还可能使股东更难更换负责任命我们管理层成员的董事会成员,从而挫败或阻止股东试图更换或罢免我们目前的管理层 团队。

| 24 |

我们的章程规定了董事责任的限制以及董事、高级管理人员和员工的赔偿。

我们的章程规定,我们将在法律允许的最大程度上对我们的董事、高级管理人员和员工进行赔偿。我们的章程还规定,我们有义务 在任何诉讼或诉讼的最终处置之前预支董事或高级职员所产生的费用。我们认为,这些规定对于吸引和留住合格人员担任董事和高级管理人员是必要的。

《董事条例》第402(B)节允许纽约公司在其公司注册证书中加入一项条款,免除董事因违反作为董事的受托责任而对公司或其股东承担的潜在金钱责任;但该条款不得 免除董事公司(I)因恶意行为或不作为,或涉及故意不当行为或明知违法,(Ii)董事从其交易中获得不正当个人利益的任何交易,或(Iii)任何违反《董事条例》第719条的行为的责任。第719条规定,董事在公司诉讼中投票或同意,将为其债权人和股东的利益向公司负责,赔偿因以下行为而遭受的任何损害:(I)不当支付股息,(Ii)公司不当赎回或购买公司股票,(Iii)公司解散后在没有充分准备公司所有已知负债的情况下向股东不当分配资产 ,或(Iv)向公司的董事发放不当贷款。

我们的章程中的责任限制 可能会阻止股东以违反受托责任为由对董事提起诉讼。它们还可以 减少针对董事和高级管理人员的衍生品诉讼的可能性,即使一项诉讼如果成功,可能会为我们和我们的股东带来好处 。如果我们根据这些赔偿条款向董事和高级管理人员支付和解费用和损害赔偿金,我们的经营业绩和财务状况可能会受到损害。

| 25 |

有关 前瞻性陈述的警示声明

本招股说明书包含前瞻性陈述。 这些前瞻性陈述涉及未来事件或我们未来的财务表现,涉及已知和未知的风险、大量的 假设、不确定性和其他因素,可能会导致我们或我们行业的实际结果、活动水平、业绩或成就与这些前瞻性陈述所明示或暗示的任何未来结果、活动水平、业绩或成就大不相同。在某些情况下,您可以通过“可能”、“应该”、“预期”、“计划”、“预期”、“相信”、“估计”、“预测”、“预测”、“目标”、“潜在”或“继续”等术语或这些术语或其他类似术语的负面含义来识别前瞻性陈述。实际事件或结果可能会有很大不同。我们基于我们目前对未来事件的预期和预测做出这些前瞻性陈述。我们认为,根据我们在本招股说明书发布之日获得的信息,此类前瞻性陈述中反映的假设和预期是合理的,但我们不能向您保证,这些假设和预期将被证明是正确的,或者我们将采取我们目前正在计划的任何行动。这些陈述固有地受到已知和未知风险、不确定因素和其他因素的影响,包括但不限于“业务”、“管理讨论”和“风险因素”以及以下章节中包含的前瞻性陈述:

| · | 我们有效执行业务战略的能力; | |

| · | 我们管理扩张、增长和运营费用的能力; | |

| · | 我们评估和衡量我们的业务、前景和业绩指标的能力; | |

| · | 我们在竞争激烈和不断发展的行业中竞争并取得成功的能力; | |

| · | 我们对技术和客户行为变化的反应和适应能力; | |

| · | 我们有能力保护我们的知识产权,以及发展、维持和提升一个强大的品牌;以及 | |

| · | 我们自成立以来的重大亏损,并预期在可预见的未来我们将继续蒙受重大亏损; | |

| · | 我们需要并有能力筹集大量额外资金,为我们的运营和义务提供资金。 |

这些因素和其他因素应慎重考虑,读者不应过分依赖我们的前瞻性陈述。前瞻性陈述是基于管理层对陈述发表之日的信念、估计和意见而作出的。除非美国联邦证券法要求,否则如果这些信念、估计和意见或其他情况发生变化,我们没有义务 更新前瞻性陈述。尽管我们相信 前瞻性陈述中反映的预期是合理的,但我们不能保证未来的结果、活动水平、 表现或成就。可归因于我们或代表我们行事的任何人的所有后续前瞻性陈述均明确 通过本节中包含或提及的警示性声明进行完整限定。本文件中确定的可能影响未来业绩和前瞻性陈述准确性的因素仅是说明性的,并非详尽无遗。

本招股说明书中包含的有关市场和行业统计数据的信息 基于我们认为准确的现有信息。它通常基于学术和其他出版物,而这些出版物不是为证券发行或经济分析目的而制作的。从这些来源获得的预测和其他前瞻性信息受相同的限制,以及对未来市场规模、收入和市场对产品和服务的接受度的任何估计所附带的额外不确定性。我们没有义务更新前瞻性信息 以反映实际结果或假设或其他可能影响这些陈述的因素的变化。

我们的财务报表以美元(美元)为单位,并根据美国公认会计原则编制。凡提及“普通股”,均指本公司股本中的普通股。

| 26 |

收益的使用

我们 估计,本次发行普通股和预筹资权证的最高净收益约为2,385,000美元,扣除我们估计的配售代理费和佣金以及我们应支付的估计发售费用后,假设通过本招股说明书发售的所有普通股和预筹资权证均已售出,其中 在这方面不能做出任何保证。我们打算从净收益中拨出至多1,437,500美元用于偿还担保债务,其余部分拨付给 营运资金。

于2022年12月30日,本公司与开曼群岛旗下公司(“投资者”)Walleye Opportunities Master Fund Ltd订立证券购买协议(“协议”),让投资者(I)向本公司购买(I)本金总额20%的九个月期本票,本金总额为1,437,500美元,减去20%的本金总额287,500美元,净认购金额为1,150,000美元(“投资者票据”),及(Ii)购买2,613,636股本公司普通股的五年认股权证,行使价为每股0.44美元,自2023年7月1日起至2027年12月30日止可行使(“投资者认股权证”)。本公司于2023年1月收到该协议的收益。投资者票据仅在发生违约事件时才可转换为普通股,违约事件按投资者票据中规定的条款在投资者票据项下定义。本投资者票据于2023年9月30日或之前到期,并规定投资者可在2023年3月31日之后至到期日之前要求预付,前提是在提出预付款要求时持有所购买公司证券的公司在2023年2月公开发行中购买的证券的购买者一致同意预付款。 本公司根据担保协议将其所有资产的担保权益授予投资者,作为其在投资者票据项下的义务的抵押品 。此外,本公司的附属公司根据附属担保为本公司在投资者票据项下的责任提供担保,并根据担保协议向投资者授予其所有资产的第一留置权抵押权益作为额外的 抵押品。

截至本招股说明书发布之日,我们无法确定本次发行完成后将收到的净收益的所有特定用途。 我们实际支出的金额和时间将取决于众多因素,包括我们的销售和营销活动的状况、在运营中产生或使用的现金数量以及竞争。因此,我们的管理层将在应用净收益方面拥有广泛的自由裁量权,投资者将依赖我们管理层对此次 发行所得资金的应用做出的判断。

市场信息

普通股

过去,我们的普通股 在OTCQB进行有限交易,交易代码为“MOBQ”。2021年10月,我们的董事会批准了这一申请, 我们按照纳斯达克规则和法规提交了在纳斯达克上市和交易我们公司证券的申请 。我们的普通股和2021年权证于2021年12月9日开始交易。下表列出了过去两个会计年度我们普通股的最高和最低收盘价范围。

| 季度结束 | 高 | 低 | ||||||

| 2021年3月31日 | $ | 10.95 | $ | 6.15 | ||||

| 2021年6月30日 | $ | 9.50 | $ | 5.50 | ||||

| 2021年9月30日 | $ | 10.25 | $ | 6.45 | ||||

| 2021年12月31日 | $ | 9.50 | $ | 2.01 | ||||

| 2022年3月31日 | $ | 2.80 | $ | 1.20 | ||||

| 2022年6月30日 | $ | 2.75 | $ | 0.64 | ||||

| 2022年9月30日 | $ | 2.47 | $ | 0.90 | ||||

| 十二月 31, 2022 | $ | 1.59 | $ | 0.34 | ||||

| 27 |

2023年6月27日的收盘价为每股0.154美元。此处提供的所有报价均反映经销商之间的价格,不含零售加价、降价或佣金。

如果我们的普通股未来持续公开市场,我们普通股的出售可以由我们的公开流通股的持有者或受限制证券的持有者根据1933年证券法第144条的规定进行。一般而言,根据第144条规则,非关联人士如已根据1934年《证券交易法》在一家全面申报的公司中满足六个月的持有期,则可不受数量限制地出售其受限普通股,只要发行人及时掌握《交易法》规定的所有报告,以便披露充分的公开信息。关联人也可以出售其持有至少六个月的普通股,但关联人将被要求满足某些其他要求,包括销售方式、通知要求和数量限制。持有普通股至少一年的非关联人士将能够 出售其股票,而不需要公众手中掌握最新的公开信息。未来出售我们公开发行的股票或根据规则144进行的受限普通股可能会对我们普通股当时的现行市场价格 产生不利影响。

2021年认股权证

我们的2021年权证于2021年12月9日在纳斯达克市场开始交易,交易代码为“MOBQW”。在2021年12月14日至2023年6月1日期间,我们权证的最高和最低售价分别为0.8093美元和0.026美元。2023年6月8日的收盘价为每份认股权证0.026美元。这里提供的所有报价都是经销商间的价格,不含零售加价、降价或佣金。

纪录持有人

截至2023年6月1日,共有134名活跃的普通股持有者。记录持有人的数量是根据我们的转让代理的记录确定的 ,不包括普通股的受益所有者,其股票以各种证券经纪人、交易商和注册结算机构的名义持有。截至2023年2月1日,本公司拥有一份由1,576名实益(“NOBO”)持有人组成的名单,他们并不反对将其姓名提供给本公司。我们普通股的转让代理是纽约大陆股票转让信托公司。

股利政策

到目前为止,我们没有支付任何现金股息,在可预见的未来,我们预计或考虑不会对我们的股本支付现金股息。管理层目前的意图是利用所有可用资金和未来收益来发展我们的业务。未来宣布 现金股息的任何决定将由我们的董事会酌情决定,取决于适用的法律,并将取决于我们的财务状况、经营结果、资本要求、一般业务状况和我们的董事会可能 认为相关的其他因素。我们未来为股本支付现金股息的能力可能会受到任何未来债务工具或优先证券的限制。

| 28 |

管理层的讨论

以下讨论应与本公司的财务报表及其附注一并阅读。鉴于我们希望利用1995年《私人证券诉讼改革法》中的“安全港”条款,我们在以下讨论和本招股说明书的其他部分以及在未来提交给美国证券交易委员会的文件中,提醒读者注意某些前瞻性的 陈述。前瞻性陈述不是基于历史信息 ,而是与未来的运营、战略、财务结果、我们获得债务、股权或其他融资的能力、 或其他发展有关的陈述。前瞻性陈述必须基于估计和假设,这些估计和假设固有地受到重大业务、经济和竞争不确定性和意外事件的影响,其中许多不是我们所能控制的,其中许多在未来的业务决策方面可能会发生变化。这些不确定性和偶然性可能会影响实际结果,并可能导致实际结果与我们所作或代表我们所作的任何前瞻性陈述中所表达的结果大不相同。我们不承担任何更新前瞻性陈述的义务。

关键会计政策

我们对我们的财务状况和经营结果的讨论和分析 基于我们的合并财务报表,该报表是根据美国公认的会计原则 编制的。编制财务报表要求管理层 在财务报表日期作出估计和披露。在持续的基础上,我们评估我们的估计,包括但不限于与收入确认相关的估计。我们使用权威声明、历史经验和其他假设 作为做出判断的基础。我们认为,以下关键会计政策会影响我们在编制财务报表时作出的更重要的判断和估计。

预算的使用

根据美国公认会计原则编制财务报表 要求管理层作出估计和假设,以影响报告的资产和负债额以及披露财务报表日期的或有资产和负债以及报告期间的收入和支出。实际结果可能与这些估计不同,这些估计可能是实质性的。

风险和不确定性

公司所处的行业面临激烈的竞争和消费者需求的变化。本公司的运营受到重大风险和不确定性的影响,包括财务和运营风险,包括潜在的业务失败风险。

本公司已经经历了, 并预计未来将继续经历销售和收益的波动。预计会导致这种变化的因素包括:(I)行业的周期性;(Ii)本公司参与竞争的各个本地市场的总体经济状况,包括潜在的普遍经济低迷;以及(Iii)与本公司产品分销相关的价格波动。除其他因素外,这些因素使得很难一致地预测公司的经营业绩 。

| 29 |

金融工具的公允价值

本公司按公允价值核算财务工具,公允价值定义为在计量日期市场参与者之间有序交易中为出售资产而收取的交换价格或为转移负债而支付的交换价格。估值技术基于可观察到的和不可观察到的投入。可观察到的输入反映了从独立来源容易获得的数据,而不可观察到的输入反映了 某些市场假设。有三种水平的投入可以用来衡量公允价值:

| · | 第1级-根据公司有能力进入的活跃市场上相同资产或负债的未经调整的市场报价进行估值; | |

| · | 第2级--根据活跃市场中类似资产和负债的可观察报价进行估值;以及 | |

| · | 第三级--基于很少或没有市场活动支持的不可观察的投入进行估值,这需要管理层对市场参与者将使用什么作为公允价值进行最佳估计。 |

本文讨论的公允价值估计是基于某些市场假设和管理层可获得的相关信息。

若干资产负债表内金融工具的账面价值均接近其公允价值。这些金融工具包括应收账款、应付账款和应计费用以及合同负债。于2023年3月31日及2022年12月31日,由于该等金融工具的短期性质,该等金融工具的账面值与其公允价值相若,或为应收或应付。本公司债务的公允价值根据本公司当前可用融资利率及其短期性质近似其账面价值。

本公司并无 任何其他金融或非金融资产或负债,其特征为1级、2级或3级工具。

应收帐款

应收账款代表正常贸易条件下的客户债务,并按管理层预期从未偿还客户余额中收取的金额进行陈述。 根据对客户财务状况和其他因素的评估,向客户提供信用。逾期的应收账款不计利息 。公司不需要抵押品。

管理层定期评估公司的应收账款,并在必要时计提坏账准备。本公司根据对应收账款、历史收款信息和现有经济状况的审查,计提坏账准备 。被确定为无法收回的帐目在确定时计入运营费用。

坏账支出(回收) 在随附的简明综合经营报表中作为一般和行政费用的组成部分入账。

| 30 |

长期资产减值准备

当事件或情况显示存在潜在减值时,管理层根据ASC 360-10-35-15的规定评估公司可识别无形资产和其他长期资产的可回收性 。减值或处置长期资产。本公司在决定可识别无形资产及其他长期资产的账面价值是否可收回时所考虑的事件及情况 包括但不限于与预期经营业绩相比业绩的重大变化;资产用途的重大变化;行业或经济趋势的重大负面;以及本公司业务策略的变化。 在确定是否存在减值时,本公司估计因使用及最终处置这些资产而产生的未贴现现金流量,并将其与资产的账面金额进行比较。

如果减值是根据资产账面价值和未贴现现金流量的比较而显示的,则应确认的减值按资产账面价值超过资产公允价值的金额计量。

收入确认

公司根据会计准则编纂(ASC)主题606确认收入 ,与客户签订合同的收入(ASC 606)将收入确认与公司服务的交付更紧密地结合在一起,并将为财务报表读者提供更好的 披露。根据ASC 606,当客户获得对承诺服务的控制权时,收入被确认。确认的收入金额 反映了公司预期有权从这些服务中获得的对价。为实现这一核心原则,公司采取了以下五个步骤:

确定与客户的合同。

如果(I)公司与客户签订了可强制执行的合同,该合同规定了每一方对要转让的服务的权利并确定了与这些服务相关的付款条款,(Ii)合同具有商业实质,以及(Iii)公司根据客户的 意图和支付承诺对价的能力确定可能收取转让服务的几乎所有对价,则与客户的合同 存在。本公司在确定客户的支付能力和意愿时采用判断 ,这基于各种因素,包括客户的历史支付经验,或者在新客户的情况下, 公布的与客户有关的信用和财务信息。

确定合同中的履约义务。

合同中承诺的履约义务是根据将转让给客户的服务确定的,这些服务都可以是不同的,因此客户可以单独受益于服务,也可以与第三方或公司提供的其他资源一起受益,这些资源在合同上下文中是不同的,因此服务的转让可以与合同中的其他承诺分开识别。如果一份合同包含多项承诺服务,公司必须进行判断,以确定承诺服务是否能够在合同上下文中区分开来。如果未满足这些标准,则承诺的服务将被视为综合履约义务。

确定交易价格。

交易价格是根据公司在向客户转让服务的交换条件下有权获得的对价确定的。在交易价格包含可变对价的范围内,本公司根据可变对价的性质,采用期望值方法或最可能金额法估计交易价格中应计入的可变对价金额。如果根据本公司的判断,合同项下的累计收入未来很可能不会发生重大逆转,则交易价格中将计入可变对价。截至2023年3月31日和2022年12月31日,该公司的合同均未包含重要的融资部分。

| 31 |

将交易价格分摊到合同中的履约义务 。

如果合同包含 单一履约义务,则整个交易价格分配给单一履约义务。但是,如果一系列基本相同的不同服务符合可变对价合同中单一履约义务的资格,则公司必须确定可变对价是否可归因于整个合同或合同的特定部分。 包含多个履约义务的合同需要根据相对独立的销售价格将交易价格分配给每个履约义务 ,除非交易价格是可变的,并且满足完全分配给履约义务或构成单一履约义务一部分的不同服务的标准。

在公司履行绩效义务时或在履行义务时确认收入。

公司在一段时间内或在某个时间点履行义务。收入在履行相关履约义务时确认 通过将承诺的服务转让给客户。

公司的每一份客户合同都被视为只有一项履约义务。付款条款和条件因合同而异,尽管条款通常包括在30至90天内付款的要求。

基于股票的薪酬

根据ASC 718,公司负责我们的 股票薪酬。薪酬--股票薪酬使用以公允价值为基础的方法。根据此方法,补偿成本在授予日以授予的公允价值为基础进行计量,并在必要的 服务期内确认,服务期通常为授权期。本指导意见为实体用权益工具交换货物或服务的交易确立了会计标准。它还涉及实体因根据实体的权益工具的公允价值交换商品或服务而产生负债的交易,或可能通过发行该等权益工具进行结算的交易。

公司使用布莱克-斯科尔斯模型来衡量授予员工和非员工的期权和其他股权工具的公允价值。

在确定股票薪酬的公允价值时,公司考虑了布莱克-斯科尔斯模型中包含的以下假设:

| · | 行权价格, | |

| · | 预期股息, | |

| · | 预期波动性, | |

| · | 无风险利率;以及 | |

| · | 期权的预期寿命 |

| 32 |

近期发布的会计公告

我们考虑所有新会计声明对我们的综合财务状况、经营结果、股东亏损、现金流量或其列报的适用性和影响。管理层评估了财务会计准则委员会(FASB)自公司简明合并财务报表可供发布之日起 发布的所有近期会计声明,未发现最近发布但尚未生效的会计声明,即采用时将对公司简明合并财务报表产生重大影响。

受合同销售限制的股权证券的公允价值计量:2022年9月30日,FASB发布了ASU 2022-03(ASU 2022-03), 澄清了主题820中关于股权证券公允价值计量的指导意见,该指南受到禁止出售股权证券的合同限制 。ASU还要求披露与此类股权证券相关的具体信息,包括(1)资产负债表中反映的此类股权证券的公允价值,(2)相应限制的性质和剩余期限,以及(3)可能导致限制失效的任何情况。ASU 2022-03澄清,“禁止出售股权证券的合同限制是持有股权证券的报告实体的特征” ,不包括在股权证券的记账单位中。因此,实体在衡量股权证券的公允价值时不应考虑合同销售限制 (即,实体不应应用与合同销售限制相关的折扣, 如ASC 820-10-35-36B所述,经ASU修订)。ASU还禁止实体将合同销售限制 视为单独的记账单位。对于公共企业实体,ASU 2022-03在2023年12月15日之后的财政年度和这些财政年度内的过渡期内有效,并允许提前采用。该公司目前正在评估ASU 2022-03对其综合财务报表和相关披露的影响。

最近采用的会计公告

金融工具-信贷 损失:2016年6月,FASB发布了ASU第2016-13号命令。金融工具-信用损失(主题326):金融工具信用损失的计量(亚利桑那州立大学2016-13年度)。ASU 2016-13年度将取代当前GAAP下的已发生损失减值方法 ,代之以反映预期信用损失的方法,并需要考虑更广泛的合理 和可支持的信息以告知信用损失估计。ASU 2016-13年度要求对应收账款、贷款和其他金融工具使用前瞻性预期信用损失模型。2019年5月,FASB发布了ASU 2019-05,为2016-13年度采用ASU的实体提供过渡救济。对于已在2016-13年度采用ASU的实体,ASU 2019-05中的修正案在2019年12月15日之后开始的会计年度有效,包括其中的过渡期。如果实体已在2016-13年度采用ASU,则该实体可在其发行后的任何过渡期内提前采用ASU编号 2019-05。对于所有其他实体,生效日期 将与2016-13年度亚利桑那州立大学的生效日期相同。ASU 2016-13财年在2022年12月15日之后的财年有效,包括这些财年内的过渡期。本公司于2023年1月1日采纳ASU 2016-13年度指引,而该指引的采纳并未对其简明综合财务报表及披露产生重大影响。

从与客户的合同中核算合同资产和合同负债:2021年10月,FASB发布了ASU 2021-08号,企业合并(主题:805):从与客户的合同中核算合同资产和合同负债(ASU 2021-08)。根据ASU 2021-08,企业合并中的收购人在确认和计量所获得的合同资产和合同负债时,必须适用ASC 606原则。 ASU 2021-08的规定适用于2022年12月15日之后的会计年度和中期。公司于2023年1月1日采用ASU 2021-08,该指南的采用并未对其简明综合财务报表和披露产生重大影响。

| 33 |

运营计划

Mobiquity打算招聘几名新的销售和销售支持人员,以帮助利用Advangelist平台和Mobiquity网络MobiExchange创造额外收入。Mobiquity的销售团队将专注于广告代理商、品牌和出版商,以帮助增加Advangelist平台的供应和需求,同时利用MobiExchange提供独特的数据细分市场。Advangelist平台和MobiExchange平台共同为Mobiquity创造了多个收入来源。首先是授权Advangelist平台作为白标产品,供广告机构、数字信号处理器、出版商和品牌使用。在白标方案中,用户许可技术 并负责运行自己的业务运营,并按通过平台运行的交易量的百分比计费。第二个收入流 是托管服务模式,在这种模式下,通过平台向用户收取更高百分比的收入,但所有服务 都由Mobiquity/Advangelist团队管理。第三种收入模式是席位模式,向用户收取通过平台运行的收入的一定百分比,并由用户和Mobiquity/Advangelist团队共享业务运营。通过MobiExchange提供数据细分市场和数字受众,用于全方位营销计划,包括但不限于程序性广告、电子邮件营销和短信,可以 产生额外收入。销售团队的目标是让潜在用户了解利用Advangelist和Mobiquity Networks创建的端到端、完全集成的ATO在效率和有效性方面的优势。

经营成果

截至2023年3月31日的季度与截至2022年3月31日的季度{br

下表列出了某些选定的以美元表示的期间的业务简明报表数据。此外,我们注意到,期间与期间的比较 可能不能预示未来的业绩。

| 截至的季度 | ||||||||

| 2023年3月31日 | 2022年3月31日 | |||||||

| 收入 | $ | 132,224 | $ | 542,169 | ||||

| 收入成本 | 62,808 | 306,127 | ||||||

| 毛利 | 69,416 | 236,042 | ||||||

| 一般和行政费用 | 1,425,747 | 2,077,724 | ||||||

| 运营亏损 | $ | (1,356,331 | ) | $ | (1,841,682 | ) | ||

我们在2023年第一季度的收入为132,224美元,而2022年同期为542,169美元,收入 减少了409,945美元。在过去的24个月里,新冠肺炎在全国范围内的经济影响严重减少了运营。我们已经开发了几项新功能,我们相信这些功能将有助于推动2023年及以后的收入增长。我们今年发布了新的产品和服务 ,我们相信这些产品和服务将解决过去一年中影响广告技术行业的许多变化。

2023年第一季度的收入成本为62,808美元,占收入的47.5%,而2022年同期为306,127美元,占收入的56.4%。收入的成本 包括建立受众、针对存储我们数据的功能和网络服务、以及负责构建和维护我们平台的网络工程师。我们捕获和存储销售数据的能力并不会增加销售成本。

2023年第一季度的毛利润为69,416美元,占收入的52.5%,而2022年同期为236,042美元,占收入的43.6%。

2023财年第一季度的一般和行政费用为1,425,747美元,而上一财年同期为2,077,724美元,减少了651,977美元。运营成本下降主要是由于股票薪酬支出减少了约19,950美元,计算机费用减少了约370,088美元,软件开发成本资本化减少了501,075美元,但专业费用增加了约285,000美元。

| 34 |

2023年第一季度的运营亏损为1,356,331美元,上年同期为1,841,682美元。虽然与2022年第一季度相比,由于软件开发成本资本化和运营改善,我们的运营亏损减少了约485,000美元,但持续的运营亏损是由于我们专注于创造推动业务发展所需的产品和服务。

截至2022年12月31日的年度与截至2021年12月31日的年度

下表列出了某些选定的、以美元表示的期间的综合业务报表数据。此外, 期间之间的比较可能不能预示未来的表现。

| 截至的年度 | ||||||||

| 十二月三十一日, 2022 | 十二月三十一日, (如上文所述) | |||||||

| 收入 | $ | 4,167,272 | $ | 2,672,615 | ||||

| 收入成本 | 2,295,404 | 1,954,383 | ||||||

| 毛利(亏损) | 1,871,868 | 718,232 | ||||||

| 一般和行政费用 | 9,213,632 | 13,607,759 | ||||||

| 运营亏损 | $ | (7,341,764 | ) | $ | (12,889,527 | ) | ||

我们在2022财年的收入为4,167,272美元,而2021财年同期为2,672,615美元,增加了1,494,657美元。 T新冠肺炎对全国经济的影响在过去24个月里严重减少了运营 我们现在看到,从2022财年末开始好转,新冠肺炎的影响越来越小,尽管我们对美国整体经济和潜在的经济衰退感到担忧 。

2022财年收入成本为2,295,404美元,占收入的55%,而2021财年同期为1,954,383美元,占收入的73%。收入成本包括建立受众、针对存储我们数据的功能和网络服务以及构建和维护我们平台的网络工程师 。我们捕获和存储销售数据的能力并不会增加销售成本 。在2021财年,该公司产生了一些与填充MobiExchange平台“瞄准数据”和“受众”相关的成本。此类成本在2022财年没有重复或大幅增加,因此导致与2022财年MobiExchange服务收入相关的总体利润率较高。

2022财年毛利润为1,871,868美元,占收入的45%,而2021财年同期为718,232美元,占收入的27%。 销售额的增长源于我们销售团队的努力和新冠肺炎的复苏。

2022财年一般和行政费用为9,213,632美元,而上一年同期为13,607,759美元(重列), 减少4,394,127美元。运营成本的总体减少主要是由于基于股票的薪酬减少4,551,619美元,计算机支持减少191,485美元,专业费用减少247,823美元,但被执照和许可证增加194,422美元,佣金增加325,812美元,以及工资和工资税增加370,154美元所抵消。

2022财年运营净亏损为7,341,764美元,上一年同期为12,889,527美元(重列)。 虽然由于2021财年可比12个月的收入增加,我们的运营亏损减少了5,547,763美元,但持续的运营亏损 是由于我们专注于创造推动业务发展所需的产品和服务。

| 35 |

流动性与资本资源

我们有经营亏损的历史,我们的管理层得出结论,各种因素对我们作为持续经营企业的持续经营能力提出了极大的怀疑,我们的审计师在截至2022年12月31日和2021年12月31日的财年 年度审计报告中加入了一段关于我们作为持续经营企业继续经营的能力的说明性段落。

在2023年3月31日,我们有2182,330美元的现金。截至2023年3月31日的三个月,经营活动中使用的现金为1,606,449美元。这主要是由于净亏损1,716,804美元,由基于股票的薪酬12,304美元,无形资产摊销150,184美元,债务折价摊销360,993美元,应收账款减少162,607美元,应收账款和应计费用减少639,421美元,合同负债减少5,682美元,坏账准备增加19,843美元,以及预付费用和其他资产减少47,500美元。投资活动中使用的现金流主要与软件开发成本增加501,075美元有关。融资活动提供的现金流量为4,069,000美元,其中150,000美元的债务支付的现金被发行长期债务的净收益1,011,500美元和发行普通股和预先融资的认股权证的净收益3,207,500美元抵消。

截至2022年12月31日,我们的现金为220,854美元。截至2022年12月31日的年度,用于经营活动的现金为6,187,383美元。这是由于净亏损8,062,328美元,部分被非现金支出所抵消,包括609,963美元的折旧和摊销,83,605美元的股票补偿,84,500美元的已发行服务股票,855,296美元的债务清偿损失和101,000美元的激励费用。 截至2022年12月31日的年度,用于投资活动的现金为8,004美元,与购买房地产和设备有关。 融资活动提供的现金1,030,996美元是普通股发行的结果,扣除发行成本后,1,187,500美元, 通过偿还总计156,504美元的应付票据抵消。

截至2021年12月31日,我们的现金为5,385,245美元。截至2021年12月31日的年度,用于经营活动的重报现金为6,717,324美元。 这是由于重报的净亏损18,333,383美元,但被非现金支出部分抵消,包括808,300美元的折旧和摊销 ,4,635,224美元的股票补偿,1,158,026美元的服务发行股票和3,600,000美元的减值支出。于截至2021年12月31日止年度,用于投资活动的经重列现金为6,472美元,与购置物业及设备有关。 由融资活动提供的经重列现金11,506,859美元是发行应付票据共4,143,000美元及偿还应付票据共2,840,337美元所得收益,以及以现金发行的股票及认股权证(扣除直接发售成本)为10,204,196美元。

我们于 1998年开始运营,最初由我们的三位创始人提供资金,他们中的每一位都向我们公司提供了已得到满足的即期贷款。自 1999年以来,我们一直依赖股权融资和外部投资者的借款来补充我们的运营现金流,并预计 这种情况将在2023年及以后继续下去,直到我们的邻近营销业务的现金流变得可观。

其他债务交易

2020年6月,我们从小企业管理局(SBA)获得了一笔15万美元的经济伤害灾难贷款,期限为30年,年利率为3.7%,到期日为2050年7月。这笔贷款将从贷款之日起12个月内按月分期偿还,包括本金和利息,金额为731美元。截至2022年12月31日,债务的应计和未付利息总额为13,594美元,计入随附的综合资产负债表上的应付账款和应计费用。未偿还本金总额 已作为长期负债列报,因为2023年必须支付的款项将用于应计利息。2023年1月5日,公司向小企业管理局支付了163,885美元,以偿还公司的小企业管理局贷款的本金和应计利息。

于2022年12月30日,本公司与开曼群岛旗下公司(“投资者”)Walleye Opportunities Master Fund Ltd订立证券购买协议(“协议”),让投资者(I)向本公司购买(I)本金总额20%的九个月期本票,本金总额为1,437,500美元,减去20%的本金总额287,500美元,净认购金额为1,150,000美元(“投资者票据”),及(Ii)购买2,613,636股本公司普通股的五年认股权证,行使价为每股0.44美元,自2023年7月1日起至2027年12月30日止可行使(“投资者认股权证”)。本公司于2023年1月收到该协议的收益。

| 36 |

连同该协议,本公司向投资者发行522,727股普通股,约占本公司已发行股份的5.3%,作为对交易(奖励股份)的 奖励。除上述投资者认股权证外,根据该投资者认股权证可行使的普通股股份 在投资者认股权证于60天内可行使前不会被视为由投资者实益拥有。公司向斯巴达资本证券有限责任公司和投资者律师支付了与协议结束相关的138,500美元的发行费用总额。贷款收益中约163,000美元用于偿还SBA贷款项下的未偿还本金和应计利息。

投资者票据仅在发生违约事件时才可转换为普通股,违约事件按投资者票据中设定的条款 定义。本投资者票据于2023年9月30日或之前到期,并规定投资者可在2023年3月31日之后至到期日之前要求预付款,前提是在提出预付款要求时持有所购买公司证券的本公司2023年2月公开发行的证券的购买者一致同意预付款 。本公司将其所有资产的抵押权益授予投资者,作为其根据担保协议根据投资者票据承担的义务的抵押品。此外,本公司的附属公司根据附属担保为本公司在投资者票据项下的责任提供担保,并根据担保协议将其所有资产的第一留置权抵押权益作为额外抵押品授予投资者 。在上述交易中出售的所有证券都包含某些附带注册权 。

上述投资者权证 于协议完成日期被视为公平值为1,526,363美元的股权衍生工具,采用Black-Scholes估值模式,而奖励股份按协议结束前一天本公司普通股的收市价被视为公平价值318,863美元。根据ASC 815的会计指引 ,本公司根据相对公允价值分配 方法记录投资者认股权证及奖励股份的公允价值,该方法将公允价值按债务、投资者认股权证及奖励股份的总公平价值的百分比按比例 按投资者票据项下收到的1,150,000美元净收益进行分配。由于采用相对公允价值分配法,于协议完成日期,投资者认股权证获分配相对公允价值586,040美元,而奖励股份获分配相对公允价值122,426美元。投资者认股权证、奖励股份、旧认股权证的公允价值和已支付的138,500美元债务 发行成本被记录为总计1,134,466美元的债务折扣,并在附带的简明综合资产负债表中净额列报未偿还债务本金 。与总债务折扣相关的摊销将使用有效利息方法在投资者票据的期限内确认,该票据将于2023年9月30日到期。在截至2023年3月31日的季度中,360,993美元的债务折价摊销被确认为附带的精简综合经营报表的利息支出,2023年3月31日的剩余未摊销债务折价为773,473美元。

2023年2月公开发行

于2023年2月13日,本公司与斯巴达资本证券有限公司(“承销商”) 订立包销协议(“包销协议”),公开发售3,777,634股普通股及预筹资权证,以购买4,286,883股普通股 (股份),净收益3,207,500美元(于2023年2月发售)。随着2023年2月的发行于2023年2月16日结束,投资者还收到了其他认股权证,可购买12,096,776股普通股(2023年系列认股权证)。 发售的股票定价为一股普通股或一份预筹资权证的每股0.465美元,并附有一份2023年系列认股权证。

每个预先出资的认股权证可在任何时间行使,直到完全行使为止,以每股0.0001美元的行使价购买一股普通股。每份2023系列认股权证可行使五年,以每股认股权证0.465美元的现金行使价购买1.5股普通股。2023系列认股权证包含另一项无现金行使条款,允许持有人在(I)2023年2月14日初始行使日期后30天和(Ii)自2023系列认股权证初始行使日期起计,公司普通股总交易量超过36,290,322股的日期(以较早者为准)之后的任何时间,以每1.5股认股权证收购0.75股普通股。此外,预融资权证和2023系列认股权证的行权价格都会受到股票拆分、股票分红、重新分类等的惯例调整。

| 37 |

根据承销协议的条款,并作为对承销商-斯巴达资本证券有限责任公司的部分代价,本公司向斯巴达发行了认股权证,以购买403,226股普通股,可于2023年2月14日至2028年2月14日期间行使 ,初步行使价为每股0.5115美元。该等向斯巴达发行的认股权证其后于2023年6月22日被注销。 本公司还授予承销商45天的选择权,以额外购买最多1,209,678股和/或预先出资的认股权证以代替股份,并附带2023系列认股权证,以按公开发行价减去配售 代理折扣和佣金购买1,814,517股股份,以弥补超额配售。承销商没有购买额外的股份或预先出资的认股权证。该公司向承销商支付的现金费用相当于2023年2月发行时筹集的总收益的8%,外加偿还承销商费用总计242,500美元。

自2023年2月发售完成至2023年4月30日,持有预资资权证的一名或多名投资者将其预资资权证转换为 总计4,286,883股普通股,并为行使2023系列认股权证选择了替代无现金行使条款,从而发行了6,048,388股普通股。截至2023年4月30日,所有预融资权证和2023系列权证均已转换 。

控制和程序.

根据《交易法》第13a-15和15d-15条规则的要求,我们的首席执行官和首席财务官评估了截至2022年12月31日的披露控制和程序的有效性,以及自该日期以来的季度披露。基于这项评估,首席执行官 和首席财务官得出结论,我们的披露控制和程序在2022年12月31日和自此日期以来的每个季度都没有生效,完全是因为我们对财务报告的内部控制存在重大缺陷,主要与在股权融资中支付的直接发售成本、权证的销售和向第三方出售的普通股按市值计价的会计有关,如下文“管理层关于财务报告的内部控制报告”所述。

鉴于这一重大弱点,我们进行了认为必要的额外分析,以确保我们的财务报表是按照美国公认的会计准则编制的。因此,管理层认为,本招股说明书所载财务报表在所有重大事项中均公平地列报,并尊重本公司于所呈报期间的财务状况、经营业绩及现金流。

财务报告内部控制管理报告

我们的管理层负责建立和维护对公司财务报告的充分内部控制。财务报告的内部控制 是根据美国公认的会计原则,为外部目的的财务报告的可靠性提供合理保证的过程。对财务报告的内部控制包括保持 记录,以合理详细、准确和公平地反映我们的交易;提供合理保证,确保交易被记录为编制我们财务报表所必需的;提供合理保证,确保公司 资产的收支是按照管理层授权进行的;以及提供合理保证,确保将及时防止或发现可能对我们的财务报表产生重大影响的未经授权的公司资产的收购、使用或 处置。由于其固有的局限性,财务报告的内部控制并不是为了绝对保证我们的财务报表的错误陈述将被防止或被发现。

管理层根据#年的框架对财务报告内部控制的有效性进行了评估 内部控制-集成 框架(2013)由特雷德韦委员会赞助组织委员会发布。根据这项评估,管理层 得出结论,公司对财务报告的内部控制自2021年12月31日起无效,自该日起按季度 生效。我们对财务报告的内部控制在截至2022年12月31日的年度和自该日以来的季度发生了重大变化,这些变化对我们对财务报告的内部控制产生了重大影响,或很可能对其产生重大影响,如下所述。我们的独立审计师没有也没有被要求审计我们对截至2022年12月31日的财政年度和自该日期以来的季度财务报告的内部控制的评估。

| 38 |

内部控制补救工作

在2022财年期间以及到目前为止,我们致力于弥补内部控制方面的缺陷和重大弱点。我们已采取措施改善我们的内部控制环境,以改善和保持对财务报告和公司治理变化的有效内部控制。 在这方面,公司正在采纳几项公司治理政策,并将扩大其2021年成立的 审计委员会和其他董事会委员会。审计委员会作为优先事项启动了分离任务和流程的进程,以确保对财务报告进行适当的内部控制。关于这一过程,本公司:

| · | 在财务部门聘请了更多的内部和外部员工,具有足够的公认会计准则和上市公司财务报告经验。这些员工于2022年第三季度开始工作。 | |

| · | 聘请了Refidential One顾问,协助内部控制审查、风险评估、流程记录、差距补救、控制测试和监测。从2022年2月开始,Refidential One与公司一致,取得了以下成果: |

| o | 确定流程演练和内部控制测试带来的内部控制问题。 | |

| o | 在2022年成功实施补救措施,以解决此类内部控制问题。 | |

| o | 实施了监测活动以确保这些控制措施有效,并在2022年下半年纳入了这些控制措施的测试,并将在2023年及以后继续测试和监测这些控制措施。 |

| 39 |

生意场

公司背景

Mobiquity Technologies,Inc. 是一家下一代广告技术、数据合规和情报公司,通过我们的各种专有软件 平台运营。我们的产品解决方案由三个专有软件平台组成:

| · | 广告技术操作系统(Atos平台) | |

| · | 数据智能平台 | |

| · | 实现盈利和合规性的出版商平台 |

我们的产品

Atos平台

我们的Atos平台融合了人工智能(或AI)和基于机器学习(ML)的优化技术,用于管理数字广告 库存和活动的自动广告服务。ATOS平台:

| · | 在数字媒体上创建广告商和出版商的自动化市场,以托管在线拍卖,以促进销售数字广告(称为数字房地产),目标用户在连接互联网的电视、笔记本电脑、平板电脑、台式计算机、移动设备和Over-top(或OTT)流媒体设备上;以及 | |

| · | 使广告商能够了解他们的受众并与其互动,并通过以图像和视频格式(称为富媒体)的美国存托股份以有意义的方式吸引他们,以提高他们的知名度、客户基础和电子商务站点、投票站点或物理位置的流量。 |

(Atos平台活动管理登录页的屏幕截图。)

| 40 |

根据我们的日常日志,我们的Atos平台平均每天有大约100亿个广告机会。我们为我们的ATOS平台制定的销售和营销战略 专注于提供一个碎片化的操作系统,使广告商和出版商能够以更加高效和有效的方式进行交易。我们的目标是成为直接面向品牌和中小型广告商的程序性展示广告行业标准 。

我们的ATOS技术是专有的 ,主要由内部开发的技术诀窍和商业机密以及某些开源软件组成。

Atos平台的用户 可以获得包括以下内容在内的好处:

| · | 易于设置; | |

| · | 通过内部数据管理平台(或DMP),根据受众概况以及位置和背景定位功能; | |

| · | 库存管理和产量优化; | |

| · | 支持所有富媒体创作者的广告标签; | |

| · | 机器学习和人工智能支持的优化,有助于在广告链接上提供更高的点击率; | |

| · | 支持第三方追踪器和定制脚本,用于最大限度地利用您的媒体(或护城河)分析、集成广告科学(或IAS)和取证,以实现广告商对透明度的独立验证; | |

| · | 详细的活动总结报告,提供出版商、类别、演示和设备的细分,以更好地了解广告活动的表现; | |

| · | 通过分析仪表板访问商业和情报; | |

| · | 先进的广告定位; | |

| · | 轻松上传活动; | |

| · | 自动性能优化; | |

| · | 实时报告; | |

| · | 防止欺诈的工具;以及 | |

| · | 24x7全天候支持,以及指导性托管服务,使用户能够快速利用和操作ATOS平台的所有功能。 |

| 41 |

我们的ATOS平台包括:

| · | 广告服务器; | |

| · | 需求侧平台; | |

| · | 广告质量工具; | |

| · | 分析仪表板; | |

| · | Avails发动机; | |

| · | 广告预测和投放工具; | |

| · | 提供高质量的工具; | |

| · | 私人市场工具; | |

| · | 受众和地点定位; | |

| · | 总结报告; | |

| · | 广告软件开发工具包(或SDK); | |

| · | 预标适配器; | |

| · | 语境定向; | |

| · | 身份图功能; | |

| · | Cookie同步;以及 | |

| · | 我们的质量和安全工具的更新版,以及用于我们的ATOS平台的其他工具。 |

| 42 |

数据智能平台

我们的数据智能平台 提供关于消费者真实行为和趋势的精确数据和洞察,用于市场营销和研究。我们的数据智能 平台技术允许接收和标准化各种数据源,如位置数据、交易数据、上下文数据和搜索数据,以便通过正确的消息到达正确的目标受众。我们的数据智能解决方案利用大规模并行集群计算和机器学习算法和技术,通过自动化平台为营销人员、研究人员和应用程序出版商提供可操作的数据。我们正在寻求从我们的数据收集和分析中产生几个收入来源,其中包括:广告、数据许可和定制研究。

(Data Intelligence HomeGraph登录页的屏幕快照。)

我们还通过我们的MobiExchange产品提供自助服务 替代方案,即SaaS收费模式。MobiExchange是一款专注于数据的技术解决方案,使 个人和公司能够快速构建可操作的数据和洞察,供自己使用。MobiExchange易于使用的自助服务 工具使用户能够减少将离线数据和其他业务数据 转换为可操作的数字产品和服务所涉及的复杂技术和财务障碍。MobiExchange提供开箱即用的专用标签、灵活的品牌、内容管理、用户管理、用户通信、订阅、支付、发票、报告、通往第三方平台的网关和帮助台等。

我们的数据智能平台 在Amazon Web Service(AWS)上托管和管理,并充分利用处理、存储、安全和大数据技术的开放标准。具体地说,我们的数据智能平台使用以下AWS服务:EC2、Lambda、Kafka、Kinesis、S3、Storm、 Spark、机器学习、RDS、RedShift、弹性地图缩减、CloudWatch、数据库和具有内置Kibana 集成的弹性搜索服务。

| 43 |

实现盈利和合规性的出版商平台

我们的内容发布平台 是一个单一供应商的广告技术操作系统,允许发布商更好地利用其选择加入的用户数据和广告库存。 该平台包括用于以下方面的工具:同意管理、受众建设、直接广告界面和库存增强。由于隐私和数据安全法律法规(例如欧盟的一般数据保护条例或GDPR和2018年加州消费者隐私法或CCPA)的广泛宣传发展,以及苹果和谷歌删除标识 ,我们认为内容出版商正面临两个重大问题:由于隐私合规规则导致成本增加,以及 由于限制将用户标识数据出售给第三方而导致收入减少。我们认为,这正在导致出版市场的范式转变。以前,内容发布者可以向需求侧平台(或数字信号处理器)提供用户标识信息,以创建用户配置文件以定位受众。现在,用户识别符数据和从该识别符数据(称为第一方数据)创建简档数据段 的功能都必须归内容发布者所有。此外,出版商还必须使用这些标识符和目标数据在内部管理其受众目标。我们最近推出了SaaS发布平台 以满足这些需求。

所有出版商数据均采用最高行业标准进行孤岛 和安全保护,从而优化了对可能适用的隐私和数据法律的合规性。我们的平台 帮助出版商减少对第一方数据完整性的担忧,并使他们能够专注于有效地将库存货币化。

出版商平台的用户 可以获得我们的出版商平台的好处,其中包括:

| · | 同意书经理允许出版商满足与收集受众数据相关的所有隐私要求。 | |

| · | 受众建设者根据用户识别符数据建立目标受众的详细数据库。 | |

| · | 一种直接采购接口*增加直接向目标受众销售广告的收入;以及 | |

| · | 库存增强器用合规的元标签来增强出版商对受众数据的供应。 |

(出版商平台受众管理登录页的屏幕截图。)

| 44 |

我们认为,无论 出版商是否选择与我们接洽使用我们的出版商平台,他们都需要找到一种解决方案,允许广告商 通过出版商直接向出版商的受众投放广告。

我们的战略

我们在广告 技术领域的战略是为企业提供三种专有解决方案,这些解决方案高效有效地实现 数据的货币化以及符合隐私和数据合规的广告。我们相信,我们的平台使这些市场的用户能够 在不需要庞大的营销团队的情况下开展程序性活动,这使他们能够更好地与拥有更多营销财力和人力资本资源的更大的 竞争对手竞争。我们的销售和营销方法专注于提供一个碎片整理的操作系统,使广告商和出版商能够以更高效、更有效的方式相互交易。Mobiquity计划招聘几名新的销售和销售支持人员,以通过使用我们的三个平台来帮助创造额外的收入。

我们的战略基于我们在广告技术行业中发现的问题,因为该行业在过去几年中快速增长,以及不断变化的隐私和数据 法律法规使其更难达到预期的结果。我们的目标是帮助我们的客户增加收入、降低成本并增加透明度,同时遵守隐私和数据法律。

我们的收入来源

我们将出版商、品牌、广告代理和其他广告技术公司作为我们三个平台产品的受众。我们通过两个垂直市场从我们的平台 获得收入:

| · | 首先是授权我们的一个或多个平台作为白标产品,供广告代理、需求侧平台(或DSP)、品牌和出版商使用。在白标方案下,用户向我们许可一个平台,并负责运营自己的业务运营,并向通过该平台运行的广告支出的一定比例收费。 | |

| · | 第二个收入流是托管服务模式,在这种模式下,通过平台向用户收取更高比例的收入,但所有服务都由我们管理。 |

我们的知识产权

我们的技术组合 包括各种知识产权,包括我们内部开发的专有源代码、商业秘密和技术诀窍。我们拥有自己的技术,尽管我们在某些方面使用开源软件,我们通过员工手册中规定的商业秘密和保密要求来保护技术,每位员工都承认这一点,并将任何技术创造和改进分配给我们 。我们还拥有两项专利,与我们没有运营的基于位置的移动广告技术业务有关。这些 专利和正在申请的专利对我们当前运营中使用的与平台相关的技术并不重要,也不会用于这些技术。

| 45 |

政府规章

联邦、州和国际法律法规管理我们收集的数据的收集、使用、保留、共享和安全。我们努力遵守与隐私、数据保护和消费者保护相关的所有适用法律、法规、自律要求和法律义务,包括与将数据用于营销目的有关的法律、法规和法律义务。当我们开发和提供针对新细分市场的解决方案时, 我们可能会受到其他法律法规的约束,这可能会给我们带来意想不到的负债,导致我们产生额外的 成本或限制我们的运营。我们可能会不时收到通知或以其他方式了解政府组织或其他人可能声称应适用于我们业务的其他法律法规。我们未能准确预期这些法律和法规的应用,或未能遵守这些法律法规,可能会为我们造成责任,导致负面宣传或导致我们改变业务做法,这可能会导致我们的净收入减少,我们的成本增加,或者我们的业务受到损害。见“项目1A”。

我们受制于全球多个司法管辖区的一般商业法规和法律,以及专门管理互联网、电子商务和移动商务的法规和法律。现有和未来的法规和法律可能会阻碍互联网、电子商务、移动商务或其他在线服务的发展。这些法规和法律可能涉及税收、关税、隐私和数据安全、反垃圾邮件、数据保护、内容、版权、分销、电子合同、电子通信和消费者保护。目前尚不清楚管理财产所有权、销售税和其他税收、诽谤和个人隐私等问题的现有法律法规如何适用于互联网 ,因为这些法律法规中的绝大多数是在互联网出现之前采用的,没有考虑或解决互联网、电子商务或移动商务提出的独特问题。一般商业法规和法律,或那些专门管理互联网、电子商务或移动商务的法规和法律,可能会在不同司法管辖区 之间以不一致的方式解释和应用,并可能与其他规则或我们的做法冲突。请参阅“风险因素-我们在数据和消费者保护方面的业务实践可能会因与消费者隐私、数据保护和消费者保护相关的政府法规、法律 要求或行业标准而导致责任或声誉损害”;以及“风险因素--消费者情绪或有关跟踪技术和其他隐私问题的法律、规则或法规的变化可能对我们产生净收入的能力产生重大 不利影响,并可能对我们收集消费者购物行为数据的能力产生不利影响。”

竞争

我们在程序化的广告、数据管理和用户合规管理行业以及我们业务的所有其他方面与全美的中小型公司和大型公司展开竞争。一些例子包括LiveRamp、TradeDesk和OneTrust等公司。虽然 我们不能保证我们的业务将能够与拥有更多经验和资源的其他公司竞争,但我们相信 我们凭借我们的专有软件和技术平台拥有竞争优势,因为我们认为我们的竞争对手的产品 不能提供我们的产品解决方案所提供的端到端解决方案,而且他们的最低费用大大高于我们的 同类解决方案套件。请参阅“风险因素-我们面临激烈且日益激烈的竞争,这可能会导致销售额和运营利润率下降,并限制我们的市场份额。”

雇员和承包商

截至2023年3月31日,我们拥有 13名员工,包括高管、技术人员、销售人员和支持人员员工。我们还利用其他几家非独家向我们提供服务的公司/个人作为独立顾问。

顾客

在2022财年和2021财年,向两个客户销售我们的产品分别约占我们收入的48%和31%。我们与客户签订的合同 通常不要求他们遵守特定的条款,他们通常可以在通知最少的情况下在 随时终止与我们的关系。

| 46 |

公司结构

我们通过 两家全资子公司Advangelist LLC和Mobiquity Networks,Inc.运营我们的业务。我们的公司结构如下:

属性

该公司目前利用其首席财务官的办公空间作为其主要执行办公室,位于35 Torrington Lane,Shoreham,NY 11786。公司的所有 员工都在远程工作。

法律诉讼

我们不参与任何 未决的重大法律程序,但以下情况除外:

公司前联席首席执行官兼董事首席执行官迈克尔·特雷佩塔于2023年4月向纽约州最高法院拿骚县提起诉讼,起诉公司及其子公司Mobiquity Networks。该等申索源于Trepeta先生与本公司于六年前于2017年4月订立的离职协议及解除协议,其中包括经双方协议终止Trepeta先生的雇佣协议及终止其在本公司的雇佣及董事职位。特雷佩塔先生还在分居协议中给了公司一份新闻稿 和新闻稿。特雷佩塔先生声称,公司以欺诈手段诱使他签订分居协议并将其释放;公司违反了特雷佩塔先生的雇佣协议;公司违反了诚信和公平交易的契约 及其受托责任。特雷佩塔要求赔偿不少于250万美元。根据公司对情况的初步内部审查 ,公司认为这些索赔缺乏根据,并打算积极为其辩护。由于诉讼本身存在不确定性,公司目前无法预测此事的结果。

| 47 |

管理

下表列出了我们董事的姓名、年龄、职位和任期。

| 名字 | 年龄 | 职位 | 作为一名 董事自 | |||

| 迪恩·L·朱莉娅 | 55 | 董事首席执行官兼财务主管总裁,联合创始人 | 1998 | |||

| 吉恩·萨尔金德博士,医学博士 | 70 | 董事会主席 | 2019 | |||

| 拜伦·布克 | 49 | 董事 | 2023 | |||

| 安妮·S·教务长 | 58 | 董事 | 2022 | |||

| 奈特·奈特 | 72 | 董事 | 2023 |

董事

我们的董事会目前由五名成员组成。 我们的董事任期直到他们的继任者被选举并获得资格,或直到他们辞职或被免职的较早者。

以下传记描述列出了有关每个董事的 某些信息:

迪恩·L·朱莉娅。Julia先生在Mobiquity Technologies,Inc.工作,自2000年12月以来一直担任该公司的首席执行官。朱莉娅于1998年与他人共同创立了Mobiquity。Julia先生负责制定我们的总体战略,并与技术合作伙伴和开发商建立关键关系。 Julia先生还在Mobiquity的全资子公司Mobiquity Networks,Inc.工作,自2011年成立以来。Julia先生 负责Mobiquity销售和知识产权部门的整合。1996年9月至1998年2月,朱莉娅先生在DLJ咨询公司担任总裁兼首席执行官,该公司是一家为上市公司和私营公司提供金融中介咨询的公司。朱莉娅从董事会成立之日起就在董事会任职。Julia先生毕业于霍夫斯特拉大学,1990年获得工商管理学士学位。除Mobiquity Technologies,Inc.外,Julia先生没有,也从未在任何上市报告公司担任过任何 董事职务。

吉恩·萨金德医学博士萨尔金德博士自2019年1月以来一直担任董事的首席执行官,并自2019年10月以来担任我们的董事会主席。萨尔金德博士是一位杰出的神经外科执业医生,他是布鲁诺·萨尔金德医学博士的股东,自1985年以来一直担任布鲁诺·萨尔金德医学博士的总裁。他还在圣救赎者医院工作,担任神经外科主任,自2001年以来一直担任该职位。萨金德博士获得了美国神经外科委员会的神经外科委员会认证。1997-2002年间,他担任费城阿尔伯特·爱因斯坦医学中心神经外科主任;1990-2000年间,他担任费城Jeanes医院神经外科主任。除了萨金德博士的医疗职业生涯外,他还是一名科技公司投资者,拥有指导小微市值公司发展和壮大的经验,包括在全国证券交易所上市。他的经验将有助于公司的业务增长和企业融资战略。 萨金德博士1979年毕业于坦普尔大学刘易斯·卡茨医学院,获得医学博士学位。萨尔金德博士毕业于宾夕法尼亚大学,拥有生物学学士学位。以优异成绩毕业1974年。从2021年到现在,萨尔金德博士一直在格罗夫控股公司担任董事 ,预计该公司将在60至90天内上市。从2018年至今,萨尔金德博士 一直在上市公司Cure Pharmtics Holding Corp.担任董事。从2014年到2020年,萨尔金德博士在上市公司皮姆泰克国际有限公司担任董事 。

拜伦·布克是他于2014年创立的多渠道流媒体平台Lookhu Inc.的首席执行官。他是娱乐行业的资深企业家,在直播、内容授权、视频制作和音乐制作方面拥有丰富的经验,除了与Chris Brown、Rihanna、P Diddy和Pit Bull等知名艺人合作外,还与索尼ATV和环球音乐集团 达成了交易。布克最近的工作包括执行制作名为《Raydemption》的视觉专辑,这张专辑的主角包括雷·J、佛罗里达的公主爱、布兰迪和史努比·道格等名人。他还与社交媒体有影响力的人Vitaly、Tim Delghetto、Tonio Skitz和Kinsey Wolanski合作制作了成功的电影和现场活动,其中包括电影偶像丹尼·特雷霍和Tiny Lister,包括2013年西南偏南电影节上所有活动的最高纪录,并发流量超过30万。他也是录音艺术家协会的主席,这是一个由全球超过12,000名录音艺术家组成的协会, 他于2009年创立。布克先生获得了达拉斯浸会大学商学学士学位。

| 48 |

Anne S.教务长自1996年以来,他一直以各种身份全职受雇于TNR Technical,Inc.。她自2008年以来一直担任该公司的首席财务官,最近当选为代理总裁。在加入TNR之前,她曾在《奥兰多商业日报》担任业务经理。她于1991年毕业于中佛罗里达大学,获得会计学学士学位。她在奥兰多家律师事务所的会计部门全职工作期间,获得了本科学位。2008年,她获得了中佛罗里达大学的EMBA学位。

奈特·奈特是一位成就卓著的商业领袖 拥有30多年的会计师经验,在2013年至2020年期间担任独立董事和上市公司联合健康产品的首席财务官。在他任职期间,他为公司的财务运营带来了广泛的专业知识。此外,从1973年到2004年,奈特拥有并经营着自己的会计业务,进一步磨练了他的财务敏锐。在加入United Heath Products之前,他于2004年至2010年在Prime Alliance Bank担任内部审计师。

董事会委员会

审计委员会

董事会设立了一个审计委员会,目前由教务长女士(主席)以及布克先生和奈特先生组成。审计委员会的主要职能是监督和审查:公司综合财务报表和公司提供的其他财务信息的完整性、公司遵守法律和法规要求的情况、公司的内部会计制度和财务控制制度、独立审计师的聘用、资格、业绩、薪酬和独立性、相关各方交易以及对公司商业行为和道德准则的遵守情况。

审计委员会的每一位成员都是“独立的”,因为这个词是根据美国证券交易委员会的适用规则和纳斯达克的适用规则来定义的。董事会 认定每位审计委员会成员在财务和审计事务方面拥有足够的知识,可在委员会任职。 董事会认定,根据美国证券交易委员会适用规则和纳斯达克证券市场适用规则的定义,教务长女士和奈特先生均为“审计委员会财务专家”。

薪酬委员会

董事会薪酬委员会目前由以下三名非雇员董事组成:奈特先生(主席)、布克先生和 普罗沃斯特女士。该等薪酬委员会成员于年内均不是本公司的高级人员或雇员。薪酬委员会的每个成员都是“独立的”,因为该术语由美国证券交易委员会的适用规则和纳斯达克的适用规则 定义。薪酬委员会的职责包括监督对公司高管(包括首席执行官)的评估,确定公司高管的薪酬,并监督与此相关的风险管理。薪酬委员会决定并批准首席执行官的薪酬。薪酬委员会还管理公司的基于股权的计划,并就 须经董事会批准的此类计划向董事会提出建议。薪酬委员会还审查并向董事会提出有关董事薪酬的建议。薪酬委员会监督与S-K条例第402(S)项所设想的公司薪酬政策和做法相关的风险。

提名和公司治理委员会

董事会的提名和公司治理委员会目前由布克先生(主席)、奈特和普罗沃斯特女士组成。 该等成员于年内均非本公司的高级管理人员或雇员。提名和公司治理委员会的每一位成员都是“独立的”,这一术语是根据美国证券交易委员会和纳斯达克管理委员会的适用规则定义的。提名委员会和公司治理委员会提名由我们的股东选举进入董事会的个人。提名和公司治理委员会将根据公司章程中规定的程序,考虑股东及时提交的建议,并将对所有被考虑的人适用相同的标准。

| 49 |

行政人员

下表列出了有关我们现任 名高管的某些信息:

| 名字 | 年龄 | 位置 | ||

| 迪恩·L·朱莉娅 | 55 | 首席执行官Officer/President/Treasurer/Director/Co-Founder | ||

| 保罗·鲍尔斯菲尔德 | 59 | 首席技术官 | ||

| 肖恩·J·麦克唐纳,注册会计师 | 62 | 首席财务官 | ||

| 肖恩·特雷佩塔 | 55 | 移动网络总裁/公司秘书 | ||

| 迪潘克·卡塔亚尔 | 37 | 福音派的首席执行官 |

我们的执行官员由董事会选举产生,并由董事会酌情决定。我们每位高管在过去五年,在某些情况下,在过去 年的业务经验如下:

迪恩·L·朱莉娅。有关朱莉娅先生的传记,请参阅“董事”一节。

保罗·鲍尔斯菲尔德。Bauersfeld先生 在Mobiquity Technologies,Inc.工作,自2013年6月起担任首席技术官。2003年至2013年,他在Varthy Networks工作,这是一家致力于通过技术服务当地体育市场的在线媒体和服务公司,他创建了 并担任首席执行官。从2000年到2001年,他在MessageOne工作,担任首席执行官。从1999年到2000年,他在Ziff-Davies工作,在那里他担任电子商务副总裁总裁。从1997年到1999年,他在维亚康姆的尼克在线公司工作,在那里他担任技术董事。1996年至1997年,他在GiftOne工作,在那里他担任 总裁。从1988年到1993年,他在苹果电脑公司工作,在那里他担任过各种工程职位。1986年至1988年,他在施乐公司工作。Bauersfeld先生拥有20多年的知识和经验,在技术和软件产品开发行业担任高管、工程师和企业家。他在这些行业的经验将帮助公司开发其产品和技术。Bauersfeld先生毕业于罗彻斯特理工学院,1986年获得电气工程学士学位。Bauersfeld先生没有在任何上市报告公司担任过任何董事职务,以前也没有担任过。

肖恩·J·麦克唐纳,注册会计师。McDonnell先生 在Mobiquity Technologies,Inc.工作,自2005年1月以来一直担任该公司的首席财务官。从1990年1月至今,他拥有并经营私人会计和税务公司Sean J.McDonnell CPA,P.C.。从1985年到1990年,他在博迪亚会计师事务所工作,担任高级工作人员。McDonnell先生带来了会计、金融和税务行业的知识和经验。McDonnell先生毕业于道林学院,1984年获得工商管理学士学位。McDonnell先生 没有在任何报告公司担任过任何董事职务,以前也没有担任过任何董事职务。

肖恩·特雷佩塔。特雷佩塔先生在我们的全资子公司Mobiquity Networks,Inc.工作,自2011年1月以来一直担任总裁。他自2021年11月起担任本公司秘书 。2007年至2011年,他在Varthy Networks工作,担任该公司的总裁。1998年至2007年,特雷佩塔先生在OPEX通信公司工作,这是一家专注于传统长途、无线和专用服务的电信服务提供商,他在公司担任总裁。1996年至1998年,他在美国采购集团工作,担任销售和营销副总裁总裁,负责开发一个小型企业收购项目,其中包括隔夜运输、办公用品和计算机软件产品等增值服务,以及全线电信服务。特雷佩塔先生还开发并实施了美国采购集团的代理商和承运人部门。特雷佩塔先生为我们公司带来了25年的销售和营销知识和经验,帮助我们扩大销售并制定营销策略。特雷佩塔先生毕业于纽约州立大学科特兰分校,1990年获得教育学学士学位。Trepeta先生于2011年12月至2021年12月在我们的董事会任职,当时他为了适应我们的董事会重组而辞职,当我们的普通股在纳斯达克资本市场上市时,我们的普通股已从五名董事辞职,其中包括 三名独立董事。特雷佩塔先生并无在任何上市报告公司担任任何董事职务。

迪潘克·卡泰尔。KatYal先生在本公司的全资子公司Advangelist,LLC工作,自2017年起担任首席执行官(在本公司于2018年11月通过合并收购Advangelist权益之前)。从2017年1月至今,他还 担任数字媒体服务公司Q1Media的商业和产品咨询顾问。此外,从2016年至今,他一直担任私营公司硅谷隐形模式产品公司的战略顾问。2016年5月至2017年4月,他担任品牌移动营销平台Airupt Inc.的战略顾问。2016年5月至2017年3月,他担任移动出版和广告解决方案公司Adtier Technologies的合作伙伴关系和战略负责人。从2015年11月到2016年,他担任Moonraft Innovation Labs的战略顾问,该公司通过创建和设计跨实体和数字客户接触点的互动体验来创造客户体验,从而使实体客户在市场上脱颖而出。2014年4月至2016年5月,他还担任移动广告平台公司欧朋公司MediaWorks的创新团队成员。KatYal先生在软件工程、领导业务开发工作、战略合作伙伴关系以及产品开发和战略方面 带来了知识和经验。他的经验将帮助公司发展和发展其技术和产品战略。卡特亚尔先生从2018年12月开始在我们公司担任董事的一员,从我们与Advangelist的合并交易开始,直到2020年5月,他从该职位卸任 以处理家庭事务,并在工作时间专注于管理Advangelist的日常运营。他并未在任何上市报告公司担任任何董事职务。

| 50 |

高管薪酬

下表列出了截至2022年12月31日和2021年12月31日的财政年度的薪酬总额,具体如下:

| · | 在2022财年和2021财年期间担任本公司主要高管的每一人; | |

| · | 截至2022年12月31日和2021年12月31日,公司薪酬最高的高管(最多两名),2022年和2021年财年的薪酬为10万美元或更多;以及 | |

| · | 如果不是因为他们在2022年12月31日没有担任公司高管,这两个人本来会被包括在上文的要点中。 |

| 名称和负责人 | 薪金 | 奖金 | 库存 | 期权大奖 | 所有其他补偿 | 总计 | ||||||||||||||||||||

| 职位 | 年 | ($) | ($) | 奖项 | ($)(1) | ($)(2)(3) | ($) | |||||||||||||||||||

| 迪恩·L·朱莉娅 | 2022 | $ | 346,154 | $ | – | – | $ | 17,225 | $ | 59,605 | $ | 422,984 | ||||||||||||||

| 公司首席执行官 | 2021 | $ | 286,615 | $ | – | – | $ | 1,136,863 | $ | 58,590 | $ | 1,482,068 | ||||||||||||||

| 迪潘克·卡塔亚尔 | 2022 | $ | 387,666 | $ | – | – | $ | – | $ | 40,086 | $ | 427,752 | ||||||||||||||

| 先锋派的首席执行官 | 2021 | $ | 324,616 | $ | – | – | $ | – | $ | 39,702 | $ | 364,318 | ||||||||||||||

| 保罗·鲍尔斯菲尔德 | 2022 | $ | 288,462 | $ | – | – | $ | – | $ | 31,800 | $ | 320,262 | ||||||||||||||

| 首席技术官 | 2021 | $ | 238,846 | $ | – | – | $ | 513,750 | $ | 27,365 | $ | 779,961 | ||||||||||||||

| 肖恩·特雷佩塔 | 2022 | $ | 230,769 | $ | – | – | $ | – | $ | 31,800 | $ | 262,569 | ||||||||||||||

| 移动网络的总裁 | 2021 | $ | 191,077 | $ | – | – | $ | 513,750 | $ | 27,365 | $ | 732,192 | ||||||||||||||

| 肖恩·麦克唐纳 | 2022 | $ | 137,500 | $ | – | – | $ | – | $ | – | $ | 137,500 | ||||||||||||||

| 首席财务官 | 2021 | $ | 127,648 | $ | – | – | $ | 102,750 | $ | – | $ | 230,398 | ||||||||||||||

| (1) | 此表中列出的2022和2021财政年度的期权和限制性股票奖励反映了全部授予日期的公允价值,就像授予年度赚取的总美元金额一样。股票奖励按授予当日该等股份的公平市价估值,并计入有关归属期间的补偿开支。期权在授予之日根据Black-Scholes估值方法进行估值,该估值方法在期权归属的服务期内支出。作为一般规则,对于基于服务时间的期权,公司将立即支出授予时授予的任何期权或其部分,同时按比例在期权的剩余归属期限内按比例支出余额。 |

| (2) | 包括前述各栏没有报告的所有其他补偿,其中包括:(1)额外津贴和其他个人福利或财产,除非此类补偿的总额少于10,000美元;(2)在财政年度内因纳税而报销的任何“总价”或其他金额;(3)从公司购买的证券的市价折扣,但在所有证券持有人或所有受薪雇员普遍可获得的范围内除外;(4)因任何终止(包括但不限于退休、辞职、遣散费或建设性终止,包括责任变更)或控制权变更而支付或累积的任何金额;(V)对既有及非既有界定供款计划的供款;。(Vi)由该公司或其代表为获指名的行政人员的利益而支付的与人寿保险有关的任何保险费;及。(Vii)就股票或期权奖励而支付的任何股息或其他收益,而该等股息或其他收益并未计入授予日期的公允价值,而该等红利或其他收益须在前一栏报告。 |

| (3) | 包括作为董事服务的补偿,在下文董事补偿项下描述。 |

| 51 |

财年年末执行总裁杰出股票奖

下表提供了有关截至2022年12月31日我们每位指定的高管所持有的任何普通股购买期权、股票奖励或股权激励计划奖励的特定信息。

| 期权大奖 | 股票大奖 | |||||||||||||||||||

| 名字 | 可行使的未行使期权标的证券数量(#) | 未行使期权标的证券数量(#)不可行使 | 股权激励计划奖:未行使未到期期权的证券标的数量(#) | 期权行权价 ($) |

期权到期日期 | 尚未归属的股份或股票单位数(#) |

市场 的价值 股票 或 单位 囤积那个 有 不 既得 |

权益 激励 平面图 奖项: 数 的 不劳而获 股票, 单位或 其他 权利 那 有 不 既得 |

权益 激励计划 奖项: 市场或 派息值 的 不劳而获 股份、单位或 其他权利 那些还没有 既得 | |||||||||||

| 迪恩·L·朱莉娅 | 12,250 | – | – | $ | 20.00 | 01/24/23 | – | – | – | – | ||||||||||

| (1) | 12,500 | – | – | $ | 28.00 | 11/20/23 | – | – | – | – | ||||||||||

| 62,500 | – | – | $ | 60.00 | 04/02/29 | – | – | – | – | |||||||||||

| 12,500 | – | – | $ | 60.00 | 04/01/30 | – | – | – | – | |||||||||||

| 12,500 | – | – | $ | 60.00 | 04/01/31 | – | – | – | – | |||||||||||

| 225,000 | – | – | $ | 4.57 | 12/08/31 | – | – | – | – | |||||||||||

| 25,000 | – | – | $ | 4.57 | 12/08/31 | – | – | – | – | |||||||||||

| 12,500 | – | – | $ | 1.55 | 04/01/31 | – | – | – | – | |||||||||||

| 迪潘克·卡塔亚尔 | 25,000 | – | – | $ | 36.00 | 09/13/24 | – | – | – | – | ||||||||||

| (1) | 12,500 | – | – | $ | 36.00 | 09/13/25 | – | – | – | – | ||||||||||

| 128,517 | – | – | $ | 56.00 | 12/06/28 | |||||||||||||||

| 保罗·鲍尔斯菲尔德 | 10,000 | – | – | $ | 20.00 | 01/24/23 | – | – | – | – | ||||||||||

| (1) | 7,500 | – | – | $ | 28.00 | 11/20/23 | – | – | – | – | ||||||||||

| 25,000 | – | – | $ | 60.00 | 04/02/29 | – | – | – | – | |||||||||||

| 125,000 | – | – | $ | 4.57 | 12/08/31 | – | – | – | – | |||||||||||

| 肖恩·麦克唐纳 | 1,750 | – | – | $ | 20.00 | 01/24/23 | – | – | – | – | ||||||||||

| 1,250 | – | – | $ | 28.00 | 11/20/23 | – | – | – | – | |||||||||||

| 25,000 | – | – | $ | 4.57 | 12/08/31 | – | – | – | – | |||||||||||

| 肖恩·特雷佩塔 | 9,250 | – | – | $ | 20.00 | 01/24/23 | – | – | – | – | ||||||||||

| 7,500 | – | – | $ | 28.00 | 11/20/23 | – | – | – | – | |||||||||||

| 25,000 | – | – | $ | 60.00 | 04/02/29 | – | – | – | – | |||||||||||

| 125,000 | – | – | $ | 4.57 | 12/08/31 | – | – | – | – | |||||||||||

| (1) | 所有选项都包含无现金行使条款。 |

| 52 |

雇佣协议

朱莉娅院长

朱莉娅院长根据自2019年4月2日起生效的为期三年的雇佣协议受聘为本公司首席执行官。2022年1月,他的雇佣协议自动续签了两年。朱莉娅的年基本工资为36万美元。除了基本工资外,Julia先生还有权在每个完整的财政季度获得至少相当于总收入1%的季度奖金,只要公司的总收入达到或超过管理层声明的目标的75%。 季度奖金可以现金、普通股或股票期权的形式支付,由Julia先生选择。如果其雇佣协议 在任何财政年度结束前因公司以外的任何原因被终止,应在终止后30天内按比例支付季度奖金。公司董事会将每年确定一个收入目标,用于计算该年度的季度奖金。朱莉娅还获得了购买62,500股10年期期权的签约红利,可以每股60美元的价格行使。此外,他还有权在每年4月1日以每股60美元的价格额外购买12,500股普通股 的10年期权ST从2020年4月1日开始的每一年。此外, 如果公司是通过董事会批准的至少50%的已发行有表决权股票的控制权变更或出售公司的全部或几乎所有资产而被收购的,朱莉娅先生将有权获得相当于与该交易相关的支付代价的3%的实物付款。他还有权享受有偿残疾保险和定期人寿保险,年费用不超过15,000美元。此外,他还有权获得本公司为其其他高级管理人员提供的健康、牙科和401(K) 福利,以及本公司在法律允许的最大程度上的赔偿 以及本公司的公司注册证书和章程。朱莉娅还可以使用公司租赁或自有的汽车。Julia先生的雇佣协议包含协议期限内公司客户或员工的惯例非竞争和非征集条款。本公司可因应理由终止朱莉娅先生的雇佣关系,而朱莉娅先生亦可在三个月前发出通知,随时终止其雇佣关系。此外,如果朱莉娅先生因疾病、疾病或伤害导致身体、精神或情绪上的丧失能力而连续四个月不能履行其基本职能,公司可终止朱莉娅先生的雇佣协议。在上述每一种终止情况下,公司 只有义务向Julia先生支付终止前到期或应计的金额,外加上述按比例发放的任何按比例发放的季度奖金。

保罗·鲍尔斯菲尔德

Paul Bauersfeld根据2019年4月2日开始的任意雇佣协议受聘为公司首席技术官。鲍尔斯菲尔德的月薪为25,000美元。Bauersfeld先生有权在每个完整的财政季度获得至少相当于毛收入1%的季度奖金,只要公司的毛收入达到或超过管理层声明的目标。根据鲍尔斯菲尔德的选择,季度奖金可以现金、普通股或股票期权的形式支付。如果其雇佣协议在任何会计年度结束前因公司以外的任何原因被终止,应在终止后30天内按比例支付季度奖金。公司董事会将每年确定一个收入目标,以计算该年度的 季度奖金。鲍尔斯菲尔德还获得了10年期期权的签约红利,可以购买25,000股,每股60美元;其中35%立即归属,35%归属于2020年4月2日,30%归属于2021年4月2日。Bauersfeld先生 有权参加公司的健康计划,并在法律允许的最大程度上获得公司的赔偿 以及公司的公司注册证书和章程。Bauersfeld先生的雇佣协议包含协议期限内公司客户或员工的惯例非竞争和非邀约条款。尽管Bauersfeld先生的雇佣协议是随意的,但公司可能会以正当理由终止Bauersfeld先生的雇佣。如果Bauersfeld先生的雇佣协议因公司以外的原因终止,公司将向Bauersfeld先生支付相当于其三个月工资的遣散费。

| 53 |

肖恩·特雷佩塔

肖恩·特雷佩塔被聘为我们的全资子公司Mobiquity Networks,Inc.的 总裁,该协议于2019年4月2日开始生效。 特雷佩塔先生的月薪为20,000美元。只要公司的毛收入达到或超过管理层声明的目标,特雷佩塔先生就有权在每个完成的财政季度获得至少1%的毛收入的季度奖金。根据特雷佩塔的选择,季度奖金可能会以现金、普通股或股票期权的形式支付。如果其雇佣协议在任何财政年度结束前因公司以外的任何原因被终止,应在终止后30天内按比例支付季度奖金的一部分。公司董事会将每年确定一个收入目标,以计算该年度的季度奖金。特雷佩塔还获得了10年期期权的签约红利,可以每股60美元的价格购买25,000股股票;其中35%立即归属,35%于2020年4月2日归属,30%归属于2021年4月2日。特雷佩塔先生有权参加公司的健康计划,并在法律、公司的公司注册证书和公司章程允许的最大程度上获得公司的赔偿。特雷佩塔先生的雇佣协议包含协议期限内公司客户或员工的惯例非竞争和非征集条款。虽然特雷佩塔先生的雇佣协议是随意的,但公司可能会以正当理由终止特雷佩塔先生的雇佣关系。如果特雷佩塔先生的雇佣协议因公司以外的原因终止,公司将向特雷佩塔先生支付相当于其三个月工资的遣散费。

迪潘克·卡塔亚尔

迪潘克·卡特亚尔被聘为我们的全资子公司Advangelist,LLC的首席执行官,其实质条款与2022年1月4日与Advangelist签订的2023年1月4日到期的雇佣协议相同。KatYal先生的年基本工资为400,000美元。 KatYal先生的雇佣协议还规定了以下补偿:佣金相当于所有New KatYal管理账户(如雇佣协议中所定义--由KatYal先生直接介绍或由公司经理以书面形式分配给员工的账户)净收入的10%。

KatYal先生有权 每月获得最高550美元的津贴,以支付他受雇期间的汽车租赁或购买融资费用。KatYal先生的雇佣协议规定,公司将在公司注册证书和章程所允许的最大限度内提供赔偿,并参与Advangelist 通常为其员工提供的所有福利计划、计划和津贴,包括医疗、牙科、人寿保险、残疾和参加401(K)计划。KatYal先生的雇佣协议 包含在协议期限内和终止后一年内不招揽公司客户或员工的惯例条款 。该协议规定,先锋会在提前30天书面通知的情况下以原因终止:在提前60天的书面通知后无任何原因终止。Kaytal先生的雇佣协议规定转让与公司业务相关的、由KatYal先生创造的知识产权的所有权。

肖恩·麦克唐纳

Sean McDonnell以非全职方式被聘为公司首席财务官,这是一种随意的雇员身份,没有雇佣协议。他每月的基本工资为11,000美元,他有资格获得董事会酌情决定的期权和其他奖金。

| 54 |

董事薪酬

目前,公司的一名董事是公司的高管。如上所述,他作为官员在“高管薪酬”标题下获得薪酬,并作为董事领取薪酬。所有董事会成员都收到了我们2021年薪酬计划下的选项。2022年3月18日,董事会 批准向每位董事会成员支付每月1,000美元的薪酬,这些成员在董事会和任何委员会任职。董事会成员/委员会成员未来的薪酬由董事会自行决定。

员工福利和咨询服务薪酬计划

2005年1月3日,我公司 制定了涵盖5,000股的2005年员工福利和咨询服务薪酬计划,该计划于2005年2月获得股东批准。2005年8月12日,公司股东批准将2005年计划中的5,000股增加到10,000股。2009年8月28日,董事会通过了与2005年计划相同的2009年员工福利和咨询服务补偿计划,涉及10,000股股份。2013年9月,公司股东批准了一项董事会修正案,将2009年计划涵盖的股份数量增加到25,000股。2015年2月,董事会批准将2009年计划涵盖的股份数量从25,000股增加到50,000股,但须在一年内获得股东批准。然而,未在必要的时间内获得股东批准,董事会制定了涵盖25,000股的2016年员工福利和咨询服务薪酬计划,该计划在其他方面与2005年和2009年的计划相同。2009年计划中授予的所有超出计划限制的选项均已移至2016年计划。2018年12月,公司批准了2018年员工福利和咨询服务薪酬计划,该计划与上述其他计划相同,只是该计划涵盖的股份数量为75,000股。2018年计划于2019年2月获得股东批准。2019年4月2日,董事会批准了2019年员工福利和咨询服务薪酬计划,该计划与上述其他计划相同,只是该计划涵盖的股份数量为150,000股。2019年计划的批准 没有在一年内得到股东的批准,以便根据该计划授予激励性股票期权,并且该计划 仍未得到我们的股东的批准。2021年10月13日,董事会批准了与2019年计划相同的员工福利和咨询服务薪酬计划,只是该计划的股票数量为1,100,000股。2021年计划未在一年内获得股东批准,以便根据该计划授予激励性股票期权。2023年5月15日,我们的股东批准了公司的2023年股权参与计划。我们的2023年计划授权向员工、高级管理人员、董事和某些承包商授予与2500,000股公司普通股相关的奖励。我们将2005、2009、2016、2018、2019年、2021年和2023年计划 称为“计划”。

行政管理

我们的董事会或董事会委员会管理这些计划,有权决定和指定奖励对象的高级管理人员、员工、董事和顾问,以及适用于每项奖励的条款、条件和限制(其中包括期权价格、任何限制或限制、任何归属时间表或加速归属,以及任何没收限制)。

奖项的种类

这些计划旨在 使我们能够向我们和我们子公司的某些高级管理人员、员工、董事和顾问提供我们的股权和其他 奖励,以吸引、留住和奖励这些个人,并加强这些个人和我们的股东之间的利益互惠 。为进一步实现这一目的,这些计划包含授予激励性和非限制性股票期权、 限制性股票奖励、股票增值权、限制性股票单位和红利股票授予的条款。

| 55 |

股票期权

“股票期权” 是一种合同权利,可以在授予期权之日以确定的价格购买若干普通股。激励 股票期权是根据1986年《国内税法》授予员工的期权,与非法定股票期权相比,受赠人享有一定的税收优惠。行使股票期权时可购买普通股的每股期权价格以及可行使该等期权的时间应由董事会在授予时确定。激励性股票期权的期权价格不得低于授予日普通股公允市值的100%,非法定股票期权的期权价格可以低于公允市值。授予持有我们普通股10%或以上的所有者的激励性股票期权必须以至少为我们普通股公平市值的110%的行使价授予,并且期限不得超过 五年。此外,任何日历年授予任何员工的激励期权价值不得超过100,000美元。我们期权的价格必须以现金、汇票、支票或公司普通股支付。非法定股票期权还可在授予时由董事会酌情决定包含某些其他无现金行使条款。这些无现金行使条款 包括在董事会授予的当前未偿还的非法定股票期权中。

购股权可于授出日董事会决定的时间及条件下行使,但于授出日期起计十年后不得行使。如果期权接受者因死亡以外的任何原因不再是我公司的员工,在终止雇佣之日可行使的任何激励 股票期权可以行使30天或直至期权规定期限届满 ,以较短的期限为准。在期权持有人死亡的情况下,在死亡之日可行使的任何激励性股票期权可由期权持有人的法定继承人行使,从死亡之日起至期权规定期限届满或自死亡之日起六个月为止,以事件最先发生者为准。如果期权持有人发生残疾, 任何激励性股票期权将在期权到期之日或自残疾之日起12个月到期,两者以最先发生的事件为准。非法定股票期权的终止和其他规定应由董事会在授予各期权之日确定。

限制性股票.

限制性股票指授予承授人的普通股,其金额及归属准则及董事会或委员会所厘定的其他条款及条件。董事会或委员会可对其认为适当的任何限制性股票归属施加条件和/或限制,包括(其中包括)服务年限、公司业绩或实现个人或集团业绩目标。 如果未能满足归属要求,受限股票将被没收并归还给本公司。这些要求生效的时间段称为“限制期”。

在股票归属之前,不得 出售、转让、质押、转让或以其他方式转让或质押限制性股票。

在限制期内,承授人将成为受限制股份的记录拥有人,并有权在股份受限制期间收取有关股份的所有股息及其他分派。然而,在受限期间支付的任何股息或分派,无论是以公司股票、现金或其他财产支付,都将由本公司或第三方托管人或受托人持有,并将 受到与受限股票相同的限制。

限售股单位.

每个受限股单位 (或RSU)代表本公司承诺于未来预定日期向承授人交付一股普通股。 受限股可按董事会或委员会决定的金额及条款及条件授予。董事会或委员会 可就授予受限股施加其认为适当的条件及/或限制,其性质及类型可能与上述施加于受限股的条件及限制相同。如果未满足归属要求,RSU将被没收 。

| 56 |

发放股票红利.

股票红利授予指可授予承授人作为红利的普通股 ,其金额及受 董事会或委员会所厘定的条款及条件所规限,其性质及类型可能与上述施加于限制性股票上的相同。 董事会或委员会将为取得股票红利设定业绩及其他目标,而这些目标将视乎 在董事会或委员会所设定的业绩期间内达到的程度而定,以决定 将获支付予承授人的红股数目。