执行版本#96944330v3第三次修订和重述信贷协议第二修正案和第二次修订和重述担保协议本第二次修订和重述第三次修订信贷协议和第二次修订和重述担保协议(“第二修正案”)自2023年6月6日起在特拉华州的Semtech公司之间签订,作为借款人(“借款人”)、本合同的担保方、本合同的贷款方、本合同的贷款方和作为行政代理的全国性银行协会(“摩根大通”)的摩根大通银行(“JPMorgan”),自2023年6月6日起生效。“管理代理”)。独奏曲A。借款人、每一位担保人、作为贷款人的几家金融机构、行政代理和其他当事人是该第三次修订和重新签署的信贷协议(经日期为2023年2月24日的第一修正案修订的“现有信贷协议”;经本第二修正案修订的现有信贷协议“修订信贷协议”)的一方。B.借款人,作为授权人的担保人和摩根大通银行,N.A.作为行政代理,是日期为2019年11月7日的该特定第二次修订和重新签署的安全协议(“现有安全协议”;经本第二修正案修订的现有安全协议,即“经修订的安全协议”)的当事方。C.借款人已要求对现有信贷协议和现有担保协议进行某些修订,其中包括修改现有信贷协议第7.15节中规定的金融契约。D.借款人已选择根据现有信贷协议第2.06节(“减少承诺”),将循环信贷承诺总额永久减少100,000,000美元。E.贷款方(为免生疑问,构成现有信贷协议所需的贷款方)愿意根据现有信贷协议的第10.01节修订现有信贷协议和现有担保协议,以符合本文所述的条款和条件。因此,考虑到前述陈述和本协议所述的相互契约,并打算具有法律约束力,本协议双方同意如下:第1款.定义。此处使用但未定义的大写术语应具有经修订的信贷协议中指定的含义。第2条修订(A)在满足本合同第4节、现有信贷协议、附表10中规定的先决条件的情况下。02及其附件B现作如下修改:(I)删除删节文本(以与以下示例相同的方式表示:删节文本),并添加2#96944330v3双下划线文本(以与以下示例相同的方式在文本中表示:双下划线文本),如本协议附件A所示页面中所述,以及(Ii)允许在下文第4(C)节规定的时间交付减少承诺的通知。(B)在满足本协议第4节规定的先决条件的前提下,现对现有的《担保协议》(附表I至附表VI除外)进行修改,以删除删节文本(以与以下示例相同的方式表示),并增加双下划线文本(以与以下示例相同的方式表示:双下划线文本),如本协议附件B所示。第三节减少承诺额。在满足本协议第4节规定的先决条件的情况下,循环信贷承诺总额将根据现有信贷协议第2.06节减少100,000,000美元。每个2024年循环信贷贷款人的2024年循环信贷承诺和每个2027年循环信贷贷款人的2027年循环信贷承诺,在各自实施承诺减少后,应如本合同附件1所述。第四节。有效性。本第二修正案的效力取决于满足或放弃下列每个条件(满足或放弃所有这些条件的日期,即“第二修正案生效日期”):(A)第二修正案。行政代理应已收到本第二修正案的副本,并代表借款人、本合同的担保方、行政代理和组成所需贷款人的贷款人正式签署和交付;以及(B)费用和开支。(I)行政代理应已收到在第二修正案生效日期或之前到期和应付的所有费用和其他金额,在每种情况下,只要在第二修正案生效日期前至少两个工作日开出发票,行政代理应收到所有合理和有文件记录的自付费用(包括借款人根据本修正案或根据任何其他贷款文件要求偿还或支付的合理费用、收费和支出),以及(Ii)行政代理应在下午5:00或之前收到同意本第二修正案的每一贷款人的账户。M.(纽约市时间)2023年6月5日,(X)相当于(A)循环信贷承诺和(B)初始定期贷款余额之和的0.20%的同意费,每个贷款人在实施承诺减少后的第二修正案生效日生效,以及(Y)金额等于(A)循环信贷承诺和(B)初始定期贷款余额之和0.30%的结构性费用,在每一种情况下,这些贷款人在第二修正案生效之日起生效,并在承诺减少生效后生效。(三)减持承诺书。行政代理应在本合同日期前一个营业日中午12:00之前(或行政代理同意的任何较晚时间)收到根据现有信贷协议第2.06条规定的书面承诺削减通知。第五节。协议的限制;完全的效力和效果。本第二修正案中提出的修订应严格限于书面规定,不得被视为(A)对现有信贷协议、现有担保协议或其他贷款文件的任何其他条款或条件的修订、同意或放弃,或损害行政代理或任何贷款方现在或将来根据或与经修订的信贷协议、经修订的担保协议或3#96944330v3其他贷款文件有关的任何权利或补救措施;或(B)同意任何未来豁免、修订、同意或偏离经修订信贷协议、经修订担保协议或其他贷款文件的条款及条件。本第二修正案应与贷款文件一起解释,并将其作为贷款文件的一部分,贷款文件中列出的所有条款、条件、陈述、保证、契诺和协议,除此处被放弃或修订外,在此予以批准和确认,并保持完全效力和效力。第六节。贷款方的陈述和担保。为了促使贷款人和行政代理人加入本第二修正案,每一贷款方向每一贷款人和行政代理人陈述和担保如下:6.1授权;可执行性。每一贷款方已采取一切适用的公司、有限责任公司或其他法人实体的行动,以签署、交付和履行本第二修正案、经修订的信贷协议和经修订的担保协议。本第二修正案、经修订的信贷协议和经修订的担保协议构成每一贷款方的有效和具有约束力的义务,可根据其条款对贷款方强制执行,但其执行可能受到债务人救济法或其他影响债权人权利一般强制执行的适用法律以及一般衡平法原则的限制。6.2无冲突。本第二修正案的执行和交付以及贷款方履行修订后的信贷协议和担保协议都不会:(A)违反任何贷款方的组织文件;(B)违反适用于贷款方的任何法律,除非这种违反行为合理地预期不会产生或导致实质性的不利影响;或(C)导致根据任何政府当局的任何命令、强制令、令状或法令对贷款方的任何资产产生任何留置权,除非合理地预期该留置权的设立不会产生或导致重大不利影响,或该留置权是经修订信贷协议所允许的留置权。6.3陈述和保证的真实性和正确性。修改后的《信贷协议》(包括其第5条)或任何其他贷款文件中所包含的各借款方的陈述和担保在第二修正案生效之日及之前在所有重要方面都是真实和正确的(除非此类陈述或担保明确提到较早的日期,但此类陈述和担保的任何部分不适用于其文本中已因重要性而受到限制或修改的任何部分)。在此情况下,截至该较早日期,该等陈述或保证在所有重要方面均属真实及正确(但该重大程度限定词不适用于任何已因其文本中的重大程度而受限制或修订的陈述及保证的任何部分),且修订信贷协议第5.10(A)节所载的陈述及保证被视为指根据第6节提供的最新陈述。01经修订的信贷协议。6.4未发生违约。第二修正案生效后,没有发生、正在发生或将因第二修正案的效力而构成违约或违约事件的事件。4#96944330v3第7条7.1在第二修正案生效日期(或行政代理可能合理同意的较后日期)后90天内,贷款各方应向行政代理提交(I)借款人与HSBC Bank USA、National Association之间于2021年11月9日和12月1日之间的某些股份质押的修正案和/或此类文件,在每种情况下,这些文件都足以完善Semtech Corporation拥有的Semtech Limited 100%股权的担保权益,在每种情况下,其形式和实质都应合理地令行政代理满意,以及(Ii)构成担保证券的范围,而不是由担保当事人以其他方式持有。代表Semtech Limited 100%股权的证书。为免生疑问,即使任何贷款文件有任何相反规定,Semtech Limited不得仅因其股权以抵押方式转让而被视为不构成借款人的附属公司。7.2在第二修正案生效日期后120天内(或行政代理合理同意的较后日期),贷款各方须满足经修订信贷协议附表6.11(C)所列各项按揭财产的按揭要求。7.3在担保协议(经信贷协议和担保协议第二修正案修订)规定的期限内,贷款各方应提交足以满足担保协议(经信贷协议和担保协议第二修正案修订)第5(M)节的控制协议。7.4在第二修正案生效日期起计30天内,借款人应委任一名获安排人合理接纳的财务顾问,就借款人及其受限制附属公司的营运、业务及财务状况向借款人提供意见及协助。该财务顾问应准备一份关于借款人在第二修正案生效日期之前向行政代理提交的预测的报告,借款人应在第二修正案生效日期后75天内尽商业上合理的努力将该报告提交给行政代理。借款人应尽商业上合理的努力,确保财务顾问能够按照行政代理的合理要求与贷款人进行更新通话,并且借款人应迅速将财务顾问随后准备的所有材料报告提交给行政代理。第八节贷款当事人的再次确认。每一贷款方特此(I)承认并重申其根据其所属的每份贷款文件承担的义务,包括其及时支付债务的承诺和义务,并(Ii)同意根据抵押品文件设立和产生的所有担保权益和其他留置权应继续完全有效和继续有效,每一此类担保权益或其他留置权的完善地位和优先权继续全面有效和持续有效,不受损害、不中断和不解除,无论本第二修正案的有效性和第二修正案的生效日期是否发生,作为其义务的抵押品担保,经修订信贷协议及相关担保项下的负债及负债。第9条杂项9.1对现有信贷协议和其他贷款文件的引用和影响。在第二修正案生效日及之后,经修订的信贷协议、经修订的担保协议或其他贷款文件中凡提及“本协议”、“本协议”或类似含义的词语,均指并在本协议生效后对该等协议的提及。

5#96944330v3本第二修正案应视为贷款文件之一。经修订的信贷协议第1.02节中规定的构造规则应适用于本第二修正案,与其适用于经修订的信贷协议和其他贷款文件一样。9.2批准偿还和赔偿义务。借款人批准并确认其在贷款文件下的每一项偿还和赔偿义务,包括修订的信贷协议第10.04节,包括支付行政代理因本第二修正案的谈判、实施、执行和执行以及由此而预期的任何行为而产生的所有合理费用、收费和律师支出的义务。本协议不得解释为限制、影响、修改或更改借款人根据修订的信贷协议或其他贷款文件承担的偿还和赔偿义务。9.3个标题。本第二修正案中的章节和小节标题仅供参考,不应出于任何其他目的而构成本第二修正案的一部分,也不应被赋予任何实质效力、适用法律、提交司法管辖权、放弃地点、送达诉讼程序和陪审团审判豁免。修订后的信贷协议第10.16和10.17节在此作必要的修改后并入本协议,并被视为适用于本第二修正案,如同在本协议全文所述一样。9.5继任者和受让人。本第二修正案的规定对本修正案双方及其各自的继承人和受让人的利益具有约束力,但贷款方不得转让或转移其在本第二修正案下的任何权利或义务,除非按照修订后的信贷协议。9.6对应方。(A)本第二修正案可以一式两份(以及本修正案的不同当事人在不同的一份中)执行,每一份应构成一份正本,但当所有这些副本合并在一起时,应构成一份单一合同。通过传真或电子邮件(包括“pdf”)交付本第二修正案签名页的已签署副本应与交付本第二修正案的手动副本一样有效。(B)“签立”、“签立”、“签署”、“签署”、“交付”一词,以及本第二修正案中或与之相关的类似含义的词语,或与本第二修正案或本第二修正案或本协议拟进行的交易相关而签署或交付的任何证书或其他文件,应视为包括电子签名或以电子记录形式签署或交付,以及在行政代理批准的电子平台上订立合同、以电子形式交付或保存记录,每一项均具有相同的法律效力。在任何适用法律,包括《联邦全球和国家商务电子签名法》、《纽约州电子签名和记录法》或以《统一电子交易法》为基础的任何其他类似州法律所规定的范围内,作为人工签署的签名的有效性或可执行性或纸质记录保存系统的使用。本协议各方同意,任何电子签名或以电子记录形式执行的协议都应有效,并对本协议本身和本协议的其他各方具有与手动原始签名相同的约束力。为免生疑问,本第8.6条(B)项下的授权可包括当事各方使用或接受已转换为电子形式(如扫描为PDF格式)的手动签署的纸张,或转换为另一种格式的电子签署的纸张,以便传输、交付和/或保留。尽管本协议有任何相反规定,除非行政代理按照其批准的程序明确同意,否则行政代理没有义务接受任何形式或格式的6#96944330v3电子签名。[故意将页面的其余部分留空][第二修正案的签名页]#96944330v3特此为证,本第二修正案由其各自的授权官员于上述第一年生效,特此声明。借款人:S/Emeka N.Chukwu名称:Emeka N.Chukwu名称:常务副总裁兼首席财务官担保人:Semtech San Diego Corporation by:/S/Emeka N.Chukwu名称:总裁及首席财务官Semtech New York Corporation by:/S/Emeka N.Chukwu名称:Emeka N.Chukwu名称:Emeka N.Chukwu标题:总裁及司库Semtech Colorado,Inc.作者:S/埃梅卡·N·楚克武姓名:埃梅卡·N·楚克武标题:总裁兼首席财务官[第二修正案的签名页]#96944330v3塞拉单片公司作者:S/Emeka N.Chukwu姓名:Emeka N.Chukwu标题:总裁兼首席财务官Semtech EV,Inc.作者:S/埃梅卡·N·楚克武姓名:埃梅卡·N·楚克武标题:总裁,三一系统公司首席财务官兼财务主管//S/埃梅卡·N·楚克武姓名:埃梅卡·N·楚克武作者:S/埃梅卡·N·楚克武姓名:埃梅卡·N·楚克武标题:总裁兼首席财务官塞拉无线美国公司作者:S/埃梅卡·N·楚克武姓名:埃梅卡·N·楚克武标题:总裁兼首席财务官

[第二修正案的签名页]#96944330v3行政代理:摩根大通银行,N.A.,作为行政代理和贷款人/作者:S/维迪塔·J·沙阿姓名:维迪塔·J·沙标题:总裁副[第二修正案的签名页]#96944330v3贷款人:北卡罗来纳州联合银行,贷款人:/S/吉列尔莫·多利亚姓名:吉列尔莫·多利亚标题:高级副总裁[第二修正案的签名页]#96944330v3 PNC银行,全国协会,作为贷款人/S/斯凯勒·兹韦费尔姓名:斯凯勒·兹韦费尔标题:总裁副[第二修正案的签名页]#96944330v3汇丰银行美国N.A.,作为贷款人/S/保罗·威克斯姓名:保罗·威克斯头衔:南加州企业银行区域主管

[第二修正案的签名页]#96944330v3富国银行,国家协会,作为贷款人:/S/David E.斯托尔普姓名:David E斯托尔佩标题:管理董事[第二修正案的签名页]#96944330v3美国银行作为贷款人/S/维克多·贝雷莱斯姓名:维克多·贝雷莱斯职务:总裁副行长兼关系经理[第二修正案的签名页]#96944330v3BMO Harris Bank N.A.,作为贷款人:/S/肯德尔·B·库姆齐姓名:肯德尔·B·库姆齐标题:董事[第二修正案的签名页]#96944330v3中国银行,洛杉矶分行,作为贷款人/S/肖黎明姓名:肖黎明职务:高级副总裁兼副分行经理

[第二修正案的签名页]#96944330v3BMO Harris Bank N.A.,作为西部银行的合并继承人:/S/汤姆·莫滕森姓名:汤姆·莫滕森[第二修正案的签名页]#96944330v3 Comerica银行,贷款人:/S/兰德尔·米切尔姓名:兰德尔·米切尔职务:总裁副[第二修正案的签名页]#96944330v3三菱UFG银行有限公司,作为贷款人/S/科林·唐纳鲁玛姓名:科林·唐纳鲁玛标题:总裁副[第二修正案的签名页]#96944330v3硅谷银行,第一公民银行和信托公司的一个部门,作为贷款人/S/彼得·拉西马斯姓名:彼得·拉西马斯标题:副总裁

#96944330v3附件A经修订的信贷协议[请参阅附件。]附件A日期为2022年9月26日的第三次修订和重述的信贷协议,经日期为2023年2月24日的第一修正案修订,并经日期为2023年6月6日的《信贷协议和担保协议第二修正案》修订,该协议由Semtech Corporation作为借款人,借款人一方的子公司,作为担保人,作为本协议的机构贷款人,并在本合同中被指定为贷款人,作为贷款人,摩根大通银行,N.A.,作为行政代理,Swing Line Lending和L/C Issuer,JPMorgan Chase Bank,N.A.,HSBC Bank USA,National Association,U.S.Bank National Association,作为联合辛迪加代理的富国银行,有限责任公司和西方银行,蒙特利尔银行哈里斯银行作为联合牵头安排人和联合簿记管理人,美国汇丰银行,全国协会,美国银行全国协会,富国银行,全国协会和WESTBMO哈里斯银行的全国协会和银行,作为联合辛迪加代理,以及中国银行,洛杉矶分行,硅谷银行,第一公民银行和信托公司和蒙特利尔银行哈里斯银行的一个部门,作为联合文件代理#96944254v4目录第1页某些定义的术语;施工的某些规则2第1.01节。某些已定义的术语。2第1.02节。贷款和借款分类..6571第1.03节。一般术语。6671第1.04节。会计术语;公认会计原则。6671第1.05节。利率;基准通知..6672第1.06节。信用证金额。6772第1.07节。组织。6772第1.08节。汇率;货币等价物6772第1.09节。某些计算和测试6873第1.10节。额外的替代货币..6974第二条信贷延期69第2.01条。初始定期贷款;循环信用贷款;增量定期贷款。6974第2.02节。借款程序。7176第2.03节。信用证。7378第2.04节。摆动额度贷款。8287第2.05节。付款和预付款。8590第2.06节。终止或减少循环信贷承诺总额。9197第2.07节。最后一次偿还贷款。9197第2.08节。利息;适用的利润。9298第2.09节。收费。9499第2.10节。利息和费用的计算..94100第2.11节。有负债的证据。95100第2.12节。一般付款;行政代理自动扣除的权利。95101第2.13节。分享付款。97103第2.14节。增加总承诺额。98103第2.15节。现金抵押品。101107第2.16节。指定受限制及不受限制的附属公司102108第2.17节。义务的保障。103109第2.18节。延期优惠。103109第2.19节。105111再融资安排第2.20节。泥潭事件113 I#96944254v4第3条税收、收益保护和非法性107第3.01节。税金。107113第3.02节。是违法的。111117第3.03节。替代利率。112118第3.04节。增加了成本。116122第3.05节。赔偿损失。117123第3.06节。缓解义务。117123第3.07节。违约的贷款人。117123第3.08节。更换贷款人。120126第3.09节。生存。121127第四条先决条件第121条第4.01节。[已保留]。121127第4.02节。所有信用延期的条件。121127第5条陈述和保证122第5.01节。公司的存在和权力。122128第5.02节。公司授权;无违规行为。122128第5.03节。政府授权;依法合规。122129第5.04节。约束效应。123129第5.05节。打官司。123129第5.06节。ERISA合规性。123130第5.07节。收益的使用。124130第5.08节。属性的标题。124130第5.09节。税金..124130第5.10节。财务状况;无实质性不利影响;无违约事件。125131第5.11节。保证金规定..125131第5.12节。知识产权。126132第5.13节。资本化和子公司..126132第5.14节。抵押品留置权..126132第5.15节。环境问题。126133第5.16节。偿付能力。127133第5.17节。制裁和反腐败法。127133第5.18节。投资公司状态..128134第5.19节。保险。128134第5.20节。全面披露。128134第5.21节。承保实体..128135第5.22节。受益所有权认证。128135 II#96944254v4

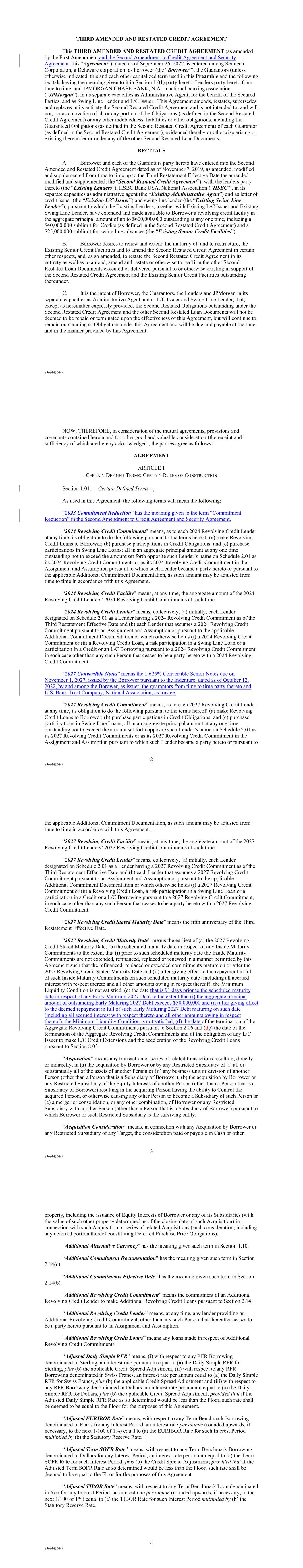

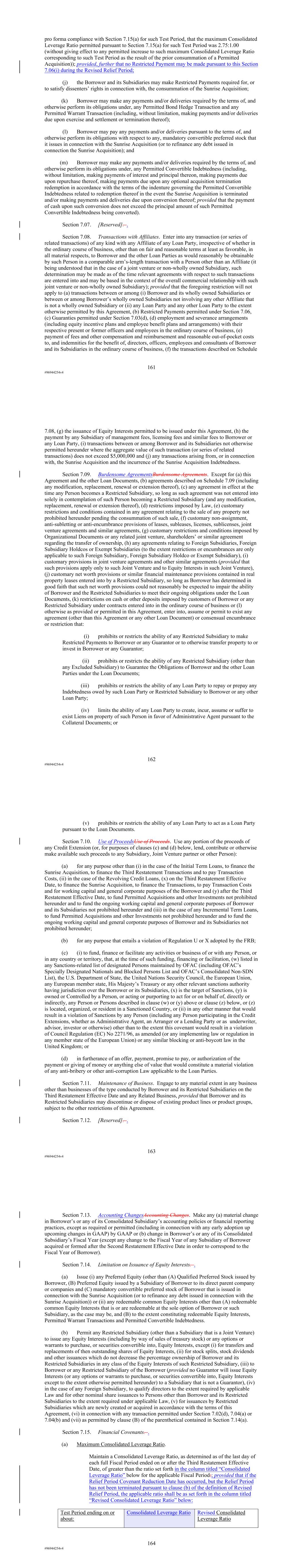

《平权公约》第6条128第6.01节。财务报表。129135第6.02节。其他信息。131137第6.03节。通知。132138第6.04节。保护生存和权利。133139第6.05节。物业的保养。133139第6.06节。保险的维持。133140第6.07节。遵守法律..134140第6.08节。书籍和唱片。134141第6.09节。检验权。134141第6.10节。遵守环境法。134141第6.11节。保证义务和给予保障的契约。135141第6.12节。缴税。137144第6.13节。[已保留]。137144第6.14节。结案后的事项..137144第6.15节。进一步的保证。137144第7条消极公约第138条第7.01条。留置权。138145第7.02节。投资。141148第7.03节。负债累累。144151第7.04节。根本性的变化。146154第7.05节。性情。147155第7.06节。限制支付。149157第7.07节。[已保留]“允许再融资”是指债务的再融资、置换、修改、再融资、续期或延长(这种新的债务,“允许再融资债务”);(C)除第1.09(B)节另有规定外,此类再融资生效后,立即不得发生任何违约事件,(D)如果正在进行再融资的债务在偿付权上从属于债务或其任何担保,则在偿付权上,该准许再融资债务应从属于该等债务或该等担保,其条款至少应与管理该债务再融资的文件中所载的条款一样有利;。(E)任何准许再融资债务不得有担保人或除担保人以外的任何其他直接债务人或或有债务人。被再融资债务的直接债务人或或有债务人(或不需要成为担保人、直接债务人或或有债务人);(F)如果被再融资的债务是有担保的,则该再融资债务的担保条款可以不低于管理被再融资的债务的文件(包括任何债权人间协议或抵押品信托协议)中所载的条款,整体上不低于被担保各方的条款;(G)如果该债务被修改、再融资、再融资、续期、更换或延期是无担保的,则该再融资债务应为无担保债务;及(H)如果被再融资的债务受债权人间协议的约束,如有关获准再融资债务须以抵押品作抵押,则准许再融资债务亦须同样受债权人间协议规限。“准许再融资负债”具有“准许再融资”定义中给予该词的涵义。“许可认股权证交易”指借款人在实质上与借款人购买任何许可债券对冲交易同时出售并以借款人普通股(或该等其他证券或财产)、现金或其组合(该等现金数额参考借款人普通股或该等其他证券或财产的价格厘定)结算的同时出售的与借款人普通股(或合并事件、借款人普通股重新分类或其他变更后的其他证券或财产)有关的任何认购期权、认股权证或购买权(或实质上相等的衍生交易),以及代替借款人普通股零碎股份的现金。“人”是指任何自然人、公司、有限责任公司、信托、合资企业、协会、公司、合伙企业、政府主管部门或者其他实体。“计划”是指为任何53#96944254v4贷款方或任何ERISA关联公司的员工维护的、或任何贷款方或任何ERISA关联公司必须代表其任何员工缴纳的任何此类计划的任何ERISA第3(3)条所指的“员工福利计划”(包括养老金计划,但不包括多雇主计划)。“优先股”指适用于任何人士的股权,指在支付股息或在任何自愿或非自愿清算、解散或清盘时分配资产方面,优先于任何其他类别的该人士的股权股份的任何一个或多个类别(不论设计如何)的该人士的股权(该人士的普通股权益除外)。“预付款资产出售”是指借款人或其受限子公司根据第7.05(E)或(P)条作出的任何处置。“最优惠利率”是指(A)就循环信贷安排而言,(I)在2024年循环信贷承诺终止前,汇丰银行不时公开宣布为其“最优惠利率”的该日的有效年利率,该利率为汇丰最近在其位于纽约的主要办事处宣布为其“最优惠利率”的利率,但有一项理解,即汇丰的“最优惠利率”是汇丰银行的基本利率之一,并作为参考该等贷款计算有效利率的基础。并在汇丰银行指定的一份或多份内部刊物上公布后的录音证明(有一项理解,(X)汇丰银行的“最优惠利率”并非汇丰银行就向借款人提供信贷而收取的最低利率,及(Y)汇丰银行宣布的汇丰银行“最优惠利率”的任何变动,将于该等变动的公开公告所指定的开业日期生效,及(Ii)其后,即《华尔街日报》最后一次引用为美国“最优惠利率”的利率。或者,如果《华尔街日报》不再引用该利率,则为联邦储备委员会在美联储统计数据中公布的最高年利率H.15(519)(部分利率),作为“银行最优惠贷款”利率,或者,如果该利率不再被引用,(B)就初始定期贷款安排或任何增量定期贷款安排而言,指《华尔街日报》最后一次引用的利率,即《华尔街日报》在美国最后一次引用的利率,或(如《华尔街日报》不再引用该利率,美国联邦储备委员会在美联储统计数据中公布的最高年利率H。15(519)(选定利率)为“银行最优惠贷款”利率,或如不再引用该利率,则为该利率所引用的任何类似利率(由行政代理厘定)或联邦储备委员会的任何类似公布(由行政代理厘定)(有一项理解,即根据本条款(B)作出的最优惠利率的更改应自该更改被公开宣布或引述为生效之日起生效,并包括该更改生效之日在内)。“备考基准”或“备考效力”,就综合杠杆率、综合第一留置权杠杆率或综合权益覆盖率的任何厘定(包括其组成部分定义)而言,指:(A)(I)在(A)任何受限制附属公司或借款人及/或任何受限制附属公司的任何部门及/或产品线的全部或实质全部股本的任何处置的情况下,及(B)将受限制附属公司指定为非受限制附属公司,可归因于该特定交易的财产或个人的损益表项目(无论是正的还是负的),应自测试期的第一天起不包括在内,该测试期适用于正在进行相关确定的任何测试或契诺,以及54#96944254v4(Ii)在“指定交易”一词的定义中描述的任何投资和/或将非限制性子公司指定为受限子公司的情况下,“可归因于该特定交易的财产或个人的损益表项目(不论是正的或负的),应自适用的测试期的第一天起,就任何正在作出相关决定的测试或契诺计算在内;然后,根据借款人选择的可选利率和(D)每笔其他指定交易应被视为自试验期的第一天起发生,适用于正在进行该计算的任何测试或契约。尽管上一段有任何相反规定,为免生疑问,在就“适用保证金”的定义计算综合杠杆率时,以及就第7.15节计算综合杠杆率或综合利息覆盖率时(为确定形式上是否符合第7条的目的除外)。15作为根据本协议采取任何行动的条件),在适用的测试期结束后发生的上一段所述事件不应被给予形式上的效力。“程序”具有第6.03(B)节中给出的该术语的含义。“收益门槛”具有第2节中赋予该术语的含义。05(E)(V)。“财产”是指任何种类的财产的任何权利或利益,无论是不动产、非土地财产还是混合财产,也无论是有形财产还是无形财产,包括股权和知识产权。“PTE”是指由美国颁发的禁止交易类别豁免。劳工部,因为任何这样的豁免可能会不时修改。55#96944254v4“QFC”具有在“美国法典”第12编中赋予术语“合格财务合同”的含义,并应根据该术语进行解释。5390(C)(8)(D)。“QFC信用支持”具有第10.22节中规定的含义。对于任何有担保的互换义务,“合格ECP担保人”是指在相关担保或授予相关担保互换义务生效时总资产超过10,000,000美元的每一位担保人,或根据商品交易法或根据其颁布的任何规定构成“合资格合同参与者”,并可根据商品交易法第1A(18)(A)(V)(Ii)条订立维好协议,使另一人在此时有资格成为“合格合同参与者”的其他人。“合格优先股”是指借款人的任何优先股,(A)不构成不合格股权,(B)不要求现金支付本协议条款所禁止的股息或分派。“合理酌情决定权”对任何人来说,是指该人在行使其合理的(从担保商业贷款人的角度来看)商业判断时作出的决定或判决。“接受方”指(A)行政代理和(B)任何贷款方(视情况而定)。“记录”是指记录在有形媒体上或存储在电子媒体或其他媒体上并可以感知的形式检索的信息。“追回事件”指任何财产或意外伤害保险索赔的任何和解或付款,或与借款人或任何受限制附属公司的任何资产有关的任何报废程序。就当时基准的任何设置而言,“参考时间”是指(1)如果该基准是术语SOFR汇率,则为凌晨5:00。(芝加哥时间)在设定日期的前两个美国政府证券营业日,(2)如果基准是EURIBOR利率,上午11:00布鲁塞尔时间:(3)如果基准利率为伦敦银行间同业拆借利率,则为上午11:00。日本时间:(4)如果基准的RFR为SONIA,则为设定前四个工作日;(5)如果基准的RFR为SARON,则为设定前五个工作日;(6)如果基准的RFR为每日简易SOFR,则为设定前四个工作日,(7)基准为CDOR利率,上午11:00。安大略省多伦多时间设定日期前两个工作日,或(7)如果基准不是期限SOFR利率、EURIBOR利率、Tibor利率、SONIA、SARON、Daily Simple SOFR或CDOR利率,则由管理代理以其合理的酌情决定权确定的时间。“再融资承诺”是指再融资循环信贷承诺或再融资定期贷款承诺。“再融资贷款协议”是指借款人、行政代理机构和一个或多个再融资贷款人之间的再融资融资协议,其形式和实质令行政代理机构合理满意,建立再融资56#96944254v4[承诺,并按照第2.19节的规定对本合同和其他贷款文件进行其他修改。“再融资贷款人”是指再融资循环信贷贷款人和再融资定期贷款人。再融资贷款是指再融资循环信用贷款和再融资定期贷款。“再融资循环信贷承诺”具有第2.19(A)节给出的含义。“再融资循环信贷贷款人”具有第2.19(A)节给出的含义。“再融资循环信用贷款”具有第2.19(A)节给出的含义。“再融资定期贷款人”具有第2.19(A)节中赋予该术语的含义。“再融资定期贷款承诺”具有第2.19(A)节给出的含义。“再融资定期贷款”具有第2.19(A)节给出的含义。“登记簿”是指记录贷款人的名称和地址,以及根据本合同条款不时向每个贷款人提供的贷款和信用义务的承诺额和未清偿金额(如适用)的登记册。“条例D”指联邦储备委员会不时生效的条例D,以及根据该条例或其作出的所有官方裁决和解释。“关连业务”指(I)于第三个重述生效日期与贷款方的业务相同、类似或以其他方式合理相关、附属或补充的任何业务,或(Ii)于第三个重述协议日期与日出目标的业务相同、类似或以其他合理方式相关、附属或补充的任何业务。“关联方”对于任何人而言,是指该人的关联方、该人的合伙人、成员、董事、高级职员、雇员、受托人、管理人、经理、顾问和代理人以及该人和该人的关联方的代表,就摩根大通而言,具体包括摩根大通作为行政代理、摆动贷款机构、L/C发行人和安排人的单独身份。“释放”是指任何释放、溢出、排放、排放、沉积、处置、泄漏、泵送、倾倒、排空、注入或淋滤到环境中,或从任何建筑物、构筑物或设施进入、从或通过任何建筑物、构筑物或设施。“相关政府机构”系指:(A)就以美元计价或以美元计算的债务、利息、费用、佣金或其他金额的基准替换而言,或就由联邦储备委员会或纽约联邦储备委员会或其任何继承者正式认可或召集的委员会而言,以及(B)就以任何替代货币计价或计算的债务、利息、费用、佣金或其他金额的基准替换而言,(I)以商定货币计价的中央银行,或相对于负责监督(A)该基准替换或(B)该基准替换的适用管理人或(Ii)由(X)中央银行正式认可或召集的任何工作组或委员会,或(Y)负责监督(I)该基准替换或(Ii)该基准替换的管理人的任何中央银行或其他监管者,(3)一组中央银行或其他监管者或(4)金融稳定委员会或其任何部分。“相关利率”指(I)就以美元计价的任何期限基准借款而言,经调整的期限SOFR利率;(Ii)就以欧元计价的任何期限基准借款而言,经调整的EURIBOR利率;(Iii)就以日元计价的任何期限基准借款而言,经调整的Tibor利率;(Iv)就以加元计价的任何期限基准借款而言,CDOR利率;或(V)就以英镑、瑞士法郎或美元计价的任何其他借款而言,适用的每日调整简单RFR。“相关筛选利率”是指(I)就以美元计价的任何期限基准借款而言,是SOFR参考利率;(Ii)对于以欧元计价的任何期限基准借款而言,是EURIBOR筛选利率;(Iii)对于以日元计价的任何期限基准借款而言,是Tibor筛选利率(视何者适用而定);或(Iv)对于以加元计价的任何期限基准借款而言,是CDOR筛选利率。“救济期”是指从最初救济期的第一天开始到修订救济期的最后一天为止的期间。“救济期”是指从第一修正案生效之日起至(A)根据第6.01(D)节就截至2024年7月31日或前后的测试期交付合规性证书之日,以表明符合第7.15(A)节和第7节中规定的财务契约的期间。15(B)适用测试期和(B)公约减少日期“是指,只要借款人以书面形式通知行政机构其选择触发《公约》减少日期,则其选择触发《公约》减少日期,即根据第6.01(D)节交付合规证书的第一个日期,证明截至借款人在通知中规定的适用测试期限结束时,借款人在终止《公约》减少日期后遵守第7.15(A)节和第7.15(B)节规定的财务契约。“可报告事件”是指ERISA第4043(C)节规定的任何事件,但免除了30天通知期的事件除外。“信用延期申请”是指(A)对于借款,是借款通知;(B)对于L/C信用延期,是信用申请;(C)对于回旋额度贷款,是回旋额度贷款通知。“所需增量定期贷款贷款人”是指在任何时候确定的持有超过所有58#96944254v4增量定期贷款和增量定期贷款承诺余额的50.0%的增量定期贷款贷款人;如果每次确定所需的增量定期贷款贷款人将忽略任何当时违约的贷款人所持有的所有增量定期贷款和增量定期贷款承诺的未偿还金额。“所需的初始期限贷款机构”是指在任何时候确定的持有超过所有初始期限贷款和初始期限贷款承诺未偿还金额50.0%的初始期限贷款机构;如果每次确定所需的初始期限贷款机构,将忽略任何当时违约的贷款人所持有的所有初始期限贷款和初始期限贷款承诺的未偿还金额。“所需贷款人”是指在任何时候所确定的贷款人,其持有的金额超过(A)(1)当时有效的循环信贷承诺或(2)如果循环信贷承诺总额已全部终止时的总额的50.0%,加上(B)当时所有初始定期贷款和初始定期贷款承诺的未偿还金额,加上(C)当时所有增量定期贷款和增量定期贷款承诺的未偿还金额;但每一次对所需贷款人的决定将不考虑任何违约贷款人的循环信贷承诺、循环信贷余额总额、所有初始定期贷款和初始定期贷款承诺(视属何情况而定)的未偿还金额,以及所有增量定期贷款和增量定期贷款承诺(视属何情况而定)的未偿还金额。“所需净收益百分比”是指,截至任何确定日期,(A)如果综合第一留置权杠杆率大于3.00:1.00,100%,(B)如果综合第一留置权杠杆率小于或等于3.00:1。00但大于2.50:1.00、50%及(C)若综合第一留置权杠杆率小于或等于2.50:1。00,0%;应理解并同意,就本定义而言,当其适用于确定第2.05(E)(V)条规定的任何付款所需用于预付定期贷款的净收益或净保险/报废收益的金额时,综合第一留置权杠杆率应在借款人或适用的受限制附属公司收到此类收益的日期确定。“所需循环信贷贷款人”指在任何时候确定的(A)循环信贷贷款人持有当时有效的循环信贷承诺的50.0%以上,或(B)如果在违约事件发生后循环承诺总额已经终止,则循环信贷贷款人持有的循环信贷承诺超过50%。当时循环信贷余额总额的0%;条件是,每一次所需循环信贷贷款人的确定都将忽略任何当时违约的贷款人的循环信贷承诺以及所持有或被视为持有的循环信贷余额总额部分。“决议授权机构”指欧洲经济区决议授权机构,或就任何英国金融机构而言,指联合王国决议授权机构。“负责人”指(A)就借款人根据本协议须提交的任何信贷延期申请而言,指借款人的行政总裁、首席财务官、司库或控制人总裁;(B)就借款人而言,就根据本条例或根据任何其他贷款文件须由借款人交付的任何财务资料而发出的任何合规证书或任何其他证书或通知而言,指对该人的财务负有主要责任的首席财务官、财务主管、主控人或其他高级人员;及(C)就借款人或任何其他贷款方而言,借款人或任何其他贷款方的首席执行官、首席运营官总裁、59#96944254v4首席财务官、财务主管、财务总监、秘书或总法律顾问或该借款方正式任命的其他授权人士(或(如适用)该借款方的管理实体的首席执行官、总裁、首席财务官、财务主管、财务主管、财务总监、财务总监、财务主管或总法律顾问或该管理实体正式任命的该其他授权人士)。“受限”指的是,当提及借款人及其子公司的现金或现金等价物时,该等现金或现金等价物(A)在借款人的综合资产负债表上显示为“受限”(或类似的语言)(除非该指示与贷款文件或根据该文件创建的留置权有关),(B)受行政代理人以外的任何人的任何留置权约束,以确保义务(第7条允许的留置权除外)。01(O))或(C)一般不供借款人或该附属公司使用(除非该限制与贷款文件或根据贷款文件设定的留置权有关)。对任何人士而言,“有限制支付”指(A)该人士就其任何股权派发的任何股息(不论以现金、证券或其他财产),(B)因购买、赎回、退休、收购、注销或终止该等股权或向任何该等人士的股权持有人返还资本而作出的任何付款(不论以现金、证券或其他财产),包括任何偿债基金或类似的存款;及(C)该人士以价值收购由该人士或控制该人士的任何其他人士发行的任何股权。“受限制附属公司”指借款人的每一直接或间接附属公司,包括(A)不是非受限制附属公司(在每种情况下,包括未根据第2.16节被指定为非受限制附属公司)和(B)不是非受限制附属公司的附属公司。“重估日期”系指(A)就以任何替代货币计价的任何贷款而言,下列各项中的每一项:(I)借入该贷款的日期和(Ii)就任何定期基准贷款而言,根据本协定的条款转换为该贷款或延续该贷款的每个日期;(B)就以替代货币计价的任何信用证而言,包括下列各项:(I)该信用证的签发日期;(Ii)每个历月的第一个营业日;(Iii)对该信用证作出任何修改以增加其面额的日期;以及(C)在发生违约事件时由行政代理随时决定的任何额外日期。“修改后的救济生效日期”是指信贷协议和担保协议第二修正案中定义的第二修正案生效日期。“修订救济期”是指从修订的救济生效日期到(A)根据第6.01(D)款就截至2025年4月30日或大约2025年4月30日的测试期交付合规性证书的日期,表明符合适用测试期第7.15(A)节和第7.15(B)节规定的财务契约的期间,以及(B)借款人以书面形式通知行政代理救济期应结束的范围。根据第6.01(D)节交付合规性证书的第一个日期,表明在借款人在通知中指定的适用测试期结束时,借款人在修订的救济期终止后遵守第7.15(A)节和第7.15(B)节规定的财务契约;但为决定适用的60#96944254v4以外的所有目的]第7.15(A)节和第7.15(B)节的比率在根据前一条(B)款终止修订的救济期之前,修订的救济期应终止于《救济期公约》的减少日期。“循环信用借款”是指由同一类型的同时循环信用贷款组成的借款,如果是定期基准贷款,则由每个循环信用贷款人根据第二节规定具有相同的利息期限。01(B)。“循环信贷承诺”是指,对于每个循环信贷贷款人,在任何时候,其2024年的循环信贷承诺和2027年的循环信贷承诺。“循环信贷承诺费”具有第2.09(A)节给出的含义。“循环信贷风险”指任何循环信贷贷款人在任何时候未偿还循环信贷贷款的本金总额,以及该循环信贷贷款人当时参与信贷义务和循环额度贷款的本金总额。“循环信贷安排”是指2024年循环信贷安排和2027年循环信贷安排的统称。“循环信贷贷款人”统称为(A)每个2024年循环信贷贷款人和(B)每个2027年循环信贷贷款人。“循环信用贷款”一词的含义与第二节中所给出的含义相同。01(B)。“循环信贷到期日”指(A)循环信贷指定到期日,(B)根据第2.06节终止循环信贷承诺总额的日期,及(C)终止循环信贷承诺总额及任何L/C发行人根据第8.03节作出L/C信贷展期及加速循环信贷贷款的义务的日期,以较早者为准。“循环信贷份额”指在任何时候对任何循环信贷贷款人而言,该贷款人当时的循环信贷承诺所代表的循环信贷承诺总额的百分比(以小数点后九位表示),可按第3.07节的规定进行调整;但条件是,如果每个循环信贷贷款人提供循环信贷贷款的承诺和任何L/C发行人发放L/C信用延期的义务已经按照第8.03节的规定终止,或者如果循环信贷承诺总额已经到期,则每个循环信贷贷款人的循环信贷份额将根据该贷款人最近有效的循环信贷份额确定,从而使任何后续转让生效。每一循环信贷贷款人的初始循环信贷比例列于附表2中该贷款人名称的相对位置。01或在转让和假设中,或根据适用的附加承诺文件,该贷款人根据该文件成为本合同的当事方。“循环信贷指定到期日”指2024年11月7日。“循环信贷机制”是指2024年循环信贷机制或2027年循环信贷机制,视情况而定。61#96944254v4“RFR”是指,对于以(A)英镑、索尼娅、(B)瑞士法郎、萨隆和(C)美元计价的任何RFR贷款,每日简单索弗。“RFR管理员”指SONIA管理员、SARON管理员或SOFR管理员。“RFR借款”,就任何借款而言,是指构成此类借款的RFR贷款。“RFR营业日”是指,对于以(A)英镑计价的任何贷款而言,除(I)星期六、(Ii)星期日或(Iii)伦敦银行因一般业务关闭的日子、(B)瑞士法郎、(I)星期六、(Ii)星期日或(Iii)银行因苏黎世支付和外汇交易结算以及(C)美元以外的任何日子以外的任何日子。政府证券营业日。“利率日”的含义与“每日简单利率”的定义相同。“RFR贷款”是指以调整后的每日简易RFR利率计息的贷款。“S”系指标准普尔评级服务公司,隶属于S全球公司。以及任何继任者。“当日资金”系指(A)就以美元支付和支付而言,即可立即使用的资金;(B)就以替代货币支付和支付而言,指行政代理人可能确定为支付地习惯的以相关替代货币结算国际银行交易的当天或其他资金。“制裁”一词的含义与第5.17(A)节中给出的含义相同。“Saron”是指就任何营业日而言,相当于SARON署长在SARON署长网站上公布的该工作日的瑞士平均隔夜汇率的年费率。“SARON管理人”指六家瑞士交易所股份公司(或瑞士平均汇率隔夜的任何继任管理人)。“SARON管理人员网站”指的是Six Swiss Exchange AG的网站,目前位于https://www.six-group.。或由Saron署长不时确定的瑞士隔夜平均利率的任何后续来源。“美国证券交易委员会”系指证券交易委员会及其任何继任者。“第二修正案”是指借款人、担保人、贷款方和汇丰银行分别以担保方行政代理人、周转贷款人和L/信用证发行人的身份,在第二修正案生效之日签署的第二修正案。“第二修正案生效日期”指第二修正案生效日期(该术语在第二修正案中定义)。62#96944254v4“信贷协议和担保协议第二修正案”是指借款人、担保方、贷款方和行政代理之间于2023年6月6日对第三次修订和重新签署的信贷协议和第二次修订和重新签署的担保协议的第一修正案。“第二次重订信贷协议”具有本协议演讲稿A中赋予该术语的含义。“第二次重新贷款单据”的含义与“第二次重新贷款协议”中“贷款文件”一词的含义相同。“第二重置债务”的含义与“第二重置信用协议”中“债务”一词的含义相同。“有担保现金管理债务”是指(A)欠行政代理或其任何关联公司的现金管理债务,(B)在第三个重述生效日对贷款人或贷款人的关联公司所欠的债务,或(C)在产生该等义务时对贷款人或贷款人的关联公司所欠的债务(为此目的,所欠的任何此类债务或其他债务的此等个人均称为“现金管理银行”)。“担保当事人”是指(A)每一贷款方,(B)行政代理,(C)被拖欠任何有担保现金管理债务的每一家现金管理银行,(D)作为任何掉期合同交易对手的每一家对冲银行,其债务构成有担保掉期债务,(E)任何贷款方根据任何贷款文件承担的每一赔偿义务的受益人,以及(F)上述每一项的允许继承人和受让人。“有担保的互换债务”指借款人或其任何子公司根据第7.03(E)节允许的任何互换合同承担的所有债务和其他义务;只要该互换合同(A)是与作为行政代理的交易对手或其任何关联公司签订的,(B)与作为贷款人或贷款人关联公司的交易对手在第三个重述生效日期生效,或(C)在第三个重述生效日期之后与订立该互换合同时作为贷款人或贷款人关联公司的任何交易对手订立(为此目的,每个此类交易对手被称为“对冲银行”),以及就前述(A)、(B)和(C)款中的每一项而言,该对手方尚未向管理代理递交书面通知,表明借款人或其任何子公司在该互换合同项下的债务和其他义务不应被视为本协议和其他贷款文件中的担保互换义务。“Semtech(International)”是指Semtech(International)AG,该公司是根据瑞士法律成立的公司。“SOFR”是指就任何营业日而言,相当于SOFR管理人在SOFR管理人网站上公布的该营业日担保隔夜融资利率的年利率。“SOFR管理人”是指NYFRB(或有担保隔夜融资利率的继任管理人)。“SOFR管理员网站”是指纽约林业局的网站,目前在http://www.newyorkfed.Org或SOFR管理人不时确定的担保隔夜融资利率的任何后续来源。“SOFR确定日期”具有“每日简易SOFR”的定义中所规定的含义。“Sofr汇率日”具有“每日简单Sofr”的定义中所规定的含义。“偿付能力”对任何人来说,在任何时候都是指(A)该人的财产在持续经营的基础上的公允价值大于该人的负债(包括或有负债)的金额,该价值是根据《破产法》第101(32)节的规定确定的,并且此类负债是根据《破产法》第101(32)条的目的进行评估的,或者是为了适用于借款人或其任何附属公司的《统一欺诈性转让法》或任何类似的州法规的目的;(B)该人的财产的现时公平可出售价值,不少于在该人的债项变为绝对债务及到期时须支付其相当可能的法律责任所需的款额;。(C)该人有能力变现其财产,并在其债项及其他债务(包括或有债务)在正常业务运作中到期时予以偿付;。(D)该人不打算亦不相信会在该等债务及债务到期时招致超出其偿付能力的债务或债务;。及(E)该人并没有从事业务或交易,亦不会即将从事该人的财产会构成不合理的小额资本的业务或交易。为上述目的,任何时候的或有负债数额将按根据当时存在的所有事实和情况计算的数额计算,该数额代表可合理预期成为实际或到期负债的数额。“SONIA”是指就任何营业日而言,相当于SONIA管理人在其网站上公布的该营业日的英镑隔夜指数平均值的年利率。“索尼亚管理人”指英国央行(或英镑隔夜指数Average的任何继任管理人)。“SONIA管理人网站”是指英格兰银行的网站,目前位于http://www.bankofengland.co.uk,或由SONIA管理人不时确定的英镑隔夜指数平均指数的任何后续来源。[“特定违约事件”是指根据第8.01(A)节发生的任何违约事件,或仅在借款人的情况下,根据第(F)或(G)节发生的任何违约事件。“指定贷款人”是指在任何时候(A)已根据第3.04条要求赔偿,但在提出请求后五个工作日内仍未撤销该请求的任何贷款人,或(Ii)借款人必须根据第3条向其支付额外金额(或借款人必须代表其向政府当局支付额外金额)的任何贷款人。在第(I)或(Ii)款中的任何一种情况下,该贷款人已拒绝或无法根据第3.06节指定不同的贷款办事处;(B)根据第3.02节发出通知;(C)是违约贷款人;或(D)是非同意贷款人。“特定材料”统称为借款人或任何其他贷款方或其各自子公司或关联公司或其代表提供的所有通知、要求、通信、文件和其他材料或信息,以及与借款人或任何其他贷款方或其各自子公司或关联公司有关的文件和其他书面材料,或与本协议或任何其他贷款文件(包括对其条款或补充条款的任何修改或豁免)或本协议或其中预期的交易有关的任何其他材料或事项。“特定允许债务文件”是指在签立和交付时和之后,与特定允许债务的产生或发行有关的每一张票据、契约、购买协议、贷款协议、担保和其他重要协议,并可根据本协议及其条款不时予以修订、修改或补充。“特定允许负债”是指借款人的任何无担保债务,可由任何附属担保人在无担保的基础上担保,其所有条款均符合第7.03(B)节的要求。“特定陈述”是指借款人的陈述和担保,在适用的范围内,还指第5节规定的其他贷款方的陈述和担保。01,第5.02(A)节(关于贷款文件的订立和履行),第5.04节,第5.11节(仅针对其第二句),第5节。14、第5.16节、第5.17节和第5.18节。“特定交易”是指,就任何期间而言,任何投资、资产处置、债务的产生或偿还、限制付款、附属指定或其他事件,而根据本协议的条款,该等事件要求“在”形式基础上“遵守本协议项下的测试或契诺,或要求在给予”形式上的效果“后计算该等测试或契诺。“法定储备率”是指一个分数(以小数表示),其分子是数字1,分母是数字1减去任何中央银行、货币当局、联邦储备银行、联邦储备银行、金融稳定机构、审慎监管局、欧洲中央银行或其他政府当局为用于为贷款提供资金的任何一类存款或负债所设定的最高准备金、流动资产、费用或类似要求(包括任何边际、特别、紧急或补充准备金或其他要求)的总和,在每一项要求中以小数表示。此类准备金、流动资产、费用或类似要求应包括根据条例D施加的准备金、流动资产、费用或类似要求。定期基准贷款应被视为遵守该准备金、流动资产、费用或类似要求,而不受益于按比例分摊、65#96944254v4豁免或抵销,而根据任何适用法律,包括条例D,任何贷款人可不时获得这些豁免或抵消。法定准备金率自准备金、流动资产或类似要求发生变化之日起自动调整。“英镑”和“GB”是指联合王国的合法货币。“标的物贷款”是指在任何确定日期,按照第2.05(E)(V)节的规定,在该确定日期受应课差饷预付款要求的初始定期贷款和任何额外的定期贷款。“标的物收益”具有第2.05(E)(V)节中赋予该术语的含义。个人的“附属公司”是指公司、合伙企业、合资企业、有限责任公司或其他商业实体,其大多数股权股份在董事或其他管理机构的选举中具有普通投票权(但仅因发生或有事件而具有这种权力的股权除外)当时由该人实益拥有,或通过一个或多个中间人直接或间接控制,或通过一个或多个中间人或两者兼而有之。除非另有说明,本合同中提及的“子公司”或“子公司”均指借款人的一家或多家子公司。“附属担保人”是指在第三次重述生效之日起作为担保人执行本协议的借款人的每一家国内子公司,以及根据第6.11(A)节成为本协议担保人的其他每一家国内子公司(在每种情况下,除非和直到该人根据第10.01节或第9.01(A)节(视具体情况而定)被解除担保人资格)。“日出收购”指根据日出安排协议,加拿大13548597加拿大公司及借款人的全资附属公司(“日出买家”)收购加拿大公司(“日出目标”)。“日出收购债务”具有第7节中赋予该术语的含义。03(R)。“日出收购公司间投资”应指(I)Semtech International AG向借款人提供最多95,000,000美元的无息贷款,以及(Ii)Semtech Canada向Sierra Wireless Inc.提供最多50,000,000美元的无息贷款,以完成日出收购。“日出安排协议”指日出买方、借款人及日出目标之间于2022年8月2日(经不时经准许修订(定义见第二修正案附件C)修订、修订及重述、补充或以其他方式修改)的若干安排协议。“日出安排协议目标申述”指日出目标或其联营公司在日出安排协议中作出的对贷款人(以其身份)的利益具有重大意义的陈述及保证,但仅限于日出买方或其适用联营公司有权因该等申述不准确而终止日出买方及其适用联营公司在安排66#96944254v4协议下的责任(包括不完成日出收购的权利)。“日出买家”在“日出收购”的定义中具有赋予该术语的含义。“日出承诺书”是指摩根大通与借款人之间于2022年8月2日发出的承诺函。“日出目标”具有在“日出收购”的定义中赋予该术语的含义。“支持的QFC”具有第10.22节中规定的含义。“互换”系指构成商品交易法第1a(47)节所指“互换”的任何协议、合同或交易;但允许的债券对冲交易和允许的认股权证交易均不构成互换。不论任何该等交易是否受任何主协议管限或受任何主协议规限;及(B)受国际掉期及衍生工具协会出版的任何形式的主协议的条款及条件所规限或受其管限的任何种类的任何交易及有关的确认书。任何国际外汇总协议,或任何其他主协议,包括任何此等主协议下的任何此等义务或法律责任(在每种情况下,连同任何相关的附表);但准许债券对冲交易及准许认股权证交易均不构成掉期合约。“掉期义务”对任何人来说,是指根据任何掉期支付或履行的任何义务。“掉期终止价值”,就任何一份或多份掉期合同而言,是指在考虑到与此类掉期合同有关的任何可依法强制执行的净额结算协议的效力后,(A)对于此类掉期合同成交之日或之后的任何日期,据此确定的终止价值(S),以及(B)对于本定义(A)款所述日期之前的任何日期,确定为此类掉期合同的按市值计价的金额(S),根据任何认可交易商(可能包括贷款人或贷款人的任何关联公司)在此类掉期合约中提供的一个或多个中端市场报价或其他现成报价确定。“回旋额度”是指回旋额度贷款人根据第二节规定提供的循环信贷安排。04.67#96944254v4“摆动额度借款”是指根据第2.04节借入摆动额度贷款。“摆动额度贷款人”是指本协议项下的摆动额度贷款人(自第三次重述生效之日起,将为摩根大通)。“回旋额度贷款”具有第2.04(A)节给出的含义。“转动线贷款通知”指根据第2.04(B)节关于转动线借用的通知,如果是书面的,基本上将采用附件F的形式。“周转额度升华”是指在任何日期确定的,等于(A)25,000,000美元和(B)循环信贷承诺总额中较小者的数额。周转线升华是循环信贷承诺总额的一部分,但不是额外的。“瑞士法郎”是指瑞士的法定货币。“瑞士质押协议”是指借款人与行政代理人之间于2013年5月2日签订的股份质押协议,该协议经日期为2016年11月11日的证券确认及修订协议修订及确认,并经日期为本协议日期的借款人与行政代理代表其本身及担保当事人之间的证券确认及修订协议进一步确认及修订,根据该协议,借款人代表担保各方并为担保当事人的利益向行政代理人质押及授予担保权益于Semtech(International)已发行及未偿还股权的65%,该质押协议受瑞士法律管辖。“综合租赁债务”指根据任何租赁、融资协议或其他安排未偿还的本金余额,涉及任何不动产或非土地财产,据此出租人在会计上被视为该财产的所有者,而承租人在联邦所得税方面被视为该财产的所有者,或该人所属的任何税收保留经营租约、表外贷款或类似的表外融资产品的所有者,其中此类交易在税务上被视为借入的资金债务,但根据公认会计原则被归类为经营租赁。“目标”是指作为收购标的的个人、业务单位或部门。“目标日”是指跨欧洲自动实时结汇快速转账(TARGET)支付系统(或者,如果该支付系统停止运行,则是由管理代理确定为合适的替代系统的其他支付系统(如果有))开放用于欧元支付结算的任何一天。“税”是指任何政府当局征收的所有当前或未来的税、扣、扣(包括备用扣款)、评税、费用或其他费用,包括适用于其的任何利息、附加税或罚款。“术语基准”用于任何贷款或借款时,指的是该贷款或构成该借款的贷款是否按68#96944254v4确定的利率计息]参考调整后的期限SOFR利率、CDOR利率、调整后的EURIBOR利率或调整后的Tibor利率。“定期贷款”是指初始定期贷款和任何增量定期贷款。“术语SOFR确定日”具有术语SOFR参考率定义中赋予它的含义。“SOFR期限利率”指,就以美元计价的任何期限基准借款及与适用利息期间相若的任何期限而言,SOFR期限参考利率约为5:00 a。芝加哥时间,在该期限开始前两个美国政府证券营业日,相当于适用的利息期间,因为该利率是由芝加哥商品交易所术语SOFR管理人公布的。“期限SOFR参考利率”是指,在任何日期和时间(该日为“期限SOFR确定日”),对于以美元计价的任何期限基准借款以及与适用利息期间相当的任何期限,由CME期限SOFR管理人发布并被管理机构识别为基于SOFR的前瞻性期限利率的年利率。如果在该条款SOFR确定日的下午5:00(纽约市时间),CME条款SOFR管理人尚未公布适用期限的“SOFR参考利率”,并且尚未出现关于条款SOFR利率的基准更换日期,则只要该日是美国政府证券营业日,则该条款SOFR确定日的条款SOFR参考利率将是就之前第一个美国政府证券营业日发布的条款SOFR参考利率。CME术语SOFR管理人公布该术语SOFR参考利率的美国政府证券营业日,只要该首个美国政府证券营业日不超过五(5)美元。美国政府证券在该条款确定日之前的营业日。“试算期”是指连续四个会计期间最后一个会计期间结束的每一个期间,在每一种情况下均视为一个会计期间。“第三重述协议”指借款人、担保人、现有贷款方、2027年循环信贷贷款方、初始定期贷款贷款方、汇丰银行(以摩根大通行政代理身份辞职)、摩根大通(以行政代理继任者身份)和其他当事人之间于2022年9月26日签署的特定第三重述协议。“第三次重述生效日期”是指满足“第三次重述协议”第5节规定的所有先决条件的第一个日期(或根据第10.01节放弃)。“第三次重述交易”统称为(A)本协议双方订立本协议及其他贷款文件,以供贷款方按本协议及本协议的条款及条件向借款人提供贷款,(B)收购日出及(C)支付所有相关交易费用。“门槛金额”指20,000,000美元。“Tibor内插利率”是指,在任何时间,对于任何以日元计价的期限基准借款和任何利息期间,由管理代理确定的年利率(四舍五入到与Tibor筛查利率相同的小数点位数69#96944254v4)等于在(A)比受影响的Tibor利率利率期间短的最长期间(Tibor筛查利率可用日元)和(B)超过受影响的Tibor利率利率期间的最短期间(Tibor筛查利率可用日元)之间的线性内插所产生的利率;但如果任何Tibor内插利率小于零,则就本协议而言,该利率应被视为零。“Tibor利率”是指,对于以日元计价的任何期限基准借款和任何利息期间,Tibor筛选利率;但如果在该利息期间(“受影响的Tibor利率期间”)对日元的Tibor筛选利率不可用,则Tibor利率应为Tibor内插利率。“Tibor屏幕利率”是指,对于以日元计价的任何期限基准贷款和任何利息期间,在任何日期和时间,由Ippan Shadan Hojin JBA Tibor Administration(或接管该利率管理的任何其他人)管理的相关期间的东京银行间同业拆借利率(“Tibor”),在适用的路透社屏幕(或显示该利率的任何替代路透社页面)或其他信息服务的适当页面上显示(在适用的路透社屏幕(或显示该利率的任何替代路透社页面)上),该信息服务在上午11:00不时发布由管理代理确定的该利率,以取代路透社。(东京时间)计息期开始前两(2)个工作日。如果该页面或服务不再可用,管理代理可在与借款人协商后指定另一页面或服务以显示相关费率。如果Tibor筛选率应小于零,则就本协议而言,Tibor筛选率应视为零。“所有权公司”具有抵押权要求的定义中所规定的含义。“循环信贷余额总额”是指(A)所有循环信贷贷款的未偿还总额,加上(B)所有信贷债务的未偿还金额,以及(C)所有循环信贷额度贷款的未偿还金额的总和。“交易日期”具有第10.06(G)(I)节中赋予该术语的含义。“交易”统称为:(A)本协议双方签订本协议和其他贷款文件,以便贷款方按照本协议的条款和条件向借款人提供便利;(B)第三次重述交易;(C)支付所有相关交易费用。“交易成本”是指贷款各方为完成贷款文件所设想的交易而支付或应付的费用、成本和支出,包括在第三个重述生效日期为本协议项下的信贷延期提供的初始资金。“类型”用于任何贷款或借款时,是指此类贷款或构成此类借款的贷款的利率是否参考调整后的期限SOFR利率、调整后的EURIBOR利率、调整后的Tibor利率、基本利率、调整后的每日简单RFR或CDOR利率来确定。对于任何商业信用证,“跟单信用证统一惯例”是指由国际商会出版的2007年跟单信用证统一惯例修订本UCP600(或者,如果L/信用证出具人在签发时同意,则指在紧接此类信用证开具、延长失效日期或增加其金额之前生效的较新版本)。“英国金融机构”指英国审慎监管局颁布的PRA规则手册(经不时修订)中定义的任何BRRD企业或受IFPRU 11约束的任何个人。英国金融市场行为监管局颁布的《金融市场行为监管局手册》(经不时修订)的第6条,其中包括某些信贷机构和投资公司,以及这些信贷机构或投资公司的某些联营公司。“英国清算机构”是指英格兰银行或任何其他负责英国金融机构清算的公共行政机构。“未调整基准置换”是指适用的基准置换,不包括基准置换调整。“统一商法典”或“统一商法典”是指在纽约州有效的统一商法典;如果任何抵押品上的任何担保权益的完备性或完美性或不完备性的效果或优先权受纽约州以外的司法管辖区有效的统一商法典管辖,则“统一商法典”是指为本协议有关该等完美性、完美性或不完备性或优先权的规定的目的而在该其他司法管辖区不时有效的统一商法典。“未报销金额”是指,就任何信用证而言,借款人未能在第2.03(C)(I)节规定的时间内向L信用证的出票人偿付的任何金额(美元,或如果适用的信用证是以其他货币计价的,则为其等值的美元)。“不受限制”是指借款人或其任何子公司的现金或现金等价物不受限制。“非限制性附属公司”指(A)借款人已在附表1中指定为非限制性附属公司的借款人的每个直接或间接附属公司,如在任何时间确定的。01-C于第三个重述生效日期或根据第三个重述生效日期后的第2.16节(在每种情况下,并未根据第2.16节重新指定为受限附属公司)或(B)为非受限附属公司的附属公司。“美国。美国政府证券营业日“是指除(I)星期六、(Ii)星期日或(Iii)证券业和金融市场协会建议其会员的固定收益部门全天关闭以进行美国政府证券交易的任何一天。“美国。个人“系指”守则“第7701(A)(30)条所界定的”美国人“。71#96944254v4“美国税务符合性证书”具有第3节中赋予该术语的含义。01(E)。任何人士的“全资附属公司”指该人士的附属公司,其100%股权(董事合资格股份或法律规定须由有关司法管辖区居民拥有的股份除外)应由该人士或该人士的一间或多间全资附属公司拥有。“扣缴代理人”是指任何贷款方和行政代理人。“减记和转换权力”是指:(A)就任何欧洲经济区决议机构而言,该欧洲经济区决议机构根据适用的欧洲经济区成员国的自救立法不时具有的减记和转换权力,这些减记和转换权力在欧盟自救立法附表中有描述;以及(B)对于联合王国,适用的自救立法规定的任何决议机构在自救立法下取消、减少、修改或改变任何英国金融机构或产生该责任的任何合同或文书的负债形式的任何权力,将该法律责任的全部或部分转换为该人或任何其他人的股份、证券或义务,规定任何该等合约或文书须犹如已根据该合约或文书行使权利而具有效力,或暂时吊销与该等权力有关或附属于该自救法例所赋予的任何权力或该法律责任的任何义务。“日元”和“人民币”是指日本的法定货币。第1.02节。贷款和借款的分类。就本协议而言,贷款可按类别(如“循环信贷贷款”)或按类型(如“循环信贷贷款”)分类和指代。定期基准贷款“或”定期基准贷款“)或按类别和类型分类(例如”定期基准循环信用贷款“或”定期基准循环信用贷款“)。借款也可按类别(如例如“循环信贷借款”)或按类型(例如“定期基准借款”或“RFR借款”)或按类别和类型(例如“定期基准循环信贷借款”或“RFR循环信贷借款”)。第1.03节。术语泛指泛指术语。本协议中术语的定义应同样适用于所定义术语的单数和复数形式。只要上下文需要,任何代词都应包括相应的阳性、阴性和中性形式。“包括”、“包括”和“包括”等字眼应视为后跟“但不限于”一词。“遗嘱”一词应解释为与“应当”一词具有相同的含义和效力。除文意另有所指外,(A)本协议、文书或其他文件的任何定义或提及,应解释为指不时修订、补充或以其他方式修改的协议、文书或其他文件(受本协议所载的任何修订、补充或修改的限制),(B)本协议中对任何人的任何提及应解释为包括此人的继承人和受让人,(C)“本协议”、“本协议”和“本协议下的”等词语应解释为指本协议的全部内容,而不是本协议的任何特定规定,(D)本协议中提及的所有条款、章节、展品和附表应解释为指本协议的条款和章节、展品和附表;(E)除非另有说明,否则本协议中对任何法律、规则或条例的任何提及均应指经不时修订、修改或补充的法律、规则或条例;(F)“资产”和“财产”一词应解释为具有相同的含义和72#96944254v4

指任何及所有有形及无形资产及财产,包括现金、证券、账目及合同权。第1.04节。会计术语;公认会计原则。除本协议另有明文规定外,所有会计或财务条款均应按照不时生效的公认会计原则解释;但如果借款人通知行政代理借款人要求修改本协议的任何条款,以消除在本协议日期之后在GAAP中或在其应用中发生的任何更改对该条款的实施的影响(或者如果行政代理通知借款人所需的贷款人为此目的要求对本协议的任何条款进行修订),无论任何此类通知是在GAAP变更之前或之后或在其应用中发出的,则该条款应以有效的GAAP为基础进行解释,并在紧接该变更之前生效,直到该通知被撤回或该条款应根据本协议进行修订为止。尽管本文中有任何其他规定,本文中使用的所有会计或财务性质的术语应予以解释,并应对本文提及的金额和比率进行所有计算,但不影响(I)根据财务会计准则委员会会计准则汇编825(或具有类似结果或效果的任何其他财务会计准则)选择以“公允价值”对借款人或任何附属公司的任何债务或其他负债进行估值。并(Ii)根据会计准则汇编470-20或2015-03(或具有类似结果或效果的任何其他会计准则编纂或财务会计准则)对债务的任何处理,以其中所述的减少或分开的方式对任何该等债务进行估值,且该等债务在任何情况下均应按其全额陈述的本金进行估值。第1.05节。利率;基准通知。以美元或另一种货币计价的贷款的利率可以从一个利率基准中得出,该基准可能会停止,或可能成为或未来可能成为监管改革的对象。在基准转换事件发生时,第3.03(B)节提供了确定替代利率的机制。行政代理对本协议中使用的任何利率的管理、提交、履行或任何其他事项,或任何替代利率、后续利率或其替代率,包括但不限于,任何此类替代利率、后续利率或替代参考利率的组成或特征是否将与被取代的现有利率相似或产生相同的价值或经济等价性,或具有与任何现有利率停止或不可用之前相同的数量或流动性,不承担任何责任,也不承担任何责任。行政代理及其附属公司和/或其他相关实体可参与影响本协议中使用的任何利率或任何替代、后续或替代利率(包括任何基准替代)和/或任何相关调整的计算的交易,在每种情况下,都可能以对借款人不利的方式进行。行政代理可根据本协议的条款选择合理的信息来源或服务,以确定本协议中使用的任何利率、其任何组成部分或其定义中引用的利率,并且不对借款人、任何贷款人或任何其他个人或实体承担任何类型的损害责任,包括直接或间接、特殊、惩罚性、附带或后果性损害、成本、损失或支出(无论是在侵权、合同或其他方面,也无论是在法律上还是在衡平法上),对于任何此类信息来源或服务提供的任何此类利率(或其组成部分)的任何错误或计算,行政代理不承担任何责任。73#96944254v4第1节。06.信用证金额。除非本合同另有规定,否则在任何时候,信用证的金额应被视为该信用证在该时间可提取的规定金额的美元等值;但就其条款规定一次或多次自动增加其可用金额的任何信用证而言,该信用证的金额应被视为在实施所有该等增加后的该信用证的最高金额的美元等值,无论该最高金额是否可在该时间提取。第一节。07.分部分部。就贷款文件下的所有目的而言,与特拉华州法律(或不同司法管辖区法律下的任何类似事件)下的任何分割或分割计划有关:(A)如果任何人的任何资产、权利、义务或债务成为另一人的资产、权利、义务或债务,则应被视为已从原始人转移到后继人,以及(B)如果有任何新人存在,该新人应被视为在其存在的第一天由当时其股权持有人组织和收购。第一节。08.汇率;货币等价物(A)行政代理或L/信用证发行人(视情况而定)应确定以替代货币计价的定期基准借款或远期利率借款或信用证延期的美元等值金额。该美元等值应自该重估日期起生效,并应为该金额的美元等值,直至下一重估日期发生为止。除借款人根据本协议提交的财务报表或根据本协议计算财务契约的目的或本协议另有规定外,贷款文件中任何约定货币(美元除外)的适用金额应为行政代理或L/信用证发行人(视情况而定)所确定的美元等值金额。(B)(B)在本协议中,凡与定期基准贷款或远期利率贷款的借款、转换、续期或预付或信用证的签发、修改或延期有关的,金额均以美元表示,如所需的最低或倍数,但借款、贷款或信用证是以替代货币计价的,该金额应相当于由行政代理人或L/信用证发行人(视情况而定)确定的金额的美元等值(四舍五入至该替代货币的最接近单位,单位的0.5向上舍入)。第一节。09.某些计算和测试。(A)尽管本协议有任何相反规定,但在符合第1.09(B)、(C)和(D)节的规定的情况下,本协议中包含的所有财务比率和测试都是针对发生任何指定交易的任何测试期计算的,应根据该测试期和该指定交易按形式计算。此外,如果自任何该等测试期开始,并在任何财务比率或测试的任何规定计算日期或该日期之前(X)发生任何指定交易,或(Y)自该测试期开始以来随后成为受限制附属公司或与借款人或其任何受限制附属公司或任何合资企业合并、合并或合并的任何人士已完成任何指定交易,则在每种情况下,任何适用的财务比率或测试应按该测试期的形式计算,如同该指定交易发生在适用测试期开始时一样,应理解,为免生疑问,仅为(1)计算符合第7.15(A)、(B)及(2)节“适用保证金”定义的74#96944254v4综合杠杆率的季度合规性,所需计算的日期应为测试期的最后一天,此后发生的任何特定交易均不计算在内。(B)即使本协议有任何相反规定(包括与按备考基础进行的任何计算有关),但本协议的条款要求(I)遵守任何财务比率或测试(包括以综合EBITDA的百分比表示的任何上限)或(Ii)没有违约或违约事件(或任何类型的违约或违约事件)作为(A)完成与任何收购或类似投资有关的任何交易(包括承担或产生债务)及/或(B)作出任何受限制付款的条件,在借款人的选择下,(1)在任何收购或类似投资的情况下,在(根据当时最近结束的测试期的财务报表)确定是否满足相关条件时,(X)在任何有限条件交易的情况下,签署与该收购或投资有关的最终协议,或(Y)完成该收购或投资,以及(2)在必须发出不可撤销通知的任何限制性付款的情况下,在(X)声明该等限制付款或(Y)作出该等限制付款时(根据当时最近结束试用期的财务报表),在每种情况下,该等限制付款于(I)相关收购或类似投资及/或限制付款生效及(Ii)尚未完成但借款人已选择在完成日期前依照本第1.09(B)条测试任何适用条件的任何其他收购或类似投资、限制支付或受限制债务支付生效后作出。(C)为确定需要计算任何财务比率或测试的任何行动、改变、交易或事件的允许性,该等财务比率或测试应于采取该行动(在上文(A)项的规限下)、作出该等改变、完成该交易或发生该事件(视属何情况而定)时计算,且不会纯粹因为在采取该行动、作出该改变、完成该交易或发生该事件(视属何情况而定)后发生的该等财务比率或测试的改变而被视为已发生违约或违约事件。(D)即使本协议另有相反规定,就依据本协议某一条文而招致(或达成)的任何款项或交易而言,该等款项或交易并不要求实质上同时符合某一财务比率或测试(任何该等款项,包括根据循环信贷安排提取的任何款项,“固定数额”),而该等款项或交易是依据本协议某项规定须符合某财务比率或测试(任何该等款项,即“基于现值的数额”)而发生或达成的,双方理解并同意:(I)在计算适用于相关汇兑金额的财务比率或测试时,不得计入任何固定金额;及(Ii)除第(I)款另有规定外,整个交易应具有形式上的效力。(E)关于学分的计算。除非本协议另有规定,否则在任何时候,信用证的金额将被视为该信用证在当时有效的规定金额;但就任何信用证而言,如果根据其条款或任何与此相关的发行人文件的条款,规定一次或多次自动增加其规定的金额,则该信用证的金额将被视为在实施所有该等增加后的该信用证的最高规定金额,无论该最高规定金额是否在当时有效。第1.10节。其他替代货币。借款人可不时要求以“替代货币”定义中具体列出的货币以外的货币发放贷款和发放信贷;只要所要求的货币是一种可随时获得、可自由转让和可兑换成美元的合法货币(美元除外)。每一项此类请求均须事先获得所有循环信贷贷款人的批准,对于任何要求以替代货币计价的信贷,则须事先获得适用的L/信用证发放人的批准。任何此类请求将不迟于中午12:00,即申请贷款的预期日期或申请信贷的预期发放日期(视情况而定)前十个工作日向行政代理提出。行政代理将不迟于上午9:00通知借款人。在收到该请求后五个工作日内,循环信贷贷款人是否已完全酌情同意以该请求的货币发放所请求的贷款或发放所请求的信贷(视情况而定)。如果行政代理未能在上一句中规定的时间内对该请求作出回应,将被视为循环信贷贷款人拒绝允许以所请求的货币发放该贷款或该信贷。如果循环信贷贷款人同意以所要求的货币(“额外的替代货币”)发放或发放该贷款或信贷(视情况而定),则该额外的替代货币将被视为本协议项下用于该贷款或信贷的替代货币。第二条信贷展期第二节。01.初始定期贷款;循环信用贷款;增量定期贷款。。(A)初始定期贷款。根据本协议和其他贷款文件中规定的借款人和对方贷款方的陈述和保证,各初始期限贷款机构各自(但不是共同)同意在第三个重述生效日以借款人的初始期限贷款承诺本金向借款方提供贷款(每笔此类贷款为“初始期限贷款”)。在任何有初始定期贷款承诺的贷款人发放初始定期贷款后,该贷款人的初始定期贷款承诺将永久减少到零。每笔初始期限贷款都将以美元计价。初始定期贷款可以是基本利率贷款或定期基准贷款(或根据第3节规定的RFR贷款)。03),如本文进一步规定的。借款人偿还或预付的作为初始期限贷款借款的金额不得转借。(B)循环信贷贷款。根据本协议和其他贷款文件中规定的借款人和对方贷款方的陈述和担保,根据本协议和其他贷款文件中规定的条款,每个拥有循环信贷承诺的循环信贷贷款人各自(但不是共同)同意在可用期间内的任何营业日以循环方式向借款人发放即时可用资金的贷款(每笔贷款为“循环信贷贷款”),未偿还本金总额在任何时候不得超过当时有效的循环信贷贷款人的循环信贷承诺,但尽管如此,在实施任何循环信贷借款(及其所得款项的使用)后,(I)循环信贷余额总额将不会超过循环信贷承诺总额,及(Ii)任何循环信贷贷款人的循环信贷风险不会超过上述76#96944254v4

此外,只要未满足第2.01(B)节第(I)和(Ii)款的要求,循环信贷贷款人将没有义务为任何循环信贷贷款提供资金;此外,行政代理可能决定在第三个重述生效日发放的循环信贷贷款部分可根据无现金结算方式提供资金。每笔循环信贷贷款将以美元或本协议允许的替代货币计价,如果所请求的循环信贷贷款以美元以外的货币或本协议允许的替代货币计价,则没有循环信贷贷款人有义务发放任何循环信贷贷款。在每个循环信贷贷款人的循环信贷承诺的限制范围内,借款人可以根据本第2款借款,但须遵守本条款的其他条款和条件。01,根据第2.05节预付,根据第2.01节重新借款。以美元计价的循环信贷贷款可根据第3节的规定以基准利率贷款或定期基准贷款(或RFR贷款)的形式申请和发放。03),如本文进一步规定的。以替代货币计价的循环信贷贷款将是RFR贷款或定期基准贷款(视适用情况而定),如本文进一步规定。(C)增量定期贷款。根据条款,根据本协议和其他贷款文件中规定的借款人和对方贷款方的陈述和保证,每个递增定期贷款机构各自(但不是共同)同意在附加承诺文件中指定的日期以该贷款人递增定期贷款承诺的本金向借款人提供一笔即时可用资金的贷款(每笔此类贷款为“递增定期贷款”)。在任何有增量定期贷款承诺的贷款人发放增量定期贷款后,该贷款人的增量定期贷款承诺将永久减少到零。每笔增量定期贷款将以美元或本协议允许的替代货币计价,如果请求的增量定期贷款以美元以外的货币或本协议允许的替代货币计价,则任何增量定期贷款贷款人都没有义务发放任何增量定期贷款。以美元计价的增量定期贷款可以是基本利率贷款或定期基准贷款(或根据第3.03节的RFR贷款),如本文进一步规定的那样。以替代货币计价的增量定期贷款将是RFR贷款或定期基准贷款(视适用情况而定),如本文进一步规定。借款人偿还或预付的增量定期贷款金额不得再借入。(D)一般贷款。每笔贷款将作为借款的一部分发放,借款由贷款人按照适用的循环信贷承诺、初始贷款承诺或增量定期贷款承诺(视情况而定)按比例发放;但条件是,任何贷款人未能发放任何贷款本身并不解除任何其他贷款人在本协议项下的贷款义务(但有一项理解是,任何其他贷款人不会对任何其他贷款人未能提供该其他贷款人必须提供的任何贷款负责)。第2.02节。借款程序。。(A)借入、转换和延续通知。每次借款(除周转额度借款外)、每次贷款从一种类型转换为另一种类型以及每次延续期限基准贷款将在借款人向行政代理发出不可撤销的通知后进行,该通知可以通过批准的电子通信发出;但任何此类通知可以以发生另一笔交易为条件,在这种情况下,借款人可以在通知中规定的日期或之前通过通知行政代理来撤销77#96944254v4或延长该通知。除非行政代理酌情另有同意,否则每个借款通知必须由行政代理收到:(I)如果是以美元计价的期限基准借款,则不得迟于纽约市时间上午11:00;(X)关于第三次重述生效日期的借款,即一美元。第三次重述生效日期之前的政府证券营业日,以及(Y)对于所有其他借款,在建议借款日期之前三个美国政府证券营业日,(Ii)如果是以欧元、日元或加元计价的定期基准借款,则不迟于下午12:00。如果是以英镑计价的RFR借款,不迟于纽约市时间上午11:00,建议借款日期前五个工作日;(Iv)如果以瑞士法郎计价的RFR借款,不迟于上午11:00。(V)如果是基本利率借款(摆动额度借款除外),则不迟于纽约市时间上午11点,即提议借款日期前一个工作日。除非行政代理酌情另有同意,否则有关将贷款从一种类型转换为另一种类型的通知的每份贷款通知以及每一份期限基准贷款的续展通知,必须在借款人申请在该选择的生效日期作出选择所产生的贷款的类型和货币的情况下,在根据前一句话需要借款通知的时间之前由管理代理收到。尽管本协议有任何相反规定,但在符合第10.02节的规定的情况下,借款人根据本第2.02(A)节进行的任何电子通信均可由已获得借款人的适当负责人书面授权的个人进行。每一次这样的电子通信必须通过向行政代理交付书面贷款通知来迅速确认,并由借款人的适当负责人适当填写和签署。此外,即使本协议有任何相反规定,包括第2.02(A)节,只要所申请贷款的本金金额超过所申请借款之日的可用替代货币,贷款人将没有义务提供以替代货币计价的任何贷款。(B)借款、转换或延续的数额。(I)以美元为单位的定期基准贷款的每一次借款(周转额度借款除外),本金为$5,000,000,或其本金为$100,000,或本金为$100,000,或本金为$100,000,如借入的是另一种货币,本金为$5,000,000,或其本金为$100,000,000,或本金为$100,000,000的整数倍,但第2条另有规定者除外。根据第03(C)条和第2.04(C)条的规定,每一次借款或转换为基本利率贷款的本金金额将为500,000美元或超过100,000美元的整数倍。(C)一般贷款通知。每份贷款通知(在本协议允许的范围内包括通过电子通信)将具体说明(1)借款人请求(A)循环信贷借款、初始定期借款或增量定期借款,(B)将未偿还贷款从一种类型转换为另一种类型或(C)定期基准贷款的延续;(Ii)这种借款、转换或延续(视情况而定)的请求日期(将是营业日);(3)将被借款、转换或延续的贷款的本金金额;(Iv)将借入的贷款或将现有贷款转换为何种类型的贷款;。(V)这种借款是以美元还是以另一种货币计价,如果是后者,以哪种另一种货币计价;及。(Vi)如适用,与此有关的利息期限。78#96944254v4关于以美元计价的贷款,如果借款人没有在贷款通知中指明贷款类型,或者如果借款人没有及时发出通知要求转换或继续,则适用的贷款将作为基本利率贷款发放或转换为基本利率贷款;然而,尽管如此,只要没有违约或违约事件发生并持续,借款人将被视为已选择将构成定期基准贷款的任何贷款继续发放为新的期限基准贷款,期限为一个月。任何此类自动转换为基本利率贷款(或将期限基准贷款续期为一个月的新期限基准贷款)将自当时对适用期限基准贷款有效的利息期的最后一天起生效。如果借款人要求以替代货币借款,但借款人没有在贷款通知中指定利息期限,或者如果借款人没有及时发出通知,要求以替代货币转换或延续贷款,则适用的贷款将被视为指定了一个月的利息期限。如果借款人在任何此类贷款通知中请求借用、转换或延续定期基准贷款,但没有指定利息期限,将被视为已指定一个月的利息期限。(D)关于发放贷款的程序。在收到贷款通知后,行政代理将立即通知每个适用的贷款人其在所申请借款中所占的百分比。如果借款人没有及时就以美元计价的贷款提供转换或继续贷款的通知,则行政代理将在上一小节所述的范围内通知每个适用的贷款人任何自动转换为基本利率贷款的细节。每一贷款人应在不迟于1:00在行政代理办公室(或在行政代理的要求下,如果贷款以替代货币计价,则在行政代理指定的银行向循环信贷贷款人、初始定期贷款贷款人或递增定期贷款贷款人(视情况而定))将其适用贷款的金额以立即可用资金的形式提供给行政代理。M.在适用贷款通知中指定的营业日。在第三次重述生效之日满足第三重述协议第5.1节规定的前提条件的前提下,在满足第5节规定的适用条件后。根据第三个重述协议的第2条,行政代理将通过以下方式将收到的所有资金以与行政代理收到的资金相同的方式提供给借款人:(I)将此类资金的金额记入行政代理账簿上的借款人账户,或(Ii)电汇此类资金,在每种情况下,均应按照借款人向行政代理提供(并合理接受)的指示进行。(E)适用于定期基准贷款续展或转换的特别规定。根据第3.05节的规定,定期基准贷款只能在该定期基准贷款的利息期的最后一天继续或转换。在违约事件发生期间:必需的循环信用贷款人、必需的初始定期贷款贷款人或必需的增量定期贷款贷款人可要求将当时未偿还的循环信用贷款、初始定期贷款或增量定期贷款的任何或全部作为定期基准贷款立即转换为以美元(按其美元等值)计价的贷款,即基本利率贷款,借款人应根据第3.05节的条款支付因任何此类转换而到期的任何金额。(F)利率公告。行政代理将在确定定期基准贷款的任何利息期后,立即通知借款人和适用的贷款人适用的利率(包括适用的保证金,如果有)79#96944254v4。(G)利息期的限制。在所有借款、从一种类型的贷款转换为另一种类型的贷款以及同一类型的贷款的所有续期生效后,将不会有超过:(I)循环信用贷款的有效利息期;(Ii)初始定期贷款的有效利息期为10个。(H)贷款人对融资方式的酌情决定权。仅受第3节的约束。06和其他方面,即使本协议有任何相反的规定,每个贷款人将有权以其认为适当的任何方式(包括通过该贷款人的外国分支机构或附属公司为此类贷款提供资金,只要此类资金不会对借款人产生不利影响),为该贷款人在本协议项下发放的贷款中的全部或任何部分提供资金和维持其资金。第2.03节。信用证。。(A)信用证分项贷款。在符合本协议所列条款和条件的前提下:(I)根据本协议和其他贷款文件以及本第2.03节所述循环信用贷款人的协议,在本协议和其他贷款文件中规定的借款人和其他贷款方的陈述和担保的条件下,每个L信用证发放人不时同意(A)在任何营业日,从第三次重述生效日期到信用到期日期期间,开立信用证,以备用信用证或商业信用证或银行承诺书的形式,代表借款人(或其他贷款方和/或借款人指定的子公司)以本协议规定的美元或替代货币计价,并根据本节第2款(B)项修改或扩大以前由借款人签发的信用证。03;及(B)承兑信用证项下的图画。就本协议的所有目的而言,所有现有的信用应被视为根据本协议发放。(Ii)各循环信贷贷款人各自同意参与任何L/C发行人发出的每一笔信贷及其下的每一笔提款;但在任何信贷的L/C信贷延期生效后,(A)循环信贷余额总额不会超过循环信贷承诺总额;(B)任何循环信贷贷款人的循环信贷风险不会超过该贷款人的循环信贷承诺;及(C)信贷责任的未偿还金额不会超过信贷转授金额。借款人提出的开立或修改信用证的每一项请求,将被视为借款人对每次此类开具或修改符合前一句但书中规定的适用条件的陈述。在上述限制范围内,并受本协议条款和条件的约束,借款人获得信贷的能力将完全循环,因此,在第2.03(A)(I)节所述期间,借款人可以获得信贷,以取代已到期或已动用并已偿还的信贷。除第2.03(B)(V)款另有规定外,在下列情况下,任何L/信用证出票人均不会签发或发放任何信用证:(A)所要求的信用证的到期日将在开具或最后一次延期之日后12个月以上,除非L/信用证的出票人将

如果借款人已批准该到期日,(B)该被请求的信用证的到期日,包括按照前一(A)款延长的到期日,将发生在该信用证到期日之后,除非(1)所有循环信贷贷款人将已批准该到期日,或(2)借款人已根据L/信用证发行人满意的安排,同意在不晚于该到期日的日期兑现该信用证,该日期至少为最低抵押品金额,或(C)就任何以另一货币计价的信贷而言,该等申请信贷的面值超过截至申请发行日期的可用替代货币信贷。如果:(A)任何政府当局或仲裁员的任何命令、判决或法令旨在禁止或约束L信用证发行人开具信用证,或任何适用于L信用证发行人的法律或对L信用证发行人具有管辖权的任何政府当局的任何请求或指令(不论是否具有法律效力)禁止或要求L信用证发行人不开立信用证,则开证人无任何义务开立信用证。一般信用证或特别是此类信用证的开立,或将对L信用证的出票人施加在第三个重述生效日不生效的任何限制、准备金或资本要求(根据本合同,L信用证的出票人不会因此而得到补偿),或将在第三个重述生效日不适用且L信用证的出票人善意地认为重要的任何未偿还的损失、费用或费用强加给L信用证的出票人;(B)开具该信用证将违反L/信用证出票人的一项或多项政策;(C)该信用证将以美元或替代货币以外的货币计值;(D)在任何以替代货币计价的信用证的情况下,L/C出票人在要求开具该信用证之日并不以所要求的货币开具信用证;(E)任何贷款人当时均为违约贷款人,除非L信用证发行人已与借款人或该贷款人达成安排,包括交付令L信用证发行人满意的现金抵押品,以消除L信用证发行人(在执行第3.07(A)(Iv)节后)对违约贷款人的实际或潜在的正面风险,该风险源于当时建议签发的信用证或L信用证发行人具有实际或潜在的正面风险的所有其他信用义务,由其自行选择;或(F)由任何L/信用证发行人签发的信用证的未偿还金额将超过该L/信用证发行人的升华。(V)如果根据本合同条款,L/信用证的出票人没有义务开具经修改的形式的信用证,或者如果该信用证的受益人不接受对该信用证的拟议修改,则L/信用证的出票人将没有义务修改该信用证。(6)L信用证出票人将代表所有循环信贷出借人就其出具的任何信用证及其相关单据行事,而L信用证出票人将享有第9条中向行政代理人提供的所有利益和豁免(A),这些利益和豁免(A)是关于L信用证出票人因其出具或提议出具的信用证而采取的任何作为或遭受的任何不作为,以及与该等信用证有关的出票人文件,完全如同第9条中使用的“行政代理人”一词包括L信用证出票人关于该等作为或不作为一样。和(B)本合同就L/信用证出票人另作规定。(B)发放和修改信贷的程序;自动延长信贷。(I)每份信用证将应借款人的要求开具或修改(视情况而定),并以信用证申请书的形式提交给L/信用证出票人(副本给行政代理),并由借款人的一名负责人适当填写和签署。该信用证申请必须由L信用证出票人及行政代理收到:(A)如信用证以其他货币计价或任何银行业务,则至少在建议的签发日期或修改日期(或适用的L/信用证出票人酌情商定的较短期限)前十个营业日中午12:00之前;及(B)如属任何其他信用证,则不迟于建议签发日期或修改日期(视属何情况而定)前三个营业日正午12:00前,或在任何情况下,由L信用证发行人和行政代理商定的其他日期或时间。在要求开立信用证的情况下,该信用证申请书应以令开证人满意的格式和详细说明:(A)所要求信用证的建议签发日期(将是营业日),(B)所述金额和货币,(C)到期日,(D)受益人的名称和地址,(E)该受益人在信用证项下提款时应提交的单据,(F)该受益人在信用证项下提款时应出示的任何证书的全文,(G)信用证是银行承兑还是信用证,以及在开立任何信用证时是否存在任何联系承诺;(H)如果信用证是信用证,则是备用信用证还是商业信用证;以及(I)L信用证发行人可能要求的其他事项。在要求修改任何未付信用证的情况下,该信用证申请书应以令开证人满意的格式和细节说明(1)要修改的信用证,(2)拟修改的日期(将是营业日),(3)拟修改的性质和(4)L/信用证开证人可能要求的其他事项。此外,借款人应向L/信用证发行人和行政代理人提供L/信用证发行人或行政代理人可能要求的与所要求的信用证签发或修改有关的其他文件和信息,包括任何发卡人文件。(Ii)在根据第10条提供的地址收到任何信用证申请后立即付款。02为收到授信申请及相关函件,L/信用证出票人应与行政代理机构书面确认(在符合第10.02款规定的前提下,可以通过经批准的电子通信方式)确认行政机构已收到借款人的授信申请副本,如果未收到,则L/信用证出票人将向行政代理机构提供一份副本82#96944254v4(如果L/信用证出票人和行政代理机构是同一人,则不需要进行此类确认)。除非L/信用证发行人在要求签发或修改适用信用证的日期前至少一个营业日收到任何循环信用贷款人、行政代理或任何贷款方的书面通知,表示届时将不会满足第4条中的一个或多个适用条件,否则,在符合本条款和条件的情况下,L/信用证发行人将按照L/信用证发行人的惯例,在要求的日期开立借款人要求的信用证或签订适用的修改(视情况而定)。(Iii)开证人L将立即以书面形式通知行政代理,行政代理将以书面形式通知各贷款人每次开立信用证(包括金额、到期日和受益人)。每份信用证一经发出,每家循环信用贷款人将被视为并在此不可撤销且无条件地同意从L/信用证发行人购买此类信用的风险分担,其数额等于该贷款人的循环信用份额乘以该信用的面值。(4)在向通知行或受益人交付任何信用证或对信用证的任何修改后,L信用证发行人还应立即向借款人和行政代理人交付该信用证或修改的真实、完整的副本。(V)如果借款人在任何适用的信用证申请书中明确提出要求,L/信用证发行人可以出具自动延期信用证。除非L信用证出票人另有指示,否则借款人不需要向L信用证出票人提出任何延期的具体请求。但在下列情况下,L/信用证出票人将不允许此类延期:(1)L/信用证出票人已确定不允许或没有义务根据本合同条款(由于第2.03(A)款的规定或其他原因)以修改后的格式(经延长)开立此类自动延期信用证,或(2)L/信用证出票人已收到书面通知(除第10.02款的规定外,可在自动延期信用证中规定的不得延期通知的最后一天的前30天或之前(X)行政代理要求循环信贷贷款人选择不允许延期,或(Y)行政代理向循环信贷贷款人或借款人发出不符合第4.02节规定的一个或多个适用条件的通知,并在每种情况下指示L/信用证发行人不允许延期。(C)抽奖和补偿;为参加活动提供资金。(I)在从任何信用证受益人处收到该信用证项下的任何提款(或任何有关通知)后,该信用证的L出票人将通知借款人和83#96944254v4行政代理。如果L信用证出票人就信用证付款,借款人应在不迟于下午1:00向L信用证出票人退还该款项。如果借款人将在上午11:00之前收到付款通知,则在相关的荣誉日。在荣誉日,或如果借款人在上午11:00之前没有收到该通知在该兑现日,则不迟于借款人收到该通知之日后的下一个营业日中午12时。如果借款人未能如期偿还L/信用证出票人,行政代理应立即通知各循环信贷贷款人相关的授信日期、未偿还金额以及该贷款人的循环信贷在该未偿还金额中所占的百分比。在这种情况下,借款人将被视为已申请了由基础利率贷款组成的循环信贷借款,其金额等于该未偿还金额,而不考虑第2.02节规定的基本利率贷款本金的最小和倍数,但受循环信贷承诺总额中未使用部分的金额和第4节规定的条件的限制。02(交付贷款通知除外)。(Ii)各循环信贷贷款人在收到根据第2.03(C)(I)条发出的任何通知后,应在不迟于下午1点前向行政代理办公室的L/C发行人账户提供资金(行政代理可使用为此提供的现金抵押品),金额等于该贷款人的循环信贷份额乘以未偿还金额。根据第2.03(C)(Iii)节的规定,每个提供资金的循环信用贷款人将被视为在荣誉日向借款人发放了一笔循环信用贷款,这是对借款人的基准利率贷款。行政代理会将收到的款项汇给L/信用证的出票人。(3)对于没有根据第2节通过循环信贷借款进行全额再融资的任何未偿还金额。03(C)(Ii),无论是因为第4.02节所列的各项条件(贷款通知的交付除外)不能满足或因其他原因,借款人将被视为已在光荣日从L/信用证出票人处借入一笔未偿还的再融资金额,这笔贷款将到期并按即期付款(连同利息),并将按违约率计息。在这种情况下,每个循环信用贷款人根据第2.03(C)(Ii)节向行政代理L/C发行人账户支付的款项将被视为就其参与此类信用借款而支付的款项,并将构成该循环信用贷款人为履行第2.03节项下的参与义务而支付的信用预付款。(Iv)在各循环信用贷款人根据第2.03(C)条为其循环信用贷款或信用垫款提供资金以偿还L/C发行人在任何信贷项下提取的任何款项之前,该贷款人的循环信用在该金额中所占比例的利息将完全由L/C发行人承担。(V)如第2.03(C)节所述,每个循环信用贷款人有义务提供循环信用贷款或信用垫款,以偿还任何L/信用证出借人根据其签发的信用而提取的款项,这是绝对和无条件的,不受任何情况的影响,包括(A)任何抵销、反索赔、84#96944254v4

(B)违约或违约事件的发生或持续,或(C)任何其他事件、事件或情况的发生或持续,不论是否与前述任何情况类似;但各循环信用贷款人根据第2.03(C)节规定的发放循环信用贷款的义务须受第4.02节所述条件的约束(借款人交付贷款通知除外)。这种预付款不会解除或以其他方式损害借款人向L/信用证出票人偿还L/信用证出票人在任何信用证项下所支付的任何款项以及本合同规定的利息的义务。(Vi)如果任何循环信贷出借人未能在第2.03(C)(Ii)节规定的时间前,将根据本第2.03(C)节的前述规定应由该出借人支付的任何款项转入L/C出票人的行政代理的账户,则在不限制本协议其他条款的情况下,L/C出票人有权应要求向该循环信贷出借人(通过行政代理行事)追回,自需要支付之日起至L/C出票人立即可获得此类付款之日止的这笔款项及其利息,年利率等于联邦基金利率和L/C出票人根据银行业同业补偿规则确定的利率中的较大者,外加L/C出票人因上述规定通常收取的任何行政费、手续费或类似费用。L/信用证发行人向任何循环信贷贷款人(通过行政代理)提交的关于根据第(Vi)款所欠任何金额的证明,在没有明显错误的情况下将是决定性的。(D)偿还参保金。(I)如果在任何L/信用证出票人根据其签发的任何信用证付款并根据第2.03(C)节的规定从任何循环信贷出借人就该项付款收到该贷款人的信贷预付款之后的任何时间,行政代理将为L/C出票人的账户收到有关未偿还金额或利息的任何付款(无论是直接从借款人或以其他方式,包括由行政代理向其运用现金抵押品的收益),行政代理将向该贷款人分配一笔金额,该金额等于其在该贷款中所占的循环信贷比例(在支付利息的情况下,适当调整,以反映贷款人信用预付款未清偿的时间段)与行政代理收到的资金相同。(Ii)如果行政代理根据第二节的规定为任何L/信用证出票人的账户收到任何付款。03(C)(I)在第10.05节所述的任何情况下(包括根据L/C出票人酌情达成的任何和解),每个循环信贷贷款人将应行政代理的要求向行政代理的账户支付一笔金额,相当于其在L/C出票人账户中的循环信贷份额,外加从该要求之日起到该贷款人退还该金额之日的利息,年利率等于不时生效的联邦基金利率。循环信贷贷款人在第(2)款项下的义务将在全额偿付和本协议终止后继续存在。85#96944254v4(E)绝对义务。借款人在开具的每一张信用证项下偿还L/信用证发行人的每一张提款并偿还每一笔信用证借款的义务是绝对的、无条件的和不可撤销的,在任何情况下都将严格按照本协议的条款支付,包括:(I)该信用证、本协议或任何其他贷款文件的任何有效性或可执行性的缺失;(Ii)借款人或任何其他贷款方可能在任何时间针对该信用证的任何受益人或任何受让人(或任何该等受益人或任何该等受让人可能代为行事的任何人)、L信用证发行人或任何其他人而享有的任何申索、反索偿、抵销、抗辩或其他权利的存在,不论是与本协议、本协议或该信用证或与之有关的任何协议或文书所预期的交易,或任何无关的交易(包括任何贷款方或其各自子公司与为其采购任何信用证的受益人之间的任何基础交易);(Iii)证明在该信用证项下提交的任何汇票、付款要求、证书或其他单据在任何方面是伪造、欺诈、无效或不充分的,或其中的任何陈述在任何方面不真实或不准确;(Iv)为在该信用证项下开出的任何单据的传输或其他方面所需的任何遗失或延迟;(V)L信用证出票人在出示不严格遵守该信用证条款的汇票或证书时在该信用证项下的任何付款;(Vi)借款人或任何其他贷款方或其任何附属公司的业务、营运、物业、资产、状况(财务或其他方面)或前景的任何不利变化;。(Vii)违约或违约事件将会发生并持续的事实;。(Viii)L信用证发行人根据该信用证向任何看来是破产受托人、占有债务人、受让人的债权人、清盘人、接管人或该信用证的任何受益人或受让人的其他代表或继承人支付的任何款项,包括因根据任何债务救济法进行的任何诉讼而产生的任何付款;(Ix)有关汇率或借款人或一般有关货币市场的相关替代货币供应方面的任何不利变化;或(X)任何其他情况或事件,不论是否与上述任何情况相似,包括可能构成借款人或任何其他借款方或其各自子公司的抗辩或解除责任的任何其他情况。借款人应立即审查每一份信用证及其提交的每一项修改的副本,并将任何与借款人指示不符或其他不符合规定的索赔以书面形式通知L信用证的出票人。借款人将被最终视为已放弃向L/信用证出票人及其代理机构提出的任何此类索赔,除非借款人已在L/信用证出票人向借款人交付该信用证副本或对其适用的修改后三个工作日内就此向L/信用证出票人发出书面通知。(F)L/发卡人的角色。每一循环信贷贷款人和借款人同意,在支付信用证项下的任何提款时,L信用证的出票人将没有任何责任获得任何单据(信用证出具或要求出具的任何即期汇票、证书和单据除外),或确定或查询任何此类单据的有效性或准确性,或签署或交付任何此类单据的人的授权。L/信用证的出票人、行政代理、其各自的任何关联方以及L/信用证的任何往来人、参与者或受让人均不对任何贷款人负责:(I)应贷款人的要求或经贷款人或所需的循环信贷贷款人(视情况而定)就信用证或任何出票人单据采取或未采取的任何行动;(Ii)在具有司法管辖权的法院作出的不可上诉的最终判决中所确定的有关情况下,如L信用证发行人没有严重疏忽或故意行为不当,与信用证或任何发卡人单据有关的任何行动或不采取的任何行动;或(Iii)与任何信用证或发卡人单据有关的任何单据的适当签立、效力、有效性或可执行性。在借款人与任何L/信用证出票人之间,借款人特此承担任何受益人或受让人因其使用该L/信用证出票人签发的任何信用证而产生的作为或不作为的一切风险;但此假设不打算也不会阻止借款人在法律上或任何其他协议下对受益人或受让人享有的权利和补救。对于第二节第(I)至(X)款所述的任何事项,L/信用证的发行人、行政代理或他们各自的任何关联方或L/信用证的任何通信人、参与者或受让人均不承担任何责任或责任。03(E);但即使条款中有相反规定,借款人仍可向L/信用证出票人索赔,而L/信用证的出票人可能对借款人承担责任,范围仅限于因L出票人故意的不当行为或重大过失或L/信用证出票人在受益人向其出示即期汇票和证书(S)后故意或严重过失不付款而造成借款人遭受的任何直接损害,而不是相应的或惩罚性的损害。由有管辖权的法院通过最终的和不可上诉的判决确定的。为进一步说明但不限于前述规定,无论任何相反的通知或信息如何,L信用证的出票人都可以接受表面上看是正确的单据,而不承担进一步调查的责任,并且对于转让或转让或声称转让或转让信用证或信用证项下的权利或利益或收益的任何单据的有效性或充分性,L信用证出票人将不负责,该单据可能被证明全部或部分无效或无效。(G)国际服务提供商和普遍合作伙伴的适用性。除非L信用证的出票人和借款人另有明确约定,在开具信用证时,(I)在开具信用证时,(I)在开立信用证时,(I)《国际信用证协议》和《UCC》第5条的规定适用于每一份备用信用证,但如果《国际信用证协议》的适用条款与《UCC》第5条发生冲突时,则由《UCP》的适用条款适用;(Ii)《UCP》的规则和《UCC》第5条适用于每份商业信用证,但如《UCP》的适用条款与《UCC》第5条发生冲突,则以《UCP》为准。(H)为发行人的利益而出具的信贷。双方特此确认,本协议项下不时签发的部分或全部信用证将由L/C发行人为自身或其关联方的利益而开具,同时签发关联承诺书87#96944254v4。尽管信用证或信用证(在适用于信用证的范围内)或适用法律有任何相反规定,双方的明确意向是:(I)每份此类信用证应构成本信用证项下的信用证和本信用证、UCP及其他适用法律项下的“信用证”,并受其管辖,犹如该信用证项下的L信用证发行人和该信用证项下的受益人是不同的人一样;(Ii)本信用证项下借款人的偿付义务应存在于由L信用证发行人签发或未偿还的任何此类信用证以及任何相关承诺中,且不得重复。和(Iii)信用证和关联企业的L/信用证发行人将有权获得贷款人对信用证或关联企业的参与提供资金,但不能同时就两者提供资金。(I)贷方费用。借款人将按照其循环信用份额向行政代理的账户支付一笔费用(“信用证费用”),该费用(“信用证费用”)等于(I)每一份备用信用证或银行承诺书,当时适用于循环信用贷款的期限基准贷款的适用保证金乘以此类信用证项下每天可提取的实际金额,以及(Ii)对于每一份商业信用证,年利率由L/信用证发行人和行政代理确定,与当时商业信用证的现行市场条款一致;但是,如果违约贷款人没有按照第2.03节的规定提供令L/C发放人满意的现金抵押品,则就该违约贷款人的账户而应支付的任何信贷费用,将在适用法律允许的最大范围内,按照其根据第3.07(A)(Iv)节可分配给该信贷的循环信贷份额的上调,支付给其他循环信贷贷款人,余额(如果有)应由L/C发卡人自行承担。为了计算所有贷项下的每日实际可支取金额,每个贷项的金额将根据第1节确定。09(E)。贷方费用将(I)按季度计算欠款,(Ii)在每年3月、6月、9月和12月的最后一个营业日(每个日历季结束时的最后一个营业日)到期和应付,从信用证签发后的第一个这样的日期开始,在信用证到期之日起,然后按需支付。如果适用保证金在任何季度发生任何变化,则所有贷项下可提取的实际每日金额将分别计算并乘以该适用保证金生效的该季度内每个期间的适用保证金。尽管本协议有任何相反规定,但如发生任何违约事件,经所需循环信贷贷款人书面通知借款人后,所有信贷费用将按违约率计提。(J)须支付予L/信用证发行人的预付费用及单据及手续费。借款人将直接向各L/信用证出票人支付由该L/信用证出票人签发或未支付的任何信用证的预付款,预付费用以美元为单位,相当于年利率的0.125%,按季度计算,金额相当于可提取的每日最高限额,于每年3月、6月、9月和12月的最后一个营业日(均为当时结束的日历季度)到期并按季度支付,从该信用证签发后的第一个工作日开始,在信用证到期之日起,此后按需支付。此外,借款人将自行以美元直接向L/信用证出票人支付开证、提示、修改和其他手续费,以及L/信用证出票人不时与信用证和银行业务有关的其他标准成本和收费。该等惯常费用及标准成本及收费应由L/信用证出票人要求支付,并不予退还。88#96944254v4[(K)增加L/中证发行人。借款人可不时在不少于十个工作日通知行政代理后(或行政代理自行决定的较短期限内)指定本合同项下的贷款人作为L/信用证的额外发行人(在征得该贷款人的事先同意后)。任何此类L/C发行人的指定或数量的增加均须经行政代理批准(此类批准不得无理扣留)。行政代理将立即通知借款人和贷款人任何额外的L/信用证发行人的指定和批准。一旦行政代理批准增加一名L/信用证出票人,就本协议而言,该贷款人即为L/信用证出票人,凡提及L/信用证出票人,即指并包括以L/信用证出票人的身份出借人。任何此类额外的L/信用证发行人将有权随时指定其发行人的升华。如无额外的L/信用证发行人向行政代理人发出通知,指明其不时生效的发行人升华,则该额外的L/信用证发行人升华应被视为等同于信用证升华。(L)与出库方文件冲突。如果本条款与任何发行人文件的条款之间存在冲突,则以本条款为准。第2.04节。摆动额度贷款。。(A)摇摆线。根据本协议和其他贷款文件中规定的借款人和其他贷款方的陈述和担保,以及本第2.04节规定的循环信贷贷款人的协议,在本协议和其他贷款文件中规定的条件和借款人的陈述和担保的约束下,摆动额度贷款人可根据其唯一和绝对的酌情权发放贷款(每笔此类贷款,“周转额度贷款”)在从第三个重述生效日起至紧接可用期间最后一天之前的第十个营业日的任何营业日内,不时以美元计价的立即可用资金中的可循环资金,总额不得超过在任何时间未偿还的周转额度升华金额,即使此类周转额度贷款与作为周转额度贷款人的循环信用贷款人的循环信贷份额合计时,可能超过该贷款人的循环信贷承诺额;但条件是,在实施任何循环额度贷款后,(I)循环信贷余额总额不会超过循环信贷承诺总额;及(Ii)任何循环信贷贷款人(包括以循环额度贷款人的身份)的循环信贷风险总额不会超过该贷款人的循环信贷承诺。每笔摇摆线贷款将是一笔基本利率贷款。一旦发放回旋额度贷款,每个循环信用贷款人将被视为并在此不可撤销地无条件地同意从回旋额度贷款人购买此类回旋额度贷款的风险参与,金额等于该贷款人的循环信贷份额乘以此类回旋额度贷款的金额。(B)转动线借用程序。根据第10节的规定,每笔回旋贷款将在借款人向回旋贷款机构和行政代理发出不可撤销的通知(“回旋贷款通知”)的情况下进行。02,可通过经批准的电子通信提供。每份此类通知必须在申请借款日中午12:00之前由SwingLine Layer和行政代理收到,并必须指明(I)要借入的金额,最少将为100,000美元,以及(Ii)所要求的借款日,必须是营业日。通过电子通信发出的每一份此类通知必须通过向摆动额度贷款人和行政代理交付单独的书面摆动额度贷款通知的方式迅速确认,并由借款人的一名负责官员适当填写和签署。在摆动行贷款人收到任何电子通信摆动行贷款通知后,摆动行贷款人将立即与行政代理确认(以书面形式,包括通过电子通信),行政代理也收到了此类摆动行贷款通知,如果没有,摆动行贷款机构将以书面形式(包括通过电子通信)通知行政代理其内容。除非(A)本协议(包括第2.04(A)条)规定,摆动额度已由摆动额度贷款人终止或暂停,否则(B)摆动额度贷款人已在下午2:00之前收到行政代理(包括应任何循环信贷贷款人的要求)的书面通知(包括通过电子通信)。在提议的回旋额度贷款的日期(1)指示回旋额度贷款人不得由于第2节第一句的但书中所列限制而发放此类回旋额度贷款。04(A),或(2)至少有一项第四条所列的适用条件未获满足,或(C)回旋贷款机构以其他方式决定不为借款人在该回旋贷款通知中所要求的回旋贷款提供资金,则在符合本条款及条件的情况下,回旋贷款机构将不迟于下午3:00。在相关的摇摆线贷款通知中指定的借款日期,通过将借款人的账户记入摇摆线贷款人的账簿上的即时可用资金,使其摇摆线贷款的金额在其办事处可供借款人使用。循环信贷贷款人同意,循环信贷贷款人和借款人可自行决定修改与循环信贷贷款机构有关的借款程序,而不影响循环信贷贷款人在本协议项下的任何义务,但向行政代理通知循环信贷贷款通知除外。(C)周转额度贷款的再融资。(I)循环信贷贷款人可随时以其唯一及绝对酌情决定权,代表借款人(在此不可撤销地授权循环信贷贷款人代表其提出要求),要求每个循环信贷贷款人发放一笔循环信贷贷款,该贷款为基础利率贷款,金额与该贷款人的循环信贷在当时未偿还的循环信贷贷款总额中所占的百分比相等。此类申请将按照第2.02节的要求以书面形式提出(该书面请求将被视为周转额度贷款通知),而不考虑第2.02节规定的基本利率贷款本金的最低和倍数,但受循环信贷承诺总额中未使用的部分和第4节规定的条件的限制。02.在将适用的摆动额度贷款通知递送给行政代理后,摆动额度贷款机构将立即向借款人提供一份适用的摆动额度贷款通知副本。每个循环信贷贷款人将在不迟于下午1:00在行政代理办公室将一个数额等于其循环信贷份额乘以此类循环额度贷款通知中指定的请求循环信用贷款的总金额,以立即可用的资金(行政代理可以使用适用的循环额度贷款的现金抵押品)支付给循环额度贷款人的账户。根据第2.04(C)(Ii)节的规定,在该周转额度贷款通知中指定的日期,每一家提供资金的循环信用贷款人将被视为已发放了一笔循环信用贷款,即向借款人发放了该金额的基本利率贷款。行政代理将立即将收到的资金汇至Swing Line Lending。(2)如果由于任何原因,所有周转额度贷款的未偿还金额不能通过根据第2节规定的循环信贷借款进行再融资。04(C)(I),则根据第2.04(C)(I)节向行政代理支付的循环信用贷款人根据第2.04(C)(I)节的规定向行政代理支付的循环信用贷款将被视为是循环信用贷款人根据第2.04(C)(I)节提交的循环信用贷款请求,即为循环信用贷款人提供其在90#96944254v4相关循环信用贷款中的风险参与提供资金的请求。(Iii)如果任何循环信贷贷款人未能在第2节规定的时间前向行政代理支付根据本第2.04(C)节的前述规定须由该贷款人支付的任何款项。04(C)(I)项下,摆动线贷款人将有权按要求向该贷款人追回这笔款项(通过行政代理),连同其利息,从需要付款之日起到旋转线贷款人立即可获得此类付款的日期为止,年利率等于联邦基金利率和摆动线贷款人根据银行业关于银行同业薪酬的规则确定的利率,外加摆动线贷款人就上述事宜通常收取的任何行政费用、处理费或类似费用。在没有明显错误的情况下,向任何循环信贷贷款人(通过行政代理)提交的关于根据第(Iii)款所欠金额的周转额度贷款证明将是决定性的。(IV)每个循环信用贷款人根据第2.04(C)节的规定提供循环信用贷款或购买和资助风险参与循环额度贷款的义务将是绝对和无条件的,不会受到任何情况的影响,包括:(A)贷款人可能因任何原因对循环额度贷款人、借款人或任何其他人拥有的任何抵销、反索赔、补偿、抗辩或其他权利;(B)违约或违约事件的发生或持续;或(C)任何其他事件、事件或条件,无论是否与上述任何情况相似;条件是每个循环信贷贷款人根据本第二条规定提供循环信贷贷款的义务。04(C)须遵守第4.02节中规定的条件。任何此类风险参与资金都不会解除或以其他方式损害借款人偿还本协议规定的周转额度贷款和利息的义务。(5)借款人不得使用根据本第2款借入的周转额度贷款所得款项。04为一笔未偿还的摇摆线贷款进行再融资。(D)偿还参保金。(I)如果在任何循环信贷贷款人购买并为一笔回旋额度贷款的风险参与提供资金后的任何时间,该回旋额度贷款人收到该回旋额度贷款的任何付款,则该回旋额度贷款人将在与该回旋额度贷款人收到的资金相同的资金中,向该贷款人分配一笔金额,该金额等于其循环信贷份额乘以该项付款(在支付利息的情况下,适当调整,以反映该贷款人参与风险的时间段)。(Ii)如在第10节所述的任何情况下,就任何回旋贷款本金或利息所收取的任何款项须由回旋贷款机构退还。05(包括根据摆动额度贷款人酌情达成的任何和解协议),每个循环信贷贷款人将向摆动额度贷款人支付的金额等于其循环信贷份额乘以应行政代理要求退还的金额,加上从该请求之日起至该金额被退还之日止的利息,年利率等于联邦基金利率。行政代理人将应摆动额度贷款人的要求提出此类要求。循环信贷贷款人在本条款项下的义务将在全额偿付和本协议终止后继续存在。(E)摆动额度贷款人账户利息。摆动额度贷款人将负责向借款人开具摆动额度贷款利息的发票。除非每个循环信贷贷款人根据第2.04节为其基本利率贷款或风险参与贷款提供资金,以便为该贷款人在任何循环额度贷款中的循环信贷份额提供再融资,该比例份额的利息将完全由循环额度贷款人承担。(F)直接向摆动额度贷款人付款。借款人将直接向摆动贷款机构支付所有与摆动贷款有关的本金和利息。第2.05节。付款和预付款。。(A)周转线贷款的支付。在符合本协议其他条款和条款的情况下,包括在违约事件发生后根据第8.03节规定加速偿还本协议和其他贷款文件项下的未偿还债务,借款人应在借款后的第五个营业日偿还每笔周转额度贷款,(B)在循环信贷到期日未偿还的部分,在循环信贷到期日偿还;但在进行循环借款的每一天,借款人应偿还当时未偿还的所有周转额度贷款,任何此类借款的收益应由行政代理用于偿还任何未偿还的周转额度贷款。(B)支付初始定期贷款。借款人应在每年3月、6月、9月和12月的最后一个营业日(从第三个重述生效日期后结束的第一个完整会计季度的最后一个营业日开始)向初始期限贷款人的应收账款管理代理偿还初始期限贷款的本金总额,等于适用偿还百分比的1.25%乘以第三个重述生效日期未偿还的初始期限贷款的本金总额(由于按照第2.05节规定的优先顺序申请预付款,应减少还款)。(C)支付增量定期贷款。在遵守本协议的其他条款和条款的前提下,包括在违约事件发生后根据本协议第8.03节规定的其他贷款文件加速履行未偿债务,增量定期贷款将在适用的增量期限文件中规定的日期和金额支付。(D)自愿预付。(I)借款人在通知行政代理后,可随时或不时自愿预付全部或部分贷款,而无需支付保费或罚款;但(A)行政代理必须在以下情况下收到上述通知:(1)以美元计价的期限基准借款,不迟于预付款日期前三个工作日的纽约市时间上午11:00;(2)以美元计价的RFR借款,不迟于预付款日期之前的纽约市时间上午11:00,(3)预付款92#96944254v4]以欧元、日元或加元计价的期限基准借款,不迟于纽约时间下午12:00,预付款日期前三个工作日;(4)如果是以英镑计价的RFR借款,不迟于上午11:00。对于以瑞士法郎计价的RFR借款,不迟于纽约时间上午11:00;(6)如果是预付基本利率借款,则不迟于上午11:00。,纽约市时间,或(7)如属提前还款日期前一个工作日,或(7)如属提前还款之日的纽约市时间中午12:00之前,以及(B)以美元计价的定期基准贷款的任何提前还款,本金金额将为1,000,000美元,或超过100,000美元的整数倍,(2)基本利率贷款的本金将超过500,000美元,或超过100,000美元的整数倍;。(3)以另一种货币计值的贷款的本金将为相当于5,000,000美元的美元,或超过100,000美元的美元的整数倍,或在每种情况下,如果低于上述本金,则为当时未偿还的全部本金。每份此类通知都将具体说明提前还款的日期和金额以及需要提前还款的贷款类型(S)。行政代理应立即通知每个适用的贷款人其收到的每个此类通知以及该贷款人在其中所占的百分比。如果借款人发出通知,则借款人的提前还款义务将不可撤销,借款人将提前还款,通知中规定的付款金额将在通知中指定的日期到期并支付。尽管有上述规定,任何与本合同项下所有债务的再融资有关的提前付款通知,如明确说明,可视该再融资或债务的发生而定,并可在该再融资未完成的情况下由借款人撤销。任何贷款的提前还款都将附有根据第3.05节要求的任何额外金额(包括根据第3.05(C)节要求的金额和任何汇兑损失)。在第3.07节的规限下,每笔循环信贷贷款的预付款将按照循环信贷贷款人各自的循环信贷份额应用于循环信贷贷款人的循环信贷贷款。就每项定期贷款安排而言,第2.05(D)节规定的所有预付款应根据借款人的指示,用于偿还与该定期贷款安排有关的剩余预定分期偿还本金(或在没有借款人指示的情况下,以直接到期日的顺序向该定期贷款安排的剩余预定摊销付款支付),每笔预付款应按照其各自在适用贷款安排中所占的百分比支付给该贷款安排的定期贷款人。(Ii)借款人可于任何时间或不时(连同一份副本予行政代理)自愿预付全部或部分回旋贷款,而无须支付溢价或罚款;但:(A)该通知必须于下午1:00前送达回旋贷款机构及行政代理。(B)任何该等预付款的最低本金金额为$100,000,或如周转额度贷款的未偿还总额较少,则为其全部未偿还金额。每份此类通知都将具体说明预付款的日期和金额。如果借款人发出这样的通知,则借款人的提前还款义务将不可撤销,借款人将提前还款,93#96944254v4通知中指定的付款金额将在通知中指定的日期到期并支付。(E)强制性提前还款。(I)如果在任何日期,出于任何原因,包括在根据第2.06节减少循环信贷承诺总额之后,未偿还的信贷债务超过了信贷升华,借款人应迅速(无论如何在三个工作日内)将该等信贷债务的未偿还金额抵押为等同于该超出部分的金额。根据第2.05节要求提供的任何现金抵押品将根据第2.15(D)节予以解除。(Ii)如在任何日期,循环信贷余额总额减去以现金作抵押的信贷承诺金额,超过当时生效的循环信贷承诺总额,包括在根据第2条减少循环信贷承诺总额后。06,借款人应立即(无论如何在两个工作日内)预付循环信用贷款、周转额度贷款和信用借款的未偿还本金金额,金额相当于适用的超额金额。任何此类预付款将首先用于任何信贷借款,其次用于预付任何未偿还的周转额度贷款,以及第三用于预付任何未偿还的循环信贷贷款。(Iii)如果在任何重估日期,以替代货币计算的循环信贷余额总额的美元等值超过(A)105%乘以当时有效的替代货币可用信贷和(B)当时有效的循环信贷承诺总额,包括在根据第2.06节实施任何循环信贷承诺总额的任何减少后,借款人将立即(无论如何在两个工作日内),(X)提前偿还替代货币循环信贷贷款和替代货币信贷借款未偿还本金的美元等值金额,金额等于适用的超额金额,或(Y)将该等替代货币信贷债务的未偿还金额的美元等值现金抵押,金额等于适用的超额金额。根据第2.05节要求提供的任何现金抵押品将根据第2.12(D)节予以解除。(4)在根据第2节减少循环信贷承诺总额之后。06,未偿还贷款总额将超过回旋额度贷款(包括因减值而减少的金额),借款人将于扣减日预付回旋额度贷款未偿还金额,金额相等于该未偿还金额超出回旋额度贷款回收额。(V)不迟于收到任何预付款资产出售或保险/扣减净收益后的第五个营业日,借款人应使用相当于就其收到的资产出售净收益或保险/扣减净收益的所需净收益百分比的金额,超过本条(E)(V)但书(统称为“主题收益”)所规定的门槛,以预付未偿还的标的贷款本金;但(A)如果(A)在要求支付任何该等预付款的日期之前,借款人(因在94#96944254v4期间出售预付款资产而须在94#96944254v4修订救济期内支付的任何该等预付款除外)通知行政代理其将标的收益再投资于借款人或其任何受限制附属公司的业务(现金或现金等价物除外),则只要当时不存在违约事件,借款人无须根据本条第(Ii)款就标的收益支付强制性预付款,但以(X)标的收益在收到标的收益后18个月内如此再投资为限,或(Y)借款人或其任何受限制附属公司已承诺在该18个月期间将标的收益如此再投资,而标的收益在收到标的收益后24个月内如此再投资为限;不言而喻,如果标的收益在适用期限届满前没有如此再投资,借款人应立即用上述未如此再投资的标的收益金额预付标的贷款(不考虑前面的但书),以及(B)如果在本合同项下需要预付任何此类预付款时,借款人或其任何受限子公司被要求预付、偿还或回购(或提出回购)任何以平价为基础担保的债务,以及根据管理此类债务的文件的条款以第一留置权为担保的任何义务(此类债务,“其他适用债务”),则有关人士可按比例将标的收益用于标的贷款的预付,以及该其他适用债务的预付、回购或偿还(根据标的贷款的未偿还本金总额和该其他适用债务的合计)(如果该其他适用债务是以原始发行折扣发行的,则为累加金额);有一项理解是,(1)分配给该其他适用债务的标的收益部分不得超过根据其条款要求分配给该其他适用债务的标的收益的数额(标的收益的剩余金额应根据本条款分配给标的贷款),而根据第2.05(E)(V)节本应要求的标的贷款的预付金额应相应减少;以及(2)在该其他适用债务的持有人拒绝预付或回购该债务的范围内,被拒绝的金额应立即(无论如何在拒绝之日起十个工作日内)根据本合同条款用于预付标的贷款;然而,根据第2.05(E)(V)条规定的在任何财政年度内预付款的义务仅适用于借款人及其受限制子公司在该财政年度因预付款资产销售和保险/扣减净收益而产生的净资产出售收益总额超过15,000,000美元(“收益门槛”)的情况(在这种情况下,仅在超出的范围内);此外,在修订的宽免期间,收益门槛应为3,000,000美元。(Vi)如借款人在经修订的宽免期间结束的任何财政年度有超过1,000,000美元的超额现金流量,则在有关的超额现金流量申请日期,借款人应运用一笔数额相等于(A)超额现金流量的50.0%减去(B)非由长期债务(循环债务除外)的收益提供资金的数额,即在该财政年度内所作的所有本金偿还或预付贷款的全部本金偿还或预付款项的总额(包括循环信贷贷款的所有可选择偿还的总额),但仅限于其附带循环信贷承诺的等值永久减少(但不包括2023年的承诺减少),以便根据下文第(X)条提前偿还主题贷款。每笔此类预付款应在不迟于第6.01(A)节所指的与预付款有关的会计年度的财务报表要求交付给行政代理的日期之后的十个工作日内支付(“超额现金流申请日期”)。(Vii)(Vi)如果借款人或其任何受限制附属公司因借款人或其任何受限制附属公司发行债务或发生债务(第7.03节允许发生的债务除外)而获得现金净收益,除非相关债务构成(A)根据第2.19节为任何定期贷款安排的全部或部分再融资而发生的定期贷款再融资,(B)信贷协议对债务进行再融资或(C)根据第2.14节为任何定期贷款安排的全部或部分再融资而发生的增量贷款,在每种情况下,借款人应在有关人士收到该等现金收益净额后(在任何情况下不得迟于其后两个营业日),根据下文第(1xx)款的规定,运用相当于该现金收益净额的100%的金额,以预付相关定期贷款的适用部分的未偿还本金。(Viii)(Vii)尽管第2.05(E)节有任何相反的规定:(A)借款人不应被要求预付根据上文第2.05(E)(V)或(Vi)节规定应支付的任何金额,只要相关标的收益由任何外国子公司收到,或该超额现金流量可归因于外国子公司(视情况而定),只要借款人真诚地确定,根据任何法律,将任何此类金额汇回借款人将被禁止或推迟,或与该外国子公司董事的受托责任相冲突,或导致或可能导致该外国子公司的任何高管、董事、员工、经理、管理层或顾问承担个人或刑事责任的重大风险(借款人在此同意促使适用的外国子公司立即采取适用法律所要求的一切商业合理行动,以允许此类汇回);不言而喻,如果相关受影响主题收益和/或超额现金流量的汇回是适用法律允许的,并且在适用的范围内不再与该董事的受托责任相冲突,或导致或合理预期将导致上述个人或刑事责任的重大风险,则在(X)导致相关主题收益的事件发生后365天内或(Y)适用于该超额现金流量的财政年度结束后365天内,相关外国子公司将迅速将相关标的收益汇回国内,且汇回的标的收益和/或超额现金流量将迅速(且无论如何不迟于汇回后两个工作日)用于(扣除因该标的收益而应支付或预留的额外税款和/或由此产生的超额现金流量),以偿还本第2.05(E)条规定的定期贷款(不考虑本条款第(Viiviii)款),(B)借款人不应被要求提前偿还任何根据本条款第二条要求支付的金额。05(E)(V)或(Vi)至96#96944254v4

任何合资企业收到相关标的物收益的程度,或只要借款人真诚地确定管理该合资企业的组织文件(或任何相关股东协议或类似协议)将禁止将该标的收益和/或超额现金流量分配给借款人,则该超额现金流量可归因于该合资企业;应理解,如果相关禁令在(X)导致相关标的收益的事件发生后365天内或(Y)适用于该超额现金流量的财政年度结束后365天内不复存在,相关合资企业将迅速分配相关标的收益和/或超额现金流量,并且所分配的标的收益和/或超额现金流量将迅速(无论如何不迟于该分配后的两个工作日)用于根据本第2.05(E)节的规定偿还定期贷款(不考虑本条款(Viiviii))。(C)借款人不应被要求预付根据第2.05(E)(V)或(Vi)节规定必须支付的任何金额,只要借款人善意地确定,根据第7.09节所允许的管理任何债务的协议,在任何情况下,有关标的收益和/或超额现金流量由非贷款方的任何外国子公司收到,借款人就不需要预付任何金额;不言而喻,如果相关禁令在(X)导致相关标的物收益的事件发生后365天内或(Y)适用于该超额现金流量的财政年度结束后365天内停止存在,相关外国子公司将迅速分配相关标的物收益和/或超额现金流量,所分配的标的物收益和/或超额现金流量将根据本条第2款迅速(无论如何不迟于分配后两个工作日)用于偿还定期贷款。05(E)在本协议要求的范围内(不考虑第(Viiviii)款),以及(D)如果借款人真诚地确定,将根据上文第2.05(E)(V)或(Vi)节规定强制预付任何外国子公司定期贷款所需的任何款项作为分配或分红汇回(或其他公司间分配)给借款人,将导致重大和不利的税收责任(包括任何预扣税)(该金额为“限制金额”),根据上文第2.05(E)(V)或(Vi)条要求借款人强制提前还款的金额应减去限制金额;但相关标的收益和/或超额现金流量的汇回(或其他公司间分配)在(X)产生相关标的收益的事件或(Y)适用于该超额现金流量的财政年度结束(视情况而定)后365天内不再产生重大和不利的税收后果的范围内,应根据上文第2.05(E)节的另一要求,在可用的范围内,迅速将相当于标的收益和/或超额现金流量的金额用于根据第2.05(E)节偿还定期贷款;97#96944254v4(Ix)(Viii)任何定期贷款人可以在行政代理指定的时间或之前,以行政代理指定的方式,选择在借款人根据本第二条规定必须支付的任何定期贷款预付款之前选择。05(E),减少其在这种预付款中的全部(但不是部分)百分比份额(这种减少的金额,即“减少的收益”),在这种情况下,这种减少的收益可以由借款人保留;但为免生疑问,任何贷款人不得拒绝根据上文第2.05(E)(Viii)节支付的任何预付款,只要该预付款是用(X)根据第2.19节为全部或部分定期贷款再融资而产生的再融资定期贷款的净收益或(Y)根据第2.14节为全部或部分定期贷款进行再融资而产生的增量贷款进行的。如果任何贷款人未能在行政代理指定的时间范围内向行政代理递交其选择拒绝收到其在任何强制性预付贷款中的百分比份额的通知,则这种不履行将被视为接受该贷款人在该强制性定期贷款总金额中的百分比份额。(X)(Ix)除本协议另有规定或任何再融资安排协议另有规定外,任何递增贷款修订或任何延期修订(前提是该等再融资安排协议、递增贷款协议或延期修订不得规定适用的定期贷款根据第2.05(E)节获得的强制性预付贷款的比例大于本协议所允许的比例),在每种情况下,根据第2.05(E)(V)节完成或发放的每笔定期贷款预付款,(E)(Vi)及(E)(Vii)应按比例适用于当时未偿还的每项定期贷款,该贷款与初始定期贷款的还款权及担保同等(但以任何再融资贷款、任何增量定期贷款或任何信贷协议再融资债务的现金净额预付任何定期贷款、任何增量定期贷款或任何信贷协议再融资债务应适用于正在进行再融资或替换的贷款的适用贷款安排)。对于每一项定期贷款安排,根据第2.05(E)条接受的所有预付款应根据借款人的指示,用来抵销就该定期贷款安排到期的剩余本金分期付款(或在没有借款人指示的情况下,按到期日的直接顺序,用于该定期贷款安排的剩余预定摊销付款),每笔预付款应按照其各自在适用贷款安排中的百分比支付给该贷款安排的定期贷款人;但根据第2.05(E)(Vi)条接受的预付款应用于标的贷款的最后到期子弹式付款,且不得减少标的贷款的预定摊销付款。如果没有贷款人根据第二节的规定行使免除预付定期贷款的权利。第05(E)(Viiiix)条规定,这种强制性提前还款额应首先用于当时未偿还的定期贷款,即基本利率贷款,然后再用于当时未偿还的定期贷款,即定期基准贷款(或RFR贷款,视情况而定),其方式应使根据第3.05节要求借款人支付的任何付款金额降至最低。(Xi)(X)根据第2.05(E)条支付的预付款应(A)附有第2条规定的应计利息。08和(B)符合第3.05节的规定,但在其他情况下不应支付保险费或罚款。98#96944254v4(F)某些付款的申请。除适用于贷款预付的本协议的其他条款外,任何以美元计价的贷款的预付将首先适用于基本利率贷款,然后再适用于定期基准贷款(或RFR贷款,如果适用),在每种情况下,都应以最大限度地减少根据第3条要求借款人支付的任何款项的方式进行。05.第2.06节。终止或减少循环信贷承诺总额。借款人在通知行政代理后,可终止循环信贷承诺总额,或不时永久减少循环信贷承诺总额;但条件是:(A)任何此类通知不可撤销,且不得迟于请求终止或减少的生效日期前一个营业日中午12:00由行政代理收到;(B)任何此类部分减少的总金额将超过5,000,000美元或超过1,000,000美元的任何整数倍;(C)借款人不得终止或减少循环信贷承诺额总额,条件是在循环信贷承诺额生效及根据本协议同时进行的任何预付款后,循环信贷余额总额将超过循环信贷承诺额总额;及(D)如果循环信贷承诺额总额的任何削减生效后,信贷转账或周转额度转账金额超过循环信贷承诺额总额,则此类转账(S)将自动减去超出的金额。行政代理应立即将终止或减少总承诺额的任何此类通知通知贷款人。循环信贷承诺总额的任何减少将根据循环信贷贷款人在循环信贷中所占份额的百分比应用于每个循环信贷贷款人的承诺。在循环信贷承诺总额终止生效日之前应计的所有循环信贷承诺费将在终止生效日支付。第2.07节。最后一次偿还贷款。。(A)于循环信贷到期日到期的付款。于循环信贷到期日,借款人须(I)向2024年循环信贷贷款人全数偿还该贷款人持有的所有循环信贷贷款的未偿还总额及(Ii)向循环信贷贷款人全数偿还所有循环信贷贷款的未偿还总额及其所有应计及未付利息。(B)于2027年循环信贷到期日到期的付款。于2027年循环信贷到期日,借款人将(I)向2027年循环信贷贷款人悉数偿还该贷款人持有的所有2027年循环信贷贷款的未偿还总额,及(Ii)向循环额度贷款人悉数偿还所有循环信贷贷款的未偿还总额,以及在每种情况下有关贷款的所有应计及未付利息。(C)在初始定期贷款到期日到期的付款。在初始定期贷款到期日,借款人将向初始定期贷款贷款人全额偿还初始定期贷款的未偿还金额及其所有应计和未付利息。(D)在递增定期贷款到期日到期的付款。对于每笔增量定期贷款,借款人应在适用于该增量定期贷款的增量定期贷款到期日,向增量定期贷款贷款人全额偿还该增量定期贷款的未偿还总额及其所有应计和未付利息。第2.08节。利息;适用的利润。。99#96944254v4(A)一般权益。根据借款人的选择,以美元计价的贷款(摆动额度贷款除外)将是定期基准贷款或基本利率贷款。在第2.08(B)节的规限下,(I)构成每笔ABR借款的贷款(包括每笔周转线贷款)应按基本利率加适用保证金计息;(Ii)如属定期基准贷款,则构成每笔定期基准借款的贷款应按调整后期限SOFR利率、调整后EURIBOR利率、调整后Tibor利率或CDOR利率(视情况适用而定)在该借款的有效利息期加适用保证金计息;及(Iii)每笔RFR贷款应按等于适用的经调整每日简单RFR加适用保证金的年利率计息。在本协议规定的利息或任何费用的计算应基于(或导致)小于零的计算的范围内,就本协议而言,该计算应被视为零。(B)违约率。(I)如果(A)由于借款人未能及时支付本协议或任何其他贷款文件规定的到期日和应付债务的本金,发生第8.01(A)(I)项下的违约事件,无论是在规定的到期日,还是以其他方式,或(B)第8条下发生违约事件。第8.01节(F)或第8.01(G)节,或(C)第8.01节(L)项下的违约事件因控制权变更而发生,则在任何此类情况下,本协议和其他贷款文件项下的任何未清债务(未提取的贷方除外)此后将从违约事件发生之日起持续至相关违约事件根据第10.01节得到治愈或豁免,而无需贷款人或行政代理人的任何必要通知,在所有时间均按等于违约率的年利率浮动计息。在适用法律允许的最大范围内。(Ii)如果由于借款人未能及时支付本协议或任何其他贷款文件项下到期和应付的债务的任何款项(受第8.01(A)(I)条约束的本金付款除外),发生第8.01(A)(Ii)条项下的违约事件,无论是在规定的到期日,通过加速或其他方式,则除第2.08(B)条第(I)款的限制和补充外,在要求贷款人(或在要求贷款人的指示下由行政代理发出)向借款人发出书面通知后,本协议和其他贷款文件项下的任何未清偿债务(未提取的信用证除外)将在适用法律允许的最大范围内,自向借款人发出书面通知之日起生效,直至相关违约事件根据本协议第10.01条得到治愈或免除为止,每年的浮动利率将一直等于违约率。(Iii)逾期款项的应计及未付利息(包括逾期利息)将会到期,并须于要求付款时支付(如没有要求付款,则在根据本条例否则须支付该等利息的日期支付)。(C)付款日期;应计利息。每笔贷款的利息将在适用于每笔贷款的利息支付日期以及本合同规定的其他时间到期并以拖欠形式支付。本合同项下的利息(包括根据第2.08(B)节适用的违约利率的利息)将根据100#96944254v4到期并支付

在判决之前和之后,以及根据任何债务救济法启动任何诉讼程序之前和之后的条款。(D)适用利润率的增减。因综合杠杆率变动而导致的任何适用保证金的增加或减少,将自以下两个日期中较早的日期起生效:(I)借款人按第6.01(D)节规定须就特定期间提交合规证书的最后日期(每个该等日期为“计算日期”)及(Ii)借款人根据第(6)节实际提交合规证书的日期后两个营业日内的日期。01(D)对于给定的期间;但对于在第三次重述生效日期之后结束的第一个测试期而言,从第三次重述生效日期至行政代理收到及时交付的合规性证书之后的两个工作日的适用保证金将被设定为与“适用保证金”定义中的网格中所示的第五级相对应的水平;此外,如果按照第6.01(D)节要求交付的任何合规性证书没有在相关计算日期或之前交付给行政代理,则将适用“适用保证金”定义中所示网格中对应于第VVIII级的级别,自相关计算日期起生效,直至行政代理实际收到该合规性证书后的两个工作日。尽管如上所述,如果由于借款人财务报表的任何重述或其他调整或任何其他原因,借款人或行政代理(可能是在所需贷款人的指导下)确定(A)借款人于任何适用日期计算的综合杠杆率不准确,以及(B)正确计算综合杠杆率将导致该期间的较高定价,则借款人将立即并追溯有义务为适用贷款人或适用的L/C发行人(S)的账户向行政代理支付款项,视情况而定。应行政代理人的要求,并附上支持行政代理人决定的计算(或者,在根据破产法对借款人发出实际或被视为输入的济助令后,行政代理人、任何贷款人或L/C出借人自动且无需采取进一步行动),一笔金额等于该期间应支付的利息和手续费在该期间实际支付的利息和费用的超额部分。(E)《利息法》(加拿大)。就《加拿大利息法》而言,(I)凡本条例规定的利率或费率是以天数少于计算历年实际天数的一年(“视为年”)为基础计算的,则该利率或费率应表示为年利率,方法是将该利率或费率乘以计算日历年的实际天数,再除以该日历年的天数,(Ii)利息被视为再投资的原则不适用于本协议项下的任何利息计算;及(Iii)本协议规定的利率为名义利率,而非实际利率或收益率。第2.09节。小脚。除第2.03(I)和(J)节所述的某些费用外:(A)循环信贷安排承诺费。在第3.07(A)(Iii)节的规限下,借款人应根据循环信贷贷款人(违约贷款人除外)的循环信贷份额向行政代理账户支付一笔承诺费(“循环信贷承诺费”),该承诺费相当于当时有效的适用保证金乘以每日实际101#96944254v4的金额,即循环信贷承诺总额超过循环信贷余额总额减去截至确定日期及该确定日期的循环额度贷款余额的总和,但须按第3节的规定进行调整。07;但就第三次重述生效日期后结束的第一个测试期而言,从第三次重述生效日期至行政代理收到及时交付的合规性证书后两个工作日的有效保证金,应设定为与“适用保证金”定义中的网格所示的第V级相对应的水平;此外,如果按照第6.01(D)节要求交付的任何合规性证书没有在相关计算日期或之前交付给行政代理,则将适用“适用保证金”定义中所示网格中对应于第VVIII级的级别,自相关计算日期起生效,直至行政代理实际收到该合规性证书后的两个工作日。循环信贷承诺费将在可用期间内的任何时间应计,包括在未满足第4条中一项或多项条件的任何时间,并将在每年3月、6月、9月和12月的最后一个营业日(从第三次重述生效日期之后的第一个工作日开始)和循环信贷到期日每季度到期并支付欠款。循环信贷承诺费将按季度计算,如果循环信贷承诺总额或适用保证金在任何季度发生任何变化,实际每日金额将分别乘以该循环信贷承诺总额或该适用保证金在该季度内该循环信贷承诺总额或该适用保证金有效的期间。(B)行政代理费。借款人应向行政代理人支付费用函中规定的应付给行政代理人自己账户的费用。第2.10节。利息和费用的计算。所有以最优惠利率为基础的基本利率贷款的利息计算,将以365天或366天(视情况而定)的一年为基础,并按实际天数计算。本协议项下所有其他利息及费用的计算将以一年360天及实际经过的天数为基础(如按365天或366天(视何者适用而定)计算,则所支付的利息较按一年计算的为多),或如属以其他货币计价的贷款的利息,则按照该等市场惯例与前述不同的市场惯例计算。每笔贷款将在贷款发放之日产生利息,而不会在贷款或部分贷款支付之日产生利息;但在贷款发放当天偿还的任何贷款将符合第2款的规定。12(A),计息一天。行政代理对本协议项下利率或费用的每一次确定都将是决定性的,并对所有目的都具有约束力,没有明显的错误。第2.11节。有负债的证据。。(A)付款证据。每家贷款人所作的信用延期将由该贷款人和行政代理在正常业务过程中保存的一个或多个账户或记录(包括第10节所述的登记册)证明。06(C)。管理代理所保存的账目或记录将是确凿的,没有贷款人向借款人提供的信用扩展金额及其利息和付款的明显错误。然而,任何没有如此记录或这样做的任何错误都不会限制或以其他方式影响借款人在本合同项下支付与债务有关的任何欠款的义务。应任何贷款人或回旋额度贷款机构通过管理代理提出的请求,借款人将签署一份票据并将其交付给该贷款方(通过102#96944254v4管理代理),对于循环信用贷款,该票据将是基本上以附件E-1的形式出现的“循环信贷票据”,对于初始期限贷款,将是基本上以附件E-2的形式出现的“初始期限贷款票据”,对于增量定期贷款,其实质上是以附件E-3的形式出现的“增量定期贷款票据”,对于回旋额度贷款,将是基本上以附件E-4的形式出现的“回旋贷款票据”,除了这些账户或记录外,每一份都将证明这些贷款方的贷款。每一贷款方可在其票据上附上附表,并在其票据上背书其贷款和付款的日期、类型(如适用)、金额和期限。(B)某些参与的证据。除第2.11(A)节所述的账户和记录外,每个贷款人和行政代理应按照其惯例保持账户或记录,以证明该贷款人参与信贷和周转额度贷款的购买和销售。如果管理代理所保存的帐户和记录与任何贷款人的帐户和记录之间存在任何冲突,则管理代理的帐户和记录将在没有明显错误的情况下进行控制。第2.12节。一般付款;行政代理自动扣除的权利。。(A)一般付款。(I)借款人支付的所有款项将无条件地用于任何反索赔、抗辩、补偿或抵销。除非本协议另有明确规定,否则借款人在本协议项下的所有付款应在(I)本协议规定的日期中午12:00之前或(Ii)在本协议规定的适用时间之后(如果是以替代货币付款的情况下)之前在行政代理办公室以当日资金的形式向行政代理支付,并由相应的贷款人承担。如果出于任何原因,适用法律的任何要求禁止借款人以替代货币支付本协议项下的任何所需付款,借款人将以美元支付相当于替代货币支付金额的美元。行政代理将迅速将其百分比份额(或本协议规定的其他适用份额)以电汇至贷款方出借方办公室的类似资金分配给每一贷款人。行政代理在中午12:00以后收到的所有付款将被视为在下一个营业日收到,任何适用的利息或费用将继续计入;但条件是,在行政代理的要求下,以替代货币计价的贷款的利息将以适用的替代货币立即支付到行政代理指定给借款人的银行账户,不迟于到期日中午12:00(银行所在地当地时间)。如果借款人支付的任何款项将在营业日以外的某一天到期,则付款将在下一个营业日支付,时间的延长将反映在计算利息或费用(视情况而定)中。(Ii)借款人特此授权行政代理(A)自动从借款人在行政代理处维护的任何账户中扣除本协议或任何票据项下到期的所有本金、利息或费用,以及(B)如果本协议或任何票据项下的本金、利息或费用在到期时未支付,则行政代理可从在行政代理处维护的借款人的任何或所有账户中扣除任何此类金额。行政代理同意向借款人提供103#96944254v4的书面通知,通知借款人根据第2.12(A)(Ii)节进行的任何自动扣除,并合理详细地显示该扣除的金额。每一贷款人同意根据其百分比份额偿还借款人从此类账户中扣除的超出本协议项下和任何其他贷款文件项下到期金额的任何金额。(B)贷款人的资金、借款人的付款和行政代理人的推定。(I)除非行政代理收到贷款人的通知,(A)如果是基本利率贷款(包括周转额度贷款),则在该借款的建议时间前两小时,以及(B)在任何借款的拟议日期之前,该贷款人不会将该贷款人在该借款中的份额提供给行政代理人,否则行政代理人可假定该贷款人已根据第2.02节的规定在该日期提供该份额,并可根据该假设向借款人提供相应的金额。在这种情况下,如果贷款人实际上没有将其在适用借款中的份额提供给管理代理人,则适用的贷款人和借款人各自同意应要求立即向行政代理人支付相应的相应金额,并附带利息,从向借款人提供该金额之日起至向行政代理人付款之日止的每一天,在(1)如果该贷款人支付的情况下,以联邦基金利率和行政代理人根据银行同业补偿规则确定的利率中较大者为准,外加任何行政、行政代理机构通常收取的与上述有关的加工费或类似费用;(2)由借款人支付的,适用于基本利率贷款的循环信用贷款的利率。如果借款人和贷款人将在相同或重叠的期间向行政代理支付利息,行政代理将立即将借款人在该期间支付的利息金额汇给借款人。如果贷款人将其在适用借款中的份额支付给管理代理,则所支付的金额将构成该贷款人的贷款,包括在此类借款中。借款人的任何付款将不影响借款人对未能向管理代理支付此类款项的贷款人的任何索赔。(Ii)除非行政代理人在本协议项下任何款项到期应付予行政代理人的日期前已收到借款人的通知,否则行政代理人可假定借款人已按本协议规定于该日期付款,并可根据该假设将应付款项分配给贷款人或L/信用证出票人(视属何情况而定)。在这种情况下,如果借款人事实上没有支付,则贷款人和L/信用证出票人(视情况而定)各自同意应要求立即向行政代理偿还如此分配给贷款人或L/信用证出票人(视情况而定)的金额及其利息,从向其分配该金额之日起至向管理代理付款之日起的每一天,按联邦基金利率和行政代理根据银行业同业赔偿规则确定的利率中较大者的利率偿还。行政代理向任何贷款人或借款人发出的关于第2.12(B)条规定的任何欠款的通知将是决定性的,没有明显的错误。104#96944254v4

(C)未能满足先例条件。根据第2.03节和第2.04节的规定,如果任何贷款人向行政代理提供资金,用于该贷款人根据本条第二条前述规定提供的任何贷款,而行政代理因第4条规定的适用信用延期的条件未得到满足或根据本条款条款被免除而无法向借款人提供此类资金,行政代理应立即将此类资金(与从该贷款人收到的资金相同)无息退还给该贷款人。(D)贷款人的债务是数项而不是连带的。本合同项下贷款人根据第10.04(C)条承担的发放贷款、为信贷和周转额度贷款的参与提供资金以及付款的义务是几项义务,而不是连带的。任何贷款人未能提供任何贷款、为任何此类参与提供资金或根据第10条支付任何款项。04(C)在本协议要求的任何日期,不解除任何其他贷款人在该日期应履行的相应义务,任何贷款人对任何其他贷款人未能根据第2.12(B)(Ii)条、第10.04(C)条或第10.05条向其提供贷款、购买其参与或支付其款项不负任何责任。(E)资金来源。本协议不会被视为责成任何贷款人以任何特定的地点或方式获得任何贷款的资金,或构成任何贷款人关于它已经或将以任何特定的地点或方式获得任何贷款的资金的陈述。第2.13节。分享付款。如果任何贷款人将通过行使任何抵销权或反请求权或其他方式,就其发放的任何贷款的任何本金或利息获得付款,或就其参与信用义务或其持有的周转额度贷款获得付款,导致该贷款人收到此类贷款或参与总额的一部分付款及其应计利息,其比例大于本规定的百分比份额(或本规定的其他适用份额),则获得该较大比例的贷款人将:(A)将该事实通知行政代理;和(B)购买(按面值现金)参与其他贷款人的贷款和子参与信用债务和周转额度贷款,或作出其他公平的调整,以便贷款人根据其各自贷款的本金和应计利息总额以及欠他们的其他金额按比例分享所有此类付款的利益;但条件是:(1)如果购买了任何这种参与或分参与,并收回了产生这些参与或分参与的全部或任何部分付款,则这种参与或分参与将被撤销,购买价格将恢复到收回的程度,不计利息;和(Ii)第2.13节的规定不得解释为适用于(A)借款人或其代表根据本协议的明示条款进行的任何付款,包括因违约贷款人的存在而产生的资金的运用,(B)第2.15节规定的现金抵押品的运用,或(C)贷款人因将其任何贷款的参与或信用义务或回旋额度贷款的参与转让或出售给任何受让人或参与者而获得的任何付款,除非转让给任何借款方或其任何附属公司(就本条款第2款的规定而言)。13将适用)。每一贷款方均同意前述规定,并在其根据适用法律可以有效地这样做的范围内,同意根据上述安排获得参与的任何贷款人可就该参与完全行使抵销权和反索偿权,如同该贷款人是该贷款方的直接债权人一样。105#96944254v4第2.14节。增加总承诺额。。(A)总体上增加总承付款。受第2节中规定的进一步条件的约束。14(C)在通知行政代理后,借款人可在第三次重述生效日期之后但不少于循环信贷到期日前30天的任何时间,申请一项或多项增量定期贷款承诺或一项或多项额外循环信贷承诺;但条件是:(I)在实施任何此类增加后,根据第2.14节增加的额外循环信贷承诺和增量定期贷款承诺的总额将不超过增量上限(前提是任何新的增量定期贷款承诺或额外循环信贷承诺,如果它发生并在以下日期生效):无限增量货币篮子(定义见1.01节“增量上限”定义的第(B)款,综合第一留置权杠杆率是在计算综合第一留置权杠杆率的情况下计算的,而不影响任何新的增量定期贷款承诺或额外循环信贷承诺在调整固定上限(定义见“增量上限”定义的(A)款)下生效并实质上同时发生,应被视为根据和依赖无限增量篮子而不是调整固定上限产生和依赖;(Ii)任何该等新增款项的总额将为1,000,000,000元或超出1,000,000元的任何整数倍(但如该数额代表当时现行递增上限下的所有剩余可用款项,则该数额可少于10,000,000元;。(3)贷款人将无须参与额外循环信贷承诺或递增定期贷款承诺;。和(4)任何增量定期贷款的条款和条件(包括利率、费用、保费、所需预付款和参与提前还款、摊销时间表和最终到期日或适用于该等条款和条件)应由借款人与提供此类增量定期贷款的贷款人或额外贷款人商定;条件是:(A)额外的循环信贷贷款和增量定期贷款将(1)与循环信贷贷款和初始定期贷款具有同等的偿还权,(2)只能由担保贷款文件债务的抵押品(或将成为与此类交易相关的抵押品的资产)担保,并在与贷款文件债务同等的基础上获得担保,(3)仅由贷款当事人(或将成为与此类交易有关的贷款方的人)担保;(B)任何增量定期贷款的最终到期日不得早于初始定期贷款到期日或不早于初始定期贷款到期日的2027年循环信贷到期日;(C)任何增量定期贷款机制(习惯过桥贷款除外,在符合习惯条件的情况下,这些贷款将自动转换为或要求换成不比任何当时已有的初始期限贷款的加权平均期限短的至到期加权平均期限的永久融资)的加权平均期限不得短于任何当时已有的初始期限贷款的剩余加权平均期限;(D)任何额外循环信贷贷款的最终到期日或承诺终止日期不得早于2027年循环信贷到期日;和/或(E)任何增量定期贷款安排将不要求在初始定期贷款到期日之前进行任何强制性预付款(计划摊销除外),除非按比例分享不超过适用于初始定期贷款安排的同一强制性预付款;此外,如任何该等新增定期贷款须受额外或更具限制性的失责契诺或失责事件所规限,则(1)该等失责契诺及失责事件只在最后到期日之后适用,(2)该等失责契诺及失责事件是为当时尚未清偿的贷款的利益而加入的,或(3)该等失责契诺及失责事件令管理代理人合理地满意。新增的循环信用贷款和增量定期贷款与循环信用贷款和初始定期贷款的偿还权相同。(B)关于增加总承付款的某些规定。如果根据第2.14节的规定增加了任何额外的循环信贷承诺或增量定期贷款承诺,行政代理和借款人应确定此类增加的生效日期(“额外承诺生效日期”)以及此类额外循环信贷承诺或增量定期贷款承诺的金额和提供人(视情况而定)。行政代理应立即通知借款人和贷款方此类追加的最终金额和额外承诺的生效日期,并在每次通知任何循环信贷贷款人的情况下,通知该循环信贷贷款人的循环信贷贷款中各自的权益,在每种情况下,均受本节第2款所述转让的约束。14.(C)每次增加总承付款的效力的先决条件。任何请求的额外循环信贷承诺或递增定期贷款承诺在适用的指定额外承诺生效日期的有效性,在每一种情况下,均须满足下列每个先决条件:(I)在不违反第1.09(B)条的前提下,第5条所载的陈述和保证(第5条所载的陈述和保证除外)。05和第5.10(B)节)和其他贷款文件(包括根据第2.14(D)节要求的所有文件)在附加承诺生效日期及截止日期在所有重要方面都是真实和正确的(除非该陈述和保证明确提到较早的日期,除非该陈述和保证明确提及较早的日期,否则该等陈述或保证将不适用于其文本中已因重要性而受到限制或修改的任何部分)。在这种情况下,它们在所有重要方面都是真实和正确的(除了该重要性限定符将不适用于在其文本中已经因重要性而受到限制或修改的任何陈述或保证的任何部分),并且除了为了本第2.14(C)节的目的,第5节中包含的陈述和保证。10(A)将被视为指根据第6.01节最近提供的财务报表(但前提是,如果请求的额外循环信贷承诺或增量定期贷款承诺的范围是为了为有限条件交易(包括偿还目标债务的任何部分,包括在该有限条件交易中收购的任何子公司或其107#96944254v4其他附属公司)的收购对价提供全部或部分资金,和/或借款人或其附属公司因此而产生的费用和开支,本条款(I)所规定的真实和正确的陈述和保证应仅限于指定的陈述);(Ii)在第1.09(B)节的规限下,在紧接该项增加生效之前或之后,将不会出现任何违约或违约事件;(Iii)在第1.09(B)节的规限下,截至任何额外循环信贷贷款或增量定期贷款的发放日期(根据根据第6节最近提交的财务报表)。借款人将在形式基础上遵守第7.15节规定的财务契约;(Iv)借款人、行政代理和贷款方(包括与该增加相关的任何新的出借方)将签署第2.14(D)节所要求的所有文件,并且借款人将遵守该等文件中规定的该增加生效的所有先决条件(包括向任何或所有行政代理、安排者和出借方,包括任何新的出借方支付任何费用和开支的任何要求);(V)在适用的额外承诺额生效日期前至少三个工作日已向行政代理和贷款人(违约贷款人除外)开具发票的所有因该项增加而欠行政代理和贷款人(违约贷款人除外)的费用和支出应已支付(或应与此同时支付);和(Vi)借款人将向行政代理交付一份由借款人负责官员签署的截至额外承诺额生效日期的证明,以证明前面第(I)、(Ii)和(Iii)款所述事项的真实性、准确性和正确性。在每项额外承诺生效日,每名提供额外循环信贷承诺或增量定期贷款承诺的适用贷款人、合资格受让人或其他人士:(I)就本协议及其他贷款文件而言,(I)如有任何额外循环信贷承诺,将成为“循环信贷贷款人”;及(Ii)如有任何增量定期贷款承诺,将向借款人提供本金金额相等于该增量定期贷款承诺的增量定期贷款。根据本协议和其他贷款文件的所有目的,任何额外的循环信贷贷款都将是“循环信贷贷款”。为进一步说明上述情况,在作出额外循环信贷承诺的任何额外承诺生效日期,在满足第2.14节所载其他条款和条件的前提下,(X)每个现有循环信贷贷款人将向每个提供额外循环信贷承诺的人转让一笔循环信贷承诺,每个此等人士将从每个现有循环信贷贷款人购买金额等于其未偿还金额(连同其应计但未支付的利息)的循环信贷贷款利息,以便在完成所有此类转让和购买后,此类循环信贷贷款将由现有循环信贷贷款人和在现有循环信贷承诺中增加此类额外循环信贷承诺后,按照其循环信贷份额按比例作出额外循环信贷承诺的人按比例持有;及(Y)每名作出额外循环信贷承诺的人士,在所有目的下将被视为已作出循环信贷承诺,而每笔额外循环信贷贷款将被视为在所有目的下均为循环信贷贷款。(D)条款和文件。除第2.14(A)节第(Iv)款所述外,就根据本第2.14节提供的任何额外循环信贷承诺或任何增量定期贷款承诺而订立的条款和文件(统称为“额外承诺文件”)将与现有循环信贷承诺或初始定期贷款(视适用情况而定)保持一致。根据第2.14节作出或提供的任何额外循环信贷承诺或递增定期贷款(如适用)将由一个或多个108#96944254v4证明

根据第10.06(C)节的规定,由行政代理保存的登记册中的条目。第2.15节。现金抵押品。。(A)某些信用支持活动。(I)在行政代理人或任何L/信用证出票人的要求下,如果在信用证到期日,因任何原因仍有任何信用债务未偿还,或在任何银行承诺的情况下,此类银行承诺尚未退回,借款人将迅速(但无论如何在收到请求后五个工作日内)将所有信用债务的未偿还金额进行抵押。(Ii)在任何时候存在违约贷款人时,在行政代理提出书面要求后的一个工作日内,行政代理或任何L/信用证发行人(副本给行政代理)借款人将L/信用证发行人对该违约贷款人的预先风险(在执行第3.07(A)(Iv)节和该违约贷款人提供的任何现金抵押品后确定)进行现金抵押,金额不少于该预先风险的100%。(B)抵押权益的授予。所有现金抵押品(不构成存款资金的信贷支持除外)将保留在位于美利坚合众国的行政代理的冻结的无息存款账户中。借款人,并在任何违约贷款人提供的范围内,该违约贷款人特此为L/信用证发行人的利益向管理代理授予(并受其控制),并同意维持所有此类现金抵押品的优先担保权益,作为违约贷款人为参与信用义务提供资金的义务的担保,该担保将根据第2.15(C)节适用。如果行政代理人在任何时候确定现金抵押品受制于行政代理人和L/C发行人以外的任何人为担保债务而享有的权利或债权,而不是本合同所规定的担保文件为行政代理人创造的担保权益,或者此类现金抵押品的总金额低于最低抵押品金额,借款人应行政代理人的要求,在违约贷款人提供的任何现金抵押品生效后,立即向行政代理人支付或提供足以消除此类不足的额外现金抵押品。(C)适用范围。即使本协议中有任何相反规定,根据本第2.15节或第3.07节中的任何一节为信用提供的现金抵押品将被持有和使用,以满足适用的违约贷款人在本协议可能规定的任何其他财产应用之前,为信贷义务(包括违约贷款人提供的现金抵押品,该义务应计的任何利息)和其他义务的参与提供资金的义务。(D)释放。在下列情况下,根据第2.15节的规定,为减少L/信用证发行人的任何预付风险而提供的现金抵押品(或其适当的超额部分)将不再被要求作为现金抵押品持有:(I)适用的预付风险消除(包括通过终止适用贷款人的违约贷款人地位)或(Ii)行政代理和L/发行人确定存在多余的现金抵押品;但条件是:(A)借款方或其代表提供的现金抵押品在违约或109#96944254v4违约事件持续期间不会被解除(并且按照第2.15节的规定提出的申请可以按照第8.05节的其他方式适用);(B)提供现金抵押品的人和L/C发行人或摆动额度贷款人(视情况而定)可以同意不解除现金抵押品,而是持有现金抵押品以支持未来预期的预付风险或其他义务;和(C)在借款人提供现金抵押品的范围内,此类现金抵押品将继续受制于以行政代理人为受益人的抵押品文件为担保债务而产生的担保权益。第2.16节。指定受限和非受限子公司。借款人可自第三次重述生效日期起及之后的任何时间,在修订宽免期间以外的任何时间,将任何受限附属公司指定为非受限附属公司或将任何非受限附属公司指定为受限附属公司;但(A)如拥有知识产权的受限制附属公司对借款人及其受限制附属公司的整体业务有重大影响,则借款人不得指定该受限制附属公司为非受限制附属公司;(B)在紧接该项指定之前及之后,并无违约或违约事件发生且仍在继续;(C)紧接该项指定生效后,借款人应遵守第7节所载的财务契诺。15在形式上,(D)任何受限附属公司如果以前被指定为非受限附属公司,则不得被指定为非受限附属公司;及(E)如果受限附属公司根据本协议被指定为非受限附属公司,则该受限附属公司连同截至指定日期的所有其他非受限附属公司,在任何时候都不应合计,(I)借款人及其合并子公司(包括所有非限制性子公司)合并毛收入的1.0%以上(公司间抵销后)或(Ii)借款人及其合并子公司(包括所有非限制性子公司)合并资产(公司间抵销后)的1.0%以上,在每种情况下,截至根据第6.01(A)或(B)节(视适用情况而定)交付财务报表的最近完成测试期的最后一天;并进一步规定,如果所有不受限制的附属公司在任何时间合计占(A)超过1。借款人及其合并子公司合并毛收入的0%(公司间抵销后)或(B)借款人及其合并子公司合并资产(公司间抵销后)的1.0%以上,在每种情况下,截至已交付财务报表的最近完成测试期的最后一天,已根据第6.01(A)或(B)节(视适用情况而定)交付财务报表,但根据任何不受限制的子公司拟完成的任何投资按形式计算,如同此类投资发生在最近完成的测试期的第一天一样。借款人应指定一家或多家该等非限制性附属公司为限制性附属公司,使该等指定生效后,该等非限制性附属公司合计应占借款人及其综合附属公司的综合毛收入(经公司间抵销后)不超过1.0%,以及(2)不超过1。借款人及其合并子公司的合并资产的0%(在公司间抵销后),在每个情况下,截至最近完成的测试期的最后一天(已根据第6.01(A)或(B)节交付财务报表),但按形式计算,包括该等不受限制的子公司自该最近完成的测试期的最后一天以来完成的任何投资。在第二次重述生效日期后将任何受限制附属公司指定为非受限制附属公司,应构成借款人或适用的受限制附属公司在指定日期的投资,其金额相当于借款人或适用的受限制附属公司在该等附属公司的投资的公平市价。借款人或任何受限制附属公司在任何时间均不直接或间接对任何债务承担责任,而借款人或任何受限制附属公司的持有人可(随着时间或通知的推移或两者兼而有之)在不受限制附属公司的任何债务、留置权或其他债务(包括对该非受限制附属公司采取强制执行行动的任何权利)发生违约时宣布违约或加速偿付。任何非受限制附属公司被指定为受限制附属公司,应构成(A)指定时该附属公司当时存在的任何投资、债务或留置权的产生,及(B)借款人或适用的受限制附属公司根据上一句话对非受限制附属公司的任何投资的回报,金额相当于借款人或有关受限制附属公司于该附属公司的投资指定日期的公平市价。第2.17节。权力的安全义务的安全。除非任何贷款文件另有特别规定,否则所有债务将根据抵押品文件的条款进行担保。第2.18节。延期优惠。。(A)借款人可在一次或多次向行政代理发出书面通知,向一项或多项贷款的所有(至少全部)贷款人提出一项或多项要约(每项均为“延期要约”),以根据行政代理合理指定并为借款人合理接受的程序,作出一项或多项延期修订。该通知应列出(I)请求的延期修正案的条款和条件,以及(Ii)请求该延期修正案生效的日期(除非行政代理另有同意,否则不得早于该通知日期后的五个工作日)。延期修正案仅对接受适用延期要约的受影响贷款机构的贷款和承诺(该等贷款机构,“延长贷款机构”)生效,对于任何延长贷款机构,仅对该贷款人已接受的该受影响贷款机构的贷款和承诺生效。任何延期要约,除非预期到期日已根据先前完成的延期修正案生效,否则最低金额必须为25,000,000美元(或行政代理同意的较低金额);但借款人可在其选择时指定完成任何此类延期修正案的条件(“最小延期条件”),即延长任何或所有受影响融资的承诺或贷款的最低金额(由借款人自行决定并在相关延期要约中确定和指定,借款人可免除)。如果贷款人接受相关延期要约的任何受影响贷款的承诺或贷款的本金总额超过借款人根据该延期要约提出延期的该受影响贷款的承诺或贷款的最高本金总额,则该等贷款人的承诺和贷款应基于该贷款人接受该延期要约的相对本金金额(但不得超过记录中的实际持有量)按比例延长至该最高金额。(B)延期修正案应依据借款人、每个延期贷款人和行政代理人签署和交付的延期协议而生效;但任何延期修正案不得生效,除非(I)(就将于第三个重述生效日期生效的延期协议而言除外)不会发生违约或违约事件,并且在违约或违约事件在其生效日期继续发生;(Ii)(就将于第三个重述生效日期生效的延期协议而言除外)在其生效日期,贷款文件中所列各借款方的陈述和担保在所有重要方面(或111#96944254v4,如属重大限制),在该日期及截至该日期均属真实和正确;但只要该陈述和担保明确提及较早的日期,在截至该较早日期的所有重要方面(或在所有方面,如果符合重大程度)都是真实和正确的,(Iii)借款人应已向行政代理提交行政代理合理要求的法律意见、董事会决议、秘书证书、高级人员证书和其他文件(包括重申协议、补充和/或对抵押品文件的修改),以及(Iv)应满足任何适用的最低延期条件(除非借款人放弃)。行政代理应立即通知各贷款人每项延期协议的效力;此外,延长到期日的效力应以第2款的规定为准。18(D)。(C)每项延期协议均可在未经适用的延长贷款人以外的任何贷款人同意的情况下,对本协议和其他贷款文件进行行政代理认为必要或适当的修订,以实施第2.18节的规定,包括将接受贷款的贷款人的适用贷款和/或承诺视为本协议项下贷款和/或承诺的新“便利”所必需的任何修订(贷款人在此不可撤销地授权行政代理进行任何此类修订);但(I)循环信贷贷款的所有借款应继续在所有循环信贷贷款人之间根据其循环信贷承诺的相对金额(即循环信贷承诺)按比率发放。在有关到期日偿还可归因于非延期循环信贷承诺的贷款(以及终止非延期循环信贷承诺)之前,(2)所有贷款的预付款和所有承诺的减少应继续按其承诺(即延期和非延期)的相对金额在所有贷款人之间按费率进行,直至在有关到期日偿还可归因于非延期承诺的贷款(以及终止非延期承诺)(除非适用的延期协议规定对延期贷款人的贷款和/或承诺的处理较轻;双方同意,关于将于第三个重述生效日期生效的延期协议,2027年循环信贷贷款人同意,在对2027年循环信贷承诺进行任何再融资和替换之前,可根据第2.18节对2024年循环信贷承诺进行再融资和替换),(3)对任何当时存在或随后签发或作出的信用证或周转额度贷款的参与风险在这种新的“贷款”的任何循环信贷承诺和剩余循环信贷承诺之间的分配,应根据其相对金额按比率作出,直至与未延长的循环信贷承诺有关的到期日发生为止(但应理解,在下列情况下,在终止日不得对延长循环信贷承诺的此类风险进行再分配:(1)在重新分配时存在特定违约事件,或(2)此类重新分配会导致任何贷款人的循环信贷风险超过其循环信贷承诺),(Iv)可用期限和信贷到期日,如用于信用证或循环额度贷款,未经各L/C发行人或循环额度贷款人(视情况而定)事先书面同意,不得延期,以及(V)本合同项下的循环信贷承诺不得超过三项。除非行政代理另有约定。从任何循环信贷承诺安排的到期日开始,当时尚未到期的任何循环信贷承诺安排项下的信用证和循环额度贷款的转贷应按照借款人、循环信贷贷款人与L/C发行人或循环额度贷款人(视情况适用)在相关延期协议中商定的方式进行;但如果在第112#96944254v4号安排的到期日

循环信贷承诺,并且在实施了当时尚未到期的任何循环信贷承诺安排下的信用证的任何新的再提升后,未偿还的信用债务超过了信用再提升,借款人应提供总额相当于该超出部分的103%的现金抵押品。(D)如任何循环信贷承诺融资安排的到期日仍未偿还循环信贷承诺融资安排的到期日,以致循环信贷余额总额超过循环信贷承诺总额,则借款人应预付循环信贷贷款或周转额度贷款(或如没有该等贷款未偿还(在履行任何预付款后),则提供相当于超额金额103%的现金抵押品),以在该到期日消除超额部分。如果借款人未能遵守第2.18(D)节的预付款和现金抵押要求,将导致循环信贷承诺扩展安排立即终止及其相关贷款(包括应计利息),以及根据本协议和其他贷款文件所欠的所有其他金额(包括与之相关的所有信贷债务,无论当时未清偿信用证的受益人是否已提交其所要求的文件)立即到期和应付。(E)行政代理和贷款人特此确认,就预定到期日的非延期贷款付款而言,本协议其他部分包含的按比例付款要求不适用于根据本第2.18条完成的交易。第2.19节。再融资安排。(A)借款人可在第三次重述生效日期后一次或多次以书面通知行政代理人,要求在本协议项下设立(1)新的循环承诺安排(“再融资循环信贷承诺”),据此,提供这种承诺的每个人(“再融资循环信贷贷款人”)将向借款人提供循环贷款(“再融资循环信贷贷款”),并获得信用证和周转额度贷款的参与权;以及(2)另有一类或更多类别的定期贷款承诺(“再融资定期贷款承诺”),据此,每个提供此类承诺的人(“再融资定期贷款人”)将向借款人提供定期贷款(“再融资定期贷款”);但(A)每个再融资循环信贷贷款人和每个再融资定期贷款人应是合格受让人,如果还不是贷款人,应在其他方面被行政代理和借款人合理地接受;(B)每个再融资循环信贷贷款人应得到每个L/C发行人和循环额度贷款人的批准(此类批准不得被无理扣留或拖延)。(B)再融资承诺应根据借款人、提供此类再融资承诺的每个再融资贷款人、行政代理以及在对循环信贷承诺进行再融资的情况下,每个L/C发行人和周转额度贷款人签署和交付的一项或多项再融资安排协议履行;但任何再融资承诺不得生效,除非(I)不发生违约或违约事件,并且在违约或违约事件生效之日仍在继续;(Ii)在违约或违约事件生效之日,贷款文件中所列各借款方的陈述和担保在各重要方面(或在各方面,如在重要性上有限制),在该日期及截至该日期均属真实和正确;但是,就上述陈述和保证明确提及较早日期而言,该等陈述和保证在截至该较早日期时在所有重要方面均真实无误(或在所有方面均属重大限制),(Iii)借款人应已向行政代理提交行政代理就任何此类交易合理地要求的法律意见、董事会决议、秘书证书、高级人员证书、重申协议及其他文件,(Iv)如属任何再融资循环信贷承诺,(X)该再融资循环信贷承诺应对2024年循环信贷承诺进行再融资并予以全额替换,2027年循环信贷承诺和/或本协议下当时未偿还的任何循环信贷承诺安排(以及与当时被替换的循环信贷承诺有关的循环信贷贷款应全额支付,连同其所有利息和为循环信贷承诺被再融资和替换的循环信贷贷款人的利益应计的所有其他金额)和(Y)此类再融资循环承诺的总额不得超过如此再融资和替换的循环信贷承诺的总额,以及(V)在任何再融资定期贷款承诺基本上与其有效性同时进行的情况下,借款人应据此获得再融资定期贷款,并应偿还或提前偿还一项或多项贷款的未偿还定期贷款,本金总额等于该等再融资定期贷款承诺的总额(减去该等未偿还定期贷款的应计和未付利息总额以及与该等再融资有关的任何合理费用、溢价和开支)。关于任何再融资循环信贷承诺,借款人应确定需要再融资和更换的循环贷款;但只要2024年循环信贷承诺仍未偿还,此类2024年循环信贷承诺应在任何其他循环贷款之前进行再融资和更换。借款人应确定分配给每一项未偿还定期贷款的此类预付款的金额,任何此类对任何贷款的定期贷款的预付款应用于根据借款人的指示减少该贷款根据第2.07(C)节进行的后续定期贷款的偿还,并应遵守第3.05节的规定。(C)《再融资安排协议》应就由此作出的再融资承诺以及根据该协议作出的再融资贷款和其他信贷扩展,在适用的范围内列明下列条款:(I)就本协议的所有目的而言,将该等再融资承诺和再融资贷款指定为新的“贷款”(但经行政代理同意,任何再融资承诺和再融资贷款可被视为具有任何当时未清偿的现有承诺或贷款的单一“贷款”);(Ii)适用于该贷款的再融资承诺或再融资贷款的所述终止和到期日;但(A)该等声明的终止及到期日不得早于适用于正如此再融资及更换的循环信贷承诺的到期日(如属再融资循环信贷承诺及再融资循环信贷贷款)或适用于如此再融资的定期贷款安排的到期日(如属再融资定期贷款承诺及再融资定期贷款的情况)及(B)任何再融资定期贷款的加权平均到期日不得短于如此再融资的定期贷款安排的剩余加权平均到期日,(Iii)如属任何再融资定期贷款,(V)适用于此类贷款再融资承诺或再融资贷款的费用,(Vi)适用于任何再融资定期贷款的任何原始发行折扣,以及适用于任何再融资循环信贷承诺的任何预付费用,(Vii)适用于该贷款再融资贷款的初始利息期,(Viii)适用于该贷款的再融资承诺或再融资贷款的任何自愿或强制性承诺减少或114#96944254v4预付款要求(就任何再融资定期贷款而言,该等预付款要求可规定该等再融资定期贷款可在与如此再融资的定期贷款融资相同或更低的基础上参与强制性预付款,但不得规定对持有此类再融资定期贷款的贷款人比持有任何其他定期贷款的贷款人更有利的提前还款要求(除非多数贷款机构就此类其他定期贷款安排达成一致),并对自愿或强制减少或预付此类贷款的再融资承诺或再融资贷款作出任何限制,以及(Ix)再融资承诺和再融资贷款的其他条款和条件,对于提供这种债务的贷款人而言,哪些其他条款和条件不应比贷款文件中就被再融资的债务对现有贷款人提出的条款和条件更有利(但不包括仅适用于发生此类再融资承诺和再融资贷款时生效的最后到期日之后的契诺或其他规定)。行政代理应立即通知各贷款人每项再融资安排协议的有效性。每项再融资安排协议可在未经适用的再融资贷款人以外的任何贷款人同意的情况下,对本协议和其他贷款文件进行行政代理认为必要或适当的修订,以实施本第2.19节的规定,包括将适用的再融资承诺和再融资贷款视为本协议项下贷款和/或承诺的新“安排”所需的任何修订。第二节。20.泥潭事件。在泥潭事件发生之前,借款人应向行政代理机构(并授权行政代理机构向贷款人提供)关于任何抵押财产的下列文件:(A)第三方供应商提供的完整的洪水风险确定;(B)如果这种不动产位于“特别洪灾地区”,(I)向适用的贷款当事人发出关于这一事实的通知,(如果适用)通知适用的贷款当事人没有洪水保险,以及(Ii)适用的贷款当事人收到这种通知的证据;(C)如果洪水保险法要求,提供所需的洪水保险的证据;以及(D)行政代理机构可能合理要求的任何其他习惯文件。第三条税收、收益保护和违法性第三节.01.税金。。(A)免税付款。除适用法律另有规定外,任何贷款方根据任何贷款单据承担的任何义务或因此而支付的任何款项均不得扣除或扣缴任何税款。如果任何适用法律(根据适用扣缴义务人的善意自由裁量权确定)要求扣缴义务人从任何此类付款中扣除或扣缴任何税款,则适用扣缴义务人将有权进行此类扣除或扣缴,并将根据适用法律及时向相关政府当局支付扣除或扣缴的全部金额,如果该税款是补偿税,然后,适用贷款方应支付的金额将根据需要增加,以便在进行此类扣除或扣缴(包括适用于根据第3.01节应支付的额外金额的此类扣除和扣缴)115#96944254v4之后,适用的收款人收到的金额等于如果没有进行此类扣除或扣缴时将收到的金额。(二)贷款当事人缴纳其他税款的。贷款当事人将根据适用法律及时向有关政府当局支付税款,或根据行政代理的选择,及时偿还支付的任何其他税款。(C)赔偿。(I)每一借款方的赔偿。贷款双方将在提出要求后10天内,共同和个别地赔偿每一位受助人的全部补偿税(包括根据本第3款应支付的款项征收或主张的或可归因于该款项的补偿税)。01)由该收款人支付或支付,或被要求扣留或从支付给该收款人的款项中扣留或扣除,以及由此产生的或与此有关的任何合理费用,无论这些补偿税是否由有关政府当局正确或合法地征收或主张。出借方(连同一份副本给行政代理),或由行政代理代表其本人或代表贷款方向借款人交付的此类付款或债务金额的证明,在没有明显错误的情况下将是决定性的。(Ii)出借方的赔偿。各贷款方应在提出要求后十天内,就(I)该借款方应缴纳的任何赔偿税款(但仅限于任何贷款方尚未就该等赔偿税款赔偿行政代理人,且不限制贷款方的义务)、(Ii)该贷款方未能遵守第10条规定而应缴纳的任何税款,分别向行政代理人作出赔偿。06(D)与参与者名册的维护有关;及(Iii)在每一种情况下,行政代理应支付或支付的与任何贷款文件相关的任何属于出借方的任何不包括的税款,以及由此产生或与之相关的任何合理费用,无论该等税款是否由相关政府当局正确或合法地征收或主张。对行政代理交付给任何贷款方的一项或多项此类付款或债务的合理详细说明的证明,在没有明显错误的情况下,应是决定性的。每一出借方特此授权行政代理在任何时间抵销和使用任何贷款文件中欠该出借方的任何和所有金额,或行政代理根据第3.01(C)(Ii)条规定从任何其他来源向出借方支付的任何金额。(D)付款证据。在借款方按照第3.01节的规定向政府当局缴纳税款后,借款方应在实际可行的情况下尽快向行政代理提交由该政府当局出具的证明该项付款的收据的正本或经认证的副本、报告该项付款的任何申报表的副本或行政代理在其合理的酌情权下满意的该项付款的其他证据。(E)贷款人的地位。(I)对根据任何贷款文件支付的款项有权获得免征或减免预扣税的任何出借方将交付116#96944254v4

借款人和行政代理人在借款人或行政代理人合理要求的一个或多个时间,借款人或行政代理人合理要求的正确填写和签署的文件,以允许在没有扣缴或降低扣款率的情况下支付此类款项。此外,如果借款人或行政代理人提出合理要求,任何出借方将提供适用法律规定或借款人或行政代理人合理要求的其他文件,以使借款人或行政代理人能够确定该出借方是否受到备用扣留或信息报告要求的约束。尽管前两句中有任何相反的规定,但如果出借方合理判断,填写、签署或提交此类文件(第3.01(E)(Ii)(A)、(B)和(D)款中规定的文件除外)将使出借方承担任何重大的未报销费用或支出,或将对出借方的法律或商业地位造成重大损害,则无需填写、签署和提交此类文件。(Ii)在不限制前述一般性的情况下,(A)任何属于美国人的出借方将在该出借方根据本协议成为出借方之日或之前(此后应借款人或行政代理的合理要求不时)向借款人和行政代理交付已签署的IRS Form W-9副本,证明该出借方不受美国联邦后备预扣税;(B)任何外国贷款人在其合法有权这样做的范围内,将在该外国贷款人成为本协议项下的贷款方之日或之前(此后应借款人或行政代理的合理要求不时地)向借款人和行政代理交付(副本数量应由接收方要求),以下列各项中适用的为准:(1)如果外国贷款人要求享受美国为当事一方的所得税条约的利益,(X)关于任何贷款文件下的利息支付,美国国税表W-8BEN或W-8BEN-E(视情况而定)的签署副本,规定根据该税务条约的“利息”条款免除或减少美国联邦预扣税,以及(Y)对于任何贷款文件下的任何其他适用付款,美国国税表W-8BEN或W-8BEN-E(视适用情况而定)规定免除或减少美国联邦预扣税。根据该税收条约的“营业利润”或“其他收入”条款缴纳的联邦预扣税;(2)美国国税局W-8ECI表格的副本;(3)如果外国贷款人要求获得守则第881(C)节规定的证券组合利息豁免的好处,(X)实质上采用附件G-1形式的证书,表明该外国贷款人不是守则第881(C)(3)(A)节所指的“银行”,而是守则第871(H)(3)(B)条所指的117#96944254v4借款人的“10%股东”,或守则第881(C)(3)(C)节所述的“受控外国公司”(“美国税务合规证书”)和(Y)签署的美国国税局表格W-8BEN或W-8BEN-E(视情况而定)的副本;或(4)在外国贷款人不是受益所有人的情况下,签署的IRS Form W-8IMY副本,以及IRS Form W-8ECI、IRS Form W-8BEN或W-8BEN-E(视情况适用)、美国基本以附件G-2或附件G-3、IRS Form W-9和/或每个受益所有人的其他证明文件(视情况而定)形式的税务合规性证书;但如果外国贷款人是合伙企业,并且该外国贷款人的一个或多个直接或间接合作伙伴要求免除投资组合利息,则该外国贷款人可代表每个此类直接和间接合作伙伴提供基本上以附件G-4形式的美国税务遵从性证书;(C)任何外国贷款人在其合法有权这样做的范围内,将在该外国贷款人成为本协议项下的贷款方之日或之前(此后应借款人或行政代理的合理要求不时)向借款人和行政代理交付签署的任何其他形式的副本(副本数量应由接收方要求),以此作为申请豁免或减少美国法律的依据。正式填写的联邦预扣税,以及适用法律可能规定的补充文件,以允许借款人或行政代理人决定要求进行的扣缴或扣除;(D)如果贷款人未能遵守FATCA的适用报告要求(包括守则第1471(B)或1472(B)节所载的要求,视情况而定),根据任何贷款文件向贷款方支付的款项将被FATCA征收美国联邦预扣税,借款人和行政代理人应在法律规定的时间和借款人或行政代理人合理要求的一个或多个时间向借款人和行政代理人交付适用法律规定的文件(包括守则第1471(B)(3)(C)(I)条规定的文件)和借款人或行政代理人合理要求的其他文件,借款人和行政代理人可能需要这些文件以履行其在FATCA项下的义务,并确定该贷款方已履行FATCA项下的义务或确定扣除和扣留此类款项的金额(仅为本条款(D)的目的),“FATCA”应包括在本协定日期之后对FATCA所作的任何修正);和(E)为了确定根据FATCA征收的预扣税,从第三个重述生效日期起及之后,借款人和行政代理人应将本协议视为(且贷款人特此授权行政代理人将)本协议视为不符合财政部条例1.1471-2(B)(2)(I)节含义的“祖辈债务”。出借方同意,如果之前提交的任何表格或证明过期、过时或在任何方面不准确,出借方将更新该表格或证明,或立即以书面形式通知借款人和行政代理其法律上无法这样做。(F)某些退款的处理。如果任何一方依据其善意行使的唯一自由裁量权确定其已收到任何已根据本第3.01条获得赔偿的税款的退款(包括根据本第3条支付的额外金额)。(01),它将向补偿方支付相当于该退款的金额(但仅限于根据第3.01条就导致该退款的税款支付的赔偿金),不包括受补偿方的所有自付费用(包括税款),并且不包括利息(相关政府当局就该退款支付的任何利息除外)。如果被补偿方被要求向政府当局退还上述款项,则应应受补偿方的要求,向受补偿方退还根据本第3.01(F)款支付的款项(加上相关政府当局施加的任何罚款、利息或其他费用)。即使第3.01(F)节有任何相反的规定,在任何情况下,受补偿方都不会被要求根据本第3.01(F)节向补偿方支付任何款项,该款项的支付将使受补偿方的税后净额处于比受补偿方所处的不利的税后净状况,并导致该退款没有被扣除、扣留或以其他方式征收,并且从未支付过与该税有关的赔偿付款或额外金额。本节第三节。01(F)不会被解释为要求任何获弥偿一方向获弥偿一方或任何其他人士提供其报税表(或其认为属机密的任何其他与其税项有关的资料)。(G)生存。在行政代理人辞职或替换、贷款人转让或替换、承诺终止以及任何贷款文件项下的所有义务得到偿还、清偿或履行后,各方在本节项下的义务将继续存在。第三节。02.非法性非法。如果任何贷款人确定任何法律变更已使其违法,或任何政府当局在第三次重述生效日期后声称,任何贷款人或其适用的贷款办公室发放、维持或资助定期基准贷款(无论以美元或替代货币计价)、或根据相关利率确定或收取利率是非法的,或任何政府当局在第三次重述生效日期后对该贷款人在适用的银行间市场购买或出售美元或任何替代货币或接受美元或任何替代货币的存款的权限施加实质性限制,则在该贷款人通过行政代理向借款人发出书面通知后,(A)贷款人以受影响的一种或多种货币发放或继续发放定期基准贷款的任何义务,或在以美元计价的定期基准贷款的情况下,将基本利率贷款转换为定期基准贷款的义务将被暂停;及(B)如果该通知断言该贷款人发放或维持基本利率贷款是非法的,其利率是参考基本利率的经调整期限软利率部分确定的,则如有必要,该贷款人的基本利率贷款的利率将由行政代理决定,而不参考基本利率的经调整期限软利率部分,在每一种情况下,直到该贷款人通知行政代理和借款人导致这种决定的情况不再存在。在收到该通知后,(I)借款人应该贷款人的书面要求(连同一份副本给行政代理),预付或(如适用)将该贷款人的所有定期基准贷款转换为基本利率贷款(如有必要,该贷款人的基本利率贷款将由行政代理决定,而无需参考基本利率的调整后的软期限利率组成部分),或者在该利息期的最后一天,如果该贷款人可以合法地继续维持该等定期基准贷款,或立即,如果该贷款人不能合法地继续维持由该贷款人向管理代理和借款人发出的书面通知所指示的定期基准贷款,并且(Ii)如果该通知断言该贷款人根据调整后的期限SOFR利率来确定或收取利率是非法的,则在暂停期间,管理代理将在不参考其期限基准利率的情况下计算适用于该贷款人的基本利率,直到该贷款人书面通知该贷款机构根据调整后的期限SOFR利率来确定或收取利率不再违法为止。在任何此类预付款或转换后,借款人还应支付因此类预付款或转换而产生的应计利息,以及根据第3.05节的条款应支付的所有金额。寻求根据本第3.02条支付任何金额的贷款人应尽商业上合理的努力,向借款人交付一份证书,合理详细地列出该贷款人根据本第3条有权获得的任何一笔或多笔金额。02,该证书在没有明显错误的情况下将是决定性的;前提是未能交付本合同项下的证书并不免除借款人在本第3.02节项下可能承担的任何责任。第3.03节。替代利率。。(A)无法厘定差饷。根据第3.03(B)节的规定,如果:(I)行政代理机构在期限基准借款的任何利息期开始之前确定(该确定应为无明显错误的确凿结论):(A)在期限基准借款的任何利息期开始之前,不存在足够和合理的手段来确定调整后的期限SOFR利率、调整后的EURIBOR利率、调整后的Tibor利率或CDOR利率(包括因为相关的筛选利率不可用或无法在当前基础上公布)、适用的商定货币和该利息期,或(B)在任何时候,不存在足够和合理的手段来确定适用商定货币的适用的调整后每日简单RFR;或(Ii)被要求的贷款人告知行政代理:(A)在期限基准借款的任何利息期开始之前,调整后的期限SOFR利率、调整后的EURIBOR利率、调整后的Tibor利率或适用商定货币的CDOR利率,且该利息期将不能充分和公平地反映该贷款人(或贷款人)为适用商定货币和该利息期进行或维持其借款中所包括的贷款(或其贷款)的成本,或(B)在任何时候,适用商定货币的适用的调整后每日简单RFR将不能充分和公平地反映此类贷款人(或贷款人)为适用商定货币发放或维持其借款中所包括的贷款(或其贷款)的成本;然后,行政代理应在可行的情况下尽快通过电话、传真或电子邮件通知借款人和贷款人,并在(X)行政代理通知借款人和贷款人导致120#96944254v4的情况之前