R-14 7 G-19 5 B-19 7 R-88 G-15 9 B-16 5 R-13 6 B-18 0 B-83 R-16 3 G-14 3 B-18 7 R-0 G-74 B-13 6 R-18 5 G-21 1 G-11 8 G-22 0 B-23 0 B-15 2 2R-12 0 G-16 9 B-22 2 R-88 B-91 R-23 4 G -234 B-23 4R-20 8 G-23 2 B-24 7 R-65 G-64 B-66 R-8 G-51 B-94 R-16 7 G-16 1 R-9 G-17 1 B-22 2 R-97 B-21 7 B-15 7R-14 7 G-19 5 B-19 7 B-19 7 Old Color s 2023 年 5 月 4 日 99.2 凯雷报告第一季度 99.2 财务业绩

凯雷公布2023年第一季度财务业绩纽约和华盛顿——2023年5月4日——全球投资公司凯雷集团公司(纳斯达克股票代码:CG)今天公布了截至2023年3月31日的第一季度未经审计的业绩。股息董事会已宣布向2023年5月16日营业结束时的登记持有人派发每股普通股0.35美元的季度股息,将于2023年5月23日支付。电话会议凯雷将于美国东部时间2023年5月4日星期四上午 8:30 举行电话会议,讨论其第一季度的财务业绩。电话会议将在凯雷网站www.carlyle.com的股东部分通过公共网络直播播出,电话会议结束后不久将在我们的网站上提供重播。关于凯雷凯雷(纳斯达克股票代码:CG)是一家拥有深厚行业专业知识的全球投资公司,在三个业务领域部署私人资本:全球私募股权、全球信贷和全球投资解决方案。截至2023年3月31日,凯雷管理的资产为3,810亿美元,其目的是明智地进行投资,代表其投资者、投资组合公司以及我们生活和投资的社区创造价值。凯雷在五大洲的 29 个办事处拥有 2,200 多名员工。更多信息可在 www.carlyle.com 上查阅。在推特上关注凯雷 @OneCarlyle。2 “我们正处在最近记忆中最复杂的金融市场之一,这给短期前景蒙上了阴影,影响了市场情绪。但是,我对我们的跨国公司在各个周期成功进行投资的悠久历史充满信心,并完全预计凯雷将继续扩大和多元化我们的平台,以长期推动股东价值。”哈维 M. SCHWARTZ 首席执行官

本新闻稿可能包含经修订的1933年《证券法》第27A条和经修订的1934年《证券交易法》第21E条所指的前瞻性陈述。这些陈述包括但不限于与我们对业务业绩、财务业绩、流动性和资本资源、意外开支、股息政策、预期的未来股息政策、转换为公司的预期收益的预期相关的陈述以及其他非历史报表。你可以使用 “展望”、“相信”、“期望”、“潜力”、“继续”、“可能”、“将”、“应该”、“寻求”、“大约”、“预测”、“打算”、“计划”、“估计”、“预期” 等词语来识别这些前瞻性陈述,或者这些词或其他类似词语的否定版本。此类前瞻性陈述受各种风险、不确定性和假设的影响。因此,存在或将有重要的前瞻性陈述因素可能导致实际结果或结果与这些陈述中指出的结果或结果存在重大差异,包括但不限于我们在2023年2月9日向美国证券交易委员会提交的截至2022年12月31日的10-K表年度报告中标题为 “风险因素” 的部分中描述的因素,因为这些因素可能会在我们向美国证券交易委员会提交的定期文件中不时更新,可通过以下方式获取美国证券交易委员会的网站 www.sec.gov。不应将这些因素解释为详尽无遗,应与本新闻稿和我们向美国证券交易委员会提交的文件中包含的其他警示声明一起阅读。除非适用法律要求,否则我们没有义务公开更新或审查任何前瞻性陈述,无论是由于新信息、未来发展还是其他原因。本新闻稿不构成对任何凯雷基金的报价。联系人投资者关系媒体丹尼尔·哈里斯·利·法里斯·克里斯汀·格列柯电话:+1 (212) 813-4527 电话:+1 (212) 813-4815 电话:+1 (212) 813-4763 daniel.harris@carlyle.com leigh.farris@carlyle.com kristen.greco@carlyle.com

2023 年第一季度财务业绩

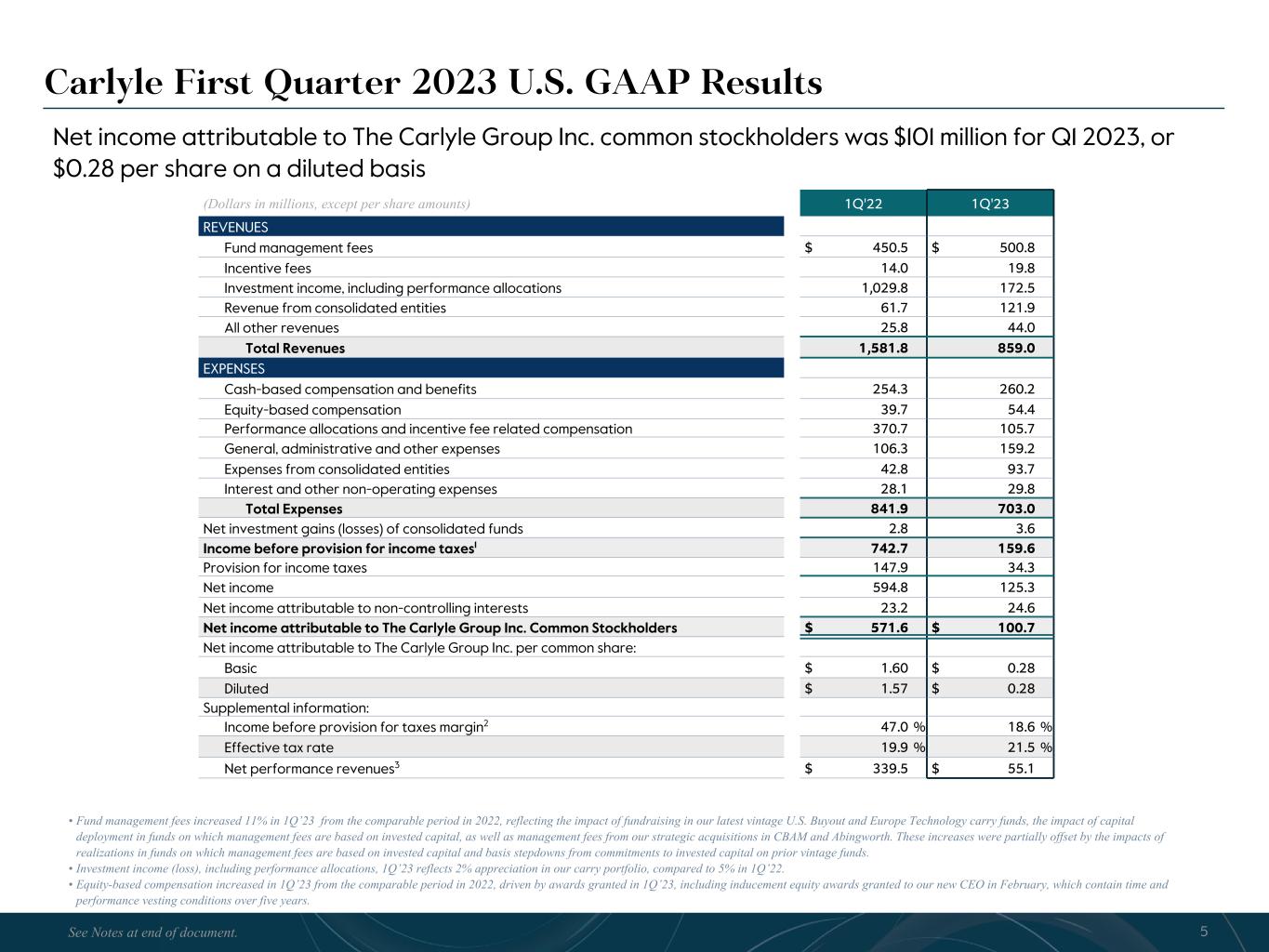

R-14 7 G-19 5 B-19 7 R-88 G-15 9 B-16 5 R-13 6 B-18 0 B-83 R-16 3 G-14 3 B-18 7 R-0 G-74 B-13 6 R-18 5 G-21 1 R-11 8 G-92 0 G-22 1 B-15 2R-12 0 G-16 9 B-89 B-89 B-91 5B R-23 G-234 B-234 EAEAE R-208 G-232 B-247 D0E8F7 R-65 G-64 B-66 414042 R-8 G-51 B-94 08335E R-167 G-169 B-171 A7A9AB G-102 096670 TONG DCDDE R-157 EDD99D R-147 B-197 93C3C5 • 23年第一季度的基金管理费比2022年同期增长了11%,反映了23年第一季度的基金管理费比2022年同期增长了11%,反映了23年第一季度的基金管理费比2022年同期增长了11%,反映了23年第一季度的基金管理费增长了11%,反映了23年第一季度的基金管理费比2022年同期增长了11%,反映了23年第一季度的那个 B-112 R-220 G-221 B-222 G-161 B-224 61A1E0 R-237 G-217我们最新的老式美国收购和欧洲科技套利基金中筹款的影响、管理费基于投资资本的基金的资本部署的影响,以及我们在CBAM和Abingworth的战略收购产生的管理费。这些增长被以投资资本为基础的基金变现的影响部分抵消了这些增长,以及先前老式基金从承诺中扣除对投资资本的承诺。• 包括绩效分配在内的投资收益(亏损)反映了我们的套利投资组合增长了2%,而2022年第一季度为5%。• 在第一季度发放的奖励的推动下,23年第一季度基于股票的薪酬比2022年同期有所增加 23,包括二月份向我们的新任首席执行官发放的激励性股权奖励,其中包含时间和五年内的绩效归属条件。(百万美元,每股金额除外)22年第一季度收入基金管理费 450.5 美元 500.8 激励费 14.0 19.8 投资收入,包括绩效分配 1,029.8 172.5 来自合并实体的收入 61.7 121.9 所有其他收入 25.8 44.0 总收入 1,581.8 859.0 支出基于现金的薪酬和福利 254.3 260.2 基于股票的薪酬 39.7 54.4 绩效分配和激励费相关薪酬 377.7 54.4 0.7 105.7 一般, 行政和其他费用 106.3 159.2 合并实体的费用42.8 93.7 利息和其他非营业费用 28.1 29.8 总支出 841.9 703.0 合并基金的净投资收益(亏损)2.8 3.6 扣除所得税准备金1 742.7 159.6 所得税准备金 147.9 34.3 净收益 594.8 125.3 归属于非控股权益的净收益 23.2 24.6 归属于凯雷集团公司的净收益 23.2 24.6 归属于凯雷集团公司的净收益 571.6 美元 100.7 集团公司每股普通股:基本1.60美元0.28美元摊薄后1.57美元0.28美元补充信息:拨备前的收益税率2 47.0% 18.6% 有效税率 19.9% 21.5% 净业绩收入3 339.5 美元 55.1 凯雷2023年第一季度美国公认会计准则业绩2023年第一季度归属于凯雷集团普通股股东的净收益为1.01亿美元,摊薄后每股收益为0.28美元 5参见文件末尾注释。

R-14 7 G-19 5 B-19 7 R-88 G-15 9 B-16 5 R-13 6 B-18 0 B-83 R-16 3 G-14 3 B-18 7 R-0 G-74 B-13 6 R-18 5 G-21 1 R-11 8 G-92 0 G-22 1 B-15 2R-12 0 G-16 9 B-89 B-89 B-91 5B R-23 G-234 B-234 EAEAE R-208 G-232 B-247 D0E8F7 R-65 G-64 B-66 414042 R-8 G-51 B-94 08335E R-167 G-169 B-171 A7A9AB G-102 096670 TENING DCDDE R-97 parting partings b-67 G-195 93C5财务衡量标准 • 2023年第一季度可分配收益(“DE”)为2.72亿美元在税前基础上,B-112 R-220 G-221 B-222 G-161 B-224 61A1E0 R-237 G-217或税后每股普通股0.63美元 • 2023年第一季度费用相关收益(“FRE”)为1.93亿美元 • 2023年第一季度已实现净业绩收入为7,000万美元 • 宣布季度股息为每股普通股0.35美元,支付给截至2023年5月16日登记在册的股东管理资产 • 管理的总资产:3,810亿美元,同比增长17% • 收费资产管理层:2710亿美元,同比增长29% • 永久资本手续费收益资产管理规模:620亿美元,占23%费用收益资产管理规模总额 • 待收费用资产管理规模:13亿美元,同比下降7% • 可用投资资本:730亿美元,同比下降13%关键指标 • 筹款:2023年第一季度为68亿美元,LTM为276亿美元 • 投资资本(套利基金):2023年第一季度为38亿美元,LTM为278亿美元 • 已实现收益(套利基金):2023年第一季度为45亿美元和2023年第一季度为378亿美元 LTM • 套利基金增值为 19 亿美元:2023 年第一季度为 2%,LTM 凯雷2023 年第一季度为 7% 亮点 6

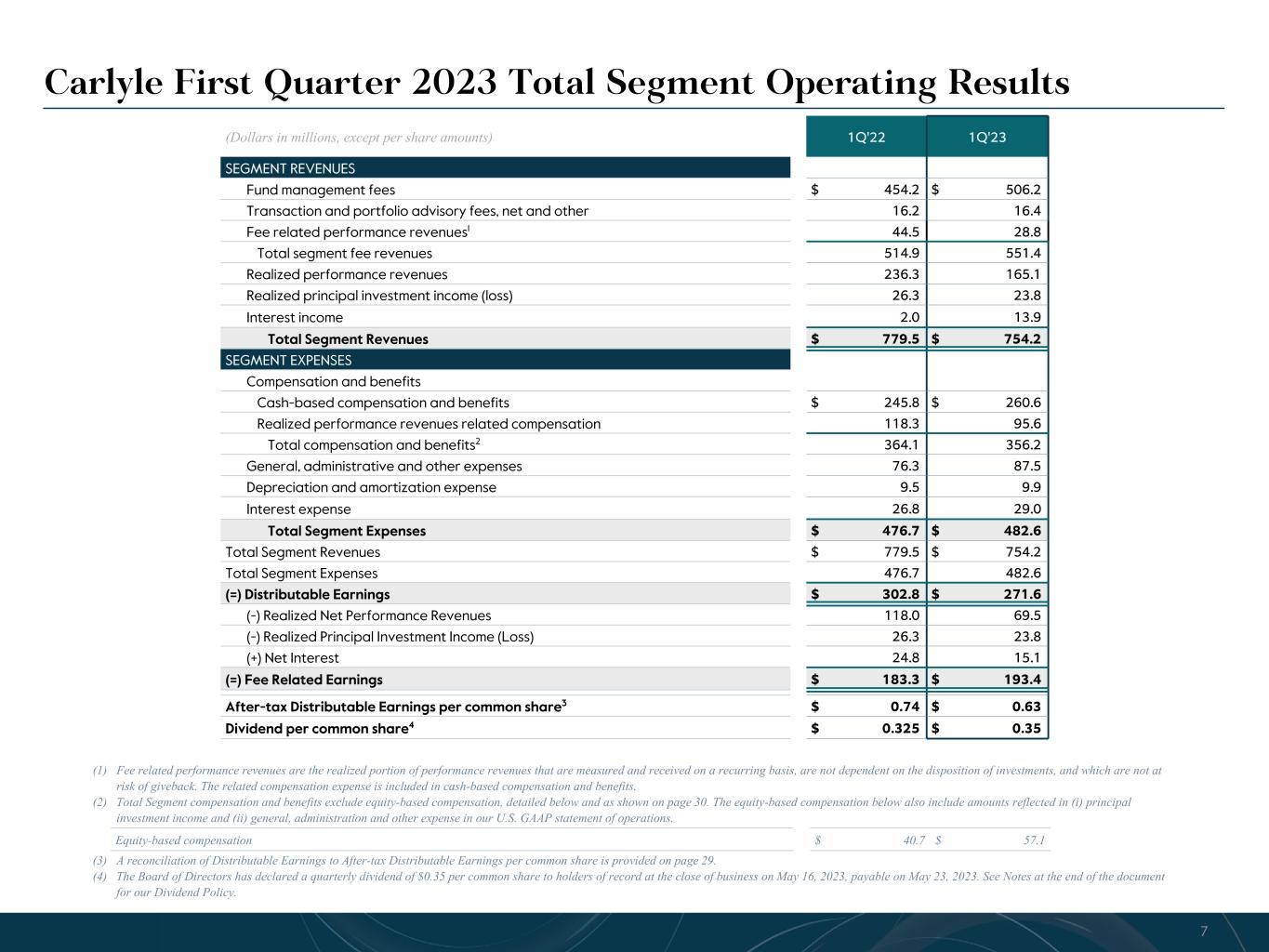

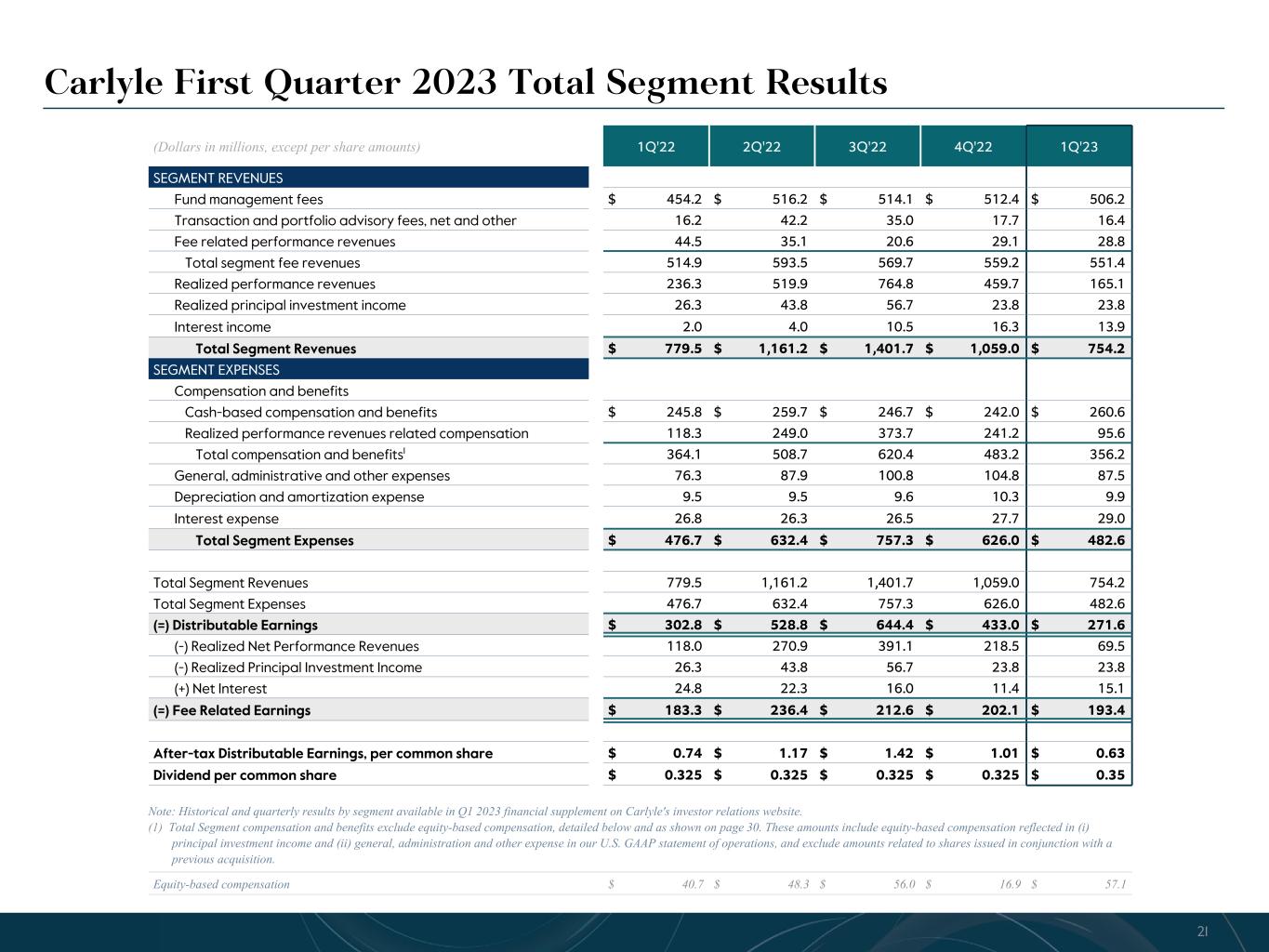

R-14 7 G-19 5 B-19 7 R-88 G-15 9 B-16 5 R-13 6 B-18 0 B-83 R-16 3 G-14 3 B-18 7 R-0 G-74 B-13 6 R-18 5 G-21 1 R-11 8 G-92 0 G-22 1 B-15 2R-12 0 G-16 9 B-89 B-89 B-91 5B R-23 G-234 B-234 EAEAE R-208 G-232 B-247 D0E8F7 R-65 G-64 B-66 414042 R-8 G-51 B-94 08335E R-167 G-169 B-171 A7A9AB G-102 096670 TONING DCDDDE R-97 pr-157 EDD99D R-195 B-197 93C3C5 (1) 与费用相关的绩效收入是业绩收入的已实现部分 B-112 R-220 G-221 B-222 G-161 B-224 61A1E0 R-237 G-217定期计量和收到,不依赖于投资的处置,也没有回馈的风险。相关薪酬支出包含在基于现金的薪酬和福利中。(2) 分部薪酬和福利总额不包括基于股权的薪酬,详见下文,如第30页所示。以下基于权益的薪酬还包括反映在我们的美国公认会计原则运营报表中(i)本金投资收入和(ii)总务、管理和其他支出中的金额。(3)第29页提供了每股普通股可分配收益与税后可分配收益的对账。(4)董事会已宣布向2023年5月16日营业结束时的登记持有人派发每股普通股0.35美元的季度股息 2023 年 5 月 23 日。有关我们的股息政策,请参阅文档末尾的注释。凯雷 2023 年第一季度分部总经营业绩(百万美元,每股金额除外)2022 年第一季度分部收入基金管理费 454.2 美元 506.2 交易和投资组合咨询费、净额和其他收入 16.2 16.4 费用相关业绩收入1 44.5 28.8 分部费用总收入 514.9 551.4 已实现业绩收入 236.3 165.1 已实现本金投资收益(亏损)26.3 23.8 利息收入 2.0 13.9 分部总收入 779.5 美元 754.2 分部支出薪酬和福利基于现金的薪酬和福利 245.8 美元260.6 已实现绩效收入相关薪酬 118.3 95.6 总薪酬和福利2 364.1 356.2 一般、管理和其他费用 76.3 87.5 折旧和摊销费用 9.5 9.9 利息支出 26.8 29.0 分部支出总额 476.7 美元 482.6 (=) 可分配收益 $302.8$ 271.6 (-) 已实现净业绩收入 118.0 69.5 (-) 已实现本金投资收益(亏损)26.3 23.8 (+) 净利息 24.8 15.1 (=) 费用相关收益 183.3 美元 193.4每股普通股的税后可分配收益3 $0.74$ 0.63 普通股每股股息4 0.325 美元 0.325$ 0.35 基于股票的薪酬 40.7 美元 57.1 7

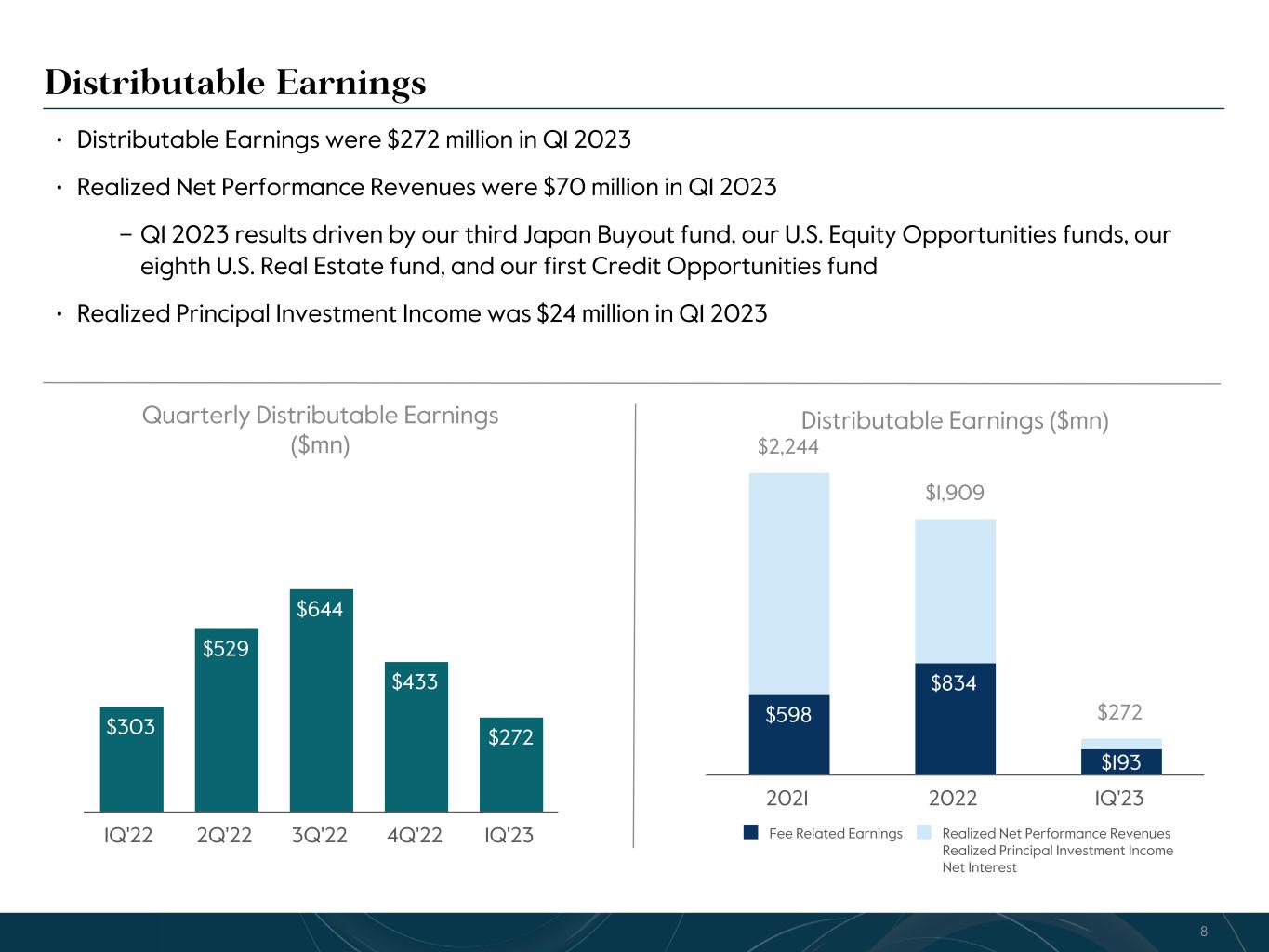

R-14 7 G-19 5 B-19 7 R-88 G-15 9 B-16 5 R-13 6 B-18 0 B-83 R-16 3 G-14 3 B-18 7 R-0 G-74 B-13 6 R-18 5 G-21 1 R-11 8 G-92 0 G-22 1 B-15 2R-12 0 G-16 9 B-89 B-89 B-91 5B R-23 G-234 B-234 EAEAE R-208 G-232 B-247 D0E8F7 R-65 G-64 B-66 414042 R-8 G-51 B-94 08335E R-167 G-169 B-171 A7A9AB G-102 096670 NATING DCDDDE R-97 partings b-64 B-197 93C3C5 可分配收益 • 2023 年第一季度可分配收益为 2.72 亿美元 • 已实现净收益为 2.72 亿美元 • 2023 年第一季度可分配收益为 2.72 亿美元 • 已实现净收益 B-112 R-220 G-221 B-222 G-161 B-224 61A1E0 R-237 G-2172023 年第一季度至 2023 年第一季度的业绩收入为 7,000 万美元,这得益于我们的第三只日本收购基金、我们的美国股票机会基金、我们的第八只美国房地产基金和我们的第一只信贷机会基金 • 2023 年第一季度已实现本金投资收益为 2,400 万美元季度可分配收益(百万美元)303 529 644 433 美元 272 2Q'22 3Q'22 3Q'22 4Q'22 4Q'22 4Q'22 2Q'22 第 2Q'22 QQ'22 2Q'22 2Q'22 2Q'22 2Q'22 2Q'22 2Q'22 2Q'22 2Q'22 2Q'22 2Q'22 应计收益(百万美元)598 834 美元 193 美元 2,244 美元 1,909 美元费用相关收益已实现净业绩收入已实现本金投资收益净利息 2022 年第一季度 8

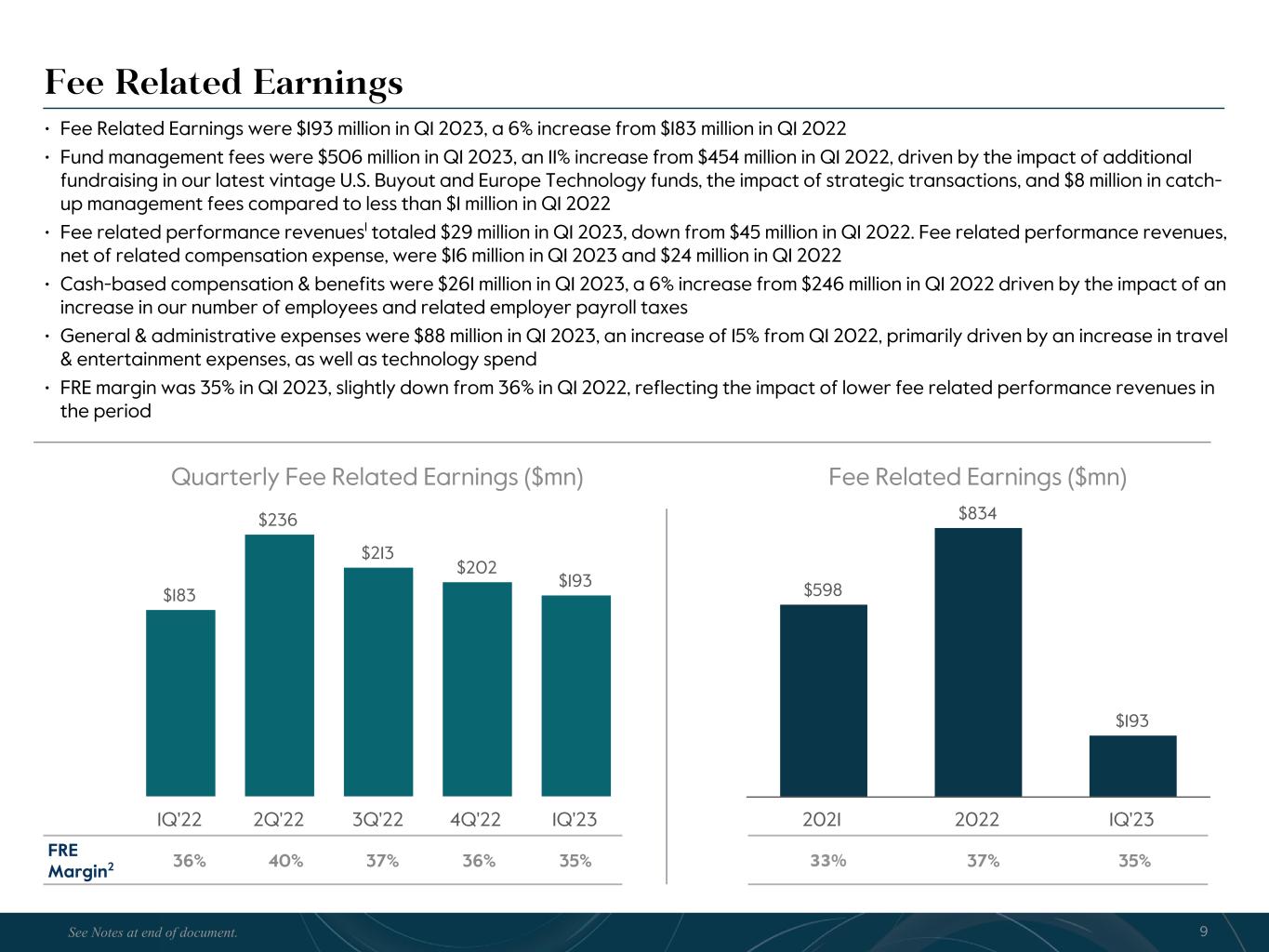

R-14 7 G-19 5 B-19 7 R-88 G-15 9 B-16 5 R-13 6 B-18 0 B-83 R-16 3 G-14 3 B-18 7 R-0 G-74 B-13 6 R-18 5 G-21 1 R-11 8 G-92 0 G-22 1 B-15 2R-12 0 G-16 9 B-89 B-89 B-91 5B R-23 G-234 B-234 EAEAE R-208 G-232 B-247 D0E8F7 R-65 G-64 B-66 414042 R-8 G-51 B-94 08335E R-167 G-169 B-171 A7A9AB G-102 096670 TENING DCDDE R-97 parting g-64 B-195 93C5费用相关收益 • 费用相关收益为2023年第一季度的1.93亿美元,较2023年第一季度增长6% 183 美元 B-112 R-220 G-221 B-222 G-161 B-224 61A1E0 R-237 G-2172022 年第一季度 100 万美元 • 2023 年第一季度的基金管理费为 5.06 亿美元,比 2022 年第一季度的4.54 亿美元增长 11%,这得益于我们最新的老式美国收购和欧洲科技基金的额外筹款、战略交易的影响以及追赶管理费的 800 万美元,而2022 年第一季度的费用相关业绩收入1 总额为 2,900 万美元,低于 2023 年第一季度 4,500 万美元在 2022 年第一季度。扣除相关薪酬支出的费用相关绩效收入在2023年第一季度为1,600万美元,2022年第一季度为2400万美元 • 2023年第一季度基于现金的薪酬和福利为2.61亿美元,较2022年第一季度的2.46亿美元增长6%,这得益于我们的员工人数增加和相关雇主工资税的影响 • 2023年第一季度一般和管理费用为8,800万美元,比2022年第一季度增长15%,主要是由差旅费增加推动的和娱乐费用,以及技术支出 • 2023 年第一季度免费利润率为 35%,略有下降低于 2022 年第一季度的 36%,反映了该期间费用相关业绩收入下降的影响:季度费用相关收益(百万美元)183 美元 236 美元 213 美元193 22022 第二季度 2 2 3 季度22 第 2 季度第 22 季度第 23 季度费用相关收益(百万美元)598 834 美元2022 2022 年第一季度费用相关收益(百万美元)36% 37% 36% 37% 37% 37% 37% 37% 37% 37% 37% 35% 35% 35% 35% 35% 9See 文档末尾的注释。

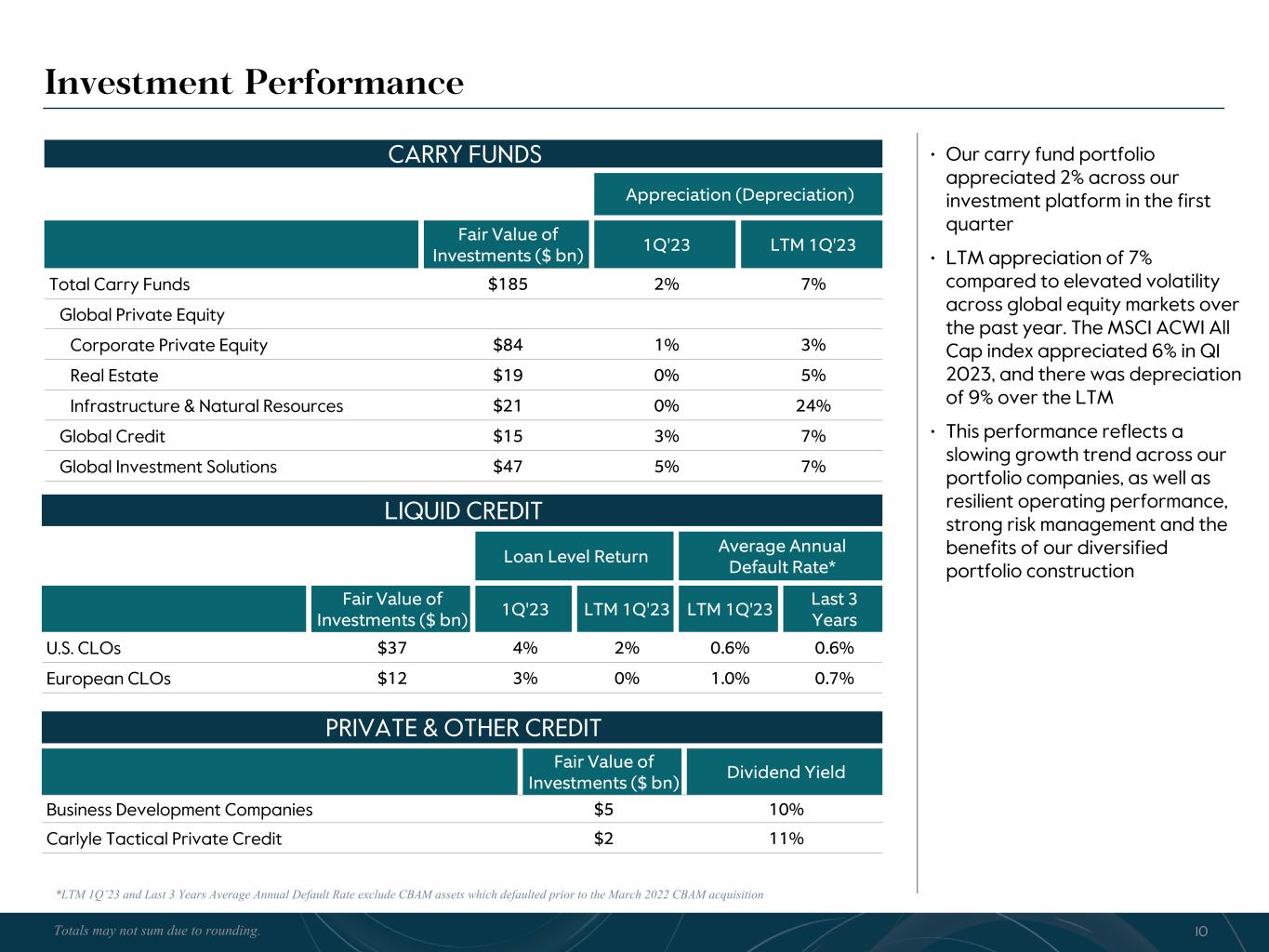

R-14 7 G-19 5 B-19 7 R-88 G-15 9 B-16 5 R-13 6 B-18 0 B-83 R-16 3 G-14 3 B-18 7 R-0 G-74 B-13 6 R-18 5 G-21 1 R-11 8 G-92 0 G-22 1 B-15 2R-12 0 G-16 9 B-89 B-89 B-91 5B R-23 G-234 B-234 EAEAE R-208 G-232 B-247 D0E8F7 R-65 G-64 B-66 414042 R-8 G-51 B-94 08335E R-167 G-169 B-171 A7A9AB G-102 096670 ENT DCDDE R-97 cdde R-157 G-195 93C5投资表现 • 我们的套利基金投资组合在我们的投资平台上升值了2% B-112 R-220 G-221 B-222 G-161 B-224 61A1E0 R-237 G-217第一季度•LTM升值了7%,而过去一年全球股票市场的波动性有所上升。摩根士丹利资本国际ACWI全盘股指数在2023年第一季度上涨了6%,比LTM贬值了9% • 这一表现反映了我们投资组合公司的增长放缓趋势,以及弹性的经营业绩、强劲的风险管理以及我们多元化投资组合建设的好处 10Totals由于四舍五入而可能无法相加。LIQUID CREDIT Loan Level 回报率平均年违约率* 投资公允价值(十亿美元)23年第一季度LTM 23年第一季度美国 CLO 37 4% 2% 0.6% 欧洲 cLO 123% 0% 1.0% 0.7% CARRY FUNDS 增值(折旧)投资公允价值(十亿美元)23 年第一季度 LTM 2023 年第一季度套利基金总额为 185 2% 2% 全球私募股权企业私募股权 84 美元 1% 3% 房地产 $19 0% 5% 基础设施和自然资源 $21 0% 24% 全球信贷 15 3% 7% 全球投资解决方案 $47 5% 7% 私人和其他信贷投资公允价值(十亿美元)股息收益率业务发展公司5美元10%凯雷战术私人信贷2美元11%*LTM 23年第一季度和过去3年的平均年违约率不包括在2022年3月收购CBAM之前违约的CBAM资产

R-14 7 G-19 5 B-19 7 R-88 G-15 9 B-16 5 R-13 6 B-18 0 B-83 R-16 3 G-14 3 B-18 7 R-0 G-74 B-13 6 R-18 5 G-21 1 R-11 8 G-92 0 G-22 1 B-15 2R-12 0 G-16 9 B-89 B-89 B-91 5B R-23 G-234 B-234 EAEAE R-208 G-232 B-247 D0E8F7 R-65 G-64 B-66 414042 R-8 G-51 B-94 08335E R-167 G-169 B-171 A7A9AB G-102 096670 ENT DCDDE R-97 parting dddee R-157 G-195 B-197 93C3C5 绩效收入 • 截至2023年第一季度,净应计绩效收入1为40亿美元持平至第四季度 B-112 R-220 G-221 B-222 G-161 B-224 61A1E0 R-237 G-2172022 年,投资组合增值抵消了变现的影响 • 2023 年第一季度已实现净业绩收入为 7,000 万美元 — 第一季度的已实现净业绩收入由 45 亿美元的变现推动,其中最显著的影响来自我们的第三只日本收购基金、我们的第一和第二只美国股票机会基金、我们的第八只美国房地产基金、我们的第一支信贷机会基金和我们的第二只不良信贷基金净应计绩效收入(百万美元)3,3 美元 965 $3,895 $3,895 $3,970$70 75 $75 2022 第四季度已实现净业绩收入净业绩收入及其他 22023年第一季度净应计业绩收入已实现净业绩收入(百万美元)22年第四季度第一季度全球私募股权3 3,489 美元 3,489 美元 3,443 美元 53 企业私募股权 2,314 2,280 42 房地产 276 270 11 基础设施和自然资源 899 894 — 全球信贷 102 105 15 全球投资解决方案 374 422 2 总计 3,965 美元 70$ 70 11参见文档末尾的注释。由于四舍五入,总和可能不一致。

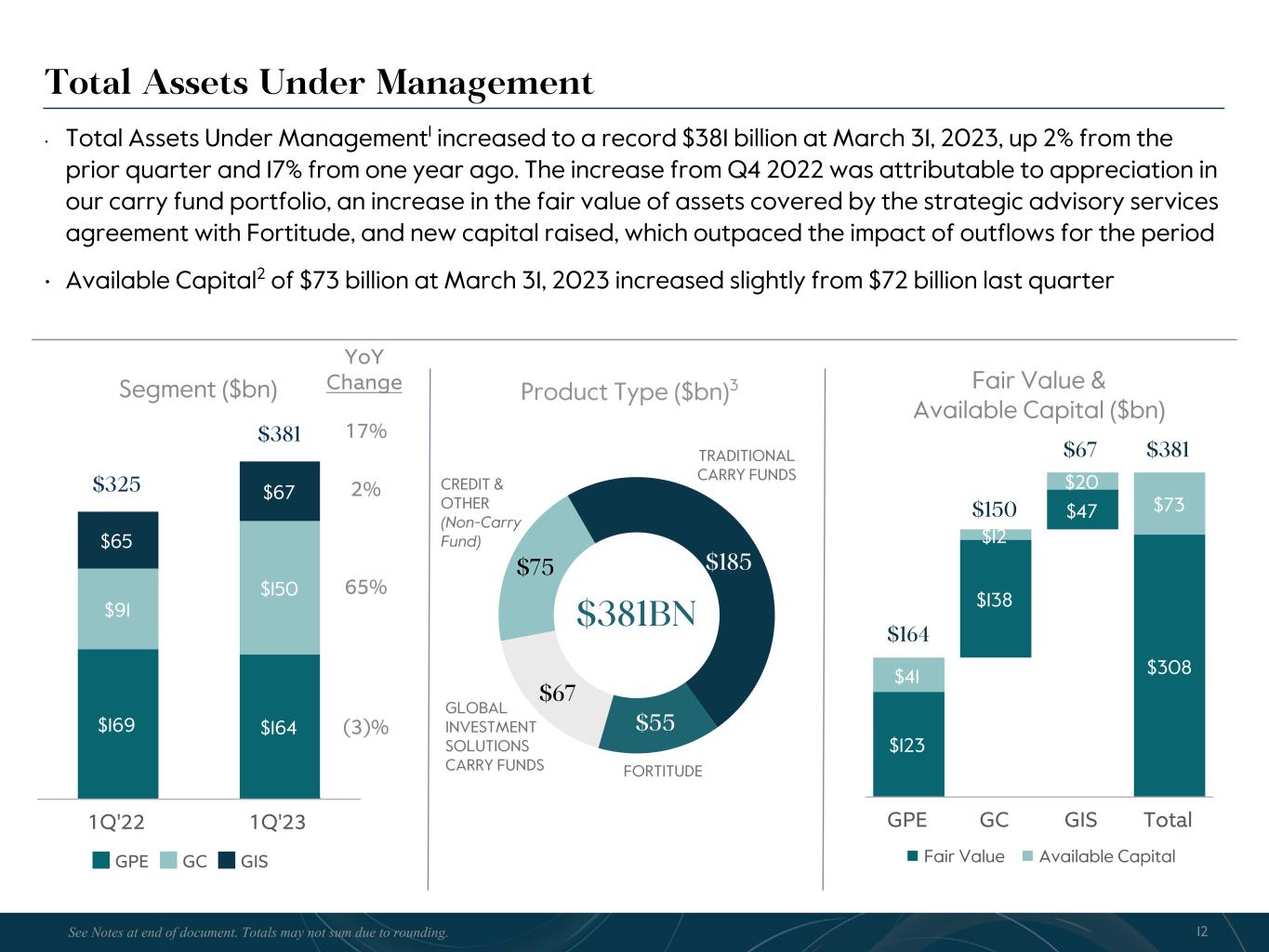

R-14 7 G-19 5 B-19 7 R-88 G-15 9 B-16 5 R-13 6 B-18 0 B-83 R-16 3 G-14 3 B-18 7 R-0 G-74 B-13 6 R-18 5 G-21 1 R-11 8 G-92 0 G-22 1 B-15 2R-12 0 G-16 9 B-89 B-89 B-91 5B R-23 G-234 B-234 EAEAE R-208 G-232 B-247 D0E8F7 R-65 G-64 B-66 414042 R-8 G-51 B-94 08335E R-167 G-169 B-171 A7A9AB G-102 096670 TONING DCDDE R-97 r-157 EDD99D R-147 B-195 93C5 $185 55 G-51 B-51 B-51 B-51 B-51 B-94 08335E R-65 $55 67 $55 67 $55 $55 $67 $55 $55 $67 $55 $55 $67 $55 $55 $67 $75 截至3月31日,为3,810亿美元,B-112 R-220 G-221 B-222 G-161 B-224 61A1E0 R-237 G-2172023 年,比上一季度增长了 2%,比一年前增长了 17%。与2022年第四季度相比,增长归因于我们的套利基金投资组合增值、与Fortitude签订的战略咨询服务协议所涵盖资产的公允价值增加以及新筹集的资金,超过了该期间资金外流的影响 • 截至2023年3月31日的可用资本2为720亿美元,较上一季度的720亿美元略有增加。公允价值和可用资本(10亿美元)123美元 138美元 47308美元47美元 308美元41美元12美元 73 美元 GPE GC GIS 管理的总资产 n 公允价值 n 可用资本 12请参阅文件末尾的注释。由于四舍五入,总和可能不一致。细分市场(亿美元)169 美元 164 美元 91 150 美元 65 67325 美元381 GPE GC GIS 23年第一季度同比变化 17% 2% 65% (3)% 381 亿美元传统套利基金全球投资解决方案套利基金信贷和其他(非套利基金)产品类型(十亿美元)3 164 $150 $67 $381 FORTITUDE

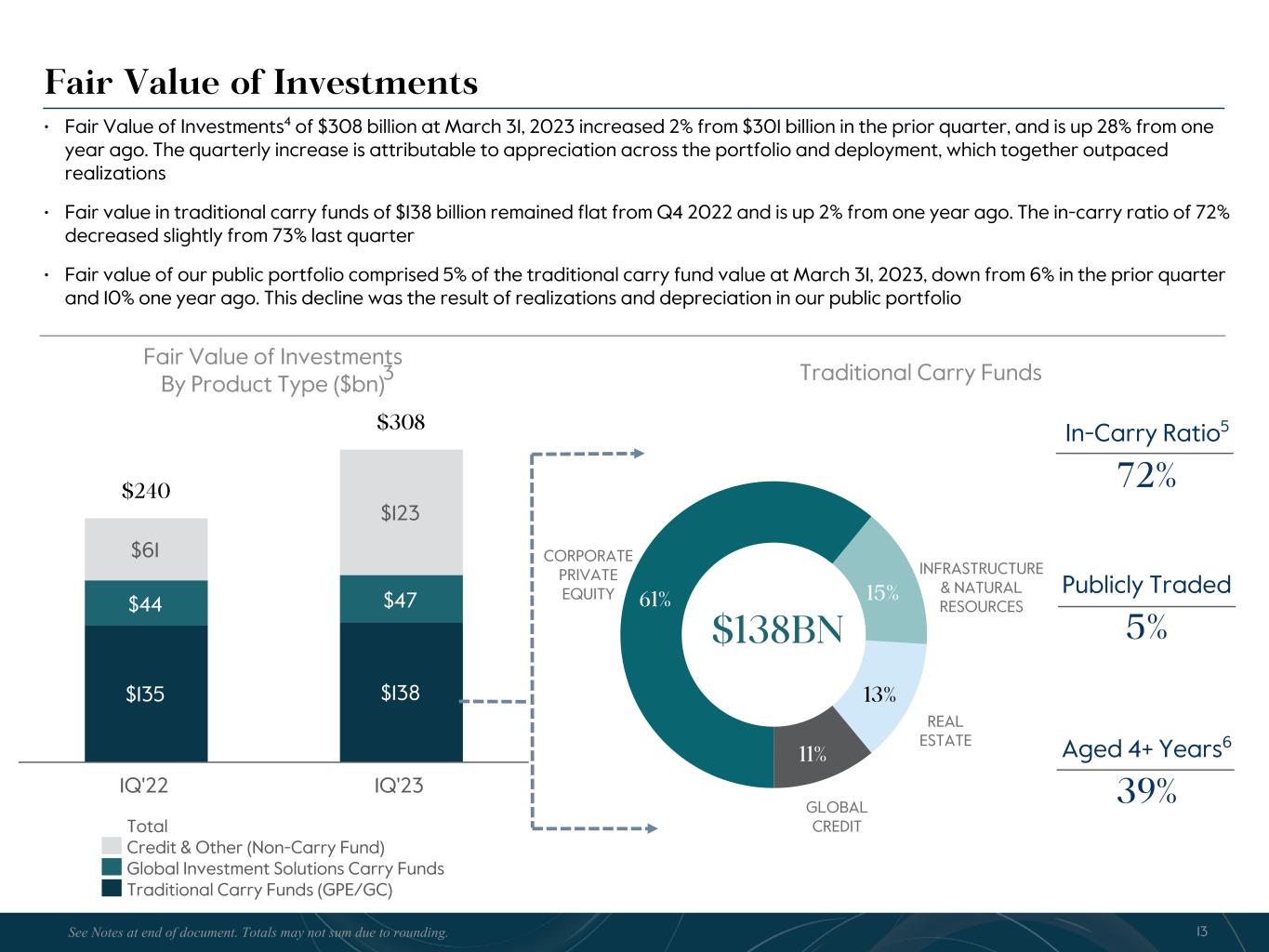

R-14 7 G-19 5 B-19 7 R-88 G-15 9 B-16 5 R-13 6 B-18 0 B-83 R-16 3 G-14 3 B-18 7 R-0 G-74 B-13 6 R-18 5 G-21 1 R-11 8 G-92 0 G-22 1 B-15 2R-12 0 G-16 9 B-89 B-89 B-91 5B R-23 G-234 B-234 EAEAE R-208 G-232 B-247 D0E8F7 R-65 G-64 B-66 414042 R-8 G-51 B-94 08335E R-167 G-169 B-171 A7A9AB G-102 096670 TENING DCDDE R-97 partings EDD99D R-147 G-195 93C5 投资公允价值 • 截至3月31日,投资公允价值4为3,080亿美元,2023 年增加了 2 B-112 R-220 G-221 B-222 G-161 B-224 61A1E0 R-237 G-217百分比上一季度的3010亿美元,比一年前增长28%。季度增长归因于投资组合的增值和部署,加起来超过了实现速度 • 传统套利基金的公允价值为1380亿美元,与2022年第四季度相比持平,比一年前增长了2%。持有比率为72%,较上个季度的73%略有下降 • 截至2023年3月31日,我们的公共投资组合的公允价值占传统套利基金价值的5%,低于上一季度的6%和去年同期的10%。这种下降是我们公共投资组合变现和贬值的结果 13见文件末尾的注释。由于四舍五入,总和可能不一致。持仓比率5 72% 公开交易 5% 持续 4 年以上6 39% 按产品类型划分的投资公允价值(十亿美元)135 美元 138 美元 44 47 美元61 123 240 美元总额信贷和其他(非套利基金)全球投资解决方案套利基金传统套利基金 (GPE/GC) 2023 年第一季度 61% 13% 11% 11% 138亿美元传统套利基金全球房地产企业私募股权信贷基础设施与自然资源 3

R-14 7 G-19 5 B-19 7 R-88 G-15 9 B-16 5 R-13 6 B-18 0 B-83 R-16 3 G-14 3 B-18 7 R-0 G-74 B-13 6 R-18 5 G-21 1 R-11 8 G-92 0 G-22 1 B-15 2R-12 0 G-16 9 B-89 B-89 B-91 5B R-23 G-234 B-234 EAEAE R-208 G-232 B-247 D0E8F7 R-65 G-64 B-66 414042 R-8 G-51 B-94 08335E R-167 G-169 B-171 A7A9AB G-102 096670 免责声明 DCDDDE R-97 P-157 EDD99D R-147 G-195 B-195 1% 50 $6 3$3 2 FORTITUDE 占总额的 23% AUM 收费资产 B-112 R-220 G-221 B-222 G-161 B-224 61A1E0 R-237 G-217管理•截至2023年3月31日,管理的收费资产7增至创纪录的2710亿美元,比上一季度增长2%,比一年前增长29%。与2022年第四季度相比的增长是由与Fortitude签订的战略咨询服务协议所涵盖资产的公允价值增加以及对投资资本收取费用的基金的部署所推动的。截至2023年3月31日,永久资本手续费收入的AUM9为620亿美元,占收费资产管理规模的23%,高于2022年第四季度的580亿美元,这主要是由于战略所涵盖资产的公允价值增加与Fortitude签订的咨询服务协议 • 截至2023年3月31日,有待收取130亿美元的AUM8的费用与一年前的140亿美元相比略有下降,原因是部署对投资资本收取费用的基金的影响足以抵消新的筹款14见文件末尾的注释。由于四舍五入,总额可能不合计。123 美元 50 38 美元 60 107 美元 67 125 美元 37 美元 38 211 美元 GPE GC GIS 2023 年第一季度的 2710 亿美元传统套利基金全球投资解决方案套利基金信贷和其他(非套利基金)620 亿美元产品类型(亿美元)3 细分市场(亿美元)其他直接贷款房地产永续资本 FEAUM(亿美元)FOR 态度

R-14 7 G-19 5 B-19 7 R-88 G-15 9 B-16 5 R-13 6 B-18 0 B-83 R-16 3 G-14 3 B-18 7 R-0 G-74 B-13 6 R-18 5 G-21 1 R-11 8 G-92 0 G-22 1 B-15 2R-12 0 G-16 9 B-89 B-89 B-91 5B R-23 G-234 B-234 EAEAE R-208 G-232 B-247 D0E8F7 R-65 G-64 B-66 414042 R-8 G-51 B-94 08335E R-167 G-169 B-171 A7A9AB G-102 096670 TONING DCDDE R-97 paring g-157 G-195 93C3C5 Key Metrics 活动 • 2023 年第一季度筹款额为 68 亿美元,由首次收盘推动我们的 B-112 R-220 G-221 B-222 G-161 B-224 61A1E0 R-237 G-217第六只亚洲收购基金、NGP*最新的能源基金和我们的第九只AlpInvest共同投资基金,以及我们的第三只机会主义信贷基金的关闭。LTM的筹款额为276亿美元,比之前的LTM期下降了48% • 2023年第一季度套利基金的投资资本为38亿美元,由我们的第九个美国房地产基金(CRP IX)、第五欧洲科技基金(CETP V)、第二和第三个机会主义信贷基金(CCOF II 和 III)、Core Plus房地产基金(CPI)和我们的AlpInvest基金的活动带动。LTM的投资资本为278亿美元,比之前的LTM期下降了29% • 2023年第一季度套利基金的已实现收益为45亿美元,这得益于我们的第十一和第十二只NGP能源基金、第七只美国收购基金(CP VII)、我们的第一和第二只机会主义信贷基金(CCOF I 和 II)以及我们的AlpInvest基金的变现。LTM的已实现收益为319亿美元,比上一LTM期下降28%筹款投资资本套利基金已实现收益套期基金(十亿美元)23年第一季度LTM 23年第一季度LTM 23年第一季度LTM 23.8美元总额为6.827.6美元 27.6美元 27.8美元,4.53美元 31.9美元全球私募股权1 3.4美元 11.0 $1.8 $15.0 $2.9 Corporate 私募股权 2.1 美元 7.8 美元 0.8 美元 1.3 美元 15.6 美元房地产 $0.2 $0.8 $0.7 $4.5 $0.2 $2.0 基础设施与自然资源 1.0 $2.4 $0.3 $1.3 $1.3 $5.2 全球信贷 1.9 $12.4 $0.7 $7.5 $3.6 全球投资解决方案 1.5 美元 4.2 $1.2 $5.2 0.9 55.5 15参见文档末尾的注释。由于四舍五入,总和可能不一致。*我们对NGP的投资包括NGP管理公司有限责任公司(“NGP管理”)的股权、NGP建议的某些套利基金的普通合伙人以及对某些NGP基金的本金投资。我们不控制或建议NGP基金。

细分市场亮点

R-14 7 G-19 5 B-19 7 R-88 G-15 9 B-16 5 R-13 6 B-18 0 B-83 R-16 3 G-14 3 B-18 7 R-0 G-74 B-13 6 R-18 5 G-21 1 R-11 8 G-92 0 G-22 1 B-15 2R-12 0 G-16 9 B-89 B-89 B-91 5B R-23 G-234 B-234 EAEAE R-208 G-232 B-247 D0E8F7 R-65 G-64 B-66 414042 R-8 G-51 B-94 08335E R-167 G-169 B-171 A7A9AB G-102 096670 免责声明 DCDDDE R-157 EDD99D R-147 G-195 G-197 93C5 全球私募股权 107 30美元 27 美元1640亿美元(百万美元)1QQ '22 2023 年第一季度基金管理费 $ B-112 R-220 G-221 B-222 G-161 B-224 61A1E0 R-237 G-217304.2$ 326.9 交易和投资组合咨询费,净额和其他6.1 5.4 费用相关绩效收入 30.6 9.6 费用收入 340.9 美元 341.9 美元现金薪酬和福利 153.0 148.7 一般、管理和其他间接费用 45.5 57.1 折旧和摊销费用 6.3 6.7 运营费用 $204.8$ 212.5 (=) 费用相关收益 136.1 美元 129.4 (+) 已实现业绩收入 199.9 99.0 (-) 已实现业绩收入相关薪酬 90.7 46.3 已实现净业绩收入 109.2 52.7 (+) 已实现本金投资收益(亏损)14.2 11.9(-)净利息 15.4 11.2(=)可分配收益 244.1 美元 182.8 美元企业私募股权房地产基础设施和自然资源 17 总资产管理规模可能因四舍五入而未加和。• 2023 年第一季度的费用相关收益为 1.29 亿美元,低于 2022 年第一季度的1.36亿美元,这主要是由我们的 Core Plus 房地产战略产生的费用相关业绩收入减少以及一般和管理费用增加所推动的,部分原因是我们的 Core Plus 房地产战略产生的费用相关业绩收入减少,一般和管理费用增加,部分推动被我们最新的老式美国收购和欧洲科技基金的筹款影响所抵消。2023 年第一季度管理费包括本季度的 800 万美元追赶管理费,而 2022 年第一季度为 100 万美元 • 总资产管理规模为 1640 亿美元,较上一季度略有增加,原因是筹款和适度升值在很大程度上被变现所抵消,同比下降 3% • 2023 年第一季度的投资资本为 18 亿美元,LTM 的投资资本为 150 亿美元。2023 年第一季度的投资活动由 CRP IX、CETP V 和 CPI 的部署推动 • 2023 年第一季度已实现收益为 29 亿美元,LTM 的已实现收益为 228 亿美元。2023 年第一季度已实现收益主要由 NGP XI、NGP XII、CP VII 和 CRP VIII 产生 • 2023 年第一季度的已实现净业绩收入为 5300 万美元,主要由 CJP III、CEOF I、CEOF II 和 CRP VIII 的变现事件产生

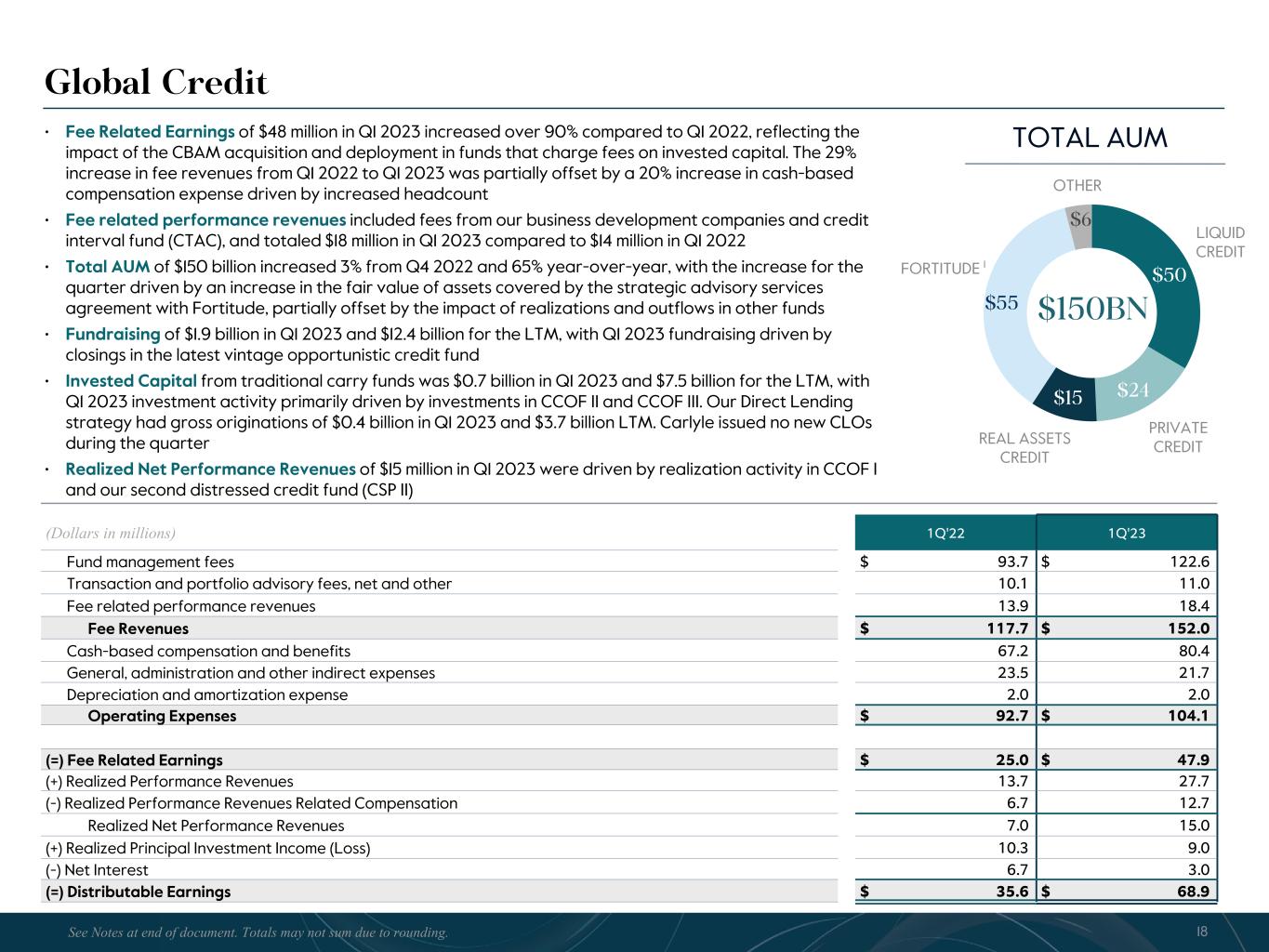

R-14 7 G-19 5 B-19 7 R-88 G-15 9 B-16 5 R-13 6 B-18 0 B-83 R-16 3 G-14 3 B-18 7 R-0 G-74 B-13 6 R-18 5 G-21 1 R-11 8 G-92 0 G-22 1 B-15 2R-12 0 G-16 9 B-89 B-89 B-91 5B R-23 G-234 B-234 EAEAE R-208 G-232 B-247 D0E8F7 R-65 G-64 B-66 414042 R-8 G-51 B-94 08335E R-167 G-169 B-171 A7A9AB G-102 096670 maddde R-97 cdde R-157 G-195 93C5全球信贷(百万美元)1Q'22 1Q'23 基金管理费 93.7 美元 122.6 交易和 B-112 R-220 G-221 B-222 G-161 B-224 61A1E0 R-237 G-217投资组合咨询费、净额和其他10.1 11.0 费用相关绩效收入 13.9 18.4 费用收入 117.7 美元 152.0 现金薪酬和福利 67.2 80.4 总务、管理和其他间接费用 23.5 21.7 折旧和摊销费用 2.0 2.0 运营费用 92.7 美元 104.1 (=) 费用相关收益 25.0 美元 47.9 (+) 已实现绩效收入 13.7 27.7 (-) 已实现绩效收入相关薪酬 6.7 12.7 已实现净业绩收入 7.0 15.0 (+) 已实现本金投资收益(亏损)10.3 9.0 (-) 净额利息 6.7 3.0 (=) 可分配收益35.6美元 68.9美元 50美元2415美元 55 6美元流动信贷实物资产信贷1500亿美元 • 2023年第一季度4,800万美元的费用相关收益与2022年第一季度相比增长了90%以上,反映了CBAM收购和部署对投资资本收取费用的基金的影响。从2022年第一季度到2023年第一季度,费用收入增长了29%,但部分被员工人数增加所推动的现金薪酬支出增长20%所抵消 • 费用相关业绩收入包括我们的业务发展公司和信用间隔基金(CTAC)的费用,2023年第一季度总额为1,800万美元,而2022年第一季度为1,400万美元 • 总资产管理规模较2022年第四季度增长3%,同比增长65%,本季度有所增长由于战略咨询服务协议所涵盖资产的公允价值增加借助 Fortitude,部分被其他基金变现和流出的影响所抵消 • 2023年第一季度筹集了19亿美元,LTM筹集了124亿美元,2023年第一季度的筹款由最新的老式机会主义信贷基金的关闭推动 • 来自传统套利基金的投资资本在2023年第一季度为7亿美元,LTM的投资活动为75亿美元,2023年第一季度的投资活动主要由对CCOF II和CCOF III的投资推动。我们的直接贷款策略在2023年第一季度的总发放额为4亿美元,LTM为37亿美元。凯雷在本季度没有发布新的CLO • 2023年第一季度已实现净业绩收入为1500万美元,这得益于CCOF I和我们的第二个不良信贷基金(CSP II)的变现活动其他18项私人信贷总资产管理规模 FORTITUDE 1 见文件末尾的注释。由于四舍五入,总和可能不一致。

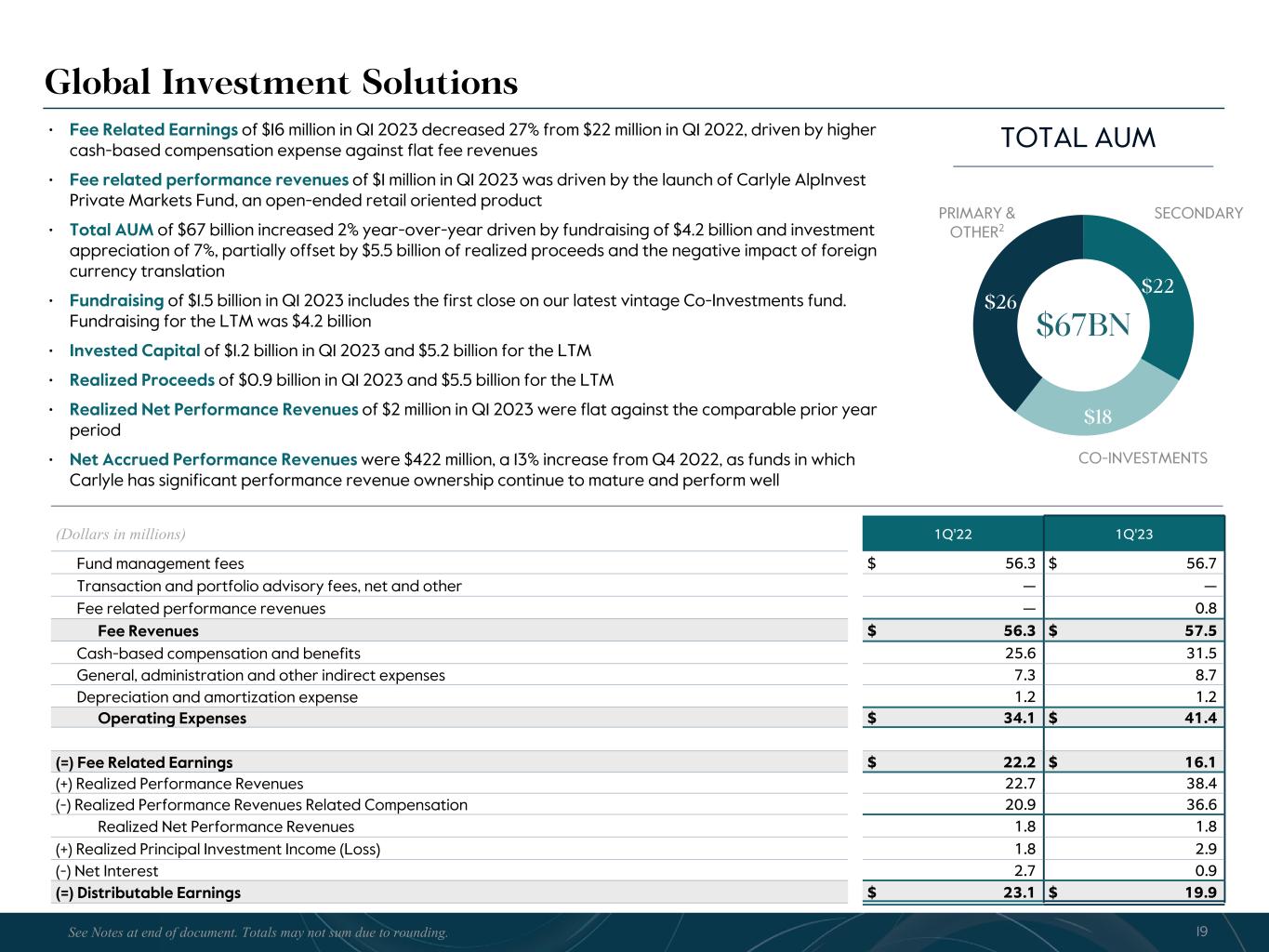

R-14 7 G-19 5 B-19 7 R-88 G-15 9 B-16 5 R-13 6 B-18 0 B-83 R-16 3 G-14 3 B-18 7 R-0 G-74 B-13 6 R-18 5 G-21 1 R-11 8 G-92 0 G-22 1 B-15 2R-12 0 G-16 9 B-89 B-89 B-91 5B R-23 G-234 B-234 EAEAE R-208 G-232 B-247 D0E8F7 R-65 G-64 B-66 414042 R-8 G-51 B-94 08335E R-167 G-169 B-171 A7A9AB G-102 096670 TENING DCDDE R-97 parting g-157 G-195 93C3C5 全球投资解决方案 • 2023 年第一季度 1,600 万美元的费用相关收益从 2023 年第一季度的 1600 万美元下降了 27% 22 B-112 R-220 G-221 B-222 G-161 B-224 61A1E0 R-237 G-2172022年第一季度为百万美元,受固定费用收入中现金薪酬支出增加的推动 • 2023年第一季度与费用相关的业绩收入为100万美元,这得益于面向零售的开放式产品凯雷AlpInvest私募市场基金的推出 • 在42亿美元的筹款和7%的投资增值的推动下,总资产管理规模同比增长2%,部分被55亿美元的已实现收益和外币折算的负面影响所抵消 • 筹款15美元 2023 年第一季度的 10 亿美元包括首次收盘价我们最新的老式共同投资基金。LTM 的筹款额为 42 亿美元 • 2023 年第一季度投资资本为 12 亿美元,LTM 为 52 亿美元 • 2023 年第一季度已实现收益为 9 亿美元,LTM 的已实现收益为 55 亿美元 • 2023 年第一季度已实现净业绩收入 200 万美元,与去年同期持平 • 应计业绩净收入为 4.22 亿美元,比 2022 年第四季度增长 13%,这要归因于凯雷拥有大量业绩收入所有权的基金到期并表现良好(百万美元)2022 年第 1 季度基金管理费 56.3 美元 56.7 美元交易和投资组合咨询费,净额及其他 — — 费用相关绩效收入 — 0.8 费用收入 56.3 美元 57.5 现金薪酬和福利 25.6 31.5 总务、管理和其他间接费用 7.3 8.7 折旧和摊销费用 1.2 1.2 运营费用 34.1 美元 41.4 (=) 费用相关收益 22.2 美元 16.1 (+) 已实现绩效收入 22.7 38.4 (-) 已实现绩效收入相关薪酬 20.9 36.6 已实现净业绩收入 1.8 1.8 (+) 已实现本金投资收益(亏损)1.8 2.9 (-) 净额利息 2.7 0.9 (=) 可分配收益 23.1 美元 19.9 美元 22 美元 18 美元 26 美元二级共同投资 PRIMARY 和 OTHER2 670亿美元 19参见文件末尾的注释。由于四舍五入,总和可能不一致。总金额

补充详情

R-14 7 G-19 5 B-19 7 R-88 G-15 9 B-16 5 R-13 6 B-18 0 B-83 R-16 3 G-14 3 B-18 7 R-0 G-74 B-13 6 R-18 5 G-21 1 R-11 8 G-92 0 G-22 1 B-15 2R-12 0 G-16 9 B-89 B-89 B-91 5B R-23 G-234 B-234 EAEAE R-208 G-232 B-247 D0E8F7 R-65 G-64 B-66 414042 R-8 G-51 B-94 08335E R-167 G-169 B-171 A7A9AB G-102 096670 TENING DCDDE R-97 parting g-157 EDD99D R-147 B-197 93C3C5 注意:2023 年第一季度财务补编中按细分市场划分的历史和季度业绩公布 B-112 R-220 G-221 B-222 G-161 B-224 61A1E0 R-237 G-217凯雷的投资者关系网站。(1) 分部总薪酬和福利不包括基于股权的薪酬,详见下文,如第30页所示。这些金额包括反映在我们的美国公认会计原则运营报表中(i)本金投资收入和(ii)一般费用、管理费用和其他支出中的股权薪酬,不包括与先前收购相关的发行股票的相关金额。(百万美元,每股金额除外)22年第一季度2Q'22 3Q'22 22年第一季度分部收入基金管理费 454.2 美元 516.2 美元 514.1 美元 512.4$ 506.2 交易和投资组合咨询费、净额和其他16.2 42.2 35.0 17.7 16.4 费用相关业绩收入 44.5 35.1 20.6 29.1 28.8 分部费用总收入 514.9 593.5 569.7 559.2 551.4 已实现业绩收入 236.3 519.9 764.8 459.7 165.1 已实现本金投资收益 26.3 43.8 53.8 23.8 利息收入 2.0 4.0 10.5 16.3 13.9 分部总收入 $779.5 美元 1,161.2 美元 1,401.7 美元 1,059.0$ 754.2 分部费用薪酬和福利基于现金的薪酬和福利 $245.8$ 259.7 美元 246.7 美元 242.0$ 260.6 已实现的绩效收入相关薪酬 118.3 249.0 373.7 241.2 95.6 薪酬和福利总额1 364.1 508.7 620.4 483.2 356.2 一般、管理和其他费用 76.3 87.9 100.8 104.8 87.5 折旧和摊销费用 9.5 9.6 9.6 10.3 9.9 9.3 9.9 利息支出 26.8 26.3 26.5 27.7 29.0 分部总支出美元 476.7 美元 632.4 美元 757.3$ 626.0$ 482.6 分部总收入 779.5 1,161.2 1,401.7 1,059.0 754.2分部支出总额 476.7 632.4 757.3 626.0 482.6 (=) 可分配收益 302.8 美元 528.8 美元 644.4 美元 433.0$ 271.6 (-) 已实现净业绩收入 118.0 270.9 391.1 218.5 69.5 (-) 已实现本金投资收益 26.3 43.8 53.8 23.8 (+) 净利息 24.8 22.3 16.0 11.4 15.1 (=) 费用相关收益 188.0 3.3 美元 236.4 美元 212.6 美元 202.1 美元 193.4 每股普通股税后可分配收益 0.74 美元 1.17 美元 1.42 美元 1.01$ 0.63 普通股每股股息 0.325 美元 0.325 美元 0.325 美元 0.325 美元 0.35 美元凯雷2023年第一季度分部业绩股票-基础薪酬 $40.7 $48.3$ 56.0$ 16.9$ 57.1 21

R-14 7 G-19 5 B-19 7 R-88 G-15 9 B-16 5 R-13 6 B-18 0 B-83 R-16 3 G-14 3 B-18 7 R-0 G-74 B-13 6 R-18 5 G-21 1 R-11 8 G-92 0 G-22 1 B-15 2R-12 0 G-16 9 B-89 B-89 B-91 5B R-23 G-234 B-234 EAEAE R-208 G-232 B-247 D0E8F7 R-65 G-64 B-66 414042 R-8 G-51 B-94 08335E R-167 G-169 B-171 A7A9AB G-102 096670 NATING DCDDDE R-97 r-157 G-195 93C3C5 分部资产负债表总资产亮点 • 归属于凯雷股东的资产负债表资产,B-112 R-220 G-221 B-222 G-161 B-224 61A1E0 R-237 G-217包括现金及等价物、扣除债务后的净应计业绩收入和投资,截至2023年3月31日,总额为56亿美元 • 截至2023年3月31日,资产负债表现金总额为11亿美元,我们的10亿美元循环信贷额度主要资产负债表项目1(百万美元)2023年3月31日现金、现金等价物和公司国库投资净应计绩效收入1,112.1美元净应计绩效收入2((占相关应计薪酬和应计回馈的百分比)3,970.3美元归属于凯雷股东的投资3 2,359.9美元债务4 1,853美元.8 提取的循环信贷额度(10亿美元的可用容量)0.0(1)列报的资产负债表金额不包括美国公认会计准则合并抵消对投资和应计绩效收入以及与凯雷合并基金相关的现金和债务的影响。(2)截至2023年3月31日的应计绩效净收入净额为4100万美元的应计回馈债务和36亿美元的应计绩效分配和激励费补偿。有关与美国公认会计原则的对账情况,请参阅第34页。(3) 投资不包括凯雷在NGP Energy Capital Management的股权投资以及归属于凯雷股东的由债务融资的部分。有关与美国公认会计原则的对账情况,请参阅第34页。(4) 不包括用于为CLO投资融资的大约4.22亿美元的贷款账面价值和4.95亿美元的租赁负债。0.6 (0.5) (0.7) 2.4 2.4 2.4 3.9 4.0 2022 23年第一季度 (1.0) 0.0 美元 1.0 美元 2.0 美元 3.0 美元 6.0 美元主要资产负债表项目 (亿美元) 净应计业绩收入 2 投资3 现金/等价物减去债务4 22

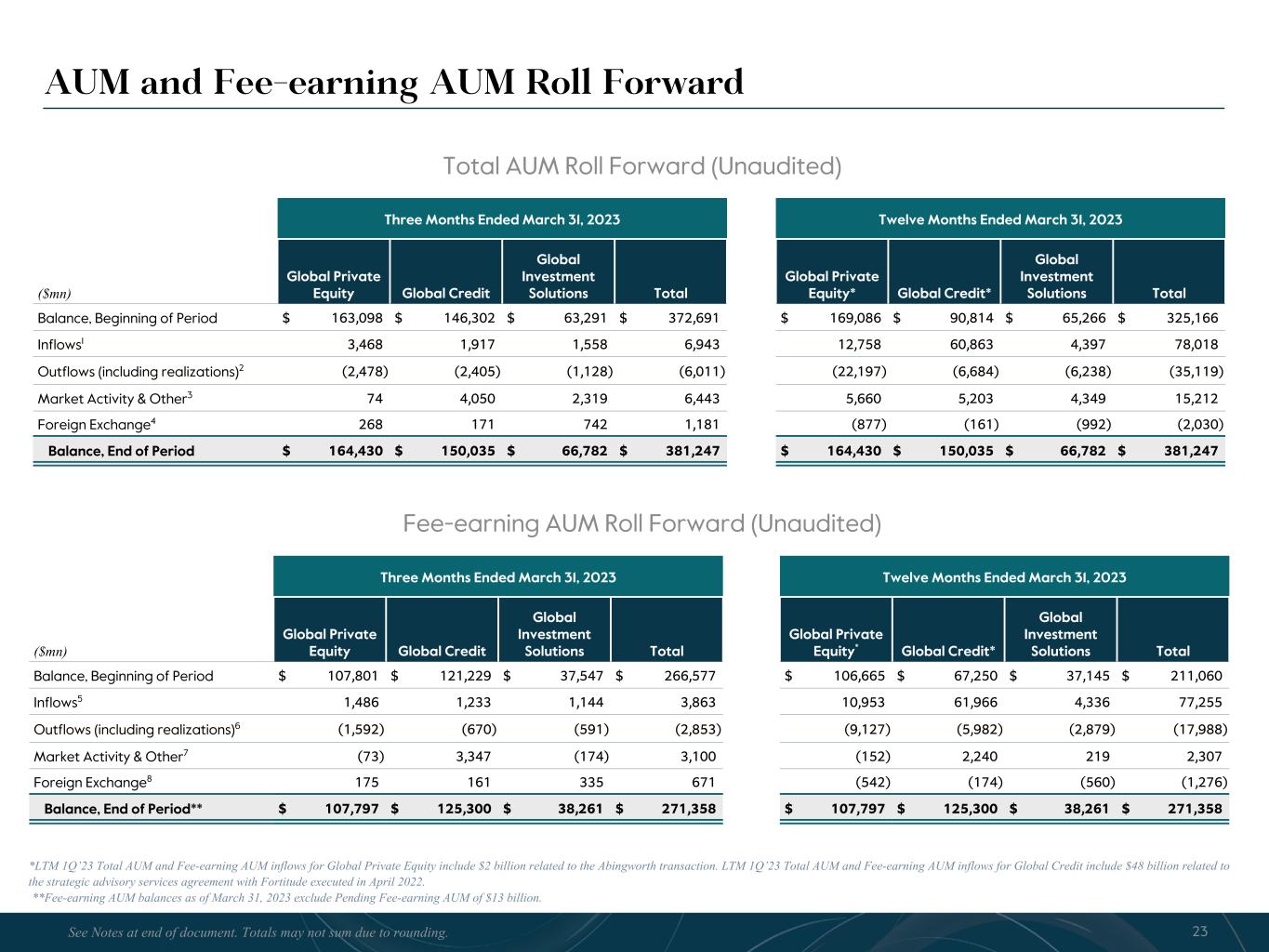

R-14 7 G-19 5 B-19 7 R-88 G-15 9 B-16 5 R-13 6 B-18 0 B-83 R-16 3 G-14 3 B-18 7 R-0 G-74 B-13 6 R-18 5 G-21 1 R-11 8 G-92 0 G-22 1 B-15 2R-12 0 G-16 9 B-89 B-89 B-91 5B R-23 G-234 B-234 EAEAE R-208 G-232 B-247 D0E8F7 R-65 G-64 B-66 414042 R-8 G-51 B-94 08335E R-167 G-169 B-171 R-9、09670 截至3月31日的三个月 A7A9AB G-102 B-112 R-220 G-221 B-222 G-161 B-224 61A1E0 R-237 G-2172023 截至 2023 年 3 月 31 日的十二个月(百万美元)全球私募股权全球信贷全球投资解决方案全球私募股权总额* 全球信贷* 全球投资解决方案总余额,期初为 163,098 美元 146,302 美元 63,291 美元 372,691 美元 90,814 美元 65,266 美元 325,166 美元 Inflows1 3,468 1,917 1,558 6,943 12,758 60,858 63 4,397 78,018 流出(包括变现)2 (2,478) (2,405) (1,128) (6,011) (22,197) (6,684) (6,238) (35,119) 市场活动及其他3 74 4,050 2,319 643 5,349 15,212 外汇交易所4 268 171 1,181 (877)(161) (992) (2,030) 余额,期末164,430美元 150,035 美元 66,782 美元 381,247 美元 164,430 美元 150,035 美元 66,782 美元 381,247 美元截至2023年3月31日的三个月(百万美元)全球私募股权全球私募股权总额* 全球 Credit* 全球投资解决方案总余额,期初107,801 美元 121,229 美元 37,547 美元 266,577 美元 106,665 美元 67,250 美元 37,145 美元 211,060 Inflows5 1,233 1,144 3,863 10,953 61,963 4,336 4,336 77,255 流出(包括realizations) 6 (1,592) (670) (591) (2,853) (9,127) (5,982) (2,879) (1798) 市场活动及其他 7 (73) 3,347 (174) 3,347 (174) 3,347 (174) (1,276) Balance End of periodum** 107,797$ 125,300$ 38,261$ 271,358$ 107,797$ 125,300$ 38,261$ 271,358 23参见文档末尾的注释。由于四舍五入,总和可能不一致。*LTM 23年第一季度全球私募股权资产管理规模和收费资产管理规模流入包括与阿宾沃思交易相关的20亿美元。LTM 23年第一季度全球信贷的资产管理规模和收费资产管理规模流入包括与2022年4月与Fortitude签订的战略咨询服务协议相关的480亿美元。**截至2023年3月31日的收费收益资产管理规模余额不包括130亿美元的待定收费资产管理规模。

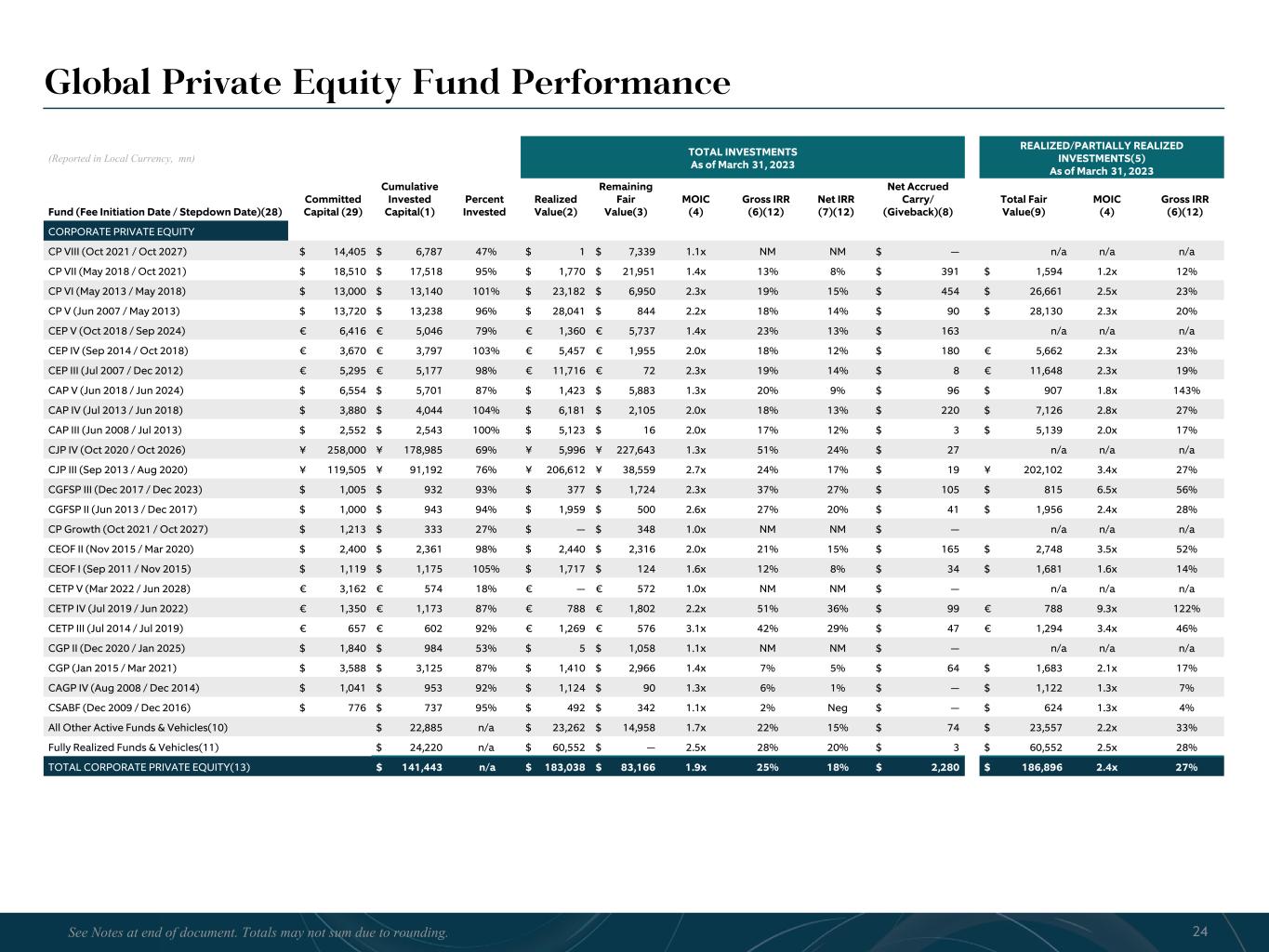

R-14 7 G-19 5 B-19 7 R-88 G-15 9 B-16 5 R-13 6 B-18 0 B-83 R-16 3 G-14 3 B-18 7 R-0 G-74 B-13 6 R-18 5 G-21 1 R-11 8 G-92 0 G-22 1 B-15 2R-12 0 G-16 9 B-89 B-89 B-91 5B R-23 G-234 B-234 EAEAE R-208 G-232 B-247 D0E8F7 R-65 G-64 B-66 414042 R-8 G-51 B-94 08335E R-167 G-169 B-171 A7A9AB G-102 096670 NATING DCDDDE R-157 EDD99D R-195 93C3C5 截至的全球私募股权基金业绩(以当地货币报告,明尼苏达州)截至的投资总额 B-112 R-220 G-221 B-222 G-161 B-224 61A1E0 R-237 G-2172023 年 3 月 31 日已实现/部分实现的投资 (5) 截至 2023 年 3 月 31 日基金(费用启动日/下调日期)(28) 承诺资本 (29) 累计投资资本 (1) 投资已实现价值百分比 (2) 剩余公允价值 (3) MOIC (4) 总内部收益率 (6) (12) 净收益率 (7) (12) 净应计账面/ (回赠) (8) 公允价值总额 (9) MOIC (4) 总内部收益率 (6) (12) 企业私募股权 CP VIII(2021 年 10 月/2027 年 10 月)美元 14,405 美元 6,787 47% $1$ 7,339 1.1x N/A cp VII(2018 年 5 月/2021 年 10 月)美元 18,510 美元 17,518 美元 1,770 美元 1.4x 13% 391 美元 1,594 美元1.2x 12% CP VI(2013 年 5 月/2018 年 5 月)美元 13,000 美元 13,140 101% 美元 23,182 美元 6,950 2.3x 19% 15% 454 美元 26,661 2.5x 23% CP V(2007 年 6 月/2013 年 5 月)13,720 美元 13,238 美元 844 2.2x 18% $90$ 28,130 2.3x 20% CEP V(2018 年 10 月/2024 年 9 月)6,416 欧元 5,046 79% 欧元 1,360 欧元 5,737 1.4x 23% 13% $163 n/a n/a CEP IV(2014 年 9 月/2018 年 10 月)欧元 3,670 欧元 3,797 103% 欧元 5,457 欧元 1,955 欧元 1,955 欧元 1,955 欧元 1,955 欧元 5,662 2.3x 23% CEP III(2007 年 7 月/12 月)欧元 5,295 欧元 5,177 98 欧元 11,716 欧元 72 2.2 3x 19% 14% $8 欧元 11,648 2.3x 19% CAP V (2018 年 6 月/2024 年 6 月) 美元 6,554 美元 5,701 87% 美元 1,423$ 5,883 1.3x 20% 9% 96 美元 907 1.8x 143% CAP IV(2013 年 7 月/2018 年 6 月)3,880 美元 4,044 104% 美元 6,181 美元 2,105 2.0x 18% 13% $220$ 7,126 2.8x 27% CAP III(2008 年 6 月/2013 年 7 月)2,552 美元 2,552 美元 5,123 美元 5,123 美元 6,139 美元 2.0x 17% IV(2020 年 10 月/2026 年 10 月)日元 258,985 69% ¥5,996 ¥227,643 1.3x 51% 24% $27 n/a n/a CJP III(2013 年 9 月/2020 年 8 月)¥119,505 日元 91,192 76 日元 38,559 2.7x 24% $19 ¥202,102 3.4x 27% CGFSP III(2017 年 12 月/2023 年 12 月)1,005 美元 932 93% 美元 377 美元 1,724 2.3x 37% 27% $105 $815 6.5x 56% CGFSP II(2013 年 6 月/12 月2017) 1,000 美元 943 94% 美元 1,959 美元 500 2.6x 27% 20% 美元 41 美元 1,956 2.4x 28% CP 增长(2021 年 10 月/2027 年 10 月)美元 1,213 美元 333 美元 — 348 美元 1.0x NM $ — n/a n/a CEOF II(2015 年 11 月/2020 年 3 月)美元 2,400 美元 2,361 美元 2,361 美元 2.0x 21% 165 2,748 美元 3.5x 52% CEOF I(2011 年 9 月/2015 年 11 月)美元 1,119 美元 1,175 美元 1,717 美元 124 1.6x 12% $34 1,681 1.6x 14% CETP V(2022 年 3 月/2028 年 6 月)欧元 3,162 欧元 574 欧元 572 1.0x NM $ — n/a n/a CETP IV(2019 年 7 月/2022 年 6 月)欧元 1,350 欧元 1,173 87% 欧元 788 欧元 1,802 2.2x 51% 36% 美元 99 欧元 788 9.3x 122% CETP III(2014 年 7 月/7 月2019) 欧元 657 欧元 602 92% 欧元 1,269 欧元 576 3.1x 42% 29% 美元 47 欧元 1,294 3.4x 46% CGP II(2020 年 12 月/2025 年 1 月)美元 1,840$ 984 53% $1,058 1.1x NM $ — n/a n/a CGP(2015 年 1 月/2021 年 3 月)美元 3,588 美元 3,125 美元 1,410 美元 2,966 美元 4x 7% 5% 美元 64 美元 1,683 2.1x 17% CAGP IV(2008 年 8 月/2014 年 12 月)$1,041$ 953 92美元 1,124 美元 90 1.3x 6% $ — 1,122 美元 1.3x 7% CSABF(2009 年 12 月/2016 年 12 月)美元 776 美元 737 美元 952 美元 1.2x 2% Neg $ — 624 1.3x 4% 其他活跃基金和工具 (10) 22,885 n/a 美元 23,262 美元 14,958 1.7x 22% 15% 74 美元 23,557 2.2x 33% 已完全实现的基金和工具 (11)24,220 美元 n/a 美元 60,552$ — 2.5x 28% 20% 3美元 60,552 2.5x 28% 企业私募股权总额 (13) 141,443 美元 n/a 183,038 美元 83,166 1.9x 25% 18280 美元 186,896 2.4x 27% 24参见文档末尾的注释。由于四舍五入,总和可能不一致。

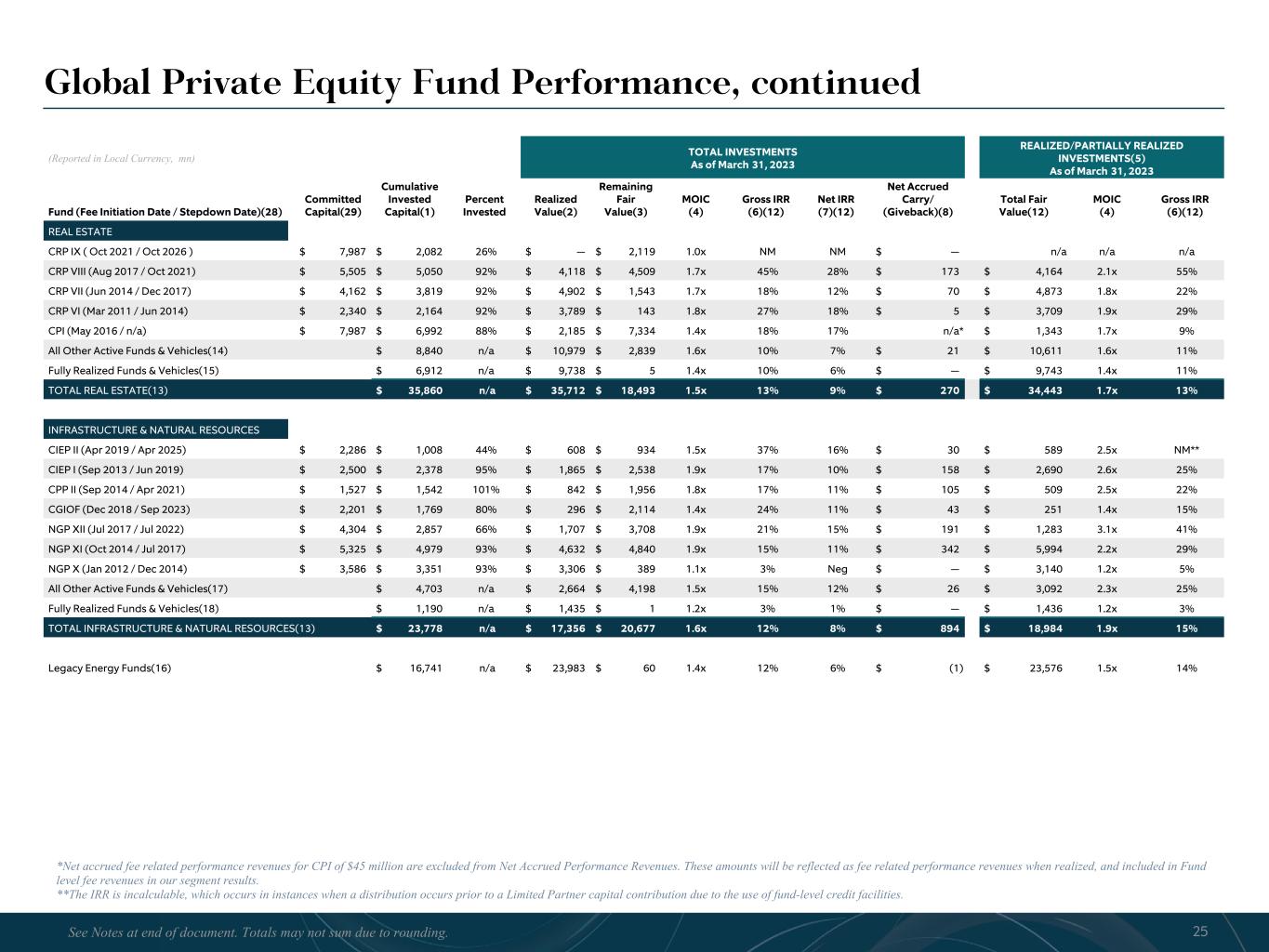

R-14 7 G-19 5 B-19 7 R-88 G-15 9 B-16 5 R-13 6 B-18 0 B-83 R-16 3 G-14 3 B-18 7 R-0 G-74 B-13 6 R-18 5 G-21 1 R-11 8 G-92 0 G-22 1 B-15 2R-12 0 G-16 9 B-89 B-89 B-91 5B R-23 G-234 B-234 EAEAE R-208 G-232 B-247 D0E8F7 R-65 G-64 B-66 414042 R-8 G-51 B-94 08335E R-167 G-169 B-171 A7A9AB G-102 096670 NATING DCDDDE R-97 PR-157 G-195 93C3C5 全球私募股权基金表现,续(以当地货币报告,明尼苏达州)投资总额 B-112 R-220 G-221 B-222 G-161 B-224 61A1E0 R-237 G-217截至 2023 年 3 月 31 日已实现/部分实现的投资 (5) 截至 2023 年 3 月 31 日基金(费用启动日/下调日期)(28) 承诺资本 (29) 累计投资资本 (1) 投资已实现价值百分比 (2) 剩余公允价值 (3) MOIC (4) 总内部收益率 (6) (12) 净收益率 (7) (12) 净应计账面/(回赠)(8) 总额公允价值 (12) MOIC (4) 总内部收益率 (6) (12) 房地产 CRP IX(2021 年 10 月/2026 年 10 月)7,987 美元 2,082 美元 26% — 2,119 美元 1.0x N/A N/A CRP VIII(2017 年 8 月/2021 年 10 月)美元 5,505 美元 5,050 92美元 4,509 1.7x 45% $173$ 4,164 2.1x55% CRP VII(2014 年 6 月/2017 年 12 月)美元 4,162 美元 3,819 92% 美元 4,902 美元 1,543 1.7x 18% 12% 70 美元 4,873 1.8x 22% CRP VI(2011 年 3 月/2014 年 6 月)美元 2,340 美元 2,164 美元 1.89 美元 1.9x 29% CPI(2016 年 5 月/n/a)7,987 美元 6,992 88% 美元 2,185 美元 7,334 1.4x 18% 17% n/a* $1,343 1.7x 9% 所有其他活跃基金和工具 (14) 8,840 美元 n/a 美元 10,979 美元 2,839 1.6x 10% 美元 21 美元 10,611 1.6x 11% 已完全实现的基金和车辆 (15) 6,912 美元 n/a $9,738$ 5 1.4x 10% 6% $ 51.4x 10% 11% 房地产总额 (13) 35,860 美元 n/a 美元 35,712 美元 18,493 1.5x 13% 9% 美元 270 美元 34,443 1.7x 13% 基础设施与自然资源 CIEP II(2019 年 4 月/2025 年 4 月)$2,286$ 1,008 44% $934 1.5x 37% 16% $30 589 2.5x NM** CIEP I(2013 年 9 月/2019 年 6 月)2,508 美元 2,378 美元 2,538 美元 1.9x 17% 158$ 2,690 2.6x 25% CPP II(2014 年 9 月/2021 年 4 月)) 1,527 美元 1,542 101% 美元 842 美元 1,956 1.8x 17% 美元 105$ 509 2.5x 22% CGIOF(2018 年 12 月/2023 年 9 月)美元 2,201 美元 1,769 美元 296 美元 2,114$ 251 1.4x 15% NGP XII(2017 年 7 月/2022 年 7 月)$4,304 美元 2,857 66% 美元 1,707 美元 3,708 1.9x 21% 15% 美元 191 美元 1,283 3.1x 41% NGP XI(2014 年 10 月/2017 年 7 月)5,325 美元4,979 93% 美元 4,632 美元 4,840 1.9x 15% 11% 342 美元 5,994 2.2x 29% NGP X(2012 年 1 月/2014 年 12 月)3,586 美元 3,306 美元 389 1.1x 3% Neg $3,140 1.2x 5% 所有其他活跃基金和工具 (17) 美元 4,703 美元 4,198 美元 1.5x 15% 12% $26 3,092 2.3x 25% 已完全实现的基金和工具 (18) 1,190 美元 n/a $1,435 $1 1.2x 3% $ — 1,436 美元 1.2x 3% 基础设施和自然资源总额 (13) 23,778 美元 n/a 17,356 美元 20,677 1.x 12% 894 美元 18,984 1.9x 15% 遗留能源基金 (16) $16,741 $23,983$ 60 1.6x 4x 12% 6% $ (1) $23,576 1.5x 14% 25参见末尾的注释文档。由于四舍五入,总和可能不一致。*4,500万美元的CPI应计费用相关净业绩收入不包括在净应计绩效收入中。这些金额在实现后将反映为与费用相关的绩效收入,并包含在我们的分部业绩的基金级费用收入中。**内部收益率是无法计算的,当由于使用基金级信贷额度而在有限合伙人出资之前进行分配时,就会发生这种情况。

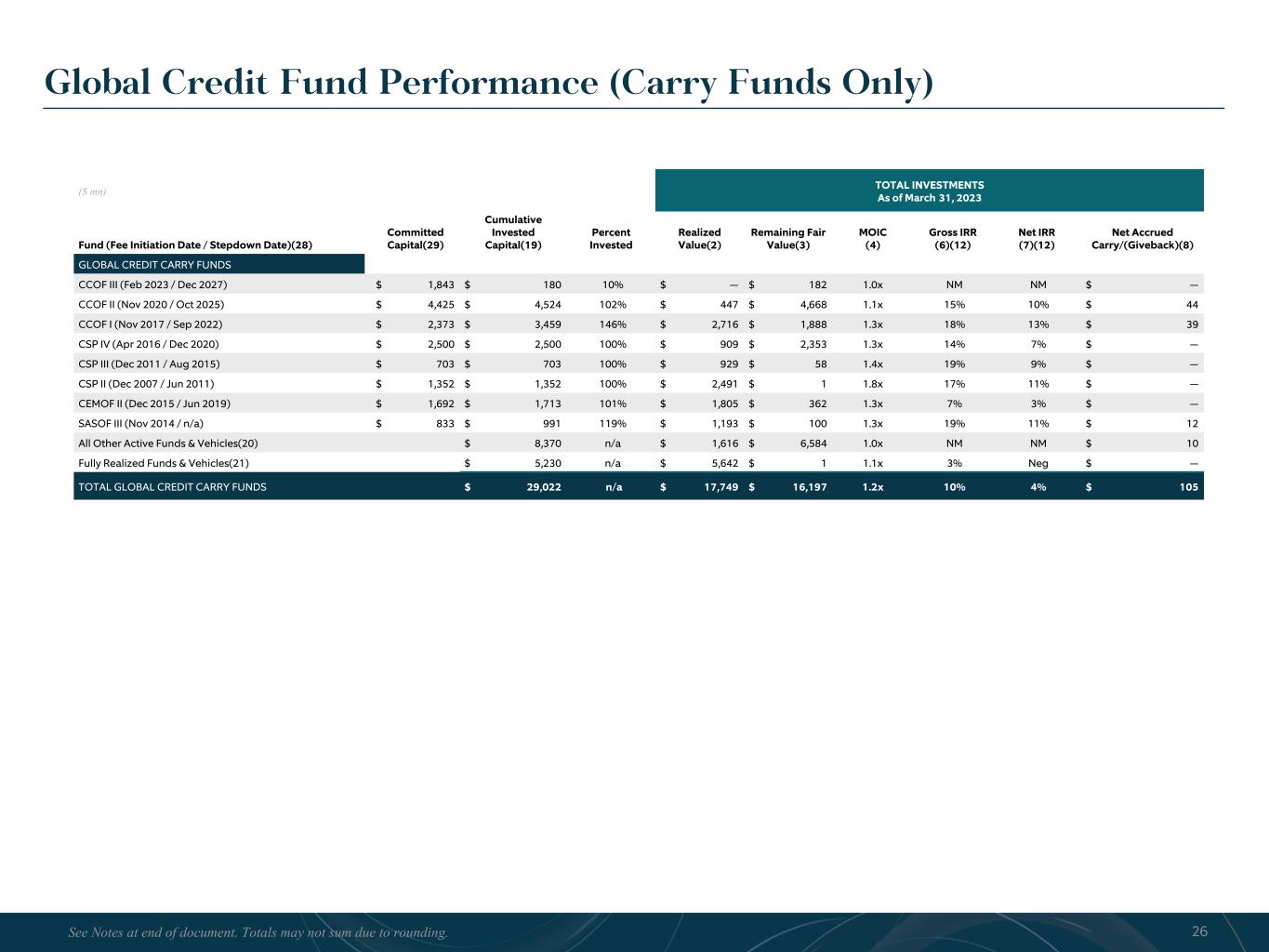

R-14 7 G-19 5 B-19 7 R-88 G-15 9 B-16 5 R-13 6 B-18 0 B-83 R-16 3 G-14 3 B-18 7 R-0 G-74 B-13 6 R-18 5 G-21 1 R-11 8 G-92 0 G-22 1 B-15 2R-12 0 G-16 9 B-89 B-89 B-91 5B R-23 G-234 B-234 EAEAE R-208 G-232 B-247 D0E8F7 R-65 G-64 B-66 414042 R-8 G-51 B-94 08335E R-167 G-169 B-171 A7A9AB G-102 096670 mading DCDDE R-97 r-157 EDD99D R-195 93C5全球信贷基金业绩(仅限套利基金)(百万美元)截至3月31日的总投资,2023 基金 B-112 R-220 G-221 B-222 G-161 B-224 61A1E0 R-237 G-217(费用开始日期/下调日期)(28) 承诺资本 (29) 累计投资资本 (19) 投资已实现价值百分比 (2) 剩余公允价值 (3) MOIC (4) 总内部收益率 (6) (12) 净收益率 (7) (12) 应计净利差额/ (Giveback) (8) 全球信贷套利基金 CCOF III(2023 年 2 月/2027 年 12 月)1,843 美元 180 美元 — 182 1.0x NM $ — CCOF II(2020 年 11 月/2025 年 10 月)美元 4,425 美元 4,524 102美元 4,668 1.1x 15% 10% $44 CCOF I(2017 年 11 月/2022 年 9 月)美元 2,373 美元 39 美元 1,888 1.3x 18% 39 CSP IV(2016 年 4 月/2020 年 12 月)2,500 美元 2,500 美元 909 美元 2,320 美元 53 1.3x 14%7% $ — CSP III(2011 年 12 月/2015 年 8 月)美元 703 美元 703 美元 929 美元 58 1.4x 19% 9% $ — CSP II(2007 年 12 月/2011 年 6 月)美元 1,352 美元 1,352 美元 1,491 美元 1 1.8x 17% $ — CEMOF II(2015 年 12 月/2019 年 6 月)美元 1,692 美元 1,805 美元 362 1.3x 7% $ — SASOF II OF III(2014 年 11 月/n/a)美元 833 美元 991 119% 美元 1,193 美元 100 1.3x 19% 11% $12 所有其他活跃基金和工具 (20) 8,370 美元 n/a 美元 1,616 美元 6,584 美元 N/A 美元 5,642 美元 1 1.1x 3% Neg $ — 全球信贷套利基金总额 29,022 美元 n/a $17,749 16,197 美元 1.2x 10% 4% $105 26参见附注文件结尾。由于四舍五入,总和可能不一致。

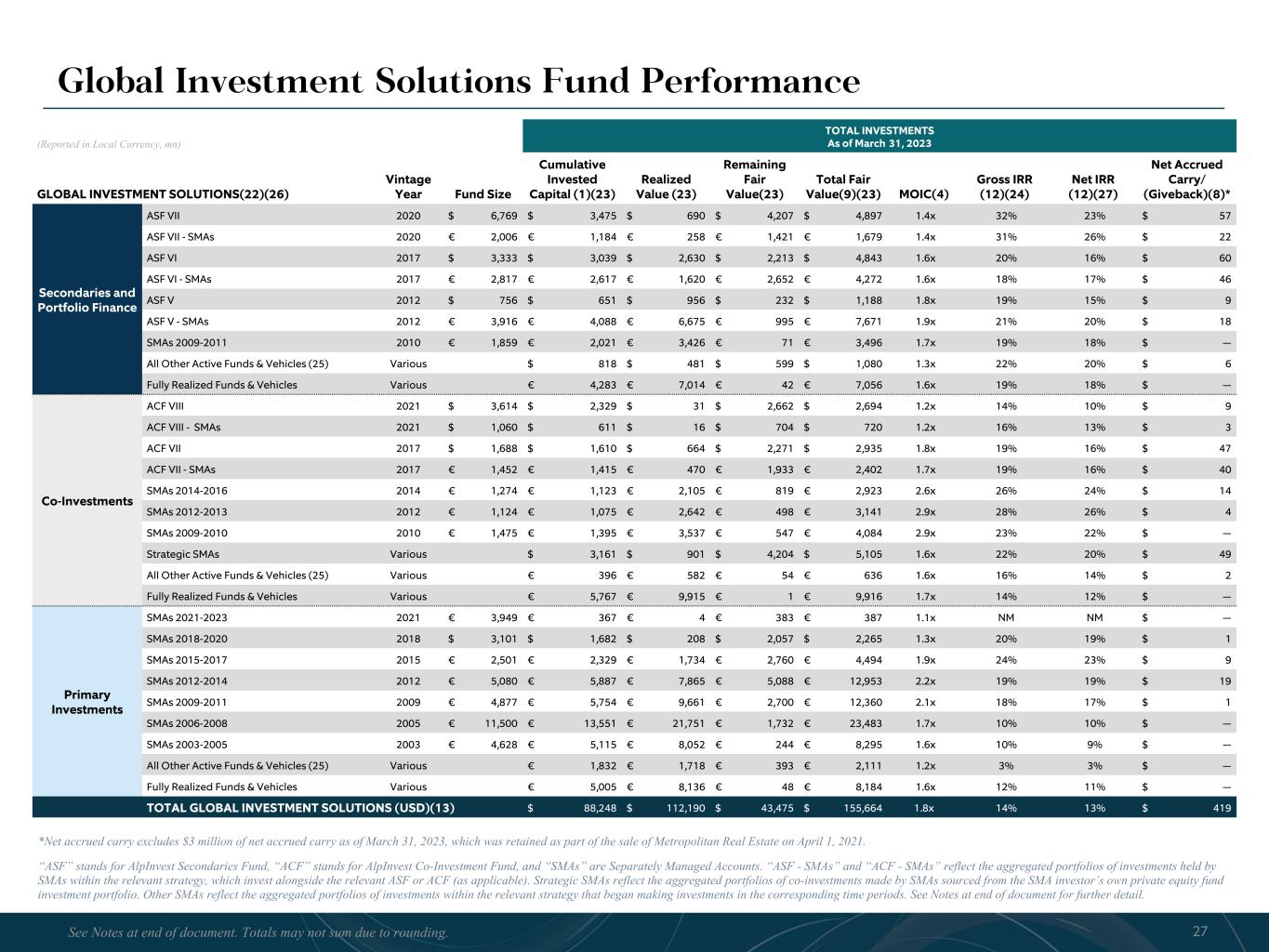

R-14 7 G-19 5 B-19 7 R-88 G-15 9 B-16 5 R-13 6 B-18 0 B-83 R-16 3 G-14 3 B-18 7 R-0 G-74 B-13 6 R-18 5 G-21 1 R-11 8 G-92 0 G-22 1 B-15 2R-12 0 G-16 9 B-89 B-89 B-91 5B R-23 G-234 B-234 EAEAE R-208 G-232 B-247 D0E8F7 R-65 G-64 B-66 414042 R-8 G-51 B-94 08335E R-167 G-169 B-171 A7A9AB G-102 096670 NATING DCDDE R-97 b-65 93C5全球投资解决方案基金业绩(以当地货币报告,明尼苏达州)投资总额为 B-112 R-220 G-221 B-222 G-161 B-224 61A1E0 R-237 G-2172023 年 3 月 31 日全球投资解决方案 (22) (26) 年份基金规模累计投资资本 (1) (23) 已实现价值 (23) 剩余公允价值 (23) 总公允价值 (9) (23) MOIC (4) 总内部收益率 (12) (24) 净收益率 (12) (27) 净应计账面/ (Giveback) (8) * 二级证券和投资组合融资 ASF VII 2020 美元 6,77 69 美元 3,475 美元 690 美元 4,207 美元 4,897 1.4x 32% 23% $57 ASF VII-SMA 2020 欧元 2,006 欧元 1,184 欧元 258 欧元 1,621 欧元 1,679 1.4x 31% 26% $3,039 美元 2,630 美元 4,843 1.6x 20% $60 ASF VI-smaS 2017 欧元 2,817 欧元 2,617 欧元 17 欧元 1,620 欧元 2,652 欧元 4,272 1.6x 18% 17% $46 ASF V 2012$ 756$ 651$ 956$ 232$ 1,188 1.8x 19% 15% $9 ASF V-smaS 2012 欧元 3,916 欧元 4,088 欧元 6,675 欧元 7,671 1.9x 21% 20% $18 smaS 2009-2011 欧元 1,859 欧元 2,021 欧元 3,496 1.7x 19% — 全部其他活跃基金和工具 (25) 各种 818 美元 481$ 599$ 1,080 1.3x 22% 20% $6 已完全实现的基金和工具 6欧元 4,283 欧元 7,014 欧元 42 欧元 7,056 1.6x 19% 18% $ — 共同投资 ACF VIII 2021 美元 3,614 美元 2,662 美元 2,694 1.2x 14% $9 ACF VIII-smaS 2021$ 1,060 611$ 16$ 704$ 720 1.2x 16% 13% $3 ACF VII 2017$ 1,688$ 1,610$ 664$ 2,271 美元 2,935 1.8x 19% 16% $47 ACF VII-SMA 2017 欧元 1,452 欧元 1,452 欧元 1,415 欧元 1,415 欧元 1,402 1.7x 19% 40 smaS 2014-2016 欧元 1,274 欧元 1,123 欧元 2,105 欧元 2,923 2.6x 26% 24% 14 smaS 2012-2013 欧元 1,124 欧元 1,124 欧元 2,642 欧元 498 欧元 3,141 2.9x 28% 26% $4 SMA 2009-2010 欧元 1,475 欧元 1,395 欧元 3,537 欧元 4,084 2.9x 23% 22% $ — Strategic SMA 多种 3,161 美元 4,204 美元 5105 1.6x 1.6x 56x 16% 14% $2 已完全变现的基金和车辆各种 €5,767 欧元 9,915 欧元1 欧元 9,916 1.7x 14% 12% $ — 初级投资 SMA 2021-2023 2023 欧元 3,949 欧元 367 欧元 4欧元 383 欧元 387 1.1x NM $ — SMA 2018-2020 美元 3,101 美元 1,682 美元 2,265 1.3x 20% 19% 1 smas 2015-2015 欧元 2,501 欧元 2,329 欧元 1,734 欧元 4,494 1.9x 24% 23% $9 smas 2012-2014 2012 欧元 5,080 欧元 5,887 欧元 7,865 欧元 5,088 欧元 12,953 2.2x 19% $19 smas 2009-2011 欧元 4,877 欧元 5,754 欧元 9,661 欧元 2,700 欧元 12,360 2.1x 18% $1 smas 2006-2008 欧元 11,500 欧元 13,551 欧元 21,551 欧元 1,732 欧元 23,483 1.7x 10% 10% $ — smaS 2003-2005 2003 欧元 4,628 欧元 5,115 欧元 8,052 欧元 244 欧元 8,295 1.6x 10% 9% $ — 所有其他活跃基金和工具 (25) 各种各样 1,832 欧元 1,718 欧元 393 欧元 2,111 1.2x 3% 3% $ — 全额实现的基金和工具各种各样 5,005 欧元 8,136 欧元 48 欧元 8,184 1.6x 12% 11% $ — 全球投资解决方案总额 (美元) (13) 88,248 美元 112,190 美元 43,475 美元 155,664 1.8x 14% $419 请参阅文档末尾的注释。由于四舍五入,总和可能不一致。*净应计利差不包括截至2023年3月31日的300万美元净应计利差,这笔净应计利息是作为2021年4月1日出售大都会房地产的一部分而保留的。“ASF” 代表AlpInvest二级基金,“ACF” 代表AlpInvest共同投资基金,“SMA” 是单独管理的账户。“ASF-SMA” 和 “ACF-SMA” 反映了中小企业在相关策略中持有的投资的总投资组合,这些投资组合与相关的ASF或ACF(如适用)一起投资。战略性中小企业反映了来自SMA投资者自己的私募股权基金投资组合的共同投资组合的总投资组合。其他 SMA 反映了相关策略中在相应时间段内开始进行投资的汇总投资组合。有关更多详细信息,请参阅文档末尾的注释。

对账与披露

R-14 7 G-19 5 B-19 7 R-88 G-15 9 B-16 5 R-13 6 B-18 0 B-83 R-16 3 G-14 3 B-18 7 R-0 G-74 B-13 6 R-18 5 G-21 1 R-11 8 G-92 0 G-22 1 B-15 2R-12 0 G-16 9 B-89 B-89 B-91 5B R-23 G-234 B-234 EAEAE R-208 G-232 B-247 D0E8F7 R-65 G-64 B-66 414042 R-8 G-51 B-94 08335E R-167 G-169 B-171、096670 TENING DCDDE R-97 parting ducdde R-157 G-195 93C5 每股可分配收益对账(未经审计)* 我们的股息政策是 A7A9AB G-102 B-112 R-220 G-221 B-222 G-161 B-224 61A1E0 R-237 G-217公司将支付每股普通股0.35美元的季度股息,或每年1.40美元(在2023年5月支付的23年第一季度股息之前,我们的政策是支付每股普通股0.325美元的季度股息,或每年1.30美元)。有关我们的股息政策,请参阅文件末尾的注释。** 符合分红条件的股票包括将于 2023 年 5 月发行的与限制性股票单位归属相关的10万股净普通股。出于此计算的目的,这些普通股已添加到截至2023年3月31日的已发行普通股中,因为它们将参与2023年5月支付的普通股股息。(百万美元,每股数据除外,另有说明)22年第一季度2Q'22 4Q'22 4Q'22 1Q'23 QoQ'23 QoQ同比费用相关收益 183.3 美元 236.4 美元 212.6 美元 202.1$ 193.4 (4)% 6% 可分配收益 302.8 美元 528.8 美元 644.4 美元 433.0 美元 271.6 (37)% (10)% 可分配收益、税收和每股收益股票信息可分配收益 302.8 美元 528.8 美元 644.4 美元 433.0$ 271.6 减去:预计的当期公司、外国、州和地方税1 35.2 103.3 128.2 66.1 42.2 可分配收益,归属于普通股股东的净收益 267.6 美元 425.5 美元 516.2 美元 366.9$ 229.4 估计有效税率2 11.6% 19.5% 19.9% 15.3% 15.5% 可分配收益,每股已发行普通股净额 0.74 美元 1.17 美元 1.42 美元 1.01$ 0.63 普通股每股股息* 0.325 美元 0.325 美元 0.325 美元 0.325 美元 0.35 已发行股票总额(百万股)361.7 361.2 363.4 362.3 362.1 有资格获得分红的股票(百万股)** 361.8 363.4 363.6 364.2 362.2 29参见文件末尾的注释。• 我们估计的2023年第一季度德国有效税率为15.5%,也反映了第一季度限制性股票单位归属所产生的税收减免的影响随着某些税基的回收率的提高以及与最近收购相关的无形资产的摊销

R-14 7 G-19 5 B-19 7 R-88 G-15 9 B-16 5 R-13 6 B-18 0 B-83 R-16 3 G-14 3 B-18 7 R-0 G-74 B-13 6 R-18 5 G-21 1 R-11 8 G-92 0 G-22 1 B-15 2R-12 0 G-16 9 B-89 B-89 B-91 5B R-23 G-234 B-234 EAEAE R-208 G-232 B-247 D0E8F7 R-65 G-64 B-66 414042 R-8 G-51 B-94 08335E R-167 G-169 B-171 A7A9AB G-102 096670 TONING DCDDE R-157 EDD99D R-147 G-197 93C3C5 公认会计原则与细分市场总体信息的协调 (1) 与最初的缩减有关 B-112 R-220 G-221 B-222 G-161 B-224 61A1E0 R-237 G-2172022年3月从Fortitude筹集的资金,该公司对Fortitude的间接所有权从19.9%下降到13.5%。由于摊薄,该公司的权益法投资账面价值减少了,相应的亏损为1.77亿美元。在Fortitude筹集剩余资本时,公司的间接所有权将进一步减少至10.5%,公司预计账面价值和相关损失将进一步减少。这些金额不包括在分部业绩总额中。(2) 基于股票的薪酬包括反映在我们的美国公认会计原则运营报表中的本金投资收益以及一般、管理和其他支出中的金额。(百万美元)22年第一季度2Q'22 3Q'22 4Q'22 1Q'23 财年2022财年扣除所得税准备金前的收入(亏损)742.7 美元 299.7 美元 358.6 美元 171.5 美元 159.6 美元 4,027.5 美元 1,572.5 调整:未实现业绩净收入 (466.6) (70.8) 152.2 201.5 18.4 (1,606.2) (183.7)) 未实现本金投资(收益)亏损 (23.7) 27.1 29.9 5.0 29.0 (351.8) 38.3 Fortitude1 — 176.9 — — — — 176.9 股票类薪酬2 40.7 48.3 56.0 167.1 172.9 161.9 收购相关费用,包括摊销的无形资产和减值 29.1 53.4 42.4 62.5 28.7 37.7 187.4 与某些国外业绩收入相关的税收(支出)收益 (0.8) — 3.8 — (0.5) (17.1) 3.0 归属于合并实体非控股权益的净(收入)亏损 (23.2) (3.5) (1.6) (31.4) (24.6) (70.5) (59.7) 债务清偿成本 — — — — 10.2 — 使用权资产减值 — — — — — 26.8 — 其他调整 4.6 (2.3) 3.1 7.0 3.9 14.2 12.4 可分配收益 302.8 美元 528.8 美元 644.4 美元 433.0 美元 271.6 美元 2,243.7 美元 1,909.0 已实现净业绩收入 118.0 270.9 391.1 218.5 69.5 1,529.6 998.5 已实现本金投资收益 26.3 43.8 56.7 23.8 209.5 150.6 净利息 24.8 22.3 16.0 11.1 93.5 74.5 费用相关收益 $183.3 $236.4$ 202.1$ 193.4$ 598.1$ 834.4 30

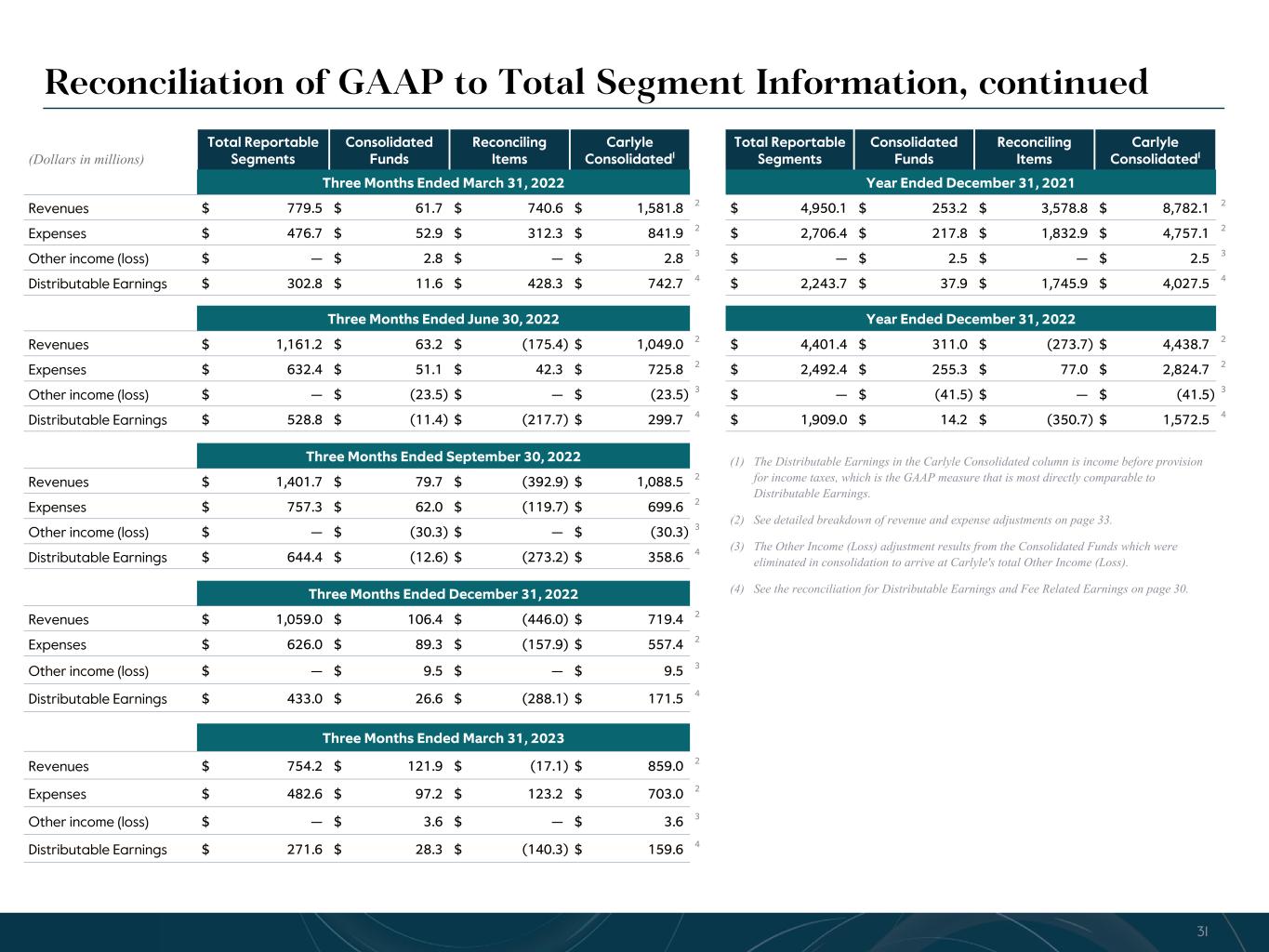

R-14 7 G-19 5 B-19 7 R-88 G-15 9 B-16 5 R-13 6 B-18 0 B-83 R-16 3 G-14 3 B-18 7 R-0 G-74 B-13 6 R-18 5 G-21 1 R-11 8 G-92 0 G-22 1 B-15 2R-12 0 G-16 9 B-89 B-89 B-91 5B R-23 G-234 B-234 EAEAE R-208 G-232 B-247 D0E8F7 R-65 G-64 B-66 414042 R-8 G-51 B-94 08335E R-167 G-169 B-171 A7A9AB G-102 096670 B-112 R-220 G-221 B-222 G-161 B-224 61A1E0 R-237 G-217合并1 应申报分部总额合并资金对账项目凯雷合并1 截至2021年12月31日止年度的三个月收入779.5 美元 61.7 美元 740.6 美元 1,581.8 2 美元 4,950.1$ 3,578.8$ 872.1 2 费用 476.7 美元 52.9 美元 312.3 美元 841.9 2 美元 217.8 美元 1,832.9 美元 4,757.1 2 其他收入(亏损)美元 — 2.8 美元 — 2.8 美元 3$ — 2.5 美元 — 2.5 美元 3 可分配收益 302.8 美元 11.6$ 428.3 美元 742.7 4 美元 2,243.7 美元 37.9 美元 1,745.9 美元 4,027.5 截至 2022 年 12 月 31 日的三个月截至2022年12月31日的年度收入 1,161.2 美元63.2$ (175.4) 美元 1,049.0 2 美元 4,401.4$ 311.0$ (273.7) 美元 4,438.7 2 费用 632.4 美元 51.1 美元 42.3 美元 725.8 2 美元 2,492.4$ 255.3$ 77.0 美元 2,824.7 2 其他收入(亏损)$ — (23.5) $ — (23.5) 3$ — $ (41.5) $ — (41.5) $ — (41.5) $ — (41.5) $ — (41.5) $ — (41.5) $ — (41.5) $1.5) 3 可分配收益 528.8 美元 (11.4) 美元 (217.7) 美元 299.7 美元 4 美元 1,909.0 美元 14.2 美元 (350.7) 美元 1,572.5 美元 4 截至 2022 年 9 月 30 日的三个月收入 1,401.7 美元 79.7 美元 (392.9) 美元 1,088.5 2 美元 75.7 美元 699.6 美元 2 其他收入(亏损)— $ (30.3) $ — $ (30.3) 3 可分配收益 644.4 美元 (12.6) $ (273.2) $358.6 4 三个月截至 2022 年 12 月 31 日收入为 1,059.0 美元 106.4 美元 (446.0) 美元 719.4 美元 2 支出 626.0 美元 89.3 美元 (157.9) 美元 557.4 2 其他收入(亏损)美元 — 9.5 美元 — 9.5 美元 — 9.5 美元 3 可分配收益 433.0 美元 26.6 美元 (288.1) 美元 171.5 美元 859.0 2 支出 482.6 美元 97.2 美元 123.2$ 703.0 2 其他收入(亏损)$ — 3.6 美元 — 3.6 美元 3 可分配收益 271.6 美元 28.3$ (140.3) $159.6 4 GAAP 与细分市场总信息的对账,续 (1) 凯雷合并栏中的可分配收益为所得税准备金前的收入,这是与可分配收益最直接可比的公认会计原则衡量标准。(2) 参见第 33 页的收入和支出调整的详细明细。(3) 合并基金的其他收益(亏损)调整结果,这些调整结果在合并中被扣除,得出凯雷的其他收益(亏损)总额。(4) 参见第 30 页的可分配收益和费用相关收益对账表。31

R-14 7 G-19 5 B-19 7 R-88 G-15 9 B-16 5 R-13 6 B-18 0 B-83 R-16 3 G-14 3 B-18 7 R-0 G-74 B-13 6 R-18 5 G-21 1 R-11 8 G-92 0 G-22 1 B-15 2R-12 0 G-16 9 B-89 B-89 B-91 5B R-23 G-234 B-234 EAEAE R-208 G-232 B-247 D0E8F7 R-65 G-64 B-66 414042 R-8 G-51 B-94 08335E R-167 G-169 B-171 A7A9AB G-102 096670 ENT DCDDE R-157 EDD99D R-147 G-197 93C3C5 公认会计原则与细分市场总信息的协调,续 32(百万美元)凯雷 B-112 R-220 G-221 B-222 G-161 B-224 61A1E0 R-237 G-217合并对账项目1 应申报的细分市场总额凯雷合并对账项目1 截至2022年3月31日止年度的三个月应申报分部总额绩效收入 710.2 美元 (473.9) 美元 236.3 美元 6,084.6 美元 (3,146.0) 美元 2,938.6 美元 (3,146.0) 美元 37.7 美元 (252.4) 美元 118.3 美元 2,961.0 美元 (1,552.0) 1,400 美元 9.0 净业绩收入 339.5 美元 (221.5) 美元 118.0 美元 3,123.6 美元 (1,594.0) 美元 1,529.6 美元本金投资收益 (亏损) 319.6 美元 (293.3) 美元 26.3 美元 637.3 美元 (427.8) 美元 209.5 截至 6 月 30 日的三个月截至 2022 年 12 月 31 日的 2022 年度业绩收入 337.9 美元 182.0 美元 519.9 美元 1,327.5 美元 653.2$ 1,980.7 绩效收入相关薪酬支出 207.0 美元 42.0 美元 249.0 美元 719.9$ 262.3$ 982.2 净业绩收入 130.9 美元 140.0 美元 270.9 美元 607.6$ 998.5 本金投资收益(亏损)美元 56.7 美元(12.9)43.8 美元 570.5 美元 (419.9) 美元 150.6 美元截至 2022 年 9 月 30 日的三个月绩效收入 298.1 美元 466.7 美元 764.8 绩效收入相关薪酬支出 163.5 美元 210.2 美元 373.7 净绩效收入 134.6 美元 256.5 美元 391.1 美元本金投资收益(亏损)124.2 美元(67.5)美元 56.7 截至2022年12月31日的三个月业绩收入美元(18.7)美元 478.4 美元 459.7 绩效收入相关薪酬支出美元 (21.3) 262.5 美元 241.2 净业绩收入 2.6 美元 215.9 美元 218.5 本金投资收益(亏损)70.0 美元(46.2)美元截至 2023 年 3 月 31 日的三个月业绩收入 163.8 美元 0.8 美元 4.3$ 165.1 与绩效收入相关的薪酬支出 105.7 美元 (10.1) 美元 95.6 美元净绩效收入 55.1 美元 14.4$ 69.5 本金投资收益(亏损)美元 11.7 美元 12.1 美元23.8 参见文档末尾的注释。

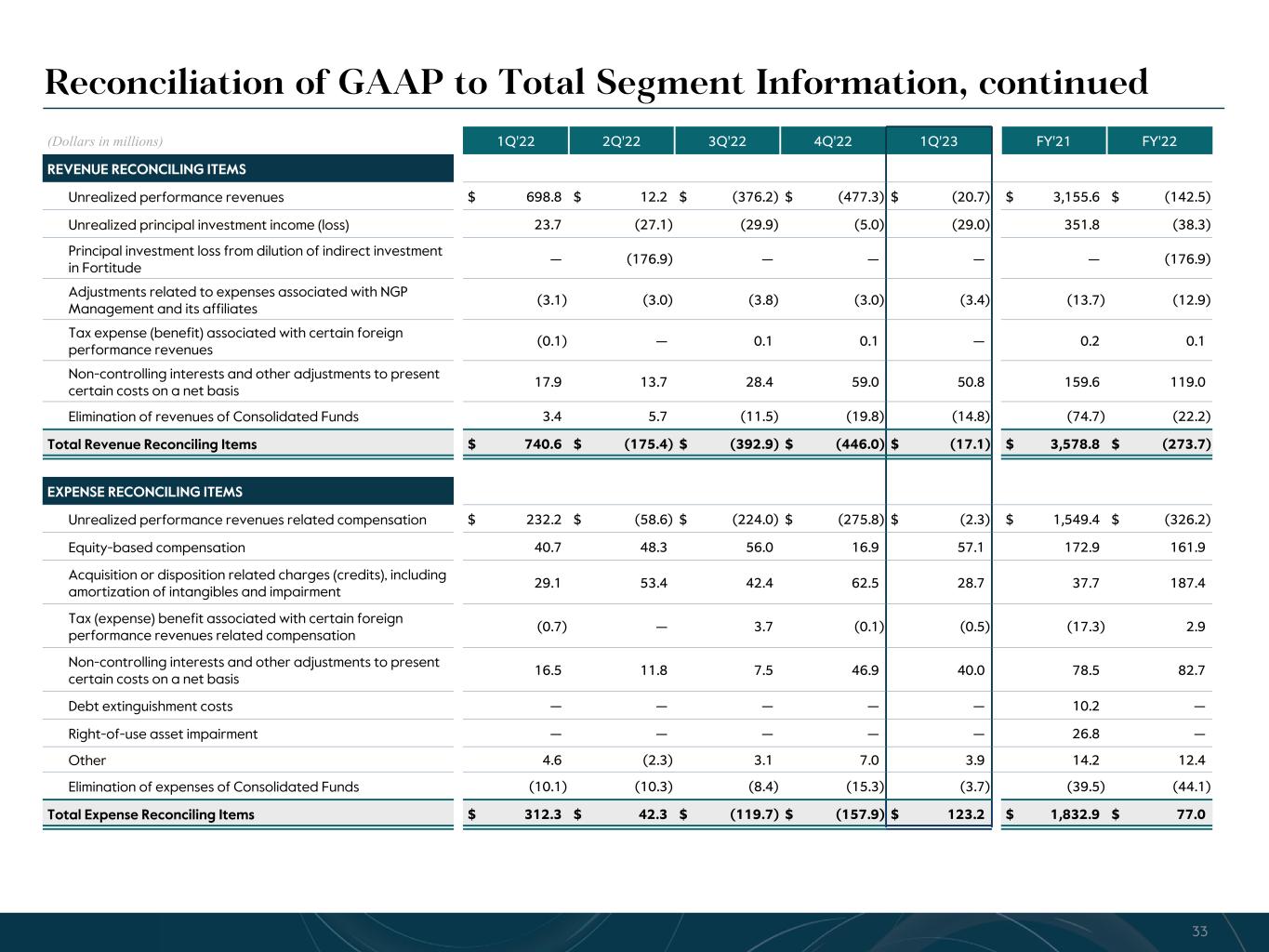

R-14 7 G-19 5 B-19 7 R-88 G-15 9 B-16 5 R-13 6 B-18 0 B-83 R-16 3 G-14 3 B-18 7 R-0 G-74 B-13 6 R-18 5 G-21 1 R-11 8 G-92 0 G-22 1 B-15 2R-12 0 G-16 9 B-89 B-89 B-91 5B R-23 G-234 B-234 EAEAE R-208 G-232 B-247 D0E8F7 R-65 G-64 B-66 414042 R-8 G-51 B-94 08335E R-167 G-169 B-171 A7A9AB G-102 096670 免责声明 DCDDDE R-157 EDD99D R-147 G-197 93C3C5 公认会计原则与细分市场总信息的协调,续(百万美元)1Q'22 2Q'22 3Q' B-112 R-220 G-221 B-222 G-161 B-224 61A1E0 R-237 G-21722 4Q'22 2021 财年第一季度收入对账项目未实现业绩收入 698.8 美元 12.2 美元 (376.2) 美元 (477.3) 美元 (20.7) 美元 3,155.6 美元 (142.5) 未实现本金投资收益 (亏损) 23.7 (27.1) (29.9) (5.0) (29.0) 351.8 (38.3) 摊薄间接投资造成的本金投资损失 Fortitude — (176.9) — — — — (176.9) 与NGP管理及其关联公司相关的支出 (3.1) (3.0) (3.8) (3.0) (3.4) (13.7) (12.9) 与某些国外业绩收入 (0.1) 相关的税收支出(福利)— 0.1 — 0.2 0.1按净额列报某些成本的非控股权益和其他调整 17.9 13.7 28.4 59.0 50.0 50.8 159.6 119.0 取消合并基金的收入 3.4 5.7 (11.5) (19.8) (14.8) (74.7) (22.2) 总收入对账项目 740.6 美元 (175.4) 美元 (446.0) $ (176.0) $ (17.1) 3,578.8 美元 (27.8) 3.7) 费用对账项目未实现绩效收入相关薪酬 232.2 美元 (58.6) 美元 (224.0) $ (275.8) $ (2.3) 1,549.4 美元 (326.2) 股权类薪酬 40.7 48.3 56.0 16.9 57.1 172.9 161.9 收购或处置相关费用 (信贷),包括无形资产的摊销和减值 29.1 53.4 42.4 62.5 28.7 37.7 187.4 与某些国外业绩收入相关的薪酬 (0.7) — 3.7 (0.1) (0.5) (17.3) 2.9 非控股权益和其他为净值列报某些成本而进行的调整 16.5 11.8 7.5 46.9 40.0 78.5 82.7 债务清偿成本 — — — — 10.2 — 使用权资产减值 — — — — — 26.8 — 其他 4.6 (2.3) 3.1 7.0 3.9 14.2 12.4 冲销合并基金支出 (10.1) (10.3) (8.4) (15.3) (3.7) (39.5) (44.1) 费用对账项目总额 312.3 美元 42.3$ (119.7) $ (157.9) $123.2$ 1,832.9$ 77.0 33

R-14 7 G-19 5 B-19 7 R-88 G-15 9 B-16 5 R-13 6 B-18 0 B-83 R-16 3 G-14 3 B-18 7 R-0 G-74 B-13 6 R-18 5 G-21 1 R-11 8 G-92 0 G-22 1 B-15 2R-12 0 G-16 9 B-89 B-89 B-91 5B R-23 G-234 B-234 EAEAE R-208 G-232 B-247 D0E8F7 R-65 G-64 B-66 414042 R-8 G-51 B-94 08335E R-167 G-169 B-171 A7A9AB G-102 096670 NATING DCDDE R-97 DDDE R-147 B-197 93C3C5 细分市场信息对账,续 (1) 公司拥有 NGP 的股权 B-112 R-220 G-221 B-222 G-161 B-224 61A1E0 R-237 G-217管理公司,L.L.C.(“NGP管理”),NGP建议的某些套利基金的普通合伙人,以及对某些NGP基金的本金投资。根据权益会计法,这些股权作为投资入账。归属于凯雷集团公司的总投资不包括对NGP Management的战略权益法投资以及对某些NGP套利基金普通合伙人的投资。公司不控制或建议NGP基金。(2) 在截至2023年3月31日的4.218亿美元CLO借款中,4.044亿美元由归属于凯雷集团公司的投资抵押。其余的CLO借款由归属于非控股权益的投资抵押。(3) NGP Carry Funds的应计绩效分配作为投资记录在美国公认会计原则资产负债表中。归属于凯雷集团公司的总投资的对账(百万美元)03/31/23 投资,不包括绩效拨款 3,650.1 美元减去:归属于合并基金非控股权益的金额(171.8)加:合并中取消的合并基金投资 222.2 减去:对 NGP 管理的战略权益法投资1 (370.1) 减去:对NGP普通合伙人的投资——应计绩效分配1 (566.1) 归属于凯雷集团公司的总投资减去:归属于凯雷集团公司的CLO贷款和其他借款2 (404.4) 投资总额归属于凯雷集团公司,扣除CLO贷款和其他借款2,359.9美元应计绩效分配对账(百万美元)03/31/23 应计绩效分配,扣除应计回馈债务 7,093.1 美元加:来自NGP Carry Funds3 566.1减去:应计绩效分配净额列报为费用相关绩效收入 (44.9) 减去:应计绩效分配相关费用 (3,633.1) 7.0) Plus:现任和前任员工的回馈义务应收账款 10.1 减去:已延期某些国外应计绩效分配税 (27.5) 减去:归属于合并实体非控股权益的应计绩效分配净额 (0.3) 加:合并中抵消的归属于合并基金的应计绩效分配净额 7.2 计时差前的应计业绩净收入 3,966.8 加/减:实现应计绩效分配期与收取/分配应计绩效分配期之间的时间差异 3.5 归属于凯雷的应计绩效净收入GROUP INC. 3,970.3 美元 34

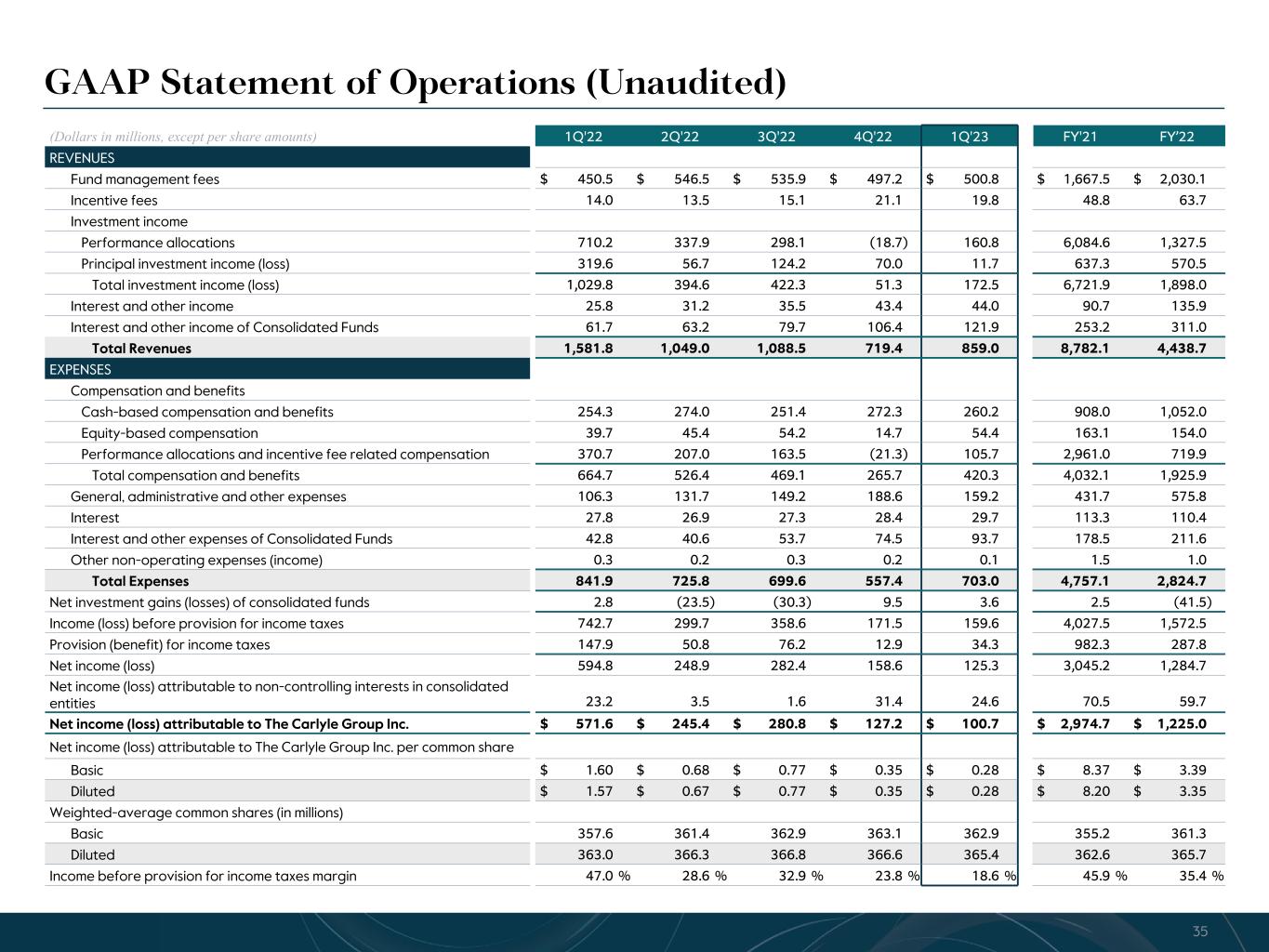

R-14 7 G-19 5 B-19 7 R-88 G-15 9 B-16 5 R-13 6 B-18 0 B-83 R-16 3 G-14 3 B-18 7 R-0 G-74 B-13 6 R-18 5 G-21 1 R-11 8 G-92 0 G-22 1 B-15 2R-12 0 G-16 9 B-89 B-89 B-91 5B R-23 G-234 B-234 EAEAE R-208 G-232 B-247 D0E8F7 R-65 G-64 B-66 414042 R-8 G-51 B-94 08335E R-167 G-169 B-171 A7A9AB G-102 096670 TONING DCDDE R-97 pr-157 EDD99D R-197 93C3C5 GAAP 运营声明(未经审计)(百万美元,每股金额除外)1Q'22 2Q'22 B-112 R-220 G-221 B-222 G-161 B-224 61A1E0 R-237 G-2173Q'22 4Q'22 1Q'23 2021 财年收入基金管理费 450.5 美元 546.5 美元 535.9 美元 497.2 美元 500.8 美元 1,667.5 美元 2,030.1 激励费 14.0 13.5 15.1 19.8 48.8 68.8 63.7 投资收益绩效分配 710.2 337.9 298.1 (18.7) 160.8 6084.6 1,327.5 1,327.5 本金投资收益(亏损)319.9 6 56.7 124.2 70.0 11.7 637.3 570.5 总投资收益(亏损)1,029.8 394.6 422.3 51.3 172.5 6,721.9 1,898.0 利息和其他收入 25.8 31.2 35.5 43.4 44.0 90.7 135.9 合并基金的利息和其他收入 61.7 63.2 79.7 106.4 121.9 253.2 311.0 总计收入 1,581.8 1,049.0 1,088.5 719.4 859.0 8782.1 4,438.7 费用薪酬和福利基于现金的薪酬和福利 254.3 274.0 251.4 274.2 260.2 1,052.0 基于股权的薪酬 39.7 45.4 54.2 163.0 163.0 163.5 (21.3) 105.7 2,961.0 719.9 薪酬和福利总额 664.7 526.4 469.1 265.7 420.3 4032.1 1,925.9 一般、管理和其他费用 106.3 131.7 149.2 188.6 159.2 431.7 575.8 利息 27.8 26.9 27.3 28.4 29.7 113.3 110.4 利息和合并基金的其他支出 42.8 40.6 53.7 74.5 93.7 178.5 211.6 其他非营业支出(收入)0.3 0.3 0.2 0.1 1.0 总支出 841.9 725.8 699.6 557.4 703.0 4,757.1 2,824.7 合并基金的净投资收益(亏损)2.8 (23.5) (30.3) 9.5 3.6 2.5 (41.5) 所得税准备金前的收入(亏损)742.7 299.7 358.6 171.5 159.6 4,027.5 1,572.5 所得税准备金(收益)147.9 50.8 76.2 12.9 34.3 982.3 287.8 净收益(亏损)594.8 248.9 282.4 158.6 125.3 3,045.2 1,284.7 归属于非营利组织的净收益(亏损)合并实体的控股权益 23.2 3.5 1.6 31.4 24.6 70.5 59.7 归属于凯雷集团公司的净收益(亏损)571.6 美元 245.4 美元 280.8 美元 127.2 美元 100.7 美元 2,974.7 美元 1,225.0 归属于凯雷集团公司的每股普通股净收益(亏损)基本美元 1.60 美元 0.77 美元 0.77 美元 0.35 美元 0.28 美元 8.37 美元 3.39 1.57 美元 0.67 美元 0.77 美元 0.35 美元 0.28 美元 8.20 美元 3.35 加权平均普通股(百万股)Basic 357.6 361.4 361.4 362.9 362.9 362.9 362.9 361.3 摊薄 363.0 366.8 362.6 362.6 365.7 所得税准备金前的收入利润率 47.0% 28.6% 32.9% 23.8% 18.6% 45.9% 35.4% 35

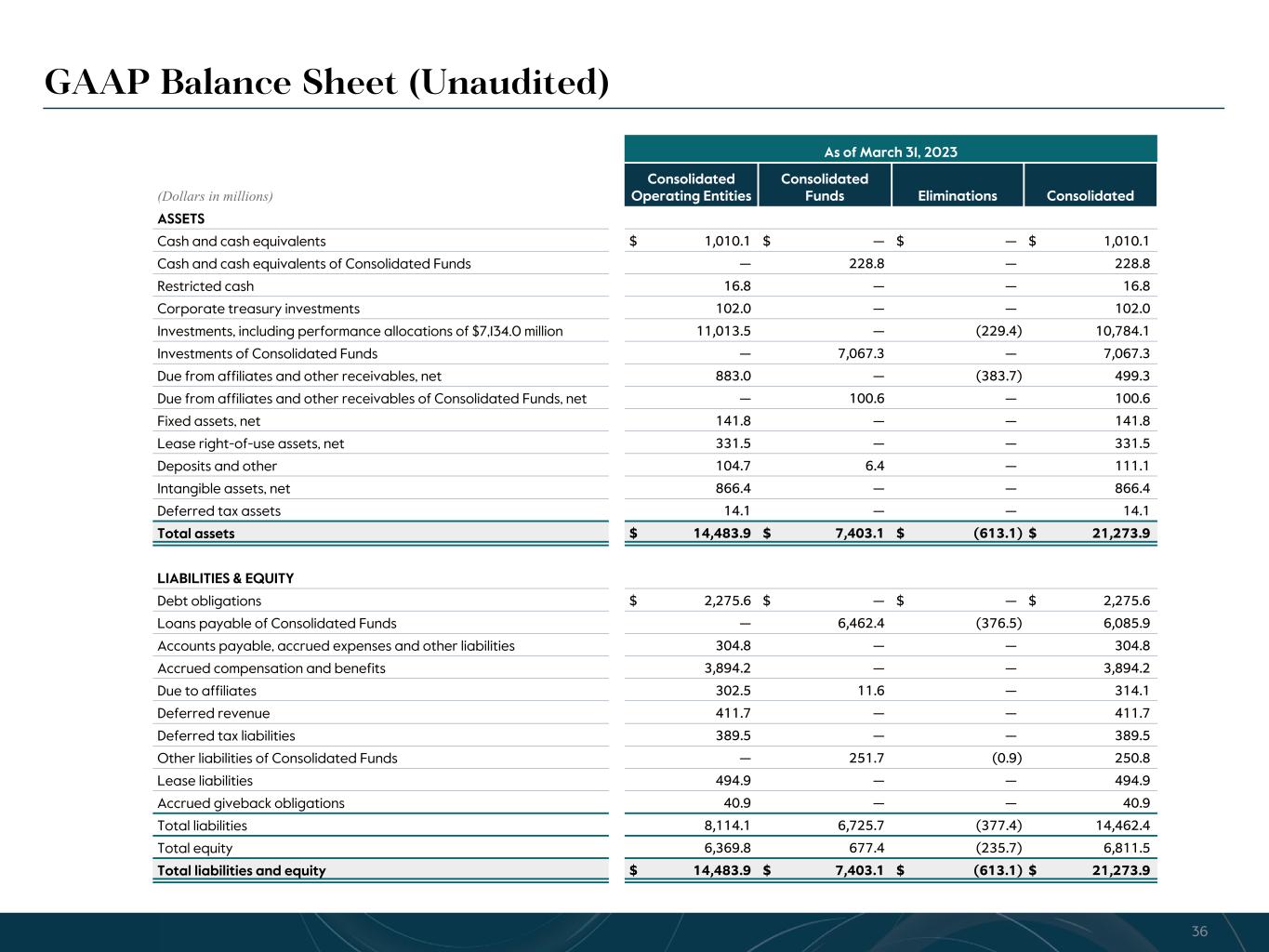

R-14 7 G-19 5 B-19 7 R-88 G-15 9 B-16 5 R-13 6 B-18 0 B-83 R-16 3 G-14 3 B-18 7 R-0 G-74 B-13 6 R-18 5 G-21 1 R-11 8 G-92 0 G-22 1 B-15 2R-12 0 G-16 9 B-89 B-89 B-91 5B R-23 G-234 B-234 EAEAE R-208 G-232 B-247 D0E8F7 R-65 G-64 B-66 414042 R-8 G-51 B-94 08335E R-167 G-169 B-171 A7A9AB G-102 096670 mading DCDDE R-97 cdde r-157 G-195 93C5 截至 2023 年 3 月 31 日(百万美元)合并运营实体合并基金 B-112 R-220 G-221 B-222 G-161 B-224 61A1E0 R-237 G-217抵消合并资产现金及现金等价物 1,010.1 美元 — 美元 — 1,010.1 美元 — 合并基金的现金及现金等价物 — 228.8 — 228.8 限制性现金 16.8 — — 16.8 企业国库投资 102.0 — — 102.0 投资,包括71.34亿美元的绩效分配 11,013.5 — (229.4) 10,784.1 合并基金的投资 — 7,067.3 — 7,067.3 应收账款关联公司和其他应收账款,净额883.0 — (383.7) 499.3 关联公司应收账款和其他合并基金应收账款,净额 — 100.6 — 100.6 固定资产,净141.8 — — 141.8 租赁使用权资产,净331.5 — — 331.5 存款和其他 104.7 6.4 — 111.1 无形资产,净 866.4 — — 866.4 递延所得税资产 14.1 — — 14.1 总资产 14,483.9 美元 7,403.9 美元 (613.1) 美元负债和股权债务债务 2,275.6 美元 — 2,275.6 美元合并基金应付贷款 — 6,462.4 (376.5) 6,088美元 5.9 应付账款、应计费用和其他负债 304.8 — — 304.8 应计薪酬和福利 3,894.2 — — 3,894.2 应付关联公司 302.5 11.6 — 314.1 递延收入 411.7 — — 411.7 递延所得税负债 389.5 — — 389。5 合并基金的其他负债 — 251.7 (0.9) 250.8 租赁负债 494.9 — — 494.9 应计回赠债务 40.9 — — 40.9 总负债 8,114.1 6725.7 (377.4) 14,462.4 总权益 6,369.8 677.4 (235.7) 6,811.5 总负债和权益 14,483.9 美元 7,403.1 美元 (613.1) 美元 21,273.9 美元 GAAP 资产负债表 (未经审计) 36

R-14 7 G-19 5 B-19 7 R-88 G-15 9 B-16 5 R-13 6 B-18 0 B-83 R-16 3 G-14 3 B-18 7 R-0 G-74 B-13 6 R-18 5 G-21 1 R-11 8 G-92 0 G-22 1 B-15 2R-12 0 G-16 9 B-89 B-89 B-91 5B R-23 G-234 B-234 EAEAE R-208 G-232 B-247 D0E8F7 R-65 G-64 B-66 414042 R-8 G-51 B-94 08335E R-167 G-169 B-171 A7A9AB G-102 096670 TONING DCDDDE R-97 parting parting b-64 B-197 93C3C5 Notes 分红政策 2023 年 2 月,我们的董事会批准增加分红政策 B-112 R-220 G-221 B-222 G-161 B-224 61A1E0 R-237 G-217预计普通股股息的年利率为每股1.40美元(每季度普通股0.35美元),从2023年第一季度开始分红将于2023年5月支付。在2023年第一季度分红之前,我们的普通股股息政策是普通股的年利率为每股1.30美元(每季度普通股0.325美元)。向普通股持有人申报和支付任何股息均由我们的董事会自行决定,董事会可能会随时或不时更改我们的股息政策以及公司注册证书的条款。无法保证股息会按预期发放或根本无法保证,也无法保证任何特定的股息政策会得到维持。Non-GAAP 财务指标本新闻稿包含的财务指标是根据不符合美利坚合众国公认会计原则的方法计算和列报的。这些非公认会计准则财务指标应被视为根据美国公认会计原则提出的财务指标的补充,而不是替代或优于根据美国公认会计原则提出的财务指标。我们向美国证券交易委员会提交的最新10-K表年度报告阐述了管理层认为这些非公认会计准则财务指标提供有用信息的原因。凯雷合并公认会计准则业绩附注(第5页)(1)所得税准备金前的收入(亏损)是与可分配收益最直接可比的GAAP指标,管理层使用可分配收益来衡量业务业绩。从第 30 页开始包括全面对账。(2) 税收利润准备前的收入(亏损)等于税收准备金前的收入(亏损)除以总收入。(3) 净绩效收入等于绩效收入减去与绩效收入相关的薪酬支出。费用相关收益说明(第 9 页)(1) 费用相关绩效收入代表绩效收入中定期计量和获得的已实现部分,不依赖于实现事件,不存在回馈风险。(2) 免费利润率计算为费用相关收益除以分部费用收入总额。绩效收入附注(第11页)(1) 我们通常从套利基金中获得绩效收入(或附带利息),相当于第三方资本产生的利润的20%分配,如果基金实现特定的投资回报,普通合伙人将从有限合伙人那里获得特殊的剩余收入分配,我们称之为附带利息。涉及套利基金的披露还包括某些不赚取附带利息,但属于我们的套利基金或与套利基金相关的承诺的影响。套利基金平台的附带利息利率以及分配给凯雷的附带利息份额可能有所不同。有关更多信息,请参阅 “非公认会计准则财务指标”。应计绩效分配与分部应计净绩效收入总额的对账载于第34页。(2) 包括投资组合估值的正向或负向变动、优先回报和费用增量、外汇波动以及收购/剥离活动所推动的应计业绩收入的变化。有关更多信息,请参阅 “非公认会计准则财务指标”。绩效收入与已实现净业绩收入的对账载于第32页。(3) 全球私募股权总额包括传统能源基金。这些资金对我们的经营业绩的影响已不再显著。管理资产附注(第 12-14 页)(1) 管理的总资产是指我们管理或建议的资产,反映了未实现的投资公允价值和可用资本的总和。我们还包括由NGP建议的NGP基金。(2) 可用资本是指可用于投资的资本承诺金额,对于通过基金信贷额度融资并预计将在日后从投资者收回的股权投资以及除活跃投资以外的任何其他基金层面资产/负债,该金额可能会减少。在进行某些分配后,先前调用的金额可能会重新添加到可用资本中。(3) 信贷(非套利基金)包括我们的CLO、业务发展公司和相关的管理账户、凯雷战术私人信贷基金以及凯雷航空业务中的证券化工具和各种管理账户。“其他” 包括某些托管账户工具。Fortitude的总资产管理规模包括与凯雷FRL和第三方战略投资者对Fortitude的投资相关的60亿美元。根据战略咨询服务协议投资于凯雷产品的金额包含在Fortitude资产管理规模以及投资策略的资产管理规模中。(4) 投资公允价值通常反映所有套利基金、相关共同投资工具和独立管理账户的投资的未实现账面价值、我们的CLO和其他证券化工具的总抵押品余额以及我们的业务开发公司的总资产价值。(5) In-In-The 利差比率代表公允价值的百分比我们的传统套利基金(全球私募股权和全球信贷),截至季度末报告日,该基金正在累积业绩收入。该指标不涉及绩效收入的实现。37

R-14 7 G-19 5 B-19 7 R-88 G-15 9 B-16 5 R-13 6 B-18 0 B-83 R-16 3 G-14 3 B-18 7 R-0 G-74 B-13 6 R-18 5 G-21 1 R-11 8 G-92 0 G-22 1 B-15 2R-12 0 G-16 9 B-89 B-89 B-91 5B R-23 G-234 B-234 EAEAE R-208 G-232 B-247 D0E8F7 R-65 G-64 B-66 414042 R-8 G-51 B-94 08335E R-167 G-169 B-171 A7A9AB G-102 096670 免责声明 DCDDDE R-157 EDD99D R-147 G-195 93C5 注意事项,续关于管理资产的说明(第 12-14 页)(续)(6)反映了 B-112 R-220 G-221 B-222 G-161 B-224 61A1E0 R-237 G-217归属于2019年第一季度或之前投资的传统套利基金中公允价值的百分比。包含后续阶段的投资将根据初始投资活动的日期进行全额确认。(7) 管理的收费资产是指我们管理或建议的资产,我们从中获得经常性基金管理费,如果在生效报告日收取,则作为收取管理费的依据计算。我们将NGP基金的收费资产管理规模包括在内,这是由NGP建议的。(8) 待管理的收费资产是指已筹集的承诺,在激活承诺的经常性基金管理费或投资资本后,将成为管理的收费资产,具体取决于基金或工具的费用结构。(9) “永久资本” 是指我们管理或建议的具有无限期限,不要求在变现时立即向投资者返还资本使用此类资本进行的投资,适用法律要求的除外。在某些条件下,永久资本可能会大幅减少或终止,包括通过投资者选择赎回投资、股息支付和其他支付义务,以及终止或未能续订相应的投资咨询协议,从而减少或终止向投资者支付的款项。永久资本包括:(a)根据与Fortitude的战略咨询服务协议管理的资产,(b)我们的Core Plus房地产基金,(c)我们的业务开发公司和某些其他直接贷款产品,(d)我们的间隔基金和(e)凯雷AlpInvest私募市场基金(“CAPM”),这是我们的开放式、以零售为导向的产品。关键指标活动说明(第15页)(1)全球私募股权总额包括传统能源基金。这些资金对我们的经营业绩的影响已不再显著。细分市场亮点说明(第17-19页)(1)Fortitude包括与凯雷FRL和第三方战略投资者对Fortitude的投资相关的50亿美元。根据战略咨询服务协议投资于凯雷产品的金额包含在Fortitude资产管理规模以及投资策略的资产管理规模中。(2) 包括夹层基金。资产管理规模向前滚动总额附注(第23页)(1)流入通常反映了该期间筹款总额的影响。对于以外币计价的基金或工具,这反映了按季度平均汇率折算,而单独报告的筹款指标则按每笔收盘的即期汇率折算。新的CLO仓库资产被确认为资产管理规模的流入,而相应的筹款要等到CLO发行后才能被确认。(2) 流出包括我们的套期基金、相关共同投资工具和独立管理账户中扣除可回收或可回收金额后的分配、开放式基金的总赎回、CLO抵押品余额的径流和可用资本到期。(3) 市场活动和其他通常代表已实现和未实现的收益我们的套利基金和相关合资公司的投资组合投资的(亏损)投资工具和独立管理账户,以及费用、支出和非投资收益、业务开发公司总资产价值变化以及资产管理规模其他变化的净影响。(4) 外汇代表外汇汇率波动对我们非美元计价基金折算的影响。该期间的活动按该期间的平均速率进行换算。期末余额按期末的即期汇率折算。关于收费资产管理规模向前滚动的附注(第23页)(5)流入量代表我们的套期基金或独立管理账户筹集的有限合伙人资本(在此期间已激活基于承诺的管理费)、投资于基于投资资本的管理费的车辆的费用收益承诺、新CLO发行的收费抵押品余额以及管理费基于净资产价值的车辆的订阅总额。流入不包括尚未激活费用期间的筹款金额,这些资金被称为待收费用资产管理规模。(6) 流出代表根据按成本或公允价值计算的剩余投资资本收取管理费的工具实现的影响,投资期、加权平均投资期或承诺费期在此期间到期的基金基准的变化,不再收取管理费的基金的削减,总回扣的影响开放式基金的涨幅,以及CLO的决胜抵押品余额。在此期间,根据承诺赚取管理费的基金的变现不会影响费用收益资产管理规模。(7) 市场活动和其他代表基于成本或公允价值和净资产价值的较低者对套利基金进行投资组合投资的已实现和未实现收益(亏损),以及根据总资产价值收取费用的基金的活动。(8) 外汇代表外汇汇率波动对我们非美元折算的影响计价基金。该期间的活动按该期间的平均速率进行换算。期末余额按期末的即期汇率折算。38

R-14 7 G-19 5 B-19 7 R-88 G-15 9 B-16 5 R-13 6 B-18 0 B-83 R-16 3 G-14 3 B-18 7 R-0 G-74 B-13 6 R-18 5 G-21 1 R-11 8 G-92 0 G-22 1 B-15 2R-12 0 G-16 9 B-89 B-89 B-91 5B R-23 G-234 B-234 EAEAE R-208 G-232 B-247 D0E8F7 R-65 G-64 B-66 414042 R-8 G-51 B-94 08335E R-167 G-169 B-171 A7A9AB G-102 096670 TONING DCDDE R-97 PA-157 EDD99D R-147 G-197 93C3C5 注意事项,基金业绩表续注(第 24-27 页)(1) 代表原始内容的成本 B-112 R-220 G-221 B-222 G-161 B-224 61A1E0 R-237 G-217自基金成立以来的投资。(2) 代表自基金成立以来的所有已实现收益。(3) 代表管理费、支出和附带利息之前的剩余公允价值,可能包括已实现投资的剩余托管价值。(4) 投资资本倍数(“MOIC”)表示除去管理费、支出和附带利息之前的公允价值总额除以累计投资资本。(5) 当投资基金完全实现时,投资被视为已实现退出投资并不再拥有该投资的权益。当一项投资收到的收益总额(包括股息、利息或其他分配和/或资本回报)占投资资本的85%且该投资尚未完全实现时,该投资被视为部分已实现。由于我们的价值创造战略的一部分涉及寻求最佳退出替代方案,因此我们认为,有关已实现/部分已实现的MOIC和总内部收益率的信息与所提供的其他投资绩效指标一起考虑,可以消除尚未发生重大变现活动的投资的影响,从而为投资者提供有关我们投资业绩的有意义的信息。已实现/部分实现的MOIC和总内部收益率在衡量投资表现方面存在局限性,不应孤立地考虑。此类限制包括这些衡量标准不包括早期阶段的业绩和其他不符合上述标准的投资的业绩。如果此类投资的MOIC和总内部收益率低于总MOIC和总内部收益率,则排除此类投资将对已实现/部分实现的MOIC和总内部收益率产生积极影响。我们对已实现/部分实现的MOIC和总内部收益率的衡量标准可能无法与使用类似标题指标的其他公司的衡量标准相提并论。(6) 内部总回报率(“总内部收益率”)代表有限合伙人投资资本的年化时间加权回报率,基于截至报告日的缴款、分配和未实现公允价值,不包括管理费、合伙费用和附带利息。对于2017年及以后的基金,总内部收益率包括与投资融资相关的利息支出对基金信贷额度的影响。总内部收益率是根据有限合伙人现金流的时间计算的,有限合伙人现金流的时间可能与基金实际投资现金流的时间有不同程度的不同。多个基金的小计总内部收益率汇总额根据每只基金的实际现金流日期计算,代表按顺序投资每只基金的有限合伙人的理论时间加权回报率。(7) 净内部收益率(“净内部收益率”)代表有限合伙人投资资本的年化时间加权回报率,基于截至报告日的缴款、分配和未实现公允价值,扣除所有管理费用、合伙企业支出和未实现公允价值附带利息,包括当期应计利息。净内部收益率是根据有限合伙人现金流的时间计算的,有限合伙人现金流的时间可能与基金实际投资现金流的时间有不同程度的不同。基金级内部收益率基于有限合伙人的总现金流,该混合回报可能与个别有限合伙人的混合回报有所不同。因此,某些基金的混合净内部收益率可能低于该基金的首选回报门槛,从而产生应计业绩收入。多个基金的小计净内部收益率汇总额是根据每只基金的实际现金流日期计算得出的,代表按顺序投资每只基金的有限合伙人的理论时间加权回报。(8) 代表截至本季度末的应计业绩收入净余额/(回馈债务)。(9) 表示所有已实现收益加上剩余公允价值,扣除管理费、支出和附带利息。(10) 汇总包括以下基金,以及所有单独管理的活跃共同投资账户(SMA)和我们安排的独立投资:MENA、CCI、CSSAF I、CPF I、CAP Growth I、CAP Growth II、CEP II、ABV 8 和 ACCD 2。(11) Aggregate 包括以下基金以及相关的共同投资、独立管理账户 (SMA) 和我们安排的某些其他独立投资:CP I、CP II、CP III、CP IIV,CEP I、CAP I、CAP II、CBPF I、CJP I、CJP II、CMG、CVP I、CVP II、CVP II、CGFSP I、CAGP I 和墨西哥。(12) 对于标有 “NM” 的基金,内部收益率可能是正数或负数,但是由于自初始投资以来和资本部署处于早期阶段的时间有限,因此被认为没有意义。对于标有 “负值” 的基金,内部收益率被认为有意义,但截至报告期末为负数。(13) 为了汇总起见,以外币报告的基金已按报告期即期汇率转换为美元。(14) Aggregate包括以下基金,以及所有活跃的共同投资、独立管理账户 (SMA) 和我们安排的独立投资:CCR、CERI、CEREP III 和 CRR P V. (15) Aggregated 包括以下基金以及相关的共同投资、独立管理账户 (SMA) 和我们安排的某些其他独立投资:CRP I、CRP II、CRP II、CRP IV、CRCP I、CAREP I、CAREP II、CEREP I 和 CEREP II。(16) Aggregate 包括以下传统能源基金和相关共同投资:Energy I、Energy II、Energy II、Energy IV、Renew I 和 Renew II。(17) Aggregate 包括以下基金以及所有活跃的共同投资:Energy I、Energy II、Energy IV、Renew I 和 Renew II。(17) Aggre、独立管理账户 (SMA) 和我们安排的独立投资:NGP GAP、NGP RP I、NGP RP II、NGP ETP IV、CPOCP、CRSEF 和 CRSEF II。(18) Aggregate 包括以下基金,如以及相关的共同投资、独立管理账户 (SMA) 和我们安排的某些其他独立投资:CIP。39

R-14 7 G-19 5 B-19 7 R-88 G-15 9 B-16 5 R-13 6 B-18 0 B-83 R-16 3 G-14 3 B-18 7 R-0 G-74 B-13 6 R-18 5 G-21 1 R-11 8 G-92 0 G-22 1 B-15 2R-12 0 G-16 9 B-89 B-89 B-91 5B R-23 G-234 B-234 EAEAE R-208 G-232 B-247 D0E8F7 R-65 G-64 B-66 414042 R-8 G-51 B-94 08335E R-167 G-169 B-171 A7A9AB G-102 096670 免责声明 DCDDDE R-157 EDD99D R-147 G-195 93C5 注意事项,基金业绩表续注(第 24-27 页)(续)(19)代表 B-112 R-220 G-221 B-222 G-161 B-224 61A1E0 R-237 G-217自基金成立以来的原始投资成本。对于 CSP II、CSP III 和 CSP IV,反映的是扣除投资水平可收回收益后的金额,该收益经过调整以反映投资资本的可回收性,用于计算基金 MOIC。(20) 汇总包括以下基金以及所有活跃的共同投资、独立管理账户 (SMA) 和我们安排的独立投资:SASOF IV、SASOF V、CALF和CICF。(21) Aggregated 包括以下基金,以及所有活跃的共同投资、独立管理账户 (SMA) 和独立投资:SASOF IV、SASOF V、CALF和CICF。(21) Aggregated 包括以下基金以及相关的共同投资、独立管理账户(SMA)以及由以下机构安排的某些其他独立投资我们:CSP I、CEMOF I、CSC、CMP I、CMP I、CMP II、SASOF II 和 CASCOF。(22) 包括由AlpInvest发起的私募股权和夹层初级基金投资、二级基金投资和共同投资。显示的业绩信息中不包括:(a)不是由AlpInvest发起的投资(即AlpInvest没有做出最初的投资决定或建议);(b)直接投资,于2005年从AlpInvest分拆出来;(c)凯雷AlpInvest私募市场基金;以及(d)由AlpInvest管理的LP联合投资工具。截至2023年3月31日,这些不包括的投资组合的资产管理规模总计约为37亿美元。(23) 为了排除外汇的影响,所有外币现金流均已转换为按报告期即期汇率计算占相关基金承诺资本的大部分的货币。(24) 总内部收益率(“总内部收益率”)代表基于投资的有限合伙人投资资本所示期间的年化内部收益率之前标的投资的供款、分配和未实现价值AlpInvest层面的管理费、支出和附带利息。(25) 包括AlpInvest Atom Fund、所有夹层投资组合、所有 “清洁技术” 私募股权投资组合、所有战略投资组合融资投资组合和任何以州为重点的投资授权投资组合。(26) “ASF” 代表AlpInvest二级基金,“ACF” 代表AlpInvest共同投资基金,“SMA” 是单独管理账户。“ASF-SMA” 和 “ACF-SMA” 反映了中小企业在相关策略中持有的投资的总投资组合,这些投资组合与相关的ASF或ACF(如适用)一起投资。战略性中小企业反映了来自SMA投资者自己的私募股权基金投资组合的共同投资组合的总投资组合。其他 SMA 反映了相关策略中在相应时间段内开始进行投资的汇总投资组合。2014-2016年的共同投资SMA不包括两项始于2016年的SMA,但与ACF VII一起投资了绝大多数。取而代之的是,这两个 SMA 被归类为 ACF VII-SMA。SMA可以采取多种投资策略并在多年内做出承诺。(27) 净内部收益率(“净内部收益率”)代表有限合伙人投资资本在扣除管理费、支出和附带利息后的投资出资、分配和未实现价值的基础上所示期间的年化内部收益率。基金级内部收益率基于有限合伙人的总现金流,该混合回报可能与个别有限合伙人的混合回报有所不同。因此,某些基金的混合净内部收益率可能低于该基金的优先回报门槛,从而产生应计业绩收入。(28) 对于尚未下调费用基准的基金,基金下调日期代表相应基金协议下的合同下调日期。未列出费用启动日期和下调日期的基金尚未开始收费。(29) 显示的所有金额均代表截至2023年3月31日的资本承诺总额。我们最近的某些老式基金目前正在筹集资金,总资本承诺可能会发生变化。CEMOF II的承诺资本反映了28亿美元的原始承诺资本,减去在关键人物活动后取消的11亿美元承付款。每股可分配收益对账说明(第 29 页)(1) 估计的当前公司、外国、州和地方税代表美国公认的所得税准备金(收益)总额,调整后仅包括适用于归属于凯雷集团公司的净收益(亏损)的当前税收准备金(收益)。该调整用于计算可分配收益、归属于普通股股东的净额,反映了公司可扣除的收益不包括在基础计算范围内的某些支出项目可分配收益,例如基于权益的薪酬支出、收购的无形资产的摊销以及与公司行为和非经常性项目相关的其他费用(信贷)。管理层认为,以这种方式使用估计的当前税收准备金(收益)可以更准确地反映可供分配给普通股股东的收益。(2)预计的德国有效税率是按估计的当期公司、外国、州和地方税除以可分配收益计算得出的。关于将公认会计原则与分部总信息进行对账的说明(第 32 页)(1) 绩效收入和本金投资收益(亏损)的调整涉及(i)扣除相关薪酬支出和未实现本金投资收益(不包括在分部业绩中)的未实现绩效分配,(ii) 合并基金的收入已在美国公认会计准则合并中扣除但包含在分部业绩中,(iii) 归属于非控股权益的金额被排除在外的合并实体从分部业绩来看,(iv)对NGP绩效收入的重新分类,这些收入包含在美国公认会计原则财务报表中的主要投资收益;(v)重新分类与费用相关的绩效收入,这些收入包含在分部业绩的基金级费用收入中;(vi)重新分类与某些国外业绩收入相关的税收支出。主要投资收益(亏损)的调整还包括将NGP Management及其关联公司投资的收益重新归类为该分部业绩的相应运营标题,排除与不在分部业绩之外的NGP Management及其关联公司的投资相关的费用,以及将Fortitude间接投资摊薄后的本金投资损失排除在外。40