有效的风险管理将有助于防止今后因业务活动而造成的损失。因此,金融实体必须管理其产品、活动、流程和系统中固有的OR。OR管理流程包括:

| a) | 识别和评估:确定过程应考虑可能对根据金融机构确定的业务战略制定的过程和预测产生不利影响的内部和外部因素。金融实体应使用内部数据,建立一个流程来登记OR损失事件的频率、严重性、类别和其他相关方面。这应辅之以其他工具,如自我风险评估、风险测绘和关键风险指标。 |

| b) | 监控:有效的监测程序对于快速发现和纠正管理或报告的政策、程序和程序中的缺陷是必要的。除了监测运营亏损事件外,银行还应确定前瞻性指标,使它们能够对这些风险采取适当行动。 |

| c) | 控制和缓解:金融实体必须有适当的控制系统,以确保遵守一套记录在案的内部政策,其中涉及对控制战略和风险缓解的定期审查(至少每年进行一次),并在必要时进行调整。 |

根据经“A”6091号和“A”6638号来文修正的“A”5282号来文,关于OR的最低资本要求等于上一年平均正毛收入的15%。三十六岁(36)3个月。

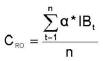

OR公式如下:

OR公式中的变量定义如下:

| • | “CRO“:操作风险的资本金要求。 |

| • | “α”: 15%. |

| • | “n”:数量12个月IB为正的连续期限,以计算月份之前的36个月为基础。N的最大值为3。 |

| • | “ibt”:总收入来自12个月连续期;条件是,这是一个正数,对应于计算月份之前的36个月。 |

毛收入(Ingresos brotos) (“伊布“,根据西班牙语的首字母缩写)定义为(A)财务和服务收入扣除财务和服务费用,(B)扣除杂项损失后的杂项收益之和。

上述(A)项和(B)项不包括下列项目:

| (i) | 上一会计年度因建立或注销准备金而产生的费用,以及在上一会计年度核销的本会计年度收回的贷项; |

| (Ii) | 持有其他金融机构或公司股权的损益,如果可以从RPC中扣除的; |

| (Iii) | 非常或不寻常的收益(即因导致收益的非常和特殊事件而产生的收益),包括保险追回收入;以及 |

| (Iv) | 出售分类物种的收益和按公允价值摊销成本计量的收益以及其他整体收益的变动。 |

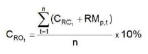

新的金融机构必须在第一个月遵守OR最低资本要求,相当于为信贷和市场风险确定的总要求的10%,在后一种情况下,为该月最后一天的头寸。从第二个月起至第三十六个月,每月资本需求将相当于在考虑前款所指风险的基础上,根据下列公式确定的直至(包括)计算期间的平均需求的10%:

62