2023 年 4 月 24 日 2023 年第一季度财报电话会议演示

前瞻性陈述和非公认会计准则财务指标本报告中与WesBanco的计划、战略、目标、预期、意图和资源充足性有关的前瞻性陈述是根据1995年《私人证券诉讼改革法》的安全港条款作出的。本报告中包含的信息应与WesBanco截至2022年12月31日止年度的10-K表格以及WesBanco随后向美国证券交易委员会(“SEC”)提交的文件一起阅读,这些文件可在美国证券交易委员会的网站www.sec.gov或Wesbanco的网站www.wesbanco.com上查阅。投资者请注意,前瞻性陈述不是历史事实,涉及风险和不确定性,包括WesBanco向美国证券交易委员会提交的最新10-K表年度报告第一部分第1A项 “风险因素” 下详述的风险和不确定性。此类陈述受可能导致实际业绩与此类陈述所设想的结果存在重大差异的重要因素的影响,包括但不限于地区和国家经济状况变化的影响、利率变化、收益资产和计息负债的利差以及相关的利率敏感度;WesBanco 及其相关子公司可用的流动性来源;商业、房地产和消费贷款客户及其潜在的未来信用损失和信用风险借贷活动;联邦储备委员会、联邦存款保险公司、消费者金融保护局、美国证券交易委员会、金融机构监管局、市级证券规则制定委员会、证券投资者保护公司和其他监管机构的行动;潜在的立法和联邦及州监管行动和改革,包括但不限于《多德-弗兰克法案》实施的影响;联邦和州法院的不利裁决;第三方的欺诈、诈骗和计划各方;网络安全漏洞;金融服务行业的竞争状况;影响金融服务的快速变化的技术;债务工具的可销售性及对公允价值调整的相应影响;和/或其他对WesBanco运营和财务业绩产生重大影响的外部事态发展。WesBanco 不承担任何更新前瞻性陈述的责任。除了根据公认会计原则(GAAP)列报的经营业绩外,WesBanco的管理层使用并包含或参考了某些非公认会计准则财务指标,例如税前准备金前收入、有形普通股权/有形资产;不包括税后重组和合并相关支出的净收益;效率率;平均资产回报率;平均有形资产回报率。WesBanco认为,这些财务指标为投资者提供了有用的信息,有助于他们了解我们的运营业绩以及业务和业绩趋势,从而有助于与金融服务行业其他人的表现进行比较。尽管WesBanco认为这些非公认会计准则财务指标增强了投资者对WesBanco业务和业绩的理解,但不应将这些非公认会计准则财务指标视为公认会计原则的替代方案。其中包含的非公认会计准则财务指标应与10-K表年度报告中列报的经审计的财务报表和分析以及WesBanco及其子公司10-Q表季度报告中提供的未经审计的财务报表和分析以及公司向美国证券交易委员会提交的其他文件一起阅读。

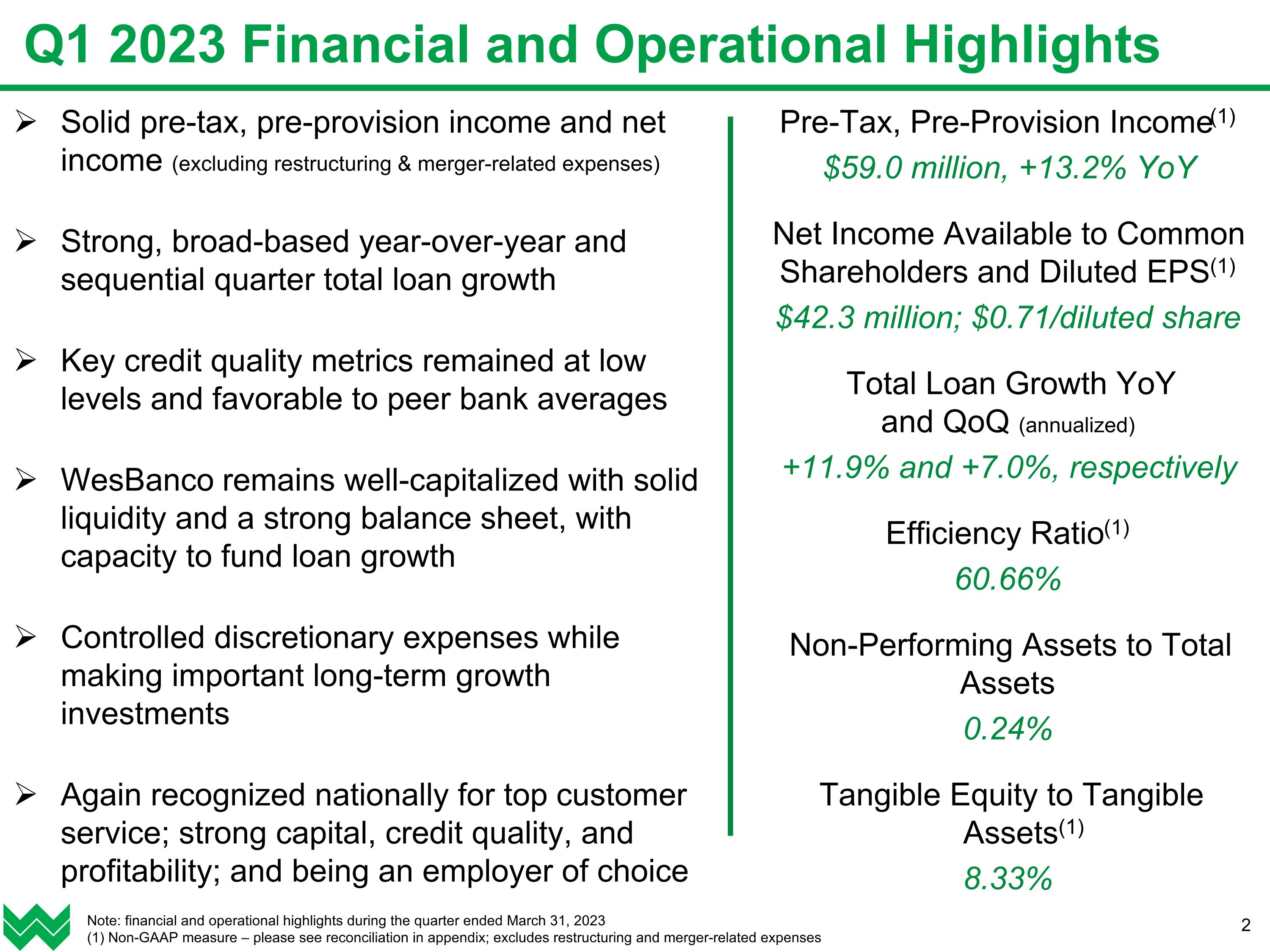

2023 年第一季度财务和运营亮点注意:截至2023年3月31日的季度财务和运营亮点 (1) 非公认会计准则指标——请参阅附录中的对账表;不包括重组和合并相关费用稳健的税前、准备金前收入和净收益(不包括重组和合并相关支出)强劲、基础广泛的同比和连续季度贷款总额增长关键信贷质量指标保持低水平,有利于同行银行平均水平 WesBanco 仍然资本充足,稳健流动性和强劲的资产负债表,有能力为贷款增长提供资金的同时进行重要的长期增长投资的受控全权支出再次获得全国认可;强劲的资本、信贷质量和盈利能力;成为首选雇主:税前、拨备前收益(1)5,900万美元,可供普通股股东和摊薄后每股收益同比增长13.2%(1)4,230万美元;摊薄后每股贷款增长0.71美元(年化)+ 效率比率分别为 11.9% 和 +7.0% (1) 不良资产占总额的 60.66%资产 0.24% 有形权益与有形资产 (1) 8.33%

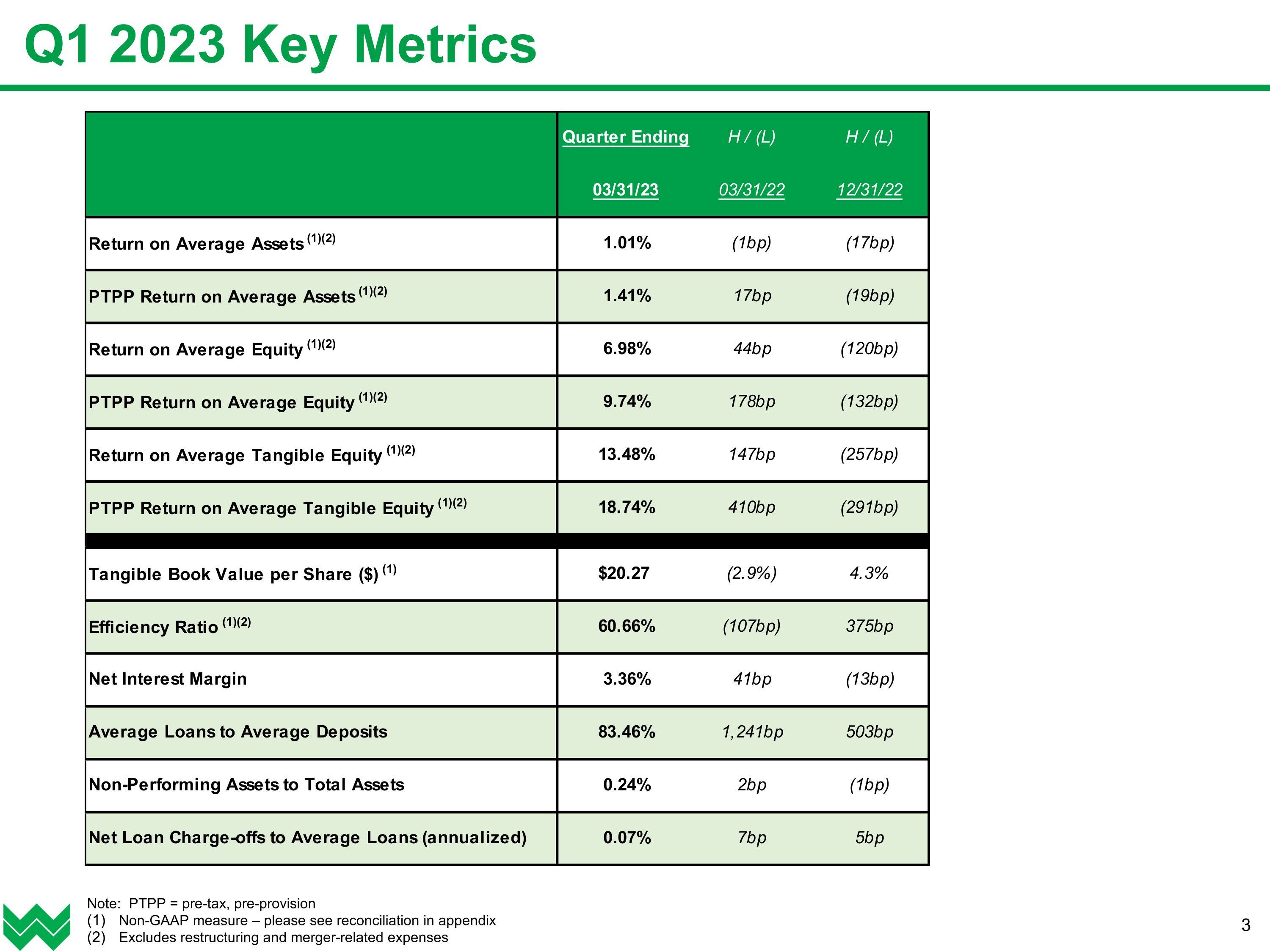

2023 年第一季度关键指标注:PTPP = 税前、拨备前非公认会计准则指标——请参阅附录中的对账不包括重组和合并相关费用

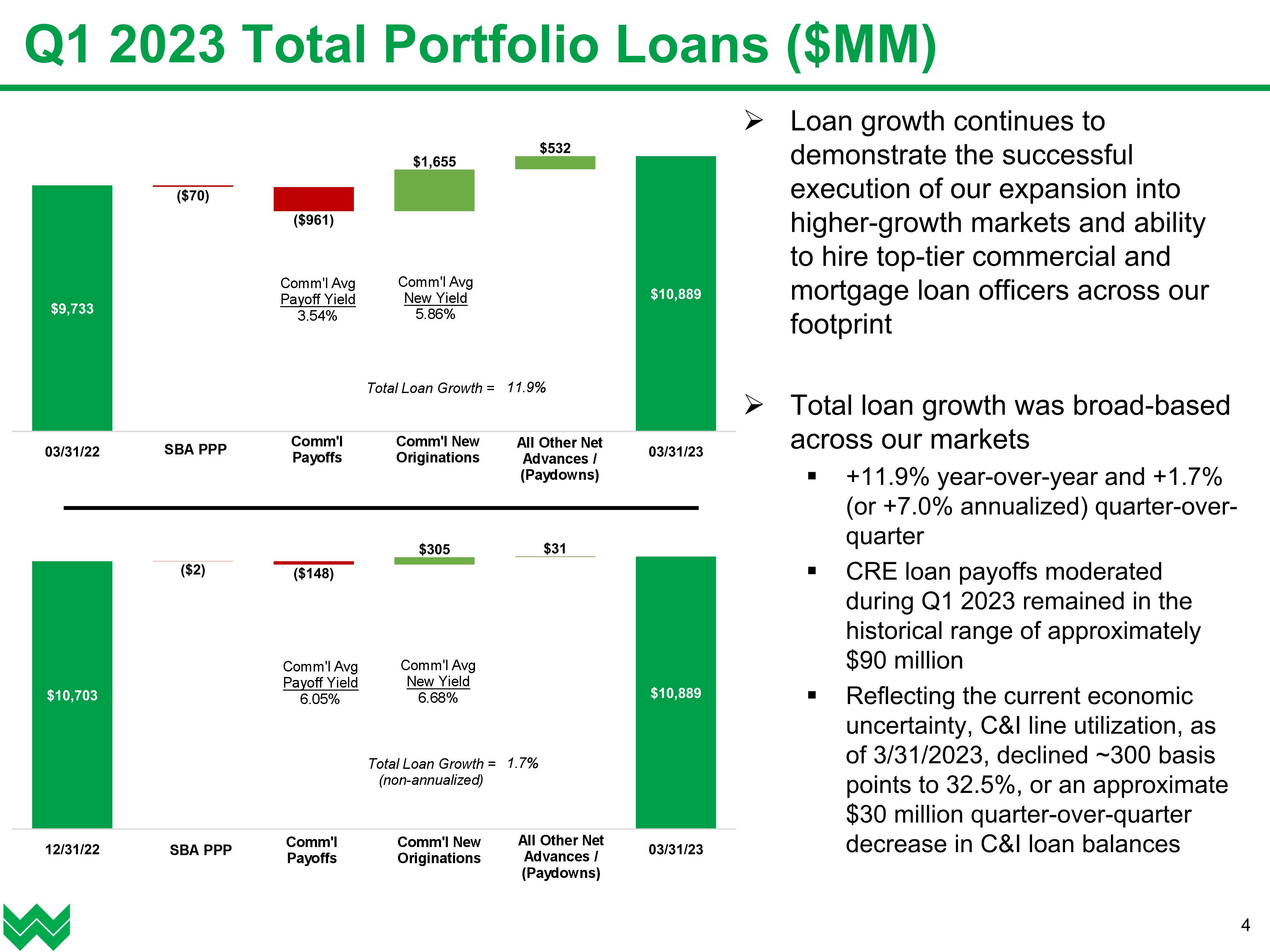

2023 年第一季度投资组合贷款总额(百万美元)贷款增长继续表明我们成功实现了向更高增长市场的扩张,并有能力在我们的业务范围内雇用顶级商业和抵押贷款官员。我们的市场贷款总增长同比增长11.9%,同比增长1.7%(或年化增长7.0%)在 2023 年第一季度放缓的 CRE 贷款回报率保持在约 9,000 万美元的历史区间内。反映了当前的经济不确定性,C&I 截至2023年3月31日,线路利用率下降了约300个基点表明C&I贷款余额同比减少了32.5%,即约3000万美元

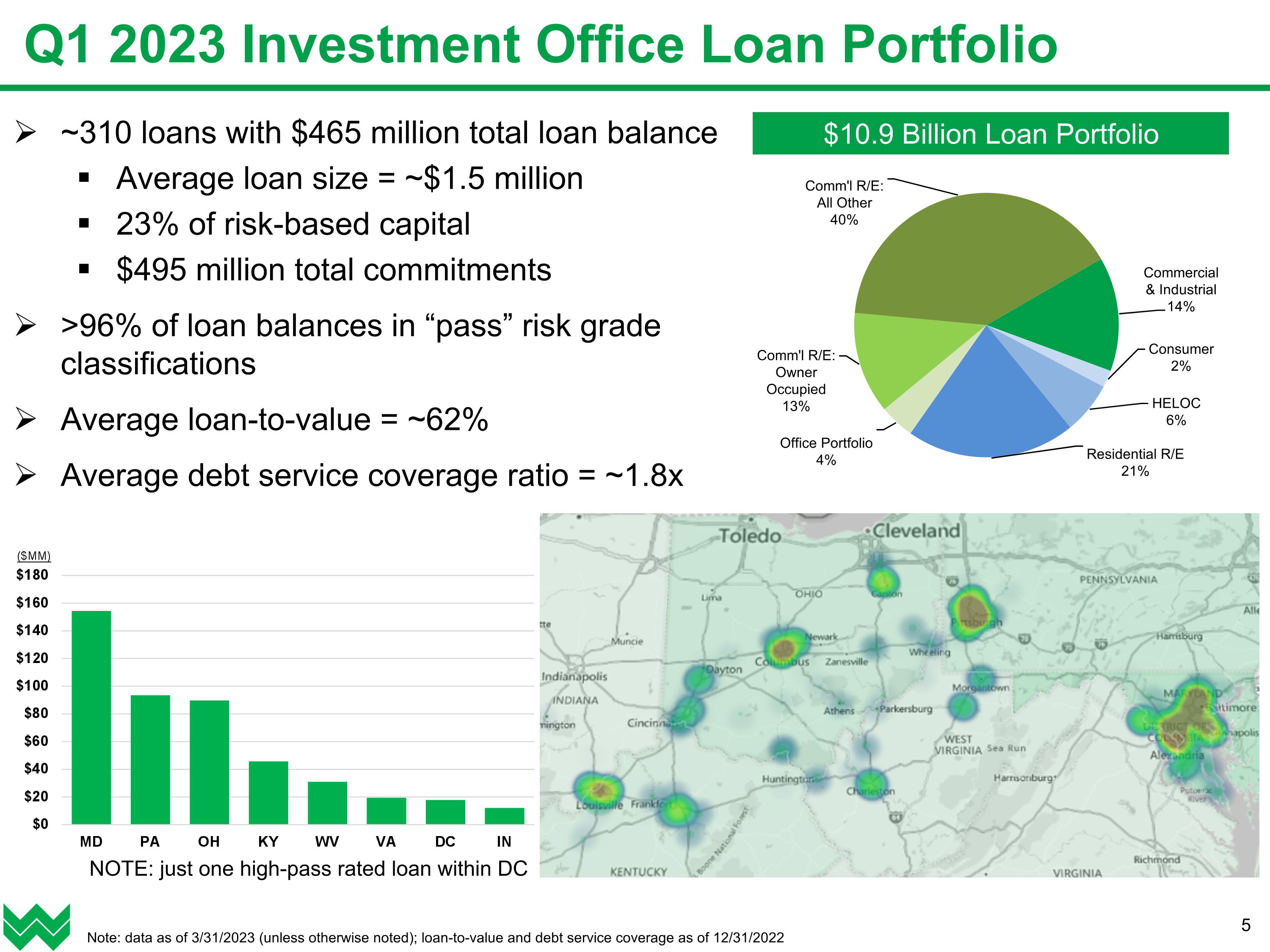

约310笔贷款,贷款余额总额为4.65亿美元平均贷款规模 = 约150万美元占基于风险的资本4.95亿美元承诺总额的23% > “及格” 风险等级分类中贷款余额的96%平均贷款价值=约62%平均还本付息覆盖率=2023年第一季度约1.8倍投资办公室贷款组合注意:截至2023年3月31日的数据(除非另有说明);截至2022年12月31日的贷款价值和还本付息覆盖范围 109亿贷款投资组合注意:华盛顿特区内只有一笔高通过评级的贷款

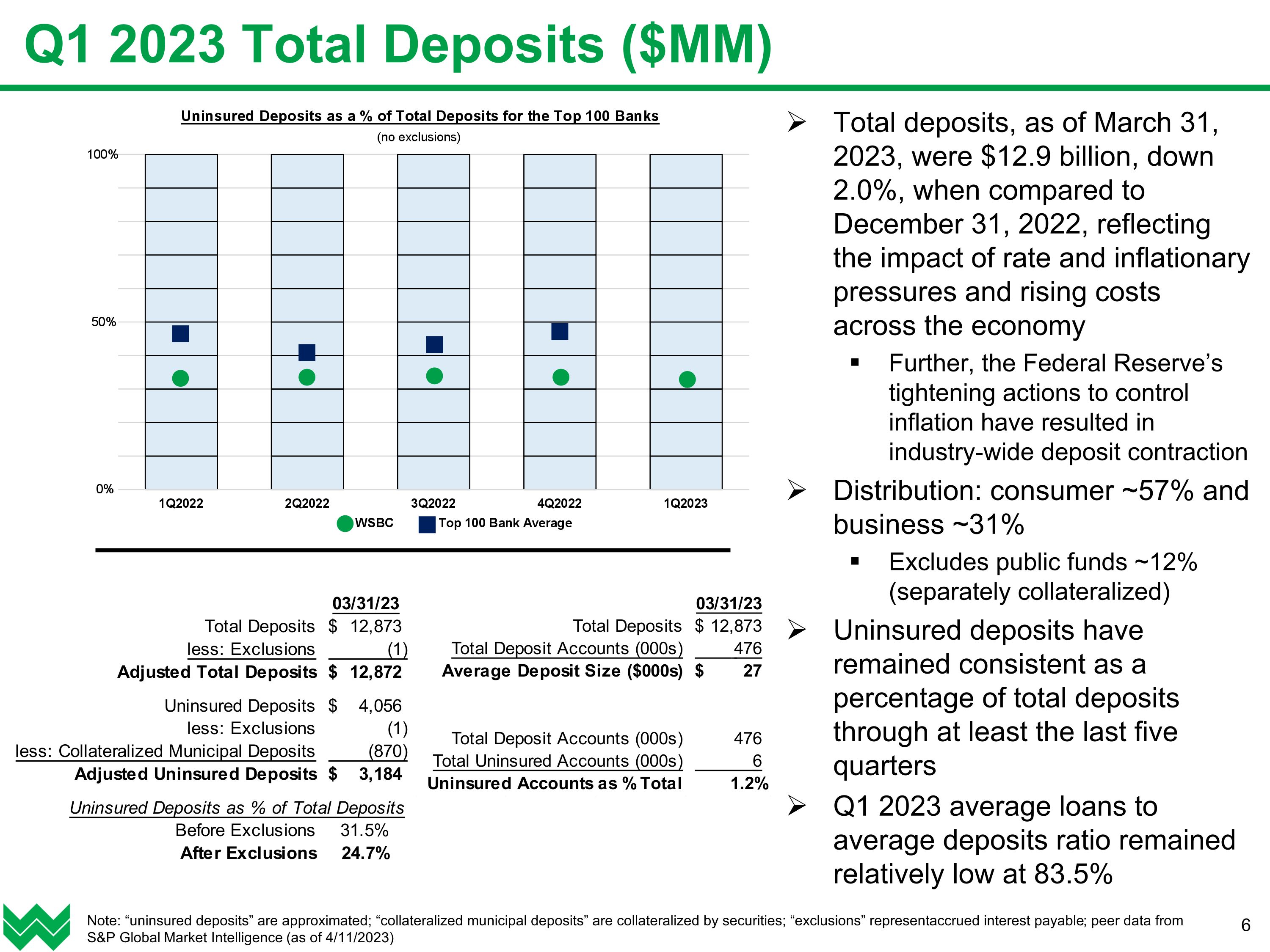

2023年第一季度存款总额(百万美元)截至2023年3月31日,存款总额为129亿美元,与2022年12月31日相比下降2.0%,反映了利率和通货膨胀压力以及整个经济成本上涨的影响。此外,美联储控制通货膨胀的紧缩行动导致了整个行业的存款萎缩分布:消费者约57%和企业约31%不包括公共资金约12%(单独抵押)未投保存款至少在过去五个季度(第一季度)中,占存款总额的百分比一直保持稳定2023 年平均贷款与平均存款比率保持相对较低的水平,为 83.5% 注意:“未投保存款” 为近似值;“抵押市政存款” 由证券抵押;“排除项” 代表应计应付利息;来自标准普尔全球市场情报的同行数据(截至2023年4月11日)

2023 年第一季度证券总额(百万美元)加权平均收益率为 2.49%,去年同比为 1.96% 加权平均期限 5.4 年未实现证券亏损总额(税后):AFS = 2.34亿美元 HTM = 1.01 亿美元注意:加权平均收益率是使用 21% 的联邦法定税率在应纳税等值基础上计算的;税后未实现亏损是使用其他综合所得税计算的(“OCI”) 税率为 24.262%;“HTM” = 持有至到期;“AFS” = 可供出售的非公认会计准则指标——请参阅附录中的对账

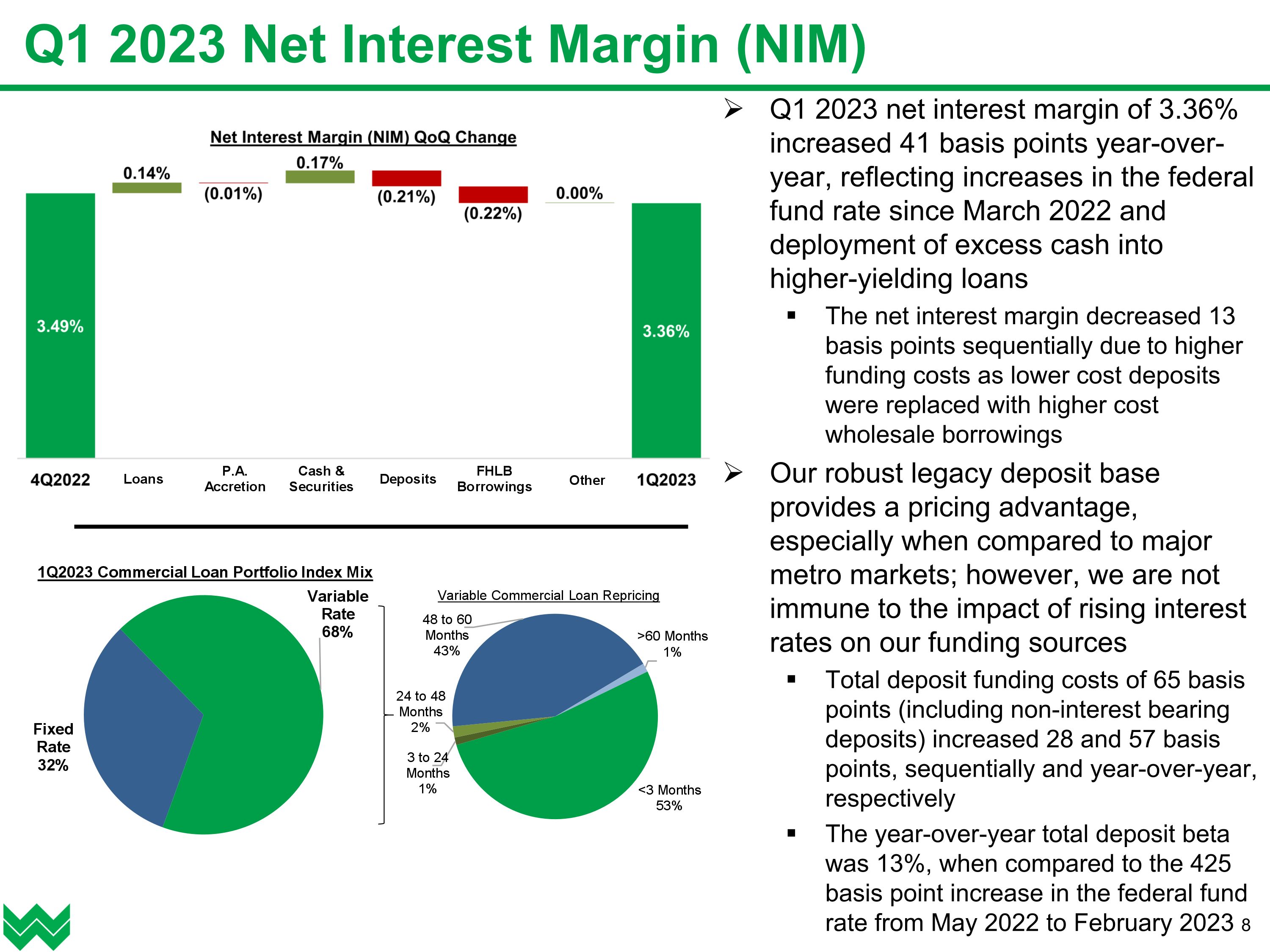

2023年第一季度净利率(NIM)2023年第一季度净利率为3.36%,同比增长41个基点,这反映了自2022年3月以来联邦基金利率的提高以及多余现金用于高收益贷款。由于较低成本的存款被成本更高的批发借款所取代,净利率连续下降了13个基点。我们强大的传统存款基础提供了定价优势,尤其是与主要地铁市场相比;但是,我们是无法幸免于兴趣上升的影响我们的资金来源利率总存款融资成本为65个基点(包括无息存款)分别环比和同比增长28和57个基点。总存款贝塔值同比为13%,而2022年5月至2023年2月联邦基金利率上调了425个基点

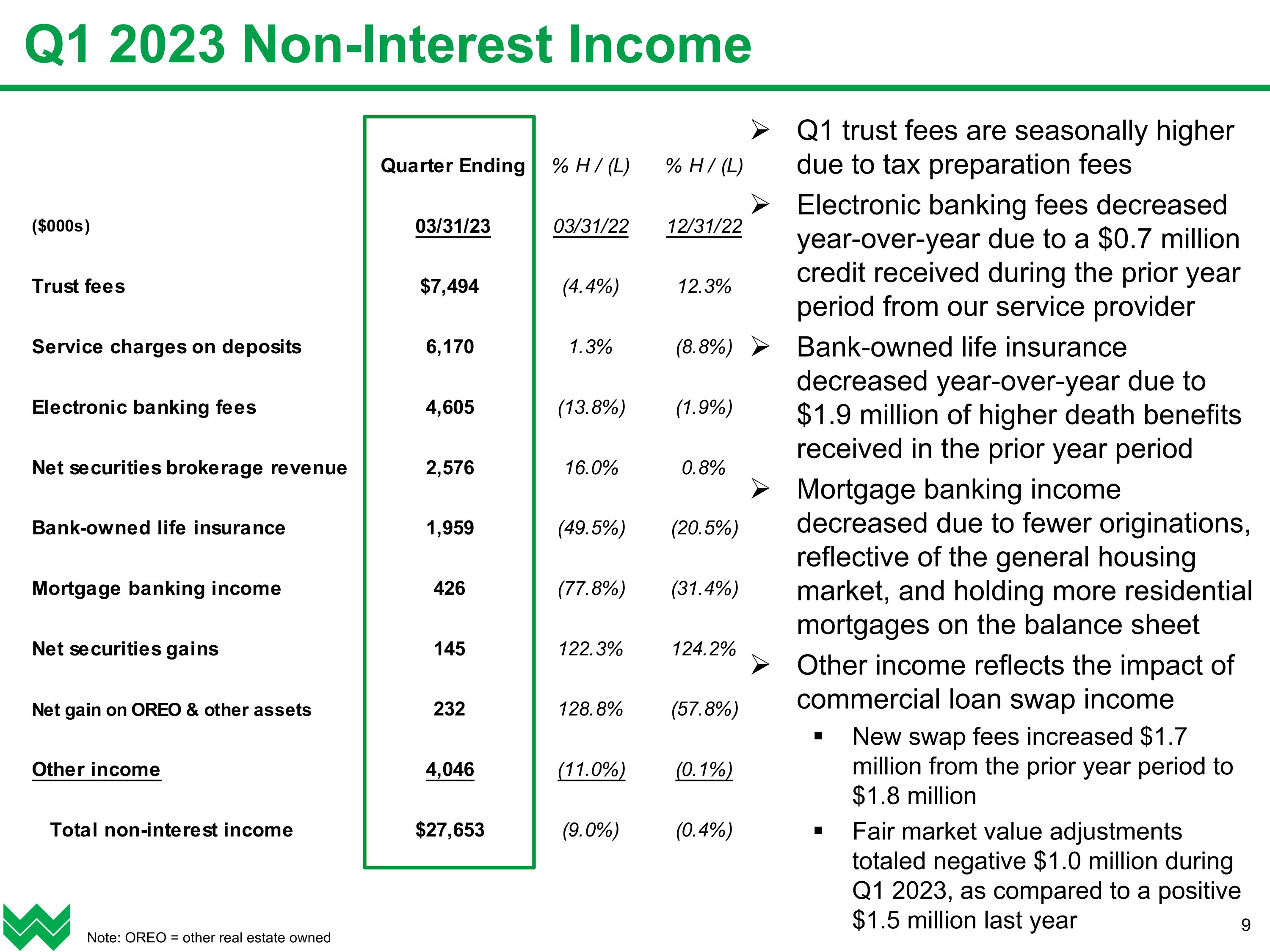

2023年第一季度非利息收入由于税收准备费而导致第一季度信托费季节性增加。由于去年同期从我们的服务提供商获得的70万美元信贷,电子银行费用同比下降银行拥有的人寿保险由于去年同期获得的死亡抚恤金增加了190万美元。抵押贷款银行收入因发放减少而减少,这反映了整个房地产市场,资产负债表上持有更多的住宅抵押贷款。其他收入反映了的影响商业贷款互换收入新的互换费用比上年同期增加了170万美元至180万美元2023年第一季度公允市值调整总额为负100万美元,而去年同期为正150万美元注:OREO = 拥有的其他房地产

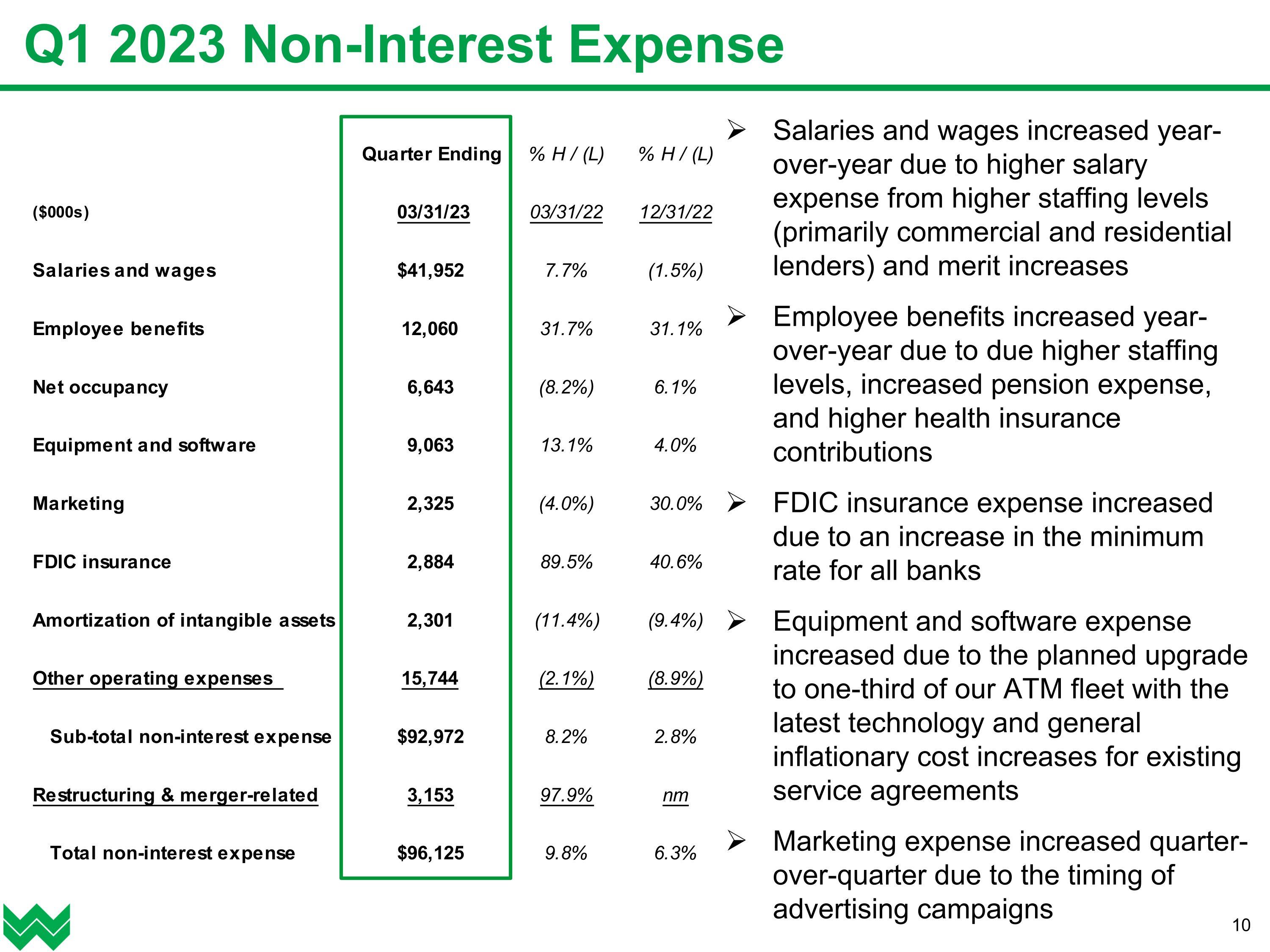

2023 年第一季度非利息支出工资和工资同比增长,这是由于人员配备水平提高(主要是商业和住宅贷款机构)导致工资支出增加以及绩效增加。由于人员配备水平增加、养老金支出增加和健康保险缴款增加,联邦存款保险公司保险支出因所有银行的最低利率提高而增加设备和软件支出增加。由于计划使用最新技术和通用技术,将自动柜员机机队的三分之一升级到三分之一现有服务协议的通货膨胀成本增加由于广告活动的时机,营销费用同比增加

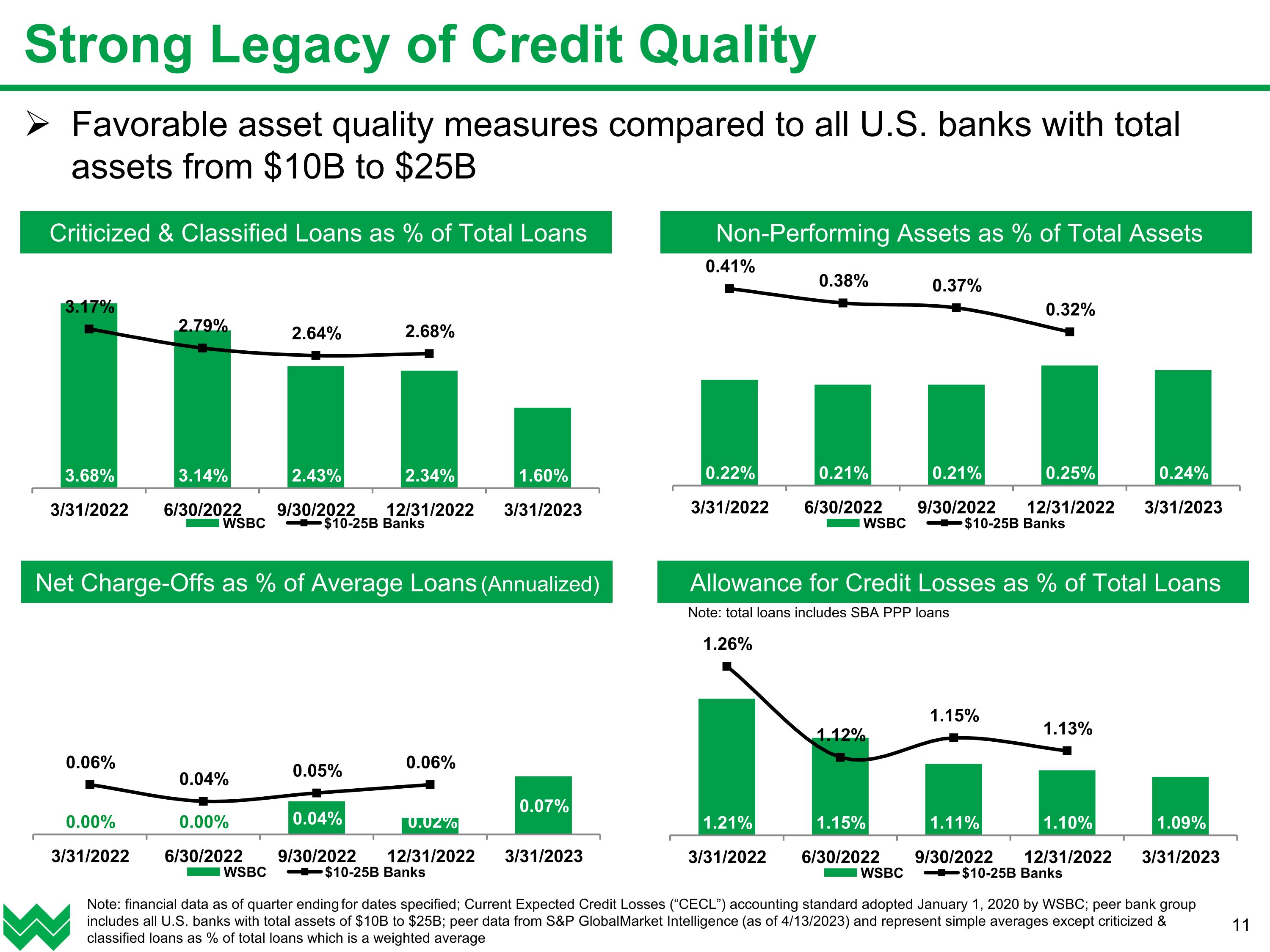

不良资产占总资产净扣除额的百分比平均贷款(年化)信贷损失备抵占贷款总额的百分比批评和分类的贷款占贷款总额的百分比与所有总资产在100亿美元至250亿美元之间的美国银行相比,有利的资产质量指标强劲的信贷质量遗产注:截至季度末特定日期的财务数据;WSBC于2020年1月1日通过的当前预期信用损失(“CECL”)会计准则;同行银行集团包括总资产在100亿至250亿美元之间的所有美国银行;来自标准普尔的同行数据全球市场情报(截至2023年4月13日),代表除受到批评和分类的贷款以外的简单平均值,占贷款总额的百分比是加权平均值注意:贷款总额包括小企业管理局的PPP贷款

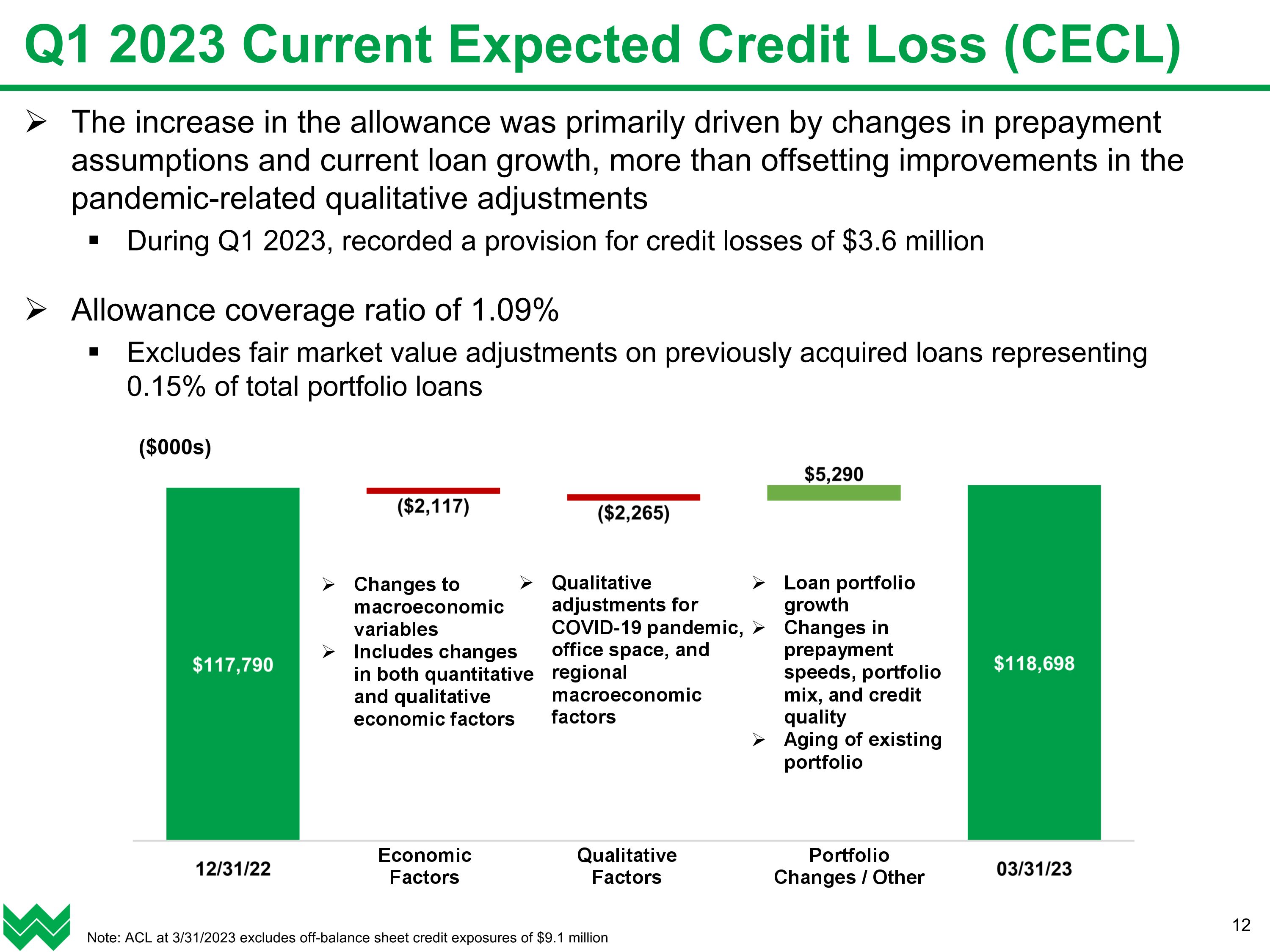

补贴的增加主要是由预付款假设的变化和当前贷款增长推动的,足以抵消与疫情相关的定性调整的改善。2023年第一季度,记录了360万美元的信贷损失准备金补贴覆盖率为1.09% 不包括占2023年第一季度投资组合贷款总额0.15%的先前获得的贷款的公允市场价值调整当前预期信用损失(CECL)注意:2023年3月31日的ACL不包括资产负债表外信用敞口(CECL)910 万美元(000 美元)

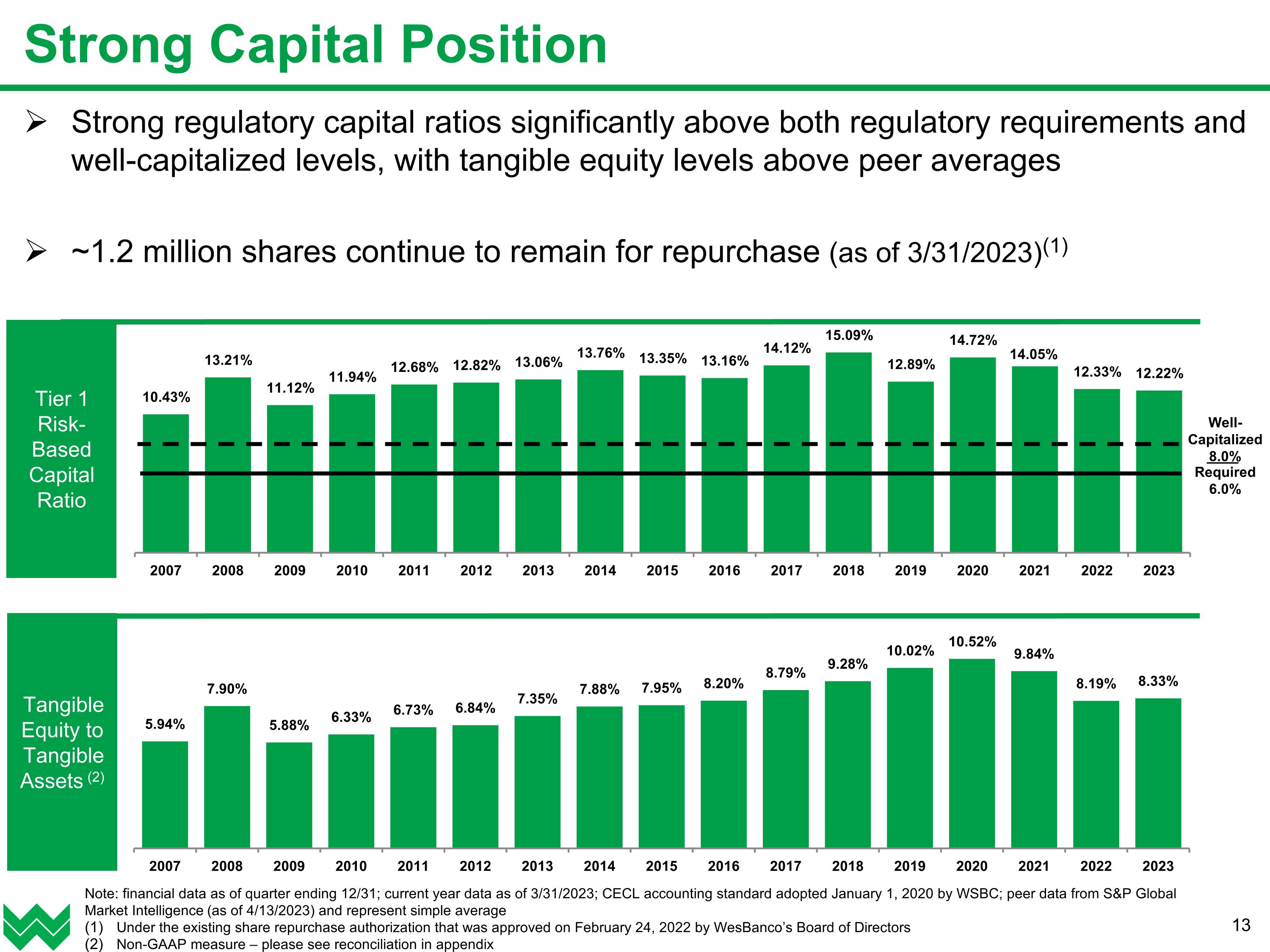

强劲的监管资本比率大大高于监管要求和资本充足水平,有形资产水平高于同行平均水平,约有120万股股票有待回购(截至2023年3月31日)(1)有形资产与有形资产(2)基于风险的资本比率强劲的资本状况注意:截至12月31日的财务数据;截至2023年3月31日的本年度数据;WSBC于2020年1月1日采用的CECL会计准则;同行数据来自标准普尔全球市场情报(截至 2023 年 4 月 13 日),代表简单平均值低于WesBanco 董事会于 2022 年 2 月 24 日批准的现有股票回购授权——请参阅附录 WellCapitalized 8.0% 的对账要求 6.0%

附录

对账:税前、准备金前收入 (PTPP) 和比率

对账:净收益、每股收益(摊薄)、每股有形账面价值

对账:效率比率注:“效率比率” 是指不包括重组和合并相关费用除以总收入的非利息支出;FTE 代表全额应纳税等价物

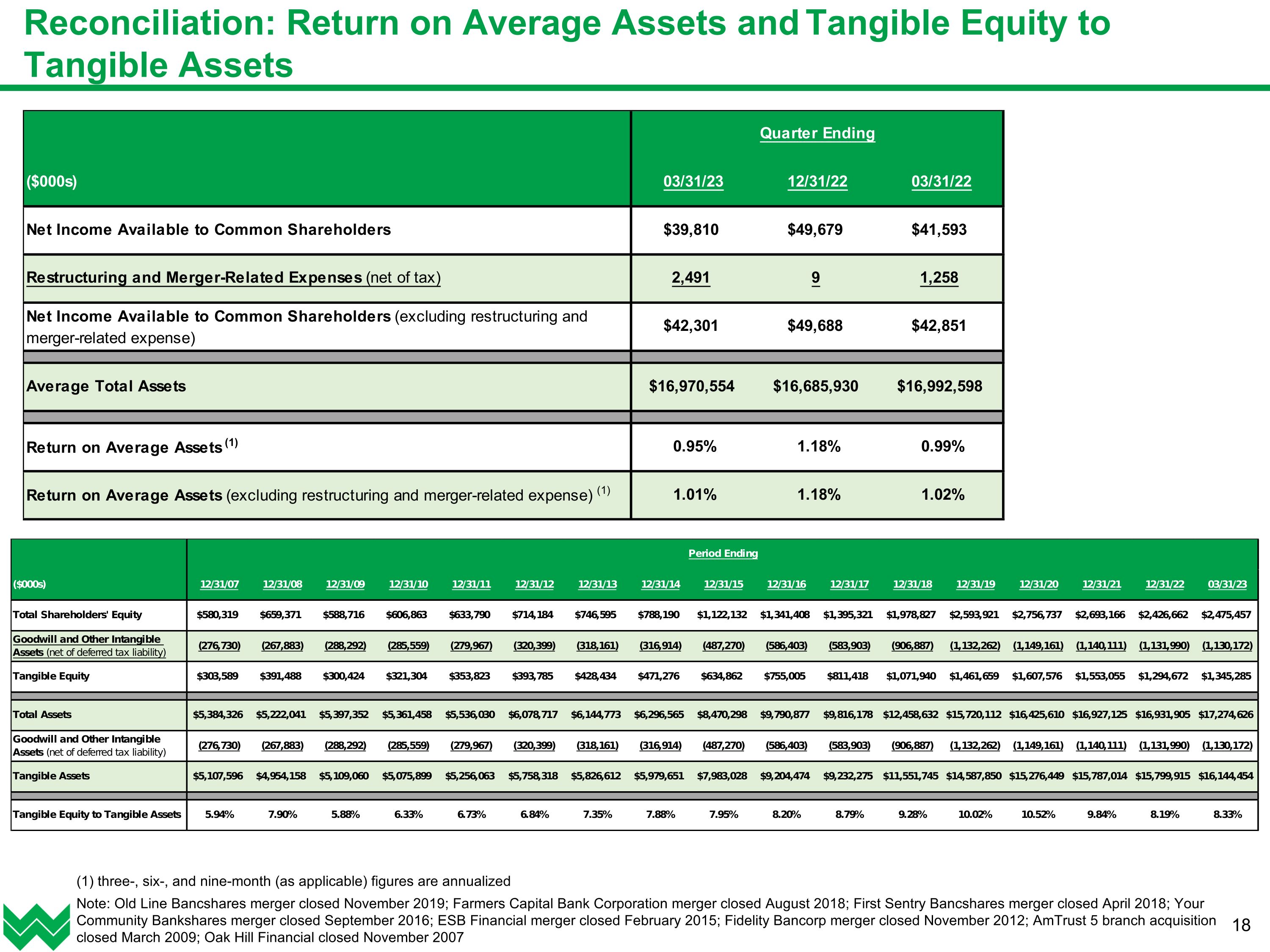

对账:平均资产和有形资产的有形资产回报率 (1) 三、六和九个月(如适用)的数字按年计算注意:Old Line Bancshares 合并已于 2019 年 11 月结束;First Sentry Bancshares 合并于 2018 年 4 月结束;您的社区银行合并于 2016 年 9 月结束;ESB Financarp 合并于 2015 年 11 月结束;富达银行 5 分支机构合并 2015 年 11 月结束收购于 2009 年 3 月完成;Oak Hill Financial

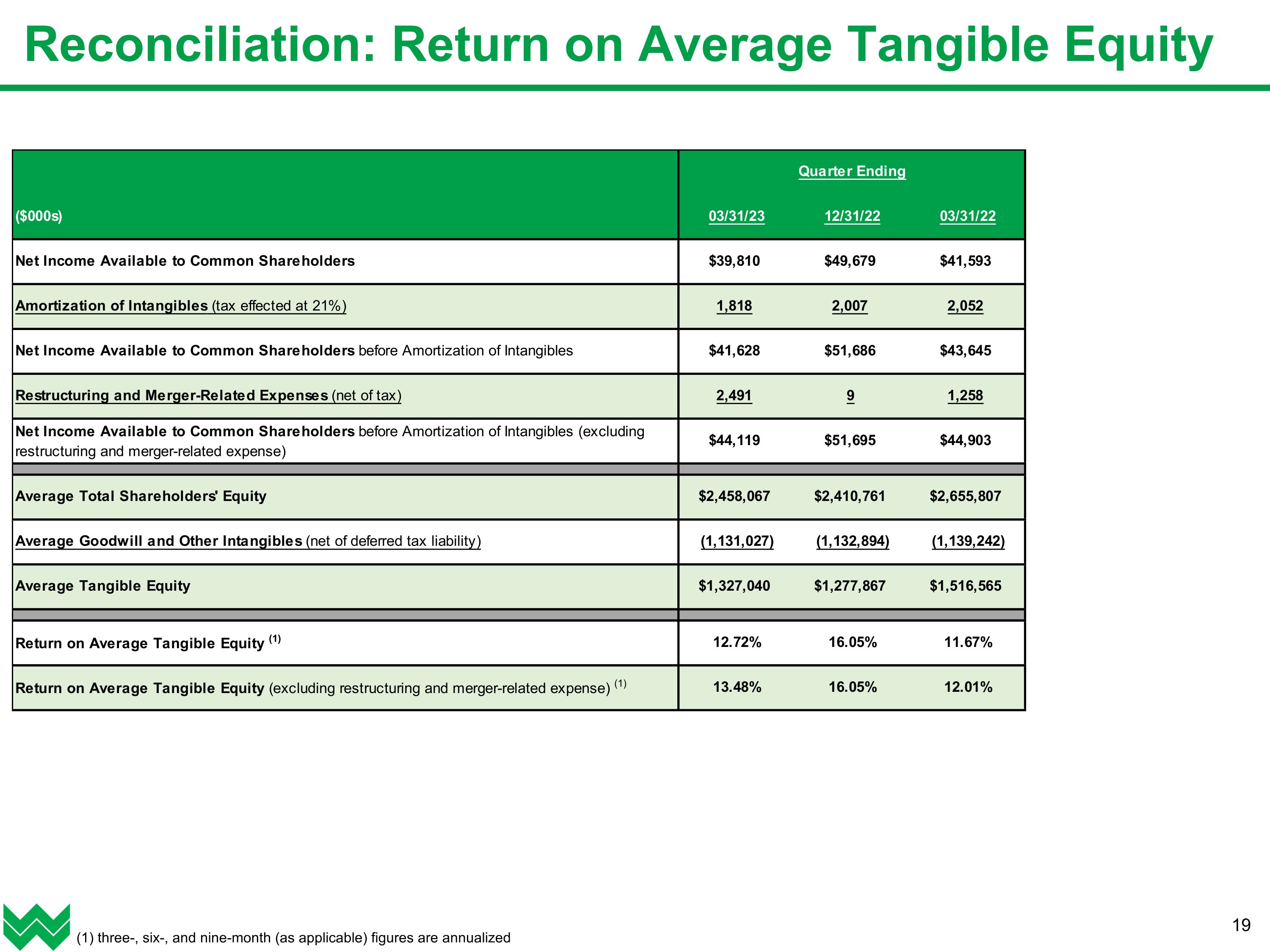

对账:平均有形资产回报率 (1) 三月、六个月和九个月(如适用)数字按年计算