| 标题大小写中的演示文稿标题 句子大小写中的演示文稿副标题 演示者姓名 活动名称 201X月 ©201X虚拟金融。版权所有。未经许可,不得转载或转载。合规性编号XXXX-XXXX 国际汽联博卡 2023年3月©2022年维图金融。版权所有。 |

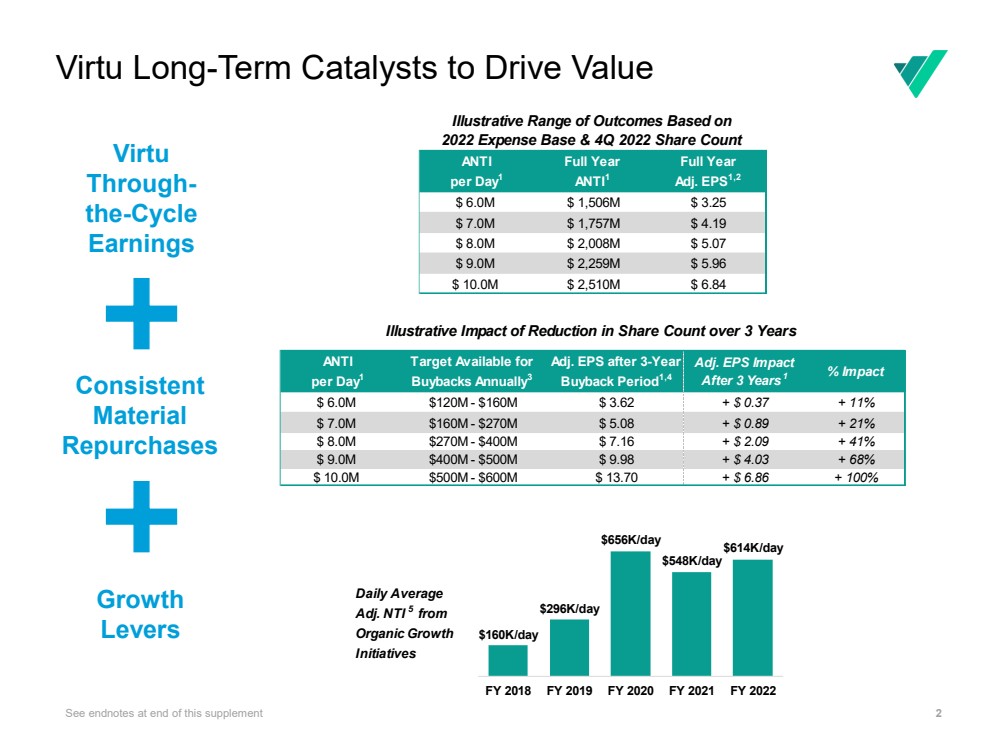

| 2个虚拟长期催化剂推动Value Consistent Material Repurchases Growth Levers Virtu Through-the-Cycle Earnings See在本补充资料结尾 日均 调整NTI 5来自 有机增长5计划5$160K/day $296K/day $656K/day $548K/day $614K/day FY 2018财年2019财年2020财年2021财年$60万美元$1,506M$3.25$7.0M$1,757M$4.19$8.0M$2,008M$5.07$9.0M$2,259M$5.96$10.0M$2,510M$6.84基于 2022年费用基数和2022年第四季度股数的说明性结果范围 反 每一天 ANTI1全年 调整EPS1,2$6.0M$120M-$160M$3.62+$0.37+11% $7.0M$160M-$270M$5.08+$0.89+21% $80M$2.7亿-$4亿$7.16+$2.09+41% $9.0M$4亿-$5亿$9.98+$4.03+68% $10.0M$500M-$6亿$13.70+$6.86+100% 抗 3年后每股收益影响 回购期3年后1调整每股收益1,4 3年内股票数量减少的影响 %影响 可用于回购的目标 |

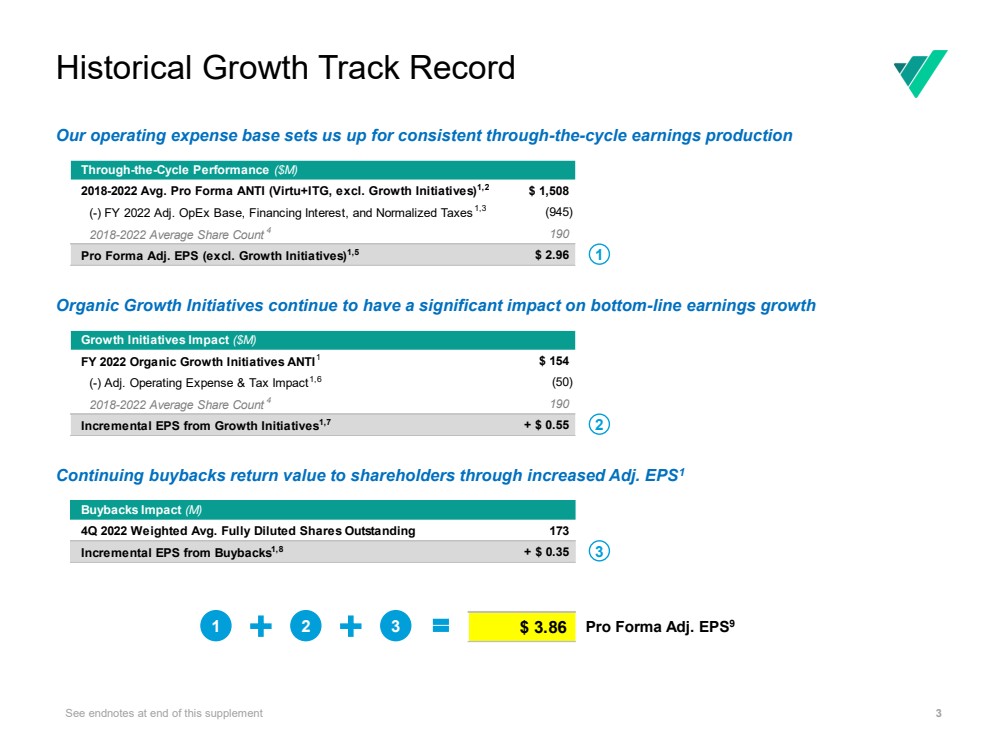

| 3历史增长记录 请参阅本附录末尾的尾注 我们的运营费用基础使我们能够在整个周期内实现一致的收益生产 有机增长计划继续对底线收益增长产生重大影响 持续回购通过增加整个周期的业绩($EPS1)向股东返还价值 2018-2022年平均业绩。形式反(VIRTU+ITG,不包括增长计划)1,2美元1,508(-)2022财年调整运营成本基础,融资利息和标准化税收1,3(945) 2018-2022财年平均股数4 190预计调整每股收益(不包括增长计划)1,5$2.96增长计划影响(美元) 2022财年有机增长计划ANTI1$154(-)调整运营费用和税收影响1,6(50) 2018-2022年平均股数4 190增长计划每股收益增加1,7+0.55美元回购影响(M) 2022季度加权平均。完全稀释股份未偿还173股回购增加每股收益1,8+$0.35 1 2 3 1 3$3.86预计调整EPS9 |

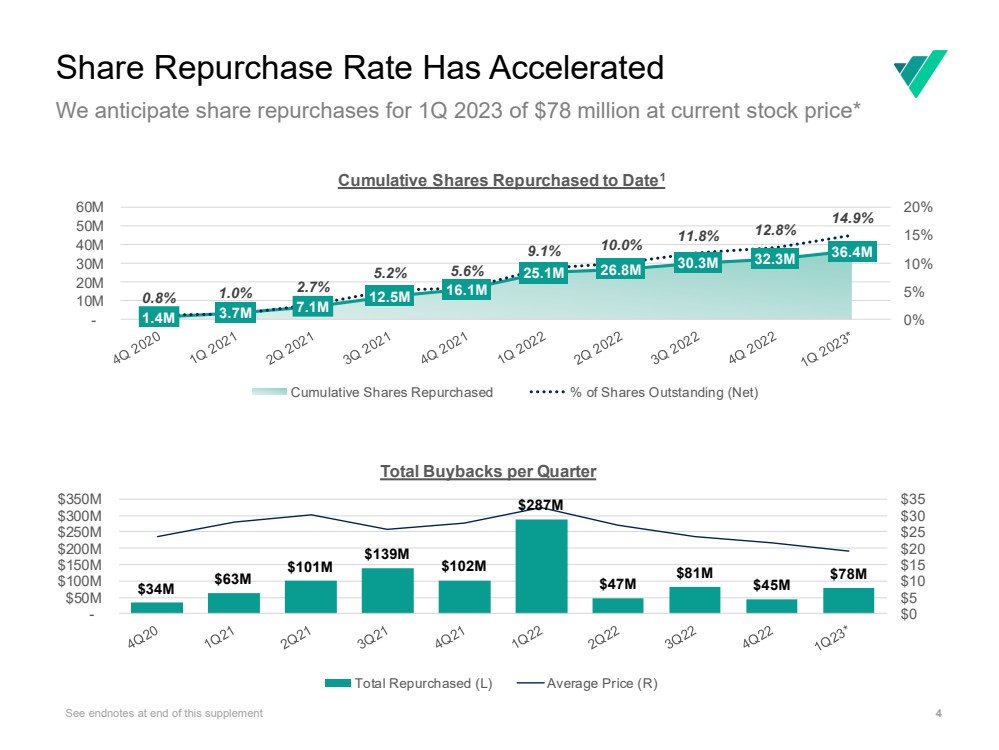

| 4股票回购速度加快 我们预计2023年第一季度的股票回购金额为7800万美元(按当前股价计算)* 见本补充说明末尾的附注1.4M 3.7M 7.1M 12.5M 16.1M 25.1M 26.8M 30.3M 32.3M 36.4M 0.8%1.0%2.7% 5.2%5.6% 9.1%10.0%11.8%12.8% 14.9%{Br}0% 5% 10% 15% 20% - 10M 20M 30M 40M 50M 60M 累计回购股份截至第1日累计回购股份占未回购股份的百分比(净额) $3400万$63M $101M $139M $102M $287M $47M$81M $45M$78M $0$5$10$15$25$30$35- $5000万{Br}$1亿 $1.5亿 $2亿 $2.5亿 $3亿 $3.5亿 每个季度回购总额 总回购(L)平均价格(R) |

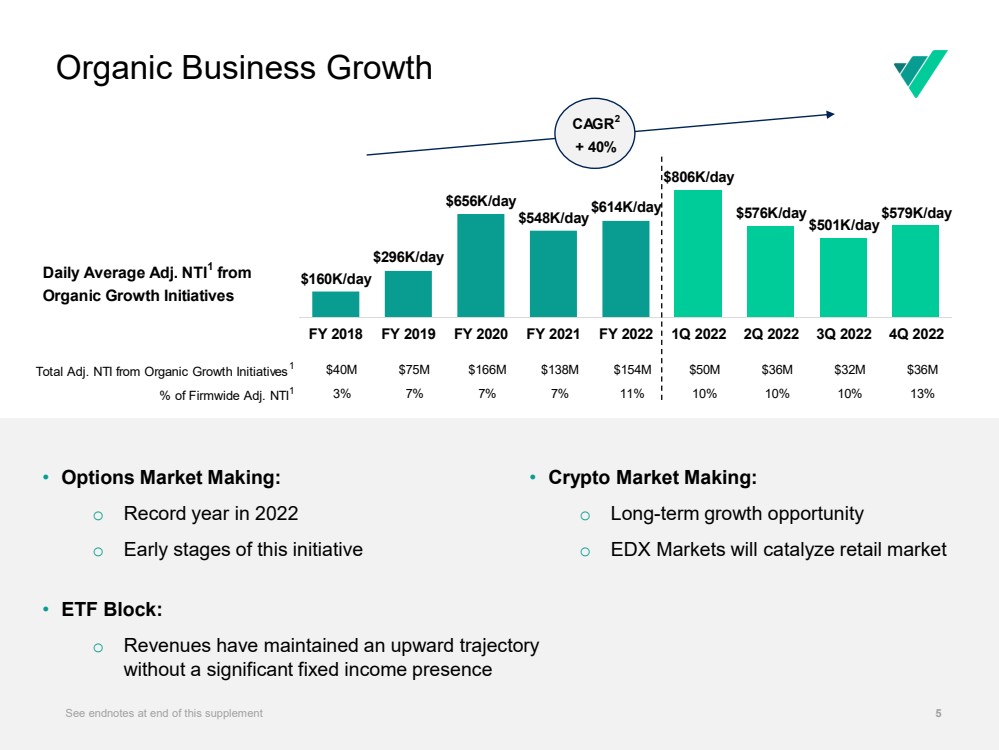

| 5有机业务增长 见本补充材料结尾的尾注 ·期权做市: o 2022年创纪录的一年o此计划的早期阶段 o收入一直保持上升轨道 o没有显著的固定收益业务 ·加密做市: o长期增长机会 o edX市场将催化零售市场 5有机增长计划的日均调整NTI1 总调整1,000万美元7500万美元1.36亿美元1.38亿美元1.54亿美元5000万美元3600万美元3200万美元3600万美元 %Firmwide Adj.NTI1 3%7%7%11%10%10%10%13% +40%CAGR2$160K/day $296K/day $656K/day $548K/day$614K/day $806K/day $576K/day $501K/day $579K/day FY 2018 FY 2019 FY 2020 FY 2021 FY 2022 1Q 2022 2Q 3Q 2022 4Q 2022 |

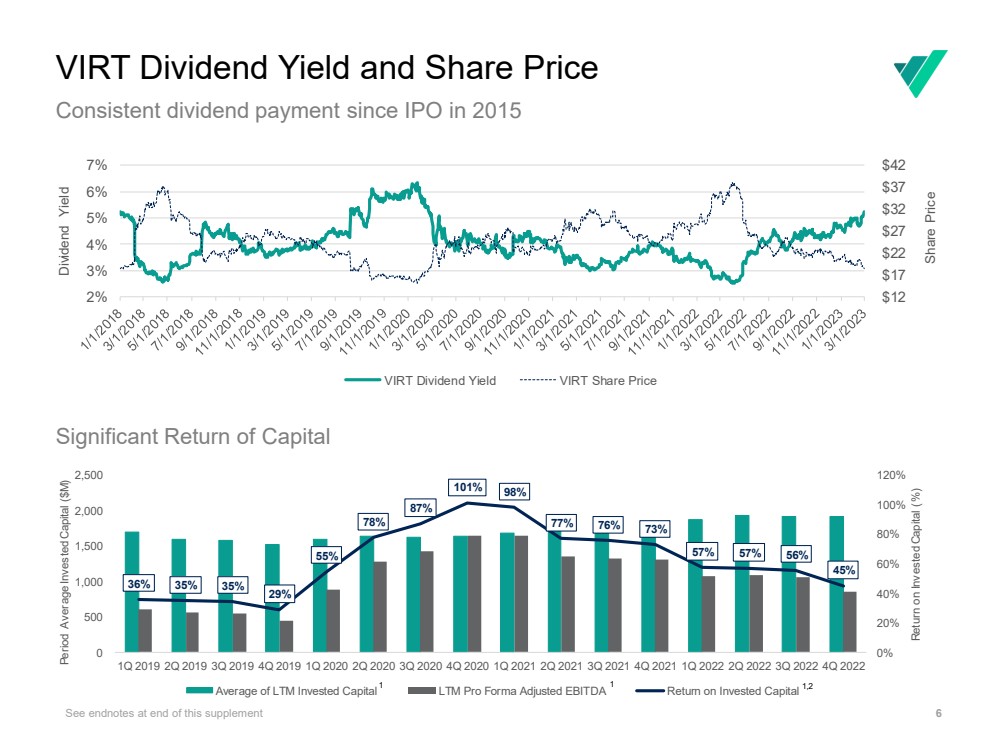

| 6 VIRT股息率和股价 自2015年首次公开募股以来持续的股息支付见本补充说明末尾$12$17$22$27$32$37$42 2% 3% 4% 5% 6% 7%股价股息收益率 VIRT股息收益率VIRT股价 显著资本回报率 36%35%35% 29% 55% 78% 87% 101%98% 77%76%%73% 57%56% 45% 0% 20% 40% 60% 80% 100% 120% 0 500 1,000 1,500 2,500 2,500 2019 2Q 2019 3Q 2019 4Q 2019 1Q 2020 2Q 2020 3Q 2020 4Q 2020 1Q 2021 2Q 2021 3Q 2021 4Q 2021 1Q 2022 2Q 2022 3Q 2022 4Q 2022(%) 期间平均投资资本(美元) LTM投资资本平均值LTM预计投资回报率1 1,2 |

| GAAP调整和 其他信息 |

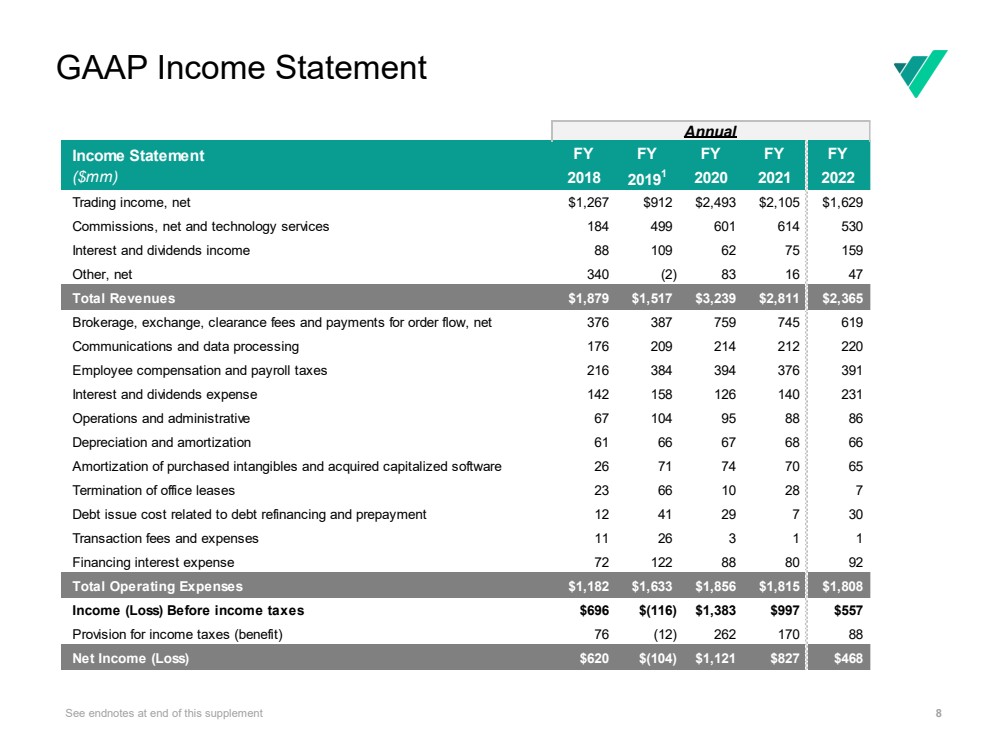

| 8公认会计准则损益表 见本补编结尾的尾注 2018年20191财年 2018年2021年2021年交易收入,净$1,267$912$2,493$2,105$1,629佣金,净技术服务184 499 601 614 530利息和股息收入88 109 62 75 159其他,净收入340(2)83 16 47总收入$1,879$1,517$3,239$2,811$2,365经纪、交换、清算费和订单流付款,净额376 387 759 745 619通信和数据处理176 209 214 212 220员工薪酬和工资税216 384 394 376 391利息和股息支出142 158 126 140 231运营和行政支出67 104 95 88 86折旧和摊销61 66 67 67 68 66购买的无形资产和收购的资本化软件26 71 74 70 65终止办公室租赁23 66 10 28 7与债务再融资和预付款有关的债务发行成本12 41 29 7 30交易费和支出11 26 3 1 1融资利息支出72 88 122 80 92总运营支出$1,182$1,633$1,856$1,815$1,808(116)$1,383$997$557所得税准备金(福利)76(12)262 170 88净收益(亏损)$620$(104)$1,121$827$468损益表 ($mm) 年度 |

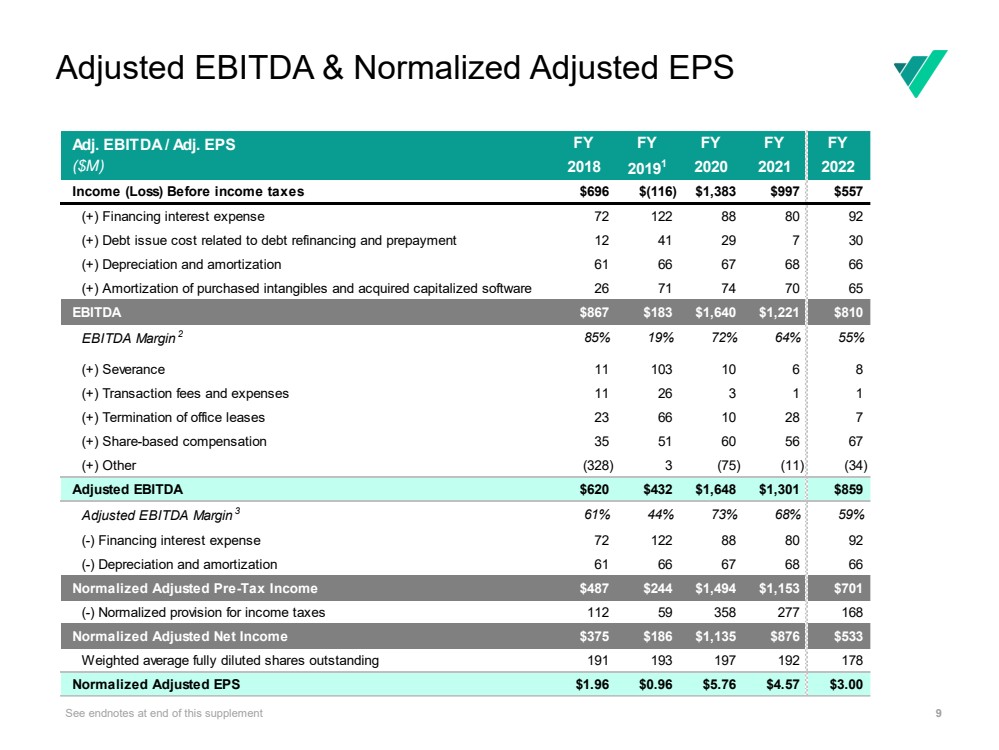

| 9调整后净营业收入$975$784$669$362$456$2,271$724调整后EBITDA和正常化调整后每股收益 见本补充说明 FY 2018年20191财年 2018年2021年2022年所得税前收益(亏损)$696$(116)$1,383$997$557(+)融资利息支出72 122 88 80 92(+)与债务再融资和预付款有关的债务发行成本12 41 29 7 30(+)折旧和摊销61 66 67 68 66(+)购置的无形资产和收购的资本化软件摊销26 71 74 70 65 EBITDA$867$183$1,640$221$810(+)EBITDA利润率2 85%19%72%64%55% (+)离职费11 103 10 68(+)交易费和支出11 26 31 11(+)终止办公室租赁23 66 10 28 7(+)基于股份的薪酬35 51 60 56 67(+)其他(328)3(75)(11)(34) 调整后EBITDA$620$432$1,648$1,301$859调整后EBITDA利润率3 61%44%73%68%59%(-)融资利息支出72 122 88 80(-)折旧和摊销61 66 67 68 66正常化调整后税前收入$487$244$1,494$1,153$701(-)所得税正常化准备金112 59 358 277 168正常化调整后净收入$375$186$1,135$876$533加权平均完全稀释后流通股191 193 192 178正常化调整后每股收益$1.96$0.96$5.76$4.57$3.00调整后EBITDA/调整后每股收益 (百万美元) |

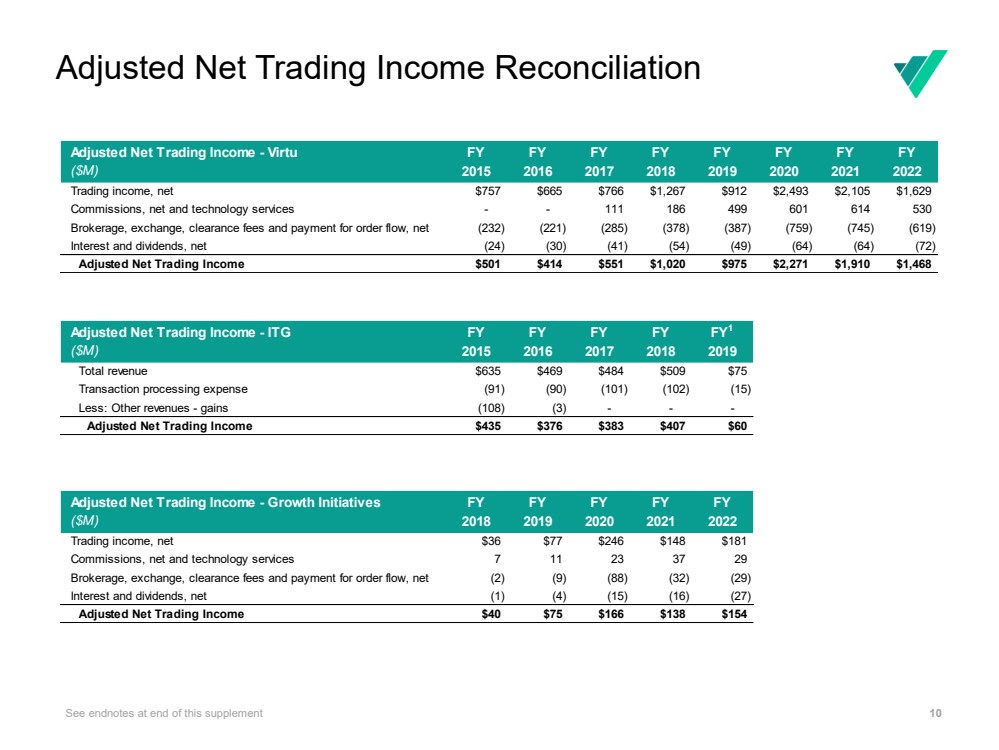

| 10调整后交易收入调节净额 见本补编结尾注 调整后交易收入净额-Virtu FY (百万美元)2015 2016 2017 2018 2019 2020 2021 2022交易收入净额$757$665$766$1,267$912$2,493$2,105$1,629佣金、净额和技术服务--111 186 499 601 614 530经纪、交换、清算费和订单流量付款,净额(232)(221)(285)(378)(759)(745)(619) 净(24)(30)(41)(54)(49)(64)(64)(72) 调整后净交易收入$501$414$551$1,020$975$2,271$1,910$1,468调整后净交易收入-ITG FY 1 2016 2017 2018 2019年总收入$635$469$484$509$75交易处理费用(91)(90)(101)(102)(15) 减少:其他收入-收益(108)(3)- 调整后净交易收入$435$376$383$407$60调整后净交易收入-财年增长计划 (百万美元)2018 2019 2020 2021 2022交易收入,净$36$77$246$148$181佣金、净额和技术服务7 11 23 37 29经纪、交换、结算费和订单流量付款净额(2)(9)(88)(32)(29) 利息和股息净额(1)(4)(15)(16)(27) 调整后净交易收入$40$75$166$138$154 |

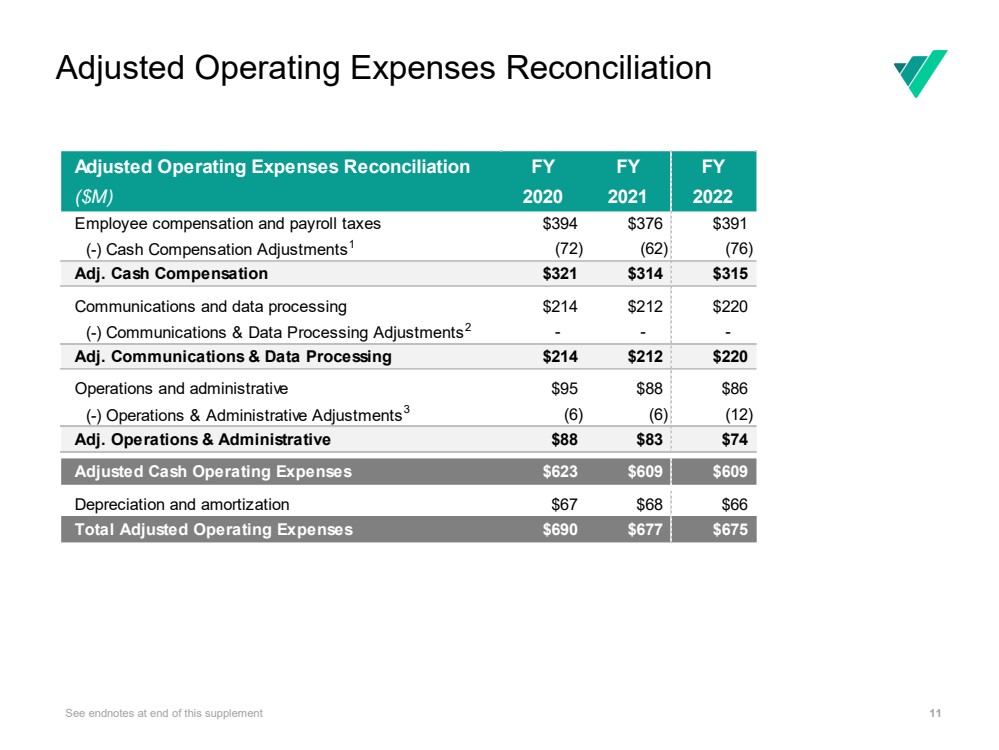

| 11经调整的营业费用调节 见本补充资料结尾处的附注 经调整的营业费用调节FY FY ($M)2020 2021 2022员工薪酬和工资税$394$376$391(-)现金薪酬调整1(72)(62)(76) 调整现金薪酬$321$314$315通信和数据处理$214$212$220(-)通信和数据处理调整$214-- 调整通信和数据处理$214$212$220运营和行政$95$88$86(-)运营和行政调整(6)(12) 调整运营和行政费用$88$83$74调整后现金运营费用$623$609$609折旧和摊销$67$68$66调整后运营费用总额$690$677$675 |

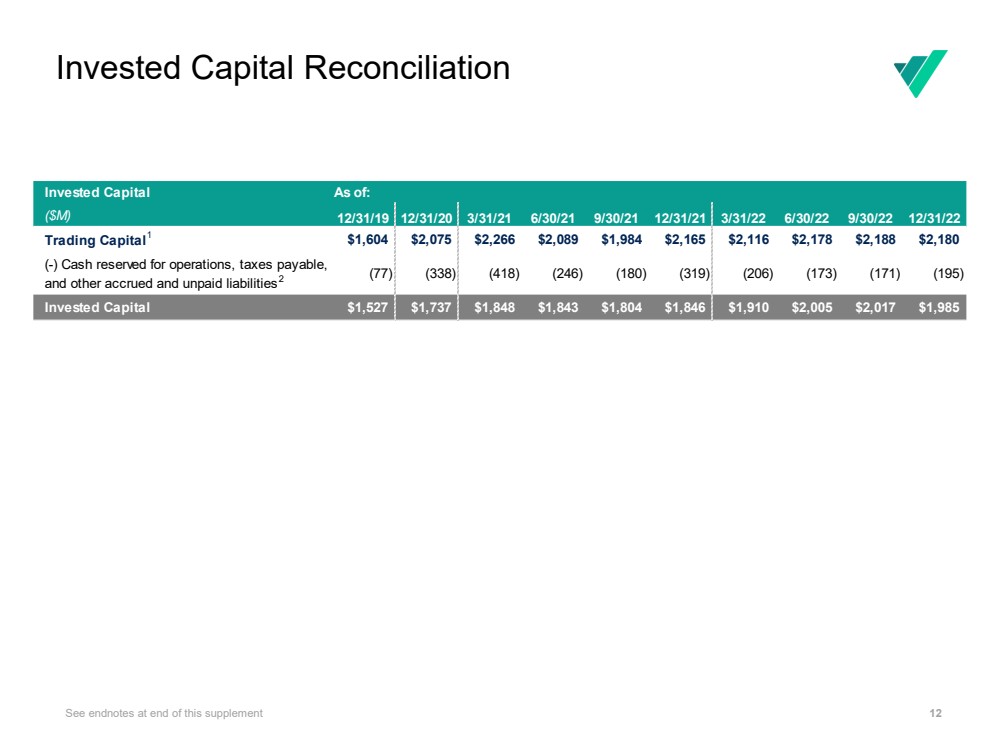

| 12 Invested Capital Reconciliation See endnotes at end of this supplement Invested Capital As of: ($M) 12/31/19 12/31/20 3/31/21 6/30/21 9/30/21 12/31/21 3/31/22 6/30/22 9/30/22 12/31/22 Trading Capital1 $1,604 $2,075 $2,266 $2,089 $1,984 $2,165 $2,116 $2,178 $2,188 $2,180 (-) Cash reserved for operations, taxes payable, and other accrued and unpaid liabilities2 (77) (338) (418) (246) (180) (319) (206) (173) (171) (195) Invested Capital $1,527 $1,737 $1,848 $1,843 $1,804 $1,846 $1,910 $2,005 $2,017 $1,985 |

| 13免责声明 有关前瞻性陈述的告诫声明 本陈述可能包含根据《1995年私人证券诉讼改革法》的安全港条款所作的“前瞻性陈述”。有关Virtu Financial,Inc.(“Virtu”、“公司”或“我们”)业务的非历史事实的陈述均为前瞻性陈述。前瞻性陈述不应被解读为对未来业绩或结果的保证,也不一定是对实现此类业绩或结果的时间或时间的准确指示。公司没有义务更新前瞻性陈述以反映实际结果、假设的变化或其他影响前瞻性信息的因素的变化,如果公司确实更新了一个或多个前瞻性陈述,则不应推断公司将就这些或其他前瞻性陈述进行额外的 更新。前瞻性表述基于当时可获得的信息和/或管理层对未来事件的诚意,受风险和不确定因素的影响,这些风险和不确定性部分或全部是不可预测的或在Virtu的控制范围之内,可能导致实际业绩或结果与表述中所表达的大不相同。这些风险和不确定性包括但不限于:与新冠肺炎大流行有关的风险, 包括新冠肺炎疫情对全球经济状况的可能影响以及政府和其他应对措施; 交易量的波动和我们所在市场的波动性;我们的交易对手和各种清算机构履行对我们义务的能力 ;我们定制的交易平台的性能和可靠性;我们的做市活动造成重大交易损失的风险;我们持有头寸的证券或其他工具的估值波动;我们所在行业日益激烈的竞争和整合;我们业务的现金流和其他可用的流动性来源的现金流不足以为我们的各种持续义务提供资金的风险,包括运营费用、短期资金要求、保证金要求、资本支出、偿债和股息支付;监管和法律不确定性以及与我们行业相关的潜在变化,特别是鉴于媒体、监管机构和立法者对市场结构和相关问题的日益关注, 监管机构和立法者对市场结构和相关问题的关注,包括但不限于零售交易环境、批发市场做市和场外交易 更普遍地以及订单流程安排的付款;法律或监管程序可能带来的不利结果;我们有能力保持技术竞争力,并确保我们使用的技术不容易受到安全风险、黑客攻击和网络攻击;以及与第三方软件和技术基础设施相关的风险。有关可能导致实际结果与前瞻性陈述中包含的结果不同的风险和不确定性的讨论,请参阅Virtu的证券交易委员会文件,包括但不限于Virtu的Form 10-K年度报告, 提交给美国证券交易委员会的Form 10-Q季度报告和当前Form 8-K报告。 公认会计原则和非公认会计准则结果 本演示文稿包括或可能包括某些非公认会计准则财务指标,包括调整后每股收益、标准化调整后每股收益、调整后净贸易收入、规范化调整后净收入、规范化调整后税前收入、EBITDA、调整后EBITDA、EBITDA利润率、调整后EBITDA利润率、交易资本、投资资本、调整后 营业费用和调整后薪酬支出。非GAAP财务措施仅应被视为对根据GAAP编制的财务措施的补充,而不是优于。其他公司可能会使用类似名称的非GAAP财务指标,其计算方式与我们计算此类指标的方式不同。 因此,我们的非公认会计准则财务指标可能无法与其他公司使用的类似指标相比较。我们告诫投资者不要过度依赖此类非GAAP衡量标准,而应使用最直接可比的GAAP衡量标准进行考量。非GAAP财务指标作为分析工具具有局限性,不应单独考虑,也不应作为GAAP报告的结果的替代品。非公认会计准则计量与根据公认会计准则编制的最直接可比财务计量的对账包括在本演示文末。 |

| 14幻灯片2 Virtu长期催化剂以推动价值 1。这反映了非GAAP衡量标准。所示范围仅用于说明目的,并不旨在反映实际业绩,因此,根据S-K规则下的适用例外情况,未提供每日或全年说明性ANT的定量对账。假设一年有251个交易日。 2.调整后每股收益按相应行中指定的说明性全年计算减去2022财年调整后现金补偿(见下文)减去2022财年调整后通信和数据处理费用(2.2亿美元)减去2022财年调整后运营和管理费用(7400万美元)减去2022财年折旧和摊销 (6600万美元)减去2022财年融资利息支出(9200万美元)减去标准化所得税拨备(见下文)除以2022财年加权平均完全稀释后未摊薄股份(1.73亿美元)。 调整后的现金薪酬等于2022财年调整后的现金薪酬(3.15亿美元),除非3.15亿美元的薪酬比率除以相应行中指定的说明性全年薪酬,低于20%或高于25%。在这种情况下,2022财年调整后现金补偿 等于相应行中指定的说明性全年ANT分别乘以20%或25%。 ·等于相应行中指定的说明性全年ANT的标准化所得税准备金减去2022财年调整后的现金补偿减去2022财年调整后的通信和数据处理费用减去2022财年调整后的运营和管理费用减去2022财年折旧和摊销 减去2022财年融资利息支出乘以24%的归一化所得税税率。 , 以及调整后的运营和管理费用反映非GAAP衡量标准。 请参阅本演示文稿末尾的幻灯片,以对账至同等的GAAP衡量标准。根据S-K法规下适用的例外情况,根据S-K法规的适用例外,未提供可用于回购的前期调节可用https://ir.virtu.com/financials-and-filings/quarterly-results/default.aspx. 3.范围 仅用于说明目的且反映维图管理层估计,因此未提供可用于回购的说明目标的量化调节。“3年回购后调整每股收益”的计算方法与调整后每股收益相同(见上文注2),但计算方法为2022年第四季度加权平均完全稀释后每股盈余减去3年后净回购。 ·相应行3年后净回购为相应行“每年可供回购的目标”的中点除以23年3月6日至23年10月3日(17.82美元)5天期间VIRT平均收盘价减去200万股假设年度发行的股份乘以三年。 5.这反映了非公认会计准则的衡量标准。请参阅本演示文稿末尾的幻灯片,以对账至同等的公认会计准则衡量标准。前期对账available https://ir.virtu.com/financials-and-filings/quarterly-results/default.aspx. End附注 这些附注指的是以下各项中提供的指标和/或定义的术语: |

| 15幻灯片3历史增长记录 1。这反映了非GAAP衡量标准。请参阅本演示文稿末尾的幻灯片,以对账至同等的公认会计准则衡量标准。前期对账available https://ir.virtu.com/financials-and-filings/quarterly-results/default.aspx. 2.的计算方法为2018年至2022年5年期间的平均值加上ITG反有机增长计划的平均值。 3.计算方法为:2022财年调整后现金补偿(见下文)加上2022财年调整后通信和数据处理费用(2.2亿美元)加上2022财年调整后运营和行政费用(7400万美元)加上2022财年折旧和摊销(6600万美元)加上2022财年融资利息支出(9200万美元)加上标准化的所得税拨备(见下文)。 ·2022财年调整后现金薪酬等于2022财年调整后现金薪酬(3.15亿美元),除非得到的薪酬比率为3.15亿美元除以“2018-2022年平均”。形式反(VIRTU+ITG,不包括增长计划)“低于20%或高于25%,在这种情况下,”正常化“2022财年调整后现金 薪酬等于”2018-2022年平均“。形式反(VIRTU+ITG,不包括增长计划)“分别乘以20%或25%。 ·所得税标准化拨备等于”2018-2022年平均。形式反(VIRTU+ITG,不包括增长计划)减去2022财年调整后现金 薪酬减去2022财年调整后通信和数据处理费用减去2022财年调整后运营和管理费用减去2022财年折旧和摊销减去2022财年融资利息支出乘以24%的标准化所得税税率。 ·调整后现金补偿、调整后通信和数据处理费用, 以及调整后的运营和管理费用反映非GAAP衡量标准。 请参阅本演示文稿末尾的幻灯片,以对账至同等的GAAP衡量标准。前期可用对账https://ir.virtu.com/financials-and-filings/quarterly-results/default.aspx. 4.计算为2018年至2022年五年期间截至12月31日的每一年加权平均完全稀释后流通股的平均值。 5.计算方式为“2018-2022年平均”。形式反(VIRTU+ITG,不包括增长计划)减去2022财年调整后的运营支出基数、融资利息和规格化税金“除以 ”2018-2022年平均股数“。 6.计算为: ·”规格化“2022财年调整后现金薪酬和规格化所得税拨备之间的差额(见上文注释3),使用”2018-2022年平均“计算。形式反 (Virtu+ITG,不包括增长计划)“和”正常化“2022财年调整后现金补偿和所得税正常化拨备(见上文注3),使用”2018-2022年平均“计算。形式反 (Virtu+ITG,不包括增长计划)“加上2022财年有机增长计划的影响 7.计算方法为”2022财年有机增长计划的影响“减去”调整运营费用和税收影响“除以”2018-2022年的平均股数“ 8.计算的结果为: ·”2018-2022年的平均股数。形式反(VIRTU+ITG,不包括增长计划)减去2022财年运营支出基数、融资利息和规格化税收,加上2022财年有机增长计划减去运营费用和税收影响除以2022财年第四季度加权平均。完全稀释后的未偿还股份, 和 ·“形式调整EPS(不包括增长计划)加上增长计划的增量每股收益“ 9.计算以反映2022年第4季度加权平均收益。未完成的完全稀释股份和2022财年有机增长计划的影响。 结束说明 这些说明指的是以下各项中的指标和/或定义的术语: |

| 16幻灯片4股票回购速度加快 1.未偿还股份百分比按股票发行净额计算,并与2020年9月30日的流通股进行比较(股票回购计划于2020年11月开始)。 *2023季度回购假设在2023年3月31日之前的每个剩余交易日回购100万美元,按VIRT股票在3/6/23至3/10/23(17.82美元)的5天期间的平均收盘价计算。 幻灯片5有机业务增长 1.这反映了非GAAP衡量标准。请参阅本演示文稿末尾的幻灯片,以对账至同等的公认会计准则衡量标准。前期调节available https://ir.virtu.com/financials-and-filings/quarterly-results/default.aspx. 2.有机增长计划复合年收益率衡量的是2018财年至2022财年4年期间有机增长计划每日平均调整后净交易收入的年复合回报率。 注:每天使用的交易日数:2018财年、2019财年、2020财年、2021财年的:251、252、253、252、251、62、62、64和63。2022财年、2022财年第一季度、2022财年第二季度、2022财年第三季度、 和2022财年第四季度。 幻灯片6 VIRT股息率和股价 1。这反映了非GAAP衡量标准。请参阅本演示文稿末尾的幻灯片,以对账至同等的公认会计准则衡量标准。前期调节available https://ir.virtu.com/financials-and-filings/quarterly-results/default.aspx. 2.投资资本回报率按长期形式调整后EBITDA除以长期预期投资资本计算。对于ITG收购后的期间,LTM投资资本按期初和期末投资资本的平均值计算。对于ITG收购前的期间, LTM投资资本按期末投资资本计算。 预计调整后的EBITDA和投资资本是非GAAP衡量标准。请参阅本演示文稿结尾处的幻灯片,以对账至 同等的GAAP措施。可用于前期调节的https://ir.virtu.com/financials-and-filings/quarterly-results/default.aspx. Slide 8公认会计准则损益表 1.从2019年3月1日开始计入财务的ITG收入和费用。 幻灯片9调整后EBITDA和标准化调整后每股收益 1.从3月1日开始计入财务的ITG收入和费用,2019年成交日期。 2.EBITDA保证金的计算方法为EBITDA除以调整后的交易净收入。 3.调整后的EBITDA保证金的计算方法为调整后的EBITDA除以调整后的交易净收入。 幻灯片10调整后的交易净收入调节 1.ITG结果包括截至2019年3月1日的成交日期。 结束语 这些注释指的是以下指标和/或定义的术语: |

| 17 Slide 11 Adjusted Operating Expenses Reconciliation 1. Includes severance, share-based compensation, one-time compensation-related COVID-19 expenses, and one-time compensation expenses related to RFQ Hub transaction. 2. Includes connectivity early termination expenses. 3. Includes write-down of assets, reserve for legal matters, and one-time operations & administrative-related COVID-19 expenses (e.g. donations). Slide 12 Invested Capital Reconciliation 1. This reflects a non-GAAP measure. Prior period reconciliations available at https://ir.virtu.com/financials-and-filings/quarterly-results/default.aspx. 2. Comprises cash anticipated to be used in the operations of the business, including cash anticipated to be paid to satisfy tax and compensation liabilities, payments of debt pursuant to debt covenants, as well as dividends and other distributions to equity owners. End Notes These notes refer to metrics and/or defined terms presented on: |