2022年第四季度纳斯达克:首次展示99.2

本报告以及我们向美国证券交易委员会提交的其他文件中包含的陈述构成了符合1933年《证券法》(修订本)第27A节和1934年《证券交易法》(修订本)第21E节的含义并受其保护的“前瞻性陈述”。除历史事实以外的所有陈述均为前瞻性陈述。这样的陈述通常可以通过诸如“可能”、“计划”、“考虑”、“预期”、“相信”、“打算”、“继续”、“预期”、“项目”、“预测”、“估计”、“可能”、“应该”、“将会”、“将会,以及关于公司未来业务和财务表现的前景和/或银行业和整体经济表现的其他类似的词语或表述。这些前瞻性陈述包括但不限于我们对未来经营和财务业绩的预期,包括对未来增长和新产品和服务的展望和长期目标;对净息差的预期;对增长战略、费用管理、资本管理和未来盈利能力的预期;对信贷质量和业绩的预期;以及支持我们预期的假设。请潜在投资者注意,任何此类前瞻性陈述都不是对未来业绩的保证,涉及已知和未知的风险和不确定因素,可能会导致公司的实际结果、业绩或成就与此类前瞻性陈述明示或暗示的未来结果、业绩或成就大不相同。前瞻性陈述基于已知的信息,以及当前的信念和预期, 本公司的管理层面临重大风险和不确定因素。实际结果可能与这些前瞻性陈述中预期的大不相同。可能导致这种差异的因素包括但不限于:公司实施其各种战略和增长举措的能力,包括最近成立的万能金融和人寿保费金融部门、新的数字银行平台、V1BE履行服务和Primis Mortgage Company;金融机构之间的竞争压力显著增加;适用法律、规则或法规的变化,包括法规、法规或监管政策或做法的变化;管理层对未来计划的变化;与我们的贷款活动相关的信用风险;利率、通货膨胀、贷款需求、房地产价值或竞争的变化,以及劳动力短缺和供应链中断;会计原则、政策或指导方针的变化;当前或未来的诉讼、监管审查或其他法律和/或监管行动造成的不利结果,包括公司参与和执行与新冠肺炎疫情有关的政府计划;新冠肺炎疫情对公司资产、业务、现金流、财务状况、流动性、前景和运营业绩的持续影响;信贷损失准备金的潜在增加;以及其他一般竞争、经济、政治和市场因素,包括那些影响我们的业务、运营、定价、产品或服务的因素。前瞻性陈述仅在此类陈述发表之日起发表。这些前瞻性陈述是基于公司管理层目前已知的信息,具有内在的主观性, 本新闻稿包含的前瞻性表述包含许多风险和不确定性,包括但不限于在公司提交给美国证券交易委员会的文件、公司截至2021年12月31日的10-K表格年度报告、“关于前瞻性陈述的告诫”和“风险因素”标题下阐述的风险和其他因素,以及公司10-Q表格季度报告和当前8-K表格报告中阐述的风险和其他因素。公司没有义务更新任何前瞻性陈述,以反映该陈述发表之日之后的事件或情况,或反映意外事件的发生。告诫读者不要过度依赖这些前瞻性陈述。前瞻性陈述

本演示文稿中的报表包括非公认会计准则财务计量,应与所附表格一起阅读。Primis使用非GAAP财务指标来分析其业绩。这些措施的标题为:经非经常性收支调整的持续经营净收益;持续经营的税前拨备前营业收益;持续经营的平均资产的营业回报;税前拨备前的持续经营平均资产的营业回报;持续经营的平均股本营业回报;持续经营的平均有形权益的营业回报;持续经营的经营效率比率;持续经营的每股营业收益--基本;每股持续经营的营业收益--摊薄;每股有形账面价值;有形普通股权益;有形普通股权益与有形资产之比;和核心净息差不是公认会计原则下确认的指标,因此被视为非公认会计原则财务指标。我们使用“经营”一词来描述一种不包括被认为是非经常性收入或支出的财务措施。被确认为非经营性项目的项目是指当从报告的财务指标中排除时,为管理层或读者提供的指标可能更能表明我们业务的前瞻性趋势的项目。这些非公认会计准则财务计量与最具可比性的公认会计准则计量的对账在非公认会计准则项目表中提供。管理层认为,这些非GAAP财务指标提供了有关Primis的更多有用信息,使管理层和投资者能够评估正在进行的经营业绩, Primis的财务实力和业绩,并提供了与同行有意义的比较。非GAAP财务指标不应被视为根据GAAP公布的任何业绩或财务状况的替代指标,投资者在评估Primis的业绩或财务状况时应考虑根据GAAP报告的Primis的业绩和财务状况以及所有其他相关信息。非公认会计准则财务衡量标准不是标准化的,因此,可能无法将这些衡量标准与提出相同或相似名称的衡量标准的其他公司进行比较。非GAAP衡量标准

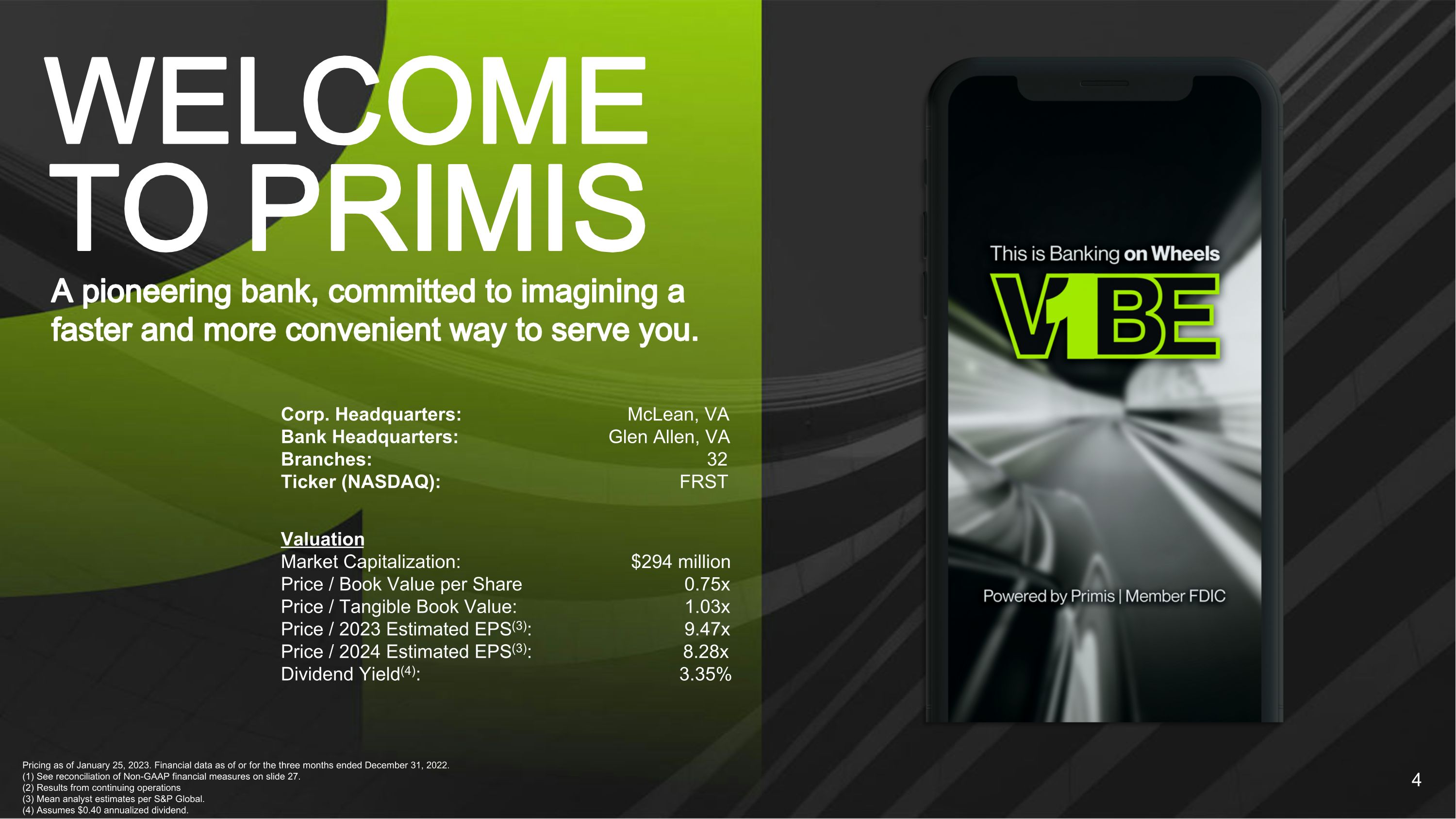

一家开拓性的银行,致力于想象一种更快、更方便的方式为您服务。欢迎来到Primis Corp.总部:McLean,VA银行总部:Glen Allen,退伍军人事务部分支机构:32 Ticker(纳斯达克):首次估值市值:2.94亿美元/每股账面价值0.75倍价格/有形账面价值:1.03倍价格/2023年估计每股收益(3):9.47倍价格/2024年估计每股收益(3):8.28倍股息率(4):截至1月25日定价3.35%,2023年。截至2022年12月31日或截至2022年12月31日的三个月的财务数据。(1)见幻灯片27中的非公认会计准则财务计量对账。(2)持续经营的结果(3)标准普尔全球公司分析师的平均预期。(4)承担0.40美元的年化股息。

才华横溢的管理团队和董事会致力于建立具有吸引力的长期股东价值、具有吸引力的多管齐下的增长战略、积极和早期使用技术,在行业发展为每股收益超乎寻常的增长做好准备之际,将银行定位为卓越的业绩,而不是同行2023年的业务线投资预计将比2022年大幅盈利2023年随着战略投资的成熟,估值大幅上升为什么现在投资?

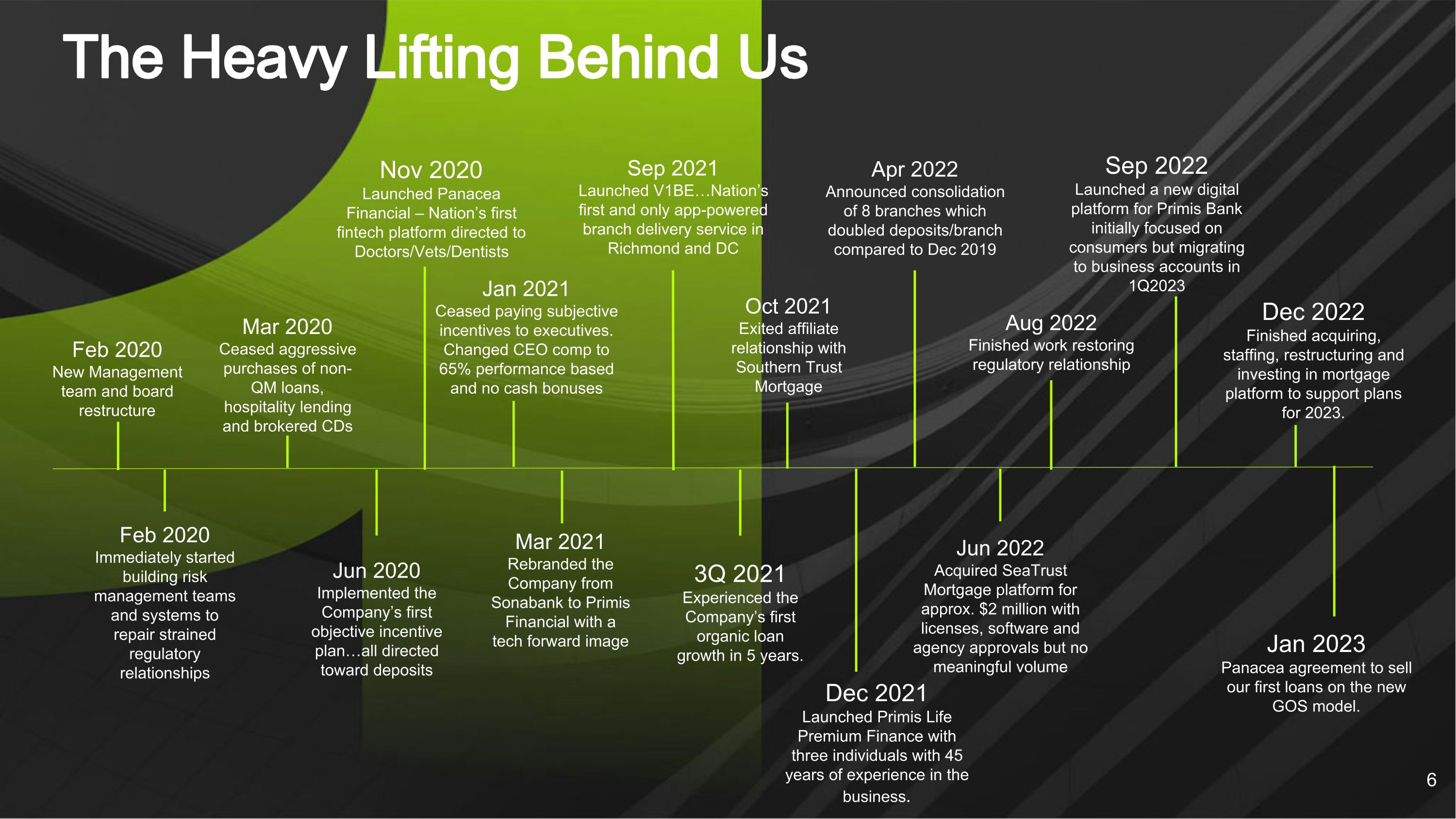

2020年2月立即开始建设风险管理团队和系统,以修复紧张的监管关系2020年6月实施了公司的第一个目标激励计划,全部针对存款2020年3月停止积极购买非QM贷款、酒店业贷款和经纪CD 2020年2月新的管理团队和董事会重组2021年1月停止向高管支付主观激励。将首席执行官薪酬改为基于绩效的65%,不发放现金奖金2020年11月推出灵丹妙药金融-全国首个面向医生/兽医/牙医的金融科技平台2022年12月完成了对抵押贷款平台的收购、人员配备、重组和投资,以支持2023年的计划。2022年6月以约600万美元收购了SeaTrust Mortgage Platform。价值200万美元,包括许可证、软件和机构批准,但没有实质性的数量2021年12月与三个在该行业拥有45年经验的个人推出了Primis Life Premium Finance。2022年8月完成恢复监管关系的工作2022年9月为Primis银行推出了一个新的数字平台,最初专注于消费者,但在2021年10月1日迁移到商业账户2021年10月退出了与Southern Trust Mortgage的附属关系2021年9月推出了V1BE全国第一个也是唯一一个应用程序支持的分行交付服务在里士满和华盛顿特区2022年4月宣布整合8家分行,与2019年12月相比存款/分行翻了一番2023年1月达成协议,以新的GOS模式销售我们的第一笔贷款。2021年3月将公司从Sonabank更名为Primis Financial,并采用技术前沿形象2021年第三季度经历了公司5年来的首次有机贷款增长。我们身后的重担

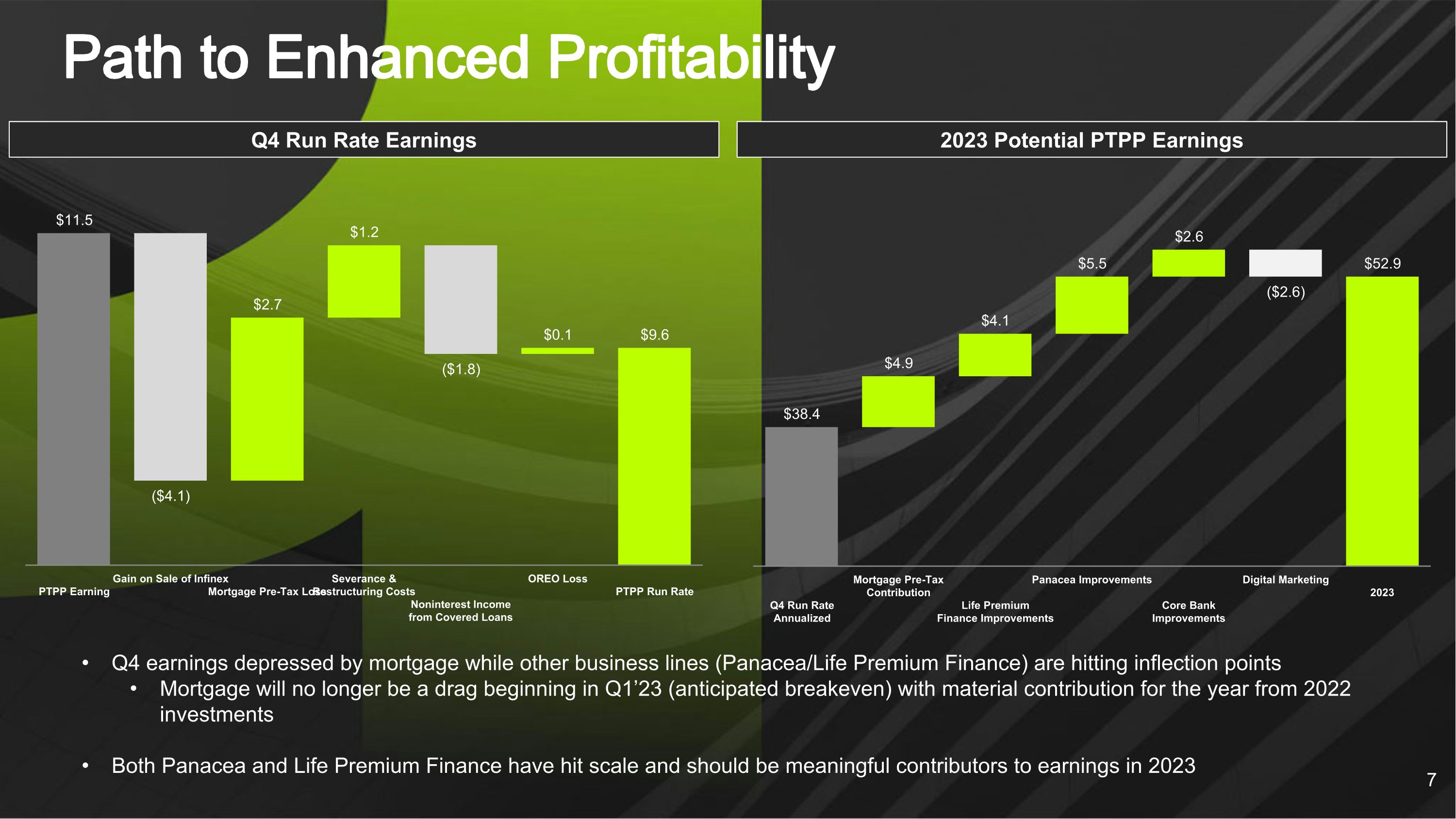

增强盈利能力第四季度运行率收益2023潜在PTPP收益第四季度收益受到抵押贷款的抑制而其他业务线(万能药/人寿保费金融)正在触及拐点抵押贷款将不再拖累从2022年第一季度(预期盈亏平衡)开始的全年投资万能药和人寿保费金融都达到了规模,应该会对2023年的收益做出重要贡献

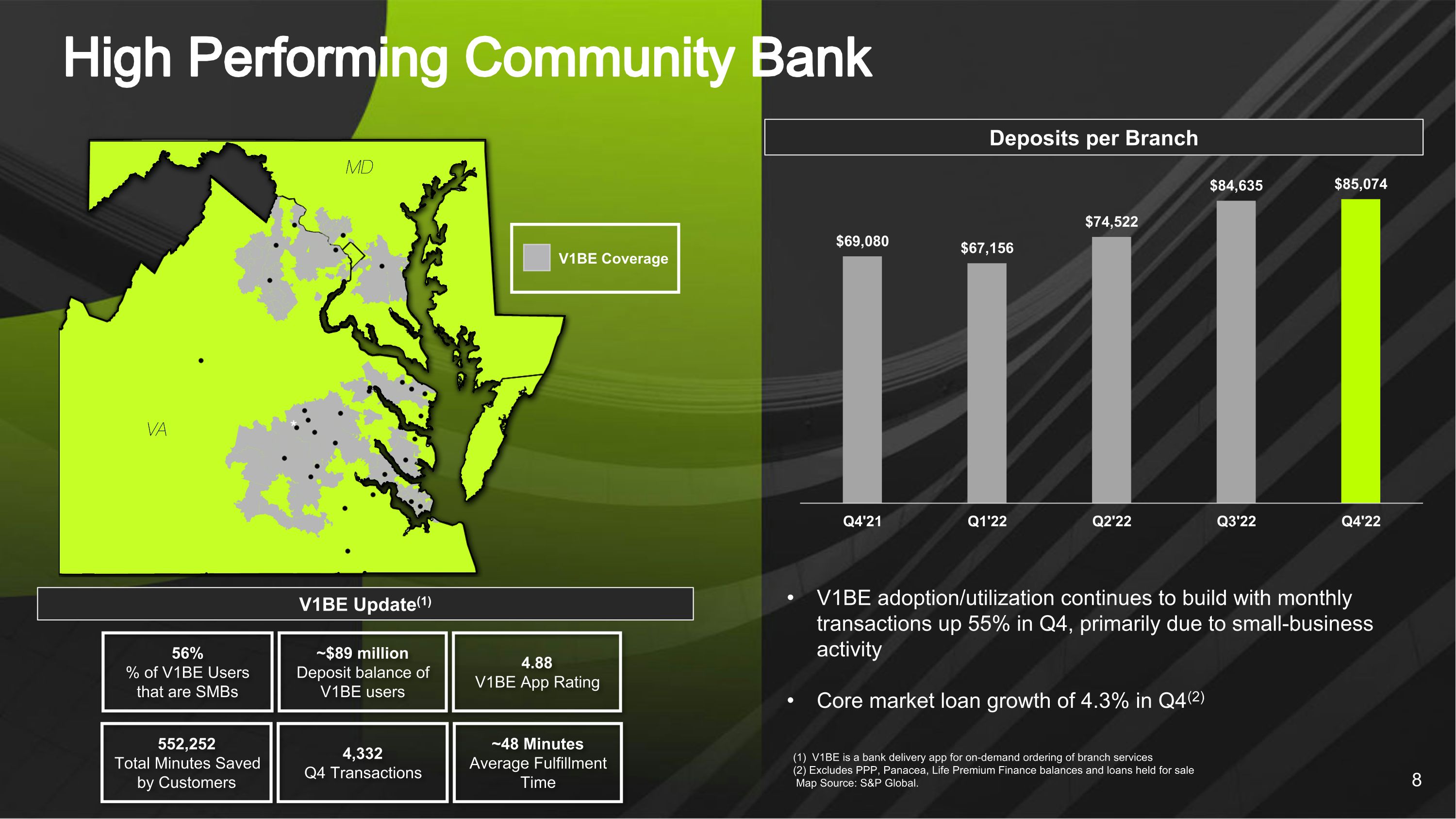

高绩效社区银行V1BE的采用/使用率继续增长,第四季度月度交易量增长55%,主要是由于小企业活动核心市场贷款在第四季度增长4.3%(2)每家分行的存款(1)V1BE是一款银行交付应用,用于按需订购分行服务(2)不包括PPP、Panacea、Life Premium Finance余额和待售贷款来源:S&P Global。4.88 V1BE应用程序评级约8,900万美元V1BE用户的存款余额56%的V1BE用户是中小型企业V1BE更新(1)V1BE覆盖范围~48分钟平均履行时间552,252分钟客户总共节省了4,332个Q4交易

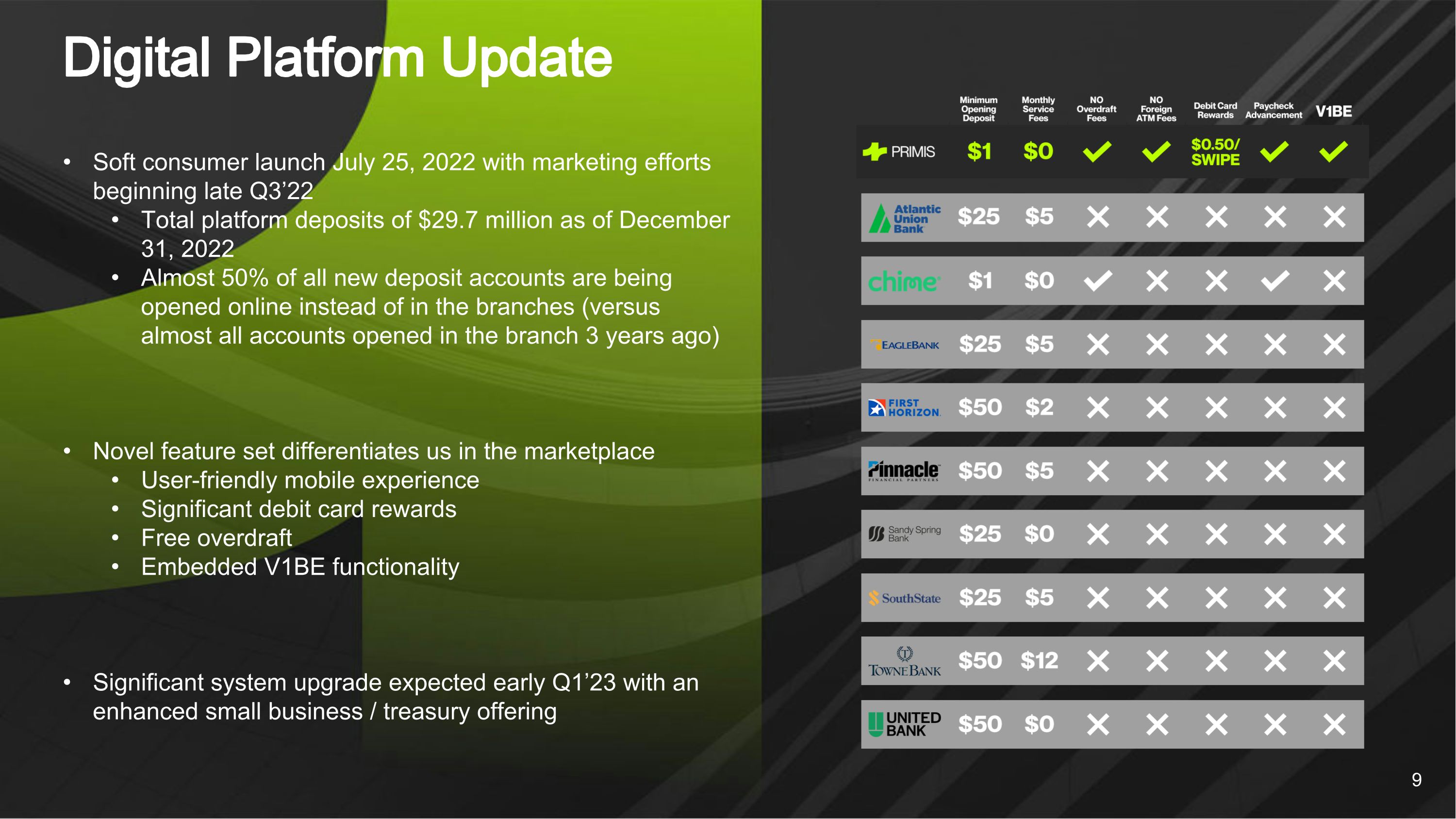

数字平台更新软消费者2022年7月25日开始营销活动截至2022年12月31日,平台存款总额2970万美元几乎50%的新存款账户是在线开立的,而不是在分行开立的(与3年前几乎所有在分行开立的账户相比)新颖的功能集使我们在市场中脱颖而出用户友好的移动体验显著的借记卡奖励免费透支嵌入式V1BE功能显著的系统升级预计在23年第1季度初推出增强的小企业/金库产品

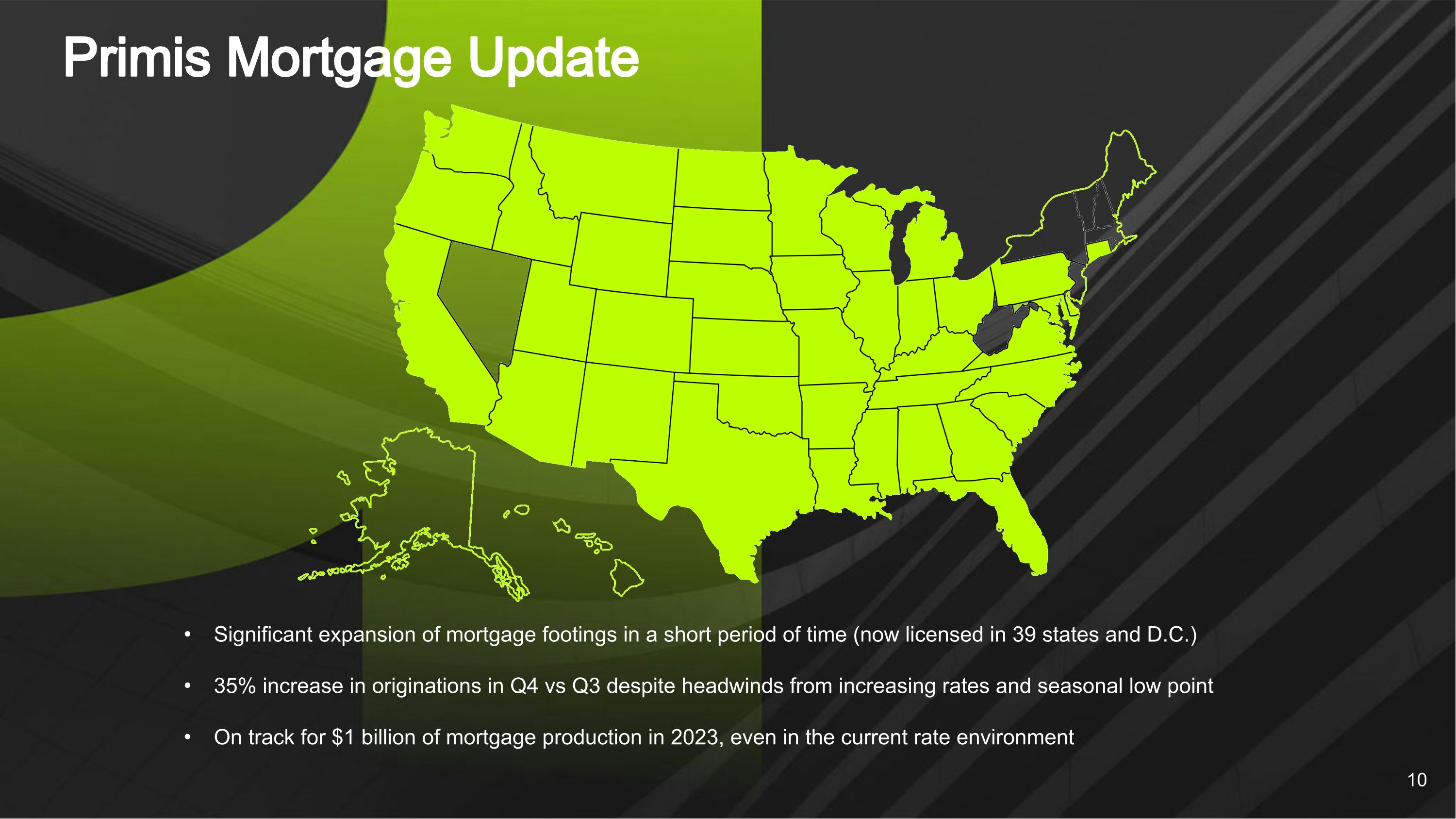

Primis Mortgage更新在短时间内大幅扩大抵押贷款基数(现已在39个州和哥伦比亚特区获得许可)尽管利率上升带来的不利因素以及2023年抵押贷款产生的季节性低点有望在2023年达到10亿美元,但第四季度的抵押贷款基数比第三季度增加了35%,即使在当前的利率环境下也是如此

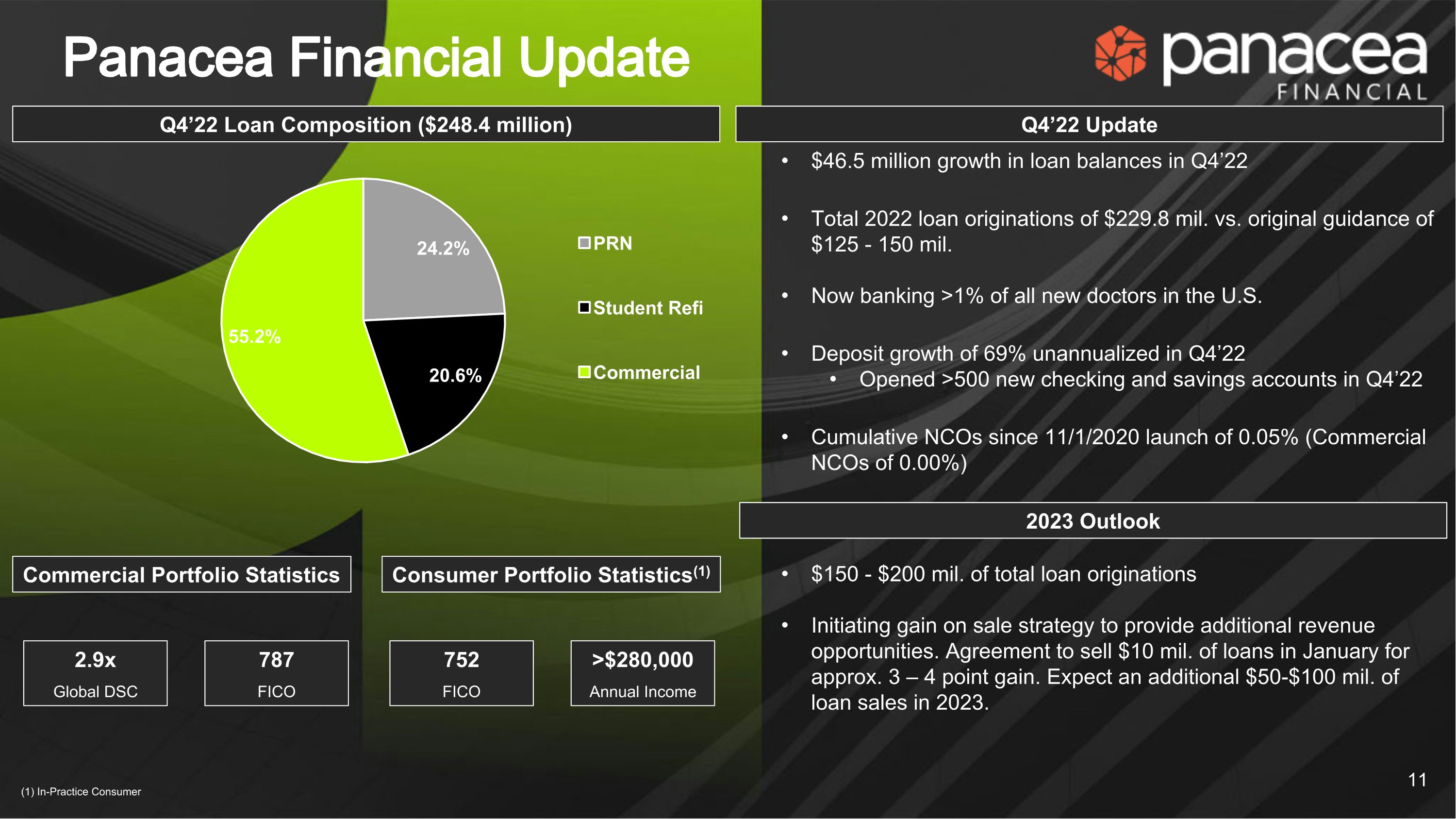

2022年第四季度贷款余额增长4,650万美元2022年贷款总额为229.8美元。与最初1.25亿至1.5亿美元的指导相比。现在银行业>1%的美国新医生存款在22年第4季度未按年率计算增长69%在22年第4季度新开了超过500个新的支票和储蓄账户自2020年11月1日推出以来累计NCO为0.05%(商业NCO为0.00%)Panacea财务更新Q4‘22更新Q4’22贷款构成(2.484亿美元)商业投资组合统计2.9倍全球DSC>280,000美元2023年年收入展望1.5亿-2亿美元。启动销售收益策略,以提供额外的收入机会。1000万美元的销售协议。1月份的贷款,约为3-4个点的收益。预计还会有5000-1亿美元的额外收入。2023年的贷款销售。消费者投资组合统计(1)787 FICO 752 FICO(1)实际消费者

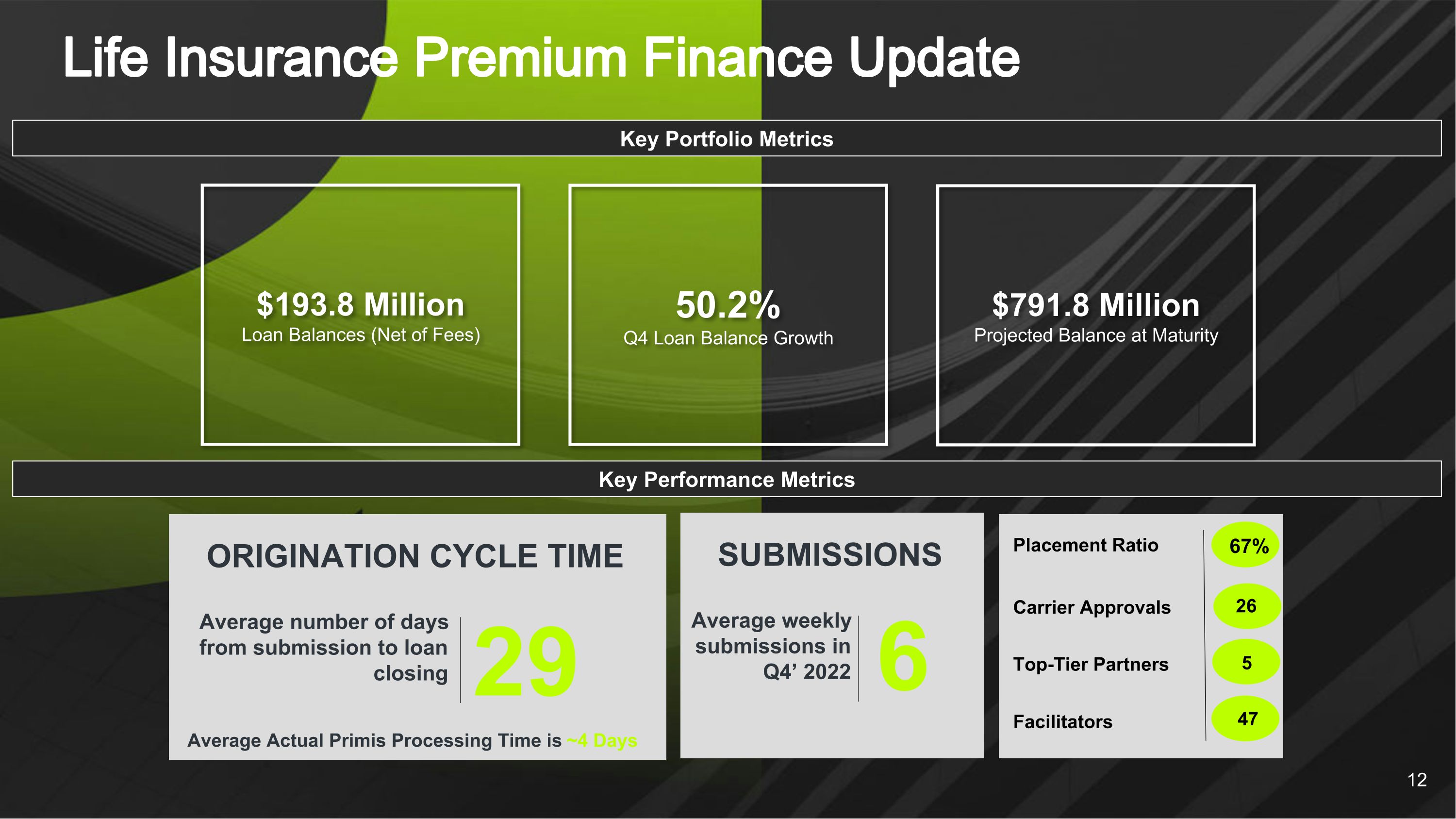

4人寿保险保费财务更新关键投资组合指标关键业绩指标29从提交到贷款成交的平均天数发起周期平均实际Primis处理时间~4天配售比率承运人批准顶级合作伙伴推动者67%26 47 6 2022年第四季度每周平均提交提交5 50.2%第四季度贷款余额增长7.918亿美元预计到期余额1.938亿美元(扣除费用)

第四季度业绩

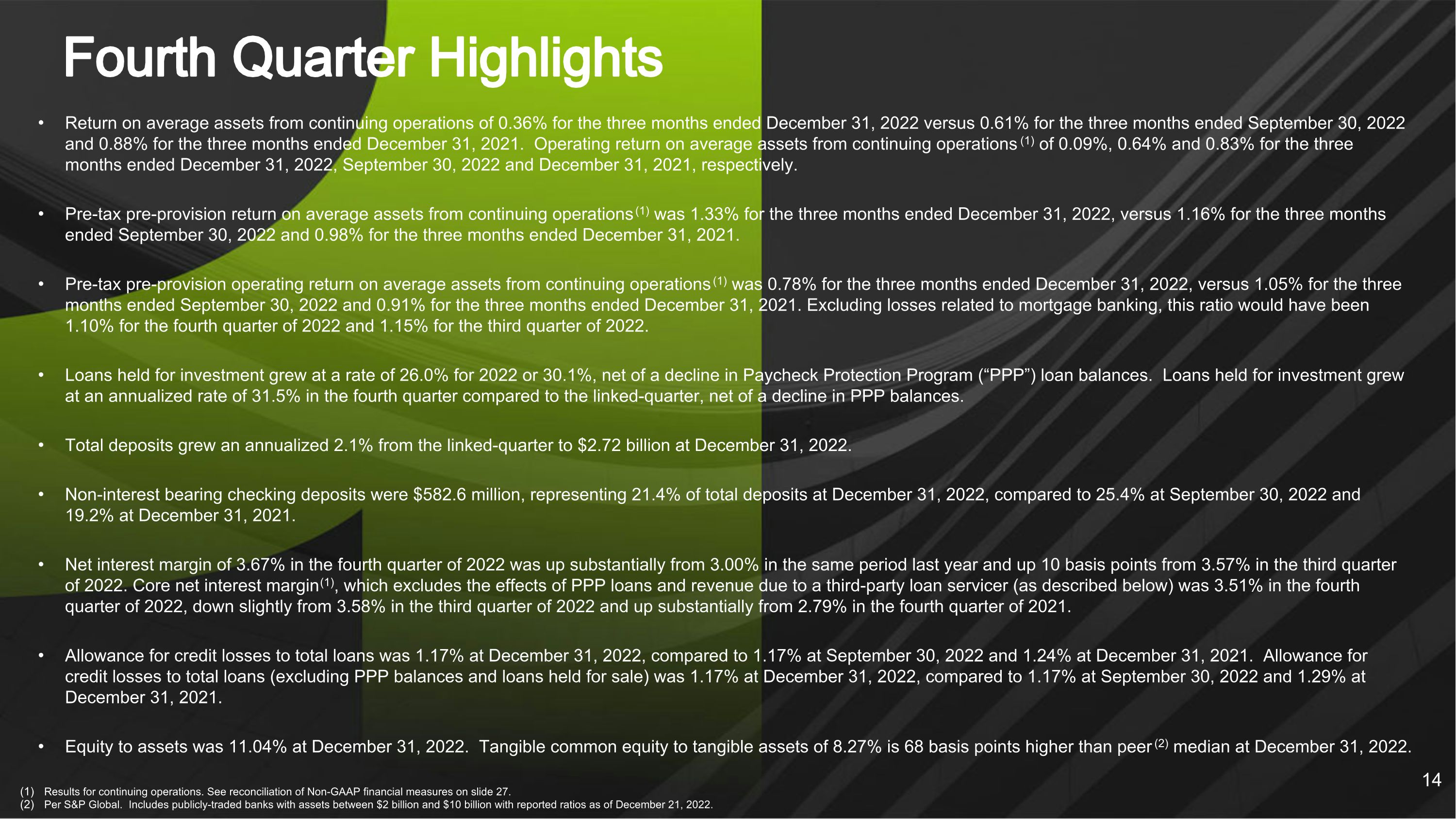

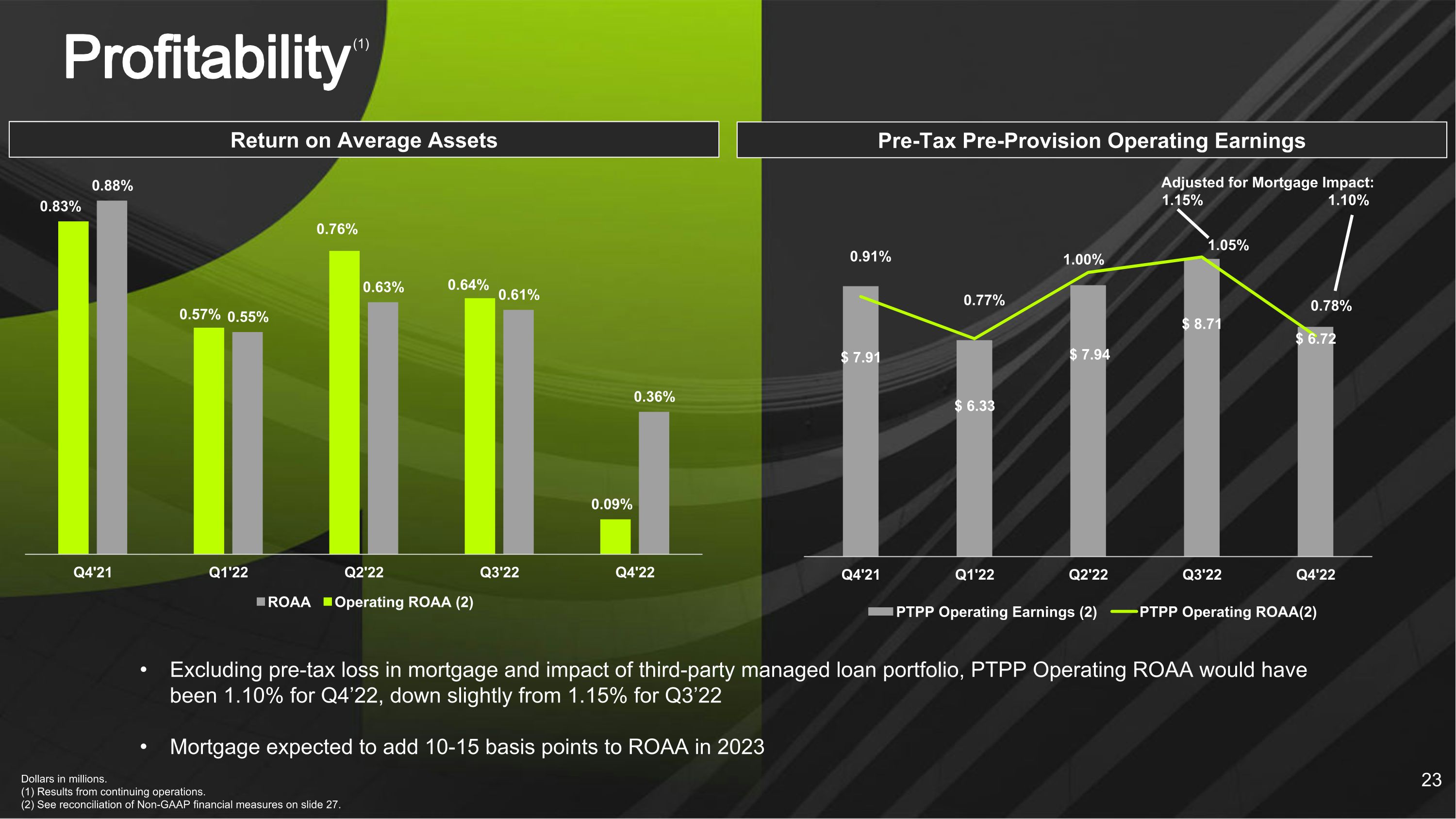

截至2022年12月31日的三个月,持续运营的平均资产回报率为0.36%,而截至2022年9月30日的三个月和截至2021年12月31日的三个月的平均资产回报率分别为0.61%和0.88%。截至2022年12月31日、2022年9月30日和2021年12月31日的三个月,持续运营的平均资产运营回报率(1)分别为0.09%、0.64%和0.83%。截至2022年12月31日的三个月,持续业务的税前拨备前平均资产回报率(1)为1.33%,而截至2022年9月30日的三个月为1.16%,截至2021年12月31日的三个月为0.98%。截至2022年12月31日的三个月,持续业务平均资产的税前拨备前营业回报率(1)为0.78%,而截至2022年9月30日的三个月为1.05%,截至2021年12月31日的三个月为0.91%。剔除与抵押贷款银行相关的亏损,2022年第四季度的这一比率为1.10%,2022年第三季度的这一比率为1.15%。2022年用于投资的贷款增长率为26.0%,扣除支付宝保护计划(PPP)贷款余额下降后的增长率为30.1%。扣除购买力平价余额的下降,第四季度用于投资的贷款按年率计算增长31.5%。截至2022年12月31日,总存款环比年化增长2.1%,至27.2亿美元。截至2022年12月31日,无息支票存款为5.826亿美元,占总存款的21.4%,而2022年9月30日和2021年12月31日分别为25.4%和19.2%。2022年第四季度的净息差为3.67%,较去年同期的3.00%大幅上升,较2022年第三季度的3.57%上升10个基点。核心净息差(1), 其中不包括购买力平价贷款的影响和应对第三方贷款服务机构的收入(如下所述)在2022年第四季度为3.51%,略低于2022年第三季度的3.58%,较2021年第四季度的2.79%大幅上升。截至2022年12月31日,信贷损失拨备占总贷款的比例为1.17%,而2022年9月30日和2021年12月31日分别为1.17%和1.24%。截至2022年12月31日,信贷损失拨备占总贷款(不包括购买力平价余额和待售贷款)的比例为1.17%,而2022年9月30日和2021年12月31日的这一比例分别为1.17%和1.29%。截至2022年12月31日,股本与资产之比为11.04%。有形普通股权益对有形资产的比率为8.27%,比2022年12月31日的同行(2)中值高出68个基点。持续运营的结果。见幻灯片27中的非公认会计准则财务指标对账。根据标准普尔全球公司。包括资产在20亿美元至100亿美元之间的上市银行,截至2022年12月21日的报告比率。第四季度亮点

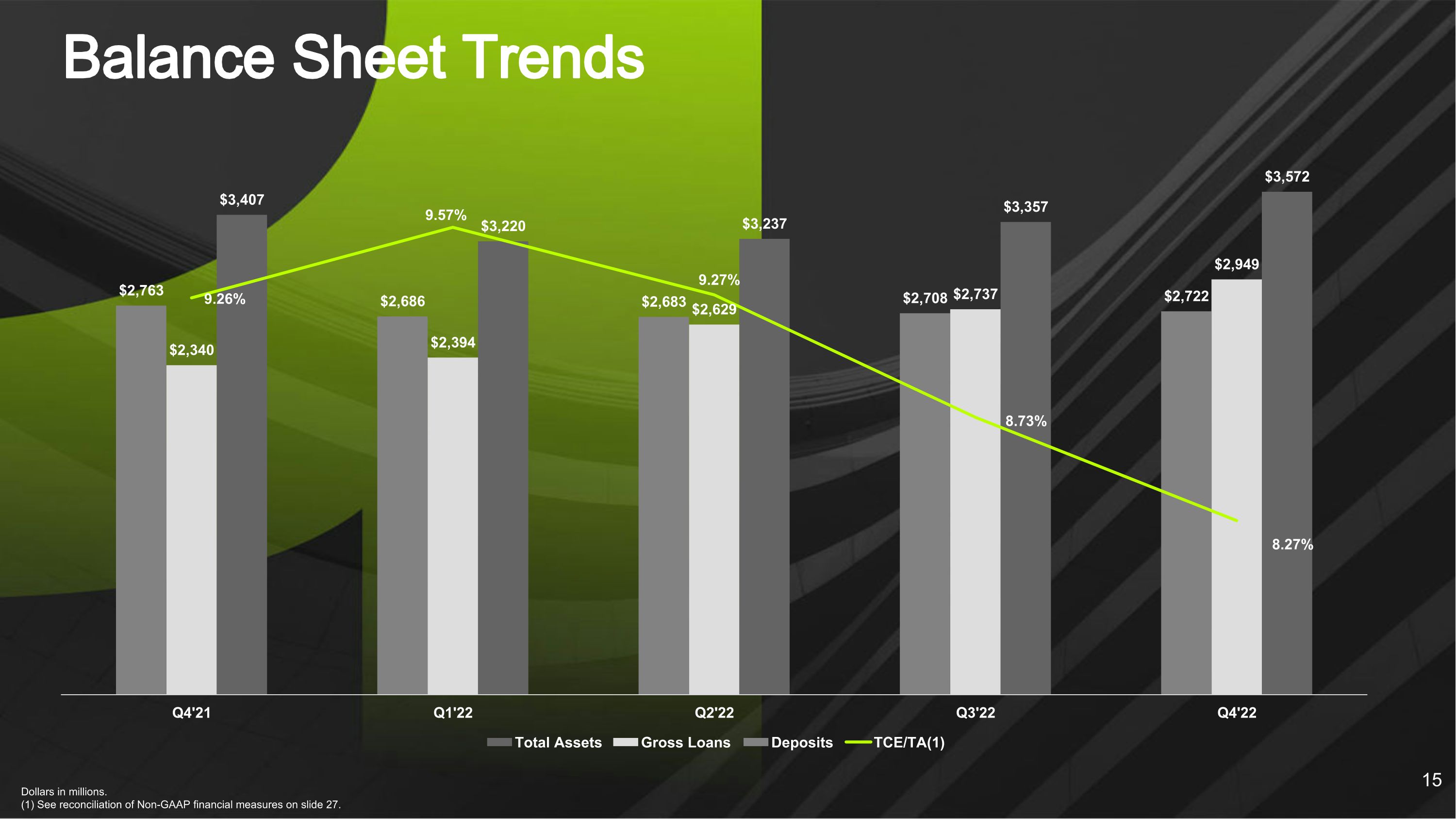

百万美元。(1)见幻灯片27中的非公认会计准则财务计量对账。资产负债表趋势

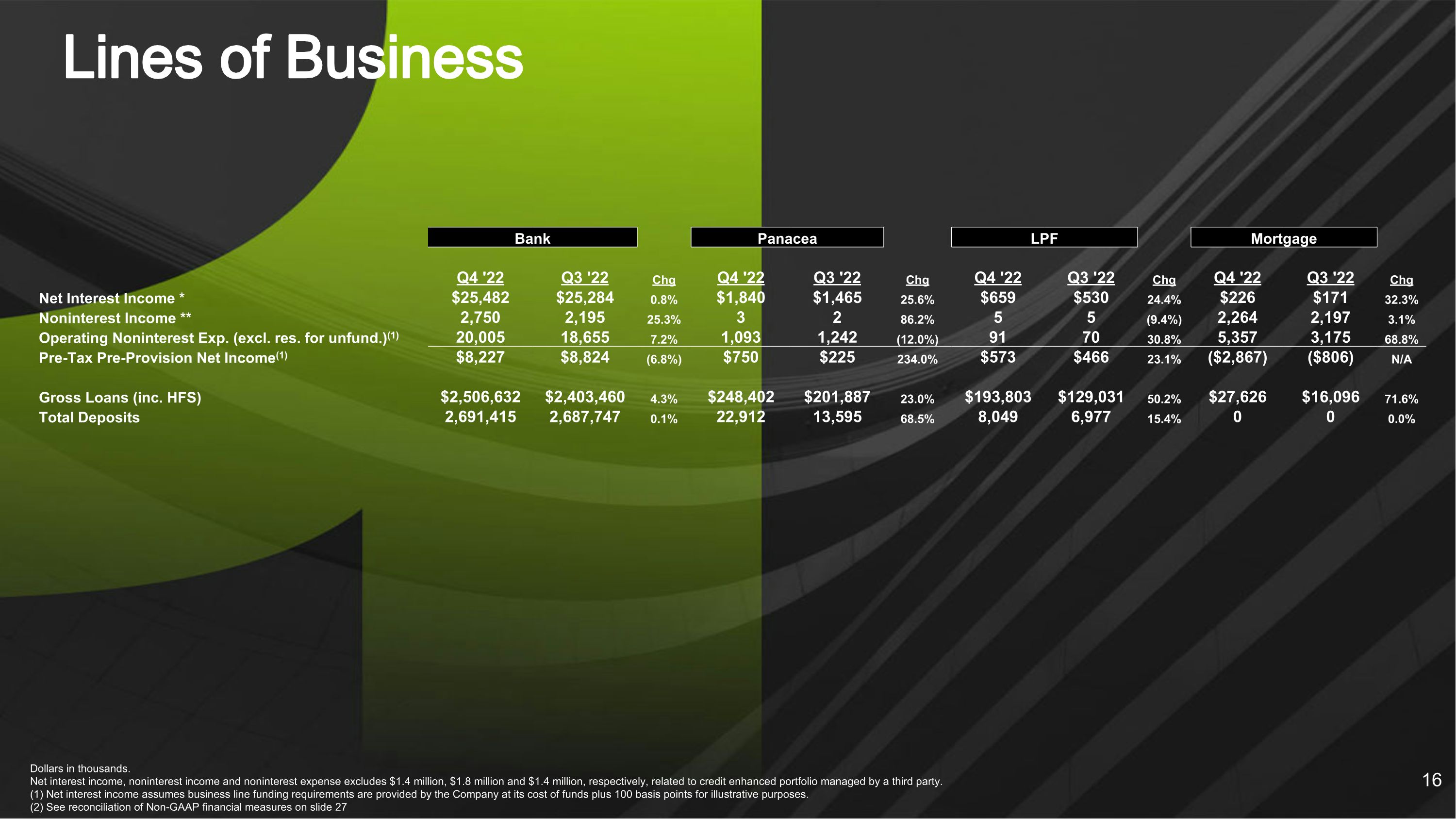

以千美元计的业务线。净利息收入、非利息收入和非利息支出分别不包括与第三方管理的信用增强型投资组合相关的140万美元、180万美元和140万美元。(1)净利息收入假设业务线资金需求由公司按资金成本加100个基点提供,以供说明之用。(2)非GAAP财务指标对账见幻灯片27 Bank Panacea LPF Mortgage Q4‘22 Q3’22 Chg净利息收入*$25,482$25,284 0.8%$1,840$1,465 25.6%$659$530 24.4%$226$171 32.3%非利息收入**2,750 2,195 25.3%3 2 86.2%5 5(9.4%)2,264 2,197 3.1%营业非利息支出。(不包括瑞斯。(1)20,005 18,655 7.2%1,093 1,242(12.0%)91 70 30.8%5,357 3,175 68.8%税前拨备前净收入(1)$8,227$8,824(6.8%)$750$225 234.0%$573$466 23.1%($2,867)($806)N/A总贷款(公司)$2,506,632$2,403,460 4.3%$248,402$201,887 23.0%$193,803$129,031 50.2%27,626$2,687,747%2,912,595 68.5%

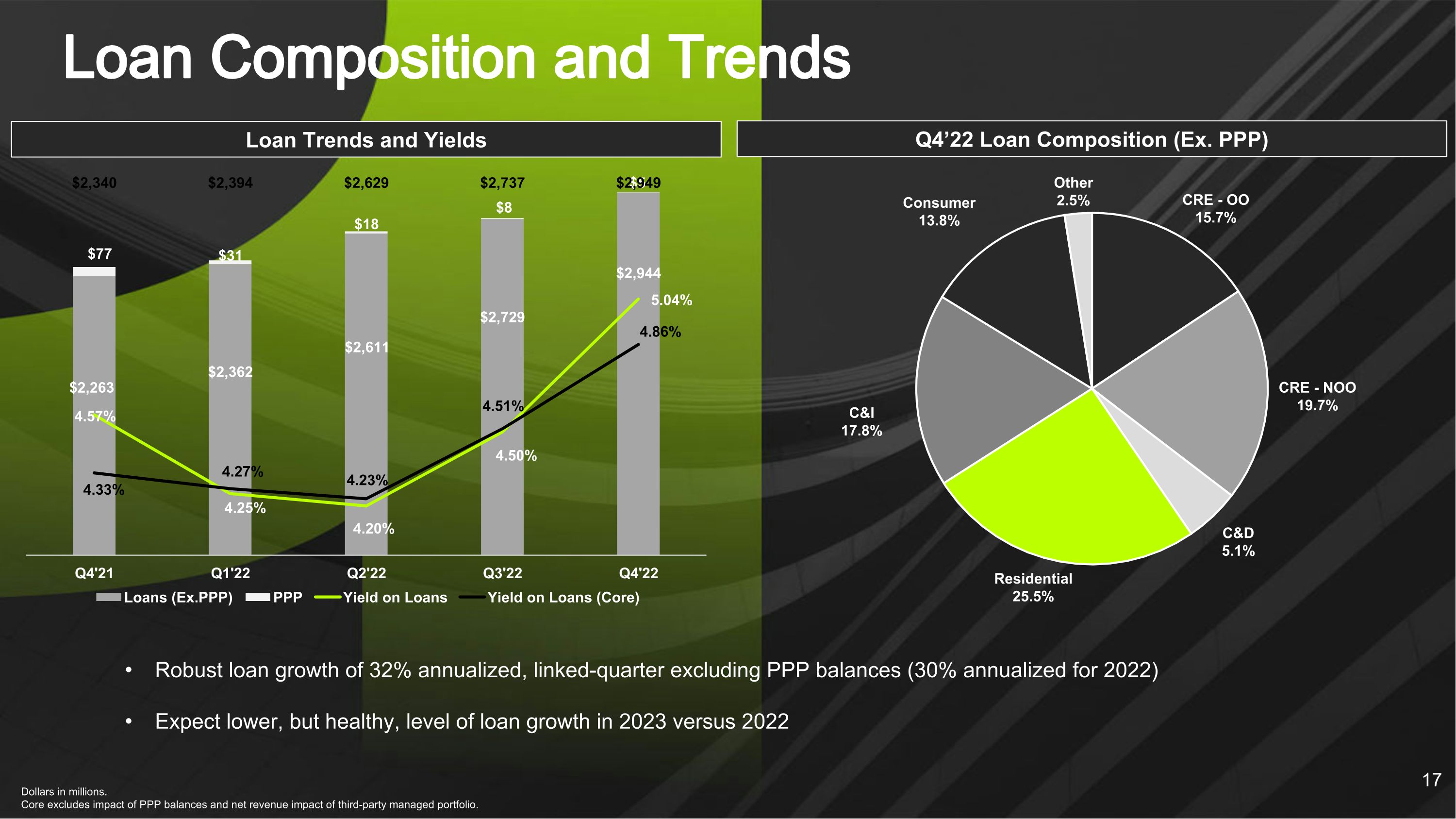

百万美元。核心不包括购买力平价余额的影响和第三方管理投资组合的净收入影响。贷款构成和趋势贷款趋势和收益率22年第4季度贷款构成(例如PPP)不包括PPP余额的相关季度年化贷款增长32%(2022年年化贷款增长30%)预计2023年贷款增长水平低于2022年,但健康

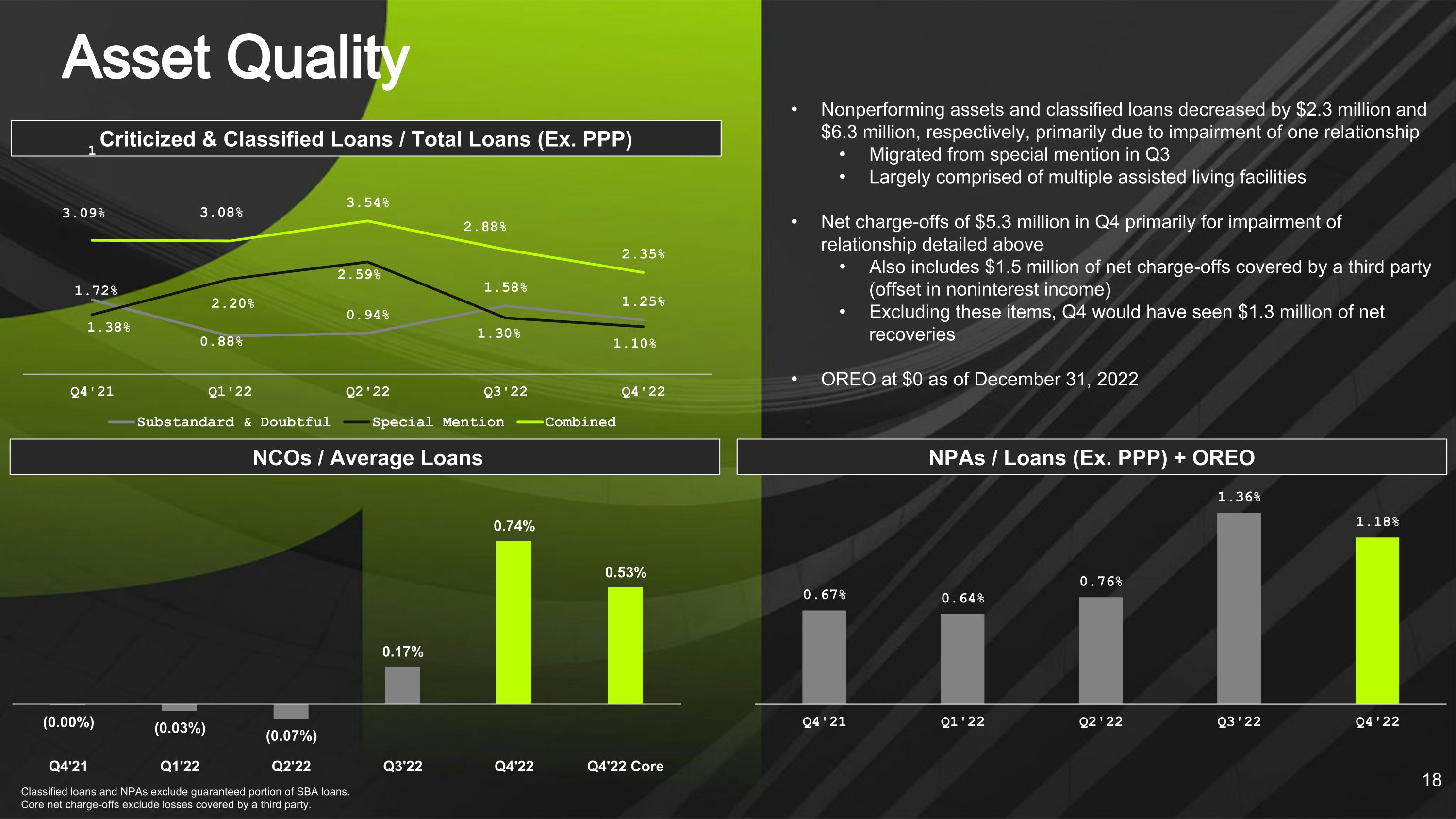

分类贷款和不良资产不包括小企业管理局贷款的担保部分。核心净冲销不包括由第三方承担的损失。资产质量不良资产/贷款(例如购买力平价)+OREO NCO/平均贷款批评和分类贷款/总贷款(例如PPP)不良资产和分类贷款分别减少230万美元和630万美元,主要是由于减值从第三季度特别提到的一个关系转移到主要由多个辅助生活设施组成的第四季度530万美元的净冲销(主要用于上文详述的关系减值)还包括由第三方覆盖的150万美元的净冲销(在非利息收入中抵销)剔除这些项目,截至2022年12月31日的第四季度将有130万美元的净回收OREO为0

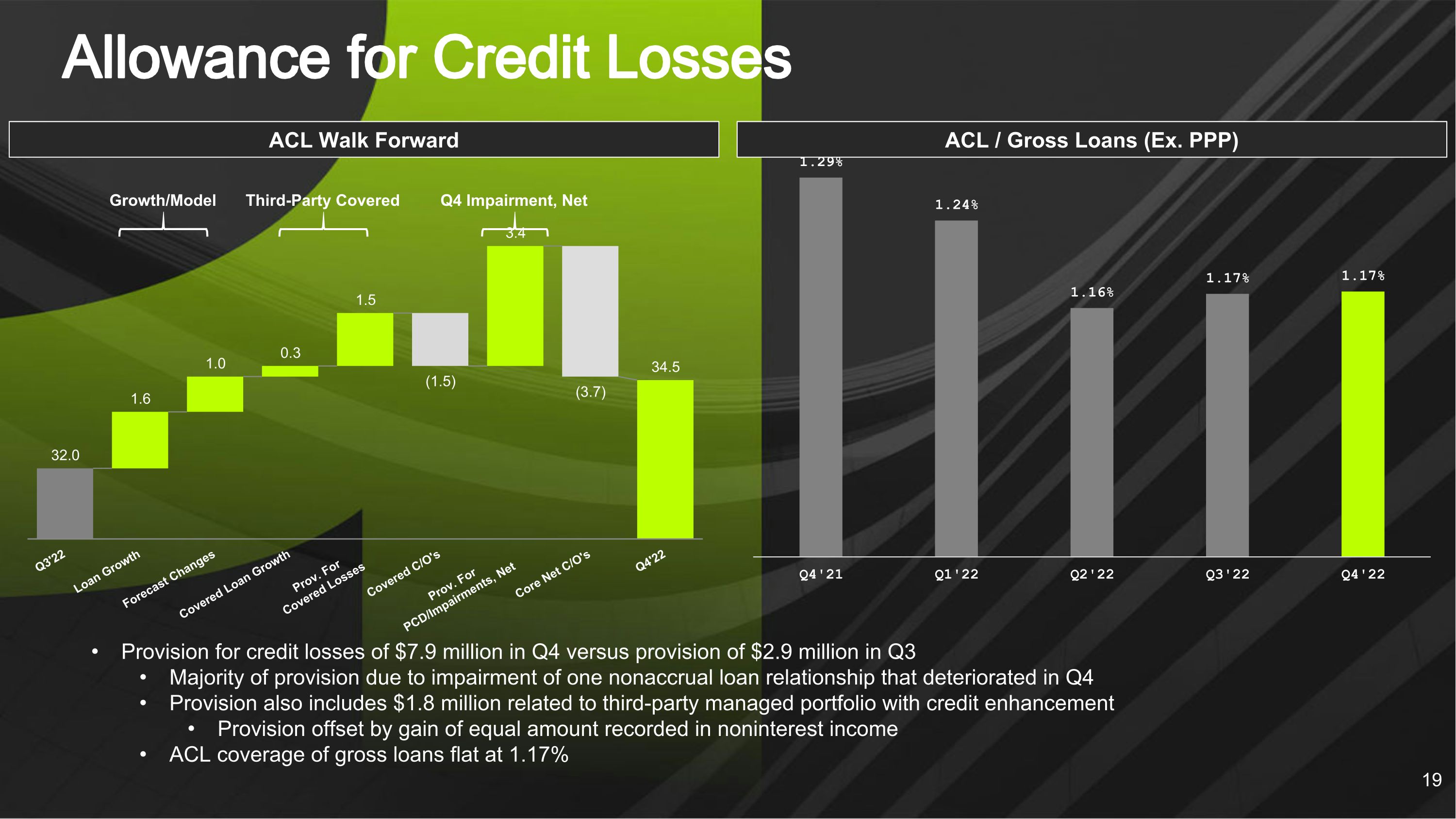

信贷损失准备ACL向前推进ACL/总贷款(例如PPP)第四季度信贷损失拨备为790万美元,第三季度拨备为290万美元大部分拨备是由于第四季度恶化的一项非应计贷款关系的减值拨备还包括与第三方管理的投资组合有关的180万美元,其中信用增强拨备被非利息收入中记录的等额收益抵消ACL总贷款覆盖率持平于1.17%增长/模型第三方覆盖第四季度减值,净额

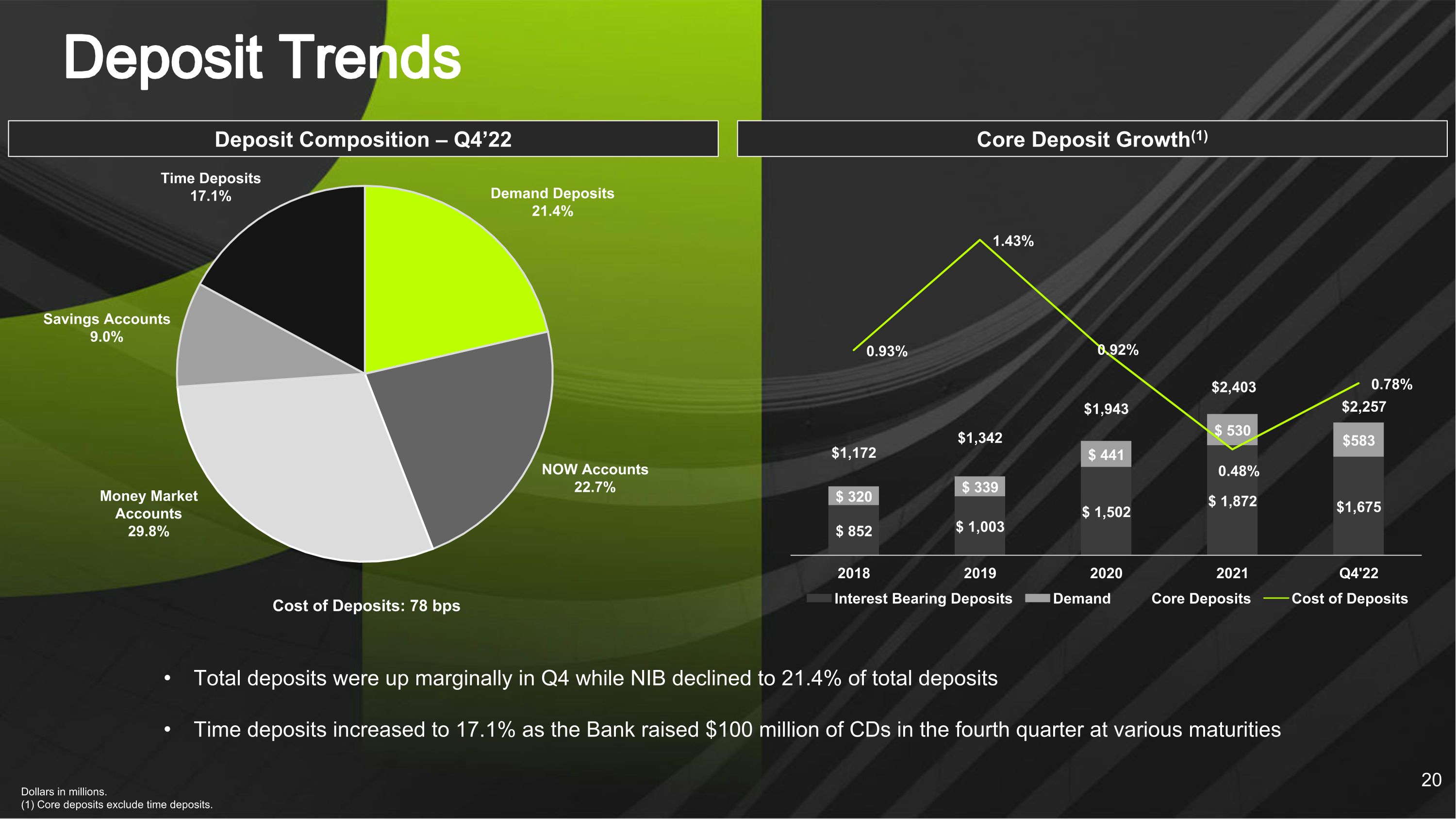

百万美元。(1)核心存款不包括定期存款。存款趋势存款构成-22第四季度核心存款增长(1)总存款在第四季度小幅上升,而NIB下降至总存款的21.4%,定期存款在第四季度增加至17.1%,银行在不同期限筹集了1亿美元存款成本:78个基点

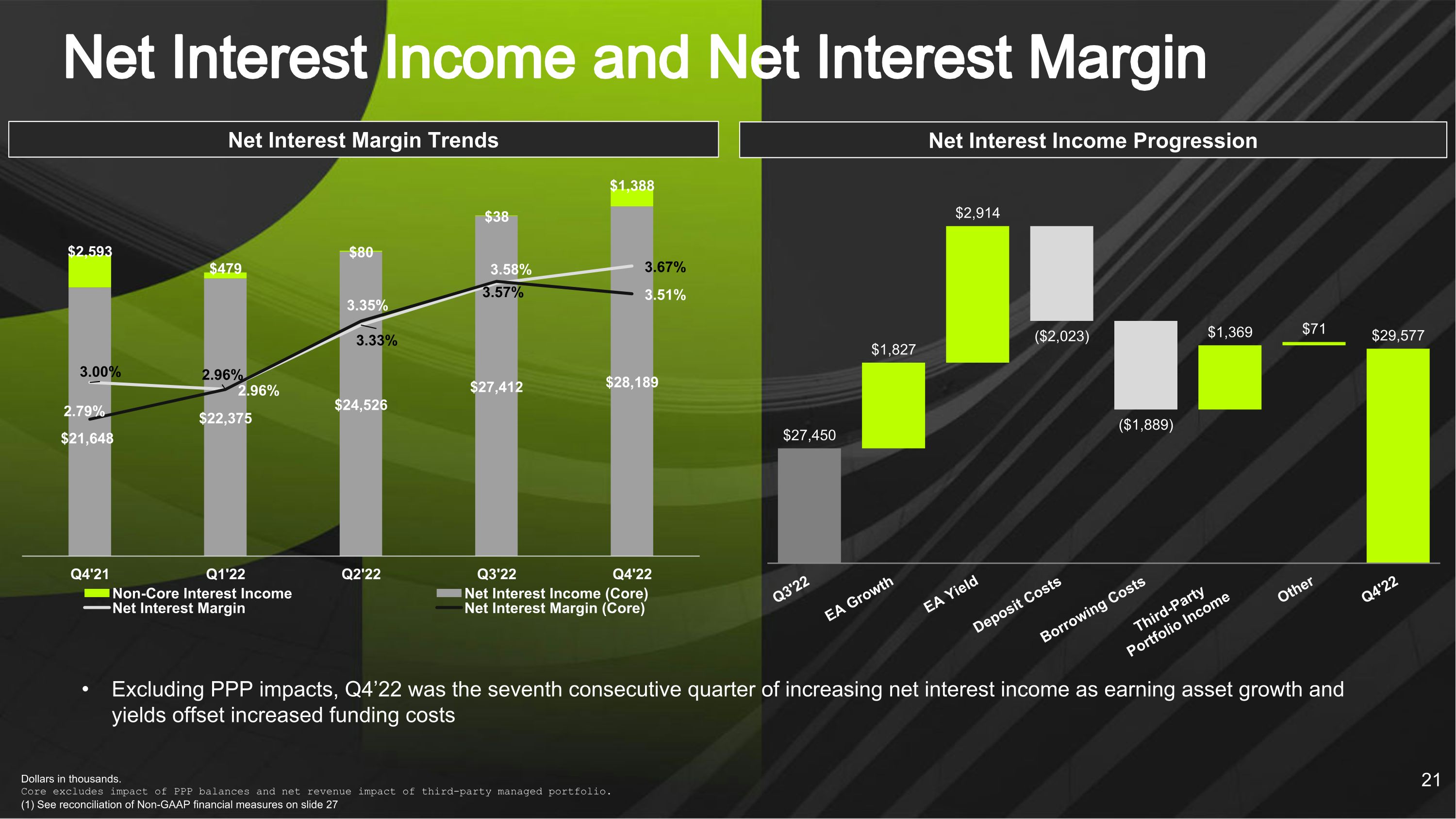

净利息收入递增美元,单位为千美元。核心不包括购买力平价余额的影响和第三方管理投资组合的净收入影响。(1)见幻灯片27中非GAAP财务指标的对账净利息收入和净息差不包括购买力平价影响,22年第4季度是净利息收入连续第七个季度增加,因为盈利资产增长和收益率抵消了增加的融资成本净息差趋势

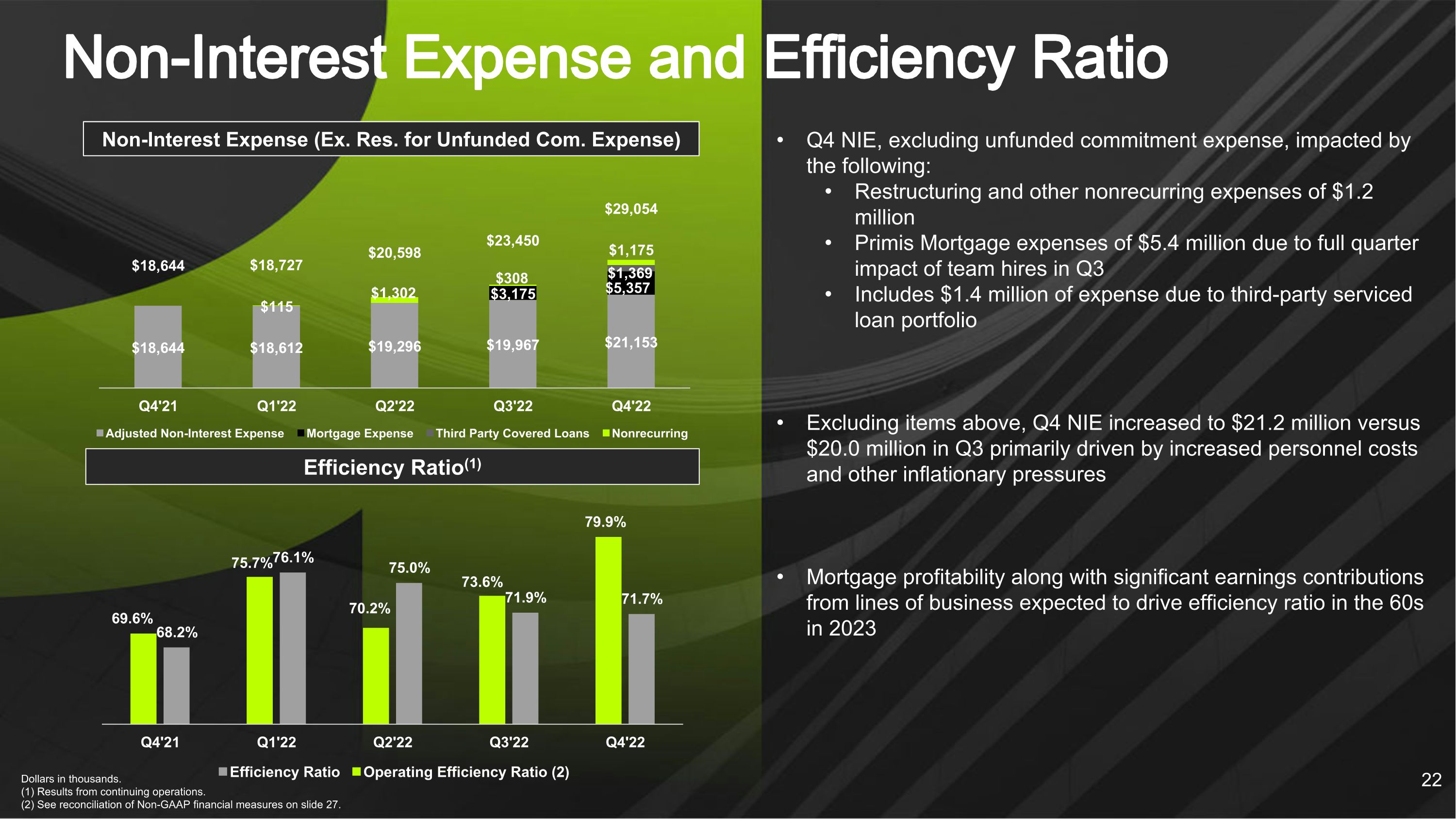

第四季度NIE,不包括无资金支持的承诺费用,受以下影响:重组和其他非经常性费用120万美元Primis Mortgage费用540万美元由于整个季度团队招聘的影响包括140万美元由于第三季度不包括上述项目的第三方服务贷款组合的费用,第四季度NIE从第三季度的2000万美元增加到2120万美元,主要是由于人员成本增加和其他通胀压力抵押贷款盈利能力以及预计将在2023年推动效率比率(1)美元的业务线的重大收益贡献。(一)持续经营的结果。(2)见幻灯片27中的非公认会计准则财务计量对账。非利息费用与效率比率非利息费用(例如无资金支持的Com的资源。费用)

百万美元。(一)持续经营的结果。(2)见幻灯片27中的非公认会计准则财务计量对账。盈利能力税前平均资产回报率计提税前准备前营业收益(1)剔除抵押贷款税前亏损和第三方管理贷款组合的影响,PTPP的营业ROAA在22年4季度为1.10%,略低于22季度的1.15%预计2023年抵押贷款调整后的ROAA将增加10-15个基点:1.15%1.10%

每股有形账面价值稀释每股收益和调整后稀释每股收益(1)(1)见幻灯片27中非公认会计准则财务指标的对账。每股业绩(1)截至2022年12月31日,由于公司可供出售证券组合的未实现市值亏损,每股有形账面价值减少1.05美元

才华横溢的管理团队和董事会致力于建立具有吸引力的长期股东价值多管齐下的增长战略开始支付股息积极和早期使用技术将银行定位为卓越的业绩随着行业的发展随着战略投资的成熟显着估值上升摘要

附录

*扣除购买力平价贷款影响的净息差假设所有适用期间的平均购买力平价余额的融资成本为35个基点。非公认会计准则对账