目录表

第II部

项目5.注册人普通股市场、相关股东事项和发行人购买股权证券

市场信息和持有者

根据修订后的1933年证券法,我们关于首次公开发行我们普通股的注册声明(注册号:第333-94853号)于2000年3月23日生效。我们的普通股在纳斯达克国家市场(纳斯达克)挂牌交易,交易代码为“SPLE”。截至2022年1月24日,共有62名普通股持有者。

股利政策

我们从未宣布或支付过普通股的任何现金股息,目前我们也不打算支付现金股息。我们目前预计将保留未来的任何收益,为我们业务的运营和扩张提供资金。

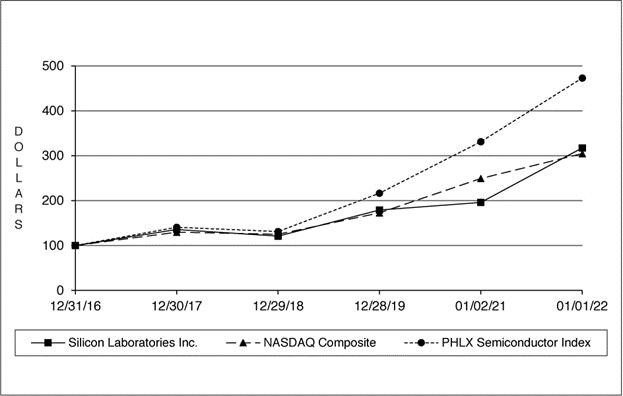

股票表现图表

下面的图表显示了对硅实验室公司普通股、纳斯达克综合指数和PHLX半导体指数的累计股东总回报的比较。

公司/指数 |

| 12/31/16 |

| 12/30/17 |

| 12/29/18 |

| 12/28/19 |

| 01/02/21 |

| 01/01/22 | ||||||

硅实验室公司 | $ | 100.00 | $ | 135.85 | $ | 120.77 | $ | 179.26 | $ | 195.91 | $ | 317.57 | ||||||

纳斯达克综合指数 | $ | 100.00 | $ | 129.64 | $ | 124.98 | $ | 172.81 | $ | 249.51 | $ | 304.85 | ||||||

PHLX半导体指数 | $ | 100.00 | $ | 140.54 | $ | 131.15 | $ | 216.62 | $ | 331.27 | $ | 473.22 | ||||||

| (1) | 该图假设在2016年12月31日收盘时,有100美元投资于我们的普通股和每个指数,所有股息都进行了再投资。我们的普通股没有宣布现金股息。 |

| (2) | 所示期间的股东回报不应被认为是未来股东回报的指标。 |

27