2022年第三季度收益电话会议 2022年10月28日 DT Midstream

安全港声明 本演示文稿中包含的声明,在一定程度上不是历史或现实的陈述 ,根据证券法,这些声明构成“前瞻性声明”。这些前瞻性陈述 旨在根据我们认为合理的假设和目前掌握的信息,提供管理层对我们未来经营和财务业绩、业务前景、监管程序结果、市场状况和其他事项的当前预期或计划。 前瞻性陈述可通过使用诸如“相信”、“预期”、“预期”、“ ”计划、“战略”、“前景”、“估计”等词语来识别。“项目”、“目标”、“预期”、“将”、“应该”、“看到”、“指导”、“展望”、“自信”和其他意思相似的词。然而,没有这样的词语、表述或声明并不意味着这些声明不具有前瞻性。特别是,与未来收益、现金流、经营结果、现金使用、税率和其他财务业绩衡量指标、未来行动、条件或事件、潜在的未来计划、DT Midstream的战略或交易以及其他非历史事实有关的明示或隐含陈述,均为前瞻性陈述。 前瞻性陈述不保证未来的结果和条件,而是受到许多假设、风险、以及可能导致未来实际结果与预期、预测、估计或预算的结果大相径庭的不确定性。许多因素可能会影响DT Midstream的前瞻性陈述,包括但不限于:总体经济状况的变化, 包括利率上升和通货膨胀对我们业务的影响;我们行业的竞争状况;全球供应链中断;第三方运营商、加工商、运输商和采集商采取的行动;西南能源公司和/或其附属公司、Antero Resources Corporation和/或其附属公司和我们经营地区的其他第三方预期产量的变化;对天然气收集、传输、储存、运输和水服务的需求;与替代燃料和竞争燃料的价格相比,天然气对消费者的可获得性和价格;来自相同和替代能源的竞争;我们成功实施我们的业务计划的能力;我们按时并按预算完成有机增长项目的能力;我们完成收购的能力;债务和股权融资的价格和可用性;我们现有和任何 未来信贷安排和契约的限制;能源效率和技术趋势;有关网络安全和数据隐私的法律变化,以及任何网络安全威胁或事件;操作危害、环境风险和与天然气收集、储存和运输相关的其他风险;环境法律、法规或执行政策的变化,包括与气候变化和温室气体排放有关的法律法规;自然灾害、不利天气状况、人员伤亡损失和其他我们无法控制的事项;疾病、流行病和流行病爆发的影响以及任何相关的经济影响;俄罗斯和乌克兰之间持续的冲突,包括由此导致的商品价格波动和基于网络的攻击的风险;劳资关系和市场,包括吸引员工的能力, 聘用和保留关键员工和合同人员;大型客户违约;税收状况的变化以及税率和法规的变化;开发低碳商机和部署温室气体减排技术的能力;现有和未来法律和政府法规的影响;保险市场的变化对成本以及可获得的保险范围和类型的影响; 商品价格变化的时间和程度;我们的客户根据我们的商业协议承担的义务的暂停、减少或终止;由于我们的设施或我们业务所依赖的第三方设施的设备中断或故障造成的中断 ;未来诉讼的影响;从DTE Energy剥离DT Midstream(“剥离”)作为免税分销的资格;根据协议分配DTE Energy的税收属性,该协议规定了DTE Energy和DT Midstream在所有税务事项上的各自权利、责任和义务;我们有能力 实现我们作为一家独立上市公司预期实现的利益;以及我们在截至2021年12月31日的Form 10-K年度报告中以及我们不时向美国证券交易委员会提交的报告和注册声明中描述的风险。 以上因素列表并不详尽。新的因素时有出现。我们无法预测可能出现的 因素,或这些因素如何导致实际结果与前瞻性陈述中陈述的结果大不相同,请参阅我们截至2021年12月31日的年度报告中题为“风险因素”一节的讨论。, 以10-K表格形式向美国证券交易委员会提交的报告以及向美国证券交易委员会提交的任何其他报告。鉴于可能导致我们的实际结果与任何前瞻性陈述中包含的结果大不相同的不确定性和风险因素,您不应过度依赖任何前瞻性 陈述。 任何前瞻性陈述仅说明此类陈述的发表日期。无论是由于新信息、后续事件还是其他原因,我们都没有义务更新或更改我们的前瞻性陈述,也不承担任何义务。 DT Midstream 2

2022年第三季度业绩 强劲的财务业绩 实现净收入1.13亿美元,调整后EBITDA1为2.07亿美元 由于强劲的基本业务业绩和千禧年管道收购提升,2022年调整后EBITDA指引提高到8.10-8.25亿美元 由于收购千禧管道,2023年调整后EBITDA早期预期增加到8.65-9.05亿美元 提升 就海恩斯维尔系统扩展第三阶段做出最终投资决策 200MMcf/d增量跃升扩展 结合第一阶段和第二阶段扩展,LEAP产能将增加90%,从1.0 bcf/d提高到1.9 bcf/d 推进路易斯安那州的碳捕获和封存(CCS)项目 预计在11月底之前提交VI类许可申请 收购千禧管道增加了对一项主要天然气资产的所有权 强劲的需求拉动管道根据与高信用客户签订的长期按需付费协议完全签约 立即进行增值交易,加快增长计划 1.调整后的EBITDA(非GAAP)的定义和对账包括在附录 华盛顿10存储领域 DT Midstream 3

在关键资产增长的推动下强劲的季度业绩 部门调整后的EBITDA1 (millions) $191 $105 $86 Q1 2022 $205 $116 $89 2022年第2季度 $207 $115 $92 由于短期费率增加,第三季度2022 Gathering Pipeline Pipeline Higher收入大幅增长 由于合同改善,Nexus的贡献更大 收集更高的蓝联 容量扩展导致的系统容量 1.调整后EBITDA(非GAAP)的定义和对账至附录中所列净收入 DT Midstream 4

这两个地区的产量增长强劲,2022年第三季度的产量超过3 bcf/d 聚集细分市场平均throughput1 (Bcf/d) +15% 2.62 1.35 1.27 Q3 2021 2.91 1.55 1.37 第四季度2021 2.91 1.57 1.34 第一季度2022 2.81 1.53 1.28 2022年第2季度 3.01 1.66 1.35 第三季度2022 Northeast Haynesville Haynesville Volume增长由蓝联的扩张推动 东北 阿巴拉契亚收集系统扩建 连接到蒂奥加收集的新生产 1.不包括密歇根收集 DT中游 5

增加2022年调整后的EBITDA指导和2023年的早期展望,较2021年增长超过20% 原始指导 增加了2022年指导 各细分市场和地区的强劲基础业务表现包括千禧年管道收购的提振 2023年早期展望 全年千禧管道收购提振约5500万美元 2023年指导将在我们的年终电话会议上提供,并将包括对基础业务的更新 调整后的EBITDA1 (millions) 920 880 840 800 760 720 680 640 600 560 原始指引 指引增加 $710-$750 2021原始指引 $810-$825 $770-$810 2022指引 $865-$905 $810-$850 2023年早期展望 从2021年原始指引增长 ~12% ~21% 1.调整后EBITDA(非GAAP)与附录中包含的净收入的定义和对账 6

季度财务业绩 截至 三个月(百万美元,不包括每股收益 2022年9月30日 6月30日,2022 关键驱动因素 调整后的EBITDA1 管道段 收集段 运营费用2 运营EPS2 可分配现金流3 增长资本4 维护capital $207 $115 $92 $88 $0.90 $186 $112 $8 $205 $116 $89 $79 $0.80 $139 $33 $4 Higher飞跃2022年第三季度的收入和Nexus贡献 蓝联在2022年第三季度的收入增加 2022年第二季度的融资活动 2022年第二季度的利息支付 增长投资的时间 1.调整后的EBITDA(非GAAP)的定义和对账至附录中的净收入 2.运营收益和每股运营收益(非GAAP)与附录中报告的收益的定义和对账;按每股平均股数约9700万股计算每股收益 稀释后的流通股 3.附录中可分配现金流量(非GAAP)的定义和对账 4.增长资本包括对权益法投资对象的贡献 DT Midstream 7

增加2022年调整后的EBITDA指导和2023年早期展望 (百万,除每股收益外) 原始指导 修订后的指导 2022 2023 调整后的EBITDA1 运营EPS2 运营EPS2 可分配现金流3 资本支出 增长资本4 调整后的EBITDA(早期展望) $770-$810 $319-$335 $3.30-$3.46 $575-$625 $350-$400 $320-$360 $30-$40 $810-$850 $319-$335 $3.30-$3.46 $575-$625 $350-$400 $320-$360 $30-$40 $810-$850 $319-$335 $3.30-$3.46 $575-$625 $350-$400 $320-$360 $30-$40 $810-$850 $810-$825 $330-$340 $3.40-$3.50 $575-$625 $860-$910 $840-$880 $20-$30 $865-$905 千禧年管道收购的更新指导和强劲的年初至今业绩 增加2022调整后的EBITDA 整个投资组合的基本业务表现强劲 千禧年管道收购提升 2023年调整后的EBITDA 全年收购提升 将提供2023年调整后的EBITDA 呼吁并包括基本业务的最新情况 1.调整后EBITDA(非GAAP)的定义和对账至本附录所列净收入 2.营业收益和每股营业收益(非GAAP)与本附录所列已报告收益的定义和对帐 ;按平均约9700万股流通股计算每股收益 稀释后的每股收益 3.本附录中可分配现金流(非GAAP)的定义和对账 4.增长资本包括对权益法投资对象的贡献 DT Midstream 8

通过第三阶段扩展将Leap容量提高到1.9 Bcf/d 资本效率,低风险扩建提供了及时满足不断增长的液化天然气需求的途径 新的第三阶段海恩斯维尔系统扩建将提供200MMcf/d的增量跃升能力 2024年第三季度投入使用的项目 正在进行的第四阶段扩建的积极商业讨论 通过循环和压缩,Leap可以扩展到~3bcf/d 海内斯维尔/洛杉矶墨西哥湾沿岸DTM管道资产 DTM处理厂 蓝联扩建建设 新的电力压缩 液化天然气设施 正在开发中的运营 Leap容量增加 收缩Leap容量(bcf/d) 当前 第一阶段扩展 第二阶段扩展 第三阶段扩展 总计 完全扩展opportunity 1.0 0.3 0.4 0.2 1.9 3.0 In-service Q4 2023 Q1 2024 DT Midstream 9

增加对服务于关键需求市场的主要天然气资产的所有权 交易概述 获得Millennium Pipeline额外26.25%的所有权权益,使DTM的总所有权达到52.5% ~5.52亿美元,收购价是2023年调整后EBITDA1的10倍 立即通过手头现金和现有循环信贷安排图纸进行增值融资 资产详情 ~263英里管道,日处理能力约2 bcf/d(东/西约1.2 bcf/d,西/西约0.8 bcf/d) DTM是一家创始开发商和所有者,自2008年管道投入使用之日起 与高质量信贷客户签订了长期按需付费协议的全面合同 最近完成了东扩项目和电厂横向 强劲的市场(阿尔冈昆,哥伦比亚,帝国,田纳西天然气,EGTS)和供应(蓝石,Stagecoach,激光) 连通性 新英格兰市场 纽约市 其他DTM资产 1.调整后EBITDA(非GAAP)与附录中所列净收入的定义和对账 DT Midstream 10

主要增长项目正在进行中 合同增长投资 (粗体新项目) 项目 在役date(s) Status Pipeline Gathering Stonewall扩建 密歇根州集聚到州内管道改造 海恩斯维尔Leap管道扩建-第一阶段 海恩斯维尔Leap管道扩建-第二阶段 海恩斯维尔Leap管道扩建-第三阶段 阿巴拉契亚集输系统扩建 阿巴拉契亚集输系统扩建-第二阶段 海恩斯维尔蓝联扩建 2022年第二季度 Q4 2022 Q4 2023 Q1 2024 Q3 2024 Q4 2023 Q3 2022-Q1 2024 已完成磁道 磁道 已完成 磁道 磁道 DT Midstream 11

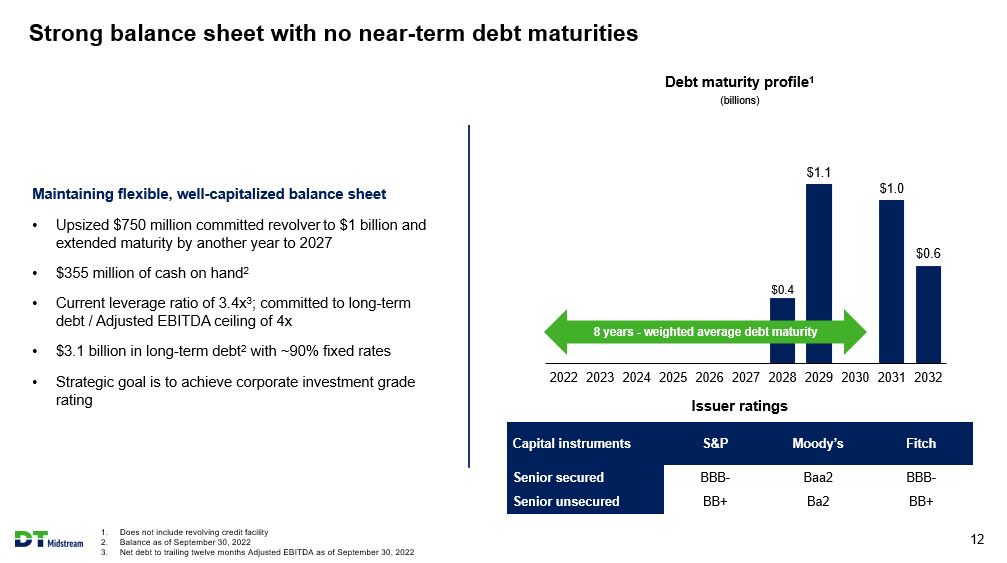

没有短期债务到期日的强劲资产负债表 保持灵活、资本充足的资产负债表 将7.5亿美元的已承诺左轮手枪增加到10亿美元,并将到期日延长一年至2027年 手头现金3.55亿美元 目前的杠杆率为3.4x3;致力于长期债务/调整后的EBITDA上限为4倍 31亿长期债务2,固定利率约为90% 战略目标是实现企业投资级评级 债务期限概况1 (十亿) 8年加权平均债务maturity $0.4 $1.1 $1.0 $0.6 2022 2023 2024 2025 2026 2027 2028 2029{Br}2030 2031 2032 发行者评级 资本instruments S&P Moody‘s Fitch Senior担保 高级unsecured BBB- BB+ Baa2 Ba2 BBB- BB+ 1.不包括循环信贷安排 2.截至9月30日的余额,2022年 3.截至2022年9月30日的12个月调整后EBITDA的净债务 DT Midstream 12

致力于领先的环境,社会和治理计划 环境 目标是到2050年实现温室气体净零排放,到2030年减少30% 继续推进路易斯安那州的CCS机会 通过战略合作伙伴关系推进氢气开发机会 于2022年第三季度加入阿巴拉契亚能源未来 社会 为社区投资设立了400万美元的慈善基金 实施了人才管理计划,寻求多样化和创造性的人才 继续加强基于行业最佳实践的安全标准和协议。 治理 强大的C-Corp治理,董事长和首席执行官分开 独立和多样化的董事会 与股东总回报挂钩的长期激励计划 专注于ESG的董事会小组委员会 DT Midstream 13

干净的资产、干净的资产负债表、干净的故事 dt Midstream 服务于主要市场的顶级干气盆地的整合资产 资产负债表稳定,杠杆率低 可预测、稳健的合同现金流 成熟的环境、社会和治理领导 dt Midstream 14

附录 DT中游

DTM资产正在支持不断增长的液化天然气出口需求 Cove Point LNG 墨西哥湾沿岸LNG走廊 正在开发的液化天然气设施 DTM资产目前提供了大约2 bcf/d的液化天然气出口终端,并处于有利地位,能够满足 不断增长的需求 美国液化天然气exports (Bcf/d) 24 20 16 12 8 4 0 +13 bcf/d ~8 bcf/d路易斯安那州墨西哥湾沿岸地区通过20301 2021 2022 2023 2024 2025 2026 2027 2028 2029 2030 Sabine Pass的液化天然气出口增长 卡梅伦 Calcasieu Pass Golden Pass Plaquemines 漂流木 Cove Point Corpus Christi 自由港 厄尔巴岛 可通过DTM资产提供服务的液化天然气出口终端 1.2021年平均水平来源:Wood Mackenzie DT Midstream 16

我们服务的两个盆地的有利基本面和重大增长机会 海恩斯维尔 将跃升从1.0bcf/d扩大到1.9bcf/d;可通过循环和压缩进一步扩展到~3 bcf/d 收集和处理扩展服务于不断增长的产量 强劲的产量和液化天然气出口需求前景推动了增长机会 阿巴拉契亚 盆地有限的外卖能力为Nexus带来了有利的合同 石墙为天然气提供了到达Cove Point和墨西哥湾沿岸设施的关键途径 在阿巴拉契亚为主要客户执行收集系统扩建 收购了千禧管道 DTM作业区26.25%的额外股权 液化天然气设施 正在开发中的运营 DT Midstream

年初至今财务业绩 截至 的9个月(百万美元,不包括每股收益 2022年9月30日 9月30日,2021 调整后的EBITDA1 管道段 收集段 营业收入2 营业Capital $603 $336 $267 $248 $2.55 $507 $163 $15 $572 $300 $272 $249 $2.58 $475 $80 $27 1.2 可分配现金流3 增长资本4 调整后EBITDA4的维护EBITDA2定义和对账EBITDA(非GAAP)计入本附录所列净收入 2.营业利润和每股营业收益(非GAAP)与本附录所列报告收益的定义和对账按平均约9700万股流通股计算每股收益 稀释后的每股收益 3.本附录中可分配现金流(非GAAP)的定义和对账 4.增长资本包括对权益法投资对象的贡献 DT Midstream 18

调整后的EBITDA和可分配现金流(DCF)是非GAAP衡量标准 调整后的EBITDA被定义为扣除利息、税项、折旧和摊销及融资活动损失前的GAAP净收入,进一步调整为包括我们在权益法被投资人(不包括税、折旧和摊销)净收入中的比例份额,并排除我们认为非常规的某些项目。我们相信,调整后的EBITDA有助于我们和财务报表的外部用户了解我们的经营业绩和我们基础业务的持续业绩,因为它使我们的管理层和投资者能够更好地 了解我们的实际经营业绩,而不受下表中所列利息、税项、折旧、摊销和非常规费用的影响。我们相信,调整后EBITDA的列报对投资者来说是有意义的,因为它经常被分析师、投资者和本行业的其他相关方用来评估公司的经营业绩,而不考虑此类衡量标准的计算 中排除的项目,这些项目可能因会计方法、资产账面价值、资本结构和资产收购方法等因素而因公司而异。我们使用调整后的EBITDA按可报告部门评估我们的业绩,并将其作为战略规划和预测的基础。 可分配现金流量(DCF)是通过扣除权益法投资的收益、非控制性权益的折旧和摊销、现金利息支出、维护资本投资(定义如下)和现金税金,再加上利息费用、所得税费用、 折旧和摊销得出的, 我们认为非常规项目和股息以及从权益法被投资人到DT Midstream应占净收益的分配。维护资本投资被定义为用于维护或保存资产或履行合同义务而不产生增量收益的资本支出总额。我们相信,折现现金流是一项有意义的业绩衡量指标,因为它对我们和财务报表的外部用户很有用,可以用来估计我们的资产在偿还债务、缴纳现金税和进行维护资本投资后产生现金收益的能力, 可用于可自由支配的目的,如普通股股息、债务偿还或扩张 资本支出。 调整后的EBITDA和DCF不是根据GAAP计算的衡量标准,应被视为根据GAAP公布的运营结果的补充,而不是替代。使用调整后的EBITDA和DCF作为业绩衡量标准存在 重大限制,包括无法 分析对我们的净收入或亏损产生重大影响的某些经常性和非经常性项目的影响。此外,由于调整后的EBITDA和DCF排除了一些(但不是全部)影响净收入的项目 并且在我们行业的不同公司有不同的定义,因此调整后的EBITDA和DCF并不打算 代表可归因于DT Midstream的净收入,DT Midstream是最具可比性的GAAP指标,而不一定与其他 公司报告的类似名称的指标可比。 未提供可归因于DT Midstream的净收入与调整后EBITDA或2022年预计的DCF的对账。如果没有不合理的努力,我们不能预测净收入, 确定地估计或预测净收入的组成部分。这些组成部分,扣除税金后,可能包括但不限于资产减值和其他费用、资产剥离成本、收购成本或会计原则的变化。所有这些组成部分都可能对此类财务措施产生重大影响。目前,管理层无法估计这些项目对未来期间 报告收益的总体影响(如果有的话)。因此,我们无法为调整后的EBITDA 或DCF提供相应的GAAP等价物。 DT Midstream 19

营业收益和每股营业收益是非GAAP衡量标准 营业收益信息的使用-营业收益不包括非经常性项目、某些按市价计价的调整和非持续经营。DT Midstream管理层认为,运营收益提供了公司持续运营收益的更有意义的代表,并将运营收益 作为与分析师和投资者进行外部沟通的主要业绩衡量标准。在内部,DT Midstream使用运营收益来衡量预算业绩,并向 董事会报告。 在本演示中,DT Midstream为未来的运营收益提供指导。很可能 影响公司未来期间报告业绩的某些项目将被排除在运营业绩之外 。未提供对可比未来期间报告收益的对账,因为无法提供对具体项目(即未来的非经常性项目、某些按市值计价的调整和停产业务)的可靠预测。这些项目在不同期间可能会有很大波动,并可能对报告的收益产生重大影响。 DT Midstream 20

对报告的营业收益(非GAAP)进行对账 截至2022年9月30日的三个月 6月30日,2022 报告收益 税前调整 所得税(1) 营业收益 报告收益 所得税(L) 营业收益 (百万) 宾夕法尼亚州所得税调整 销售收益 可归因于DT Midstream的净收入 $113 $- - $-- $(25)A - $(25) $88 $91 $- (17)B $(17) $- 5 $5 $79 截至 9个月,2022年 9月30日2021 报告收益 税前调整 所得税(L) 营业收益 报告收益 所得税(L) 营业收益 所得税(百万) 宾夕法尼亚州所得税调整 销售收益 交易成本 应收票据亏损 DT Midstream净收益 $- (17)B - $(17) $(25)A 5 - $(20) $248 $220 $- - 20 C 19 D $39 $- - (5) (5) $(10) $249 (1)不包括与税收相关的调整,所得税金额是根据联邦和州所得税的综合税率计算的,考虑到各个细分市场的适用司法管辖区和 特定运营调整的扣除 调整关键 宾夕法尼亚州税率下调对递延所得税支出的影响 B出售Utica页岩地区某些资产的收益--计入资产(收益)损失和 减值,与分离DT Midstream有关的交易成本净额--记入运营费用--运营和维护D投资于尤蒂卡页岩地区某些资产的应收票据亏损--记入 运营费用--资产(收益)损失和减值, Net DT Midstream 21

报告的稀释后每股营业收益对账(2)(非公认会计准则) 截至2022年9月30日的三个月 6月30日,2022 报告收益 税前调整 所得税(1) 营业收益 报告收益 所得税调整(1) 营业收益 (每股) 宾夕法尼亚州所得税调整 $- $(0.26) A $- $- 销售收益 - (0.17) B 0.04 可归因于DT Midstream的净收入 $1.16 $- $(0.26) $0.90 $0.93 $(0.17) $0.04 $0.80 截至 9个月,2022年 9月30日2021(3) 报告收益 税前调整 所得税(1) 营业收益 报告收益 所得税调整(1) 营业收益 (每股) 宾夕法尼亚州所得税调整 $- $(0.26)A $- $- 销售收益 (0.17)B 0.04 -{Br}交易成本 - 0.20 C (0.05) 应收票据亏损 - 0.20 D (0.05) 可归因于DT Midstream的净收入 $2.94 $(0.17) $(0.22) $2.28 $2.28 $0.40 $(0.10) $2.58 (1)不包括与税收相关的调整,所得税金额是根据联邦 和州所得税税率的综合计算得出的,考虑到各自部门的适用司法管辖区和特定营业调整的扣除 (2)每股金额除以加权平均未摊销普通股,如 合并营业报表中所述 (3)预期于6月30日从DTE Energy、已发行和已发行的股份中分离出来, 在计算的历史每股收益中,9,670万人中的2021人被视为已发行和未偿还 调整关键 宾夕法尼亚州税率下调对递延所得税支出的影响 B出售尤蒂卡页岩地区某些资产的收益-记录在资产(收益)损失和 减值中,与分离DT Midstream有关的交易成本净额--记入运营费用--运营和维护D投资于尤蒂卡页岩地区某些资产的应收票据亏损--记入 运营费用--资产(收益)损失和减值净额 DT Midstream 22

将DT Midstream的净收入与调整后的EBITDA(非GAAP)进行对账 截至2022年9月30日的3个月 截至2022年9月30日的9个月 2022年9月30日 2021年 合并 (百万) 可归因于DT Midstream $113 $91 $285 $220 Plus:利息支出的净收入 35 33 99 81 加上:所得税支出 7 33 65 79 加上:折旧和融资活动的amortization 42 42 126 124 Plus:损失 - 13 13 - 加上:权益法被投资人的EBTDA(1) 48 46 143 126 加上:非常规项目调整(2) - (17) 39 少:利息收入 (1) (1) (2) (4) 少:权益法被投资人的收益 (36) (35) (107) (90) 减去:可归因于非控股interests (1) - (2) (3) Adjusted EBITDA的折旧和摊销 $207 $205 $603 $572 (1)包括本权益法被投资方的税前收益份额,折旧和摊销,我们称之为“EBTDA”。权益法被投资人的收益与权益法被投资人的EBTDA的对账如下: 截至2022年9月30日的三个月 截至 2022年9月30日 2022年6月30日 2022年9月30日 2021年 (百万) 权益法折旧和摊销应占权益法被投资人的收益 12 11 36 36 权益法investees $36 $35 $107 $90 Plus:调整后EBITDA计算不包括我们认为非常规的某些项目。截至2022年6月30日的三个月和截至2022年9月30日的九个月, 对非常规项目的调整包括出售尤蒂卡页岩地区某些资产带来的1,700万美元收益。在截至2021年9月30日的9个月中,非常规项目的调整包括1,900万美元的应收票据损失和2,000万美元的与分离相关的交易成本。 DT Midstream 23

将DT Midstream的净收入与调整后的EBITDA管道部门(非GAAP)进行对账 截至2022年9月30日的三个月 截至 2022年6月30日 2022年9月30日 2021年 管道 (百万) 可归因于DT Midstream $70 $52 $170 $127 Plus:利息支出的净收入 15 13 41 37 加上:所得税支出 5 19 40 47 加上:折旧和摊销 15 15 46 47 加上:融资活动损失 --- 6 6 -- 加:权益法被投资人EBTDA(1) 48 46 143 126 加:非常规项目调整(2) -- -- 10 减:利息收入 (1) -- (1) (1) 少:权益法被投资人收益 (36) (35) (107) (90) 减去:可归因于非控制性interests (1) -- (2) (3) Adjusted EBITDA的折旧和摊销 $115 $116 $336 $300 (1)包括权益法被投资人税前收益的份额,折旧和摊销,我们称之为“EBTDA”。权益法被投资人的收益与权益法被投资人的EBTDA的对账如下: 截至2022年9月30日的三个月 截至 2022年9月30日 2022年6月30日 2022年9月30日 2021年 (百万) 权益法折旧和摊销应占权益法被投资人的收益 12 11 36 36 权益法investees $36 $35 $107 $90 Plus:调整后EBITDA计算不包括我们认为非常规的某些项目。在截至2021年9月30日的9个月内,非常规项目的调整包括1,000万美元的与分离相关的交易成本 。 DT Midstream 24

Reconciliation of Net Income Attributable to DT Midstream to Adjusted EBITDA Gathering Segment (non-GAAP) Three Months Ended Nine Months Ended September 30, 2022 June 30, 2022 September 30, 2022 September 30, 2021 (millions) Gathering Net Income Attributable to DT Midstream $43 $39 $115 $93 Plus: Interest expense 20 20 58 44 Plus: Income tax expense 2 14 25 32 Plus: Depreciation and amortization 27 27 80 77 Plus: Loss from financing activities -- 7 7 -- Plus: Adjustments for non-routine items(1) -- (17) (17) 29 Less: Interest income -- (1) (1) (3) Adjusted EBITDA $92 $89 $267 $272 (1) Adjusted EBITDA calculation excludes certain items we consider non-routine. For the three months ended June 30, 2022 and the nine months ended September 30, 2022, adjustments for non-routine items included a $17 million gain on sale of certain assets in the Utica shale region. For the nine months ended September 30, 2021, adjustments for non-routine items included a $19 million loss on notes receivable and $10 million of separation-related transaction costs. DT Midstream 25

Reconciliation of Net Income Attributable to DT Midstream to Distributable Cash Flow (non-GAAP) Three Months Ended Nine Months Ended September 30, 2022 June 30, 2022 September 30, 2022 September 30, 2021 (millions) Net Income Attributable to DT Midstream $113 $91 $285 $220 Plus: Interest expense 35 33 99 81 Plus: Income tax expense 7 33 65 79 Plus: Depreciation and amortization 42 42 126 124 Plus: Loss from financing activities -- 13 13 -- Plus: Adjustments for non-routine items (1) -- (17) (17) 39 Less: Earnings from equity method investees (36) (35) (107) (90) Less: Depreciation and amortization attributable to noncontrolling interests (1) -- (2) (3) Plus: Dividends and distributions from equity method investees 40 38 128 104 Less: cash interest expense (4) (49) (59) (50) Less: Cash taxes (2) (6) (9) (2) Less: Maintenance capital investment (2) (8) (4) (15) (27) Distributable Cash Flow $186 $139 $507 $475 (1) Adjusted EBITDA calculation excludes certain items we consider non-routine. For the three months ended June 30, 2022 and the nine months ended September 30, 2022, adjustments for non-routine items included a $17 million gain on sale of certain assets in the Utica shale region. For the nine months ended September 30, 2021, adjustments for non-routine items included a $19 million loss on notes receivable and $20 million of separation-related transaction costs. (2) Maintenance capital investment is defined as the total capital expenditures used to maintain or preserve assets or fulfill contractual obligations that do not generate incremental earnings. DT Midstream 26