bxmt-202209300001061630假象2022Q312/31http://fasb.org/us-gaap/2022#AccountingStandardsUpdate202006Member00010616302022-01-012022-09-3000010616302022-10-19Xbrli:共享00010616302022-09-30ISO 4217:美元00010616302021-12-31ISO 4217:美元Xbrli:共享0001061630Us-gaap:VariableInterestEntityPrimaryBeneficiaryMember2021-12-310001061630Us-gaap:VariableInterestEntityPrimaryBeneficiaryMember2022-09-3000010616302022-07-012022-09-3000010616302021-07-012021-09-3000010616302021-01-012021-09-300001061630美国-美国公认会计准则:普通股成员2021-12-310001061630US-GAAP:AdditionalPaidInCapitalMembers2021-12-310001061630Us-gaap:AccumulatedOtherComprehensiveIncomeMember2021-12-310001061630美国-公认会计准则:保留预付款成员2021-12-310001061630美国-GAAP:母公司成员2021-12-310001061630美国公认会计准则:非控制性利益成员2021-12-3100010616302021-01-012021-12-310001061630US-GAAP:AdditionalPaidInCapitalMembersSrt:CumulativeEffectPeriodOfAdoptionAdjustmentMember2021-12-310001061630Srt:CumulativeEffectPeriodOfAdoptionAdjustmentMember美国-公认会计准则:保留预付款成员2021-12-310001061630Srt:CumulativeEffectPeriodOfAdoptionAdjustmentMember美国-GAAP:母公司成员2021-12-310001061630Srt:CumulativeEffectPeriodOfAdoptionAdjustmentMember2021-12-310001061630美国-美国公认会计准则:普通股成员2022-01-012022-03-310001061630US-GAAP:AdditionalPaidInCapitalMembers2022-01-012022-03-310001061630美国-GAAP:母公司成员2022-01-012022-03-3100010616302022-01-012022-03-310001061630美国-公认会计准则:保留预付款成员2022-01-012022-03-310001061630美国公认会计准则:非控制性利益成员2022-01-012022-03-310001061630Us-gaap:AccumulatedOtherComprehensiveIncomeMember2022-01-012022-03-310001061630美国-美国公认会计准则:普通股成员2022-03-310001061630US-GAAP:AdditionalPaidInCapitalMembers2022-03-310001061630Us-gaap:AccumulatedOtherComprehensiveIncomeMember2022-03-310001061630美国-公认会计准则:保留预付款成员2022-03-310001061630美国-GAAP:母公司成员2022-03-310001061630美国公认会计准则:非控制性利益成员2022-03-3100010616302022-03-310001061630US-GAAP:AdditionalPaidInCapitalMembers2022-04-012022-06-300001061630美国-GAAP:母公司成员2022-04-012022-06-3000010616302022-04-012022-06-300001061630美国-公认会计准则:保留预付款成员2022-04-012022-06-300001061630美国公认会计准则:非控制性利益成员2022-04-012022-06-300001061630Us-gaap:AccumulatedOtherComprehensiveIncomeMember2022-04-012022-06-300001061630美国-美国公认会计准则:普通股成员2022-06-300001061630US-GAAP:AdditionalPaidInCapitalMembers2022-06-300001061630Us-gaap:AccumulatedOtherComprehensiveIncomeMember2022-06-300001061630美国-公认会计准则:保留预付款成员2022-06-300001061630美国-GAAP:母公司成员2022-06-300001061630美国公认会计准则:非控制性利益成员2022-06-3000010616302022-06-300001061630美国-美国公认会计准则:普通股成员2022-07-012022-09-300001061630US-GAAP:AdditionalPaidInCapitalMembers2022-07-012022-09-300001061630美国-GAAP:母公司成员2022-07-012022-09-300001061630美国-公认会计准则:保留预付款成员2022-07-012022-09-300001061630美国公认会计准则:非控制性利益成员2022-07-012022-09-300001061630Us-gaap:AccumulatedOtherComprehensiveIncomeMember2022-07-012022-09-300001061630美国-美国公认会计准则:普通股成员2022-09-300001061630US-GAAP:AdditionalPaidInCapitalMembers2022-09-300001061630Us-gaap:AccumulatedOtherComprehensiveIncomeMember2022-09-300001061630美国-公认会计准则:保留预付款成员2022-09-300001061630美国-GAAP:母公司成员2022-09-300001061630美国公认会计准则:非控制性利益成员2022-09-300001061630美国-美国公认会计准则:普通股成员2020-12-310001061630US-GAAP:AdditionalPaidInCapitalMembers2020-12-310001061630Us-gaap:AccumulatedOtherComprehensiveIncomeMember2020-12-310001061630美国-公认会计准则:保留预付款成员2020-12-310001061630美国-GAAP:母公司成员2020-12-310001061630美国公认会计准则:非控制性利益成员2020-12-3100010616302020-12-310001061630美国-美国公认会计准则:普通股成员2021-01-012021-03-310001061630美国-GAAP:母公司成员2021-01-012021-03-3100010616302021-01-012021-03-310001061630US-GAAP:AdditionalPaidInCapitalMembers2021-01-012021-03-310001061630美国-公认会计准则:保留预付款成员2021-01-012021-03-310001061630美国公认会计准则:非控制性利益成员2021-01-012021-03-310001061630Us-gaap:AccumulatedOtherComprehensiveIncomeMember2021-01-012021-03-310001061630美国-美国公认会计准则:普通股成员2021-03-310001061630US-GAAP:AdditionalPaidInCapitalMembers2021-03-310001061630Us-gaap:AccumulatedOtherComprehensiveIncomeMember2021-03-310001061630美国-公认会计准则:保留预付款成员2021-03-310001061630美国-GAAP:母公司成员2021-03-310001061630美国公认会计准则:非控制性利益成员2021-03-3100010616302021-03-310001061630US-GAAP:AdditionalPaidInCapitalMembers2021-04-012021-06-300001061630美国-GAAP:母公司成员2021-04-012021-06-3000010616302021-04-012021-06-300001061630美国-公认会计准则:保留预付款成员2021-04-012021-06-300001061630美国公认会计准则:非控制性利益成员2021-04-012021-06-300001061630Us-gaap:AccumulatedOtherComprehensiveIncomeMember2021-04-012021-06-300001061630美国-美国公认会计准则:普通股成员2021-06-300001061630US-GAAP:AdditionalPaidInCapitalMembers2021-06-300001061630Us-gaap:AccumulatedOtherComprehensiveIncomeMember2021-06-300001061630美国-公认会计准则:保留预付款成员2021-06-300001061630美国-GAAP:母公司成员2021-06-300001061630美国公认会计准则:非控制性利益成员2021-06-3000010616302021-06-300001061630美国-美国公认会计准则:普通股成员2021-07-012021-09-300001061630US-GAAP:AdditionalPaidInCapitalMembers2021-07-012021-09-300001061630美国-GAAP:母公司成员2021-07-012021-09-300001061630美国-公认会计准则:保留预付款成员2021-07-012021-09-300001061630美国公认会计准则:非控制性利益成员2021-07-012021-09-300001061630Us-gaap:AccumulatedOtherComprehensiveIncomeMember2021-07-012021-09-300001061630美国-美国公认会计准则:普通股成员2021-09-300001061630US-GAAP:AdditionalPaidInCapitalMembers2021-09-300001061630Us-gaap:AccumulatedOtherComprehensiveIncomeMember2021-09-300001061630美国-公认会计准则:保留预付款成员2021-09-300001061630美国-GAAP:母公司成员2021-09-300001061630美国公认会计准则:非控制性利益成员2021-09-3000010616302021-09-300001061630BXMT:WalkerAndDunlopMember2017-04-30Xbrli:纯00010616302017-04-300001061630Us-gaap:FairValueMeasurementsNonrecurringMember美国-公认会计准则:公允价值投入级别3成员2022-09-300001061630美国-公认会计准则:公允价值投入级别3成员US-GAAP:测量输入CapRateMembers2022-09-300001061630美国-公认会计准则:衡量投入贴现率成员美国-公认会计准则:公允价值投入级别3成员2022-09-300001061630Srt:CumulativeEffectPeriodOfAdoptionAdjustmentMember美国-公认会计准则:会计标准更新202006年成员2022-01-010001061630Srt:CumulativeEffectPeriodOfAdoptionAdjustmentMember美国-公认会计准则:会计标准更新202006年成员2022-01-012022-09-300001061630Us-gaap:SecuredOvernightFinancingRateSofrOvernightIndexSwapRateMemberUS-GAAP:信用扩展选项成员2022-09-30BXMT:贷款BXMT:信用便利0001061630BXMT:UnitedStateDollarLiborRateMemberUS-GAAP:信用扩展选项成员2022-09-30BXMT:安全贷款0001061630美国公认会计准则:未提供资金的贷款委员会成员2022-09-300001061630美国公认会计准则:未提供资金的贷款委员会成员2021-12-310001061630US-GAAP:伦敦银行间同业拆借利率LIBOR成员2022-01-012022-09-300001061630US-GAAP:伦敦银行间同业拆借利率LIBOR成员2021-01-012021-12-310001061630BXMT:FloatingRateMortgageMember2021-12-310001061630BXMT:固定费率抵押贷款成员2021-12-310001061630Bxmt:PrepaymentRestrictionsIncludingYieldMaintenanceLockOutProvisionsMember2022-09-300001061630BXMT:无预付款限制成员2022-09-300001061630Bxmt:PrepaymentRestrictionsIncludingYieldMaintenanceLockOutProvisionsMember2021-12-310001061630BXMT:无预付款限制成员2021-12-310001061630BXMT:固定率成员货币:美元2022-09-300001061630BXMT:固定率成员BXMT:非美国成员2022-09-300001061630BXMT:固定率成员2022-09-300001061630BXMT:ZeroPercentorNoFloorMember货币:美元2022-09-300001061630BXMT:ZeroPercentorNoFloorMemberBXMT:非美国成员2022-09-300001061630BXMT:ZeroPercentorNoFloorMember2022-09-300001061630货币:美元Bxmt:ZeroPointZeroOnePercentToOnePercentFloorMember2022-09-300001061630Bxmt:ZeroPointZeroOnePercentToOnePercentFloorMemberBXMT:非美国成员2022-09-300001061630Bxmt:ZeroPointZeroOnePercentToOnePercentFloorMember2022-09-300001061630货币:美元Bxmt:OnePointZeroOnePercentToOnePointFiveZeroPercentFloorMember2022-09-300001061630Bxmt:OnePointZeroOnePercentToOnePointFiveZeroPercentFloorMemberBXMT:非美国成员2022-09-300001061630Bxmt:OnePointZeroOnePercentToOnePointFiveZeroPercentFloorMember2022-09-300001061630Bxmt:OnePointFiveOnePercentToTwoPercentFloorMember货币:美元2022-09-300001061630Bxmt:OnePointFiveOnePercentToTwoPercentFloorMemberBXMT:非美国成员2022-09-300001061630Bxmt:OnePointFiveOnePercentToTwoPercentFloorMember2022-09-300001061630BXMT:TwoPointZeroOnePercentorMoreFloorMember货币:美元2022-09-300001061630BXMT:TwoPointZeroOnePercentorMoreFloorMemberBXMT:非美国成员2022-09-300001061630BXMT:TwoPointZeroOnePercentorMoreFloorMember2022-09-300001061630货币:美元2022-09-300001061630BXMT:非美国成员2022-09-300001061630SRT:权重平均成员2022-09-300001061630SRT:OfficeBuildingMember2022-09-300001061630SRT:多家庭成员2022-09-300001061630BXMT:医院成员2022-09-300001061630BXMT:IndustrialMember2022-09-300001061630SRT:零售站点成员2022-09-300001061630SRT:OtherPropertyMember2022-09-300001061630BXMT:UnitedStates SunbeltMembers2022-09-300001061630BXMT:美国东北成员2022-09-300001061630BXMT:UnitedStates WestMember2022-09-300001061630BXMT:UnitedStates中西部成员2022-09-300001061630BXMT:美国西北地区成员2022-09-300001061630国家:美国2022-09-300001061630国家:GB2022-09-300001061630国家/地区:澳大利亚2022-09-300001061630国家:ES2022-09-300001061630国家/地区:IE2022-09-300001061630国家:东南部2022-09-300001061630国家:加利福尼亚州2022-09-300001061630BXMT:其他欧洲成员2022-09-300001061630美国-GAAP:非美国成员2022-09-300001061630SRT:OfficeBuildingMember2021-12-310001061630SRT:多家庭成员2021-12-310001061630BXMT:医院成员2021-12-310001061630BXMT:IndustrialMember2021-12-310001061630SRT:零售站点成员2021-12-310001061630SRT:OtherPropertyMember2021-12-310001061630BXMT:UnitedStates SunbeltMembers2021-12-310001061630BXMT:美国东北成员2021-12-310001061630BXMT:UnitedStates WestMember2021-12-310001061630BXMT:UnitedStates中西部成员2021-12-310001061630BXMT:美国西北地区成员2021-12-310001061630国家:美国2021-12-310001061630国家:GB2021-12-310001061630国家:ES2021-12-310001061630国家/地区:IE2021-12-310001061630国家:东南部2021-12-310001061630国家/地区:澳大利亚2021-12-310001061630国家:加利福尼亚州2021-12-310001061630BXMT:其他欧洲成员2021-12-310001061630美国-GAAP:非美国成员2021-12-310001061630Bxmt:TwoThousandAndEighteenSingleAssetSecuritizationMember2021-12-310001061630BXMT:RiskRatingOneMember2022-09-300001061630BXMT:RiskRatingOneMember2021-12-310001061630BXMT:RiskRatingTwoMember2022-09-300001061630BXMT:RiskRatingTwoMember2021-12-310001061630BXMT:RiskRatingThreeMember2022-09-300001061630BXMT:RiskRatingThreeMember2021-12-310001061630BXMT:RiskRating4成员2022-09-300001061630BXMT:RiskRating4成员2021-12-310001061630北京时间:RiskRating5成员2022-09-300001061630北京时间:RiskRating5成员2021-12-310001061630美国-美国公认会计准则:地理分布国内成员2021-12-310001061630美国-GAAP:地理分布外国成员2021-12-310001061630BXMT:UniqueLoansMember2021-12-310001061630BXMT:不良贷款成员2021-12-310001061630美国-美国公认会计准则:地理分布国内成员2022-01-012022-03-310001061630美国-GAAP:地理分布外国成员2022-01-012022-03-310001061630BXMT:UniqueLoansMember2022-01-012022-03-310001061630BXMT:不良贷款成员2022-01-012022-03-310001061630美国-美国公认会计准则:地理分布国内成员2022-03-310001061630美国-GAAP:地理分布外国成员2022-03-310001061630BXMT:UniqueLoansMember2022-03-310001061630BXMT:不良贷款成员2022-03-310001061630美国-美国公认会计准则:地理分布国内成员2022-04-012022-06-300001061630美国-GAAP:地理分布外国成员2022-04-012022-06-300001061630BXMT:UniqueLoansMember2022-04-012022-06-300001061630BXMT:不良贷款成员2022-04-012022-06-300001061630美国-美国公认会计准则:地理分布国内成员2022-06-300001061630美国-GAAP:地理分布外国成员2022-06-300001061630BXMT:UniqueLoansMember2022-06-300001061630BXMT:不良贷款成员2022-06-300001061630美国-美国公认会计准则:地理分布国内成员2022-07-012022-09-300001061630美国-GAAP:地理分布外国成员2022-07-012022-09-300001061630BXMT:UniqueLoansMember2022-07-012022-09-300001061630BXMT:不良贷款成员2022-07-012022-09-300001061630美国-美国公认会计准则:地理分布国内成员2022-09-300001061630美国-GAAP:地理分布外国成员2022-09-300001061630BXMT:UniqueLoansMember2022-09-300001061630BXMT:不良贷款成员2022-09-300001061630美国-美国公认会计准则:地理分布国内成员2020-12-310001061630美国-GAAP:地理分布外国成员2020-12-310001061630BXMT:UniqueLoansMember2020-12-310001061630BXMT:不良贷款成员2020-12-310001061630美国-美国公认会计准则:地理分布国内成员2021-01-012021-03-310001061630美国-GAAP:地理分布外国成员2021-01-012021-03-310001061630BXMT:UniqueLoansMember2021-01-012021-03-310001061630BXMT:不良贷款成员2021-01-012021-03-310001061630美国-美国公认会计准则:地理分布国内成员2021-03-310001061630美国-GAAP:地理分布外国成员2021-03-310001061630BXMT:UniqueLoansMember2021-03-310001061630BXMT:不良贷款成员2021-03-310001061630美国-美国公认会计准则:地理分布国内成员2021-04-012021-06-300001061630美国-GAAP:地理分布外国成员2021-04-012021-06-300001061630BXMT:UniqueLoansMember2021-04-012021-06-300001061630BXMT:不良贷款成员2021-04-012021-06-300001061630美国-美国公认会计准则:地理分布国内成员2021-06-300001061630美国-GAAP:地理分布外国成员2021-06-300001061630BXMT:UniqueLoansMember2021-06-300001061630BXMT:不良贷款成员2021-06-300001061630美国-美国公认会计准则:地理分布国内成员2021-07-012021-09-300001061630美国-GAAP:地理分布外国成员2021-07-012021-09-300001061630BXMT:UniqueLoansMember2021-07-012021-09-300001061630BXMT:不良贷款成员2021-07-012021-09-300001061630美国-美国公认会计准则:地理分布国内成员2021-09-300001061630美国-GAAP:地理分布外国成员2021-09-300001061630BXMT:UniqueLoansMember2021-09-300001061630BXMT:不良贷款成员2021-09-300001061630BXMT:多家庭属性成员2022-09-300001061630BXMT:多家庭属性成员2021-12-310001061630BXMT:多家庭资产InNew York CityMember2021-10-012021-12-310001061630BXMT:多家庭资产InNew York CityMember2022-09-300001061630BXMT:多家庭资产InNew York CityMember2021-01-012021-09-300001061630BXMT:纽约市内医院资产成员2022-09-300001061630BXMT:纽约市内医院资产成员2021-01-012021-09-300001061630BXMT:纽约市内医院资产成员2022-01-012022-09-300001061630美国-美国公认会计准则:地理分布国内成员BXMT:RiskRatingOneMember2022-09-300001061630美国-美国公认会计准则:地理分布国内成员BXMT:RiskRatingTwoMember2022-09-300001061630BXMT:RiskRatingThreeMember美国-美国公认会计准则:地理分布国内成员2022-09-300001061630美国-美国公认会计准则:地理分布国内成员BXMT:RiskRating4成员2022-09-300001061630BXMT:RiskRatingFiveMember美国-美国公认会计准则:地理分布国内成员2022-09-300001061630美国-美国公认会计准则:地理分布国内成员2022-09-300001061630BXMT:RiskRatingOneMember美国-GAAP:地理分布外国成员2022-09-300001061630BXMT:RiskRatingTwoMember美国-GAAP:地理分布外国成员2022-09-300001061630BXMT:RiskRatingThreeMember美国-GAAP:地理分布外国成员2022-09-300001061630美国-GAAP:地理分布外国成员BXMT:RiskRating4成员2022-09-300001061630BXMT:RiskRatingFiveMember美国-GAAP:地理分布外国成员2022-09-300001061630美国-GAAP:地理分布外国成员2022-09-300001061630BXMT:RiskRatingOneMemberBXMT:UniqueLoansMember2022-09-300001061630BXMT:RiskRatingTwoMemberBXMT:UniqueLoansMember2022-09-300001061630BXMT:RiskRatingThreeMemberBXMT:UniqueLoansMember2022-09-300001061630BXMT:RiskRating4成员BXMT:UniqueLoansMember2022-09-300001061630BXMT:RiskRatingFiveMemberBXMT:UniqueLoansMember2022-09-300001061630BXMT:RiskRatingOneMemberBXMT:不良贷款成员2022-09-300001061630BXMT:RiskRatingTwoMemberBXMT:不良贷款成员2022-09-300001061630BXMT:RiskRatingThreeMemberBXMT:不良贷款成员2022-09-300001061630BXMT:RiskRating4成员BXMT:不良贷款成员2022-09-300001061630BXMT:RiskRatingFiveMemberBXMT:不良贷款成员2022-09-300001061630BXMT:RiskRatingOneMember美国公认会计准则:应收贷款成员2022-09-300001061630BXMT:RiskRatingTwoMember美国公认会计准则:应收贷款成员2022-09-300001061630BXMT:RiskRatingThreeMember美国公认会计准则:应收贷款成员2022-09-300001061630美国公认会计准则:应收贷款成员BXMT:RiskRating4成员2022-09-300001061630BXMT:RiskRatingFiveMember美国公认会计准则:应收贷款成员2022-09-300001061630美国公认会计准则:应收贷款成员2022-09-300001061630美国-美国公认会计准则:地理分布国内成员BXMT:RiskRatingOneMember2021-12-310001061630美国-美国公认会计准则:地理分布国内成员BXMT:RiskRatingTwoMember2021-12-310001061630BXMT:RiskRatingThreeMember美国-美国公认会计准则:地理分布国内成员2021-12-310001061630美国-美国公认会计准则:地理分布国内成员BXMT:RiskRating4成员2021-12-310001061630BXMT:RiskRatingFiveMember美国-美国公认会计准则:地理分布国内成员2021-12-310001061630美国-美国公认会计准则:地理分布国内成员2021-12-310001061630BXMT:RiskRatingOneMember美国-GAAP:地理分布外国成员2021-12-310001061630BXMT:RiskRatingTwoMember美国-GAAP:地理分布外国成员2021-12-310001061630BXMT:RiskRatingThreeMember美国-GAAP:地理分布外国成员2021-12-310001061630美国-GAAP:地理分布外国成员BXMT:RiskRating4成员2021-12-310001061630BXMT:RiskRatingFiveMember美国-GAAP:地理分布外国成员2021-12-310001061630美国-GAAP:地理分布外国成员2021-12-310001061630BXMT:RiskRatingOneMemberBXMT:UniqueLoansMember2021-12-310001061630BXMT:RiskRatingTwoMemberBXMT:UniqueLoansMember2021-12-310001061630BXMT:RiskRatingThreeMemberBXMT:UniqueLoansMember2021-12-310001061630BXMT:RiskRating4成员BXMT:UniqueLoansMember2021-12-310001061630BXMT:RiskRatingFiveMemberBXMT:UniqueLoansMember2021-12-310001061630BXMT:RiskRatingOneMemberBXMT:不良贷款成员2021-12-310001061630BXMT:RiskRatingTwoMemberBXMT:不良贷款成员2021-12-310001061630BXMT:RiskRatingThreeMemberBXMT:不良贷款成员2021-12-310001061630BXMT:RiskRating4成员BXMT:不良贷款成员2021-12-310001061630BXMT:RiskRatingFiveMemberBXMT:不良贷款成员2021-12-310001061630BXMT:RiskRatingOneMember美国公认会计准则:应收贷款成员2021-12-310001061630BXMT:RiskRatingTwoMember美国公认会计准则:应收贷款成员2021-12-310001061630BXMT:RiskRatingThreeMember美国公认会计准则:应收贷款成员2021-12-310001061630美国公认会计准则:应收贷款成员BXMT:RiskRating4成员2021-12-310001061630BXMT:RiskRatingFiveMember美国公认会计准则:应收贷款成员2021-12-310001061630美国公认会计准则:应收贷款成员2021-12-310001061630SRT:多家庭成员美国公认会计准则:Corporation JointVentureMembers2022-09-300001061630SRT:多家庭成员美国公认会计准则:Corporation JointVentureMembers2021-12-310001061630美国-美国公认会计准则:地理分布国内成员美国公认会计准则:未提供资金的贷款委员会成员2021-12-310001061630美国公认会计准则:未提供资金的贷款委员会成员美国-GAAP:地理分布外国成员2021-12-310001061630美国公认会计准则:未提供资金的贷款委员会成员BXMT:UniqueLoansMember2021-12-310001061630美国公认会计准则:未提供资金的贷款委员会成员BXMT:不良贷款成员2021-12-310001061630美国-美国公认会计准则:地理分布国内成员美国公认会计准则:未提供资金的贷款委员会成员2022-01-012022-03-310001061630美国公认会计准则:未提供资金的贷款委员会成员美国-GAAP:地理分布外国成员2022-01-012022-03-310001061630美国公认会计准则:未提供资金的贷款委员会成员BXMT:UniqueLoansMember2022-01-012022-03-310001061630美国公认会计准则:未提供资金的贷款委员会成员BXMT:不良贷款成员2022-01-012022-03-310001061630美国公认会计准则:未提供资金的贷款委员会成员2022-01-012022-03-310001061630美国-美国公认会计准则:地理分布国内成员美国公认会计准则:未提供资金的贷款委员会成员2022-03-310001061630美国公认会计准则:未提供资金的贷款委员会成员美国-GAAP:地理分布外国成员2022-03-310001061630美国公认会计准则:未提供资金的贷款委员会成员BXMT:UniqueLoansMember2022-03-310001061630美国公认会计准则:未提供资金的贷款委员会成员BXMT:不良贷款成员2022-03-310001061630美国公认会计准则:未提供资金的贷款委员会成员2022-03-310001061630美国-美国公认会计准则:地理分布国内成员美国公认会计准则:未提供资金的贷款委员会成员2022-04-012022-06-300001061630美国公认会计准则:未提供资金的贷款委员会成员美国-GAAP:地理分布外国成员2022-04-012022-06-300001061630美国公认会计准则:未提供资金的贷款委员会成员BXMT:UniqueLoansMember2022-04-012022-06-300001061630美国公认会计准则:未提供资金的贷款委员会成员BXMT:不良贷款成员2022-04-012022-06-300001061630美国公认会计准则:未提供资金的贷款委员会成员2022-04-012022-06-300001061630美国-美国公认会计准则:地理分布国内成员美国公认会计准则:未提供资金的贷款委员会成员2022-06-300001061630美国公认会计准则:未提供资金的贷款委员会成员美国-GAAP:地理分布外国成员2022-06-300001061630美国公认会计准则:未提供资金的贷款委员会成员BXMT:UniqueLoansMember2022-06-300001061630美国公认会计准则:未提供资金的贷款委员会成员BXMT:不良贷款成员2022-06-300001061630美国公认会计准则:未提供资金的贷款委员会成员2022-06-300001061630美国-美国公认会计准则:地理分布国内成员美国公认会计准则:未提供资金的贷款委员会成员2022-07-012022-09-300001061630美国公认会计准则:未提供资金的贷款委员会成员美国-GAAP:地理分布外国成员2022-07-012022-09-300001061630美国公认会计准则:未提供资金的贷款委员会成员BXMT:UniqueLoansMember2022-07-012022-09-300001061630美国公认会计准则:未提供资金的贷款委员会成员BXMT:不良贷款成员2022-07-012022-09-300001061630美国公认会计准则:未提供资金的贷款委员会成员2022-07-012022-09-300001061630美国-美国公认会计准则:地理分布国内成员美国公认会计准则:未提供资金的贷款委员会成员2022-09-300001061630美国公认会计准则:未提供资金的贷款委员会成员美国-GAAP:地理分布外国成员2022-09-300001061630美国公认会计准则:未提供资金的贷款委员会成员BXMT:UniqueLoansMember2022-09-300001061630美国公认会计准则:未提供资金的贷款委员会成员BXMT:不良贷款成员2022-09-300001061630美国-美国公认会计准则:地理分布国内成员美国公认会计准则:未提供资金的贷款委员会成员2020-12-310001061630美国公认会计准则:未提供资金的贷款委员会成员美国-GAAP:地理分布外国成员2020-12-310001061630美国公认会计准则:未提供资金的贷款委员会成员BXMT:UniqueLoansMember2020-12-310001061630美国公认会计准则:未提供资金的贷款委员会成员BXMT:不良贷款成员2020-12-310001061630美国公认会计准则:未提供资金的贷款委员会成员2020-12-310001061630美国-美国公认会计准则:地理分布国内成员美国公认会计准则:未提供资金的贷款委员会成员2021-01-012021-03-310001061630美国公认会计准则:未提供资金的贷款委员会成员美国-GAAP:地理分布外国成员2021-01-012021-03-310001061630美国公认会计准则:未提供资金的贷款委员会成员BXMT:UniqueLoansMember2021-01-012021-03-310001061630美国公认会计准则:未提供资金的贷款委员会成员BXMT:不良贷款成员2021-01-012021-03-310001061630美国公认会计准则:未提供资金的贷款委员会成员2021-01-012021-03-310001061630美国-美国公认会计准则:地理分布国内成员美国公认会计准则:未提供资金的贷款委员会成员2021-03-310001061630美国公认会计准则:未提供资金的贷款委员会成员美国-GAAP:地理分布外国成员2021-03-310001061630美国公认会计准则:未提供资金的贷款委员会成员BXMT:UniqueLoansMember2021-03-310001061630美国公认会计准则:未提供资金的贷款委员会成员BXMT:不良贷款成员2021-03-310001061630美国公认会计准则:未提供资金的贷款委员会成员2021-03-310001061630美国-美国公认会计准则:地理分布国内成员美国公认会计准则:未提供资金的贷款委员会成员2021-04-012021-06-300001061630美国公认会计准则:未提供资金的贷款委员会成员美国-GAAP:地理分布外国成员2021-04-012021-06-300001061630美国公认会计准则:未提供资金的贷款委员会成员BXMT:UniqueLoansMember2021-04-012021-06-300001061630美国公认会计准则:未提供资金的贷款委员会成员BXMT:不良贷款成员2021-04-012021-06-300001061630美国公认会计准则:未提供资金的贷款委员会成员2021-04-012021-06-300001061630美国-美国公认会计准则:地理分布国内成员美国公认会计准则:未提供资金的贷款委员会成员2021-06-300001061630美国公认会计准则:未提供资金的贷款委员会成员美国-GAAP:地理分布外国成员2021-06-300001061630美国公认会计准则:未提供资金的贷款委员会成员BXMT:UniqueLoansMember2021-06-300001061630美国公认会计准则:未提供资金的贷款委员会成员BXMT:不良贷款成员2021-06-300001061630美国公认会计准则:未提供资金的贷款委员会成员2021-06-300001061630美国-美国公认会计准则:地理分布国内成员美国公认会计准则:未提供资金的贷款委员会成员2021-07-012021-09-300001061630美国公认会计准则:未提供资金的贷款委员会成员美国-GAAP:地理分布外国成员2021-07-012021-09-300001061630美国公认会计准则:未提供资金的贷款委员会成员BXMT:UniqueLoansMember2021-07-012021-09-300001061630美国公认会计准则:未提供资金的贷款委员会成员BXMT:不良贷款成员2021-07-012021-09-300001061630美国公认会计准则:未提供资金的贷款委员会成员2021-07-012021-09-300001061630美国-美国公认会计准则:地理分布国内成员美国公认会计准则:未提供资金的贷款委员会成员2021-09-300001061630美国公认会计准则:未提供资金的贷款委员会成员美国-GAAP:地理分布外国成员2021-09-300001061630美国公认会计准则:未提供资金的贷款委员会成员BXMT:UniqueLoansMember2021-09-300001061630美国公认会计准则:未提供资金的贷款委员会成员BXMT:不良贷款成员2021-09-300001061630美国公认会计准则:未提供资金的贷款委员会成员2021-09-300001061630US-GAAP:LineOfCreditMemberBXMT:NewBorrowingsMemberBxmt:SecuredCreditFacilityMember2022-01-012022-09-300001061630US-GAAP:LineOfCreditMemberBXMT:NewBorrowingsMemberBxmt:SecuredCreditFacilityMember2022-09-300001061630US-GAAP:LineOfCreditMemberBxmt:SecuredCreditFacilityMember2022-01-012022-09-300001061630US-GAAP:LineOfCreditMemberBxmt:SecuredCreditFacilityMember2022-09-300001061630US-GAAP:LineOfCreditMemberBxmt:SecuredCreditFacilityMember2021-12-310001061630Bxmt:AcquisitionFacilityMemberUS-GAAP:LineOfCreditMember2022-09-300001061630Bxmt:AcquisitionFacilityMemberUS-GAAP:LineOfCreditMember2021-12-310001061630US-GAAP:LineOfCreditMember2022-09-300001061630US-GAAP:LineOfCreditMember2021-12-310001061630US-GAAP:LineOfCreditMember货币:美元Bxmt:SecuredCreditFacilityMember2022-01-012022-09-30BXMT:贷款人0001061630US-GAAP:LineOfCreditMember货币:美元Bxmt:SecuredCreditFacilityMember2022-09-300001061630US-GAAP:LineOfCreditMemberSRT:最小成员数货币:美元Bxmt:SecuredCreditFacilityMember2022-09-300001061630US-GAAP:LineOfCreditMemberSRT:最大成员数货币:美元Bxmt:SecuredCreditFacilityMember2022-09-300001061630货币:英镑US-GAAP:LineOfCreditMemberBxmt:SecuredCreditFacilityMember2022-01-012022-09-300001061630货币:英镑US-GAAP:LineOfCreditMemberBxmt:SecuredCreditFacilityMember2022-09-300001061630货币:英镑US-GAAP:LineOfCreditMemberSRT:最小成员数Bxmt:SecuredCreditFacilityMember2022-09-300001061630货币:英镑US-GAAP:LineOfCreditMemberSRT:最大成员数Bxmt:SecuredCreditFacilityMember2022-09-300001061630US-GAAP:LineOfCreditMemberBxmt:SecuredCreditFacilityMember货币:欧元2022-01-012022-09-300001061630US-GAAP:LineOfCreditMemberBxmt:SecuredCreditFacilityMember货币:欧元2022-09-300001061630US-GAAP:LineOfCreditMemberSRT:最小成员数Bxmt:SecuredCreditFacilityMember货币:欧元2022-09-300001061630US-GAAP:LineOfCreditMemberSRT:最大成员数Bxmt:SecuredCreditFacilityMember货币:欧元2022-09-300001061630US-GAAP:LineOfCreditMemberBXMT:其他货币成员Bxmt:SecuredCreditFacilityMember2022-01-012022-09-300001061630US-GAAP:LineOfCreditMemberBXMT:其他货币成员Bxmt:SecuredCreditFacilityMember2022-09-300001061630US-GAAP:LineOfCreditMemberSRT:最小成员数Bxmt:SecuredCreditFacilityMember2022-09-300001061630US-GAAP:LineOfCreditMemberSRT:最大成员数Bxmt:SecuredCreditFacilityMember2022-09-300001061630US-GAAP:LineOfCreditMemberBxmt:SecuredCreditFacilityMemberBxmt:VariableInterestRateOnePointFiveZeroPercentOrLessMember2022-01-012022-09-300001061630US-GAAP:LineOfCreditMemberBxmt:SecuredCreditFacilityMemberBxmt:VariableInterestRateOnePointFiveZeroPercentOrLessMember2022-09-300001061630US-GAAP:LineOfCreditMemberBxmt:VariableInterestRateOnePointFiveOnePercentToOnePointSevenFivePercentMemberBxmt:SecuredCreditFacilityMember2022-01-012022-09-300001061630US-GAAP:LineOfCreditMemberBxmt:VariableInterestRateOnePointFiveOnePercentToOnePointSevenFivePercentMemberBxmt:SecuredCreditFacilityMember2022-09-300001061630US-GAAP:LineOfCreditMemberBxmt:SecuredCreditFacilityMemberBxmt:VariableInterestRateOnePointSevenSixPercentToTwoPointZeroZeroPercentMember2022-01-012022-09-300001061630US-GAAP:LineOfCreditMemberBxmt:SecuredCreditFacilityMemberBxmt:VariableInterestRateOnePointSevenSixPercentToTwoPointZeroZeroPercentMember2022-09-300001061630US-GAAP:LineOfCreditMemberBxmt:VariableInterestRateTwoPointZeroOnePercentOrMoreMemberBxmt:SecuredCreditFacilityMember2022-01-012022-09-300001061630US-GAAP:LineOfCreditMemberBxmt:VariableInterestRateTwoPointZeroOnePercentOrMoreMemberBxmt:SecuredCreditFacilityMember2022-09-300001061630US-GAAP:LineOfCreditMemberBxmt:SecuredCreditFacilityMemberBxmt:VariableInterestRateOnePointFiveZeroPercentOrLessMember2021-01-012021-12-310001061630US-GAAP:LineOfCreditMemberBxmt:SecuredCreditFacilityMemberBxmt:VariableInterestRateOnePointFiveZeroPercentOrLessMember2021-12-310001061630US-GAAP:LineOfCreditMemberBxmt:VariableInterestRateOnePointFiveOnePercentToOnePointSevenFivePercentMemberBxmt:SecuredCreditFacilityMember2021-01-012021-12-310001061630US-GAAP:LineOfCreditMemberBxmt:VariableInterestRateOnePointFiveOnePercentToOnePointSevenFivePercentMemberBxmt:SecuredCreditFacilityMember2021-12-310001061630US-GAAP:LineOfCreditMemberBxmt:SecuredCreditFacilityMemberBxmt:VariableInterestRateOnePointSevenSixPercentToTwoPointZeroZeroPercentMember2021-01-012021-12-310001061630US-GAAP:LineOfCreditMemberBxmt:SecuredCreditFacilityMemberBxmt:VariableInterestRateOnePointSevenSixPercentToTwoPointZeroZeroPercentMember2021-12-310001061630US-GAAP:LineOfCreditMemberBxmt:VariableInterestRateTwoPointZeroOnePercentOrMoreMemberBxmt:SecuredCreditFacilityMember2021-01-012021-12-310001061630US-GAAP:LineOfCreditMemberBxmt:VariableInterestRateTwoPointZeroOnePercentOrMoreMemberBxmt:SecuredCreditFacilityMember2021-12-310001061630US-GAAP:LineOfCreditMemberBxmt:SecuredCreditFacilityMember2021-01-012021-12-310001061630Bxmt:AcquisitionFacilityMemberUS-GAAP:LineOfCreditMember2022-07-012022-09-300001061630Bxmt:AcquisitionFacilityMemberUS-GAAP:LineOfCreditMember2022-01-012022-09-300001061630Bxmt:AcquisitionFacilityMemberUS-GAAP:LineOfCreditMember2021-07-012021-09-300001061630Bxmt:AcquisitionFacilityMemberUS-GAAP:LineOfCreditMember2021-01-012021-09-300001061630SRT:最小成员数2022-01-012022-09-300001061630SRT:最大成员数2022-01-012022-09-300001061630SRT:最小成员数2022-09-300001061630SRT:最大成员数2022-09-300001061630Bxmt:TwentyTwentyOneFLFourCollateralizedLoanObligationMemberBXMT:抵押资产成员2022-01-012022-09-300001061630Bxmt:TwentyTwentyOneFLFourCollateralizedLoanObligationMemberBXMT:抵押资产成员2022-09-300001061630Bxmt:TwentyTwentyOneFLFourCollateralizedLoanObligationMemberBXMT:抵押资产成员US-GAAP:伦敦银行间同业拆借利率LIBOR成员2022-01-012022-09-300001061630Bxmt:TwentyTwentyOneFLFourCollateralizedLoanObligationMemberBXMT:DebtFinancingMember2022-01-012022-09-300001061630Bxmt:TwentyTwentyOneFLFourCollateralizedLoanObligationMemberBXMT:DebtFinancingMember2022-09-300001061630Bxmt:TwentyTwentyOneFLFourCollateralizedLoanObligationMemberBXMT:DebtFinancingMemberUS-GAAP:伦敦银行间同业拆借利率LIBOR成员2022-01-012022-09-300001061630BXMT:抵押资产成员Bxmt:TwentyTwentyFlThreeCollateralizedLoanObligationMember2022-01-012022-09-300001061630BXMT:抵押资产成员Bxmt:TwentyTwentyFlThreeCollateralizedLoanObligationMember2022-09-300001061630BXMT:抵押资产成员Bxmt:TwentyTwentyFlThreeCollateralizedLoanObligationMemberUS-GAAP:伦敦银行间同业拆借利率LIBOR成员2022-01-012022-09-300001061630BXMT:DebtFinancingMemberBxmt:TwentyTwentyFlThreeCollateralizedLoanObligationMember2022-01-012022-09-300001061630BXMT:DebtFinancingMemberBxmt:TwentyTwentyFlThreeCollateralizedLoanObligationMember2022-09-300001061630BXMT:DebtFinancingMemberBxmt:TwentyTwentyFlThreeCollateralizedLoanObligationMemberUS-GAAP:伦敦银行间同业拆借利率LIBOR成员2022-01-012022-09-300001061630BXMT:抵押资产成员Bxmt:TwentyTwentyFlTwoCollateralizedLoanObligationMember2022-01-012022-09-300001061630BXMT:抵押资产成员Bxmt:TwentyTwentyFlTwoCollateralizedLoanObligationMember2022-09-300001061630BXMT:抵押资产成员US-GAAP:伦敦银行间同业拆借利率LIBOR成员Bxmt:TwentyTwentyFlTwoCollateralizedLoanObligationMember2022-01-012022-09-300001061630BXMT:DebtFinancingMemberBxmt:TwentyTwentyFlTwoCollateralizedLoanObligationMember2022-01-012022-09-300001061630BXMT:DebtFinancingMemberBxmt:TwentyTwentyFlTwoCollateralizedLoanObligationMember2022-09-300001061630BXMT:DebtFinancingMemberUS-GAAP:伦敦银行间同业拆借利率LIBOR成员Bxmt:TwentyTwentyFlTwoCollateralizedLoanObligationMember2022-01-012022-09-300001061630BXMT:抵押资产成员2022-01-012022-09-300001061630BXMT:抵押资产成员2022-09-300001061630BXMT:抵押资产成员US-GAAP:伦敦银行间同业拆借利率LIBOR成员2022-01-012022-09-300001061630BXMT:DebtFinancingMember2022-01-012022-09-300001061630BXMT:DebtFinancingMember2022-09-300001061630BXMT:DebtFinancingMemberUS-GAAP:伦敦银行间同业拆借利率LIBOR成员2022-01-012022-09-300001061630Us-gaap:SecuredOvernightFinancingRateSofrOvernightIndexSwapRateMember2022-09-300001061630US-GAAP:伦敦银行间同业拆借利率LIBOR成员2022-09-300001061630Bxmt:TwentyTwentyOneFLFourCollateralizedLoanObligationMemberBXMT:抵押资产成员2021-01-012021-12-310001061630Bxmt:TwentyTwentyOneFLFourCollateralizedLoanObligationMemberBXMT:抵押资产成员2021-12-310001061630Bxmt:TwentyTwentyOneFLFourCollateralizedLoanObligationMemberBXMT:抵押资产成员US-GAAP:伦敦银行间同业拆借利率LIBOR成员2021-01-012021-12-310001061630Bxmt:TwentyTwentyOneFLFourCollateralizedLoanObligationMemberBXMT:DebtFinancingMember2021-01-012021-12-310001061630Bxmt:TwentyTwentyOneFLFourCollateralizedLoanObligationMemberBXMT:DebtFinancingMember2021-12-310001061630Bxmt:TwentyTwentyOneFLFourCollateralizedLoanObligationMemberBXMT:DebtFinancingMemberUS-GAAP:伦敦银行间同业拆借利率LIBOR成员2021-01-012021-12-310001061630BXMT:抵押资产成员Bxmt:TwentyTwentyFlThreeCollateralizedLoanObligationMember2021-01-012021-12-310001061630BXMT:抵押资产成员Bxmt:TwentyTwentyFlThreeCollateralizedLoanObligationMember2021-12-310001061630BXMT:抵押资产成员Bxmt:TwentyTwentyFlThreeCollateralizedLoanObligationMemberUS-GAAP:伦敦银行间同业拆借利率LIBOR成员2021-01-012021-12-310001061630BXMT:DebtFinancingMemberBxmt:TwentyTwentyFlThreeCollateralizedLoanObligationMember2021-01-012021-12-310001061630BXMT:DebtFinancingMemberBxmt:TwentyTwentyFlThreeCollateralizedLoanObligationMember2021-12-310001061630BXMT:DebtFinancingMemberBxmt:TwentyTwentyFlThreeCollateralizedLoanObligationMemberUS-GAAP:伦敦银行间同业拆借利率LIBOR成员2021-01-012021-12-310001061630BXMT:抵押资产成员Bxmt:TwentyTwentyFlTwoCollateralizedLoanObligationMember2021-01-012021-12-310001061630BXMT:抵押资产成员Bxmt:TwentyTwentyFlTwoCollateralizedLoanObligationMember2021-12-310001061630BXMT:抵押资产成员US-GAAP:伦敦银行间同业拆借利率LIBOR成员Bxmt:TwentyTwentyFlTwoCollateralizedLoanObligationMember2021-01-012021-12-310001061630BXMT:DebtFinancingMemberBxmt:TwentyTwentyFlTwoCollateralizedLoanObligationMember2021-01-012021-12-310001061630BXMT:DebtFinancingMemberBxmt:TwentyTwentyFlTwoCollateralizedLoanObligationMember2021-12-310001061630BXMT:DebtFinancingMemberUS-GAAP:伦敦银行间同业拆借利率LIBOR成员Bxmt:TwentyTwentyFlTwoCollateralizedLoanObligationMember2021-01-012021-12-310001061630BXMT:抵押资产成员2021-01-012021-12-310001061630BXMT:抵押资产成员2021-12-310001061630BXMT:抵押资产成员US-GAAP:伦敦银行间同业拆借利率LIBOR成员2021-01-012021-12-310001061630BXMT:DebtFinancingMember2021-01-012021-12-310001061630BXMT:DebtFinancingMember2021-12-310001061630BXMT:DebtFinancingMemberUS-GAAP:伦敦银行间同业拆借利率LIBOR成员2021-01-012021-12-310001061630Us-gaap:SecuredOvernightFinancingRateSofrOvernightIndexSwapRateMember2021-12-310001061630US-GAAP:伦敦银行间同业拆借利率LIBOR成员2021-12-310001061630BXMT:资产规格融资成员2022-01-012022-09-300001061630BXMT:资产规格融资成员2022-09-300001061630US-GAAP:伦敦银行间同业拆借利率LIBOR成员BXMT:资产规格融资成员2022-01-012022-09-300001061630BXMT:资产规格融资成员2021-01-012021-12-310001061630BXMT:资产规格融资成员2021-12-310001061630US-GAAP:伦敦银行间同业拆借利率LIBOR成员BXMT:资产规格融资成员2021-01-012021-12-310001061630BXMT:贷款参与SoldMember2022-01-012022-09-300001061630BXMT:贷款参与SoldMember2022-09-300001061630BXMT:贷款参与SoldMemberUS-GAAP:伦敦银行间同业拆借利率LIBOR成员2022-09-300001061630BXMT:老年人参与成员2022-01-012022-09-300001061630BXMT:老年人参与成员2022-09-300001061630BXMT:老年人参与成员US-GAAP:伦敦银行间同业拆借利率LIBOR成员2022-09-300001061630BXMT:TwentyTwentyTwoTerm贷款成员2022-09-300001061630BXMT:TwentyTwentyTwoTerm贷款成员Us-gaap:SecuredOvernightFinancingRateSofrOvernightIndexSwapRateMember2022-01-012022-09-300001061630BXMT:TwentyNexeteenTerm贷款成员2022-09-300001061630BXMT:TwentyNexeteenTerm贷款成员US-GAAP:伦敦银行间同业拆借利率LIBOR成员2022-01-012022-09-300001061630BXMT:TwentyTwentyTerm贷款成员2022-09-300001061630BXMT:TwentyTwentyTerm贷款成员US-GAAP:伦敦银行间同业拆借利率LIBOR成员2022-01-012022-09-300001061630BXMT:TwentyTwentyTwoTerm贷款成员2022-01-012022-09-300001061630BXMT:TwentyTwentyTerm贷款成员2022-01-012022-09-300001061630BXMT:TwentyNexeteenTerm贷款成员2022-01-012022-09-300001061630BXMT:TermLoanMembers2022-09-300001061630BXMT:TermLoanMembers2021-12-310001061630美国-GAAP:老年人注意事项成员BXMT:老年人安全声明2027成员2022-09-300001061630美国-GAAP:老年人注意事项成员BXMT:老年人安全声明2027成员2021-12-310001061630Bxmt:FivePointFiveZeroPercentConvertibleSeniorNotesMember2022-09-300001061630Bxmt:FourPointThreeEightPercentConvertibleSeniorNotesMember2022-03-012022-03-310001061630Bxmt:FourPointThreeEightPercentConvertibleSeniorNotesMember2022-01-012022-09-300001061630Bxmt:FourPointThreeEightPercentConvertibleSeniorNotesMember2022-05-052022-05-050001061630Bxmt:FourPointSevenFivePercentConvertibleSeniorNotesMember2022-09-300001061630美国-美国公认会计准则:普通股成员Bxmt:FourPointSevenFivePercentConvertibleSeniorNotesMember2022-09-300001061630美国-美国公认会计准则:普通股成员Bxmt:FivePointFiveZeroPercentConvertibleSeniorNotesMember2022-09-300001061630Bxmt:FourPointSevenFivePercentConvertibleSeniorNotesMember2022-01-012022-09-300001061630Bxmt:FivePointFiveZeroPercentConvertibleSeniorNotesMember2022-01-012022-09-300001061630美国-美国公认会计准则:普通股成员Bxmt:FourPointSevenFivePercentConvertibleSeniorNotesMember2022-01-012022-09-300001061630美国-美国公认会计准则:普通股成员Bxmt:FivePointFiveZeroPercentConvertibleSeniorNotesMember2022-01-012022-09-300001061630美国-美国公认会计准则:普通股成员Bxmt:FourPointThreeEightPercentConvertibleSeniorNotesMember2022-01-012022-09-300001061630BXMT:可转换高级注意成员2022-09-300001061630BXMT:可转换高级注意成员2021-12-310001061630BXMT:可转换高级注意成员2022-07-012022-09-300001061630BXMT:可转换高级注意成员2021-07-012021-09-300001061630BXMT:可转换高级注意成员2022-01-012022-09-300001061630BXMT:可转换高级注意成员2021-01-012021-09-300001061630美国公认会计准则:可转换债务成员2022-09-300001061630美国公认会计准则:可转换债务成员2021-12-310001061630美国公认会计准则:NetInvestmentHedgingMembersBxmt:ForeignExchangeContractBuyUnitedStatesDollarSellSwedishKronaMemberUS-GAAP:DesignatedAsHedgingInstrumentMember2022-09-30BXMT:衍生品ISO4217:SEK0001061630美国公认会计准则:NetInvestmentHedgingMembersBxmt:ForeignExchangeContractBuyUnitedStatesDollarSellSwedishKronaMemberUS-GAAP:DesignatedAsHedgingInstrumentMember2021-12-310001061630美国公认会计准则:NetInvestmentHedgingMembersUS-GAAP:DesignatedAsHedgingInstrumentMemberBxmt:ForeignExchangeContractBuyUnitedStatesDollarSellEuropeanDollarMember2022-09-30ISO4217:欧元0001061630美国公认会计准则:NetInvestmentHedgingMembersUS-GAAP:DesignatedAsHedgingInstrumentMemberBxmt:ForeignExchangeContractBuyUnitedStatesDollarSellEuropeanDollarMember2021-12-310001061630美国公认会计准则:NetInvestmentHedgingMembersUS-GAAP:DesignatedAsHedgingInstrumentMemberBxmt:ForeignExchangeContractBuyUnitedStatesDollarSellGreatBritainPoundMember2022-09-30ISO4217:英镑0001061630美国公认会计准则:NetInvestmentHedgingMembersUS-GAAP:DesignatedAsHedgingInstrumentMemberBxmt:ForeignExchangeContractBuyUnitedStatesDollarSellGreatBritainPoundMember2021-12-310001061630Bxmt:ForeignExchangeContractBuyUnitedStatesDollarSellAustraliianDollarMember美国公认会计准则:NetInvestmentHedgingMembersUS-GAAP:DesignatedAsHedgingInstrumentMember2022-09-30ISO4217:澳元0001061630Bxmt:ForeignExchangeContractBuyUnitedStatesDollarSellAustraliianDollarMember美国公认会计准则:NetInvestmentHedgingMembersUS-GAAP:DesignatedAsHedgingInstrumentMember2021-12-310001061630美国公认会计准则:NetInvestmentHedgingMembersBxmt:ForeignExchangeContractBuyUnitedStatesDollarSellDanishKroneMemberUS-GAAP:DesignatedAsHedgingInstrumentMember2022-09-30ISO4217:DKK0001061630Bxmt:ForeignExchangeContractBuyUnitedStatesDollarSellCanadaDollarMember美国公认会计准则:NetInvestmentHedgingMembersUS-GAAP:DesignatedAsHedgingInstrumentMember2021-12-31ISO 4217:CAD0001061630Bxmt:ForeignExchangeContractBuyUnitedStatesDollarSellCanadaDollarMember美国公认会计准则:NetInvestmentHedgingMembersUS-GAAP:DesignatedAsHedgingInstrumentMember2022-09-300001061630美国公认会计准则:NetInvestmentHedgingMembersUS-GAAP:DesignatedAsHedgingInstrumentMemberBxmt:ForeignExchangeContractBuyUnitedStatesDollarSellSwissFrancMember2021-12-31ISO 4217:瑞士法郎0001061630美国公认会计准则:NetInvestmentHedgingMembersUS-GAAP:DesignatedAsHedgingInstrumentMemberBxmt:ForeignExchangeContractBuyUnitedStatesDollarSellSwissFrancMember2022-09-300001061630美国-公认会计准则:非指定成员Bxmt:ForeignExchangeContractBuyEuropeanDollarSellUnitedStatesDollarMember2022-09-300001061630美国-公认会计准则:非指定成员Bxmt:ForeignExchangeContractBuyGreatBritainPoundSellUnitedStatesDollarMember2021-12-310001061630美国-公认会计准则:非指定成员Bxmt:ForeignExchangeContractBuyUnitedStatesDollarSellEuropeanDollarMember2022-09-300001061630美国-公认会计准则:非指定成员Bxmt:ForeignExchangeContractBuyUnitedStatesDollarSellGreantBritianPoundMember2021-12-310001061630美国-公认会计准则:非指定成员Bxmt:ForeignExchangeContractBuyGreatBritainPoundSellUnitedStatesDollarMember2022-09-300001061630美国-公认会计准则:非指定成员Bxmt:ForeignExchangeContractBuyEuropeanDollarSellUnitedStatesDollarMember2021-12-310001061630美国-公认会计准则:非指定成员Bxmt:ForeignExchangeContractBuyUnitedStatesDollarSellGreantBritianPoundMember2022-09-300001061630美国-公认会计准则:非指定成员Bxmt:ForeignExchangeContractBuyUnitedStatesDollarSellEuropeanDollarMember2021-12-310001061630美国-公认会计准则:非指定成员Bxmt:ForeignExchangeContractBuySwissFrancsSellUnitedStatesDollarMember2021-12-310001061630美国-公认会计准则:非指定成员Bxmt:ForeignExchangeContractBuyUnitedStatesDollarSellSwissFrancMember2021-12-310001061630美国-公认会计准则:非指定成员Bxmt:ForeignExchangeContractBuyGreatBritainPoundSellEuroMember2021-12-310001061630美国-公认会计准则:外汇远期成员US-GAAP:DesignatedAsHedgingInstrumentMember2022-07-012022-09-300001061630美国-公认会计准则:外汇远期成员US-GAAP:DesignatedAsHedgingInstrumentMember2021-07-012021-09-300001061630美国-公认会计准则:外汇远期成员US-GAAP:DesignatedAsHedgingInstrumentMember2022-01-012022-09-300001061630美国-公认会计准则:外汇远期成员US-GAAP:DesignatedAsHedgingInstrumentMember2021-01-012021-09-300001061630美国-公认会计准则:非指定成员美国-公认会计准则:利息收入成员美国-公认会计准则:外汇远期成员2022-07-012022-09-300001061630美国-公认会计准则:非指定成员美国-公认会计准则:利息收入成员美国-公认会计准则:外汇远期成员2021-07-012021-09-300001061630美国-公认会计准则:非指定成员美国-公认会计准则:利息收入成员美国-公认会计准则:外汇远期成员2022-01-012022-09-300001061630美国-公认会计准则:非指定成员美国-公认会计准则:利息收入成员美国-公认会计准则:外汇远期成员2021-01-012021-09-300001061630美国-公认会计准则:非指定成员美国-公认会计准则:外汇远期成员美国公认会计准则:利息支出成员2022-07-012022-09-300001061630美国-公认会计准则:非指定成员美国-公认会计准则:外汇远期成员美国公认会计准则:利息支出成员2021-07-012021-09-300001061630美国-公认会计准则:非指定成员美国-公认会计准则:外汇远期成员美国公认会计准则:利息支出成员2022-01-012022-09-300001061630美国-公认会计准则:非指定成员美国-公认会计准则:外汇远期成员美国公认会计准则:利息支出成员2021-01-012021-09-300001061630美国-公认会计准则:外汇远期成员2022-07-012022-09-300001061630美国-公认会计准则:外汇远期成员2021-07-012021-09-300001061630美国-公认会计准则:外汇远期成员2022-01-012022-09-300001061630美国-公认会计准则:外汇远期成员2021-01-012021-09-300001061630US-GAAP:DesignatedAsHedgingInstrumentMember美国-美国公认会计准则:外汇合同成员2022-09-300001061630US-GAAP:DesignatedAsHedgingInstrumentMember美国-美国公认会计准则:外汇合同成员2021-12-310001061630美国-公认会计准则:非指定成员美国-美国公认会计准则:外汇合同成员2022-09-300001061630美国-公认会计准则:非指定成员美国-美国公认会计准则:外汇合同成员2021-12-310001061630美国公认会计准则:NetInvestmentHedgingMembers美国-美国公认会计准则:外汇合同成员2022-07-012022-09-300001061630美国公认会计准则:NetInvestmentHedgingMembers美国-美国公认会计准则:外汇合同成员2022-01-012022-09-300001061630美国公认会计准则:现金流量对冲成员US-GAAP:InterestRateContractMembers2022-07-012022-09-300001061630美国公认会计准则:现金流量对冲成员US-GAAP:InterestRateContractMembers2022-01-012022-09-300001061630美国公认会计准则:现金流量对冲成员US-GAAP:InterestRateContractMembers美国公认会计准则:利息支出成员2022-01-012022-09-300001061630美国-美国公认会计准则:普通股成员2022-01-012022-09-300001061630SRT:董事成员美国-公认会计准则:受限的股票成员2022-01-012022-09-300001061630美国-公认会计准则:受限的股票成员2022-01-012022-09-300001061630美国-公认会计准则:受限的股票成员2021-01-012021-09-300001061630Bxmt:DividendReinvestmentAndDirectStockPurchasePlanMember2014-03-250001061630Bxmt:DividendReinvestmentAndDirectStockPurchasePlanMember2022-09-300001061630BXMT:AtTheMarketGonementMember2022-01-012022-09-30BXMT:协议0001061630BXMT:AtTheMarketGonementMember2021-01-012021-09-300001061630BXMT:AtTheMarketGonementMember2022-09-300001061630美国公认会计准则:次要事件成员2022-10-142022-10-140001061630美国-公认会计准则:公共类别成员2022-07-012022-09-300001061630美国-公认会计准则:公共类别成员2021-07-012021-09-300001061630美国-公认会计准则:公共类别成员2022-01-012022-09-300001061630美国-公认会计准则:公共类别成员2021-01-012021-09-300001061630Bxmt:FivePointFiveZeroPercentConvertibleSeniorNotesMember2022-07-012022-09-300001061630Bxmt:FourPointSevenFivePercentConvertibleSeniorNotesMember2022-07-012022-09-300001061630Bxmt:BXMTAdvisorsLimitedLiabilityCompanyMember2022-09-300001061630Bxmt:BXMTAdvisorsLimitedLiabilityCompanyMember2022-01-012022-09-300001061630Bxmt:BXMTAdvisorsLimitedLiabilityCompanyMember2022-07-012022-09-300001061630Bxmt:BXMTAdvisorsLimitedLiabilityCompanyMember2021-07-012021-09-300001061630Bxmt:BXMTAdvisorsLimitedLiabilityCompanyMember2021-01-012021-09-300001061630Bxmt:BXMTAdvisorsLimitedLiabilityCompanyMember2021-12-310001061630SRT:多家庭成员美国公认会计准则:Corporation JointVentureMembers2022-07-012022-09-300001061630SRT:多家庭成员美国公认会计准则:Corporation JointVentureMembers2022-01-012022-09-300001061630SRT:多家庭成员美国公认会计准则:Corporation JointVentureMembers2021-07-012021-09-300001061630SRT:多家庭成员美国公认会计准则:Corporation JointVentureMembers2021-01-012021-09-3000010616302013-05-012013-05-31BXMT:计划0001061630Bxmt:StockIncentiveCurrentPlanMember美国-公认会计准则:公共类别成员2022-09-300001061630BXMT:ExpiredPlansMember2022-09-300001061630美国-公认会计准则:受限的股票成员2021-12-310001061630美国-公认会计准则:受限的股票成员2022-09-300001061630Us-gaap:ShareBasedCompensationAwardTrancheOneMember美国-公认会计准则:受限的股票成员2022-09-300001061630美国-公认会计准则:受限的股票成员Us-gaap:ShareBasedCompensationAwardTrancheTwoMember2022-09-300001061630Us-gaap:ShareBasedCompensationAwardTrancheThreeMember美国-公认会计准则:受限的股票成员2022-09-300001061630美国-公认会计准则:公允价值输入级别1成员美国-GAAP:公允价值衡量递归成员2022-09-300001061630美国-公认会计准则:公允价值输入级别2成员美国-GAAP:公允价值衡量递归成员2022-09-300001061630美国-公认会计准则:公允价值投入级别3成员美国-GAAP:公允价值衡量递归成员2022-09-300001061630美国-GAAP:公允价值衡量递归成员2022-09-300001061630美国-公认会计准则:公允价值输入级别1成员美国-GAAP:公允价值衡量递归成员2021-12-310001061630美国-公认会计准则:公允价值输入级别2成员美国-GAAP:公允价值衡量递归成员2021-12-310001061630美国-公认会计准则:公允价值投入级别3成员美国-GAAP:公允价值衡量递归成员2021-12-310001061630美国-GAAP:公允价值衡量递归成员2021-12-310001061630Us-gaap:CarryingReportedAmountFairValueDisclosureMember2022-09-300001061630Us-gaap:EstimateOfFairValueFairValueDisclosureMember2022-09-300001061630Us-gaap:CarryingReportedAmountFairValueDisclosureMember2021-12-310001061630Us-gaap:EstimateOfFairValueFairValueDisclosureMember2021-12-310001061630US-GAAP:LineOfCreditMemberUs-gaap:CarryingReportedAmountFairValueDisclosureMember2022-09-300001061630US-GAAP:LineOfCreditMemberUs-gaap:EstimateOfFairValueFairValueDisclosureMember2022-09-300001061630US-GAAP:LineOfCreditMemberUs-gaap:CarryingReportedAmountFairValueDisclosureMember2021-12-310001061630US-GAAP:LineOfCreditMemberUs-gaap:EstimateOfFairValueFairValueDisclosureMember2021-12-310001061630BXMT:TermLoanMembersUs-gaap:CarryingReportedAmountFairValueDisclosureMember2022-09-300001061630BXMT:TermLoanMembersUs-gaap:EstimateOfFairValueFairValueDisclosureMember2022-09-300001061630BXMT:TermLoanMembersUs-gaap:CarryingReportedAmountFairValueDisclosureMember2021-12-310001061630BXMT:TermLoanMembersUs-gaap:EstimateOfFairValueFairValueDisclosureMember2021-12-310001061630美国-GAAP:老年人注意事项成员Us-gaap:CarryingReportedAmountFairValueDisclosureMember2022-09-300001061630美国-GAAP:老年人注意事项成员2022-09-300001061630美国-GAAP:老年人注意事项成员Us-gaap:EstimateOfFairValueFairValueDisclosureMember2022-09-300001061630美国-GAAP:老年人注意事项成员Us-gaap:CarryingReportedAmountFairValueDisclosureMember2021-12-310001061630美国-GAAP:老年人注意事项成员2021-12-310001061630美国-GAAP:老年人注意事项成员Us-gaap:EstimateOfFairValueFairValueDisclosureMember2021-12-310001061630Us-gaap:CarryingReportedAmountFairValueDisclosureMemberBXMT:可转换高级注意成员2022-09-300001061630Us-gaap:EstimateOfFairValueFairValueDisclosureMemberBXMT:可转换高级注意成员2022-09-300001061630Us-gaap:CarryingReportedAmountFairValueDisclosureMemberBXMT:可转换高级注意成员2021-12-310001061630Us-gaap:EstimateOfFairValueFairValueDisclosureMemberBXMT:可转换高级注意成员2021-12-310001061630Bxmt:TwoThousandAndEighteenSingleAssetSecuritizationMember2018-07-012018-09-300001061630Bxmt:TwoThousandAndEighteenSingleAssetSecuritizationMember2018-09-300001061630Bxmt:BxmtAdvisorsLimitedLiabilityCompanyAndAffiliatesMember2022-09-300001061630Bxmt:BxmtAdvisorsLimitedLiabilityCompanyAndAffiliatesMember2021-12-310001061630美国-美国公认会计准则:普通股成员Bxmt:BXMTAdvisorsLimitedLiabilityCompanyMember美国-公认会计准则:受限的股票成员2022-09-300001061630美国-美国公认会计准则:普通股成员BXMT:经理成员Bxmt:BXMTAdvisorsLimitedLiabilityCompanyMember美国-公认会计准则:受限的股票成员2022-01-012022-09-300001061630美国-美国公认会计准则:普通股成员Bxmt:BXMTAdvisorsLimitedLiabilityCompanyMember美国-公认会计准则:受限的股票成员2022-07-012022-09-300001061630美国-美国公认会计准则:普通股成员Bxmt:BXMTAdvisorsLimitedLiabilityCompanyMember美国-公认会计准则:受限的股票成员2022-01-012022-09-300001061630美国-美国公认会计准则:普通股成员Bxmt:BXMTAdvisorsLimitedLiabilityCompanyMember美国-公认会计准则:受限的股票成员2021-07-012021-09-300001061630美国-美国公认会计准则:普通股成员Bxmt:BXMTAdvisorsLimitedLiabilityCompanyMember美国-公认会计准则:受限的股票成员2021-01-012021-09-300001061630SRT:关联实体成员BXMT:ThirdPartyServicesMember2022-07-012022-09-300001061630SRT:关联实体成员BXMT:ThirdPartyServicesMember2022-01-012022-09-300001061630SRT:关联实体成员BXMT:ThirdPartyServicesMember2021-07-012021-09-300001061630SRT:关联实体成员BXMT:ThirdPartyServicesMember2021-01-012021-09-300001061630美国-美国公认会计准则:普通股成员美国-公认会计准则:公共类别成员BXMT:BTIGLLCM成员2022-07-012022-09-300001061630BXMT:高级终端设施成员Bxmt:SeniorLoanOriginationUnderMarketedProcessMember2022-06-300001061630BXMT:高级终端设施成员Bxmt:SeniorLoanOriginationUnderMarketedProcessMember2022-06-300001061630BXMT:高级终端设施成员BXMT:BlackstoneAdvisedInvestmentVehicleMemberBxmt:SeniorLoanOriginationUnderMarketedProcessMember2022-06-300001061630Bxmt:BlackstoneAdvisedInvestmentVehiclesOrTheFundsMemberBXMT:TwentyTwentyTwoTerm贷款成员2022-06-300001061630Bxmt:BlackstoneAdvisedInvestmentVehiclesOrTheFundsMemberBXMT:TwentyTwentyTwoTerm贷款成员2022-04-012022-06-300001061630Bxmt:BlackstoneAdvisedInvestmentVehiclesOrTheFundsMemberBXMT:高级终端设施成员2021-09-300001061630Bxmt:BlackstoneAdvisedInvestmentVehiclesOrTheFundsMemberBXMT:高级终端设施成员Bxmt:SeniorLoanOriginationUnderMarketedProcessMember2021-09-300001061630BXMT:高级终端设施成员Bxmt:SeniorLoanOriginationUnderMarketedProcessMember2021-09-300001061630Bxmt:BlackstoneAdvisedInvestmentVehiclesOrTheFundsMemberBXMT:高级终端设施成员Bxmt:AdditionalSeniorLoanOriginationUnderMarketedProcessMember2021-09-300001061630Bxmt:BlackstoneAdvisedInvestmentVehiclesOrTheFundsMemberBXMT:高级终端设施成员2021-06-300001061630Bxmt:BlackstoneAdvisedInvestmentVehiclesOrTheFundsMemberBXMT:TwentyTwentyTerm贷款成员2021-06-300001061630Bxmt:BlackstoneAdvisedInvestmentVehiclesOrTheFundsMemberBXMT:TwentyTwentyTerm贷款成员2021-06-300001061630Bxmt:BlackstoneAdvisedInvestmentVehiclesOrTheFundsMemberBXMT:TwentyTwentyTerm贷款成员2021-04-012021-06-300001061630Bxmt:BlackstoneAdvisedInvestmentVehiclesOrTheFundsMemberBXMT:高级终端设施成员2021-03-310001061630Bxmt:BlackstoneAdvisedInvestmentVehiclesOrTheFundsMemberBXMT:TwentyNexeteenTerm贷款成员2021-03-310001061630Bxmt:BlackstoneAdvisedInvestmentVehiclesOrTheFundsMemberBXMT:TwentyNexeteenTerm贷款成员2021-01-012021-03-310001061630美国公认会计准则:应收贷款成员2022-01-012022-09-300001061630美国-GAAP:SecuredDebt成员2022-09-300001061630Bxmt:资产规范债务协议成员2022-09-300001061630BXMT:SecuredTermLoansMembers2022-09-30北京时间:董事0001061630BXMT:董事会成员2022-01-012022-09-300001061630BXMT:审计总监成员2022-01-012022-09-300001061630Bxmt:修正案一号成员Bxmt:CompensationAndCorporateGovernanceCommitteesMember2022-01-012022-09-300001061630Bxmt:CompensationAndCorporateGovernanceCommitteesMember2022-01-012022-09-300001061630BXMT:审计委员会成员2022-01-012022-09-300001061630BXMT:InvestmentRiskManagement Committee成员2022-01-012022-09-30 美国

美国证券交易委员会

华盛顿特区,20549

表格10-Q

(标记一)

| | | | | |

| ☒ | 根据1934年《证券交易法》第13或15(D)条提交的截至该季度的季度报告2022年9月30日 |

或

| | | | | |

| ☐ | 根据1934年《证券交易法》第13或15(D)条提交的过渡报告 |

由_至_的过渡期

委托文件编号:001-14788

黑石抵押信托公司

(注册人的确切姓名载于其章程)

| | | | | |

| 马里兰州 | 94-6181186 |

(述明或其他司法管辖权 公司或组织) | (税务局雇主 识别号码) |

公园大道345号, 24楼

纽约, 纽约10154

(主要行政办公室地址)(邮政编码)

(212) 655-0220

(注册人的电话号码,包括区号)

不适用

(前姓名、前地址和前财政年度,如果自上次报告以来发生变化)

根据该法第12(B)条登记的证券:

| | | | | | | | | | | | | | | | | |

| 每个班级的标题 | | 交易 符号 | | 各交易所名称 在其上注册的 |

| A类普通股, | 每股票面价值0.01美元 | | BXMT | | 纽约证券交易所 |

用复选标记表示注册人(1)是否在过去12个月内(或注册人被要求提交此类报告的较短时间内)提交了1934年《证券交易法》第13条或15(D)节要求提交的所有报告,以及(2)在过去90天内是否符合此类提交要求。是 ☒ No ☐

用复选标记表示注册人是否在过去12个月内(或在注册人被要求提交此类文件的较短时间内)以电子方式提交了根据S-T规则第405条(本章232.405节)要求提交的每个交互数据文件。是 ☒ No ☐

用复选标记表示注册人是大型加速申报公司、加速申报公司、非加速申报公司、较小的报告公司或新兴成长型公司。请参阅《交易法》第12b-2条规则中“大型加速申报公司”、“加速申报公司”、“较小申报公司”和“新兴成长型公司”的定义。

| | | | | | | | | | | | | | |

| 大型加速文件服务器 | ☒ | | 加速文件管理器 | ☐ |

| | | | |

| 非加速文件服务器 | ☐ | | 规模较小的报告公司 | ☐ |

| | | | |

| | | 新兴成长型公司 | ☐ |

如果是一家新兴的成长型公司,用复选标记表示注册人是否已选择不使用延长的过渡期来遵守根据《交易所法》第13(A)节提供的任何新的或修订的财务会计准则。☐

用复选标记表示注册人是否是空壳公司(如《交易法》第12b-2条所定义)。是☐ No ☒

截至2022年10月19日,注册人发行的A类普通股,每股面值0.01美元的股票数量为170,899,090.

目录

| | | | | | | | |

| | | 页面 |

| 第一部分: | 财务信息 | |

| 第1项。 | 财务报表 | 3 |

| 合并财务报表(未经审计): | |

| 截至2022年9月30日和2021年12月31日的合并资产负债表 | 3 |

| 截至2022年和2021年9月30日的三个月和九个月的综合业务报表 | 4 |

| 截至三个月及九个月的综合全面收益表 2022年和2021年9月30日 | 5 |

| 截至2022年和2021年3月31日的三个月的综合权益变动表, 2022年和2021年6月30日,以及2022年和2021年9月30日 | 6 |

| 截至2022年9月30日和2021年9月30日的9个月合并现金流量表 | 8 |

| 合并财务报表附注 | 10 |

| 第二项。 | 管理层对财务状况和经营成果的讨论与分析 | 50 |

| 第三项。 | 关于市场风险的定量和定性披露 | 78 |

| 第四项。 | 控制和程序 | 81 |

| 第二部分。 | 其他信息 | 82 |

| 第1项。 | 法律程序 | 82 |

| 第1A项。 | 风险因素 | 82 |

| 第二项。 | 未登记的股权证券销售和收益的使用 | 82 |

| 第三项。 | 高级证券违约 | 82 |

| 第四项。 | 煤矿安全信息披露 | 82 |

| 第五项。 | 其他信息 | 82 |

| 第六项。 | 展品 | 83 |

签名 | 84 |

目录

网站信息披露

我们使用我们的网站(www.BlackstonMuseum tgagetrust.com)作为发布公司信息的渠道。我们通过此渠道发布的信息可能被视为重要信息。因此,投资者除了关注我们的新闻稿、证券交易委员会或美国证券交易委员会、备案文件和公开电话会议以及网络广播外,还应该关注这个渠道。此外,当您注册您的电子邮件地址时,您可能会自动收到有关Blackstone Mortgage Trust的电子邮件警报和其他信息,方法是访问我们网站的“Contact Us&E-mail Alerts”部分:http://ir.blackstonemortgagetrust.com.然而,我们网站的内容和任何警报都不是本报告的一部分。

第一部分财务信息

项目1.财务报表

黑石抵押信托公司

合并资产负债表(未经审计)

(单位:千,共享数据除外)

| | | | | | | | | | | |

| | 2022年9月30日 | | 2021年12月31日 |

| 资产 | | | |

| 现金和现金等价物 | $ | 271,899 | | | $ | 551,154 | |

| 应收贷款 | 24,423,133 | | 22,003,017 |

| 当期预期信贷损失准备金 | (144,431) | | (124,679) |

| 应收贷款净额 | 24,278,702 | | 21,878,338 |

| 其他资产 | 248,028 | | 273,797 |

| 总资产 | $ | 24,798,629 | | | $ | 22,703,289 | |

| 负债与权益 | | | |

| 担保债务,净额 | $ | 13,188,692 | | | $ | 12,280,042 | |

| 证券化债务债券,净额 | 2,844,032 | | 2,838,062 |

| 资产特定债务,净额 | 949,891 | | 393,824 |

| 贷款参与销售,净额 | 207,225 | | — |

| 定期贷款,净额 | 1,807,017 | | 1,327,406 |

| 高级担保票据,净额 | 394,864 | | 394,010 |

| 可转换票据,净额 | 513,626 | | 619,876 |

| 其他负债 | 209,375 | | 231,358 |

| 总负债 | 20,114,722 | | 18,084,578 |

| 承付款和或有事项 | — | | — |

| 权益 | | | |

A类普通股,$0.01面值,400,000,000授权股份,170,896,268和168,179,798截至2022年9月30日和2021年12月31日分别发行和发行的股票 | 1,709 | | 1,682 |

| 额外实收资本 | 5,467,372 | | 5,373,029 |

| 累计其他综合收益 | 3,830 | | 8,308 |

| 累计赤字 | (814,505) | | (794,832) |

| Blackstone Mortgage Trust,Inc.股东权益总额 | 4,658,406 | | 4,588,187 |

| 非控制性权益 | 25,501 | | 30,524 |

| 总股本 | 4,683,907 | | 4,618,711 |

| 负债和权益总额 | $ | 24,798,629 | | | $ | 22,703,289 | |

注:截至2022年9月30日和2021年12月31日的合并资产负债表包括合并可变利益实体(VIE)的资产,这些资产只能用于清偿各自VIE的债务,以及合并VIE的负债,债权人对这些VIE没有追索权。截至2022年9月30日和2021年12月31日,合并VIE的资产总额为$3.510亿美元,合并后的VIE的负债总额为$2.8十亿美元。有关VIE的其他讨论,请参阅附注18。

见合并财务报表附注。

黑石抵押信托公司

合并业务报表(未经审计)

(以千为单位,不包括每股和每股数据)

| | | | | | | | | | | | | | | | | | | | | | | | | |

| | 截至三个月

9月30日, | | 九个月结束

9月30日, | | |

| | 2022 | | 2021 | | 2022 | | 2021 | | |

| 贷款和其他投资的收入 | | | | | | | | | |

| 利息及相关收入 | $ | 358,557 | | | $ | 200,114 | | | $ | 876,676 | | | $ | 583,941 | | | |

| 减去:利息及相关费用 | 202,375 | | 82,690 | | 439,708 | | 243,413 | | |

| 来自贷款和其他投资的收入,净额 | 156,182 | | 117,424 | | 436,968 | | 340,528 | | |

| 其他费用 | | | | | | | | | |

| 管理费和奖励费 | 25,911 | | 19,342 | | 76,462 | | 60,094 | | |

| 一般和行政费用 | 12,932 | | 10,841 | | 37,701 | | 32,108 | | |

| 其他费用合计 | 38,843 | | 30,183 | | 114,163 | | 92,202 | | |

| (增加)减少当期预期信贷损失准备 | (12,248) | | (2,767) | | (22,694) | | 49,432 | | |

| 所得税前收入 | 105,091 | | 84,474 | | 300,111 | | 297,758 | | |

| 所得税拨备 | 1,172 | | 70 | | 2,064 | | 346 | | |

| 净收入 | 103,919 | | 84,404 | | 298,047 | | 297,412 | | |

| 可归于非控股权益的净收入 | (673) | | (647) | | (1,864) | | (2,158) | | |

| Blackstone Mortgage Trust,Inc.的净收入。 | $ | 103,246 | | | $ | 83,757 | | | $ | 296,183 | | | $ | 295,254 | | | |

| 普通股每股净收益 | | | | | | | | | |

| 基本信息 | $ | 0.60 | | | $ | 0.56 | | | $ | 1.74 | | | $ | 2.00 | | | |

| 稀释 | $ | 0.59 | | | $ | 0.56 | | | $ | 1.71 | | | $ | 2.00 | | | |

| 加权平均普通股流通股 | | | | | | | | | |

| 基本信息 | 170,971,874 | | 149,214,819 | | 170,303,470 | | 147,971,737 | | |

| 稀释 | 185,316,078 | | 149,214,819 | | 182,011,842 | | 147,971,737 | | |

见合并财务报表附注。

黑石抵押信托公司

综合全面收益表(未经审计)

(单位:千)

| | | | | | | | | | | | | | | | | | | | | | | | | |

| | 截至三个月

9月30日, | | 九个月结束

9月30日, | | |

| | 2022 | | 2021 | | 2022 | | 2021 | | |

| 净收入 | $ | 103,919 | | | $ | 84,404 | | | $ | 298,047 | | | $ | 297,412 | | | |

| 其他综合损失 | | | | | | | | | |

| 外币折算未实现亏损 | (158,097) | | (46,952) | | (333,526) | | (66,356) | | |

| 衍生金融工具的已实现和未实现收益 | 154,849 | | 46,083 | | 329,048 | | 65,059 | | |

| 其他综合损失 | (3,248) | | (869) | | (4,478) | | (1,297) | | |

| 综合收益 | 100,671 | | 83,535 | | | 293,569 | | 296,115 | | | |

| 非控股权益应占综合收益 | (673) | | (647) | | (1,864) | | (2,158) | | |

| Blackstone Mortgage Trust,Inc.的全面收入 | $ | 99,998 | | | $ | 82,888 | | | $ | 291,705 | | | $ | 293,957 | | | |

见合并财务报表附注。

黑石抵押信托公司

合并权益变动表(未经审计)

(单位:千)

| | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | |

| | 黑石抵押信托公司 | | | | |

| | A类

普普通通

库存 | | 额外支付- 在《资本论》 | | 累计其他

综合收益(亏损) | | 累计 赤字 | | 股东的 权益 | | 非控制性 利益 | | 总计 权益 |

2021年12月31日的余额 | $ | 1,682 | | | $ | 5,373,029 | | | $ | 8,308 | | | $ | (794,832) | | | $ | 4,588,187 | | | $ | 30,524 | | | $ | 4,618,711 | |

| 采用ASU 2020-06,见注2 | — | | (2,431) | | | — | | 1,954 | | (477) | | | — | | (477) | |

| A类已发行普通股,净额 | 21 | | 52,138 | | | — | | — | | 52,159 | | — | | 52,159 |

| 受限制的A类普通股收益 | — | | 8,472 | | — | | — | | 8,472 | | — | | 8,472 |

| 股息再投资 | — | | 246 | | — | | — | | | 246 | | — | | 246 |

| 递延董事薪酬 | — | | 173 | | — | | — | | 173 | | — | | 173 |

| 净收入 | — | | — | | — | | 99,687 | | 99,687 | | 576 | | | 100,263 |

| 其他综合收益 | — | | — | | 292 | | — | | 292 | | — | | 292 |

普通股和递延股票单位宣布的股息,$0.62每股 | — | | — | | — | | (105,801) | | (105,801) | | | — | | (105,801) | |

| 非控股权益的贡献 | — | | — | | — | | — | | — | | | 5,040 | | 5,040 |

| 对非控股权益的分配 | — | | — | | — | | — | | — | | | (9,241) | | (9,241) | |

2022年3月31日的余额 | $ | 1,703 | | | $ | 5,431,627 | | | $ | 8,600 | | | $ | (798,992) | | | $ | 4,642,938 | | | $ | 26,899 | | | $ | 4,669,837 | |

| | | | | | | | | | | | | |

| | | | | | | | | | | | | |

| | | | | | | | | | | | | |

| 受限制的A类普通股收益 | — | | 8,245 | | — | | — | | 8,245 | | — | | 8,245 |

| 股息再投资 | — | | 319 | | — | | — | | 319 | | — | | 319 |

| 递延董事薪酬 | — | | 173 | | — | | — | | 173 | | — | | 173 |

| 净收入 | — | | — | | — | | 93,250 | | 93,250 | | 615 | | 93,865 |

| 其他综合损失 | — | | — | | (1,522) | | — | | (1,522) | | — | | (1,522) |

普通股和递延股票单位宣布的股息,$0.62每股 | — | | — | | — | | (105,812) | | (105,812) | | — | | (105,812) |

| | | | | | | | | | | | | |

| 对非控股权益的分配 | — | | — | | — | | — | | — | | (2,118) | | (2,118) |

2022年6月30日的余额 | $ | 1,703 | | | $ | 5,440,364 | | | $ | 7,078 | | | $ | (811,554) | | | $ | 4,637,591 | | | $ | 25,396 | | | $ | 4,662,987 | |

| A类已发行普通股,净额 | 6 | | | 18,490 | | | | | | | 18,496 | | | | | 18,496 | |

| 受限制的A类普通股收益 | — | | | 8,046 | | | — | | | — | | | 8,046 | | | — | | | 8,046 | |

| 股息再投资 | — | | | 299 | | | — | | | — | | | 299 | | | — | | | 299 | |

| 递延董事薪酬 | — | | | 173 | | | — | | | — | | | 173 | | | — | | | 173 | |

| 净收入 | — | | | — | | | — | | | 103,246 | | | 103,246 | | | 673 | | | 103,919 | |

| 其他综合损失 | — | | | — | | | (3,248) | | | — | | | (3,248) | | | — | | | (3,248) | |

普通股和递延股票单位宣布的股息,$0.62每股 | — | | | — | | | — | | | (106,197) | | | (106,197) | | | — | | | (106,197) | |

| | | | | | | | | | | | | |

| 对非控股权益的分配 | — | | | — | | | — | | | — | | | — | | | (568) | | | (568) | |

2022年9月30日的余额 | $ | 1,709 | | | $ | 5,467,372 | | | $ | 3,830 | | | $ | (814,505) | | | $ | 4,658,406 | | | $ | 25,501 | | | $ | 4,683,907 | |

见合并财务报表附注。

黑石抵押信托公司

合并权益变动表(未经审计)

(单位:千) | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | |

| | 黑石抵押信托公司 | | | | |

| | A类

普普通通

库存 | | 额外支付- 在《资本论》 | | 累计其他

综合收益(亏损) | | 累计 赤字 | | 股东的 权益 | | 非控制性 利益 | | 总计 权益 |

2020年12月31日余额 | $ | 1,468 | | | $ | 4,702,713 | | | $ | 11,170 | | | $ | (829,284) | | | $ | 3,886,067 | | | $ | 18,164 | | | $ | 3,904,231 | |

| A类已发行普通股,净额 | 2 | | — | | | — | | — | | 2 | | — | | 2 |

| 受限制的A类普通股收益 | — | | 7,958 | | — | | — | | 7,958 | | — | | 7,958 |

| 股息再投资 | — | | 204 | | — | | — | | | 204 | | — | | 204 |

| 递延董事薪酬 | — | | 125 | | — | | — | | 125 | | — | | 125 |

| 净收入 | — | | — | | — | | 79,902 | | 79,902 | | 638 | | | 80,540 |

| 其他综合收益 | — | | — | | 114 | | — | | 114 | | — | | 114 |

普通股和递延股票单位宣布的股息,$0.62每股 | — | | — | | — | | (91,349) | | (91,349) | | | — | | (91,349) | |

| 非控股权益的贡献 | — | | — | | — | | — | | — | | | 13,448 | | 13,448 |

| 对非控股权益的分配 | — | | — | | — | | — | | — | | | (11,180) | | (11,180) | |

2021年3月31日的余额 | $ | 1,470 | | | $ | 4,711,000 | | | $ | 11,284 | | | $ | (840,731) | | | $ | 3,883,023 | | | $ | 21,070 | | | $ | 3,904,093 | |

| | | | | | | | | | | | | |

| | | | | | | | | | | | | |

| | | | | | | | | | | | | |

| 受限制的A类普通股收益 | — | | 7,895 | | — | | — | | 7,895 | | — | | 7,895 |

| 股息再投资 | — | | 211 | | — | | — | | 211 | | — | | 211 |

| 递延董事薪酬 | — | | 125 | | — | | — | | 125 | | — | | 125 |

| 净收入 | — | | — | | — | | 131,595 | | 131,595 | | 873 | | 132,468 |

| 其他综合损失 | — | | — | | (541) | | — | | (541) | | — | | (541) |

普通股和递延股票单位宣布的股息,$0.62每股 | — | | — | | — | | (91,347) | | (91,347) | | — | | (91,347) |

| 非控股权益的贡献 | — | | — | | — | | — | | — | | 14,745 | | 14,745 |

| 对非控股权益的分配 | — | | — | | — | | — | | — | | (10,694) | | (10,694) |

2021年6月30日的余额 | $ | 1,470 | | | $ | 4,719,231 | | | $ | 10,743 | | | $ | (800,483) | | | $ | 3,930,961 | | | $ | 25,994 | | | $ | 3,956,955 | |

| A类已发行普通股,净额 | 100 | | | 311,855 | | | — | | | — | | | 311,955 | | | — | | | 311,955 | |

| 受限制的A类普通股收益 | — | | | 7,907 | | | — | | | — | | | 7,907 | | | — | | | 7,907 | |

| 股息再投资 | — | | | 218 | | | — | | | — | | | 218 | | | — | | | 218 | |

| 递延董事薪酬 | — | | | 173 | | | — | | | — | | | 173 | | | — | | | 173 | |

| 净收入 | — | | | — | | | — | | | 83,757 | | | 83,757 | | | 647 | | | 84,404 | |

| 其他综合损失 | — | | | — | | | (869) | | | — | | | (869) | | | — | | | (869) | |

普通股和递延股票单位宣布的股息,$0.62每股 | — | | | — | | | — | | | (97,552) | | | (97,552) | | | — | | | (97,552) | |

| 非控股权益的贡献 | — | | | — | | | — | | | — | | | — | | | 19,068 | | | 19,068 | |

| 对非控股权益的分配 | — | | | — | | | — | | | — | | | — | | | (11,707) | | | (11,707) | |

2021年9月30日的余额 | $ | 1,570 | | | $ | 5,039,384 | | | $ | 9,874 | | | $ | (814,278) | | | $ | 4,236,550 | | | $ | 34,002 | | | $ | 4,270,552 | |

见合并财务报表附注。

黑石抵押信托公司

合并现金流量表(未经审计)

(单位:千)

| | | | | | | | | | | | | |

| 截至9月30日的9个月, | | |

| | 2022 | | 2021 | | |

| 经营活动的现金流 | | | | | |

| 净收入 | $ | 298,047 | | | $ | 297,412 | | | |

| 将净收入与业务活动提供的现金净额进行调整 | | | | | |

| | | | | |

| 非现金补偿费用 | 25,286 | | 24,184 | | |

| 摊销贷款和债务证券的递延费用 | (59,285) | | (43,299) | | |

| 摊销递延融资成本和债务溢价/折价 | 35,455 | | 29,698 | | |

| 当期预期信用损失准备金增加(减少) | 22,694 | | (49,432) | | |

| 以外币计价的资产未实现收益,净额 | (31) | | (7,088) | | |

| 衍生金融工具未实现收益,净额 | (3,227) | | (3,298) | | |

| 衍生金融工具已实现(收益)损失,净额 | (8,418) | | 5,483 | | |

| 资产和负债变动,净额 | | | | | |

| 其他资产 | (72,769) | | (12,106) | | |

| 其他负债 | 28,858 | | 13,468 | | |

| 经营活动提供的净现金 | 266,610 | | 255,022 | | |

| 投资活动产生的现金流 | | | | | |

| 应收贷款本金 | (6,210,880) | | (7,449,491) | | |

| 应收贷款和债务证券的本金收取和销售收益 | 2,670,902 | | 3,423,460 | | |

| 应收贷款的发放费和退出费 | 67,950 | | 79,971 | | |

| 衍生金融工具项下的收入 | 279,343 | | 44,428 | | |

| 衍生金融工具项下的付款 | (7,385) | | (75,458) | | |

| 根据衍生工具协议存放的抵押品 | (56,330) | | (94,060) | | |

| 归还根据衍生工具协议缴存的抵押品 | 56,330 | | 145,110 | | |

| 用于投资活动的现金净额 | (3,200,070) | | (3,926,040) | | |

继续…

见合并财务报表附注。

黑石抵押信托公司

合并现金流量表(未经审计)

(单位:千)

| | | | | | | | | | | | | |

| | 截至9月30日的9个月, | | |

| | 2022 | | 2021 | | |

| 融资活动产生的现金流 | | | | | |

| 有担保债务项下的借款 | $ | 4,857,829 | | | $ | 7,701,481 | | | |

| 有担保债务项下的偿还 | (3,090,429) | | (4,239,614) | | |

| 发行证券化债务债券所得款项 | — | | 803,750 | | |

| 偿还证券化债务债务 | — | | (888,763) | | |

| 资产专有债务项下的借款 | 654,578 | | 106,443 | | |

| 资产特定债务项下的偿还 | (78,659) | | (178,073) | | |

| 出售贷款股份所得收益 | 245,278 | | — | | |

| | | | | |

| 发行定期贷款的净收益 | 492,500 | | 298,500 | | |

| 偿还定期贷款 | (11,554) | | (10,060) | | |

| 发行可转换票据所得款项净额 | 294,000 | | — | | |

| 可转换票据的偿还 | (402,500) | | — | | |

| | | | | |

| 支付递延融资成本 | (37,747) | | (29,339) | | |

| 非控股权益的贡献 | 5,040 | | 47,261 | | |

| 对非控股权益的分配 | (11,927) | | (33,581) | | |

| 发行A类普通股所得净收益 | 70,651 | | 311,955 | | |

| A类普通股支付的股息 | (315,430) | | (273,311) | | |

| 融资活动提供的现金净额 | 2,671,630 | | 3,616,649 | | |

| 现金、现金等价物和限制性现金净减少 | (261,830) | | (54,369) | | |

| 期初现金、现金等价物和限制性现金 | 551,154 | | 289,970 | | |

| 货币换算对现金、现金等价物和限制性现金的影响 | (17,425) | | 579 | | |

| 期末现金、现金等价物和限制性现金 | $ | 271,899 | | | $ | 236,180 | | | |

| 补充披露现金流量信息 | | | | | |

| 利息的支付 | $ | (374,646) | | | $ | (207,293) | | | |

| (付款)所得税收据 | $ | (730) | | | $ | 107 | | | |

| 补充披露非现金投资和融资活动 | | | | | |

| 宣布的股息,未支付的股息 | $ | (105,956) | | | $ | (97,552) | | | |

| | | | | |

| 服务商持有的贷款本金付款,净额 | $ | 1,902 | | | $ | 299 | | | |

见合并财务报表附注

1. 组织

除文意另有所指外,此处提及的“Blackstone Mortgage Trust”、“Company”、“We”、“Us”或“Our”均指黑石抵押信托公司(Blackstone Mortgage Trust,Inc.)、马里兰州公司及其子公司。

Blackstone Mortgage Trust是一家房地产金融公司,以北美、欧洲和澳大利亚的商业房地产为抵押,提供优先贷款。我们的投资组合主要由主要市场上高质量的机构资产担保的贷款组成,由经验丰富、资本充裕的房地产投资所有者和经营者赞助。这些优先贷款通过获得各种融资选择来资本化,包括在我们的信贷安排下借款、发行CLO或单一资产证券化,以及参与优先贷款,这取决于我们对每项投资可用的最谨慎融资选项的看法。我们不从事购买或交易证券的业务,我们拥有的唯一证券是我们证券化融资交易的留存权益,我们没有为这些交易提供融资。我们由BXMT Advisors L.L.C.或我们的经理(Blackstone Inc.或Blackstone的子公司)进行外部管理,是一家房地产投资信托基金,或REIT,在纽约证券交易所(NYSE)交易,代码为“BXMT”。我们的主要执行办公室位于纽约公园大道345号24层,邮编:10154。

出于美国联邦所得税的目的,我们以房地产投资信托基金的形式开展业务。我们一般不需要为我们的应税收入缴纳美国联邦所得税,只要我们每年将所有应税收入净额分配给股东,并保持我们作为REIT的资格。我们的业务运营方式也允许我们根据1940年修订后的《投资公司法》将其排除在注册之外。我们是一家控股公司,主要通过我们的各种子公司开展业务。

2. 重要会计政策摘要

随附的未经审计综合财务报表是根据美国公认的中期财务信息会计原则或公认会计原则以及S-X规则10-Q表和规则10-01的说明编制的。合并财务报表(包括附注)未经审计,不包括已审计财务报表所要求的一些披露。我们相信,我们已经进行了所有必要的调整,只包括正常的经常性项目,以便综合财务报表得到公平的列报,并且在编制综合财务报表时所作的估计是合理和审慎的。提出的中期经营结果不一定代表任何其他中期或全年的预期结果。随附的未经审计的综合中期财务报表应与我们提交给美国证券交易委员会或美国证券交易委员会的截至2021年12月31日的财政年度10-K表格中包括的经审计综合财务报表一并阅读。

陈述的基础

随附的合并财务报表在合并基础上包括我们的账目、我们是主要受益人的全资子公司、控股子公司和可变利益实体(VIE)的账目。所有公司间余额和交易均已在合并中冲销。

合并原则

我们合并我们通过多数股权或投票权控制的所有实体。此外,我们整合了我们被认为是主要受益者的所有VIE。VIE定义为股权投资者(I)不具备控股财务权益及/或(Ii)在没有其他各方额外从属财务支持的情况下,没有足够的风险股本为实体的活动提供资金的实体。合并VIE的实体被称为VIE的主要受益人,通常具有(I)指导对VIE的经济表现影响最大的活动的权力和(Ii)从VIE获得利益的权利或承担VIE可能对VIE产生重大损失的义务。

2018年第三季度,我们出资贷款给单一资产证券化工具,或2018年单一资产证券化,这是一个VIE,并投资于相关的从属职位。我们不是VIE的主要受益者,因为我们没有权力指导对VIE的经济表现影响最大的活动,因此没有将2018年的单一资产证券化整合到我们的资产负债表中。我们将我们拥有的从属头寸归类为持有至到期的债务证券,该证券包括在我们合并的

黑石抵押信托公司

合并财务报表附注(续)(未经审计)

资产负债表。在截至2022年9月30日的9个月内,2018单一资产证券化在抵押品和所有未偿还优先证券得到全额偿还后被清算。有关我们的VIE的其他讨论,请参阅附注18。

2017年4月,我们与Walker&Dunlop Inc.成立了一家合资企业,即我们的多家族合资企业,发起、持有和融资多家族过渡性贷款。根据管理合资企业的协议条款,沃克·邓洛普律师事务所贡献了15%的股权资本,我们出资85%。我们合并了多家族合资企业,因为我们拥有控股权。包括在我们合并资产负债表中的非控股权益代表了我们多家族合资企业中由Walker&Dunlop拥有的股权。根据Walker&Dunlop对我们多家族合资企业的按比例所有权,我们将把我们多家族合资企业合并后的股本和经营成果的一部分分配给这些非控股权益。

预算的使用

根据公认会计原则编制合并财务报表时,我们需要作出估计和假设,以影响截至合并财务报表日期的已报告资产和负债额、或有资产和负债的披露以及报告期内已报告的收入和支出金额。实际结果最终可能与这些估计大相径庭。

收入确认

我们的应收贷款、应收资产组合和债务证券的利息收入在每项投资的有效期内使用有效利息方法确认,并按权责发生制记录。与这些投资相关的费用、溢价和折扣的确认被递延,并在贷款或债务证券的期限内记录为收益调整。对于逾期90天还款或我们认为无法收回收入和本金的贷款,通常在较早的日期暂停应计收益。收到的利息随后记为未偿还本金余额的减少额,直至恢复应计项目,即贷款按合同规定流动,并证明已恢复履约。此外,对于我们发起的贷款,相关的发起费用被递延并确认为利息收入的组成部分,但与我们获得的贷款相关的费用在发生时计入一般和行政费用。

现金和现金等价物

现金和现金等价物是指银行持有的现金和原始到期日不超过三个月的流动投资。我们的银行余额可能超过联邦保险金额;然而,我们将现金和现金等价物存入高信用质量的机构,以将信用风险敞口降至最低。我们没有经历过,也不会预期我们的现金或现金等价物会出现任何损失。

限制性现金代表我们在2021年FL4抵押贷款债券中持有的现金抵押品。看见注6以进一步讨论2021年FL4抵押贷款债券。

下表提供了我们合并资产负债表上的现金、现金等价物和限制性现金与我们合并现金流量表上显示的总金额(以千美元为单位)的对账:

| | | | | | | | | | | |

| 2022年9月30日 | | 2021年9月30日 |

| 现金和现金等价物 | $ | 271,899 | | | $ | 211,180 | |

| 2021年FL4 CLO受限现金 | — | | | 25,000 | |

| 现金、现金等价物和限制性现金总额在我们的合并现金流量表中显示 | $ | 271,899 | | | $ | 236,180 | |

通过我们的子公司,我们监督与第三方服务商或服务账户持有的某些服务账户,这些账户涉及借款人托管和其他现金余额总计#美元。498.8百万美元和美元531.2分别截至2022年9月30日和2021年12月31日。这些现金保存在单独的银行账户中,这些金额不包括在我们综合资产负债表中列报的资产和负债中。这些服务账户中的现金将由相应的第三方服务机构根据适用的条款转给借款人或我们

黑石抵押信托公司

合并财务报表附注(续)(未经审计)

未来发生某些事件时的贷款协议。我们不会因为这些服务帐户而产生任何收入或产生任何费用。

应收贷款

我们发起和购买商业房地产债务和相关工具,一般以摊余成本作为长期投资持有。

持有至到期的债务证券

我们将我们的债务证券归类为持有至到期,因为我们有意图和能力持有这些证券直到到期。我们以摊销成本将债务证券计入合并资产负债表中的其他资产。

当前预期信贷损失准备金

当前的预期信用损失,或CECL,会计准则更新,或ASU,2016-13年“金融工具-信用损失-金融工具信用损失的衡量(主题326)”,或ASU 2016-13年要求的准备金,反映了我们目前对合并资产负债表中与我们的贷款和债务证券相关的潜在信用损失的估计。CECL准备金的变化通过我们综合经营报表上的净收入确认。虽然ASU 2016-13年度没有要求任何确定CECL准备金的特定方法,但它确实规定准备金应基于关于过去事件的相关信息,包括历史损失经验、当前投资组合和市场状况,以及对每笔贷款期限的合理和可支持的预测。此外,除了少数几个狭隘的例外,ASU 2016-13要求所有受CECL模型约束的金融工具都有一定数额的损失准备金,以反映CECL模型背后的GAAP本金,即所有贷款、债务证券和类似资产都有一些固有的损失风险,无论信用质量、附属资本或其他缓解因素。

我们主要使用加权平均剩余期限法或温法来估算我们的CECL准备金,该方法已被财务会计准则委员会或FASB员工问答题目326第1号确定为一种可接受的估算CECL准备金的损失率方法。温法要求我们参考一个可比数据集的历史贷款损失数据,并将该损失率应用于我们的每笔贷款的预期剩余期限,同时考虑到相关时间范围内的预期经济状况。我们对我们的大部分贷款组合采用温法,这些贷款具有相似的风险特征。在某些情况下,对于具有独特风险特征的贷款,我们可能会使用概率加权模型,该模型考虑了每笔此类贷款违约的可能性和预期损失。

应用温法估计CECL准备金需要判断,包括(I)适当的历史贷款损失参考数据,(Ii)未来贷款资金和偿还的预期时间和金额,以及(Iii)我们投资组合的当前信用质量以及我们对相关时间段内业绩和市场状况的预期。为了估计与我们的投资组合相关的历史贷款损失,我们利用Trepp LLC授权的市场贷款损失数据扩大了我们的历史贷款表现。该数据库包括1999年1月1日至2022年8月31日期间发行的商业抵押贷款支持证券(CMBS)。在这个数据库中,我们将我们的历史损失参考计算集中在可用的CMBS数据中最相关的子集上,这些数据是基于与我们的贷款组合最具可比性的贷款指标确定的,包括资产类型、地理位置和发起贷款价值比(LTV)。我们相信,包括月度贷款和房地产表现在内的CMBS数据是与我们的投资组合最相关、最可用和最具可比性的数据集。

我们的贷款通常包括承诺在贷款期限内为借款人的增量收益提供资金,未来的资金承诺也受CECL模型的约束。与未来贷款资金相关的CECL准备金被记录为我们综合资产负债表中其他负债的一个组成部分。CECL准备金的估算过程与上文概述的未偿还贷款余额的估算过程相同,CECL准备金的这一部分的变化也将同样影响我们的综合净收入。对于我们贷款的有资金和无资金部分,我们将每笔贷款的内部风险评级视为我们评估的主要信用质量指标。

CECL准备金是在类似资产池中存在类似风险特征的情况下以集体为基础计量的。我们确定了以下资金池,并使用以下方法计算信贷损失准备金:

•美国贷款:Ware方法,结合了历史损失数据的子集、我们贷款池的预期加权平均剩余期限和经济观点。

黑石抵押信托公司

合并财务报表附注(续)(未经审计)

•非美国贷款:WORM方法,包含历史损失数据的子集、我们贷款池的预期加权平均剩余期限和经济观点。

•独一无二的贷款:在给定违约模式的情况下,违约和损失的概率,按个人评估。

•减值贷款:减值是指我们被认为很可能无法根据贷款合同条款收回所有应付款项的情况。确定贷款减值需要管理层作出重大判断,并基于若干因素,包括(I)基本抵押品表现、(Ii)与借款人的讨论、(Iii)借款人违约事件以及(Iv)影响借款人支付根据贷款条款到期的合同金额能力的其他事实。如果一笔贷款被确定为减值,我们通过适用抵押品依赖贷款的实际权宜之计,将减值记录为我们CECL准备金的一部分。通过比较相关抵押品的估计公允价值减去出售成本与相应贷款的账面价值,对这些贷款的CECL准备金进行个别评估。这些估值需要做出重大判断,其中包括关于资本化率、贴现率、租赁、主要租户的信誉、入住率、融资的可获得性和成本、退出计划、贷款赞助、其他贷款人的行动以及其他因素的假设。实际损失,如果有的话,最终可能与这些估计大不相同。我们只预期当该等金额在变现事件中被视为不可收回时,才会变现减值损失。这通常是在偿还贷款时,或在丧失抵押品赎回权的情况下,标的资产被出售时,但如果在我们的确定中,几乎可以肯定所有到期金额都不会被收回,也可能得出不可收回的结论。

合同期限和无资金的贷款承诺

预期信贷损失是在每笔贷款的合同期限内估计的,并根据预期的提前还款进行了调整。作为我们贷款组合季度审查的一部分,我们评估每笔贷款的预期偿还日期,该日期用于确定合同期限,以计算我们的CECL准备金。

此外,在我们贷款的合同期内预期的信贷损失有义务通过我们的无资金贷款承诺提供信贷。CECL的无资金贷款承诺准备金每季度调整一次,因为我们考虑了贷款估计寿命内未来资金义务的预期时间。在估计本行无资金贷款承担准备金时的考虑因素与用于相关未偿还贷款应收账款的考虑因素类似。

信用质量指标

我们的风险评级是我们评估当前预期信用损失准备金的主要信用质量指标。我们对我们的贷款组合进行季度风险评估,并根据各种因素对每笔贷款进行风险评级,这些因素包括但不限于LTV、债务收益率、物业类型、地理和当地市场动态、实物条件、现金流波动性、租赁和租户概况、贷款结构和退出计划以及项目赞助。根据5分制,相对于我们的贷款组合,我们的贷款评级从较小的风险到较大的风险,从l到5,其评级定义如下:

1 -风险极低

2 -低风险

3 -中等风险

4 -高风险/潜在损失:有变现本金损失风险的贷款。

5 -可能的减值/损失:有很高风险实现本金损失或以其他方式产生本金损失的贷款。

对经济状况的估计

除了上述温法计算和概率加权模型外,我们的CECL准备金也进行了调整,以反映我们对当前和未来经济状况的估计,这些经济状况会影响我们获得贷款的商业房地产资产的表现。这些估计包括失业率、利率、对通胀和/或衰退的预期,以及其他宏观经济因素,这些因素会影响我们贷款在预期期限内潜在信贷损失的可能性和规模。除了我们从Trepp LLC获得的CMBS数据外,我们还获得了某些宏观经济财务预测的许可,以告知我们对更广泛的经济状况可能对我们的贷款组合业绩产生的未来潜在影响的看法。我们也可能会合并来自其他公司的信息

黑石抵押信托公司

合并财务报表附注(续)(未经审计)

来源,包括我们经理可获得的信息和意见,以进一步告知这些估计。这一过程需要对未来事件做出重大判断,尽管这些判断是基于我们截至资产负债表日期获得的信息,但最终是不确定的,影响我们投资组合的实际经济状况可能与我们截至2022年9月30日的估计大不相同。

衍生金融工具

我们按公允价值将所有衍生金融工具归类为综合资产负债表上的其他资产或其他负债。

于吾等订立衍生工具合约之日,吾等指定每份合约为(I)境外业务净投资的对冲,或净投资对冲,(Ii)预测交易的对冲,或与已确认资产或负债有关的应收或付现金流量变动的对冲,或现金流量对冲,(Iii)已确认资产或负债的对冲,或公允价值对冲,或(Iv)不被指定为对冲衍生工具或非指定对冲的衍生工具。对于除被指定为非指定套期保值的衍生品以外的所有衍生品,我们在合同开始时正式记录我们的对冲关系和指定。这份文件包括套期保值工具和套期保值项目的识别、其风险管理目标、进行套期保值交易的策略以及我们对其套期保值交易有效性的评估。

我们亦按季度正式评估我们在每项对冲关系中指定的衍生工具在抵销被对冲项目的价值或现金流变动方面是否预期及一直以来高度有效。如果确定衍生工具在对冲指定风险方面不是非常有效,对冲会计将停止,该工具的公允价值变动将按预期计入净收入。我们的净投资对冲是使用基于现货汇率变化的方法进行评估的。收益和损失是指被排除在有效性评估之外的对冲部分,根据我们的会计政策选择,在我们的净投资对冲的合同期限内,我们的综合运营报表上的利息收入按照我们的会计政策选择在套期保值开始时记录。符合套期保值资格的衍生工具公允价值的所有其他变动在综合财务报表中作为累计其他全面收益(亏损)的组成部分报告。递延损益从累计的其他全面收益(亏损)中重新分类,计入套期交易影响收益的同期或多个期间的净收入,并与套期项目的收益影响列在同一项目中。对于现金流对冲,这通常发生在定期掉期结算时,而对于净投资对冲,这发生在对冲项目被出售或基本上清算时。就衍生工具不符合对冲会计资格及被视为非指定对冲而言,其公允价值的变动同时计入净收益。

担保债务和特定于资产的债务

我们将以有担保债务或特定资产债务融资的投资记录为独立资产,而任何有担保债务或特定资产债务项下的相关借款则在综合资产负债表中作为独立负债记录。投资产生的利息收入和有担保债务或特定资产债务产生的利息支出在我们的综合经营报表中单独报告。

优先贷款参与

在某些情况下,我们通过向第三方支付优先贷款利息的无追索权银团来为我们的贷款融资。根据银团的特殊结构,优先贷款利息可能会保留在我们的GAAP资产负债表上,或者在其他情况下,出售将被确认,优先贷款利息将不再包括在我们的综合财务报表中。当这些销售没有根据公认会计准则确认时,我们通过在我们的综合资产负债表上记录贷款参与销售负债来反映交易,但这一总列报不影响股东权益或净收入。当销售被确认时,我们的资产负债表只包括我们剩余的次级贷款,不包括我们出售的贷款中的未合并优先权益。

黑石抵押信托公司

合并财务报表附注(续)(未经审计)

定期贷款

我们将定期贷款作为负债记录在我们的综合资产负债表上。在适用情况下,任何发行折扣或交易费用将递延至定期贷款到期日作为额外的非现金利息支出摊销。

高级担保票据

我们将优先担保票据作为负债记录在我们的综合资产负债表上。在适用情况下,任何发行折扣或交易费用将递延至优先担保票据到期日作为额外非现金利息支出摊销。

可转换票据

2020年8月,FASB发布了ASU 2020-06“债务--具有转换和其他期权的债务(分主题470-20)和衍生工具和对冲--实体自有股权的合同(分主题815-40):实体自有股权的可转换工具和合同的会计处理”,或ASU 2020-06。ASU 2020-06通过取消受益转换和现金转换会计模式简化了可转换债务的会计处理。ASU 2020-06还更新了每股收益计算,并要求实体在可转换债务可以现金或股票结算时承担股票结算。ASU 2020-06在2021年12月15日之后的财年有效,我们于2022年1月1日采用了ASU 2020-06,采用了修改后的追溯过渡方法。

在采用ASU 2020-06之后,可转换债券收益将不再在债务和股权部分之间分配,除非发行时有大量溢价或嵌入转换功能。这降低了发行折扣,并导致我们合并财务报表中的非现金利息支出减少。此外,在采用ASU 2020-06之后,根据我们的可转换票据发行的股票将包括在我们的合并财务报表中的稀释每股收益中,如果影响是摊薄的,使用IF转换方法,无论结算意图如何。在适用情况下,任何发行折扣或交易费用将递延至可转换票据到期日,并作为额外的非现金利息支出摊销。

递延融资成本

在我们的综合资产负债表中,作为相关负债账面净值减少计入的递延融资成本包括发行和其他与我们的债务义务相关的成本。这些成本采用实际利息法在相关债务的存续期内摊销为利息支出。

承销佣金及招股费用

与普通股发行相关的承销佣金和发行成本反映为额外实收资本的减少。与完成普通股发行没有直接关联的成本在发生时计入。

金融工具的公允价值

“公允价值计量和披露”主题FASB或ASC 820定义了公允价值,建立了公允价值计量框架,并要求根据公认会计准则披露有关公允价值计量的某些信息。具体地说,本指引基于退出价格或在计量日期市场参与者之间有序交易中出售资产或转移负债时将收到的价格来定义公允价值。

ASC 820还建立了公允价值层次结构,对用于衡量金融工具的市场价格可观察性水平进行优先排序和排名。市场价格的可观测性受到多种因素的影响,包括金融工具的类型、金融工具的特定特征和市场状况,包括市场参与者之间交易的存在和透明度。在活跃市场上有现成报价的金融工具一般具有较高的市场价格可观测性,而用于计量公允价值的判断程度较低。

按公允价值计量和报告的金融工具根据确定中使用的投入的可观测性进行分类和披露,如下:

•第1级:一般只包括截至报告日期活跃市场上相同金融工具的未调整报价。

黑石抵押信托公司

合并财务报表附注(续)(未经审计)

•第2级:定价输入包括类似工具在活跃市场的报价,相同或类似工具在不太活跃或不活跃的市场上的报价,其中可以获得多个价格报价,以及其他可观察到的输入,如利率、收益率曲线、信用风险和违约率。

•第三级:金融工具的定价投入是不可观察的,包括金融工具市场活动很少(如果有的话)的情况。这些投入要求第三方管理层在确定公允价值时作出重大判断或估计,通常代表不符合第一级和第二级标准的任何东西。

由于减值或其他事件,我们的某些其他资产在季度末按公允价值报告,(I)基于经常性基础或(Ii)基于非经常性基础。我们按公允价值记录的资产将在附注17中进一步讨论。我们一般通过(I)根据关于本金和利息的收取以及估计市场利率的假设对预期现金流量进行折现,或(Ii)从第三方获得评估,从而按公允价值对我们的资产进行估值。对于被确认为减值的抵押品依赖型贷款,我们通过将我们对基础抵押品的公允价值减去销售成本的估计与相应贷款的账面价值进行比较来衡量减值。这些估值需要做出重大判断,其中包括关于资本化率、贴现率、租赁、主要租户的信誉、入住率、融资的可获得性和成本、退出计划、贷款赞助、其他贷款人的行动以及其他因素的假设。

截至2022年9月30日,我们有一笔54.9百万CECL准备金,具体与我们的一笔本金余额为#美元的应收贷款有关286.3百万美元,扣除成本回收收益后的净额。CECL准备金是根据我们对截至2022年9月30日贷款标的抵押品的公允价值的估计而记录的。因此,这笔应收贷款在非经常性基础上使用重大不可观察到的投入按公允价值计量,并在公允价值层次中被归类为3级资产。我们通过按关键字审查可比销售额来估计这笔应收贷款的公允价值,所使用的重大不可观察的投入包括退出资本化率假设4.50%用于预测标的房地产抵押品的未来销售价格和无杠杆贴现率7.50%.

根据公认会计原则,吾等亦须披露有关金融工具的公允价值信息,而该等金融工具并未在综合资产负债表中以公允价值报告,但以估计该等工具的公允价值为限。这些披露要求不包括某些金融工具和所有非金融工具。

下列方法和假设用于估算每一类金融工具的公允价值,对这些金融工具估算公允价值是可行的:

•现金和现金等价物:现金和现金等价物的账面价值接近公允价值。

•应收贷款净额:这些贷款的公允价值是使用贴现现金流量法估计的,考虑了各种因素,包括资本化率、贴现率、租赁、主要租户的信用可靠性、入住率、融资的可用性和成本、退出计划、贷款赞助、其他贷款人的行动和其他因素。

•持有至到期的债务证券:这些工具的公允价值是通过利用第三方定价服务提供商估计的,假设这些证券在到期前没有出售。在确定特定投资的价值时,定价服务提供商可以使用经纪-交易商报价、报告的交易或来自其内部定价模型的估值来确定报告的价格。

•衍生金融工具:我们的外币和利率合约的公允价值是根据合约现金流和可观察到的投入(包括外币利率和信用利差),根据第三方衍生品专家的建议进行估计的。

•担保债务,净额:这些工具的公允价值是根据类似信贷安排目前的定价利率估计的。

•证券化债务债券,净额:这些工具的公允价值是通过利用第三方定价服务提供商估计的。在确定特定投资的价值时,定价服务提供商可以使用经纪-交易商报价、报告的交易或来自其内部定价模型的估值来确定报告的价格。

黑石抵押信托公司

合并财务报表附注(续)(未经审计)

•特定于资产的债务,净额:这些工具的公允价值是根据类似协议目前的定价利率估计的。

•出售贷款参与,净额:这些工具的公允价值是根据相关贷款应收资产的价值估计的。

•定期贷款,净额:这些工具的公允价值是通过第三方定价服务提供商估计的。在确定特定投资的价值时,定价服务提供商可以使用经纪-交易商报价、报告的交易或来自其内部定价模型的估值来确定报告的价格。

•高级担保票据,净额:这些工具的公允价值是通过利用第三方定价服务提供商估计的。在确定特定投资的价值时,定价服务提供商可以使用经纪-交易商报价、报告的交易或来自其内部定价模型的估值来确定报告的价格。

•可转换票据净额:每一系列可转换票据交易活跃,其公允价值是根据报价的市场价格获得的。

所得税

我们的财务结果一般不反映我们的REIT应税收入的当期或递延所得税拨备。我们相信,我们的经营方式将继续允许我们作为房地产投资信托基金纳税,因此,除了我们的应税房地产投资信托基金子公司应支付的税款外,我们通常预计不会支付大量的公司层面税款。如果我们未能满足这些要求,我们可能会受到联邦、州和地方对当前和过去收入的所得税以及罚款。有关其他信息,请参阅附注15。

基于股票的薪酬

我们的股票薪酬包括颁发给我们经理的奖励、我们经理的关联公司雇用的某些个人、授予奖励有效期的某些董事会成员,以及发给我们董事会某些成员的递延股票单位。基于股票的薪酬支出在这些奖励的净收入中以可变基础在奖励的适用归属期间确认,以我们A类普通股的价值为基础。有关其他信息,请参阅附注16。

每股收益

基本每股收益或基本每股收益是按照两级法计算的,其计算依据是:(I)可分配给A类普通股(包括受限A类普通股和递延股票单位)的净收益除以(Ii)期间我们A类普通股(包括受限A类普通股和递延股票单位)的加权平均股数。根据GAAP的定义,我们的A类限制性普通股被视为参与型证券,并已根据两类方法被纳入我们的基本每股收益中,因为这些限制性股票与我们A类普通股的其他股票享有相同的权利,包括参与任何收益或损失。

稀释每股收益,或稀释每股收益,是使用IF-转换方法确定的,其基础是(I)经相关期间我们的可转换票据产生的利息支出调整后的净收益,扣除奖励费用后,可分配给我们A类普通股的净收益,包括受限A类普通股和递延股票单位,除以(Ii)我们A类普通股的加权平均股数,包括受限A类普通股、递延股票单位和根据我们的可转换票据可发行的A类普通股。有关每股收益的额外讨论,请参阅附注13。

外币

在正常的业务过程中,我们进行不以美元计价的交易。此类交易产生的汇兑损益在我们的综合经营报表中记为损益。此外,我们还合并拥有非美元功能货币的实体。非美元计价的资产和负债按报告日的汇率换算为美元,收入、费用、收益和亏损按适用期间的平均汇率换算。累计

黑石抵押信托公司

合并财务报表附注(续)(未经审计)

因折算非美元子公司而产生的折算调整计入其他全面收益(亏损)。

近期会计公告

2022年3月,FASB发布了ASU 2022-02《金融工具-信用损失(主题326):问题债务重组和年份披露》,或ASU 2022-02。ASU 2022-02取消了对问题债务重组的会计指导,并要求披露按贷款来源年份列出的当期总冲销。此外,ASU 2022-02更新了ASC 326项下的信贷损失会计处理,并增加了关于贷款再融资和重组的强化披露,形式包括本金豁免、利率优惠、非微不足道的付款延迟或当借款人遇到财务困难时延长期限。ASU 2022-02在2022年12月15日之后的财年生效,并允许提前采用。修订应具有前瞻性,但对于问题债务重组的确认和计量,该实体可以选择采用修改后的追溯过渡法,从而对采纳期间的留存收益进行累积效果调整。我们目前正在评估ASU 2022-02将对我们的合并财务报表产生的影响。

2020年3月,FASB发布了ASU 2020-04《参考汇率改革(主题848):促进参考汇率改革对财务报告的影响》,或ASU 2020-04。ASU 2020-04就债务工具、租赁、衍生工具和其他合约的修改提供了可选的权宜之计和例外,与预期的市场从LIBOR和某些其他浮动利率基准指数或统称为IBOR向替代参考利率的市场过渡相关。ASU 2020-04一般认为,与参考汇率改革有关的合同修改不需要在修改日期重新计量合同,也不需要重新评估以前的会计决定。2021年1月,FASB发布了ASU 2021-01《参考利率改革(主题848):范围》,或ASU 2021-01。ASU 2021-01澄清,ASU 2020-04中的实际权宜之计适用于受用于保证金、贴现或合同价格调整的利率变化影响的衍生品。ASU 2020-04中的指导是可选的,可能会随着参考汇率改革活动的进行而在一段时间内选出,直至2022年12月31日。一旦ASU 2020-04当选,该指南必须前瞻性地应用于所有符合条件的合同修改。在2020年第一季度,我们选择将与概率和有效性评估相关的对冲会计权宜之计应用于未来的IBOR指数现金流,以假设未来对冲交易所基于的指数与相应衍生品的指数相匹配。这些权宜之计的应用保持了衍生品的列报与我们过去的列报一致。我们继续评估ASU 2020-04年度的影响,并可能在适用的情况下适用其他选举,因为市场从IBOR向替代参考利率的过渡继续发展。

2020年8月,财务会计准则委员会发布了ASU 2020-06,上文在“可转换票据”一节中对此进行了描述。我们于2022年1月1日采用ASU 2020-06,使用修改后的追溯过渡方法,导致我们的额外实收资本总共减少了#2.4百万美元,使我们的累计赤字减少了$2.0百万美元,以及我们的可转换票据净额合计增加$476,000,截至2022年1月1日。此外,采用ASU 2020-06使我们的稀释后每股收益减少了$0.03截至2022年9月30日的9个月。

中间价改革

Libor和某些与我们的浮动利率贷款和其他贷款协议捆绑在一起的浮动利率基准指数,包括但不限于欧元银行间同业拆借利率(EURIBOR)、斯德哥尔摩银行同业拆借利率(STIBOR)、澳大利亚银行票据互换参考利率(BBSY)、加拿大元提供利率(CDOR)、瑞士隔夜平均利率(SARON)和哥本哈根银行间同业拆借利率(Cibor),或统称为ibor,是最近国家、国际和监管机构改革指导和建议的主题。自2021年12月31日起,洲际交易所基准协会(IBA)停止发布所有非美元LIBOR以及一周和两个月期美元LIBOR,并打算在2023年6月30日之后立即停止发布剩余的美元LIBOR设置。此外,2022年3月15日,包括可调整利率(LIBOR)法案在内的2022年综合拨款法案在美国签署成为法律。该立法为2023年6月30日之后到期的金融合同建立了统一的基准替换程序,这些合同不包含明确定义或可行的备用条款。这项立法还创建了一个安全港,如果贷款人选择使用美联储理事会建议的替代利率,就可以保护他们免受诉讼。

美国联邦储备委员会(Federal Reserve)与由美国大型金融机构组成的指导委员会--另类参考利率委员会(Alternative Reference Rate Committee)已将有担保隔夜融资利率(SOFR)确定为其首选的美元LIBOR替代利率。SOFR是一种使用美国国债支持的短期回购协议计算的新指数。自2022年9月30日起,1个月期SOFR被用作49在我们的贷款中,2020年的FL3和2020年的FL2 CLO上提供的融资是我们的资产特定融资之一,在

黑石抵押信托公司

合并财务报表附注(续)(未经审计)

九我们的信贷安排和我们的B-4定期贷款。截至2022年9月30日,一个月期SOFR为3.04%,一个月期美元LIBOR为3.14%。此外,根据英国监管机构的指导,市场参与者已从英镑伦敦银行间同业拆借利率(LIBOR)过渡到英镑隔夜指数平均指数(SONIA)。截至2022年9月30日,每日复利索尼亚被用作我们所有浮动利率英镑贷款和相关融资的浮动基准利率。

目前,无法预测随着美元伦敦银行间同业拆借利率和英镑伦敦银行间同业拆借利率的转变,市场将如何应对SOFR、SONIA或其他替代参考利率。尽管LIBOR在其他市场进行了过渡,但欧洲、澳大利亚、加拿大、瑞士和丹麦的基准利率方法已经进行了改革,随着国际证券委员会组织(IOSCO)合规参考利率的向前推进,EURIBOR、Stibor、BBSY、CDOR、Saron和Cibor等利率可能会继续存在。然而,随着监管机构和工作组建议市场参与者采用替代参考利率,多利率环境可能会在这些市场持续存在。

3. 应收贷款净额

下表详细介绍了我们应收贷款组合的总体统计数据(以千美元为单位):

| | | | | | | | | | | |

| | 2022年9月30日 | | 2021年12月31日 |

| 贷款数量 | 205 | | | 188 | |

| 本金余额 | $ | 24,576,601 | | | $ | 22,156,437 | |

| 账面净值 | $ | 24,278,702 | | | $ | 21,878,338 | |

资金不足的贷款承诺(1) | $ | 4,126,886 | | | $ | 4,180,128 | |

加权平均现金券(2) | + 3.30 | % | | + 3.19 | % |

加权平均综合收益率(2) | + 3.67 | % | | + 3.52 | % |

加权-平均最长期限(年)(3) | 3.3 | | 3.4 |

(1)未注资的承诺将主要用于资助借款人建造或开发与房地产相关的资产、改善现有资产的资本结构或与租赁相关的支出。这些承诺一般将在每笔贷款的期限内提供资金,在某些情况下受到期日的限制。

(2)加权平均现金息票和全额收益率表示为与相关浮动基准利率的利差,这些浮动基准利率包括适用于每笔贷款的美元LIBOR、SOFR、SONIA、英镑LIBOR、EURIBOR和其他指数。截至2022年9月30日,我们按本金余额计算的几乎所有贷款都获得了浮动利率,主要与美元LIBOR挂钩。截至2021年12月31日,99.5我们按本金余额计算的贷款中有%赚取了浮动利率,主要与美元LIBOR挂钩。另一个0.5我们的贷款中有%赚取了固定利率。除现金息票外,全额收益还包括递延发端和延长期费用、贷款发端成本和购买折扣的摊销,以及退出费用的应计。不包括一贷款按成本回收法入账。

(3)最大到期日假设借款人行使了所有延期选择权,但我们的贷款可能会在该日期之前偿还。截至2022年9月30日,61按本金余额计算,我们的贷款中有%受到收益维持或其他提前还款限制39%的贷款可以由借款人偿还而不会受到惩罚。截至2021年12月31日,56按本金余额计算,我们的贷款中有%受到收益维持或其他提前还款限制44%的贷款可以由借款人偿还而不会受到惩罚。

黑石抵押信托公司

合并财务报表附注(续)(未经审计)

下表详细说明了截至2022年9月30日我们的应收贷款组合的指数利率下限(以千美元为单位):

| | | | | | | | | | | | | | | | | | | | |

| | | 应收贷款本金余额 |

| 指数利率下限 | | 美元 | | 非美元(1) | | 总计 |

| 固定费率 | | $ | 37,500 | | | $ | — | | | $ | 37,500 | |

0.00%或无下限(2) | | 3,759,111 | | 7,072,364 | | 10,831,475 |

| 0.01% to 1.00% floor | | 9,425,418 | | 661,899 | | 10,087,317 |

| 1.01% to 1.50% floor | | 2,458,655 | | 55,040 | | 2,513,695 |

| 1.51% to 2.00% floor | | 692,036 | | — | | 692,036 |

| 2.01%或以上下限 | | 366,129 | | 48,449 | | 414,578 |

总计(3) | | $ | 16,738,849 | | | $ | 7,837,752 | | | $ | 24,576,601 | |

(1)包括欧元、英镑、瑞典克朗、澳元、加元、瑞士法郎和丹麦克朗货币。

(2)包括$286.3在成本回收法下,有100万美元的贷款。

(3)截至2022年9月30日,我们贷款组合的加权平均指数利率下限为0.34%。剔除0.0%的指数利率下限和没有下限的贷款,加权平均指数利率下限为0.60%.

与我们的应收贷款组合有关的活动如下(千美元):

| | | | | | | | | | | | | | | | | |

| | 本金 天平 | | 递延费用/ 其他项目(1) | | 上网本 价值 |

| | | | | |

| | | | | |

| | | | | |

| | | | | |

| | | | | |

| | | | | |

| | | | | |

应收贷款,截至2021年12月31日 | $ | 22,156,437 | | | $ | (153,420) | | | $ | 22,003,017 | |

| 贷款资金 | 6,210,880 | | — | | 6,210,880 |

| 贷款偿还和销售 | (2,520,175) | | — | | (2,520,175) |

| | | | | |

| | | | | |

| 外币折算未实现收益(亏损) | (1,270,541) | | 9,733 | | (1,260,808) |

| 递延费用和其他项目 | — | | (67,950) | | (67,950) |

| 摊销费用和其他项目 | — | | 58,169 | | 58,169 |

应收贷款,截至2022年9月30日 | $ | 24,576,601 | | | $ | (153,468) | | | $ | 24,423,133 | |

| CECL储量 | | | | | (144,431) |

截至2022年9月30日的应收贷款净额 | | | | | $ | 24,278,702 | |

(1)其他项目主要包括购销折扣或溢价、退场费和递延发起费用。

黑石抵押信托公司

合并财务报表附注(续)(未经审计)

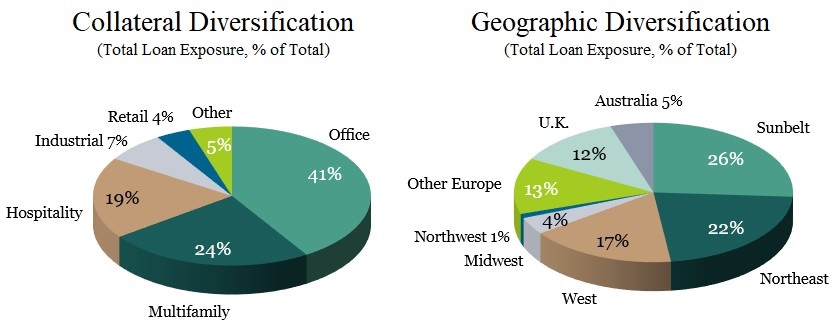

下表详细说明了确保我们投资组合中贷款的物业类型和地理分布(以千美元为单位):

| | | | | | | | | | | | | | | | | | | | | | | | | | |

| 2022年9月30日 |

| 属性类型 | | 数量 贷款 | | 网络 账面价值 | | 贷款总额 暴露(1) | | 百分比 投资组合 |

| 办公室 | | 67 | | $ | 9,609,121 | | | $ | 10,697,145 | | | 41% |

| 多个家庭 | | 81 | | 6,210,730 | | 6,313,319 | | 24 |

| 热情好客 | | 30 | | 4,840,022 | | 4,871,384 | | 19 |

| 工业 | | 10 | | 1,659,162 | | 1,752,418 | | 7 |

| 零售 | | 9 | | 1,093,758 | | 1,134,337 | | 4 |

| 其他 | | 8 | | 1,010,340 | | 1,367,403 | | 5 |

| 应收贷款总额 | | 205 | | $ | 24,423,133 | | | $ | 26,136,006 | | | 100% |

| CECL储量 | | | | (144,431) | | | | | |

| 应收贷款净额 | | | | $ | 24,278,702 | | | | | |

| | | | | | | | |

| 地理位置 | | 数量 贷款 | | 网络 账面价值 | | 贷款总额 暴露(1) | | 百分比 投资组合 |

| 美国 | | | | | | | | |

| 阳光地带 | | 76 | | $ | 6,439,282 | | | $ | 6,688,040 | | | 26% |

| 东北方向 | | 38 | | 5,365,371 | | 5,694,075 | | 22 |

| 西 | | 34 | | 3,516,562 | | 4,484,044 | | 17 |

| 中西部 | | 10 | | 1,005,315 | | 1,110,161 | | 4 |

| 西北 | | 6 | | 317,617 | | 321,937 | | 1 |

| 小计 | | 164 | | 16,644,147 | | 18,298,257 | | 70 |

| 国际 | | | | | | | | |

| 英国 | | 22 | | 3,122,227 | | 3,153,449 | | 12 |

| 澳大利亚 | | 6 | | 1,362,111 | | 1,373,933 | | 5 |

| 西班牙 | | 4 | | 1,147,064 | | 1,151,521 | | 5 |

| 爱尔兰 | | 3 | | 1,117,526 | | 1,122,990 | | 4 |

| 瑞典 | | 1 | | 444,948 | | 448,264 | | 2 |

| 加拿大 | | 1 | | 48,396 | | 48,449 | | — |

| 其他欧洲 | | 4 | | 536,714 | | 539,143 | | 2 |

| 小计 | | 41 | | 7,778,986 | | 7,837,749 | | 30 |

| 应收贷款总额 | | 205 | | $ | 24,423,133 | | | $ | 26,136,006 | | | 100% |

| CECL储量 | | | | (144,431) | | | | | |

| 应收贷款净额 | | | | $ | 24,278,702 | | | | | |

(1)在某些情况下,我们通过无追索权出售未包括在我们合并财务报表中的优先贷款利息来为我们的贷款融资。有关进一步讨论,请参阅注2。贷款风险总额包括我们发起和融资的全部贷款,包括#美元1.6截至2022年9月30日,此类未合并的优先权益为10亿美元。

黑石抵押信托公司

合并财务报表附注(续)(未经审计)

| | | | | | | | | | | | | | | | | | | | | | | | | | |

| 2021年12月31日 |