2022财年第二季度业绩2022年9月13日

保留©核心和主目录的所有权利。保密和专有信息。警示说明2有关前瞻性说明的警示说明本报告和随附的讨论可能包括1995年私人证券诉讼改革法所指的“前瞻性说明”。前瞻性表述包括但不限于我们在提交给美国证券交易委员会的10-Q表格季度报告中包含的有关历史事实的所有表述,包括与我们的意图、信念、假设或当前预期有关的表述,这些表述涉及我们未来业务的意图、信念、假设或当前预期,包括但不限于有关我们未来业务的预期增长、未来资本支出和偿债义务、以及新型冠状病毒或新冠肺炎对我们业务的预期影响的表述。一些前瞻性表述可以通过使用“相信”、“预期”、“可能”、“将”、“应该”、“将”、“可能”、“寻求”、“目标”、“计划”、“乐观”、“打算”、“计划”、“估计”、“预期”或这些词语的负面版本或其他类似词语来识别。前瞻性陈述会受到已知和未知的风险和不确定性的影响,其中许多风险和不确定性可能是我们无法控制的。我们提醒您,前瞻性陈述不是对未来业绩或结果的保证,实际业绩和结果,包括但不限于我们的实际运营结果、财务状况和流动性,以及我们所在市场的发展。, 可能与本演示文稿所载前瞻性陈述中所作或所建议的内容大不相同。此外,即使我们的经营结果、财务状况和现金流以及我们经营的市场的发展与本报告中包含的前瞻性陈述一致,这些结果或发展也可能不能代表后续时期的结果或发展。许多重要因素,包括但不限于,在截至2022年1月30日的财务年度10-K表格年度报告中“风险因素”标题下讨论的风险和不确定因素,以及在10-Q表格季度报告中“管理层对财务状况和经营结果的讨论和分析”中讨论的风险和不确定因素,可能会导致实际结果和结果与前瞻性陈述中反映的大不相同。此外,新的风险和不确定因素时有出现,我们无法预测可能对本报告所载前瞻性陈述产生影响的所有风险和不确定因素。可能导致实际结果和结果与前瞻性陈述中反映的不同的因素包括但不限于:美国住宅和非住宅建筑市场的下滑、波动和周期性;市政基础设施支出的放缓和联邦资金拨款的延迟;我们产品成本的价格波动,特别是与我们销售的基于大宗商品的产品有关的价格波动;我们有效管理库存的能力,包括在供应链中断期间;我们获得产品的能力;总体商业和经济状况;与收购和其他战略交易有关的风险,包括我们识别、收购, 成功完成或整合收购目标;季节性和天气相关影响的影响,包括自然灾害或类似的极端天气事件;我们在行业内竞争和整合的分散和高度竞争的市场;我们以竞争性方式竞标市政和私人合同的能力;供应链中我们产品分销商的替代方案的开发;我们雇用、聘用和留住关键人员的能力,包括销售代表、合格的分公司、地区和地区经理和高级管理人员;我们确定、发展和维持与足够数量的合格供应商关系的能力,以及我们的独家或限制性供应商分销权终止的可能性;本公司涉及的风险和不确定性因素包括:燃料、货运和能源的可用性及成本;客户对信用销售进行付款的能力;供应商回扣或供应商协议其他条款的变化;我们有效识别和推出新产品和产品线的能力;“新冠肺炎”的传播及应对措施,以及无法预测对我们的最终影响;环境、健康和安全法律及要求规定的成本及潜在债务或义务;法规的变化及遵守法规的成本;产品责任、施工缺陷和保修索赔及其他诉讼和法律程序的风险;对公司声誉的潜在损害;我们制造服务的困难或中断;与我们的产品分销相关的安全和劳工风险以及因劳资纠纷而导致的停工和其他中断;商誉、无形资产或其他长期资产的账面价值减值;与贸易关系和关税有关的国内和国际政治环境, 以及由于进口限制而难以采购产品;我们通过美国各地高度分散的地点持续经营业务的能力;我们的信息技术系统正常运行的中断,包括来自网络安全威胁的中断;与筹集资金相关的风险;我们通过短期合同继续与客户保持关系的能力;与向国际出口我们的产品相关的风险;我们以有利的条款续签或更换现有租约的能力;我们对财务报告保持有效的内部控制并补救任何重大弱点的能力;我们的巨额债务以及我们可能产生额外债务的可能性;管理我们债务的协议、经修订的第二次修订和重新签署的Core&Main Holdings,LP有限合伙协议和应收税款协议(如我们的10-Q表格季度报告中所定义的)中的限制和限制;利率的增加和从LIBOR(如我们的10-Q表格季度报告中所定义)过渡为合同基准利率的影响;我们信用评级和展望的变化;我们产生偿还债务所需的大量现金的能力;我们的组织结构,包括我们在应收税款协议下的支付义务,这可能是重大的;我们有能力为我们的A类普通股维持一个活跃、流动性强的交易市场;CD&R(如我们的Form 10-Q季度报告中所定义)对我们的重大影响以及CD&R与其他股东之间的潜在利益冲突;以及与我们在截至2022年1月30日的Form 10-K年度报告中的“风险因素”中描述的其他因素相关的风险。这些因素并非包罗万象。, 可能会出现新的因素或上述因素的变化可能会影响我们的业务。除法律要求的范围外,我们没有义务更新或修改任何前瞻性陈述,无论是由于新信息、未来事件或其他原因,这些陈述仅说明截至本次陈述之日的情况。非GAAP财务指标的使用除了提供根据美国公认会计原则(“GAAP”)确定的结果外,我们还列出了EBITDA、调整后的EBITDA、调整后的EBITDA利润率、调整后的净收入和净债务杠杆,所有这些都是非GAAP财务指标。根据公认会计原则,这些衡量标准不被视为财务表现或流动性的衡量标准,而被排除在外的项目是了解和评估我们的财务表现或流动性的重要组成部分。这些衡量标准不应单独考虑,也不应作为GAAP衡量标准的替代指标,如适用的Core&Main公司的净收入或可归因于Core&Main公司的净收入、经营、投资或融资活动中提供或使用的现金,或财务报表中作为我们财务业绩或流动性指标的其他财务报表数据。我们使用EBITDA、调整后的EBITDA、调整后的EBITDA利润率、调整后的净收入和净债务杠杆来评估我们业务的经营业绩以及有效性和效率。我们提出这些非公认会计准则财务指标是因为我们认为投资者认为它们是衡量业绩的重要补充指标,我们相信这些指标经常被证券分析师使用。, 投资者和其他感兴趣的人对我们行业内的公司进行评估。我们报告的非GAAP财务指标可能无法与其他公司报告的类似标题指标相比较,也可能不会以相同的方式计算。这些措施作为分析工具有其局限性,您不应孤立地考虑它们,也不应将其作为根据GAAP报告的我们结果分析的替代品。这类非公认会计准则计量与最直接可比的公认会计准则计量的对账和非公认会计准则计量的计算载于本介绍的附录。2022财年调整后EBITDA的估计范围没有包括在本文中,因为我们无法量化需要包括在核心与主要公司(如果适用)的净收入或可归因于最直接可比的GAAP衡量标准的净收入中的某些金额,而不会做出不合理的努力,因为高度的变异性和预测不包括在调整后EBITDA之外的某些项目。因此,我们认为,这样的和解将意味着一定程度的精确度,这将误导投资者。特别是,鉴于在前瞻性基础上量化购置费用和其他一次性费用的内在困难,不能合理地预测这些项目的影响。我们预计这些排除项目的可变性可能会对我们未来的GAAP结果产生不可预测的、潜在的重大影响。财务资料列报随附财务资料列载Core&Main,Inc.(“Core&Main”或“本公司”)及其附属公司的经营业绩、财务状况及现金流量,包括Holdings及其合并附属公司Core&Main LP的综合财务资料, 作为公司经营活动的法人单位。Core&Main是控股的主要受益人和普通合伙人,拥有对实体的经济表现有重大影响的决策权。因此,Core&Main合并了控股公司的合并财务报表。所有公司间余额和交易均已在合并中冲销。本公司记录与持续有限合伙人持有的合伙权益(定义见我们的Form 10-Q季度报告)有关的非控股权益(定义见我们的Form 10-Q季度报告)。本公司的会计年度为52周或53周,截止日期为最接近1月31日的那个星期日。财政年度内的季度包括13周期间,除非财政年度包括第53周,在这种情况下,财政年度的第四季度将是14周期间。截至2022年7月31日的三个月和截至2021年8月1日的三个月中的每个月包括13周,截至2022年7月31日的六个月和截至2021年8月1日的六个月中的每个月包括26周。截至2023年1月29日的本财年(“2022财年”)将包括52周。

保留©核心和主目录的所有权利。保密和专有信息。今天的主持人3 Steve LeClair首席执行官Mark Witkowski首席财务官Robyn Bradbury财务和投资者关系副总裁

保留©核心和主目录的所有权利。保密和专有信息。业务更新4

保留©核心和主目录的所有权利。保密和专有信息。2022年第二季度业务更新5✓再创历史新高,因为我们继续发展势头,实现了净销售额的稳健增长和调整后的EBITDA✓继续推动市场表现优异,同时应对持续的供应链限制和通胀✓整个第二季度我们每个终端市场和产品线的健康需求✓处于有利地位,可以在任何经济周期中执行✓在季度结束期间和之后的并购活动中仍活跃在并购活动中-结束了Earthsaver侵蚀控制和内陆水务供应收购-签署了最终协议,收购了特朗布尔工业公司的市政水务部门和一家附属实体

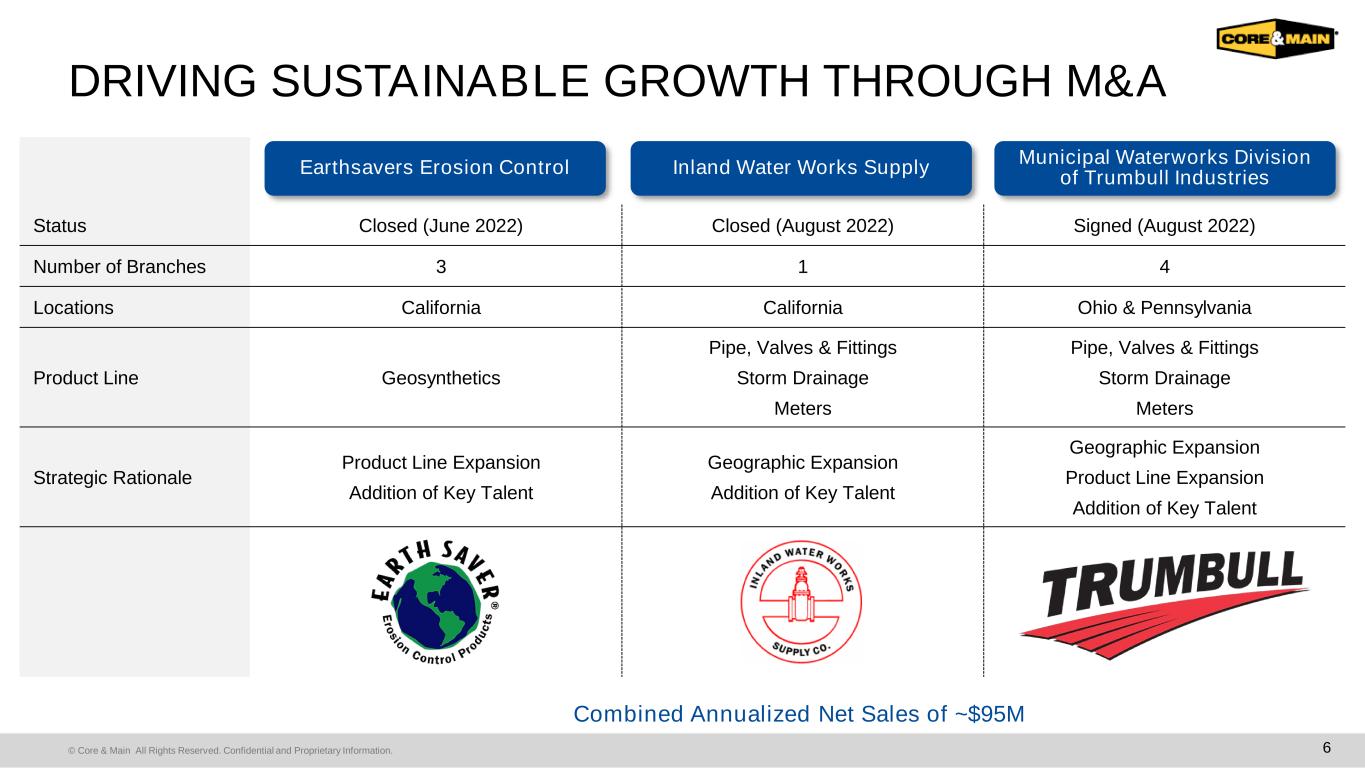

保留©核心和主目录的所有权利。保密和专有信息。关闭状态(2022年6月)关闭(2022年8月)签署(2022年8月)加利福尼亚州、俄亥俄州和宾夕法尼亚州的分支机构数量加利福尼亚州、俄亥俄州和宾夕法尼亚州的土工合成管道、阀门和配件风暴排水仪表管道、阀门和配件风暴排水仪表管道、阀门和配件风暴排水仪表战略基本产品线扩展增加关键人才地理扩展增加关键人才地理扩展产品线扩展增加关键人才6通过并购推动可持续增长通过并购推动可持续增长综合年化净销售额约9500万美元节约土地侵蚀控制市政自来水供应

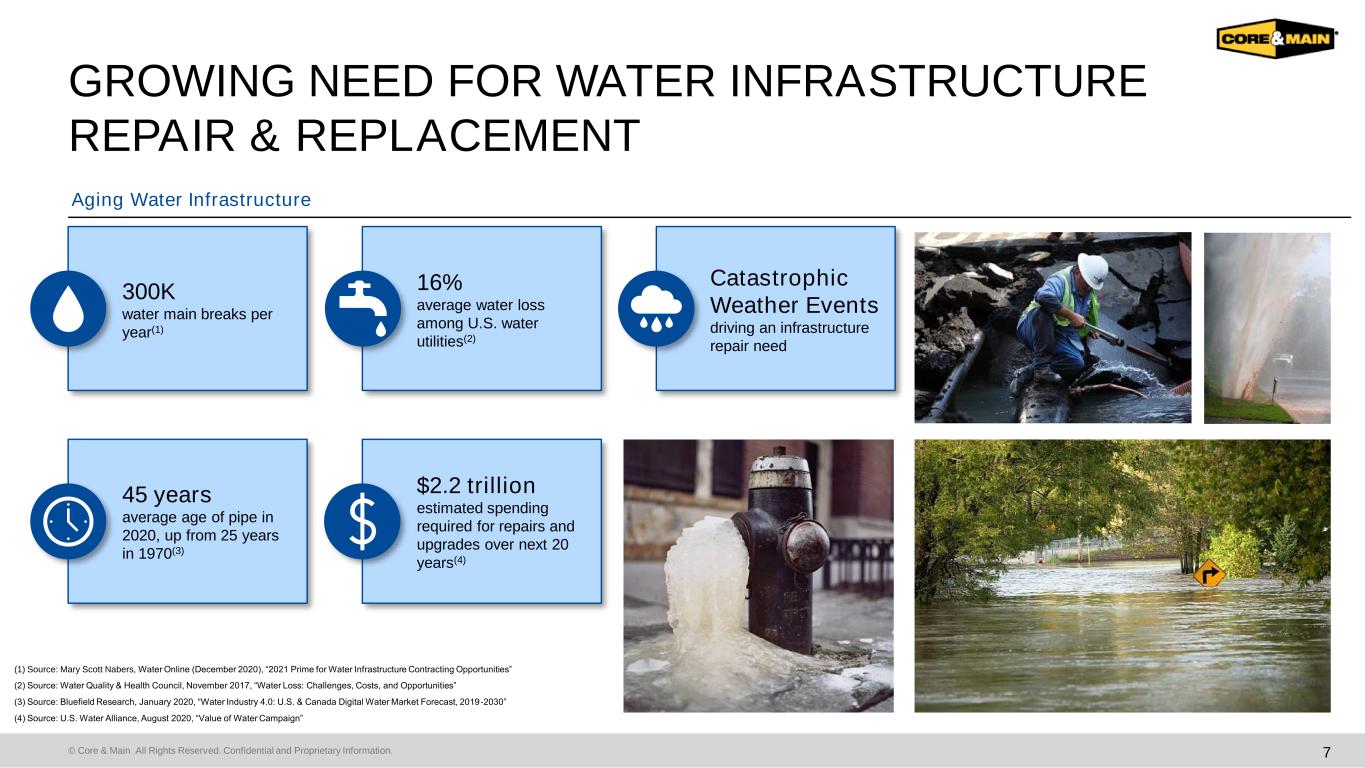

C核心和主要保留所有权利。保密和专有信息。对水基础设施维修和更换的日益增长的需求7(1)来源:Mary Scott Nabers,Water Online(2020年12月),“2021年水资源基础设施承包机会的首要条件”(2)来源:水质与健康理事会,2017年11月,“水资源损失:挑战、成本和机遇”(3)来源:Bluefield Research,2020年1月,“水行业4.0:美国和加拿大数字水市场预测,2019-2030年”(4)来源:美国水联盟,2020年8月,“水的价值运动”老化的水基础设施每年300K水管中断(1)美国水务公司的平均水损失16%(2)未来20年维修和升级所需的估计支出2.2万亿美元(4)2020年管道的平均使用年限为45年,高于1970年的25年(3)灾害性天气事件推动了基础设施维修需求

保留©核心和主目录的所有权利。保密和专有信息。8个财务亮点

保留©核心和主目录的所有权利。保密和专有信息。$61$169 Q2‘21 Q2’22 Q2 2022 Q2经营业绩9净销售毛利调整后净收入(1)调整后EBITDA(1)(1)调整后净收入、调整后EBITDA和调整后EBITDA利润率是非GAAP财务指标。请参阅演示文稿的附录,以对账至最近的公认会计准则衡量标准。%利润率(1)%利润率$1,298$1,861 Q2‘21 Q2’22$325$501 Q2‘21 Q2’22$155$277 Q2‘21 Q2’22+43%11.9%14.9%+300个基点25.0%26.9%+190个基点+79%+54%(以百万为单位)+177%

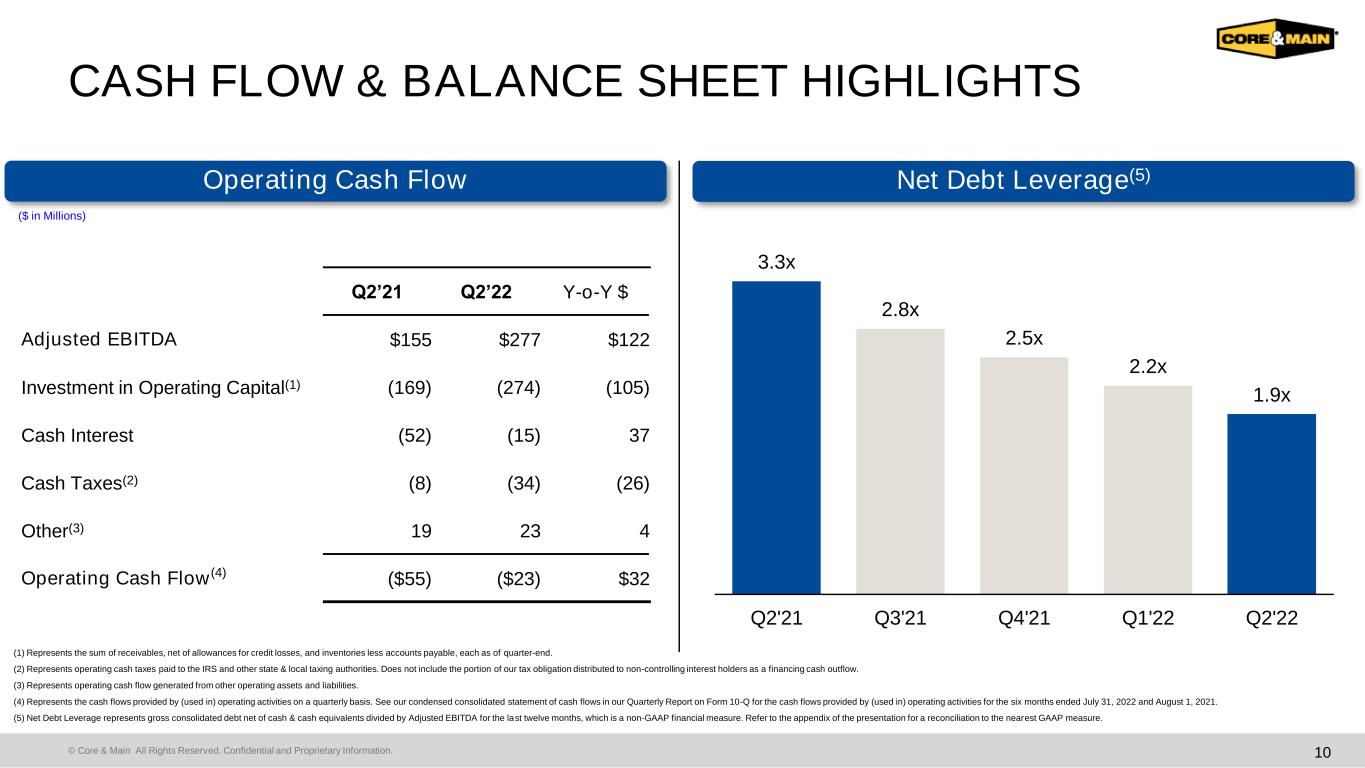

保留©核心和主目录的所有权利。保密和专有信息。现金流量和资产负债表强调10营运现金流量负债净额(5)Q2‘21 Q2’22 Y-O-Y$调整后EBITDA$155$277$122营运资本投资(1)(169)(274)(105)现金利息(52)(15)37现金税(2)(8)(34)(26)其它(3)19 23 4营运现金流量(4)(55美元)(23)$32(1)代表截至季度末的应收账款、扣除信贷损失的净额和存货减去应付账款的总额。(2)指支付给美国国税局和其他州及地方税务机关的经营现金税款。不包括我们作为融资现金流出分配给非控股利益持有人的纳税义务部分。(3)指其他经营性资产和负债产生的经营性现金流量。(4)指每季度由经营活动提供(用于)的现金流量。关于截至2022年7月31日和2021年8月1日的六个月经营活动提供(用于)的现金流量,请参阅我们的Form 10-Q季度报告中的简明综合现金流量表。(5)净债务杠杆是指合并总债务净额除以过去12个月的现金和现金等价物除以调整后的EBITDA,这是非公认会计准则的财务衡量标准。请参阅演示文稿的附录,以对账至最近的公认会计准则衡量标准。3.3x 2.8x 2.5x 2.2x 1.9x Q2‘21 Q3’21 Q4‘21 Q1’22 Q2‘22(百万美元)

保留©核心和主目录的所有权利。保密和专有信息。▪预计2022财年净销售额将增长26%至32%▪预计2022财年净销售额增长26%至32%▪提高2022财年调整后EBITDA预期运营现金流将在8.4亿美元至8.9亿美元之间▪占调整后EBITDA的百分比预计为45%至60%▪继续并购活动正在进行中

附录

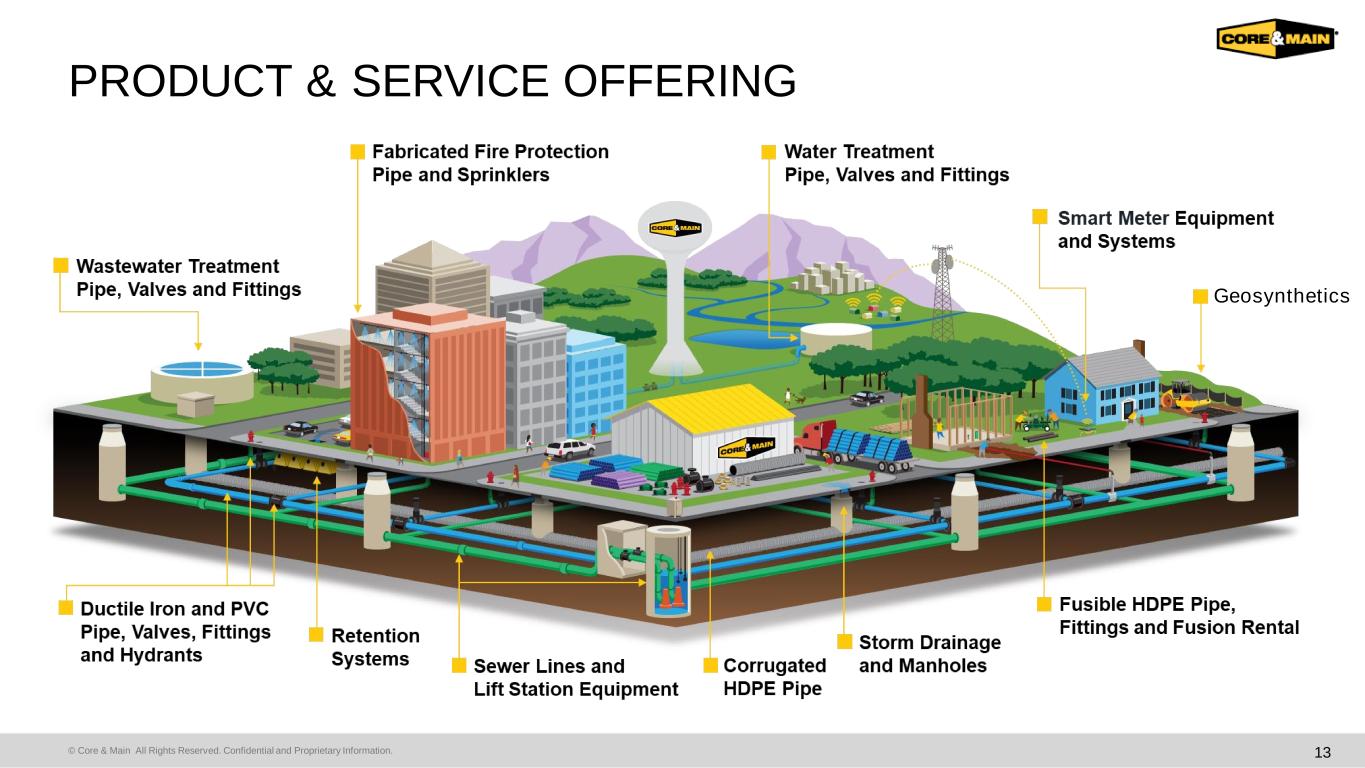

保留©核心和主目录的所有权利。保密和专有信息。提供13种土工合成材料的产品和服务

保留©核心和主目录的所有权利。保密和专有信息。增长计划14销售计划利润率计划私人标签定价分析创新与技术类别管理优化绿地扩张战略帐户土工合成智能计量处理厂可融合HDPE解决方案暴风雨排水消防

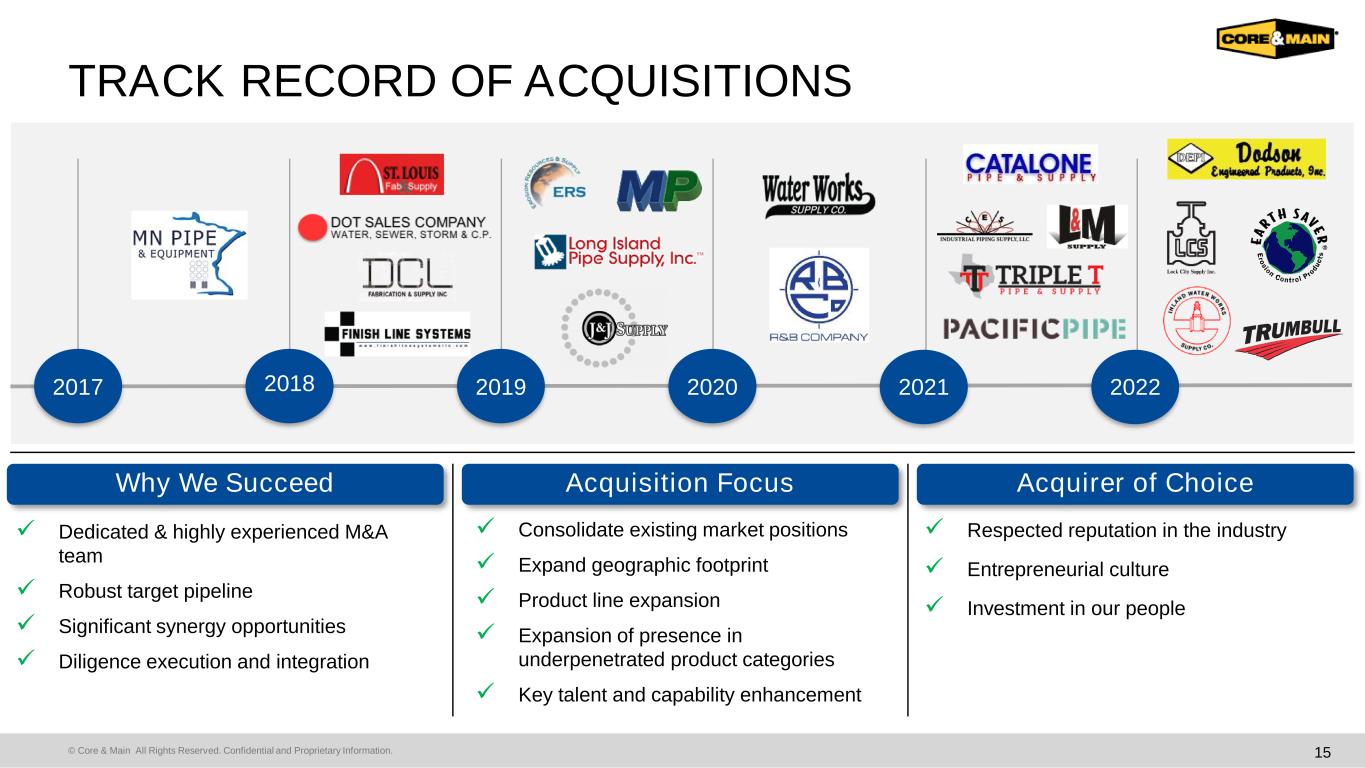

C核心和主要保留所有权利。保密和专有信息。收购记录15有机增长为什么我们成功收购重点收购选择✓在行业中受人尊敬的声誉✓创业文化✓对我们员工的投资✓巩固现有市场地位✓扩大地理足迹✓产品线扩展✓扩大在渗透不足的产品类别中的存在✓关键人才和能力增强✓专注和经验丰富的并购团队✓稳健的目标管道✓重大协同机会✓勤奋执行和整合2017年20222020 20212018 2019年

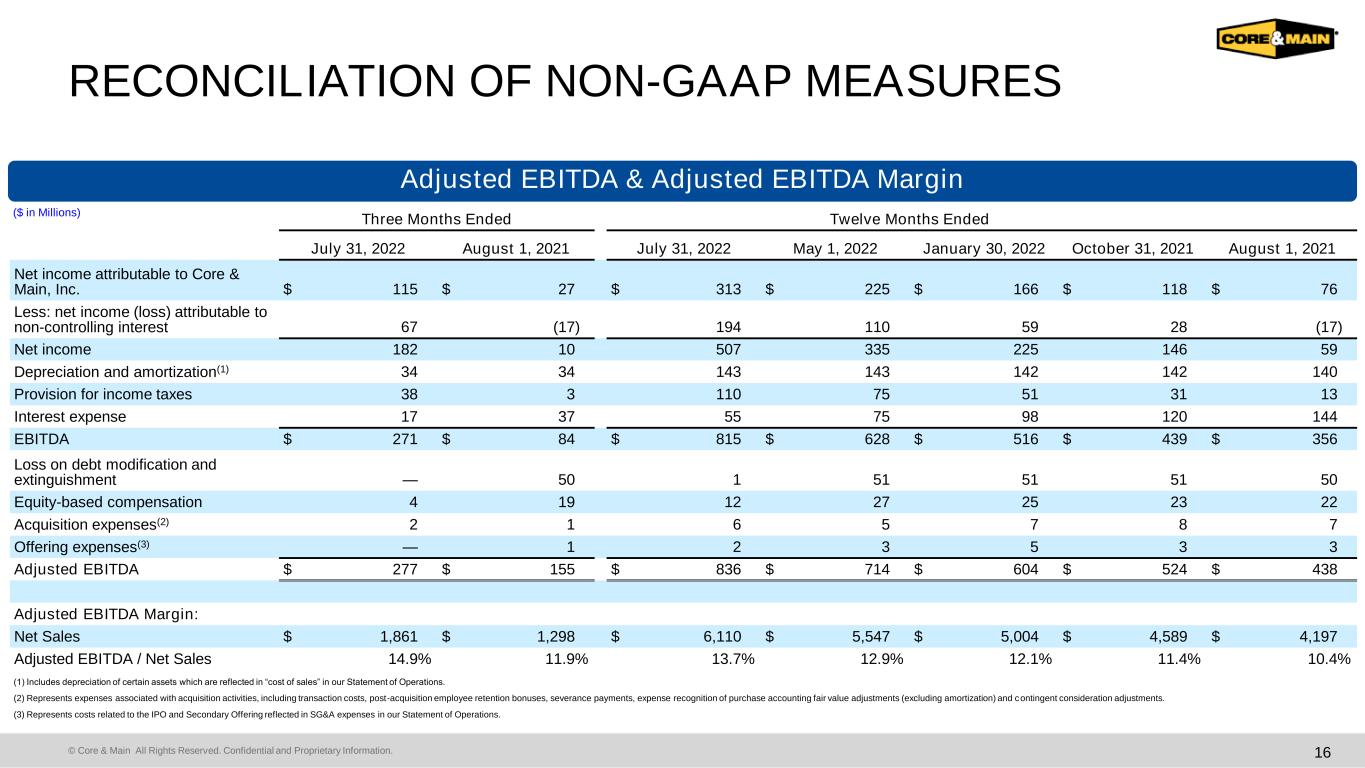

保留©核心和主目录的所有权利。保密和专有信息。16调整后的EBITDA和调整后的EBITDA利润率(百万美元)(1)包括某些资产的折旧,这些折旧反映在我们的经营报表中的“销售成本”中。(2)指与收购活动有关的开支,包括交易成本、收购后雇员留用奖金、遣散费、购买会计公允价值调整(不包括摊销)的确认开支及或有代价调整。(3)指与首次公开发售及二次发售有关的成本,反映于本公司经营报表中的SG&A费用。截至2022年7月31日2021年8月1日2021年7月31日2022年5月1日2022年1月30日2022年10月31日2021年8月1日净收益182 10 507 335 225 146 142 59折旧及摊销(1)34 143 143 142 140所得税拨备38 3 110 75 51 31 13利息支出17 37 55 75 98 120 144 EBITDA$271$84$815$628$516$439$356债务修改和清偿损失-50 15 51 50股权补偿4 19 12 27 25 2322收购费用(2)2 1 6 5 7 8 7产品费用(3)-1 2 3 5 3 3调整后的EBITDA$277$155$836$714$604$524$438调整后的EBITDA利润率:净销售额$1,861$1,298$6,110$5,547$5,004$4,589$4,197调整后的EBITDA/净销售额14.9%11.9%13.7%12.9%12.1%11.4%10.4%

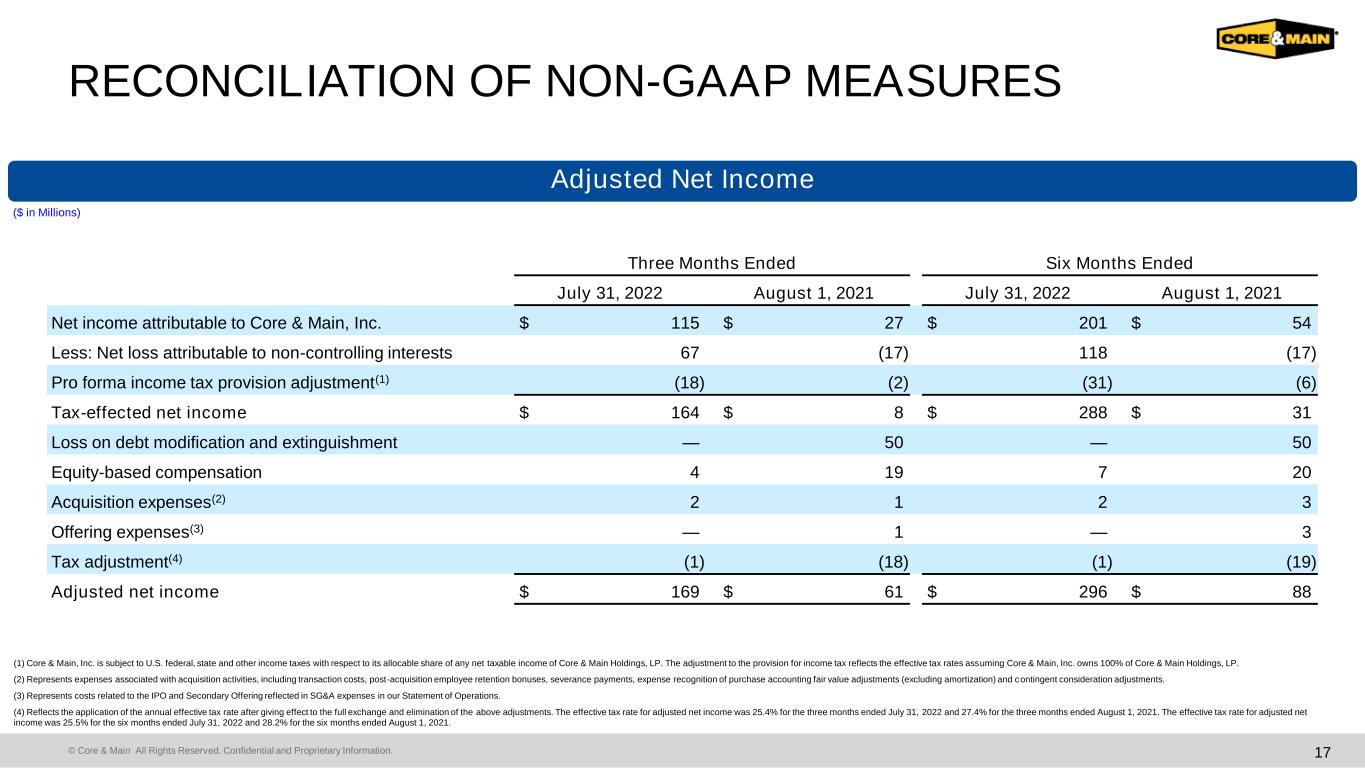

C核心和主要保留所有权利。保密和专有信息。非GAAP衡量标准17调整后净收入(以百万美元为单位)截至2022年7月31日的三个月2021年8月31日可归因于Core&Main的净收入,非控股权益造成的净亏损67(17)118(17)预计所得税拨备调整(1)(18)(2)(31)(6)受税收影响的净收入$164$8$288$31债务修改和清偿亏损-50-50股权补偿4 19 7 20收购费用(2)2 1 2 3提供费用(3)-1-3纳税调整(4)(1)(18)(1)(19)调整后净收入$169$61$296$88(1)Core&Main,公司在Core&Main Holdings,LP的任何应纳税净收入中的可分配份额应缴纳美国联邦、州和其他所得税。所得税拨备的调整反映了假设Core&Main,Inc.拥有Core&Main Holdings,LP 100%的实际税率。(2)指与收购活动有关的开支,包括交易成本、收购后雇员留用奖金、遣散费、购买会计公允价值调整(不包括摊销)的确认开支及或有代价调整。(3)指与首次公开发售及二次发售有关的成本,反映于本公司经营报表中的SG&A费用。(4)反映在充分兑换和取消上述调整后适用的年度有效税率。截至2022年7月31日的三个月,调整后净收益的有效税率为25.4%,截至2021年8月1日的三个月,调整后净收益的有效税率为27.4%。截至2022年7月31日的6个月,调整后净收益的有效税率为25.5%,截至2021年8月1日的6个月,调整后净收益的有效税率为28.2%。

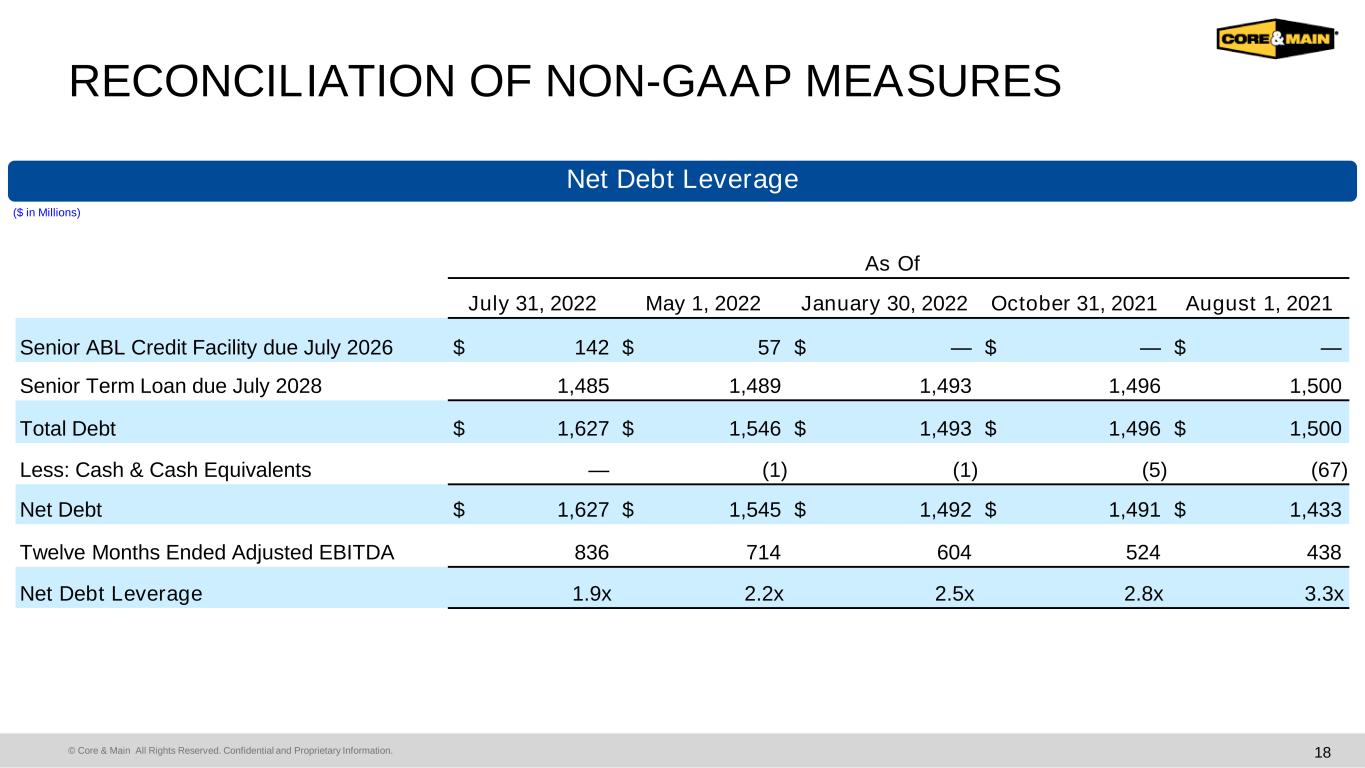

保留©核心和主目录的所有权利。保密和专有信息。对非GAAP的调整措施截至2022年7月31日、2022年5月1日、2022年1月30日、2022年10月31日、2021年8月1日的净债务杠杆18(百万美元)2021年7月到期高级ABL信贷安排2021年7月到期1,485 1,489 1,493 1,496 1,500债务总额$1,627$1,546$1,493$1,496$1,500减少:现金及现金等价物-(1)(1)(5)(67)净债务$1,627$1,545$1,492$1,491$1,433 12个月调整后EBITDA 836 714 604 4 524 438净债务杠杆1.9x 2.2x 2.5x 2.83.3x