下图突出显示了SDP的主要功能和竞争优势:

虽然我们的专有SaaS业务线自2020年以来获得了巨大的发展势头,并根据我们的战略计划预计将成为关键的增长动力,但我们的大部分收入仍然来自转售第三方软件许可证,这些软件许可证是我们从巴西以外的第三方数据平台软件提供商那里购买的,例如Cloudera Inc.(?Cloudera?)和ElasticSearch B.V.(??弹性?)。2021年,我们62.0%的收入来自我们的第三方软件业务线,18.8%来自我们的专有SaaS业务线,19.2% 来自我们的AI和数据分析业务线。

无论是通过我们自己的技术还是第三方技术,我们都解决了多个数据孤岛和数据治理带来的挑战,以可扩展、安全的方式为用户提供无摩擦的数据访问,几乎不需要任何维护要求。我们数据软件的任何和所有增强功能也由我们的技术团队提供,我们认为这是我们相对于全球数据软件提供商有利的关键差异化因素,并为我们提供了多样化的收入来源。借助企业就绪型、与堆栈无关的一体化软件 开发方法,我们寻求引导客户满足其所有数据需求,并为我们的SaaS解决方案提供全天候优质客户服务支持。

最近的发展

业务合并

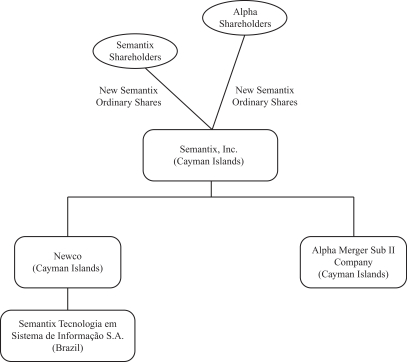

2022年8月3日(截止日期),我们根据业务合并协议完成了之前宣布的业务合并,由New Semantix(前身为Alpha Capital Holdco Company)、Alpha、第一合并子公司、第二合并子公司、第三合并子公司和Semantix完成。

根据业务合并协议,于截止日期前,Semantix股东将其持有的Semantix 股份注入Newco,以换取Newco普通股。因此,Semantix成为Newco的全资子公司。于完成日期,(I)第一合并附属公司与Alpha合并并并入Alpha,Alpha作为直接全资附属公司继续存在 New Semantix;(Ii)紧随第一次合并后,Alpha与第二合并附属公司合并并并入第二合并附属公司,第二合并附属公司作为New Semantix的直接全资附属公司继续存在;及(Iii)第二合并后,第三合并附属公司与Newco合并并并入Newco,Newco作为新Semantix的直接全资附属公司继续存在。

作为业务合并的一部分:(I)每股已发行及已发行的阿尔法A类普通股及每股已发行及已发行的阿尔法B类普通股被注销,并转换为获得一股普通股的权利,及(Ii)每股已发行及已发行的全部阿尔法A类普通股认股权证已转换为获得一份认股权证的权利,该认股权证授予以每股11.50美元的行使价购买一股普通股的权利,但须受转换前的相同条款及条件规限。

2