TPG报告2022年第二季度财务业绩截至2022年6月30日的季度

截至2022年6月30日,TPG|2▪管理的总资产为1,270亿美元,与截至2021年6月30日的1,080亿美元相比,增长了17%。截至2022年6月30日的三个月和六个月,可归因于TPG Inc.的净亏损为1,000万美元,净收益为3,100万美元。截至2022年6月30日的季度,▪费用相关收益为1.02亿美元,是截至6月30日的可比预计季度的两倍多。截至2022年6月30日的季度,▪税后可分配收益为1.62亿美元(或每股A类普通股0.46美元),比2021年预计可比期间的5300万美元增长了两倍多。▪宣布,截至2022年6月30日的季度,A类普通股每股派息0.39美元-全球领先的另类资产管理公司TPG Inc.(TPG Inc.)公布了2022年第二季度未经审计的业绩。TPG发布了截至2022年6月30日的季度业绩的完整详细演示文稿,可通过TPG网站的投资者关系部分查看。尽管全球宏观经济和地缘政治环境动荡,我们还是在第二季度实现了强劲的财务业绩。这些结果突显了我们特许经营的势头、我们投资组合的实力以及我们模式固有的增长和盈利能力。我们资产管理规模的增长是由我们整个业务的重大筹资活动推动的,其中以TPG的几只旗舰基金在本季度首次完成募集为首。总而言之, 我们在第二季度筹集了130亿美元,在过去12个月里达到了创纪录的310亿美元。拥有390亿美元的干粉--这是我们公司历史上最多的--我们相信,在这个日益有利的投资环境中,我们处于有利地位,能够将资本部署到我们的核心部门和主题上。“股息TPG已宣布向2022年8月19日收盘时登记在册的持有人支付季度股息,每股A类普通股0.39美元,将于2022年9月2日支付。电话会议TPG将在东部时间上午11:00主持电话会议和网络直播。会议ID为TPGQ222,可通过拨打(866)342-8591(美国免费)或(203)518-9713(国际)进入。该号码应在通话开始前至少10分钟拨打。还将提供同步的网络直播,并可通过TPG网站的投资者关系部分访问,网址为Sharholders.tpg.com。网络直播重播将在TPG网站投资者关系部分的活动页面上提供。股东联系人:媒体联系人:加里·斯坦·卢克·巴雷特212-601-4750 415-743-1550股东@tpg.com media@tpg.com TPG报告2022年第二季度财务业绩

TPG|3 TPG报告2022年第二季度财务业绩关于TPG TPG是一家领先的全球另类资产管理公司,于1992年在旧金山成立,管理着1270亿美元的资产,在全球12个办事处设有投资和运营团队。TPG投资于五个多产品平台:资本、增长、影响、房地产和市场解决方案,我们独特的战略是由协作、创新和包容驱动的。我们的团队将深厚的产品和行业经验与广泛的能力和专业知识相结合,以开发差异化的见解,并为我们的基金投资者、投资组合公司、管理团队和社区增加价值。前瞻性陈述本报告包含基于公司信念和假设以及公司目前掌握的信息的“前瞻性”陈述。前瞻性陈述可以通过诸如“预期”、“打算”、“计划”、“寻求”、“相信”、“估计”、“预期”以及对未来时期的类似提法,或通过包含预测或预测来识别。前瞻性陈述的例子包括但不限于,我们对未来业务和财务业绩的展望、业务战略以及未来经营的管理计划和目标的陈述,包括有关预期增长、未来资本支出、基金业绩、股息和红利政策以及偿债义务的陈述。前瞻性陈述是基于我们目前对我们的业务、经济和其他未来状况的预期和假设。由于前瞻性陈述与未来有关,从本质上讲,它们受到内在的不确定性、风险和难以预测的情况变化的影响。结果, 我们的实际结果可能与任何前瞻性陈述中预期的大不相同。可能导致实际结果与前瞻性陈述中的结果大不相同的重要因素包括地区、国家或全球政治、经济、商业、竞争、市场和监管条件以及其他各种风险。出于上述原因,我们告诫您不要依赖任何前瞻性声明,这些声明应与本演示文稿中其他地方包含的其他警示声明以及在公司提交给美国证券交易委员会的文件中不时讨论的风险因素一起阅读,这些文件可在美国证券交易委员会的网站http://www.sec.gov.上找到本演示文稿中的任何前瞻性陈述仅说明本演示文稿的日期。可能导致我们实际结果不同的因素或事件可能会不时出现,我们不可能预测所有这些因素或事件。我们没有义务在本陈述发表之日之后更新或修改任何前瞻性陈述,除非法律另有要求,无论是由于新的信息、未来的发展还是其他原因。因此,任何收件人都不应依赖这些前瞻性陈述,认为它们代表了公司或其管理层在陈述日期之后的任何日期的观点。本演示文稿不构成对任何TPG基金的要约。在本演示文稿中,所有本期金额都是初步的和未经审计的;由于四舍五入,总数可能不是总和。

德州太平洋|4在首次公开募股之前和相关事宜中,我们完成了一些交易,作为公司重组的一部分,重组结束时,纳斯达克于2022年1月13日将我们的A类普通股上市。重组包括于2021年12月31日完成的某些经济权利和投资的转让,包括将以下实体的某些有限合伙人权益转让:(I)作为某些TPG基金的普通合伙人,以及(Ii)由TPG Group Holdings(SBS),L.P.(“TPG普通合伙人实体”)合并,或历史上曾由TPG Group Holdings,L.P.(“TPG普通合伙人实体”)合并的实体中的某些有限合伙人权益,转让给Tarant RemainCo I,L.P.,Tarant RemainCo II,L.P.和Tarant RemainCo III,L.P.(“RemainCo”)。由于自2021年12月31日起,TPG普通合伙人实体不再被视为主要受益人,TPG普通合伙人实体的某些有限合伙人权益转让给RemainCo导致TPG基金解除合并。虽然重组在公认会计原则或非公认会计原则的基础上不影响我们截至2021年12月31日的会计年度的损益表活动或我们之前几个时期的财务报表,但本报告包括使首次公开募股和重组生效的形式上的财务数据,就像它们发生在2020年1月1日一样。因此,预计信息反映了某些重组调整,包括但不限于,排除转移给RemainCo的资产,增加我们的员工将获得的业绩分配金额,包括RemainCo向该公司支付的行政服务费,作为重组的一部分产生的债务的额外利息,以及在上市公司基础上增加税收。因此, 本演示文稿中的备考信息与以前的财务数据或未来期间的可比性可能有限。有关实际财务数据与形式财务数据的全面比较、非公认会计原则与最具可比性的公认会计原则衡量标准的对账以及调整说明,请参阅本演示文稿的补充细节、调整和披露部分。可比性报表与备考财务信息

2022年第二季度财务业绩

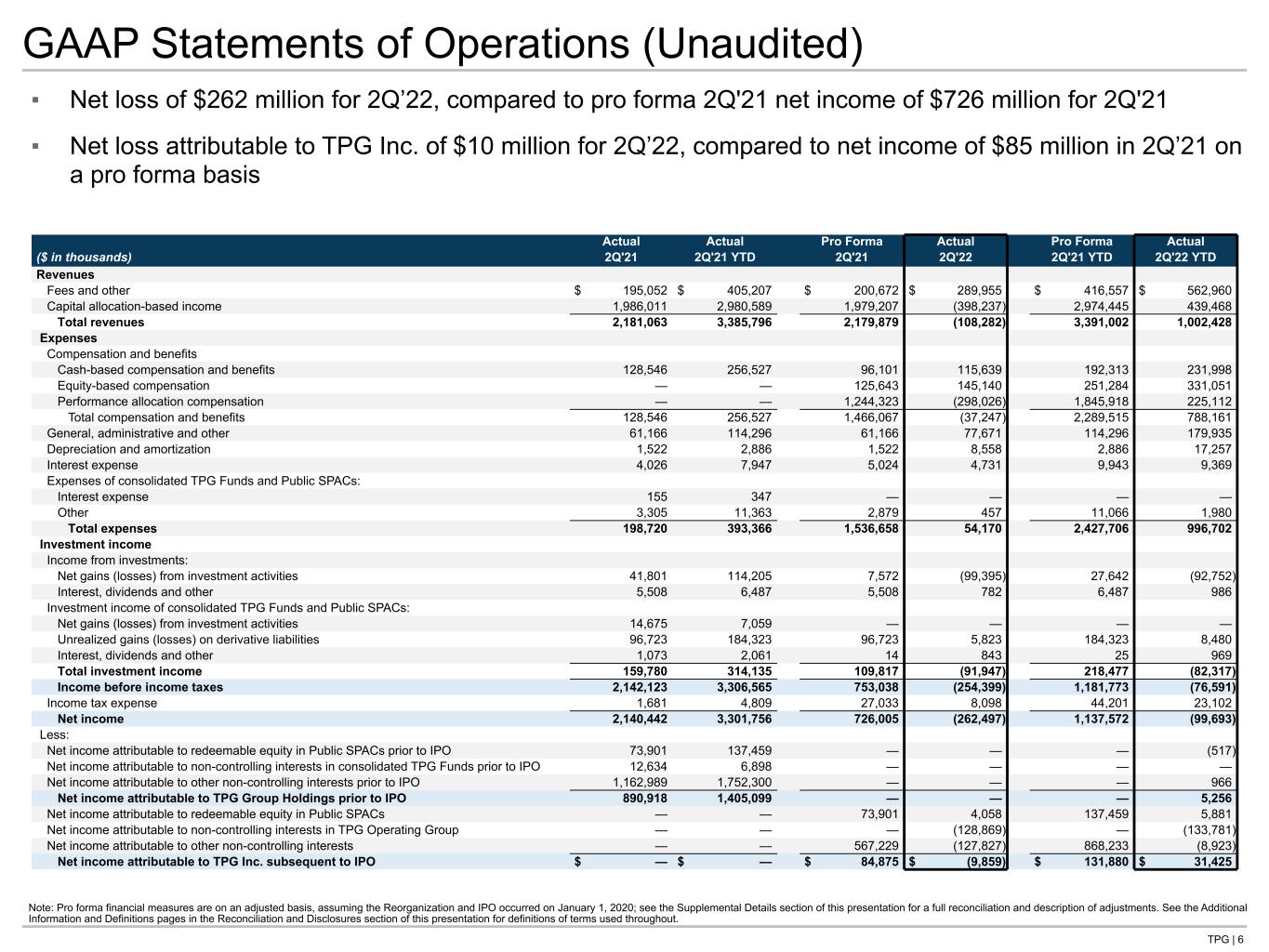

TPG|6▪于22年第二季度净亏损2.62亿美元,而预计2Q‘21年度净收益为7.26亿美元;TPG Inc.于22年2季度净亏损1,000万美元,而21年第二季度▪净收益为8,500万美元(未经审计)注:假设重组和首次公开募股发生在2020年1月1日,预计财务措施是在调整的基础上进行的;有关全面对账和调整说明,请参阅本演示文稿的补充细节部分。有关通篇使用的术语的定义,请参阅本演示文稿的对账和披露部分中的其他信息和定义页面。实际预计收入2Q‘21 2Q’21 YTD 2Q‘21 2Q’22 2Q‘21 YTD 2Q’22 YTD收入费用和其他$195,052$405,207$200,672$289,955$416,557$562,960基于资本分配的收入1,986,011 2,980,5891,979,207(398,237)2,974,445 439,468总收入2,181,063 3,385,796 2,179,879(108,282)3,391,002,207(398,237)002,428费用补偿和福利现金薪酬和福利128,546 256,527 96,101 115,639 192,313 231,998股权薪酬--125,643 145,140 251,284 331,051绩效分配薪酬--1,244,323(298,026)1,845,918 225,112总薪酬和福利128,546 256,527 1,466,067(37,247)2,289,515 788,161一般,行政和其他61,166 114,296 61,166 77,671 114,296 179,935折旧和摊销1,522 2,886 1,522 8,5582,886 17,257利息支出4,026 7,947 5,024 4,731 9,943 9,369综合TPG基金和公共空间委员会的支出:利息支出155 347-其他3,305 11,363 2,879 457 11,066 1,980总支出198,720 393,366 1,536,658 54,170 2,427,706 996, 702投资收益投资收益:投资活动净收益(亏损)41,801 114,205 7,572(99,395)27,642(92,752)利息、股息和其他5,508 6,4875,508 782 6,487 986综合TPG基金和公共SPAC的投资收益:投资活动净收益(亏损)14,675 7,059-衍生工具负债未实现收益(亏损)96,723 184,323 96,723 5,823 184,323 8总投资收入159,780 314,135 109,817(91,947)218,477(82,317)所得税前收入2,142,123 3,306,565 753,038(254,399)1,181,773(76,591)所得税支出1,6814,809 27,033 8,098 44,201 23,102净收入2,140,442 3,301,756 726,005(262,497)1,137,572(99,693)减去:IPO前在公共SPAC中可赎回股权的净收入73,901 137,459--(517)IPO前TPG综合基金中非控股权益应占净收入12,634 6,898-IPO前TPG集团控股公司在IPO前应占其他非控股权益净收入1,162,989 1,752,300--966 IPO前TPG Group Holdings应占净收益-(128,869)-(133,781)其他非控股权益的净收入--567,229(127,827)868,233(8,923)$131,880$31,425

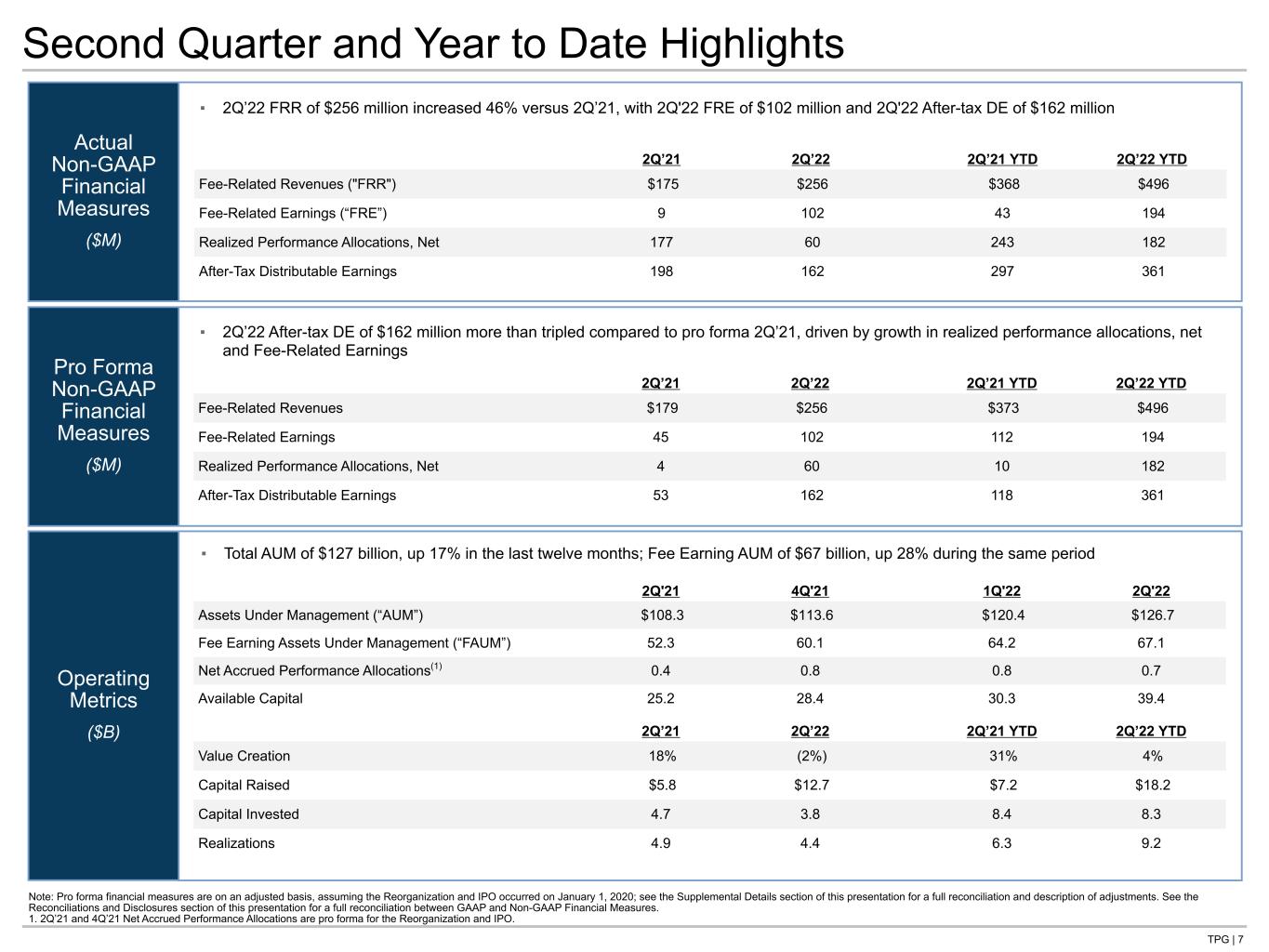

TPG|7经营指标($B)预计非GAAP财务指标($M)实际非GAAP财务指标($M)第二季度和年初至今亮点2Q‘21 2Q’22 2Q‘21 YTD 2Q’22 YTD费用相关收入(FRR)$175$256$368$496费用相关收益(FRE)9 102 43 194已实现业绩分配,净177 60 243 182税后可分配收益198 162 297 361 2Q‘21 2Q’22 YTD 2Q‘22 YTD 2Q’22 YTD费用相关收入$179$256$373$496净额4 60 10 182税后可分配收益53 162 118 361 2Q‘21 4Q’21 1Q‘22 2Q’22管理资产(资产管理)$108.3$113.6$120.4$126.7手续费收入管理资产(FAUM)52.3 60.1 64.2 67.1应计业绩分配净额(1)0.40.8 0.8 0.7可用资本25.2 28.4 30.3 39.4 2Q‘21 2Q’22 2Q‘21 YTD 2Q’22 YTD价值创造18%(2%)31%4%资本筹集5.8美元12.7$7.2$18.2资本投资4.7 3.8 8.3实现4.9 4.4 6.3 9.2▪2Q‘22 FRR为2.56亿美元,较21季度增加46%,在已实现的业绩分配增长的推动下,第二季度的FRE为1.02亿美元,第二季度的税后DE为1.62亿美元,▪2Q‘22的税后DE为1.62亿美元,是预计的三倍多,净收益和与费用相关的收益▪总资产为1,270亿美元,在过去12个月中增长了17%;手续费收入670亿美元,同期增长28%注:假设重组和IPO发生在1月1日,形式上的财务措施是在调整的基础上, 2020年;有关调整的全面对账和说明,见本演示文稿的补充细节部分。有关GAAP和非GAAP财务指标之间的完全对账,请参阅本演示文稿的协调和披露部分。1.第二季度‘21及第四季度’21净应计业绩分配为重组及首次公开招股的备考分配。

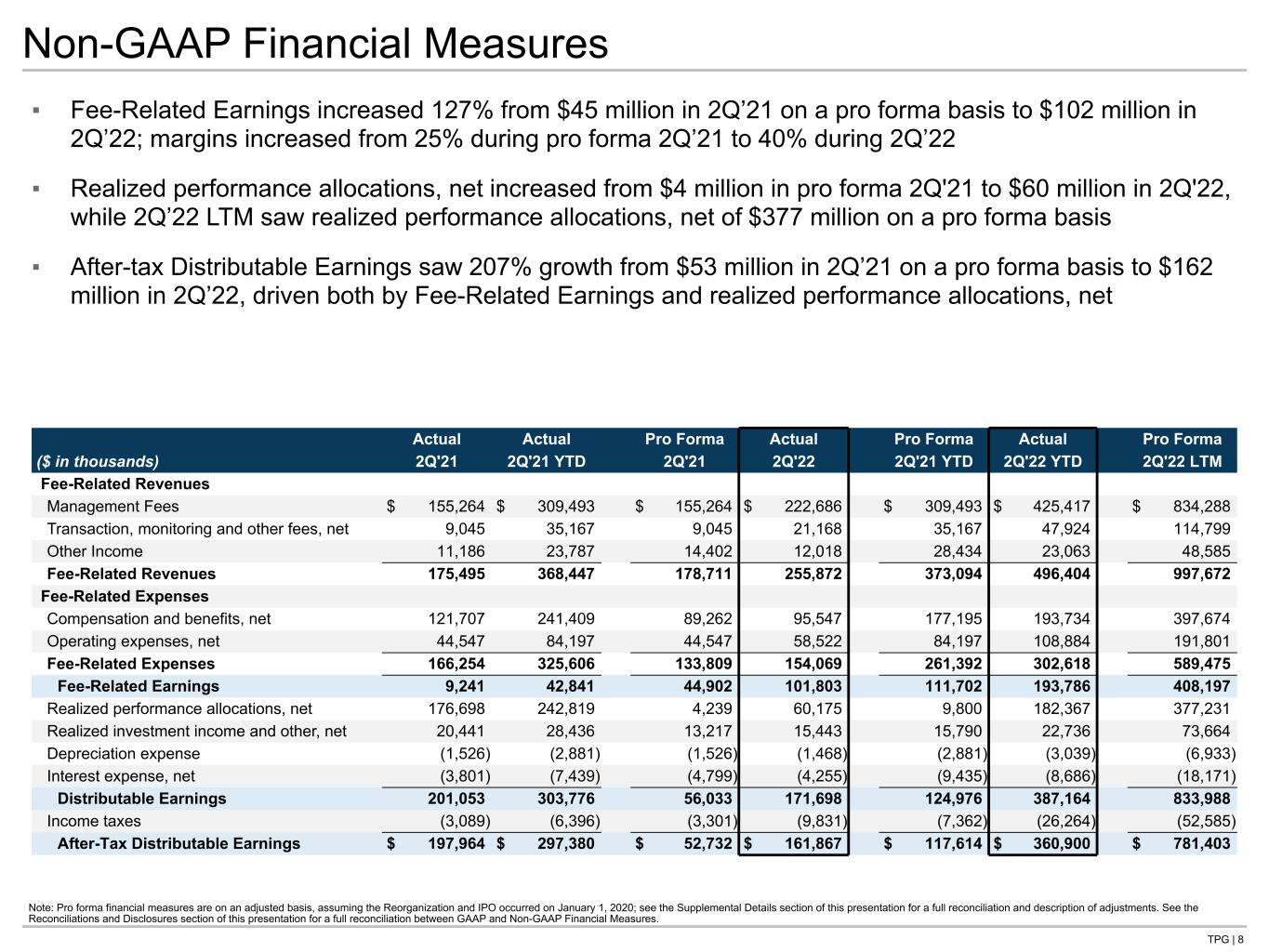

TPG|8非公认会计准则财务指标▪费用相关收益增长127%,从2011年第二季度的4,500万美元预计增至2012年第二季度的1.02亿美元;利润率从预计21年第二季度的25%增加到2012年第二季度▪实现业绩分配的40%,净额从预计2Q‘21年度的400万美元增加到22季度第二季度的6,000万美元,而2Q’22 LTM实现了业绩分配,预计净收益为3.77亿美元▪税后可分配收益从预计21年第二季度的5,300万美元增长到22季度第二季度的1.62亿美元,受费用相关收益和已实现业绩分配的推动,净额注意:预计财务措施是在调整的基础上调整的,假设重组和首次公开募股发生在1月1日。2020年;有关调整的全面对账和说明,请参阅本演示文稿的补充细节部分。有关GAAP和非GAAP财务指标之间的完全对账,请参阅本演示文稿的协调和披露部分。实际备考2Q‘21 2Q’21 YTD 2Q‘21 2Q’22 2Q‘21 YTD 2Q’22 YTD 2Q‘22 LTM与费用相关的收入管理费$155,264$309,493$155,264$222,686$309,493$425,417$834,288交易,监测和其他费用,净额9,045 35,167 9,045 21,168 35,167 47,924 114,799其他收入11,186 23,787 14,402 12,018 28,434 23,063 48,585与费用有关的收入175,495 368,447 178,711 255,872 373,094 496,404 997,672与费用有关的费用补偿和福利,净121,707 241,409 89,262 95,547 177,195 193,734 397,674营业费用,净44,547 84,197 44,547 58,522 84,197 108,884 191,801费用相关费用166,254 325,606 133,809 154,069 261,392 302,618 589,475费用相关收益9,241 42,841 44,902 101,803 111,702 193,786 408,197已实现业绩分配, 净额176,698 242,8194,239 60,175 9,800 182,367 377,231已实现投资收益及其他,净额20,441 28,436 13,217 15,443 15,790 22,736 73,664折旧费用(1,526)(2,881)(1,526)(1,468)(2,881)(3,039)(6,933)利息支出,净额(3,801)(7,439)(4,799)(4,799)(4,799)(4,799)(4,799)(4,799)(4,799)(4,799)(4,799)(4,799)(4,799)(4,799)(4,799)可分配收入201,053 303,776 56,033 171,698 124,976 387,164 833,988所得税(3,089)(6,396)(3,301)(9,831)(7,362)(26,264)(52,585)税后可分配收入197,964美元297,380 52,732美元161,867美元117,614美元360,900美元781,403

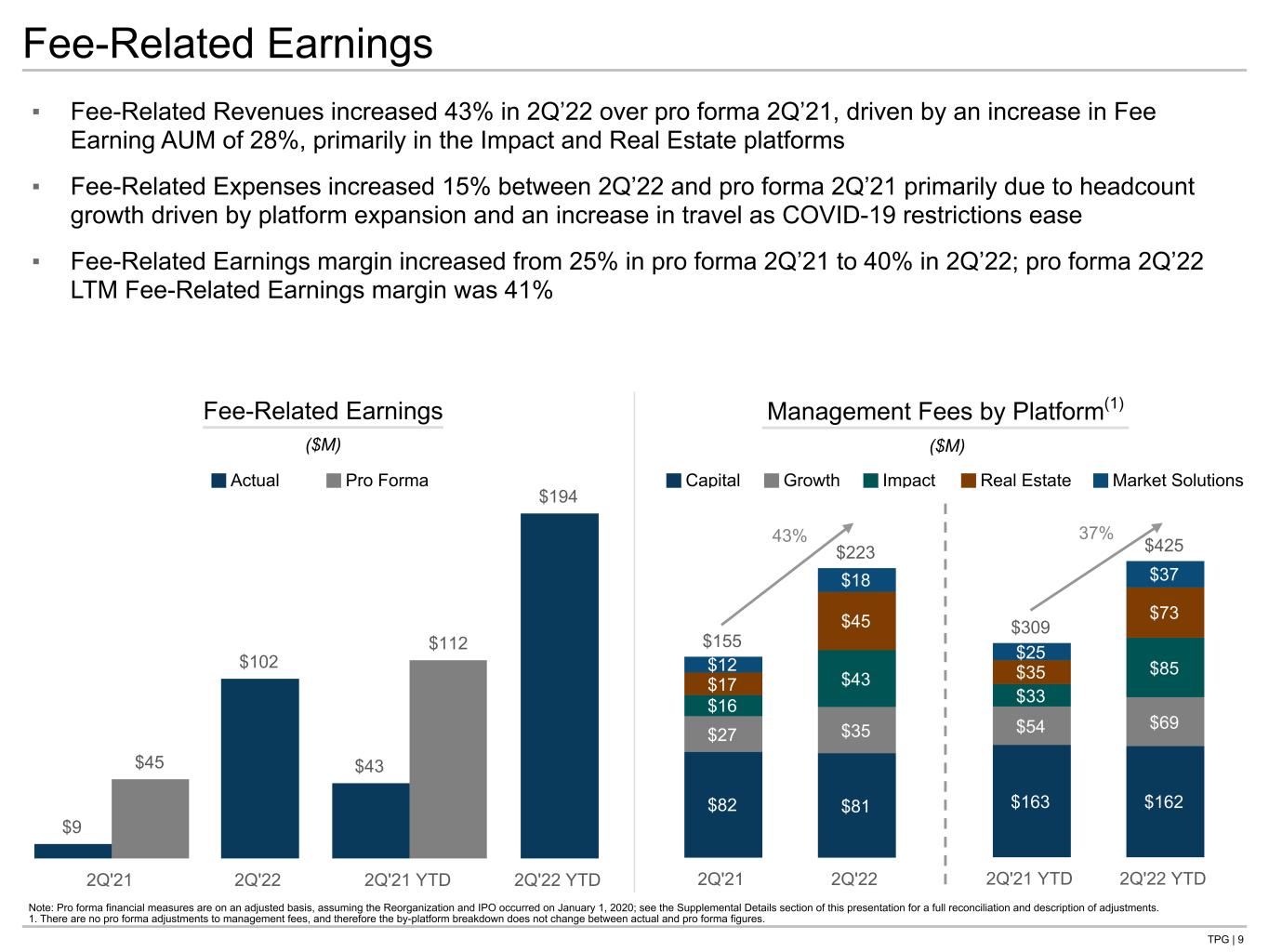

TPG|9$155$223$82$81$27$35$16$43$17$45$12$18 2Q‘21 2Q’22▪费用相关收入在2012年第二季度比预计的第二季度增长了43%,这主要是由于费用收入增加了28%,主要是在Impact和房地产平台▪费用相关费用在2012年第二季度至第二季度期间增加了15%,主要是由于平台扩张推动的员工增长以及随着新冠肺炎限制放宽而导致的旅行增加;▪与费用相关的利润率从预计值第二季度的25%上升到2012年第二季度的40%;预计2Q‘22 LTM费用相关利润率为41%费用相关收益注:假设重组和IPO发生在2020年1月1日,预计财务措施是在调整的基础上进行的;有关调整的完整对账和说明,请参阅本演示文稿的补充详细信息部分。1.管理费没有进行预计调整,因此按平台分列的实际数字和预计数字之间没有变化。按平台划分的与费用相关的收益管理费(1)(百万美元)(百万元)43%$9$45 2Q‘21$194 2Q’22 YTD$102 2Q‘22$43$112 2Q’21 YTD实际预计费用$309$425$163$162$54$69$33$85$35$73$25$37 2Q‘21 YTD 2Q’22 YTD资本增长影响房地产市场解决方案37%

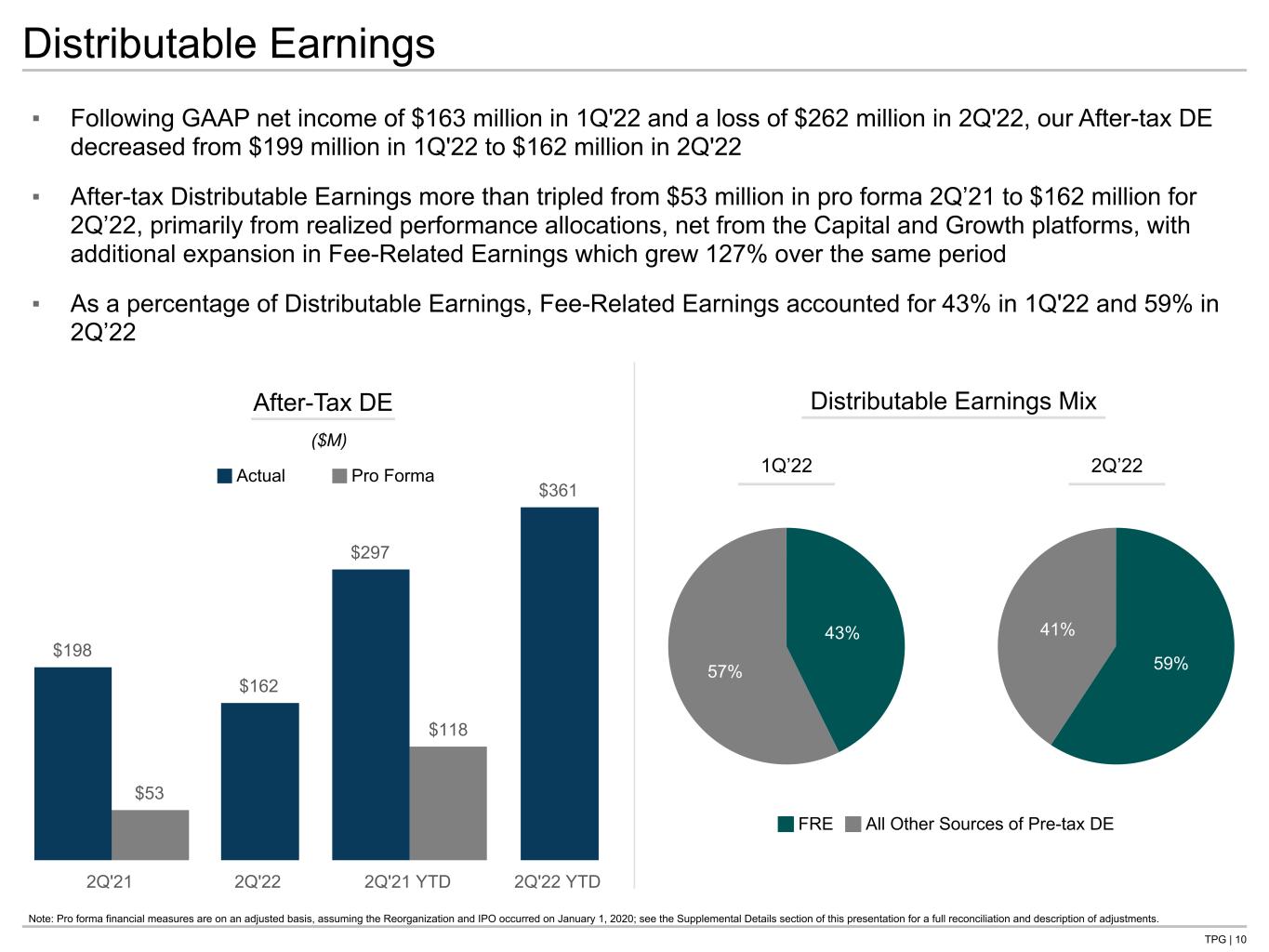

TPG|10 59%41%43%57%$198$53 2Q‘21$361 2Q’22 YTD可分配收益▪根据公认会计准则,22年第一季度净收入1.63亿美元,22年第二季度亏损2.62亿美元,我们的税后DE从22年第一季度的1.99亿美元下降到22年第2季度的1.62亿美元▪税后可分配收益从预计21年第二季度的5300万美元增加到22年第2季度的1.62亿美元,主要来自已实现的业绩分配,来自资本和增长平台的净额,与费用相关的收益在同期▪占可分配收益的百分比进一步增长了127%与费用相关的收益在2012年第一季度占43%,在第二季度占59%税后DE可分配收益组合第一季度‘22第二季度’22(百万美元)注:假设重组和IPO发生在2020年1月1日,形式上的财务措施是在调整的基础上进行的;有关调整的全面对账和说明,请参阅本演示文稿的补充细节部分。$162 2Q‘22实际形式$297$118 2Q’21年FTD FRE所有其他税前DE来源

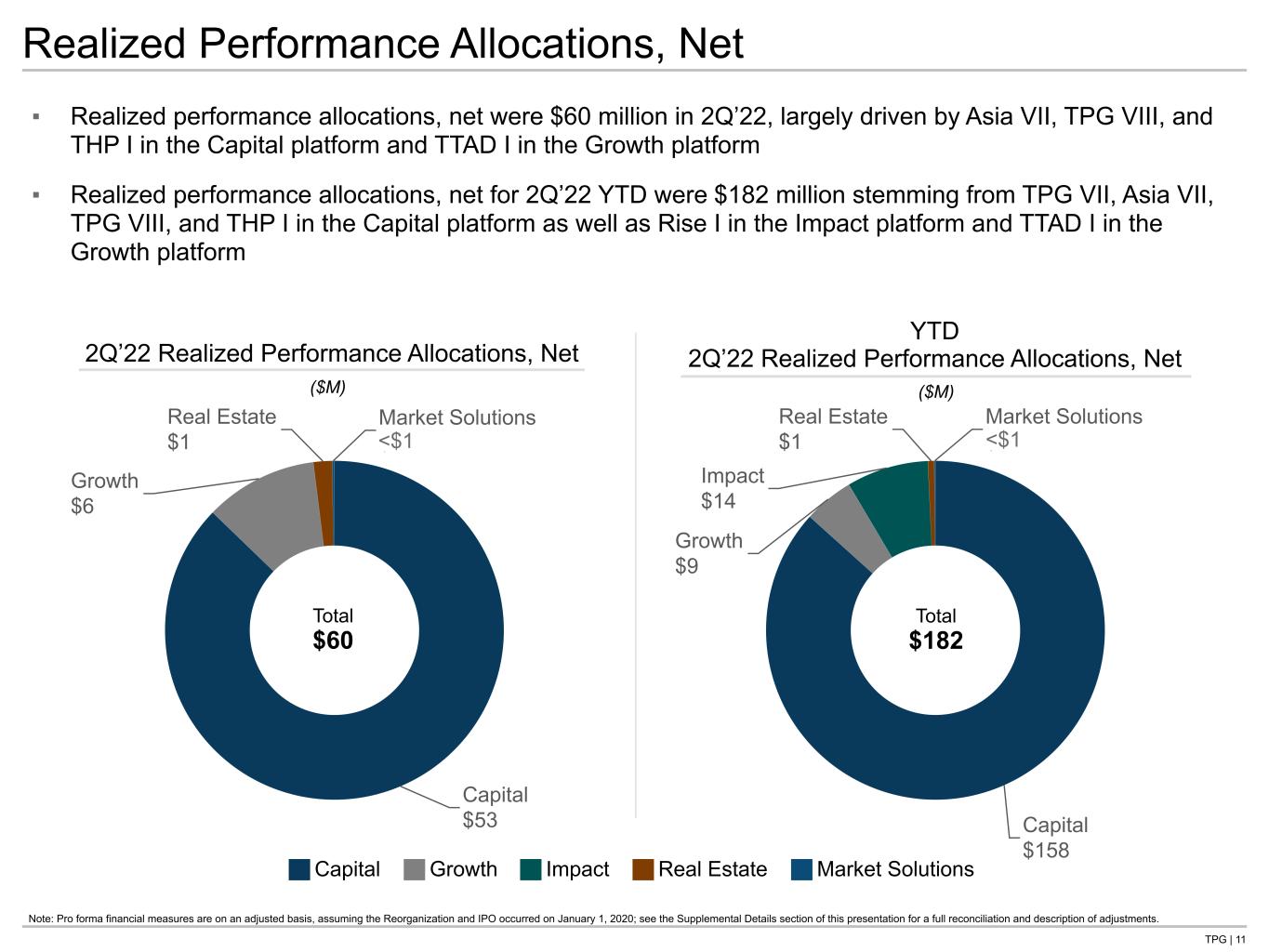

TPG|11资本$53增长$6房地产$1市场解决方案$-资本$158增长$9影响$14房地产$1市场解决方案$-▪已实现业绩分配,22年第二季度净额为6,000万美元,主要由资本平台中的亚洲VII、TPG VIII和THP I以及增长平台中的TTAD I推动,2Q‘22年初净额为1.82亿美元,来自资本平台中的TPG VII、Asia VII、TPG VIII和THP I以及Impact平台中的Rise I和增长平台中的TTAD I已实现业绩分配,净2Q’22已实现业绩分配,净YTD 2Q‘22已实现业绩分配,净(百万美元)(百万美元)总计182美元总计60美元注:假设重组和IPO发生在2020年1月1日,形式上的财务措施是在调整的基础上进行的;有关调整的全面对账和说明,请参阅本演示文稿的补充细节部分。资本增长影响房地产市场解决方案

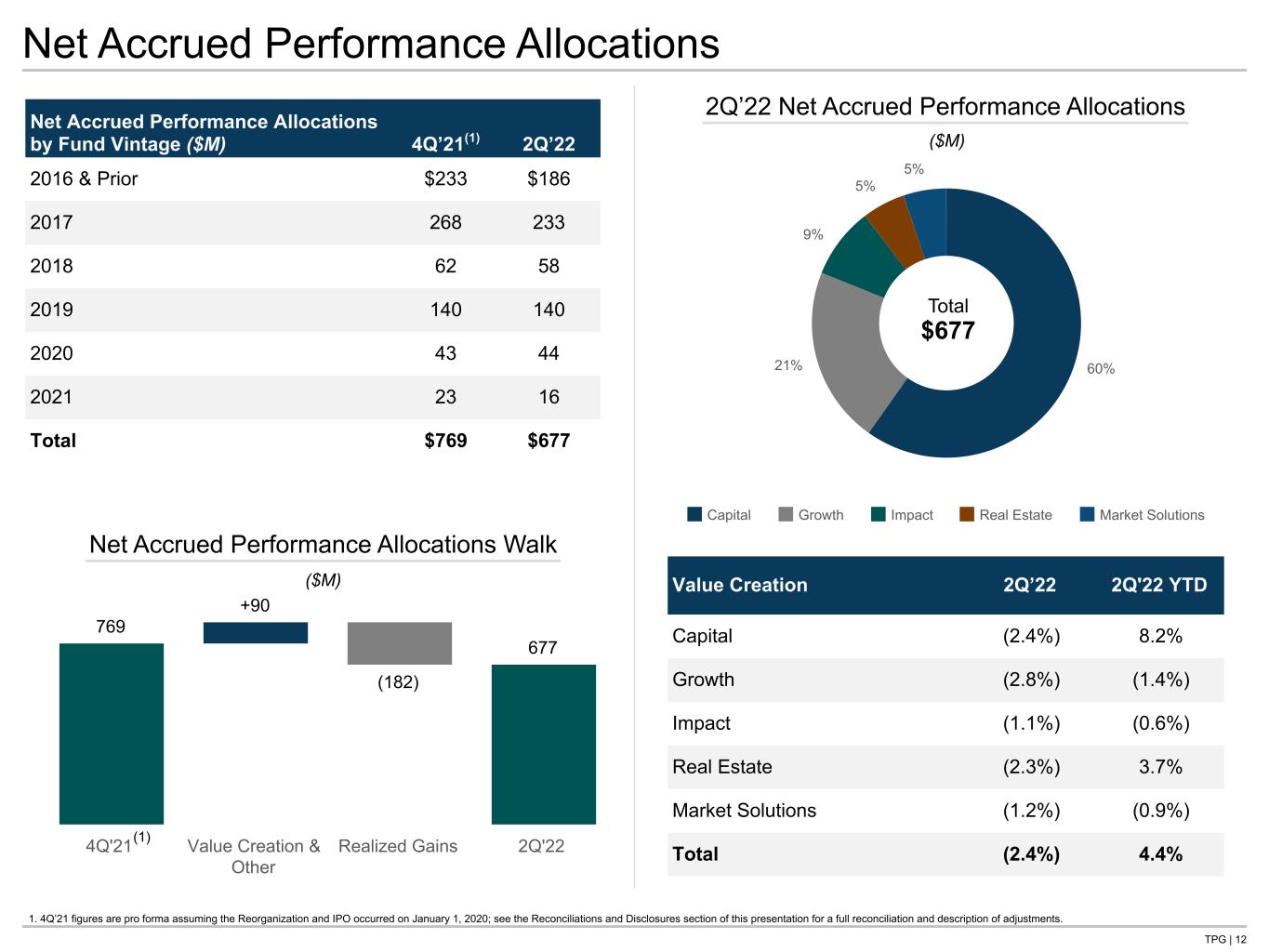

TPG|12 60%21%9%5%5%资本增长影响房地产市场解决方案净应计业绩分配2Q‘22 2Q’22 YTD资本(2.4%)8.2%增长(2.8%)(1.4%)影响(1.1%)(0.6%)房地产(2.3%)3.7%市场解决方案(1.2%)(0.9%)总计(2.4%)4.4%按基金年份划分的应计业绩分配净额(百万美元)4Q‘21(1)2Q’22 2016&之前$233$186 2017 268 233 2018 62 58 2019 140 2020 43 44 2021 23 16合计$769$677 2Q‘22净应计绩效分配徒步(百万美元)总计$677($M)769+90(182)677 4Q’21价值创造和其他已实现收益2Q‘22 1.4假设重组和IPO发生在1月1日,2020年;有关调整的全面对账和说明,请参阅本演示文稿的对账和披露部分。(1)

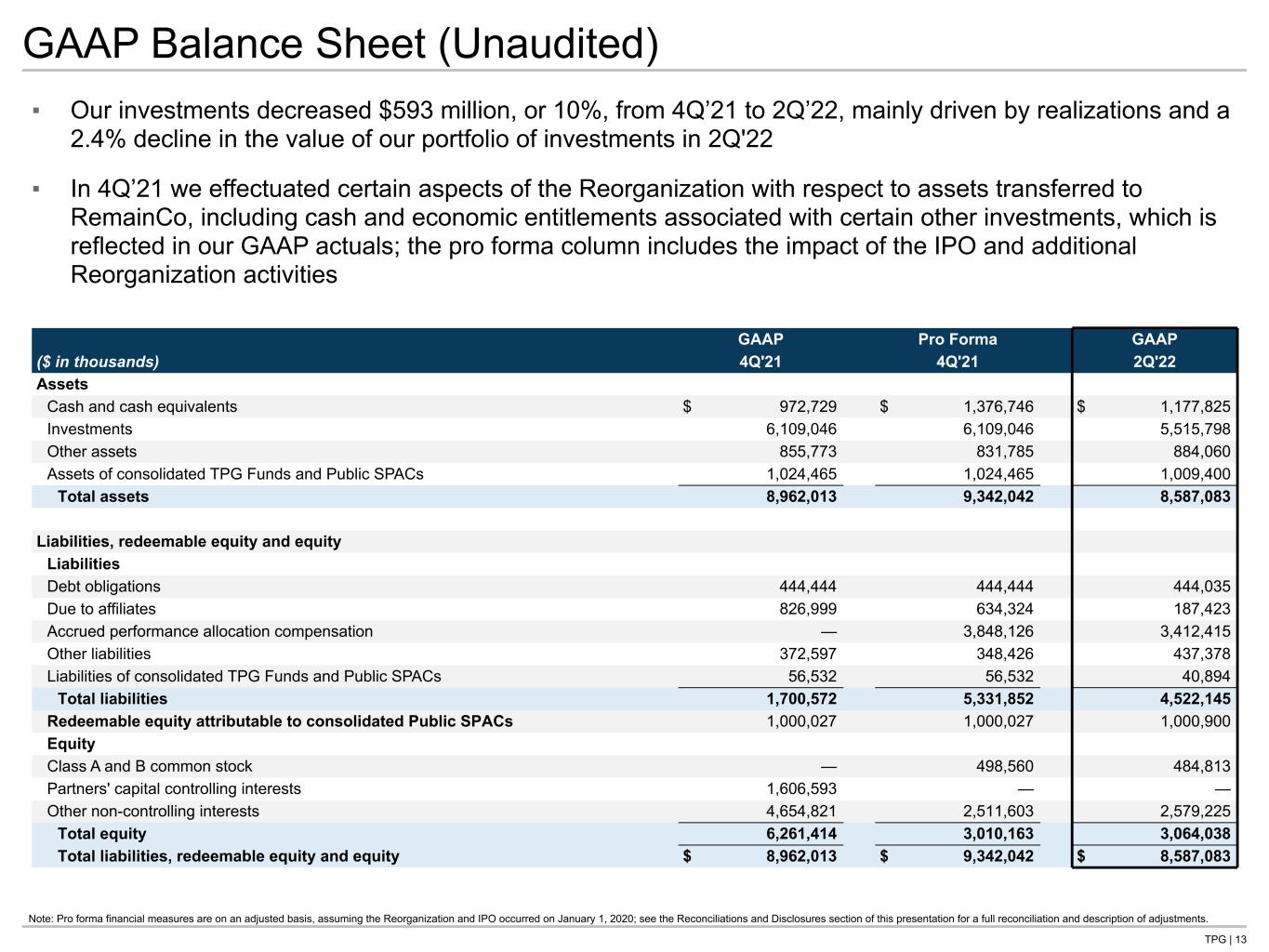

TPG|13 GAAP资产负债表(未经审计)▪我们的投资从21年第四季度减少了5.93亿美元,降幅为10%,主要是由于我们的投资组合在22年第2季度变现和价值下降了2.4%。▪在21年第4季度,我们完成了与转移到RemainCo的资产有关的重组的某些方面,包括与某些其他投资相关的现金和经济权利,这反映在我们的公认会计准则实际中;备考栏目包括IPO和其他重组活动的影响注:假设重组和IPO发生在2020年1月1日,备考财务措施是在调整的基础上进行的;有关调整的全面对账和说明,请参阅本演示文稿的调整和披露部分。GAAP预计形式GAAP(以千为单位)4Q‘21 4Q’21 2Q‘22资产现金和现金等价物$972,729$1,376,746$1,177,825投资6,109,046 6,109,046 5,515,798其他资产855,773 831,785 884,060合并TPG基金和公共空间委员会的资产1,024,4651,024,4651,009,400总资产8,962,013 9,342,042 8,587,083负债,应计业绩分配补偿-3,848,126 3,412,415其他负债372,597 348,426 437,378综合TPG基金和公共财政支援委员会的负债56,532,532 40,894综合公共财政支援委员会的总负债1,700,572 5,331,852 4,522,145综合公共财政支援委员会的可赎回股本1,000,027 1,000,027 1,000,900 A类和B类普通股-498,560 484,813合伙人资本控制权益1,606,593--其他非控制权益4,654,821 2,511,6032,579,225总股本6,261,4143,010,163 3,064, 038负债、可赎回股本和股本总额$8,962,013$9,342,042$8,587,083

TPG|14非公认会计准则资产负债表▪2Q‘22现金及现金等价物5.85亿美元较2012年第四季度实际增加142%,主要是由3.91亿美元的首次公开募股净收益推动的▪我们的借款包括本金为2.5亿美元的证券化票据,其由截至2012年第二季度的4.69亿美元质押资产支持,以及一笔本金为2亿美元的优先无担保定期贷款,该贷款是作为重组▪的一部分于2012年第二季度发行的,我们的净现金(1)为1.35亿美元,我们有3亿美元的未提取信贷安排;2022年7月,我们将我们的信贷额度扩大到7亿美元▪于2021年第四季度我们完成了与转移给RemainCo的资产有关的重组的某些方面,包括与某些其他投资相关的现金和经济权利,这反映在我们的非公认会计准则实际中;预计栏包括首次公开募股和额外重组活动的影响注:假设重组和首次公开募股于2020年1月1日进行,预计财务措施是在调整的基础上进行的;有关调整的全面对账和描述,请参阅本演示文稿的调整和披露部分。1.现金净额包括5.85亿美元的现金和现金等价物减去4.5亿美元的债务本金。4Q‘21 4Q’21 2Q‘22账面资产现金及现金等价物$242,370$646,387$585,494限制性现金13,135 13,135 13,135应计业绩分配1,344,348 769,283 677,277基金投资559,810 559,810 554,316其他资产,净额733,085 504,644 591,716账面总资产2,892,748 2,493,259 2,421938应付账面负债、应计费用和其他525,267 308,421 40,095证券化借款,净额244,950 244,950 245,105高级无担保定期贷款199,494 199,494 198, 账面负债总额969,711,752,865,484,130账面净值$1,923,037$1,740,394$1,937,808

运营指标

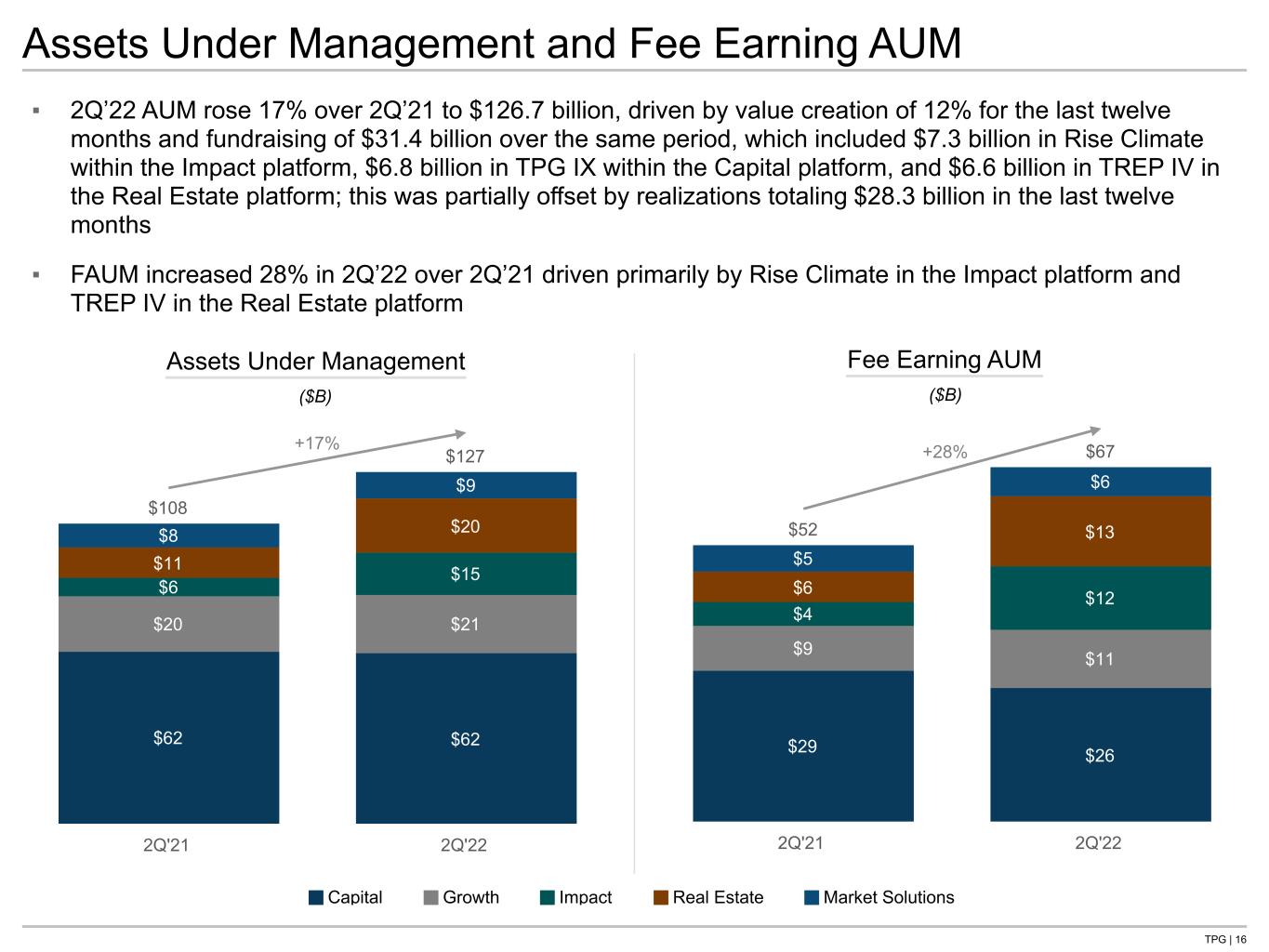

TPG|16$52$67$29$26$9$11$4$12$6$13$5$6 2Q‘21 2Q’22$108$127$62$62$20$21$6$15$11$20$8$9 2Q‘21 2Q’22管理的资产和费用收益▪2Q‘22 AUM在过去12个月中创造了12%的价值,达到1,267亿美元,其中包括Impact平台的73亿美元,资本平台的TPG IX的68亿美元,以及房地产平台Trep IV的66亿美元;这被过去12个月总计283亿美元的变现部分抵消了这一增长主要是由于Impact平台的上升气候和房地产平台管理费用下的资产赚取▪(B)(B美元)+17%+28%资本增长Impact房地产市场解决方案

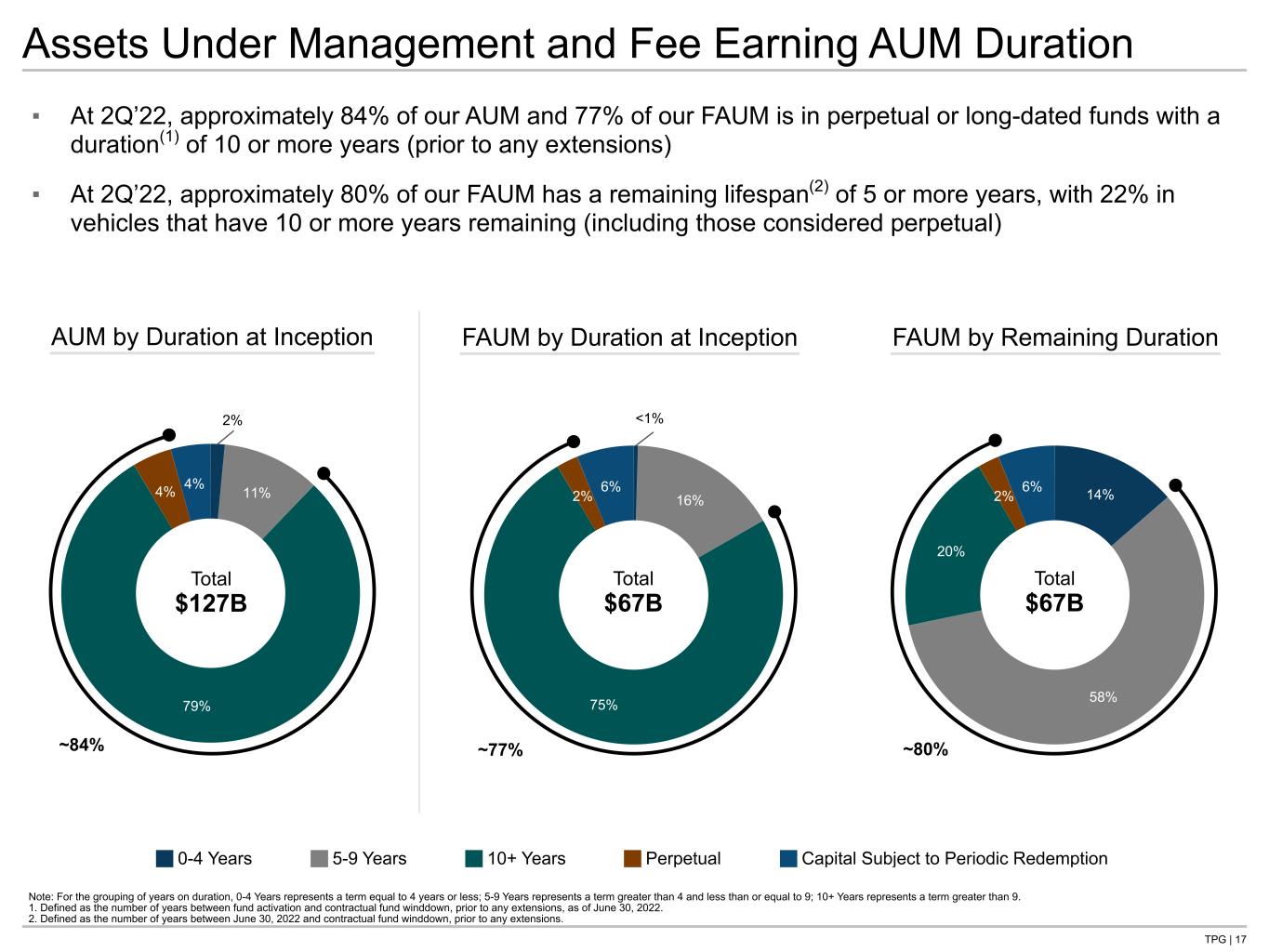

TPG|17-%16%75%2%6%14%58%20%2%6%2%11%79%4%4%FAUM按管理的剩余存续期资产和按初始存续期计算的费用收入AUM存续期注意:对于存续期的年数分组,0-4年表示等于或小于4年的期限;5-9年表示大于4且小于或等于9的期限;10+年表示大于9的期限。1.定义为截至2022年6月30日,在任何延期之前,基金激活和合同基金逐渐减少之间的年数。2.定义为从2022年6月30日到合同基金逐步减少,在任何延期之前的年数。▪于22年第2季度,约84%的资产管理资产和77%的资产管理资产是持续期(1)为10年或以上(任何延期前)的永续型或长期基金▪于2Q‘22年第2季度,约80%的资产管理资产的剩余寿命(2)为5年或以上,其中22%为剩余10年或以上的工具(包括被视为永久资产的资产)总计1270亿美元按初始存续期总计670亿美元资产净值总额67B~77%~80%~84%0-4年5-9年10+年定期资本须定期赎回

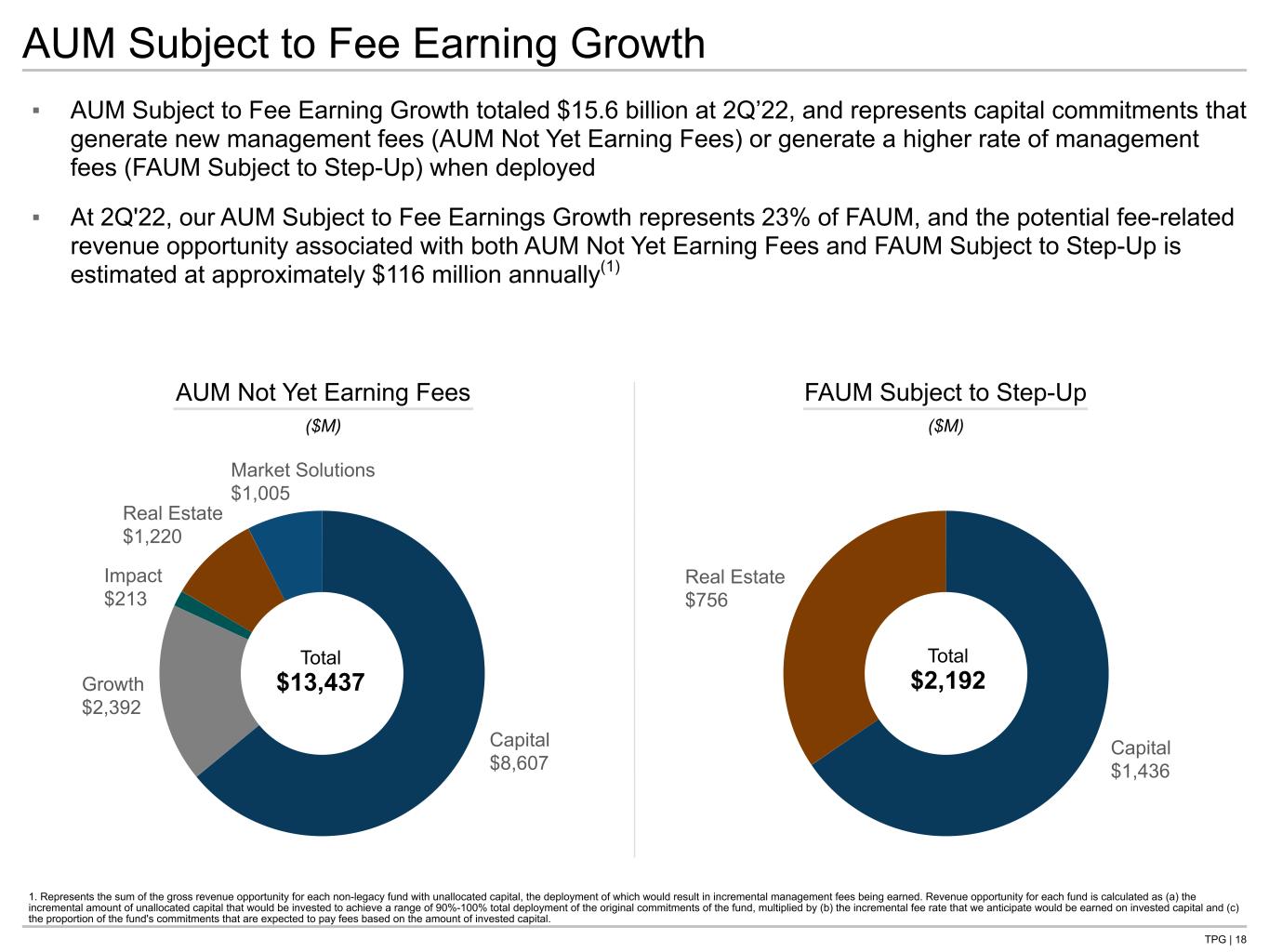

TPG|18资本$1,436房地产$756资本$8,607增长$2,392影响房地产$1,220市场解决方案$1,005▪可产生费用收入增长的资产管理规模22年第2季度总计156亿美元,并代表产生新管理费(尚未赚取费用的资产管理)或产生更高管理费比率(可升级的资产管理)的资本承诺在22季度部署▪时,我们的受费用收益增长影响的资产管理占总资产的23%,与尚未赚取费用的AUM和需要增加的FAUM相关的与费用相关的潜在机会估计每年约为1.16亿美元(1)尚未赚取费用的AUM需要增加费用(M美元)(M美元)总计13,437美元总计2,192美元的AUM取决于费用收入增长1.代表每个具有未分配资本的非遗留基金的总收入机会,部署这些资金将导致赚取增量管理费。每个基金的收入机会计算如下:(A)为实现基金最初承诺的90%-100%总部署范围而将投资的未分配资本的增量,乘以(B)我们预计将从投资资本赚取的增量费率,以及(C)根据投资资本金额预期支付费用的基金承诺的比例。

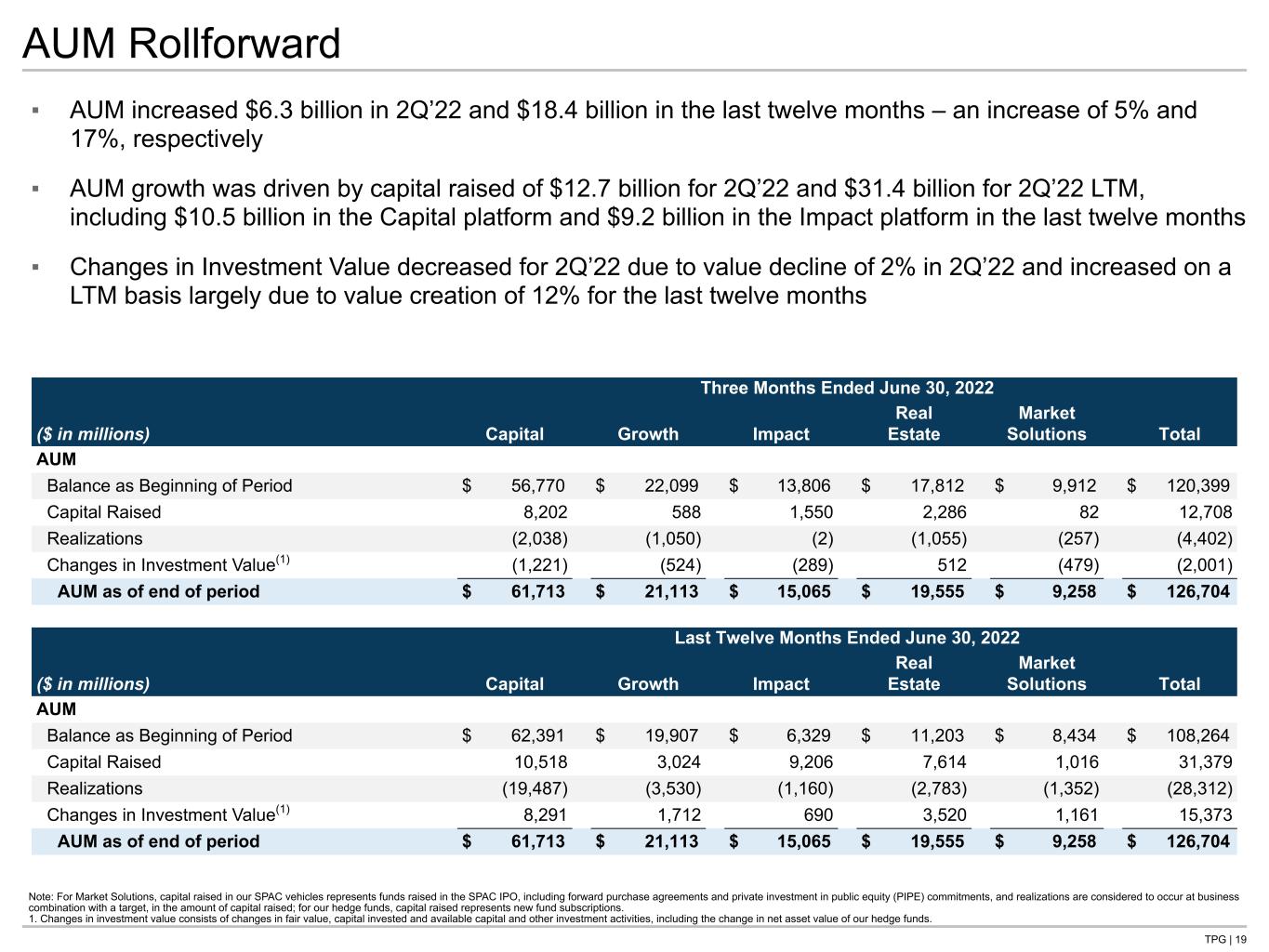

TPG|19 AUM前滚说明:对于Market Solutions,在我们的SPAC工具中筹集的资金代表在SPAC IPO中筹集的资金,包括远期购买协议和对公共股权(PIPE)承诺的私人投资,变现被认为是在与目标公司合并时发生的,即筹集的资本额;对于我们的对冲基金,筹集的资金代表新的基金认购。1.投资价值的变动包括公允价值、投资资本和可用资本及其他投资活动的变动,包括我们的对冲基金的资产净值变动。▪资产管理规模于二零一二年第二季增加六十三亿元及于过去十二个月增加一百八十四亿元,增幅分别为5%及17%。▪资产管理规模增长是由二零一二年二季度筹集资金一百二十七亿元及二季度筹集三百一十四亿元所带动,包括资本平台于二零一二年第二季度增加一百零五亿元及于影响平台增加九十二亿元于过去十二个月内增加,主要是由于二零一二年第二季价值下降百分之二及以长期经营为基准增加,主要是由于截至六月三十日止最后十二个月的价值创造达12%所致。2022年资本增长影响房地产市场解决方案期初总资产余额$56,770$22,099$13,806$17,812$9,912$120,399资本筹集8,202 5881,550 2,286 82 12,708变现(2,038)(1,050)(2)(1,055)(257)(4,402)投资价值变动(1)(1,221)(524)(289)512(479)(2,截至2022年6月30日的最后12个月(以百万美元为单位)资本增长影响房地产市场解决方案期初的总AUM余额$62,391$19,907$6,329$11,203$8,434$108,264资本筹集10,5183,024 9,206 7,6141,016 31,379实现(19,487, (1,160)(2,783)(1,352)(28,312)截至期末的投资价值变动(1)8,291,712 690 3,520 1,161 15,373 AUM$61,713$21,113$15,065$19,555$9,258$126,704

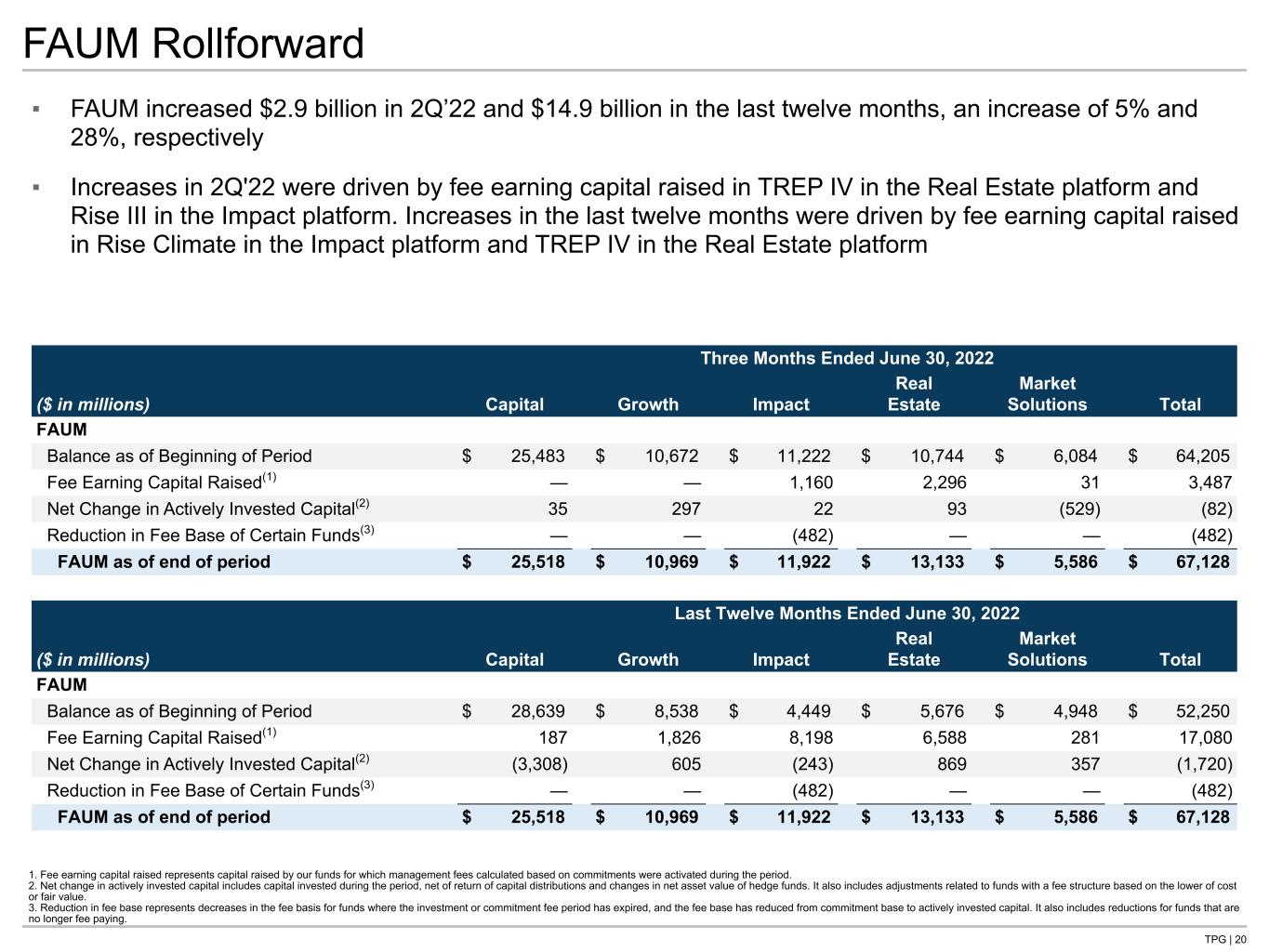

TPG|20 FAUM前滚1.手续费收入资本募集是指我们的基金在此期间激活了根据承诺计算的管理费所筹集的资本。2.积极投资资本的净变化包括期内投资资本、资本分配收益净额和对冲基金资产净值变化。它还包括与基金有关的调整,费用结构以成本或公允价值中的较低者为基础。3.费用基数的减少是指投资或承诺费期限已届满的基金的费用基数的减少,而费用基数已从承诺额基数减少到积极投资资本。它还包括对不再支付费用的基金的减免。▪资产净值于二二年第二季度及过去十二个月分别增加29亿美元及149亿美元,增幅分别为5%及28%,▪于二二年第二季度的增长是由房地产平台的Trep IV及Impact平台的Rise III所筹得的手续费资本所带动。过去12个月的增长是由于Impact平台的Rise Climate和房地产平台的Trep IV筹集的手续费资本(以百万美元为单位)资本增长影响房地产市场解决方案截至期初的总资产余额$25,483$10,672$11,222$10,744$6,084$64,205手续费收入资本筹集(1)--1,160 2,296 31 3,487主动投资资本净变化(2)35 297 22 93(529)(82)某些基金费用基数的减少(3)--(482)--(482)截至期末的资产净值$25,518$10,969$11,922$13,133$5,586$67,128截至2022年6月30日的最后12个月资本增长影响房地产市场解决方案(以百万美元为单位)538$4,449$5,676$4,948$52, 250收费增资(1)187 1,826 8,198 6,588 281 17,080积极投资资本净变化(2)(3,308)605(243)869 357(1,720)某些基金的收费基础减少(3)--(482)--(482)截至期末的资产负债总额$25,518$10,969$11,922$13,133$5,586$67,128

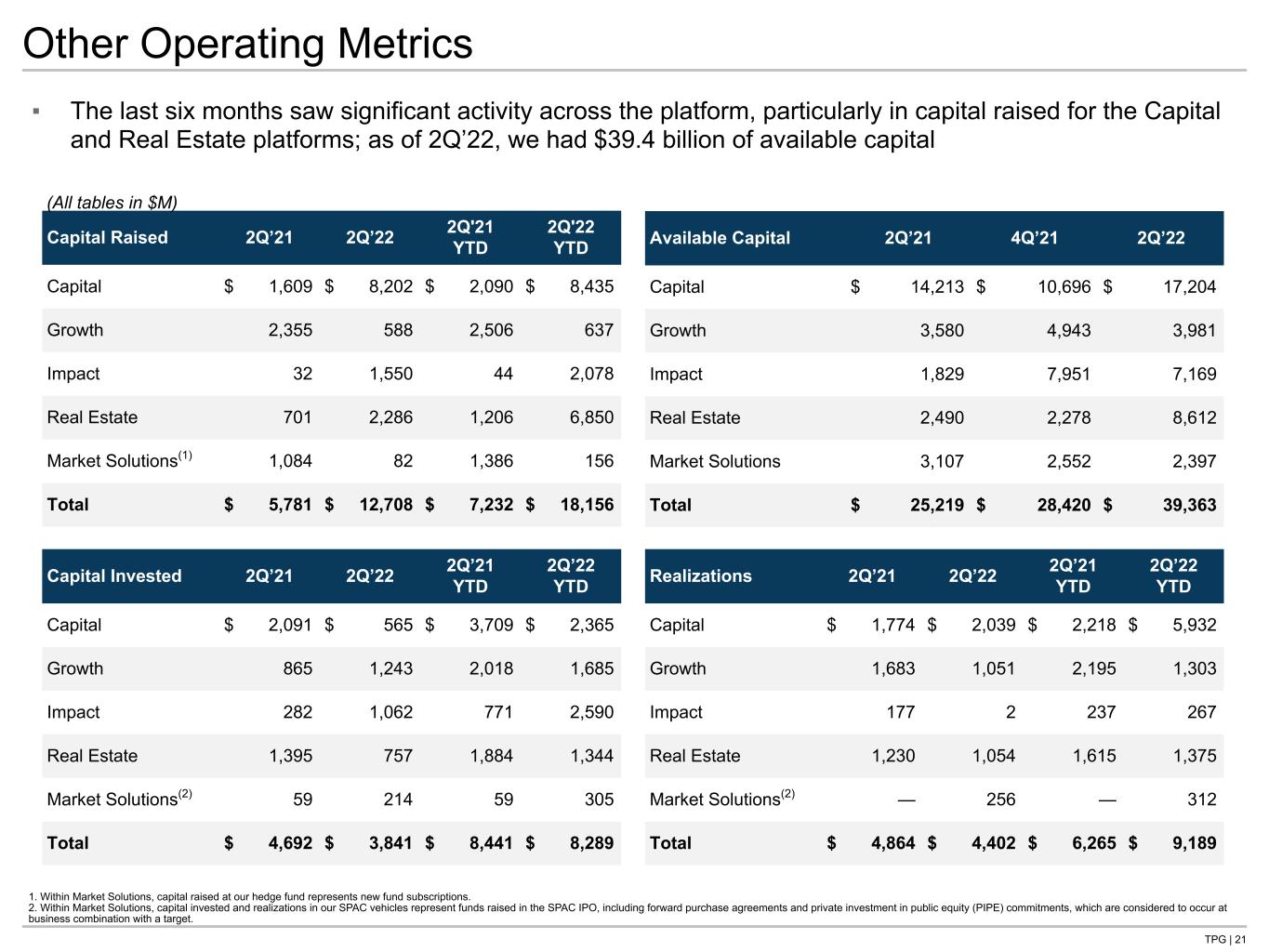

▪|21其他运营指标资本筹集2Q‘21 2Q’22 2Q‘22 YTD 2Q’22 YTD资本$1,609$8,202$2,090$8,435增长2,355 588 2,506 637影响32 1,550 44 2,078房地产701 2,286 1,206 6,850市场解决方案(1)1,084 82 1,386 156总计$5,781$12,708$7,232$18,156 TPG在过去六个月中,整个平台的活动非常活跃,特别是为资本和房地产平台筹集的资本;截至2012年第二季度,我们有394亿美元的可用资本1。在Market Solutions中,我们的对冲基金筹集的资金代表新的基金认购。2.在Market Solutions中,我们SPAC投资工具中的资本投资和变现是指SPAC IPO中筹集的资金,包括远期购买协议和公共股权(PIPE)承诺的私人投资,这些被认为是在与目标公司的业务合并中发生的。可用资本2Q‘21 4Q’21 2Q‘22资本$14,213$10,696$17,204增长3,580 4,943 3,981影响1,829 7,951 7,169房地产2,490 2,278,612市场解决方案3,107 2,552 2,397总计$25,219$28,420$39,363资本投资2Q’21 2Q‘22 YTD 2Q’22 YTD资本$2,091$565$3,709$2,365增长865 1,243 2,018 1,685影响282,062,771 2,590房地产市场解决方案总计1,062,841$8,441$8,2891,774$2,039$2,218$5,932增长1,683 1,051 2,195 1,303影响177 2 237 267房地产1,230 1,054 1,615 1,375市场解决方案(2)-256-312总计$4,864$4,402$6,265$9,189(所有表格以百万元为单位)

补充详细信息

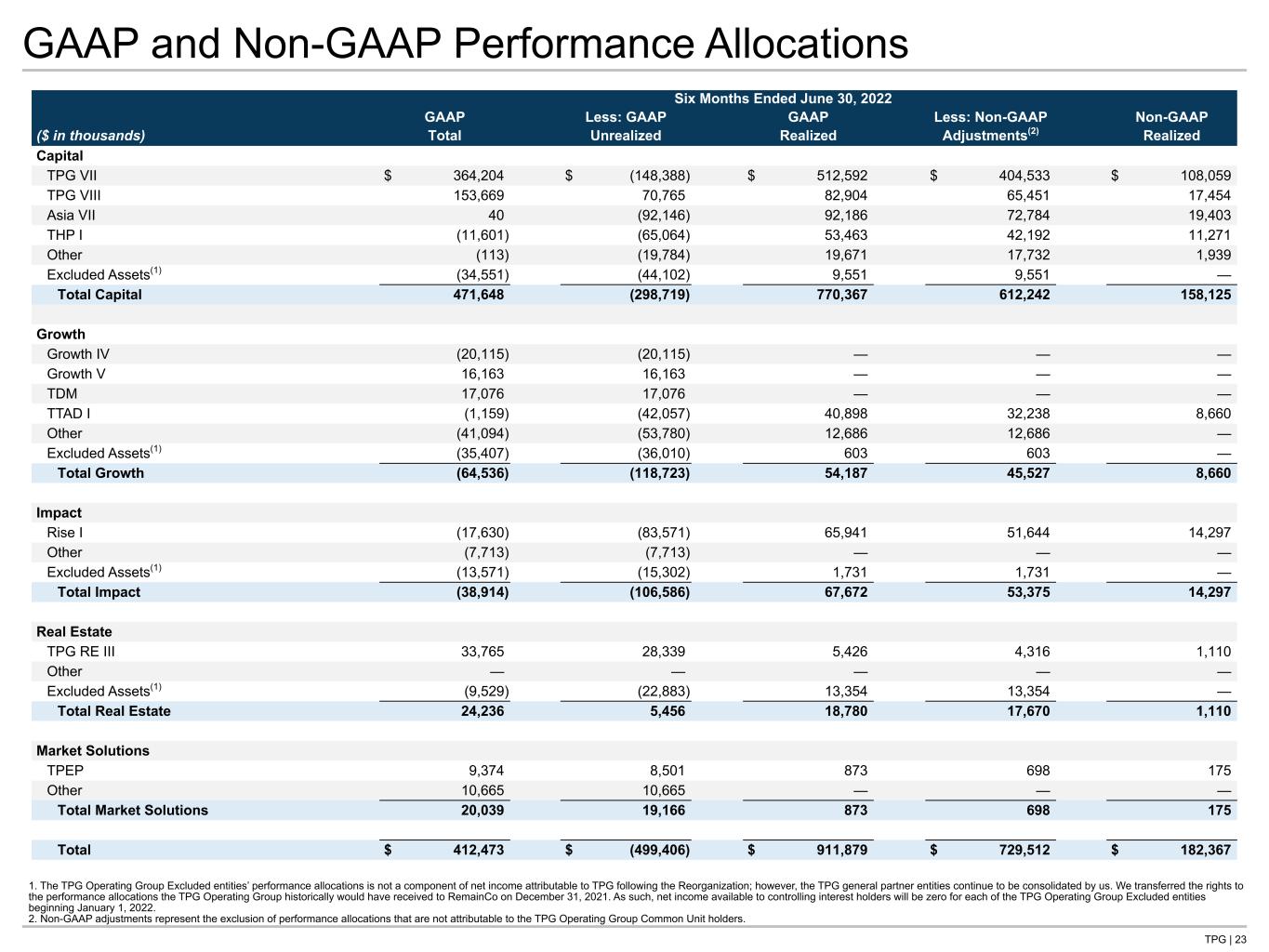

TPG|23 GAAP和非GAAP业绩分配1.TPG运营组不包括实体的业绩分配不是重组后TPG应占净收入的组成部分;然而,TPG普通合伙人实体继续由我们合并。我们将TPG运营集团历史上应该在2021年12月31日获得的业绩分配的权利转让给RemainCo。因此,从2022年1月1日起,TPG运营集团除外的每个实体的控股利益持有人可获得的净收入将为零。2.非公认会计原则调整不包括不属于TPG业务集团共同单位持有人的业绩分配。(2)已实现资本TPG VII$364,204$(148,388)$512,592$404,533$108,059 TPG VIII,669 70,765 82,904 65,451 17,454 Asia VII 40(92,146)92,186 72,784 19,403 THP I(11,601)(65,064)53,463 42,192 11,271其他(113)(19,784)19,671 17,732 1,939不包括资产(1)(34,551)(44,102)9,5519,551--总资本471,648(298,719)770,367 612,242 158,125增长IV(20,115)(20,115)--增长V 16,163 16,163--TDM 17,076 17,076-TTAD I(1,159)(42,057)40,898 32,2388,660其他(41,094)(53,780)12,686 12,686-不包括资产(1)(35,407)(36,010)603 603-总增长(64,536)(118,723)54,187 45,527 8,660影响I(17,630)(83,65,941 51,644 14,297其他(7,713)(7,713)-不包括资产(1)(13,571)(15,302)1,731 1,731-总影响(38,914)(106,586)67,653,375 14,297房地产TPG RE III 33,7658, 不包括资产(1)(9,529)(22,883)13,354 13,354-房地产总额24,236 5,456 18,780 17,670 1,110市场解决方案TPEP 9,374 8,501 873 698 175其他10,665 10,665-总市场解决方案20,039 19,166 873 698 175总计412美元,473$(499,406)$911,879$729,512$182,367

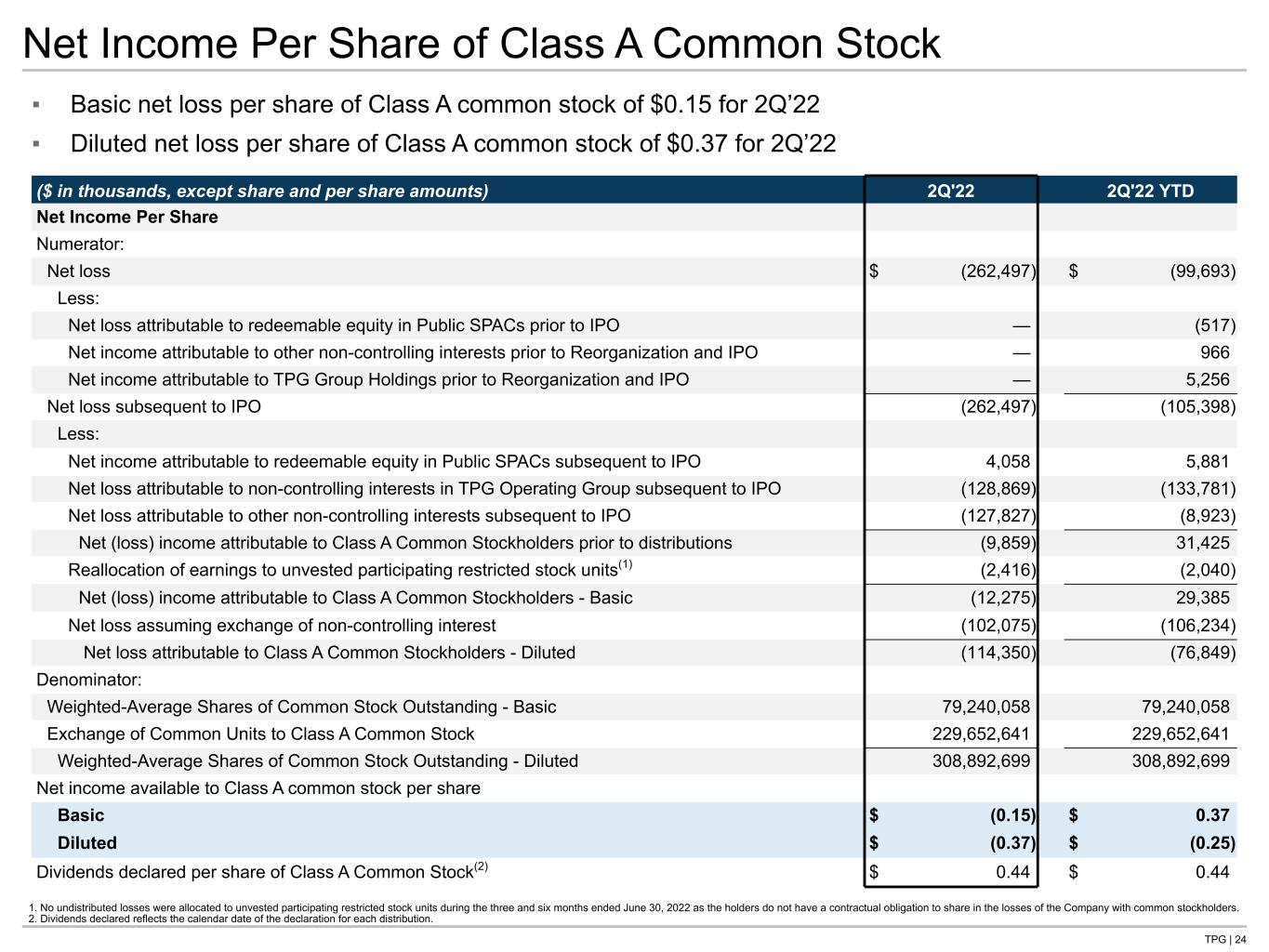

TPG|24每股A类普通股净收益▪2Q‘22年度A类普通股每股基本净亏损0.15美元▪稀释后22季度A类普通股每股净亏损0.37美元(以千美元为单位,不包括股票和每股金额)2Q’22 2Q‘22年初每股净收益分子:净亏损$(262,497)$(99,693)减去:IPO前公共SPAC可赎回股权的净亏损-(517)重组前其他非控股权益的净收入和IPO-966重组和IPO-5之前TPG Group Holdings的净收入,IPO后的净亏损(262,497)(105,398)减去:IPO后公共SPAC的可赎回股权净收入4,058 5,881 IPO后TPG运营集团的非控股权益的净亏损(128,869)(133,(127,827)(8,923)A类普通股股东分配前净(亏损)收入(9,859)31,425将收益重新分配给未归属的参与限制性股票单位(1)(2,416)(2,040)A类普通股股东应占净(亏损)收入-基本(12,275)29,385假设交换非控制性权益(102,075)(106,234)A类普通股股东应占净亏损-稀释(114,350)(76,849)分母:加权-普通股平均普通股-基本79,240,058 79,240,058普通股单位交换A类普通股229,652,641加权平均普通股-稀释308,892,699 308,892, 699 A类普通股每股可用净收益基本$(0.15)$0.37摊薄$(0.37)$(0.25)A类普通股每股宣布的股息(2)$0.44$0.44 1.在截至2022年6月30日的三个月和六个月期间,未分配的参与限制性股票单位没有分配未分配的亏损,因为持有人没有合同义务与普通股股东分担公司的损失。2.宣布的股息反映了每次分配的宣布的日历日期。

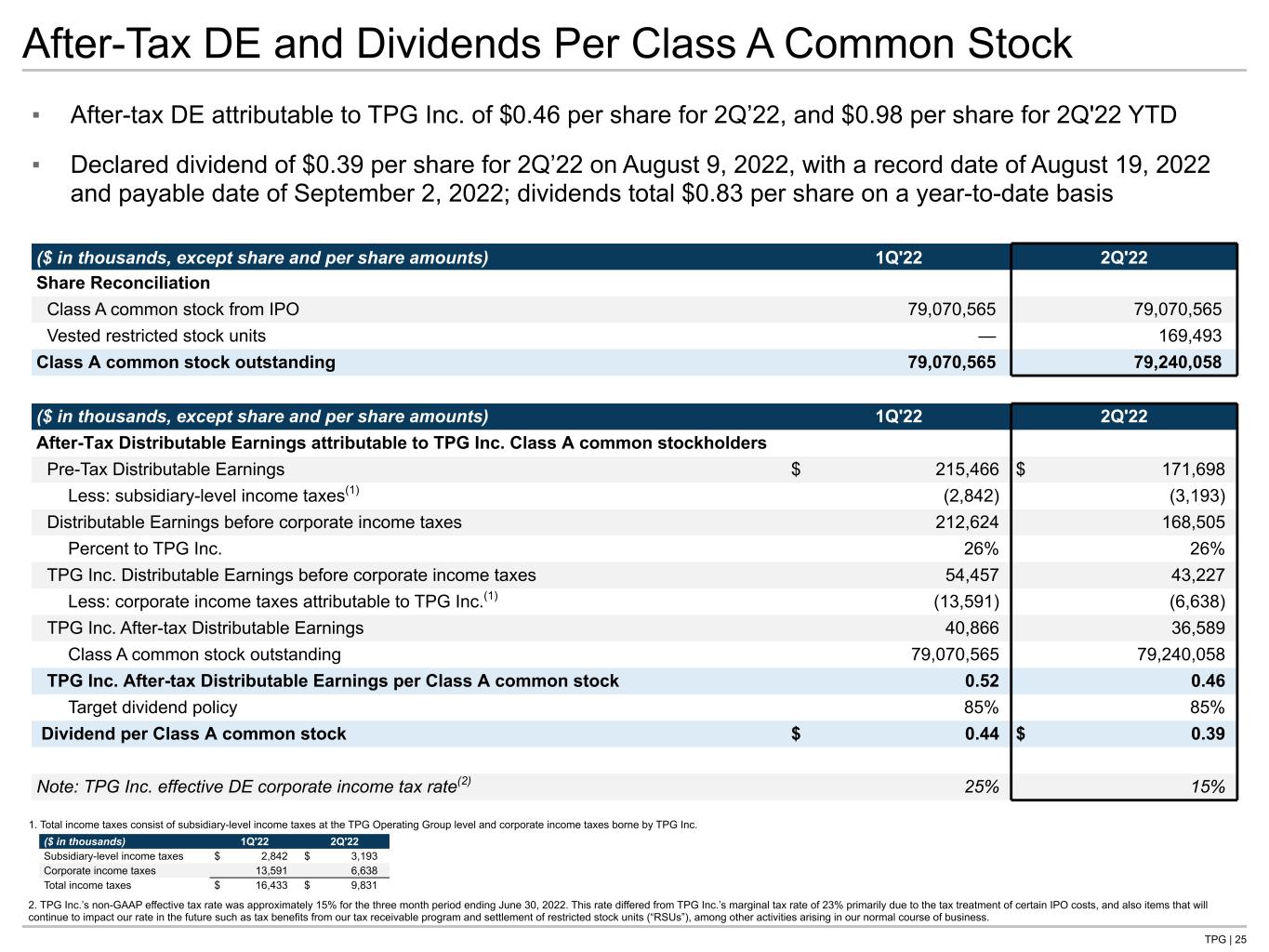

TPG|25可归因于TPG Inc.的税后DE和每股A类普通股▪税后DE为每股0.46美元,2012年第二季度为每股0.98美元,YTD▪于2022年8月9日宣布,2022年第二季度每股股息为0.39美元,记录日期为2022年8月19日,支付日期为2022年9月2日;年初至今的股息总额为每股0.83美元(以千美元为单位,不包括股票和每股金额)1Q‘22 2Q’22来自IPO 79,070,565 79,070,565既有限制性股票单位的A类普通股调节-169,493 A类已发行普通股79,070,565 79,240,058(以千美元为单位,不包括股票和每股金额)1Q‘22 2Q’22 TPG Inc.A类普通股股东税前可分配收益$215,466美元171,698减去:子公司所得税(1)(2,842)(3,193)公司所得税前可分配收益212,624 168,505%TPG公司26%26%TPG公司公司所得税前可分配收益54,457 43,227减去:可归因于TPG公司的公司所得税(1)(13,591)(6,638)TPG公司税后可分配收益40,866 36,589 A类未偿还普通股79,070,565 79,240,058 TPG Inc.每A类普通股的税后可分配收益0.52 0.46目标股息政策85%每A类普通股的股息$0.44$0.39注:TPG Inc.有效的DE公司所得税税率(2)25%15%1.所得税总额包括TPG运营集团一级的子公司所得税和TPG Inc.承担的公司所得税(以千为单位)1Q‘22 2Q’22子公司级所得税$2,842美元3,193公司所得税13,591 6,638总所得税16美元,433$9,831 2.在截至6月30日的三个月里,TPG Inc.的非公认会计原则有效税率约为15%, 2022年这一税率与TPG Inc.23%的边际税率不同,这主要是由于某些IPO成本的税收处理,以及未来将继续影响我们税率的项目,如我们应收税金计划的税收优惠和限制性股票单位(“RSU”)的结算,以及我们正常业务过程中产生的其他活动。

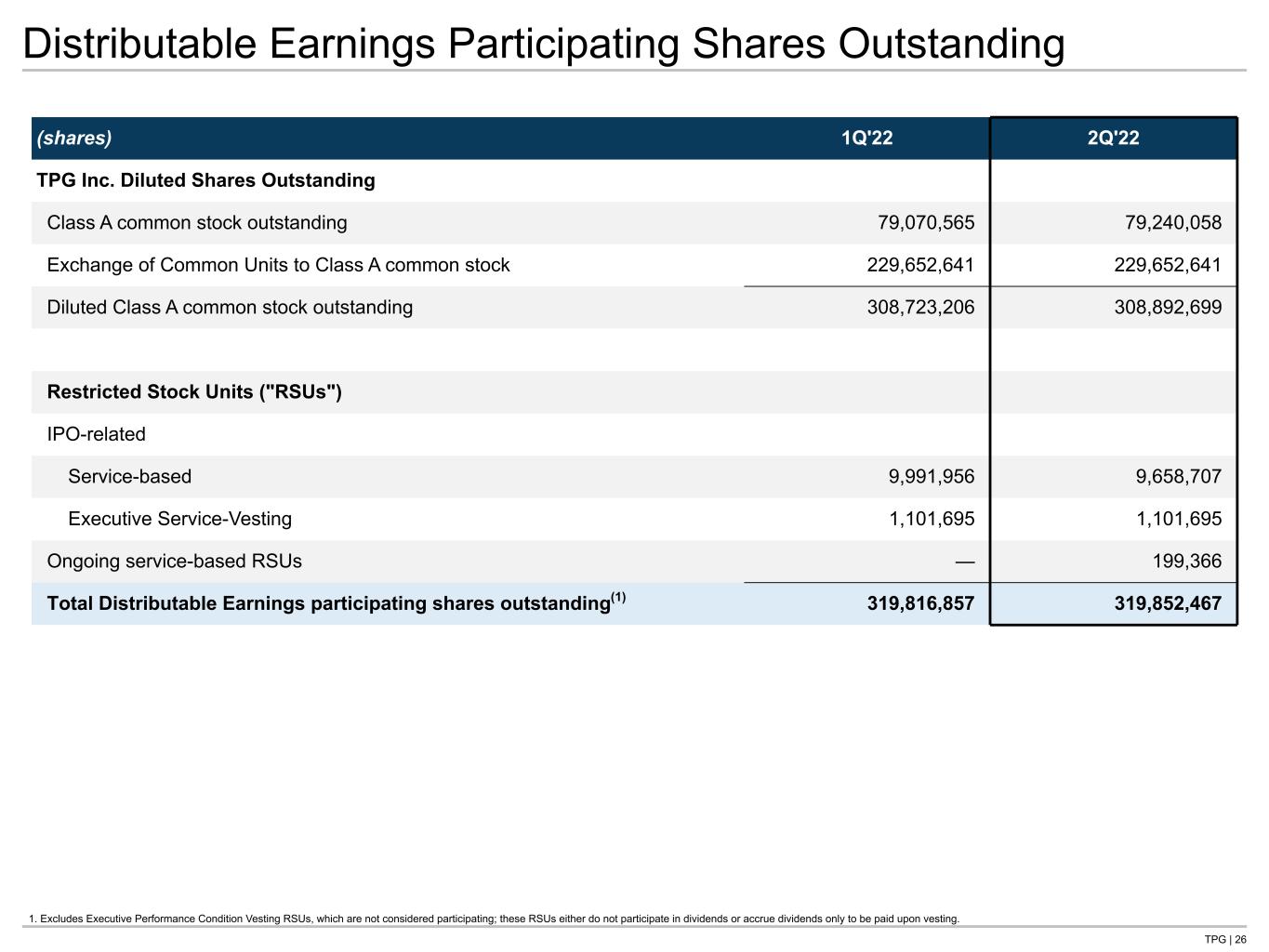

TPG|26可分配收益参与股未偿还(股)1Q‘22 2Q’22 TPG Inc.稀释后A类未偿还普通股79,070,565 79,240,058将普通股转换为A类普通股229,652,641 229,652,641稀释后A类普通股已发行普通股308,723,206 308,892,699与IPO相关的限制性股票单位(“RSU”)9,991,956 9,658,707高管服务-授予1,101,695 1,101,695持续基于服务的RSU-199,366总分配表参与股票(1)319,816,857 2,467不包括高管业绩条件归属,不被视为参与;这些RSU要么不参与股息,要么只在RSU获得时才支付股息。

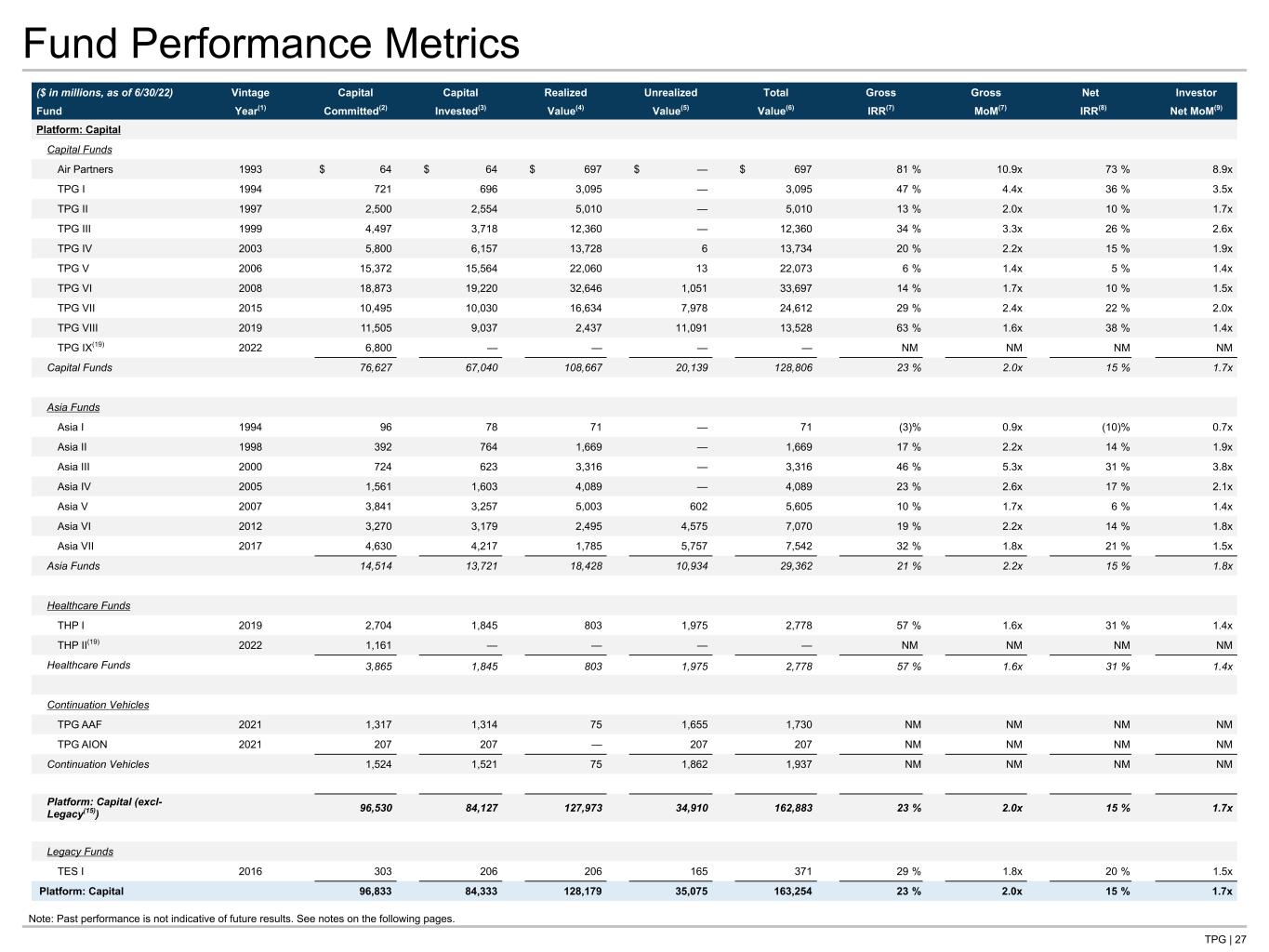

TPG | 27 Fund Performance Metrics Note: Past performance is not indicative of future results. See notes on the following pages. ($ in millions, as of 6/30/22) Vintage Capital Capital Realized Unrealized Total Gross Gross Net Investor Fund Year(1) Committed(2) Invested(3) Value(4) Value(5) Value(6) IRR(7) MoM(7) IRR(8) Net MoM(9) Platform: Capital Capital Funds Air Partners 1993 $ 64 $ 64 $ 697 $ — $ 697 81 % 10.9x 73 % 8.9x TPG I 1994 721 696 3,095 — 3,095 47 % 4.4x 36 % 3.5x TPG II 1997 2,500 2,554 5,010 — 5,010 13 % 2.0x 10 % 1.7x TPG III 1999 4,497 3,718 12,360 — 12,360 34 % 3.3x 26 % 2.6x TPG IV 2003 5,800 6,157 13,728 6 13,734 20 % 2.2x 15 % 1.9x TPG V 2006 15,372 15,564 22,060 13 22,073 6 % 1.4x 5 % 1.4x TPG VI 2008 18,873 19,220 32,646 1,051 33,697 14 % 1.7x 10 % 1.5x TPG VII 2015 10,495 10,030 16,634 7,978 24,612 29 % 2.4x 22 % 2.0x TPG VIII 2019 11,505 9,037 2,437 11,091 13,528 63 % 1.6x 38 % 1.4x TPG IX(19) 2022 6,800 — — — — NM NM NM NM Capital Funds 76,627 67,040 108,667 20,139 128,806 23 % 2.0x 15 % 1.7x Asia Funds Asia I 1994 96 78 71 — 71 (3) % 0.9x (10) % 0.7x Asia II 1998 392 764 1,669 — 1,669 17 % 2.2x 14 % 1.9x Asia III 2000 724 623 3,316 — 3,316 46 % 5.3x 31 % 3.8x Asia IV 2005 1,561 1,603 4,089 — 4,089 23 % 2.6x 17 % 2.1x Asia V 2007 3,841 3,257 5,003 602 5,605 10 % 1.7x 6 % 1.4x Asia VI 2012 3,270 3,179 2,495 4,575 7,070 19 % 2.2x 14 % 1.8x Asia VII 2017 4,630 4,217 1,785 5,757 7,542 32 % 1.8x 21 % 1.5x Asia Funds 14,514 13,721 18,428 10,934 29,362 21 % 2.2x 15 % 1.8x Healthcare Funds THP I 2019 2,704 1,845 803 1,975 2,778 57 % 1.6x 31 % 1.4x THP II(19) 2022 1,161 — — — — NM NM NM NM Healthcare Funds 3,865 1,845 803 1,975 2,778 57 % 1.6x 31 % 1.4x Continuation Vehicles TPG AAF 2021 1,317 1,314 75 1,655 1,730 NM NM NM NM TPG AION 2021 207 207 — 207 207 NM NM NM NM Continuation Vehicles 1,524 1,521 75 1,862 1,937 NM NM NM NM Platform: Capital (excl- Legacy(15)) 96,530 84,127 127,973 34,910 162,883 23 % 2.0x 15 % 1.7x Legacy Funds TES I 2016 303 206 206 165 371 29 % 1.8x 20 % 1.5x Platform: Capital 96,833 84,333 128,179 35,075 163,254 23 % 2.0x 15 % 1.7x

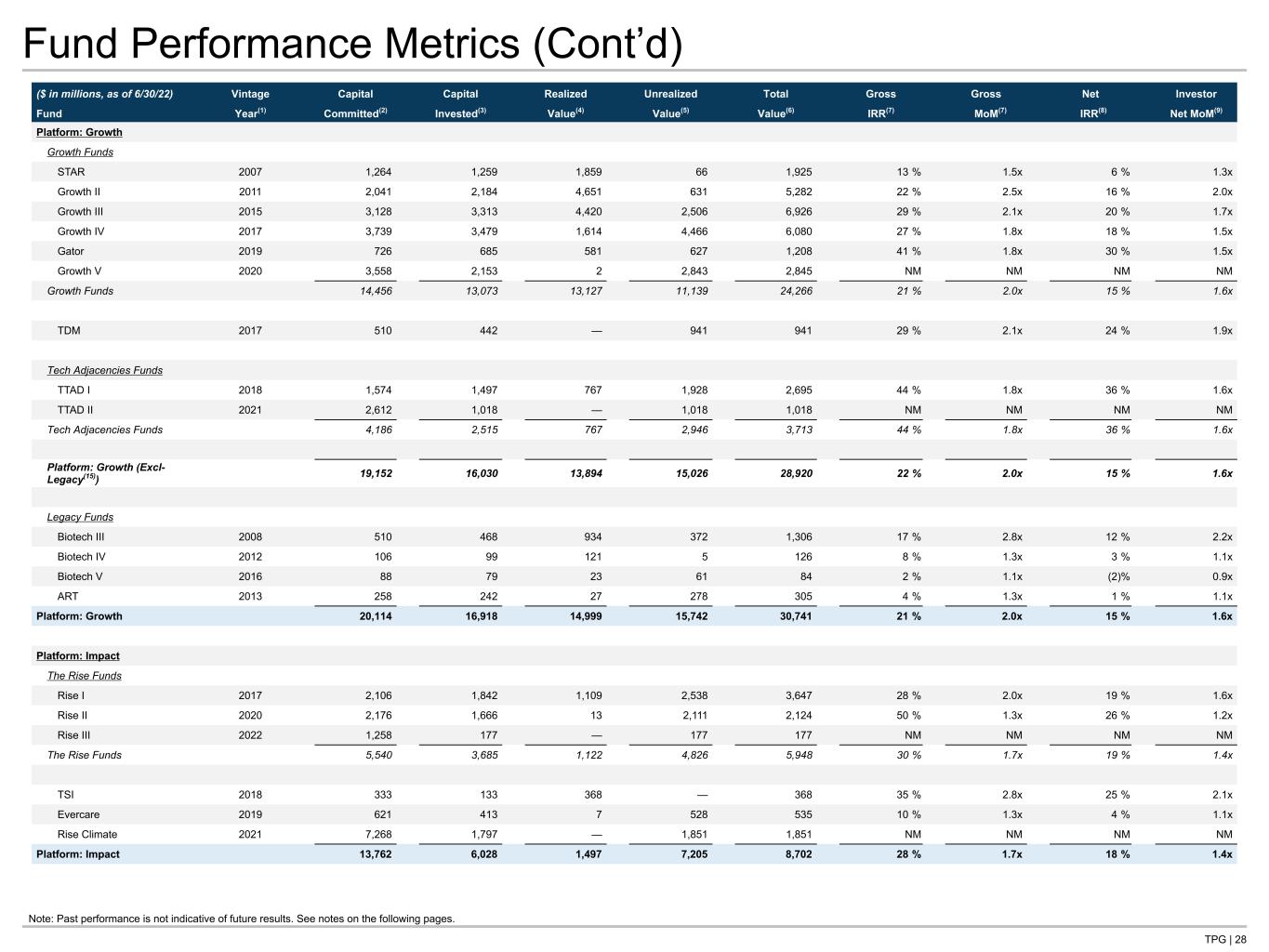

TPG | 28 Fund Performance Metrics (Cont’d) Note: Past performance is not indicative of future results. See notes on the following pages. ($ in millions, as of 6/30/22) Vintage Capital Capital Realized Unrealized Total Gross Gross Net Investor Fund Year(1) Committed(2) Invested(3) Value(4) Value(5) Value(6) IRR(7) MoM(7) IRR(8) Net MoM(9) Platform: Growth Growth Funds STAR 2007 1,264 1,259 1,859 66 1,925 13 % 1.5x 6 % 1.3x Growth II 2011 2,041 2,184 4,651 631 5,282 22 % 2.5x 16 % 2.0x Growth III 2015 3,128 3,313 4,420 2,506 6,926 29 % 2.1x 20 % 1.7x Growth IV 2017 3,739 3,479 1,614 4,466 6,080 27 % 1.8x 18 % 1.5x Gator 2019 726 685 581 627 1,208 41 % 1.8x 30 % 1.5x Growth V 2020 3,558 2,153 2 2,843 2,845 NM NM NM NM Growth Funds 14,456 13,073 13,127 11,139 24,266 21 % 2.0x 15 % 1.6x TDM 2017 510 442 — 941 941 29 % 2.1x 24 % 1.9x Tech Adjacencies Funds TTAD I 2018 1,574 1,497 767 1,928 2,695 44 % 1.8x 36 % 1.6x TTAD II 2021 2,612 1,018 — 1,018 1,018 NM NM NM NM Tech Adjacencies Funds 4,186 2,515 767 2,946 3,713 44 % 1.8x 36 % 1.6x Platform: Growth (Excl- Legacy(15)) 19,152 16,030 13,894 15,026 28,920 22 % 2.0x 15 % 1.6x Legacy Funds Biotech III 2008 510 468 934 372 1,306 17 % 2.8x 12 % 2.2x Biotech IV 2012 106 99 121 5 126 8 % 1.3x 3 % 1.1x Biotech V 2016 88 79 23 61 84 2 % 1.1x (2) % 0.9x ART 2013 258 242 27 278 305 4 % 1.3x 1 % 1.1x Platform: Growth 20,114 16,918 14,999 15,742 30,741 21 % 2.0x 15 % 1.6x Platform: Impact The Rise Funds Rise I 2017 2,106 1,842 1,109 2,538 3,647 28 % 2.0x 19 % 1.6x Rise II 2020 2,176 1,666 13 2,111 2,124 50 % 1.3x 26 % 1.2x Rise III 2022 1,258 177 — 177 177 NM NM NM NM The Rise Funds 5,540 3,685 1,122 4,826 5,948 30 % 1.7x 19 % 1.4x TSI 2018 333 133 368 — 368 35 % 2.8x 25 % 2.1x Evercare 2019 621 413 7 528 535 10 % 1.3x 4 % 1.1x Rise Climate 2021 7,268 1,797 — 1,851 1,851 NM NM NM NM Platform: Impact 13,762 6,028 1,497 7,205 8,702 28 % 1.7x 18 % 1.4x

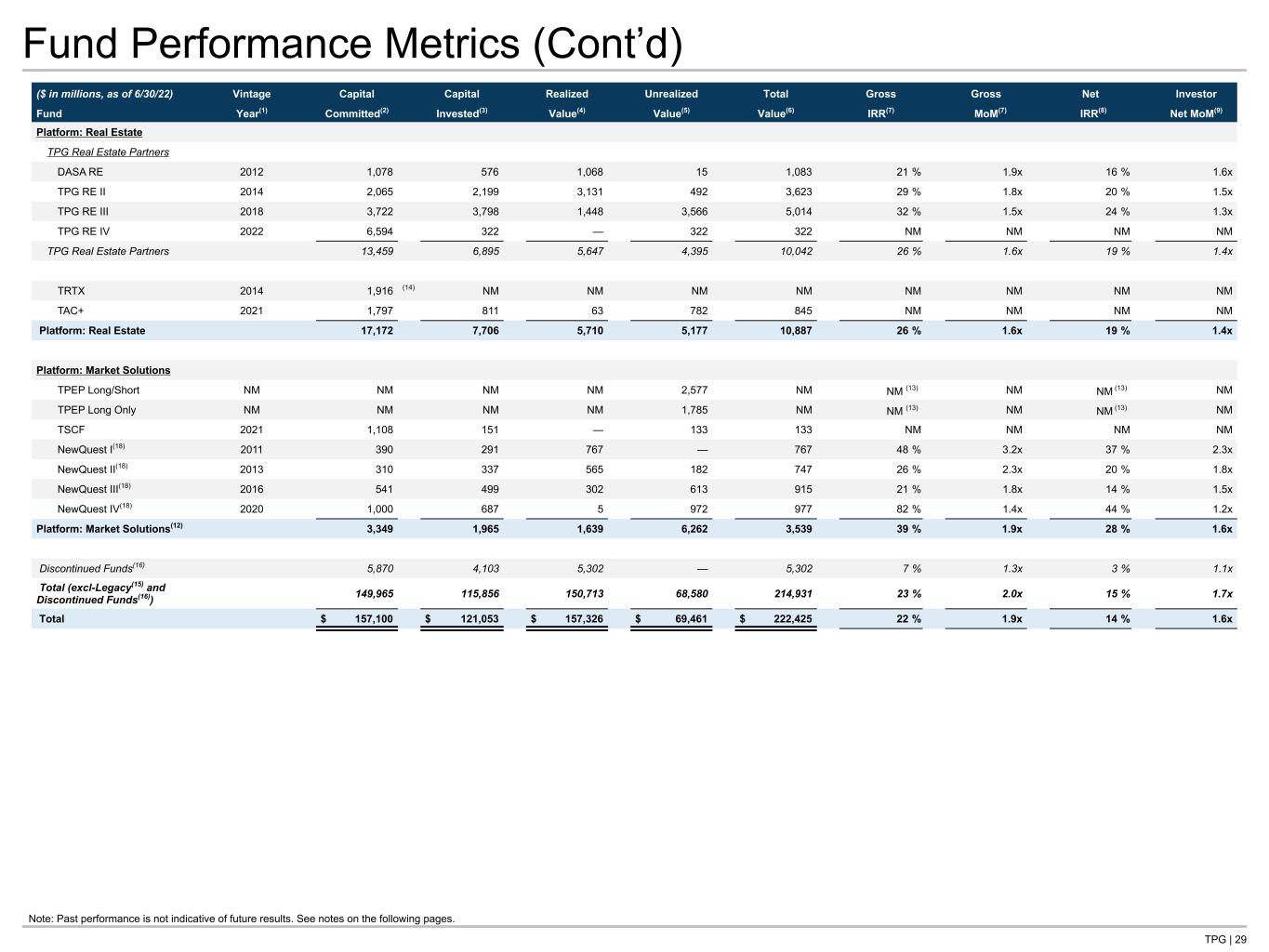

TPG | 29 Fund Performance Metrics (Cont’d) Note: Past performance is not indicative of future results. See notes on the following pages. ($ in millions, as of 6/30/22) Vintage Capital Capital Realized Unrealized Total Gross Gross Net Investor Fund Year(1) Committed(2) Invested(3) Value(4) Value(5) Value(6) IRR(7) MoM(7) IRR(8) Net MoM(9) Platform: Real Estate TPG Real Estate Partners DASA RE 2012 1,078 576 1,068 15 1,083 21 % 1.9x 16 % 1.6x TPG RE II 2014 2,065 2,199 3,131 492 3,623 29 % 1.8x 20 % 1.5x TPG RE III 2018 3,722 3,798 1,448 3,566 5,014 32 % 1.5x 24 % 1.3x TPG RE IV 2022 6,594 322 — 322 322 NM NM NM NM TPG Real Estate Partners 13,459 6,895 5,647 4,395 10,042 26 % 1.6x 19 % 1.4x TRTX 2014 1,916 (14) NM NM NM NM NM NM NM NM TAC+ 2021 1,797 811 63 782 845 NM NM NM NM Platform: Real Estate 17,172 7,706 5,710 5,177 10,887 26 % 1.6x 19 % 1.4x Platform: Market Solutions TPEP Long/Short NM NM NM NM 2,577 NM NM (13) NM NM (13) NM TPEP Long Only NM NM NM NM 1,785 NM NM (13) NM NM (13) NM TSCF 2021 1,108 151 — 133 133 NM NM NM NM NewQuest I(18) 2011 390 291 767 — 767 48 % 3.2x 37 % 2.3x NewQuest II(18) 2013 310 337 565 182 747 26 % 2.3x 20 % 1.8x NewQuest III(18) 2016 541 499 302 613 915 21 % 1.8x 14 % 1.5x NewQuest IV(18) 2020 1,000 687 5 972 977 82 % 1.4x 44 % 1.2x Platform: Market Solutions(12) 3,349 1,965 1,639 6,262 3,539 39 % 1.9x 28 % 1.6x Discontinued Funds(16) 5,870 4,103 5,302 — 5,302 7 % 1.3x 3 % 1.1x Total (excl-Legacy(15) and Discontinued Funds(16)) 149,965 115,856 150,713 68,580 214,931 23 % 2.0x 15 % 1.7x Total $ 157,100 $ 121,053 $ 157,326 $ 69,461 $ 222,425 22 % 1.9x 14 % 1.6x

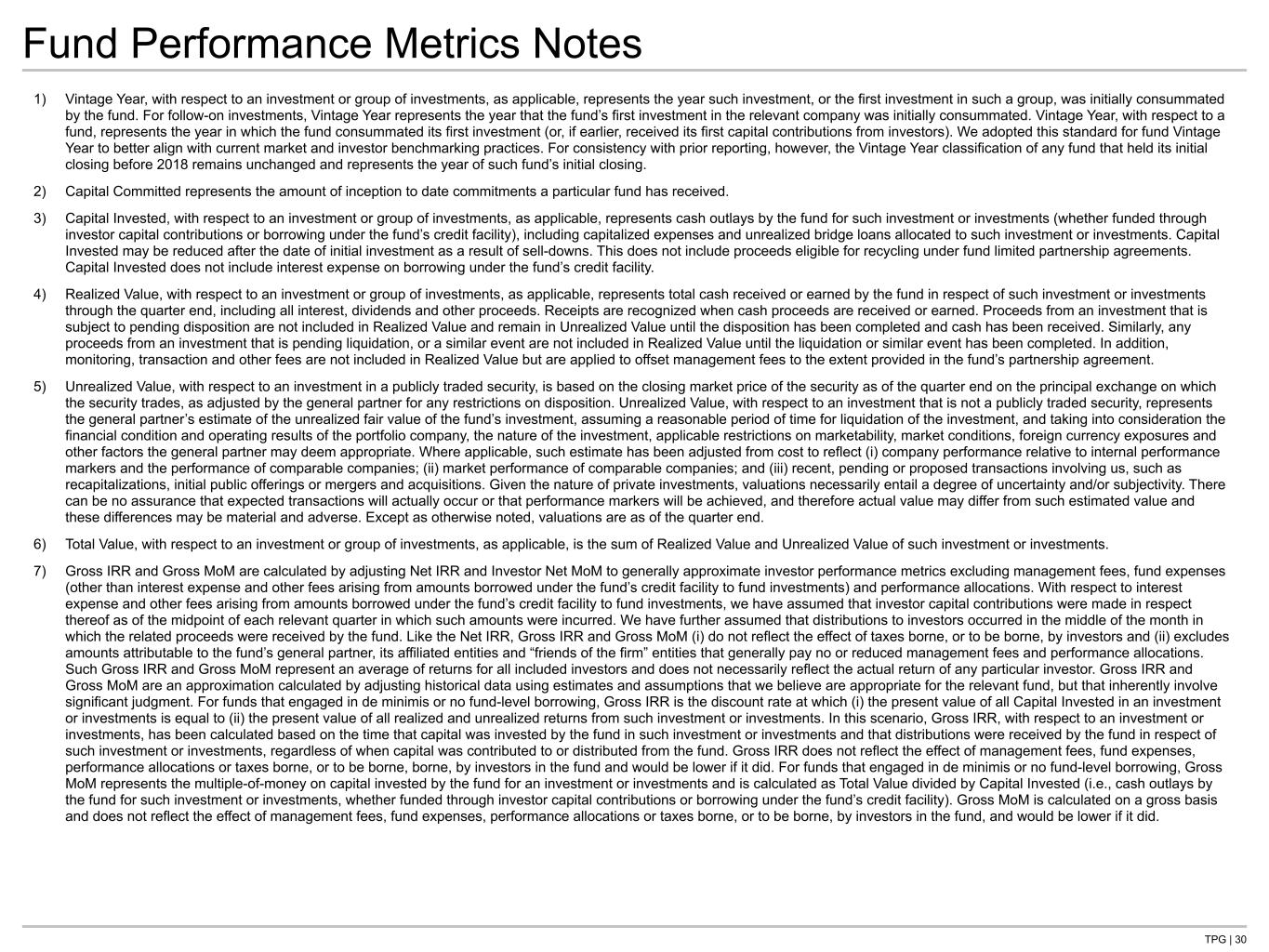

TPG|30基金业绩指标附注1)年份,就一项或一组投资而言,如适用,代表该基金最初完成该项投资或该投资组中的第一项投资的年份。对于后续投资,Vintage Year代表基金对相关公司的第一笔投资最初完成的年份。对于基金来说,年份是指基金完成其第一次投资的年份(或者,如果较早,则是从投资者那里获得第一次资本贡献)。我们采用这一基金年份标准,以更好地与当前的市场和投资者基准做法保持一致。然而,为了与之前的报告保持一致,在2018年之前进行初始关闭的任何基金的Vintage Year分类保持不变,并代表此类基金初始关闭的年份。2)承诺资本是指某一基金到目前为止已收到的初始承诺额。3)就一项或一组投资而言,所投资的资本酌情是指基金为这项或多项投资(不论是通过投资者出资还是通过基金的信贷安排借款提供资金)的现金支出,包括分配给这项或多项投资的资本化支出和未变现过桥贷款。所投资的资本可能会在初始投资之日后因出售而减少。这不包括根据基金有限合伙协议有资格回收的收益。投资的资本不包括在基金的信贷安排下借款的利息支出。4)就一项或一组投资(视情况而定)而言,实现价值指基金截至季度末就此类投资或投资收到或赚取的现金总额,包括所有利息, 股息和其他收益。收据在收到或赚取现金收益时确认。待处置的投资所得款项不计入已实现价值,在处置完成和收到现金之前仍保留在未实现价值中。同样,待清算的投资或类似事件的任何收益在清算或类似事件完成之前不计入已实现价值。此外,监测、交易和其他费用不包括在已实现价值中,但在基金的伙伴关系协定规定的范围内用于抵消管理费。5)对公开交易证券的投资,未实现价值是根据证券交易所在的主要交易所截至季度末该证券的收盘价,由普通合伙人根据任何处置限制进行调整。对于非公开交易证券的投资,未实现价值是指普通合伙人对基金投资的未实现公允价值的估计,假定有一段合理的投资清算时间,并考虑到投资组合公司的财务状况和经营结果、投资的性质、对可销售性的适用限制、市场状况、外汇风险以及普通合伙人认为适当的其他因素。在适用的情况下,该估计已根据成本作出调整,以反映(I)公司相对于内部业绩指标的表现和可比较公司的表现;(Ii)可比较公司的市场表现;及(Iii)涉及我们的最近、待决或建议的交易,例如资本重组。, 首次公开募股或并购。鉴于私人投资的性质,估值必然带有一定程度的不确定性和/或主观性。不能保证预期交易将实际发生或业绩指标将达到,因此实际价值可能与该估计价值不同,这些差异可能是实质性的和不利的。除非另有说明,否则估值是截至季度末的。6)就一项或一组投资(如适用)而言,总价值是该投资或该投资的已实现价值和未实现价值之和。7)总内部收益率和总月收益率是通过调整净内部收益率和投资者净月来计算的,以大致近似投资者业绩指标,不包括管理费、基金支出(不包括利息支出和从基金信贷安排下借款为投资提供资金所产生的其他费用)和业绩分配。至于在基金信贷安排下为投资提供资金而借入款项所产生的利息开支及其他费用,吾等已假设于产生该等款项的每个相关季度的中点已就该等款项作出投资者出资。我们还假设,对投资者的分配发生在基金收到相关收益的当月中旬。与净内部收益率一样,总内部收益率和总妈妈(I)不反映投资者承担或将承担的税款的影响,(Ii)不包括基金普通合伙人应占的金额, 其附属实体和“公司之友”实体一般不支付或减少管理费和业绩分配。这样的总内部收益率和总平均收益率代表了所有纳入投资者的平均回报,并不一定反映任何特定投资者的实际回报。总内部收益率和总MOM是通过使用我们认为适合相关基金的估计和假设调整历史数据而计算出的近似值,但这本身就涉及重大判断。对于从事基金级借款或不进行基金级借款的基金,总内部收益率是贴现率,在该贴现率下,(I)投资于一项或多项投资的所有资本的现值等于(Ii)该投资或投资的所有已实现和未实现收益的现值。在这种情况下,关于一项或多项投资的总内部收益率是根据基金对该一项或多项投资进行资本投资的时间以及该基金就该一项或多项投资收到的分配而计算的,无论何时向该基金出资或从该基金分配资本。总内部回报率并不反映基金投资者所承担或将承担的管理费、基金开支、业绩分配或税项的影响,若有,则会较低。对于从事基金级借款或不进行基金级借款的基金,毛利率代表基金为一项或多项投资投资的资本的倍数,计算方法为总价值除以投资资本(即基金为此类投资或投资而支付的现金支出,无论资金来自投资者出资还是通过基金的信贷安排借款)。总月数是在毛数基础上计算的,不反映管理费、基金支出的影响。, 业绩分配或由基金投资者承担或将要承担的税款,如果这样做的话会更低。

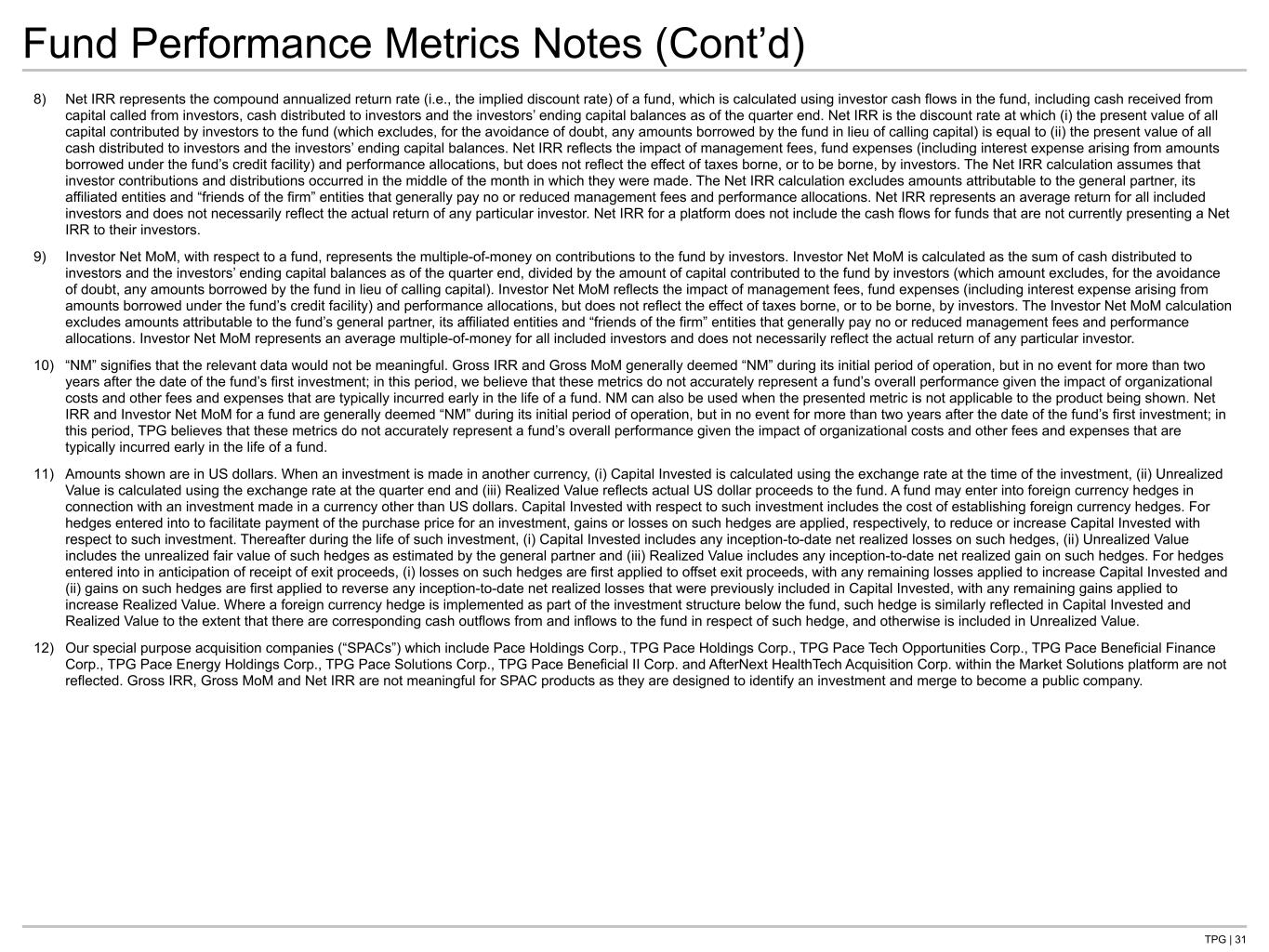

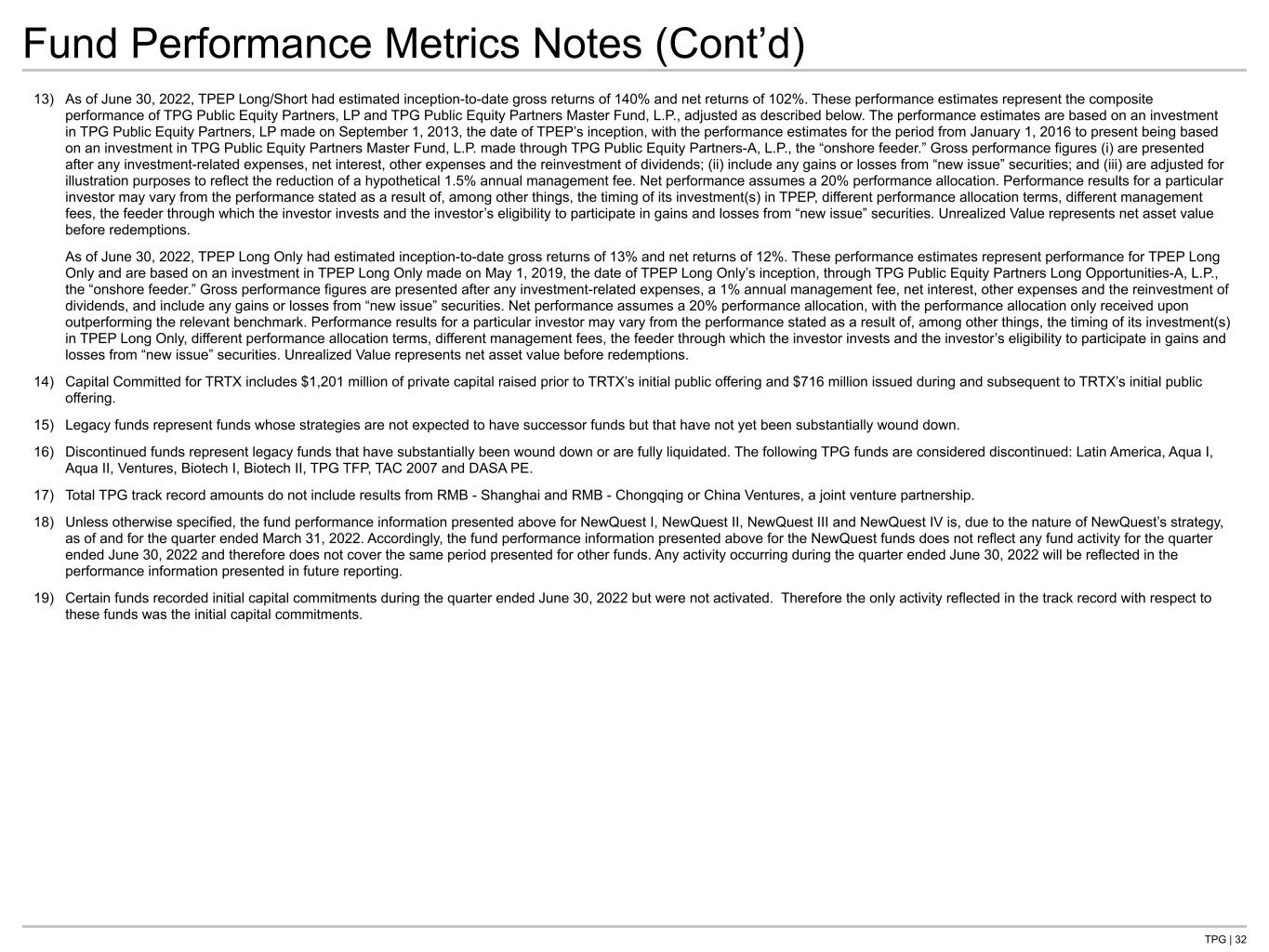

TPG|31 Fund Performance Metrics Notes(续)8)净内部收益率是指基金的复合年化收益率(即隐含折现率),它是根据基金中的投资者现金流计算的,包括从投资者那里收回的现金、分配给投资者的现金以及投资者截至季度末的期末资本余额。内部回报率净值是指贴现率,即(I)投资者向基金提供的所有资本的现值(为免生疑问,不包括基金借入以代替催缴资本的任何金额)等于(Ii)分配给投资者的所有现金的现值和投资者的期末资本余额。净内部收益率反映管理费、基金开支(包括基金信贷安排下借款产生的利息开支)和业绩分配的影响,但不反映投资者承担或将承担的税款的影响。净内部收益率的计算假设投资者的贡献和分配发生在作出贡献和分配的当月中旬。内部收益率净额计算不包括一般合伙人、其关联实体和“公司之友”实体应占的金额,这些实体一般不支付或减少管理费和业绩分配。净内部收益率代表所有纳入投资者的平均回报,并不一定反映任何特定投资者的实际回报。平台的净内部收益率不包括目前没有向投资者提供净内部收益率的基金的现金流。9)投资者净额,就基金而言,代表投资者对基金所作贡献的倍数。投资者净利润是指分配给投资者的现金和投资者截至季度末的期末资本余额的总和。, 除以投资者投入基金的资本额(为免生疑问,该数额不包括基金借入以代替催缴资本的任何款额)。投资者净平均利润反映了管理费、基金支出(包括从基金的信贷安排下借款产生的利息支出)和业绩分配的影响,但不反映投资者承担或将承担的税款的影响。投资者净额不包括可归因于基金的普通合伙人、其关联实体和“公司之友”实体的金额,这些实体一般不支付管理费或减少管理费和业绩分配。投资者净利润代表了所有纳入投资者的平均倍数,并不一定反映任何特定投资者的实际回报。10)“NM”表示相关数据没有意义。Gross IRR和Gross MOM通常在基金运作初期被视为“NM”,但在任何情况下,在基金首次投资之日之后的两年内,我们认为这些指标并不能准确地代表基金的整体业绩,因为组织成本和其他费用和支出的影响通常发生在基金生命周期的早期。当所展示的指标不适用于所展示的产品时,也可以使用NM。一只基金的净内部收益率和投资者净MOM一般在其最初运作期间被视为“净资产”,但在任何情况下不得超过基金首次投资之日起两年内;在此期间, TPG认为,考虑到组织成本和其他费用和支出的影响,这些指标并不能准确地反映基金的整体表现,这些费用和支出通常发生在基金生命周期的早期。11)显示的金额以美元为单位。当以另一种货币进行投资时,(I)所投资的资本按投资时的汇率计算,(Ii)未实现价值按季度末的汇率计算,(Iii)已实现价值反映基金的实际美元收益。基金可以就以美元以外的货币进行的投资进行外币套期保值。与这种投资有关的资本包括建立外汇套期保值的成本。对于为便于支付一项投资的购买价格而订立的套期保值,该等套期保值的收益或亏损将分别用于减少或增加与该等投资有关的投资资本。此后,在此类投资的存续期内,(1)投资资本包括此类套期保值的任何初始至今已实现净亏损,(2)未实现价值包括普通合伙人估计的此类套期保值的未实现公允价值,以及(3)已实现价值包括此类套期保值的初始至今已实现净收益。对于预期收到退出收益而达成的套期保值,(I)此类对冲的亏损首先用于抵消退出收益,任何剩余亏损用于增加投资资本,以及(Ii)此类对冲的收益首先用于冲销之前计入投资资本的任何初始至今已实现净亏损,任何剩余收益用于增加实现价值。外币对冲是作为基金以下投资结构的一部分实施的, 该等对冲同样反映于资本投资及已实现价值,惟就该等对冲而言,基金有相应的现金流出及流入,否则计入未实现价值。12)我们的特殊目的收购公司(“SPAC”),包括Pace Holdings Corp.、TPG Pace Holdings Corp.、TPG Pace Tech Opportunities Corp.、TPG Pace Benefit Finance Corp.、TPG Pace Energy Holdings Corp.、TPG Pace Solutions Corp.、TPG Pace Benefit II Corp.及AfterNext HealthTech Acquisition Corp.均未反映在Market Solutions平台内。总IRR、总MOM和净IRR对SPAC产品没有意义,因为它们旨在识别投资并合并为上市公司。

TPG|32基金业绩指标报告(续)13)截至2022年6月30日,TPEP多头/空头估计成立至今的总回报为140%,净回报为102%。这些业绩预估代表TPG Public Equity Partners,LP和TPG Public Equity Partners Master Fund,L.P.的综合业绩,调整如下。业绩估计基于2013年9月1日(TPEP成立之日)对TPG Public Equity Partners,LP的投资,而2016年1月1日至今期间的业绩估计基于通过TPG Public Equity Partners-A,L.P.(在岸支线)对TPG Public Equity Partners Master Fund,L.P.的投资。总业绩数字(I)是在扣除任何与投资有关的开支、净利息、其他开支及股息的再投资后列报;(Ii)包括来自“新发行”证券的任何收益或亏损;及(Iii)经调整以反映假设的1.5%年度管理费的减少。Net Performance假设20%的性能分配。特定投资者的业绩结果可能与所述业绩不同,原因包括投资于TPEP的时机、不同的业绩分配条款、不同的管理费、投资者投资的支线以及投资者是否有资格参与“新发行”证券的收益和损失。未实现价值代表赎回前的净资产价值。截至2022年6月30日,TPEP Long仅估计成立至今的总回报率为13%,净回报率为12%。这些业绩估计仅代表TPEP Long的业绩,并基于2019年5月1日(TPEP Long Only成立之日)通过TPG Public Equity Partners Long Opportunities-A,L.P.对TPEP Long Only的投资。, “陆上供给者”。总业绩数字是在扣除任何与投资有关的费用、1%的年度管理费、净利息、其他费用和股息的再投资后列报的,其中包括“新发行”证券的任何收益或损失。Net Performance假设20%的绩效分配,只有在表现优于相关基准时才会收到绩效分配。特定投资者的业绩结果可能与陈述的业绩不同,原因包括其投资TPEP的时机、不同的业绩分配期限、不同的管理费、投资者投资的支线以及投资者是否有资格参与“新发行”证券的收益和损失。未实现价值代表赎回前的净资产价值。14)为TRTX承诺的资本包括在TRTX首次公开募股之前筹集的12.01亿美元私人资本,以及在TRTX首次公开募股期间和之后发行的7.16亿美元。15)传统基金是指其策略预计不会有继任者基金但尚未大幅清盘的基金。16)停产基金是指已大幅清盘或完全清盘的遗留基金。以下TPG基金被视为已终止:拉丁美洲、Aqua I、Aqua II、Ventures、Biotech I、Biotech II、TPG TFP、TAC 2007和DASA PE。17)TPG往绩记录总额不包括人民币-上海和人民币-重庆或合资企业中国创投的业绩。18)除非另有说明,以上提供的NewQuest I、NewQuest II、NewQuest III和NewQuest IV的基金业绩信息是截至2022年3月31日的季度以及截至2022年3月31日的季度。相应地,, 上述NewQuest基金的基金业绩信息不反映截至2022年6月30日的季度的任何基金活动,因此不包括其他基金的同期业绩信息。在截至2022年6月30日的季度内发生的任何活动都将反映在未来报告中提供的业绩信息中。19)某些基金在截至2022年6月30日的季度内记录了初始资本承诺,但未激活。因此,在这些基金的往绩记录中反映的唯一活动是最初的资本承诺。

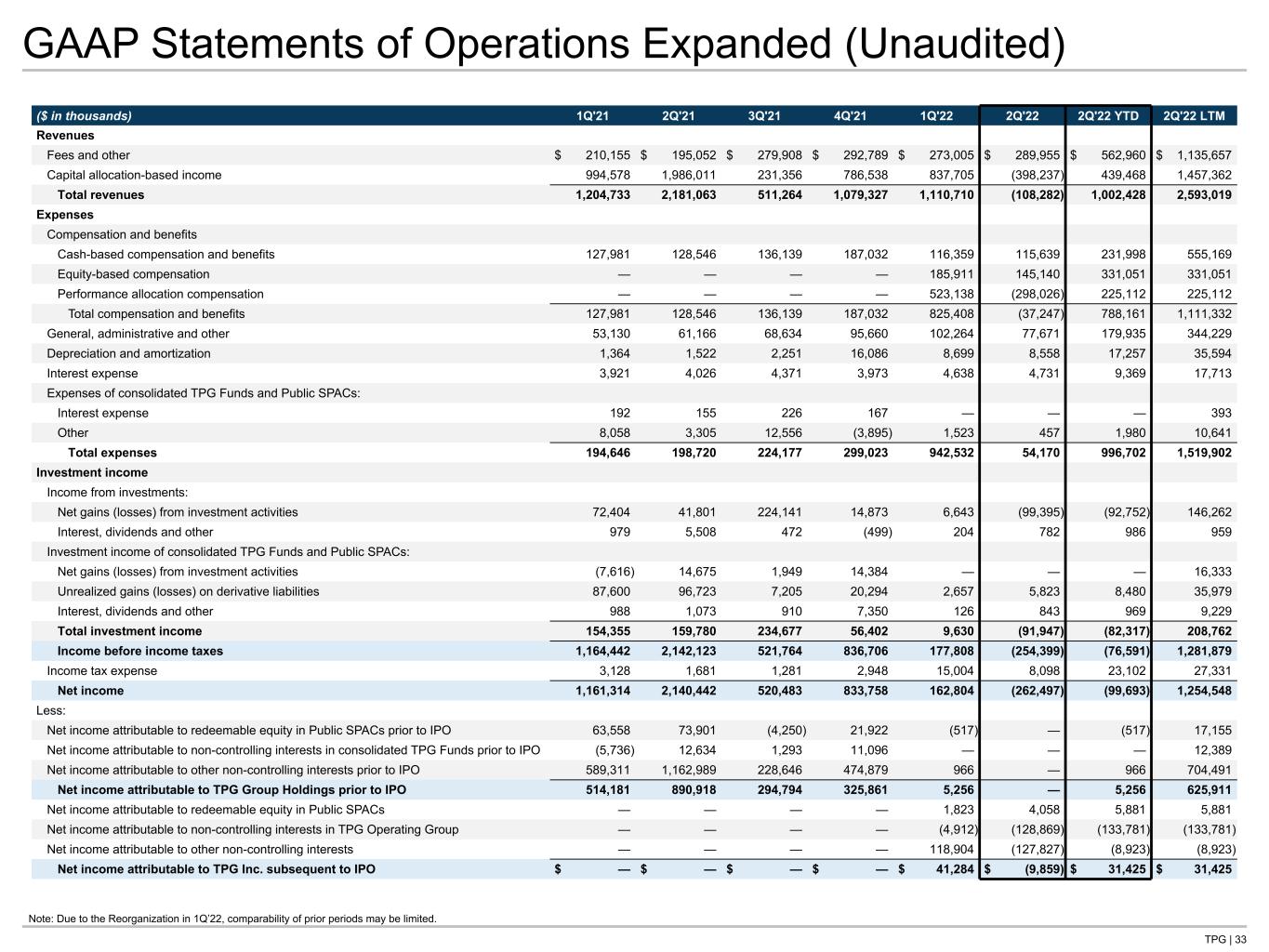

TPG | 33 GAAP Statements of Operations Expanded (Unaudited) Note: Due to the Reorganization in 1Q’22, comparability of prior periods may be limited. ($ in thousands) 1Q'21 2Q'21 3Q'21 4Q'21 1Q'22 2Q'22 2Q'22 YTD 2Q'22 LTM Revenues Fees and other $ 210,155 $ 195,052 $ 279,908 $ 292,789 $ 273,005 $ 289,955 $ 562,960 $ 1,135,657 Capital allocation-based income 994,578 1,986,011 231,356 786,538 837,705 (398,237) 439,468 1,457,362 Total revenues 1,204,733 2,181,063 511,264 1,079,327 1,110,710 (108,282) 1,002,428 2,593,019 Expenses Compensation and benefits Cash-based compensation and benefits 127,981 128,546 136,139 187,032 116,359 115,639 231,998 555,169 Equity-based compensation — — — — 185,911 145,140 331,051 331,051 Performance allocation compensation — — — — 523,138 (298,026) 225,112 225,112 Total compensation and benefits 127,981 128,546 136,139 187,032 825,408 (37,247) 788,161 1,111,332 General, administrative and other 53,130 61,166 68,634 95,660 102,264 77,671 179,935 344,229 Depreciation and amortization 1,364 1,522 2,251 16,086 8,699 8,558 17,257 35,594 Interest expense 3,921 4,026 4,371 3,973 4,638 4,731 9,369 17,713 Expenses of consolidated TPG Funds and Public SPACs: Interest expense 192 155 226 167 — — — 393 Other 8,058 3,305 12,556 (3,895) 1,523 457 1,980 10,641 Total expenses 194,646 198,720 224,177 299,023 942,532 54,170 996,702 1,519,902 Investment income Income from investments: Net gains (losses) from investment activities 72,404 41,801 224,141 14,873 6,643 (99,395) (92,752) 146,262 Interest, dividends and other 979 5,508 472 (499) 204 782 986 959 Investment income of consolidated TPG Funds and Public SPACs: Net gains (losses) from investment activities (7,616) 14,675 1,949 14,384 — — — 16,333 Unrealized gains (losses) on derivative liabilities 87,600 96,723 7,205 20,294 2,657 5,823 8,480 35,979 Interest, dividends and other 988 1,073 910 7,350 126 843 969 9,229 Total investment income 154,355 159,780 234,677 56,402 9,630 (91,947) (82,317) 208,762 Income before income taxes 1,164,442 2,142,123 521,764 836,706 177,808 (254,399) (76,591) 1,281,879 Income tax expense 3,128 1,681 1,281 2,948 15,004 8,098 23,102 27,331 Net income 1,161,314 2,140,442 520,483 833,758 162,804 (262,497) (99,693) 1,254,548 Less: Net income attributable to redeemable equity in Public SPACs prior to IPO 63,558 73,901 (4,250) 21,922 (517) — (517) 17,155 Net income attributable to non-controlling interests in consolidated TPG Funds prior to IPO (5,736) 12,634 1,293 11,096 — — — 12,389 Net income attributable to other non-controlling interests prior to IPO 589,311 1,162,989 228,646 474,879 966 — 966 704,491 Net income attributable to TPG Group Holdings prior to IPO 514,181 890,918 294,794 325,861 5,256 — 5,256 625,911 Net income attributable to redeemable equity in Public SPACs — — — — 1,823 4,058 5,881 5,881 Net income attributable to non-controlling interests in TPG Operating Group — — — — (4,912) (128,869) (133,781) (133,781) Net income attributable to other non-controlling interests — — — — 118,904 (127,827) (8,923) (8,923) Net income attributable to TPG Inc. subsequent to IPO $ — $ — $ — $ — $ 41,284 $ (9,859) $ 31,425 $ 31,425

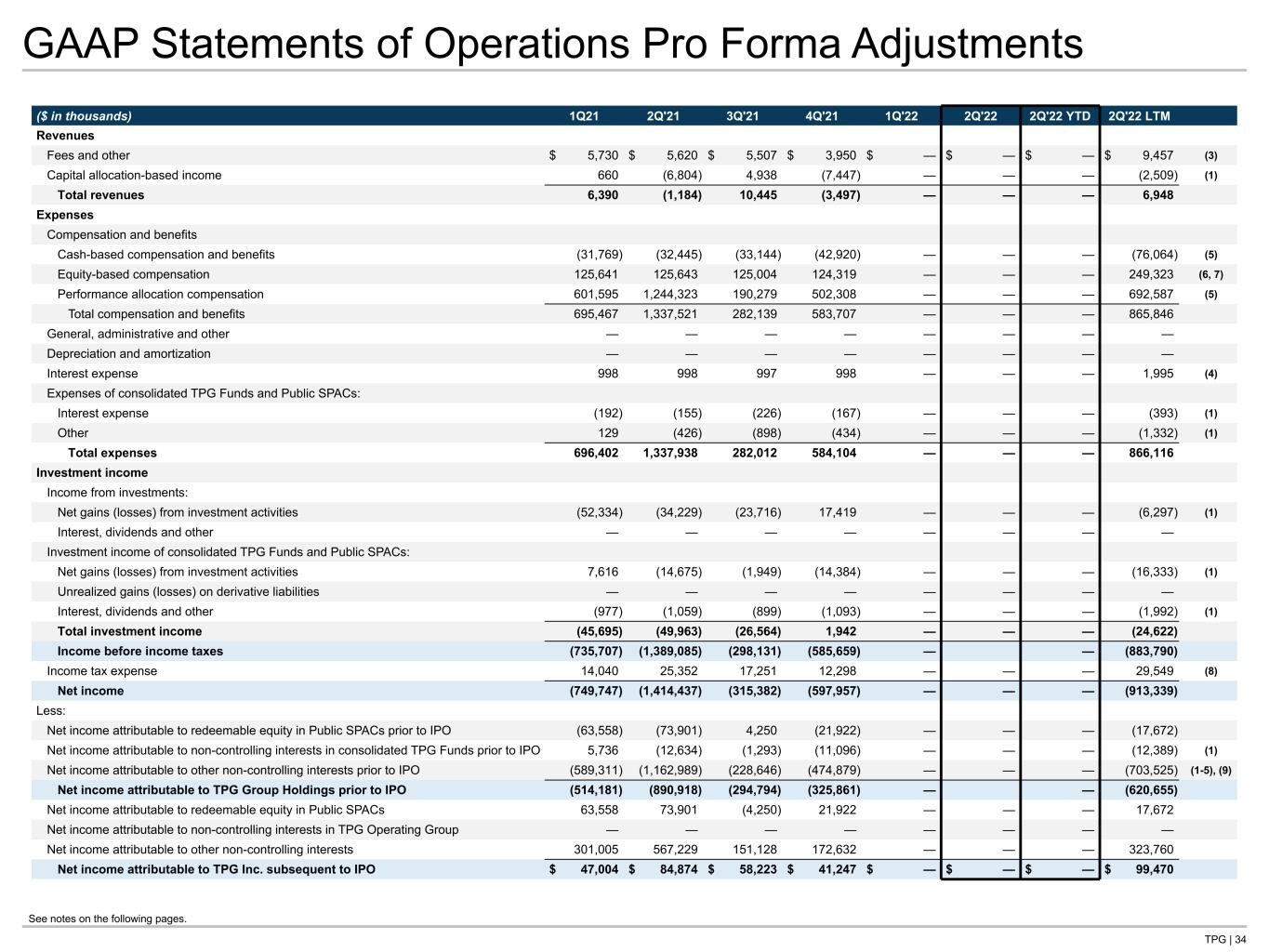

TPG | 34 GAAP Statements of Operations Pro Forma Adjustments See notes on the following pages. ($ in thousands) 1Q21 2Q'21 3Q'21 4Q'21 1Q'22 2Q'22 2Q'22 YTD 2Q'22 LTM Revenues Fees and other $ 5,730 $ 5,620 $ 5,507 $ 3,950 $ — $ — $ — $ 9,457 (3) Capital allocation-based income 660 (6,804) 4,938 (7,447) — — — (2,509) (1) Total revenues 6,390 (1,184) 10,445 (3,497) — — — 6,948 Expenses Compensation and benefits Cash-based compensation and benefits (31,769) (32,445) (33,144) (42,920) — — — (76,064) (5) Equity-based compensation 125,641 125,643 125,004 124,319 — — — 249,323 (6, 7) Performance allocation compensation 601,595 1,244,323 190,279 502,308 — — — 692,587 (5) Total compensation and benefits 695,467 1,337,521 282,139 583,707 — — — 865,846 General, administrative and other — — — — — — — — Depreciation and amortization — — — — — — — — Interest expense 998 998 997 998 — — — 1,995 (4) Expenses of consolidated TPG Funds and Public SPACs: Interest expense (192) (155) (226) (167) — — — (393) (1) Other 129 (426) (898) (434) — — — (1,332) (1) Total expenses 696,402 1,337,938 282,012 584,104 — — — 866,116 Investment income Income from investments: Net gains (losses) from investment activities (52,334) (34,229) (23,716) 17,419 — — — (6,297) (1) Interest, dividends and other — — — — — — — — Investment income of consolidated TPG Funds and Public SPACs: Net gains (losses) from investment activities 7,616 (14,675) (1,949) (14,384) — — — (16,333) (1) Unrealized gains (losses) on derivative liabilities — — — — — — — — Interest, dividends and other (977) (1,059) (899) (1,093) — — — (1,992) (1) Total investment income (45,695) (49,963) (26,564) 1,942 — — — (24,622) Income before income taxes (735,707) (1,389,085) (298,131) (585,659) — — (883,790) Income tax expense 14,040 25,352 17,251 12,298 — — — 29,549 (8) Net income (749,747) (1,414,437) (315,382) (597,957) — — — (913,339) Less: Net income attributable to redeemable equity in Public SPACs prior to IPO (63,558) (73,901) 4,250 (21,922) — — — (17,672) Net income attributable to non-controlling interests in consolidated TPG Funds prior to IPO 5,736 (12,634) (1,293) (11,096) — — — (12,389) (1) Net income attributable to other non-controlling interests prior to IPO (589,311) (1,162,989) (228,646) (474,879) — — — (703,525) (1-5), (9) Net income attributable to TPG Group Holdings prior to IPO (514,181) (890,918) (294,794) (325,861) — — (620,655) Net income attributable to redeemable equity in Public SPACs 63,558 73,901 (4,250) 21,922 — — — 17,672 Net income attributable to non-controlling interests in TPG Operating Group — — — — — — — — Net income attributable to other non-controlling interests 301,005 567,229 151,128 172,632 — — — 323,760 Net income attributable to TPG Inc. subsequent to IPO $ 47,004 $ 84,874 $ 58,223 $ 41,247 $ — $ — $ — $ 99,470

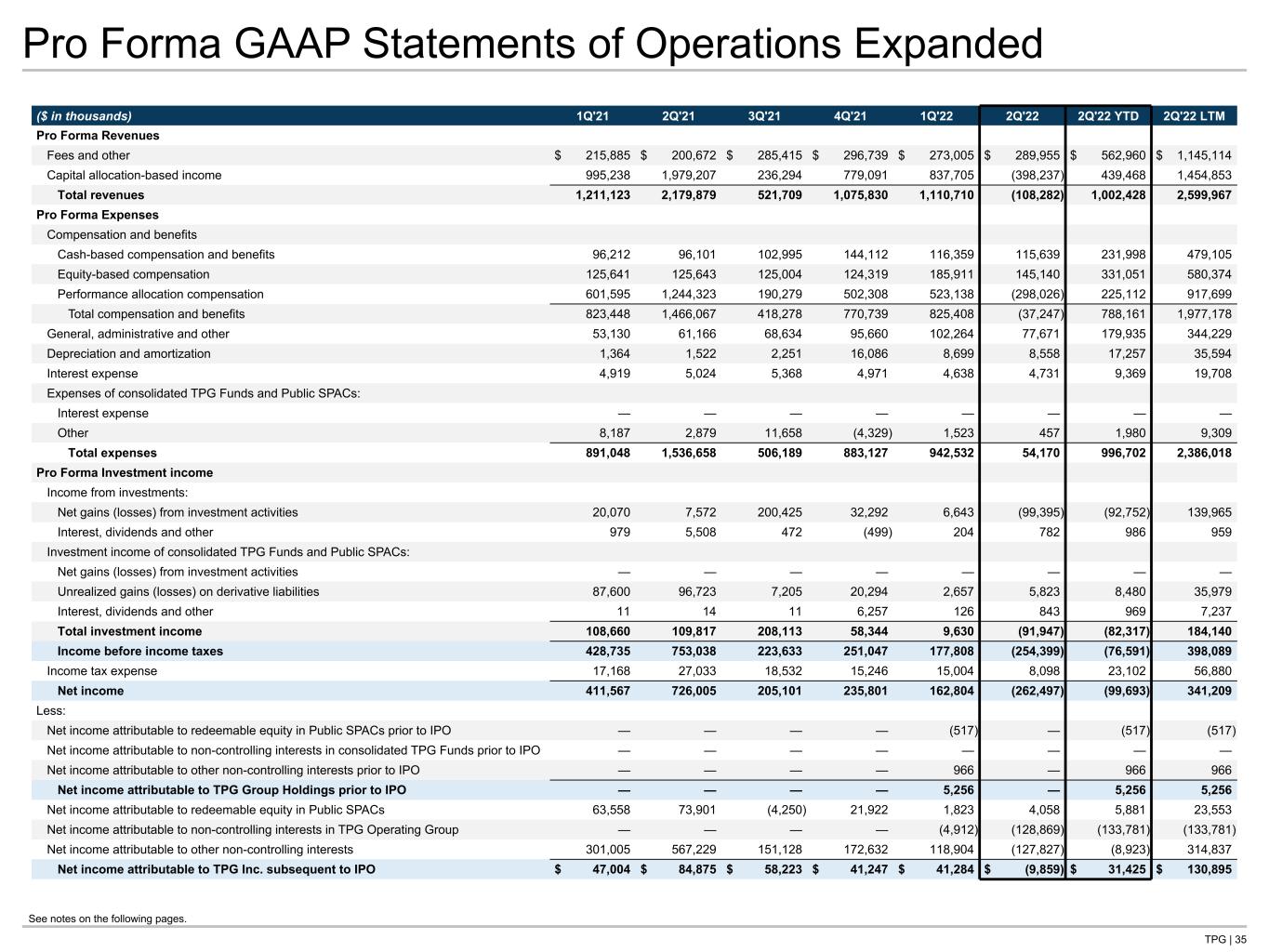

TPG | 35 Pro Forma GAAP Statements of Operations Expanded See notes on the following pages. ($ in thousands) 1Q'21 2Q'21 3Q'21 4Q'21 1Q'22 2Q'22 2Q'22 YTD 2Q'22 LTM Pro Forma Revenues Fees and other $ 215,885 $ 200,672 $ 285,415 $ 296,739 $ 273,005 $ 289,955 $ 562,960 $ 1,145,114 Capital allocation-based income 995,238 1,979,207 236,294 779,091 837,705 (398,237) 439,468 1,454,853 Total revenues 1,211,123 2,179,879 521,709 1,075,830 1,110,710 (108,282) 1,002,428 2,599,967 Pro Forma Expenses Compensation and benefits Cash-based compensation and benefits 96,212 96,101 102,995 144,112 116,359 115,639 231,998 479,105 Equity-based compensation 125,641 125,643 125,004 124,319 185,911 145,140 331,051 580,374 Performance allocation compensation 601,595 1,244,323 190,279 502,308 523,138 (298,026) 225,112 917,699 Total compensation and benefits 823,448 1,466,067 418,278 770,739 825,408 (37,247) 788,161 1,977,178 General, administrative and other 53,130 61,166 68,634 95,660 102,264 77,671 179,935 344,229 Depreciation and amortization 1,364 1,522 2,251 16,086 8,699 8,558 17,257 35,594 Interest expense 4,919 5,024 5,368 4,971 4,638 4,731 9,369 19,708 Expenses of consolidated TPG Funds and Public SPACs: Interest expense — — — — — — — — Other 8,187 2,879 11,658 (4,329) 1,523 457 1,980 9,309 Total expenses 891,048 1,536,658 506,189 883,127 942,532 54,170 996,702 2,386,018 Pro Forma Investment income Income from investments: Net gains (losses) from investment activities 20,070 7,572 200,425 32,292 6,643 (99,395) (92,752) 139,965 Interest, dividends and other 979 5,508 472 (499) 204 782 986 959 Investment income of consolidated TPG Funds and Public SPACs: Net gains (losses) from investment activities — — — — — — — — Unrealized gains (losses) on derivative liabilities 87,600 96,723 7,205 20,294 2,657 5,823 8,480 35,979 Interest, dividends and other 11 14 11 6,257 126 843 969 7,237 Total investment income 108,660 109,817 208,113 58,344 9,630 (91,947) (82,317) 184,140 Income before income taxes 428,735 753,038 223,633 251,047 177,808 (254,399) (76,591) 398,089 Income tax expense 17,168 27,033 18,532 15,246 15,004 8,098 23,102 56,880 Net income 411,567 726,005 205,101 235,801 162,804 (262,497) (99,693) 341,209 Less: Net income attributable to redeemable equity in Public SPACs prior to IPO — — — — (517) — (517) (517) Net income attributable to non-controlling interests in consolidated TPG Funds prior to IPO — — — — — — — — Net income attributable to other non-controlling interests prior to IPO — — — — 966 — 966 966 Net income attributable to TPG Group Holdings prior to IPO — — — — 5,256 — 5,256 5,256 Net income attributable to redeemable equity in Public SPACs 63,558 73,901 (4,250) 21,922 1,823 4,058 5,881 23,553 Net income attributable to non-controlling interests in TPG Operating Group — — — — (4,912) (128,869) (133,781) (133,781) Net income attributable to other non-controlling interests 301,005 567,229 151,128 172,632 118,904 (127,827) (8,923) 314,837 Net income attributable to TPG Inc. subsequent to IPO $ 47,004 $ 84,875 $ 58,223 $ 41,247 $ 41,284 $ (9,859) $ 31,425 $ 130,895

TPG|36预计GAAP营业报表附注1)此调整涉及排除资产,由以下部分组成:TPG运营集团将某些TPG普通合伙人实体定义为排除资产的某些业绩分配经济权利转移到RemainCo,以及与这些TPG普通合伙人实体的经济权利相关的应支付给TPG运营集团关联公司的某些现金和金额。我们继续合并这些TPG普通合伙人实体,因为我们保持控制权,并拥有隐含的可变利益。转让其他投资:TPG运营集团还转让了与某些其他投资相关的经济权利,包括我们在前附属公司的投资。这不包括我们的某些战略权益法投资,包括Harlem Capital Partners、VamosVentures和LandSpire Group,因为这些投资的经济效益在重组后仍是TPG运营集团的一部分。解除合并的TPG基金:我们将TPG运营集团在某些TPG基金中的共同投资权益转让给RemainCo。这些TPG基金在历史上是合并的,由于转移到RemainCo,我们被解除合并,因为我们不再持有微不足道的经济利益。2)这一调整涉及TPG运营集团共同单位持有人保留的经济权利的变化, 以及重组后与之相关的利益重新分配。指定的公司资产包括某些TPG普通合伙人实体,TPG运营集团保留了这些实体的经济权利,并在重组前后进行了合并。作为重组的一部分,相关业绩分配收入的分享百分比在控股和非控股权益之间重新分配。除某些例外情况外,RemainCo有权获得这些指定公司资产相关业绩分配的10%至15%,我们将其视为非控股权益,并一般通过业绩分配工具和晋升单位间接分配65%至70%给我们的合作伙伴和专业人士,其余20%可分配给TPG运营集团通用单位持有人。RemainCo获得与未来基金相关的业绩分配的权利将随着时间的推移而逐渐减少。同时将与指定公司资产相关的65%至70%的绩效分配分配给我们的合作伙伴和专业人员, 我们已经减少了历史上支付给这些个人的以现金为基础的奖金金额,详见下文附注5。这种情况的主要影响是将可归因于控股权益的收入重新分配给可归因于非控股权益的收入。3)这一金额反映了我们因管理转移到RemainCo但不属于TPG运营集团的除外资产而收到的行政服务费。这笔费用是按照RemainCo资产净值的1%计算的。4)这一调整反映了与TPG运营集团在重组和首次公开募股之前宣布向我们的控股和非控股利益持有人分配2亿美元的额外融资相关的增量利息支出。分配是用发行优先无担保定期贷款所得的2亿美元进行的。高级无担保定期贷款的利率为LIBOR加1.00%,2024年12月到期。5)反映了欠高级专业人员的绩效分配金额从其他非控股利益重新分类为绩效分配薪酬。首次公开募股后,我们将合伙人分配给我们的合伙人和专业人士作为绩效分配薪酬支出。如上文附注2所述,我们已经调整了我们的绩效分配分享百分比,并将与指定公司资产相关的绩效分配的65%至70%分配给我们的某些人员,我们正在减少基于现金的奖金金额,并增加绩效分配薪酬支出。需要对照第1Q22 ER检查所有脚注

TPG|37预计GAAP运营说明(续)6)我们目前的合作伙伴通过TPG Partner Holdings持有Common Units的有限间接权益,以及由于重组和IPO而在RemainCo拥有的间接经济权益。截至IPO时,TPG Partners Holdings的未完成单位总数为245,397,431个,其中73,849,986个单位未归属。截至IPO时,与我们现有合作伙伴在RemainCo的间接经济利益相关的待售单位总数为198,040,459个,其中26,922,374个未归属。在重组的同时,TPG Partner Holdings将其在RemainCo的权益和相关资产作为共同控制交易的一部分分配给其现有所有者,即我们的现任和前任合作伙伴。未归属单位的条款没有任何变化。TPG Partner Holdings和RemainCo在我们的合并财务报表中均作为非控股股东列示。根据会计准则汇编第718号补偿-股票补偿,我们将TPG合作伙伴控股单位和RemainCo的间接经济利益作为补偿费用入账。未归属的TPG Partner Holdings单位和RemainCo中未归属的间接经济权益将按直线方式在剩余的必要服务期内归属时计入补偿和福利。归属期限从立即归属到最长六年不等。TPG Partner Holdings单位的开支金额已按每单位价值29.50美元(招股价)计算,并按该等单位的独特因素作出调整,再乘以未归属单位的数目,并将在余下的必需服务期内支出。RemainCo的未归属间接权益的费用金额已根据RemainCo的公允价值计算, 使用贴现现金流量估值方法,乘以未既得利益的数量,将在剩余的必要服务期内支出。对我们的股东没有额外的摊薄,根据合同,这些单位只与我们的非控股股东有关,对我们股东的收入分配和分配没有影响。因此,我们已将这些费用金额分配给我们的非控股利益持有人。7)在首次公开募股时,我们向我们的某些人授予了大约9,280,000股A类普通股的RSU(尽管我们被授权授予最多4%的A类普通股,这将是12,277,912股A类普通股)。在这些RSU中,我们在IPO完成后立即授予了8,229,960股A类普通股。该等RSU一般于授出日期的第二至第四个周年纪念日分三次等额地于四年内归属(部分授予归属于较短的备用归属时间表),但受赠人须在归属日期前继续向本公司或其联属公司提供服务。此外,根据我们的董事会于2021年12月7日和我们的股东于2021年12月20日批准的TPG Inc.综合股权激励计划(“综合计划”),我们在IPO后立即以RSU(其中某些具有业绩归属标准)的形式向我们的某些主要高管授予总计2,203,390股A类普通股的长期业绩激励奖励。此外,我们目前已经任命了三名独立董事中的两名,并向两名被任命的独立董事授予了20,340股A类普通股的RSU。, 紧随IPO之后。这一调整反映了与上述赠款有关的补偿支出,如果这些赠款发生在本报告所述期间开始时。这些费用属于非现金性质,分配给共同单位持有人。不包括于上述调整内的RSU(即上述约9,280,000股A类普通股的RSU的一部分),涉及于IPO后于2022年授予的1,050,040股股份,包括受聘担任与IPO有关的新角色的人士的股份。此外,我们计划在上市时向我们的第三个独立董事授予10,170股RSU。这些额外的赠款将具有与上述RSU类似的归属条款和条件。8)TPG运营集团的合作伙伴关系继续被视为美国联邦和州所得税方面的合作伙伴关系。首次公开募股后,我们必须缴纳美国联邦所得税,此外,我们还需要缴纳州、地方和外国所得税,这些所得税涉及我们在TPG运营集团通过其利益持有人(包括我们)产生的任何应税收入中的可分配份额。因此,未经审计的备考简明综合营业报表反映了我们对所得税支出的调整,以反映TPG 23.0%的混合法定税率,这一税率是假设当前有效的美国联邦税率以及适用于我们估计收入将被分摊的每个州、地方和外国司法管辖区的法定税率计算的。9)在首次公开招股前,TPG持有普通股,占普通股的78.1%,并持有若干中间控股公司的100%权益。作为作为TPG运营集团合伙企业的普通合伙人的实体的唯一间接所有人, 我们间接控制着TPG运营集团的所有业务和事务。因此,我们综合TPG营运集团及其合并附属公司的财务业绩,并在我们的综合经营报表中报告与TPG营运集团及其合并附属公司的其他合伙人所持有权益有关的非控股权益。首次公开招股后,TPG拥有Common Units的25.6%,TPG运营集团的其他合伙人拥有剩余的74.4%,不包括与我们的合伙人未归属的TPG Partner Holdings部门相关的基于股权的薪酬支出和RemainCo的间接经济利益,这些权益仅分配给非控股股东。归属于非控股权益的净收入占TPG营运集团综合税前收入的74.4%。促销单位不包括在此所有权权益的计算中。

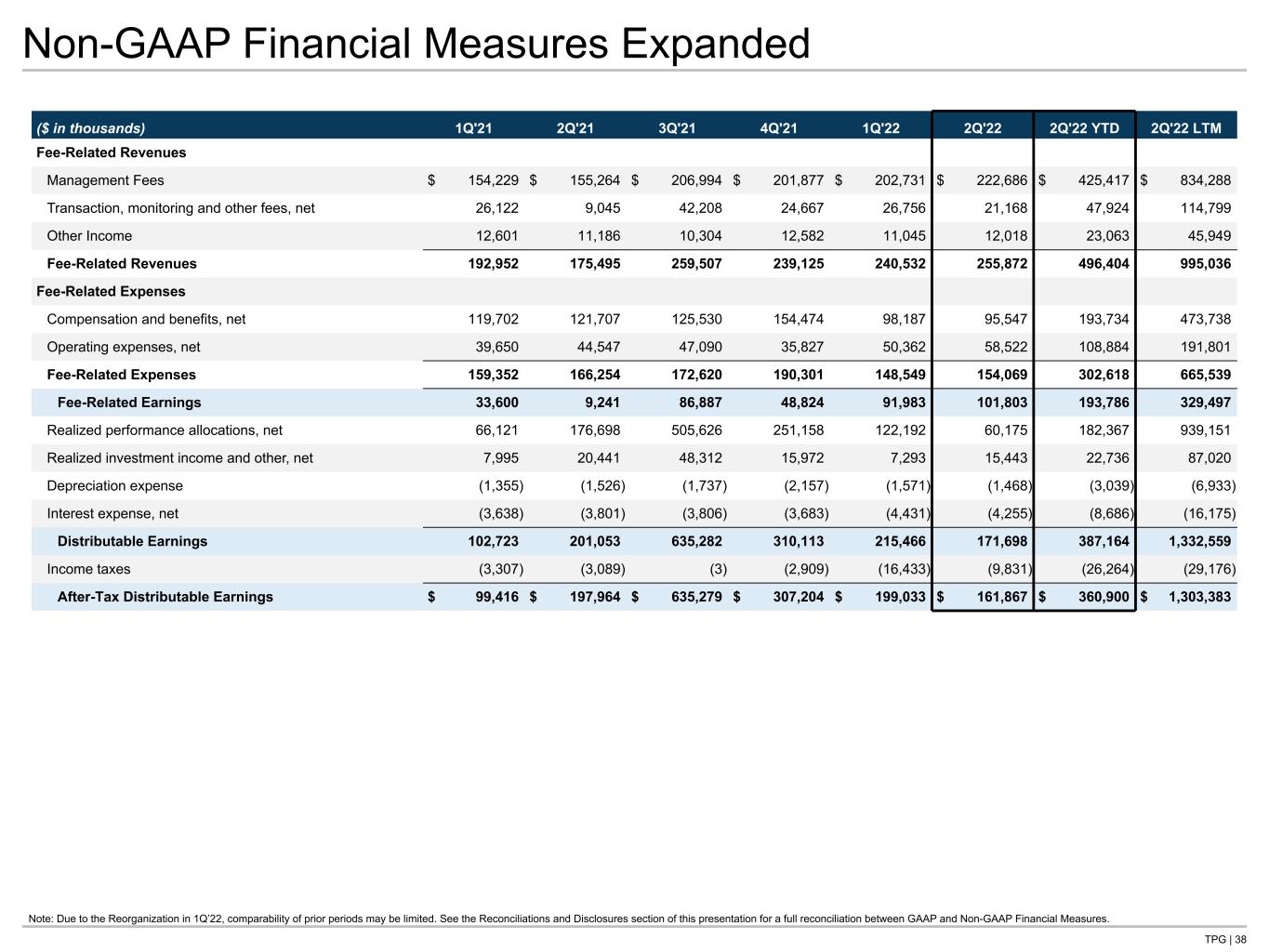

TPG | 38 Non-GAAP Financial Measures Expanded Note: Due to the Reorganization in 1Q’22, comparability of prior periods may be limited. See the Reconciliations and Disclosures section of this presentation for a full reconciliation between GAAP and Non-GAAP Financial Measures. ($ in thousands) 1Q'21 2Q'21 3Q'21 4Q'21 1Q'22 2Q'22 2Q'22 YTD 2Q'22 LTM Fee-Related Revenues Management Fees $ 154,229 $ 155,264 $ 206,994 $ 201,877 $ 202,731 $ 222,686 $ 425,417 $ 834,288 Transaction, monitoring and other fees, net 26,122 9,045 42,208 24,667 26,756 21,168 47,924 114,799 Other Income 12,601 11,186 10,304 12,582 11,045 12,018 23,063 45,949 Fee-Related Revenues 192,952 175,495 259,507 239,125 240,532 255,872 496,404 995,036 Fee-Related Expenses Compensation and benefits, net 119,702 121,707 125,530 154,474 98,187 95,547 193,734 473,738 Operating expenses, net 39,650 44,547 47,090 35,827 50,362 58,522 108,884 191,801 Fee-Related Expenses 159,352 166,254 172,620 190,301 148,549 154,069 302,618 665,539 Fee-Related Earnings 33,600 9,241 86,887 48,824 91,983 101,803 193,786 329,497 Realized performance allocations, net 66,121 176,698 505,626 251,158 122,192 60,175 182,367 939,151 Realized investment income and other, net 7,995 20,441 48,312 15,972 7,293 15,443 22,736 87,020 Depreciation expense (1,355) (1,526) (1,737) (2,157) (1,571) (1,468) (3,039) (6,933) Interest expense, net (3,638) (3,801) (3,806) (3,683) (4,431) (4,255) (8,686) (16,175) Distributable Earnings 102,723 201,053 635,282 310,113 215,466 171,698 387,164 1,332,559 Income taxes (3,307) (3,089) (3) (2,909) (16,433) (9,831) (26,264) (29,176) After-Tax Distributable Earnings $ 99,416 $ 197,964 $ 635,279 $ 307,204 $ 199,033 $ 161,867 $ 360,900 $ 1,303,383

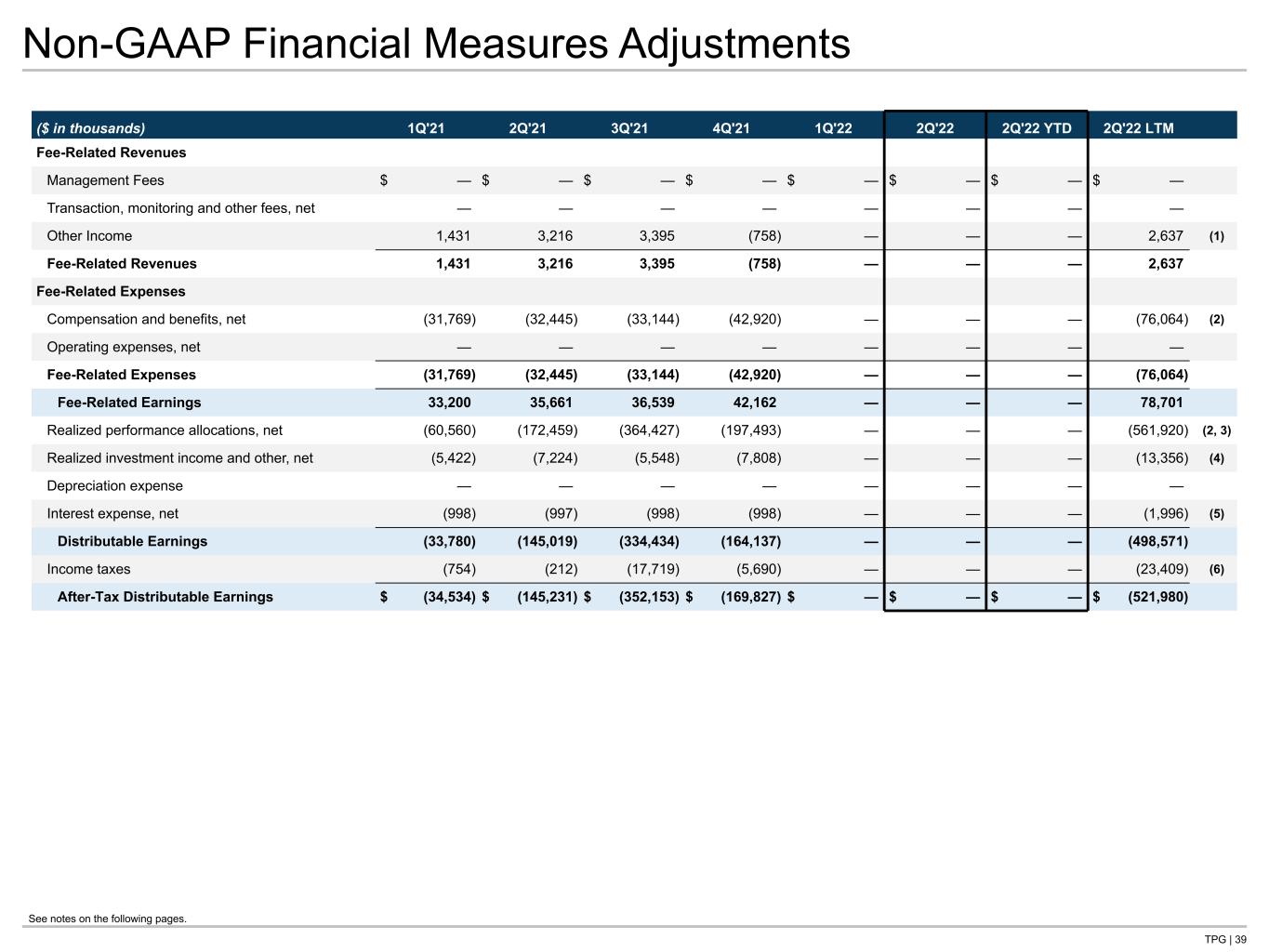

TPG | 39 Non-GAAP Financial Measures Adjustments See notes on the following pages. ($ in thousands) 1Q'21 2Q'21 3Q'21 4Q'21 1Q'22 2Q'22 2Q'22 YTD 2Q'22 LTM Fee-Related Revenues Management Fees $ — $ — $ — $ — $ — $ — $ — $ — Transaction, monitoring and other fees, net — — — — — — — — Other Income 1,431 3,216 3,395 (758) — — — 2,637 (1) Fee-Related Revenues 1,431 3,216 3,395 (758) — — — 2,637 Fee-Related Expenses Compensation and benefits, net (31,769) (32,445) (33,144) (42,920) — — — (76,064) (2) Operating expenses, net — — — — — — — — Fee-Related Expenses (31,769) (32,445) (33,144) (42,920) — — — (76,064) Fee-Related Earnings 33,200 35,661 36,539 42,162 — — — 78,701 Realized performance allocations, net (60,560) (172,459) (364,427) (197,493) — — — (561,920) (2, 3) Realized investment income and other, net (5,422) (7,224) (5,548) (7,808) — — — (13,356) (4) Depreciation expense — — — — — — — — Interest expense, net (998) (997) (998) (998) — — — (1,996) (5) Distributable Earnings (33,780) (145,019) (334,434) (164,137) — — — (498,571) Income taxes (754) (212) (17,719) (5,690) — — — (23,409) (6) After-Tax Distributable Earnings $ (34,534) $ (145,231) $ (352,153) $ (169,827) $ — $ — $ — $ (521,980)

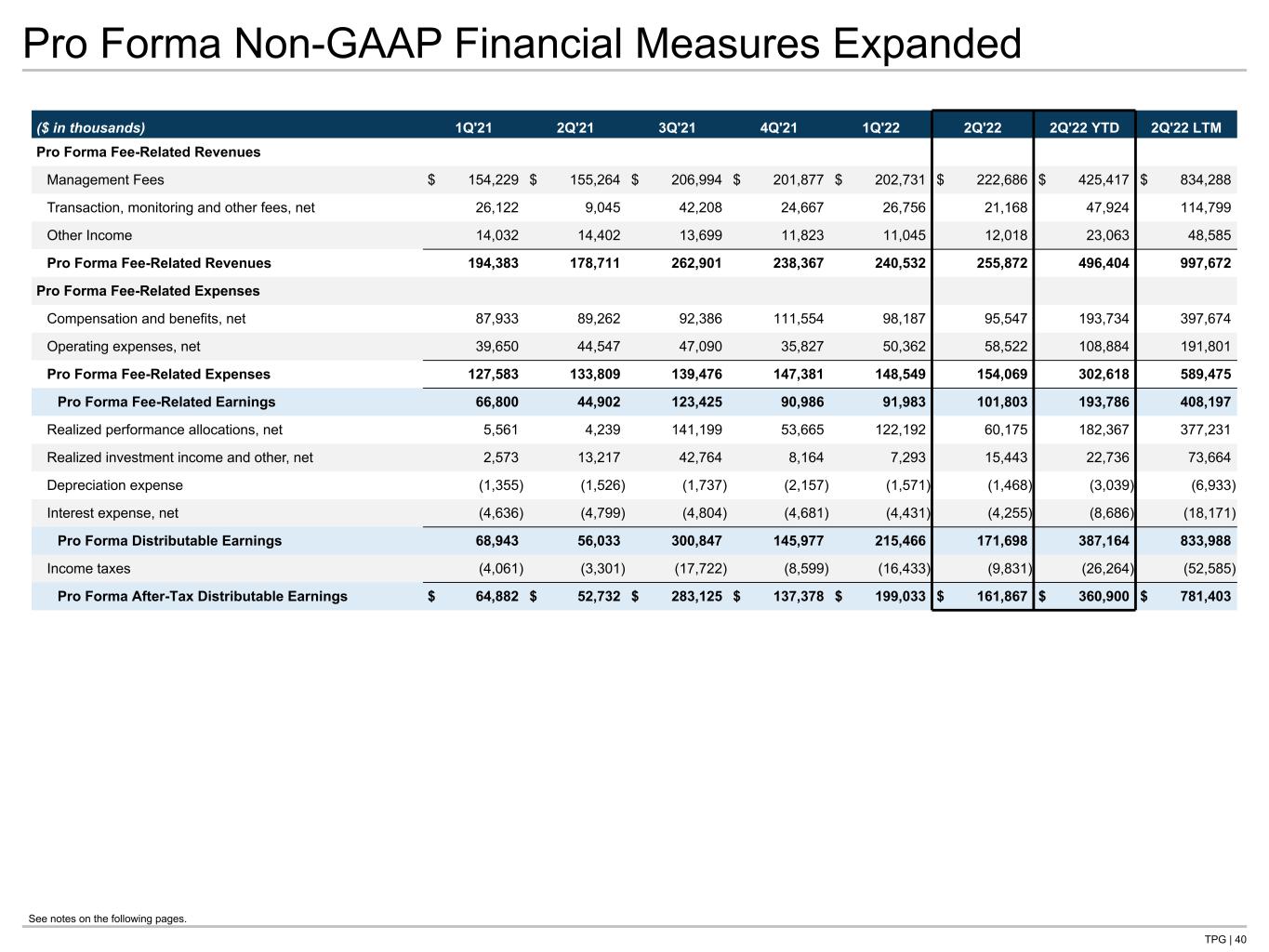

TPG | 40 Pro Forma Non-GAAP Financial Measures Expanded See notes on the following pages. ($ in thousands) 1Q'21 2Q'21 3Q'21 4Q'21 1Q'22 2Q'22 2Q'22 YTD 2Q'22 LTM Pro Forma Fee-Related Revenues Management Fees $ 154,229 $ 155,264 $ 206,994 $ 201,877 $ 202,731 $ 222,686 $ 425,417 $ 834,288 Transaction, monitoring and other fees, net 26,122 9,045 42,208 24,667 26,756 21,168 47,924 114,799 Other Income 14,032 14,402 13,699 11,823 11,045 12,018 23,063 48,585 Pro Forma Fee-Related Revenues 194,383 178,711 262,901 238,367 240,532 255,872 496,404 997,672 Pro Forma Fee-Related Expenses Compensation and benefits, net 87,933 89,262 92,386 111,554 98,187 95,547 193,734 397,674 Operating expenses, net 39,650 44,547 47,090 35,827 50,362 58,522 108,884 191,801 Pro Forma Fee-Related Expenses 127,583 133,809 139,476 147,381 148,549 154,069 302,618 589,475 Pro Forma Fee-Related Earnings 66,800 44,902 123,425 90,986 91,983 101,803 193,786 408,197 Realized performance allocations, net 5,561 4,239 141,199 53,665 122,192 60,175 182,367 377,231 Realized investment income and other, net 2,573 13,217 42,764 8,164 7,293 15,443 22,736 73,664 Depreciation expense (1,355) (1,526) (1,737) (2,157) (1,571) (1,468) (3,039) (6,933) Interest expense, net (4,636) (4,799) (4,804) (4,681) (4,431) (4,255) (8,686) (18,171) Pro Forma Distributable Earnings 68,943 56,033 300,847 145,977 215,466 171,698 387,164 833,988 Income taxes (4,061) (3,301) (17,722) (8,599) (16,433) (9,831) (26,264) (52,585) Pro Forma After-Tax Distributable Earnings $ 64,882 $ 52,732 $ 283,125 $ 137,378 $ 199,033 $ 161,867 $ 360,900 $ 781,403

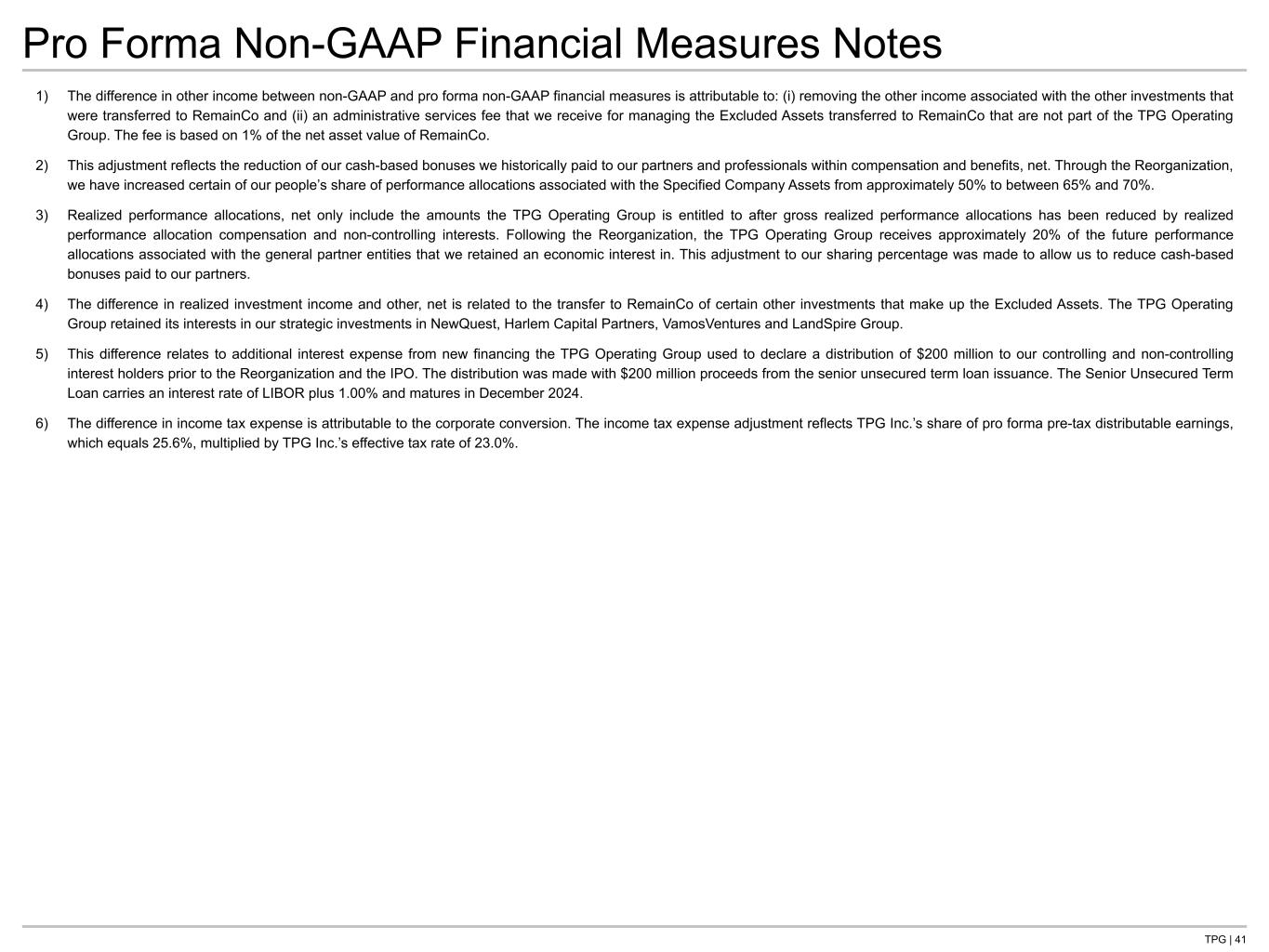

TPG|41预计非GAAP财务指标注1)非GAAP财务指标和预计非GAAP财务指标之间的其他收入差异可归因于:(I)扣除与转移到RemainCo的其他投资相关的其他收入,以及(Ii)我们因管理转移到RemainCo但不属于TPG运营集团的排除资产而收取的行政服务费。这笔费用是按照RemainCo资产净值的1%计算的。2)这一调整反映了我们以往在薪酬和福利净额内向合作伙伴和专业人员支付的现金奖金的减少。通过重组,我们已将与指定公司资产相关的某些员工在绩效分配中的份额从约50%增加到65%至70%之间。3)已实现业绩分配,净额仅包括TPG运营集团在已实现业绩分配总额扣除已实现业绩分配补偿和非控股权益后有权获得的金额。重组后,TPG运营组获得与我们保留经济利益的一般合伙人实体相关的未来业绩分配的约20%。对我们的分成比例进行这一调整是为了允许我们减少支付给合作伙伴的现金奖金。4)已实现投资收益和其他净额的差异与构成排除资产的某些其他投资转移给RemainCo有关。TPG运营集团在我们对NewQuest,Harlem Capital Partners的战略投资中保留了权益, VamosVentures和LandSpire Group。5)这一差额与来自新融资的额外利息支出有关,TPG运营集团在重组和首次公开募股之前曾宣布向我们的控股和非控股利益持有人分配2亿美元。分配是用发行优先无担保定期贷款所得的2亿美元进行的。高级无担保定期贷款的利率为LIBOR加1.00%,2024年12月到期。6)所得税费用的差额可归因于公司转换。所得税支出调整反映了TPG Inc.在预计税前可分配收益中的份额,相当于25.6%,乘以TPG Inc.的实际税率23.0%。

对账和披露

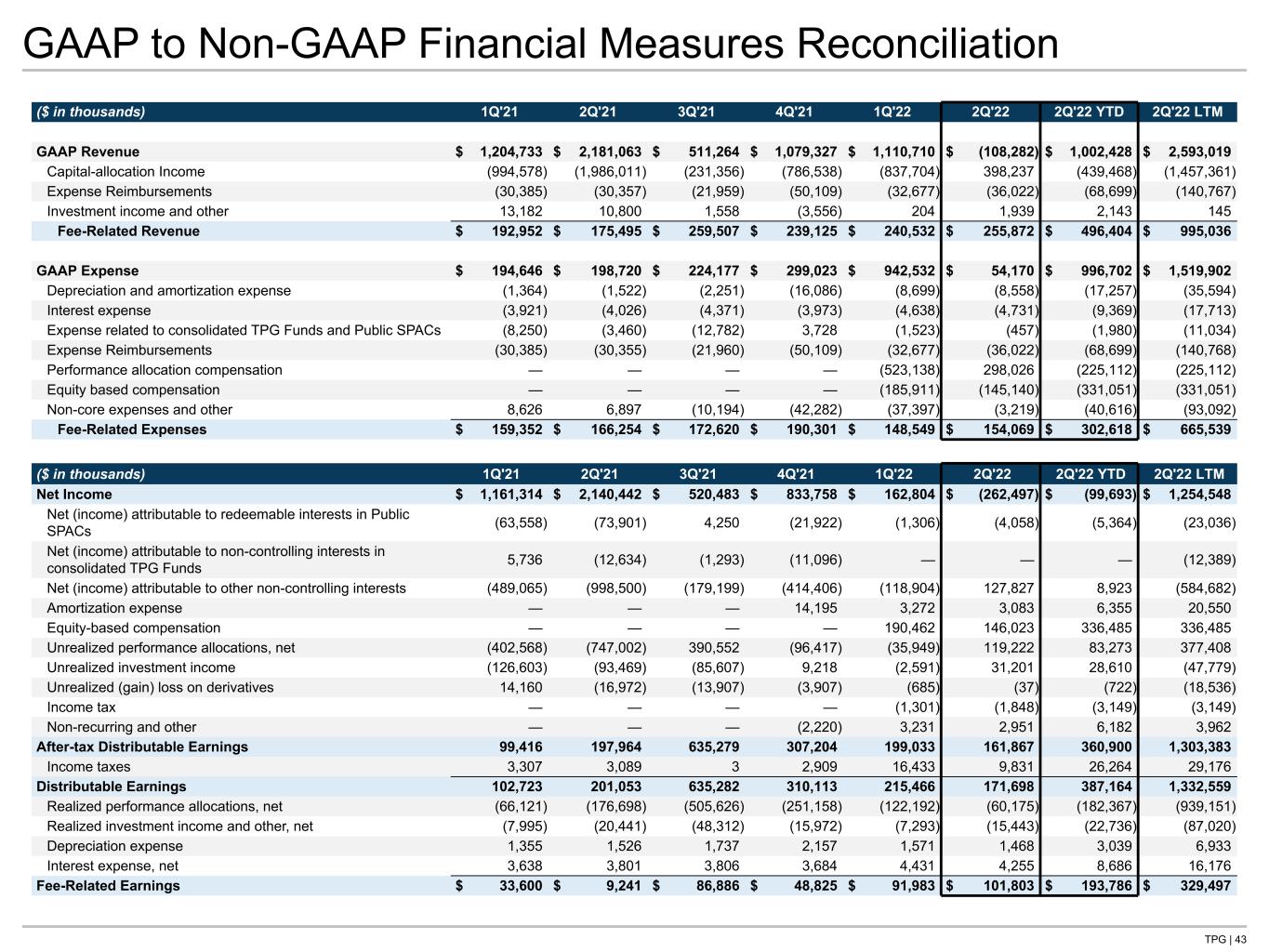

TPG | 43 GAAP to Non-GAAP Financial Measures Reconciliation ($ in thousands) 1Q'21 2Q'21 3Q'21 4Q'21 1Q'22 2Q'22 2Q'22 YTD 2Q'22 LTM GAAP Revenue $ 1,204,733 $ 2,181,063 $ 511,264 $ 1,079,327 $ 1,110,710 $ (108,282) $ 1,002,428 $ 2,593,019 Capital-allocation Income (994,578) (1,986,011) (231,356) (786,538) (837,704) 398,237 (439,468) (1,457,361) Expense Reimbursements (30,385) (30,357) (21,959) (50,109) (32,677) (36,022) (68,699) (140,767) Investment income and other 13,182 10,800 1,558 (3,556) 204 1,939 2,143 145 Fee-Related Revenue $ 192,952 $ 175,495 $ 259,507 $ 239,125 $ 240,532 $ 255,872 $ 496,404 $ 995,036 GAAP Expense $ 194,646 $ 198,720 $ 224,177 $ 299,023 $ 942,532 $ 54,170 $ 996,702 $ 1,519,902 Depreciation and amortization expense (1,364) (1,522) (2,251) (16,086) (8,699) (8,558) (17,257) (35,594) Interest expense (3,921) (4,026) (4,371) (3,973) (4,638) (4,731) (9,369) (17,713) Expense related to consolidated TPG Funds and Public SPACs (8,250) (3,460) (12,782) 3,728 (1,523) (457) (1,980) (11,034) Expense Reimbursements (30,385) (30,355) (21,960) (50,109) (32,677) (36,022) (68,699) (140,768) Performance allocation compensation — — — — (523,138) 298,026 (225,112) (225,112) Equity based compensation — — — — (185,911) (145,140) (331,051) (331,051) Non-core expenses and other 8,626 6,897 (10,194) (42,282) (37,397) (3,219) (40,616) (93,092) Fee-Related Expenses $ 159,352 $ 166,254 $ 172,620 $ 190,301 $ 148,549 $ 154,069 $ 302,618 $ 665,539 ($ in thousands) 1Q'21 2Q'21 3Q'21 4Q'21 1Q'22 2Q'22 2Q'22 YTD 2Q'22 LTM Net Income $ 1,161,314 $ 2,140,442 $ 520,483 $ 833,758 $ 162,804 $ (262,497) $ (99,693) $ 1,254,548 Net (income) attributable to redeemable interests in Public SPACs (63,558) (73,901) 4,250 (21,922) (1,306) (4,058) (5,364) (23,036) Net (income) attributable to non-controlling interests in consolidated TPG Funds 5,736 (12,634) (1,293) (11,096) — — — (12,389) Net (income) attributable to other non-controlling interests (489,065) (998,500) (179,199) (414,406) (118,904) 127,827 8,923 (584,682) Amortization expense — — — 14,195 3,272 3,083 6,355 20,550 Equity-based compensation — — — — 190,462 146,023 336,485 336,485 Unrealized performance allocations, net (402,568) (747,002) 390,552 (96,417) (35,949) 119,222 83,273 377,408 Unrealized investment income (126,603) (93,469) (85,607) 9,218 (2,591) 31,201 28,610 (47,779) Unrealized (gain) loss on derivatives 14,160 (16,972) (13,907) (3,907) (685) (37) (722) (18,536) Income tax — — — — (1,301) (1,848) (3,149) (3,149) Non-recurring and other — — — (2,220) 3,231 2,951 6,182 3,962 After-tax Distributable Earnings 99,416 197,964 635,279 307,204 199,033 161,867 360,900 1,303,383 Income taxes 3,307 3,089 3 2,909 16,433 9,831 26,264 29,176 Distributable Earnings 102,723 201,053 635,282 310,113 215,466 171,698 387,164 1,332,559 Realized performance allocations, net (66,121) (176,698) (505,626) (251,158) (122,192) (60,175) (182,367) (939,151) Realized investment income and other, net (7,995) (20,441) (48,312) (15,972) (7,293) (15,443) (22,736) (87,020) Depreciation expense 1,355 1,526 1,737 2,157 1,571 1,468 3,039 6,933 Interest expense, net 3,638 3,801 3,806 3,684 4,431 4,255 8,686 16,176 Fee-Related Earnings $ 33,600 $ 9,241 $ 86,886 $ 48,825 $ 91,983 $ 101,803 $ 193,786 $ 329,497

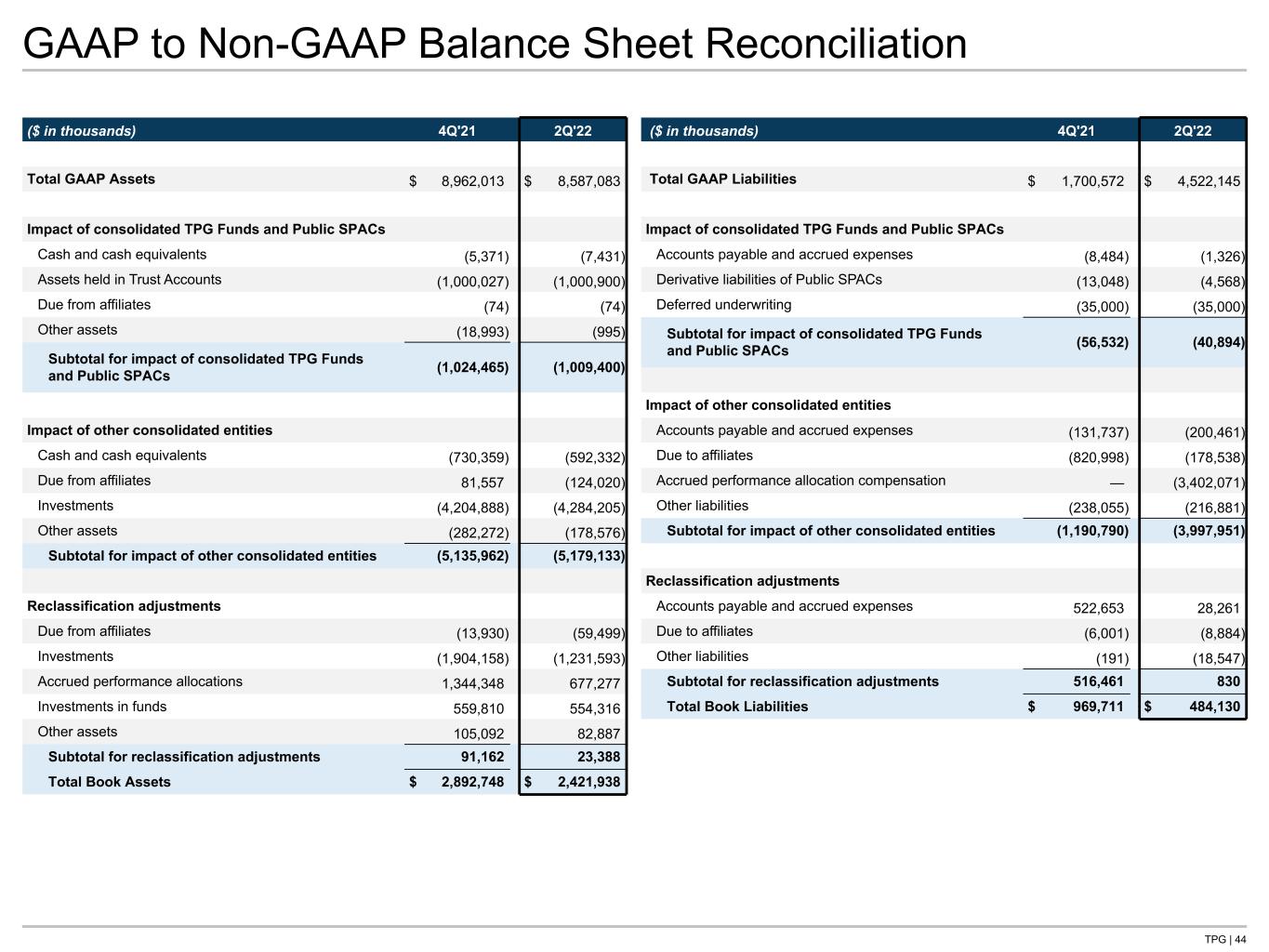

TPG|44 GAAP对非GAAP资产负债表的调节(以千为单位)4Q‘21 2Q’22(以千为单位)4Q‘21 2Q’22 GAAP总资产$8,962,013$8,587,083 GAAP总负债$1,700,572$4,522,145合并TPG基金和公共SPAC的影响合并TPG基金和公共SPAC现金和现金等价物(5,371)(7,431)应付账款和应计费用(8,484)(1,326)信托账户中持有的资产(1,000,027)(1,000,900)公共SPAC的衍生负债(13,048)(4,568)应由附属公司支付的(74)(74)递延承保(35,000)(35,000)其他资产(18,993)(995)综合TPG基金和公共SPAC的影响小计(56,532)(40,894)综合TPG基金和公共SPAC的影响小计(1,024,465)(1,009,400)其他合并实体的影响其他合并实体的影响(131,737)(200,461)应付关联公司的现金和现金等价物(730,359)(592,332)应付关联公司(820,998)(178,538)关联公司81,557(124,020)应计业绩分配补偿-(3,402,071)投资(4,204,888)(4,284,205)其他负债(238,055)(216,881)其他资产(282,272)(178,576)其他合并实体的影响小计(1,190,790)(3,997,951)其他合并实体的影响小计(5,135,962)(5,179,133)应支付的附属公司应付账款和应计费用522,653 28,261(59,499)因关联公司(6,001)(8,884)投资(1,904,158)(1,231,593)其他负债(191)(18,547)应计业绩分配1,344,348 677,277重新分类调整小计516,461 830基金投资559,810 554, 316账面负债总额$969,711$484,130其他资产105,092 82,887重分类调整小计91,162 23,388账面资产总额$2,892,748$2,421,938

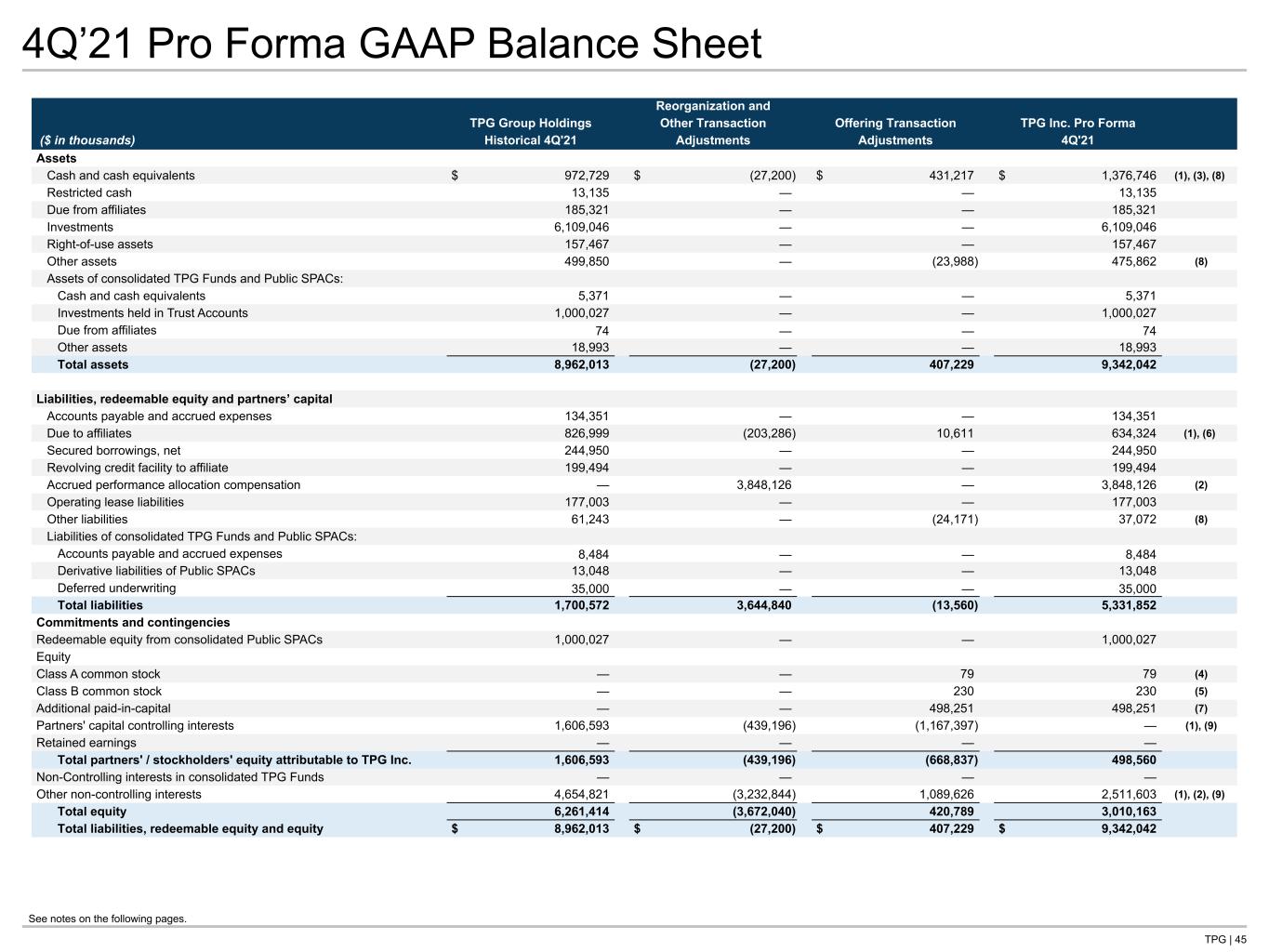

TPG|45 4Q‘21预计GAAP资产负债表重组和TPG Group Holdings其他交易提供交易TPG Inc.预计4Q’21调整4Q‘21调整$972,729$(27,200)$431,217$1,376,746(1),(3),(8)附属公司到期的限制性现金13,135-13,135,321-185,321投资6,109,046-6,109,046使用权资产157,467--157,467其他资产499,850-(23,988)475,862(8)综合TPG基金和公共空间委员会的资产:信托账户中持有的现金和现金等价物5,371--5,371应从附属公司74-74其他资产18,993-18,993总资产8,962,013(27,200)407,229 9,342,042欠关联公司的负债、可赎回股本和合伙人资本账户134,351--134,351欠关联公司的826,999(203,286)10,611 634,324(1),(6)担保借款,净额244,950--244,950对关联公司199,494-199,494应计业绩分配补偿-3,848,126-3,848,126(2)经营租赁负债177,003-177,003其他负债61,243-(24,171)37,072(8)综合TPG基金和公共特殊用途委员会的负债:应付账款和应计费用8,484--8,484公共特殊用途委员会的衍生负债13,048--13,048递延承保35,000-35,000总负债1,700,5723,644,840(13,560)5,331,852综合公共特殊用途委员会的承担和或有可赎回股本1,000,027-1,000,027 A类普通股--79(4)B类普通股--230 230(5)额外实收资本--498,251 498, 251(7)合伙人的资本控制权益1,606,593(439,196)(1,167,397)-(1),(9)留存收益-TPG Inc.的合伙人/股东权益总额1,606,593(439,196)(668,837)498,560合并TPG基金中的非控股权益4,654,821(3,232,844)1,089,626 2,511,603(1)、(2)、(9)总股本6,261,414(3,672,040)420,789 3,010,163总负债、可赎回股本及股本$8,962,013$(27,200)$407,229$9,342,042

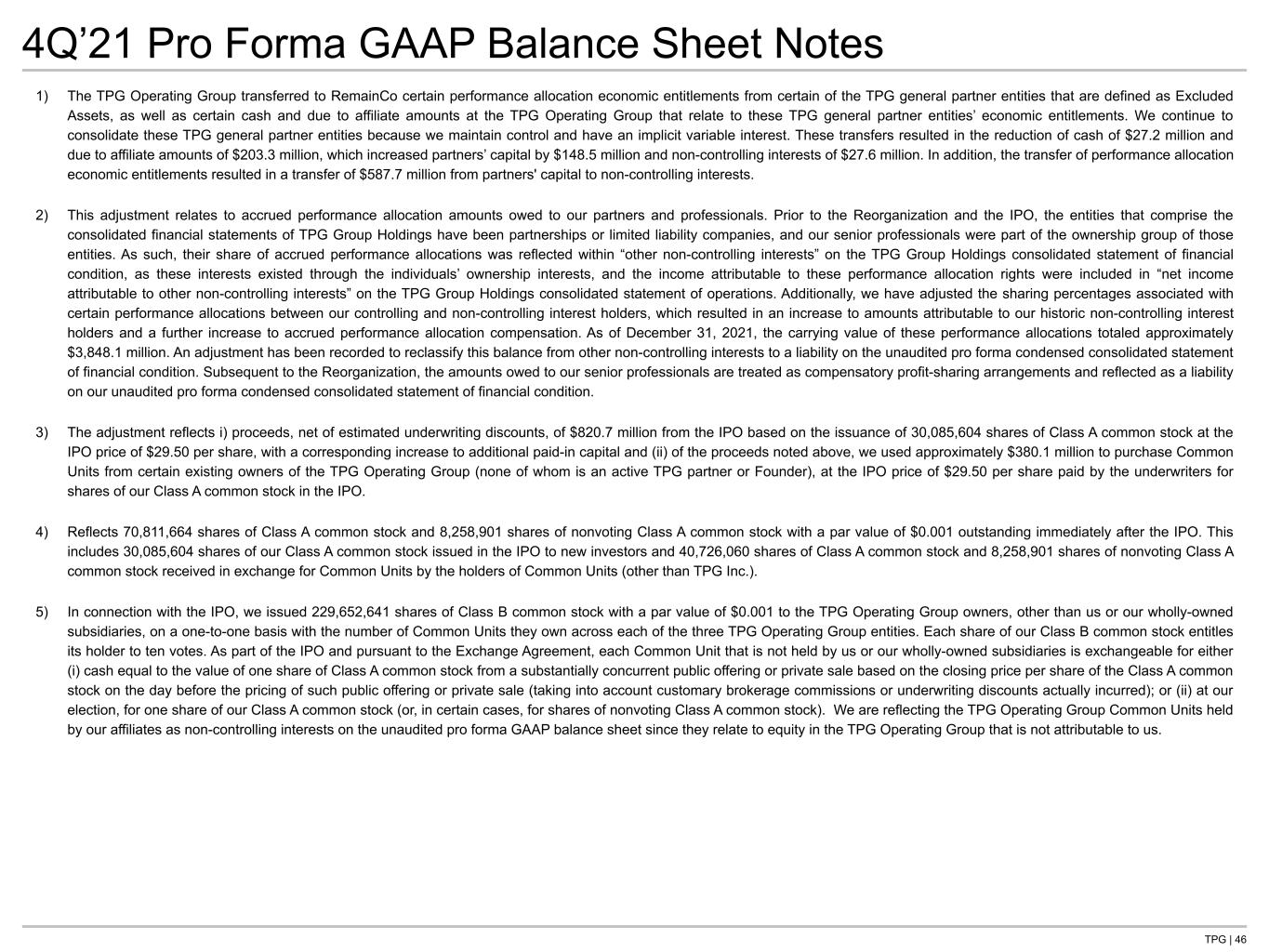

TPG|46 4Q‘21预计公认会计原则资产负债表附注1)TPG营运小组将若干被界定为除外资产的TPG普通合伙人实体的若干业绩分配经济权益,以及与该等TPG普通合伙人实体的经济权益有关的若干现金及应付于TPG营运集团的关联公司款项,转移至RemainCo。我们继续合并这些TPG普通合伙人实体,因为我们保持控制权,并拥有隐含的可变利益。这些转移导致现金减少2,720万美元,这是由于关联公司的2.033亿美元,使合伙人的资本增加了1.485亿美元,非控股权益增加了2,760万美元。此外,转移业绩分配经济应享权利导致将5.877亿美元从合作伙伴资本转移到非控股权益。2)这一调整涉及欠我们的合作伙伴和专业人员的应计业绩分配额。在重组和首次公开招股之前,组成TPG Group Holdings综合财务报表的实体一直是合伙企业或有限责任公司,我们的高级专业人员是该等实体的所有权集团的一部分。因此,彼等应占的业绩分配于TPG Group Holdings综合财务状况表的“其他非控股权益”内反映,因为该等权益是透过个人的所有权权益而存在,而该等业绩分配权的应占收入则计入TPG Group Holdings综合经营报表上的“其他非控股权益应占收入净额”。另外, 我们已经调整了与我们的控股和非控股股东之间的某些业绩分配相关的份额百分比,这导致我们历史上的非控股股东应得的金额增加,并进一步增加了应计业绩分配补偿。截至2021年12月31日,这些业绩分配的账面价值总计约为38.481亿美元。已记录调整,将该余额从其他非控股权益重新归类为未经审计的备考简明综合财务状况报表上的负债。重组后,欠我们高级专业人员的款项被视为补偿性利润分享安排,并在我们未经审计的备考简明综合财务状况报表中反映为负债。3)调整反映i)基于以每股29.50美元的IPO价格发行30,085,604股A类普通股而产生的8.207亿美元的IPO收益(扣除估计承销折扣后),以及(Ii)上述收益中的约3.801亿美元用于从TPG运营集团的某些现有所有者(均不是TPG活跃的合伙人或创始人)购买普通股。以承销商支付的每股29.50美元的IPO价格购买我们首次公开募股的A类普通股。4)反映了70,811,664股A类普通股和8,258,901股无投票权A类普通股,面值为0.001美元。这包括在IPO中向新投资者发行的30,085,604股A类普通股,40,726,060股A类普通股和8,258股A类普通股, 901股无投票权A类普通股,由普通股持有人(TPG Inc.除外)以普通股换取。5)关于首次公开招股,我们向德州太平洋营运集团所有人(我们或我们的全资附属公司除外)发行了229,652,641股B类普通股,面值为0.001美元,与他们在三个德州太平洋营运集团实体各自拥有的普通股数量一对一。我们B类普通股的每股持有者有权获得10票。作为IPO的一部分,根据交换协议,并非由我们或我们的全资子公司持有的每个普通股可交换为(I)相当于一股A类普通股价值的现金,该现金基于A类普通股在该公开发售或非公开出售定价前一天的收盘价(考虑到惯例经纪佣金或实际产生的承销折扣),来自基本上同时进行的公开发售或非公开出售;或(Ii)在我们选择的情况下,购买一股我们的A类普通股(或在某些情况下,购买无投票权的A类普通股)。我们将我们联属公司持有的TPG营运集团共同单位反映为未经审核的备考公认会计原则资产负债表中的非控股权益,因为该等权益与TPG营运集团的股权有关,而该等权益并非归属于我们。

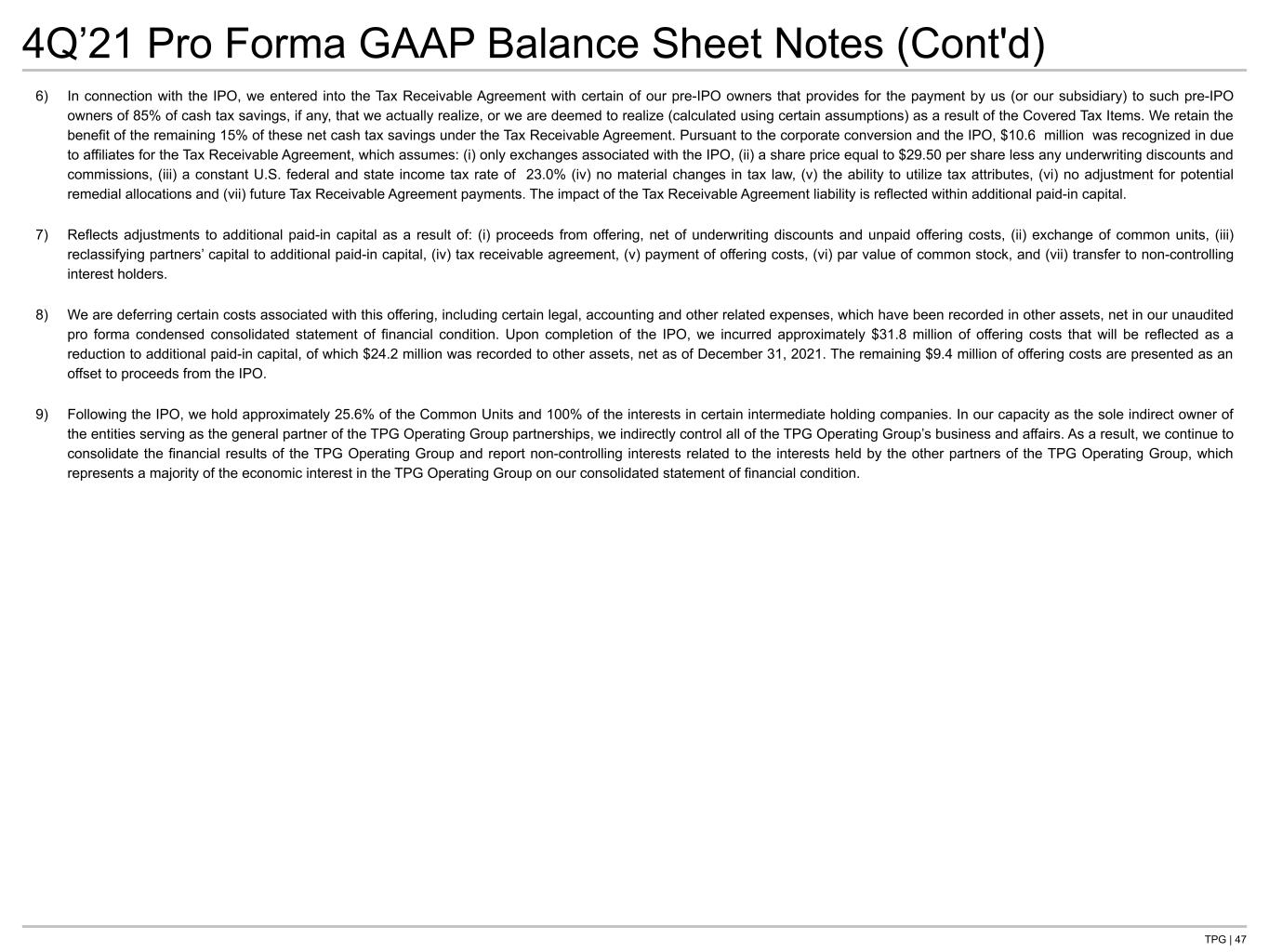

TPG|47 4Q‘21备考公认会计原则资产负债表附注(续)6)就IPO事宜,吾等与若干IPO前拥有人订立应收税项协议,规定吾等(或吾等附属公司)向该等IPO前拥有人支付我们实际实现或被视为(按某些假设计算)的所涵盖税项所节省的85%现金税款。根据应收税金协议,我们保留剩余15%的现金节税净额的利益。根据公司转换及首次公开招股,应收税项协议的联属公司确认10,600,000美元,该协议假设:(I)仅与首次公开招股相关的交易所,(Ii)相当于每股29.50美元的股价减去任何承销折扣及佣金,(Iii)美国联邦及州所得税税率23.0%不变,(Iv)税法无重大变动,(V)利用税务属性的能力,(Vi)不对潜在补救分配作出调整及(Vii)未来应收税项协议付款。应收税金协议负债的影响反映在额外的实收资本中。(7)反映因以下原因而对额外缴入资本作出的调整:(1)发行收益,扣除承销折扣和未支付的发售成本;(2)交换共同单位;(3)将合伙人资本重新分类为额外缴入资本;(4)应收税项协议;(5)支付发售费用;(6)普通股面值;及(7)转移至非控股利益持有人。8)我们将递延与本次发行相关的某些成本,包括已记录在其他资产中的某些法律、会计和其他相关费用,并在我们的未经审计的备考简明综合财务状况表中进行净额记录。首次公开招股完成后, 我们产生了大约3180万美元的发售成本,这将反映为额外实收资本的减少,其中2420万美元计入其他资产,截至2021年12月31日的净额。其余940万美元的发行成本作为IPO收益的抵销。9)首次公开招股后,我们持有共同单位约25.6%的股份及若干中间控股公司的100%权益。作为作为TPG营运集团合伙企业普通合伙人的实体的唯一间接拥有者,我们间接控制TPG营运集团的所有业务和事务。因此,我们继续综合TPG营运集团的财务业绩,并在我们的综合财务状况报表中报告与TPG营运集团其他合伙人持有的权益相关的非控股权益,这代表了TPG营运集团的主要经济权益。

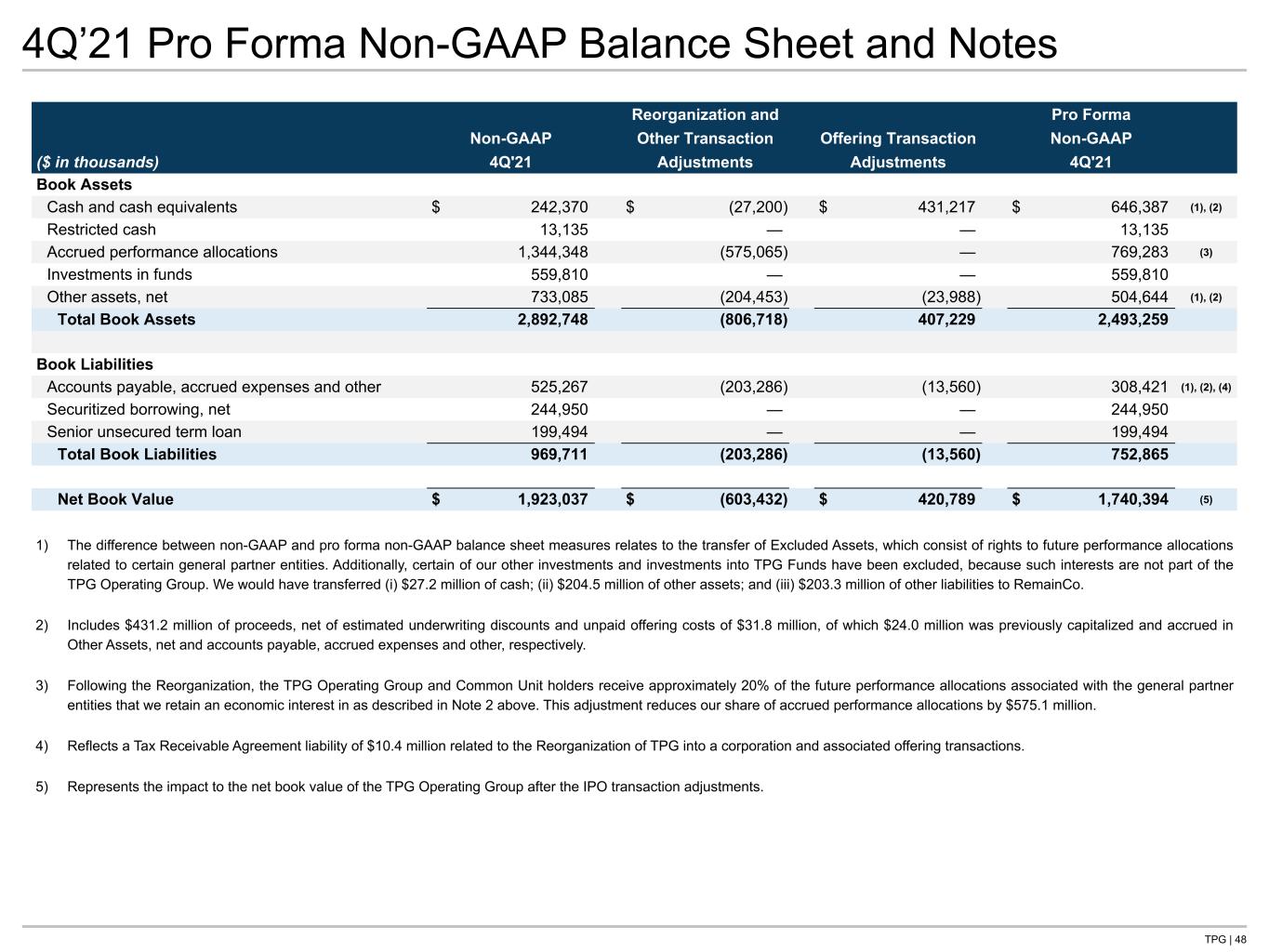

TPG|48 4Q‘21预计非GAAP资产负债表和票据重组和预计非GAAP其他交易提供交易非GAAP(以千美元为单位)4Q’21调整4Q‘21账面资产现金和现金等价物$242,370$(27,200)$431,217$646,387(1),(2)限制性现金13,135-13,135应计业绩分配1,344,348(575,065)-769,283(3)基金投资559,810-559,810其他资产,净额733,085(204,453)(23,988)504,644(1),(2)账面总资产2,892,748(806,718)407,229 2,493,259账面负债应付账款,应计费用和其他525,267(203,286)(13,560)308,421(1),(2),(4)证券化借款,净额244,950-244,950-244,950494--199,494账面总负债969,711(203,286)(13,560)752,865账面净值$1,923,037$(603,432)$420,789$1,740,394(5)1)非公认会计准则和预计非公认会计准则资产负债表衡量标准之间的差异涉及排除资产的转移,其中包括与某些一般合伙人实体有关的未来业绩分配权。此外,我们对TPG基金的某些其他投资和投资也被排除在外,因为这些权益不是TPG运营集团的一部分。我们将转移(I)2720万美元的现金;(Ii)2.045亿美元的其他资产;(Iii)2.033亿美元的其他负债给RemainCo。2)包括4.312亿美元的收益,扣除估计承销折扣和未付发行成本3,180万美元,其中2,400万美元以前已资本化,并分别计入其他资产、应付账款和净额、应计费用和其他。3)重组后, 如上文附注2所述,TPG营运集团及共同单位持有人可收取与我们保留经济权益的一般合伙人实体有关的未来业绩分配约20%。这一调整使我们在应计业绩分配中的份额减少了5.751亿美元。4)反映与TPG重组为一家公司及相关发售交易有关的应收税项协议负债1,040万美元。5)表示IPO交易调整后对TPG运营集团账面净值的影响。

TPG|49额外信息股利政策我们目前打算向A类普通股和无投票权A类普通股的持有者支付季度股息,相当于TPG Inc.在TPG运营集团可分配收益中至少85%的份额,根据董事会执行委员会的决定进行必要或适当的调整,以支持我们的业务开展,对我们的业务和基金进行适当的投资,遵守适用法律、我们的任何债务工具或其他协议,或为未来的现金要求(如与税收相关的支付和追回义务)提供准备。尽管我们预计将支付至少85%的DE作为股息,但作为股息支付的DE的百分比可能会低于目标最低水平。所有上述事项均受进一步限制,即在日落前任何股息的宣布及支付由执行委员会全权决定,而执行委员会可随时改变我们的股息政策,包括但不限于减少该等股息或甚至完全取消该等股息。未来有关宣布和支付股息(如果有的话)的任何决定,将由执行委员会在考虑各种因素后酌情决定,这些因素包括我们的业务、经营业绩和财务状况、当前和预期的现金需求、扩张计划以及我们支付股息能力的任何法律或合同限制。我们现有的某些信贷安排包括,我们未来达成的任何融资安排都可能包括限制我们支付股息能力的限制性契约。此外,根据特拉华州的法律,TPG运营集团通常被禁止向有限责任合伙人进行分销,条件是, 于分配时,于分配生效后,德州太平洋营运集团的负债(除若干例外情况外)超过其资产的公允价值。TPG运营集团的子公司向TPG运营集团进行分销的能力通常受到类似的法律限制。非GAAP财务计量在本报告中,我们披露了非GAAP财务计量,包括可分配收益(DE)、税后DE、与费用相关的收益(FRE)、与费用相关的收入(FRR)和与费用相关的费用。这些指标不是公认会计准则下的财务指标,不应被视为净收益、收入或总支出的替代品,它们可能无法与其他公司报告的类似名称的指标相比较。除公认会计准则措施外,还应考虑这些措施。我们使用这些指标来评估我们业务的核心运营业绩,更多定义可在以下页面找到。

TPG|50 Definitions税后可分配收益(“税后DE”)是反映所得税影响后的可分配收益的非GAAP业绩衡量标准。我们使用它来评估所得税支出如何影响可分配给我们的A类普通股持有人和共同单位持有人的金额。税后DE与按照GAAP计算的GAAP净收入的不同之处在于,它不包括本文DE定义中描述的项目;然而,与DE不同,它确实反映了所得税的影响。为了确定税后DE,所得税是指调整后的GAAP所得税支出总额,仅包括根据GAAP所得税前净收入计算的当前税收支出(收益),并包括我们的应收税金协议项下的当前应付款项,这笔款项在我们的综合财务状况报表中记录在其他负债中。此外,在确定税后DE时使用的当前税费(收益)反映了公司可在特定费用项目上扣除的收益,这些费用项目不包括在基本DE计算中,例如基于股权的补偿费用。我们认为,在确定税后DE时,如上所述,计入应收税款协议下的当前应付金额并利用当前的所得税支出(福利)是有意义的,因为它增加了期间之间的可比性,并更准确地反映了可供分配给股东的收益。管理资产(“AUM”)是指(I)我们管理的TPG基金所持有的投资和金融工具的公允价值,加上我们有权根据其各自的资本承诺条款从这些基金的投资者和共同投资者那里募集的资本,扣除未偿还杠杆, 包括对尚未开始其投资期的基金的资本承诺;(Ii)我们的对冲基金和对冲基金的基金的资产净值;(Iii)我们的抵押REITs的资产总额(包括杠杆);以及(Iv)以信托形式持有的IPO收益,不包括利息,以及远期购买协议和与完成业务合并后与我们的SPAC相关的公共股权私人投资相关的收益。我们对AUM的定义不是基于我们管理或根据任何监管定义计算的投资基金的协议中可能对AUM的任何定义。尚未赚取费用的资产管理公司是指对尚未投资或尚未被视为活跃的TPG投资基金和联合投资工具的资本承诺金额,随着这些资本被投资或激活,支付费用的部分将计入FAUM。受费用收益增长影响的资产管理规模是指通过赚取新的管理费(尚未赚取费用的资产管理规模)或从更高的管理费比率投资(资产管理规模可能会增加)来部署时可以增加费用的资本承诺。可用资本是合作伙伴向我们的基金和共同投资工具承诺的未出资资本承诺总额,用于为未来投资提供资金,以及与我们的公共SPAC相关的IPO和远期购买协议收益,以及在与我们的公共SPAC相关的业务合并完成后投资者对公共股权承诺的私人投资。使用基金一级融资安排完成的投资的可用资本减少;然而, 对于我们已承诺进行但在报告日期仍未获得资金的投资,这一数字并未减少。我们相信这一措施对投资者是有用的,因为它提供了对我们的投资基金和联合投资工具可用于未来投资的资本额的更多洞察。已投入资本是指在特定时期内,TPG的投资基金、联合投资工具和SPAC在完成一项业务合并时投入的资本总额。它不包括对冲基金活动。我们认为,这一指标对投资者是有用的,因为它衡量了整个TPG的资本配置。所投资的资本包括使用投资融资安排进行的投资,如信贷安排(如适用)。募集资本是指TPG的投资基金和联合投资工具在给定时期内筹集的资本承诺总额,以及与我们的公共SPAC相关的IPO和远期购买协议,以及完成与我们的公共SPAC之一相关的业务合并后对公共股权的私人投资。我们相信,这一指标对投资者是有用的,因为它衡量了TPG获得资本的渠道,以及我们扩大管理费基础的能力。可分配收益(“DE”)用于评估业绩和潜在可用于分配给合作伙伴的金额。De源自并与其最直接可比的GAAP净收入指标相协调,但不等同于该指标。De不同于按照GAAP计算的GAAP净收益,因为它不包括(1)未实现的业绩分配及相关的薪酬和福利支出,(2)未实现的投资收入,(3)基于股权的薪酬支出,(4)可归因于合并实体的非控股权益的净收益(亏损),或(5)某些非现金项目, 比如应急预备役。可分配盈利参与股份指(I)股份(A类投票权、A类无投票权及TPG营运集团共同单位)及(Ii)享有不可没收股息权利的股份支付奖励的总和,该等红利受益于于任何给定期间结束时来自TPG营运集团的利润分配。这不包括股票或限制性股票单位(I)其股息应在归属时支付,或(Ii)不参与股息。

TPG|51定义(续)除外资产是指与重组有关而签订的主出资协议附表A所列转移给RemainCo的资产和经济权利(如本文所述),主要包括(I)在某些与TPG无关的赞助商中的少数股权,(Ii)在TPG基金中获得某些业绩分配的权利,(Iii)某些共同投资权益和(Iv)现金。需要逐步增加的FAUM是指在某些基金内筹集的资本,一旦进行资本投资,管理费费率就会增加。在受到某些限制的情况下,这些基金的有限合伙人对承诺资本和未提取资本支付较低的费用。随着资本被用于投资,为这些资本支付的费用也会增加。FAUM包括在FAUM中,但需进行升级。与费用相关的收益(“FRE”)是一项补充的业绩衡量指标,用于评估我们的业务,并做出资源配置和其他运营决策。Fre与按照GAAP计算的净收益的不同之处在于,它对DE计算中包括的项目进行了调整,并进行了调整,以排除(1)已实现的业绩分配和相关的薪酬支出,(2)投资和金融工具的已实现投资收入,(3)净利息(利息支出减去利息收入),(4)折旧, (5)摊销和(6)某些非经常性收入和支出。我们使用FRE来衡量我们业务从费用收入(而不是基于资本分配的收入)支付薪酬和运营费用的能力。由于本文所述的调整,在不考虑相关GAAP措施的情况下使用FRE是不够的。与费用有关的费用不同于根据公认会计准则计算的费用,因为它是扣除某些偿还安排后的净额。与费用相关的费用用于管理层对业务的审查。与费用相关的收入(“FRR”)包括(I)管理费、(Ii)交易、监测和其他费用、净额和(Iii)其他收入。与费用相关的收入不同于根据公认会计原则计算的收入,因为它不包括某些报销费用安排。手续费收入AUM(“FAUM”)仅代表我们有权收取管理费的AUM。FAUM是用于计算我们的管理费的所有单个收费基础的总和,在以下方面与AUM不同:(I)我们无权获得管理费的资产和承诺被排除在外(例如,我们仅有权获得绩效分配或目前无权获得管理费的资产和承诺)以及(Ii)某些资产,主要是在我们的私募股权基金中, 按资本承诺和投资资本而非公允价值反映,因为费用一般不受相关投资公允价值变化的影响。我们相信这项措施对投资者是有用的,因为它为我们赚取管理费的资本基础提供了更多的洞察力。我们对FAUM的定义不是基于管理我们管理的投资基金和产品的协议中对AUM或FAUM的任何定义。净应计绩效分配是指由于我们的TPG基金中的一般合作伙伴利益而产生的未实现和未分配的绩效分配。我们相信这一措施对投资者是有用的,因为它为TPG运营集团共同单位持有人预计将获得的应计业绩分配提供了更多的洞察。非公认会计准则财务计量是指根据不同于美利坚合众国公认会计原则的方法计算和列报的财务计量。这些非GAAP财务措施应被视为根据美国GAAP提出的财务措施的补充,而不是替代或优于这些财务措施。我们使用这些衡量标准来评估我们业务的核心运营业绩。变现是指我们的TPG投资基金、联合投资工具和公共SPAC在完成业务合并后产生的总投资收益。我们相信,这一措施对投资者是有用的,因为它推动了投资收益和业绩分配。RemainCo统称为塔兰特RemainCo I,L.P.,特拉华州有限责任合伙企业,Tarant RemainCo II,L.P.,特拉华州有限责任合伙企业,以及塔兰特RemainCo III,L.P.,特拉华州有限合伙企业,拥有排除的资产, 以及塔兰特RemainCo GP LLC,一家特拉华州的有限责任公司,担任他们的普通合伙人。TPG营运集团指(I)于重组生效前的期间,指TPG营运集团合伙企业及其各自的综合附属公司,及(Ii)于重组生效后开始的期间,(A)TPG营运集团合伙企业及其各自的综合附属公司及(B)非RemainCo。TPG运营集团合伙是指TPG运营集团I,L.P.,以前名为TPG Holdings I,L.P.,TPG运营集团II,L.P.,特拉华州有限合伙企业,以前名为TPG Holdings II,L.P.,以及TPG运营集团III,L.P.,特拉华州有限合伙企业,以前名为TPG Holdings III,L.P.。就一项投资或一组投资而言,价值创造代表给定计量期间的价值增值或贬值,分子为价值总变动减去于计量期间投资的资本,分母为(I)于计量期间开始时的未实现价值加上(Ii)于计量期间进行的后续投资的投资资本,以及(Iii)于计量期间进行的新投资的投资资本(如新投资发生价值变动)之和。