伟大的榆树资本公司纳斯达克:截至2022年6月30日的GECC投资者演示季度2022年8月4日展览99.2

本新闻稿中非历史事实的陈述属于联邦证券法意义上的“前瞻性”陈述。这些陈述通常是通过使用诸如“预期”、“预期”、“应该”、“将”、“估计”、“设计”、“寻求”、“继续”、“上行”、“潜在”、“初步”等词语或短语来表达的,但并非总是如此。所有这些前瞻性陈述都涉及受风险、不确定因素和其他因素影响的估计和假设,这些风险、不确定性和其他因素可能导致实际结果与陈述中表达的结果大不相同。可能导致实际结果与前瞻性陈述中预测的结果大不相同的关键因素包括:信贷市场状况、公司普通股价格、公司投资组合和投资经理的表现、与“新冠肺炎”疫情对公司及其投资公司的经济影响相关的风险。有关这些和其他因素的信息可以在GECC的Form 10-K年度报告和提交给美国证券交易委员会的其他报告中找到。除非法律要求,否则GECC不承担更新本通讯中包含的任何前瞻性陈述或使先前的陈述与实际结果或修订后的预期相符的义务,也不明确不承担任何义务。告诫读者不要过度依赖这些前瞻性陈述,这些陈述仅在本文发表之日起发表。你应该考虑投资目标、风险, 在投资前仔细审核GECC的收费和费用。GECC向美国证券交易委员会提交的文件包含有关GECC的这一信息和其他信息,可通过本演示文稿结束时的电话号码和地址联系GECC获取。美国证券交易委员会还设有一个网站,其中包含上述文件。美国证券交易委员会的网站地址是http://www.sec.gov.在投资之前,应仔细阅读和考虑这些文件。本文中包含的业绩、分布和财务数据代表过去的业绩、分布和结果,既不保证也不预示未来的业绩、分布或结果。投资回报和投资的本金价值会波动,因此投资者的股票价值可能会高于或低于原始成本。GECC的市场价格和资产净值将随着市场状况而波动。目前的业绩可能低于或高于所引用的业绩数据。所有信息和数据,包括投资组合持有量和业绩特征,均截至2022年3月31日,除非另有说明,否则可能会发生变化。本陈述并不构成出售任何证券的要约。前瞻性陈述

Great Elm Capital Corp.由GEG及其高管和董事外部管理、专注于总回报的BDC对GECC的重大内部所有权投资目标通过投资于债务和创收股权证券来产生当期收入和资本增值,包括积极投资于专业金融业务组合(截至2022年6月30日)2.046亿美元的投资组合公允价值;9,760万美元的资产净值债务投资的加权平均当前收益率为10.3%1 58项投资(47项债务,11项股权),投资于20个行业的45家公司(不包括对SPAC的投资)加权平均当前收益率是基于衡量日期的未偿还债务证券的声明票面利率和公允价值。关于GECC

2022年第二季度(截至2022年6月30日的季度)

截至2022年3月31日的季度,NII为120万美元,或每股0.23美元,而截至2022年3月31日的季度为600万美元,或每股1.31美元,(22第一季度)和210万美元,或每股0.54美元(21季度)(1)NII受到先前应计激励费用约490万美元的逆转的积极影响,而预计调整后的NII为110万美元。或每股0.24美元2022年第一季度净投资收益(“NII”)2022年第二季度:概述资产分配现金创收投资占投资组合公平市值的98%传统资产约占投资组合公平市值的1%或资产净值的3%为9,760万美元,或每股12.84美元,分别为6,930万美元,或每股15.06美元,(22年第一季度)和9,170万美元,或每股23.40美元(21季度)(1)董事会批准了截至2022年9月30日和12月31日的季度的分配,2022按每股0.45美元的ACR比率计算,每股数字是根据有关期间的期末或加权平均流通股计算,适用于2022年2月28日生效的1股6取6股反向股票拆分的形式。资产覆盖率为166.9%,而22年第一季度为147.5%,2011年第二季度为166.2%,出售了约300万股普通股,总收益为3,750万美元

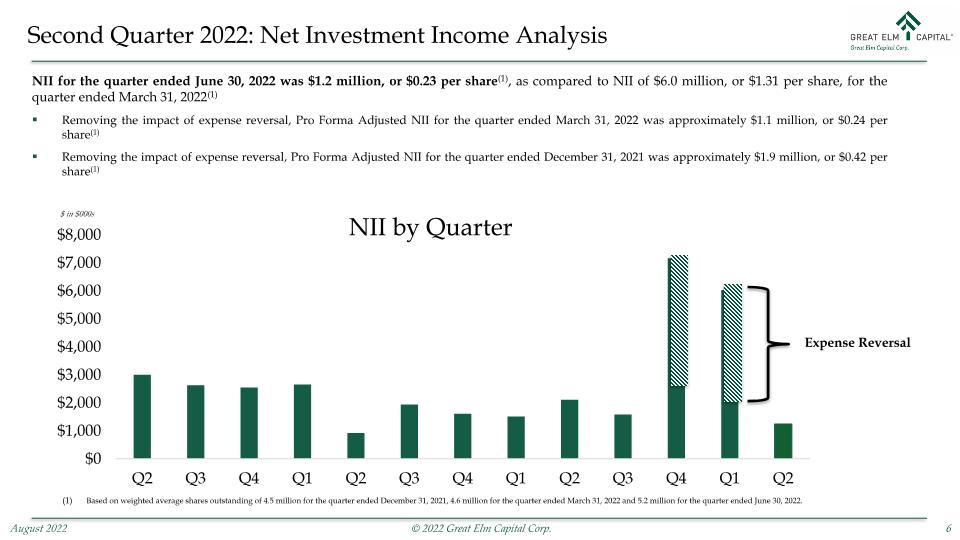

2022年第二季度:截至2022年6月30日的季度的净投资收益分析NII为120万美元,或每股0.23美元,而截至2022年3月31日的季度的NII为600万美元,或每股1.31美元(1)剔除费用逆转的影响,截至2022年3月31日的季度的预计调整后NII约为110万美元,或每股0.24美元(1)剔除费用逆转的影响,截至2021年12月31日的季度的预计调整NII约为190万美元,或每股0.42美元(1)美元,基于截至2021年12月31日的季度的加权平均流通股450万股,截至2022年3月31日的季度的460万股,以及截至2022年6月30日的季度的520万股。费用冲销

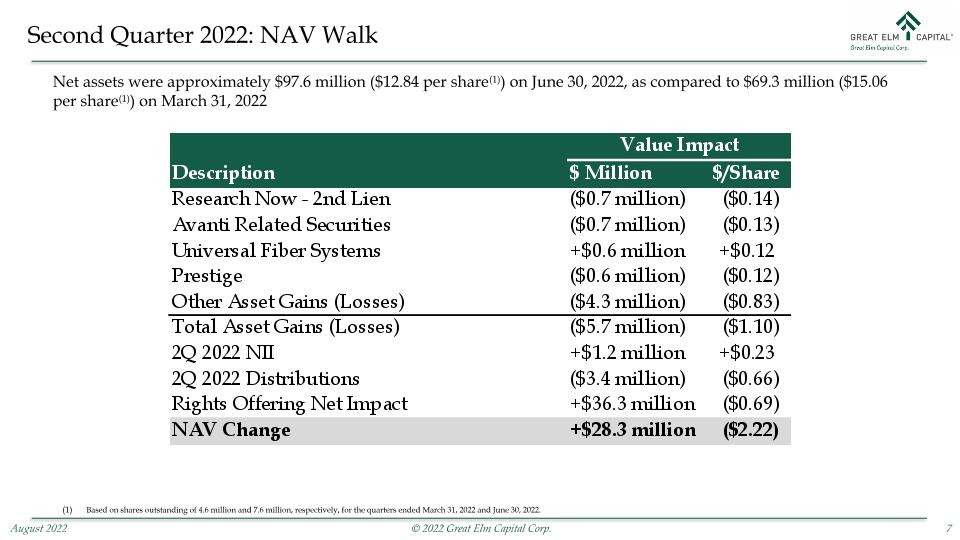

2022年第二季度:截至2022年6月30日,净资产净值约为9760万美元(每股12.84美元(1)),而2022年3月31日为6930万美元(每股15.06美元(1)),基于截至2022年3月31日和2022年6月30日的季度流通股分别为460万股和760万股。

投资组合回顾(截至2022年6月30日的季度)

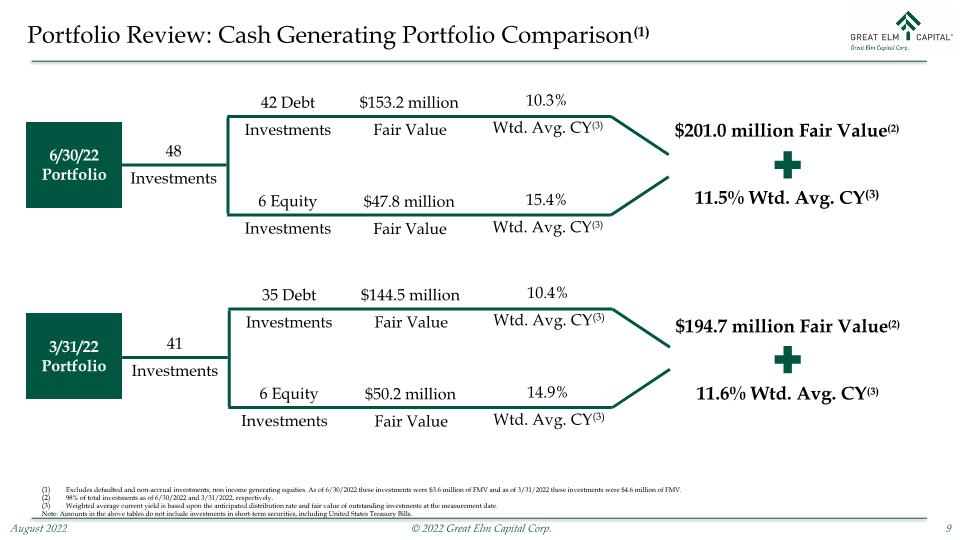

投资组合回顾:现金产生投资组合比较(1)不包括违约和非应计投资、非创收股票。截至2022年6月30日,这些投资为FMV的360万美元,截至2022年3月31日,这些投资为FMV的460万美元。截至2022年6月30日和2022年3月31日的总投资的98%。加权平均当期收益率以计量日未偿还投资的预期分配率和公允价值为基础。注:以上表格中的金额不包括对短期证券的投资,包括美国国库券。6股权投资4,780万美元公允价值15.4%WTD平均CY(3)42债务投资1.532亿美元公允价值10.3%WTD平均CY(3)48投资2.01亿美元公允价值(2)11.5%WTD平均CY(3)6股权投资5,020万美元公允价值14.9%WTD平均CY(3)35债务投资1.445亿美元公允价值10.4%WTD平均CY(3)41投资公允价值1.947亿美元(2)11.6%WTD平均CY(3)6/30/22组合3/31/22组合

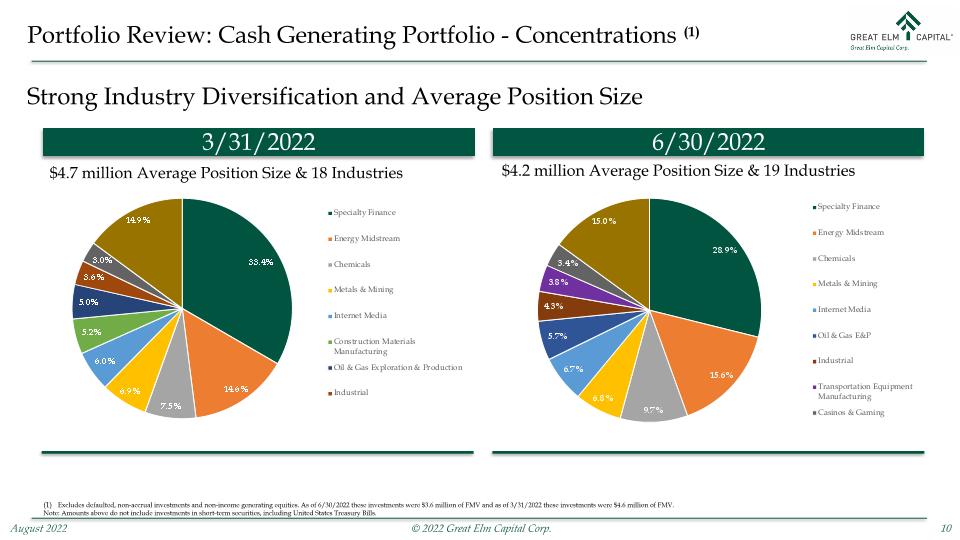

投资组合回顾:现金产生投资组合集中(1)2022年3月31日6月30日强劲的行业多元化和平均头寸规模470万美元平均头寸规模&18个行业420万美元平均头寸规模&19个行业不包括违约、非应计投资和非创收股票。截至2022年6月30日,这些投资为FMV的360万美元,截至2022年3月31日,这些投资为FMV的460万美元。注:上述数额不包括对短期证券的投资,包括美国国库券。

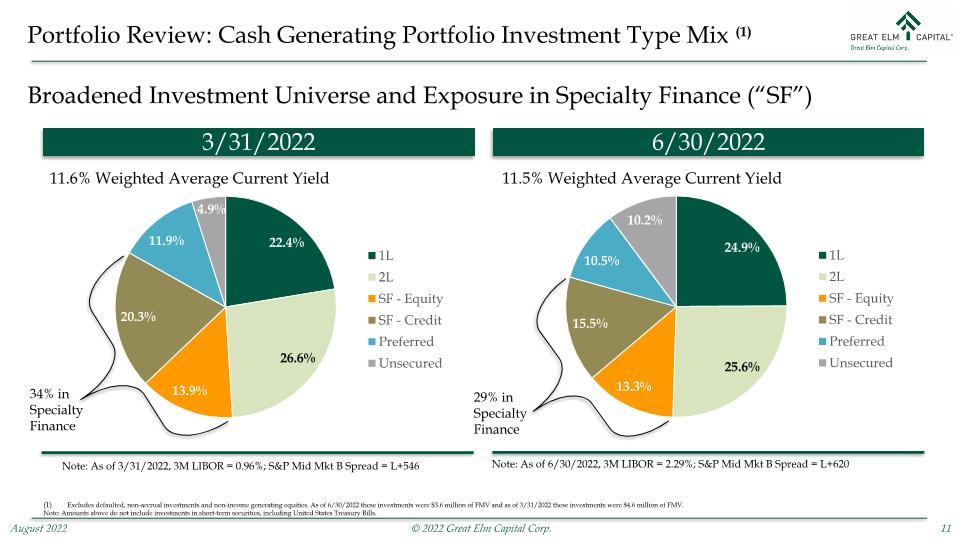

投资组合回顾:现金产生投资组合投资类型组合(1)不包括违约、非应计投资和非创收股票。截至2022年6月30日,这些投资为FMV的360万美元,截至2022年3月31日,这些投资为FMV的460万美元。注:上述数额不包括对短期证券的投资,包括美国国库券。2022年3月31日专业金融(SF)11.6%加权平均当前收益率11.5%加权平均当前收益率注:截至2022年6月30日,3M LIBOR=2.29%;标准普尔中型MKT B利差=L+62034%专业金融29%注:截至2022年3月31日,3M LIBOR=0.96%;标准普尔中型MKT B利差=L+546

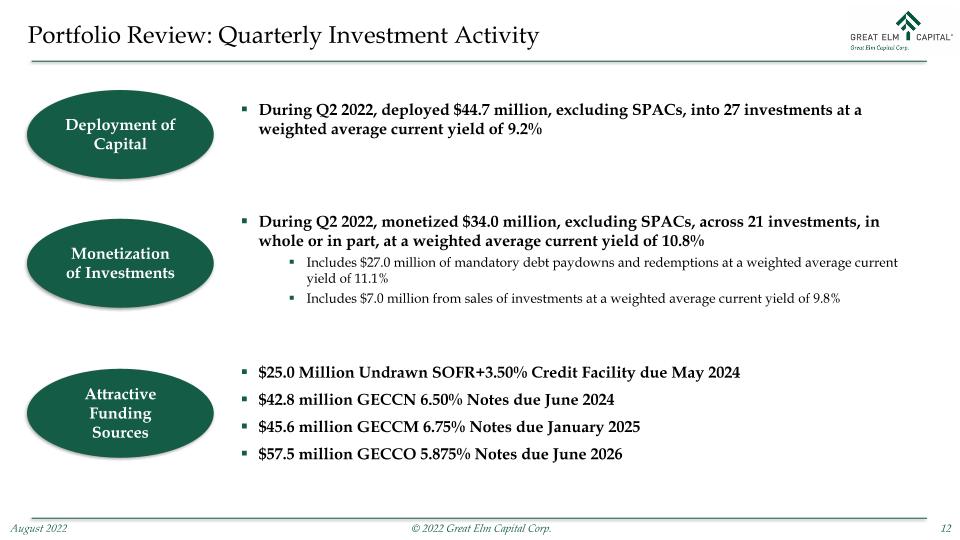

$2,500万未提取SOFR+3.50%信贷安排2024年5月到期$4,280万GECCN 6.50%债券2025年6月到期$4,560万GECCM 6.75%债券2025年6月到期$5,750万GECCO 5.875%债券2022年第二季度有吸引力的资金来源,不包括SPAC,在27项投资中部署了4,470万美元,加权平均当前收益率为9.2%在2022年第二季度,全部或部分21项投资货币化了3,400万美元,不包括SPAC,加权平均当前收益率为10.8%,包括2,700万美元的强制性偿债和赎回,加权平均当前收益率为11.1%,包括以加权平均当前收益率9.8%的加权平均当前收益率出售投资所得的700万美元

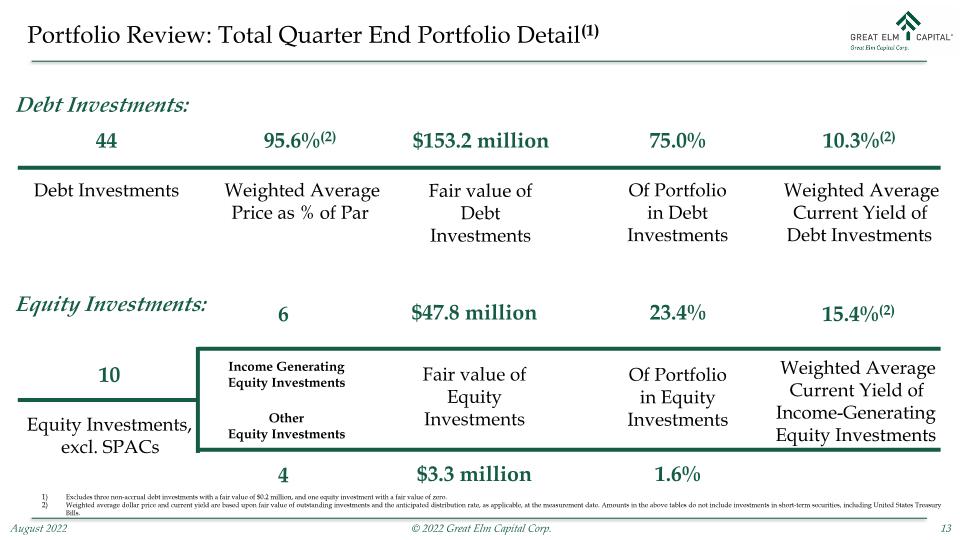

收益产生股权投资组合审查:总季度末投资组合细节(1)44债务投资1.532亿美元95.6%(2)加权平均价格占面值的百分比10.3%(2)债务投资组合的加权平均当前收益率75.0%债务投资10股权投资,不包括。SPAC债务投资:股权投资:23.4%不包括三项公允价值为20万美元的非应计债务投资,以及一项公允价值为零的股权投资。加权平均美元价格和当前收益率基于未偿还投资的公允价值和于计量日期的预期分派率(如适用)。上表中的数额不包括对短期证券的投资,包括美国国库券。创收股权投资的加权平均当期收益率4$4780万$330万1.6%15.4%(2)6股权投资组合中的其他股权投资股权投资的公允价值债务投资的公允价值

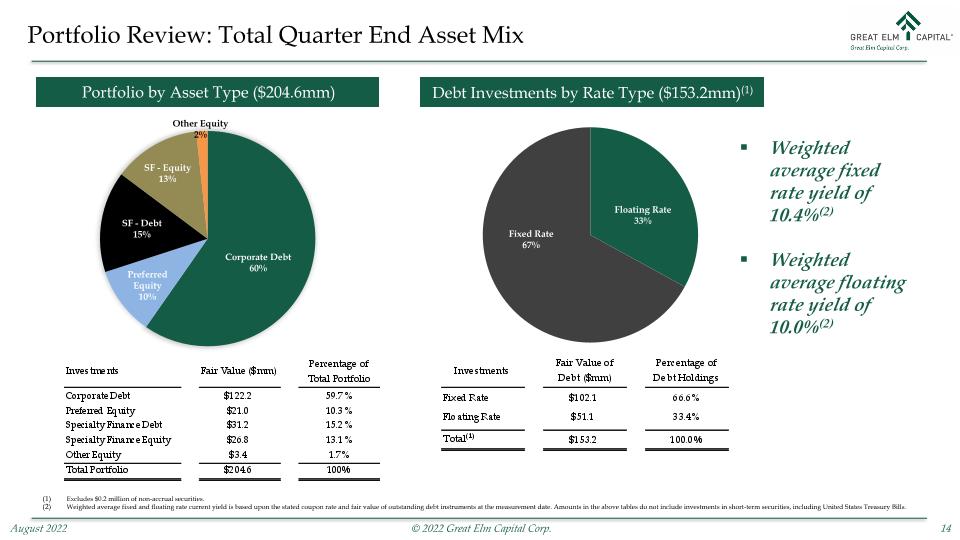

按资产类别划分的投资组合(204.6百万美元)按利率类别划分的债务投资(153.2百万元)(1)加权平均固定利率收益率10.4%(2)加权平均浮动利率收益率10.0%(2)不包括20万美元的非应计证券。加权平均固定及浮动利率流动收益率以未偿还债务工具于计量日期的票面利率及公允价值为基准。上表中的数额不包括对短期证券的投资,包括美国国库券。投资组合回顾:季度末总资产组合

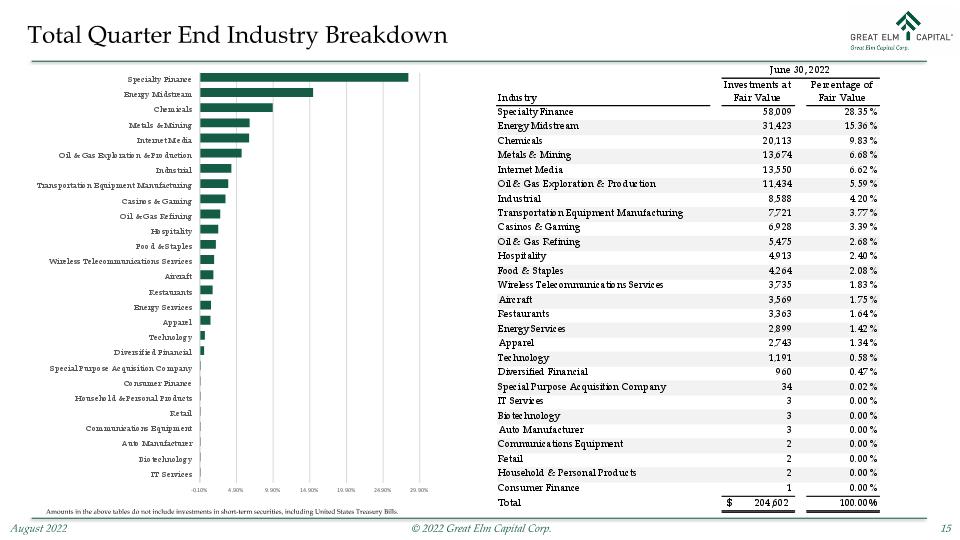

以上表格中的季度末行业细分总额不包括对短期证券的投资,包括美国国库券。

大榆树专业金融

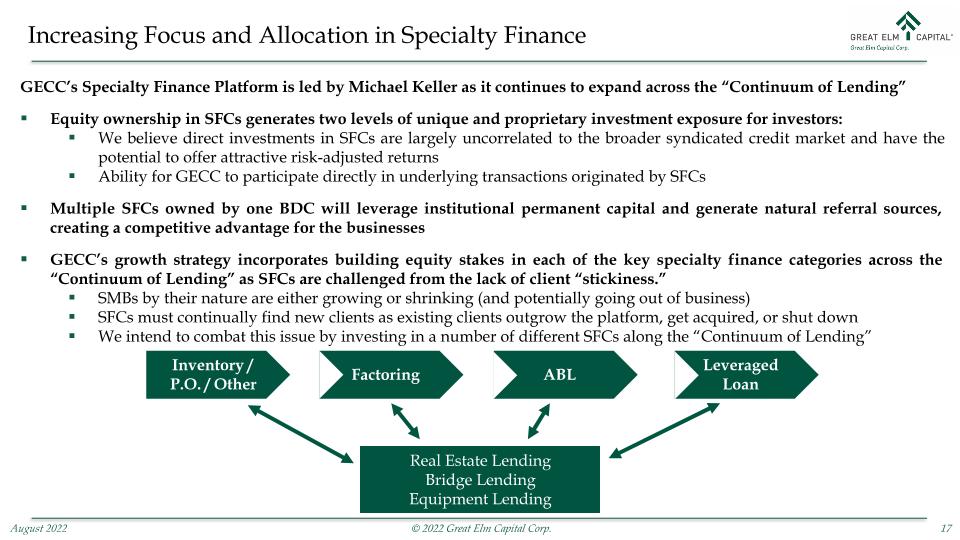

对专业金融的日益关注和配置GECC的专业融资平台由迈克尔·凯勒领导,该平台继续在“借贷连续体”中扩张为投资者带来两种独特和专有的投资敞口:我们相信对SFC的直接投资在很大程度上与更广泛的银团信贷市场无关,并有可能为GECC直接参与SFC发起的基础交易提供有吸引力的风险调整回报能力由一个BDC拥有的多个SFC将利用机构永久资本并产生自然的转介来源。为了创造业务的竞争优势,GECC的增长战略包括在“贷款连续体”的每个关键专业金融类别中建立股权,因为SFC面临着缺乏客户“粘性”的挑战。中小型企业的本质要么在增长,要么在萎缩(可能会倒闭)。随着现有客户的增长、被收购或关闭,SFC必须不断寻找新客户。我们打算通过投资于多家不同的SFC来解决这一问题,方法是沿着库存/采购订单/其他保理ABL杠杆贷款房地产贷款桥梁贷款设备贷款

贷款收益连续体平台提供显著的好处连续体允许贷款人提高客户的“粘性”,并更长时间地留住关键借款人连续体通过添加一站式/赠送贷款产品提供向借款人交叉销售产品和服务的理想平台我们增强了我们保持盈利关系的能力通过拥有连续体的借贷平台,我们将能够为借款人提供留在大榆树家族的经济激励连续体允许客户获取成本跨平台分摊连续体在所有垂直金融专业内提供激励,以协作的方式推荐业务和工作

专注和执行Great Elm正在利用三管齐下的方法来构建其专业融资平台:战略收购:机会,使Great Elm能够进一步构建其专业融资平台,扩大其贷款战略的连续性,并增加互补的业务线。2019年-PrestigeFactoring 2021年-贷款人为提供资金,为SFC 2022年提供参与者资本-英镑商业信贷基于资产/支持的贷款平台合资企业/战略关系:伟大的榆树可以通过提供资本帮助第三方平台,从而实现更大规模的交易执行。此外,Great Elm可以与银行合作,为其资产负债表提供最后融资,或与具有特定专业知识的集团(即清算公司)合作。这一战略应该会增加GESF家族的整体交易流,并允许Great Elm利用合作伙伴的技能集来产生诱人的风险调整后回报。直接来源:专有来源向市场发出了一个明确的信息,即GESF是资产支持和专业金融市场的活跃参与者。此外,直接来源提供的货币将鼓励战略合作伙伴与我们合作。如果GESF能够提供交易流,拥有资本的集团将优先考虑与Great Elm合作创建合资企业或合作伙伴关系。最后,这些交易为GECC提供了巨大的风险调整后投资机会。

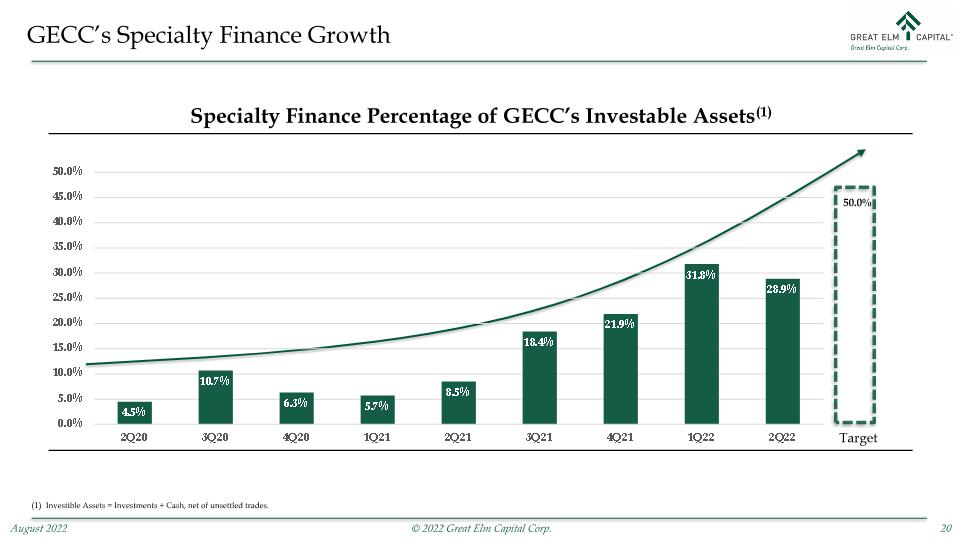

GECC的专业融资增长专业融资GECC可投资资产的百分比(1)可投资资产=投资+现金,扣除未结算交易后的净额。目标50.0%

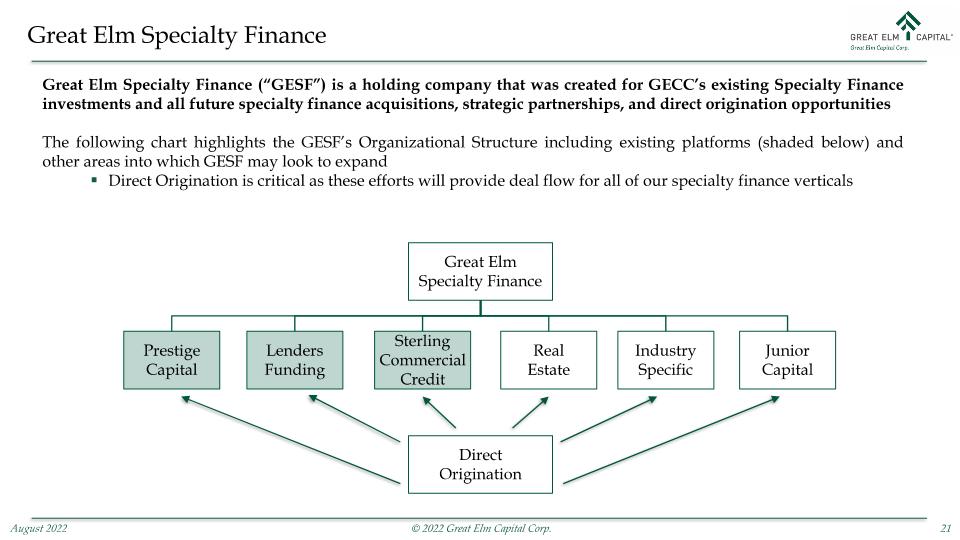

大榆树专业融资大榆树专业金融(“GESF”)是一家控股公司,是为GECC现有的专业金融投资和所有未来的专业融资收购、战略合作伙伴关系和直接发起机会而创建的。下图重点介绍了GESF的组织结构,包括现有平台(下图阴影)和GESF可能寻求扩大直接发起的其他领域。这些努力将为我们所有的专业金融垂直领域提供交易流伟大的榆树专业金融声望资本贷款人为英镑商业信贷房地产行业提供资金初级资本直接发起

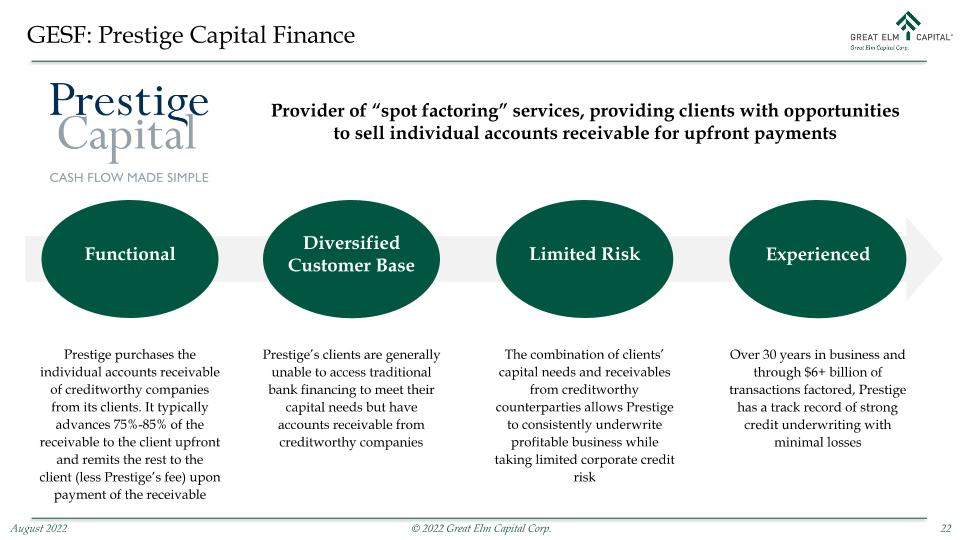

提供“现货保理”服务,为客户提供出售个人应收账款用于预付款的机会GESF:信誉资本金融功能声望从客户手中购买信誉良好的公司的个人应收账款。它通常预支75%-85%的应收账款给客户,其余部分在支付应收账款时汇给客户(减去Prestige的费用)多元化的客户群Prestige的客户通常无法获得传统的银行融资来满足他们的资本需求,但从信誉良好的公司获得应收账款有限的风险客户的资本需求和来自信誉良好的交易对手的应收账款相结合使Prestige能够始终如一地承保盈利的业务,同时承担有限的企业信用风险,在业务中经历了30多年的经验和60多亿美元的交易因素,Prestige拥有强大的信贷承保记录,损失最小

GESF:贷款人融资私人融资和风险分担因素和基于资产的贷款人购买参与保理和基于资产的贷款交易以及为各种贷款计划下的客户提供营运资本解决方案创始人兼首席执行官罗伯特·扎德克继续领导业务并保持股权长期盈利增长记录2021年9月,GECC以725万美元购买了贷款人融资的多数股权,包括:400万美元现金和325万美元在GECC资产净值发行的与交易相关的GECC股票,GECC向贷款人发行1,000万元按资产净值增发的GECC股份,以换取等额本金的附属票据。交易所得款项由贷款人Funding保留,以支持业务交易详情的增长。

GESF:为全美中小型市场公司提供基于资产的贷款的Sterling商业信贷提供商为年销售额通常在300万美元至1000万美元之间的小企业提供短期、基于资产的贷款和营运资本解决方案管理层继续领导业务并保持股权长期盈利增长记录2022年2月,GECC以750万美元收购了Sterling的多数股权,包括:490万美元现金和260万美元GECC与收购相关的资产净值发行的股票。GECC向Sterling提供次级债务,为增长计划提供资金。交易收益由Sterling保留,以帮助支持业务交易细节的增长

财务回顾(截至2022年6月30日的季度)

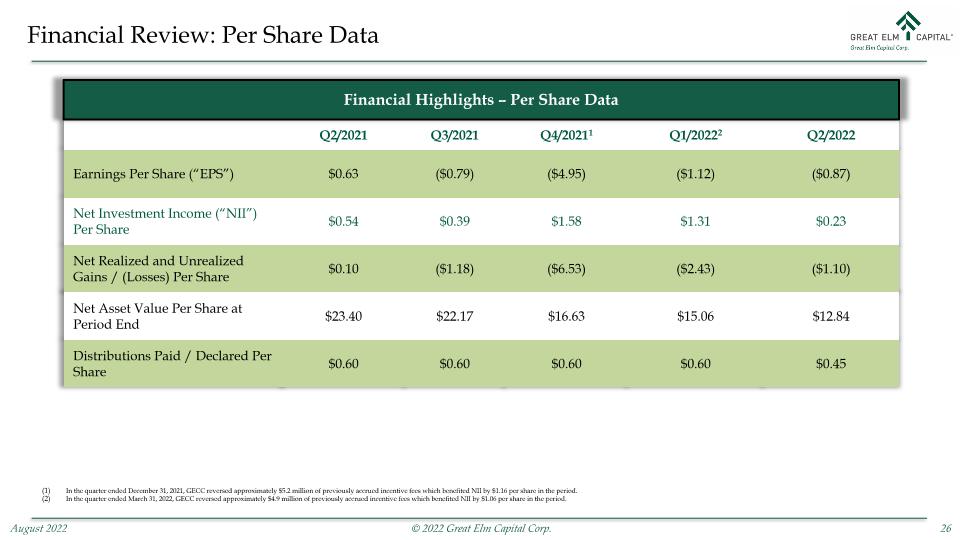

财务评论:每股数据2021年第二季度第三季度20211第一季度20222第二季度每股收益(“EPS”)0.63(0.79美元)(4.95美元)(1.12)(0.87美元)每股净投资收益(NII)$0.54$0.39$1.58$1.31$0.23每股已实现和未实现净收益/(亏损)$0.1(1.18)(6.53)(2.43)(1.10)净资产截至12月31日的季度每股价值$23.40$22.17$16.63$15.06$12.84已支付/申报的每股分派$0.60$0.60$0.60$0.45,2021年,GECC冲销了约520万美元以前应计的奖励费用,在此期间使NII每股受益1.16美元。在截至2022年3月31日的季度中,GECC冲销了约490万美元的先前应计激励费用,使NII在此期间每股受益1.06美元。财务亮点-每股数据

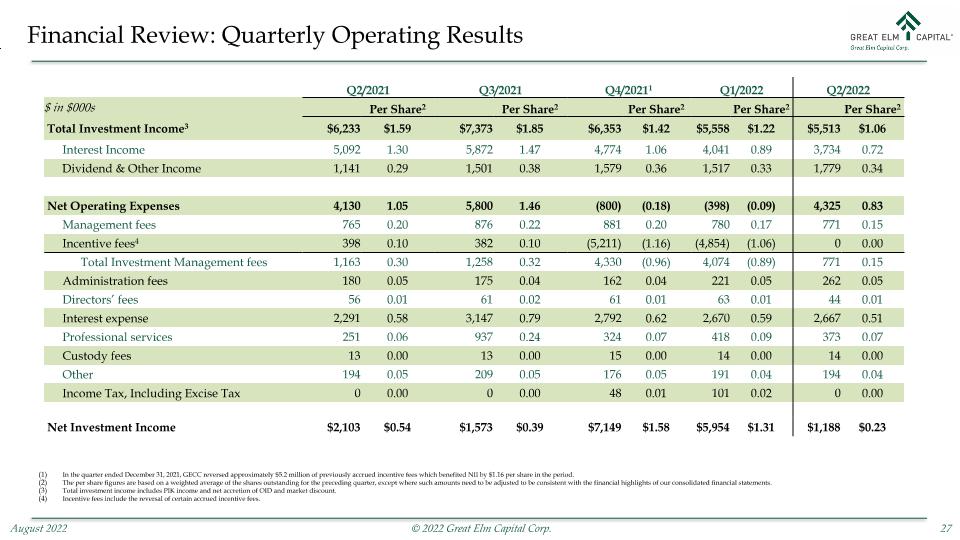

财务回顾:季度经营业绩在截至2021年12月31日的季度里,GECC冲销了约520万美元的先前应计奖励费用,在此期间使NII公司每股收益1.16美元。每股数字基于上一季度流通股的加权平均数,除非此类金额需要进行调整,以与我们合并财务报表的财务亮点保持一致。总投资收益包括PIK收益以及OID和市场折扣的净增加。奖励费用包括冲销某些应计奖励费用。2021年第二季度第三季度2021年第四季度20211第一季度2022年第二季度每股收益2000美元2总投资收入3$6,233$1.59$7,373$1.85$6,353$1.42$5,558$1.22$5,513$1.06利息收入5,092 1.30 5,872 1.47 4,774 1.06 4,041 0.89 3,734 0.72股息和其他收入1,141 0.29 1,501 0.38 1,579 0.36 1,517 0.33 1,779 0.34净运营费用4,130 1.05 5,800 1.46(0.18)(398))(0.09)4,325 0.83管理费765 0.20 876 0.22 881 0.20 780 0.17 771 0.15奖励费用4 398 0.10 382 0.10(5,211)(1.16)(4,854)(1.06)0 0.00总投资管理费1,163 0.30 1,258 0.32 4,330(0.96)4,074(0.89)0.15管理费180 0.05 175 0.04 162 0.04 221 262 0.05董事费用56利息开支2,291 0.58 3,147 0.79 2,792 0.62 2,670 0.59 2,667 0.51专业服务251 0.06 937 0.24 324 0.07 418 0.09 373 0.07托管费13 0.00 13 0.00 15 0.00 14 0.00 14 0.00其他194 0.05 209 0.05 176 0.05 191 0.04 194 0.04所得税,包括消费税0 0.00 0 0.00 48 0.01 101 0.02 0 0.00净投资收入$2,103$0.54$1,573$0.39$7,149$1.58$5,954$1.31$1,188$0.23

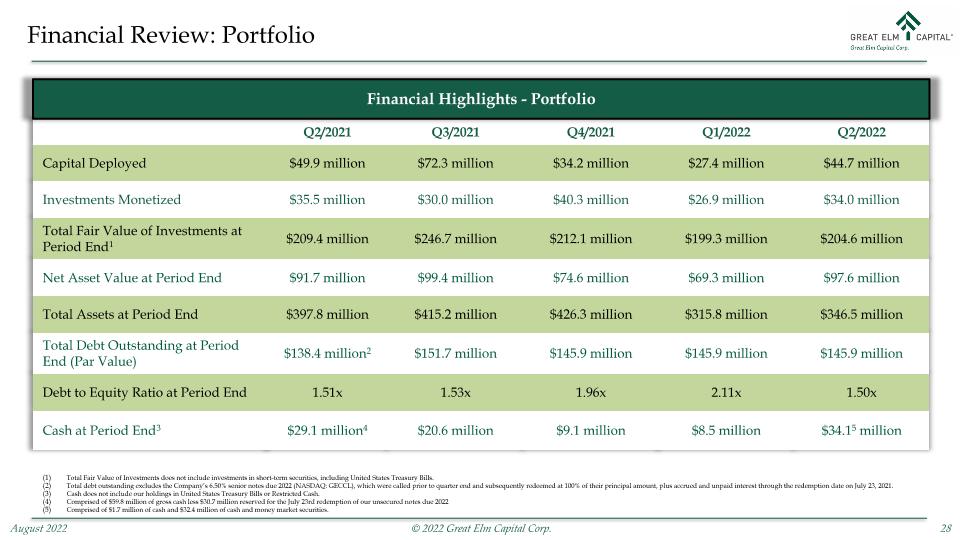

财务回顾:投资组合2021年第2季度第3季度2022年第2季度2022年第2季度资本部署4990万美元7230万美元3420万美元2740万美元4470万投资货币化3550万美元3000万美元4030万美元2690万美元3400万美元期末总投资公允价值2.094亿美元2.467亿美元2.121亿美元1.993亿美元2.046亿美元期末资产净值9170万美元9940万美元7460万美元6930万美元期末3.978亿美元4.152亿美元4.263亿美元3.158亿美元3.465亿美元期末未偿债务总额(面值)1.384亿美元1.517亿美元1.459亿期末债务权益比率1.51x 1.53x 1.96x 2.11x 1.50倍期末现金2910万美元2,060万美元910万美元850万美元3415万投资总公允价值不包括短期证券投资,包括美国国库券。未偿债务总额不包括公司2022年到期的6.50%优先票据(纳斯达克代码:GECCL),这些票据在季度末之前被赎回,随后以本金的100%赎回,外加截至2021年7月23日赎回日的应计和未偿还利息。现金不包括我们持有的美国国库券或限制性现金。包括5980万美元的现金总额减去3070万美元,用于赎回我们2022年到期的无担保票据,其中包括170万美元的现金和3240万美元的现金和货币市场证券。财务要点-投资组合

分配

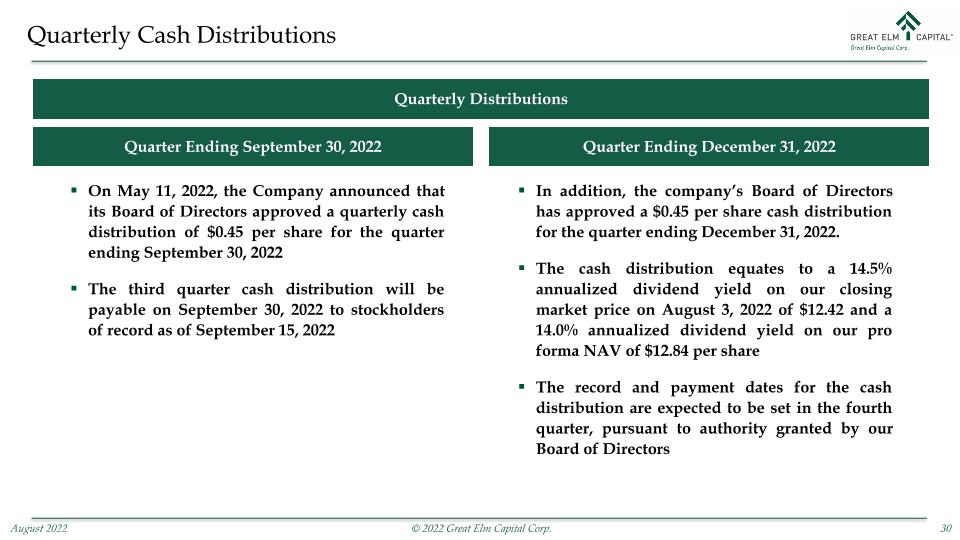

季度现金分配此外,公司董事会还批准了截至2022年12月31日的季度每股0.45美元的现金分配。现金分配相当于我们2022年8月3日收盘价的14.5%年化股息收益率12.42美元和我们预计资产净值14.0%的年化股息收益率每股12.84美元。现金分配的记录和支付日期预计将在第四季度确定,根据我们董事会于2022年5月11日授予的授权,公司董事会宣布,其董事会批准了截至2022年9月30日的季度每股0.45美元的现金分配第三季度现金分配将于2022年9月30日支付给截至9月15日登记在册的股东。截至2022年12月31日的季度分销截至2022年9月30日的季度

一般风险债务工具受到信用和利率风险的影响。信用风险是指债务人在支付票据本金或利息时违约的可能性。债务人的财务实力和偿付能力是影响信用风险的主要因素。此外,债务工具的抵押品缺乏或不足或信用增强可能会影响其信用风险。信用风险可能会在工具的整个生命周期内发生变化,评级机构评级的债务工具经常会受到审查,可能会被降级。我们的债务投资要么被独立评级机构评为低于投资级,要么被评级为低于投资级。这些“垃圾债券”和“杠杆贷款”被认为在发行人支付利息和偿还本金的能力方面具有主要的投机性特征。它们可能缺乏流动性,难以估值,而且通常不需要在到期前偿还本金,这可能会增加我们可能失去全部或部分投资的风险。利率风险是指与市场利率变化相关的风险。利率变化可能间接(特别是在固定利率债务的情况下)或直接(特别是在利率可调整的债务工具的情况下)影响债务工具的价值。一般来说,利率上升将对固定利率债务工具的价格产生负面影响,而利率下降将对价格产生积极影响。可调整利率工具也以类似的方式对利率变化做出反应,尽管通常程度较小(然而,取决于重置条款的特征,包括所选指数、重置频率和重置上限或下限, 除其他因素外)。GECC利用杠杆来寻求提高其普通股的收益率和资产净值。这些目标不一定在所有利率环境下都能实现。杠杆的使用涉及风险,包括GECC的资产净值可能出现更高的波动性和更大的跌幅、GECC支付的股息和其他分配以及GECC普通股的市场价格等。GECC在任何特定时间可能使用的杠杆量将取决于我们的董事会和我们的顾问在任何建议借款时对市场和其他因素的评估。作为我们贷款活动的一部分,我们可能会购买票据或向正在经历重大财务或业务困难的公司提供贷款,包括涉及破产或其他重组和清算程序的公司。虽然这类融资的条款可能会为我们带来可观的财务回报,但它们涉及很大程度的风险。对于经历重大商业和财务困难的公司来说,成功融资所需的金融和法律分析复杂程度高得不寻常。我们不能向您保证,我们将正确评估以我们的投资为抵押的资产的价值或成功重组或类似行动的前景。在与投资组合公司有关的任何重组或清算程序中,我们可能会损失向借款人垫付的全部或部分金额,或可能被要求接受价值低于我们向借款人垫付的投资金额的抵押品。

投资者关系部联系人:加勒特·埃德森InvestorRelationship@Great elmcap.com联系信息