附件99.1

投资者查询电话:+31(0)20 576 5000电子邮件:Media.Relationship@ing.com分析师电话:+31(0)20 576 5000电子邮件:Media.Relationship@ing.com分析师电话:+31 20 709 5189(净资产),密码:92872479#+44 333 300 0804(英国),个人识别码:92872479#(需受邀注册)媒体电话:2022年8月4日上午11:00个人识别码:30465557#荷兰国际集团发布2022年第二季度净收益11.78亿欧元,收入增加和适度的风险成本支持2022年第二季度税前预计17.43亿欧元;资本状况保持强劲,CET1比率为14.7%·净利息收入增加,这得益于负债利润率的增加·客户贷款和客户存款的增加突显了我们全能银行模式的实力·本季度的风险成本不高,因为账面质量仍然强劲·土耳其的超宽松条件要求适用国际会计准则29,再加上商誉减值,对净利润造成了2.77亿欧元的影响,但对CET1的影响略有积极。荷兰国际集团宣布中期现金股息为每股普通股0.17欧元。荷兰国际集团首席执行官史蒂文·范·里斯威克表示,2022年第二季度荷兰国际集团业绩的背景是持续的地缘政治不确定性和全球经济压力。尽管有这些diffi邪教的运营条件,但我对我们的结果感到满意。我相信弹性和适应性是ING的两个核心优势,我们再次展示了这些品质,自第一季度以来,我们的主要客户群增加了228,000人,我们的收入继续多样化,手续费收入同比增长4%。我们强大的资本状况和风险管理框架支撑了我们的韧性。, 第二季度风险成本有限。基础支出环比小幅上升,但远低于季度增幅。在我们6月份的投资者更新上,我感到自豪的是,我们能够展示荷兰国际集团在过去几年中,包括在大流行期间,在许多关键财务指标上的表现是多么出色。展望未来,我们的目标是通过零售银行和批发银行业务提供价值,巩固我们作为欧洲领先全能银行的地位。我们批发银行的优势在于其全球覆盖范围、当地知识和行业专业知识的结合,与去年第二季度相比,批发银行在本季度的收入贡献增加了3.38亿欧元。在零售银行业务方面,我们将资本、成本和eff的重点放在了哪里可以建立足够的本地规模上。通过这种方式,我们可以ffer真正优越的客户主张,吸引和留住合适的人才,并获得良好的回报。我们在本季度的强劲商业表现得益于我们的总体战略优先事项:提供卓越的客户体验,并将可持续发展置于我们工作的核心。这就是我们的目标,为人类和地球创造不同的ff。我们继续投资于提供切合实际、简单、个性化和即时的客户体验,以满足我们客户细分市场的需求。我们强大、可扩展的技术和运营基础促进了数字创新,这反过来又为客户带来了有影响力的改进。第二季度的例子包括罗马尼亚和比利时更加数字化的抵押贷款申请流程,荷兰应用程序中新的轻松支付可能性,以及西班牙的账户聚合。当谈到可持续性时, 我们承诺与气候目标保持一致,将全球气温上升控制在1.5摄氏度以内。因此,我们为2030年制定了与2010年水平相比减少45%的全球排放量的中间行业具体目标。在可预见的未来,世界面临的经济和政治挑战可能会持续下去。尽管前景令人不安,但我相信荷兰国际集团有能力为我们的客户提供必要的支持,并继续为所有利益相关者创造价值,同时加强我们在应对气候变化方面的eff。

2 ING新闻稿2022年第二季度合并业绩业务亮点2022年第一季度以来主要客户仅限移动客户1420万+228,000自2022年第一季度以来纯移动客户占活跃客户总数的53%与2022年第一季度的52%净结果欧元1.78亿欧元-19%与2021年第二季度的费用收入欧元8.88亿欧元+4%与2021年第一季度的CET1比率14.7%-0.2%与2021年第一季度的净资产收益率(4季度滚动平均)7.5%-0.2%与2021年第二季度相比,我们的主要客户群增加了228,000人,其中荷兰、土耳其、波兰和德国的增长尤为显著。这些客户选择ING作为他们的主要银行或扩大与我们的关系,这与我们较高的NPS排名一起,显示了ING品牌的吸引力和我们的数字客户体验。我们希望以相关、轻松、个人和即时的卓越体验脱颖而出,而伟大的体验往往与细节有关。在过去的一个季度里,我们在整个荷兰国际集团推出了几项虽小但很有影响力的改进。例如,在罗马尼亚,我们是第一家通过在线金融预先审批实现抵押贷款申请完全数字化的银行。在比利时,我们改进了我们的在线抵押贷款模拟工具,这样客户可以更快地获得他们的借款估计,速度最高可达80%。我们还使得在使用荷兰银行应用程序中的付款请求功能时,在多个人之间拆分账单变得很容易。对于德国的小企业,我们推出了Flexkredit,这是一种完全数字化和灵活的循环贷款,面向使用亚马逊德国市场的卖家。Flexkredit是我们与亚马逊独家合作伙伴关系扩展的一部分。在西班牙,聚合功能允许客户将他们在其他银行的任何账户与他们的ING应用程序联系起来,以获得完整的金融图片。客户体验NPS得分:在10个零售市场中的5个中排名第一(不包括(法国和菲律宾可持续发展是我们工作的核心, 我们制定了一系列目标,以指导我们实现在应对气候变化的斗争中成为银行业领导者的目标。除了为我们的贷款账簿设定到2050年实现净零的中间目标外,我们的目标是在2025年之前每年动员1250亿欧元的可持续融资(通过贷款、资本市场、衍生品和咨询),以支持我们的批发银行客户进行必要的转型,使其业务模式和运营能够适应未来。在2022年上半年,我们动员了400亿欧元。2025年的另一个目标是为荷兰的中小企业每年提供10亿欧元的新绿色融资,其他市场也将效仿类似的目标。合作是我们应对气候行动方法的重要组成部分,因为没有任何部门或公司能够单独解决世界上的问题。我们最近作为战略合作伙伴加入了气候协调融资中心,在钢铁、航运以及最近的铝行业的气候协调工作组中发挥了领导作用。我们正在与这些碳密集型部门的其他领先金融机构一道,努力建立金融机构支持向净零排放过渡所必需的衡量方法、治理结构以及排放数据和报告框架。我们的可持续发展efforts不仅仅关乎我们的气候行动。帮助客户和社会在他们面临的挑战中领先一步,还有社交方面的问题。例如,荷兰国际集团担任First REIT 1亿新元信贷担保和投资安排(CGIF)的联合牵头管理人、联合簿记管理人和联合社会结构顾问。这一担保社会债券的收益是新加坡第一个医疗保健社会债券, 将支持区域内房地产投资信托基金遏制新冠肺炎,并在第一房地产投资信托基金的新加坡、印度尼西亚和日本等关键市场加速实现联合国‘可持续发展目标’的‘良好健康和福祉’。荷兰国际集团支持的可持续性可持续交易:22年第2季度为128笔,第21季度为129笔

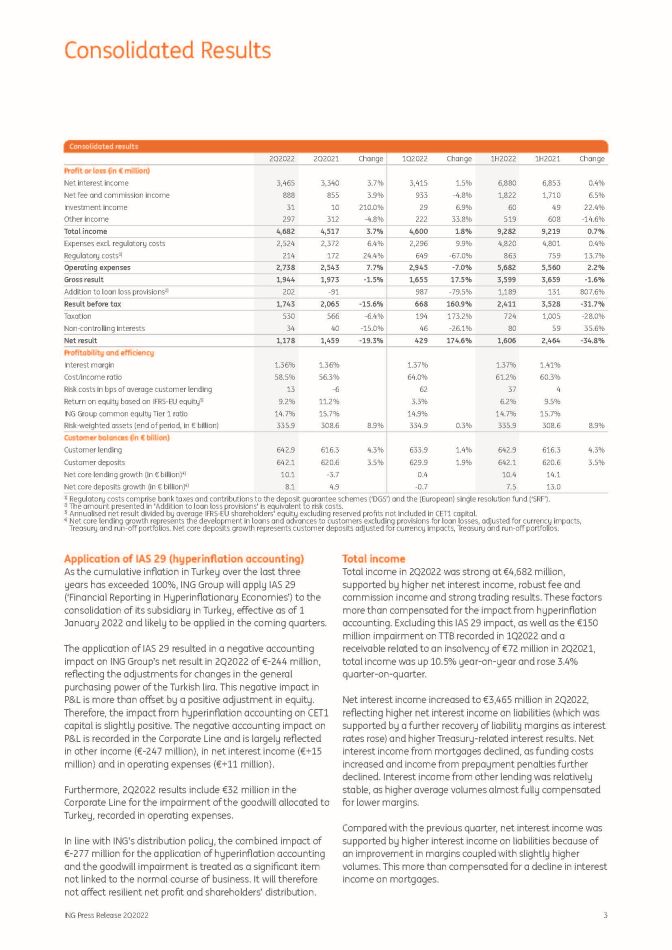

净利息收入3,4653 3,340 3.7%3,415 1.5%6,880 6,853 0.4%净费用和佣金收入888 855 3.9%933-4.8%1,822 1,710 6.5%投资收入31 10 210.0%29 6.9%60 49 22.4%其他收入297 312-4.8%222 33.8%519 608-14.6%总收入517 3.7%4,600 1.8%9,2829,219 0.7%不包括开支。监管成本2,524 2,372 6.4%2,296 9.9%4,8204,801 0.4%监管成本1)214 172 24.4%649-67.0%863 759 13.7%运营费用2,738 2,543 7.7%2,945-7.0%5,6825,560 2.2%毛结果1,944 1,973-1.5%1,655 17.5%3,599 3,659-1.6%税前业绩1,743 2,065-15.6%668 160.9%2,4113,528-31.7%税务530 566-6.4%194 173.2%724 1,005-28.0%非控股权益34 40-15.0%46-26.1%80 59 35.6%净业绩1,178 1,459-19.3%429 174.6%1,6062464-34.8%盈利能力和效率利润率1.36%1.36%1.37%1.37%1.41%成本/收入比58.5%56.3%64.0%61.2%60.3%平均客户贷款的风险成本13-6 62 37 4基于IFRS-欧盟股本的股本回报率3)9.2%11.2%3.3%6.2%9.5%荷兰国际集团普通股一级资本比率14.7%15.7%14.9%14.7%15.7%风险加权资产(期末, 客户贷款余额642.9 616.3 4.3%633.9 1.4%642.9 616.3 4.3%客户存款642.1 620.6 3.5%629.9 1.9%642.1 620.6 3.5%核心贷款净增长(以欧元为单位)4)10.1-3.7 0.4 10.414.1核心存款净增长(以欧元计)4)8.1 4.9-0.7 7.5 13.0 1)监管成本包括银行税和对存款担保计划(‘DGS’)和(欧洲)单一决议基金(‘SRF’)的贡献。2)“贷款损失准备金”中列报的金额相当于风险成本。3)年化净收益除以IFRS-欧盟平均股东权益,不包括未包括在CET1资本中的准备金。4)核心贷款净增长代表对客户的贷款和垫款的发展,不包括贷款损失准备金,经汇率影响调整后,财政部和Run-off投资组合。核心存款净增长是指根据汇率影响、财政部和Run-off投资组合调整后的客户存款。由于土耳其在过去三年的累计财务报告已超过100%,荷兰国际集团将于2022年1月1日起应用国际会计准则29(“超级经济体系中的财务报告”)合并其在土耳其的子公司,ff将于2022年1月1日起实施,并可能在接下来的几个季度应用。国际会计准则第29号的应用对荷兰国际集团2022年第二季度的净收益2.44亿欧元产生了负面会计影响,反映了对土耳其里拉一般购买力变化的调整。这种对损益表的负面影响超过了股权的积极调整对ff的影响。因此, 超额会计对CET1资本的影响略显积极。对损益的负面会计影响记录在公司项目中,主要反映在其他收入(2.47亿欧元)、净利息收入(1500万欧元)和运营费用(1100万欧元)中。此外,2022年第二季度的业绩包括公司线上3200万欧元的分配给土耳其的商誉减值,记录在运营费用中。根据荷兰国际集团的分配政策,因应用超负债会计和商誉减值而产生的2.77亿欧元的综合影响被视为与正常业务过程无关的重大项目。因此,它将不会是一个具有弹性的净利润和股东分配的ff。总收入2022年第二季度总收入强劲,达到46.82亿欧元,这得益于更高的净利息收入、强劲的手续费和佣金收入以及强劲的交易业绩。这些因素充分弥补了过度使用会计的影响。剔除国际会计准则第29号的影响,以及2022年第一季度录得的TTB减值1.5亿欧元和2021年第二季度与破产相关的应收账款7200万欧元,总收入同比增长10.5%,环比增长3.4%。净利息收入在2022年第二季度增加到34.65亿欧元,导致负债净利息收入增加(这是由于利率上升导致负债利润率进一步回升)和与财政部相关的利息结果增加。抵押贷款的净利息收入下降,原因是融资成本增加和提前还款罚金收入进一步下降。来自其他贷款的利息收入相对稳定,因为较高的平均成交量几乎完全弥补了较低的利润率。与上一季度相比, 净利息收入受到负债利息收入增加的支持,这是因为利润率的改善加上交易量的略有增加。这足以弥补抵押贷款利息收入的下降。

4 ING新闻稿2022年第二季度综合业绩2022年第二季度的净利息收入包括欧洲央行从TLTRO III计划获得的7600万欧元的资金利率,而2021年第二季度和2022年第一季度的利率分别为8300万欧元和8200万欧元。2022年第二季度的净息差为1.36%,略低于上一季度的1.37%,这是由于净利息收入的增长没有完全反映平均资产负债表的增长。与上一季度一致,TLTRO III Bene Fit为净息差贡献了3个基点。净利息收入(以欧元为单位)和净息差(以%为单位)4,000 3,500 3,000 2,000 3,374 3,4653,415 3,340 3,388 2Q2021 3Q2021 4Q2021 1Q2022 2Q2022净利息收入4季度滚动平均净息差1.39%1.36%1.37%1.40%1.40%1.37%1.37%1.38%1.36%2022年第二季度核心贷款净增长为101亿欧元。核心贷款净额代表经汇率影响调整后的客户贷款增长,不包括美国国债贷款和Run-off投资组合的发展。零售银行业务的净核心贷款增长为71亿欧元,其中住宅抵押贷款增长41亿欧元(主要在德国、荷兰和澳大利亚),其他零售贷款增长30亿欧元(主要在比利时和荷兰)。在批发银行业务,核心贷款净增长为30亿欧元。2022年第二季度,不包括美国国债存款和法国Run-off投资组合的外汇影响和变动的核心净存款增长为81亿欧元。零售银行业务增长达87亿欧元,部分原因是荷兰假日津贴支付的季节性增长等。此外,在宣布从2022年7月起负利率收费的门槛将从50,000欧元提高到500欧元后,德国承认了Fl的净额。, 000美元。批发银行业务录得净流出0欧元。60亿美元,因为每日银行和贸易金融的余额从2022年第一季度末的高水平略有下降。净手续费和佣金收入达到8.88亿欧元,与2021年第二季度相比增长3.9%。零售银行业务手续费收入同比增长10.3%,其中日常银行手续费增长强劲,原因是支付套餐费用和新服务费用增加。这在一定程度上是由投资产品手续费下降造成的,因为股市下跌,交易活动减少。批发银行业务的手续费收入同比下降7.3%,主要是由于全球资本市场和企业融资业务的交易额下降所致。与2022年第一季度相比,总手续费和佣金收入下降了4.8%。较高的每日银行手续费不能完全弥补投资产品手续费的下降,以及银团融资和全球资本市场交易的下降,反映了市场的普遍负面情况。投资收入达到3100万欧元,带来了更高的投资红利收入。2022年第二季度的其他收入为2.97亿欧元,其中包括2.47亿欧元的IAS 29影响。与去年同期相比,其他收入得到了强劲的交易结果和金融市场按市值计价的积极调整的支持,而2021年第二季度由于荷兰一家金融机构从破产中恢复过来,包括7200万欧元的应收账款。与2022年第一季度相比,其他收入主要受到强劲的Financial Markets业绩的支持,而上一季度包括了ING在TTB股权的1.5亿欧元减值。1.80 1.65 1.50运营费用1.35总运营支出为27.38亿欧元, 包括1.5912亿欧元的附带成本项目和由于波兰1-off9200万欧元而导致的更高的监管成本。剔除监管成本和附带项目,支出得到很好的控制,同比增长1.4%,远低于预期。这一增长主要是由于类别和指数化推动的工资增长的影响,部分是由于成本节约举措和我们退出某些零售市场带来的好处造成的ff。因此,不包括监管成本和附带项目的支出增加了3.0%;除了更高的Staff成本外,这也反映了批发银行业务的法律拨备增加。营运开支(单位:百万欧元)1,500 2,000 2,500 3,000 2,296 649 159 214 2,365 2,333 172 2,331 121 233 2,396 2Q2021 3Q2021 4Q2021 1Q2022 2Q2022监管成本和附带项目监管成本附带项目385 166 39本季度记录的1.59亿欧元附带成本项目包括比利时零售业9700万欧元的重组成本,主要与分支机构网络的优化有关。在Retail Other Challengers&Growth Markets,与宣布停止我们在菲律宾的零售银行业务以及重新聚焦我们的保险业务伙伴关系有关的重组拨备为1800万欧元。公司线包括1100万欧元的超额损失影响和3200万欧元的分配给土耳其的商誉减值。2021年第二季度包括了3900万欧元的附带成本项目,这些项目与荷兰零售公司的裁员和重组成本以及公司生产线的减值有关。于2022年第一季度,并无附带成本项目。监管成本为2.14亿欧元,同比增加, 正在为波兰新的机构保护计划提供9200万欧元的One-off捐款。这部分是因为

5 ING新闻稿2022本季度ff的综合业绩是由于对波兰存款担保计划(DGS)的贡献较低。2021年第二季度,德国的监管成本包括在Greensill破产后追回DGS捐款3000万欧元。与2022年第一季度相比,监管成本下降,因为荷兰国际集团必须在今年第一季度全额确认某些年度费用。除贷款损失准备金外,2022年第二季度贷款损失准备金的净增加额为2.02亿欧元,相当于平均客户贷款的13个基点。风险成本明显低于2022年第一季度,当时已确认9.87亿欧元的风险成本,其中8.34亿欧元与我们的俄罗斯相关敞口有关。其中包括2.97亿欧元的管理覆盖,这一数字于本季度公布,主要由基于个人客户评估的拨备取代。再加上我们在俄罗斯的敞口减少,这导致对俄罗斯的贷款损失准备金净减少1.17亿欧元。国际财务报告准则-欧盟股本回报率(季度)国际财务报告准则-欧盟股本回报率(4季度滚动平均)前几个季度采取的(主要)新冠肺炎相关覆盖的大部分(1.52亿欧元)也公布了。这些被2.68亿欧元的新覆盖所取代,以应对次要影响(如能源价格上涨、更高的利率和通胀以及供应链中断)带来的风险,导致净增加1.16亿欧元。此外,较负面的宏观经济指标对本季度的贷款损失准备金产生了重大影响,导致净增加1.81亿欧元。2022年第二季度第三阶段拨备的净增加总额为2.3亿欧元,主要与批发银行的少数个人客户有关, 包括我们与俄罗斯相关的风险敞口净增加5800万欧元。第一阶段和第二阶段风险成本(包括ff-资产负债表拨备和莫迪融资)为2,800万欧元。这一金额主要包括我们与俄罗斯相关的风险敞口以及前几个季度应用的与Covid相关的行业覆盖。它还包括上述为更新宏观经济指标和管理覆盖而增加的内容,以应对具有挑战性的市场状况。除贷款损失准备金(单位:百万欧元)-500 0 500 1,000-91 39 987 346 2Q2021 3Q2021 4Q2021 1Q2022 2Q2022阶段3 2%%9 A‘,!*3“’,%-or*,#r1#2‘1)-121’,.1-$4#0%#!312-+#0*#,”‘,%i,3*’1#“K-50 0 50 100 62 3 22-6 202 13 2022年第二季度净收益为1.78亿欧元,这低于2021年第二季度,主要反映了本季度超滤会计的影响,而2021年第二季度包括了风险成本的净释放。与2022年第一季度相比,净结果有所上升,后者包含较高的俄罗斯相关风险成本、TTB减值和季节性较高的监管成本。ff实际季度税率为30.4%,2021年第二季度为27.4%,2022年第一季度为29.0%。本季度税率相对较高的原因是,超额税收的影响是不能扣税的。荷兰国际集团股本回报率(%)0 5 10 15 2Q2021 3Q2021 4Q2021 1Q2022 2Q2022 9.2 7.2 3.3 9.2 8.0 7.5 10.4 8.8 11.2 7.7在2022年第二季度,荷兰国际财务报告准则-欧盟的平均股本回报率为9.2%。按四个季度滚动平均数计算, 荷兰国际集团的IFRS-EU平均股本回报率从上一季度的8.0%降至7.5%。这是由于较低的四个季度滚动平均净业绩。ING的股本回报率是使用IFRS-EU股东权益计算的,剔除了未包括在CET1资本中的“预留比例”,截至2022年第二季度末,这一比例为9.65亿欧元。根据我们的政策,这笔资金将在2022年上半年收回50%的弹性净利润,这些资金已预留用于分配。有弹性的净利润是指对与正常业务过程无关的重大项目进行净利润调整。根据这一定义,超滤会计和分配给土耳其的商誉减值的综合影响已被排除(这两项因素加在一起对资本有轻微的积极影响)。这就解释了为什么弹性净预计股息比净预计股息高2.77亿欧元。根据我们的分配政策,2022年上半年的中期股息每股普通股0.17欧元将于2022年8月15日支付(约占2022年上半年弹性净预计股息的三分之一)。

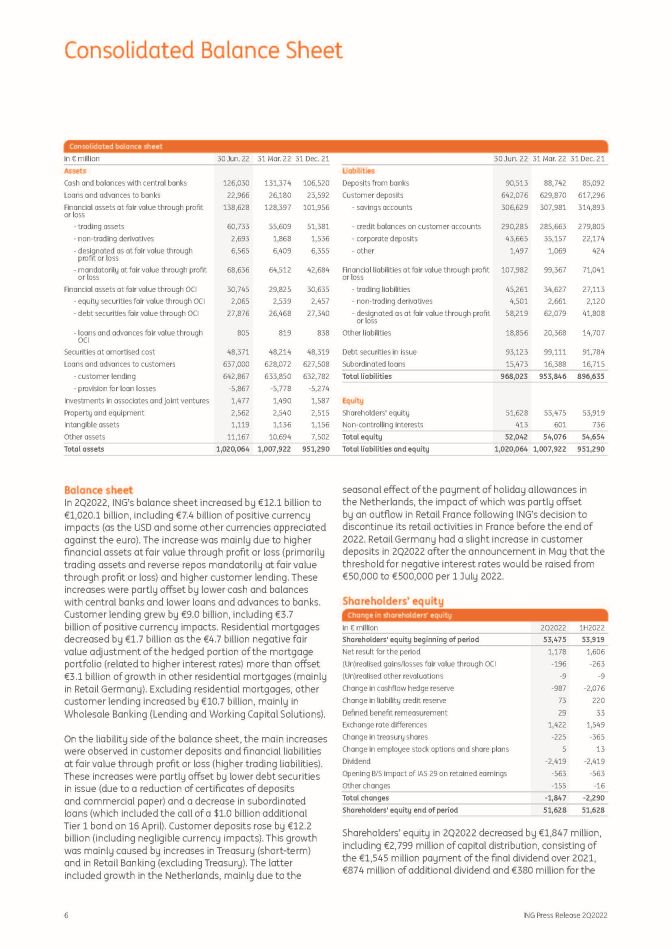

6 ING新闻稿2022年第二季度合并资产负债表2022年第二季度,荷兰国际集团的资产负债表增加了121亿欧元,达到10.201亿欧元,其中包括74亿欧元的积极货币影响(因为美元和其他一些货币对欧元升值)。增加的主要原因是透过预计或亏损(主要是透过预计或亏损以公允价值强制买卖资产及逆回购)及客户贷款增加,按公允价值计算的金融资产增加。这些增长在一定程度上是由于现金和在央行的余额减少,以及对银行的贷款和垫款减少导致的ff下降。客户贷款增加了90亿欧元,其中包括37亿欧元的积极汇率影响。住宅按揭减少17亿欧元,原因是按揭组合中对冲部分(与较高利率有关)的47亿欧元公允价值负值调整,超过off,令其他住宅按揭(主要是零售德国按揭)增加31亿欧元。不包括住宅抵押贷款,其他客户贷款增加了107亿欧元,主要是批发银行业务(贷款和营运资本解决方案)。在资产负债表的负债方面,按公允价值计算的客户存款及财务负债主要通过预计或亏损(较高的贸易负债)增加。这些增加部分是由于已发行的债务证券减少(由于存款和商业票据的保证金减少)和次级贷款的减少(其中包括在4月16日赎回10亿美元的额外一级债券),这部分是由于发行的债务证券减少(ff)。客户存款增加了122亿欧元(包括可以忽略不计的汇率影响)。这增长主要是由库务署(短期)及零售银行业务(不包括库务署)增加所致。后者包括荷兰的增长。, 这主要是由于荷兰假日津贴支付的季节性影响,这部分是由于荷兰国际集团决定在2022年底之前停止在法国的零售活动后,法国零售业的一笔ff造成的影响。德国零售业在2022年5月宣布将负利率门槛从每2022年7月1日的5万欧元提高到50万欧元后,2022年第二季度客户存款略有增加。股东权益变动股东权益变动2022年第2季度股东权益变动2022年上半年股东权益期初53,475 53,919期间股东权益期初净收益1,178 1,606(UN1)通过oci-196-263(Un)实现其他重估-9-9现金流出对冲准备金变动-9-2,076负债信贷准备金变动73 220 de fed Bene fit重新计量29 33汇率变动库存股变动-ff-2,419-2,365员工股票期权和股票计划变动419《国际会计准则第29号》的期初B/S对留存收益的影响-563-563其他变化-155-16总变化-1,847-2,290股东权益期末51,628 51,628 2022年第二季度股东权益减少18.47亿欧元,其中包括27.99亿欧元的资本分配,其中包括支付2021年财务股息的15.45亿欧元, 综合资产负债表的额外股息8.74亿欧元和3.8亿欧元6月30日22月31日31月21日30月22 31 12月21日银行的现金和垫款银行贷款和垫款按公允价值通过预计或亏损交易资产-非交易衍生工具-通过预计或亏损以公允价值指定的金融资产-通过预计或亏损强制按公允价值通过保监处指定的公允价值金融资产通过保监局按公允价值指定的金融资产-通过保监局的股权证券公允价值-通过保监处的债务证券公允价值通过OCI证券按摊余成本垫款公允价值对客户的贷款和垫款-客户贷款-贷款损失准备金联营和合资企业的投资财产和设备无形资产其他资产126,030 22、966 138、628 60、733 2、693 6、565 68、636 30、745 2、065 27、876 805 48、371 637,000 642、867-5、867 1、477 2、562 1、119 11、167 131、374 26、180 128、397 55、6091、868 6、409 64、512 29、825 2、539 26、468 819 48、214 628、072 633、850-5、778 1、490 2、540 1、136 10、694 106、520 23、592 101、956 51、381 1、536 6、355 42、684 30,635 2,457 27,340 838 48,319 627,508 632,782-5,274 1,587 2,515 1,156 7,502银行的负债存款-储蓄账户-客户账户的贷方余额-公司存款-通过预计或亏损交易负债按公允价值计算的其他金融负债-非交易衍生工具-通过预计或亏损按公允价值指定的其他负债已发行的债务证券90,513 642,076 306,629 290,285 43,665 1,497 107,982 45,261 4,501 58,219 18,856 93,982 45,261 4,501 58,219 18,856 93,33123 15、473 88、742 629、870 307、981 285、663 35、157 1、069 99、367 34、627 2、661 62、079 20、368 99、111 16、388 85、092 617、296 314、893 279、805 22、174 424 71、041 27、113 2、120 41、808 14、707 91、784 16、715总负债968、023 953、846 896、635股权股东权益非控股权益51、628 413 53、475 601 53, 919 736总股本52,042 54,076 54,654总资产1,020,064 1,007,922 951,290总负债和股本1,020,064 1,007,922 951,290

7 ING新闻稿2022年第二季度合并资产负债表股票回购于2022年5月6日开始。现金流动对冲准备金减少9.87亿欧元(与利率上升有关),以及国际会计准则第29号的期初资产负债表对留存收益5.63亿欧元的影响也是造成减少的原因。主要的off集合来自14.22亿欧元的正汇率差异(包括货币换算储备中9.24亿欧元的国际会计准则29重述影响,因此国际会计准则29对股本的整体影响略有积极)和2022年第二季度的净结果11.78亿欧元。2022年6月30日,股东每股股本从2022年3月31日的14.20欧元降至13.79欧元。

8荷兰国际集团2022年第二季度资本、流动性和融资ING集团:以欧元计的资本状况2022年6月30日3月31日股东权益(母公司)51,628 53,475-不包括在CET1资本1)-965-1,783-其他监管调整-1,249-1,786监管调整-2,214-3,568可用普通股一级资本49,414 49,907额外的一级证券2)6,461 6,046监管调整额外1级59 59可用一级资本55,935,012补充资本2)168 9,178监管调整Tier 2-44-49可用总资本65,059 65,141风险加权资产335,898 334,905普通股一级资本比率14.7%14.9%一级资本比率16.7%16.7%总资本比率19.4%19.5%杠杆率5.1%5.7%1)截至2022年6月30日,未计入CET1资本的中期收益为9.65亿欧元,其中7.27亿欧元与2022年第二季度业绩相关,2.14亿欧元与2022年第一季度业绩相关,2400万欧元与2021年业绩的剩余部分相关。2)所有AT1和T2证券均符合CRR/CRD IV标准。资本比率由于较低的CET1资本和较高的RWA,CET1比率降至14.7%。CET1资本减少的主要原因是额外分配了12.5亿欧元的资本,这只是ff的一部分,这是由于纳入了5亿欧元的临时预计费用。1级比率的下降反映了CET1比率的趋势,但这在一定程度上是由美元升值造成的ff。总资本比率的下降包括赎回日元二级私募(1亿欧元)。杠杆率下降是因为欧洲央行将某些央行敞口排除在新冠肺炎之外的纾困措施(2022年第一季度:1150亿欧元)于2022年4月1日到期。如果没有这种排除, 杠杆率与上一季度相比保持稳定。风险加权资产(RWA)总RWA增加10亿欧元反映了更高的市场RWA和外汇影响。ING集团:2022年6月30日2022年3月31日信贷RWA 288.3 288.4运营RWA 30.7 32.9市场RWA 16.9 13.6总RWA 335.9 334.9外汇对信贷RWA的影响为45亿欧元,主要受美元升值推动。剔除汇率影响,信贷RWA减少46亿欧元,主要是由于贷款账簿的整体比例有所改善(63亿欧元,部分原因是我们与俄罗斯相关的敞口的改善)和模型影响(20亿欧元)。这些下降在一定程度上是由于贷款额增加(31亿欧元)造成的,这主要体现在批发银行业务上。业务RWA减少(22亿欧元)是由于定期更新AMA模型。市场RWA(34亿欧元)的增加主要是由于实施了EBA关于结构性外汇头寸处理的指导方针。其影响在一定程度上是由于能够整合头寸并在多个法人实体之间应用净额结算,主要影响在金融市场。根据我们的分配政策,2022年上半年的中期股息每股普通股0.17欧元将于2022年8月15日支付(约占2022年上半年弹性净预期股息的三分之一)。荷兰国际集团已预留2022年第二季度净利润中的7.27亿欧元用于分销。2022年第二季度的弹性净利润为1欧元(这是根据与正常业务流程无关的重大项目调整的净利润)。, 4.54亿美元。这一数额包括对根据国际会计准则第29号报告的与超标会计有关的2.77亿欧元净结果和分配给土耳其的商誉减值进行的积极调整。2022年5月6日宣布的额外12.5亿欧元资本的分配工作已经完成。2022年5月18日支付了每股0.232欧元的现金股息,到2022年7月14日共回购了4,070万股普通股,剩余金额为3.8亿欧元。CET1要求ING的目标是CET1比率约为12.5%,轻松高于现行的CET1比率要求(包括BUffER要求)10.51%(2022年第一季度:10.51%)。ING的满载CET1要求增加到10.94%(2022年第一季度:10.72%),因为各种宏观审慎当局

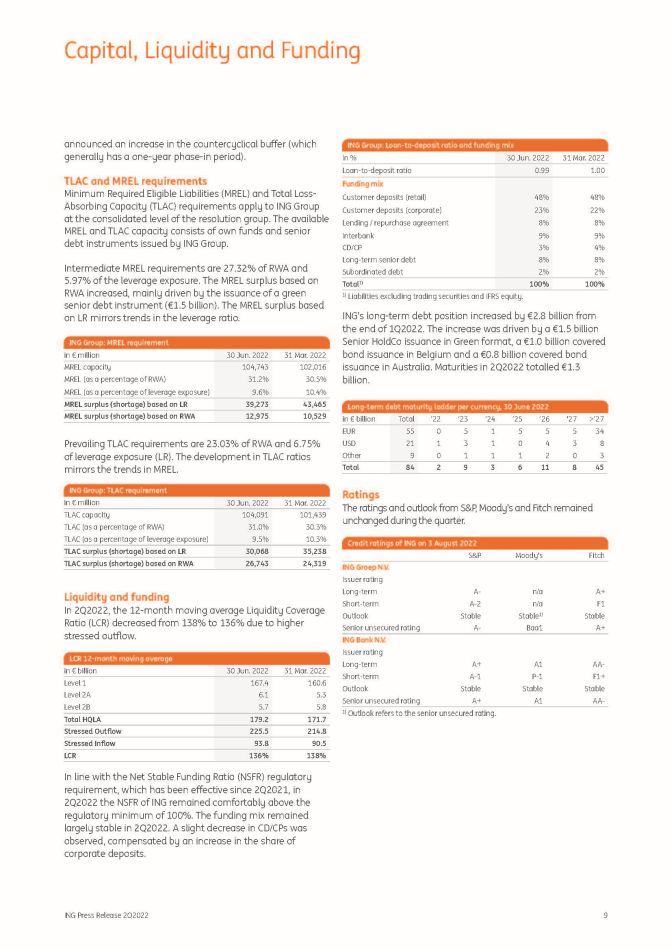

9 ING新闻稿2022资本、流动性和资金宣布增加反周期buffer(一般有一年的逐步引入期)。TLAC和MREL要求最低要求合格负债(MREL)和总亏损吸收能力(TLAC)要求适用于ING集团在决议小组的综合水平。现有的MREL和TLAC能力包括自有资金和荷兰国际集团发行的优先债务工具。中等MREL要求为RWA的27.32%和杠杆敞口的5.97%。基于RWA的MREL盈余增加,主要是由于发行了绿色优先债务工具(15亿欧元)。基于LR的MREL盈余反映了杠杆率的趋势。ING集团:以欧元为单位的MREL需求2022年6月30日2022年3月31日MREL产能104,743 102,016 MREL(占RWA的百分比)31.2%30.5%MREL(占杠杆敞口的百分比)9.6%10.4%MREL盈余(短缺)基于LR 39,273 43,465 MREL盈余(短缺)基于RWA 12,975 10,529现行的TLAC要求是RWA的23.03%和杠杆敞口(LR)的6.75%。TLAC比率的发展反映了MREL的趋势。ING集团:TLAC需求(欧元)2022年6月30日2022年3月31日TLAC容量104,091 101,439 TLAC(占RWA的百分比)31.0%30.3%TLAC(占杠杆敞口的百分比)9.5%10.3%TLAC盈余(短缺)基于2022年第二季度基于RWA 26,743 24,319流动性和资金的TLAC盈余(短缺), 12个月移动平均流动资金覆盖率由138%下降至136%,原因是流出压力增加。2022年6月31日30亿欧元2022年3月水平1 167.4 160.6水平2A6.1 5.3水平2B 5.7总HQLA 179.2 171.7强调流动225.5 214.8符合自2021年第二季度起生效的净稳定资金比率(ff)监管要求,2022年第二季度荷兰国际集团的净稳定资金比率保持在100%的监管最低水平之上。2022年第二季度,资金组合基本保持稳定。CD/CPS略有下降,但公司存款份额增加抵消了这一下降。ING集团:2022年6月30日贷存比率和资金组合2022年6月31日贷存比率0.99 1.00资金组合客户存款(零售)48%48%客户存款(公司)23%22%贷款/回购协议8%8%同业拆借9%9%CD/CP 3%4%长期优先债务8%8%次级债务2%2%总计1)100%100%1)不包括交易证券和IFRS股权的负债。ING的长期债务头寸比2022年第一季度末增加了28亿欧元。这一增长是由于绿色格式的高级持有公司发行了15亿欧元,比利时发行了10亿欧元的担保债券,澳大利亚发行了8亿欧元的担保债券。2022年第二季度到期的债券总额为13亿欧元。每种货币的长期债务期限阶梯,2022年6月30日以欧元计总计ʹ22ʹ23ʹ24ʹ25ʹ26‘27>ʹ27欧元55 0 5 1 5 5 5 34美元21 1 1 0 3 8其他9 0 1 1 2 0 3总计84 2 9 3 6 11 8 45标准普尔对评级和展望的评级, 穆迪和惠誉在本季度保持不变。ING Groep N.V.发行人评级长期A-n/a A+短期A-2 n/a F1展望稳定1)稳定的高级无担保评级A-Baa1 A+ING Bank N.V.发行人评级长期A+A1 AA-短期A-1 P-1 F1+展望稳定的高级无担保评级A+A1 AA-ING于2022年8月3日的信用评级标准普尔穆迪惠誉1)展望是指高级无担保评级。

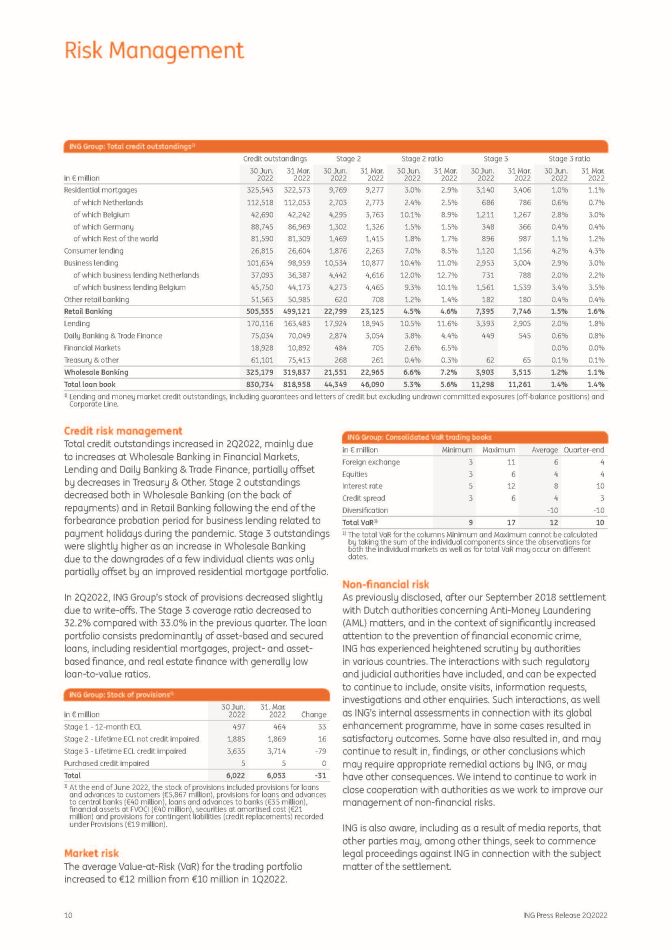

10ING新闻稿2022分部报告:零售银行风险管理,欧元2022年6月30日2022年6月31日2022年3月31日荷兰其中比利时其中德国商业贷款其中商业贷款荷兰其中商业贷款比利时其他零售银行325,543 112,518 42,690 88,745 81,590 26,815 101,634 37,093 45,750 51,563 322,573 112,053 42,242 86,969 81、309 26、604 98、959 36、387 44、173 50、985 9、769 2、7034、2951、3021、469 1、876 10、534 4、442 4、273 6209、277 2、773 3、763 1、3261、415 2、263 10、8774、6164465 708 3.0%2.4%10.1%1.5%1.8%7.0%10.4%12.0%9.3%1.2%2.9%2.5%8.9%1.5%1.7%8.5%11.0%12.7%10.1%1.4%3,140 6861,211 348 896 1,120 2,953 731 1,561 182 3,406 786 1,267 366 987 1,156 3,004 7881,539 180 1.0%0.6%2.8%0.4%1.1%4.2%2.9%2.0%3.4%0.4%1.1%0.7%3.0%0.4%1.2%4.3%3.0%2.2%3.5%0.4%零售银行业务505,555 499,121 22,799 23,125 4.5%4.6%7,395 7,746 1.5%1.6%每日借贷银行及贸易金融市场库房及其他170,116 75、034 18、928 61、101 163、483 70、049 10、892 75、413 17、924 2、874 484 268 18、945 3、054 705 261 10.5%3.8%2.6%0.4%11.6%4.4%6.5%0.3%3、393 449 62 2、905 545 65 2.0%0.6%0.0%0.1%1.8%0.8%0.0%0.1%批发银行325、179 319、837 21、551 22965 6.6%7.2%3,9033,515 1.2%1.1%贷款账面总额830,734 818,958 44,349 46,090 5.3%5.6%11,298 11,261 1.4%1.4%荷兰国际集团:未偿还信贷总额1)未偿还信贷余额阶段2阶段2比率阶段3阶段3比率1)贷款和货币市场信贷余额,包括担保和信用证,但不包括未提取的承诺风险敞口(off-Balance头寸)和公司额度。信贷风险管理2022年第二季度未偿还信贷总额增加,主要是由于金融市场批发银行业务增加所致, 贷款和每日银行和贸易融资,部分ff由财政部和其他部门的减少决定。在大流行病期间与付款假期有关的商业贷款的忍耐试用期结束后,批发银行业务(在偿还贷款的支持下)和零售银行业务的第二阶段未偿还贷款都有所减少。第三阶段的未偿还贷款略高,因为批发银行业务因少数个别客户评级下调而增加,这只是由改善的住宅按揭组合所致的部分ff。2022年第二季度,由于写入ff,荷兰国际集团的拨备存量略有下降。第三阶段覆盖率从上一季度的33.0%降至32.2%。贷款组合主要包括以资产为基础和有担保的贷款,包括住宅按揭、以项目和资产为基础的融资,以及贷款与价值比率普遍较低的房地产融资。荷兰国际集团:拨备存量1)2022年6月30日欧元31.2022年3月变化阶段1-12个月ECL 497 464 33阶段2-终身ECL无信用减值1,8851,869 16阶段3-终身ECL信用减值3,635 3,714-79购买信用减值5 5 0总计6,022 6,053-31 1)截至2022年6月底,准备金存量包括对客户的贷款和垫款拨备(58.67亿欧元),对中央银行的贷款和垫款准备金(4000万欧元),对银行的贷款和垫款(3500万欧元),FVOCI的金融资产(4000万欧元), 按摊销成本计提的证券(2100万欧元)和拨备项下记录的或有负债准备金(信贷替换)(1900万欧元)。市场风险交易组合的平均风险值(VaR)从2022年第一季度的1000万欧元增加到1200万欧元。ING集团:综合VaR交易账簿以欧元计百万欧元最低平均外汇3 11 6 4股票3 6 4 4利率5 12 8 10信用利差3 6 4 3国际金融-10-10总VaR 1)9 17 12 10 1)最小和最大列的总VaR不能通过取各个组成部分的总和来计算,因为对单个市场和总VaR的观察可能发生在不同的日期。非金融风险如前所述,在我们2018年9月与荷兰当局就反洗钱(AML)事宜达成和解后,在明显增加了对预防金融经济犯罪的关注的背景下,荷兰国际集团经历了各国当局的更严格审查。与这些监管和司法当局的互动已经包括,并且可以预期将继续包括现场访问、信息请求、调查和其他查询。这种互动以及荷兰国际集团与其全球强化方案有关的内部评估,在某些情况下产生了令人满意的结果。有些也已经导致,并可能继续导致,或其他结论,可能需要荷兰国际集团采取适当的补救行动,或可能产生其他后果。我们打算继续与当局密切合作,努力改进我们对非金融风险的管理。ING还意识到,作为媒体报道的结果,除其他事项外,其他各方可能, 寻求就和解标的启动针对荷兰国际集团的法律程序。

11荷兰国际集团新闻稿2022分部报告:零售银行零售比荷卢:合并预计或亏损账户(欧元)零售比荷卢2Q2022 2Q2021 1Q2022荷兰比利时2Q2022 2Q2021 1Q2022 2Q2022 2Q2021 1Q2022利润或亏损净利息收入1,136 1,2451 1,187 721 809 767 415 437 419净费用和佣金收入357 322 334 224 194 209 133 127 125投资收入15 21 16 7 10 0 11其他收入139 77 164 95 42 101 44 35 63总收益1,647 1,651 1,705,056 1,052 1,0591 599 618开支除外。监管成本887 824 787 432 484 435 455 340 351监管成本30 51 334 34 46 113-4 5 220运营支出917 875 1,总收入730 776 585 590 522 539 140 254 47增加贷款损失准备金39 23-21 11-55-17 28 77-4税前业绩691 753 607 579 576 113 177 51盈利和效率核心贷款净增长(以欧元计)3.3 1.0 1.7 1.4 0.4 0.6 1.9 0.5 1.1核心存款净增长(以亿欧元为单位)7.3 2.9 1.7 6.5 4.2 2.9 0.8-13-1.3成本/收入比率55.7%53.0%65.7%44.1%50.4%50.5%76.2%57.6%92.5%平均客户贷款的风险成本6 4-4 3-14-4 12 35-2基于12.5%CET1 1)18.2%21.1%16.6%26.6%31.5%27.5%6.8%10.0%2.9%风险加权资产(期末、(以欧元为单位)83.3 85.3 91.9 48.2 44.7 52.3 35.1 40.6 39.6 1)税后回报率除以平均股本,以RWA的12.5%(年化)为基础。荷兰零售净利息收入同比受到抵押贷款利润率下降的影响。负债的利息收入略有上升,原因是交易量增加和收取负利率。按顺序, 净利息结果还由于账面存续期延长和提前还款罚金减少而导致抵押贷款利息收入减少。随着交易量的增加和利润率的进一步提高,负债的利息收入增加。本季度TLTRO III的收益为1000万欧元,略低于2022年第一季度的1100万欧元,而2021年第二季度包括了800万欧元的收益。在支付套餐费用和商业银行新服务费用增加的支持下,两个可比季度的手续费收入都有所增长。在财政部高收入的推动下,其他收入比2021年第二季度有所上升。2022年第二季度,核心净贷款增加了14亿欧元,抵押贷款增加了8亿欧元,商业贷款增加了6亿欧元。核心存款净增长65亿欧元,主要受假日津贴支付的推动。运营费用同比下降,因为2021年第二季度计入了1700万欧元的裁员准备金和与加速关闭分行相关的成本。不包括这些附带项目,费用下降了7.5%,这是因为与ff和office空间有关的费用较低,以及拨备的一些减少额。环比而言,不包括监管成本的运营费用略有下降。风险成本为1100万欧元,预计抵押贷款和消费贷款组合的增长有限。零售比利时(包括卢森堡)的净利息收入与去年同期相比,受到抵押贷款和其他贷款(受融资成本上升的推动)以及负债利润率的压缩。与2022年第一季度相比,由于负债利润率正在触底,利息收入仅略有下降,这有助于ff设定较低的抵押贷款利息收入。本季度TLTRO III的收益为1000万欧元,略低于2022年第一季度的1200万欧元, 虽然2021年第二季度包括1000万欧元的收益,但两个可比季度的手续费收入都有所增加,主要是由于支付套餐价格上涨和保险产品佣金增加所致。与2022年第一季度相比,核心净贷款增加了19亿欧元,其中商业贷款增加了14亿欧元,抵押贷款增加了4亿欧元。核心存款净增长8亿欧元,主要反映经常账户余额增加。2022年第二季度包括9,700万欧元的One-off成本,其中大部分是与优化分行网络相关的重组成本。不包括附带项目和监管成本的支出同比和环比上升,导致与Staff相关的成本(由于强制性和自动指数化)以及营销费用增加。2022年第二季度发布的One-off增值税只设定了这些因素的部分ff。风险成本为2800万欧元,其中一半用于商业贷款。

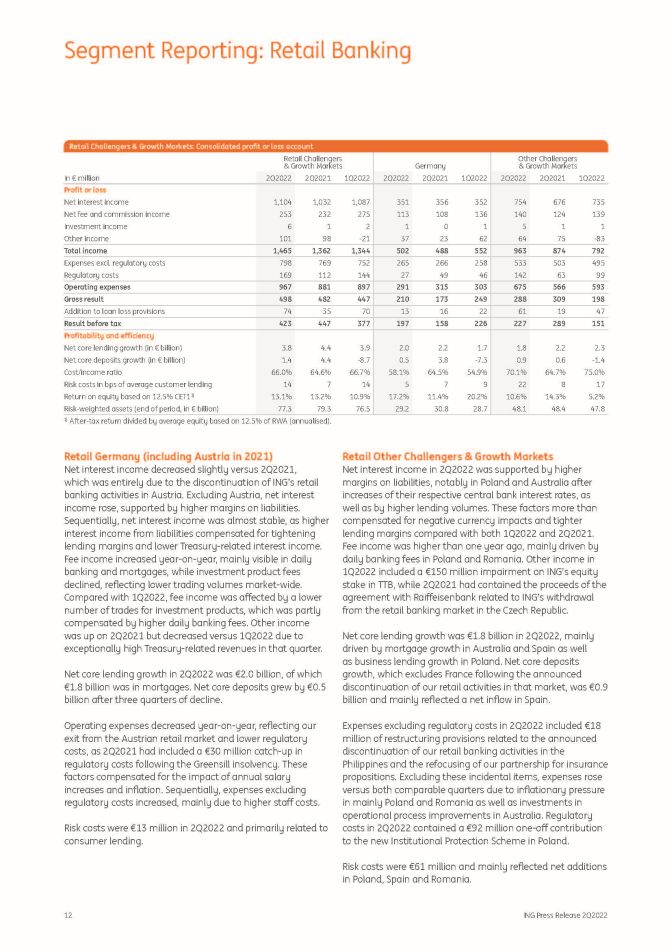

12荷兰国际集团2021年第二季度新闻稿:批发银行业务部门报告:零售银行业务德国零售(包括2021年奥地利)净利息收入较2021年第二季度略有下降,这完全是由于荷兰国际集团停止在奥地利的零售银行业务。不包括奥地利,在负债利润率上升的支撑下,净利息收入上升。因此,净利息收入几乎保持稳定,因为负债利息收入增加抵消了贷款利润率收窄和与国库相关的利息收入下降的影响。手续费收入同比增加,主要体现在日常银行业务和抵押贷款业务上,而投资产品手续费收入下降,导致整个市场交易量下降。与2022年第一季度相比,手续费收入是由于投资产品交易数量较少而产生的ff,部分抵消了较高的每日银行手续费。其他收入在2021年第二季度有所上升,但与2022年第一季度相比有所下降,原因是该季度与财政部相关的收入异常高。2022年第二季度核心贷款净增长为20亿欧元,其中18亿欧元是抵押贷款。在经历了三个季度的下降后,核心净存款增加了5亿欧元。运营费用同比下降,预计我们将退出奥地利零售市场,并降低监管成本,因为2021年第二季度包括了Greensill破产后3000万欧元的监管成本追赶。这些因素抵消了年度加薪和通货膨胀的影响。因此,不包括监管成本的支出增加,主要是由于STAff成本上升。2022年第二季度的风险成本为1300万欧元,主要与消费贷款有关。零售、其他挑战者和增长市场2022年第二季度净利息收入受到更高的负债利润率的支撑, 特别是在波兰和澳大利亚,在它们各自的央行加息之后,以及更高的贷款额。与2022年第一季度和2021年第二季度相比,这些因素抵消了汇率的负面影响和贷款利润率收窄的影响。手续费收入高于一年前,主要是受到波兰和罗马尼亚每日银行手续费的推动。2022年第一季度的其他收入包括荷兰国际集团在TTB的股权减值1.5亿欧元,而2021年第二季度则计入了与RAIffeisenbank达成的与荷兰国际集团退出捷克共和国零售银行市场的协议的收益。2022年第二季度核心贷款净增长18亿欧元,主要受到澳大利亚和西班牙抵押贷款增长以及波兰商业贷款增长的推动。在我们宣布停止在法国市场的零售活动后,不包括法国在内的核心净存款增长为9亿欧元,主要影响了西班牙的净流入。2022年第二季度不包括监管成本的支出包括1800万欧元的重组准备金,这些准备金与我们宣布停止在菲律宾的零售银行业务以及重新聚焦我们的保险合作伙伴关系有关。不包括这些附带项目,支出较两个可比季度均有所上升,这主要是由于波兰和罗马尼亚的通胀压力以及澳大利亚对运营流程改进的投资。2022年第二季度的监管成本包含对波兰新的机构保护计划的9200万欧元的One-off贡献。风险成本为6100万欧元,主要影响波兰的净增加, 西班牙和罗马尼亚。2Q2022 2Q2021 1Q2022德国其他挑战者和增长市场2Q2022 2Q2021 1Q2022 2Q2021 1Q2022 2Q2022 2Q2021 1Q2022利润或亏损净利息收入1,104 1,032 1,087 351 356 352 754 676 735净费用和佣金收入253 232 275 113 108 136 140 124 139投资收入6 1 1 0 1 1 1其他收入101 98-21 37 62 64 75-83总收入1,465 1,362,344 502 488 552 974 92开支除外。监管成本798 769 752 265 266 258 533 503 495监管成本169 112 144 27 49 46 142 63 99营运开支967 881 897 291 315 303 675 566 593总收入498 482 447 210 173 249 288 309 198除贷款损失准备74 35 70 13 13 22 61 19 47税前业绩423 447 377 197 158 227 289 151盈利能力及效率核心贷款净增长(以欧元计)3.8 4.4 3.9 2.0 2.2 1.7 1.8 2.2 2.3核心存款净增长(以欧元计)1.4 4.4-8.7 0.5 3.8-7.3 0.9 0.6-1.4成本/收入比率66.0%64.6%66.7%58.1%64.5%54.9%70.1%64.7%75.0%平均客户贷款的基点风险成本14 7 14 5 7 9 22 8 17基于12.5%CET1 1)13.1%13.2%10.9%17.2%11.4%20.2%10.6%14.3%5.2%风险加权资产(期末,(以欧元计)77.3 79.3 76.5 29.2 30.8 28.7 48.1 48.4 47.8 1)税后回报率除以平均股本,以12.5%的RWA(年化)为基础。

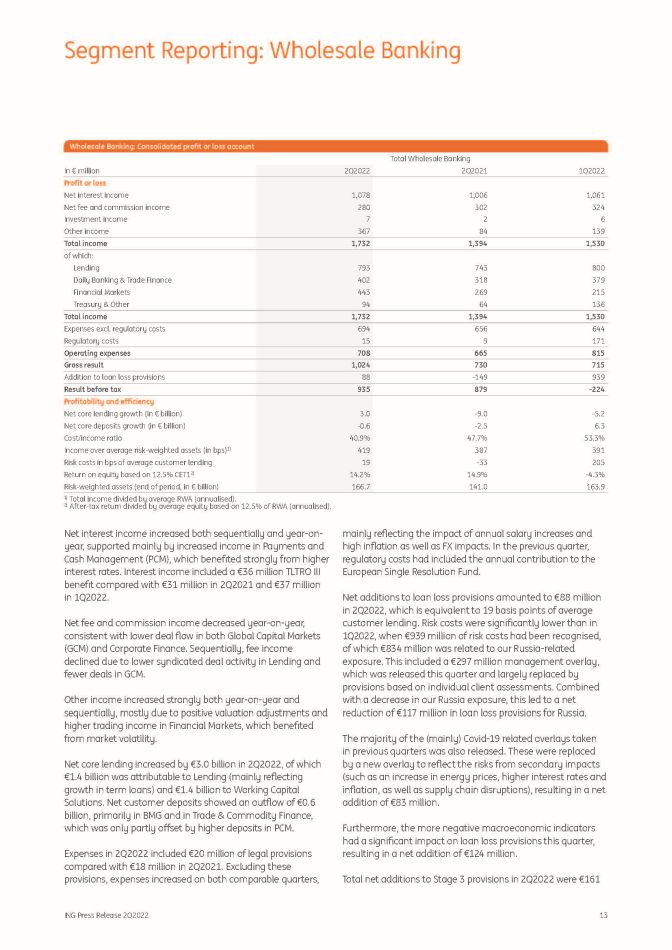

13 ING新闻稿2022分部报告:批发银行净利息收入环比和同比均有所增长,主要得益于支付和现金管理(PCM)收入的增加,这得益于较高的利率。利息收入包括3600万欧元的TLTRO III Bene fi,而2021年第二季度为3100万欧元,2022年第一季度为3700万欧元。净手续费和佣金收入同比下降,与全球资本市场(GCM)和公司融资的交易流量下降一致。因此,由于Lending的银团交易活动减少和GCM的交易减少,手续费收入下降。其他收入按年及按季均录得强劲增长,主要由于积极的估值调整及金融市场交易收入增加,受惠于市场波动。2022年第二季度,核心贷款净额增加30亿欧元,其中14亿欧元归因于贷款(主要是定期贷款的增长),14亿欧元归因于营运资本解决方案。客户净存款流出6亿欧元,主要是BMG和贸易与商品金融,这只是PCM较高存款造成的部分ff。2022年第二季度的支出包括2000万欧元的法律拨备,而2021年第二季度的支出为1800万欧元。扣除这些拨备,两个可比季度的支出都有所增加,主要是由于年度加薪的影响以及高利率和汇率的影响。在上一季度,监管成本包括对欧洲单一决议基金的年度贡献。2022年第二季度,贷款损失准备金的净增加达到8800万欧元,相当于平均客户贷款的19个基点。风险成本明显低于2022年第一季度,当时已确认9.39亿欧元的风险成本, 其中8.34亿欧元与我们的俄罗斯相关敞口有关。其中包括2.97亿欧元的管理覆盖,这一数字于本季度公布,主要由基于个人客户评估的拨备取代。再加上我们在俄罗斯的敞口减少,这导致对俄罗斯的贷款损失准备金净减少1.17亿欧元。前几个季度拍摄的(主要)新冠肺炎相关覆盖的大部分也得到了发布。这些被新的覆盖所取代,以防止次要影响(如能源价格上涨、更高的利率和通胀以及供应链中断)带来的风险,导致净增加8300万欧元。此外,较负面的宏观经济指标对本季度的贷款损失准备金产生了重大影响,导致净增加1.24亿欧元。2022年第二季度第三阶段拨备的净增加总额为161欧元2022年第二季度2Q21 1Q2022损益净收益1,078 1,006 1,061净手续费和佣金收入280 302 324投资收入7 2 6其他收入367 84 139总收入1,732 1,3941,530其中:贷款793 743 800每日银行与贸易金融402 318 379金融市场443 269 215财政部和其他94 64 136总收入1,732 1,394 1,530费用不包括费用。监管成本694 656 644监管成本15 9 171运营支出708 665 815毛结果1, 024 730 715增加贷款损失准备金88-149 939税前业绩935 879-224盈利能力和效率核心贷款净增长(以欧元为单位)3.0-9.0-5.2核心存款净增长(以欧元为单位)-0.6-2.5 6.3成本/收入比40.9%47.7%53.3%收入对平均风险加权资产的影响(以基点为单位)1)419 387 391以平均客户贷款为基点的风险成本19-33 205基于12.5%CET1的股本回报率2)14.2%14.9%-4.3%风险加权资产(期末,批发银行业务166.7 141.0 163.9批发银行业务:综合预计或亏损账户批发银行业务1)总收入除以平均净资产收益率(年化)。2)税后回报除以平均股本,以12.5%的RWA(年化)为基础。

14荷兰国际集团新闻稿2022年第二季度部门报告:公司部门报告:批发银行业务100万欧元,包括我们与俄罗斯相关的敞口净增加5800万欧元。第一阶段和第二阶段风险成本(包括ff-资产负债表拨备和莫迪融资)为7,300万欧元。这一金额主要包括我们与俄罗斯相关的风险敞口以及前几个季度应用的与Covid相关的行业覆盖。报告还增加了上述内容,以更新宏观经济指标和管理覆盖范围,以应对具有挑战性的市场状况。贷款收入按年增长,主要受净利息收入上升及其他收入带来正面的外汇重估结果所带动。因此,由于银团交易活动减少导致佣金收入下降,贷款总收入下降。每日银行和贸易融资收入同比和环比均有所增长,主要是由于PCM收入增加(利率上升和存款水平上升)和Mendes Gans银行收入增加(客户余额增加)。上个季度包括了一名合伙人1300万欧元的重估收益,这笔收益被记录在其他收入中。在积极的估值调整和更高的交易业绩的推动下,金融市场收入同比和环比均强劲增长。后者主要是由外汇、差饷及货币市场的收入增加所带动,而外汇、差饷及货币市场的收入则受惠于加息后市场波动、美元走强及通胀压力。佣金收入下降的原因是GCM的交易额较低。国库及其他季度收入同比增长, 受来自流动性和货币市场管理的较高业绩以及来自企业投资的较高收入的推动。因此,总收入下降,因为2022年第一季度计入了对冲ff竞争力和信用违约互换头寸的高额按市值计价的收益。这不可能完全是由来自公司融资和公司投资的较高收入设定的off。

15 ING新闻稿2022分部报告:公司线在2022年第二季度,公司线的业绩受到我们在土耳其的子公司合并中应用超合并会计的影响。随着在土耳其的投资显著增加,2022年第二季度,土耳其为了国际会计准则29的目的成为了一个超级贸易经济体。当这种情况发生时,以当地货币报告经营业绩和财务状况而不重述是具有误导性的,因为货币以如此快的速度失去购买力,以至于在不同时期发生的交易的金额变得不可比拟。因此,《国际会计准则》第29号要求所有财务信息在报告期末使用一般消费物价指数以购买力的形式列报。上述《国际会计准则第29号》的要求必须追溯至2022年1月1日适用于荷兰国际集团土耳其。首先,所有非货币性资产和负债(主要是财产和设备以及使用权资产)以及股本已按2022年1月1日的价格水平编制指数。这一期初余额的重述对荷兰国际集团的总股本产生了略微积极的影响。于2022年1月1日至2022年6月30日期间,非货币性资产、负债及权益的指数化对权益的影响已在损益表中确认。就荷兰国际集团土耳其而言,指数化影响最大的是权益,这导致该期间出现可观的“货币净亏损”,这笔亏损已在损益表中作为“其他收入”的一部分入账(但主要是以权益计提的off)。此外,自2022年1月1日以来,所有单独的损益线都已编入索引,以反映货位变化的影响。这主要体现在净利息收入(+1500万欧元)和运营费用(+1100万欧元)上。, 总体上,ff的影响也体现在其他收入上。收入,不包括2.31亿欧元的净超支影响和2021年第二季度记录的与一家荷兰金融机构破产有关的7200万欧元应收账款,在两个可比季度都有所增长。这主要是由于外币比率对冲的结果较高所致。支出包括超额减值影响1,100万欧元(off在“其他收入”中设定)和与分配给土耳其的商誉相关的3,200万欧元减值损失。2021年第二季度的支出包括2200万欧元的IT相关减值。不包括这些附带项目成本, 支出比上一季度有所下降,同比略有上升。公司行:合并预计或亏损帐户,单位为欧元百万欧元公司行2Q2022 2Q2021 1Q2022公司行不包括。国际会计准则29影响国际会计准则29影响1)2Q2022 2Q2021 1Q2022 2Q2022 2Q2021 1Q2022损益净收益147 56 80 133 56 80 15费用和佣金净收入-2 0 0-4 0 0 1投资收入2 0 0 2 0 0其他收入-309 52-60-62 52-60-247总收入-162 109 21 69 109 21-231开支除外。监管成本146 123 113 103 123 113 43监管成本0 000 00 0运营成本146 123 113 103 123 113 43毛利-308-14-92-34-14-92-274增加贷款损失准备金-308-14-92-34-14-92-274其中:0资本盈余收益2-1-10 2-1-10 0外币比率对冲127 71 97 127 71 97 0其他集团金库-72-40-68-72-4056 31 19 56 31 19 0其他公司热线-364-45-111-90-45-111-274税前结果-308-14-92-34-14-92-274税前27 38-63 24 38-63 2净结果-335-53-29-58-53-29-277 1)超级合并会计(IAS 29)自2022年2月2日起适用于荷兰国际集团在土耳其的子公司,追溯适用日期为2022年1月1日。ING Group N.V.作为一家非超财务母公司,以欧元提交其合并财务报表,没有重述比较期间。2022年第二季度包括分配给土耳其的已计提商誉减值的影响(3200万欧元),计入运营费用。

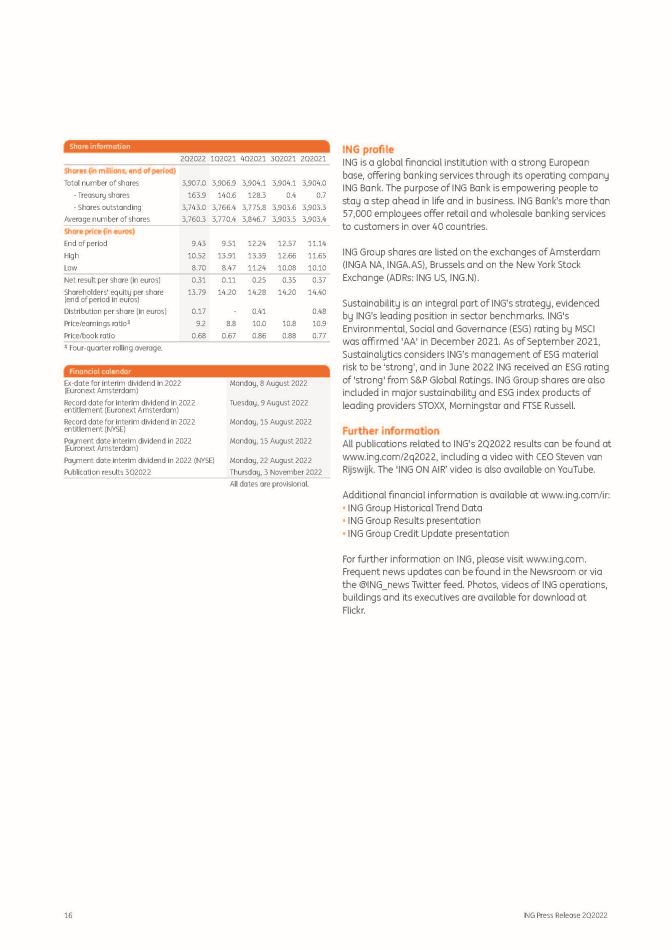

16荷兰国际集团新闻稿2022年第二季度荷兰国际集团是一家全球性金融机构,拥有强大的欧洲基础,通过其运营公司ff银行提供银行服务。ING银行的宗旨是让人们在生活和商业上领先一步。ING银行拥有57,000多名员工,为40多个国家和地区的客户提供ffer零售和批发银行服务。ING集团的股票在阿姆斯特丹(Inga NA,INGA.AS)、布鲁塞尔和纽约证券交易所(ADR:ING US,ING.N)上市。可持续发展是荷兰国际集团战略的一个组成部分,荷兰国际集团在行业基准方面的领先地位就是明证。2021年12月,摩根士丹利资本国际对ING的环境、社会和治理评级为ffiRMed‘AA’。截至2021年9月,可持续发展认为荷兰国际集团对ESG材料风险的管理是“强有力的”,2022年6月,荷兰国际集团获得了标普全球评级公司的“强有力”的ESG评级。ING集团的股票还被纳入领先供应商STOXX、晨星和富时罗素的主要可持续发展和ESG指数产品。更多信息有关荷兰国际集团2022年第二季度业绩的所有出版物,请访问www.ing.com/2q2022,其中包括首席执行官史蒂文·范·里斯威克的视频。股份资料2 Q2022 1Q2021 3Q2021 2Q2021股份总数3,907.0 3,906.9 3,904.1 3,904.1 3,904.0-库房股份163.9 140.6 128.3 0.40.7-已发行股份3,743.0 3,766.4 3,775.8 3,903.6 3,903.3平均股份数目3,760.3,770.4 3,846.7 3,903.5 3, 903.4股价(欧元)期末9.43 9.51 12.24 12.57 11.14高10.52 13.91 13.39 12.66 11.65低8.70 8.47 11.24 10.08 10.10每股净收益(欧元)0.31 0.11 0.25 0.35 0.37每股股东权益(欧元)13.79 14.20 14.28 14.20 14.40每股分配(欧元)0.17-0.41 0.48市盈率1)9.2 8.8 10.0 10.8 10.9市净率0.68 0.67 0.86 0.88 0.77 1)四季滚动平均数2022年中期股息的截止日期(泛欧交易所阿姆斯特丹)2022年中期股息的记录日期2022年中期股息的记录日期(阿姆斯特丹泛欧交易所)2022年中期股息的记录日期(纽约证券交易所)2022年中期股息支付日期(纽约证交所)2022年中期股息支付日期2022年中期股息公布业绩2022年3月8日星期一,2022年8月15日星期一,2022年8月15日星期一,2022年8月22日星期四,2022年11月3日。欲了解更多财务信息,请访问:www.ing.com/ir:·ING集团历史趋势数据·ING集团业绩演示文稿·ING集团信用更新演示文稿有关ING的更多信息,请访问www.ing.com。可以在新闻编辑室或通过@ING_NEWS推特订阅找到频繁的新闻更新。ING运营、建筑及其高管的照片、视频可在Flickr上下载。

本新闻稿中的17个重要法律信息元素包含或可能包含有关ING Groep N.V.和/或ING Bank N.V.的信息,这些信息符合欧盟第596/2014号法规第7(1)至(4)条的含义。ING集团的年度账目是根据欧盟采纳的国际财务报告准则(‘IFRS-EU’)编制的。除另有说明外,在编制本文件所载财务资料时,采用与2021年荷兰国际集团合并年度账目相同的会计原则。本文档中的所有财务信息均未经审计。由于四舍五入,表格中可能存在较小的差异(ff)。本文中包含的某些陈述不是历史事实,包括但不限于关于未来预期的某些陈述和其他前瞻性陈述,这些陈述基于管理层当前的观点和假设,涉及已知和未知的风险和不确定性,可能导致实际结果、业绩或事件与此类陈述中明示或暗示的结果、业绩或事件大不相同(ff)。实际结果、表现或事件可能与此类声明中的表述大相径庭,原因包括但不限于:(1)总体经济状况和客户行为的变化,特别是荷兰国际集团核心市场的经济状况,包括货币汇率的变化、俄罗斯入侵乌克兰对地区和全球经济的影响以及相关的国际应对措施;(2)新冠肺炎大流行和相关应对措施(包括封锁和旅行限制)对荷兰国际集团所在国家经济状况的影响(ff)。关于ING的业务和运营以及ING的员工, 客户和交易对手(3)改变利率水平的基准(ff)(4)主要市场参与者的任何违约和相关的市场中断(5)包括欧洲和发展中市场的金融市场表现的变化(6)欧洲和美国的金融市场的严重不确定性(7)在我们的主要市场的波动和衰退中的‘基准’指数的停止或变化(8)(9)总体上信贷和资本市场状况的变化,包括借款人和交易对手信誉的变化(10)属于国家赔偿计划范围内的银行的破产(11)不遵守或改变法律和法规,包括有关金融服务、金融经济犯罪和税法的法律和法规及其解释和适用(12)地缘政治风险、政治不稳定以及政府和监管当局的政策和行动,包括与俄罗斯入侵乌克兰和相关国际应对措施有关的风险(13)某些法律和监管框架不太发达的国家的法律和监管风险(14)审慎监督和监管包括对股息和分配的压力测试和监管限制(集团成员之间也包括在内)(15)联合王国退出欧盟的监管后果,包括授权和等值决定(16)荷兰国际集团满足最低资本和其他审慎监管要求的能力(17)荷兰国际集团及其客户对美国商品和衍生品业务监管的变化(18)银行恢复和处置制度的适用,包括与我们证券有关的减记和转换权(19)当前和未来诉讼、执法程序的结果, 调查或其他监管行动,包括客户或利益攸关方认为受到误导或不公平对待的索赔,以及其他行为问题(20)税收法律和法规的变化以及与税法有关的不遵守或调查的风险,包括FATCA(21)运营和信息技术风险,如系统中断或故障、安全漏洞、网络攻击、人为错误、运营实践的变化或控制不足,包括与我们有业务往来的第三方的风险和挑战(22)与网络犯罪有关的风险和挑战,包括网络攻击的ff影响以及与网络安全和数据隐私相关的立法和法规的变化(23)一般竞争因素的变化,包括增加或保持市场份额的能力(24)无法保护我们的知识产权和第三方的侵权索赔(25)交易对手无法履行财务义务或执行针对此类交易对手的权利的能力(26)信用评级变化(27)业务、运营、监管、声誉、与气候变化和ESG相关事项有关的过渡和其他风险和挑战(28)无法吸引和留住关键人员(29)根据最佳退休计划未来的负债(30)未能管理业务风险,包括与使用模型、使用衍生品或维持适当的政策和指导方针有关的风险(31)资本和信贷市场的变化,包括银行间资金以及客户存款,这些变化提供了为我们的业务提供资金所需的流动性和资本,以及(32)ING Groep N.V.最新年报中详述的其他风险和不确定因素(包括其中包含的风险因素)和ING最近的披露,包括新闻稿, 这些都可以在www.ing.com上找到。本文档可能包含指向我们和第三方运营的互联网网站的非活动文本地址。对此类网站的引用仅供参考,在此类网站上找到的信息不会通过引用并入本文档。ING不对第三方运营的任何网站上发现的任何信息的准确性或完整性作出任何陈述或保证,也不对其承担任何责任。ING特别声明,对于第三方运营的网站上的任何信息,ING不承担任何责任。ING不能保证第三方运营的网站在本文件发布后仍然可用,或此类网站上的任何信息在本文件发布后不会发生变化。其中许多因素都超出了荷兰国际集团的控制范围。ING所作或代表ING所作的任何前瞻性陈述仅在作出之日起发表,ING不承担公开更新或修改任何前瞻性陈述的义务,无论是由于新信息还是出于任何其他原因。本文档不构成在美国或任何其他司法管辖区出售或邀请offer购买任何证券的offer。ING新闻稿2 Q2022