到期日再延长1至5年。利率为零%,借款人有责任支付相当于0.50%的费用,相当于按总借款资本计算的2.2万欧元。

2020年6月2日,Ferrolobe的子公司Silicium Québec作为借款人,与地区政府贷款和投资机构Investment Québec达成了一笔7000,000美元的贷款,为其在加拿大的资本支出活动提供资金。这笔贷款将在10年内分84次偿还,头三年为宽限期。未偿还金额的利率为零%。

Ferrolobe的主要短期流动性需求是为其资本支出承诺提供资金,为作为战略计划基础的具体计划提供资金,偿还现有债务和营运资本。Ferrolobe的长期流动性需求主要与债务偿还有关。Ferrolobe在资本管理方面的核心目标是通过其参与的行业的经济周期保持平衡和可持续的资本结构,同时将资本成本保持在具有竞争力的水平。

在截至2021年12月31日的年度内,经营活动产生的现金流为(1,341)千美元,而2020年为154,268,000美元,2019年为(31,194)千美元,主要是由于库存和贸易及其他应收账款的增加。2021年,投资活动导致现金总流出23,848,000美元,而2020年流出(31,940),2019年流入165,910,000美元。融资活动导致2021年现金流入总额为10,452,000美元,而2020年为流出113,333,000美元,2019年为流出22,005,000美元。有关更多信息,请参阅下面的“现金流分析”。

截至2021年12月31日和2020年12月31日,Ferrolobe的现金、限制性现金和现金等价物分别为116,663美元(其中2,272,000美元为受限现金)和131,557美元(其中28,843,000美元为受限现金)。现金和现金等价物主要以美元和欧元持有。

截至2021年12月31日,Ferrolobe的总金融债务为618,552,000美元,而截至2020年12月31日,总金融债务为551,547,000美元。截至2021年12月31日,金融债务总额包括440,297,000美元(2020年为357,508美元)的债务工具,98,967,000美元(2020年为107,606美元)的银行借款,18,358,000美元的租赁(2020年为22,536,000美元),以及60,930,000美元(2020年为63,896,000美元)的其他金融负债。

我们相信我们的营运资本足以满足我们目前的需求,我们预计会产生足够的现金来满足我们的短期和长期流动性需求。

资金的可得性

截至2021年12月31日,我们拥有现金和现金等价物、受限现金和其他受限资金共计1166.63亿美元。这一数额包括与代管担保有关的非流动限制性现金2 272 000美元。代管于2019年8月30日成立,考虑到前阿特兰蒂卡铁路局。由于当地的要求,该公司在挪威和与道康宁的合资企业中的现金处置也有一定的限制,截至2021年12月31日,现金总额为53,453,000美元。

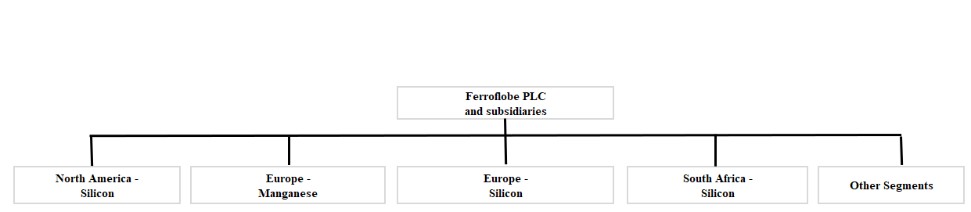

Ferrolobe PLC是Ferrolobe集团的母公司,以公司间贷款的形式从其子公司获得资金。因此,对集团子公司向Ferroglobal PLC转移资金的能力的某些限制将对我们的流动资金产生负面影响,从而对我们的业务产生负面影响。

营运资金头寸

截至2021年12月31日,Ferrolobe的营运资本状况(定义为库存及贸易及其他应收账款减去贸易及其他应付账款)为464,870,000美元,而截至2020年12月31日的营运资本状况为339,610,000美元,主要是由于库存增加60,296,000美元,应收账款增加161,434,000美元,部分抵消了应付款增加64,382,000美元。