第一部分

项目1.业务

Runway Growth Finance Corp.

Runway Growth Finance Corp.是一家成立于2015年8月31日的马里兰州公司(以下简称“我们”、“我们”、“我们”或“公司”),其结构是一家外部管理、非多元化封闭式管理投资公司。2021年8月18日,我们更名为“Runway Growth Finance Corp.”。摘自“Runway Growth Credit Fund Inc.”我们是一家专业金融公司,专注于向科技、生命科学、医疗保健信息和服务、商业服务、精选消费服务和产品以及其他高增长行业的高增长潜力公司提供优先担保贷款。我们的目标是为我们的股东和我们支持的企业家创造显著的价值,为高增长潜力的公司提供比传统信贷更灵活、稀释程度比股权更低的混合债务和股权融资。我们的投资目标是主要通过我们贷款组合的当前收入,其次通过我们的权证和其他股权头寸的资本增值,使我们的股东获得最大的总回报。我们的办事处设在伊利诺伊州的芝加哥、加利福尼亚州的伍德赛德、加利福尼亚州的德尔马尔和纽约州的纽约。

我们已选择根据修订后的1940年《投资公司法》(连同据此颁布的规则和条例,即《1940年法案》),作为一家商业发展公司(“BDC”)进行监管。我们也已选择被视为受监管投资公司(“RIC”),根据经修订的1986年国内税法(“守则”)M分章,目前符合资格,并打算继续有资格作为受监管投资公司对待。虽然我们打算每年都有资格被视为RIC,但不能保证我们将能够保持我们作为RIC的税收待遇。如果我们没有资格在任何纳税年度作为RIC享受税收待遇,我们将按该年度的任何净应纳税所得额按公司税率缴纳美国联邦所得税。有关更多信息,请参阅我们财务报表第二部分第8项中的“-某些美国联邦所得税考虑事项”和“ - 重要会计政策摘要”。

我们在截至2017年6月30日的季度开始投资组合证券,并在截至2016年12月31日的季度开始投资美国国库券。2015年10月,与我们的成立相关,我们向我们的总裁、首席执行官兼董事会主席R.David Spreng发行并出售了1,667股普通股,总购买价为25,000美元。2017年12月1日,我们完成了首次非公开发行(“首次非公开发行”),我们向股东发行了18,241,157股普通股,总购买价为275,000,000美元,这是根据修订后的1933年证券法(连同据此颁布的规则和法规、“证券法”)和其他适用证券法的登记要求豁免的。

截至2021年12月31日,我们已经完成了我们的第二次非公开发行(“第二次非公开发行”)的多次完成,并接受了181,673,500 美元的总资本承诺。截至2021年12月31日,关于第二次非公开发行,我们总共发行了9,617,379股,总购买价为144,260,683美元。与首次公开招股(定义见下文)同时,第二次非公开发售的所有未提取承诺均已注销。

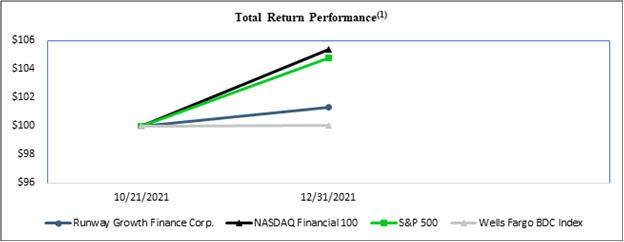

2021年10月25日,我们完成了首次公开募股(IPO),以每股14.60美元的公开发行价发行了685万股普通股。扣除承销费和发行成本后,我们获得的现金收益净额约为9300万美元。我们的普通股于2021年10月21日在纳斯达克全球精选市场开始交易,代码为RWAY。

截至2021年12月31日,我们已发行22,564股,作为Runway Growth Capital LLC的附属公司Runway Growth Holdings LLC的额外直接投资,Runway Growth Capital LLC是我们的投资顾问(RGC),根据证券法D规则的豁免注册,我们以338,453美元的总购买价在非公开发行中发行了22,564股,Runway Growth Holdings LLC在公开市场额外购买了23,346股股票,总购买价为315,251美元。截至2021年12月31日,我们已经发行了6,647,847股,总收购价为97,752,352美元,与我们的股息再投资计划相关。

从2016年12月16日开始投资运营到2021年12月31日,我们为49家投资组合公司提供了资金,并投资了12亿美元的债务投资。截至2021年12月31日,我们的债务投资组合包括对25家投资组合公司的39项债务投资,总公允价值为6.359亿美元;我们的股票投资组合包括36家投资组合公司的40个权证头寸、4个优先股头寸和4个普通股头寸,总公允价值为4,860万美元。截至2021年12月31日,我们按公允价值计算的债务投资组合中,98.0%(6.231亿美元)由优先定期贷款组成。截至2021年12月31日,我们的净资产为6.062亿美元,我们所有的债务投资都以全部或部分作为担保