jwn-202201290000072333真的错误2021财年1/29P10MP2Y54031554027P6MP4Y1.510.622.70.110.182.500000723332021-01-312022-01-2900000723332021-07-30Iso4217:美元00000723332022-03-07Xbrli:共享0000072333US-GAAP:备用LettersOfCreditMember2022-01-2900000723332020-02-022021-01-3000000723332019-02-032020-02-01Iso4217:美元Xbrli:共享00000723332022-01-2900000723332021-01-300000072333美国-GAAP:CommonStockMember2021-01-300000072333美国-GAAP:CommonStockMember2020-02-010000072333美国-GAAP:CommonStockMember2019-02-020000072333美国-GAAP:CommonStockMember2021-01-312022-01-290000072333美国-GAAP:CommonStockMember2020-02-022021-01-300000072333美国-GAAP:CommonStockMember2019-02-032020-02-010000072333美国-GAAP:CommonStockMember2022-01-290000072333美国-公认会计准则:留存的耳机成员(ReainedEarningsMember)2021-01-300000072333美国-公认会计准则:留存的耳机成员(ReainedEarningsMember)2020-02-010000072333美国-公认会计准则:留存的耳机成员(ReainedEarningsMember)2019-02-020000072333美国-公认会计准则:留存的耳机成员(ReainedEarningsMember)2021-01-312022-01-290000072333美国-公认会计准则:留存的耳机成员(ReainedEarningsMember)2020-02-022021-01-300000072333美国-公认会计准则:留存的耳机成员(ReainedEarningsMember)2019-02-032020-02-010000072333美国-公认会计准则:留存的耳机成员(ReainedEarningsMember)2022-01-290000072333Us-gaap:AccumulatedOtherComprehensiveIncomeMember2021-01-300000072333Us-gaap:AccumulatedOtherComprehensiveIncomeMember2020-02-010000072333Us-gaap:AccumulatedOtherComprehensiveIncomeMember2019-02-020000072333Us-gaap:AccumulatedOtherComprehensiveIncomeMember2021-01-312022-01-290000072333Us-gaap:AccumulatedOtherComprehensiveIncomeMember2020-02-022021-01-300000072333Us-gaap:AccumulatedOtherComprehensiveIncomeMember2019-02-032020-02-010000072333Us-gaap:AccumulatedOtherComprehensiveIncomeMember2022-01-2900000723332020-02-0100000723332019-02-02JWN:州JWN:省0000072333JWN:NordstromUSMember2022-01-29JWN:商店0000072333JWN:加拿大诺德斯特罗姆成员2022-01-290000072333JWN:加拿大NordstromRackMember2022-01-290000072333JWN:NordstromLocalMember2022-01-290000072333JWN:NordstromRackMember2022-01-290000072333JWN:ClearanceStoreMember2022-01-290000072333JWN:LoyaltyProgramPointsMember2022-01-29Xbrli:纯0000072333JWN:LoyaltyProgramNordstromNotesMember2022-01-290000072333JWN:Nordstrom奖励成员2022-01-290000072333JWN:Nordstrom奖励成员2021-01-300000072333JWN:LoyaltyProgramNordstromNotesMember2021-01-312022-01-290000072333JWN:礼品卡会员2022-01-290000072333JWN:礼品卡会员2022-01-290000072333JWN:礼品卡会员2021-01-300000072333JWN:礼品卡会员2021-01-312022-01-290000072333Jwn:CostOfSalesAndRelatedBuyingAndOccupancyCostsMember2021-01-312022-01-290000072333Us-gaap:SellingGeneralAndAdministrativeExpensesMember2021-01-312022-01-290000072333美国-GAAP:ShippingAndHandlingMember2021-01-312022-01-290000072333美国-GAAP:ShippingAndHandlingMember2020-02-022021-01-300000072333美国-GAAP:ShippingAndHandlingMember2019-02-032020-02-010000072333JWN:采购价格调整成员2021-01-312022-01-290000072333JWN:采购价格调整成员2020-02-022021-01-300000072333JWN:采购价格调整成员2019-02-032020-02-010000072333JWN:化妆品销售费用成员2021-01-312022-01-290000072333JWN:化妆品销售费用成员2020-02-022021-01-300000072333JWN:化妆品销售费用成员2019-02-032020-02-010000072333JWN:CooperativeAdvertisingAndPromotionMember2021-01-312022-01-290000072333JWN:CooperativeAdvertisingAndPromotionMember2020-02-022021-01-300000072333JWN:CooperativeAdvertisingAndPromotionMember2019-02-032020-02-010000072333JWN:其他供应商津贴成员2021-01-312022-01-290000072333JWN:其他供应商津贴成员2020-02-022021-01-300000072333JWN:其他供应商津贴成员2019-02-032020-02-010000072333JWN:NordstromUSMember美国-GAAP:FacilityClosingMembers2022-01-290000072333美国-GAAP:FacilityClosingMembersJWN:中继会成员2022-01-290000072333JWN:杰弗瑞·布蒂克斯成员美国-GAAP:FacilityClosingMembers2022-01-290000072333美国-GAAP:PropertyPlantAndEquipmentMember2021-01-300000072333JWN:运营权使用资产成员2021-01-300000072333SRT:最小成员数JWN:建设和改进成员2021-01-312022-01-290000072333JWN:建设和改进成员SRT:最大成员数2021-01-312022-01-290000072333SRT:最小成员数美国-GAAP:家具和固定设备成员2021-01-312022-01-290000072333美国-GAAP:家具和固定设备成员SRT:最大成员数2021-01-312022-01-290000072333SRT:最小成员数美国-GAAP:租赁改进成员2021-01-312022-01-290000072333SRT:最大成员数美国-GAAP:租赁改进成员2021-01-312022-01-290000072333SRT:最小成员数Us-gaap:SoftwareAndSoftwareDevelopmentCostsMember2021-01-312022-01-290000072333SRT:最大成员数Us-gaap:SoftwareAndSoftwareDevelopmentCostsMember2021-01-312022-01-290000072333JWN:全价会员2021-01-312022-01-290000072333JWN:全价会员2020-02-022021-01-300000072333JWN:全价会员2019-02-032020-02-010000072333JWN:OffPriceMembers2021-01-312022-01-290000072333JWN:OffPriceMembers2020-02-022021-01-300000072333JWN:OffPriceMembers2019-02-032020-02-010000072333JWN:Digital SalesMember2021-01-312022-01-290000072333JWN:Digital SalesMember2020-02-022021-01-300000072333JWN:Digital SalesMember2019-02-032020-02-010000072333JWN:女性面孔成员2021-01-312022-01-290000072333JWN:女性面孔成员2020-02-022021-01-300000072333JWN:女性面孔成员2019-02-032020-02-010000072333JWN:鞋类会员2021-01-312022-01-290000072333JWN:鞋类会员2020-02-022021-01-300000072333JWN:鞋类会员2019-02-032020-02-010000072333JWN:女性配饰成员2021-01-312022-01-290000072333JWN:女性配饰成员2020-02-022021-01-300000072333JWN:女性配饰成员2019-02-032020-02-010000072333JWN:MensApparelMember2021-01-312022-01-290000072333JWN:MensApparelMember2020-02-022021-01-300000072333JWN:MensApparelMember2019-02-032020-02-010000072333JWN:化妆品会员2021-01-312022-01-290000072333JWN:化妆品会员2020-02-022021-01-300000072333JWN:化妆品会员2019-02-032020-02-010000072333JWN:儿童应用程序成员2021-01-312022-01-290000072333JWN:儿童应用程序成员2020-02-022021-01-300000072333JWN:儿童应用程序成员2019-02-032020-02-010000072333JWN:其他产品和服务成员2021-01-312022-01-290000072333JWN:其他产品和服务成员2020-02-022021-01-300000072333JWN:其他产品和服务成员2019-02-032020-02-010000072333US-GAAP:LandandLandImprovementsMembers2022-01-290000072333US-GAAP:LandandLandImprovementsMembers2021-01-300000072333US-GAAP:构建和构建改进成员2022-01-290000072333US-GAAP:构建和构建改进成员2021-01-300000072333美国-GAAP:租赁改进成员2022-01-290000072333美国-GAAP:租赁改进成员2021-01-300000072333美国-GAAP:家具和固定设备成员2022-01-290000072333美国-GAAP:家具和固定设备成员2021-01-300000072333Us-gaap:SoftwareAndSoftwareDevelopmentCostsMember2022-01-290000072333Us-gaap:SoftwareAndSoftwareDevelopmentCostsMember2021-01-300000072333美国-GAAP:建设正在进行成员2022-01-290000072333美国-GAAP:建设正在进行成员2021-01-300000072333SRT:最小成员数JWN:Fullline最新成员2022-01-290000072333SRT:最大成员数JWN:Fullline最新成员2022-01-290000072333JWN:NordstromRackMember2022-01-290000072333SRT:最小成员数JWN:办公室仓库和设备成员2022-01-290000072333SRT:最大成员数JWN:办公室仓库和设备成员2022-01-290000072333Jwn:SeniorNotesFourPercentDueOctoberTwoThousandAndTwentyOneNetOfUnamortizedDiscountMember2022-01-290000072333Jwn:SeniorNotesFourPercentDueOctoberTwoThousandAndTwentyOneNetOfUnamortizedDiscountMember2021-01-300000072333Jwn:SeniorNotes23DueApril2024NetOfUnamortizedDiscountMember2022-01-290000072333Jwn:SeniorNotes23DueApril2024NetOfUnamortizedDiscountMember2021-01-300000072333Jwn:SeniorNotes875PercentDueMayTwoThousandAndTwentyFiveNetOfUnamortizedDiscountMember2021-01-300000072333Jwn:SeniorNotes875PercentDueMayTwoThousandAndTwentyFiveNetOfUnamortizedDiscountMember2022-01-290000072333JWN:老年人注意事项400%DueMarch2027成员2022-01-290000072333JWN:老年人注意事项400%DueMarch2027成员2021-01-300000072333Jwn:SeniorDebentures695PercentDueMarch2028Member2021-01-300000072333Jwn:SeniorDebentures695PercentDueMarch2028Member2022-01-290000072333Jwn:SeniorNotes4375PercentDueApril2030NetOfUnamortizedDiscountMember2022-01-290000072333Jwn:SeniorNotes4375PercentDueApril2030NetOfUnamortizedDiscountMember2021-01-300000072333Jwn:SeniorNotes425DueAugust2031NetOfUnamortizedDiscountMember2022-01-290000072333Jwn:SeniorNotes425DueAugust2031NetOfUnamortizedDiscountMember2021-01-300000072333Jwn:SeniorNotes700PercentDueJanuary2038NetOfUnamortizedDiscountMember2021-01-300000072333Jwn:SeniorNotes700PercentDueJanuary2038NetOfUnamortizedDiscountMember2022-01-290000072333Jwn:SeniorNotes500PercentDueJanuary2044NetOfUnamortizedDiscountMember2022-01-290000072333Jwn:SeniorNotes500PercentDueJanuary2044NetOfUnamortizedDiscountMember2021-01-300000072333SRT:ScenarioForecastMember2022-01-290000072333Jwn:FutureInterestPaymentsDueInTwelveMonthsMemberSRT:ScenarioForecastMember2022-01-290000072333美国-GAAP:利息支出成员2021-01-312022-01-290000072333JWN:A2021RefinancingMember2021-01-312021-05-010000072333美国-GAAP:RevolvingCreditFacilityMember2021-01-312022-01-290000072333美国-GAAP:RevolvingCreditFacilityMember2021-05-010000072333美国-GAAP:RevolvingCreditFacilityMember2021-10-300000072333美国-GAAP:RevolvingCreditFacilityMember2021-01-300000072333美国-GAAP:RevolvingCreditFacilityMember2022-01-290000072333美国-GAAP:商业纸张会员2022-01-290000072333美国-GAAP:商业纸张会员2021-01-300000072333US-GAAP:公允价值输入级别2成员2022-01-290000072333US-GAAP:公允价值输入级别2成员2021-01-300000072333美国-GAAP:员工薪酬保险成员2022-01-290000072333美国-GAAP:员工薪酬保险成员2021-01-300000072333JWN:员工健康和欢迎成员2022-01-290000072333JWN:员工健康和欢迎成员2021-01-300000072333美国-公认会计准则:一般责任成员2022-01-290000072333美国-公认会计准则:一般责任成员2021-01-300000072333美国-GAAP:员工薪酬保险成员2021-01-312022-01-290000072333美国-公认会计准则:一般责任成员2021-01-312022-01-29JWN:参与者JWN:军官JWN:退休人员JWN:受益人0000072333JWN:ChangeInBenefitObligationMember2021-01-300000072333JWN:ChangeInBenefitObligationMember2020-02-010000072333JWN:ChangeInBenefitObligationMember2021-01-312022-01-290000072333JWN:ChangeInBenefitObligationMember2020-02-022021-01-300000072333JWN:ChangeInBenefitObligationMember2022-01-290000072333JWN:ChangeInPlanAssetsMember2021-01-300000072333JWN:ChangeInPlanAssetsMember2020-02-010000072333JWN:ChangeInPlanAssetsMember2021-01-312022-01-290000072333JWN:ChangeInPlanAssetsMember2020-02-022021-01-300000072333JWN:ChangeInPlanAssetsMember2022-01-290000072333JWN:ComponentsOfSerpExpenseMember2021-01-312022-01-290000072333JWN:ComponentsOfSerpExpenseMember2020-02-022021-01-300000072333JWN:ComponentsOfSerpExpenseMember2019-02-032020-02-010000072333Jwn:TwoThousandNineteenEquityIncentivePlanMember2022-01-290000072333美国-GAAP:EmployeeStockMember2021-01-312022-01-290000072333美国-GAAP:EmployeeStockMember2022-01-290000072333美国-GAAP:EmployeeStockMember2020-02-022021-01-300000072333美国-GAAP:EmployeeStockMember2021-01-300000072333美国-GAAP:RestrictedStockUnitsRSUMember2021-01-312022-01-290000072333美国-GAAP:RestrictedStockUnitsRSUMember2020-02-022021-01-300000072333美国-GAAP:RestrictedStockUnitsRSUMember2019-02-032020-02-010000072333美国-GAAP:StockOptionMember2021-01-312022-01-290000072333美国-GAAP:StockOptionMember2020-02-022021-01-300000072333美国-GAAP:StockOptionMember2019-02-032020-02-010000072333JWN:OtherStockBasedCompensationMember2021-01-312022-01-290000072333JWN:OtherStockBasedCompensationMember2020-02-022021-01-300000072333JWN:OtherStockBasedCompensationMember2019-02-032020-02-010000072333Jwn:CostOfSalesAndRelatedBuyingAndOccupancyCostsMember2020-02-022021-01-300000072333Jwn:CostOfSalesAndRelatedBuyingAndOccupancyCostsMember2019-02-032020-02-010000072333Us-gaap:SellingGeneralAndAdministrativeExpensesMember2020-02-022021-01-300000072333Us-gaap:SellingGeneralAndAdministrativeExpensesMember2019-02-032020-02-010000072333美国-GAAP:RestrictedStockUnitsRSUMember2021-01-300000072333美国-GAAP:RestrictedStockUnitsRSUMember2022-01-2900000723332021-03-042021-03-0400000723332020-06-012020-06-0100000723332019-03-052019-03-050000072333JWN:AdditionalOptionGrantMember2020-08-272020-08-270000072333SRT:最大成员数美国-GAAP:StockOptionMember2021-01-312022-01-290000072333SRT:最小成员数美国-GAAP:StockOptionMember2021-01-312022-01-290000072333美国-GAAP:StockOptionMember2021-01-300000072333美国-GAAP:StockOptionMember2022-01-290000072333SRT:最大成员数2021-01-312022-01-290000072333SRT:最大成员数2020-02-022021-01-300000072333SRT:最大成员数2019-02-032020-02-010000072333SRT:最小成员数2021-01-312022-01-290000072333SRT:最小成员数2020-02-022021-01-300000072333SRT:最小成员数2019-02-032020-02-010000072333JWN:CARESActMember2021-01-312022-01-290000072333JWN:CARESActMember2020-02-022021-01-300000072333JWN:CARESActMember2019-02-032020-02-010000072333美国-GAAP:州和地方法律法规成员2022-01-290000072333美国-GAAP:州和地方法律法规成员2021-01-300000072333美国-GAAP:外国成员2022-01-290000072333美国-GAAP:外国成员2021-01-300000072333SRT:ScenarioForecastMember2022-01-302023-01-28JWN:细分市场0000072333JWN:零售细分市场成员2021-01-312022-01-290000072333美国-公认会计准则:公司和其他成员2021-01-312022-01-290000072333JWN:零售细分市场成员2022-01-290000072333美国-公认会计准则:公司和其他成员2022-01-290000072333JWN:零售细分市场成员2020-02-022021-01-300000072333美国-公认会计准则:公司和其他成员2020-02-022021-01-300000072333JWN:零售细分市场成员2021-01-300000072333美国-公认会计准则:公司和其他成员2021-01-300000072333JWN:零售细分市场成员2019-02-032020-02-010000072333美国-公认会计准则:公司和其他成员2019-02-032020-02-010000072333JWN:零售细分市场成员2020-02-010000072333美国-公认会计准则:公司和其他成员2020-02-01 美国

美国证券交易委员会

华盛顿特区,20549

表格10-K

(标记一)

| | | | | |

| ☑ | 根据1934年“证券交易法”第13或15(D)条提交的年度报告 |

截至的财政年度2022年1月29日

或 | | | | | |

| ☐ | 根据1934年“证券交易法”第13或15(D)条提交的过渡报告 |

由_至_的过渡期

佣金档案编号001-15059

诺德斯特龙公司

(注册人的确切姓名载于其章程)

| | | | | | | | |

华盛顿 | | 91-0515058 |

| 注册成立或组织的国家或其他管辖权 | | (国际税务局雇主识别号码) |

第六大道1617号, 西雅图, 华盛顿98101

(主要行政办公室地址)

注册人的电话号码,包括区号(206) 628-2111

根据该法第12(B)条登记的证券: | | | | | | | | |

| 每节课的标题 | 商品代号 | 注册的每个交易所的名称 |

普通股,无面值 | JWN | 纽约证券交易所 |

根据该法第12(G)条登记的证券:无

根据证券法第405条的规定,用复选标记标明注册人是否为知名的经验丰富的发行人。是 ☑ 不是☐

用复选标记表示注册人是否不需要根据该法第13条或第15条(D)提交报告。是☐ 不是 ☑

用复选标记表示注册人(1)是否在过去12个月内(或注册人被要求提交此类报告的较短时间内)提交了1934年《证券交易法》第13条或15(D)节要求提交的所有报告,以及(2)在过去90天内是否符合此类提交要求。是 ☑ 不是☐

用复选标记表示注册人是否在过去12个月内(或在注册人被要求提交此类文件的较短时间内)以电子方式提交了根据S-T规则405规定必须提交的每一份交互数据文件。是 ☑不是☐

用复选标记表示注册人是大型加速申报公司、加速申报公司、非加速申报公司、较小的报告公司或新兴成长型公司。参见“交易法”第12b-2条中“大型加速申报公司”、“加速申报公司”、“较小报告公司”和“新兴成长型公司”的定义。 | | | | | | | | | | | |

| ☑ | 大型加速文件服务器 | ☐ | 加速文件管理器 |

| ☐ | 非加速文件服务器 | ☐ | 规模较小的报告公司 |

| | ☐ | 新兴成长型公司 |

如果是新兴成长型公司,用勾号表示注册人是否选择不使用延长的过渡期来遵守根据交易所法案第13(A)节提供的任何新的或修订的财务会计准则。☐

用复选标记表示注册人是否提交了一份报告,证明其管理层根据“萨班斯-奥克斯利法案”(“美国联邦法典”第15编第7262(B)节)第404(B)条对其财务报告内部控制的有效性进行了评估,该评估是由编制或发布其审计报告的注册会计师事务所进行的。☑

用复选标记表示注册人是否为空壳公司(如该法第12b-2条所定义)。是☐不是☑

截至2021年7月30日,注册人的非关联公司持有的注册人有投票权和无投票权股票的总市值约为$4.210亿美元,使用当天33.10美元的收盘价。2022年3月7日,159,398,577普通股已发行。

以引用方式并入的文件

定于2022年5月18日举行的2022年股东年会的委托书的部分内容被纳入第二部分和第三部分。

[这一页是故意留空的。]

| | | | | | | | |

| 目录 | |

| | | 页面 |

前瞻性陈述 | 4 |

常用术语的定义 | 6 |

| |

第一部分 | |

| 第1项。 | 公事。 | 7 |

| 第1A项。 | 风险因素。 | 11 |

| 1B项。 | 未解决的员工评论。 | 19 |

| 第二项。 | 财产。 | 19 |

| 第三项。 | 法律诉讼。 | 21 |

| 第四项。 | 煤矿安全信息披露。 | 21 |

| |

第二部分 | |

| 第五项。 | 注册人普通股、相关股东事项和发行人购买股票证券的市场。 | 21 |

| 第六项。 | [已保留] | 23 |

| 第7项。 | 管理层对财务状况和经营成果的讨论与分析。 | 23 |

| 第7A项。 | 关于市场风险的定量和定性披露。 | 36 |

| 第八项。 | 财务报表和补充数据。 | 37 |

| 第九项。 | 会计和财务披露方面的变化和与会计师的分歧。 | 64 |

| 第9A项。 | 控制和程序。 | 64 |

| 第9B项。 | 其他信息。 | 66 |

| |

第三部分 | |

| 第10项。 | 董事、高管和公司治理。 | 66 |

| 第11项。 | 高管薪酬。 | 66 |

| 第12项。 | 若干实益拥有人及管理层的担保所有权及相关股东事宜。 | 66 |

| 第13项。 | 某些关系和相关交易,以及董事独立性。 | 66 |

| 第14项。 | 首席会计师费用和服务。 | 66 |

| |

第四部分 | |

| 第15项。 | 展览表和财务报表明细表。 | 67 |

| |

展品索引 | 68 |

签名 | 70 |

独立注册会计师事务所的同意书 | 71 |

前瞻性陈述

这份10-K表格年度报告包含符合1933年证券法(修订)第27A条和1934年证券交易法(修订)第21E条的前瞻性陈述,这些前瞻性陈述受这些条款所创造的“安全港”的约束。前瞻性陈述是基于我们管理层的信念和假设以及我们管理层目前掌握的信息。在某些情况下,前瞻性陈述可以通过诸如“可能”、“将会”、“应该”、“可能”、“目标”、“将会”、“期望”、“计划”、“预期”、“相信”、“估计”、“项目”、“预测”、“潜在”、“追求”、“前进”以及旨在识别前瞻性陈述的类似表达来标识。这些表述涉及已知和未知的风险、不确定性和其他因素,可能导致我们的实际结果、业绩、时间框架或成就与前瞻性表述中明示或暗示的任何未来结果、业绩、时间框架或成就大不相同。这些风险、不确定因素和其他因素包括但不限于,我们对截至2023年1月28日的财政年度的预期财务前景、我们业务的趋势以及以下因素:

战略和运营

•新冠肺炎可能需要关闭我们在受影响地区的实体店和设施,可能会对我们的业务和业绩产生负面影响,并可能加剧以下风险,

•成功执行我们的客户战略,通过我们的履行能力和门店,为客户提供卓越的在线服务、产品和体验,

•及时有效地实施和执行我们不断发展的业务模式,包括:

◦通过提供差异化和无缝的体验赢得我们的市场战略,包括整合我们的数字和实物资产,开发新的供应链能力和及时交付产品,

◦扩大诺德斯特龙机架的覆盖范围,包括扩大我们的价格范围和选择,并利用我们的数字和实物资产,

◦增强我们的平台和流程以提供核心功能,以推动客户、员工和合作伙伴在数字和店内体验,

•我们有效管理我们的商品战略的能力,包括我们提供令人信服的品种的能力,

•我们有能力有效地分配和扩展我们的营销战略和资源,以及实现NORDY俱乐部、广告和促销活动之间的预期利益,

•我们对不断变化的零售环境做出反应的能力,包括新的时尚趋势、环境考虑因素以及客户对商店和在线服务和体验不断变化的期望,以及我们开发新的市场战略和客户产品的能力,

•我们有能力减轻全球供应链中断的影响,包括工厂关闭、运输挑战或某些进口中断,以及原材料价格和运费上涨,

•我们通过有效的库存管理、履行和供应链流程和系统控制成本的能力,

•我们有能力通过提供适当的培训、有吸引力的工作环境和有竞争力的薪酬和福利,特别是在市场薪酬增加的领域,获得、培养和留住合格和多样化的人才,

•我们有能力实现预期收益,预测和应对潜在风险,并适当管理与我们的信用卡收入分享计划相关的成本,

•潜在商誉减值费用、未来减值费用、报告单位公允价值或资产公允价值的波动,如果预期财务业绩未能在预期时间内实现或我们的战略方向发生变化,

数据、网络安全和信息技术

•成功执行我们的信息技术战略,包括与第三方服务提供商接洽,

•任何系统或网络故障、网络安全和/或安全漏洞的影响,包括我们的系统或第三方提供商的任何安全漏洞,导致客户、员工或公司信息被盗、转移或未经授权披露,或导致业务流程中断,以及我们遵守信息安全和隐私法律法规,以及在发生此类事件时的第三方合同义务,

声誉和关系

•我们有能力维护我们与客户、员工、供应商、第三方合作伙伴和房东的声誉和关系,

•我们有能力就我们的企业社会责任实践和倡议采取负责任和透明的行动,实现任何沟通的目标、目标或里程碑,

•我们有能力通过各种第三方出版商或平台渠道营销我们的品牌和分销我们的产品,以及访问移动操作系统和网站标识符以个性化投放定向广告,

投资与资本

•有效和适当地配置我们的资本资源,

•我们有能力适当地平衡我们在技术、供应链网络设施以及现有和新门店地点的投资,包括扩大我们的市场战略,

•我们维持或扩大我们存在的能力,包括及时完成与供应链网络设施和新的、搬迁和改建的门店相关的建设,以及任何可能的门店关闭,所有这些都可能受到第三方、消费者需求和其他自然或人为干扰的影响,以及政府对任何此类干扰的反应。

•市场波动、经营成本增加、退出成本以及与拥有和租赁房地产相关的总体负债和损失,

•债务和经营契约的遵守情况、信贷的可获得性和成本、我们信用评级的变化和利率的变化,

•未来股票回购、股息支付或股票发行(如有)的实际时间、价格、方式和金额,

经济和对外

•流行病或流行病的持续时间和严重程度,如新冠肺炎大流行或其他灾难性事件,以及对客户行为、商店和在线运营和供应链功能的相关影响,以及我们未来的综合财务状况、运营业绩和现金流,

•我们业务的季节性和周期性客户支出的影响,

•美国和加拿大经济和市场状况的影响,包括通货膨胀和由此导致的客户购买行为的变化,失业率和破产率,以及任何财政刺激措施,或任何财政刺激措施的停止,以及由此对消费者支出和信贷模式的影响。

•经济、环境或政治条件的影响,

•购物中心和商场交通模式变化的影响,

•我们的供应商、供应商、房东、竞争对手或客户因任何经济衰退而经历的财务不安全或潜在的破产,

•天气状况、自然灾害、气候变化、国家安全担忧、内乱、其他市场和供应链中断、关税的影响或这些事件的前景以及由此对消费者支出模式或信息技术系统和通信的影响,

法律和监管

•我们和我们的供应商遵守适用的国内和国际法律、法规和道德标准,包括与新冠肺炎、最低工资、就业和税收、信息安全和隐私、消费者信用和环境法规以及任何索赔、诉讼和监管调查及解决此类问题的结果有关的标准;

•当前监管环境、金融体系和税制改革的影响,

•会计规则和法规的变化、我们对规则或法规的解释的变化或潜在假设、估计或判断的变化的影响。

这些因素和其他因素,包括我们在第一部分讨论的那些因素,第1A项。风险因素这可能会影响我们的财务结果,并导致我们的实际结果与我们可能提供的任何前瞻性信息大不相同。鉴于这些风险、不确定性和其他因素,不应过度依赖这些前瞻性陈述。此外,这些前瞻性陈述仅代表我们截至提交文件之日的估计和假设。这份Form 10-K年度报告应仔细阅读,并了解我们未来的实际结果可能与我们预期的大不相同。我们特此通过这些警告性声明来限定我们的前瞻性声明。除非法律要求,否则我们没有义务公开更新这些前瞻性陈述,或更新实际结果可能与这些前瞻性陈述中预期的结果大不相同的原因,即使未来有新的信息。

所有提及的“我们”、“我们”、“我们”或“公司”均指诺德斯特龙公司及其子公司。

此外,“我们相信”的声明和类似的声明反映了我们对相关主题的信念和意见。这些陈述基于截至本年度报告Form 10-K提交之日我们所掌握的信息,虽然我们认为这些信息构成了此类陈述的合理基础,但此类信息可能是有限或不完整的,我们的陈述不应被解读为表明我们已对所有潜在可用的相关信息进行了详尽的调查或审查。这些陈述本质上是不确定的,告诫投资者不要过度依赖这些陈述。

常用术语的定义

| | | | | |

| 术语 | 定义 |

| 2019年计划 | 2019年股权激励计划 |

| 2021年年报 | 于2022年3月11日提交的Form 10-K年报 |

| 调整后的EBITDA | 调整后的利息、所得税、折旧和摊销前收益(亏损)(非GAAP财务衡量标准) |

| 调整后的EBITDAR | 调整后的未计利息、所得税、折旧、摊销和租金的收益(亏损),由我们的Revolver Covenant(一种非GAAP财务衡量标准)定义 |

| 调整后的ROIC | 调整后的投资资本回报率(非公认会计准则财务指标) |

| |

| ASC | 会计准则编码 |

| ASU | 会计准则更新 |

| CARE法案 | 冠状病毒援助、救济和经济安全法 |

| CODM | 首席运营决策者 |

| 新冠肺炎 | 新型冠状病毒 |

| 数字化销售 | 通过我们的网站或移动应用程序等数字平台进行的销售。数字销售可以由客户自行指导,就像在传统的在线订单中一样,或者由销售人员使用虚拟造型或销售工具来促进。数字销售可以交付给客户,也可以在我们的诺德斯特龙门店、诺德斯特龙机架店或诺德斯特龙本地服务中心领取。数字销售还包括预留估计回报。 |

| 息税前利润 | 息税前收益(亏损) |

| 易办事 | 每股收益(亏损) |

| ESPP | 员工购股计划 |

| 《交易所法案》 | 经修订的1934年证券交易法 |

| FASB | 财务会计准则委员会 |

| 2021财年 | 截至2022年1月29日的52财周 |

| 2020财年 | 截至2021年1月30日的52个财周 |

| 2019财年 | 截至2020年2月1日的52个财周 |

| |

| |

| 公认会计原则 | 美国公认会计原则 |

| |

| GMV | 商品总值 |

| 毛利 | 净销售额减去销售成本以及相关的购买和占用成本 |

| |

| |

| 杠杆率 | 之前租赁指导下的前12个月租金费用的总和乘以6,并根据我们的Revolver Covenant的定义,将融资债务除以之前12个月的调整后EBITDAR。有关我们的非公认会计准则财务衡量的对账,请参阅第7项中的资本资源。 |

| MD&A | 管理层对财务状况和经营成果的探讨与分析 |

| 诺德斯特姆 | Nordstrom.com、TrunkClub.com、加拿大Nordstrom品牌美国商店(包括Nordstrom.ca、Nordstrom加拿大商店和Nordstrom Rack加拿大商店)以及Nordstrom Local |

| 诺德斯特龙当地 | 诺德斯特龙本地服务中心,提供诺德斯特龙订单提货、退货、改装和其他服务 |

| 纽约诺德斯特龙 | 我们的纽约市诺德斯特龙旗舰店,包括The Men‘s Location |

| 诺德斯特龙货架 | Nordstromrack.com、Nordstrom Rack品牌美国商店、Last Chance清仓商店,以及2021年第一季度之前的HauteLook.com |

| 诺迪俱乐部 | 我们的客户忠诚度计划 |

| 纽交所 | 纽约证券交易所 |

| 经营租赁成本 | 固定租金费用,包括固定公共区域维护费,开发商报销摊销净额 |

| PCAOB | 上市公司会计监督委员会(美国) |

| 产权激励 | 开发商和供应商报销 |

| PSU | 绩效共享单位 |

| 左轮手枪 | 高级循环信贷安排 |

| ROU资产 | 经营性租赁使用权资产 |

| RSU | 限制性股票单位 |

| 美国证券交易委员会 | 证券交易委员会 |

| SERP | 未拨款的固定福利补充高管退休计划 |

| 有担保的票据 | 2025年5月到期的8.750%优先担保票据 |

| SG&A | 销售、一般和行政 |

| 供应链网络 | 主要处理订单并向客户发货的履行中心,主要处理商品并向我们的商店发货的配送中心和其他设施,以及既履行客户订单又向我们的商店发货的全渠道中心 |

| 白破疫苗 | 多伦多--新泽西州道明银行(Dominion Bank,N.A.) |

| |

| |

第一部分

项目1.业务

业务说明

概述

该公司成立于1901年,当时是华盛顿州西雅图的一家鞋类零售企业,其指导原则是向客户提供最好的服务、选择、质量和价值,才能取得成功。我们立志通过利用Nordstrom和Nordstrom Rack品牌的优势,成为数字连接世界中最好的时尚零售商。我们为女性、男性、年轻人和儿童提供广泛的高质量品牌和自有品牌商品选择,专注于服装、鞋子、美容、配饰和家居用品。无论顾客如何选择购物,我们都致力于提供优质的服务、产品和体验,包括改装、取货、用餐和造型,让购物变得有趣、个性化和便捷。

诺德斯特姆是各种品牌、风格和价格的产品的领先目的地,并辅之以无与伦比的服务和体验。Nordstrom包括以下数字和物理属性:

•Nordstrom.com网站和移动应用程序

•Nordstrom.ca网站

•TrunkClub.com网站

•诺德斯特龙在美国的94家门店

•加拿大的6家Nordstrom门店和7家Nordstrom Rack门店

•七名诺德斯特龙当地人

诺德斯特龙货架是一个首屈一指的低价目的地,拥有业界领先的低价数码产品,以诱人的价格提供需求旺盛的产品和寻宝体验。Nordstrom机架包括以下数字和物理属性:

•Nordstromrack.com网站和移动应用程序

•美国240家Nordstrom Rack门店

•两家最后的清仓商店

诺德斯特龙货架主要从诺德斯特龙销售的相同供应商那里购买商品,也是诺德斯特龙旗帜清仓商品的销售点。我们计划扩大我们最令人垂涎的品牌的供应,并从新供应商那里采购,以确保我们有客户想要的选择。目前,NordstromRack.com既提供精选的Nordstrom Rack商品,也提供关于时尚和生活方式品牌的限时闪电促销活动,这些活动在2021年第一季度并入NordstromRack.com之前曾在HauteLook.com上存在。

作为一家企业,我们的主要优势之一在于我们能够利用诺德斯特龙和诺德斯特龙机架横幅上的物理和数字资产的集成网络。这为我们的客户创造了灵活性和便利性,无论他们选择在线购物、通过我们的应用程序还是在商店购物。这个全渠道平台是我们的独特之处,为客户提供四倍于次日提货的产品,无论购买来源如何,都可以提货或退货到任何商店地点,以及我们的个性化服务套件。

随着我们业务的发展,我们的市场战略是关键的战略增长优先事项。我们的战略利用了强大的门店队伍,并将我们在当地市场层面的全渠道能力联系在一起,使我们在物理上更接近客户,并使我们能够通过更好的服务和更多的产品渠道来推动客户参与。这一战略有两个要素:第一,我们的目标是在不增加库存水平的情况下,为客户提供更多可供次日提货或递送的商品选择。其次,我们正在通过在更多方便的地点提供订单提货、退货和更改等快速服务来增加与客户的接触。2021年,我们将战略扩展到20个最大的市场,这些市场约占我们收入的75%。

我们我们还通过与TD的计划协议获得信用卡收入,根据该协议,TD是我们消费信用卡的独家发行商,我们履行账户服务职能。根据我们与TD的计划协议,信用卡收入净额包括我们正在进行的信用卡收入净额中的我们部分。

产品

为了提供客户想要的商品,我们从各种优质的国内外供应商那里采购。此外,除了传统的批发安排外,我们还利用替代供应商合作模式,在新的和现有的类别中提供更广泛的分类,而不会相应增加自有库存。我们还与代理商和合同制造商达成协议,生产我们的自有品牌商品。

Nordstrom Rack投资于包装并持有库存,这涉及在即将到来的销售季之前从我们的一些顶级品牌那里战略性购买商品,或者将供应链中断造成的库存缺口降至最低,使我们能够在可用时购买更大量的相关商品,然后持有一部分商品,以便在需求旺盛、供应紧张或系统受限的时期进行部署。这一库存通常平均保存6个月。

退货政策

我们对退货采取公平合理的方式,逐案处理,最终目标是让我们的客户满意。几乎所有的商品都可以通过邮寄或在任何商店地点退货。对于我们在Nordstrom门店、Nordstrom.com或Nordstrom.ca接受退货多长时间,我们没有正式的政策。我们的目标是照顾我们的客户,包括使退货和交换变得容易,无论是在商店还是在网上,我们提供购买和退货的免费送货服务。Trunk Club允许客户在送货后五天内决定,如果物品处于原始状态,他们希望保留或免费退还哪些物品。行李箱可以通过邮寄或在任何诺德斯特龙商店退货。我们的Nordstrom Rack商店和NordstromRack.com通常接受服装、鞋类、配饰和家居产品的退货,退货时间最长为从购买之日或发货之日起45天内,并附上原始价格标签和销售收据。

忠诚计划

NORDY俱乐部是我们的客户忠诚度计划,结合了传统的积分和福利制度,同时为客户提供独家访问产品和活动的机会、增强的服务、个性化的体验和更便捷的购物方式。客户根据他们的消费水平和参与类型积累积分。在达到一定的点数门槛后,客户将收到诺德斯特龙票据,这些票据可以在诺德斯特龙和诺德斯特龙机架上兑换商品或服务。NORDY Club的福利根据客户消费水平的不同而有所不同,包括积分日以及购物和时尚活动。

我们为客户提供各种支付产品和服务,包括在美国和加拿大精选的诺德斯特龙品牌Visa®信用卡,以及用于购买诺德斯特龙的诺德斯特龙品牌自有品牌信用卡。当客户使用诺德斯特龙品牌的信用卡或借记卡时,他们还会参加诺德斯特龙俱乐部,并获得额外的福利,这些福利可能会因消费水平的不同而有所不同,包括提前获得周年纪念促销、增强的更改和造型师福利以及逐步积累针对诺德斯特龙笔记的积分。

供应链网络

我们的供应链网络包括:

•主要处理订单并向客户发货的履行中心

•主要加工和运送商品到我们的商店和其他设施的配送中心

•全渠道中心,既满足客户订单,又将商品运送到我们的商店

我们正在不断扩大和增强我们的供应链网络设施和库存管理系统,以支持我们的全渠道能力,并提供更多的商品选择和更快的交付。我们选择地点并定制库存分配,以使商品能够更高效、更快速地流向客户。Nordstrom在线购物主要从我们的履行中心发货给我们的客户,但也可能从我们的Nordstrom商店、配送中心或全渠道中心发货。Nordstrom的店内采购主要通过该商店的库存完成,但当该商店没有库存时,也可以从我们的履行中心、配送中心、全渠道中心或其他Nordstrom商店发货给我们的客户。Nordstrom Rack在线购物主要从我们的履约中心和配送中心发货给我们的客户,但也可能从我们的Nordstrom Rack商店发货。Nordstrom和Nordstrom Rack都选择性地使用供应商Dropship来补充在线产品,然后直接从供应商发货给最终客户。

我们位于加利福尼亚州河滨的第一个大型全渠道中心于2020年开业,为我们在西海岸地区的诺德斯特龙客户提供支持。诺德斯特龙机架库存和实施将在未来添加到该设施。我们位于加利福尼亚州托兰斯的较小的本地全渠道枢纽于2019年开业,作为我们市场战略的一部分,它支持大洛杉矶市场,并拥有高度精选的库存,以满足该市场的专门需求。

员工

我们相信,创造卓越的客户体验首先要创造一个表彰和支持所有员工的环境。在努力吸引和留住行业中最优秀的人才的同时,我们致力于培养一种工作场所文化,在这种文化中,我们的每一名员工都得到支持,并对充分发挥自己的工作能力感到自信。

2021年,我们平均雇佣了6万名全职和兼职员工。由于我们业务的季节性,假日期间的就业人数增加到约72,000人。我们所有的员工都是非工会成员。

多样性、包容性和归属感

我们的多样性、包容性和归属感战略侧重于四大支柱:

•人才-增加我们员工的人口结构多样性

•文化-在整个组织内培养更大的归属感

•市场-通过反种族主义和公平的视角始终如一地为我们的客户服务

•领导力-为我们的领导者设定一致的、面向未来的期望

几年来,我们加大了在这些领域的努力,确定了到2025年底实现的具体目标,其中包括:

•将我们对促进反种族主义的非营利组织的慈善捐款增加一倍,使每年的慈善捐款总额达到约100万美元。

•为黑人和/或拉丁裔个人拥有、运营或设计的品牌提供5亿美元的零售额。

•将黑人和拉丁裔个人在人事经理角色中的代表性增加至少50%。

•利用我们的实习计划和其他计划,帮助我们在职业生涯早期接触到合格的候选人,目标是这些计划的参与者平均至少有50%来自代表性不足的人群。

我们根据我们的战略监控和跟踪进展情况。领导这项工作并推动问责的是我们的多样性、包容性和归属感行动理事会,由首席执行官埃里克·B·诺德斯特罗姆、总裁兼首席品牌官彼得·E·诺德斯特罗姆和首席人力资源官法雷尔·雷德温共同主持。该委员会汇集了来自公司各行各业的领导人和董事会的一名代表,以监督、评估和衡量推动我们战略向前发展的全公司计划的成果。

我们的文化

我们认识到我们的员工需要有归属感和连接感,特别是在过去两年持续与世隔绝的情况下。我们寻求促进这种联系的一种方式是通过我们的八个由员工领导、由诺德斯特龙赞助的员工资源小组,这些小组代表各种看得见和看不见的身份,有助于促进理解和庆祝来自整个组织的声音。

展望未来,我们致力于加强员工的归属感。我们每年对所有员工进行调查,了解他们在工作中的包容性和心理安全感。通过更好地了解员工的挑战和观点,我们可以努力建立一种更具支持性和包容性的文化。

员工安全和福祉

我们非常重视客户、员工和社区的健康和安全。在疫情爆发时,我们迅速关闭了门店,找到了新的方法来支持和保护我们的团队和客户,并在动荡的时期让我们的员工随时了解情况。

当我们的门店重新开业时,我们实施了强有力的健康和安全措施,旨在保护我们的团队和客户的安全,包括社交距离、戴口罩、洗手、消毒和日常健康检查。我们还在每个门店地点、配送中心和配送中心安装了健康顾问,以支持我们的员工并让他们随时了解情况。我们继续根据疾病控制和预防中心和地方司法指导调整我们对健康和安全的方法,并准备随着情况的继续发展而做出改变。

这场流行病还强调了除了员工的身体安全之外,支持他们的心理健康的重要性。我们继续提供各种精神、情感和身体健康资源来支持我们的员工。

总奖励

为了支持我们留住和吸引有才华的员工的目标,我们每年都会审查我们的福利和薪酬方法。

•福利:我们为符合资格要求的所有员工提供一系列福利,包括医疗保健、健康计划、财务/退休计划和休假。在整个2021年,我们为确诊或推定为新冠肺炎诊断的员工、高风险员工和有一级接触的员工提供了短期伤残补偿福利。在工作场所可能接触新冠肺炎后,我们还提供带薪假期进行隔离,并为接种两剂新冠肺炎疫苗的员工支付疫苗接种费。此外,我们通过启动一项多年战略,为我们的人民带来新的资源和工具,以支持包括精神健康支持在内的全面福祉,从而加强了对福祉的关注。

•补偿:我们定期审查我们运营的市场的薪酬,以确保我们具有竞争力,并在全年进行相应的更新。

企业责任

我们相信,我们有责任支持我们所服务的许多人和社区。2020年,我们更新了我们的企业社会责任战略,制定了一套新的五年目标,重点是环境可持续性、人权和企业慈善事业。这些目标指导我们努力解决我们的公司和行业产生最大影响的领域,以创造积极的变化。

2021年,我们在推进负责任商业承诺方面取得了有意义的进展。具体亮点包括:

•人权:我们审核了诺德斯特龙制造的工厂是否符合我们的合作伙伴行为准则,并在必要时实施了纠正行动计划。我们还加强了加强人权保护的政策和方案,并启动了人权影响评估。

•妇女权利:今年,我们达到了一个里程碑:近45%的诺德斯特龙制造的产品是在提供女性赋权培训的工厂生产的,这让我们更接近我们的目标,即到2025年,在投资于妇女赋权的工厂生产90%的诺德斯特龙制造的产品。

•慈善捐赠:我们向我们开展业务的社区中的320多个组织捐赠了近1100万美元。我们的员工向2700多个符合条件的非营利组织和其他组织捐款并自愿提供时间,其中许多组织得到了公司匹配的支持。与我们的客户和员工一起,我们利用我们的平台在美国和加拿大推动了超过1400万美元的非营利性捐款。

•环境可持续性:通过捐赠、转售或翻新,我们在垃圾填埋场保留了大约290吨衣服,超过了我们250吨的目标。我们还将我们的店内美容回收和回收计划BEAUTYCyCLE扩展到我们的加拿大商店,并回收了5吨以上的美容包装。

在NordstromCares.com上阅读我们2025年目标的完整清单和有关我们的企业社会责任努力的更多信息。

商标

我们最显著的商标包括Ude Nordstrom、Nordstrom机架、Trunk CLUB、Zella、BP、珍宝与邦德、卤素、百丰和卡斯隆。我们的每个商标均可无限期续期,前提是在续订时仍在商业中使用。

季节性

与其他零售商一样,我们的业务也受到消费者支出的季节性波动和周期性趋势的影响。我们的销售额通常在第二季度和第四季度较高,第二季度通常包括周年纪念销售的大部分时间,由于假日原因,第四季度的销售额较高。2021年,大约一周的周年销售转移到了我们的第三季度,到了2020年,由于新冠肺炎的原因,周年销售完全落在了我们的第三季度。任何一个季度的结果都不能代表整个财政年度可能取得的结果。我们计划我们的商品购买和收据,以与预期的销售趋势相一致。例如,我们的商品购买和收据在周年促销之前增加,我们在秋季购买和收到更多商品,因为我们正在为假日购物季(通常从11月下旬到12月)做准备。与我们的季节性波动一致,我们的营运资金需求在周年促销前的几个月和假期期间历史性地增加,因为我们在预期销售额增加的情况下购买库存。

竞争条件

我们在竞争激烈的商业环境中运营。我们经常与其他国际、国家、地区和当地零售商竞争,包括基于互联网的企业、全渠道百货商店、专卖店、折扣店和精品店,它们可能提供类似的商品系列。我们的具体竞争对手因市场而异。我们相信,在我们的行业中竞争的关键是对我们的客户始终最重要的东西:在关心我们的人的支持下,提供有吸引力的产品和卓越的服务,无论是在数字上还是在商店里。这包括通过提供无缝的数字和物理体验为客户提供服务,在一系列价位上提供引人注目的、精心策划的高质量产品,以及通过与相关和有限的分销品牌建立战略合作伙伴关系,所有这些都是在顶级市场。

现有信息

我们向美国证券交易委员会提交年度、季度和当前报告、委托书和其他文件。美国证券交易委员会在SEC.gov上设有一个网站,其中包含向美国证券交易委员会提交的报告、委托书和信息声明以及其他有关发行人的信息。

我们的网站地址是Nordstrom.com。本公司以Form 10-K及Form 10-Q格式提交的年度及季度报告、当前的Form 8-K报告、委托书、我们的高管就Form 4中的证券实益拥有权变更所作的声明,以及根据交易法第13(A)或15(D)节提交或提交的那些报告的修订版,在我们以电子方式向美国证券交易委员会提交或提交报告后,在合理可行的范围内尽快可在本公司的网站上免费查阅。感兴趣的各方还可以通过我们的网站:investor.nordstrom.com收看季度收益电话会议和其他金融活动的网络直播。

我们长期致力于维护高水平的道德标准。此外,我们还通过了员工、高级管理人员和董事的商业行为和道德准则以及公司治理准则,这些准则符合纽约证券交易所和美国证券交易委员会的上市标准。以下董事委员会董事会的商业行为和道德准则、公司治理准则和委员会章程可通过我们的网站获得:

•审计与财务

•薪酬、人与文化

•公司治理与提名

•技术

对这些文件的任何修改,或对其包含的要求的豁免,也将在我们的网站上提供。

有关这些物品的印刷版或任何其他查询,请联系:

| | |

| 诺德斯特龙公司投资者关系 |

| 第六大道1617号 |

| 华盛顿州西雅图,邮编:98101 |

|

| 邮箱:InvRelations@Nordstrom.com |

第1A项。风险因素。

我们的业务面临许多风险。我们相信下面描述的风险概述了我们最关心的项目。在评估我们公司时,除了这份2021年年报中的其他信息外,您还应该仔细考虑以下因素。在您购买我们的普通股或投资我们的债务之前,您应该知道,进行这样的投资涉及风险,包括但不限于以下所述的风险。以下任何一种风险都可能损害我们的业务、财务状况、运营结果或声誉,每一种风险都可能导致我们的股价下跌或债务违约,您可能会损失您的全部或部分投资。我们目前不知道或我们目前认为无关紧要的其他风险、趋势和不确定性也可能损害我们的业务、财务状况、经营结果或声誉。

新冠肺炎风险

新冠肺炎全球大流行已经并可能继续对我们的业务和运营结果产生不利影响。

新冠肺炎大流行继续对劳动力、客户、消费者情绪、经济、金融市场和商业惯例产生广泛、迅速变化和不可预测的影响。许多州和地方司法管辖区已经实施了,其他司法管辖区也可能在未来实施就地避难令、隔离、疫苗接种要求、行政命令和类似的政府命令和限制,以控制新冠肺炎的传播。新冠肺炎以及相关的消费者和政府回应的直接影响已经并可能继续对全球经济状况以及我们的业务、运营结果和财务状况产生实质性的不利影响。

可运营

我们经历了业务中断,我们2021财年的业绩受到了不利影响。由于新冠肺炎的不确定性和疫情在过去两年的发展速度,我们继续逐个市场实时评估情况,包括政府施加的限制。我们还看到,2020年产品和渠道偏好的变化一直持续到2021年,例如从基于场合的服装转向休闲和家居产品,以及店内流量减少,转向电子商务。

由于供应链中断、劳动力短缺、社会距离限制以及需要适应不断变化的法规要求、运营程序和协议,我们以及我们的供应商和第三方服务提供商已经并将继续经历不利的运营影响。就我们员工感染新冠肺炎的程度而言,这会导致业务流程放缓,并在我们进行接触者追踪和寻求限制病毒进一步传播的过程中中断业务运营。我们也无法准确预测新冠肺炎将对我们的长期运营产生的全面影响,特别是在我们目前的商品供应、活动类别、门店流量趋势、雇佣关系和企业文化方面。

此外,我们许多供应商的运营、供应链和财务状况已经并可能继续受到新冠肺炎的影响,包括难以获得产品和劳动力,或难以获得生产他们销售给我们的产品所需的融资。因此,新冠肺炎的蔓延造成的业务中断影响了我们及时获取我们销售给客户的产品的能力。如果我们的供应商无法向我们或我们的客户生产、销售或运送产品,我们的业务可能会受到负面影响。

经济上的

新冠肺炎的传播导致经济状况恶化,以及这种恶化对可自由支配的消费者支出和消费者行为的改变产生的后续影响,已经、而且可能会对我们产生负面影响。公众对感染新冠肺炎风险的担忧降低了门店流量,对我们的业务造成了实质性的不利影响。任何复苏都可能阻碍经济活动、消费者信心或可自由支配的支出。我们无法准确预测新冠肺炎未来将对我们的运营产生的全部影响,这些不确定性包括当前未知的新冠肺炎感染持续时间和传播、为限制传播而采取的行动、公众遵守此类行动的意愿、可进行检测的情况、疗效(包括持续时间和保护水平)、公众对新冠肺炎疫苗和其他治疗方法的接受程度,以及为应对大流行而实施的任何政府法规的影响。

在新冠肺炎疫情及其相关的经济挑战对我们的业务和财务业绩产生不利影响的程度上,它也可能产生增加下述许多其他风险的效果,例如与我们的负债水平有关的风险、我们产生足够现金流来偿还债务及其他债务的能力、我们遵守协议中所含协议中规定的债务的能力、我们吸引、留住、培训和发展人才和未来领导者的能力、我们与TD银行信用卡计划的表现以及我们与客户、供应商、房东和员工保持关系的能力。

战略和运营风险

如果我们不能成功地执行我们的客户战略或发展我们的业务模式,这可能会对我们的业务和未来的盈利能力和增长产生负面影响。

我们的市场战略是业务的强大推动力,使我们能够更好地服务客户,并通过利用我们在市场层面上的所有人员、产品和场所资产,提供更多获得产品的机会。随着我们业务的发展,我们继续扩展我们的市场战略,并通过三个具有巨大增长潜力的优先事项来更好地服务我们的客户:在我们最重要的市场取胜,扩大Nordstrom Rack的覆盖范围,以及提高我们的数字速度。我们的市场战略专注于我们的客户,通过在数字世界中提供差异化和无缝的体验,将我们在每个市场的所有资产整合在一起,以满足客户在何时、何地和以何种方式购物的需求。我们的目标是平衡我们的种类,增加选择的广度,并继续利用我们的数字和实物资产来增加选择并提高我们的Nordstrom Rack品牌的盈利能力。作为一家数字优先企业,我们处于有利地位,可以通过为支持持续增长而构建的可扩展平台来支持我们的客户。我们正在通过替代合作模式扩大我们的库存灵活性,包括战略品牌、批发、垂直品牌、特许权、托运和其他战略。此外,我们正在扩展我们的诺德斯特龙媒体网络,使我们的品牌合作伙伴能够通过场内和场外的媒体活动直接与我们的客户联系,以促进流量、销售和参与度。

我们对客户的关注要求我们建立新的供应链能力并增强现有供应链能力,开发电子设备应用程序,改进面向客户的技术,及时交付购买的产品,增强库存管理系统,并通过我们的市场战略在数字和零售地点之间允许更大和更具流动性的库存供应。此外,这些战略将需要进一步扩大和依赖数据科学和分析。这种商业模式具有高度可变的成本结构,由履行和营销成本驱动,并将继续需要在跨渠道运营和支持技术方面的投资。对新技术的投资也存在固有的风险,这种业务和支持技术可能会出现故障、中断或无法使用,并更容易受到网络攻击和其他网络事件的影响。

如果我们不能成功地实施我们的客户战略,包括彻底了解和交付我们的客户需求和要求,有效地整合我们的数字运营和门店,扩大我们的市场战略,加强我们的品牌意识,扩大我们的供应链计划,并有效地将产品推向我们的客户,我们可能会达不到客户的期望,这将影响我们的品牌、声誉、盈利能力和增长。此外,如果客户转向数字渠道的速度与我们预期的不同,我们可能需要迅速修改我们的数字和门店或Nordstrom和Nordstrom Rack计划和投资,或者如果我们没有或没有必要的资源来执行这些战略,我们的业务可能会受到负面影响。

如果我们不对竞争的市场力量和客户行为的变化做出适当的评估和反应,我们的业务可能会受到影响。

零售环境正在迅速演变。客户的购物偏好继续发生变化,包括转向数字渠道,并提高了对产品更快交付的期望。此外,零售环境面临着来自非传统零售商的巨大压力,包括租赁和再销售公司的出现带来的压力。我们经常与其他国际、国家、地区和当地零售商竞争,包括基于互联网的企业、全渠道百货商店、专卖店、折扣店和精品店,它们可能提供类似的商品系列。数字渠道继续为比较购物提供便利,加剧了零售市场的竞争,数字营销由几个关键平台控制。如果我们未能充分预测或响应客户的行为和期望,或市场动态的变化,我们可能会失去市场份额或保持竞争力的能力,导致我们的销售和盈利能力受到影响。如果通过各种计划和媒体(包括数字媒体和印刷媒体)吸引客户的忠诚度营销、广告和促销活动的效率和分配不能成功地影响我们数字渠道和商店的消费者行为,或者如果我们的竞争对手在他们的计划上比我们更有效,我们的增长和盈利能力可能会受到影响。我们也可能无法收集准确和相关的数据或有效利用这些数据,这可能会影响我们的战略规划、营销和忠诚度计划以及我们的整体决策。

如果我们不预测和响应消费者的偏好和时尚趋势,或者不适当地管理库存水平,我们的客户关系和销售可能会受到负面影响。

我们预测或应对不断变化的时尚趋势、人口统计数据、消费者偏好和消费模式的能力对我们的销售和经营业绩产生了重大影响。我们必须有效地管理我们的商品组合,以管理一个品种,在不同的价位提供新的和更多的选择。有些商品从我们下订单到收到订单可能需要几个月的时间,我们加快或修改时间表或采购订单内容的能力可能会受到限制。如果我们不能足够快地识别和响应消费者支出和偏好的新趋势,找出与我们的客户战略保持一致的正确合作伙伴,足够快地或在正确的领域扩大或扩大我们的产品类别,或者开发、发展和保留我们团队的才华、心态和技术技能以支持不断变化的运营模式,我们可能会损害我们留住现有客户或吸引新客户的能力。我们还储存一定水平的包装并持有库存,以便在需求高、供应紧张或系统限制的时期部署。因此,我们很容易受到消费者需求的变化以及对商品购买类别和时间的误判,这可能会影响我们在未来期间通过这一库存销售的能力。确保我们通过使用数据和分析来优化我们的库存并改进库存规划和管理,这对于服务客户、推动增长和最大化盈利能力至关重要。如果我们购买了太多的库存,我们可能会被迫通过大幅降价以较低的平均利润率出售我们的商品,这可能会损害我们的业务。相反,如果我们没有购买足够的商品,或者库存到达得不够快或没有达到预期,我们可能会失去额外销售的机会,并可能损害与客户的关系。

任何无法缓解全球劳动力和商品定价压力或中断的情况都可能对我们的盈利能力产生负面影响。

我们的盈利能力在一定程度上取决于我们预测和应对运营波动的能力,包括劳动力和商品的成本和可用性。产品和/或交付成本的增加,包括与我们产品的生产和分销直接或间接相关的向我们和我们的供应商提供的原材料价格的变化,或者能源、劳动力或燃料和运输成本的增加,可能会转化为更高的销售价格,从而可能影响客户需求。在短期内,我们将专注于通过使我们的运营商能力多样化来改善我们的内部网络和流程,获得更好的端到端库存可见性,并提高我们供应链网络的速度和吞吐量。如果我们不能有效应对持续的定价压力或劳动力短缺,或抵消这些成本,可能会对我们的业务和财务业绩产生实质性的不利影响。

我们的员工是有效支持我们的业务和运营的关键,而劳动力成本的增加给我们的运营费用带来了压力。当特定市场的工资率或福利水平上升时,增加我们的工资或福利已经产生了负面影响,并可能继续对我们的收入产生负面影响。相反,未能提供具有竞争力的工资或福利可能会对我们吸引或留住足够或高质量员工的能力产生不利影响,导致营业额增加和我们的客户服务受到影响。过高的流动率可能会导致与寻找、招聘和培训新员工相关的更高成本。

库存优化的任何障碍都可能影响我们推动增长和满足客户需求的能力,影响未来的业绩和盈利能力。在竞争激烈的零售环境中,某些材料的短缺和越来越大的定价压力已经并可能在未来继续导致我们商品的质量、供应和价格的波动。美国的原材料供应可能会阻碍我们满足客户需求的能力。本公司的供应商和其他供应商可能会经历类似的波动或限制,这可能会使我们受到他们涨价的影响。此外,如果我们不收集完整、准确和及时的竞争性定价数据,或充分利用这些数据来实施有效的定价策略,我们的成功竞争能力可能会受到负面影响,导致我们的销售、盈利能力和运营结果受到影响。

对我们的履行、库存、购买、供应商付款和会计流程和系统的改进,如果不能成功执行,可能会对我们的业务产生不利影响。

我们的业务依赖于我们整个产品流程的准确性。我们正在进行投资,通过技术、方法和流程的变化来简化和标准化我们的履行、库存、购买、供应商付款和会计能力。如果我们遇到与变更管理、库存完整性和相关信息技术的实施或采用新流程、特性或能力相关的挑战,我们继续成功执行或随着零售环境的变化发展战略的能力可能会受到不利影响。或者,如果我们不能保持准确、可靠和有效的库存跟踪系统,这对我们的综合全渠道业务战略至关重要,可能会对我们的销售和盈利能力产生不利影响,并可能导致订单取消和成本相对于我们目前的预期增加。

如果我们不能有效地吸引、留住、培养和发展人才和未来的领导者,我们的业务可能会受到影响。

我们依靠高级管理层的经验来执行我们的业务战略和目标,他们拥有与我们和我们的行业相关的特定知识,这是难以替代的。我们已经制定了继任计划,我们的董事会会审查这些继任计划。如果我们的继任计划不能充分覆盖重大和意外的人员流动,这些个人服务的损失,或由此产生的任何负面看法或反应,都可能损害我们的声誉和我们的业务。

此外,我们的成功有赖于我们所有业务领域的员工的才华和能力,特别是能够适应复杂环境并在不断变化的环境中增长技能的人员。我们成功执行客户战略的能力取决于吸引、培养和留住具有不同技能的合格人才,特别是直接支持我们战略的职能和技术专家。我们拥有大量劳动力,我们满足劳动力需求的能力受到各种外部因素的影响,例如地区最低工资和福利要求、市场压力,包括普遍的工资率、福利组合、失业率、不断变化的人口结构、经济状况和动态的监管环境。

由于激烈的人才竞争、竞争激烈的工资环境和劳动力短缺,我们已经并可能继续经历员工流失的增加。在我们公司总部所在的西雅图大都市区,我们经常与许多更大的专注于技术的公司竞争人才,这可能会增加市场薪酬,特别是对某些员工群体。如果我们不能提供有竞争力的薪酬和福利、适当的培训和发展、令人信服的工作环境或维持员工满意度,我们的文化可能会受到不利影响,我们的声誉可能会受到损害,我们可能会产生与离职相关的成本。

我们与TD的计划协议或该协议的更改可能会对我们的业务产生不利影响。

与TD达成的计划协议的条款允许我们保持面向客户的活动,而TD提供诺德斯特龙品牌的支付方式和支付处理服务。如果我们未能达到某些服务水平,运输署有权承担某些个人服务职能,包括管理账户和收款活动。如果我们失去对此类活动和功能的控制,如果我们没有成功应对与TD计划协议相关的潜在风险和适当管理潜在成本,或者如果这些交易对与我们的卡相关的客户服务产生负面影响,从而损害我们的商业声誉和竞争地位,我们的运营、现金流和收益可能会受到不利影响。如果我们当前的计划协议在2024年到期时,新合同的条款不那么有利,我们的结果可能会受到负面影响。如果TD不愿意或无法提供这些服务,或者如果我们与TD的计划协议实施的风险管理政策发生变化,我们的结果可能会受到负面影响。如果我们失去对某些服务功能的控制,而TD无法成功管理账户和托收活动,可能会增加信用损失的风险。

数据、网络安全和信息技术风险

即使我们采取适当措施保护我们的信息、网络和环境免受安全破坏,我们的客户、员工和企业仍可能面临风险。

我们和第三方提供商访问、收集、存储和传输敏感和机密的公司、客户和员工数据和信息,包括消费者偏好和信用卡信息,所有这些都受到严格且不断变化的隐私和安全法律法规的约束。我们开展业务的许多司法管辖区已经颁布或正在考虑新的隐私和数据保护法,这些法律会影响我们对这些数据的责任,例如加州消费者隐私法和加州隐私权法案。此外,我们的绝大多数公司员工远程工作的事实导致对我们的信息技术基础设施的需求增加,这可以容易出现故障、中断或不可用,并更容易受到网络攻击和其他网络事件的影响。

我们已采取措施,通过实施旨在保护此类信息的安全和机密性以及获取这些信息的保障措施和程序,帮助防止违反我们的信息安全并遵守网络安全要求。此外,在可能的情况下,我们要求我们的第三方提供商实施行政、物理和技术保障措施和程序。与许多拥有电子商务业务的公司以及我们的几家供应商一样,我们过去曾遭遇过网络安全漏洞,未来也面临此类漏洞的风险。

尽管我们和我们的第三方提供商已经实施了防止有意或无意的信息安全漏洞的措施,但这些措施并不能完全消除网络安全风险。安全漏洞和网络事件及其补救,无论是在我们的公司、我们的第三方提供商还是其他零售商,都可能使我们面临丢失、未经授权泄露客户、员工或公司机密信息、诉讼、调查、监管执法行动、处罚和罚款、停止任何据称的违规活动的命令、信息技术系统故障或网络中断、网络保护和补救成本增加、财务损失、潜在责任或失去客户、员工或第三方提供商的信任和业务的风险,任何这些都可能对我们的声誉、竞争力和财务业绩产生不利影响。对我们在收集、使用、保留、安全或披露个人信息或其他与隐私有关的事项方面的做法的担忧,即使没有根据,也可能损害我们的声誉,并对我们的经营业绩产生不利影响。

我们的业务可能会受到信息技术系统故障或网络中断的影响。

我们与客户交易和运营业务的能力取决于各种内部和第三方信息技术系统的有效运行,包括云计算、数据中心、硬件、软件和应用程序,以管理我们公司的某些方面,包括在线和商店交易、物流和通信、库存和报告系统。我们寻求建立高质量和安全的系统,选择信誉良好的系统供应商,并实施旨在使我们能够在修改系统时保护系统的程序。我们测试我们的系统以应对漏洞,并就保护系统安全的做法对员工进行培训。

与修改或更换系统以及与新的或变化的关系相关的固有风险,包括准确地捕获和维护数据、实现变化的预期效益以及在实施变化时管理系统运行的潜在中断。与实施技术举措相关的潜在问题,以及优化我们的系统和基础设施的新要素的好处所需的时间和资源,可能会在短期内降低我们的运营效率。

如果我们遇到关键系统或流程的中断或恶化,或关键数据丢失,可能是由于安全或网络安全威胁或攻击、自然灾害、事故、电力中断、电信故障、恐怖主义或战争行为、计算机病毒、物理或电子入侵或第三方或其他中断,我们的业务可能会在短期和较长时间内受到损害。根据故障的严重程度,我们的灾难恢复计划可能不充分或无效。这些事件还可能损害我们的声誉,导致成本增加或销售损失,补救起来既昂贵又耗时。

声誉和关系风险

如果我们不能保持我们的企业文化和声誉,我们的客户、员工、供应商、第三方合作伙伴、房东和其他利益相关者关系可能会受到负面影响。

我们拥有公认的文化和声誉,消费者可能会将其与高水平的诚信、客户服务和优质商品联系在一起,这也是客户选择我们购物和员工选择我们作为就业地点的原因之一。任何对我们声誉的重大损害,包括我们的业务、隐私、多样性、环境或社会责任做法、关于我们公司的新闻或我们无法控制的因素或社交媒体造成的损害,都可能会减少客户信任,削弱我们的供应商关系,降低员工士气和生产率,并导致招聘和留住合格员工的困难。此外,管理层可能无法准确评估重大法律变更的影响,包括与隐私、就业问题、劳工问题、环境合规和医疗保健相关的影响,影响我们与客户或员工的关系,并对我们的销售和运营产生不利影响。

内部和外部利益攸关方也更加关注公司的社会责任和可持续性问题。如果我们没有或不被认为在我们的做法和倡议方面负责任地采取行动,达到任何沟通的目标、目标或里程碑,或者我们的倡议缺乏透明度,我们的声誉可能会受到损害。当我们投资于新的运营方式以更好地支持我们的社区和客户时,我们也可能会产生额外的成本。

我们的业务依赖于第三方来生产、供应和交付货物,中断可能会导致销售损失或成本增加。

及时收到来自第三方的优质商品对我们的业务至关重要。我们确定合格供应商并以可接受的条款和成本以高效方式获得高质量产品的过程可能很复杂。供应商和因素也可能受到限制发货的信贷能力限制。此外,我们依靠数量有限的运营商将我们的产品交付给客户。全球供应链的持续中断,包括工厂关闭、运输挑战、运费上涨、我们的任何进口商、制造商或分销商或各自供应链上游的各方在人权、质量和安全方面违反法律或全球标准,可能会导致发货和收到货物的延迟,或损害我们的声誉。这些第三方可能会遇到供应链或港口中断,某些进口中断,或由于经济、商业、政治、环境或疫情条件而出现的其他困难,或者可能会改变其先前的业务模式,其中任何一种都可能对我们的库存水平、交货时间表和满足客户需求的能力产生负面影响。此外,制造商品的国家可能会受到新的贸易限制,包括增加对进口商品的税收、海关限制、关税或配额。此类违规、中断或变化可能会对我们的业务、运营结果和流动性产生实质性的不利影响。

我们与包括供应商、供应商、服务提供商、房东和贷款人在内的各种第三方签订了合同、交易和业务关系,这些第三方可能对我们负有履行、付款和其他义务。如果与我们有业务往来的任何第三方受到破产、接管或类似破产程序的影响,我们与这些第三方的合同、交易和业务关系方面的权利和利益可能会被终止、以对我们不利的方式修改或以其他方式受损。我们不能保证我们能够以与我们现有的合同、交易或业务关系一样有利的条款安排替代或替代合同、交易或业务关系(如果有的话)。如果我们不能做到这一点,可能会对我们的现金流、财务状况和运营结果产生负面影响。

我们产品的分销、营销和使用依赖于各种第三方出版商和平台。如果这些第三方限制、禁止或以其他方式干预或更改我们产品的分销、使用或营销条款,可能会对我们的运营结果产生不利影响。

我们通过各种第三方出版商和平台渠道营销我们的品牌和分销我们的产品。我们在任何给定平台或渠道上进行营销的能力受制于该政党的政策。我们依赖于我们的产品与流行的移动操作系统(如Android或iOS)、网站、网络、技术、产品和我们无法控制的标准的互操作性。此外,移动操作系统和网站在其平台内都有标识,广告商使用这些标识来投放个性化和有针对性的广告,要求用户“选择加入”。

如果我们与移动操作系统合作伙伴、网站或移动运营商的关系或他们的服务条款发生变化,可能会降低或丧失我们在这些平台上更新或分发我们产品的能力。此类系统或网站中的任何更改、错误或技术问题都可能限制我们交付、瞄准或衡量美国存托股份有效性的能力。不能保证流行的平台会继续使用我们的产品,也不能保证移动设备用户会继续使用我们的产品,而不是竞争对手的产品。如果我们不选择与我们的客户相关的平台,如果这些平台优待竞争对手,限制我们交付、瞄准或衡量美国存托股份有效性的能力,或者如果平台偏好突然改变,我们有效营销我们品牌的能力可能会受到负面影响。此外,在一定程度上,如果用户选择不让广告商访问客户跟踪,我们交付、瞄准或衡量美国存托股份有效性或推动我们应用程序使用的能力是有限的。

股权集中在少数股东手中可能会限制股东影响公司事务和影响我们股票价格的能力。

我们经常在年度委托书中报告诺德斯特龙家族成员的持股情况,包括我们的前联席总裁兼董事会主席布鲁斯·A·诺德斯特罗姆、他的妹妹安妮·E·吉廷格以及我们执行团队中诺德斯特龙家族的某些成员。截至2022年3月11日,这些个人受益持有我们普通股的总计约30%。因此,无论是单独或共同行动,他们可能能够对需要股东批准的事项施加相当大的影响力,包括选举董事或影响我们的管理层或公司治理的其他事项。此外,正如我们定期提交的文件中所述,我们的董事会不时批准股份回购。虽然这些股份回购可能会被我们股权激励计划下的股票发行部分抵消,并作为收购的对价,但回购可能会增加这些股东持有的整体所有权百分比。我们成立公司所在的华盛顿州的公司法规定,批准合并或类似的重大公司交易需要公司流通股三分之二的赞成票。这些股东的利益可能与我们股东的整体利益不同,这些股东的实益所有权可能会阻止收购我们的要约,推迟或以其他方式阻止重大公司交易,因为任何此类交易的完成都可能需要他们的批准。由于这些因素中的任何一个,我们普通股的市场价格可能会受到影响。

投资和资本风险

如果我们不能适当地管理我们的资本,我们可能会对我们的运营和股东回报产生负面影响。

我们利用营运资本为我们的运营提供资金,支付资本支出和收购,管理我们的债务水平,并通过股息和股票回购向股东返还价值。此外,在2021年,我们修改了Revolver,为抵押品期间的股息和股票回购创造了灵活性(见第8项中的注5:债务和信贷安排)。充足的现金和流动性是为我们的业务提供资金所必需的。信贷和资本市场的变化,包括市场中断、有限的流动性和利率波动,可能会增加融资成本或限制获得潜在的流动性来源。我们资本结构的恶化或我们收益的质量和稳定性可能会导致我们不遵守债务契约,或者我们的信用评级被下调,限制我们可用的融资,或者限制我们发行股息或回购股票的能力。2021年,穆迪投资者服务公司下调了我们的某些债务和其他信用评级。这些评级下调,以及未来我们信用评级的任何下调,都可能导致融资渠道受到限制,借款成本增加,并可能对我们的运营和财务状况产生不利影响。此外,如果我们没有适当地配置资本以实现回报最大化,或者我们没有保持财务灵活性,我们的运营、现金流和对股东的回报可能会受到不利影响。

拥有和租赁房地产使我们面临可能的负债和损失。

我们拥有或租赁所有供应链网络设施、商店和公司地点的土地、建筑物和设备,因此要承担与拥有和租赁房地产相关的所有风险。特别是,由于房地产市场的变化、人口趋势、场地竞争、对第三方业绩或整体经济环境的依赖或新冠肺炎疫情的影响,资产价值可能会下降,其运营成本可能会上升,或者设施或商店可能无法按计划开业。我们还可能承担环境条件的责任、与出售店铺相关的退出成本,以及在整个租赁期内支付基本租金或在经营契约期间经营店铺的承诺。此外,我们任何租约的失效、违约或终止可能会干扰我们使用和运营全部或部分设施的能力,这可能会对我们的运营和业绩产生不利影响。

对现有地点和新地点的投资可能达不到我们预期的回报。

我们的供应链网络设施和现有门店的位置、计划中的门店开业和搬迁都是根据合意性、人口统计和零售环境进行评估的。特别是,我们扩大了我们的市场战略,我们利用并连接我们在离散地理市场中的数字资产和实物资产,以无缝地服务于这些市场中的客户,并在我们的数字资产、供应链网络和商店之间创造协同效应。我们必须为我们的地点配备适当的流程、技术和工具,以便及时准确地履行和补充库存。这涉及某些风险,包括适当地平衡我们的资本投资在履行能力、技术、数字渠道、新门店、搬迁和改建之间的关系、评估地点在国内和国际新市场的适用性、以及时和具成本效益的方式建造、配备和供应设施或商店、这些可能会受到第三方行为的影响,这些第三方包括但不限于私人实体和地方、州或联邦监管机构。

客户对交付速度的期望也在不断变化。如果我们没有有效地整合我们的数字资产和实物资产作为我们市场战略的一部分,或者选择地点来优化我们的市场战略,我们可能会产生显著更高的成本和不符合客户预期的发货时间,这反过来可能会对我们的业务产生实质性的不利影响。特别是在数字和实体购物渠道之间不断变化的趋势下,通过我们的数字渠道或我们的商店的销售额可能无法达到预期,这可能会对我们的投资回报产生不利影响。如果我们没有在不同地点之间适当地分配资本支出,及时完成与供应链网络设施和新的、搬迁和改建的商店相关的建设项目,或者妥善维护我们的任何物业,我们可能无法满足客户的期望,我们可能会损失销售,并可能产生额外的费用。

经济和外部市场风险

我们的收入和经营业绩受到我们业务的季节性和消费者支出的周期性趋势的影响。

与其他零售商一样,我们的业务也受到消费者支出的季节性波动和周期性趋势的影响。我们的销售额通常在第二季度和第四季度较高,第二季度通常包括周年纪念销售的大部分时间,由于假日原因,第四季度的销售额较高。2021年,大约一周的周年销售转移到了我们的第三季度,到了2020年,由于新冠肺炎的原因,周年销售完全落在了我们的第三季度。为了让股东更好地了解管理层对业绩的预期,我们提供了对未来几个时期预期运营和财务业绩的财务展望,其中包括受某些风险和不确定因素影响的前瞻性陈述。任何对这些销售季节产生负面影响的因素都可能对我们全年的经营业绩产生不利和不成比例的影响。

此外,与我们的预期不同的结果、销售和营业收入的变化、我们市场估值的变化、一般零售业的业绩结果、我们或我们的行业竞争对手的新闻或公告或分析师建议的变化等因素可能会导致我们的普通股价格和我们的股东回报出现波动。

经济状况低迷、货币波动、通货膨胀、失业率和破产率上升、财政刺激措施的变化以及其他外部市场因素已经并可能对我们的业务和股票价格产生重大不利影响。

在经济低迷期间,包括新冠肺炎的影响,可能会有更少的顾客购物,因为这些购买可能被视为可自由支配,而那些确实购物的人可能会限制他们的购买量。需求的任何减少或客户购买行为的任何变化都可能导致销售额下降、降价增加、过度促销环境或营销和促销支出增加。

我们位于购物中心和购物中心的商店已经并可能受到购物中心和购物中心的消费者流量的影响。

我们的大多数门店都位于购物中心和购物中心内,可能会受益于我们和其他主要租户产生消费者流量的能力。支持电子商务的购物中心流量下降,新购物中心和购物中心的发展,现有或新购物中心和购物中心内缺乏有利的位置,个别购物中心和购物中心的成功,以及其他主要租户的成功或失败,都影响并可能影响我们未来维持或增长业务的能力,以及我们开设新店的能力,这可能会对我们的财务状况或运营业绩产生不利影响。

我们信用卡业务的结果可能会受到市场状况或法律变化的不利影响。

根据我们与TD的计划协议获得的收入间接受到我们无法控制的经济和市场条件的影响,包括但不限于利率、消费信贷可获得性、信贷需求、消费者债务水平、支付模式、违约率、免除费用的频率、政府刺激的频率或数量、个人破产率、就业趋势、法律和其他因素。此外,净销售额的变化部分转化为计划协议收入。经济、市场或监管条件或客户行为的变化,或我们销售和计划协议收入组合的变化,都可能影响我们的收入和盈利能力。

恶劣的天气模式、气候变化、自然灾害、大流行病、流行病、内乱以及其他自然或人为的经济、政治或环境干扰,可能会对我们的业务和运营造成实质性和不利的影响。

中断以及政府对任何中断的反应都可能导致消费者支出减少,这将对我们的销售产生负面影响,市中心的流量下降,我们的供应链网络设施、商店或公司办公室出现人员短缺,我们商店的商品流动中断,我们的商品供应商或房地产开发商的运营中断,成本增加,并对我们的声誉和长期增长计划产生负面影响,而且可能会根据中断的时间和严重程度而有所不同。我们的总销售额、门店和面积有相当大一部分在美国西海岸,特别是在加利福尼亚州,在那里我们经历了地震、野火、停电和短缺,这增加了我们在该地区任何扰乱市场的情况下的风险敞口。

法律和监管风险

我们受到某些法律、诉讼、监管事项和道德标准的约束,在事态发展出现时,遵守或不遵守或未能充分应对可能会对我们的声誉和运营产生不利影响。

我们的政策、程序和做法以及我们实施的技术旨在遵守适用的联邦、州、当地和外国法律、关税、规则和法规,以及负责任的商业、社会和环境实践,所有这些都可能会不时发生变化。我们和我们的供应商遵守这些要求和/或更改这些要求可能会对我们的业务造成不利影响,甚至会限制或限制我们的业务活动。此外,如果我们未能遵守适用的法律法规或实施负责任的商业、社会、环境和供应链实践,我们可能会损害我们的声誉、集体诉讼、监管调查、法律和和解成本、指控和支付、民事和刑事责任、监管合规成本增加、失去接受客户信用卡和借记卡付款的能力、财务报表重述、业务中断和客户流失。新的和新兴的隐私和数据保护法律可能会增加合规费用,并限制商业机会和战略计划,包括客户参与。对我们的雇佣做法进行任何必要的改变都可能导致员工流失、销售额下降、雇佣成本增加、员工士气低落以及对我们的业务和运营结果造成损害。此外,政治和经济因素可能会导致联邦、州和外国税法的不利变化,这可能会影响我们的税收资产或负债,并对我们的经营业绩产生不利影响。此外,我们亦经常处理日常业务过程中出现的各种诉讼事宜。诉讼或监管发展可能会对我们的业务和财务状况产生不利影响。

为了遵守2002年萨班斯-奥克斯利法案第404条的规定,管理层需要通过记录、测试、监测和加强财务报告内部控制,对我们财务报告内部控制的有效性进行评估。如果我们没有实施或保持足够的内部控制,我们可能无法提供可靠的财务报告,或者无法预防或发现财务欺诈,这可能会对我们的财务状况、投资者信心或我们的股价造成不利影响。

会计规则和法规的变化可能会影响我们的财务业绩或财务状况。

与我们的业务相关的各种会计事项,包括但不限于收入确认、库存估值、长期资产可回收和所得税,其会计原则和相关声明、实施指南和解释非常复杂,涉及主观假设、估计和判断。这些规则和规则的变化、我们对规则或法规的解释的变化或我们对规则或法规的错误应用、会计政策的变化或基本假设、估计或判断的变化可能会对我们的财务业绩或财务状况产生不利影响。

1B项。未解决的员工评论。

没有。

项目2.财产

(单位:千平方英尺)

下表汇总了截至2022年1月29日我们拥有或租赁的供应链网络和零售点,以及按类别划分的总面积: | | | | | | | | | | | | | | | | | | | | | | | | | | |

| | 地点数量 | | |

| | 供应链网络 | | 诺德斯特姆 | | 诺德斯特龙货架 | | 总面积 |

| 租赁土地上的租赁建筑物 | | 3 | | | 33 | | 241 | | | 15,096 | |

| 在租赁土地上拥有的建筑物 | | — | | | 55 | | — | | | 10,092 | |

| 自有土地上的自有建筑物 | | 8 | | | 24 | | 1 | | | 8,250 | |

| 部分拥有,部分租赁 | | — | | | 2 | | — | | | 544 | |

| 总计 | | 11 | | | 114 | | | 242 | | | 33,982 | |

下表汇总了我们的供应链网络以及零售门店数量和面积活动: | | | | | | | | | | | | | | | | | | | | | | | | | | | |

| | | 数数 | | 平方英尺 |

| 财年 | | 2021 | | 2020 | | | 2021 | | 2020 |

| 总计,年初 | | 369 | | | 390 | | | | 34,080 | | | 35,632 | |

开口1: | | | | | | | | | |

| 供应链网络 | | — | | | 1 | | | | (7) | | | 1,000 | |

| 诺德斯特姆 | | — | | | 3 | | | | — | | | 23 | |

| 诺德斯特龙货架 | | 1 | | | — | | | | 29 | | | — | |

| 闭包 | | (3) | | | (25) | | | | (120) | | | (2,575) | |

| 年终合计 | | 367 | | | 369 | | | | 33,982 | | | 34,080 | |

| | | | | | | | | |

迁移和其他1 | | — | | | 2 | | | | (7) | | | (11) | |

1 空置房的面积包括因搬迁、改建或租期面积变化而进行的调整。

下表列出了截至2022年1月29日,我们的供应链网络以及各州/省的零售店数量和面积:

| | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | |

| | 供应链网络 | | 诺德斯特姆 | | 诺德斯特龙货架 | | 总计 |

| | 数数 | 平方英尺 | | 数数 | 平方英尺 | | 数数 | 平方英尺 | | 数数 | 平方英尺 |

| 美国 | | | | | | | | | | | | |

| 阿拉巴马州 | | — | | — | | | — | | — | | | 1 | | 35 | | | 1 | | 35 | |

| 阿拉斯加州 | | — | | — | | | — | | — | | | 1 | | 35 | | | 1 | | 35 | |

| 亚利桑那州 | | — | | — | | | 1 | | 235 | | | 9 | | 313 | | | 10 | | 548 | |

| 加利福尼亚 | | 5 | | 2,876 | | | 28 | | 4,051 | | | 54 | | 1,979 | | | 87 | | 8,906 | |

| 科罗拉多州 | | — | | — | | | 2 | | 387 | | | 7 | | 239 | | | 9 | | 626 | |

| 康涅狄格州 | | — | | — | | | 2 | | 341 | | | 1 | | 36 | | | 3 | | 377 | |

| 特拉华州 | | — | | — | | | 1 | | 127 | | | 1 | | 32 | | | 2 | | 159 | |

| 佛罗里达州 | | 1 | | 221 | | | 6 | | 1,031 | | | 16 | | 534 | | | 23 | | 1,786 | |

| 佐治亚州 | | — | | — | | | 2 | | 383 | | | 4 | | 153 | | | 6 | | 536 | |

| 夏威夷 | | — | | — | | | 1 | | 195 | | | 2 | | 78 | | | 3 | | 273 | |

| 爱达荷州 | | — | | — | | | — | | — | | | 1 | | 37 | | | 1 | | 37 | |

| 伊利诺伊州 | | — | | — | | | 4 | | 947 | | | 16 | | 594 | | | 20 | | 1,541 | |

| 印第安纳州 | | — | | — | | | 1 | | 134 | | | 2 | | 60 | | | 3 | | 194 | |

| 爱荷华州 | | 2 | | 1,529 | | | — | | — | | | 1 | | 35 | | | 3 | | 1,564 | |

| 堪萨斯州 | | — | | — | | | 1 | | 219 | | | 1 | | 35 | | | 2 | | 254 | |

| 肯塔基州 | | — | | — | | | — | | — | | | 1 | | 33 | | | 1 | | 33 | |

| 路易斯安那州 | | — | | — | | | — | | — | | | 3 | | 90 | | | 3 | | 90 | |

| 缅因州 | | — | | — | | | — | | — | | | 1 | | 30 | | | 1 | | 30 | |

| 马里兰州 | | 1 | | 451 | | | 3 | | 603 | | | 6 | | 219 | | | 10 | | 1,273 | |

| 马萨诸塞州 | | — | | — | | | 4 | | 595 | | | 7 | | 266 | | | 11 | | 861 | |

| 密西根 | | — | | — | | | 2 | | 430 | | | 5 | | 178 | | | 7 | | 608 | |

| 明尼苏达州 | | — | | — | | | 2 | | 380 | | | 5 | | 173 | | | 7 | | 553 | |

| 密苏里 | | — | | — | | | 2 | | 342 | | | 2 | | 69 | | | 4 | | 411 | |

| 内华达州 | | — | | — | | | 1 | | 207 | | | 3 | | 101 | | | 4 | | 308 | |

| 新泽西 | | — | | — | | | 4 | | 817 | | | 8 | | 284 | | | 12 | | 1,101 | |

| 新墨西哥州 | | — | | — | | | — | | — | | | 1 | | 34 | | | 1 | | 34 | |

| 纽约 | | — | | — | | | 5 | | 838 | | | 11 | | 394 | | | 16 | | 1,232 | |

| 北卡罗来纳州 | | — | | — | | | 2 | | 300 | | | 2 | | 74 | | | 4 | | 374 | |

| 俄亥俄州 | | — | | — | | | 3 | | 549 | | | 6 | | 224 | | | 9 | | 773 | |

| 俄克拉荷马州 | | — | | — | | | — | | — | | | 2 | | 67 | | | 2 | | 67 | |

| 俄勒冈州 | | 1 | | 374 | | | 2 | | 363 | | | 6 | | 218 | | | 9 | | 955 | |

| 宾夕法尼亚州 | | 1 | | 976 | | | 2 | | 381 | | | 7 | | 240 | | | 10 | | 1,597 | |

| | | | | | | | | | | | |

| 罗德岛 | | — | | — | | | — | | — | | | 1 | | 38 | | | 1 | | 38 | |

| 南卡罗来纳州 | | — | | — | | | — | | — | | | 3 | | 101 | | | 3 | | 101 | |

| 田纳西州 | | — | | — | | | 1 | | 145 | | | 2 | | 69 | | | 3 | | 214 | |

| 德克萨斯州 | | — | | — | | | 8 | | 1,413 | | | 18 | | 613 | | | 26 | | 2,026 | |

| 犹他州 | | — | | — | | | 2 | | 277 | | | 4 | | 130 | | | 6 | | 407 | |

| 维吉尼亚 | | — | | — | | | 2 | | 452 | | | 7 | | 268 | | | 9 | | 720 | |

| 华盛顿 | | — | | — | | | 6 | | 1,270 | | | 10 | | 383 | | | 16 | | 1,653 | |

| 华盛顿特区。 | | — | | — | | | — | | — | | | 2 | | 66 | | | 2 | | 66 | |

| 威斯康星州 | | — | | — | | | 1 | | 150 | | | 2 | | 67 | | | 3 | | 217 | |

| 加拿大 | | | | | | | | | | | | |

| 艾伯塔省 | | — | | — | | | 3 | | 208 | | | — | | — | | | 3 | | 208 | |

| 不列颠哥伦比亚省 | | — | | — | | | 2 | | 262 | | | — | | — | | | 2 | | 262 | |

| 安大略省 | | — | | — | | | 8 | | 899 | | | — | | — | | | 8 | | 899 | |

| 总计 | | 11 | | 6,427 | | | 114 | | 18,931 | | | 242 | | 8,624 | | | 367 | | 33,982 | |

我们的总部位于华盛顿州西雅图,我们的办公室由租赁和自有空间组成。

自.起 March 11, 2022,我们没有宣布在2022年开设门店。

第3项法律诉讼

我们在正常业务过程中不时会受到各种索赔和诉讼的影响,包括指控违反州和/或联邦工资和工时以及其他就业法律、隐私和其他基于消费者的索赔的诉讼。其中一些诉讼可能包括经过认证的诉讼当事人类别,或者声称或可能被确定为集体或集体诉讼,并寻求实质性损害赔偿或禁令救济,或者两者兼而有之,而有些诉讼可能会在几年内悬而未决。我们相信,综合财务报表中记录的应计项目考虑到可能的和可估测的负债是足够的。截至本报告发布之日,我们不认为目前确定的任何索赔、诉讼或诉讼,无论是单独的还是总体的,都不会对我们的经营业绩、财务状况或现金流产生实质性影响。由于这些问题存在内在的不确定性,我们对它们的看法可能会在未来发生变化。

第四项矿山安全信息披露

没有。

第二部分

第五项注册人普通股市场、相关股东事项及发行人购买股权证券。

(美元和股票金额以百万为单位,除每股金额外,另有说明)

市场和股东信息

我们的普通股,没有面值,在纽约证券交易所交易,代码是“JWN”。截至2022年3月7日,普通股的记录持有者大约为4,604人。在这一天,我们有159,398,577股普通股流通。

本项目所要求的进一步资料载于某些实益所有人和管理层的担保所有权我们2022年度股东大会的委托书部分,其中的部分通过引用并入本文,并将在我们的财政年度结束后120天内提交。

分红

2020年3月23日,为了应对新冠肺炎疫情带来的不确定性,我们宣布从2020年第二季度开始暂停支付季度股息。我们长期致力于这一计划,并预计在与我们的银行集团完成某些年终认证要求的情况下,我们将能够在2022年第一季度恢复向股东返还现金。任何未来派发现金股息及股息金额的决定将由董事会酌情决定,并将取决于我们的财务状况、经营业绩、资本要求、合同承诺及董事会认为相关的其他因素(见附注11:第8项股东权益)。

下表汇总了我们宣布和支付的每股历史股息:

| | | | | | | | | | | |

| 财年 | 2021 | | 2020 |

| 第一季度 | $— | | | $0.37 | |

| 第二季度 | — | | | — | |

| 第三季度 | — | | | — | |

| 第四季度 | — | | | — | |

| 全年 | $— | | | $0.37 | |

股份回购

2018年8月,我们的董事会批准了一项计划,回购最多1500美元的已发行普通股,没有到期日。由于新冠肺炎影响的不确定性,我们在2021年和2020年没有回购普通股,截至2022年1月29日,我们还有707美元的股票回购能力。未来股票回购的实际时间、价格、方式和金额(如果有)将取决于董事会的酌情决定权、合同承诺、市场和经济条件以及适用的美国证券交易委员会规则。

根据股权补偿计划授权发行的股份

本项目所要求的进一步资料载于股权补偿计划我们2022年度股东大会的委托书部分,其中的部分通过引用并入本文,并将在我们的财政年度结束后120天内提交。

股价表现

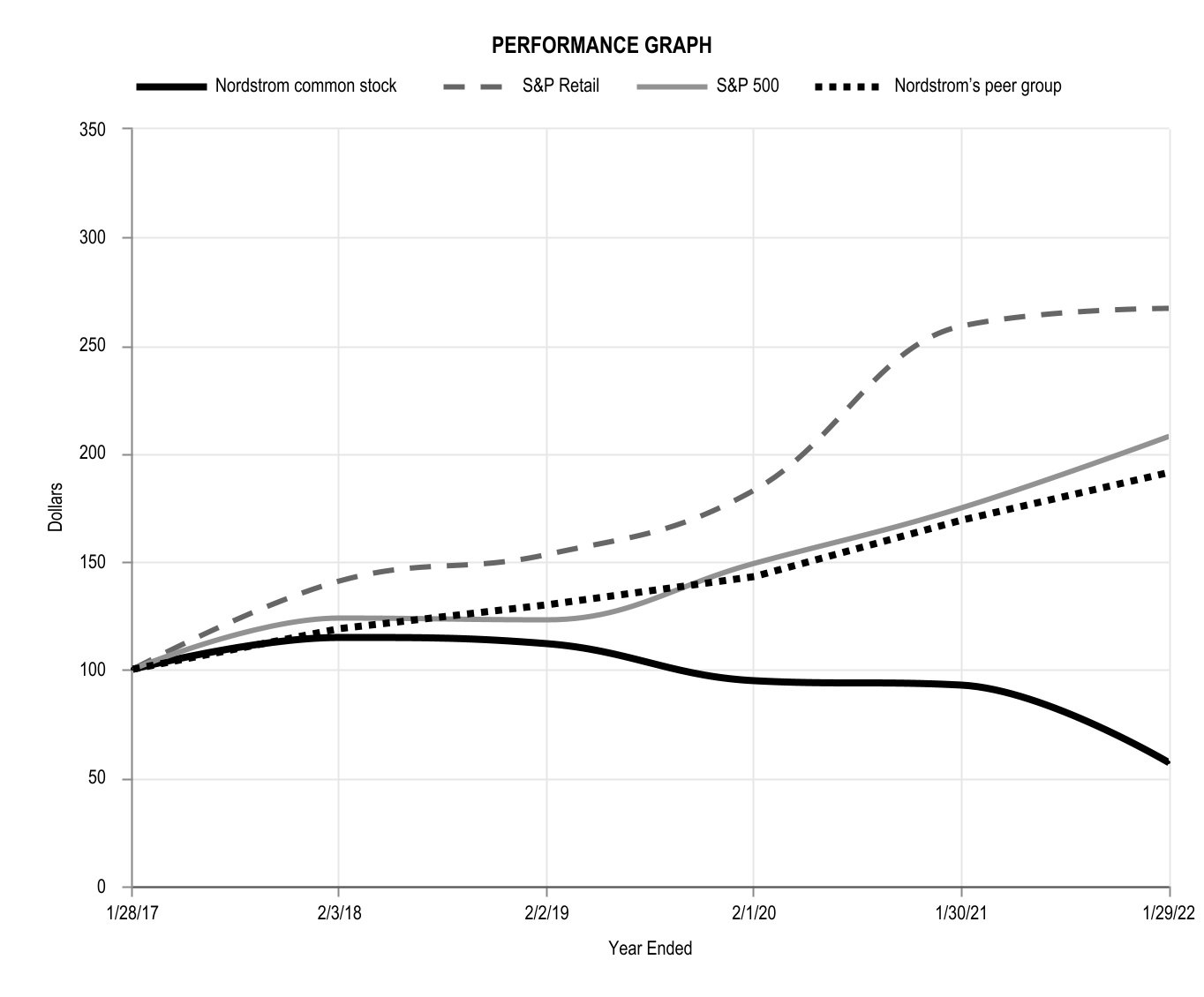

下图比较了诺德斯特龙普通股、标准普尔零售指数(S&P Retail)、标准普尔500指数(S&P 500)和诺德斯特龙同业集团在截至2022年1月29日的最后五个财年的累计总回报。零售指数由22家零售公司组成,代表标准普尔500指数的一个行业集团。我们的同级组与薪酬问题探讨与分析我们2022年年度股东大会的委托书部分,并根据每个组成部分的市值进行加权。下图假设2017年1月28日对诺德斯特龙普通股、标准普尔零售、标准普尔500指数和诺德斯特龙同行分别进行100美元的初始投资,并假设股息进行再投资。

| | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | |

财政年度末1 | 2016 | | 2017 | | 2018 | | 2019 | | 2020 | | 2021 |

| 诺德斯特龙普通股 | $100 | | $115 | | $112 | | $95 | | $93 | | $57 |

| 标普零售业 | $100 | | $141 | | $153 | | $183 | | $259 | | $267 |

| S&P 500 | $100 | | $124 | | $123 | | $149 | | $175 | | $208 |

| 诺德斯特龙同龄人小组 | $100 | | $119 | | $130 | | $143 | | $169 | | $191 |

1美元金额以1为单位。

第六项。[已保留]

第七项管理层对财务状况和经营成果的讨论和分析。

(美元和股票金额以百万为单位,除每股金额外,另有说明)

下面的MD&A介绍了我们的财务表现,旨在促进人们对我们的经营结果和财务状况的了解。MD&A作为补充提供,并应与以下内容一起阅读:项目8:财务报表和补充数据并概括讨论了2021财年与2020财年的运营结果。 我们对2020年和2019年的比较和讨论见项目7:管理层对财务状况和经营成果的讨论和分析2020年度报告。以下讨论和分析包含前瞻性陈述,也应结合项目1A:风险因素以及本2021年年度报告中其他地方描述的其他警告性声明和风险,然后决定购买、持有或出售我们的普通股。

| | | | | |

| 概述 | 24 |

| 经营成果 | 25 |

| 流动性 | 30 |

| 资本资源 | 33 |

| 关键会计估计 | 34 |

| 近期会计公告 | 36 |

| |

概述

我们今年在战略举措上取得了进展,实现了2021年的财务目标,使我们能够在短期内实现我们的投资者活动目标。我们继续紧锣密鼓地努力建设更多的能力,以更好地为客户服务,扩大市场份额,并提供更大的盈利能力。

该年度的净收益为178美元,或每股稀释后收益1.10美元,其中包括65美元的税后债务再融资费用,或每股稀释后收益0.40美元。虽然净销售额与2019年相比下降了5%,但在考虑到由于今年周年销售的时间在第二季度和第三季度之间发生变化而产生的约200个基点的影响后,我们看到每个季度的销售额都有所改善。

年末,LASER专注于三个关键领域:改善诺德斯特龙机架的性能、提高盈利能力以及优化供应链和库存流。

•对于Nordstrom Rack,我们公布了第四季度320个基点的环比销售额改善。虽然我们还处于实施的早期阶段,但诺德斯特龙机架的结果和不断提高的门店客户满意度得分重申了我们对优化客户体验和改善业绩计划的信心。

•就盈利能力而言,本季度我们的商品利润率有了显著改善。

•我们预计,我们在第四季度开始实施的供应链优化工作流将增强客户体验,推动背线增长,同时还将在2022年推动劳动力和履行效率的提高。

我们还继续在去年的投资者大会上制定的关键战略增长优先事项上取得进展:赢得我们最重要的市场,扩大Nordstrom Rack的覆盖范围,提高我们的数字速度。

在我们最重要的市场取胜:我们的市场战略将我们在当地市场层面的全渠道能力联系在一起,使我们能够通过更好的服务和更多的产品渠道来推动客户参与,无论客户选择如何购物。该平台是一个独特的优势,提供了无与伦比的便利,使我们能够为客户提供四倍于第二天提货的产品,将平均发货时间缩短一天,并能够在他们选择的Nordstrom、Nordstrom Local或Nordstrom货架位置领取订单。

我们继续扩大我们在2020年推出的增强选项,例如将订单提货和发货到商店扩展到所有Nordstrom机架商店,第四季度订单提货达到Nordstrom.com销售额的11%,创历史新高。第四季度次日Nordstrom.com三分之一的需求来自Nordstrom Rack门店,展示了跨我们两个品牌以及跨我们的数字和物理平台集成功能的力量。提高“网购到店提货”的使用率是有利的,因为这既是我们最满意的客户体验,也是最有利可图的客户之旅。

我们还在不断发展我们的方法,以比以往任何时候都更接近我们的客户,通过我们的忠诚度计划和差异化服务模式建立更深层次的联系。我们的NORDY俱乐部忠诚度计划是强大的参与度推动力,2021年的销售额将达到67%。我们的核心客户保持高度参与度,忠诚度客户数量超过2019年的水平。

我们正在推进我们的数字工具,包括虚拟样式板和样式链接,以使我们的销售人员能够在商店和数字环境中为客户提供高度相关的建议。2021年,远程销售量比去年增长了63%。我们对该计划的结果感到鼓舞,该计划的客户满意度得分非常高,客户的平均支出是诺德斯特龙客户平均支出的六倍以上。

扩大Nordstrom Rack的覆盖范围:Nordstrom Rack拥有独特的高端品牌组合,在低价领域的分销有限。顾客被吸引到诺德斯特龙机架,以极低的价格购买受欢迎的品牌。虽然许多零售商都在应对与宏观相关的供应链中断,但Nordstrom Rack面临着更大的挑战,因为在目前清仓产品水平较低的环境下,以低价采购我们在Nordstrom提供的顶级品牌尤其困难。因此,我们正在执行一个多层次的计划,既要扩大我们最令人垂涎的品牌的供应,又要从新的供应商那里采购,以确保我们有客户想要的选择。

随着我们增加高端品牌的供应,并微调我们的品种以更好地与客户需求保持一致,我们预计Nordstrom Rack将实现更好的价位平衡。通过这一系列行动,以及加强诺德斯特龙机架的品牌知名度和推动流量,我们寻求推动诺德斯特龙机架性能在整个2022年持续改善。

提高我们的数字速度:2021年,我们在Nordstrom.com和NordstromRack.com保持强劲增长,数字销售额比2019年增长24%。随着数码技术的持续增长,我们的总渗透率在过去两年增加了10个百分点,达到42%。在第四季度,我们还看到了创纪录的移动应用使用量,移动用户约占总数字流量的70%。

尽管我们在转型方面仍有工作要做,但我们取得的进展让我们对2022年的战略规划和业务前景充满信心。我们相信,对于我们来说,有一个有意义的机会,可以通过改善诺德斯特龙机架的性能和改变我们的供应链来更好地为客户服务,从而提高盈利能力和股东价值创造。我们有能力实现我们在2021年投资者活动中概述的财务目标,同时建设有利可图地扩大市场份额的能力。

行动结果

在我们不断努力提升客户体验的过程中,我们专注于在整个公司范围内提供无缝的零售体验。我们很早就投资于整合我们的运营、销售和技术,包括我们的门店和在线,以及Nordstrom和Nordstrom Rack的横幅。通过连接我们在诺德斯特龙和诺德斯特龙机架上的数字和实物资产,我们能够更好地为客户提供他们想要的购物时间、地点和方式。我们有一个零售可报告部门,并使用客户、市场份额、运营和净销售额指标,在整个公司的基础上分析我们的结果。

由于新冠肺炎对我们2020财年业绩的特殊影响,我们通过息税前利润分析了2021财年与2020财年和2019财年的净销售额,以提供有用的补充可比性。

我们监控许多关键的运营指标,以评估我们公司的业绩。除了根据公认会计准则的净销售额、净收益(亏损)和其他结果外,我们使用的另外两个关键运营指标是GMV和库存周转率。

•GMV:我们的GMV代表通过我们的数字平台和商店销售的商品的总美元价值。GMV包括我们拥有的库存的净销售额,以及根据我们与供应商的替代合作模式销售的商品价值。我们使用GMV作为我们业务规模和增长的指标,以及我们替代合作伙伴模式的影响。

•库存周转率:库存周转率的计算方法是:过去4个季度的销售成本以及相关的购买和占用成本除以过去4个季度的平均库存。库存周转率是我们根据客户需求优化库存量的一个指标。

净销售额

下表汇总了净销售额: | | | | | | | | | | | |

| 财年 | 2021 | | | 2020 | |

| 诺德斯特姆 | $9,640 | | | $6,997 | |

| 诺德斯特龙货架 | 4,762 | | | 3,360 | |

| 总净销售额 | $14,402 | | | $10,357 | |

| | | |

| 净销售额增加(减少): | | | |

| 诺德斯特姆 | 37.8 | % | | (29.6 | %) |

| 诺德斯特龙货架 | 41.7 | % | | (35.3 | %) |

| 公司总数 | 39.1 | % | | (31.6 | %) |

| | | |

| 数字销售额占净销售额的百分比 | 42 | % | | 55 | % |

| 数字销售增长 | 7 | % | | 16 | % |

净销售额(2021年与2020年)

与2020年相比,公司总净销售额有所增加。这一增长主要是由于新冠肺炎的影响,以及2020年期间大约三个月的相关临时门店关闭。年内,我们开设了一家诺德斯特龙货架门店,并关闭了三家门店。与2020年相比,表现最好的商品类别是男装、设计师和活跃。与2020年相比,公司总GMV增长了40%。与2020年相比,公司在南方市场(包括南加州)的总净销售额超过了北方市场。与2020年相比,数字销售额、诺德斯特龙净销售额和诺德斯特龙机架净销售额都有所增长。

净销售额(2021年与2019年)

与2019年相比,公司总净销售额下降了4.8%。这一下降主要是从2021年上半年开始的,因为随着我们从新冠肺炎的影响中恢复过来,我们在这一年中看到了连续的季度改善。与2019年相比,表现最好的商品类别是家居、活动和设计师。与2019年相比,公司总GMV下降了4%。与2019年相比,公司在南方市场(包括南加州)的总净销售额表现优于北方市场,郊区地点的表现优于我们的城市地点。与2019年相比,数字销售额增长了24%,诺德斯特龙净销售额下降了3.0%,诺德斯特龙机架净销售额下降了8.2%。

关于分类收入的资料,见项目8中的注2:收入。

信用卡收入,净额

根据我们与TD的计划协议,信用卡收入净额包括我们正在进行的信用卡收入净额中的我们部分。TD是我们消费信用卡的独家发行商,我们履行账户服务职能。

信用卡收入净额(2021年与2020年)

与2020年相比,信用卡收入净额增加29美元,主要原因是信用卡支出增加和坏账损失减少导致交换费增加。

信用卡收入,净额(2021年与2019年)

与2019年相比,信用卡收入净额减少5美元,主要原因是未偿还余额减少导致财务费用降低。

毛利

下表汇总了毛利润: | | | | | | | | | | | | | | | | | |

| 财年 | 2021 | | | 2020 | | | 2019 | |

| 毛利 | $5,058 | | | $2,757 | | | $5,200 | |

| 毛利润占净销售额的百分比 | 35.1 | % | | 26.6 | % | | 34.4 | % |

| 库存周转率 | 4.18 | | | 4.42 | | | 4.79 | |

毛利润(2021年与2020年)

与2020年相比,毛利润增加了2301美元,净销售额增加了8个百分点,这主要是由于降价减少以及购买和占用成本的杠杆增加。

截至2022年1月29日的期末库存增长了23%,而2021年第四季度的销售额与2020年相比增长了23%。与2020年相比,库存水平的变化是由于计划投资以支持库存水平的提高,以及2020年库存水平的下降,这与新冠肺炎的影响导致的销售额下降相一致。2021年较高的库存水平导致库存周转率较2020年下降。

毛利润(2021年与2019年)

毛利润与2019年相比下降了142美元,原因是销售量下降,但降价幅度的减少部分抵消了这一影响。毛利率同期增长75个基点,主要是由于降价减少,但部分被销售额下降的去杠杆化所抵消。

截至2022年1月29日的期末库存比2020年2月1日增加了19%,而 与2019年相比,2021年第四季度的销售额下降了1%。与2019年相比,库存增加的大约一半是由于为支持改善库存水平而计划的投资。

销售、一般和行政费用

下表汇总了SG&A: | | | | | | | | | | | | | | | | | |

| 财年 | 2021 | | | 2020 | | | 2019 | |

| SG&A费用 | $4,953 | | | $4,162 | | | $4,808 | |

| SG&A费用占净销售额的百分比 | 34.4 | % | | 40.2 | % | | 31.8 | % |

SG&A (2021 vs. 2020)

与2020年相比,SG&A在2021年增加了7.91亿美元,主要是由于与更高的销售量和劳动力成本压力相关的可变费用增加,但部分被2020年上半年发生的新冠肺炎相关费用的影响所抵消。SG&A费率下降6个百分点,主要是由于2020年上半年销售额增加和新冠肺炎相关费用的杠杆作用。

SG&A (2021 vs. 2019)

与2019年相比,SG&A在2021年的净销售额增加了145美元和3个百分点,这主要是由于履行和劳动力成本压力,但部分被2020年重置成本结构的持续好处所抵消。

息税前收益(亏损)

下表汇总了息税前利润: | | | | | | | | | | | | | | | | | |

| 财年 | 2021 | | | 2020 | | | 2019 | |

| 息税前利润 | $492 | | | ($1,047) | | | $784 | |

| 息税前利润占净销售额的百分比 | 3.4 | % | | (10.1 | %) | | 5.2 | % |

EBIT (2021 vs. 2020)

与2020年相比,2021年息税前利润增加了1,539美元,净销售额增加了14个百分点,这是由于2020年上半年降价减少、销售额增加以及新冠肺炎相关费用的影响。

EBIT (2021 vs. 2019)

与2019年相比,2021年息税前利润下降了292美元,净销售额下降了2个百分点,主要原因是销售量以及履行和劳动力成本压力较低,但部分被2020年重置成本结构带来的持续好处所抵消。

利息支出,净额

利息支出,净额汇总如下表: | | | | | | | | | | | | | |

| 财年 | 2021 | | 2020 | | | |

| 长期债务利息和短期借款利息 | $258 | | | $199 | | | |

| 更少: | | | | | |

| 利息收入 | (1) | | | (3) | | | |

| 资本化利息 | (11) | | | (15) | | | |

| 利息支出,净额 | $246 | | | $181 | | | |

利息支出,净额2021年较2020年增加65美元,主要原因是债务再融资费用为88美元,但因与2021年第一季度赎回担保票据有关的利息减少而部分抵消。

所得税费用

下表汇总了所得税费用: | | | | | | | | | | | | | |

| 财年 | 2021 | | 2020 | | |

| 所得税费用(福利) | $68 | | | ($538) | | | |

| 实际税率 | 27.5 | % | | 43.8 | % | | |

下表说明了我们的有效税率的组成部分: | | | | | | | | | | | |

| 财年 | 2021 | | 2020 |

| 法定费率 | 21.0 | % | | 21.0 | % |

| CARE法案的影响 | (0.9 | %) | | 17.6 | % |

| 州和地方所得税,扣除联邦所得税后的净额 | 3.4 | % | | 6.1 | % |

| 联邦信贷 | (4.0 | %) | | 0.5 | % |

不可扣除的费用1 | 2.7 | % | | (0.3 | %) |

基于股票的薪酬1 | 2.0 | % | | (1.0 | %) |

估值免税额1 | 1.8 | % | | (0.8 | %) |

涉外营业税1 | 1.3 | % | | 0.4 | % |

其他,净额1 | 0.2 | % | | 0.3 | % |

| 实际税率 | 27.5 | % | | 43.8 | % |

1我们将包括在其他净额类别中的非实质性上年度金额重新分类,以符合本期列报。

与2020年相比,2021年的有效税率有所下降,主要是因为《CARE法案》允许我们以前几年适用的较高税率结转2020年的亏损。

每股收益(亏损)

EPS如下: | | | | | | | | | | | | | |

| 财年 | 2021 | | | 2020 | | | |

| 基本信息 | $1.12 | | | ($4.39) | | | |

| 稀释 | $1.10 | | | ($4.39) | | | |

稀释后每股收益(亏损)E增加5.49美元2021年与2020年相比,在2020年,门店暂时关闭了大约三个月。这一增长主要是由于降价减少和销售量增加,但部分被较高的税收和与2021年第一季度赎回担保票据有关的利息支出费用每股稀释后0.40美元所抵消。2020年,我们产生了与新冠肺炎相关的费用,使2020年每股收益减少了1.22美元。

2022年展望

我们提供了以下2022财年的财务展望:

•与2021财年相比,收入增长5%至7%,包括零售销售和信用卡收入

•息税前利润占销售额的5.6%至6.0%

•所得税税率约为27%

•每股收益3.15美元至3.50美元,不包括股票回购活动的影响(如果有)

•到年底,杠杆率约为2.5倍

调整后的ROIC(非公认会计准则财务指标)

我们相信,调整后的ROIC是投资者评估我们投资于业务的资本的效率和有效性的有用财务指标,这些资本随着时间的推移产生了回报。此外,我们已将其纳入我们的高管激励措施,我们相信这是衡量股东长期回报的重要指标。

调整后的ROIC不是根据公认会计准则衡量财务业绩的指标,应被视为资产回报率、净收益、总资产或其他公认会计准则财务指标的补充,而不是替代。我们计算非公认会计准则财务指标的方法可能与其他公司的方法不同,因此可能无法与其他公司使用的方法进行比较。根据公认会计原则计算的财务指标是资产收益率,它与调整后的ROIC最直接的可比性。以下是调整后ROIC的资产回报率对账:

| | | | | | | | | | | | | |

| 财年 | 2021 | | 2020 | | |

| 净收益(亏损) | $178 | | | ($690) | | | |

| 加(减):所得税费用(福利) | 68 | | | (538) | | | |

| 新增:利息支出 | 247 | | | 184 | | | |

| 扣除利息和所得税费用前的收益(亏损) | 493 | | | (1,044) | | | |

| | | | | |

新增:经营租赁权益1 | 87 | | | 95 | | | |

| | | | | |

| | | | | |

| 调整后净营业利润(亏损) | 580 | | | (949) | | | |

| | | | | |

(减)添加:估计所得税(费用)福利2 | (159) | | | 416 | | | |

| 调整后的税后净营业利润(亏损) | $421 | | | ($533) | | | |

| | | | | |

| 平均总资产 | $9,301 | | | $9,718 | | | |

| | | | | |

| | | | | |

减去:超过ROU资产的平均递延财产奖励3 | (232) | | | (276) | | | |

| 减去:平均无息流动负债 | (3,352) | | | (3,138) | | | |

| 平均投资资本 | $5,717 | | | $6,304 | | | |

| | | | | |

资产回报率4 | 1.9 | % | | (7.1 | %) | | |

调整后的ROIC4 | 7.4 | % | | (8.5 | %) | | |

| | | | | |

1 我们重新计入经营租赁权益,以反映我们如何管理我们的业务。营业租赁利息是营业租赁成本的一个组成部分,计入占用成本。

2 估计所得税(费用)福利的计算方法是,将调整后的净营业利润(亏损)乘以截至2022年1月29日和2021年1月30日的12个月的实际税率。实际税率的计算方法是将所得税支出(收益)除以同样12个月期间的所得税前收益(亏损)。

3 对于物业奖励超过ROU资产的租赁,我们将金额从资产重新分类到其他流动负债和其他负债,并减少平均总资产,因为这更好地反映了我们管理业务的方式。

4 截至2021年1月30日的四个季度,新冠肺炎相关费用对资产回报率产生了约200个基点的负面影响,调整后的ROIC约为280个基点。

流动性

我们努力保持足够的流动性水平,使我们能够满足季节性现金需求,并保持适当的短期借款水平。在短期内,我们正在进行的营运资本和资本支出要求以及任何股息支付或股票回购通常主要通过运营产生的现金流提供资金。此外,我们可以进入商业票据市场,并可以将我们的循环信贷安排用于营运资金、资本支出和一般企业用途。从长远来看,我们管理我们的现金和资本结构,以最大限度地提高股东回报,维持我们的财务状况,管理再融资风险,并允许战略举措的灵活性。我们定期评估我们的债务和杠杆水平、资本支出要求、偿债支付、股息支付、潜在的股票回购和其他未来投资。

2021财年结束时,我们的Revolver拥有322美元的现金和现金等价物,以及800美元的额外流动性。与2020年相比,2021年现金和现金等价物的减少反映了长期债务的支付和更高的商品购买量。我们相信,我们的运营现金流足以满足未来12个月及以后的现金需求。我们的现金需求可能会随着业务条件的需要和机会的出现而发生变化,我们可能会选择在未来通过发行债券或股票来筹集更多资金。

以下是我们按活动划分的现金流摘要: | | | | | | | | | | | | | |

| 财年 | 2021 | | 2020 | | |

| 经营活动提供(用于)的现金净额 | $705 | | | ($348) | | | |

| 用于投资活动的净现金 | (521) | | | (347) | | | |

| 融资活动提供的现金净额(用于) | (544) | | | 530 | | | |

经营活动

我们的大部分运营现金流入来自销售。我们还从开发商和供应商那里收到房地产奖励的现金付款。我们的运营现金流出通常包括向我们的商品供应商(扣除供应商津贴)和运输公司支付,向我们的员工支付工资、工资和其他员工福利,以及向我们的房东支付租金。经营性现金流出还包括支付所得税和支付短期和长期借款的利息。

2021年至2020年期间,来自经营活动的现金增加了1,053美元,这主要是由于净收益的改善以及与CARE法案的亏损结转条款相关的所得税退款的收到,但被购买的库存增加部分抵消了这一增长。

投资活动

我们的投资现金流出包括支付资本支出,包括技术、商店和供应链改善以及技术成本。我们的投资现金流入一般来自出售财产和设备的收益。活动还包括买卖财务权益。

2021至2020年间,用于投资活动的净现金增加了174美元,主要原因是技术支出增加,我们支付了与Nordstrom NYC有关的最后一期付款的大部分,以及我们对ASOS.com Ltd.的投资。

资本支出

我们的资本支出,净额摘要如下: | | | | | | | | | | | |

| 财年 | 2021 | | 2020 |

| 资本支出 | $506 | | | $385 | |

减去:递延财产奖励1 | (10) | | | (41) | |

| 资本支出,净额 | $496 | | | $344 | |

| | | |

| | | |

| | | |

| 资本支出,净类别分配: | | | |

| 技术 | 61 | % | | 64 | % |

| 供应链 | 17 | % | | 23 | % |

| 新商店、搬迁、改建和其他 | 22 | % | | 13 | % |

| 总计 | 100 | % | | 100 | % |

| | | |

1 递延财产奖励计入我们综合现金流量表第8项中营运部门提供的现金中。我们在营运上将从开发商和供应商那里获得的财产奖励视为对我们资本支出的抵消。

| | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | |

| 财年 | 20221 | | 2021 | | | 2020 | | | 2019 | | | 2018 | | | 2017 | |

| 资本支出占净销售额的百分比 | 3%-4% | | 3.5 | % | | 3.7 | % | | 6.2 | % | | 4.2 | % | | 4.8 | % |

1利率代表2022年的预测金额。

2021年资本支出占净销售额的百分比与我们的预期一致,与2020年相比有所下降,主要原因是供应链和技术支出占净销售额的百分比下降。展望未来,到2025年,我们预计资本支出要求平均在净销售额的3%至4%之间,主要支持对技术和我们供应链网络的投资。我们的购买义务承诺中约有40美元与资本支出有关,其中约60%预计将影响我们下一年的流动资金(见附注13:项目8中的承诺和或有事项)。

融资活动

我们的大多数融资活动包括长期债务或Revolver收益和/或支付、股息支付和普通股回购。

融资活动的现金在2021年至2020年期间减少了1,074美元,主要是由于偿还了担保票据和2021年10月到期的4.0%优先无担保票据。

2020年,为了应对新冠肺炎疫情带来的不确定性,我们宣布从2020年第二季度开始暂停季度股息支付,并立即暂停股票回购计划。我们长期致力于这些计划,并预计在与我们的银行集团完成某些年终认证要求的情况下,我们将能够在2022年第一季度恢复向股东返还现金。我们打算在适当的时候恢复股票回购。

股份回购

在确定股份回购的规模和时间时,我们分析了许多不同的因素,包括我们的流动性状况、当前的市场和经济状况,以及资本的替代用途,包括用于抵消股权激励计划预期稀释的资本用途。股票回购是在条件允许的情况下,在公开市场上进行的,然后退出。我们在2021年没有回购普通股,截至2022年1月29日,我们还有707美元的股票回购能力。未来购回股份的实际时间、价格、方式和金额(如有)将取决于董事会的酌情决定权、合同承诺、市场和经济状况以及适用的美国证券交易委员会规则(见附注11:第8项股东权益)。

分红

在确定要支付的股息时,我们分析了我们的股息支付率和股息收益率,同时考虑了我们当前和预期的经营业绩和流动性,符合我们的转换契约(见第8项中的附注5:债务和信贷安排)。2021年,我们没有支付股息,而2020年为58美元,或每股0.37美元(见第8项中的附注11:股东权益)。

现金需求

我们有各种承诺和其他未执行合同,在合并财务报表第8项的以下附注中披露:

•注4:租约

•注5:债务及信贷安排

•注7:自我保险

•附注8:补充行政人员退休计划

•注12:所得税

•附注13:承付款和或有事项

其他承付款包括77美元的递延补偿和其他应计福利,其中11美元应在一年内支付。

表外安排

关于我们的工人补偿计划,我们有代表我们开具的金额为$的备用信用证。13可用金额和美元2截至2022年1月29日的未偿债务(见第8项中的注释7:自我保险)。管理层认为,我们的表外安排不会对我们的财务状况或财务报表产生重大的当前或未来影响。

自由现金流(非GAAP财务衡量标准)

自由现金流是我们的关键流动性指标之一,当与GAAP指标结合使用时,我们相信它为投资者提供了对我们从业务中产生现金的能力的有意义的分析。

自由现金流不是公认会计原则下财务业绩的衡量标准,应被视为根据公认会计原则编制的营业现金流或其他财务指标的补充,而不是替代。我们计算非公认会计准则财务指标的方法可能与其他公司的方法不同,因此可能无法与其他公司使用的方法进行比较。根据公认会计准则计算的财务计量,与自由现金流量最直接的可比性是经营活动提供(用于)的净现金。以下是由经营活动提供(用于)的现金净额与自由现金流的对账: | | | | | | | | | | | | | | | | | |

| 财年 | 2021 | | 2020 | | 2019 |

| 经营活动提供(用于)的现金净额 | $705 | | | ($348) | | | $1,236 | |

| 减去:资本支出 | (506) | | | (385) | | | (935) | |

(减)新增:现金账面透支变动 | (32) | | | (4) | | | 8 | |

| 自由现金流 | $167 | | | ($737) | | | $309 | |

| | | | | |

| | | | | |

| | | | | |

调整后的EBITDA(非公认会计准则财务衡量标准)

调整后的EBITDA是我们的关键财务指标之一,当与GAAP指标一起使用时,我们相信它为投资者提供了对我们从业务中产生税前收益和现金流的能力的有意义的分析。经调整的EBITDA不包括非营运性质的重要项目,以评估我们的核心营运表现与前一期间的比较。根据公认会计原则计算的财务指标是净收益,这与调整后的EBITDA最直接的可比性。

调整后的EBITDA不是根据公认会计准则衡量财务业绩的指标,应被视为是对净收益、整体现金变化或整体业务流动性的补充,而不是替代。我们计算非公认会计准则财务指标的方法可能与其他公司的方法不同,因此可能无法与其他公司使用的方法进行比较。以下是净收益(亏损)与调整后EBITDA的对账:

| | | | | | | | | | | | | | | | | | | | | |

| 财年 | 2021 | | 2020 | | 2019 | | | | |

| 净收益(亏损) | $178 | | | ($690) | | | $496 | | | | | |

| 加(减):所得税费用(福利) | 68 | | | (538) | | | 186 | | | | | |

| 增加:利息支出,净额 | 246 | | | 181 | | | 102 | | | | | |

| 息税前收益(亏损) | 492 | | | (1,047) | | | 784 | | | | | |

| | | | | | | | | |

| 增加:折旧和摊销费用 | 615 | | | 671 | | | 671 | | | | | |

| 减去:开发商报销的摊销 | (78) | | | (86) | | | (75) | | | | | |

| 添加:资产减值 | — | | | 137 | | | — | | | | | |

| | | | | | | | | |

| 调整后的EBITDA | $1,029 | | | ($325) | | | $1,380 | | | | | |

资本资源

借款能力和活动

我们的Revolver最大借款能力为800美元,将于2023年9月到期。如果我们获得贷款人的书面同意,我们可以选择将Revolver最多增加200美元,总金额达到1000美元,并有两个选项将Revolver延长一年。我们的800美元商业票据计划的效果是,根据Revolver,可用流动性减少了相当于未偿还商业票据本金的金额。相反,根据我们的Revolver借款,我们的商业票据计划的可用容量减少了相当于未偿还金额的金额。截至2022年1月29日,我们在Revolver下没有未偿还的借款,在我们的商业票据计划下也没有未偿还的债券。关于我们的信贷安排的更多信息,请参阅第8项中的附注5:债务和信贷安排。

以下是我们的主要长期债务和转换活动: | | | | | | | | | | | | | | | | | | | | | | | | | | | | | |

| 长期债务 | | 左轮手枪 |

| 季度 | 第一 | 第二 | 第三 | 第四 | | 第一 | 第二 | 第三 | 第四 |

| 2021 | | | | | | | | | |

| 借款 | $675 | | $— | | $— | | $— | | | $200 | | $— | | $200 | | $— | |

| 付款 | (600) | | (500) | | — | | — | | | — | | (200) | | — | | (200) | |

| | | | | | | | | |

| 2020 | | | | | | | | | |

| 借款 | 600 | | — | | — | | — | | | 800 | | — | | — | | — | |

| 付款 | — | | — | | — | | — | | | — | | — | | — | | (800) | |

2020年期间,我们在其他融资活动中记录了债务发行成本,并将其净额计入综合现金流量表(见项目8中的附注5:债务和信贷安排)。

信用评级和转轨契约的影响

我们信用评级的变化可能会影响我们的借贷成本,无论我们的个人财产是否能确保我们的Revolver,以及我们是否被允许支付股息或回购股票。

对于我们的Revolver,适用于我们可能进行的任何借款的利率取决于所发生的借款类型加上根据我们的信用评级确定的适用保证金。在撰写本报告时,我们的信用评级和展望如下: | | | | | | | | | | | |

| 信用评级 | | 展望 |

| 穆迪(Moody‘s) | BA1 | | 稳定 |

| 标准普尔 | BB+ | | 稳定 |

| 惠誉 | BBB- | | 负性 |

| | | |

如果分配给我们长期债务的评级有所改善,与Revolver项下任何借款相关的适用保证金可能会下降,从而导致该工具下的借款成本较低。相反,如果分配给我们长期债务的评级恶化,与Revolver项下任何借款相关的适用保证金可能会增加,从而导致该工具下的借款成本更高。

截至2022年1月29日,我们遵守了我们所有的革命圣约。在我们目前的Revolver Covenant结构下,如果我们的杠杆率大于4,或者我们的无担保债务评级低于BBB-,并且标准普尔或Baa3的前景稳定,穆迪的前景稳定,我们Revolver下的任何未偿还借款将以我们几乎所有的个人财产为抵押。

截至2022年1月29日,我们的杠杆率低于3.75,因此我们满足了我们的Revolver修正案中支付股息或回购股票的要求。关于我们的革命契约的更多信息,见项目8中的附注5:债务和信贷安排。

调整后的债务与EBITDAR之比(非GAAP财务衡量标准)

调整后的债务与EBITDAR之比是我们的关键财务指标之一,我们认为我们的债务水平最好使用这一指标来分析,因为它反映了我们的信誉,这可能会影响我们的信用评级和借款成本。这一指标是根据我们的Revolver Covenant计算的,是评估我们的循环信贷安排是有担保的还是无担保的,以及我们支付股息和股票回购的能力的关键组成部分。我们的目标是管理债务水平,以保持投资级信用评级,同时以高效的资本结构运营。

调整后的债务与EBITDAR之比不是根据公认会计准则衡量财务业绩的指标,应被视为债务对净收益、净收益、债务或其他公认会计准则财务指标的补充,而不是替代。我们计算非公认会计准则财务指标的方法可能与其他公司的方法不同,因此可能无法与其他公司使用的方法进行比较。以下是债务与净收益、调整后债务与EBITDAR的对账: | | | | | |

| 2022年1月29日 |

| 债务 | $2,853 | |

新增:估计资本化经营租赁负债1 | 1,373 | |

| 调整后的债务 | $4,226 | |

| |

| 截至2022年1月29日的四个季度 |

| 净收益 | 178 | |

| 添加:所得税费用 | 68 | |

| 增加:利息支出,净额 | 246 | |

| 调整后的利息和所得税前收益 | 492 | |

| |

| 增加:折旧和摊销费用 | 615 | |

添加:房租费用,净额2 | 229 | |

新增:其他《革命者公约》调整3 | 1 | |

| |

| 调整后的EBITDAR | $1,337 | |

| |

| 负债与净利润之比 | 16.0 | |

| 调整后债务与EBITDAR之比 | 3.2 | |

1 基于截至期末的估计租赁负债,计算方法为过去四个季度的租金支出乘以六,这是一种估计我们将记录为运营租赁的债务的方法,如果租赁符合资本租赁的标准或我们已经购买了物业,并根据先前的租赁标准(ASC 840)计算,与我们的Revolver Covenant计算要求一致。估计租赁负债不是根据GAAP计算,也不是GAAP的替代方案,不应单独考虑或替代我们根据GAAP报告的结果。

2 扣除开发商报销摊销后的租金费用将与我们的Revolver Covenant计算要求保持一致,并根据先前的租赁标准(ASC 840)进行计算。

3 根据我们的Revolver契约的定义,调整净收益与调整后EBITDAR的其他调整项目包括利息收入和某些相关的非现金费用。

关键会计估计

根据公认会计原则编制财务报表,要求我们作出影响报告期内资产、负债、收入和费用的报告金额以及或有资产和负债披露的估计、判断和假设。编制财务报表时,与这些估计和假设有关的不确定性是固有的,实际结果可能与这些估计和假设不同。以下讨论重点介绍我们认为重要的估计,并应与第8项综合财务报表附注一并阅读。我们的管理层已与董事会审计及财务委员会讨论制定及选择这些关键会计估计,而审计及财务委员会已审阅我们随后披露的资料。

销售退货准备金

我们通过根据历史和预期退货模式计算的对未来客户商品退货的估计来减少销售和销售成本,并记录销售退货津贴和估计退货资产。我们将销售退货津贴的影响记录在我们单独的Nordstrom和Nordstrom机架横幅中。我们从数字和实体销售中获得的大部分回报都来自我们的商店。由于新冠肺炎以及客户购买趋势的相关变化,我们在2020年经历了在线退货率的下降,从历史上看,在线退货率高于我们的整体平均退货率。2021年,我们的在线退货率有所上升,尽管仍低于2019年的退货率。因此,我们调整了对未来回报率的估计,以反映最近的趋势。估计未来的回报需要基于当前和历史趋势的大量判断,而实际回报可能与我们的估计不同。扣除估计回报资产后,销售回报免税额的10%的变动将是大约ly $22 对截至2022年1月29日的年度息税前利润的影响。由于围绕新冠肺炎的持续波动,我们可能无法在业绩中准确预期退货趋势的变化或销售退货准备金的影响。

诺迪俱乐部忠诚度计划和礼品卡

我们根据预期的客户赎回记录未使用的点数、未赎回的Nordstrom票据和礼品卡的破坏收入。我们根据历史和预期趋势估计NORDY俱乐部和礼品卡的破损情况。实际赎回可能与我们的估计不同。我们经历了礼品卡兑换率下降的趋势,导致破损率上升。对于NORDY Club,我们看到赎回率上升,导致破损率下降。礼品卡破损率每变化一个百分点,就会对我们的息税前利润产生大约影响y $41 截至2022年1月29日的年度。

商品库存

商品库存采用零售盘存法,以成本或市场价值中的较低者列报。在零售法下,存货的估值是通过将计算出的成本与零售比率与期末存货的零售价值相结合来确定的。零售盘存法所固有的是某些管理判断,这些判断可能会影响期末存货估值和毛利。为了确定我们库存的零售价值是否应该降价,我们考虑了当前和预期的需求、客户偏好、商品的年龄和时尚趋势。我们根据历史趋势和具体标识记录过剩和过时库存的准备金。

我们在我们的商店和供应链网络地点进行实物库存清点,并根据记录金额和清点金额之间的差异进行调整。在每个实地盘点周期之后,使用最新的实地盘点和历史结果,我们根据销售额的百分比记录估计的缩减,直到下一次实地盘点。

长期资产减值

当事实和环境显示建筑物、设备和ROU资产的账面价值可能受损时,我们会将账面价值与相关的预计未来现金流进行比较,并进行其他定量和定性分析。现金流分析需要对许多因素做出判断,如收入、增长率、费用和资本支出。

这些预测本身就会受到不确定性的影响,虽然我们相信在我们未来现金流中使用的投入和假设是合理的,但我们的估计在短期内可能会根据我们目前和未来的表现而发生变化。

所得税

我们根据我们运营的各个司法管辖区的税收法规和判例法缴纳所得税。我们的所得税、费用和递延税项资产和负债反映了我们对当前和未来要缴纳的税款的最佳估计。税费可能会受到众多项目的影响,如税法的变化、企业经营的变化、税务审计的结果以及我们对经济和其他条件(如新冠肺炎)所致损益预测的变化。在确定综合税费时,需要作出重大判断和估计。

递延税项资产和负债是由于资产和负债的财务报告和计税基础以及营业亏损和税项抵免结转之间的差异而产生的。递延税项资产和负债是使用制定的税率和法律计算的,这些税率和法律预计将在差额预期逆转时生效。在评估实现递延税项资产收益的可能性时,我们考虑了所有可用的证据,包括历史结果和预计的未来应税收入。对未来应税收入的假设需要使用重大判断,并与我们用来管理基础业务的计划和估计一致。

截至2022年1月29日和2021年1月30日,我们对某些外国递延税项资产计入了估值津贴,并打算维持估值津贴,直到有足够证据支持其逆转为止。我们相信,在未来12个月内,有合理的可能性可能会有足够的积极证据,使我们能够得出不再需要估值免税额的结论。释放估值准备将导致某些海外递延税项资产的确认,并减少我们在记录释放期间的所得税支出。

只有在确定不确定的税收状况更有可能受到税务机关的挑战后,才会在我们的财务报表中记录不确定税收状况的好处。我们定期接受联邦、州和外国税务机关的审计,审查我们的纳税申报头寸和收入在不同税收管辖区之间的分配。尽管我们认为我们对不确定税收状况的负债是合理的,但由于其中一些不确定性的复杂性,最终解决方案可能会导致与我们目前估计的负债大不相同的结果。此外,我们无法合理估计相关未来现金支付的时间。任何差异将在解决期间反映为所得税费用的增加或减少。

最近的会计声明

2020年11月,美国证券交易委员会通过了美国证券交易委员会第33-10890号新闻稿的最终规则,管理层的讨论和分析、选定的财务数据和补充财务信息它消除了对选定财务数据的要求,简化了MD&A中的某些披露,并消除了重复披露,目的是简化报告合规性。这一最终规则从2021年第一季度开始对我们生效,我们选择提前通过对第301条的修正案,选定的财务数据以及第302条,补充财务信息在2020年第四季度。采用这一最终规则并未对我们的合并财务报表产生实质性影响。

第7A项。关于市场风险的定量和定性披露。

(百万美元)

利率风险

对于我们2853美元的长期债务,我们面临的利率风险主要限于公允价值的变化。由于我们的债务主要是固定利率的,利率的变化不会对我们的现金流产生实质性影响。然而,利率的变化会增加或减少我们债务的公允价值,这取决于市场利率是低于还是高于我们的固定利率。截至2022年1月29日,我们长期债务的公允价值是2 758美元(见附注5:债务和信贷安排和附注6:项目8中的公允价值计量)。

我们面临的利率风险主要来自短期利率的变化。利率波动会影响我们的利息收入和利息支出。截至2022年1月29日,我们拥有322美元的现金和现金等价物,以可变利率产生利息收入。

外币兑换风险

我们的大部分收入、支出和资本支出都是以美元进行交易的。我们的美国业务定期签订以英镑或欧元计价的商品采购订单。我们可能会不时使用远期合约来对冲外币价格的波动。截至2022年1月29日,我们的未完成远期合同对我们的综合财务报表没有实质性影响。

我们在加拿大的业务由Nordstrom.ca w易趣网,六家诺德斯特龙门店和七家诺德斯特龙机架门店。我们在加拿大的业务为我们的部分库存签订了以美元计价的商品采购订单。由于在加拿大的销售额以加元计价,我们加拿大业务的毛利润可能会受到外币波动的影响。截至2022年1月29日,与外汇兑换风险相关的活动尚未对我们的合并财务报表产生实质性影响(见第8项中的附注1:经营性质和重大会计政策摘要)。

自上一年以来,我们的主要风险敞口或市场风险管理没有实质性变化。

第八项:财务报表和补充数据。

| | | | | |

| 独立注册会计师事务所报告 | 38 |

| 合并收益表 | 40 |

| 综合全面收益表 | 40 |

| 合并资产负债表 | 41 |

| 合并股东权益报表 | 42 |

| 合并现金流量表 | 43 |

| 合并财务报表附注 | |

| 注1:业务性质和主要会计政策摘要 | 44 |

| 注2:收入 | 50 |

| 注3:土地、物业及设备 | 51 |

| 注4:租约 | 51 |

| 注5:债务及信贷安排 | 52 |

| 附注6:公允价值计量 | 54 |

| 注7:自我保险 | 54 |

| 附注8:补充行政人员退休计划 | 55 |

| 注9:401(K)计划 | 56 |

| 注10:基于股票的薪酬 | 56 |

| 注11:股东权益 | 59 |

| 注12:所得税 | 59 |

| 附注13:承付款和或有事项 | 61 |

| 注14:每股收益 | 61 |

| 注15:分部报告 | 62 |

| |

独立注册会计师事务所报告

致诺德斯特龙公司董事会和股东。

对财务报表的几点看法

我们审计了诺德斯特龙公司及其子公司(“本公司”)截至2022年1月29日和2021年1月30日的合并资产负债表,以及截至2022年1月29日的三个年度的相关综合收益表、综合收益表、股东权益表和现金流量表以及相关附注(统称为“财务报表”)。我们认为,财务报表在所有重要方面都公平地反映了公司截至2022年1月29日和2021年1月30日的财务状况,以及截至2022年1月29日的三个年度的经营结果和现金流量,符合美国公认的会计原则。

我们还按照美国上市公司会计监督委员会(PCAOB)的标准审计了公司截至2022年1月29日的财务报告内部控制,依据内部控制-综合框架(2013)特雷德韦委员会赞助组织委员会发布的报告和我们2022年3月11日的报告对公司财务报告的内部控制表达了无保留意见。

意见基础

这些财务报表由公司管理层负责。我们的责任是根据我们的审计对公司的财务报表发表意见。我们是一家在PCAOB注册的公共会计师事务所,根据美国联邦证券法以及美国证券交易委员会和PCAOB的适用规则和法规,我们必须与公司保持独立。

我们是按照PCAOB的标准进行审计的。这些标准要求我们计划和执行审计,以获得关于财务报表是否没有重大错报的合理保证,无论是由于错误还是欺诈。我们的审计包括执行评估财务报表重大错报风险的程序,无论是由于错误还是欺诈,以及执行应对这些风险的程序。这些程序包括在测试的基础上审查关于财务报表中的金额和披露的证据。我们的审计还包括评估管理层使用的会计原则和作出的重大估计,以及评估财务报表的整体列报。我们相信,我们的审计为我们的观点提供了合理的基础。

关键审计事项

下文所述的关键审计事项源于对已传达或要求传达给审计和财务委员会的财务报表的当期审计,(1)涉及对财务报表至关重要的账目或披露,(2)涉及我们特别具有挑战性的、主观的或复杂的判断。关键审计事项的传达不会以任何方式改变我们对财务报表的整体意见,我们也不会通过传达下面的关键审计事项,就关键审计事项或与之相关的账目或披露提供单独的意见。

商品库存--见财务报表附注1

关键审计事项说明

本公司的商品库存一般采用零售库存法(“RIM”)按成本或市价中较低者列报。根据RIM,库存的估值是通过将计算出的成本与零售比率与期末库存的零售价值相结合来确定的。然后,公司在资产负债表上的库存价值通过在销售价格上计入零售库存降价的销售成本而减少。为了确定是否应该减记其库存的零售价值,该公司考虑了许多因素,包括当前和预期的需求、客户偏好、商品的年龄和时尚趋势。由于其对存货估值的影响,记录的减值是RIM计算中最重要的投入之一。因此,公司记录降价的过程是主观的,特别是涉及降价时间的时候。

鉴于管理层的判断对于及时识别和记录降价是必要的,执行审计程序以评估降价的及时性需要高度的审计师判断。

如何在审计中处理关键审计事项

除其他事项外,我们与减记时间有关的审计程序如下:

•我们测试了旨在确保及时记录降价的控制措施的有效性。

•我们通过执行分析程序来比较当前期间趋势与多个会计期间不同细分水平(即总公司、运营部门和业务单位级别)的历史趋势,包括但不限于相对于销售趋势的降价、库存周转和库存老化等指标,来评估记录的降价时机的合理性。

•我们通过以下方式评估管理层识别触发事件和准确预测降价活动的能力:

▪将实际记录的降价与管理层的历史预测进行比较

▪阅读公司新闻稿中包含的预测信息

▪阅读与管理层和董事会的内部沟通。

•我们对财政年度结束后期间记录的减值进行了回顾,以评估是否发生了任何异常趋势,表明过早减值。

/s/ 德勤律师事务所(Deloitte&Touche LLP)

华盛顿州西雅图

March 11, 2022

自1970年以来,我们一直担任该公司的审计师。

诺德斯特龙公司

合并收益表

(除每股金额外,以百万美元计) | | | | | | | | | | | | | | | | | |

| 财年 | 2021 | | 2020 | | 2019 |

| 净销售额 | $14,402 | | | $10,357 | | | $15,132 | |

| 信用卡收入,净额 | 387 | | | 358 | | | 392 | |

| 总收入 | 14,789 | | | 10,715 | | | 15,524 | |

| 销售成本及相关的购买和占用成本 | (9,344) | | | (7,600) | | | (9,932) | |

| 销售、一般和行政费用 | (4,953) | | | (4,162) | | | (4,808) | |

| 息税前收益(亏损) | 492 | | | (1,047) | | | 784 | |

| 利息支出,净额 | (246) | | | (181) | | | (102) | |

| 所得税前收益(亏损) | 246 | | | (1,228) | | | 682 | |

| 所得税(费用)福利 | (68) | | | 538 | | | (186) | |

| 净收益(亏损) | $178 | | | ($690) | | | $496 | |

| | | | | |

| 每股收益(亏损): | | | | | |

| 基本信息 | $1.12 | | | ($4.39) | | | $3.20 | |

| 稀释 | $1.10 | | | ($4.39) | | | $3.18 | |

| | | | | |

| 加权平均流通股: | | | | | |

| 基本信息 | 159.0 | | | 157.2 | | | 155.2 | |

| 稀释 | 162.5 | | | 157.2 | | | 156.1 | |

合并财务报表附注是这些财务报表的组成部分。

诺德斯特龙公司

综合全面收益表

(单位:百万) | | | | | | | | | | | | | | | | | |

| 财年 | 2021 | | 2020 | | 2019 |

| 净收益(亏损) | $178 | | | ($690) | | | $496 | |

退休后计划调整,税后净额($6), $0及$9 | 18 | | | (1) | | | (27) | |

| 外币折算调整 | 2 | | | (1) | | | (4) | |

| 综合净收益(亏损) | $198 | | | ($692) | | | $465 | |

合并财务报表附注是这些财务报表的组成部分。

诺德斯特龙公司

合并资产负债表

(单位:百万) | | | | | | | | | | | |

| 2022年1月29日 | | 2021年1月30日 |

| 资产 | | | |

| 流动资产: | | | |

| 现金和现金等价物 | $322 | | | $681 | |

| 应收账款净额 | 255 | | | 245 | |

| 商品库存 | 2,289 | | | 1,863 | |

| 预付费用和其他费用 | 306 | | | 853 | |

| 流动资产总额 | 3,172 | | | 3,642 | |

| | | |

| 土地、财产和设备,净值 | 3,562 | | | 3,732 | |

| 经营性租赁使用权资产 | 1,496 | | | 1,581 | |

| 商誉 | 249 | | | 249 | |

| 其他资产 | 390 | | | 334 | |

| 总资产 | $8,869 | | | $9,538 | |

| | | |

| 负债与股东权益 | | | |

| 流动负债: | | | |

| 应付帐款 | $1,529 | | | $1,960 | |

应计薪金、工资和相关福利 | 383 | | | 352 | |

| 经营租赁负债的当期部分 | 242 | | | 260 | |

| 其他流动负债 | 1,160 | | | 1,048 | |

| 长期债务的当期部分 | — | | | 500 | |

| 流动负债总额 | 3,314 | | | 4,120 | |

| | | |

| 长期债务,净额 | 2,853 | | | 2,769 | |

| | | |

| 非流动经营租赁负债 | 1,556 | | | 1,687 | |

| 其他负债 | 565 | | | 657 | |

| | | |

| 承担和或有事项(附注13) | | | |

| | | |

| 股东权益: | | | |

普通股,不是面值:1,000授权股份;159.4和157.8已发行和已发行股份 | 3,283 | | | 3,205 | |

累计赤字 | (2,652) | | | (2,830) | |

累计其他综合损失 | (50) | | | (70) | |

| 股东权益总额 | 581 | | | 305 | |

| 总负债和股东权益 | $8,869 | | | $9,538 | |

合并财务报表附注是这些财务报表的组成部分。

诺德斯特龙公司

合并股东权益报表

(除每股金额外,以百万美元计)

| | | | | | | | | | | | | | | | | |

| 财政年度结束 | 2022年1月29日 | | 2021年1月30日 | | 2020年2月1日 |

| 普通股 | | | | | |

| 年初余额 | $3,205 | | | $3,129 | | | $3,048 | |

根据股票补偿计划发行普通股 | 14 | | | 16 | | | 29 | |

| 基于股票的薪酬 | 64 | | | 60 | | | 52 | |

| 余额,年终 | $3,283 | | | $3,205 | | | $3,129 | |

| | | | | |

累计赤字 | | | | | |

| 年初余额 | ($2,830) | | | ($2,082) | | | ($2,138) | |

| 采用的会计准则的累积效果 | — | | | — | | | (25) | |

| 净收益(亏损) | 178 | | | (690) | | | 496 | |

| 分红 | — | | | (58) | | | (229) | |

| 普通股回购 | — | | | — | | | (186) | |

| 余额,年终 | ($2,652) | | | ($2,830) | | | ($2,082) | |

| | | | | |

累计其他综合损失 | | | | | |

| 年初余额 | ($70) | | | ($68) | | | ($37) | |

| 其他综合收益(亏损) | 20 | | | (2) | | | (31) | |

| 余额,年终 | ($50) | | | ($70) | | | ($68) | |

| | | | | |

| 总计 | $581 | | | $305 | | | $979 | |

| | | | | |

| 每股股息 | $— | | | $0.37 | | | $1.48 | |

合并财务报表附注是这些财务报表的组成部分。

诺德斯特龙公司

合并现金流量表

(单位:百万) | | | | | | | | | | | | | | | | | |

| 财年 | 2021 | | 2020 | | 2019 |

| 经营活动 | | | | | |

| 净收益(亏损) | $178 | | | ($690) | | | $496 | |

| 对净收益(亏损)与经营活动提供(用于)的现金净额进行调整: | | | | | |

| 折旧及摊销费用 | 615 | | | 671 | | | 671 | |

| 资产减值 | — | | | 137 | | | — | |

| 使用权资产摊销 | 175 | | | 168 | | | 183 | |

| 递延所得税,净额 | (11) | | | (7) | | | 52 | |

| 基于股票的薪酬费用 | 79 | | | 67 | | | 69 | |

| 其他,净额 | 81 | | | 4 | | | — | |

| 营业资产和负债变动情况: | | | | | |

| 应收账款 | (10) | | | (46) | | | 82 | |

| 商品库存 | (383) | | | 53 | | | 30 | |

| 预付费用和其他资产 | 542 | | | (607) | | | (38) | |

| 应付帐款 | (400) | | | 432 | | | 98 | |

| 应计薪金、工资和相关福利 | 31 | | | (157) | | | (71) | |

| 其他流动负债 | 112 | | | (143) | | | (94) | |

| | | | | |

| 租赁负债 | (284) | | | (237) | | | (259) | |

| 其他负债 | (20) | | | 7 | | | 17 | |

| 经营活动提供(用于)的现金净额 | 705 | | | (348) | | | 1,236 | |

| | | | | |

| 投资活动 | | | | | |

| 资本支出 | (506) | | | (385) | | | (935) | |

| | | | | |

| 其他,净额 | (15) | | | 38 | | | 26 | |

| 用于投资活动的净现金 | (521) | | | (347) | | | (909) | |

| | | | | |

| 融资活动 | | | | | |

| 来自循环信贷额度的收益 | 400 | | | 800 | | | — | |

| 循环信贷额度付款 | (400) | | | (800) | | | — | |

| 长期借款收益 | 675 | | | 600 | | | 499 | |

| 长期借款的本金支付 | (1,100) | | | — | | | (500) | |

| | | | | |

| (减少)现金帐面透支增加 | (32) | | | (4) | | | 8 | |

| 支付的现金股息 | — | | | (58) | | | (229) | |

| 普通股回购付款 | — | | | — | | | (210) | |

| 根据股票补偿计划发行股票所得款项 | 14 | | | 16 | | | 29 | |

| 股票奖励预提税款 | (15) | | | (9) | | | (17) | |

| 其他,净额 | (86) | | | (15) | | | (11) | |

| 融资活动提供的现金净额(用于) | (544) | | | 530 | | | (431) | |

| | | | | |

| 汇率变动对现金及现金等价物的影响 | 1 | | | (7) | | | — | |

| 现金和现金等价物净减少 | (359) | | | (172) | | | (104) | |

年初现金及现金等价物 | 681 | | | 853 | | | 957 | |

年终现金和现金等价物 | $322 | | | $681 | | | $853 | |

| | | | | |

| 补充现金流信息 | | | | | |

| 年内支付的现金(已收到): | | | | | |

| 所得税,扣除退款后的净额 | ($485) | | | $23 | | | $178 | |

| 利息,扣除资本化利息后的净额 | 164 | | | 168 | | | 111 | |

| | | | | |

| | | | | |

| | | | | |

| | | | | |

合并财务报表附注是这些财务报表的组成部分。

目录

诺德斯特龙公司

合并财务报表附注

(美元和股票金额,除每股、每股期权和单位金额外,以百万美元计算)

注1:业务性质和主要会计政策摘要

“公司”(The Company)

我们公司成立于1901年,是华盛顿州西雅图的一家鞋类零售企业,是一家领先的时尚零售商,为女性、男性、年轻人和儿童提供广泛的高质量品牌和自有品牌商品,专注于服装、鞋子、美容、配饰和家居用品。这种商品的广度使我们能够为欣赏优质时尚和卓越购物体验的客户提供广泛的服务。我们在b的数字资产和实物资产中提供品牌和自有品牌商品。还有我们的诺德斯特龙和诺德斯特龙货架横幅。我们的设施和商店位于40美国和美国的州三加拿大的几个省。诺德斯特龙公司包括:

•Nordstrom.com网站和移动应用程序

•TrunkClub.com

•Nordstrom.ca

•94诺德斯特龙在美国的门店

•六诺德斯特龙商店和七加拿大的Nordstrom Rack商店

•七诺德斯特龙当地人

诺德斯特龙机架包括:

•Nordstromrack.com网站和移动应用程序

•HauteLook.com-2021年第一季度之前

•240Nordstrom Rack门店在美国

•二最后一次清仓商店

财年

我们的财年为52/53周,截止日期为最接近1月31日的周六。本文件中提及的2021年和除2017年以外的所有年份均以52周财政年度为基础,而2017财年则以53周财政年度为基础。

合并原则

合并财务报表包括诺德斯特龙公司及其子公司的余额。所有公司间交易和余额在合并中被冲销。

预算的使用

根据公认会计原则编制财务报表时,我们要求我们作出影响报告期内资产、负债、收入和费用的报告金额以及或有资产和负债的披露的估计、判断和假设。编制财务报表时,与这些估计和假设有关的不确定性是固有的,实际结果可能与这些估计和假设不同。我们最重要的会计判断和估计包括收入确认、库存估值、长期资产可回收性和所得税,所有这些都涉及对未来事件的假设。我们可能无法准确预测新冠肺炎的未来影响,因此我们的估计可能在短期内发生变化。

收入

净销售额

我们确认销售收入扣除估计回报并不包括销售税。从我们的供应链网络设施、商店和直接从我们的供应商发货给客户的销售收入,包括适用的运输收入,在发货点确认,也就是控制权转移到客户手中的时间点。向客户发货的成本在发货点作为履行活动支出,我们诺德斯特龙门店的销售佣金在销售点支出,两者都记录在SG&A费用中。

目录

诺德斯特龙公司

合并财务报表附注

(美元和股票金额,除每股、每股期权和单位金额外,以百万美元计算)

我们通过根据历史和预期退货模式计算的对未来客户商品退货的估计来减少销售和销售成本,并记录销售退货津贴和估计退货资产。我们的销售退货准备被归类为其他流动负债,我们的估计退货资产(根据销售商品的成本计算)被归类为综合资产负债表上的预付费用和其他。截至2022年1月29日和2021年1月30日,我们的销售退货津贴为$411及$299我们的估计回报资产为$186及$134。由于我们业务的季节性,这些余额通常在一个期间的最后一个月销售额较高时增加,例如周年纪念销售,通常发生在第二季度末,而在接下来的期间减少。我们将销售退货津贴的影响记录在我们单独的Nordstrom和Nordstrom机架横幅中。我们从数字和实体销售中获得的大部分回报都来自我们的商店。由于新冠肺炎以及客户购买趋势的相关变化,我们在2020年经历了在线退货率的下降,从历史上看,在线退货率高于我们的整体平均退货率。2021年,我们的在线退货率有所上升,尽管仍低于2019年的退货率。因此,我们调整了对未来回报率的估计,以反映最近的趋势。估计未来的回报需要基于当前和历史趋势的大量判断,而实际回报可能与我们的估计不同。

忠诚计划

NORDY俱乐部是我们的客户忠诚度计划,结合了传统的积分和福利制度,同时为客户提供独家访问产品和活动的机会、增强的服务、个性化的体验和更便捷的购物方式。客户根据他们的消费水平和参与类型积累积分。在达到一定的点数门槛后,客户将收到诺德斯特龙票据,这些票据可以在诺德斯特龙和诺德斯特龙机架上兑换商品或服务。NORDY Club的福利根据客户消费水平的不同而有所不同,包括积分日以及购物和时尚活动。

我们为客户提供各种支付产品和服务,包括在美国和加拿大精选的诺德斯特龙品牌Visa®信用卡,以及用于购买诺德斯特龙的诺德斯特龙品牌自有品牌信用卡。当客户使用诺德斯特龙品牌的信用卡或借记卡时,他们还会参加诺德斯特龙俱乐部并获得额外的福利,这些福利可能会因消费水平的不同而有所不同,包括提前获得周年纪念促销、增强的更改和造型师福利以及逐步积累针对诺德斯特龙笔记的积分。

随着我们的客户在NORDY俱乐部获得积分和诺德斯特龙笔记,根据积分、诺德斯特龙笔记和其他忠诚度福利(如更改)的估计独立售价,部分潜在销售收入将被递延。当Nordstrom票据最终被赎回时,我们确认销售收入和相关成本,并减少我们的合同责任。我们将递延收入计入综合资产负债表中的其他流动负债。我们根据预期的客户赎回记录未使用的点数和未赎回的Nordstrom票据的破坏收入。我们根据历史和预期使用量估计,大约赖斯8%的诺德斯特龙票据和积分将被取消赎回。估计未来的破损率需要根据当前和历史趋势进行判断,实际破损率可能与我们的估计不同。忠诚度计划的其他好处,包括购物和时尚活动,都记录在SG&A费用中,因为这些不是该计划的物质权利。

截至2022年1月29日和2021年1月30日,我们对NORDY俱乐部的未履行义务主要包括未赎回的积分和零售价值的诺德斯特龙票据s $112 aND$137。几乎所有诺德斯特龙债券都在大约 十月份发行量的大小。

礼品卡

我们在购买礼品卡时记录销售礼品卡的递延收入。随着礼品卡的兑换,我们确认了收入并减少了合同责任。虽然我们的礼品卡没有到期日,但我们将这笔递延收入计入综合资产负债表上的其他流动负债,因为客户可以随时兑换礼品卡。我们根据预期的客户兑换记录未使用礼品卡的破损收入。根据历史使用情况,我们估计3礼品卡的百分比将被取消赎回并确认为收入。估计未来的破损率需要根据当前和历史趋势进行判断,实际破损率可能与我们的估计不同。新冠肺炎之前几年发行的礼品卡数量增加,再加上破损率上升,导致2020年破损收入增加。然而,由于新冠肺炎和相关客户购买趋势的变化,过去两年发行的礼品卡较少,导致2021年破损收入减少。分手费收入为$39, $81及$17 in 2021, 2020 and 2019.

截至2022年1月29日和2021年1月30日,我们对未兑换礼品卡的未兑现义务s $366及$341。几乎所有的礼品卡都可以在 二多年的发行。

目录

诺德斯特龙公司

合并财务报表附注

(美元和股票金额,除每股、每股期权和单位金额外,以百万美元计算)

信用卡收入,净额

虽然提供信用卡的主要目的是培养更大的客户忠诚度和推动更多的销售,但我们也通过与TD的计划协议获得信用卡收入,根据该协议,TD是我们消费信用卡的独家发行商,我们履行账户服务职能。根据我们与TD的计划协议,信用卡收入净额包括我们正在进行的信用卡收入净额中的我们部分。

销售成本

销售成本主要包括已售出存货的采购和制造成本、扣除供应商津贴和进货运费。

购买和入住费

购买成本主要包括由我们的销售和产品开发团队产生的补偿和其他成本。占用成本包括我们零售、企业中心和供应链网络设施的租金、折旧、财产税和设施运营成本。

销售、一般和行政费用

SG&A费用主要包括薪酬和福利、市场营销、对外供应链和技术成本。

遣散费

在2020年,我们记录了88与区域和公司重组有关的重组费用,包括#美元25计入销售成本及相关的购买和占用成本和#美元63在SG&A合并损益表上。

广告

互联网、杂志、商店活动和其他媒体的广告制作成本在第一次投放广告时支出。在线营销成本在发生时计入费用。扣除供应商津贴后的广告费用总额为$300, $283及$2992021年、2020年和2019年包括在SG&A费用中。

运输和履行成本