目录表

美国

美国证券交易委员会

华盛顿特区,20549

表格

| 根据1934年《证券交易法》第13或15(D)条提交的年度报告 |

截至本财政年度止

或

由_至_的过渡期。

(注册人的确切姓名载于其章程)

(委托文件编号)

|

| ||

(注册成立或组织的国家或其他司法管辖区) | (国际税务局雇主身分证号码) |

(主要行政办公室地址)(邮政编码)

(

(注册人的电话号码,包括区号)

根据该法第12(B)条登记的证券:

每个班级的标题 |

| 交易符号 |

| 注册的每个交易所的名称 |

根据该法第12(G)条登记的证券:无

如果注册人是证券法规则405中定义的知名经验丰富的发行人,请用复选标记表示。是◻

用复选标记表示注册人是否不需要根据该法第13节或第15(D)节提交报告。

是◻

用复选标记表示注册人(1)是否在过去12个月内(或注册人被要求提交此类报告的较短时间内)提交了1934年《证券交易法》第13条或15(D)节要求提交的所有报告,以及(2)在过去90天内是否符合此类提交要求。

用复选标记表示注册人是否在过去12个月内(或在注册人被要求提交此类文件的较短时间内)以电子方式提交了根据注册科学-技术规则第405条(本章232.405节)要求提交的每一份交互数据文件。

用复选标记表示注册人是大型加速申报公司、加速申报公司、非加速申报公司、较小的报告公司或新兴成长型公司。请参阅《交易法》第12b-2条规则中“大型加速申报公司”、“加速申报公司”、“较小申报公司”和“新兴成长型公司”的定义。

大型加速文件服务器 | 加速文件管理器 | |||

⌧ | 规模较小的报告公司 | |||

新兴成长型公司 |

如果是一家新兴成长型公司,请用复选标记表示注册人是否已选择不使用

用复选标记表示注册人是否提交了一份报告,证明其管理层根据《萨班斯-奥克斯利法案》(《美国联邦法典》第15编,第7262(B)节)第404(B)条对其财务报告的内部控制的有效性进行了评估,该评估是由编制或发布其审计报告的注册会计师事务所进行的。☐

用复选标记表示注册人是否是空壳公司(如《交易法》第12b-2条所定义)。

是

截至2021年12月31日,也就是注册人最近完成的财政年度的最后一个营业日,注册人的非关联公司持有的有投票权和无投票权股票的总市值为$

截至2022年2月25日,有

引用成立为法团的文件:

注册人为其2022年股东年会提交的最终委托书的一部分,或委托书,将在本年度报告所涵盖的10-K表格所涵盖的会计年度结束后120天内提交,通过引用并入第三部分。除通过引用明确纳入本年报的信息外,委托书不应被视为作为本年报的一部分提交。

目录

页面 | |||

关于前瞻性陈述的警告性声明 | 3 | ||

第一部分: | |||

第1项。 | 业务 | 4 | |

第1A项。 | 风险因素 | 16 | |

项目1B。 | 未解决的员工意见 | 42 | |

第二项。 | 属性 | 42 | |

第三项。 | 法律诉讼 | 42 | |

第四项。 | 煤矿安全信息披露 | 42 | |

第二部分。 | |||

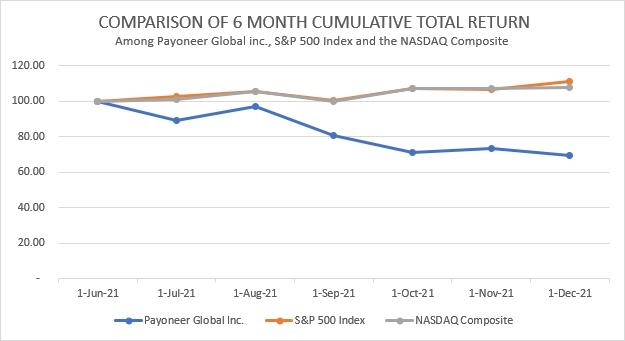

第五项。 | 注册人普通股、相关股东事项和发行人购买股权证券的市场 | 43 | |

第六项。 | 已保留 | 44 | |

第7项。 | 管理层对财务状况和经营成果的探讨与分析 | 46 | |

第7A项。 | 关于市场风险的定量和定性披露 | 61 | |

第八项。 | 财务报表和补充数据 | F-1 | |

第九项。 | 会计与财务信息披露的变更与分歧 | 63 | |

第9A项。 | 控制和程序 | 63 | |

项目9B。 | 其他信息 | 63 | |

项目9C。 | 关于妨碍检查的外国司法管辖区的披露 | 63 | |

第三部分。 | |||

第10项。 | 董事、高管与公司治理 | 64 | |

第11项。 | 高管薪酬 | 64 | |

第12项。 | 某些实益拥有人的担保所有权以及管理层和相关股东的事项 | 64 | |

第13项。 | 某些关系和相关交易,以及董事的独立性 | 64 | |

第14项。 | 首席会计师费用及服务 | 64 | |

第四部分。 | |||

第15项。 | 展示、财务报表明细表 | 64 | |

第16项。 | 表格10-K摘要 | 66 | |

签名 | 67 | ||