此招股说明书中的信息不完整,可能会 更改。在提交给美国证券交易委员会的注册声明生效之前,我们和穆巴达拉都不能出售这些证券。本招股说明书不是出售这些证券的要约,也不是在任何不允许要约或出售的司法管辖区 征求购买这些证券的要约。

以完工为准,日期为2021年

普通股

GlobalFoundries Inc.

这是GLOBALFOUNDRIES Inc.或GLOBALFOUNDRIES Inc.或该公司的普通股首次公开发行,每股面值0.02美元。我们将在本次发行中发售普通股 股。穆巴达拉投资公司PJSC(穆巴达拉)将发售将在此次发行中出售的普通股。 我们不会从穆巴达拉出售普通股中获得任何收益。在这次发行之前,我们的普通股还没有公开市场。目前预计每股普通股的首次公开发行价格将在 美元到美元之间。我们打算申请将我们的 普通股在纳斯达克上市,代码为GFS。

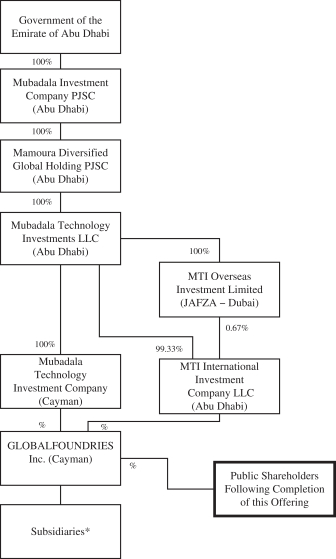

此次发行 完成后,我们将成为纳斯达克公司治理要求中定义的受控公司。我们的股东穆巴达拉通过其全资子公司穆巴达拉科技投资公司 (MTIC)和MTI国际投资公司有限责任公司(MTIIIC),将实益拥有我们已发行和已发行普通股 的%,并控制此次发行后我们已发行和已发行普通股约%的投票权,前提是不行使 承销商购买额外普通股的选择权。参见委托人和销售股东。

投资我们的普通股涉及风险。请参阅本招股说明书第20页开始的风险因素。

|

每股普通股 |

总计 |

|||||||

| 首次公开发行(IPO)价格 |

美元 | 美元 | ||||||

| 承保折扣和佣金 (1) |

美元 | 美元 | ||||||

| 未扣除费用的收益给我们 |

美元 | 美元 | ||||||

| 扣除费用前给穆巴达拉的收益 |

美元 | 美元 | ||||||

| (1) | 有关承保人总薪酬的其他信息,请参阅承销商? |

应我们的要求,承销商已预留最多 股普通股,或我们在此次发行中提供的股份的至多%,以便通过 定向股票计划以首次公开募股(IPO)价格出售给我们指定的某些员工和其他相关人员。请参阅标题为承销商?定向共享计划的部分。

我们和穆巴达拉已向承销商授予选择权,可在本招股说明书发布之日后30天内行使,以公开发行价减去承销折扣购买额外普通股 。

美国证券交易委员会(SEC)和任何州证券委员会都没有批准或不批准 这些证券,也没有就本招股说明书的充分性或准确性发表意见。任何相反的陈述都是刑事犯罪。

承销商预计将于2021年左右通过存托信托公司的账簿记账机制在纽约交割普通股。

| 摩根士丹利 | 美国银行证券 | 摩根大通 | ||

| 花旗集团 | 瑞士信贷(Credit Suisse) | |||

| 德意志银行证券 | 杰弗瑞 | 汇丰银行 | ||

| 贝尔德 | 考恩 | 德雷克塞尔·汉密尔顿 | 李约瑟公司 | 雷蒙德·詹姆斯 | 西伯特·威廉姆斯·尚克 | 韦德布什证券 | ||||||

招股说明书 日期:2021年