根据2021年2月17日提交给

证券交易委员会的文件。

美国

个国家

证券交易委员会

华盛顿特区,20549

第1号修正案

表格20-F

| | 注册

根据1934年《证券交易法》第12(B)或12(G)条作出的声明 |

或

| ☐ | 根据1934年《证券交易法》第13或15(D)节提交的年度报告 |

或

| ☐ | 根据1934年《证券交易法》第13或15(D)节的过渡

报告 |

或

| ☐ | 壳牌公司根据1934年《证券交易法》第13或15(D)节提交的公司报告 |

委托

档号:001-39928

Sendas

Distribuidora S.A.

(注册人名称与其章程中规定的确切名称相同)

| Sendas总代理商

S.A. |

|

巴西联邦共和国 |

| (

注册人姓名英文翻译) |

|

(公司或组织的管辖权

) |

Avenida

Ayrton Senna,编号6,000,Lote 2,Pal 48959,Anexo A

Jacarepaguá

22775-005

巴西RJ里约热内卢

(主要执行办公室地址

)

丹妮拉

首席财务官SabBag Papa

Avenida

Ayrton Senna,编号6,000,Lote 2,Pal 48959,Anexo A

Jacarepaguá

22775-005

巴西RJ里约热内卢

电话:

+55 11 3411 5042

电子邮件:

ri.sai@sai.com.br

(公司联系人姓名、电话、电子邮件和/或传真号码和地址)

将

拷贝到:

约翰·P·古兹曼(John

P.Guzman,Esq.)

埃斯库(Esq.)阿纳格诺斯蒂(Anagnosti)时代

White&Case LLP

美洲大道1221

纽约,邮编:10020

电话:

+1(212)819-8200

根据该法第12(B)条登记或将登记的证券

:

| 每个班级的标题

|

|

交易

符号 |

|

注册的每个交易所的名称

|

| |

|

|

|

|

| 普通股,

无面值 |

|

- |

|

纽约证券交易所

1 |

| |

|

|

|

|

| 美国存托股票

,每股代表一股普通股 |

|

浅井 |

|

纽约证券交易所

|

| 1 | 不是

用于交易,而是仅与美国存托股份在纽约证券交易所上市

相关。 |

根据该法第12(G)条登记或将登记的证券

:无

根据该法第15(D)条负有报告义务的证券

:无

注明截至年度报告所涵盖期间结束时发行人的每一类资本或普通股的流通股数量

。

不适用

如果注册人是证券

法案规则405中定义的知名经验丰富的发行人,请用复选标记表示

。是,☐否

如果

本报告是年度报告或过渡报告,请用复选标记表示注册人是否不需要根据1934年《证券交易法》第13或15(D)节提交报告。是☐否☐

用复选标记表示注册人(1)是否在过去12个月内(或注册人需要提交此类报告的较短时间内)提交了1934年《证券交易法》第13条或15(D)节要求提交的所有报告,以及(2)在过去90天内是否符合此类提交要求。是☐否☐

用复选标记表示注册人是否在过去12个月内(或在要求注册人提交此类文件的较短时间内)以电子方式提交了根据S-T法规(本章232.405节)规则405要求提交的每个交互数据文件。是☐否☐

用复选标记指示注册者是大型加速文件服务器、加速文件服务器还是非加速文件服务器。请参阅《交易法》第12b-2条规则中的“加速文件服务器和大型加速文件服务器”的定义

。(勾选一项):

| |

大型加速文件服务器☐ |

加速文件服务器☐ |

非加速

文件服务器 |

|

| |

|

|

新兴

成长型公司 |

☐ |

如果

一家根据美国公认会计原则编制财务报表的新兴成长型公司,用复选标记表示

注册人是否已选择不使用延长的过渡期来遵守根据交易法第13(A)节提供的任何新的或修订的财务会计准则†

。☐

†

新的或修订的财务会计准则是指财务会计准则委员会在2012年4月5日之后发布的对其会计准则编纂的任何更新。

用复选标记表示

注册人是否提交了一份报告,证明其管理层根据《萨班斯-奥克斯利法案》(美国法典第15编第7262(B)节)第404(B)条对其财务报告内部控制有效性的评估

是由编制或发布其审计报告的注册会计师事务所

提交的。☐

用复选标记表示注册人在编制本文件中包含的财务报表时使用的会计基础:

| 美国

公认会计准则☐ |

国际财务报告

|

其他☐ |

| |

国际发布的标准

|

|

| |

会计

标准委员会 |

|

如果在回答上一个问题时勾选了

“其他”,请用复选标记表示注册人已选择遵循哪个财务报表项目

。☐项目17☐项目18

如果

这是年度报告,请用复选标记表示注册人是否为空壳公司(如

交易法规则12b-2所定义)。是☐否☐

目录表

| |

|

页面 |

| 引言 |

II |

| 财务及其他资料的呈报 |

四. |

| 关于前瞻性陈述的警告性声明 |

VI |

| 衍生产品 |

1 |

| |

|

| 第一部分 |

7 |

| |

第1项。 |

董事、高级管理人员和顾问的身份 |

7 |

| |

第二项。 |

优惠统计数据和预期时间表 |

7 |

| |

第三项。 |

关键信息 |

7 |

| |

第四项。 |

关于公司的信息 |

39 |

| |

第4A项。 |

未解决的员工意见 |

60 |

| |

第五项。 |

经营与财务回顾与展望 |

60 |

| |

第6项 |

董事、高级管理人员和员工 |

83 |

| |

第7项。 |

大股东和关联方交易 |

94 |

| |

第8项。 |

财务信息 |

99 |

| |

第9项 |

报价和挂牌 |

102 |

| |

第10项。 |

附加信息 |

105 |

| |

第11项。 |

关于市场风险的定量和定性披露 |

132 |

| |

第12项。 |

除股权证券外的其他证券说明 |

132 |

| 第二部分 |

146 |

| |

第13项。 |

违约、拖欠股息和拖欠股息 |

146 |

| |

第14项。 |

对担保持有人权利和收益使用的实质性修改 |

146 |

| |

第15项。 |

管制和程序 |

146 |

| |

第16项。 |

[已保留] |

146 |

| |

项目16A。 |

审计委员会财务专家 |

146 |

| |

项目16B。 |

道德守则 |

146 |

| |

项目16C。 |

首席会计师费用及服务 |

146 |

| |

项目16D。 |

对审计委员会的上市标准的豁免 |

146 |

| |

项目16E。 |

发行人及关联购买人购买股权证券 |

146 |

| |

项目16F。 |

更改注册人的认证会计师 |

146 |

| |

项目16G。 |

公司治理 |

146 |

| |

第16H项。 |

煤矿安全信息披露 |

146 |

| 第三部分 |

147 |

| |

第17项。 |

财务报表 |

147 |

| |

第18项。 |

财务报表 |

147 |

| |

第19项。 |

陈列品 |

147 |

| 签名 |

149 |

引言

除

上下文另有要求外,在本注册声明中,“Sendas”指的是Sendas Distribuidora S.A.,

,而“我们”、“我们的公司”或类似术语指的是Sendas及其合并的

子公司。

我们

已准备本注册声明,以根据经修订的1934年美国证券交易法(“交易法”)

登记Sendas普通股(“Sendas普通股”)(每股由美国存托股份(“ADS”)代表),作为分拆(定义见下文)后Sendas美国存托股份在纽约证券交易所(“NYSE”)的交易的结果。

本公司已编制本注册声明,以登记Sendas普通股(“Sendas普通股”),每股由美国存托股份(“ADS”)代表,该法案经修订

,与Sendas ADS在纽约证券交易所(“NYSE”)的交易有关(定义见下文)。

根据巴西

法律,剥离必须得到Sendas母公司CBD(定义见下文)股东的批准。2020年12月31日,CBD和Sendas的特别股东大会

批准了剥离提议。由于这一批准,根据巴西法律

,从技术上讲,森达斯不再是CBD的子公司。目前,Sendas普通股由CBD

代表CBD股东持有,等待巴西和美国监管部门对剥离的批准。一旦分拆的条件

得到满足,包括本注册声明被宣布生效,CBD将向其股东分配Sendas普通股

,分拆将完成。

本注册声明中的披露继续将Sendas描述为CBD的子公司,以正确反映本注册声明中包含的所需期间的财务报表中列示的Sendas和CBD之间的关系

。

在

中,除另有说明或上下文另有要求外,所有对以下各项的引用:

| ● | “B3”

或“圣保罗证券交易所”是指B3 S.A.-Brasil,Bolsa,

Balcão; |

| ● | “巴西公司法”适用于修正后的巴西第6,404/76号法律; |

| ● | “Casino”

是指法国公司Guichard-Perrachon S.A.的Casino,Guichard-Perrachon S.A.(Société

匿名者)。卡西诺是我们的间接控股股东。它最终由我们的董事会主席Jean-Charles Naouri先生

控制。有关Naouri先生的更多信息

请参见“项目6.董事、高级管理人员和员工”。

有关我们的直接股东和间接股东的更多信息,请参见“项目7.主要股东和关联方交易-A大股东”; |

| ● | “Casino

集团”是指Casino及其子公司; |

| ● | “CBD”

适用于Companhia Brasileira de Distribuição,一家名为“Companhia Brasileira de Distribuição”的公司(社交媒体

安诺尼玛)根据巴西法律注册成立。截至本注册声明日期

,森达斯是CBD的全资子公司。有关CBD的

主要股东的更多信息,请参见“第七项:大股东和关联方交易-A大股东”; |

| ● | “CBD(br}ADS)”是指ADS,每个ADS代表CBD的一个普通股; |

| ● | “中央商务区

ADS托管人”Banco ItaúCorretora(Br)de Valore S.A.,CBD ADS相关CBD普通股的巴西托管人; |

| ● | “CBD

存款协议”是指CBD和CBD托管机构以及根据该协议发行的CBD美国存托凭证的所有者和持有人之间的第三份修订和重新签署的存款协议,日期为2015年9月22日

; |

| ● | “CBD

存托”是指CBD美国存托凭证的存托机构摩根大通银行(JPMorgan Chase Bank N.A.); |

| ● | “Central

Bank”是指巴西中央银行(巴西中央银行); |

| ● | “公司重组”是指CBD和森达斯于2020年12月31日共同完成的一系列内部公司交易。有关

公司重组的更多信息,请参见“第四项.公司信息-A.公司的历史和发展-

剥离”; |

| ● | “CVM”

适用于巴西证券委员会(莫比利亚里奥斯(Comissão de Valore Mobiliários)); |

| ● | “Éxito”

指哥伦比亚公司AlmacenesÉxito S.A.; |

| ● | “Éxito

收购”是指我们通过

哥伦比亚证券交易所的现金收购要约收购Éxito 96.57%的股份。对Éxito的收购

于2019年11月27日完成。更多信息请参见“第4项.公司信息

-A.公司的历史与发展-历史-爱西多收购”(Item 4.Informance

of the Company-A.History-Éxito

Acquisition); |

| ● | “Éxito

集团”是指Éxito及其合并子公司; |

| ● | “FIC”

是指巴西金融服务公司Financeira ItaúCBD S.A.Crédito,Financiamento e Invstiento; |

| ● | “SEC”

或“Commission”指美国证券交易委员会; |

| ● | “Sendas

ADS”是指ADS,每个代表一个Sendas普通股; |

| ● | “圣诞老人

ADS托管人”Banco ItaúCorretora(Banco ItaúCorretora)de Valore S.A.,Sendas ADS相关Sendas普通股的巴西托管人(Banco ItaúCorretora S.A.); |

| ● | “Sendas存款协议”是指Sendas和Sendas存托机构与据此不时发行的Sendas美国存托凭证的所有者和持有人之间签订的存款协议

; |

| ● | “Sendas

Depositary”指摩根大通银行(JPMorgan Chase Bank N.A.),即Sendas美国存托凭证的存托机构; |

| ● | “分离”是指我们与CBD的分离。

2020年12月14日,我们与CBD签订了分离协议,以便在分离和剥离之后为我们与CBD的关系提供框架。

有关分拆协议的更多信息,请参阅“项目7.大股东

和关联方交易-B.关联方交易-与分拆有关的协议”;以及 |

| ● | “分拆”

是指拟于

将几乎所有已发行和已发行的森达斯普通股分配给中央商务区普通股持有人,包括中央商务区ADS托管人

按比例没有任何考虑的基础。有关剥离的更多信息,

请参阅“项目4.公司信息-A.公司的历史和发展-剥离。” |

我们

提供此注册声明仅是为了向CBD普通股和CBD美国存托凭证持有人提供信息,这些持有者将

在剥离中获得Sendas普通股或Sendas美国存托凭证。您不应将本注册声明解读为购买、持有或出售我们的任何证券或CBD的任何证券的诱因

或鼓励。我们相信,本注册声明中包含的

信息截至封面上的日期是准确的。此

注册声明中包含的信息可能在该日期之后发生更改,除

之外,我们和CBD均不承担在我们各自的公开披露义务和实践的正常过程中更新信息的义务。

此

注册语句不构成代理语句。CBD和Sendas都没有要求您提供代理,您被要求

不要发送CBD或Sendas代理。

财务和其他信息的演示

此处所有

引用“真实,” “雷亚尔“或”R$“对巴西人来说真实,

巴西官方货币。所有提及的“美元”、“美元”或“美元”都是

美元。

财务

报表

历史

财务报表

我们

将我们的账簿和记录保存在雷亚尔。本注册声明包括源自以下各项的财务信息:

| |

● |

本公司截至2020年9月30日及截至2020年和2019年9月30日止九个月期间的未经审核中期历史简明综合财务报表及其相关附注,载于本注册说明书内。我们将这些财务报表及其相关附注统称为“未经审计的中期简明合并财务报表”。 |

| ● | 我们截至2019年12月31日、2018年12月31日以及截至2019年12月31日、2018年12月31日和2017年12月31日的经审计的历史综合财务报表及其

相关附注,均包含在本注册声明中。我们将

这些财务报表及其相关附注统称为“经审计的

合并财务报表”。 |

我们已根据国际会计准则理事会(IASB)发布的国际财务报告准则(IFRS)编制未经审计的中期简明综合财务报表和经审计的综合财务报表。我们经审计的合并财务报表

已按照上市公司会计监督委员会的审计标准进行审计。

此外,我们未经审计的中期简明合并财务报表是根据国际会计准则委员会发布的国际会计准则第34号-中期财务报告

以及CVM发布的适用于编制中期财务信息的准则编制的。

采用“国际财务报告准则16-租赁”

于2019年1月1日生效

,我们采用了IFRS 16-租赁,它规定了租赁业务的确认、计量、报告

和披露的原则,并要求承租人在其资产负债表

上按照单一模式核算所有租赁,类似于根据IAS 17对融资租赁进行的会计处理。我们采用了全面追溯

采用的IFRS 16-租赁方法,首次申请日期为2019年1月1日。截至2018年1月1日的附加资产负债表

显示在我们经审计的合并财务报表中。有关更多信息,请参阅我们已审核的合并财务报表的附注4

。

衍生产品

我们

已准备本注册声明,以根据《交易法》登记Sendas普通股(每股由美国存托凭证代表)

,与分拆后在纽约证券交易所进行的Sendas美国存托凭证交易有关。与剥离相关,基本上

所有已发行和已发行的森达斯普通股将按日分配给中央商务区普通股持有人,包括中央商务区

ADS托管人。按比例没有任何考虑的基础。有关剥离的更多信息,请参阅“项目4.关于公司的信息

-A.公司的历史和发展--剥离。”

2020年12月31日,CBD完成了公司重组

,根据重组,我们将我们在Éxito的所有股权转让给CBD,CBD将某些

资产转让给我们。我们将这些内部公司交易统称为“公司重组”。有关公司重组的更多信息,请参见“项目4.公司信息-A.公司的历史和发展--分拆--公司重组。”此外,在2020年12月14日,我们与CBD签订了分离

协议,以实现我们与CBD的分离(我们称之为“分离”),并在分离和剥离之后为我们与CBD的关系提供框架

。有关分离协议的更多信息,请参阅

“项目7.主要股东和关联方交易-B.关联方交易-与剥离相关的协议

。”

此

注册声明包括未经审核的形式上的截至2020年9月30日的森达斯简明资产负债表和

未经审计的形式上的截至2020年9月30日的9个月期间和截至2019年12月31日的年度的Sendas运营简明报表

。未经审计的形式上的浓缩资产负债表给出了形式上的对公司重组和分离的影响

,如同它们发生在2020年9月30日一样。未经审计的形式

简明的操作语句给出了形式上的对公司重组和分离的影响,如同它们

发生在2019年1月1日一样。参见“项目3.关键信息-A.选定的财务数据-未经审计的专业信息

形式浓缩财务信息。”

翻译

雷亚尔兑换成美元

我们

已将本注册声明中包含的某些金额从雷亚尔兑换成美元。用来换算这些金额的汇率

是5.6407雷亚尔兑1美元,这是央行报告的2020年9月30日买入美元的商业卖盘汇率。登记

报表中包含的美元等值信息仅为方便投资者而提供,不符合公认会计原则

,不应被理解为暗示真实按此汇率或任何其他汇率,金额代表或已经或可以转换为

美元。

市场

和行业数据

我们从政府机构准备的报告和其他公开来源获得了与我们运营的市场有关的统计数据和信息

,包括

巴西超市协会(巴西超级市场协会(Associação Brasileira de Supermercados))和巴西地理与统计研究所(巴西地理学院与埃斯塔蒂斯塔学院(Instituto Brasileiro de Geografia e Estatístia))。虽然我们不知道本文中提供的任何市场、行业或类似数据有任何错误陈述

,但此类数据包含风险和不确定因素,可能会根据各种因素而发生变化

,包括“关于前瞻性陈述的警示声明”

和“项目3.关键信息-D风险因素”中讨论的那些因素。

品牌

此

注册声明包括其他公司的商标、商号和商业外观。我们使用或展示其他方的

商标、商号或商业外观或产品,并不打算也不暗示与商标、商号或商业外观所有者对我们的关系、背书或

赞助。仅为方便投资者,在某些情况下,我们在本注册声明中提及我们的品牌时没有使用®但这些引用并不意味着

以任何方式表明我们不会在法律允许的最大程度上维护我们对这些品牌的权利。

舍入

我们

进行了四舍五入调整,以达到此注册声明中包含的一些数字。因此,在某些表格中显示为总计的数字

可能不是其前面数字的算术聚合。

关于前瞻性陈述的警告性

声明

本注册声明包括符合1995年美国私人证券诉讼改革法案

含义的前瞻性声明,主要在“第3项.关键信息-D.风险因素”、“第4项.关于公司的信息-B.业务概述”和“第5项.运营和财务回顾与展望”中。

我们主要基于对影响我们业务的未来事件和财务趋势的当前预期和预测。这些前瞻性陈述会受到风险、不确定性和假设的影响,包括

等:

| ● | 新冠肺炎大流行(或其他大流行、流行病和类似危机)造成的经济、金融、政治和社会影响,特别是在巴西和我们开展业务的其他拉丁美洲国家。并在一定程度上继续造成严重的宏观经济负面影响,从而促使和加剧“项目

3.关键信息--风险因素”中描述的风险;“ |

| ● | 全球经济状况及其对消费者支出模式的影响,特别是在巴西

(包括但不限于失业率、利率、货币政策

和通货膨胀率); |

| ● | 新冠肺炎疫情对客户需求的

影响,以及对我们的预期运营结果、财务状况和现金流的影响

我们维持或改善业绩的能力; |

| ● | 我们

实施我们的战略的能力,包括我们的数字转型计划; |

| ● | “项目3.关键信息-D.风险因素”中列出的其他

风险因素。 |

“相信”、“可能”、“将会”、“估计”、“继续”、“预期”、“

”意向、“预期”等类似词汇旨在识别前瞻性陈述。我们不承担

因新信息、未来事件或其他原因而公开更新或修改任何前瞻性声明的义务。

鉴于这些风险和不确定性,本注册声明中讨论的前瞻性信息、事件和情况可能不会发生。

我们的实际结果和表现可能与我们的前瞻性

陈述中预期的大不相同。

衍生产品

以下

仅提供了剥离的摘要以及与剥离条款相关的某些问题。您应阅读

本注册声明中标题为“第4项.公司信息-A.公司的历史和发展-分拆”部分,了解以下事项的更详细说明。?

概述

CBD是巴西食品领域最大的传统零售商

。它在各种旗帜下经营零售店,历史上一直在两个业务部门

经营:食品零售部门和现金自运部门。目前,Sendas在巴西经营CBD的现金自运业务

根据阿萨伊Banner于2020年12月31日,如下所述,CBD完成了公司重组

,据此,森达斯将其在Éxito的所有股权(包括Éxito在哥伦比亚、乌拉圭和阿根廷的食品零售业务)转让给CBD。作为这一内部公司重组的结果,我们的主要关注点

是我们的现货自运业务。本注册声明中描述的Sendas与CBD的分离和Sendas普通股的分配旨在为CBD股东提供对两家独立的、独立的上市公司的股权投资,这两家公司将能够专注于各自的业务。

CBD和Sendas预计,剥离将导致

各业务的长期业绩得到提升,原因见“项目4.公司信息-A。

公司的历史和发展-剥离的原因。”

2020年12月31日,CBD完成了以下所述的

内部公司交易,我们统称为“公司重组”:

| |

● |

Sendas与CBD进行交换交易(“交换交易”),其中CBD的某些资产被转让给Sendas,以换取Sendas持有的Éxito股份的等值价值(相当于Éxito总流通股的8.77%)。转让给森达斯的CBD资产包括: |

| Ø | Bellamar Empreendimentos e Participaçóes Ltd.或Bellamar的50%

股份,

一家控股公司,持有FIC 35.76%的股份,金额

7.69亿雷亚尔;以及 |

| Ø | 五块

块房地产(“房地产资产”),总金额为1.46亿雷亚尔,未来可能被开发为新商店的选址。 |

| |

● |

在交易所交易之后和同时,Sendas向CBD分配了Sendas持有的Éxito剩余股份(相当于Éxito总流通股的87.80%)。 |

| |

● |

Sendas向CBD分配了某些资产,净金额为2000万雷亚尔。 |

| |

Ø |

CBD将森达斯未来可能开发的门店净资产转让给森达斯,剩余价值为4500万雷亚尔; |

| |

Ø |

CBD向Sendas提供了1.4亿雷亚尔的公司间应收账款;以及 |

此外,在2020年12月14日,我们与CBD签订了

分离协议,该协议为我们在分离和

剥离之后与CBD的关系提供了一个框架。有关分拆协议的更多信息,请参阅“项目7.大股东和关联方交易-B.

关联方交易-与分拆相关的协议。”根据分居协议,Sendas将确认

双方同意在分居后负责的与或有事项及其相关司法存款相关的某些资产和负债,净额为1.14亿雷亚尔。

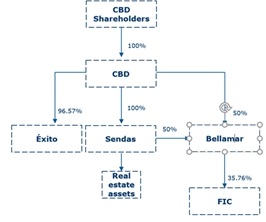

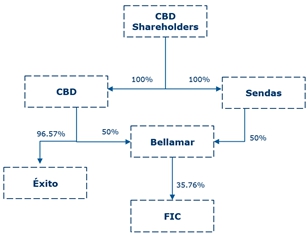

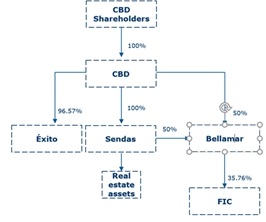

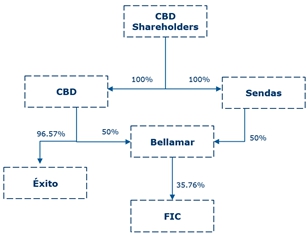

以下是CBD及其相关子公司(包括Sendas和Éxito)以及股权的简化结构

图表:(1)紧接公司重组之前的

;(2)紧随公司重组之后的

。

企业重组前

企业重组后

在获得必要的监管和证券交易所批准后,中央商务区预计将完成剥离,据此,基本上

所有已发行和已发行的森达斯普通股将按规定分配给中央商务区普通股持有人,包括中央商务区

ADS托管人。按比例没有任何考虑的基础。

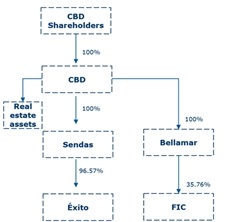

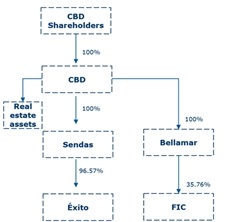

下面的设置

是一个结构图,显示了CBD和Sendas及其相关子公司在剥离后紧随其后:

发布

衍生产品

有关Sendas分拆后股本的其他信息,请参阅“项目7.大股东及相关的

交易-A.主要股东”和“项目10.其他信息-A.股本”。

剥离的完成

取决于多个条件的满足。有关详细信息,请参阅“项目4.公司信息-A.公司的历史和发展--分拆”。

有关剥离的问题

和答案

问:

衍生产品是什么?

答:

剥离是指拟议将几乎所有已发行和已发行的森达普通股分配给中央商务区普通股持有人

,包括中央商务区ADS托管人。按比例没有任何考虑的基础。剥离后,

森达斯将成为一家独立的上市公司,我们预计CBD将保留约0.06%的我们股本的所有权。

见“第10项:附加信息--A股本”。有关分拆后CBD预期的

主要股东的更多信息,请参阅“项目7.主要股东和关联方交易--A大股东”。我们已申请将Sendas普通股在Novo Mercado列出B3的

部分,我们打算申请将Sendas美国存托凭证在纽约证券交易所上市。

问:

谁有权在剥离中获得Sendas普通股或Sendas ADS?

答:截至适用的

记录日期(定义见下文),CBD普通股和CBD美国存托凭证的持有者将有权分别获得与剥离相关的Sendas普通股和Sendas美国存托凭证

。

每位CBD

普通股持有人,包括CBD ADS托管人,在2021年2月26日(“巴西创纪录日期”)B3收盘时,每持有一股CBD普通股将获得一股森达斯普通股

。

每个CBD美国存托凭证持有人将有权从2021年3月2日纽约证券交易所收盘时持有的每一股CBD ADS获得一股新发行的森达斯ADS(以下简称“ADS

)”。

问:

预计剥离完成的日期是什么时候?

答:Sendas普通股的分销

预计将于2021年3月3日(“巴西分销日”)进行。预计Sendas美国存托凭证的分发

将于2021年3月5日左右(“ADS分发日期”)进行。

有关更多信息,请参阅

“项目4.关于公司的信息-A.公司的历史和发展-剥离-何时和

您将如何获得Sendas普通股和Sendas ADS”。

问:

在剥离中将如何对待零碎股份和美国存托凭证?

答:

剥离不会导致Sendas普通股或Sendas ADS的零碎权益。

问:

我需要做什么才能参与衍生产品?

答:如果您在适用的

记录日期持有CBD普通股或CBD美国存托凭证,您将不需要采取任何行动,支付任何现金,交付任何其他代价,或交出任何现有的

CBD普通股或CBD美国存托凭证,以在剥离中获得Sendas普通股或CBD ADS,但如果您通过DTC持有

CBD ADS,您将被要求支付每Sendas 0.03美元的发行费有关更多信息,请参阅“项目4.公司信息-A.公司的历史和发展-

剥离-您何时以及如何收到Sendas普通股和Sendas ADS”。

此

注册语句不构成代理语句。CBD和Sendas都没有要求您提供代理,您被要求

不要发送CBD或Sendas代理。

剥离

不会影响已发行的中央商务区普通股或中央商务区美国存托凭证的数量或中央商务区股东的任何权利,尽管

可能会影响每股已发行的中央商务区普通股和中央商务区ADS的市值。参见“-剥离是否会影响我的CBD普通股或CBD美国存托凭证的交易价格

?”下面。

我们预计,只要满足某些条件,剥离工作将于2021年3月5日左右完成。有关更多信息,请参阅“项目4.公司信息

-A.公司的历史和发展--分拆的条件。”

问:如果我在巴西分销日期或ADS分销日期(视情况而定)或之前出售我的CBD普通股或CBD美国存托凭证

,我是否仍有权在剥离所售股份或美国存托凭证时获得Sendas普通股或Sendas美国存托凭证?

答:要获得与剥离相关的Sendas普通股

,您必须在巴西记录日期持有CBD普通股。紧随巴西

记录日期之后,CBD普通股将在B3上进行“非分销”交易。这意味着,如果您在巴西记录日期之后购买CBD普通股

,您将不会收到与剥离相关的Sendas普通股。同样,

如果您在巴西记录日期持有CBD普通股,并且您随后出售或以其他方式处置了您的CBD普通股

,直至(包括巴西分销日期),您仍将获得您

在巴西记录日期就您

出售的CBD普通股的所有权而有权获得的Sendas普通股。

关于中央商务区美国存托凭证,自ADS备案日的前一天起至ADS分销日为止(包括该日),我们预计中央商务区美国存托凭证将有两个市场:“常规”市场和“非分销”市场。在“常规”市场交易

的CBD ADS将有权获得与剥离相关的Sendas ADS。

在“ex-Distribution”市场交易的CBD ADS将在没有获得与剥离相关的Sendas ADS的权利的情况下进行交易。

与剥离相关的

CBD ADS将在没有接收Sendas ADS的权利的情况下进行交易。因此,如果您在“常规”市场上销售CBD ADS,您也将出售与剥离相关的接收Sendas ADS的权利

。如果您在ADS备案日拥有CBD美国存托凭证,并且在ADS分销日(包括ADS分销日)之前在“除分销”市场上出售或以其他方式处置

这些股票,您仍将

收到您在ADS备案日就您所售出的CBD美国存托凭证的所有权而有权获得的Sendas美国存托凭证。我们鼓励您在ADS分销日之前或当日咨询您的财务顾问,了解销售您的CBDADS的具体影响。

问:

Sendas普通股和Sendas美国存托凭证何时开始独立交易?

答:我们预计森达斯普通股将于2021年3月1日在B3开盘时开始独立交易

。

我们预计,森达斯美国存托凭证将于2021年3月8日开盘时在纽约证券交易所开始“常规交易”

。此外,我们预计,森达斯美国存托凭证将从2021年3月1日开市起在纽约证券交易所开始交易

,并一直持续到(包括)ADS分销日期,我们预计该日期为2021年3月5日左右。

另见“项目4.关于公司的信息-A.公司的历史和发展--Sendas普通股和Sendas美国存托凭证的分拆、上市和交易。”

问:

Sendas普通股和Sendas美国存托凭证的股票代码是什么?

答:

我们已申请将Sendas普通股在Novo MercadoB3的上市部分,股票代码为

“Asai”。我们打算申请将Sendas美国存托凭证在纽约证券交易所上市,股票代码为“ASAI”。

问:

CBD存托机构是否会暂停发行和注销与剥离相关的CBD ADS?

答:是的。CBD存托机构将在2021年2月26日至2021年3月10日期间暂停CBD美国存托凭证的发行和

注销。这意味着在此期间,您将无法

将您的CBD ADS转换为CBD普通股或反之亦然,无法交出您的CBD ADS并获得相关的CBD普通股,

或存放您的CBD普通股并获得CBD ADS。但是,发行和注销账簿的关闭不会影响

交易,您可以在此期间继续交易您的CBD美国存托凭证。

问:

剥离后,预计将有多少Sendas普通股立即上市?

答:根据CBD截至2021年1月15日的268,351,567股已发行股票和分派比率的应用,Sendas将有268,351,567股Sendas普通股在剥离后立即发行和发行

。有关Sendas分拆后股本的更多信息,请参见“项目7.主要股东和关联方交易-A.主要股东”和“项目10.其他信息-A.

股本”。

问:

CBD普通股和CBD美国存托凭证的上市将会发生什么?

答:

分拆后,CBD普通股将继续在B3市场交易,交易代码为“PCAR3”,CBD美国存托凭证将继续在纽约证券交易所交易,交易代码为“CBD”。

问:

我拥有的CBD普通股或CBD美国存托凭证的数量是否会因剥离而改变?

答:

不会,您拥有的CBD普通股或CBD美国存托凭证的数量不会因剥离而改变。

问:

剥离是否会影响我的CBD普通股或CBD美国存托凭证的交易价格?

答:

是的。分拆后的CBD普通股和CBD美国存托凭证的交易价可能会低于分拆前的交易价

,因为交易价将不再反映森达斯及其子公司的价值。我们不能向

您提供任何关于CBD普通股和CBD美国存托凭证在剥离后的交易价格的保证。有关更多详细信息,请参阅

“项目3.关键信息-D.风险因素-与剥离-Sendas和CBD股权价值相关的风险

可能无法准确反映标的实体的价值,股权价值可能大幅波动”

。

问:

剥离的条件是什么?

答:我们预计剥离工作将于2021年3月5日左右完成,前提是满足以下条件:

| ● | 证券交易委员会根据《交易法》宣布本登记声明生效,没有

关于此

登记声明;的

停止令在证券交易委员会面前生效、悬而未决或受到证券交易委员会的威胁 |

| ● | 批准Sendas美国存托凭证上市的纽约证券交易所;以及 |

| |

● |

任何具有司法管辖权的政府机构发布的任何命令、禁令或法令或其他法律或行政限制或禁令均未阻止分离或剥离的完成,也没有发生或未能发生任何其他超出CBD控制范围的事件阻止分离或剥离的完成。 |

CBD

和Sendas无法向您保证将满足剥离的任何或所有条件。另见“-即使所有条件都满足,CBD能否决定

取消Sendas普通股的分拆?”项目4.关于本公司的信息

-A.本公司的历史和发展--分拆的条件。

问:

CBD是否可以在所有条件都满足的情况下决定取消CBD普通股的分拆?

答:

不是。剥离是在满足某些条件的前提下进行的。但是,如果所有这些条件都已及时满足

,CBD将无权随后在未经股东批准的情况下终止计划中的分配。

另请参阅“项目4.公司信息-A公司的历史和发展-剥离条件

到剥离。”

问:

剥离对我的税收影响是什么?

答:

参见“项目10.附加信息-E.税收-材料美国联邦所得税后果。”和“-

巴西实质性税收后果”,以了解有关剥离的实质性税收后果的更多信息。

问:

剥离后,CBD和Sendas之间的关系将是什么?

答:2020年12月14日,我们与CBD签订了关于分离和剥离的分离协议

。分离协议为我们在分离和剥离之后与CBD

的关系提供了一个框架。有关详细信息,请参阅“项目7.大股东和关联方交易-B.

关联方交易-与剥离相关的协议”。

问:

拥有Sendas普通股和Sendas ADS是否存在风险?

答:

是的。Sendas普通股的所有权受到与我们的业务、我们经营的行业

以及我们作为一家独立的上市公司的地位有关的一般和特定风险的影响。Sendas普通股和Sendas美国存托凭证的所有权也受到与剥离相关的风险的影响。因此,您应仔细阅读本注册声明中“关键信息-D.风险因素”项下的信息。

问:

我在哪里可以获得更多信息?

答:

在分拆前,如果您对CBD或Sendas的业务表现或分拆有任何疑问,您可以

联系CBD或Sendas的投资者关系部,联系方式为:

Sendas

Distribuidora S.A.

投资者

关系部

Avenida

Ayrton Senna,编号6,000,Lote 2,Pal 48959,Anexo A

雅加雷帕古(Jacarepaguá)

22775-005

巴西RJ里约热内卢

电话:

+55 11 3411 5042

电子邮件:

ri.sai@sai.com.br

巴西分销公司(Companhia

Brasileira de Distribuição)

投资者

关系部

巴西SP圣保罗,第3142号,Avenida

Brigadeiro Luiz Antonio,No.314201402-901Brigadeiro Luiz Antonio

电话:

+55 11 3886-0421

电子邮件:

gpa.ri@gpabr.com

在

剥离之后,如果您对森达斯的经营业绩有任何疑问,您可以联系森达斯的投资者关系部

,地址是:

Sendas

Distribuidora S.A.

投资者

关系部

Avenida

Ayrton Senna,编号6,000,Lote 2,Pal 48959,Anexo A

雅加雷帕古(Jacarepaguá)

22775-005

巴西RJ里约热内卢

电话:

+55 11 3411 5042

电子邮件:

ri.sai@sai.com.br

如果

您持有CBD ADS,并对与您的CBD ADS相关的分拆机制有任何疑问,您可以

联系CBD存托机构的转让代理EQ,地址为:

JPMC

EQ呼叫中心

电话:

+1 800 990 1135(美国境内)/+1 651 453 2128(美国境外)

第

部分I

有关我们董事和高级管理人员的

信息,请参阅“项目6.董事、高级管理人员和员工-A.

董事和高级管理人员。”

我们的巴西法律顾问是Machado,Meyer,Sendacz&Opice Advogados,Avenida Brigadeiro Faria Lima,Avenida Brigadeiro Faria Lima3144,11楼,01451-000,

巴西圣保罗,SP。我们的美国法律顾问是White&Case LLP,地址为纽约州纽约州美洲大道1221号

10020。

安永会计师事务所是一家独立注册会计师事务所,在截至2019年12月31日和2018年12月31日以及截至2019年12月31日、2018年和2017年12月31日的综合财务报表中担任我们的

审计师。安永的地址是Av。总统朱塞利诺·库比切克,1909年,托雷诺特,北卡罗来纳州,奥林皮亚,04543-011年,巴西圣保罗。安永在美国上市公司会计监督委员会注册。

不适用

。

已选择

财务和运营数据

以下精选财务和运营数据

摘自我们根据国际会计准则委员会发布的国际财务报告准则编制的综合财务报表。选定的

截至2020年9月30日的财务数据以及截至2020年9月30日和2019年9月30日的9个月期间的财务数据来源于本注册表中包含的

我们未经审计的中期简明合并财务报表。截至2019年12月31日和2018年12月31日以及截至2019年12月31日、2018年12月31日和2017年12月31日的选定财务

数据来源于本注册表中包含的经审计的

合并财务报表。选定的截至2017年12月31日、

2016年和2015年以及截至2016年12月31日和2015年12月31日的年度财务数据来源于我们的合并财务报表,

不包括在本注册表中。

自2019年1月1日起,我们采用了IFRS 16-租赁,其中规定了确认、计量、报告和披露租赁业务的原则,并要求承租人在其资产负债表

上按照单一模式核算所有租赁,类似于根据IAS 17对融资租赁的会计处理。我们已经披露了我们采用IFRS 16-租赁对截至2018年12月31日和截至2018年12月31日年度的财务报表的追溯影响。然而,我们截至2017年12月31日、2016年12月31日和2015年12月31日以及截至2016年12月31日和2015年12月31日的综合财务报表和财务数据

没有追溯重述,以根据IFRS 16租赁进行调整。因此,以下选定的截至2017年12月31日、2016年和2015年以及截至2016年12月31日和2015年12月31日的财务数据与后续日期和期间的选定财务数据的可比性可能有限。

阅读以下选定的财务和运营数据时,应结合我们已审核的合并财务报表

及其相关注释以及本注册声明中标题为“项目5.运营和财务回顾与展望”和“财务和其他信息的陈述”的部分。

| | |

在截至9月30日的9个月期间, | | |

截至12月31日的年度, | |

| | |

2020 | | |

2020 | | |

2019 | | |

2019 | | |

2019 | | |

2018 | | |

2017 | | |

2016 | | |

2015 | |

| | |

(单位:百万

美元,

除

否则

(br}表示)(1) | | |

(单位:百万

R$的

,

除

否则

(br}表示) | | |

(单位:百万

美元,

除

否则

(br}表示)(1) | | |

(除非另有说明,否则以百万雷亚尔为单位) | |

| 营业报表和综合收益数据: | |

| | |

| | |

| | |

| | |

| | |

| | |

| | |

| | |

| |

| 净营业收入 | |

| 7,266 | | |

| 40,983 | | |

| 20,088 | | |

| 5,360 | | |

| 30,232 | | |

| 23,017 | | |

| 18,544 | | |

| 15,923 | | |

| 4,371 | |

| 销售成本 | |

| (5,861 | ) | |

| (33,059 | ) | |

| (16,685 | ) | |

| (4,413 | ) | |

| (24,891 | ) | |

| (18,845 | ) | |

| (15,578 | ) | |

| (13,376 | ) | |

| (3,250 | ) |

| 毛利 | |

| 1,405 | | |

| 7,924 | | |

| 3,403 | | |

| 947 | | |

| 5,341 | | |

| 4,172 | | |

| 2,966 | | |

| 2,547 | | |

| 1,121 | |

| 销售费用 | |

| (734 | ) | |

| (4,141 | ) | |

| (1,647 | ) | |

| (493 | ) | |

| (2,782 | ) | |

| (1,908 | ) | |

| (1,563 | ) | |

| (1,602 | ) | |

| (828 | ) |

| 一般和行政费用 | |

| (168 | ) | |

| (949 | ) | |

| (284 | ) | |

| (29 | ) | |

| (166 | ) | |

| (275 | ) | |

| (235 | ) | |

| (240 | ) | |

| (112 | ) |

| 折旧及摊销 | |

| (158 | ) | |

| (889 | ) | |

| (288 | ) | |

| (80 | ) | |

| (454 | ) | |

| (313 | ) | |

| (239 | ) | |

| (152 | ) | |

| (59 | ) |

| 相联者的损益分摊 | |

| 3 | | |

| 18 | | |

| — | | |

| (1 | ) | |

| (5 | ) | |

| — | | |

| — | | |

| 16 | | |

| 48 | |

| 其他营业费用(净额) | |

| (52 | ) | |

| (295 | ) | |

| (21 | ) | |

| (37 | ) | |

| (206 | ) | |

| (3 | ) | |

| (79 | ) | |

| (71 | ) | |

| (17 | ) |

| 总运营费用(净额) | |

| (1,109 | ) | |

| (6,256 | ) | |

| (2,240 | ) | |

| (641 | ) | |

| (3,613 | ) | |

| (2,499 | ) | |

| (2,116 | ) | |

| (2,049 | ) | |

| (968 | ) |

| 营业利润 | |

| 296 | | |

| 1,668 | | |

| 1,163 | | |

| 306 | | |

| 1,728 | | |

| 1,673 | | |

| 850 | | |

| 498 | | |

| 153 | |

| 净财务业绩 | |

| (119 | ) | |

| (671 | ) | |

| (18 | ) | |

| (46 | ) | |

| (257 | ) | |

| (120 | ) | |

| (142 | ) | |

| (89 | ) | |

| 37 | |

| 所得税前收入 | |

| 177 | | |

| 997 | | |

| 1,145 | | |

| 261 | | |

| 1,471 | | |

| 1,553 | | |

| 708 | | |

| 409 | | |

| 190 | |

| 所得税与社会贡献 | |

| (30 | ) | |

| (167 | ) | |

| (371 | ) | |

| (73 | ) | |

| (411 | ) | |

| (477 | ) | |

| (211 | ) | |

| (105 | ) | |

| (48 | ) |

| 本年度/期间的净收入 | |

| 147 | | |

| 830 | | |

| 774 | | |

| 188 | | |

| 1,060 | | |

| 1,076 | | |

| 497 | | |

| 304 | | |

| 142 | |

| 本年度/期间的净收入可归因于: | |

| | | |

| | | |

| | | |

| | | |

| | | |

| | | |

| | | |

| | | |

| | |

| 控股股东 | |

| 126 | | |

| 712 | | |

| 774 | | |

| 186 | | |

| 1,047 | | |

| 1,076 | | |

| 497 | | |

| 304 | | |

| 142 | |

| 非控股权益 | |

| 21 | | |

| 118 | | |

| — | | |

| 2 | | |

| 13 | | |

| — | | |

| — | | |

| — | | |

| — | |

| | |

| 147 | | |

| 830 | | |

| 774 | | |

| 188 | | |

| 1,060 | | |

| 1,076 | | |

| 497 | | |

| 304 | | |

| 142 | |

| 外商投资的汇率变动 | |

| 363 | | |

| 2,046 | | |

| — | | |

| 39 | | |

| 220 | | |

| — | | |

| — | | |

| — | | |

| — | |

| 外商投资对冲 | |

| (1 | ) | |

| (5 | ) | |

| — | | |

| — | | |

| — | | |

| — | | |

| — | | |

| — | | |

| — | |

| 现金流对冲 | |

| (0 | ) | |

| (2 | ) | |

| (52 | ) | |

| 1 | | |

| 5 | | |

| — | | |

| — | | |

| — | | |

| — | |

| 与其他综合所得相关的所得税 | |

| — | | |

| — | | |

| 17 | | |

| — | | |

| — | | |

| — | | |

| — | | |

| — | | |

| — | |

| 本年度/期间其他综合收入合计 | |

| 361 | | |

| 2,039 | | |

| (35 | ) | |

| 40 | | |

| 225 | | |

| — | | |

| — | | |

| — | | |

| — | |

| 本年度/期间的综合收益总额 | |

| 509 | | |

| 2,869 | | |

| 739 | | |

| 228 | | |

| 1,285 | | |

| 1,076 | | |

| 497 | | |

| 304 | | |

| 142 | |

| 本年度/期间可归因于以下各项的全面收入总额: | |

| | | |

| | | |

| | | |

| | | |

| | | |

| | | |

| | | |

| | | |

| | |

| 控股股东 | |

| 400 | | |

| 2,259 | | |

| 739 | | |

| 214 | | |

| 1,209 | | |

| — | | |

| — | | |

| — | | |

| — | |

| 非控股权益 | |

| 108 | | |

| 610 | | |

| — | | |

| 13 | | |

| 76 | | |

| — | | |

| — | | |

| — | | |

| — | |

| | |

| 509 | | |

| 2,869 | | |

| 739 | | |

| 228 | | |

| 1,285 | | |

| 1,076 | | |

| 497 | | |

| 304 | | |

| 142 | |

| 每股收益(本年度/期间加权平均): | |

| | | |

| | | |

| | | |

| | | |

| | | |

| | | |

| | | |

| | | |

| | |

| 普通股-基本的和稀释的(in雷亚尔) | |

| 0.47 | | |

| 2.65 | | |

| 4.40 | | |

| 0.69 | | |

| 4.06 | | |

| 6.21 | | |

| 3.02 | | |

| 2.01 | | |

| 1.47 | |

| 加权平均流通股(百万股): | |

| | | |

| | | |

| | | |

| | | |

| | | |

| | | |

| | | |

| | | |

| | |

| 普通股-基本普通股和稀释普通股(2) | |

| 268 | | |

| 268 | | |

| 176 | | |

| 268 | | |

| 258 | | |

| 173 | | |

| 164 | | |

| 151 | | |

| 97 | |

| (1) | 仅为方便读者

,巴西文真实金额已折算为美元,汇率为5.6407雷亚尔兑1美元,这是中央银行报告的2020年9月30日生效的商业美元卖出价。这个真实/美元汇率不应被解释为暗示

真实截至该日期或任何其他日期,金额相当于或可能已经或可能转换为美元

美元,或以任何其他汇率或任何其他汇率兑换成美元。 |

| (2) | 将CBD作为唯一股东于2020年11月10日批准的约12比1的反向股票拆分比率

应用于每一年/期间的历史加权平均流通股

。有关反向股票拆分的更多信息,请参阅“项目

4.关于公司的信息-公司的历史和发展-最近的

发展-反向股票拆分。” |

| | |

截至9月30日, | | |

截止到十二月三十一号, | |

| | |

2020 | | |

2020 | | |

2019 | | |

2019 | | |

2018 | | |

2017 | | |

2016 | | |

2015 | |

| | |

(单位:百万

美元,

除

否则

(br}表示)(1) | | |

(单位:百万

R$的

,

除

否则

(br}表示) | | |

(单位:百万

美元,

除

否则

(br}表示)(1) | | |

(除非另有说明,否则以百万雷亚尔为单位) | |

| 资产负债表数据: | |

| | | |

| | | |

| | | |

| | | |

| | | |

| | | |

| | | |

| | |

| 现金和现金等价物 | |

| 691 | | |

| 3,898 | | |

| 891 | | |

| 5,026 | | |

| 1,411 | | |

| 891 | | |

| 589 | | |

| 565 | |

| 财产和设备 | |

| 3,068 | | |

| 17,303 | | |

| 2,598 | | |

| 14,652 | | |

| 4,655 | | |

| 3,725 | | |

| 2,786 | | |

| 586 | |

| 总资产 | |

| 7,087 | | |

| 39,973 | | |

| 6,365 | | |

| 35,905 | | |

| 10,933 | | |

| 8,184 | | |

| 6,419 | | |

| 2,945 | |

| 经常借款和融资 | |

| 337 | | |

| 1,903 | | |

| 56 | | |

| 316 | | |

| 676 | | |

| 22 | | |

| 194 | | |

| 1 | |

| 本期债券 | |

| 319 | | |

| 1,799 | | |

| 205 | | |

| 1,156 | | |

| — | | |

| — | | |

| — | | |

| — | |

| 非流动借款和融资 | |

| 263 | | |

| 1,482 | | |

| 110 | | |

| 622 | | |

| 102 | | |

| 451 | | |

| 137 | | |

| 5 | |

| 非流动债券 | |

| 836 | | |

| 4,716 | | |

| 1,193 | | |

| 6,727 | | |

| — | | |

| — | | |

| — | | |

| — | |

| 股东权益 | |

| 2,251 | | |

| 12,698 | | |

| 1,720 | | |

| 9,701 | | |

| 4,092 | | |

| 3,024 | | |

| 2,259 | | |

| 1,349 | |

| 股本 | |

| 842 | | |

| 4,749 | | |

| 784 | | |

| 4,421 | | |

| 2,351 | | |

| 2,252 | | |

| 1,896 | | |

| 1,073 | |

| (1) | 仅为方便读者

,巴西文真实金额已折算为美元,汇率为5.6407雷亚尔兑1美元,这是中央银行报告的2020年9月30日生效的商业美元卖出价。这个真实/美元汇率不应被解释为暗示

真实截至该日期或任何其他日期,金额相当于或可能已经或可能转换为美元

美元,或以任何其他汇率或任何其他汇率兑换成美元。 |

| | |

在过去的九个月里

截至9月30日的期间, | | |

截至12月31日的年度, | |

| | |

2020 | | |

2020 | | |

2019 | | |

2019 | | |

2019 | | |

2018 | | |

2017 | | |

2016 | | |

2015 | |

| | |

(单位:百万

美元,

除AS外

否则

(注明)(1) | | |

(单位:百万

在雷亚尔,

除AS外

否则

(注明) | | |

(单位:百万

美元,

除AS外

否则

(注明)(1) | | |

(除非另有说明,否则以百万雷亚尔为单位) | |

| 其他财务数据: | |

| | |

| | |

| | |

| | |

| | |

| | |

| | |

| | |

| |

| 净现金产生于(用于): | |

| | |

| | |

| | |

| | |

| | |

| | |

| | |

| | |

| |

| 经营活动 | |

| (114 | ) | |

| (642 | ) | |

| 327 | | |

| 560 | | |

| 3,159 | | |

| 1,545 | | |

| 1,102 | | |

| 1,062 | | |

| 84 | |

| 投资活动 | |

| (122 | ) | |

| (690 | ) | |

| (876 | ) | |

| (775 | ) | |

| (4,370 | ) | |

| (926 | ) | |

| (739 | ) | |

| (349 | ) | |

| (199 | ) |

| 融资活动 | |

| (40 | ) | |

| (224 | ) | |

| 8,428 | | |

| 836 | | |

| 4,715 | | |

| (99 | ) | |

| (61 | ) | |

| (689 | ) | |

| (598 | ) |

| 宣布的股息和股东每股资本的利息: | |

| | | |

| | | |

| | | |

| | | |

| | | |

| | | |

| | | |

| | | |

| | |

| 普通股(雷亚尔或美元,视具体情况而定) | |

| 0.02 | | |

| 0.09 | | |

| 0.02 | | |

| 0.02 | | |

| 0.09 | | |

| 0.05 | | |

| 0.04 | | |

| 0.08 | | |

| 0.43 | |

| 资本支出(2) | |

| (212 | ) | |

| (1,198 | ) | |

| (877 | ) | |

| (250 | ) | |

| (1,409 | ) | |

| (948 | ) | |

| (740 | ) | |

| (506 | ) | |

| (91 | ) |

| (1) | 仅为方便读者

,巴西文真实金额已折算为美元,汇率为5.6407雷亚尔兑1美元,这是中央银行报告的2020年9月30日生效的商业美元卖出价。这个真实/美元汇率不应被解释为暗示

真实截至该日期或任何其他日期,金额相当于或可能已经或可能转换为美元

美元,或以任何其他汇率或任何其他汇率兑换成美元。 |

| (2) | 资本

支出包括用于购买财产、设备和无形资产(主要是软件和商业权利)的现金,反映在合并的

现金流量表中。 |

下面提供的

运营数据不包括与爱西多集团相关的信息。

| | |

截至和九个月的

截至9月30日的期间, | | |

截至

截至12月31日的年度, | |

| | |

2020 | | |

2020 | | |

2019 | | |

2019 | | |

2019 | | |

2018 | | |

2017 | | |

2016 | | |

2015 | |

| | |

(单位:

美元,

除

否则

(br}表示)(1) | | |

(在

R$中,

除

否则

(br}表示) | | |

(单位:

美元,

除

否则

(br}表示)(1) | | |

(除另有说明外,在

R$中) | |

| 操作

数据: | |

| | |

| | |

| | |

| | |

| | |

| | |

| | |

| | |

| |

| 期末员工人数

(2) | |

| | | |

| 38,589 | | |

| 32,736 | | |

| | | |

| 36,045 | | |

| 29,922 | | |

| 26,375 | | |

| 21,083 | | |

| 16,626 | |

| 年末/期末销售总面积

平方米 | |

| | | |

| 761,179 | | |

| 647,826 | | |

| | | |

| 712,614 | | |

| 597,988 | | |

| 505,737 | | |

| 420,826 | | |

| 372,763 | |

| 期末门店数量

(3) | |

| | | |

| 176 | | |

| 153 | | |

| | | |

| 166 | | |

| 144 | | |

| 126 | | |

| 107 | | |

| 95 | |

| 每位员工净营业收入

(2) | |

| 116,020 | | |

| 654,435 | | |

| 604,961 | | |

| 136,718 | | |

| 771,183 | | |

| 765,277 | | |

| 699,146 | | |

| 687,156 | | |

| 628,748 | |

| 年净营业收入

阿萨伊商店(单位:百万雷亚尔或美元,视具体情况而定) | |

| 4,491 | | |

| 25,330 | | |

| 20,088 | | |

| 4,928 | | |

| 27,797 | | |

| 22,899 | | |

| 18,440 | | |

| 14,487 | | |

| 10,453 | |

| 平均

每月每平方米净营业收入(4) | |

| 684 | | |

| 3,861 | | |

| 3,575 | | |

| 651 | | |

| 3,671 | | |

| 3,574 | | |

| 3,430 | | |

| 3,107 | | |

| 2,578 | |

| 平均

票额 | |

| 34 | | |

| 194 | | |

| 162 | | |

| 29 | | |

| 165 | | |

| 158 | | |

| 157 | | |

| 156 | | |

| 146 | |

| 每月平均

张门票(以百万计) | |

| | | |

| 10.9 | | |

| 10.2 | | |

| | | |

| 14.1 | | |

| 12.1 | | |

| 9.8 | | |

| 7.7 | | |

| 5.9 | |

| (1) | 仅为方便读者

,巴西文真实金额已折算为美元,汇率为5.6407雷亚尔兑1美元,这是中央银行报告的2020年9月30日生效的商业美元卖出价。这个真实/美元汇率不应被解释为暗示

真实截至该日期或任何其他日期,金额相当于或可能已经或可能转换为美元

美元,或以任何其他汇率或任何其他汇率兑换成美元。 |

| (2) |

基于相当于全职员工数量的

,即所有零售业员工(全职和兼职员工)数量与所有零售业员工每月平均工作时间

与全职员工每月平均工作时间之比的乘积。 |

未经审计的

形式简明财务信息

此

注册声明包括未经审核的形式上的截至2020年9月30日的森达斯简明资产负债表和

未经审计的形式上的Sendas截至2020年9月30日的9个月期间和截至2019年12月31日的年度的简明运营报表

,这些财务信息连同其中的附注,我们将其称为

“Sendas形式上的财务信息。“

未经审核的

形式上的浓缩资产负债表给出了形式上的对公司重组和分离的影响

,如同它们发生在2020年9月30日一样。未经审计的形式上的简明的操作语句给出了PRO

表格对公司重组和分立的影响,犹如它们发生在2019年1月1日一样。

已对

历史合并财务信息进行调整,以使可直接归因于

公司重组和分离的事件生效,这些事件具有事实依据,形式上的收入简明报表

,预计将对形式上的结果。

圣诞老人一家形式上的财务信息

仅供参考。圣诞老人一家形式上的财务信息并不旨在表示

如果公司重组和分离在指定日期发生,森达斯的实际运营结果或状况会是什么,也不一定表明未来的合并运营结果或合并

财务状况。

如果公司重组和分离

发生在指定的日期,那么Sendas的实际运营结果或状况将会是怎样的

也不一定表明未来的合并运营结果或合并

财务状况。

圣诞老人形式上的财务信息来源于:

| |

(1) |

本登记表所列未经审计的中期简明合并财务报表; |

| (2) | 我们的

份经审计的合并财务报表包括在本登记表中;以及 |

| (3) | 截至2020年9月30日的9个月和截至2019年12月31日的年度的CBD的

账簿和记录

。 |

形式上的调整基于当前可用的信息以及某些估计和假设,如Sendas附注中所述

形式上的财务信息,实际结果可能与PRO

表格调整。然而,我们相信这些估计和假设为展示预期交易的重大影响提供了合理的基础,而且形式上的调整在事实上是可以支持的,并对这些估计和假设给予

适当的影响。

圣诞老人形式上的财务信息是在经常性的基础上编制的。因此,它不包括与公司重组和分离相关的潜在非经常性

收入或费用。

Sendas Distribuidora S.A.

未经审计形式上的压缩的

资产负债表

截至2020年9月30日

(以百万美元为单位雷亚尔)

| |

|

|

|

|

预计调整 |

|

|

|

|

| |

|

|

|

|

企业重组 |

|

|

|

|

|

|

|

| |

|

Sendas Distribuidora S.A.历史 |

|

|

爱西多集团及其他资产的分配 |

|

|

在交易所交易中获得的资产 |

|

|

增资 |

|

|

分居协议 |

|

|

形式上的 |

|

| |

|

|

|

|

附注2.1(A) |

|

|

附注2.1(B) |

|

|

附注2.1(C) |

|

|

附注2.1(D) |

|

|

|

|

| 资产 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

| |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

| 流动资产 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

| 现金和现金等价物 |

|

|

3,898 |

|

|

|

(1,621 |

) |

|

|

— |

|

|

|

500 |

|

|

|

— |

|

|

|

2,777 |

|

| 贸易应收账款 |

|

|

472 |

|

|

|

(282 |

) |

|

|

— |

|

|

|

— |

|

|

|

— |

|

|

|

190 |

|

| 其他应收账款 |

|

|

252 |

|

|

|

(221 |

) |

|

|

— |

|

|

|

— |

|

|

|

— |

|

|

|

31 |

|

| 盘存 |

|

|

6,383 |

|

|

|

(3,071 |

) |

|

|

— |

|

|

|

— |

|

|

|

— |

|

|

|

3,312 |

|

| 可退还的税款 |

|

|

1,090 |

|

|

|

(511 |

) |

|

|

— |

|

|

|

— |

|

|

|

— |

|

|

|

579 |

|

| 衍生金融工具 |

|

|

90 |

|

|

|

— |

|

|

|

— |

|

|

|

— |

|

|

|

— |

|

|

|

90 |

|

| 持有待售资产 |

|

|

31 |

|

|

|

(31 |

) |

|

|

— |

|

|

|

— |

|

|

|

— |

|

|

|

— |

|

| 其他流动资产 |

|

|

202 |

|

|

|

(167 |

) |

|

|

— |

|

|

|

— |

|

|

|

— |

|

|

|

35 |

|

| 流动资产总额 |

|

|

12,418 |

|

|

|

(5,904 |

) |

|

|

— |

|

|

|

500 |

|

|

|

— |

|

|

|

7,014 |

|

| |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

| 非流动资产 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

| 应收贸易账款和其他应收账款 |

|

|

53 |

|

|

|

(53 |

) |

|

|

— |

|

|

|

— |

|

|

|

— |

|

|

|

— |

|

| 可退还的税款 |

|

|

868 |

|

|

|

(1 |

) |

|

|

— |

|

|

|

— |

|

|

|

— |

|

|

|

867 |

|

| 衍生金融工具 |

|

|

12 |

|

|

|

(1 |

) |

|

|

— |

|

|

|

— |

|

|

|

— |

|

|

|

11 |

|

| 关联方 |

|

|

91 |

|

|

|

(68 |

) |

|

|

— |

|

|

|

— |

|

|

|

151 |

|

|

|

174 |

|

| 用于法律诉讼的限制性存款 |

|

|

114 |

|

|

|

(2 |

) |

|

|

— |

|

|

|

— |

|

|

|

41 |

|

|

|

153 |

|

| 其他非流动资产 |

|

|

85 |

|

|

|

(84 |

) |

|

|

— |

|

|

|

— |

|

|

|

— |

|

|

|

1 |

|

| 对关联实体的投资 |

|

|

452 |

|

|

|

(452 |

) |

|

|

769 |

|

|

|

— |

|

|

|

— |

|

|

|

769 |

|

| 投资性质 |

|

|

3,624 |

|

|

|

(3,624 |

) |

|

|

— |

|

|

|

— |

|

|

|

— |

|

|

|

— |

|

| 财产和设备,净值 |

|

|

17,303 |

|

|

|

(10,388 |

) |

|

|

146 |

|

|

|

45 |

|

|

|

— |

|

|

|

7,105 |

|

| 无形资产,净额 |

|

|

4,953 |

|

|

|

(3,917 |

) |

|

|

— |

|

|

|

— |

|

|

|

— |

|

|

|

1,036 |

|

| 非流动资产总额 |

|

|

27,555 |

|

|

|

(18,591 |

) |

|

|

915 |

|

|

|

45 |

|

|

|

192 |

|

|

|

10,116 |

|

| 总资产 |

|

|

39,973 |

|

|

|

(24,495 |

) |

|

|

915 |

|

|

|

545 |

|

|

|

192 |

|

|

|

17,130 |

|

附注构成未经审核的形式上的简明财务信息

Sendas Distribuidora S.A.

未经审计形式上的压缩的

资产负债表

截至2020年9月30日

(以百万美元为单位雷亚尔)

| |

|

|

|

|

预计调整 |

|

|

|

|

| |

|

|

|

|

企业重组 |

|

|

|

|

|

|

|

| |

|

Sendas Distribuidora S.A.历史 |

|

|

爱西多集团及其他资产的分配 |

|

|

在交易所交易中获得的资产 |

|

|

增资 |

|

|

分居协议 |

|

|

形式上的 |

|

| |

|

|

|

|

附注2.1(A) |

|

|

附注2.1(B) |

|

|

附注2.1(C) |

|

|

附注2.1(D) |

|

|

|

|

| |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

| 负债与股东权益 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

| |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

| 负债 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

| |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

| 流动负债 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

| 贸易应付款净额 |

|

|

8,138 |

|

|

|

(4,196 |

) |

|

|

— |

|

|

|

— |

|

|

|

— |

|

|

|

3,942 |

|

| 借款、融资和债券 |

|

|

3,702 |

|

|

|

(1,597 |

) |

|

|

— |

|

|

|

— |

|

|

|

— |

|

|

|

2,105 |

|

| 工资及相关税项 |

|

|

775 |

|

|

|

(375 |

) |

|

|

— |

|

|

|

— |

|

|

|

— |

|

|

|

400 |

|

| 租赁负债 |

|

|

498 |

|

|

|

(341 |

) |

|

|

— |

|

|

|

— |

|

|

|

— |

|

|

|

157 |

|

| 关联方 |

|

|

226 |

|

|

|

(75 |

) |

|

|

— |

|

|

|

(140 |

) |

|

|

41 |

|

|

|

52 |

|

| 应缴税款和社会缴款 |

|

|

464 |

|

|

|

(186 |

) |

|

|

— |

|

|

|

— |

|

|

|

— |

|

|

|

278 |

|

| 递延收入 |

|

|

202 |

|

|

|

(91 |

) |

|

|

— |

|

|

|

— |

|

|

|

— |

|

|

|

111 |

|

| 应付股息 |

|

|

277 |

|

|

|

(13 |

) |

|

|

— |

|

|

|

— |

|

|

|

— |

|

|

|

264 |

|

| 收购非控股权益 |

|

|

581 |

|

|

|

(581 |

) |

|

|

— |

|

|

|

— |

|

|

|

— |

|

|

|

— |

|

| 其他流动负债 |

|

|

311 |

|

|

|

(175 |

) |

|

|

— |

|

|

|

— |

|

|

|

— |

|

|

|

136 |

|

| 流动负债总额 |

|

|

15,174 |

|

|

|

(7,631 |

) |

|

|

— |

|

|

|

(140 |

) |

|

|

41 |

|

|

|

7,444 |

|

| |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

| 非流动负债 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

| 借款、融资和债券 |

|

|

6,198 |

|

|

|

(518 |

) |

|

|

— |

|

|

|

— |

|

|

|

— |

|

|

|

5,680 |

|

| 递延所得税和社会贡献 |

|

|

1,029 |

|

|

|

(928 |

) |

|

|

— |

|

|

|

— |

|

|

|

59 |

|

|

|

160 |

|

| 应急准备 |

|

|

375 |

|

|

|

(124 |

) |

|

|

— |

|

|

|

— |

|

|

|

(22 |

) |

|

|

229 |

|

| 租赁负债 |

|

|

4,458 |

|

|

|

(2,066 |

) |

|

|

— |

|

|

|

— |

|

|

|

— |

|

|

|

2,392 |

|

| 递延收入和其他非流动负债 |

|

|

41 |

|

|

|

(33 |

) |

|

|

— |

|

|

|

— |

|

|

|

— |

|

|

|

8 |

|

| 非流动负债总额 |

|

|

12,101 |

|

|

|

(3,669 |

) |

|

|

— |

|

|

|

— |

|

|

|

37 |

|

|

|

8,469 |

|

| |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

| 股东权益 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

| |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

| 归属于控股股东 |

|

|

9,548 |

|

|

|

(10,045 |

) |

|

|

915 |

|

|

|

685 |

|

|

|

114 |

|

|

|

1,216 |

|

| 归因于非控股权益 |

|

|

3,150 |

|

|

|

(3,150 |

) |

|

|

— |

|

|

|

— |

|

|

|

— |

|

|

|

— |

|

| 股东权益总额 |

|

|

12,698 |

|

|

|

(13,195 |

) |

|

|

915 |

|

|

|

685 |

|

|

|

114 |

|

|

|

1,216 |

|

| 总负债和股东权益 |

|

|

39,973 |

|

|

|

(24,495 |

) |

|

|

915 |

|

|

|

545 |

|

|

|

192 |

|

|

|

17,130 |

|

附注构成未经审核的形式上的简明财务信息

Sendas Distribuidora S.A.

未经审计形式上的简明

操作说明书

截至2020年9月30日的9个月期间

(以百万美元为单位雷亚尔)

| |

|

|

|

|

预计调整 |

|

|

|

|

| |

|

|

|

|

企业重组 |

|

|

|

|

|

|

|

| |

|

Sendas Distribuidora S.A.历史 |

|

|

爱西多集团及其他资产的分配 |

|

|

在交易所交易中获得的资产 |

|

|

增资 |

|

|

分居协议 |

|

|

形式上的 |

|

| |

|

|

|

|

附注2.2(A) |

|

|

附注2.2(B) |

|

|

附注2.2(C) |

|

|

附注2.2(D) |

|

|

|

|

| |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

| 净营业收入 |

|

|

40,983 |

|

|

|

(15,723 |

) |

|

|

— |

|

|

|

— |

|

|

|

— |

|

|

|

25,260 |

|

| 销售成本 |

|

|

(33,059 |

) |

|

|

11,881 |

|

|

|

— |

|

|

|

— |

|

|

|

— |

|

|

|

(21,178 |

) |

| 毛利 |

|

|

7,924 |

|

|

|

(3,842 |

) |

|

|

— |

|

|

|

— |

|

|

|

— |

|

|

|

4,082 |

|

| 销售费用 |

|

|

(4,141 |

) |

|

|

2,165 |

|

|

|

— |

|

|

|

— |

|

|

|

— |

|

|

|

(1,976 |

) |

| 一般和行政费用 |

|

|

(949 |

) |

|

|

645 |

|

|

|

— |

|

|

|

— |

|

|

|

— |

|

|

|

(304 |

) |

| 折旧及摊销 |

|

|

(889 |

) |

|

|

529 |

|

|

|

— |

|

|

|

(1 |

) |

|

|

— |

|

|

|

(361 |

) |

| 相联者的损益分摊 |

|

|

17 |

|

|

|

(17 |

) |

|

|

44 |

|

|

|

— |

|

|

|

— |

|

|

|

44 |

|

| 其他营业费用(净额) |

|

|

(294 |

) |

|

|

137 |

|

|

|

— |

|

|

|

— |

|

|

|

0 |

|

|

|

(157 |

) |

| 营业利润 |

|

|

1,668 |

|

|

|

(384 |

) |

|

|

44 |

|

|

|

(1 |

) |

|

|

— |

|

|

|

1,327 |

|

| 净财务业绩 |

|

|

(671 |

) |

|

|

254 |

|

|

|

— |

|

|

|

— |

|

|

|

5 |

|

|

|

(413 |

) |

| 所得税前收入 |

|

|

997 |

|

|

|

(130 |

) |

|

|

44 |

|

|

|

(1 |

) |

|

|

5 |

|

|

|

915 |

|

| 所得税与社会贡献 |

|

|

(167 |

) |

|

|

(8 |

) |

|

|

— |

|

|

|

— |

|

|

|

(2 |

) |

|

|

(176 |

) |

| 当期净收益 |

|

|

830 |

|

|

|

(138 |

) |

|

|

44 |

|

|

|

(1 |

) |

|

|

3 |

|

|

|

738 |

|

| 当期净收益可归因于: |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

| 控股股东 |

|

|

712 |

|

|

|

(20 |

) |

|

|

44 |

|

|

|

(1 |

) |

|

|

3 |

|

|

|

738 |

|

| 非控股权益 |

|

|

118 |

|

|

|

(118 |

) |

|

|

— |

|

|

|

— |

|

|

|

— |

|

|

|

— |

|

| |

|

|

830 |

|

|

|

(138 |

) |

|

|

44 |

|

|

|

(1 |

) |

|

|

3 |

|

|

|

738 |

|

| |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

| 每股收益(本年度/期间加权平均): |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

| 普通股-基本的和稀释的(in雷亚尔) |

|

|

2.6532 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

2.7520 |

|

| 加权平均流通股: |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

| 普通股-基本普通股和稀释普通股(1) |

|

|

268,352,221 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

268,352,221 |

|

| (1) | 将CBD作为唯一股东于2020年11月10日批准的约12比1的反向股票分割比率应用于该期间的历史加权平均流通股。有关反向股票拆分的更多信息,

请参阅“项目4.公司信息-公司历史和发展-最新发展-反向股票拆分

股票拆分。” |

附注构成未经审核的形式上的简明财务信息

Sendas Distribuidora S.A.

未经审计形式上的简明

操作说明书

截至2019年12月31日的年度

(以百万美元为单位雷亚尔)

| | |

| | |

预计调整 | | |

| |

| | |

| | |

企业重组 | | |

| | |

| |

| | |

Sendas Distribuidora S.A. 历史 | | |

爱西多集团及其他资产的分配 | | |

在交易所交易中获得的资产 | | |

增资 | | |

分居协议 | | |

形式上的 | |

| | |

| | |

附注2.2(A) | | |

附注2.2(B) | | |

附注2.2(C) | | |

附注2.2(D) | | |

| |

| | |

| | |

| | |

| | |

| | |

| | |

| |

| 净营业收入 | |

| 30,232 | | |

| (2,279 | ) | |

| — | | |

| — | | |

| — | | |

| 27,953 | |

| 销售成本 | |

| (24,891 | ) | |

| 1,663 | | |

| — | | |

| — | | |

| — | | |

| (23,228 | ) |

| 毛利 | |

| 5,341 | | |

| (617 | ) | |

| — | | |

| — | | |

| — | | |

| 4,724 | |

| 销售费用 | |

| (2,782 | ) | |

| 516 | | |

| — | | |

| — | | |

| — | | |

| (2,266 | ) |

| 一般和行政费用 | |

| (166 | ) | |

| (186 | ) | |

| — | | |

| — | | |

| — | | |

| (352 | ) |

| 折旧及摊销 | |

| (454 | ) | |

| 68 | | |

| — | | |

| (1 | ) | |

| — | | |

| (387 | ) |

| 相联者的损益分摊 | |

| (5 | ) | |

| 5 | | |

| 51 | | |

| — | | |

| — | | |

| 51 | |

| 其他营业费用(净额) | |

| (206 | ) | |

| 34 | | |

| — | | |

| — | | |

| — | | |

| (172 | ) |

| 营业利润 | |

| 1,728 | | |

| (179 | ) | |

| 51 | | |

| (1 | ) | |

| — | | |

| 1,598 | |

| 净财务业绩 | |

| (257 | ) | |

| 68 | | |

| — | | |

| — | | |

| 6 | | |

| (183 | ) |

| 所得税前收入 | |

| 1,471 | | |

| (111 | ) | |

| 51 | | |

| (1 | ) | |

| 6 | | |

| 1,415 | |

| 所得税与社会贡献 | |

| (411 | ) | |

| 31 | | |

| — | | |

| (0 | ) | |

| (2 | ) | |

| (382 | ) |

| 当期净收益 | |

| 1,060 | | |

| (81 | ) | |

| 51 | | |

| (1 | ) | |

| 4 | | |

| 1,033 | |

| 当期净收益可归因于: | |

| | | |

| | | |

| | | |

| | | |

| | | |

| | |

| 控股股东 | |

| 1,047 | | |

| (68 | ) | |

| 51 | | |

| (1 | ) | |

| 4 | | |

| 1,033 | |

| 非控股权益 | |

| 13 | | |

| (13 | ) | |

| — | | |

| — | | |

| — | | |

| — | |

| | |

| 1,060 | | |

| (81 | ) | |

| 51 | | |

| (1 | ) | |

| 4 | | |

| 1,033 | |

| | |

| | | |

| | | |

| | | |

| | | |

| | | |

| | |

| 每股收益(本年度/期间加权平均): | |

| | | |

| | | |

| | | |

| | | |

| | | |

| | |

| 普通股-基本的和稀释的(in雷亚尔) | |

| 4.0624 | | |

| | | |

| | | |

| | | |

| | | |

| 4.0079 | |

| 加权平均流通股: | |

| | | |

| | | |

| | | |

| | | |

| | | |

| | |

| 普通股-基本普通股和稀释普通股(1) | |

| 257,730,518 | | |

| | | |

| | | |

| | | |

| | | |

| 257,730,518 | |

| (1) | 将CBD于2020年11月10日作为唯一股东批准的约12比1的反向股票分割比率应用于该年度的历史加权平均流通股。有关反向股票拆分的更多信息,请参阅

“项目4.公司信息-公司历史和发展-最新发展-反向股票拆分

股票拆分。” |

附注构成未经审核的形式上的简明财务信息

Sendas Distribuidora S.A.

未经审计人员须知形式上的

简明财务信息

(以百万美元为单位雷亚尔)

2020年12月31日,CBD和Sendas的特别股东大会

批准了Sendas的剥离提议。

剥离是指建议将基本上

所有已发行和已发行的森达普通股分配给中央商务区普通股持有人,包括中央商务区ADS托管人。比例

比率没有任何考虑的基础。剥离后,森达斯将成为一家独立的上市公司,我们预计

CBD将保留约0.06%的股本所有权。请参阅“项目10.附加信息-A.

股本。”有关分拆后CBD的预期主要股东的更多信息,

请参阅“项目7.主要股东和关联方交易-A.主要股东”。我们已申请

将Sendas普通股在Novo MercadoB3的上市部分,我们打算申请将Sendas美国存托凭证在纽约证券交易所上市

。

2020年12月31日,CBD完成了如下所述的内部公司交易

:

| ● | Sendas参与了与CBD的交换交易,其中CBD的某些

资产转让给Sendas,以换取Sendas持有的Éxito股份的等值(对应于Éxito总流通股的8.77%)。转让给森达斯的CBD资产包括: |

| Ø | Bellamar控股公司50%的股份,Bellamar持有FIC 35.76%的股份

;以及 |

| Ø | 房地产资产,由五个房地产地块组成,未来可能会作为新商店的用地

开发。 |

| ● | 在交易所交易之后和同时,Sendas向CBD分配了Sendas持有的Éxito的剩余股份(相当于Éxito总流通股的87.80%)。

Sendas向CBD分配了Sendas持有的Éxito的剩余股份(相当于Éxito总流通股的87.80%)。 |

| ● | 森达斯将某些资产分配给CBD,净金额为

雷亚尔$20。 |

| Ø | CBD将森达斯未来可能开发的门店净资产转让给森达斯

; |

此外,在2020年12月14日,我们与CBD签订了分离

协议,该协议为我们在分离和剥离之后与CBD的关系提供了一个框架。有关分离协议的更多

信息,请参阅“项目7.主要股东和关联方交易-B.相关

交易方交易-与剥离相关的协议。”根据分居协议,Sendas将确认

与或有事项相关的某些资产和负债及其相关的司法存款,双方同意

在分居后负责这些资产和负债。

圣诞老人一家形式上的财务信息包括

以下调整:

| 2.1 | 对未经审计项目的调整形式上的截至2020年9月30日的浓缩资产负债表: |

| (a) | 如上文附注1所述,本公司将爱西多股权

分配给CBD所产生的资产负债表历史金额已作调整,以抵销爱西托集团的历史资产负债表金额。 |

| (b) | 确认通过交易所交易收到的资产,如上文附注1所述。该等资产包括

根据国际会计准则28-联营公司投资(“IAS 28”)及合营企业及国际会计准则16-物业、

厂房及设备

分别持有Bellamar Capital 50%权益(769雷亚尔)及房地产资产(总额146雷亚尔)。这些资产按森达斯和CBD商定的金额确认,接近其各自的公允价值

。此外,根据国际会计准则第28号,关于Bellamar的50%股份,PRO

表格调整包括初步的采购价格分配,这最终可能会发生变化。我们认为,这种潜在的

更改不会对Sendas中提供的信息产生重大影响形式上的财务信息。 |

| (c) | 指上文附注1所述的以下出资:(I)未来发展固定资产,剩余价值为45雷亚尔;(Ii)公司间应收账款140雷亚尔;及(Iii)500雷亚尔现金。 |

| (d) | 指的是Sendas确认与或有事项有关的某些资产和负债及其相关的司法存款

,双方同意在分居后对其负责,净额为114雷亚尔。 |

| 2.2 | 对未经审计项目的调整形式上的截至2020年9月30日的9个月和截至2019年12月31日的年度的简明运营报表: |

| (a) | 取消爱西多损益表项目的调整:(I)截至2020年9月30日的9个月期间,关于未经审计的形式上的截至2020年9月30日的9个月期间的简明经营报表

;以及(Ii)2019年11月27日(爱西多收购之日)至2019年12月31日期间的经营简明报表,

涉及未经审计的形式上的截至2019年12月31日的年度经营简明报表。 |

| (b) | 调整以确认在Bellamar的50%投资中的利润份额。 |

| |

|

截至2019年12月31日的年度 |

|

|

截至2020年9月30日的9个月期间 |

|

| |

|

|

|

|

|

|

|

|

| 贝拉马尔50%的利润份额 |

|

|

51 |

|

|

|

44 |

|

| (c) | 调整以确认国开行将贡献的资产的摊销费用,如上文附注2.1(C)所述。 |

| |

|

|

|

|

|

|

|

预计折旧调整 |

|

| |

|

历史成本 |

|

|

年折旧率 |

|

|

截至2019年12月31日的年度 |

|

|

截至2020年9月30日的9个月期间 |

|

| |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

| 土地 |

|

|

15 |

|

|

|

不适用 |

|

|

|

— |

|

|

|

— |

|

| 建房 |

|

|

16 |

|

|

|

2.50 |

% |

|

|

(0 |

) |

|

|

(0 |

) |

| 改进 |

|

|

20 |

|

|

|

4.17 |

% |

|

|

(1 |

) |

|

|

(1 |

) |

| 安装 |

|

|

1 |

|

|

|

8.19 |

% |

|

|

(0 |

) |

|

|

(0 |

) |

| 总计 |

|

|

53 |

|

|

|

|

|

|

|

(1 |

) |

|

|

(1 |

) |

| (d) | 调整以确认Sendas将从CBD获得的赔偿评估的货币调整,如上文

注释2.1(D)所述。 |

| |

|

赔偿资产 |

|

|

货币调节 |

|

| |

|

截至

一月一号,

2019 |

|

|

截至2019年12月31日 |

|

|

截至2020年9月30日 |

|

|

截至2019年12月31日的年度 |

|

|

截至2020年9月30日的9个月期间 |

|

| |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

| 税收或有事项 |

|

|

97 |

|

|

|

101 |

|

|

|

105 |

|

|

|

4 |

|

|

|

4 |

|

| 民事/劳工应急 |

|

|

65 |

|

|

|

67 |

|

|

|

68 |

|

|

|

2 |

|

|

|

1 |

|

| 总计 |

|

|

162 |

|

|

|

168 |

|

|

|

173 |

|

|

|

6 |

|

|

|

5 |

|

下表列出了我们截至2020年9月30日的合并

资本和负债情况:

| ● |

作为调整基础,以实施形式上的调整载于“-A.选定的财务数据-未经审计的

形式简明财务信息”。 |

下面的“调整后”信息

不一定表明,如果上述事件在2020年9月30日完成,我们的资本化和负债将会是多少。

投资者应阅读此表中的信息,以及本注册表中其他地方出现的未经审计的中期简明合并财务报表

,以及本

注册表标题为“财务和其他信息的呈现”、“项目3.关键信息-A.

精选财务数据”和“项目5.运营和财务回顾与展望”的部分。

| | |

截至2020年9月30日 | |

| | |

实际 | | |

作为调整后的(2) | |

| | |

(单位:百万美元)(1) | | |

(单位:百万

(R$) | | |

(单位:百万

(美元)(1) | | |

(单位:百万

(R$) | |

| | |

| | |

| | |

| | |

| |

| 经常借款、融资和债券: | |

| | |

| | |

| | |

| |

| 安稳 | |

| 5 | | |

| 31 | | |

| — | | |

| — | |

| 不安全 | |

| 651 | | |

| 3,671 | | |

| 373 | | |

| 2,105 | |

| 经常借款、融资和债券总额 | |

| 656 | | |

| 3,702 | | |

| 373 | | |

| 2,105 | |

| 非流动借款、融资和债券: | |

| | | |

| | | |

| | | |

| | |

| 安稳 | |

| 5 | | |

| 28 | | |

| — | | |

| — | |

| 不安全 | |

| 1,094 | | |

| 6,170 | | |

| 1,007 | | |

| 5,680 | |

| 非流动借款以及融资和债券总额 | |

| 1,099 | | |

| 6,198 | | |

| 1,007 | | |

| 5,680 | |

| 借款、融资和债券总额 | |

| 1,755 | | |

| 9,900 | | |

| 1,380 | | |

| 7,785 | |

| 股东权益归属于: | |

| | | |

| | | |

| | | |

| | |

| 控股权 | |

| 1,693 | | |

| 9,548 | | |

| 216 | | |

| 1,216 | |

| 非控股权益 | |

| 558 | | |

| 3,150 | | |

| — | | |

| — | |

| 股东权益总额 | |

| 2,251 | | |

| 12,698 | | |

| 216 | | |

| 1,216 | |

| 总市值(3) | |

| 3,350 | | |

| 18,896 | | |

| 1,223 | | |

| 6,896 | |

| (1) | 仅为方便读者,巴西真实金额已折算成美元,汇率

雷亚尔兑1美元为5.6407雷亚尔兑1美元,这是央行报告的2020年9月30日生效的美元商业卖出价

。这个真实/美元汇率不应被解读为意味着真实金额

表示在该日期或任何其他

日期以该汇率或任何其他汇率兑换成美元,或已经或可以兑换成美元。 |

| (2) | 已进行调整,以使形式上的调整载于“-A.选定的财务数据-未经审计的

形式简明财务信息”。 |

| (3) | 资本总额是指非流动借款、融资和债券总额以及股东权益总额

。 |

不适用。

在评估我们的公司、Sendas普通股和Sendas ADS时,您应仔细考虑以下描述的风险

以及本注册声明中包含的所有其他信息。

Sendas普通股和Sendas美国存托凭证。以下风险因素可能对我们的业务、财务状况、

经营业绩以及森达斯普通股和森达斯美国存托凭证的价格产生不利影响。

与分拆相关的风险

剥离可能不会成功,作为一家独立的上市公司,我们将不会享受到作为CBD子公司的相同好处。

分拆完成后,我们将

成为一家独立的上市公司。成为独立上市公司的过程可能会分散我们管理层的注意力,使其无法专注于我们的业务和战略优先事项。

此外,我们可能无法以我们可以接受的条件发行债券或股票,也可能无法如愿吸引和留住员工。我们也可能无法完全实现

分离和成为一家独立上市公司的预期好处,或者,如果发生本“风险因素”部分中确定的

任何风险或其他事件,这些好处的实现可能会延迟。

作为一家独立的上市公司,我们将

成为一家比CBD规模更小、多元化程度更低的公司,我们可能无法获得与分离和剥离之前CBD可用的

相当的财务和其他资源。我们无法预测剥离将对我们与合作伙伴或员工的关系

或我们与政府监管机构的关系产生的影响。此外,作为一家多元化程度较低的公司,我们可能

更有可能受到全球市场状况变化、监管改革和其他行业因素的负面影响,

这些因素可能会对我们的业务、前景、财务状况和运营结果产生实质性的不利影响。

我们可能无法实现剥离的部分或全部预期收益

,剥离可能会对我们的业务产生不利影响。

我们可能无法实现剥离所预期的全部

战略和财务收益,或者此类收益可能会延迟或根本不会发生。

剥离预计将提供以下好处,以及其他好处:

| ● | 允许每一家独立的公司增加对其业务的战略

关注,因为每一家公司都在不同的市场运营,拥有不同的机会和商业模式; |

| ● | 通过消除当前控股公司结构的低效提高每家独立公司的运营效率

,并允许CBD专注于产品和服务质量、客户便利性和整体客户体验,同时允许Sendas专注于供应链问题、减少库存单位(SKU)数量和基本服务需求; |

| ● | 改善独立公司的资源分配,并允许

每家公司获得更具吸引力的融资条件,因为投资者能够更好地了解每项独立的业务;以及 |

| ● | 为利益相关者创造价值,因为投资者根据独立公司的属性和业绩确认每个独立公司的内在价值

。 |

由于各种原因,我们可能无法实现这些和其他预期的

好处,其中包括:

| ● | 分离

将需要大量管理层的时间和精力,这可能会分散管理层对运营

和发展业务的注意力; |

| ● |

分离和剥离之后,我们可能比仍然是CBD的一部分更容易受到市场波动和其他不利事件的影响;

如果我们仍然是CBD的一部分,我们可能会更容易受到市场波动和其他不利事件的影响;以及 |

| ● |

剥离后,我们的业务将不如剥离前的CBD业务多元化。 |

此外,CBD和Sendas已经花费了

,并将继续花费大量的管理时间和资源,并且由于与剥离相关的法律、咨询和会计服务费用,已经并将继续产生大量的

费用。无论剥离是否完成,都必须支付这些费用。

任何此类条件或更改都可能会延迟剥离的完成

,否则会降低剥离的预期收益。

如果我们无法实现剥离预期产生的部分或全部

好处,或者如果延迟此类好处,我们的业务、财务状况和运营结果

可能会受到不利影响。

剥离可能不会在当前预期的条款或时间表

内完成,或者根本不会完成。

剥离的完成取决于许多条件,

包括获得必要的监管和证券交易所批准。见“项目4.关于公司的信息-A.

公司的历史和发展--分拆的条件”(Item 4.Information on the Company-A.

the History and Development of the Company)--分拆的条件。不能保证

剥离将按照当前预期的条款或时间表完成,或者根本不能保证。

我们的历史和预计财务信息

不一定代表我们作为一家独立上市公司可能取得的结果,也可能不是我们未来业绩的可靠指标

。

我们的历史和形式上的财务信息

可能不能完全反映作为独立上市公司运营所增加的成本或

我们财务战略的影响,而我们的财务战略与CBD采用的战略不同。此外,在我们的历史财务报表所涵盖的某些时期内,我们的业务是在托管其他CBD业务的法人实体内运营的,

如Éxito Group。我们敦促贵方认真考虑我们的历史和形式上的

本文中包含的财务信息是由于这些结果可能不是我们未来业绩的可靠指标,

或我们任何业务的业绩而准备和展示的。

如果我们不快速、经济高效地建立作为独立上市公司运营所必需的自己的管理和支持职能,我们有效运营业务的能力可能会受到影响

。

作为CBD的子公司,我们

历来依赖CBD的财务(包括财务和合规控制)以及某些法律、行政和其他资源来运营我们的业务

。特别值得一提的是,CBD历来为我们提供以下服务领域的服务:财务、法律、财务控制和会计、人力资源运营和房地产。有关详细信息,请参阅“项目7.

大股东和关联方交易-B.关联方交易-其他关联方交易-与CBD-成本分摊协议的协议

。”

对于剥离,我们正在

创建我们自己的财务、行政、公司治理和上市公司合规以及其他支持系统,包括

CBD历史上向我们提供的服务,或者可能需要与第三方签订合同来替换我们不是在内部建立的CBD系统

。这个过程可能很复杂,也很耗时。此外,我们还在建立或扩大我们自己的税务、金库、内部审计、投资者关系、公司治理和上市公司合规以及

其他公司职能。

这些公司职能超出了CBD以前提供的运营服务域的

范围,需要我们开发新的独立公司职能。

我们预计复制或外包其他提供商的这些公司职能会产生一次性成本,以取代CBD在剥离之前向我们提供的额外

公司服务。根据我们与CBD签订的分离协议,CBD将在剥离后大约一年内继续为某些行政

职能提供支持。在CBD向我们提供支持的过渡期内,我们自己的财务、行政或其他支持系统或CBD财务、行政或

其他支持系统的任何故障

或重大停机都可能对我们的运营结果

产生负面影响,或者使我们无法向供应商和员工付款、执行业务合并和外币交易

或及时执行行政或其他服务,这可能会对我们的运营结果产生负面影响。

特别是,我们的日常业务

依赖于我们的信息技术系统。例如,我们的人员、客户和供应商之间的大部分通信都是在我们的信息技术平台上进行的。我们预计,将我们的信息技术

系统与CBD分离将是复杂、耗时且成本高昂的。在分离信息

技术的过程中也存在数据丢失的风险。由于我们对信息技术系统的依赖,此类信息技术集成和传输的成本以及任何此类关键数据的丢失都可能对我们的业务、财务状况和运营结果产生不利影响。

此外,作为一家独立的上市公司,

我们将产生大量的法律、会计和其他费用,这是我们作为CBD的子公司没有发生的。2002年的《萨班斯-奥克斯利法案》(Sarbanes-Oxley),或称《萨班斯-奥克斯利法案》(Sarbanes-Oxley),以及美国证券交易委员会(SEC)和纽约证券交易所(NYSE)随后通过的规则,对上市公司提出了各种要求,包括制定了有关公司治理实践的规则。例如,《萨班斯-奥克斯利法案》(Sarbanes-Oxley)要求,除其他事项外,我们必须维护并定期评估我们对财务报告和披露控制程序的内部控制

和程序。特别是,我们和我们的经理将必须对我们和他们的财务报告内部控制进行系统和流程评估和测试,以便管理层和我们的独立注册会计师事务所根据萨班斯-奥克斯利法案第404条的要求报告我们财务报告内部控制的有效性。

我们目前根据CBD的财务报告实践和政策,定期测试我们对财务报告的内部控制

。但是,

作为独立实体这样做可能需要我们的管理层和其他人员投入大量时间来遵守这些要求

,还会增加我们的法律和财务合规成本。特别是,遵守萨班斯-奥克斯利法案第404条

将需要大量的会计费用和大量的管理工作。目前

我们不能确定我们的所有控制是否都将被认为是有效的,并且我们对财务报告的内部控制可能不符合适用于我们的

监管要求。

此外,我们的股票

在B3和纽约证券交易所上市将要求我们遵守每个交易所的上市、报告和其他规定。遵守两套法规(可能有不同的标准和要求)

管理层需要花费更多时间和精力。

CBD同意为我们提供的过渡服务

可能不足以满足我们的需求。此外,我们或CBD可能无法履行将

作为分离的一部分执行的各种交易协议,或者当某些交易

协议到期时,我们可能无法实施必要的系统和服务。

关于剥离,我们与CBD签订了分离协议

和其他相关协议。见“项目7.大股东和关联方交易-B.关联

交易方交易-与剥离有关的协议。”分离协议规定CBD在剥离后的一段时间内为我们提供关键的

业务服务,包括由以下

部门提供的服务:财务、保险、人力资源、营销/媒体和信息技术等。双方与共享资源有关的所有费用和成本

,包括全额人工成本和社会保障费用、固定资产折旧费用

和一般费用,将根据双方商定的标准,按照有效使用的共享资源

在双方之间定期分摊。成本和费用按季度计算、审批和收费

。这些服务可能不足以满足我们的需求,并且这些服务的条款可能不等于

或比我们从非关联第三方收到的条款更好,包括我们获得赔偿的能力。

我们将依靠CBD履行其履约

并履行这些协议下的付款义务。如果CBD不能履行其在这些协议下的义务,包括其

赔偿义务,我们可能会招致经营困难或损失。如果我们没有自己的系统和

服务,或者在某些过渡协议到期后,我们没有与这些服务的其他提供商签订协议,我们

可能无法有效地运营我们的业务,这可能会对我们的业务、财务状况和

运营结果产生不利影响。此外,在我们与CBD的协议到期后,我们可能无法以同样优惠的

价格或优惠条款获得这些服务。

森达斯和CBD分拆后的股权价值

可能无法准确反映标的实体的价值,股权价值可能会大幅波动。

分拆后立即发行的CBD普通股和CBD美国存托凭证的交易价格

可能低于分拆之前的交易价格

,因为交易价格将不再反映森达斯及其子公司的价值。此外,在市场完全

分析了CBD的价值(没有其所有历史业务)之前,CBD普通股和CBD美国存托凭证的交易价格可能会大幅波动

。我们不能向您保证,分拆后,CBD普通股

和森达斯普通股的合计交易价将等于或超过在没有分拆的情况下CBD普通股的交易价,或者CBD美国存托凭证和森达斯美国存托凭证的合计交易价将等于或超过在没有分拆的情况下CBD美国存托凭证的交易价

。分拆后,CBD和森达斯的合计权益价值可能会低于分拆前CBD的权益价值。

剥离可能会

导致您在美国缴纳大量税款。

为了使剥离

符合美国税则规定的向美国持有者免税分销的资格,剥离必须满足众多要求。我们

预计将采取这样的立场,即剥离更有可能符合向美国持有者免税分销的条件。美国

CBD普通股或CBD美国存托凭证的持有者

不应因剥离而确认美国联邦所得税的任何损益(可归因于接受现金代替Sendas普通股或Sendas美国存托凭证的零碎股份的任何损益)

持有CBD普通股或CBD美国存托凭证的人(见“第10项附加信息-E.税收-重要的美国联邦所得税后果”)

预计不会因剥离而确认任何用于美国联邦所得税目的的损益。

收受现金代替Sendas普通股或Sendas美国存托凭证的零碎股份的任何损益除外。然而,不能保证美国国税局不会成功地断言剥离是应税

交易,也不能保证法院不会维持这样的断言,这可能会导致CBD

普通股或CBD ADS的美国持有者在收到根据剥离而产生的Sendas普通股或Sendas ADS时产生税收。

有关剥离对您的潜在

税收后果的更多信息,包括将剥离视为美国联邦所得税目的的应税交易时的税收后果,请参阅项目10.其他

信息-E.税收-材料美国联邦所得税后果。

有关剥离对您的潜在税收后果的更多信息,包括如果将剥离作为美国联邦所得税的应税交易处理的话的税收后果

。

与我们的行业和我们相关的风险

在标题为“与我们的

行业和我们相关的风险”的这一节中,我们没有包括与爱西托集团相关的风险信息,该集团已于2020年12月31日因公司重组而由我们

转移到CBD。有关公司重组的更多信息,

请参阅“项目4.公司信息-A.公司的历史和发展-剥离-公司重组

”。

我们面临着巨大的竞争和压力,要求我们调整

以适应不断变化的消费者习惯,这可能会对我们的市场份额和净收入产生不利影响。

我们的操作方式是现货自运(自动服务学院(Atacado

de Autosserviço)),这是巴西零售业中竞争激烈的行业。我们在价格、产品组合、门店位置、布局和服务方面与其他零售商竞争

。消费者习惯在不断变化,我们可能无法

预测并快速响应这些变化。我们面临着来自小型和地区性零售商的激烈竞争,尤其是来自那些在巴西非正规经济领域运营的零售商的竞争。我们还在现货自运领域与大型连锁店展开竞争

。此外,在我们的市场,特别是在圣保罗和里约热内卢的大都市区,我们在食品零售领域与许多大型跨国零售食品、百货和现货自运连锁店以及当地超市和独立杂货店

展开竞争。请参阅“项目4.公司信息-B.业务概述-竞争。”

行业内的收购或整合也可能加剧竞争,并对我们的市场份额和净收入产生不利影响。

如果我们无法在目标市场成功

竞争(包括调整我们的门店业态组合或布局、确定地点并在首选区域开设门店,以及快速调整我们的产品组合或价格)或以其他方式调整以适应不断变化的消费者习惯和偏好,例如

在移动设备上购物,我们可能会失去市场份额,这将对我们的财务状况和运营结果产生不利影响。

我们面临着来自互联网销售的日益激烈的竞争,

这可能会对传统渠道的销售产生负面影响,我们可能无法有效应对这种竞争。

近年来,巴西的食品、服装和家用电器在互联网上的销售大幅增长,我们预计随着更多传统零售商进入在线零售领域或扩大与互联网销售相关的现有基础设施,这一趋势将继续下去。例如,亚马逊

最近宣布将把更多资源集中在巴西业务上。互联网零售商能够直接向

消费者销售,从而降低了现金自运商店、超市和零售店等传统分销渠道的重要性。

某些互联网食品零售商的运营成本明显低于传统大型超市和超市

,因为它们不依赖昂贵的零售点网络或大量劳动力。因此,互联网食品零售商

能够以比我们更低的成本提供产品,并且在某些情况下能够绕过中间商,

直接将产品交付给消费者。我们相信,我们的客户越来越多地使用互联网

购买食品和其他零售商品,而且这一趋势可能会持续下去,特别是在新冠肺炎

大流行的影响下。

此外,作为现代数字文化的一部分,食品和家用电器零售中使用的技术也在不断发展。我们可能无法以足够快的速度适应这些

变化,无法满足客户的需求和偏好,以及我们所在行业的标准。

鉴于我们竞争对手的互联网

业务,我们不能保证我们的

战略将成功满足客户需求或保持我们的市场份额。如果巴西的互联网销售额继续增长,消费者对传统分销渠道(如我们的零售店)的依赖可能会大大减少,这可能会对我们的财务状况和运营业绩

产生实质性的不利影响。

巴西现货自运行业对消费者购买力下降和不利的经济周期非常敏感。

从历史上看,巴西现货自运行业经历了一段经济减速时期,导致消费者支出下降。现货自运业务的成功

取决于与消费者支出和消费者收入相关的各种因素,包括一般

商业状况、利率、通货膨胀、消费者信贷可获得性、税收、消费者对未来经济状况的信心

、就业和工资水平。信用可获得性的减少以及我们和信用卡公司采取的更严格的信用政策可能会对我们的销售产生负面影响,尤其是家用电器。巴西不利的经济状况,

或反映在巴西经济中的全球不利经济状况,可能会显著减少消费者支出

和可用收入,特别是对于低收入阶层,他们获得信贷的机会比高收入阶层更少,债务再融资条件更有限,更容易受到失业率上升的影响。这些情况可能会

对我们的财务状况和运营结果产生重大不利影响。

巴西消费者获得信贷的限制

以及影响金融运营的巴西政府规则和干预措施可能会对我们的销售量和运营产生不利影响,

我们面临与客户融资和贷款相关的风险。

分期付款销售是巴西非食品类零售商经营业绩的重要组成部分。失业率的上升加上相对较高的利率,导致巴西消费者获得的信贷受到更多限制。失业率

在2020年10月和2019年分别达到11.6%和11.9%,而2018年和2017年分别为12.3%和12.7%。这些情况并未因巴西的基本利率(SELIC利率)的逐步下调而得到明显改善,SELIC利率分别从2020年10月和2019年12月、2018年和2017年的2.4%、4.5%、6.5%和7.0%

降至2.4%、4.5%、6.5%和7.0%。

如果向消费者提供的信贷减少,或者如果巴西政府政策限制向消费者发放信贷,我们的销售量,特别是非食品类产品的销售量

,以及我们的经营结果可能会受到不利影响。

此外,我们还通过FIC

参与通过我们与ItaúUnibanco Holding S.A.或ItaúUnibanco的合作关系向客户提供信贷,ItaúUnibanco Holding S.A.或ItaúUnibanco是巴西最大的私营金融机构之一。FIC在我们的门店独家提供信用卡、金融服务和保险

。有关FIC的更多信息,请参阅“项目4.公司信息-B.业务概述-FIC”。

FIC受制于通常与提供融资服务相关的风险

,包括本金和利息的支付违约风险,以及我们的资金成本和到期日与客户融资成本和到期日的任何不匹配,这可能对我们产生实质性的不利

影响。

此外,金融投资公司是受中央银行监管的金融机构,因此受到广泛的监管。巴西金融系统的监管结构不断变化。现行法律法规可以修改,其适用或解释也可能改变

,并可能采用新的法律法规。FIC和我们可能会受到法规变化的不利影响,包括

与以下内容相关的变化:

巴西政府的规则和干预

对我们的运营和盈利能力的负面影响可能比没有金融业务的竞争对手更大。

我们依赖信用卡销售。

商家收购方政策的任何变化都可能对我们产生不利影响.

我们依赖信用卡销售。

在截至2020年9月30日的9个月期间和截至2019年12月31日的一年中,分别有47%和50%的PRO

表格净营业收入由信用销售表示,主要是以信用卡销售的形式。为了向我们的客户提供

信用卡销售,我们依赖于商家收购者的政策,包括收购者收取的费用。收购者政策的任何变化

,包括例如他们的商家折扣率,都可能对我们产生不利影响。

我们的生意依赖于我们的强势品牌。我们可能

无法维护和提升我们的品牌,或者我们可能会收到不利的客户投诉或负面宣传,

这可能会对我们的品牌造成不利影响。

我们相信我们的品牌,如阿萨伊,为我们的业务成功做出重大贡献

。这个阿萨伊根据全球品牌咨询公司Interbrand

在2020年发布的题为“2020年最有价值的巴西品牌”的研究报告,该品牌在巴西最具价值品牌排行榜上名列第19位

。根据这项研究,阿萨伊该品牌的估值约为5.8亿雷亚尔。在2020年版的《Exame》杂志中,我们还被大众投票评为巴西最受尊敬的公司。梅尔霍尔e maiores”

(“最好的和最大的“)调查。Exame杂志的年度调查对1000多家巴西公司进行了不同类别的排名

。“梅尔霍尔e maiores“被认为是巴西最负盛名的企业奖项之一

。我们还相信,维护和提升这些品牌对于扩大我们的客户群至关重要,这在很大程度上取决于我们基于我们具有竞争力的定价和种类繁多的产品

继续创造最佳客户体验的能力。

客户对我们提供的产品或服务的投诉或负面宣传

可能会损害我们的声誉,降低消费者对我们的信心。我们品牌实力和声誉的下降

可能会对我们的业务、财务状况和经营业绩产生不利影响。

新型冠状病毒病

(新冠肺炎)的全球爆发可能会扰乱我们的运营,并可能对我们的业务、财务状况、运营结果

或前景产生不利影响。

自2019年12月以来,一种名为新冠肺炎

的新型冠状病毒株在中国和其他国家传播。2020年,新冠肺炎疫情迫使包括

巴西在内的世界各国政府采取临时措施遏制新冠肺炎的传播,例如城市封锁、旅行和公共交通限制、商业和商店关闭以及紧急隔离等,所有这些都对全球经济和越来越多的行业和国家的正常商业运营造成了重大

中断。为抗击新冠肺炎疫情而采取的措施

已经并将继续对企业信心和消费者情绪造成不利影响,并且已经并可能继续伴随着全球金融和大宗商品市场以及证券交易所的大幅波动

。

有关巴西政府为应对新冠肺炎对健康和经济影响而采取的措施,以及新冠肺炎疫情对我们的业务和经营结果的影响

的详细讨论,请参阅“项目5.经营和财务回顾与展望-A.

经营业绩-我们所在行业的现状和趋势-新冠肺炎”(Item 5.Operating and Financial Review and Prospects-A.

经营业绩-我们行业的现状和趋势-新冠肺炎)。详细讨论新冠肺炎对我们的业务和运营结果的影响

。