附件99.1

经营与财务回顾与展望

经营业绩

重新分类-描述2020年间发生变化的会计政策。

在截至2020年9月30日的期间内,公司改变了与2018年实施的国际会计准则第29号(通货膨胀会计)应用相关的会计政策。截至2017年12月31日的通货膨胀会计累计初始影响除以当日汇率,直接在权益中确认,列在“适用国际会计准则第29号的期初余额调整”一栏,作为留存收益的一部分。在初步确认后,恶性通货膨胀调整和将可比金额重新换算为收盘汇率的持续影响已在其他全面收益中确认,作为累计换算调整(“CTA”)的一部分。

本公司决定改变其列报最初采用国际会计准则第29号的效果的会计政策,并将其重新分类为其他全面收益,作为累计换算调整(“CTA”)的一部分;而不是在留存收益中列报。列报政策的这一变化是为了为同一概念提供统一的披露,只需要对股本的构成要素进行重新分类,并不影响全部股东股本。

此外,与恶性通货膨胀会计相关的是,该公司改变了财务收入/费用列报的会计政策。在2020年6月之前,该公司选择不将通货膨胀对财务业绩的影响分开。考虑到这种影响的分离提供了可靠和更相关的信息,该公司决定改变其列报政策,并将通胀对财务业绩的影响分开。财务结果将反映利息和汇率差异,扣除通胀影响。这一变化仅代表财务结果中的重新分类,对总财务结果、净收益或净收益没有任何影响。

影响我们经营业绩的趋势和因素

新冠肺炎

2019年12月,据报道,一种新的冠状病毒株(新冠肺炎)在中国浮出水面,并于2020年初开始向世界其他地区传播。新冠肺炎病毒正在影响全球的经济活动,并带来这样的风险,即Adecagro或其员工、承包商、供应商、客户和其他业务合作伙伴可能被无限期阻止开展某些业务活动,包括由于政府当局强制关闭或公司以其他方式采取预防措施而关闭。鉴于新冠肺炎未来传播的范围和时间以及保护措施的施加或放松存在不确定性,因此无法总体上预测新冠肺炎对行业的影响,并合理估计对公司的财务影响。

在巴西,政府于2020年3月成立了一个危机委员会,以监测新冠肺炎的影响。从那时起,它已经宣布了几项措施(税收和其他)来解决新冠肺炎的影响。在这方面,巴西卫生当局以及几个州和市政当局已经通过或建议采取社会疏远措施。

在阿根廷,2020年3月20日,阿根廷政府实施了社会、预防性和强制性隔离制度,禁止人员在路线、道路和公共场所流动(“强制性隔离制度”),截至本报告日,该制度已部分恢复。

截至本报告之日,我们阿根廷子公司从事的与农产品生产、分销和商业化相关的活动因被视为“基本”活动而不受强制隔离制度的约束。我们在巴西的活动也没有限制。

公司措施

为保障卫生部规定的卫生安全条件,维护人民健康

在我们子公司的员工中,Adecagro制定了为每个设施量身定做的预防和行动方案,此外还成立了危机委员会。所采取的措施包括但不限于:(I)每日到达设施后检查体温,(Ii)在工作场所强制保持距离,(Iii)午餐室和车辆的最高人数限制

(Iv)卫生屏障;。(Iv)特别防护衣物。此外,在中央办公室雇员的强制性隔离制度期间,远程工作得到了保障,农场或工业设施的行政雇员也实行了轮换计划。

无论是在农场和工业层面,还是在公路和港口,我们的大多数企业都在运营,没有任何重大中断。然而,由于当局与大流行有关的封锁决定,我们的产品(主要是巴西的乙醇)的需求已经减少。尽管如此,我们正在优化我们的生产结构,以缓解这种需求的减少。

该公司正密切监察有关情况,并采取一切必要措施,以保障人类生命及其运作。

除了组成危机委员会来监督公司对大流行的反应外,公司还制定了针对每个设施和活动的预防和行动方案。

所采取的措施包括但不限于:(I)每个设施入口处和其他关键检查点的体温控制,(Ii)工作场所强制保持距离,(Iii)会议室、饭厅和车辆的人员最大限度限制,(Iv)卫生屏障,(V)特别防护服和口罩,(Vi)对与旅行者或有症状接触者强制隔离,(Vii)关于如何防止新冠肺炎传播风险的培训方案和信息,(Viii)聘请传染病专家此外,在大流行期间,在中央办公室工作的员工有远程工作保障,在农场或工业设施工作的行政人员也实施了轮换计划。尽管有了新冠肺炎,但我们所有的业务在农业和工业层面都在运营,没有任何重大中断。

我们的经营结果已经并将继续受到以下因素的影响:

(I)产量波动的影响

严重不利天气条件的发生,特别是干旱、冰雹、洪水或霜冻,是不可预测的,可能会对农业生产产生潜在的破坏性影响,还可能对我们在业务中销售和使用的农产品的供应和价格产生不利影响。恶劣天气条件的影响也可能降低我们农场的产量。产量也可能受到鼠疫、疾病或杂草感染和操作问题的影响。

下表列出了我们每公顷的平均作物产量、水稻产量和甘蔗产量:

| | | | | | | | | | | |

| 2020/2021 | 2019/2020 | %的更改 |

| 收获年份第二年(1) | 收获年份第二年(1) | 2019/2020 - 2018/2019 |

玉米期货(2) | 6.2 | 6.6 | (6.1) | % |

大豆 | 2.8 | 2.7 | 3.7 | % |

大豆收成(第二季) | 2.2 | 2.0 | 10.0 | % |

小麦期货(3) | 2.8 | 3.2 | (12.5) | % |

花生 | 3.0 | 3.4 | (11.8) | % |

向日葵 | 1.8 | 1.9 | (5.3) | % |

大米 | 7.8 | 6.7 | 16.4 | % |

甘蔗(4) | 77.9 | 75.2 | 3.6 | % |

| | | |

(1)上表列出了截至6月30日收成年份的当前产量。截至2020年6月30日,小麦完成收获面积100%,玉米完成64%,大豆一收完成100%,大豆二收完成96%,小麦完成100%,花生完成95%,向日葵完成100%,水稻完成100%。截至2021年6月30日,小麦完成收获面积100%,玉米完成76%,大豆一收完成99%,大豆二收完成100%,向日葵完成100%,水稻完成100%,花生完成97%。

(2)包括高粱和嘉。

(3)包括大麦、黑麦、燕麦、鹰嘴豆和黑豆。

(四)不考虑种植活动的收获面积。

(Ii)生产成本波动的影响

由于(I)化肥、(Ii)农用化学品、(Iii)种子、(Iv)燃料、(V)农场租赁和(Vi)劳动力的成本波动,我们的生产成本出现波动。然而,先进技术的使用可以提高我们的效率,在很大程度上减轻了生产成本的波动。一些生产技术的实施使我们能够提高效率和降低成本,例如使用免耕技术(也称为“直播”,即免耕耕作,将植物残留物留在土壤上形成保护层,对成本、产量和土壤产生积极影响)、轮作、一年内第二次收获、病虫害综合治理和平衡施肥技术,以提高农田的生产效率。我们甘蔗种植园收割和种植作业机械化程度的提高,以及糖厂和乙醇厂现代化高压锅炉的使用,也提高了每吨甘蔗的能源生产率。

(三)商品价格波动的影响

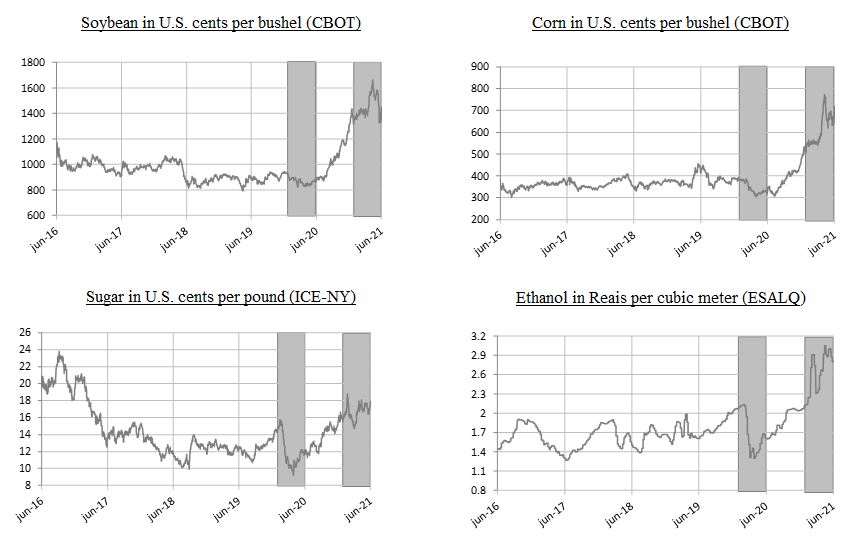

从历史上看,大宗商品价格经历了大幅波动。例如,纽约洲际交易所(ICE-NY)的数据显示,在2021年1月1日至2021年6月30日期间,乙醇价格上涨了37.1%,根据Escuela Superior de Agrtura“Luiz de Queiroz”(“Esalq”)的数据,糖价上涨了15.8%。根据芝加哥期货交易所(CBOT)数据,2021年1月1日至2021年6月30日,大豆价格上涨10.2%,玉米价格上涨48.8%。商品价格波动对我们的损益表的影响如下:

·生物资产和农产品的公允价值相对于正在进行生物转化的未收获生物资产的初始确认和变化;

·按可变现净值入账的农产品可变现净值的变化;以及

·向第三方销售制成品和农产品。

以下图表显示了我们一些主要产品自2016年6月30日至2021年6月30日的现货市场价格,突出显示了2020年1月1日至6月30日和2021年1月1日至2021年6月30日这两个时期:中国。

(四)财政年度和收获年度

我们的财政年度从每年的1月1日开始,到12月31日结束。然而,我们的产量是基于我们每种作物和水稻的收成年份。丰收年根据作物或水稻植株及其生长的气候而有所不同。由于我们农场的地理多样性,特定作物或水稻的播种期在一个农场可能比另一个农场更早开始,导致它们各自的收获期不同。本报告有关每种作物及稻米的产量(吨)及生产面积(公顷)的列报,是由在该收割年度开始种植的第一个农场的种植期的第一天开始,至最后一个农场种植该作物或稻米以完成该收割年度的收割期的最后一天开始。

另一方面,乳制品的生产量和糖、乙醇和能源业务的生产量和生产面积按会计年度列报。

我们所有产品的财务结果都是在会计年度的基础上公布的。

(V)生产区波动的影响

我们的经营结果也取决于生产区的大小。我们自有和租赁的农作物、水稻和甘蔗生产面积,在购买和开发新的农田、出售开发的农田、租赁新的农田和终止现有的农田租赁协议方面,都会在不同时期波动。租赁协议通常在收获季节之后达成,农作物和水稻的租赁协议从7月到9月,甘蔗的租赁协议从5月到4月。农作物租赁协议的期限通常为一年,水稻租赁协议的期限为一至五年,甘蔗租赁协议的期限通常为六至七年。在农作物方面,生产区每年可以种植和收获一到两次。例如,小麦可以在7月播种,12月收获。收获后,大豆可以在同一地区种植,并在4月份收获。因此,种植和收获面积在一年内可能超过生产面积。一年内甘蔗生产面积可以超过收获面积。种植的甘蔗可以留在地里,然后第二年收获。下表列出了所示时期的生产区域:

| | | | | | | | | | | |

| 截至6月30日的6个月期间, |

| 2021 | 2020 | 更改(%) |

| (公顷) |

农作物(1) | 174,995 | | 161,700 | | 8.2 | % |

米饭 | 44,282 | | 41,544 | | 6.6 | % |

糖、乙醇和能源 | 183,043 | | 172,452 | | 6.1 | % |

(1)不包括第二作物区或牧草。

2021年糖、乙醇和能源生产面积增加的原因是租赁公顷增加,根据公司的长期增长计划,这些土地为全年提供了充足的甘蔗供应。与2020年相比,2021年农作物生产面积的增加主要是由租赁面积的增加推动的。

(六)收购、处置和土地改造的效果

我们的商业模式包括将牧场和非生产性土地转变为适合种植各种农作物的土地,以及通过实施先进和可持续的农业做法,如“免耕”技术和轮作,将效率低下的农场转变为适合更有效利用的农场。在任何一块土地改造过程的前三到五年,我们必须在土地改造上投入大量资金,因此,一旦土地完全改造,这段时间的作物产量往往低于作物产量。改造完成后,土地需要的投资较少,作物产量逐渐增加。因此,根据改造过程中的土地数量,我们的结果可能会从一个季节到下一个季节有所不同。

我们的业务模式还包括识别、收购、开发和选择性处置农田或其他农村财产,在实施农业最佳实践并提高作物产量后,我们相信这些土地或其他农村财产的市场价值具有升值潜力。作为这一战略的一部分,我们不时地买卖农场和其他农村财产。另请参阅“风险因素--与阿根廷有关的风险--阿根廷关于外国拥有农村财产的法律可能会对我们在阿根廷农村财产的经营结果和未来投资产生不利影响”和“风险因素--与巴西有关的风险--巴西关于外国投资农村财产的规则的改变可能会对我们的投资产生不利影响。”包括在我们的表格20-F中的“项目3.风险因素”中。

土地流转部分包含的结果与农地企业的收购和处置有关,而与土地的实物流转无关。收购及/或出售农地业务的决定取决于若干不同期间的市场因素,导致收购或出售发生时的一个财政期间的该等活动的结果与没有收购或出售的其他财政期间的结果不能直接比较。

(七)新兴市场宏观经济发展

我们几乎所有的收入都来自新兴市场的食品和可再生能源生产。因此,我们的经营业绩和财务状况直接受到宏观经济和财政发展的影响,包括这些市场的货币汇率波动、通胀和利率波动。我们开展业务的新兴市场(包括阿根廷、巴西和乌拉圭)仍然受到这种波动的影响。

有关COVID 19大流行的更多信息,请参阅表格20-F中的“项目4-公司信息-业务概述-COVID 19”。另见“项目3.关键信息-D。风险因素--与阿根廷相关的风险--阿根廷政府为应对新冠肺炎疫情而采取或将要实施的措施,可能会对我们的业务和运营产生不利影响。“而且“我们可能会面临与卫生流行病相关的风险,特别是与”新冠肺炎“相关的风险,这可能会对我们的业务运营能力和运营结果产生不利影响。”在我们的20-F表格中,“巴西政府为应对新冠肺炎疫情而采取或将要实施的措施可能会对我们的业务和运营造成不利影响”。

(Viii)出口税对我们产品的影响

在2002年阿根廷经历经济和金融危机之后,阿根廷政府提高了农产品的出口税。自2015年12月以来,唯一仍需缴纳出口税的产品是大豆及其衍生品。然而,2018年9月,由于经济波动,政府对阿根廷出口的所有商品征收12%的出口税。对“初级产品”货物(包括农产品)的离岸出口价征收12%的出口税,初级产品货物的离岸价上限为相应税值或官方离岸价的每美元4比索(4比索)。对于所有其他产品,上限金额固定为相应税值或官方离岸价格的1美元兑3比索(3比索)。2019年12月,阿根廷政府换届后,出口税按下表调整:

| | | | | | | | |

| 产品 | 出口税 | 出口美元上限 |

| 大豆及其衍生物 | 33% | — | |

| 玉米 | 12% | — | |

| 小麦 | 12% | — | |

| 花生 | 7% | — | |

| 向日葵 | 5% | — | |

| 棉花 | 5% | — | |

| 米饭 | 5% | — | |

| UHT牛奶 | 12% | 3美元/美元 |

| 奶粉 | 9% | — | |

| 芝士 | 12% | 3美元/美元 |

因此,由于当地价格是在考虑出口平价参考的情况下确定的,因此出口税的任何增减都将影响我们的财务业绩。

(Ix)外币波动的影响

我们在阿根廷、巴西和乌拉圭的每一家子公司都使用当地货币作为其功能货币。我们在阿根廷的很大一部分运营成本是以阿根廷比索计价的,我们在巴西的大部分运营成本是以巴西雷亚尔计价的。对于我们的每一家子公司的损益表,外币交易都使用相关日期的现行汇率换算成当地货币,作为这些子公司的功能货币。

特定交易记录。结算这类交易以及以年终汇率换算以外币计价的货币资产和负债所产生的汇兑差额在损益表的“财务收入”或“财务成本”项下确认(视情况而定)。我们的合并财务报表以美元表示,换算过程中出现的汇兑差额在综合全面收益表中披露。

截至2021年6月30日,比索兑美元汇率为Ps。与Ps相比,1美元兑95.7美元。截至2020年6月30日,1美元兑70.5美元。截至2021年6月30日,雷亚尔兑美元汇率为1美元兑4.9雷亚尔,而截至2020年6月30日,雷亚尔兑美元汇率为5.5雷亚尔。

下图显示了自2016年6月30日至2021年6月30日期间阿根廷比索兑美元汇率和雷亚尔兑美元汇率,突出显示了2020年1月1日至6月30日和2021年1月1日至6月30日期间:

我们的主要外汇波动风险涉及巴西雷亚尔兑美元汇率的变化。我们定期评估我们的风险敞口,并考虑通过签订货币远期合约和其他对冲工具来减轻汇率波动影响的机会。

自新冠肺炎疫情爆发以来,巴西雷亚尔兑美元贬值了39.2%,我们无法预测未来对汇率的影响。有关COVID 19大流行的更多信息,请参阅“第4项-公司信息-业务概述-COVID 19”。另请参阅20-F表格中的“第3项.关键信息-D.风险因素-与阿根廷有关的风险-我们可能面临与健康流行病相关的风险,特别是新冠肺炎倡议,这可能会对我们的业务运营能力和运营结果产生不利影响”。

(X)季节性

我们的商业活动天生就是季节性的。我们通常在2月至8月间收割和出售大部分谷物(玉米、大豆、大米和向日葵),但小麦除外,小麦在12月至1月收割。花生从4月到5月收获,第三季度销售力度更大。棉花的独特之处在于,虽然它通常在6月至8月收获,但它需要大约两到三个月的加工时间才能完成。我们乳制品业务部门的销售额趋于稳定。然而,第四季度的牛奶产量普遍较高,因为那时的天气更适合生产。虽然我们的糖、乙醇和电力产业目前在“不间断”或“连续”收获下运营,在传统的淡季期间也没有停止,但巴西的其他行业仍然主要在12月/1月至3月/4月的较长淡季期间运营。大量淡季的结果是我们的糖和乙醇销售以及我们的库存出现波动,通常在12月份达到顶峰,以利用传统淡季期间(即1月至4月)价格上涨的机会。由于上述因素,我们的财务业绩在不同季度之间可能会有很大差异。此外,由于大宗商品价格、生产产量和成本的波动对生物资产和农产品公允价值变动的确定产生影响,我们的季度业绩可能会有所不同。见“项目5.经营和财务审查及展望--A。经营业绩-关键会计政策和估计-生物资产和农产品。“

(Xi)资本支出和其他投资

在过去两年,我们的资本开支主要包括(I)改造和提高土地生产力、(Ii)种植甘蔗和(Iii)扩建和提升生产设施的开支。在截至2021年6月30日的6个月里,资本支出(包括维护和扩建)总额为1.022亿美元,而2020年同期为9880万美元。另见“-资本支出承诺”。

(十二)公司税对我们收入的影响

我们的经营成果要缴纳各种税。下表显示了我们开展业务的每个国家/地区2021年的有效所得税税率:

| | | | | |

| --美国税率(%) |

阿根廷(1) | 35 |

巴西(2) | 34 |

乌拉圭 | 25 |

____________

(1)2021年6月,阿根廷政府对所得税法进行了新的修改,确定了提高税率,对于超过5000万比索(50万美元)的所得税收益,税率从25%开始,最高可达35%。这项新计划适用于2021年以后的年份。在2018年至2020年期间,对股息征收新税,税率为7%,从2021年起,税率为13%。

(2)包括社会对净利润的贡献(CSLL)

关键会计政策和估算

公司的关键会计政策和估计与我们的20-F报表中的审计综合财务报表附注34中所述的政策和估计是一致的。

运营细分市场

IFRS 8“经营部门”要求一个实体报告其可报告部门的财务和描述性信息,这些部门是符合特定标准的经营部门或经营部门的集合。营运分部是一个实体的组成部分,可获得有关该实体的单独财务信息,由首席运营决策者(“CODM”)在决定如何分配资源和评估业绩时定期进行评估。CODM根据业务、产品和服务的性质差异对业务进行评估。为每个细分项目报告的金额是为这些目的向CODM报告的衡量标准。

该公司经营三大业务,即农业;糖、乙醇和能源;以及土地改造。

·公司的“农业”业务由四个可报告的部门组成:

▪公司的“作物”业务包括种植、收获和销售谷物、油籽和纤维(包括小麦、玉米、大豆、花生、棉花和向日葵等),较少程度上包括向第三方提供谷物仓储/调理、搬运和干燥服务以及购买和销售第三方生产的作物。此细分市场中的每个底层裁剪并不代表一个单独的运营细分市场。管理层寻求通过种植一种或多种作物来最大限度地利用土地。种植作物的类型和表面数量可能会因收获年份的不同而有所不同,这取决于几个因素,其中一些因素不在本公司的控制范围之内。管理的重点是生产性土地的长期表现,在这种程度上,绩效是考虑到土地上种植的作物的聚合组合(如果有的话)来评估的。一名经理负责管理所有作物的经营活动,而不是每一种作物。

▪该公司的“大米”部门包括大米的种植、收获、加工和销售;

▪该公司的“乳制品”部门包括原料奶的生产和销售,以及工业化产品,包括超高温、奶酪和奶粉等;

▪本公司的“所有其他分部”包括未达到披露数量门槛且本公司管理层认为不具有持续重要性的其余非须报告经营分部(即咖啡和牛)的合计。

·该公司的“糖、乙醇和能源”部门包括种植甘蔗,甘蔗在自己的糖厂加工,转化为乙醇、糖和电力并销售;

·本公司的“土地改造”部分包括(I)识别和收购开发不足和管理不善的农田业务;以及(Ii)通过战略性资产处置(产生利润)实现价值。

·本公司的“公司”部门包括某些其他不能分配给该部门的控股职能性质的活动。

为了按月评估企业的经济表现,经营业绩基于经通胀调整并在阿根廷子公司每月兑换成美元平均汇率的月度数据。这些已转换的数字随后不会重新调整和重新转换。应该注意的是,这种评估部门信息的转换方法与该公司用来转换来自其他国家(未被指定为恶性通货膨胀经济体)的其他子公司的运营结果相同,因为它允许更准确地分析其整体业务的经济表现。

截至2021年6月30日和2020年6月30日的6个月期间的主要财务和运营数据

下表仅提供了以下所示时期的精选财务和运营数据,因为它用于我们对运营结果的讨论。仅就截至6月30日、2021年和2020年的产量数据而言,我们尚未分别完成2020/2021年收成年度作物和2019/2020年。提供的收获吨对应于截至2021年6月30日和2020年6月30日完成的收获。

| | | | | | | | | | | |

| 截至6月30日的6个月期间, |

| 2021年(未经审计) | 2020(未经审计) | 更改(%) |

| (单位:千元) | |

销售额 | | | |

农业企业 | 224,314 | | 204,871 | | 9.5 | % |

粮食作物 | 88,601 | | 83,979 | | 5.5 | % |

大豆(1) | 30,176 | | 28,206 | | 7.0 | % |

玉米(2) | 18,857 | | 24,453 | | (22.9) | % |

小麦(3) | 6,950 | | 6,310 | | 10.1 | % |

花生 | 20,508 | | 16,537 | | 24.0 | % |

| | | |

向日葵 | 7,857 | | 5,203 | | 51.0 | % |

其他作物(4) | 4,253 | | 3,270 | | 30.1 | % |

| | | |

米饭(6) | 59,630 | | 56,938 | | 4.7 | % |

奶制品(7) | 75,199 | | 63,386 | | 18.6 | % |

所有其他网段(8) | 884 | | 568 | | 55.6 | % |

糖、乙醇和能源业务 | 240,246 | | 133,111 | | 80.5 | % |

糖 | 97,064 | | 34,905 | | 178.1 | % |

乙醇 | 117,204 | | 83,163 | | 40.9 | % |

能量 | 16,450 | | 14,991 | | 9.7 | % |

其他(9) | 9,528 | | 52 | | 100.0 | % |

总计 | 464,560 | | 337,982 | | 37.5 | % |

| 土地改造(十) | — | | 2,084 | | (100.0) | % |

| | | | | | | | | | | |

| 2020/2021 | 2019/2020 | |

| 丰收年(11)

(未经审计) | 丰收年(11)

(未经审计) | 更改(%) |

生产 | | | |

农业企业 | | | |

作物产量(吨)(12) | 740,560 | | 613,715 | | 20.7 | % |

进口大豆(吨) | 173,015 | | 180,220 | | (4.0) | % |

现货玉米(吨)(2) | 337,759 | | 262,427 | | 28.7 | % |

美国小麦(吨)(3) | 122,298 | | 104,188 | | 17.4 | % |

吨花生(吨) | 77,364 | | 53,371 | | 45.0 | % |

100吨向日葵(吨) | 28,436 | | 12,652 | | 124.8 | % |

| | | |

| 棉花(吨) | 1,688 | | 857 | | 97.0 | % |

大米(13)(吨) | 346,685 | | 278,348 | | 24.6 | % |

| | | | | | | | | | | |

| 截至6月30日的6个月期间, |

| 2021年(未经审计) | 2020(未经审计) | 更改(%) |

加工大米(14)(吨) | 165,726 | | 173,134 | | (4.3) | % |

乳制品(15升)(千升) | 81,159 | | 66,182 | | 22.6 | % |

| 加工奶(16升)(1000升) | 159,186 | 133,614 | 19.1 | % |

糖、乙醇和能源业务 | | | |

糖(吨) | 290,336 | | 206,969 | | 40.3 | % |

乙醇(立方米) | 261,025 | | 181,553 | | 43.8 | % |

能源(兆瓦时) | 308,699 | | 254,864 | | 21.1 | % |

土地流转业务(成交公顷) | — | | 812 | | — | |

| | | | | | | | | | | |

| 2020/2021 | 2019/2020 | |

| 丰收年

(未经审计) | 丰收年

(未经审计) | 更改(%) |

| (公顷) | |

种植面积 | | | |

农业企业(17) | | | |

| 粮食作物 | 223,451 | | 202,725 | | 10.2 | % |

| 大豆油 | 68,315 | | 73,762 | | (7.4) | % |

| 玉米(2) | 59,326 | | 61,677 | | (3.8) | % |

| 小麦(3) | 44,392 | | 32,799 | | 35.3 | % |

| 花生 | 26,123 | | 16,814 | | 55.4 | % |

| 向日葵 | 16,164 | | 6,818 | | 137.1 | % |

| 棉花 | 2,599 | | 4,461 | | (41.7) | % |

| 牧草 | 6,532 | | 6,393 | | 2.2 | % |

米饭 | 44,282 | | 41,544 | | 6.6 | % |

总种植面积 | 267,733 | | 244,269 | | 9.6 | % |

二次丰收区 | 41,924 | | 34,632 | | 21.1 | % |

租赁面积 | 109,190 | | 97,366 | | 12.1 | % |

| 拥有可耕种面积(18个) | 111,009 | | 105,878 | | 4.8 | % |

| | | | | | | | | | | |

| 2021 | 2020 | 更改(%) |

糖、乙醇和能源业务 | | | |

甘蔗种植园 | 183,043 | | 172,452 | | 6.1 | % |

自有土地 | 8,748 | | 8,748 | | — | |

租赁土地 | 174,295 | | 163,704 | | 6.5 | % |

(一)进口品种包括大豆、豆油和豆粕。

(2)品种包括高粱和嘉。

(3)蔬菜包括大麦、黑麦、燕麦和鹰嘴豆。

(四)农作物包括种子、棉花和牛。

(5)对我们农作物部门的销售进行了恶性通货膨胀会计换算的累计调整。

(6)鼓励销售加工大米,包括从第三方购买并在我们自己的设施、稻种和服务中加工的糙米。

(7)这包括我们生物消化池的能源销售,生物消化池从我们奶牛的排泄物中产生沼气。

(8)此外,所有其他细分市场都包括我们的牛业务,主要是根据牛肉价格将土地出租给第三方。见“项目4.公司信息-B.业务概述-牛业务”。在我们的20-F表格中

(9)服务范围包括经营租赁和其他服务。

(10)红利是指出售土地所得的资本收益。

(11)表中的数据反映了截至6月30日的收成年份的产量。

(12)全球作物产量不包括2020/2021年和2019/2020收获年截至6月30日分别生产的284,467吨和274,341吨牧草。

(13)以自有和租赁农场生产的粗米吨为单位。我们生产的糙米,连同我们从第三方购买的额外糙米,最终经过加工,构成大米业务的销售产品。

(14)我们的产品包括从第三方购买并在我们自己的设施中加工的糙米。以吨糙米表示(1吨加工大米约相当于1.5吨糙米)。

(15)购买我们奶牛场生产的原料奶。

(16)在我们的Morteros和Chivilcoy工业设施中加工的自有和第三方原料奶。

(十七)土地包括第二次收获时种植的公顷。

(十八)指标不包括正在评估改造的潜在可耕地面积,也不包括饲草面积。

截至2021年6月30日的6个月期间与截至2020年6月30日的6个月期间相比

下表列出了有关我们在所指时期的综合经营结果的某些财务信息。

| | | | | | | | |

| 六个月期满

六月三十日, |

| 2021年(未经审计) | 2020(未经审计) |

| (单位:千元) |

销售所提供的商品和服务 | 464,561 | 337,983 |

销售商品和提供服务的成本 | (338,801) | (270,243) |

生物资产和农产品公允价值的初步确认和变动 | 112,450 | 54,780 |

农产品收获后可变现净值的变化 | (8,806) | 5,173 |

扣除营业费用前的制造业和农业活动利润率 | 229,404 | 127,693 |

一般和行政费用 | (31,095) | (24,871) |

销售费用 | (50,046) | (40,481) |

其他营业收入,净额 | (12,150) | 12,703 |

财务税前营业利润 | 136,113 | 75,044 |

财政收入 | 23,425 | 5,665 |

融资成本 | (74,628) | (169,774) |

其他财务业绩-通货膨胀对货币项目影响的净收益 | 3,637 | 2,765 |

财务结果,净额 | (47,566) | (161,344) |

所得税前利润/(亏损) | 88,547 | (86,300) |

所得税(费用)/福利 | (53,546) | 19,795 |

该期间的利润/(亏损) | 35,001 | (66,505) |

销售所提供的货物和服务

| | | | | | | | | | | | | | | | | | | | |

六个月期

截至6月30日的期间, | 粮食作物 | 米饭 | 乳品 | 所有其他细分市场 | 糖、乙醇和能源 | 总计 |

| (单位:千元) |

| 2021年(未经审计) | 88,602 | | 59,630 | | 75,199 | | 884 | | 240,246 | | 464,561 | |

| 2020(未经审计) | 83,979 | | 56,938 | | 63,386 | | 568 | | 133,112 | | 337,983 | |

提供的商品和服务的销售额增长了37.5%,从截至2020年6月30日的6个月的3.379亿美元增长到2021年同期的4.645亿美元,主要原因是:

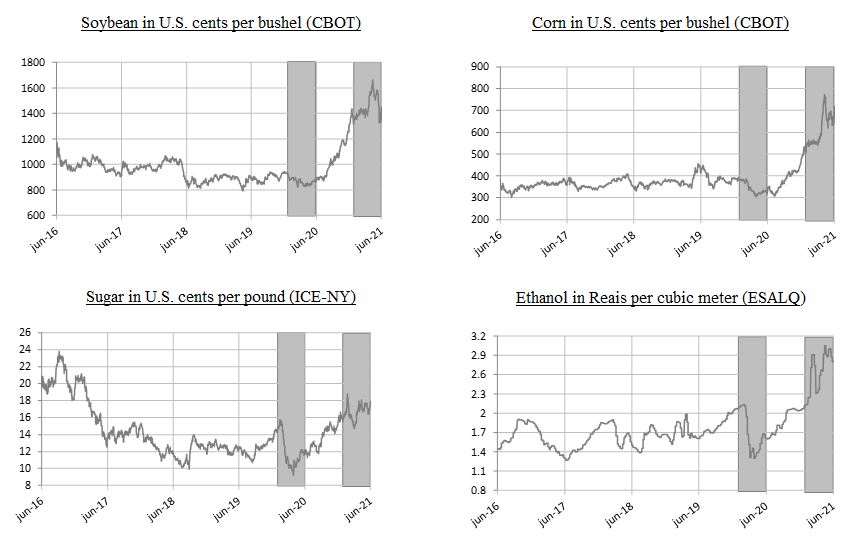

·我们的糖、乙醇和能源部门增加1.071亿美元,主要是由于:(I)以TRS(1)当量衡量的糖和乙醇销售量增长了34.3%,从截至2020年6月30日的6个月期间的48.1万吨甘蔗增加到2021年同期的64.6万吨,在截至2020年6月30日的6个月期间,TRS的46%用于乙醇生产,而2021年同期为59%。(Ii)能源销售量从截至2020年6月30日的6个月期间的38.5万兆瓦时增加到2021年同期的39.6万兆瓦时;(Iii)糖价上涨52.7%,从截至2021年6月30日的6个月期间的每吨243.9美元上涨到2021年同期的每吨372.9美元;(Iv)乙醇价格上涨25.0%,从截至2021年6月30日的6个月期间的每立方米424.5美元上涨到每立方米529.9美元以及(V)能源价格上涨9.8%,从截至2020年6月30日的六个月期间的每兆瓦时38.9美元上涨到2021年同期的每兆瓦时41.6美元。

以TRS衡量的糖和乙醇销售量增加的主要原因是:(I)碾磨增加了34.3%,从截至2020年6月30日的6个月期间的420万吨增加到2021年同期的560万吨,原因是(A)收获面积增加了28.7%,从截至2020年6月30日的6个月的54.3万公顷增加到2021年同期的69.9万公顷,这主要是由于收获面积减少。

在截至2021年6月30日的六个月期间,由于新冠肺炎的不确定情况,以及由于天气条件更加干燥,加上(B)产量增加了3.6%;以及(Ii)TRS含量从截至2021年6月30日的六个月期间的每吨117.2公斤增加了7.6%,而2021年同期为每吨126.1公斤。在截至2020年6月30日的六个月里,以TRS当量衡量的库存增加了3360万吨,而2021年同期以TRS当量衡量的库存增加了9420万吨,这部分抵消了这些增长,这是我们采取战略携带库存以获取更高预期利润率的结果。

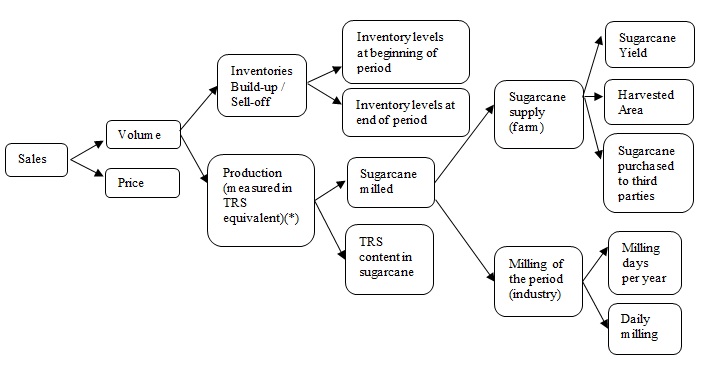

能源销售量的增加主要被以下因素部分抵消:(I)热电联产效率下降8%,从截至2020年6月30日的六个月期间的每吨60.4千瓦时下降到2021年同期的每吨55.5千瓦时,这是我们运输甘蔗渣的商业决定所解释的。

(1)平均一公吨甘蔗含有140公斤TRS(总可回收糖)。虽然磨坊可以生产糖或乙醇,但这两种产品的TRS投入要求不同。平均而言,生产1公斤糖需要1.045公斤TRS当量,而生产1升乙醇需要1.691公斤TRS当量。

下表列出了决定我们糖和乙醇销售的变量:

下表列出了决定我们能源销售的变量:

下表列出了所指期间制成品的销售细目。

| | | | | | | | | | | | | | | | | | | | | | | | | | | | | |

| 截至6月30日的6个月期间, |

| 2021 | 2020 | 更改% | 2021 | 2020 | 更改% | 2021 | 2020 | 更改% |

| (未经审计) |

| (单位:百万美元) | (千个单位) | (单位为美元) |

乙醇(M3) | 117.2 | 83.2 | 40.9 | % | 221.2 | 196.0 | 12.9 | % | 529.9 | 424.5 | 24.8 | % |

糖(吨) | 97.1 | 34.9 | 178.2 | % | 260.4 | 143.1 | 82.0 | % | 372.9 | 243.9 | 52.9 | % |

能源(兆瓦时) | 16.5 | 15.0 | 10.0 | % | 396.3 | 385.3 | 2.9 | % | 41.6 | 38.9 | 6.9 | % |

其他 | 9.5 | 0.1 | 100.0 | % | | | | | | |

总计 | 240.2 | 133.2 | 80.3 | % | | | | | | |

·我们乳制品部门的销售额增加了1180万美元,这主要是因为:(I)液态奶、奶粉和奶酪等乳制品的销售量增加了16.3%,以液态奶当量升计算,从截至2020年6月30日的6个月期间的1.498亿升增加到2021年同期的1.742亿升;(Ii)在截至2020年6月30日的6个月里,恶性通货膨胀对我们阿根廷业务的会计和转换产生了180万美元的负面影响,而不是积极的影响;(Ii)在截至2020年6月30日的6个月里,我们阿根廷业务的销售额增加了16.3%,从1.498亿升增加到1.742亿升销量增加的主要原因是:(A)由于奶牛数量增加了19.8%,我们的免费摊位的液态奶产量增加了23.8%,从截至2020年6月30日的6个月期间的平均10,363头增加到2021年同期的平均12,413头,加上(B)奶牛生产力增加了2.8%,从截至2020年6月30日的6个月期间的每头牛每天35.1升增加到同期的每头牛36.1升。

·我们的农作物部门增加了460万美元,原因是:(1)玉米价格上涨43.1%,从截至2021年6月30日的6个月期间的每吨144.1美元上涨到2021年同期的每吨206.3美元;(2)大豆价格上涨37.1%,从截至2021年6月30日的6个月的每吨242.5美元上涨到2021年同期的每吨333.0美元;(3)花生价格上涨20.9%,从截至2021年6月30日的6个月的每吨1,014美元2021年同期为每吨1230美元;(Iv)在截至2020年6月30日的6个月期间,恶性通货膨胀会计和转换对我们阿根廷业务的负面影响为160万美元,而2021年同期为170万美元

这一增长被以下因素部分抵消:(I)玉米销售量下降46.1%,从截至2020年6月30日的6个月的170.1万吨降至2021年同期的91.6万吨,主要原因是库存减少,原因是产量下降6%,种植面积减少4%;(Ii)大豆销售量下降22%,从截至2020年6月30日的6个月的116.3万吨降至2021年同期的90.7万吨。

下表列出了所指期间制成品的销售细目。

| | | | | | | | | | | | | | | | | | | | | | | | | | | | | |

| 截至6月30日的6个月期间, |

| 2021 | 2020 | 更改百分比 | 2021 | 2020 | 更改百分比 | 2021 | 2020 | 更改百分比 |

| (未经审计) |

| (单位:百万美元) | (单位:千吨) | (单位:每吨$) |

大豆 | 30.2 | 28.2 | 7.1 | % | 90.7 | 116.3 | (22.0) | % | 333.0 | 242.5 | 37.3 | % |

玉米(1) | 18.9 | 24.5 | (22.9) | % | 91.6 | 170.1 | (46.1) | % | 206.3 | 144.1 | 43.2 | % |

小麦(2) | 7.0 | 6.3 | 11.1 | % | 36.0 | 37.0 | (2.7) | % | 194.5 | 170.2 | 14.3 | % |

花生 | 20.5 | 16.5 | 24.2 | % | 16.7 | 16.3 | 2.5 | % | 1230.1 | 1014.9 | 21.2 | % |

| 向日葵 | 7.9 | 5.2 | 51.9 | % | 11.7 | 7.0 | 67.1 | % | 674.0 | 743.0 | (9.3) | % |

其他(3) | 4.3 | 3.3 | 30.3 | % | | | | | | |

| | | | | | | | | |

总计 | 88.6 | 84.0 | 5.5 | % | | | | | | |

(1)包括高粱、爆米花。

(2)包括大麦和燕麦。

(3)包括鹰嘴豆、起亚、棉花和黑燕麦。

·我们大米部门增加了270万美元,主要是因为(I)白米销售价格上涨23.1%,从截至2020年6月30日的6个月期间的每吨440美元上涨到2021年同期的每吨542美元;(Ii)在截至2020年6月30日的6个月里,恶性通货膨胀会计和转换对我们阿根廷业务的负面影响为90万美元,而2021年同期为80万美元。这些增长被白米销售量下降17.8%所部分抵消,从截至2020年6月30日的六个月期间的11.34万吨降至2021年同期的93.3万吨,主要原因是库存从截至2020年6月30日的六个月期间的5.6万吨增加,而2021年同期的库存增加了22.9万吨。这些加工稻米同比的减幅被(I)产量从截至2020年6月30日的六个月期间的每公顷6.7吨增加16.8%至2021年同期的每公顷7.8吨所部分抵消;以及(Ii)种植面积的增加导致年内需要加工的糙米数量增加。(I)产量从截至2020年6月30日的六个月期间的每公顷6.7吨增加到2021年同期的每公顷7.8吨;以及(Ii)种植面积的增加导致年内加工的糙米增加。

提供的货物和服务的成本

| | | | | | | | | | | | | | | | | | | | |

六个月期

截至6月30日的期间, | 粮食作物 | 米饭 | 乳品 | 所有其他细分市场 | 糖、乙醇和能源 | 总计 |

| (单位:千元) |

| 2021年(未经审计) | (78,105) | | (47,452) | | (63,528) | | (618) | | (149,098) | | (338,801) | |

| 2020(未经审计) | (78,645) | | (44,353) | | (55,576) | | (365) | | (91,304) | | (270,243) | |

就我们销售给第三方的农产品(即大豆、玉米、小麦和液态奶)而言,所提供的商品和服务的成本价值等于所提供的销售和服务的价值。这些产品的利润在“生物资产和农产品公允价值的初始确认和变动”和“农产品收获后的可变现净值变动”项下得到充分确认。当农产品出售给第三方时,我们不会记录任何额外利润,因为损益已经确认。

如果我们的制成品销售给第三方(即糖、乙醇、能源、白米、加工牛奶和花生),利润将在销售时确认。除其他外,这些产品提供的商品和服务成本包括农产品(即收获的甘蔗和糙米)的成本,这是工业过程中使用的原材料,并以公平的市场价值从农场内部转移到行业。

售出制成品和提供服务的成本从6个月的2.702亿美元增加了25.4%

截至2020年6月30日的期间,2021年同期为3.388亿美元。增加的主要原因是:

·我们的糖、乙醇和能源部门增加了5780万美元,主要是由于(I)以TRS衡量的糖和乙醇销售量增加了34.3%;(Ii)以美元计算的单位成本增加了21.6%,这主要是受甘蔗价格上涨的影响。

·我们乳制品部门增加了800万美元,原因是(I)我们在Morteros和Chivilcoy的工业设施的加工牛奶销售量增加;以及(Ii)在截至2020年6月30日的六个月期间,我们阿根廷业务的恶性通货膨胀会计和转换带来了150万美元的积极影响,而2021年同期的负面影响为130万美元。

·我们大米部门增加了310万美元,主要原因是由于粗米成本上升,单位成本增加了30.2%,加上截至2020年6月30日的六个月期间,我们阿根廷业务的恶性通胀会计和翻译带来了50万美元的积极影响,而2021年同期的负面影响为40万美元,加上白米销售量下降。

部分偏移:

·我们的农作物部门减少了50万美元,主要是由于在截至2020年6月30日的6个月里,我们阿根廷业务的恶性通胀会计和转换产生了1.4美元的积极影响,而2021年同期的负面影响为1.3美元,部分被提供的商品和服务销售额的增长所抵消。

生物资产与农产品公允价值的初步确认与变动

| | | | | | | | | | | | | | | | | | | | |

六个月期

截至6月30日的期间, | 粮食作物 | 米饭 | 乳品 | 所有其他细分市场 | 糖、乙醇和能源 | 总计 |

| (单位:千元) |

| 2021年(未经审计) | 40,942 | | 36,485 | | 7,573 | | (405) | | 27,855 | | 112,450 | |

| 2020(未经审计) | 23,545 | | 16,906 | | 6,505 | | (309) | | 8,133 | | 54,780 | |

生物资产和农产品的初始确认和公允价值变动从54.8亿美元增加了105.3

截至2020年6月30日的6个月期间为1.125亿美元,2021年同期为1.125亿美元。增加的原因主要是:

·我们的糖、乙醇和能源部门从截至2020年6月30日的六个月期间的810万美元(其中800万美元为未实现收益)增加到2021年同期的2790万美元(其中包括2430万美元未实现收益),增幅为1970万美元。增加的主要原因是:

-在糖价上涨的推动下,按公允价值减去出售甘蔗成本确认的甘蔗收益增加了5,210万美元,从截至2020年6月30日的6个月期间的收益10万美元增加到2021年同期的收益5,220万美元。

部分偏移:

-按公允价值减去销售成本确认的未收获甘蔗减少3230万美元,从截至2020年6月30日的6个月期间的800万美元收益减少到2021年同期的亏损2430万美元,这主要是由于我们未收获甘蔗霜冻的负面影响导致预期产量下降。

·大米部门增加1,960万美元,从截至2020年6月30日的6个月期间的1,690万美元(其中800万美元为未实现收益)增加到2021年同期的3,650万美元(其中2,210万美元为未实现收益)。增加的原因是:

-收获时按公允价值减去销售成本确认的稻米增加了1,670万美元,从截至2020年6月30日的6个月期间的1,770万美元增加到2021年同期的3,440万美元,主要原因是产量增加了16.4%,种植面积增加了6.6%,加上价格上涨。

-在截至2020年6月30日的6个月里,恶性通货膨胀会计和转换对我们阿根廷业务的负面影响为80万美元,而2021年同期的积极影响为210万美元。

·我们农作物部门的收入增加了1740万美元,从截至2020年6月30日的6个月的2350万美元(其中1010万美元为已实现收益)增加到2021年同期的4090万美元(其中1930万美元为已实现收益)。增加的主要原因是:

-在收获时按公允价值减去销售成本确认收获的作物,增加了1230万美元,从截至2020年6月30日的6个月期间的2580万美元增加到2021年同期的3810万美元,这主要是由于平均售价的提高。

-按公允价值减去销售成本确认的未收获作物增加了210万美元,从截至2020年6月30日的6个月期间的亏损140万美元增加到2021年同期的收益70万美元,这主要是由于预计价格上升以及花生和向日葵种植面积的增加。

-在截至2020年6月30日的6个月里,恶性通货膨胀会计和转换对我们阿根廷业务的负面影响为80万美元,而2021年同期的积极影响为210万美元。

·我们乳制品部门的110万美元增长,从截至2020年6月30日的6个月期间的650万美元(其中730万美元已实现)增加到2021年同期的760万美元(其中1020万美元已实现),主要原因是:

-按公允价值减去已实现生产的销售成本确认增加290万美元,从截至2020年6月30日的6个月期间的730万美元增加到2021年同期的1020万美元,这主要是由于奶牛数量的增加和奶牛生产率的提高。

部分偏移:

-按公允价值减去未实现生产的销售成本确认的110万美元,从截至2020年6月30日的6个月期间的亏损170万美元减少到2021年同期的亏损280万美元,这主要是由于羊群估值的变化。

农产品收获后可变现净值的变化

| | | | | | | | | | | | | | | | | | | | |

六个月期

截至6月30日的期间, | 粮食作物 | 米饭 | 乳品 | 所有其他细分市场 | 糖、乙醇和能源 | 总计 |

| (单位:千元) |

| 2021年(未经审计) | (7,279) | | — | | — | | — | | (1,527) | | (8,806) |

| 2020(未经审计) | 5,174 | | — | | (1) | | — | | — | | 5,173 |

农产品收获后可变现净值的变动主要由以下因素构成:(1)农产品在库存期间因商品价格波动而产生的损益,影响其公允价值;(2)与库存农产品相关的远期合同的估值损益;(3)直接出口利润。

农产品收获后可实现净值的变化从截至2020年6月30日的6个月期间的收益520万美元下降到2021年同期的亏损880万美元,原因是农作物价格下降,导致截至2021年6月30日的6个月期间公允价值较低,而我们的作物在2020年同期库存中的公允价值较高。

一般和行政费用

| | | | | | | | | | | | | | | | | | | | | | | | |

六个月期

截至6月30日的期间, | 粮食作物 | 米饭 | 乳品 | 所有其他细分市场 | 糖、乙醇和能源 | | 公司 | 总计 |

| (单位:千元) |

| 2021年(未经审计) | (4,078) | (4,241) | (2,584) | (64) | (9,962) | | (10,166) | (31,095) |

| 2020(未经审计) | (3,954) | (3,158) | (2,269) | (58) | (7,769) | | (8,663) | (24,871) |

我们的一般和行政费用增长了25%,从截至2020年6月30日的6个月的2490万美元增加到2021年同期的3110万美元。这一增长主要是由于糖、乙醇和能源的费用增加,以及公司部门的费用增加,这主要是由于2020年业绩较高而带来的更高的满足感。

销售费用

| | | | | | | | | | | | | | | | | | | | | | | |

六个月期

截至6月30日的期间, | 粮食作物 | 米饭 | 乳品 | 所有其他细分市场 | 糖、乙醇和能源 | 公司 | 总计 |

| (单位:千元) |

| 2021年(未经审计) | (7,595) | (8,397) | (7,942) | (68) | (25,934) | (109) | (50,046) |

| 2020(未经审计) | (9,163) | (7,782) | (6,825) | (53) | (16,535) | (123) | | (40,481) |

销售费用增长23.6%,从截至2020年6月30日的六个月期间的4,050万美元增至2021年同期的5,000万美元。这一下降的原因是:

·糖、乙醇和能源部门增加了940万美元,原因是糖、乙醇和能源的销售量增加。

部分偏移:

·农作物部门减少150万美元,原因是农作物销量下降。

其他营业(费用)/收入,净额

| | | | | | | | | | | | | | | | | | | | | | | | | | |

六个月期

截至6月30日的期间, | 粮食作物 | 米饭 | 乳品 | 所有其他细分市场 | 糖、乙醇和能源 | 公司 | 土地流转 | 总分部报告 |

| (单位:千元) |

| 2021年(未经审计) | 484 | | 214 | | (100) | | (3,072) | | (14,221) | | (186) | | 4,731 | | (12,150) | |

| 2020(未经审计) | (2,040) | | 459 | | (381) | | 1,169 | | 11,419 | | 20 | | 2,057 | | 12,704 | |

其他营业收入从截至2020年6月30日的6个月期间的收益1270万美元下降到2021年同期的亏损1220万美元,主要原因是:

·我们的糖、乙醇和能源部门减少了2560万美元,主要原因是在截至2020年6月30日的六个月里获得了1140万美元的收益,这是由于价格下降对我们的食糖对冲头寸产生了积极影响,而2021年同期则是亏损,这是由于价格上涨对我们的食糖对冲头寸产生了负面影响。

·所有其他部门减少420万美元,原因是投资物业的公允价值调整净收益减少,这些物业由租赁协议下的自有农场(即肉牛场)组成。

部分偏移:

·土地改造部门增加了260万美元,原因是在截至2020年6月30日的6个月里,由于大豆价格上涨,出售巴西农场Alto Alegre和Conquista的剩余分期付款价值产生了更高的按市值计算的影响,从而获得了210万美元的收益。

·由于我们的大豆和玉米对冲头寸按市值计价,我们的农作物部门增加了250万美元。

财务结果,净额

我们的财务业绩净额从截至2020年6月30日的6个月的亏损1.613亿美元增加到2021年同期的亏损4760万美元。这主要是由于(I)汇兑损失从截至2020年6月30日的六个月期间的1.129亿美元亏损减少到2021年同期的20.1美元收益,主要原因是截至2020年6月30日的六个月期间巴西雷亚尔名义贬值35.7%,而2021年同期巴西雷亚尔升值4.4%。

下表列出了所示期间的财务结果细目。

| | | | | | | | | | | |

| 六个月期满

六月三十日, |

| 2021年(未经审计) | 2010-2020(*)(未经审计) | %变化 |

| (单位:千美元) | |

利息收入 | 1,094 | 2,818 | (61.2) | % |

利息支出 | (29,539) | (30,261) | (2.4) | % |

与租赁负债相关的融资成本 | (9,964) | (6,991) | 100.0 | % |

净汇兑损失 | 20,115 | (112,961) | (117.8) | % |

现金流对冲-从股权转移 | (26,575) | (13,135) | 102.3 | % |

利率/汇率衍生金融工具的损益 | 1,892 | (2,150) | (188.0) | % |

赋税 | (2,102) | (2,445) | (14.0) | % |

其他(费用)/收入 | (6,123) | 1,016 | (702.7) | % |

| 其他财务业绩-通货膨胀对货币项目影响的净收益 | 3,637 | 2,765 | 31.5 | % |

总财务结果 | (47,565) | (161,344) | (70.5) | % |

(*)已对前期进行重新预测,以反映公司在截至2021年6月30日的中期财务报表附注28中说明的财务结果内重新分类的会计政策的变化。

所得税(费用)/福利

截至2021年6月30日的6个月里,当前所得税的总收益为5350万美元,而2020年同期的支出为1980万美元。

按照适用于各自国家2021年利润的税率计算的所得税将代表2890万美元的损失。这一数额的主要调整是:(I)阿根廷法定所得税税率变化的影响,损失1800万美元(见“关键会计政策和估计-(Xii)公司税对我们收入的影响”),以及与适用国际会计准则29对我们阿根廷子公司的股东权益有关的1180万美元的损失,被主要与我们在乌拉圭的业务有关的640万美元的非应税收入收益部分抵消。

按照适用于各自国家2020年利润的税率计算的所得税将带来2920万美元的好处。这一数额的主要调整是:(I)与国际会计准则29对我们阿根廷子公司的股东权益的应用有关的790万美元的亏损调整;(Ii)700万美元的不可抵扣项目,部分被收益所抵消;(I)因阿根廷法定所得税变化的影响而产生的320万美元的收益;以及(Iii)主要与我们在乌拉圭的业务相关的非应税收入收益320万美元。

该期间的利润/(亏损)

由于上述原因,我们在截至2021年6月30日的6个月内的净收入增加了1.015亿美元,从2020年同期的亏损6650万美元增加到2021年的收益3500万美元。

流动性和资本资源

我们的流动资金和资本资源现在和将来都会受到多种因素的影响,包括:

·提高了我们从业务中产生现金流的能力;

·评估我们的未偿债务水平以及我们有义务为此类未偿债务支付的利息;

·降低我们的资本支出要求,这主要包括对新农田、我们的运营、设备和工厂设施以及维护成本的投资;以及

·中国提高了我们的营运资金要求。

我们的主要流动资金来源传统上由股东出资、短期和长期借款以及出售改造后的农田或子公司获得的收益组成。

我们相信,在未来12个月内,我们的营运资金将足以满足我们的流动性要求。

截至2021年6月30日和2020年6月30日的6个月期间

下表反映了我们截至2021年6月30日和2020年6月30日的六个月的现金流量表。

| | | | | | | | |

| 截至6月30日的6个月期间, |

| 2021 | 2020 (*) |

| (未经审计,单位为千美元) |

期初的现金和现金等价物 | 336,282 | | 290,276 | |

经营活动产生的现金净额 | 76,574 | | 68,513 | |

用于投资活动的净现金 | (94,034) | | (81,127) | |

净现金(用于财务活动)/产生于财务活动 | (129,270) | | 282 | |

汇率变动对现金及现金等价物的影响 | (4,387) | | (41,685) | |

期末现金及现金等价物 | 185,165 | | 236,259 | |

(*)已对前期进行重算,以反映公司在截至2021年6月30日的中期财务报表附注29中解释的财务结果内重新分类的会计政策的变化。

经营活动

截至2021年6月30日的期间

截至2021年6月30日的6个月内,运营活动产生的净现金为7660万美元。在此期间,我们产生了3500万美元的净收益,其中包括主要与以下方面有关的非现金费用:(I)固定资产折旧和使用权资产及摊销9850万美元,(Ii)利息和其他费用损失,净额4360万美元,(Iii)外汇损失,净额2010万美元和现金流量对冲转移自股权的2660万美元。所有这些影响被初始确认的未实现收益和非收获生物资产的公允价值变化1490万美元、货币项目的通胀影响净收益360万美元和所得税优惠5350万美元部分抵消。

此外,营业资产和负债的其他变化导致现金净减少1.61亿美元,主要原因是存货增加1.4亿美元,贸易和其他应收账款增加5900万美元,贸易和其他应付账款减少2820万美元。所有这些影响都被生物资产减少9030万美元部分抵消。

截至2020年6月30日的期间

截至2020年6月30日的6个月内,经营活动产生的净现金为6850万美元。在此期间,我们产生了6650万美元的净亏损,其中包括主要与固定资产折旧有关的非现金费用。

以及使用权资产和摊销7910万美元,利息和其他费用损失,净额3260万美元,外汇损失,净额1.13亿美元,现金流量对冲从股权转移来的1310万美元。所有这些影响被初始确认的收益和未实现的非收获生物资产的公允价值变化(2830万美元)、货币项目的通胀影响净收益(280万美元)和所得税优惠(1980万美元)部分抵消。

此外,营业资产和负债余额的其他变化导致现金净减少4370万美元,主要原因是存货增加6470万美元,贸易和其他应收账款增加2170万美元,贸易和其他应付账款减少1800万美元。所有这些影响都被生物资产减少5600万美元部分抵消。

投资活动

截至2021年6月30日的期间

在截至2021年6月30日的六个月里,用于投资活动的净现金总额为9400万美元。

资本支出总计1.032亿美元,其中6320万美元用于我们糖厂和乙醇厂的维护资本支出,2120万美元用于种植甘蔗(包括更新和扩建),850万美元用于我们的农业活动。所有这些概念都被前几年从农场销售中收取的分期付款以及810万美元的其他财产、厂房和设备销售以及110万美元的利息收益部分抵消。

截至2020年6月30日的期间

在截至2020年6月30日的六个月里,用于投资活动的净现金总额为8110万美元。资本支出总额为1.046亿美元,具体金额如下:(I)3670万美元,用于更新和扩建我们的甘蔗种植园;(Ii)6200万美元,主要用于购买农业和工业设备,这与正在进行的投资扩大Ivinhema的压榨能力和我们的花生加工设施的第二期有关。所有这些影响都被1600万美元的农田销售收入和580万美元的利息收益部分抵消。

融资活动

截至2021年6月30日的期间

截至2021年6月30日止期间,用于融资活动的现金净额为1.293亿美元,主要涉及(I)净借款增加4750万美元;(Ii)租赁付款3650万美元;(Iii)支付2230万美元的利息;以及(Iv)回购2020万美元的自有股份。

截至2020年6月30日的期间

在截至2020年6月30日的期间,融资活动产生的净现金为30万美元,主要来自新的长期和短期借款,分别为1010万美元和1.489亿美元,这些借款将用于为资本支出计划的部分提供资金。这一影响主要被分别为1,620万美元和8,650万美元的长期和短期借款的净支付、2,500万美元和2,940万美元的利息的租赁支付所抵消。

现金和现金等价物

从历史上看,由于我们的运营现金流不足以满足我们的营运资金需求和投资计划,我们通过短期和长期债务收益以及现有和新的私人投资者的资本贡献为我们的运营提供资金。于二零一一年,我们从首次公开招股及同时私募出售股份中获得4.218亿美元(请参阅我们的20-F表格中的“第4项.本公司的资料-A.本公司的历史及发展”)。截至2021年6月30日,我们的现金和现金等价物为1.852亿美元。

然而,我们未来可能需要额外的现金资源来继续我们的投资计划。此外,如果我们经历了商业状况的变化或其他发展,我们可能需要额外的现金。如果我们发现并希望寻求投资、收购、战略联盟或其他类似投资的机会,未来可能还需要额外的现金资源。如果我们确定我们的现金需求超过了我们手头的现金和现金等价物,我们可能会寻求发行债务或额外的股权证券,或者获得额外的信贷安排,或者实现对改造后的农田和/或子公司的处置。任何股权证券的发行都可能对我们的股东造成稀释。任何额外债务的产生都可能增加我们的偿债义务,并导致我们受到额外的限制性经营和金融契约的约束,如果允许的话,还可能要求我们抵押抵押品来担保这些借款。有可能,当我们需要额外的现金资源时,我们将无法获得融资,融资的金额或条款可能无法为我们所接受,甚至根本无法接受。

我们相信我们有足够的流动资金来满足我们目前对未来12个月的营运资金要求。

预计现金来源和用途

我们预计我们将从以下来源获得现金:

·减少运营现金流;

·增加债务融资;

·审查改造后的农田和/或子公司的处置情况;以及

·取消债务或股权发行。

我们预计我们将使用我们的现金:

·资金用于其他营运资金用途;

·我们需要资金来满足我们预算的资本支出;

·我们希望投资于与我们业务相关的新项目;以及

·我们需要为目前的债务进行再融资。

负债与金融工具

下表说明了我们负债的到期日(不包括租赁负债和融资租赁项下的义务),以及我们对固定和可变利率的敞口:

| | | | | | | | | | | |

| 六月三十日,

2021 | | 十二月三十一日,

2020 |

| (未经审计) | | |

| 固定费率: | | | |

不到1年 | 162,903 | | | 116,113 | |

1至2年间 | 17,567 | | | 52,175 | |

2至3年间 | 12,500 | | | 39,844 | |

三到四年之间 | — | | | 12,500 | |

| | | |

5年以上 | 497,232 | | | 497,009 | |

| 690,202 | | | 717,641 | |

可变费率: | | | |

不到1年 | 18,339 | | | 41,513 | |

1至2年间 | 33,040 | | | 32,870 | |

2至3年间 | 5,303 | | | 6,035 | |

三到四年之间 | 30,491 | | | 5,154 | |

4至5年间 | 30,668 | | | 28,334 | |

5年以上 | 121,458 | | | 139,543 | |

| 239,299 | | | 253,449 | |

| 929,501 | | | 971,090 | |

截至2021年6月30日和2020年12月31日,公司遵守了所有财务契约。

短期债务。

截至2021年6月30日,我们的短期债务总额为1.812亿美元。

我们与几家银行保持信用额度,以满足我们的营运资金需求。我们相信,根据我们过去的记录和目前的市场状况,我们将继续能够获得额外的信贷,以满足未来的营运资金需求。

非经常开支承担

截至2021年6月30日,我们没有实质性资本支出承诺。