ENLC-202012312020错误0001592000财年P10Y111110—P1Y美国公认会计准则:应计负债当前美国公认会计准则:应计负债当前美国-GAAP:其他负债非现行美国-GAAP:其他负债非现行美国-GAAP:其他负债非现行P2D00015920002020-01-012020-12-31Iso4217:美元00015920002020-06-30Xbrli:共享00015920002021-02-110001592000Enlc:LouisianaOperatingSegmentMember2020-01-012020-12-3100015920002020-12-310001592000美国-GAAP:所有其他部门成员2020-01-012020-12-310001592000美国-GAAP:所有其他部门成员2019-01-012019-12-3100015920002019-01-012019-12-310001592000Enlc:ARFacilityDue2023成员2020-12-310001592000Enlc:RevolviingCreditFacilityUnsecuredMemberEnlc:EnlCMemberUS-GAAP:LetterOfCreditMember2020-12-3100015920002019-12-310001592000Enlc:ProductSalesMember2020-01-012020-12-310001592000Enlc:ProductSalesMember2019-01-012019-12-310001592000Enlc:ProductSalesMember2018-01-012018-12-310001592000EnLC:ProductSalesRelatedPartyMember2020-01-012020-12-310001592000EnLC:ProductSalesRelatedPartyMember2019-01-012019-12-310001592000EnLC:ProductSalesRelatedPartyMember2018-01-012018-12-310001592000EnLC:中流服务成员2020-01-012020-12-310001592000EnLC:中流服务成员2019-01-012019-12-310001592000EnLC:中流服务成员2018-01-012018-12-310001592000EnLC:中流服务相关PartyMember2020-01-012020-12-310001592000EnLC:中流服务相关PartyMember2019-01-012019-12-310001592000EnLC:中流服务相关PartyMember2018-01-012018-12-3100015920002018-01-012018-12-31Iso4217:美元Xbrli:共享0001592000美国-GAAP:所有其他部门成员2018-01-012018-12-310001592000Enlc:CommonUnitsMember2017-12-310001592000Us-gaap:AociIncludingPortionAttributableToNoncontrollingInterestMember2017-12-310001592000美国-公认会计准则:非控制性利益成员2017-12-3100015920002017-12-310001592000Enlc:可赎回非控制利息成员2017-12-310001592000美国-公认会计准则:非控制性利益成员2018-01-012018-12-310001592000Enlc:CommonUnitsMember2018-01-012018-12-310001592000Enlc:可赎回非控制利息成员2018-01-012018-12-310001592000Enlc:CommonUnitsMember2018-12-310001592000Us-gaap:AociIncludingPortionAttributableToNoncontrollingInterestMember2018-12-310001592000美国-公认会计准则:非控制性利益成员2018-12-3100015920002018-12-310001592000Enlc:可赎回非控制利息成员2018-12-310001592000Enlc:CommonUnitsMemberSrt:CumulativeEffectPeriodOfAdoptionAdjustmentMember2018-12-310001592000Srt:CumulativeEffectPeriodOfAdoptionAdjustmentMember2018-12-310001592000Srt:CumulativeEffectPeriodOfAdoptionAdjustedBalanceMemberEnlc:CommonUnitsMember2018-12-310001592000Us-gaap:AociIncludingPortionAttributableToNoncontrollingInterestMemberSrt:CumulativeEffectPeriodOfAdoptionAdjustedBalanceMember2018-12-310001592000Srt:CumulativeEffectPeriodOfAdoptionAdjustedBalanceMember美国-公认会计准则:非控制性利益成员2018-12-310001592000Srt:CumulativeEffectPeriodOfAdoptionAdjustedBalanceMember2018-12-310001592000Srt:CumulativeEffectPeriodOfAdoptionAdjustedBalanceMemberEnlc:可赎回非控制利息成员2018-12-310001592000Enlc:CommonUnitsMember2019-01-012019-12-310001592000美国-公认会计准则:非控制性利益成员2019-01-012019-12-310001592000Enlc:可赎回非控制利息成员2019-01-012019-12-310001592000Us-gaap:AociIncludingPortionAttributableToNoncontrollingInterestMember2019-01-012019-12-310001592000Enlc:CommonUnitsMember2019-12-310001592000Us-gaap:AociIncludingPortionAttributableToNoncontrollingInterestMember2019-12-310001592000美国-公认会计准则:非控制性利益成员2019-12-310001592000Enlc:可赎回非控制利息成员2019-12-310001592000Enlc:CommonUnitsMember2020-01-012020-12-310001592000美国-公认会计准则:非控制性利益成员2020-01-012020-12-310001592000Enlc:可赎回非控制利息成员2020-01-012020-12-310001592000Us-gaap:AociIncludingPortionAttributableToNoncontrollingInterestMember2020-01-012020-12-310001592000Enlc:CommonUnitsMember2020-12-310001592000Us-gaap:AociIncludingPortionAttributableToNoncontrollingInterestMember2020-12-310001592000美国-公认会计准则:非控制性利益成员2020-12-310001592000Enlc:可赎回非控制利息成员2020-12-31Xbrli:纯0001592000EnLC:EnLinkMidstream PartnersGPLLCM成员Enlc:GIPStetson我的成员2018-07-182018-07-180001592000EnLC:EnLinkMidstream PartnersLPMemberEnlc:GIPStetson我的成员2018-07-182018-07-180001592000Enlc:EnlCMemberEnlc:GIPStetson成员2018-07-182018-07-180001592000EnLC:EnLinkMidstream PartnersLPMember2019-01-252019-01-2500015920002019-01-252019-01-25UTR:MIENLC:植物UTR:bcfUTR:DENLC:分馏器UTR:BBL0001592000Enlc:MinimumVolumeContractMember2020-01-012020-12-3100015920002021-01-012020-12-3100015920002022-01-012020-12-3100015920002023-01-012020-12-3100015920002024-01-012020-12-3100015920002025-01-012020-12-3100015920002026-01-012020-12-3100015920002019-05-310001592000Enlc:WhiteStarMember2019-04-012019-04-300001592000Enlc:WhiteStarMember2019-05-012019-05-310001592000Enlc:WhiteStarMember2019-10-012019-10-310001592000Enlc:WhiteStarMember2020-01-012020-12-310001592000EnLC:EnLinkMidstream PartnersLPMember2020-12-310001592000EnLC:EnLinkMidstream PartnersLPMember2019-12-310001592000Enlc:传输资产成员2020-12-310001592000Enlc:传输资产成员2019-12-310001592000Enlc:收集资产成员2020-12-310001592000Enlc:收集资产成员2019-12-310001592000Enlc:Gas ProcessingPlantsMember2020-12-310001592000Enlc:Gas ProcessingPlantsMember2019-12-310001592000Enlc:OtherPropertyAndEquipmentMember2020-12-310001592000Enlc:OtherPropertyAndEquipmentMember2019-12-310001592000美国-GAAP:建设正在进行成员2020-12-310001592000美国-GAAP:建设正在进行成员2019-12-310001592000SRT:最小成员数Enlc:传输资产成员2020-01-012020-12-310001592000SRT:最大成员数Enlc:传输资产成员2020-01-012020-12-310001592000Enlc:收集资产成员SRT:最小成员数2020-01-012020-12-310001592000SRT:最大成员数Enlc:收集资产成员2020-01-012020-12-310001592000SRT:最小成员数Enlc:Gas ProcessingPlantsMember2020-01-012020-12-310001592000SRT:最大成员数Enlc:Gas ProcessingPlantsMember2020-01-012020-12-310001592000Enlc:OtherPropertyAndEquipmentMemberSRT:最小成员数2020-01-012020-12-310001592000SRT:最大成员数Enlc:OtherPropertyAndEquipmentMember2020-01-012020-12-310001592000Enlc:LouisianaOperatingSegmentMember2018-01-012018-12-310001592000EnLC:CrudeAndCondenateSegmentMember2018-01-012018-12-310001592000Enlc:CedarCoveMidstream LLCM成员2020-01-012020-12-310001592000Enlc:DelawareBasinJVMemberEnlc:NPG成员2020-12-310001592000Enlc:马拉松石油会员Enlc:AascsionJVMember2020-12-310001592000SRT:最小成员数2020-01-012020-12-310001592000SRT:最大成员数2020-01-012020-12-310001592000Srt:CumulativeEffectPeriodOfAdoptionAdjustmentMember2019-01-0100015920002019-04-300001592000美国-GAAP:SalesRevenueNetMemberEnlc:DevonEnergyCorporation成员US-GAAP:客户集中度风险成员2020-01-012020-12-310001592000美国-GAAP:SalesRevenueNetMemberEnlc:DevonEnergyCorporation成员US-GAAP:客户集中度风险成员2019-01-012019-12-310001592000美国-GAAP:SalesRevenueNetMemberEnlc:DevonEnergyCorporation成员US-GAAP:客户集中度风险成员2018-01-012018-12-310001592000美国-GAAP:SalesRevenueNetMemberEnlc:多烃成员US-GAAP:客户集中度风险成员2020-01-012020-12-310001592000美国-GAAP:SalesRevenueNetMemberEnlc:多烃成员US-GAAP:客户集中度风险成员2019-01-012019-12-310001592000美国-GAAP:SalesRevenueNetMemberEnlc:多烃成员US-GAAP:客户集中度风险成员2018-01-012018-12-310001592000美国-GAAP:SalesRevenueNetMemberEnlc:马拉松石油会员US-GAAP:客户集中度风险成员2020-01-012020-12-310001592000美国-GAAP:SalesRevenueNetMemberEnlc:马拉松石油会员US-GAAP:客户集中度风险成员2019-01-012019-12-310001592000美国-GAAP:SalesRevenueNetMemberEnlc:马拉松石油会员US-GAAP:客户集中度风险成员2018-01-012018-12-310001592000Enlc:可赎回非控制利息成员2020-01-012020-12-310001592000US-GAAP:运营细分市场成员Enlc:PermianOperatingSegmentMemberEnLC:EnLinkMidstream PartnersLPMember2019-12-310001592000US-GAAP:运营细分市场成员EnLC:EnLinkMidstream PartnersLPMemberEnlc:LouisianaOperatingSegmentMember2019-12-310001592000US-GAAP:运营细分市场成员EnLC:EnLinkMidstream PartnersLPMemberEnLC:OklahomaOperatingSegmentMember2019-12-310001592000EnLC:TexasOperatingSegmentMemberUS-GAAP:运营细分市场成员EnLC:EnLinkMidstream PartnersLPMember2019-12-310001592000美国-GAAP:Corporation NonSegmentMemberEnLC:EnLinkMidstream PartnersLPMember2019-12-310001592000US-GAAP:运营细分市场成员Enlc:PermianOperatingSegmentMemberEnLC:EnLinkMidstream PartnersLPMember2020-01-012020-12-310001592000US-GAAP:运营细分市场成员EnLC:EnLinkMidstream PartnersLPMemberEnlc:LouisianaOperatingSegmentMember2020-01-012020-12-310001592000US-GAAP:运营细分市场成员EnLC:EnLinkMidstream PartnersLPMemberEnLC:OklahomaOperatingSegmentMember2020-01-012020-12-310001592000EnLC:TexasOperatingSegmentMemberUS-GAAP:运营细分市场成员EnLC:EnLinkMidstream PartnersLPMember2020-01-012020-12-310001592000美国-GAAP:Corporation NonSegmentMemberEnLC:EnLinkMidstream PartnersLPMember2020-01-012020-12-310001592000US-GAAP:运营细分市场成员Enlc:PermianOperatingSegmentMemberEnLC:EnLinkMidstream PartnersLPMember2020-12-310001592000US-GAAP:运营细分市场成员EnLC:EnLinkMidstream PartnersLPMemberEnlc:LouisianaOperatingSegmentMember2020-12-310001592000US-GAAP:运营细分市场成员EnLC:EnLinkMidstream PartnersLPMemberEnLC:OklahomaOperatingSegmentMember2020-12-310001592000EnLC:TexasOperatingSegmentMemberUS-GAAP:运营细分市场成员EnLC:EnLinkMidstream PartnersLPMember2020-12-310001592000美国-GAAP:Corporation NonSegmentMemberEnLC:EnLinkMidstream PartnersLPMember2020-12-310001592000US-GAAP:运营细分市场成员Enlc:PermianOperatingSegmentMemberEnLC:EnLinkMidstream PartnersLPMember2018-12-310001592000US-GAAP:运营细分市场成员EnLC:EnLinkMidstream PartnersLPMemberEnlc:LouisianaOperatingSegmentMember2018-12-310001592000US-GAAP:运营细分市场成员EnLC:EnLinkMidstream PartnersLPMemberEnLC:OklahomaOperatingSegmentMember2018-12-310001592000EnLC:TexasOperatingSegmentMemberUS-GAAP:运营细分市场成员EnLC:EnLinkMidstream PartnersLPMember2018-12-310001592000美国-GAAP:Corporation NonSegmentMemberEnLC:EnLinkMidstream PartnersLPMember2018-12-310001592000US-GAAP:运营细分市场成员Enlc:PermianOperatingSegmentMemberEnLC:EnLinkMidstream PartnersLPMember2019-01-012019-12-310001592000US-GAAP:运营细分市场成员EnLC:EnLinkMidstream PartnersLPMemberEnlc:LouisianaOperatingSegmentMember2019-01-012019-12-310001592000US-GAAP:运营细分市场成员EnLC:EnLinkMidstream PartnersLPMemberEnLC:OklahomaOperatingSegmentMember2019-01-012019-12-310001592000EnLC:TexasOperatingSegmentMemberUS-GAAP:运营细分市场成员EnLC:EnLinkMidstream PartnersLPMember2019-01-012019-12-310001592000美国-GAAP:Corporation NonSegmentMemberEnLC:EnLinkMidstream PartnersLPMember2019-01-012019-12-310001592000US-GAAP:运营细分市场成员Enlc:PermianOperatingSegmentMemberEnLC:EnLinkMidstream PartnersLPMember2017-12-310001592000US-GAAP:运营细分市场成员EnLC:EnLinkMidstream PartnersLPMemberEnlc:LouisianaOperatingSegmentMember2017-12-310001592000US-GAAP:运营细分市场成员EnLC:EnLinkMidstream PartnersLPMemberEnLC:OklahomaOperatingSegmentMember2017-12-310001592000EnLC:TexasOperatingSegmentMemberUS-GAAP:运营细分市场成员EnLC:EnLinkMidstream PartnersLPMember2017-12-310001592000美国-GAAP:Corporation NonSegmentMemberEnLC:EnLinkMidstream PartnersLPMember2017-12-310001592000US-GAAP:运营细分市场成员Enlc:PermianOperatingSegmentMemberEnLC:EnLinkMidstream PartnersLPMember2018-01-012018-12-310001592000US-GAAP:运营细分市场成员EnLC:EnLinkMidstream PartnersLPMemberEnlc:LouisianaOperatingSegmentMember2018-01-012018-12-310001592000US-GAAP:运营细分市场成员EnLC:EnLinkMidstream PartnersLPMemberEnLC:OklahomaOperatingSegmentMember2018-01-012018-12-310001592000EnLC:TexasOperatingSegmentMemberUS-GAAP:运营细分市场成员EnLC:EnLinkMidstream PartnersLPMember2018-01-012018-12-310001592000美国-GAAP:Corporation NonSegmentMemberEnLC:EnLinkMidstream PartnersLPMember2018-01-012018-12-310001592000美国-GAAP:Corporation NonSegmentMemberEnLC:EnLinkMidstream PartnersLPMemberEnlc:LouisianaOperatingSegmentMember2019-01-012019-03-310001592000US-GAAP:运营细分市场成员Enlc:PermianOperatingSegmentMember2018-10-012018-12-310001592000EnLC:TexasOperatingSegmentMemberUS-GAAP:运营细分市场成员2018-10-012018-12-310001592000US-GAAP:客户关系成员EnLC:EnLinkMidstream PartnersLPMember2019-12-310001592000US-GAAP:客户关系成员EnLC:EnLinkMidstream PartnersLPMember2020-01-012020-12-310001592000US-GAAP:客户关系成员EnLC:EnLinkMidstream PartnersLPMember2020-12-310001592000US-GAAP:客户关系成员EnLC:EnLinkMidstream PartnersLPMember2018-12-310001592000US-GAAP:客户关系成员EnLC:EnLinkMidstream PartnersLPMember2019-01-012019-12-310001592000US-GAAP:客户关系成员EnLC:EnLinkMidstream PartnersLPMember2017-12-310001592000US-GAAP:客户关系成员EnLC:EnLinkMidstream PartnersLPMember2018-01-012018-12-310001592000EnLC:EnLinkMidstream PartnersLPMember2020-01-012020-12-310001592000EnLC:EnLinkMidstream PartnersLPMember2019-01-012019-12-310001592000EnLC:EnLinkMidstream PartnersLPMember2018-01-012018-12-310001592000Enlc:CedarCoveJointVentureMember2018-01-012018-12-310001592000Enlc:CedarCoveJointVentureMember2020-01-012020-12-310001592000Enlc:CedarCoveJointVentureMember2019-01-012019-12-310001592000Enlc:CedarCoveJointVentureMember2018-01-012018-12-310001592000Enlc:CedarCoveJointVentureMember2020-12-310001592000Enlc:CedarCoveJointVentureMember2019-12-310001592000Enlc:CedarCoveJointVentureMember2020-12-310001592000Enlc:CedarCoveJointVentureMember2019-12-310001592000Enlc:GIPMember2020-01-012020-12-310001592000Enlc:EnlCMember2018-01-012018-12-310001592000Enlc:GIPMemberEnlc:DevonEnergyCorporation成员2018-07-182018-07-180001592000美国-GAAP:SalesRevenueNetMemberEnlc:DevonEnergyCorporation成员US-GAAP:客户集中度风险成员2018-01-012018-12-310001592000Enlc:DevonEnergyCorporation成员EnLC:EnLinkMidstream PartnersLPMember2018-01-012018-07-180001592000美国-GAAP:石油和天然气采购成员2018-01-012018-07-180001592000Enlc:TallOakMemberEnlc:DevonEnergyProductionCompany成员2016-01-012016-01-310001592000Enlc:TallOakMemberEnlc:DevonEnergyProductionCompany成员2018-01-012018-12-310001592000Enlc:DevonEnergyCorporation成员2018-01-012018-12-310001592000Enlc:DevonEnergyCorporation成员ENLC:VEXPipelineMember2014-06-012014-06-300001592000Enlc:DevonEnergyCorporation成员ENLC:VEXPipelineMember2018-01-012018-12-310001592000Enlc:AcaciaMember2018-01-012018-12-310001592000Enlc:TaxSharingAgreement成员2018-01-012018-12-310001592000Enlc:Office LeaseMember2020-12-310001592000Enlc:Office LeaseMember2019-12-310001592000SRT:最小成员数Enlc:压缩和其他现场设备成员2020-12-310001592000SRT:最大成员数Enlc:压缩和其他现场设备成员2020-12-310001592000Enlc:压缩和其他现场设备成员2020-12-310001592000Enlc:压缩和其他现场设备成员2019-12-310001592000美国-GAAP:本土成员2020-12-310001592000美国-GAAP:本土成员2019-12-310001592000美国-GAAP:Office EquipmentMember2020-12-310001592000美国-GAAP:Office EquipmentMember2019-12-310001592000Enlc:ARFacilityDue2023成员2019-12-310001592000Enlc:CreditFacilityDue2024成员2020-12-310001592000Enlc:CreditFacilityDue2024成员2019-12-310001592000Enlc:TermLoanDue2021成员2020-12-310001592000Enlc:TermLoanDue2021成员2019-12-310001592000Enlc:A4.4老年人注意事项2024成员2020-12-310001592000Enlc:A4.4老年人注意事项2024成员2019-12-310001592000Enlc:A4.15高级注意事项2025成员2020-12-310001592000Enlc:A4.15高级注意事项2025成员2019-12-310001592000Enlc:A4.85SeniorUnsecuredNotesDue2026成员2020-12-310001592000Enlc:A4.85SeniorUnsecuredNotesDue2026成员2019-12-310001592000Enlc:A5625SeniorUnsecuredNotesDue2028成员2020-12-310001592000Enlc:A5625SeniorUnsecuredNotesDue2028成员2019-12-310001592000Enlc:A5.375高级不安全备注2029成员2020-12-310001592000Enlc:A5.375高级不安全备注2029成员2019-12-310001592000Enlc:A5.6高级注意事项2044成员2020-12-310001592000Enlc:A5.6高级注意事项2044成员2019-12-310001592000Enlc:A5.05高级注意事项2045成员2020-12-310001592000Enlc:A5.05高级注意事项2045成员2019-12-310001592000Enlc:老年人不安全注释5.45Due2047成员2020-12-310001592000Enlc:老年人不安全注释5.45Due2047成员2019-12-310001592000美国-GAAP:资产认可证券成员US-GAAP:LineOfCreditMember2020-10-210001592000美国-GAAP:资产认可证券成员SRT:最小成员数US-GAAP:LineOfCreditMemberUS-GAAP:伦敦银行间同业拆借利率LIBOR成员2020-10-212020-10-210001592000美国-GAAP:资产认可证券成员US-GAAP:LineOfCreditMember2020-10-212020-10-210001592000Enlc:RevolviingCreditFacilityUnsecuredMember2018-12-112018-12-110001592000Enlc:RevolviingCreditFacilityUnsecuredMemberUS-GAAP:LetterOfCreditMember2018-12-110001592000Enlc:RevolviingCreditFacilityUnsecuredMemberUS-GAAP:LetterOfCreditMember2020-12-310001592000Enlc:RevolviingCreditFacilityUnsecuredMember2020-01-012020-12-310001592000Enlc:RevolviingCreditFacilityUnsecuredMember美国-GAAP:不安全债务成员2018-12-110001592000Enlc:RevolviingCreditFacilityUnsecuredMember美国-GAAP:不安全债务成员SRT:最小成员数2018-12-112018-12-110001592000Enlc:RevolvingCreditFacilityUnsecuredMemberEnLC:EnLinkMidstream PartnersLPMemberSRT:最小成员数US-GAAP:伦敦银行间同业拆借利率LIBOR成员2020-01-012020-12-310001592000SRT:最大成员数Enlc:RevolvingCreditFacilityUnsecuredMemberEnLC:EnLinkMidstream PartnersLPMemberUS-GAAP:伦敦银行间同业拆借利率LIBOR成员2020-01-012020-12-310001592000US-GAAP:FederalFundsEffectiveSwapRateMemberEnlc:RevolviingCreditFacilityUnsecuredMember美国-GAAP:不安全债务成员2018-12-112018-12-110001592000美国-GAAP:不安全债务成员Enlc:RevolvingCreditFacilityUnsecuredMember美国-GAAP:欧洲美元成员2020-01-012020-12-310001592000Enlc:RevolviingCreditFacilityUnsecuredMember美国-GAAP:不安全债务成员美国-GAAP:欧洲美元成员SRT:最小成员数2018-12-112018-12-110001592000Enlc:RevolviingCreditFacilityUnsecuredMember美国-GAAP:不安全债务成员美国-GAAP:欧洲美元成员2018-12-112018-12-110001592000美国-GAAP:不安全债务成员Enlc:TermLoanDue2021成员2020-12-310001592000美国-GAAP:不安全债务成员Enlc:TermLoanDue2021成员2018-12-110001592000美国-GAAP:不安全债务成员SRT:最小成员数Enlc:TermLoanDue2021成员2018-12-112018-12-110001592000美国-GAAP:不安全债务成员SRT:最小成员数Enlc:TermLoanDue2021成员US-GAAP:伦敦银行间同业拆借利率LIBOR成员2018-12-112018-12-110001592000SRT:最大成员数美国-GAAP:不安全债务成员Enlc:TermLoanDue2021成员US-GAAP:伦敦银行间同业拆借利率LIBOR成员2018-12-112018-12-110001592000US-GAAP:FederalFundsEffectiveSwapRateMember美国-GAAP:不安全债务成员Enlc:TermLoanDue2021成员2018-12-112018-12-110001592000美国-GAAP:不安全债务成员美国-GAAP:欧洲美元成员Enlc:TermLoanDue2021成员2018-12-112018-12-110001592000美国-GAAP:不安全债务成员美国-GAAP:欧洲美元成员SRT:最小成员数Enlc:TermLoanDue2021成员2018-12-112018-12-110001592000SRT:最大成员数美国-GAAP:不安全债务成员美国-GAAP:欧洲美元成员Enlc:TermLoanDue2021成员2018-12-112018-12-110001592000美国-GAAP:不安全债务成员Enlc:TermLoanDue2029成员2019-04-0900015920002019-04-092019-04-090001592000Enlc:A2.7高级笔记2019Member2019-04-090001592000美国-GAAP:不安全债务成员Enlc:A5625SeniorUnsecuredNotesDue2028成员2020-12-1400015920002020-12-142020-12-140001592000美国-GAAP:不安全债务成员2020-12-140001592000EnLC:EnLinkMidstream PartnersLPMemberEnlc:A4.4老年人注意事项2024成员Enlc:财务利率成员2020-01-012020-12-310001592000EnLC:EnLinkMidstream PartnersLPMemberEnlc:财务利率成员Enlc:A4.15高级注意事项2025成员2020-01-012020-12-310001592000Enlc:A4.85SeniorUnsecuredNotesDue2026成员EnLC:EnLinkMidstream PartnersLPMemberEnlc:财务利率成员2020-01-012020-12-310001592000Enlc:A5625SeniorUnsecuredNotesDue2028成员EnLC:EnLinkMidstream PartnersLPMemberEnlc:财务利率成员2020-01-012020-12-310001592000EnLC:EnLinkMidstream PartnersLPMemberEnlc:财务利率成员Enlc:A5.375高级不安全备注2029成员2020-01-012020-12-310001592000Enlc:A5.6高级注意事项2044成员EnLC:EnLinkMidstream PartnersLPMemberEnlc:财务利率成员2020-01-012020-12-310001592000EnLC:EnLinkMidstream PartnersLPMemberEnlc:财务利率成员Enlc:A5.05高级注意事项2045成员2020-01-012020-12-310001592000EnLC:EnLinkMidstream PartnersLPMemberEnlc:财务利率成员Enlc:老年人不安全注释5.45Due2047成员2020-01-012020-12-310001592000美国-GAAP:国内/地区成员2020-12-310001592000美国-GAAP:州和地方法律法规成员2020-12-310001592000Enlc:CommonUnitMemberEnLC:EnLinkMidstream PartnersLPMemberEnlc:A2017EDAMember2018-01-012018-12-310001592000EnLC:EnLinkMidstream PartnersLPMember美国-GAAP:系列BPferredStockMember2016-01-012016-01-310001592000EnLC:EnLinkMidstream PartnersLPMember美国-GAAP:系列BPferredStockMember2016-01-310001592000美国-GAAP:系列BPferredStockMember2016-01-012016-01-310001592000美国-GAAP:有限合作伙伴成员美国-GAAP:系列BPferredStockMember2020-01-012020-12-310001592000EnLC:EnLinkMidstream PartnersLPMember美国-GAAP:系列BPferredStockMember2017-07-012017-09-300001592000EnLC:EnLinkMidstream PartnersLPMember美国-GAAP:系列BPferredStockMember2020-01-012020-12-310001592000美国-GAAP:有限合作伙伴成员美国-GAAP:系列BPferredStockMember2020-01-012020-03-310001592000美国-GAAP:有限合作伙伴成员美国-GAAP:系列BPferredStockMember2020-04-012020-06-300001592000美国-GAAP:有限合作伙伴成员美国-GAAP:系列BPferredStockMember2020-07-012020-09-300001592000美国-GAAP:有限合作伙伴成员美国-GAAP:系列BPferredStockMember2020-10-012020-12-310001592000美国-GAAP:有限合作伙伴成员美国-GAAP:系列BPferredStockMember2019-01-012019-03-310001592000美国-GAAP:有限合作伙伴成员美国-GAAP:系列BPferredStockMember2019-04-012019-06-300001592000美国-GAAP:有限合作伙伴成员美国-GAAP:系列BPferredStockMember2019-07-012019-09-300001592000美国-GAAP:有限合作伙伴成员美国-GAAP:系列BPferredStockMember2019-10-012019-12-310001592000美国-GAAP:有限合作伙伴成员美国-GAAP:系列BPferredStockMember2018-01-012018-03-310001592000美国-GAAP:有限合作伙伴成员美国-GAAP:系列BPferredStockMember2018-04-012018-06-300001592000美国-GAAP:有限合作伙伴成员美国-GAAP:系列BPferredStockMember2018-07-012018-09-300001592000美国-GAAP:有限合作伙伴成员美国-GAAP:系列BPferredStockMember2018-10-012018-12-310001592000美国-GAAP:系列CPferredStockMemberEnLC:EnLinkMidstream PartnersLPMember2017-09-012017-09-300001592000美国-GAAP:系列CPferredStockMemberEnLC:EnLinkMidstream PartnersLPMember2017-09-300001592000美国-GAAP:系列CPferredStockMemberEnLC:EnLinkMidstream PartnersLPMemberUS-GAAP:伦敦银行间同业拆借利率LIBOR成员2017-09-012017-09-300001592000美国-GAAP:系列CPferredStockMemberEnLC:EnLinkMidstream PartnersLPMember2020-01-012020-12-310001592000美国-GAAP:系列CPferredStockMemberEnLC:EnLinkMidstream PartnersLPMember2018-01-012018-12-310001592000美国-GAAP:系列CPferredStockMemberEnLC:EnLinkMidstream PartnersLPMember2019-01-012019-12-310001592000Enlc:IncentiveDistributionPercentageLevel1MemberEnLC:EnLinkMidstream PartnersLPMember美国-GAAP:GeneralPartnerMember2020-01-012020-12-310001592000Enlc:IncentiveDistributionPercentageLevel2MemberEnLC:EnLinkMidstream PartnersLPMember美国-GAAP:GeneralPartnerMember2020-01-012020-12-310001592000EnLC:EnLinkMidstream PartnersLPMember美国-GAAP:GeneralPartnerMemberEnlc:IncentiveDistributionPercentageLevel3Member2020-01-012020-12-310001592000EnLC:EnLinkMidstream PartnersLPMember2018-01-012018-03-310001592000EnLC:EnLinkMidstream PartnersLPMember2018-04-012018-06-300001592000EnLC:EnLinkMidstream PartnersLPMember2018-07-012018-09-300001592000EnLC:EnLinkMidstream PartnersLPMember2018-10-012018-12-310001592000美国-GAAP:GeneralPartnerMember2020-01-012020-12-310001592000美国-GAAP:GeneralPartnerMember2019-01-012019-12-310001592000美国-GAAP:GeneralPartnerMember2018-01-012018-12-3100015920002020-11-3000015920002019-02-222019-02-220001592000Enlc:CommonUnitMember2020-01-012020-12-310001592000Enlc:CommonUnitMember2019-01-012019-12-310001592000Enlc:CommonUnitMember2018-01-012018-12-310001592000美国-GAAP:RestrictedStockUnitsRSUMember2020-01-012020-12-310001592000美国-GAAP:RestrictedStockUnitsRSUMember2019-01-012019-12-310001592000美国-GAAP:RestrictedStockUnitsRSUMember2018-01-012018-12-3100015920002020-01-012020-03-3100015920002020-04-012020-06-3000015920002020-07-012020-09-3000015920002020-10-012020-12-3100015920002019-01-012019-03-3100015920002019-04-012019-06-3000015920002019-07-012019-09-3000015920002019-10-012019-12-3100015920002018-01-012018-03-3100015920002018-04-012018-06-3000015920002018-07-012018-09-3000015920002018-10-012018-12-310001592000Enlc:墨西哥湾沿岸分馏器成员2020-12-310001592000Enlc:CedarCoveMidstream LLCM成员2020-12-310001592000Enlc:墨西哥湾沿岸分馏器成员2020-01-012020-12-310001592000Enlc:墨西哥湾沿岸分馏器成员2019-01-012019-12-310001592000Enlc:墨西哥湾沿岸分馏器成员2018-01-012018-12-310001592000Enlc:CedarCoveMidstream LLCM成员2020-01-012020-12-310001592000Enlc:CedarCoveMidstream LLCM成员2019-01-012019-12-310001592000Enlc:CedarCoveMidstream LLCM成员2018-01-012018-12-310001592000EnLC:EnLinkMidstream PartnersLPMemberEnlc:墨西哥湾沿岸分馏器成员2020-12-310001592000EnLC:EnLinkMidstream PartnersLPMemberEnlc:墨西哥湾沿岸分馏器成员2019-12-310001592000Enlc:CedarCoveMidstream LLCM成员EnLC:EnLinkMidstream PartnersLPMember2020-12-310001592000Enlc:CedarCoveMidstream LLCM成员EnLC:EnLinkMidstream PartnersLPMember2019-12-310001592000美国-公认会计准则:运营费用成员2020-01-012020-12-310001592000美国-公认会计准则:运营费用成员2019-01-012019-12-310001592000美国-公认会计准则:运营费用成员2018-01-012018-12-310001592000美国-公认会计准则:一般和行政费用成员2020-01-012020-12-310001592000美国-公认会计准则:一般和行政费用成员2019-01-012019-12-310001592000美国-公认会计准则:一般和行政费用成员2018-01-012018-12-310001592000美国-公认会计准则:非控制性利益成员2020-01-012020-12-310001592000美国-公认会计准则:非控制性利益成员2019-01-012019-12-310001592000美国-公认会计准则:非控制性利益成员2018-01-012018-12-310001592000美国-GAAP:RestrictedStockUnitsRSUMemberEnlc:EnlCMember2019-12-310001592000美国-GAAP:RestrictedStockUnitsRSUMemberEnlc:EnlCMember2020-01-012020-12-310001592000美国-GAAP:RestrictedStockUnitsRSUMemberEnlc:EnlCMember2020-12-310001592000美国-GAAP:RestrictedStockUnitsRSUMember2020-02-012020-02-290001592000美国-GAAP:RestrictedStockUnitsRSUMemberEnlc:EnlCMember2019-01-012019-12-310001592000美国-GAAP:RestrictedStockUnitsRSUMemberEnlc:EnlCMember2018-01-012018-12-310001592000美国-GAAP:RestrictedStockUnitsRSUMember2020-12-310001592000US-GAAP:PerformanceSharesMemberEnlc:EnlCMemberSRT:最小成员数2020-01-012020-12-310001592000SRT:最大成员数US-GAAP:PerformanceSharesMemberEnlc:EnlCMember2020-01-012020-12-310001592000US-GAAP:PerformanceSharesMemberSRT:最小成员数2018-07-232018-07-230001592000SRT:最大成员数US-GAAP:PerformanceSharesMember2018-07-232018-07-230001592000EnLC:ENLCPerformanceSharesMember2020-12-310001592000US-GAAP:PerformanceSharesMemberEnLC:EnLinkMidstream PartnersLPMember2020-12-310001592000Enlc:低于阈值成员Enlc:TSRPerformanceUnitMember2020-12-310001592000Enlc:阈值成员Enlc:TSRPerformanceUnitMember2020-12-310001592000Enlc:TSRPerformanceUnitMemberEnlc:目标成员2020-12-310001592000Enlc:最大性能级别成员Enlc:TSRPerformanceUnitMember2020-12-310001592000Enlc:CashFlowPerformanceUnitMemberEnlc:低于阈值成员2020-12-310001592000Enlc:CashFlowPerformanceUnitMemberEnlc:阈值成员2020-12-310001592000Enlc:CashFlowPerformanceUnitMemberEnlc:目标成员2020-12-310001592000Enlc:CashFlowPerformanceUnitMemberEnlc:最大性能级别成员2020-12-310001592000Enlc:CashFlowPerformanceUnitMemberEnlc:低于阈值成员2019-12-310001592000Enlc:CashFlowPerformanceUnitMemberEnlc:阈值成员2019-12-310001592000Enlc:CashFlowPerformanceUnitMemberEnlc:目标成员2019-12-310001592000Enlc:CashFlowPerformanceUnitMemberEnlc:最大性能级别成员2019-12-310001592000US-GAAP:PerformanceSharesMember2020-01-012020-12-310001592000Enlc:EnlCMember2020-07-200001592000Enlc:EnlCMember2020-03-310001592000Enlc:EnlCMember2020-01-310001592000Enlc:EnlCMember2019-10-310001592000Enlc:EnlCMember2019-06-300001592000Enlc:EnlCMember2019-03-310001592000Enlc:EnlCMember2018-03-310001592000Enlc:EnlCMember2020-07-012020-07-200001592000Enlc:EnlCMember2020-03-012020-03-310001592000Enlc:EnlCMember2020-01-012020-01-310001592000Enlc:EnlCMember2019-10-012019-10-310001592000Enlc:EnlCMember2019-06-012019-06-300001592000Enlc:EnlCMember2019-03-012019-03-310001592000Enlc:EnlCMember2018-03-012018-03-310001592000US-GAAP:PerformanceSharesMember2019-12-310001592000US-GAAP:PerformanceSharesMember2020-12-310001592000US-GAAP:PerformanceSharesMemberEnlc:EnlCMember2020-01-012020-12-310001592000US-GAAP:PerformanceSharesMember2019-01-012019-12-310001592000US-GAAP:PerformanceSharesMember2018-01-012018-12-310001592000美国-GAAP:RestrictedStockUnitsRSUMemberEnLC:EnLinkMidstream PartnersLPMember2019-01-012019-12-310001592000美国-GAAP:RestrictedStockUnitsRSUMemberEnLC:EnLinkMidstream PartnersLPMember2018-01-012018-12-310001592000US-GAAP:PerformanceSharesMemberEnLC:EnLinkMidstream PartnersLPMemberSRT:最小成员数2020-01-012020-12-310001592000SRT:最大成员数US-GAAP:PerformanceSharesMemberEnLC:EnLinkMidstream PartnersLPMember2020-01-012020-12-310001592000US-GAAP:PerformanceSharesMemberEnLC:EnLinkMidstream PartnersLPMember2020-01-012020-12-310001592000EnLC:EnLinkMidstream PartnersLPMember2018-03-310001592000EnLC:EnLinkMidstream PartnersLPMember2018-03-012018-03-310001592000US-GAAP:PerformanceSharesMemberEnLC:EnLinkMidstream PartnersLPMember2019-01-012019-12-310001592000US-GAAP:PerformanceSharesMemberEnLC:EnLinkMidstream PartnersLPMember2018-01-012018-12-3100015920002020-12-012020-12-310001592000US-GAAP:InterestRateSwapMember2020-01-012020-12-310001592000US-GAAP:InterestRateSwapMember2019-01-012019-12-310001592000US-GAAP:InterestRateSwapMember2020-12-310001592000US-GAAP:InterestRateSwapMember2019-12-310001592000EnLC:EnLinkMidstream PartnersLPMemberEnlc:CommoditySwapMember2020-01-012020-12-310001592000EnLC:EnLinkMidstream PartnersLPMemberEnlc:CommoditySwapMember2019-01-012019-12-310001592000EnLC:EnLinkMidstream PartnersLPMemberEnlc:CommoditySwapMember2018-01-012018-12-310001592000EnLC:EnLinkMidstream PartnersLPMemberEnlc:CommoditySwapMember2020-12-310001592000EnLC:EnLinkMidstream PartnersLPMemberEnlc:CommoditySwapMember2019-12-31UTR:GAL0001592000美国-公认会计准则:成员较短Enlc:LiquidsMemberEnLC:EnLinkMidstream PartnersLPMemberEnlc:CommoditySwapMember2020-01-012020-12-310001592000美国-公认会计准则:成员较短Enlc:LiquidsMemberEnLC:EnLinkMidstream PartnersLPMemberEnlc:CommoditySwapMember2020-12-310001592000美国-GAAP:Long MemberEnlc:LiquidsMemberEnLC:EnLinkMidstream PartnersLPMemberEnlc:CommoditySwapMember2020-01-012020-12-310001592000美国-GAAP:Long MemberEnlc:LiquidsMemberEnLC:EnLinkMidstream PartnersLPMemberEnlc:CommoditySwapMember2020-12-31UTR:MMBtu0001592000美国-公认会计准则:成员较短EnLC:EnLinkMidstream PartnersLPMemberEnlc:GasMemberEnlc:CommoditySwapMember2020-01-012020-12-310001592000美国-公认会计准则:成员较短EnLC:EnLinkMidstream PartnersLPMemberEnlc:GasMemberEnlc:CommoditySwapMember2020-12-310001592000美国-GAAP:Long MemberEnLC:EnLinkMidstream PartnersLPMemberEnlc:GasMemberEnlc:CommoditySwapMember2020-01-012020-12-310001592000美国-GAAP:Long MemberEnLC:EnLinkMidstream PartnersLPMemberEnlc:GasMemberEnlc:CommoditySwapMember2020-12-310001592000美国-公认会计准则:成员较短增强型:凝聚型成员EnLC:EnLinkMidstream PartnersLPMemberEnlc:CommoditySwapMember2020-01-012020-12-310001592000美国-公认会计准则:成员较短增强型:凝聚型成员EnLC:EnLinkMidstream PartnersLPMemberEnlc:CommoditySwapMember2020-12-310001592000Enlc:克鲁德和冷凝器成员美国-GAAP:Long MemberEnLC:EnLinkMidstream PartnersLPMemberEnlc:CommoditySwapMember2020-01-012020-12-310001592000Enlc:克鲁德和冷凝器成员美国-GAAP:Long MemberEnLC:EnLinkMidstream PartnersLPMemberEnlc:CommoditySwapMember2020-12-310001592000Enlc:CommoditySwapMember2020-12-310001592000US-GAAP:InterestRateSwapMemberUS-GAAP:公允价值输入级别2成员美国-GAAP:公允价值衡量递归成员2020-12-310001592000US-GAAP:InterestRateSwapMemberUS-GAAP:公允价值输入级别2成员美国-GAAP:公允价值衡量递归成员2019-12-310001592000US-GAAP:公允价值输入级别2成员美国-GAAP:公允价值衡量递归成员Enlc:CommoditySwapMember2020-12-310001592000US-GAAP:公允价值输入级别2成员美国-GAAP:公允价值衡量递归成员Enlc:CommoditySwapMember2019-12-310001592000Us-gaap:CarryingReportedAmountFairValueDisclosureMember2020-12-310001592000Us-gaap:EstimateOfFairValueFairValueDisclosureMember2020-12-310001592000Us-gaap:CarryingReportedAmountFairValueDisclosureMember2019-12-310001592000Us-gaap:EstimateOfFairValueFairValueDisclosureMember2019-12-310001592000Enlc:EnlCMember2020-12-310001592000EnLC:EnLinkMidstream PartnersLPMemberSRT:最小成员数2020-12-310001592000SRT:最大成员数EnLC:EnLinkMidstream PartnersLPMember2020-12-310001592000SRT:最小成员数2020-12-310001592000SRT:最大成员数2020-12-310001592000Enlc:PermianOperatingSegmentMemberEnlc:ProductSalesNaturalGas SalesMember2020-01-012020-12-310001592000Enlc:ProductSalesNaturalGas SalesMemberEnlc:LouisianaOperatingSegmentMember2020-01-012020-12-310001592000EnLC:OklahomaOperatingSegmentMemberEnlc:ProductSalesNaturalGas SalesMember2020-01-012020-12-310001592000EnLC:TexasOperatingSegmentMemberEnlc:ProductSalesNaturalGas SalesMember2020-01-012020-12-310001592000美国-GAAP:公司成员Enlc:ProductSalesNaturalGas SalesMember2020-01-012020-12-310001592000Enlc:ProductSalesNaturalGas SalesMember2020-01-012020-12-310001592000Enlc:PermianOperatingSegmentMemberEnlc:ProductSalesNGLSalesMember2020-01-012020-12-310001592000Enlc:LouisianaOperatingSegmentMemberEnlc:ProductSalesNGLSalesMember2020-01-012020-12-310001592000EnLC:OklahomaOperatingSegmentMemberEnlc:ProductSalesNGLSalesMember2020-01-012020-12-310001592000EnLC:TexasOperatingSegmentMemberEnlc:ProductSalesNGLSalesMember2020-01-012020-12-310001592000美国-GAAP:公司成员Enlc:ProductSalesNGLSalesMember2020-01-012020-12-310001592000Enlc:ProductSalesNGLSalesMember2020-01-012020-12-310001592000Enlc:PermianOperatingSegmentMemberEnlc:ProductSalesCrudeOilandCondensateSalesMember2020-01-012020-12-310001592000Enlc:ProductSalesCrudeOilandCondensateSalesMemberEnlc:LouisianaOperatingSegmentMember2020-01-012020-12-310001592000EnLC:OklahomaOperatingSegmentMemberEnlc:ProductSalesCrudeOilandCondensateSalesMember2020-01-012020-12-310001592000EnLC:TexasOperatingSegmentMemberEnlc:ProductSalesCrudeOilandCondensateSalesMember2020-01-012020-12-310001592000美国-GAAP:公司成员Enlc:ProductSalesCrudeOilandCondensateSalesMember2020-01-012020-12-310001592000Enlc:ProductSalesCrudeOilandCondensateSalesMember2020-01-012020-12-310001592000Enlc:PermianOperatingSegmentMemberEnlc:ProductSalesMember2020-01-012020-12-310001592000Enlc:ProductSalesMemberEnlc:LouisianaOperatingSegmentMember2020-01-012020-12-310001592000Enlc:ProductSalesMemberEnLC:OklahomaOperatingSegmentMember2020-01-012020-12-310001592000EnLC:TexasOperatingSegmentMemberEnlc:ProductSalesMember2020-01-012020-12-310001592000美国-GAAP:公司成员Enlc:ProductSalesMember2020-01-012020-12-310001592000Enlc:ProductSalesNGLSalesRelatedPartyMemberEnlc:PermianOperatingSegmentMember2020-01-012020-12-310001592000Enlc:ProductSalesNGLSalesRelatedPartyMemberEnlc:LouisianaOperatingSegmentMember2020-01-012020-12-310001592000Enlc:ProductSalesNGLSalesRelatedPartyMemberEnLC:OklahomaOperatingSegmentMember2020-01-012020-12-310001592000EnLC:TexasOperatingSegmentMemberEnlc:ProductSalesNGLSalesRelatedPartyMember2020-01-012020-12-310001592000美国-GAAP:公司成员Enlc:ProductSalesNGLSalesRelatedPartyMember2020-01-012020-12-310001592000Enlc:ProductSalesNGLSalesRelatedPartyMember2020-01-012020-12-310001592000Enlc:PermianOperatingSegmentMemberEnlc:ProductSalesCrudeOilandCondensateSalesRelatedPartyMember2020-01-012020-12-310001592000Enlc:ProductSalesCrudeOilandCondensateSalesRelatedPartyMemberEnlc:LouisianaOperatingSegmentMember2020-01-012020-12-310001592000EnLC:OklahomaOperatingSegmentMemberEnlc:ProductSalesCrudeOilandCondensateSalesRelatedPartyMember2020-01-012020-12-310001592000EnLC:TexasOperatingSegmentMemberEnlc:ProductSalesCrudeOilandCondensateSalesRelatedPartyMember2020-01-012020-12-310001592000美国-GAAP:公司成员Enlc:ProductSalesCrudeOilandCondensateSalesRelatedPartyMember2020-01-012020-12-310001592000Enlc:ProductSalesCrudeOilandCondensateSalesRelatedPartyMember2020-01-012020-12-310001592000Enlc:PermianOperatingSegmentMemberEnLC:ProductSalesRelatedPartyMember2020-01-012020-12-310001592000EnLC:ProductSalesRelatedPartyMemberEnlc:LouisianaOperatingSegmentMember2020-01-012020-12-310001592000EnLC:ProductSalesRelatedPartyMemberEnLC:OklahomaOperatingSegmentMember2020-01-012020-12-310001592000EnLC:TexasOperatingSegmentMemberEnLC:ProductSalesRelatedPartyMember2020-01-012020-12-310001592000美国-GAAP:公司成员EnLC:ProductSalesRelatedPartyMember2020-01-012020-12-310001592000Enlc:PermianOperatingSegmentMemberEnlc:MidstreamServicesGatheringandTransportationMember2020-01-012020-12-310001592000Enlc:LouisianaOperatingSegmentMemberEnlc:MidstreamServicesGatheringandTransportationMember2020-01-012020-12-310001592000EnLC:OklahomaOperatingSegmentMemberEnlc:MidstreamServicesGatheringandTransportationMember2020-01-012020-12-310001592000EnLC:TexasOperatingSegmentMemberEnlc:MidstreamServicesGatheringandTransportationMember2020-01-012020-12-310001592000美国-GAAP:公司成员Enlc:MidstreamServicesGatheringandTransportationMember2020-01-012020-12-310001592000Enlc:MidstreamServicesGatheringandTransportationMember2020-01-012020-12-310001592000Enlc:PermianOperatingSegmentMemberEnLC:中流服务处理成员2020-01-012020-12-310001592000EnLC:中流服务处理成员Enlc:LouisianaOperatingSegmentMember2020-01-012020-12-310001592000EnLC:OklahomaOperatingSegmentMemberEnLC:中流服务处理成员2020-01-012020-12-310001592000EnLC:TexasOperatingSegmentMemberEnLC:中流服务处理成员2020-01-012020-12-310001592000美国-GAAP:公司成员EnLC:中流服务处理成员2020-01-012020-12-310001592000EnLC:中流服务处理成员2020-01-012020-12-310001592000EnLC:中流服务NGLServicesMemberEnlc:PermianOperatingSegmentMember2020-01-012020-12-310001592000EnLC:中流服务NGLServicesMemberEnlc:LouisianaOperatingSegmentMember2020-01-012020-12-310001592000EnLC:中流服务NGLServicesMemberEnLC:OklahomaOperatingSegmentMember2020-01-012020-12-310001592000EnLC:TexasOperatingSegmentMemberEnLC:中流服务NGLServicesMember2020-01-012020-12-310001592000美国-GAAP:公司成员EnLC:中流服务NGLServicesMember2020-01-012020-12-310001592000EnLC:中流服务NGLServicesMember2020-01-012020-12-310001592000Enlc:PermianOperatingSegmentMemberEnLC:中流服务CrudeServicesMember2020-01-012020-12-310001592000EnLC:中流服务CrudeServicesMemberEnlc:LouisianaOperatingSegmentMember2020-01-012020-12-310001592000EnLC:中流服务CrudeServicesMemberEnLC:OklahomaOperatingSegmentMember2020-01-012020-12-310001592000EnLC:TexasOperatingSegmentMemberEnLC:中流服务CrudeServicesMember2020-01-012020-12-310001592000美国-GAAP:公司成员EnLC:中流服务CrudeServicesMember2020-01-012020-12-310001592000EnLC:中流服务CrudeServicesMember2020-01-012020-12-310001592000Enlc:PermianOperatingSegmentMemberEnLC:中流服务其他服务成员2020-01-012020-12-310001592000EnLC:中流服务其他服务成员Enlc:LouisianaOperatingSegmentMember2020-01-012020-12-310001592000EnLC:中流服务其他服务成员EnLC:OklahomaOperatingSegmentMember2020-01-012020-12-310001592000EnLC:TexasOperatingSegmentMemberEnLC:中流服务其他服务成员2020-01-012020-12-310001592000美国-GAAP:公司成员EnLC:中流服务其他服务成员2020-01-012020-12-310001592000EnLC:中流服务其他服务成员2020-01-012020-12-310001592000Enlc:PermianOperatingSegmentMemberEnLC:中流服务成员2020-01-012020-12-310001592000EnLC:中流服务成员Enlc:LouisianaOperatingSegmentMember2020-01-012020-12-310001592000EnLC:中流服务成员EnLC:OklahomaOperatingSegmentMember2020-01-012020-12-310001592000EnLC:TexasOperatingSegmentMemberEnLC:中流服务成员2020-01-012020-12-310001592000美国-GAAP:公司成员EnLC:中流服务成员2020-01-012020-12-310001592000Enlc:PermianOperatingSegmentMemberEnlc:MidstreamServicesCrudeServicesRelatedPartyMember2020-01-012020-12-310001592000Enlc:MidstreamServicesCrudeServicesRelatedPartyMemberEnlc:LouisianaOperatingSegmentMember2020-01-012020-12-310001592000Enlc:MidstreamServicesCrudeServicesRelatedPartyMemberEnLC:OklahomaOperatingSegmentMember2020-01-012020-12-310001592000EnLC:TexasOperatingSegmentMemberEnlc:MidstreamServicesCrudeServicesRelatedPartyMember2020-01-012020-12-310001592000美国-GAAP:公司成员Enlc:MidstreamServicesCrudeServicesRelatedPartyMember2020-01-012020-12-310001592000Enlc:MidstreamServicesCrudeServicesRelatedPartyMember2020-01-012020-12-310001592000Enlc:PermianOperatingSegmentMemberEnLC:中流服务相关PartyMember2020-01-012020-12-310001592000Enlc:LouisianaOperatingSegmentMemberEnLC:中流服务相关PartyMember2020-01-012020-12-310001592000EnLC:OklahomaOperatingSegmentMemberEnLC:中流服务相关PartyMember2020-01-012020-12-310001592000EnLC:TexasOperatingSegmentMemberEnLC:中流服务相关PartyMember2020-01-012020-12-310001592000美国-GAAP:公司成员EnLC:中流服务相关PartyMember2020-01-012020-12-310001592000Enlc:PermianOperatingSegmentMember2020-01-012020-12-310001592000EnLC:OklahomaOperatingSegmentMember2020-01-012020-12-310001592000EnLC:TexasOperatingSegmentMember2020-01-012020-12-310001592000美国-GAAP:公司成员2020-01-012020-12-310001592000Enlc:PermianOperatingSegmentMemberEnlc:ProductSalesNaturalGas SalesMember2019-01-012019-12-310001592000Enlc:ProductSalesNaturalGas SalesMemberEnlc:LouisianaOperatingSegmentMember2019-01-012019-12-310001592000EnLC:OklahomaOperatingSegmentMemberEnlc:ProductSalesNaturalGas SalesMember2019-01-012019-12-310001592000EnLC:TexasOperatingSegmentMemberEnlc:ProductSalesNaturalGas SalesMember2019-01-012019-12-310001592000美国-GAAP:公司成员Enlc:ProductSalesNaturalGas SalesMember2019-01-012019-12-310001592000Enlc:ProductSalesNaturalGas SalesMember2019-01-012019-12-310001592000Enlc:PermianOperatingSegmentMemberEnlc:ProductSalesNGLSalesMember2019-01-012019-12-310001592000Enlc:LouisianaOperatingSegmentMemberEnlc:ProductSalesNGLSalesMember2019-01-012019-12-310001592000EnLC:OklahomaOperatingSegmentMemberEnlc:ProductSalesNGLSalesMember2019-01-012019-12-310001592000EnLC:TexasOperatingSegmentMemberEnlc:ProductSalesNGLSalesMember2019-01-012019-12-310001592000美国-GAAP:公司成员Enlc:ProductSalesNGLSalesMember2019-01-012019-12-310001592000Enlc:ProductSalesNGLSalesMember2019-01-012019-12-310001592000Enlc:PermianOperatingSegmentMemberEnlc:ProductSalesCrudeOilandCondensateSalesMember2019-01-012019-12-310001592000Enlc:ProductSalesCrudeOilandCondensateSalesMemberEnlc:LouisianaOperatingSegmentMember2019-01-012019-12-310001592000EnLC:OklahomaOperatingSegmentMemberEnlc:ProductSalesCrudeOilandCondensateSalesMember2019-01-012019-12-310001592000EnLC:TexasOperatingSegmentMemberEnlc:ProductSalesCrudeOilandCondensateSalesMember2019-01-012019-12-310001592000美国-GAAP:公司成员Enlc:ProductSalesCrudeOilandCondensateSalesMember2019-01-012019-12-310001592000Enlc:ProductSalesCrudeOilandCondensateSalesMember2019-01-012019-12-310001592000Enlc:PermianOperatingSegmentMemberEnlc:ProductSalesMember2019-01-012019-12-310001592000Enlc:ProductSalesMemberEnlc:LouisianaOperatingSegmentMember2019-01-012019-12-310001592000Enlc:ProductSalesMemberEnLC:OklahomaOperatingSegmentMember2019-01-012019-12-310001592000EnLC:TexasOperatingSegmentMemberEnlc:ProductSalesMember2019-01-012019-12-310001592000美国-GAAP:公司成员Enlc:ProductSalesMember2019-01-012019-12-310001592000Enlc:PermianOperatingSegmentMemberEnlc:ProductSalesNaturalGasSalesRelatedPartyMember2019-01-012019-12-310001592000Enlc:ProductSalesNaturalGasSalesRelatedPartyMemberEnlc:LouisianaOperatingSegmentMember2019-01-012019-12-310001592000EnLC:OklahomaOperatingSegmentMemberEnlc:ProductSalesNaturalGasSalesRelatedPartyMember2019-01-012019-12-310001592000EnLC:TexasOperatingSegmentMemberEnlc:ProductSalesNaturalGasSalesRelatedPartyMember2019-01-012019-12-310001592000美国-GAAP:公司成员Enlc:ProductSalesNaturalGasSalesRelatedPartyMember2019-01-012019-12-310001592000Enlc:ProductSalesNaturalGasSalesRelatedPartyMember2019-01-012019-12-310001592000Enlc:ProductSalesNGLSalesRelatedPartyMemberEnlc:PermianOperatingSegmentMember2019-01-012019-12-310001592000Enlc:ProductSalesNGLSalesRelatedPartyMemberEnlc:LouisianaOperatingSegmentMember2019-01-012019-12-310001592000Enlc:ProductSalesNGLSalesRelatedPartyMemberEnLC:OklahomaOperatingSegmentMember2019-01-012019-12-310001592000EnLC:TexasOperatingSegmentMemberEnlc:ProductSalesNGLSalesRelatedPartyMember2019-01-012019-12-310001592000美国-GAAP:公司成员Enlc:ProductSalesNGLSalesRelatedPartyMember2019-01-012019-12-310001592000Enlc:ProductSalesNGLSalesRelatedPartyMember2019-01-012019-12-310001592000Enlc:PermianOperatingSegmentMemberEnlc:ProductSalesCrudeOilandCondensateSalesRelatedPartyMember2019-01-012019-12-310001592000Enlc:ProductSalesCrudeOilandCondensateSalesRelatedPartyMemberEnlc:LouisianaOperatingSegmentMember2019-01-012019-12-310001592000EnLC:OklahomaOperatingSegmentMemberEnlc:ProductSalesCrudeOilandCondensateSalesRelatedPartyMember2019-01-012019-12-310001592000EnLC:TexasOperatingSegmentMemberEnlc:ProductSalesCrudeOilandCondensateSalesRelatedPartyMember2019-01-012019-12-310001592000美国-GAAP:公司成员Enlc:ProductSalesCrudeOilandCondensateSalesRelatedPartyMember2019-01-012019-12-310001592000Enlc:ProductSalesCrudeOilandCondensateSalesRelatedPartyMember2019-01-012019-12-310001592000Enlc:PermianOperatingSegmentMemberEnLC:ProductSalesRelatedPartyMember2019-01-012019-12-310001592000EnLC:ProductSalesRelatedPartyMemberEnlc:LouisianaOperatingSegmentMember2019-01-012019-12-310001592000EnLC:ProductSalesRelatedPartyMemberEnLC:OklahomaOperatingSegmentMember2019-01-012019-12-310001592000EnLC:TexasOperatingSegmentMemberEnLC:ProductSalesRelatedPartyMember2019-01-012019-12-310001592000美国-GAAP:公司成员EnLC:ProductSalesRelatedPartyMember2019-01-012019-12-310001592000Enlc:PermianOperatingSegmentMemberEnlc:MidstreamServicesGatheringandTransportationMember2019-01-012019-12-310001592000Enlc:LouisianaOperatingSegmentMemberEnlc:MidstreamServicesGatheringandTransportationMember2019-01-012019-12-310001592000EnLC:OklahomaOperatingSegmentMemberEnlc:MidstreamServicesGatheringandTransportationMember2019-01-012019-12-310001592000EnLC:TexasOperatingSegmentMemberEnlc:MidstreamServicesGatheringandTransportationMember2019-01-012019-12-310001592000美国-GAAP:公司成员Enlc:MidstreamServicesGatheringandTransportationMember2019-01-012019-12-310001592000Enlc:MidstreamServicesGatheringandTransportationMember2019-01-012019-12-310001592000Enlc:PermianOperatingSegmentMemberEnLC:中流服务处理成员2019-01-012019-12-310001592000EnLC:中流服务处理成员Enlc:LouisianaOperatingSegmentMember2019-01-012019-12-310001592000EnLC:OklahomaOperatingSegmentMemberEnLC:中流服务处理成员2019-01-012019-12-310001592000EnLC:TexasOperatingSegmentMemberEnLC:中流服务处理成员2019-01-012019-12-310001592000美国-GAAP:公司成员EnLC:中流服务处理成员2019-01-012019-12-310001592000EnLC:中流服务处理成员2019-01-012019-12-310001592000EnLC:中流服务NGLServicesMemberEnlc:PermianOperatingSegmentMember2019-01-012019-12-310001592000EnLC:中流服务NGLServicesMemberEnlc:LouisianaOperatingSegmentMember2019-01-012019-12-310001592000EnLC:中流服务NGLServicesMemberEnLC:OklahomaOperatingSegmentMember2019-01-012019-12-310001592000EnLC:TexasOperatingSegmentMemberEnLC:中流服务NGLServicesMember2019-01-012019-12-310001592000美国-GAAP:公司成员EnLC:中流服务NGLServicesMember2019-01-012019-12-310001592000EnLC:中流服务NGLServicesMember2019-01-012019-12-310001592000Enlc:PermianOperatingSegmentMemberEnLC:中流服务CrudeServicesMember2019-01-012019-12-310001592000EnLC:中流服务CrudeServicesMemberEnlc:LouisianaOperatingSegmentMember2019-01-012019-12-310001592000EnLC:中流服务CrudeServicesMemberEnLC:OklahomaOperatingSegmentMember2019-01-012019-12-310001592000EnLC:TexasOperatingSegmentMemberEnLC:中流服务CrudeServicesMember2019-01-012019-12-310001592000美国-GAAP:公司成员EnLC:中流服务CrudeServicesMember2019-01-012019-12-310001592000EnLC:中流服务CrudeServicesMember2019-01-012019-12-310001592000Enlc:PermianOperatingSegmentMemberEnLC:中流服务其他服务成员2019-01-012019-12-310001592000EnLC:中流服务其他服务成员Enlc:LouisianaOperatingSegmentMember2019-01-012019-12-310001592000EnLC:中流服务其他服务成员EnLC:OklahomaOperatingSegmentMember2019-01-012019-12-310001592000EnLC:TexasOperatingSegmentMemberEnLC:中流服务其他服务成员2019-01-012019-12-310001592000美国-GAAP:公司成员EnLC:中流服务其他服务成员2019-01-012019-12-310001592000EnLC:中流服务其他服务成员2019-01-012019-12-310001592000Enlc:PermianOperatingSegmentMemberEnLC:中流服务成员2019-01-012019-12-310001592000EnLC:中流服务成员Enlc:LouisianaOperatingSegmentMember2019-01-012019-12-310001592000EnLC:中流服务成员EnLC:OklahomaOperatingSegmentMember2019-01-012019-12-310001592000EnLC:TexasOperatingSegmentMemberEnLC:中流服务成员2019-01-012019-12-310001592000美国-GAAP:公司成员EnLC:中流服务成员2019-01-012019-12-310001592000Enlc:PermianOperatingSegmentMemberEnlc:MidstreamServicesNGLServicesRelatedPartyMember2019-01-012019-12-310001592000Enlc:LouisianaOperatingSegmentMemberEnlc:MidstreamServicesNGLServicesRelatedPartyMember2019-01-012019-12-310001592000EnLC:OklahomaOperatingSegmentMemberEnlc:MidstreamServicesNGLServicesRelatedPartyMember2019-01-012019-12-310001592000EnLC:TexasOperatingSegmentMemberEnlc:MidstreamServicesNGLServicesRelatedPartyMember2019-01-012019-12-310001592000美国-GAAP:公司成员Enlc:MidstreamServicesNGLServicesRelatedPartyMember2019-01-012019-12-310001592000Enlc:MidstreamServicesNGLServicesRelatedPartyMember2019-01-012019-12-310001592000Enlc:PermianOperatingSegmentMemberEnlc:MidstreamServicesCrudeServicesRelatedPartyMember2019-01-012019-12-310001592000Enlc:MidstreamServicesCrudeServicesRelatedPartyMemberEnlc:LouisianaOperatingSegmentMember2019-01-012019-12-310001592000Enlc:MidstreamServicesCrudeServicesRelatedPartyMemberEnLC:OklahomaOperatingSegmentMember2019-01-012019-12-310001592000EnLC:TexasOperatingSegmentMemberEnlc:MidstreamServicesCrudeServicesRelatedPartyMember2019-01-012019-12-310001592000美国-GAAP:公司成员Enlc:MidstreamServicesCrudeServicesRelatedPartyMember2019-01-012019-12-310001592000Enlc:MidstreamServicesCrudeServicesRelatedPartyMember2019-01-012019-12-310001592000Enlc:PermianOperatingSegmentMemberEnLC:中流服务相关PartyMember2019-01-012019-12-310001592000Enlc:LouisianaOperatingSegmentMemberEnLC:中流服务相关PartyMember2019-01-012019-12-310001592000EnLC:OklahomaOperatingSegmentMemberEnLC:中流服务相关PartyMember2019-01-012019-12-310001592000EnLC:TexasOperatingSegmentMemberEnLC:中流服务相关PartyMember2019-01-012019-12-310001592000美国-GAAP:公司成员EnLC:中流服务相关PartyMember2019-01-012019-12-310001592000Enlc:PermianOperatingSegmentMember2019-01-012019-12-310001592000Enlc:LouisianaOperatingSegmentMember2019-01-012019-12-310001592000EnLC:OklahomaOperatingSegmentMember2019-01-012019-12-310001592000EnLC:TexasOperatingSegmentMember2019-01-012019-12-310001592000美国-GAAP:公司成员2019-01-012019-12-310001592000Enlc:PermianOperatingSegmentMemberEnlc:ProductSalesNaturalGas SalesMember2018-01-012018-12-310001592000Enlc:ProductSalesNaturalGas SalesMemberEnlc:LouisianaOperatingSegmentMember2018-01-012018-12-310001592000EnLC:OklahomaOperatingSegmentMemberEnlc:ProductSalesNaturalGas SalesMember2018-01-012018-12-310001592000EnLC:TexasOperatingSegmentMemberEnlc:ProductSalesNaturalGas SalesMember2018-01-012018-12-310001592000美国-GAAP:公司成员Enlc:ProductSalesNaturalGas SalesMember2018-01-012018-12-310001592000Enlc:ProductSalesNaturalGas SalesMember2018-01-012018-12-310001592000Enlc:PermianOperatingSegmentMemberEnlc:ProductSalesNGLSalesMember2018-01-012018-12-310001592000Enlc:LouisianaOperatingSegmentMemberEnlc:ProductSalesNGLSalesMember2018-01-012018-12-310001592000EnLC:OklahomaOperatingSegmentMemberEnlc:ProductSalesNGLSalesMember2018-01-012018-12-310001592000EnLC:TexasOperatingSegmentMemberEnlc:ProductSalesNGLSalesMember2018-01-012018-12-310001592000美国-GAAP:公司成员Enlc:ProductSalesNGLSalesMember2018-01-012018-12-310001592000Enlc:ProductSalesNGLSalesMember2018-01-012018-12-310001592000Enlc:PermianOperatingSegmentMemberEnlc:ProductSalesCrudeOilandCondensateSalesMember2018-01-012018-12-310001592000Enlc:ProductSalesCrudeOilandCondensateSalesMemberEnlc:LouisianaOperatingSegmentMember2018-01-012018-12-310001592000EnLC:OklahomaOperatingSegmentMemberEnlc:ProductSalesCrudeOilandCondensateSalesMember2018-01-012018-12-310001592000EnLC:TexasOperatingSegmentMemberEnlc:ProductSalesCrudeOilandCondensateSalesMember2018-01-012018-12-310001592000美国-GAAP:公司成员Enlc:ProductSalesCrudeOilandCondensateSalesMember2018-01-012018-12-310001592000Enlc:ProductSalesCrudeOilandCondensateSalesMember2018-01-012018-12-310001592000Enlc:PermianOperatingSegmentMemberEnlc:ProductSalesMember2018-01-012018-12-310001592000Enlc:ProductSalesMemberEnlc:LouisianaOperatingSegmentMember2018-01-012018-12-310001592000Enlc:ProductSalesMemberEnLC:OklahomaOperatingSegmentMember2018-01-012018-12-310001592000EnLC:TexasOperatingSegmentMemberEnlc:ProductSalesMember2018-01-012018-12-310001592000美国-GAAP:公司成员Enlc:ProductSalesMember2018-01-012018-12-310001592000Enlc:PermianOperatingSegmentMemberEnlc:ProductSalesNaturalGasSalesRelatedPartyMember2018-01-012018-12-310001592000Enlc:ProductSalesNaturalGasSalesRelatedPartyMemberEnlc:LouisianaOperatingSegmentMember2018-01-012018-12-310001592000EnLC:OklahomaOperatingSegmentMemberEnlc:ProductSalesNaturalGasSalesRelatedPartyMember2018-01-012018-12-310001592000EnLC:TexasOperatingSegmentMemberEnlc:ProductSalesNaturalGasSalesRelatedPartyMember2018-01-012018-12-310001592000美国-GAAP:公司成员Enlc:ProductSalesNaturalGasSalesRelatedPartyMember2018-01-012018-12-310001592000Enlc:ProductSalesNaturalGasSalesRelatedPartyMember2018-01-012018-12-310001592000Enlc:ProductSalesNGLSalesRelatedPartyMemberEnlc:PermianOperatingSegmentMember2018-01-012018-12-310001592000Enlc:ProductSalesNGLSalesRelatedPartyMemberEnlc:LouisianaOperatingSegmentMember2018-01-012018-12-310001592000Enlc:ProductSalesNGLSalesRelatedPartyMemberEnLC:OklahomaOperatingSegmentMember2018-01-012018-12-310001592000EnLC:TexasOperatingSegmentMemberEnlc:ProductSalesNGLSalesRelatedPartyMember2018-01-012018-12-310001592000美国-GAAP:公司成员Enlc:ProductSalesNGLSalesRelatedPartyMember2018-01-012018-12-310001592000Enlc:ProductSalesNGLSalesRelatedPartyMember2018-01-012018-12-310001592000Enlc:PermianOperatingSegmentMemberEnlc:ProductSalesCrudeOilandCondensateSalesRelatedPartyMember2018-01-012018-12-310001592000Enlc:ProductSalesCrudeOilandCondensateSalesRelatedPartyMemberEnlc:LouisianaOperatingSegmentMember2018-01-012018-12-310001592000EnLC:OklahomaOperatingSegmentMemberEnlc:ProductSalesCrudeOilandCondensateSalesRelatedPartyMember2018-01-012018-12-310001592000EnLC:TexasOperatingSegmentMemberEnlc:ProductSalesCrudeOilandCondensateSalesRelatedPartyMember2018-01-012018-12-310001592000美国-GAAP:公司成员Enlc:ProductSalesCrudeOilandCondensateSalesRelatedPartyMember2018-01-012018-12-310001592000Enlc:ProductSalesCrudeOilandCondensateSalesRelatedPartyMember2018-01-012018-12-310001592000Enlc:PermianOperatingSegmentMemberEnLC:ProductSalesRelatedPartyMember2018-01-012018-12-310001592000EnLC:ProductSalesRelatedPartyMemberEnlc:LouisianaOperatingSegmentMember2018-01-012018-12-310001592000EnLC:ProductSalesRelatedPartyMemberEnLC:OklahomaOperatingSegmentMember2018-01-012018-12-310001592000EnLC:TexasOperatingSegmentMemberEnLC:ProductSalesRelatedPartyMember2018-01-012018-12-310001592000美国-GAAP:公司成员EnLC:ProductSalesRelatedPartyMember2018-01-012018-12-310001592000Enlc:PermianOperatingSegmentMemberEnlc:MidstreamServicesGatheringandTransportationMember2018-01-012018-12-310001592000Enlc:LouisianaOperatingSegmentMemberEnlc:MidstreamServicesGatheringandTransportationMember2018-01-012018-12-310001592000EnLC:OklahomaOperatingSegmentMemberEnlc:MidstreamServicesGatheringandTransportationMember2018-01-012018-12-310001592000EnLC:TexasOperatingSegmentMemberEnlc:MidstreamServicesGatheringandTransportationMember2018-01-012018-12-310001592000美国-GAAP:公司成员Enlc:MidstreamServicesGatheringandTransportationMember2018-01-012018-12-310001592000Enlc:MidstreamServicesGatheringandTransportationMember2018-01-012018-12-310001592000Enlc:PermianOperatingSegmentMemberEnLC:中流服务处理成员2018-01-012018-12-310001592000EnLC:中流服务处理成员Enlc:LouisianaOperatingSegmentMember2018-01-012018-12-310001592000EnLC:OklahomaOperatingSegmentMemberEnLC:中流服务处理成员2018-01-012018-12-310001592000EnLC:TexasOperatingSegmentMemberEnLC:中流服务处理成员2018-01-012018-12-310001592000美国-GAAP:公司成员EnLC:中流服务处理成员2018-01-012018-12-310001592000EnLC:中流服务处理成员2018-01-012018-12-310001592000EnLC:中流服务NGLServicesMemberEnlc:PermianOperatingSegmentMember2018-01-012018-12-310001592000EnLC:中流服务NGLServicesMemberEnlc:LouisianaOperatingSegmentMember2018-01-012018-12-310001592000EnLC:中流服务NGLServicesMemberEnLC:OklahomaOperatingSegmentMember2018-01-012018-12-310001592000EnLC:TexasOperatingSegmentMemberEnLC:中流服务NGLServicesMember2018-01-012018-12-310001592000美国-GAAP:公司成员EnLC:中流服务NGLServicesMember2018-01-012018-12-310001592000EnLC:中流服务NGLServicesMember2018-01-012018-12-310001592000Enlc:PermianOperatingSegmentMemberEnLC:中流服务CrudeServicesMember2018-01-012018-12-310001592000EnLC:中流服务CrudeServicesMemberEnlc:LouisianaOperatingSegmentMember2018-01-012018-12-310001592000EnLC:中流服务CrudeServicesMemberEnLC:OklahomaOperatingSegmentMember2018-01-012018-12-310001592000EnLC:TexasOperatingSegmentMemberEnLC:中流服务CrudeServicesMember2018-01-012018-12-310001592000美国-GAAP:公司成员EnLC:中流服务CrudeServicesMember2018-01-012018-12-310001592000EnLC:中流服务CrudeServicesMember2018-01-012018-12-310001592000Enlc:PermianOperatingSegmentMemberEnLC:中流服务其他服务成员2018-01-012018-12-310001592000EnLC:中流服务其他服务成员Enlc:LouisianaOperatingSegmentMember2018-01-012018-12-310001592000EnLC:中流服务其他服务成员EnLC:OklahomaOperatingSegmentMember2018-01-012018-12-310001592000EnLC:TexasOperatingSegmentMemberEnLC:中流服务其他服务成员2018-01-012018-12-310001592000美国-GAAP:公司成员EnLC:中流服务其他服务成员2018-01-012018-12-310001592000EnLC:中流服务其他服务成员2018-01-012018-12-310001592000Enlc:PermianOperatingSegmentMemberEnLC:中流服务成员2018-01-012018-12-310001592000EnLC:中流服务成员Enlc:LouisianaOperatingSegmentMember2018-01-012018-12-310001592000EnLC:中流服务成员EnLC:OklahomaOperatingSegmentMember2018-01-012018-12-310001592000EnLC:TexasOperatingSegmentMemberEnLC:中流服务成员2018-01-012018-12-310001592000美国-GAAP:公司成员EnLC:中流服务成员2018-01-012018-12-310001592000Enlc:PermianOperatingSegmentMemberEnlc:MidstreamServicesGatheringandTransportationRelatedPartyMember2018-01-012018-12-310001592000Enlc:MidstreamServicesGatheringandTransportationRelatedPartyMemberEnlc:LouisianaOperatingSegmentMember2018-01-012018-12-310001592000Enlc:MidstreamServicesGatheringandTransportationRelatedPartyMemberEnLC:OklahomaOperatingSegmentMember2018-01-012018-12-310001592000EnLC:TexasOperatingSegmentMemberEnlc:MidstreamServicesGatheringandTransportationRelatedPartyMember2018-01-012018-12-310001592000美国-GAAP:公司成员Enlc:MidstreamServicesGatheringandTransportationRelatedPartyMember2018-01-012018-12-310001592000Enlc:MidstreamServicesGatheringandTransportationRelatedPartyMember2018-01-012018-12-310001592000Enlc:MidstreamServicesProcessingRelatedPartyMemberEnlc:PermianOperatingSegmentMember2018-01-012018-12-310001592000Enlc:MidstreamServicesProcessingRelatedPartyMemberEnlc:LouisianaOperatingSegmentMember2018-01-012018-12-310001592000Enlc:MidstreamServicesProcessingRelatedPartyMemberEnLC:OklahomaOperatingSegmentMember2018-01-012018-12-310001592000EnLC:TexasOperatingSegmentMemberEnlc:MidstreamServicesProcessingRelatedPartyMember2018-01-012018-12-310001592000Enlc:MidstreamServicesProcessingRelatedPartyMember美国-GAAP:公司成员2018-01-012018-12-310001592000Enlc:MidstreamServicesProcessingRelatedPartyMember2018-01-012018-12-310001592000Enlc:PermianOperatingSegmentMemberEnlc:MidstreamServicesNGLServicesRelatedPartyMember2018-01-012018-12-310001592000Enlc:LouisianaOperatingSegmentMemberEnlc:MidstreamServicesNGLServicesRelatedPartyMember2018-01-012018-12-310001592000EnLC:OklahomaOperatingSegmentMemberEnlc:MidstreamServicesNGLServicesRelatedPartyMember2018-01-012018-12-310001592000EnLC:TexasOperatingSegmentMemberEnlc:MidstreamServicesNGLServicesRelatedPartyMember2018-01-012018-12-310001592000美国-GAAP:公司成员Enlc:MidstreamServicesNGLServicesRelatedPartyMember2018-01-012018-12-310001592000Enlc:MidstreamServicesNGLServicesRelatedPartyMember2018-01-012018-12-310001592000Enlc:PermianOperatingSegmentMemberEnlc:MidstreamServicesCrudeServicesRelatedPartyMember2018-01-012018-12-310001592000Enlc:MidstreamServicesCrudeServicesRelatedPartyMemberEnlc:LouisianaOperatingSegmentMember2018-01-012018-12-310001592000Enlc:MidstreamServicesCrudeServicesRelatedPartyMemberEnLC:OklahomaOperatingSegmentMember2018-01-012018-12-310001592000EnLC:TexasOperatingSegmentMemberEnlc:MidstreamServicesCrudeServicesRelatedPartyMember2018-01-012018-12-310001592000美国-GAAP:公司成员Enlc:MidstreamServicesCrudeServicesRelatedPartyMember2018-01-012018-12-310001592000Enlc:MidstreamServicesCrudeServicesRelatedPartyMember2018-01-012018-12-310001592000Enlc:PermianOperatingSegmentMemberEnlc:MidstreamServicesOtherServicesRelatedPartyMember2018-01-012018-12-310001592000Enlc:MidstreamServicesOtherServicesRelatedPartyMemberEnlc:LouisianaOperatingSegmentMember2018-01-012018-12-310001592000EnLC:OklahomaOperatingSegmentMemberEnlc:MidstreamServicesOtherServicesRelatedPartyMember2018-01-012018-12-310001592000EnLC:TexasOperatingSegmentMemberEnlc:MidstreamServicesOtherServicesRelatedPartyMember2018-01-012018-12-310001592000美国-GAAP:公司成员Enlc:MidstreamServicesOtherServicesRelatedPartyMember2018-01-012018-12-310001592000Enlc:MidstreamServicesOtherServicesRelatedPartyMember2018-01-012018-12-310001592000Enlc:PermianOperatingSegmentMemberEnLC:中流服务相关PartyMember2018-01-012018-12-310001592000Enlc:LouisianaOperatingSegmentMemberEnLC:中流服务相关PartyMember2018-01-012018-12-310001592000EnLC:OklahomaOperatingSegmentMemberEnLC:中流服务相关PartyMember2018-01-012018-12-310001592000EnLC:TexasOperatingSegmentMemberEnLC:中流服务相关PartyMember2018-01-012018-12-310001592000美国-GAAP:公司成员EnLC:中流服务相关PartyMember2018-01-012018-12-310001592000Enlc:PermianOperatingSegmentMember2018-01-012018-12-310001592000EnLC:OklahomaOperatingSegmentMember2018-01-012018-12-310001592000EnLC:TexasOperatingSegmentMember2018-01-012018-12-310001592000美国-GAAP:公司成员2018-01-012018-12-310001592000Enlc:PermianOperatingSegmentMember2020-12-310001592000Enlc:PermianOperatingSegmentMember2019-12-310001592000Enlc:LouisianaOperatingSegmentMember2020-12-310001592000Enlc:LouisianaOperatingSegmentMember2019-12-310001592000EnLC:OklahomaOperatingSegmentMember2020-12-310001592000EnLC:OklahomaOperatingSegmentMember2019-12-310001592000EnLC:TexasOperatingSegmentMember2020-12-310001592000EnLC:TexasOperatingSegmentMember2019-12-310001592000美国-GAAP:公司成员2020-12-310001592000美国-GAAP:公司成员2019-12-31 美国

美国证券交易委员会

华盛顿特区,20549

表格:10-K

☒根据1934年颁布的《证券交易法》第13或15(D)节的规定提交年度报告。

截至的财政年度12月31日, 2020

或

☐根据1934年颁布的《证券交易法》第13节或第15(D)节的规定,提交过渡报告。

在从日本到日本的过渡期内,日本和日本之间的过渡期,日本和日本之间的过渡期,美国和日本之间的过渡期。

委托文件编号:001-36336

EnLink Midstream,LLC

(注册人的确切姓名载于其章程)

| | | | | | | | |

| 特拉华州 | 46-4108528 |

| (组织状态) | (国际税务局雇主识别号码) |

| | |

| 劳斯街1722号 | 1300套房 | |

| 达拉斯, | 德克萨斯州 | 75201 |

| (主要行政办公室地址) | (邮政编码) |

(214) 953-9500

(注册人电话号码,包括区号)

根据ACT第12(B)节登记的证券:

| | | | | | | | | | | | | | |

| 每节课的标题 | | 商品代号 | | 注册的交易所名称 |

公用事业单位代表有限公司

责任公司利益

| | ENLC | | 纽约证券交易所 |

| | | |

根据该法第12(G)条登记的证券:无。

用复选标记表示注册人是否为证券法第405条规则中定义的知名经验丰富的发行人。是 ☒没有。☐

如果注册人不需要根据法案的第13节或第15(D)节提交报告,请用复选标记表示。*是。☐ 不是 ☒

用复选标记表示注册人(1)是否在过去12个月内(或注册人被要求提交此类报告的较短时间内)提交了1934年《证券交易法》(Securities Exchange Act)第F13或15(D)节要求提交的所有报告,以及(2)在过去90天内是否符合此类提交要求。是 ☒没有。☐

用复选标记表示注册人是否已在过去12个月内(或注册人被要求提交此类文件的较短时间内)以电子方式提交了根据S-T法规第405条(本章232.405节)要求提交的每个互动数据文件。是 ☒没有。☐

用复选标记表示注册人是大型加速申报公司、加速申报公司、非加速申报公司、较小的报告公司还是新兴的成长型公司。请参阅《证券交易法》(Securities Exchange Act)规则第312B-2条中对“大型加速申报公司”、“加速申报公司”、“较小报告公司”和“新兴成长型公司”的定义。(勾选一项):

| | | | | | | | | | | | | | |

| 大型加速滤波器 | ☒ | | 加速的文件管理器 | ☐ |

非加速文件管理器 | ☐ | | 规模较小的新闻报道公司 | ☐ |

| 新兴成长型公司 | ☐ | | | ☐ |

如果是新兴成长型公司,用勾号表示注册人是否选择不使用延长的过渡期来遵守根据交易所法案第13(A)节提供的任何新的或修订的财务会计准则。☐

用复选标记表示注册人是否提交了一份报告,证明其管理层根据“萨班斯-奥克斯利法案”(“美国联邦法典”第15编第7262(B)节)第404(B)条对其财务报告内部控制的有效性进行了评估,该评估是由编制或发布其审计报告的注册会计师事务所进行的。☒

用复选标记表示注册人是否是空壳公司(如该法规则第312b-2条所定义)。*是。☐没有。☒

由注册人的非联营公司持有的代表有限责任公司权益的共同单位的总市值约为$。646.92020年6月30日,基于每单位2.44美元,即纽约证券交易所(New York Stock Exchange)在该日期报告的普通股收盘价。

截至2021年2月11日,有490,048,405公用事业单位突出。

通过引用并入的文件:

没有。

目录

| | | | | | | | | | | | | | |

| 项目 | | 描述 | | 页面 |

| | | | |

| | 第一部分 | | |

| 1. | | 生意场 | | 6 |

| 1A. | | 危险因素 | | 33 |

| 1B. | | 未解决的员工意见 | | 61 |

| 2. | | 特性 | | 61 |

| 3. | | 法律程序 | | 62 |

| 4. | | 煤矿安全信息披露 | | 62 |

| | | | |

| | 第二部分 | | |

| 5. | | 注册人普通股、相关单位持有人事项和发行人购买股权证券的市场 | | 63 |

| 6. | | 选定的财务数据 | | 63 |

| 7. | | 管理层对财务状况和经营成果的探讨与分析 | | 66 |

| 7A. | | 关于市场风险的定量和定性披露 | | 87 |

| 8. | | 财务报表和补充数据 | | 91 |

| 9. | | 会计和财务披露方面的变化和与会计师的分歧 | | 146 |

| 9A. | | 控制和程序 | | 146 |

| 9B. | | 其他信息 | | 146 |

| | | | |

| | 第三部分 | | |

| 10. | | 董事、高管和公司治理 | | 147 |

| 11. | | 高管薪酬 | | 151 |

| 12. | | 某些实益业主和管理及相关单位持有人的担保拥有权 | | 167 |

| 13. | | 某些关系和相关交易与董事独立性 | | 169 |

| 14. | | 首席会计师费用及服务 | | 170 |

| | | | |

| | 第四部分 | | |

| 15. | | 展品和财务报表明细表 | | 172 |

定义

本文档中使用了以下定义的术语:

| | | | | | | | |

| 定义的术语 | | 定义 |

| /d | | 每天。 |

| | |

| 2014年计划 | | ENLC的2014年长期激励计划。 |

| 2017 EDA | | ENLK于2017年8月与ENLK销售代理签订了股权分配协议,将不时通过“按市场”股权发行计划出售ENLK普通单位的总销售额高达6.0亿美元。2017年EDA在合并完成后终止。 |

| | |

| 调整后的毛利率 | | 收入减去销售成本,不包括运营费用以及与我们的运营部门相关的折旧和摊销。调整后的毛利是非公认会计准则的财务指标。更多信息见“项目7.管理层对财务状况和经营结果的讨论和分析--非公认会计准则财务计量”。 |

| AMZ | | Alerian MLP Master Limited Partnership指数。 |

| AR设施 | | EnLink Midstream Funding,LLC是一家远离破产的特殊目的实体,也是我们的间接子公司,由PNC银行、全国协会(National Association)作为行政代理和贷款人,PNC资本市场有限责任公司(PNC Capital Markets,LLC)作为结构代理,签订了高达2.5亿美元的三年期承诺应收账款证券化安排。 |

| ASC | | FASB会计准则编撰。 |

| ASC 350 | | ASC 350,无形资产-商誉和其他. |

| ASC 606 | | ASC 606,与客户签订合同的收入。 |

| ASC 815 | | ASC 815,衍生品和套期保值。 |

| ASC 842 | | ASC 842,租约。 |

| 阿森松合资公司 | | Ascension Pipeline Company,LLC是ENLK的一家子公司和马拉松石油公司的一家子公司的合资企业,ENLK拥有50%的股份,马拉松石油公司拥有50%的股份。阿森松合资公司于2017年4月开始运营,拥有一条NGL管道,连接ENLK的河滨分馏塔和马拉松石油公司(Marathon Petroleum Corporation)的加里维尔炼油厂。 |

| ASU | | FASB会计准则更新。 |

| 复仇者 | | 复仇者原油收集系统,特拉华州盆地北部的原油收集系统。 |

| BBLS: | | 桶。 |

| Bcf | | 十亿立方英尺。 |

| | |

| BLM | | 土地管理局。 |

| BKV | | 班普·卡尔宁风险投资公司,BKV石油和天然气资本合伙公司的附属公司。 |

| 雪松湾合资公司 | | Cedar Cove Midstream LLC是ENLK的一家子公司和Kinder Morgan公司的一家子公司的合资企业,ENLK拥有该公司30%的股份,Kinder Morgan公司拥有70%的股份。雪松湾合资公司成立于2016年11月,在俄克拉何马州布莱恩县拥有聚集和压缩资产,位于堆叠游戏中。 |

| CFTC | | 美国商品期货交易委员会。 |

| CNOW | | 俄克拉荷马州北部伍德福德页岩中部。 |

公司2 | | 二氧化碳。 |

| 选委会 | | 美国证券交易委员会(U.S.Securities and Exchange Commission)。 |

| 综合信贷安排 | | ENLC签订的17.5亿美元无担保循环信贷安排将于2024年1月25日到期,其中包括5.0亿美元的信用证子安排。合并完成后,综合信贷安排即可使用,并由ENLK提供担保。 |

| | |

| 特拉华州盆地 | | 得克萨斯州西部和新墨西哥州的一个大型沉积盆地。 |

| 特拉华盆地合资公司 | | 特拉华G&P LLC是ENLK的子公司和NGP的附属公司的合资企业,ENLK拥有50.1%的权益,NGP拥有49.9%的权益。特拉华州盆地合资公司成立于2016年8月,拥有位于德克萨斯州特拉华州盆地的Lobo加工厂和Tiger工厂。 |

| 德文 | | 德文能源公司。 |

| | |

| | |

| 恩菲尔德 | | 恩菲尔德控股公司(Enfield Holdings,L.P.) |

| ENLC | | EnLink Midstream,LLC. |

| ENLC C类公共单元 | | 在紧接合并前向恩菲尔德发行的一类非经济的ENLC公共单位,等于恩菲尔德在紧接合并生效前持有的B系列优先股的数量,以便向恩菲尔德提供关于ENLC的某些投票权。 |

| ENLC信贷安排 | | ENLC签订的2.5亿美元担保循环信贷安排将于2019年3月7日到期,其中包括1.25亿美元的信用证子安排。由于合并的完成,ENLC信贷安排于2019年1月25日终止。 |

| | | | | | | | |

| ENLC EDA | | ENLC于2019年2月与加拿大皇家银行资本市场公司(RBC Capital Markets,LLC)、美林(Merrill Lynch)、皮尔斯、芬纳-史密斯公司、巴克莱资本公司(Barclays Capital Inc.)、蒙特利尔银行资本市场公司(BMO Capital Markets Corp.)、花旗全球市场公司(Citigroup Global Markets Inc.)、瑞士信贷证券(Credit Suisse Securities(USA)LLC)、摩根大通证券(J.P.Morgan Securities LLC)、杰富瑞(Jefferies LLC)、瑞穗证券美国公司(Mizuho Securities USA LLC)、三菱UFG证券美洲公司(MUFG Securities America Inc.)、SunTrust Robinson Humphrey,Inc |

| ENLK | | EnLink Midstream Partners,LP或EnLink Midstream Partners,LP(如果适用)及其合并子公司。也被称为“伙伴关系”。 |

| ENLK信贷安排 | | ENLK签订的15亿美元无担保循环信贷安排将于2020年3月6日到期,其中包括5.0亿美元的信用证子安排。由于合并的完成,ENLK信贷安排于2019年1月25日终止。 |

| ENLK销售代理 | | 瑞银证券公司、巴克莱资本公司、蒙特利尔银行资本市场公司、美林公司、皮尔斯、芬纳和史密斯公司、花旗全球市场公司、杰富瑞公司、瑞穗证券美国公司、加拿大皇家银行资本市场公司、SunTrust Robinson Humphrey公司和富国银行证券公司。 |

| EOGP | | Enlink Oklahoma Gas Processing,LP或EnLink Oklahoma Gas Processing,LP及其合并子公司(如果适用)。自2019年1月31日起,EOGP一直是运营合伙企业的全资子公司。 |

| | |

| FASB | | 财务会计准则委员会。 |

| FERC | | 联邦能源管理委员会。 |

| 公认会计原则 | | 美国公认的会计原则。 |

| 高尔 | | 加仑。 |

| GCF | | 墨西哥湾沿岸分馏塔,该公司在得克萨斯州贝尔维尤山拥有一个NGL分馏塔。ENLK拥有GCF 38.75%的股份。 |

| 普通合伙人 | | EnLink Midstream GP,LLC是ENLK的普通合伙人,ENLK拥有ENLK约0.4%的普通合伙人权益。在合并生效之前,普通合伙人还拥有ENLK的所有奖励分配权。 |

| 温室气体 | | 温室气体。 |

| 吉普 | | 全球基础设施管理公司(Global Infrastructure Management,LLC),一家独立的基础设施基金管理公司,本身、其附属公司或管理的基金工具,包括GIP III Stetson I,L.P.、GIP III Stetson II,L.P.及其附属公司。 |

| GIP交易 | | 2018年7月18日,Devon的子公司完成了一项交易,将其在ENLK,ENLC和管理成员的所有股权出售给GIP。 |

| 高盛 | | 高盛集团(Goldman Sachs Group,Inc.) |

| GP计划 | | 普通合伙人的长期激励计划。 |

| | |

| ISDA | | 国际掉期和衍生工具协会协议。 |

| 管理成员 | | EnLink Midstream Manager,LLC,ENLC的管理成员。 |

| | |

| 兆位系统 | | 得克萨斯州米德兰、马丁和格拉斯考克县的米德兰能源集聚区系统。 |

| 合并 | | 2019年1月25日,NOLA Merge Sub,LLC(以前是ENLC的全资子公司)与ENLK合并并并入ENLK,ENLK继续作为ENLC的幸存实体和子公司。 |

| 合并协议 | | 截至2018年10月21日,由普通合伙人ENLK、管理成员ENLC和与合并相关的NOLA合并子公司ENLK签署的合并协议和计划。 |

| 米德兰盆地 | | 得克萨斯州西部的一个大型沉积盆地。 |

| | |

| Mmbbls | | 百万桶。 |

| MMBtu | | 百万英热单位。 |

| MMCF | | 百万立方英尺。 |

| MVC | | 最低数量承诺。 |

| NGL | | 天然气液体。 |

| NGP | | NGP自然资源XI,LP。 |

| 诺拉合并子公司 | | 诺拉合并子公司,LLC,在合并前曾是ENLC的全资子公司。 |

| | |

| 纽交所 | | 纽约证券交易所。 |

| 欧佩克+ | | 石油输出国组织及其更广泛的合作伙伴。 |

| 运营伙伴关系 | | EnLink Midstream Operating,LP是特拉华州的一家有限合伙企业,也是ENLK的全资子公司。 |

| ORV | | ENLK在尤蒂卡和马塞卢斯页岩的俄亥俄河谷原油、凝析油稳定、天然气压缩和盐水处置资产。 |

| 非处方药 | | 非处方药。 |

| 二叠纪盆地 | | 一个大型的沉积盆地,包括主要位于德克萨斯州西部和新墨西哥州的米德兰和特拉华州盆地。 |

| POL合同 | | 液体百分比合约。 |

| | | | | | | | |

| POP合约 | | 收益百分比合同。 |

| | |

| | |

| B系列首选设备 | | ENLK的B系列累积可转换优先股。 |

| C系列首选设备 | | ENLK的C系列固定利率到浮动利率累计赎回永久优先股。 |

| 堆叠 | | 阿纳达科盆地、加拿大和俄克拉何马州翠鸟县的更快趋势。 |

| 定期贷款 | | ENLK于2018年12月11日与美国银行(Bank Of America,N.A.)作为行政代理、蒙特利尔银行(Bank Of蒙特利尔)和加拿大皇家银行(Royal Bank Of Canada)作为联合辛迪加代理,花旗银行(Citibank,N.A.)和富国银行(Wells Fargo Bank)作为联合文件代理以及贷款方签订了8.5亿美元的定期贷款,ENLC就合并及其担保的义务承担了这笔贷款。 |

| 雷鸟植物 | | 俄克拉荷马州中部的一家天然气加工厂。 |

| 虎牌植物 | | 特拉华盆地的一家天然气加工厂,由特拉华盆地合资公司拥有。 |

| TPG | | TPG Global,LLC。 |

| 恼怒 | | 位于南得克萨斯州伊格尔福特页岩的维多利亚快递管道及相关卡车码头和仓储资产,我们于2020年10月出售。 |

| 白星 | | 白星石油有限责任公司。 |

EnLink Midstream,LLC

第一部分

第一项:业务

一般情况和最近的发展情况

形成

ENLC是特拉华州的一家有限责任公司,成立于2013年10月。EnLink Midstream,LLC通用单位在纽约证券交易所交易,代码为“ENLC”。我们的执行办公室位于德克萨斯州达拉斯1300号劳斯街1722号,邮编75201,我们的电话号码是(214)9539500。我们的网址是www.enlink.com。我们将以下文件以电子方式提交给或提交给证监会后,尽快在我们网站的“投资者”栏目中公布:我们的10-K表格年度报告、10-Q表格季度报告、我们当前的8-K表格报告,以及根据1934年“证券交易法”第13(A)或15(D)节提交或提交的报告或声明的任何修订。我们网站上的所有此类文件都是免费提供的。此外,文件可在委员会的网站(www.sec.gov)上查阅。在本报告中,术语“公司”或“注册人”以及术语“ENLC”、“我们”、“我们”和“我们”或类似术语有时用于指代EnLink Midstream,LLC本身或EnLink Midstream,LLC及其合并子公司,包括ENLK。

ENLC拥有ENLK的所有共同单位,也拥有普通合伙人的所有会员权益。本报告中提及的“EnLink Midstream Partners,LP”、“Partnership”、“ENLK”或类似术语是指EnLink Midstream Partners,LP本身或EnLink Midstream Partners,LP及其合并子公司,包括EnLink Midstream Operating,LP。

2018年7月18日,GIP获得了我们和我们的管理成员的控制权。有关GIP交易的更多信息,请参阅“项目8.财务报表和补充数据--附注1”。

附加信息

有关我们在2020年前的业务组织或发展的更多信息,请参阅我们截至2019年12月31日的财政年度Form 10-K年度报告中的项目1.业务总则,该年报于2020年2月26日提交给委员会,并可供使用这里.

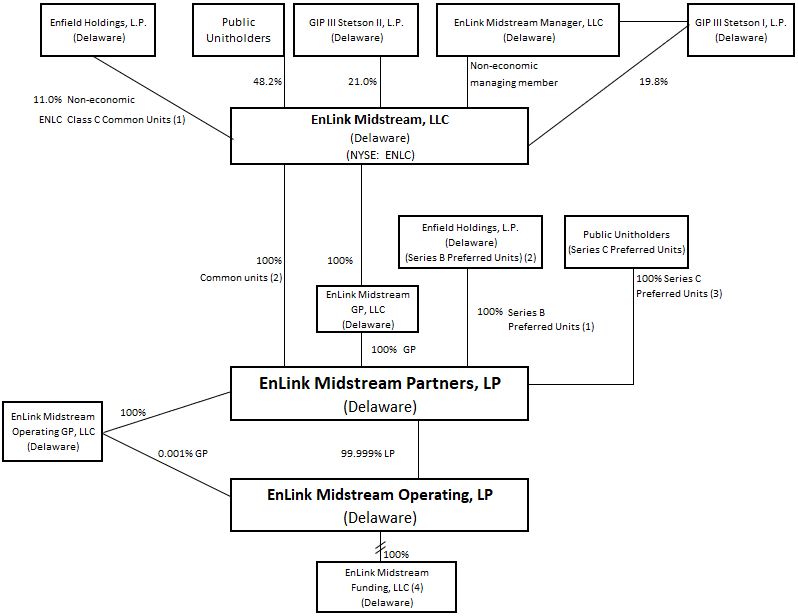

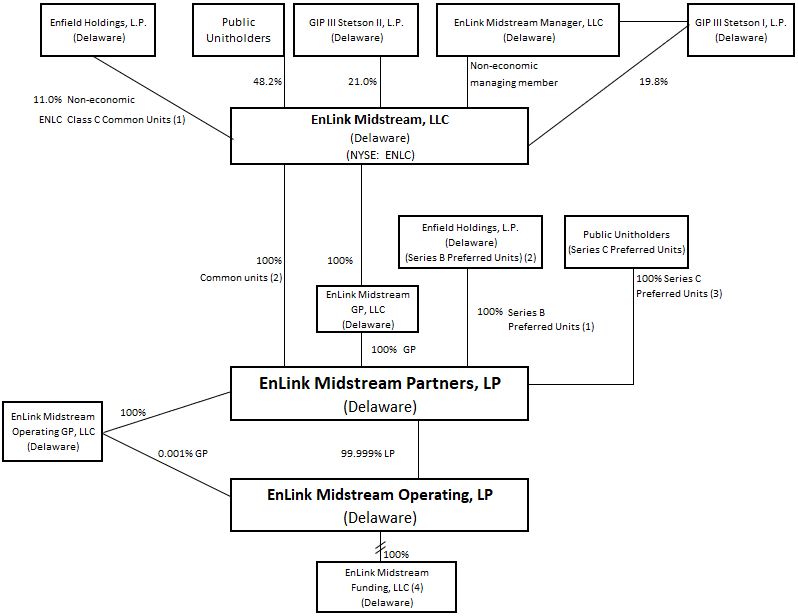

下图描述了我们截至2020年12月31日的组织和所有权:

____________________________

(1)B系列优先股可按1.15换1的方式更换为ENLC通用股,但需进行某些调整。 在将任何B系列首选设备更换为ENLC通用设备后,等量的ENLC C类通用设备将被取消。

(2)所有ENLK公共单元均由ENLC持有。B系列优先单位有权在一对一的基础上(受某些调整)作为ENLC的单一类别,就所有需要ENLK单位持有人批准的事项进行投票。

(3)C系列优先股是永久优先股,不能转换为其他股权,因此不会计入有限合伙人和普通合伙人持股百分比的ENLK所有权计算中。

(4)EnLink Midstream Funding,LLC是一家远离破产的特殊目的实体,于2020年10月加入AR贷款。有关更多信息,请参阅“项目7.管理层对财务状况和经营结果的讨论和分析--影响行业状况和我们业务的最新事态发展”。

当前市场环境

2010年3月11日,世界卫生组织宣布正在进行的新冠肺炎疫情为大流行,并建议在全球范围内采取遏制和缓解措施。持续的大流行已经波及全球每个地区,并对全球经济、整个能源行业和中游公司以及我们的客户、供应商和其他与我们有业务关系的各方造成了广泛的不利影响。这场大流行以及相关的旅行和业务限制,以及企业关闭和消费者活动减少,导致全球能源需求减少,原油、凝析油、天然气和天然气市场价格波动,2020年上半年原油市场价格大幅下降。由于需求破坏、大宗商品价格下跌以及完全复苏的不确定时间表,许多石油和天然气生产商,包括我们的一些客户,削减了目前的钻探和生产活动,并减少或放慢了未来钻探和生产活动的计划。由于生产者活动的这些减少,我们经历了收集、加工、

在2020年上半年,我们在一些供应我们系统的地区对我们的资产进行了分离和运输。 尽管自那以后,石油和天然气产量几乎恢复到疫情前的水平,但石油和天然气生产商的资本投资仍处于较低水平。

自疫情爆发以来,我们的首要任务一直是我们员工以及我们的客户和其他业务对手方的健康和安全。今年3月,我们实施了预防措施,并制定了应对计划,以将不必要的暴露风险降至最低,防止感染,同时支持客户的运营,我们将继续遵循这些计划。我们拥有一个负责健康、安全和环境事务以及人事问题的危机管理团队,以及一个跨职能的新冠肺炎应对团队,以应对局势发展中的各种影响。我们还继续遵循修改后的商业惯例(包括停止非必要的商务旅行,在病毒高发期实施在家工作政策,为可以远程工作的员工制定交错的在家工作政策,以降低办公室密度,鼓励员工遵守当地和地区的社会距离建议),以支持减少新冠肺炎传播的努力,并遵守政府限制和疾病预防中心、世界卫生组织以及其他政府和监管机构鼓励的最佳做法。我们还在我们的设施和运营中提高了意识和警觉,提高了卫生水平,并执行了更严格的清洁协议。随着新冠肺炎影响的不断变化,我们将继续评估和调整这些预防措施、应对计划和商业做法。

新冠肺炎疫情将持续多长时间并影响经济状况,消费者行为改变的程度和持续时间(例如不愿旅行),以及政府和其他试图减缓病毒传播的措施(如截至本报告日期的大规模旅行禁令和限制、边境关闭、隔离、就地避难命令以及企业和政府关闭)是否会延长,或者是否会实施新的措施,都存在相当大的不确定性。石油和天然气勘探和生产活动的持续大幅下降以及客户对我们服务的相关需求的减少,无论是由于消费者需求的下降,还是石油、凝析天然气和NGL价格的下降或其他原因,都将对我们的业务、流动性、财务状况、经营业绩和现金流(包括我们向单位持有人进行分配的能力)产生重大不利影响。

截至本报告之日,我们为应对上述条件带来的挑战并将对我们业务的影响降至最低所做的努力已见成效。我们的系统、管道和设施在整个期间都保持运转。我们还迅速果断地采取了行动,并继续迅速适应和反应,以实施降低成本、提高运营效率和降低资本支出的战略。我们在2020年将资本支出(包括增长资本支出和维护资本支出)减少到2.626亿美元,比2019年的资本支出总额减少了65%。我们还降低了整个平台的成本。与截至2019年12月31日的年度相比,我们在截至2020年12月31日的一年中减少了1.426亿美元的一般、行政和运营费用。我们没有在任何与新冠肺炎相关的联邦或其他政府计划下要求任何资金来支持我们的运营,我们也不希望利用任何此类资金。我们正在继续解决人们的担忧,以保护我们员工以及我们的客户和其他业务对手的健康和安全,这包括在修改和补充与健康相关的指南时进行修改,以符合这些指南的要求。

由于许多不确定性,我们目前无法预测新冠肺炎疫情或与新冠肺炎相关的石油和天然气市场的波动将对我们的业务、流动性、财务状况、运营结果和现金流(包括我们向单位持有人分配的能力)产生的全部影响。最终的影响将取决于未来的发展,除其他外,包括大流行的最终持续时间和持续性,人口接种病毒的速度和疫苗的效力,大流行对经济、社会和日常生活其他方面的影响,政府和其他旨在防止病毒传播的措施的后果,欧佩克+成员国和其他外国、石油出口国采取的行动,政府当局、客户、供应商和其他第三方采取的行动,以及正常的经济、社会和运营条件的时间和程度。

有关新冠肺炎大流行相关风险的更多讨论,请参阅项目1A-风险因素-持续的冠状病毒(新冠肺炎)大流行已经并可能继续对我们的业务、财务状况和运营结果产生不利影响。

我们的运营

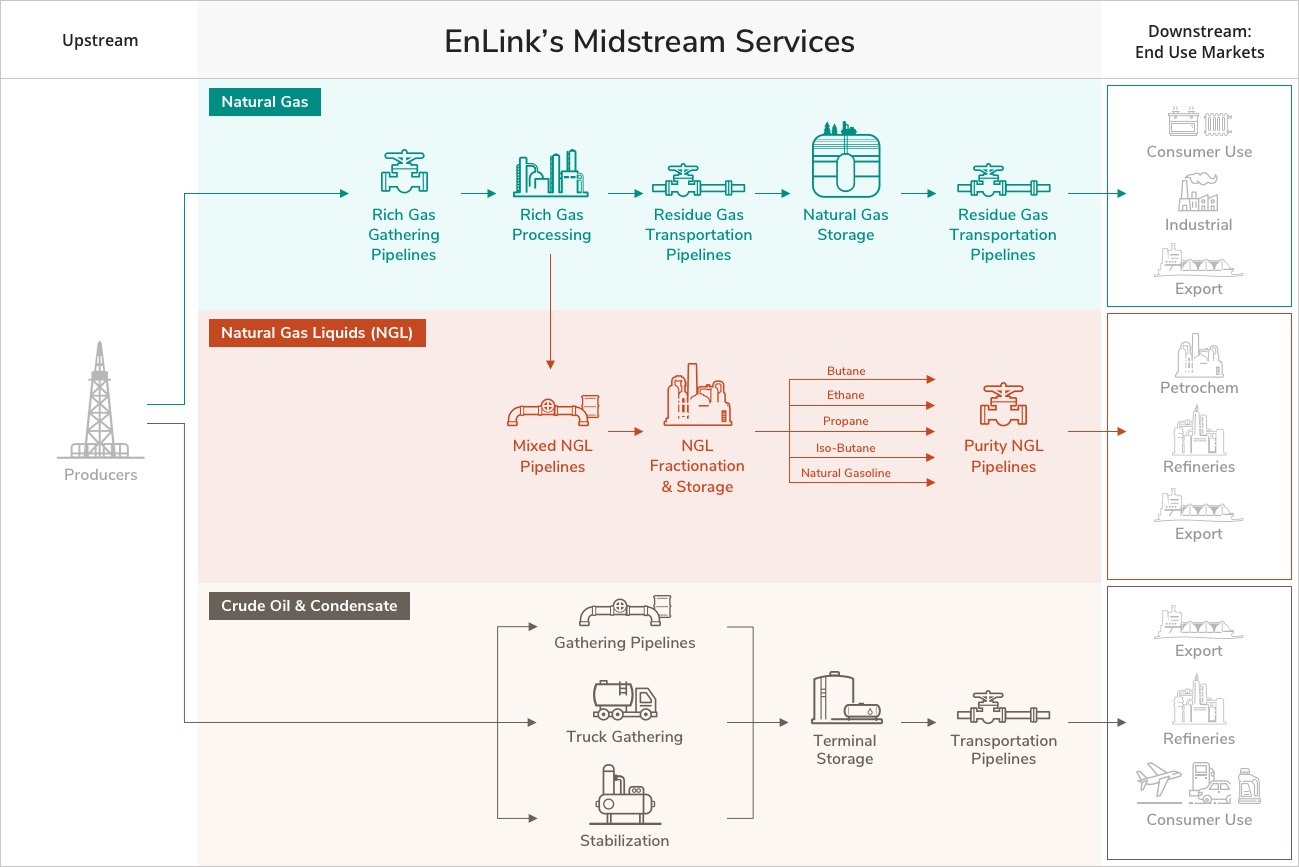

我们主要致力于提供中游能源服务,包括:

•天然气的收集、压缩、处理、加工、运输、储存、销售;

•分馏、运输、储存和销售NGL;以及

•除盐水处理服务外,还提供原油和凝析油的收集、运输、稳定、储存、转运和销售服务。

我们的中游能源资产网络包括约11,900英里的管道、22个处理能力约为5.5 Bcf/d的天然气加工厂、7个分馏能力约为29万桶/d的分馏塔、驳船和铁路码头、产品储存设施、采购和营销能力、盐水处理井、原油卡车车队,以及在某些合资企业中的股权投资。我们的业务总部设在美国,我们的销售额主要来自国内客户。

我们的天然气业务包括将我们市场地区的生产商的油井与我们的收集系统连接起来。我们的收集系统由管道网络组成,这些管道从生产油井或附近的地点收集天然气,并将其运输到我们的加工厂或更大的管道,以便进一步传输。我们运营的加工厂将天然气中的液化石油气(NGL)从天然气流中除去,这些天然气通过我们自己的收集系统或第三方管道输送到加工厂。结合我们的收集和加工业务,我们可以从生产商和其他供应来源购买天然气和NGL,然后将这些天然气或NGL出售给公用事业公司、工业消费者、营销商和管道。我们的传输管道从我们的收集系统和第三方收集和传输系统接收天然气,并将天然气输送到工业最终用户、公用事业公司和其他管道。

我们的分馏器将NGL分离成单独的纯度产品,包括乙烷、丙烷、异丁烷、正丁烷和天然汽油。我们的分馏塔主要通过我们的传输线接收NGL,这些传输线从东得克萨斯州和我们的南路易斯安那州加工厂输送NGL。我们的分馏塔还具有通过卡车或铁路终点站接收NGL的能力。我们还签订了协议,根据这些协议,第三方将NGL从我们的西德克萨斯州和俄克拉何马州中部业务输送到我们的NGL传输线,然后再由传输线将NGL输送到我们的分馏塔。此外,我们还拥有NGL存储容量,为客户提供存储。

我们的原油和凝析油业务包括通过管道、驳船、铁路和卡车收集和输送原油和凝析油,以及凝析油稳定和盐水处理。我们还从生产商和其他供应来源购买原油和凝析油,并通过我们的码头设施将这些原油和凝析油出售给各个市场。

在我们的所有业务中,我们主要通过各种基于收费的合同安排赚取费用,其中包括声明的仅收取费用的合同安排或带有收费组件的安排,在这些安排中,我们购买和转售与提供相关服务相关的商品,并赚取净保证金作为我们的费用。根据我们的采购和转售合同安排,我们赚取净利润的主要原因是从购买的商品价格中扣除了规定的与服务相关的费用。虽然我们的交易形式各不相同,但我们大多数交易的基本要素是使用我们的资产在工厂、管道或驳船、卡车或铁路终点站的后门向最终用户或营销商运输产品或提供加工产品。

我们主要根据活动的性质和地理位置来管理和报告我们的活动。我们有五个需要报告的细分市场:

•二叠纪段。二叠纪部分包括我们的天然气收集、加工和输送活动,以及我们在得克萨斯州西部和新墨西哥州东部的米德兰和特拉华盆地的原油业务;

•路易斯安那州分部。路易斯安那州部分包括我们位于路易斯安那州的天然气和NGL管道、天然气加工厂、天然气和NGL储存设施、分馏设施以及我们在ORV的原油业务;

•俄克拉荷马州分部。俄克拉荷马州部分包括我们的天然气收集、加工和输送活动,以及我们在卡纳-伍德福德、阿科马-伍德福德、俄克拉何马州伍德福德北部、STACK和CNOW页岩地区的原油业务;

•德克萨斯州北部。德克萨斯州北部包括我们在德克萨斯州北部的天然气收集、加工和输送活动;以及

•公司部门。公司部门包括我们在俄克拉何马州Cedar Cove合资公司的未合并关联投资、我们在南得克萨斯州GCF的所有权权益、我们的衍生品活动以及我们的一般公司资产和费用。

有关我们部门报告的更多信息,请参阅“第8项.财务报表和补充数据--附注15”。

我们的业务策略

我们运营着一个差异化的中游平台,旨在创造长期、可持续的价值。我们的综合资产位于重要的生产盆地和核心需求中心,包括二叠纪盆地、路易斯安那州墨西哥湾沿岸、俄克拉何马州中部和德克萨斯州北部。我们的主要业务目标是提供稳定的现金流,同时谨慎和有利可图地增长。我们打算通过实施以下战略来实现这一目标:

•卓越运营与创新。我们创建了一个严格的全公司范围的计划,我们称之为EnLink Way,以创新和持续改进我们的业务为中心。我们相信,这一计划将使我们能够优化我们的业务,以提高当前业务的盈利能力,在活动较少的环境中捕捉资本效率高的商业机会,并增强我们资产平台的可扩展性,以实现未来的增长。

•财务纪律和灵活性。我们专注于通过产生大量现金流、推动有纪律的资本配置以及保持流动性和资产负债表实力来加强我们的财务状况和灵活性。我们相信,我们的财务纪律将为我们提供更好的进入资本市场的机会和具有竞争力的资本成本,并有机会在我们行业的整个周期中以谨慎的方式发展我们的业务。

•可持续性和安全性。可持续性和安全性融入了我们业务的方方面面。我们目前大约90%的业务集中在天然气和天然气液体上,我们相信这两种能源在未来几十年仍将是重要的清洁能源。我们已经发布了一份可持续发展报告,其中的关键指标显示了过去两年每年的改善情况,并正在制定未来几年的可持续发展目标。为了实现这些目标,我们正在评估在我们的运营中利用工艺改进和技术或利用可再生能源减少或抵消排放的机会。在安全方面,我们致力于以业内最高标准运营。在2020年,EnLink经历了有记录以来最好的安全年,可报告的事故数量是我们历史上最低的。

•战略增长。我们相信,我们的资产位于美国一些最具经济优势的盆地,以及终端客户不断增长的关键需求中心。 我们希望通过满足客户在我们运营区域的钻探活动或供应需求增长而产生的中游服务需求,随着时间的推移有机地增长我们的某些系统。我们还专注于在我们的业务领域内具有经济吸引力的有机扩张机会,使我们能够利用我们现有的基础设施、运营专业知识和客户关系,以及增加我们在下游的天然气和NGL业务。

我们的资产

我们的资产包括收集系统、输送管道、加工设施、分馏设施、稳定设施、储存设施和辅助资产。除另有说明外,下表提供了截至2020年12月31日和截至2020年12月31日的年度我们资产的相关信息:

| | | | | | | | | | | | | | | | | | | | | | | | | | |

| | | | | | | | 年终 |

| | | | | | | | 2020年12月31日 |

| 集输管道和输油管道 | | 近似长度(英里) | | 压缩(HP) | | 预计运力:(1) | | 平均吞吐量(2) |

| 天然气管道 | | | | | | | | |

| 二叠纪资产: | | | | | | | | |

| Mega系统收集设施 | | 825 | | | 159,270 | | | 545 | | | 521,000 |

| 特拉华州采集系统(3) | | 235 | | | 59,200 | | | 280 | | | 369,800 |

| 二叠纪天然气资产(3) | | 1,060 | | | 218,470 | | | 825 | | | 890,800 |

| | | | | | | | |

| 路易斯安那州资产: | | | | | | | | |

| 路易斯安那州天然气集输系统 | | 3,040 | | | 97,400 | | | 3,975 | | | 1,993,900 |

| | | | | | | | |

| 俄克拉荷马州资产: | | | | | | | | |

| 俄克拉荷马州中部集聚系统 | | 1,830 | | | 211,490 | | | 1,180 | | | 1,087,500 |

| 北岭收集系统 | | 140 | | | 14,000 | | | 65 | | | 29,000 |

| 俄克拉荷马州天然气资产 | | 1,970 | | | 225,490 | | | 1,245 | | | 1,116,500 |

| | | | | | | | |

| 德克萨斯州北部资产: | | | | | | | | |

| Bridgeport丰富而精益的收集系统 | | 2,780 | | | 197,000 | | | 869 | | | 699,900 |

| 约翰逊县聚集系统 | | 385 | | | 49,000 | | | 400 | | | 99,800 |

| 银溪集水系统 | | 890 | | | 45,000 | | | 217 | | | 235,500 |

| 相思传输系统 | | 130 | | | 16,000 | | | 920 | | | 443,000 |

| 北得克萨斯州天然气资产 | | 4,185 | | | 307,000 | | | 2,406 | | | 1,478,200 |

| | | | | | | | |

| 总输气管道 | | 10,255 | | | 848,360 | | | 8,451 | | | 5,479,400 |

| | | | | | | | |

| NGL、原油和凝析油管道 | | | | | | | | |

| 二叠纪资产: | | | | | | | | |

| | | | | | | | |

| 二叠纪原油和凝析油资产 | | 470 | | | — | | | 188,500 | | | 116,200 |

| | | | | | | | |

| 路易斯安那州资产: | | | | | | | | |

| Cajun-Sibon NGL管道系统 | | 760 | | | — | | | 185,000 | | | 178,300 |

| 提升NGL管道(4) | | 35 | | | — | | | 50,000 | | | 16,900 |

| 俄亥俄河谷(5) | | 210 | | | — | | | 17,370 | | | 16,900 |

| 路易斯安那州NGL、原油和凝析油资产 | | 1,005 | | | — | | | 252,370 | | | 212,100 |

| | | | | | | | |

| 俄克拉荷马州资产: | | | | | | | | |

| 俄克拉荷马州中部原油收集系统 | | 195 | | | — | | | 160,000 | | | 28,700 |

| | | | | | | | |

| 天然气、原油和凝析油管道总数 | | 1,670 | | | — | | | 600,870 | | | 357,000 |

____________________________

(1)天然气管道的估计能力是MMcf/d。液体、原油和凝析油管道的估计能力是Bbls/d。

(2)天然气管道的平均吞吐量为MMbtu/d。天然气、原油和凝析油管道的平均吞吐量为Bbls/d。

(3)包括特拉华盆地合资公司的总里程、压缩、容量和吞吐量,我们拥有该合资公司50.1%的股份。我们特拉华州收集系统的估计容量仅包括特拉华州盆地合资公司的压缩能力,不包括我们系统中第三方压缩的天然气。

(4)包括阿森松合资公司的总里程、运力和吞吐量,阿森松合资公司由我们拥有50%的股份。

(5)预计运力仅包括卡车运力。

| | | | | | | | | | | | | | |

| | | | 年终 |

| | | | 2020年12月31日 |

| 加工设施 | | 处理能力(MMcf/d) | | 平均吞吐量(MMbtu/d) |

| 二叠纪资产: | | | | |

| 兆兆系统处理设施 | | 528 | | | 551,200 | |

| 特拉华州加工设施(1) | | 635 | | | 347,800 | |

| 二叠纪资产 | | 1,163 | | | 899,000 | |

| | | | |

| 路易斯安那州资产: | | | | |

| 路易斯安那州天然气处理设施(2) | | 1,778 | | | 193,000 | |

| | | | |

| 俄克拉荷马州资产: | | | | |

| 俄克拉荷马州中部加工设施(3) | | 1,245 | | | 1,028,100 | |

| 北岭加工厂 | | 200 | | | 77,800 | |

| 俄克拉荷马州资产 | | 1,445 | | | 1,105,900 | |

| | | | |

| 德克萨斯州北部资产: | | | | |

| 布里奇波特加工设施 | | 800 | | | 532,900 | |

| 银溪处理系统(4) | | 280 | | | 138,100 | |

| 德克萨斯州北部资产 | | 1,080 | | | 671,000 | |

| | | | |

| 总加工设施 | | 5,466 | | | 2,868,900 | |

____________________________

(1)Lobo处理设施和Tiger工厂分别占二叠纪天然气处理设施总处理能力的395MMcf/d和240MMcf/d。老虎工厂目前没有运行。

(2)Blue Water、Eunice、Plaquemine和Sabine加工厂没有运行。这些工厂分别占路易斯安那州天然气处理设施总处理能力的193MMcf/d、350MMcf/d、225MMcf/d和300MMcf/d。

(3)Battle Ridge加工厂未投入使用,占俄克拉荷马州中部加工厂总加工能力的85MMcf/d。2020年12月,我们开始将以前与俄克拉荷马州中部战岭加工厂相关的设备和设施转移到二叠纪盆地。此外,雷鸟工厂目前没有运营,占俄克拉荷马州中部加工厂总加工能力的200MMcf/d。

(4)阿兹尔和戈福斯加工厂没有运转。这些工厂分别占Silver Creek加工系统总处理能力的50MMcf/d和30MMcf/d。

| | | | | | | | | | | | | | |

| | | | 年终 |

| | | | 2020年12月31日 |

| 分馏设施 | | 估计的NGL分馏能力(Bbls/d) | | 平均吞吐量(Bbls/d) |

| 二叠纪资产: | | | | |

| 梅斯奎特终端(1) | | 15,000 | | | — | |

| | | | |

| 路易斯安那州资产: | | | | |

| 普莱克明分馏装置(2) | | 125,000 | | | 82,500 | |

| 普莱克明加工厂 | | 5,000 | | | 3,100 | |

| 尤尼斯分馏装置 | | 70,000 | | | 62,500 | |

| 河畔分馏装置(2) | | — | | | 32,800 | |

| 路易斯安那州资产 | | 200,000 | | | 180,900 | |

| | | | |

| 德克萨斯州北部资产: | | | | |

| 布里奇波特处理设施(3) | | 22,000 | | | — | |

| | | | |

| 公司资产: | | | | |

| GCF(4) | | 56,000 | | | 32,500 | |

| 总分馏设施 | | 293,000 | | | 213,400 | |

____________________________

(1)梅斯奎特终端分馏塔没有运行。

(2)Plaquemine分馏设施生产纯度乙烷和丙烷,通过管道销售给市场,而丁烷和较重的产品被送往Riverside分馏设施进行进一步加工。Plaquemine分馏设施和Riverside分馏设施的总分馏能力为125,000桶/日。

(3)我们位于德克萨斯州北部的Bridgeport加工厂也具有分馏能力,可为相关加工厂提供操作灵活性,但不是加工厂生产的NGL的主要分馏设施。根据我们目前的合同,我们运营这些设施不赚取分馏费,因此通过这些设施的吞吐量不会定期统计,对我们调整后的毛利率并不重要。

(4)显示的数量反映了我们在GCF中的38.75%的所有权。GCF分馏设施目前处于闲置状态。

| | | | | | | | | | | | | | |

| | | | 年终 |

| | | | 2020年12月31日 |

| 存储资产 | | 存储类型 | | 预计存储容量(1) |

| 二叠纪资产: | | | | |

| 复仇者联盟仓库 | | 粗品 | | 0.1 | |

| | | | |

| 路易斯安那州资产: | | | | |

| 百丽玫瑰储气设施 | | 气态 | | 11.9 | |

| 索伦托储气设施 | | 气态 | | 6.4 | |

| 杰斐逊岛储存设施 | | 气态 | | 2.5 | |

| 拿破仑维尔NGL储存设施 | | NGL | | 6.8 | |

| ORV存储 | | 粗品 | | 0.7 | |

| | | | |

| 俄克拉荷马州资产: | | | | |

| 俄克拉荷马州中部仓库 | | 粗品 | | 0.2 | |

____________________________

(1)天然气储存的估计容量为bcf,包括运行储存设施所需的管线填充容量。预计NGL和原油存储的容量为MMbbls。

二叠纪段资产。我们的二叠纪部门资产包括天然气收集系统、原油收集系统和储存、天然气加工设施和一个分馏设施,这些资产主要位于德克萨斯州西部和新墨西哥州。

•气体收集系统。 我们的天然气收集系统与我们的二叠纪盆地加工资产相连,包括以下内容:

•Mega系统收集设施。米德兰盆地的这个收集系统作为管道和压缩机的互联系统,将天然气从二叠纪盆地的井口输送到巨型系统处理设施。

•特拉华州的天然气收集系统。这个丰富的天然气收集系统包括在德克萨斯州和新墨西哥州的特拉华州盆地收集管道和压缩资产。这些收集系统与我们的LOBO加工设施和TIGER工厂相连,后者属于特拉华州盆地合资公司。

•原油收集系统。 我们的原油收集系统由原油和凝析油管道以及地面储存组成,包括:

•复仇者。2018年,我们在特拉华州盆地北部建设了一个名为复仇者(Avenger)的新原油收集系统。复仇者联盟与德文郡签订了一份长期合同,支持他们在新墨西哥州埃迪县和莱县的托德和土豆盆地开发区的专门种植面积。我们于2018年第三季度开始在复仇者号上进行初步运营,并于2019年第二季度开始全面服务运营。

•更大的山雀采集系统。Greater Chickadee为客户向Enterprise Product Partners L.P.位于德克萨斯州西部的原油码头运送原油。Greater Chickadee还包括多个中央坦克电池,带有泵、卡车喷射和储存站,以最大限度地增加生产商的运输和交付选择。

•气体处理设施。 我们的二叠纪盆地天然气处理设施包括七个天然气处理厂,包括以下内容:

•巨型系统处理设施。我们的Mega系统天然气处理设施位于得克萨斯州米德兰、马丁和格拉斯考克县,作为一个互联系统运行。这些资产包括Bearkat加工设施,产能为75MMcf/d;Deadwood加工设施,产能为58MMcf/d;Midmar加工设施,产能为175MMcf/d;Riptie加工设施,产能为220MMcf/d。

•LOBO加工设施。我们的LOBO天然气处理设施位于得克萨斯州洛夫县,包括LOBO I、LOBO II和LOBO III,它们的处理能力分别为35MMcf/d、140MMcf/d和220MMcf/d。LOBO加工设施和连接的收集系统归特拉华州盆地合资公司所有。

•老虎植物。我们的TIGER工厂位于得克萨斯州卡尔伯森县,日加工能力为240MMcf。老虎工厂属于特拉华州盆地合资企业。老虎工厂在2020年处于闲置状态。当我们的特拉华州盆地加工资产持续需要额外的加工量时,我们预计将再次运营Tiger工厂。

•分馏设备。 梅斯奎特分馏塔的产能约为15,000桶/日,位于我们的米德兰天然气处理厂综合体内。我们闲置了梅斯奎特分馏塔,只运行了梅斯奎特终端的凝析油稳定器,该终端的处理能力为5000桶/日。

路易斯安那州分部资产。我们的路易斯安那州分部资产包括天然气和NGL收集和传输管道、天然气加工设施、天然气和NGL储存,以及我们的ORV原油物流资产。

•传输和采集系统。路易斯安那州的天然气管道系统包括集输系统、加工设施和地下储气库。

•天然气输送和收集系统。我们的输电系统包括与墨西哥湾沿岸管道电网的大容量互联组合,为客户提供多个国内生产盆地的供应通道,以重新输送到主要工业市场消费,主要位于路易斯安那州巴吞鲁日和路易斯安那州新奥尔良之间的密西西比河走廊。我们的天然气输送服务由位于天然气消费走廊战略位置的全集成、高产能盐丘储气量补充。与我们的传输系统相结合,我们的收集系统提供了一个完全集成的井口到燃烧器尖端价值链,其中包括为路易斯安那州生产商提供的本地收集、加工和处理服务。

•气体处理和储存设施。 我们在路易斯安那州的加工设施包括六家天然气加工厂,其中三家目前正在运营,以及三家储存设施。这些资产包括以下内容:

•吉布森加工厂。吉布森加工厂位于路易斯安那州吉布森,日处理能力为110MMcf。吉布森加工厂与我们路易斯安那州的收集系统相连。

•鹈鹕加工厂。鹈鹕加工厂综合体位于路易斯安那州帕特森,设计天然气产能为600MMcf/d。鹈鹕加工厂与大陆架和深水生产相连,下游连接ANR管道。该工厂与路易斯安那州的天然气管道系统互连,使我们能够在市场有利的时候,在我们的鹈鹕加工厂处理来自该系统的天然气。

•百丽玫瑰储气设施。百丽玫瑰储藏设施位于路易斯安那州的假设教区。该设施设计用于将管道优质气体注入储气库或提取储存的气体通过管道输送。

•索伦托储气设施。索伦托天然气储存设施位于路易斯安那州的假设教区。该设施设计用于将管道优质气体注入储气库或提取储存的气体通过管道输送。

•杰斐逊岛储存设施。杰斐逊岛储存设施和管道集管系统位于路易斯安那州的伊伯维尔和朱砂教区。2020年12月,我们收购了杰斐逊岛储存设施,其中包括2.5Bcf的天然气储存能力,该储存能力与我们广泛的路易斯安那州天然气系统相连。

•闲置的加工厂:

•蓝水煤气加工厂。我们经营并拥有蓝水天然气加工厂64.29%的权益。蓝水天然气加工厂位于路易斯安那州克劳利,与蓝水管道系统相连。我们在工厂产能中的份额约为193MMcf/d。我们已经关闭了蓝水天然气加工厂,除非产量足以运行该工厂,否则我们预计不会在不久的将来运营该工厂。

•尤尼斯加工厂。尤尼斯加工厂位于路易斯安那州中南部,天然气产能为350MMcf/d。我们已经关闭了尤尼斯加工厂。除非发电量足以运行该工厂,否则该工厂预计不会在不久的将来运营。

•普莱克明加工厂。普莱克明加工厂拥有225MMcf/d的处理能力,并与普莱克明分馏设施相连。