第三项关于市场风险的定量和定性披露。

商品价格风险。

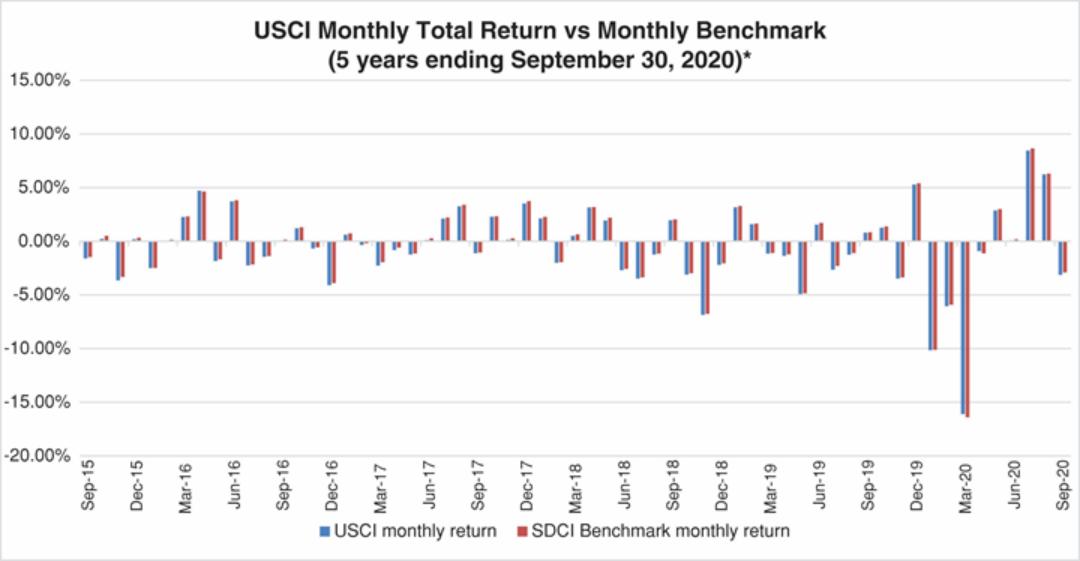

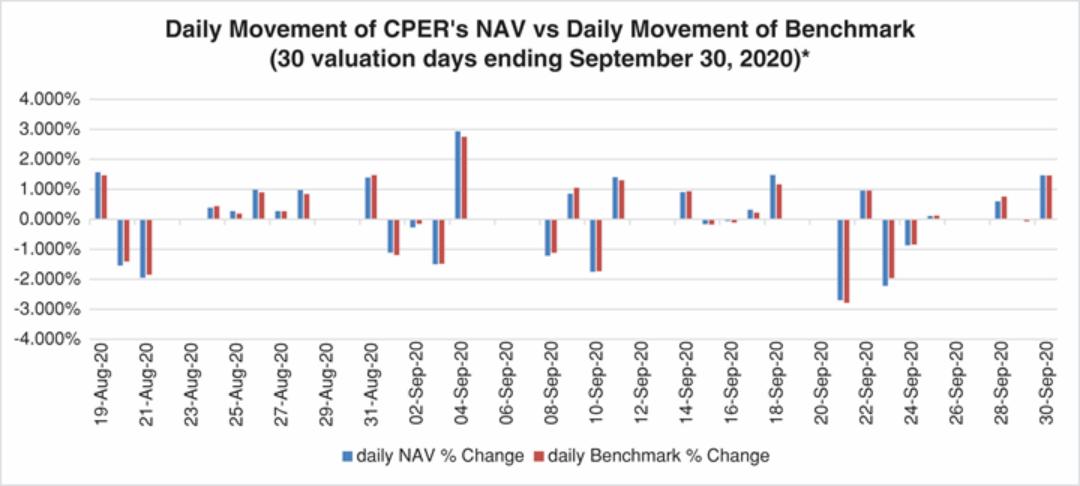

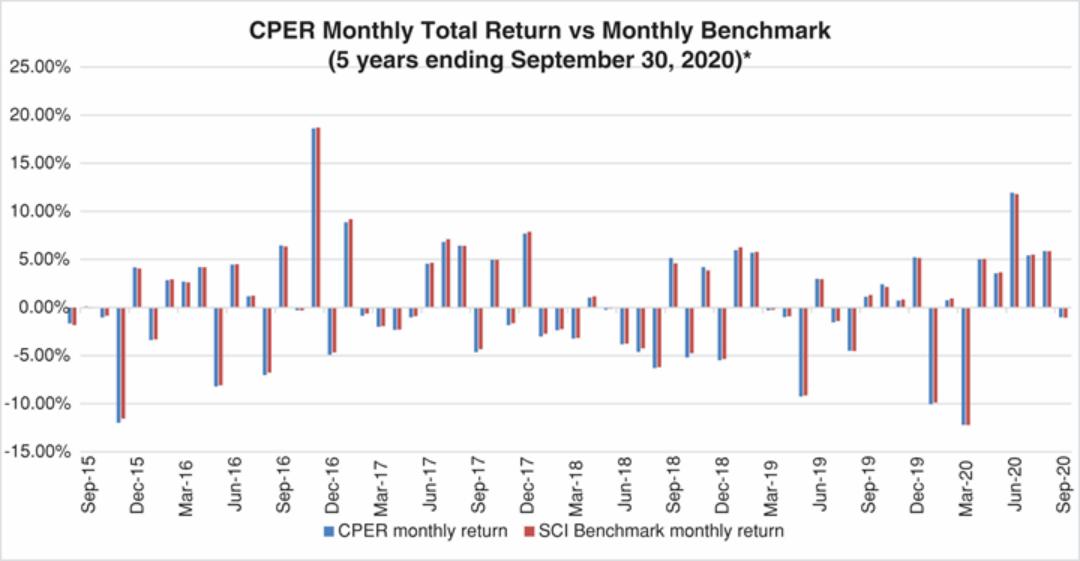

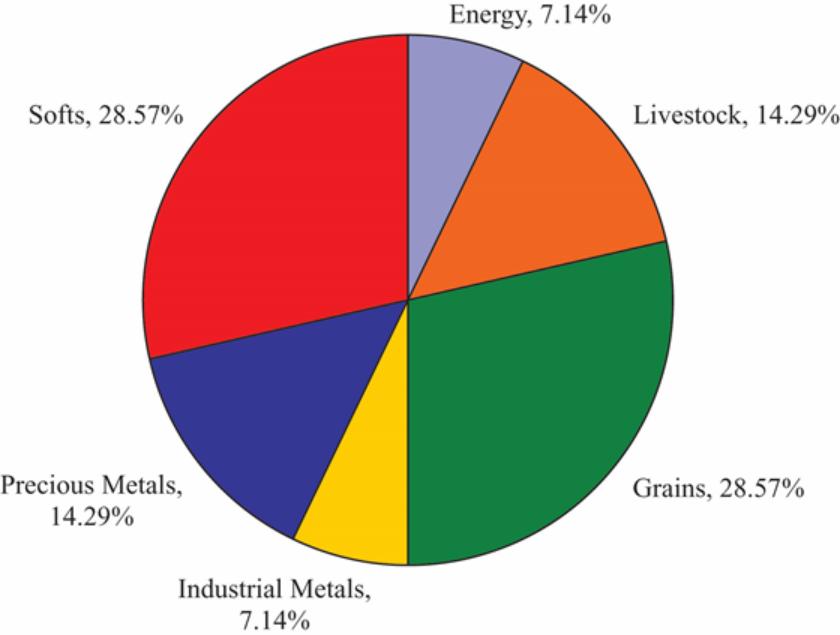

USCI和CPER面临大宗商品价格风险。具体地说,每个信托系列通过其持有的期货合约及其可能投资的任何其他衍生品,暴露于构成该信托系列适用指数的商品的商品风险,这些风险将在下文讨论。因此,每个信托系列持有的金融期货合约的价值波动都在其投资组合中,如中所述“合同义务”在……下面“项目2.管理层对财务状况和经营结果的讨论和分析”以上,预计将直接影响信托系列的价值。

场外合约风险

USCI和CPER可能购买场外商品相关权益和铜相关权益,例如远期合约或掉期或现货合约。与大多数交易所交易的期货合约或此类期货的交易所交易期权不同,场外掉期交易的每一方都承担着另一方可能无法履行其合同义务的信用风险。

该信托可代表每个信托系列进行某些交易,其中场外交易成分与相应的期货合约进行交换(“相关头寸交换”或“EFRP”交易)。在信托达成的最常见的EFRP交易类型中,场外交易部分是购买或出售一篮子或多篮子信托系列股票。这些EFRP交易可能会使信托系列在场外交易成分执行和相应期货合约交易所之间的过渡期间面临交易对手风险。一般来说,EFRP交易的交易对手风险只存在于交易执行之日。

掉期交易和其他金融交易一样,涉及各种重大风险。特定掉期交易带来的具体风险必然取决于交易的条款和情况。然而,一般而言,所有掉期交易都涉及市场风险、信用风险、交易对手信用风险、融资风险、流动性风险和操作风险的某种组合。

特别是高度定制化的掉期交易可能会增加流动性风险,这可能导致赎回暂停。由于基础或相关市场因素的价值或水平发生相对较小的变化,高杠杆交易可能会经历重大的价值收益或损失。

在评估与特定掉期交易相关的风险和合同义务时,重要的是要考虑到,掉期交易只有在原始各方相互同意并遵守单独谈判条款的前提下才能被修改或终止。因此,USCF可能无法在预定终止日期之前修改、终止或抵消信托系列的义务或与交易相关的风险敞口。

为降低与该等合约相关的信用风险,信托系列一般会根据国际掉期及衍生工具协会公布的《主协议》与每一交易对手订立协议,该协议规定,如果交易对手因特定事件(例如交易对手破产)而无法履行其履行信托系列的义务,则信托系列须将其对其交易对手的整体风险净额计算在内。

信托系列基金根据USCF董事会(“董事会”)批准的指导方针,酌情评估或审查场外交易合同的每个潜在或现有交易对手的信誉。此外,USCF代表信托系列仅与以下交易对手进行场外掉期交易:(A)受美国联邦银行监管机构监管的银行;(B)受SEC监管的经纪自营商;(C)在美国注册的保险公司;或(D)能源生产商、使用者或交易商,无论是否受CFTC监管。任何作为对手方的实体都应在美国或英国受到监管,除非董事会在与其法律顾问协商后另行批准。USCF还会定期审查现有的交易对手。A Trust Series还将要求交易对手获得高评级和/或提供抵押品或其他信贷支持。即使抵押品被用来降低交易对手的信用风险,场外交易价值的突然变化也可能使一方因交易对手违约而面临财务风险,因为在这种情况下,持有的抵押品可能无法覆盖一方在交易中的风险敞口。

一般来说,对场外衍生品的估值不如对交易活跃的金融工具(如交易所交易的期货合约和证券或清算掉期)的估值,因为此类场外衍生品签订或终止的价格和条款是单独协商的,而这些价格和条款可能不能反映其他来源提供的最佳价格或条款。此外,尽管做市商和交易商通常会为场外掉期的签订或终止提供指示性价格或条款,但他们通常